SHO-BI株式会社 2018年9月期第2四半期決算説明会

SHO-BI、上期売上高は前期比5.7%増 OEM・別注事業は取引先・商品カテゴリーが拡大

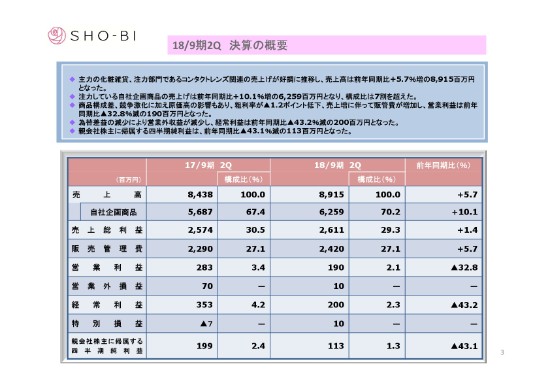

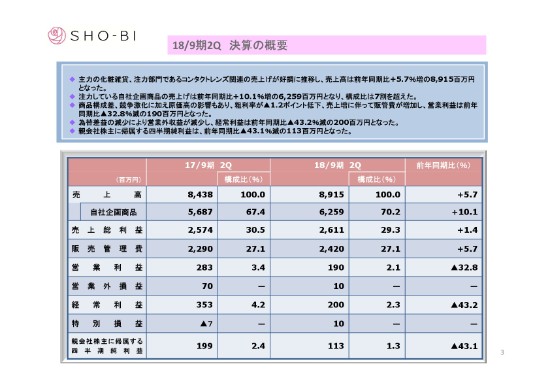

18/9期2Q 決算の概要

寺田正秀氏(以下、寺田):みなさま、本日はお忙しい中、SHO-BI株式会社の2018年9月期第2四半期の決算説明会にお越しくださいまして、誠にありがとうございます。さっそくではありますけれども、私より、決算の概要からご説明させていただきます。

お手もとの資料の、3ページをご覧ください。

まず、決算の数字ですけれども、売上高が89億1,500万円、前年同期比プラス5.7パーセント。そのうち、自社企画商品が62億5,900万円、前年同期比プラス10.1パーセントとなりました。自社企画商品の構成比が70パーセントを超えたのは初めてということで、ここにつきましては、非常に順調に進捗しました。

次に、売上総利益が26億1,100万円、前年同期比プラス1.4パーセントでございます。

ここまでの売上高と売上総利益の額に関して言いますと、第2四半期まででは、過去最高の数字を上げることができております。ただ、一方で、(スライドを)ご覧いただくとおわかりのように、売上総利益率が前期と比べて1.2パーセント悪化しておりまして、ここの部分は大きな問題だと捉えております。

一番の要因としましては、今我々の中でOEMのビジネスを増強しておりますけれども、OEMのビジネスは、在庫や返品のリスクは限りなく小さいのですが、売上総利益率は低いということです。こちらの部分の影響が、1つございます。

また、今期につきましては、一般の自社企画商品の中でも比較的売上総利益率の低い商材が売れ筋になっていること。また、さまざまな原価の高騰や、当然ながら競合の激化のような、それぞれいろいろな要因がございました。そのため、残念ながら、売上総利益率が低下している状況でございます。

そして、売上増に伴いまして、販管費も増えたことで、営業利益は前年同期比マイナス32.8パーセントの1億9,000万円となりました。

同じく、為替差益の減少によりまして、経常利益につきましても、前年同期比マイナス43.2パーセントの2億円となりました。

販管費の内訳

続いて、4ページの販管費の内訳をご覧ください。

販売管理費につきましては、売上の増加に伴いまして、前年同期比プラス5.7パーセントの24億2,000万円となりました。

その内訳といたしましては、当然ながら人員の増加がありました。また、積極的な自社企画商品の販売拡大を行った結果、販売促進費が前年同期比プラス18.7パーセントと、大きく増えたこと。また、世の中の流れのとおりですけれども、物流費が増加していることもありまして、販管費については(合計で)5.7パーセント増加してしまったという状況でございます。

貸借対照表の主な増減要因

5ページ目はバランスシートでございますけれども、とくに目立った大きな問題はございません。

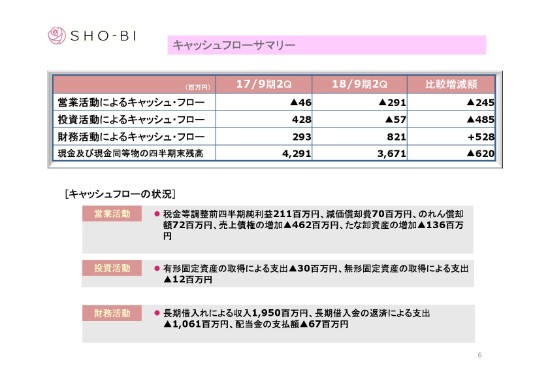

キャッシュフローサマリー

6ページに、キャッシュフローサマリーを記載しております。

フリーキャッシュフローがマイナスということで、かなり見た目が悪い状況になっております。大きな影響を与えているものが、売上債権と在庫の増加でございます。

在庫については、今はコントロールができております。基本的には、戦略的なコンタクトレンズの在庫を今積み増していることもありますので、コントロールできているという意味で、そこまで問題はないと考えております。

売上債権につきましては、売上が大きく増加したことと、(2018年)3月末が休日ということで暦の影響があり、その2つが一番大きな要因でございました。そのような意味では、特段なにか、経済環境やビジネス環境が変わったということではないので、ご安心いただければと思います。

業態別売上高 総括

8ページは、業態別の売上高でございます。(スライドの)右の円グラフにございますように、いつも申し上げておりますけれども、各業態とも非常にバランスよくお取引ができている状況でございます。業態別に見ても、ディスカウントストア、ドラッグストア、ネット通販、100円均一等が、非常に好調に推移いたしました。

また、その他の部分も大きく増えたのですけれども、テーマパーク向けや雑誌等のノベルティ、また海外売上についても好調に推移いたしましたので、このような数字となりました。

売上面につきましては、冒頭で申し上げましたように、全体的に好調に推移しているという状況でございます。

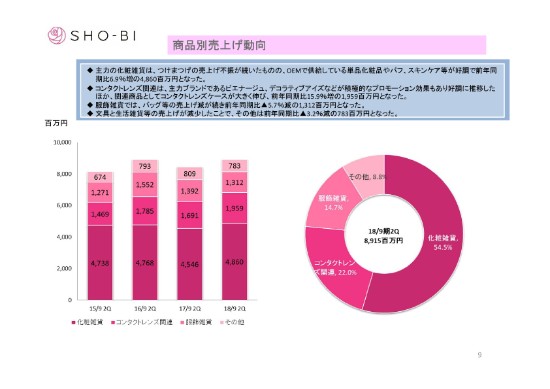

商品別売上げ動向

次に、9ページは、商品別の売上動向でございます。

まず化粧雑貨という、弊社の(売上の)半分以上を占めるカテゴリでございます。引き続き、つけまつげの売上不振が続きましたけれども、OEMで供給しております単品化粧品であるとか、パフ、スキンケアというところが好調でございまして、前年同期比6.9パーセント増の48億6,000万円という数字になりました。

次に、注力分野であります、コンタクトレンズ関連です。弊社の主力ブランドでございます「ピエナージュ」「デコラティブアイズ」の積極的なプロモーション効果も奏功いたしまして、また、コンタクトレンズ関連商品として、コンタクトレンズケースについても大きく伸びまして、前年同期比15.9パーセント増の19億5,900万円と、非常にいい数字を出すことができました。

一方で、服飾雑貨と文具・生活雑貨等のいわゆる雑貨系につきましては、(前年同期比で、服飾雑貨が)5.7パーセント減、(文具・生活雑貨等が)3.2パーセント減ということで、多少落ち込んでいる状況でございます。

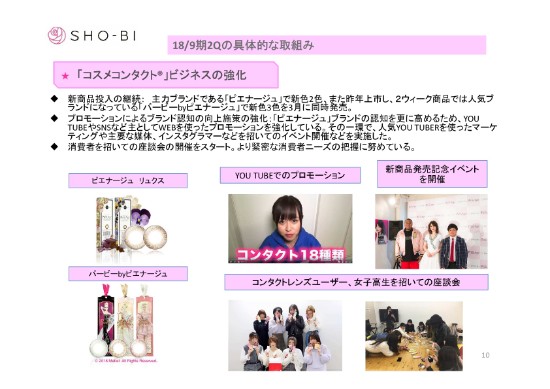

18/9期2Qの具体的な取組み①

次に、10ページです。2018年9月期第2四半期までの具体的な取り組みです。

ここしばらく、同じことをずっと申し上げておりますけれども、弊社は今、「コスメコンタクト®」、化粧雑貨、OEMの3本柱に海外を加えた分野で勝負していくと申し上げております。当然ながら、今期についても同じようなことで、進捗をご報告いたします。

まず、1つ目の「コスメコンタクト®」ビジネスの強化です。先ほども申し上げましたけれども、主力ブランドである「ピエナージュ」、また「バービーbyピエナージュ」という2ウィークのレンズ。こちらの新色を発売しました。

また、「ピエナージュ」ブランドの認知を高めるために、さまざまなYouTuberを使ったり、SNSを使ったりという、プロモーションを強化している状況です。

そして、(スライドの)右下にありますけれども、コンタクトレンズユーザーである女子高生を招いての座談会等で、できるだけ消費者の意見を聞いてものづくりに活かすことも、積極的にやっております。

先ほど申し上げたとおり、15パーセント以上の増収ということで、おかげさまで順調に推移しております。

18/9期2Qの具体的な取組み②

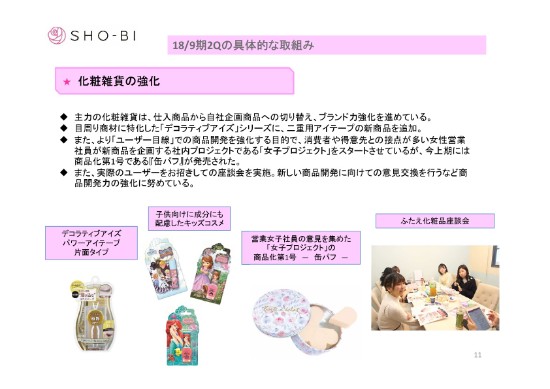

続いて、11ページの化粧雑貨の強化でございます。

主力の化粧雑貨につきましては、仕入商品がまだ数多く残っておりますけれども、その仕入商品から自社企画商品への切り替えを図っていきまして、化粧雑貨のブランド力の強化を進めている状況でございます。

こちらの(スライドの)下にございますように、二重のテープ(「デコラティブアイズ パワーアイテープ 片面タイプ」)であるとか、キッズコスメ。

また、上から3番目の◆にありますけれども、より「ユーザー目線」での商品開発を目的に、消費者や得意先との接点が多い弊社の女性営業社員が新商品を企画する社内プロジェクトの「女子プロジェクト」をスタートさせております。

この上期に、その第1号として、下の絵(スライド)の「缶パフ」というものなんですけれども。このようなものが発売されるなど、新しい試みもどんどん行っている状況でございます。

18/9期2Qの具体的な取組み③

次に、12ページでございます。OEM・別注事業の強化ということで、(スライドの)左の棒グラフにございますように、前期対比でも順調に伸びています。

先ほども申し上げましたけれども、このOEMビジネスで、今主に供給させていただいている(お取引)先さまが、この(スライドの)右にありますような、いわゆる業界の各大手企業になります。先ほども申し上げたように、売上総利益率は低いのですけれども、在庫のリスク・返品のリスクがなく、そして、物流等のコストも非常に低い。

弊社側から申し上げても、1人あたりの売上・1人あたりの利益も非常に大きいということで、効率的です。最後の手残りの利益については、非常に安定的に計算ができるということで、このビジネスについては、さらに注力していきたいと思っております。

(OEM・別注事業は)順調に拡大しておりますけれども、こちらの右に挙げさせていただいておりますような、主要な取引先さまとの取引の拡大のみならず、新規のお客さまとの取引についても、順調に増えている状況でございます。

海外展開の状況

次の13ページは、海外展開の状況でございます。

海外展開につきましては、2年ぐらい前(2016年)までは、「とにかく、各国に販路を拡げよう」ということで、14ヶ国ぐらいまで販売網を拡げていく方針で、やっておりました。現状につきましては、弊社の子会社があります中国(上海)と台湾で、コンタクトレンズを販売することに集中させて、そこでの商売をちゃんと軌道に乗せていこうという動きをしている状況でございます。

その結果といたしまして、子会社のある上海と台湾で、この(スライドの)下にありますような「シングルデー(11月11日、独身の日)」であるとか、さまざまなイベントに合わせたプロモーションを活用して、非常に順調にコンタクトレンズの販売が拡大している状況でございます。

中でも、注力しております中国におけるEC販売は急拡大ということで、こちら(スライドの右側)の棒グラフにありますように、2年前の5倍くらいの売上になってきている状況でございます。

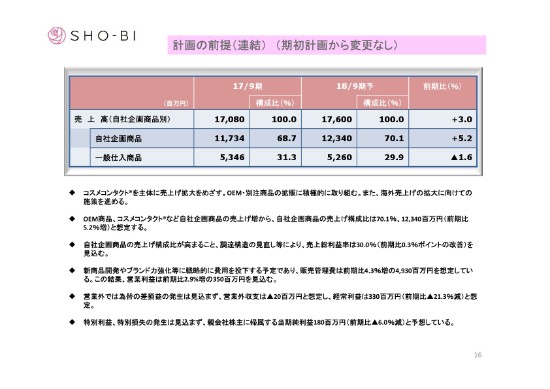

18/9期 事業計画 (期初計画から変更なし)

次に、15ページ以降では、2018年9月期の事業計画と下期の取り組みということで、ご説明させていただきます。

まず、数字につきましては、期初計画から変更はございません。

売上高が176億円。うち、自社企画商品が123億4,000万円。自社企画商品の比率として、70.1パーセント。

売上総利益が52億8,000万円、売上総利益率が30パーセント。

営業利益が3億5,000万円、経常利益が3億3,000万円、当期純利益が1億8,000万円という数字でございます。

計画の前提(連結)(期初計画から変更なし)

16ページに、その計画の前提を書いていますけれども、基本的な方針は(期初計画から)当然ながら変えません。(スライドの表の下の)上の◆から読ませていただきます。

「コスメコンタクト®」を主体に、売上の拡大を引き続き行ってまいります。また、OEM(・別注商品)の拡販に、積極的に取り組む。かつ、海外の取り組みについては、順調に伸びていますので、さらに注力をしていくと。

また、OEM商品、「コスメコンタクト®」という自社企画商品の売上が増えてまいりますので、自社企画商品の売上構成比は、初めて70パーセントを超えるということで、1つの年(2018年9月期)を着地させようかなと思っています。売上総利益率に関しましては、現状はちょっと悪化してしまっています。ただ、いろいろな手立てを講じていますので、調達構造見直し等を継続的に行っていくことで、最終的には30パーセントを目指してまいりたいと思っています。

計画の前提については、以上でございます。

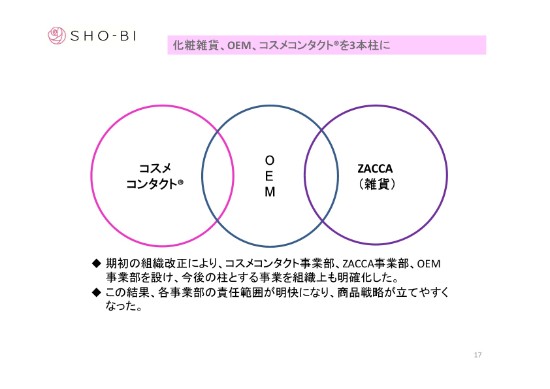

化粧雑貨、OEM、コスメコンタクト®を3本柱に

17ページ以降について、下期からの施策ということで、ご説明をさせていただきます。

下期につきましても、引き続き、「コスメコンタクト®」・OEM・化粧雑貨、プラス海外というところで(注力してまいります)。海外につきましては、基本的に「コスメコンタクト®」とOEMの2つを強化していますので、(国内と)重なってくる部分がございますけれども、そこの3本柱でやってまいります。

この期初に組織改正を行いまして、弊社の組織も、非常に注力分野がわかりやすくなりました。コスメコンタクト事業部・ZACCA事業部・OEM事業部というかたちで、各事業部がやるべきことが非常に明確になっていますので、そこの部分も、さらにやりやすくなるのかなという状況でございます。

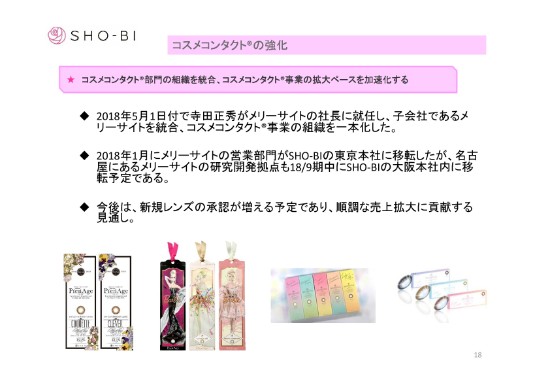

コスメコンタクト®の強化

18ページに、まず1つ目の柱である「コスメコンタクト®」の強化ということで(ご説明します)。

実は、この2018年5月1日付で、私(寺田氏)がコンタクトレンズのメーカー子会社であります、メリーサイトの社長に就任しています。子会社であるメリーサイトを統合しまして、「コスメコンタクト®」事業の組織を一本化した状況でございます。

これによりまして、グループ一体で、スピーディかつ明確に意思決定ができるのかなと思いますので、さらにコンタクトレンズのビジネスについては、いい方向に動くんじゃないかなと思っています。

実際に、2018年1月から、メリーサイトの営業拠点をSHO-BIの東京本社(品川)に移転しています。また、現在は名古屋にあるメリーサイトの研究開発拠点につきましても、今期末をめどに、SHO-BIの大阪本社内に移転する予定です。

また、現在、新規レンズの承認が順調に進捗していますので、この承認が増えてくれば、おのずと順調に、売上拡大に貢献していくのかなということでございます。先ほども申し上げましたけれども、海外でとにかくコンタクトレンズが主力になっていますので、コンタクトレンズ事業は、国内・海外ともに注力して進めてまいります。

OEM・別注事業の強化

19ページは、OEM・別注事業の強化です。

100円均一ショップならびに、大手衣料系の専門店に向けた取組み強化の効果が出て、この上期までは、非常に順調に推移しています。また、取引先も新規でどんどん増えていますし、プラスアルファで商品カテゴリーが拡大していることが、非常に大きな特徴であるなと(考えております)。

中でも、2018年9月期につきましては、化粧品のOEMが非常に順調に伸びている状況でございます。従来までは、我々はどちらかと言うと、化粧雑貨をメインとした企業でございました。「OEM」というと、コンタクトレンズもありますけれども、化粧雑貨に偏っていたんです。

今期は非常に、化粧品(のOEM)が各社さまで伸びていますので、ここの部分が大きな進展かなと思っています。この(スライドの)下にありますのは、その一例でございます。これは、大手衣料系専門店に向けた化粧品の別注商品ということで、ファンデーションやアイシャドウとか、もろもろのリップ系であるとか。そのようなものが、非常に順調に伸びている状況でございます。

ZACCA(雑貨)事業の強化

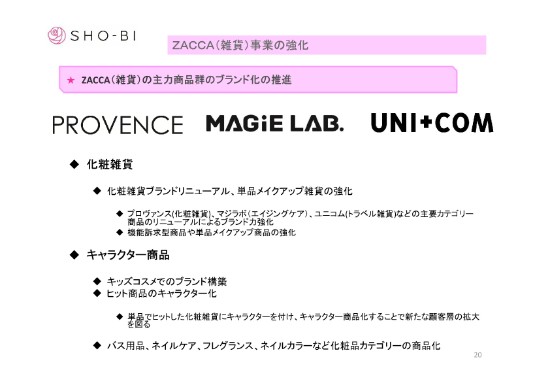

最後に、ZACCA(雑貨)事業の強化です。

もともとSHO-BIは、今年(2018年)70周年を迎えたんですけれども、ずっと化粧雑貨をメインにしている企業でございます。化粧雑貨に特化して70年間やってきた企業は、日本でも他にはないのかなと思っています。

ただ、残念ながら「化粧雑貨」は、メインの商材になれないものでございまして。化粧品売り場の中に一部あるような、いわゆる「つま」みたいな商材でございます。化粧雑貨には、みなさんがご存じのような、有名なブランドが存在しないんです。

(そこで)やはりSHO-BIは70周年ということで、先ほども申し上げましたように、そのあたりの自負は持ちたいということもありますので、我々が、例えば「プロヴァンス」(化粧雑貨)・「マジラボ」(エイジングケア)・「ユニコム」(トラベル雑貨)という……まあ、誰もご存じないと思いますけれども(笑)。

我々の中でも、従来は商品の分類名のような存在でしかなかったこれらのブランドを、きっちりとブランドのリニューアルをしまして、「化粧雑貨のブランド」として育成していこうということを、今やっています。

例えば、「プロヴァンス」は化粧雑貨のブランドでございます。「マジラボ」はエイジングケアのブランド、「ユニコム」はトラベル雑貨のブランドなのですけれども。このあたりをきっちりと、ブランドとして力を付けさせていこうということで、やっていきたいのが、まず1つ目です。

そして、先ほども申し上げましたけれども、「化粧品」という取り扱いで、1つ広がりがあるものが出てきましたので、単品メイクアップの商品を強化していきたいと(考えています)。

コンタクトレンズ(事業)を始めてよくわかりましたけれども、やはり消耗品かつ必需品は、非常に強いなと思いますので。そのような意味では、化粧雑貨は残念ながら必需品にはならないですし、今は物が非常にいいので、消耗品にもなかなかなりにくい。

そのような意味では、「利益率は高いけれど、回転が悪い」ものが、化粧雑貨でございます。そのような意味で、化粧品やコンタクトレンズという、消耗品かつ必需品というところを、強化していきたいと思っている状況でございます。

2つ目の(大きな)◆に、「キャラクター商品」とございます。キャラクター商品の中では、1つ目として、キッズコスメでのブランド構築を図っていきたい。「ブランド構築」と言っても、基本的にはキャラクターのブランドが付いていますので、(例えば)ディスニーブランドをお借りしたキッズコスメ、サンリオブランドをお借りしたキッズコスメというかたちになりますけれども。

キッズコスメは、基本的に大手の化粧品メーカーは、どこもやっていらっしゃらないです。いわゆるプチプラのチープコスメという、女子高生などがメインで買うような化粧品は、有名な大手化粧品会社もやっていますけれども。我々が言うキッズコスメ、いわゆる小学生の女の子が使うようなコスメは、基本的に大手メーカーはどこもやっていらっしゃらなくて。

我々の競合先になるのは、たぶんバンダイさんくらいになって(いると思います)。いわゆる玩具メーカーが、メインの競合先になってくる状態でございます。弊社は、先ほども申し上げましたけれども、70年間コスメ商品をやってきた自負がございます。そのような意味では、キャラクターについても、長年やってきたノウハウがございますので、ここの部分については、商品としてブランドを構築していきたいと思っています。

2つ目としては、ヒット商品のキャラクター化です。例えば、非常にニッチな分野で申し訳ございませんけれども、「洗顔ブラシ」という、お顔を洗うときに使うブラシが、化粧雑貨の単品としては、ありえないくらい大ヒットしていまして。

もともとは、先ほども(ご説明が)ありました、「プロヴァンス」というブランドでそれ(洗顔ブラシ)を出したんです。それに、例えばキャラクター……具体的には「リラックマ」や「スヌーピー」というキャラクターを付けて販売したんですけれども、非常によく売れています。

そのような意味では、そのあたりの取り組みができるのも、SHO-BIならではかなと思いますので、ヒット商品にキャラクターを付けるかたちで、新たな顧客層を拡大していきたいと思っています。

そして、3つ目としては、先ほど申し上げましたように、いろいろな化粧品のカテゴリーが伸びてきています。ライセンサーからも、非常にそのような意味ではプラスに見ていただいていまして、商品化可能なライセンスの幅が、正直拡がっています。ライセンスを頂戴できるようになってきたということでございます。そのような意味で、非常に我々としてはフォローの風だなと思いますので、そのあたりを活用して、化粧品にさらに注力していきたいと思っています。

かなり早口で恐縮ですけれども、この第2四半期までは、非常に会社の方針に沿ったかたちで、「コスメコンタクト®」のビジネス、OEMのビジネス、化粧雑貨……ZACCA(雑貨)のビジネスと言っていますけれども、弊社では基本的に、化粧品も含めて化粧雑貨と(分類)していますけれども。

その3本柱は(ここまで)順調にきています。海外についても、中国のECサイトがメインですけれども、そこでも非常に拡大ができているという意味では、順調に進捗しているのかなと。

ただ、やはり売上総利益率の低下は、非常に大きな問題であると、私自身も考えていますので。そこの部分の改善をしっかりと図ることで、きっちりと最終利益が残せる体制にしていけるように、先ほどから申しています3本柱プラス海外ということで、やってまいります。

引き続き、みなさまのご支援のほど、よろしくお願いいたします。本日は、どうもありがとうございました。

質疑応答:売上総利益率とOEM事業について

質問者1:よろしくお願いいたします。

前上期との比較なのですが、前上期は、売上は落ちたんだけれども粗利率はけっこう改善して、それで大幅増益というかたちになりました。今期の上期は、売上は伸びたんだけど粗利率が低下して……ということになっていて、どうしても売上を伸ばそうとすると、トレードオフが出てきてしまうようなところだと思います。そのような意味で、トップラインを伸ばそうとすると(また)下がってしまうんじゃないかという気もするのですが、このあたりについて、教えてください。

寺田:ご質問ありがとうございます。

前期につきましては、売上が落ちて売上総利益率が上がった1つの要因として、先ほどから(申し上げている)自社企画商品……いわゆる、メーカーとしての売上総利益率を上げていきたいということで、今期は7割まできておりますけれども。

いわゆる、メーカーさんからの仕入れによって、前期はかなり利益率の低い商品の仕入れを圧縮していました。売上については、予想どおり低下して、利益率も上がったということです。

この3年くらいで、売上総利益率を改善する動きが、非常に順調にできてきていた結果が、前期には出たという状況です。

今期につきましては、売上を取りにいっているわけではないのですが、基本的に注力しているOEM・別注の取引が、非常に順調に拡大できたということになります。

こちらの部分は、ざくっと言うと、メーカーとしてのOEMではない利益率と比べると、半分以下しか売上総利益率が取れない。ただ、最終の営業利益に関して言うと、同じかそれ以上に残るという商売でございますので、見た目として売上総利益率が下がるというのは、そこが非常に大きいのかなと。

ただ、「それだったら、最終の営業利益が上がるべきだよね」というところに関しては、まだ販管費等との絡みで上手くいってない部分がございますので、そこの部分については、改善の余地が十分にあるのかなと考えております。

質問者1:そのような構造だと、「OEMに注力すると、営業利益については変わりませんよ」ということですが。通期での売上総利益率の改善が、やっぱりちょっと厳しいんじゃないかという感じもしますけど……それは、どうなりますか?

寺田:そこの部分は、バランスの部分でございまして。一方で、OEMビジネスは、最後の営業利益率を稼ぐ……残したいというのが、私の思いなので。そのような意味では、OEMビジネスは、確実に営業利益が残るので、そこは間違いなく拡大させます。

ただ、一方で、いわゆるメーカーからの仕入れの商品は、売上総利益率でも、OEMと同じくらいしか取れないんですよね。それで(ありながら)、当然ながら物流コストは、全部かかってくる。

1品1品ピッキングして配送……という、昔ながらの卸の商売になってしまうので、そこの部分はやはり必要ないと感じております。そこを圧縮することで、最終的な売上総利益率については、上げていきたいと思っております。

質問者1:あと、御社の場合、上場されたときから自社企画品の比率は……けっこう、やっぱり高くて。そのようなところで、初めて(自社企画商品の構成比が)70パーセントまで上がってくるということなのですが。数年のスパンで見たとき、これは何パーセントくらいまで上げられるイメージですか?

寺田:最終的には、限りなく100パーセントに近い数字になるんだと思います。

というのも、先ほど申し上げましたように、卸としての運ぶだけの商売はなんにもならないので。当然ながら、売り場を押さえ続けてきたからこそ、弊社が70年間あると思っております。売り場を押さえるために、卸としての商売を捨てる気はないのですが……こちらの部分はたぶん変わらないので、こちらの自社企画が増えていけば、限りなく100パーセントに近くなってくるのかなと思います。

質問者1:わかりました。

最後に、販売先について。今回はほとんどの業態で、粗利益と利益率が、だいたい順調に伸びていくということなんですが。最近は小売でも、大手さんには絶好調な会社がある一方で、ちょっと厳しいなという会社も、よく出てきていると思うのですが。納入先で、「ちょっと勝ち負けが出ている」と感じられるところって、ありますか?

寺田:仰るとおりで、明確に勝ち組・負け組は、はっきりしてますね。

基本的に、この数年前から勝ち組企業ともどんどん取引を拡大していこうということで、「重点得意先」というものも、勝手に社内で決めまして。そこに注力していって、そこの部分は非常にずっと伸びておりますので、(引き続き)そのかたちでやっていきたいなと。

やはり大手チェーンがどんどん強くなっていって、街の個店とか……我々の取引先である街の雑貨屋さんみたいなところは、非常に厳しくなっていってるということは、あるのかなと思います。

質問者1:どうもありがとうございます。

質疑応答:販管費の課題は?

質問者2:1つお尋ねしたいのですが。今の最初の質問のお話をうかがうと、問題が売上総利益率よりも、販管費のところにあるように聞こえたのですが。そうすると、販管費では、何が問題だと……例えば、物流費がいっぱい上がってきているとか。問題があって、OEMがすごく減ったとか。本来であれば、販管費率が下がったら、結果として営業利益率が……少なくとも、ある程度のところまで下がってくるわけなので。

そのような認識を持てばいいのか、あるいは人件費なのか。販管費の、どこに課題があるとお考えなのでしょうか?

寺田:まず人件費については、順調というか、増えてきている状況ですね。人件費について申し上げると、やはり弊社は「単価が安すぎる」ということが、大きな原因としてはあると思います。

弊社は、実は年間に6,000万個ほどのモノを、世の中に供給しているのですが。ただ、売上がこれだけしかないということは、実は、単価が300円を切っているくらいなんですよね。

そうなると、やはり人件費は実額ベースでかかってくるものなので、なかなか利益を残すのは厳しい。ただ、それを言っていられないので、1人当たりの効率を上げていかなければいけない。そのような意味では、先ほどお話ししましたように、OEMのビジネスになると、やはり1人当たりの売上はぜんぜん変わってきますので、そこの部分はやりたいと。

そのような意味で、社内では今、「営業だけという人は要りませんよ」「モノを売るだけの人は要りません」と。基本的に現在は社内でマーチャンダイザーと呼んでいる者ですが、モノを作るスキルを持った人間を、どんどん育成しております。

自分でモノが作れるならば、1人でOEMのビジネス(の利益)が取れるということになりますので、今言っているようなかたちで、人件費の増にも十分対応ができるのかなと。

それで、今期に関しては、正直(に申し上げると)販売促進費が大きく、我々の想定以上に伸びてしまいました。

自社企画商品では、多店舗で展開されている売り場に、什器やPOPを設置するのですが。販売促進費では、そこの費用が非常に大きくかかりました。これが、我々の予想を大きく超えるくらいの数字になってきてしまいましたので、そこの部分は、大きな課題かなと。

それで、自社企画商品の比率が7割になってくる……かつ、OEMではない自社企画商品だと、そのような什器や備品は、当然メーカーとして投資しないといけない部分なので、お金がかかってくることは仕方ないとはいえ、ちょっとコントロールが効いてなかったということがありました。

ただ、第2四半期からはちゃんとコントロールができておりますので、そこの部分については大丈夫かなと思っております。

そして、先ほど申し上げたように、OEMビジネスだと、このあたりの販促費もかからないということがあるので、そこの部分が大きいのかなと思います。

あと、物流費につきましては、当然ながらどんどん上がってきてしまっているという状況でございますけれども、そこの部分は効率的に、できるかぎり粘りながらやっていきたいと思っております。

質問者2:追加の質問ですが、OEMの売上構成比って、どれくらいになってるんですか?

寺田:ざくっとでよろしいですかね? 今は、だいたい3分の1くらいです。だいたい、自社企画商品の半分くらいという感じです。

質疑応答:高単価の化粧雑貨について

質問者3:今日はありがとうございます。

子会社のメリーサイトの社長に就任されて、「グループ一体となって、明確な意思決定(を行う)」という話があったのですが、ここの具体的な効果として、どのようなことが見られていくのかをおうかがいしたいです。

あと、化粧品では、最近は高単価品と言いますか、高いものを中心に売れている状況ですが。化粧雑貨においては、そのあたりの高単価品の位置づけといいますか、安いものも売れているのか、高いものの売上がよくなっているのか。そのあたりの状況について、教えてください。

寺田:まず、1つ目につきましては、グループでやっておりましたので、それほど大きな変化があるかというと、そうではないのかもしれませんけれども。やはりメリーサイトが製販業をやってますので、台湾の工場とやりとりをして、調達をしてきて、販社であるSHO-BIに売って……という、一連の流れがありました。

そのような意味で、対工場との交渉能力では、直接SHO-BIが前に出てやることになりますので、そこは大きく変わるのかなと思います。

あとは、例えば、メーカーに承認を取得するということに関しても、はっきり言うと、私だけの意思決定で、さっと通るようになっていきますね。現状も、そうなっていますけども。そのような意味では、素早い動きができるのかなというのは、大きな違いかなと思います。

あと、化粧雑貨の高単価の部分なのですが、先ほど申し上げましたように、あまり化粧雑貨にはブランドというものがないので、「高単価」というのが、我々のカテゴリで言うと……例えば、美容室で売っている1万円くらいするブラシとか、そのようなものが、たぶん化粧雑貨の高単価品になるのかもしれませんけども。そこの部分について、現状の我々の売り場でそれが売れているかというと、決してそのようなわけではないのかなと。

ただ、我々の取引先とは別に百貨店や、それこそ美容室のルートでは、今は多少売れているのかもしれません。

ただ、我々の雑貨の中でも、例えば、先ほど申し上げた洗顔ブラシ。すごい大ヒット(商品)なのですが、これは単価が2,000円です。先ほども申し上げましたように、我々の商品の平均単価は300円ぐらいなので。そのような意味では、2,000円の商品がヒットするというのは、なかなか珍しい事態です。

そのような意味では、かなりモノに拘っていて……これは、仰るようにインバウンドでもすごく売れておりますので。そのような意味では、化粧雑貨でも良いモノであれば、別に値段が高かろうが、国内でインバウンド問わずに売れるのかなという実感はございます。

質問者3:ありがとうございます。

先ほど「単価が安い」というお話がありましたけども。じゃあ、そのあたりの……洗顔ブラシでこれくらい(単価が2,000円)のモノが売れたので、少し単価の高いモノをちょっと増やしていこうとか。そのあたりのお考えは、いかがですか?

寺田:まず、コンタクトレンズの事業を始めたことは、その1つの施策になります。コンタクトレンズは、当然ながら最低でも1,500~2,000円する商品でございますので、両眼分を買えば、3,000~4,000円の商品です。

かつ消耗品なので、どんどん使うということでは、我々の感覚からすると非常に高単価で高回転というかたちになります。例えば、先ほど申し上げた化粧品につきましても、500円のリップというものもやっていますけれども。基本的には、最低価格の500円くらい(での販売)になってきます。(主要取引先として)けっこう100均をやっているので、100均を入れてしまうと、単価は下がるのかもしれませんけども。

ただ、高単価で高回転の商材に、引き続き取り組んでいこうとは思っております。

質問者3:ありがとうございます。

質疑応答:流通について

質問者4:ちょっと流れがよくわからなくて(おうかがいしたいのですが)。御社はメーカーですが、どこで生産しているのでしょうか? 例えば、(海外では)中国やECサイトでよく送られているという話ですが。そこの商品がどこから出るのかが……流通部分がわからないので、教えてください。

寺田:基本的に弊社はメーカーではございますが、ファブレスメーカーということで、工場については、製造委託をかけている状況でございます。

基本的に、今作っているものは、日本製・中国製・韓国製という3ヶ国がメインです。あとは、インドネシア・ミャンマー・カンボジアも、「あるにはあります」という状況でございます。

例えば、中国のECサイトでメインで売っている商材は、コンタクトレンズです。コンタクトレンズに関して言うと、製造の工場は台湾にございます。

例えば、日本の化粧雑貨とかだと「メイドインジャパンで、中国で売ろう」と、それを輸出する。もしくは、越境ECで中国に出すということですが。

例えば、Tmall(天猫)でコンタクトレンズのサイトをやっているところでは、この商品はどこから(入れるのか)というと、台湾から直接中国に入れております。それから、そこで販売するという流れです。そのような意味では、1回日本に入れてもう1回輸出するということは、コスト的には2.5倍ぐらいになりますので、それなりの価格ではできるのかなと思います。

質疑応答:コンタクトレンズの今後の戦略は?

質問者5:ありがとうございました。

海外のコンタクトレンズの話の、続きの質問なのですが。5倍に成長していらっしゃるというところで、肌感覚で教えていただきたいのですが。中国のコンタクトをオンラインで売るというところにおける競合状況と、それに対して、今は5倍で成長していらっしゃるということではあるのですが。今後の戦略といいますか、そのあたりの補足をいただければと思います。

寺田:コンタクトレンズに関しては、日本のマーケットはだいたい2,200億円ぐらいです。そのうち、我々がメインでやっている色付きのコンタクトレンズは4〜500億円と言われておりまして、たぶん2,200億円という分母は伸びてはいますけれども、本当に小さくしか伸びないという状況です。

一方で、中国はどうかというと、3年ぐらい前だと思いますけれども、中国は日本の10分の1のマーケットだと言われておりました。それが、近年どうかというと、今はもうすでに日本の8割の、1,600億円のマーケットになっております。

人口を考えると、(中国は)当然日本の10倍もありますので、日本で2,000億円あるマーケットだったら、大きく言えば2兆円規模のマーケットになる可能性があるということを考えると、今の規模よりもマーケット自体が、さらに10倍以上伸びていくんだろうなという状況です。

ECサイトについても、もうすでに世界最大で、非常に順調に伸びております。日本でもコンタクトレンズは、ECに非常に親和性の高い商材になっております。とくにカラー(のレンズ)については、かなりの部分がECサイトで消費者から購入されているということもあるので、中国は日本以上にECの盛んな国でございますから、そこの部分は非常に可能性があるかなと思います。

競合状況について申し上げますと、やはり中国でも一番のシェアを持っているのはJohnson & Johnson、Bausch&Lomb、Alconといった世界大手が、最大のシェアを持っていますけれども。一方で、中国のメーカーであるHYDRON(海昌)という会社ですが、そこも非常に強いです。

あと、我々の色付きのレンズでいうと、基本的には韓国の会社が競合になります。Johnson&Johnsonさんも「ディファイン」というカラーレンズを持っていますけれども、基本的にはSKUが3か4しかないですし……彼らは基本的に、ファッションでコンタクトをやる気はもちろんありません、医療の会社ですので。

そのような意味では、直接の競合にはなりにくいのかなと。ファッションのコンタクトレンズという意味では、(競合は)韓国のメーカーになってくると。

日本のメーカーさんでは、シードさんやメニコンさんが、今積極的にやっていらっしゃいますけれども、やはりまだまだそこまでの規模にはなっていらっしゃらないので。かつ、メニコンさんもシードさんも、基本的には医療の専門的なコンタクトレンズメーカーという……(確かに)カラーレンズはお持ちですが、医療が専門ということになりますので、我々の競合は、基本的には韓国のメーカーになるのかなと思います。

質問者5:追加(のご質問)なのですが。そうしますと、先ほど「コンタクトは台湾から中国で売れている」という話だったのですが。見方としては、SHO-BIさんがつくっていらっしゃるので……要は、メイドインコリアなのかメイドインジャパンなのかというアピールの仕方が、できるものなのでしょうか?

寺田:そうですね。日本のメーカーがやっているということ……生産は、たぶんほとんど台湾、今はかなり中国も増えていますけれども、もうどちらかになってきてしまうので。ただ、日本の企業がやっていることは……彼らは非常に明確に、差別化意識は持っております。

変な話で、作っている場所は一緒なのですが……今我々が中国で展開しているレンズは、若干高いブランド・安いブランドに切り分けてやっていますけれども。高いブランドでは、「ピエナージュ」という主力ブランドをやっております。それでも、十分に売れる。「それはなんで?」というと、「日本のメーカーだからよさそう」(と思われる)。

作っているところは実は一緒ですが、何が違うかというと、当然工場の工程管理はものすごく厳密にやっておりますので、そこの差は、あろうかと思います。

よく申し上げるのですが、今「ブランド力」とか「おしゃれ度」とかでいうと、韓国に勝てないんです、日本は。

中国でビジネスをやっていても、もう韓国のほうが(例えば)韓流スターとかがかなり有名なので、若干負けている感じはあるのですが。一方で、品質や医療の部分に関して見ると、「やっぱり日本だよね」という意識は高いので、そこは差別化要因としてやっていきたいと思います。

質疑応答:アジアにおける商機は?

質問者6:2つ質問がございます。1点目は、素人の目から見ますと、けっこう東南アジアとかアジアの市場は、御社の……とくにファッション雑貨で、コスメなどの商品は、わりと10代や20代の若い女性が中心ということで。おそらく、東南アジアとかアジアの国でも、1人当たりのGDPなどがだんだん上がってくる中で、急にそのようなものが売れ出すタイミングが来るんじゃないかな? と見ております。

たぶん日本でも韓国でも、御社の長い歴史の中でも、そのような局面があったと思うのですが。そう考えると、もう少しコンタクト以外にも、個別の国柄や必要性とか、GDPのレベル感だとかを見ながら……例えば、もう卸をやらずに、全面的にブランドで出して勝負するとか。東南アジアは、もう少しコンタクト以外でもいろいろ商機があるんじゃないかと見えるのですが、そのあたりのお考えはいかがでしょうか?

もう1つは、御社の70年の長い歴史の中では、社長に就任してから数年経って(いますが)、まだおそらく、社長が本来目標とするいろいろな事業のポートフォリオとかがあって、いろいろ試行錯誤していらっしゃるのが、現状かなと思うのですが。

将来的には、もう少し今社長が考えていらっしゃる事業モデルなりが、ある程度完成方向に向かった時に、例えば売上高や営業利益率、売上利益の成長率について、本来目標としている数字というか。もしそれがあれば、教えていただければと思います。

寺田:ありがとうございます。

まず、アジアでほかのアイテムもブランド化をしていくということで。そのあたりは、あると思います。ただ、化粧雑貨は、非常に微妙なアイテムでございまして。実は、コンタクトレンズを始める前に10年ほど、私自身が化粧雑貨で、中国でずっとビジネスをやっておりましたけれども……結局、あまりうまくいかなかったというのが、正直なところです。

というのも、残念ながら、やはりブランド化されていなかったんだなと。何に取って代わられたかというと、例えばWatson'sとかの、安いプライベートブランドです。それによって、我々の化粧雑貨は売れなかったという歴史があります。

そのような意味では、海外に出ていて思うのですが、まさしくおっしゃったとおりで、ブランドがないと勝てないんですよ。

なので、今例えば、化粧雑貨で……これはいつも言うんですが。Sephoraという、フランスの大手小売店がありますよね。日本では撤退されましたけれども、中国では150店舗とか200店規模で、優勢にまだやっていらっしゃるのですが。Sephoraの中に入っている日本の化粧品メーカーは、それこそ資生堂とSK‐IIしかないんです。

化粧雑貨に、実は弊社は入っています。そのような意味で、よく世の中の人に言うのは、「資生堂とSK‐IIと弊社だけだよ」と言うんです。化粧雑貨は、弊社だけなんです。

そのような意味では、ちゃんとブランドが際立つようなことができれば、そのような可能性もあるので。ただ、ものすごくアイテムの幅が……弊社には3万アイテムぐらいあるので、やはり絞り込んで、先ほど申し上げましたように、化粧雑貨でもブランド化を図って、ブランド化ができたものについては、勝負していきたいという思いはあるのかなと思います。

もう1つ、長期的なところで(申し上げると)、なかなか数字を世の中に公表していなくて。ざくっと「1,000億円」「100億円」という数字しか、言っていないんです。

実は、社内では、もう少し近い(具体的な)数字は、当然持っているのですが。そこの部分は、まだ公表できるレベルにないので言えませんけれども、まさしく1,000億円、100億円という際の営業利益率を目指していきたい思いはあります。

そのために、今は「3本柱」と言っていますけれども、基本的にこの3つの柱は、すべて営業利益率で10パーセント以上残ると考えてやっております。この方針は、この数年についてはまったく変えるつもりはないので、順調に3本柱が育てば、自ずと先ほど申し上げたパーセンテージになると思っております。

新着ログ

「その他製品」のログ