提供:株式会社GENDA 個人投資家向けIRセミナー(基調講演)

GENDA、連続M&A企業の決算を読み解く視点 のれん・一過性費用を整理し、EBITDAとCash EPSで評価

連続M&A企業の決算を見る

関本圭吾氏(以下、関本):みなさま、こんばんは。これからログミーFinance主催、株式会社GENDA個人投資家向けIRセミナーを開催します。本日の司会進行役のIR Agents代表、関本圭吾です。よろしくお願いします。

今回はGENDAの事業をみなさまにより理解していただくために、第1部では私から「連続M&A企業の決算をどう見たらよいのか」という点について解説します。そして、第2部ではGENDAのIRセミナー、対談形式でのディスカッションへ移っていくかたちで進めていければと思います。

まずは私から「GENDAで考える連続M&A企業の見方」と題して、お話しします。また、スライドの後半はセミナー後編のディスカッション用の「北米事業の状況整理」となっています。

今回のセミナーの背景ですが、3月24日に行われた前回のセミナーでは、この後ご登壇いただく渡邊さまとの対談で、国内のM&A戦略や、そもそもM&A企業をどのように評価したらよいのかという議論をしました。その中で、「決算資料の読み方が難しい」「戦略がすごく練られていることはわかったけれど、業績の見方が難しい」「GENDAは特にわからない」というフィードバックがありました。

そのため、今回は前座として、そもそも私が決算やM&A企業をどう見ているのかというところをご説明したいと思います。

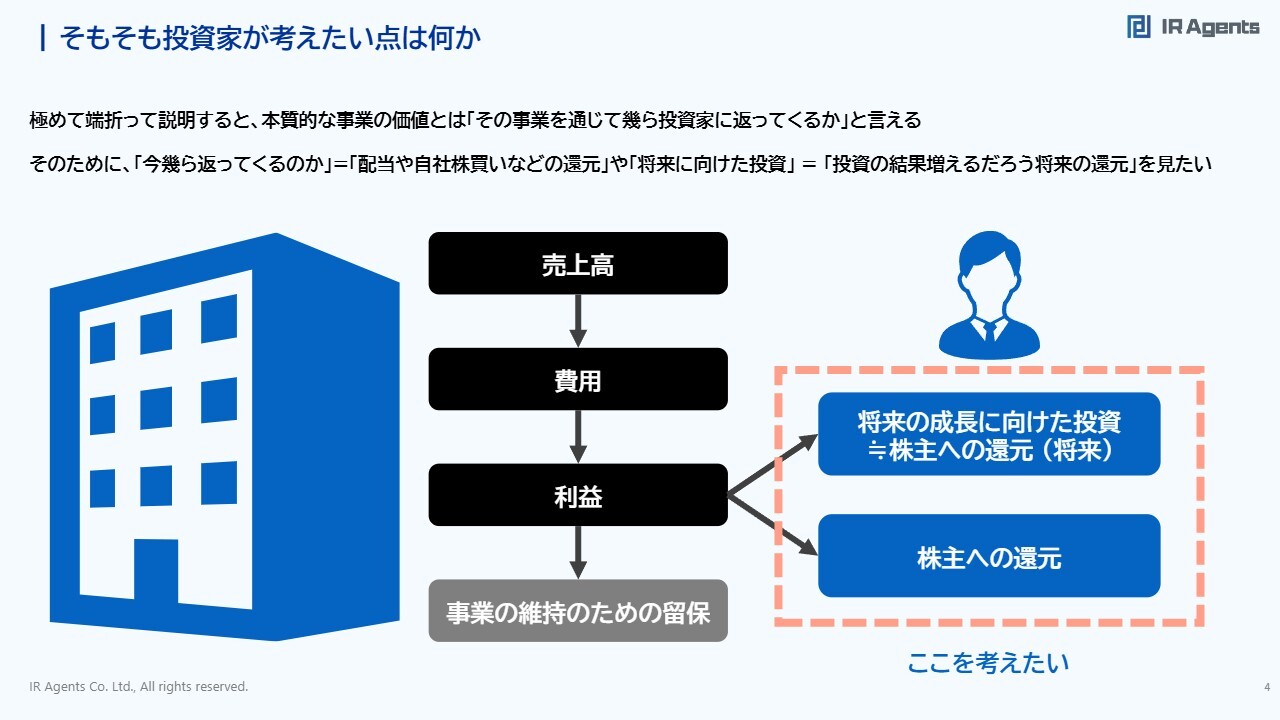

そもそも投資家が考えたい点は何か

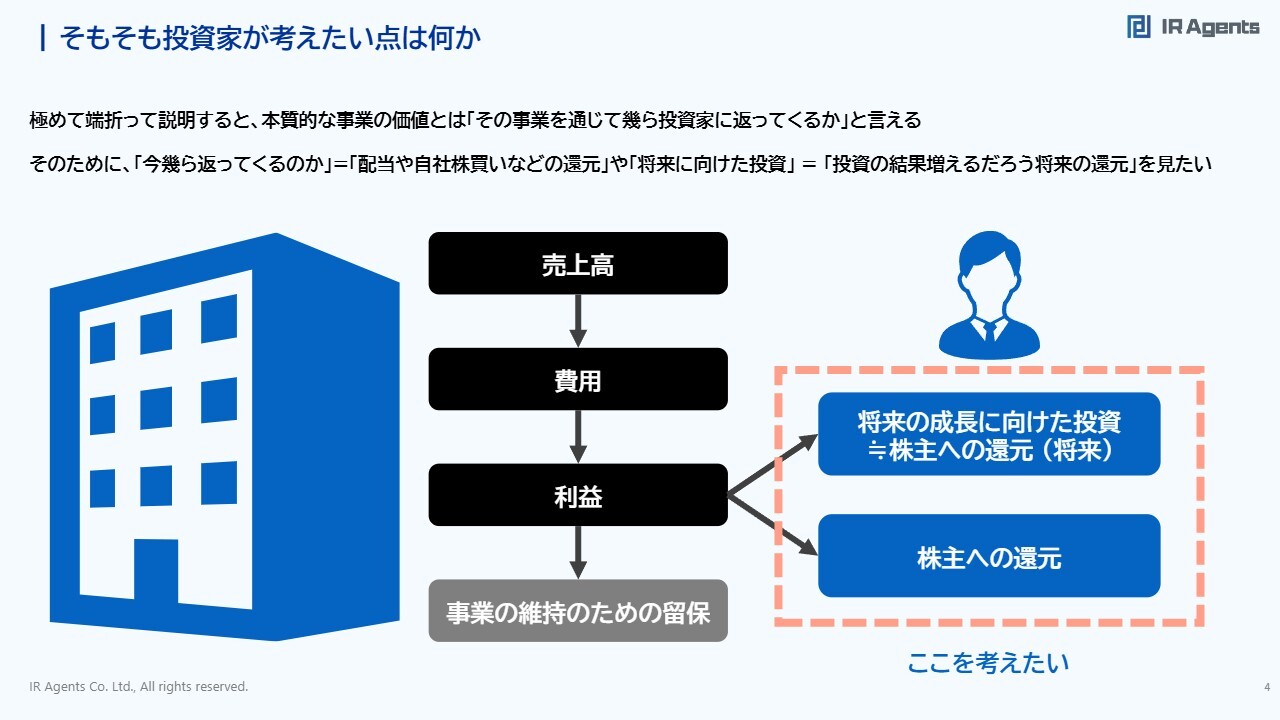

関本:まず、「投資家が考えたい点は何か」を極めて簡単にご説明すると、本質的な事業の価値というのは、私たち投資家が会社に投資した結果として、会社がその事業を運営して、いくら投資家に返してくれるのかということに尽きると私は思っています。

それを考えるために、「配当や自社株買いによる還元をどれくらいしてくれるのか」「将来に向けて投資を行ったことで業績が成長した結果、将来いくら還元してくれるのか」といったことを見たいというのが投資家の気持ちだと思っています。

会計利益とキャッシュフロー

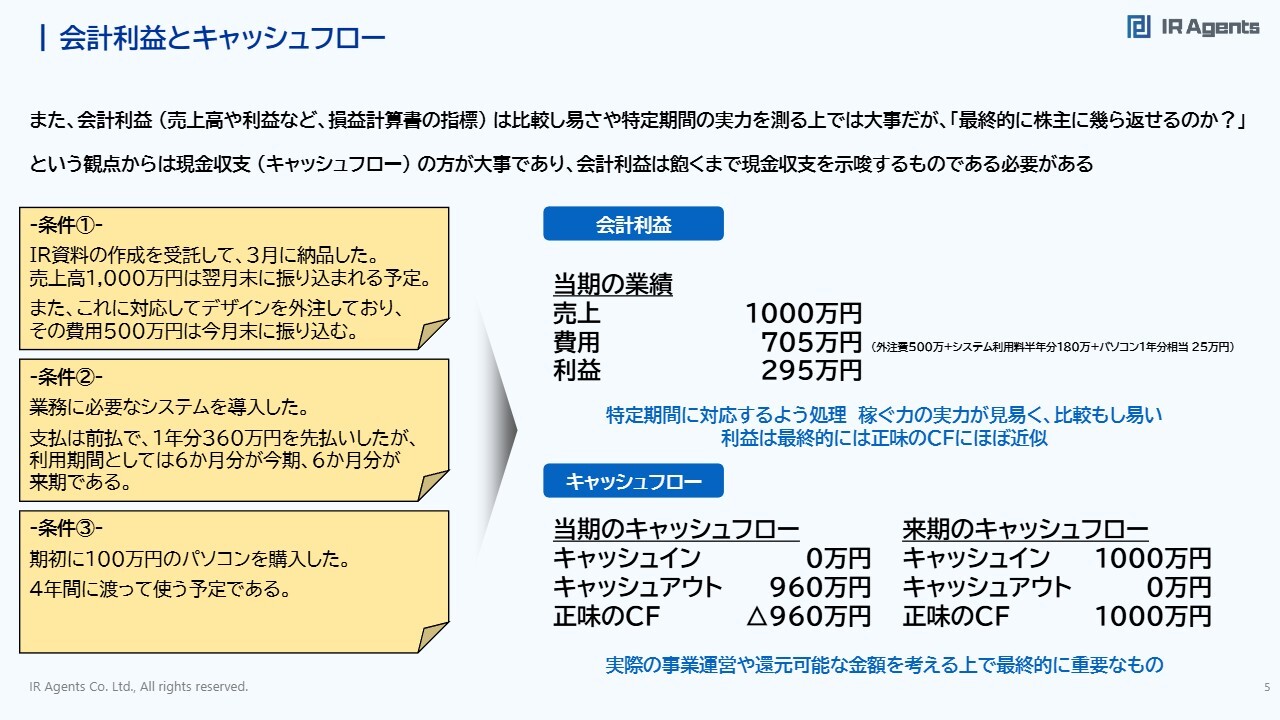

関本:つまり、最終的に投資家にいくら返ってくるのかが大事なのですが、よく決算資料に出てくるのは、売上高や営業利益、純利益です。「最終的に株主にいくら返せるのか?」という話においては、現金収支(キャッシュフロー)が大事になってきます。この会計利益と現金収支の差が、M&A企業の決算を見る時に非常に難しいところかと思っています。

関本:つまり、最終的に投資家にいくら返ってくるのかが大事なのですが、よく決算資料に出てくるのは、売上高や営業利益、純利益です。「最終的に株主にいくら返せるのか?」という話においては、現金収支(キャッシュフロー)が大事になってきます。この会計利益と現金収支の差が、M&A企業の決算を見る時に非常に難しいところかと思っています。

事業に関わっていたり簿記を学んだりしている方はご存じかもしれないですが、例えば、スライド左側にあるようにIR資料を作成して、3月に納品したとします。その売上が振り込まれるのは翌月です。ただし、デザインを外注しており、その費用を払わなければいけない、みたいな状況を考えます。

この場合、売上は今期に計上されるものの、現金1,000万円が入ってくるのは来期になるといったタイムラグが発生します。一方で、デザインの外注費は今期に支払うことになるため、キャッシュアウトは今期になるといったかたちになります。結果として、会計利益とキャッシュフローには差が出ることが多々あります。

このあたりの情報を考えて、投資家にいくら返ってくるのかを決算書から読み取ることが大事だと思っています。

各段階利益の整理(日本会計基準)

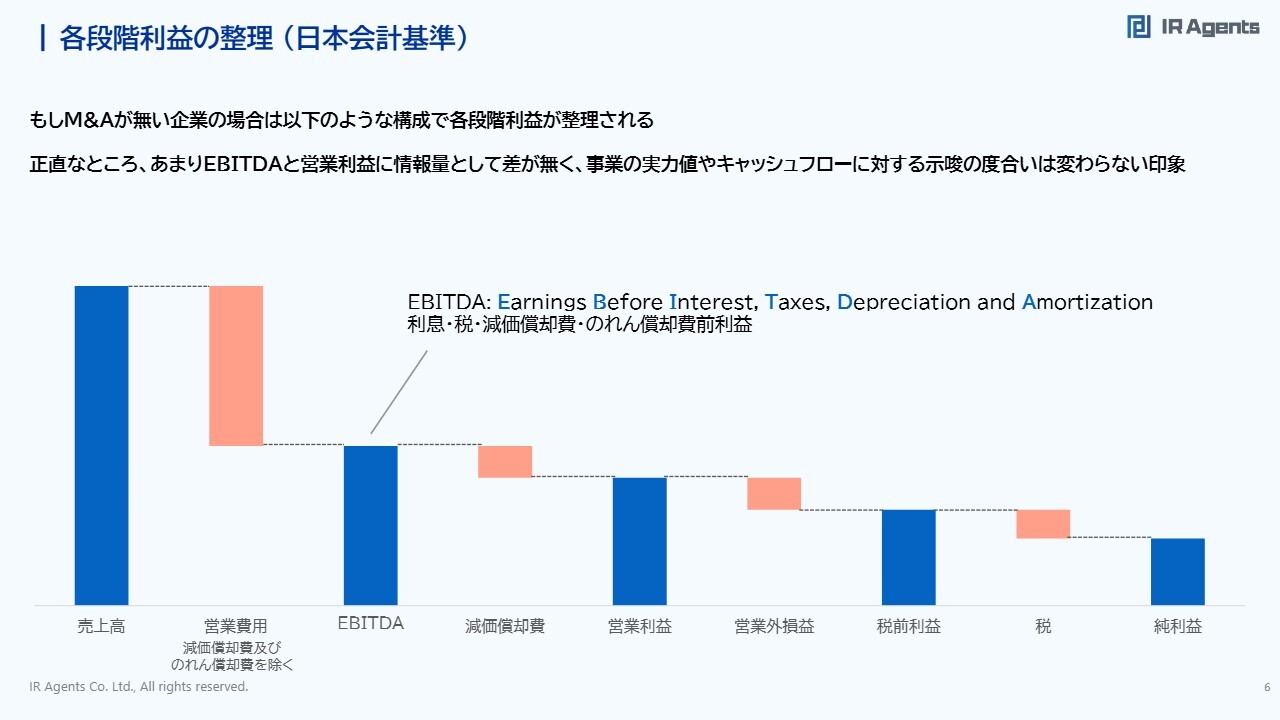

関本:その上で、各段階利益についてご説明していきます。スライドの図は、売上高・営業利益・純利益をよく見るかたちでまとめたものです。

売上高がまずあって、そこから売上原価である人件費、材料費、減価償却費などを引くと営業利益になります。そこに金利の支払いや受け取りなどを含めたものが税前利益になり、そこから税金を払った残りが純利益になります。

営業利益について、毎年費用計上されている中で、実際に現金として出ていっているわけではない減価償却費を足し戻したEBITDAという指標があります。EBITDAはたまに見かける指標ですが、こちらについてご説明していきます。

もしM&Aがない会社の場合は、EBITDAと営業利益の情報量にあまり差はありません。営業利益およびEBITDAの推移や規模が、最終的に現金として返ってくる金額を概ね示唆していると考えて問題ありません。

したがって、M&Aをしない企業については、営業利益を見ていればわかりやすいのが実態だと思っています。

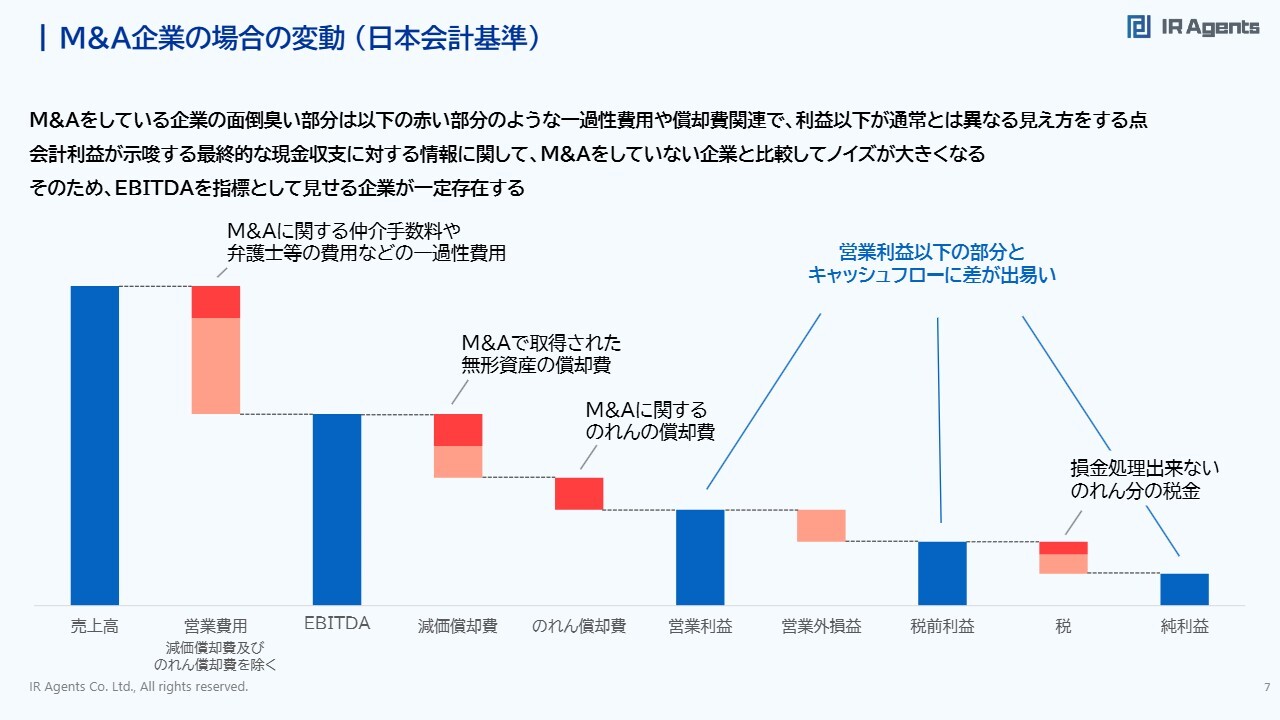

M&A企業の場合の変動(日本会計基準)

関本:M&Aをしている企業がややこしいのは、M&Aに伴って一過性の費用や、のれん償却費のような、現金としてキャッシュアウトしない費用が発生しているせいで、営業利益とキャッシュベースでの利益に差がある点が問題だと思っています。

スライドのグラフで示している濃い赤色の部分が、M&A企業に特有の費用です。売上高に対して、先ほどは「人件費や材料費などが発生する」とお話ししましたが、M&A企業の場合は、例えばM&Aに関する仲介手数料や弁護士費用といった一過性の費用が入ってきます。

それ以外にも、M&Aを通じてのれんが発生します。こちらについても、費用として計上されていますが、キャッシュとして出ていってはいないものです。

このように、M&Aをしている会社特有の費用が発生する結果として、実際の営業利益は100万円しか出ていなくても、現金レベルではもっと大きい額の収入がある状況になっている可能性があります。そのため、本来の会社の価値を測るのに、営業利益という指標はあまり役に立たなくなってきます。

だからこそ、M&Aをしている企業の場合、EBITDAを指標として見せる企業が一定存在するという話はよくされています。

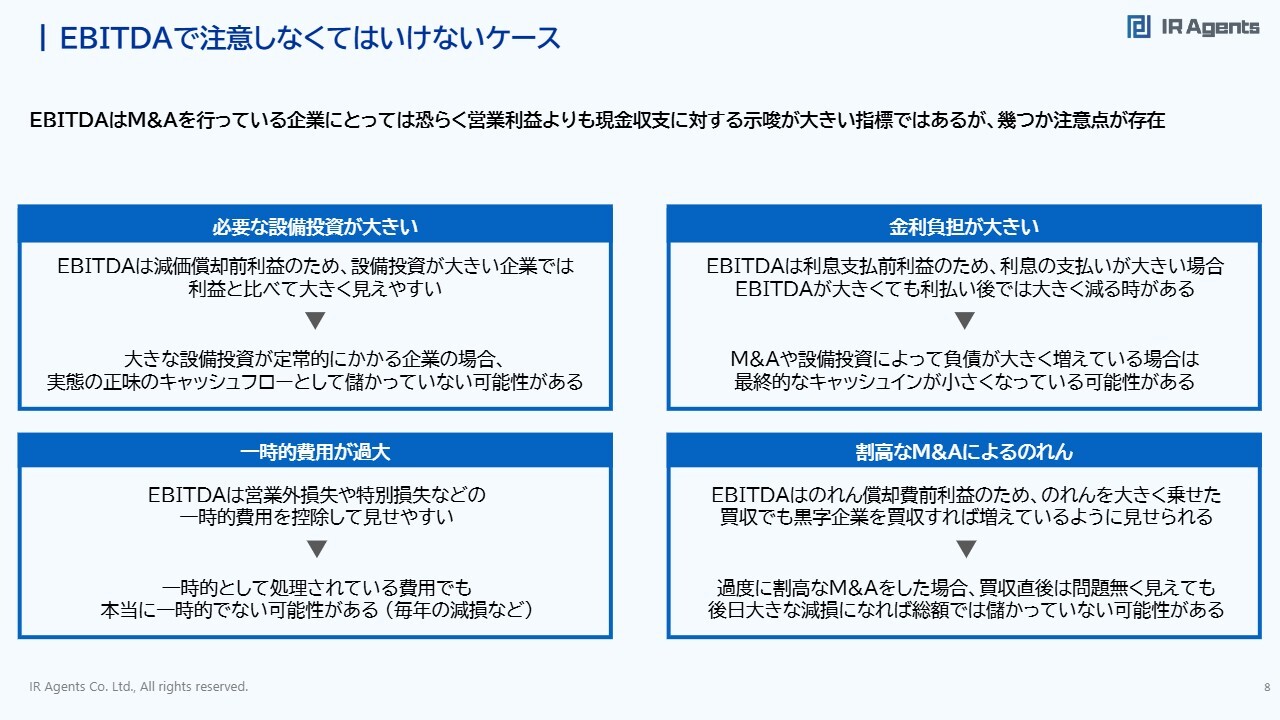

EBITDAで注意しなくてはいけないケース

関本:一方で、EBITDAという指標は非常に曲者です。ファンダメンタルズや決算書を見る投資家の中には、おそらく「EBITDAを信じないほうがいい」という話をする人もいます。

実際、昔からよく「ごまかされやすい指標に注意しなければいけない」というふうに私も厳しく指導を受けてきました。EBITDAで注意しなければいけないケースというのは、スライドに記載している4つくらいだと思います。

1つ目の「必要な設備投資が大きい」について、EBITDAは減価償却費を足し戻して計算しますが、設備投資が大きい会社だと、EBITDAはすごく大きいものの、利益が少ないという状況を作りやすいです。

例えば、電力会社のように膨大な設備投資を毎年しなければいけない会社の場合、EBITDAでは100億円儲かっているものの、実態としては毎年何十億円も投資しているため、実際にキャッシュとして手元に残る額はもっと少なくなるという場合があります。そうすると、EBITDが利益の示唆としてあまり役に立たないこともあるため、注意しなければいけません。

2つ目の「金利負担が大きい」について、EBITDAは利息を支払う前の利益ですので、負債がたくさんある会社だと、EBITDAは大きいものの、非常に多くの利息を支払っており、結果的に投資家に残る現金利益が少なくなるケースもあります。したがって、支払いの金利負担が大きいかどうかを見なければいけません。

3つ目は「一時的費用が過大」というケースです。一時的な費用を特別損失や営業外損失などに飛ばすことで利益を大きく見せやすいのですが、毎年のように減損していたり、毎年構造改革の一時費用が発生していたりすると、EBITDAが実力値とは離れた数字になっていることがあります。そのため、構造改革をしている会社のEBITDAには注目したいところです。

4つ目の「割高なM&Aによるのれん」についてです。EBITDAはM&Aで発生するのれん償却費前利益ですので、黒字企業を買収すれば、のれんを大きく乗せたとしても、EBITDAが増えているように見せられます。

一方で、過度に割高なM&Aがあった企業の場合、M&Aというアクション全体では儲かっていない可能性があるため、EBITDAには注意したほうがいいでしょう。「連続M&A企業はEBITDAを見せるけれど、EBITDAを信じてはいけない」と言われることがあるのは、この「割高なM&Aによるのれん」のケースを危惧しているためかと思います。

しかし、この4つ目が重要で、きちんと整理して理解したほうがいいトピックになります。

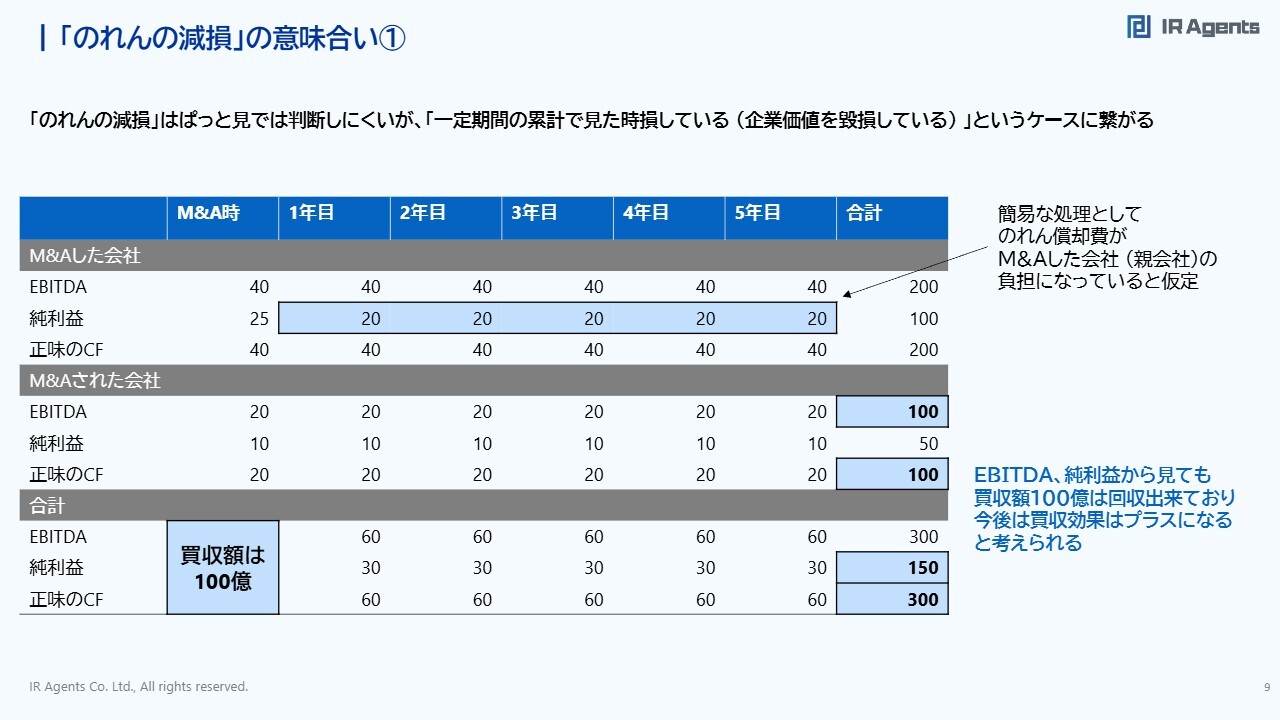

「のれんの減損」の意味合い①

関本:前ページの④についてより深く理解するために、のれんの減損についてご説明します。まず、のれんの減損とはあまりに高い金額でM&Aをした場合に、「高く買いすぎているため、その部分の評価を下げなさい」と、決算のタイミングで監査法人から言われた時に、のれんの簿価を切り下げ、切り下げた額を損失として計上する処理です。

ここで、M&Aをした際に、買収額に応じてどのようなことが起きているかをスライドに示しました。例えば、100億円である企業をM&Aをしたとします。今回の結果を見ると、EBITDA、純利益、正味のキャッシュフローはプラスとなっており、減損することはありませんでした。

このように減損しなかった場合は、100億円を出してM&Aした会社が5年間累計で100億円儲けてくれたと考えると、6年目以降は投資した分を超えてキャッシュフローが出てくることになります。これはとても良い買収の例です。出資した金額分を回収して、将来的な利益につながっていきます。

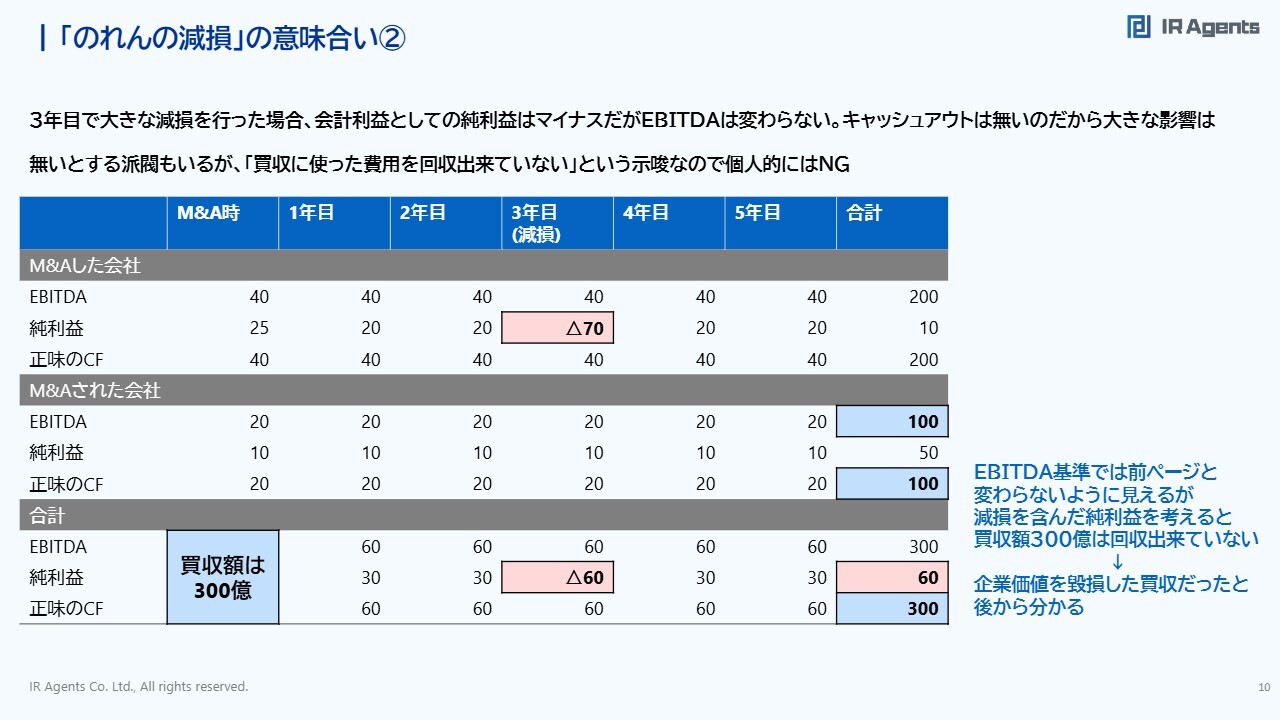

「のれんの減損」の意味合い②

関本:一方で、まったく同じ会社を300億円で買ったとします。つまり、5年間で100億円しか儲からない会社を300億円出して買ってしまったということです。

その結果、監査法人から「これは少し高すぎるのではないか」という指摘を受け、減損損失を3年目に計上したとします。EBITDA基準で見ると、5年間累計で300億円のEBITDAが発生しているのは先ほどと変わりませんが、純利益では減ってしまっています。

投資家からすると、投資額の300億円を回収できていないわけですから、企業価値を毀損した買収だったことが後からわかるわけです。

このように、途中でのれんが減損されるのは、買収に使った費用を回収できていないという示唆ですので、個人的には正直NGだと思っています。人によっては「減損は減損で、キャッシュアウトがないのだから影響はない」と言う人もいますが、投資家視点では、企業がしっかり投資を回収し切れず、無駄なお金の使い方をしたということなのです。

最初の話に戻りますが、本質的に「事業を通じていくら返ってくるのだろうか」という部分に応えられていないことになるため、投資家としては企業に文句を言ってもよいところだと考えています。

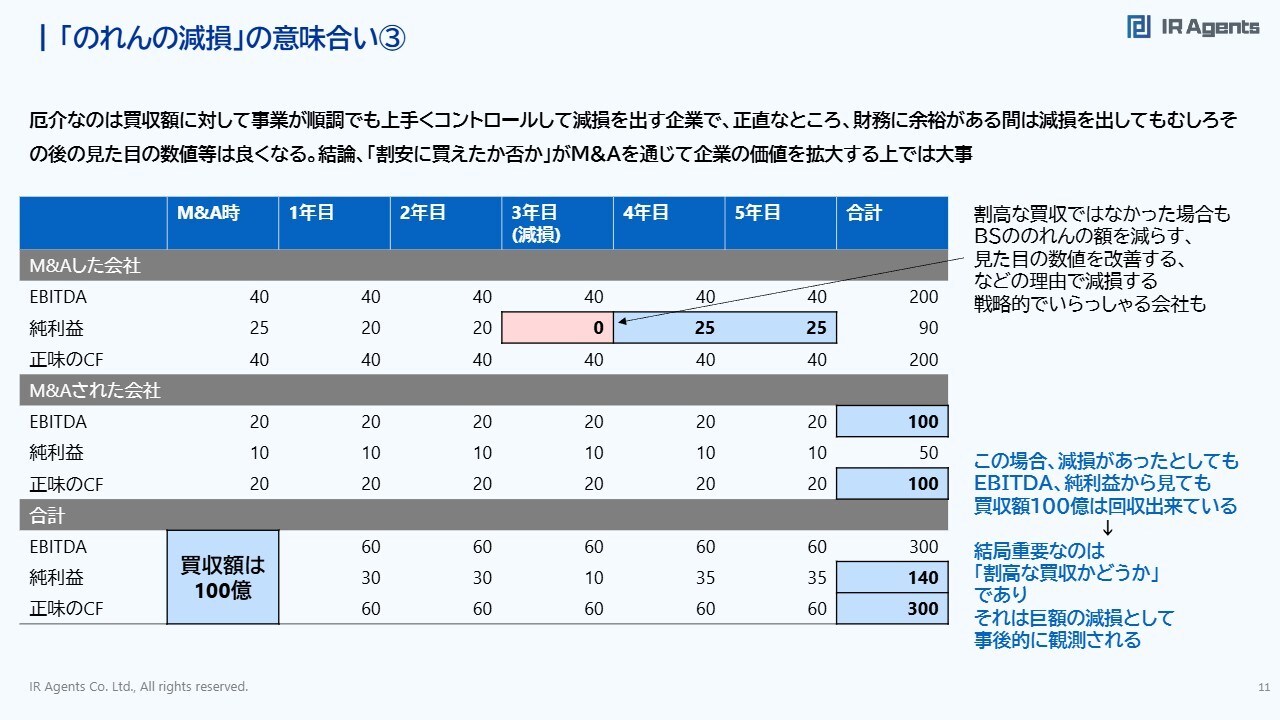

「のれんの減損」の意味合い③

関本:しかし、減損していたら問題なのかというと、ここがすごく厄介なところでもあります。

例えば、買収額に対して事業が順調だったとしても、翌年以降の利益の見え方を良くするために、うまくコントロールして減損を出すような企業もあります。このような場合は、減損しても、結果的にきちんと利益を回収できていますので、問題なない状況です。

先ほどの100億円で買収したケースで考えると、5年間で費用を回収できているのですが、3年目で少し減損を出すことで、なんと4年目、5年目の純利益が前年比で5億円くらい増えて見えています。このように翌年以降の見え方が良くなる上、実態としては買収額に対してきちんと回収ができているため、「このM&Aは企業価値を毀損するものではなかった」という評価になります。

究極的なところ、M&Aを通じて会社の価値を拡大できているかどうかは、その会社が割安に買えているかどうかを議論するしかないわけです。

のれんの減損は1つの手がかりではありますが、「割安に買えていますか?」「売上高や営業利益に対して高すぎませんか?」というところをきちんとチェックした上で、EBITDAなども見ると、M&A企業の決算書が見やすくなるのではないかと思います。

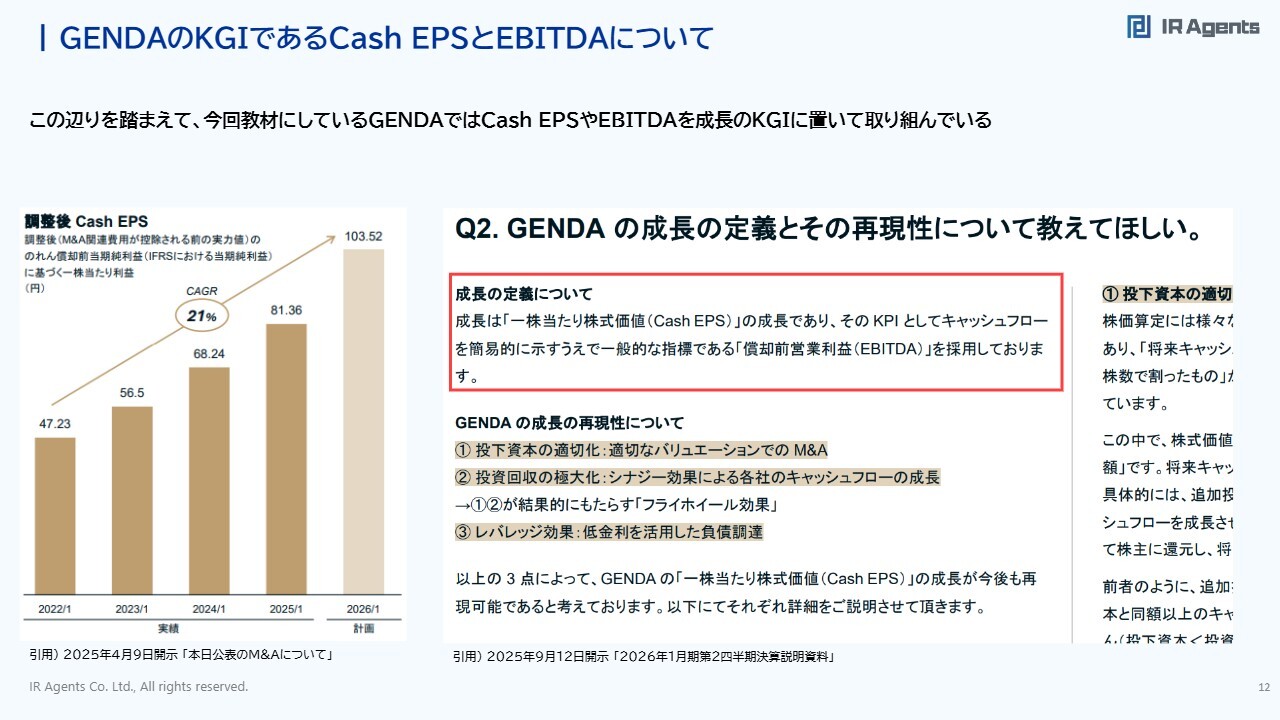

GENDAのKGIであるCash EPSとEBITDAについて

関本:ここからは、GENDAのKGIであるCash EPSとEBITDAについてご説明します。今回、なぜGENDAを例に挙げてご説明したかったかというと、このあたりを非常に誠実に開示してくれていると思うからです。

例えば、成長の定義については、「成長は『一株当たり株式価値(Cash EPS)』の成長であり、そのKPIとしてキャッシュフローを簡易的に示すうえで一般的な指標である『償却前営業利益(EBITDA)』を採用しております」ということが決算説明資料に書かれています。

調整後のCash EPSは、M&A関連費用が控除される前の利益から、さらにのれん償却費を除いた上での当期純利益を、1株当たりの数値に直した数字です。GENDAは、このCash EPSやEBITDAの数字を見てほしいと説明しています。

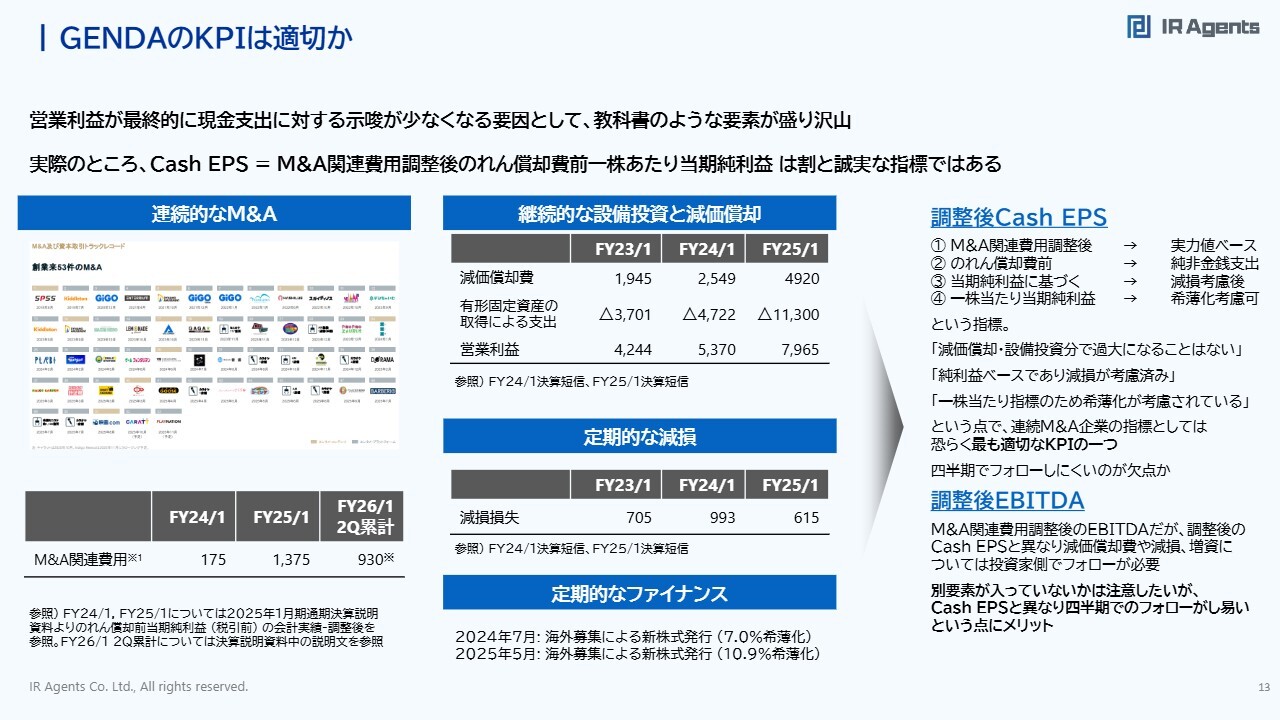

GENDAのKPIは適切か

関本:このCash EPSとEBITDAについてご説明します。GENDAのM&Aには、教科書的に勉強になるような要素が数多くあります。1つは、連続的なM&Aにより、結果としてM&Aの関連費用といった一過性の費用がどんどん出てきてしまっているところです。

またアミューズメント施設の運営を手掛けていることもあり、かなり積極的に設備投資を行っているため減価償却費も決して少なくありません。そしてこれはアミューズメント施設や、設備の機器などによるものと思いますが、額は小さいものの定期的に減損損失もあります。

加えて、定期的なファイナンスにより株数が増えることもあります。昨年7月には海外募集による新株発行、そして今年5月にも新株発行を行い、希薄化しています。

これらの要素を踏まえた上で、着実にGENDAの企業価値が増加していることをどう考えるかにおいて、このCash EPSという指標を出してきたのだと思っています。

ここで、調整後Cash EPSというもののそれぞれが何を示しているのか、についてご説明します。「①M&A関連費用調整後」については、実力値ベースの数値であることを主張しています。「②のれん償却費前」については、金銭支出がない費用について、控除していることを示しています。また「③当期純利益に基づく」ということは、減損を考慮しているということです。

一方で、調整後Cash EPSについては減価償却費を控除していません。ある程度設備投資を継続してきた企業であるため、減価償却費を控除する前段階の利益だけを出すのはある意味過大に見えてしまう可能性があると思います。そのような懸念はない指標と言えます。

したがって、先ほどお話しした、EBITDAにおいて減損損失や一過性損失を飛ばして大きく見せることができる「ごまかし」を避けられることもあり、非常に投資家フレンドリーだと思います。

最後に、「④一株当たり当期純利益」については、ファイナンスを行っている過程で、ファイナンスを除いて純利益が伸びている一方、1株当たりの価値が下がる可能性があります。

その希薄化を考慮している点も踏まえて、調整後Cash EPSというかたちで1株当たりの当期純利益、つまり希薄化を考慮した上での利益を見てほしいということだと思うので、連続M&A企業の指標としては最も適切なKPIの1つかと思っています。

一方で、この調整後Cash EPSには、減損や税金の支払いなどが関わってくるため、四半期ではフォローしにくいとも感じています。そこで、調整後EBITDAという指標も示しているのだと思います。

先ほどお話ししたとおり、EBITDAはコントロールしやすい指標なので、なにかしら問題がないかについての注意は必要ですが、四半期でフォローしやすく、きちんと伸びているかどうかを確認しやすい指標です。連続M&A企業のKPIとして、調整後Cash EPSと調整後EBITDAという2つの指標は非常に重要だと思います。

最近では、ほかにも連続M&A企業が出てきています。彼らについてもこのあたりをチェックするとよいと思います。

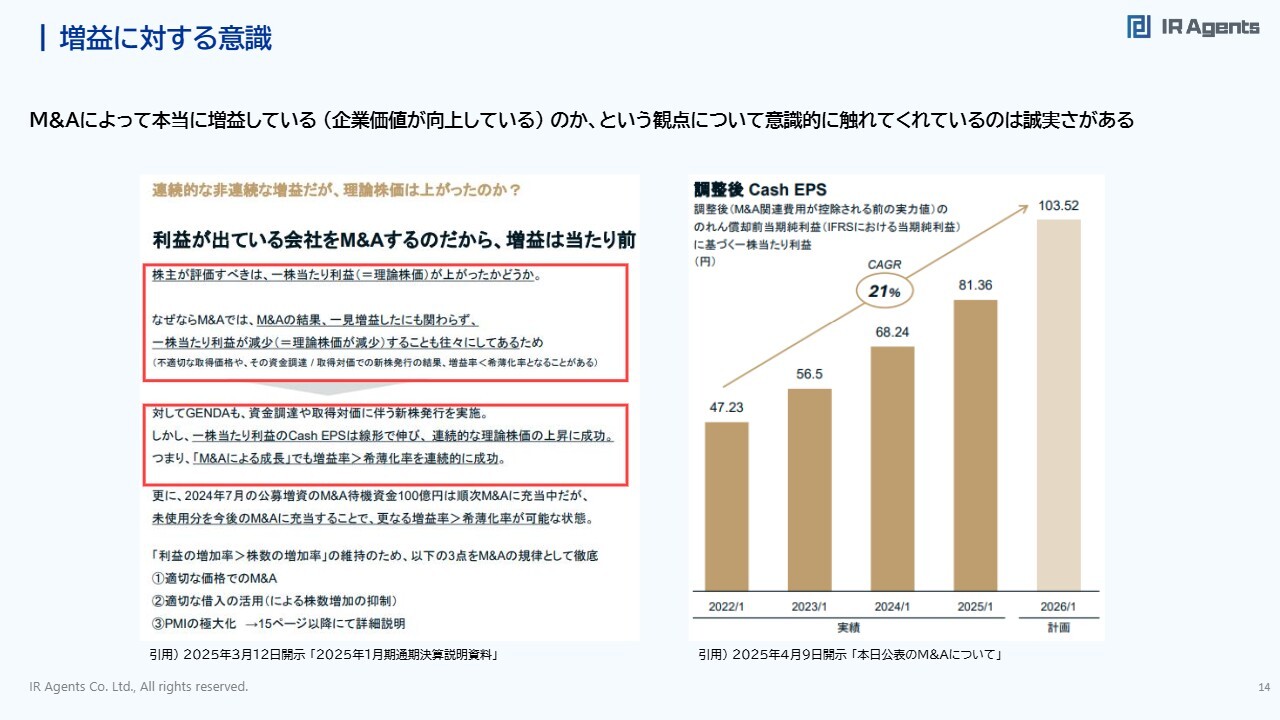

増益に対する意識

関本:M&Aにより本当に増益しているかどうかという観点について、GENDAは「決算説明資料で利益が出ている会社をM&Aするのだから増益は当たり前であり、調整後Cash EPSもきちんと伸びている」と明言しています。

中には、このあたりをごまかす会社もありますが、このようにきちん明言した上で「今後も着実に増益させていく」とプレゼンしているのは、誠実な開示であるとは思います。

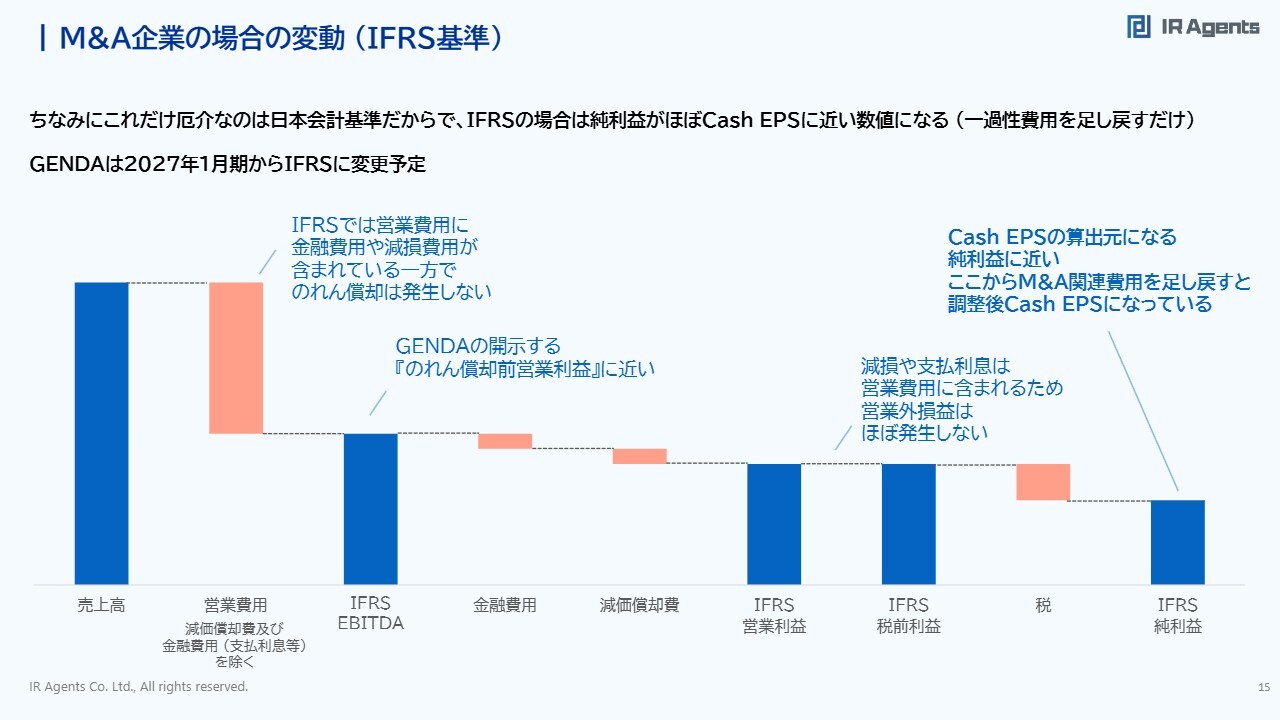

M&A企業の場合の変動(IFRS基準)

関本:ちなみに、ここまで面倒なことになっているのは、日本会計基準という方法をとっているためです。IFRS会計基準を採用している場合には、純利益はほぼGENDAが開示しているCash EPSに近い数値となります。あとはM&A関連費用などの一過性費用を足し戻すくらいです。

IFRSの企業の場合、こちらをチェックしてみるとよいと思います。なお、GENDAは2027年1月期からIFRSに変更予定となっています。

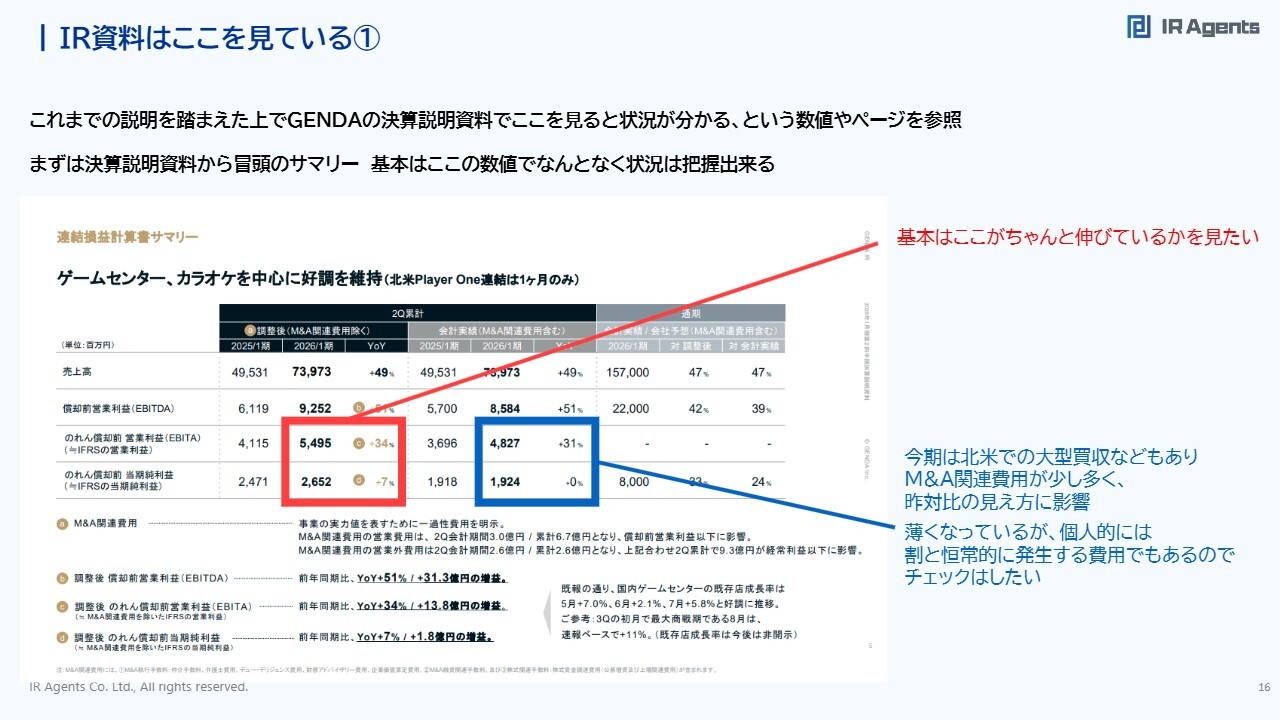

IR資料はここを見ている①

関本:ここまで、M&A企業に対して、私がどのような視点でどのような指標を見ているのかについて、GENDAを例にとってご説明しました。ここからは、IR資料のどこを見ているかというお話をしたいと思います。

まずは連結損益計算書サマリーにおいて、スライドの表の左側に赤枠で示した「のれん償却前営業利益(EBITA)」と「のれん償却前当期純利益」がきちんと伸びているかどうかを見るべきだと思います。

その右側の「会計実績(M&A関連費用含む)」の中の青枠で示した数値は、今期は北米での大型買収があったため、M&A関連費用が多くなっています。

そのため、このM&A関連費用の調整前にきちんと増益しているかどうかも確認したいところです。ここは薄くなっていますが、かなり費用が発生していることもあり、個人的には時々チェックしたほうがいいと思います。

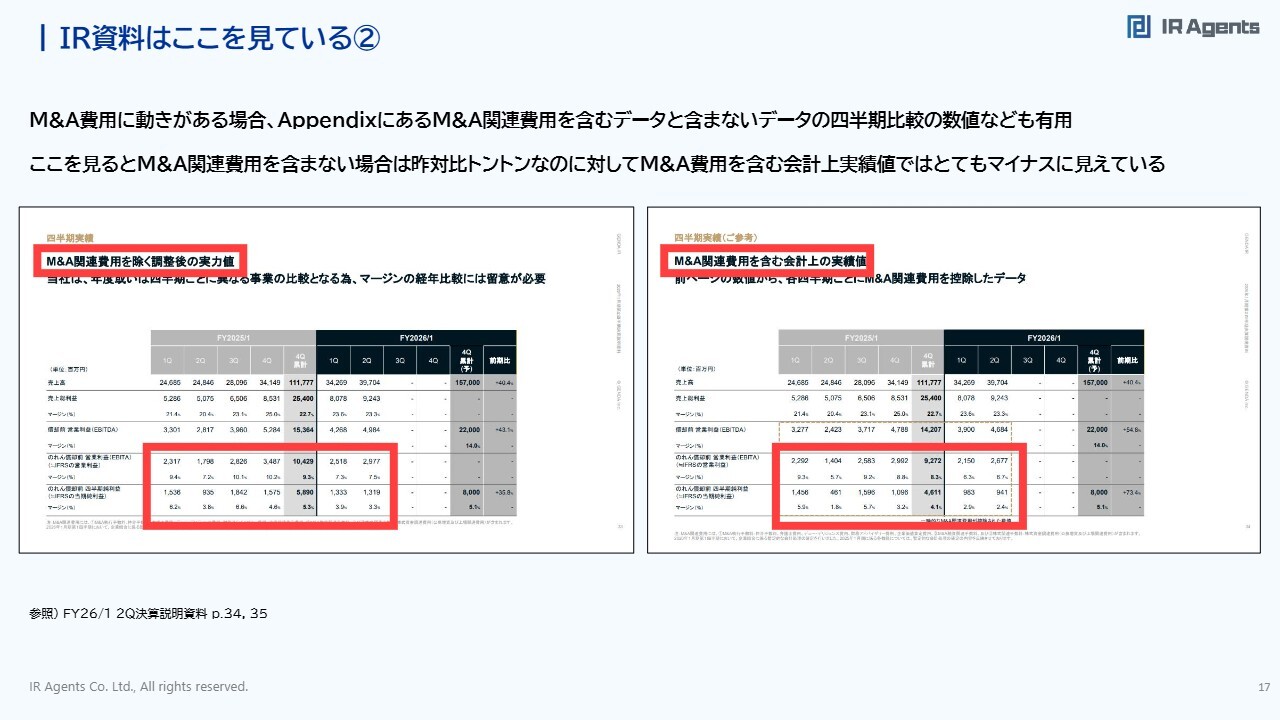

IR資料はここを見ている②

関本:M&A費用で大きな動きがある場合、資料後半のAppendixに「M&A関連費用を除く調整後の実力値」や「M&A関連費用を含む会計上の実績値」が記載されています。

ここを比較することで、「今年は伸びているように見えるが、M&A関連費用を含めると減益しているように見える。それを除くと伸びている」ということが見えてきます。私は、決算の時にはこの部分も確認しています。

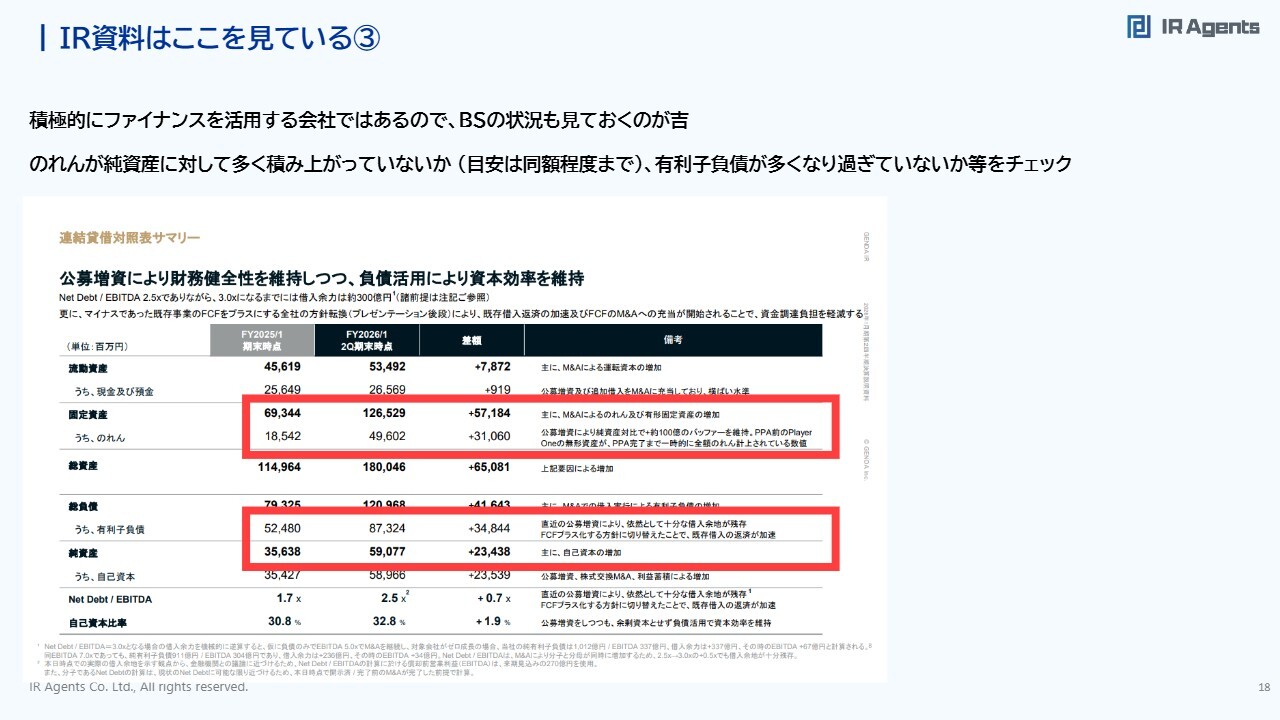

IR資料はここを見ている③

関本:GENDAは積極的にファイナンスや買収を行う会社のため、貸借対照表の指標も確認しています。特に、スライドの表中の赤枠で囲んでいる「固定資産」と「のれん」の金額、そして総負債の中の「有利子負債」と「純資産」の金額の4つを見ておけば大丈夫だと思います。

具体的には、「のれんが純資産に対して多く積み上がっていないか」「有利子負債が多くなりすぎていないか」などを確認しておくとよいと思います。

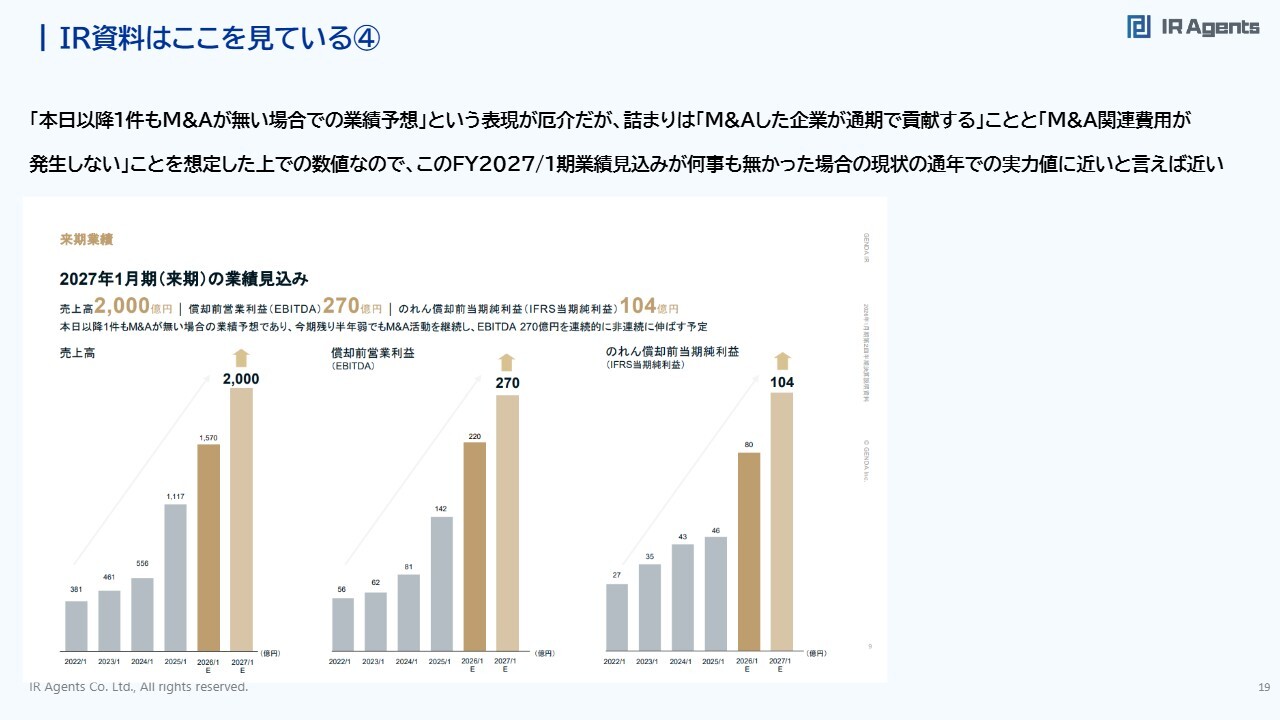

IR資料はここを見ている④

関本:そのほかの非常に投資家フレンドリーなところとしては、「本日以降1件もM&Aが無い場合での業績予想」を開示していることです。つまり「M&A企業が通期で貢献した場合と、M&A関連費用が発生しない場合を想定した上での、来期の売上利益の数値」という資料も出しています。

スライドは2027年1月期の業績見込みですが、本当に何事もなかった場合の現状の通年での実力値に近いため、ここが着実に伸びているかどうかも大事なポイントです。

一方で、既存事業の成長やM&A先の成長について保守的に考えている印象もあるため、実際の成長等を踏まえた見込みについては、投資家側でチェックしたいところです。

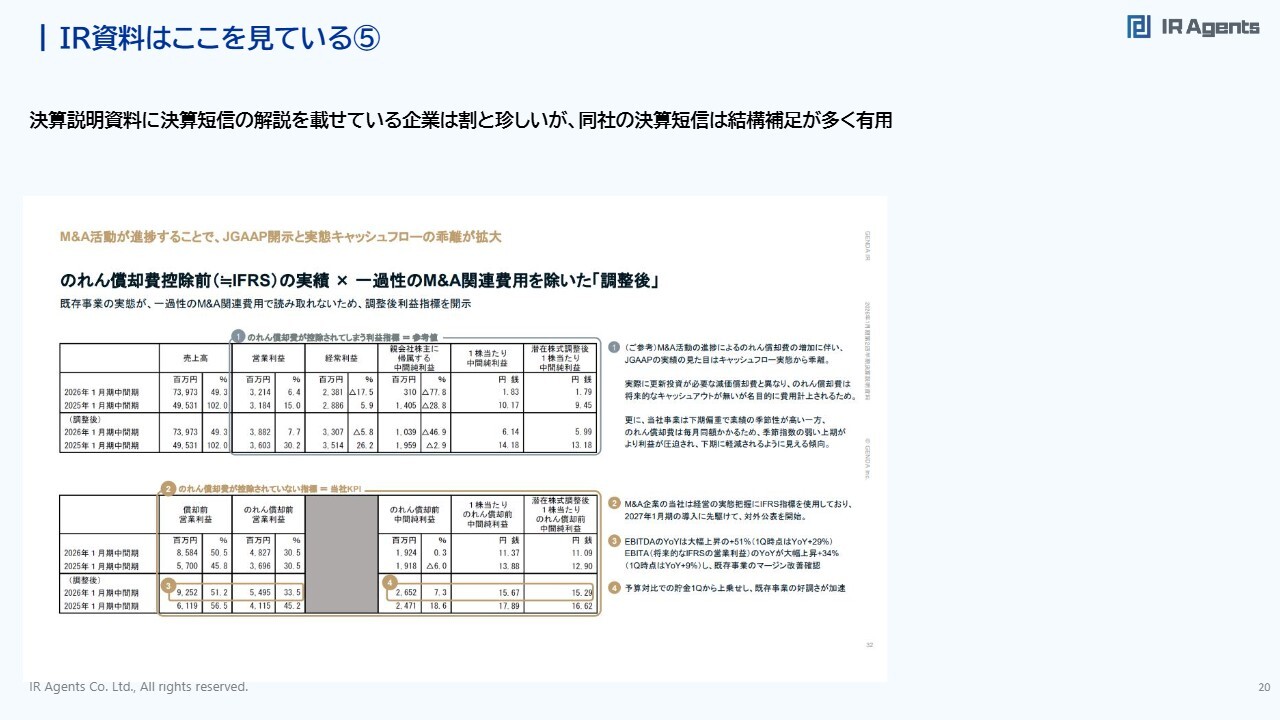

IR資料はここを見ている⑤

関本:GENDAでは、決算説明資料に決算短信の解説を掲載しています。これは珍しいと思います。決算短信は情報が多いため、どこを見たらいいのかを記載してくれています。

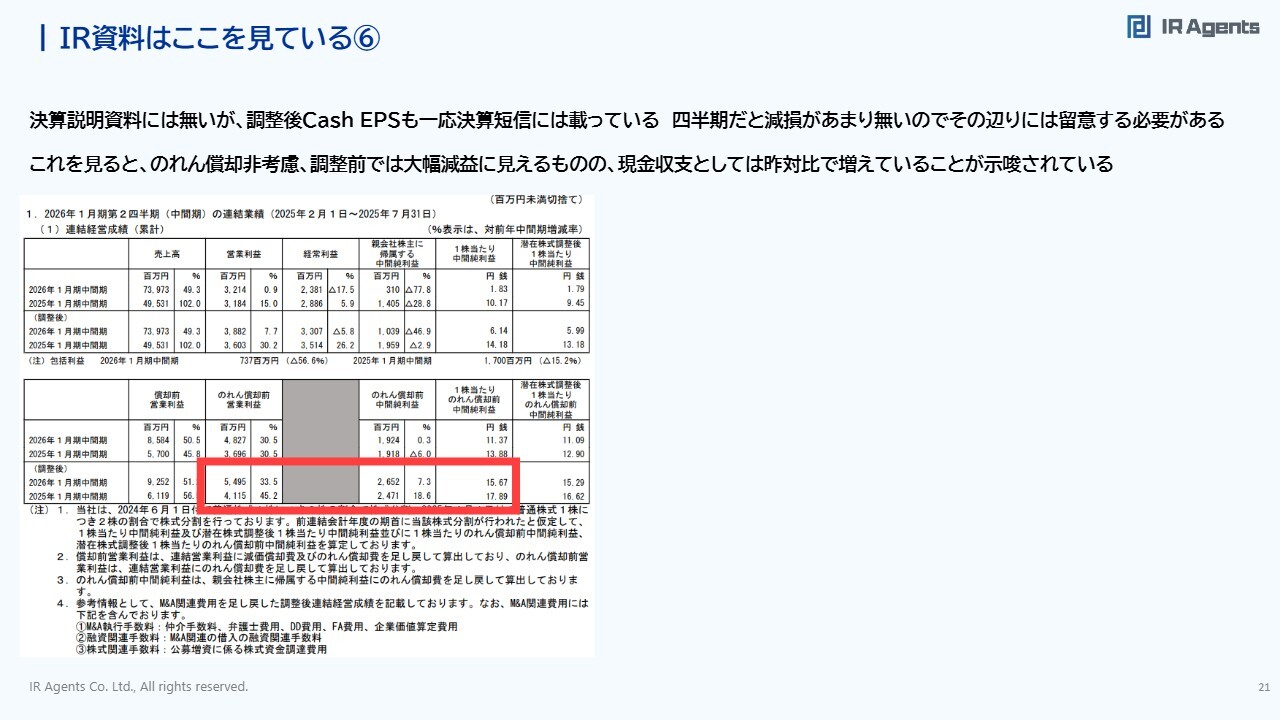

IR資料はここを見ている⑥

関本:決算説明資料にはありませんが、先ほどご説明した調整後Cash EPSも決算短信には載っています。このように、決算説明資料以外のところもチェックしてみるとよいと思います。

例えば第2四半期で見ると、のれん償却を考慮しない場合、親会社株主に帰属する中間純利益は前年同期比マイナス77.8パーセントと大幅減益に見えます。しかし、調整後Cash EPSはきちんと増えています。このように、キャッシュベースでは企業価値が増えていることが見えてくるため、このようなところもチェックすると思います。

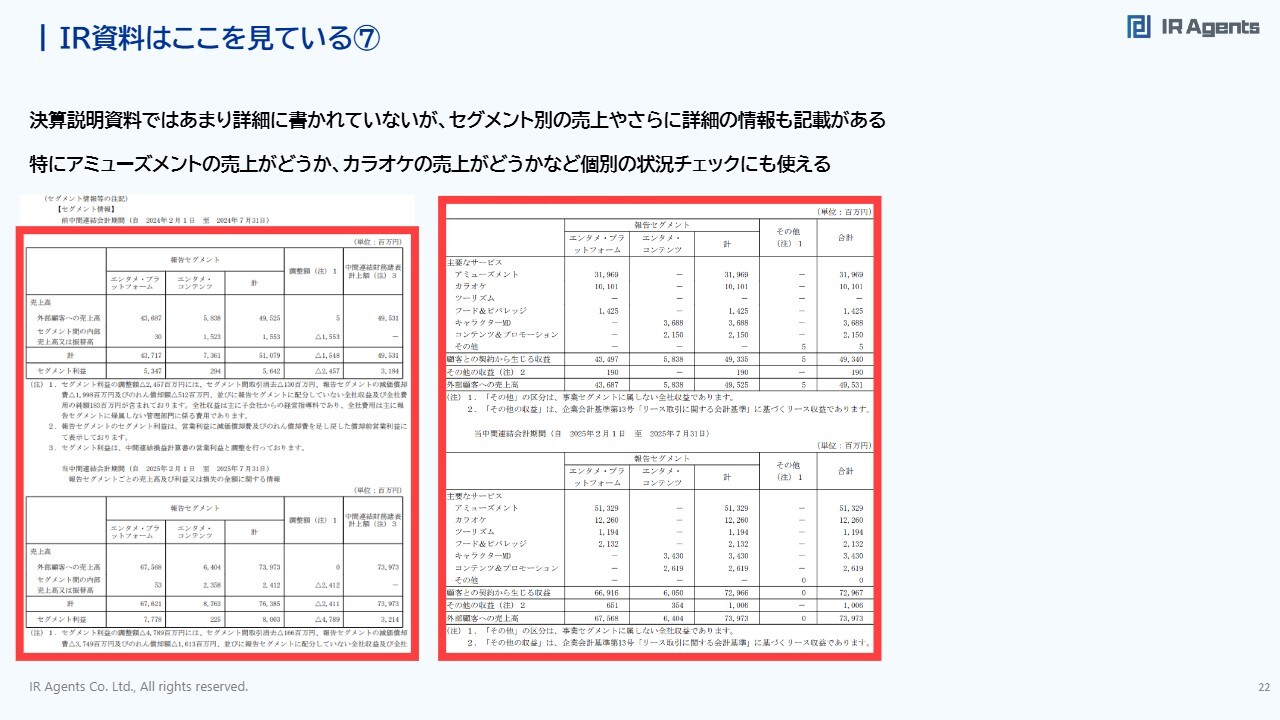

IR資料はここを見ている⑦

関本:決算説明資料ではあまり詳細に書かれていませんが、セグメント別の売上や、さらに詳細な情報なども、決算短信には記載があります。

例えば、エンタメ・プラットフォームのアミューズメントやカラオケの売上などが決算短信には書いてあるため、より詳細を知りたい人は、このようなところを見るのも良いと思います。

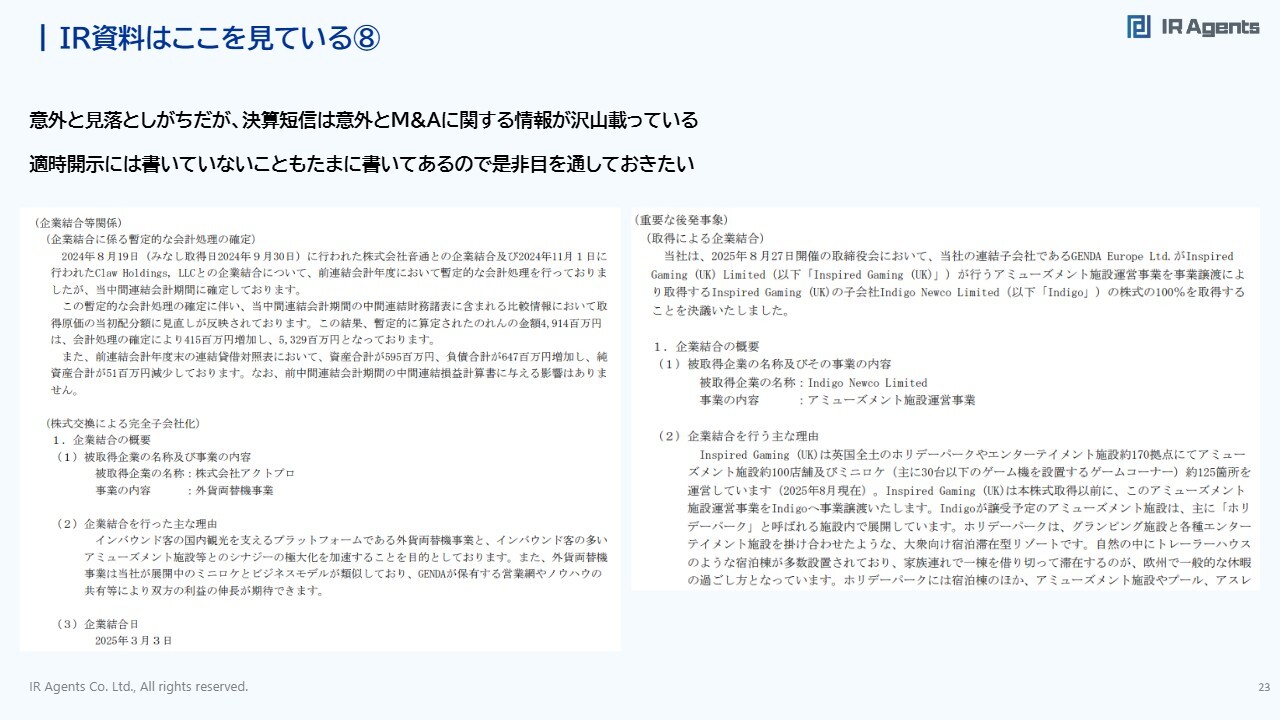

IR資料はここを見ている⑧

関本:これは中級者から上級者向けかもしれませんが、決算短信には、企業結合等関係の情報が載っています。「実際にここをM&Aして、これくらいの金額で買った」「のれんがこれくらいになった」などの細かい情報が書かれており、時には適時開示に書いていないことも書いてあるため、ぜひ目を通しておきたいところです。

以上が、連続M&A企業の決算資料で注目してほしい部分のご説明になります。

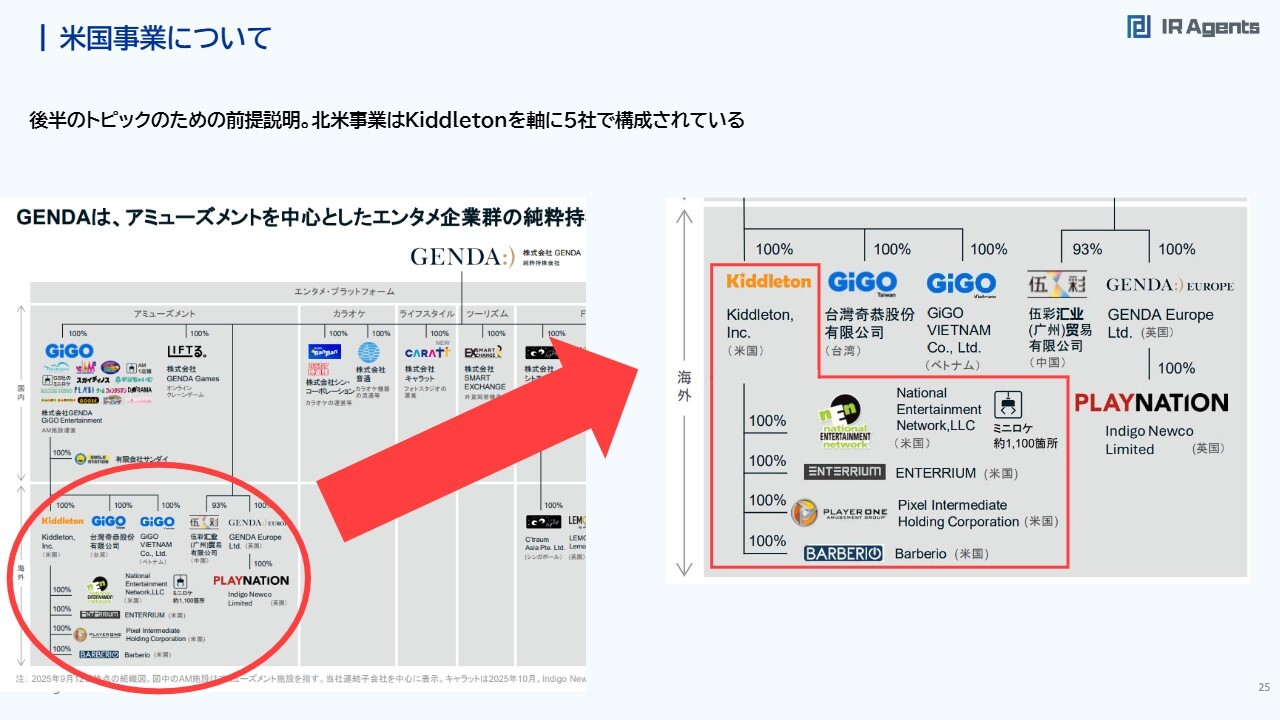

米国事業について

関本:後半は、第2部の予習として、米国事業について話したいと思っています。米国事業についてまとまっている資料がなかったため、私のほうで取りまとめて、次のディスカッションに移る前提とさせていただきます。

まずGENDAの上場した時の印象としては、国内のGiGO Entertainmentを中心にさまざまな事業を展開している、というものだったと思います。

それが、最近では北米の会社を多数買収しており、北米事業の規模感が大きくなってきています。この点について、今回の第2部のディスカッションでお話を聞きたいと思っています。

この北米事業は、現在Kiddletonを中心に、5社で構成されています。

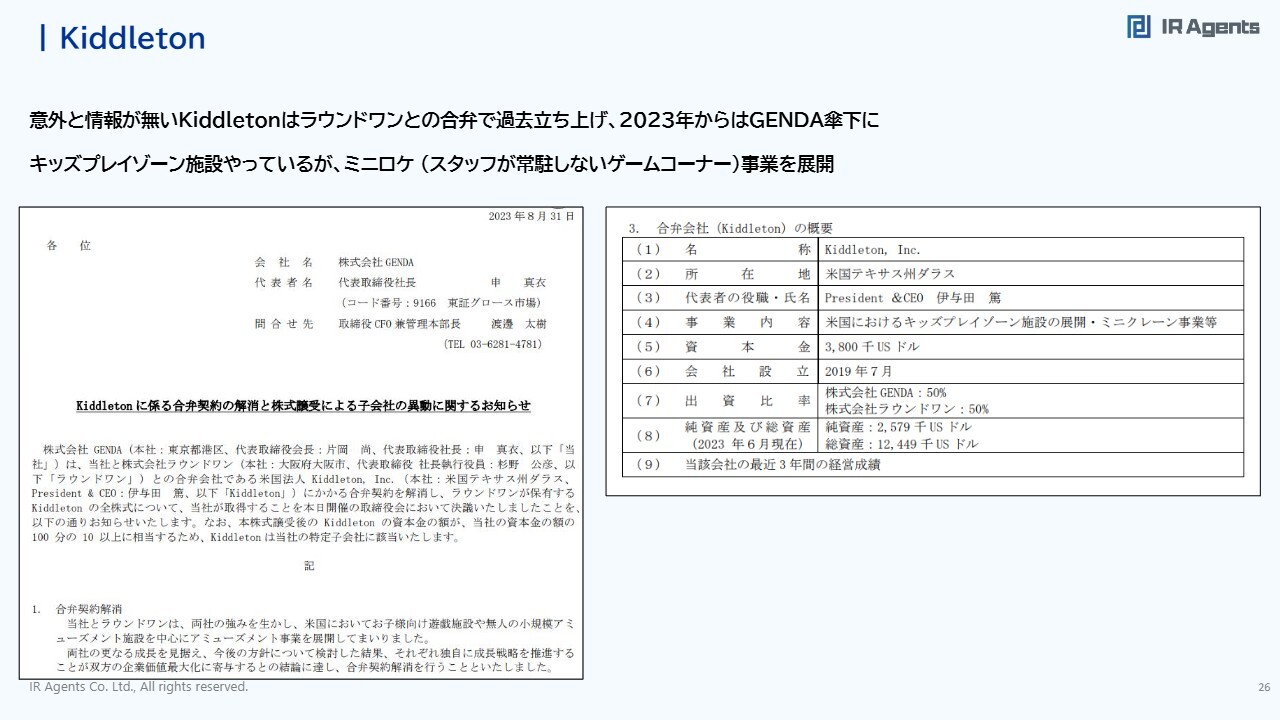

Kiddleton

関本:Kiddletonについてはあまり情報がなかったのですが、2023年ごろにリリースされた資料をスライドに示しています。

事業としては、キッズプレイゾーン施設や、ミニクレーン事業というような、ミニロケ(スタッフが常駐しないゲームコーナー)事業を展開している企業です。

National Entertainment Network (NEN)

関本:National Entertainment Network(NEN)は、GENDAが2024年に買収した企業です。北米全域でミニロケを中心に運営しており、Walmartなど小売向けへの展開が多いという情報がありました。

PlayerOne

関本:今期買収したPlayerOneは、ミニロケとゲームセンターを運営しています。NENよりも規模感が大きい印象で、こちらは映画館などへの展開が多いようです。

Barberio / VENU+

関本:同じく今期に買収したBarberioとVENU+は、いずれもミニロケ事業とゲームセンター事業を展開しています。

ENTERIUM

関本:ENTERIUMについてはあまり情報がありませんでしたが、2021年にNAMCO USA INC.から譲り受けた事業ということです。メインは今回トピックに挙げたようなミニロケ事業のため、これまでの4社についてご説明したいと思っています。

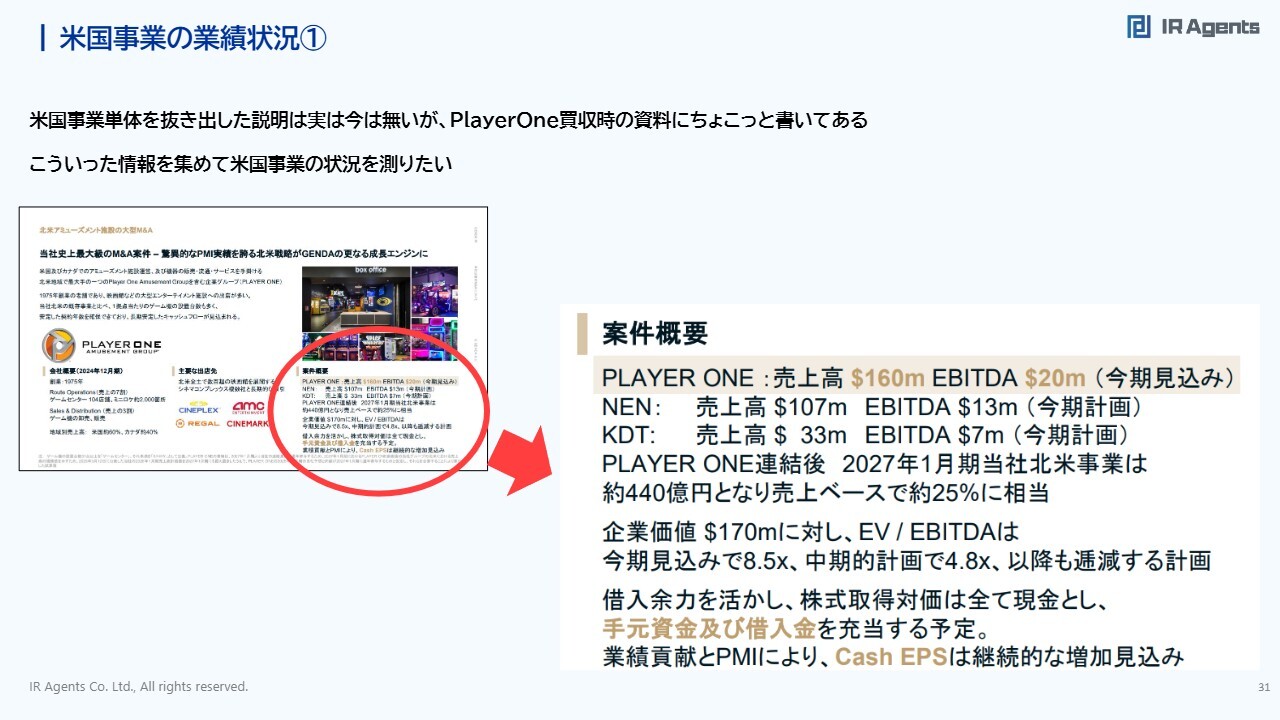

米国事業の業績状況①

関本:先ほどご説明したとおり、米国事業は5社で構成されています。彼らの業績は今どのようになっているかについて、意外と資料が見つからないため、いろいろな資料から情報を集めてきました。

例えば、PlayerOneの買収時の資料には、PlayerOneの売上高160ミリオンドル、NENは107ミリオンドル、Kiddletonは33ミリオンドルと、見込みの売上高が記載してあります。このような情報を集めて、米国事業の状況を推測したいと思います。

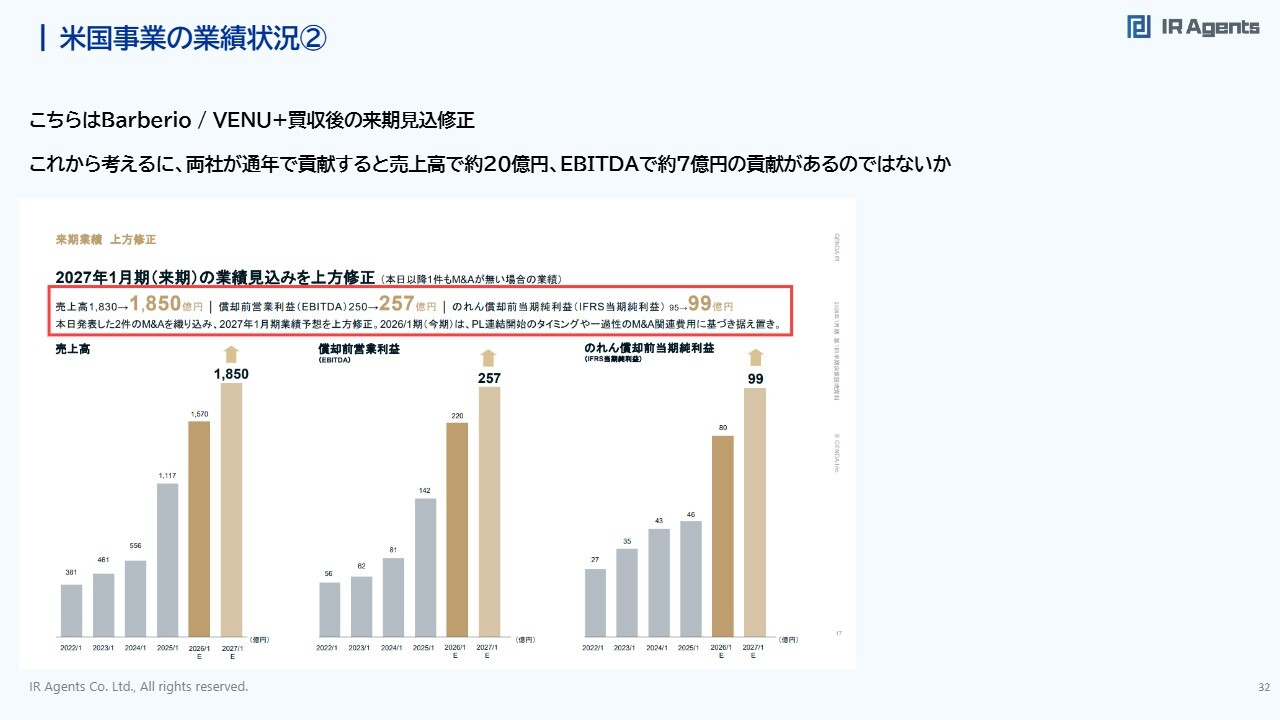

米国事業の業績状況②

関本:スライドは、BarberioとVENU+買収後に、来期の業績見込みを上方修正したものです。売上高でプラス20億円、EBITDAでプラス7億円修正されています。

したがって、BarberioとVENU+合計で、売上高20億円、EBITDA7億円程度の貢献があるのではないかということが、資料を追うことで見えてきます。

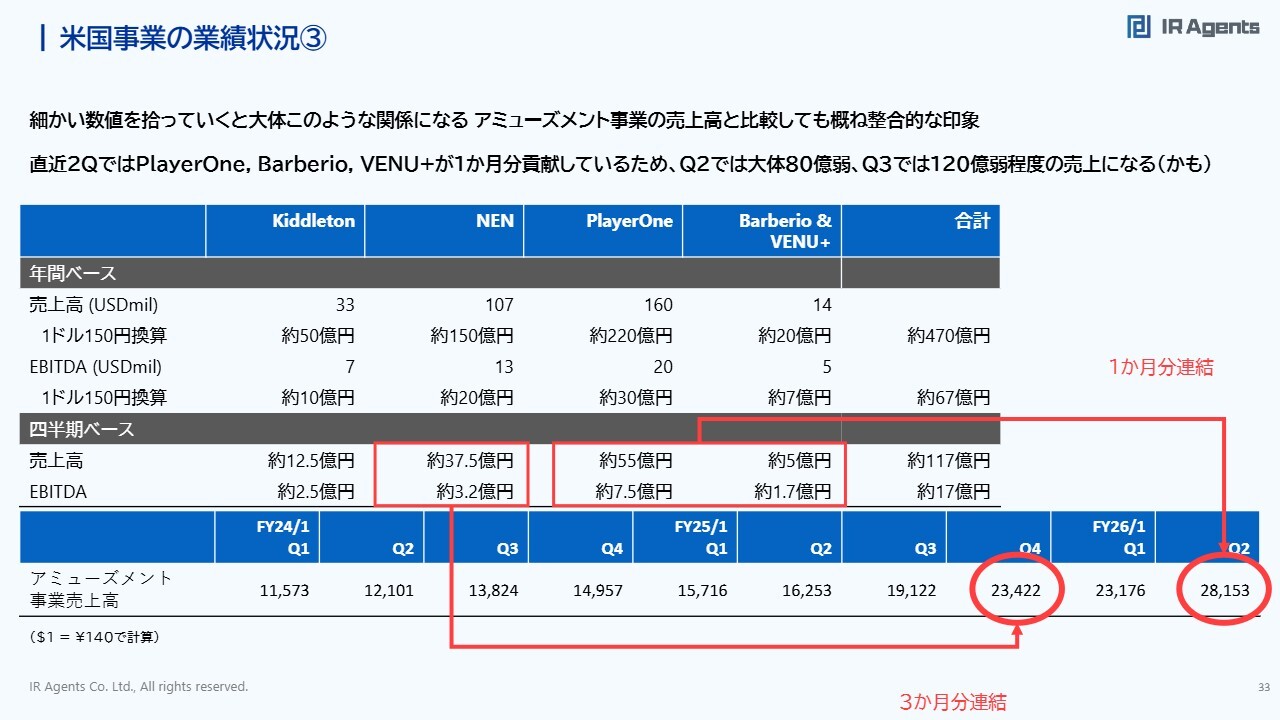

米国事業の業績状況③

関本:スライドは、細かい数値を拾ってまとめたものです。売上高はKiddletonが33ミリオンドル、NENが107ミリオンドル、PlayerOneが160ミリオンドル、BarberioとVENU+は円ベースで売上高約20億円とEBITDA約7億円です。

1年間で考えると、合計して売上高約470億円、EBITDA約67億円、四半期に換算すると売上高約120億円、EBITDA20億円弱という水準になっています。

これらをアミューズメント事業の売上高と照合すると、2025年1月期の第3四半期から第4四半期にかけて、NENが連結される時に3ヶ月分で約40億円増加しています。また今期2026年1月期の第1四半期から第2四半期にかけては、PlayerOneとBarberio・VENU+が1ヶ月分連結されているため、この部分も売上として伸びています。

このように貢献が見て取れており、概ね間違ってはいないと考えています。したがって、第3四半期ではもう少し米国事業から売上貢献が上がってくるのではないかと思っています。

売上の規模感が全体の3分の1ぐらいになるため、かなり大きいポテンシャルになってきているということがポイントだと思っています。

米国事業の業績状況④

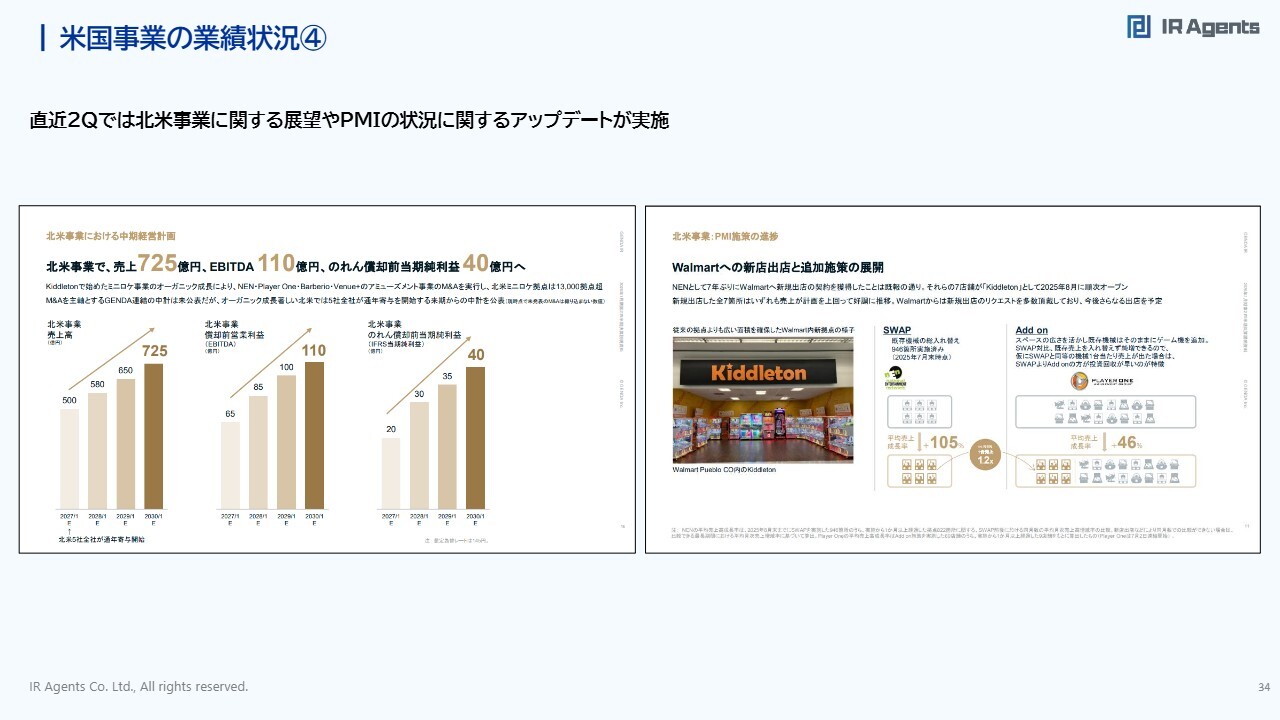

関本:直近の第2四半期では、北米事業に関する展望やPMIの状況に関してのアップデートが実施されています。

例えば、中期的な見通しとして、北米事業で売上高725億円、EBITDA110億円を目指しているということと、スライド右側に示しているように、PMI施策としてSWAPとAdd onという2つのパターンを展開し、それぞれどのように貢献するかについて、大きく触れています。

このあたりを踏まえて、後半は株式会社GENDA 常務取締役CFOの渡邊さまにお話をうかがっていきたいと思います。私からのセミナーは以上です。

新着ログ

「サービス業」のログ