【QAあり】トピー工業、新中計始動 構造改革による収益性改善とコアコンピタンスを生かした成長事業の種まきに注力

会社概要

石井博美氏(以下、石井):みなさまこんにちは。トピー工業株式会社、代表取締役社長の石井です。

前回は12月に個人投資家向けセミナーに参加し、大変たくさんの方に当社について知っていただくことができました。今回は、5月20日に発表した新中期経営計画についてご説明します。

まずは、トピー工業の会社概要についてご説明します。主な事業として、鉄鋼、ホイール・自動車部品、建設機械用の足回り部品と、大きく3つの事業を営んでいます。

東証プライムに上場しており、従業員は5,300名程度、売上規模は3,000億円程度です。創業は1921年で、創業104周年という100年企業です。

事業構成

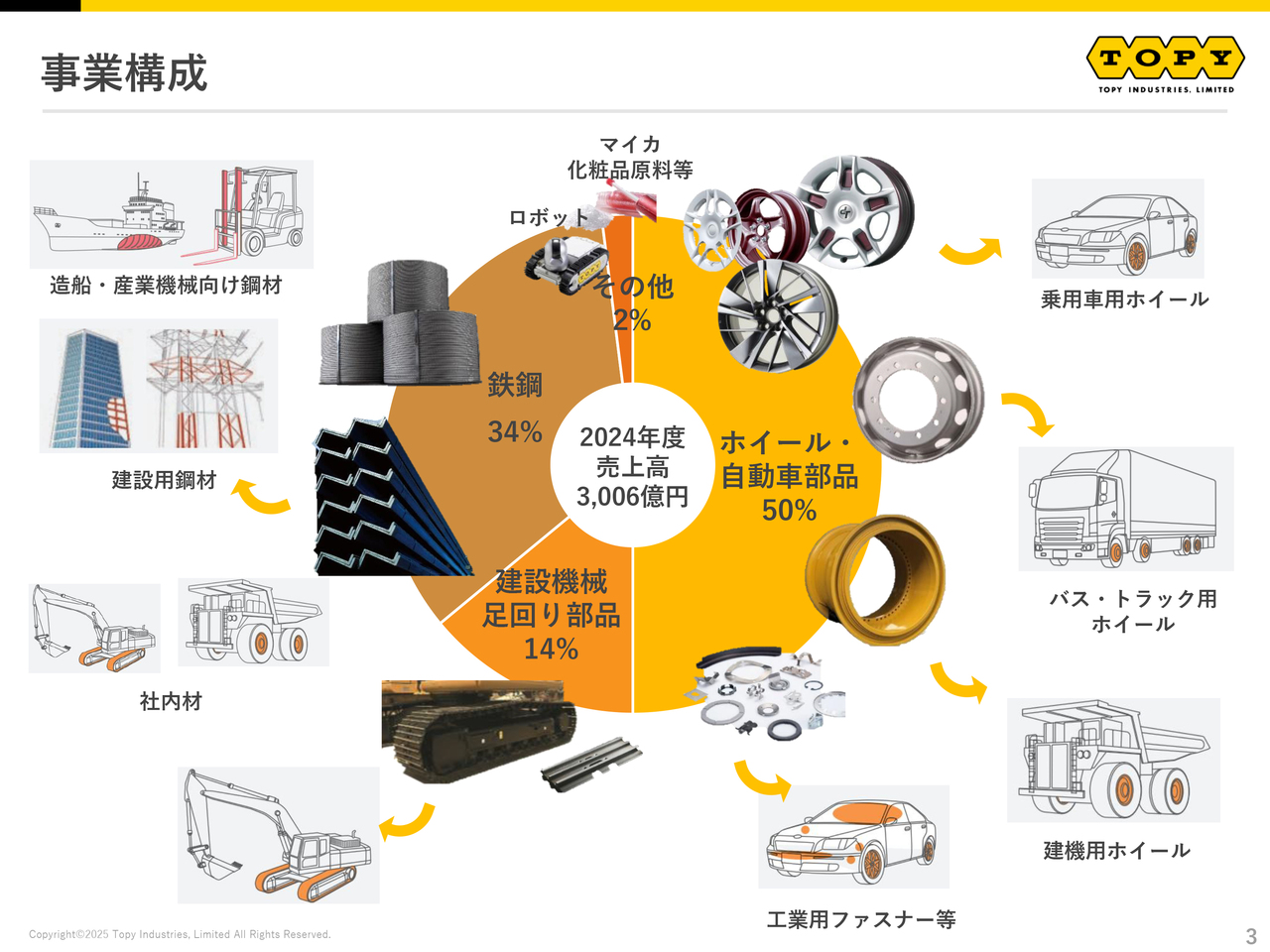

石井:事業構成についてご説明します。グラフは、事業構成を売上高比率で示したものです。

割合がもっとも大きい事業はホイール・自動車部品事業で、全体のほぼ半分です。乗用車用ホイール、バス・トラック等の商用車用ホイール、建設機械用の大きなホイール、また、自動車用のファスナーなどの部品を主に作っています。

2番目に大きい事業は鉄鋼事業です。建設用の鋼材以外に、造船や産業用機械、また、自社で加工するための鋼材も作っています。

続いて大きい事業は、建設機械用の足回り部品である鋼鉄製クローラーベルトの部品です。

他には、マイカという化粧品の素材を作っています。

関本圭吾氏(以下、関本):製品構成をクリアに示していただきましたが、トピー工業はもともとどのようなところからスタートされ、何ができる会社だと理解すればよいでしょうか?

石井:今説明したように、大きく言うと3つの事業です。鉄鋼、ホイール・自動車部品、建設機械用の足回り部品、この3つです。

もともとは1921年、最初に鉄鋼事業を開始しました。1964年には、鉄鋼、橋梁、自動車用ホイール、建設機械用足回り部品の事業を営む4社が合併し、トピー工業が発足しました。その後、それぞれさまざまな経緯を経て、最終的には3つの事業に落ち着いたわけです。

もともと当社は、自社で鉄という素材を作り、それを加工し製品を作っていくという、一貫生産ができるところが強みです。もちろん製造コストも安いですし、また、成分レベルからお客さまに提案できることは、非常に大きな強みだと思っています。

関本:製品によっては、市場シェアが非常に高くなっています。一貫生産によって、お客さまから「トピー工業しかない」と思ってもらえるような製品を作り出せているということでしょうか?

石井:乗用車用スチールホイールでは、だいたい国内半分程度のシェアを持っています。商用車、バス・トラック用では国内8割程度、鉱山機械用の大きなホイールについては世界全体の9割が当社の製品です。

当社は独立系であるため、すべてのお客さまと付き合えるのが非常に大きかったと思います。また長い歴史の中で、当社の技術やデリバリーも含め、信頼を醸成してきたことが大きなところだと思っています。

関本:商流としては、メーカーと直接話をして、こういう製品が必要ということで一緒に開発をするのか、もしくは商社を間に挟むケースが多いのか、どのようなものになりますか?

石井:自動車用ホイールや部品、また建設機械用の足回り部品については、直接お客さまと取引しています。建設用鋼材等の鉄鋼事業については、問屋や商社を通じて取引することが多いです。

2024年度決算・2025年度業績予想

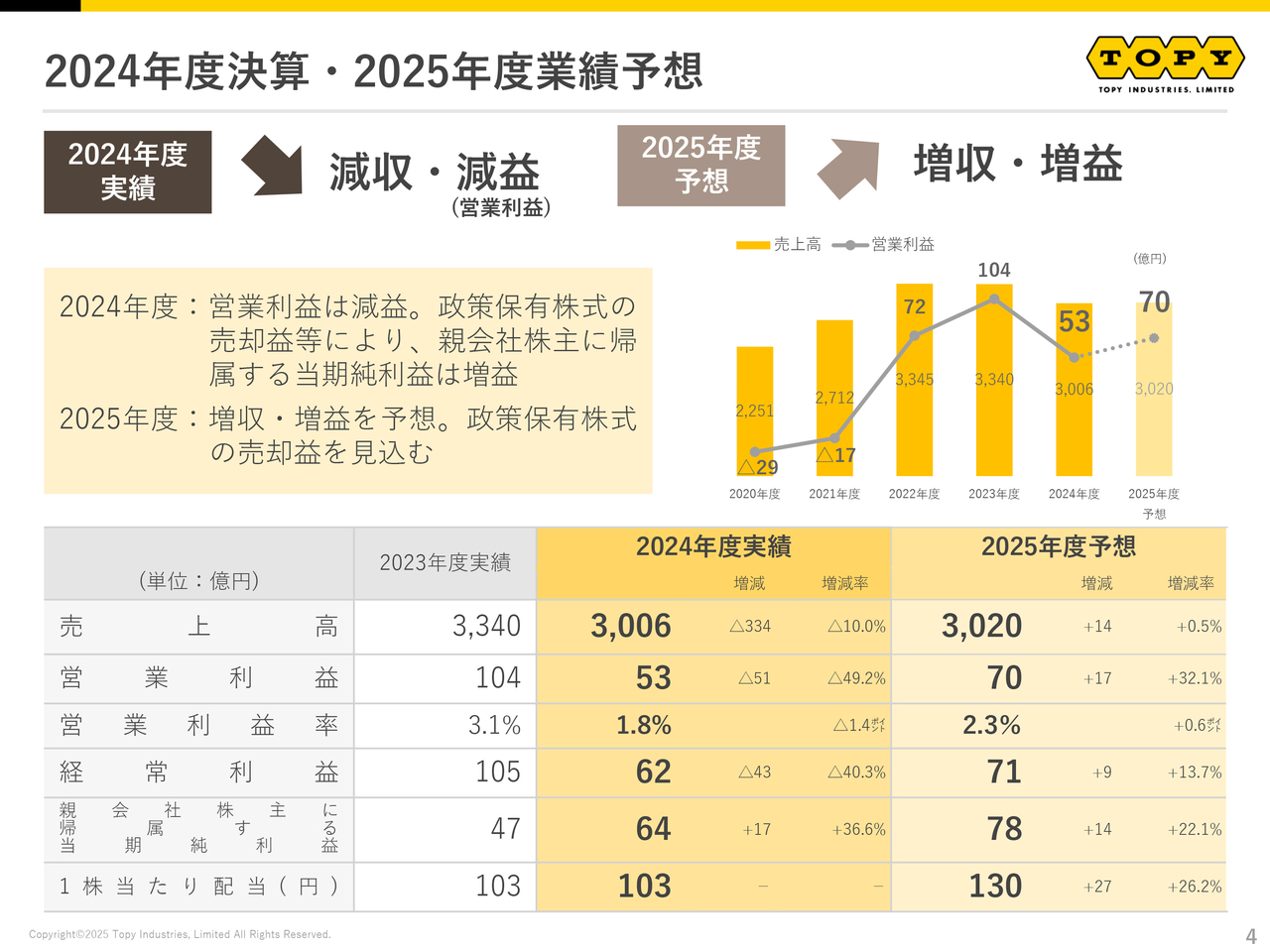

石井:2024年度決算・2025年度業績予想です。直近の決算のポイントについてご説明します。

2024年度は減収、また営業利益は減益となりました。先ほどお話しした3つの事業すべてにおいて、需要が非常に低かったことが大きく効いています。一方、政策保有株式を売却した影響で、親会社株主に帰属する当期純利益については上昇しています。

2025年度については、増収増益を見込んでいます。同様に、政策保有株式の売却を行い、売却益を得ることを見込んでいます。

トピックス

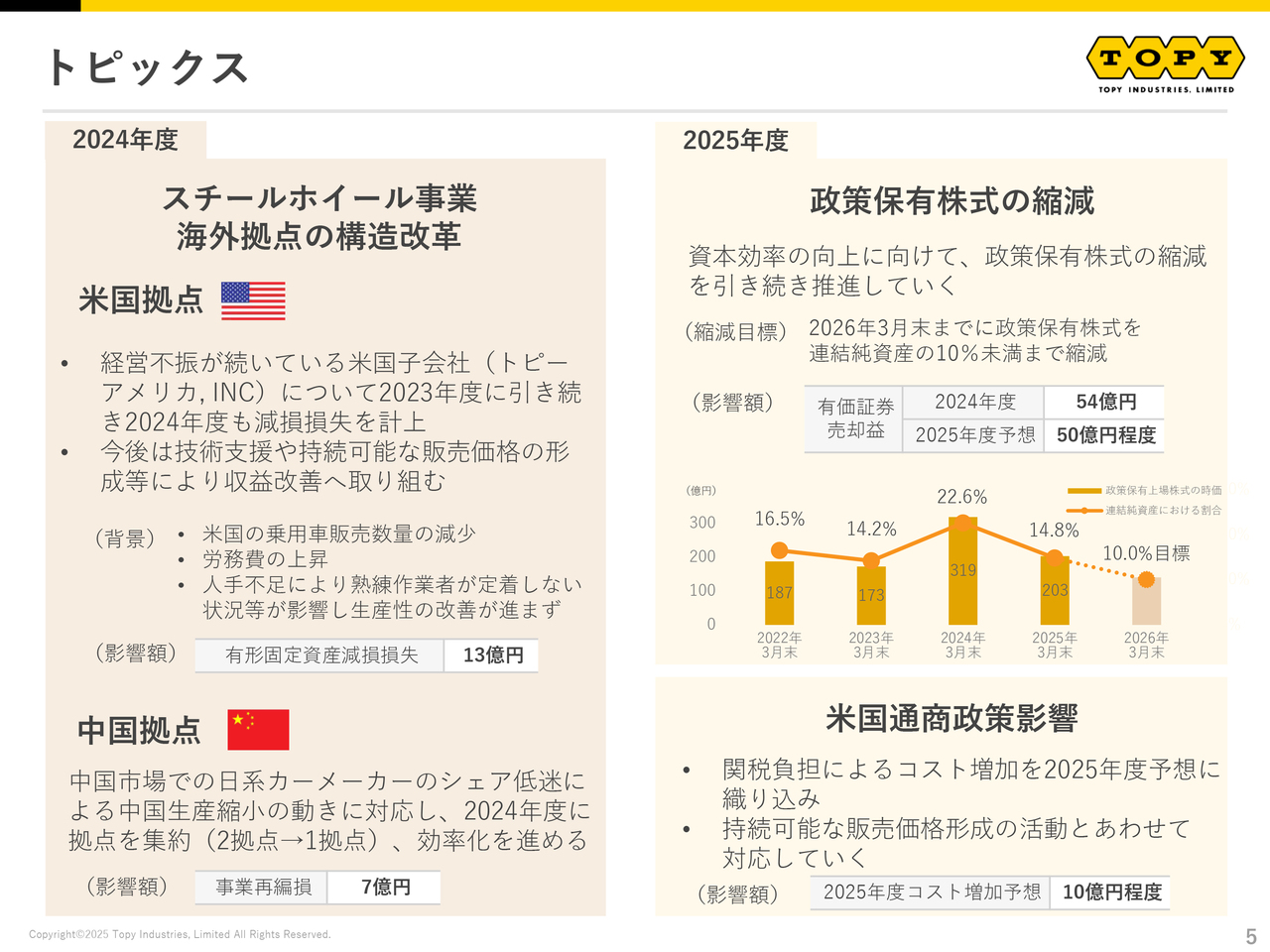

石井:トピックスです。スライド左側には、2024年度に行ったスチールホイール事業の海外拠点の構造改革について記載しています。生産性の低下で苦しんでいる米国拠点については、固定資産の減損損失を計上しました。

中国拠点については、日系企業のシェアがかなり下がってきていることもあり、2拠点あった拠点を1拠点に集約させました。これらの影響から、約20億円を特別損失に計上しています。ただ一方では、2025年度にはそれが利益でつながってくるかたちになっています。

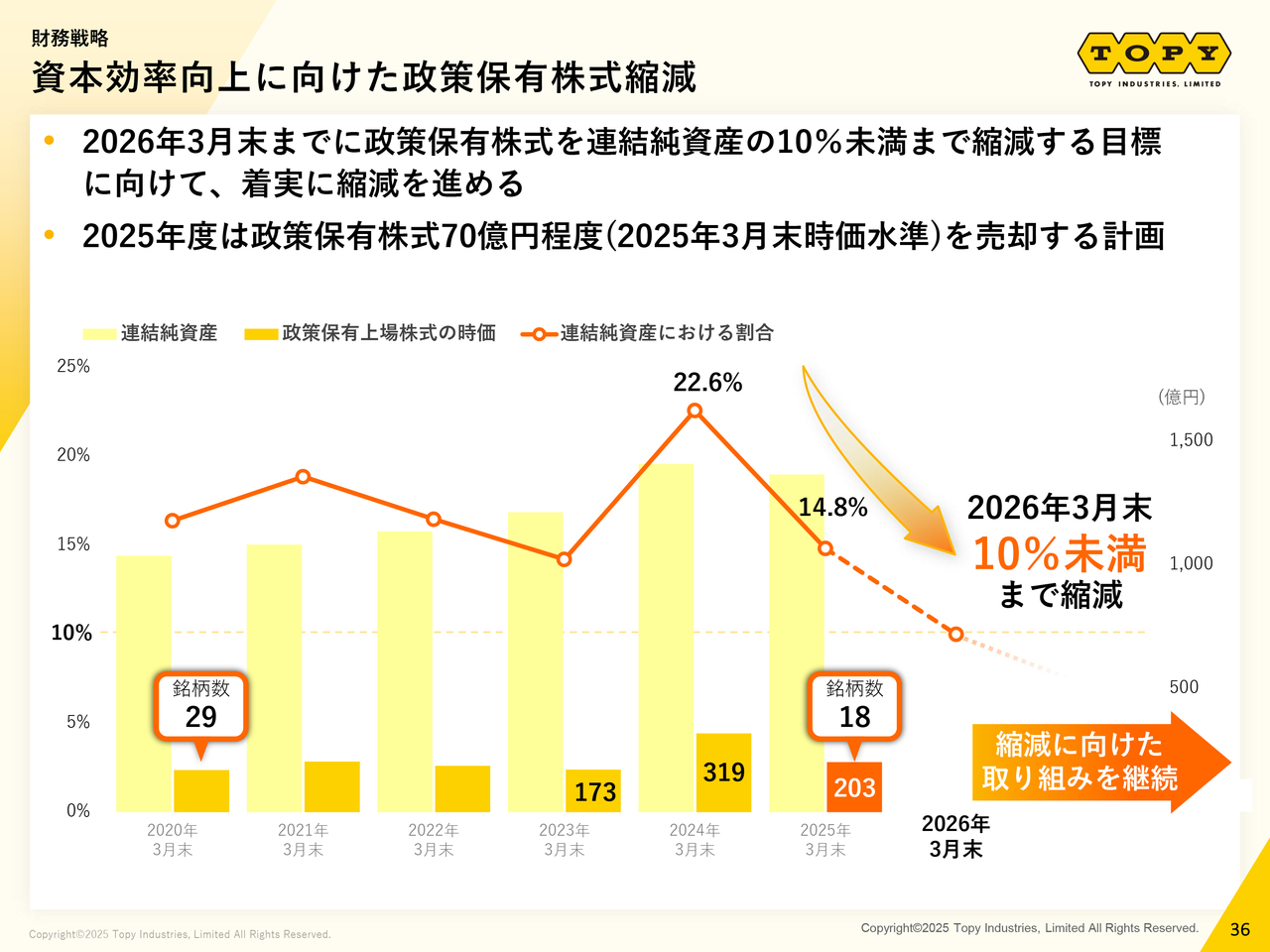

政策保有株式については、縮減を行っていきます。連結純資産における割合は2025年3月末で14.8パーセントですが、これを10パーセント未満まで縮減することを目標にしています。

また、米国の通商政策の影響ですが、関税が直接影響する部分を見込み、約10億円の影響を入れています。間接的に自動車の売上が減るなどの影響については、正直なところ読めないため、今回は計上していません。

TOPY Active & Challenge 2027

石井:新中期経営計画についてご説明します。新中期経営計画のタイトルは「TOPY Active & Challenge 2027」とし、「『Oneトピー』で新たな価値創造!」という副題を掲げました。

Contents

石井:目次です。初めに前中期経営計画「TOPY Active & Challenge 2025」の総括を行った後、今回の新中期経営計画の基本方針、事業戦略、財務戦略、サステナビリティ戦略の順にご説明します。

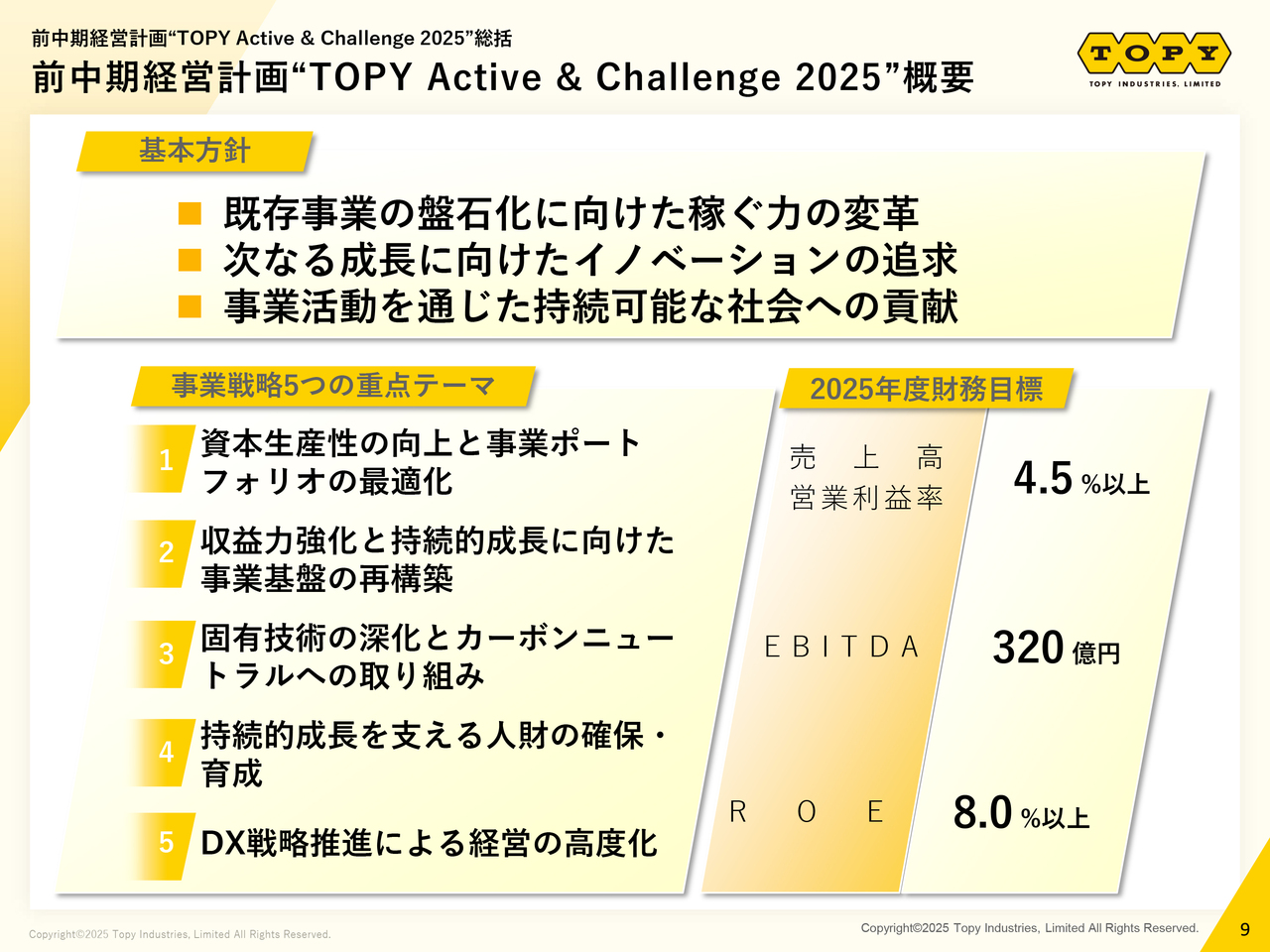

前中期経営計画“TOPY Active & Challenge 2025”概要

石井:前中期経営計画「TOPY Active & Challenge 2025」の総括です。前中期経営計画については、記載のとおりの基本方針、また経営目標等で進めました。事業計画については、記載の5つの重点テーマで進めました。

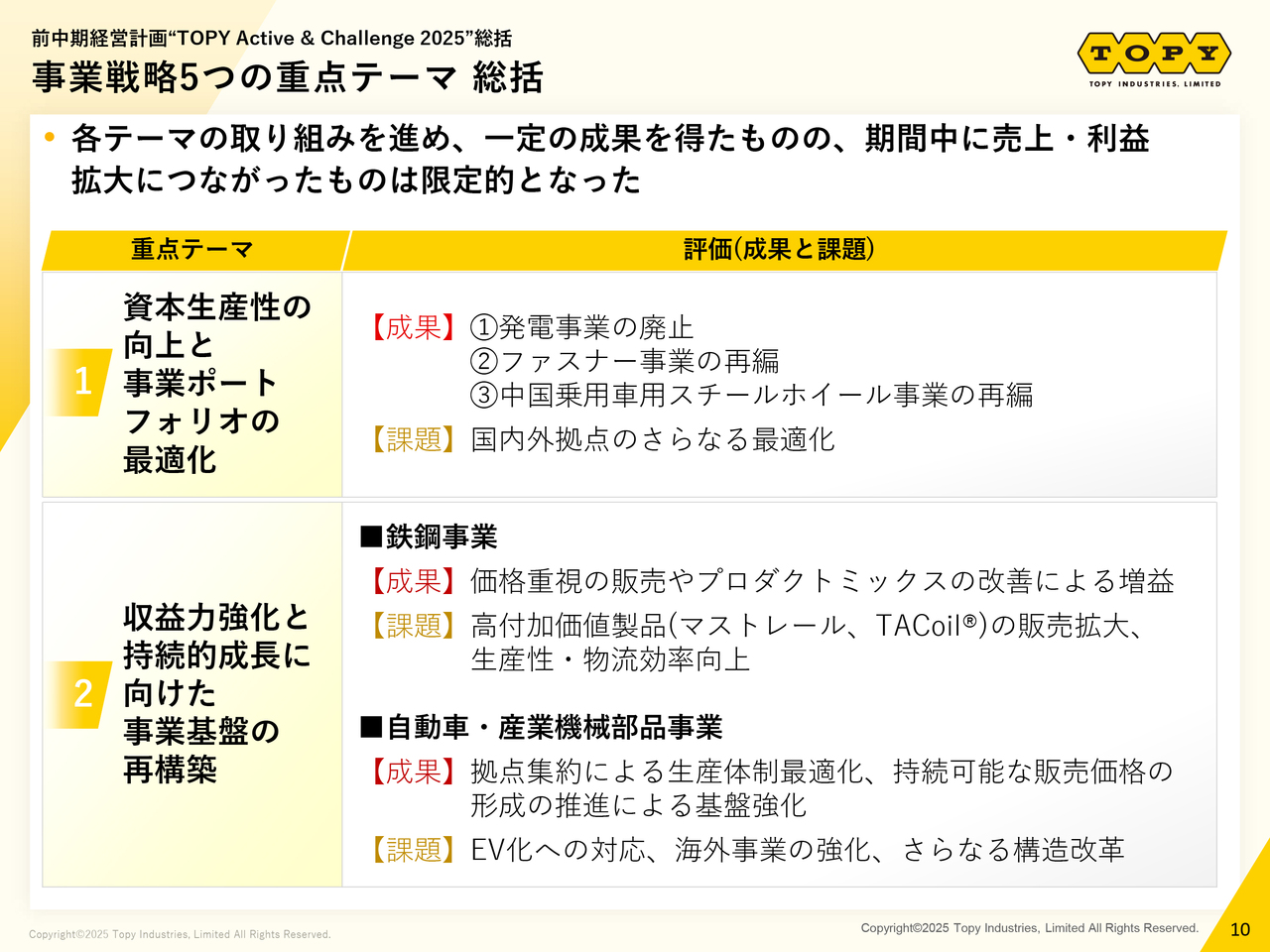

事業戦略5つの重点テーマ 総括

石井:事業戦略の5つの重点テーマの総括です。

1つ目は、資本生産性の向上と事業ポートフォリオの最適化です。こちらには、もっとも力を注ぎました。成果としては、発電事業の廃止、ファスナー事業の再編、中国乗用車用スチールホイール事業の再編です。成果は出てきましたが、大きなところに結びつけるまでには至りませんでした。

2つ目は、収益力強化と持続的成長に向けた事業基盤の再構築です。特に、自動車・産業機械部品事業における拠点集約に、かなりの力を入れて行ってきました。一定の成果は出ましたが、大きなところに結びつけることができなかったというのが反省点です。

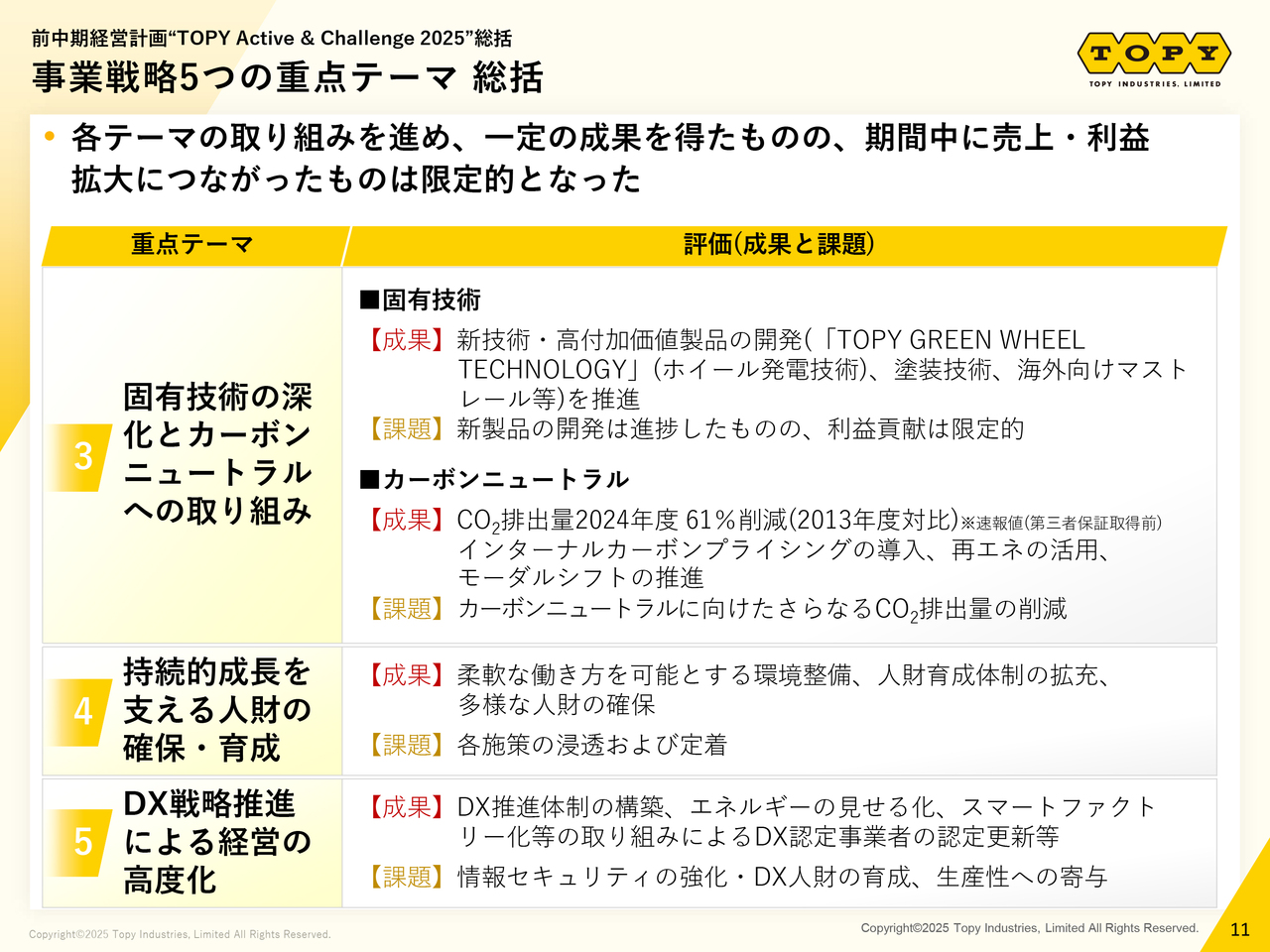

事業戦略5つの重点テーマ 総括

石井:3つ目は固有技術の深化とカーボンニュートラルへの取り組み、4つ目は持続的成長を支える人財の確保・育成、5つ目はDX戦略推進による経営の高度化です。

これらのテーマについても「TOPY GREEN WHEEL TECHNOLOGY」を開発するなどの成果は得ましたが、さらなる進化が必要だと感じています。

関本:「TOPY GREEN WHEEL TECHNOLOGY」についてお聞きします。そもそもこちらは、どのようなところにニーズがあるのでしょうか? どのようなプロダクトなのかご説明ください。

石井:自動車が走行する時には、でこぼこした道などさまざまなところを通るため、ホイールにひずみが生じます。そのひずみを電力に転換する技術です。

その電力を使って、例えば、ホイールを留めているナットが緩んでくるとガタつきが生じるため、そのような事象を検知し、信号を送るようなことを考えています。自分で発電できるので、電池を交換する必要もまったくありません。

2023年のジャパンモビリティショーで発表し、現在、何とか実用化にこぎつけられないかとがんばっているところです。

関本:今後はさらに拡販を行なったり、完成車メーカーとも話し合いをしたりするという状況でしょうか?

石井:そのように考えています。

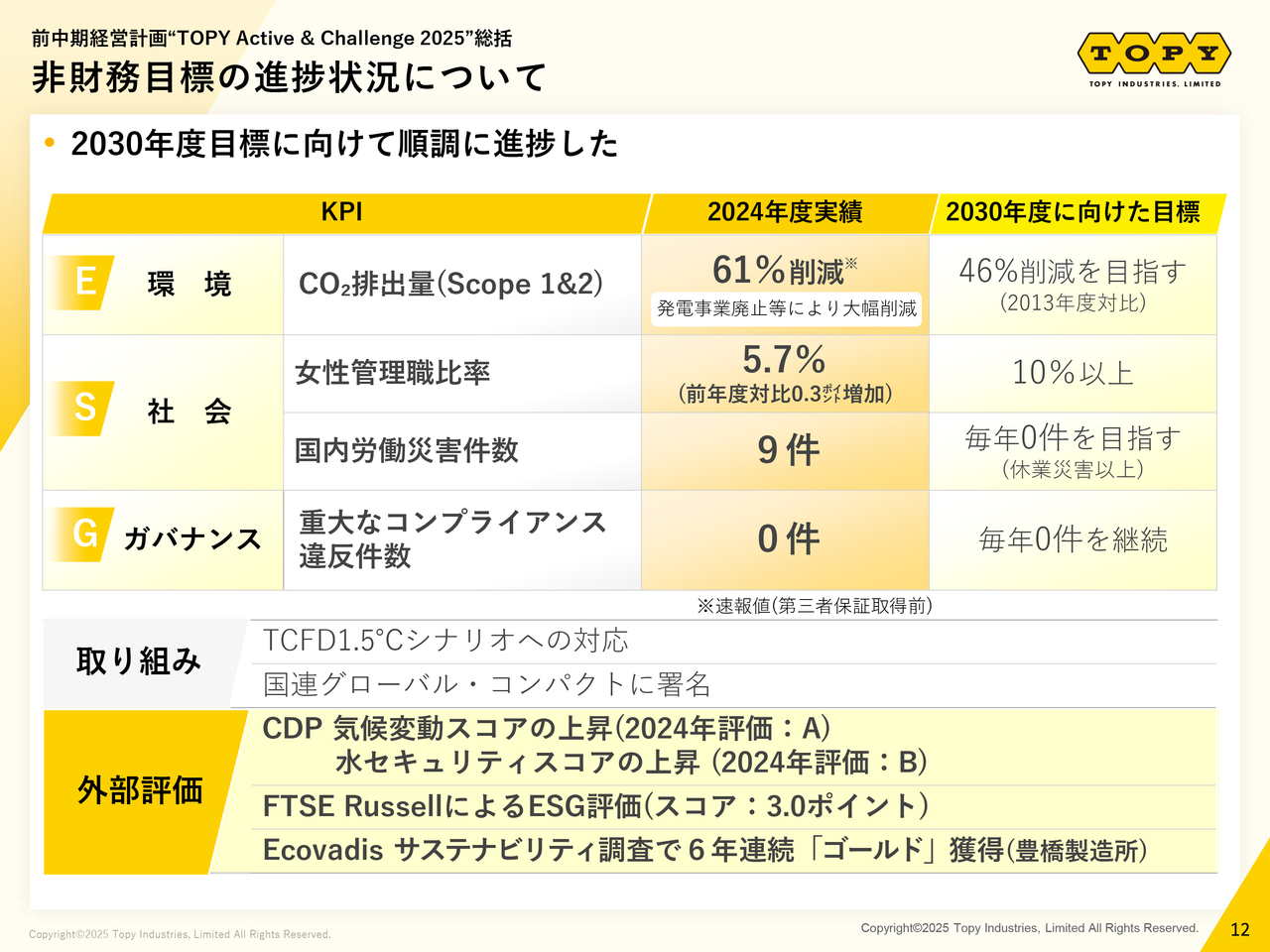

非財務目標の進捗状況について

石井:非財務目標の進捗状況についてです。

非財務目標については、順調に進展していると考えています。また、サステナビリティに関する我々の取り組みについては、外部評価も確実に向上しています。

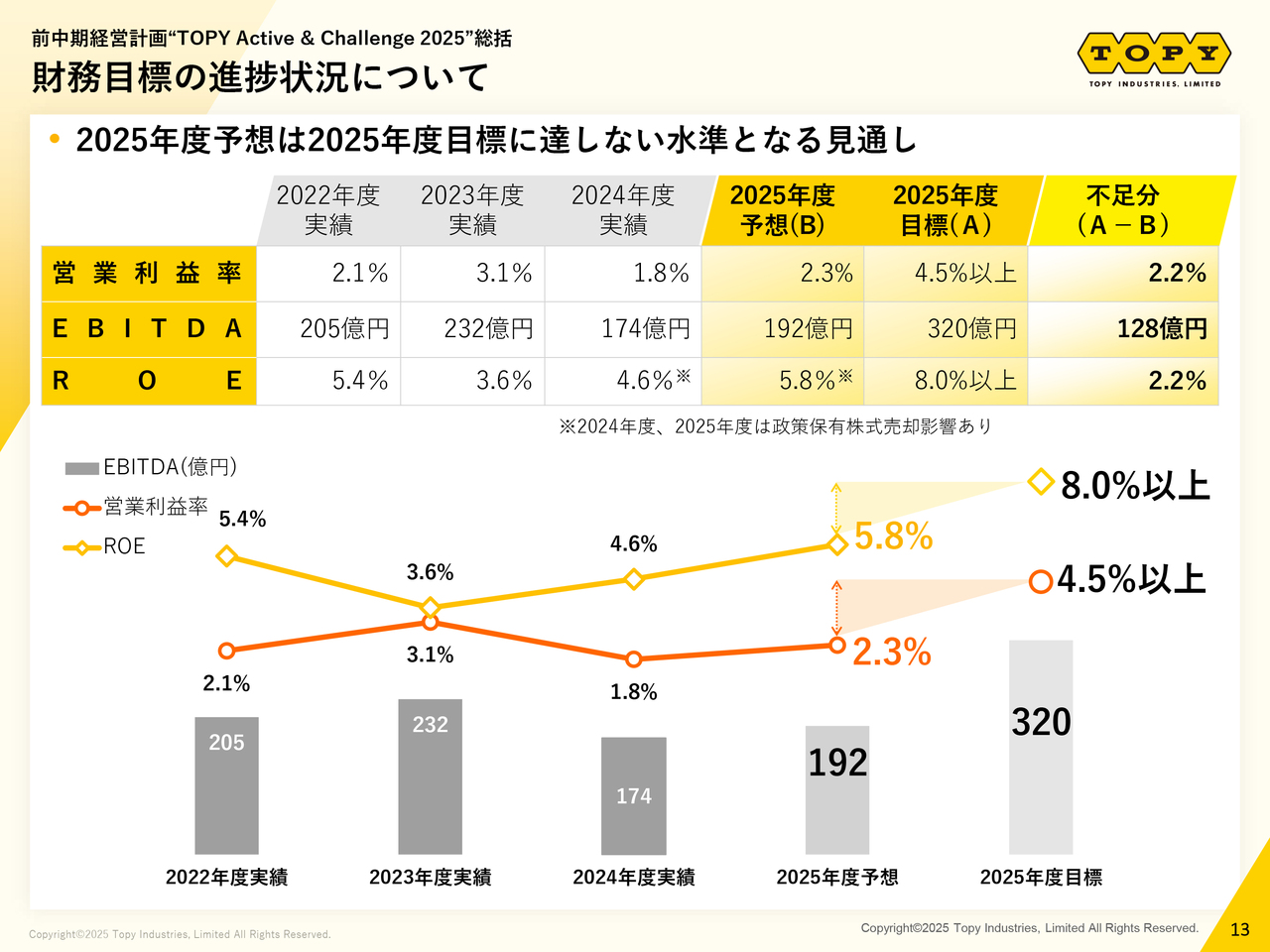

財務目標の進捗状況について

石井:財務目標の進捗状況についてです。

前中期経営計画では、営業利益率、EBITDA、ROEの3つを目標に掲げて進めてきましたが、3つの指標については、残念ながら目標に到達することができませんでした。

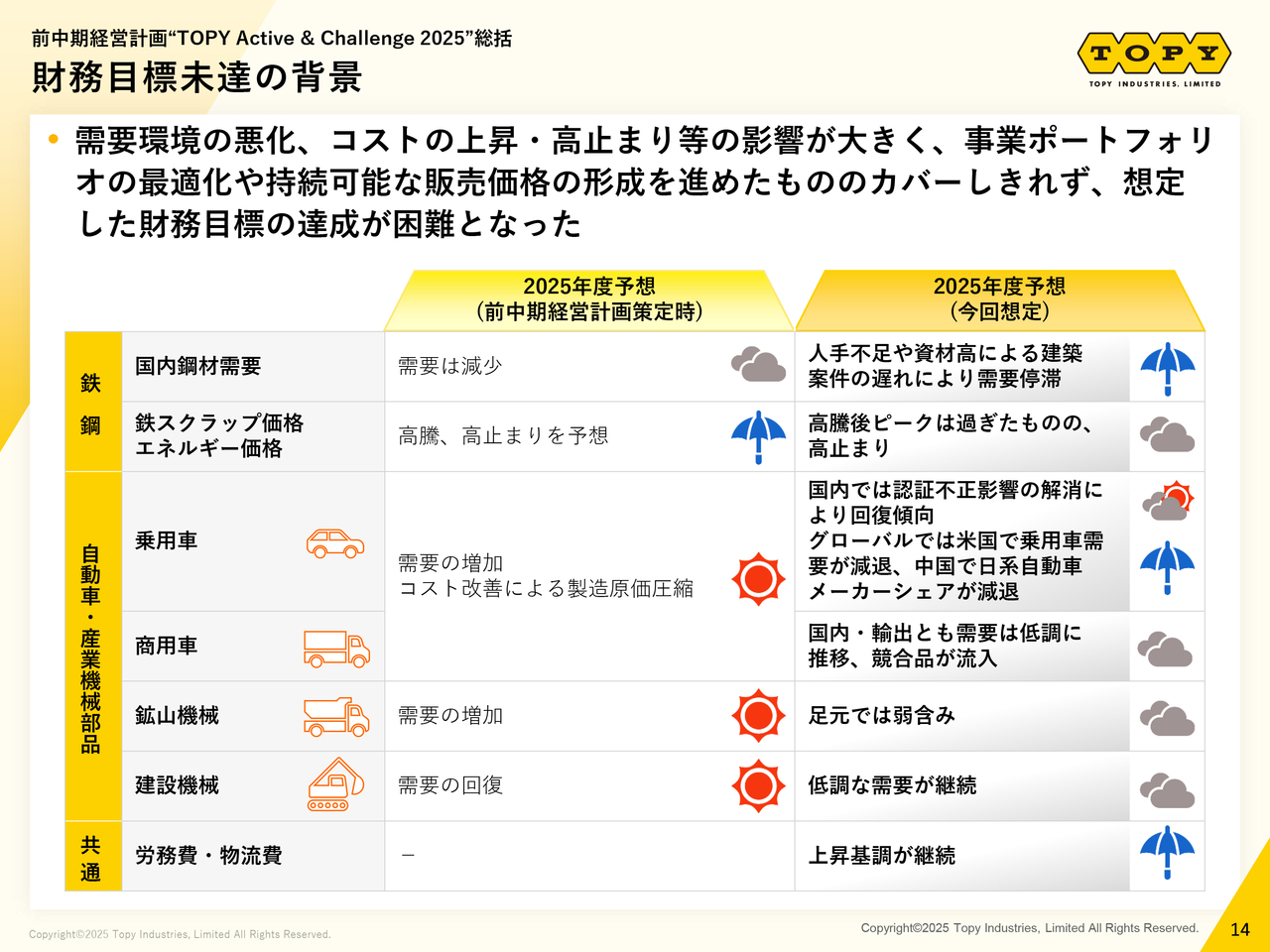

財務目標未達の背景

石井:財務目標未達の背景です。なぜ財務目標が未達になったかを示しています。

需要環境の悪化、コストの上昇・高止まりの影響が非常に大きかったと考えています。規模感としても、50億円レベルは効いているイメージでした。

事業ポートフォリオの最適化や、持続可能な販売価格の形成を確実に進めたわけですが、事業環境がかなり悪かったため、それをカバーすることができませんでした。

関本:未達の背景について、前ページとあわせてお聞きします。市場環境・事業環境の悪化は50億円レベルというお話でしたが、限界利益率から考えると、それがなければ達成できたということでしょうか?

石井:残念ながら、海外事業会社で目標を達成することができなかったことも影響しています。国内事業は、かなり良いところまでいきました。ただ、ポートフォリオの最適化を優先して進めた関係で、成長投資がなかなかできなかったという反省点もあります。

関本:なるほど。並行して物事を進めるには、リソースが必要という話ですね。

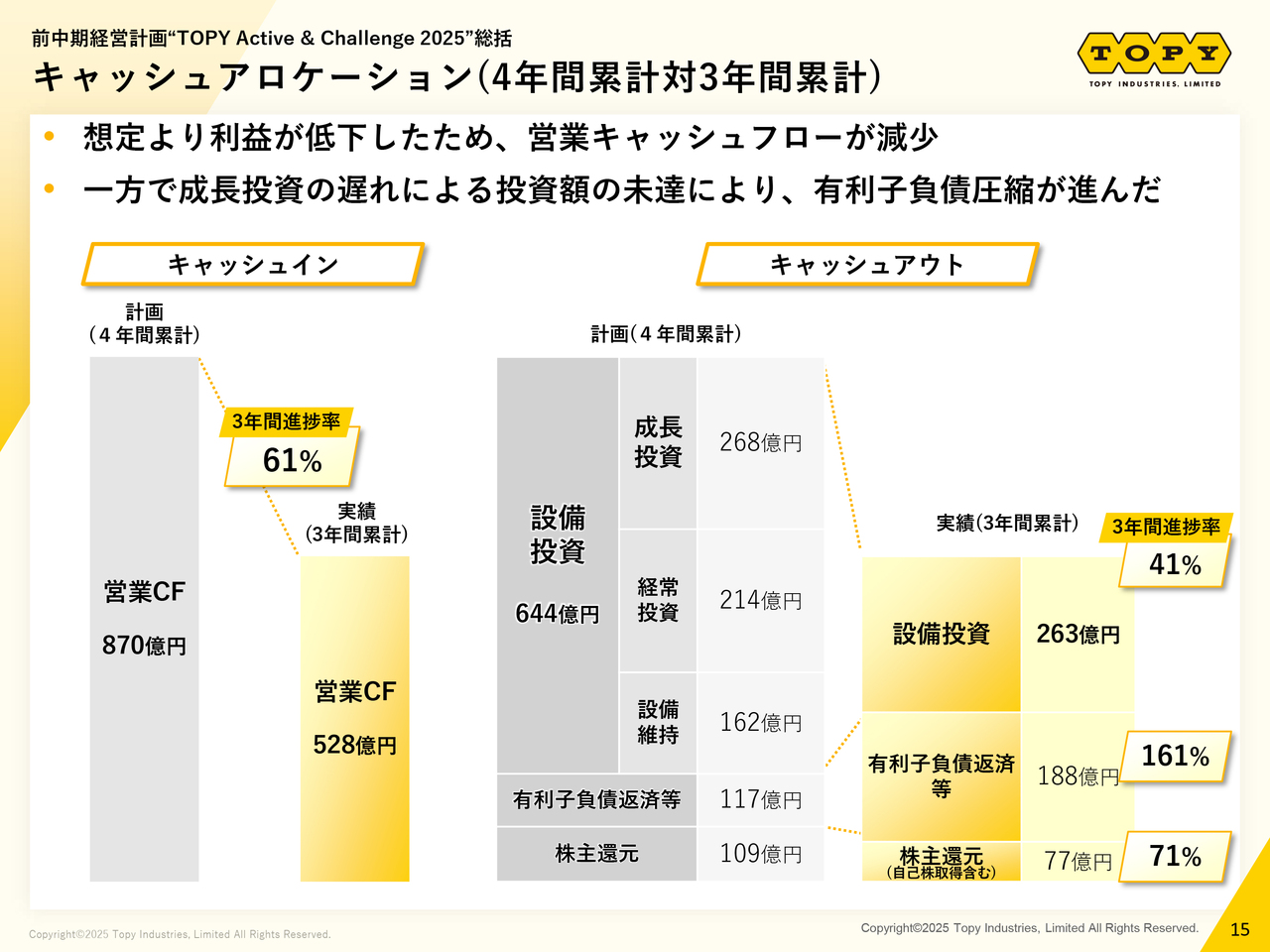

キャッシュアロケーション(4年間累計対3年間累計)

石井:キャッシュアロケーションです。もともとの計画は4年間ですが、実績は3年間ということでご覧いただきたいと思います。残念ながら想定よりも利益が下がったために、営業キャッシュフローは減少したかたちになっています。

一方、ポートフォリオの最適化を優先して進めた関係上、成長投資が遅れたことで、有利子負債の圧縮はかなり進みました。

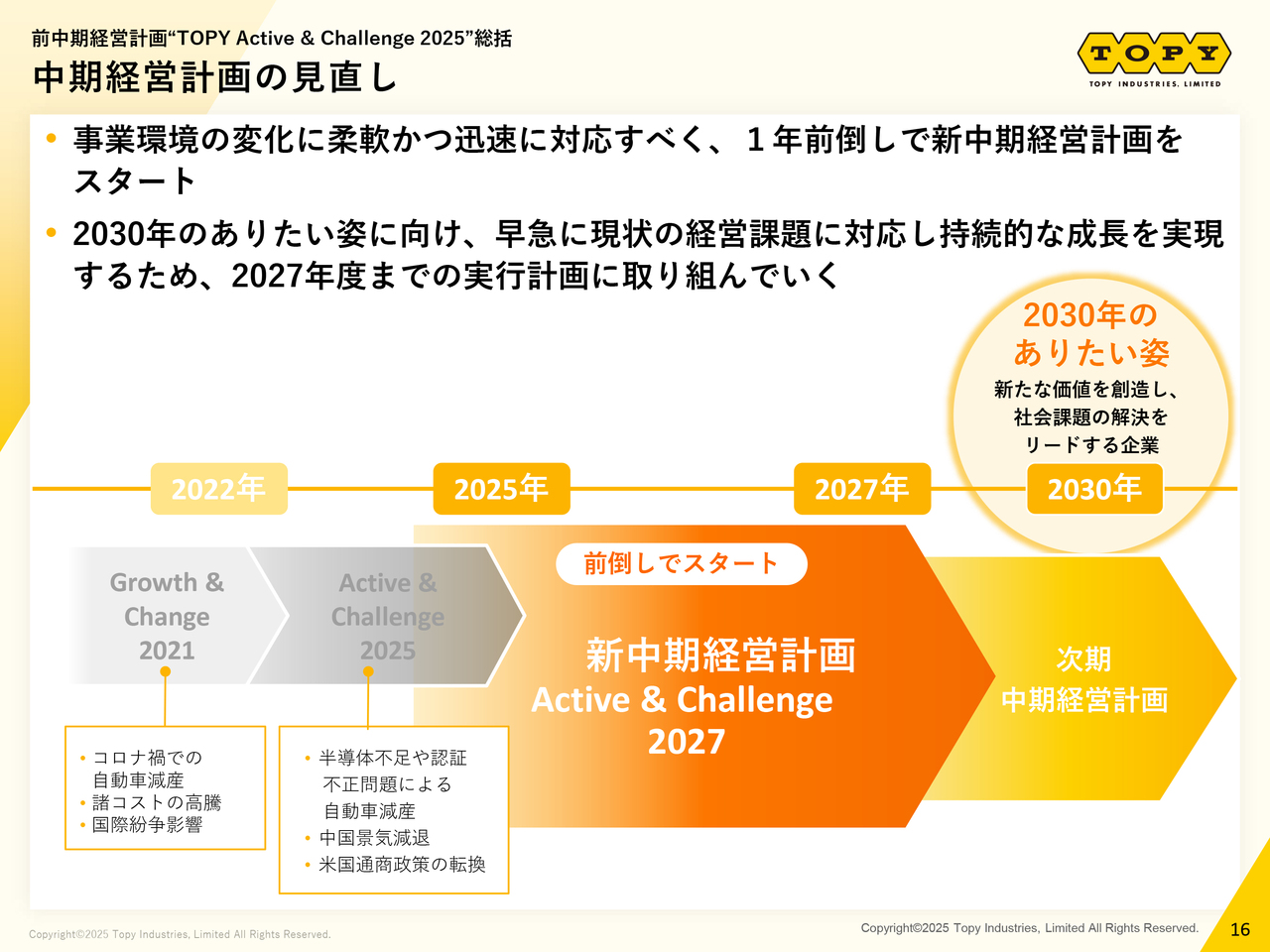

中期経営計画の見直し

石井:中期経営計画の見直しについてご説明します。

ここまでご説明した状況を踏まえ、事業環境の変化に対して柔軟かつ迅速に対応すべく、1年前倒しで中期経営計画をスタートさせました。

2030年のありたい姿については特に変えることなく、早急に現状の経営課題に対応し、持続的な成長を実現するために、2027年までの実行計画で取り組んでいくというかたちです。ここで行ったものが、2030年に向かって成長していくことを企図しています。

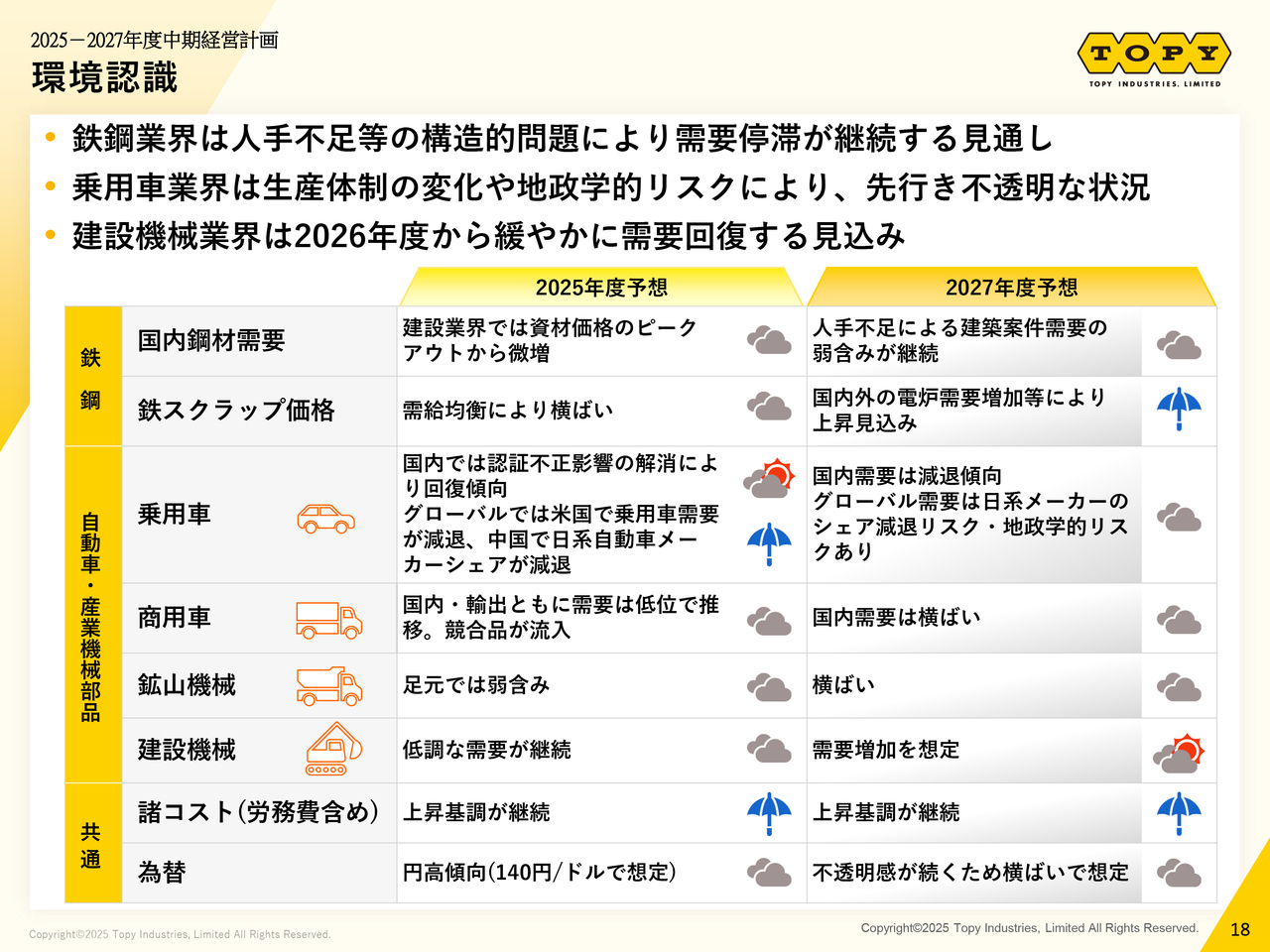

環境認識

石井:新中期経営計画「TOPY Active & Challenge 2027」についてご説明します。

まず事業環境の認識です。鉄鋼業界については、人手不足および構造的な問題により、事業環境としてはかなり厳しい状況が続くのではないかと見ています。

乗用車業界は、生産体制の変化や地政学的リスクにより先行き不透明な状況です。

建設機械業界は、2026年度から緩やかに需要が回復する見込みと考えています。

関本:見通しの中で、建設機械業界だけ晴れ間が見えているようなのですが、どのような背景によるものなのでしょうか?

石井:建設機械業界を過去何十年にわたって見ていくと、高需要と低需要が6年から7年のサイクルで回っていることがわかります。

したがって、2023年から2025年、2026年の頭あたりまでは需要が低く、2026年から3年くらいにかけて高需要になってくると見ています。これまでの経験からの想定です。

関本:こちらは建設機械の寿命や、買い替えのサイクルのようなものが関係しているのでしょうか?

石井:そのようなものも含めてということです。

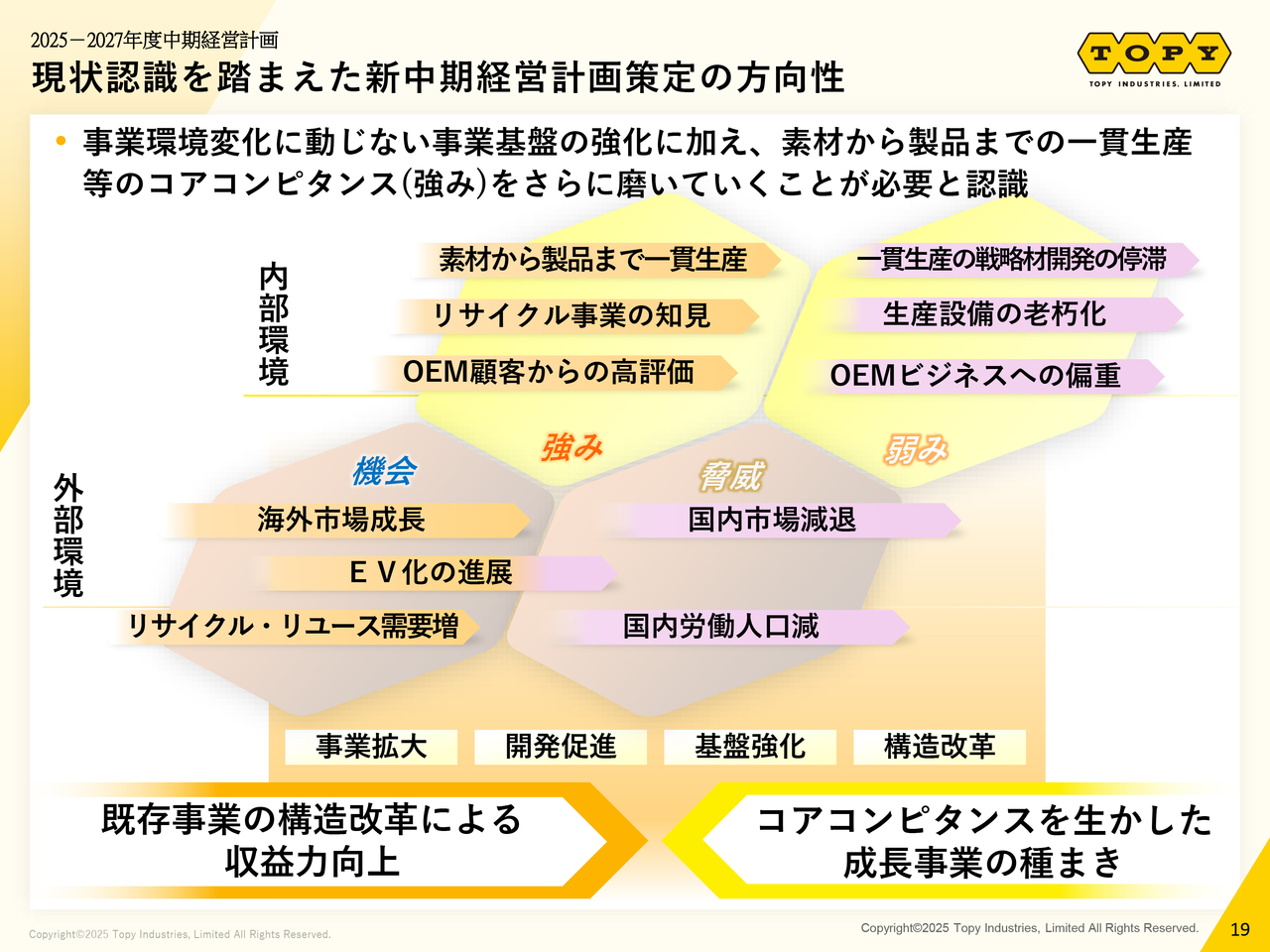

現状認識を踏まえた新中期経営計画策定の方向性

石井:現状認識を踏まえた新中期経営計画策定の方向性についてご説明します。

事業環境の変化が続く中、新中期経営計画の策定にあたり、当社の強み、弱み、機会、脅威を再度見直し、議論した結果を基に方向性を出しています。

特に、事業環境の変化に動じない事業基盤の構築が重要です。

強みという意味では、当社の場合、素材から製品までの一貫生産体制を持っています。また、リサイクル事業をかなり進めているため知見があります。この2つを中心に、当社のコアコンピタンスをさらに磨いていくのがよいのではないかというところに至ったわけです。

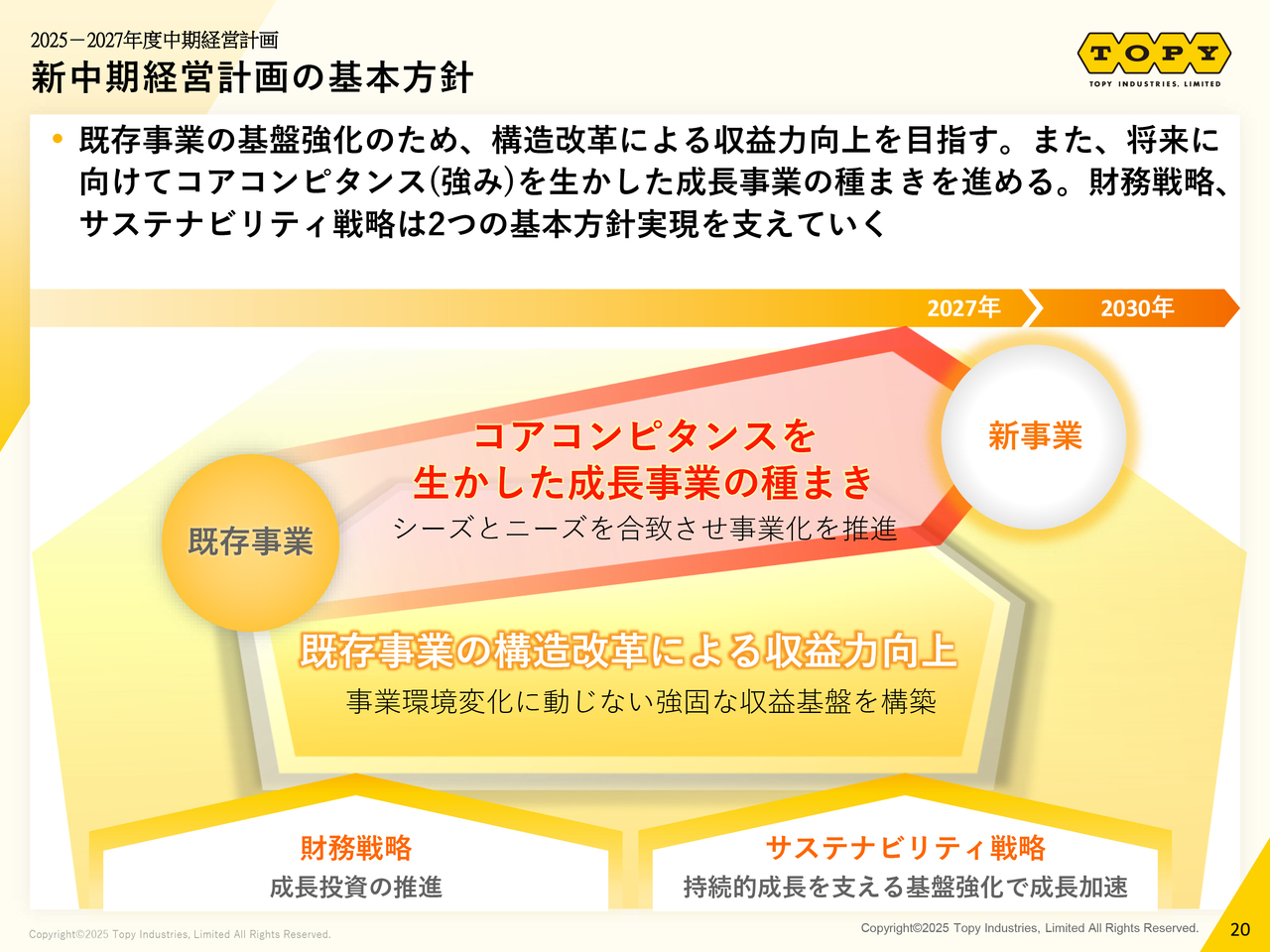

新中期経営計画の基本方針

石井:新中期経営計画の基本方針です。

基本方針の1点目は、「既存事業の構造改革による収益力向上」です。既存事業の基盤強化のために、構造改革による収益力向上を目指します。

もう1点は、「コアコンピタンスを生かした成長事業の種まき」です。将来に向けて、コアコンピタンスを生かした種まきを確実に進めていきます。

財務戦略、サステナビリティ戦略については、2つの基本方針を支えるかたちであわせて進めていくことが重要だと考えています。

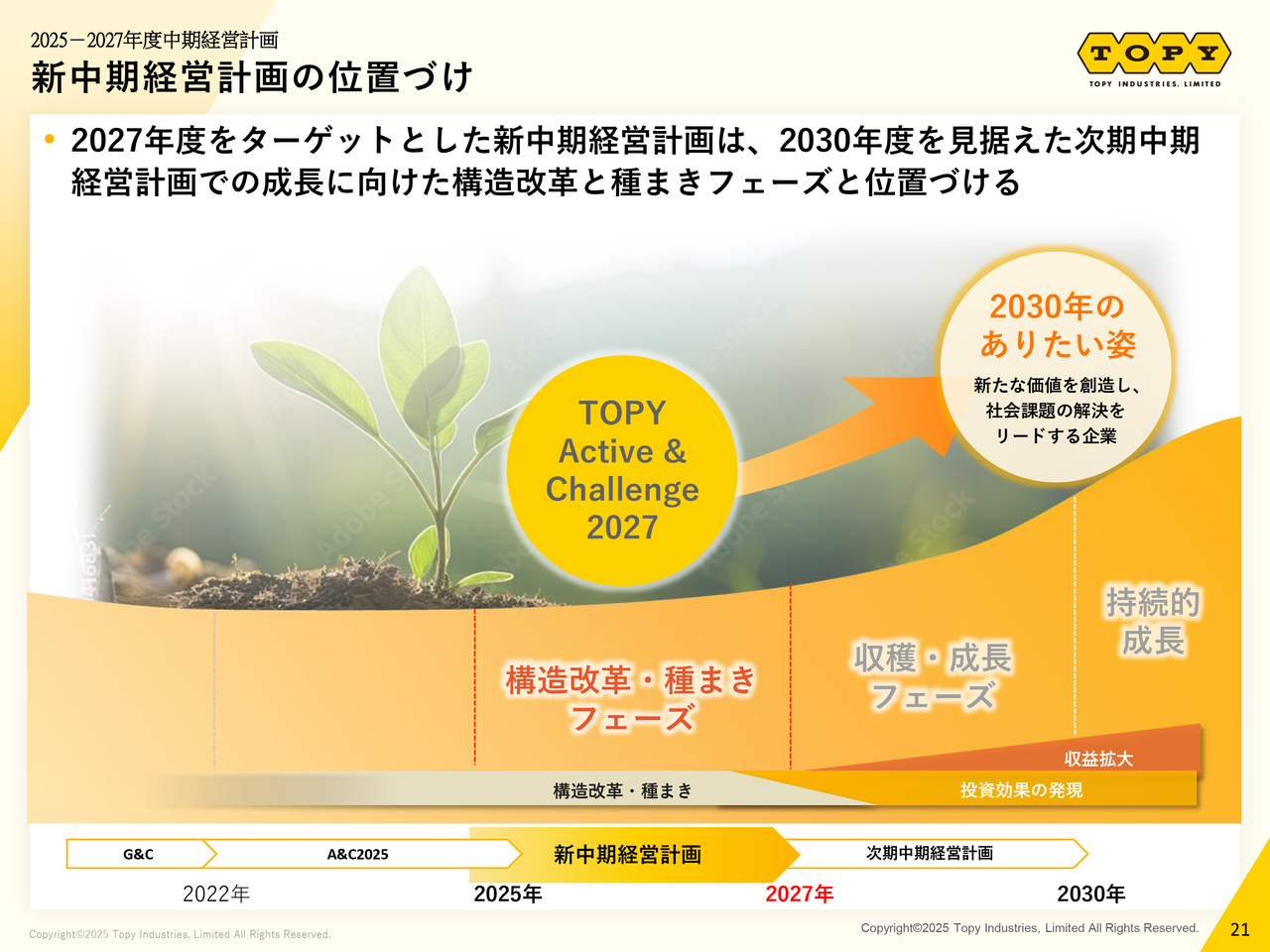

新中期経営計画の位置づけ

石井:2027年度をターゲットとした新中期経営計画の位置づけについてご説明します。今回は、構造改革と種まきを中心に行うフェーズと考えています。

2030年を見据え、次期中期経営計画での成長に向けた構造改革と種まきが、大きなステップアップにつながっていくと考えています。

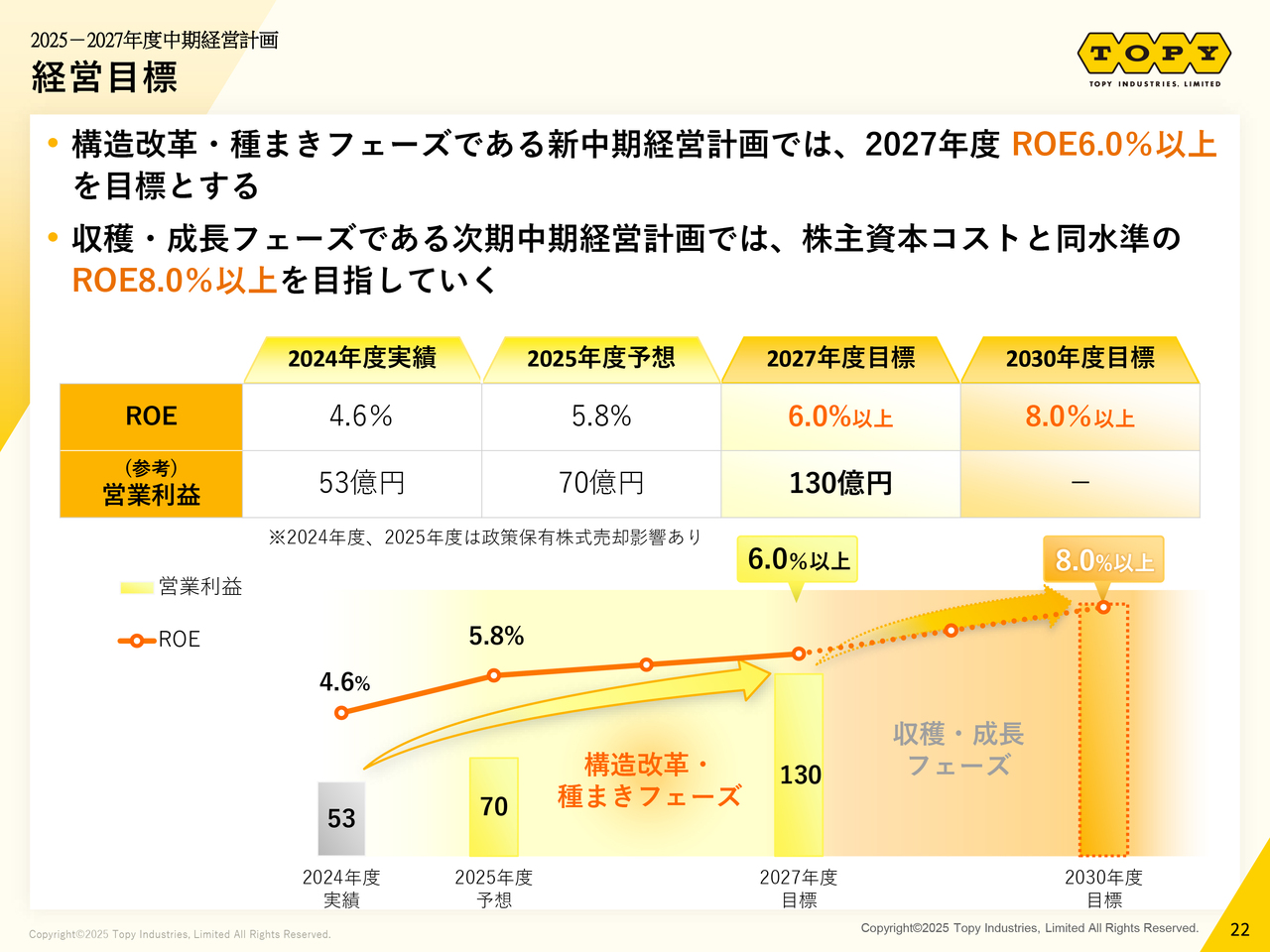

経営目標

石井:新中期経営計画の経営目標です。構造改革・種まきフェーズである新中期経営計画では、2027年度のROE6.0パーセント以上を目標としています。参考値ですが、これを達成するためには、営業利益で130億円を達成することが重要と考えています。

2024年度、2025年度のROEについては、政策保有株式の売却影響があるため、若干高めに数値が出ています。ROE6.0パーセントを達成するには、まだ努力が必要だと考えています。

また、収穫・成長フェーズである次期中期経営計画においては、株主資本コストと同水準のROE8.0パーセント以上を目指していきたいと考えています。

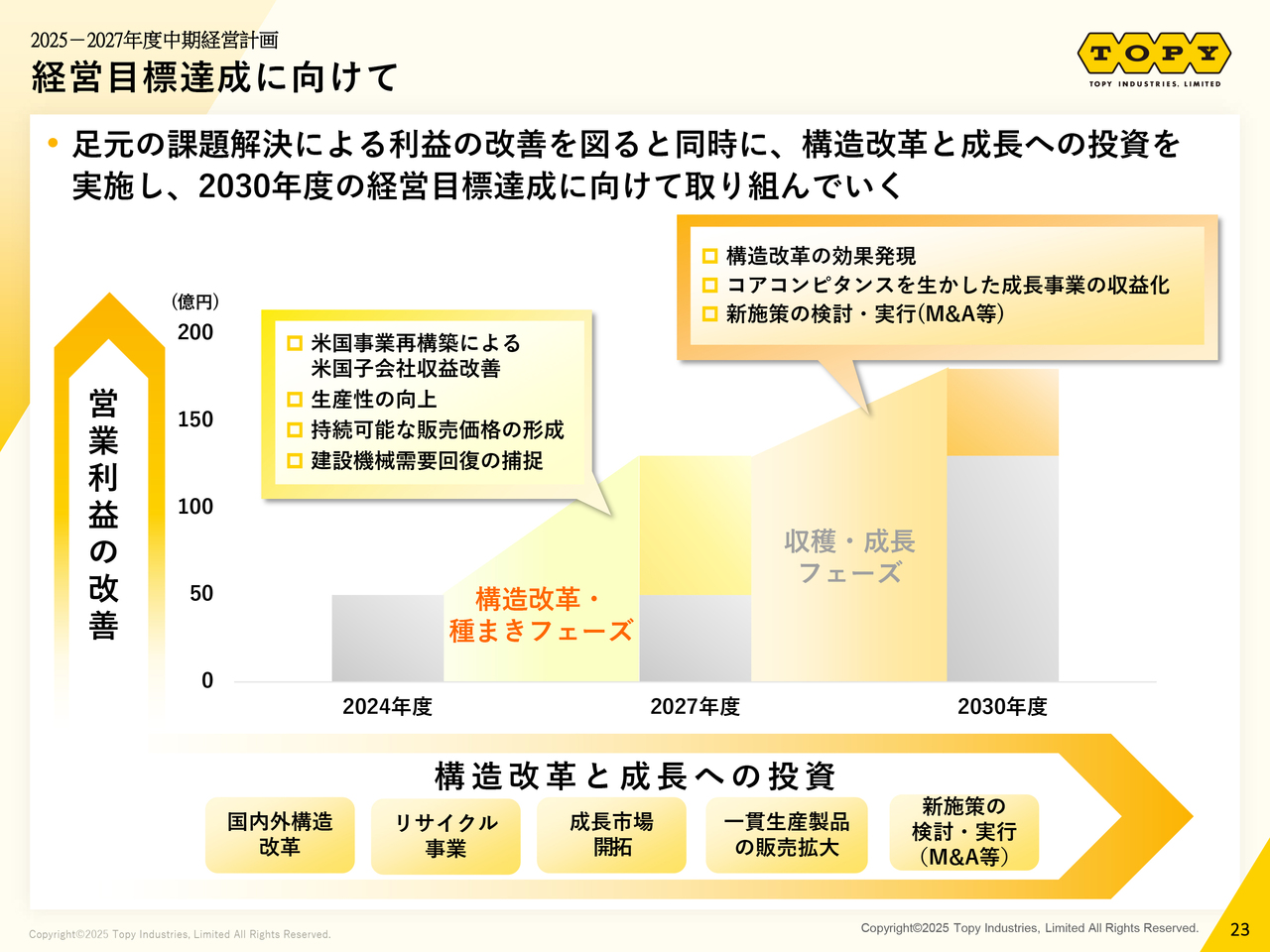

経営目標達成に向けて

石井:経営目標の達成に向け、足元の課題解決による利益の改善を図ると同時に、構造改革と成長への投資を実施し、2030年度の経営目標達成に向けて取り組んでいきます。

まず、構造改革・種まきフェーズです。米国事業はかなり苦しんでいるという話をしましたが、こちらについては徹底的に収益性を改善していきます。また、生産性の向上、持続可能な販売価格の形成を行っていきます。

続いて、収穫・成長フェーズです。構造改革を確実に進め、コアコンピタンスの種まきを確実に行うことで、2030年度のROE8.0パーセントに向かって確実に取り組んでいきたいと考えています。

関本:「経営目標」および「経営目標達成に向けて」についてお聞きします。中期経営計画では収益性が大きく改善する見込みかと思いますが、どの部分の貢献度が高いのでしょうか? 重要な部分などあればお聞かせください。

石井:基本的には、足元から70億円規模を改善するということです。今考えているのは、鉄鋼事業の生産性を上げて確実に需要にお応えすることです。

また、フォークリフトのフォークの上げ下げをする部分は、マストレールと称してかなり特殊な形状をしているため、高付加価値品としての価値があります。そのような製品を確実に拡販していくことも含めて、約20億円強の規模を考えています。

自動車部品事業では、約50億円規模の改善を考えています。構造改革および持続可能な価格形成を確実に進めていくことが大切です。中でも、米国の子会社等を含めた海外事業においても、確実に利益を出していくことが主となります。

関本:構造改革の部分とスチール事業の効率化の部分ですね。成長事業や、売上・利益ともに伸ばすような領域は、この中にあるのでしょうか?

石井:成長事業が利益貢献するのは、次期中期経営計画の期間が主になると思っています。新中期経営期間中は、先ほどお話ししたように、高付加価値製品を拡販していくことなどで稼いでいきたいと考えています。

関本:利益率は大きく改善する見込みである一方、ROEは2025年度予想からそこまで改善せずに、6.0パーセントというターゲットに収まっています。この水準に決定された背景をお聞かせください。

石井:2025年度は政策保有株式の売却影響があって高めに出ていることがあります。また、もともと株主のみなさまや株価を意識した経営に舵を切っていきたいというのもあって、ROEに絞った目標としました。

本来であれば8.0パーセントを目指すことが非常に重要だと思っていますが、残念ながら今の足元の実力感からいくと、まずは2027年にROE6パーセント以上、2030年に向かって目標のROE8パーセント以上に持っていきたいと考えています。そこは現実的に考えています。

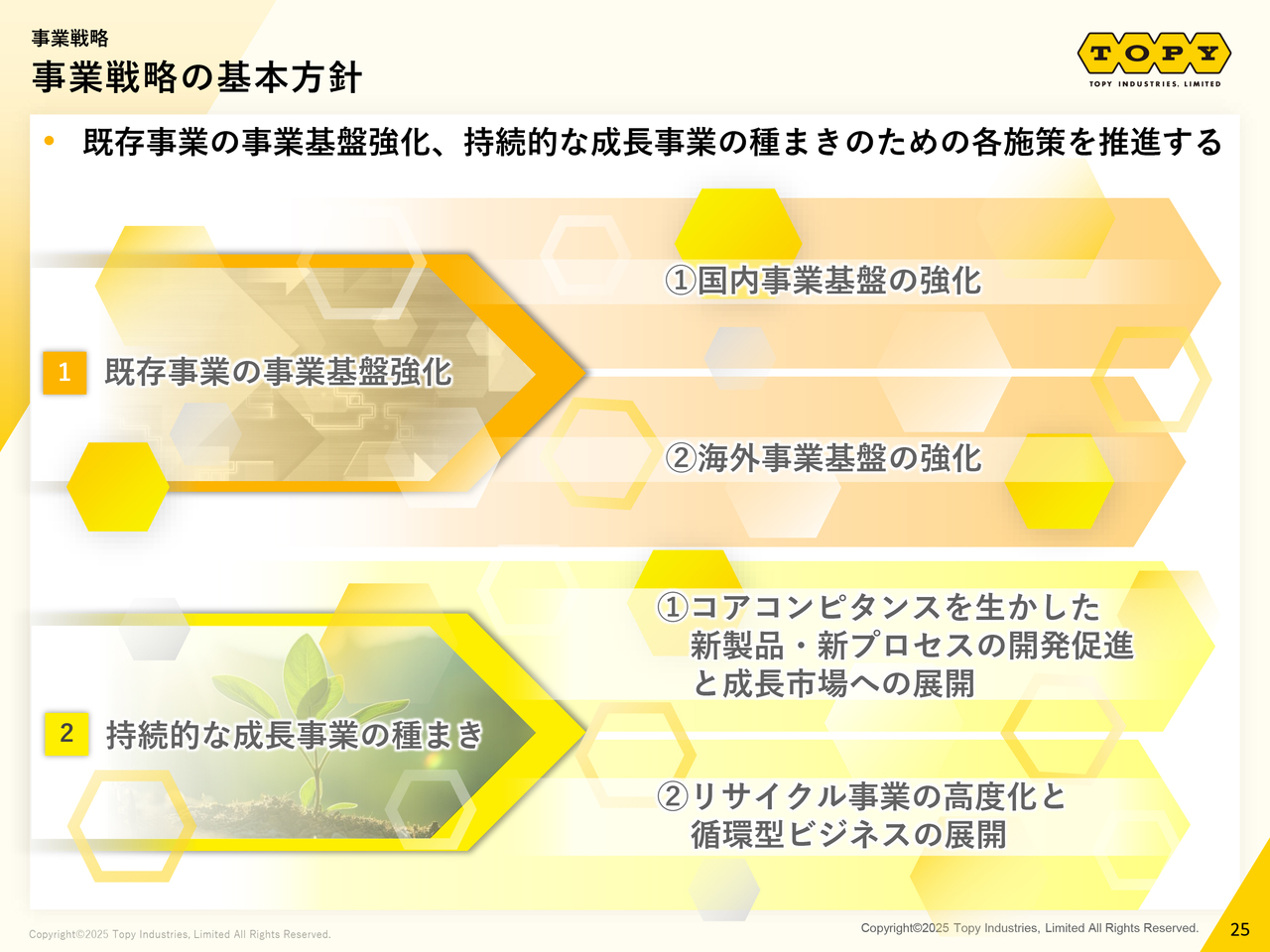

事業戦略の基本方針

石井:事業戦略についてご説明します。既存事業の事業基盤の強化と、持続的な成長事業の種まきの2つを確実に進めていきたいと考えています。

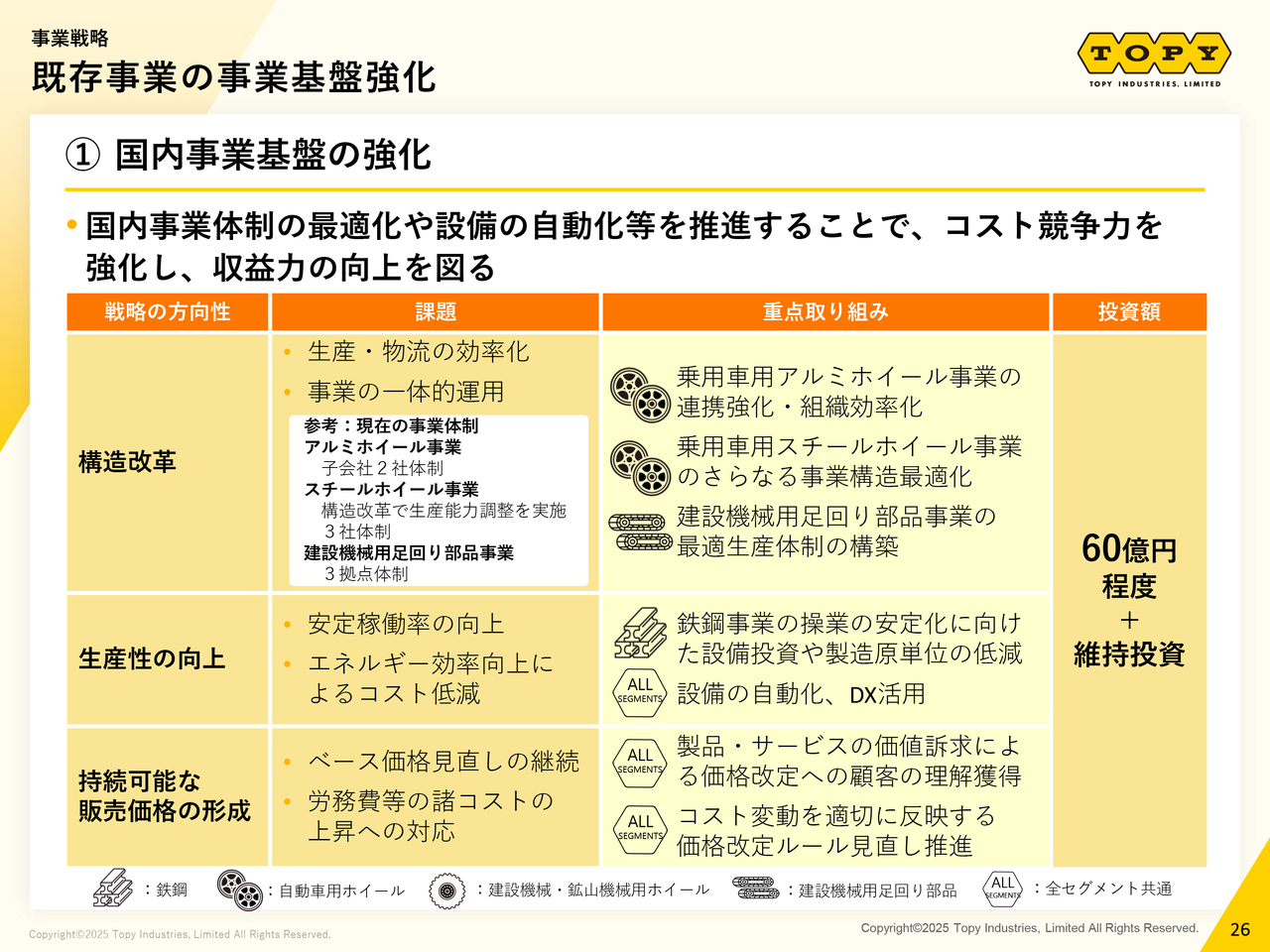

既存事業の事業基盤強化

石井:既存事業の事業基盤強化についてです。国内事業体制の最適化や設備の自動化を推進することで、コスト競争力を強化し、収益力の向上を図っていきます。

特に構造改革が主で、乗用車用のホイールや建設機械用の足回り部品で、グループ内の連携を強化するのが1つです。そして拠点の見直し等を考えていくことがもう1つです。

さらに生産性の向上、持続可能な販売価格の形成の3本立てで確実に収益力の向上を図っていきたいと考えています。

関本:基盤強化についておうかがいします。かなり貢献が大きい一方で、構造改革の難易度など、どのようなところを一番課題に感じているのでしょうか?

キャパシティや拠点の重複のところなのか、生産性でいうと、もう少し内部の組織体制のところなのか、このあたりをもう少し具体的にうかがってもよろしいでしょうか?

石井:1つ例をあげると、建設機械用足回り部品の製造拠点については、かなり設備が古くなっているため、移転することによって最新鋭の設備に替えたり自動化したりして生産性を上げていくことを目指しています。

しかし、事業は継続しているため、物を作りながら移転を進める必要があります。リソース不足の中でも同時に行っていかなければなりません。

現在建設機械用足回り部品事業では3つの拠点を持っていますので、そこでなんとか生産しながら、設備を移していきながら、それらの拠点の見直しを行っていくことはかなり苦しいところだと感じています。

関本:なるほど。

石井:ただ、これを達成しない限り、将来の夢が達成できないため、確実に進めていきたいと思っています。

関本:お客さまに「少し工場の構造改革を行うから製品を止めるね」とは言えないですよね。このあたりはプランなどを立てられていて、建設業界は人手不足などもあるかもしれません。計画どおりにいったら構造改革自体は、けっこう確度高く達成できそうでしょうか?

石井:順調に進んでいるため、確実に進んでいると思っています。物を作りながら設備を移設するのは難しいのですが、このままいけば確実に推進していけると思います。

関本:先ほど数字の目標との差異や状況で、原材料の高騰についてもお話しされていました。持続可能な販売価格の形成もあり、原価が上がっているなら適切に転嫁していきたいところもあると思いますが、このあたりのお考えや方針についてうかがえればと思いますがいかがでしょうか?

石井:基本的には、原材料や副資材のコストや、電力を含めたエネルギーのコスト、直近で言えば労務費や物流費用などの価格転嫁は、確実にできるようになってきています。

ただ一方で、例えばホイールなどは長い間使えるものであり、過去より価格競争があった結果、かなり厳しい価格で作らざるを得ませんでした。

また、海外から非常に安い製品が入ってくるなど、さまざまなことが起こった関係上、価格としては厳しいというのはありました。

そのような状況から、お客さまにいわゆるベース価格の見直しも含めて考えていただかなければいけませんでした。かなり難しい交渉でしたが、少しずつ理解を得て、持続可能な価格を形成することができています。このような2段構えで取り組んできたのが実態です。

関本:継続的に取り組んでいきたいということですか?

石井:はい。

関本:周りのいろいろな会社に聞くと、昔ほど価格交渉は厳しくはなく、値下げ圧は弱まったと聞いています。

石井:特に労務費などがかなりの勢いで上がっているため、昔よりは少し要望を聞いていただける状況だと思います。

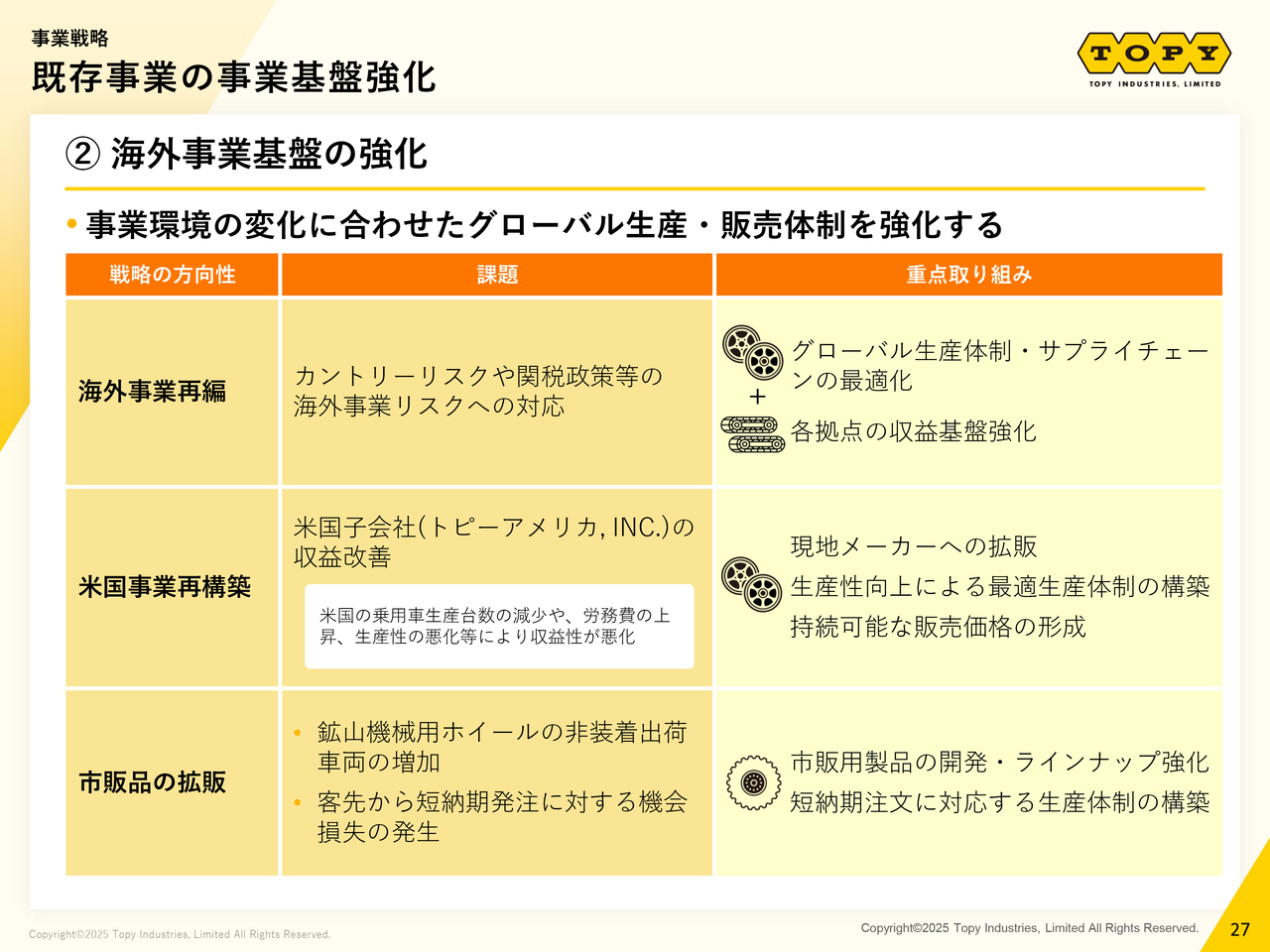

既存事業の事業基盤強化

石井:海外事業基盤の強化についてです。事業環境の変化にあわせたグローバルな生産・販売体制を強化するのが大きなところです。

事業環境については、カントリーリスクを含めて見通せない状況です。ここをどのように最適化していくかが一番大きなところです。

また、米国事業の再構築にはかなり力を入れています。今までは日系メーカーと商売をしてきていますが、現地メーカーに売るのが商売の基本です。

特にデトロイト3への販売は、米国子会社(トピーアメリカ, INC.)の売上の半分以上まで上げることができています。持続可能な販売価格の形成、さらには生産性向上を確実に進めていくことが極めて重要だと思っています。

圧倒的なグローバルなシェアを持っている鉱山機械用ホイールについては、いわゆるOEMという新車市場が多いのですが、市販品で求められる短納期納入に対応する体制を整えるなどして、確実に市販品の拡販も進めていきたいと考えています。

関本:海外事業についておうかがいします。そもそも前中計の時にも課題になっていた米国子会社の問題は、具体的にはどのようなところに本質があるのでしょうか?

売上を伸ばさないと改善ができないものなのか、内部の構造に課題があって、それを直せば収益性は改善するものなのか、どのように捉えているのでしょうか?

石井:熟練した作業者の方々が離職してしまうなど、生産性については非常に厳しい状況となっています。したがって、生産性を確実に向上していくため、日本からの支援も含めて、確実なバックアップ体制で進めていきます。

また、もともと日本の部品会社のビジネスモデルは日系完成車メーカーとタッグを組んで行っていました。しかし、なかなか日系が伸びない中で、デトロイト3のような地元メーカーと商売をするということで拡販活動を行った結果、米国子会社の売上の半分以上をデトロイト3が占めるようになってきています。今後も、そこを確実に進めていきます。

また、もちろん生産性を向上して確実に持続可能な販売価格を形成することをあわせて進めていくのが大事だと思っています。

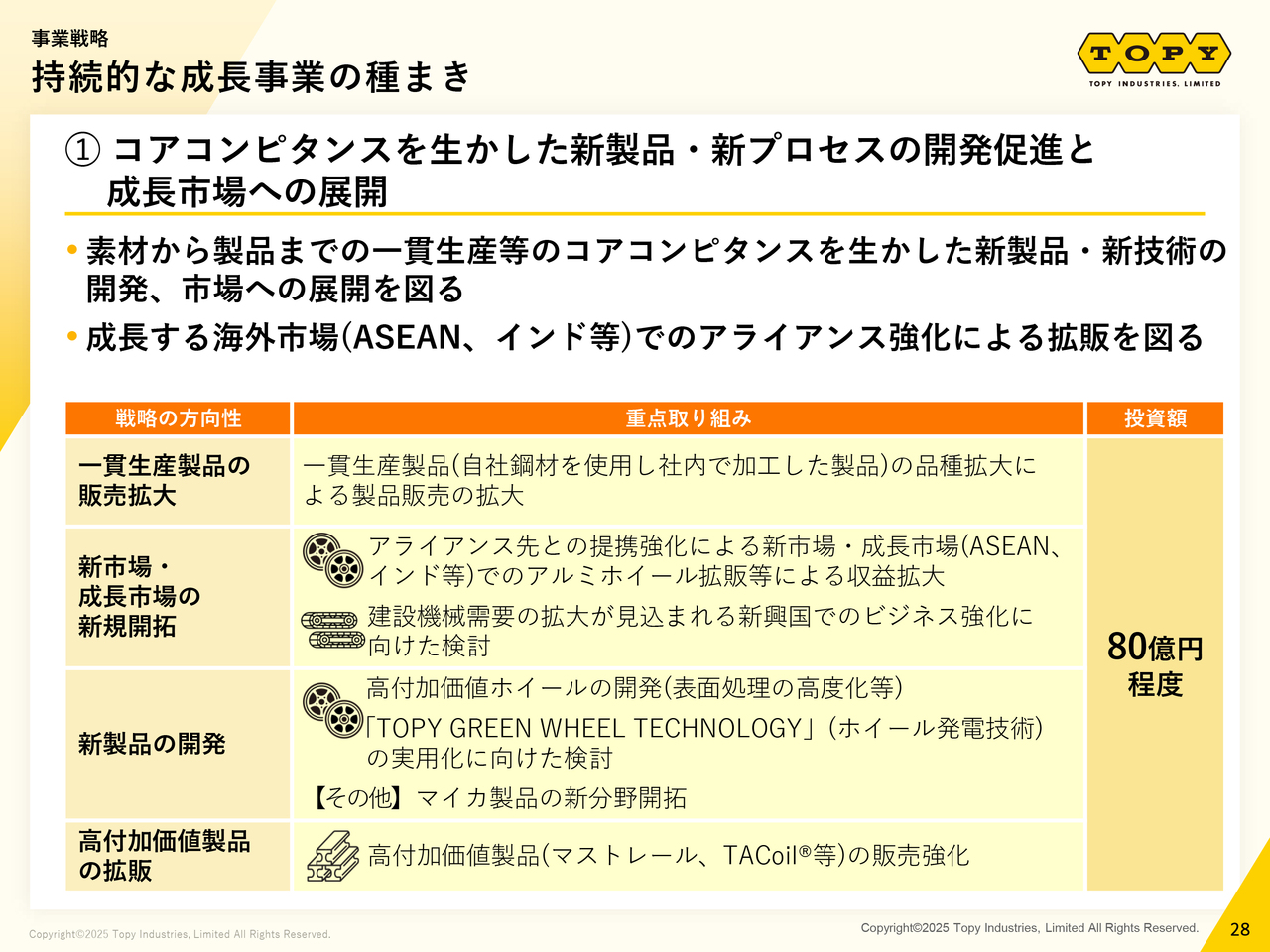

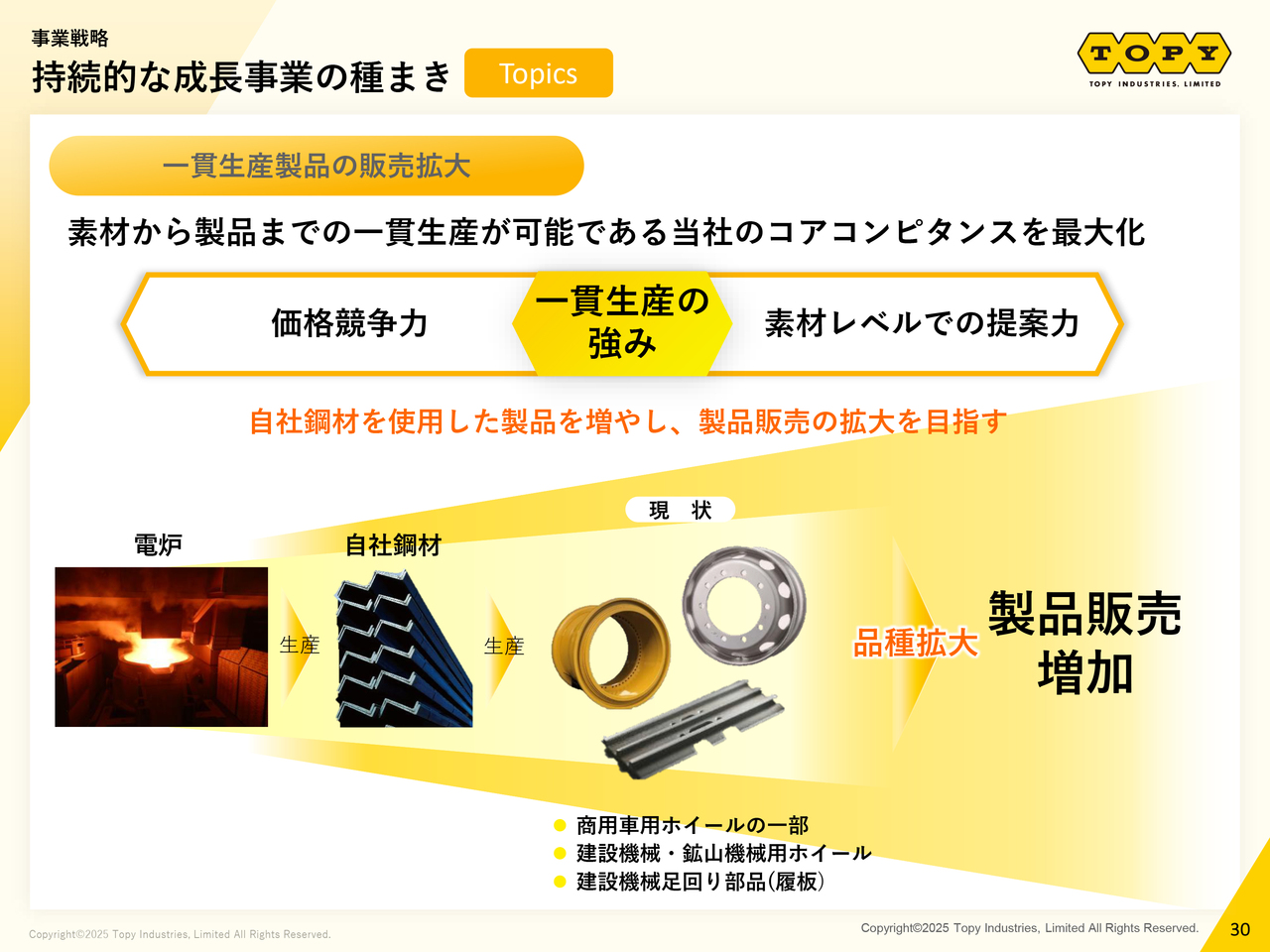

持続的な成長事業の種まき

石井:持続的な成長事業の種まきについてご説明します。コアコンピタンスを生かした新製品・新プロセスの開発促進と成長市場への展開を進めていきます。素材から製品までの一貫生産などのコアコンピタンスを生かした新製品や新技術の開発を行っていきます。

一貫生産製品の販売拡大に取り組むのが一番重要だと思っているため、確実に進めていきます。

今後成長する海外市場(ASEAN、インド等)でのアライアンス強化によって、自動車用アルミホイールを確実に拡販していくことも重要だと思っています。

高付加価値製品である、当社のマストレールや「TACoil」などの拡販に強化しています。

関本:種まきの部分について質問です。もちろん全部期待していると思いますが、その中でも特にこれが伸びる、会社として非常に期待している事業はどこでしょうか?

石井:大きく言うと3つです。

当社の強みは素材から製品までの一貫生産です。自分のところで生産するため、コスト競争力もあります。お客さまが「耐磨耗に強いものを売ってください」「強度が高いものを売ってください」と言えば、成分系から提案できることが非常に強いと思っています。まずそれを進めるのが1つです。

成長市場という意味では、アルミホイールが、この数年間で15パーセント程度伸びていくと考えています。ASEANやインドなどでアライアンスを持っているため、うまく協力し、確実に需要を捕捉していくのが1つです。

そして、リサイクルです。リサイクルについてはかなり前から進めており、知見があります。大きくこの3つだと思っています。

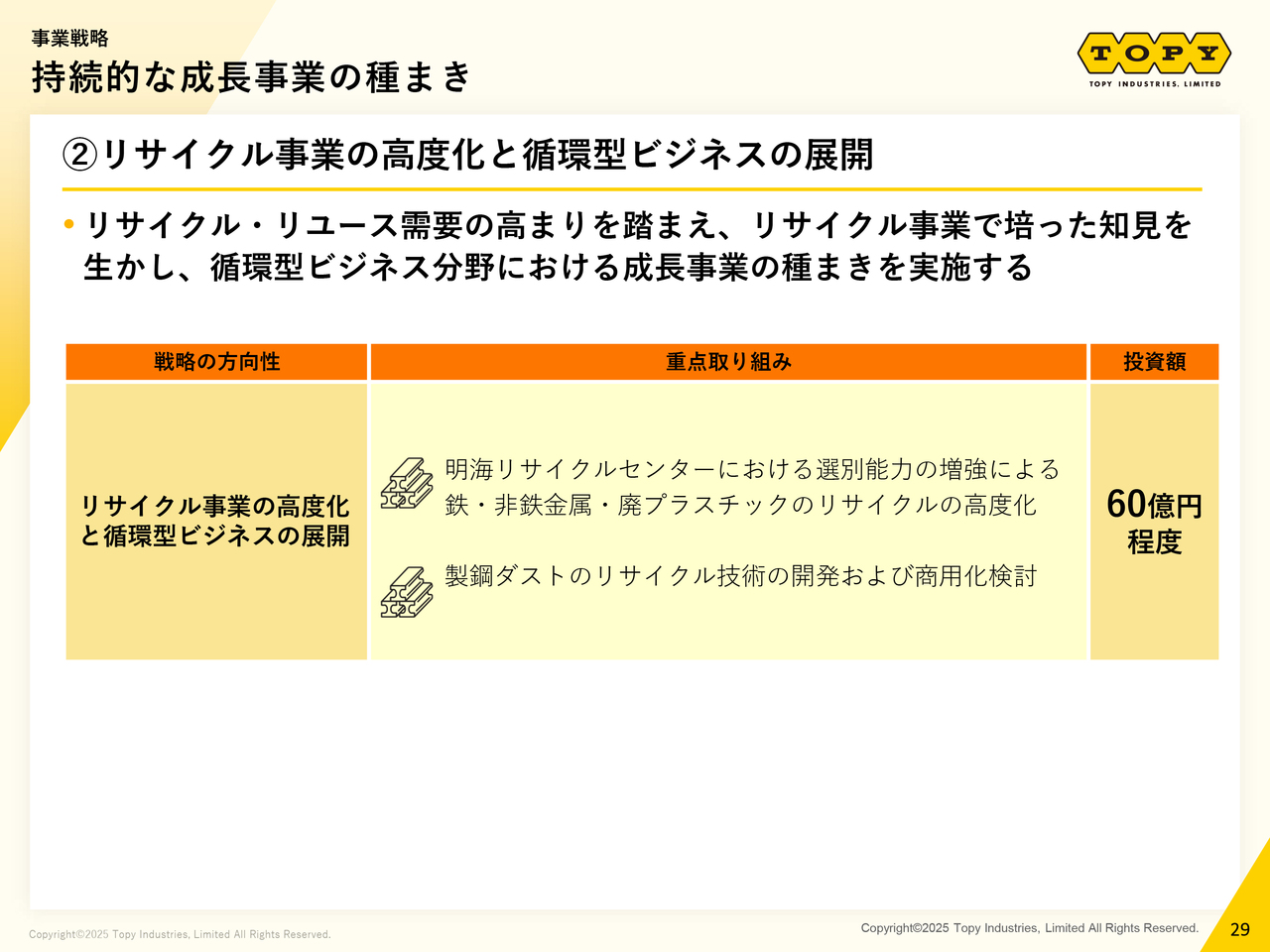

持続的な成長事業の種まき

石井:リサイクルについてです。リサイクル・リユース需要の高まりを踏まえ、リサイクル事業で培った知見を生かし、循環型ビジネス分野における成長事業の種まきを実施していきます。

関本:不勉強で申し訳ないのですが、製鋼ダストのリサイクル技術は、どのような需要に応えるためのものなのでしょうか? この需要の見通しについて教えてください。

石井:特に当社の製鋼ダストは、亜鉛が非常に高い割合で含まれています。そこからうまく亜鉛を抽出する技術をキノテック社と共同開発しています。その方法が、かなり画期的です。

昔は高温に上げて抽出していましたが、CO2の排出量が非常に高いため、新しい方法で効率的に抽出することを考えています。

またEUでは、ASRのプラスチック部分を25パーセント以上再使用しなければいけないという基準が決まりそうです。ASRのリサイクルを効率的に進める方法を現在進めています。

関本:お客さまからすると、リサイクルの需要は高いのでしょうか?

石井:ASRリサイクルについては基本的には基準のため、これは避けては通れないと思っています。

持続的な成長事業の種まき

石井:一貫生産製品の販売拡大についてです。素材から製品までの一貫生産が可能である当社のコアコンピタンスを最大限生かしたいと考えています。電炉で生産した自社鋼材を自分の製品として加工・生産します。

現在は、商用車用ホイールの一部や、建設機械用の足回り部品しか生産していないため、対象となる製品を拡大して当社のコアコンピタンスを最大化していくのが大きな目標です。

持続的な成長事業の種まき

石井:新市場・成長市場の開拓です。アルミホイールは、今後5年間で15パーセント以上の伸長を見込んでいます。ASEANやインドでアライアンスを持っている会社と協働しながら、確実に需要を捕捉していきたいと考えています。

リサイクル事業の高度化については、非鉄の選別新ラインは2025年度から稼働予定です。廃材を処理した後のスクラップを選別する能力を強化することによって、高価な資源などが取り出せます。このようにして収益を拡大していきたいと考えています。

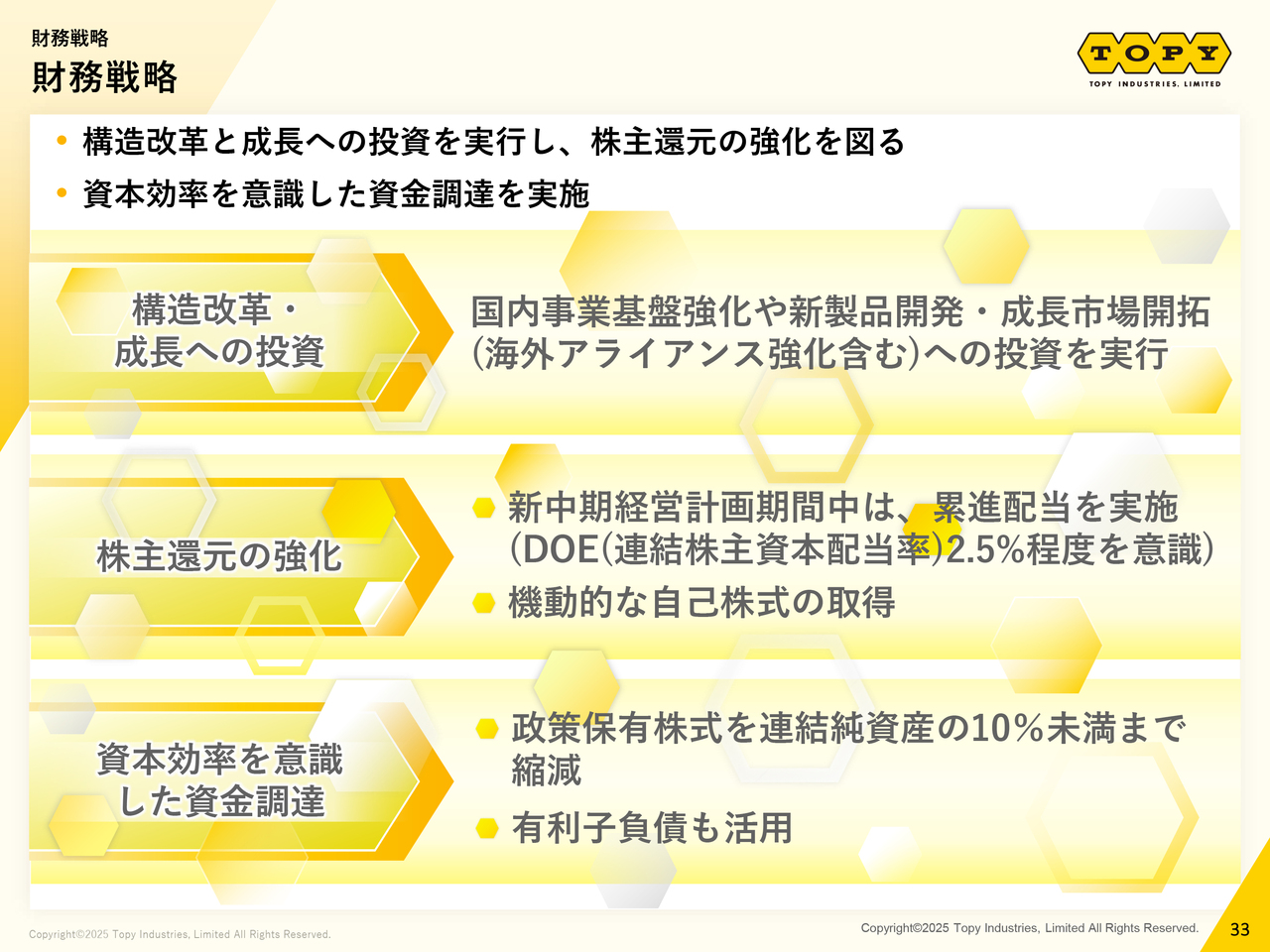

財務戦略

石井:財務戦略についてです。構造改革と成長への投資を実行し、株主還元の強化を図ります。そして、資本効率を意識した資金調達を実行していきます。

特に、株主還元の強化として、今回は累進配当を考えています。DOE(連結株主資本配当率)2.5パーセント程度を意識して実施していきます。市場環境等を見ながら、機動的な自己株式の取得も進めていく予定です。

また、資本効率を意識した資金調達として、政策保有株式を確実に連結純資産10パーセント未満まで縮減します。必要であれば有利子負債も活用し、進めていきたいと考えています。

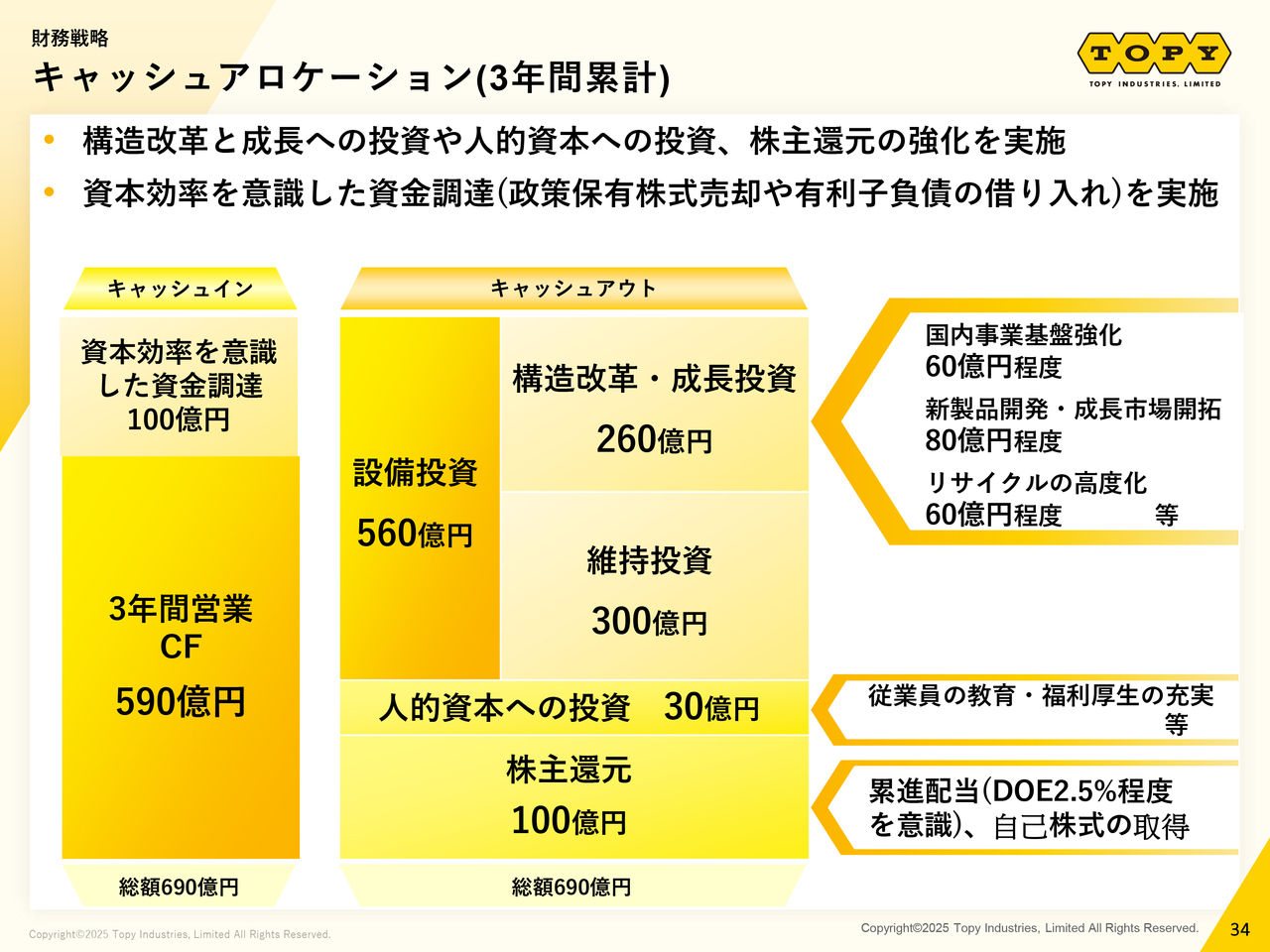

キャッシュアロケーション(3年間累計)

石井:3年間のキャッシュアロケーションです。特に構造改革・成長投資を確実に進めていきます。あわせて人への投資として、従業員の厚生施設や教育に投資します。株主還元については、DOE2.5パーセント程度を意識しながら、自己株式の取得を含めて約100億円規模を使う予定で考えています。

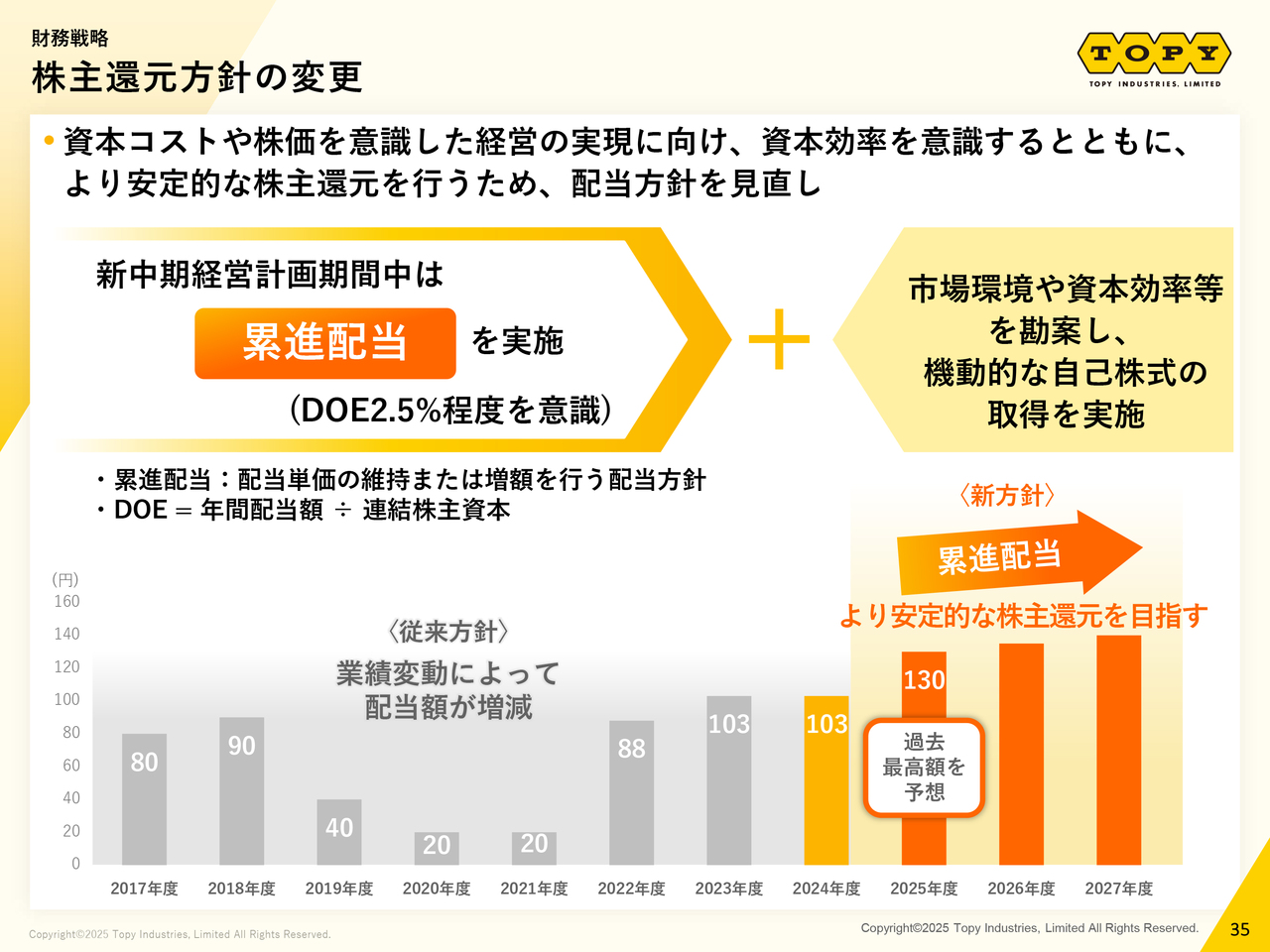

株主還元方針の変更

石井:株主還元方針の変更については、資本コストや株価を意識した経営の実現に向け、累進配当を実施し、DOE2.5パーセント程度を意識することとしています。

過去の当社の業績はかなり事業環境によって変動してきたため、安定的な株主還元を目指し、このような考え方に変更していきます。

資本効率向上に向けた政策保有株式縮減

石井:資本効率向上に向けた政策保有株式縮減についてです。現在の政策保有株式は203億円で連結純資産の14.8パーセントですが、2026年3月末までに連結純資産の10パーセント未満まで縮減していきたいと考えています。

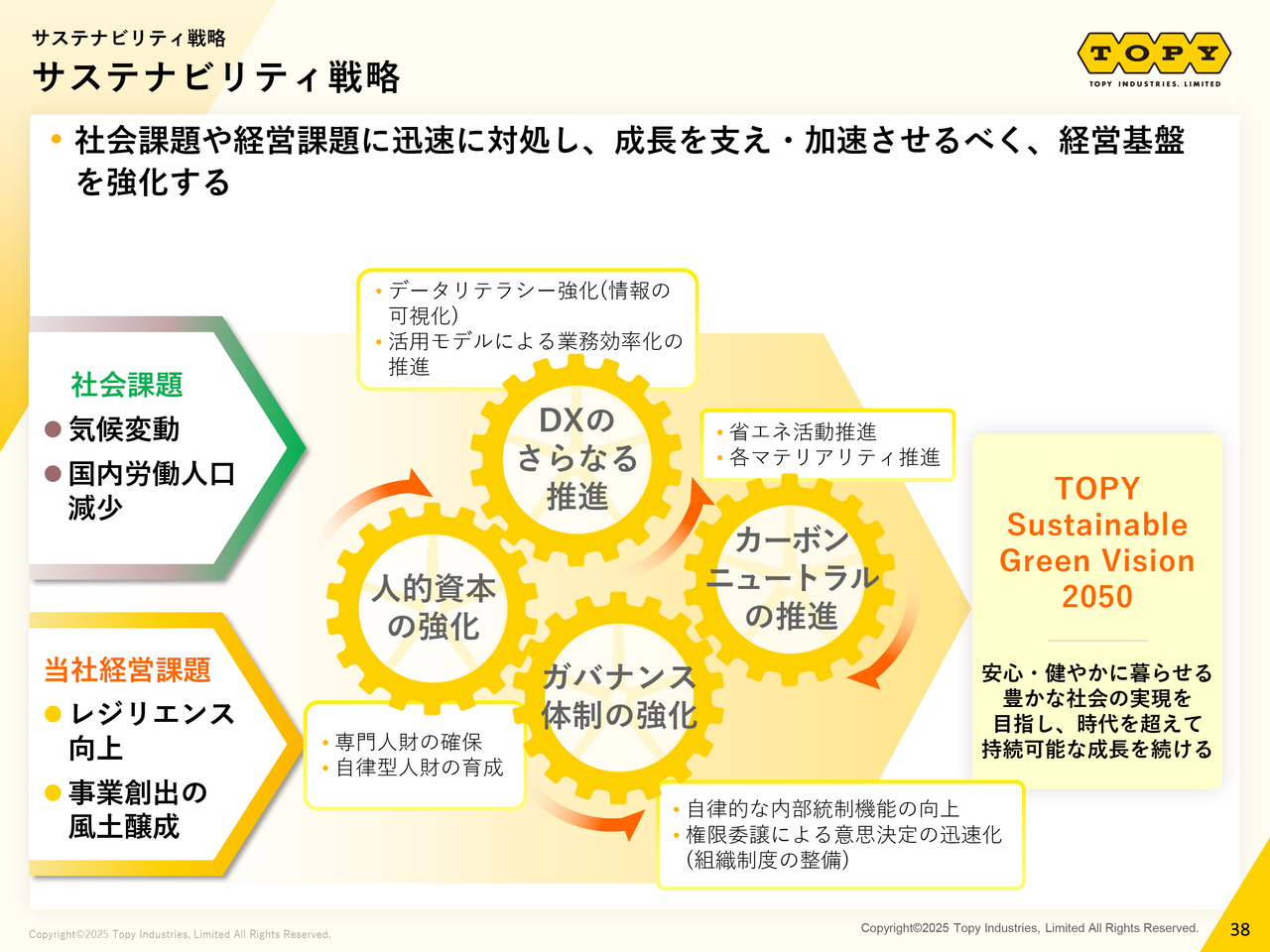

サステナビリティ戦略

石井:サステナビリティ戦略です。社会課題や経営課題に迅速に対処し、4つの戦略の歯車がうまく噛み合うことでシナジー効果が生まれると考えています。

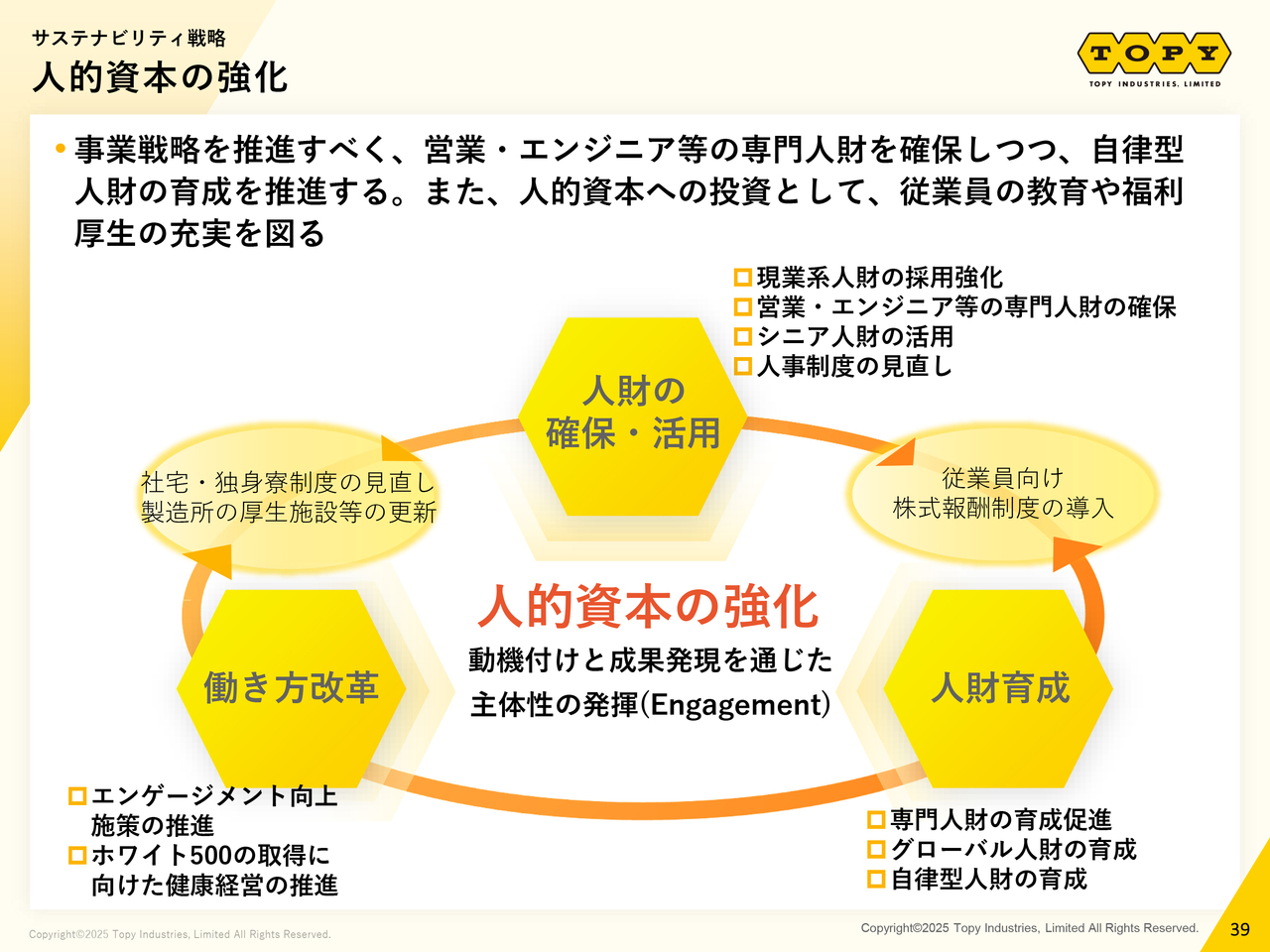

人的資本の強化

石井:人的資本の強化です。従業員が主体性を持って働いてもらいたいというのが基本です。そのために事業戦略を推進すべく、営業・エンジニアの専門人財を確保しつつ、自律型の人財育成を推進したいと考えています。また、従業員の教育や福利厚生施設の充実を図っていきます。

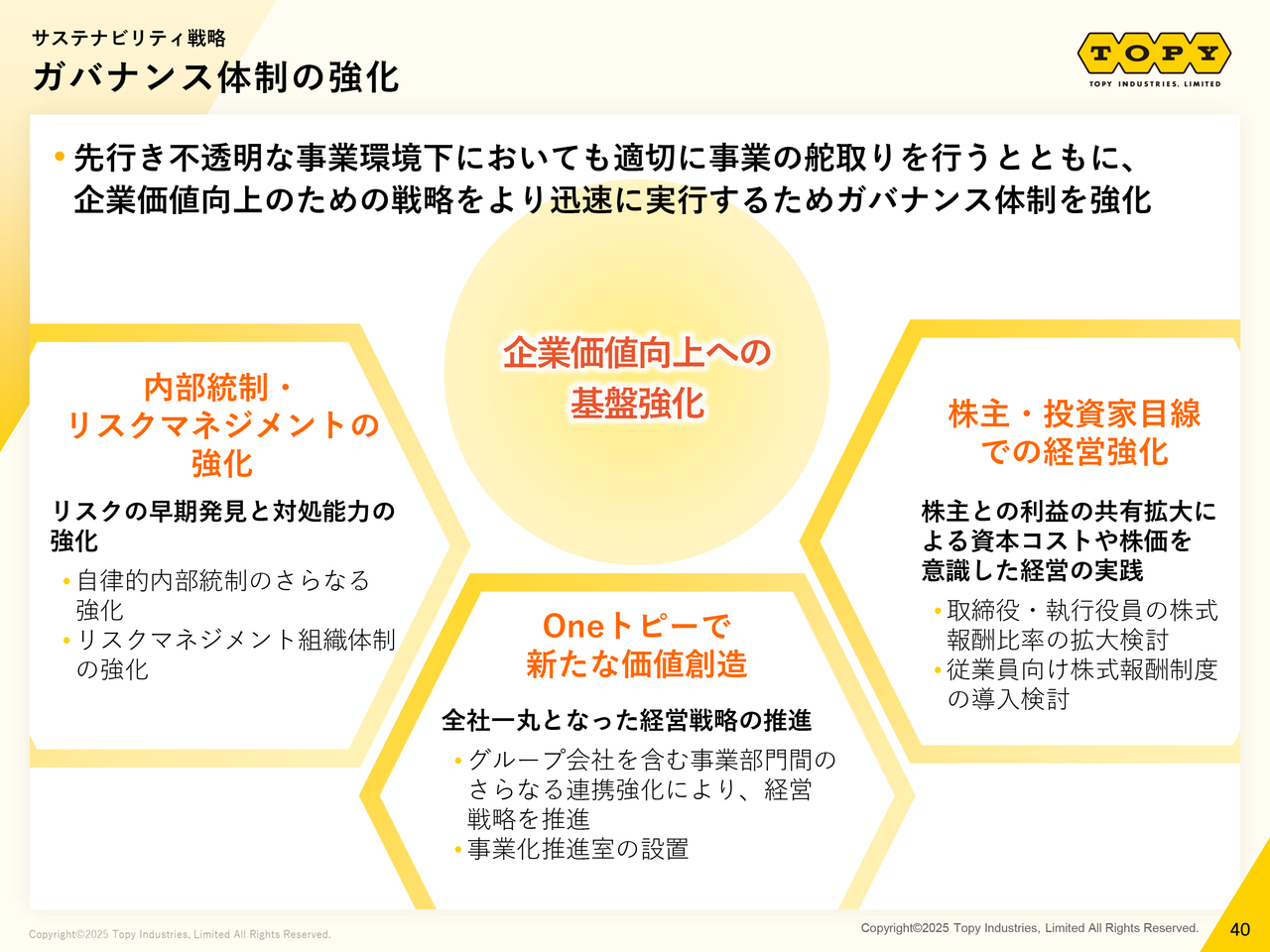

ガバナンス体制の強化

石井:先行き不透明な事業環境下で、適切に舵取りを行うために、ガバナンス体制を強化することが極めて重要だと思っています。トピー工業グループの全員が一致団結して1つの目標に向かっていくという思いを込め、「Oneトピーで新たな価値創造」というスローガンを掲げています。

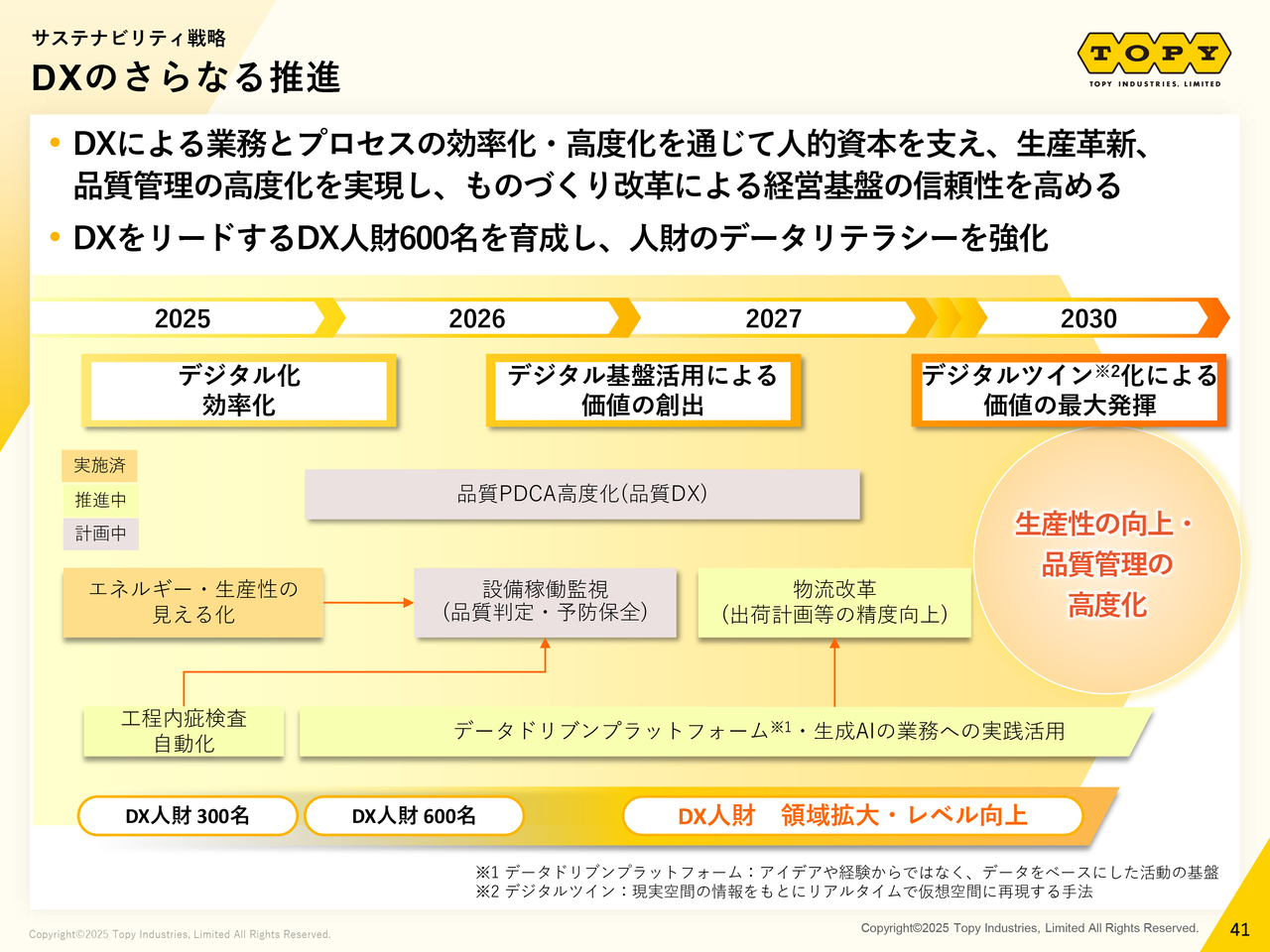

DXのさらなる推進

石井:DXのさらなる推進です。DXによる業務とプロセスの効率化・高度化を通じて、人的資本を支え、生産革新、品質管理の高度化を実現し、ものづくり改革による経営基盤の信頼性を高めていきたいと考えています。

また、DXをリードする人財を600名育成し、人財のデータリテラシーを強化していきたいと考えています。

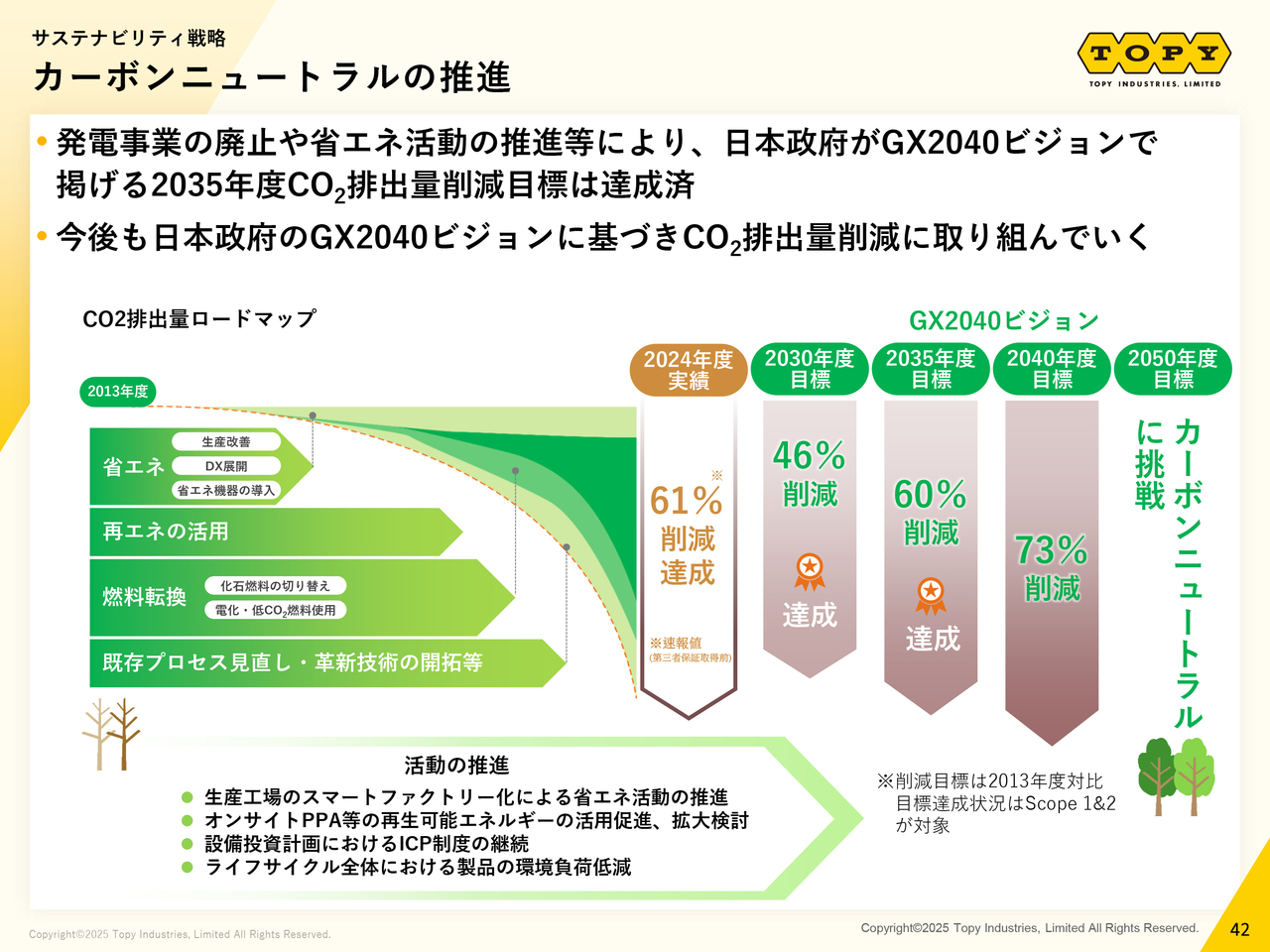

カーボンニュートラルの推進

石井:カーボンニュートラルについてです。発電事業の廃止や省エネ活動により、日本政府が「GX2040ビジョン」で掲げる2035年度のCO2排出量削減目標は、すでに達成済みです。

今後も日本政府の「GX2040ビジョン」に基づき、CO2の排出量を確実に削減していきたいと考えています。

非財務目標

石井:サステナビリティ戦略の実効性を高めるため、基礎的なESG指標を採用しています。達成に向けて引き続き取り組んでいきます。

株主優待

石井:株主優待についてご紹介します。当社は自動車部品を製造しており、交通の安心を届けたいということで、交通傷害保険を付保しています。

これは自動付保のため、3月末または9月末に1単元以上持っていると自動的に付加されます。ぜひとも株主になっていただければと思います。

また、1,000株以上お持ちの方には、カタログギフトを年2回お送りし、好評を得ているため、ぜひとも株主になっていただければと思います。

私からのご説明は以上です。ご清聴ありがとうございました。

質疑応答:建機用履板に

新着ログ

「輸送用機器」のログ