提供:神戸天然物化学株式会社 2025年3月期決算・中期経営計画説明

【QAあり】神戸天然物化学、前年比減収減益も、機材売上高は過去最高を更新 来期は増収減益見通し

決算サマリー

真岡宅哉氏(以下、真岡):神戸天然物化学代表取締役社長の真岡宅哉です。本日はお忙しいところ、当社の2025年3月期決算報告および中期経営計画説明にご参加いただき、誠にありがとうございます。

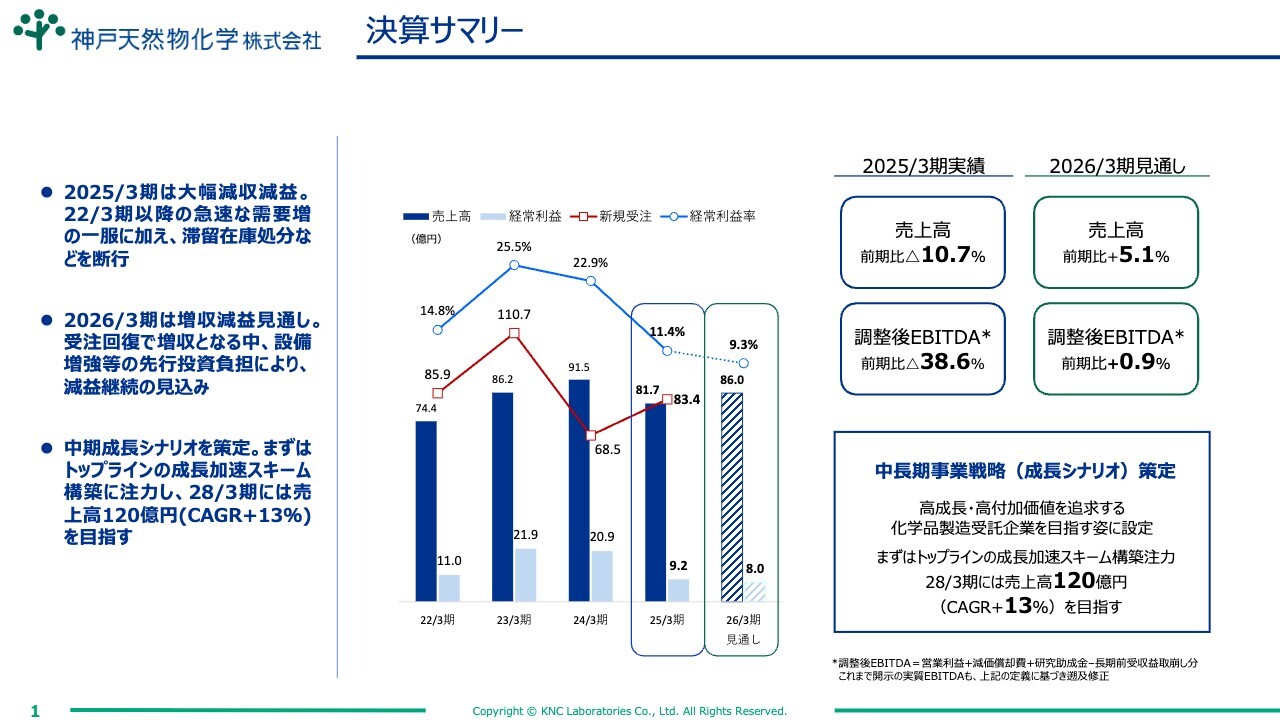

まず決算サマリーです。2025年3月期の売上高は81.7億円、前期比10.7パーセント減です。経常利益は9.2億円、前期比55.6パーセント減です。調整後EBITDAは約17億6,000万円、前期比38.6パーセント減です。

2026年3月期の見通しです。売上高は86億円、前期比5.1パーセント増です。経常利益は8億円、前期比13.9パーセント減です。調整後EBITDAは17億7,000万円、前期比0.9パーセント増を予定しています。

また、本日は中期経営計画と、成長シナリオである中長期事業戦略についてもご説明します。当社は、2028年3月期に売上高120億円、年平均成長率プラス13パーセントを目指しています。

経営成績 概要

決算概要です。まず、見通しと実績の差異です。売上高81.7億円に対し、プラス3.2億円の結果となりました。主に、バイオ事業部での売上高で見通し差異がプラス2.6億円となったことが影響しています。

こちらについては、2026年3月期での売上を予定していたものが2025年3月期に売上計上できたことが大きな原因となっています。

営業利益、経常利益については、増収の部分が影響しています。当期純利益については、研究開発費と賃上げ促進税制の影響もあり、見通しよりプラス9,800万円となっています。

前期比での差異については、売上高マイナス9.7億円となっています。分野別では機能材料がディスプレイ関係の需要回復によりプラス2.8億円となりましたが、医薬で端境期を迎え、11億円の大幅な減収となったことが要因となりました。

利益については、減収による影響などで減益となっています。

四半期経営成績

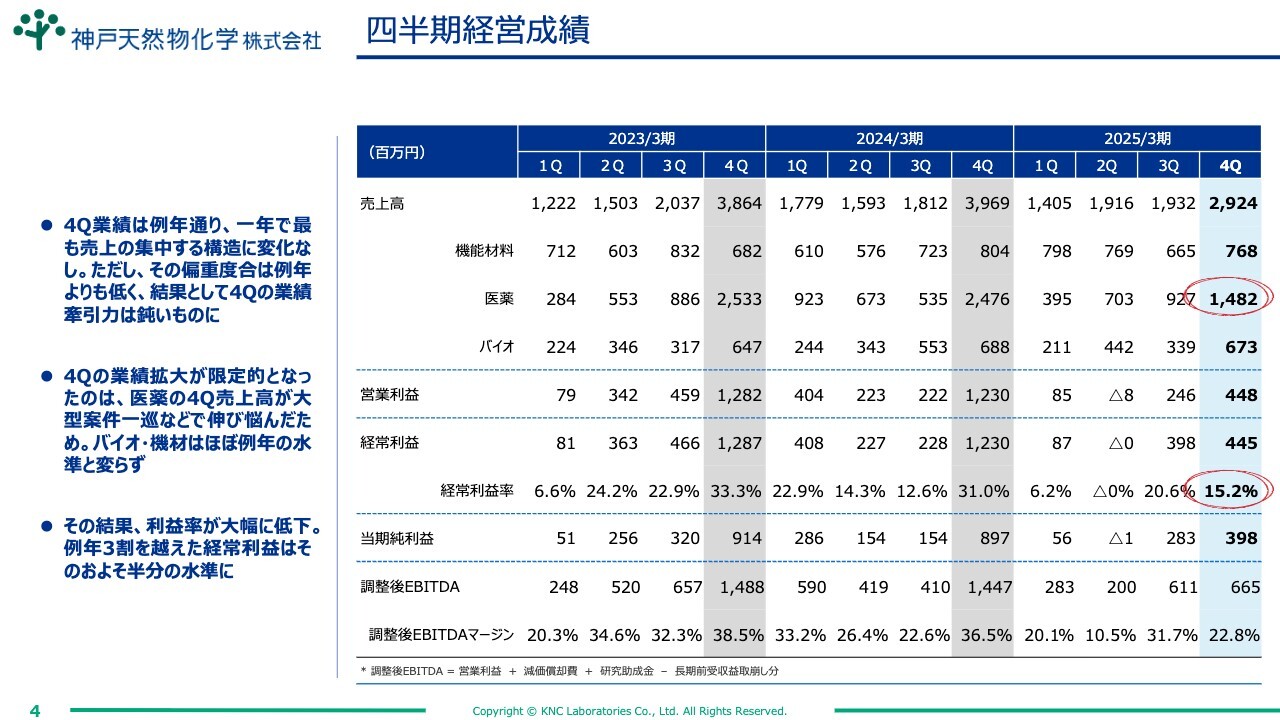

四半期経営成績です。売上高については、2025年3月期第4四半期での売上高は29.2億円でした。2024年3月期の約39億円、2023年3月期の約38億円と比べておよそマイナス10億円となりました。

主な理由として、医薬部門の14.8億円が過去2年と比べてマイナス10億円となっていることが影響しています。

経常利益についても、過去2年と比べて経常利益率がマイナス約18パーセント、金額ではマイナス約8億円となっており、こちらは売上減に伴う利益の減少が主な理由です。

経常利益 増減要因分析

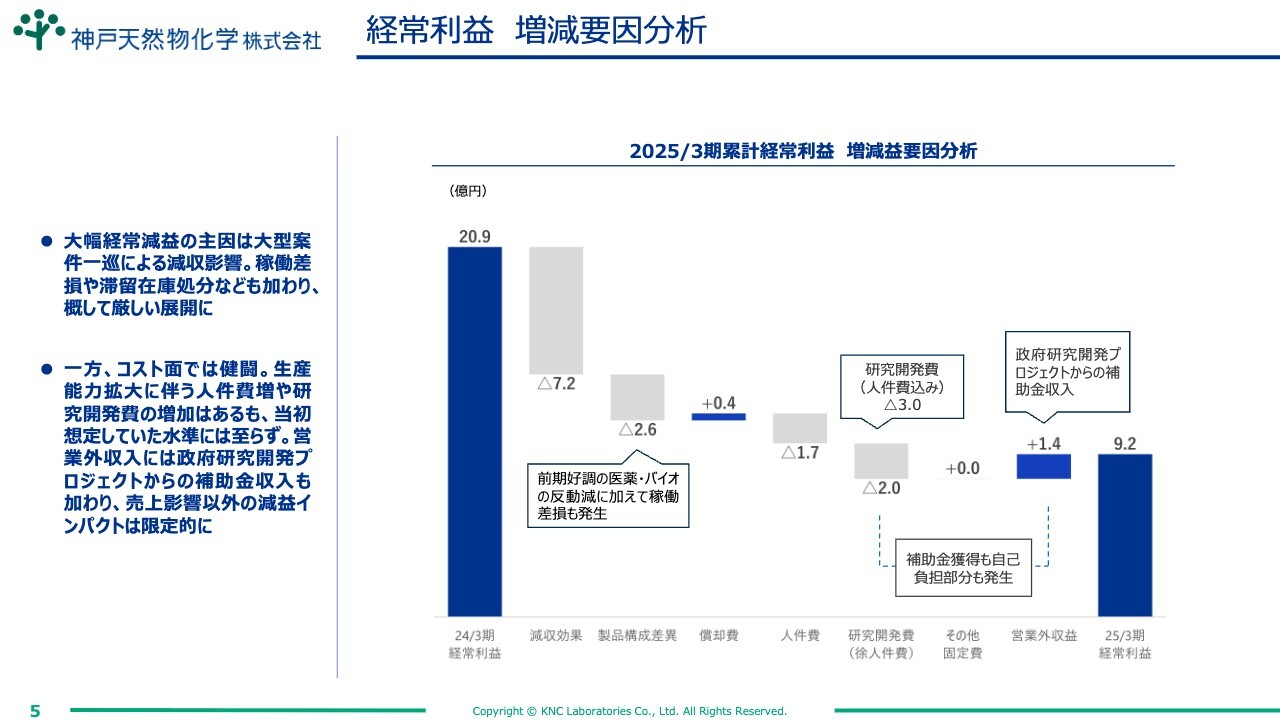

経常利益の増減要因分析です。2024年3月期の20.9億円に対し、減収効果によるマイナス7.2億円、前期好調であった医薬・バイオの反動減に加え、稼働差損が発生した製品構成差異によりマイナス2.6億円、償却費がプラス4,000万円となっています。

人件費については、生産能力拡大に伴う増員によりマイナス1.7億円となっています。研究開発費については、政府研究開発プロジェクトからの補助金のテーマなどに対応したためマイナス2億円となっていますが、営業外収益としてプラス1.4億円も発生しています。

結果として、2025年3月期は9.2億円の経常利益となりました。

受注状況

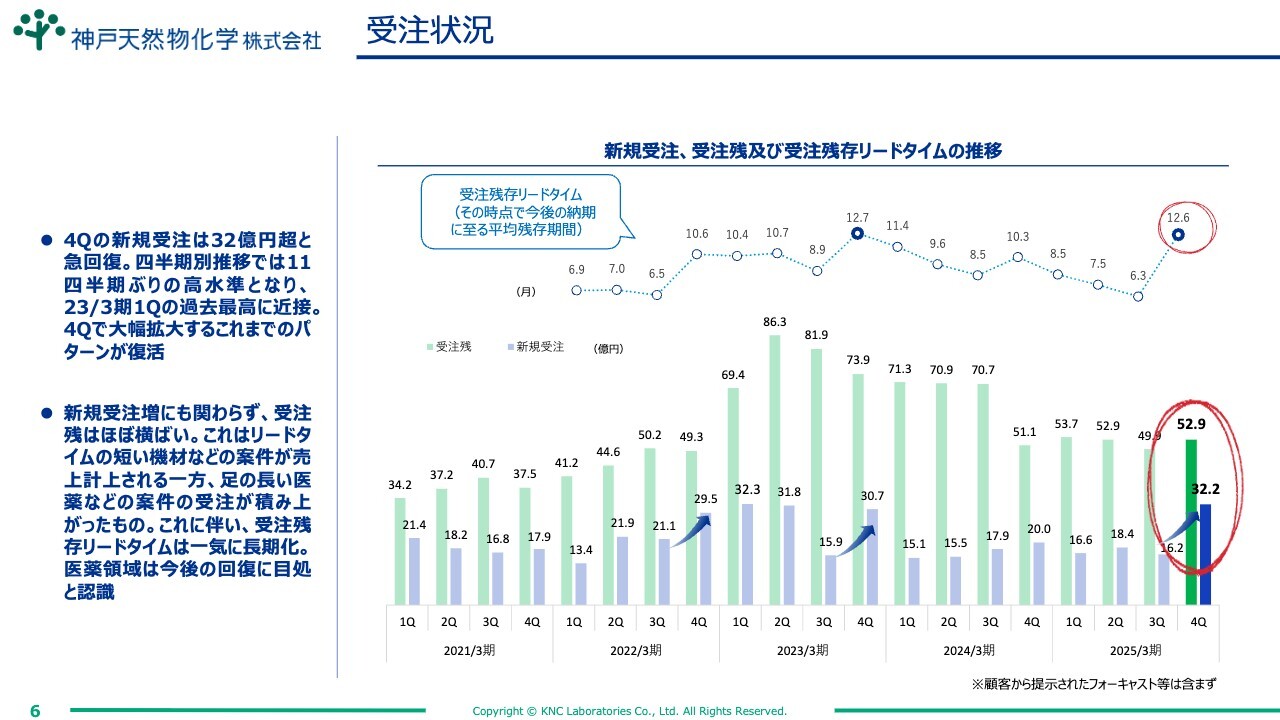

受注状況です。2025年3月期の第4四半期では32.2億円の新規受注を達成することができました。受注残は52.9億円積み上がっています。

スライドの折れ線グラフは受注残存リードタイムの推移を示しています。この数字はその時点での今後の納期に至る残存期間に金額で重みをつけて算出したものになります。

2025年3月末時点での受注残存リードタイムは12.6ヶ月となっています。つまり、52.9億円が売上計上されるまでの平均残存期間は12.6ヶ月と、平均で1年以上かかるということです。この数字の約半分が次年度に計上されるものとお考えください。

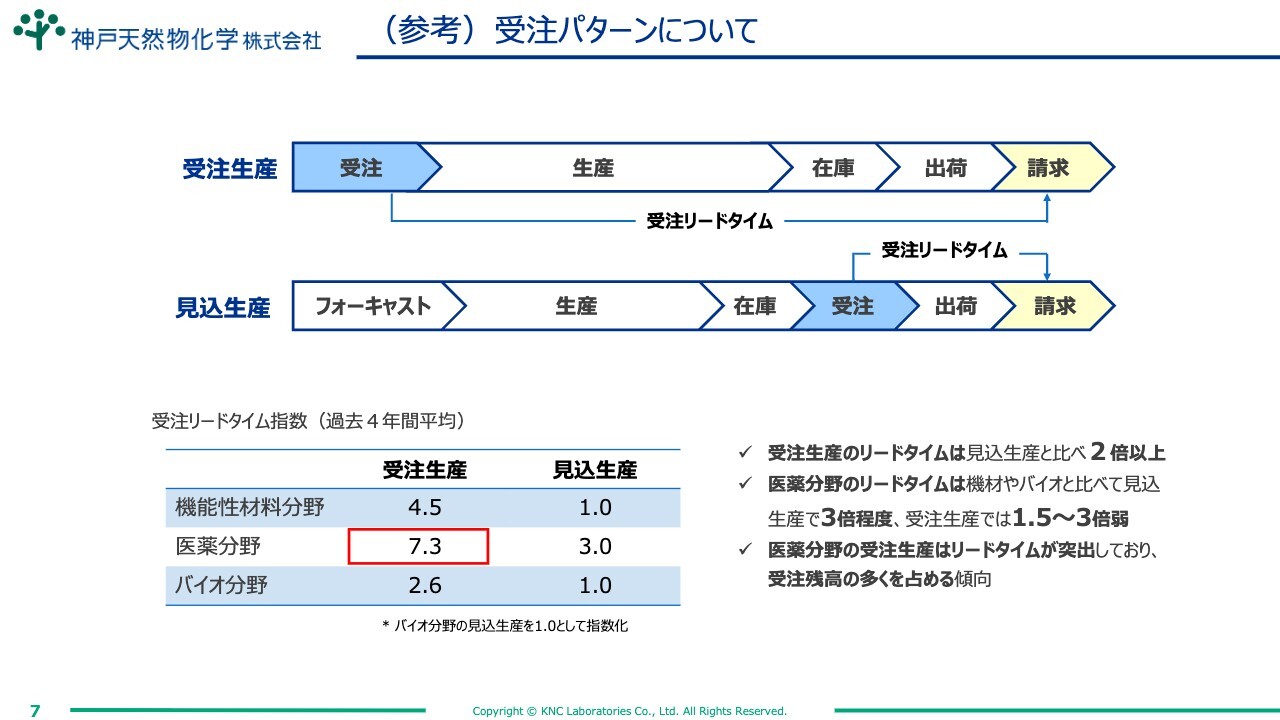

(参考)受注パターンについて

受注パターンについてです。先ほど、受注残存リードタイムは、2025年3月末で12ヶ月以上とご案内しましたが、こちらの数値はバイオ分野の見込生産を1.0と計算しています。

見込生産の場合の受注リードタイムでは、フォーキャストをいただき、当社で生産して在庫を作り上げ、受注後に出荷・請求へと進むため期間としては短くなります。

一方、受注生産の場合は、事前に生産を開始するわけではなく、受注後に生産・出荷・請求という流れになります。そのため、見込生産と比べ2倍以上の期間がかかることがスライドの表からもお分かりいただけると思います。

また、医薬分野のリードタイムは機能材料分野やバイオ分野と比べ、見込生産で3倍程度、受注生産では1.5倍から3倍弱となっています。医薬分野の受注生産はリードタイムが突出しており、受注残高の多くを占める傾向があります。そのため、先ほどご案内した受注残の多くは医薬分野とご理解ください。

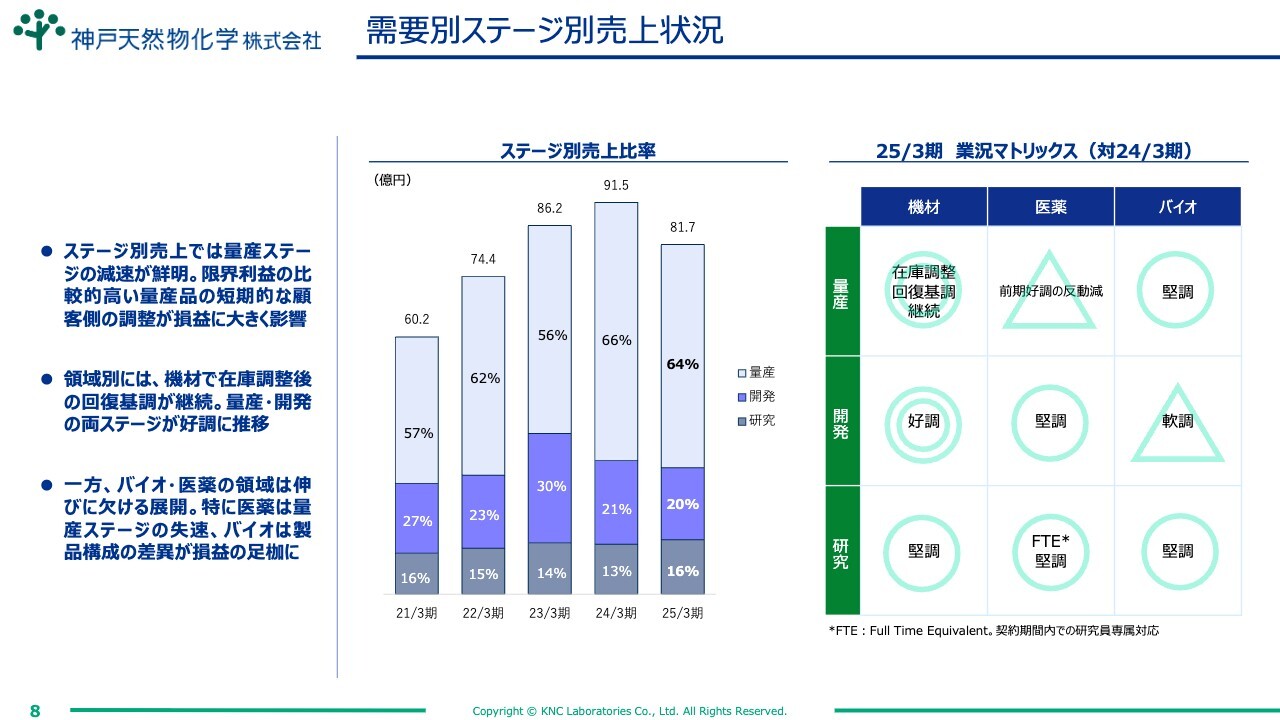

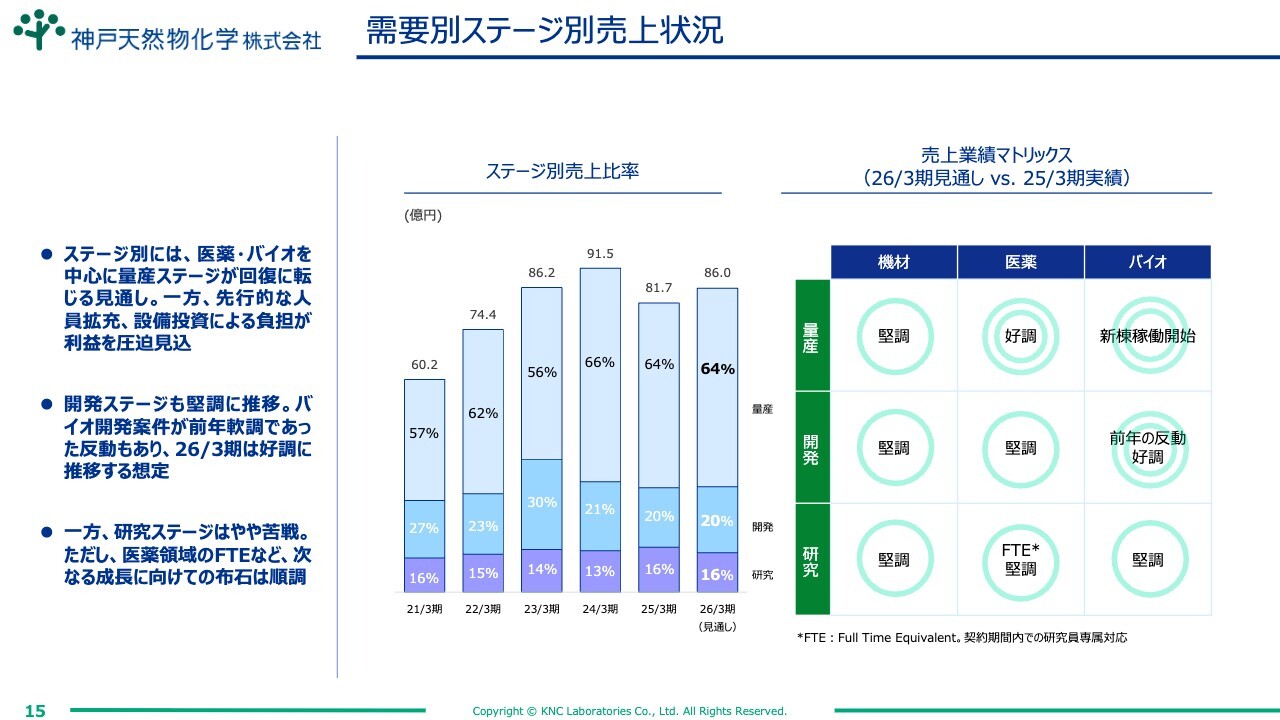

需要別ステージ別売上状況

需要別ステージ別売上状況です。2025年3月期は、機能材料分野において量産品が在庫調整後の回復基調となり、開発も好調に進捗しました。

医薬分野は端境期ということもあり、量産品が前期好調の反動減となりました。バイオ分野では、開発品が軟調で売上に影響しました。

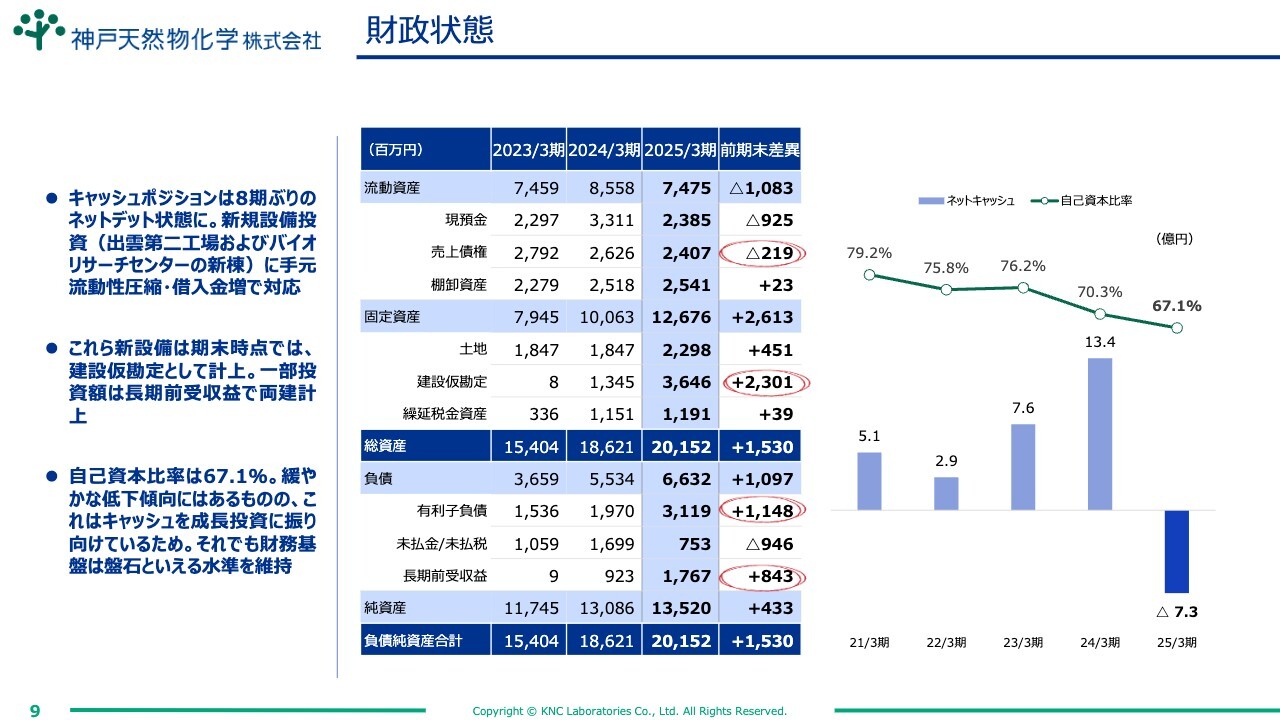

財政状態

財政状態です。2025年3月期は流動資産が74.7億円、現預金が23.8億円と、前期末差異はマイナス9億円となっています。また、売上債権は売上が少なかったこともありマイナス2.1億円となっています。

固定資産は126.7億円です。建設仮勘定として出雲第二工場およびバイオリサーチセンターの新棟の費用が積み上がり、前期末差異がプラス23億円となっています。

負債は、有利子負債が銀行借入の関係で11.4億円増えています。長期前受収益は、バイオリサーチセンターのC棟の前受金を受け取り、プラス8.4億円となっています。

総資産は合計で201.5億円、純資産は135.2億円となりました。自己資本比率は67.1パーセントと緩やかな低下傾向にありますが、これは借入や長期前受収益で得たキャッシュを成長投資に振り向けているためです。

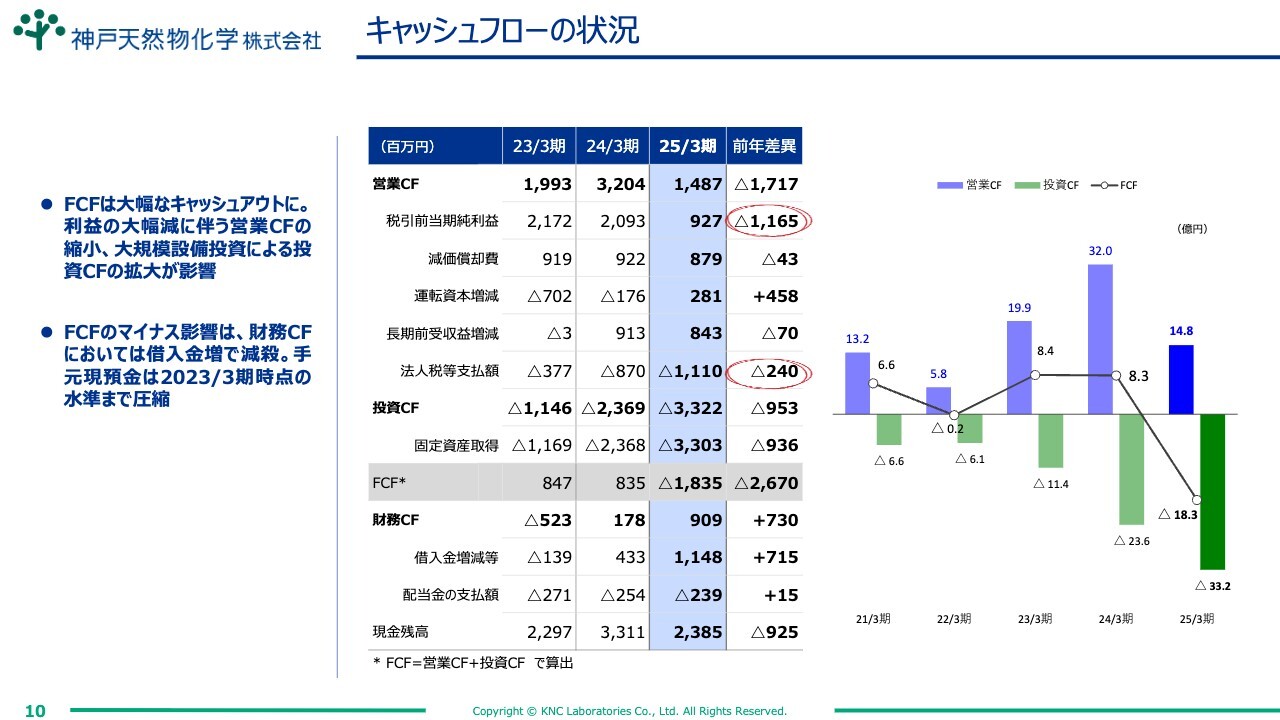

キャッシュフローの状況

キャッシュフローの状況です。営業キャッシュフローは14.8億円、投資キャッシュフローはマイナス33.2億円、フリーキャッシュフローはマイナス18.3億円、財務キャッシュフローは9億円です。現金残高は23.8億円となっています。

2026/3月期決算見通し

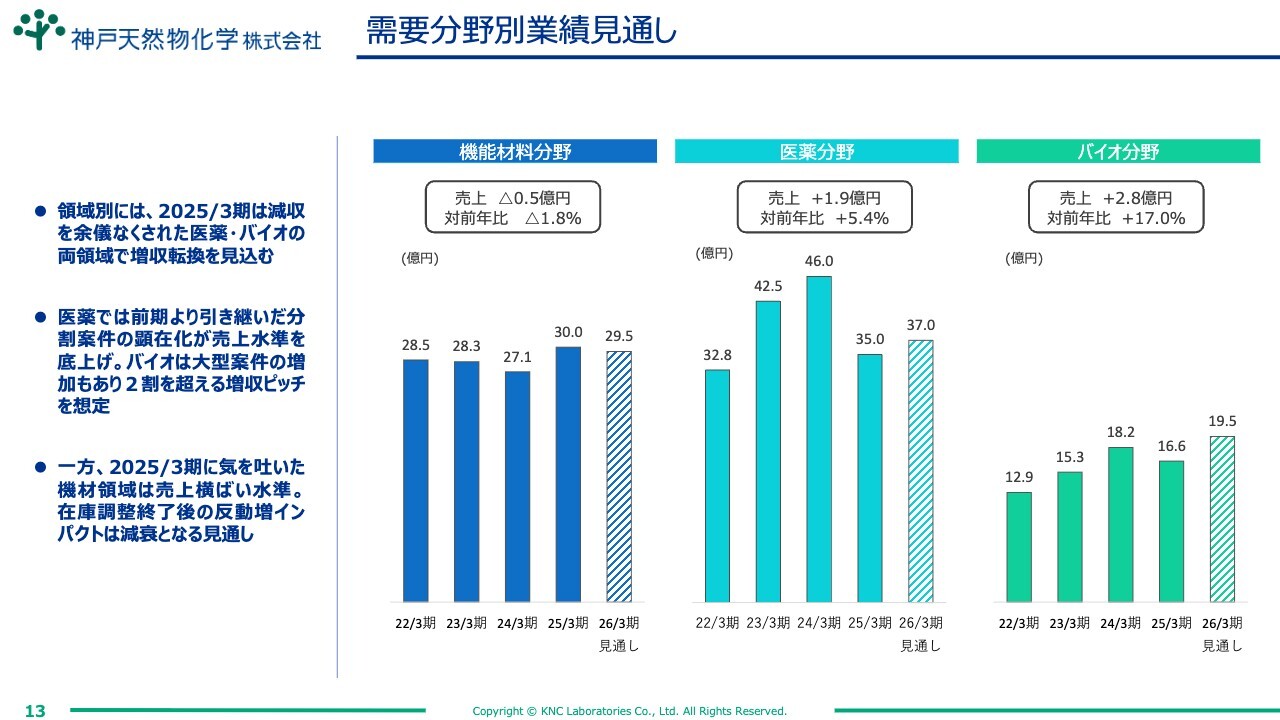

2026年3月期の決算見通しです。売上高は86億円を見込んでいます。分野別の内訳は機能材料分野が29.5億円、医薬分野が37億円、バイオ分野が19.5億円となっています。

機能材料分野は引き続き好調です。当社としては想定を超えてくると見た数字でこのような計画を立てています。

医薬分野では、非常に足の長いテーマが積み上がってきていますので、これらのテーマをいかに早く売り上げにつなげるかがポイントになってくると考えています。

バイオ分野では、新棟が2026年3月期に竣工することもあり、2.8億円と大幅な増収を見込んでいます。

利益面については、設備増強等の先行投資負担がかさむことにより、2026年3月期も減益を想定しています。

需要分野別業績見通し

各分野の業績見通しです。機能材料分野はほぼ横ばい、医薬分野は受注が回復してきていることにより右肩上がりでV字回復していく見込みです。バイオ分野についても同様であり、新棟の竣工が控えていることからV字で回復する見込みです。

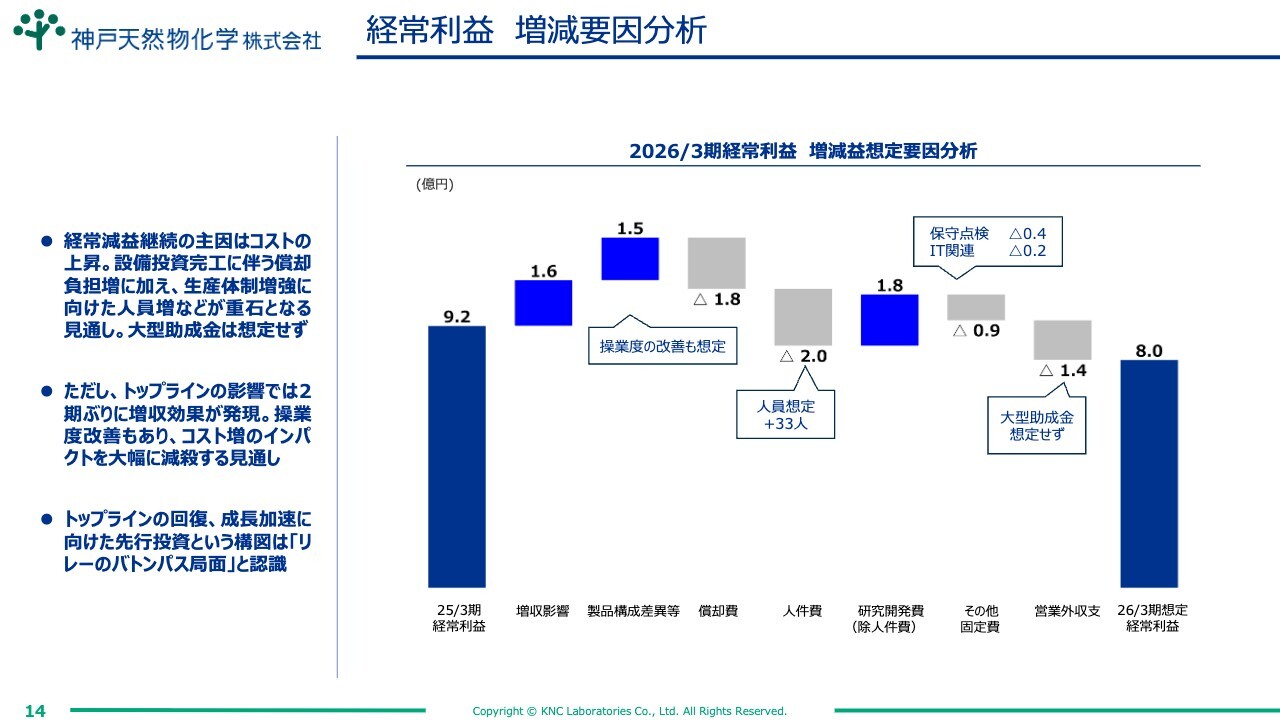

経常利益 増減要因分析

経常利益の増減要因分析です。前年度の9.2億円と比較し、増収影響によりプラス1.6億円、製品構成差異等では操業度の改善なども見込みプラス1.5億円、償却費は2026年3月期からの増加を見込みマイナス1.8億円です。

人件費は人員想定でプラス33名を計画しています。2026年3月期は新入社員が24名入ってきましたが、さらなる人員の増員を計画していることからマイナス2億円となります。

研究開発費については、2025年3月期のような大型国家プロジェクトが予定されていないため1.8億円の回復を見込んでいます。しかし、それに伴い大型助成金も想定していないため、営業外収益でマイナス1.4億円と考えています。

その他固定費として、40周年を迎えることもあり工場関係での保守点検費用が少し増えていきます。また、IT関係、特にAIの導入などに力を入れていきたいと考えています。こちらで2,000万円の追加費用がかかり、経常利益に影響する見通しです。

以上のことから、2026年3月期の経常利益については8億円の見込みで計画しています。

需要別ステージ別売上状況

ステージ別の売上状況です。機能材料分野は変わらず好調な状況が続く見込みです。医薬分野では量産の案件が非常に活発になってきていることから、好調を見込んでいます。

バイオ分野では、量産において新棟の稼働を予定しているほか、開発についても前年度の反動により好調が予想されています。

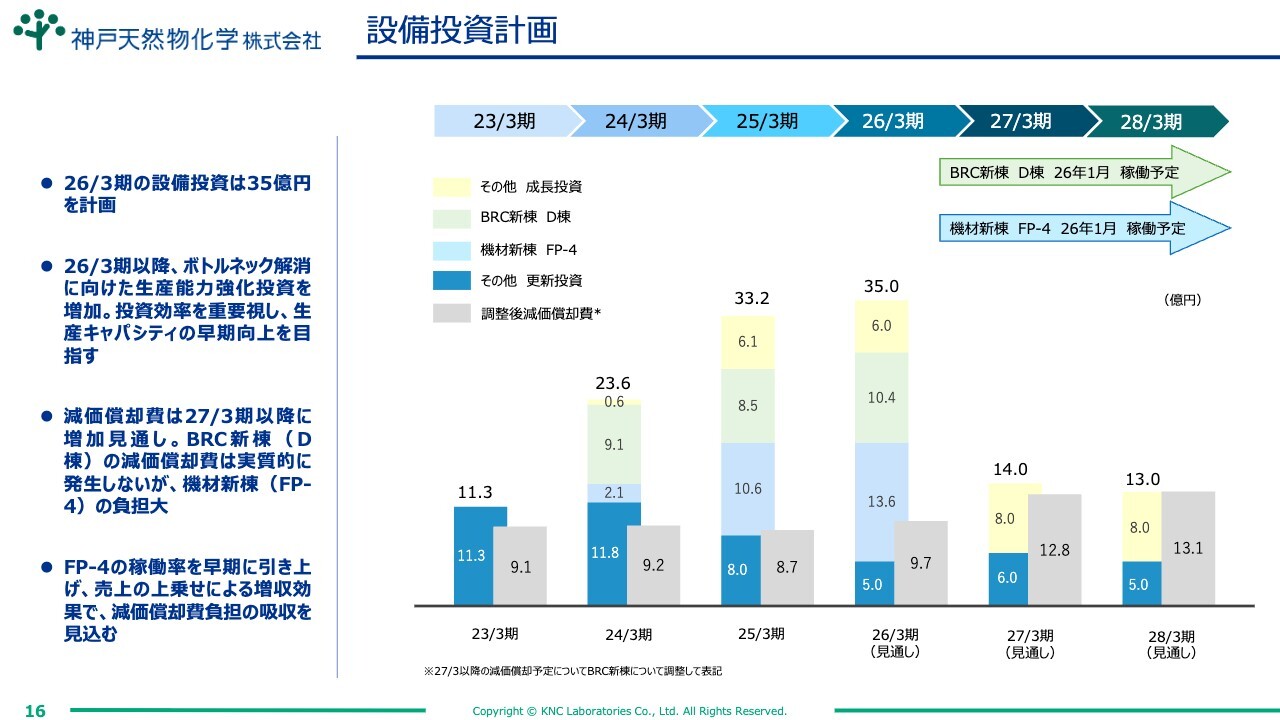

設備投資計画

設備投資計画です。2026年3月期の設備投資は35億円を計画しています。

バイオリサーチセンターのD棟、出雲第二工場FP-4棟の工事がともに2026年3月期で終了しますが、2026年3月期は35億円の設備投資計画を立てています。2027年、2028年では、成長投資として引き続き8億円ずつの成長投資を見込んでいます。

減価償却費は2026年3月期に9.7億円を見込んでいます。2027年3月期以降は本格的にFP-4棟の償却が計上されていきますので、2027年3月期は12.8億円、2028年3月期は13.1億円を見込んでいます。

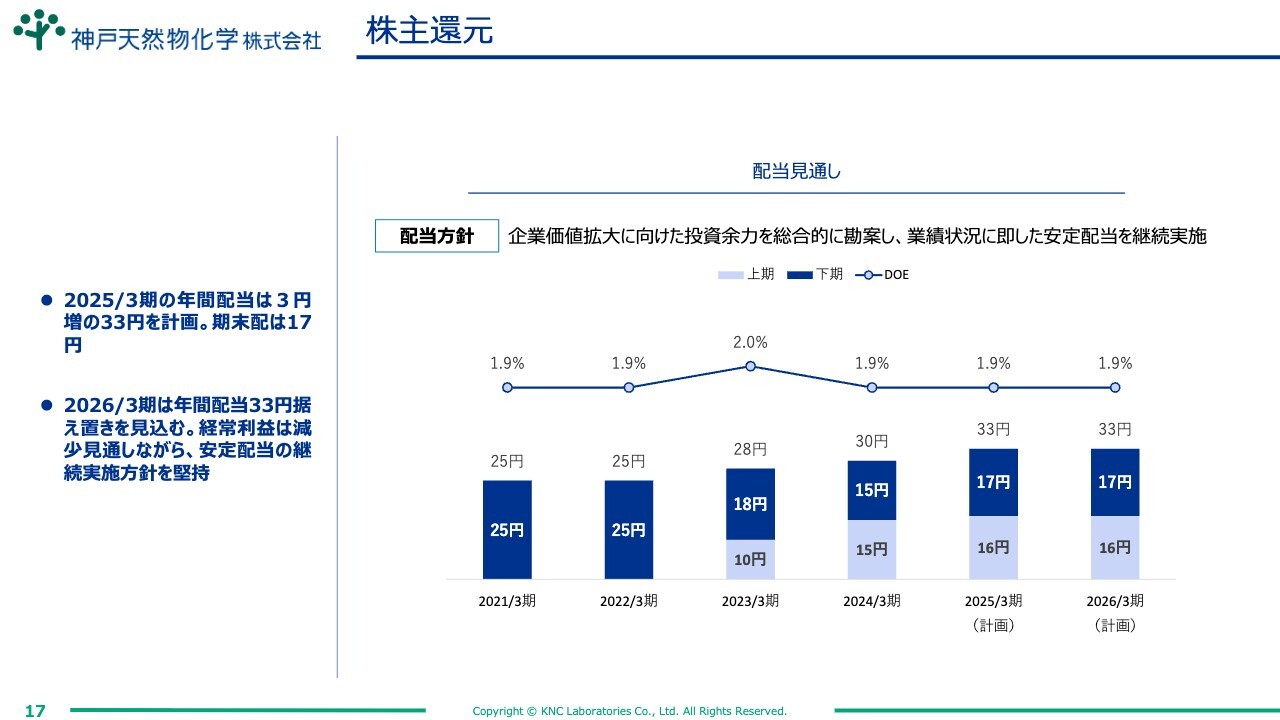

株主還元

株主配当です。配当見通しについては、期末配当は17円です。2025年3月期の年間配当は3円増の33円を計画しています。2026年3月期は、年間配当33円の据え置きを見込んでいます。

経常利益の減少を見通しながらも、安定配当の継続実施方針は堅持したいと思っています。配当方針としては、企業価値拡大に向けた投資余力を総合的に勘案し、業績状況に即した安定配当を継続実施していきたいと考えています。DOEについては2パーセントを目標に定めています。

将来的に「目指す姿」

ここからは、中長期事業戦略についてご説明します。

「現在の姿」から挑戦的な経営改革に取り組み、「目指す姿」として「高成長・高付加価値を追求する化学品製造受託企業」を掲げています。

「目指す姿」実現に向けた道のり

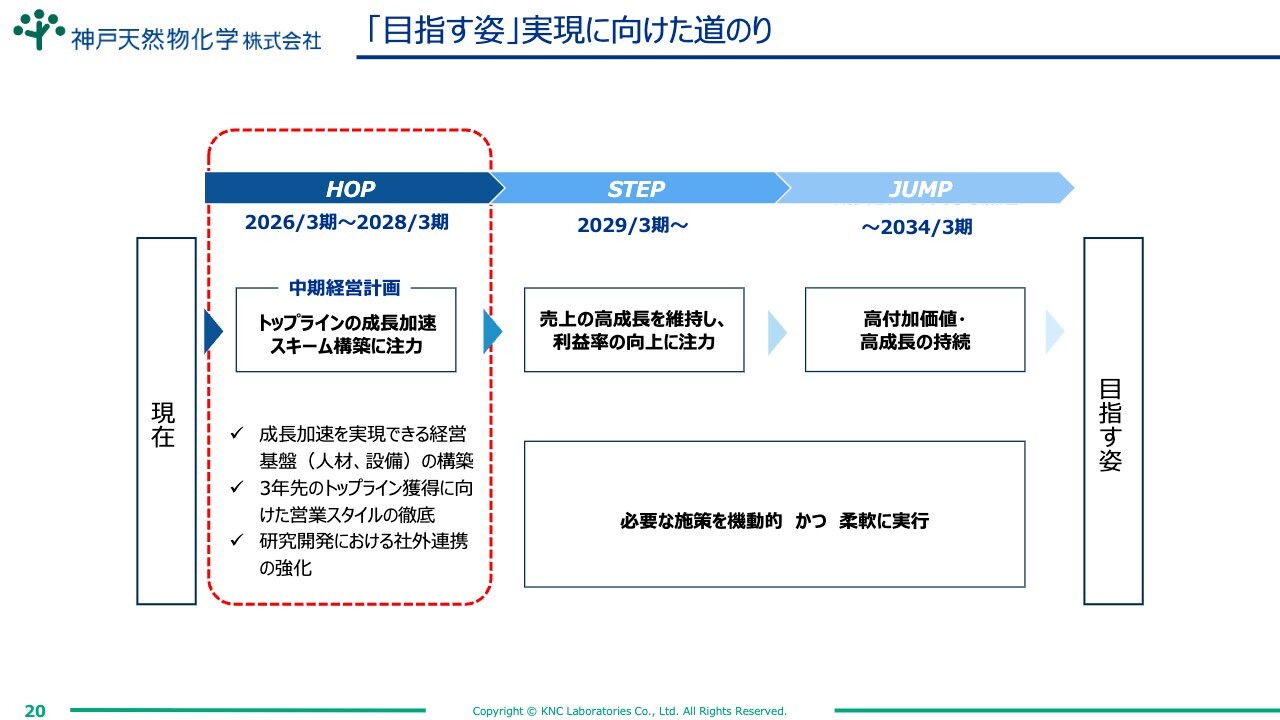

その「目指す姿」の実現に向け、3年ごとに「HOP」「STEP」「JUMP」とそれぞれの目標を定め、9年間かけて活動していきます。「HOP」の3年間では売上高の成長加速とスキーム構築に注力します。こちらについては後ほど詳しくご説明します。

そして「STEP」「JUMP」を経て、高付加価値と高成長を持続できる企業を目指すべく、必要な施策を機動的かつ柔軟に実行していきたいと考えています。

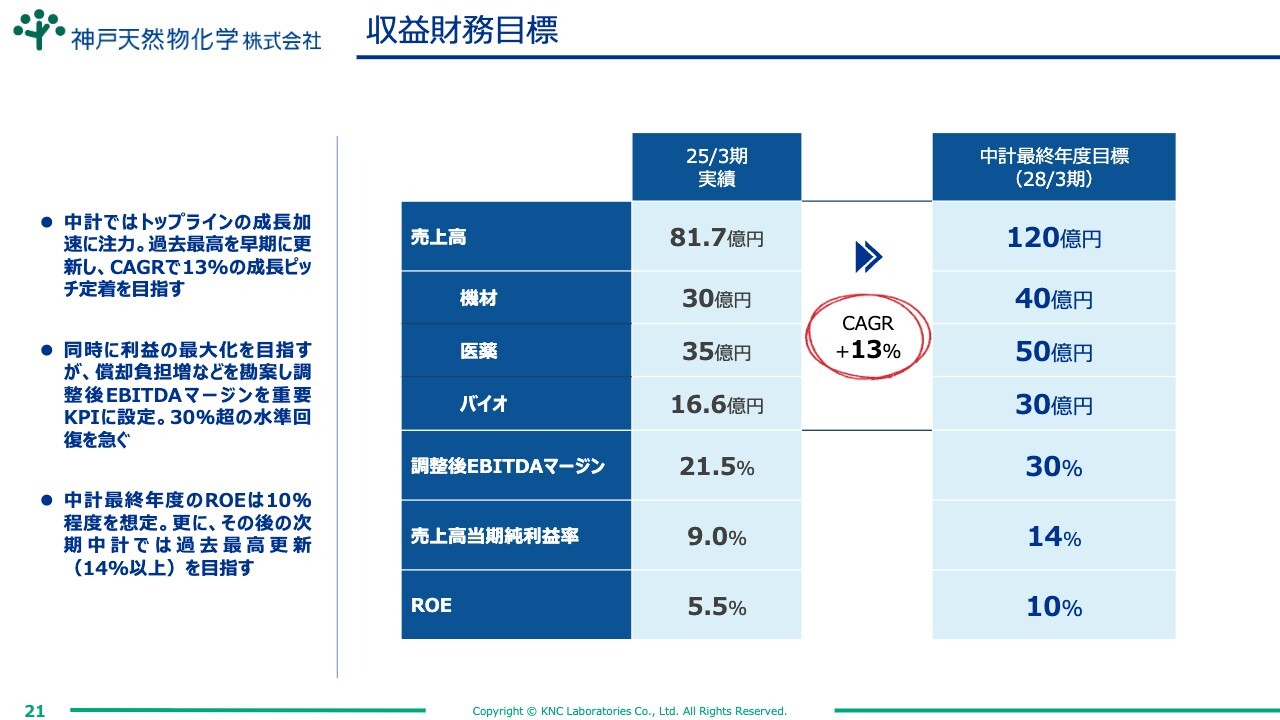

収益財務目標

収益財務目標です。2025年3月期の売上高81.7億円に対し、年平均成長率13パーセントを目指し、2028年3月期の中期経営計画最終年度では売上高120億円を目標としています。

調整後EBITDAマージンは21.5パーセントを30パーセントに、売上高当期純利益率は9パーセントを14パーセントに、ROEは5.5パーセントを10パーセントにそれぞれ引き上げる目標に向けて、中期経営計画に取り組みます。

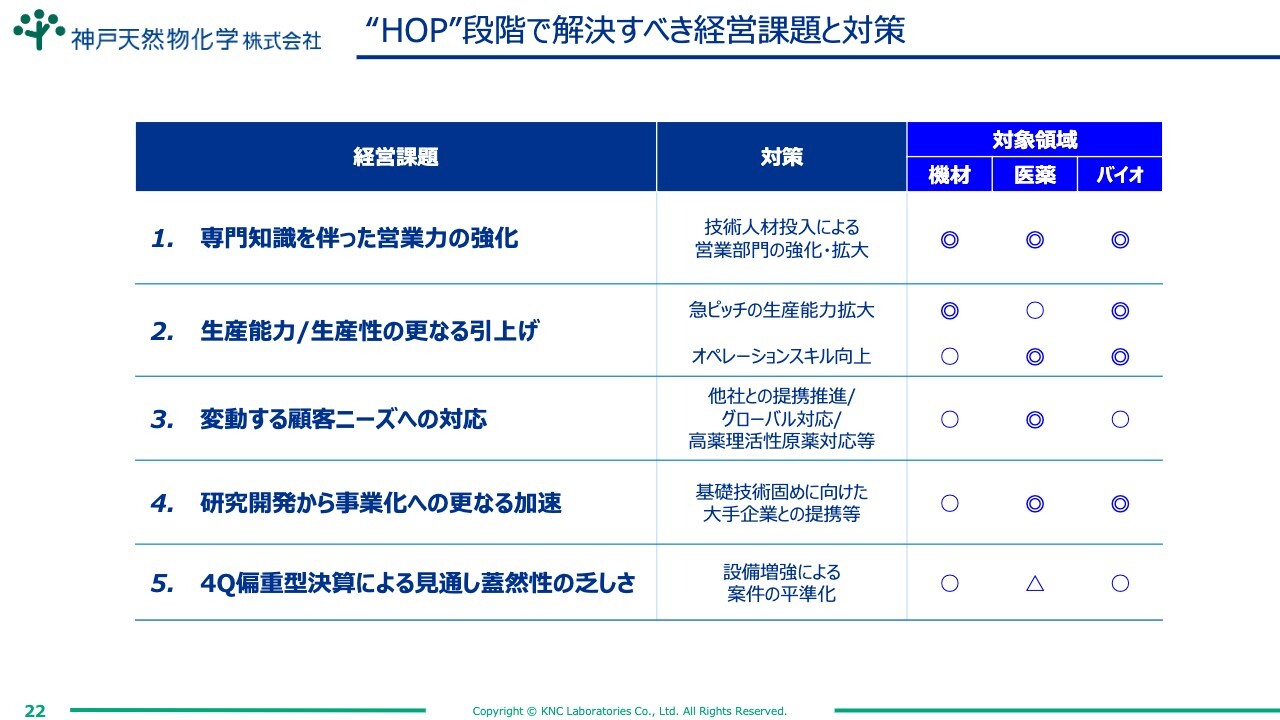

“HOP”段階で解決すべき経営課題と対策

「HOP」の段階で、解決すべき経営課題と対策についてご説明します。

まず、スライドには5つの経営課題を示しています。「専門知識を伴った営業力の強化」「生産能力/生産性の更なる引上げ」「変動する顧客ニーズへの対応」「研究開発から事業化への更なる加速」「4Q偏重型決算による見通し蓋然性の乏しさ」の5つです。

これらを経営課題と認識し、解決していきたいと思っています。そして、その後の「STEP」「JUMP」ではさらなる飛躍を目指します。

工程表

こちらのスライドは、5つの課題に対する工程表です。次のスライド以降では各経営課題についてご紹介します。

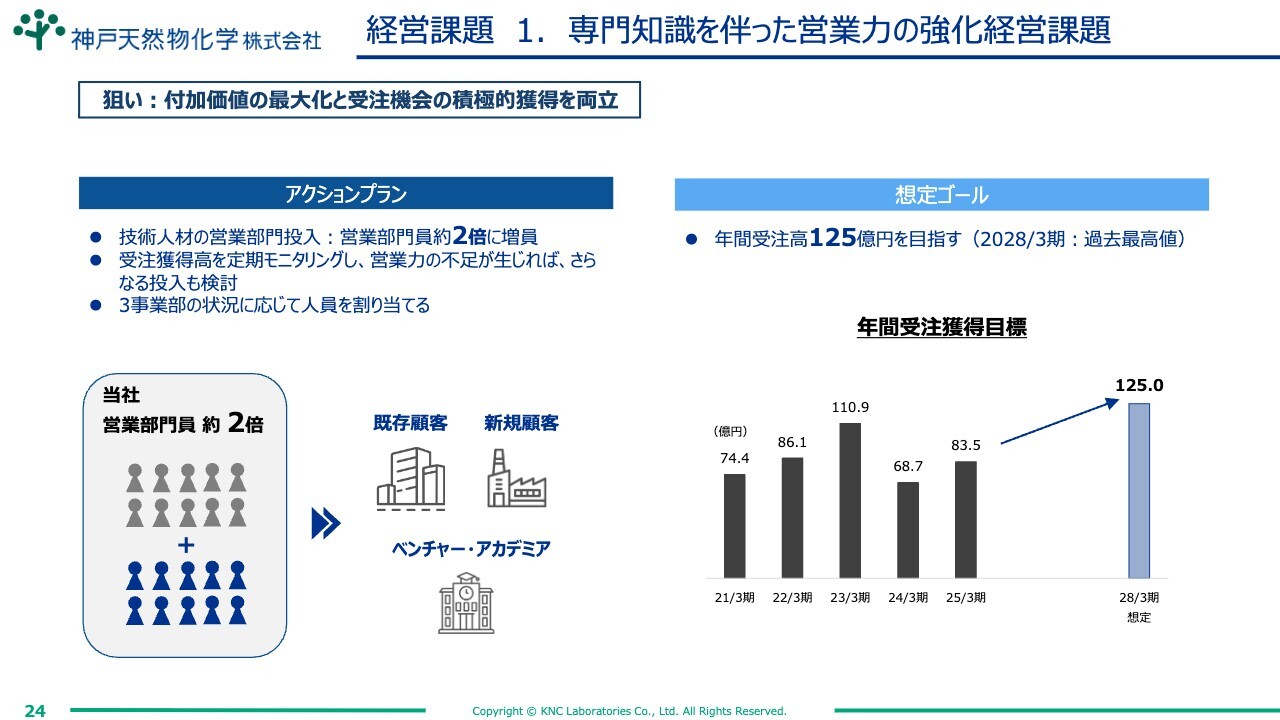

経営課題 1.専門知識を伴った営業力の強化経営課題

まず1つ目の専門知識を伴った営業力の強化です。付加価値の最大化と受注機会の積極的獲得の両立を目指す狙いです。

アクションプランとして、技術人材の営業部門投入し営業部員を約2倍に増員します。また、受注獲得高を定期モニタリングし、営業力の不足が生じた場合にはさらなる投入も検討していきたいと思っています。

今後、売上目標120億円の達成を考えると、3事業部の状況に応じて人員を割り当てる専門的な営業マンが必要になってきます。この後にご説明する課題の解決についても、専門性を持った営業マンの強化が必要だと考えています。

アクションプラン達成後の想定ゴールとして、年間受注高125億円を目指し、2028年3月期に過去最高値を記録したいと考えています。2023年3月期には年間受注高100億円を超える110億円を達成していますが、2025年3月期は83億5,000万円であり、ここからさらに約40億円の積み上げが必要です。

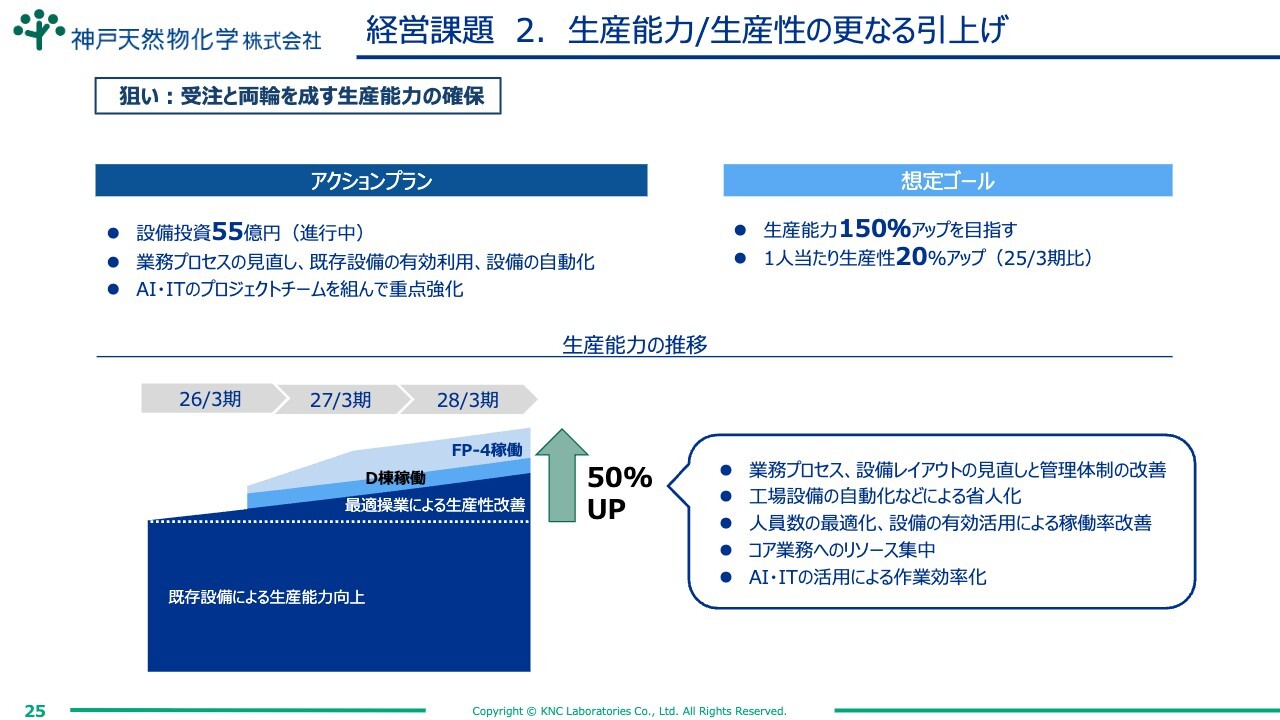

経営課題 2.生産能力/生産性の更なる引上げ

2つ目の生産能力と生産性のさらなる引上げについてです。受注と両輪を成す生産能力の確保が狙いです。1つ目の経営課題で受注目標を達成した後には、その受注をやり遂げるための作り上げる能力が必要となります。

そのためのアクションプランとして、現在設備投資55億円が進行しておりますので、こちらを確実に遂行します。業務プロセスの見直し、既存設備の有効利用、設備の自動化に加え、AI活用についてもAI・ITのプロジェクトチームを組んで重点的に強化し、必ず達成していきたいと考えています。

また、当社のキャパシティについても、この3年間で既存設備による生産能力向上から最適操業による生産性改善、バイオリサーチセンターD棟の稼働、出雲第二工場FP-4棟の稼働により、生産能力をさらに50パーセント引上げることを見込んでいます。

ただし、そのためには業務プロセス整備、設備レイアウトの見直し、管理体制の改善、工場設備の自動化などによる省人化、人員数の最適化、設備の有効活用による稼働率改善、コア業務へのリソース集中、AI・ITの活用による作業効率化などを達成していく必要があります。

想定ゴールとしては、生産能力の150パーセントへの引上げ、1人当たりの生産性20パーセントアップを目指します。

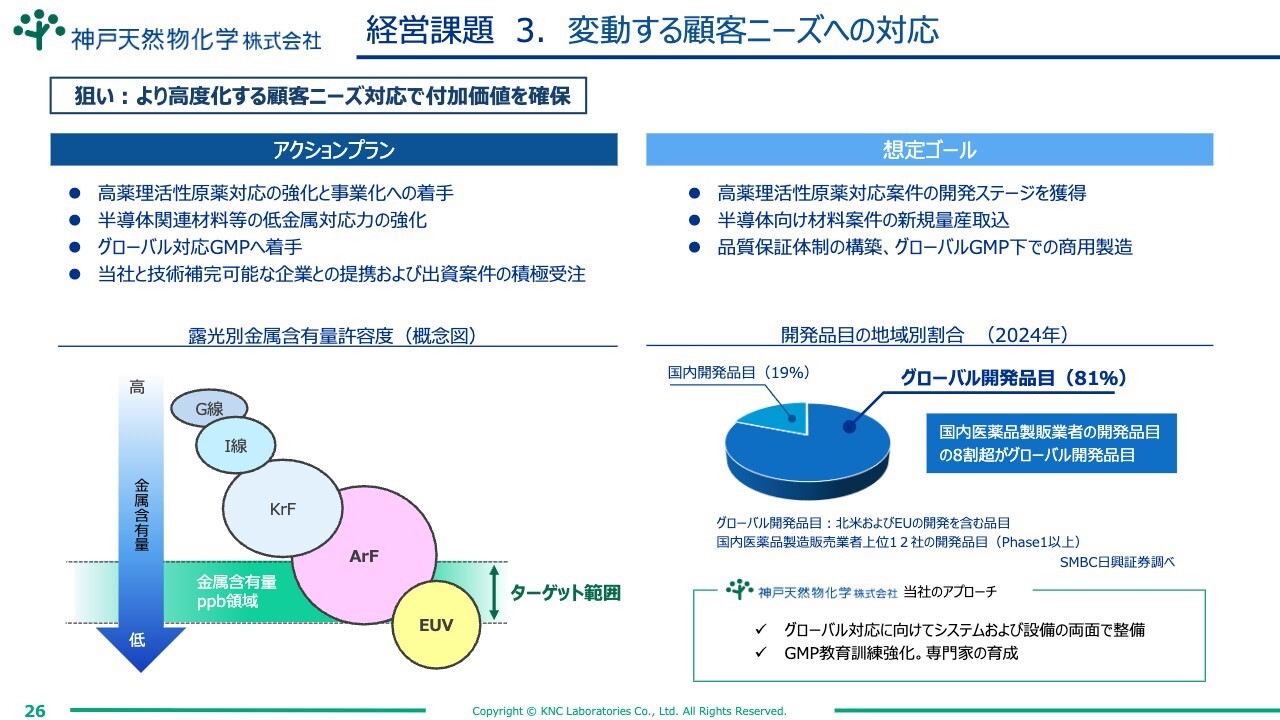

経営課題 3.変動する顧客ニーズへの対応

3つ目の変動する顧客ニーズへの対応についてです。より高度化する顧客ニーズ対応で付加価値を確保することが狙いです。

アクションプランとして、高薬理活性原薬対応の強化と事業化への着手を進めます。また、出雲第二工場FP-4棟での半導体関連材料の低金属対応力の強化を進めるほか、医薬分野・バイオ分野についてはグローバル対応のGMPへの着手も行っていきます。

さらに、当社と技術補完可能な企業との提携および出資案件の積極受注にも取り組んでいきます。

スライド下の図については、FP-4棟で狙っているフォトレジストのターゲットです。金属含有量をppb領域まで、50メートルプールで目薬1滴でもわかるような精度の測定となっており、この領域での受注をターゲットとして目指していきます。

医薬分野に関しては、国内の製薬会社の8割がグローバル開発品目であり、日本のみで開発しているものはわずか19パーセントしかありません。当社としてはグローバルに対応していくために、GMPの教育訓練の強化や専門家の育成にも取り組んでいきます。

その結果として、高薬理活性原薬対応案件の開発ステージの獲得、半導体向け材料案件の新規量産取り込み、品質保証体制の構築、グローバルGMP下での商用製造を想定ゴールとしています。

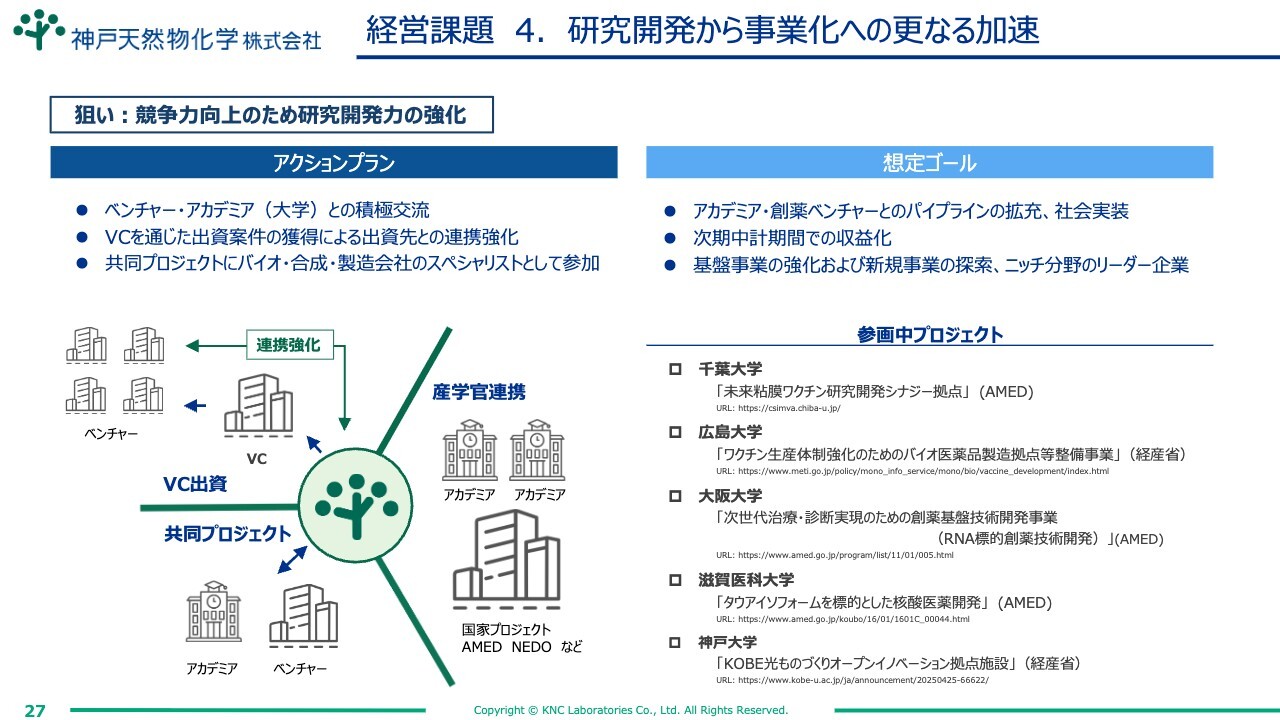

経営課題 4.研究開発から事業化への更なる加速

4つ目の研究開発から事業化へのさらなる加速についてです。これは、競争力向上のための研究開発力の強化が狙いです。

アクションプランに関して、受注会社・受託会社としては非常に珍しいことですが、当社はベンチャー・アカデミアとの交流を積極的に行っています。

また、ベンチャーキャピタルを通じた出資案件の獲得による出資先との連携を強化することに加え、共同プロジェクトにバイオ・合成・製造会社のスペシャリストとして参画し、国家プロジェクトにも積極的に参加していきたいと思っています。

現在は、千葉大学、広島大学、大阪大学、滋賀医科大学、神戸大学のプロジェクトに参画しています。当社のバイオ・合成・製造の技術を十分に使っていただくために、このような共同研究・開発、国家プロジェクトに積極的に参画しています。

想定ゴールとして、アカデミア・創薬ベンチャーとのパイプラインの拡充と社会実装、次期中期計画期間での収益化、基盤事業の強化および新規事業の探索、ニッチ分野のリーダー企業を目指します。

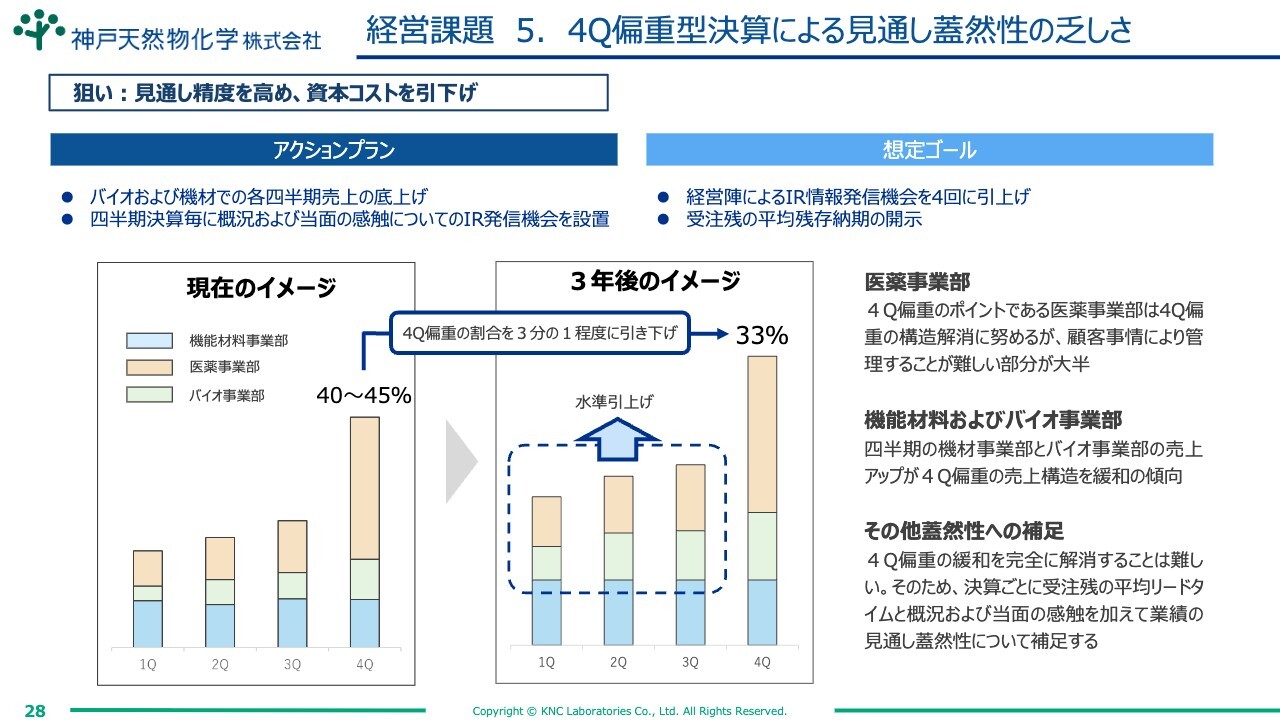

経営課題 5.4Q偏重型決算による見通し蓋然性の乏しさ

5つ目の4Q偏重型決算による見通し蓋然性の乏しさについてです。見通し精度を高め、資本コストを引下げることが狙いです。

アクションプランとしては、先ほど機能材料分野とバイオ分野に関してご説明した2つの工場が稼働することから、毎月の売上が見込まれ、四半期ごとの売上の底上げにもつながります。また、四半期決算ごとに概況および当面の感触についてのIR発信機会を設置していきたいと思っています。

このようにFP-4棟、D棟の稼働開始により全体的な底上げと水準の引上げにつながります。現在、40パーセントから45パーセントの4Q偏重型決算となっているところから、その比重が約33パーセントまで引下げられる見込みです。

先ほどご説明したとおり、医薬分野については、受注から納期までの期間がある非常に足の長いテーマがあります。これは、当社だけではどうすることもできない顧客事情による管理の難しさが大半です。そのため、4Q偏重型決算であることは変わりませんが、その引下げは目指していきたいと思っています。

想定ゴールとしては、経営陣によるIR情報発信機会を4回に引上げ、みなさまにご説明したいと思います。

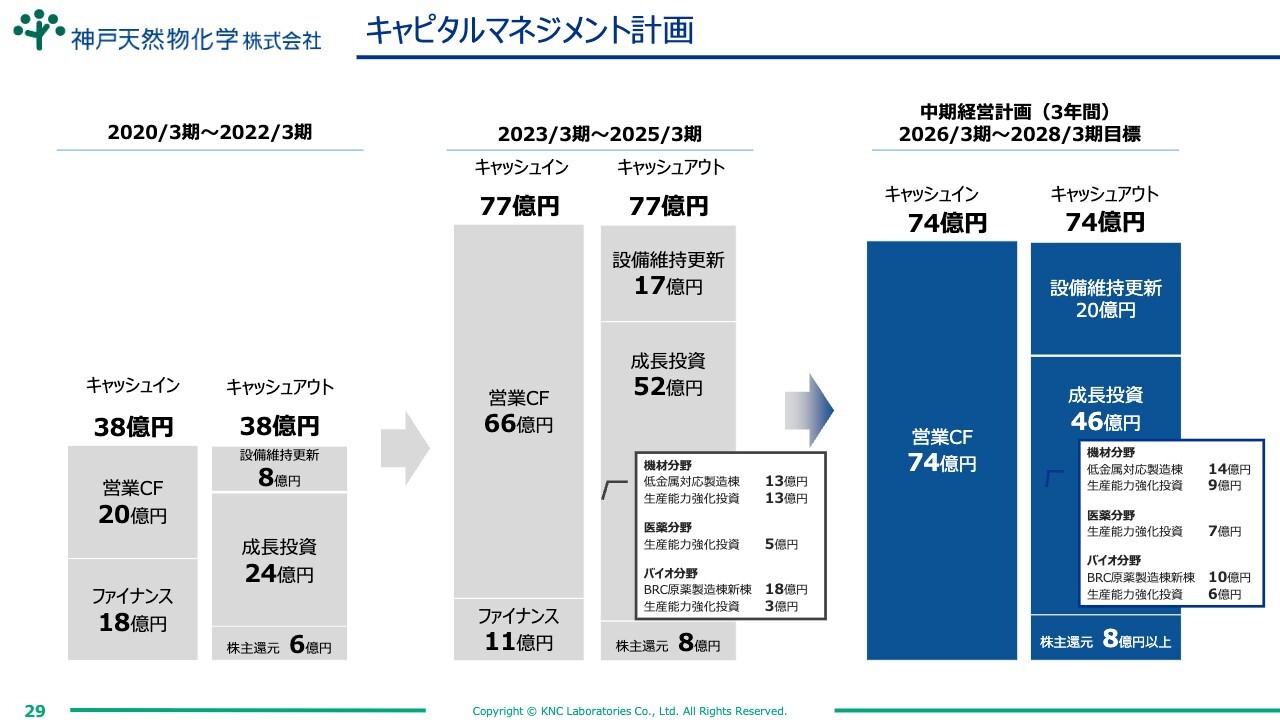

キャピタルマネジメント計画

キャピタルマネジメント計画です。2023年3月から2025年の3月期キャッシュインは77億円です。この3年間でキャッシュアウトに77億円、そのうち、成長投資に52億円の投資を行ってきました。

キャッシュアウトは成長投資にキャッシュの多くを見ています。中期経営計画のキャッシュインは3年間で74億円を見込んでいます。キャッシュアウトにおける成長投資は46億円、ただし、出雲第二工場FP-4棟の14億円と、バイオ分野におけるバイオリサーチセンターD棟の10億円がここに含まれています。

質疑応答:経常利益率の低下とビジネスモデルの関連について

新着ログ

「サービス業」のログ