提供:クリアル株式会社 2025年3月期決算および中期経営計画説明

【QAあり】クリアル、通期は各段階利益で予想を大幅に上回る着地 中期経営計画を策定、2030年3月期の当期純利益100億円を目指す

INDEX

横田大造氏:代表取締役社長執行役員CEOの横田です。本日はお忙しい中、ご視聴いただきまして誠にありがとうございます。ただ今より、機関投資家向けの2025年3月期通期の決算説明および中期経営計画の説明を始めます。

本日はさまざまなことをリリースしましたが、この決算説明資料でおおかたのご説明ができるため、スライドの目次に沿ってご説明します。

各段階利益は修正予想数値をさらに上振れで着地

エグゼクティブサマリーとして、今回の決算説明のポイントをご説明します。

まずは、2月14日に出した修正予想を上回って着地した各段階利益のご報告です。売上総利益は前年同期比159.1パーセントとなり、当初の予想に対して119.1パーセントというところで着地しています。

各セグメントで前年同期を上回っていますが、特に「CREAL」「CREAL PRO」は、前年同期比が非常にすばらしい数字になりました。「CREAL」「CREAL PRO」は当初計画で40パーセント程度のCAGRを見込んでいましたが、ともに計画を上回り、「CREAL PRO」はさらにそれを上回るかたちで着地しています。

結果的に、当期純利益は前年同期の約2倍となる13億5,000万円となり、当初予想比では158.8パーセント、上方修正後の予想に対しても122.7パーセントと、すばらしい着地になりました。

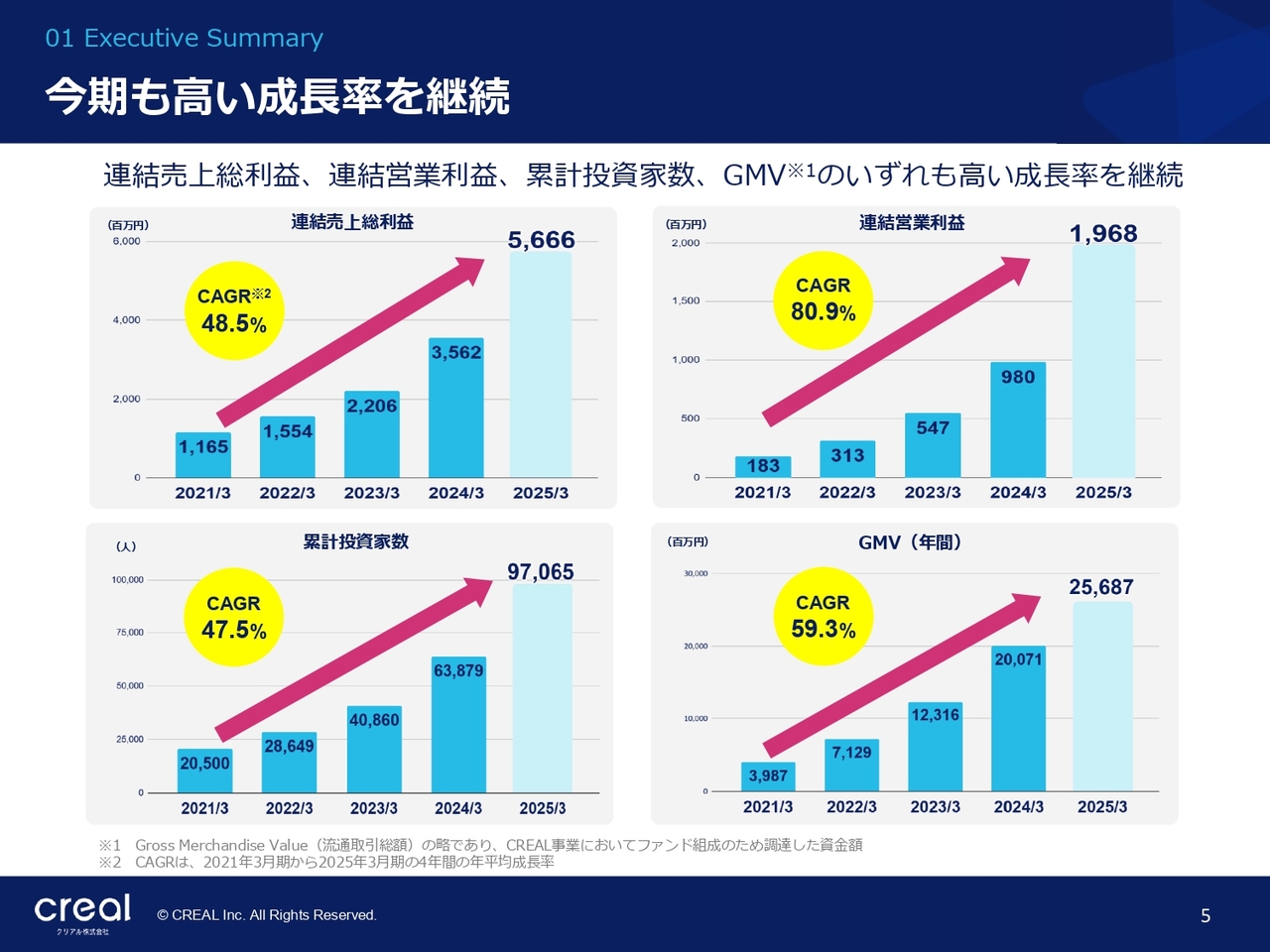

今期も高い成長率を継続

今期も高い成長率を維持しました。

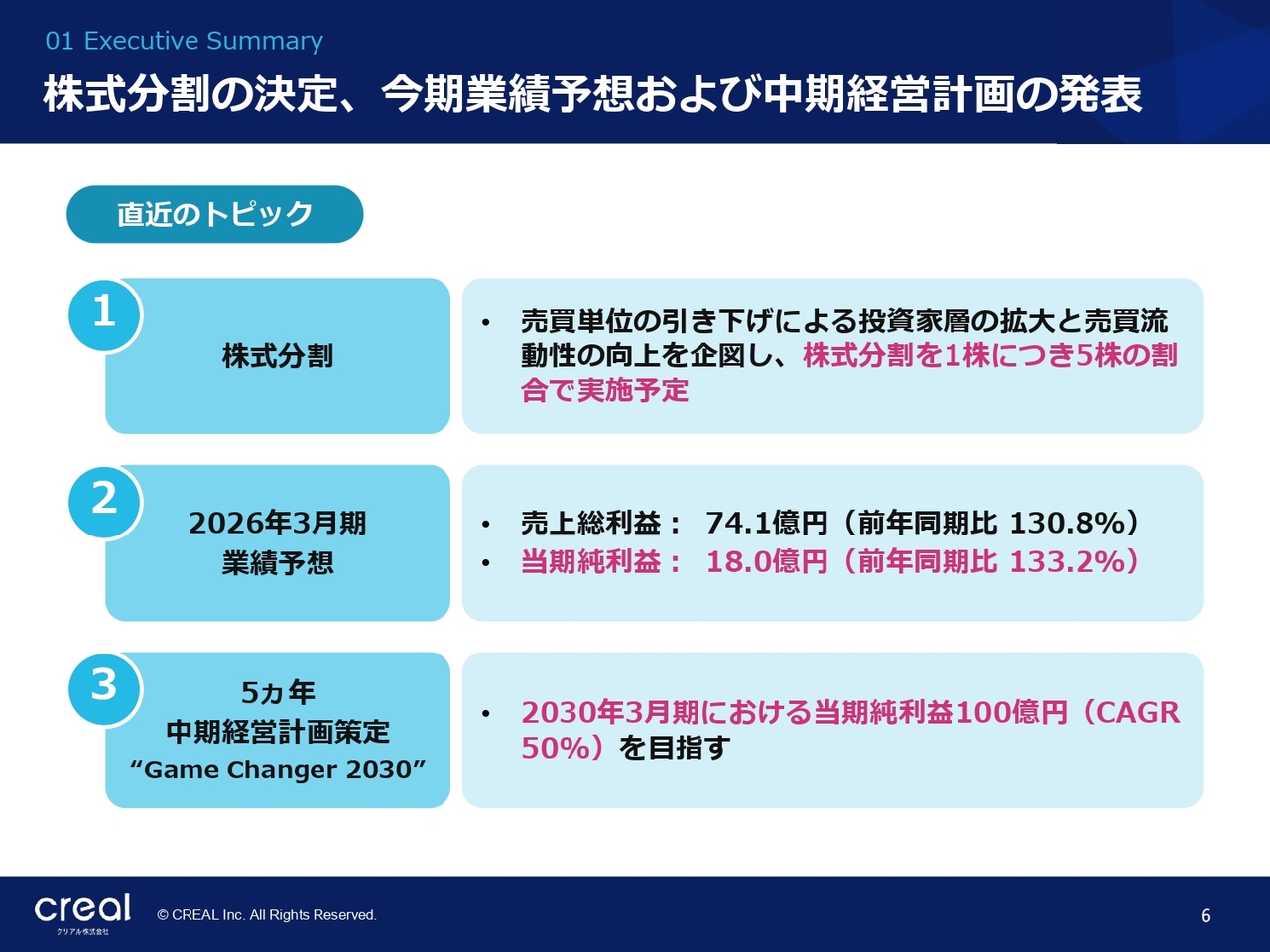

株式分割の決定、今期業績予想および中期経営計画の発表

今回新たに発表した、重要なコーポレートアクションおよび数値目標についてご説明します。

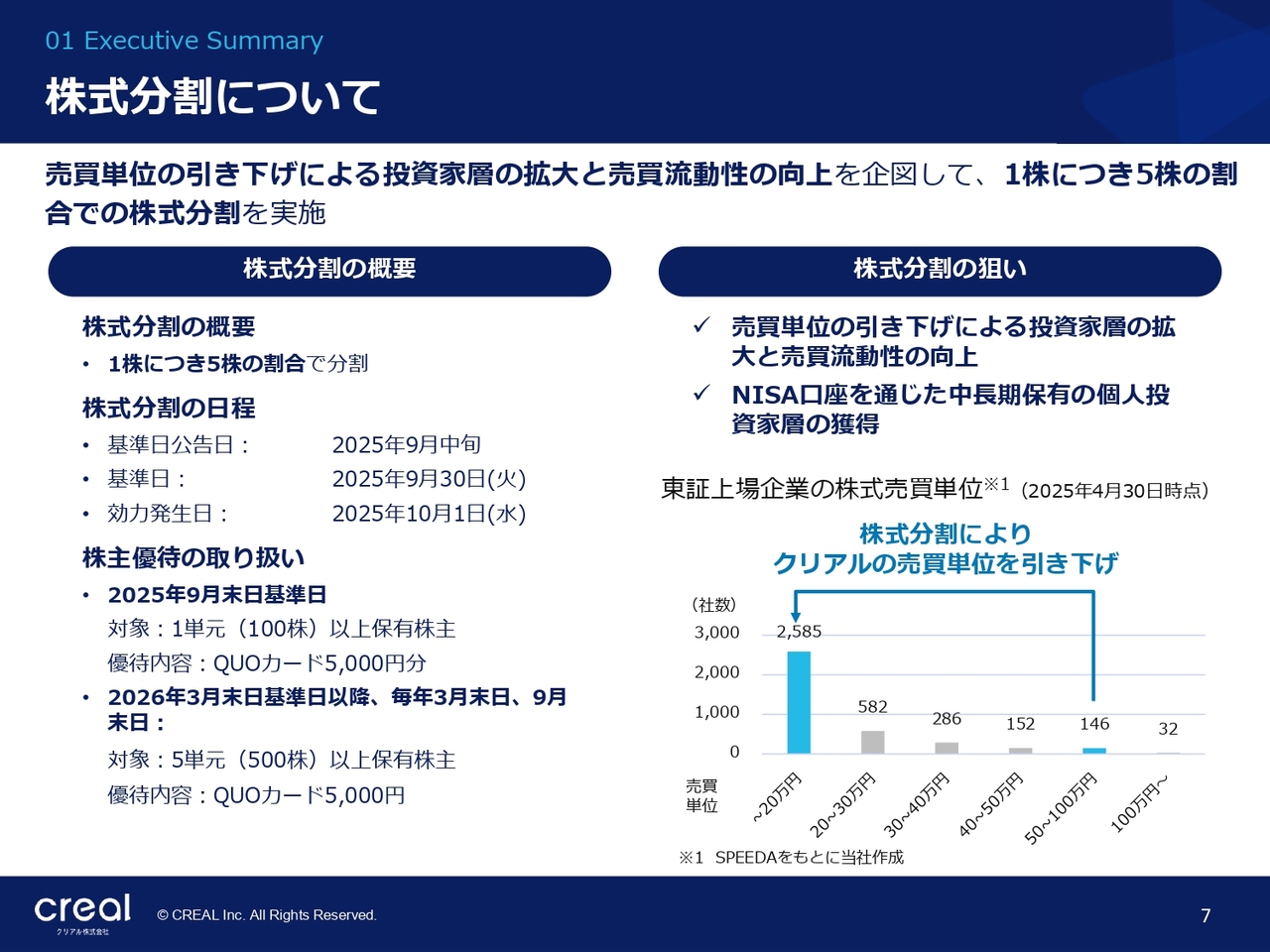

1点目は、株式分割についてです。1株につき5分割する予定です。個人投資家の規模拡大や新NISAの取り込みを企図し、直近に出た東証からの要請を踏まえて、お求めやすい価格を念頭に5分割しました。

2点目は、2026年3月期の業績予想についてです。例年どおり、前期比30ポイントの上昇というところでスタートしています。当期純利益は、前年同期比133.2パーセント増の18億円を目指します。

2026年3月期は先行投資の年です。すでにお伝えしたとおり、昨年度は証券会社の買収とホテルマネジメント会社クリアルホテルズの立ち上げを行いました。今年度は、これらに対する採用やシステム構築への先行投資をかなり見込んでいるにもかかわらず、133.2パーセントの純利益を確保した上での成長を予想しています。成長投資と利益獲得のバランスが取れた数値計画です。

3点目は、5ヶ年の中期経営計画についてです。サブタイトルは「Game Changer 2030」で、最終年度の2030年3月期における当期純利益は100億円、年度CAGRは50パーセントを目指すという非常に魅力的な数値計画を策定しました。証券会社の買収に加えて、クラウドファンディングの新スキームである不動産特定共同事業法の第3号と第4号の許可申請・取得が現実的となってきました。

「Game Changer 2030」というサブタイトルには、「いよいよ次のステージに向かう」という意味や思いを込めています。我々の株価は、きちんと利益を出していたにもかかわらず、みなさまの期待になかなか応えられない水準だったと思います。ここへの反転攻勢という意味も込めた「Game Changer 2030」では、株価についてもしっかりと上昇させていきたいと考えています。

株式分割について

先ほどご説明したように、1株を5分割します。詳細はスライドに記載のとおりです。

2025年3月期の主なトピック

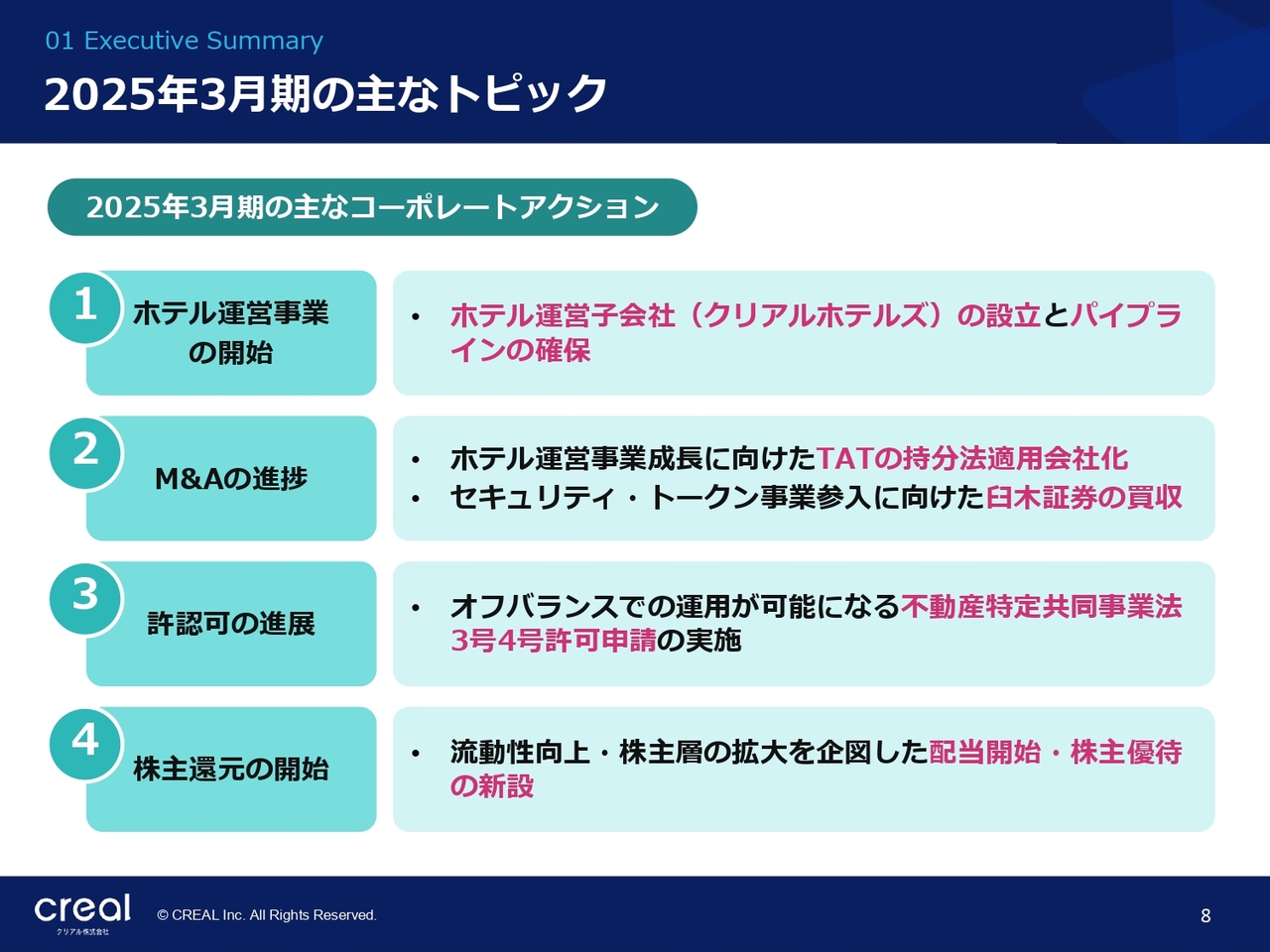

2025年3月期の主なトピックについてご説明します。

1点目は、ホテル運営事業の開始です。クリアルホテルズの設立とそれに伴うパイプラインが続々と立ち上がっています。「物件を安く買う」という今までのバイチープ戦略には限界があります。我々自身がバリューアップできる、もしくはバリュークリエイトできるようなファンクションを持った機能やビジネスラインが必要だと考え、今まさに絶好調の外部環境にあるホテル運営事業を開始しています。

2点目は、M&Aの進捗です。昨年は2件を実施しました。ホテルオペレーション会社TATの持分法適用会社化を決めています。先ほどご説明した地場の証券会社である臼木証券の買収も決めています。

3点目は、許認可の進展です。3年越しになりますが、念願の不動産特定共同事業法3号4号の許可申請を実施しました。平均90日程度の処理期間を終えてようやく許可が下りますが、そこまで秒読みの段階だと考えています。

4点目は、株主還元の開始です。流動性向上や株主層の拡大を企図し、配当の開始および株主優待の新設を行いました。出来高が徐々に上がっており、成果が出ているのではないかと考えています。

カンパニーハイライト

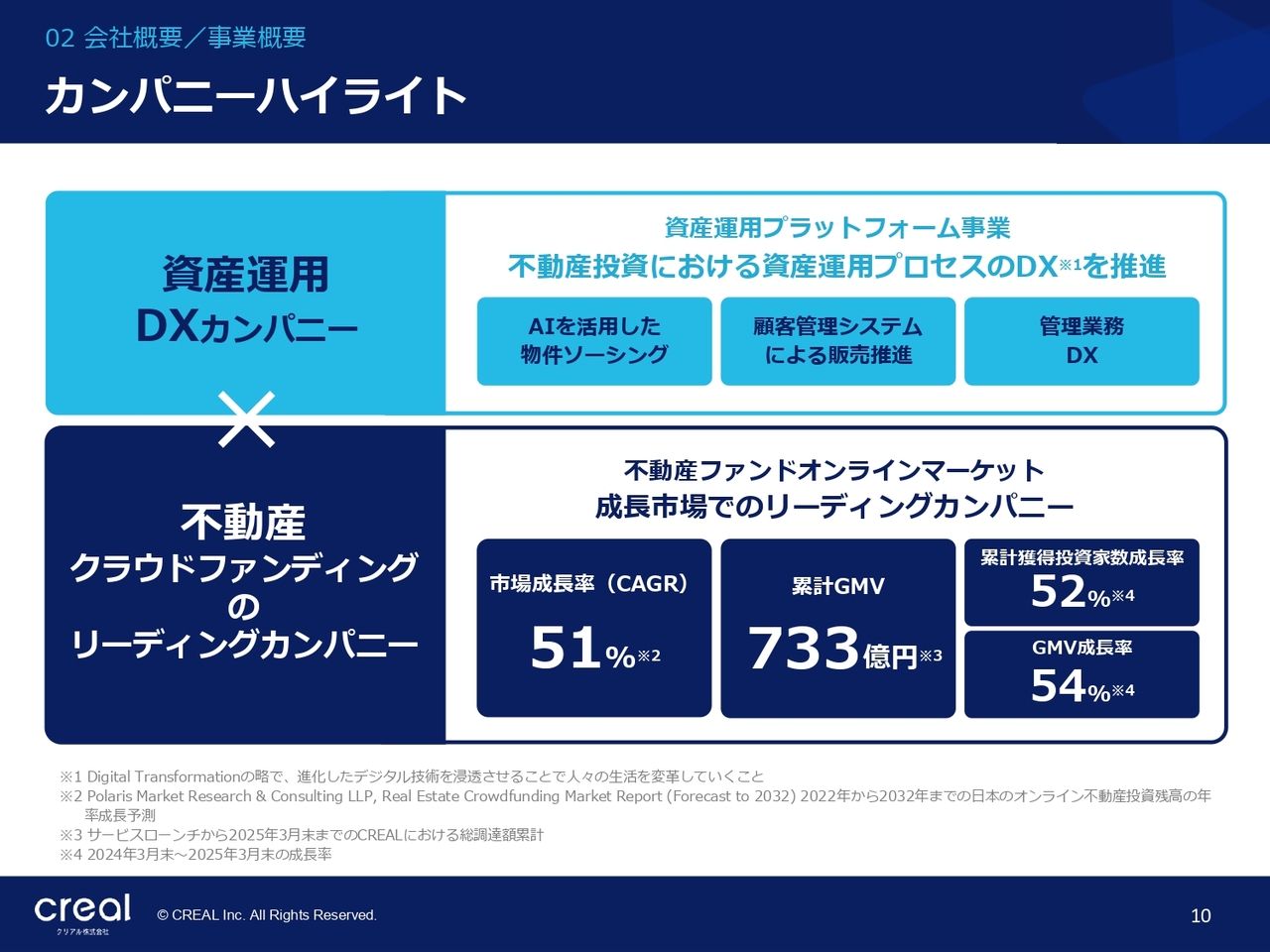

カンパニーハイライトです。当社には2つの特徴があります。

1点目は、資産運用DXカンパニーという特徴です。当社は不動産とテクノロジーを掛け合わせた分類に属しており、いわゆる「不動産テック」の分野にあたります。

不動産テックの中でも見えにくい不動産投資や資産運用に関わるところを見えやすく、わかりにくいところをわかりやすくし、それをITを使って広めようとしている会社です。インハウスのエンジニアやデザイナー、マーケターをすべて取りそろえ、自前でシステムを作っています。

2点目は、不動産クラウドファンディングのリーディングカンパニーという特徴です。我々が開発したDXシステムのメインとなるのが、不動産ファンドオンラインマーケット「CREAL」です。つまり、不動産クラウドファンディングシステムです。

クラウドファンディング技術を利用し、最低1万円という小口で個人が気軽に不動産投資できるシステムです。最近では、セキュリティトークンを使った不動産ST市場も同じように拡大しています。この両者を統合したオンライン不動産投資市場という伸びゆく市場においてのリーディングカンパニーになるべく、証券会社の買収を決めています。

Why 不動産投資? Why DX ?

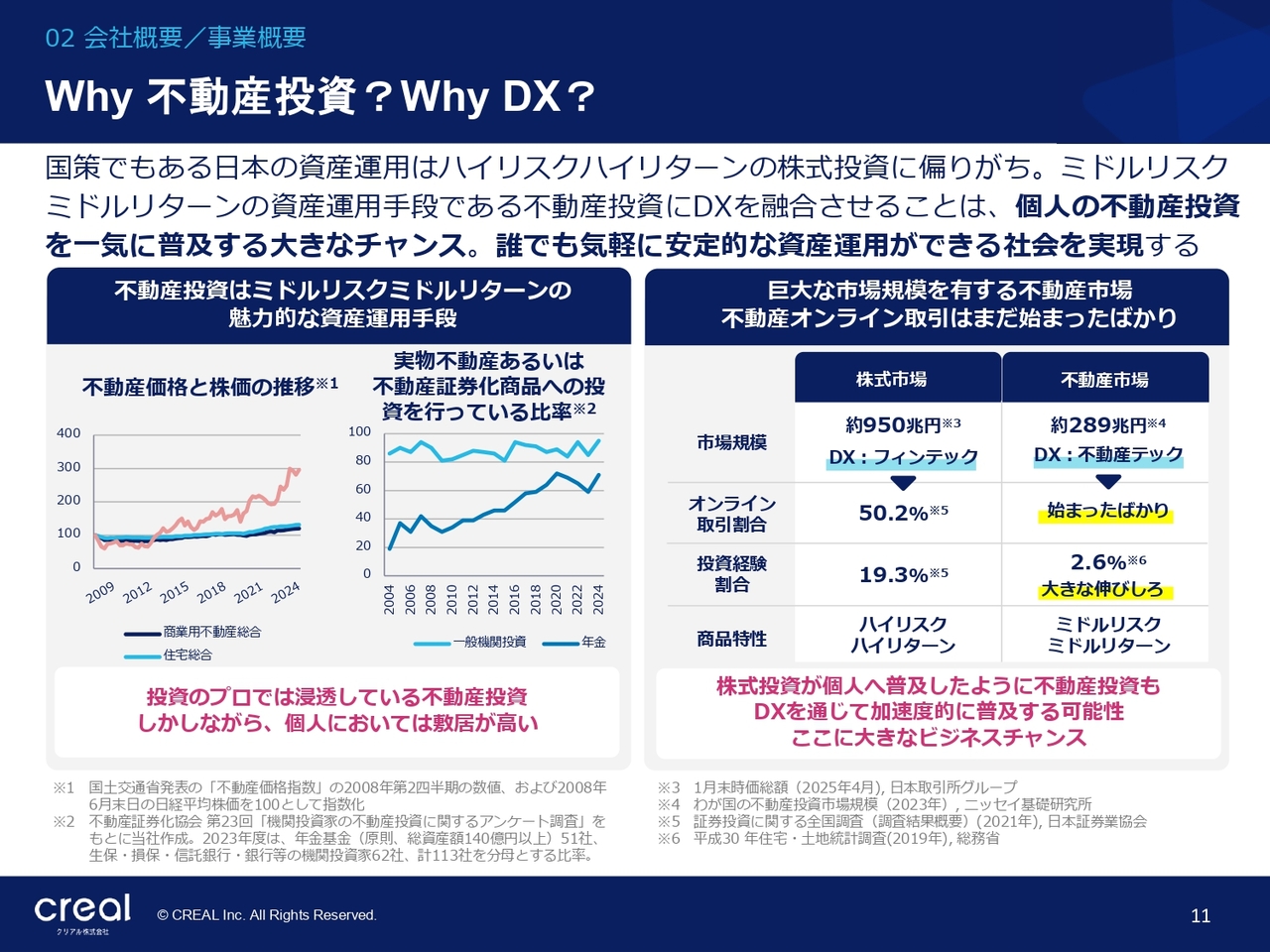

なぜ不動産投資に特化しているのか、なぜDXなのかについてご説明します。ご承知のとおり、不動産投資はミドルリスクミドルリターンの魅力的な資産運用手段です。そのため、機関投資家や年金運用などを手がける投資のプロは、かなり高い確率でご自身のポートフォリオに採り入れて資産運用をしています。

しかしながら、個人には敷居が高いためなかなか浸透しません。スライド右側のグラフは不動産投資市場への投資経験割合を示しています。また、総務省によると、個人で不動産市場に投資した経験のある方の割合は2.6パーセントです。

これは逆にチャンスだと考えており、機関投資や年金運用などを手がける投資のプロのほとんどに浸透している一方で個人に浸透していない状況は、我々にとっての大きなオポチュニティだと感じています。これを埋める手段として、DXやITに注目しています。

DXやITに注目している理由についてご説明します。かつての株式市場は、店頭取引などの対面取引がすべてでした。しかし2000年頃からネット証券が出現し、今ではITによるオンライン取引が約半分になった結果、個人の投資経験も5人に1人の約20パーセントという状況になっています。

これに対し、不動産投資市場でのオンライン取引は我々が率先して始めているものの、まだ始まったばかりの市場で、非常に大きな伸びしろがあると思っています。不動産も株式同様に巨大な市場を有します。商品特性もミドルリスクミドルリターンで、預金が好きな日本人には適した資産運用手段だと思います。

株式投資が個人に普及したことにならい、我々はDXを通じて不動産投資を加速度的に普及させることに注力しています。

当社のミッション

我々のコーポレートミッションは「不動産投資を変え、社会を変える。」です。

クリアルが不動産投資にもたらすイノベーション

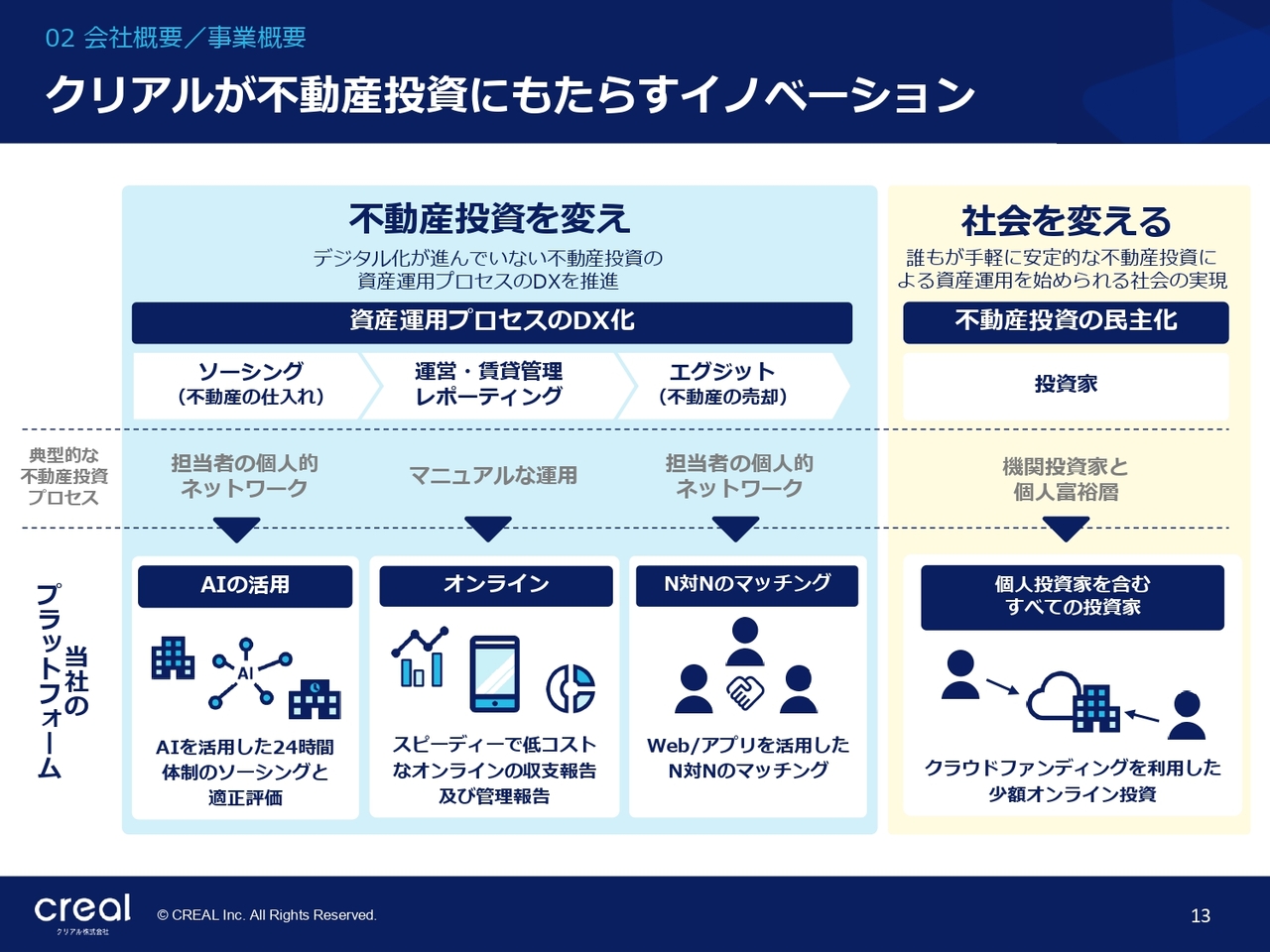

コーポレートミッションが意味するのは、デジタル化が進んでいない不動産投資の資産運用プロセスにDXを推進することです。その結果として、社会を変えます。

誰もが手軽に安定的な不動産投資を通じて資産運用を始める社会を実現させ、不動産投資ひいては資産運用を、水や電気のような当たり前の存在にまで普及させたいという思いを抱えています。

経営陣紹介

経営陣のご紹介です。

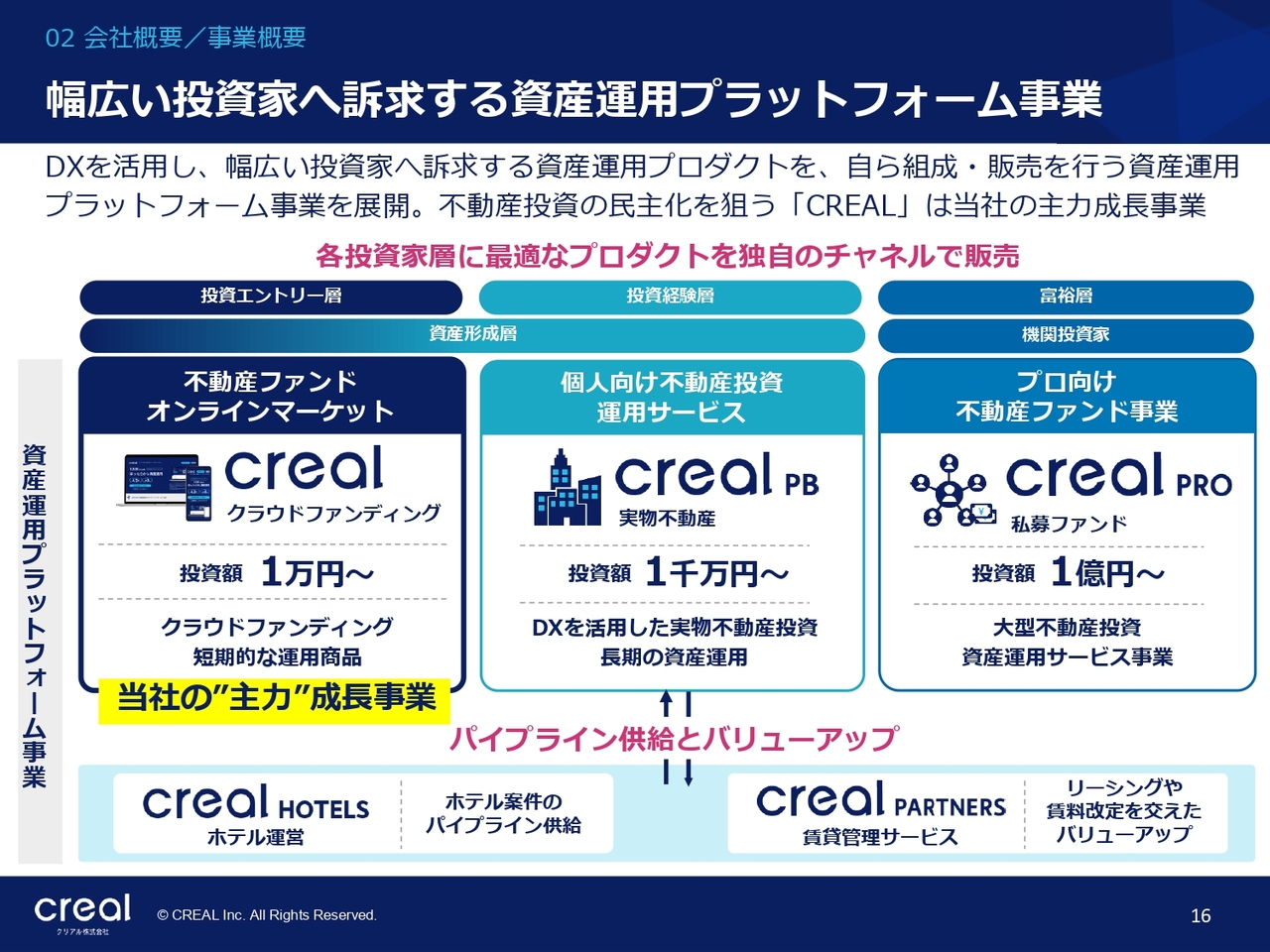

幅広い投資家へ訴求する資産運用プラットフォーム事業

プラットフォーム事業についてご説明します。DXを活用し、幅広い投資家へ訴求する資産運用プロダクトを、自ら組成・販売する資産運用プラットフォーム事業を展開しています。

我々のメイン事業は、スライド左側に記載の不動産ファンドオンラインマーケット「CREAL」です。このクラウドファンディングを活用した短期的な運用商品の主なお客さまは、投資エントリー層だと思います。資産運用の流れに沿って、投資家がどんどんご登録くださっています。

このような投資家も知識を得るに従い、よりファイナンスを活用した投資手法やより大きなロットを活用して、実物不動産を通じた超長期の資産運用を求めるようになります。それに対する個人向けの不動産投資運用サービスが「CREAL PB」で、主な投資商品は都心部の区分マンションです。

こちらに対してはファイナンスも付けるほか、我々もDXを使ってさらに効率的に販売します。そのため、お客さまも効率的に資産運用していただけるビジネスとなっています。

また、富裕層や機関投資家などプロ向けの不動産ファンド事業は「CREAL PRO」という名前で行っています。これも今非常に大きく成長しています。

クリアルホテルズ」とクリアルパートナーズは、これらを支えるパイプライン供給とバリューアップの機能となります。今までどおりに安く物件を買うのがなかなか難しくなってきたため、バリューを付けたり作り出したりする機能が資産運用会社にも求められていると思います。

クリアルホテルズとクリアルパートナーズはまさにそのためにあります。クリアルホテルズはホテルの運営を行いますが、クリアルパートナーズはレジデンスの賃料アップやリーシング、賃料改定を交えたバリューアップなどの機能で資産運用プラットフォームを支えていきます。これは、当社独自の資産運用事業だと考えています。

2025年3月期 連結業績

2025年3月期の通期業績をご報告します。冒頭でもご説明したとおり、修正後の業績予想を超過達成しました。主要因は、第4四半期に売却予定であった「CREAL」案件の利益率が想定を上回ったことと、「CREAL PB」の販売本数が計画を上回ったことです。その結果、売上高、各段階利益は上振れ着地しました。

KPIである累計投資家数と年間GMVも、昨年と比べて大きく成長しています。年間GMVは残念ながら当初計画に届かなかったものの、約130パーセントと十分に成長しました。これは取り扱い物件当たりのクラウドファンディング規模が大きくなったことと、1件当たりの調達時間が想定よりも長くなったことが主要因ですが、それでも年間GMVとしては十分な成長だったと考えています。

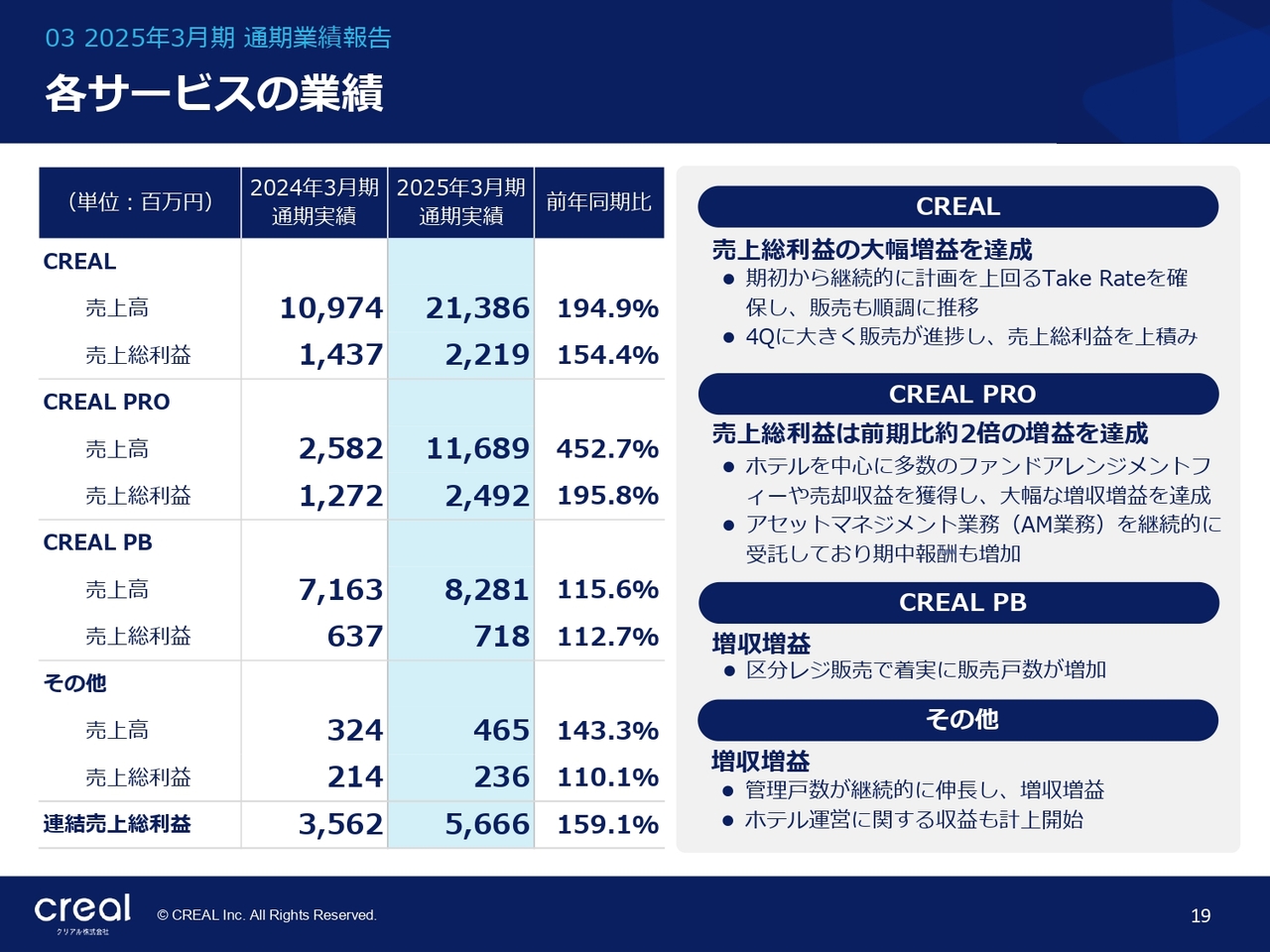

各サービスの業績

サービスごとの内訳です。スライドで示しているとおり、「CREAL」と「CREAL PRO」は非常に大きな成長を遂げました。「CREAL PB」はすでに成熟した市場が対象のため、今後はだいたい20ポイントの成長率増と考えています。

賃貸管理事業とホテル運営事業は、管理戸数の継続的伸長により増収増益です。ホテル運営に関する収益も計上開始ということで、このような着地となっています。

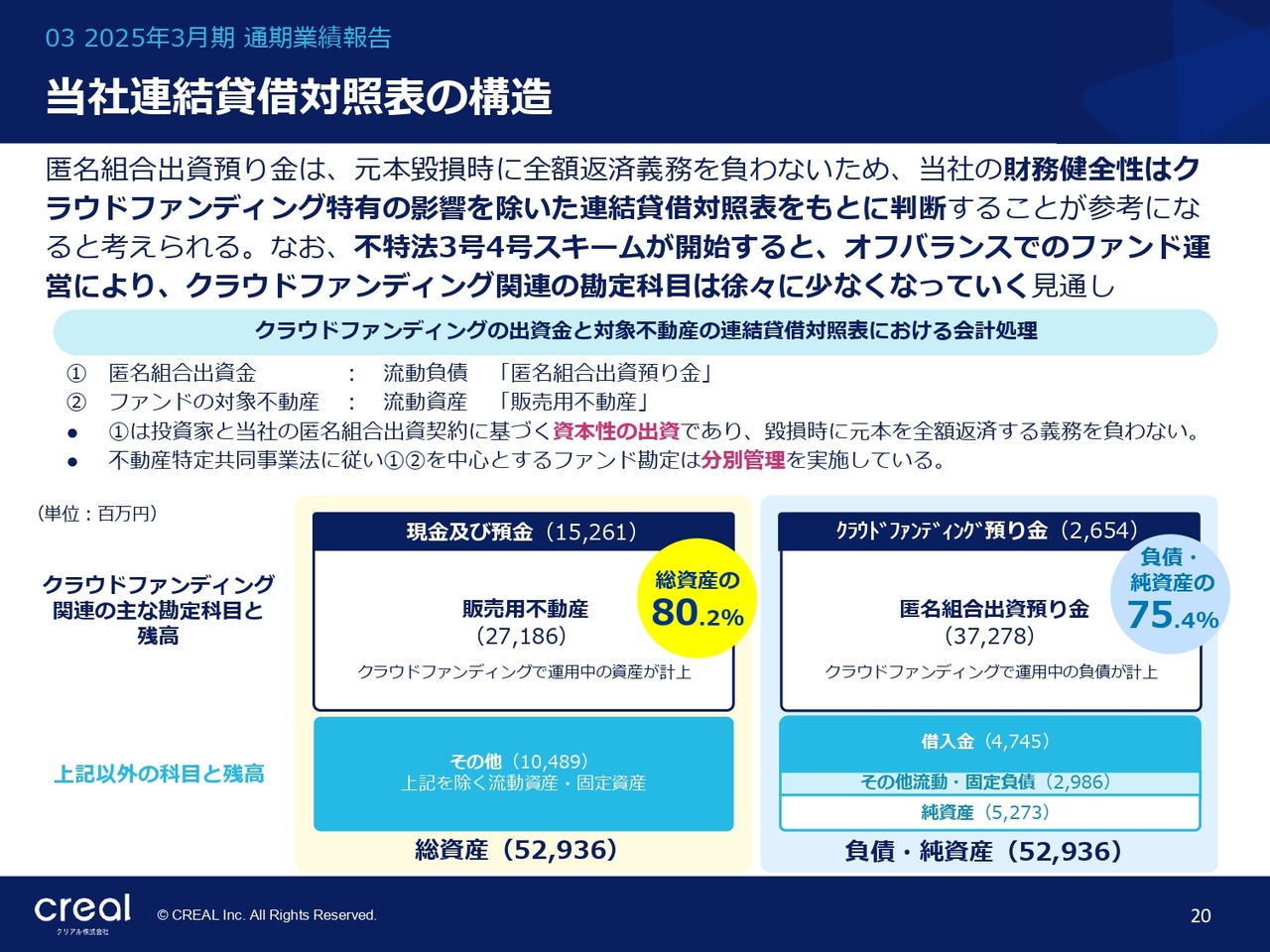

当社連結貸借対照表の構造

バランスシートの状況です。過去の四半期と比べて、総資産のレベルで50億円ほど増加しました。バランスシートの規模は、約1年前と比較しても170億円ほど拡大しています。内訳は、クラウドファンディングのファンド組成による販売用不動産の増加です。毎回ご説明していますが、約7割から8割を占めるのがクラウドファンディング関連項目です。

常にお伝えしているポイントですが、「CREAL」を組成するファンドは、投資家との間で「匿名組合出資」という形態での契約が締結されます。この結果、バランスシートの負債の部には「匿名組合出資預り金」が計上されます。これにバランスするかたちで、資産の部には「販売用不動産」が計上されます。

もっとも不動産の匿名組合出資は出資になるため、法的には返済義務を負いませんが、バランスシートには負債として形式的に計上されます。したがって、この両建ての関連項目を除いたものが、我々の実質的な財務の健全性を推し量る指標だと思います。

今期のスキームでは、実質的には第2四半期あたりに、不動産特定共同事業法3号4号に係る事業が開始すると考えています。これを開始すると、バランスしている物件が徐々に売却されて新しい物件がオフバランスで計上されますので、バランスシートはどんどんスリムになり自己資本比率が上がっていきます。

したがって、取得がバランスシートに与える良いインパクトも非常に大きいと考えています。

当社の利益構造と主要KPI

KPIについてご説明します。「CREAL」のKPIはGMV×Take Rateで、こちらが売上総利益となります。「CREAL PB」のKPIは売上高×粗利率です。ビジネスによって異なりますが、「CREAL PRO」の主なKPIはフィー収入です。これらが売上総利益を構成しています。

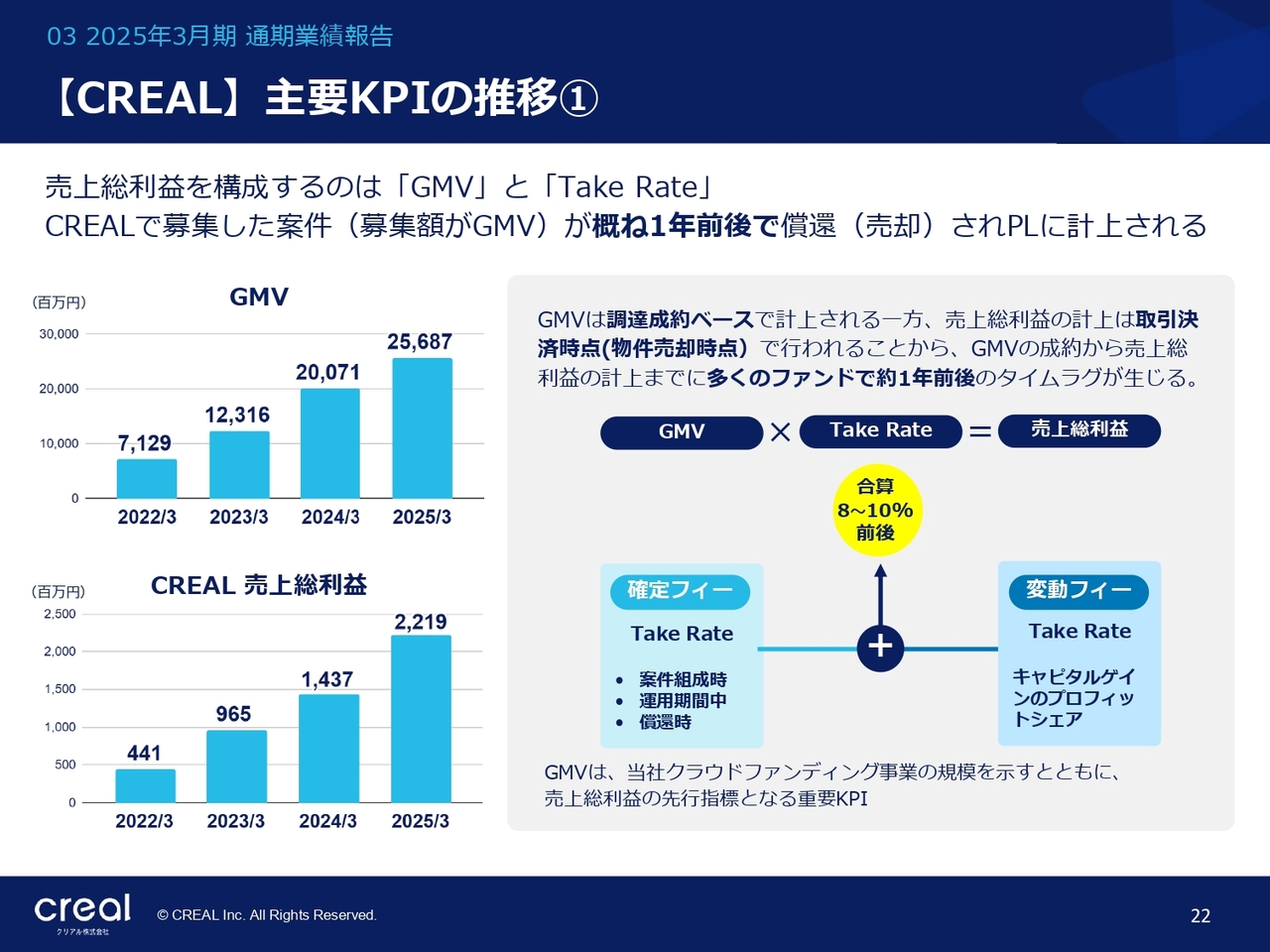

【CREAL】主要KPIの推移①

「CREAL」のKPIについてご説明します。スライドには「CREAL」ビジネスの主要なKPIになるGMVとTake Rateについて記載しています。

先ほどご説明したとおり、「CREAL」ではGMV×Take Rateが売上総利益を構成します。「CREAL」で募集した案件は1年程度で物件が売却されます。会計上はその時に初めて売上高や売上総利益が計上されるため、タイムラグが発生します。

売上総利益など会計上のP/L項目に反映されるのは、ファンドを組成から1年後の物件売却のタイミングになるため、1年のタイムラグが発生します。GMVの数値における1年のタイムラグが売上総利益にインパクトを与えているということは、スライド左側のグラフを見るとわかるかと思います。

「確定フィー」と言われるTake Rateは、ファンド組成時の3パーセント、運用期間中の年間1パーセント、売却時の1パーセントで、合わせて5パーセントは確実にもらえる計算となります。売却時のキャピタルゲインは案件によっては投資家に戻す時もありますが、変動フィーとして我々がいただける部分が多くなっています。

確定フィーと変動フィーを換算したTake Rateは、だいたい8パーセントから10パーセントのトラックレコードで変動します。これが、我々のビジネスにおけるKPIのメカニズムです。

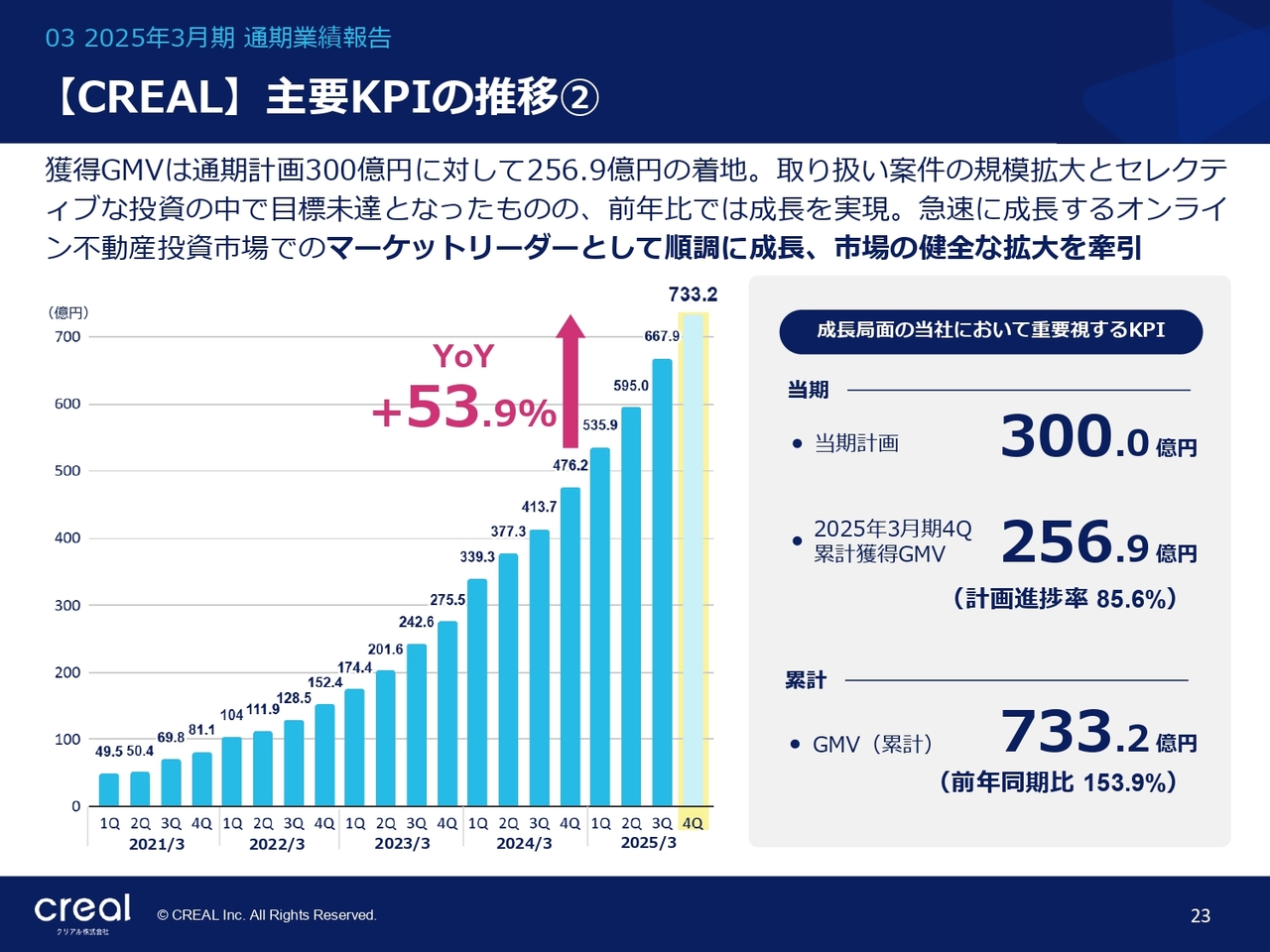

【CREAL】主要KPIの推移②

GMVの指標です。300億円の計画に対して、残念ながら256.9億円で着地しました。しかし、前年比では十分な成長率を見せることができたと思います。

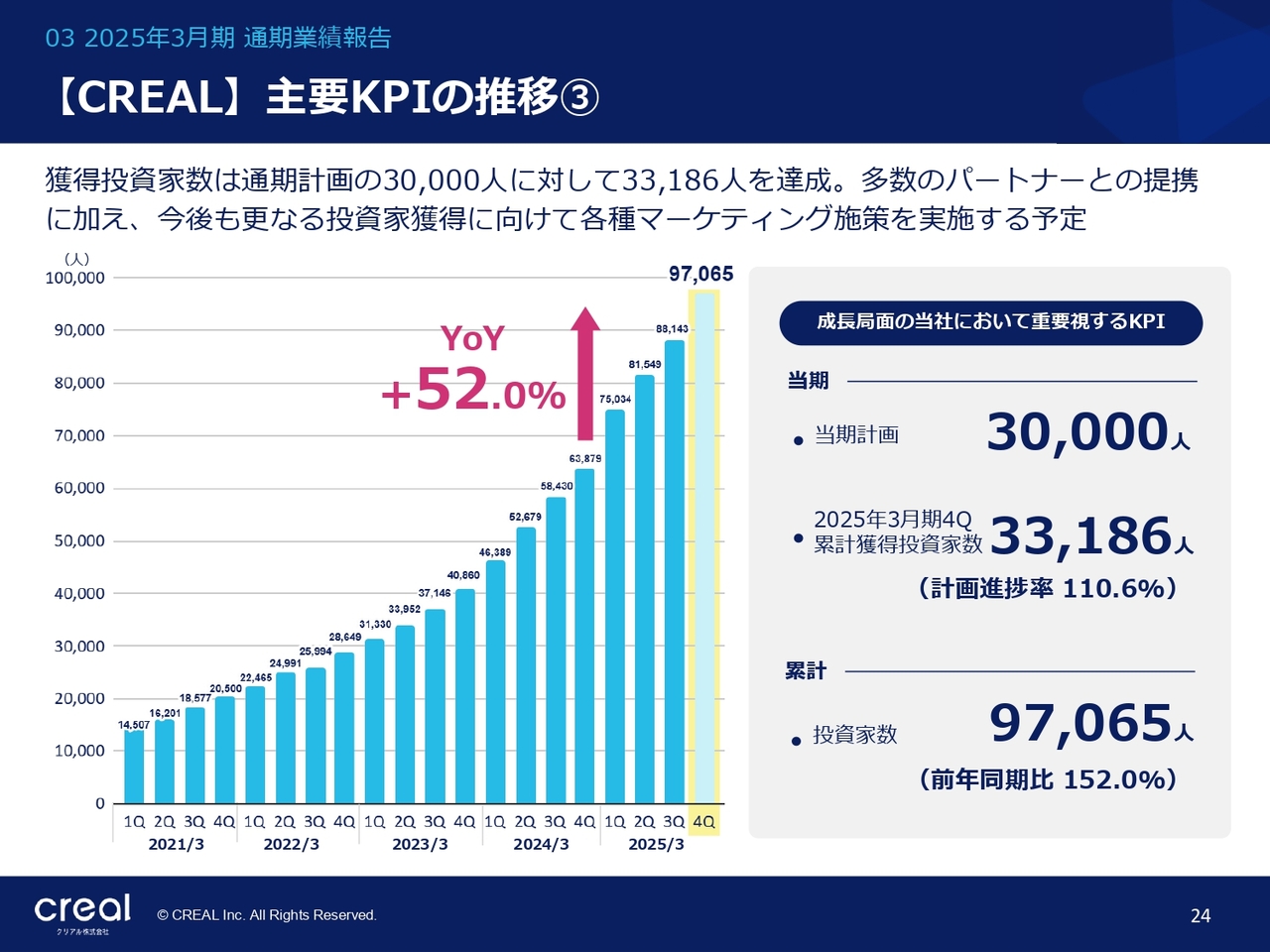

【CREAL】主要KPIの推移③

投資家数は目標3万人に対して約3万3,000人となり、KPIを達成しています。累計では9万7,065人と10万人近くの会員が当社に口座を開設し、プラットフォームへ参画している状況です。

【CREAL】主要KPIの推移④

リピート投資率とは、過去1年間に投資実績のある投資家からのGMVが当該四半期のGMV全体に占める割合です。これはユーザーがどれほど継続投資してくれているかを示し、ロイヤルティの高いユーザーを表す数字だと認識しています。

スライドのとおり、リピート投資率は90パーセントに欠ける程度ですが、常に100パーセントにならないのは本当にたくさんの投資家が新規登録してくださっているためです。そのため一概に高ければよいわけではなく、90パーセント程度が心地よい水準だと考えています。

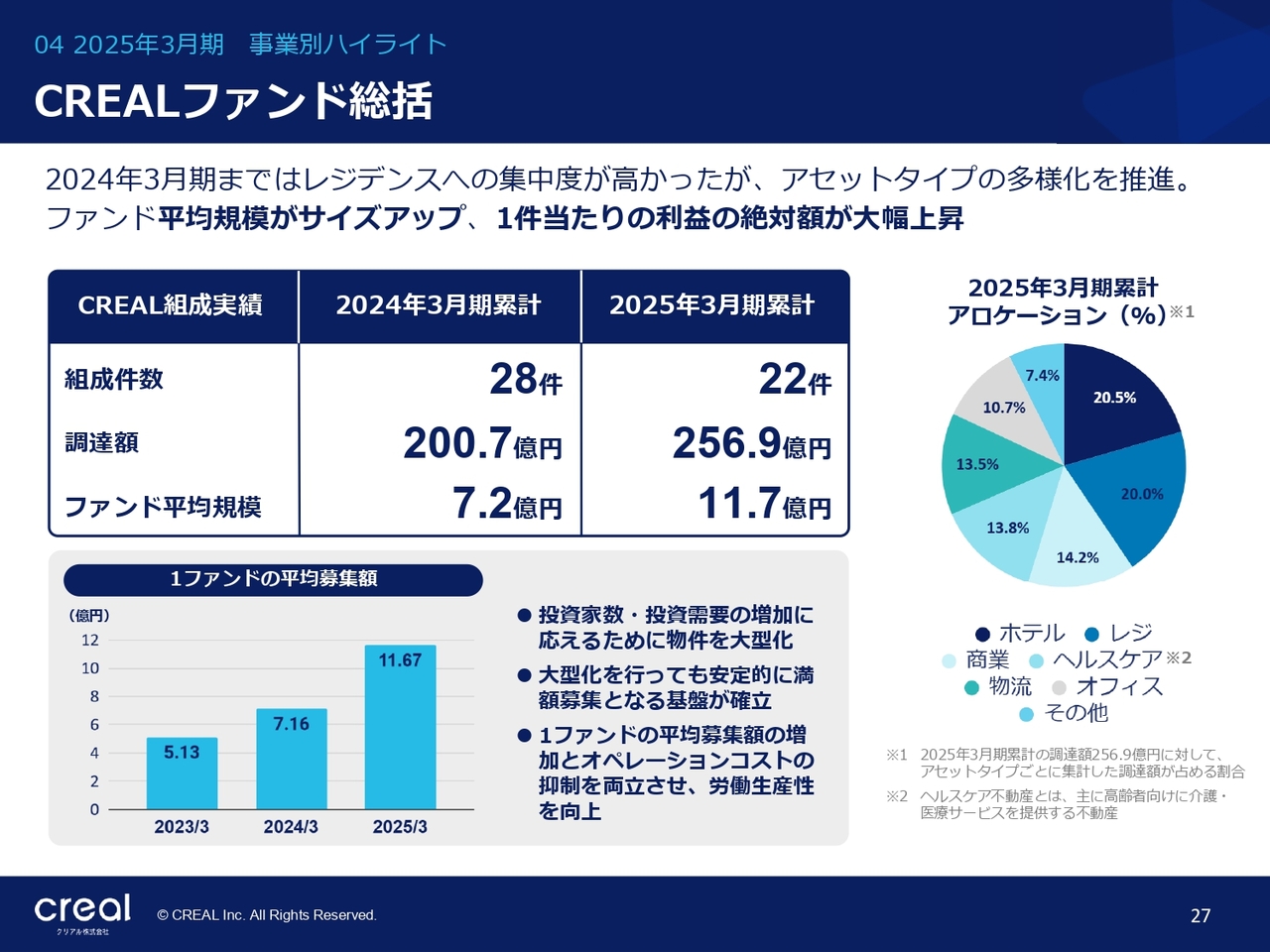

CREALファンド総括

事業別のハイライトについてご説明します。まずは「CREAL」です。

昨年と比べて案件数は絞っていますが、1件当たりのファンド規模を大きく上げているため調達金額が伸びています。最も効果的なのは、利益の蓄積スピードが非常に速くなっているところです。

「デューデリジェンス」と呼ばれる調査に費やす時間や手間、人件費は、どの物件の売買においても同程度です。つまり、物件規模が大きければ大きいほど効率的に利益を得られるということですので、ファンド規模を意図的に上げています。これにより「CREAL」の利益獲得スピードは徐々に増しています。

スライド右側にはアセット別のアロケーションを示しています。今までは安く買う方針でしたが、今後さらにバリューアップできるかどうかはアセットマネージャーの腕の見せどころだと思います。結果的には、バリューアップできる機能を持つホテルやレジデンスを中心にファンドが組成されるかたちとなっています。

CREAL PRO ~ホテルアセットを続々受託~

「CREAL PRO」についてです。内部にホテルアセットとホテルオペレーションを持っているため、ホテルの目利きを行えるだけなく、何かあった時にはバックアップオペレーターとして入れる安心感を売りにしています。これらを投資家が頼りにしてくれていることから、「CREAL PRO」のファンド組成が続いている状況です。

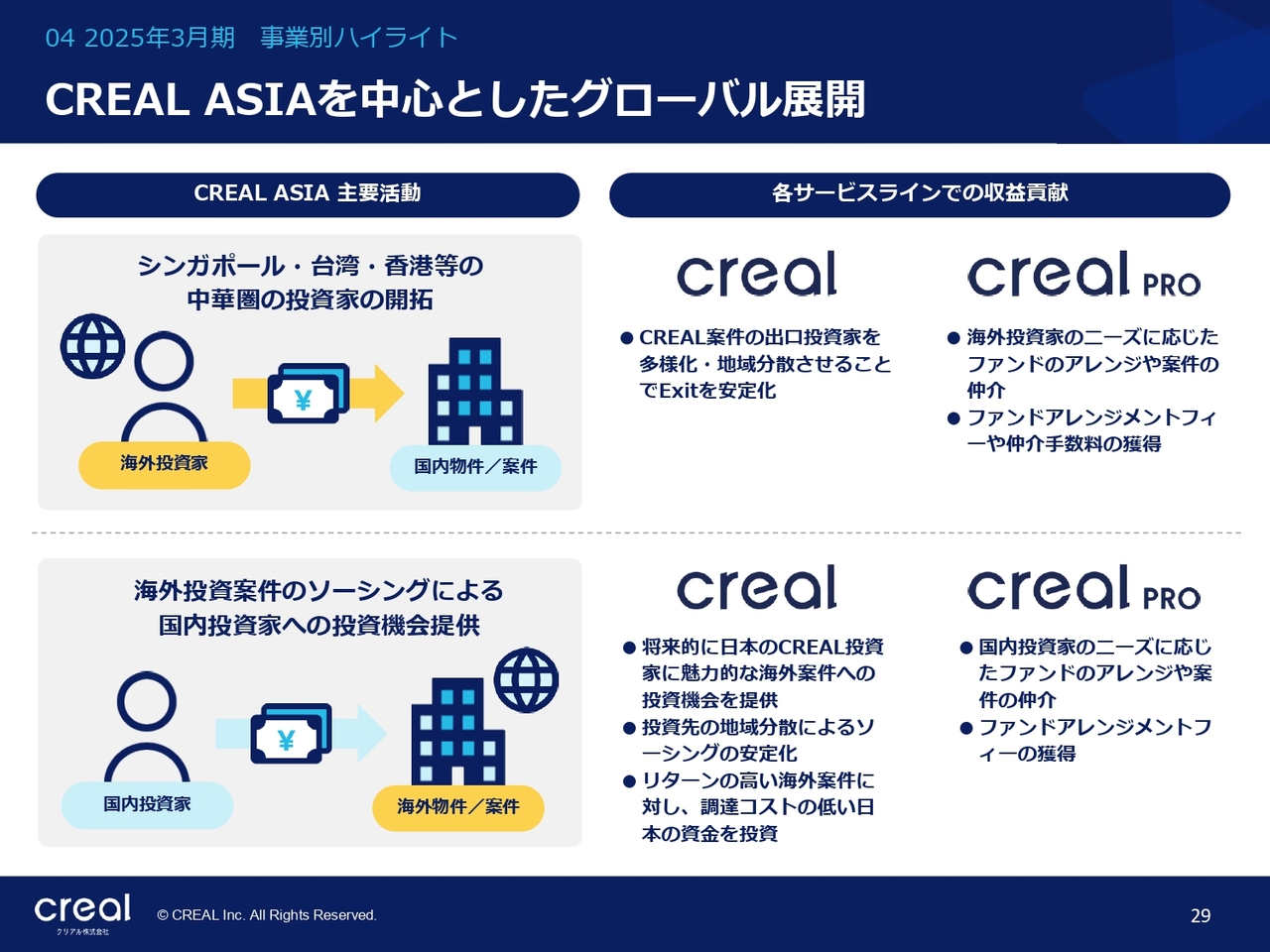

CREAL ASIAを中心としたグローバル展開

CREAL ASIAについてです。こちらのスライドは前回からの再掲となります。

CREAL PB / CREALのクロスセル

こちらのスライドも前回からの再掲となりますが、10万人近くいる「CREAL」の投資家に対するクロスセルを意識しており、「CREAL」ユーザーを「CREAL PB」に送客したいと思っています。

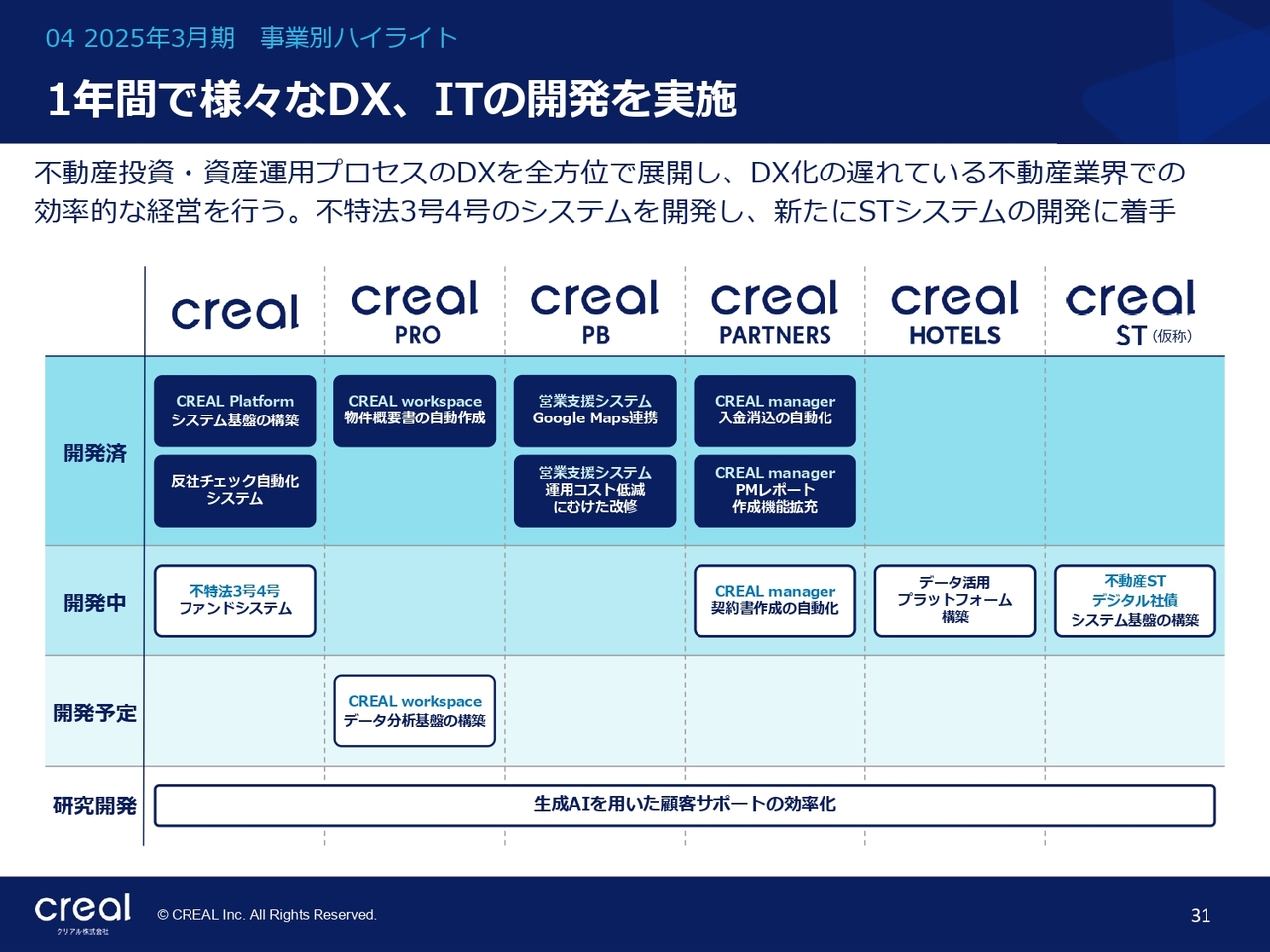

1年間で様々なDX、ITの開発を実施

DXの進捗状況です。今期は、「CREAL HOTELS」のデータ活用プラットフォームや「CREAL ST」のシステム開発着手などの進捗がありました。

不動産クラウドファンディング協会の活動強化

不動産クラウドファンディング協会の活動強化についてです。不動産クラウドファンディング業界を牽引する立場の当社として、業界の健全な発展のために業界活動を強化しています。徐々に会員数が増えており、データ数も着実に増えています。

近時では、不動産クラウドファンディング振興議員連盟との連携も深めています。この業界の健全な発展のために今回も政策などを提言し、常に効果的に進められています。

2026年3月期 業績予想

今期の業績予想についてご説明します。今期から売上を非開示としています。従前より「売上はあまり見ないでほしい」「我々が重要視するKPIは売上総利益である」とお伝えしてきました。

加えて、不動産特定共同事業法3号4号の免許取得が目前に迫っています。これをローンチすると、物件売却価格をグロス計上する1号2号モデルと、ファンドからもらうフィーをネット収益として売上高に計上する3号4号モデルの売上の見え方が大きく異なるため、投資家のみなさまに混乱を与えてしまうと考えました。

結果として、我々は売上総利益を含む段階利益を公表すべきと考え、今回から売上高を非公表とすることを決定しました。なお、今期の成長率は、スライドに記載のとおり30パーセント以上を見込んでいます。

「CREAL」については、豊富な物件の売却パイプラインを活かし、前期に続いて粛々と売却活動を進めていきます。

また、不動産特定共同事業法3号4号に係る事業の開始は、非常に保守的に見込んで第2四半期の途中からになると想定し、計画に織り込んでいます。これにより、大幅な増収増益となる見込みです。こちらで得た利益を、「CREAL HOTELS」や「CREAL ST」に先行投資したいと考えています。

「CREAL PRO」も従前どおり、トランザクション収入やフィー収入を我々の得意なホテルアセットを中心に積み上げたいと考えています。「CREAL PB」はDXを活用し、販売本数を粛々と増加させたい考えです。

販管費についても、システム開発費用に伴う人件費増や広告宣伝費の積み増しを計画しています。「CREAL ST」や「CREAL HOTELS」に関する販管費などの支出も、かなり大きく見込んでいます。

GMVは400億円に設定しています。以前お伝えした数字よりは下がりますが、中期経営計画ではしっかりとV字回復するシミュレーションをしています。不動産特定共同事業法3号4号に係る切り替えに若干のタイムラグがあると保守的に見込み、控えめの予想としました。それでも155パーセント成長ですので「控えめ」と言えるかはわかりませんが、このような数字としています。

獲得投資家数についても同様の理由で若干控えめの予想とし、今期は3万5,000人を獲得したい考えです。

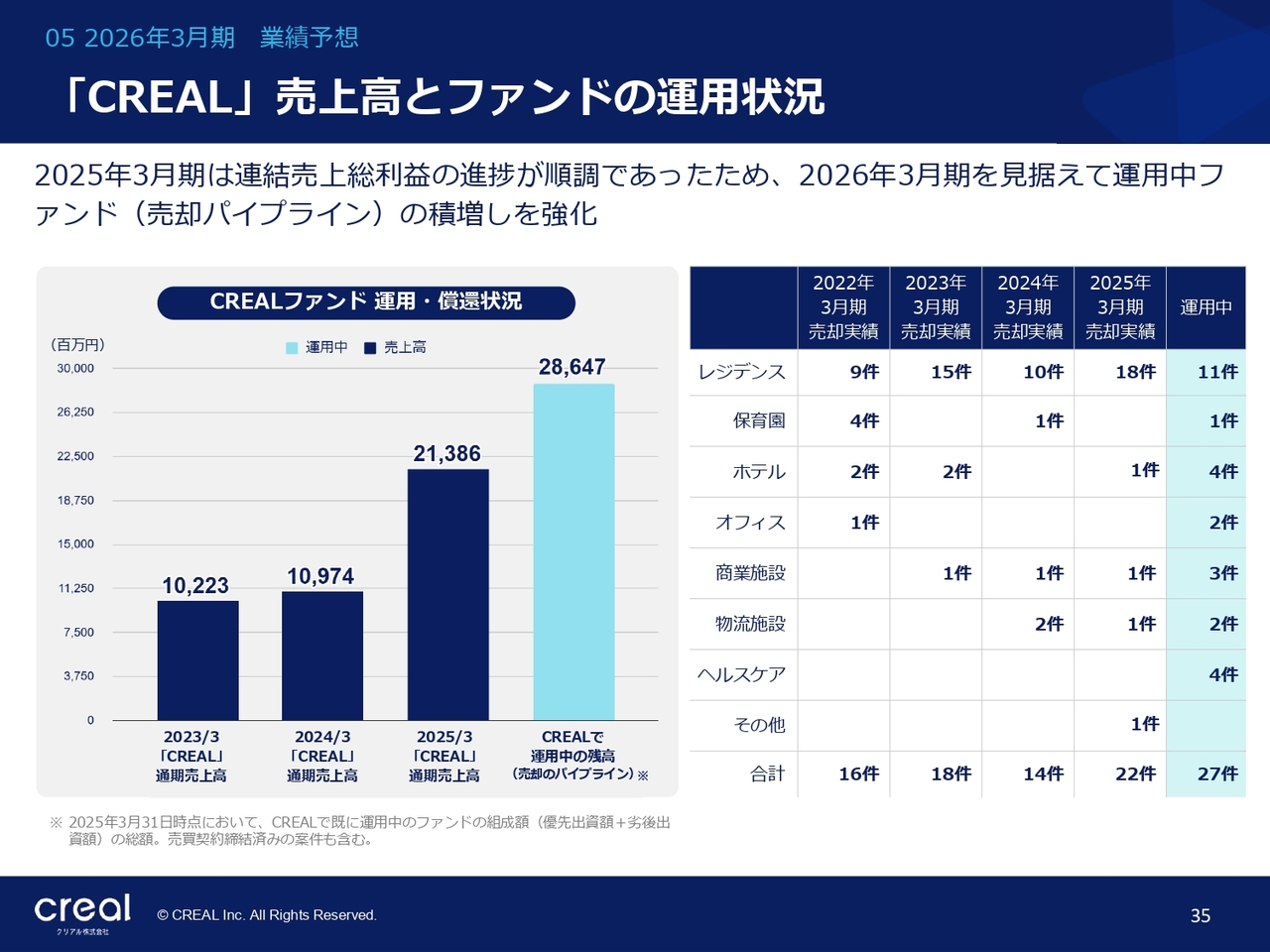

「CREAL」売上高とファンドの運用状況

「CREAL」の売上高とファンドの運用状況は、スライドに記載のとおりです。

当社の目指す姿 〜5年後の商品ラインナップと顧客カバレッジ〜

中期経営計画についてご説明します。本計画の詳細についてはパッケージ資料を別途リリースしていますが、今回は骨子をお話しすることで中期経営計画のご説明に代えたいと考えています。

中期経営計画のサブタイトルは「Game Changer 2030」です。先ほどよりお伝えしているとおり、いよいよ反転攻勢の時が来ました。念願だった不動産特定共同事業法3号4号の免許取得も目前に迫っています。加えて、「CREAL ST」を活用することで、不動産に関わらない周辺領域のオルタナティブアセットまで資産運用プラットフォームを取り込んでいこうとしています。

これらの取り組みによって飛躍的に成長し、オンライン不動産投資市場を席巻します。そのような意味を込めて「Game Changer 2030」というサブタイトルを付けています。

「当社の目指す姿~5年後の商品ラインナップと顧客カバレッジ~」についてご説明します。まずはマルチプロダクトで、幅広い投資家に対して最適なビジネスプロダクトを提供します。投資エントリー層にはクラウドファンディングの「CREAL」、投資経験層には従前の「CREAL PB」に加えて、セキュリティトークンを利用した不動産STの「CREAL ST(仮称)」の準備を開始しています。

富裕層と機関投資家向けには従来「CREAL PRO」を用意していましたが、「CREAL ST」がローンチされれば、「CREAL PRO」などのプロ向け商品もリプレイスしていくのではないかと考えています。

また新たに、ST技術を利用した「CREAL FUND(仮称)」という不動産に限られないオルタナティブアセットを取り込んだ商品を、我々のプラットフォーム上に載せて販売したいと思います。

マルチアセットについて、今まではホテルやレジデンス、物流、ヘルスケアなど、不動産に関係するさまざまなアセットのみをプラットフォームに載せていました。今後は、プライベートクレジットやPEファンド、ヘッジファンド、投資信託など、不動産に限らないアセットをプラットフォームに載せるべく、マルチアセット戦略を盛り込んでいます。

当社はこのようなかたちでの資産運用プラットフォーム事業の展開を考えており、特徴は自ら金融商品を作り出し自ら販売する「垂直統合モデル」であるということです。これは、「ユニクロ」が展開する「SPAモデル」の金融商品版になります。自ら作って自ら売ることで高い利益率を保持し、どんどんスケールアップしていくビジネスモデルを志向しています。

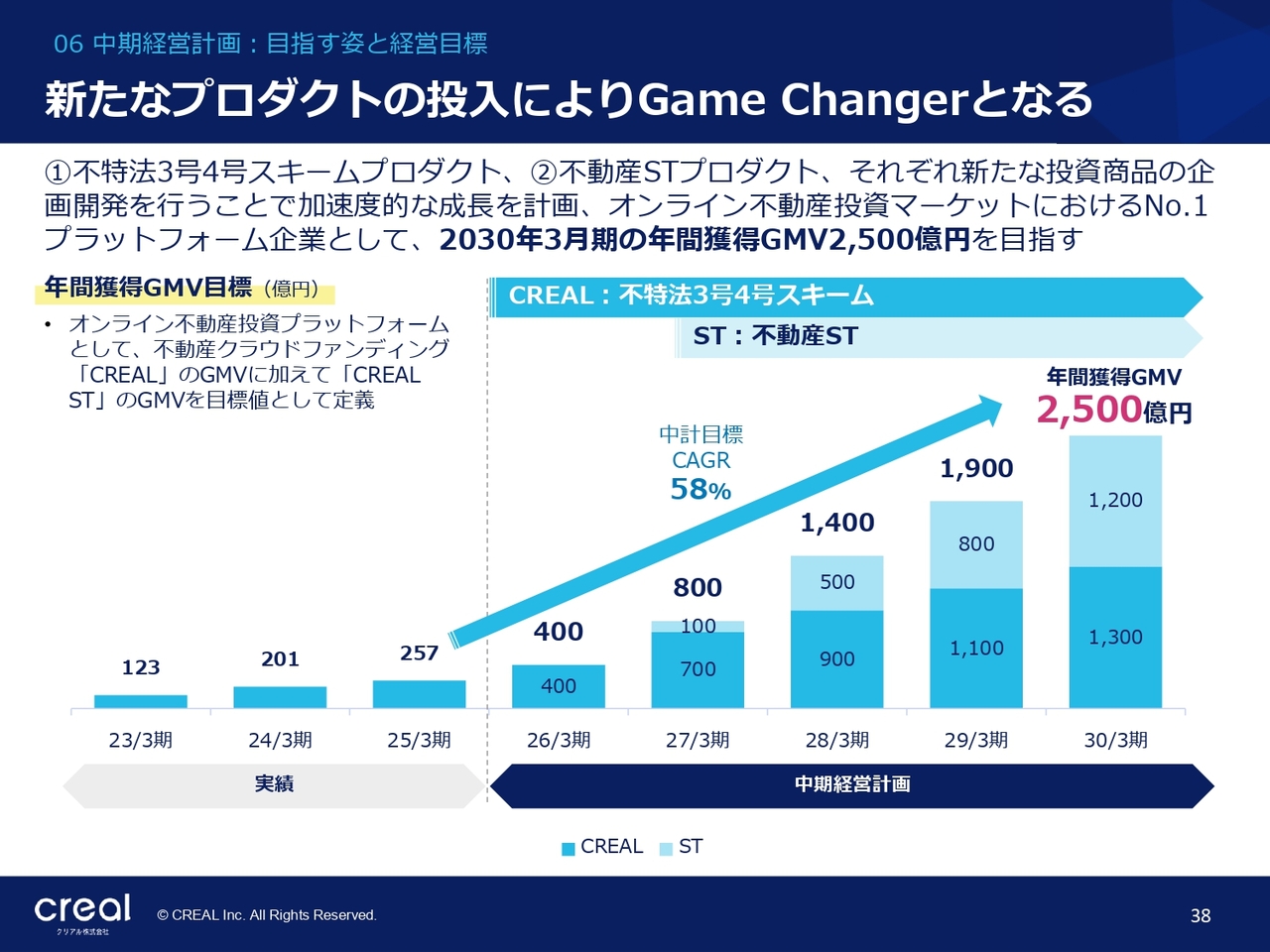

新たなプロダクトの投入によりGame Changerとなる

スライドのグラフは、今後のGMV計画値をシミュレーションしたものです。「Game Changer」となるべく「CREAL ST」を投入することで、意欲的なGMVの成長をお見せできると思います。

今までの不動産特定共同事業法1号2号に加えて3号4号スキームも入ることで、レバレッジを活用し、より大型のファンドを組成できます。そして、「CREAL ST」によって新たな投資家を取り込み、GMVを加速度的に成長させたいと考えています。

今期のGMV計画は400億円ですが、800億円、1,400億円、1,900億円と成長し、最終年度にあたる5年後には2,500億円の年間GMVを獲得したいと考えています。

中期経営計画における利益目標

中期経営計画の利益目標についてです。5年後の2030年3月期において、売上総利益は270億円、当期純利益は100億円を計画しています。

各ビジネスにおける毎年の粗利成長は、「CREAL」および「CREAL ST」で約40パーセント、「CREAL PRO」で30パーセント、「CREAL PB」で変わらず20パーセントを計画しています。非常に意欲的な数字だと思います。

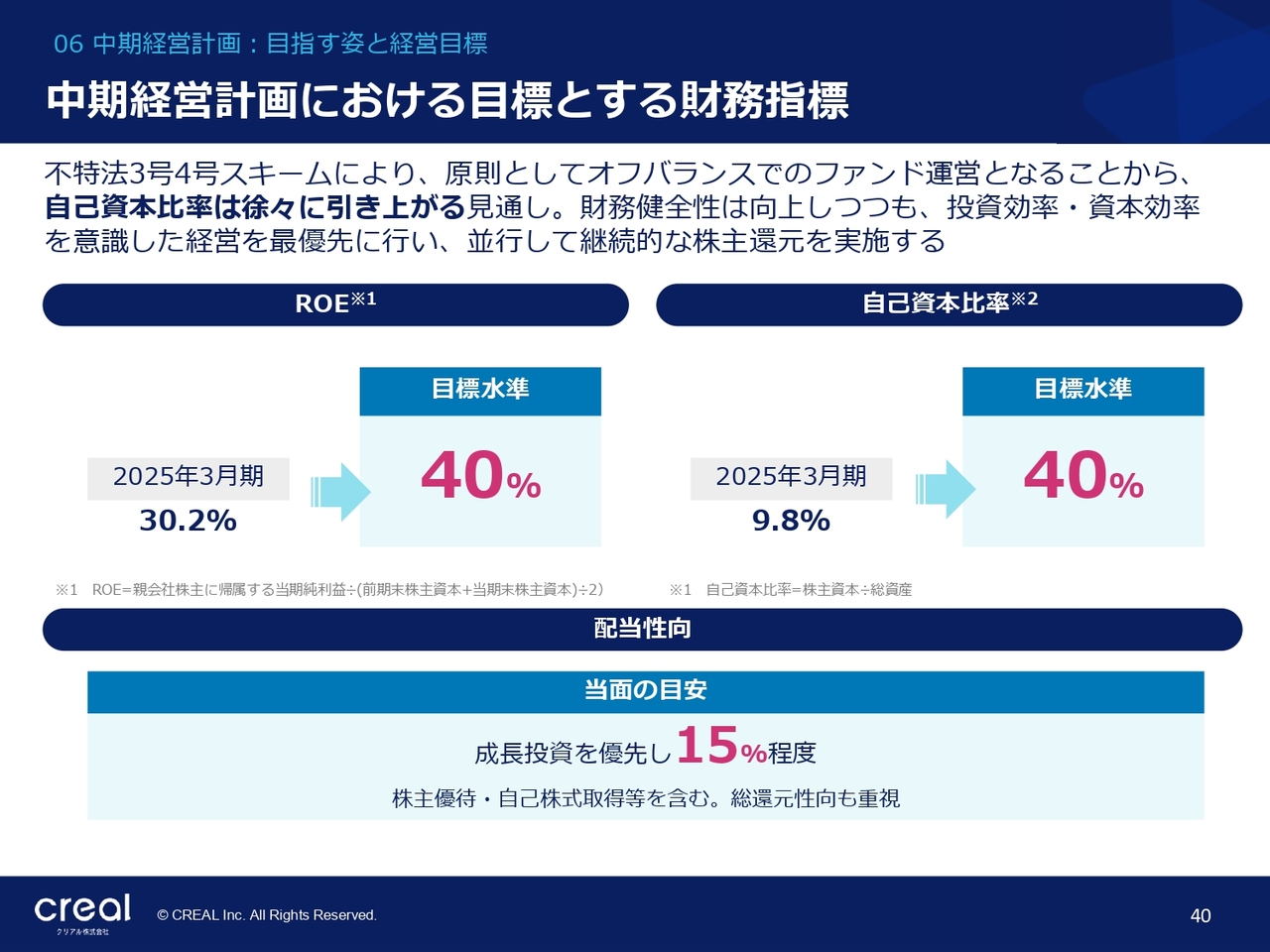

中期経営計画における目標とする財務指標

スライドには財務指標の目標数値を示しています。現在のROEは30.2パーセントと、他社比較で非常に高い数字だと思っています。

クラウドファンディングを利用した高利益率のモデルとなっていますが、今後は不特法3号4号スキームや「CREAL ST」を活用してGMVをより加速させ、外部資金のますますの活用を図ります。そして収益性の高い案件を創出することで、ROEをさらに引き上げたいと考えています。

自己資本比率は、3号4号の活用によってどんどん高め、中期経営計画の最終年度には40パーセントを達成したいと思います。配当性向は、従前どおり成長投資を優先し、当面は15パーセントを目途としたいと考えています。

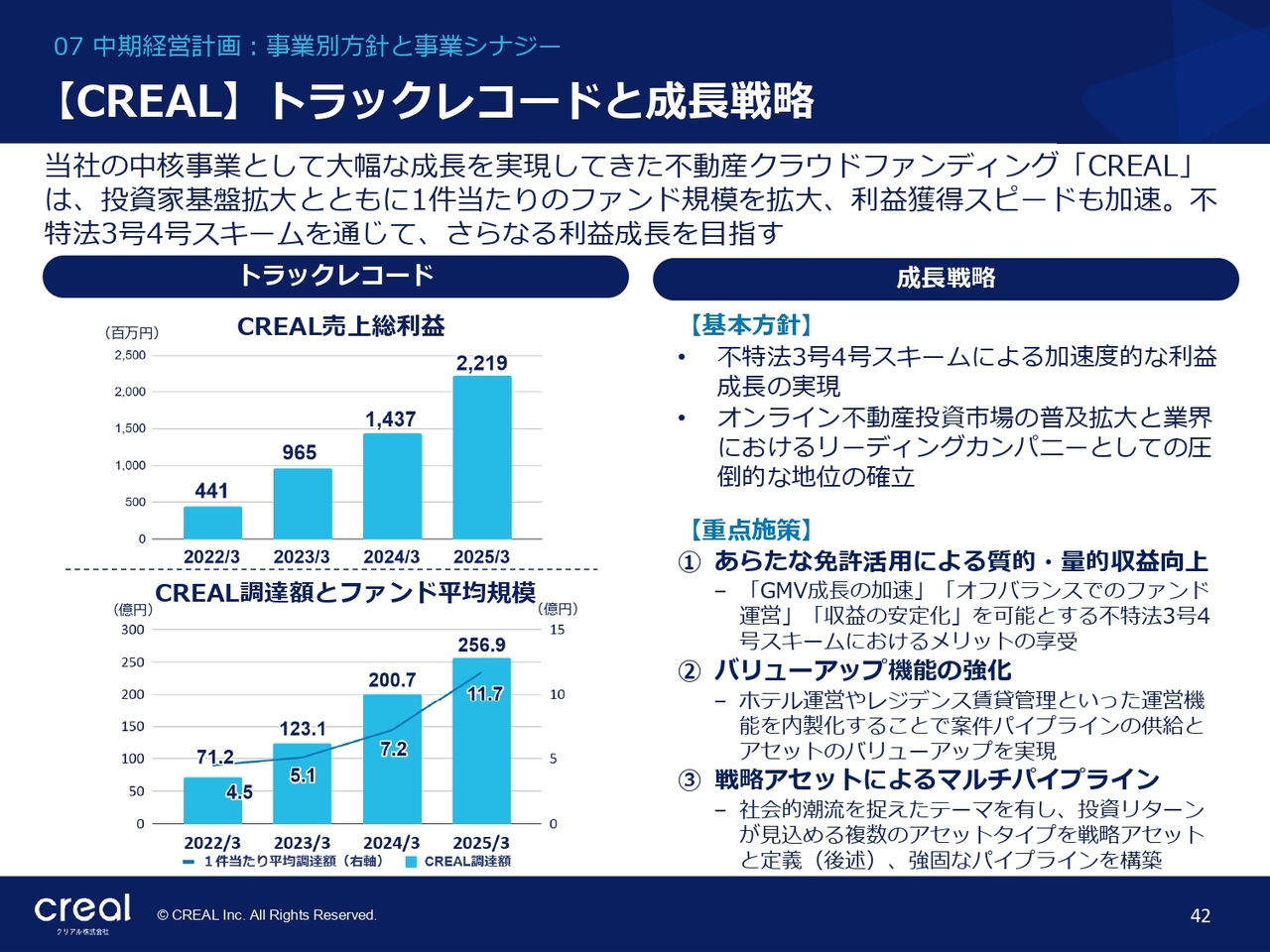

【CREAL】トラックレコードと成長戦略

中期経営計画の事業別方針と事業シナジーをご説明します。まずは「CREAL」です。ここは、何と言っても3号4号スキームを安定的に稼働させ、巡航速度に乗せていきます。

これによるメリットは、スライド右下に記載しています。GMV成長の加速、オフバランスでのファンドの運営、収益の安定化が挙げられますが、まずは安定的に軌道に乗せることが大切だと思っています。

その結果、オンライン不動産投資市場の普及拡大と、業界におけるリーディングカンパニーとしての圧倒的な地位の確立を固めていきたいと思います。

重点施策です。1点目は先ほどお話ししたとおりです。2点目は、バリューアップ機能の強化です。バイチープ戦略は行き詰まりがあると思いますので、まずはこのホテル機能や賃貸管理機能を活用して、バリューアップと案件のパイプライン供給に力を入れていきたいと思います。

3点目として、ホテルやレジデンス以外のアセットについても、戦略的にマルチパイプラインを構築しようと思います。このような社会的潮流に適したアセットを自らソーシングして自らリーシングできる、つまり自らバリューアップできる機能を、ホテルとレジデンスと同じようなファンクションとして自前で育てたいと考えています。

【CREAL】不特法3号4号のライセンス取得による成長戦略

不動産特定共同事業法3号4号のライセンス取得による成長戦略についてご説明します。投資家のメリットは2点、当社のメリットは3点あります。

投資家のメリットの1点目は、倒産隔離による安全性の向上です。3号4号のモデルでは、SPCを使ってクラウドファンディングができるようになります。そのため、我々に何らかのクレジットイベントが起こったとしても、このファンド自体には影響を与えません。

2点目は、SPCが倒産隔離に効いているおかげで、銀行からのノンリコースローンを積極的に活用できることです。レバレッジ効果により、利回りも従前の5パーセント前後から約1パーセント高く設定できるのではないかと試算しています。安全性が向上して利回りが上がるため、投資家からの人気はさらに大きくなるのではないかと考えています。

当社のメリットの1点目は、先ほどお話ししたローンの活用です。レバレッジについてはLTVで50パーセントを考えていますので、ローンを活用することで、今までの倍になります。倍の大きさの不動産を買うことができるため、組成ファンドの大型化が図れます。

また、今までは個人中心のクラウドファンディングでしたが、倒産隔離が効くことで法人投資家、ひいては機関投資家までもを勧誘し、投資いただけるのではないかと考えています。それにより1件当たりの投資金額も非常に上がるため、大口投資家にご参加いただくべく積極的にマーケティングする予定です。この結果、GMVの加速度的成長が達成できると考えます。

2点目は、原則オフバランスにより自己資本比率が上がることです。これにより、自己資本比率を40パーセントまで高められるのではないかと考えています。

3点目は、不動産の売却によらない安定した収益構造への進化です。先ほどご説明したとおり、今までのモデルは物件売却時に初めてバランスシートへ収益計上されていましたが、今回からは、ファンド組成時に直ちに3パーセント、期中に1パーセントが前倒しでいただけます。

物件の売却によらず、ファンドを組成した時点でいただけるため、よりECモデルのような収益モデルになります。売却によらない安定した収益構造に進化することで、会社の安全性が高まるのではないかと思います。

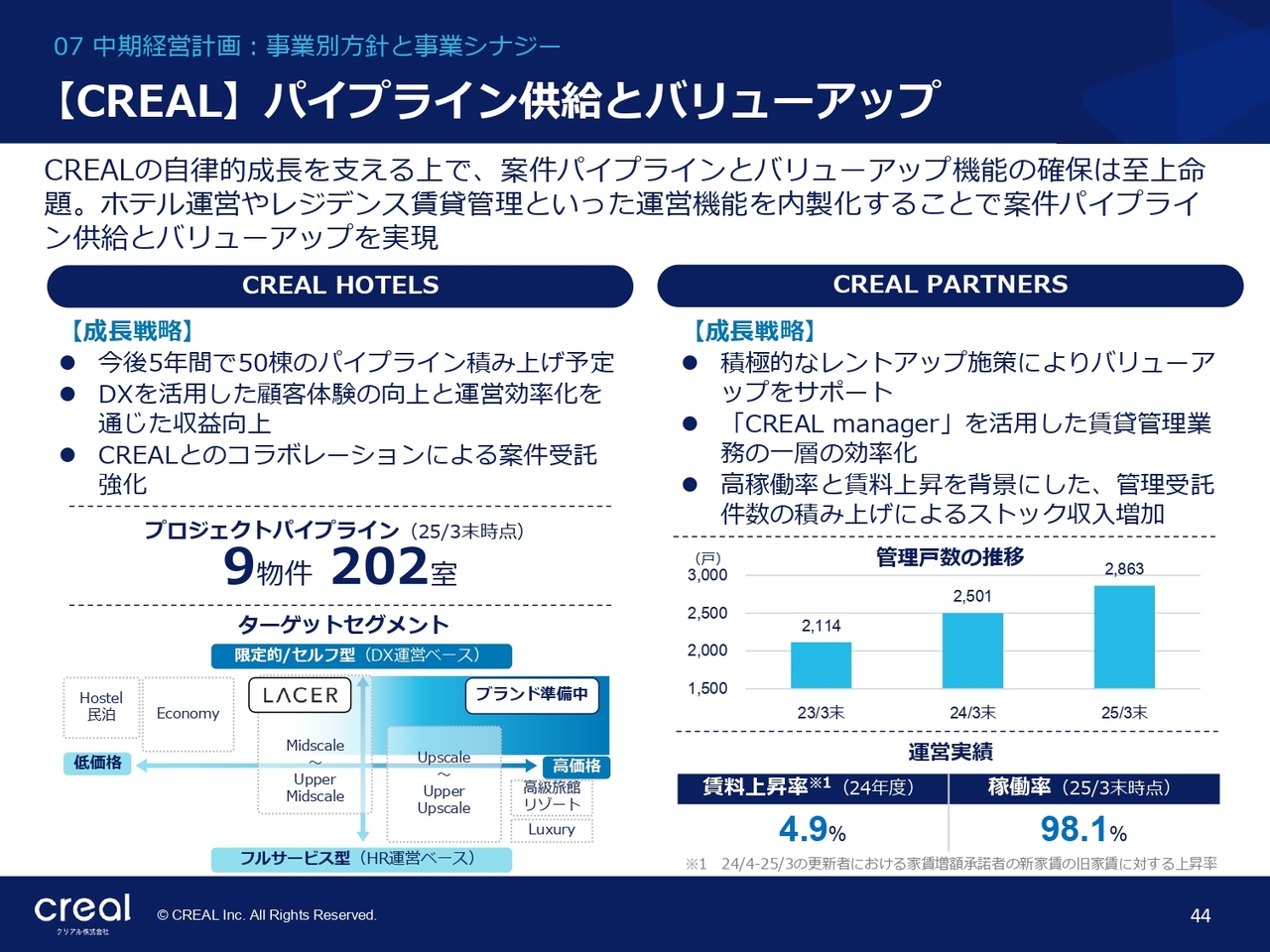

【CREAL】パイプライン供給とバリューアップ

ポイントとなるのは、より良質な案件を供給し、バリューアップできるかということです。クリアルホテルズは、今後5年間で50棟のパイプライン積み上げを予定しています。現在のプロジェクトパイプラインは9物件、202室あります。

クリアルパートナーズでは賃貸管理ビジネスを行いますが、こちらも積極的なレントアップ施策によりバリューアップをサポートしています。実績はスライド右側に示していますが、しっかり賃料を上げると実績も出てくるかたちとなっています。

【CREAL】社会的潮流を捉えたマルチアセットパイプライン

社会的潮流を捉えたマルチアセットパイプラインについてご説明します。従前のアパートメントホテルとバリューアップ型レジデンスは、スライドに記載のとおりです。クリアルホテルズとクリアルパートナーズを活用し、2つの物件をソーシングしてバリューアップしています。

これに隣接したエリアとして、スライド右側に記載した民泊型レジデンスがあります。ホテルの代替アセットとして築古のレジデンスなどを民泊としてバリューアップするのが、投資業界のトレンドとなっています。

また、ホテルとして駄目だった場合でもレジデンスとして下支えがあることで、投資家から非常に安定した評価があります。このようなものを自前で運営できるよう、民泊型でも対応できる組織に「CREAL HOTELS」を進化させていきたいと思います。これが民泊型レジデンスの新たな重点強化のアセットです。

スライド左下のセットアップオフィスについてです。中小型のオフィスのストックが非常に滞留していることが、1つの社会課題になっています。建て替えるにしても再建築コストが非常にかかるため、国交省も大きな課題として挙げており、多くの企業が有効的な活用方法を考えています。

1つのソリューションとして、セットアップオフィスが非常に有効です。我々も複数物件で経験がありますが、見事に賃料アップして売却できました。セットアップオフィスを企画してリーシングできる機能を自前で揃えたいと思っており、新たなアセットパイプラインに含めたいと考えています。自前でバリューアップして自前で案件を生み出せる機能を、今年1年で揃えたいと思います。

スライド右下の都市型物流施設についてです。ECが発展して多頻度小口配送が盛んになり、中継地点とラストワンマイルが必要になっています。そのため、物流施設の需要がいまだにあります。

何と言っても、既存の新築アセットは高すぎるため、なかなかこの計算が合ってきません。築古のアセットをいかにリノベーションして再生させるか、空になっている物流施設を自前でリーシングできるか、このような企画力やリーシング力を自前で揃えたいと思います。

これにより、ホテルやレジデンスと同様に、新たな機能としてオフィスと物流施設も自分でリーシングして自分で企画できるようなチームを備えることを、今年の計画としています。

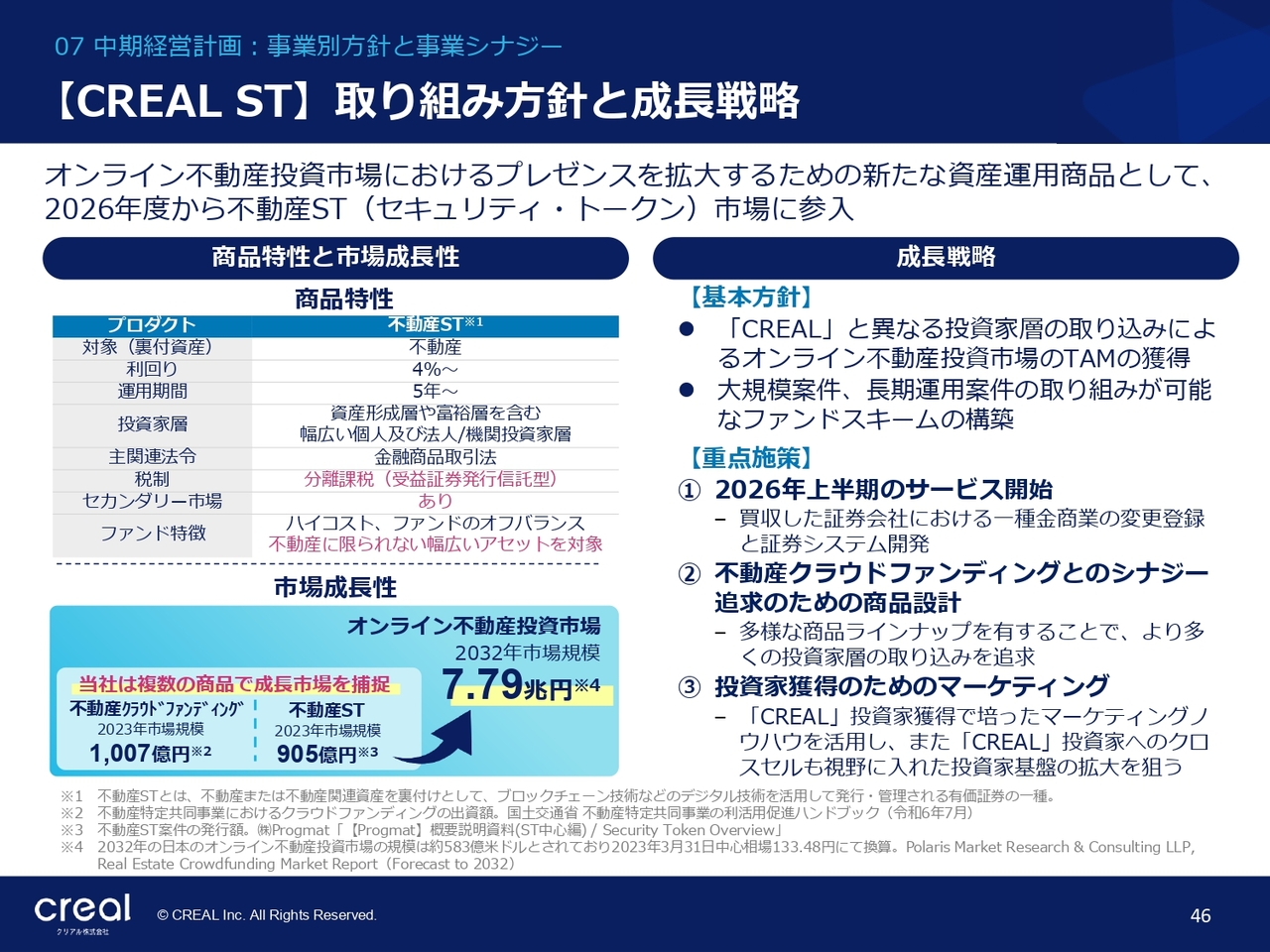

【CREAL ST】取り組み方針と成長戦略

「CREAL ST」の取り組み方針と成長戦略です。対象の投資家は幅広い個人の方々で、法人や機関投資家も含まれます。

特徴としては、税制が挙げられます。現在の不動産クラウドファンディングは、残念ながら雑所得の総合課税となってしまいますが、今回は金融商品のため分離課税となります。このスキームを受益証券発行信託型に使えばということになりますが、我々はこのストラクチャーを考えていますので、分離課税の税制メリットは不動産クラウドファンディングに比べても高いと思っています。

また、STARTというODXが運営する市場がありますので、セカンダリ市場もあります。ファンドも、不動産に限らない幅広いアセットを将来的には対象とすることになります。このように、不動産クラウドファンディングにはない、新たな魅力を兼ね備えた商品特性があります。

成長戦略ですが、「CREAL」と異なる特徴を活かして、異なる投資家への取り組みを行っていきたいと思います。具体的には、「利回りは低くてもよいが、税制的には分離課税20パーセント程度がよい」「セカンダリ市場があって、いつでも売却したい」「より長期で、あと5年は持っていたい」という投資家もいます。

このような投資家にも取り組むべく、不動産クラウドファンディングではない不動産ST市場に向けた商品をローンチしていきたいと思います。

重点施策として、来期の上半期にサービスを開始したいと思います。まずは免許の変更登録を行い、同時並行でシステム構築を行っています。タイムラインを合わせていくのが大事な重点施策だと思います。

従前のクラウドファンディングにおいては、我々はリーディングカンパニーとしての立ち位置にあります。そのため、今いる投資家にクロスセルしたり、クラウドファンディングを受けた商品としてパイプラインを「CREAL ST」にも活かしたりできないかと考えています。このようなシナジーを活用し、速やかに立ち上げて成長していきたいと考えています。

【CREAL PRO】トラックレコードと成長戦略

「CREAL PRO」についてです。「CREAL PRO」も、売上総利益がどんどん上がっています。我々のクラウドファンディング市場の知名度に伴って、投資家の間でも当社のプレゼンスが高まり、「CREAL PRO」のAUMがどんどん高まっている状況です。

今後は「CREAL HOTELS」の機能を使ったホテルのパイプラインが非常に大事になると思っています。機関投資家や富裕層の幅広いリレーションを構築していこうと思います。

ポイントは投資家の拡充です。今まではファンドレイズ機能を特に用意していませんでした。物件があり個人のネットワークでご紹介するという、属人的なものだったのですが、現在は専業チームを立ち上げてファンドレイズ機能も設けています。

したがって、より広く、より加速度的に「CREAL PRO」のAUMを増やすことができると考えています。

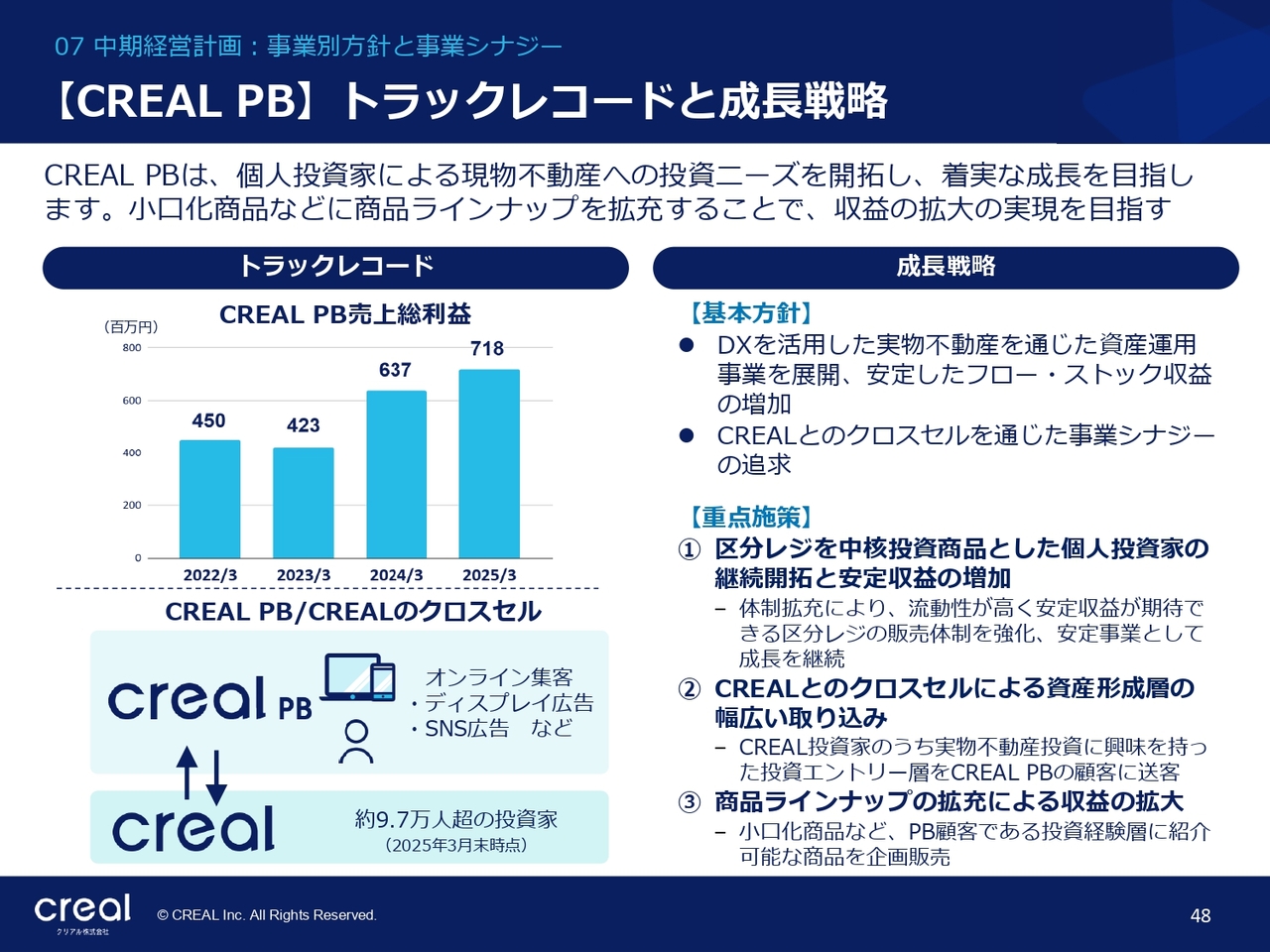

【CREAL PB】トラックレコードと成長戦略

「CREAL PB」についてです。こちらも成熟したマーケットで20パーセントの成長です。既存の「CREAL」の10万人のユーザーを活用したクロスセルを行っていきたいと思います。また、商品ラインナップの拡充も考えています。

従前は都心部の区分レジデンスなのですが、今後は巷でよく売れている小口化商品などを我々の営業部隊に持たせることで、新たな収益源として収益の拡大も図れるのではないかと検討しています。

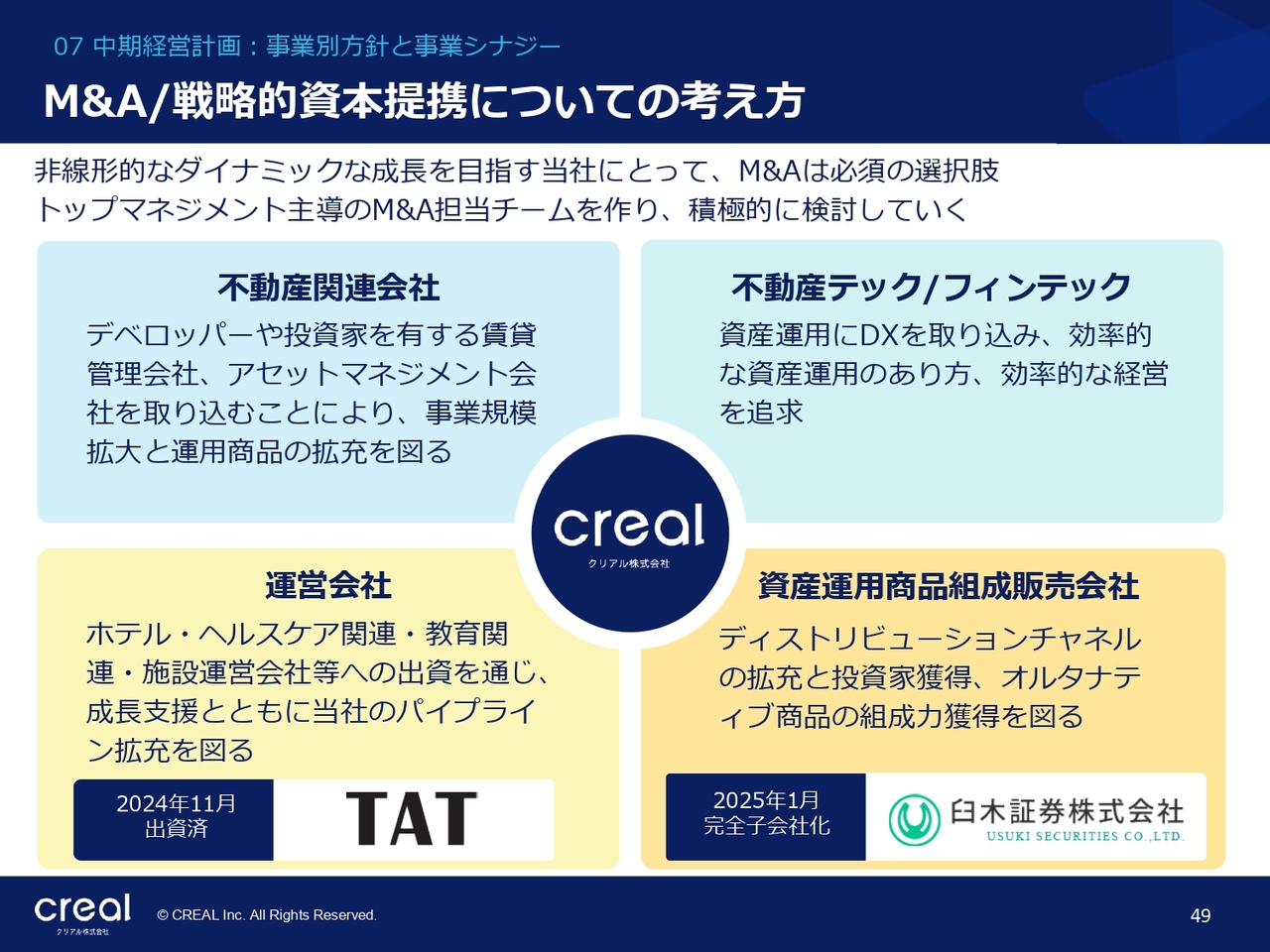

M&A/戦略的資本提携についての考え方

M&A戦略についてです。我々は非連続的な成長を志向していますので、M&Aも継続して進めていきたいと思います。

運営会社のTATや、資産運用商品組成販売会社の臼木証券の買収は、すでにみなさまもご承知のとおりだと思います。この4象限に沿ってM&Aをどんどん広げていきたいと考えています。

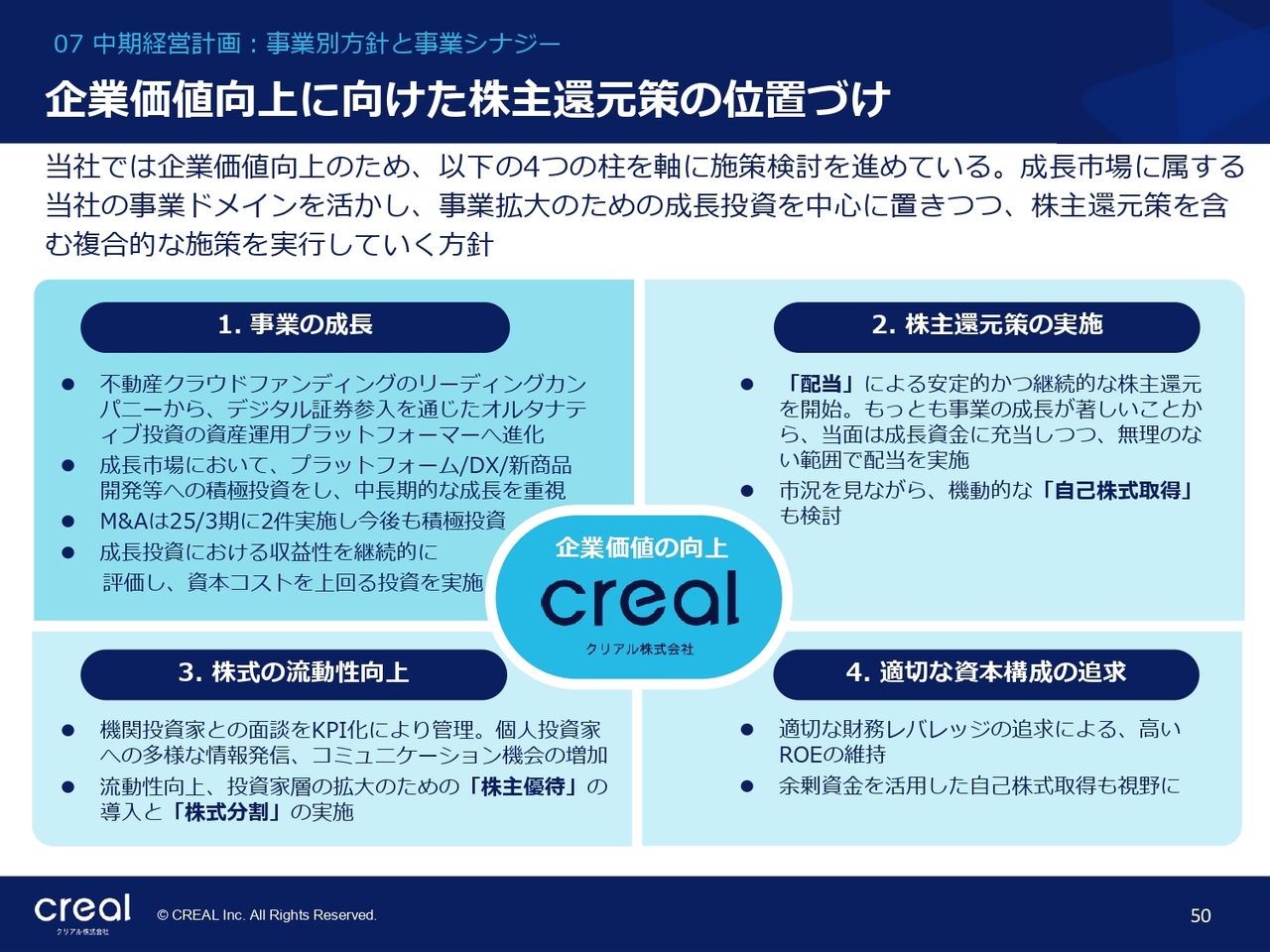

企業価値向上に向けた株主還元策の位置づけ

株主還元策の位置づけについてです。まずは、当社のドメインを活かして事業の成長を第一に考えます。次に、株主還元として、配当や市況を見ながら自己株式の取得を機動的に行っていきたいと思います。

株式の流動性向上についてはさっそく効果が出ていますが、株主優待や株式分割も発表どおりに行っていきたいと考えています。適切な資本構成の追求としては、5ヶ年計画に沿って高いROEの維持を追求していきたいと考えています。

サステナビリティに向けた取り組み

サステナビリティに向けた取り組みについては、従前のご説明のとおりのため割愛します。

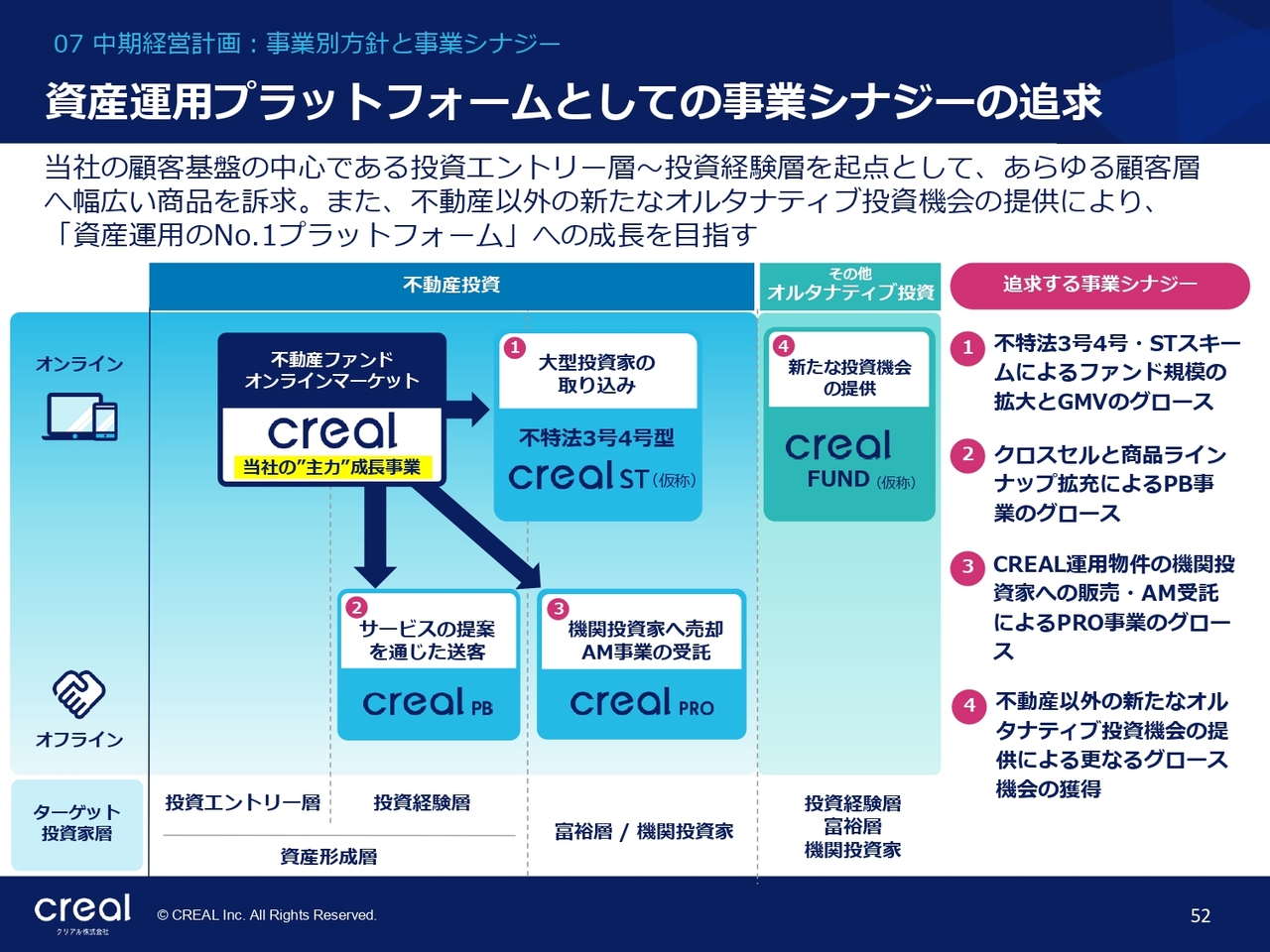

資産運用プラットフォームとしての事業シナジーの追求

我々の主力成長事業である不動産ファンドオンラインマーケティング「CREAL」をフックに、各関連事業を成長させていきたいと思います。この事業の対象は個人投資家が中心ですが、今後は大型投資家への取り組みを行います。

3号4号をまもなくローンチすることで、「CREAL」をさらに発展させていきます。また、オンライン不動産市場の「CREAL ST」を新たに導入します。これにより、今まで捉えられなかった富裕層や機関投資家への取り組みが加速度的に成長します。そして、オンラインでの不動産のボリュームを出していきます。

スライド②に記載のとおり、「CREAL PB」のクロスセルも中心的な事業の1つです。加えて、「CREAL PRO」とのクロスセルもあります。「CREAL」で運用している物件を「CREAL PRO」の投資家に売ることで、引き続き「CREAL PRO」でのフィー収益を享受できます。当社にとっても非常にありがたいサービスですので、このシナジーはぜひとも追いかけていきたいと思っています。

不動産以外の新たなオルタナティブ投資機会の提供として、「CREAL FUND」があります。投資経験層以上の方が対象になると思っていますが、ヘッジファンドやPEファンドを小口で買えるおもしろい取り組みがオンライン上でできるのではないかと思っています。「CREAL ST」の免許を取得した後にこのようなプラットフォームを実装し、将来的に進めていきたいと思います。

以上が、今期決算と中期経営計画のご説明となります。

質疑応答:来期以降の成長率およびM&Aについて

「中期経営計画では当期純利益のCAGR目標を50パーセントとしている一方で、今期計画では30パーセント成長を見込んでいますが、来期以降に成長率が加速する

新着ログ

「不動産業」のログ