【QAあり】H.U.グループHD、新中計「H.U.2030」を発表 H.U. Bioness Complex機能最大化、「NEURO」成長等、高収益体質への変革を図る

アジェンダ

竹内成和氏:H.U.グループホールディングス株式会社代表執行役会長兼社長兼グループCEOの竹内です。本日はよろしくお願いします。私からは、2025年度から始まる5ヶ年の中期経営計画「H.U.2030」についてご説明します。

アジェンダです。まず、中期経営計画の振り返りと、今回あらためて設定した長期ビジョンについてご説明した後、新中期経営計画の位置づけと重点施策について、それぞれ担当する執行役から直接ご説明します。最後に、指名委員会より今後の経営体制についてご説明します。

前中期経営計画の達成状況

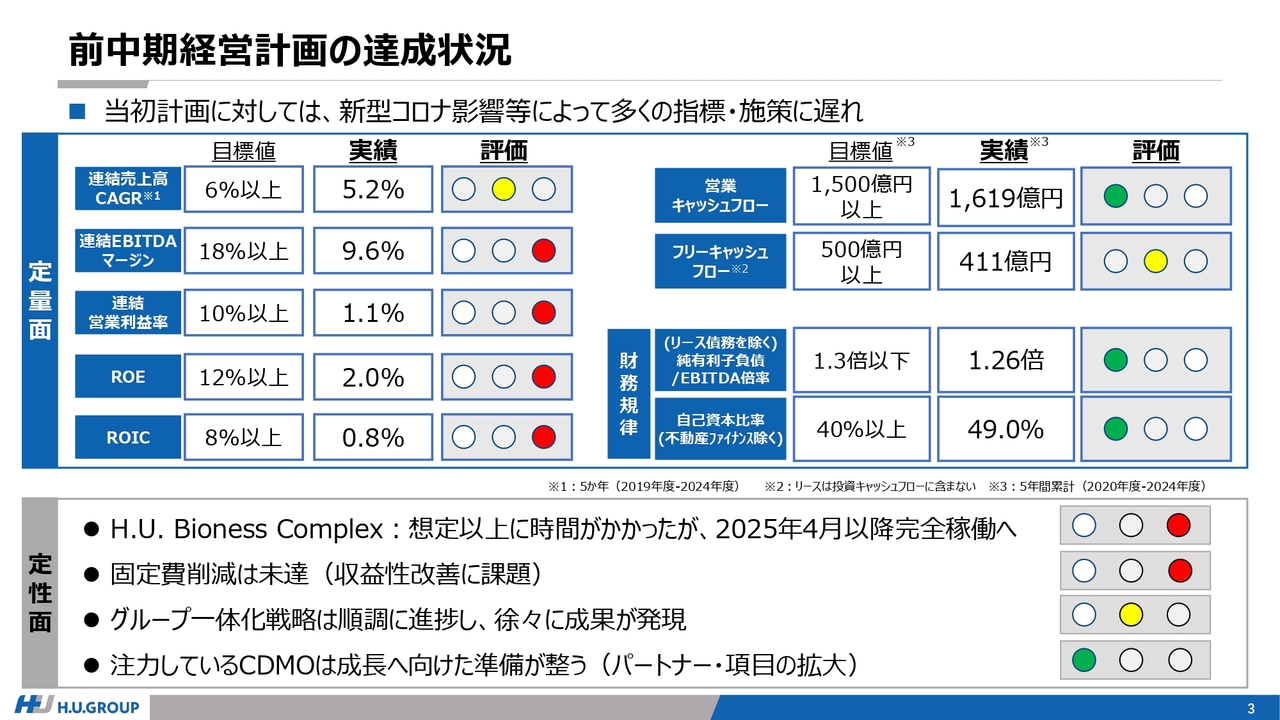

はじめに前中期経営計画の振り返りと、新たなビジョンについてご説明します。すでに2024年度決算で公表しているとおり、前中計は新型コロナウイルスなどの外的要因の影響から、多くの指標や施策が遅延もしくは未達となってしまいました。

定量面では、営業キャッシュフローは達成し、財務規律として健全なレベルを維持したものの、利益率やフリーキャッシュフローにおいては未達となりました。

また、スライド下部に示すように、定性面でH.U. Bioness Complexは2025年4月以降完全稼働したものの、移管には想定以上に時間がかかり、結果として固定費削減も未達となりました。

グループ一体化戦略は徐々に成果が見え始めています。CDMOはパートナーや項目が拡大し、準備が整ったものの、定量面・定性面において期初の目標値に対して結果を残せなかったことなど、全体としては課題の残る中期経営計画であったと振り返っています。

前中期経営計画の振り返りと今後の課題

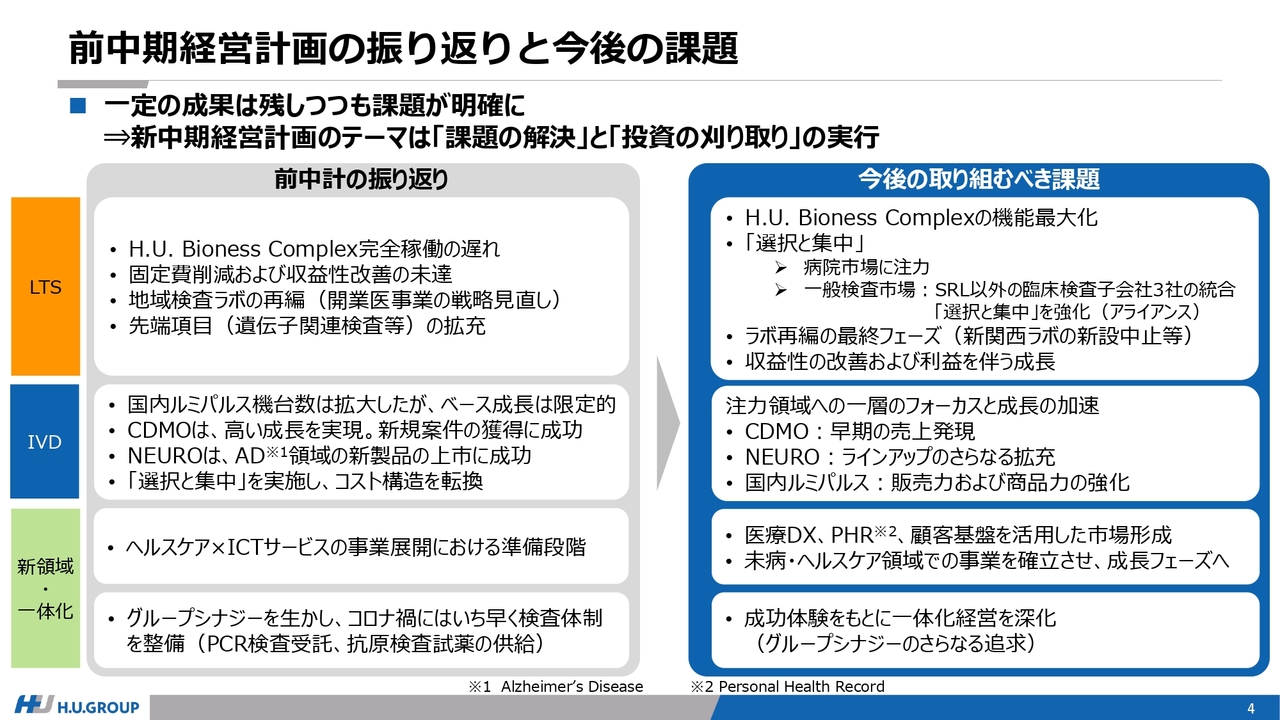

前中計の未達や達成できたことに対して、今後取り組むべきことが明確になったと考えています。そのため、新中期経営計画のテーマは「課題の解決」と、これまで行ってきた「投資の刈り取り」の実行であると考えています。

具体的には、LTS事業ではH.U. Bioness Complexの機能を最大化するとともに、注力すべき領域をさらに明確にし、「選択と集中」を実践していくことです。また、H.U. Bioness Complexの稼働、ラボの再編を通した最適な検査体制の構築においては、環境の変化を踏まえた上で、新関西ラボへの大型投資は中止し、再編の完了を目指していきます。

コスト面だけでなく、診断や治療に直結した付加価値の高い検査の導入も継続することで、将来にわたって収益性の改善と利益の伴った成長を実現させていきます。

IVD事業においては、過去5年間で「ルミパルス」台数の増加、CDMOでのパートナーシップの拡大に加えて、NEUROでは市場のリーダーになれたと考えています。今後はCDMO、NEURO、国内「ルミパルス」の3つのフォーカスすべき領域により集中し、成長を加速させていきます。

新しい領域では、昨今の技術革新なども背景に、PHRを含めた医療領域のDXを活用し、未病・ヘルスケア領域での事業を確立させる成長フェーズを目指していきます。未病・ヘルスケア領域の事業確立については、詳細をAppendixに記載していますので、後ほどご参照ください。

最後に、一体化です。今回のコロナ禍で得たグループシナジーの成功体験をさらに昇華させ、一体化経営を深化させていきたいと考えています。

グループの強み

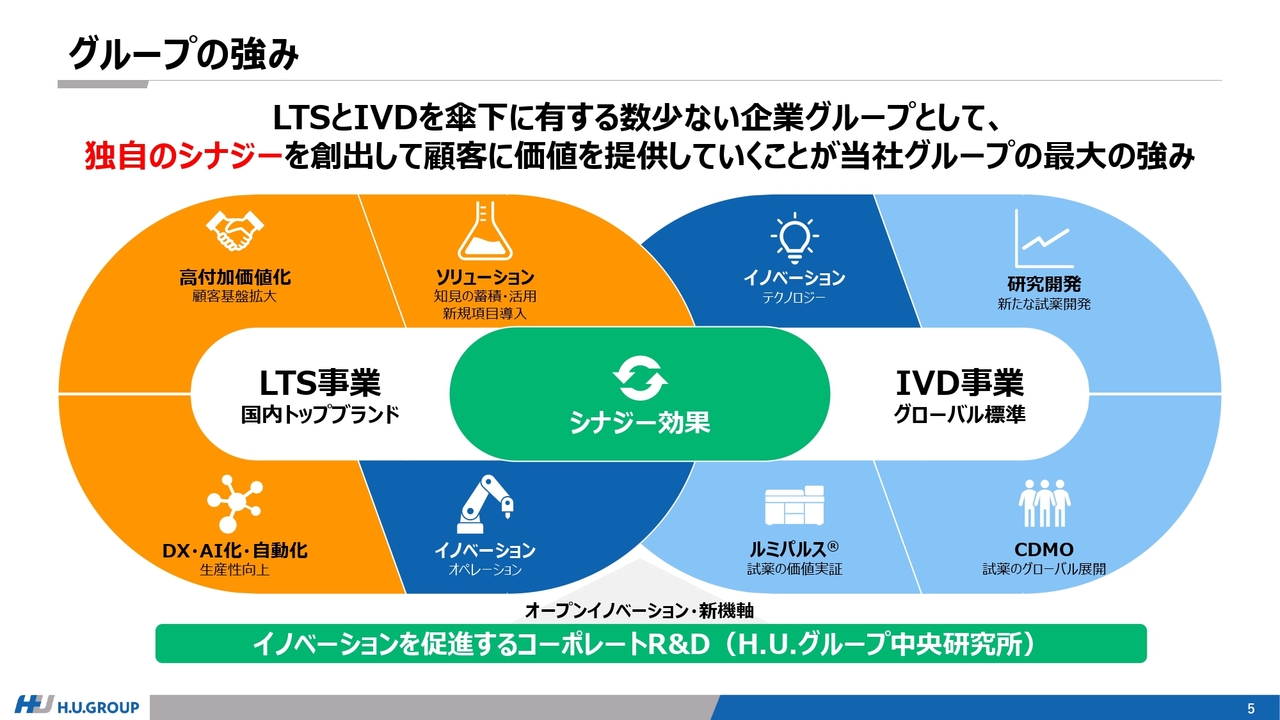

グループの一体化について少し補足しますと、当社はご承知のとおりLTS事業とIVD事業を傘下に有する稀有なグループとして、独自のシナジーを創出して顧客に価値を提供していくことが可能なグループです。これが当社の最大の強みであると考えています。

国内トップブランドとしてのLTS事業と、グローバル標準の検査開発を行うIVD事業をつなぎ、イノベーションを促進するR&Dが一体となってシナジー効果を生み出していきます。コロナ禍での成果が注目されますが、それ以外にも過去からさまざまな価値を提供してきたトラックレコードがあると考えています。

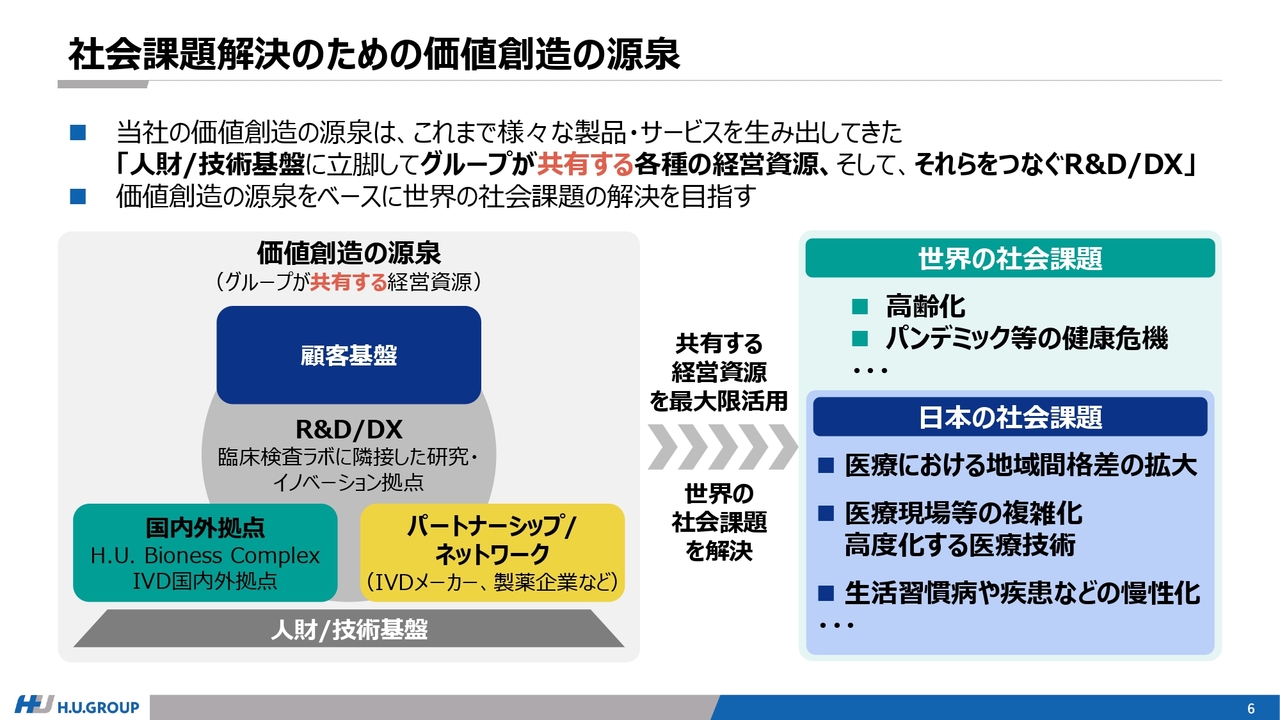

社会課題解決のための価値創造の源泉

このようなシナジーの創出を通して、今まで社会課題を解決し価値を創造してきましたが、その源泉はグループの経営資源と、その資源を共有していることにあると考えています。

具体的には、まずなによりも人財・技術基盤に基づいていることです。その上で、病院を中心とした顧客基盤、H.U. Bioness ComplexやIVD事業の国内外拠点など物理的な検査や製造開発の拠点、IVDメーカーに限らず、製薬企業なども含めたパートナーシップおよびネットワーク、そしてそれらをつなぐR&Dが価値創造の源泉です。

その価値創造の源泉、つまりグループ共有の経営資源を最大限活用し、今後も世界や日本の社会課題の解決に貢献していきたいと考えています。

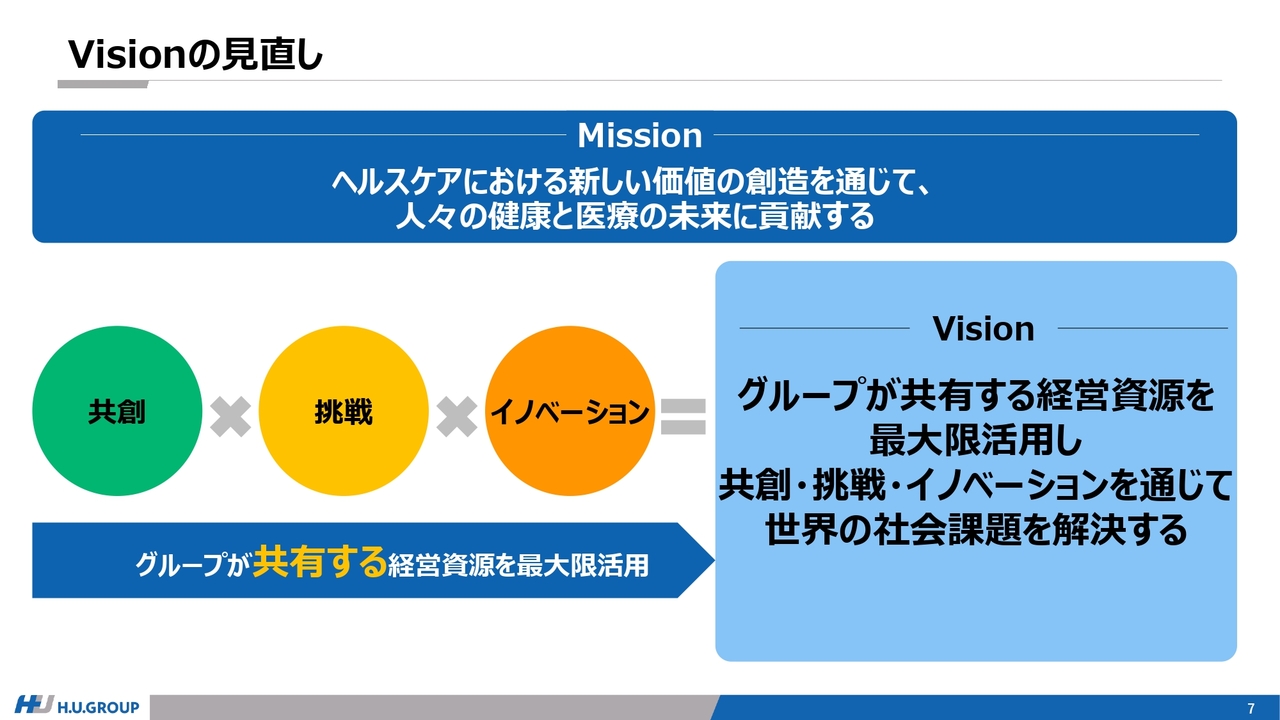

Visionの見直し

今回、ミッションは変更しません。当社を取り巻く事業環境は目まぐるしく変化しており、この変化に対応して持続的な成長を遂げるとともに、ミッションを達成するため、10年後のありたい姿としてグループが共有する経営資源を最大限活用し、グループとして共創・挑戦・イノベーションを通じて世界の社会課題を解決するという新たなビジョンを策定しました。

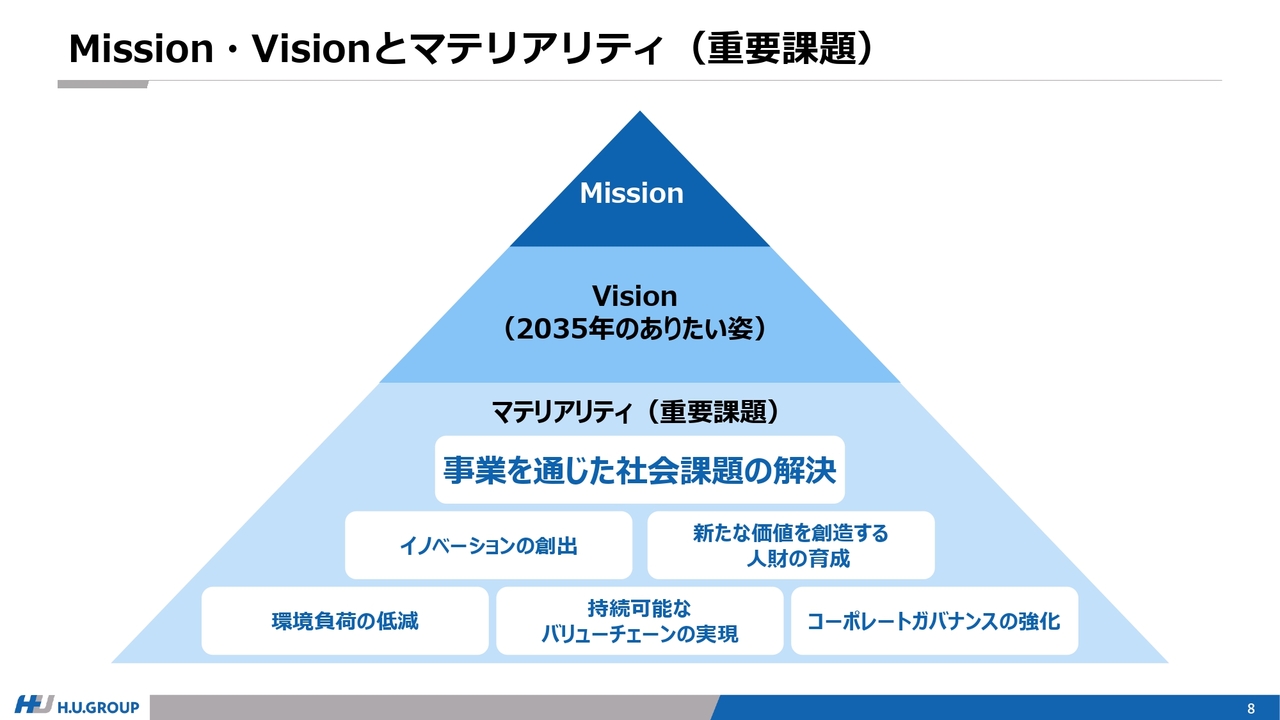

Mission・Visionとマテリアリティ(重要課題)

新たなビジョンの策定に伴い、その実現に向けて優先的に取り組むべき重要課題であるマテリアリティも大幅に見直しを行いました。

臨床検査を中心とした事業活動を通じて、健康で豊かな社会の実現に貢献することがサステナビリティの根幹と考えることから、事業を通じた社会課題の解決を最も重要なマテリアリティと位置づけています。

今回、経営計画・事業計画とサステナビリティとの一体化という考えのもと、新中期経営計画を策定しています。新中期経営計画を通じて、一層の成長と企業価値向上を目指していく所存です。

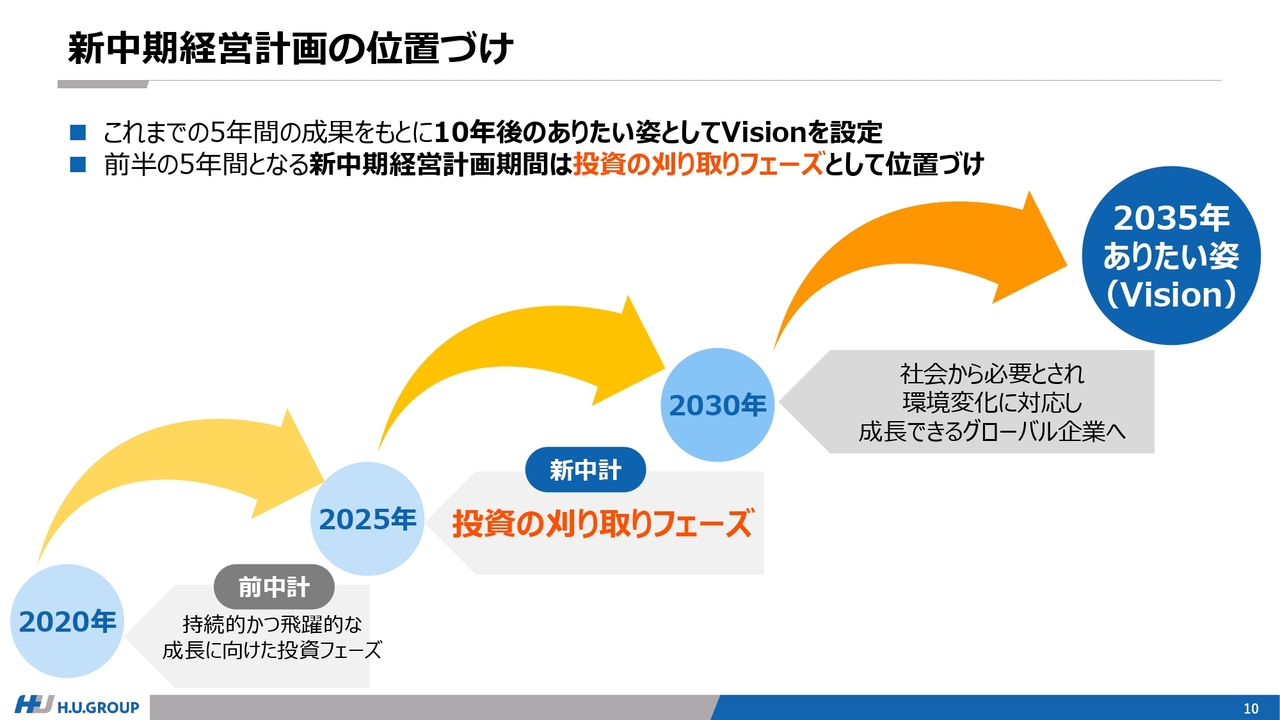

新中期経営計画の位置づけ

ここからは、新中期経営計画の位置づけと重点施策についてご説明します。まず、前中計では新型コロナウイルスが想定以上に長引いたことにより、収益性の改善に時間を要したものの、将来の持続的成長に向けた投資は実施することができました。

前中計での成果をもとに、10年後のありたい姿として今回新たなビジョンを策定し、そこからバックキャスティングして新中期経営計画の策定を実施しました。ビジョン達成に向けて、新中期経営計画の5年間をこれまでの投資の刈り取りフェーズと位置づけました。

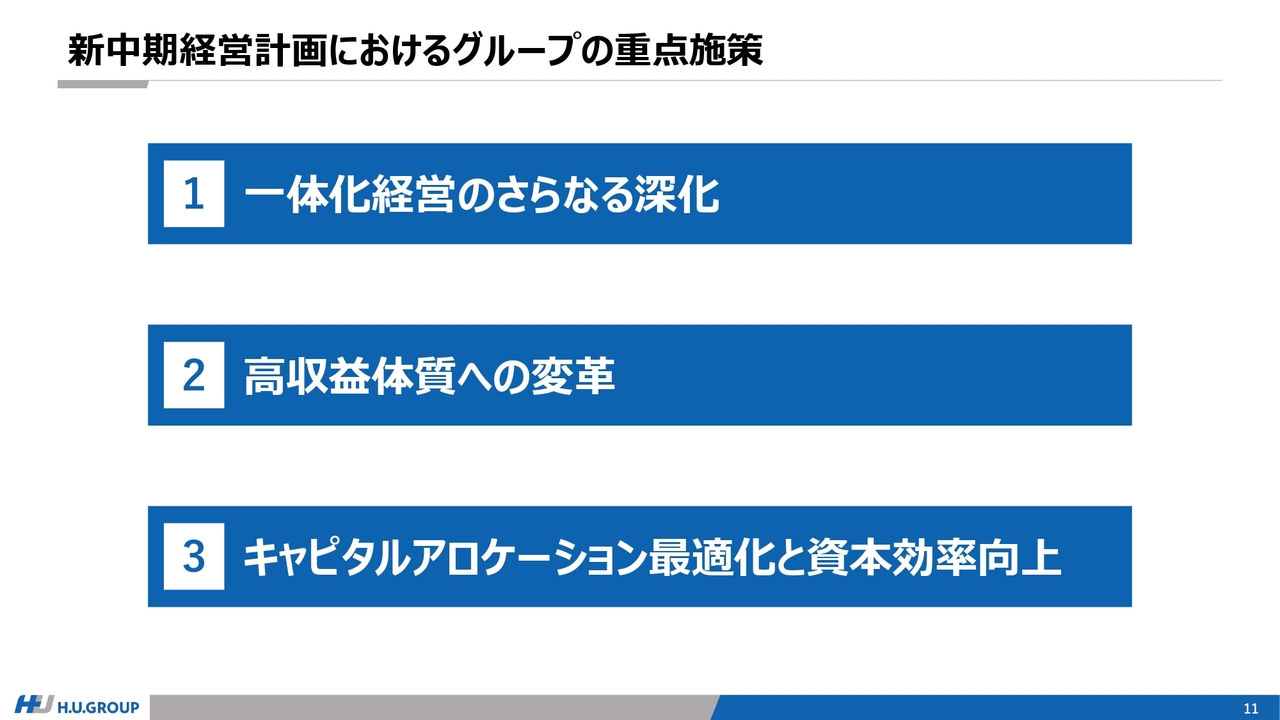

新中期経営計画におけるグループの重点施策

新中期経営計画の重点施策はスライドに記載の3点です。その中でも、一体化経営が各施策の土台となる非常に重要な要素だと考えています。

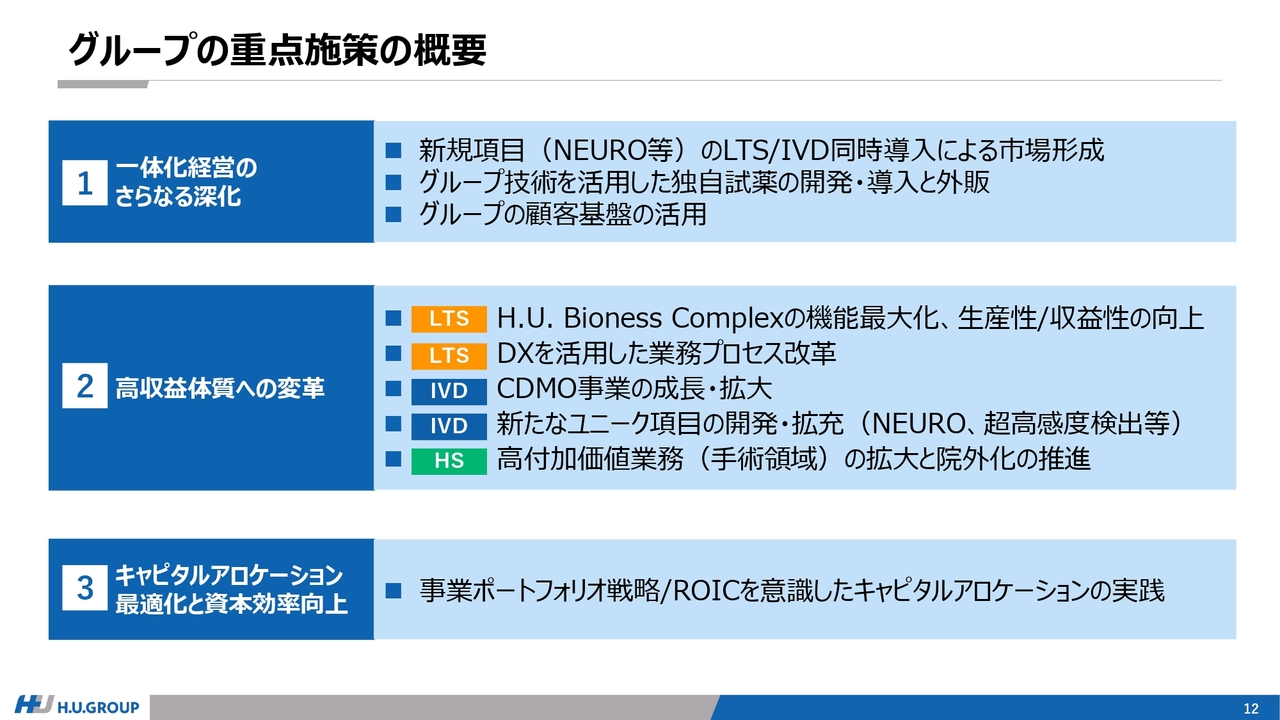

グループの重点施策の概要

重点施策の概要を具体的に示したものです。1つ目の一体化経営については、NEUROなどの新規項目をLTS事業とIVD事業で同時に導入することによって新たな市場を形成していきます。また、グループの技術を活用した独自の試薬を開発・導入していきます。それらをグループの顧客基盤を活用して市場に広げていきたいと考えています。

2つ目の高収益体質への変革については、主に各事業の戦略となります。具体的な施策等は、各事業の担当執行役よりご説明します。

3つ目は、キャピタルアロケーション最適化と資本効率向上です。決算にてすでにご説明のとおり、セグメント別のROICを意識した管理を開始しています。こちらについてはCFOの北村よりご説明します。

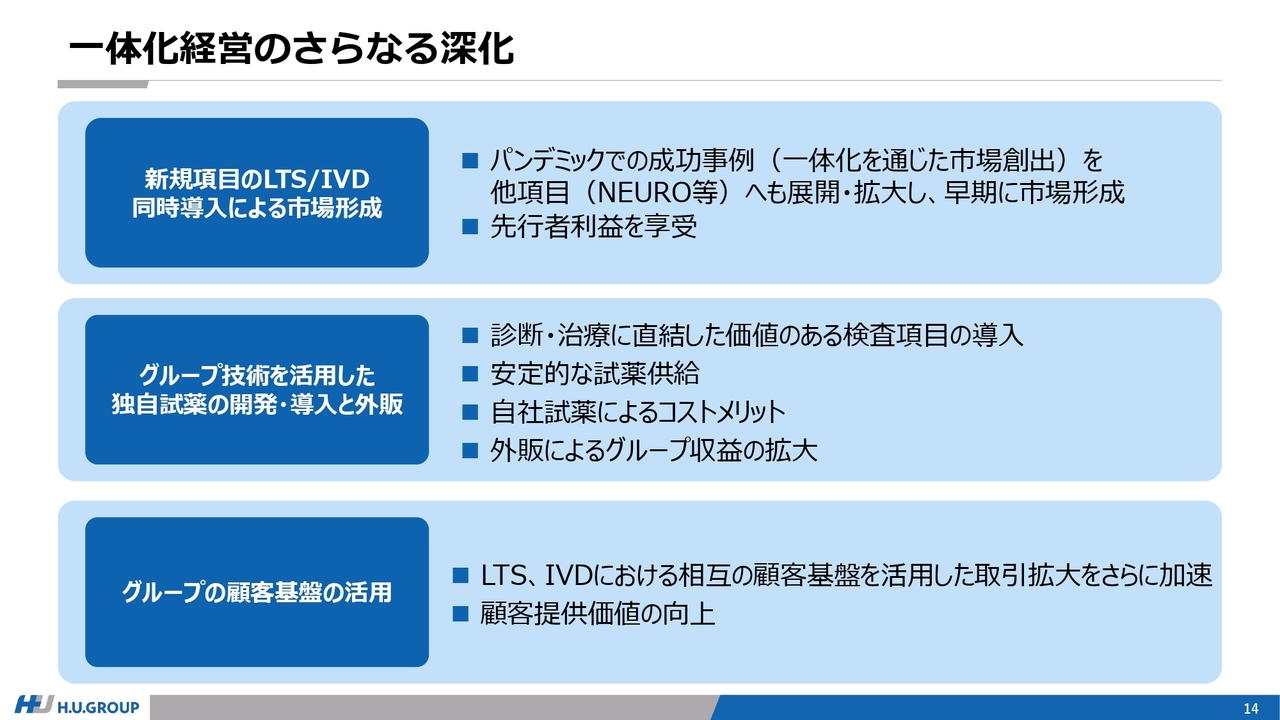

一体化経営のさらなる深化

私のパートの最後になりますが、グループの一体化経営の深化についてご説明します。一体化経営をさらに深化させるべく、スライドの3つの取り組みをさらに進めていきます。

1つ目の「新規項目のLTS/IVDの同時導入での市場形成」については、パンデミックでの一体化を通じて市場を創出した成功事例を、NEUROなどへも広げていきたいと考えています。

コロナ禍でもそうしてきたように、新たに創出した市場では先行者利益を享受し、他社に先駆けて利益獲得を実現していきます。

2つ目の「グループ技術を活用した独自試薬の開発・導入と外販」については、診断や治療に直結した価値のある検査項目を導入していきます。

独自に開発し、外部に依存してきた試薬を自社試薬に切り替えることで、安定的な供給、つまりサプライチェーンを安定化させるとともに、コストメリットを出していきます。将来的には、このような試薬を外販まで結びつけ、新たな収益創出を目指していきたいと考えています。

3つ目の「グループの顧客基盤の活用」については、各事業が持つ顧客基盤をグループで保有する基盤と位置づけ、相互の取引拡大および顧客提供価値の向上を実現させていきます。

このように、グループ一体化をさらに深化させることは各事業の成長加速につながることから、本中期経営計画でも非常に重要なピースと位置づけています。時間の関係上、詳細については本日ご説明できませんが、Appendixに記載していますのでご参照ください。

ここからは各事業の戦略および通期計画等を各担当執行役からご説明します。私からのご説明は以上になります。

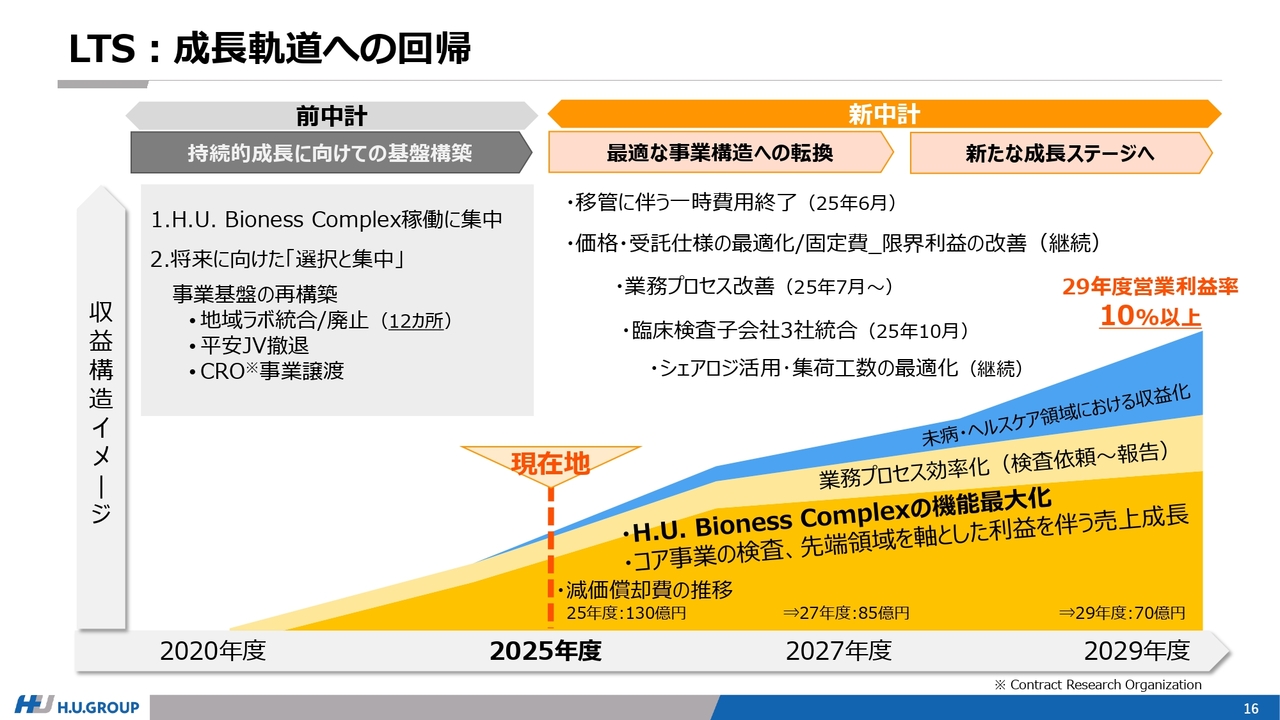

LTS:成長軌道への回帰

松本誠氏(以下、松本):LTS事業担当執行役の松本です。本日はよろしくお願いします。それでは、LTS事業の中期経営戦略についてご説明します。

スライドの図は収益構造のイメージ図です。前中期経営計画においては、H.U. Bioness Complexの稼働に注力しました。並行して、事業の「選択と集中」を進め、一般検査を主体とした地域ラボ12ヶ所の廃止・統合を実施しました。また、中国平安とのJVおよびCRO事業からの撤退等、非中核事業の整理を進め、選択と集中を一層強化してきました。

新中期経営計画においては2つのフェーズを考えています。まず、2026年度までの前半は事業の構造転換、後半は新たな成長ステージへ進めていきます。2026年度までは、継続的な事業構造の転換を通じて収益を生む体質への転換を目指していきます。

具体的には、価格・受託仕様の適正化により、限界利益の増加を図っていきます。2024年度から進めてきた価格取引条件見直しの成果は徐々に表れており、限界利益額は売上の増加に伴って増加傾向となっています。

材料費においては、2024年度は前年比で1.4パーセントの削減を達成できました。これは、品質を前提として、検査試薬、消耗品の見直し、検査方法の変更、集約化、不採算項目の改善等、100項目以上の施策を実行した成果となっています。

2025年度は仕入れ価格の一定の上昇は見込むものの、施策のフルイヤーの発現で、限界利益の増加を図っていきたいと考えています。

その他のコスト面においては、H.U. Bioness Complexの稼働遅れの影響により固定費削減の計画には届かなかったものの、着実に成果は表れてきています。今期は、ラボ受付業務の内製化、H.U. Bioness Complexの本格稼働により報告処理業務の電子化等が進み、2025年度以降は労務費の改善を見込んでいます。

また、新関西ラボの建設を中止し、改修およびレイアウトの変更で増量に対応するつもりです。

減価償却においては、2025年度の130億円をピークとし、減少に転じていきます。2027年度には45億円の減少、最終年度の2029年度においては60億円の減少を見越しています。

2027年度以降は、この強い事業構造基盤を軸に、利益の伴う成長ステージにつなげていきたいと考えています。

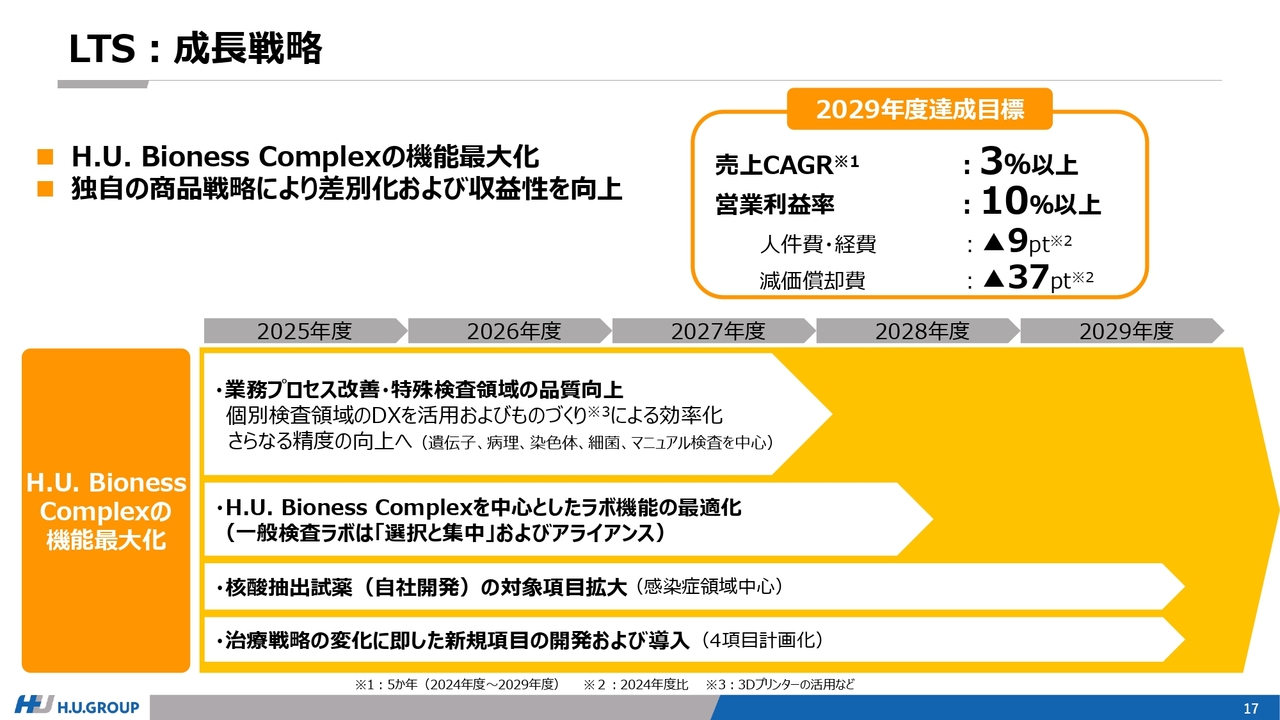

LTS:成長戦略

事業構造を支えるLTS事業の戦略についてご紹介します。こちらはLTS事業の主な成長戦略です。

当社の経営基盤であるH.U. Bioness Complex機能の最大化と、独自の商品戦略による差別化を図りたいと考えています。

2029年度における達成目標として、売上CAGRは3パーセント以上、営業利益率は10パーセント以上を目指します。

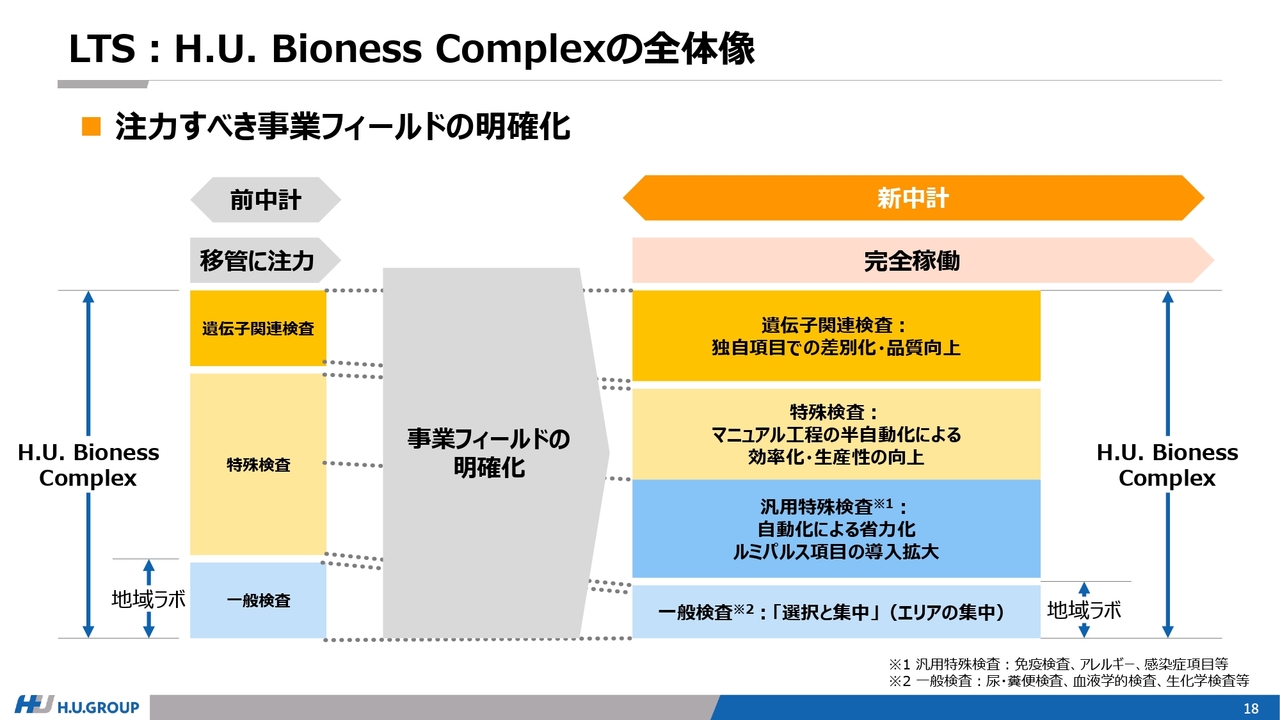

LTS:H.U. Bioness Complexの全体像

具体的な戦略についてご説明します。こちらの図は、H.U. Bioness Complexの全体像として、注力すべき検査事業フィールドをイメージしています。スライド右側の新中期経営計画においては、H.U. Bioness Complexの強みを明確化していきます。

一般検査においては、子会社である日本臨床のマネジメントを軸に、エリアの集中、アライアンスを強めていきます。自動機と搬送ラインを連結した汎用特殊検査領域においては、引き続き「ルミパルス」の導入を拡大し、収益性を高めていきます。

なお、前中期では24項目の「ルミパルス」項目を導入済みであり、今中期においては、NEURO関係の拡大も図っていきます。

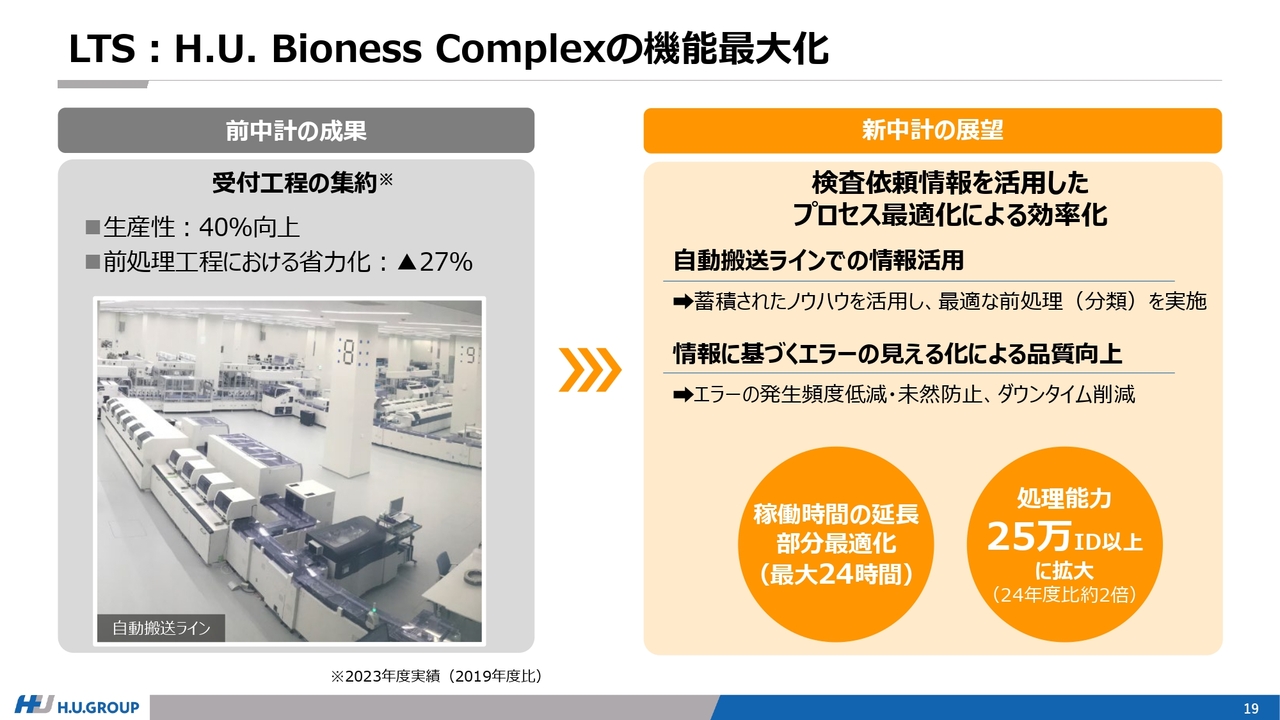

LTS:H.U. Bioness Complexの機能最大化

具体的な機能最大化についてご説明します。スライドの画像はH.U. Bioness Complexの自動搬送ラインと連結した検査ラインです。

前中期の成果および経験を活かしつつ、検査依頼情報を活用したプロセスの全体最適化を図ります。検査依頼情報を活用し、季節変動、月初・月末の検査依頼傾向などのデータを蓄積・分析することで、検査分注工程の最適化プログラムを状況に応じて使い分けていきます。ここで前処理工程の短縮、エラーの予測および未然防止、また、ダウンタイムの短縮を行い、全体の品質を向上させていきます。

ラボの稼働時間を柔軟に延長し、部分最適と組み合わせることで、2029年度には25万ID以上の処理能力を見込んでいます。

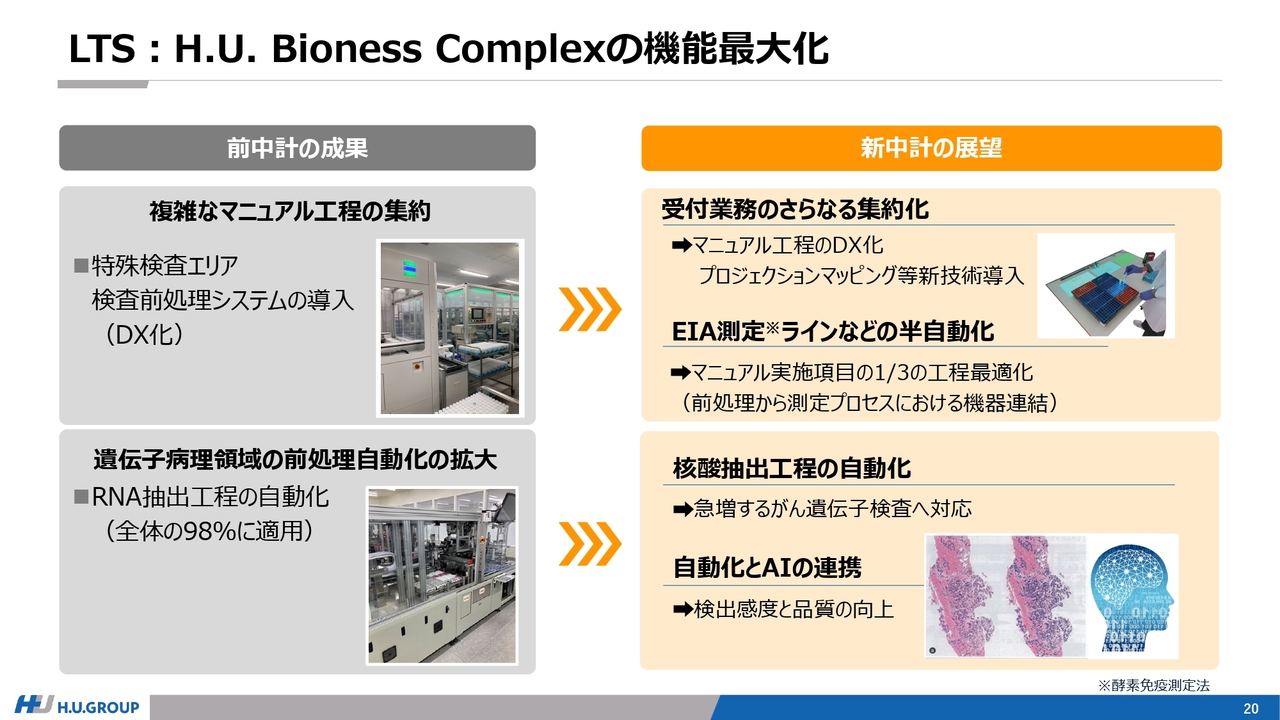

LTS:H.U. Bioness Complexの機能最大化

自動搬送ライン非連結の特殊検査と遺伝子領域の検査です。特殊検査領域においては、マニュアル工程にプロジェクションマッピング等の新しい技術を導入し、EIA測定ラインにおいては、プロセスごとの半自動化を実現させ、マニュアル工程の3分の1以上の業務プロセスの効率化を図っていきます。

品質の差別化に優位性がある遺伝子関連領域においては、がん遺伝子の測定を目的とした病理組織の核酸抽出工程の自動化、AIとの連携を計画しています。腫瘍細胞からの効率的なRNA・DNAの抽出精度を高めるとともに、品質も向上させていきたいと考えています。

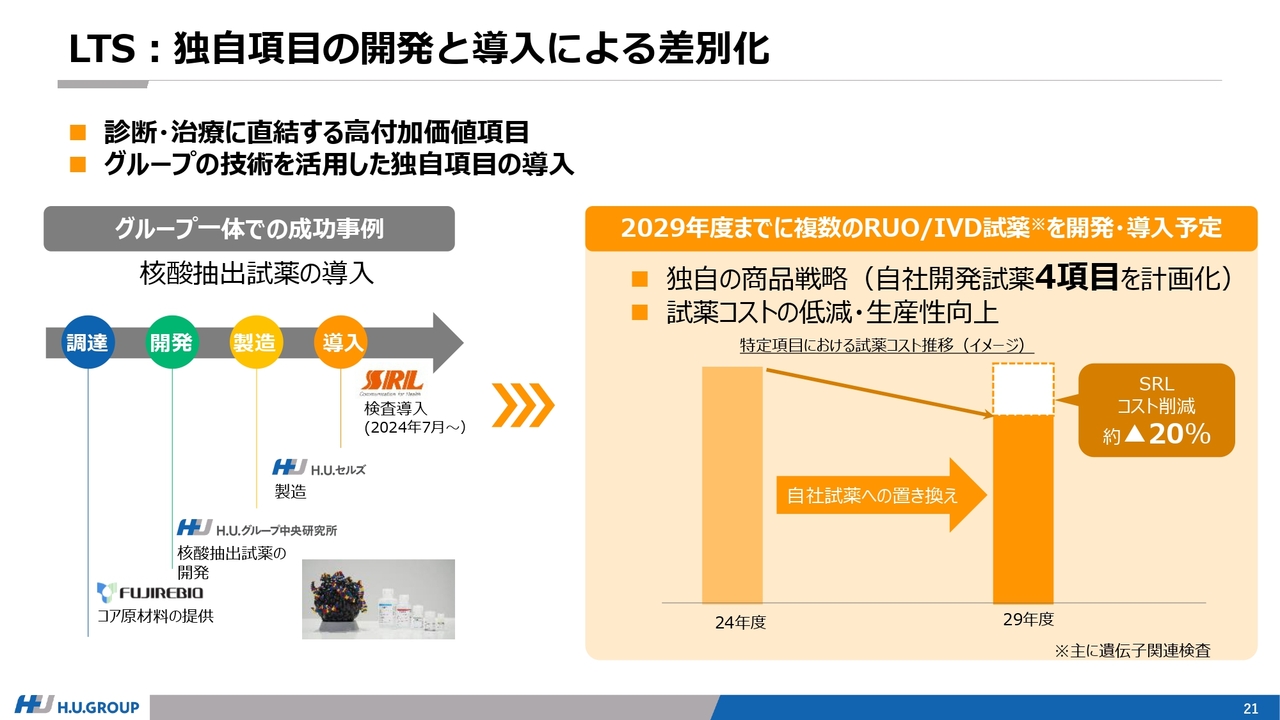

LTS:独自項目の開発と導入による差別化

最後に、独自項目の開発と導入についてです。基本的な考え方は、診断・治療に直結する高付加価値項目の導入を軸とします。

前中期では、富士レビオの磁性粒子の技術を転用し、中央研究所で試薬の開発、H.U.セルズで製造、SRLで導入を果たしたのが核酸抽出試薬です。この試薬は国産唯一の核酸抽出試薬で、次期パンデミックが発生しても安定供給が可能となります。

また、2029年度までに遺伝子関連領域の検査項目の開発を4項目計画しています。これは治療に直結する検査項目の自社導入で、商品戦略において、病院市場で存在感を高めていきたいと考えています。

市場シェアの高い遺伝子領域の検査を自社導入に置き換えると、特定項目の試薬コストにおいて20パーセント以上の削減効果を見込んでいます。将来的には、試薬の外販も視野に入れています。

以上でLTS事業の中期戦略の説明を終了します。ありがとうございました。

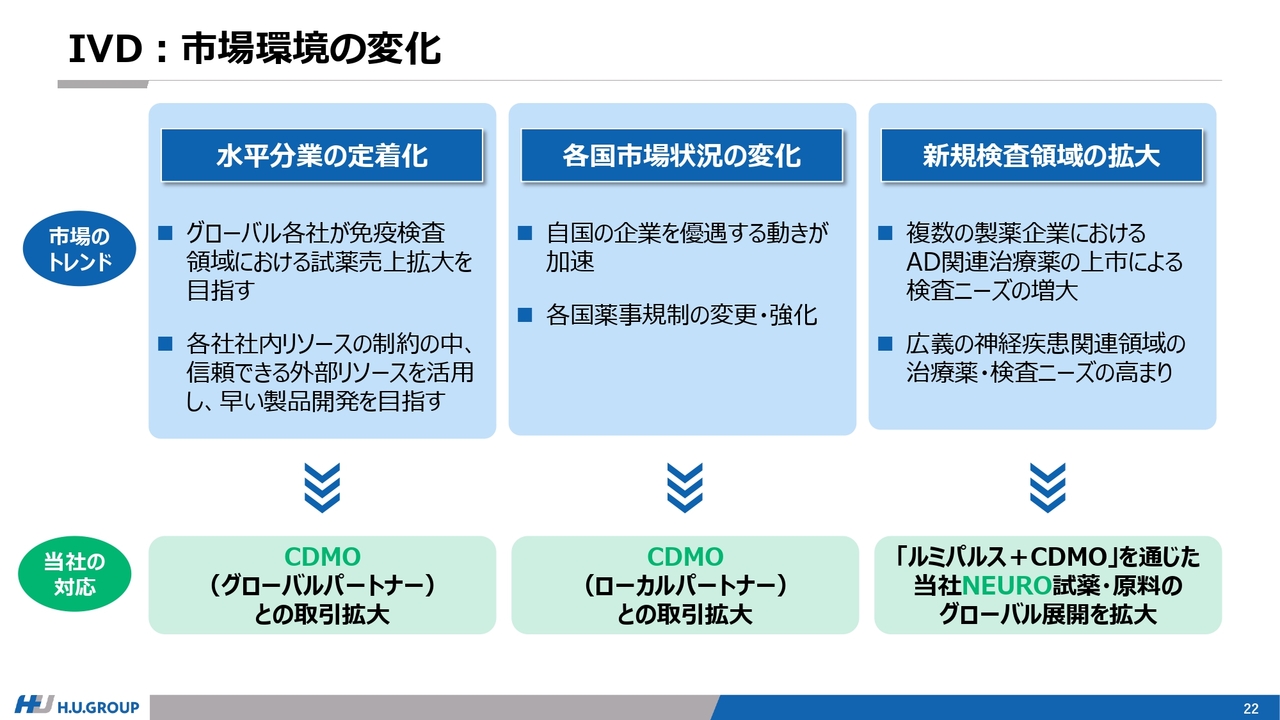

IVD:市場環境の変化

石川剛生氏(以下、石川):IVD事業担当執行役の石川です。私からIVD事業についてご説明します。IVD事業においては、グローバル市場の環境の変化が大きく起こっています。

市場のトレンドとして3つあります。1つ目は「水平分業の定着化」、2つ目は「各国市場状況の変化」、3つ目は「新規検査領域の拡大」です。

当社としては、スライド下部に記載のとおり、CDMOというビジネスモデルでグローバルパートナーとの取引の拡大、さらにはローカルパートナーとの取引の拡大や、当社独自の「ルミパルス」とCDMOを組み合わせたモデルを通して、NEURO等の試薬および原料のグローバル展開を拡大させ、これらの市場変化に対応したいと考えています。

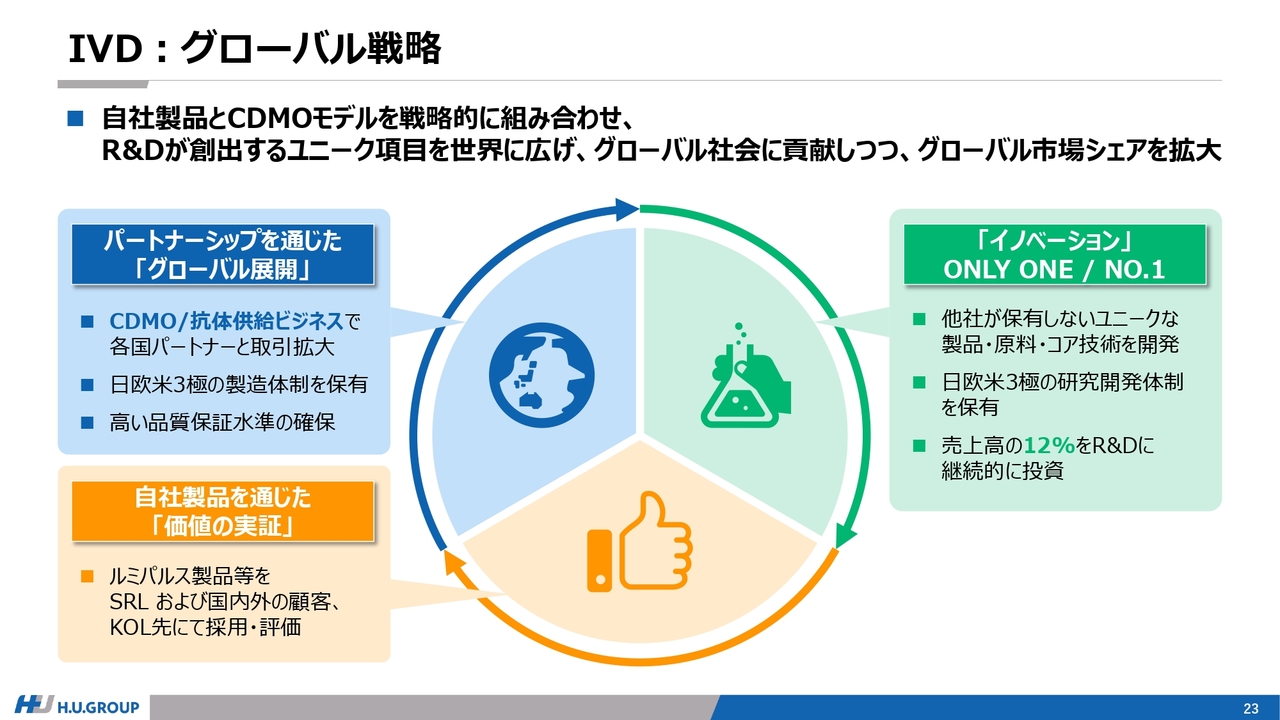

IVD:グローバル戦略

当社のグローバル戦略については、基本的にこの5年間進めてきた戦略が当社に非常に合っていると考えています。したがって、従来の戦略は変えずに引き続き進めていきます。

自社製品の「ルミパルス」とCDMOモデルを戦略的に組み合わせ、研究開発を通して創出するユニークな項目を世界に広げ、グローバル社会への貢献、さらには市場シェアの拡大を目指していきたいと考えています。

そのためには3つの要素があります。1点目は「イノベーション」です。研究開発を中心として「ONLY ONE/No.1」の新しい技術を製品化することです。今後も継続的に売上高の12パーセント以上を研究開発に投下して進めていきたいと考えています。

2点目は、自社製品を通じた「価値の実証」です。「ルミパルス」を中心とした当社の製品を、国内においてはSRLで導入して市場を形成します。海外においてはNEUROを代表として、米国、欧州等でKOLの先生方に採用・評価いただくことで市場開拓を図っていきます。

3点目は、パートナーシップを通じた「グローバル展開」です。CDMOもしくは抗体供給のビジネスモデルがこれに該当します。これらの戦略を今後も継続していきたいと考えています。

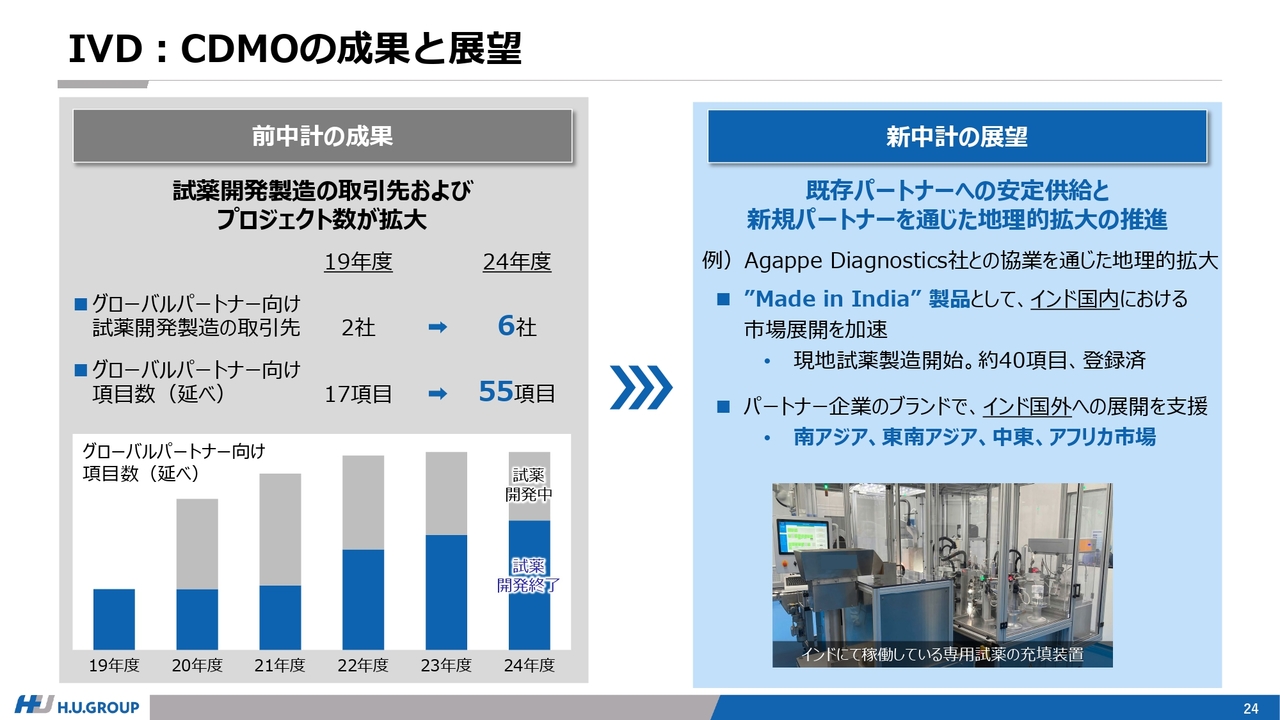

IVD:CDMOの成果と展望

トピックスとして3つ挙げたいと思います。1つ目はCDMOの成果と展望についてです。前中計では、CDMOについては試薬開発製造の取引先およびプロジェクト数の拡大が達成できたと考えています。

5年前を考えると、CDMO事業はまだ主力事業ではありませんでした。しかしこの5年間でそれを主力にした上で、いかにグローバル展開するかを考えて取り組みを進め、一定の成果を上げることができたと考えています。

2019年度と2024年度の定量的な指標を比較すると、グローバルパートナーに対する試薬開発製造の取引先は2社から6社に、プロジェクト数についても17項目から55項目に増やすことができました。

スライド左側のグラフでご説明しますと、青い部分は開発が終わって製造の段階に入った項目数、上のグレー部分は開発中の項目数です。青が徐々に伸びているのがわかると思いますが、こちらが順次試薬の売上として、特に新中期経営計画中において発現することを目指します。

新中期経営計画については、そのようなパートナーに対する試薬・原料の安定供給を進めるとともに、新しくパートナーとして獲得した会社と一緒に地理的拡大を進めていきたいと考えています。

1つの例としてすでに発表しているのは、インドのAgappe Diagnostics社との提携です。こちらとの協業において地理的拡大を図ります。現在、Made in Indiaの製品としてインド国内にて登録が順次進んでいます。

市場展開は開始されています。現地における試薬も製造が開始されており、約40項目でインドの薬事承認を得ています。新中期経営計画においては、インド国内での展開を進めるとともに、インド国外に彼らの製品として展開します。

具体的には、南アジア、東南アジア、中東、アフリカなど、今後の成長がますます期待される市場に彼らからどんどん進出していき、それを我々がしっかり支援する体制を考えています。

IVD:NEUROの成果と展望

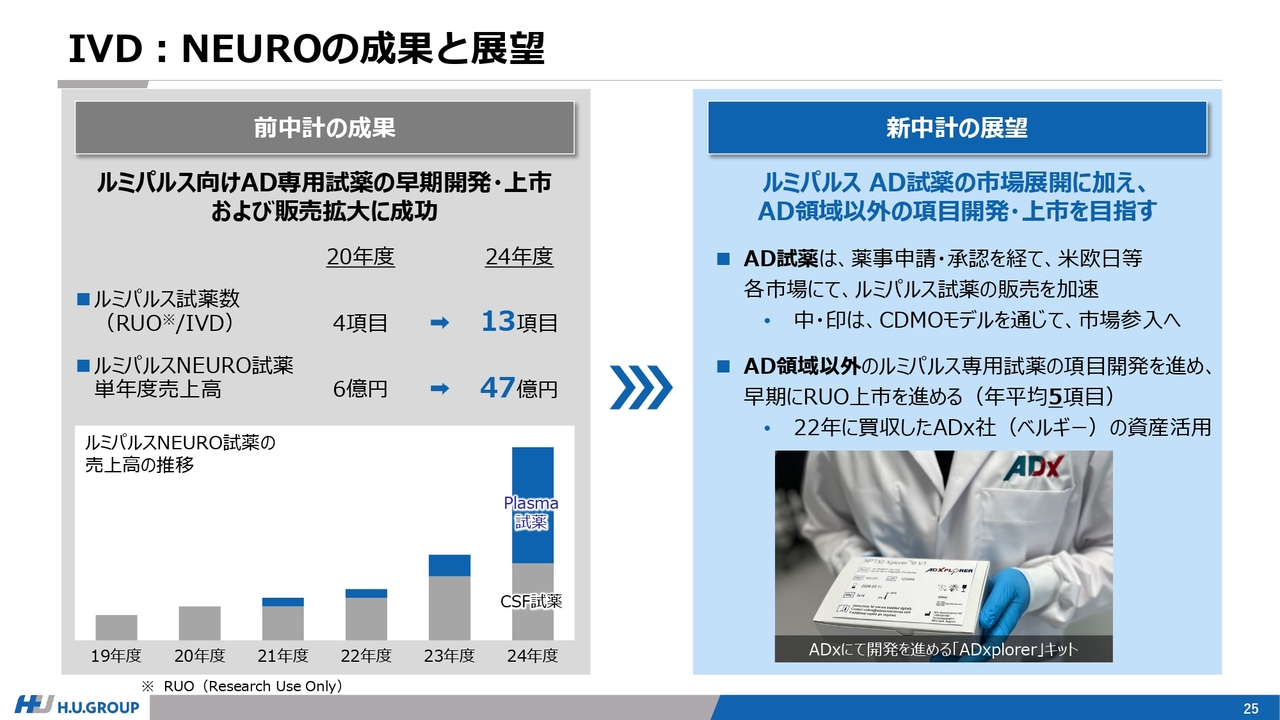

2点目はNEUROの成果と展望です。リリース等にもあるように、前中計においては「ルミパルス」向けのアルツハイマー病関係の専用試薬を早期開発、上市し、販売拡大を進めてきました。

2020年度と2024年度を比べると、「ルミパルス」の試薬数は、研究用試薬であるRUO試薬と薬事承認を得たIVD試薬の合計で、4項目から13項目に伸ばすことができました。また、単年度における「ルミパルス」のNEURO試薬の売上も、2020年度の6億円から2024年度は47億円まで伸ばすことができました。

スライド左側のグラフで示すように、グレーのCSF(脳脊髄液)用試薬が安定的に伸びるとともに、2023年度から特にPlasma(血液)用試薬が大きく伸びています。

したがって、製品を早期に上市することによって、欧米市場を中心に現在売上は拡大しています。

新中期経営計画においては、FDAでの承認をはじめ各国において申請承認を得た上で、アルツハイマー病関係の試薬、具体的には「pTau217」と「β‐アミロイド1-42」を中心として、「ルミパルス」の専用試薬としての販売を加速していきたいと考えています。

中国、インドについては、CDMOモデルを通じてパートナー企業の製品としての登録を進め、市場参入を早期に進めていきます。

この市場での展開は今まさに始まったところで、今後急速な拡大が見込めることから、アルツハイマー病以外の項目についても多くの候補があります。こちらについても、「ルミパルス」の専用試薬として年平均5項目以上の開発・上市を早期に進めていきたいと考えています。

2022年に買収したベルギーのADx NeuroSciences社の資産も、我々としては非常に有効に活用できると考えています。彼らの優れた知見を活用しながら進めていきます。

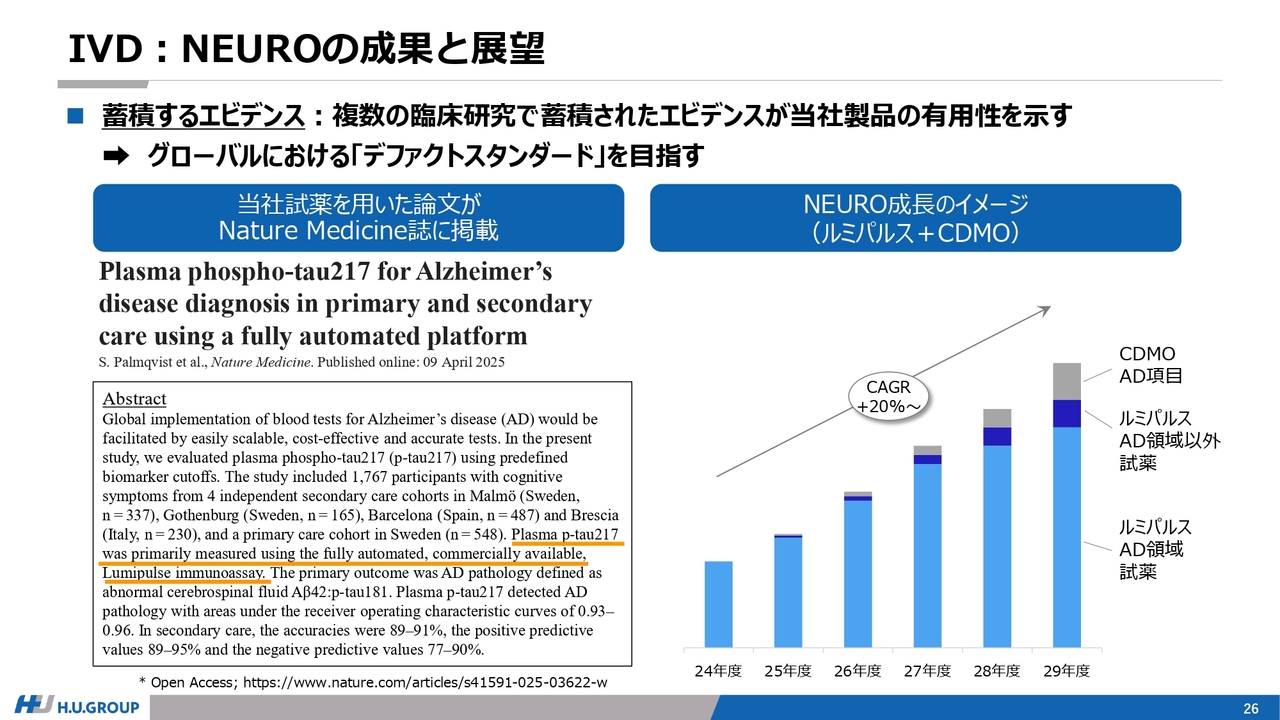

IVD:NEUROの成果と展望

「pTau217」については、多くのエビデンスがどんどん蓄積されています。具体的には、4月に『Nature Medicine』誌という非常に権威のあるジャーナルに掲載された、当社の試薬を用いた論文があります。このように、今後多くの研究が進められていく中で論文化されていき、市場がさらに拡大することが期待されています。

スライド右側はNEURO成長のイメージです。当社のユニークな自社製品「ルミパルス」とCDMOというビジネスモデルをどのように組み合わせて成長を描くのかを示しています。

水色の部分は今考えている「ルミパルス」AD領域試薬の成長です。また、濃い青色の部分は、今後研究開発を行い、RUO上市を進めていくAD領域以外の項目により順次発現を見込む売上です。さらにはこれまでも発表してきたCDMOのパートナーに対する原料もしくは試薬の供給で伸びていくのがグレーの部分です。

これらをすべて組み合わせて、我々としては世界にこの試薬を広めていきたいと考えています。全体としてはCAGR20パーセント以上を目指しており、これが我々の特徴ある成長モデルだと考えます。

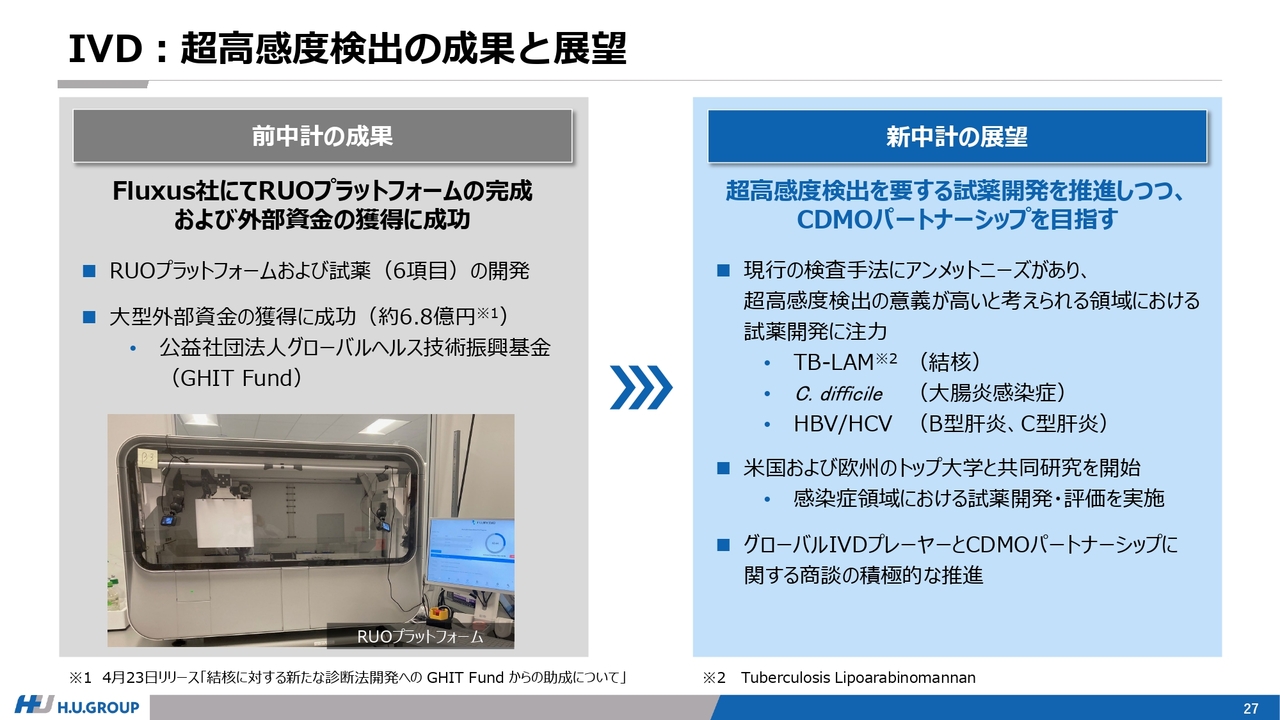

IVD:超高感度検出の成果と展望

3点目は超高感度検出の成果と展望です。前中計においては、2022年に買収した米国のFluxus社においてRUOプラットフォームが完成し、さらには大型外部資金の獲得に成功しました。

大型外部資金については、すでに発表しているようにGHIT Fundから6億8,000万円の獲得に成功し、我々としても非常に自信になっています。これからの研究開発も加速していきたいと考えています。

新中期経営計画においては、我々の技術である超高感度検出が一番役立つ試薬の開発を早期に進めた上で、CDMOのパートナーシップを目指していきます。

現行の検査法ではアンメットニーズがあり、超高感度検出の意義が高いと思われる結核、大腸炎感染症、B型肝炎、C型肝炎の領域における試薬開発に注力しています。

米国および欧州のトップ大学との共同研究を通じて開発・評価を実施するとともに、グローバルIVDメーカーとのCDMOパートナーシップ締結を目指していきたいと考えています。

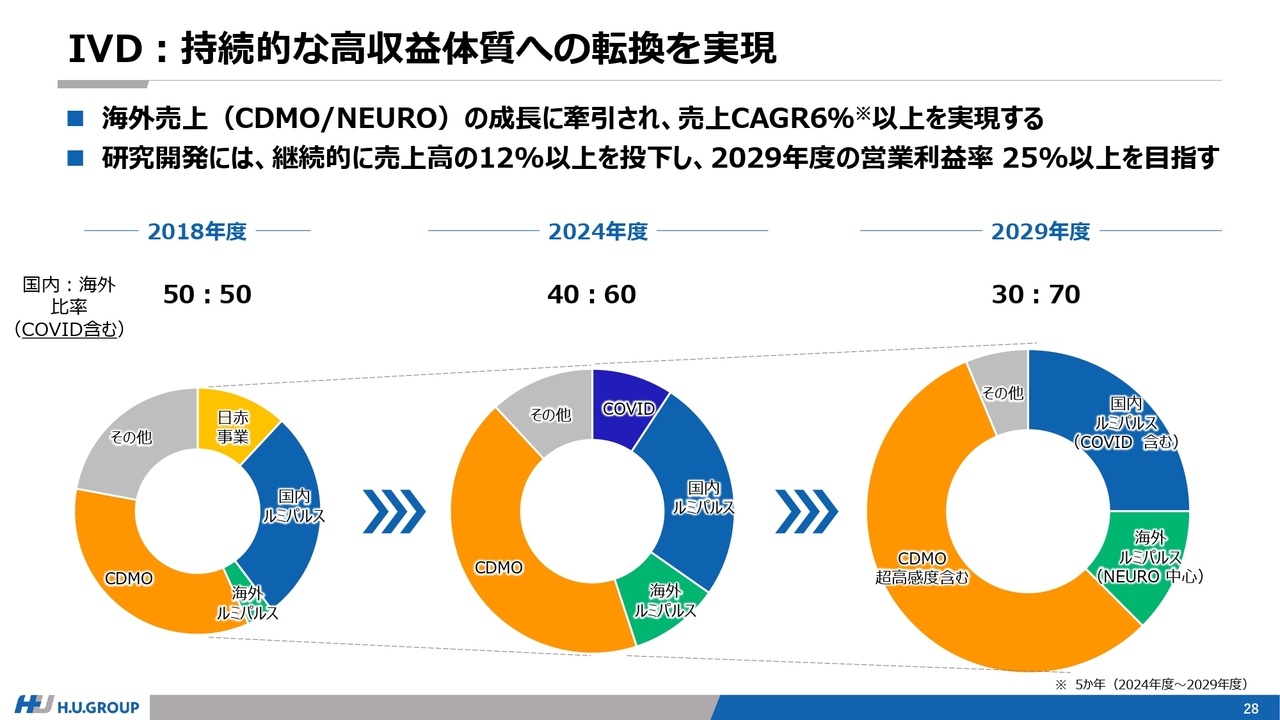

IVD:持続的な高収益体質への転換を実現

最後に、我々は、売上構成を入れ替えながら持続的な高収益体質への転換を進めています。今後5年間を見る中で、海外売上については、CDMOおよびNEUROの成長が牽引するかたちで、全体として売上CAGR6パーセント以上を実現します。

同時に、研究開発は我々の事業の競争力を維持するのに非常に重要です。そのため、継続的に売上高の12パーセント以上を投下しつつ、最終年度の2029年度の営業利益率としては25パーセント以上を達成したいと考えています。私からの説明は以上となります。

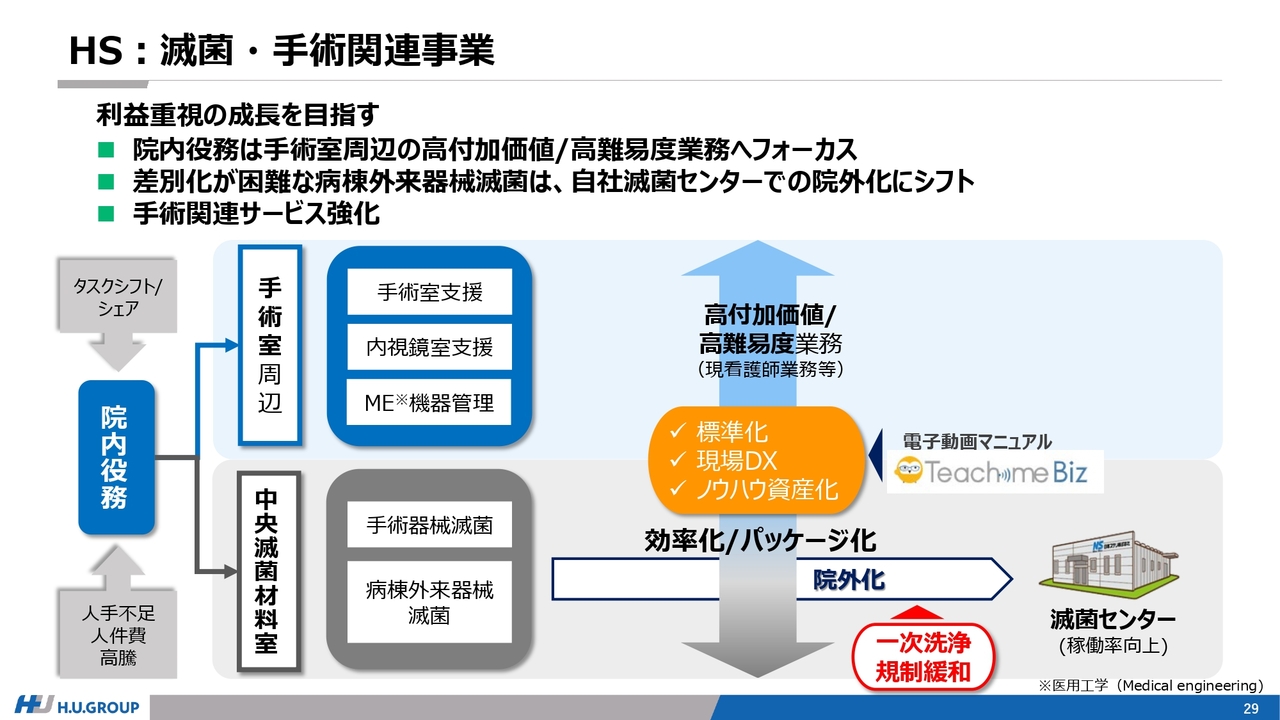

HS:滅菌・手術関連事業

北村直樹氏(以下、北村):HS事業に関しては、私からメインの滅菌・手術関連事業のみご説明します。

今年度から滅菌に加えて「手術」という言葉を入れていますが、これは手術関連サービスを強化していくためです。HS事業に関しては、利益重視の成長を目指していきます。そのために、付加価値が高く難易度の高い業務、特に手術関連の業務にフォーカスして強化していきます。

滅菌に関しては、今年2月に一次洗浄の規制緩和に関する厚労省の局長通知が発出されています。これにより、一次洗浄なしで器械を外部に持ち出すことが可能となりました。

この規制緩和を契機に、病棟外来で使うようなハサミ等の器具に関しては、院外での滅菌へシフトさせ、病院内の人的リソースは、より高付加価値かつ高難易度の業務にシフトさせていきます。

このように、手術へのフォーカス、院外へのシフトを進めることで、一層高いレベルのROICの達成を実現させていきます。

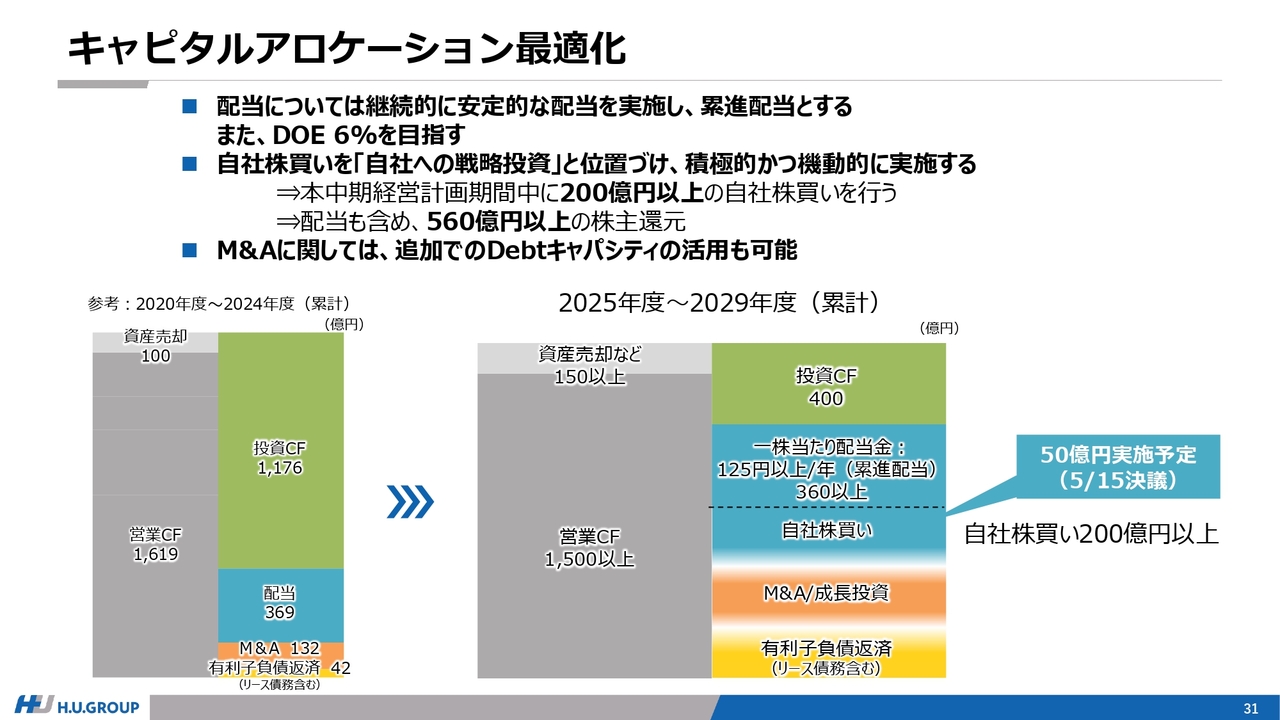

キャピタルアロケーション最適化

キャピタルアロケーション最適化と資本効率向上に関してご説明します。まず、キャピタルアロケーションの最適化です。

新中期経営計画においては株主還元を強化していきます。株主還元方針については、すでに決算説明会にてご説明したとおり、累進配当を方針として掲げました。また、継続してDOE6パーセントを目指していきます。

自社株買いについては、「自社への戦略投資」と位置づけ、積極的かつ機動的に実施する方針です。この方針のもと、すでに5月15日に発表している今年度の50億円の自社株買いと合わせて、この5年間で200億円以上の自社株買いを実施する予定です。

配当に関しては、1株当たり125円を継続すると仮定した場合360億円になるため、200億円の自社株買いと合わせて560億円以上の株主還元を実施します。

デットキャパシティに関しては、財務規律を守った上でも徐々に余裕が出てくると考えていることから、M&Aの実行に関しては追加のデットキャパシティの活用も可能だと考えています。

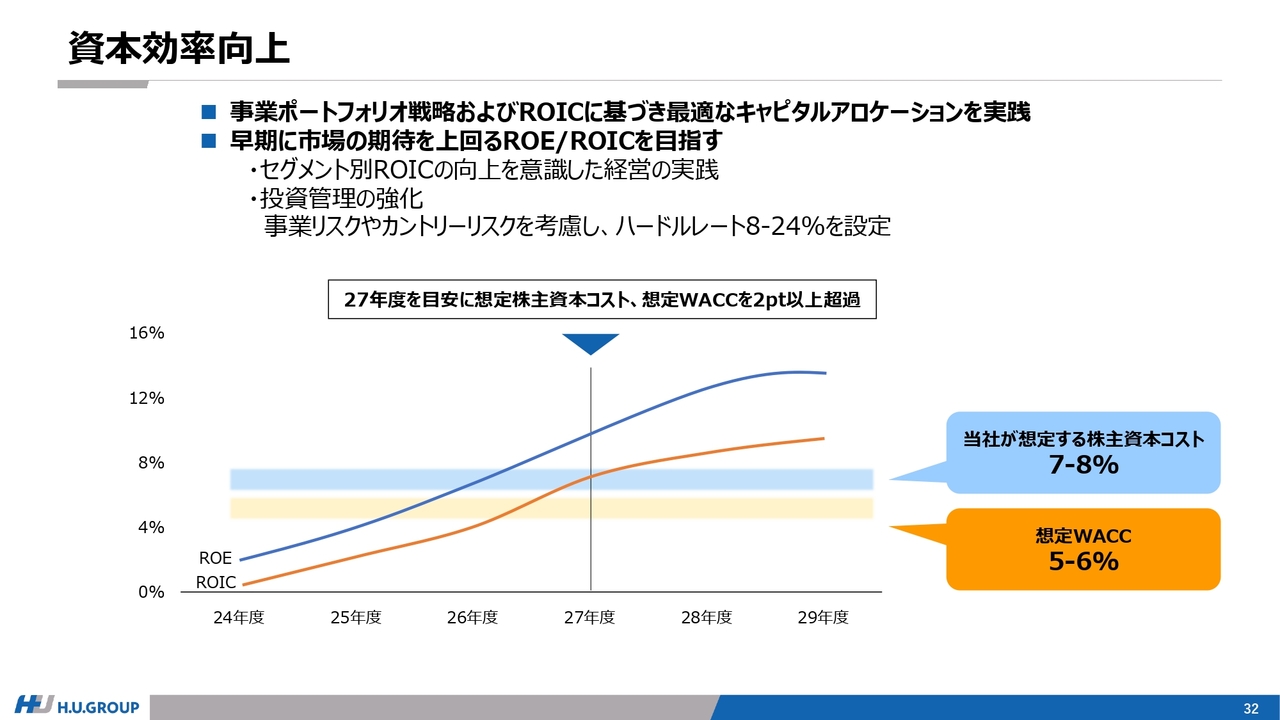

資本効率向上

資本効率の向上についてです。2024年度に私が再度CFOに就任して以降、具体的には、平安との中国JVの撤退、CROの事業譲渡等を進め、完了させています。

持分法適用会社であるBaylor Genetics社に関しては、こちらもすでに発表しているとおり、50ミリオンドルの資金調達を行い、H.U.グループホールディングスとしては追加の資金供給は必要ない状況になっているため、継続してIPOを目指すことになります。

このようなかたちで、イグジットに向けた準備が整っていると考えています。このような事業ポートフォリオ戦略およびROICの観点から、今後も集中と選択を行っていきます。

その上で、ROEおよび連結ROICに関しては、早期に市場の期待を上回る指標を実現したいと考えています。

現状で、当社の株主資本コストに関しては7パーセントから8パーセント程度と考えており、2027年度にはこれを2パーセント以上上回るレベルまでROEおよび連結ROICを向上させていきたいと考えています。

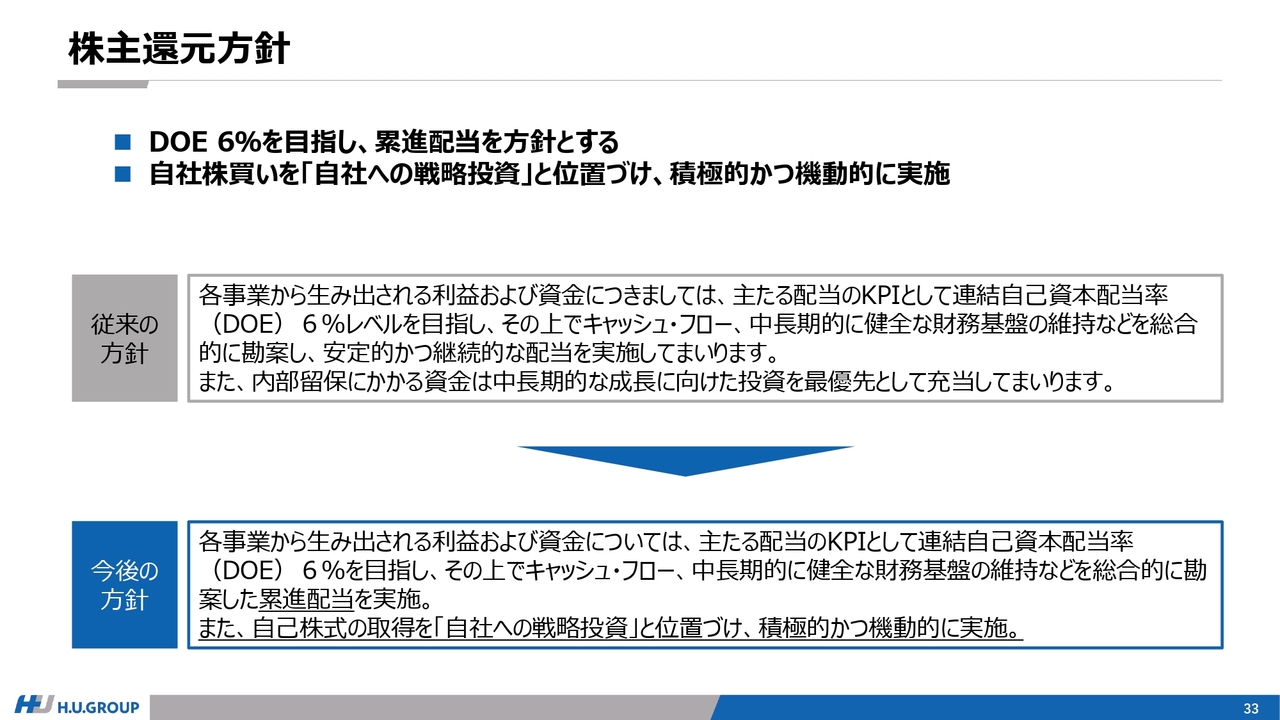

株主還元方針

すでに5月15日に発表している株主還元方針です。引き続きDOE6パーセントを目指すとともに、今中期より累進配当を方針とします。

また、自社株買いを「自社への戦略投資」と位置づけ、積極的かつ機動的に実施していきます。

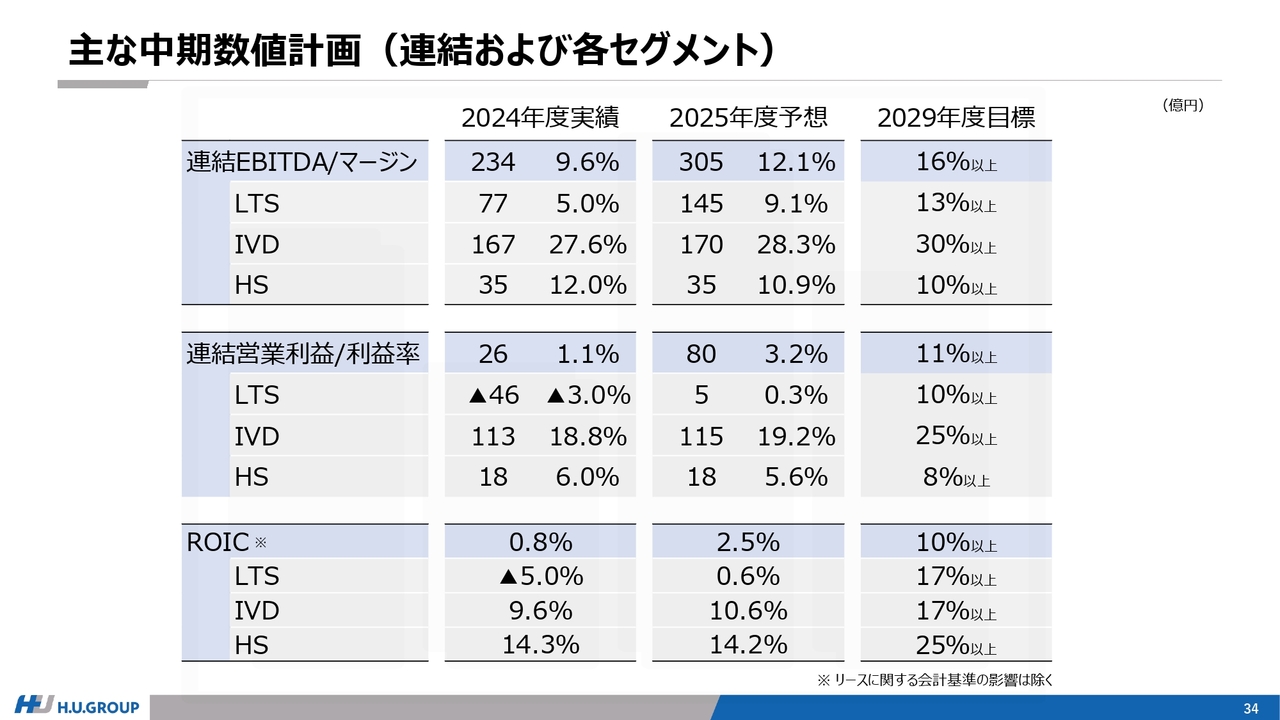

主な中期数値計画(連結および各セグメント)

主な中期数値計画です。2029年度の目標数値については、連結EBITDAマージンは16パーセント以上、連結営業利益は11パーセント以上、連結ROICは10パーセント以上を目指していきます。セグメント別の目標数値はスライドのとおりです。

主な中期数値計画と財務規律

また、ROEは13パーセント以上、営業キャッシュフローは5年累計で1,500億円以上を目指していきます。

財務規律に関しては、前中計と同様に、リース債務を除く純有利子負債/EBITDA倍率は1.3倍以下、自己資本比率は40パーセント以上をターゲットとします。

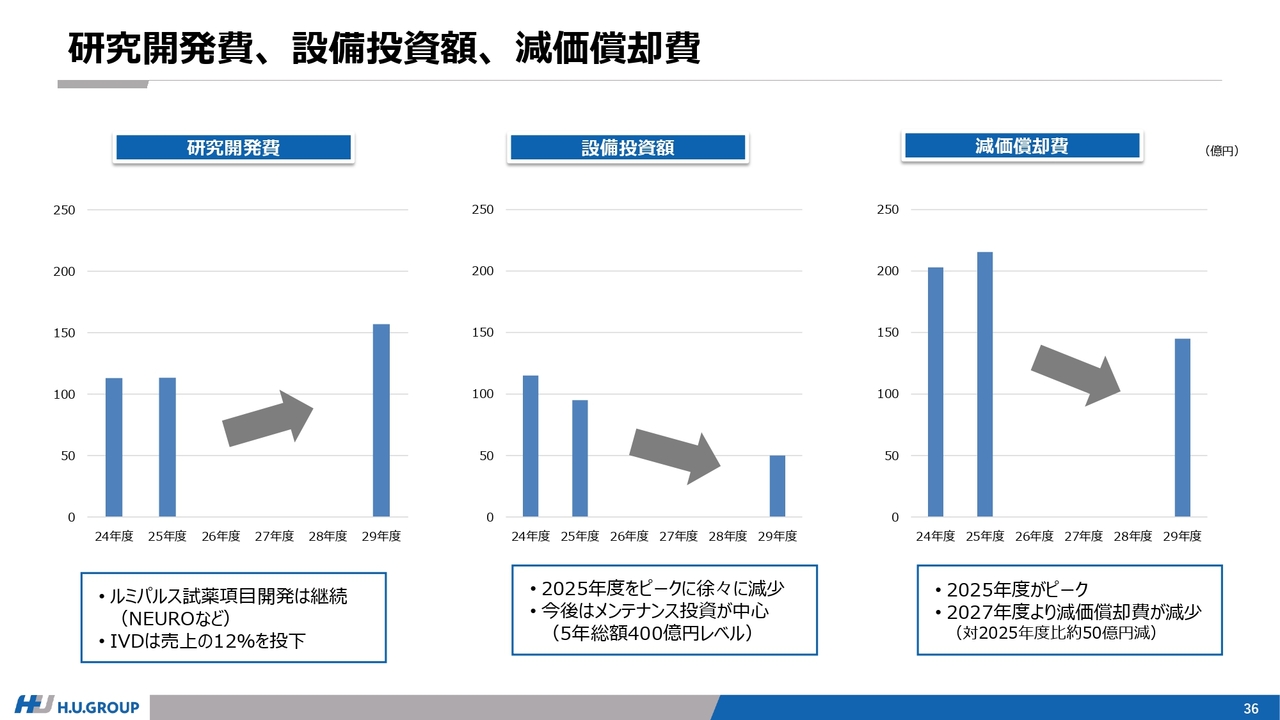

研究開発費、設備投資額、減価償却費

R&Dについてです。IVD事業を中心に投下していきます。IVD事業に関してはIVDセグメント売上の12パーセントが目安となっています。なお、設備投資に関しては2025年度をピークに減少させ、5年総額は400億円レベルで、その内訳はメンテナンスの投資が中心となります。

減価償却費に関しては2025年度でピークアウトし、減少していきます。なお、2027年度の減価償却費は、2025年度と比較して約50億円の減少を見込んでいます。

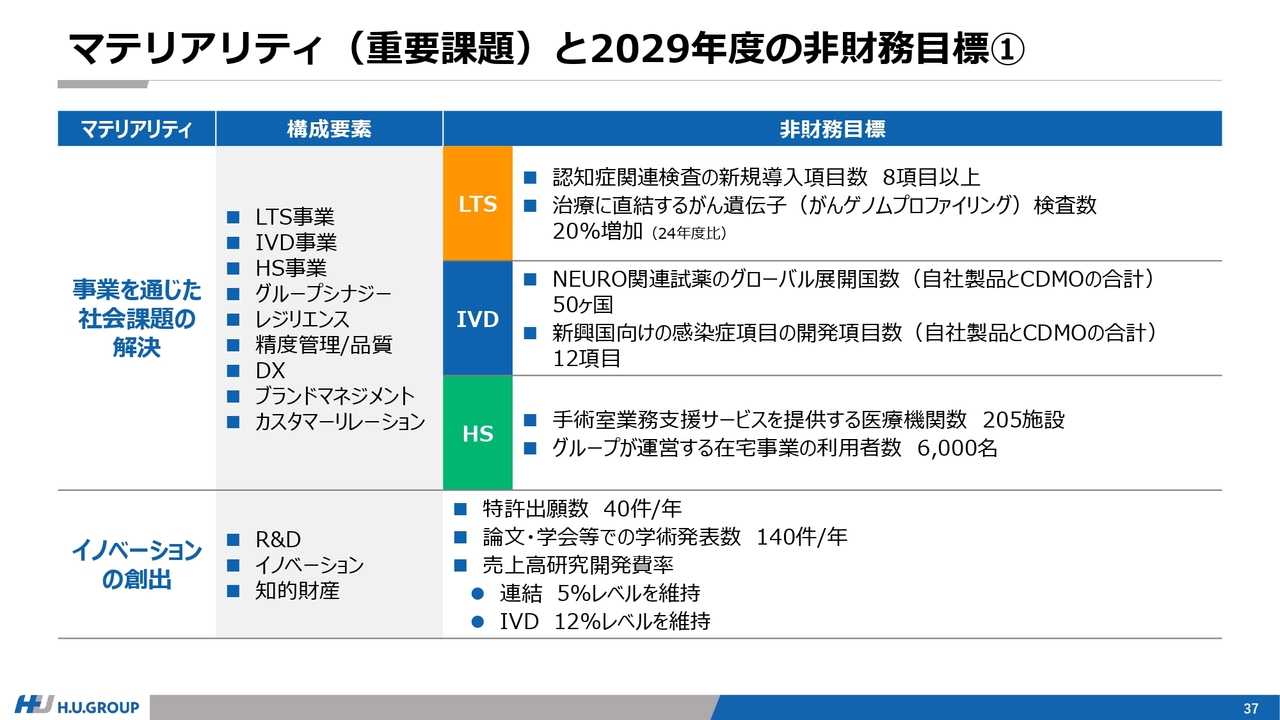

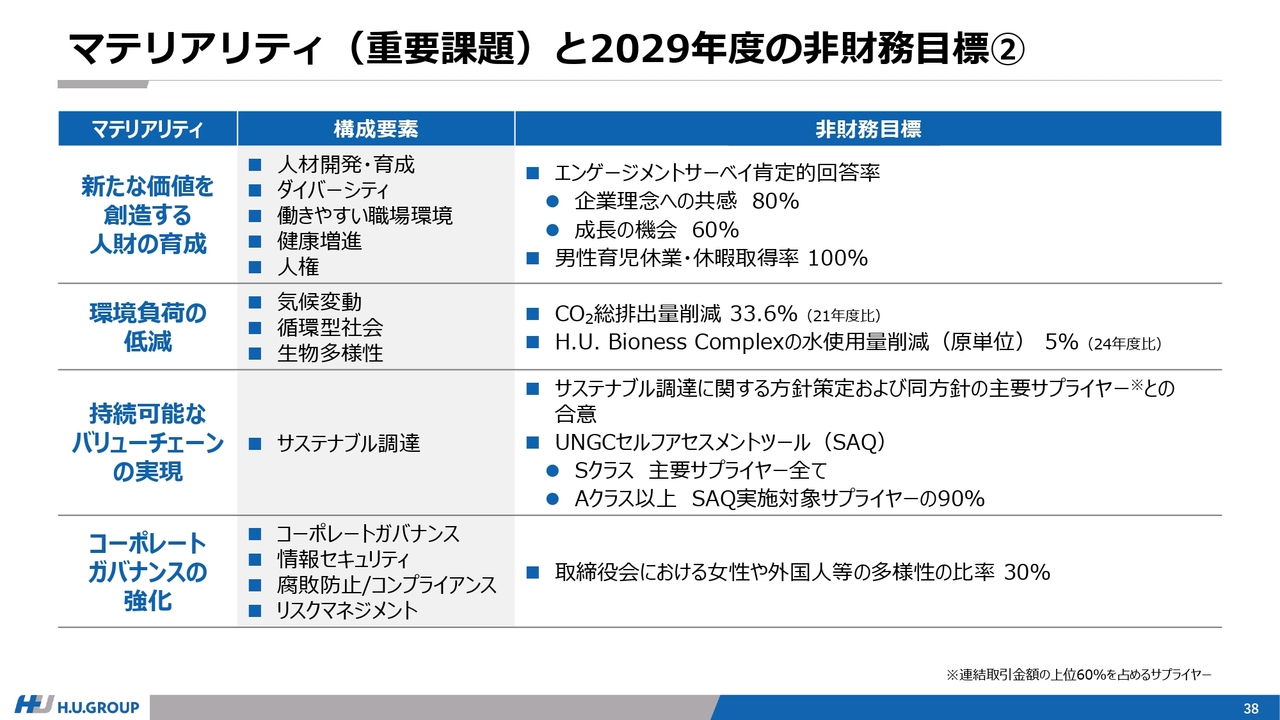

マテリアリティ(重要課題)と2029年度の非財務目標①

最後に、竹内からご説明した新しいマテリアリティに関しては、それぞれに非財務目標を設定しています。

マテリアリティ(重要課題)と2029年度の非財務目標②

それぞれの非財務目標はスライドに示しているとおりです。私からの説明は以上です。

今後の経営体制について

青山繁弘氏(以下、青山):指名委員会委員長で社外取締役の青山です。ここからは指名委員会から今後の経営体制についてご説明します。

今年度より新中期経営計画がスタートしました。事業についての取り組みは執行役から先ほどお話ししましたが、新中期経営計画を具体的に実行していく今後の経営体制については、指名委員会および取締役会で議論を重ねてきました。

新中期経営計画がスタートしたこのタイミングで、サクセッションプランについてみなさまに開示することが適切であると判断したため、これよりご説明します。

まず、指名委員会としては、次期CEO候補として当社執行役常務の北村氏、執行役の石川氏、松本氏、小見氏の4名をすでに選定済みです。

また、石川氏、松本氏の両氏については、指名委員会および取締役会での議論の結果、両名がそれぞれ当社のコア事業の責任者であることから、一層事業に責任を持つとともに、事業のさらなる収益性の改善と成長を加速させるべく、執行役常務への昇格を取締役会で決議しました。

次に、次期CEOの選定時期について報告します。次期CEOは2025年12月に指名委員会が取締役会へ提言し、2026年1月に次期CEOを取締役会で決定した上で公表します。なお、新CEOは遅くとも来年4月に就任予定です。

今後のプロセスとしては、本年6月中に北村氏、石川氏、松本氏、小見氏の4名をステアリングコミッティメンバーとする「経営革新プロジェクト」を立ち上げ、この4名が経営革新策を策定します。

そして、新中期経営計画を深化させるための経営革新策をまとめ上げるプロセスを、指名委員会にてアセスメントします。加えて、候補者インタビュー、360度評価などを行い、指名委員会が次期CEOを提言し、先ほどお伝えしたスケジュールに沿って新CEOを選任します。

ご説明は以上です。

質疑応答:株主還元の方針について

質問者:2026年3月期の配当金額と自社株買いの規模感から総還元性向を計算すると、200パーセント以上になります。本日のご説明ですと、今後も自社株買いを継続していくと捉えています。

ただし、総還元性向が今期200パーセントということは、いずれ純利益が今期より4倍、5倍にならなければ、一般的な企業の総還元性向の水準にはなりません。御社は純利益がそのように増加すると見込んでいるのでしょうか?

あるいは、中期経営計画を拝見すると、投資をかなり絞るよ

新着ログ

「サービス業」のログ