【QAあり】網屋、主力製品の「ALog」がオールサブスク化 高収益型モデルへの完全移行により、従来の10倍の事業売上を目指す

SECURE THE SUCCESS. 自動化で、誰もが安全を享受できる社会へ

石田晃太氏(以下、石田):株式会社網屋代表取締役社長の石田です。変わった社名ですが、まずは我々が何たるかをお話しします。

企業LAN/WANのようなネットワークの設計構築が祖業だったため、「網屋」という名前から始まりました。魚屋や居酒屋と間違えられやすいのですが、れっきとしたIT企業です。

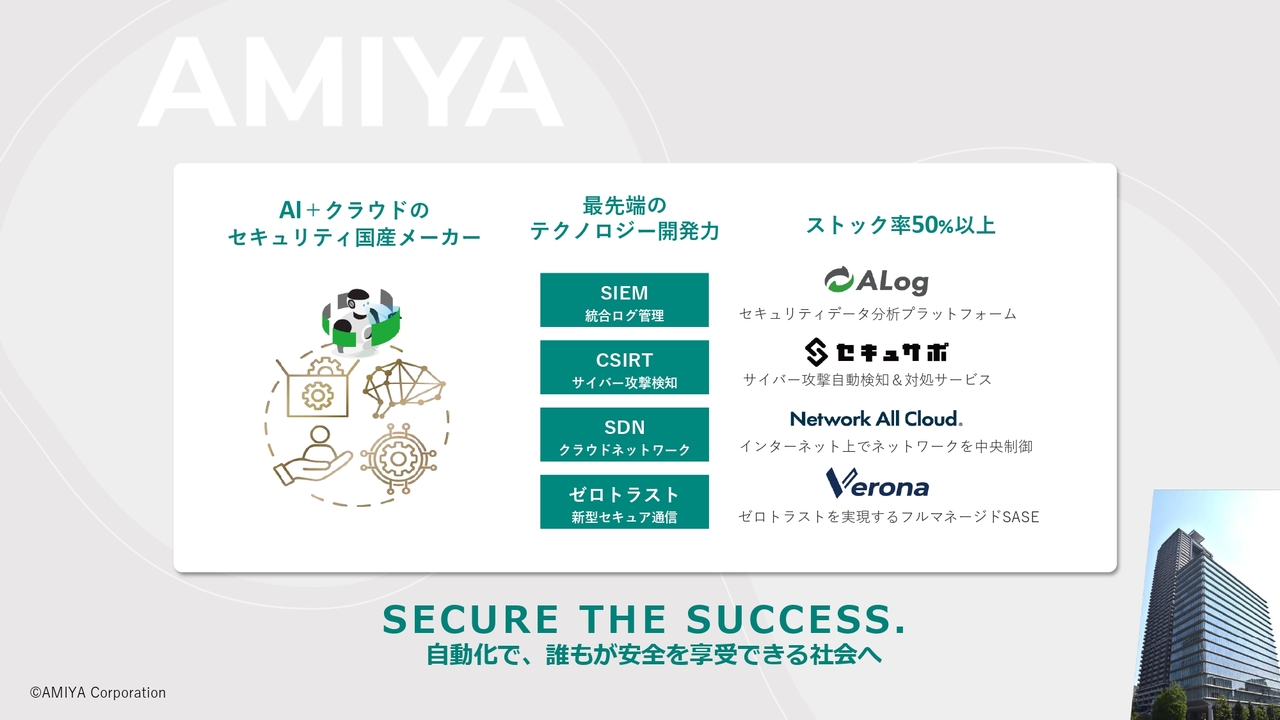

現在はネットワークのインフラから、クラウド、セキュリティに事業をシフトしており、国産のセキュリティソフトの開発・販売が事業の根幹となるメーカーベンダーです。

我々は、今流行りのゼロトラストやCSIRTのような、セキュリティネットワークの最先端の技術力を持っています。それぞれに製品を有しており、ストック率50パーセント以上を掲げ、安定成長を図っていく会社です。

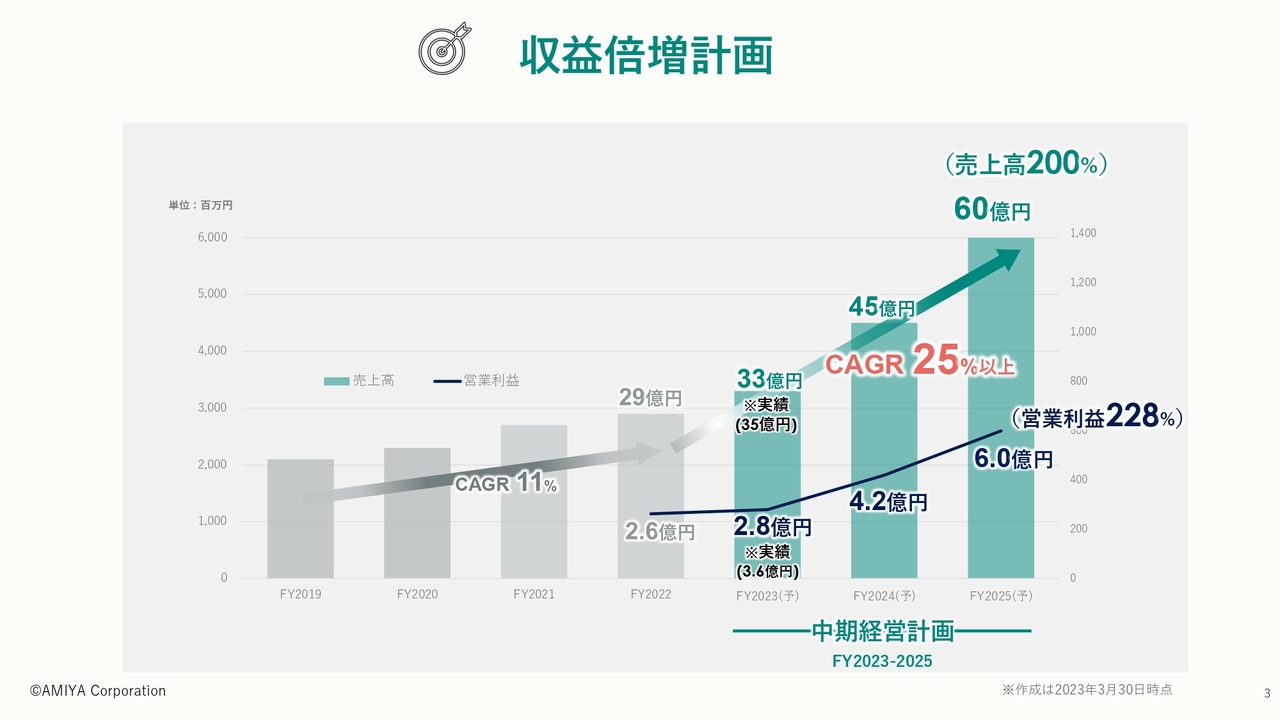

収益倍増計画

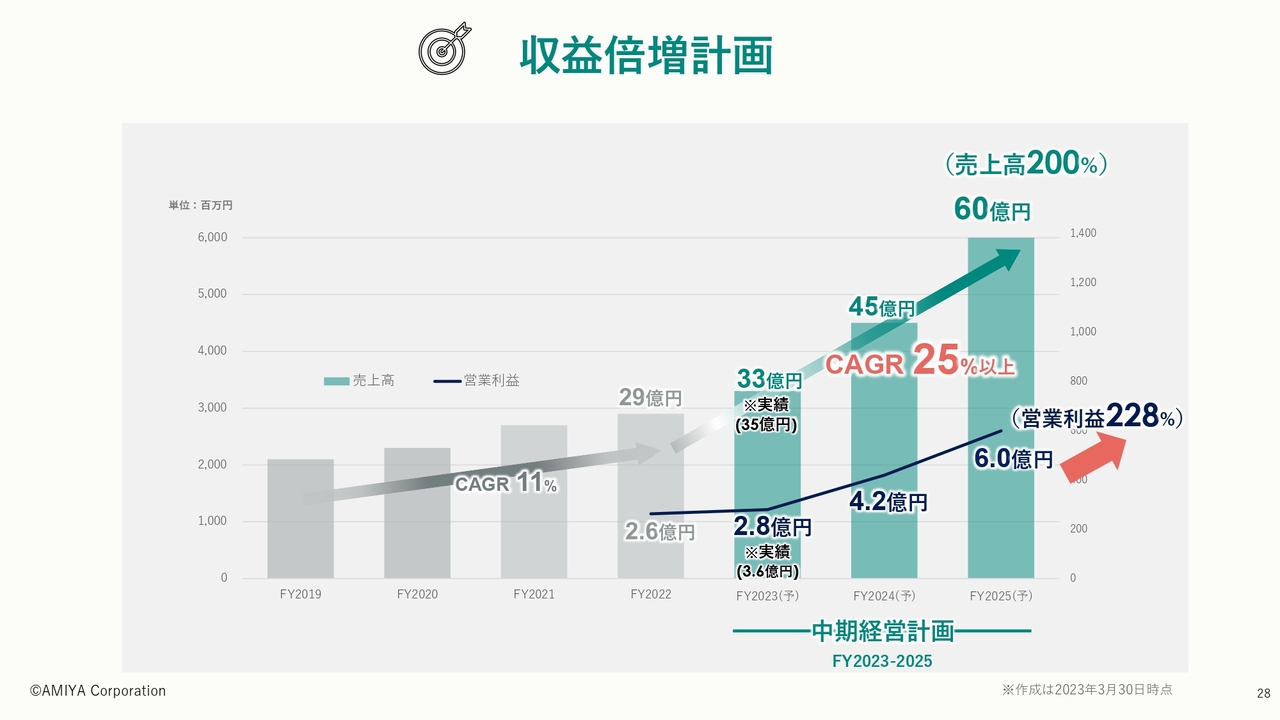

2023年から中期経営計画を始めています。3ヶ年計画で収益倍増を計画しています。当社は12月決算のため、今、第3四半期を終えたところです。2023年は売上高予想の33億円を突破し、2024年も上方修正をかけていますので、第3四半期も無事にクリアしている状況です。

今までと異なる成長路線を掲げていますが、なぜこのようなことができるのかについては後ほどご紹介したいと思います。

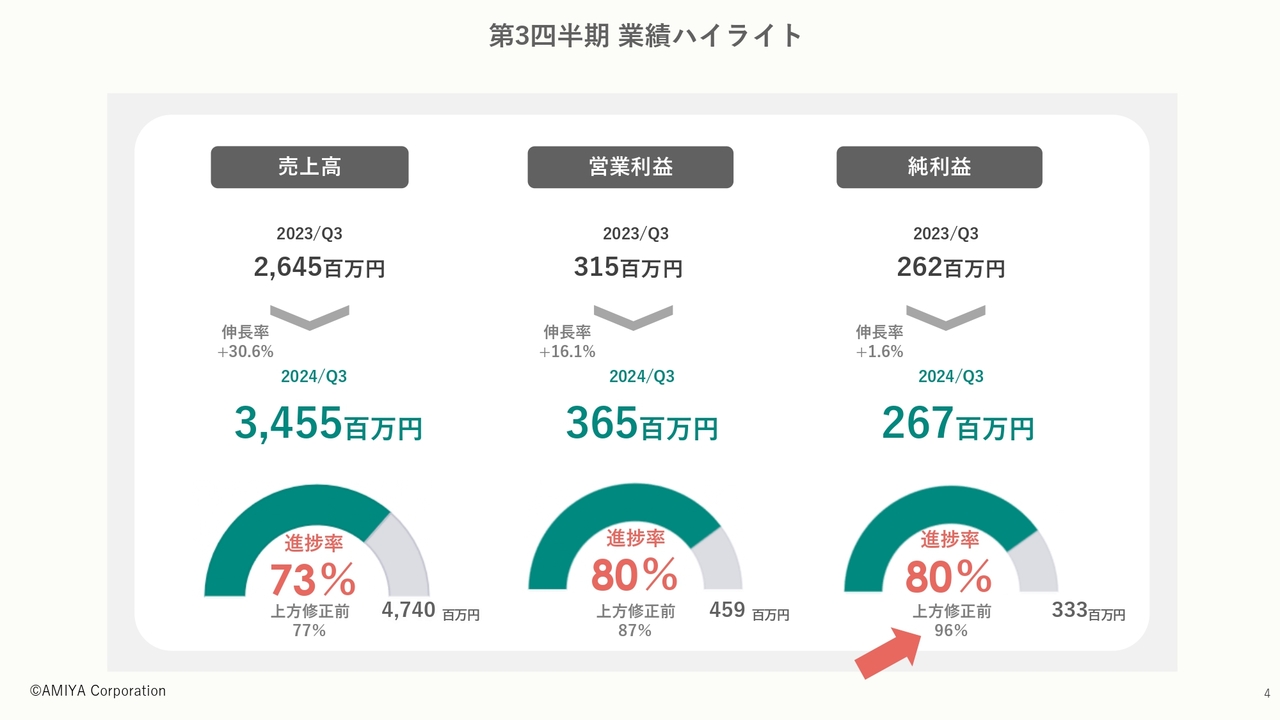

第3四半期 業績ハイライト

11月中旬に発表した第3四半期の業績ハイライトをご説明します。売上高は前年同期比で約30パーセント増の成長となりました。営業利益は前年同期比16パーセント増です。

全体の現状の進捗率は、売上高が77パーセント、営業利益が87パーセントとなり、純利益が90パーセントを超えたため、上方修正をかけて第3四半期の仕切り直しというかたちにしました。

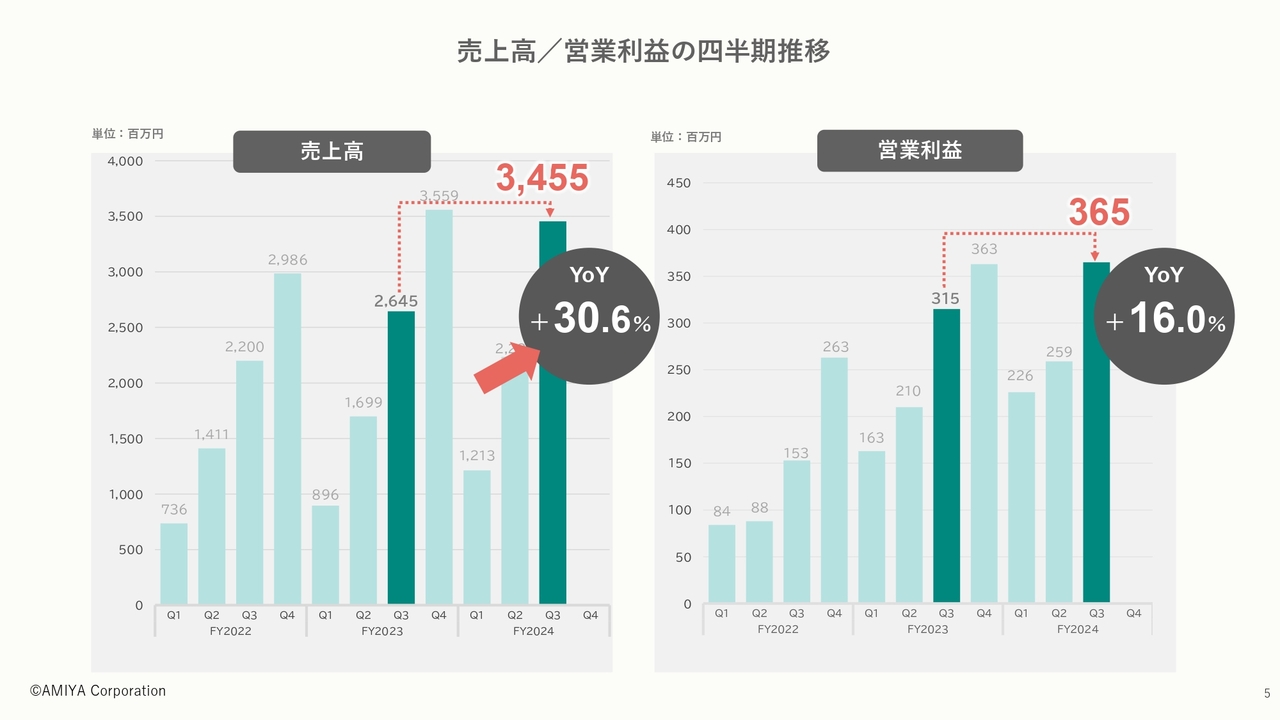

売上高/営業利益の四半期推移

売上高と営業利益の四半期推移についてです。前述したとおり、売上高は前年同期比30パーセント増、営業利益は前年同期比16パーセント増となっています。

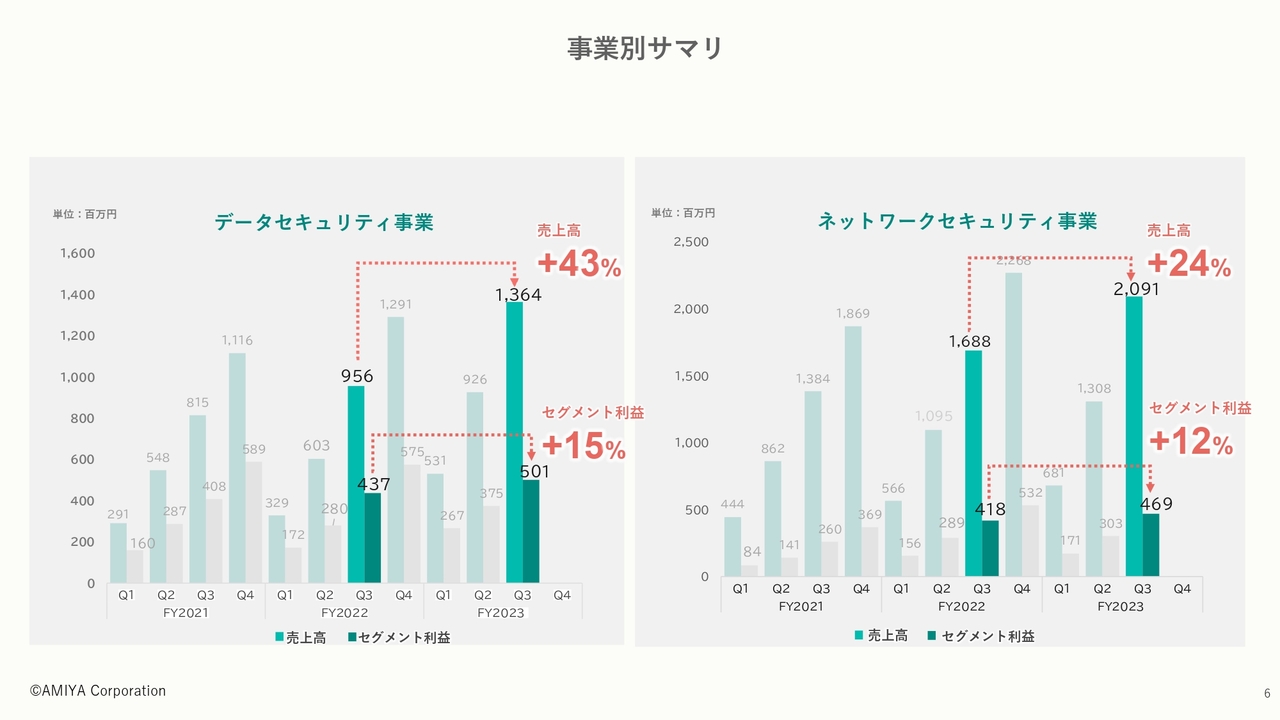

事業別サマリ

当社事業は2つです。1つはデータセキュリティ事業、もう1つはネットワークセキュリティ事業です。それぞれ、セキュリティという共通の概念の中で事業を区分けしています。

データセキュリティ事業に、我々のフラッグシップとなるログ管理製品があります。こちらも含めて、売上高は前年同期比43パーセント増、セグメント利益は前年同期比15パーセント増となりました。

ネットワークセキュリティ事業についても、売上高が前年同期比24パーセント増、セグメント利益が前年同期比12パーセント増と、それぞれ順調な成長を遂げています。

数字で見る当社の強み

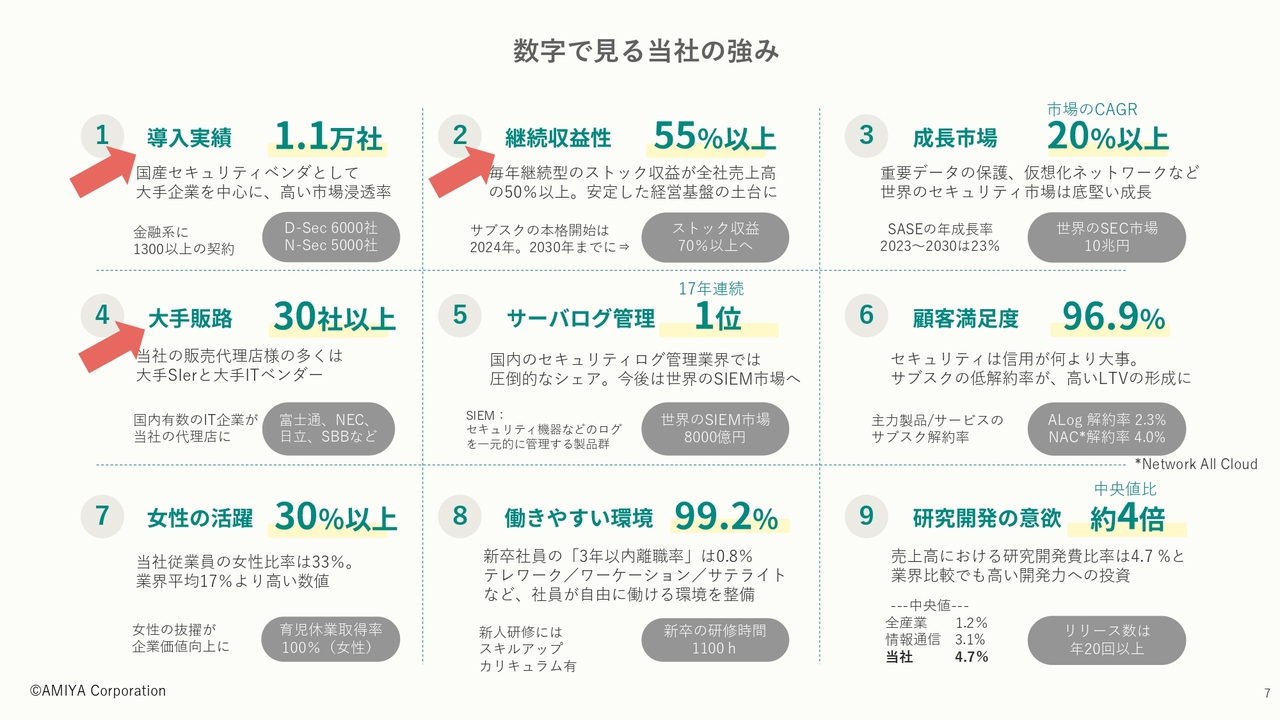

数字で見る当社の強みです。抜粋してポイントをお伝えします。当社は比較的大きなお客さまを中心に販売しているのが特徴です。導入実績は1万1,000社以上で、固定的なお客さまが非常にたくさんいます。

販路も大手のベンダーがおり、ソフトバンクから富士通、NEC、日立、HPのような大手の販路を経由して、お客さまに渡っていくかたちのモデルとなっています。

もう1つ大きなポイントがあります。現在は継続収益性であるARRをKPIにしています。今まではフローの売上が半分程度を占めていました。しかし、中長期的に我々はサブスクリプションビジネスに切り替えていくため、7割程度までストックレートを上げていくことが次の戦略になります。

kenmo氏(以下、kenmo):リアルタイムでご質問がきています。複数の方から「御社の強みを教えてください」というご質問です。あらためて、競合他社に対する御社の強みを教えてください。

石田:IT企業全般で言うと、日本の会社は受託の作業や人材派遣が非常に大きく、マイクロソフトやGoogleのような北米の商品を導入展開する会社が非常に多いです。一方で、当社は例えば、上場企業ではデジタルアーツやトレンドマイクロのように自社でセキュリティソフトを作って販売するメーカーベンダーで、その点が他のIT企業との区分けになると思います。

また、日本でセキュリティ製品を自力で作れていることは、非常に重要なポイントです。今後、日本国内では経済安全保障も含めて、できるだけ国産のセキュリティ製品を常設化していこうという動きがあります。

中国では、国策でHUAWEIがネットワークカンパニーとして強く支えられています。このようなことも含めて、我々も日本の経済安全保障国策事業として注目されていくと考えています。

kenmo:ありがとうございます。スライド中央に記載されている「サーバログ管理1位」という実績は非常にインパクトが大きいと思います。どうして御社がこのように評価されているのか教えてください。

石田:よく比べられるのは、テレビCMで有名なSky社です。もともと、製品を考え始めたきっかけは内部不正でした。昔、大きな会社に派遣で来ている方が、顧客データをコピーして転売するという事件が流行りました。

そこで、内部不正を記録し、誰がどのようなファイルの削除やコピーを行ったのかわかるような製品をいち早く考えて、パソコンの中から探し出すのではなく、ファイルサーバ側がトリガーとなる製品を作りました。そこでカテゴリの中で代表的な存在になったという経緯があります。

kenmo:ありがとうございます。強みの4番目に「大手販路30社以上」とあります。御社は代理店との関係構築が強いと思いますが、そのあたりについて教えてください。

石田:通常、日本のITベンダー、セキュリティベンダーは中間構造に営業委託しているところが多いです。しかし、我々は営業機能とマーケティング機能を社内で保持しているため基本的にプロキュアメントとして、大手販路にお願いし、販売してもらいます。セールスやマーケティングでセールスリードを獲得していくのは、基本的に我々が主導権を持っているケースが多いのが実情で、いわゆる営業のハイブリッド構造ができています。

もちろん、大手販路にも重要なポジションを期待しています。日本の製造業や金融関係、国のパブリック関連については大手ベンダーを経由した販売になるため、そのへんは我々が独立してダイレクトに接触するよりも、大手販路に期待することが結果的に多くなります。顧客層からするとそのような構造になるという感じです。

kenmo:わかりました、ありがとうございます。

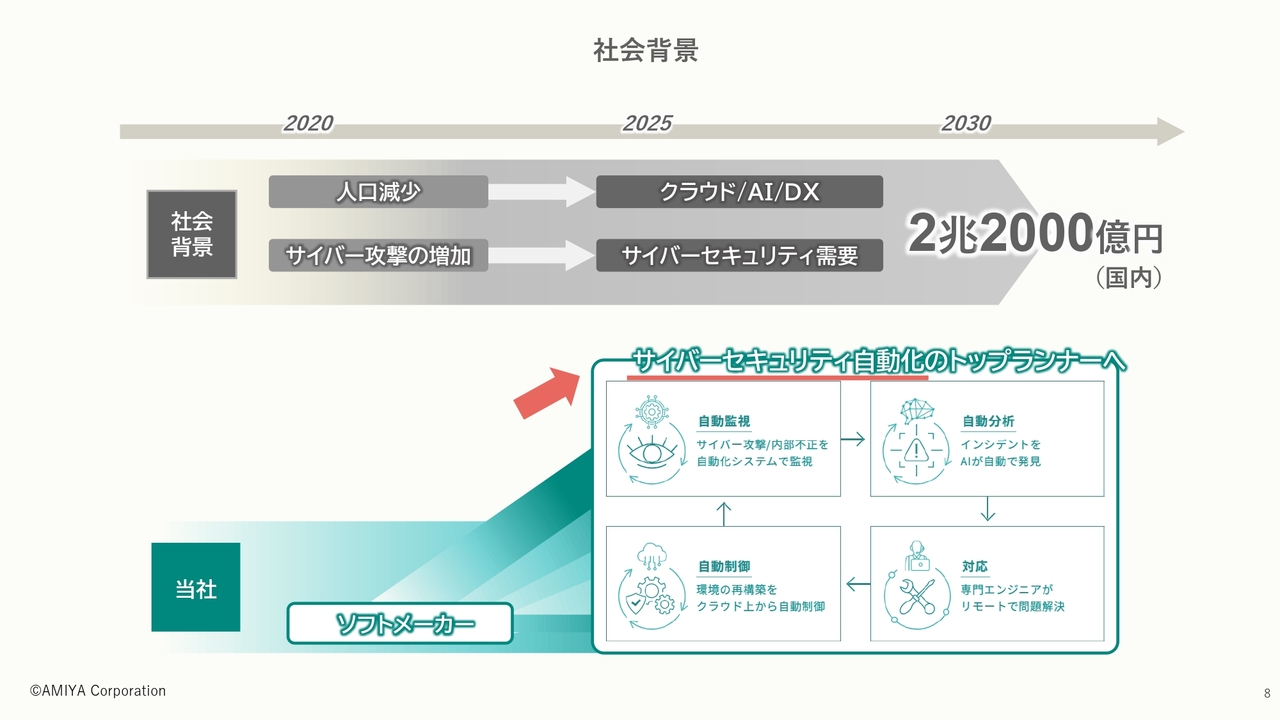

社会背景

石田:社会背景についてです。人口減少やサイバー攻撃の増加のような課題の解決をITでどのように展開していくのかについてお話しします。

クラウド、AI、DX、もしくはサイバーセキュリティの技術力の強化となっていくのですが、このマーケット自体は、国内でもこれから拡大していくことは不可避です。

我々の場合は、セキュリティソフトのパッケージ販売だけでなく、サイバーセキュリティの自動化、つまり早い検知、分析、原因究明、その対処を自動化しました。今まではセキュリティ対策を講じるのは大手のお客さまだけでした。それはコスト面が問題だったのですが、自動化によって日本国内のどのような会社でも手が伸ばしやすいセキュリティを提供できるようになりました。

このことは非常にメリットがありますので、その部分のアドバンテージを持つトップランナーになっていこうと考えています。

ALog

2つの事業について、どのような商品を展開しているのか簡単にご紹介します。

まずは、データセキュリティ事業です。例えばETCやATMなどは、みなさまが利用する中でも、システムを使ったら記録が残るというのはイメージしやすいと思います。コンピュータシステムの処理や操作履歴であるログは自動車でいうとドライブレコーダーのようなものです。実は、大きな会社はログを必ず取ることがガイドラインで要求されています。

ログの必然性

経済産業省、総務省、金融庁も含めて、日本の民間企業に向けたサイバー攻撃等を踏まえて、システムの操作記録を保全措置として持っておきなさいというガイドラインがあります。そのシステムのログを取るという潜在ニーズに対応した商品を我々が作っています。

ログデータ管理でNo.1

お客さまは大手企業が多いです。メガバンクから大手の自動車産業関連も含めて、日本の冠たる企業に対して供給しています。

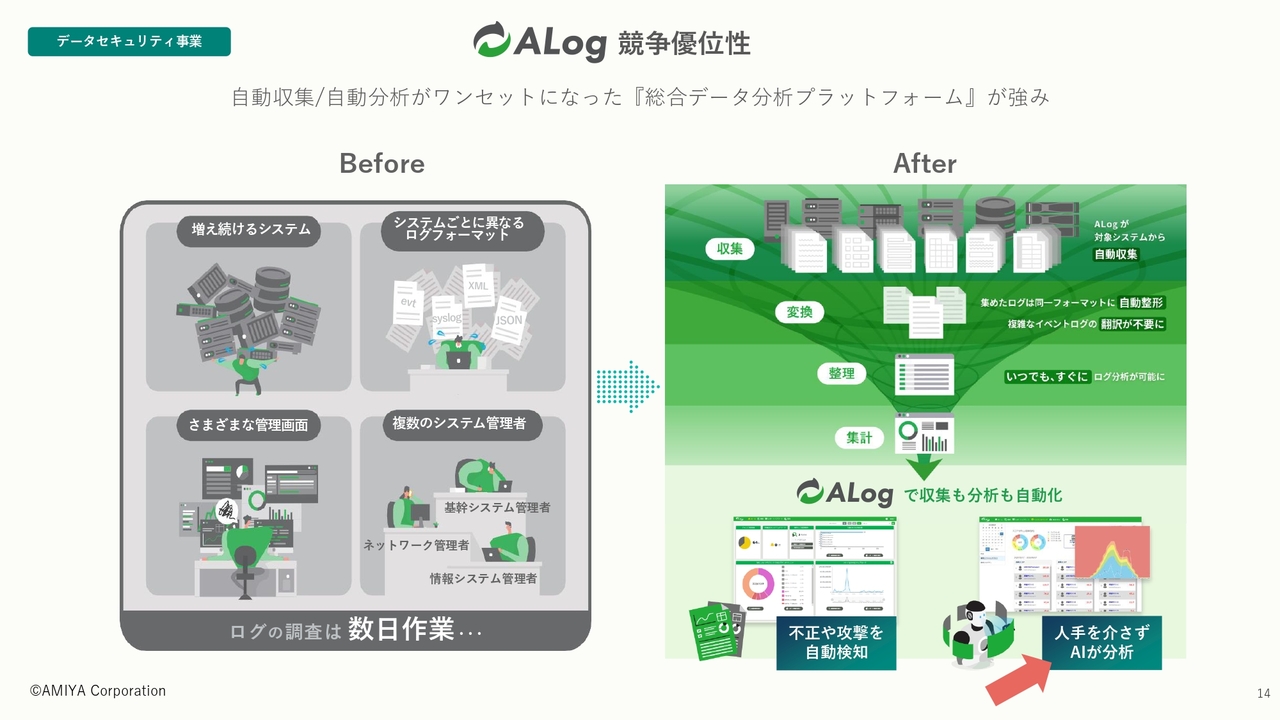

ALog 競争優位性

製品の優位性についてご説明します。たくさんログを集めると、いろいろな種類、パターンが出てきます。これを視認性のあるデータに自動変換できる仕組みを作りました。これは特許技術として認められています。

システムコールのような複雑なログではなく、誰がどのようなファイルに何をしたかという、人間が理解でき、すぐに対処できるデータというところが、他社との大きな差別化ポイントだと思います。

ALog 競争優位性

もう1つの強みは一気通貫性です。我々は「統合データ分析プラットフォーム」というフレーズで呼んでいます。たくさんのログをいろいろな目的で、いろいろな人がそれぞれ分析していくのは非常に複雑で大変です。

データの取りまとめだけでも煩雑な工数がかかるため、我々はすべて統一のフォーマットにインポートしながら、自動的に分析できる仕組みを作りました。

最終的にはAIを使い、人手を介さずに、怪しい兆候を察知し、振る舞いの異常まで突き止められるという製品の構造ができています。

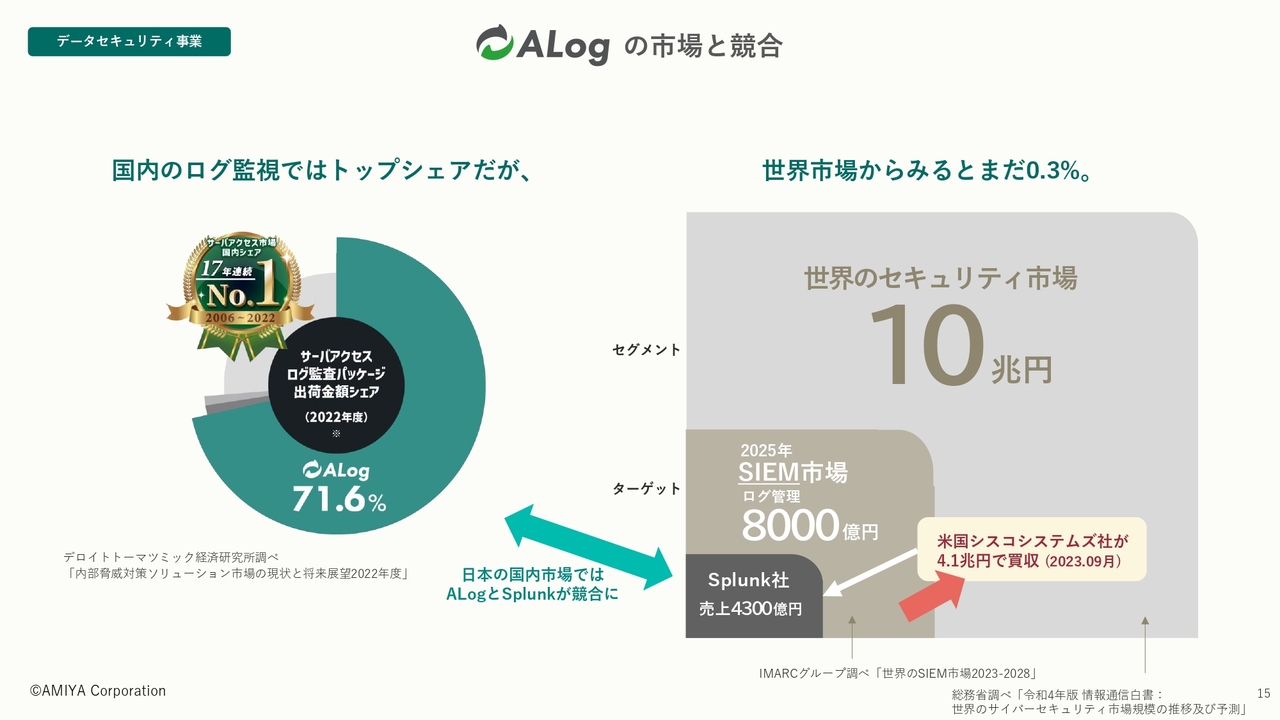

ALogの市場と競合

このカテゴリはSIEMと呼ばれる、ワールドワイドなビジネスカテゴリです。北米の製品が圧倒的なシェアを持っており、中でもSplunk社の製品は非常に優秀で高機能です。日本の中でも我々のコンペティターとしてよく比較される対象です。

非常に優秀ですばらしい製品ですが、高額です。最近の円安の為替問題もあり、日本企業にとっては求めやすい構造とはなっていません。我々の戦略としては、国産製品の性能を同様のレベルまで高めながら、独自の機能を提供して差別化を図っていきます。

後ほどご説明しますが、ワールドワイドにも出ていける潜在能力を持っているため、将来的にはワールドワイドに展開していきたいと考えています。

Splunk社は、2023年に、シスコシステムズというネットワークの最大手ベンダーに4兆円以上で買収されています。シスコシステムズは約5兆円から6兆円の売上がある大きな会社ですので、非常に期待を持たれているカテゴリだと言えます。

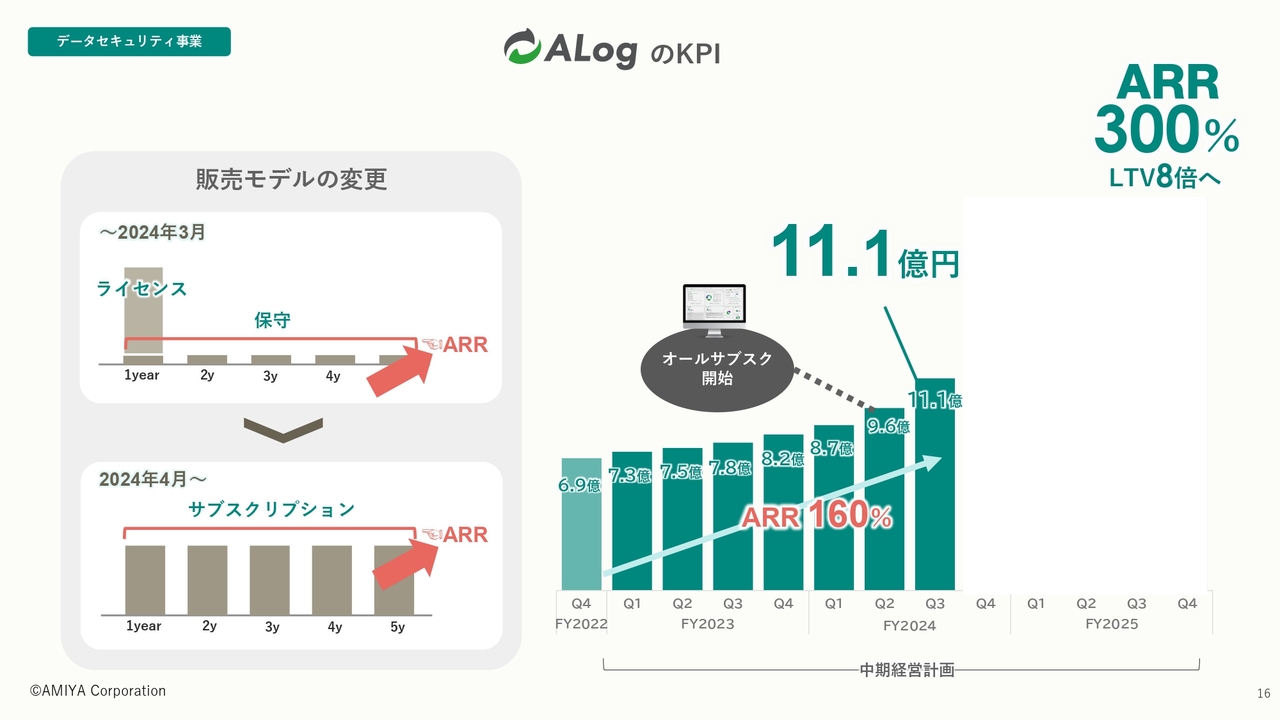

ALogのKPI

我々の製品「ALog」についてです。SIEMと呼ばれるログ管理製品ですが、実はこの製品は、販売モデルの抜本的な変革を遂げようとしている最中です。

スライド左側をご覧いただくとわかるとおり、2024年3月までは、100万円販売したら10万円程度の保守という売り切りのライセンスがありましたが、こちらを完全に終売し、サブスクリプションへ全面転換する方針をとることにしました。

結果的に、今までは保守の小さな積み上がりがARRでしたが、今後はサブスクリプション全体が、つまり売上のほぼ大半がARRに積み上がる構造になっています。

3ヶ年の中期経営計画におけるKPIとして、ARR300パーセントとしています。実はライセンス販売の場合、購入後の保守に継続性がないという業界の特性があります。サブスクリプション構造に変えることにより、チャーンレートも圧倒的に改善されていきます。そのような点も含め、LTVの向上が自動的に図れていくかたちです。

kenmo:「ALog」について、いくつかご質問させてください。まず、オールサブスク化が今期のトピックスかと思いますが、サブスク化以降、受注が低下した、あるいは逆に引き合いが増えたというような、変化について教えていただけますでしょうか?

石田:後ほど詳しくご紹介しますので、今はざっくりお話ししますと、5年間をまとめた総額では5倍、6倍、10倍ほどの、かなりの値上げになります。

したがって、お客さまの購買意欲がある程度減衰することを懸念していましたが、結果的には第2四半期、第3四半期と、売上が底にはなりませんでした。通常はSaaSサブスクに切り替えると、いったんは非常に大きな谷になるものですが、我々の場合はそこまで下がらずに安定した成長を遂げています。

むしろ、引き合いは非常に増えており、サブスクの件数も従来よりも若干多くなっています。製品自体も新しくなったため、販売モデルの転換だけではなく、製品自体に興味を持っていただき、非常に好調な滑り出しとなりました。

従来のネットワーク

石田:ネットワークセキュリティ事業についてご説明します。一般の方にとっては、ネットワークという言葉自体が非常にわかりにくいものです。

法人にインターネット網を敷設するためには、ルーターやファイアーウォール、スイッチ、みなさまのご家庭にもある無線LANなど、かなり複雑な構造を設計・構築していくことが求められます。人手を介した、オンプレ導入・アナログ設定が必須というのが従来のイメージでした。

仮想化ネットワーク

今後はデータやアプリケーションが急速にクラウド化されていくのと同様に、ネットワークも仮想化し、クラウドになっていきます。つまり、Webブラウザ上からすべてのネットワーク構成をリモートでコントロールマネジメントできる時代です。我々はその先駆的存在として、その仕組みを販売・供給しています。

スライド右側に記載したSASE (Secure Access Service Edge) /zero trustは耳慣れない言葉かと思いますが、世界、特に北米ではスタンダードな用語です。

これからはいろいろな人がいろいろな場所で、いろいろな通信を行います。したがって、従来のVPNと呼ばれる仮想化ネットワークよりも、さらに強度なセキュリティを供給する必要があります。我々は、このようなことも自社開発し、供給していく、国内では珍しい存在です。

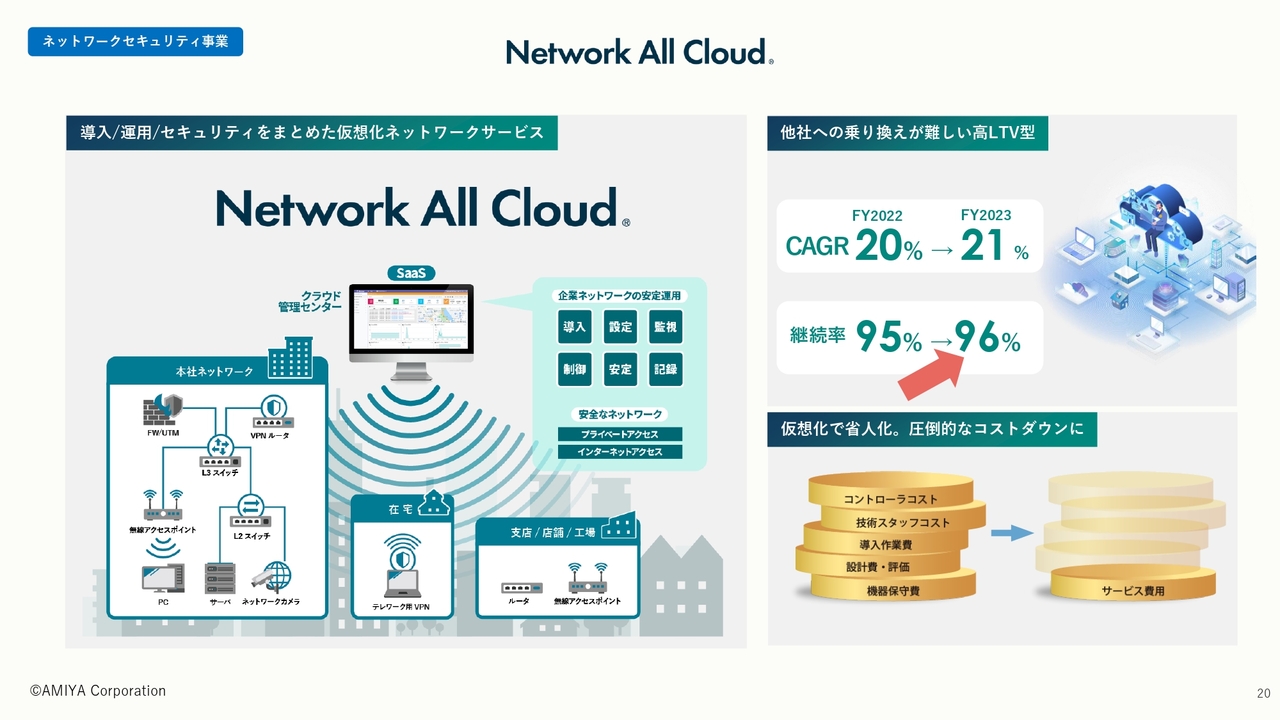

Network All Cloud

お客さまに技術がなくても、いろいろなネットワークデバイスを我々が導入、設定、運用、監視、あるいは先ほどお話ししたようなログ記録など、すべてを代行します。スライドの図のように、導入/運用/セキュリティをまとめた仮想化ネットワークサービスの総称を「Network All Cloud」といいます。

例えばスタートアップのお客さまでも、あるいは、大規模・多拠点のお客さまでも、我々が1ヶ所からすべてをマネジメントできるという、新しい概念です。

おかげさまで、安定した成長率を継続しており、チャーンレートも直近で改善しています。また、お客さまにとっても非常にコストダウンにつながりやすいです。

通常であればIT企業に発注して設計・構築を委託することになりますが、我々の場合はサービス料だけで、すべてのマネジメントを代行できます。圧倒的なコストダウンを図ることができ、顧客のベネフィットとなる仕組みです。

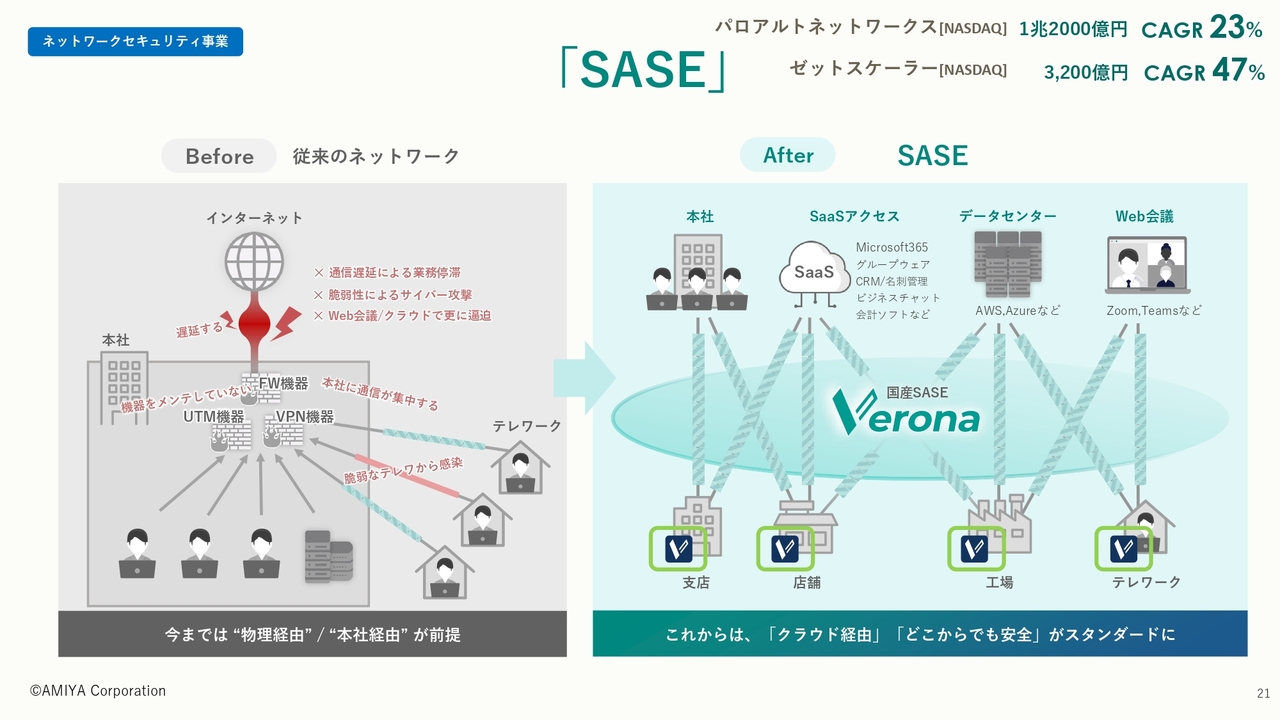

「SASE」

今後はSASEが非常に重要になってきます。技術については複雑ですので割愛しますが、従来のVPN構造ではサイバー攻撃の踏み台となるリスクがあるため、ネットワークの根本的な構造改革が求められています。その新しい仕組みがSASE/zero trustといわれるものです。

北米のナスダックカンパニーでは、CAGRが20パーセントから40パーセントを超えるほど、すでに非常に大きな成長を遂げているカテゴリです。これと同じようなものを、我々が国産で製造・販売していきます。

SASEモデルはまさに今年、販売のスタートラインに立ったところです。非常に引き合いが多く、順調に売上に寄与すると考えています。

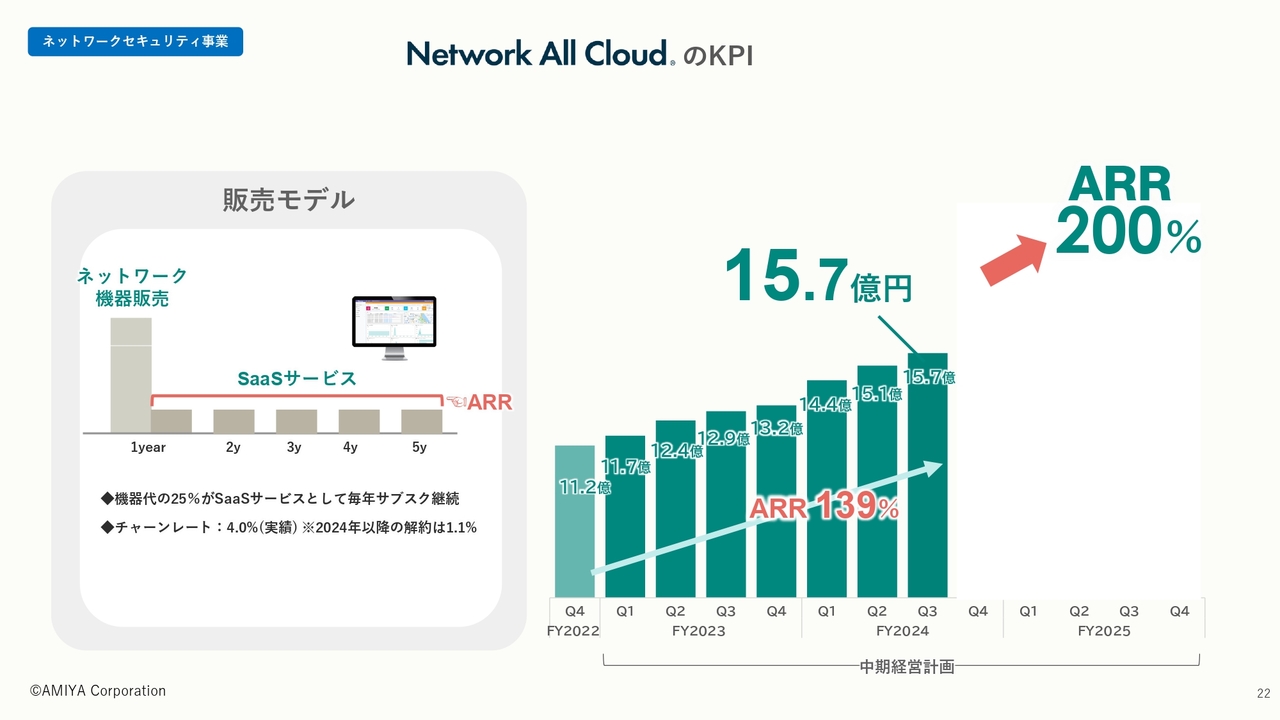

Network All CloudのKPI

事業全体もARR200パーセントに向けて順調に進んでいます。最初に機器販売のフローが出ますが、その後はSaaSサービスとして毎年サブスクが継続します。スライド右側のグラフで示したように成長していくモデルです。

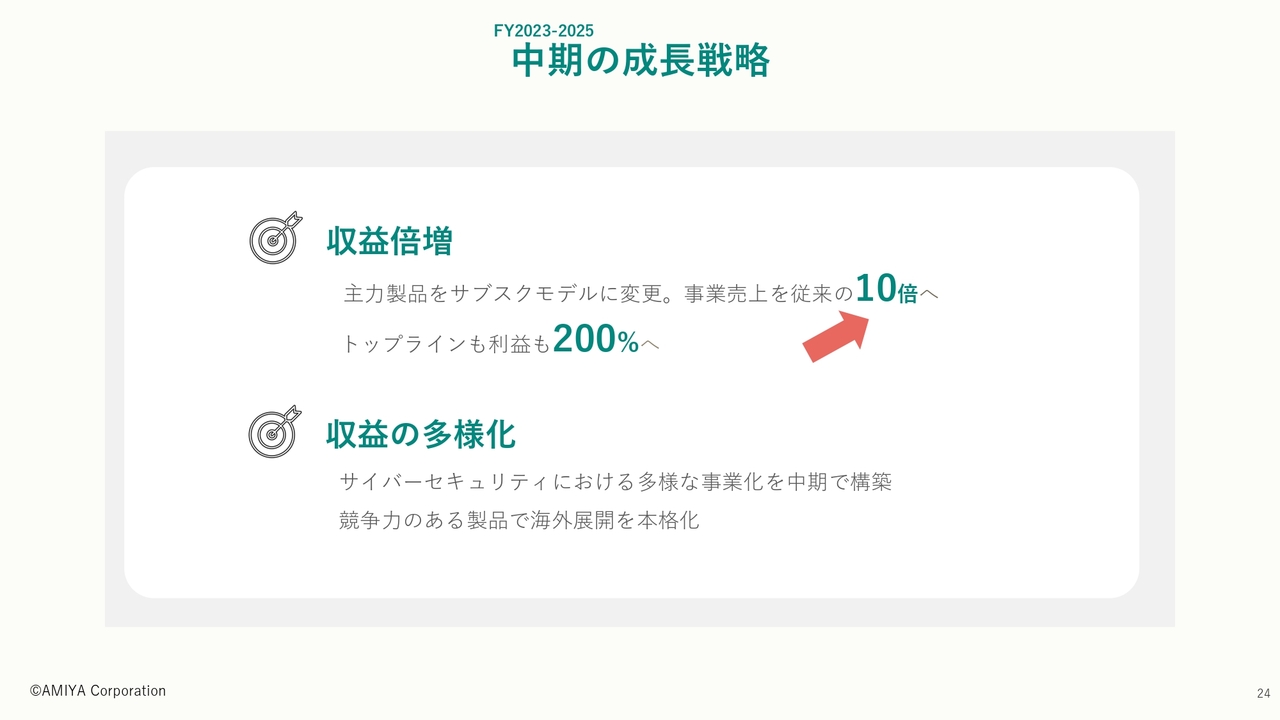

FY2023-2025 中期の成長戦略

先ほど少しお話しした、中期の成長戦略についてご説明します。なぜ収益が倍増するのか、なぜ1つの製品で事業売上が従来の10倍になるのか、このあたりをご紹介したいと思います。

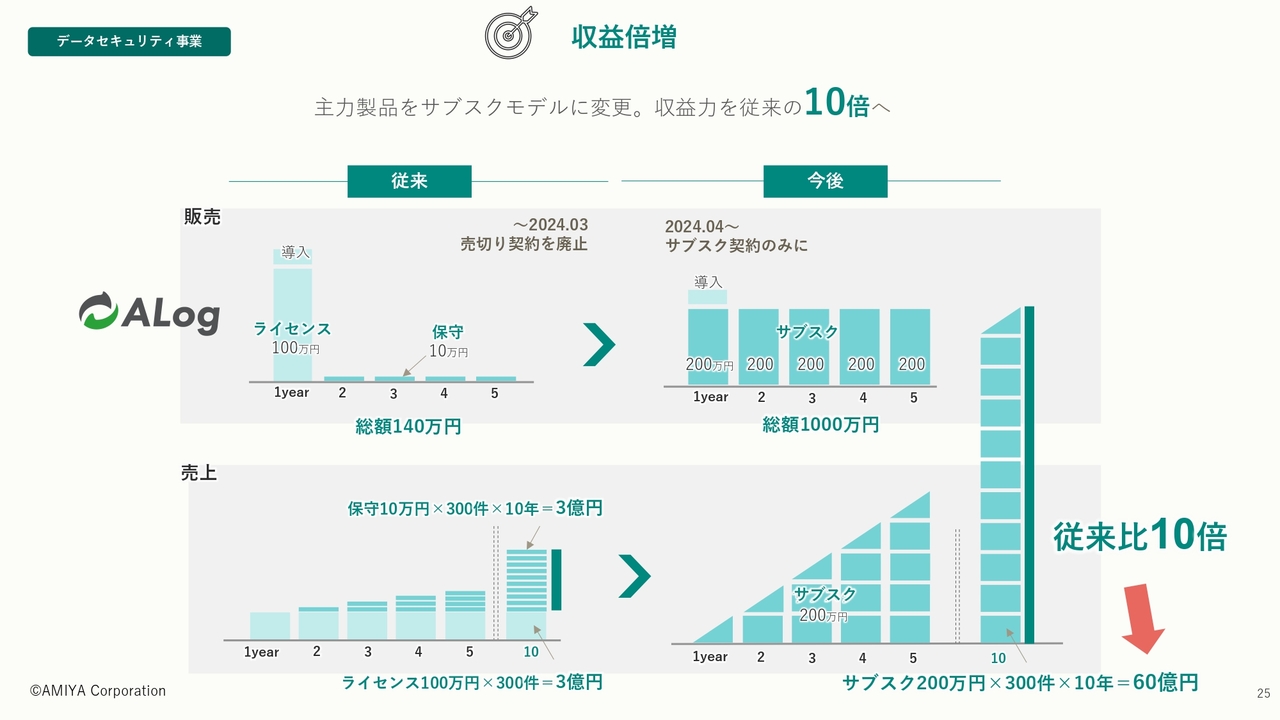

収益倍増

こちらのスライドが、本日フォーカスしお話ししたいことをまとめたものです。スライド左側が従来のビジネスモデル、右側が今後のビジネスモデルを表しています。なお、これはイメージモデルです。

従来はライセンスの売切りで導入に100万円、その後は10万円の保守ということで、5年間の総額で140万円程度の販売額です。

一方、年間200万円程度のサブスク契約をした場合は5年間の総額で1,000万円と、それだけで6倍、7倍となってきます。

従来の我々の収益構造は、小さな保守の積み上げです。一方で、サブスクモデルでは200万円が300件として、10年間で6億円が60億円になるというイメージです。

実際のところ、平均販売件数や顧客単価は大きく変えずに説明していますので、理論値としてはこの数字が実現可能ということです。

収益倍増

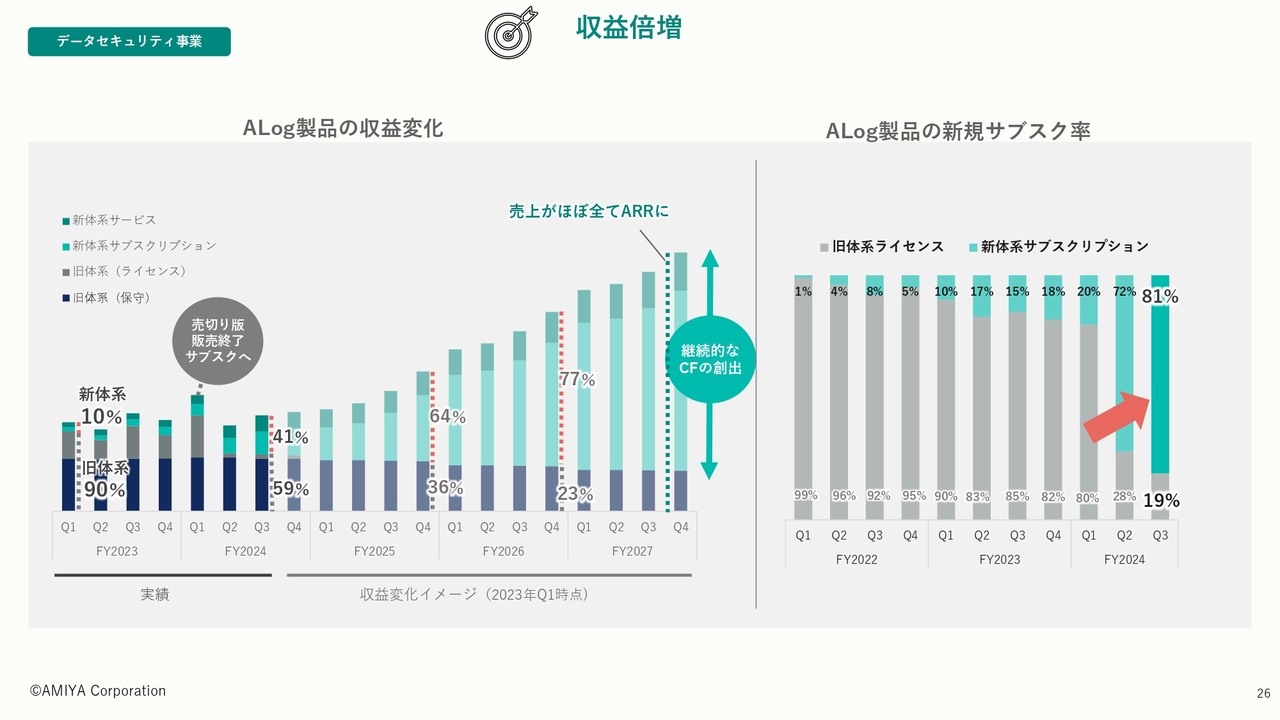

サブスクモデルへの切り替え状況についてです。

スライド右側のグラフで示しているように、2024年3月にライセンスの売切りを終売しているため、第2四半期、第3四半期でほぼ全面的にサブスクモデルに切り替わっています。旧体系ライセンスが多少残っているのは、既存のお客さまの追加販売を保障しているためです。新規販売はほぼすべて新体系サブスクリプションになっています。

保守の売上が急になくなってしまうと、売上がいったんは鈍化するのではという懸念があるかと思います。スライド左側のグラフの濃い青色の部分は、従来の保守売上を示しています。お客さまは、ある程度の中長期にわたって継続利用できる権利を所有しています。

したがって、既存のお客さまには契約を継続していただきながら、新規契約はほぼすべてサブスクに変わります。また、既存のお客さまについても、大きなサーバやシステムの更改とともに、我々の製品もサブスク版にリプレイスしていただくモデルになりますので、旧来の保守更新は徐々に低減していきます。よって収益の谷は生まれにくくなっています。

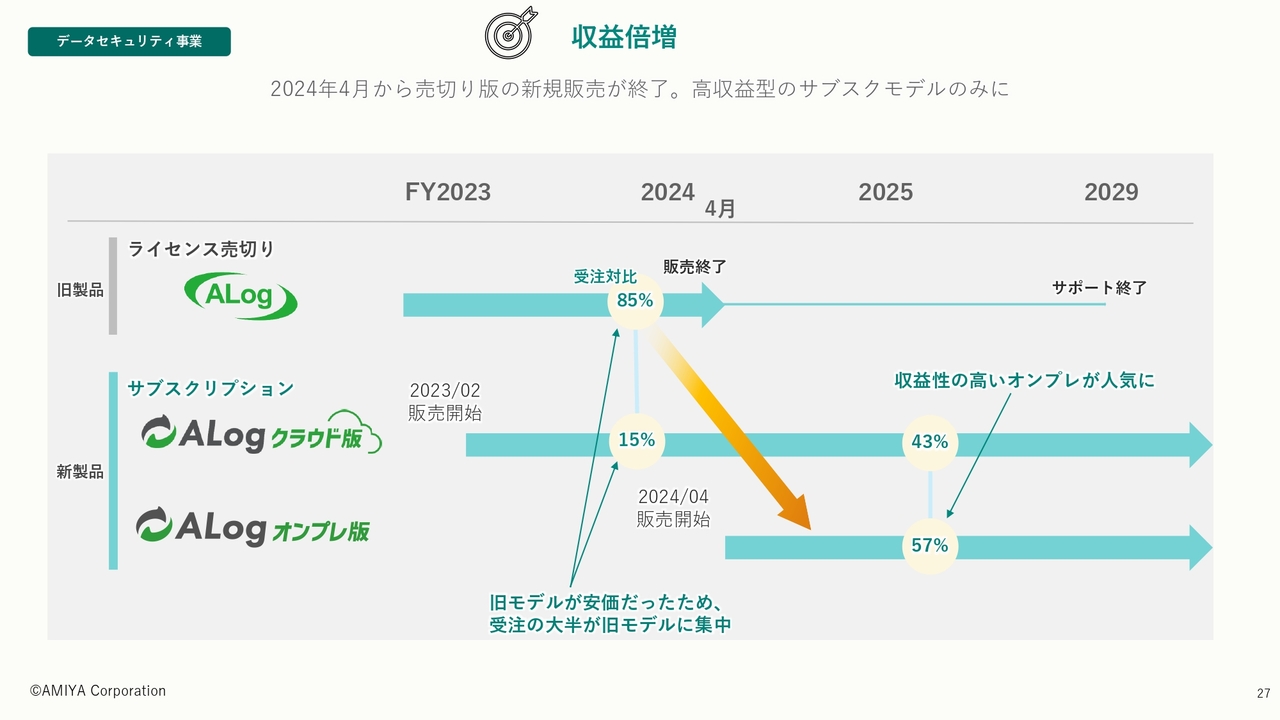

収益倍増

石田:新製品は、クラウド版・オンプレ版と2つのモデルを販売しています。ようやくオンプレ版サブスクモデルの販売を開始できたため、ライセンス売切りモデルを終売したということです。

クラウド版・オンプレ版もどちらも好調な販売で、今のところはオンプレ版の人気が強いです。互いに相乗効果があり、販売が促進されています。

収益倍増計画

ここまでお話ししてきたいくつかの主な要因によって、収益倍増計画を図っていきます。

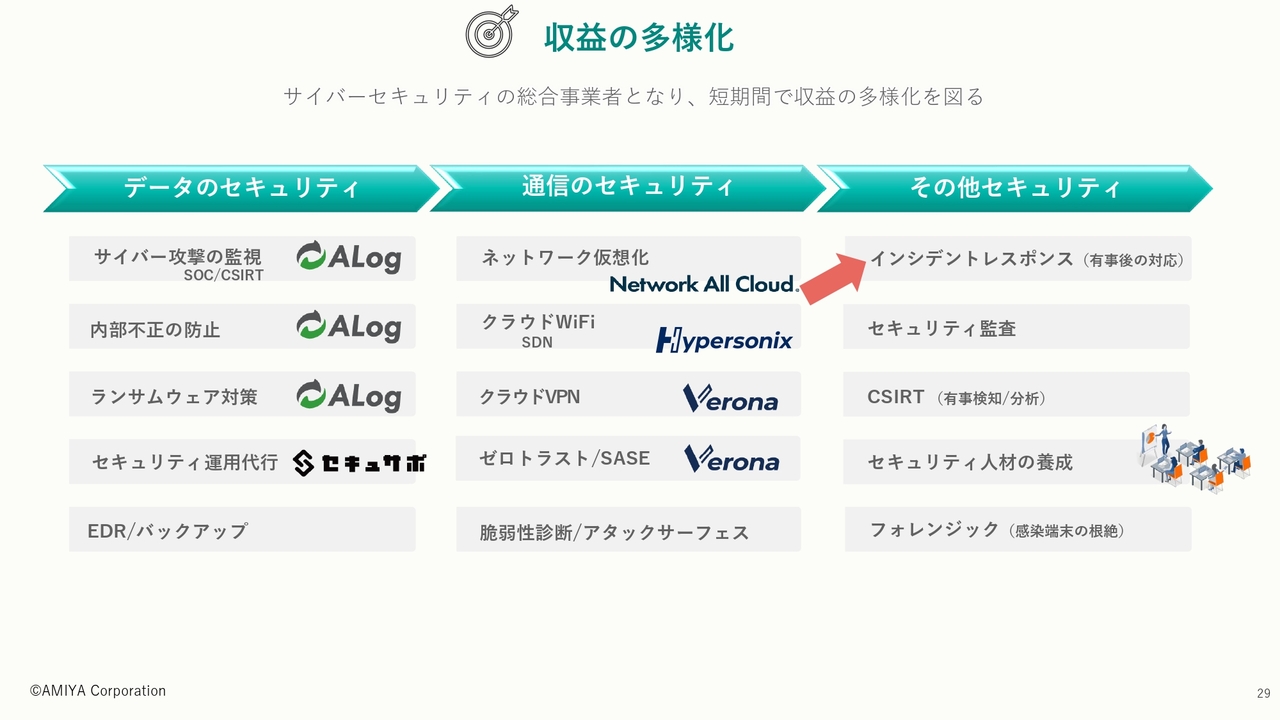

収益の多様化

収益の多様化についてご説明します。さまざまな製品を単体で販売するセキュリティベンダーもいらっしゃいますが、我々はどちらかというと、セキュリティ事業の総合事業者であると考えています。

「ガイドラインを作ってほしい」というコンサルティングや、インシデントレスポンスと呼ばれる事件が起きた際の対応、例えばどこからの攻撃で、どのように感染被害が拡大し、どのようにその穴を塞いでいくのかという問題も含めて、全体的なコンサルティングやソリューションを供給することができる会社に成長することが、もう1つの中長期戦略となっています。

それぞれの事業は順調に拡大しており、サービスやコンサルティングが売上に貢献してきています。ALogのライセンス販売からサブスクに切り替えた時の売上の谷が補填されているというのが実態です。

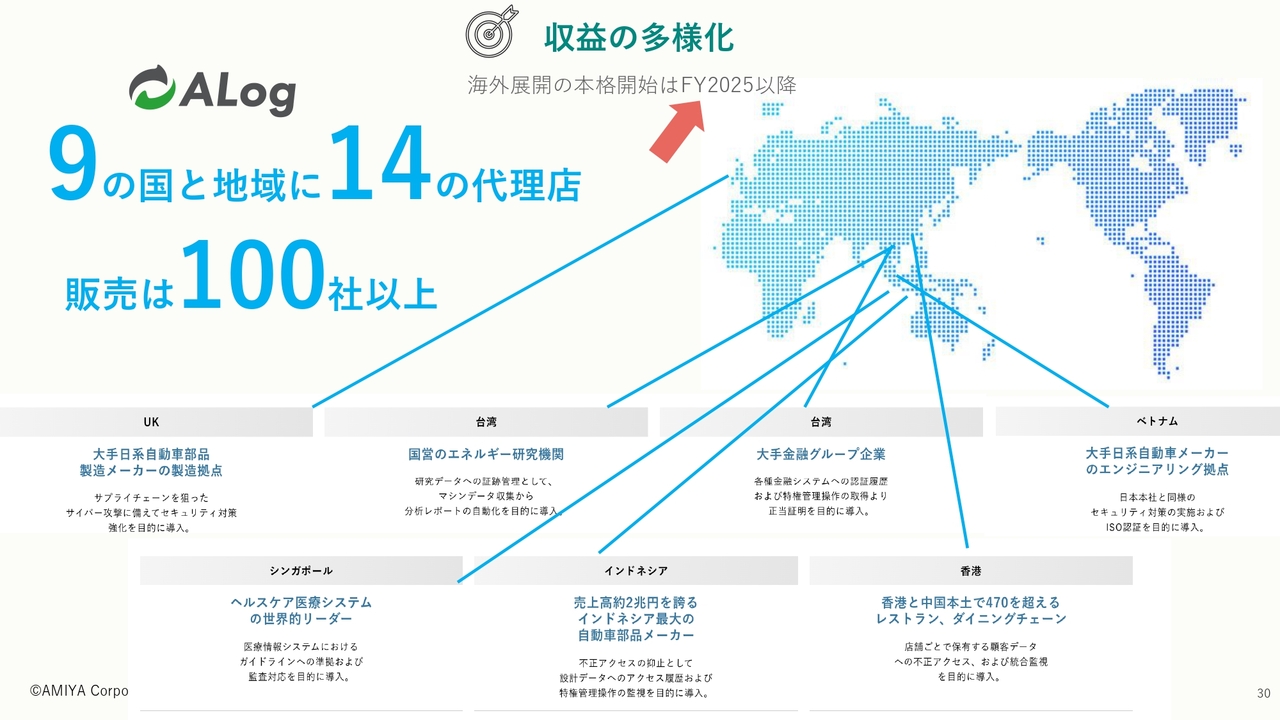

収益の多様化

実はワールドワイドにも販売を広げています。例えば競合のSplunk社は売上4,300億円という大規模な会社です。我々もこれから英語版などいくつかのバージョンを作り、販売を本格化していきます。

現在でも、大手の海外企業から直接もしくは代理店経由で販売できていますが、本格的な販売・営業展開は、もう少し中長期的に考えています。まずは、日本の事業の収益構造を拡大させる考えです。

以上が、我々の戦略です。ありがとうございました。

質疑応答:「ALog」がターゲットとする顧客層について

新着ログ

「情報・通信業」のログ