【QAあり】ドラフト、創業者山下氏のデザイン力を核に事業拡大、3つのプロジェクト戦略の循環によりさらなる成長へ

01 COMPANY PROFILE

荒浪昌彦氏(以下、荒浪):株式会社ドラフト代表取締役の荒浪です。よろしくお願いします。

会社概要をご説明します。当社は空間デザインを事業としている会社です。スライドの写真は、南青山にある当社オフィス9階のカフェスペースです。このオフィスはショールームを兼ねており、クライアントのみなさまに当社のデザインを実際に体感していただける作りになっています。

We are an Integrated Design Firm

荒浪:当社の企業理念は「ALL HAPPY BY DESIGN」です。デザインを通じて世の中にハッピーの循環を作りたいという意味合いですが、詳細は後ほどご説明します。

アウトライン

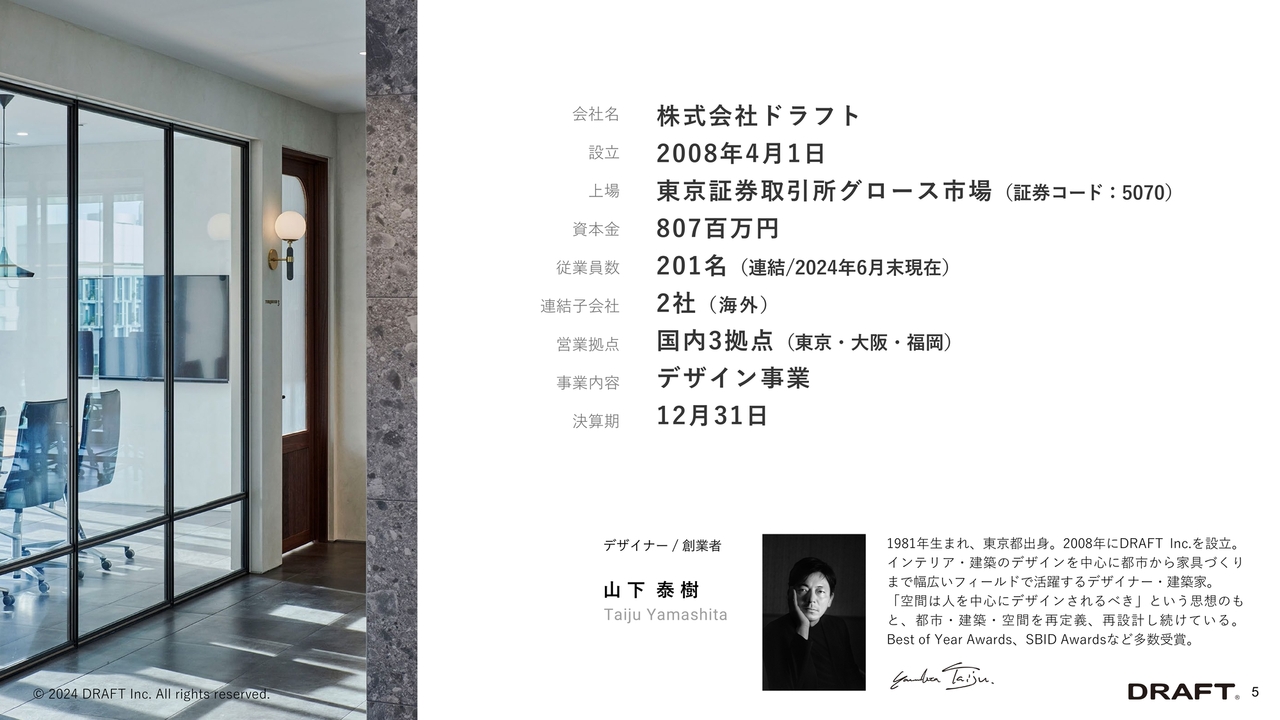

荒浪:次にアウトラインです。当社は2008年4月1日に創業し、2020年に東京証券取引所マザーズ市場(現グロース市場)に上場しました。資本金は8億円、連結グループベースでの従業員数が201名、国内だけでは150名という、まだ小さな会社です。

スライド右下の写真は、創業者で代表取締役の山下泰樹です。今でも現役のデザイナーとして当社の事業を牽引しています。

太陽インキ製造 InnoValley

荒浪:当社はデザイン事業を手がけており、言葉や数字でご説明するのがなかなか難しいため、最初にイメージをお伝えしたいと思います。

スライドの写真は当社の直近の仕事ですが、埼玉県にある太陽インキ製造さまの研究開発棟をデザインしました。

太陽インキ製造 InnoValley

荒浪:スライドのとおり、非常にきれいな研究開発棟になっています。最初にこの事例をご紹介したのには、意味があります。当社の事業はもともと、創業者の山下が、オフィスで働く人たちに快適な空間を提供したいと考えたことからスタートしました。

みなさまも経験があるかもしれませんが、昔のオフィスは限られたスペースにいかに机や椅子を並べるかという、効率性を重視した設計になっていました。山下は当時から、そのような環境で長い時間を過ごすのはつらいのではないかと考え、いかに快適なデザインを作るかをテーマに会社を興しています。

創業当時の主なクライアントは、上場前のIT企業が主でした。今は上場してかなり規模が大きくなっていますが、例えばディップさまやウォンテッドリーさまなどは当社の顧客で、一緒に大きくなってきたようなイメージです。

そのような生い立ちがありますので、基本的には、人が働く環境に対する感度が非常に高いITやサービス業などの企業が、当社のクライアントでした。

しかしながら、コロナ禍を経て環境がかなり変わってきています。メーカーなどは当社のお客さまにはなってもらえないだろうと思っていたのですが、この度このようなかたちで太陽インキさまからお仕事をいただきました。

他のメーカーからも声をかけていただいて今進んでいる案件もありますが、世の中の流れがかなり変わってきたことを実感しています。

ouno御堂筋

荒浪:こちらは昔から手がけている仕事です。大阪に本社があるダイビルさまのシェアオフィスも、当社の主要な事業です。

Salone del Mobile.Milano 2024 “Pointillisme”

荒浪:こちらは空間デザインの一部として取り組んでいる、ライフスタイルデザインの事業です。具体的には、家具を作っています。

もともと、当社が手がけるデザインにぴったりはまる家具がなかなかないという悩みがあり、それならば自分たちで作ろうとスタートしたのがこの家具事業です。これらの家具は、当社のブランド価値を高めるために非常に有用なツールになっています。

スライドの写真は、2024年4月にイタリアのミラノで開催された、世界最大のインテリアデザインの見本市「ミラノサローネ」に出展した時の様子です。当社はいわゆる一軍のメーカーが出展するエリアにスペースをいただいたのですが、そもそも出展自体がなかなか難しいところを、山下のデザインが認められ、2年連続での出展となりました。

Salone del Mobile.Milano 2024 “Pointillisme”

荒浪:スライドのようなかたちで、非常に斬新なブースにデザインしました。その結果、複数の海外雑誌で取り上げられました。

No.15

荒浪:スライドの写真は、最近発売になった商品で、山下がデザインした「No.15」という椅子です。

No.15

荒浪:スライドの写真は、「No.15」の発表会の様子です。表参道にある当社のフラッグシップストアを改装して、発表会を行いました。非常にたくさんの方にお越しいただきました。

WonW Chair

荒浪:スライドの写真は、家具メーカーのオリバーさまと当社の山下が共同でデザインした、ビジネス用の椅子です。

WonW Chair

荒浪:この商品の発表会はスペイン大使館で行われ、山下はセミナーにも登壇しました。

業績推移

荒浪:創業からの業績推移についてご説明します。スライドのグラフの一番左端が、創業年です。初年度の売上高7,800万円から順調に伸び、2023年12月期は107億円、今期の業績見通しは120億円となっています。

途中で業績がへこんでいるところがありますが、こちらは決算期変更の影響で9ヶ月の変則決算になっていた時期です。

2009年3月期、2010年3月期頃は、上場前のIT企業が当社のクライアントでした。そのような企業の社長が次々にクライアントを紹介してくださったおかげでデザインの輪が広がっていき、順調に売上が伸びてきています。

グラフの真ん中以降になると、そのようなオフィスのデザインを見た不動産会社やデベロッパーのみなさまが声をかけてくれるようになりました。商業施設や大きなビルの共用部分など、環境設計のデザインを手がけることになり、案件がどんどん大型化しています。

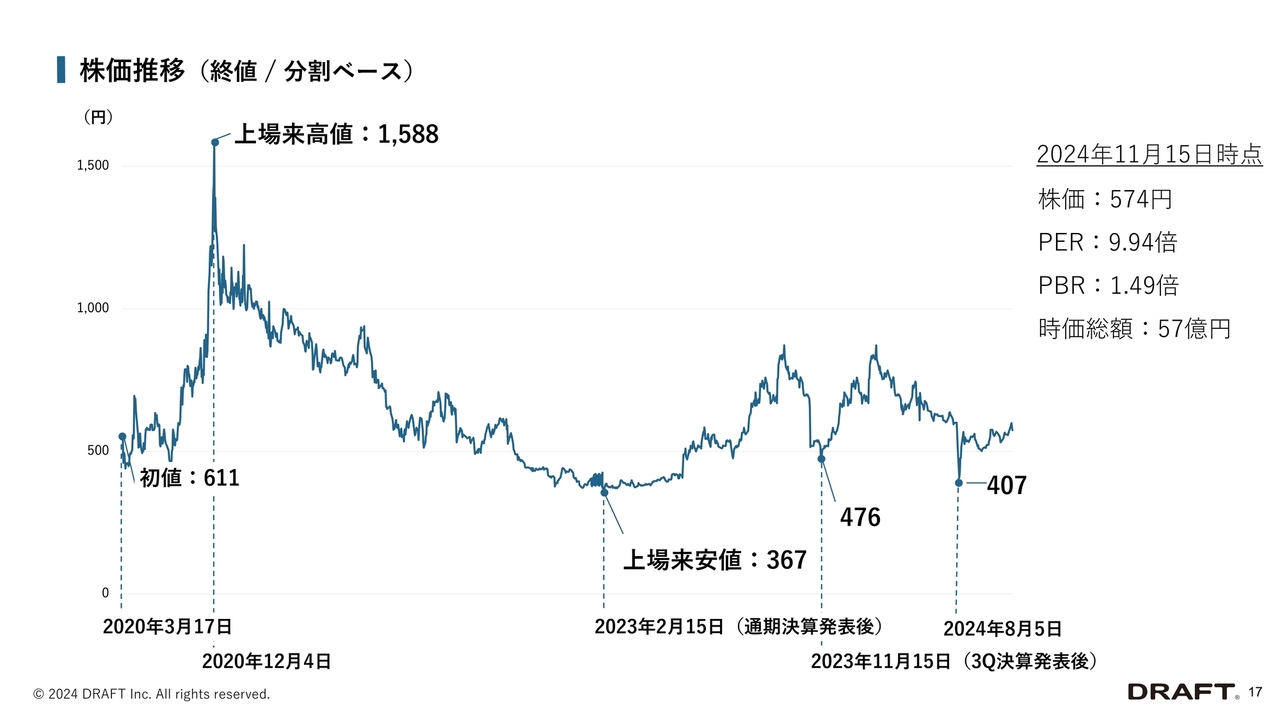

株価推移(終値 / 分割ベース)

荒浪:株価推移です。初値がついてから一度株価が急上昇したのですが、残念ながらそこからずっと右肩下がりで、2023年2月に上場来安値をつけました。この理由は明確で、この日は2022年12月期の決算を発表した日だったのですが、その決算が非常に低調だったためです。

売上が当初の予想に届かず、赤字ではないものの利益水準がかなり低くなった年でした。同じ年にコロナ禍明けでオフィスを移転した関係で販管費も増えてしまい、業績が振るいませんでした。

そこから順調に回復していたのですが、2024年8月には東証の大暴落があり、そこでまた株価が下がりまして、現在も回復しきっていない状況です。

スライド右側に2024年11月15日時点の株価を記載しましたが、今は600円台に回復しています。当時はまだPERが10倍を切っており、市場からは成長しないと判断されている状態でした。今はPERをいかに回復するかに、全社を挙げて取り組んでいます。

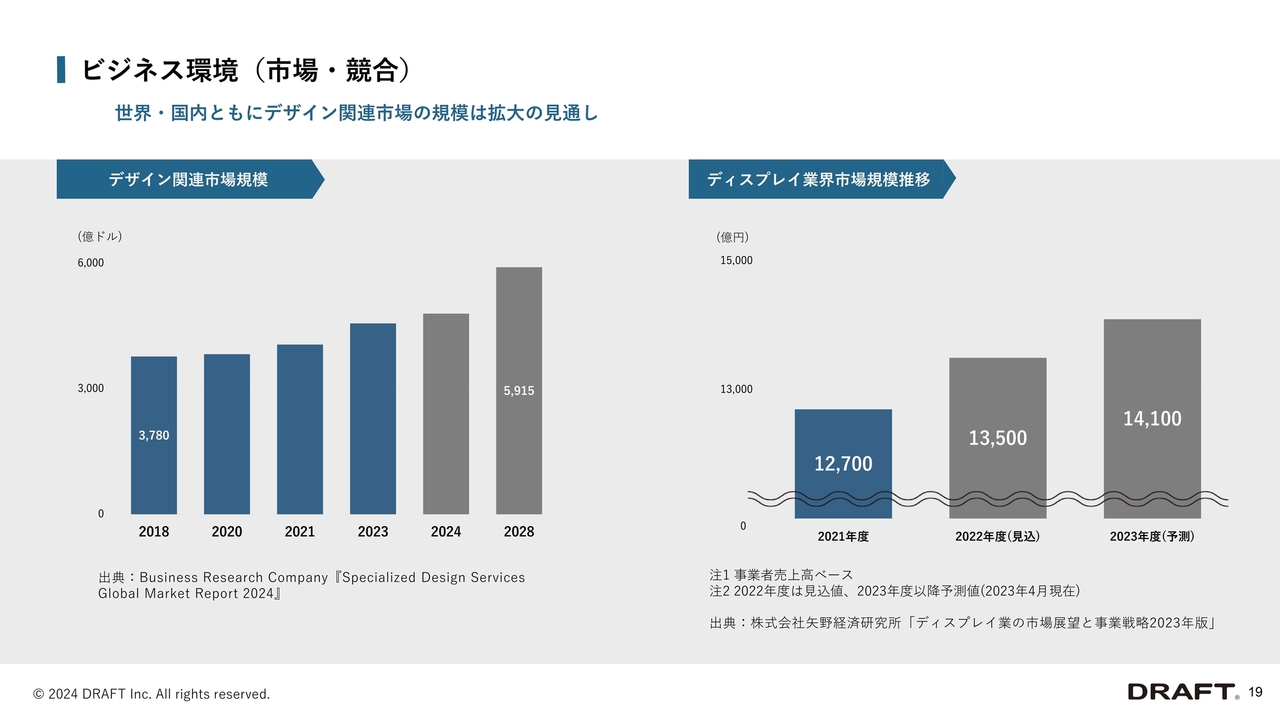

ビジネス環境(市場・競合)

荒浪:事業環境についてご説明します。当社は建築やオフィス、インテリアなど、幅広い領域のデザインを手がけていますが、セグメントとしては、デザイン事業という単一セグメントです。

我々が上場した当時は、同じような事業を同じような形態で展開している会社がなかったため、競合や市場はどこかと聞かれると大変困っていました。

今まで独自路線で事業を展開してきたのですが、投資家のみなさまから「比較対象がわからないと判断が難しい」というお話があり、一番近い領域はディスプレイ業界かと考え、最近はディスプレイ業界の動向等をお伝えするようにしています。

スライド右側のグラフは、ディスプレイ業界の市場規模推移です。公表されているデータが古いものしかなく、直近でも2023年度の予測となっています。業界自体は順調に拡大しており、乃村工藝社さまや丹青社さまといった大手総合ディスプレイ会社も順調に業績を伸ばしています。

DRAFTが手掛ける未来

荒浪:アフターコロナとなり、最近は人流がかなり復活してきました。インバウンドも非常に盛況で、インバウンド向けのホテルデザインも積極的に声をかけていただいています。

コロナ禍を経て、人々がいる空間に対するみなさまの意識が、かなり変わってきたのではないかと思っています。

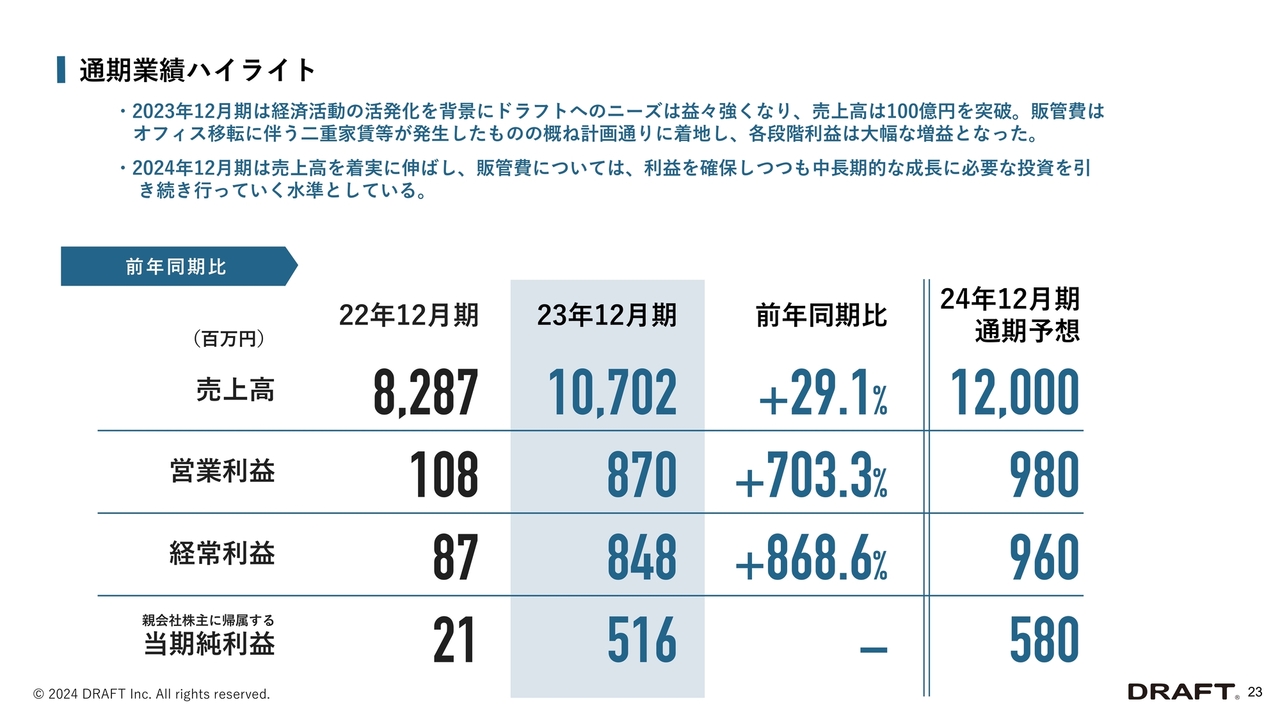

通期業績ハイライト

荒浪:通期業績ハイライトです。2023年12月期の売上高は107億円、営業利益、経常利益はそれぞれ8億円強、純利益は5億1,600万円でした。

2022年12月期は非常に低調だった年ですが、そこからの伸びとしては、売上高が前年同期比プラス30パーセント弱、営業利益は前年同期比プラス700パーセント、経常利益は前年同期比プラス800パーセントと、大きく成長しました。

今期2024年12月期の通期予想については、2月に発表して以降、変更していません。

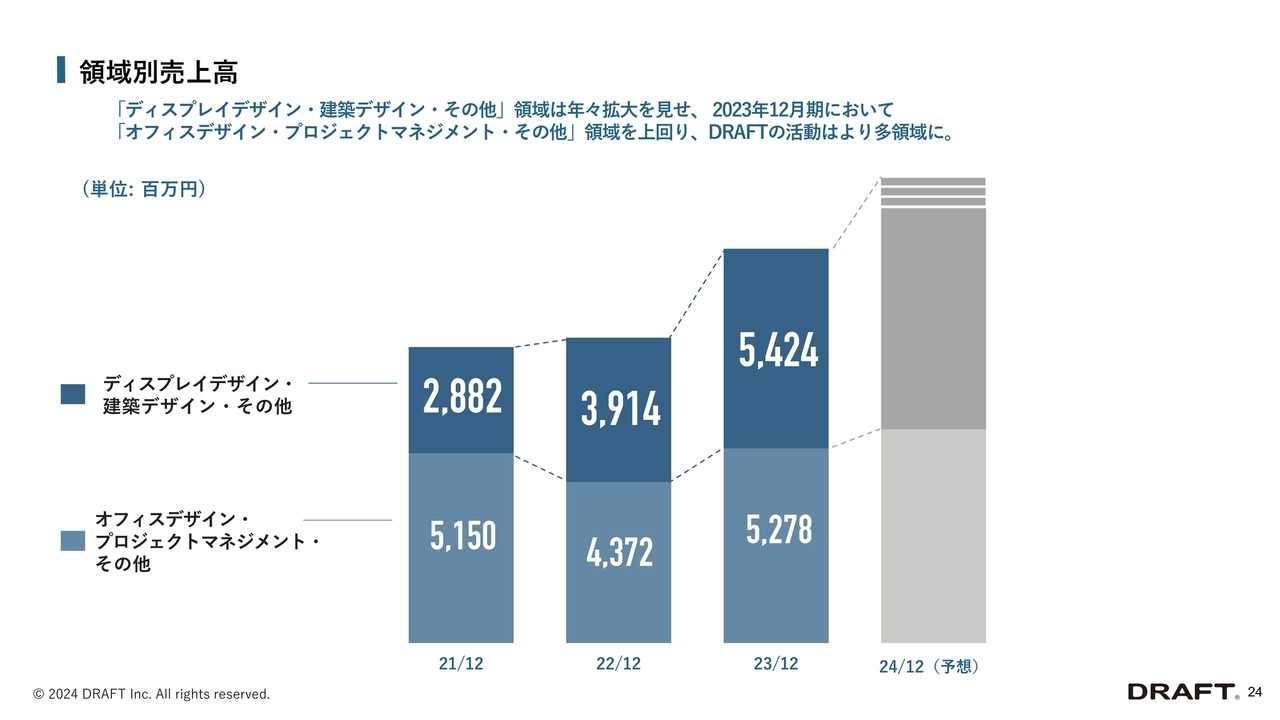

領域別売上高

荒浪:売上高の内訳をご説明します。当社の売上高は大きく2つにわかれています。

スライドの棒グラフの上の濃い青色で示した、「ディスプレイデザイン・建築デザイン・その他」領域では、商業施設やビル全体のデザイン案件を指しています。

その下の薄い青色の部分は、「オフィスデザイン・プロジェクトマネジメント・その他」領域です。一般企業のオフィスの空間デザイン案件はこちらに分類されます。

もともとは「オフィスデザイン・プロジェクトマネジメント・その他」領域のほうが売上に占める割合は多かったのですが、案件規模の大型化に伴って徐々に状況が変わってきています。2023年12月期は、ほぼ半々の比率になりました。この傾向は今後も続いていくと思っています。

1UP投資部屋Ken氏(以下、Ken):売上高の比率について、「ディスプレイデザイン・建築デザイン・その他」領域のほうが大きくなってきているのは、案件の大型化が一番大きな要因でしょうか?

荒浪:案件の大型化に加えて、三菱地所さまや三井不動産さまなど大手のデベロッパーとの仕事が増えています。そして、そのような方々が持っているビルのリデザイン案件が入ってきていることも影響しています。

Ken:ビルのリデザイン案件があるとのことですが、最近は投資家の間でも建築費の高騰が話題です。都内では、新築マンションが9,000万円すると話題になっていましたが、そのような状況では既存ビルのデザインをし直す需要は増えると思います。そのあたりの市況について、感触はいかがでしょうか?

荒浪:ビルのリデザイン需要は、かなり前からけっこう高まっていました。

特に、東京の中小ビルは、築40年くらいのものが非常に多いです。再開発で新しいビルも建っている中で、そのようなビルが競争力を持つには、立地が良いか、空間が優れていることが必要ですので、リデザインの需要は根強くあります。

Ken:そのようなビルには、シェアオフィスなども入っているイメージです。コロナ禍以降、シェアオフィスがかなり増えてきている印象ですが、そのような案件もありますか?

荒浪:裾野は非常に広がっていると感じています。

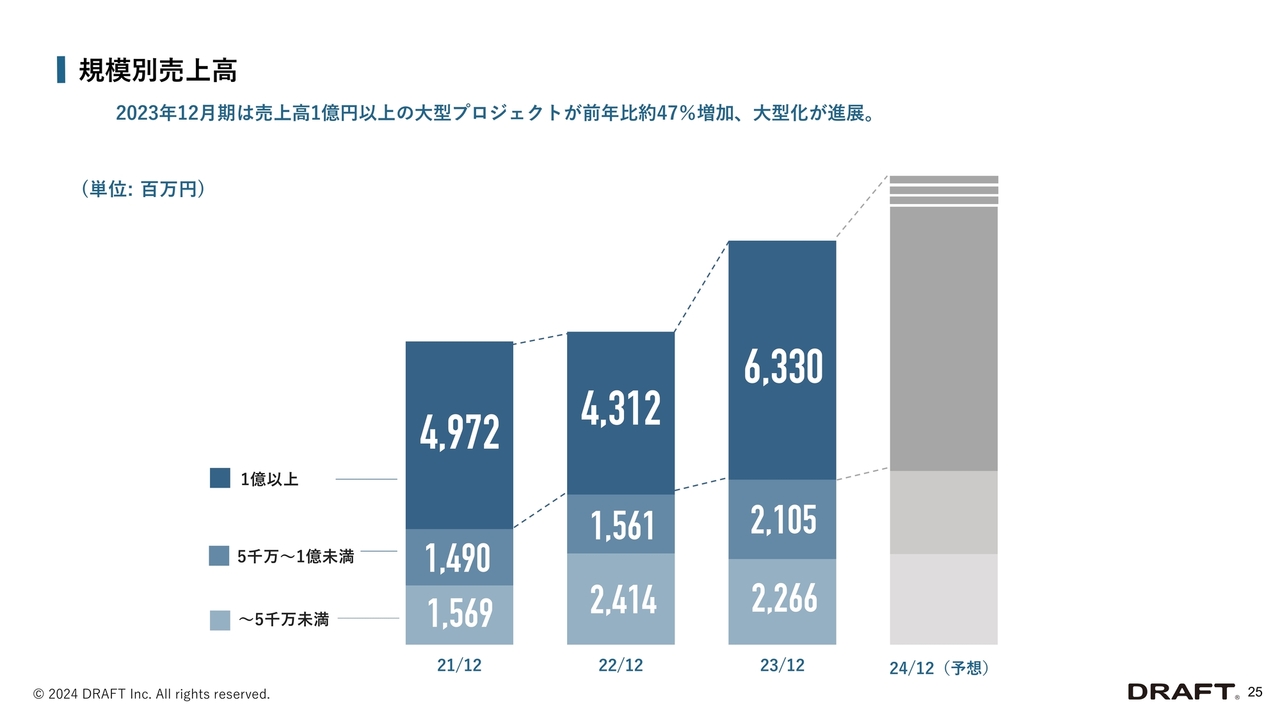

規模別売上高

荒浪:規模別の売上高を見ると、案件の規模の変化がよくわかるかと思います。スライドの棒グラフの濃い青色が、1億円以上のプロジェクトですが、ここ数年で金額、比率ともに大きく伸びてきています。

Ken:上場時にも案件が徐々に大型化してきているとのお話があり、その当時の平均単価はおそらく3,000万円くらいの規模だったと記憶しています。現在の平均価格と言いますか、単価はどれくらいになっているのか、大まかでかまいませんので教えてください。

荒浪:平均単価で言うと、2022年12月期は3,000万円強でした。それが昨年度は4,500万円ほどになっています。

Ken:倍まではいきませんが、かなり大型化してきているのですね。

荒浪:今年はそれがさらに大きくなっていて、5,000万円弱の水準に達しています。

Ken:投資家は先の動向を非常に気にするかと思います。このトレンドで言うと、5,000万円弱で横ばいになるのか、それとも5,000万円を超えて、場合によっては6,000万円を目指せるような展開になるのかについて、どのように考えていますか?

荒浪:平均単価がすぐに倍々で増えていくことはないだろうと思っています。なぜかと言うと、大型化すればするほど、その会社のブランドが強く出てきます。ドラフトは、まだ一般には「聞いたことがない」という人もおそらく多いと思っています。

今までは、IT企業などの場合、社長がトップダウンで決定するケースがほとんどでした。しかしながら、大型案件の場合、規模が大きくなるにつれて総務部門の担当の方が最初に会社を選ぶような場面などが出てきます。その段階では、まだ強みを発揮できていないと思っています。

つまり、ドラフトや山下泰樹の知名度がどこまで上がるかに、そこは依存している気がしており、今後の展開はそれ次第だと思っています。

Ken:その状況を踏まえると、現在の水準が続くイメージでしょうか? それすらもまだ、予測が難しい状況でしょうか?

荒浪:案件が大型化するほどリードタイムが長くなり、短期的な売上の増加にはつながりにくい側面があります。そのため、足元の売上には一定の影響が出る可能性があります。

Ken:なるほど、計上のタイミングも影響するわけですね。

荒浪:おっしゃるとおりです。そのため、バランスを適切に取っていく必要があると考えています。

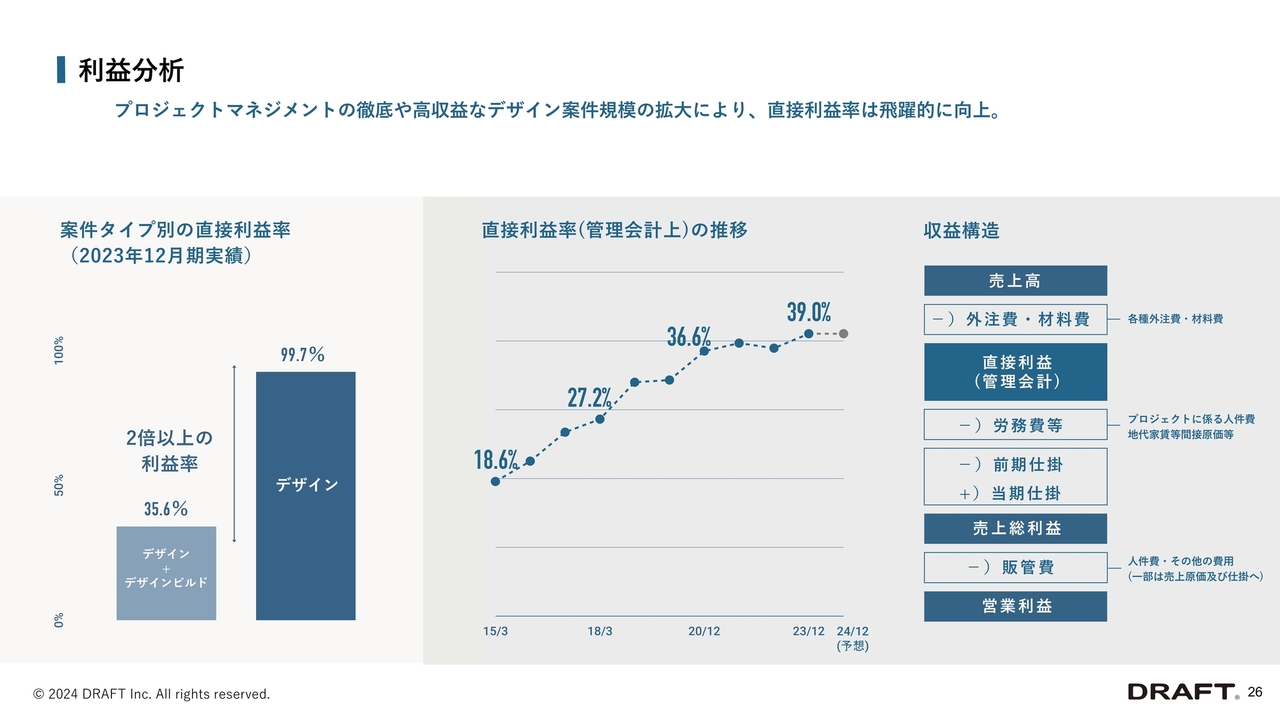

利益分析

荒浪:利益率についてご説明します。スライドの左側のグラフは、案件タイプ別の直接利益率を示しています。ここでの直接利益率とは、売上総利益とは異なり、当社の管理会計上の利益率です。簡単に言うと、労務費を含まない外注費の部分の利益率です。

当社の仕事は、大きく2つあります。1つは企画・デザインだけをする仕事で、もう1つは施工を伴うデザインビルドの案件です。当然ですが、デザインのみの案件では外注費が発生しないため、利益率が高くなります。

我々がまだ上場する前は、このデザインだけで対価をいただくことが非常に難しい状況でした。しかしながら、当社の知名度が上がるにつれて、その企画やデザインのみでも十分な対価をいただけるようになってきており、これが利益率の上昇に貢献しています。

ただし、売上全体のボリュームで言うと、デザインビルドのほうがまだ圧倒的に大きな割合を占めています。ここもバランスではありますが、デザインのみの案件をどれだけ獲得して利益率を上げられるかが、我々のテーマです。

スライド中央のグラフは、直接利益率(管理会計上)の推移を示しています。5年ほど前にはまだ20パーセント程度だった利益が、順調に伸びてきています。

ただし、デザインビルドに関しては適正な利益率があると思っています。あまり高利益を取り過ぎるのではなく、クライアントに適切な価値を還元しつつ、適正な利益を取っていこうという方針で事業を行っています。

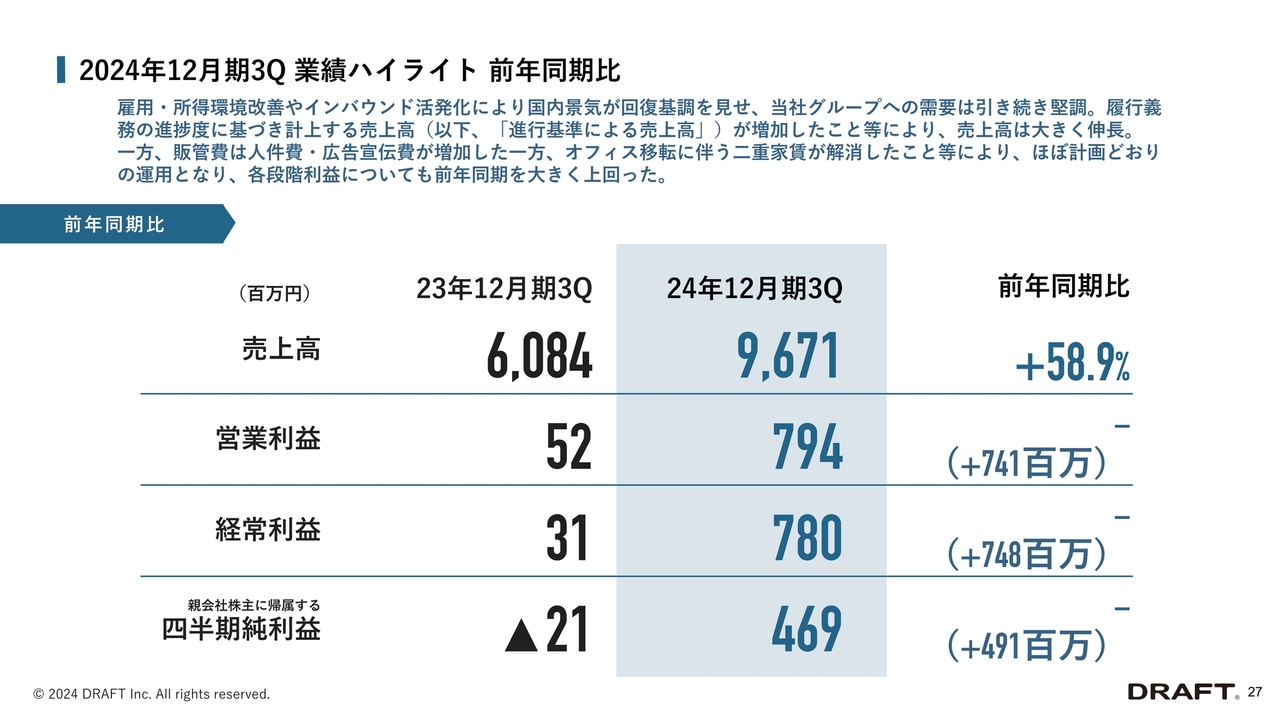

2024年12月期3Q 業績ハイライト 前年同期比

荒浪:11月に発表した第3四半期の決算の概要をご説明します。2024年12月期第3四半期は、売上高が96億円、営業利益・経常利益が8億円弱、純利益が5億円弱という決算でした。前年に比べるとかなり良くなっています。

前年同期比については、1,000倍を超えるため、スライドでは「バー」で表示しています。額で言うと、営業利益で7億円増、経常利益でも7億円増という進捗です。

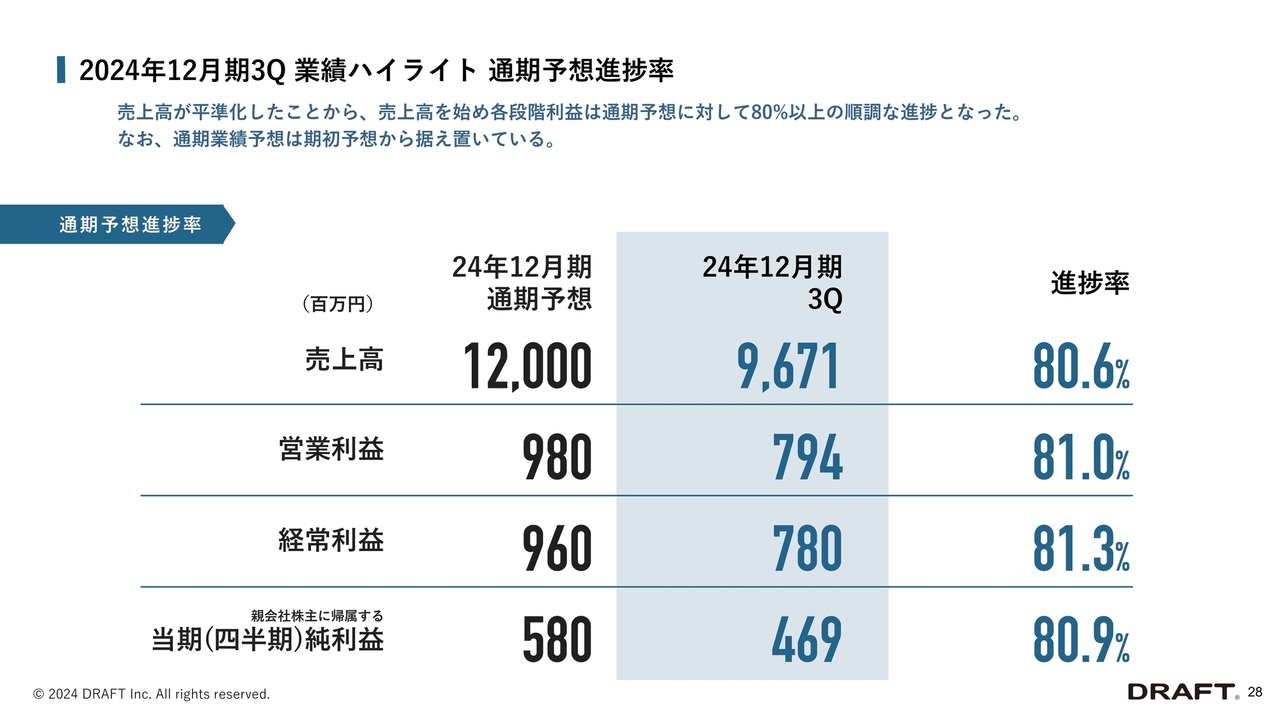

2024年12月期3Q 業績ハイライト 通期予想進捗率

荒浪:通期予想に対する進捗率については、売上高は80パーセントまで進捗しています。利益も同様の進捗率となっています。

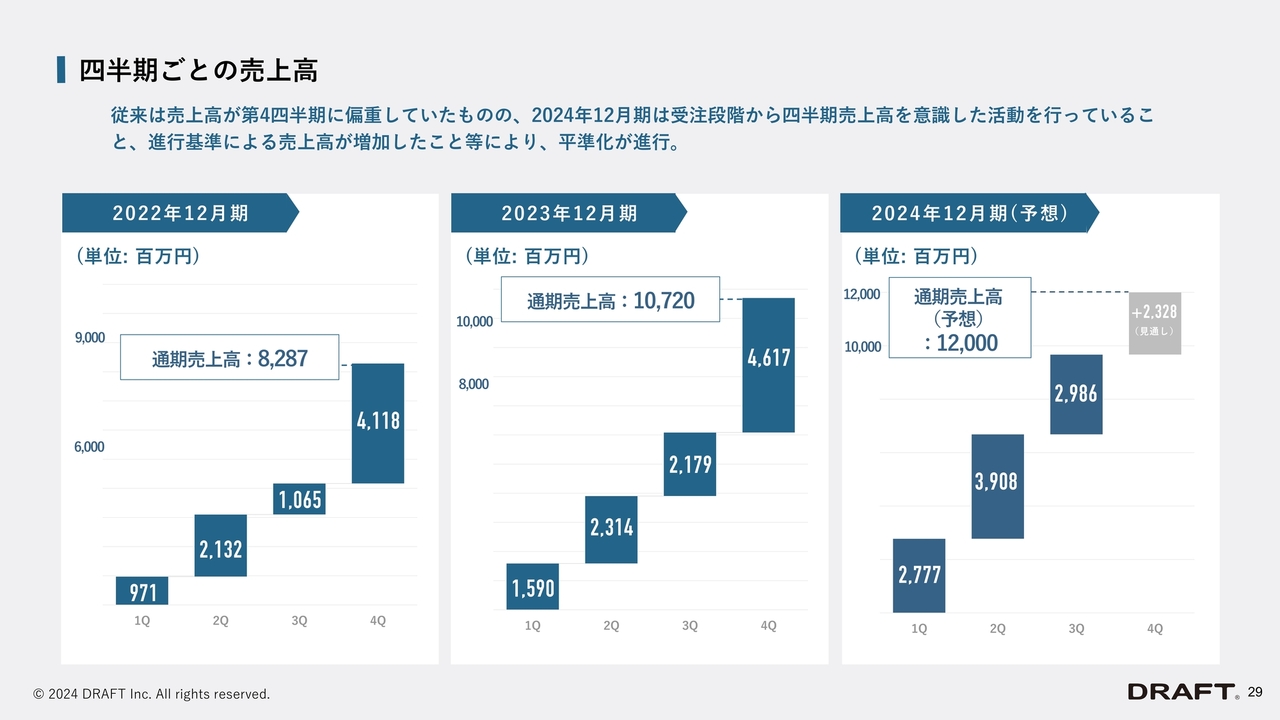

四半期ごとの売上高

荒浪:当社の四半期における売上の傾向についてご説明します。スライド27ページで第3四半期を比較した際、2023年12月期第3四半期は、営業利益が5,200万円、経常利益が3,100万円と、非常に小さい数字でした。そこから第4四半期にかなり売上が伸びて、当初の見通しを超えたことになります。

当社の売上は、残念ながらまだ四半期ごとのばらつきが非常に大きい状況です。スライドの一番左が2022年12月期のように、特に第1四半期・第3四半期はあまり売上が伸びず、第4四半期に売上が大きく伸びる傾向が長らく続いていました。

この売上のばらつきにより、第4四半期に売上が集中する傾向があります。一方で、販管費は安定的に発生するため、第3四半期までの利益水準が低くなりがちな構造になっています。

今年に関しては、案件を平準化するよう努力してきましたし、進行基準を適用する大型案件が増加したこともあり、売上がかなり平準化してきています。

現在、売上の進捗率が80パーセントのため「なぜ業績予想を上方修正しないのか」というお声を多くいただいています。ただし、今までの四半期とはかなり傾向が変わっているため、我々としては、今公表している予想値が妥当なターゲットだと考えています。

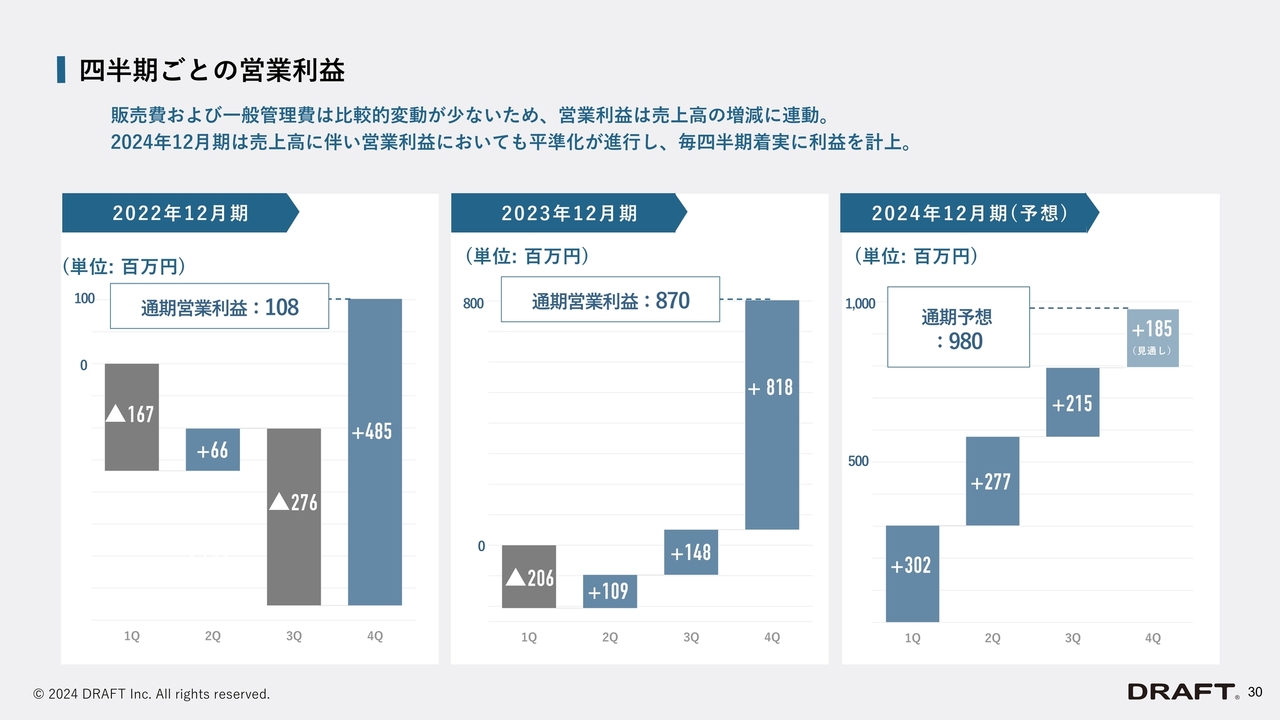

四半期ごとの営業利益

荒浪:四半期ごとの営業利益です。利益のでこぼこは、売上よりもさらに大きくなっています。

競争優位性

荒浪:成長戦略についてご説明します。まず、当社の競争優位性として、1つは創業者・山下泰樹のデザイン力が非常に大きいと思っています。

山下は、日本国内において業界以外での知名度はまだそこまで高くないと思いますが、海外では賞をいくつも取っています。海外の投資家の中には、山下の名前を知っている方もいるため、もしかすると海外のほうが有名なのかもしれません。

先ほど「ドラフトのブランド力を高めていかなければいけない」とお話ししましたが、「ドラフト」という名前だけではなく、「山下泰樹」という名前も同時に高めていこうとしています。

その一環として「山下泰樹建築デザイン研究所」という社内組織を作りました。この研究所で最先端のデザインを行い、世の中にインパクトを与えていく仕事を率先して進めていくことで、当社グループ全体の価値を高めていく活動を行っています。

競争優位性

荒浪:一方で、「山下に依存しすぎているのではないか?」というお話も出てきます。当然、そのように思われる部分もあるかもしれません。

ただし、当社ではグループ全体で、デザインに関わるスタッフが7割を占めています。そのようなメンバーが山下と一緒に仕事をすることでスキルアップしていき、今まで山下が取り組んでいたような仕事は、他のメンバーが取り回して、デザインしていく体制作りができています。

この仕組みを回していくことで、今まで当社は成長を続けてきました。

Ken:スライドの図には、シニアスペシャリスト6名、スペシャリスト5名とありますが、それぞれの役割を教えてください。また、これらの人数をどの程度のペースで増やしていくか、目標値があればお聞かせください。

荒浪:当社の仕事の仕方は、同じようなことに取り組んでいる他社とは違うかもしれません。他社の場合、プロデューサーが1人でクライアントに密着し、垂直的に業務を進めるケースが多いと思います。しかし、当社の場合は、機能別に分かれたメンバーがチームを組んで仕事をするかたちです。

シニアスペシャリストやスペシャリストは、そのチームをまとめるトップの役割を担っています。デザインそのものを担当するだけでなく、デザインの監修やそこから先のコントロールも含め、メンバーを動かしてプロジェクトを進める役割を果たしています。

「人をどのくらいのスピードで増やすか?」については、人数が増えないと売上が伸びていかないという仕組みにはなっていません。チームで進めている分、ある程度無理が利くところがあるのです。

そのため、売上を120パーセント伸ばすために、人も120パーセント伸ばさなければいけないとは考えていません。ただし、ある程度はリソースが必要ですので、売上の伸びを下回る伸びで、人員数自体は増やしていきたいと思っています。

スペシャリストやシニアスペシャリストについては、適性やある程度の経験も必要ですので、具体的な目標人数は設けていませんが、なるべくたくさんのスタッフに育ってもらいたいと思っています。

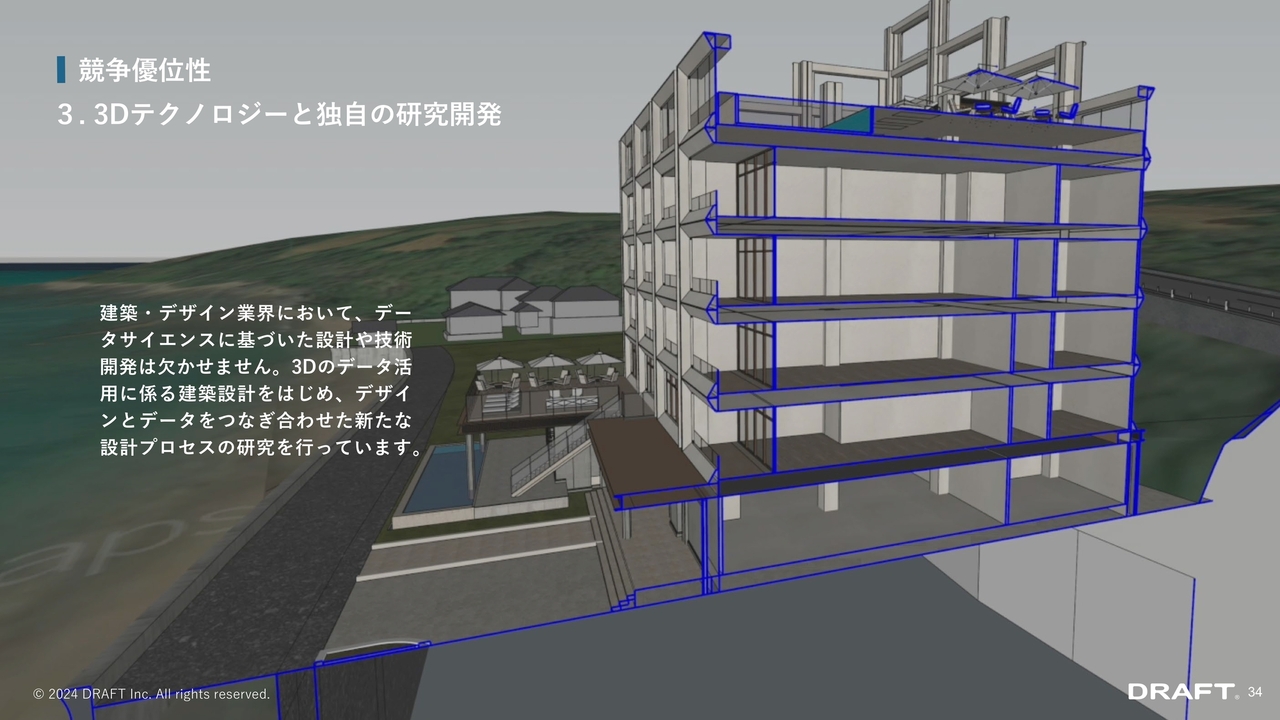

競争優位性

荒浪:競争優位性の3つ目は、テクノロジーの活用です。当社は比較的若い会社であり、創業者である山下が非常に高いデジタルリテラシーを持っています。そのため、かねてよりいろいろなデジタルツールを活用し、事業を効率的かつ円滑に進める取り組みを行ってきました。

この点は当社の強みの1つであり、今後もテクノロジーを活用した新しいデザイン事業の展開を、積極的に進めていきたいと考えています。

基本方針

荒浪:成長戦略の基本方針について簡単にご説明します。スライド中央に「REGULAR PROJECT」「PROPOSAL PROJECT」「LEADING PROJECT」の3つの区分が記載されています。これらは、当社の事業を3つの領域に分類したものです。

スライド左端の「REGULAR PROJECT」は、現在行っている事業で、収益の源泉となっている事業です。

ただし、この領域の事業は基本的に受注型の仕事が多く、売上の計上時期をコントロールすることが難しい状況です。例えば、新型コロナウイルス感染症拡大などで仕事をいただけなくなると、売上が上がらなくなるリスクがあります。

スライド真ん中の「PROPOSAL PROJECT」は、自分たちでリスクを取って仕掛けていく仕事を指しています。この領域に今後注力していきたいと考えています。

具体例として、横浜市と連携して進めている「臨港パーク」の活性化事業があります。この事業では、当社が自らお金を出して山下がデザインしたビルを建設し、そこを中心エリアの活性化を図っていくような取り組みです。また、古いビルを当社が自ら取得して、価値を向上させて貸し出したり売却したりするような取り組みも、リスクを考慮しながら進めていきたいと考えています。

スライド右端の「LEADING PROJECT」では、「山下泰樹建築デザイン研究所」を中心に、新しい分野に挑戦し、そこで評価を得て事業の拡大を目指します。

この3つのプロジェクトを相互に連携させることで、全体の事業規模を拡大していくことが当社の基本方針です。

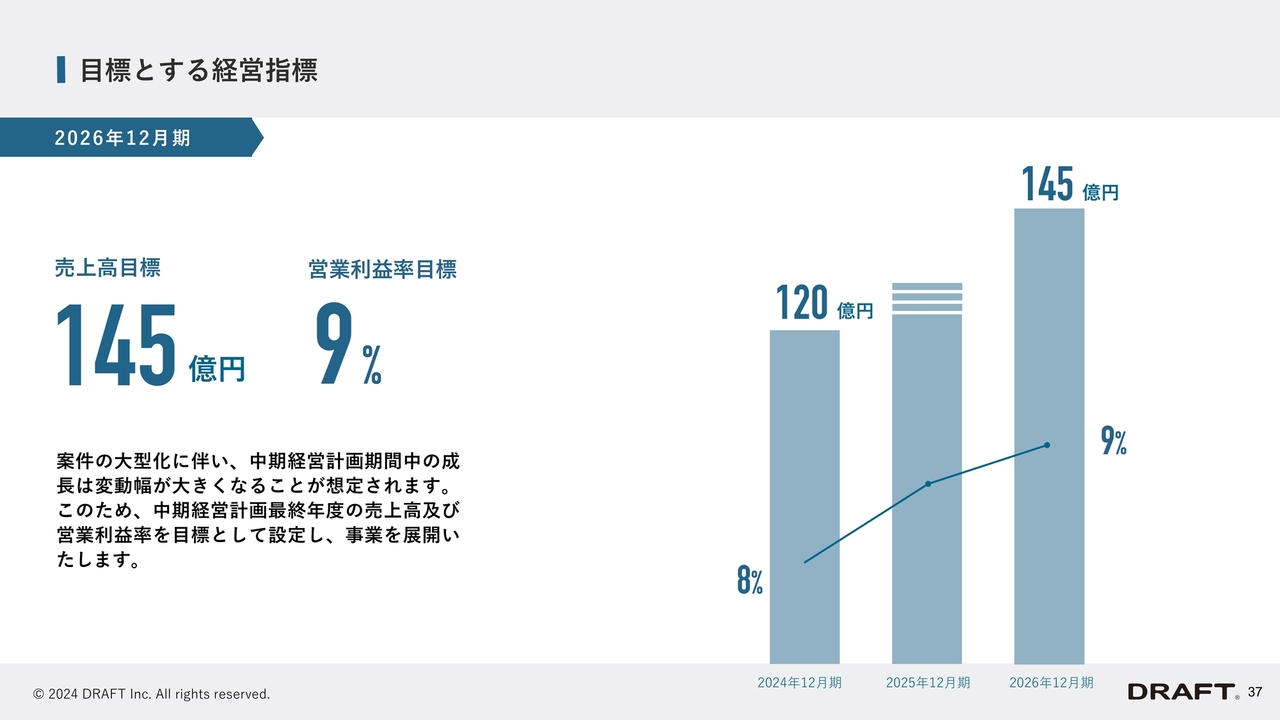

目標とする経営指標

荒浪:中期経営計画についてご説明します。中期経営計画では、2026年12月期の売上高目標を145億円、営業利益の目標を9パーセントと設定しています。

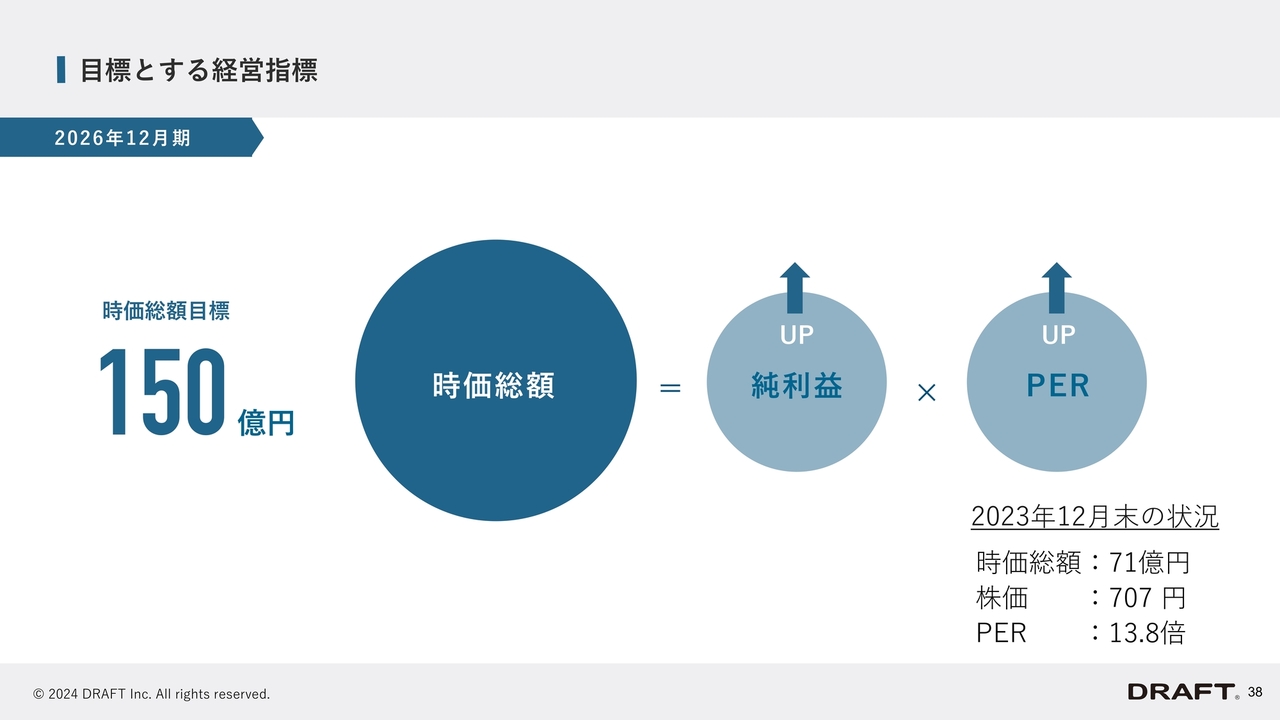

目標とする経営指標

荒浪:2026年12月期の時価総額の目標を、150億円と設定しました。こちらを株価で言うと、おおよそ1,500円に該当します。時価総額は純利益とPERの掛け算ですので、これを達成するためには純利益を着実に向上させること、そして、PERを高めることが重要な要素となります。

このPERを上げるために我々が取り組むべきことですが、1つは純利益を上げる点に尽きると思います。現在の業績には四半期ごとのばらつきがあるため、安定的に成長していくのか確信を持たれていないのではないかと感じています。

そのため、売上と利益について、確実に前年を上回る数字を上げていくことで、まずは信頼を得ることが最優先だと考えています。

もう1つは「ドラフト」の名前が一般の人たちにも知られるように、大きくて特徴的な仕事を行うことを通じて、ブランド力を高めていくことがテーマかと思っています。

ただし、PERの向上については、理屈で簡単に説明できるものではありません。我々が考える施策は今お伝えしたようなことですが、株主や投資家のみなさまから見れば「いや、そうではない」という意見があるかもしれません。

そのため、個人投資家や機関投資家のみなさまとは、「どうすれば当社のPERは上がっていくのか?」と、ディスカッションを行い、経営に取り入れていこうと思っています。

この後の質疑応答の際にも、この点に関するご意見をぜひいただきたいと思っています。

2024年以降の経営体制

荒浪:コーポレート・ガバナンスについてご説明します。当社はこれまで、創業者でありデザイナーでもある山下泰樹が代表取締役として会社を牽引してきましたが、今年から私も代表取締役として両輪で事業を牽引しています。

ただし、私は執行からは距離を置いたところで、リスク管理やガバナンス強化をメインの仕事としています。加えて、株主や投資家のみなさまとの対話を通じて、それを取締役会にフィードバックしていく役割を担っています。

そのほか、スライド下の4名はすべて社外取締役です。そのうち、右の3名は監査等委員でもある取締役です。

このような体制でガバナンスを構築しています。

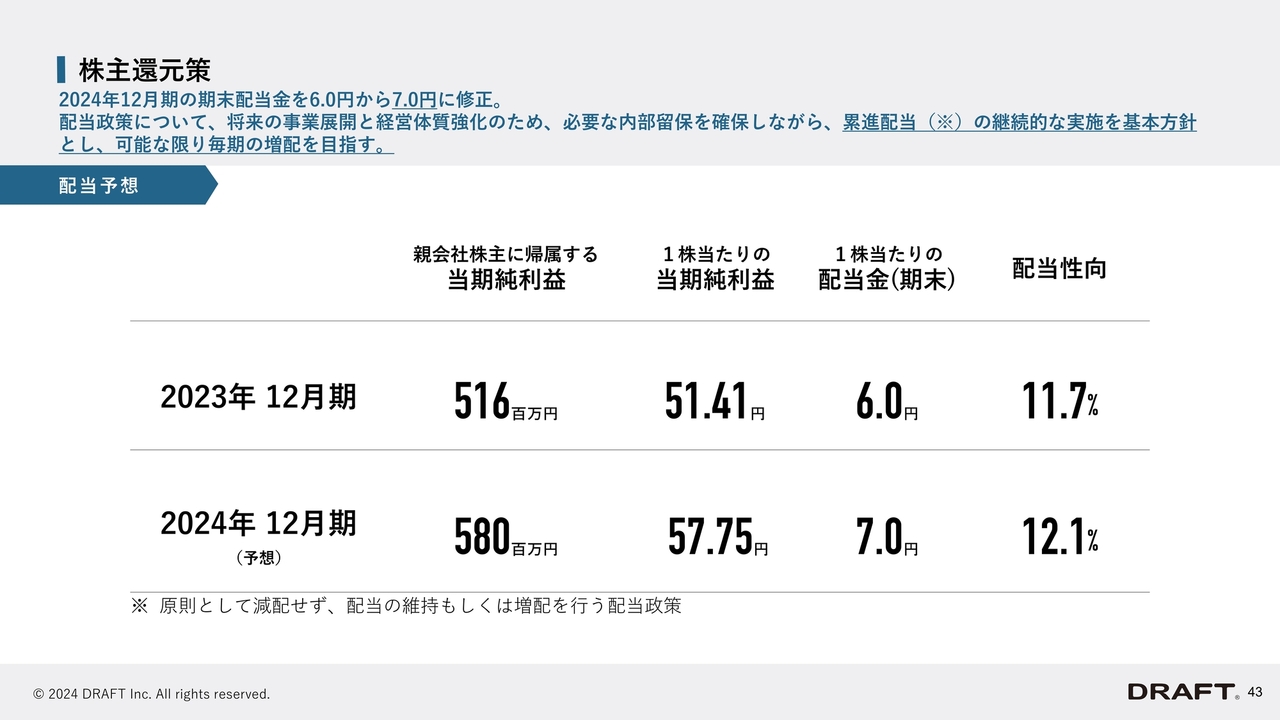

株主還元策

荒浪:株主還元策です。2024年2月に最初の業績予想を発表した時は、2024年12月期の配当予想を6円としていました。10月末には7円に上げるリリースを発表しました。

それに加えて、配当方針も変更しています。これまでは連結当期純利益の20パーセントの配当性向を目指すとしていましたが、業績が非常に悪い時も配当していたため、20パーセントを超えてしまう時もあれば超えない時もあるという状態でした。

それではわかりにくいため、累進配当を目指す方針に変更しました。累進配当と言いながら、基本的には増配を目指したいと思っています。

株主還元策について投資家のみなさまとお話をしていると、「1円というレベルであれば、増配しなくてもよいのではないか」「配当を止めて、成長に資金を振ってくれ」という方もいれば、「もっと配当するべきである」という方もいます。

このようなご意見をうかがいながら、状況を考えつつ方針を決めていきたいと思います。

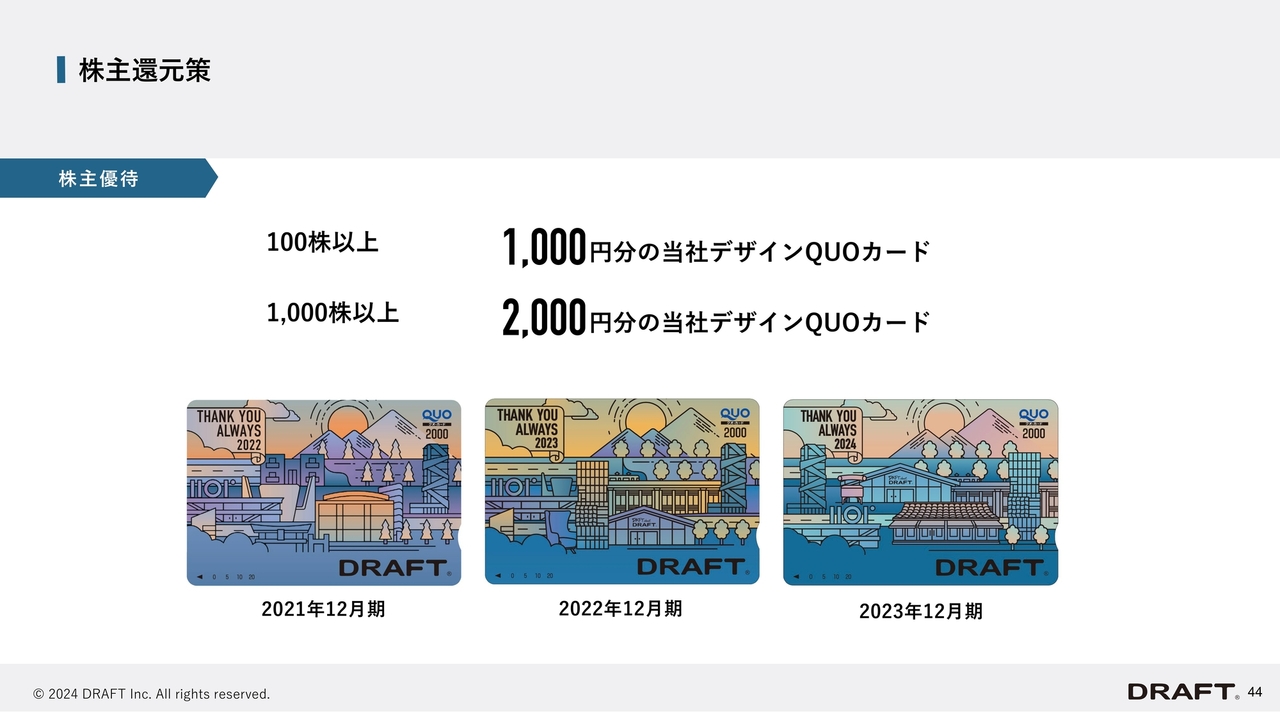

株主還元策

荒浪:配当と同時に、株主優待としてQUOカードを配っています。こちらは当社のデザインを少しでも身近に感じてもらいたいと考え、山下が監修したQUOカードです。

いずれプレミアムがつくとよいなと思っています。早くそのようになりたいと思います。

Webサイト

荒浪:最後に、IRサイトについてご説明します。当社のサイトは現在、IR専用サイトとコーポレートサイトに分かれています。

スライド右のコーポレートサイトは、当社のデザインを知ってもらうためにイメージを重視した作りになっています。

一方で、スライド左のIR専用サイトは、投資家のみなさまからご意見をいただき、切り分けたものです。こちらは文章を中心にした説明重視のIRサイトです。

お時間があればぜひご覧ください。もちろん連動しているため、両方を見ながら当社のことを知っていただけるとありがたいと思います。

私からのご説明は以上です。

質疑応答:配当性向の変更について

飯村美樹氏(以下、飯村):優待のカードのデザインが大変すばらしく、このあたりを楽しみにしている投資家の方もいるのではと感じました。配当性向の変更について詳しくご説明いただきましたが、会場からもご質問が来ていますのでうかがいたいと思います。

「うがった見方をすると実

新着ログ

「建設業」のログ