IMV、24年9月期は主要な業績数値で過去最高を更新 大幅増配に加え、意欲的な中期経営計画を発表

2024年9月期決算説明

柿原正治氏:取締役経営企画本部長の柿原です。本日はお忙しい中、お集まりいただきありがとうございます。また、日頃から当社の事業にご理解とご支援を賜り、深くお礼申し上げます。

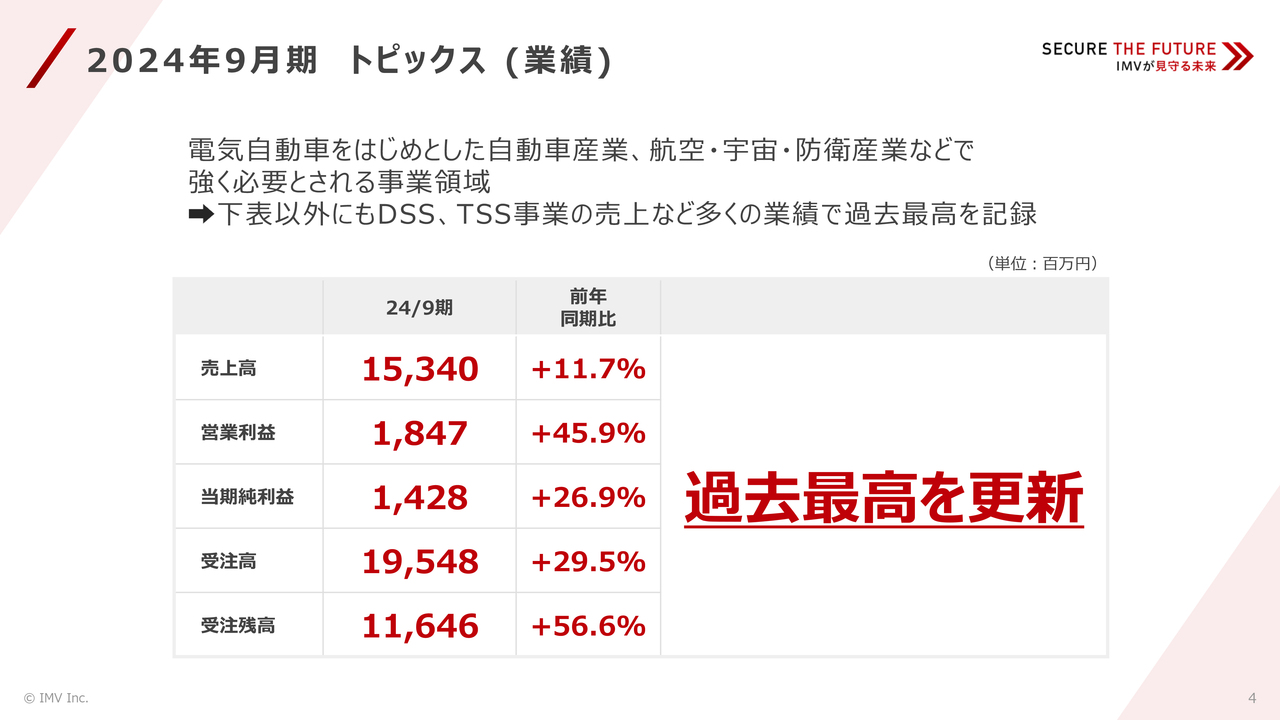

2024年9月期 トピックス(業績)

最初に、決算サマリーをご説明します。

2024年9月期の決算は、一言で言うと良い決算でした。主要な業績数値で過去最高の決算を報告できることが、2024年9月期の最大のトピックスであると考えています。

海外と国内のEVを主とした自動車産業、航空宇宙産業、防衛産業から活発な受注をいただき、売上高、営業利益、受注高ともに前年同期を大きく上回る過去最高の決算となりました。

2024年9月期 トピックス(事業)

トピックスとして、4つご用意しました。1つ目のトピックスは、設備投資です。今年度は大きな設備投資を2つ実施しました。

1つは、山梨県上野原市にある試験所の、試験設備の増強です。これにより、2024年4月からバッテリーの信頼性評価を一括で提供できるサービスを開始しました。

もう1つは、大阪エリアです。古くからあった本社棟の一部を取り壊し、フレキシブルな運用が可能な多目的試験所を建設しました。来年1月のオープンに向けて、現在準備を進めています。

この2つの大きな投資を含め、前年度の設備投資の総額は10億1,500万円となっています。

2つ目のトピックスですが、海外のラボにも投資を進めています。ベトナムのホーチミン市での営業を開始すべく、準備を始めています。

6年前にハノイにラボを開設しました。このハノイラボは、ベトナム北部のお客さまをターゲットにしていました。今回のホーチミン市ラボは南部のお客さまをターゲットとし、お客さまにより近い場所でサービス提供することにより、スピードアップとお客さまとのつながりをさらに強めていくことを期待しています。

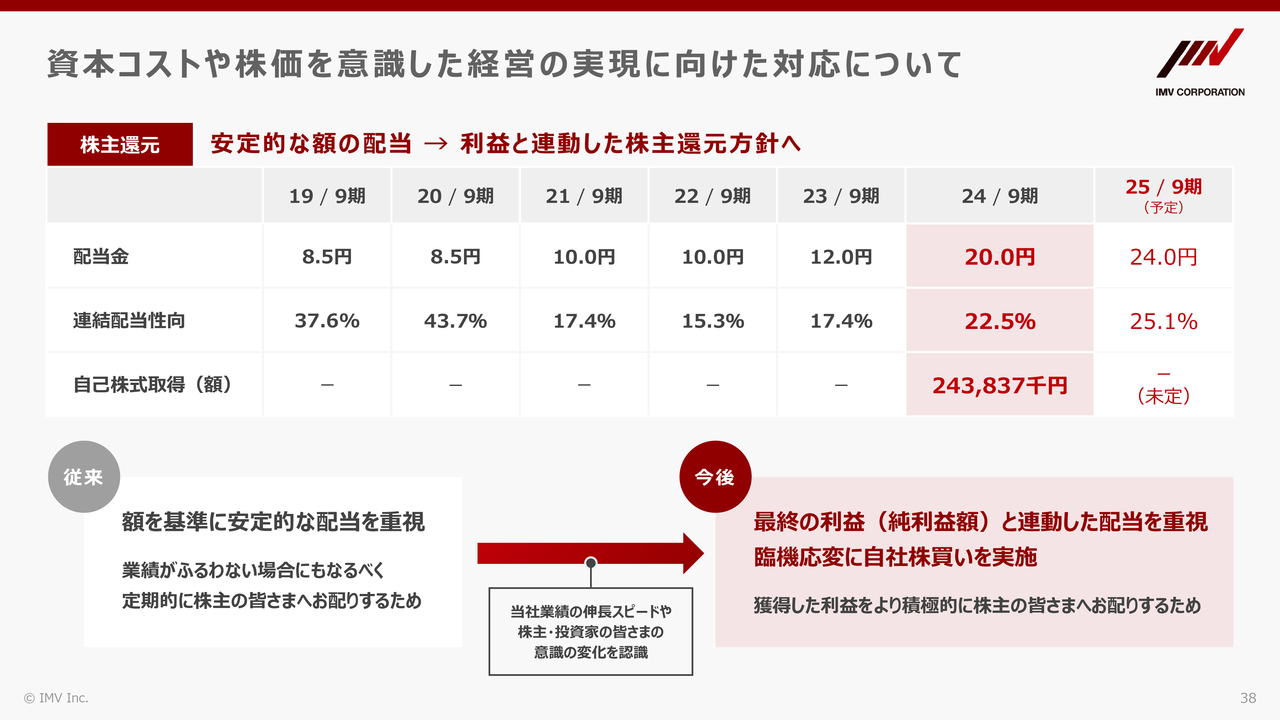

3つ目のトピックスは、株主還元です。株主還元は経営の重要な課題の1つと捉え、還元策の強化に取り組んできました。

その一環として、公表していた上限までの自己株式の取得を、2024年9月までに完了しました。さらに、株主のみなさまへの還元方針を利益と連動した方針に変更し、2024年9月期の配当は前年を大きく上回る20円と、増配を予定しています。

4つ目のトピックスは、航空宇宙です。航空宇宙の市場は国内、海外ともに活発な動きを見せています。JAXAの「H3ロケット」への試験協力、将来宇宙輸送システム社への評価試験コンサルティング、国内外の著名な宇宙関係各社への装置導入など、多くの実績を重ねてきました。

今後も伸長が見込まれる宇宙産業では、継続してお客さまと密接なつながりを持ち、大きなビジネスチャンスにつなげていきたいと考えています。

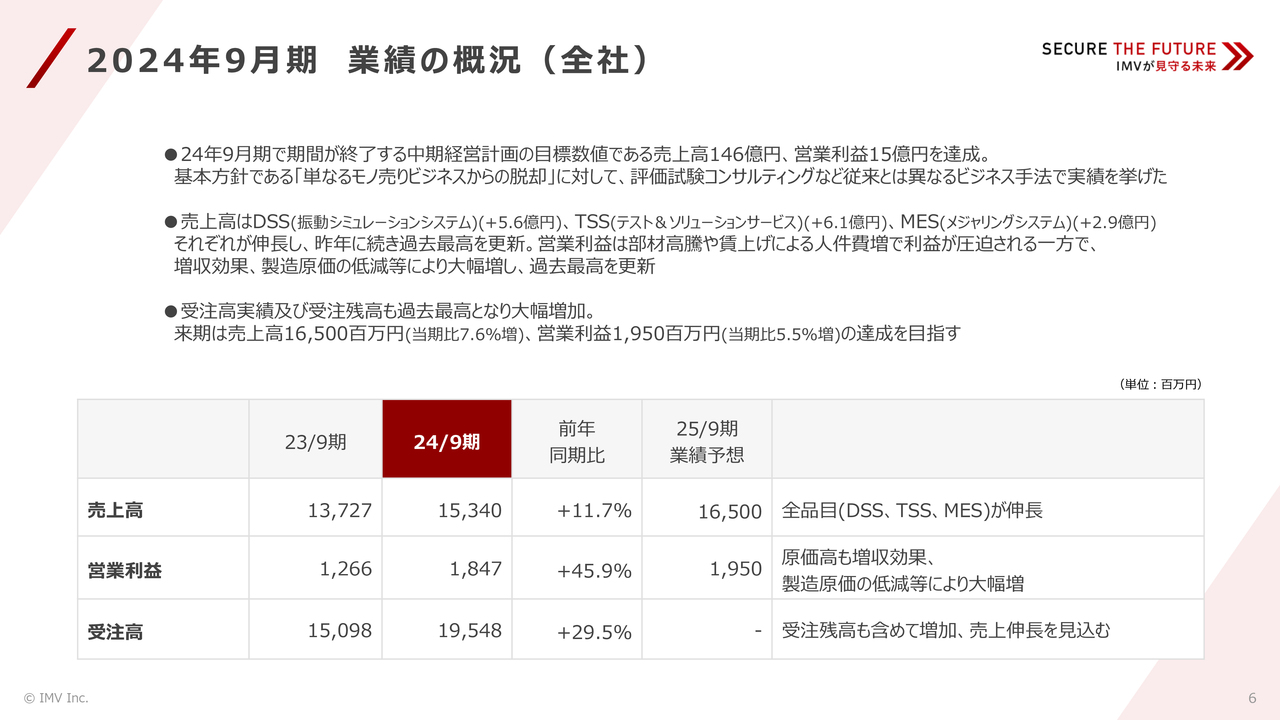

2024年9月期 業績の概況(全社)

決算の状況です。2024年9月期で完了する中期経営計画の基本方針である「単なるモノ売りビジネスからの脱却」の実現に向けて、装置販売だけでなく、評価試験コンサルティングなど、従来とは異なるビジネス展開を図ってきました。

その結果、中期経営計画の最終年度で掲げた目標を、売上高、営業利益ともにクリアすることができました。

2024年9月期の売上高は153億4,000万円、営業利益は18億4,700万円と、前年同期を大きく上回る結果となりました。

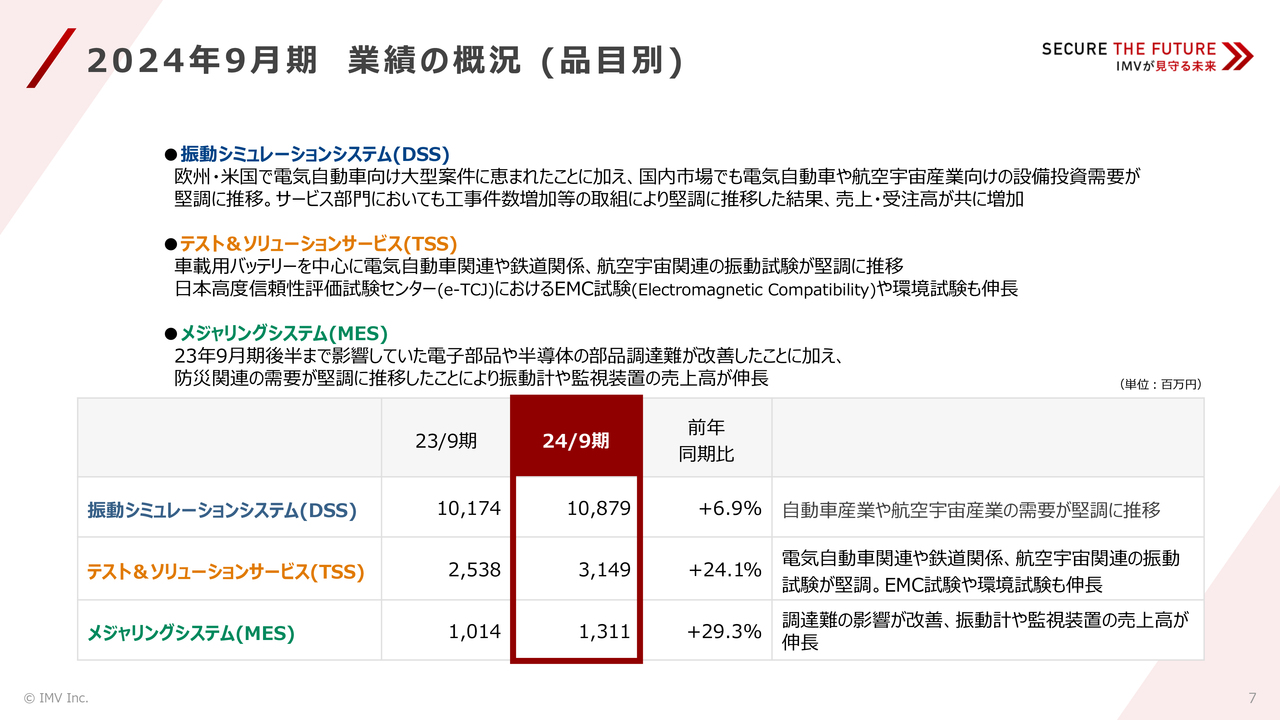

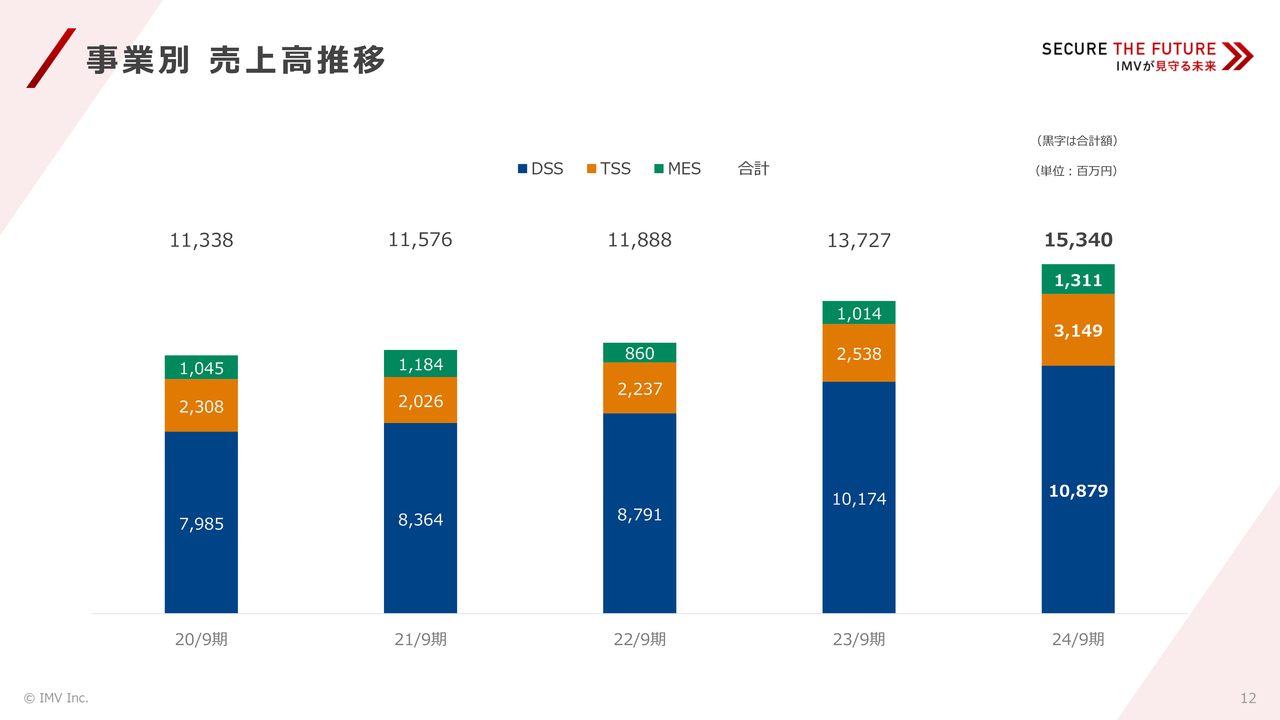

2024年9月期 業績の概況(品目別)

スライドは、事業別の売上高を示しています。DSS、TSS、MESの3つの事業すべてが前年同期を大きく上回り、過去最高の売上高を記録しました。

私は当社で働いて約30年になりますが、3つの事業すべてがこれほど良い結果で終わったのは、記憶にありません。そのような意味でも、全社員が達成感を持って喜べる良い決算だったと思います。

DSSとTSSに共通する背景として、EVを中心とした自動車産業、航空宇宙産業、防衛産業からの活発な受注をいただいた点が挙げられます。

新しい取り組みがTSSで始まっています。電磁波ノイズを評価するEMC試験や、気象環境をシミュレートする環境試験などの売上額も伸びてきている状況です。

決算概要(連結)①

営業利益は、増収効果及び価格改定などによる採算性向上策で大幅に増加し、18億4,700万円となりました。親会社に帰属する当期純利益は前年度から約3億円増え、14億2,800万円となりました。

当期純利益の増加と、当期実施した自己株式取得の効果も合わせ、EPSは前年から28パーセント増加し88.75円、ROEは14.7パーセントとなりました。

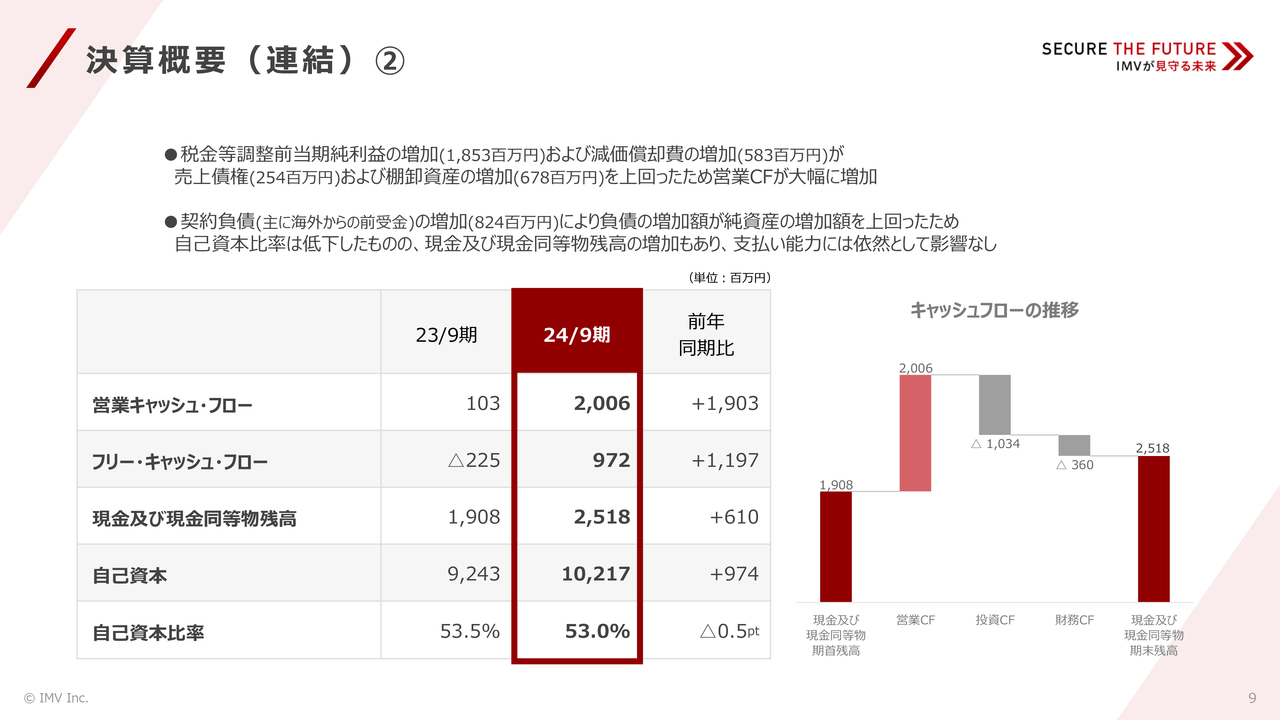

決算概要(連結)②

営業キャッシュ・フローです。受注が好調であったことに伴い、売上債権の増加や棚卸資産の増加など、キャッシュ・フローを押し下げる要因はありましたが、それを上回る当期の利益を確保できた結果、営業キャッシュ・フローは前期から約19億円増加し、20億600万円と大きく改善しました。

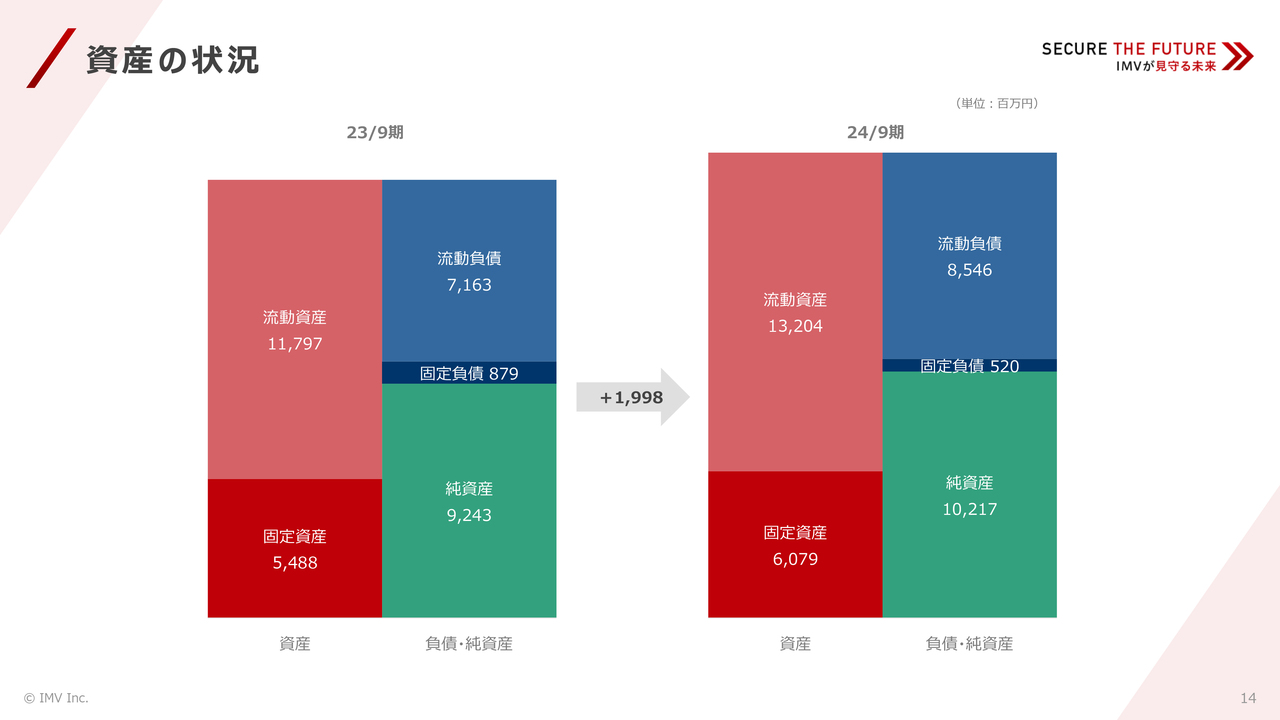

利益剰余金の増加により、自己資本は102億1,700万円、自己資本比率は53パーセントとなっています。これらの健全な財務運営により、将来の成長投資を支える財務基盤が整ってきたと考えています。

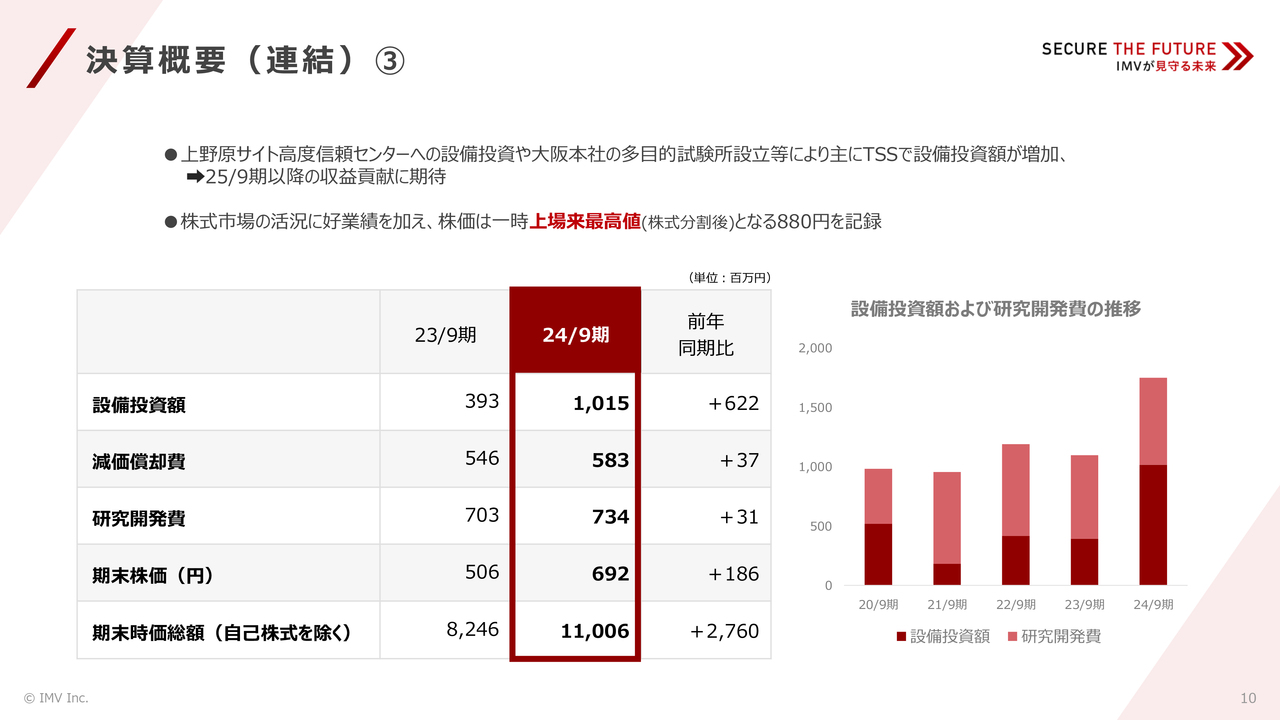

決算概要(連結)③

設備投資額、減価償却費、研究開発費です。冒頭お伝えした大きな投資により、設備投資額は前年から約6億円増加し、10億1,500万円です。2024年9月末の株価は692円です。期中では上場来最高値の880円を記録した時期もありました。

11月初旬に決算短信と、中期経営計画を発表しました。そのあたりから、また株価は動いています。特に先週から今週にかけて大きな動きがあり、昨日は998円と最高値を更新しています。

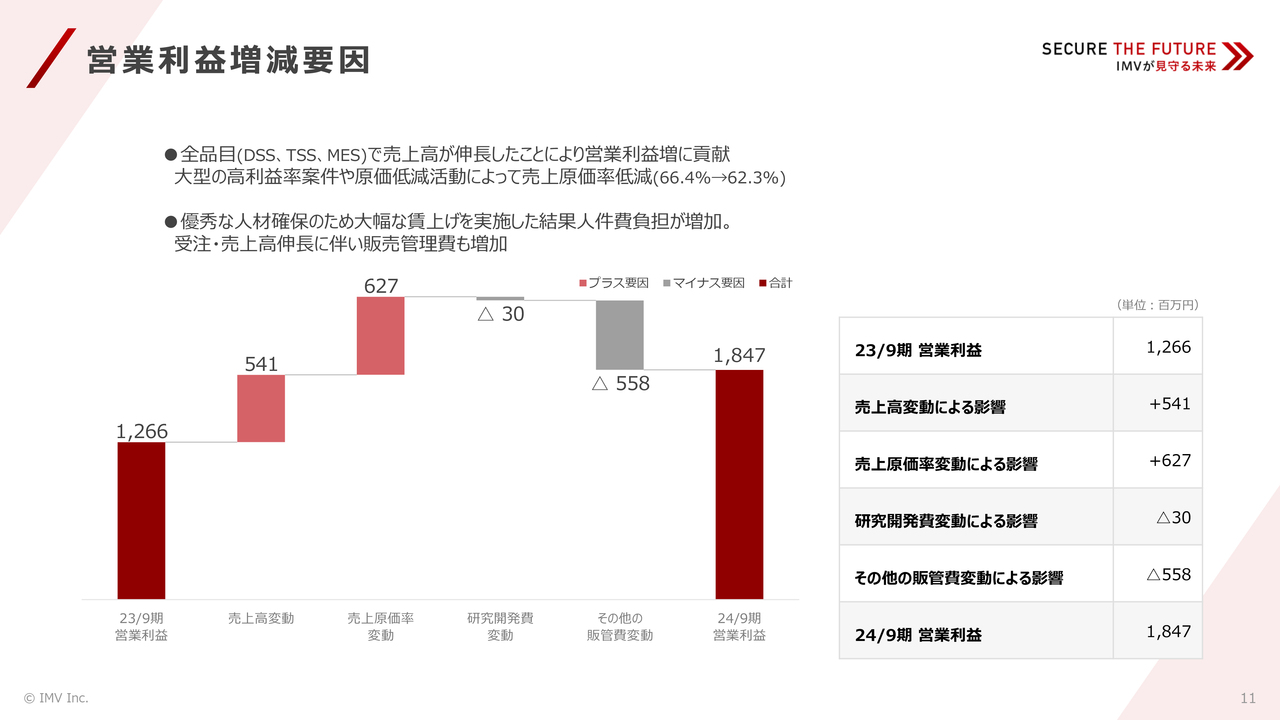

営業利益増減要因

前年度実績と比較した営業利益の増減要因です。収益を押し上げた要因としては、売上高の増加及び、その中に大型の高利益案件が含まれていたことが挙げられます。

マイナス要因としては、優秀な人材確保を目的とした大幅な賃上げを行ったことによる人件費の増加が挙げられます。

結果として、営業利益は18億4,700万円と、前年度から約6億円近く向上しています。

事業別 売上高推移

事業部別の売上高推移を示したグラフです。2020年9月期からの推移です。青色がDSS、黄色がTSS、緑色がMESです。コロナ禍の期間は、売上の伸びが非常に厳しく、苦しんだ時期がありましたが、2022年9月期を境に新型コロナウイルスの影響から完全に脱し、力強い新たな成長局面に入ったと信じています。

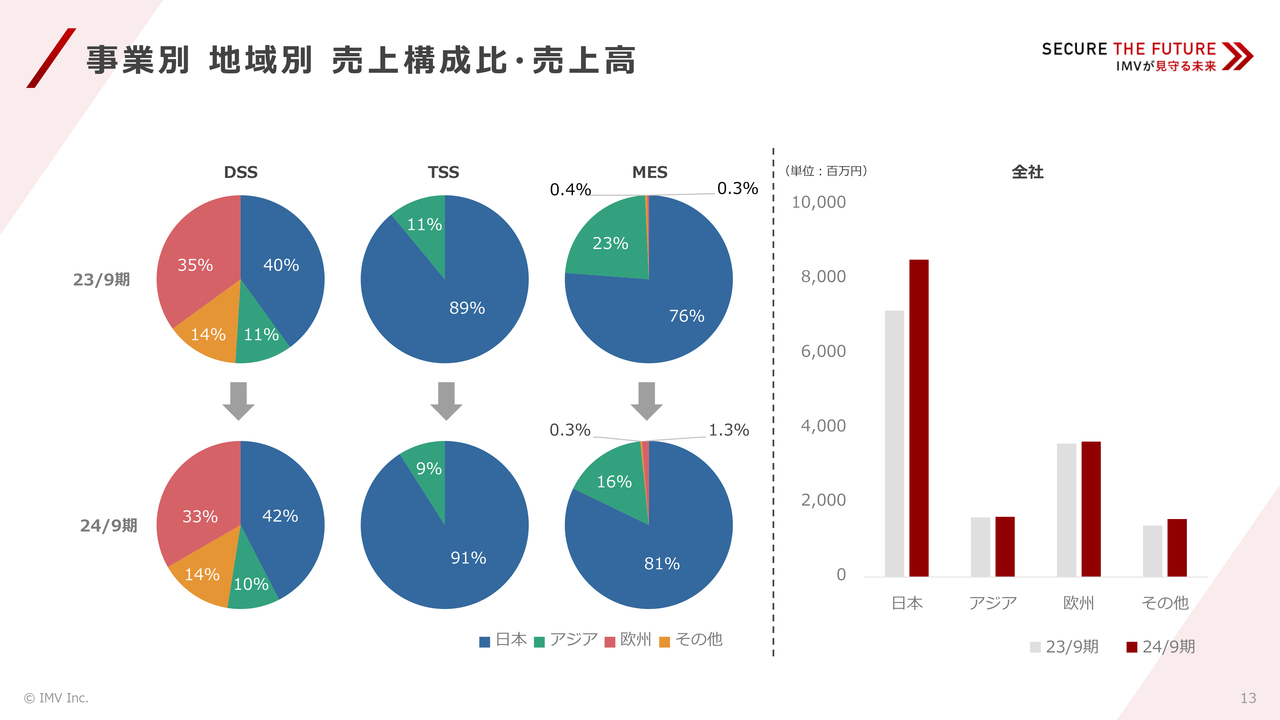

事業別 地域別 売上構成比・売上高

事業別、地域別の売上構成比と売上高です。スライド右側の棒グラフは、売上を地域ごとに示しており、グレーが前年度、赤色が今年度となっています。

アジア、欧州、その他の地域は前年度と比べ大きな変化はありませんが、日本は売上を大きく伸ばしています。そのため、スライド左側の円グラフのDSSとMESにおいて、青色で示した日本の売上比率が若干プラスになっています。

この背景として、欧米で先行していたEV関係と航空宇宙関係の需要がようやく日本の会社にも追随してきたと分析しています。

資産の状況

資産の状況です。前年度から19億9,800万円増加し、総資産は192億8,400万円となりました。

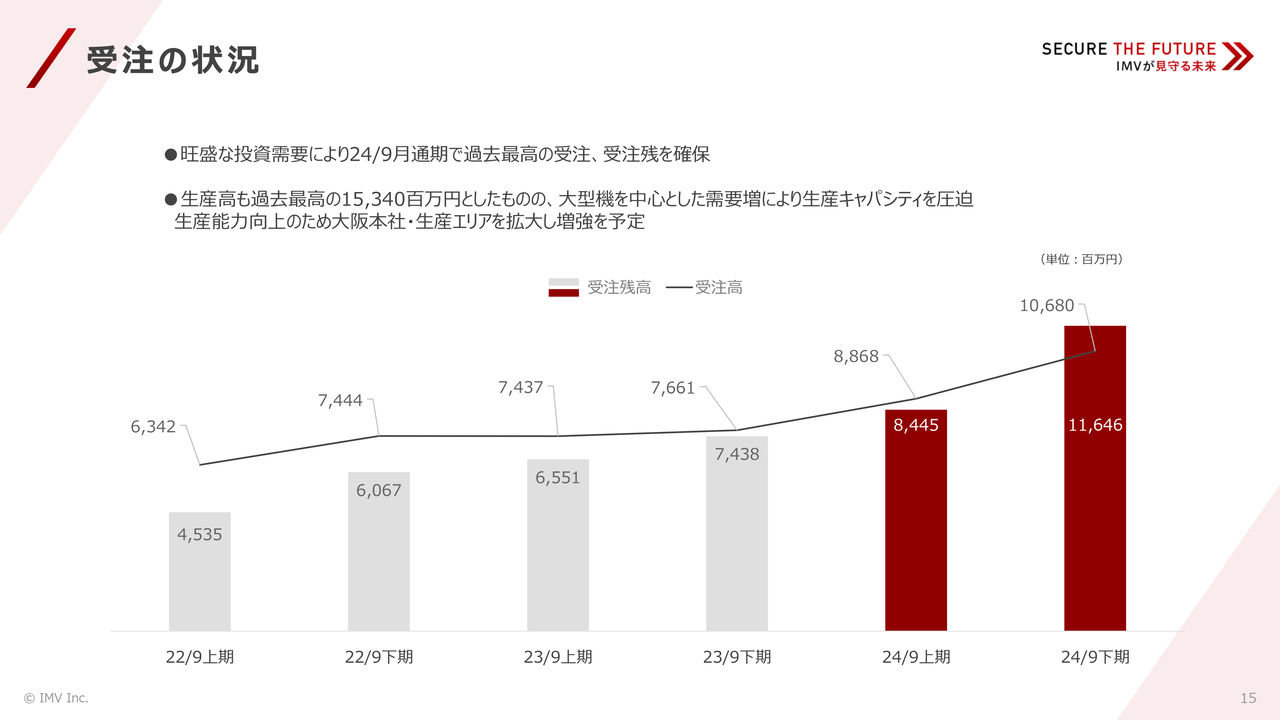

受注の状況

受注の状況です。スライドの棒グラフが受注残高、折れ線グラフが受注高を示しています。旺盛な設備の投資需要により、2024年9月期に過去最高の受注残高、受注高を記録しました。多くの受注を抱えている状況ですが、現在は大阪本社の生産エリアを拡大し、生産キャパシティの増強を計画しています。

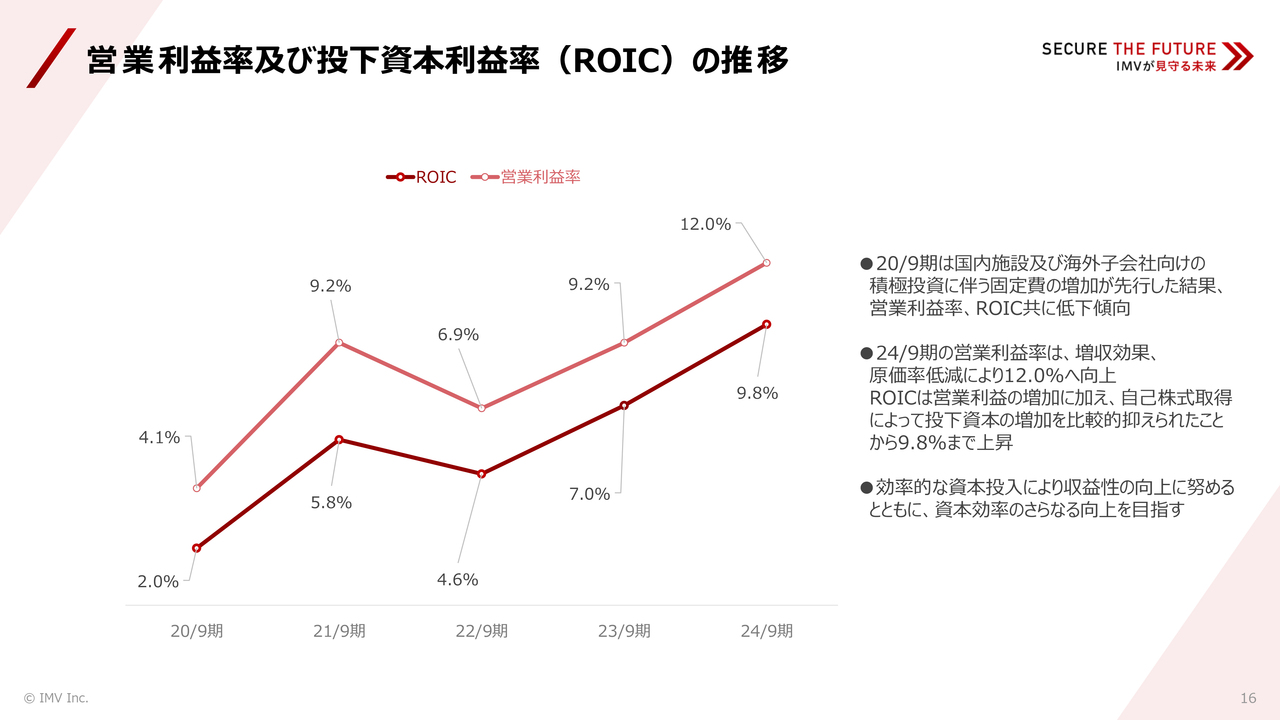

営業利益率及び投下資本利益率(ROIC)の推移

スライドのグラフは、営業利益率及びROICの推移を示しています。2024年9月期の営業利益率は12パーセント、ROICは9.8パーセントとなっています。

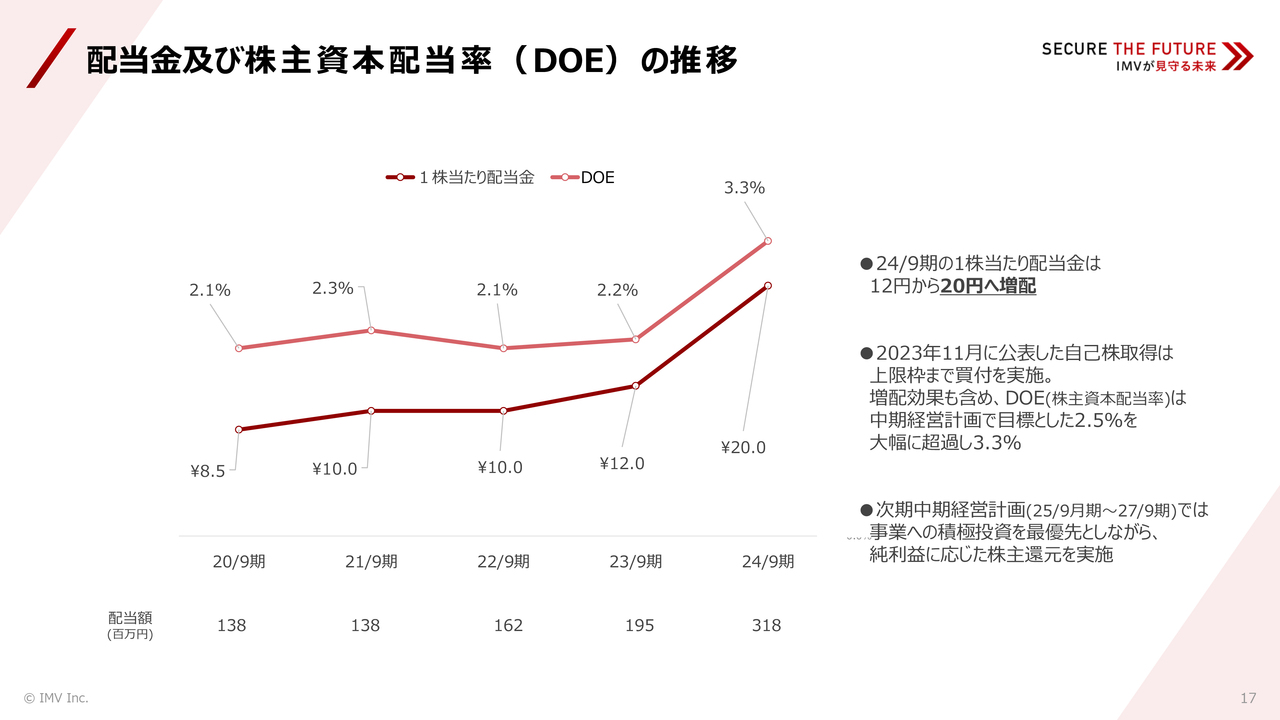

配当金及び株主資本配当率(DOE)の推移

配当金及びDOEの推移を2020年9月期から示したグラフです。2024年9月期の配当金は20円を予定しています。DOEは、中期経営計画の目標2.5パーセントを大きく超過した3.3パーセントとなりました。

業績の見通し(連結)

業績の見通しです。2025年9月期の売上高は165億円、営業利益は19億5,000万円、営業利益率は11.8パーセントを計画しています。スライドのとおり、売上高の伸びに営業利益の伸びが若干追いついていないという数字になっています。

主な理由として、決算期のラボへの投資が減価償却費として発生してくることや、2024年9月期には含んでいた高利益だった案件を現在のところは想定していないという点が挙げられます。本業の利益構造に変化はありません。

上記の利益水準が確保できた場合、2025年9月期の配当金は24円と、3期連続の増配を計画しています。

以上、私からの報告になります。ありがとうございました。

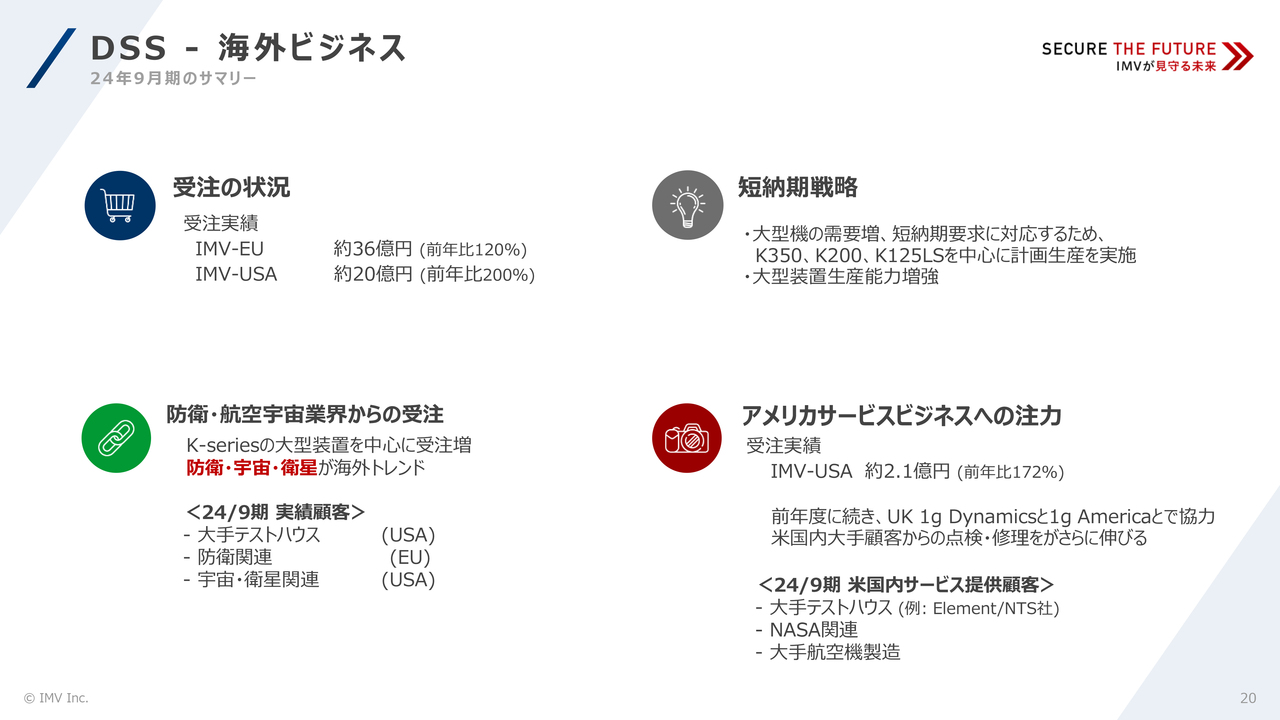

DSS - 海外ビジネス

小嶋淳平氏:代表取締役社長の小嶋です。私からは、今後どのようなかたちで重点的なビジネスを行っていくのかというところを中心にお話しさせていただきたいと思います。

我々はここ数年来、海外に力を入れています。欧州及び北米に非常に力を入れており、受注の状況としては、IMV-EUが約36億円で、前年比120パーセントです。

IMV-USAが約20億円で、前年比200パーセントと2倍になっています。今は欧州、北米に力を入れていますが、特に今後成長力があるのは北米だと理解しています。その中で、我々は良い注文を多くいただいているため、短納期の戦略もいろいろと考えてきています。

生産能力を上げても、それだけではなかなか追いつかないところもあるため、短納期の要求にお応えするために、一部計画生産も行っています。決算書を見ていただくと、棚卸資産が少し増えているという印象を受けられるかもしれませんが、そのようなことが一部影響しています。

また、スライド左下に記載したとおり、防衛・航空宇宙業界から非常に多くの受注をいただいています。これは国内外問わず、非常に多くいただいています。ただし国内に関しては、まだ売上に貢献というよりは受注段階であり、これから大きく売上に寄与してくると期待しています。

2024年9月期で言うと、大手のテストハウス、欧州の防衛関連、アメリカの宇宙・衛星関連などが実績顧客です。宇宙関係で言うと、日本にはロケットの会社が何社かあり、衛星もさまざまな会社がありますが、ほぼすべての会社と取引している状況になっています。

右下に記載のとおり、特にアメリカで非常に伸びています。伸ばす戦略の1つとして、日本流のサービスをきっちりと提供していこうと考えています。アメリカのメーカーはもちろん良いモノを販売していますが、サービスにはなかなか手が回っていません。

そのようなところに、日本流のサービスを持っていくと非常に喜んでいただけるため、我々はアメリカのサービスビジネスに非常に力を入れています。実際、受注実績として年間2億円を超える注文をいただいています。

欧州のUKには、もともと2社あったサービスカンパニーを買収して1社にした1G DYNAMICSという会社があり、当社だけではなく他社の製品の部品供給もできる体制を整えています。そこから、アメリカでの他社製品の部品も供給し、それをサービスとして組み込んでいます。

そのため、このサービスは我々の製品だけではなく、他社製品のサービスも行っていき、一部部品を更新していきます。そして最終的に、気づいたらすべてがIMV製品だという戦略をとっています。

アメリカにおいては大手から、いろいろなお話をいただいています。例えば、大手テストハウスのElement社(旧NTS社)などが挙げられます。また、NASA関連や防衛関連、大手の航空機の製造のサービスも行っており、今後非常に期待ができるところです。

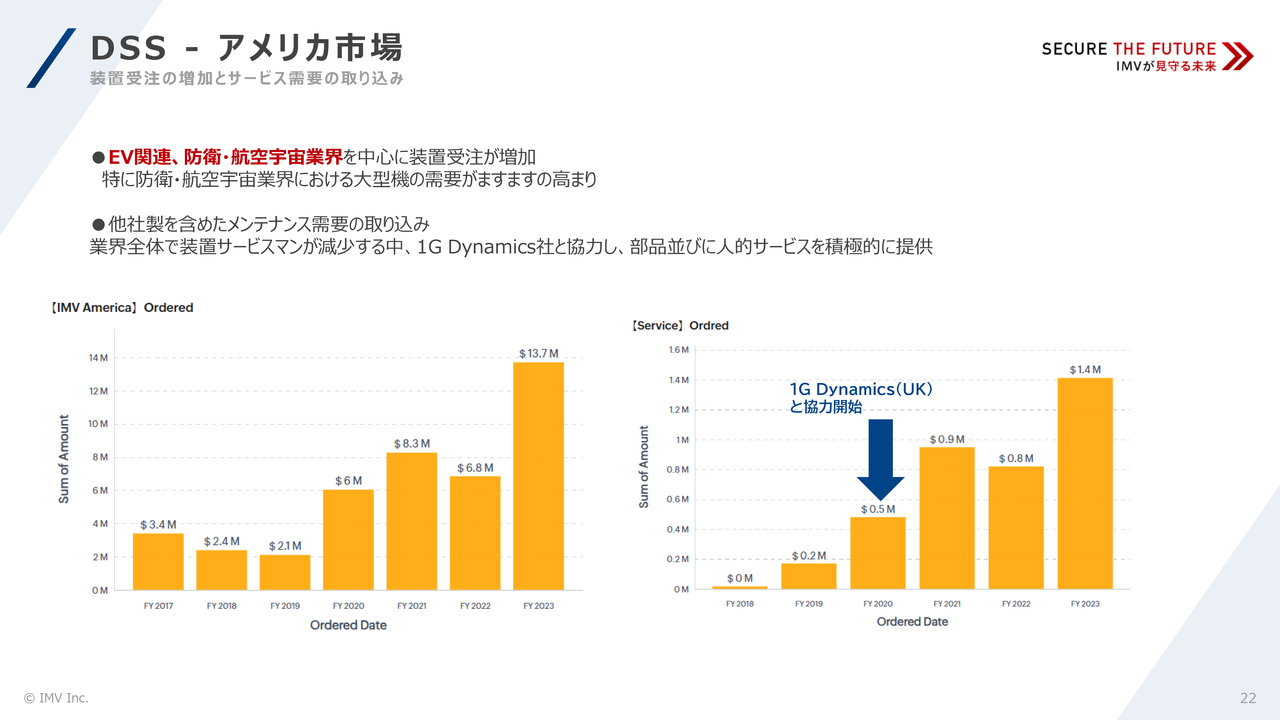

DSS - アメリカ市場

このサービスを行っていくために、我々は日本人を3名派遣しています。現地採用も含め、アメリカではサービスと販売を12名体制で展開しており、これは今後も伸ばしていきたいと考えています。

引き続き重点を置くアメリカの市場は、EVや防衛・航空宇宙業界が日本よりも大きいため、装置の受注が非常に進み、増えてきています。

防衛や航空宇宙はモノが大きいだろうというイメージを持っていただけると思いますが、それに合わせて我々も非常に大型の製品が販売できています。そのため、1件当たりの装置販売単価は非常に伸びています。

先ほど受注高、受注残高が増えているという話がありました。受注高が大きく伸びている要因の1つに大型機の受注もあります。受注残高も非常に大きくなっていますが、場合によっては1年間で済まないものも出てきているため、受注残高が非常に増えてきています。

DSS - アメリカ市場

スライドはアメリカのオーダーベースでの棒グラフです。一目瞭然で非常に伸びてきているのが、おわかりいただけると思います。これはサービス拠点を作ったことも一因だと理解しています。この成長曲線を引き続き伸ばしていきたいと考えています。右側のグラフはサービスのオーダーを表しています。このUKの会社と協力体制をとってから、どんどんと増えてきています。

こちらについては、このまま継続して伸びていくかというと人が動いていることでもあるため、なかなかこのペースで成長することは難しいと思っています。しかし、我々の北米での製品販売の礎になるサービスであることから、きっちりと成長させたいと考えています。

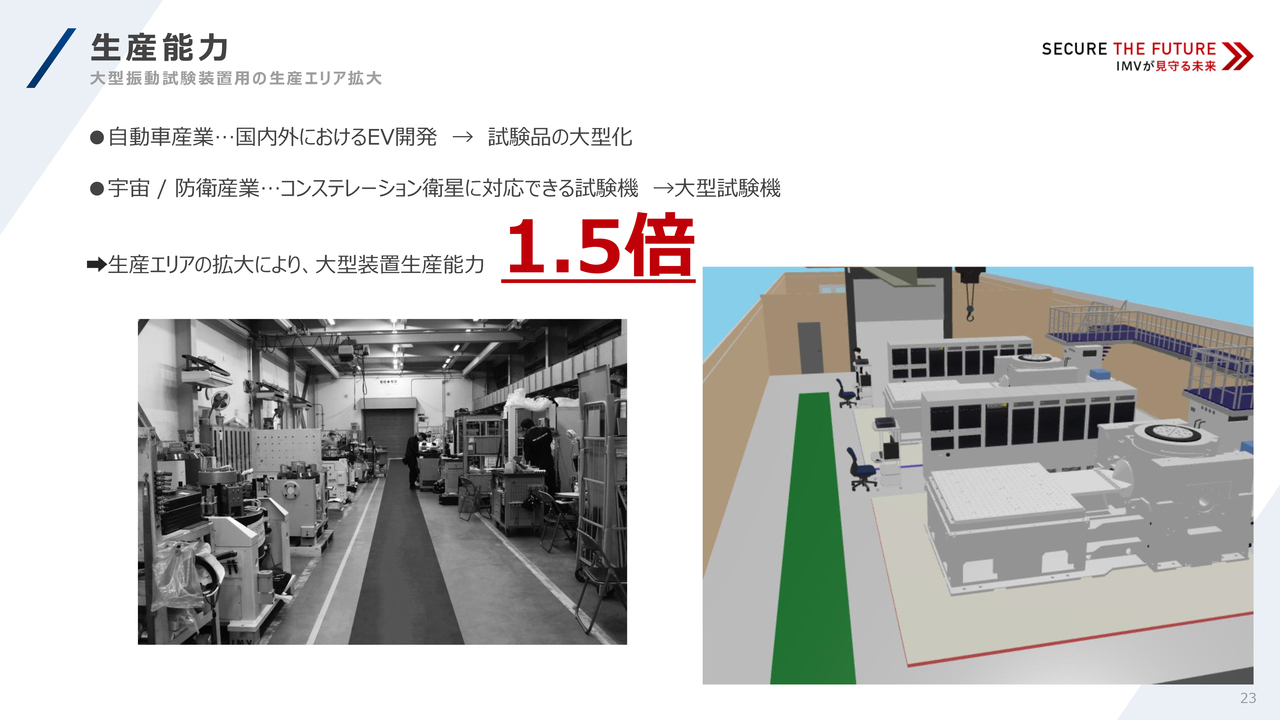

生産能力

今まで一部テストラボで使っていたところを増床し、生産エリアを拡大しています。それにより、大型装置の生産能力を1.5倍にします。

「工場を新しく増築しないのか」というお話もあったのですが、今回は増床というかたちにします。なぜなら、イチから建てるとなると出来上がるのにだいたい2年ぐらいかかるため、その時の需要と合うかが非常に難しくなります。

今のところは、早期に立ち上げることを重要視しているため、増床というかたちで対応しています。

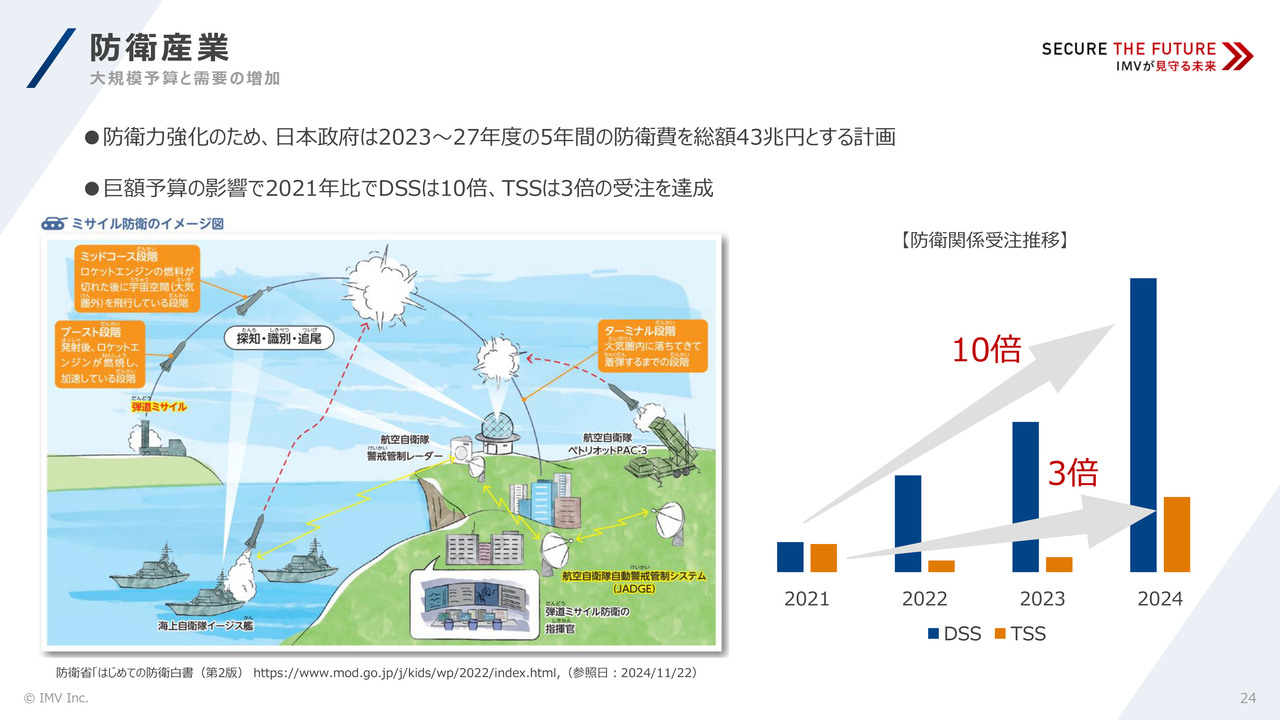

防衛産業

防衛産業です。先ほど北米や欧州での防衛産業等の話がありました。日本も防衛予算の強化を行っており、防衛費は5年間で43兆円です。

いわゆる防衛産業と言われている企業は、もう少し早くから売上が上がってきていたと思うのですが、我々は開発に寄与するものを提供しているため、日本国内での防衛産業に対しての動きが少し遅かったところはあると思います。

これが2024年後半から2025年の来期に向けて、非常に多く予定されています。スライドに描いているのはミサイル防衛のイメージ図です。当然ながらミサイルも振動試験を行わないといけません。そのため、そのような試験を行っていきます。

スライド右側のグラフは防衛関係の受注推移です。2024年は3年前の10倍に伸びています。テストラボに関しても3倍に増えています。テストラボに関しては、この3倍がおそらく5倍、10倍になってくると予想しています。装置に関しては、これ以上売上を大きくすることは難しいと思いますが、テストラボは今後も伸びていくと想定しています。

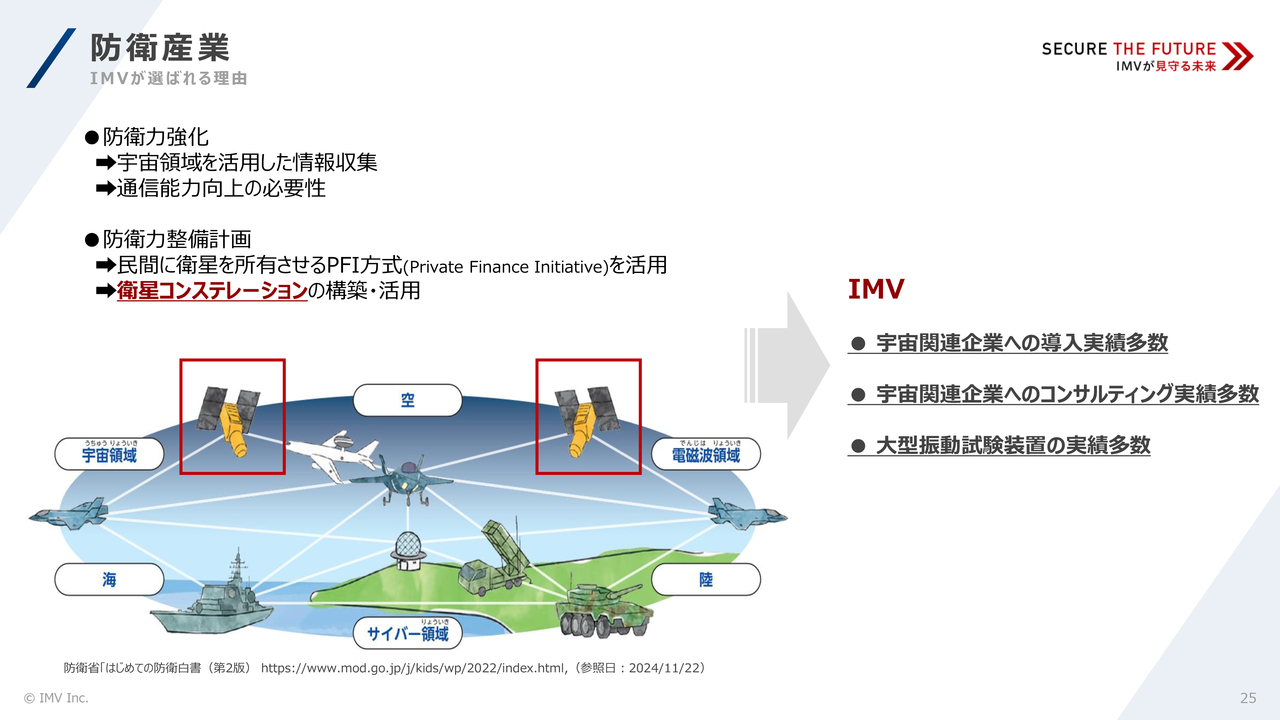

防衛産業

先ほど我々は宇宙産業に大きく寄与しているとお伝えしましたが、実は防衛にも関係してきます。防衛の中では、衛星を使った衛星コンステレーションを考えているようですので、我々の宇宙で得たノウハウと今後のその防衛予算の関連を、興味深く見ていこうと考えています。

また、スライドにはありませんが、この宇宙・衛星と、我々が販売している地震計も非常に親和性が高いものです。

我々は大阪万博に地震計を供与しています。島で開催されることから、電源インフラとすべての通信インフラが遮断される可能性があるため、地震計で取ったデータを1回衛星に上げてそれを戻してくるというシステムを構築しています。

まだ先の話になるかと思いますが、今後は衛星と地震計を使ったサービス展開を考えていければという未来を想像しています。

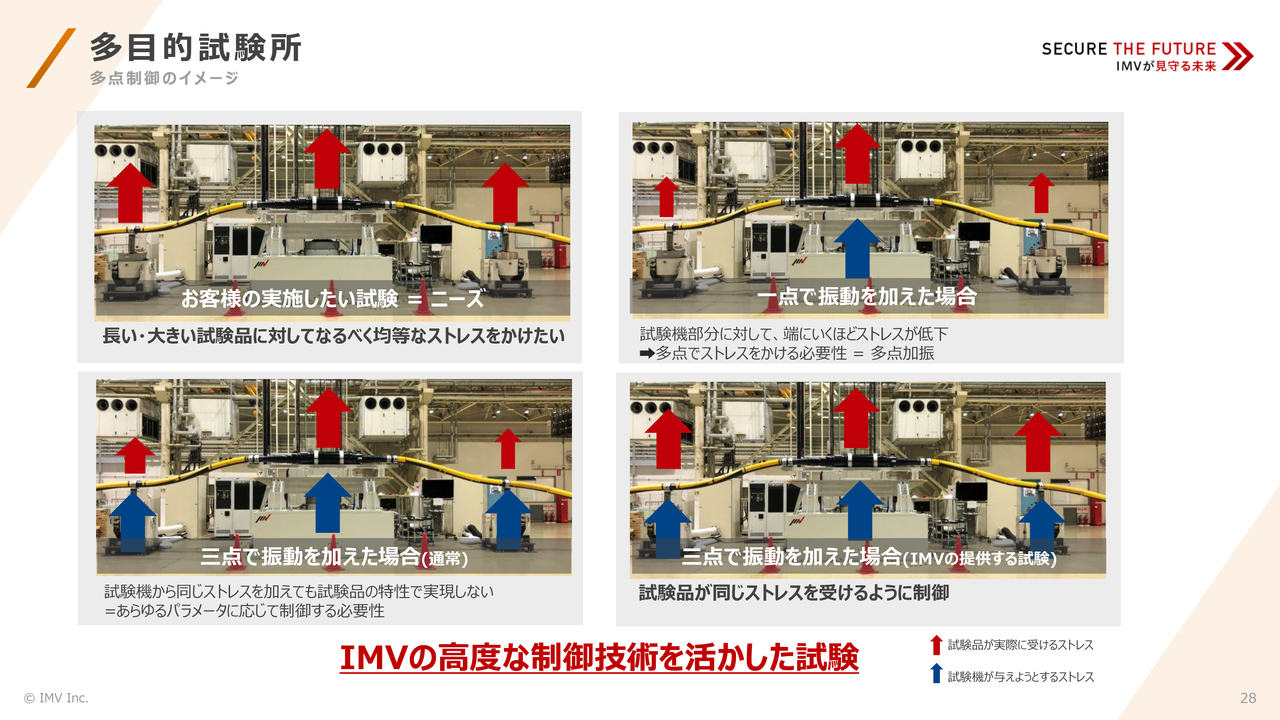

多目的試験所

スライド画像の施設に関しては、PRも行っていますが、我々は「不可能を可能にする」多目的試験所と呼んでいます。私が社長に就任してから、テストラボに関しては、試験は幅広く、振動試験はより深く、というコンセプトで実行しています。

試験に関しては振動試験のみならず、EMCや腐食試験など、環境試験と言われるものを多く取り揃えています。お客さまにトータルソリューション、ワンストップソリューションを提供し、その先のコンサル業務もすでに始めています。

振動試験に関しては、他社が真似できない試験を提供していく、お客さまが今までできないと諦めていた試験を提供していくというコンセプトでいろいろな展開を行っている中の1つがこれです。

したがって、稀にお客さまからお叱りを受けることがあります。今までは試験をしなくても済んでいたのに、これができたら試験をしなければいけなくなってしまったということです。

実際は試験をしたほうが良いのですが、どうしようもなかったというところを、多目的試験所を使うことによって可能にしました。設備投資は5.2億円です。引き渡しは今月末ぐらいを考えています。12月にずれる可能性もありますが、開業は再来月の1月を想定しています。

多目的試験所

スライドの写真は、我々の振動試験機が真ん中に1つあり、両サイドに中型の振動試験機を置いて、3つ並べています。これは、とある大きな吊り橋のワイヤーの試験ですが、お客さまで設備を揃えるとなると、数億円レベルになります。

この試験をするにあたっては、セッティングやレイアウトなど、もろもろのシミュレーションを行っていくのですが、それが非常に難しいのが実情です。我々は以前から、今後試験においては、CAEと言われるバーチャルの部分も出てくるだろうと考えていました。

我々はかなり前から、シミュレーション技術を社内で蓄積してきていたため、そのようなノウハウと、このような実機試験のノウハウを掛け合わせることによって、他社では真似ができないような試験もできるようになってきています。

多目的試験所は、窓を設置せずに試験時に閉め切ることで秘匿性を確保します。外からは確実に見えない状態で試験を行います。

多目的試験所

スライドの写真は技術的な部分になっているため、参考程度に見てもらえればと思いますが、このように、より実際に近いかたちの試験ができるようになっています。

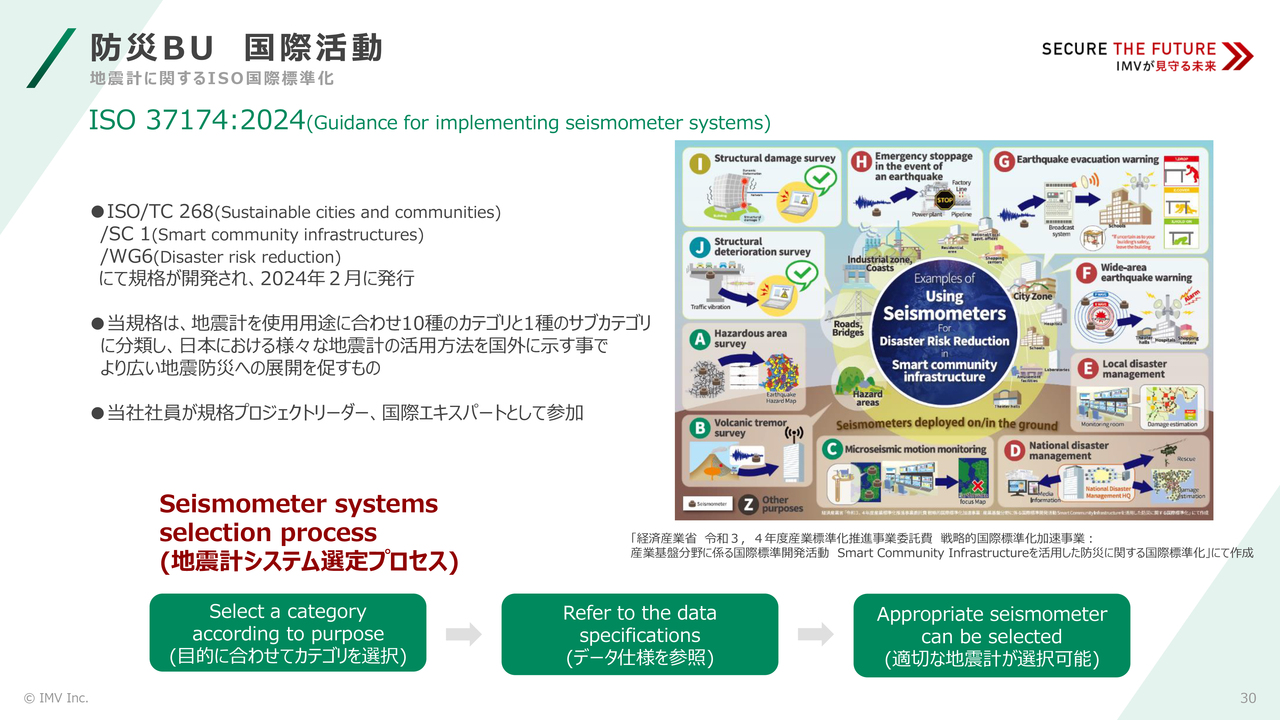

防災BU 国際活動

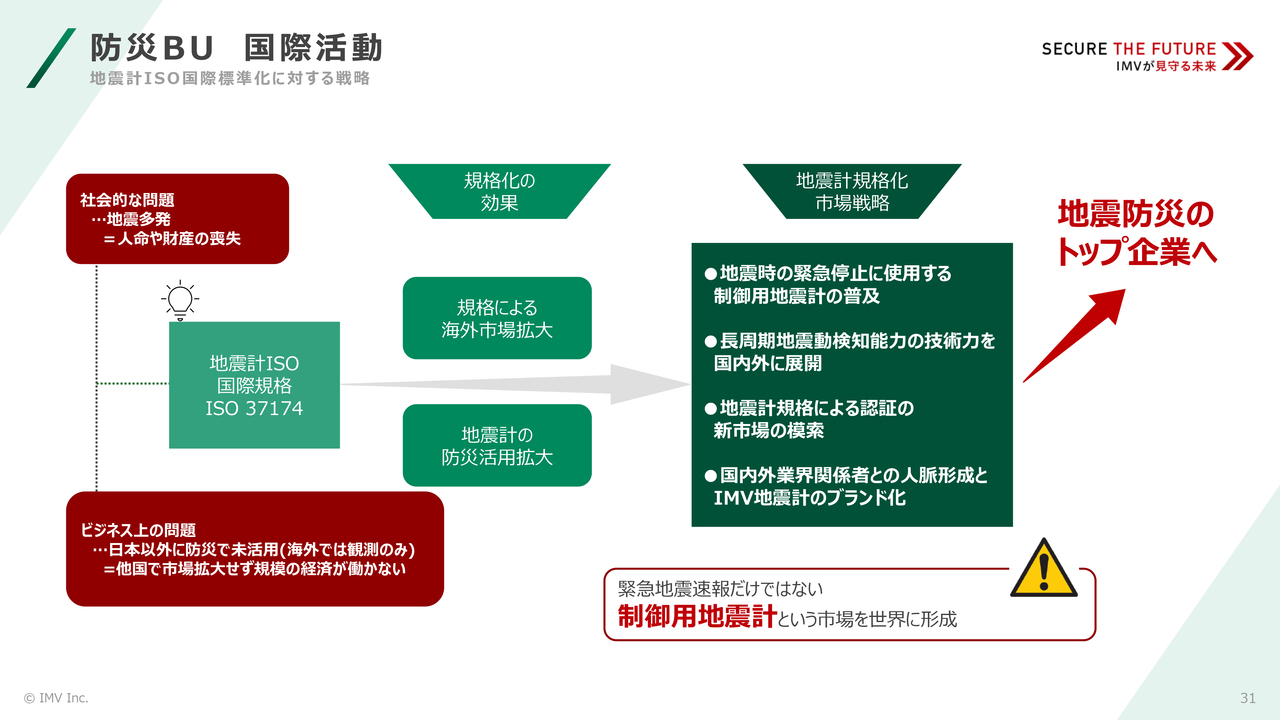

MES事業についてはここ数年来、我々は予知保全と防災の2つに大きく分けてビジネスを展開しています。今回は防災についてご紹介したいと思います。先日、10月14日から18日にかけてフィリピンで、国連防災機関が主催するアジア太平洋防災閣僚会議があり、そこに我々のスタッフが登壇し、日本の防災や今後の防災についてスピーチしました。

実は、フィリピンのガイドライン作りにも参画していました。マニラ市内の高層構築物にはその地震計を入れないといけないというレギュレーションがあり、当然、我々はモノづくりを行っており、製品を供給しています。おそらくマニラの高層ビルを見ると、ほぼ我々の地震計が入っています。このようなところを、他の海外都市にも広げていきたいと考えています。

防災BU 国際活動

スライドに記載しているISO37174は、今年発行された地震計の分類および活用方法の規格です。

「Sustainable cities and communities」というスマートシティ構想のISOがあり、その中の一部に、防災関連で地震計設置についてのガイダンスがあります。その規格に関して、我々が規格プロジェクトリーダー、国際エキスパートとして参加していました。

そのような関係もあり、防災閣僚会議にも登壇しています。このように、世界中にも、防災や地震計を大きく広げていくかたちで進めています。

防災BU 国際活動

日本では地震計がさまざまなところに活用されているのですが、海外ではまだ活用が進んでいません。地震の際にマグニチュードや震度を観測する地震計はありますが、それだけではなく制御用地震計というかたちで、我々はガスガバナなどにも納品を進めています。地震を検知した上で何の制御につなげていくかといったことも、今後積極的に広げていきたいと思っています。

スライドにもありますが、地震時の緊急停止に使用する制御用地震計、また我々は長周期地震動の検知もできる装置を持っており、これを国内外にも展開していきたいと思っています。

海外の人脈形成もかなり進んできています。フィリピンに加えインドネシアなど地震が多い国は他にもまだ多数あるため、「地震防災のトップ企業へ」ということで、そのような国々にも展開していきたいと考えています。

防災BU 国際活動

これはJICAの仕事で、インドネシアでリサーチを行いました。以上がトピックスです。

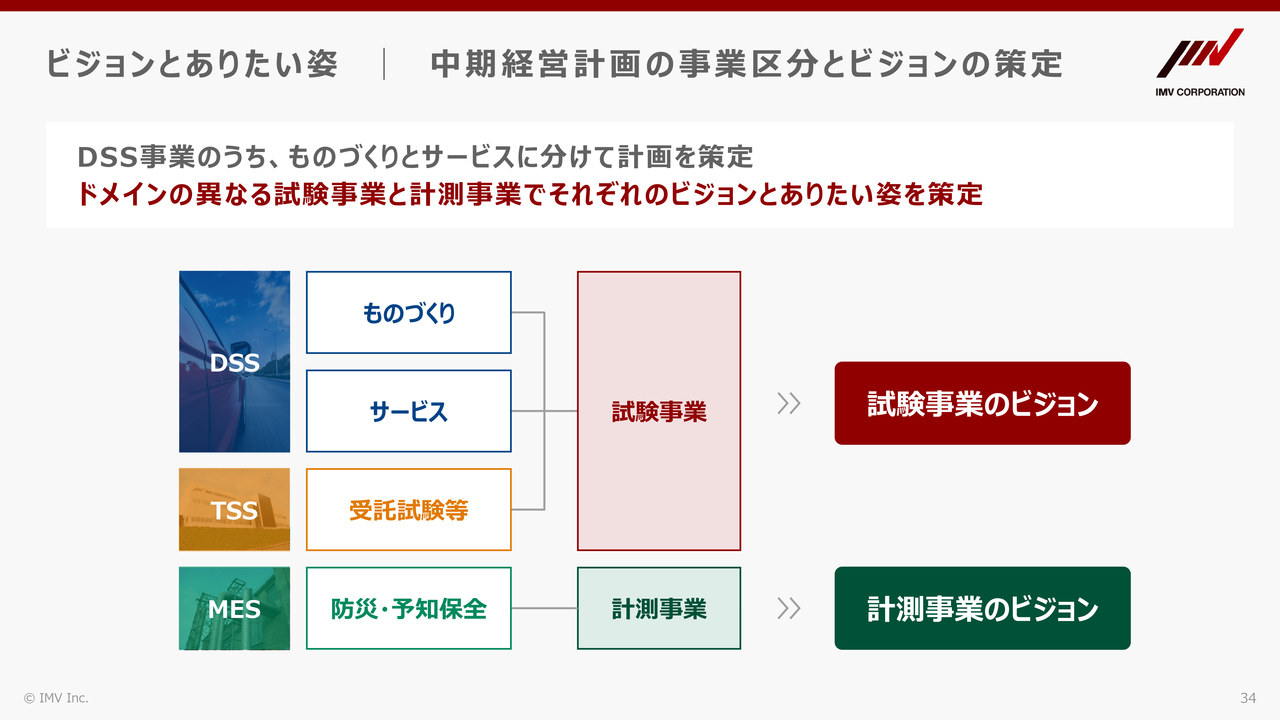

ビジョンとありたい姿 │ 中期経営計画の事業区分とビジョンの策定

力を入れてお伝えしたいのが、中期経営計画の抜粋です。今月発表したばかりで、まだ社内でも浸透しきれていない部分はあるかと思っていますが、今回はかなり時間をかけ、多くの従業員にも策定に参画してもらい、自分事になってほしいという思いを込めて作っています。

その前提として、3つの事業があります。DSSの装置の販売とTSSでは非常に近いところであるため、試験というくくりでいろいろ考えた結果、試験事業のビジョンと計測のビジョンは性質が違うため、わけた上でビジョンを作っていこうと考えました。

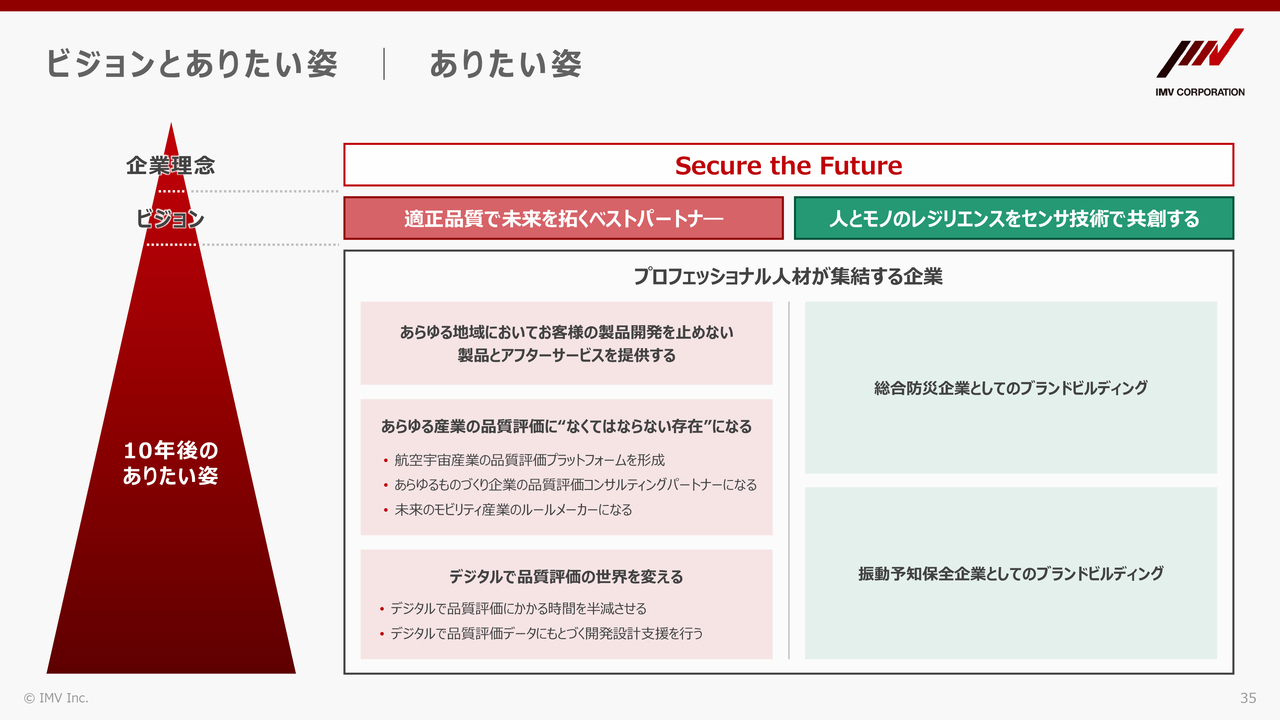

ビジョンとありたい姿 │ ありたい姿

今回、企業理念の「Secure the Future」は、もちろん変えていません。ただ、ビジョンに関して、試験事業は「適正品質で未来を拓くベストパートナー」と設定しました。

前回の中期経営計画では「単なるモノ売りビジネスからの脱却」を掲げました。モノだけではなく、モノを売る時はその付加価値もよく考えていかなければならないことから、私が言葉を考えました。

今回の「適正品質で未来を拓くベストパートナー」は、本当に多くの人が考えた言葉で、私はこれを非常に気に入っています。過剰でも過小でもない適正な品質で、我々はお客さまのベストパートナーになるという思いを抱いています。

ベストパートナーにはいろいろなイメージがあると思うのですが、例えば非常に壊れにくく性能のよい装置をお客さまに提供するのももちろんベストパートナーです。お客さまがお困りのことについて、イチから相談に乗ってソリューションを出していくベストパートナーもあると思っています。

今まで我々は振動試験・振動試験機ありきでビジネスを行っていましたが、そうではなく、試験にかかわるお困りごとであれば何でもおうかがいしていくポジションを取りたく、今回「適正品質で未来を拓くベストパートナー」としました。

余談ですが、実は11月から服装も変えました。ご存じの方がいらっしゃると思いますが、前はオレンジ色の作業着を着ていました。しかし、作業着を着て行うのは作業です。

作業している限りはベストパートナーにはなれないと考えました。本当の意味でのベストパートナーになろうと思ったら、コンサルタントや、場合によっては研究者になるくらいの気持ちで仕事に取り組んでいかないといけないのではないかと考えました。

そのような思いも込めて、今回ユニフォームを替えています。ビジョンもこれと同じ方向を向いているとご理解いただけるかと思います。

10年後のありたい姿は、「あらゆる地域においてお客さまの製品開発を止めない製品とアフターサービスを提供する」です。お客さまは長時間、試験する場合もありますし、短納期で開発を進めないといけない場合もあります。その時に我々の試験装置が止まっていたら話になりません。

したがって、日本だけではなく全世界で我々の製品を止めない、そして、お客さまの製品開発のスピードを緩めないという信念を持って取り組んでいきたいと思っていますし、「あらゆる産業の品質評価に“なくてはならない存在”になる」というのが、ベストパートナーの1つであるとも思っています。

我々は近年、例えばバッテリー、ハーネス、コネクタ、モーターやeアクスルの一括評価、また防衛産業でもそのような一括の試験を広く手がけており、それが他社ではできない、当社でしかできない状態に近づきつつあります。

したがって、お客さまからの指名で、当社にこの仕事を任せたい、場合によっては、お客さまのところに人を派遣してほしいというお話もいただけるようになってきました。

また、お客さまがバッテリーを評価したい中で、どのような設えにしてよいかわからない、どのような試験をすべきかわからないといったものにお答えするコンサルも始めています。それが「あらゆるものづくり企業の品質評価コンサルティングパートナーになる」という言葉として表れています。

「未来のモビリティ産業のルールメーカーになる」ですが、今後新しいモビリティが出てくると思います。ドローンをはじめとして、新しいものが出てくる時には規格作りから始まります。そのようなところからきちんと参画し、我々がルールメーカーになろうと考えています。

さらには、10年後には「デジタルで品質評価の世界を変え」たいと思っています。これは重要なことですが、もちろん実機の試験はなくなりません。しかし、デジタルに替わる部分もあると考えています。社内でもシミュレーションを相当前から積み重ねていますので、デジタルで試験評価を変えていきたいと思っています。したがって、これが実現した暁には、我々の収益構造も大きく変革すると考えています。

計測のほうのビジョンは「人とモノのレジリエンスをセンサ技術で共創する」です。まだ我々は地震計、予知保全のデバイスのブランドを持っていません。日本1位でもありません。

したがって、まずはブランディングをきちんと行い、世界に打って出られる防災メーカーになっていきたいと考えています。予知保全に関しても、今仕込んでいる仕事はいくつかあり、近々みなさまにも発表できることがあると考えています。

中期経営計画 経営指標

経営指標をスライドに示しています。2025年9月期の売上高は165億円です。そして今回、中期経営計画上での営業利益の記載を取りやめました。EBITDAを記載しています。

この趣旨としては、営業利益で出すと償却の影響を受けやすいことが挙げられます。償却の影響を受けにくいよう、このように提示するのは、大型投資及びM&Aをこの中期経営計画期間に考えているためです。そうすると営業利益が大きくブレる可能性があり、誤解を招く可能性もあると考え、今回の中期経営計画期間に関してはEBITDAで示すこととしました。今後もこのようなかたちで提示する可能性が高いと思っています。

EBITDAベースでは、3年間で120パーセント以上の成長を目指しています。EPSも3年間で120パーセント以上です。ROEは今14.7パーセントで、非常に高い水準にあると思っています。この高い水準を保ちつつ事業を成長させていきたいと考えています。

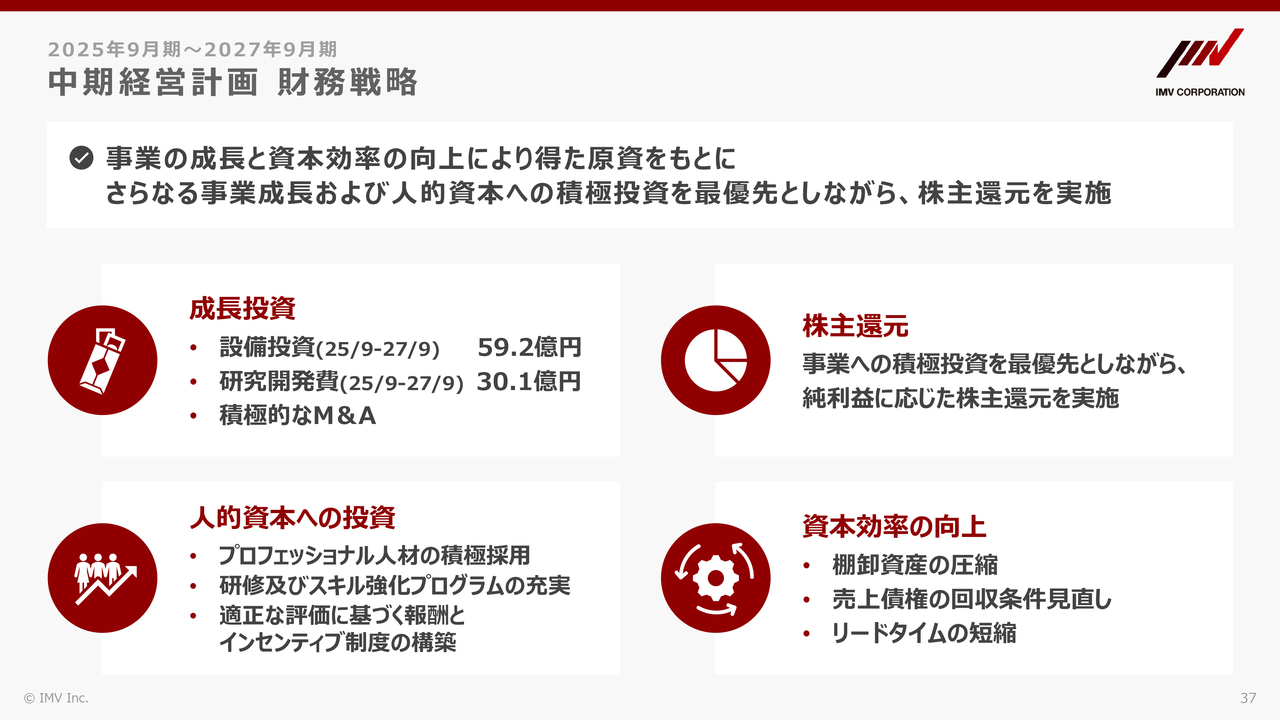

中期経営計画 財務戦略

成長投資として設備投資59億2,000万円、研究開発費30億1,000万円に加えて、積極的なM&Aを進めていきます。これは事業部を限定していません。DSS、TSS、MESすべての事業においてM&Aを想定しています。

また、人的資本への投資も非常に重要視しており、プロフェッショナル人材の積極採用を進めています。今、当社は中途採用のプロフェッショナルな人材が非常に多くなっています。我々と仕事で関係を持っているお客さまや、代理店からも転職してくださる方がおり、非常に強力な人材で事業を展開できていると考えています。

株主還元は先ほどのとおりです。資本効率の向上も考えていきたいと思っています。先ほど棚卸資産に触れましたが、このあたりは圧縮していきたいと考えており、生産力を上げることでリードタイムの短縮を図り、資本効率を上げていきたいと考えています。

資本コストや株価を意識した経営の実現に向けた対応について

先ほどお伝えしたとおり、配当も増やしていく方針です。前期は自社株買いも実施し、約2億4,000万円の買い付けを行いました。

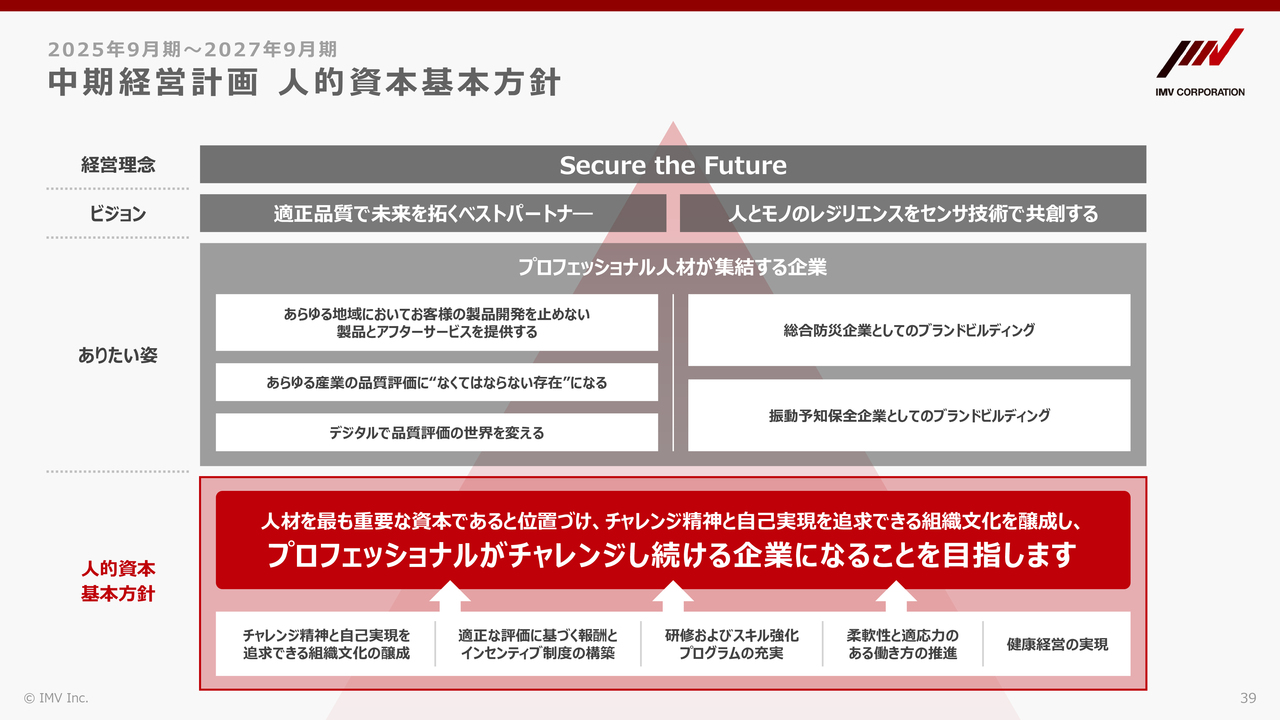

中期経営計画 人的資本基本方針

人的資本基本方針を今回策定しました。スライド上部に記載している経営理念、ビジョン、ありたい姿は先ほど説明したとおりですが、人的資本基本方針は、非常に当社らしい「人材を最も重要な資本であると位置づけ、チャレンジ精神と自己実現を追求できる組織文化を醸成し、プロフェッショナルがチャレンジし続ける企業になることを目指します」という言葉を掲げています。

もちろんプロフェッショナルになるのも大変なことで、なれて当然とは言いません。しかし、私はプロフェッショナルがチャレンジし続ける企業こそ、最良のパフォーマンスを出す組織だと考えています。

「プロフェッショナルがチャレンジし続ける」会社になれるよう活動したいと思っていますので、引き続きご支援のほど、どうぞよろしくお願いします。今日はどうもありがとうございました。

新着ログ

「精密機器」のログ