【QAあり】BBDイニシアティブ、連結売上収益は前年比+15.6%と好調に推移 営業利益率の向上を第一に増収増益見込み

INDEX

稲葉雄一氏:BBDイニシアティブ株式会社代表取締役社長の稲葉です。これより、2024年9月期の決算説明を始めます。

本日は4項目に分けてお話しします。1つ目に2024年9月期通期業績、2つ目に2025年9月期業績予想、3つ目に株式優待制度の導入について、4つ目にBBDイニシアティブグループの成長戦略についてご説明します。

業績ハイライト 2024年9月期 通期

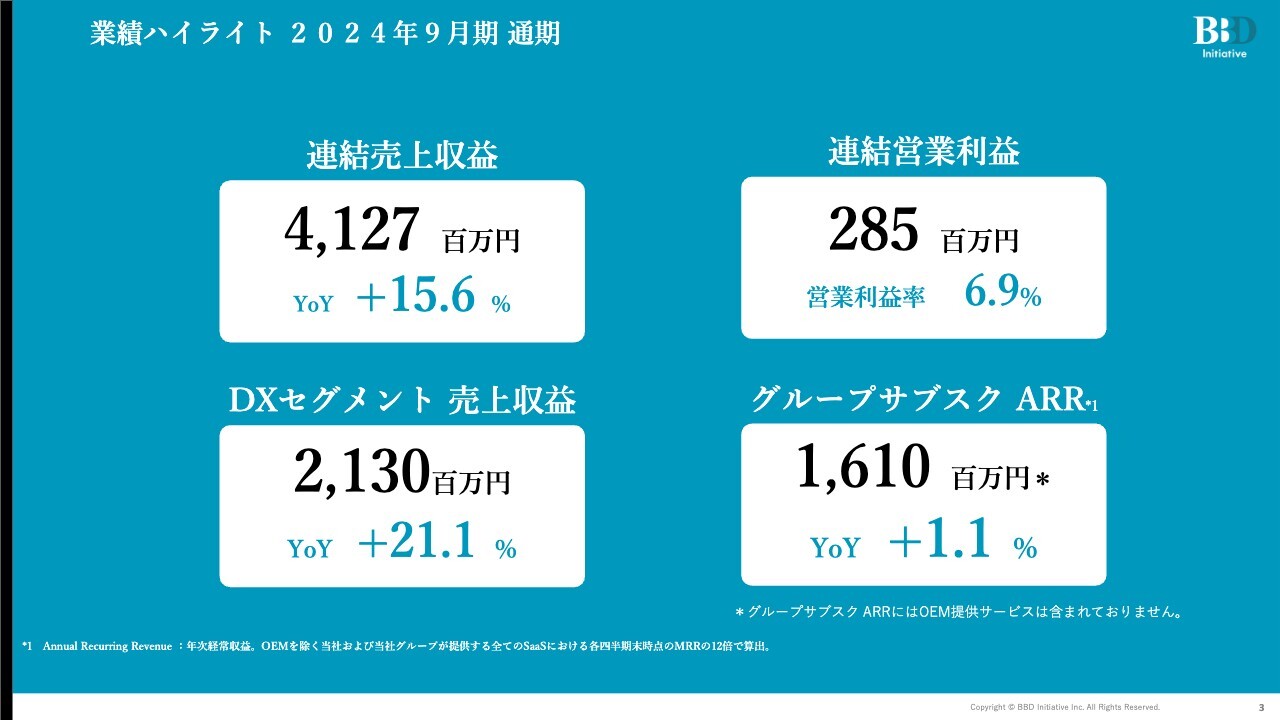

2024年9月期通期の業績ハイライトです。

連結売上収益はYoYプラス15.6パーセントの41億2,700万円で着地しています。計画では40億円のため、十分に伸ばせたと思っています。

一方、連結営業利益は2億8,500万円、営業利益率6.9パーセントで着地しました。当初の目標は4億円、営業利益率10パーセントのため、残念ながら大幅に未達となりました。大変申し訳ありませんでした。

後ほどご説明しますが、営業利益改善の施策はまだ残されています。前年度である2024年9月期に実施できなかった改善策がまだ多くあり、営業利益を10パーセントへ伸ばせる自信もあります。今後もご期待いただければと思います。

DXセグメントの売上収益はYoYプラス21.1パーセントの21億3,000万円、グループサブスクのARRはYoYプラス1.1パーセントの16億1,000万円で着地しています。小さい成長に見えますが、この背景については後ほど前向きにお話ししたいと思います。

連結決算概要 2024年9月期 通期

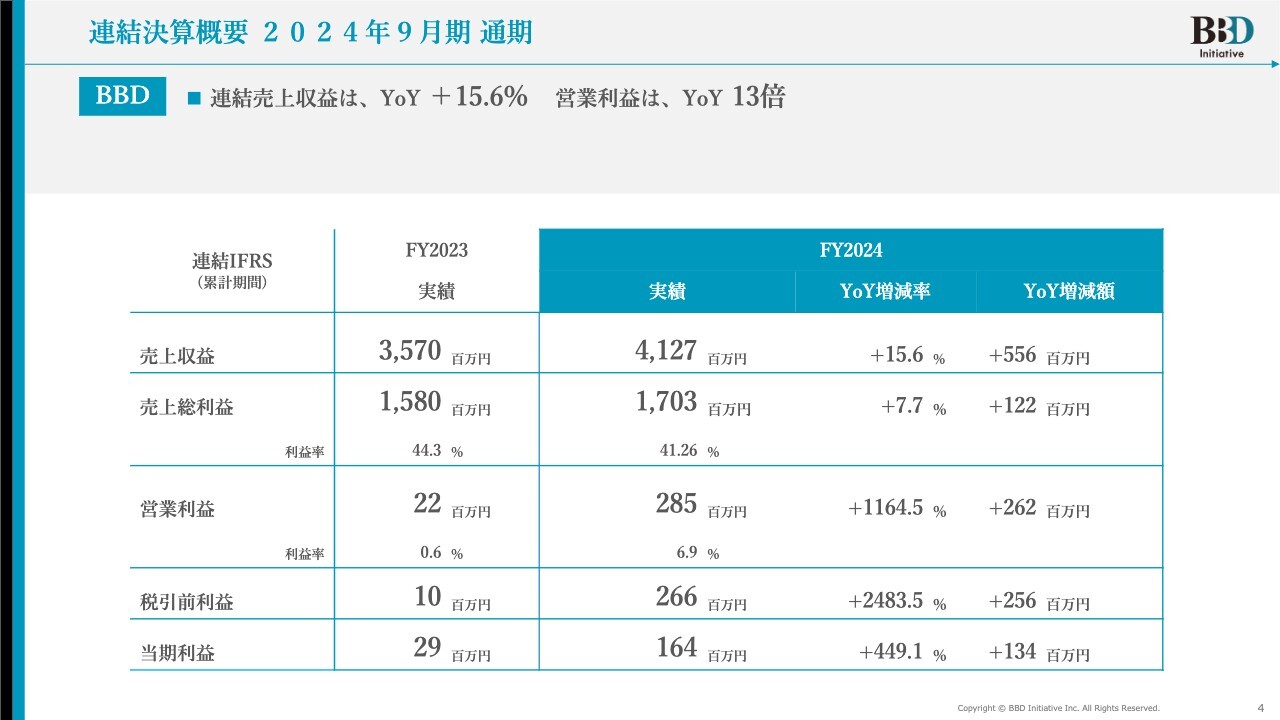

連結決算概要です。

連結売上収益はYoYプラス15.6パーセント、営業利益はYoYプラス1164.5パーセントです。

売上収益はFY2023の実績35億7,000万円に対し、FY2024年の実績は41億2,700万円で着地しています。売上総利益はFY2023の15億8,000万円に対し、FY2024年は17億300万円で、営業利益はFY2023の2,200万円に対し、FY2024は2億8,500万円となりました。

税引前利益はFY2023の1,000万円に対し、FY2024年は2億6,600万円です。当期純利益はFY2023の2,900万円に対し、FY2024年は1億6,400万円です。

YoYの増減率で見ると、BBDイニシアティブになってから着実に利益を積み上げています。そのため、プラス1,164.5パーセントやプラス2,483.5パーセントのような大きな数字が出ている現状です。

連結売上収益推移 2024年9月期 通期

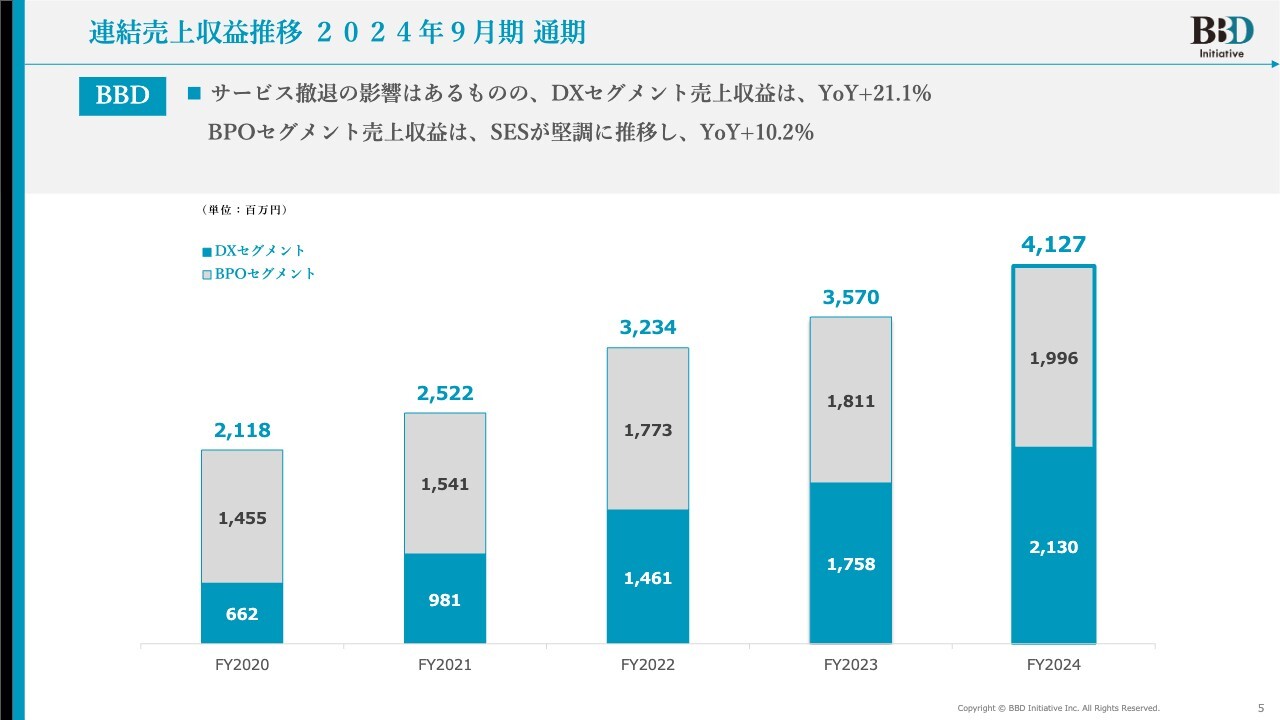

連結売上収益の推移です。

サービス撤退の影響はあるものの、DXセグメント売上収益はYoYプラス21.1パーセント、BPOセグメント売上収益はSESが堅調に推移し、YoYプラス10.2パーセントで推移しています。

先ほどグループサブスクのARRが1.1パーセント成長した話が出ましたが、いくつかのサービス撤退や低価格利用者のお客さまへの対策として、課金利用件数は減っているものの顧客平均の単価であるARPAは大きく上昇しています。このように、顧客単価を上げていくという施策に切り替えています。

安いサービスを多く取るという考え方ではなく、1社当たりで十分にお金をいただけるよう顧客単価を上げています。この施策をしっかりこなしながら、売上収益41億2,700万円で着地した実績があります。

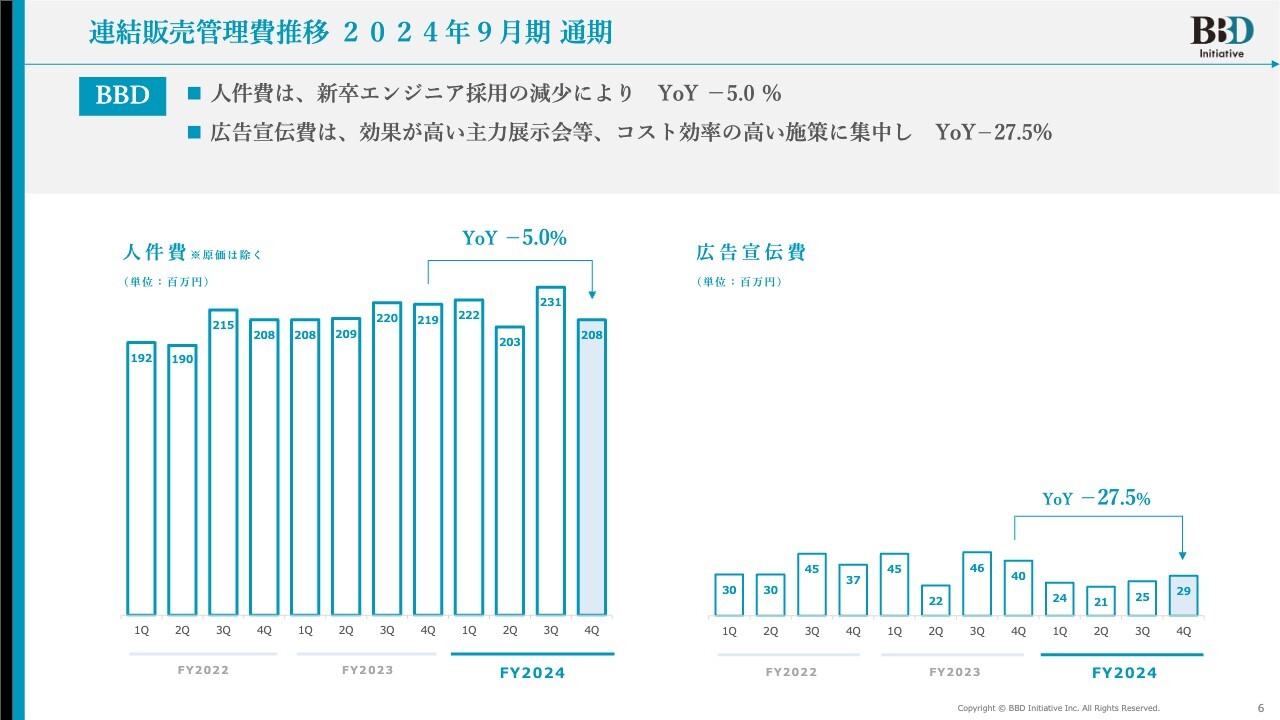

連結販売管理費推移 2024年9月期 通期

連結販売管理費の推移です。

新卒エンジニア採用の減少により、YoYマイナス5パーセントでした。今までは40名、50名と新卒採用を行ってきましたが、利益をしっかり出しながら、身の丈に合わせた新卒採用を進めています。

毎年人数を倍増させると、人が育ってお金になるまでの期間、原価に大きくインパクトを与えてしまいます。インパクトを抑えるという意味でも、採用人数の調整を行い、今期の採用実績は、2024年4月に入社した新卒採用20名ほどとなります。

広告宣伝費については、効果の高い主力展示会や、コスト効率の高い施策に集中し、YoYマイナス27.5パーセントとなりました。

広告宣伝において、さまざまな取り組みを行ってみて、よくわかったことがあります。テレビCMに何億円もかけてリードが取れなかった失敗を経て、実績が高く効率の良い施策に切り替えてコスト削減に取り組んでいます。

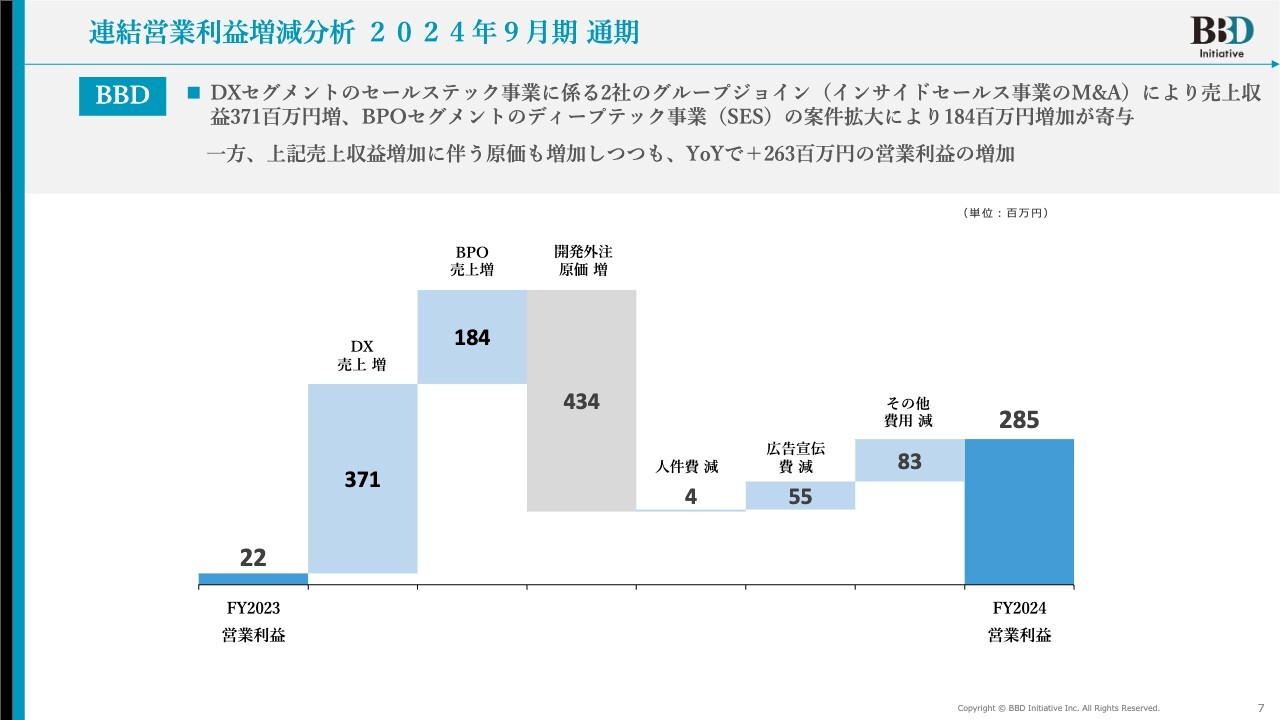

連結営業利益増減分析 2024年9月期 通期

連結の営業利益増減分析です。

DXセグメントのセールステック事業に係る2社のグループジョイン、インサイドセールス事業のM&Aにより、売上収益がYoYプラス3億7,100万円でした。

また、BPOセグメントのディープテック事業では、案件拡大によりYoYプラス1億8,400万円したことが寄与しました。一方、上記の売上収益増加に伴い原価も増加しています。

営業利益はYoYプラス2億6,300万円です。当初の目標である4億円には大きく足りておらず非常に申し訳ないですが、営業利益2億8,500万円と、引き続き、原価を抑えながら利益の出る体質を作っています。

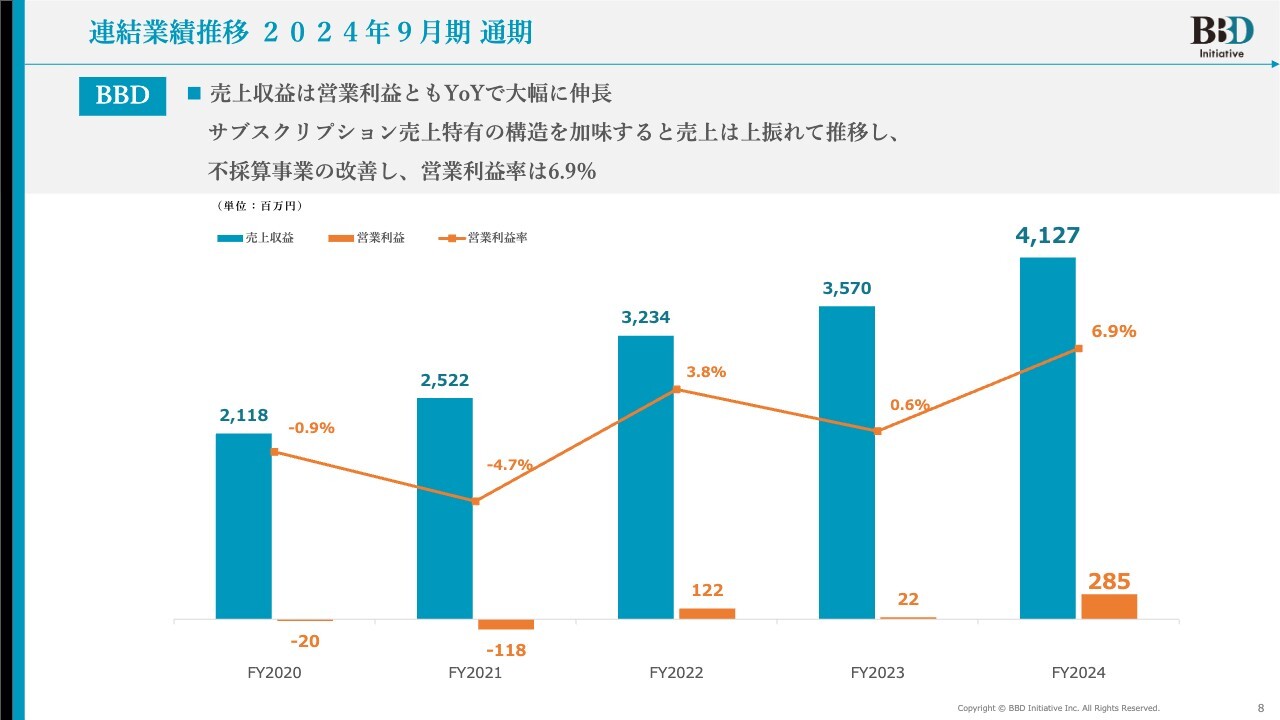

連結業績推移 2024年9月期 通期

業績推移です。

売上収益は営業利益ともYoYで大幅に伸長しました。サブスクリプションの売上特有の構造を加味すると、売上は上振れて推移しています。昨年度から続いている不採算事業の改善が進み、営業利益率は6.9パーセントで着地しています。

いくつかのサービスの撤退や、低価格でご利用のお客さまのアップセルなど、さまざまな施策を進めています。解約が進んでいることももちろんですが、安売りで数をとるという考えは一切持たず、1社当たりの顧客単価を上げることが当社の目標です。

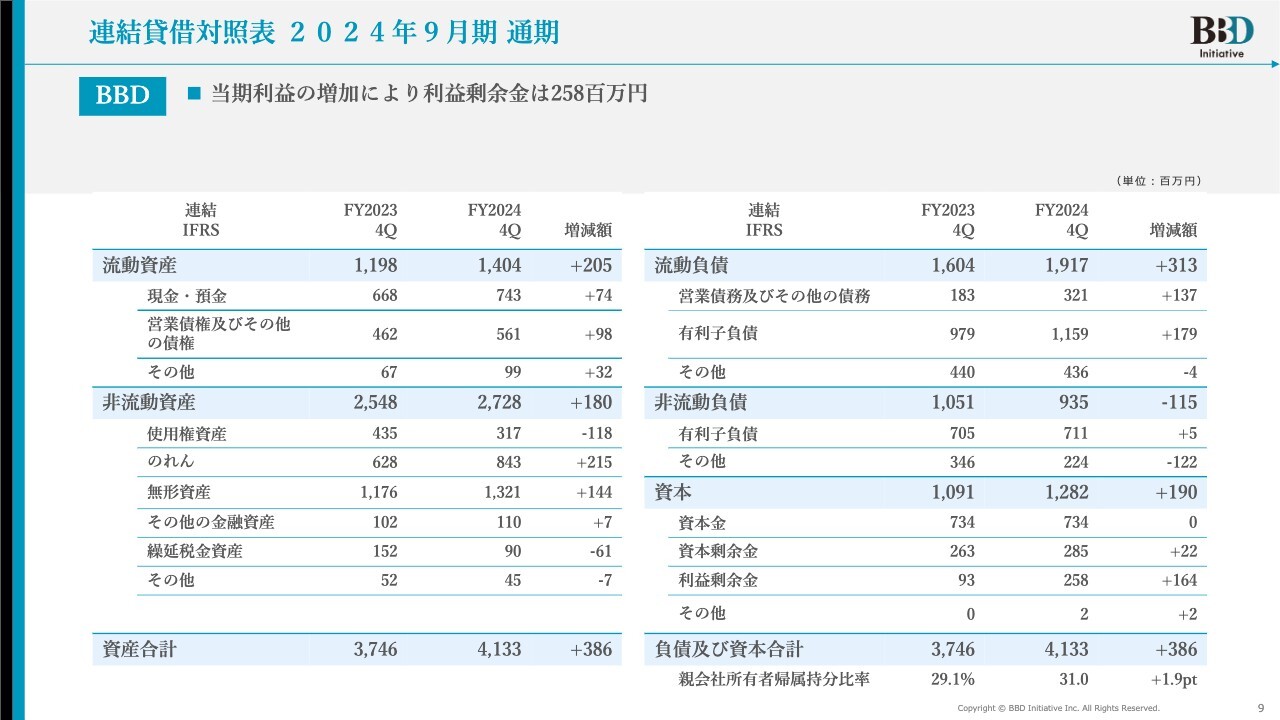

連結貸借対照表 2024年9月期 通期

連結貸借対照表です。

当期純利益の増加により、利益剰余金は2億5,800万円となりました。資産合計は41億3,300万円、流動負債は19億1,700万円、非流動負債は9億3,500万円で着地しています。親会社所有者帰属持分比率は31.0パーセントです。

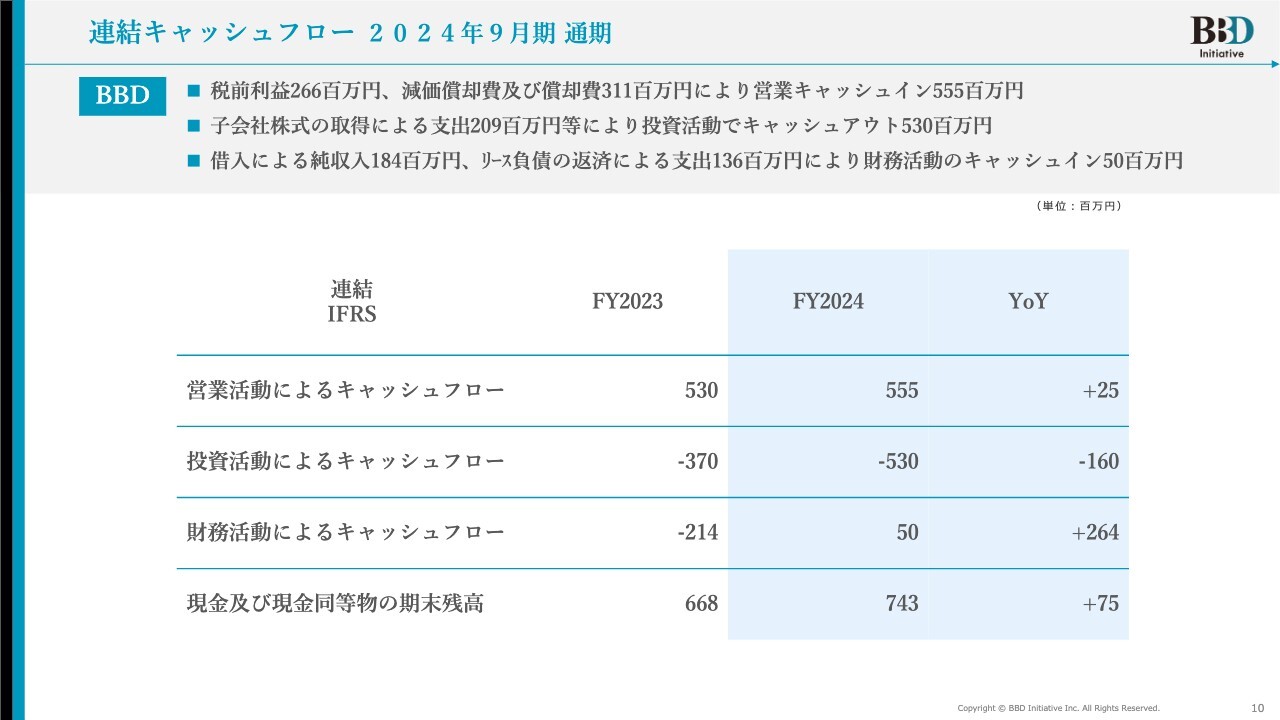

連結キャッシュフロー 2024年9月期 通期

連結キャッシュフローです。

税引前利益2億6,600万円、減価償却費および償却費3億1,100万円により、営業キャッシュインは5億5,500万円です。また、子会社株式の取得による支出2億900万円等により、投資活動でのキャッシュアウトが5億3,000万円ありました。

借入による純収入1億8,400万円、リース負債の返済による支出1億3,600万円により、財務活動のキャッシュイン5,000万円で着地しています。

DXセグメント|SaaS・サブスクサービス ラインナップ

DXセグメントのSaaS・サブスクサービスのラインナップです。

デジタルシフト・中小企業DXをセキュアに実現し、企業の売上アップや生産性向上を推進しています。営業活動やマーケティングフロント業務の効率化を行うためのソフトウェアを提供しています。

潜在顧客の発掘からリード獲得、リード育成、案件化、商談、受注といった各プロセスを通じて、さまざまなサービスをご用意しています。当社が持っているサービスや使い方をご提案することで、業務課題に対するお客さまのDXを推進しています。

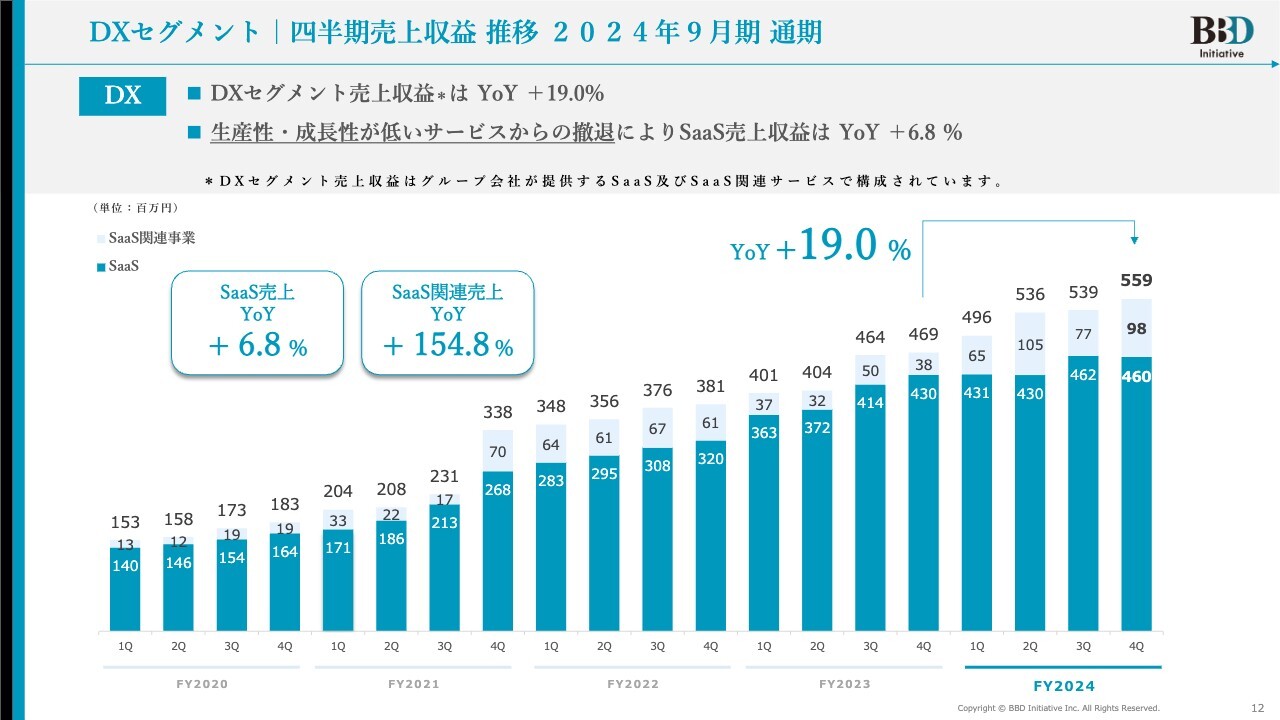

DXセグメント|四半期売上収益推移 2024年9月期 通期

DXセグメントの四半期売上収益の推移です。

売上収益はYoYプラス19パーセントとなりました。生産性・成長性が低いサービスからの撤退により、SaaS売上収益はYoYプラス6.8パーセントで着地しています。

サービスの撤退を行い、また、それらをリカバリーし収益を伸ばしています。こちらの詳細は後ほどご説明します。

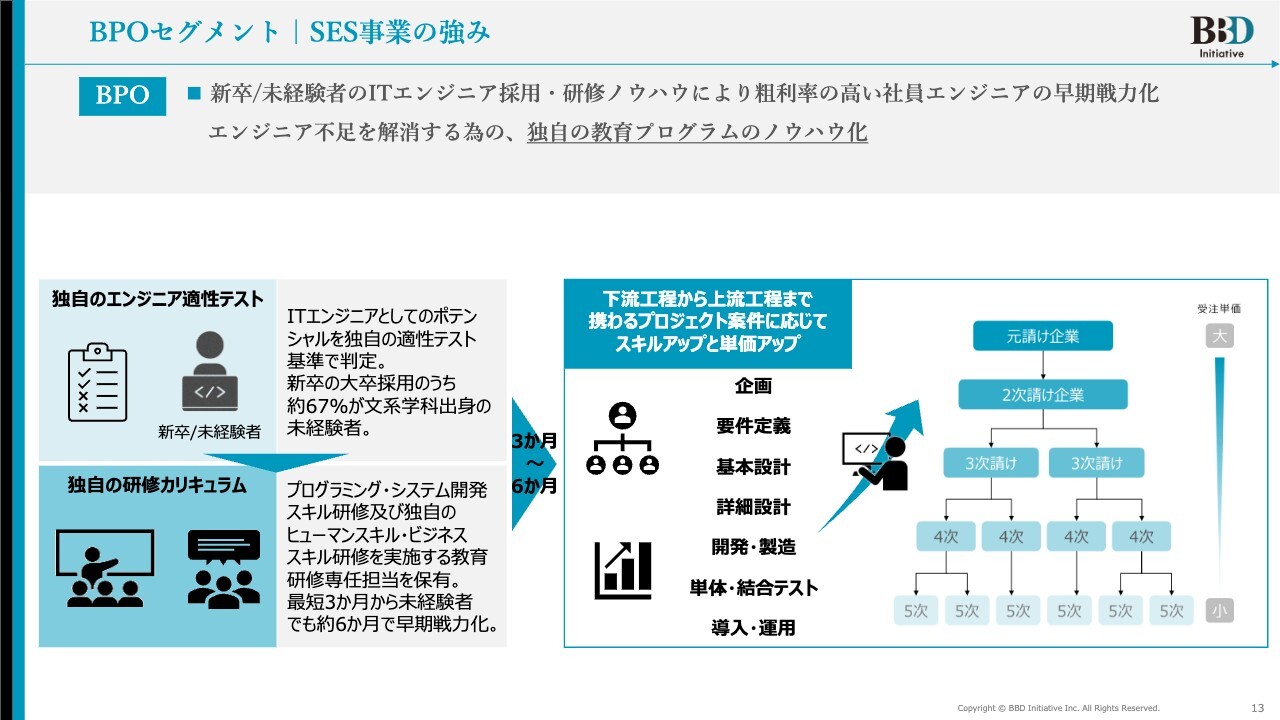

BPOセグメント|SES事業の強み

BPO事業セグメントについてです。

当社は教育プログラムのノウハウを独自に持っています。エンジニア不足を解消するため、新卒、未経験のITエンジニアを採用し、外部の研修ではなく内部の教育プログラムにより、粗利率の高い社員エンジニアの早期戦力化に取り組んでいます。

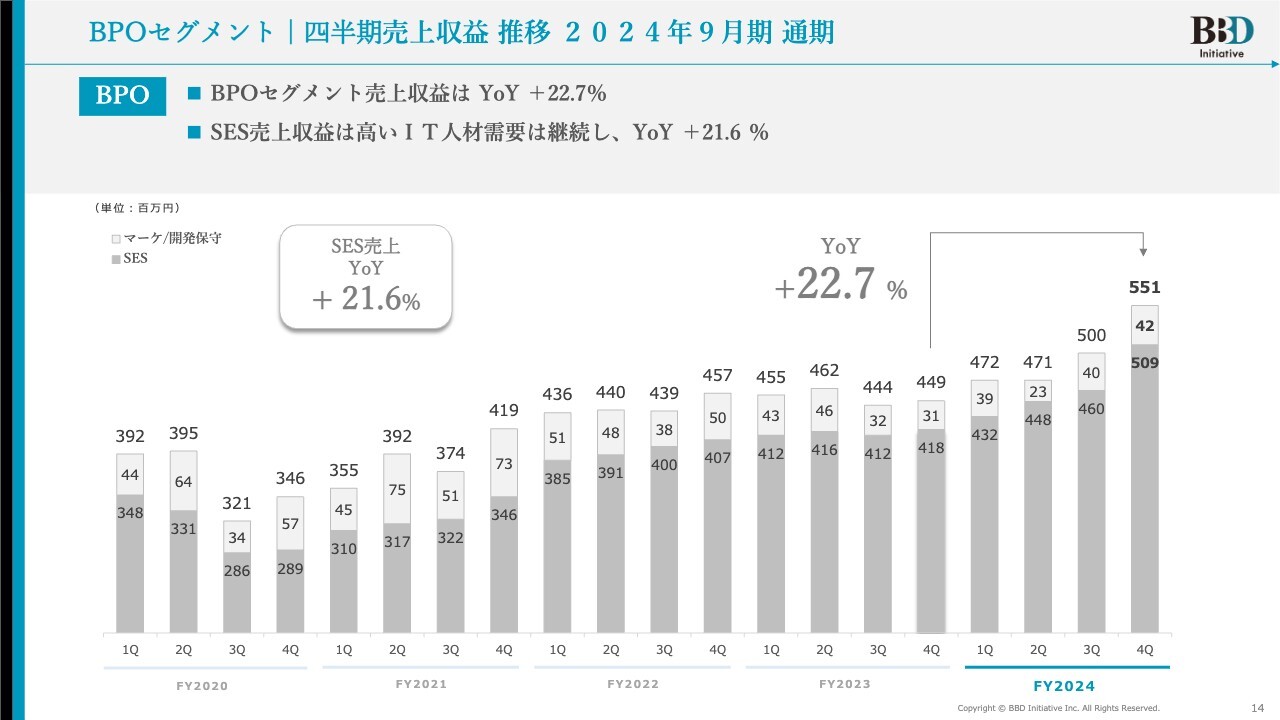

BPOセグメント|四半期売上収益 推移 2024年9月期 通期

BPOセグメントにおける売上収益の推移です。

売上収益はYoYプラス22.7パーセントでした。お客さまへの派遣事業であるSESにおいては、エンジニアの売上収益が高いIT人材需要は継続し、YoYでプラス21.6パーセントで着地しています。

コロナ禍に起きた落ち込みを解消しながら、我々の教育、採用、早期収益化が実現できていることの表れの1つだと思っています。

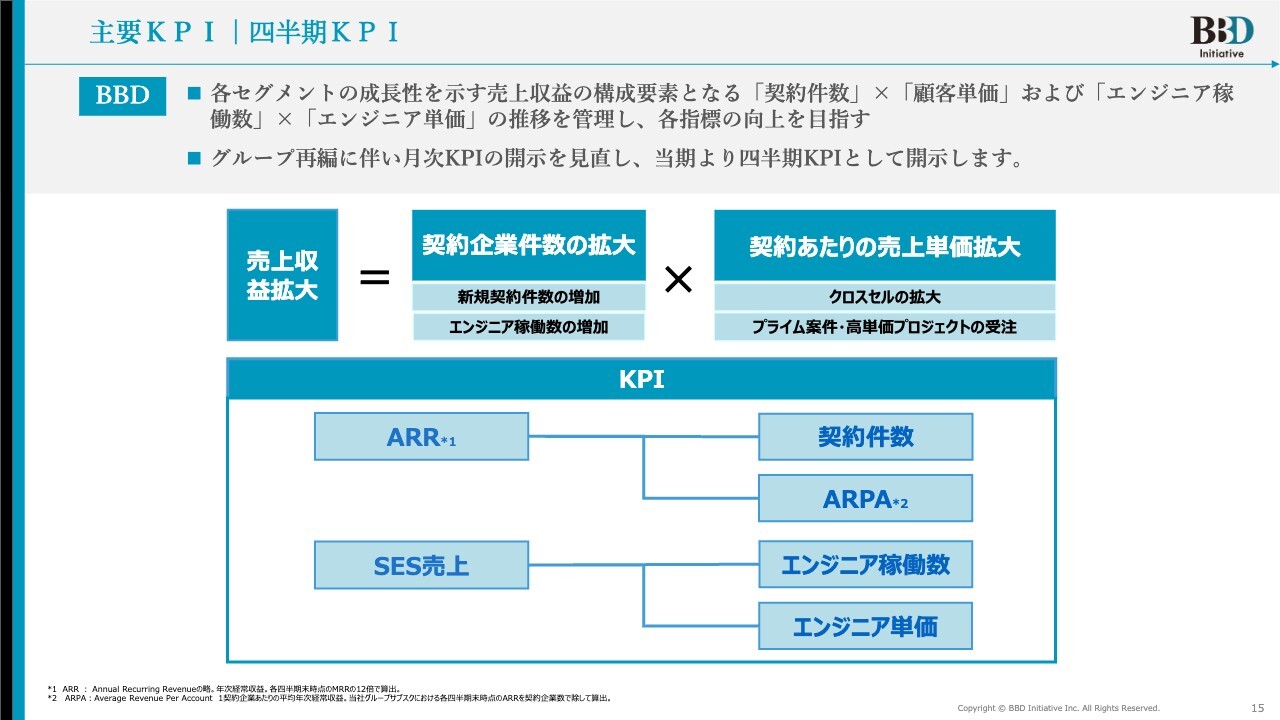

主要KPI|四半期KPI

四半期KPIです。

当社の事業はDXセグメントとBPOセグメントに分け、2つのKPIを設定しています。

サブスクリプションは、1契約当たりの売上単価拡大を狙い、契約件数とARPA(1契約企業あたりの平均年次経常収益)を掛け合わせて、ARR(年次経常収益)を算出しています。SES売上は、エンジニアの稼働数とエンジニアの単価を掛け合わせて算出しています。

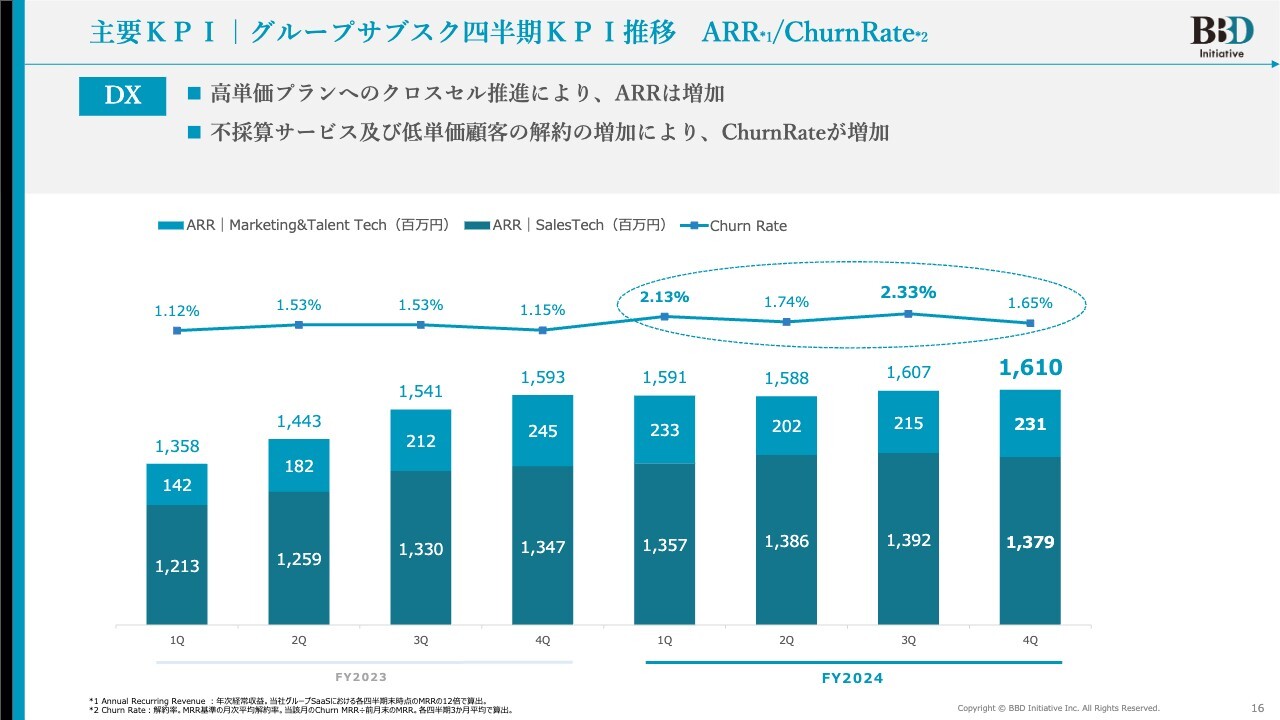

主要KPI|グループサブスク四半期KPI推移 ARR/ChurnRate

グループサブスクの四半期のKPIの推移です。

先ほどからお伝えしているとおり、高単価のプランへのクロスセルの推進により、ARRは大きく増加しています。

顧客単価であるARRが低い不採算事業のサービスを一度に中止したことにより、それらの解約増加に伴いチャーンレートが増加しましたが、こちらはそろそろ一巡すると見込んでいます。

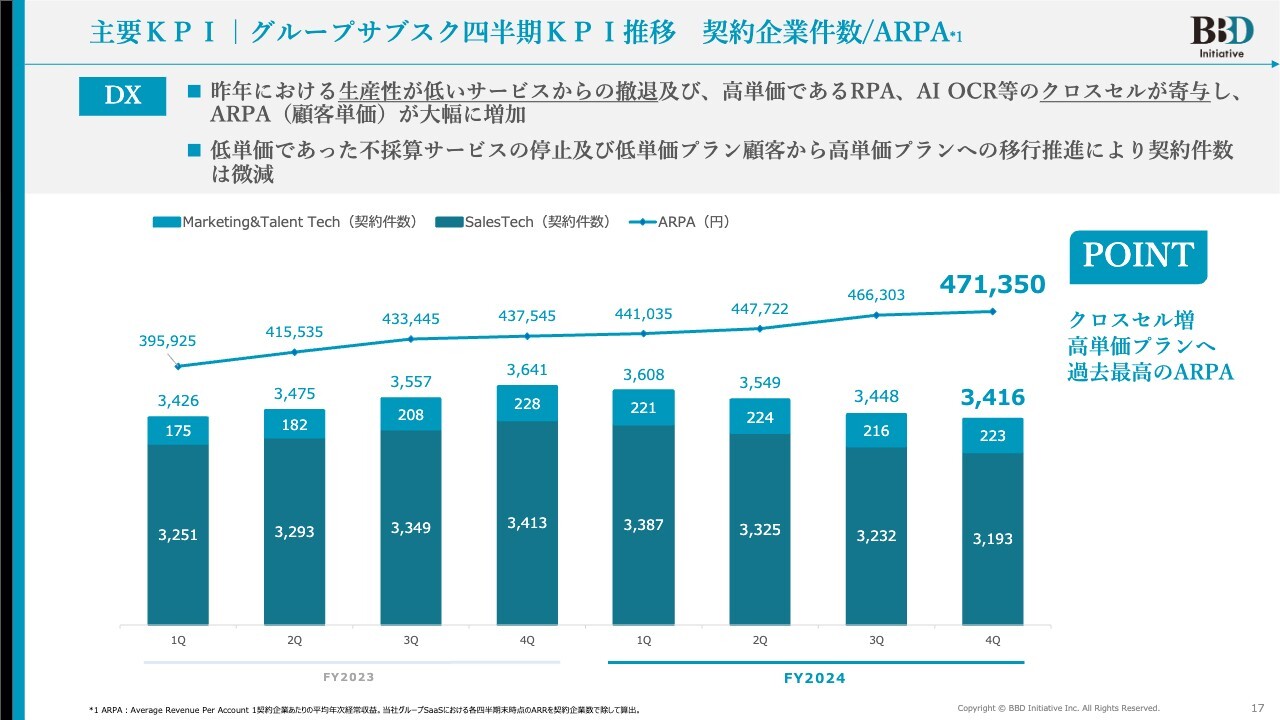

主要KPI|グループサブスク四半期KPI推移 契約企業件数/ARPA

グループサブスク四半期KPIの推移です。

サブスクリプションのARPA、つまり顧客単価です。生産性の低いサービスからの撤退および高単価であるRPA、AI OCR等のクロスセルが寄与しました。

また、低単価で不採算となっていたサービスの停止および低単価プランのアップセルにより、ARPA顧客単価が大幅に増加しています。

昔は1つの書き込みにつき10円程度からスタートし、月額2,000円、6,000円、1万円、1万5,000円等のプランがあり、ご利用いただいているお客さまもいらっしゃいます。言いにくいですが、同じサービスを使っているにもかかわらず、お客さまによって価格に差があるということは、当社としても申し訳ない部分です。

そのようなお客さまには、通常の単価に合わせたアップセルをご提案したり、提案がうまくいかなかった場合、解約があったりします。したがって、顧客数は若干の落ち込み傾向がありますが、単価はしっかり上がっているという流れです。

顧客数の落ち込みは、下げ止まることが見えてきていますので、ご安心いただければと思います。割引や安売りは考えておらず、顧客単価をしっかり上昇させることが当社のポリシーであり、取り組みの1つです。

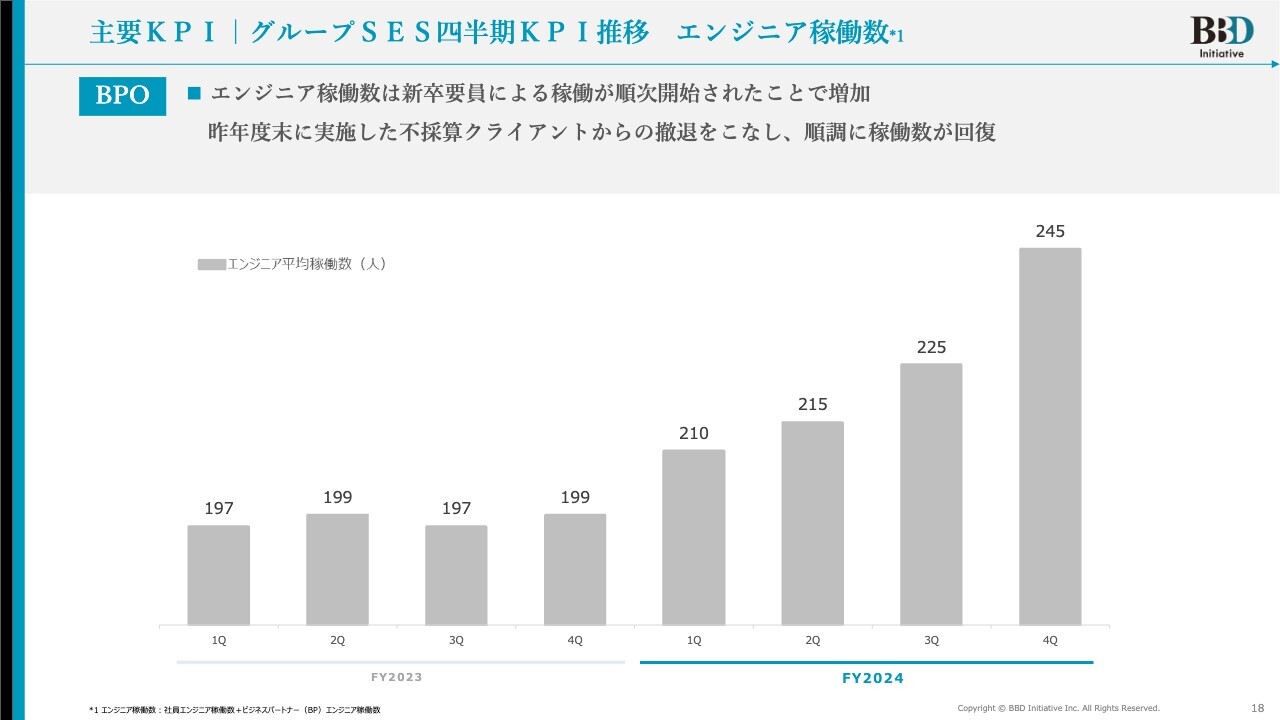

主要KPI|グループSES四半期KPI推移 エンジニア稼働数

BPOセグメントです。

エンジニア稼働数は、新卒要員による早期稼働が開始されたことで増加しました。

こちらもコロナ禍以降、人数が多く単価が安いお客さまから一気に引き上げました。エンジニア稼働数は一時は落ち込んだものの、優秀な人員を利益が出るクライアントに向けたことにより、うまく収益化に成功しています。

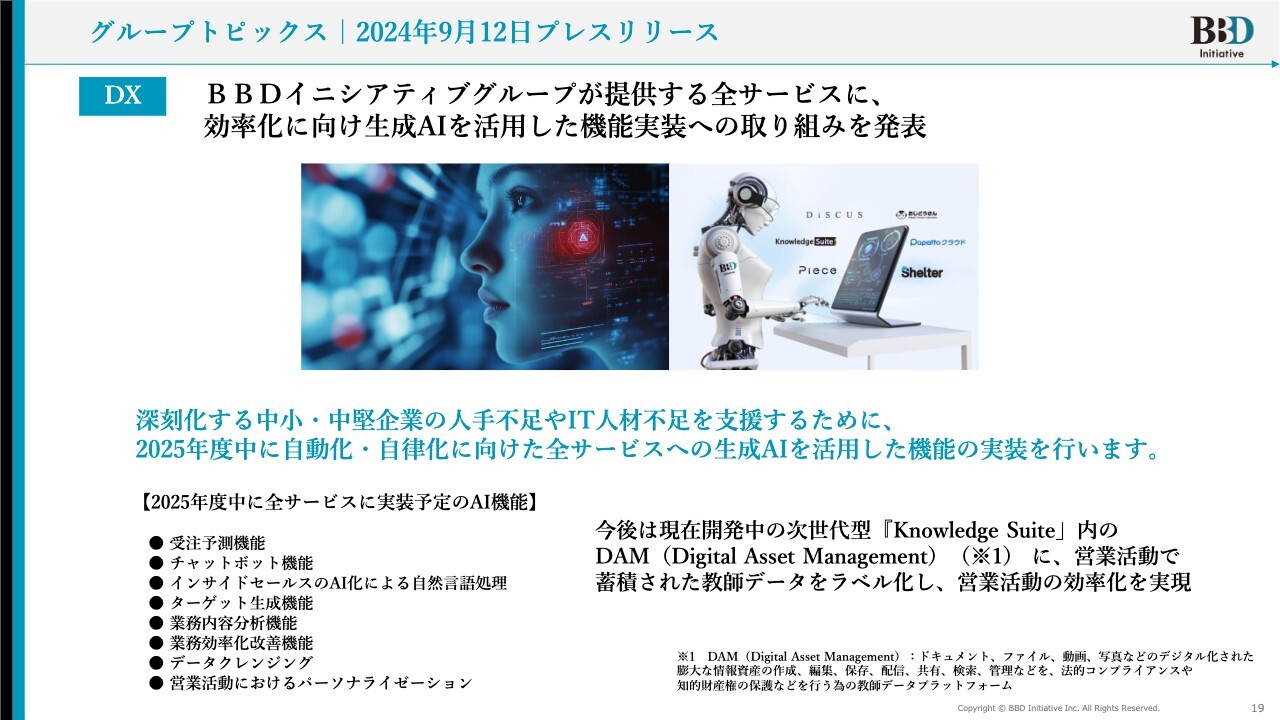

グループトピックス|2024年9月12日プレスリリース

2024年9月12日に出したプレスリリースについてご説明します。

みなさまにお待たせしていました、当社で開発中の新「Knowledge Suite」と呼ばれているSF/CRMのエンジンが、今期中には立ち上がります。我々も非常にわくわくしています。

それを含め、すべてのサービスにAIを実装させ、中小・中堅企業の自動化・自律化を通じて、人手不足の解消に前向きに取り組んでいます。

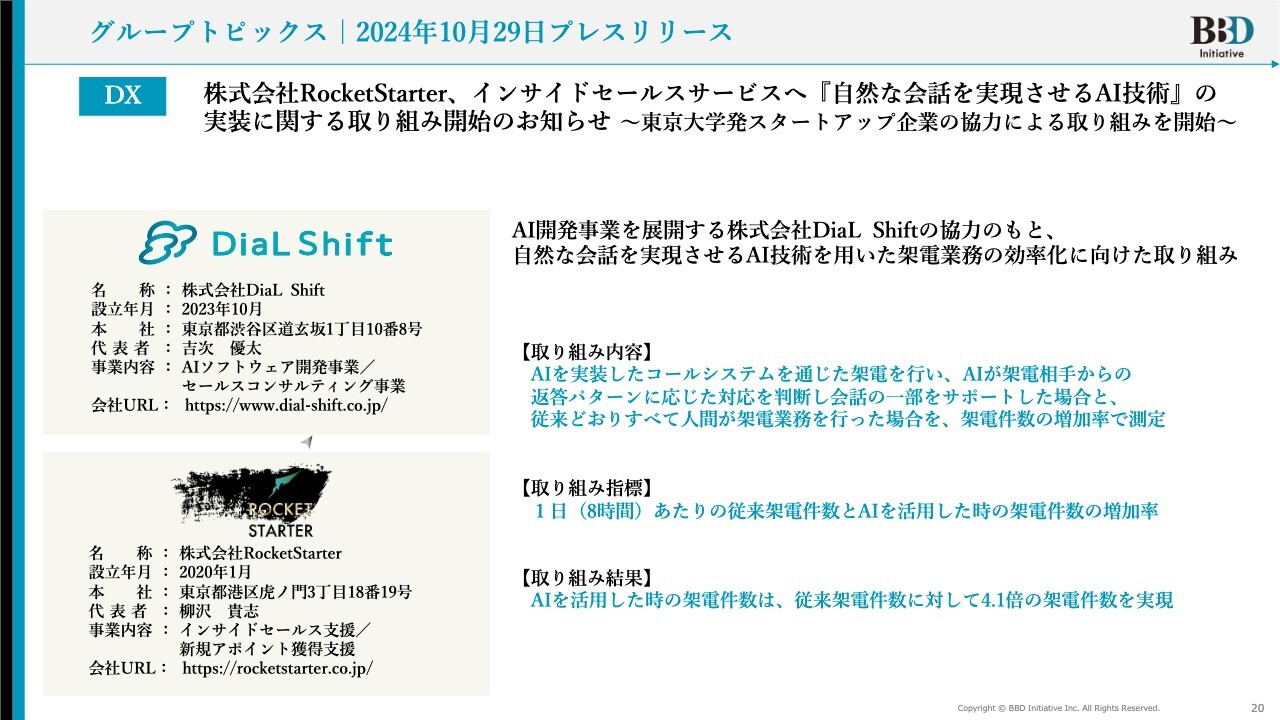

グループトピックス丨2024年10月29日プレスリリース

また、先日プレスリリースで発表したように、当社グループ会社でインサイドセールス事業を展開しているRocketStarter社が、「自然な会話を実現させるAI技術」の実装に関する取り組みを開始しました。こちらは東京大学発スタートアップ企業の協力によって実現しています。

具体的には、AIが架電業務を行うサービスです。AIが定型のフォーマットでお客さまに電話をかけ、相手の返答に応じて対応を判断します。なおかつ、お客さまにつながった場合は、当社の営業部門に即座に切り替わります。

そのAIエンジンは非常に滑らかです。電話をかけ、相手の返答を認識して応答する一連の流れが、本当の日本人が話しているかのように流暢で、ロボットとは一切わからないような会話を実現できていることが特徴です。

AIの活用により、架電件数も4.1倍まで伸びています。電話をかける行為、相手とつながる行為をすべてAIが行い、つながれば人間が対応する仕組みを含めて、非常に効率的です。

本日も、リアルでお越しいただいた株主さまから、販売先やサービスについてさまざまな意見をいただき、非常にありがたく思っています。AIの活用方法に想像が大きく膨らんだ1日でした。

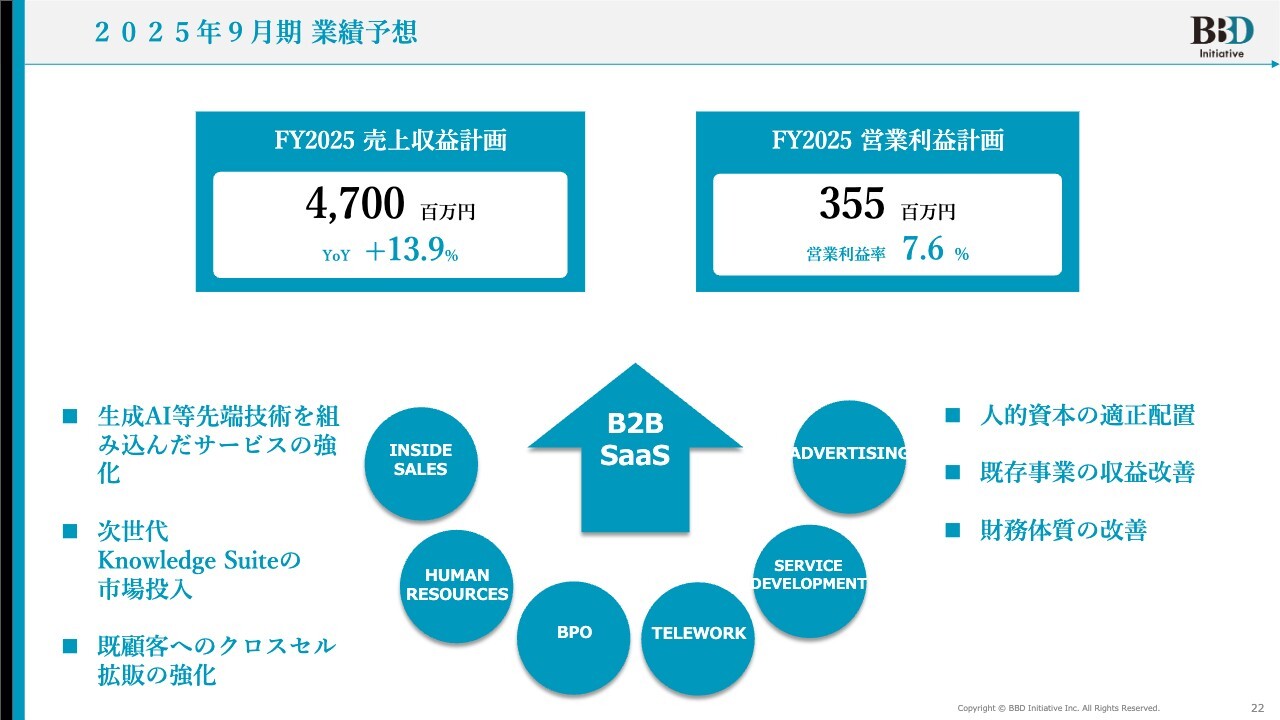

2025年9月期 業績予想

2025年9月期通期業績予想についてご説明します。

売上収益は47億円を計画しています。営業利益計画は3億5,500万円、営業利益率7.6パーセントです。

当初の予定どおり、営業利益率10パーセントの目標は変わっていません。昨年度に実施できなかった改革がまだたくさんあります。今後の伸びしろもある程度持っています。

ただし、営業利益率目標を10パーセントに設定して少しでも動きが欠けてしまうよりも、今の実績値の中で着実に7.6パーセントを達成し、上方修正できるような取り組みに邁進していきたいと考えています。

最低営業利益率7.6パーセントに向けて取り組みながら、最終目標の10パーセントにどこまで近づけられるか、努力を惜しまずにがんばっていきます。

2025年9月期 業績予想

今期業績予想です。

営業利益率の向上を第一優先事項に考えていますが、計画としては売上収益47億円、営業利益3億5,500万円を開示します。

繰り返しますが、営業利益率10パーセントの目標は変わっていません。しかし、10パーセントがゴールではありません。15パーセント、20パーセント必達に向けて、みなさまと一緒に取り組んでいきます。

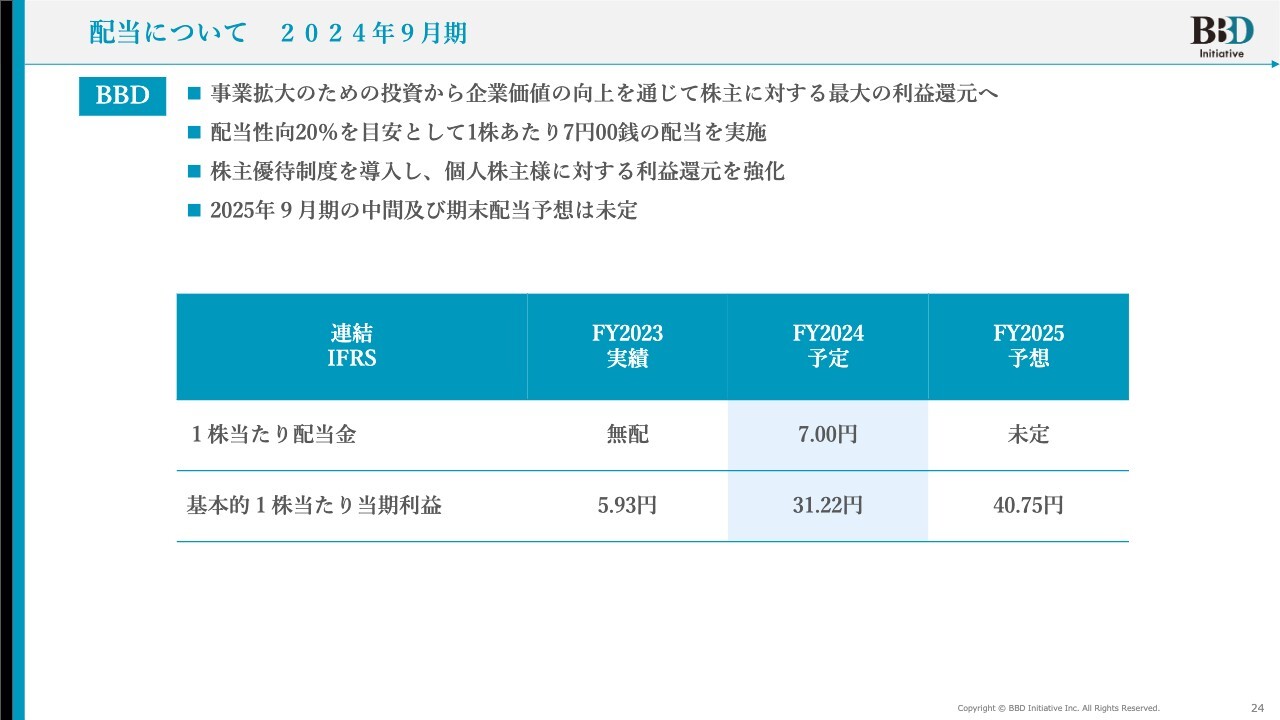

配当について 2024年9月期

配当については、2024年9月期の期初予想10.96円から、配当性向20パーセントのみを保持し、1株あたり7円の配当を実施します。

また、このあとご説明しますが、株主優待制度を導入し、個人株主さまに対する利益還元を強化します。

2025年9月期中間および期末の配当予想について、今回は未定とします。未定とした理由は、大株主に対してある程度還元できる配当よりも、いかに多くの個人投資家さまに長く付き合っていただけるかを第一に考えたためです。

原資をすべて個人投資家さまに向け、先ほどお伝えした最低7.6パーセントの営業利益率を超えていく動きの中で、今後は1株あたりの配当金も検討したいと思っています。

株主優待制度の導入について丨デジタルギフトとは?

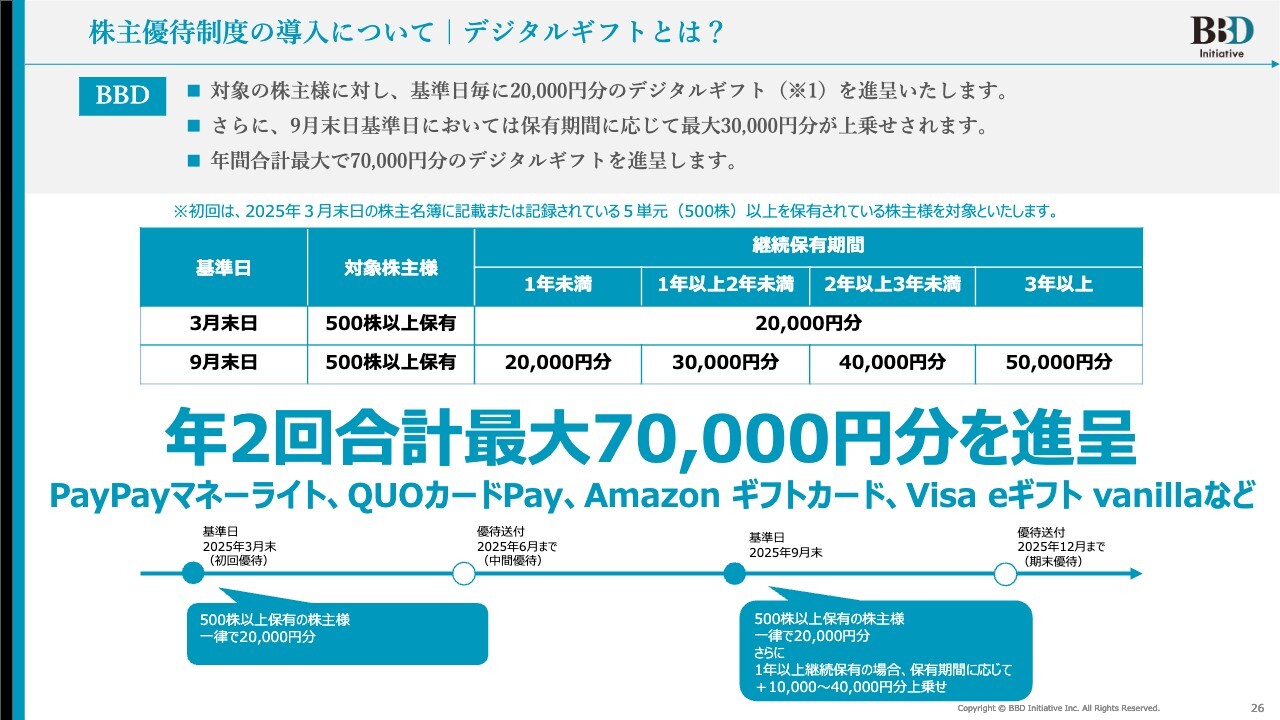

続いて、株主優待制度についてご説明します。

株主さまを対象に、基準日ごとに2万円分のデジタルギフト、さらに9月末日時点では保有期間に応じて最大3万円分を上乗せし、年間最大7万円のデジタルギフトを進呈します。

初回は、2025年3月末日で500株以上保有されている株主さまを対象に、一律2万円分のデジタルギフトを進呈します。進呈方法は、PayPay、QUOカード、Amazonギフトカード、VISA eギフトなどからお客さまに指定していただきます。

9月末日時点で500株以上保有されているお客さまは、1年未満の方は2万円で合計4万円、1年以上2年未満の方は3万円で合計5万円、2年以上3年未満の方は4万円で合計6万円、3年以上の方は5万円で合計7万円となります。

大盤振る舞いのように謳われていますが、計算するとまったくそのようなことはありません。これから利益が出ることを前提に考えた時、現在の発行株式数を500株で割ってみれば、おおよその数字は出てきます。

なおかつ、大株主がどの程度いるのかも考えれば、みなさまに還元する分は資金として問題なく用意できます。

通常の配当と同じ考え方で、例えば保有株式が500株でも、1,000株でも、1万株でも、QUOカードや電子マネーなどのデジタルギフトは指定金額で進呈することを考えれば、今期の金額は配当利回りで換算しても非常に低いです。

最大7万円で計算しても、配当利回りと同じ考え方で計算しても、配当性向50パーセント以内で収まります。疑わしく思う方は、さまざまなシミュレーションをしていただければわかると思います。

例えば、当社の発行株式数は現時点で約525万株です。それを500株で割ってください。全員が500株保有しているとして配当を行い、3年経過したお客さまだけが500株ずつで7万円のため、3年間株式の流動性がゼロで動いた場合、かかる金額は約7億3,800万円です。

ありえない数字ですが、保有株式500株の方しかいないというあり得ないケースも考えてシミュレーションを行った上で、配当性向50パーセント以内で収まっています。みなさまと長いお付き合いができると確信しているため、ご安心いただければと思います。

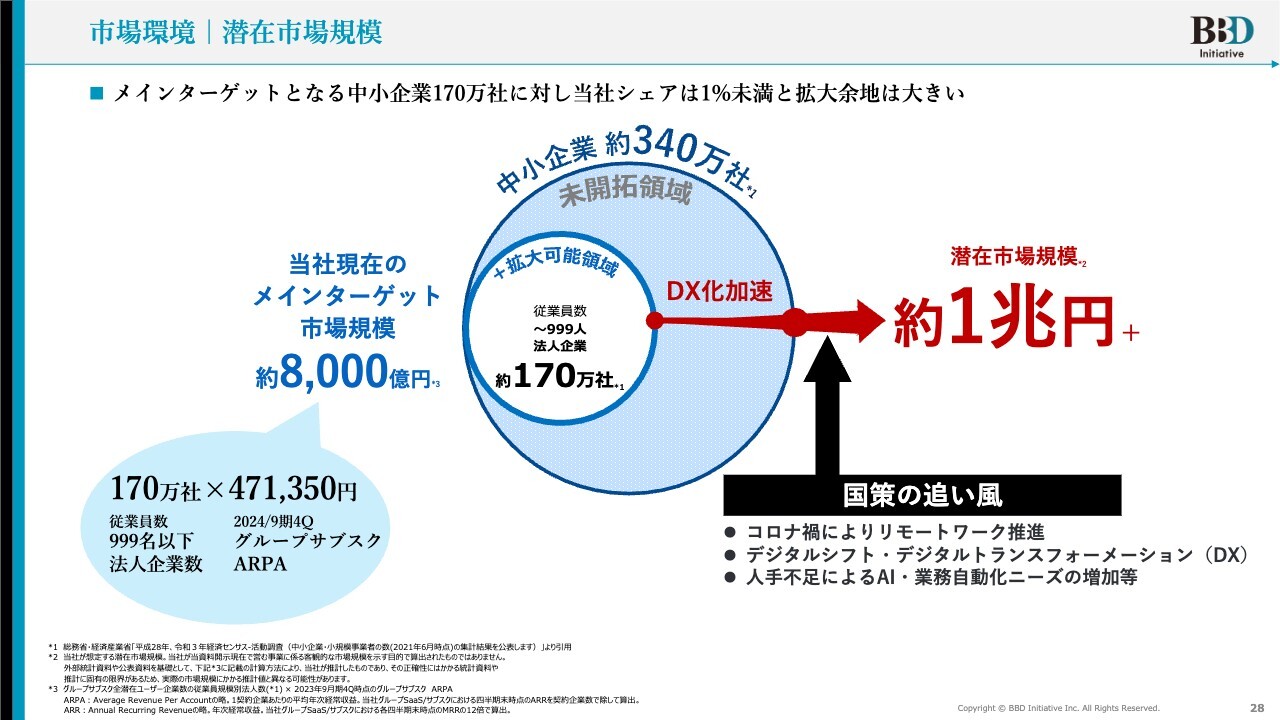

市場環境丨潜在市場規模

最後に、BBDイニシアティブグループの成長戦略についてです。

こちらは潜在市場ですが、中小企業約340万社のうち、当社がターゲットにしている従業員数999名以下の会社は170万社です。これにARPA(顧客単価)の47万1,350円をかけると、当社のメインターゲット市場規模は約8,000億円です。

さらに、国策の影響でDXが加速していくと、潜在市場規模は約1兆円になります。コロナ禍によるリモートワーク推進は継続しています。デジタルシフト・デジタルトランスフォーメーションの実施や、人手不足によるAI・自動化ツールの活用で、まだこれから大きく成長できる市場にいることをご理解いただけると思います。

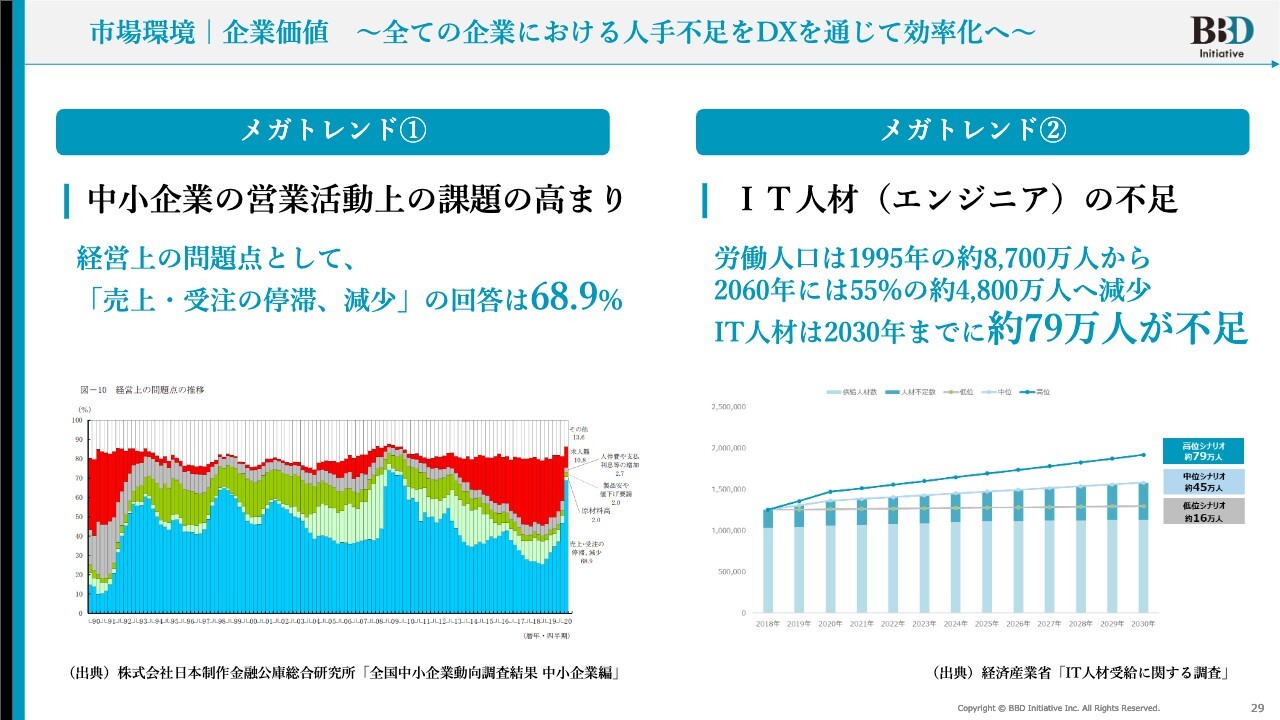

市場環境丨企業価値 〜全ての企業における人手不足をDXを通じて効率化へ〜

さらに、2つのメガトレンドがあります。

1つ目は中小企業の営業活動上の課題の高まりです。経営上の問題点として、「売上・受注の停滞、減少」と答えている中小企業は68.9パーセントです。

2つ目は、IT人材(エンジニア)の不足です。労働人口は1995年の約8,700万人から、2060年には55パーセントの約4,800万人へ減少し、2030年までにIT人材は約79万人が不足すると言われています。

市場環境丨企業価値 BBDイニシアティブグループが取り組む課題

当社の課題として、中小・中堅企業の人手不足をDXで補うための自動化・自律化(AI)に向けた取り組みを展開しています。具体的には、営業活動の自動化、単純作業の自動化、業務管理の自動化です。この3つのテーマに基づいて事業を展開しています。

事業DXセグメント/ SaaS・サブスクサービス ラインナップ

1つ目のメガトレンドである中小企業の営業活動上の課題の高まりに対しては、顧客を見つけ出し、多くのサービスを通じて受注までのプロセスを支援しています。

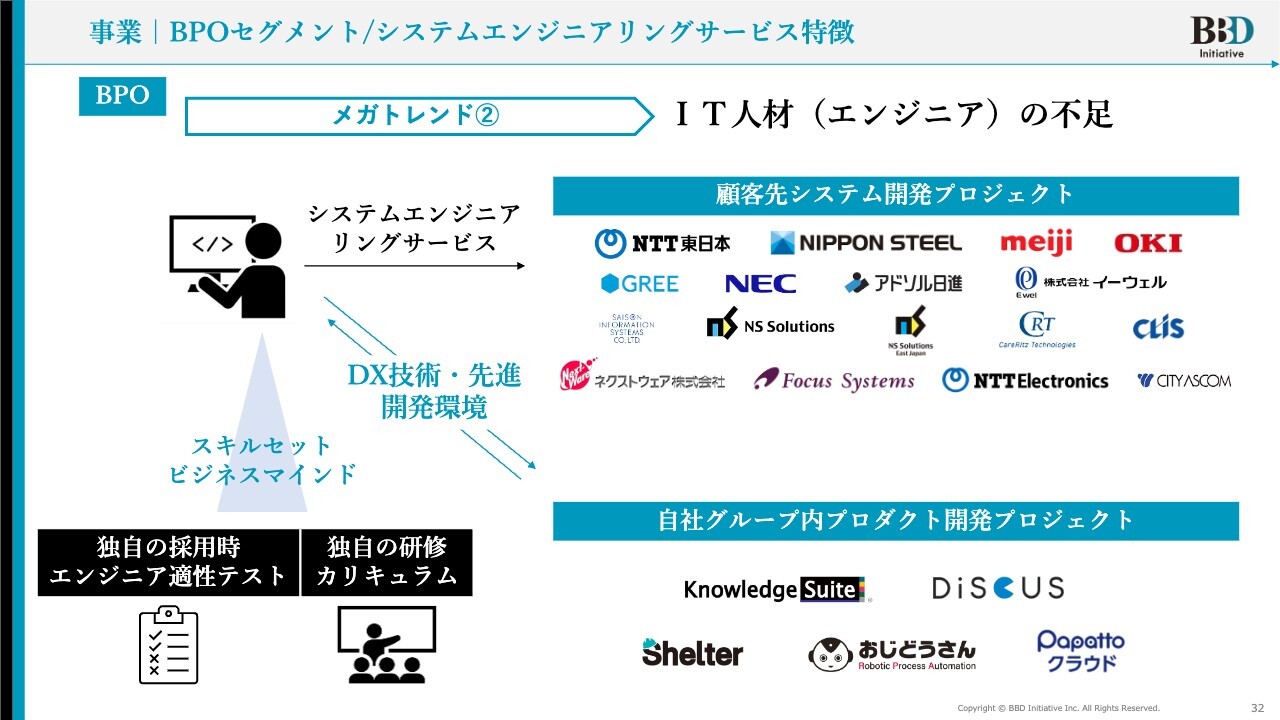

事業BPOセグメント/システムエンジニアリングサービス特徴

もう1つのメガトレンドであるIT人材不足に対しては、優秀なエンジニアが大手企業の開発業務に携わっています。さらに、当社のサービスは、グループ会社内のエンジニアが中心となって開発しているのも特徴です。

そのため、一定の開発が終わると同じエンジニアが保守などに移りますが、生産性が落ちてくる部分も存在します。そうなれば、多くの企業の他の業務に携わったり、新しい技術を身につけたりしながら、アメーバのように形を変えてお客さまを支援します。

当社ではこれを「ジョブローテーション」と言っています。ジョブローテーションを通じて、スキルアップや経験の蓄積を社内で図っていきます。

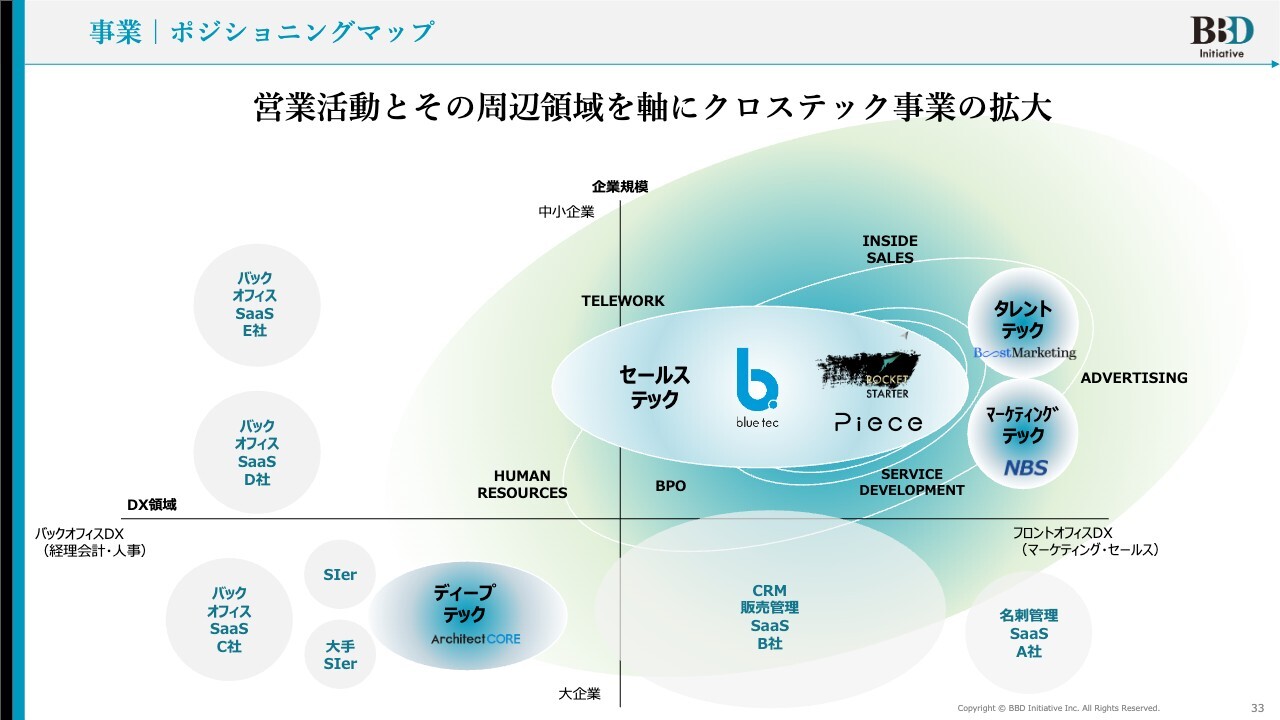

事業丨ポジショニングマップ

ポジショニングマップです。

当社は中小企業のフロント業務に特化しています。バックオフィス系というのは会計、人事などですが、当社はどちらかというとコミュニケーション、営業活動に特化したサービスを展開しています。

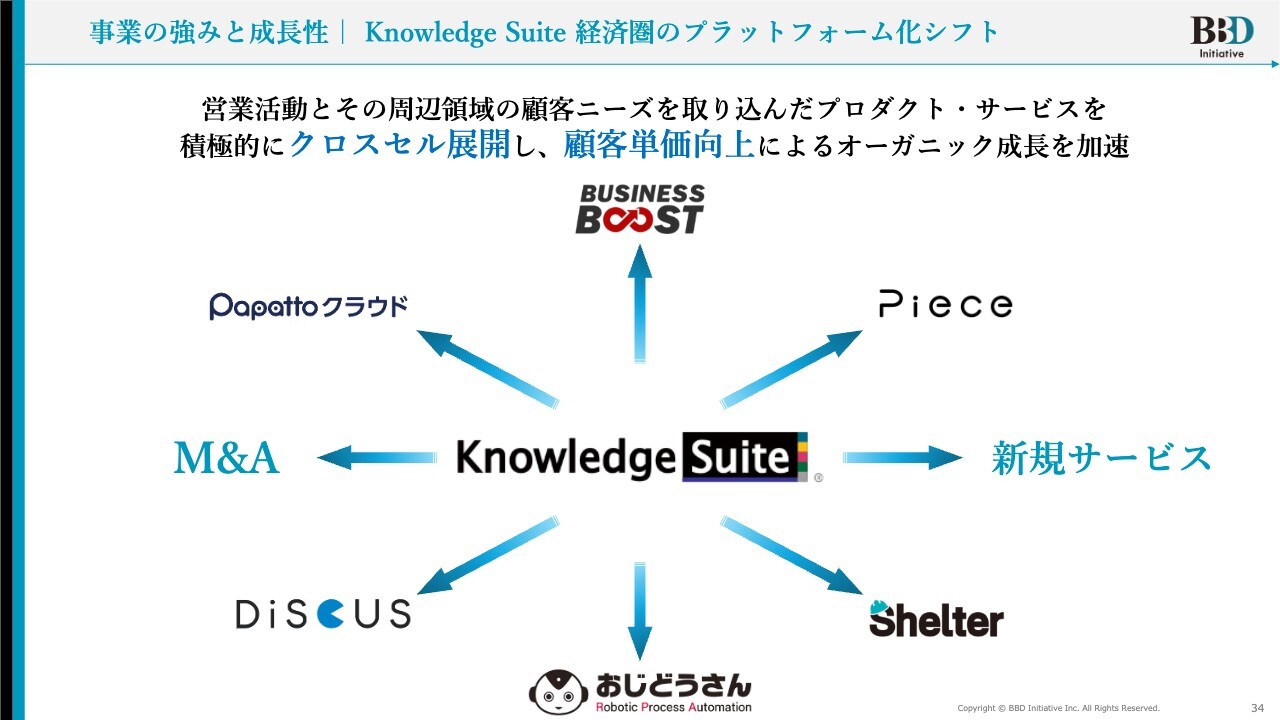

事業の強みと成長性丨 Knowledge Suite 経済圏のプラットフォーム化シフト

「Knowledge Suite(ナレッジスイート)」の経済圏について、当社はこれまで「Knowledge Suite」から派生するさまざまなサービスを生んできました。

「Knowledge Suite」の周辺業務を中心にすべてが成り立っていますが、「Knowledge Suite」と周辺サービスを組み合わせて使わなければいけないわけではなく、単体ですべてを動かせるように、そのお客さまのニーズに合わせて提案するのも特徴的です。

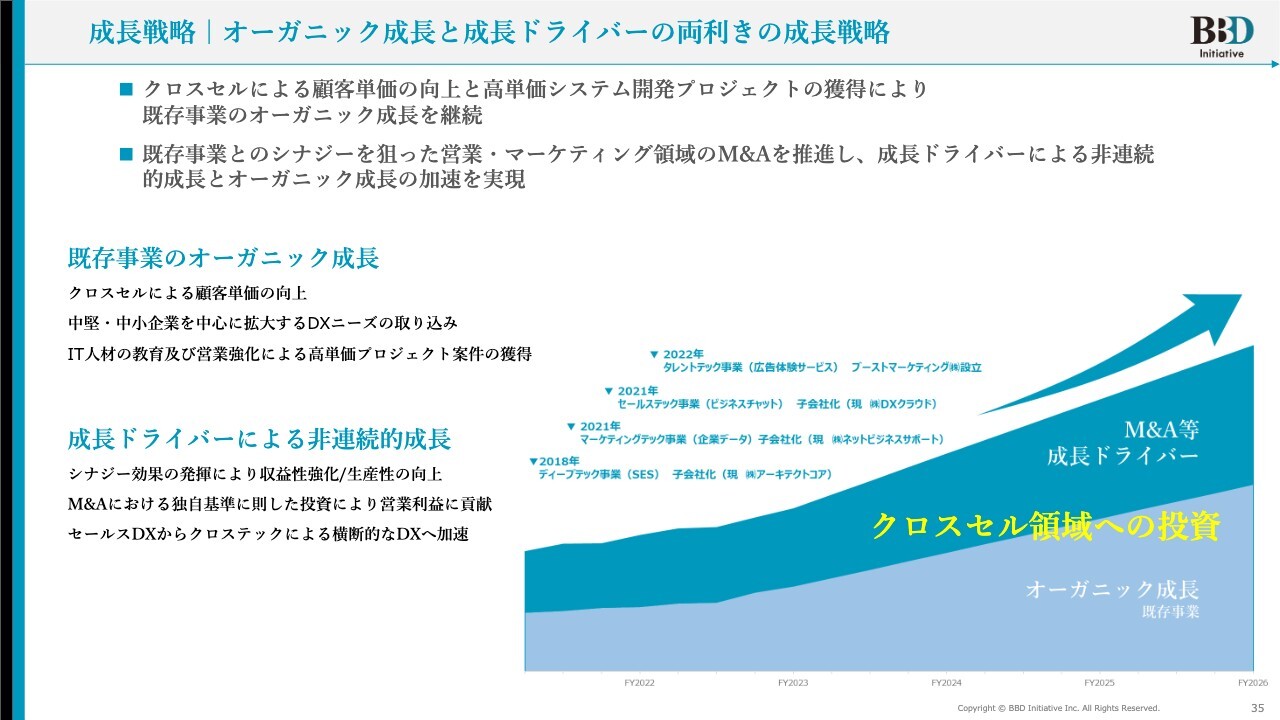

成長戦略丨オーガニック成長と成長ドライバーの両利きの成長戦略

成長戦略と成長ドライバーについてです。

クロスセルにより、既存事業のオーガニックに今までのサブスクリプション業務はしっかり伸ばしていきながら、M&Aや新規開発、新規事業を通じて周辺業務を増やし、お客さまのきめ細かいニーズに対応できるよう展開を進めています。

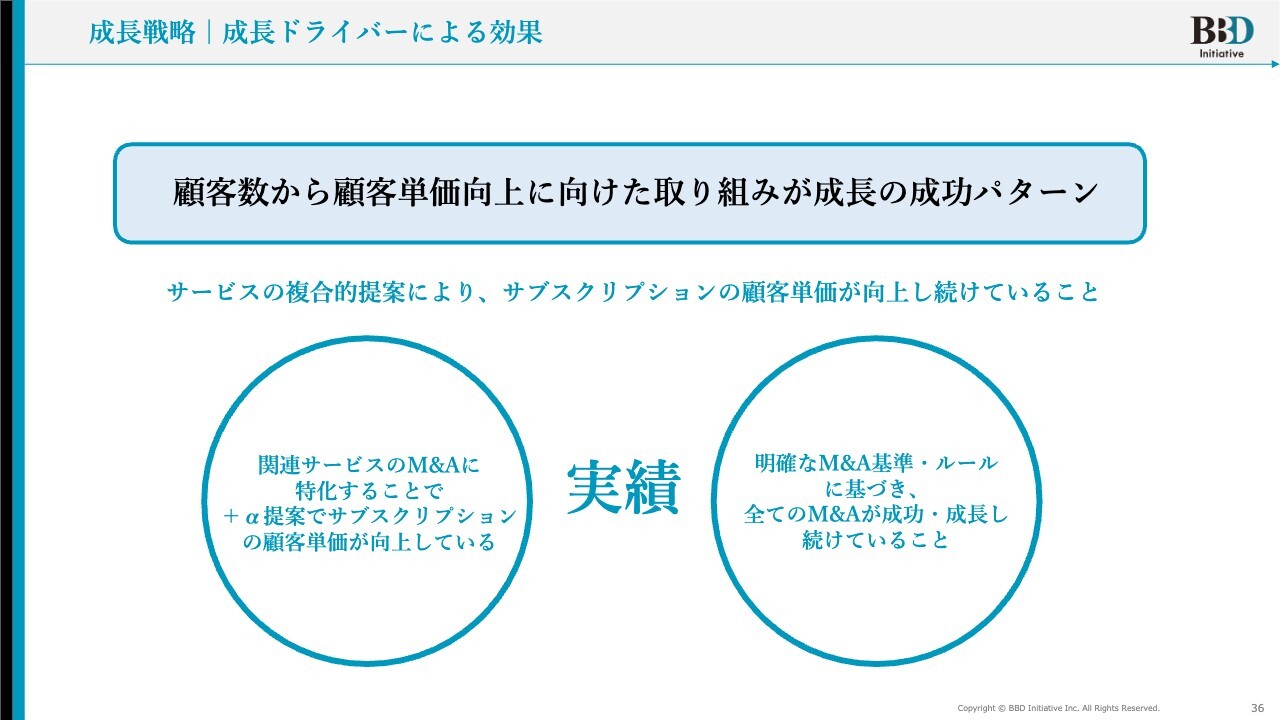

成長戦略丨成長ドライバーによる効果

成長ドライバーによる効果として、今までのM&Aを含めた実績では、顧客数から顧客単価向上に向けた取り組みが成功パターンであることがわかってきています。サービスの複合的提案により、サブスクリプションの顧客単価向上を続けています。

関連サービスのM&Aに特化することでプラスアルファの提案を行うことができ、明確な基準・ルールに基づいてM&Aを実施するため、実績が着実に上がっています。

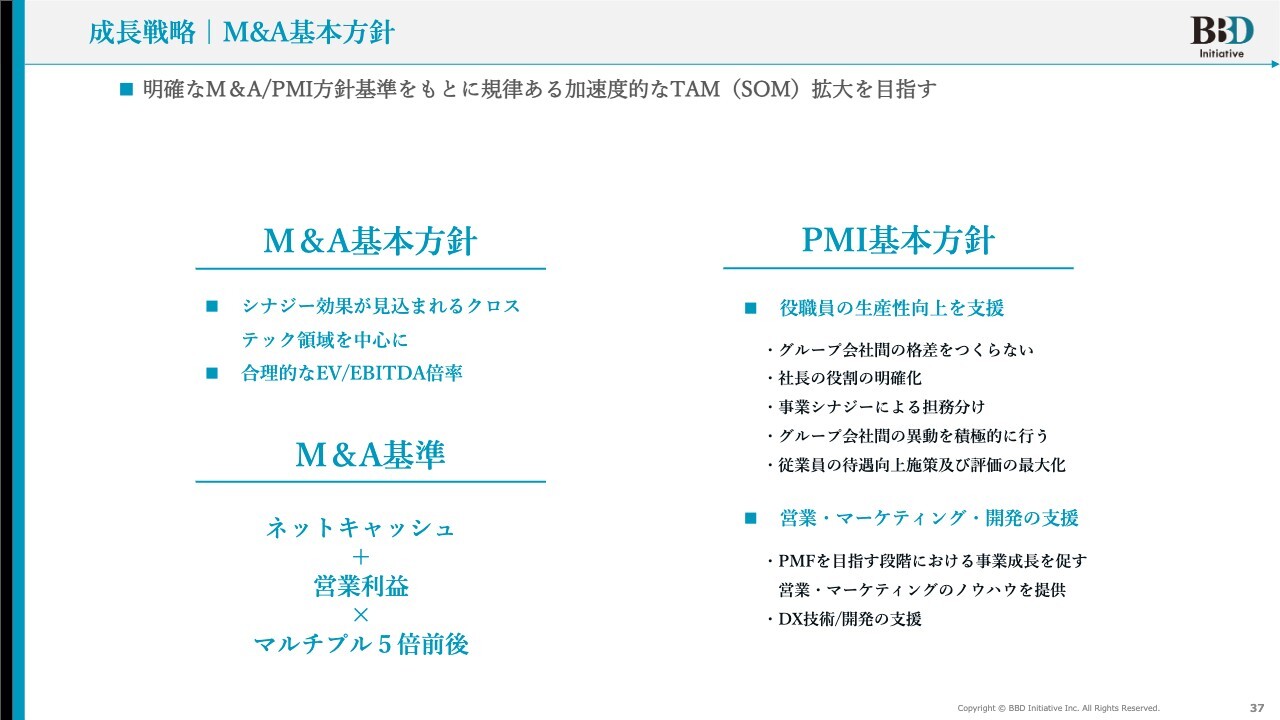

成長戦略丨M&A基本方針

M&A方針についてご説明します。

特にスライド左側を中心にご説明しますが、選択の段階でもシナジーが見込めるクロステック領域が中心であること、合理的なEV/EBITDA倍率であること、さらに「ネットキャッシュ+営業利益×マルチプル5倍前後」であることが当社のM&A基準になります。

見ていただければわかるとおり、営業利益が出ていなければ、M&Aを実行できないということです。マルチプルで5倍前後は、改善できる部分です。

そのほか、PMI基本方針として、役職員の生産性向上の支援や、営業・マーケティング・開発の支援により、相乗効果を狙っていきます。

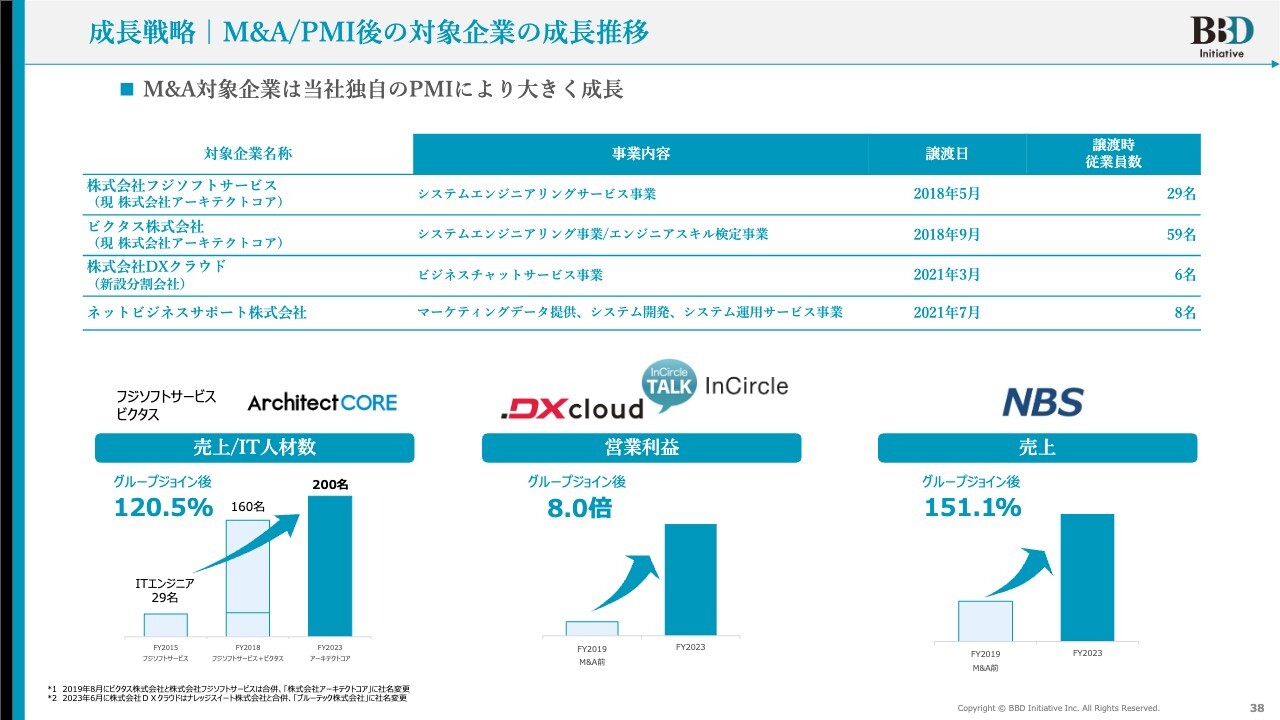

成長戦略M&A/PMI後の対象企業の成長推移

基本方針によって各M&Aを実施した会社がどのように成長してきているのでしょうか。

当社は2018年5月と9月に、システムエンジニアリングサービスを展開するフジソフトサービスとビクタスをそれぞれ買収しました。これらを合併させアーキテクトコアを設立し、合併後売上はグループジョイン後120.5パーセントで成長しています。

さらに、ビジネスチャットサービス事業のDXクラウドを2021年3月に買収し、グループジョイン後の営業利益は8倍に拡大しています。

DXクラウドのメインターゲットとして、メガバンクをはじめとする金融機関や、大手医療機関など、非常にナイーブで機密性の高い情報を持つ企業に利用されているのが特徴です。

もう1つはネットビジネスサポートです。マーケティングデータ提供などを展開する会社で、2021年7月に買収し、グループジョイン後の売上が151.1パーセントで伸びています。

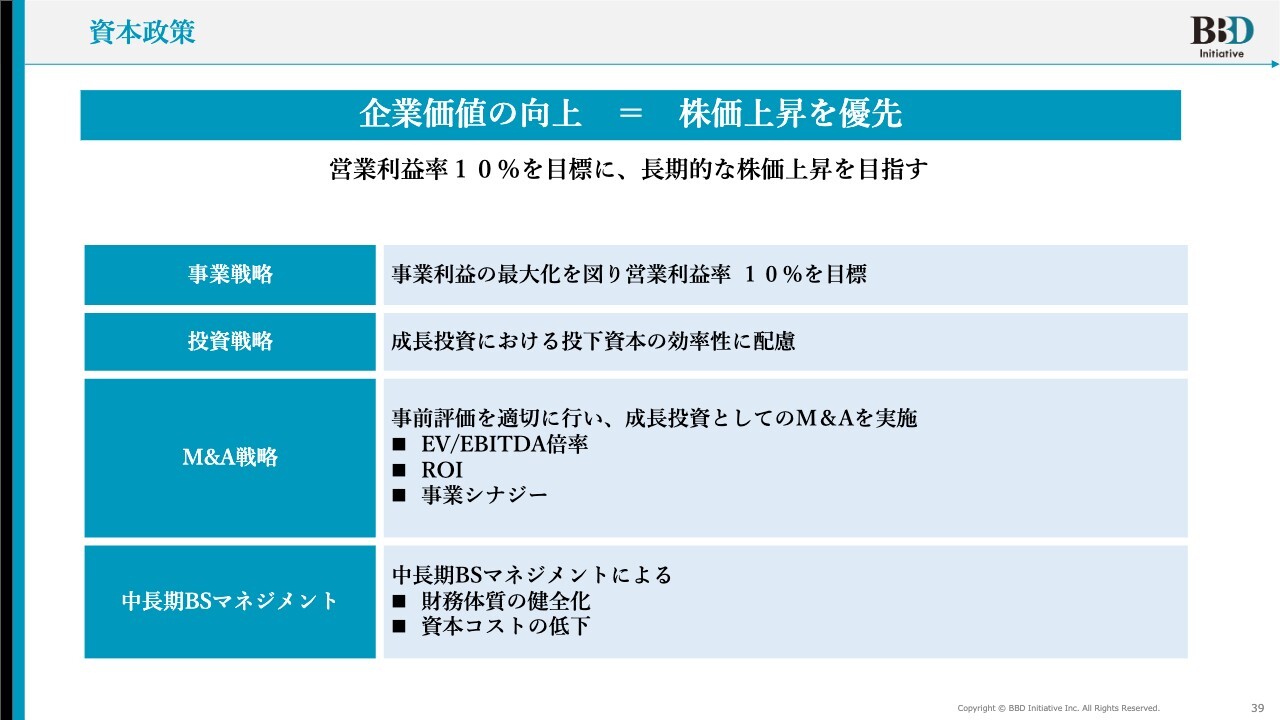

資本政策

資本政策です。今回も営業利益10パーセントを目標とし、長期的な株価上昇を目指します。今期の営業利益率は7.6パーセントですが、できれば今期中に10パーセントを達成したいと思っていますので、長くお付き合いいただければと思います。

以上で決算説明を終わります。

質疑応答:不採算の撤退と今後の新規事業について

稲

新着ログ

「情報・通信業」のログ