【QAあり】オカダアイヨン、 国内は堅調も米欧の建機需要低下により減収減益 米国在庫の回復が来期見込みにずれたため通期予想修正

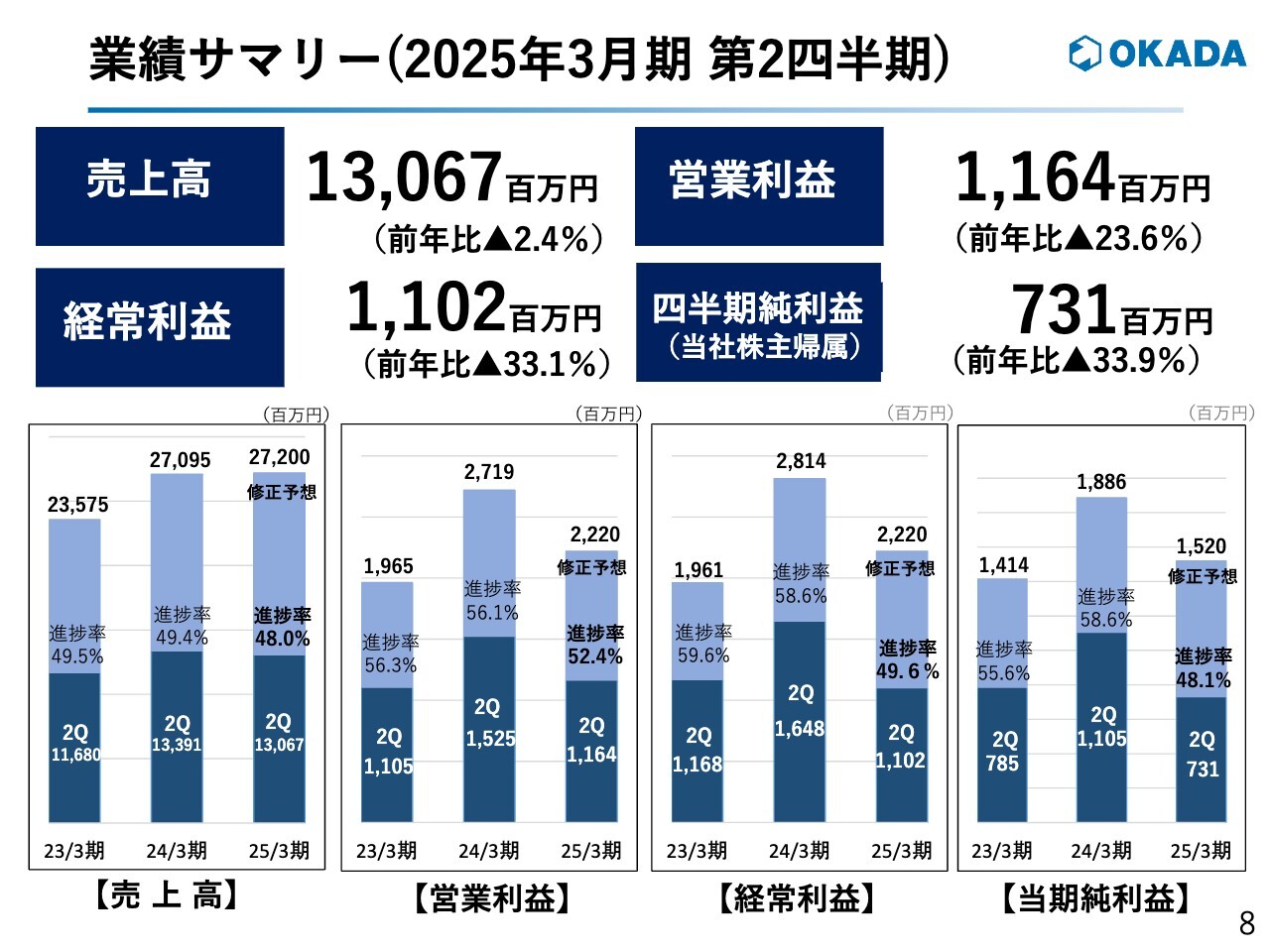

業績サマリー(2025年3月期 第2四半期)

岡田祐司氏(以下、岡田):みなさま、こんにちは。オカダアイヨン株式会社代表取締役社長の岡田祐司です。本日はご多忙中にもかかわらず、当社決算説明会にご参加いただき誠にありがとうございます。また、平素よりみなさまにはご支援を賜り、重ねてお礼申し上げます。

それでは、2025年3月期第2四半期決算説明会を始めます。はじめに、業績サマリーについてご説明します。当第2四半期連結会計期間における日本経済は、個人消費や企業の設備投資の持ち直し等により、緩やかな回復基調となりました。

一方で、世界経済はインフレと高金利を背景とし、先進国を中心に景気回復が鈍化しました。また引き続き、資源・エネルギー価格の動向や、日米欧の金利政策の動向、地政学リスクや政治リスクなど、先行きの景気不透明要因が懸念されます。

このような環境において、当社グループは、長期ビジョン「VISION30」の方針に沿い、国内では、足元の堅調な解体・インフラ工事需要に対応した増産と生産性向上を軸にした生産体制強化に注力し、開拓余力の大きな海外では、米国、欧州、アジアでの営業体制の強化を図るなど、さらなる持続的成長と企業価値向上に注力してきました。

その結果、当第2四半期の業績は、売上高が前年同期比2.4パーセント減の130億6,700万円、営業利益が前年同期比23.6パーセント減の11億6,400万円、経常利益が前年同期比33.1パーセント減の11億200万円、四半期純利益が前年同期比33.9パーセント減の7億3,100万円で、減収減益となりました。

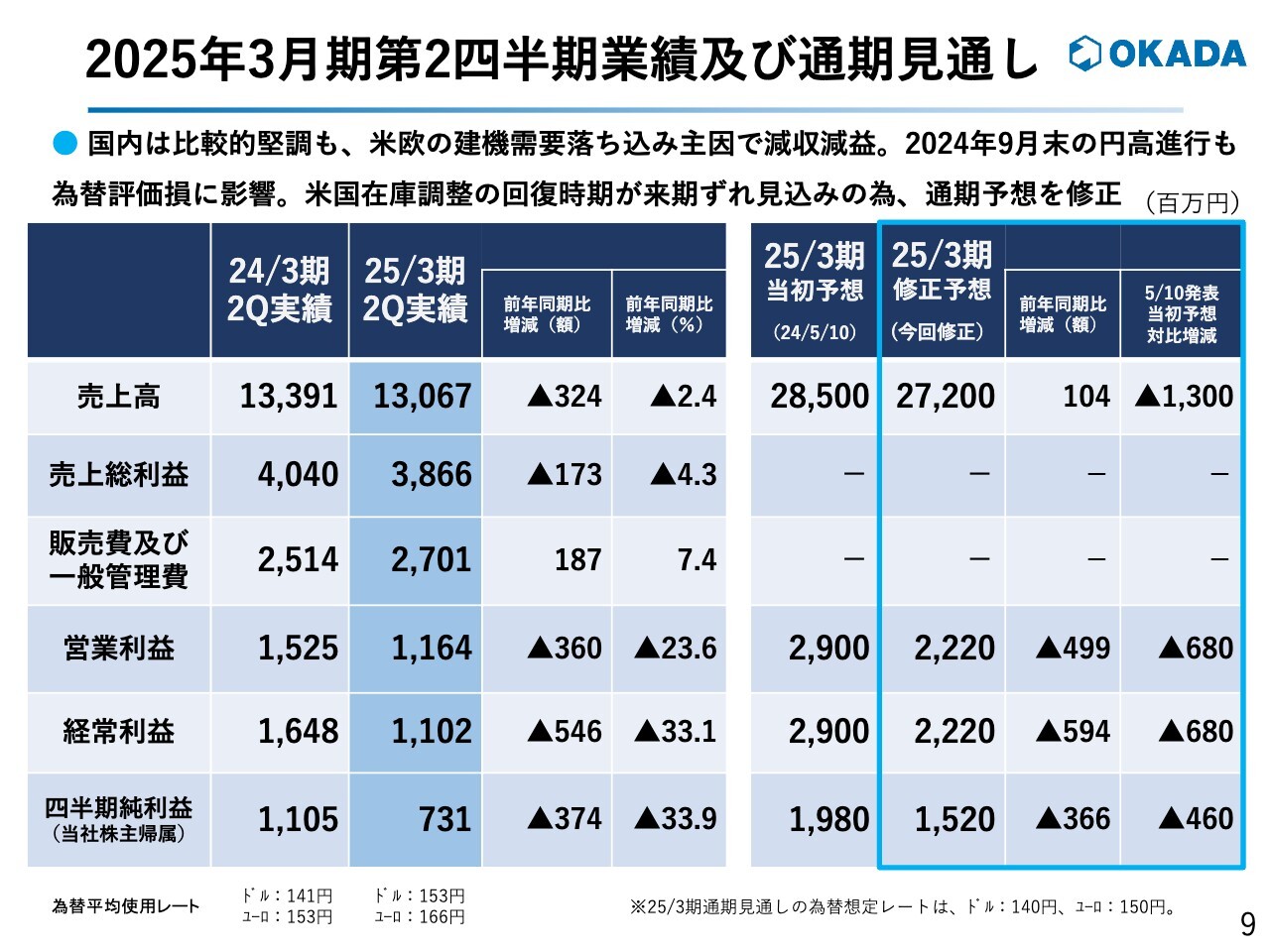

2025年3月期第2四半期業績及び通期見通し

当期の業績は、米国、欧州の建機需要の落ち込みを主な要因として減収減益となりました。また、2024年9月末の円高進行も為替評価損に影響しています。海外では、米国での在庫調整の回復時期が来期にずれ込む見込みのため、今期の通期予想を修正することとしました。

修正後の通期予想は、売上高が272億円、営業利益が22億2,000万円、経常利益が22億2,000万円、当期純利益が15億2,000万円となります。

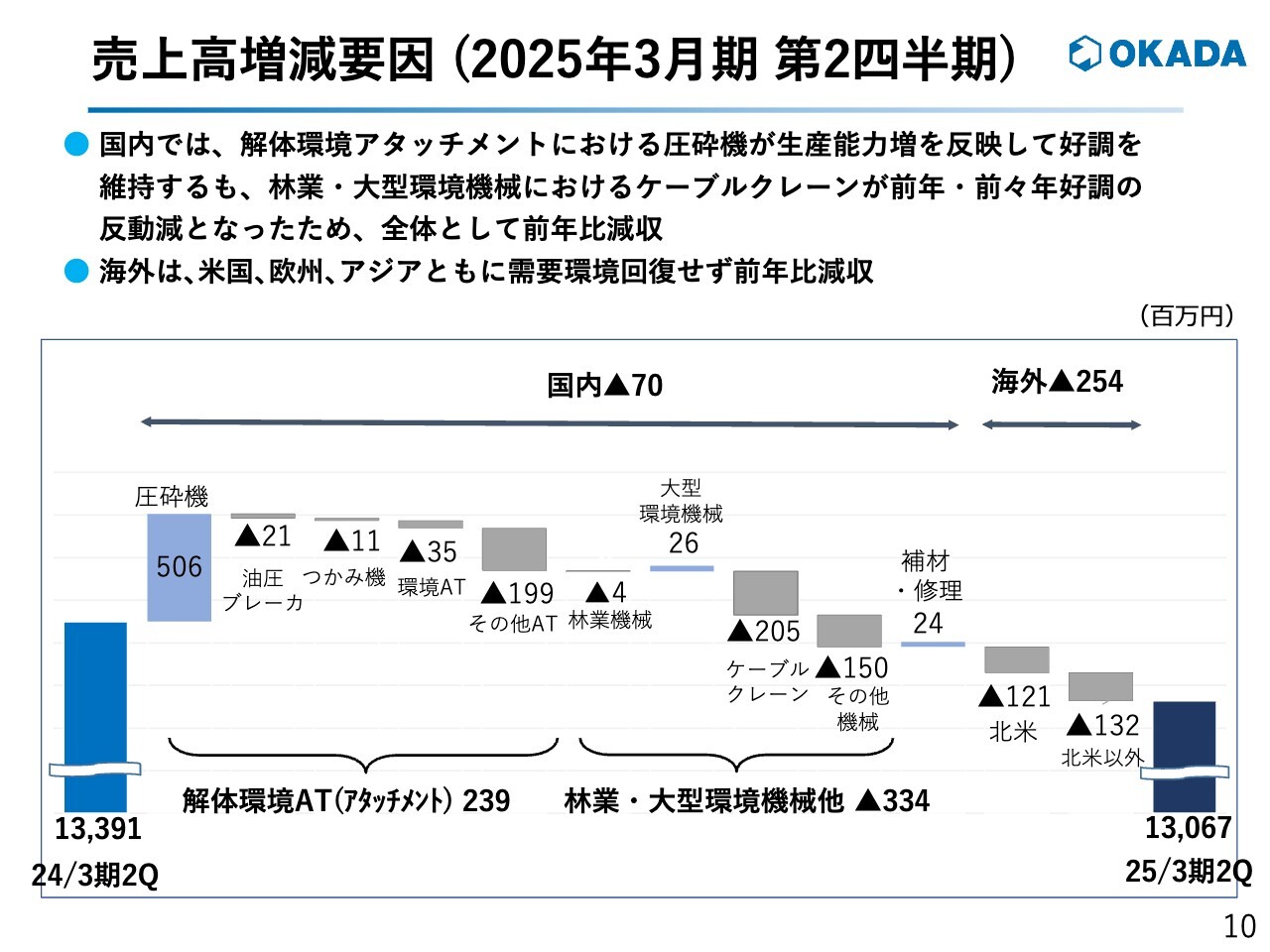

売上高増減要因 (2025年3月期 第2四半期)

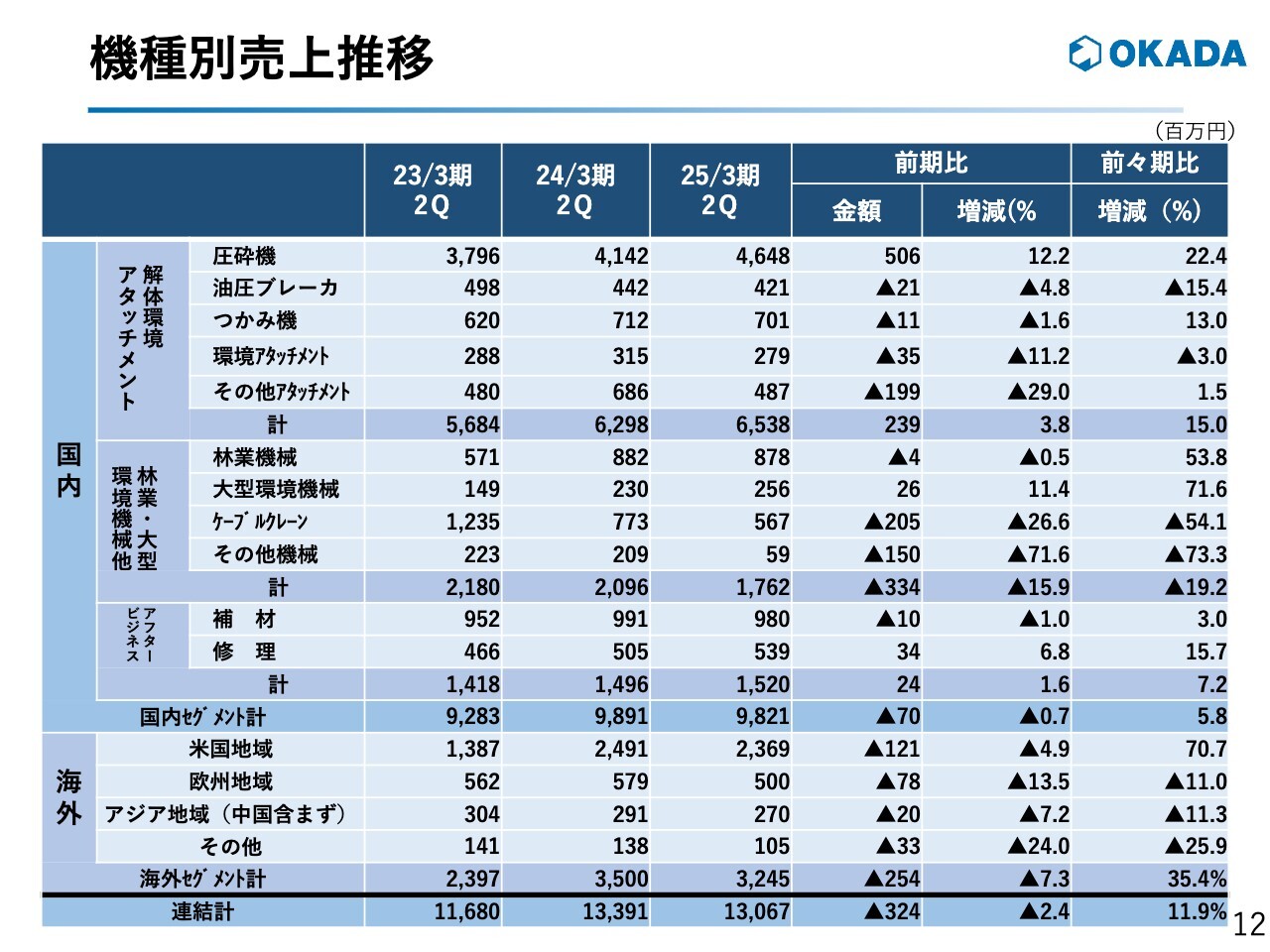

当第2四半期売上高の増減要因についてです。国内セグメントでは、解体環境アタッチメントにおける圧砕機が、生産能力の増強を反映して好調を維持しました。一方で、林業・大型環境機械におけるケーブルクレーン部門が、前年・前々年の好調の反動により減収となったため、全体としては、前年比で7,000万円の減収となりました。

海外セグメントにおいては、米国、欧州、アジアともに需要環境が回復せず、前年比で2億5,400万円の減収となりました。

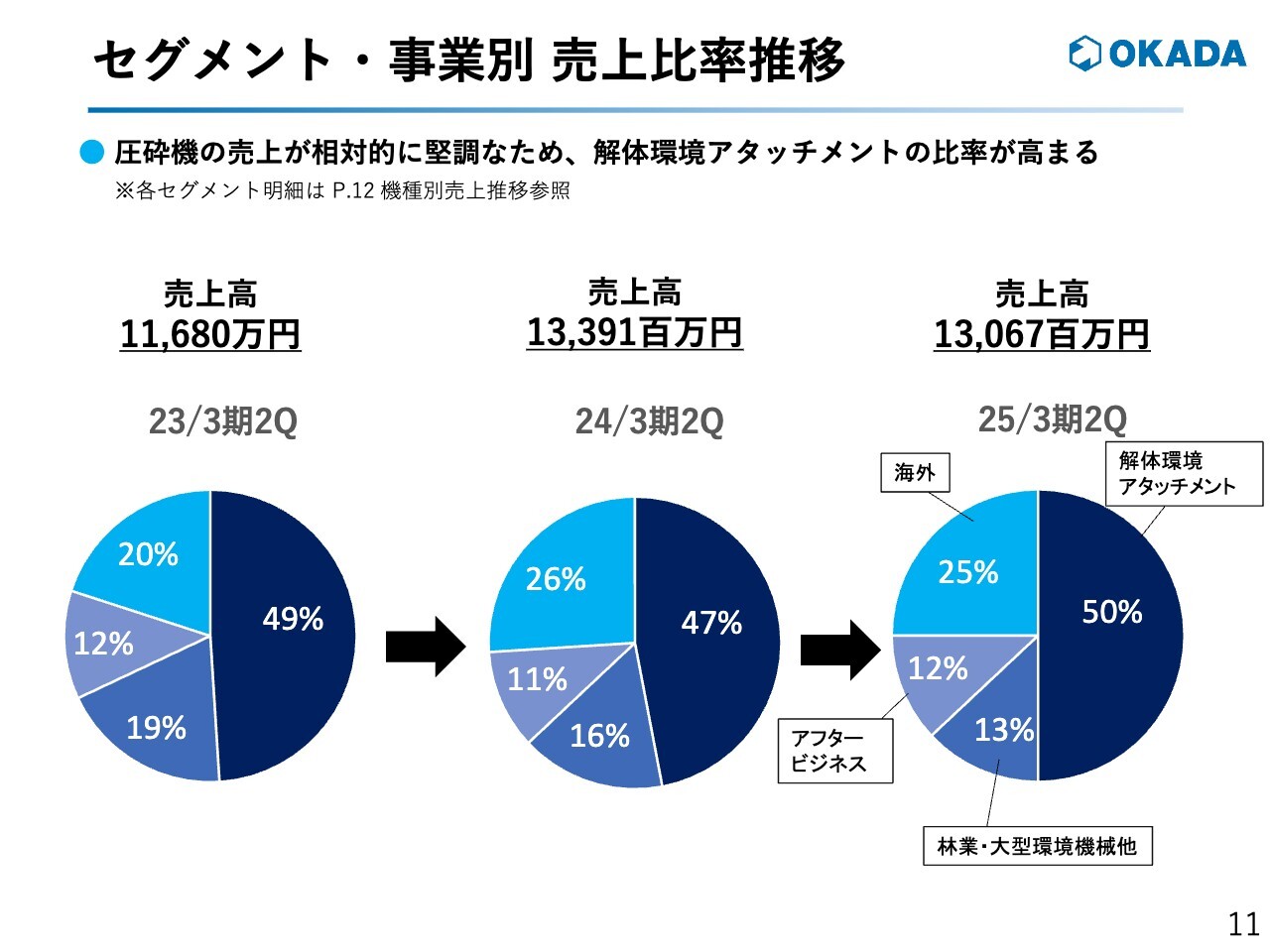

セグメント・事業別 売上比率推移

セグメント・事業別の売上比率の推移です。圧砕機の売上が相対的に堅調なため、解体環境アタッチメントの比率が高まり、売上構成比率は前期比3パーセント増の50パーセントとなりました。

機種別売上推移

機種別の売上推移についてはスライドのとおりです。

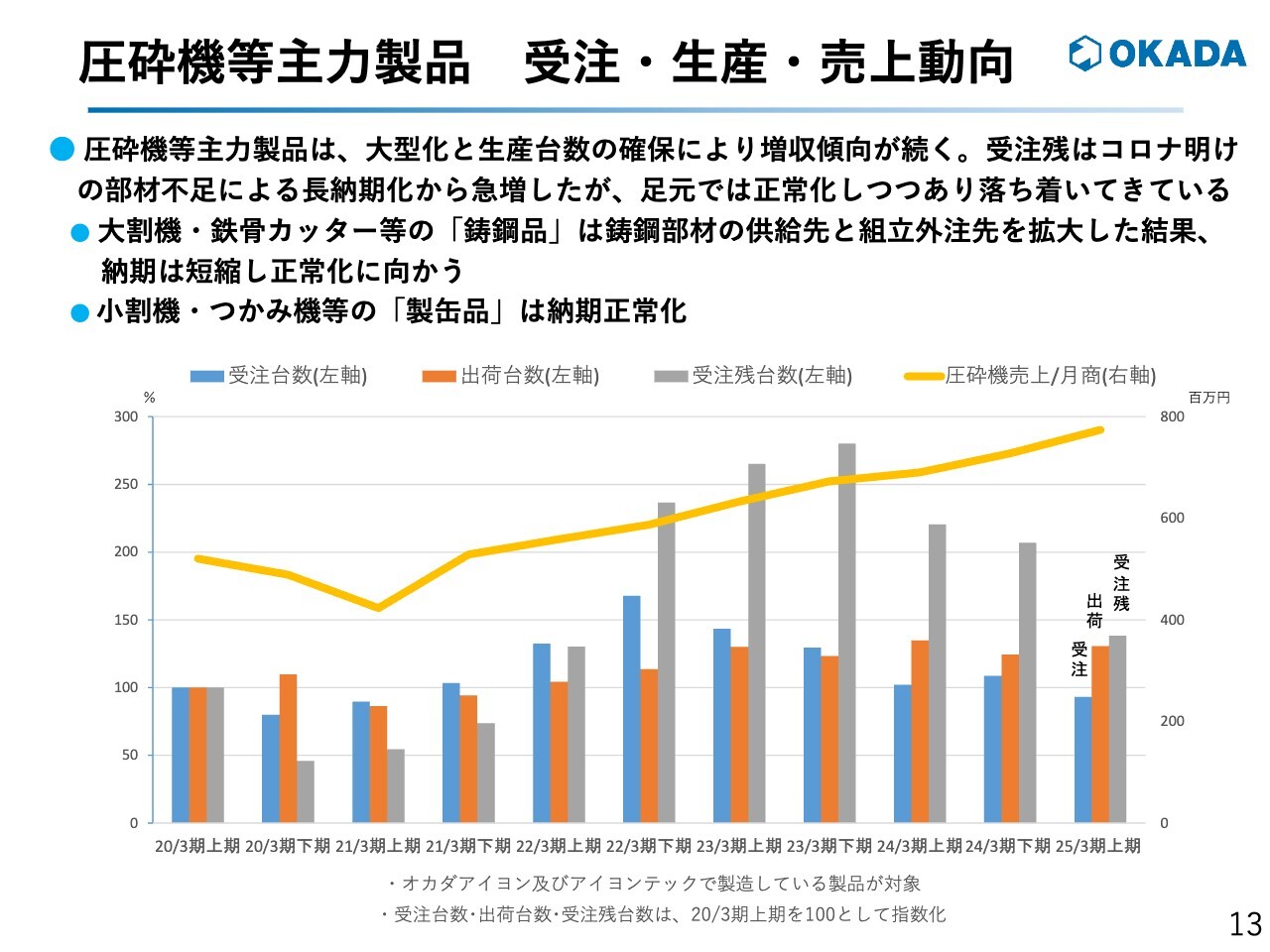

圧砕機等主力製品 受注・生産・売上動向

当社主力製品である圧砕機の受注・生産・売上動向です。圧砕機全体では、アタッチメントの大型化と生産台数の確保により、前年比12.2パーセント増、前々年比22.4パーセント増と増収傾向が続いています。また、受注残は納期の正常化により落ち着いてきています。

種類別では、圧砕機のうち大割機・鉄骨カッター等の鋳鋼品は、鋳鋼部材の供給先と組立外注先を拡大した結果、納期は短縮し、正常化に向かっています。小割機・つかみ機等の製缶品についても、納期が正常化してきています。

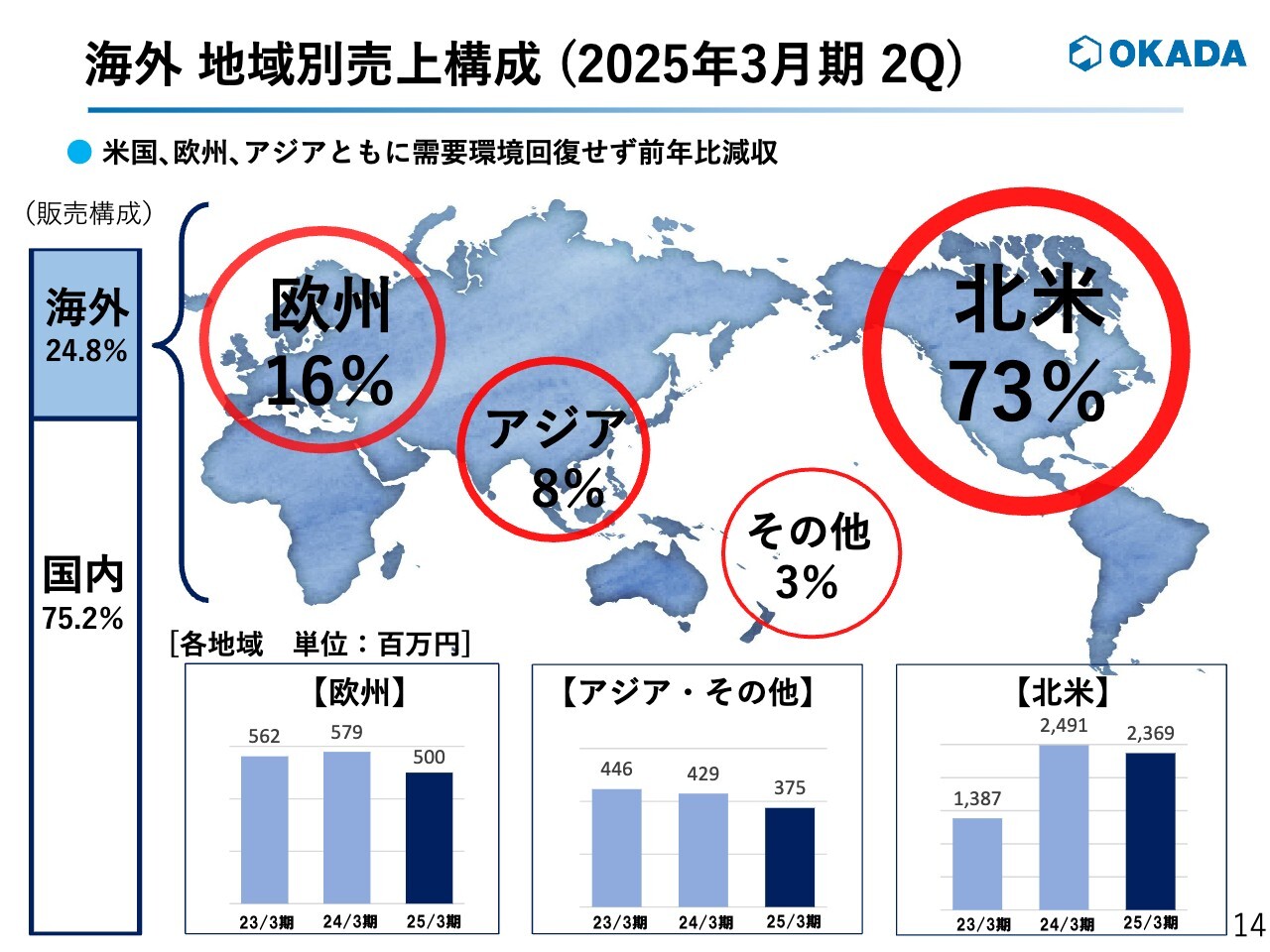

海外 地域別売上構成 (2025年3月期 2Q)

海外の地域別売上構成です。全体の売上における海外売上構成比率は、米国、欧州、アジアともに需要環境が回復しない中、前期比1.3パーセント減の24.8パーセントとなりました。

地域別では、欧州地域が前年同期比13.5パーセント減の5億円、アジア・その他地域が前年同期比12.6パーセント減の3億7,500万円、北米地域が前年同期比4.9パーセント減の23億6,900万円となっています。

北米地域での落ち込みが相対的に小さかったため、海外売上における売上構成比率は、北米が前年比2パーセント増の73パーセント、欧州が前期比1パーセント減の16パーセント、アジア・その他地域が前期比1パーセント減の11パーセントとなりました。

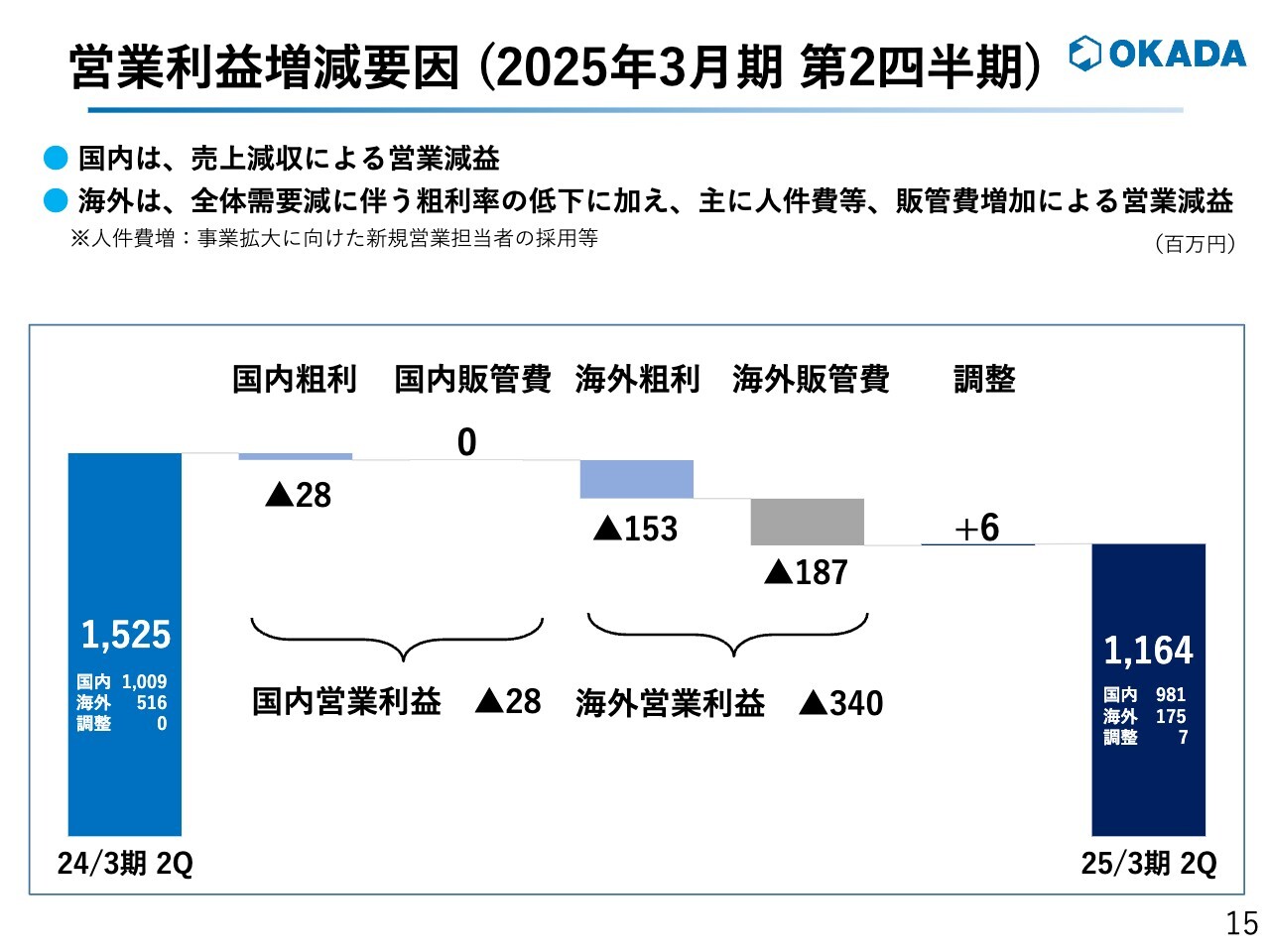

営業利益増減要因 (2025年3月期 第2四半期)

営業利益の増減要因です。国内セグメントでは、売上減収による営業減益により、営業利益は前年同期比2.8パーセント減の9億8,100万円となりました。

海外セグメントでは、全体の需要減に伴う粗利率の低下に加え、事業拡大に向けた新規営業担当者採用による人件費等の販管費が増加し、営業利益は前年同期比66.1パーセント減の1億7,500万円と大幅な減益になりました。

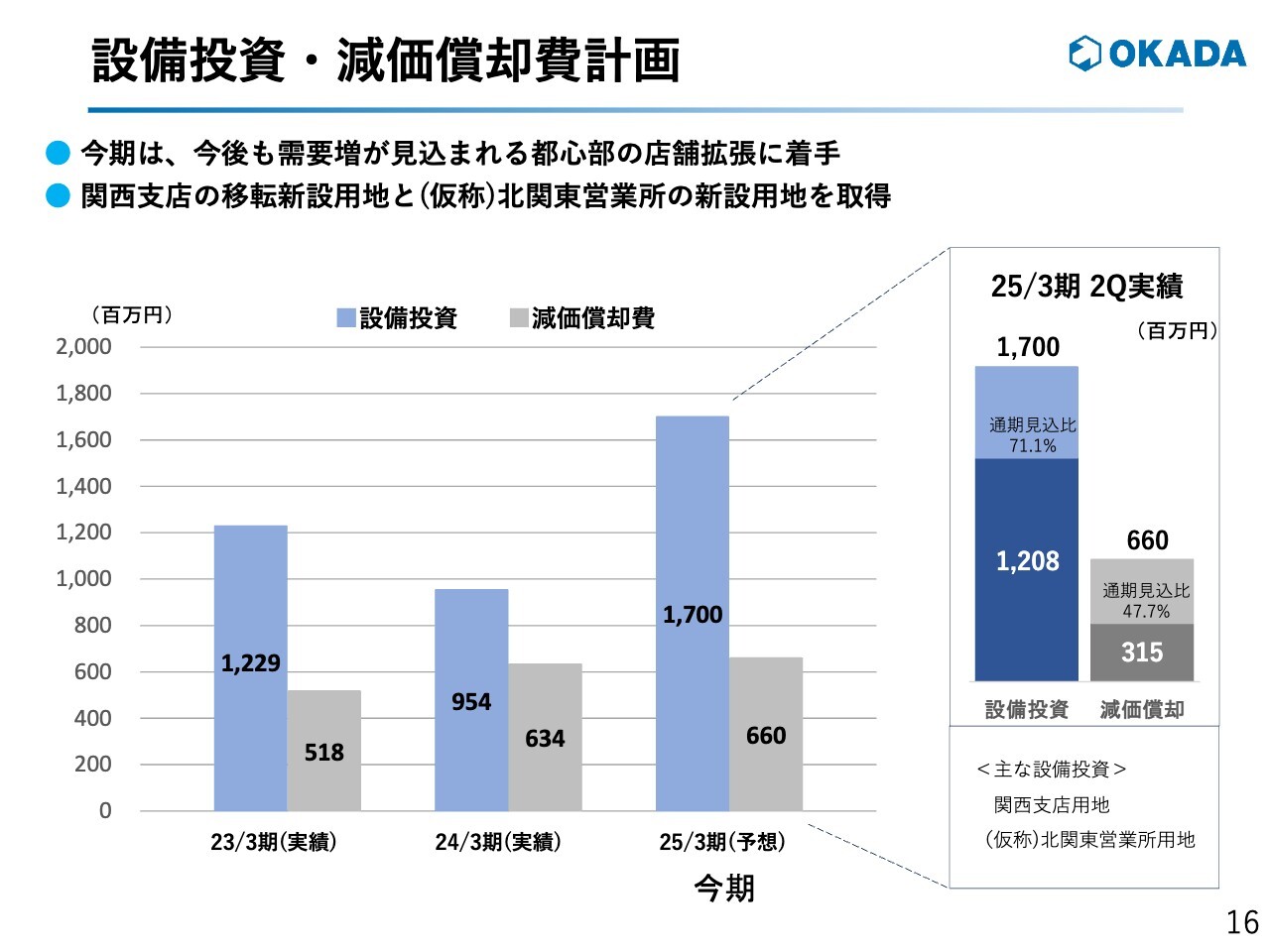

設備投資・減価償却費計画

設備投資と減価償却費の計画です。設備投資では、国内にて今後も需要増が見込まれる都心部の店舗拡張に着手するため、関西支店の移転新設用地および北関東営業所の新設用地を取得しました。なお、減価償却費は前年並みとなっています。

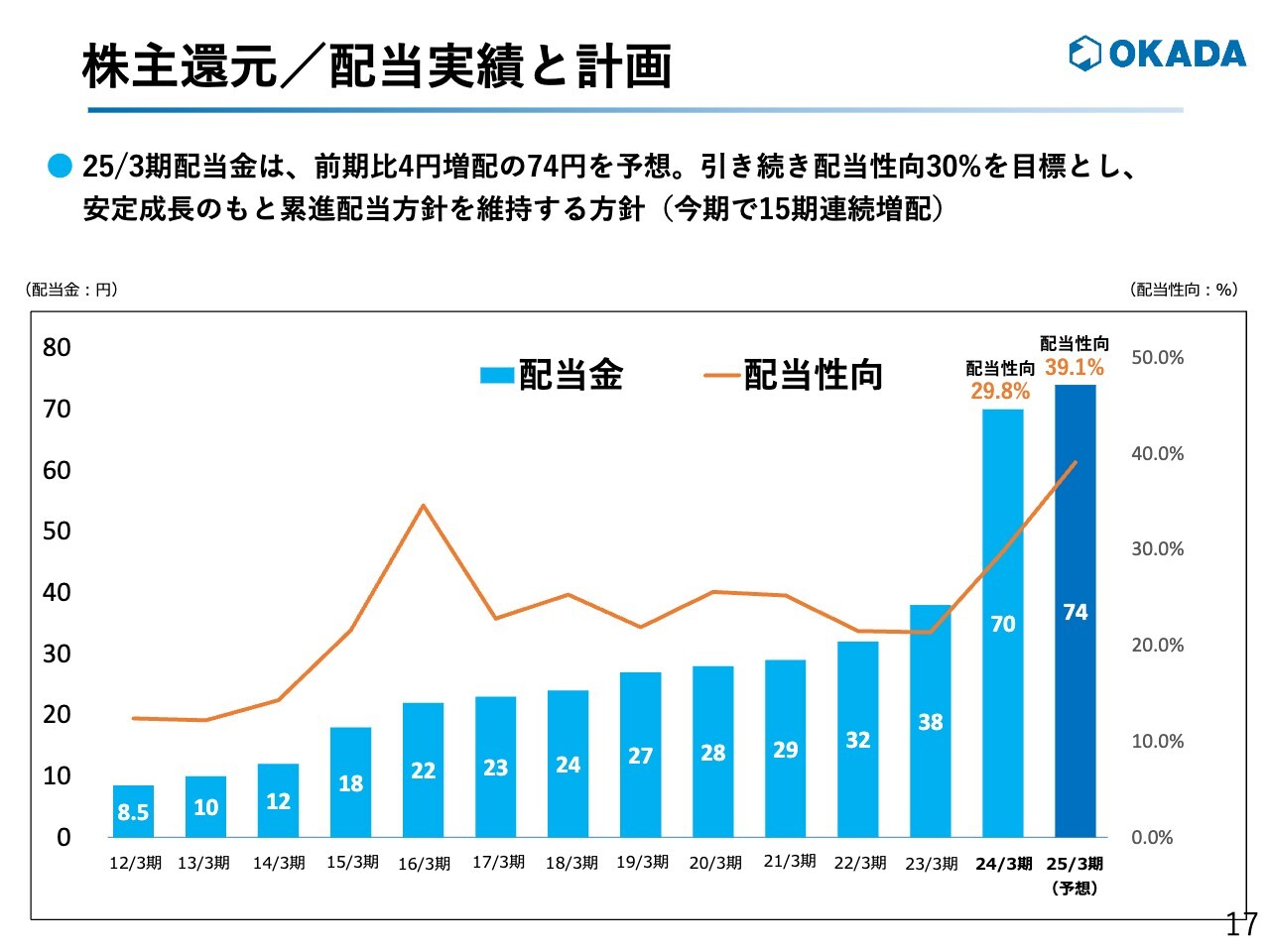

株主還元/配当実績と計画

株主還元の配当実績と計画です。2025年3月期の配当金は、前期比4円増配の1株あたり74円を予想しています。引き続き配当性向30パーセントを目標とし、今後も安定成長のもと累進配当方針を維持していきます。なお、今期で15期連続の増配を予定しています。

以上が、2025年3月期第2四半期の業績概要となります。

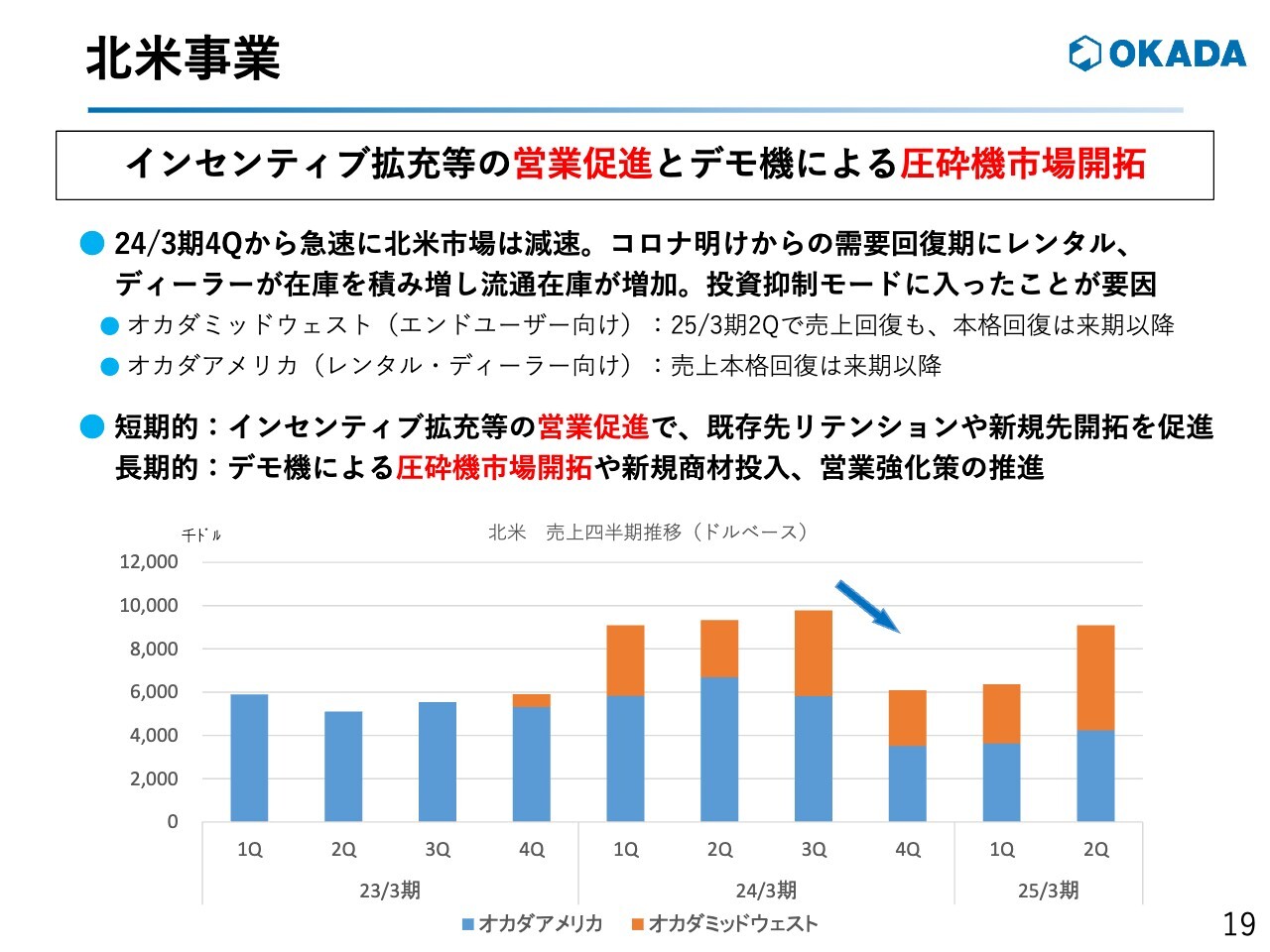

北米事業

前西信男氏(以下、前西):オカダアイヨン株式会社専務取締役管理部門・経営企画室担当の前西です。私からは、事業・機種ごとの売上推移と売上拡大施策に関してご説明します。

まず、北米事業です。回復には時間がかかっていますが、インセンティブ拡充等の営業促進と、デモ機による圧砕機市場開拓で挽回を図っています。他社の見解・状況と大きく変わらず、北米事業は2024年3月期第4四半期から急減速をしています。

コロナ禍明けからの需要回復期に、当社のアタッチメントを取り付ける油圧ショベルを中心に、部材不足等で納期が長くなった期間がありました。レンタル会社や建機ディーラーが先行発注していたところ、需要が落ち着いた頃に商品が順調に入ってきたために在庫が増え、投資抑制モードに入ったことが大きく影響しています。

加えて、昨年来の金利引き下げの思惑や、大統領選を控えた様子見があったことから、再び投資スイッチが入るタイミングが後ろへずれたことも主な要因と見ています。

当社でも、2024年3月期第4四半期から売上が落ちました。エンドユーザー向けのビジネスを手がけるオカダミッドウェストは2025年3月期第2四半期で多少回復したものの、オカダアメリカも含め、本格的な需要回復は来期以降と見ています。

短期的な対策としては、販売インセンティブの拡充や、フロアプランというローンの金利相当分を一定期間当社で負担する販売促進策などにより、既存先の需要の掘り起こしや新規の顧客開拓等を推進しています。

中長期的な対策としては、現状はほぼ油圧ブレーカーのみの市場であるため、当社の強みである圧砕機の市場を新たに開拓すべく、デモ機を投入しました。さらに、米国市場に合った改良版の圧砕機の投入も行いながら、市場開拓を進めています。

いずれにしても、次期大統領がトランプ氏になることが決まったため、中期的にはシェールオイルの工事やインフラ投資等が見込まれ、業界自体はフォローの状況になりつつあると見ています。このような構えで、来期以降の需要回復期にはしっかりと対応したいと思っています。

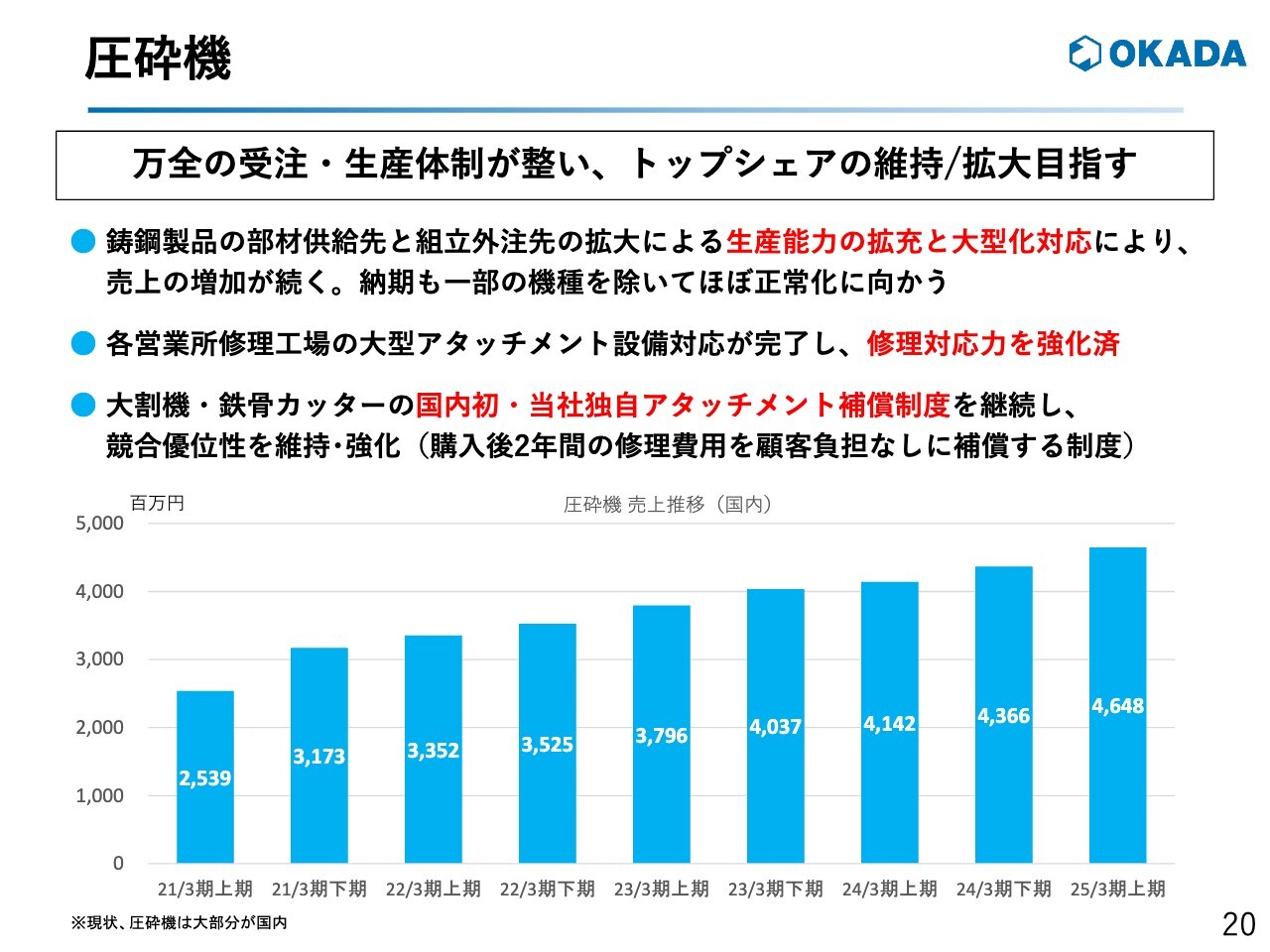

圧砕機

スライドに記載のとおり、圧砕機は今期も順調に売上を伸ばしています。一言で言いますと、万全の受注・生産体制が整い、トップシェアの維持・拡大を図っていく状況です。

一時期は受注残が積み上がり、納期も長期化しましたが、鋳鋼部材の確保と組み立ての強化のために外注先を開拓し、生産台数が着実に上がってきています。その結果、納期は一部の機種を除いて、ほぼ正常化している状況です。

当社は、アフターメンテナンス対応を自社で行っている唯一のメーカーです。最近の省人化・効率化の流れや解体物件の大規模化を背景に、圧砕機の大型化が進んでいることに対応して、営業所の修理工場設備も大型化に対応できるよう、6年から7年ほどかけて建て替えを進めてきました。

これにより、特に大型機械の修理対応力は格段に強化できています。加えて、大割機や鉄骨カッターなどの鋳鋼品は、購入後2年間はお客さまの負担なしに事故等の修理費用を補償するという、国内初の独自のアタッチメント保証制度をつけ、他社との差別化を図っています。

他社との差別化において対応力を強化してきたため、今後も着実にシェアを維持・拡大していけると考えています。

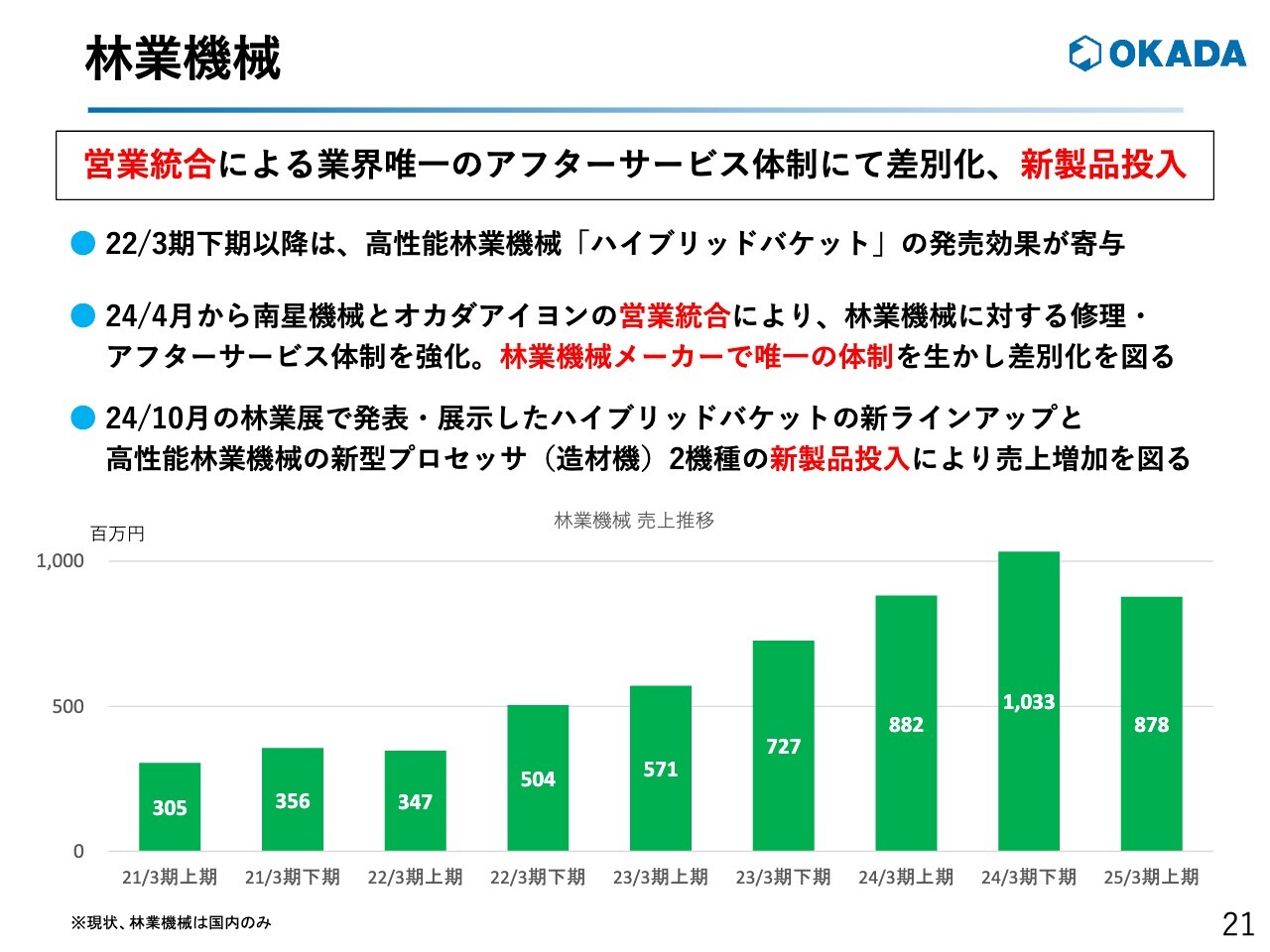

林業機械

林業機械は、スライドに「営業統合による業界唯一のアフターサービス体制にて差別化、新製品投入」と記載しているとおり、体制と商品ラインナップが整備されてきました。そのため、これからは攻めに入る状況になったと認識いただければと思います。

スライドのグラフのとおり、直近の2年間は順調に伸びています。大きな要因としては、新製品「ハイブリッドバケット」のヒットが挙げられます。しかし、「ハイブリッドバケット」もある程度行き渡ったため、上半期は少し売上が落ち着いてダウンしています。

新たな施策として、今期から、解体アタッチメントで培った当社のメンテナンスの強みを林業機械にも活かすべく、子会社の南星機械と営業統合を行いました。今後は、林業機械メーカーとしても、唯一メンテナンスサポート体制を保持していることを強みとして差別化を図ります。

また、10月の林業展で発表したとおり、「ハイブリッドバケット」の新ラインアップを追加しました。加えて、高性能林業機械の新型プロセッサ2機種の新製品投入により、売上増加につなげていきたいと考えています。こちらは木をつかんで枝払いをして、等間隔でカットする多機能の造材機です。

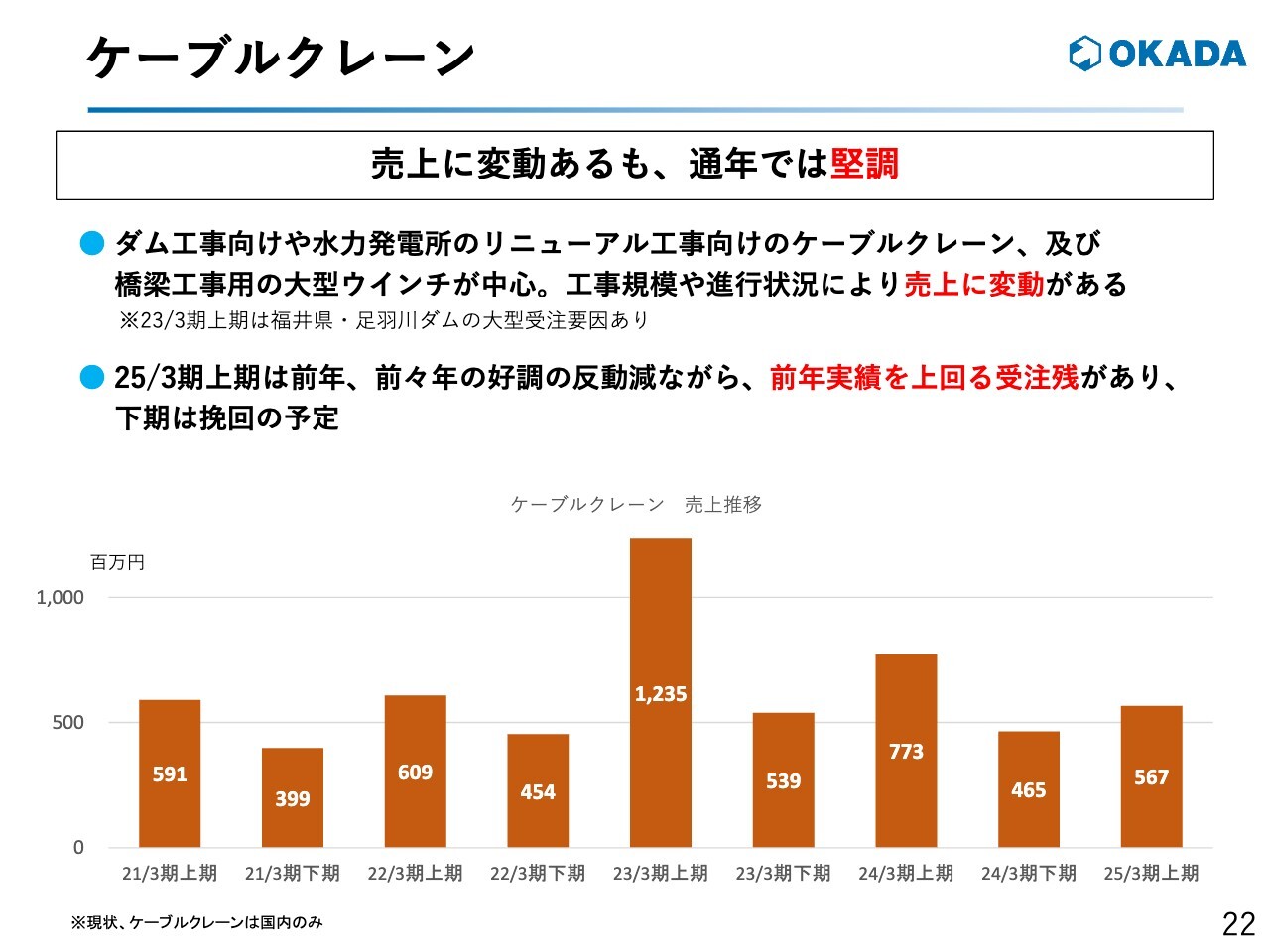

ケーブルクレーン

ケーブルクレーンは売上に変動がありますが、通年では堅調に推移している認識です。最終的には、今期も前期を上回る実績が期待できると考えています。

ケーブルクレーンとは、ダム工事や水力発電所のリニューアル工事などの際に、山間部に生コンクリートや工事機材、水力発電所の場合は鉄管やパイプなどをケーブルで運搬する設備です。国内では一定以上の設備に対応できる会社が少なく、2社でほぼ独占となっている事業です。

一方、スライドのグラフを見るとわかるとおり、工事規模や進捗状況によって売上にはかなり変動があります。2023年3月期上期は、福井県・足羽川ダムという防災ダム工事の大型受注により売上が上がっています。上半期は昨年から見ても少し遅れていますが、通期では現段階で昨年度を上回る金額の受注残を持っているため、下期には挽回できる見込みです。

以上のとおり、4つの事業および機種に関する今後の売上拡大策をご説明しました。これらの売上増強により、下期に挽回を図っていく所存です。私からのご説明は以上です。

質疑応答:第2四半期の海外事

新着ログ

「機械」のログ