提供:ログミーFinance 第86回 個人投資家向けIRセミナー 第6部・バリュークリエーション株式会社

【QAあり】バリュークリエーション、不動産DXが好調で大幅増益 前年同期比175%で想定を超え黒字着地

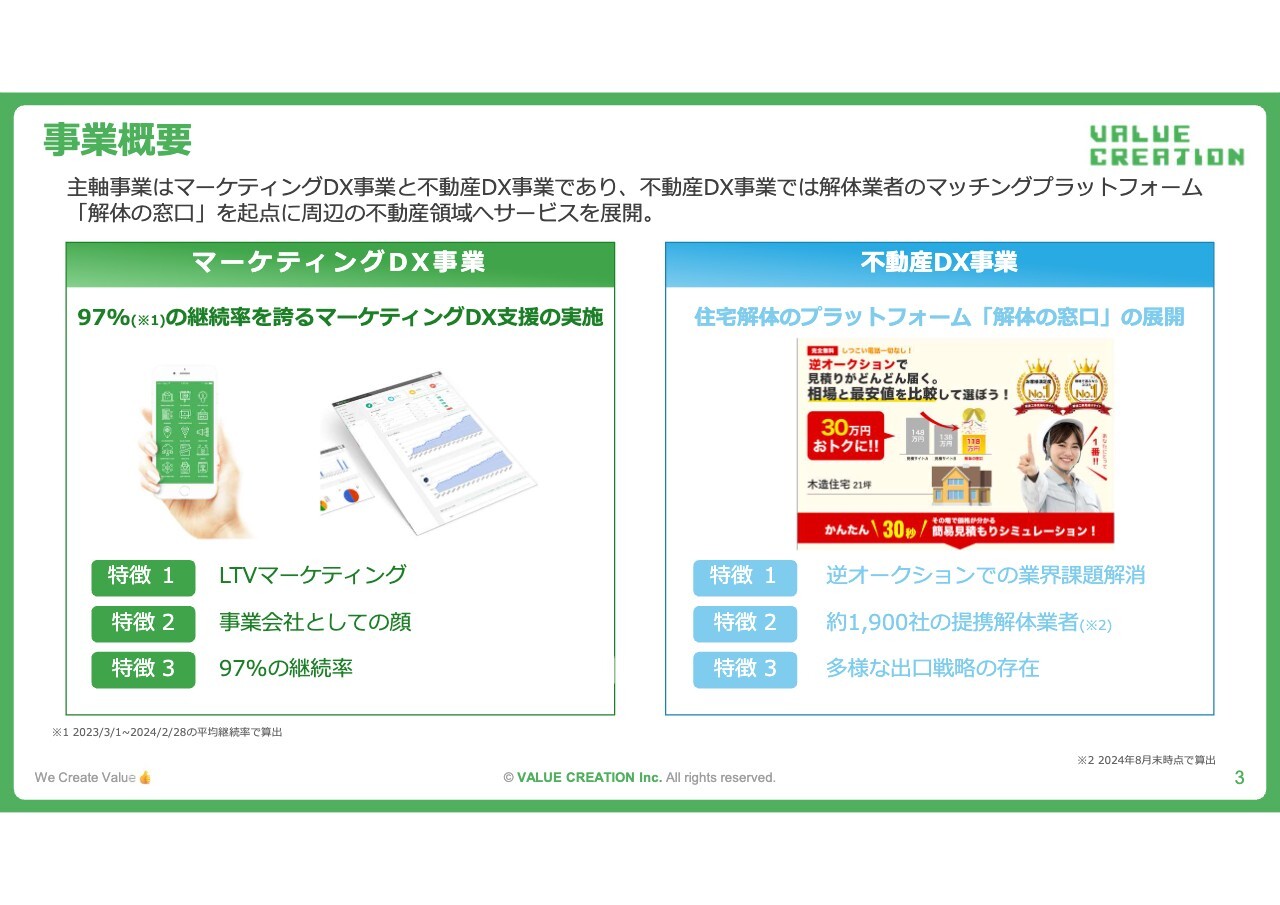

事業概要

和田晃一氏(以下、和田):本日は貴重なお時間をいただきありがとうございます。バリュークリエーション株式会社で経営企画部を管掌している、執行役員の和田晃一です。本日はどうぞよろしくお願いします。2025年2月期第2四半期決算説明をメインとしてご説明します。

はじめに、会社概要についてお伝えします。当社は、マーケティングDX事業と不動産DX事業の2つを主軸事業として運営しています。

マーケティングDX事業については、簡単にご説明すると、Web広告の運用をご依頼いただき社内で運用するほか、LP制作やクリエイティブ制作、Webコンサルなど、一気通貫したサービスの提供を行っています。

不動産DX事業については、住宅解体のプラットフォームである「解体の窓口」というメディアを運営しています。これは、解体したいユーザーと当社にご登録いただいている解体業者をつなぐプラットフォームとしての機能を果たすメディアです。

マーケティングDX事業には特徴が3つあります。1つ目は「LTVマーケティング」を掲げていることです。単純にマーケティングとしてリードを獲得するだけではなく、その後の収益化につながる施策等もコンサルを入れてお客さまにご提供しています。

2つ目は「事業会社としての顔」です。当社は「解体の窓口」というメディアを運営しており、自社の広告費用を投下してメディアとしての価値を高めて展開しています。

マーケティングDX事業では、お客さまの広告をご支援するとともに、自社でも広告費用を使いメディアを運営していることから、事業会社としての一面も持っています。メディア運営のノウハウや知見が、マーケティングDX事業にも還元され、双方でシナジーを生んでいる状況です。

3つ目は「97%の継続率」です。2つの事業の特徴があることから、97パーセントという高い継続率で事業を運営することができています。

「解体の窓口」を展開している不動産DX事業にも、特徴が3つあります。1つ目は「逆オークションでの業界課題解消」です。

まず、「解体の窓口」にお問い合わせいただいたお客さまから、空き家の情報や土地の情報などを、当社にご登録いただいている解体業者に提供します。すると、A社ではいくら、B社ではいくら、C社ではいくらと価格競争が生まれます。

オークションではどんどん価格が高くなっていくのが通常だと思いますが、「解体の窓口」では価格が安くなることから、「逆オークション」という言い方をしています。したがって、お客さまには、最安値の業者による解体をご提供できています。

2つ目は「約1,900社の提携解体業者」です。約1,900社の提携解体業者と連携し、全国対応を行っています。当社の審査基準に合致した解体業者にご登録いただいていくことで、品質と安全をご提供しています。

3つ目は「多様な出口戦略の存在」です。解体して終わりというお客さまは、ほとんどいません。更地になった土地について、「駐車場にしたい」「トランクルームにしたい」「建て替えたい」など、数々のニーズがあります。

提携しているパートナーさまと連携し、お客さまの多種多様なお悩みに対して課題解決を行っています。このように、土地や不動産の情報、解体だけではなく、複数のキャッシュポジションがあることが特徴となっています。

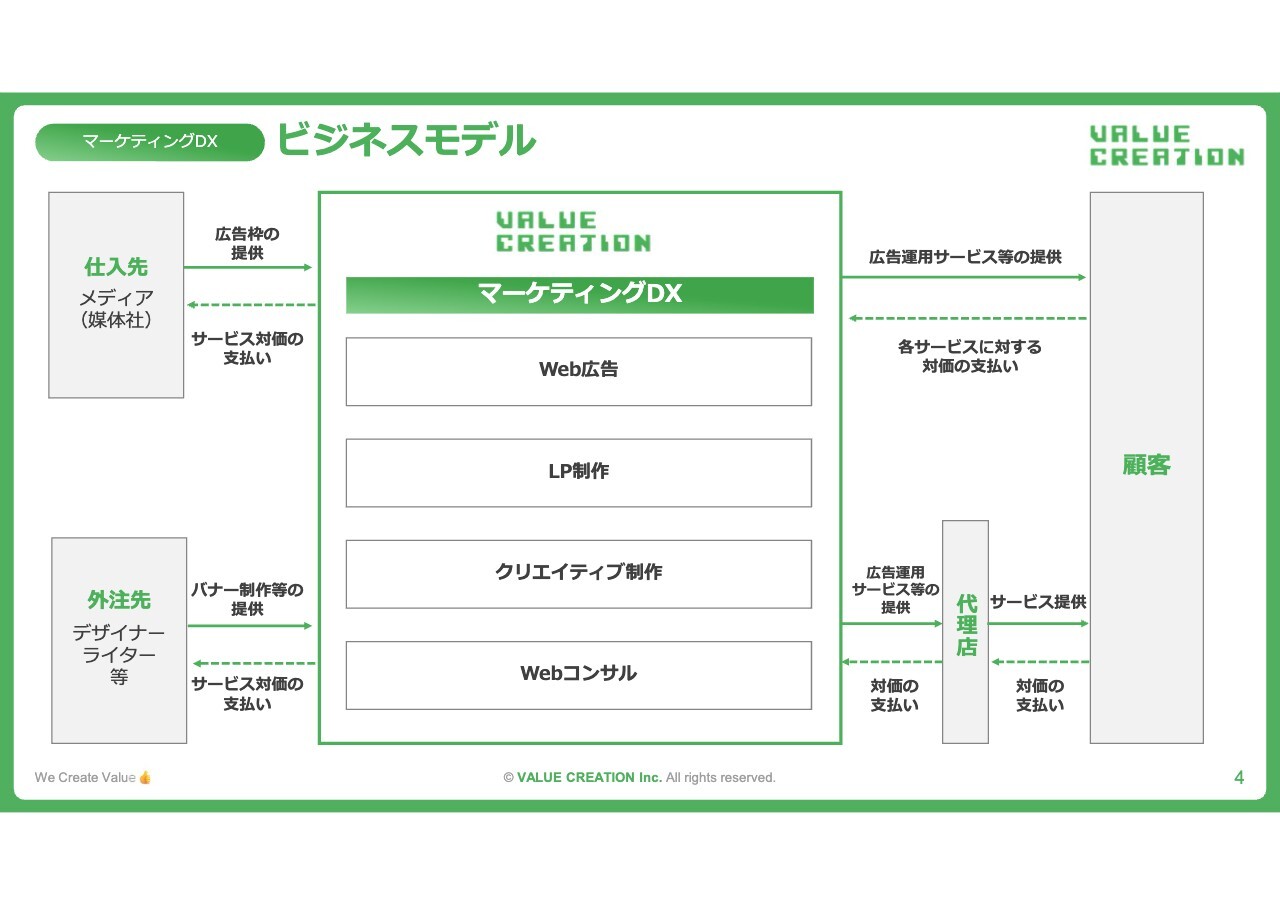

マーケティングDX ビジネスモデル

和田:ビジネスモデルついて、先ほど申し上げた内容にさらにご説明を加えます。スライドの図はマーケティングDX事業のビジネスモデルを示したものです。

まず、お客さまから広告運用のご依頼をいただきます。社内でのWeb広告の運用や、LP制作やクリエイティブ制作、Webのコンサル等を一気通貫でご提供しています。

不動産DX ビジネスモデル

和田:不動産DX事業のビジネスモデルです。スライドの一番左側から順にご説明しますと、まず、解体ニーズを持つ法人や個人のお客さまから見積もりのご依頼をいただきます。

当社が解体業者にそのような情報をご紹介し、見積もりをいただきます。お客さまには解体業者をご提示し、その中でマッチングする流れになっています。

当社の特徴としては、ただの一括見積もりのサービスではなく、必ずコンシェルジュを介在させています。お客さまと解体業者、双方に対してコミュニケーションのロスなく、一番良い方法でサービス支援ができるよう、人を介在させてサービスを提供しています。

坂本慎太郎氏(以下、坂本):ここで質問よろしいでしょうか? 「解体の窓口」のビジネスモデルなのですが、おそらく見積もりを各社に出してもらうのだと思います。これは下見をし、数日経ってから返ってくるものなのでしょうか? それとも写真などからすべて出せてしまうものなのでしょうか?

和田:まずは写真等をご提供し、場合によっては現地で下見した上でお見積もりをいただくかたちをとっています。

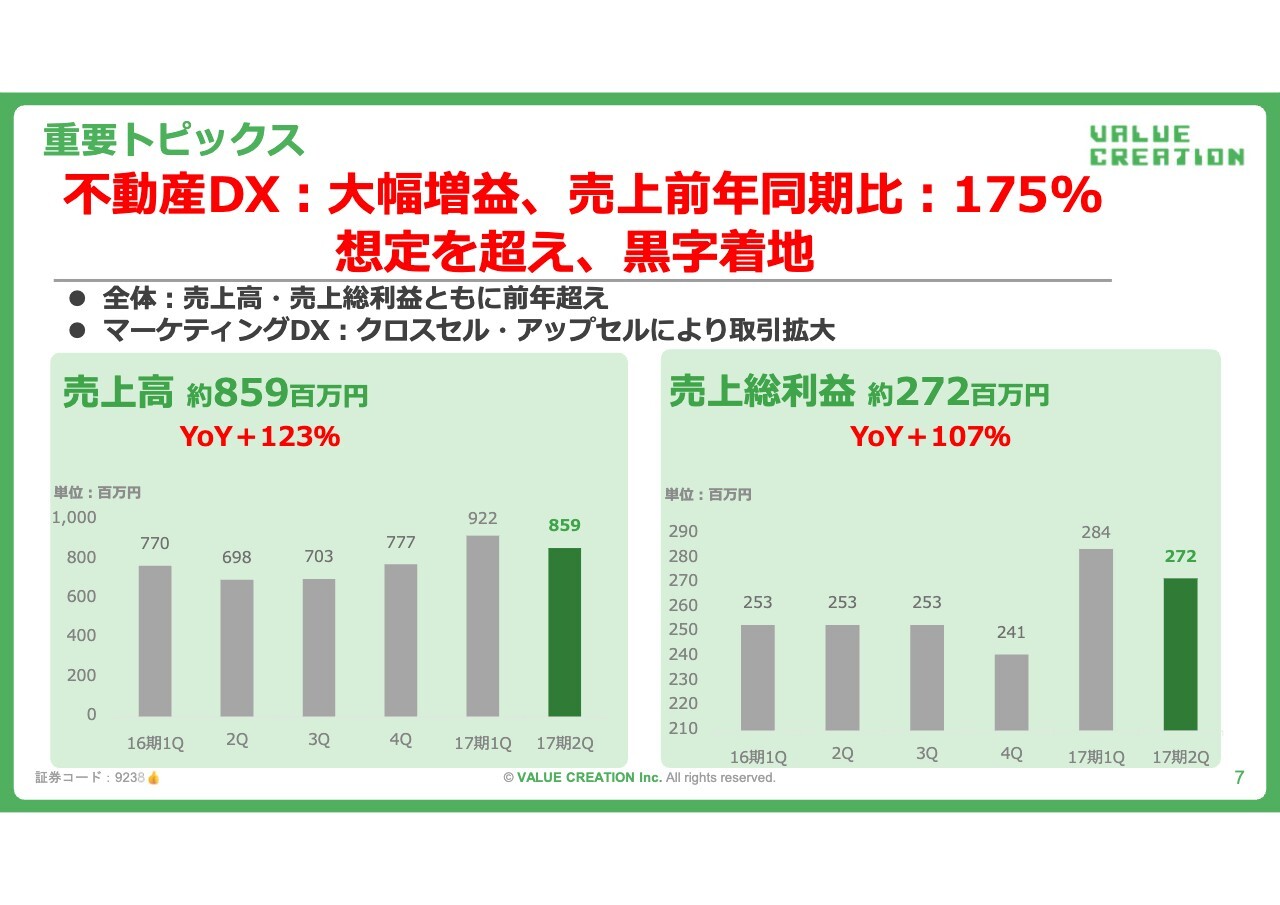

重要トピックス

和田:決算に関する重要トピックス等についてご説明します。スライドには主に2025年2月期第2四半期でのトピックスをまとめています。

不動産DX事業の中で大幅増益を達成し、売上高は前年同期比175パーセントで着地しました。社内での想定を超えた黒字着地という状況になっています。

全体としても、売上高、売上総利益ともに前年同期を超え、マーケティングDX事業でもクロスセル・アップセルにより強く取引を拡大している状況です。

スライドのグラフでは2025年2月期第2四半期を濃い緑色で示しています。売上高は8億5,900万円、前年同期比プラス123パーセント、売上総利益は2億7,200万円、前年同期比プラス107パーセントの成長となっています。

坂本:非常に堅調な推移となっていますが、今期、前期ともに第1四半期に売上が立ち、利益もそのようなかたちになっています。事業に季節性があるのでしょうか?

和田:特に季節性はないのですが、お客さまによっては広告予算を使用するタイミングがあり、重なると増加する時期があります。したがって、お客さまによって変動がある場合もありますが、全体としての季節性はありません。

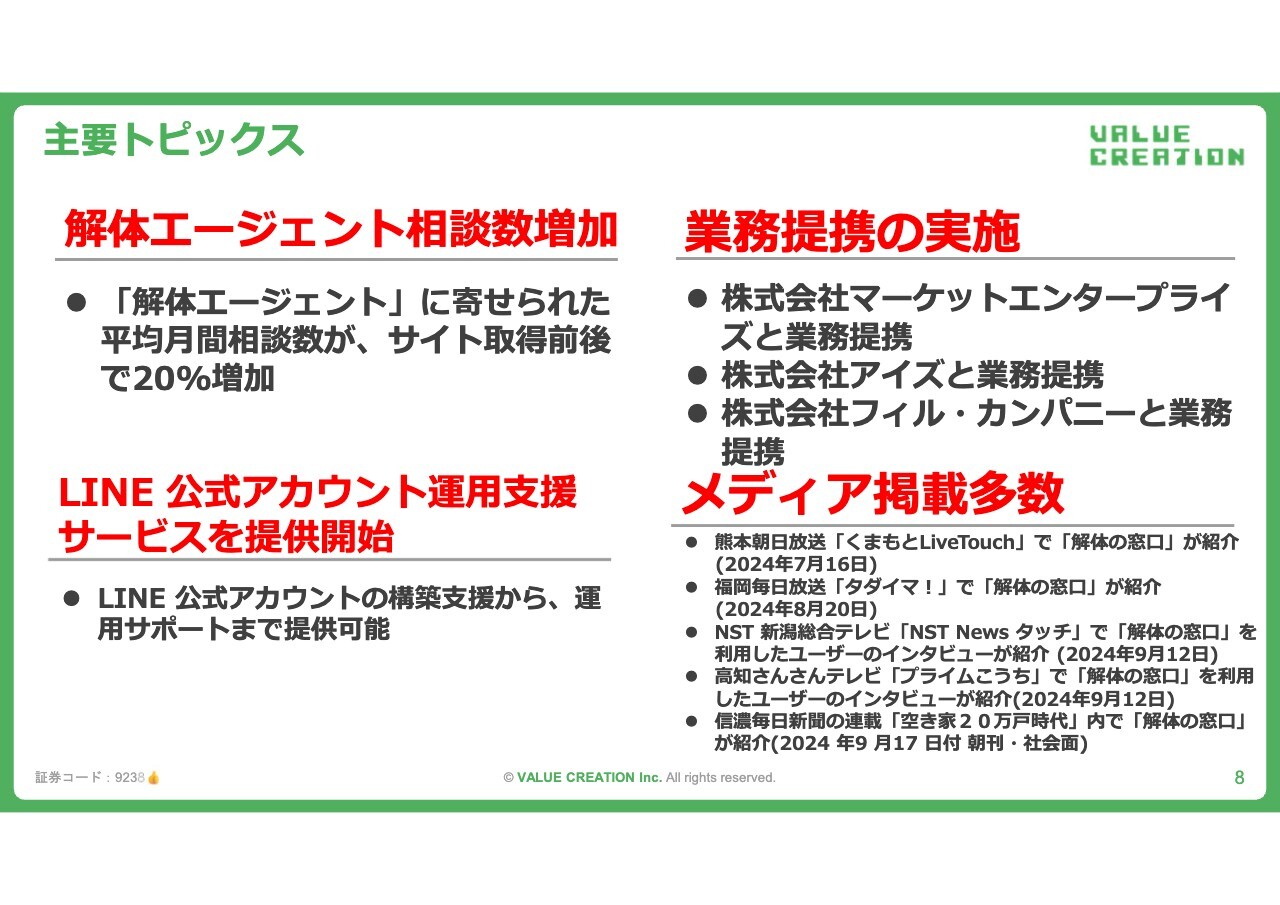

主要トピックス

和田:4つの主要トピックスについてご説明します。1つ目として、「解体エージェント」の相談数が増加しました。2024年2月期末に「解体エージェント」という同業メディアの買収を行っており、当社で運営を始めてから寄せられた平均月間相談数は、サイトの取得前後で20パーセント増加を果たしています。

2つ目として、LINE公式アカウントの運用支援サービスの提供を開始しています。こちらはマーケティングDX事業で、LINE公式アカウントの構築支援から運用サポートまで一気通貫で提供可能な状況となっています。

3つ目は、業務提携の実施です。上場直後からさまざまな会社さまと業務提携を行っており、2025年2月期第2四半期でも3社と提携しています。1社目が株式会社マーケットエンタープライズ、2社目が株式会社アイズ、3社目が株式会社フィル・カンパニーです。詳しい内容については、後ほどご説明します。

4つ目は、メディア掲載についてです。メディアには多数取り上げていただいており、熊本朝日放送の「くまもとLive touch」や福岡のRKB毎日放送の「タダイマ!」などで「解体の窓口」ご紹介いただきました。

そのほかにも、昨今空き家問題が日本全国的に課題化する中で、地方全体として「解体の窓口」での当社の取り組みを多数取り上げていただいている状況です。今後もさらにメディアに取り上げていただくことで、空き家問題に対する啓蒙などを周知していければと考えています。

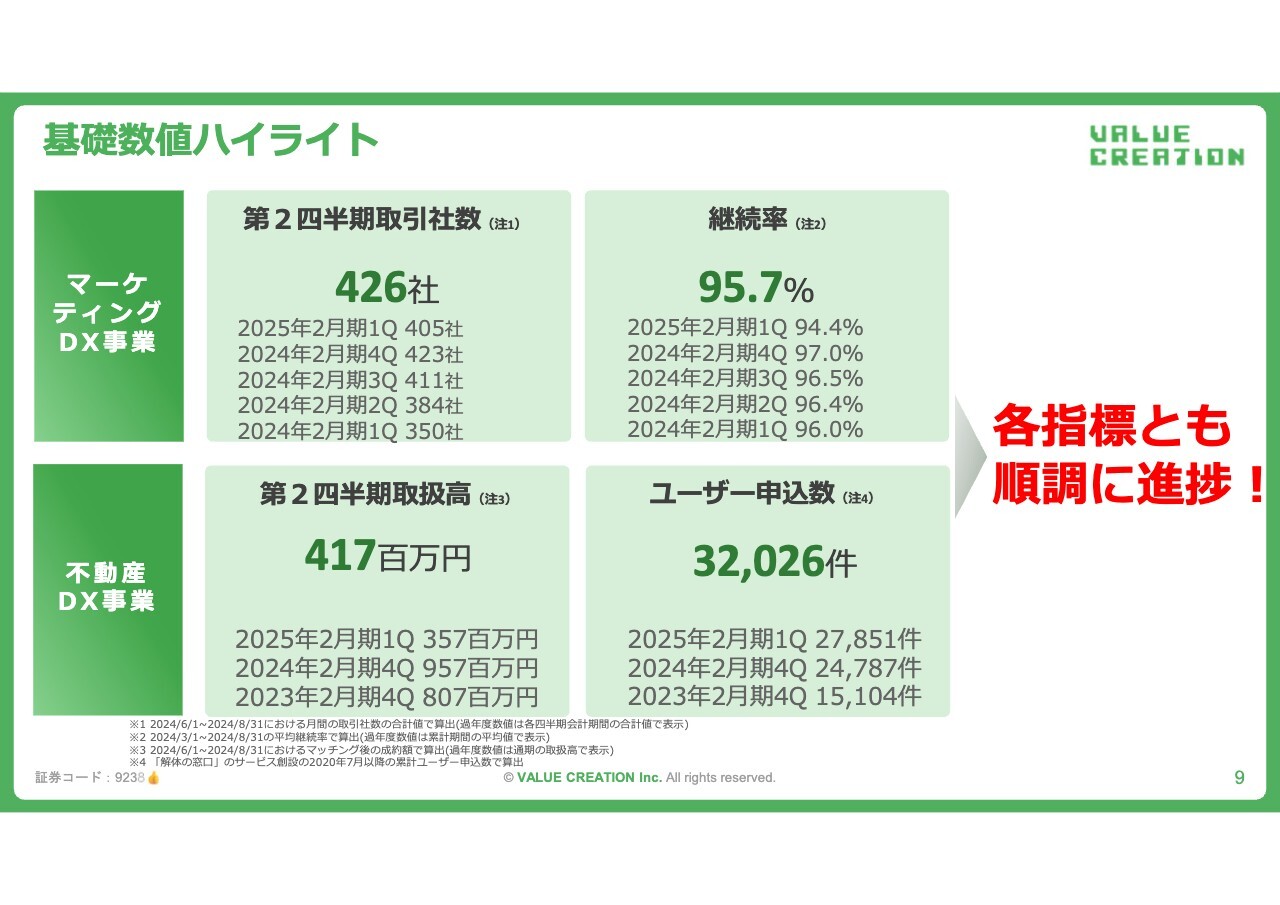

基礎数値ハイライト

和田:基礎数値のハイライトです。スライドにはKPIと基礎数値を記載しています。上段がマーケティングDX事業、下段が不動産DX事業です。

マーケティングDX事業は、2025年2月期第2四半期の取引社数が426社での着地となりました。前年同期の384社に対し、40社以上の増加となっています。継続率も95.7パーセントと高い数値で着地しました。

不動産DX事業では取扱高を記載しています。これは、当社が「解体の窓口」の中で取り扱っている解体工事の工事規模を表した数値で、2025年2月期第2四半期は4億1,700万円となりました。第1四半期の3億5,000万円台から大幅に増加しています。

ユーザー申込数はサービス立ち上げからの累計値で、2025年2月期第2四半期は3万2,026件となりました。第1四半期から4,000件以上増加しています。このように、すべての指標において順調に進捗している状況です。

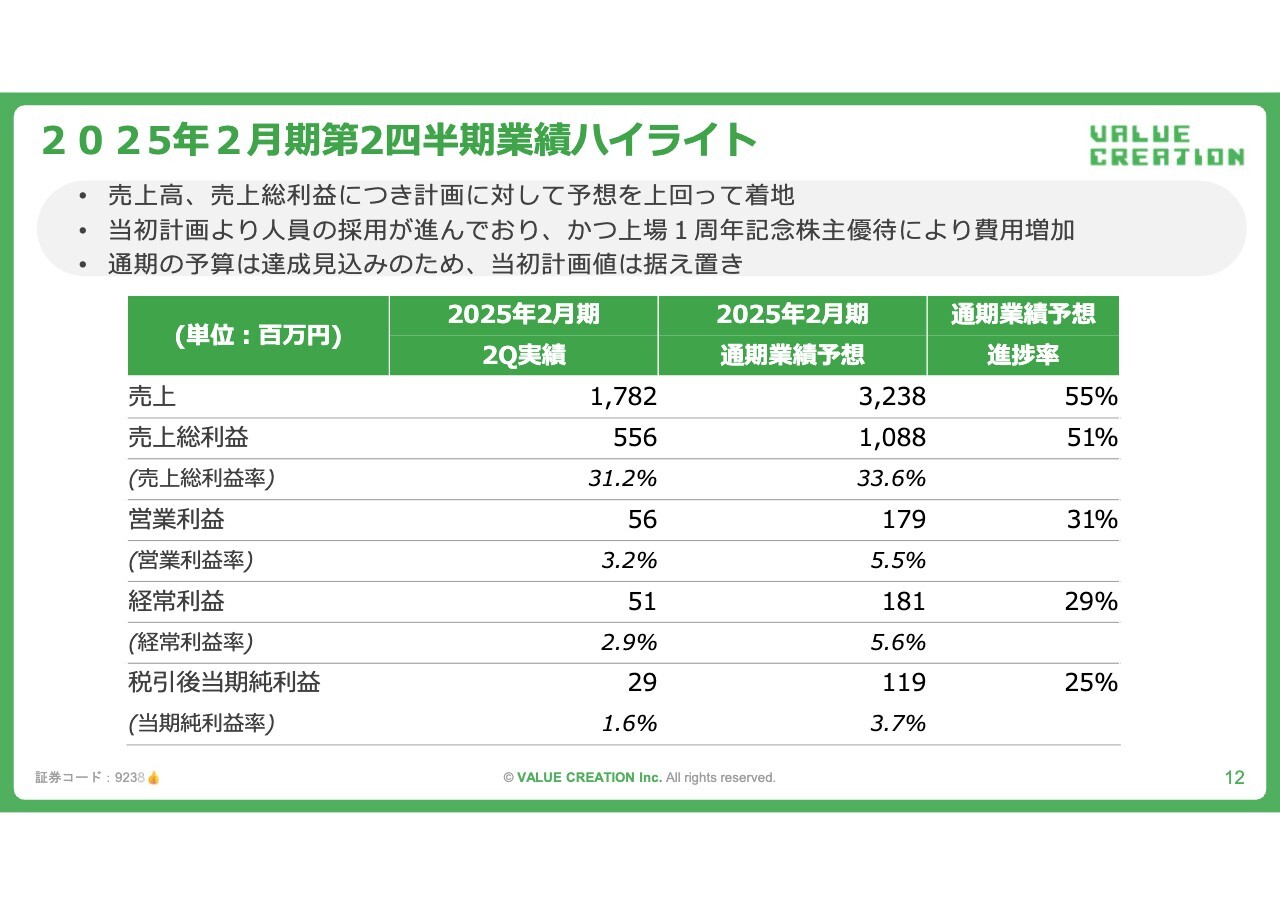

2025年2月期第2四半期業績ハイライト

和田:業績ハイライトについてご説明します。スライドには具体的な数字を記載しています。スライドの表には、左から順に2025年2月期第2四半期の実績、2025年2月期通期の業績予想、通期業績予想の進捗率を記載しています。

2025年2月期第2四半期の実績は、売上高が17億8,200万円、売上総利益が5億5,600万円、営業利益が5,600万円、経常利益が5,100万円、税引後当期純利益が2,900万円の着地となりました。

全体として、売上高・売上総利益は計画に対し、予想を上回って着地することができました。一方で、当初計画よりも人員の採用が進み、かつ、上場1周年の記念株主優待を予定していることから、多少費用が増加した部分があります。

そのような状況はあるものの、通期業績予想は十分達成できる見込みですので、当初計画値は据え置き、このまま進めていきます。

坂本:株主優待の費用増というお話がありました。上場1周年記念の株主優待について、おそらく個人投資家からも多数質問があると思いますが、これは1回限りなのでしょうか? そのあたりのイメージを教えていただければと思います。

和田:上場1周年記念の株主優待は今回限りとなります。2023年11月に上場し、今年11月でちょうど1周年を迎えることになります。多数の個人投資家のみなさまから多くのご支援をいただいていますので、その感謝と記念として今回優待を行うことに決めました。

その後は、通常の株主優待を年に1回実施することを決めています。したがって、上場1周年記念の株主優待としては今回限りですが、通常の株主優待としては毎年ご提供していく方針です。

坂本:ありがとうございます。先ほど人員についてのお話もありました。採用は進んでいるということですが、今年の新入社員10名は中途と新卒のどちらが多いのでしょうか? その割合を教えてください。

和田:今年4月に新入社員として新卒社員10名に入社いただきました。当社としては、この規模で新卒社員を採用できることはなかなかありませんので、かなり多くの新卒社員に入社いただいたと思っています。

坂本:この新人の方々は、今の主要の2つのセクションに配属されるのか、それとも新しい領域を考えているのか、どのような割り振りになるのでしょうか?

和田:今年の新入社員はマーケティングDX事業と不動産DX事業にそれぞれ配属され、各々の領域で今一生懸命がんばっている状況です。

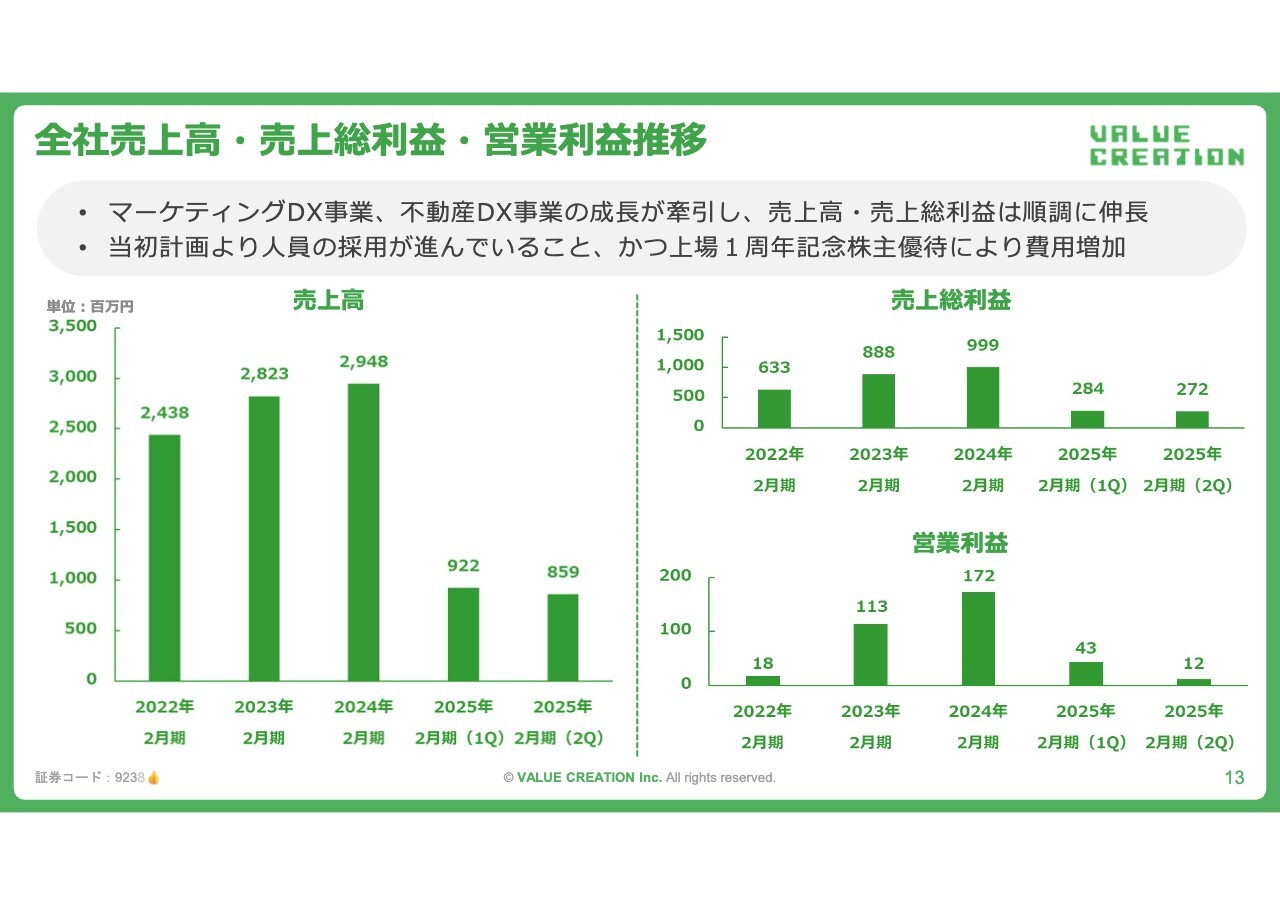

全社売上高・売上総利益・営業利益推移

和田:こちらのスライドでは、先ほどご説明した数字を、過去の数値と並べて棒グラフにしています。

全体の売上高としては、マーケティングDX事業・不動産DX事業全体として成長を牽引し、順調に伸長しました。人員の採用が進んでいるところと、株主優待の費用が増加しているところで、第1四半期に比べると利益が多少減少している状況です。

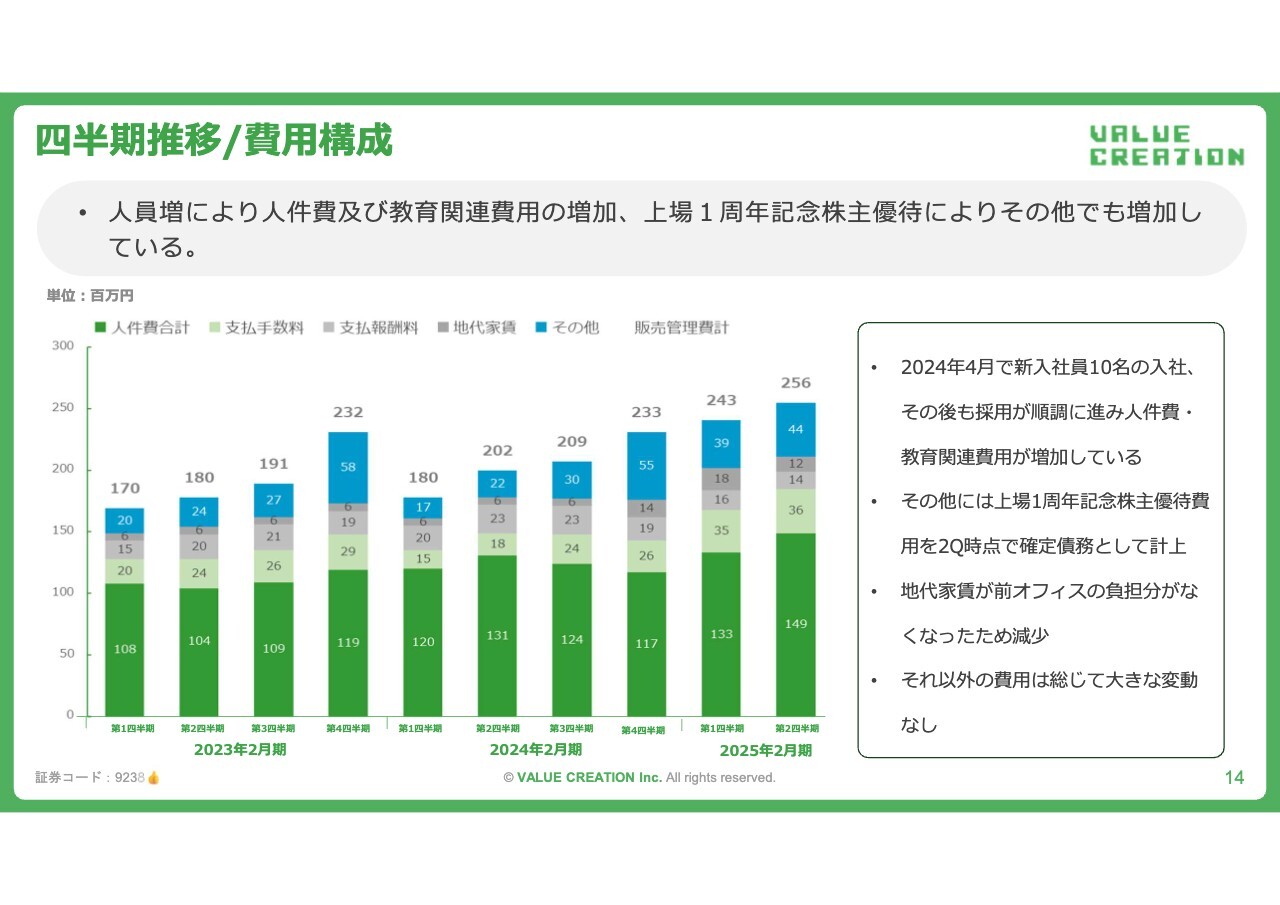

四半期推移 / 費用構成

和田:こちらのスライドは、これまでの費用構成の推移を並べたものです。一番右が2025年2月期第2四半期会計期間の販売管理費の全体割合を示しています。

2024年4月に新入社員が10名入社し、その後も中途社員を含めて採用が順調に進んだことから、人件費や教育関連費用が増加しています。

また、グラフでは青で示している「その他」の領域では、上場1周年記念の株主優待費用を会計上の処理として、2025年2月期第2四半期時点で計上しています。実際の株主優待の発送は今年11月を予定していますが、会計的にはすでに決まった費用として第2四半期に入れています。

地代家賃では、当社は今年3月に新オフィスに移転しており、前のオフィスの家賃が第1四半期に多少重なって入っています。第2四半期ではその分がなくなり、費用が減少しています。

それ以外では、費用の割合の変化や特殊なものは特になく、総じて大きな変動はありません。

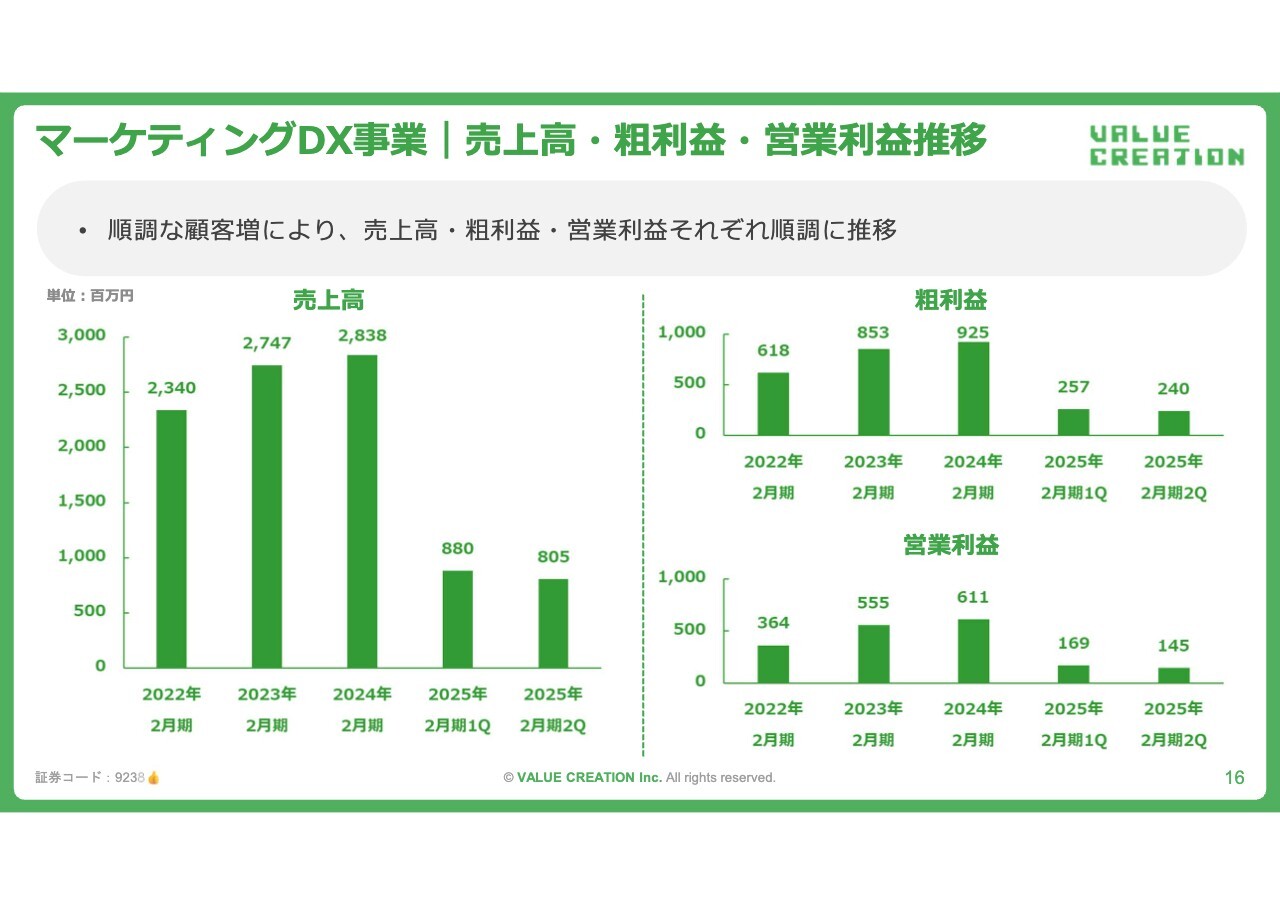

マーケティングDX事業|売上高・粗利益・営業利益推移

和田:事業別の売上高等をご説明します。順調な顧客増により、売上高・粗利益・営業利益はそれぞれ順調に推移しました。売上高は第2四半期で8億500万円、粗利益は2億4,000万円、営業利益は1億4,500万円の着地となりました。

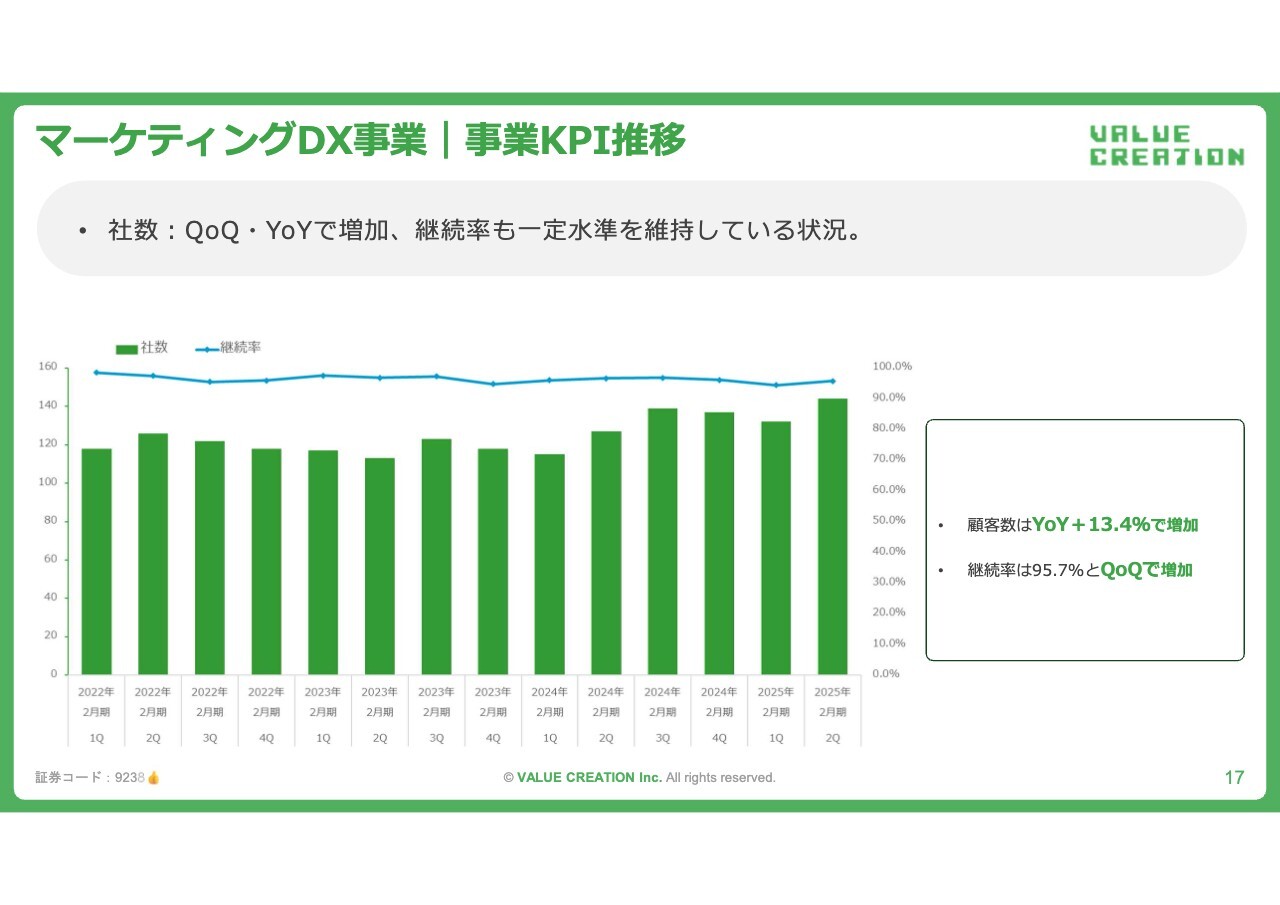

マーケティングDX事業|事業KPI推移

和田:事業KPI推移です。社数と継続率を過去のトレンドからすべて取っています。スライドの棒グラフが社数の推移を、折れ線グラフが継続率を示しています。一番右の棒グラフが、第2四半期末時点の状況で、社数は約145社となっています。顧客数は前年同期比13.4パーセントの増加、継続率も前四半期比95.7パーセント増加しています。

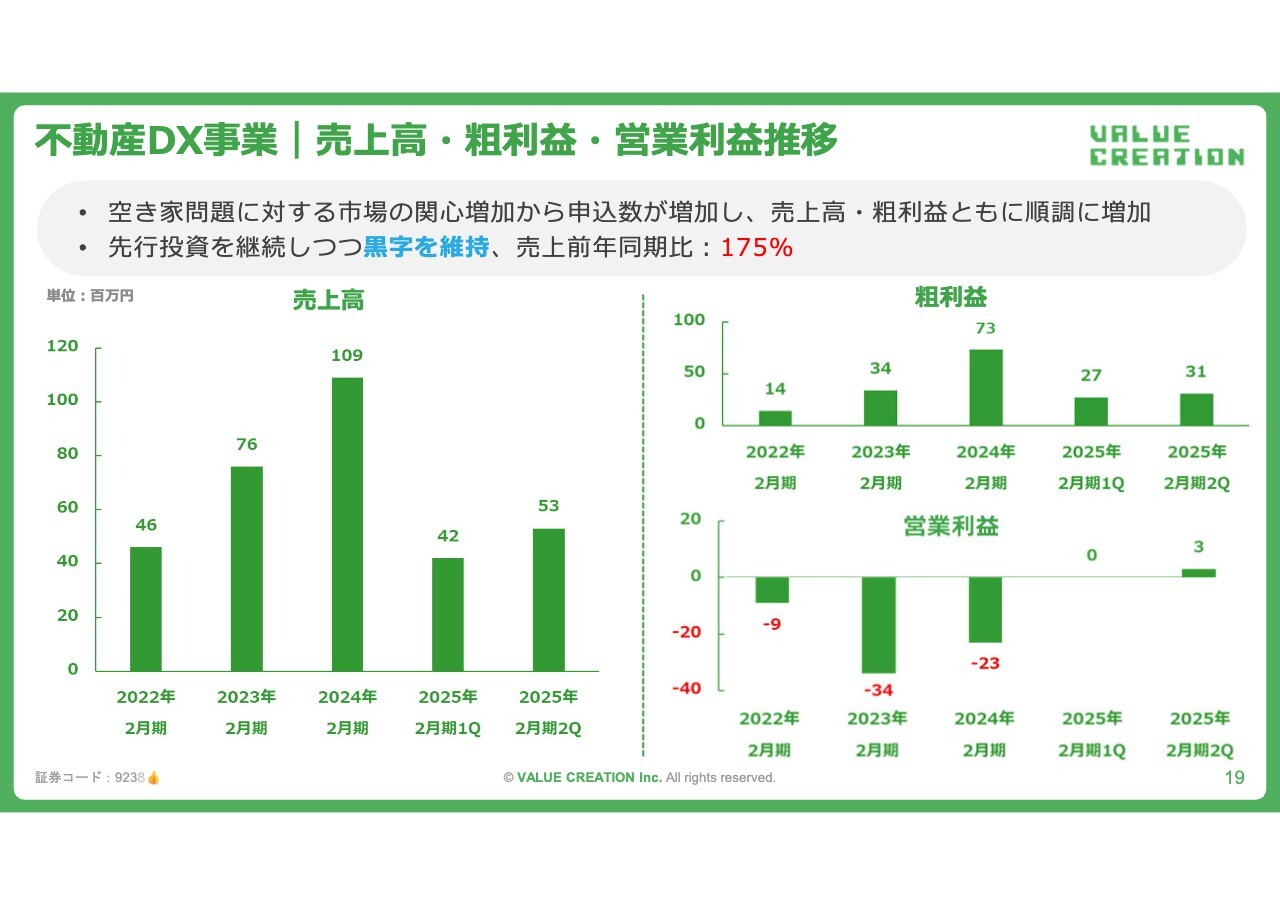

不動産DX事業|売上高・粗利益・営業利益推移

和田:不動産DX事業についてです。こちらも、空き家問題に対する市場の関心の増加から、申込数等が増加しており、売上高・粗利益ともに順調に増加しています。先行投資を継続しつつも、引き続き黒字で着地することができ、売上としては前年同期比で175パーセントとなっています。

スライドの売上高を示す棒グラフをご覧いただくと、第1四半期が4,200万円、第2四半期は5,300万円と、順調に推移していることがご理解いただけると思います。粗利益は第2四半期で3,100万円、営業利益はプラス300万円と、これまで赤字が続いていたところを、この第1四半期から黒字で着地することができ、また維持できている状況です。

坂本:不動産DX事業の黒字転換の要因というのは、ある程度費用をこなしつつ案件が増えてきたという考えでよろしいですか? なにか特徴的なものがあれば教えてください。

和田:おっしゃるとおりです。人件費や広告費といったところには投下はしていましたが、それを超えるトップラインの伸びや、お問い合わせをいただいたことにより、事業として順調に伸びることができました。そのため、費用感をすべて包含しても利益を出せるような体制になってきました。

坂本:今後の見通しについてですが、先行投資してきた部分をさらに加速させるために、もう一段階先に進むのでしょうか? それとも、おそらくシェアはけっこう取れていると思いますので、回収されるのでしょうか? このあたりのイメージがあれば教えてください。

和田:これからは回収のフェーズになると思っています。既存の人員やリソースの中で十分トップラインを増やしていける段階には来ています。ただし、現状を超えるお問い合わせがあったり、さらに拡大していくことになったりした場合には、人を増やしたり、システムを入れてみたりということが十分考えられますので、先の展開を踏まえて柔軟に判断していきたいと考えています。

坂本:こちらのセクションのセグメントの考え方としては、他社なども取り組んでいるポータルサイト的な部分がおそらくあると思います。また、異なる商材を増やすことも可能だと思います。

将来的には、商材を増やす方向に進んでいくのか、それとも既存事業や支援のほうを行っていくのか、どのようなイメージをお持ちでしょうか? こちらの不動産DX事業でもう1本立てるとおそらく成長も早いと思っているのですが、このあたりのイメージを教えてください。

和田:まずは既存事業に注力していくということで、今あるものをしっかり伸ばしていきます。その先でまた別の事業を行うことも可能性としてはあるかもしれませんが、今あるものの中でもいろいろな広がりが無限にありますので、今あるものの中でできることにしっかり取り組んでいきたいと思っています。

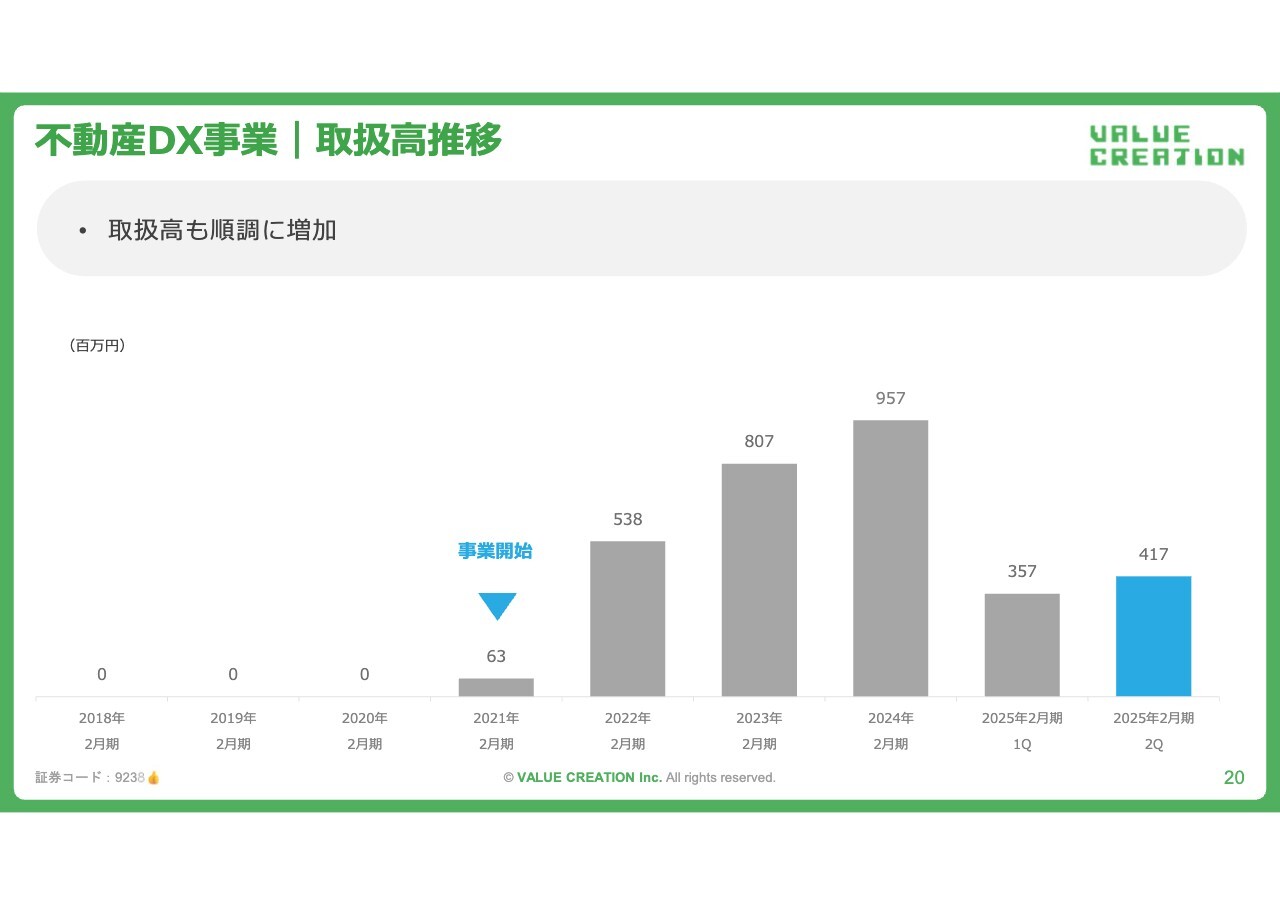

不動産DX事業|取扱高推移

和田:取扱高の推移です。冒頭にお伝えした「解体の窓口」は、解体したいお客さまと解体業者を結びつけるプラットフォームです。スライドのグラフは「解体の窓口」で取り扱われる工事高の推移を示しています。

2020年の後半から事業を開始しました。当時6,300万円ほどだった取扱高は、2024年2月期は9億5,000万円ほどと、ほぼ10億円に近い数値に着地しています。

スライド一番右の青色で示した2024年2月期第2四半期については、4億1,700万円となっています。第1四半期と第2四半期を合わせただけでも、7億円、8億円に近い数字になっており、前期の数値をもうすぐ超えそうな勢いで順調に進んでいます。

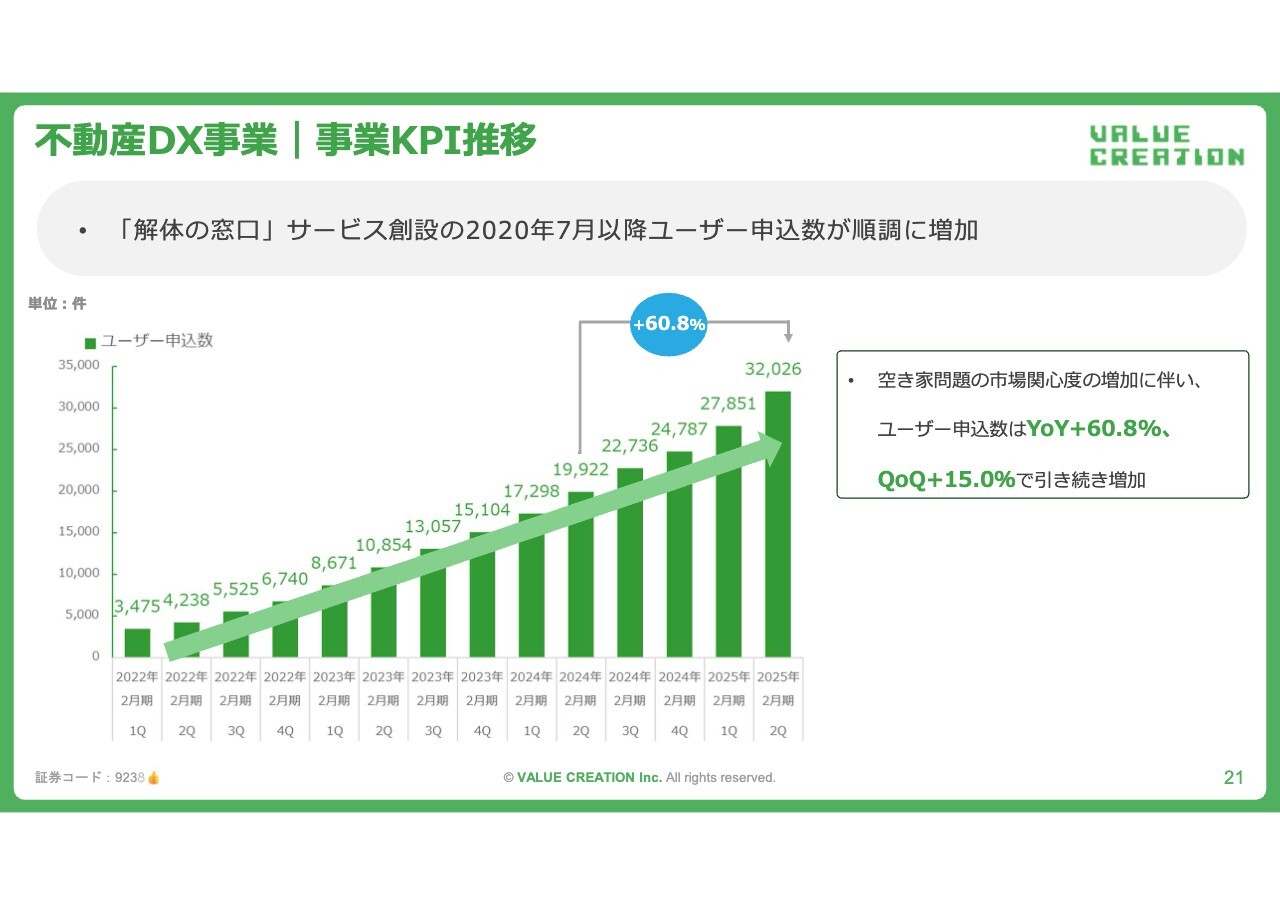

不動産DX事業|事業KPI推移

和田:ユーザー申込数の推移です。「解体の窓口」のサービスは2020年7月に創設されました。以降の累計のユーザー申込数を表しています。

第2四半期で3万2,026件のお問い合わせをいただいており、前年同期比60.8パーセントの増加となっています。前四半期比15パーセントの増加となっており、日々増えている状況です。

今期の重点取り組み事項|協業・業務提携の増加

和田:今期の重点取り組み事項の中で、協業・業務提携が増加しています。マーケティングDX事業の領域では、アイズ社と提携しました。スライド下半分が、「解体の窓口」に関連した提携となっています。

マーケットエンタープライズ社とは、「解体の窓口」の利用者に対するリユースプラットフォームによるソリューション提供をしています。また、フィル・カンパニー社とは、土地活用のソリューションのご提供と解体後の土地活用の領域で提携することにより、サービス強化ができている状況です。

空き家問題解決に向けた市場動向

和田:空き家問題についてです。2023年12月に空き家対策特別措置法の改正案が施行されました。これは、「管理不全の空き家」に対して固定資産税が上がってしまうといったものになります。およそ4倍から6倍増えることになるため、この影響で空き家問題に対する課題感が全国的にかなり増えていると思います。

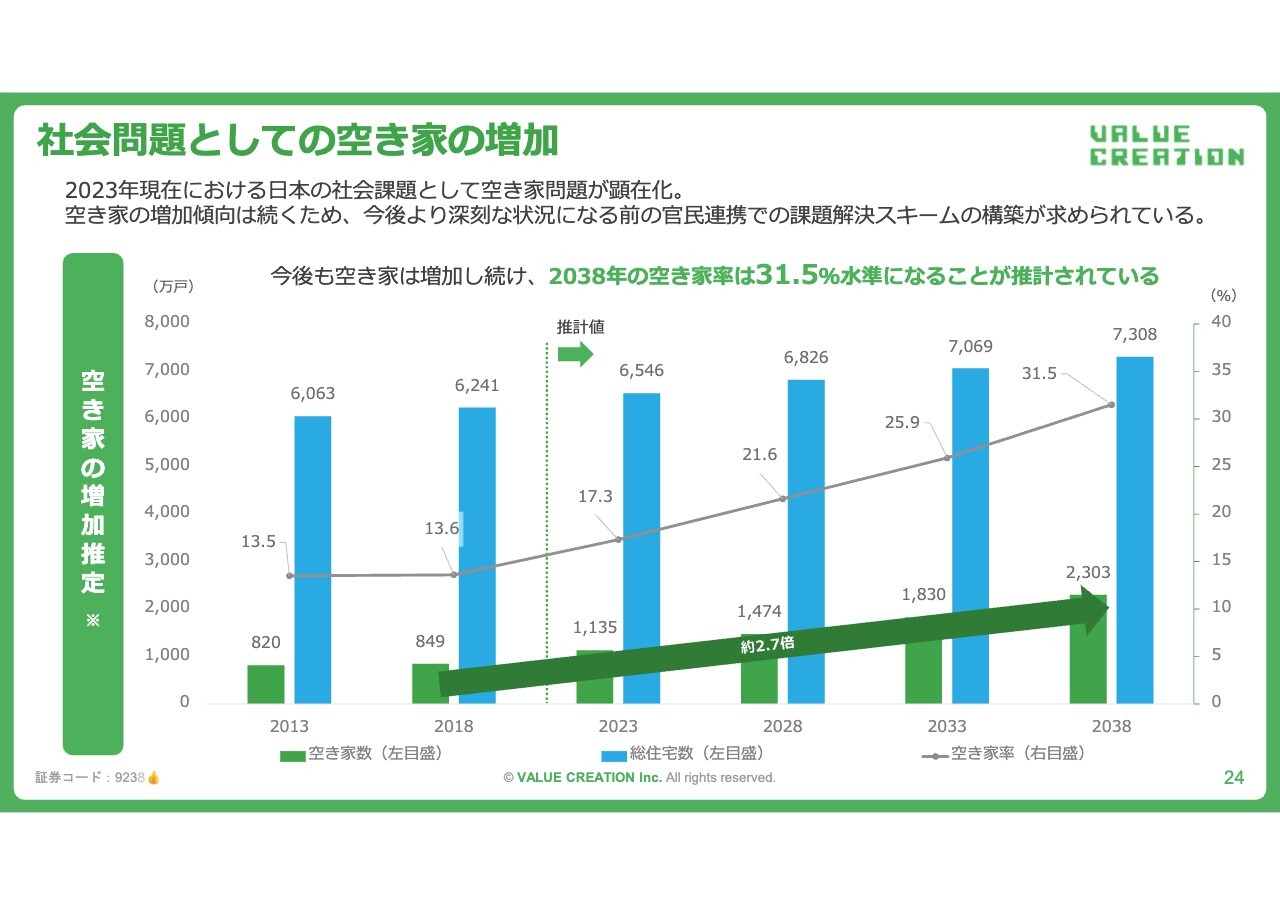

社会問題としての空き家の増加

和田:こちらのスライドは、空き家の増加を推計したグラフになります。現時点で、2038年の空き家率は31.5パーセント水準になることが推計されています。

東京都23区内の空き家数が過去最多、空き家率も過去最高

和田:東京都23区内の空き家数は過去最多、空き家率も過去最高の状況となっています。スライドに記載しているのは、当社のニュースリリースです。

坂本:先ほど、固定資産税が4倍から6倍になるというお話がありました。相続等で空き家を放置している方々からの問い合わせは非常に多いと思います。こちらに関しては、やはりマスコミなどに取り上げられることによって問い合わせが増えていく状況なのでしょうか?

和田:ニュースや新聞等で見たというお客さまからお問い合わせをいただくケースもどんどん増えています。東京23区で空き家が増えているというニュースもありますが、今年4月に総務省が発表した全国の空き家数は900万戸とさらに増えています。したがって、東京23区に限らず、日本全国でどんどん増えています。ユーザー個人からすると、かなりの課題感や危機感を持って、お問い合わせいただくケースが非常に増えている印象です。

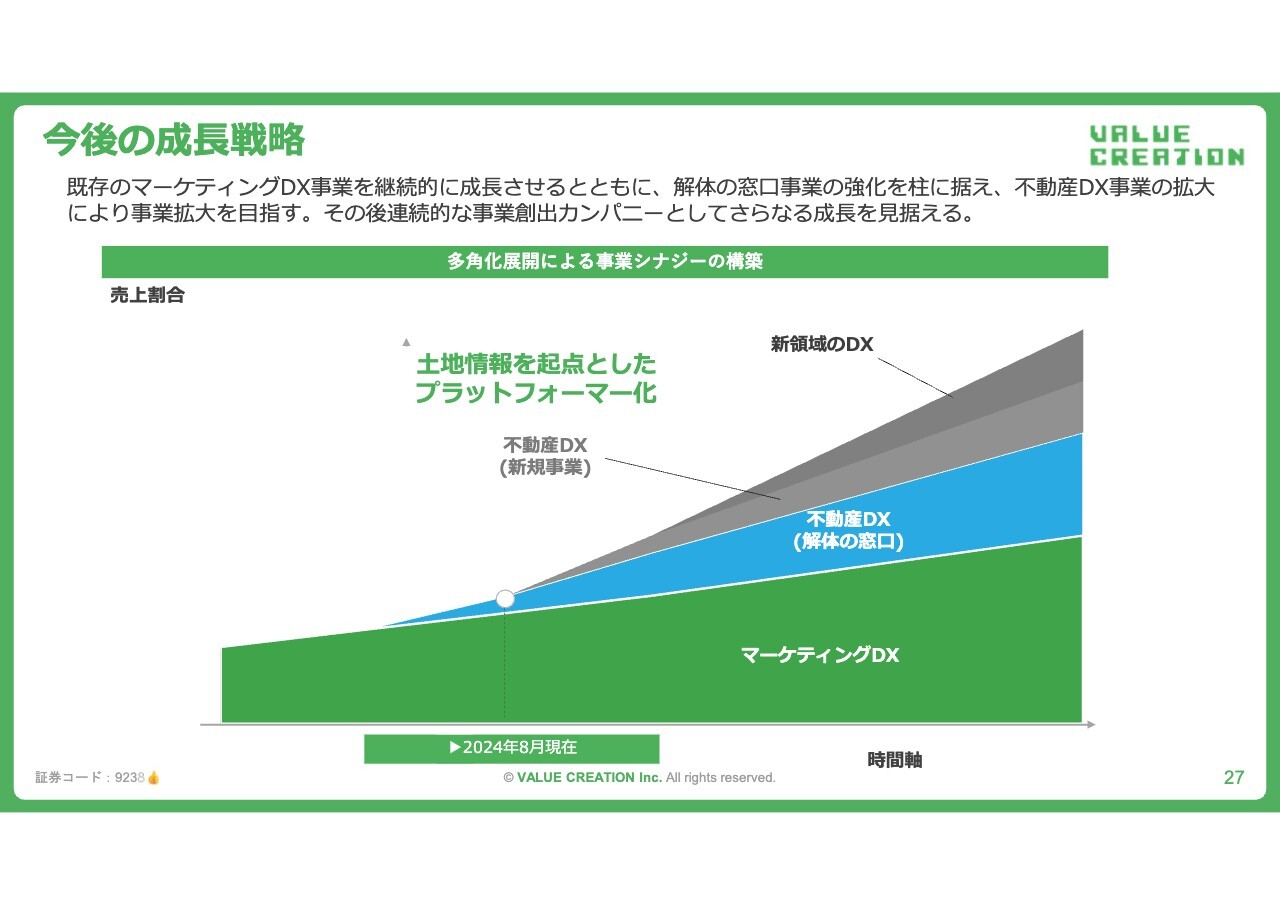

今後の成長戦略

和田:今後の成長戦略についてです。マーケティングDX事業は、これからも安定的に成長させていく部分になります。その上に乗っかっていく不動産DX事業も新規事業としてこれから爆発的に伸ばしていきたいと考えています。そこから拡大して、新規事業の領域をどんどん取っていき、マーケティングDX事業と不動産DX事業の両軸で、さらなる成長を見据えています。

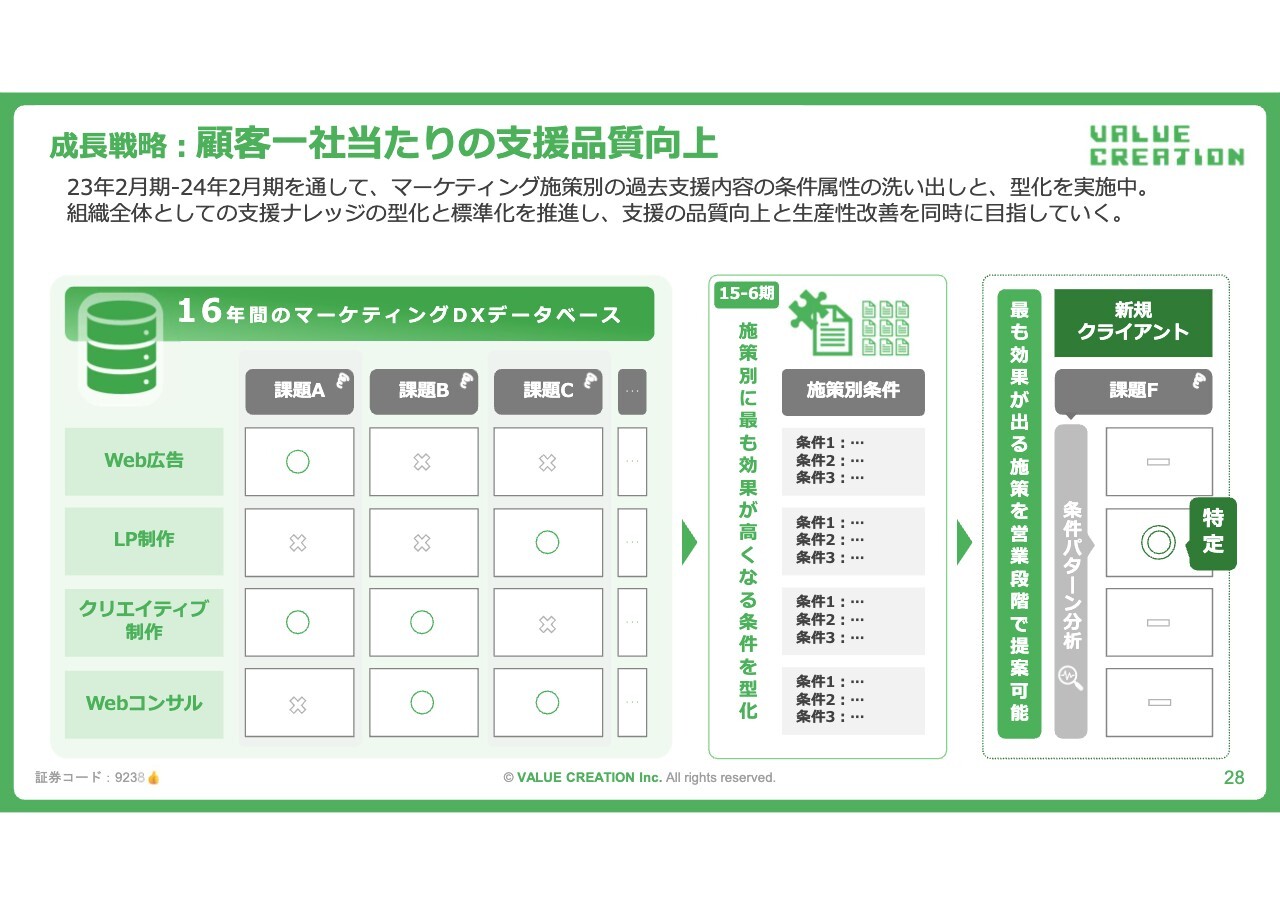

成長戦略:顧客一社当たりの支援品質向上

和田:当社は、マーケティングDX事業の顧客1社当たりの支援品質の向上を目指しています。当社は、マーケティングに取り組み始めてから17年目になり、これまで蓄積してきたマーケティングDX事業のデータベースがあります。

そのため、「このお客さまに対してはこのような施策を」といったものがどんどん型化されてきており、最も効果が出る施策を提供できます。さらにここを強化し、いろいろなお客さまに安定的なサービスのご支援ができたらと考えています。

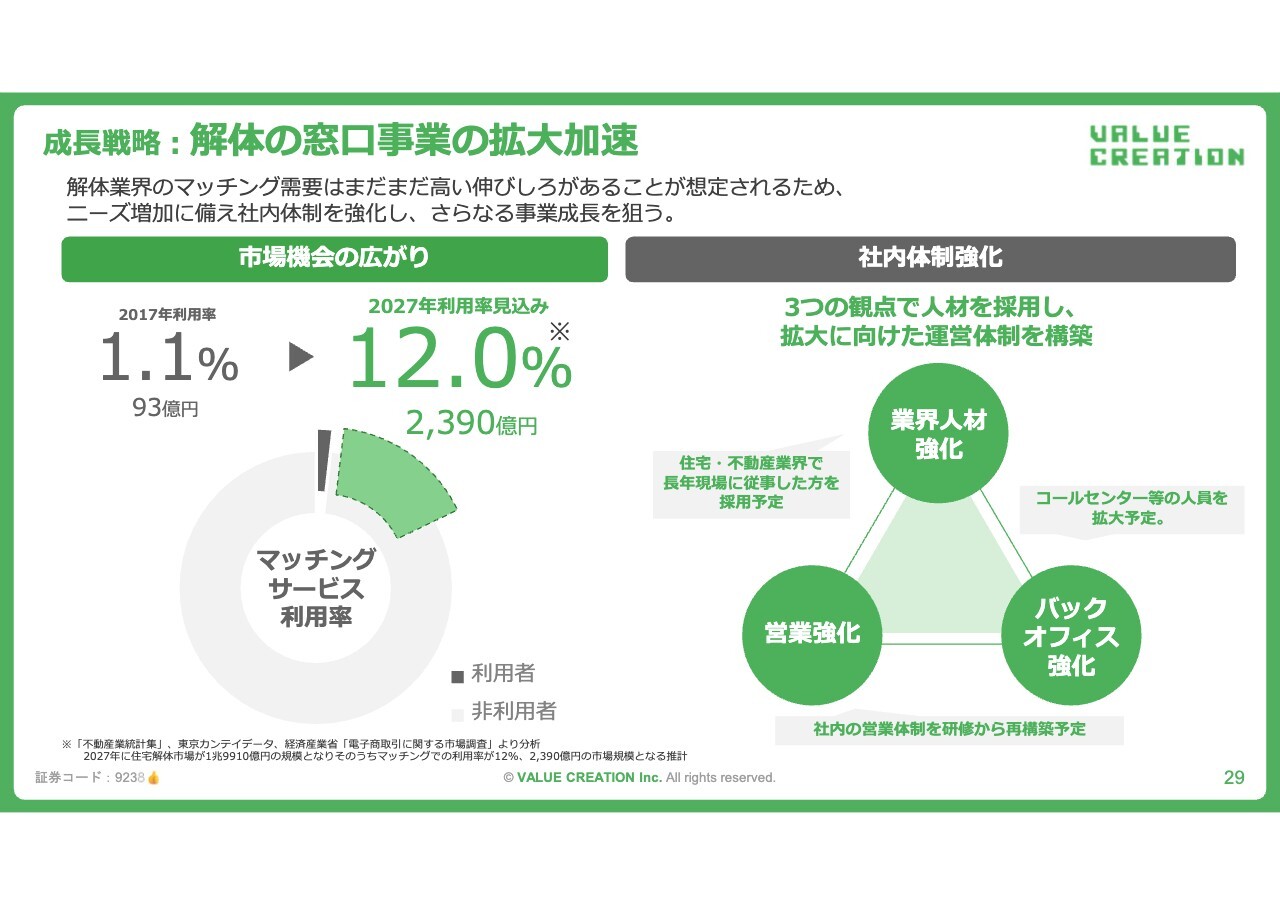

成長戦略:「解体の窓口」事業の拡大加速

和田:「解体の窓口」事業に関しても拡大を見込んでいます。インターネットを介した解体の見積もり等のサービス市場領域は、将来的に2,400億円近い市場になることを見込んでいます。当社としては、そこのパイをどんどん取っていけたらと考えています。そのためにも社内の体制をさらに強化していき、課題感あるお客さまに対してソリューションを提供できる体制を引き続き構築していけたらと考えています。

坂本:「解体の窓口」はかなり成長していると思いますが、今後も同じペースである程度のところまでさらに拡大していくのでしょうか? また、先ほど人員の話もありましたが、今後の拡大に向けて必要なリソースはもっと増えてくるのか、必要となるのは人なのか、それともサーバーやその他なのかなども含めて、課題と見通しについてもう少し具体的に教えてください。

和田:今後さらなる成長を遂げていくと考えています。解体にまつわる課題感やニーズというのは本当に多種多様です。例えば、解体したい、あるいは解体した後の更地の活用や、相続、不用品の回収が絡んでくるなど、ただ解体するだけではなく、周辺領域がたくさんあります。

したがって、当社としてはそのような周辺領域を取り込むことによって、さらに2倍、3倍と成長していけるのではないかと考えています。それに対応するための社内のリソースに関しては、現状のリソースでもかなり整ってはきていますので、ここからもさらにトップラインを伸ばしていけると考えています。

ただし、今後問い合わせが2倍、3倍、10倍になった場合、流石に既存のリソースではなかなか対応できません。安定的に人の採用を続けて、会社として継続的に成長を遂げていけたらと考えています。

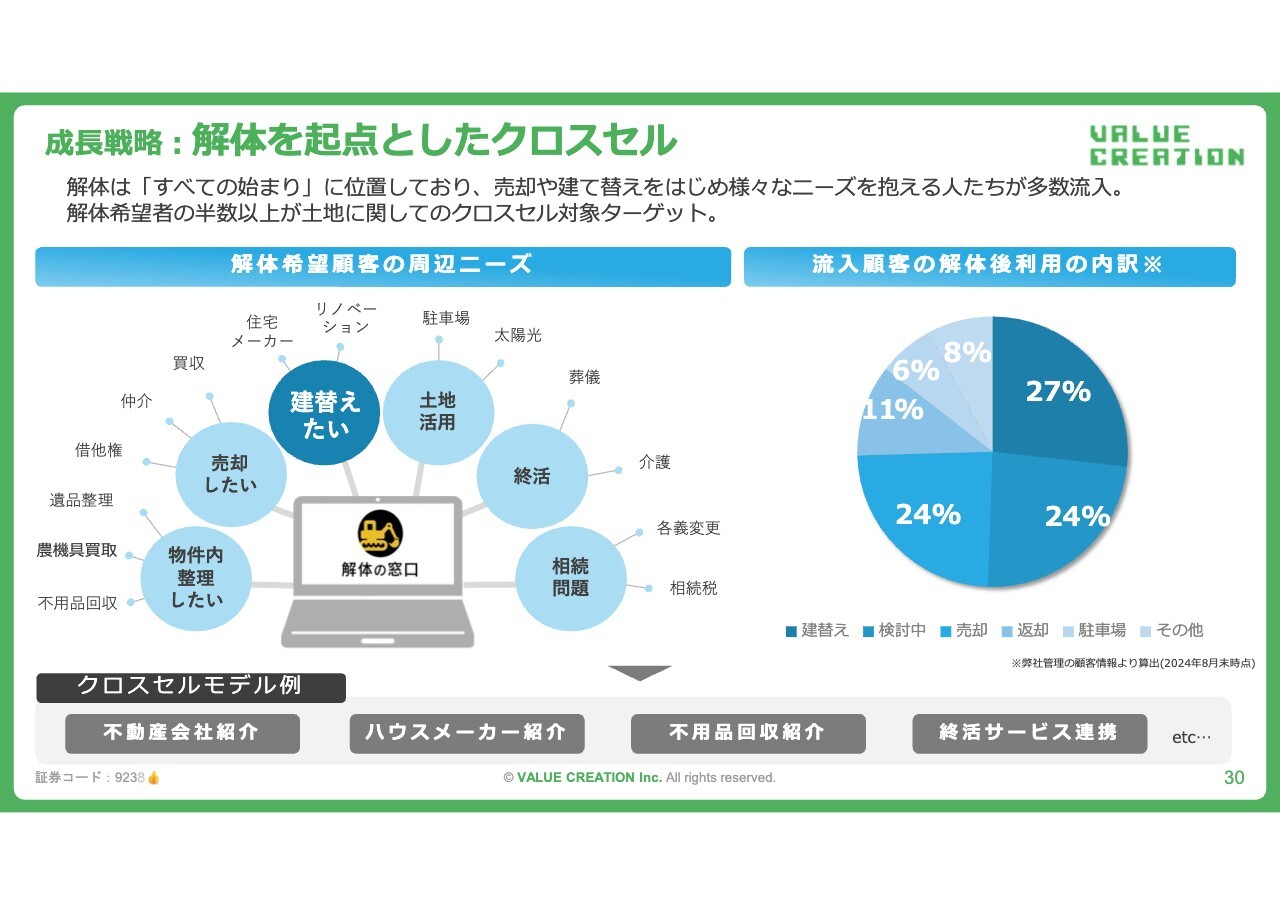

成長戦略:解体を起点としたクロスセル

和田:解体を起点としたクロスセルも成長ポイントとして考えています。スライドは、キャッシュポイントがたくさんあるということを示しています。解体した後に更地をどうするのかといったお悩みを抱えているお客さまはたくさんいらっしゃいます。例えば、建て替えたい、売却したい、実は相続が絡んでいる、土地活用をしたいなど、いろいろなお声を聞くことが多数あります。

そこに対しては、提携しているパートナー会社とお客さまの悩みを解決するとともに、当社としては複数のキャッシュポイントが生まれていくかたちになっています。今後もこの領域はどんどん広げていける可能性がありますので、下半期、来期は広げていく動きを続けていきます。

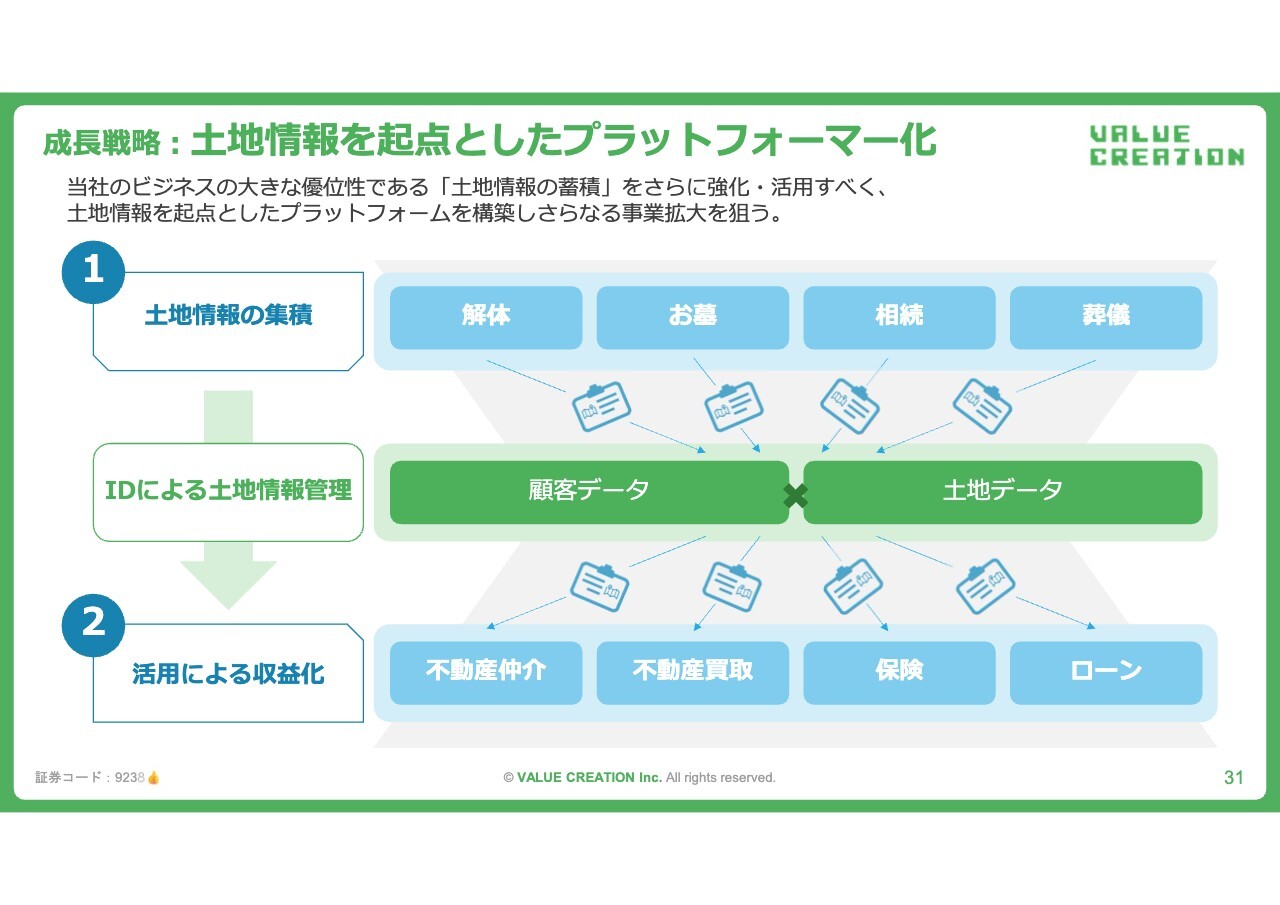

成長戦略:土地情報を起点としたプラットフォーマー化

和田:土地情報を起点としたプラットフォーマー化についてです。「解体の窓口」を通して、いろいろな情報が集積されます。データのプラットフォームとして蓄積したものを、いろいろなところに展開していくビジネス展開を考えています。

今後の事業見通し

和田:今後の事業の見通しについてです。安定成長のキャッシュカウとなっているマーケティングDX事業を柱として、新規ビジネスの不動産DX事業の部分で爆発的な成長を遂げることを目指しています。双方それぞれで動くのではなく、マーケティングDX事業のノウハウは、不動産DX事業のメディア運営に活かされています。

また、「解体の窓口」や解体の領域に対応していくことにより、マーケティングDX事業のお客さまにノウハウとして還元できます。したがって、この両輪でシナジーを持って走り続けていくことが今後の事業の見通しであり、成長のキーとなっていくのではないかと考えています。

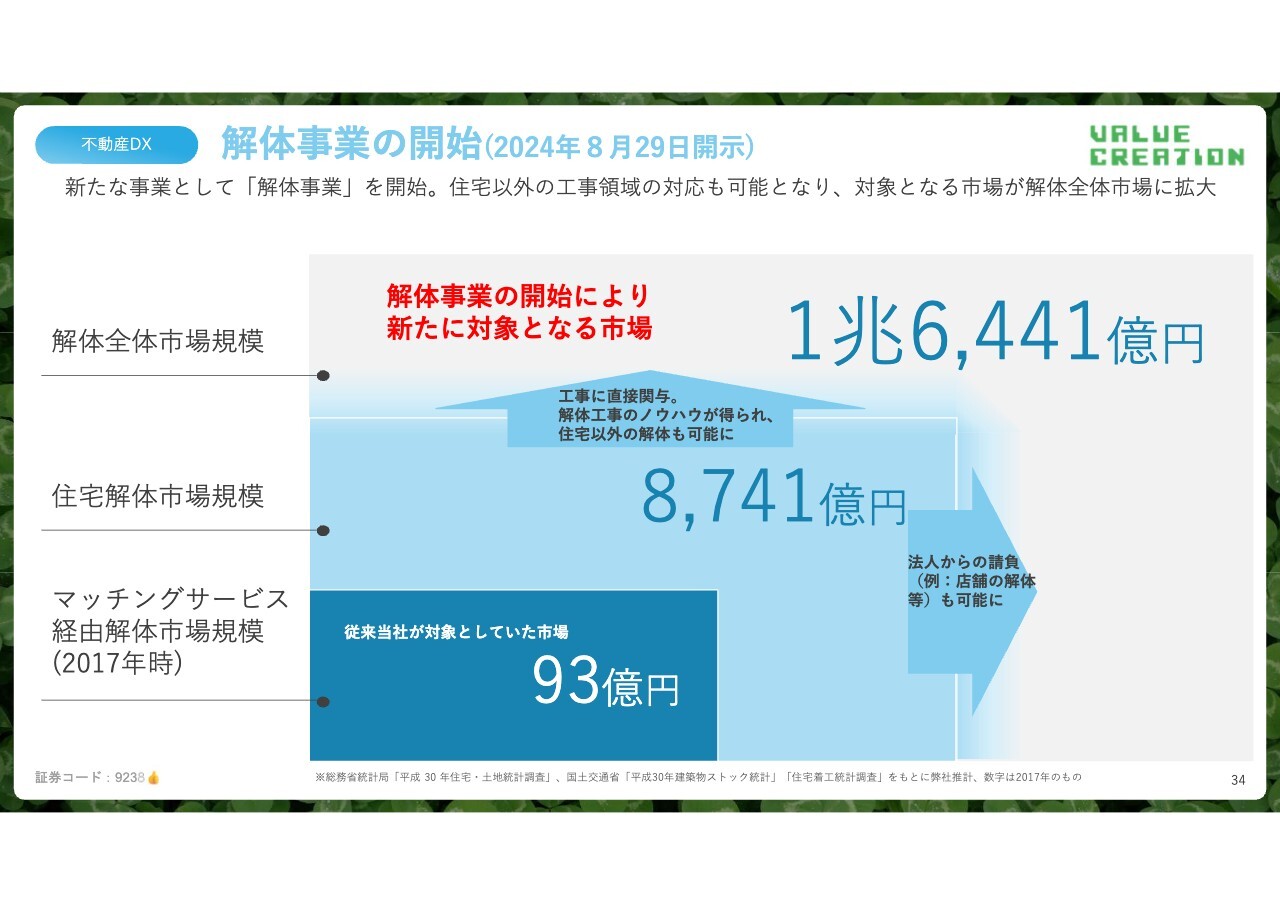

不動産DX 解体事業の開始(2024年8月29日開示)

和田:新規事業についてです。2024年8月末に開示を出しましたが、解体事業を開始します。これまでは、解体したい人と解体業者をつなげるマッチングのビジネスを展開してきました。今後は、当社が解体事業の元請けとなるビジネス展開を考えています。

これにより、スライドにあるとおり、マッチングサービスは現状100億円近い市場と推計していますが、その上の住宅解体市場全体のところも手掛けられるようになります。解体を当事者として行っていく上で、ノウハウや知見も蓄積し、さらに大規模の解体領域にも手掛けられるのではないか、解体全体市場に踏み込んでいけるのではないかと期待して、このビジネスを今後推進していきます。

坂本:現状は元請けまでは行わずに、すべて外注のようなかたちですが、今後は元請けになり外部業者に解体をお願いするかたちですか?

和田:そうですね。

坂本:それにより、全部外注するよりは、ある程度金額を決めて依頼できるため利幅が増えるということですね。

和田:はい。

坂本:非常によくわかりました、ありがとうございます。

質疑応答:マーケティングDX事業について

坂本:本日のお話は不動産DX事業に寄っていたのですが、もともと行われているマーケティングDX事業についてもうかがいます。「

新着ログ

「サービス業」のログ