【QAあり】FPパートナー、3Q売上高YoY+17.7% 貯蓄性・投資性商品が好調、生命保険手数料収入は過去最高を大幅更新

目次

黒木勉氏(以下、黒木):本日はお忙しい中、株式会社FPパートナーの2024年11月期第3四半期決算説明会にご参加いただき、ありがとうございます。代表取締役社長の黒木です。私から、スライドの目次にある1から4の項目についてご説明します。

2024年11月期 第3四半期サマリー

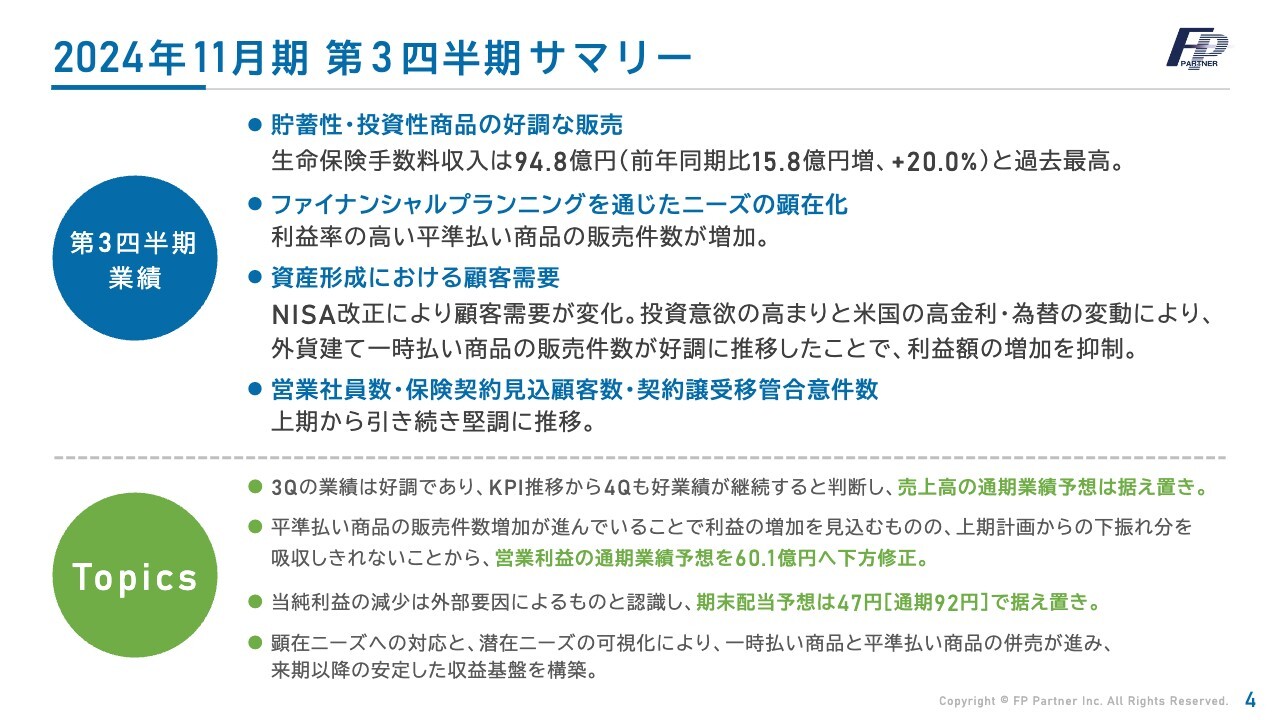

2024年11月期第3四半期の業績ハイライトについてご説明します。まず、第3四半期のサマリーです。

貯蓄性・投資性商品の好調な販売が進み、生命保険手数料収入は94億8,000万円となりました。前年同期に比べると、プラス20パーセントのプラス15億8,000万円となっており、過去最高を大きく上回る数字となっています。

上期から、ファイナンシャルプランニングを通じたニーズの顕在化に取り組んできました。その結果、平準払い商品の販売件数が増加しています。

また、NISA改正により資産形成における顧客需要が変化しました。投資意欲の高まりと米国の高金利・為替の変動により、外貨建て一時払い商品の販売件数が好調に推移したことで、利益額の増加を抑制しています。営業社員数、保険契約見込顧客数、契約譲受移管合意件数などは、引き続き好評です。

上期は円安や米国の金利高により、お客さまの需要による外貨建て一時払い商品の新規契約が大幅に増加し、利益率は減少しました。第3四半期はお客さまの需要が引き続き高く、外貨建て一時払い商品においては、四半期として過去最高を大きく上回る新規契約をいただきました。一方、上期から取り組んでいるファイナンシャルプランニングを通じた長期分散投資の大切さをご理解いただき、平準払い商品との併売も増加しています。

トピックスとしては、平準払い商品の販売件数が増加していることから、利益の増加を見込んでいるものの、上期計画からの下振れ分を吸収しきれないため、営業利益の通期業績予想を60億1,000万円に下方修正します。こちらは一時的な外部要因によるものと考え、期末配当予想は変わらず47円、通期は92円で据え置きます。

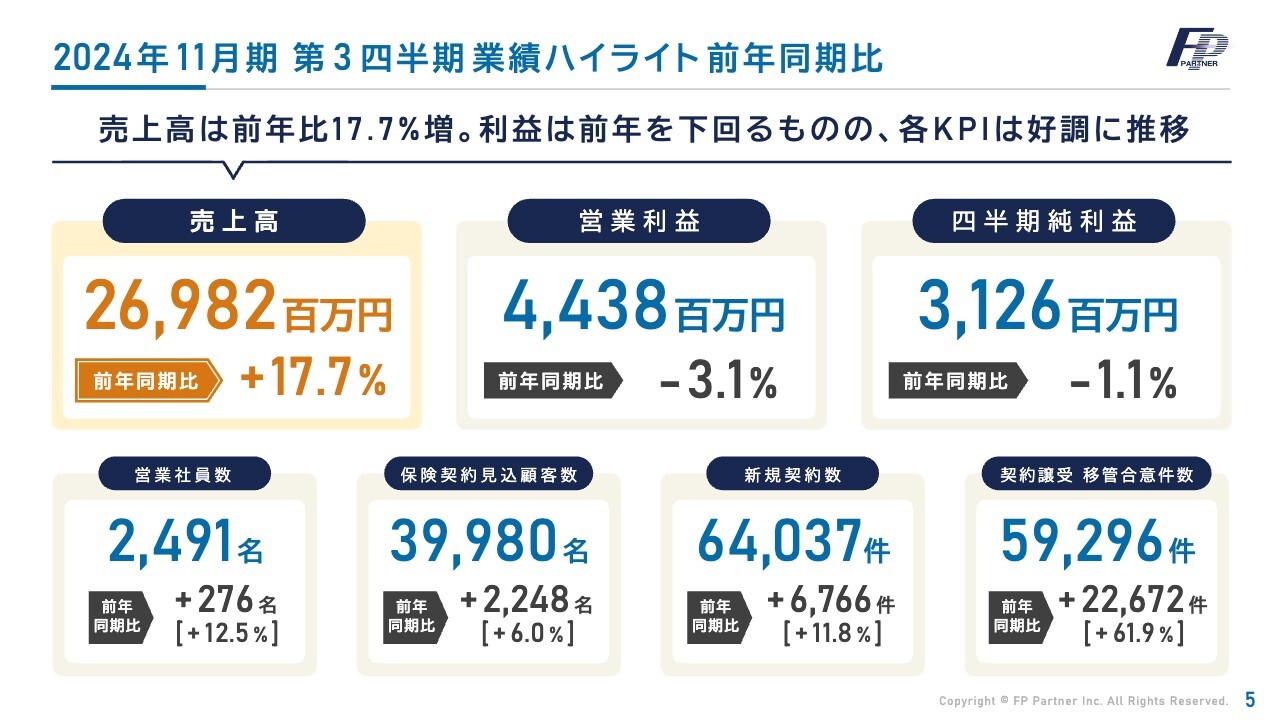

2024年11月期 第3四半期 業績ハイライト前年同期比

第3四半期の業績ハイライトを前年同期比で見ていきます。売上高は269億8,200万円、前年同期比プラス17.7パーセントの増収となりました。営業利益は44億3,800万円、前年同期比マイナス3.1パーセントです。四半期純利益は31億2,600万円、前年同期比マイナス1.1パーセントです。

足元のKPIは好調に推移しています。営業社員数は2,491名、前年同期比プラス12.5パーセントのプラス276名です。保険契約見込顧客数は3万9,980名、前年同期比プラス6パーセントのプラス2,248名です。

新規契約数は6万4,037件、前年同期比プラス11.8パーセントのプラス6,766件です。契約譲受移管合意件数は5万9,296件で、前年同期を大きく上回るプラス2万2,672件となっています。

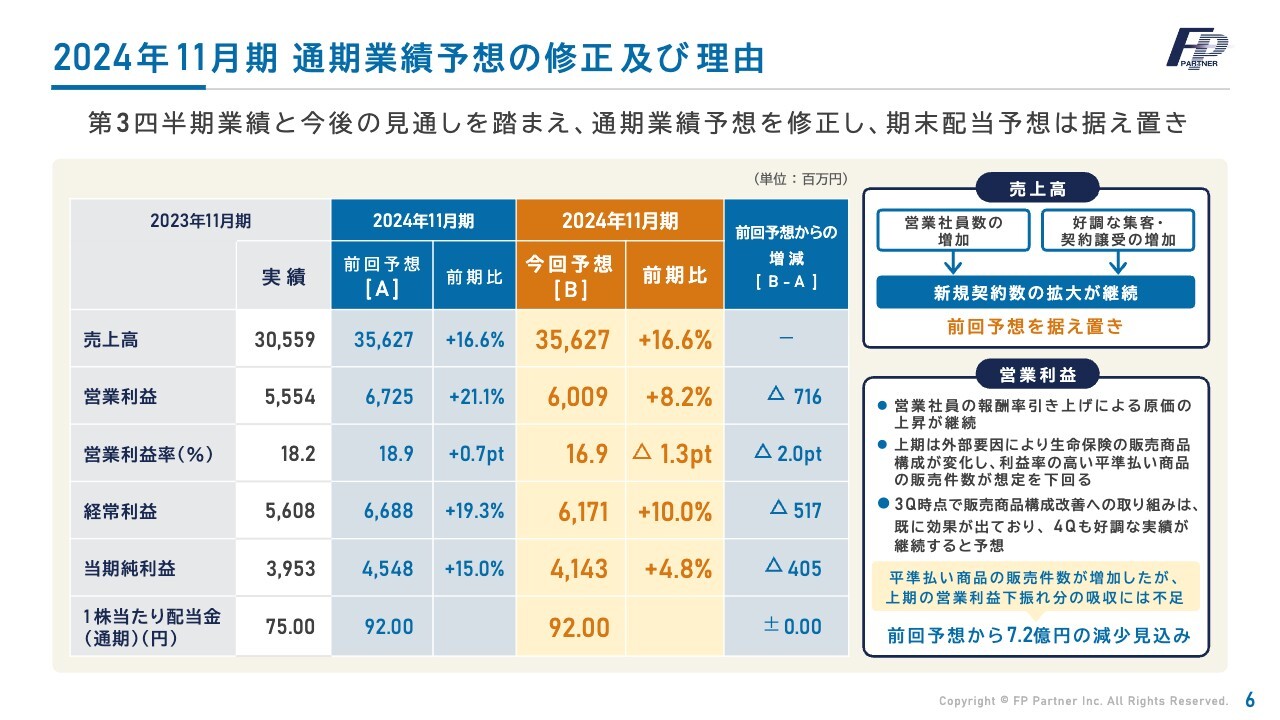

2024年11月期 通期業績予想の修正及び理由

2024年11月期通期業績予想の修正とその理由です。スライド左側のグラフに示したオレンジ色の部分が、通期業績予想の修正値です。売上高は前回予想と変わらず356億2,700万円、前期比プラス16.6パーセントとします。

営業利益は60億900万円で、前回予想からマイナス7億1,600万円です。営業利益率は16.9パーセントで、前回予想から2ポイント落としています。

経常利益は61億7,100万円で、前回予想からマイナス5億1,700万円です。当期純利益は41億4,300万円で、前回予想からマイナス4億500万円となっています。

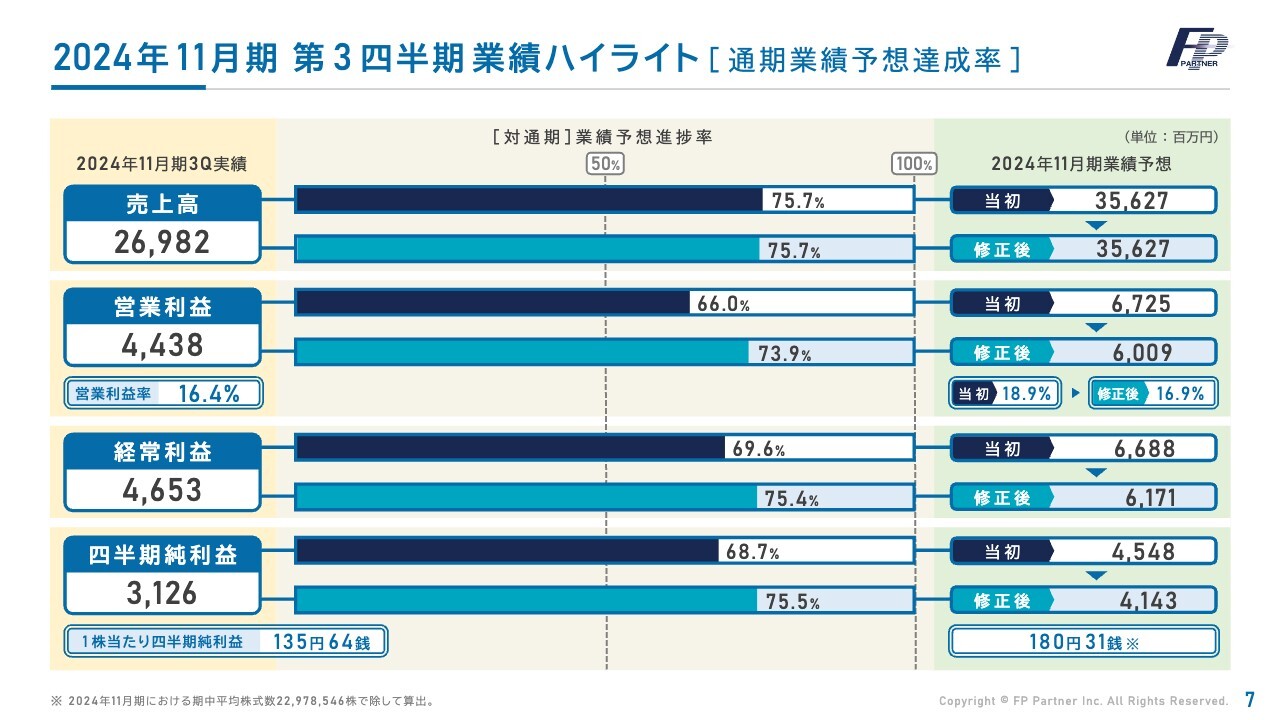

2024年11月期 第3四半期 業績ハイライト [通期業績予想達成率]

業績ハイライトの通期予想達成率です。スライドの棒グラフの薄いブルーで示した部分が、今回修正した進捗率です。

売上高は75.7パーセント、営業利益は73.9パーセント、経常利益は75.4パーセント、四半期純利益は75.5パーセントです。1株当たりの四半期純利益は、180円31銭を予定しています。

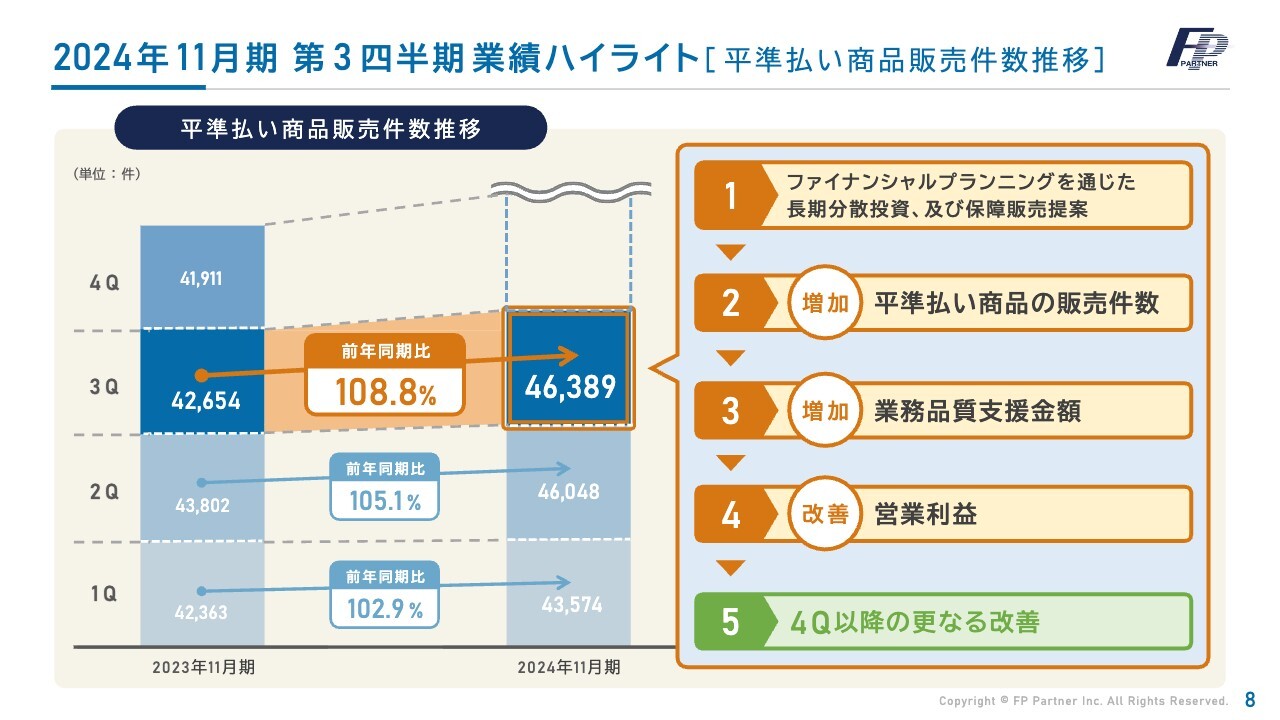

2024年11月期 第3四半期 業績ハイライト [平準払い商品販売件数推移]

第3四半期の業績ハイライトの平準払い商品の販売件数推移です。スライド右側に記載のとおり、ファイナンシャルプランニングを通じた長期分散投資や、保障販売の提案を行ってきました。その結果、平準払い商品の販売件数が増加しています。

また、業務品質支援金額の増加も期待されています。これが営業利益の改善に寄与すると考えており、第4四半期以降にさらなる改善を図っていきます。

第3四半期の平準払い商品の販売件数は4万6,389件、前年同期比108.8パーセントとなっています。

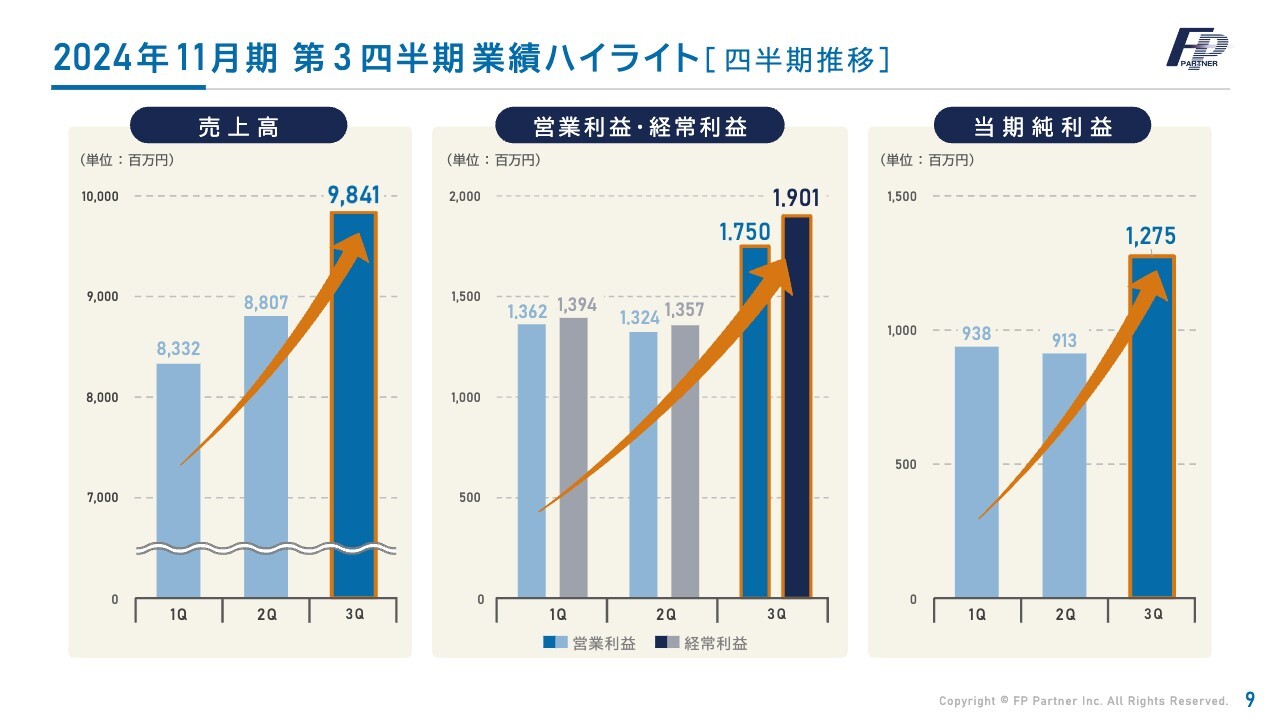

2024年11月期 第3四半期 業績ハイライト [四半期推移]

今期の四半期ごとの業績ハイライトです。売上高は過去最高の98億4,100万円となりました。営業利益も、第1四半期や第2四半期を大きく上回る17億5,000万円となり、経常利益は19億100万円となりました。

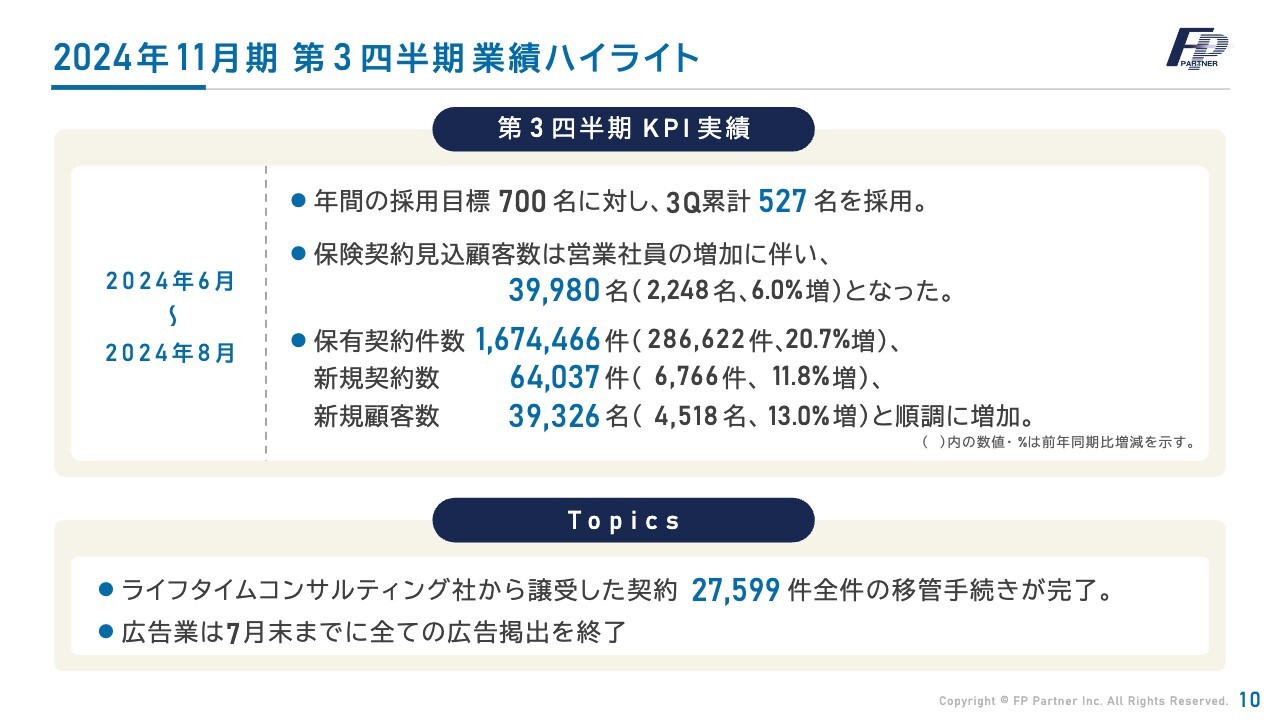

2024年11月期 第3四半期 業績ハイライト

業績ハイライトです。年間の採用目標700名に対し、第3四半期累計で527名を採用しました。保険契約見込顧客数は、営業社員の増加に伴い、3万9,980名となりました。保有契約件数は167万4,466件、新規契約数は6万4,037件、新規顧客数は3万9,326名と、順調に推移しています。

トピックスとしては、ライフタイムコンサルティングから譲受した契約2万7,599件すべての移管手続きが完了しました。広告業は、7月末までにすべての広告掲載を終了しています。

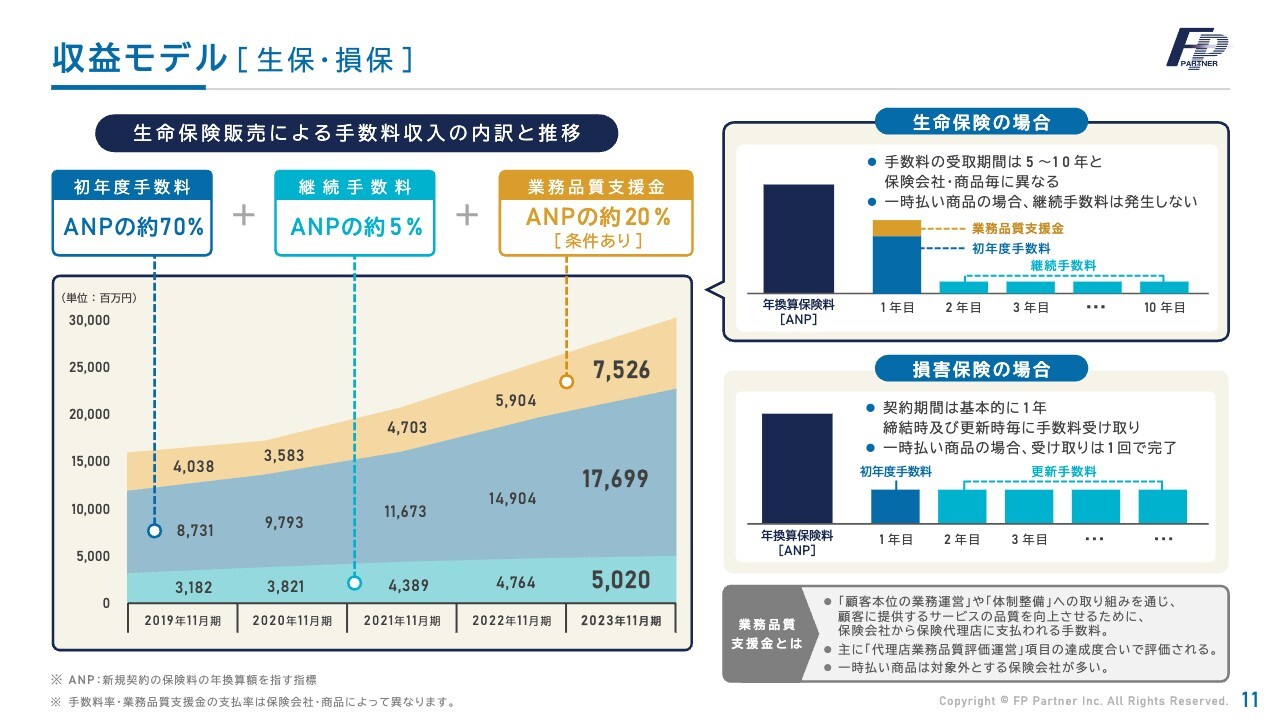

収益モデル [生保・損保]

当社の収益モデルです。スライド左側のグラフのとおり、お客さまに契約していただくと、初年度手数料と業務品質支援金が1年目に入ってきます。継続手数料は、保有契約の積み重ねによる手数料で、グラフの薄いブルーの部分に示しました。

生命保険の場合はスライド右側のとおり、初年度手数料、業務品質支援金、継続手数料の3本柱となっています。

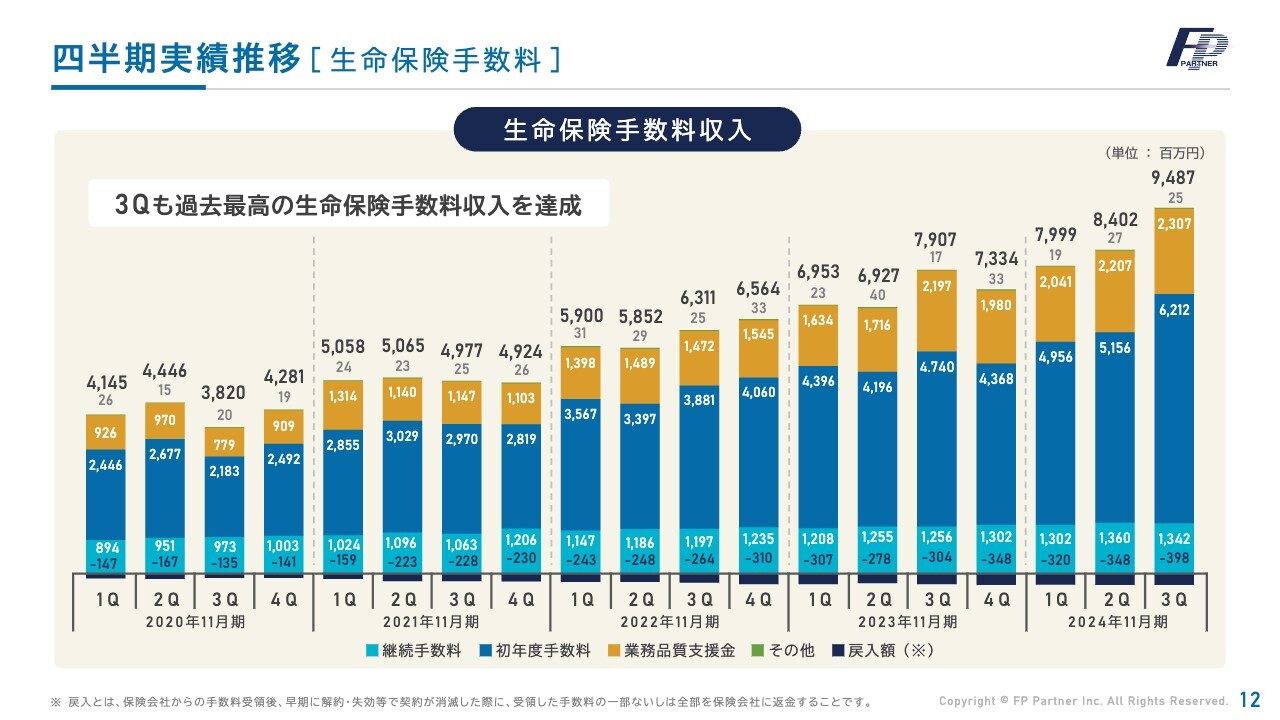

四半期実績推移 [生命保険手数料]

2020年11月期からの四半期単位の生命保険手数料の推移です。スライドのグラフは5年分ですが、まさに右肩上がりとなっています。特にこの第3四半期は、お客さまの需要変化もあり、94億8,700万円といよいよ大台を目指せるところまで成長しました。

上場効果もあり、トップラインの売上は順調に推移しています。その一方、販売ポートフォリオの変化や営業社員の報酬アップにより、利益率が減少しました。今後は、利益率の増加を目指し、自社集客及び契約譲受を当社のビジネスモデルの中心にしていきたいと考えています。

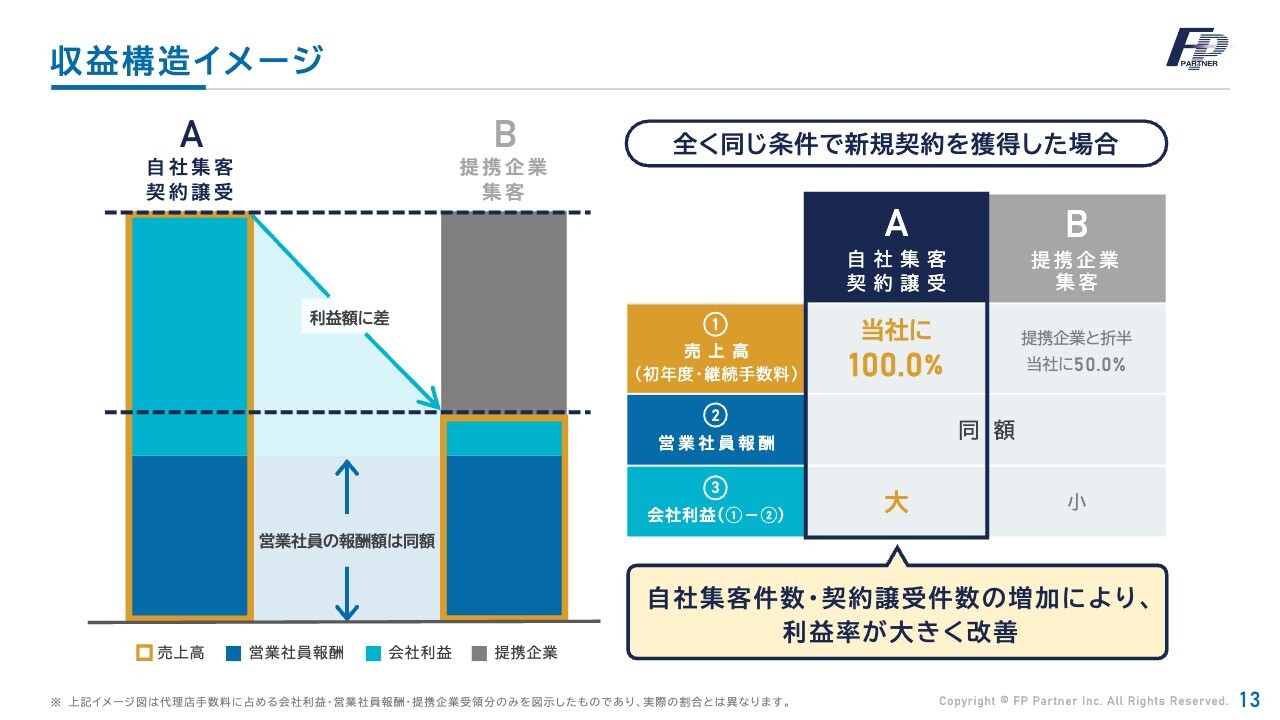

収益構造イメージ

自社集客と当社の今のメインである提携企業による集客での収益構造のイメージです。スライド左側のとおり、提携企業による集客ですと、折半した分の利益しか当社には入ってきません。

一方、スライド右側にあるとおり、自社集客や契約譲受に関しては、当社に100パーセントの売上が入ってきます。提携企業が受け取っていた分を当社の利益とすることで、利益率の大幅増加につながると考えています。

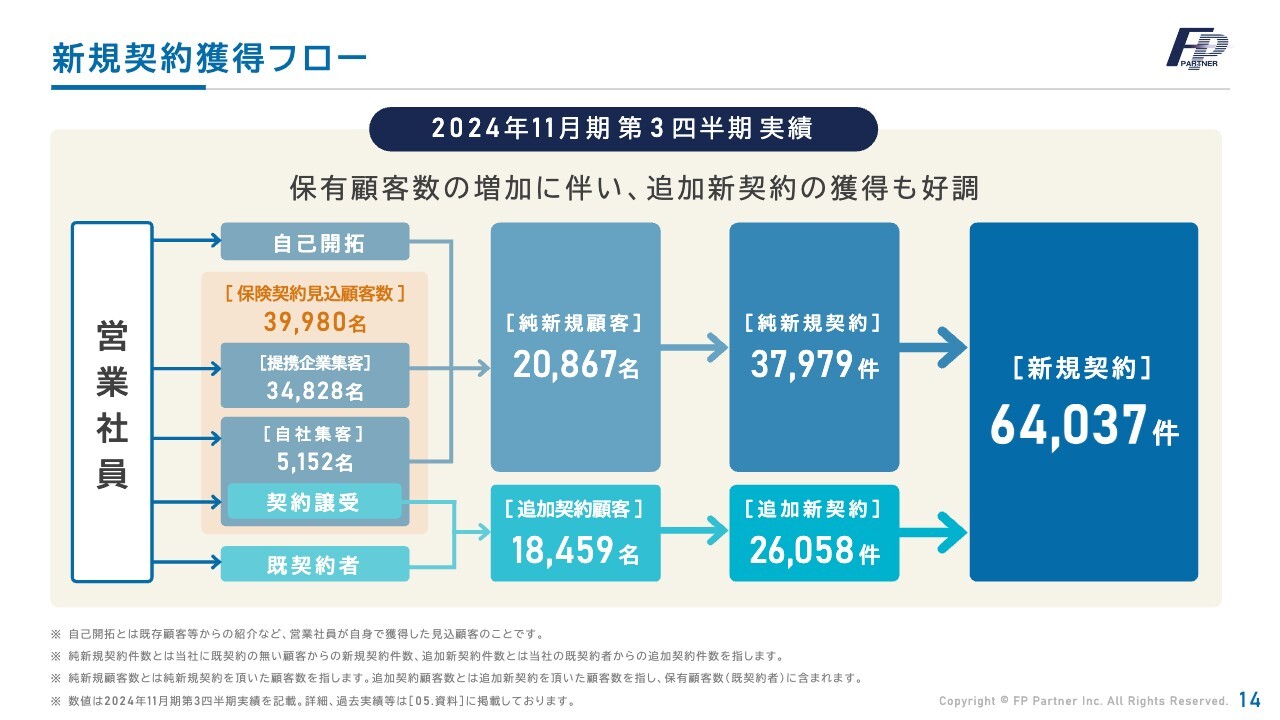

新規契約獲得フロー

第3四半期の新規契約実績です。純新規顧客は2万867名、追加契約顧客は1万8,459名です。その結果、純新規契約は3万7,979件、追加新契約は2万6,058件、合計で6万4,037件の新規契約に至りました。

重要KPI推移 [会社集客件数(四半期)]

会社の集客件数です。提携企業と自社集客の合計で、第3四半期は3万9,980件となっています。お盆休みに入るため基本的には弱い時期ですが、第3四半期としては過去最多のお客さまとお会いすることができました。

収益構造を変えるために、ライフタイムコンサルティング社の2万7,599件の契約移管が完了したことで、提携企業の集客をコントロールし、契約譲受への移行を進めています。したがって、第4四半期以降は新規契約の増加が期待できると思います。

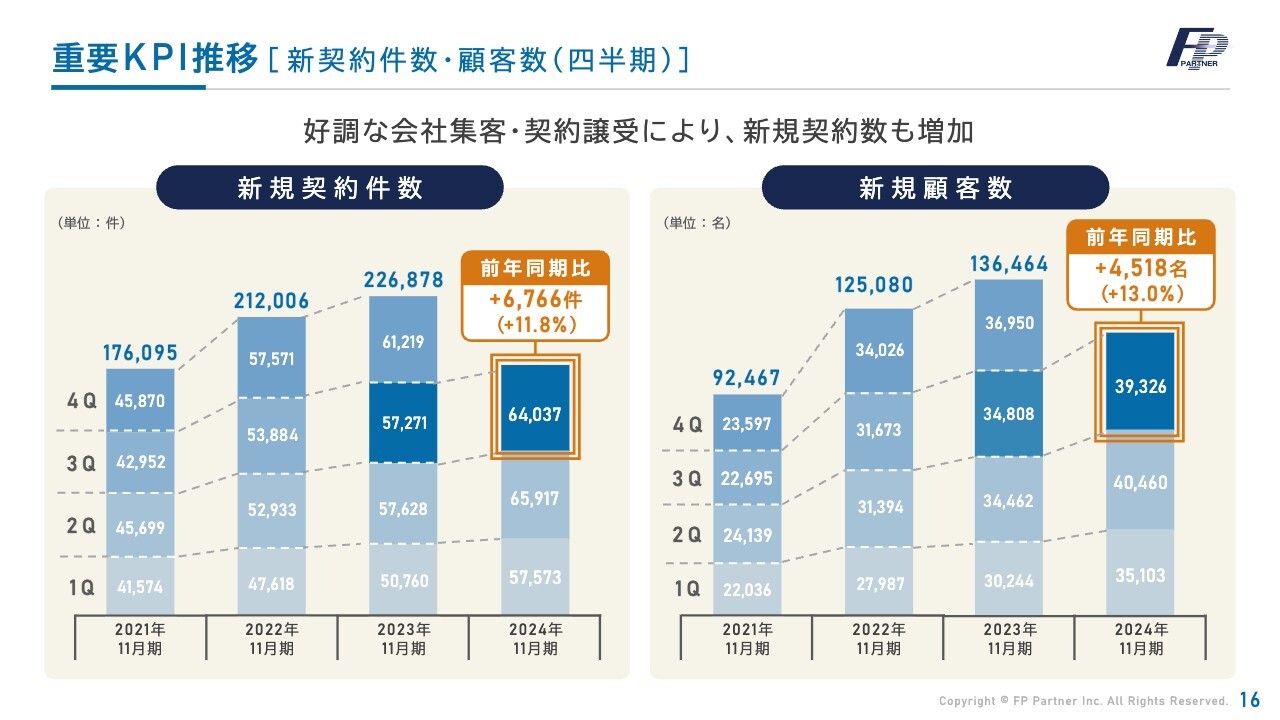

重要KPI推移 [新契約件数・顧客数(四半期)]

手数料は過去最高でしたが、新規契約件数は6万4,037件、新規顧客数は3万9,326名と、こちらも過去最高に迫る数字で終えることができました。

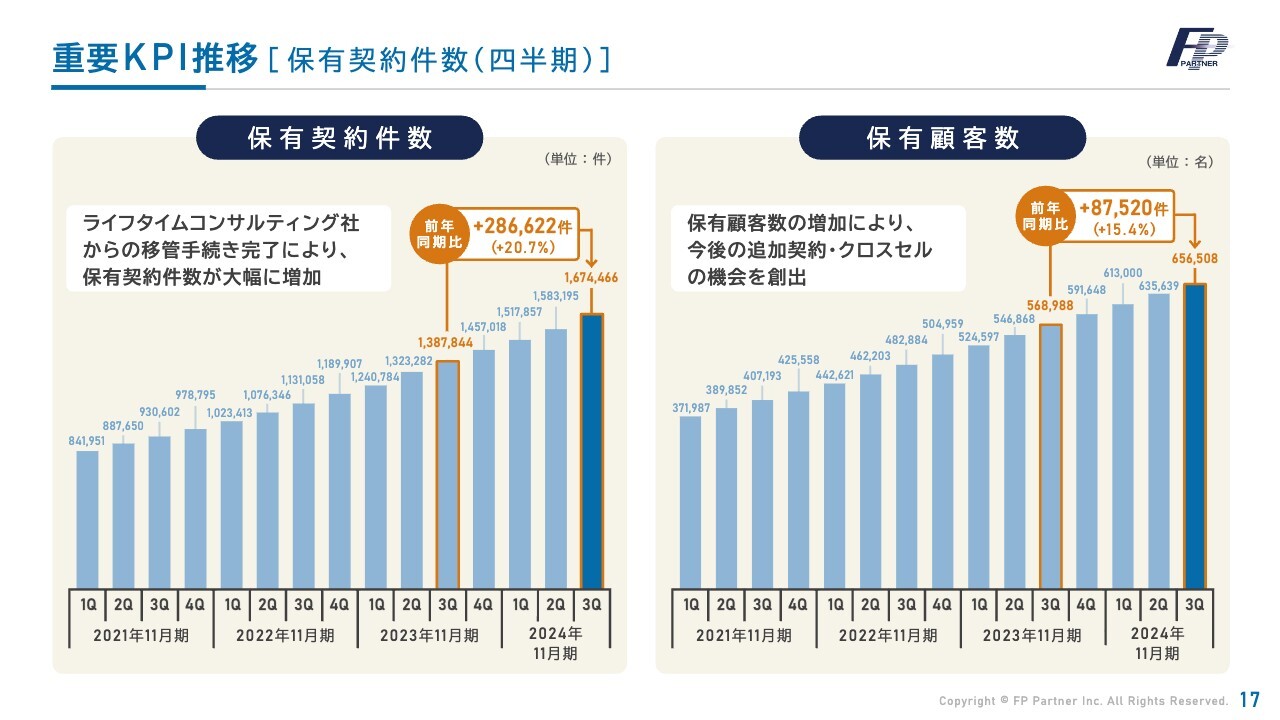

重要KPI推移 [保有契約件数(四半期)]

当社の最重要KPIである保有契約件数と保有顧客数についてです。保有契約件数は167万4,466件、保有顧客数は65万6,508名と、大幅に増加しました。

保有契約件数については、ライフタイムコンサルティング社の移管手続きが完了したため、前年同期比プラス20.7パーセントのプラス28万6,622件となりました。保有顧客数は前年同期比プラス15.4パーセントで、プラス8万7,520名です。

保険は一度契約して終わる商品ではありません。例えば、お客さまのライフサイクルの変化、優れた新商品の販売、金利の上昇等、さまざまな要因により新規契約に生まれ変わります。つまり、保有契約数や保有顧客数が増えれば増えるほど、将来の見込客に変わっていく可能性が高いのです。お客さまの需要を捉えていけば、一生涯に何度か契約するのが保険商品ですので、さまざまな角度から捉え、この財産を有効活用していきたいと考えています。

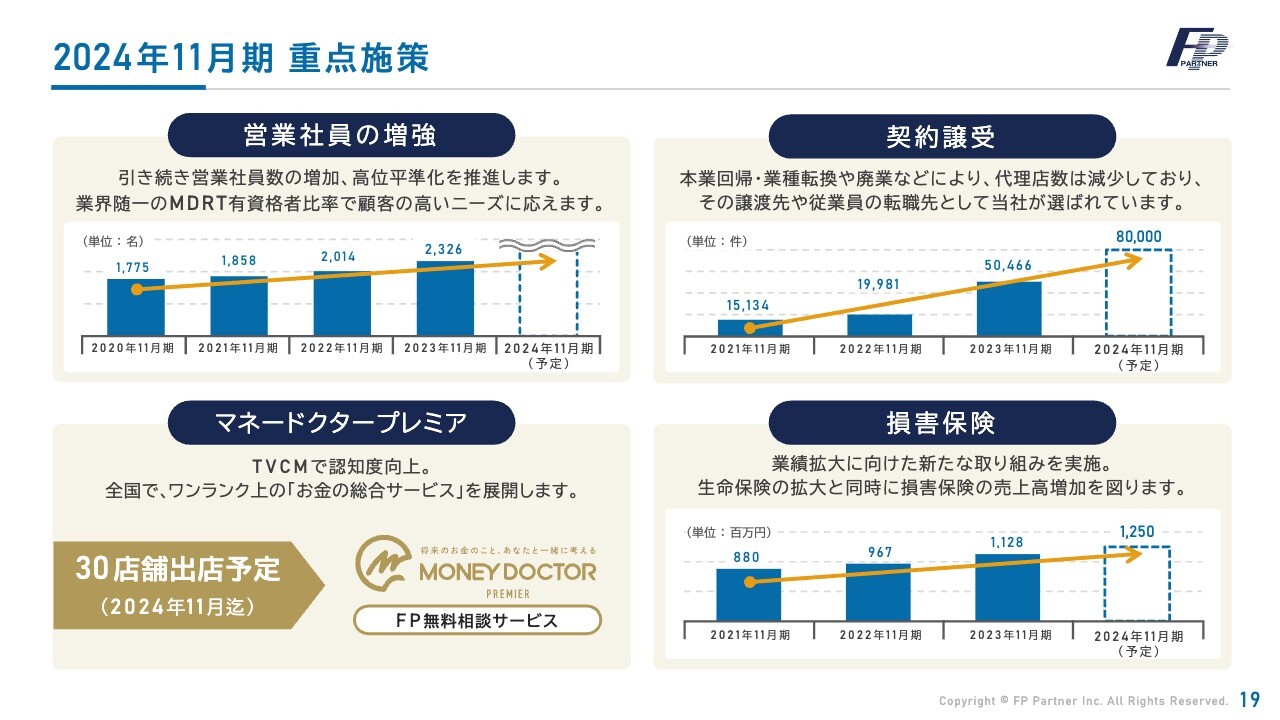

2024年11月期 重点施策

2024年11月期の重点施策を4つ掲げています。創業以来進めてきた営業社員の増強、契約譲受、「マネードクタープレミア」、損害保険です。

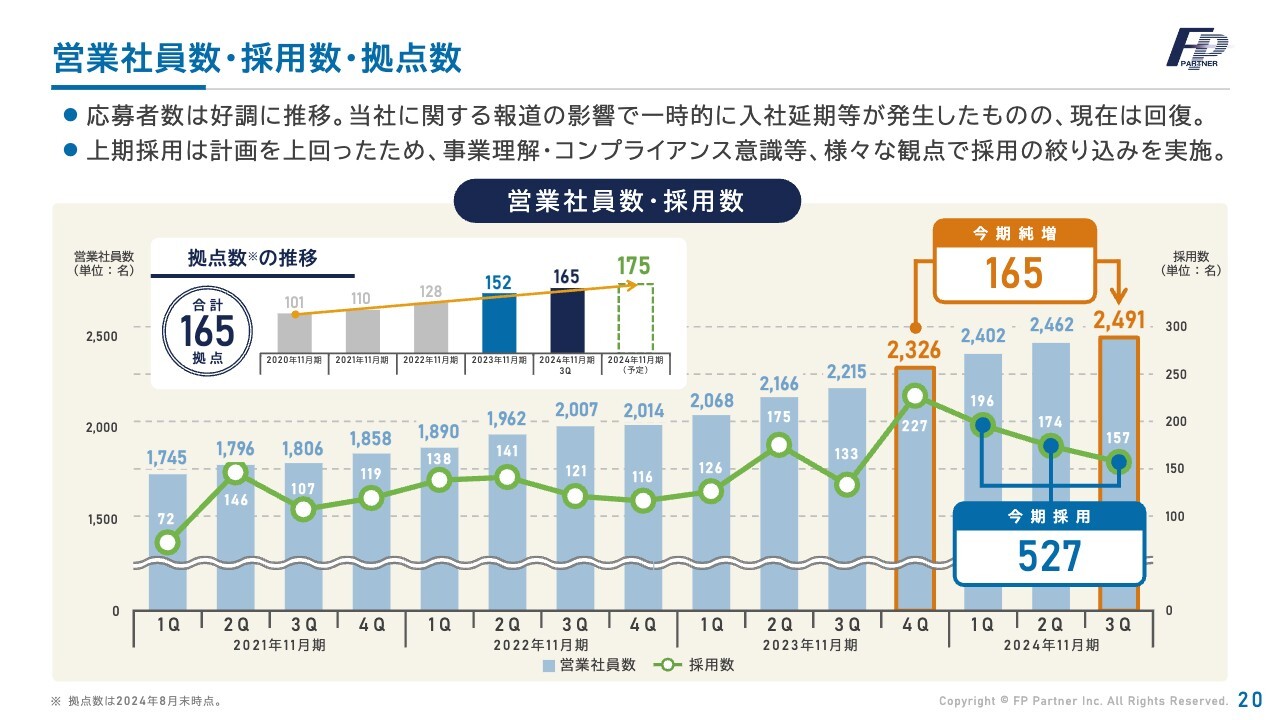

営業社員数・採用数・拠点数

営業社員数と採用数です。上場効果もあり、応募者数は好調に推移しています。当社に関する報道の影響で一時的に入社延期が発生したものの、その方々も入社し、現在は好調を保っています。

上期採用は計画を上回ったため、現在は事業理解やコンプライアンス意識等のさまざまな観点で採用の絞り込みを実施しており、生産性の向上につながっています。

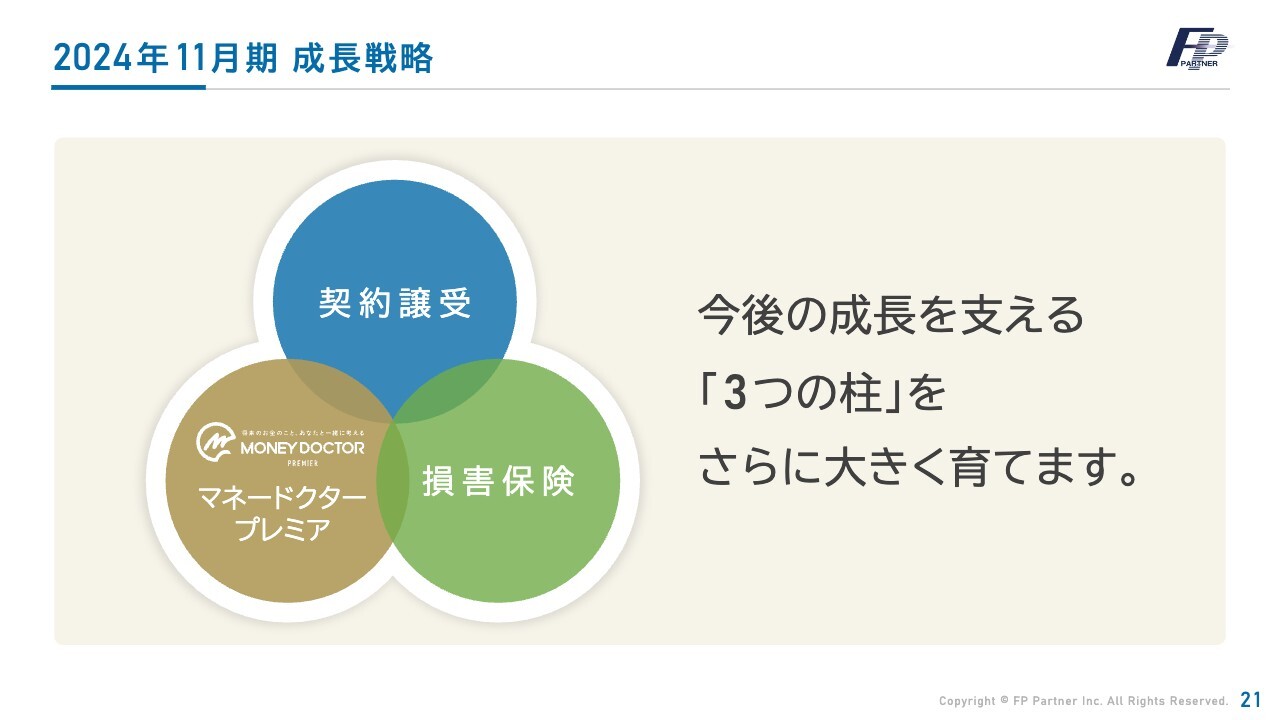

2024年11月期 成長戦略

今後の成長を支える3つの柱である契約譲受、「マネードクタープレミア」、損害保険についてご説明します。

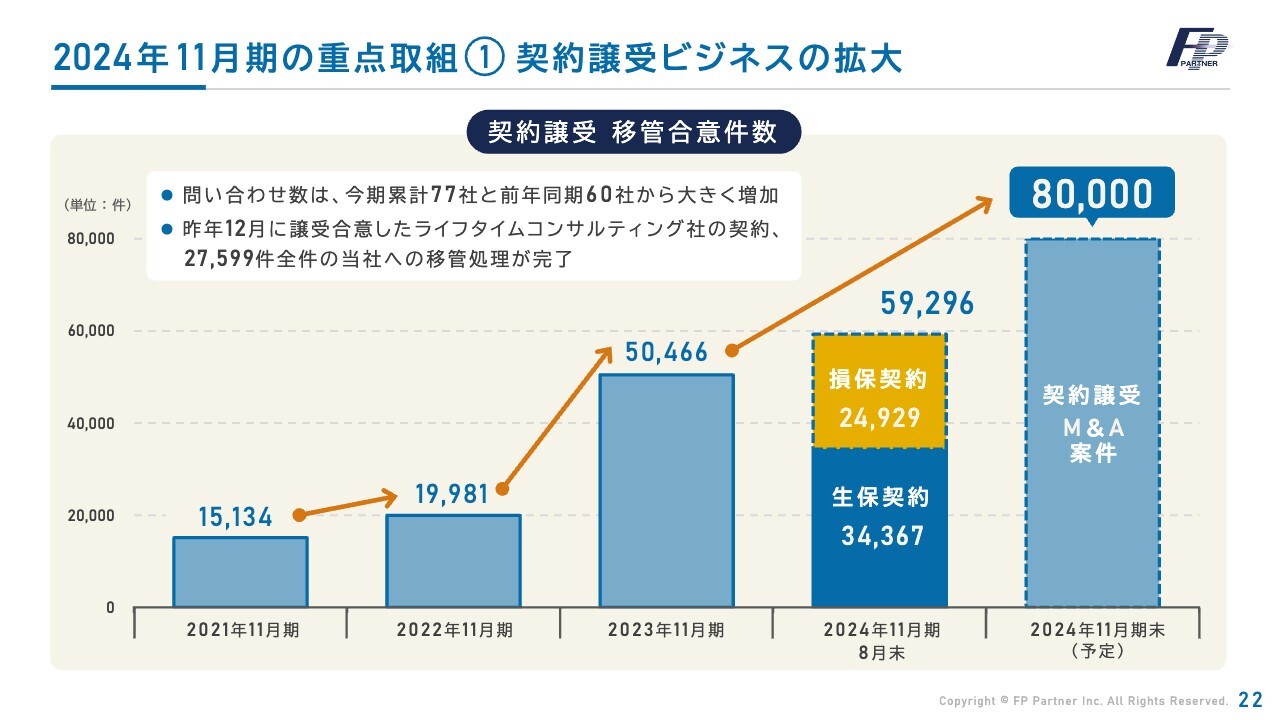

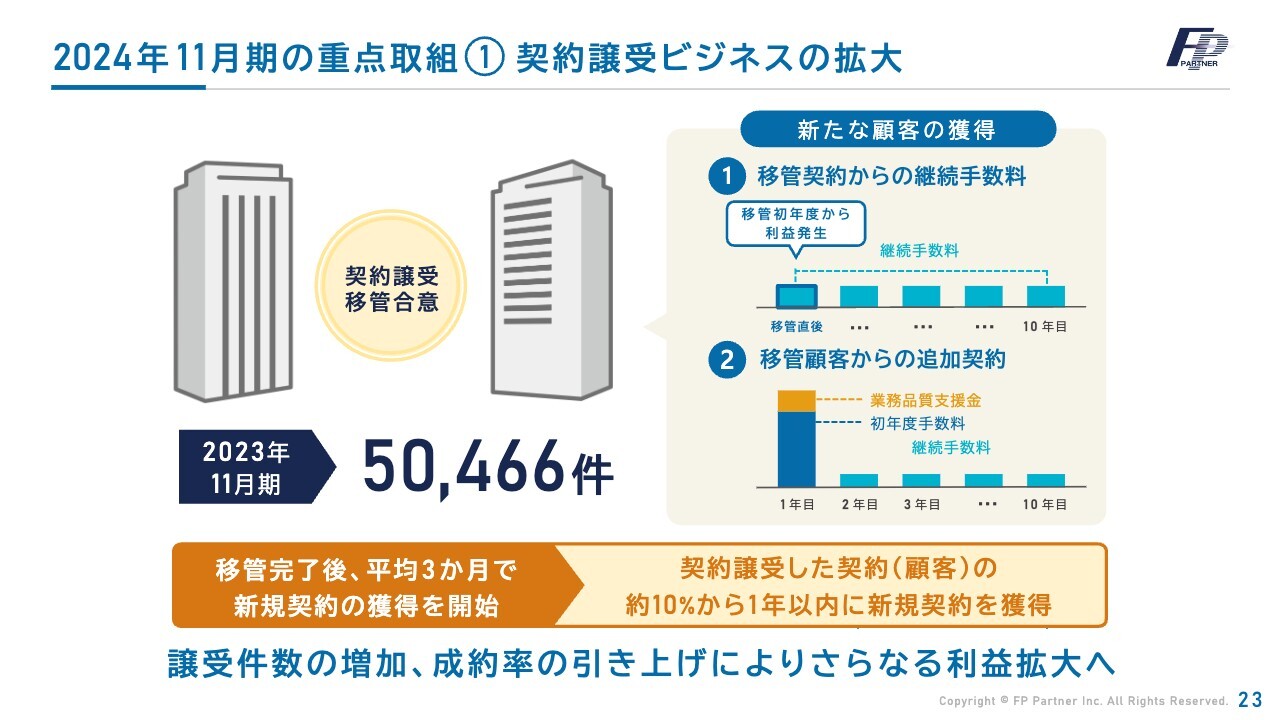

2024年11月期の重点取組①契約譲受ビジネスの拡大

契約譲受について、今期は非常に高い目標である8万件の移管合意を予定しています。第3四半期の累計は5万9,296件合意し、お問い合わせの数は累計77社と、昨年の60社から大きく増加しました。ライフタイムコンサルティングからは1社では過去最高となる2万7,599件の移管を完了しています。

2024年11月期の重点取組①契約譲受ビジネスの拡大

契約譲受を当社の柱にしたいと考える理由です。スライド右側のとおり、1つ目に移管契約からのストック収入である継続手数料の増加があります。そして2つ目の、移管顧客からの追加契約及び新規契約への変更は、自社集客と同じ効果があります。契約譲受をきめ細かくフォローし、成約率を引き上げることにより、さらなる利益の拡大を見込んでいます。

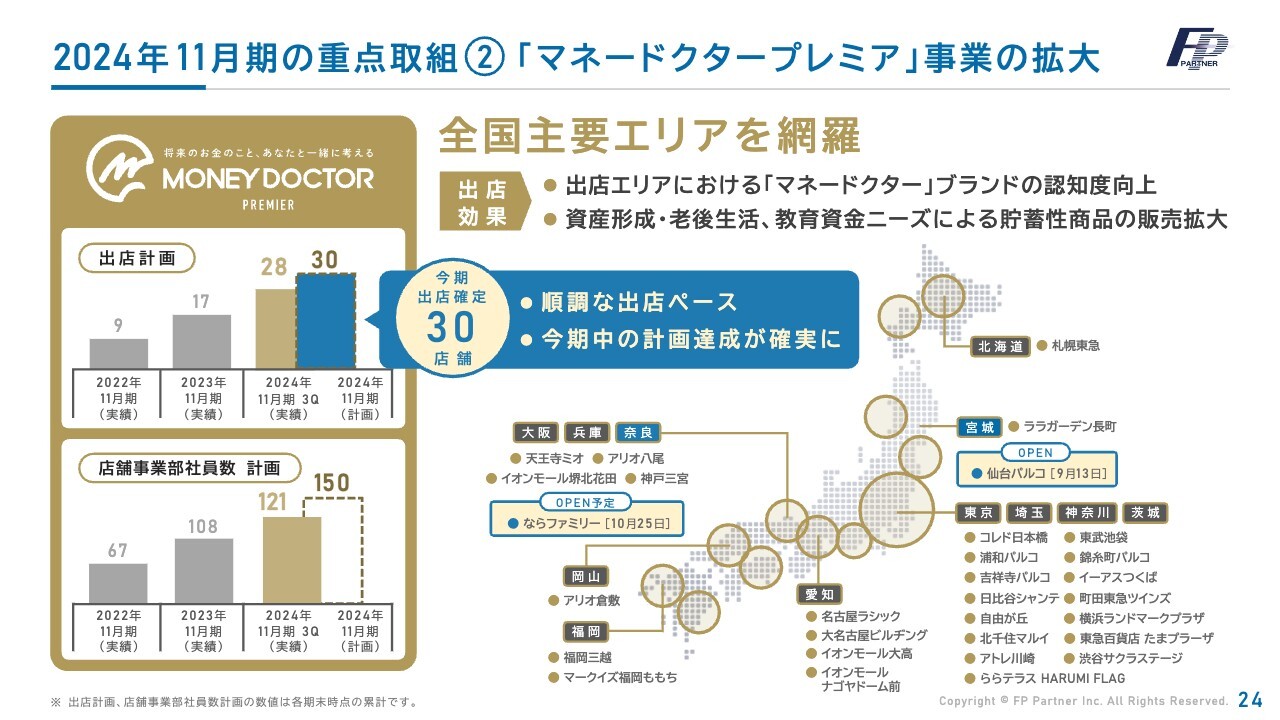

2024年11月期の重点取組②「マネードクタープレミア」事業の拡大

誰もが知っている大型商業施設の中にあるプライベートバンクのような空間で、個人情報を保護しながらお金の相談ができるのが「マネードクタープレミア」です。3年前に立ち上げ、今期までに主要都市へ30店舗出店することを目標に取り組んできました。第3四半期についに28店舗の出店に成功し、第4四半期にも2店舗の出店を行うことが決まっていますので、30店舗の達成は確実視されています。

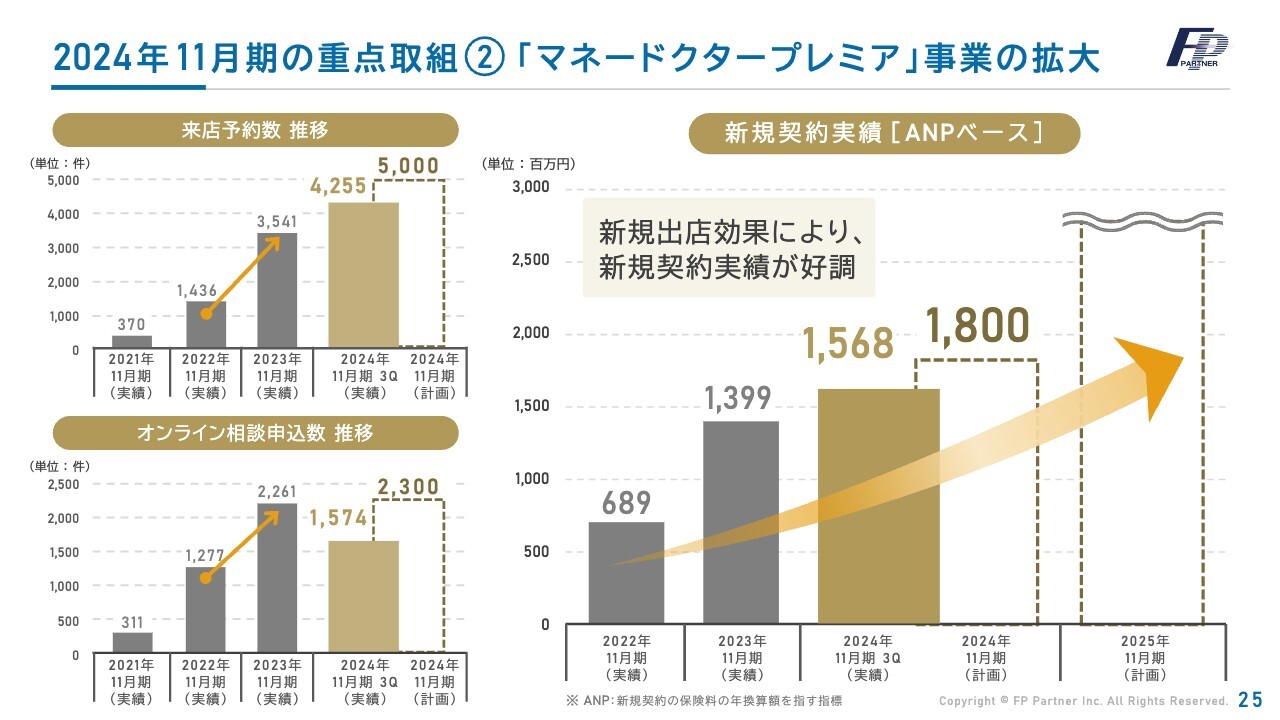

2024年11月期の重点取組②「マネードクタープレミア」事業の拡大

スライド右側のグラフをご覧ください。昨年の新規契約実績は13億9,900万円でしたが、新規出店の効果に伴い、第3四半期累計で15億6,800万円まで拡大してきました。

また、左側のグラフのとおり、来店予約数も大幅に増加しています。

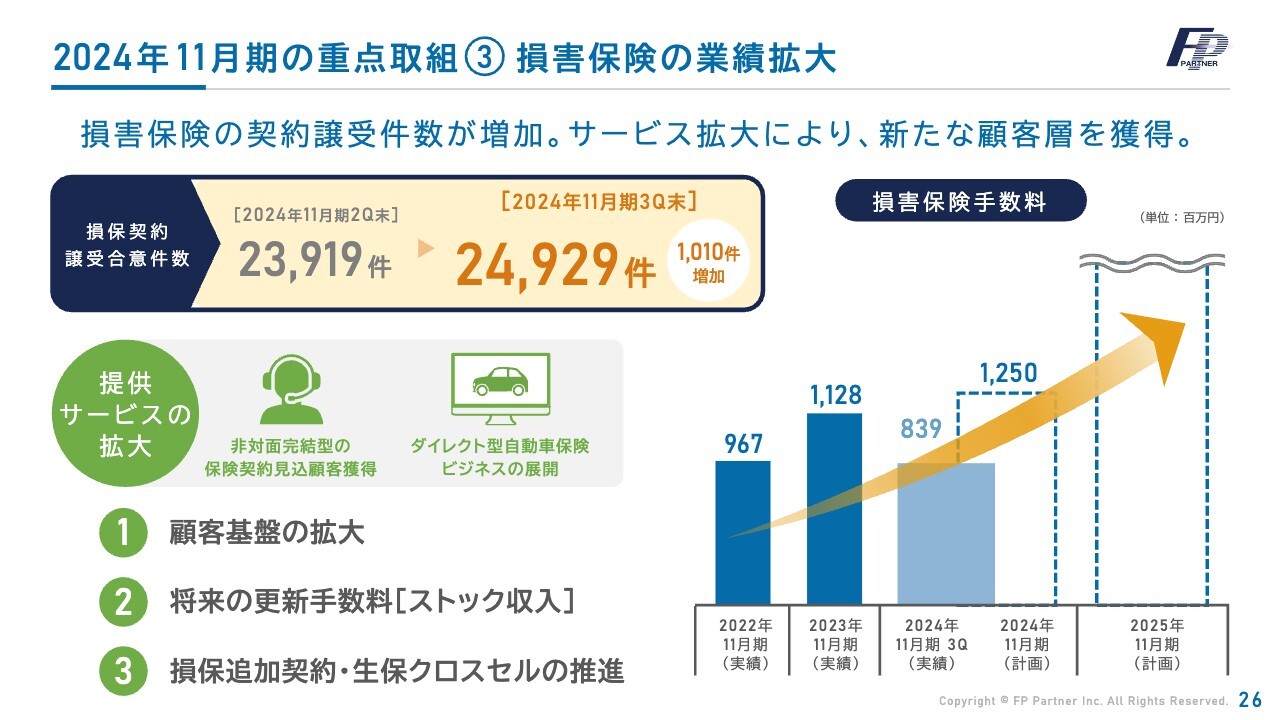

2024年11月期の重点取組③損害保険の業績拡大

損害保険の新しい拡大策としては、契約譲受の合意があります。第3四半期末ですでに2万4,929件の契約譲受に合意しています。こちらも手数料や新しい契約へつながると考えています。

また、コロナ禍の時期を経て、ダイレクト型自動車保険のビジネスも展開しています。これにより、非対面で完結する保険契約見込み顧客獲得につながっています。

さらに、スライド右側をご覧ください。損害保険手数料に関しては、計画より若干遅れていますが、この第3四半期で8億3,900万円まで伸びてきました。

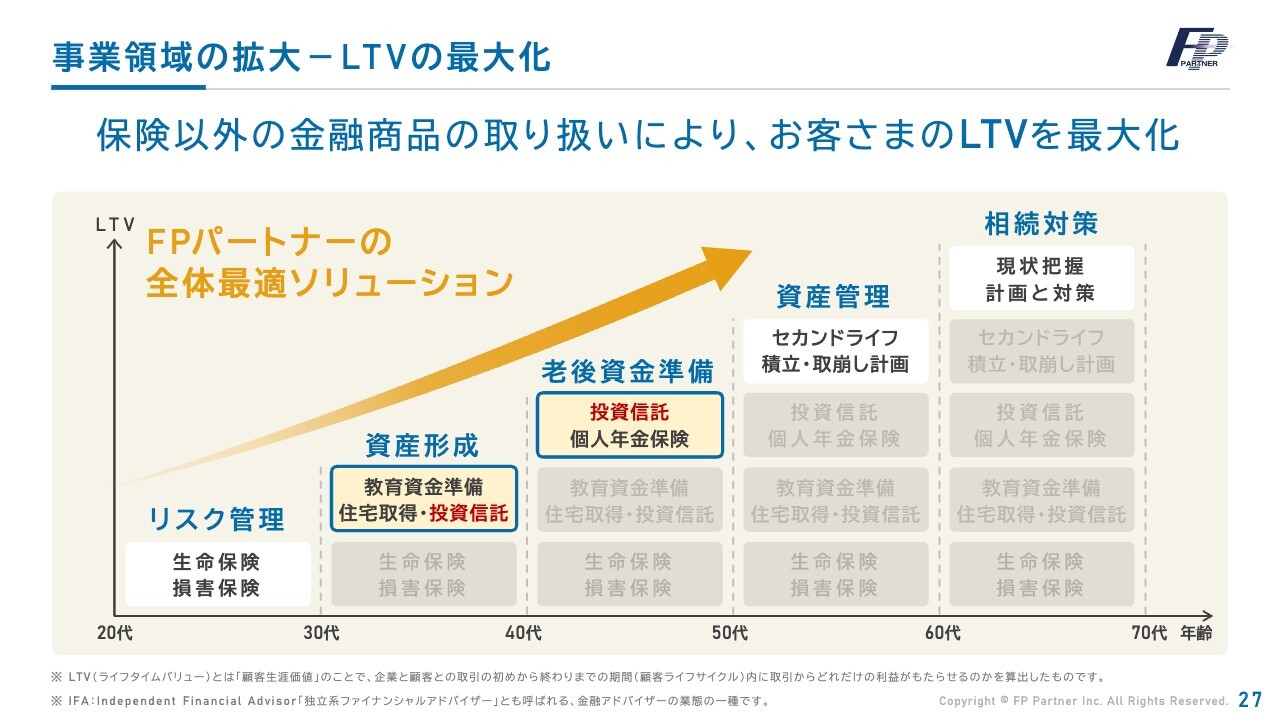

事業領域の拡大- LTVの最大化

事業領域の拡大として、LTVの最大化をねらいます。保険だけではなく、新しいお客さまへの提案も行っているところです。

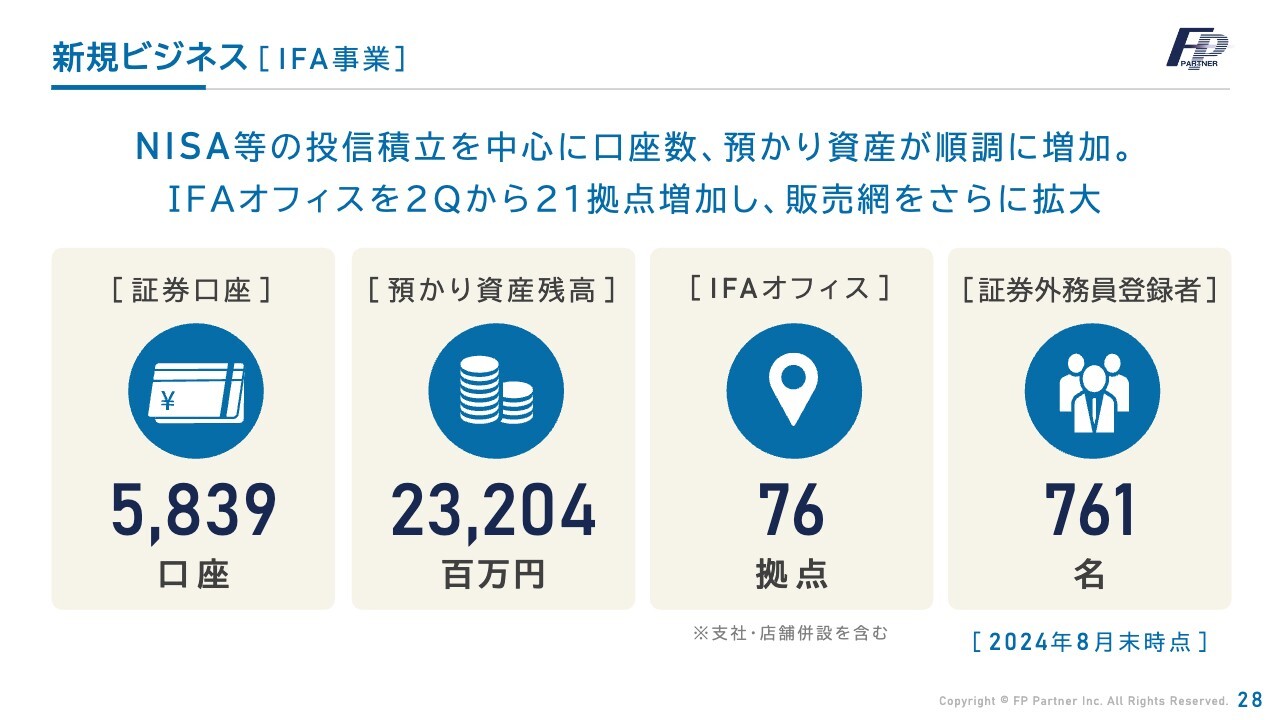

新規ビジネス [IFA事業]

その柱となる新しいビジネスが、IFA事業です。今年から始まった新NISAの販売も後押しし、証券口座は5,839口座、預かり資産はすでに232億400万円となっています。

IFAオフィスは76拠点で、すでに761名の証券外務員の登録を行っています。こちらも毎月のように残高、口座数が増えているところです。

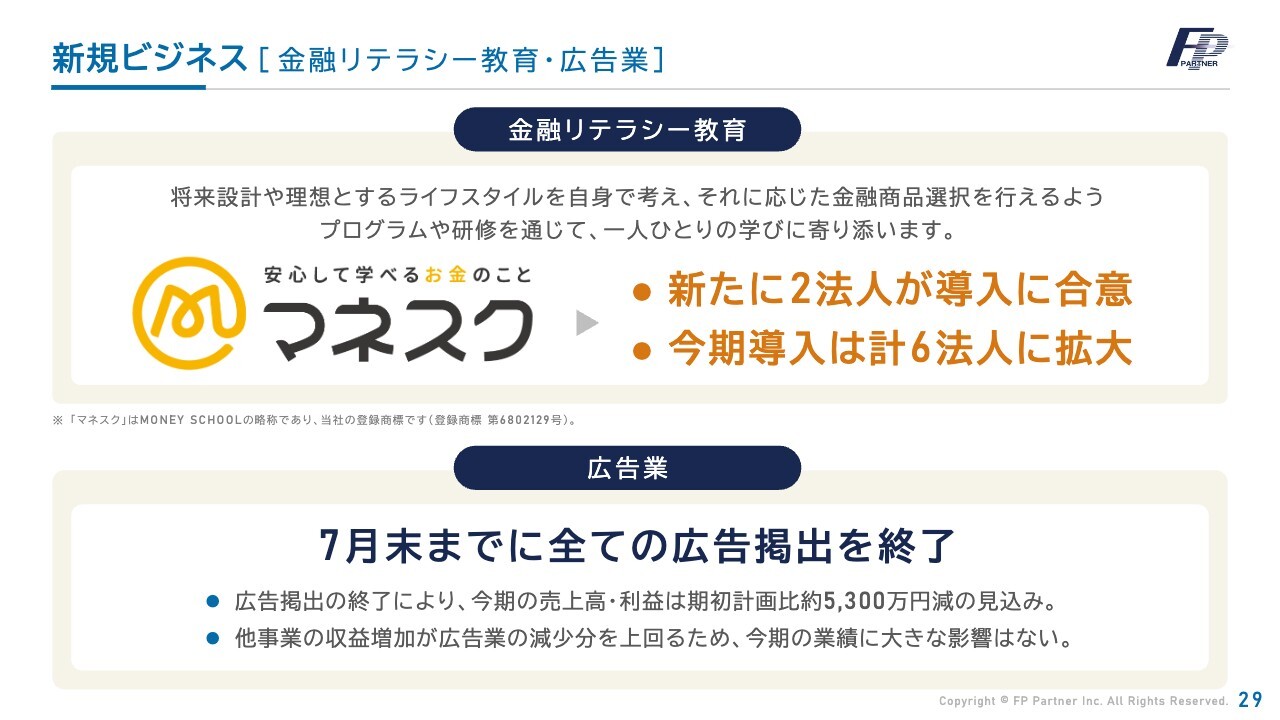

新規ビジネス [金融リテラシー教育・広告業]

もう1つの新しいビジネスとして、金融リテラシー教育があります。新たに2法人が「マネスク」の導入に合意し、今期の導入は計6法人に拡大しました。

先ほどお話ししたとおり、広告業に関しては、7月末までにすべての広告掲載を終了しています。これにより、今期の売上高・利益は約5,300万円減ですが、大きな影響はないと考えています。

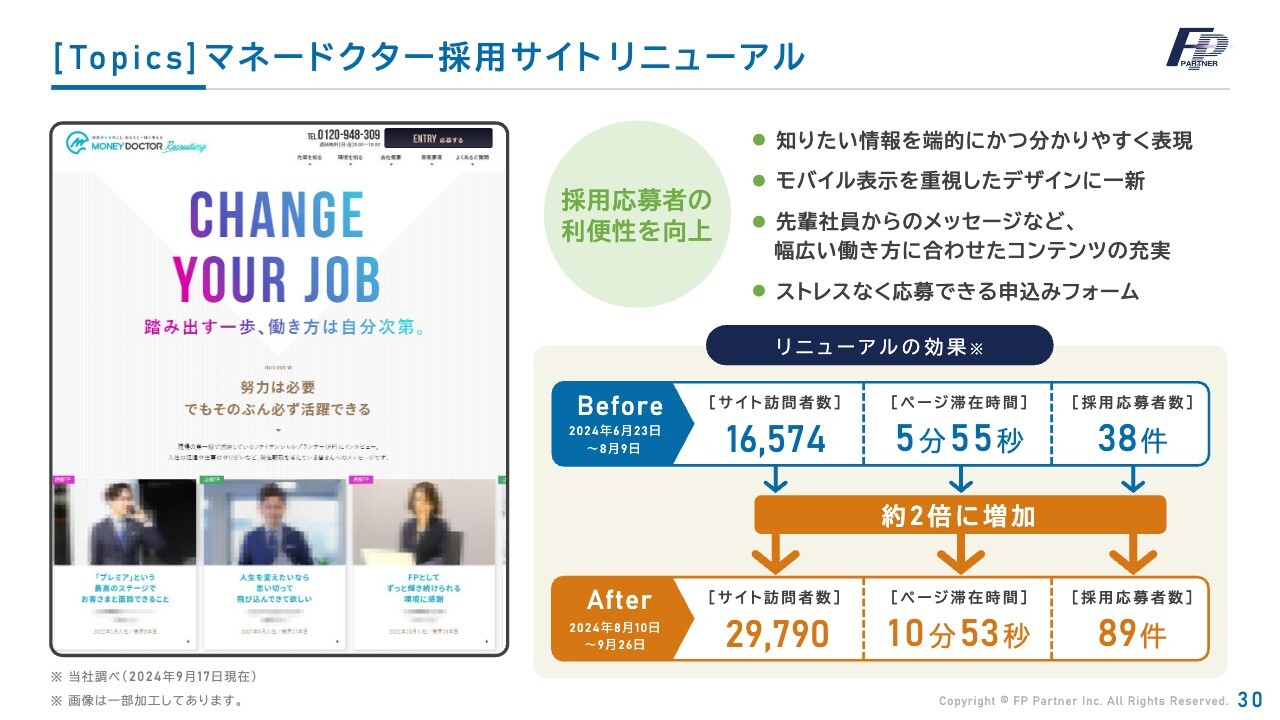

[Topics] マネードクター採用サイトリニューアル

採用サイトを大きくリニューアルしました。その結果、わずか1ヶ月半で、サイト訪問者数が1万6,574名から2万9,790名と大きく増加しています。

そして、採用応募者数は38件から89件まで増えており、このようなかたちでリニューアル効果が現れているため、採用数の増加につながると考えています。

積極的な株主還元 [株主優待]

2024年11月期の株主還元及び配当政策です。優待については、中間・期末の年2回実施しており、それぞれ「QUOカード」3,000円分を贈呈します。

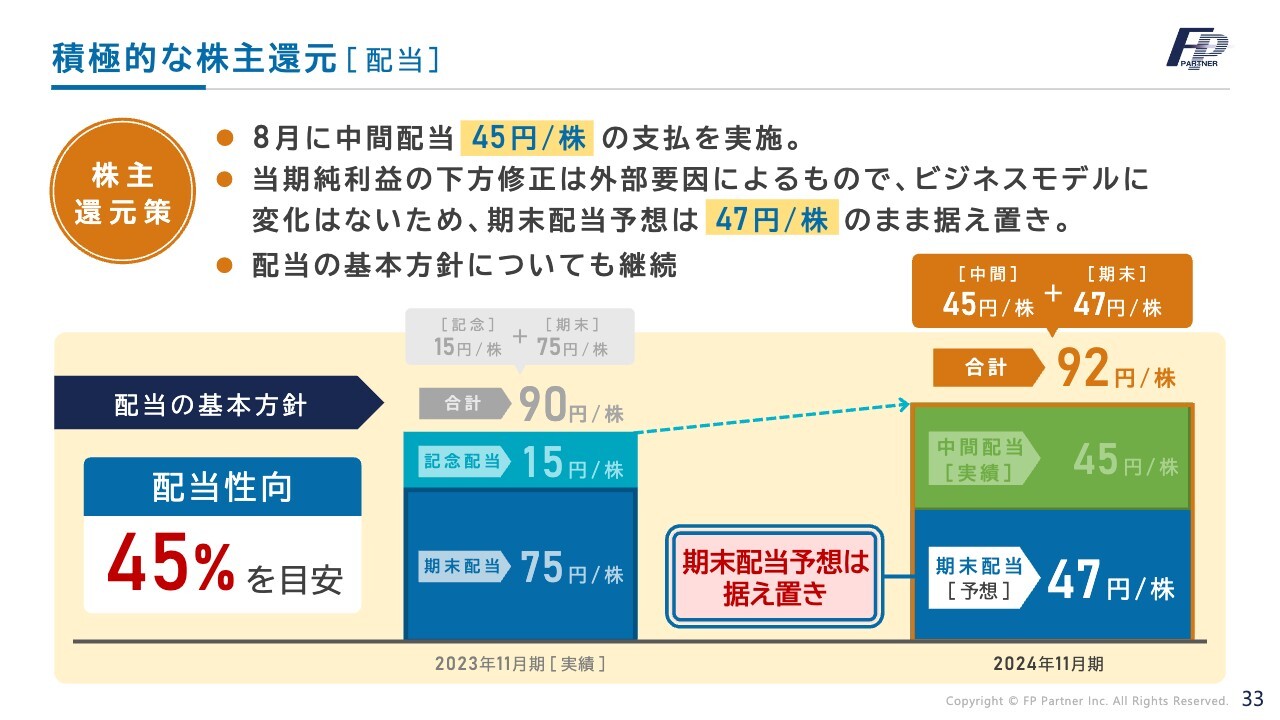

積極的な株主還元 [配当]

配当については冒頭でお伝えしたとおりです。8月に1株当たり45円の中間配当を実施しました。当期純利益は下方修正になったものの、これは一時的外部要因だと考えており、ビジネスモデルにも大きな変化はないため、期末配当予想は1株当たり47円のまま据え置きます。

配当の基本方針についても、配当性向45パーセント以上を継続していきたいと考えています。

2024年11月期 期末に向けて

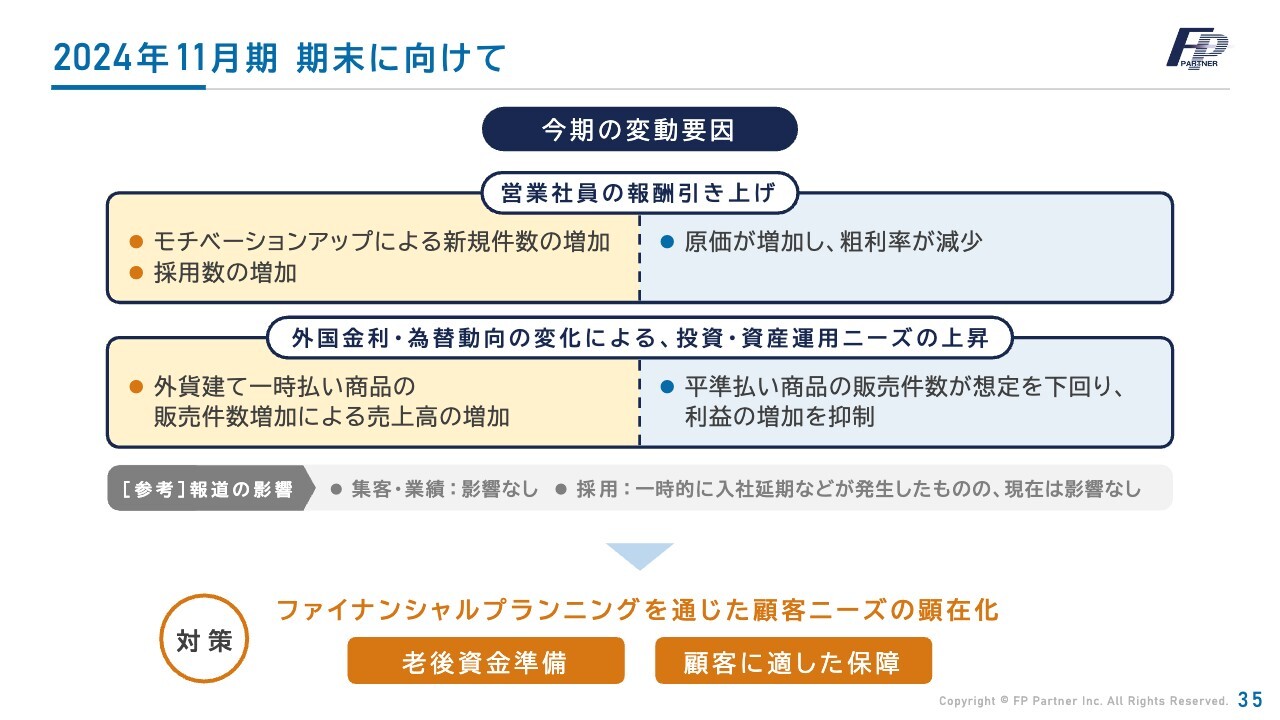

事業計画についてです。今期の変動要因ですが、営業社員の報酬引き上げには良い面と悪い面がありました。良い面として、モチベーションアップによる新規契約の増加や、採用数も大きく増加しています。一方で、原価が増加し、粗利率が減少しました。

また、外国金利・為替動向の変化により、投資・資産運用ニーズが上昇しています。こちらも良い面としては、外貨建て一時払い商品の販売件数増により売上高が増加しました。一方で、平準払い商品の販売件数が想定を下回り、利益の増加を抑制しました。

そして、第3四半期に起こった報道の影響についてです。集客・業績等への影響はないと考えています。採用に関しては、一時的な入社の延期などが発生しましたが、結果的に入社に至っていますので、現在は影響がないと考えています。

対策としては、すでに取り組んでいますが、引き続きファイナンシャルプランニングを通じた顧客ニーズの顕在化を行っていきます。あわせて老後資金準備や長期分散投資など、顧客に適した保障性商品等の販売を行っているところです。

2024年11月期 期末に向けて

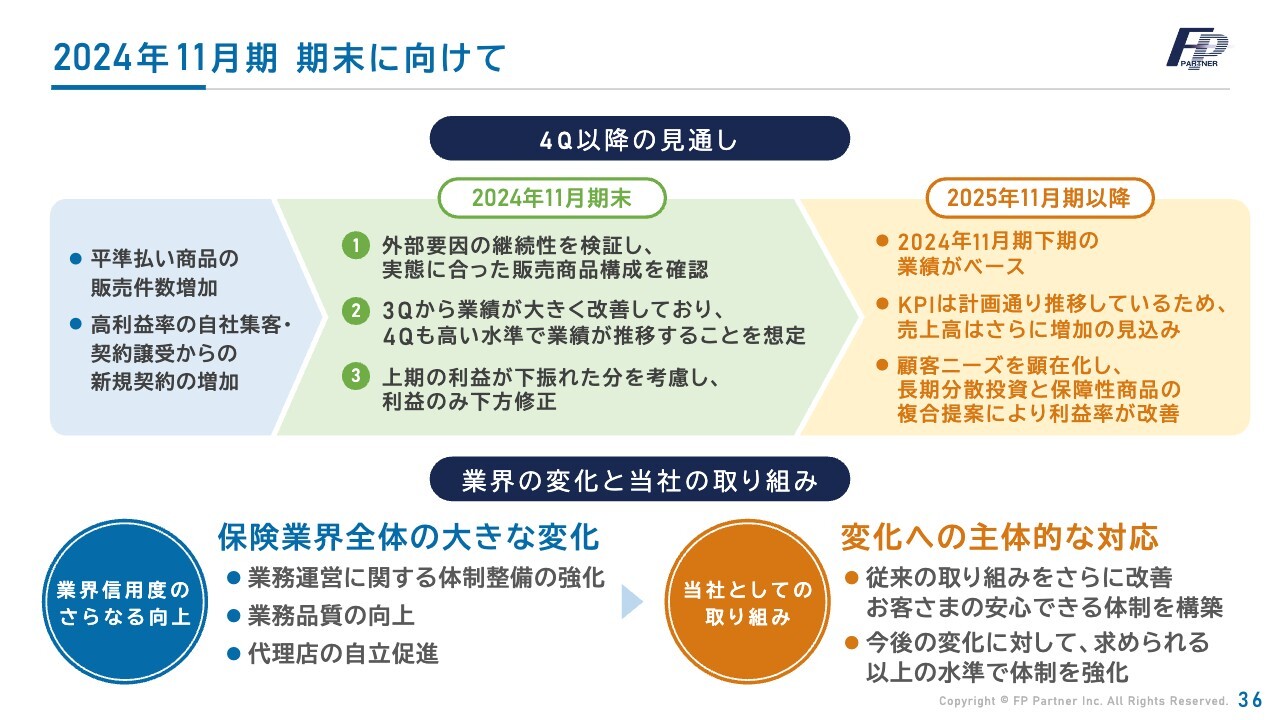

期末に向けて、平準払い商品の販売件数増と、自社集客や契約譲受からの新規契約の増加によって利益率を戻していきたいと考えています。それでも外部要因の継続性を検証し、実態に即した販売商品の構成を確認します。

また、第3四半期からは業績が大きく改善しており、第4四半期も高い水準で推移することを想定しています。ただし、上期の利益が下振れた分を考慮し、利益のみを下方修正します。

来期以降は、第3四半期、第4四半期の業績をベースとして、予算を立てていきたいと考えています。KPIに関しては計画どおりかそれ以上の数字が計上されていますので、売上高はさらに増加すると考えています。そして、顧客ニーズを顕在化し、長期分散投資と保障性商品の複合提案により利益率を改善していきます。

最後に、業界の変化と当社の取り組みについてお話しして終わりたいと思います。保険業界では、信用度のさらなる向上が求められています。具体的には、業務運営に関する体制整備の強化、業務品質の向上、代理店の自立促進です。こちらは今後、保険代理店に求められる変化です。

この大きな変化に対して、当社は主体的な対応をとっていきたいと考えています。従来の取り組みをさらに改善し、お客さまが安心できる体制を構築していきます。今後の変化に対して求められる以上の水準で体制を強化し、投資家やステークホルダーのみなさまに当社の取り組みをできるだけ詳細に発表していきたいと考えています。

ビジネスコンセプト

今後について、私たちは常にお客さまサイドに立ち、お客さまに寄り添いながら、一生涯のマネープランを一緒に創ります。

来期についても、できるだけ投資家やステークホルダーのみなさまから信頼を獲得できるよう、精度を高めて取り組んでいきます。当社は、大きな成長と株主還元を両立できる企業だと考えていますので、ぜひご理解のほどよろしくお願いします。

簡単ですが、私からの決算説明を終わります。ご清聴ありがとうございました。

質疑応答:来期以降の配当

新着ログ

「保険業」のログ