【QAあり】Liberaware、ビジネスモデル確立と市場成長により事業拡大へ 経常利益黒字化と本格的な海外進出を目指す

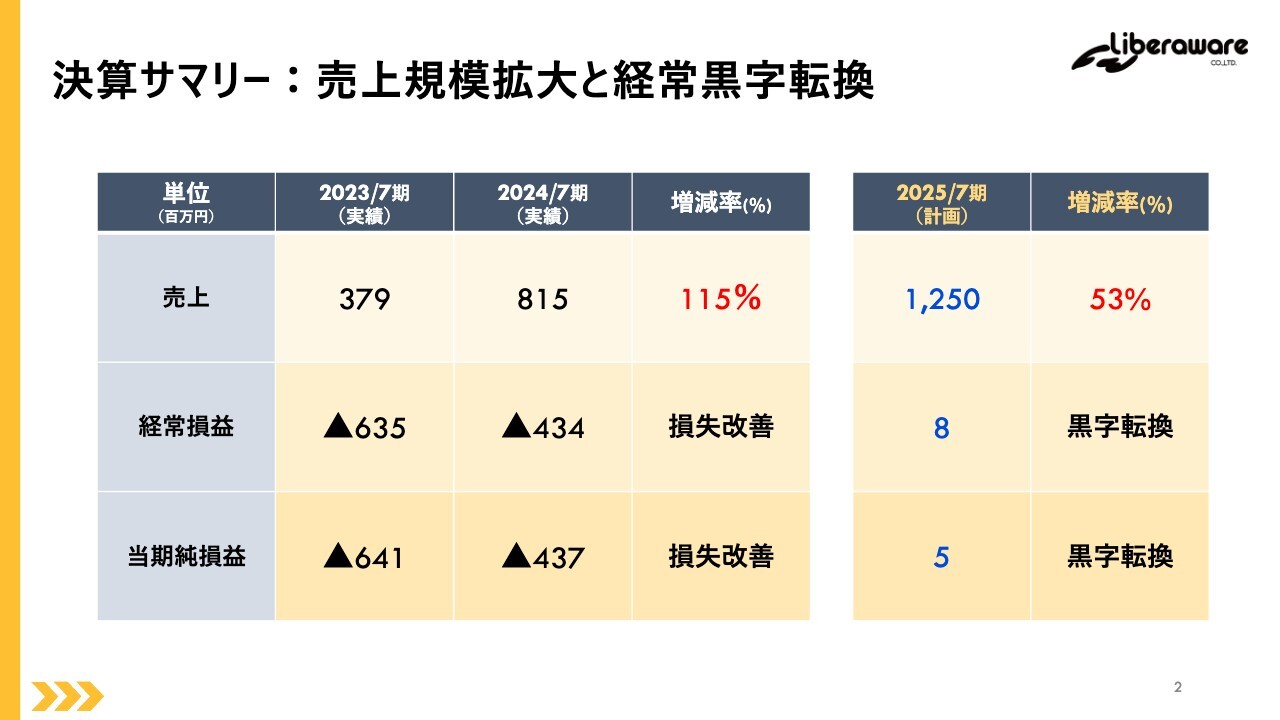

決算サマリー:売上規模拡大と経常黒字転換

閔弘圭氏:株式会社Liberaware2024年7月期通期決算説明会を始めます。代表取締役CEOの閔弘圭です。よろしくお願いします。

決算サマリーです。売上は、2023年7月期に比べて2024年7月期は大きく成長しており、損失も大きく改善しています。2025年7月期においては、さらなる成長に向けて売上12億5,000万円と、経常ベースで黒字転換することを計画しています。

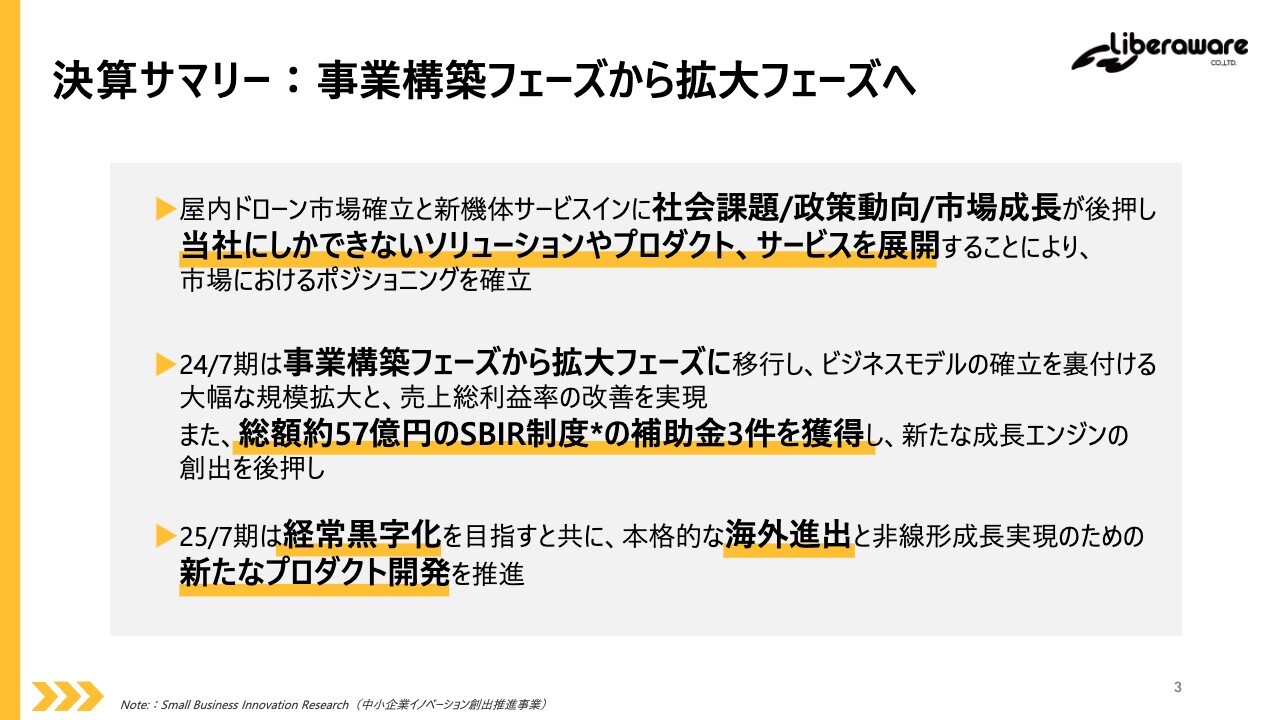

決算サマリー:事業構築フェーズから拡大フェーズへ

本決算説明における重要な要素をお伝えします。まず、ドローン市場は伸長しており、屋内ドローンの市場も伸びています。当社にしかできないソリューションやプロダクト、サービスを展開することにより、市場におけるポジショニングを確立しました。

2024年7月期は事業構築フェーズから拡大フェーズへ明確に移行したと考えています。国家プロジェクトであるSBIR制度では総額約57億円の補助金を獲得し、さらなる成長の機会を獲得しました。

今期は経常黒字化を目指すと共に、海外進出と新たなプロダクト開発推進がトピックとなります。

ここで、国からベンチャー企業へ総額約57億円もの補助金が下りることは非常にまれであり、当社が積み重ねた実績が認められた証でもあり、大きな期待をかけられていると理解しています。

すべての開発テーマが深刻な社会課題を解決するためであり、その意識を再認識し、今期も引き続き世の中を変えるようなプロダクト開発を進めていきます。

MISSION

当社事業概要です。まず、当社のミッションは、「誰もが安全な社会を作る」ことです。

VISION

そして、誰もが安全な社会を作るため、現在進行しているインフラの老朽化における、見えないリスクを可視化することをビジョンとして事業を行っています。

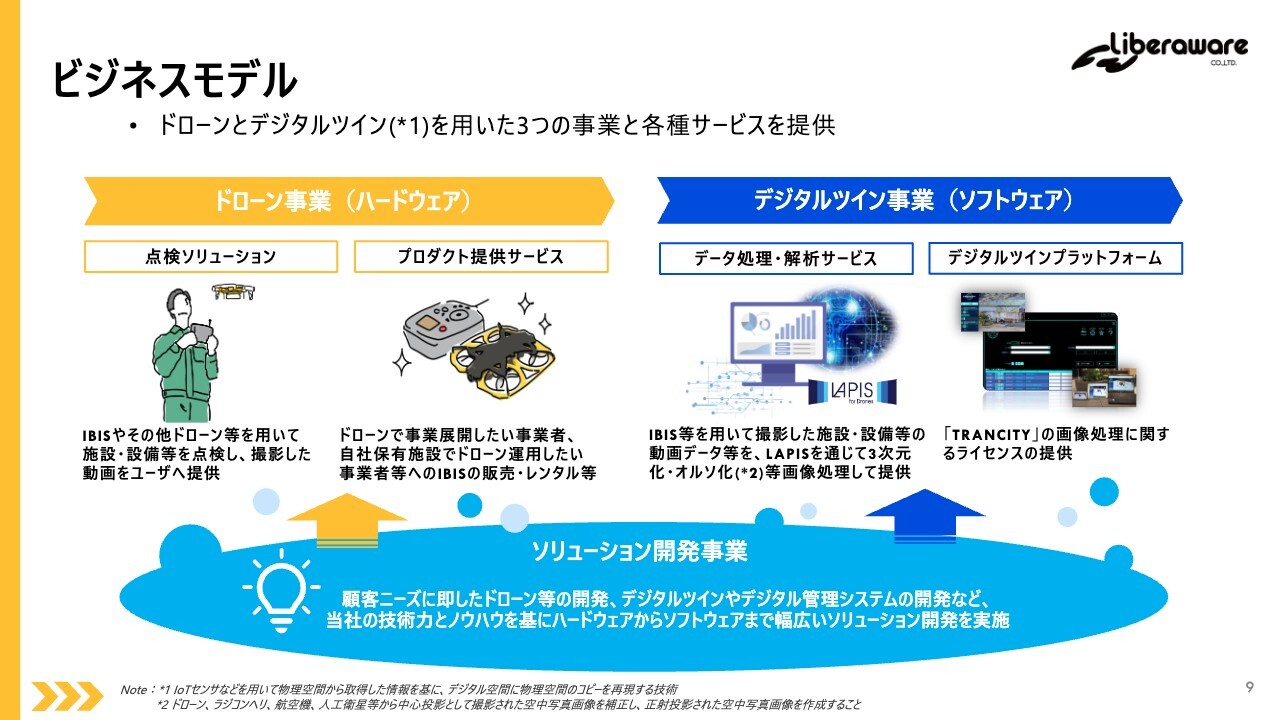

ビジネスモデル

当社は、狭く、暗く、汚い、危険な環境を点検できる自社開発の産業用小型ドローンと、ドローンで撮影した映像データを解析するソフトウェア「LAPIS」の技術を用いて事業を行っています。

ビジネスモデル

ドローンというハードウェアをベースとしたサービスには、当社のパイロットがドローンを用いて点検サービスを提供する点検ソリューションと、その機材を販売やレンタルで提供するプロダクト提供サービスがあります。

ソフトウェアをベースとしたサービスには、「IBIS」や他デバイスで取得したデータを3次元化や解析を行うサービスと、デジタルツインプラットフォーム「TRANCITY」があります。デジタルツインプラットフォーム「TRANCITY」は、JR東日本との合弁会社CalTaを通じて提供しているサービスです。

そして、ハードウェアとソフトウェア事業の源泉となるソリューション開発事業もあります。当社のプロダクトである「IBIS」や「LAPIS」は、顧客とのソリューション開発から生まれたものとなります。

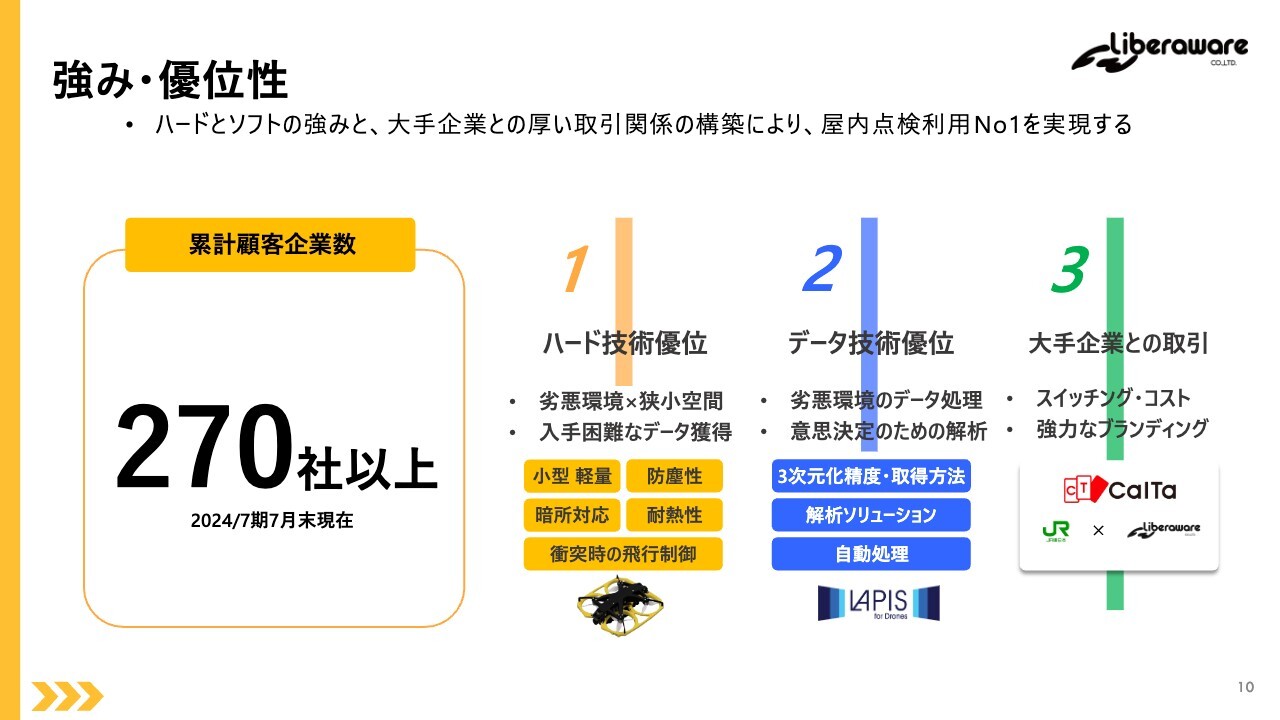

強み・優位性

当社の強みは、劣悪な環境や狭小空間などの入手困難なデータを獲得できるハードの優位性と、当該劣悪な環境のデータを処理、解析できるソフトの優位性があります。その優位性を評価してもらったからこそ、大手企業を含む270社以上と取引をしています。

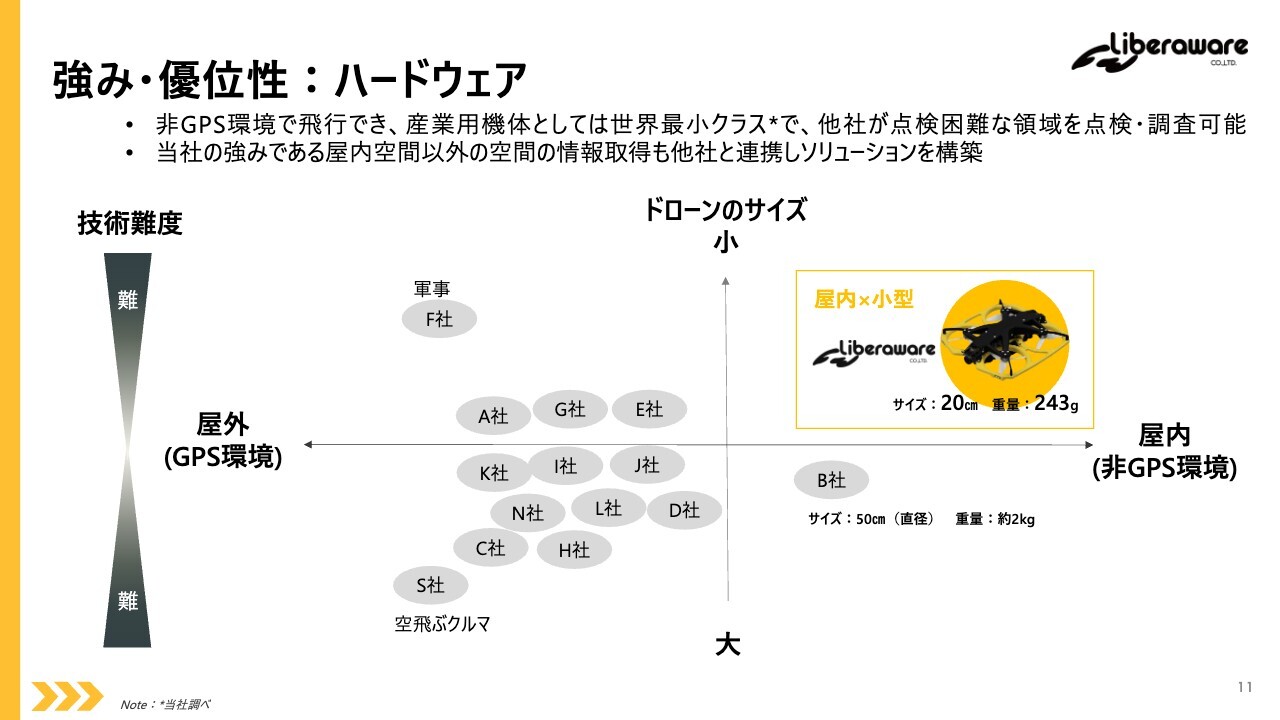

強み・優位性:ハードウェア

ドローン業界を屋外屋内、ドローンのサイズで分類すると、ほとんどのドローンは屋外で、大きいサイズが主流です。ドローン業界は空撮から始まり、次の段階では配達が期待されたからこそです。

ほとんどのメーカーが屋外と大型に注目している中、当社は狭くて暗くて汚い、危険な環境で飛べるドローンの開発を一筋でやってきました。だからこそ、劣悪な環境における技術的な強みはどこよりもあります。

産業用ドローンの小型化は技術的に非常に難しく、いまだに当社ほど小型の産業用ドローンは海外を含めても出てきていません。知的財産においても、小型屋内狭小領域において、ソフトウェアからハードウェアまで網羅的に特許構築を進めてきました。

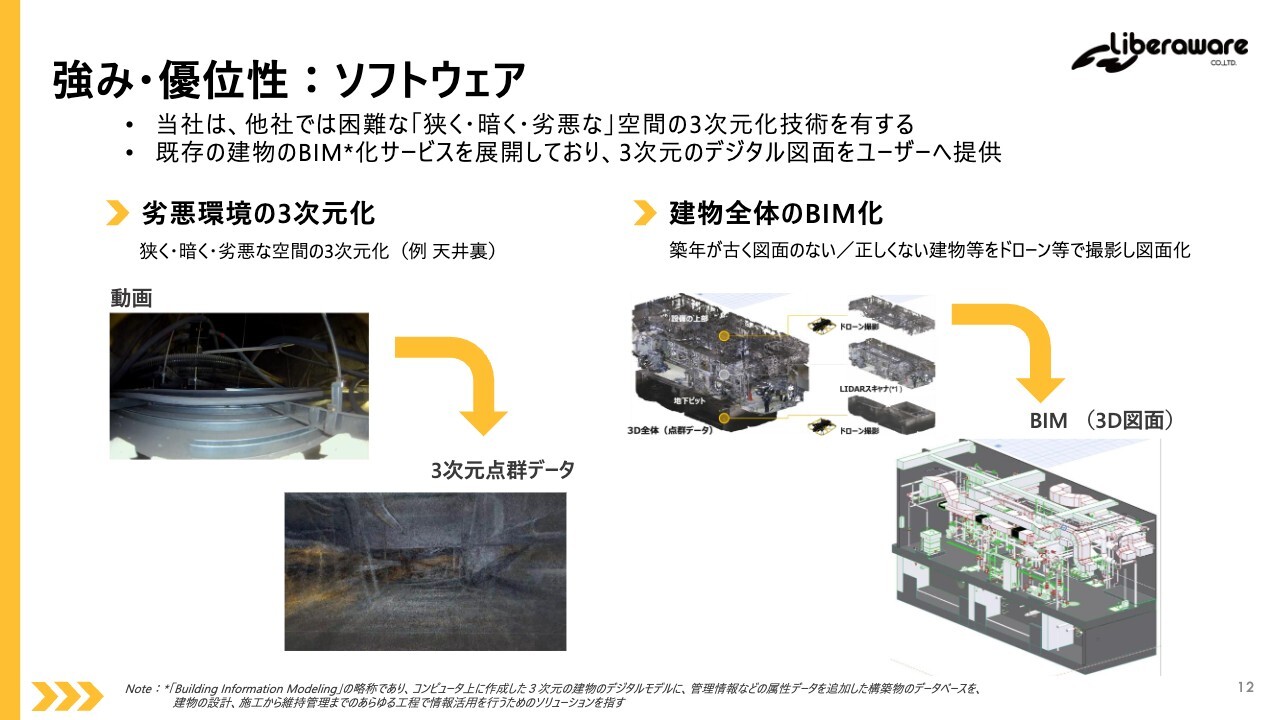

強み・優位性:ソフトウェア

ソフトウェアの強みです。一般的に狭くて暗い環境はノイズが多く、データ処理が困難です。当社のソフトウェア技術は、このような環境も3次元化できる強みを持っています。

そして、図面のない建物のBIM化ですが、今、この技術は非常に期待されています。これまで図面がなかったさまざまな設備を当社のドローンが撮影し、当社のソフトウェア技術で3次元化することで、当社にしかできないサービスが実現しました。

直近の事例では、東京都の委託業務で、当社のドローンと広い空間で使用する測量機器を用いて、天井の中は当社ドローン、広い空間は測量機器によりデータを取得し、図面がなかった消防学校のBIM化を実現しました。現在、BIMは政府も推奨しており、これから非常に期待されている分野となります。

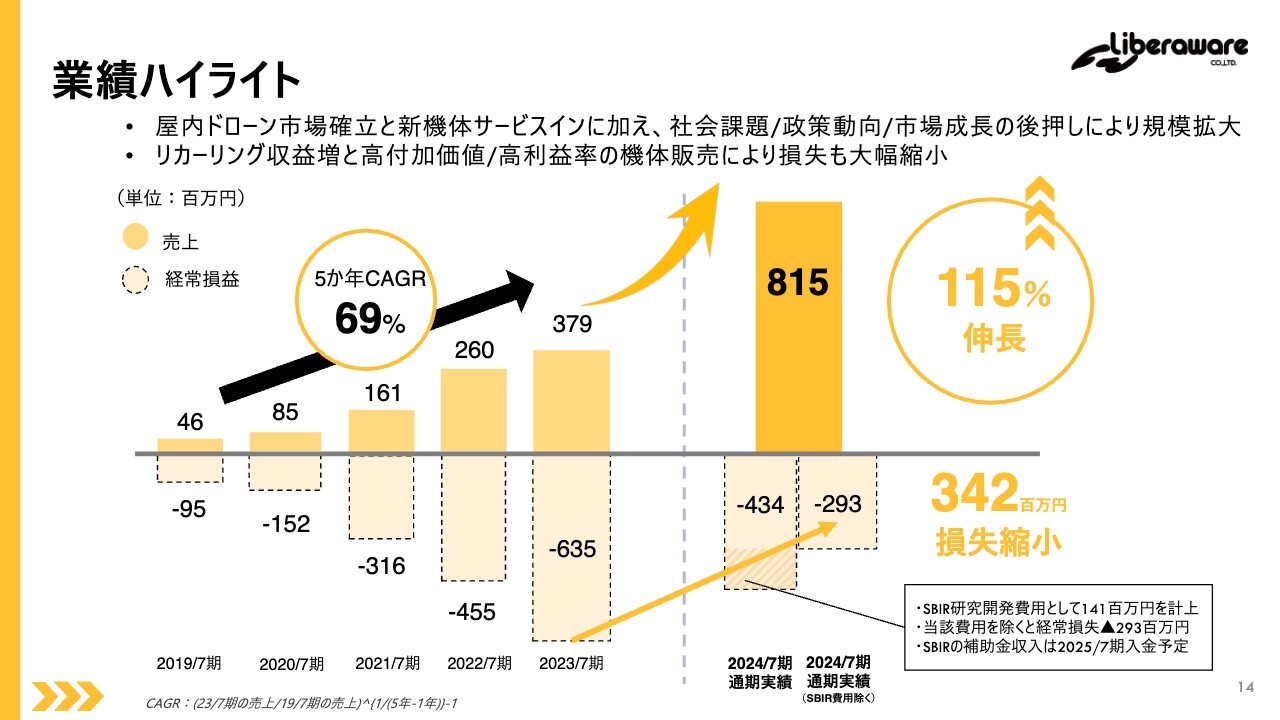

業績ハイライト

それでは、2024年7月期通期業績報告をご説明します。業績ハイライトです。設立から5ヶ年でCAGR69パーセントとなり売上が伸びてきましたが、2023年7月期から2024年7月期においては69パーセントを大きく超え、115パーセントの成長をとげています。

そして、リカーリング収益の増加と、高付加価値・高利益率の機体販売の開始に伴い損失も大きく縮小し、2025年7月期において黒字化を目指せる状況になっています。

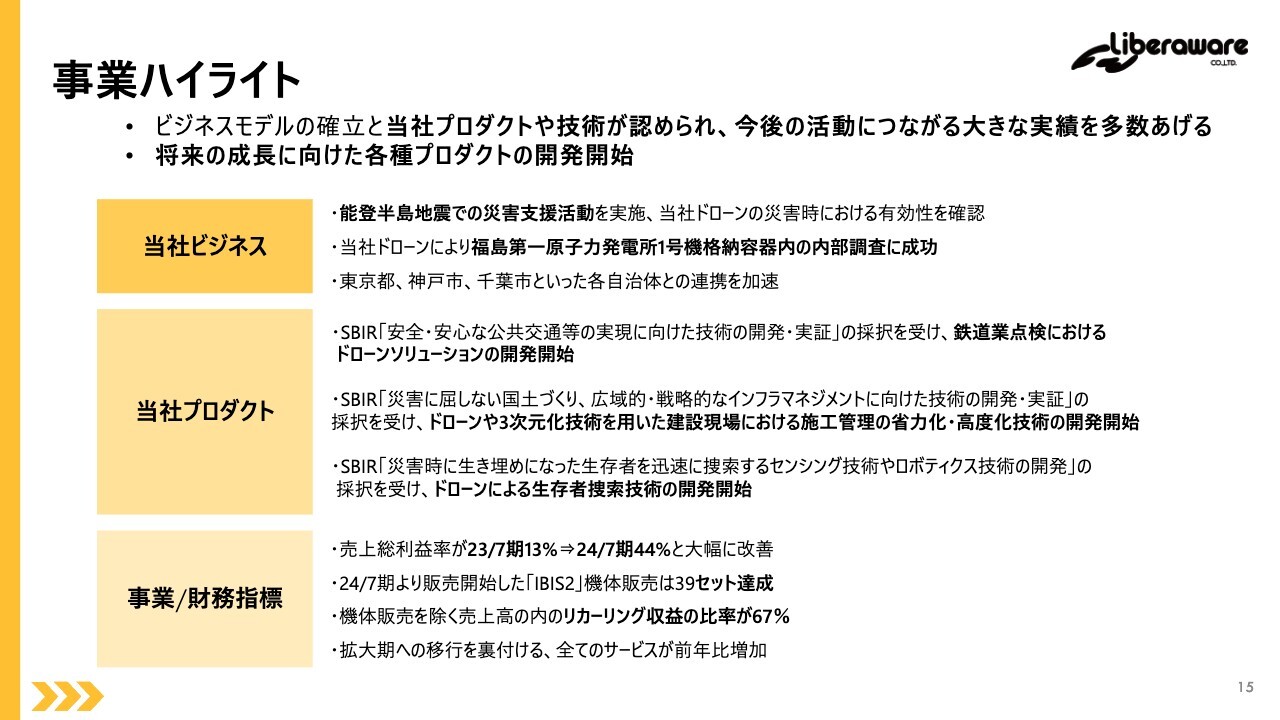

事業ハイライト

事業ハイライトです。ビジネスにおいては、能登半島地震での災害支援活動、福島第一原子力発電所1号機格納容器内の内部調査に成功し、当社にしかできない実績をあげました。また、多くの自治体とプロジェクトを実施し、自治体連携が広まりました。

また、プロダクトにおいては、3つの国家プロジェクトを獲得し、開発を開始しました。

事業/財務指標においては、売上総利益率の大幅改善、2024年7月期より販売開始した「IBIS2」機体販売の大きな実績、機体販売以外の売上高に占めるリカーリング収益率が高まりました。その結果、拡大期へ移行を裏付けるすべてのサービスが前年比で増加しました。

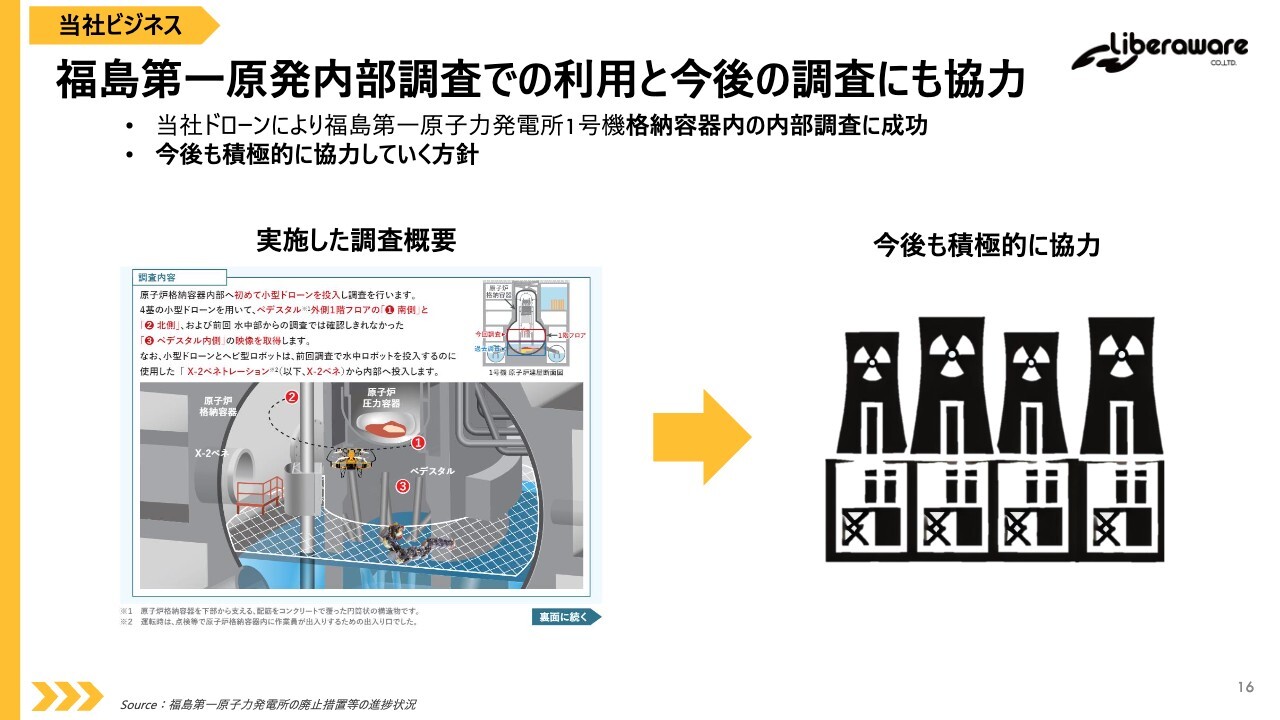

福島第一原発内部調査での利用と今後の調査にも協力

当社ビジネスの詳細をご説明します。福島第一原発内部調査は2024年3月に成功し、その実績が評価され、今後の調査に対しても積極的に協力していく方針です。

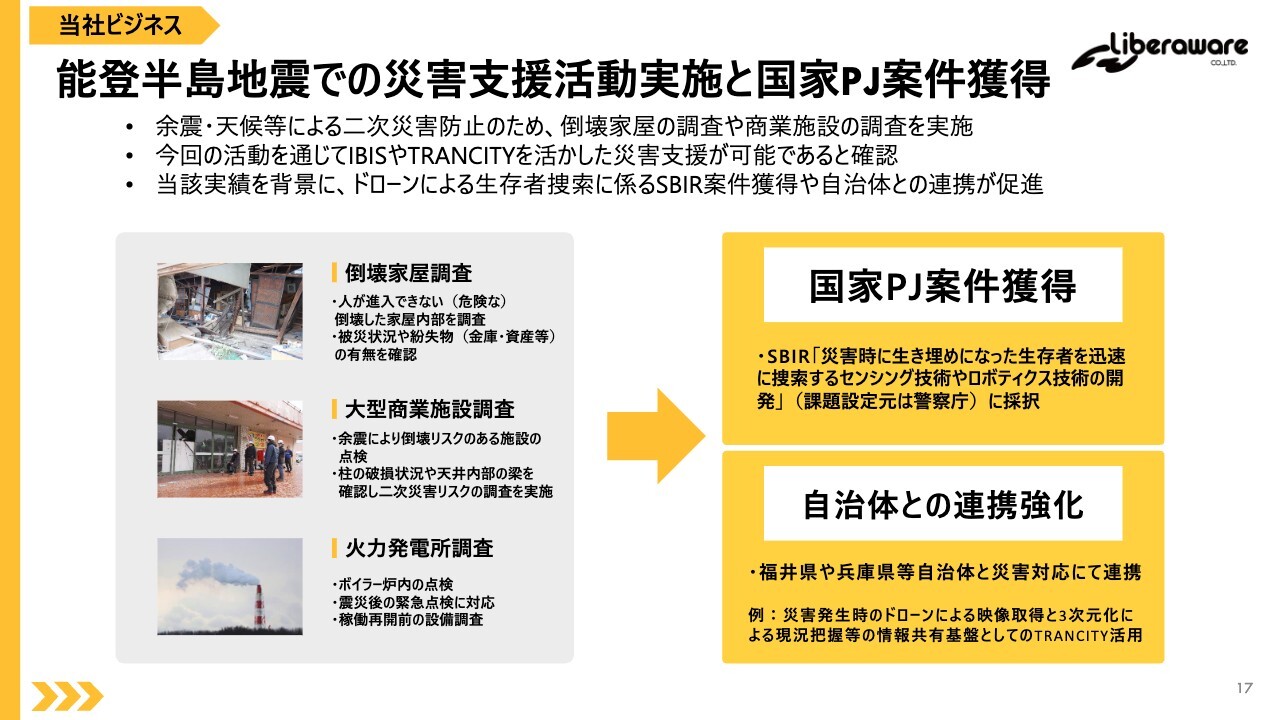

能登半島地震での災害支援活動実施と国家PJ案件獲得

能登半島地震での災害支援活動の実績が評価され、当社のソリューションが活かされる国家プロジェクトを獲得しています。また、当社の成長戦略でもある自治体との連携強化をさらに加速させています。

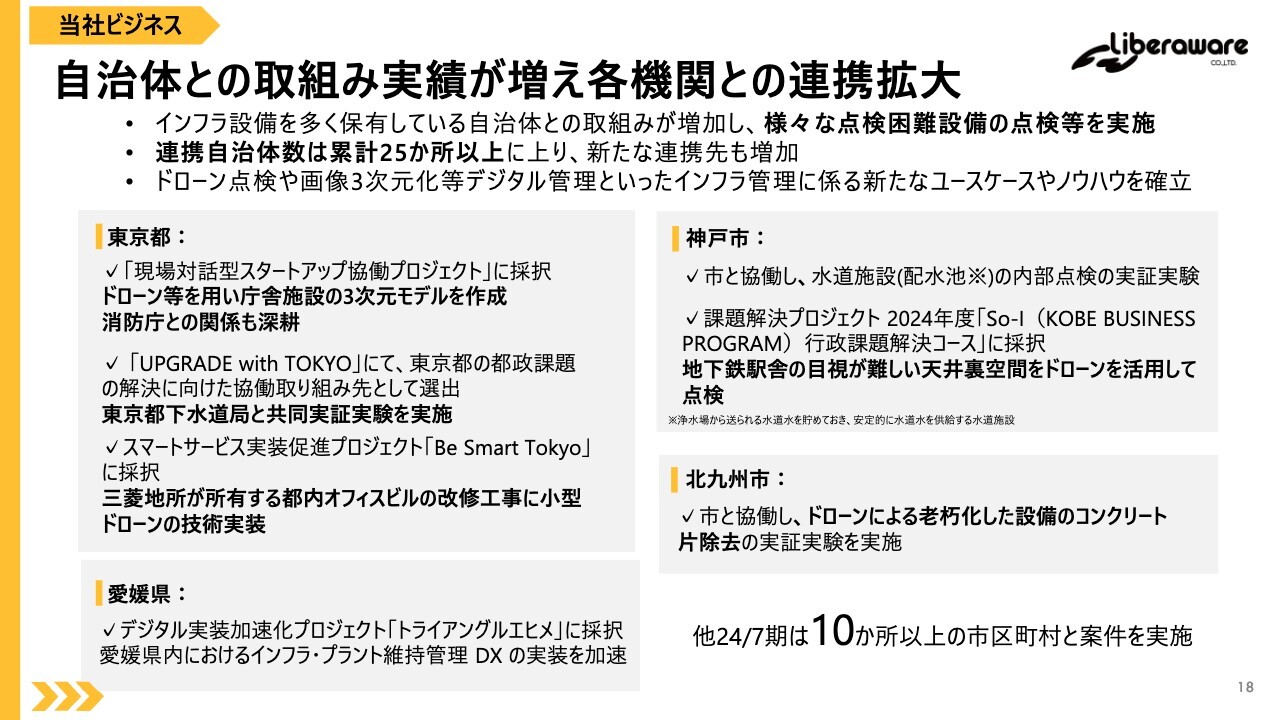

自治体との取組み実績が増え各機関との連携拡大

自治体との連携に関する実績の一部をスライドに記載しています。2024年7月期にさまざまなプロジェクトを採択しており、引き続き連携拡大を狙います。

国家PJ参画①鉄道業点検に係るドローンソリューション開発

当社プロダクトについてご説明します。冒頭でお伝えした国家プロジェクトの中で最も大きく、当社の成長においても重要なプロジェクトである、鉄道業点検に係るドローンソリューション開発です。

事業期間は2024年4月から2028年3月、補助金交付決定額は52億円です。スライドに記載したコンソーシアムメンバーで取り組んでいます。

これまでは人が点検していた線路や架線などの設備点検を代替するもので、社会問題となっている少子高齢化に伴う作業者の減少という課題を解決する技術として期待されています。

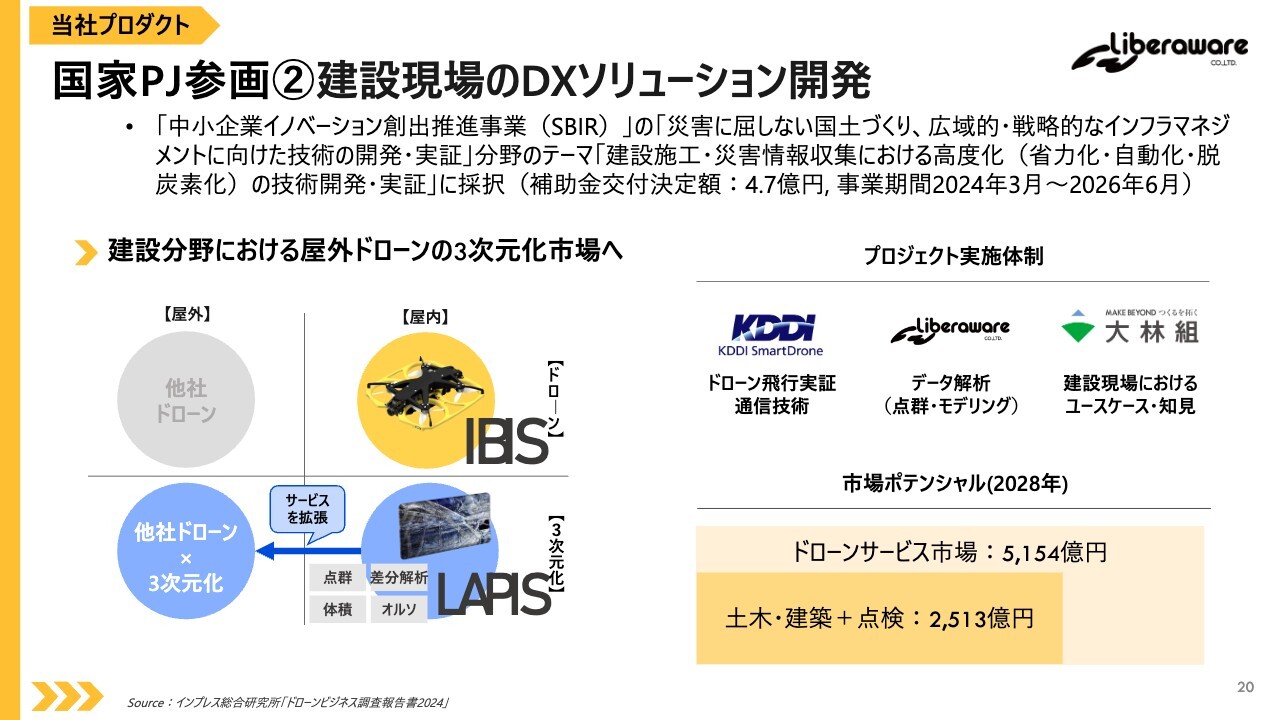

国家PJ参画②建設現場のDXソリューション開発

2つ目の国家プロジェクトとして、建設現場のDXソリューション開発です。事業期間は2024年3月から2026年6月、補助金交付決定額は4.7億円です。当社は「IBIS」を中心としたドローン事業とDX事業を展開していますが、こちらはDX事業に関連するプロジェクトとなります。

DX事業の中心技術である当社開発のソフトウェア「LAPIS」の技術を用います。屋外の他社ドローンと連携し、インフラ設備や建設現場を自動でデジタル化し、現場の作業を効率化していくプロジェクトです。

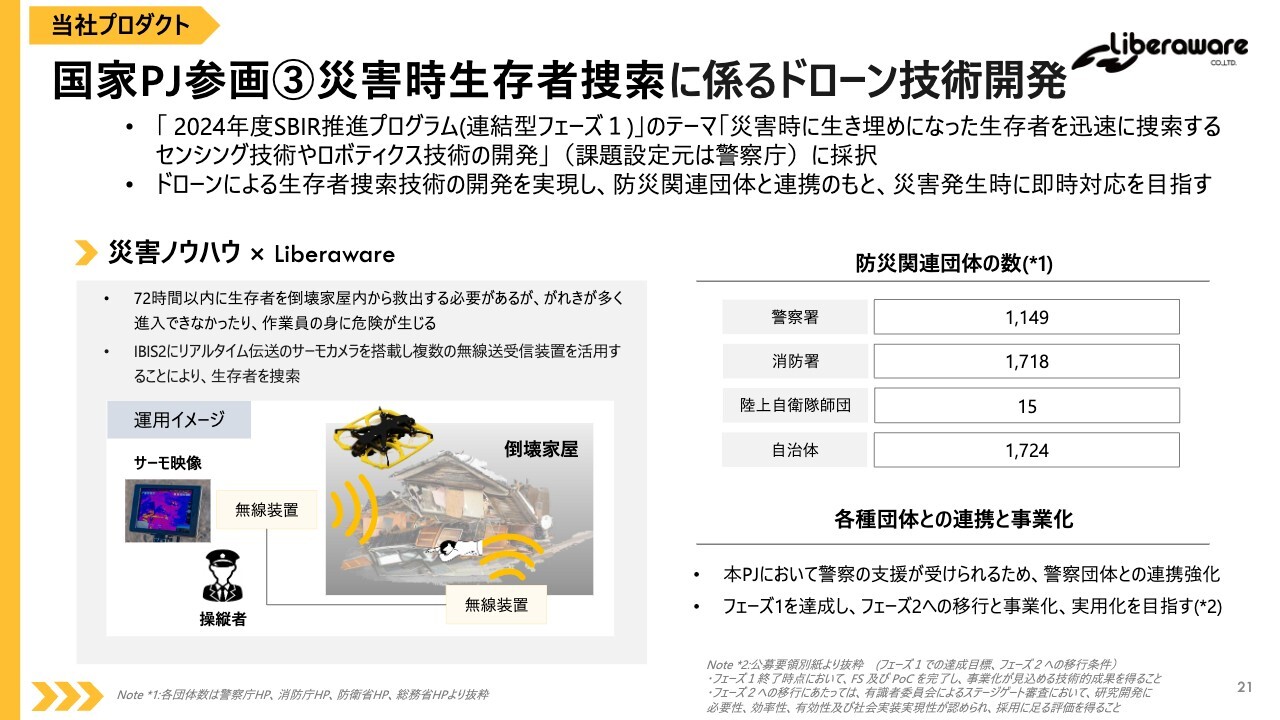

国家PJ参画③災害時生存者捜索に係るドローン技術開発

3つ目の国家プロジェクトは、災害時生存者捜索に係るドローン技術開発です。能登半島地震における当社の技術を評価していただき、その際にあった課題を解決することで、災害時の「IBIS」活用を社会実装するためのプロジェクトとなります。

本プロジェクトは、警察の支援が受けられるため、警察団体との連携強化が期待できます。

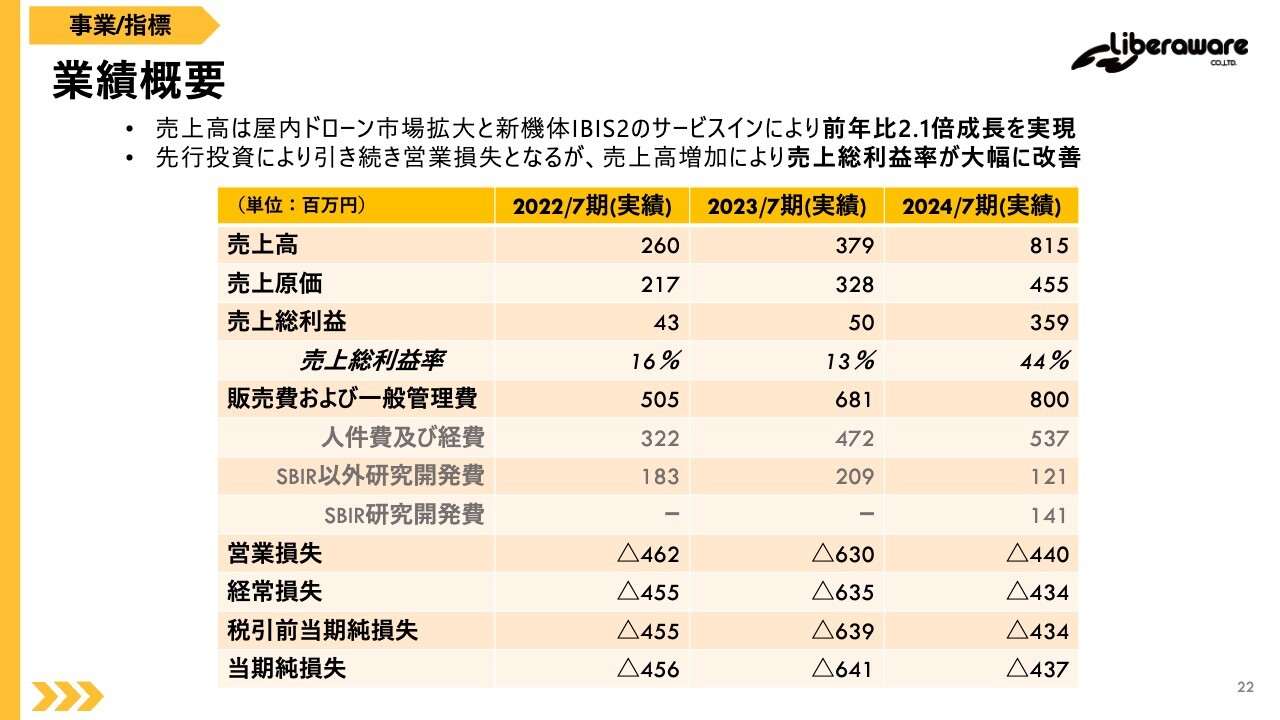

業績概要

業績概要です。売上高は、屋内ドローン市場拡大と新機体「IBIS2」のサービスインにより、前年比2.1倍の成長を実現しています。先行投資により営業赤字ではあるものの、売上高増加によって、売上総利益率が大幅に改善しています。

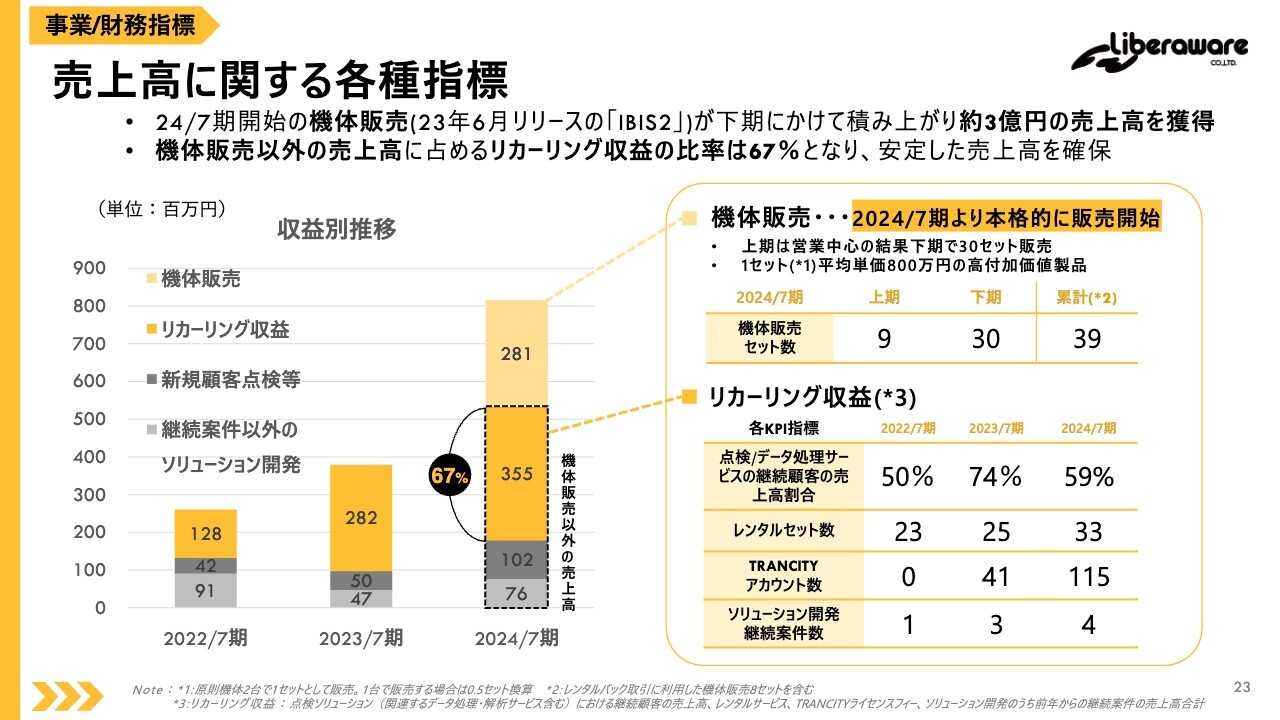

売上高に関する各種指標

業績について、売上高と利益に分けてご説明します。まず、売上高に関する各種指標です。2024年7月期の売上高においては、機体販売の実績が大きく貢献しています。機体販売について、上期は営業中心で行い、下期は30セット販売しています。その結果、販売開始初年度から約3億円の売上高を獲得しています。

機体販売以外の売上高の各種指標はすべて伸びています。そのうち、リカーリング収益の比率も67パーセントとなり、安定した売上高を確保しています。

利益に関する各種指標

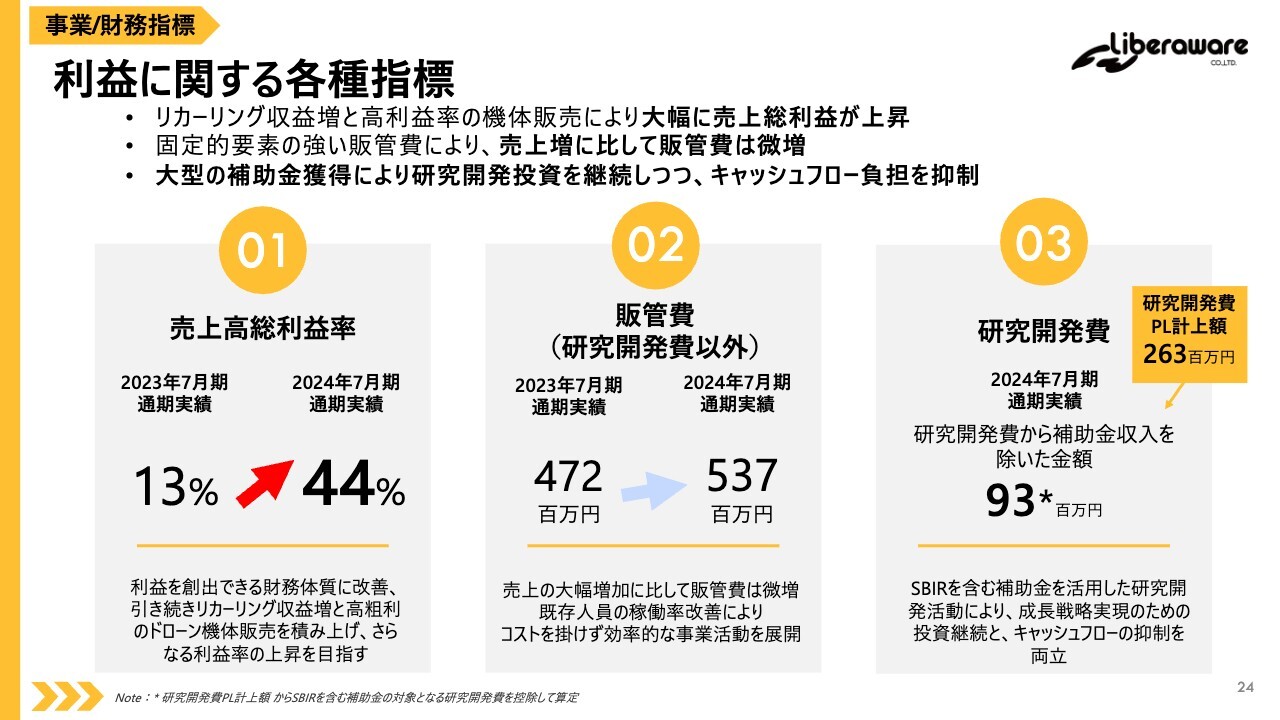

次に、当社の利益に関する各種指標は、スライドに記載した3つです。

1つ目は、売上高総利益率です。リカーリング収益増と高粗利の機体販売を積み上げ、さらなる利益率の上昇を目指します。

2つ目は、販管費です。売上高の大幅増加に比べて、販管費は微増です。既存人員の稼働率改善により、コストをかけず効率的な事業活動を展開できています。引き続き、販管費をあまりかけずに規模の拡大を目指します。

3つ目は、研究開発費です。SBIRを含む補助金を活用した研究開発活動により、成長戦略実現のための投資を継続しながら、キャッシュフローの抑制を実現しています。

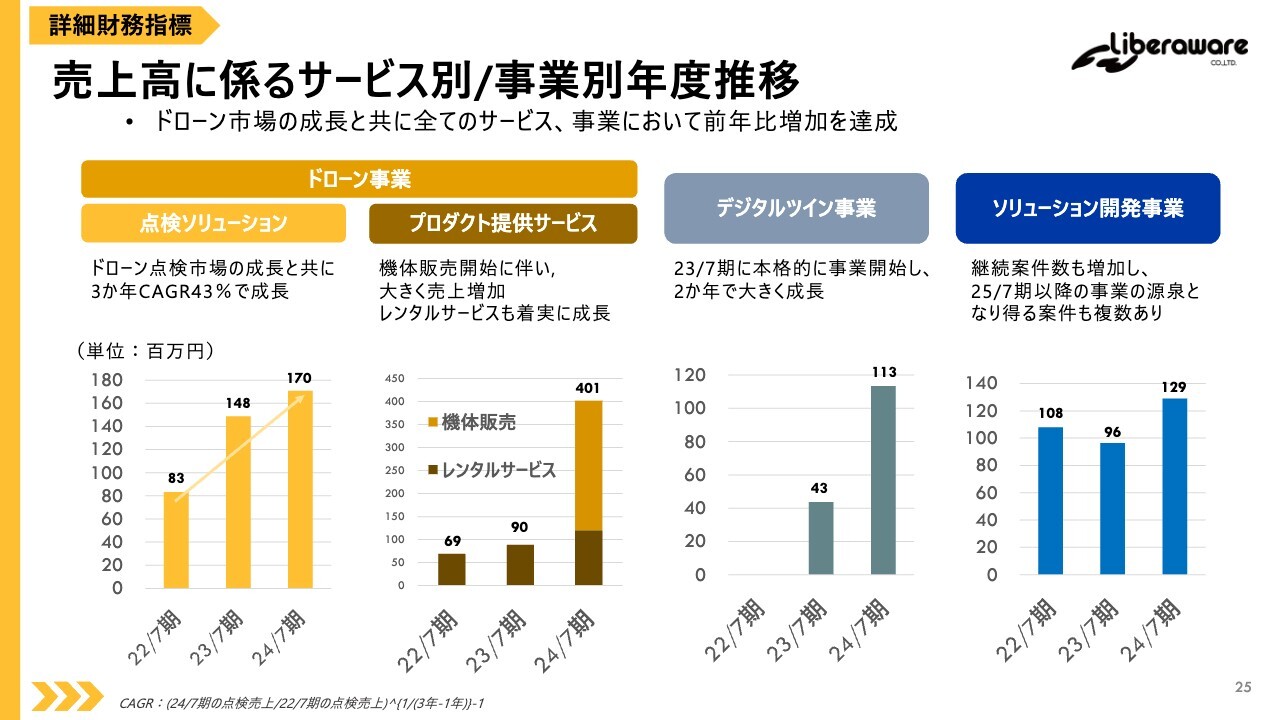

売上高に係るサービス別/事業別年度推移

売上高に係るサービス別/事業別年度推移です。ドローン市場の成長と共に、すべてのサービス、事業において、前年比増加を達成しています。今後の事業の柱となるデジタルツイン事業も2ヶ年で大きく伸びています。

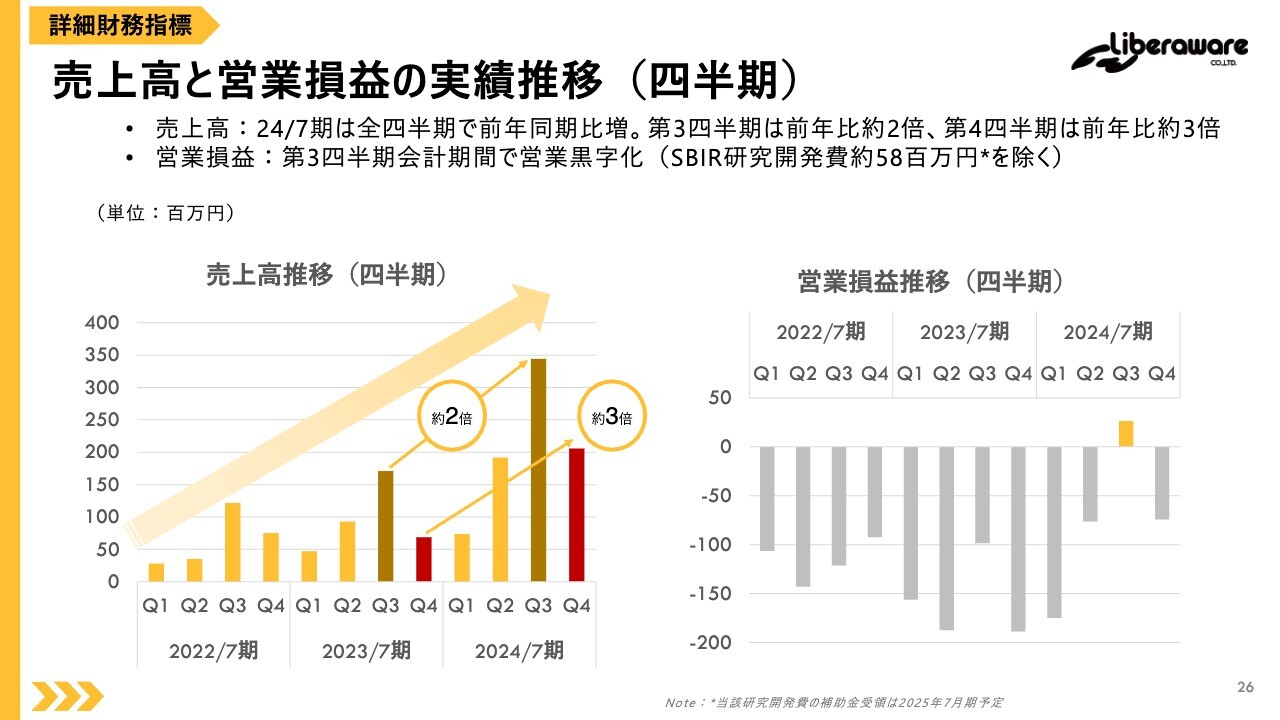

売上高と営業損益の実績推移(四半期)

売上高と営業損益の実績推移です。四半期別で見ると、下期にかけて大きく成長しています。第3四半期は、2023年7月期より2倍成長しており、第4四半期は3倍成長しています。

当社は研究開発型ベンチャーで、創業以来、研究開発投資により赤字となっていましたが、2024年7月期に四半期ベースで黒字化を実現しています。今期通期黒字化に向けた可能性が高まっていると認識しています。

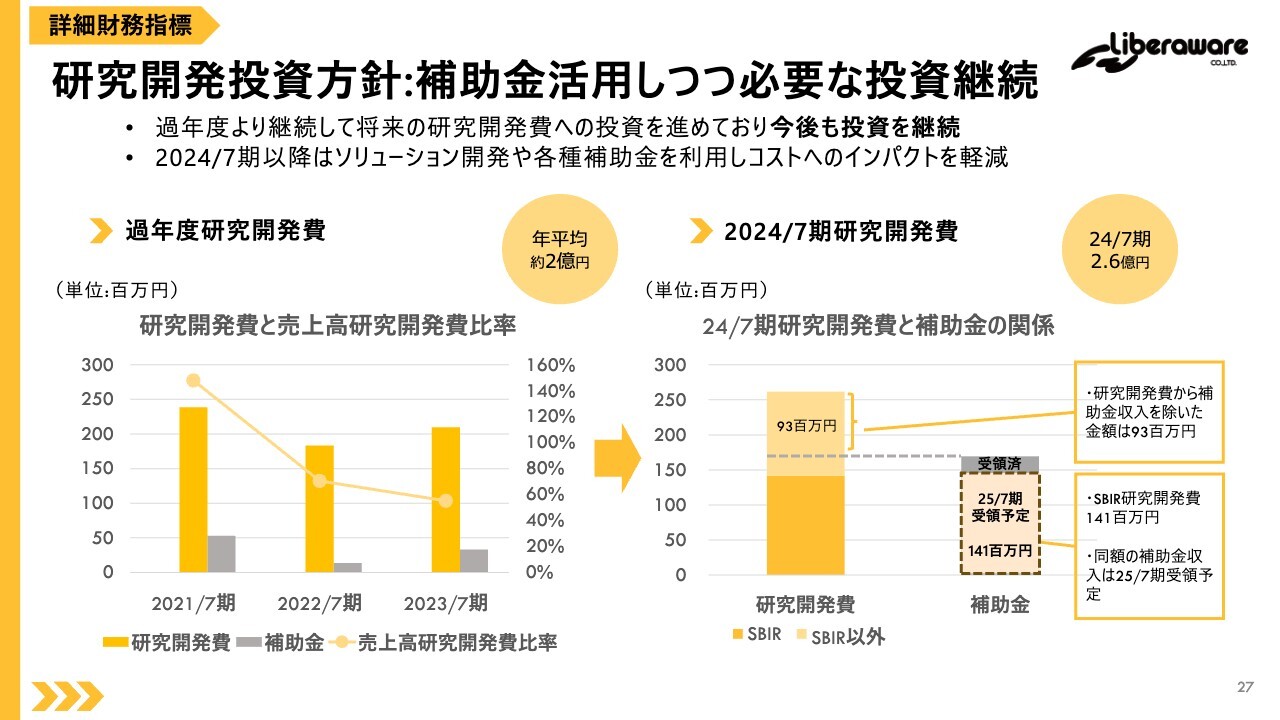

研究開発投資方針:補助金活用しつつ必要な投資継続

研究開発投資の方針です。中長期的に高い成長を維持するために、今後の研究開発費への投資は継続していきます。

2024年7月期は、ソリューション開発や各種補助金を利用し、コストを抑えています。2024年7月期は2.6億円の研究開発投資を行いましたが、1.7億円が補助金対象となっています。

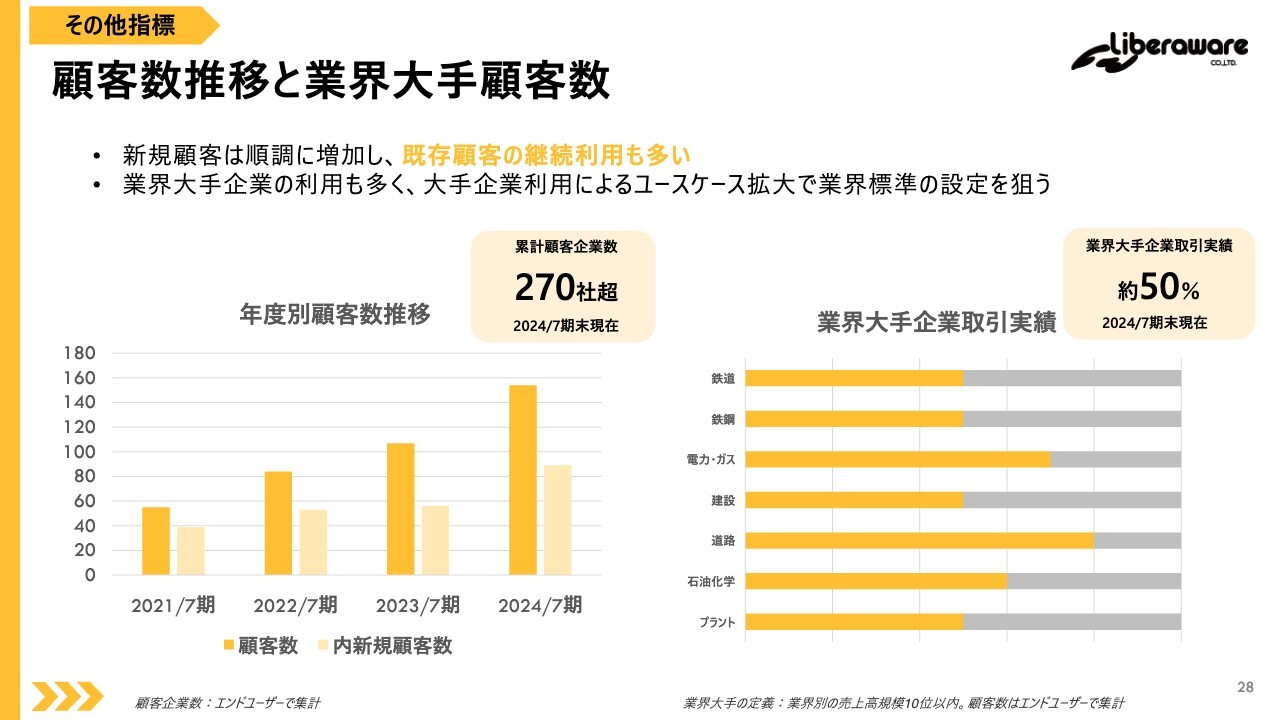

顧客数推移と業界大手顧客数

顧客数の推移です。規模拡大を裏付けるように、新規顧客は順調に増加しています。既存顧客の継続利用も多く、業界大手企業の利用も増えています。大手企業利用によるユースケース拡大により、業界標準の設定を狙っていきます。

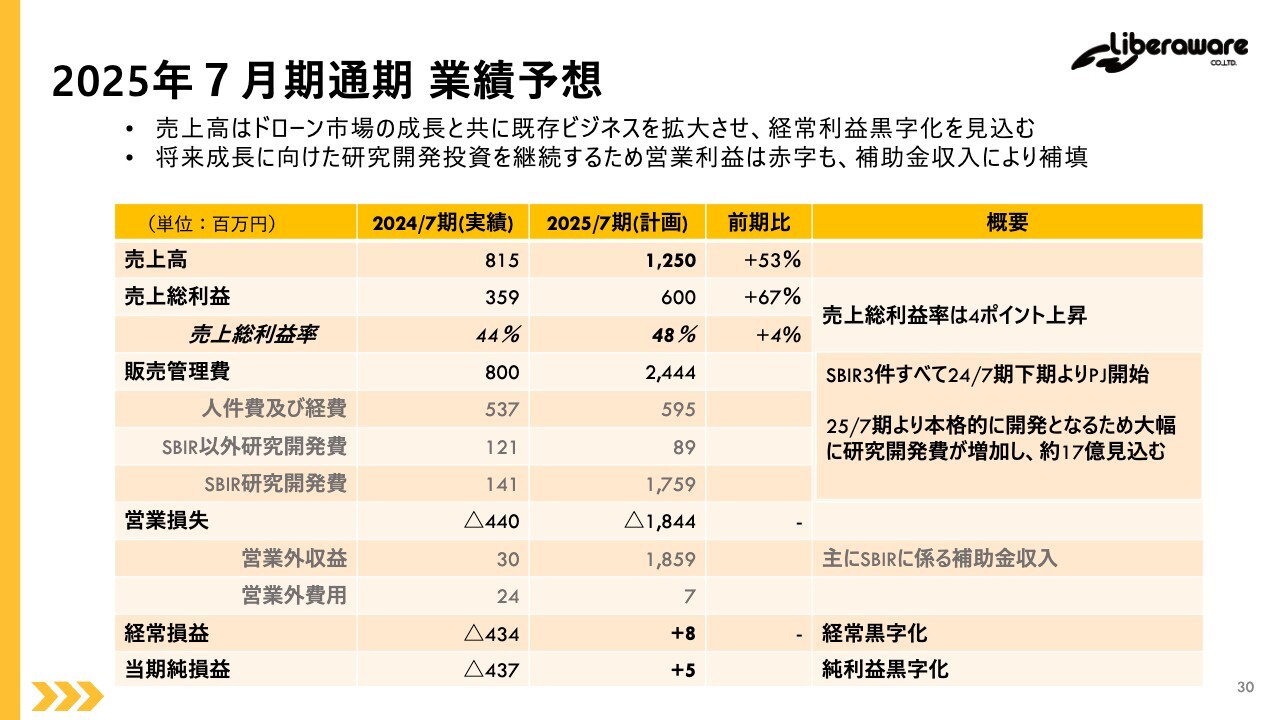

2025年7月期通期 業績予想

2025年7月期の業績予想です。売上高は、ドローン市場の成長と共に既存ビジネスを拡大させ、経常利益黒字化を見込んでいます。将来成長に向けたSBIR関連で研究開発投資を継続するため、営業利益は赤字となりますが、営業外収益で計上される補助金収入により補填されるため、キャッシュ的にも問題ありません。

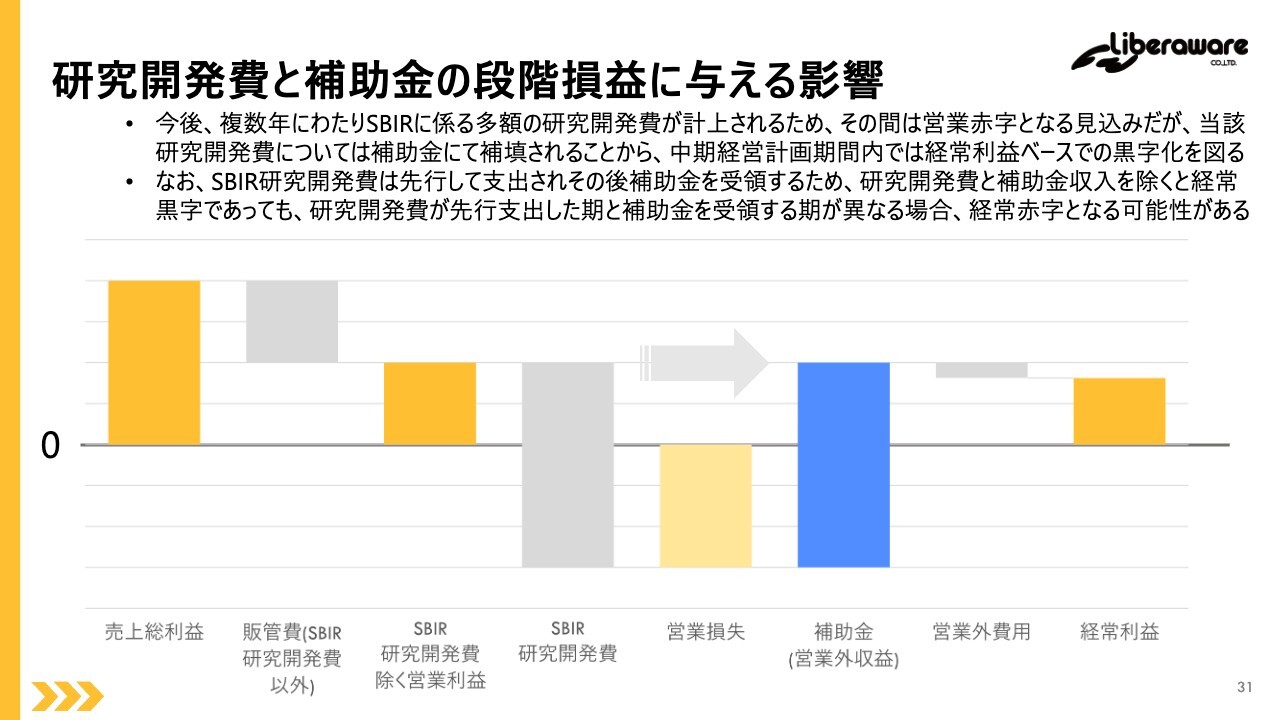

研究開発費と補助金の段階損益に与える影響

SBIR関連の研究開発投資の補足説明です。SBIRのプロジェクトは、原則として3月末締めで、1年間で使用した分が5月末に営業外収益として入ってきます。したがって、本開発が続くまで営業損失は赤字となりますが、経常利益ベースで黒字化を目指します。

当社は7月末決算のため、4月から7月にかけてのSBIR研究開発費用次第では、通期の経常利益に影響が出る可能性はありますが、丁寧な情報開示を行っていきます。

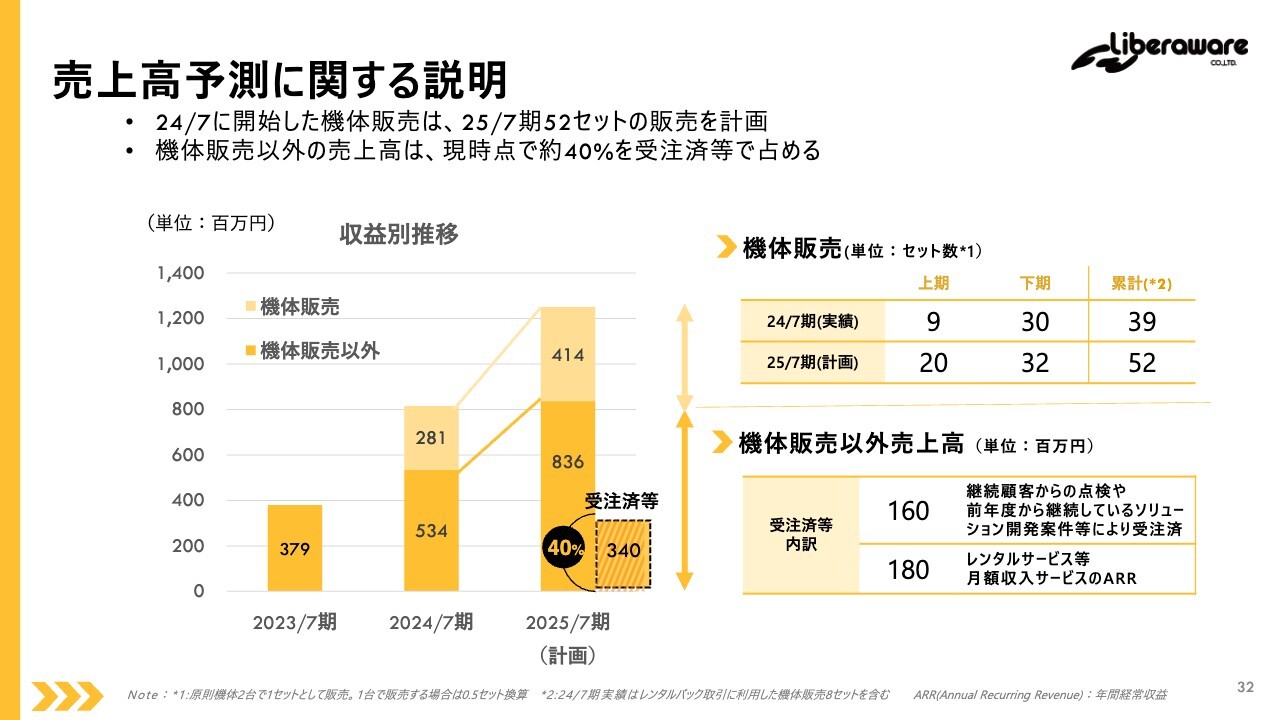

売上高予測に関する説明

2025年7月期の売上高予測の詳細です。2024年7月期にインパクトのあった機体販売、機体販売以外に分けてご説明します。2025年7月期の機体販売の目標は、約4億円を計画しています。前期下期で30セットの実績があるため、十分達成可能と見ています。

機体販売以外の売上高に関しては、現時点で全体の40パーセント以上の売上高が受注済み等で占めており、2025年7月期に計画している売上高は、十分に達成できると認識しています。

共創を軸に事業領域の拡大と既存サービスの付加価値向上を進め継続的な成長を加速

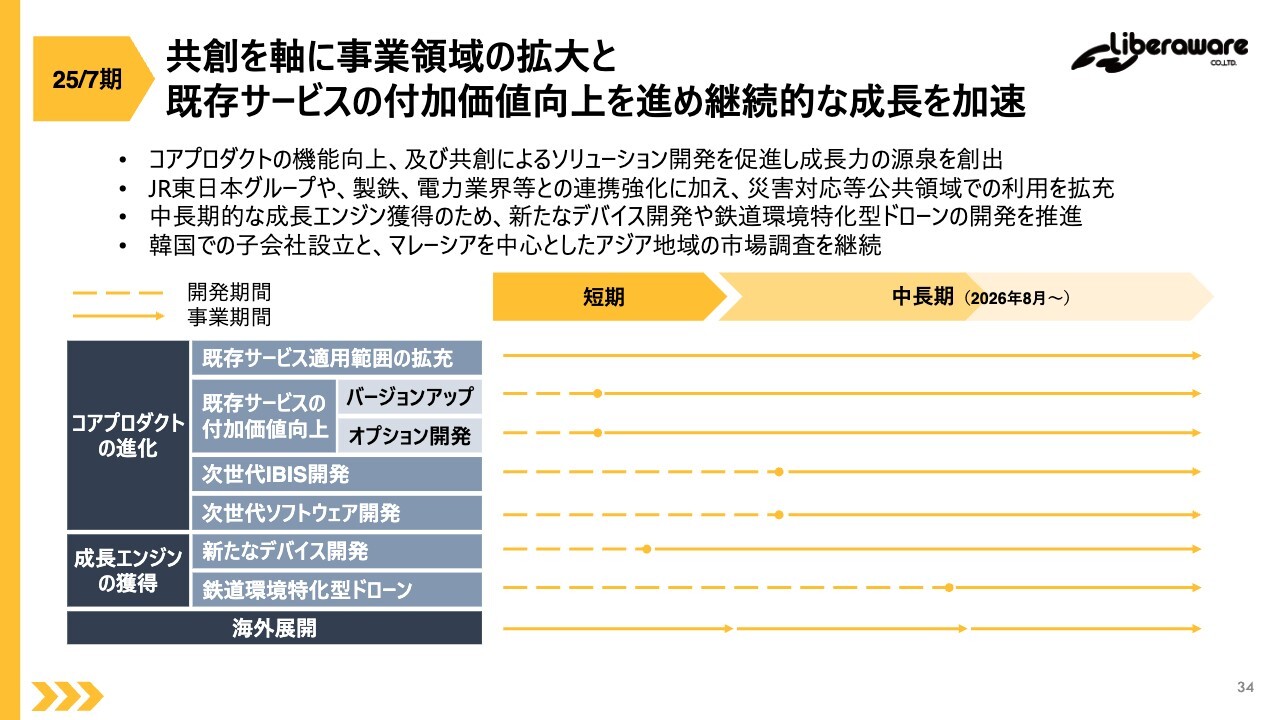

2025年7月期における当社の成長戦略について説明します。成長戦略は「コアプロダクトの進化」「成長エンジンの獲得」「海外展開」の3つで、予定どおり進行する見通しです。

2025年7月期に関係する項目として、「既存サービス適用範囲の拡充」「既存サービスの付加価値向上」「次世代ソフトウェア開発」「鉄道環境特化型ドローン」「海外展開」についてご説明します。

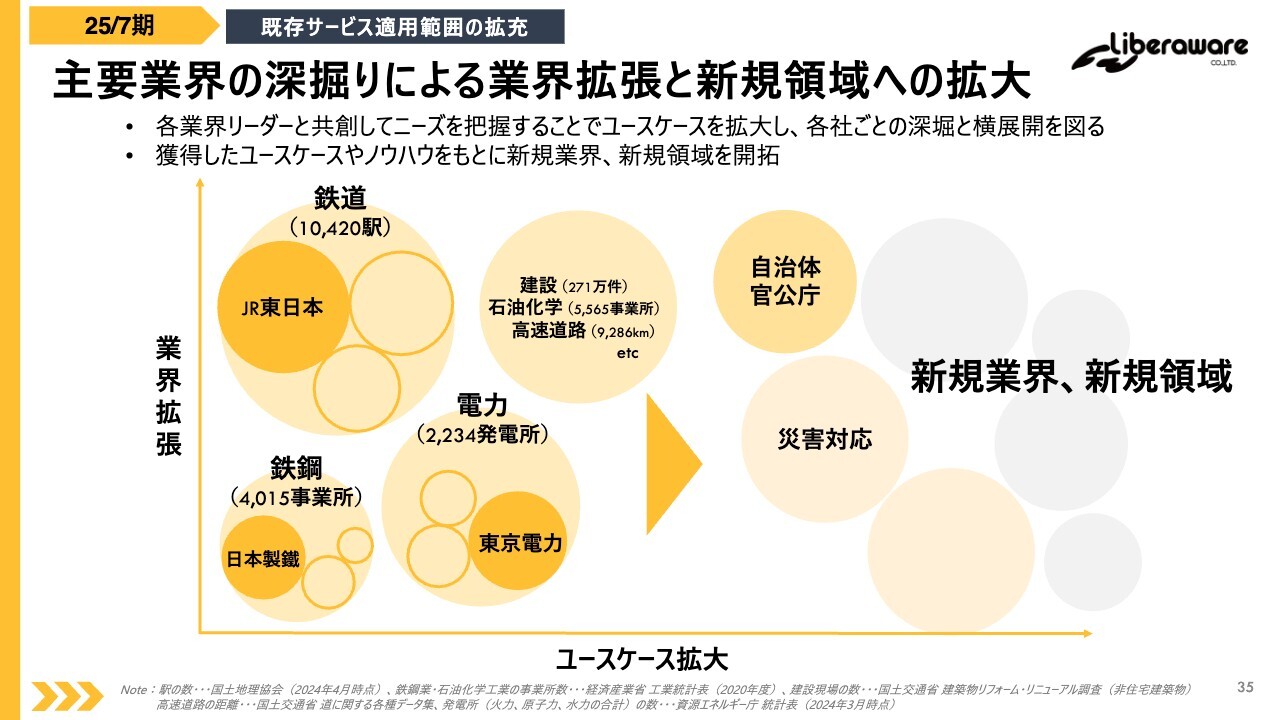

主要業界の深掘りによる業界拡張と新規領域への拡大

「既存サービス適用範囲の拡充」です。各業界リーダーと共創してニーズを把握することでユースケースを拡大し、各社ごとの深掘りと横展開を狙います。獲得したユースケースやノウハウをもとに、新規業界、新規領域を開拓していきます。

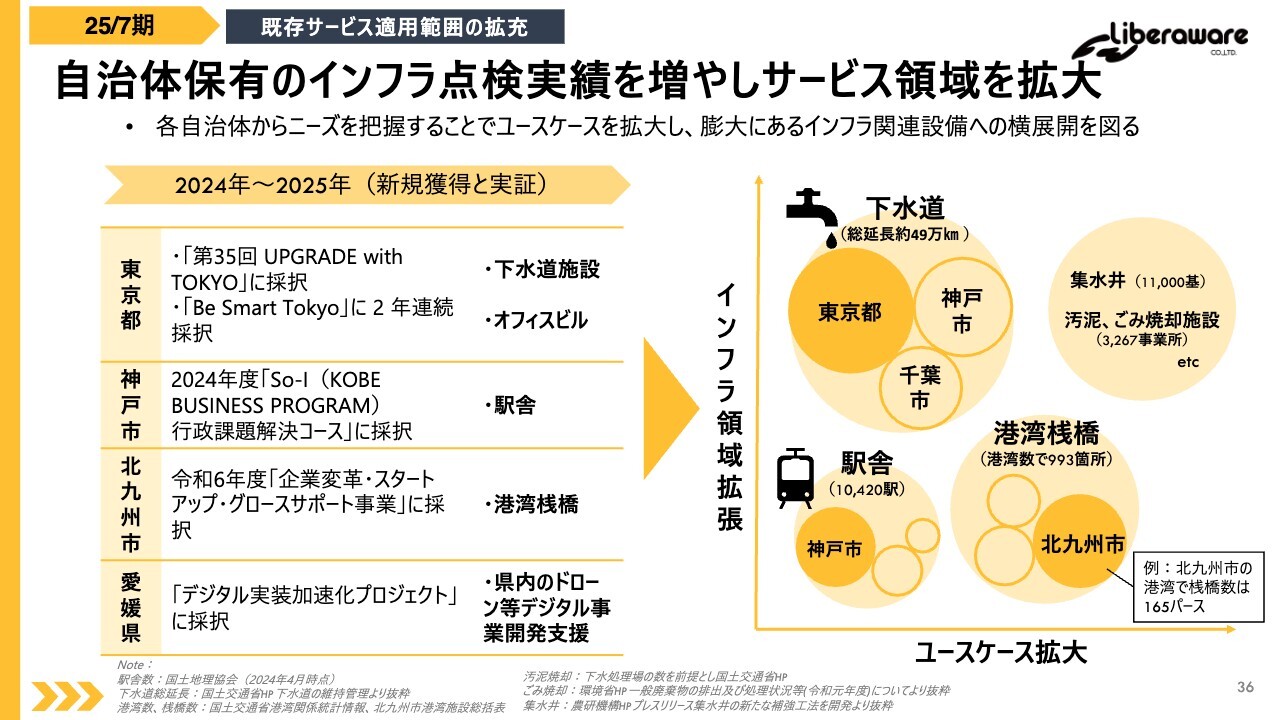

自治体保有のインフラ点検実績を増やしサービス領域を拡大

長期にわたって続けてきた自治体とのコミュニケーションは、着実に実績が出てきています。2025年7月期にかけて、東京都、神戸市、北九州市、愛媛県などの案件を実施して、ユースケースを拡大することにより、膨大にあるインフラ関連設備への横展開を狙っていきます。

その取り組みの中で事例を1つご紹介します。港湾桟橋は北九州市だけで165ヶ所あり、少なくとも5年に1回は定期点検を必要としています。当該点検において当社ドローンの有効性が確認されており、当社の過去事例から1ヶ所当たり700万円から1,000万円程度の案件となっています。

従来の点検方法でも同程度以上のコストがかかっていることから、置き換えのメリットもありますので、それに向けた取り組みをしています。このような活動は、周辺企業との連携も活発化され、さらなる事業成長にもつながりますので、引き続き自治体との連携を積極的に進めていきます。

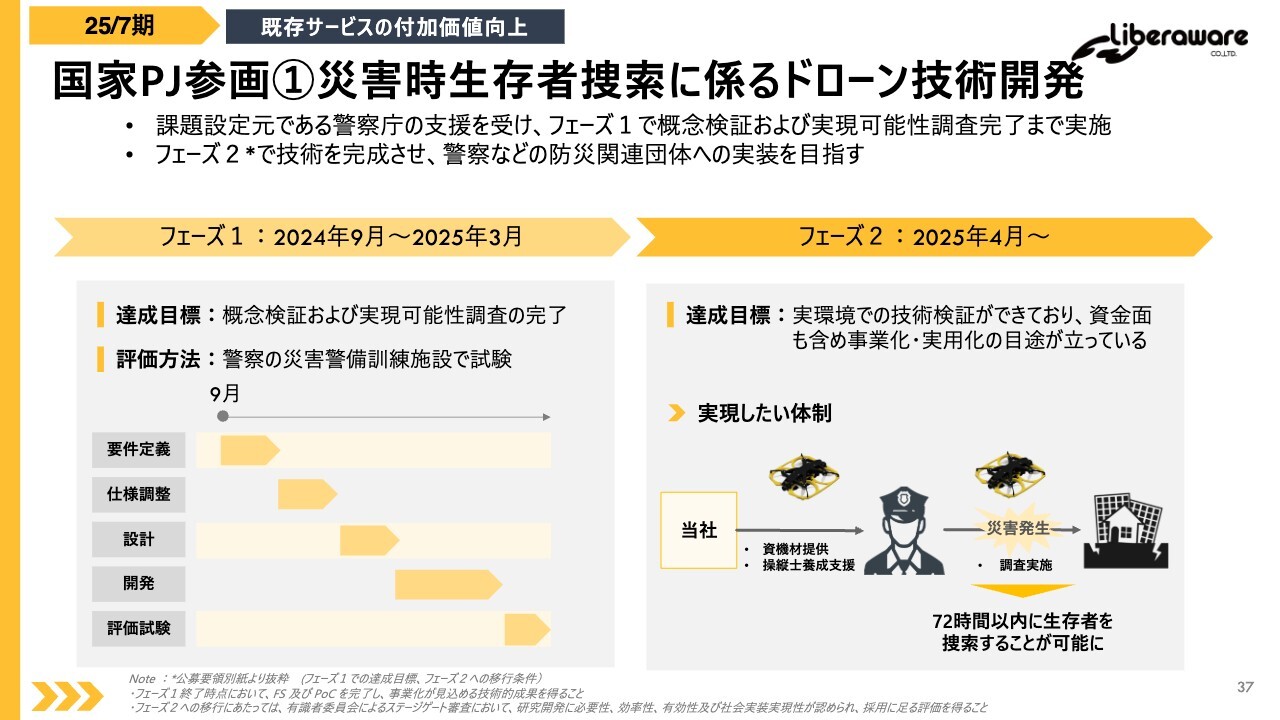

国家PJ参画①災害時生存者捜索に係るドローン技術開発

国家プロジェクト3件の取り組み計画をご説明します。災害時生存捜索に係るドローン技術開発です。2024年9月よりスタートし、2025年3月まで、技術開発および警察の災害警備訓練設備での試験を予定しています。

こちらの開発が順調にいけば、次のフェーズとして、2025年4月から実環境での技術検証およびその先の現場導入が期待できます。

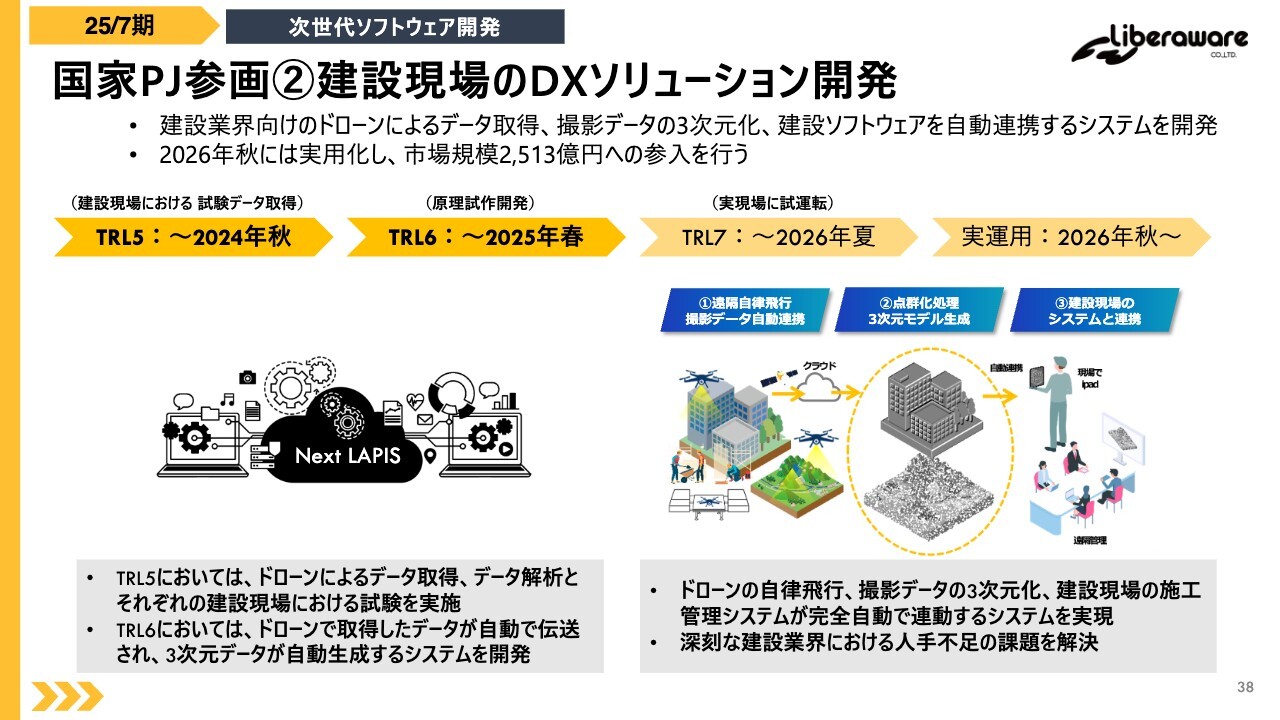

国家PJ参画②建設現場のDXソリューション開発

建設現場のDXソリューション開発です。2026年夏頃まで、「LAPIS」を用いた屋外ドローンによるデータ取得、撮影データの3次元化、建設現場のソフトウェアを自動連携するシステム開発を予定しています。

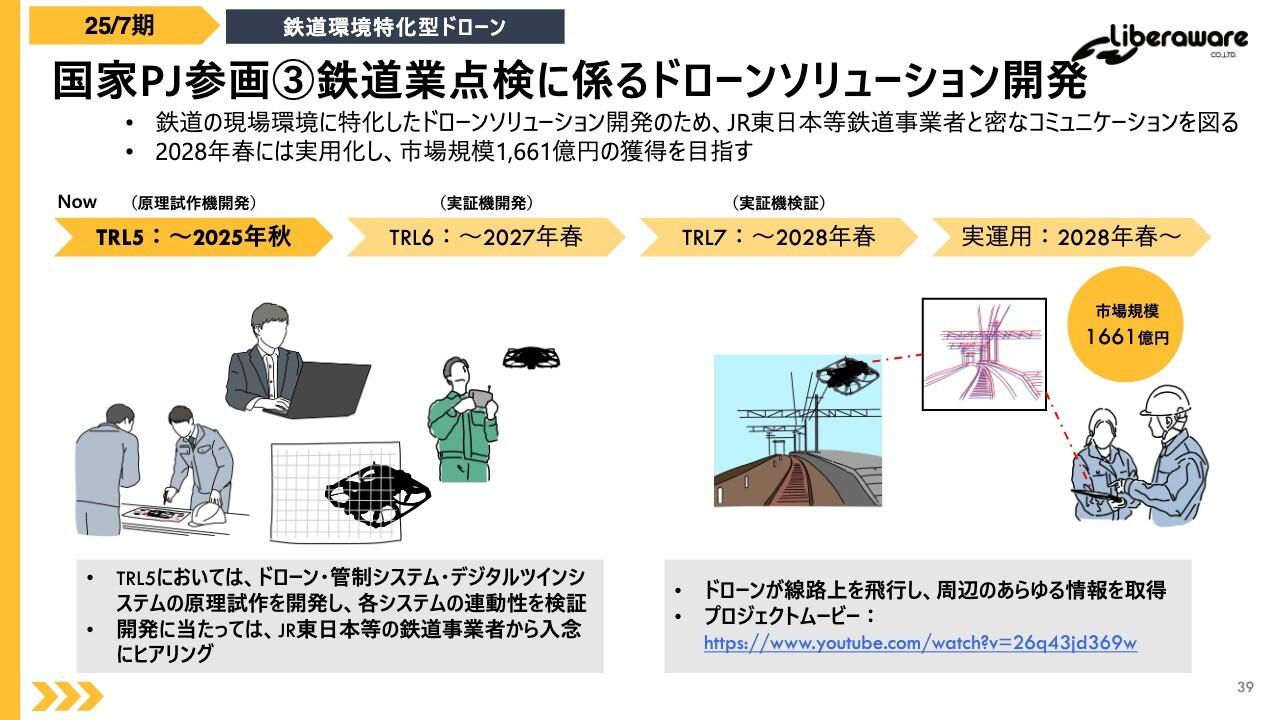

国家PJ参画③鉄道業点検に係るドローンソリューション開発

国家プロジェクトの中で、最も予算が大きい鉄道業点検に係るドローンソリューション開発です。まずは、2025年秋に向けて、コンソーシアムメンバーであり、ユーザーでもあるJR東日本をはじめとした鉄道事業者の協力のもと、ドローン・管制システム・デジタルツインシステムの原理試作開発を進めています。

実運用は2028年春を予定しています。市場規模は1,661億円と非常に大きく、獲得を狙って進めていきます。

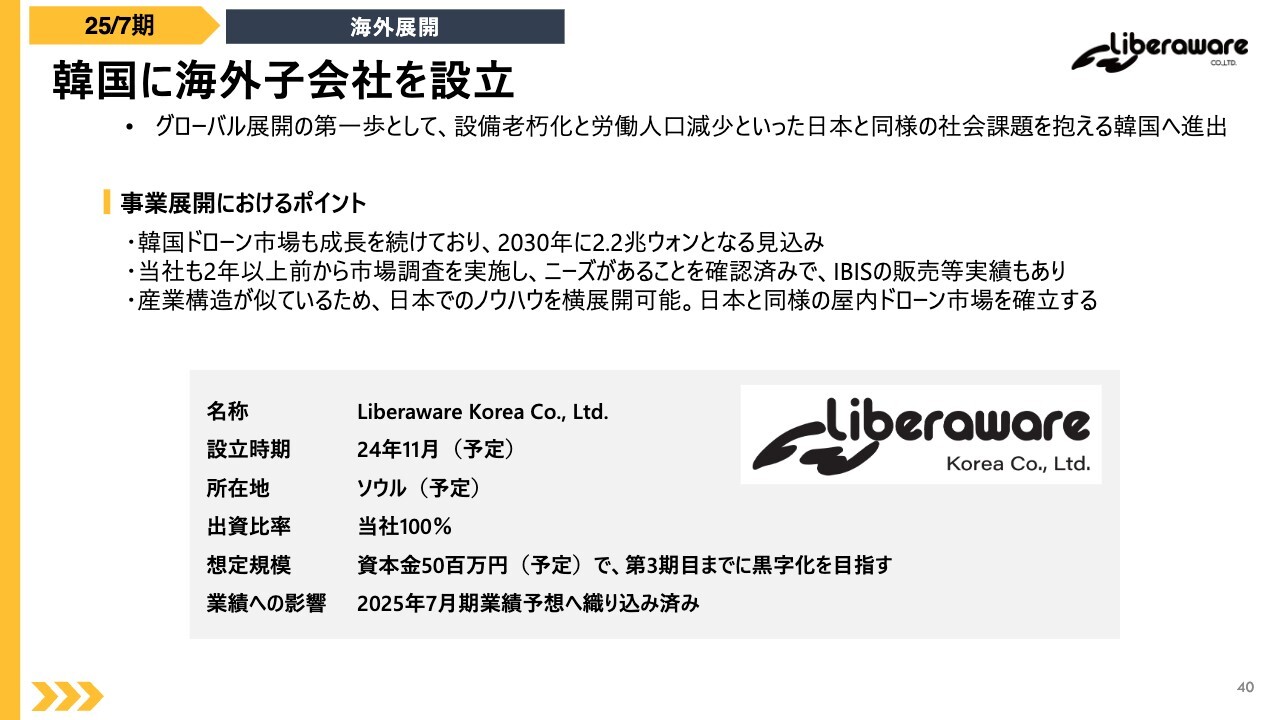

韓国に海外子会社を設立

海外展開についてです。成長戦略の中で短期的には東南アジアおよび東アジアをターゲットとしており、2025年7月期においては、11月に韓国で子会社の設立を予定しています。

韓国でも、日本同様にドローン市場が成長しており、当社では2年以上前から市場調査を実施し、ニーズがあることを確認しています。「IBIS」の販売などの実績もあり、韓国のエネルギー公団では「IBIS」をボイラー点検ドローンとして採用いただいています。

韓国のインフラ老朽化の課題は日本と同様です。当社の先行優位性とこれまで日本で培ってきた経験をもとに、韓国の屋内ドローン市場でも市場の確立と早期黒字化を目指します。

新着ログ

「精密機器」のログ