【QAあり】エージェント・インシュアランス・グループ、国内・海外ともに売上が好調に推移 既存客へのクロスセルが進み大幅拡大

2024年12月期 2Q決算ハイライト

一戸敏氏:株式会社エージェント・インシュアランス・グループ代表取締役の一戸敏です。本日は決算説明会にご参加いただき、誠にありがとうございます。2024年12月期第2四半期決算の概要を中心に、事業戦略や今後の展望についてご説明します。

まず、決算ハイライトです。当社の売上高に当たる営業収益について、2024年12月期第2四半期は連結で19億2,200万円、前年同期比14.1パーセント増となりました。

業績予想に対する進捗率は、今年4月に当社子会社となったファイナンシャル・ジャパン株式会社(以下、ファイナンシャル・ジャパン)の加算分を除いて46.5パーセントです。

営業利益は9,100万円で、前年同期比182.6パーセント増となりました。業績予想に対する進捗率は、ファイナンシャル・ジャパンの加算分を除いて51.1パーセントです。

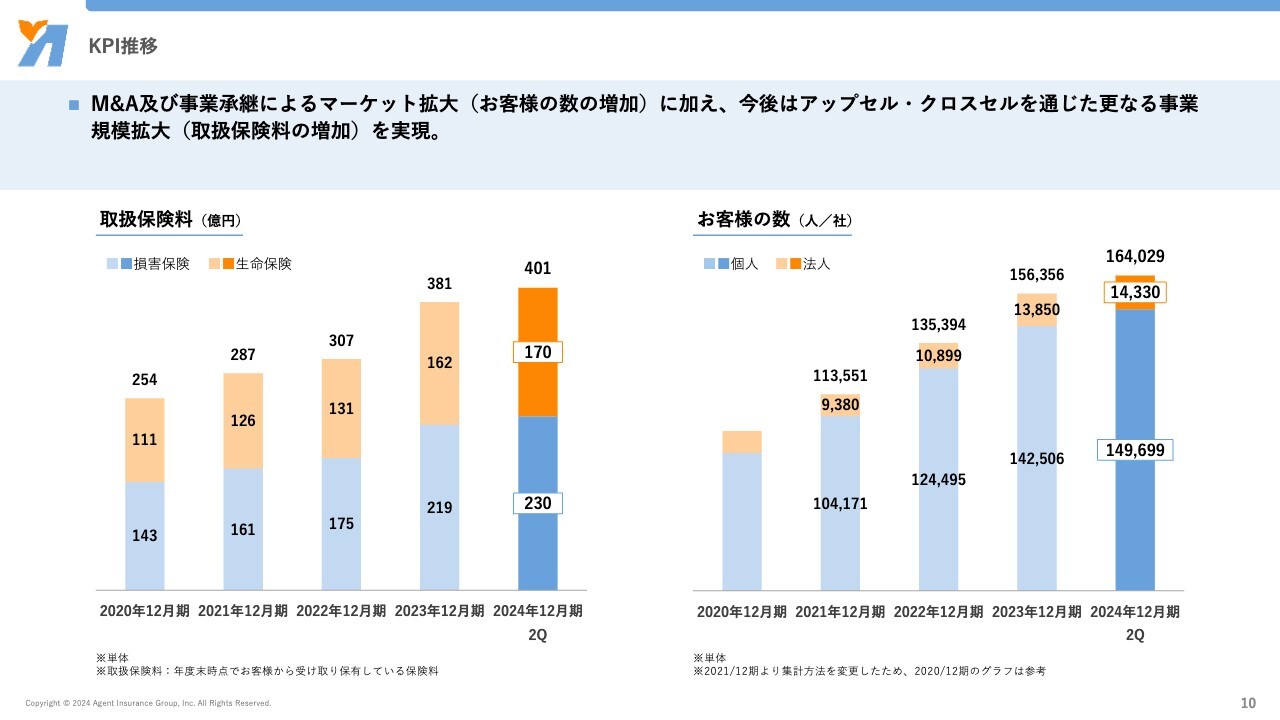

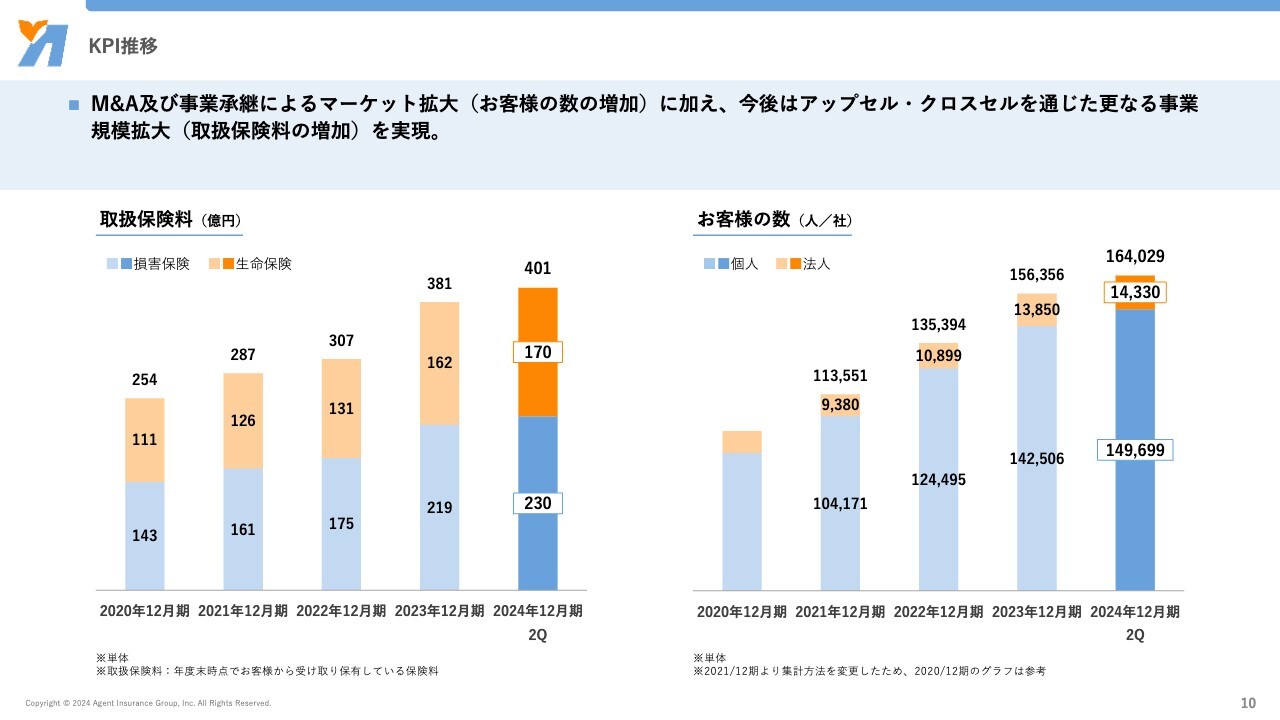

取扱保険料は401億円、お客さまの数は法人が1万4,330社、個人が14万9,699人となりました。取扱保険料及びお客さまの数については、後ほどファイナンシャル・ジャパンの分を含めたグループとしての状況もご説明します。

国内事業においては、愛媛支社、東京東支店、大阪支店を中心にM&A及び事業承継が順調に進み、合流前の保険募集人が取り扱っていた保険契約を譲り受けたことにより、損害保険の売上が好調に推移しました。

また、生命保険においても、提案スキル向上を目的とする人財育成の強化を通じて、法人契約を中心に売上が拡大しました。

海外事業においては、新規保険獲得件数が増えたことや、既存の法人のお客さまの売上拡大に伴う保険料の増加、既存のお客さまへのクロスセルなどにより、営業収益及び利益が大幅に増加しました。

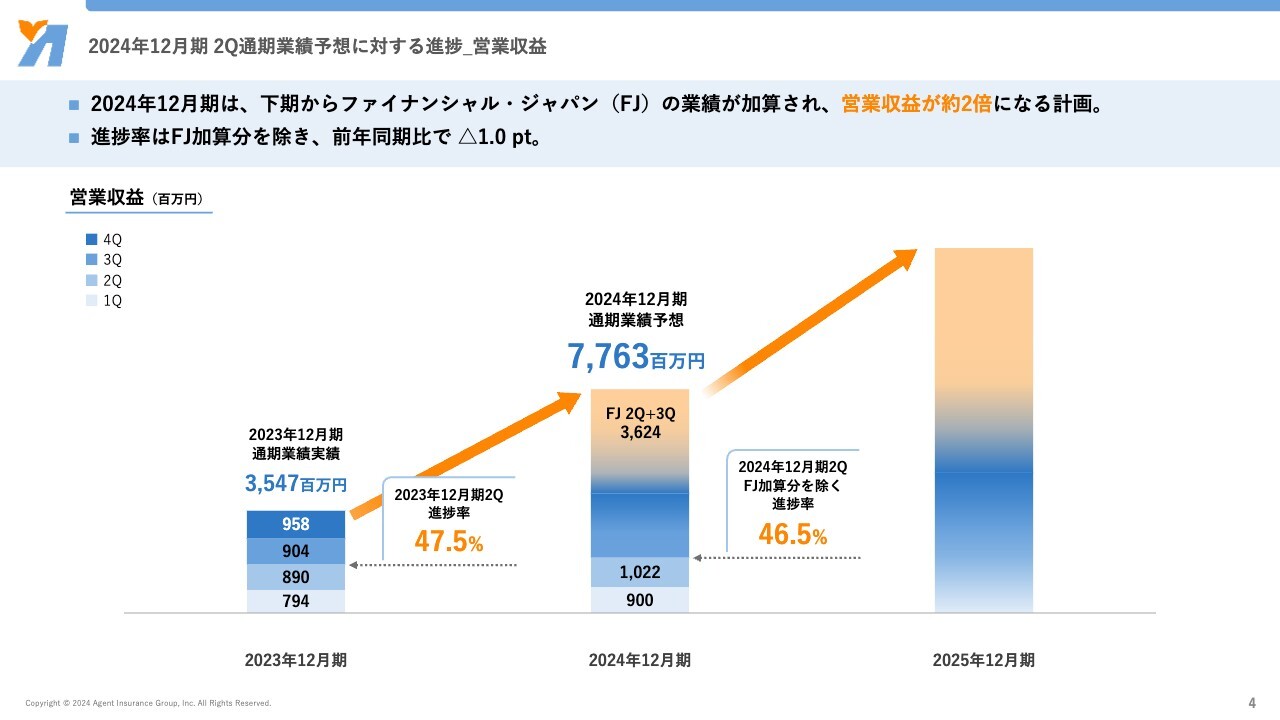

2024年12月期 2Q通期業績予想に対する進捗_営業収益

営業収益における通期業績予想に対する当四半期の進捗は、ファイナンシャル・ジャパン加算分を除いて46.5パーセントです。前年同期比ではマイナス1.0ポイントとなりました。

2024年12月期は、下期からファイナンシャル・ジャパンの半期分の業績が加算され、営業収益は前期比で約2倍となる予定です。

2025年12月期については、ファイナンシャル・ジャパンの通期分の業績が加算されるため、さらなる収益向上につながる見込みです。

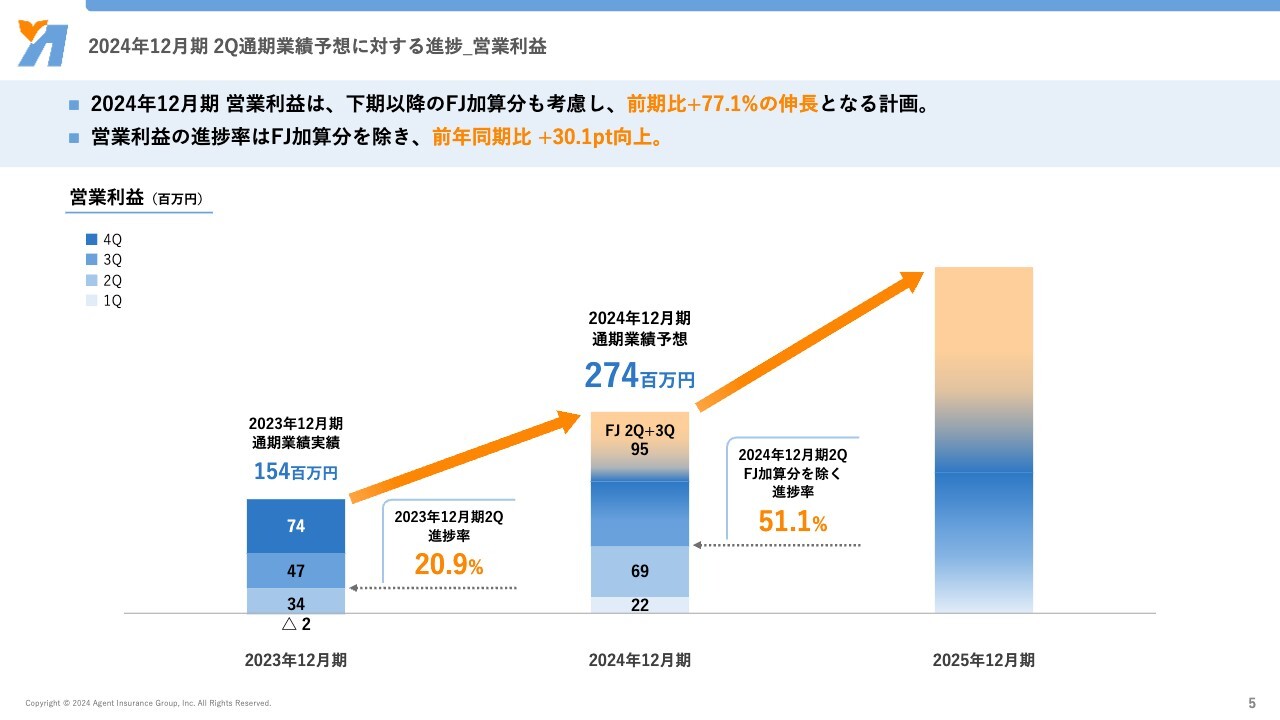

2024年12月期 2Q通期業績予想に対する進捗_営業利益

営業利益における通期業績予想に対する当四半期の進捗は、ファイナンシャル・ジャパン加算分を除いて51.1パーセントです。前年同期比ではプラス30.1ポイントとなりました。

2024年12月期は、下期からファイナンシャル・ジャパンの半期分の業績が加算され、営業利益は前期比77.1パーセントの伸長となる計画です。

2025年の12月期についても、ファイナンシャル・ジャパン通期分の利益に加え、グループ全体で生産性を高め、さらなる利益増化を図っていきます。

2024年12月期 2Q損益計算書サマリー

2024年12月期第2四半期の損益計算書サマリーです。国内外ともに、損害保険で拡大したマーケットに対する生命保険のクロスセルが進み、営業収益、営業利益ともに好調となりました。

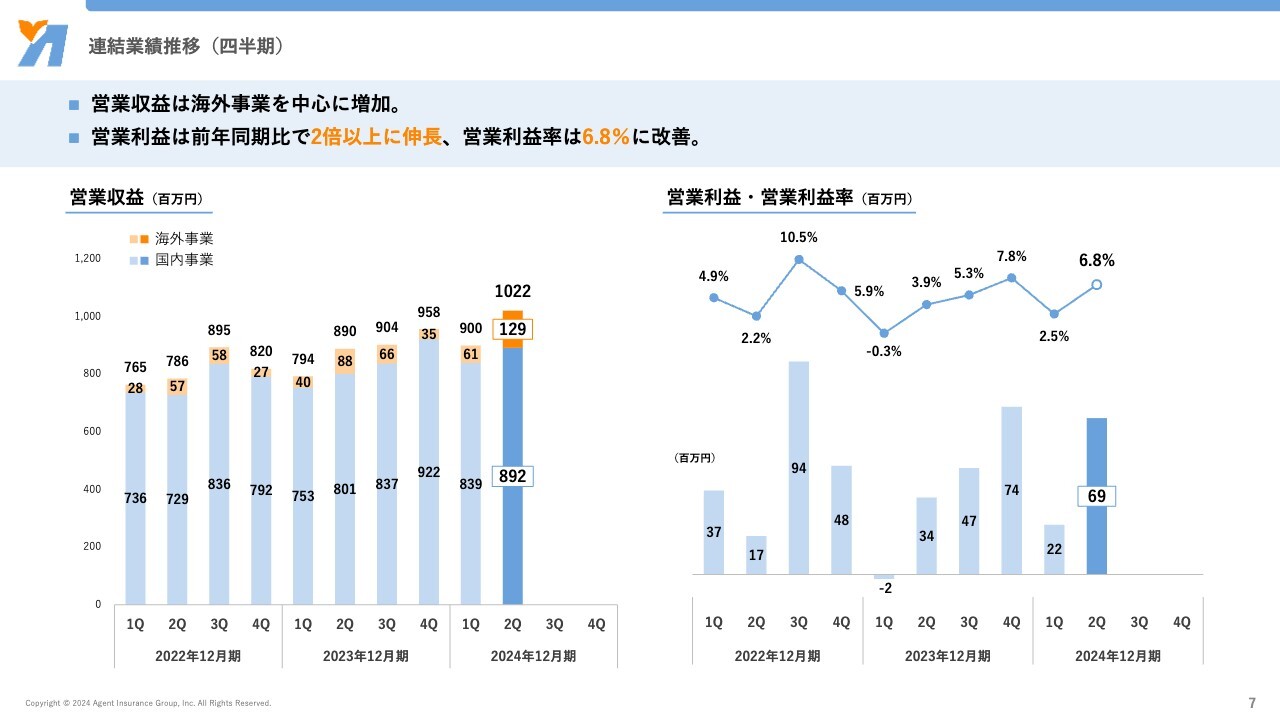

連結業績推移(四半期)

スライドのグラフは連結業績推移を示したものです。当第2四半期の営業利益率は6.8パーセントとなり、営業利益は前年同期比で2倍以上となりました。

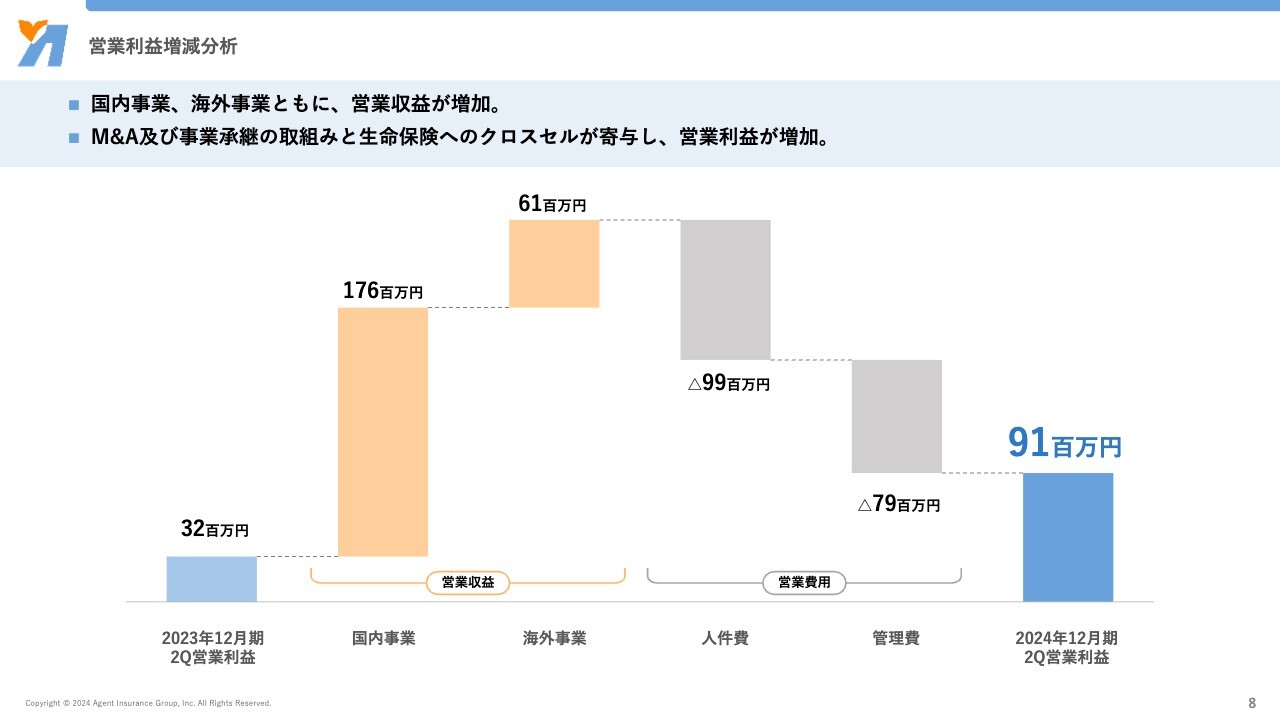

営業利益増減分析

営業利益増減要因についてはスライドのグラフでご確認ください。

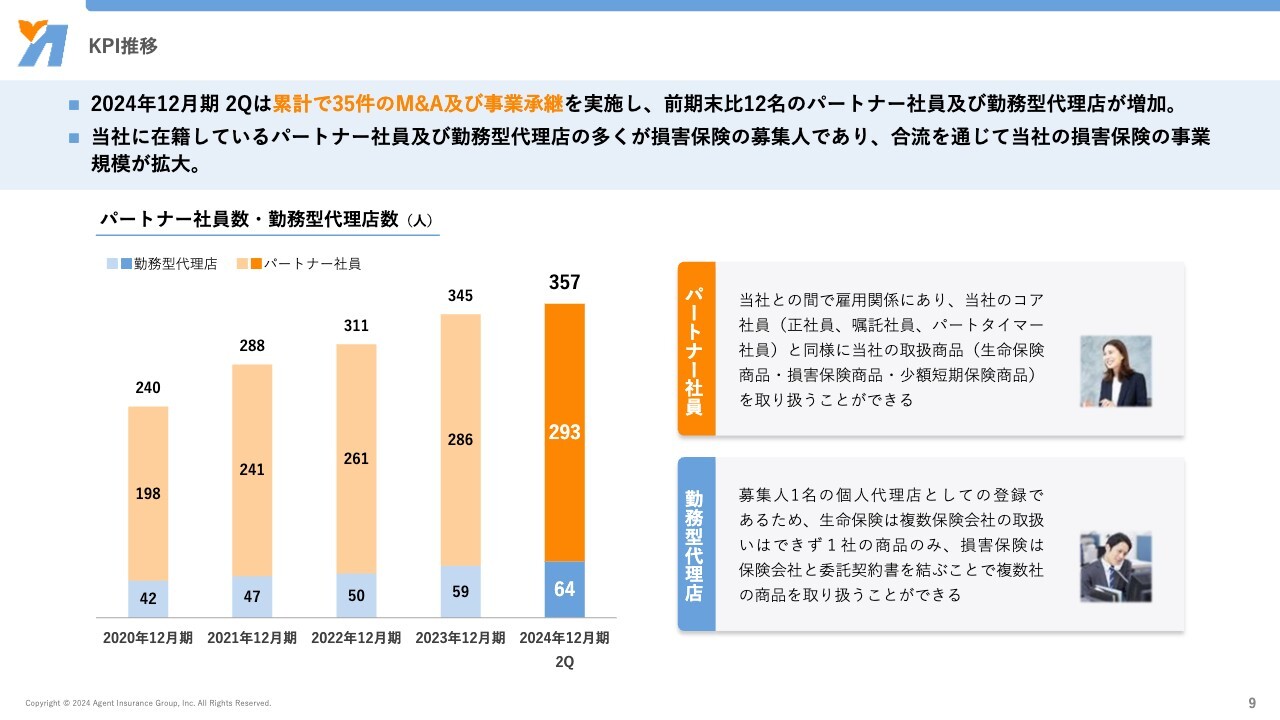

KPI推移

重要KPIについてご説明します。

パートナー社員数・勤務型代理店については、2024年12月期第2四半期に累計35件のM&A及び事業承継を実施した結果、12名増加しました。

パートナー社員及び勤務型代理店の多くが損害保険の募集人であり、この合流を通じて当社の損害保険のマーケット拡大が進みます。当社は、拡大した損害保険のマーケットにおいてアップセルやクロスセルを進めることで、スピード感を持った成長を実現します。

KPI推移

また、取扱保険料及びお客さまの数も過去最高となりました。

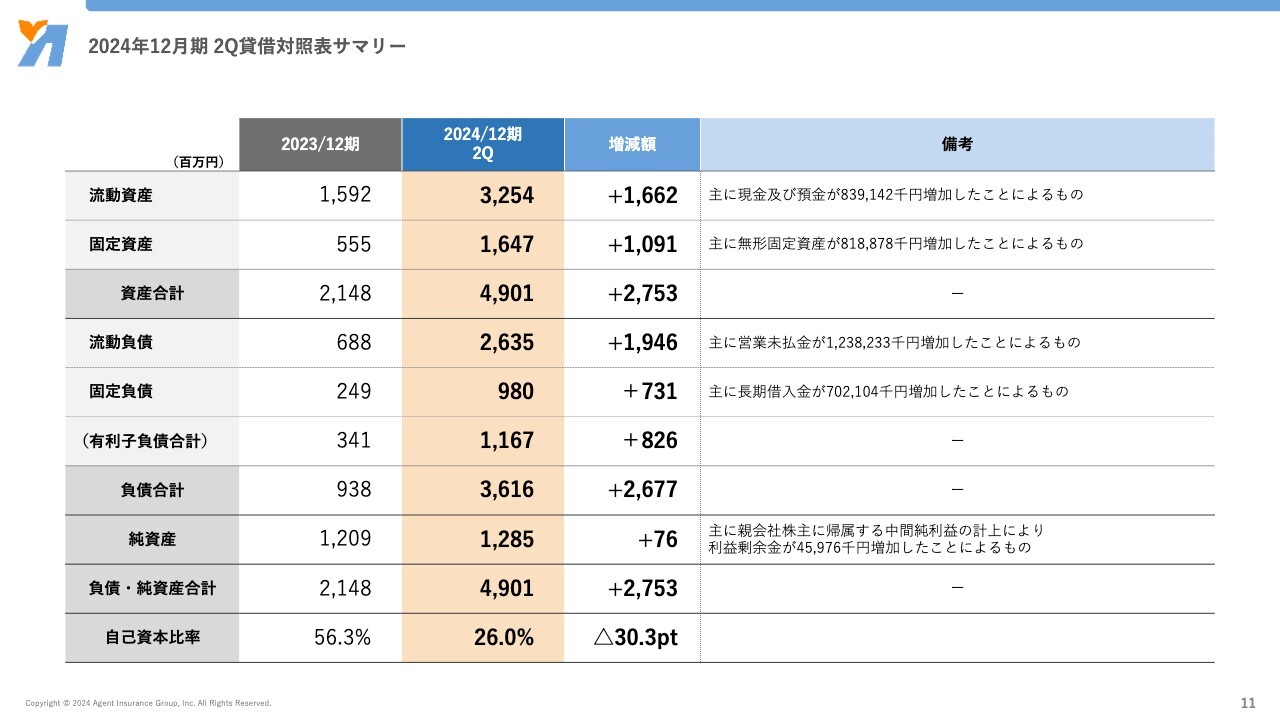

2024年12月期 2Q貸借対照表サマリー

2024年12月期第2四半期の貸借対照表サマリーはスライドのとおりです。この結果、自己資本比率は26パーセントとなりました。

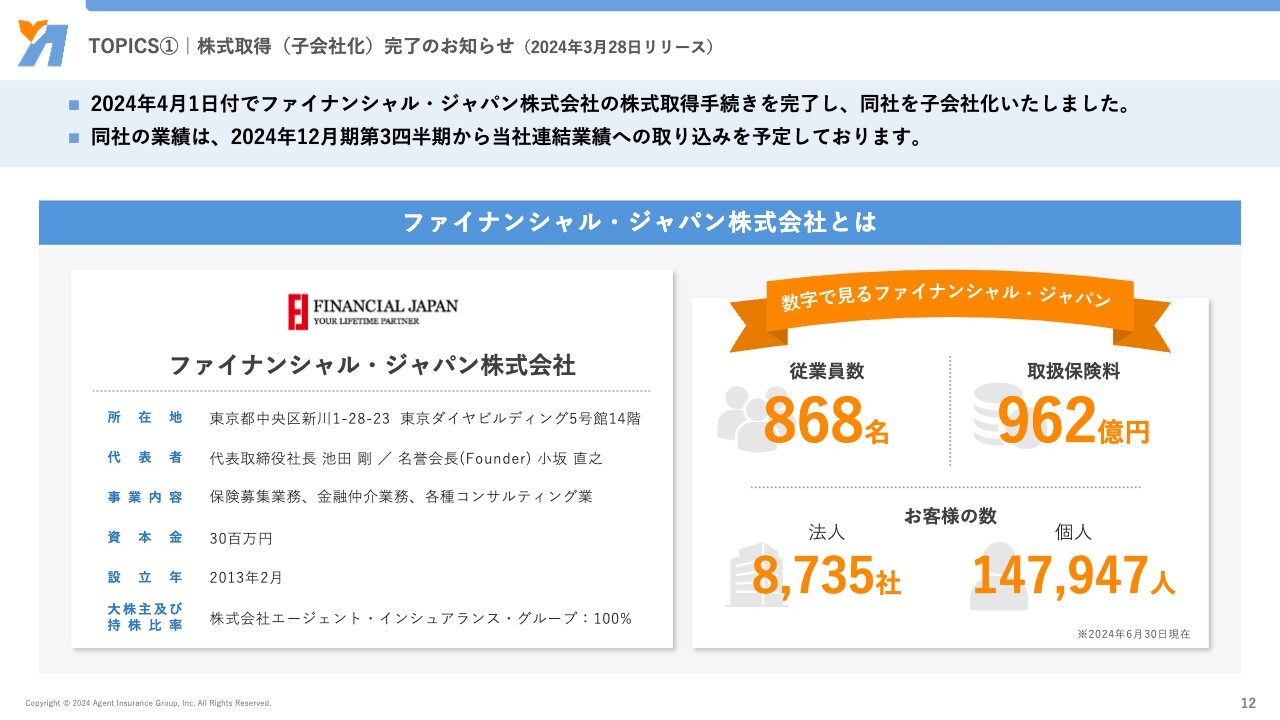

TOPICS①|株式取得(子会社化)完了のお知らせ(2024年3月28日リリース)

1つ目のトピックです。2024年4月1日付でファイナンシャル・ジャパン株式会社の株式取得手続きを完了し、同社を子会社化しました。同社の業績は、2024年12月期第3四半期から当社連結業績への取り込みを予定しています。

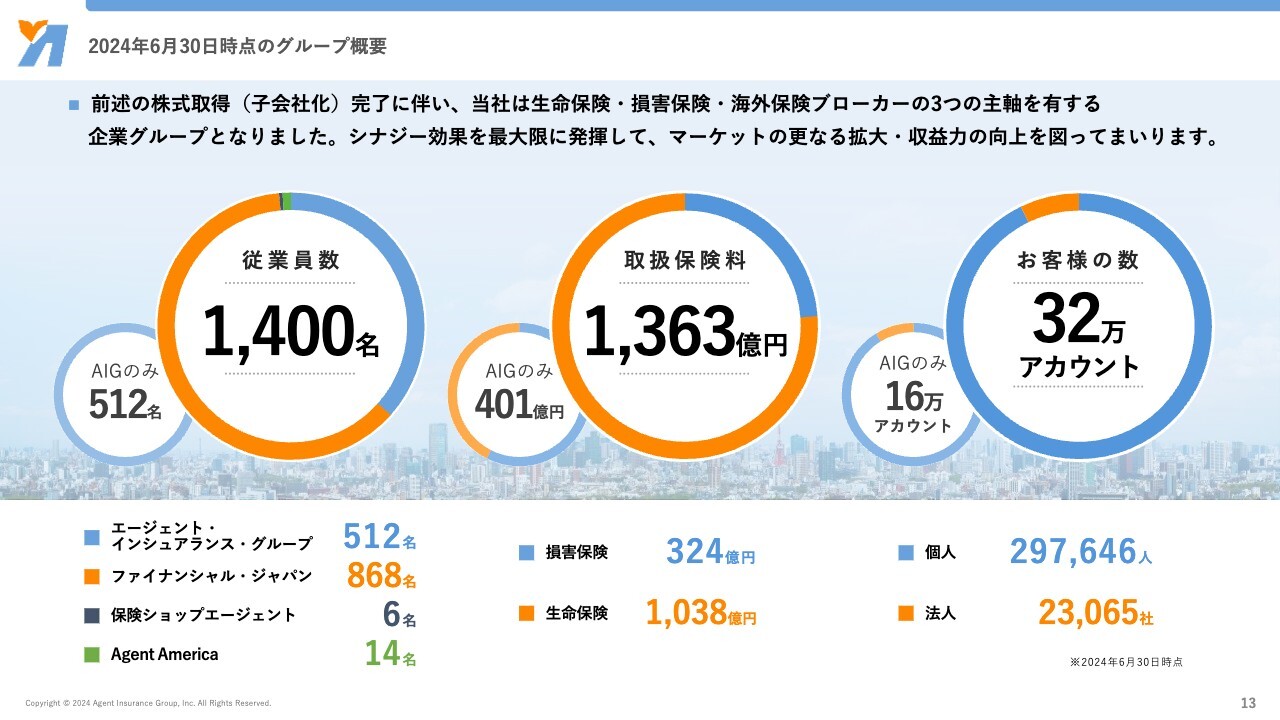

2024年6月30日時点のグループ概要

ファイナンシャル・ジャパンが当社グループに加わったことにより、2024年6月30日時点で当社グループの従業員数は1,400名、取扱保険料は1,363億円、お客さまの数は32万アカウントとなりました。

今後は生命保険・損害保険・海外保険ブローカーの3つの主軸を有する企業グループとして、マーケットのさらなる拡大・収益力の向上を図っていきます。

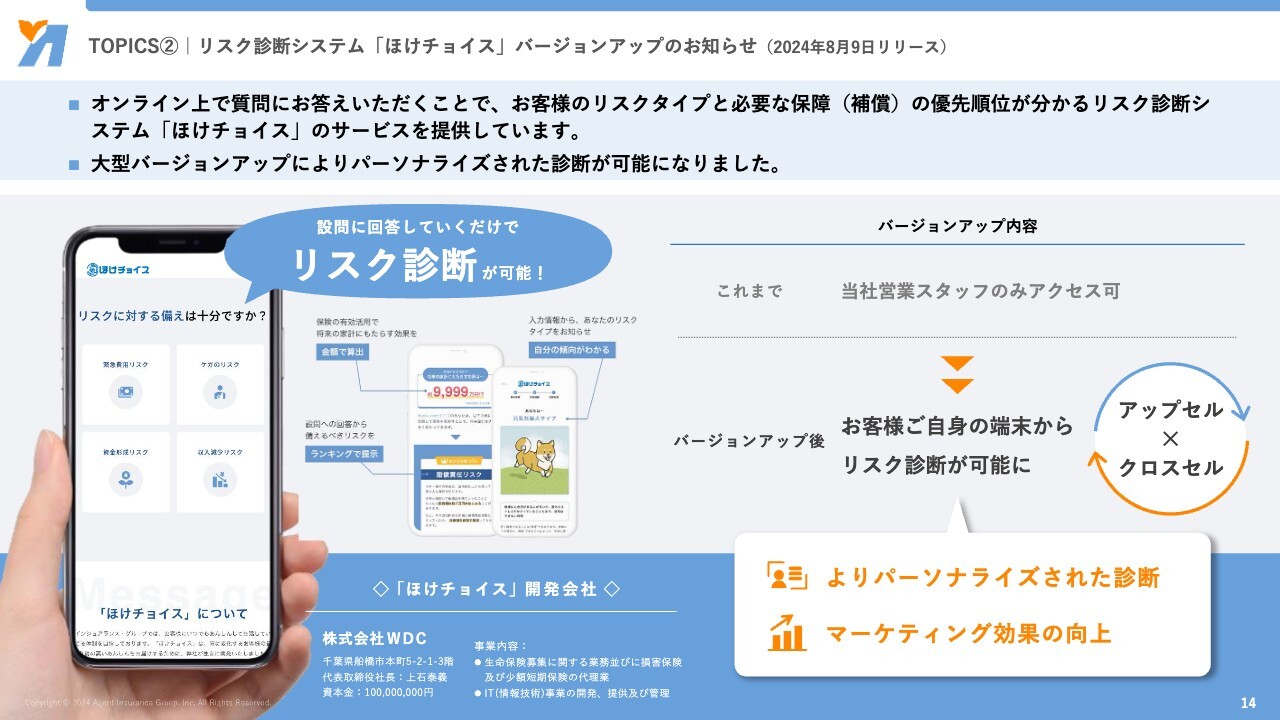

TOPICS②|リスク診断システム「ほけチョイス」バージョンアップのお知らせ(2024年8月9日リリース)

2つ目のトピックとして、リスク診断システム「ほけチョイス」のバージョンアップのお知らせについてご説明します。「ほけチョイス」については継続的なアップデートを行ってきましたが、この度大幅なバージョンアップを実施しました。

「ほけチョイス」は2023年1月からサービス提供を開始しており、お客さまにオンライン上で質問にお答えいただくことで、お客さまの現在のリスクタイプと必要な保障(補償)の優先順位がわかるシステムです。

従来、「ほけチョイス」は当社営業スタッフの端末からのみアクセスできる仕様であり、お客さまとともに使用するツールとして開発してきました。今回のバージョンアップにより、お客さまがご自身の端末からアクセスし、リスク診断を行える仕様へと変更しています。

また、お客さま一人ひとりの状況に合わせ、よりパーソナライズされた診断がされるようバージョンアップしています。この度のバージョンアップにより、これまで以上に既存のお客さまへの効果的なマーケティングが可能となり、さらなるアップセル・クロスセルの推進が期待されます。

なお、「ほけチョイス」は現在当社で保険にご加入いただいているお客さまに対してサービスを提供していますが、将来的には、当社で保険にご加入されていない方々にもご利用いただけるよう、引き続き開発を進めていきます。

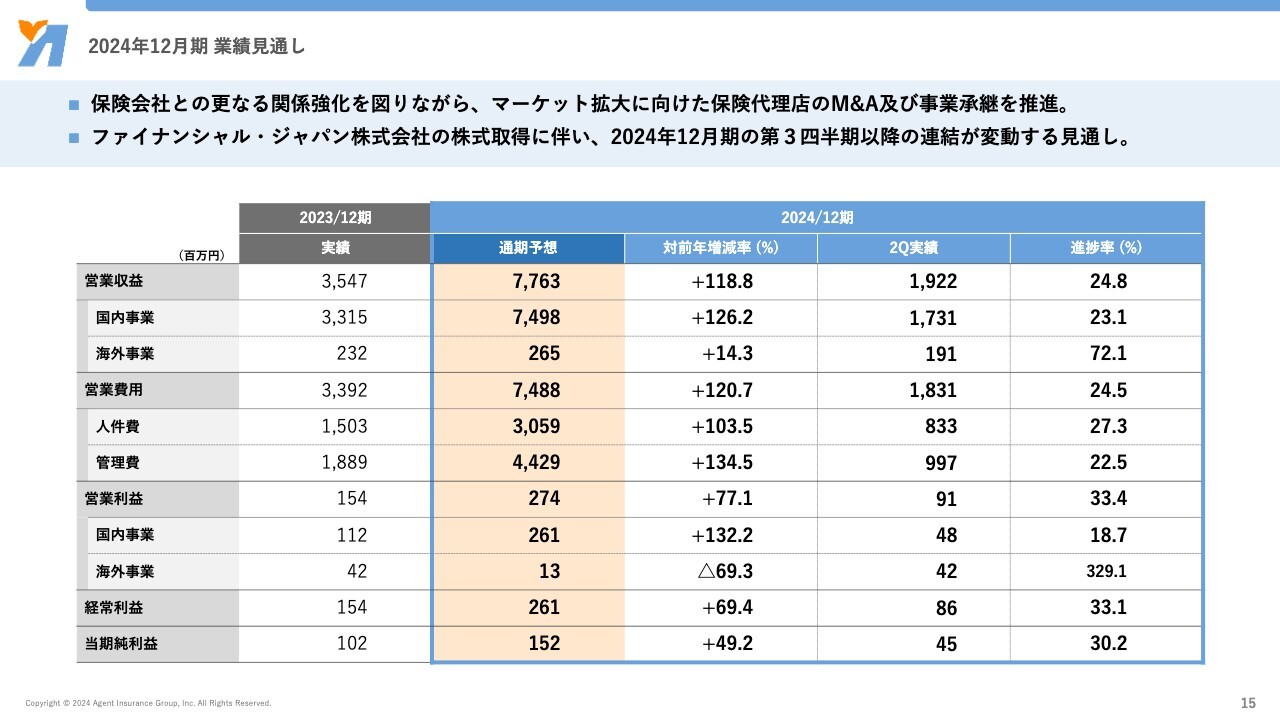

2024年12月期 業績見通し

2024年12月期の業績見通しをお伝えします。営業収益は77億6,300万円で対前年増減率118.8パーセント増、営業利益は2億7,400万円で対前年増減率77.1パーセント増、経常利益は2億6,100万円で対前年増減率69.4パーセント増、当期純利益は1億5,200万円で対前年増減率49.2パーセント増を見込んでいます。

ファイナンシャル・ジャパンの株式取得に伴い、当社の2024年12月期第3四半期以降の連結が変動する見通しとなり、当期連結業績予想に含めています。そのため、営業収益は大きく増加することを見込んでいます。

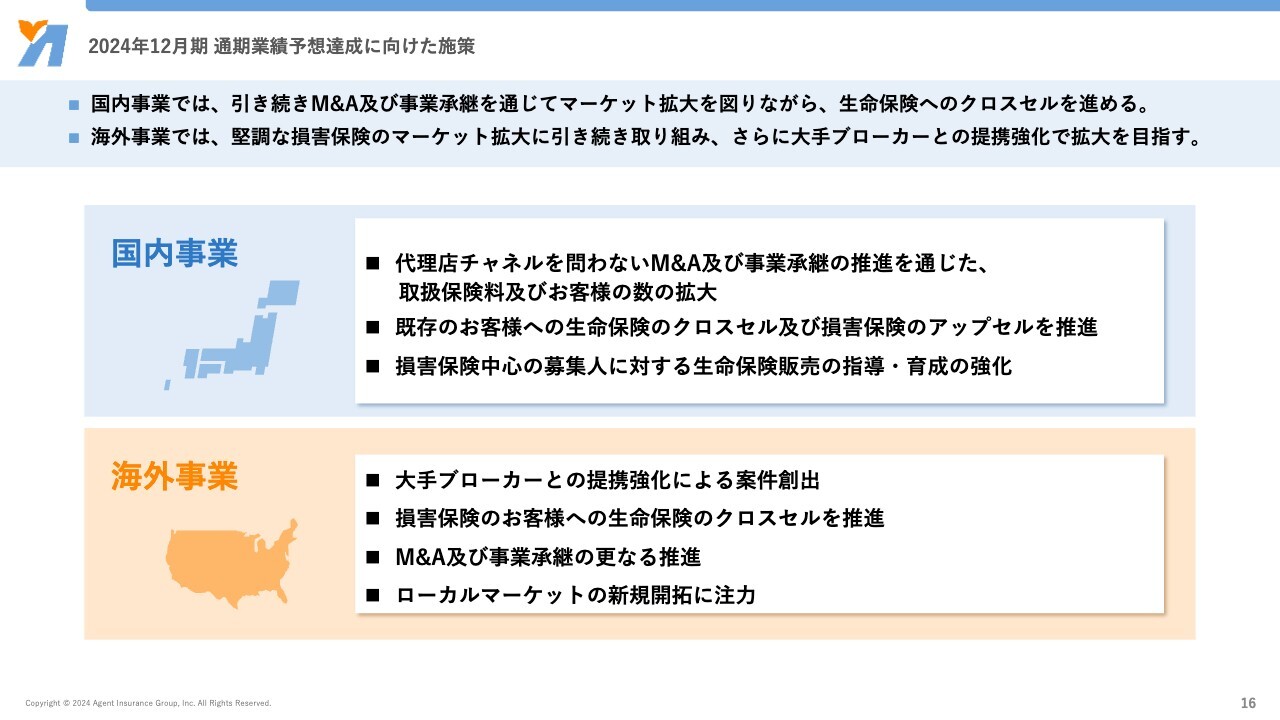

2024年12月期 通期業績予想達成に向けた施策

グループとしては、引き続き保険会社とのさらなる関係強化を図りながら、マーケット拡大に向けた保険代理店のM&A及び事業承継の推進に取り組みます。

国内事業においては、これまで中小規模かつ保険代理店を専業とする「専業代理店」を中心に事業承継を行ってきました。今後は1件1件の事業承継規模の拡大に加え、自動車ディーラーや不動産販売などの他業務と併せて保険販売を行う「兼業代理店」のM&A及び事業承継を積極的に行っていきます。

また、既存のお客さまに対する生命保険のクロスセル及び損害保険のアップセルもさらに進めるほか、損害保険中心の募集人に対する生命保険販売の指導・育成の強化も図っていきます。

海外事業においては、Baldwin Risk Partners社との業務提携をはじめ、大手ブローカーとの提携を強化させ、さらなる案件創出に努めます。また、国内事業同様、既存のお客さまへの生命保険のクロスセルの推進を図っていきます。そして、今後もローカルマーケットの新規開拓に注力します。

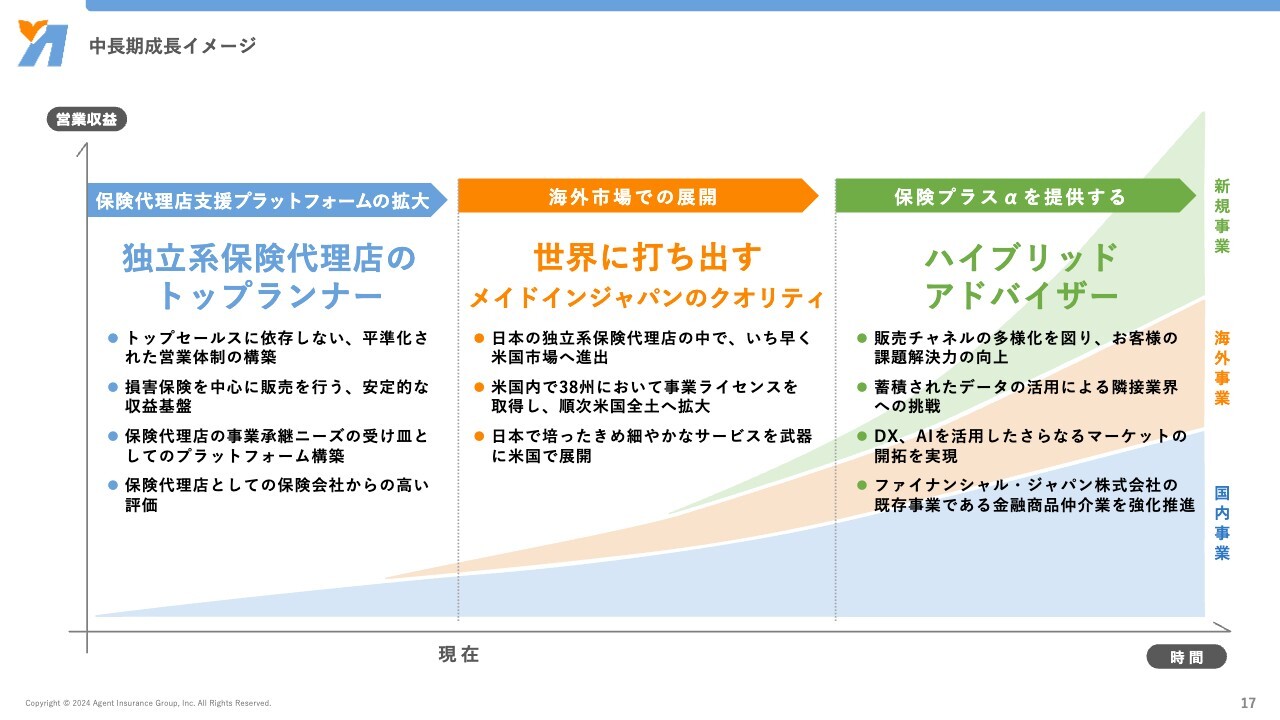

中長期成長イメージ

ここからは、当社の成長戦略についてご説明します。

中長期成長イメージとして、まずストック型収益である損害保険を主軸とした安定的なビジネスモデルと保険代理店支援プラットフォームの拡大を通じて、保険代理店としての価値をこれまで以上に確立します。

そして、「世界に打ち出すメイドインジャパンのクオリティ」として、米国を中心にグローバルに保険代理店支援プラットフォームを輸出し、事業展開していきます。

その後、ハイブリッドアドバイザーとして、保険プラスアルファの提供にも挑戦していきたいと考えています。保険業界だけではなく隣接業界にも挑戦することで、お客さまの課題解決力向上を図ります。

このような方針の下での具体的な成長戦略についてご説明します。

成長戦略ハイライト

成長戦略のハイライトです。1つ目は「M&A及び事業承継戦略」、2つ目は「テクノロジーの活用」、3つ目は「海外事業の拡大」です。

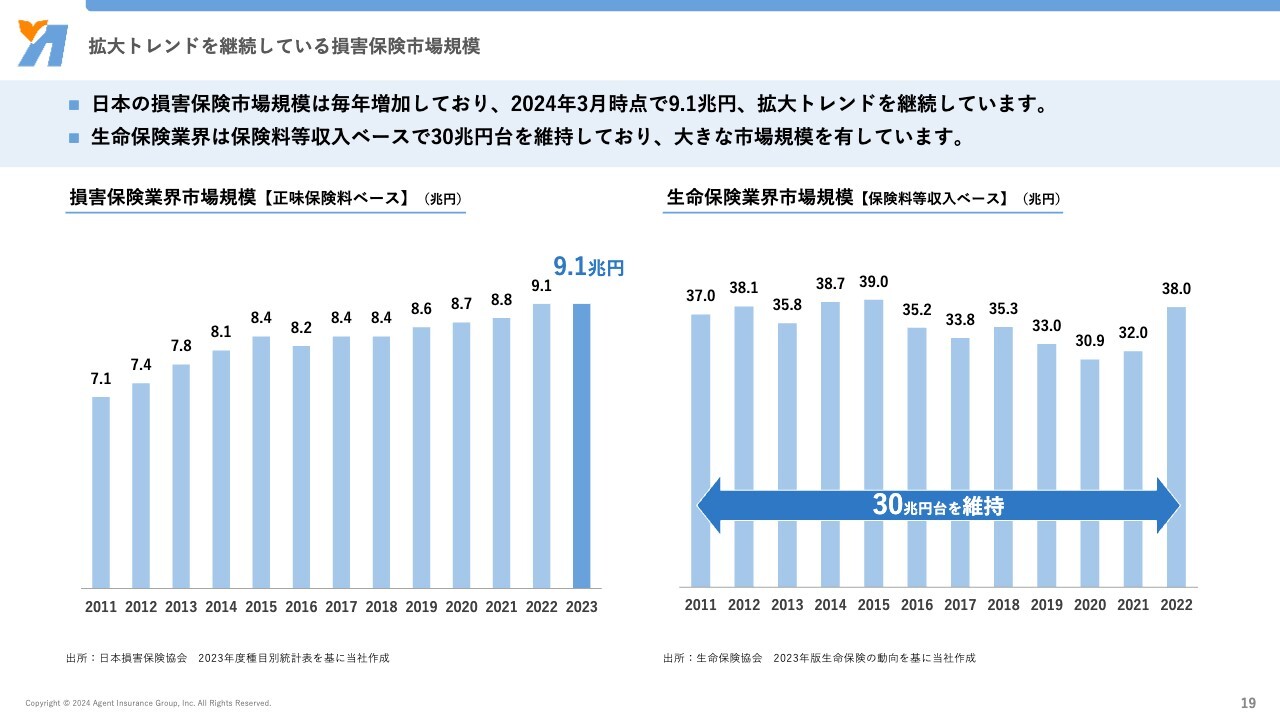

拡大トレンドを継続している損害保険市場規模

「M&A及び事業承継戦略」についてご説明する前に、当社の事業環境についてご説明します。

スライド左側のグラフは損害保険業界市場規模の推移、右側のグラフは生命保険業界市場規模の推移を表しています。

損害保険業界市場規模は、2012年3月時点の7.1兆円から2024年3月時点の9.1兆円まで成長し、約28パーセント拡大しています。

生命保険業界市場規模は、2016年3月時点の39兆円をピークとして年々シュリンク傾向にあります。2023年3月時点では38兆円へと拡大しましたが、これは国策の影響で、NISAやiDeCoなどをはじめとする投資に興味を持った方が多かったことも理由の1つです。

生命保険市場の伸びについては、純粋な生命保険の増加とは言い切れない部分もありますが、損害保険市場は近年増加傾向にある天災リスクやサイバーリスクの増加により、今後も拡大傾向にあるといわれています。

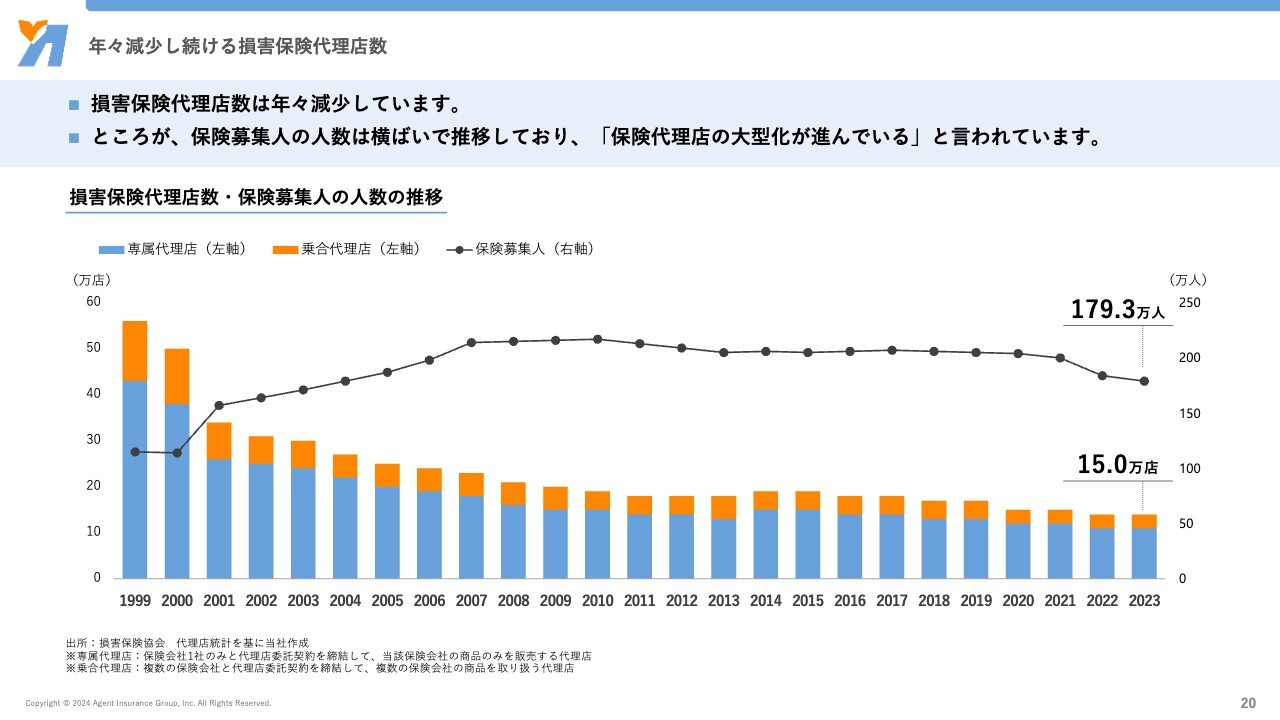

年々減少し続ける損害保険代理店数

スライドの棒グラフは損害保険代理店数の推移、折れ線グラフは保険募集人、つまり保険を販売できる人の人数の推移を表しています。

損害保険市場が拡大傾向にある中、損害保険代理店の数は年々減少しており、1997年3月時点の62万3,000店をピークに、2024年3月時点では15万店にまで減少しました。

減少している理由の1つとして、保険業法の改正等に伴う体制整備の向上が求められていることから、中小規模の保険代理店単独での事業運営が困難になっていることが挙げられます。

しかし、保険募集人の人数については、折れ線グラフのとおり横ばいで推移しており、2024年3月時点では179万3,000人です。

このグラフから、現在、保険代理店業界では代理店の再編が積極的に行われており、代理店1店あたりの規模の大型化が進んでいることが読み取れます。

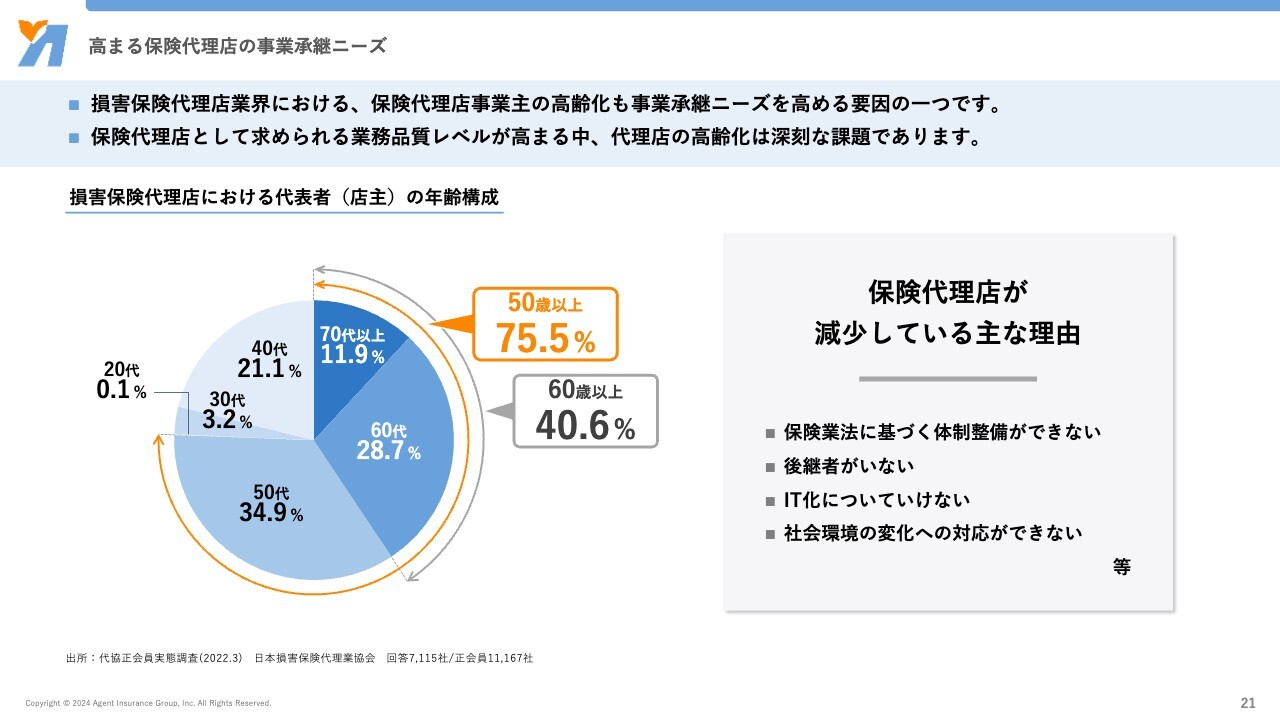

高まる保険代理店の事業承継ニーズ

損害保険代理店数が減少しているもう1つの理由が、代理店主の高齢化です。スライドの円グラフにあるとおり、代理店主が50歳以上の損害保険代理店数は全体の75.5パーセント、60歳以上は40.6パーセントを占めています。

保険業法の改正に伴う体制整備の強化、AI・IT化への対応、社会環境の変化などへの対応が困難な代理店が増えています。保険代理店として求められる業務品質レベルが高まる中、代理店の高齢化も非常に大きな課題となっています。

成長戦略|①M&A及び事業承継戦略|新たなマーケット拡大

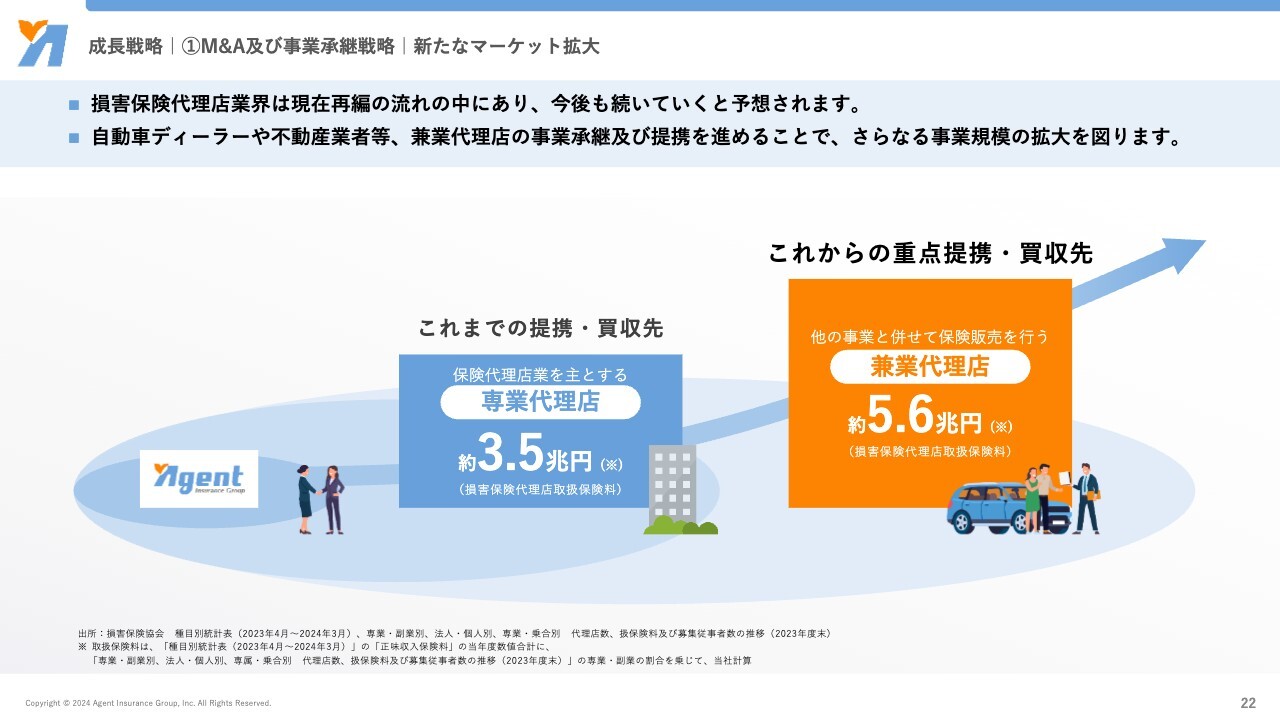

今ご説明した事業環境の背景を踏まえ、成長戦略の1つ目である「M&A及び事業承継戦略」についてお伝えします。

「M&A及び事業承継戦略」においては、従来、当社が強みとしていた保険代理店業を主とする専業代理店のM&A及び事業承継に加え、他の事業と併せて保険販売を行う兼業代理店のM&A及び事業承継を推進します。

保険代理店の業界再編の動きは、ここからさらに加速するといわれています。昨今、改正保険業法やコンプライアンス、各保険会社の規則・ルールに則った保険の販売が強く求められています。

その中で、自動車ディーラーや不動産業者など、他の事業も行いながら保険を販売する兼業代理店も保険代理店業を継続することが困難になってきています。約5兆6,000億円の大きなマーケットを有する兼業代理店も、今後再編の対象となる動きが活発に進んでいます。

当社はこれまでの専業代理店のM&A及び事業承継のノウハウを活用し、兼業代理店のM&A及び事業承継に積極的に取り組み、自社のマーケットを拡大していきます。

成長戦略|①M&A及び事業承継戦略|保険会社との更なる関係強化

専業代理店や兼業代理店のM&A及び事業承継を進め、今後もマーケットを拡大し続けていくためには、引き続き保険会社との関係強化が大切になります。

スライドの円グラフにあるとおり、代理店合流の案件流入経路については、約91パーセントが保険会社からの紹介です。今後ターゲットとなる兼業代理店についても、保険会社経由での紹介がメインとなります。

引き続き保険会社とのさらなる関係強化を図りながら、マーケット拡大に向けてM&A及び事業承継の推進に取り組んでいきます。

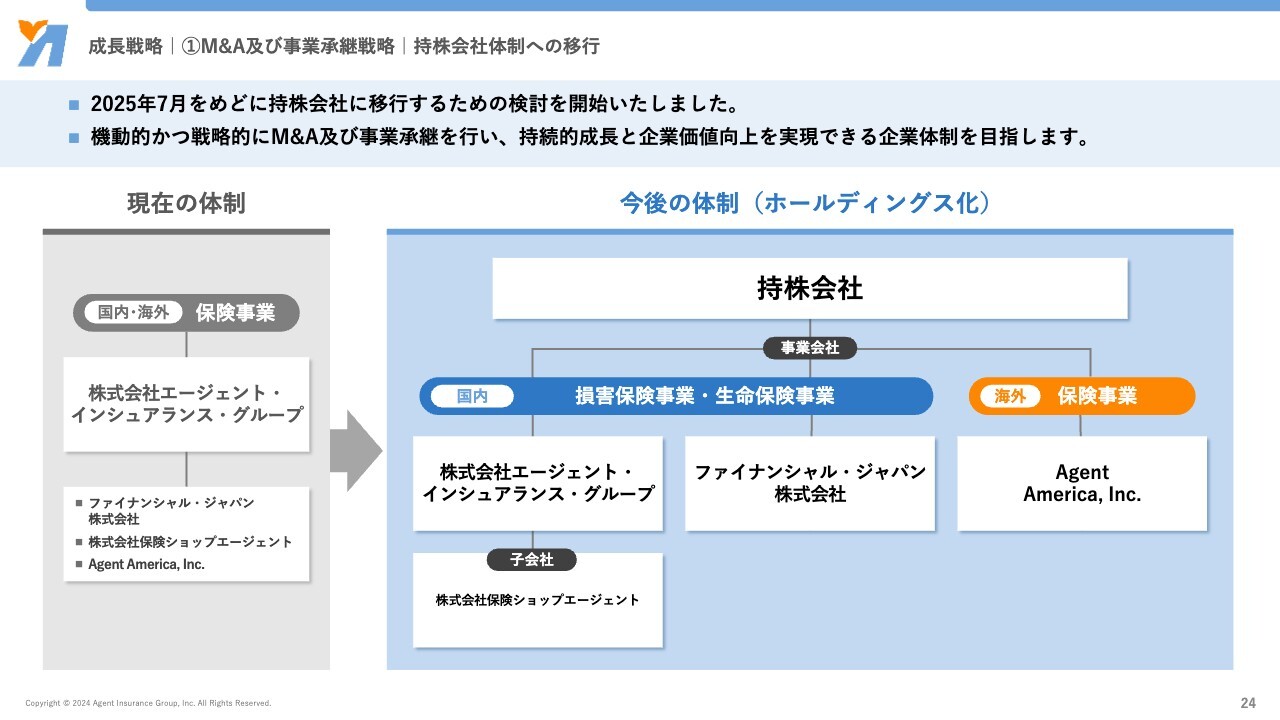

成長戦略|①M&A及び事業承継戦略|持株会社体制への移行

また、今後は生命保険を主軸とした保険代理店のM&A及び事業承継にも積極的に取り組んでいきます。これまで損害保険業界に販売網再編の大きな動きがあり、当社もニーズに合わせて損害保険代理店のM&A及び事業承継を推進してきました。

M&A及び事業承継の推進により、損害保険マーケットは順調に拡大することができましたが、ここからより成長し、収益力を上げていくためには、アップセル・クロスセルの強化、そして生命保険のマーケット拡大が必要です。

また、お客さまからは損害保険も生命保険も「保険」という同じカテゴリとして見えている中、お客さまにさらなる「あんしん」を提供するためには、スピード感を持って生命保険のマーケットを拡大する必要があると考えています。

お客さまのためにも、自社のさらなる成長のためにも、生命保険を主軸とした保険代理店のM&A及び事業承継は必須であると考えています。

このような事業展開を踏まえ、今後、より機動的かつ戦略的にM&A及び事業承継を行い、持続的成長と企業価値向上を実現できる企業体制となるために、ホールディングス化の検討も行っています。

持ち株会社を設置し、国内損害保険事業、国内生命保険事業、海外保険事業という3つの主軸を有することで、迅速な意思決定を可能とし、M&A及び事業承継もよりスムーズに進められる体制を築いていきます。

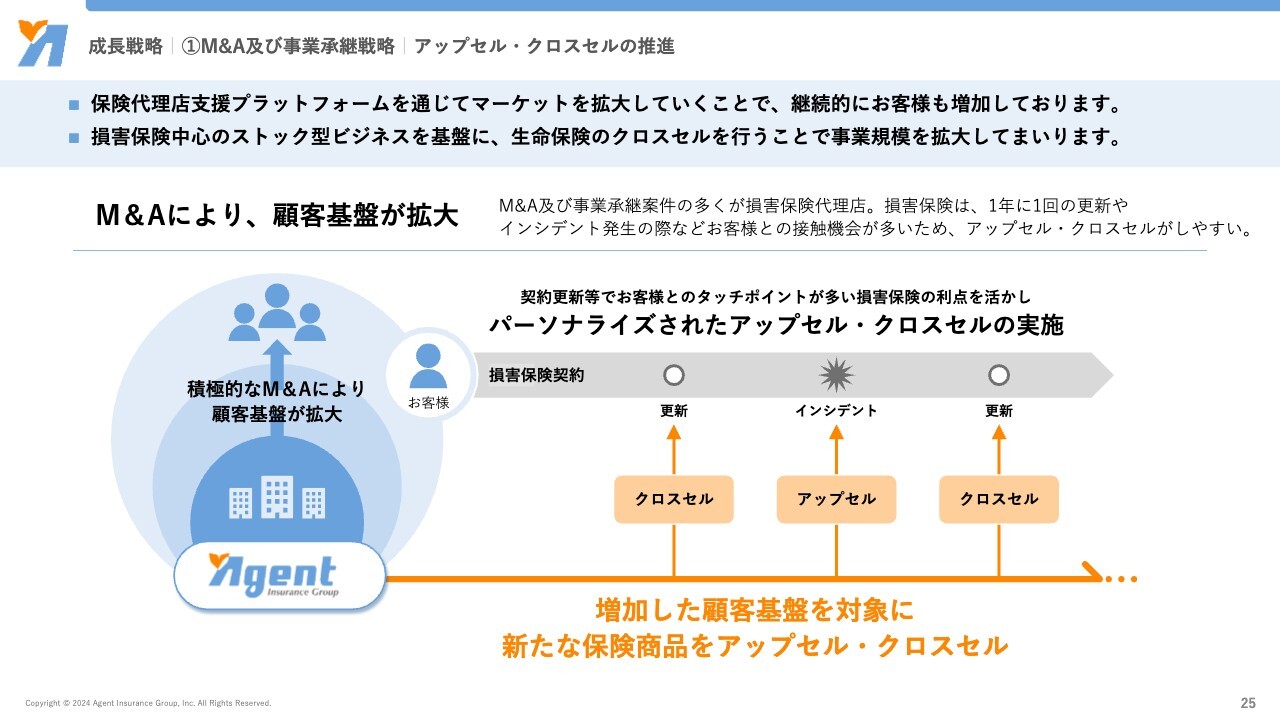

成長戦略|①M&A及び事業承継戦略|アップセル・クロスセルの推進

保険代理店のM&A及び事業承継を通じて、アップセル・クロスセルを通じた好循環モデルのさらなる強化も行います。損害保険中心のストック型ビジネスを基盤に生命保険のクロスセルを行うことで、事業規模を拡大します。

また、保険代理店支援プラットフォームを通じてマーケットを拡大していくことで、継続的にお客さまも増加しています。

損害保険には毎年更新の手続きがあります。お客さまとの接点を作りやすい特徴を活かし、お客さまのニーズの変化にタイムリーに対応し、お客さまのライフステージに応じた有益な情報の提供や、パーソナライズされたクロスセルを実施することで、事業を拡大しながら、お客さまにさらなる「あんしん」を提供していきます。

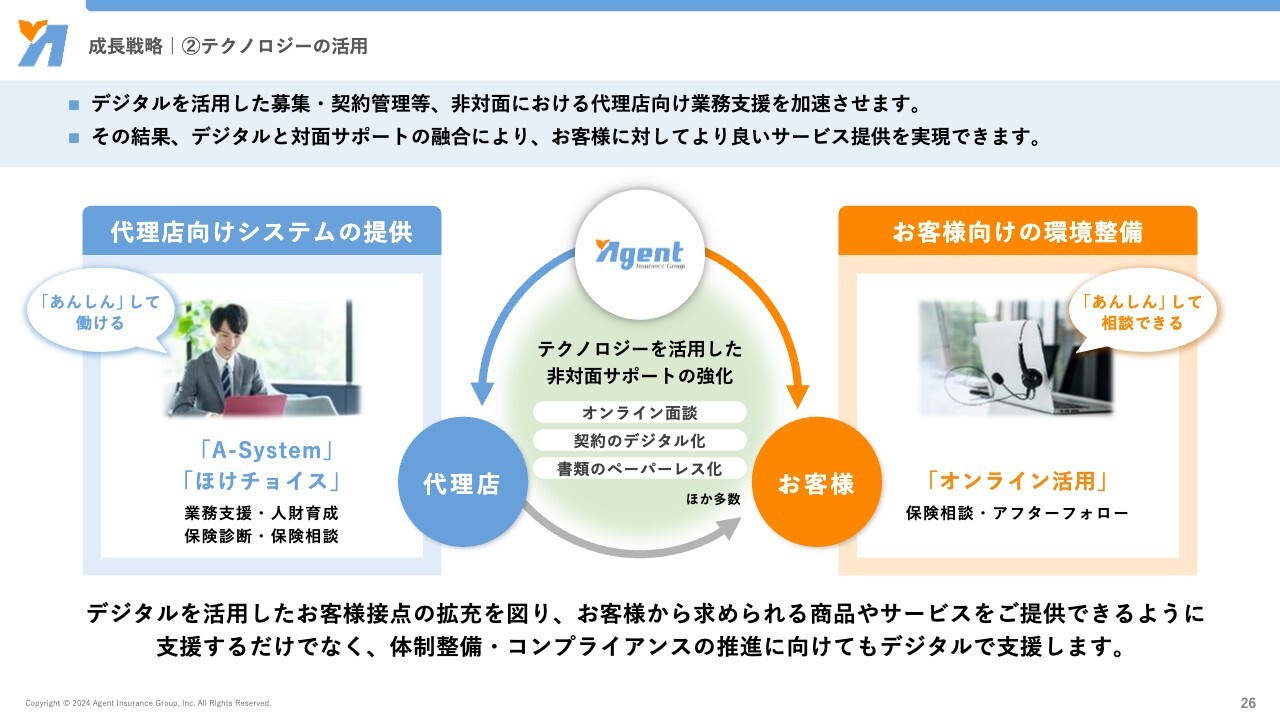

成長戦略|②テクノロジーの活用

続いて、成長戦略の2つ目である「テクノロジーの活用」についてです。デジタルを活用した募集・契約管理等、非対面における代理店向け業務支援を加速させます。その結果、デジタルと対面サポートの融合により、お客さまに対してより良いサービス提供を実現できます。

乗合保険代理店向けにカスタマイズされた顧客管理システム「A-System」の提供や、オンライン上でお客さまのリスクタイプと必要な保障(補償)の優先順位がわかるリスク診断システム「ほけチョイス」を展開していくことで、デジタルを活用したお客さま接点の拡充を図ります。

お客さまから求められる商品やサービスを提供できるように支援するだけではなく、体制整備、コンプライアンスの推進もデジタルで支援します。

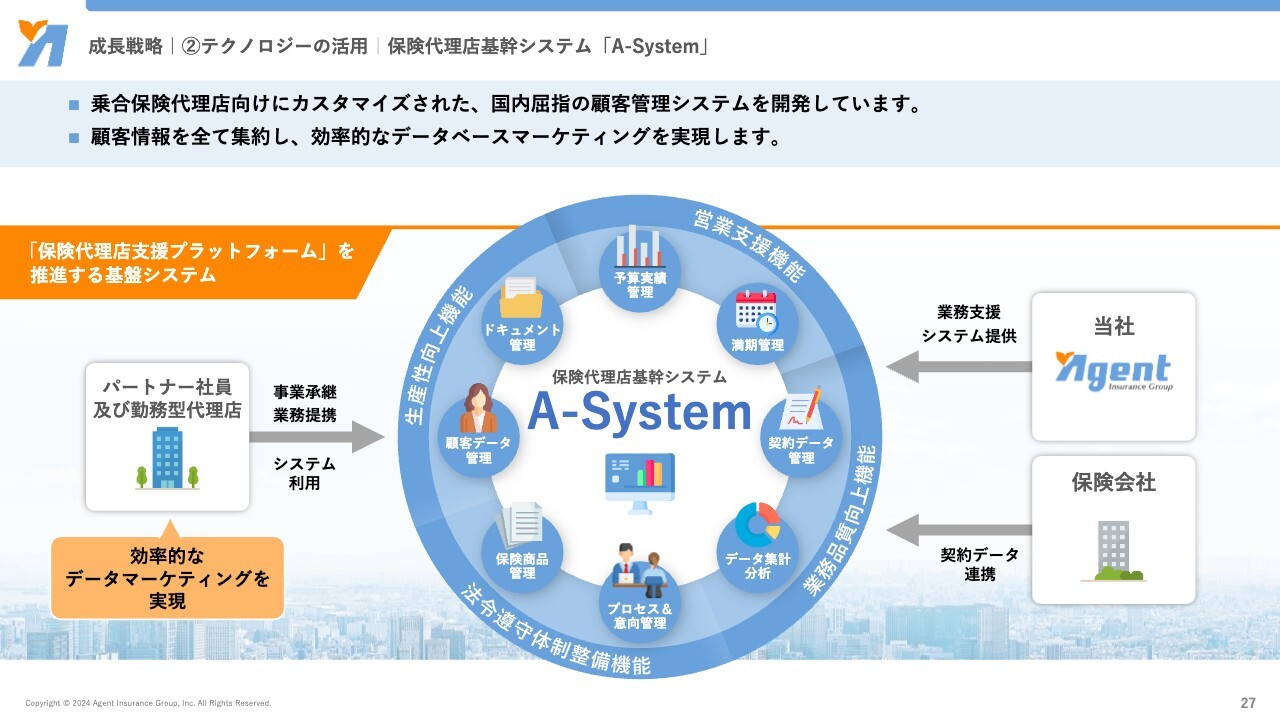

成長戦略|②テクノロジーの活用|保険代理店基幹システム「A-System」

保険代理店基幹システム「A-System」についてご説明します。損害保険、生命保険をともに取り扱う乗合保険代理店向けにカスタマイズされた、国内でも屈指の顧客管理システムを当社にて開発しています。

通常、保険会社ごとのシステムでは契約単位で顧客管理をする必要がある中、「A-System」ではお客さまを中心とした契約管理・分析から、予算実績の管理など、保険会社を横断したあらゆる顧客情報の一元管理が可能です。

営業支援機能を強化し、すべての顧客情報を集約することで業務の生産性を向上させ、より効率的なデータベースマーケティングを実現します。

成長戦略|②テクノロジーの活用|オンライン リスク診断システム「ほけチョイス」

また、引き続きリスク診断システム「ほけチョイス」の活用も推進していきます。

「ほけチョイス」は、スマホ1つでお客さまのリスクタイプと必要な保障(補償)の優先順位がわかるリスク診断システムです。まずは既存のお客さまに展開していますが、将来的にはすべてのお客さまに使っていただけるよう、引き続き開発を進めていきます。

生命保険と損害保険のアップセル・クロスセルを進めるとともに、労働集約型であるこの業界から脱却していく1つのツールにしていきたいと考えています。

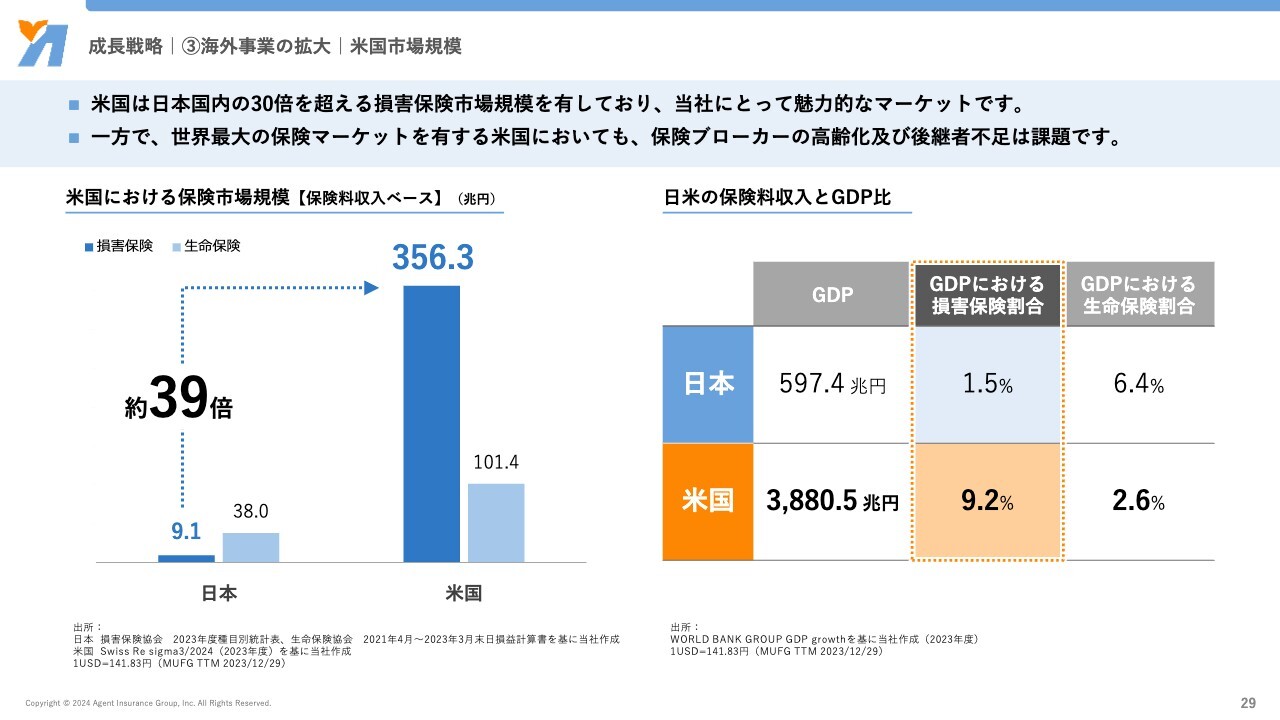

成長戦略|③海外事業の拡大|米国市場規模

成長戦略の3つ目である「海外事業の拡大」についてご説明します。

スライドには米国の市場規模を棒グラフで示しています。日本国内の損害保険市場は9兆1,000億円であるところ、米国の市場はその約39倍の356兆3,000億円です。米国はリスク大国であり、日本以上にリスクが顕在化していることから、大きなマーケットが広がっています。

一方で、世界最大の保険マーケットを有する米国においても、保険ブローカーおよび保険代理店の高齢化及び後継者不足が課題となっています。

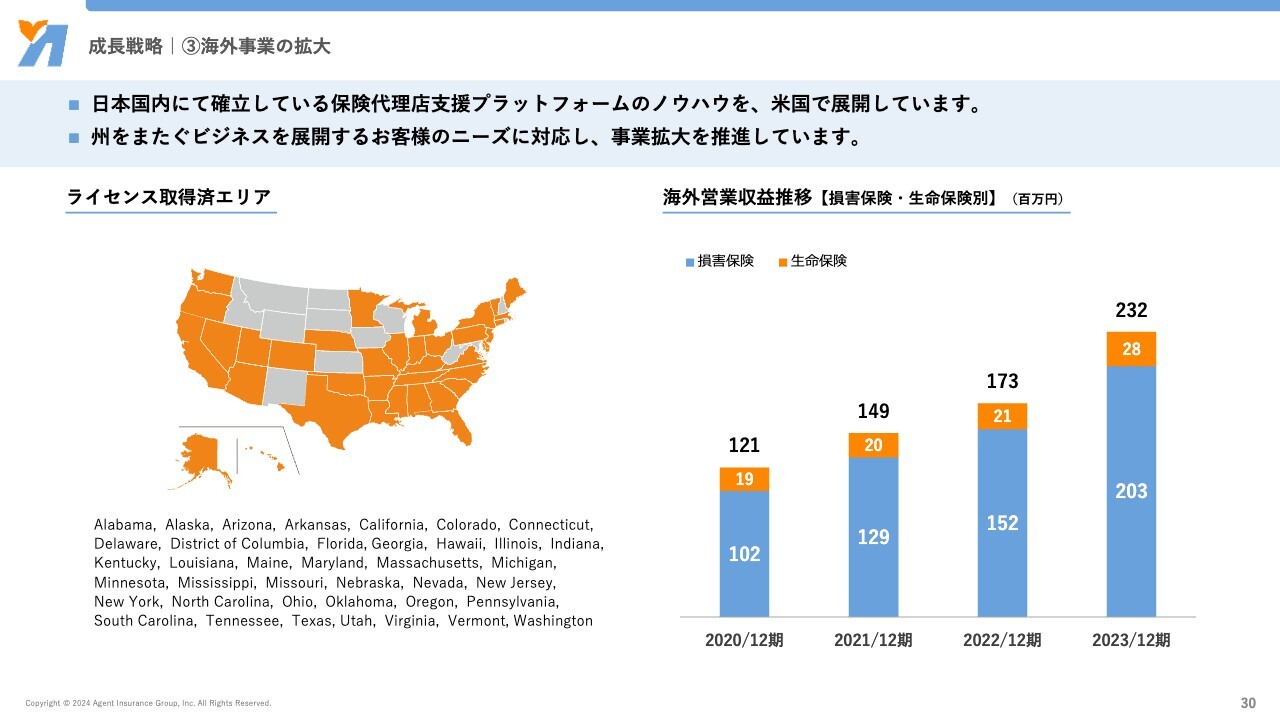

成長戦略|③海外事業の拡大

そのような中、当社は日本国内で確立している保険代理店支援プラットフォームを米国にも展開しています。

米国では州ごとに保険を取り扱うライセンスを取得する必要があるのですが、当社は50州中38州でライセンスを取得しました。

現在はカリフォルニア州、テキサス州、ジョージア州に拠点を構えていますが、今後、保険代理店支援プラットフォームを通じた拠点展開や、州をまたぐビジネスを展開する法人のお客さまのニーズに対応し、さらなる事業拡大を図っていきます。

また、日本人駐在員や日本企業マーケットの開拓に加え、米国ローカルマーケットの開拓にも力を入れていきます。

SDGs達成に向けた取組み

最後に、当社が大切にしているSDGsの達成に向けた取り組みについてです。当社は、お客さまが「あんしん」して生活をし続けられる社会の実現のために、持続可能な社会作りに貢献することを目指しています。

本日のご説明は以上です。ご清聴いただきありがとうございました。

質疑応答:今後の取扱保険料の見通しについて

「ファイナンシャル・ジャパン社をM&Aしたことで、取扱保険料が大きく増えました。しかし、中小のM&Aは取扱保険料が401億円と、前期末から20億円ほどしか増えていません。大型のM&Aができたからといって手を抜いているとは思いませんが、今期はどの程度まで伸ばす予定

新着ログ

「保険業」のログ