【QAあり】エージェント・インシュアランス・グループ、取扱保険料が前年比24.2%増 M&A及び事業承継の取組みが順調に推移

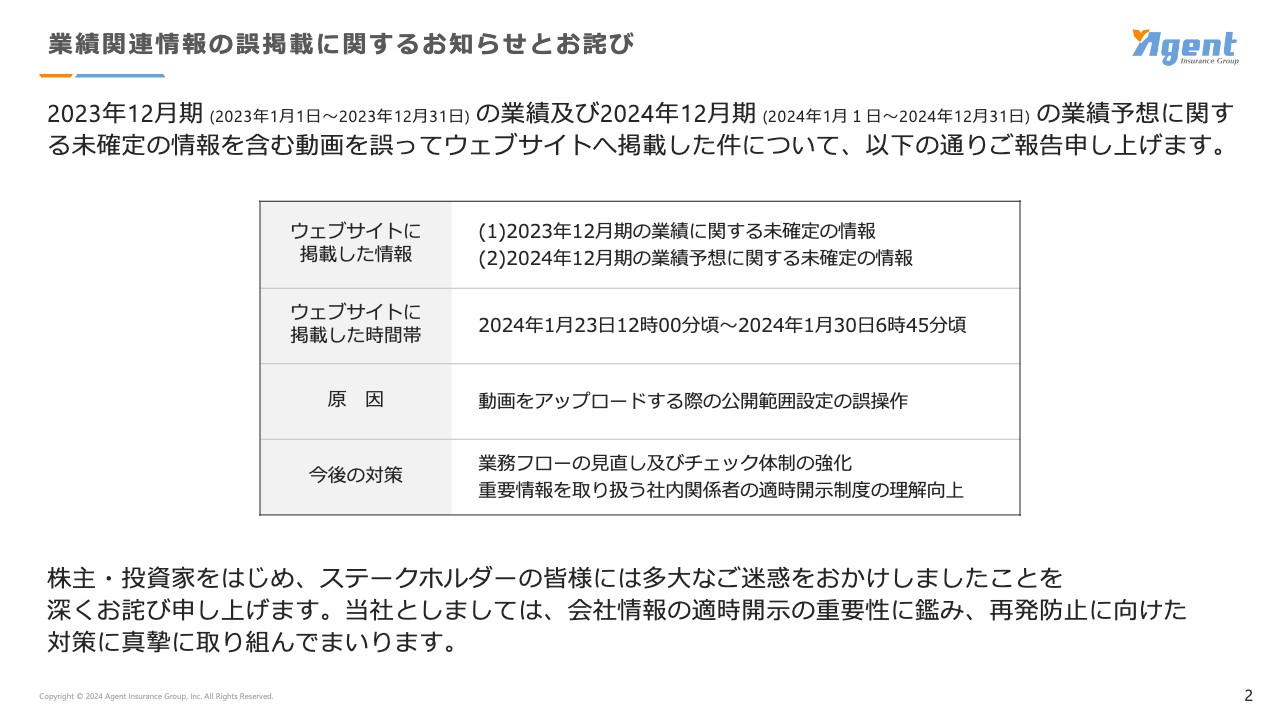

業績関連情報の誤掲載に関するお知らせとお詫び

一戸敏氏:株式会社エージェント・インシュアランス・グループ代表取締役社長の一戸敏です。本日はご視聴いただき、誠にありがとうございます。2023年12月期通期決算の概要に加え、事業戦略や今後の展望についてご説明します。

まずはじめに、1月30日に当社ホームページでもお知らせを掲載しましたが、あらためてみなさまへお詫びがございます。

2023年12月期の業績及び2024年12月期の業績予想に関する未確定な情報を含む動画を誤ってWebサイトへ掲載した件について、株主・投資家のみなさまをはじめとするステークホルダーのみなさま方に多大なご迷惑をおかけしましたことを、深くお詫び申し上げます。

原因は、動画をアップロードする際の公開範囲設定の誤操作です。当社としては会社情報の適時開示の重要性を踏まえ、再発防止に向けた対策として、該当の業務フローの見直し、及びチェック体制の強化、重要情報を取り扱う社内関係者の適時開示制度の理解向上に真摯に取り組んでいきます。どうぞよろしくお願いします。

Index

それでは目次に沿って、会社概要からお伝えします。

エージェント・インシュアランス・グループとは

当社は「お客様の利益創出に最善を尽くす」という企業理念のもと事業を行っている、損害保険中心の保険代理店です。スライドに記載のとおり「保険の「あんしん」は人で完成する。」というブランドメッセージを掲げています。当社もIT・DXの推進に力を入れる一方で、お客さまに真の「あんしん」を提供するためには、人の力も必要だと考えています。

お客さまが感じる「あんしん」を引き出してお届けできるよう、真摯に事業に取り組んでいきます。

事業概要

事業セグメントは、国内事業・海外事業の2軸です。国内では全国に21拠点を構えています。直近では、マーケット拡大が進んでいた本社営業部 東京東支社を東京東支店として支店化しました。独立した1つの支店として、今後さらなる規模拡大を進めていきます。

また海外では米国に4つの拠点を構え、保険ブローカー業を営んでいます。後のスライドでもご説明しますが、直近では2024年1月に、ジョージア州にAtlanta Officeを新設しました。

営業収益の内訳は、国内事業が93.5パーセント、海外事業が6.5パーセントです。国内事業における損害保険のポートフォリオは73.5パーセントとなっており、損害保険のストック収益を基盤に、生命保険のフロー収益とうまく組み合わせながら収益拡大を図っていこうと考えています。

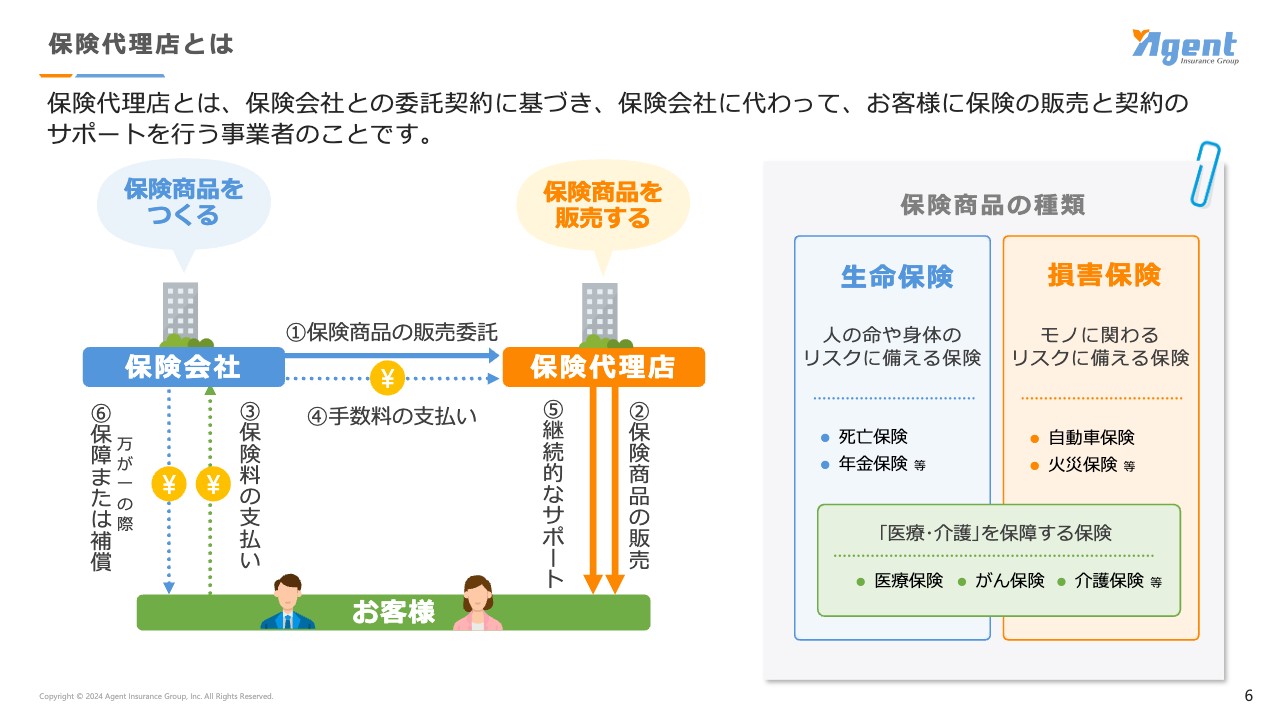

保険代理店とは

当社の説明会や保険代理店の説明会を初めてお聞きする方もいらっしゃると思いますので、最初に保険業界がどのような業界か、業界背景とともにご説明します。

よく「保険会社と保険代理店は何が違うんですか?」と聞かれることがあります。わかりやすくご説明すると、基本的に保険会社は保険商品を作る会社、保険代理店は保険会社に代わって保険商品の販売や契約のサポートを行う会社を指します。

保険代理店ビジネスでは、保険商品の販売手数料が収益となります。そのため「保険代理店で保険に加入した場合、販売手数料分だけ保険料が高くなるのでは?」と思われることも少なくありません。しかし、保険代理店で加入しても保険会社の窓口で直接加入しても、同じ保険会社の同じ商品であれば、支払う保険料は変わりません。

また、日本は保険業法という法律で、代理店による値引きや特別な利益供与を禁じています。そのため、同じ保険会社の同じ商品であれば、どの代理店で加入しても原則として同じ保険料になります。

保険代理店の種類

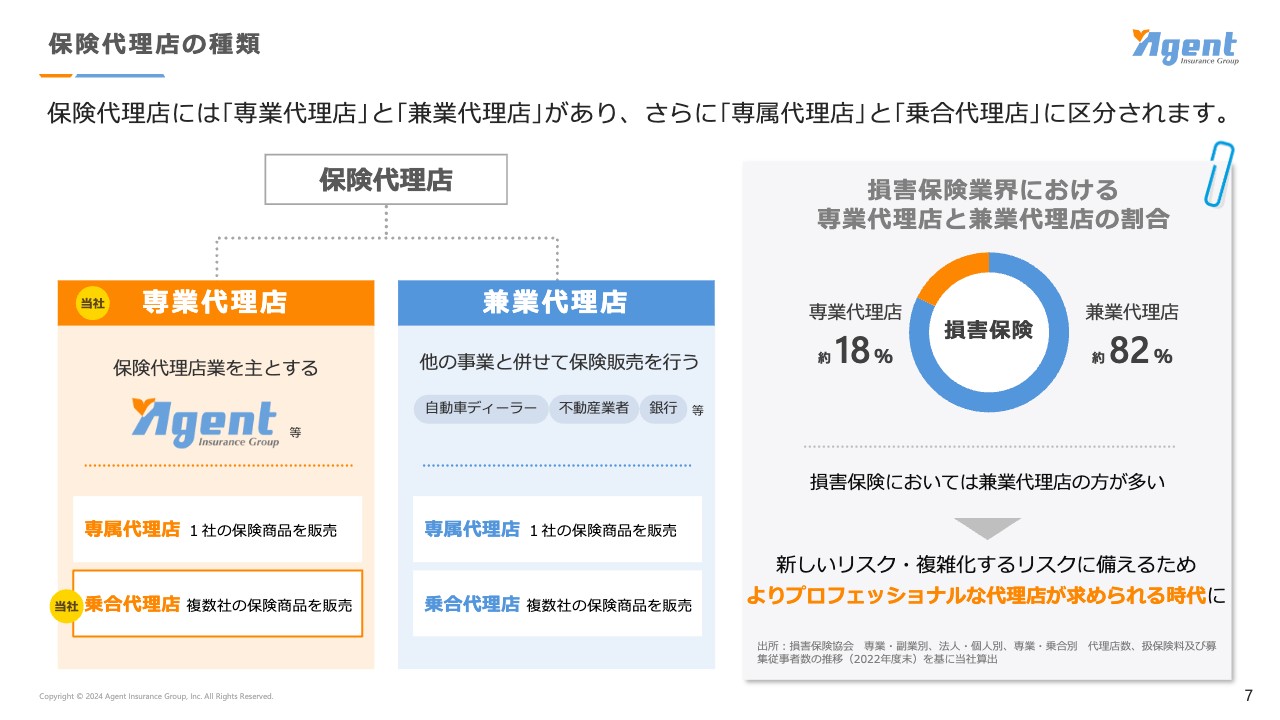

保険代理店も大きく分けて2種類あります。保険代理店業を主とする「専業代理店」、いわゆるプロ代理店と、自動車ディーラーや不動産業者など他の事業と合わせて保険販売を行う「兼業代理店」に分かれます。

当社はプロ代理店である専業代理店にあたります。スライド右側の円グラフにあるとおり、当社がビジネスの主軸としている損害保険業界においては、兼業代理店の割合が8割を超えています。

しかし、IT技術の進歩によるサイバー事故や自然災害の増加など、新しいリスクは日々発生し、その内容も複雑化しています。お客さまに合わせたリスク対策を行うためには、今後はよりプロフェッショナルな代理店が求められる時代になっていくと考えています。

また、取り扱える保険会社の数によっても保険代理店は区分されます。保険会社1社の商品しか取り扱えない代理店は「専属代理店」、複数の保険会社の商品を取り扱える代理店は「乗合代理店」といわれています。

当社は、損害保険会社10社、生命保険会社28社を取り扱う乗合代理店にあたります。さまざまな保険会社の商品を比較し、お客さまにとって最適な保険を比較販売することができます。

保険業界の課題と当社の役割

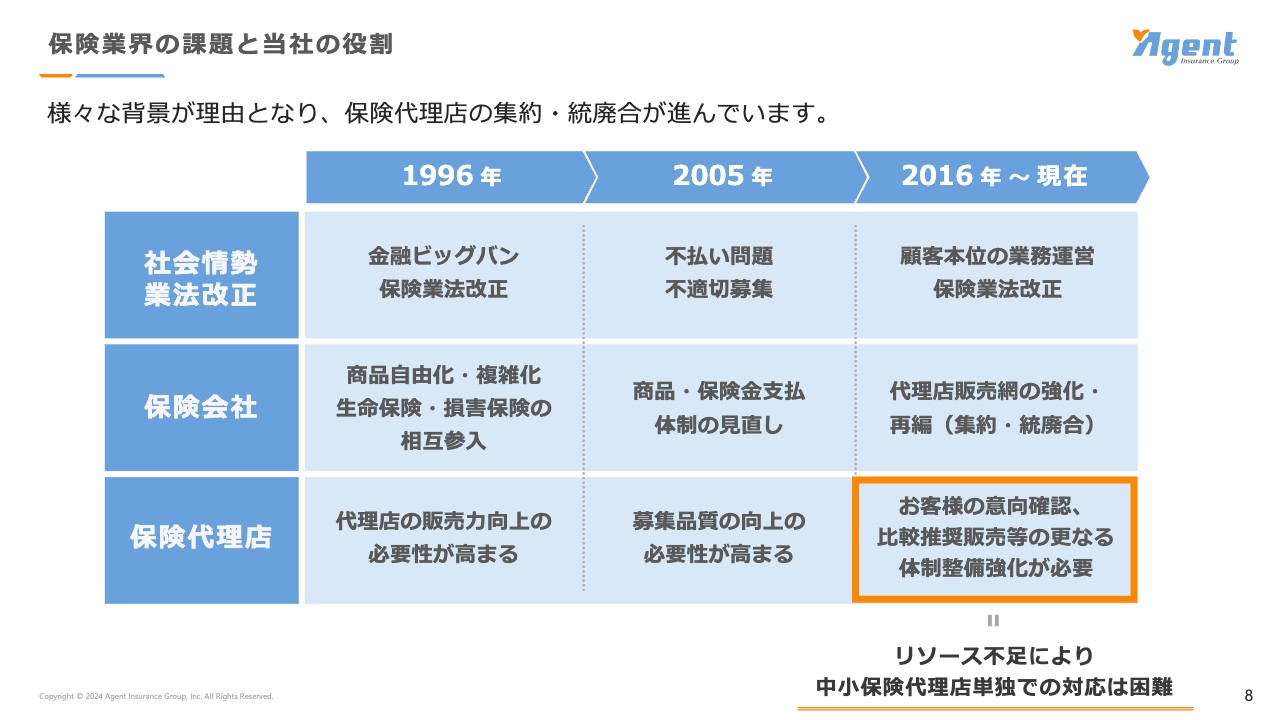

今は乗合代理店であれば、損害保険も生命保険も取り扱えるというのが当たり前のことになっています。しかしそれができるようになったのは、1996年に金融ビッグバンが起きてからのことです。

金融ビッグバンは日本の金融業界における大改革であり、これ以降、生命保険代理店による複数保険会社の乗合や生命保険・損害保険の相互参入ができるようになりました。保険会社も保険料を自由に設定できるようになり、各社保険料の価格競争が始まりました。

この自由化を機に一気に競争が激化し、業界再編が巻き起こりました。金融・保険事業の自由化はお客さまにとっての利便性を高めるものでしたが、一方で昔ながらの募集方法は変わらず、募集時の不十分な説明や不適切な募集が発生する状況が続き、保険金不払いなどさまざまな問題が相次いで発生しました。

それを機に、保険業界全体で体制の見直しや、品質向上の取り組みが進められる動きが始まりました。

そして2016年に募集規制の再構築となる改正保険業法が施行されたことで、保険代理店は募集品質と体制を向上させ、高い業務品質レベルかつ厳格なコンプライアンス体制下で運営することが、金融庁から求められるようになりました。

このような業界背景のもと、求められる業務品質レベルを達成できないことや、代理店主の高齢化、後継者不足等により、単独では保険営業を続けられない保険代理店が増えています。

そこで、保険代理店の方々が「あんしん」して働き続けられるように、またその先のお客さまが「あんしん」して保険に加入し続けられるように、当社はそのような保険代理店をM&A及び事業承継することで、営業活動をトータルにサポートする保険代理店支援プラットフォームを構築しています。

当社の特長

その結果が、こちらのグラフです。当社は保険代理店で働く方々の事業継続をサポートし、その先にいるお客さまが「あんしん」できる環境を創出しています。

結果として、2023年12月期通期累計で531件の保険代理店のM&A及び事業承継を行い、規模を拡大しました。

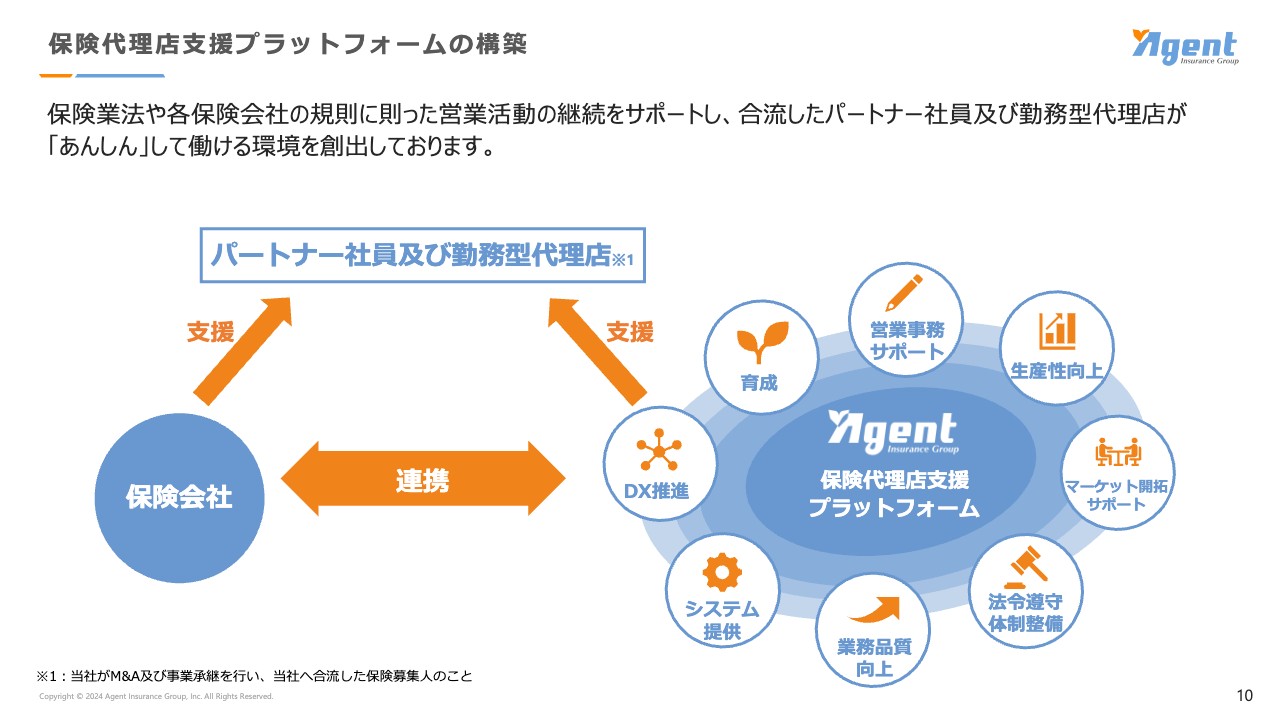

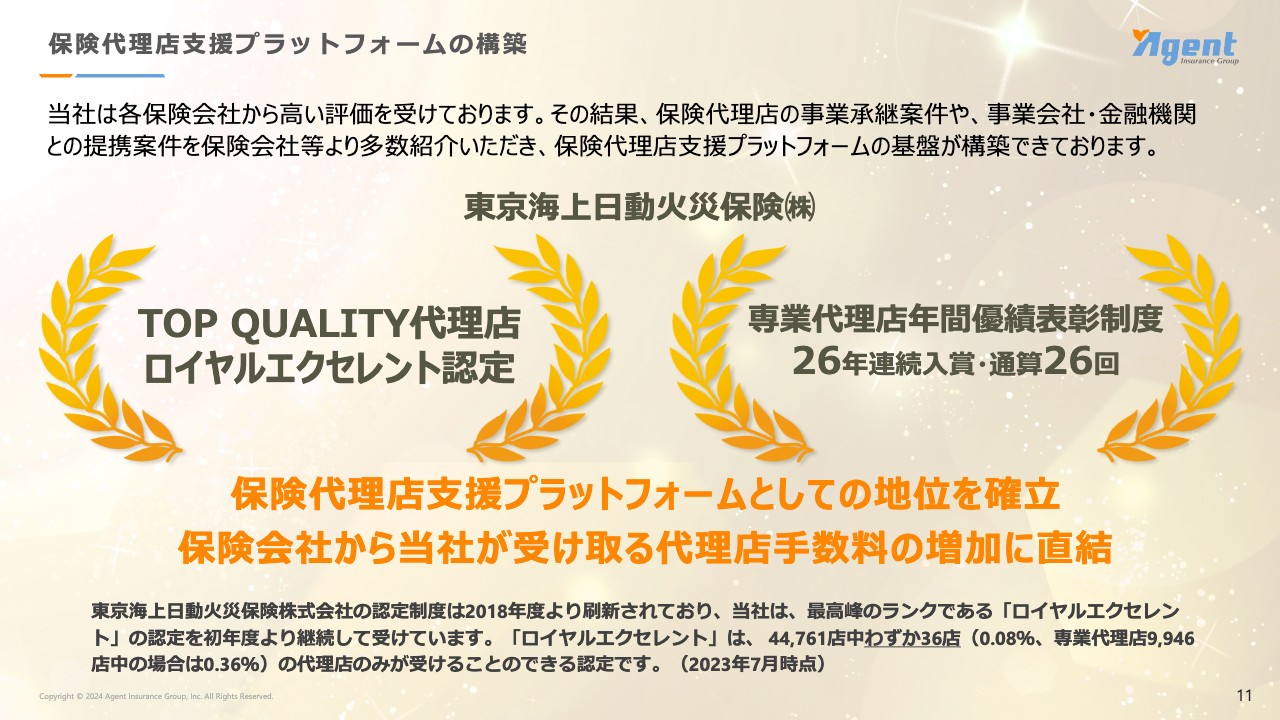

保険代理店支援プラットフォームの構築

M&A及び事業承継を推進する上での当社の強みは、保険代理店支援プラットフォームです。当社は積極的なM&A及び事業承継を通じて全国の保険代理店及び保険募集人の方々を受け入れ、営業と事務の両面からサポートを行うプラットフォームサービスを提供しています。

具体的には、週1回の面談や勉強会の開催、eラーニングを活用した研修支援、営業同行などを行っています。さらに営業事務サポート、生産性向上サポート、マーケット開拓サポート、業務品質の向上、システム提供など、あらゆる営業活動をトータルでサポートし、彼らが「あんしん」して働ける環境を創出しています。

保険代理店支援プラットフォームの構築

保険代理店支援プラットフォームの構築において最も重要なのが、保険会社との連携です。当社は保険代理店として、各保険会社から高い評価を受けています。その結果、経営の存続が難しい保険代理店のM&A及び事業承継案件や、事業会社・金融機関との提携案件を保険会社より多数紹介いただき、プラットフォームの基盤を構築しています。

例として、取引先の東京海上日動火災保険株式会社からは、品質と成長の両面を評価するTOP QUALITY代理店認定制度において、最高峰であるロイヤルエクセレントの認定を継続して受けています。

これからも保険会社との良好な関係を構築しながら、保険代理店支援プラットフォームを拡大していきます。

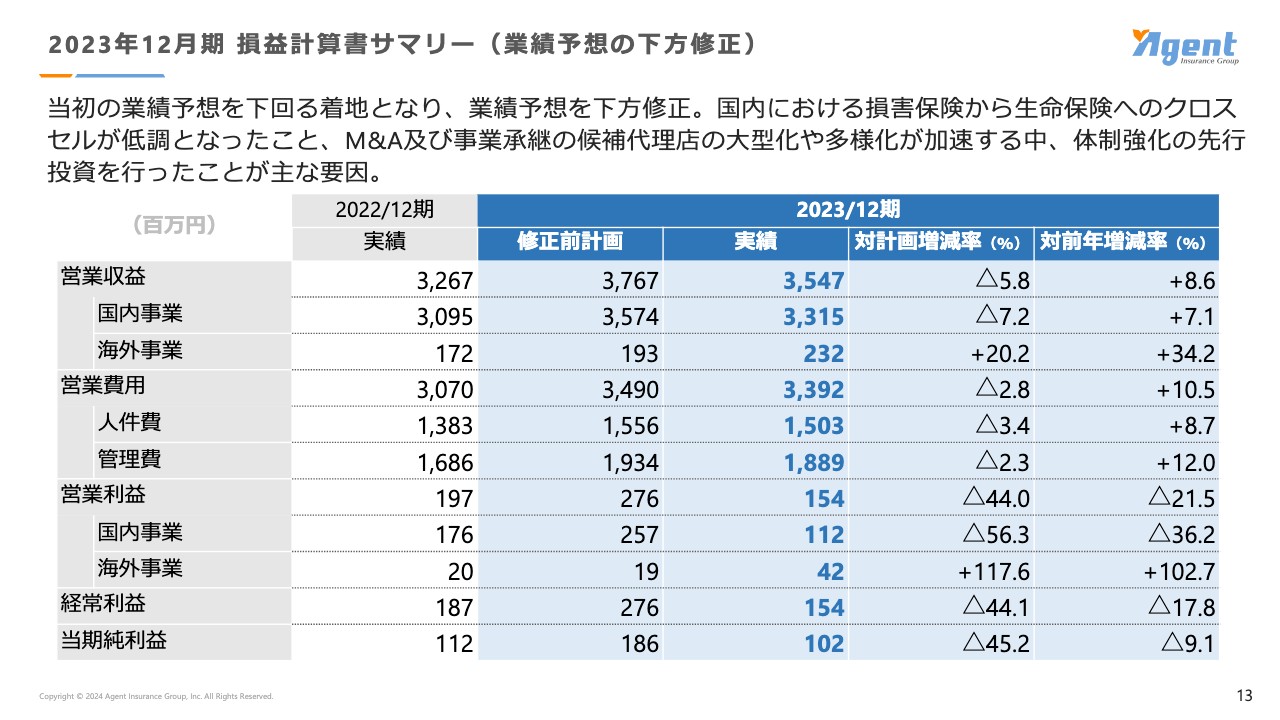

2023年12月期損益計算書サマリー(業績予想の下方修正)

2023年12月期通期決算の概要をご説明します。2月14日に適時開示も行いましたが、2023年12月期において当初の業績予想を下回る着地となり、業績予想を下方修正しました。

ビジネスモデルである保険代理店のM&A及び事業承継戦略により、国内損害保険マーケットの拡大、海外事業のマーケット拡大は順調に進んだものの、国内における損害保険から生命保険へのクロスセルは低調となり、営業収益が予想を下回りました。

M&A及び事業承継の候補代理店の大型化や多様化が加速する中、今後それらのM&Aをより一層機動的に対応していくため、体制強化の先行投資を行いました。そのためシステム開発費用や人件費、業務委託費等が増加し、営業利益、経常利益、当期純利益はいずれも予想を下回りました。

しかしながら、これらは2024年12月期以降にドライブをかけて成長するための投資であり、ここからさらなる収益拡大を目指していきます。

国内事業においては、新規出店として2023年2月に別大支店 愛媛支社、5月に愛知支店を開設しました。当社ビジネスモデルの根幹でもあるM&A及び事業承継は、大阪支店、札幌支店及び愛知支店を中心として取り組みが進展し、損害保険の売上が順調に推移しました。

海外事業においてはお客さまとのオンライン面談などで接点を強化し、損害保険を中心に売上が好調に推移しました。

2023年12月期決算ハイライト

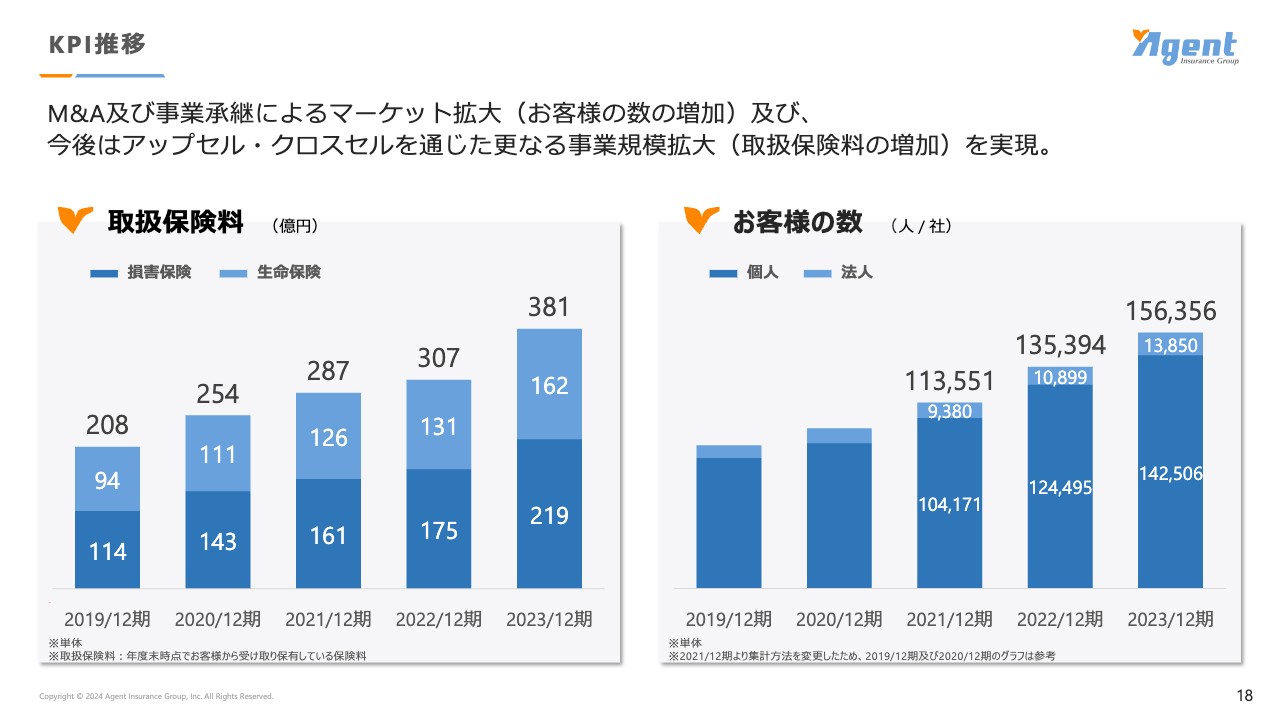

2023年12月期決算ハイライトです。当社の売上高に当たる営業収益について、2023年12月期通期は連結35億4,700万円で前年度比8.6パーセント増、営業利益は1億5,400万円で前年度比21.5パーセント減となりました。

取扱保険料は通期累計で381億円となりました。通期累計のお客さまの数は2022年12月期末対比で、法人のお客さまが2,951社増加し1万3,850社、個人のお客さまが1万8,011人増加し14万2,506人となりました。

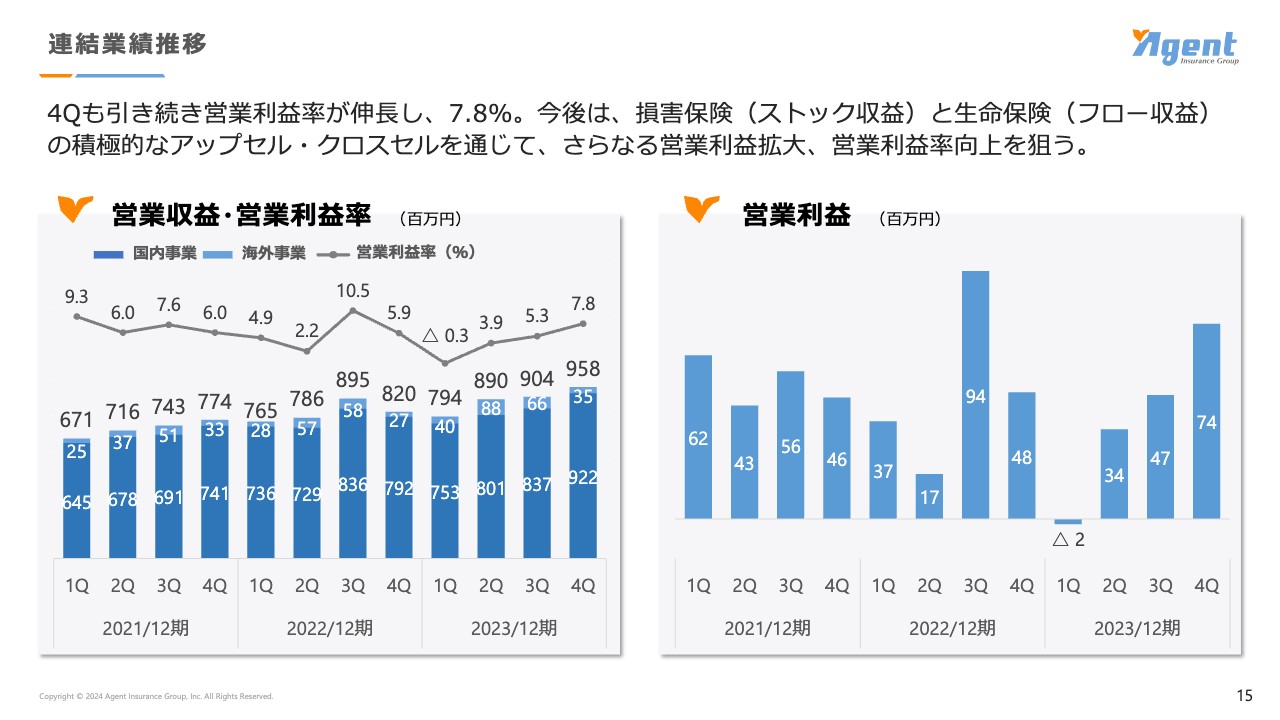

連結業績推移

スライドは連結業績推移のグラフです。営業利益が継続して増加し、第4四半期における営業利益率は7.8パーセントとなりました。引き続きM&A及び事業承継、業務提携などで拡大しているマーケットで積極的なアップセルやクロスセルを行い、さらなる営業利益拡大と利益率向上を図っていきます。

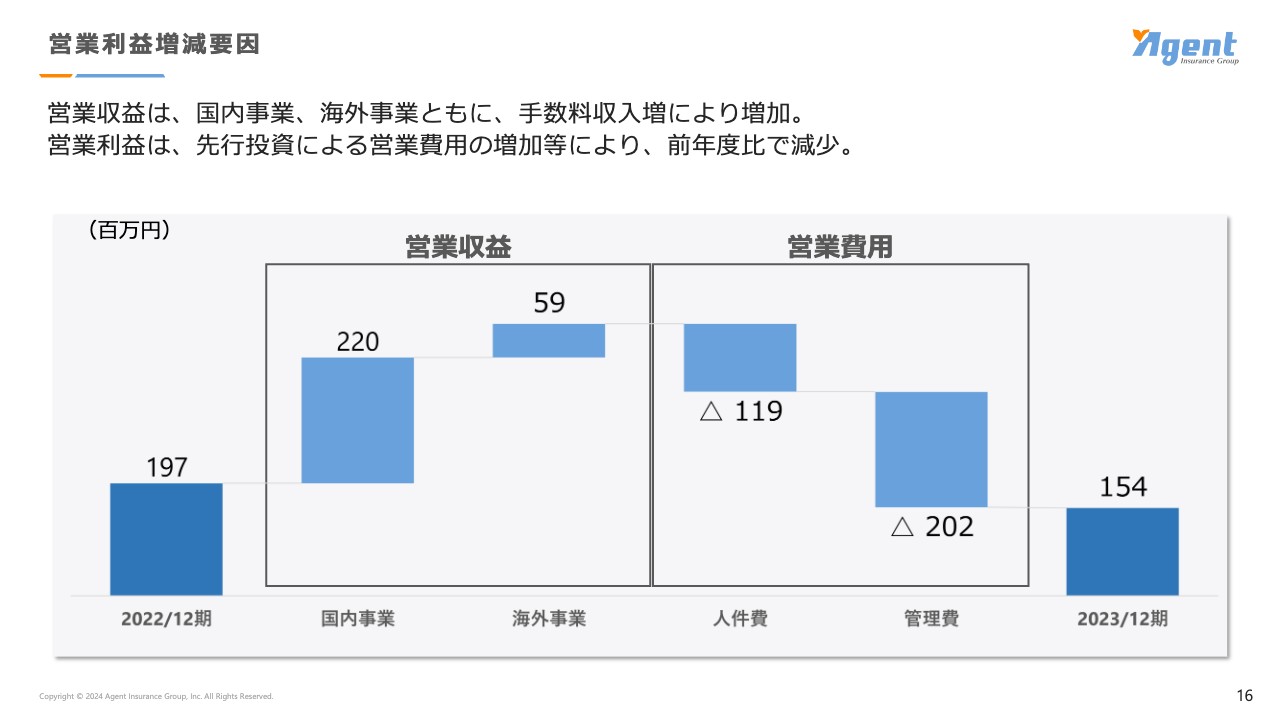

営業利益増減要因

スライドは営業利益増減要因のグラフです。

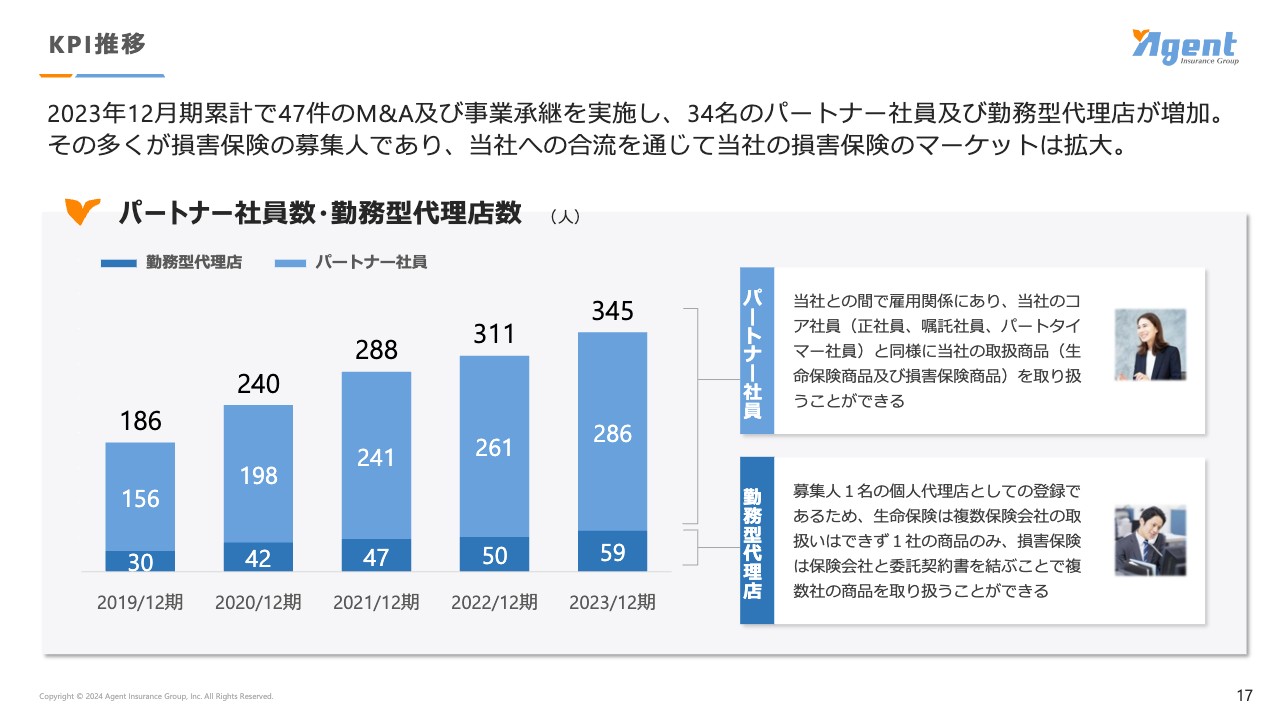

KPI推移

重要KPIについてご説明します。2023年12月期累計で47件のM&A及び事業承継を実施し、結果として34名のパートナー社員と勤務型代理店が増加しました。

パートナー社員と勤務型代理店の多くが損害保険の募集人であり、合流を通じて当社の損害保険のマーケット拡大が進みます。当社は拡大した損害保険マーケットでアップセル・クロスセルを推進することで、スピード感を持った成長を実現していきます。

KPI推移

先ほどハイライトでもお伝えしたとおり、取扱保険料とお客さまの数は過去最高となりました。

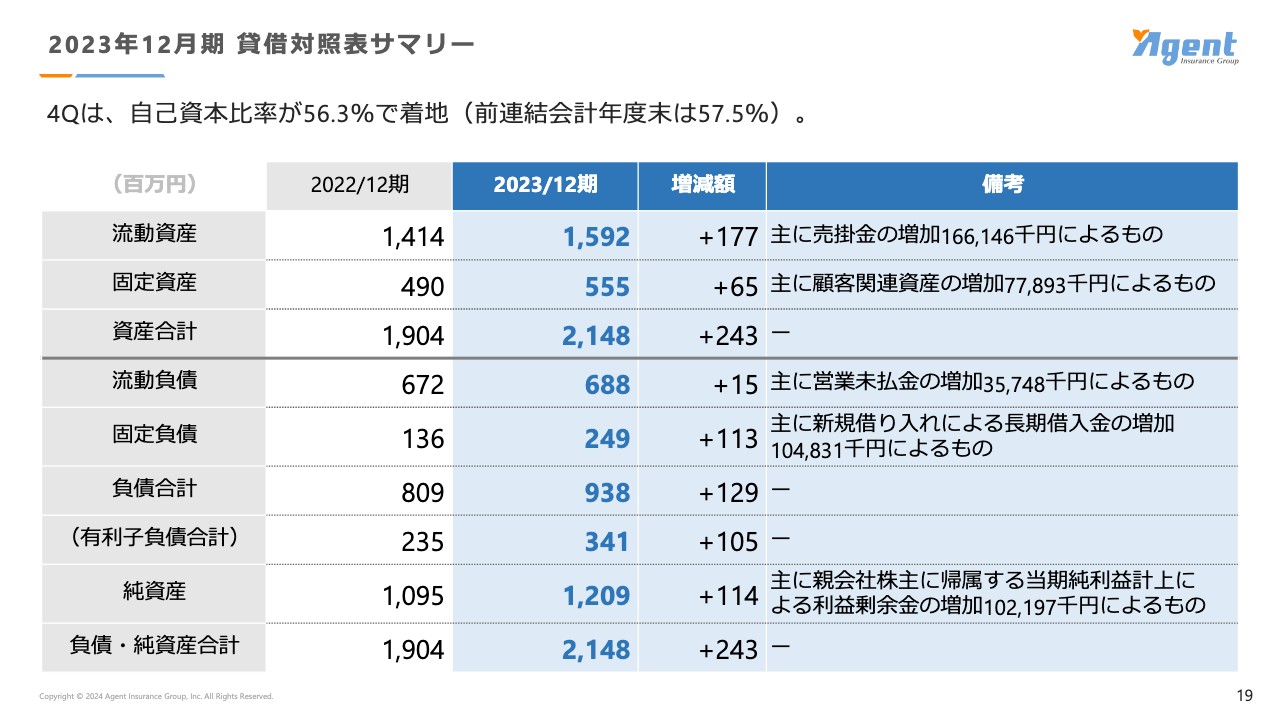

2023年12月期 貸借対照表サマリー

2023年12月期通期の貸借対照表サマリーです。この結果、自己資本比率は56.3パーセントとなりました。

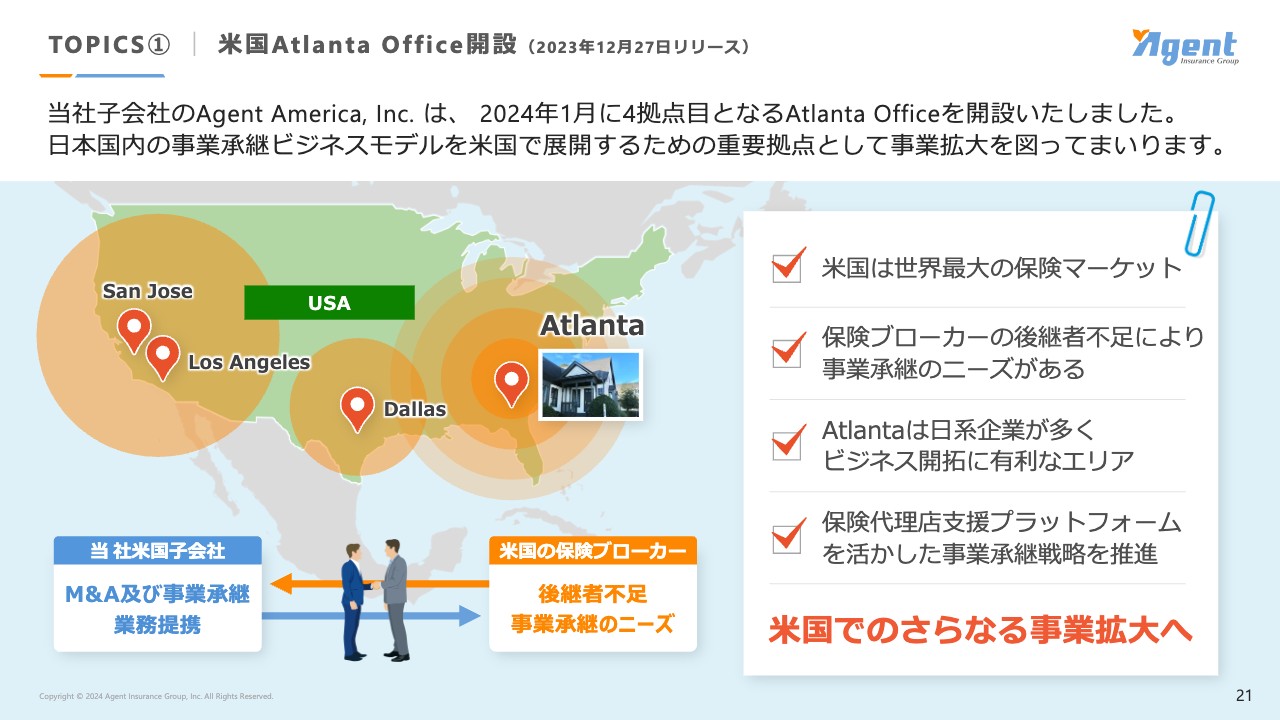

TOPICS① | 米国Atlanta Office開設(2023年12月27日リリース)

直近のトピックスと、2024年12月期の業績見通しについてご説明します。1つ目のトピックとして、2023年12月27日にリリースを行った、米国Atlanta Office開設についてご説明します。

当社子会社のAgent America, Inc.が、2024年1月に4拠点目となるAtlanta Officeを開設しました。当社が日本国内で確立しているM&A及び事業承継ビジネスモデルの米国展開により、Hasegawa Insurance Agency, LLC.を事業承継し、このたび拠点開設の運びとなりました。

Atlanta Officeが在するジョージア州は、米国南東部における日本産業の中心地と認識されており、ジョージア州の11の都市が、日本の地方都市と姉妹都市提携を結んでいます。日系企業500社以上が州内で事業を展開し、3万人以上の雇用を創出しています。ジョージア州の州都であるアトランタは、米国南東部と日本を結ぶ重要な拠点となっています。

今後も米国でさらなる事業拡大を図っていきます。

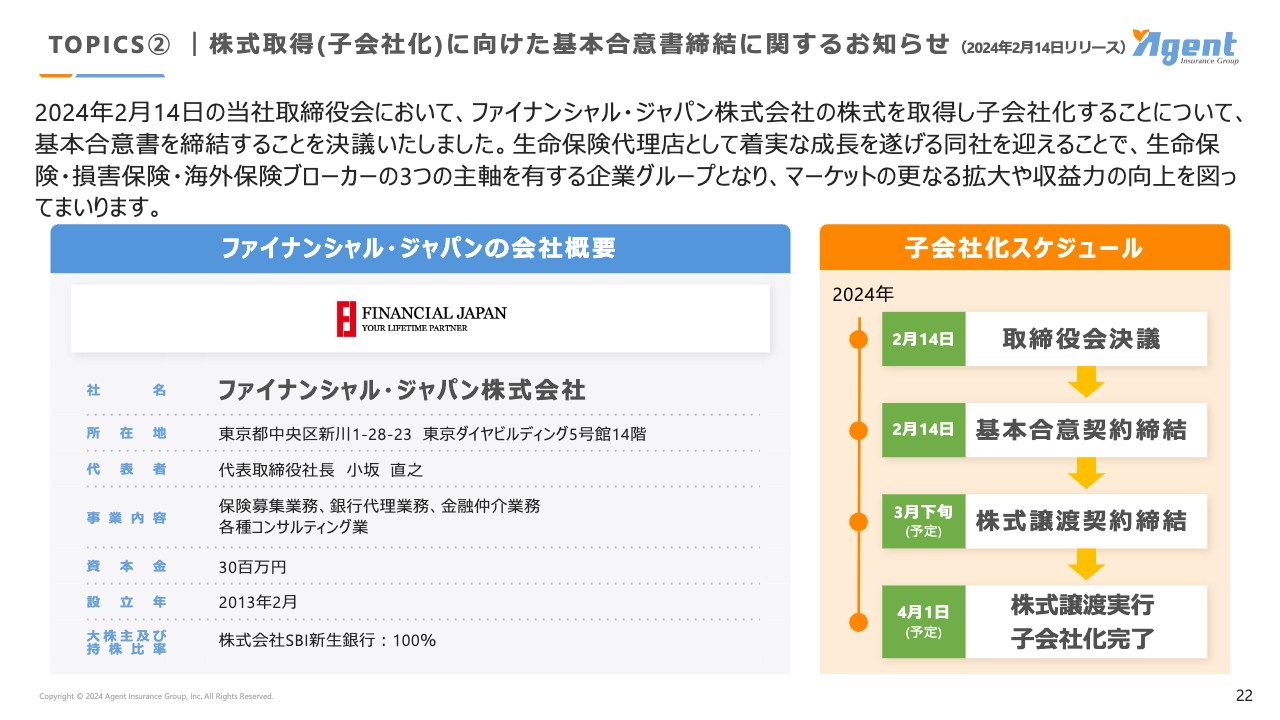

TOPICS②|株式取得(子会社化)に向けた基本合意書締結に関するお知らせ(2024年2月14日リリース)

2つ目のトピックとして、2024年2月14日にリリースを行った、株式取得(子会社化)に向けた基本合意書締結についてご説明します。

当社は、2024年2月14日の取締役会において、ファイナンシャル・ジャパン株式会社(以下、ファイナンシャル・ジャパン)の株式を取得し子会社化することについて、基本合意書を締結することを決議しました。

ファイナンシャル・ジャパンは、2013年の創立以来、独自の戦略と企業文化により、生命保険代理店として着実な成長を遂げています。

今回の株式取得により、損害保険及び海外保険事業の基盤がある当社と一つのグループとして事業を展開することで、生命保険・損害保険・海外保険ブローカーの3つの主軸を有する企業グループとなり、保険業界において確固たる地位を築くことが可能になると考えています。

グループ全体でノウハウの共有などを促進することで、マーケットのさらなる拡大や収益力の向上を図り、シナジー効果を最大限に発揮することが可能になると考えています。そして、お客さまに提供するサービスの質もより一層向上させていきます。なお、企業結合日は2024年4月1日を予定しています。

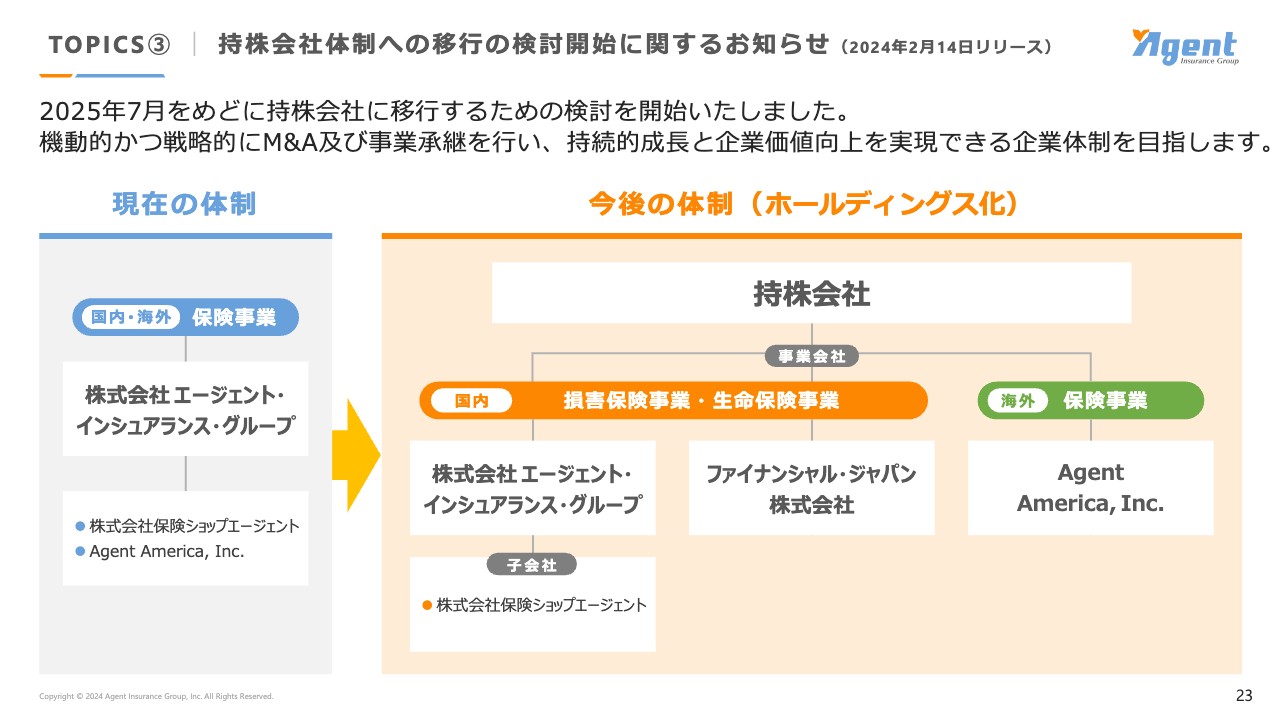

TOPICS③|持株会社体制への移行の検討開始に関するお知らせ(2024年2月14日リリース)

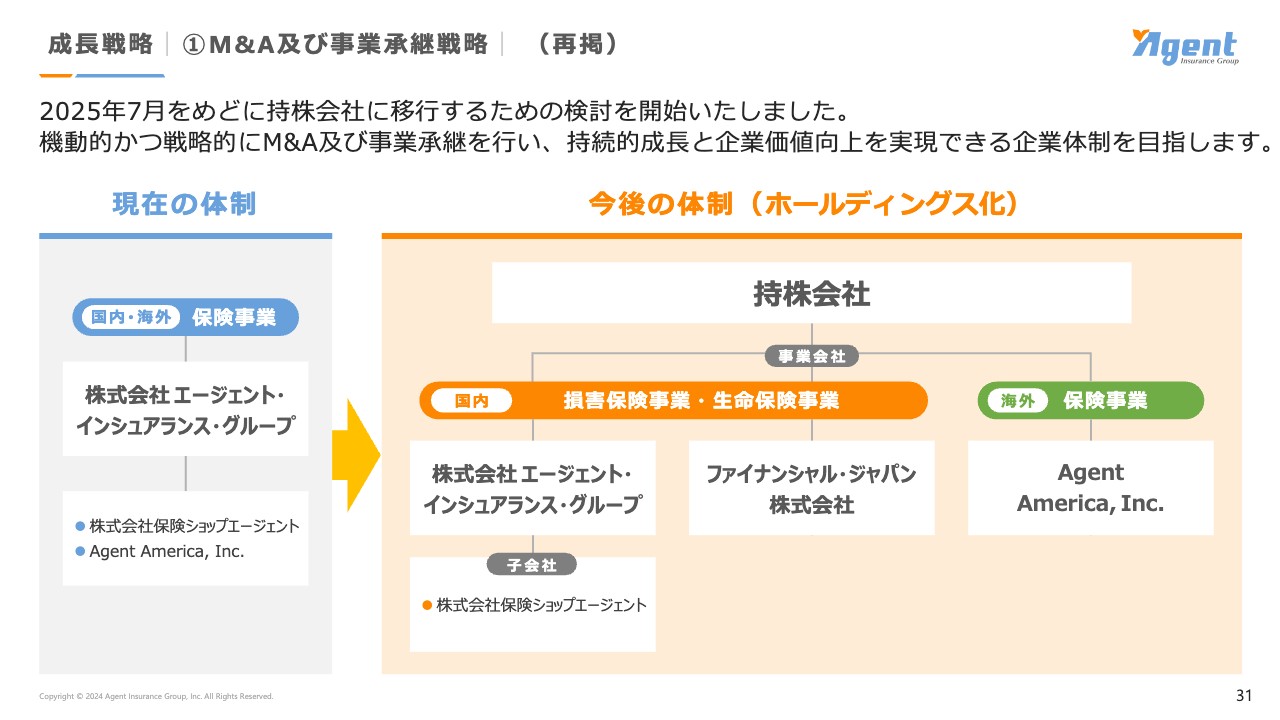

3つ目のトピックとして、2024年2月14日にリリースを行った、持株会社体制への移行の検討開始についてご説明します。当社は2025年7月をめどに、持株会社に移行するための検討を開始しました。

国内事業と海外事業の2軸を持つ現在の株式会社エージェント・インシュアランス・グループという図式から、持株会社を設置し、国内損害保険・国内生命保険・海外保険事業という3つの主軸を有する業界唯一の企業グループを形成することで、この業界において確固たる地位を築いていきたいと考えています。

各事業領域におけるプロフェッショナルとして、機動的かつ戦略的にM&A及び事業承継を行い、持続的成長と企業価値向上を実現できる企業体制を目指していきます。こちらのスライドについては、後ほど詳細をご説明します。

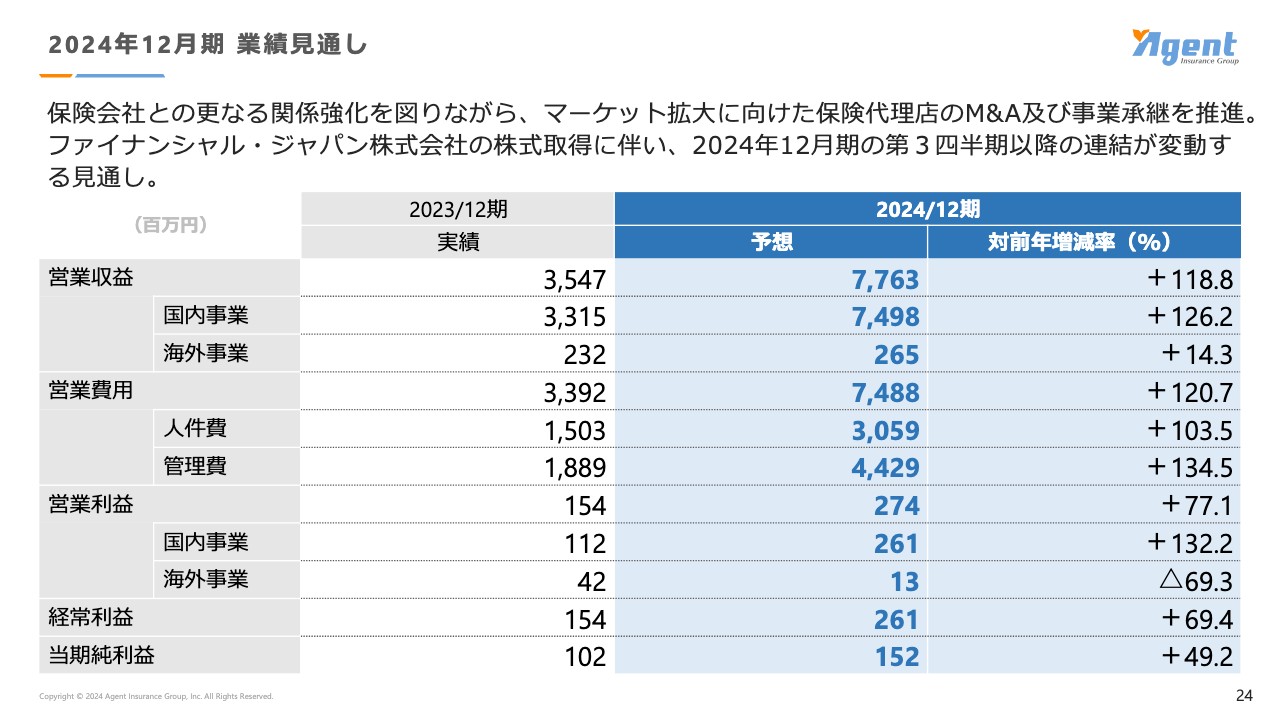

2024年12月期 業績見通し

2024年12月期の業績見通しです。営業収益は77億6,300万円で前期比約119パーセント増、営業利益は2億7,400万円で前期比約77パーセント増、経常利益は2億6,100万円で前期比約69パーセント増、当期純利益は1億5,200万円で前期比約49パーセント増を見込んでいます。

ファイナンシャル・ジャパンの株式取得が予定どおり実行された場合、2024年4月30日をみなし取得日として当社の連結子会社となります。そのため2024年12月期第3四半期以降の連結が変動する見通しとなり、当期連結業績予想に含めています。営業収益は大きく増加すると見込んでいます。

グループとしては、引き続き保険会社とのさらなる関係強化を図りながら、マーケット拡大に向けた保険代理店のM&A及び事業承継の推進に取り組みます。

これまでは、中小規模かつ保険代理店を専業とする専業代理店を中心にM&A及び事業承継を行ってきましたが、今後は一件一件のM&A及び事業承継規模の拡大に加えて、自動車ディーラーや不動産販売等の他業務とあわせて保険販売を行う兼業代理店のM&A及び事業承継も、積極的に行っていきます。

また、さらなる保有マーケット拡大に向け、生命保険代理店のM&A及び事業承継、そしてアップセル・クロスセルを推進し、新規契約の増加を図っていきます。

成長戦略ハイライト

国内事業及び海外事業の今後の成長戦略についてご説明します。成長戦略のハイライトはスライドに記載のとおり、1つ目は「M&A及び事業承継戦略」、2つ目は「テクノロジーの活用」、3つ目は「海外事業の拡大」です。

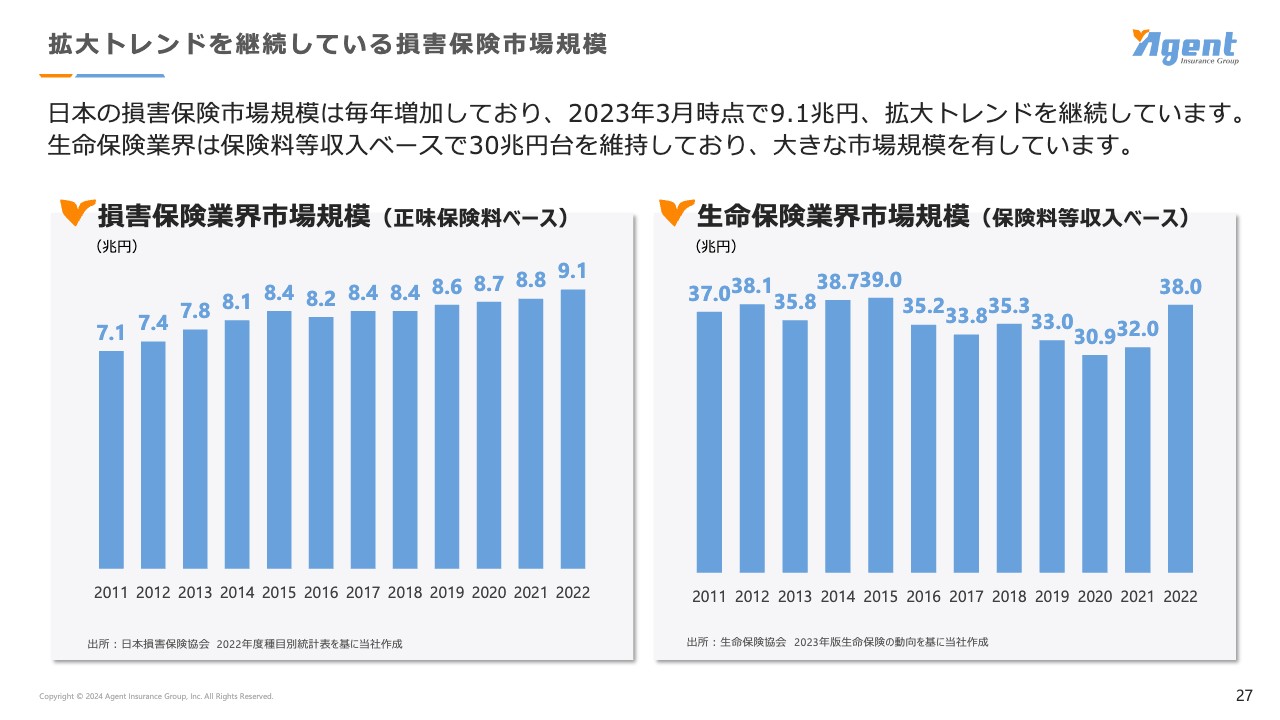

拡大トレンドを継続している損害保険市場規模

「M&A及び事業承継戦略」についてご説明する前に、当社の事業環境についてご説明します。スライド左側のグラフは、損害保険業界市場規模の推移、右側のグラフは生命保険業界市場規模の推移を表しています。

損害保険市場は、2012年3月時点の7.1兆円の規模から、2023年3月時点で9.1兆円の規模に成長し、約28パーセント拡大しています。

生命保険市場は、2016年3月時点の39兆円をピークに年々シュリンク傾向にあります。2023年3月時点では38兆円の規模へと拡大しましたが、これは国策の影響で、NISAやiDeCoなどをはじめとした投資に興味を持った方が多いことも理由です。

生命保険市場の伸びについては、純粋な生命保険の増加とは言い切れない部分もあります。一方で、損害保険市場は近年増加傾向にある天災リスク、サイバーリスクなどにより、今後も拡大傾向にあるといわれています。

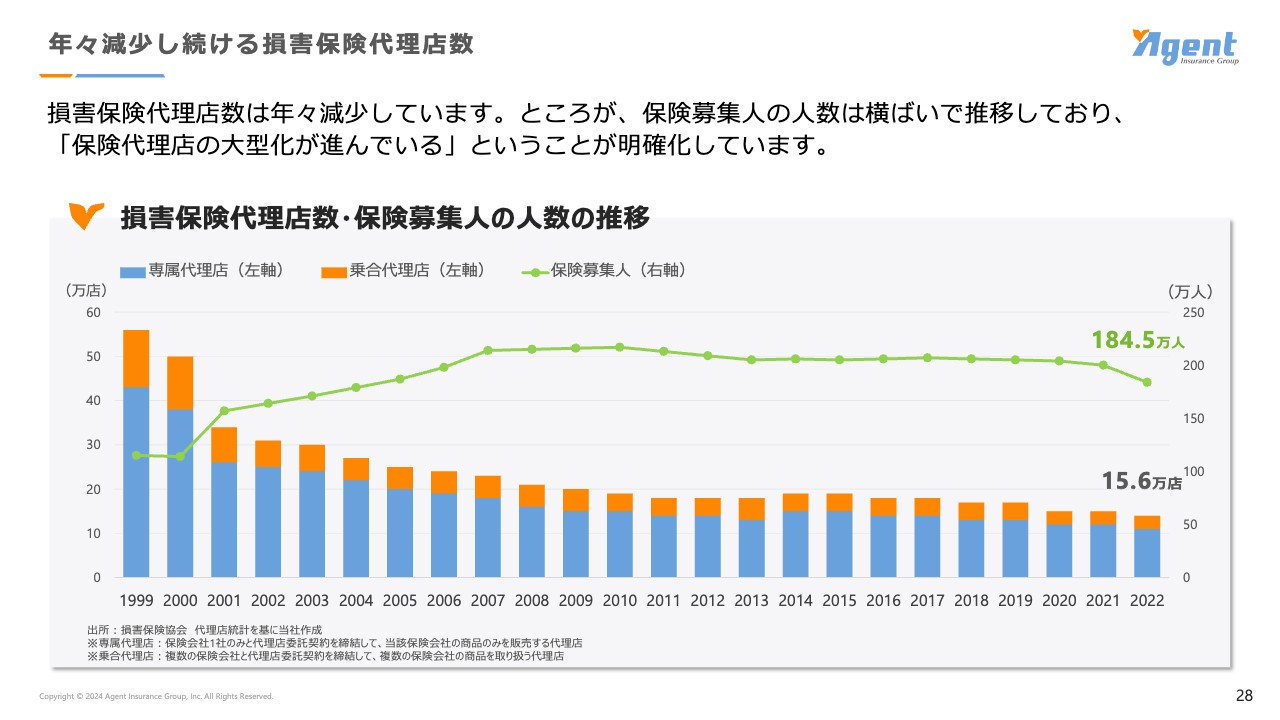

年々減少し続ける損害保険代理店数

スライドの棒グラフは損害保険代理店数の推移、折れ線グラフは保険募集人、つまり保険を販売できる人の人数を表しています。損害保険市場は拡大傾向にある中、損害保険代理店の数は年々減少しており、1997年3月時点の62万3,000店をピークに、2023年3月時点では15万6,000店に減少しました。

減少している理由の1つに、保険業法の改正等に伴う体制整備の向上が求められていることで、中小規模の保険代理店の単独での事業運営が困難となっていることが挙げられます。

このグラフから、現在保険代理店業界では、代理店の再編が積極的に行われており、代理店1店あたりの規模の大型化も進んでいることが読み取れます。

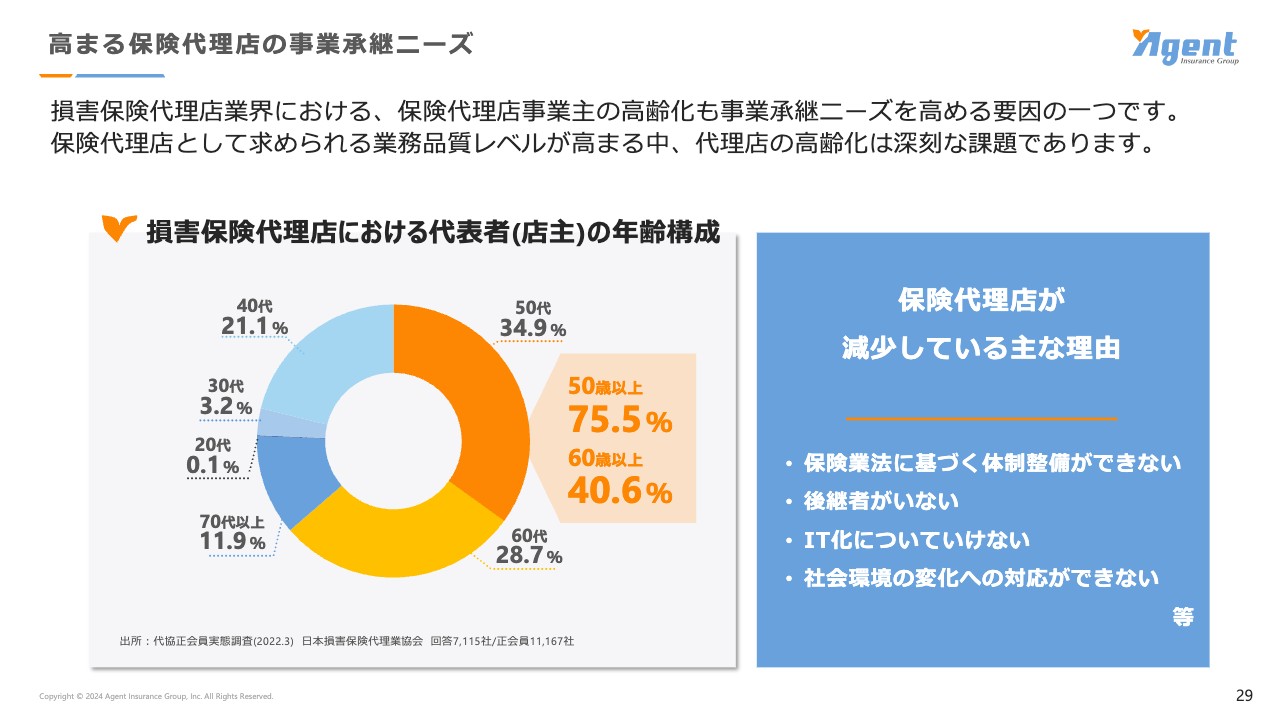

高まる保険代理店の事業承継ニーズ

損害保険代理店数が減少しているもう1つの理由が、保険代理店事業主の高齢化です。スライドの円グラフにあるとおり、代表者(店主)が50歳以上の損害保険代理店数は全体のうち75.5パーセント、60歳以上の数は40.6パーセントを占めています。保険業法の改正に伴う体制整備の強化、またAI・IT化への対応、社会環境の変化などへの対応が困難である代理店が増えています。

保険代理店として求められる業務品質レベルが高まる中、保険代理店事業主の高齢化も非常に大きな問題となっています。

このような事業環境を踏まえて、「M&A及び事業承継戦略」についてお伝えします。

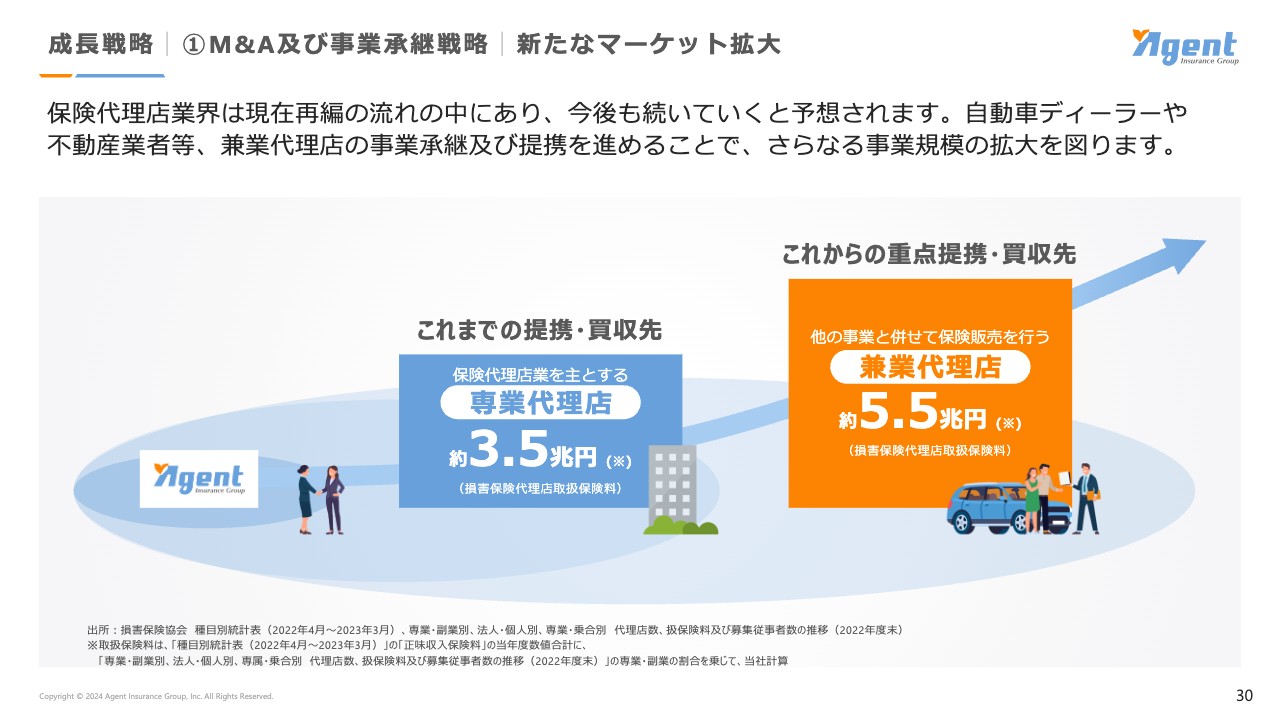

成長戦略|①M&A及び事業承継戦略|新たなマーケット拡大

「M&A及び事業承継戦略」においては、従来当社が強みとしていた、保険代理店業を主とする専業代理店のM&A及び事業承継に加え、他の事業とあわせて保険販売を行う兼業代理店のM&A及び事業承継を推進します。

保険代理店の業界再編の動きは、ここからさらに加速するといわれています。昨今、改正保険業法やコンプライアンス、各保険会社の規則・ルールに則った保険の販売が強く求められている中、自動車ディーラーや不動産業者など、他の事業も行いながら、保険を販売する兼業代理店も、保険代理店業を継続することが困難になってきています。

約5.5兆円の大きなマーケットを有する兼業代理店も、今後、再編の対象となる動きが活発化しています。

当社はこれまでの専業代理店のM&A及び事業承継のノウハウを活用し、兼業代理店のM&A及び事業承継に積極的に取り組み、自社のマーケットを拡大していきます。

成長戦略|①M&A及び事業承継戦略|(再掲)

今後は、生命保険を主軸とした保険代理店のM&A及び事業承継に積極的に取り組みます。これまで、損害保険業界に販売網再編の大きな動きがあり、当社もニーズに合わせて、損害保険代理店のM&A及び事業承継を推進してきました。

この取り組みにより、損害保険マーケットは順調に拡大することができましたが、ここからより成長し、収益力を上げていくためには、アップセル・クロスセルの強化、そして生命保険のマーケット拡大が必要です。

また、お客さまから見れば、損害保険も生命保険も「保険」というカテゴリーとして同じように見えている中、お客さまにさらなる「あんしん」を提供するためには、スピード感を持って、生命保険のマーケットを拡大する必要があると考えました。

お客さまのため、そして自社のさらなる成長のためにも、生命保険を主軸とした保険代理店のM&A及び事業承継は必須であると考えています。

このような事業展開を踏まえ、今後、より機動的かつ戦略的にM&A及び事業承継を行い、持続的成長と企業価値向上を実現できる企業体制となるために、ホールディングス化の検討も行っています。

持株会社を設置し、国内損害保険・国内生命保険・海外保険事業という3つの主軸を有することで、迅速な意思決定を可能とし、M&A及び事業承継もよりスムーズに進められる体制を築いていきます。

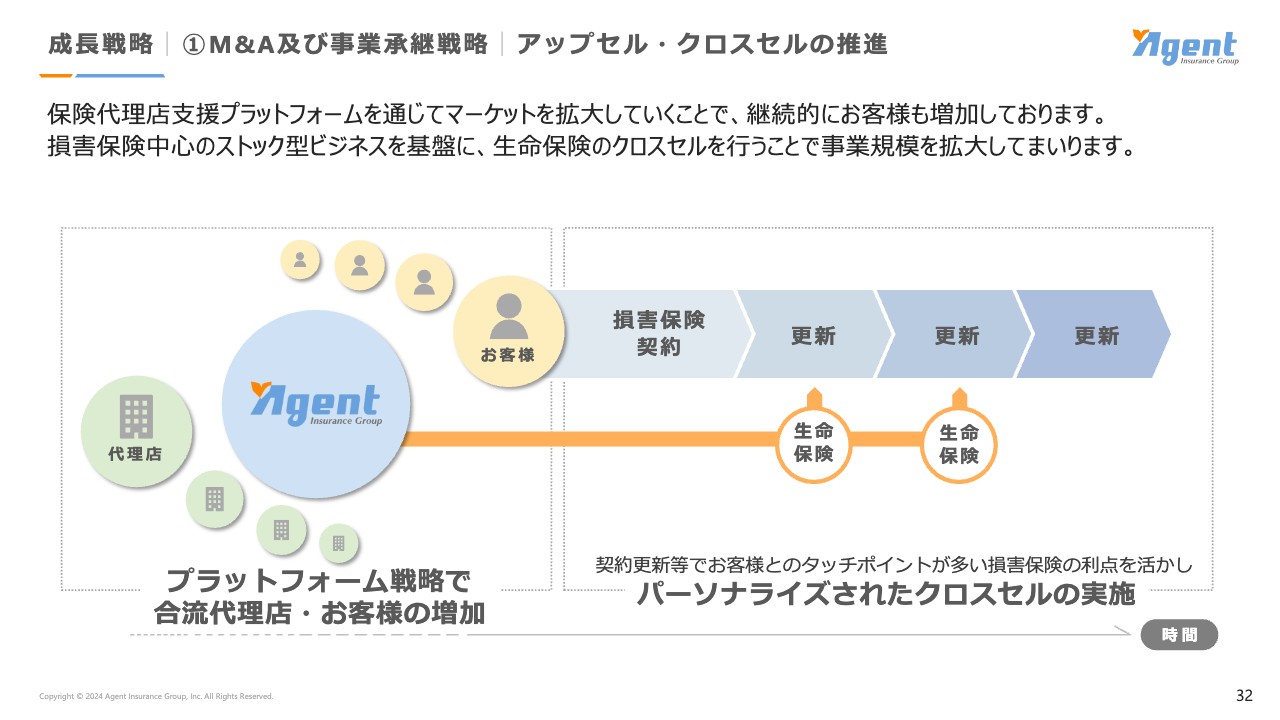

成長戦略|①M&A及び事業承継戦略|アップセル・クロスセルの推進

生命保険代理店のM&A及び事業承継を通じて、アップセル・クロスセルによる好循環モデルのさらなる強化も行います。

損害保険中心のストック型ビジネスを基盤に、生命保険のクロスセルを行うことで事業規模を拡大します。保険代理店支援プラットフォームを通じてマーケットを拡大していくことで、継続的にお客さまも増加させていきます。

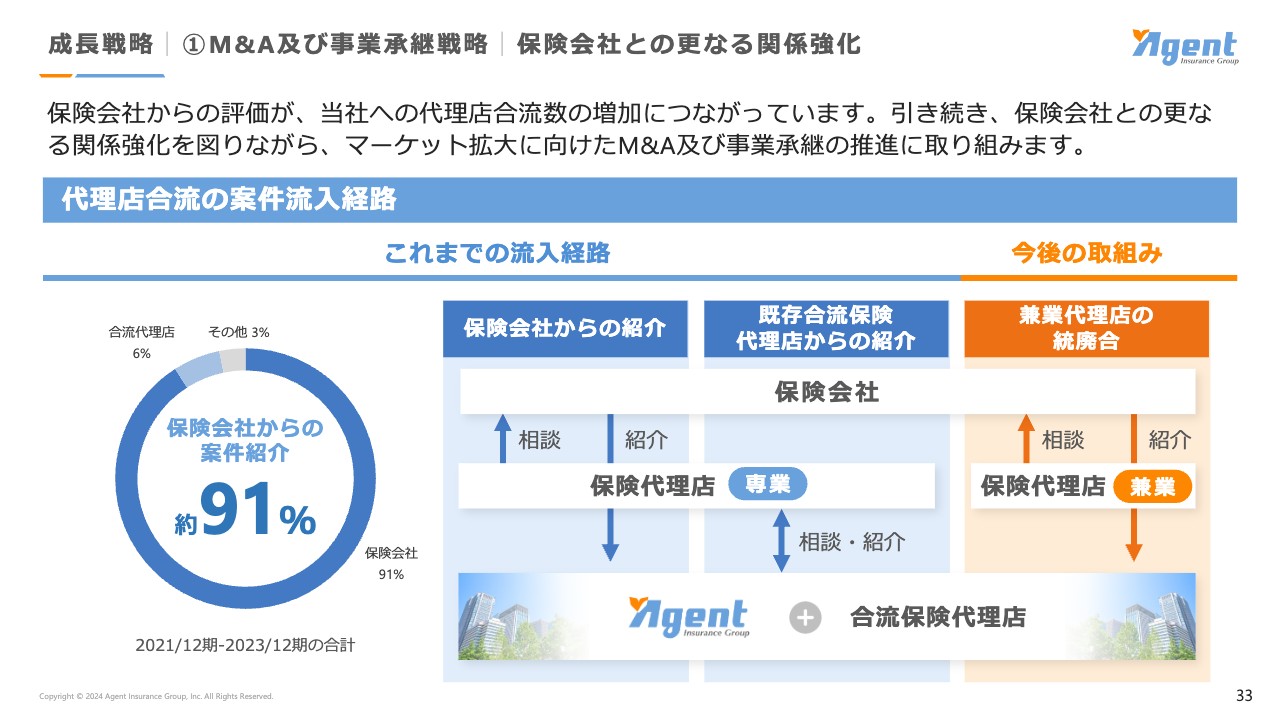

成長戦略|①M&A及び事業承継戦略|保険会社との更なる関係強化

今後もマーケットを拡大し続けていくために、引き続き保険会社との関係強化が大切になります。スライドの円グラフにあるとおり、代理店合流の案件流入経路については、約91パーセントが保険会社からの紹介です。今後ターゲットとなる兼業代理店についても、保険会社経由での紹介がメインとなります。

引き続き、保険会社とのさらなる関係強化を図りながら、マーケット拡大に向けたM&A及び事業承継の推進に取り組んでいきます。

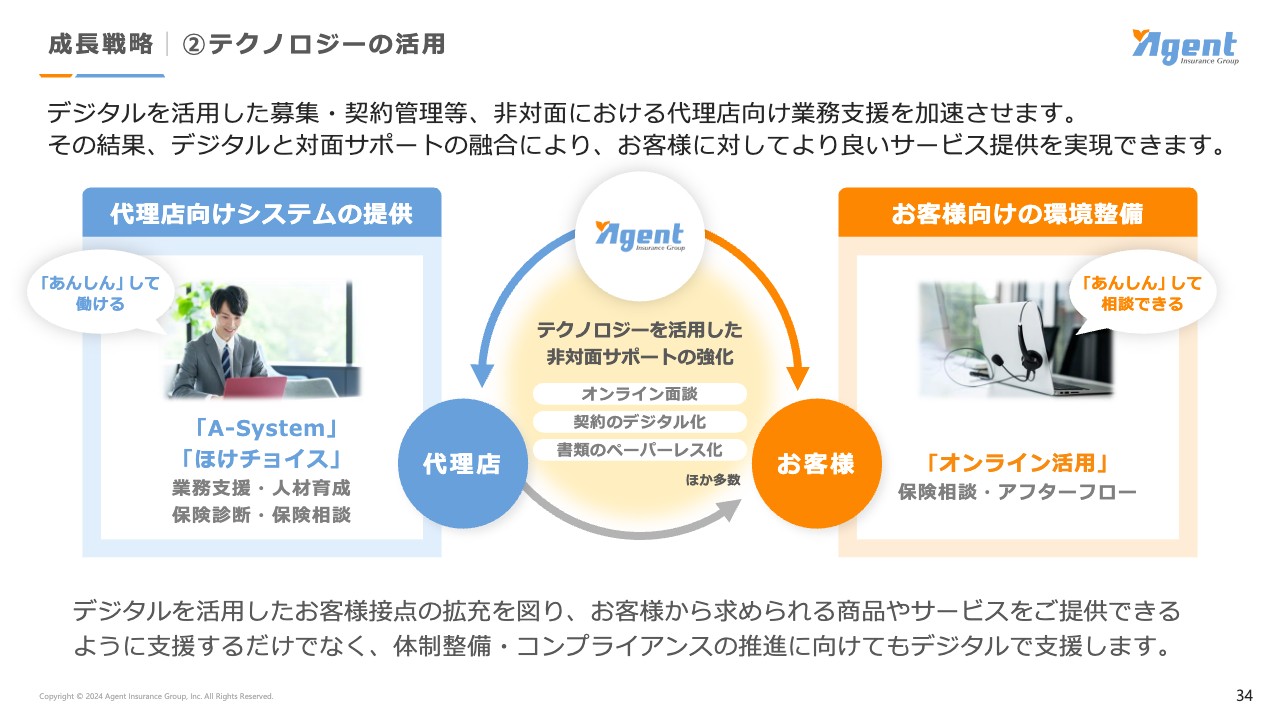

成長戦略|②テクノロジーの活用

成長戦略の2つ目である「テクノロジーの活用」についてです。デジタルを活用した募集や契約管理など、非対面における代理店向け業務支援を加速させていきます。その結果、デジタルと対面サポートの融合により、お客さまに対してより良いサービスの提供を実現できます。

後ほど具体的に説明しますが、乗合保険代理店向けにカスタマイズされた顧客管理システム「A-System」の提供や、オンライン上で最適な保険を診断できるアプリ「ほけチョイス」を展開していきます。

デジタルを活用してお客さまとの接点の拡充を図り、お客さまから求められる商品やサービスをご提供できるように支援するだけではなく、体制整備及びコンプライアンスの推進に向けてもデジタルで支援します。

成長戦略|②テクノロジーの活用|保険代理店基幹システム「A-System」

保険代理店基幹システム「A-System」についてご説明します。当社では、損害保険・生命保険をともに取り扱う乗合保険代理店向けにカスタマイズされた、国内屈指の顧客管理システムを開発しています。

通常、保険会社ごとのシステムで契約単位での顧客管理をする必要がある中、「A-System」では、お客さまを中心とした契約管理や分析、予算実績の管理等、保険会社を横断したあらゆる顧客情報の一元管理が可能です。

営業支援機能を強化し、すべての顧客情報を集約することで業務の生産性を向上させ、より効率的なデータベースマーケティングを実現します。

成長戦略|②テクノロジーの活用|オンライン保険診断アプリ「ほけチョイス」

オンライン保険診断アプリ「ほけチョイス」の活用も、引き続き推進していきます。「ほけチョイス」はスマホ1つで簡単に、自分に最適な保険を診断することができるアプリです。まずは既存のお客さまに展開していますが、今後はすべてのお客さまに使っていただけるよう開発を進めています。

最終的な機能としては、保険証券の診断から保険契約の手続きまでを、スマホ1つで完結できるアプリを目指しています。生命保険や損害保険のアップセル・クロスセルを推進させるとともに、労働集約型であるこの業界から脱却していく1つのツールにしていきたいと考えています。

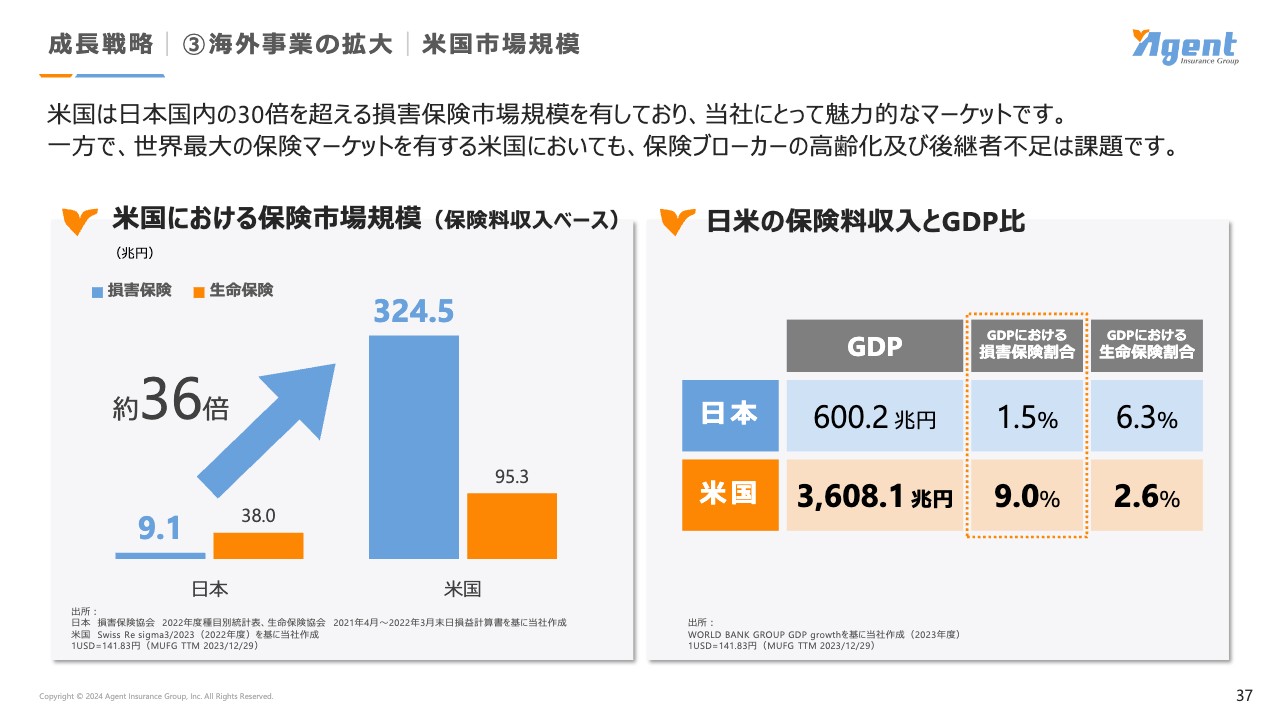

成長戦略|③海外事業の拡大|米国市場規模

3つ目の成長戦略である「海外事業の拡大」についてご説明します。スライドに示したとおり、日本国内の損害保険市場は9.1兆円であるところ、米国での市場は約36倍の324.5兆円となっています。米国はリスク大国であり、日本以上にリスクが顕在化していることから、大きなマーケットが広がっています。

一方で、世界最大の保険マーケットを有する米国においても、保険ブローカー及び保険代理店の高齢化及び後継者不足が課題となっています。

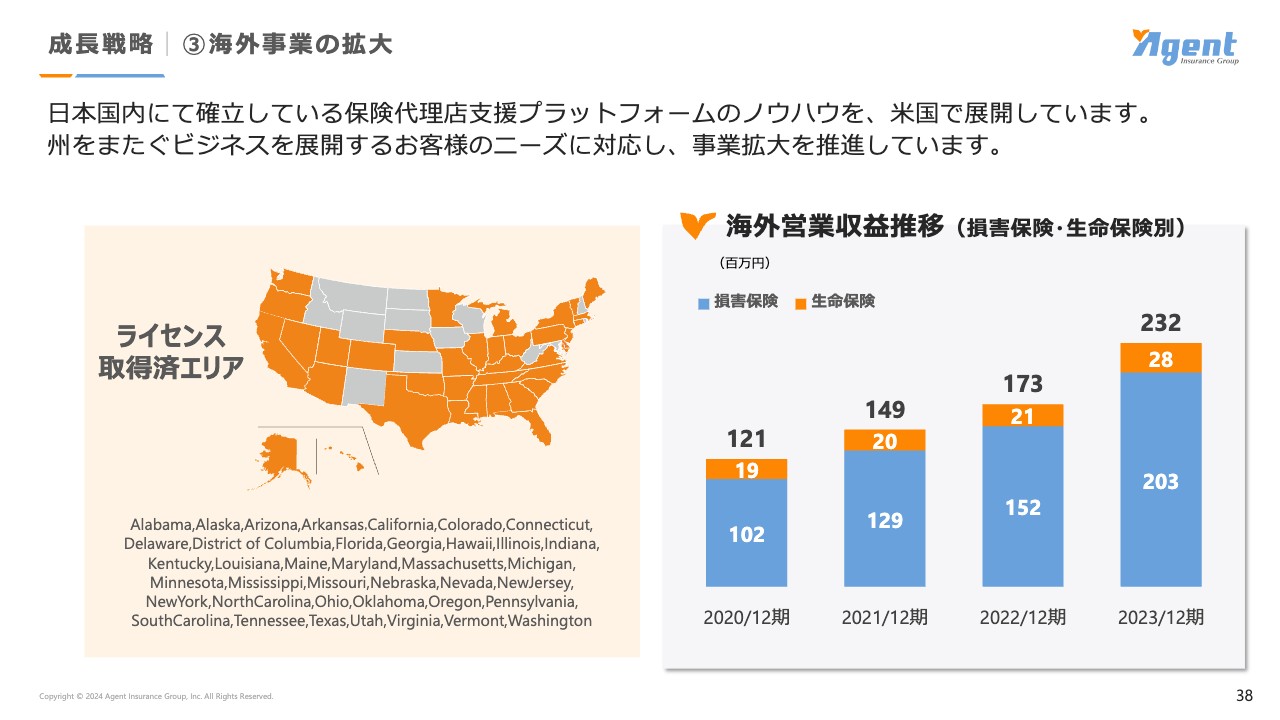

成長戦略|③海外事業の拡大

そのような中、当社は日本国内で確立している保険代理店支援プラットフォームを、米国へも展開しています。米国では州ごとに保険を取り扱うライセンスを取得する必要があるため、当社は50州中38州でライセンスを取得しました。

現在はカリフォルニア州、テキサス州、ジョージア州にのみ拠点を構えていますが、今回ジョージア州に拠点展開を果たしたように、今後も保険代理店支援プラットフォームを通じた拠点展開や、州をまたぐビジネスを展開する法人のお客さまのニーズに対応し、さらなる事業拡大を図っていきます。

また、日本駐在員や日本企業マーケットの開拓に加え、米国ローカルマーケットの開拓にも力を入れていきます。

中長期成長イメージ

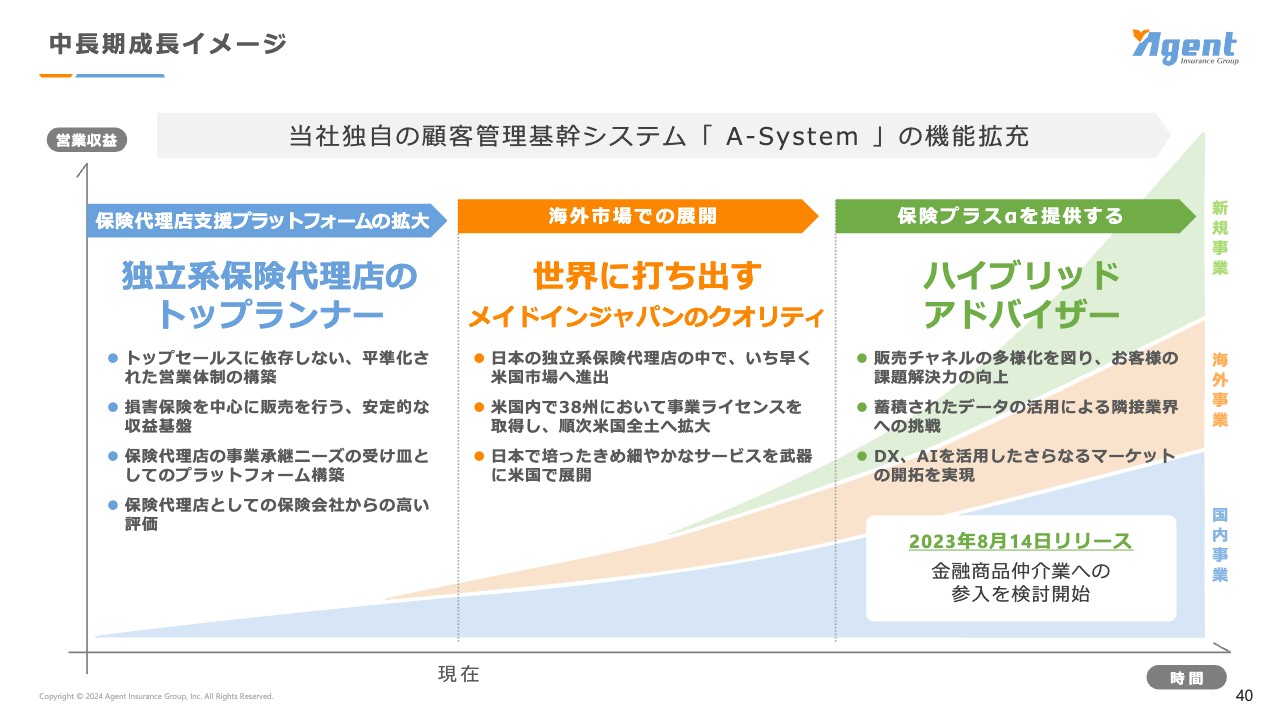

中長期成長イメージについてご説明します。我々はスライドの図に示したような成⾧イメージを持っています。まずは、ストック型収益である損害保険を主軸とした安定的なビジネスモデルと、保険代理店支援プラットフォームの拡大を通じて、これまで以上に保険代理店としての価値を確立します。

そして「世界に打ち出すメイドインジャパンのクオリティ」として、米国を中心としたグローバルにこの保険代理店支援プラットフォームを輸出し、事業を展開していきます。

その後は「ハイブリッドアドバイザー」として、保険プラスアルファの提供にも挑戦したいと考えています。保険業界だけではなく、隣接業界にも挑戦することで、お客さまの課題解決及び解決力向上を図ります。

SDGs達成に向けた取組み

最後に、当社が大切にしているSDGsの取り組みについても、引き続き注力していきます。 本日のご説明は以上です。みなさま、ご清聴ありがとうございました。

質疑応答:ファイナンシャル・ジャパンの取得価格について

「ファイナンシャル・ジャパンの取得価格が非公表である理由について教えてください」というご質問です。

交渉相手であるSBI新生銀行との話し合いの中で「この点については非公表にする」ということになりました。

質疑応答:ファイナンシャル・ジャパンとの合意書について

「ファイナンシャル・ジャパンとの合意書には締結義務はないとありました。まだ白紙になる可能性はありますか?」というご質問です。

もちろんゼロではありませんし、今ここで「絶対にありません」とも言えません。現在はファイナンシャル・ジャパン内でも当社内でも周知し、その最終合意に向けて最後の詰めを行っている段階です。

質疑応答:ファイナンシャル・ジャパンの業績連結ついて

「ファイナンシャル・ジャパンは4月30日がみなし取得日となっています。なぜ第3四半期から業績に変動が出るのでしょうか? みなし取得日が4月ならば、第2四半期からではないでしょうか?」というご質問です。

これについては今、監査法人と議論しています。取得日によってその業績を「連結するか、しないか」という会計上のルールがあるため、監査法人と話をした結果、このようになっているとご理解ください。

質疑応答:買収資金の調達の見通しと利益の計上タイミングについて

「ファイナンシャル・ジャパンの子会社化について、同社は貴社よりも規模が大きいと感じました。買収資金の調達の見通しについてご説明ください。また、ファイナンシャル・ジャパンの子会社化により、子会社の売上・利益が今後貴社に計上される認識でよろしいですか?」というご質問です。

買収資金の調達については、資金はほぼデットファイナンスで賄うということで、銀行との交渉が終わっている状況だとご理解ください。

売上・利益の計上のタイミングについてはおっしゃるとおりです。

質疑応答:2024年12月期の予想について

「2024年12月期は2023年12月期同様、強気予想でしょうか?」というご質問です。

いろいろな考え方があると思いますが、今回は下方修正ということで、みなさまには本当にご心配をおかけする結果だったため、我々としてはやや保守的に予想しているつもりです。

質疑応答:第4四半期の実績について

「第4四半期からかみ合い始めたため下方修正は出さないとのことでしたが、第4四半期の保険料は第3四半期から7億円しか増えていません。お話しされたことと違うのはなぜですか?」というご質問です。

今回のファイナンシャル・ジャパンのM&Aについて、話を始めたのは8ヶ月から9ヶ月くらい前でした。我々としてはそこに対して、コーポレート部分も含め体制を整備しなければならないということで、人件費や採用費、またシステムなども耐えうる環境にするためにかなりのコストをかけました。それらが1億円レベルの出費となり、その部分が利益にヒットしてしまったため、下方修正ということになってしまいました。

先ほどご説明したとおり、我々のアセットはお客さまや販売する保険募集人のような方々であり、そのような「人」に投資をするという考え方です。そのため大きな会社を我々のグループにしようとすると、先行投資がかなり必要だという認識を持っています。今回はその点に対しての投資だったとご理解ください。

質疑応答:持株会社体制への移行について

「持株会社に移行することでM&Aや事業承継がしやすくなるのはなぜでしょうか?」というご質問です。

これまでも生命保険の代理店をM&Aしたことがないわけではありませんが、持株会社にすることで役割が明確になり、わかりやすくなると思っています。損害保険の代理店はエージェント・インシュアランス・グループ、生命保険代理店のM&A及び事業承継はファイナンシャル・ジャパン、海外は海外というかたちで、事業のセグメントをわかりやすくしています。

エージェント・インシュアランス・グループでもファイナンシャル・ジャパンでも、生命保険・損害保険のどちらかのみで他方を扱わないということではありませんが、よりわかりやすく、事業をセグメントしたほうが良いと考えています。

質疑応答:株式の流動性向上について

「株式の流動性向上についてどうお考えですか?」というご質問です。

こちらについてはすべてお話しすることはできませんが、「しっかり考えてはいる」ということだけはお伝えします。

質疑応答:FPパートナーとエージェント・インシュアランス・グループの業績の差について

「株式会社FPパートナー(以下、FPパートナー)は業績も株価も右肩上がりです。なぜエージェント・インシュアランス・グループは上がらないのでしょうか?」というご質問です。

これは私も非常に重い問題だと思っています。FPパートナーは非常にすばらしい会社で、現在時価総額約1,500億円に対し、当社は約20億円から30億円です。

先ほども我々のアセットがお客さまや保険募集人であるというお話をしましたが、今回、ファイナンシャル・ジャパンと我々のお客さまを合計すると、個人では約25万人、法人では約1万5,000社から1万6,000社くらいになります。

一方、FPパートナーは、開示されている資料で見ると約50万人から60万人だと思います。お客さまの数では我々は半分くらいであり、そこに対しての投資を果敢に行っている結果、今のところはまだ利益が出ていないとご理解ください。

もちろん利益もきちんと出していかなければなりませんが、我々は工場などの設備投資はそれほど多くない分、お客さまや活躍する人というアセットに投資をしていきたいと考えています。

一戸氏からのご挨拶

まだお答えしていないご質問が数多くありますが、時間となったため今回はこちらで終了します。株主や投資家のみなさまにご質問いただくことは、我々も非常にうれしく思っており、今後もこのような機会を積極的に増やしていきたいと考えています。その時にはぜひ、ご質問にお答えしたいと思います。

最後になりますが、みなさまお忙しい中、ご視聴いただきありがとうございました。我々はまだまだ規模も拡大していきますし、お客さまの数も増やしていきたいと思っていますので、今後も注目していただけたら幸いです。

新着ログ

「保険業」のログ