【QAあり】タスキHD、Life Platform事業のさらなる成長やSaaS事業への積極投資により、収益インパクトの拡大を図る

本日伝えたいこと

柏村雄氏(以下、柏村):タスキホールディングス代表取締役社長の柏村です。よろしくお願いします。本日お伝えしたいことは、スライドに記載の4点です。はじめに、当社グループの会社概要についてご説明します。

MISSION(果たすべき使命)

柏村:当社グループは、「人を起点に。空間をデジタルに。未来を変える仕組みをつくる。」をミッションとして掲げています。我々の存在意義は、暮らしや社会の未来をより良い方向へと変えていくことです。古い常識や「あたりまえ」とされている商習慣を疑い、これまでとは違う仕組みを創造しなければならないと思っています。

そのために我々が取り組むのは、不動産価値流通において業界を問わない価値提供と、その基盤となるプラットフォームの構築です。暮らしや社会の中心にいる「人」に想いを注ぎ、「人」を起点に発想し行動します。そして、デジタルの力を活用し最適な価値を提供します。

我々は新しい仕組み作りをミッションに掲げて、未来の変革にチャレンジしていくことをグループで志しています。

タスキホールディングスグループについて

柏村:当社は、2024年4月1日にタスキと新日本建物の上場会社2社の株式移転による経営統合を行いました。

タスキと新日本建物の株式移転比率を2.24対1とし、タスキホールディングスが設立され上場会社となりました。タスキホールディングスは純持株会社となるため、従来どおり、タスキと新日本建物は存続するかたちで企業グループを形成しています。

また、4月22日に不動産を中心とした資産コンサルティング事業を営むオーラの株式を取得しました。オーラは、グループ企業として参画しています。

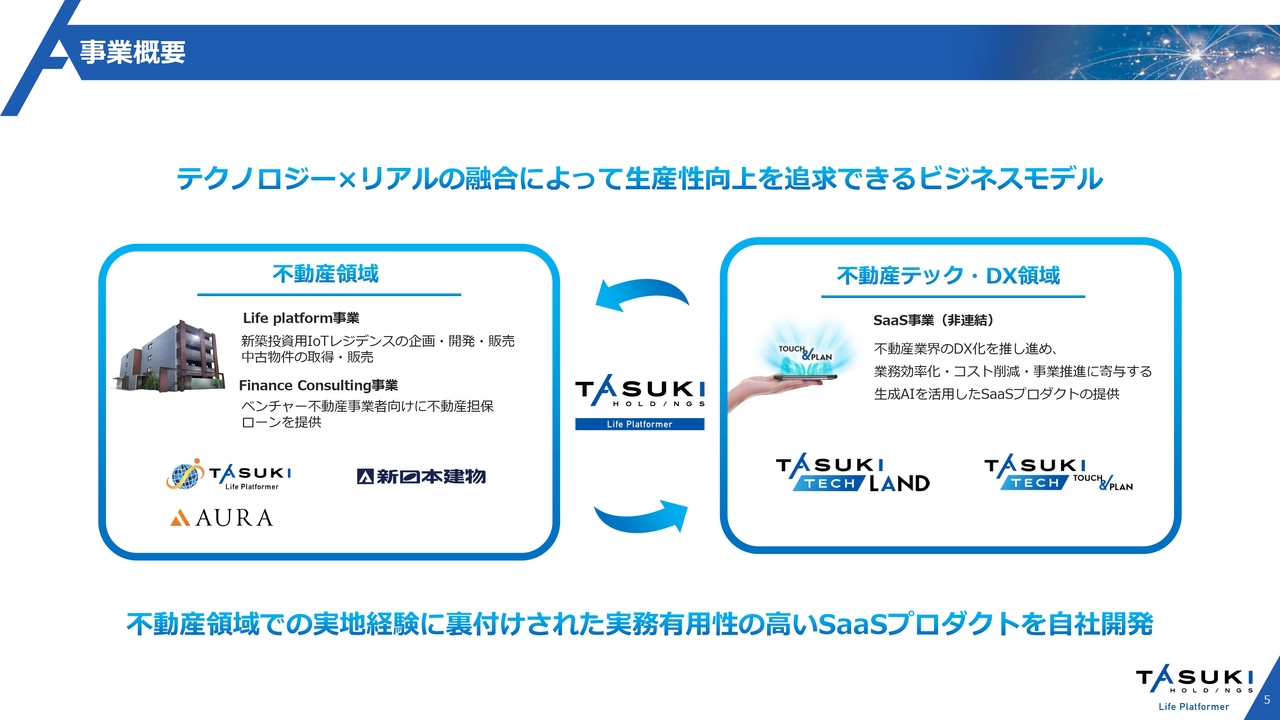

事業概要

柏村:事業概要です。東京の中心に特化した不動産領域での事業と生成AIを活用した不動産テック・DX領域での事業があります。

不動産領域として、IoT設備を標準装備した新築投資用レジデンスの開発や、1棟での販売に加え、中古物件を取得しバリューアップして販売するLife platform事業と、ベンチャー企業向けに不動産担保ローンを提供するFinance Consulting事業があります。売上の大部分はLife platform事業が占めています。

また、当社グループの最大の特徴として、生成AIを活用した不動産テック・DX領域では、SaaS事業を展開しています。自社の不動産開発にテクノロジー活用を取り入れて、生産性、効率性を上げたものをプロダクト化して外部に販売しています。不動産テックについては、後ほど成長戦略のパートで詳しくお伝えします。

テクノロジーの活用により、不動産領域での生産性を追求できるモデルが生まれ、不動産領域での現場経験がある当社でDXプロダクトを開発することで、これまでの経験や慣習をIT現場に落とし込むことができ、みなさまに使ってもらえる実務有用性の高いプロダクト開発が可能となります。

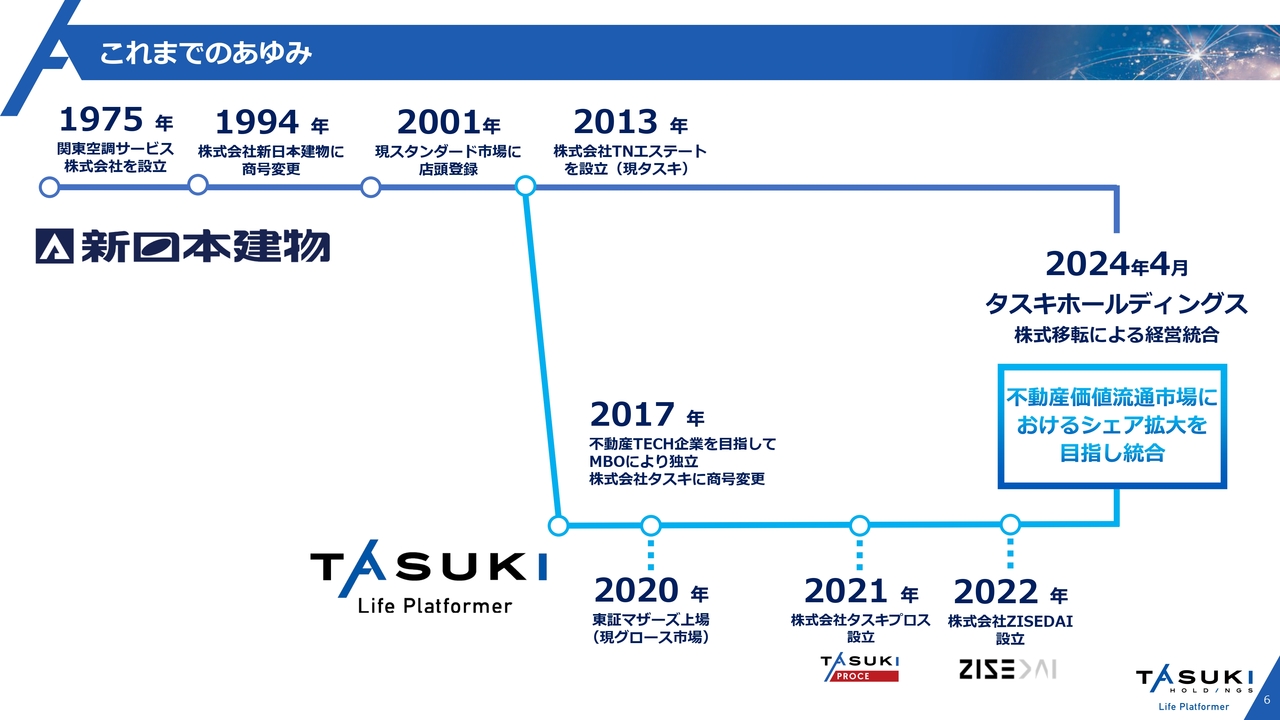

これまでのあゆみ

柏村:当社は、4月1日に経営統合しましたが、タスキはもともと新日本建物の社内ベンチャーとして創業した会社です。新日本建物は1975年に創業され、私自身も2003年に入社しました。

新日本建物にいる間に、リーマン・ショック等を経験しました。この経験を活かし、社内ベンチャーとしてタスキの前身会社が設立され、2017年にグループからMBOというかたちで離れ、社名もタスキに変更しました。そして、第2創業期がスタートしました。その後、2020年にタスキはIPOをしました。

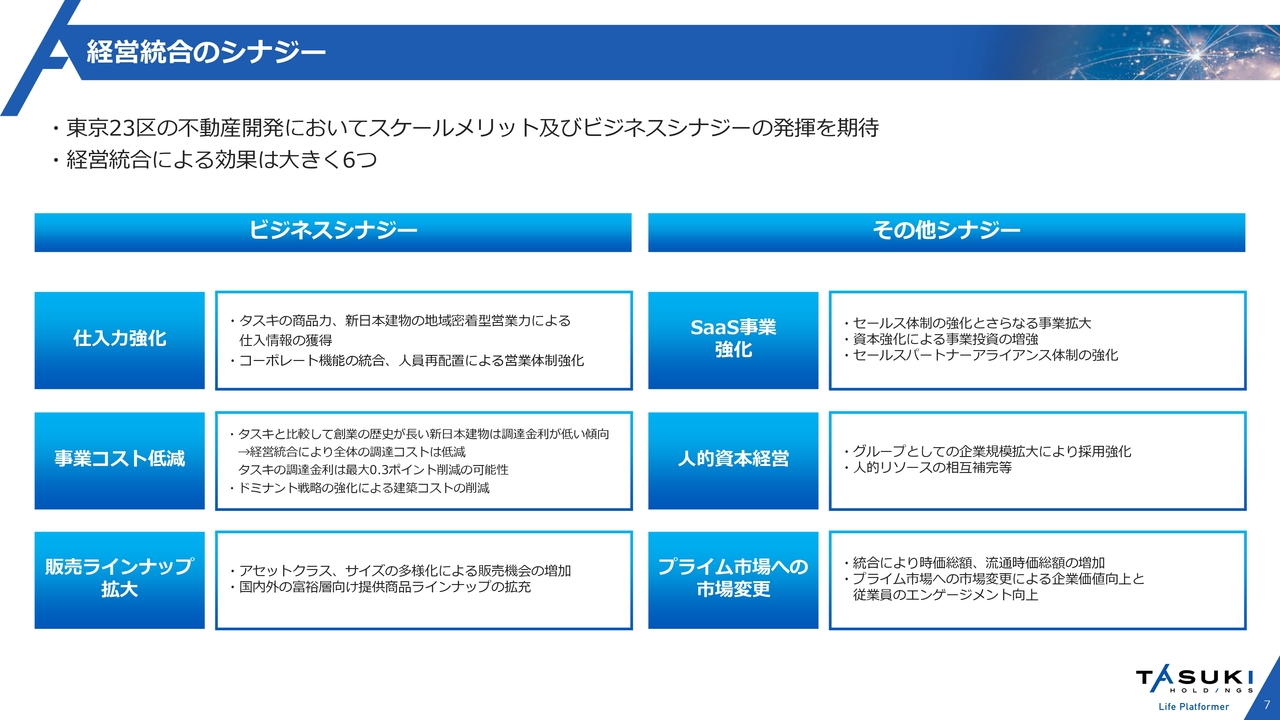

経営統合のシナジー

柏村:新日本建物は戸建て、マンション、商業ビル、物流施設などのアセットクラスの幅を広げ、タスキは不動産金融、不動産テックと事業領域の幅を広げ、それぞれ成長してきました。

タスキの成長戦略として、積極的なM&Aによるインオーガニックでの成長という考えがあります。今回、タスキからの声掛けにより、経営統合がスタートしました。タスキと新日本建物は東京23区中心と事業エリアを同じくしながら、アセットサイズが異なっていることで、事業シナジーを生みやすく、古巣でもあり、制度面でのハレーションが少ないことから、統合先として新日本建物を選定しました。

統合によるシナジーについて、ポイントを絞ってご説明します。前提として、タスキと新日本建物は東京23区を中心としており、事業エリアが共通しているのに対し、取扱物件の種類が異なっています。新日本建物のほうがより大きな物件を取り扱っています。そのため、ビジネスシナジーの1つ目に記載したように仕入・情報網の強化がより図れると考えています。

すでに変化が見えてきているのは財務面です。新日本建物は歴史も長く、調達金利もタスキと比較して低い傾向にあるため、統合により、全体での調達コストは削減できています。また、オーラのM&Aも、統合により資金調達可能額が増加したことで実現しました。

SaaS事業の販売強化にも可能性を感じています。なんといっても、プライム市場への変更基準を達成したことで、市場変更までのスケジュールがより具体的になりました。

坂本慎太郎氏(以下、坂本):資金面は改善したとのことですが、オーラを子会社化した理由について教えてください。

柏村:オーラは、今年3期目を迎える歴史が浅い会社です。代表取締役の横山が独立する際に、我々が支援したという経緯があります。既存の関係性の中で、グループ参画のほうが双方のシナジーが生まれるのではないかと考えました。

また、社会課題でもある空き家のプラットフォームを運営する事業を行っており、その点において当社グループとの間に大きなシナジーが生まれるのではないかと思い、今回の統合が実現しました。

坂本:利益率も高いため、グループ化したということですね。

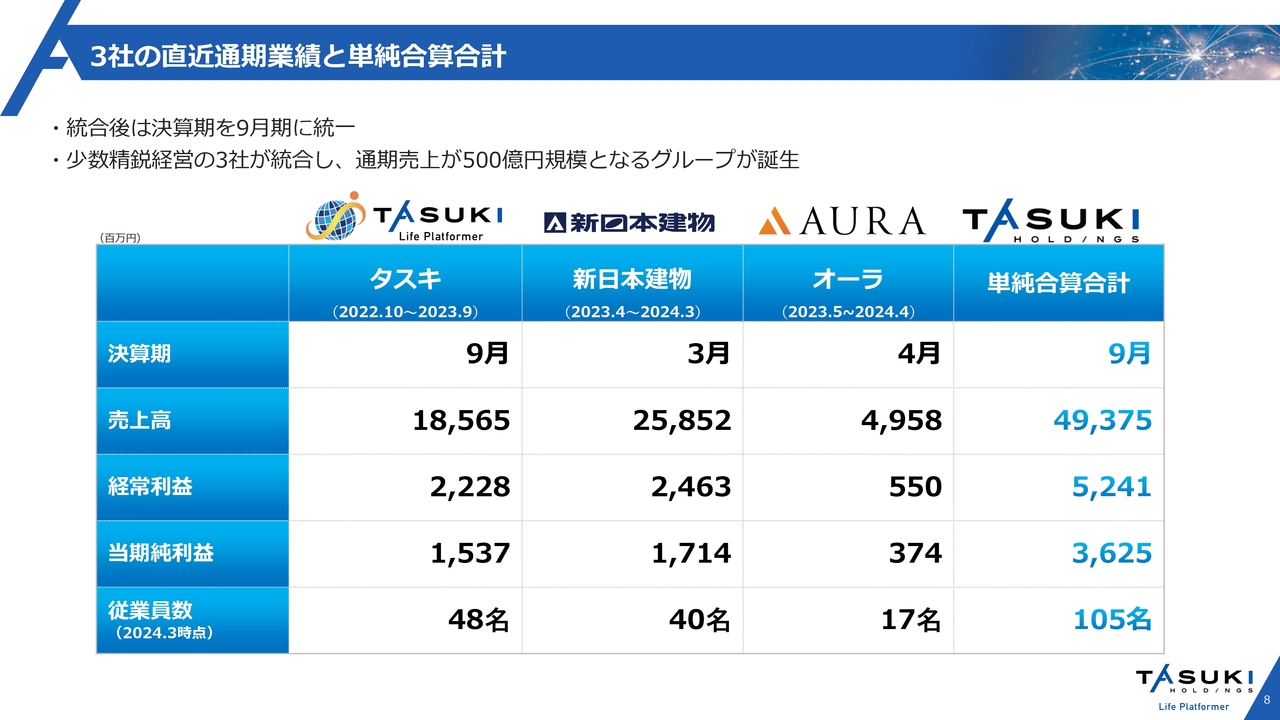

3社の直近通期業績と単純合算合計

柏村:3社の直近の通期業績です。これまでは別々の企業として歩んでいましたが、業績の概要をまとめてスライドに掲載しています。各社の決算期は異なりますが、統合後は決算期を9月期決算に揃えていくことで進めています。

タスキは2023年9月期に売上高185億円6,500万円、経常利益22億2,800万円、新日本建物は2024年3月期に売上高258億5,200万円、経常利益24億6,300万円、オーラは2024年4月期に売上高49億5,800万円、経常利益5億5,000万円という結果でした。3社の単純合算合計は、売上高が約500億円、経常利益が50億円を超える規模となっています。

成長する国内富裕層市場

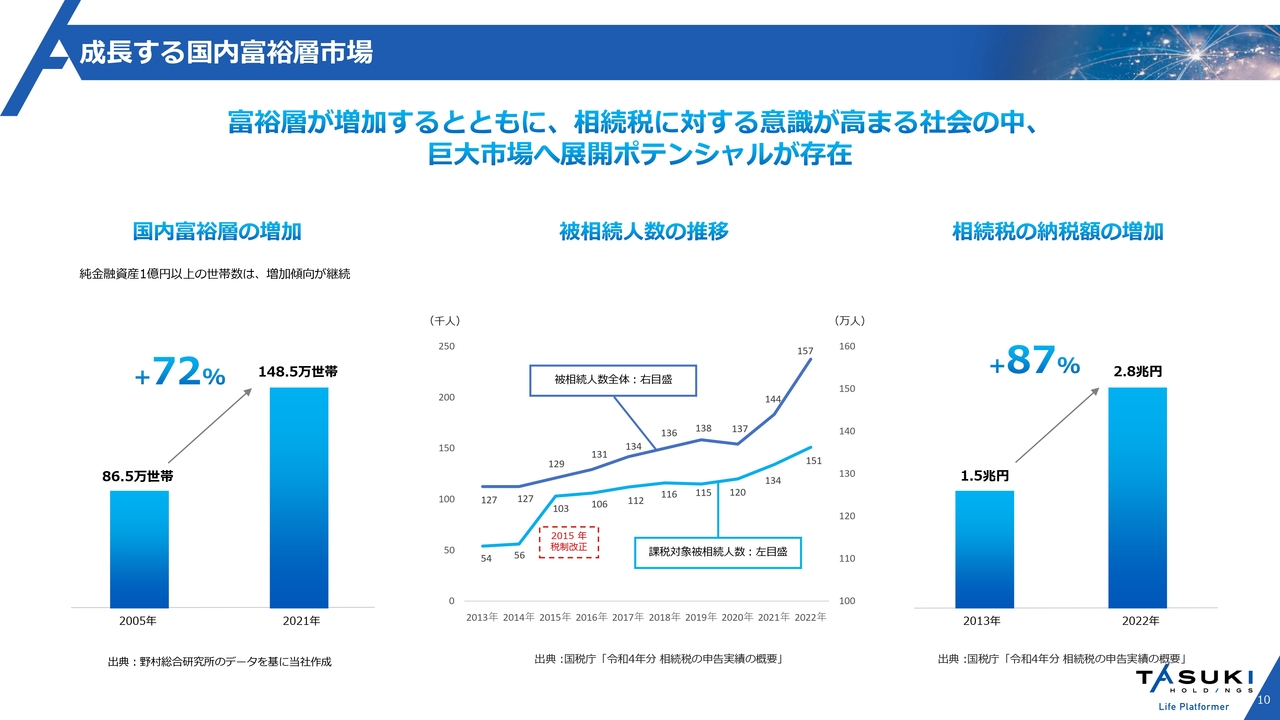

柏村:当社のビジネスモデルの独自性についてご説明します。はじめに、不動産領域のターゲットとなる市場環境です。我々がターゲットにしている国内の富裕層は、近年増加傾向にあります。

純金融資産を1億円以上保有する世帯数は、2005年から72パーセント増加し、現在では148.5万世帯となっています。この約148万世帯が保有する純金融資産保有額は364兆円とも言われています。

金融資産を蓄積する富裕層世帯の増加を背景に、最近では金融機関をはじめ、専門人材を自前で育成し、営業を強化するような動きがあります。また、増加する富裕層にとっても、相続税対策への意識の高まりを見据えるような環境となっています。

スライド中央のグラフのとおり、被相続人は2015年の税制改正をきっかけに増加し、今では10人に1人が相続税を課されています。相続税の納税額は、2013年から87パーセント増加しており、高齢化が進む日本において、人々の意識がますます高まっていくと考えています。

このような環境の中で、我々は、364兆円という巨大な市場でありながら、未だテクノロジー化が進んでいなかった不動産業界に着眼しました。相続税対策に有用な建物規格を考え、富裕層をターゲットにした不動産サービスを展開しています。

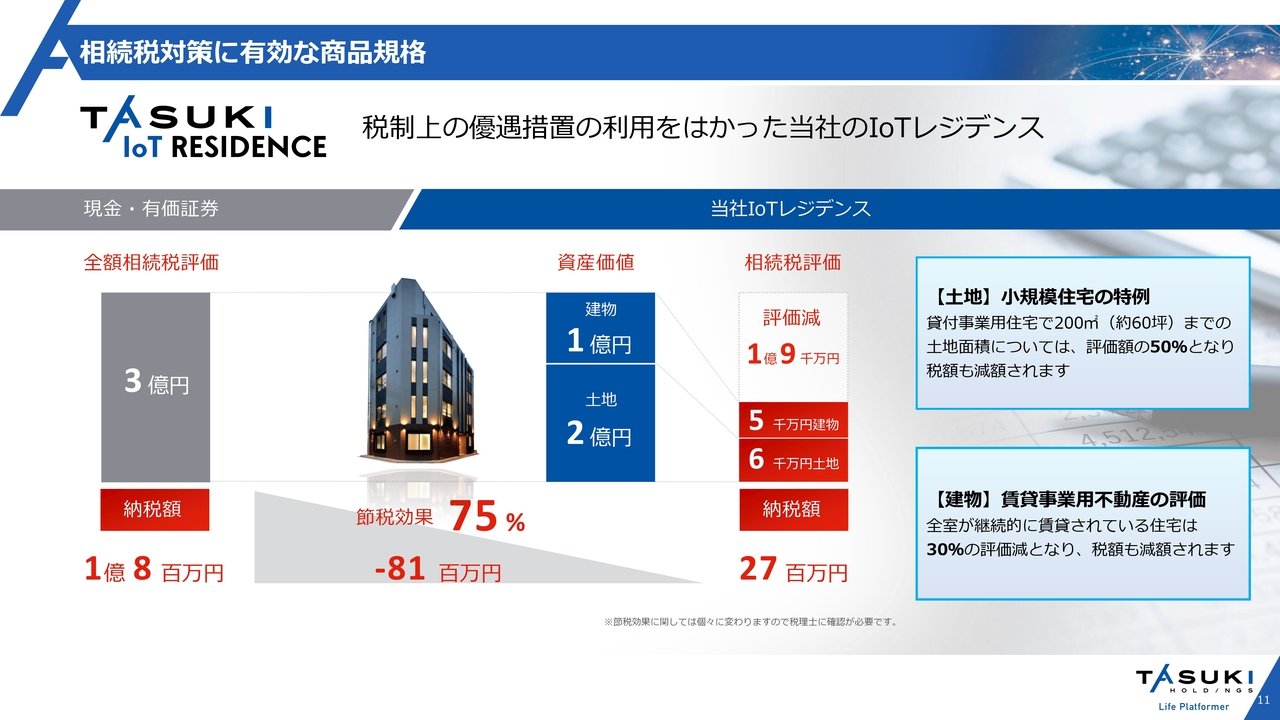

相続税対策に有効な商品規格

柏村:スライドには、当社グループが提供する商品の特徴として、相続税対策に有効な商品の規格を記載しています。実際に数字を比較してみると、現金で資産を持っている方に比べ、当社のIoTレジデンスの規格に変えた場合のほうが大きな税制メリットがあることがわかります。

具体的には、建物の評価については賃貸事業用不動産の評価が適用されたり、土地については小規模宅地の特例が適用されたりと、税制上で大きなメリットがあります。

Life Platform事業のビジネスモデル

柏村:当社のビジネスモデルです。東京23区にて駅近で資産性の高い用地を取得しており、取得用地の8割以上が空き家の仕入です。仕入れた用地にIoT設備を標準装備した新築レジデンスを建築し、販売するというモデルです。

最も多い販売先は、相続税対策をしたい富裕層顧客です。当社は販売部隊を持っていないため、アウトソーシングというかたちになりますが、顧客確保については、金融機関のウェルスマネジメント部隊や仕業の方からのご紹介でリーチを獲得しています。

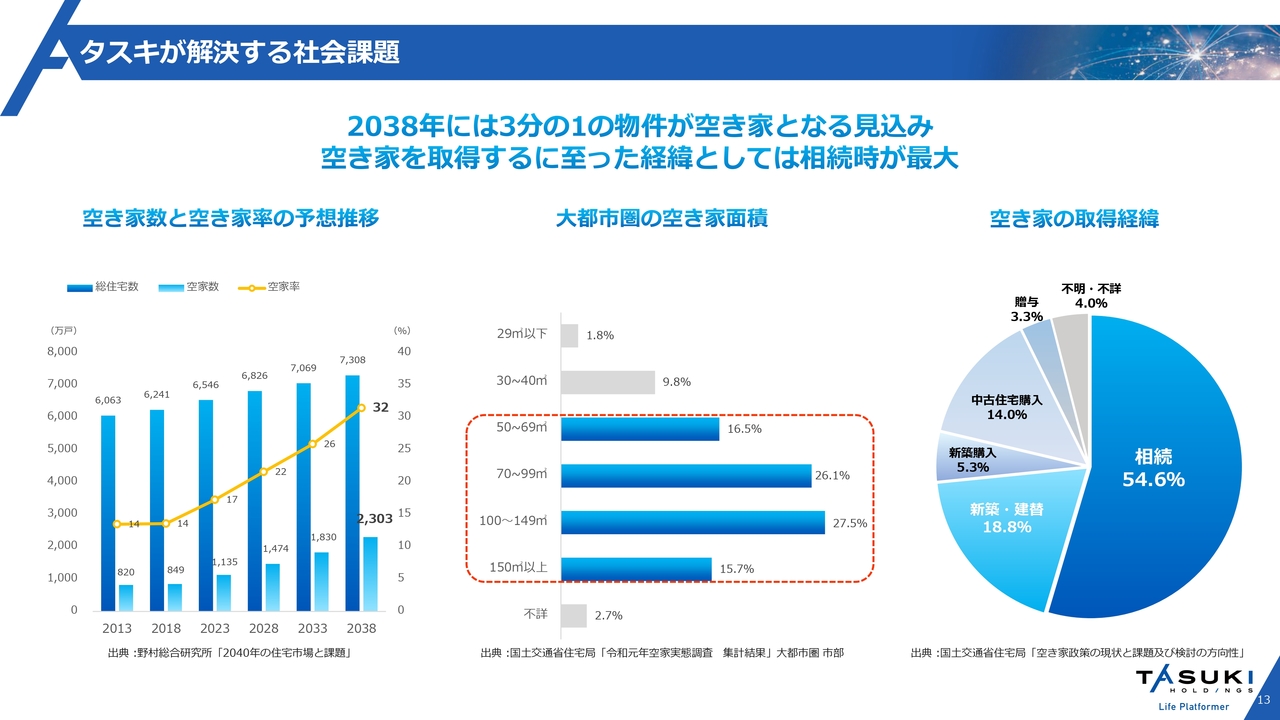

タスキが解決する社会課題

柏村:東京で事業を行っていると、パイプラインとなる事業用地取得の競争率について心配されることが多くありますが、パイプラインは、東京エリアにも多くあると考えています。

最近、みなさまも空き家問題の話題を耳にすることが多いと思いますが、2038年には3分の1の物件が空き家になると言われています。東京にも約80万戸の空き家があると調査されています。当社グループの事業用地となる空き家がまだ存在しており、今後も増えてくるため、用地取得のパイプラインについては心配していません。

坂本:御社は、販売の専門部隊がいないためアウトソーシングしているとのことですが、用地仕入から販売の手前まで一貫して行うかたちでしょうか?

柏村:建築についてはゼネコンにお願いしています。それ以外は当社で内製化しています。

坂本:その中で、最も得意としている部分はどのあたりですか?

柏村:強みは、空き家に関する情報量の多さや、そこから事業用地を生み出していくことにあります。

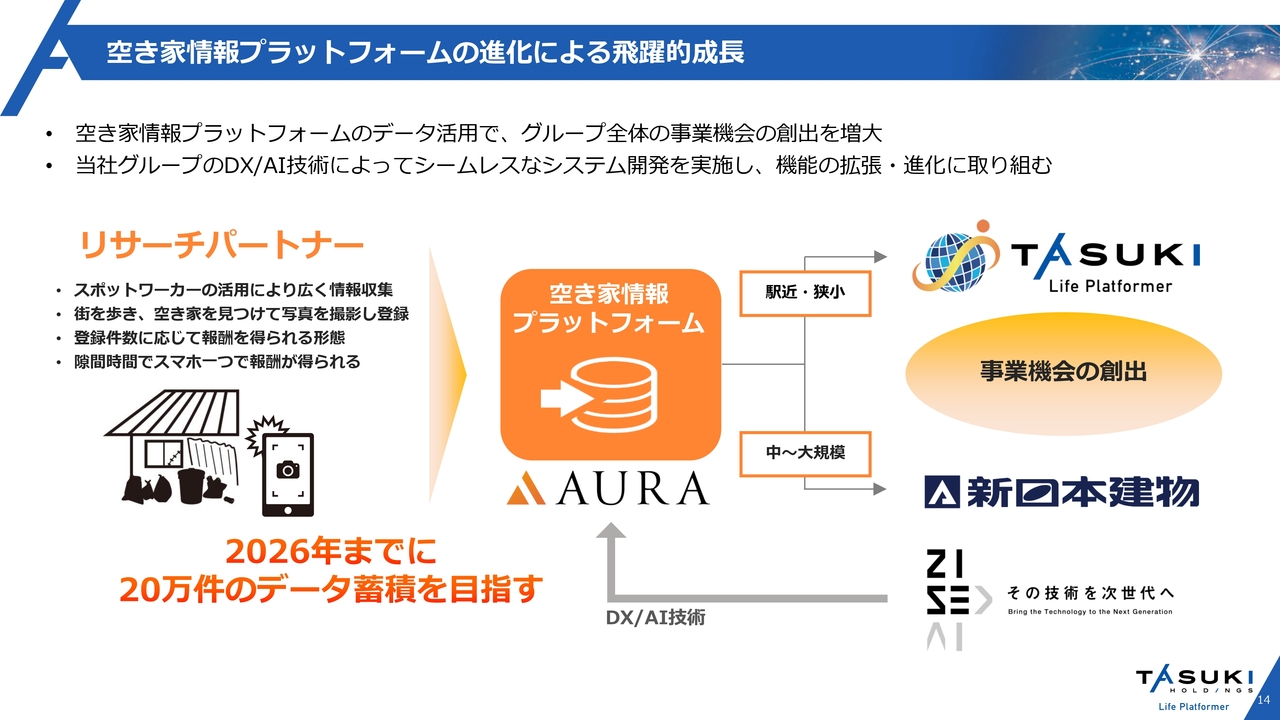

空き家情報プラットフォームの進化による飛躍的成長

柏村:今回、グループ会社となったオーラは、空き家情報のプラットフォームを運営しており、2026年までに20万件のデータ蓄積を目指しています。

このデータを活用することで、当社グループ全体のパイプライン情報を得やすくなると考えています。

提供商品ラインナップ

柏村:当社グループの提供する物件の価格帯についてです。販売価格は小さいもので1棟3億円から、物流施設をはじめ、大きいものでは50億円の物件まであります。

アセットタイプは、新築投資用レジデンス、中古レジデンス、中古ビル、物流施設などがあります。1棟で販売するビジネスモデルのため、売却先は富裕層顧客やファンド・事業会社が多いです。

経営統合を行ったことで提供できるアセットタイプが増加し、お客さまの多様なニーズに応えられるようになったと考えています。

坂本:売却先は富裕層顧客やファンドとのことですが、最近は外国人の顧客が増えているのでしょうか? 御社が直接販売するわけではないため、わからないかもしれませんが、いかがでしょうか?

柏村:コロナ禍はお問い合わせが少なかったのですが、最近では円安ということもあり、非常に多くのお問い合わせをいただき、実際に購入する外国人の方もいます。

坂本:この中では、賃貸用レジデンスが多いのでしょうか?

柏村:そうですね。3億円から5億円の物件が多い状況です。

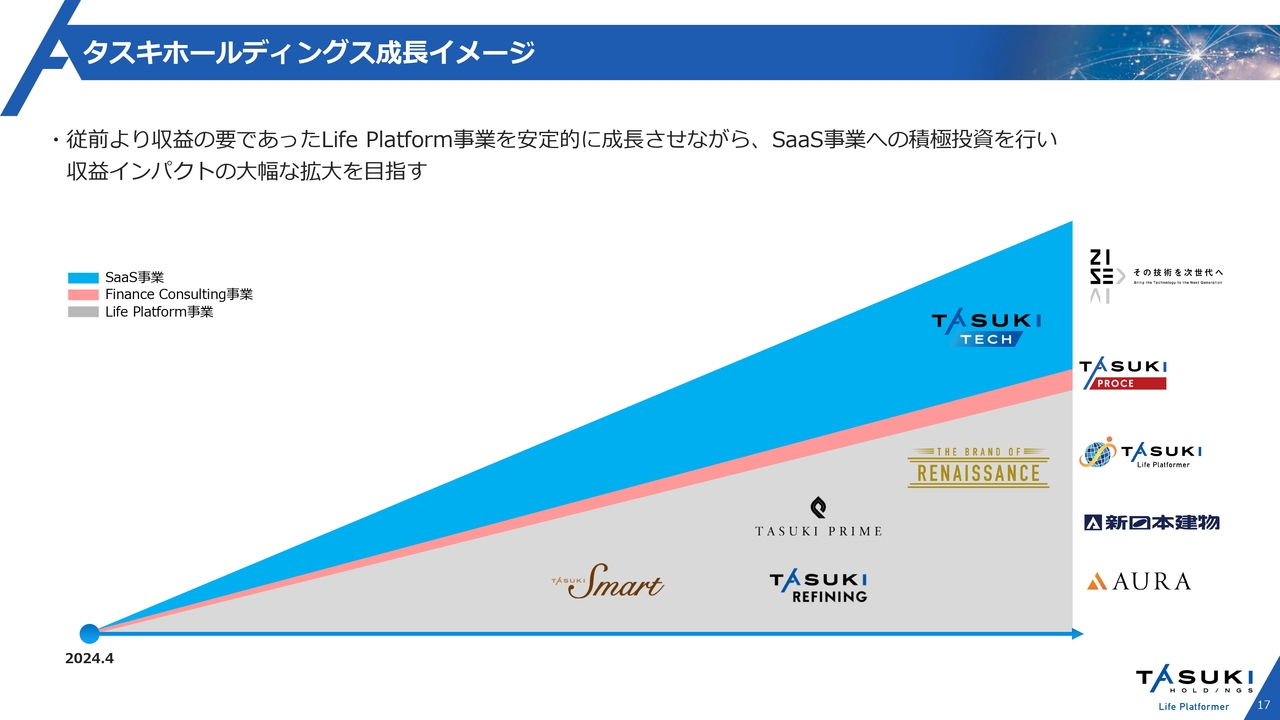

タスキホールディングス成長イメージ

柏村:成長戦略であるSaaS事業についてご説明します。当社の成長イメージとして、従来、収益の要であったLife Platform事業を安定的に成長させながら、SaaS事業への積極投資を行い、収益インパクトの大幅な拡大を目指しています。

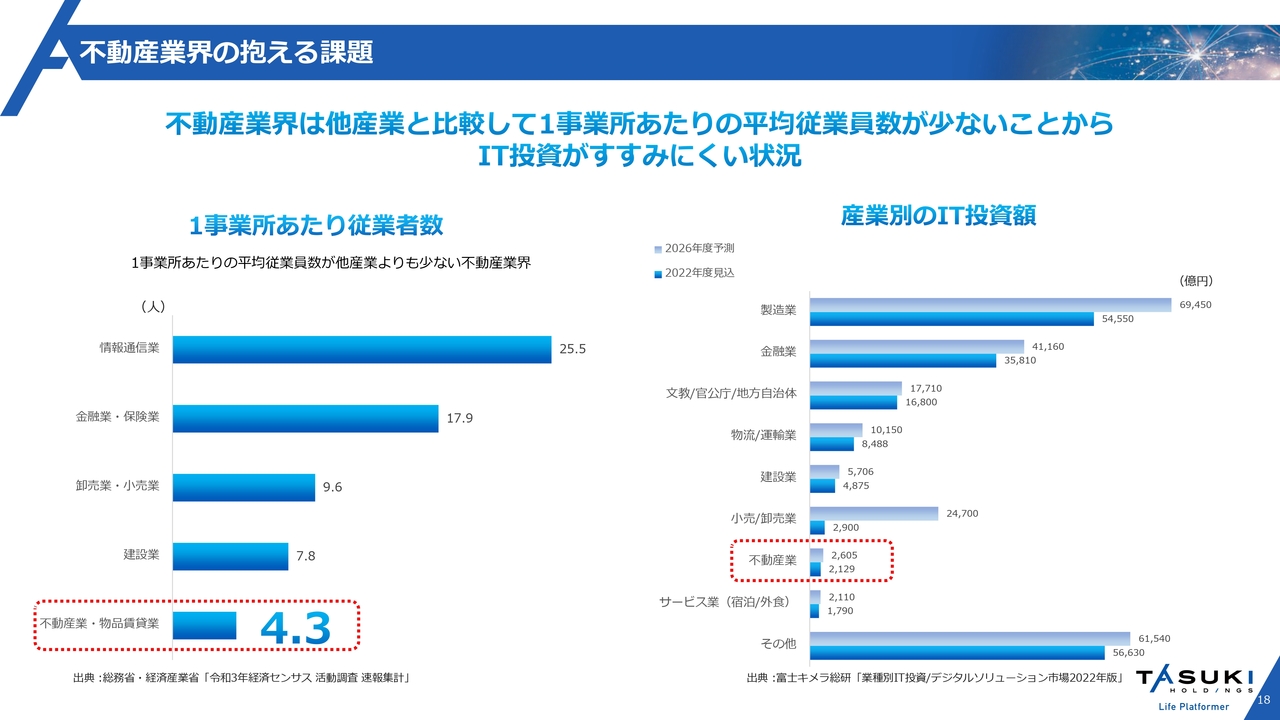

不動産業界の抱える課題

柏村:我々がSaaS事業への参入に舵を切った理由についてご説明します。スライド左側のグラフにあるように、不動産業界は他の業界に比べて、1事業者あたりの従業員数が少ないという特徴があります。そのため、右側の産業別のIT投資額も非常に少ない状況です。

主要プロダクトLAND

時代は令和になっているにもかかわらず、業務体制は、昭和から平成初期の文化や商習慣が色濃く残っています。他の業界ではすでに「ガラパゴス化した」とも言えるような、昔ながらの業務体制が根強く残っているのが不動産業界の特徴です。

一方で、これまでDXが浸透してこなかった不動産業界も、新型コロナウイルスの蔓延をきっかけに徐々に変わりつつあります。

スライドに記載のとおり、当社の主要プロダクトは2つあり、その1つが「TASUKI TECH LAND」というサービスです。

多くの企業では、未だに紙の地図にマーキングをしたり、会社に戻って順番に「Microsoft Excel」のシートに入力したりと、仕入業務にアナログで非効率な作業が残っています。

実際に、当社もそのような状態でしたが、改革するべく自社内でITエンジニアの組織を整え、システム開発を行いました。

「TASUKI TECH LAND」はクラウド上で物件情報を管理しており、事業判断に必要な情報にスマホ一つでアクセスできます。日々、機能拡張を行っており、営業活動の分析、概要書や販売資料の作成もできるようなプラットフォームです。

物件情報の入力にはOCRと生成AIを組み合わせて、どのようなフォーマットからでも文字を読み取って入力できるオプションを実装しています。生成AI-OCRについては、技術的な特許も取得しています。

坂本:こちらのシステムに入るデータの整備は、御社で行っているのでしょうか? 公的な情報もあると思いますが、すべて入れ込んでいるかたちですか?

柏村:特に建築計画や建築制限に関わるものについては、当社でデータベース化しています。日々の物件情報は、ご利用いただく企業のほうでデータを蓄積しています。

坂本:これまでは紙を用いていたため調べる必要があったところ、データ化することで使いやすくなったと思います。今後はこちらを拡張していくということですね?

柏村:おっしゃるとおりです。

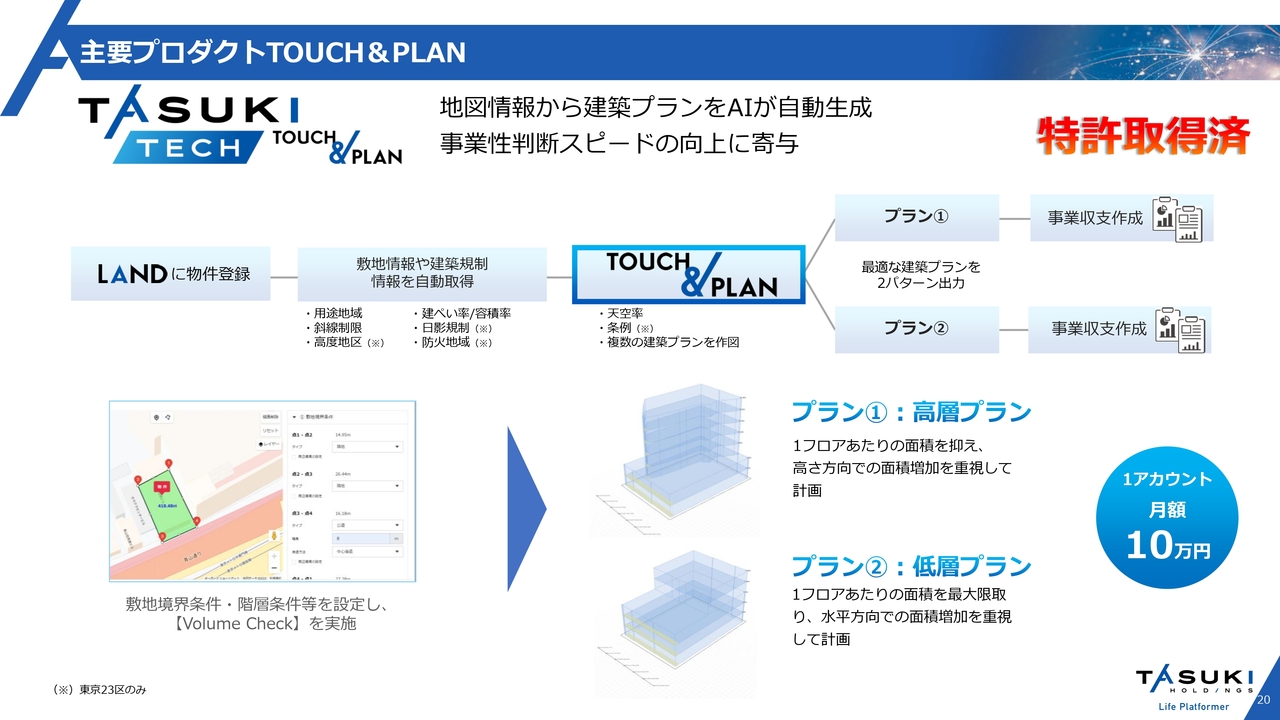

主要プロダクトTOUCH&PLAN

柏村:2つ目の主要プロダクトは、7月1日にリリースした「TOUCH & PLAN」です。こちらはデベロッパーが事業を検討する際に必須となるボリュームチェック業務を、生成AIにより自動化したサービスです。地図情報から建築プランを自動生成し、最終的には事業計画まで作成できます。

従来、ボリュームチェック業務には膨大な時間と費用がかかっていたため、「TOUCH & PLAN」の提供価値は非常に大きいと考えています。

荒井沙織氏(以下、荒井):「TOUCH & PLAN」の技術について、ライバルとなる他社のシステムはありますか?

柏村:現状、競合他社はいないと考えています。まずは、いち早くシェアを獲得することがこのサービスの喫緊の課題です。

坂本:「TOUCH & PLAN」はスマートフォンではなくパソコンを使うサービスですか?

柏村:スマートフォン、タブレットのいずれも使えます。営業担当者が外出先で土地を見つけて、その場で「どのくらいの建物が建つか?」などのシミュレーションができるようになっています。

坂本:決断が早まっていいですね。例えば「隣の土地と合わせたらどうなる?」といったこともわかるのでしょうか?

柏村:敷地を拡大することによって可能となります。

坂本:すごいですね。それであれば、「隣地を買えばいける」といったこともわかりますね。

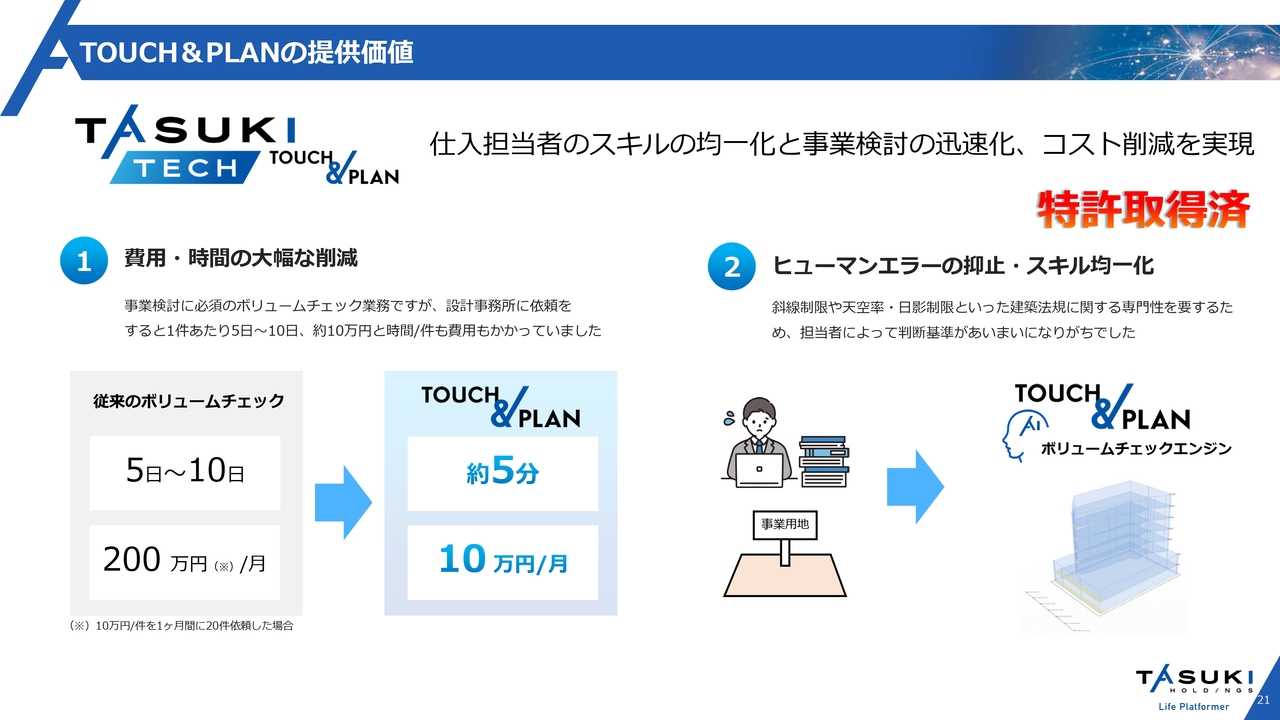

TOUCH&PLANの提供価値

柏村:スライド左側にはコスト的なイメージを記載しています。通常、ボリュームチェックを外部の設計事務所に依頼すると1件あたり5日から10日ほどかかり、費用は1件約10万円の相場感となります。そのため、月20件の依頼で200万円と非常に大きな金額となります。

このボリュームチェックの結果、費用と時間をかけたにもかかわらず事業の採算が合わなかったり、競合他社との競争の中で事業化ができなくなってしまったりと、非常にロスが発生しています。

「TOUCH & PLAN」は、1件あたり約5分でシミュレーションができます。費用は1アカウント月額10万円で、ボリュームチェックし放題のプランです。自動化することで、仕入担当者のスキルや経験にかかわらず、ボリュームチェック業務ができる点が最大のメリットです。

これまでも開発していたことをお知らせしていたため、大手企業を含む300社超のお客さまからお問い合わせをいただいており、お待たせしていた状況でしたが、7月1日のリリース以降、順次対応しています。

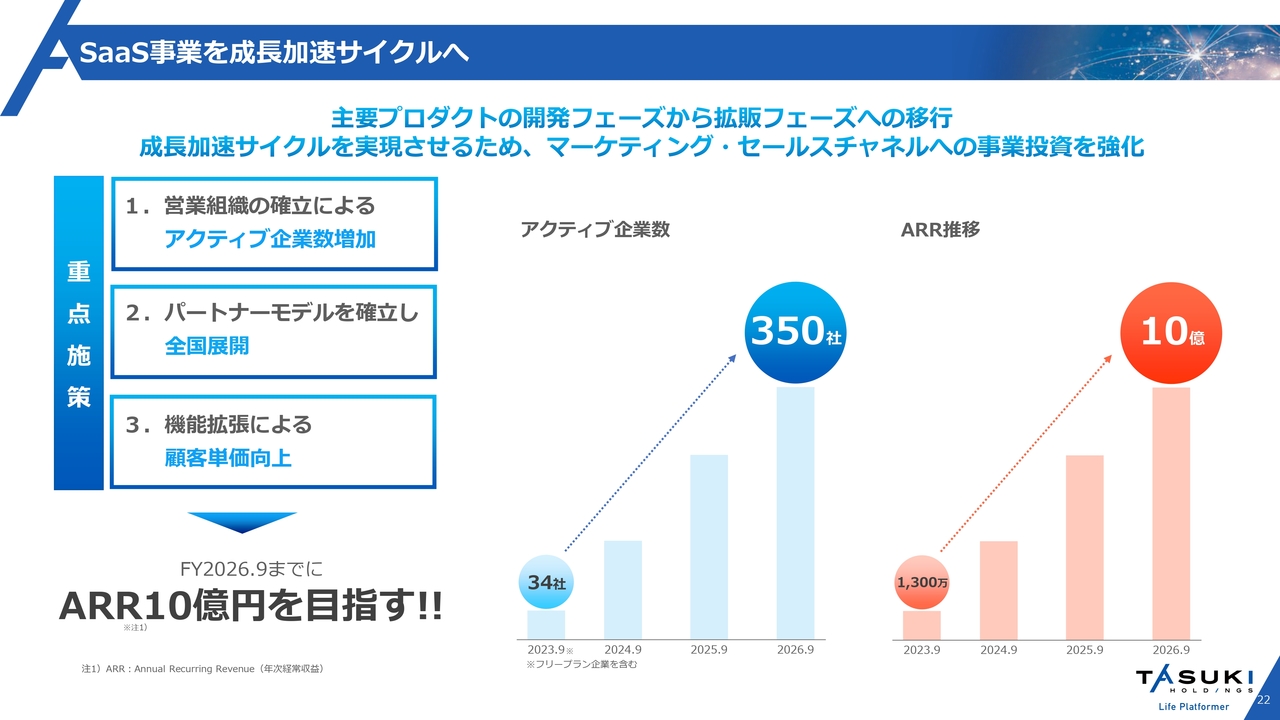

SaaS事業を成長加速サイクルへ

柏村:SaaS事業の目指す姿についてです。成長目標として、2026年9月期までに導入社数350社、ARR10億円を掲げています。

「TASUKI TECH LAND」の2023年9月期の実績は、導入社数34社、ARR1,300万円でした。2024年9月期は100社の導入を目指しており、足元では70社を超える企業にご利用いただいています。

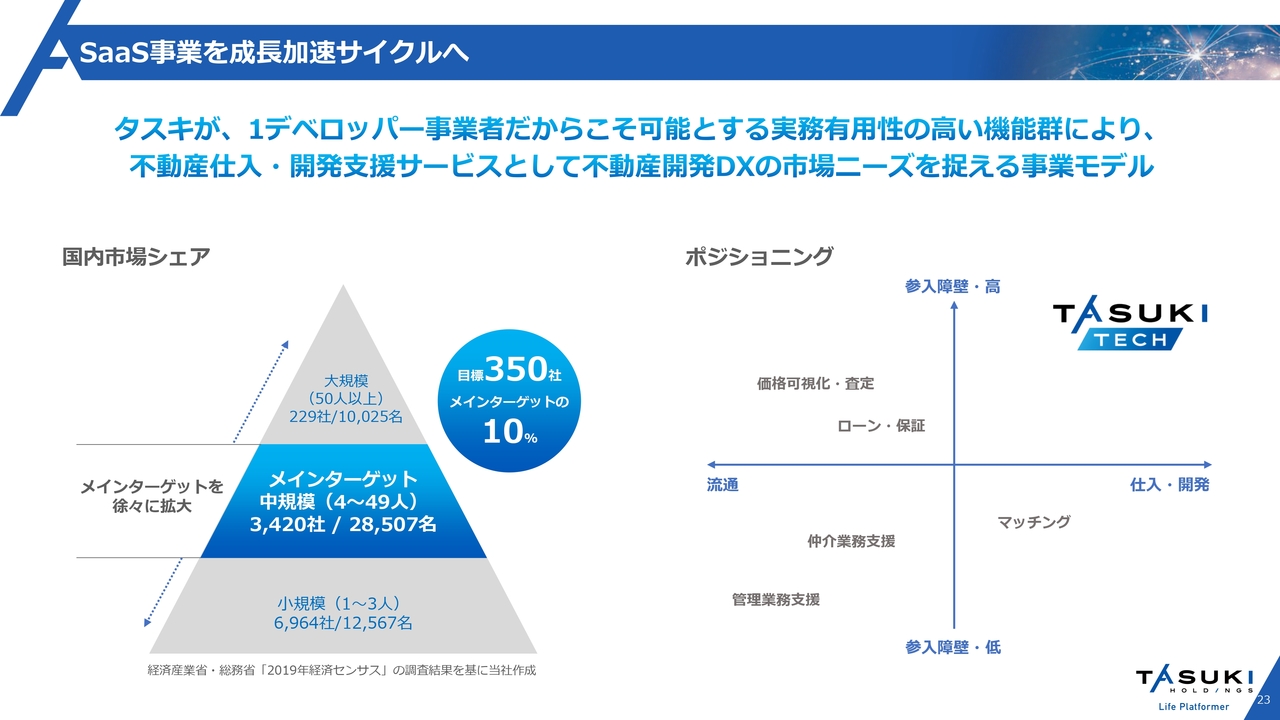

SaaS事業を成長加速サイクルへ

柏村:2026年9月期に350社を目標としていますが、我々のターゲットは、国内の不動産業の中規模層です。

坂本:御社のサービスを使う可能性があるボリュームゾーンということですね?

柏村:そのとおりです。メインターゲットは従業員数が49人までの中規模事業者で、目標の350社はメインターゲットの約10パーセントですので、拡大余地は十分あると考えています。

当社のポジショニングとしては、不動産仕入・不動産開発DXへの取り組みが最大の強みであると考えています。不動産流通領域において、査定ツールや管理支援ツール、仲介業務支援ツールは参入障壁が低く、すでにいくつものサービスが世に出ています。

そのような中で、当社が提供する不動産テックという領域は、不動産ビジネスにおいてもより上流のデベロップメント領域に特化していますので、競合も少なく参入障壁も非常に高いと考えています。

SaaS事業の見据える市場

柏村:SaaS事業の市場規模についてご説明します。不動産業全体の市場規模は約3,678億円であり、DX化が遅れている業界でもありますので、伸びしろやビジネスチャンスがあると考えています。

市場規模は全国と捉えていますので、地方への販売の拡大戦略では、販売パートナーと協力し、全国展開を進めます。

坂本:先ほど、インバウンドでお問い合わせをいただくという話がありましたが、販売については、基本的に代理店や金融機関からの紹介営業のようなかたちになっていくのでしょうか? 今後のイメージを教えてください。

柏村:我々は東京に事務所を構えていますので、東京では直接アプローチして顧客獲得をしていますが、全国となると拠点の展開が追いついていない状況です。したがって、地方銀行をはじめ、金融機関のパートナーとの連携を中心に拡大していこうと考えています。

坂本:ターゲットについて、スライドでは不動産取引業でくくっていますが、建築業など、それ以外の隣接の業界も考えられますか?

柏村:建築業については、「TOUCH & PLAN」の機能を拡張することによって切り込んでいけると考えています。

坂本:一度「TOUCH & PLAN」で試してみてから、実際にプランを描いてみて答え合わせ的に使うなど、そのような使い方もありますよね。

柏村:我々は仲介業務で密接に関係していますので、物件情報がマッチングできるプラットフォームを作ることができます。

現在、金融機関も不動産業に積極的に取り組んでいます。デベロッパー、仲介会社、建築業者、金融機関において、物件情報1つをとっても同じ情報を各社のシステムに登録している非効率な部分もありますので、それらを1つのプラットフォームとして構築し、エコシステムを提供していきたいと考えています。

また、魅力的な機能拡張やUIの更新ということで、現在も日々アップデートをかけており、顧客単価の向上を狙っています。生成AI-OCRや、登記簿謄本が自動で取得できるようなサービス等、オプションの積み上げにより顧客単価アップを図っています。

坂本:今後も機能拡張を進めていかれると思いますが、現状のARR1,300万円から目標の10億円ということで、SaaS事業はどのあたりで黒字転換するのでしょうか?

柏村:現在、有料プランと無料のフリープランを70社に使っていただいています。100社程度の有料プランの獲得ができれば、損益分岐点が見えてくると思います。

坂本:意外とコストが抑えられたシステムですね。メンテナンスにはあまりお金がかからないのでしょうか?

柏村:メンテナンスは、比較的コストがかからないような設計にしています。

坂本:実際に、どの程度追加の開発があるかで変わってくるイメージでしょうか?

柏村:そのとおりです。

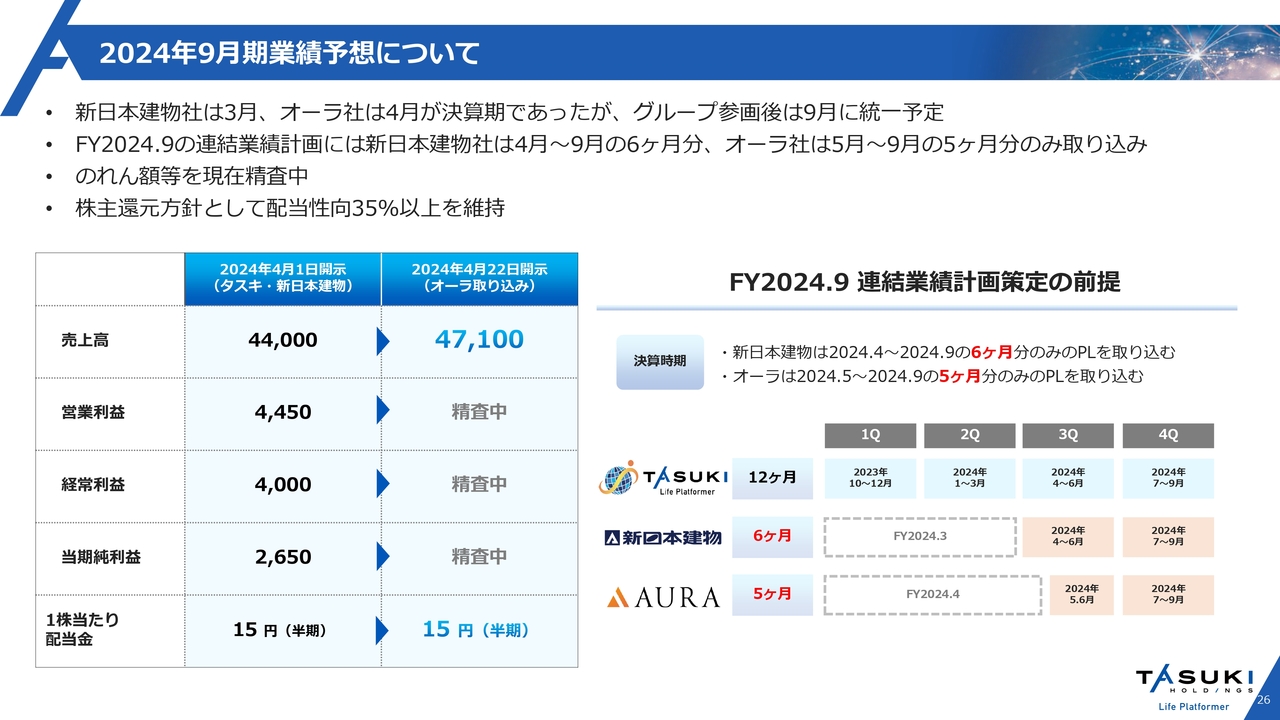

2024年9月期業績予想について

柏村:2024年9月期業績予想と株主還元についてです。冒頭、経営統合についてお伝えしましたが、2024年9月期は、新日本建物の業績を4月から9月の6ヶ月間、オーラの業績を5月から9月の5ヶ月間取り込むため、変則的な決算となっています。一方で、タスキは10月から9月の12ヶ月の取り込みで数字が積み上げられるかたちです。

4月1日に経営統合しましたが、この時期に開示した業績予想はタスキと新日本建物2社分となります。売上高は440億円、経常利益は40億円と公表しています。4月22日にオーラのM&Aを行ったため、売上高のみ471億円に修正しています。

段階利益については、現在のれん額等を精査しているため、それを含めた利益額が確定次第、お知らせします。

配当金は、今期は4月1日から9月末までの半期分が該当し、半期分で15円となります。

坂本:残りの半期はまたどこかで発表されるということでしょうか?

柏村:2024年9月期は、タスキホールディングスは半期分しか活動できていませんので、半期分となりますが、さかのぼると各社で配当を出しているという状況です。

坂本:配当政策や方針があれば教えてください。今後のイメージとして、配当性向35パーセントをベースにするということでしょうか?

柏村:そのとおりです。新日本建物、タスキともに配当性向35パーセントを掲げていましたので、その水準は維持したいと考えています。

坂本:オーラも含めて利益率が似通っていますので、そのような数字のイメージでしょうか?

柏村:おっしゃるとおりです。それらを含め、来期以降は、今期の半期15円から倍の30円が期待されている水準だと思います。

坂本:そのくらいは維持できるのではないかと思います。

柏村:各社の業績と今後の成長を加味すると、通期30円の配当を目指せるような状況です。それを目標に、業績の積み上げに邁進します。

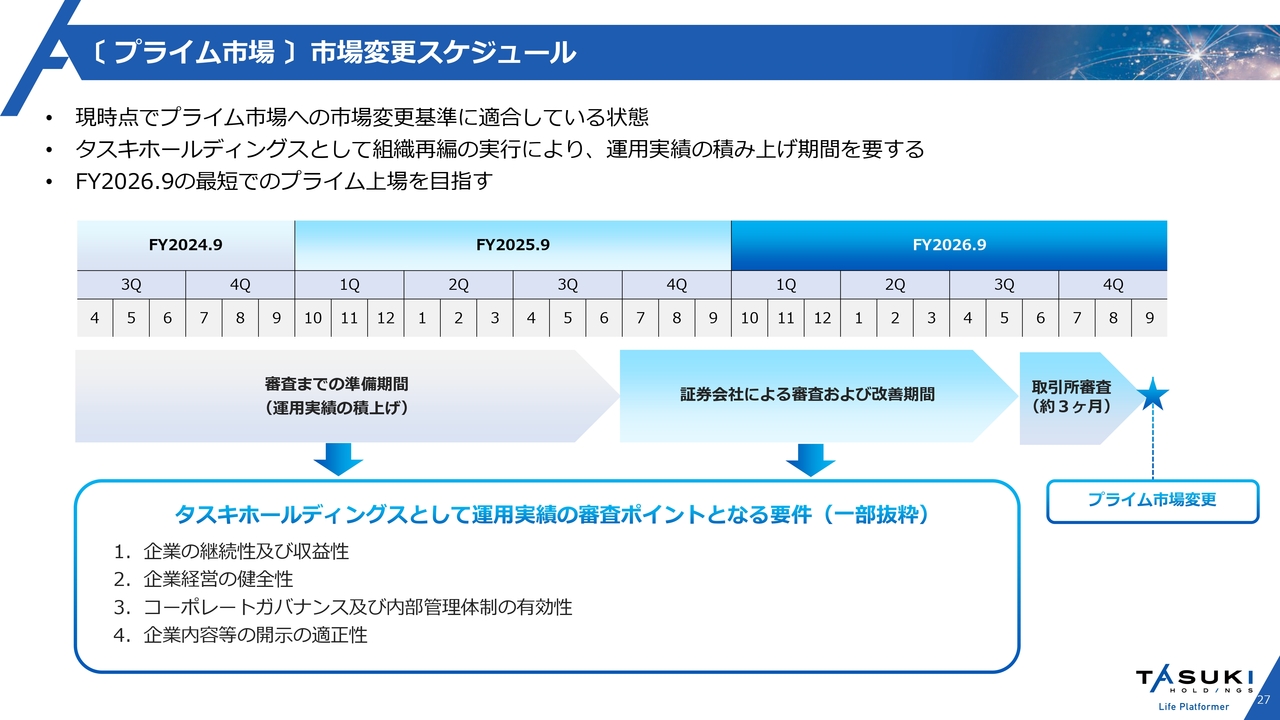

〔プライム市場〕市場変更スケジュール

柏村:我々はプライム市場を目指しているものの、プライム市場ヘの変更はあくまでも通過点です。冒頭にお伝えした不動産業界におけるDX改革を進める上で、プラス成長を加速するためのフィールドとして、プライム市場への変更が1つのピースだと考えています。

数値面での基準については、現状適合している状況ですが、今回の経営統合により、今後2年くらいは内部的な運用実績の積み上げが必要だと考えています。さらなる成長を目指し、市場変更に向けて積極的に取り組んでいきます。

質疑応答:人事・総務・経理の効率化について

坂本:「ホールディングスでは現状3社が傘

新着ログ

「不動産業」のログ