【QAあり】ビーウィズ、売上・当期純利益ともに過去最高値を記録 「Omnia LINK」の受注ストックは順調に積み上げ

1 2024年5月期 決算概況

森本宏一氏(以下、森本):ビーウィズ代表取締役社長の森本です。本日は決算説明会にお集まりいただき、誠にありがとうございます。日頃、大変お世話になっています。さっそくですが、2024年5月期の決算概要をご説明します。

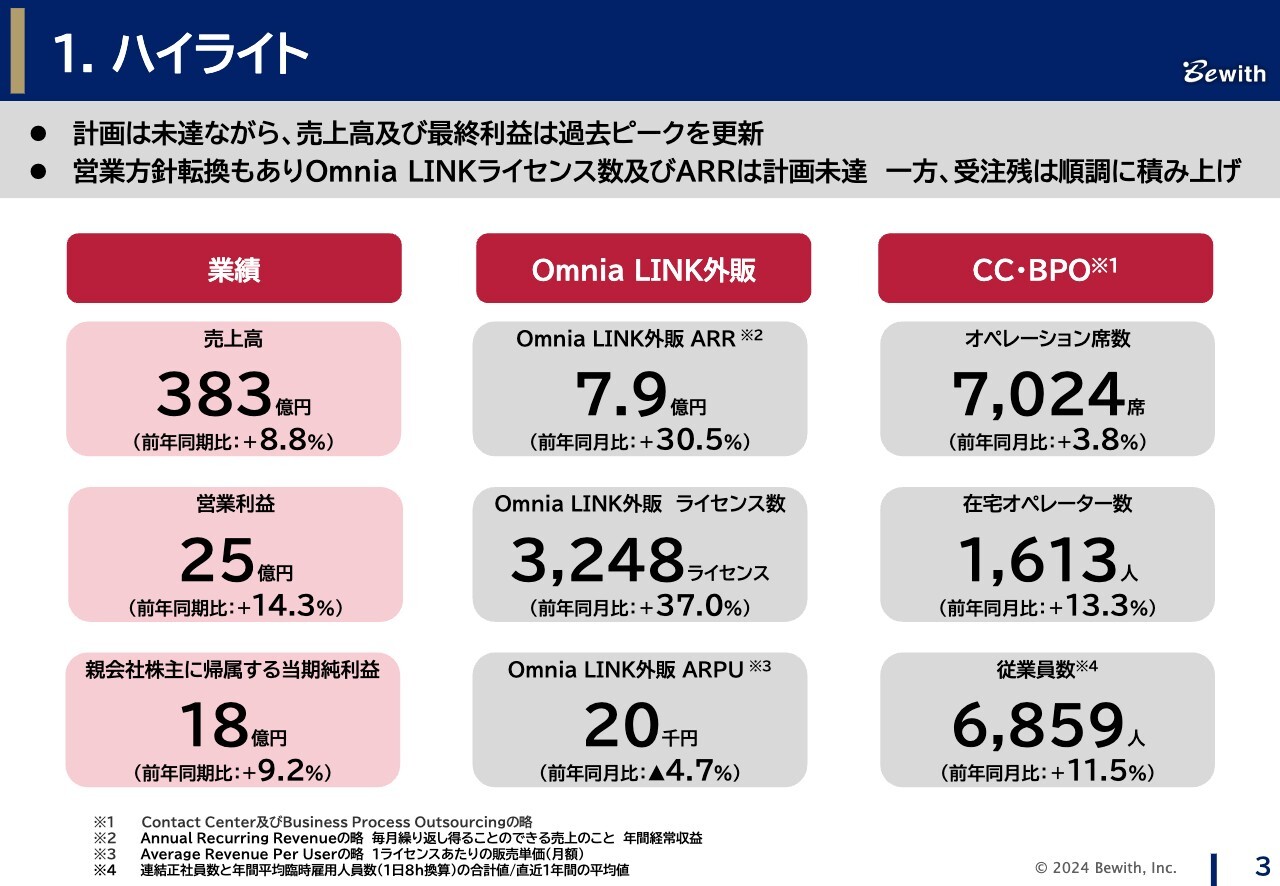

ハイライト

業績、実績のハイライトです。通期業績は前期比で増収増益となりました。売上・当期純利益ともに過去最高値を記録しています。

「Omnia LINK(オムニアリンク)」については、営業戦略を大型案件にフォーカスする戦略に転換しています。大手企業から複数受注いただき、受注ストックも順調に増えていますが、ライセンスの納品のリードタイムに時間がかかっている状況です。

コンタクトセンター・BPO事業は、ご覧のとおり人材獲得やファシリティ投資を着実に実行しています。

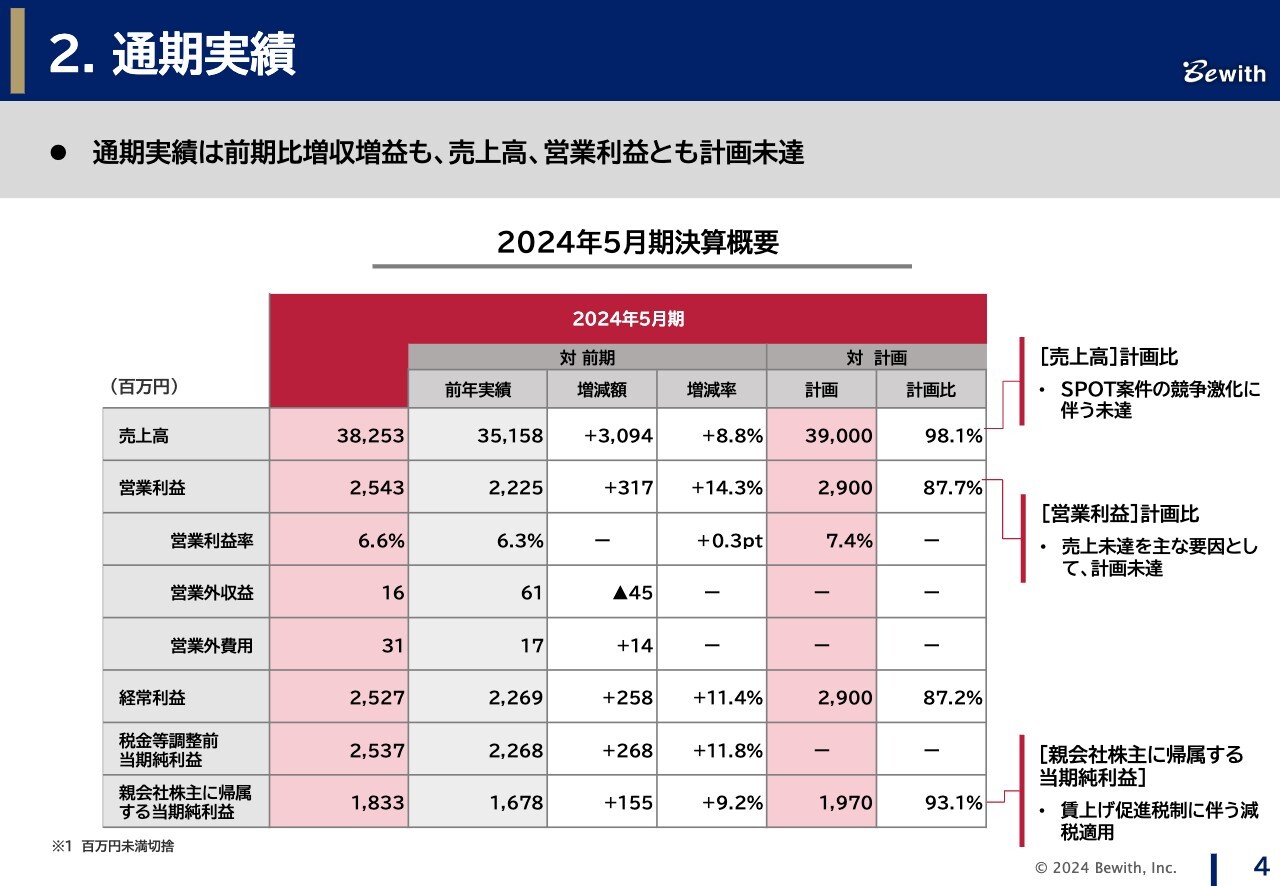

通期実績

通期計画の進捗状況です。売上・営業利益ともに通期計画に対しては残念ながら未達となっています。売上高は進捗率98.1パーセントの約383億円、営業利益は進捗率87.7パーセントの約25億円となりました。

未達の主な要因は、公共系を中心とした短期SPOT案件の減少や競争が進み、計画していたSPOT案件の売上と利益が未達になったことだと考えています。

今期計画に関しては、SPOT案件比率をさらに適切化することで、計画達成をより確実なものにしていきます。

2 2024年5月期 決算詳細

飯島健二氏(以下、飯島):2024年5月期の決算詳細についてご説明します。

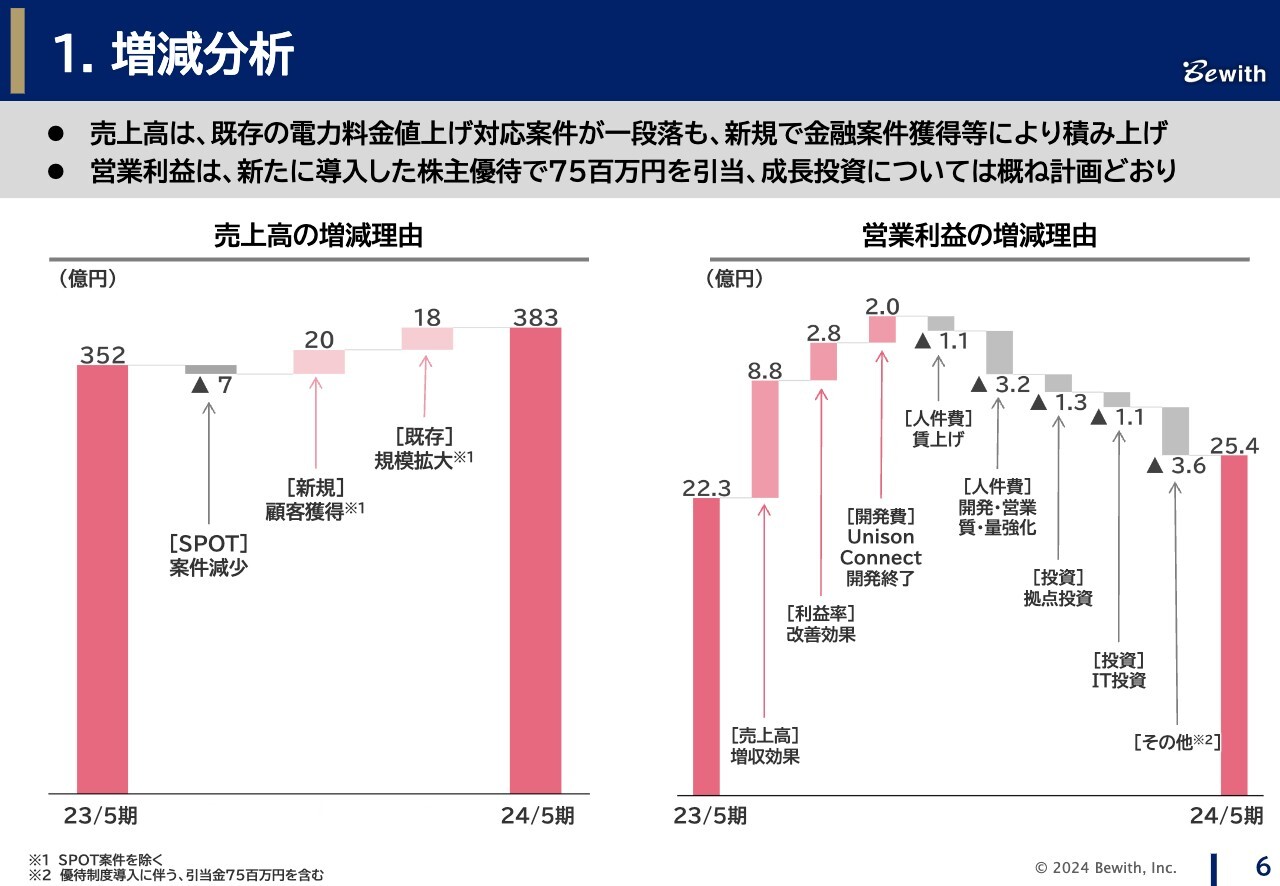

増減分析

前年比での増減分析をご説明します。スライド左側のグラフのとおり、売上高はSPOT案件の減少がマイナス7億円、新規案件の獲得でプラス20億円、既存案件の拡大でプラス18億円となり、383億円となりました。

スライド右側の営業利益については、まず増収効果でプラス8.8億円、利益率改善効果でプラス2.8億円に加え、昨年度は新しいプロダクト「UnisonConnect(ユニゾンコネクト)」の開発に伴う大型投資がありましたが、今期はないため、プラス2億円となっています。

これに対して、昨年7月より実施した正社員の賃金引き上げでマイナス1.1億円、開発や営業の質・量の強化でマイナス3.2億円、拠点投資でマイナス1.3億円、IT投資でマイナス1.1億円、売上の増加に伴うさまざまなコスト増加でマイナス3.6億円となり、営業利益は25.4億円となりました。

1点補足のご案内をすると、その他のマイナス3.6億円には、3月に導入した株主優待制度に伴う引当金7,500万円が含まれています。

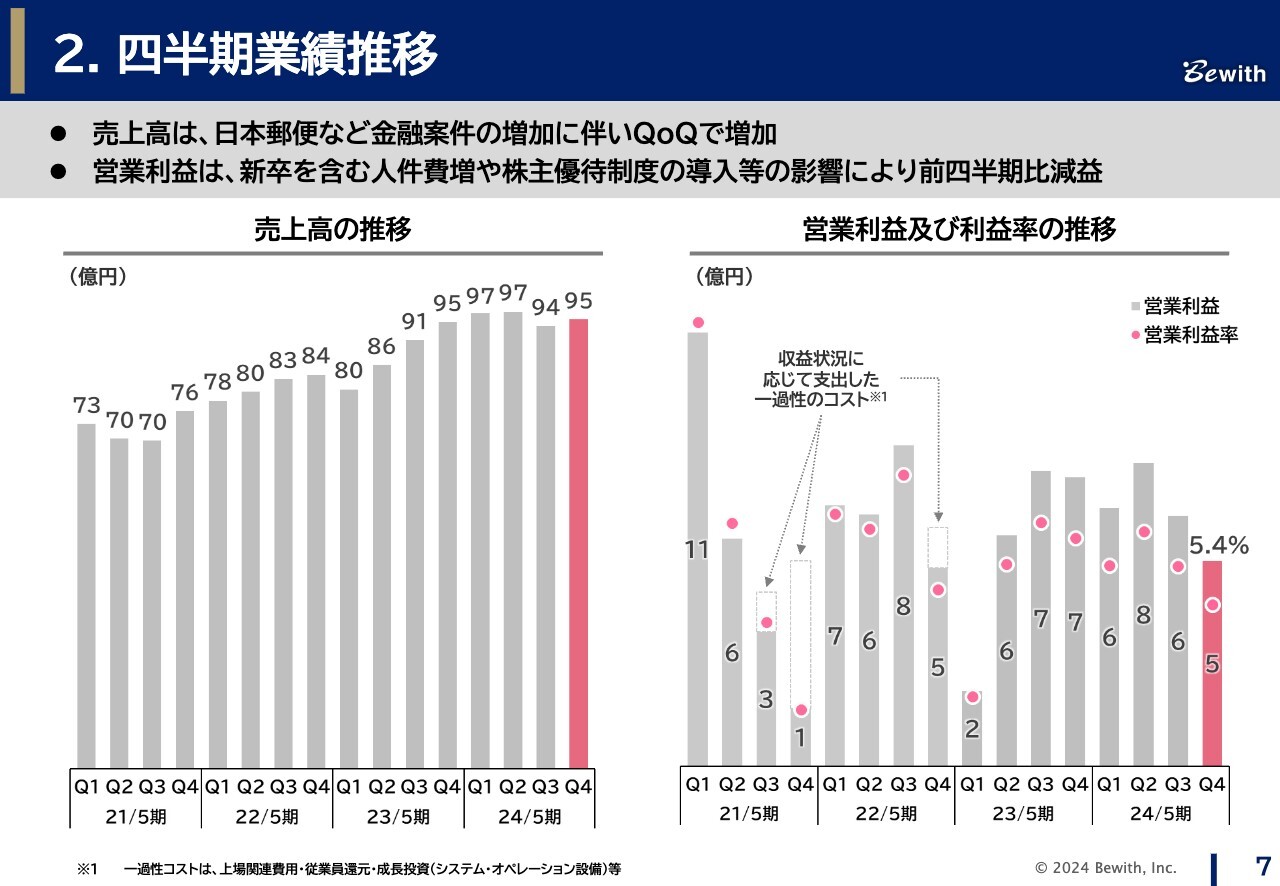

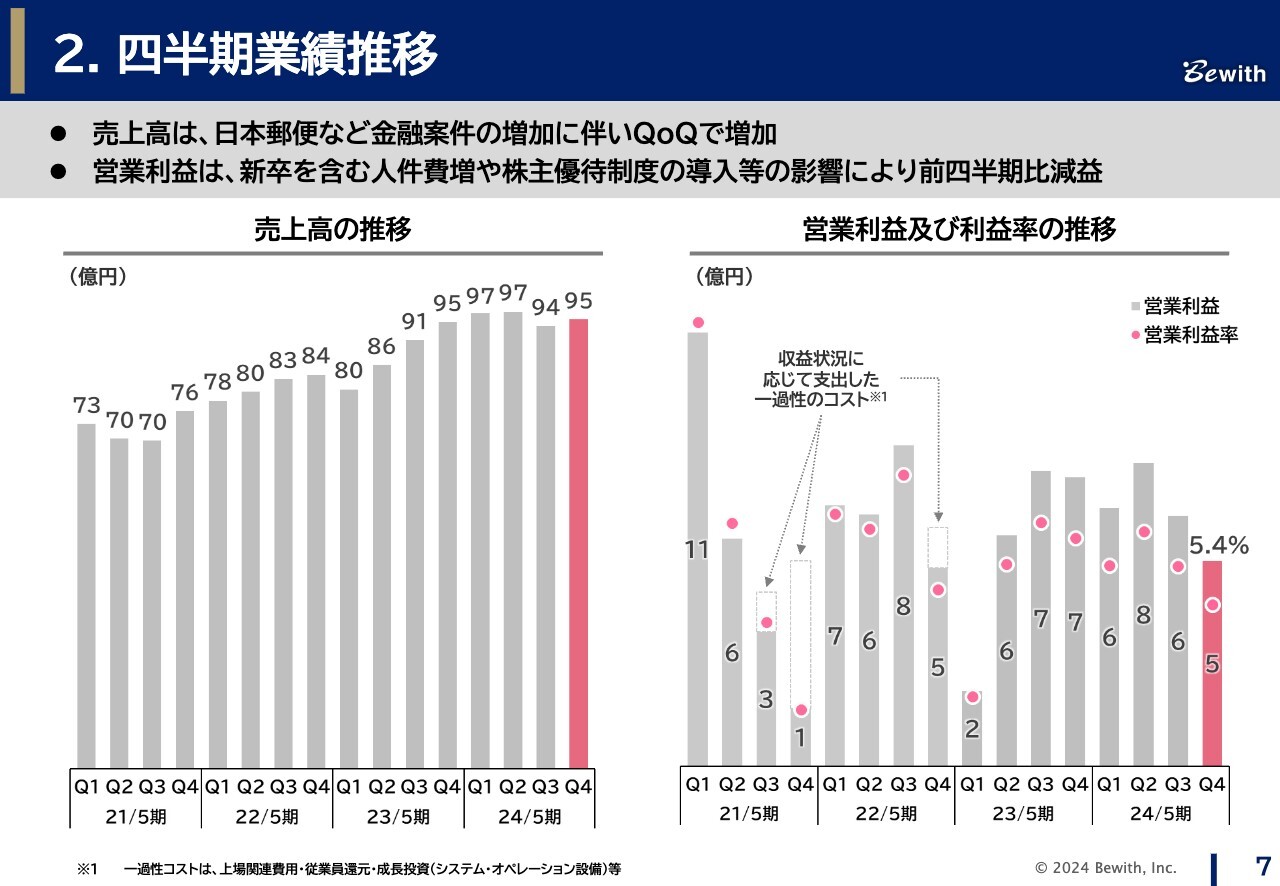

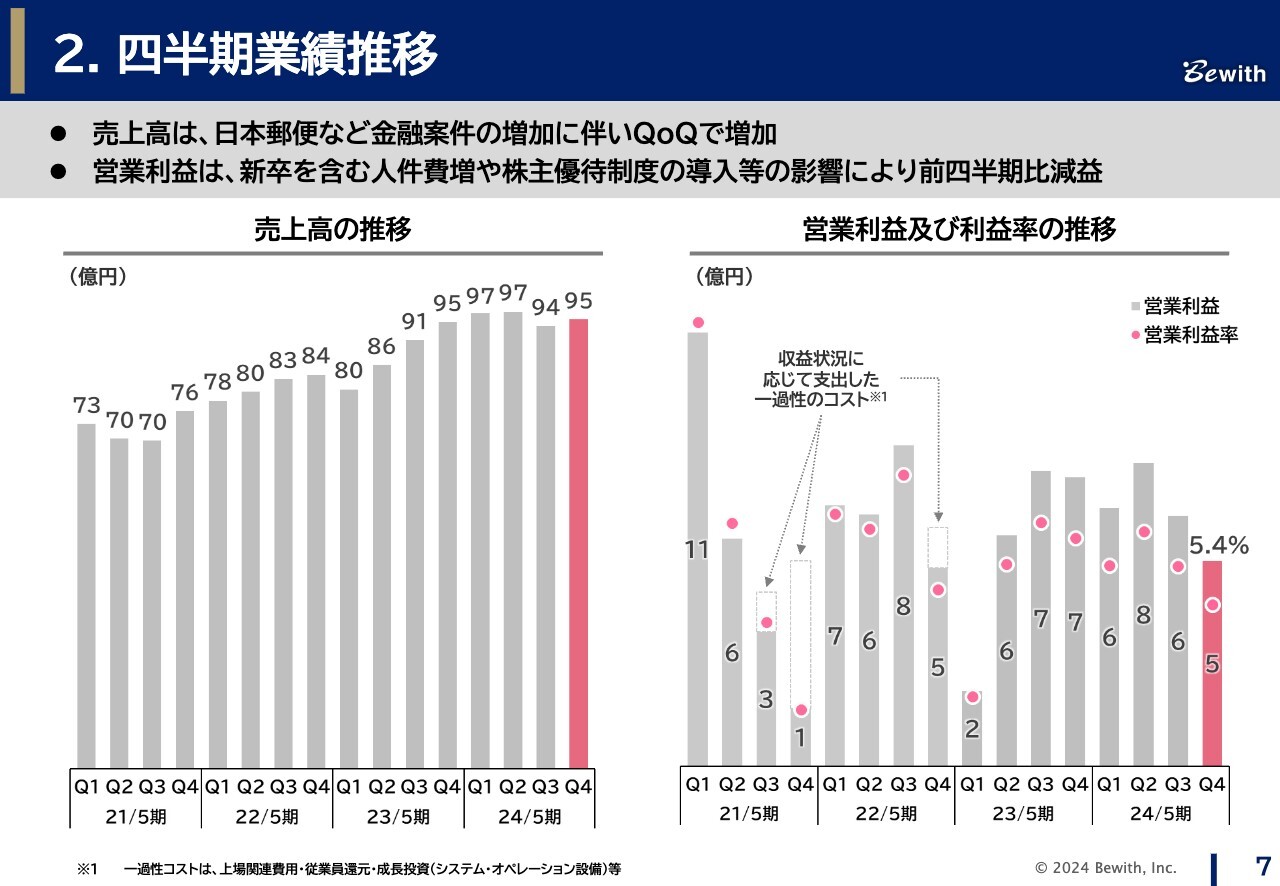

四半期業績推移

四半期の業績推移です。第4四半期の売上高は、スライド左側のグラフのとおり、計画では102億円程度でしたが、実績は95億円となりました。

7億円のショートの内訳は、SPOT案件でマイナス3億円、継続案件でマイナス4億円となっています。SPOT案件の3億円については、第3四半期同様、公共系の入札案件の競争激化に対して、価格競争を回避するため、選別受注を行ったことが挙げられます。

継続案件の4億円の不足については、特にコロナ禍後、通販業界を中心に業務量が減少していること、一部低収益案件の見直しを図ったこと、ライフライン業界における業務量の減少が挙げられます。

通期累計の計画比のショートについては、SPOT案件でマイナス10億円、継続案件でプラス3億円となっています。

営業利益については、スライド右側のグラフのとおり、第4四半期は5億円で、営業利益率は5.4パーセントとなりました。先ほどご説明した売上影響により、やや弱い結果になっています。あわせて第4四半期では新卒入社等の社員の増員と、株主優待制度の導入によりコストがかかりました。

株主優待制度は、事前のシミュレーションでは3,500万円程度を見込んでいましたが、思いのほか多くの株主の方々に入っていただき、7,500万円と想定外にコストがかかっています。

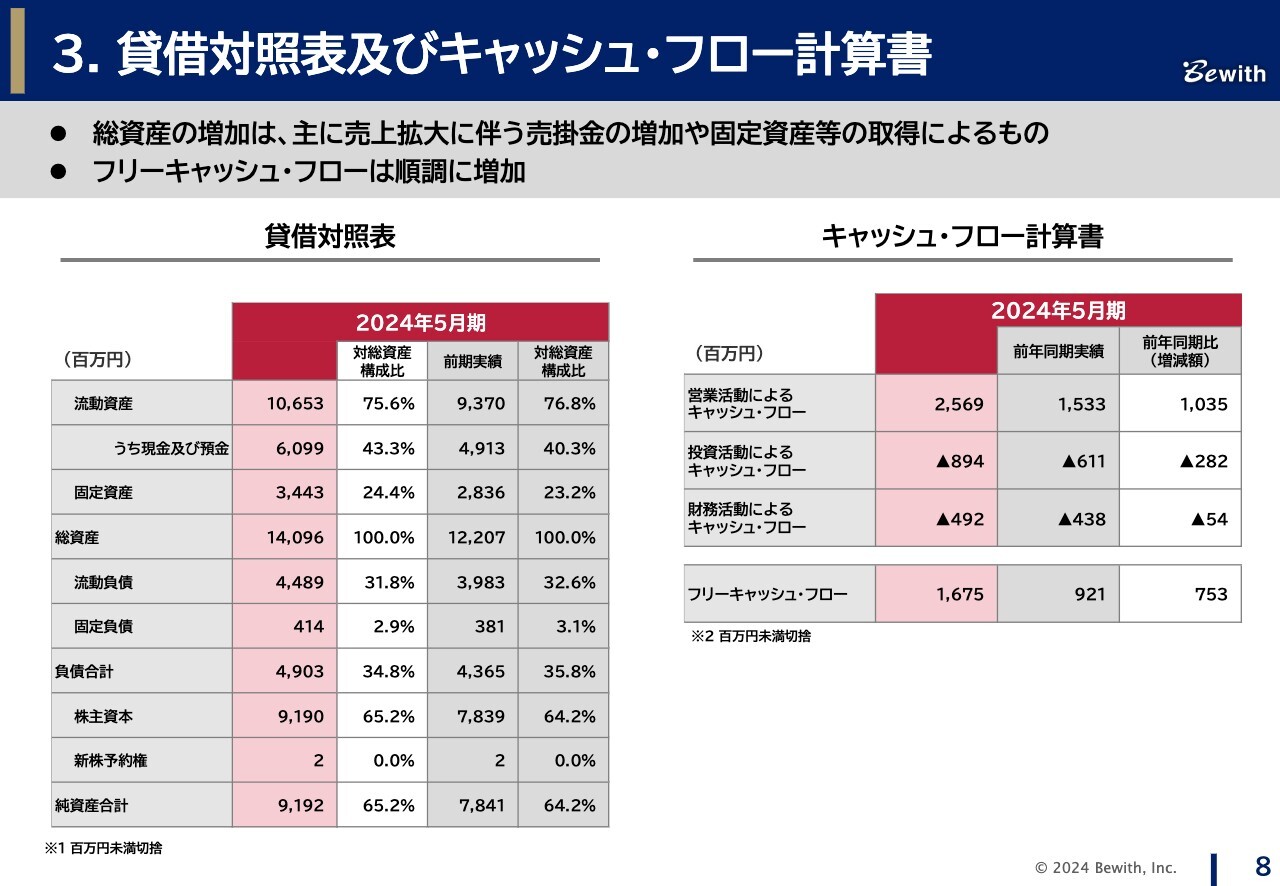

貸借対照表及びキャッシュ・フロー計算書

貸借対照表とキャッシュ・フロー計算書については、スライドをご確認ください。

3 KPI進捗状況(Omnia LINK外販)

ここまでが業績に関する内容で、ここからは各種KPIについてご説明します。まず、「Omnia LINK」についてです。

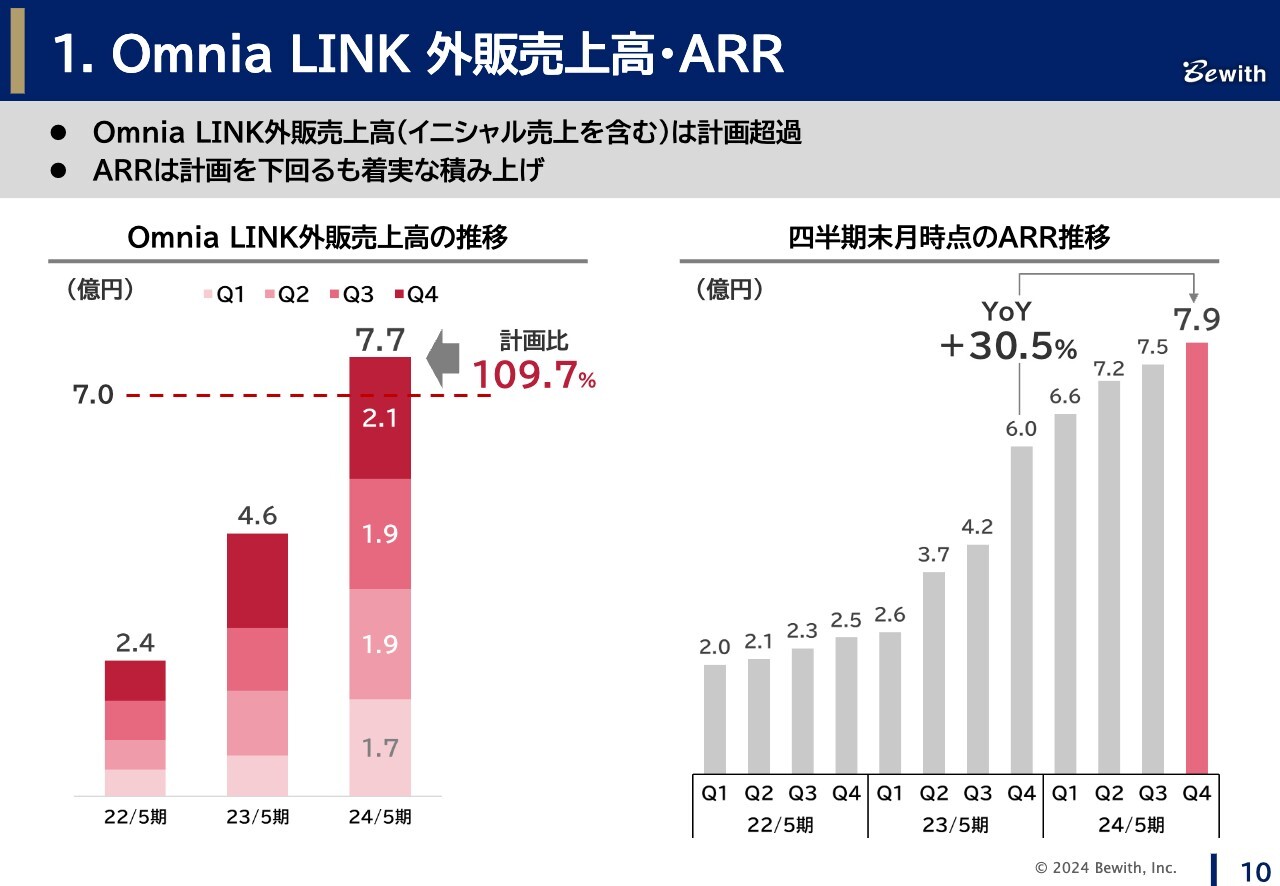

Omnia LINK 外販売上高・ARR

スライド左側のグラフは、第2四半期から開示している、イニシャル売上を含む「Omnia LINK」外販事業の売上高です。今期の計画7億円に対して7億7,000万円で着地しており、計画達成率は109.7パーセントとなりました。

スライド右側のグラフをご覧ください。ARRは7.9億円となりました。第3四半期と第4四半期の伸びが弱いですが、この後ご説明する外販ライセンス数の推移によるものと認識しています。

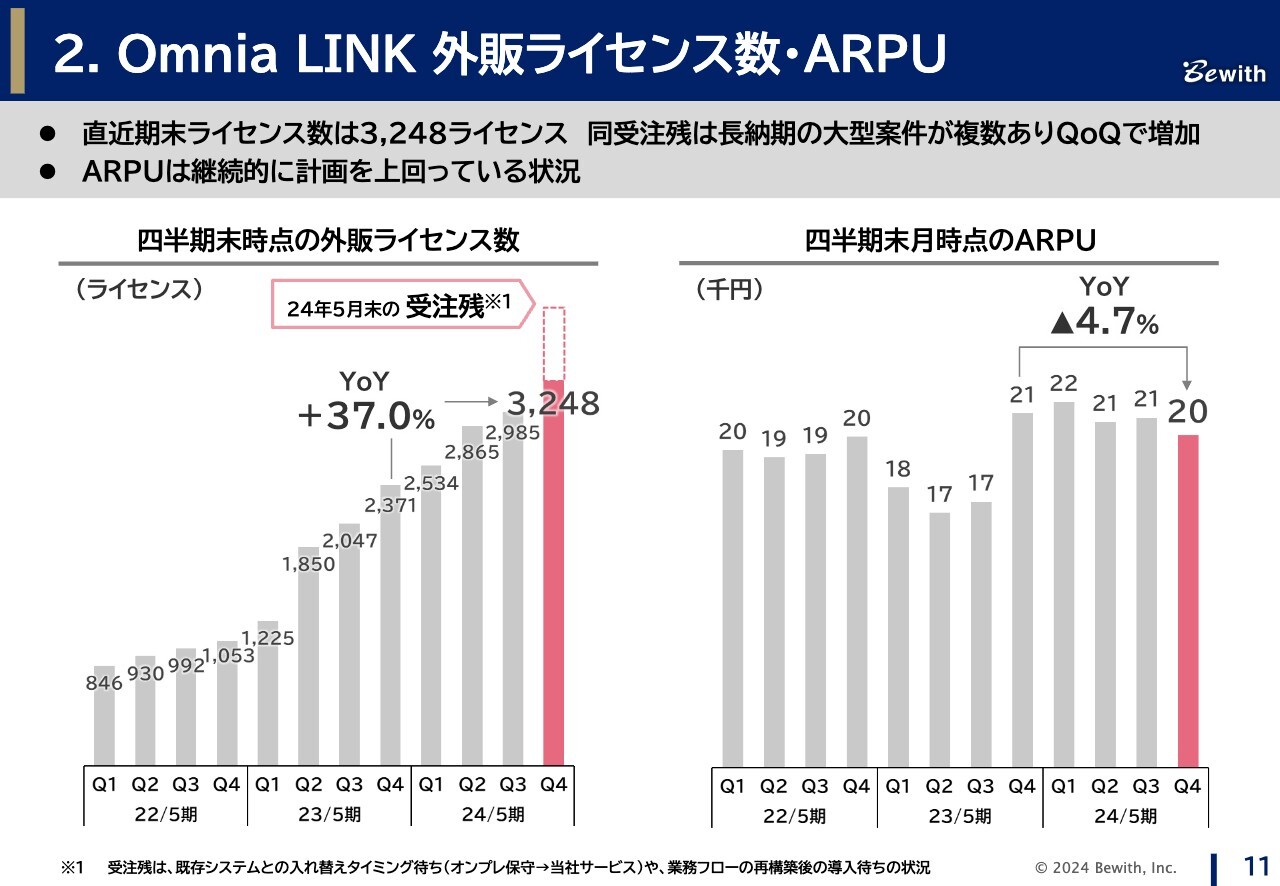

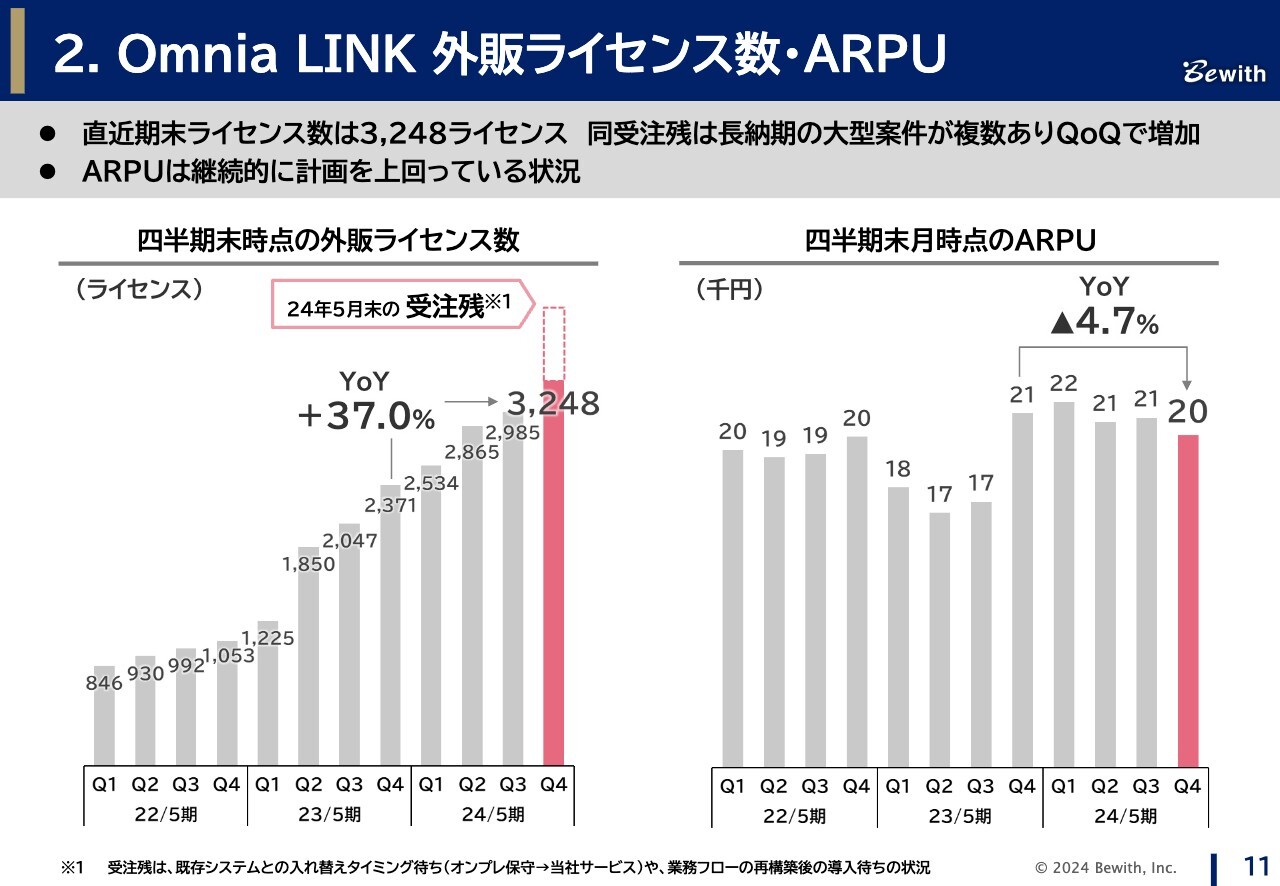

Omnia LINK 外販ライセンス数・ARPU

「Omnia LINK」外販ライセンス数は、3,248ライセンスとなりました。第2四半期から第3四半期では、プラス263ライセンスの伸びとなっています。

受注残は、第3四半期時点と比較すると、263ライセンスを出荷した上で、100ライセンスほど増加しています。これは100ライセンス以上の大型案件の受注に伴うものです。

一方で、大型案件は要件定義や構築のフェーズの期間が長くなる傾向があります。したがって、受注残のうち、多くは今期ではなく2026年5月期のライセンス計上となり、今期はイニシャルのみの計上となります。これによって業績への効果が少ないことから、足元での案件獲得も重要な取り組みと認識しています。

ARPUについては2万円程度の進捗となっています。引き続き、大型案件の獲得に向けて取り組んでいきます。

4 KPI進捗状況(CC・BPO)

コンタクトセンター・BPO事業のKPIについてご説明します。

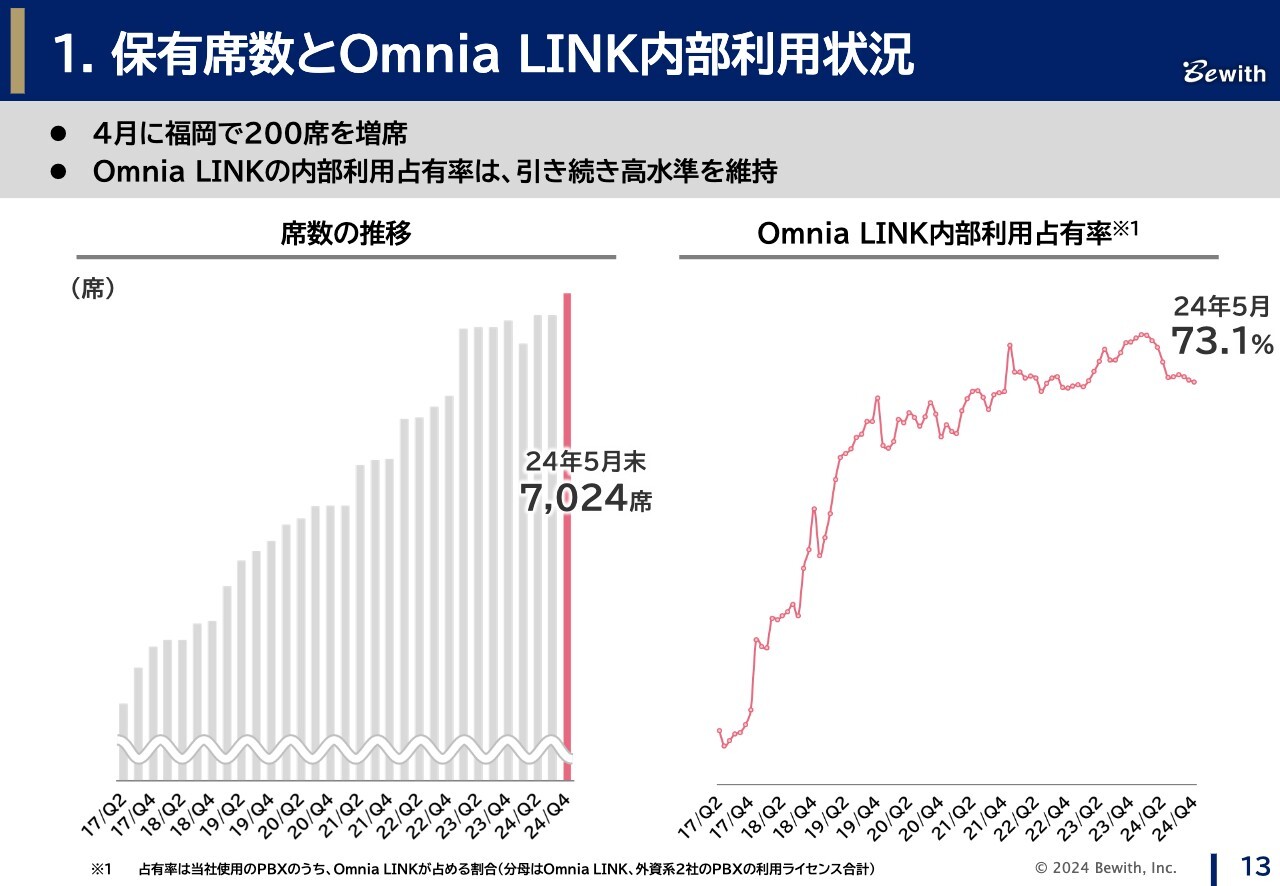

保有席数とOmnia LINK内部利用状況

まず、保有ブース数は7,024席です。4月に福岡エリアで200席の増席を行っています。スライド右側のグラフのとおり、「Omnia LINK」の内部占有率は73.1パーセントでした。

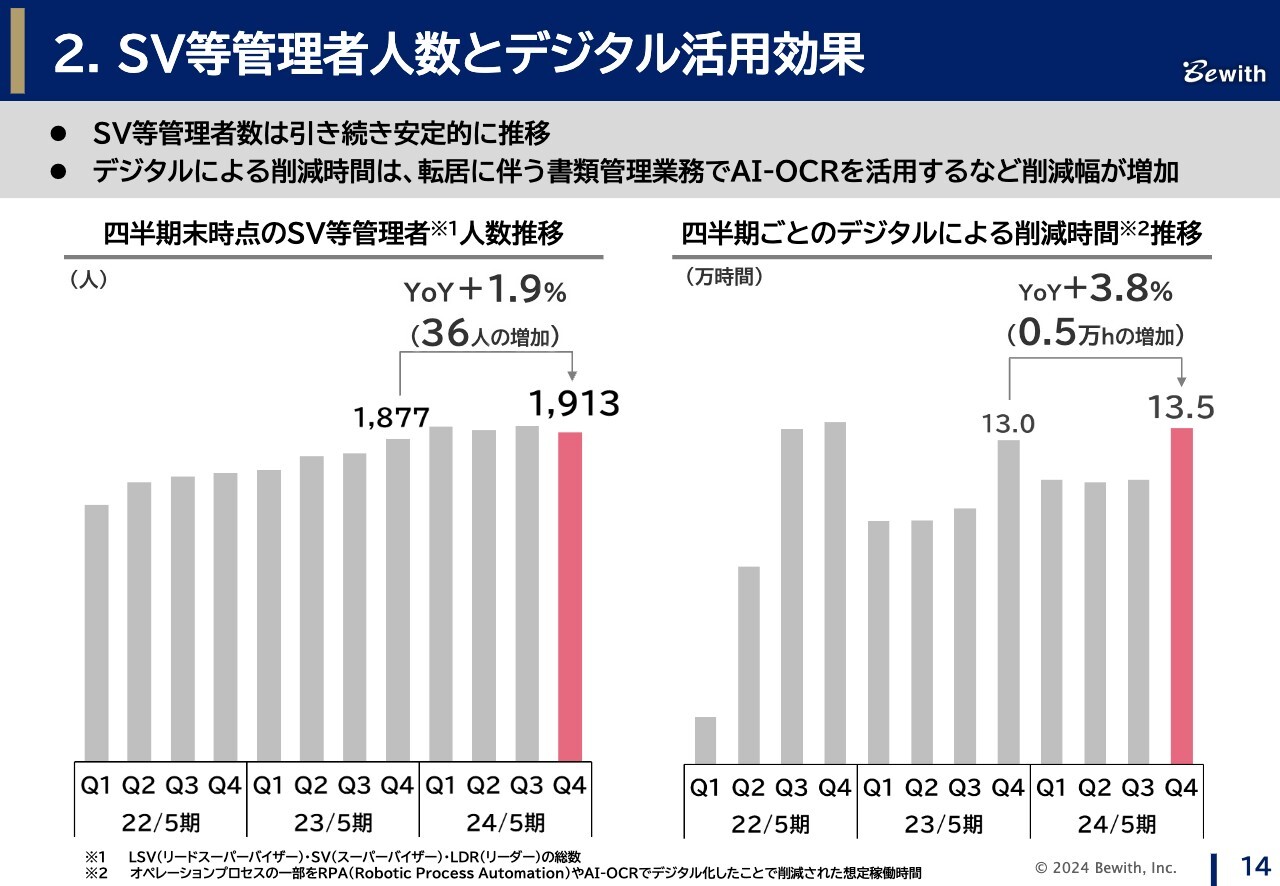

SV等管理者人数とデジタル活用効果

SV等の管理者人数は、前年比で36名の増加です。人材面については、繁閑差によって対応する有期雇用のリーダーを含めた数値となっているため、やや少なく見えるかもしれませんが、既存の業務を支えたり、新規業務を構築するスーパーバイザーという層は順調な状況にあります。

スライド右側のグラフをご覧ください。デジタル活用による削減時間は、季節がら転居届など引越しに伴う書類を管理する業務でAI-OCRを活用するなど、削減幅が増加しています。デジタル活用面においても順調な状況にあります。

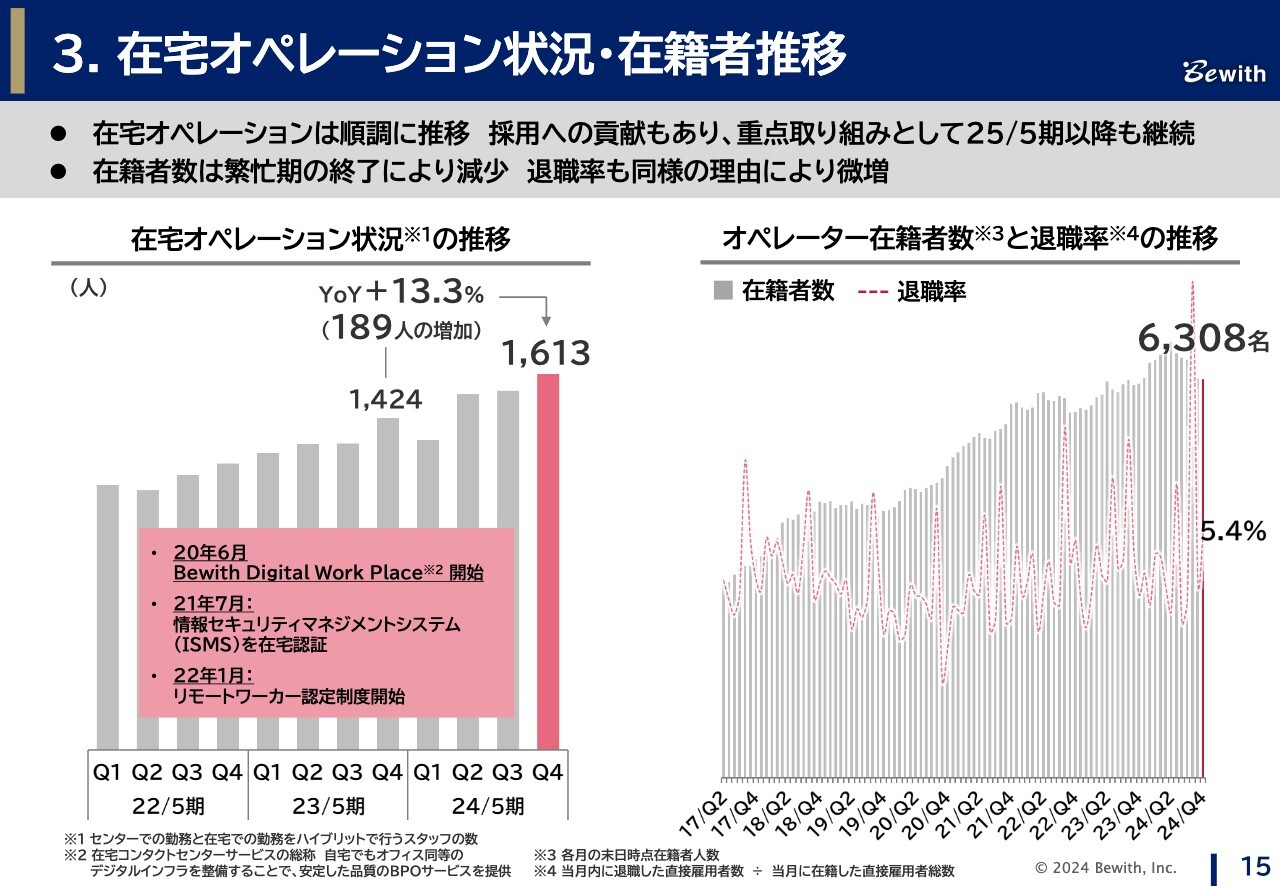

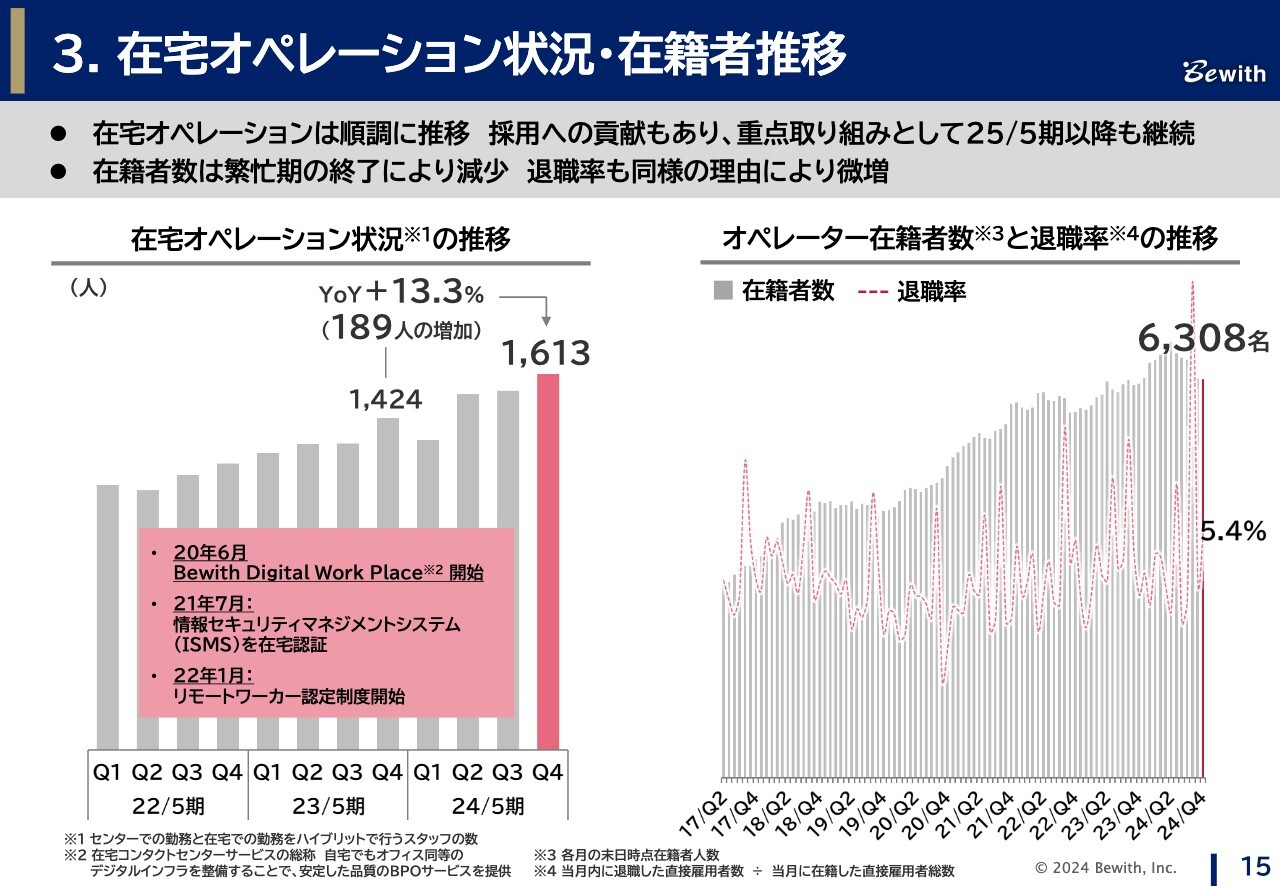

在宅オペレーション状況・在籍者推移

コンタクトセンター・BPO事業の最後のKPIです。スライド左側のグラフのとおり、在宅オペレーションは前年比で189名の増加となっています。引き続き、労働力確保、採用強化の観点で積極的に在宅オペレーションを進めていきます。

スライド右側のグラフを見ると、オペレーター在籍数は減少しています。こちらは引越しに伴うライフライン業界や郵便などの繁忙業務の終了に伴うものです。退職率については同様の理由の他に、例年3月に高くなる傾向があり、微増となっています。

以上、各種KPIについてご説明しました。

5 2025年5月期 業績予想について

2025年5月期の業績予想についてご説明します。

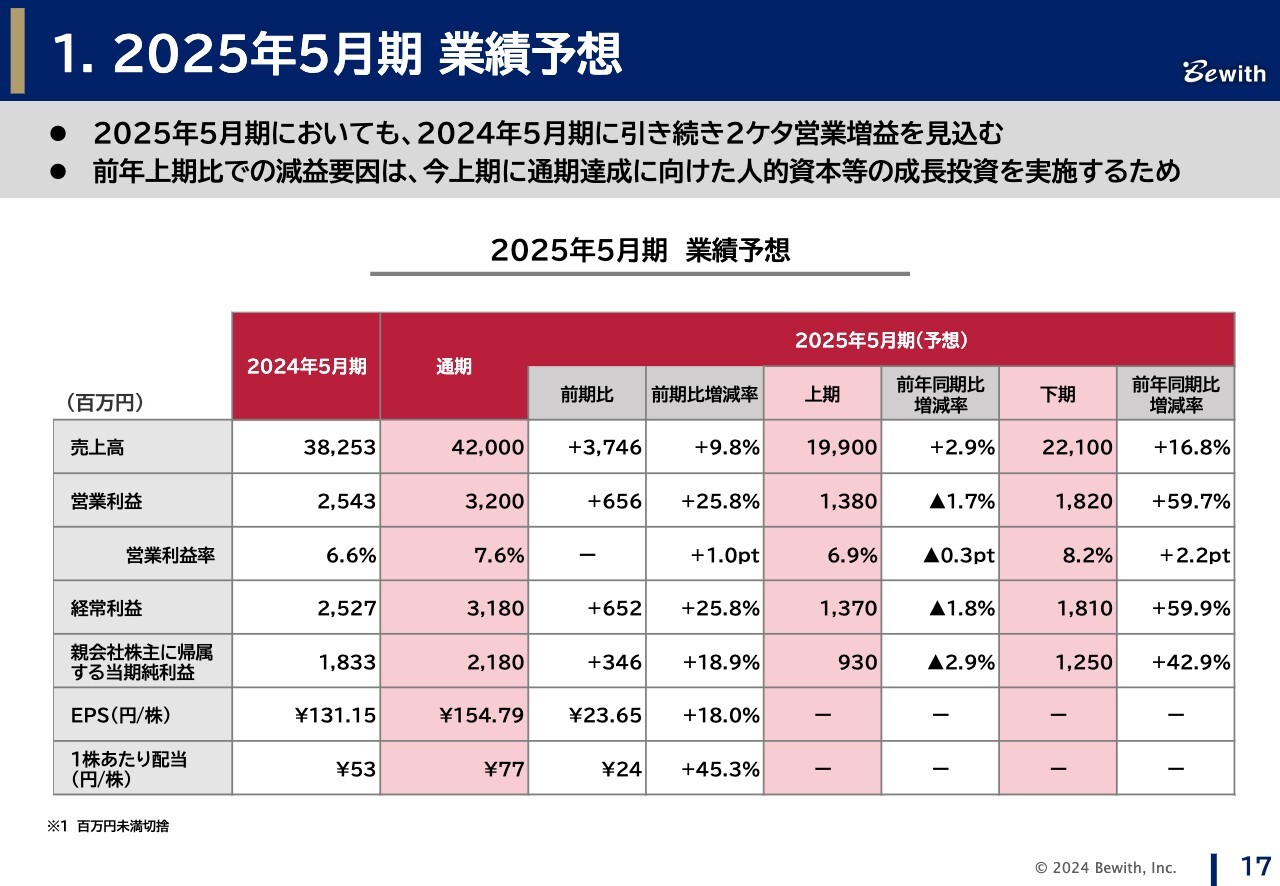

2025年5月期 業績予想

2025年5月期は、売上高は前期比9.8パーセント増の420億円、営業利益は前期比25.8パーセント増の32億円と高い成長を見込んでいます。

上期と下期のバランスについては、下期が若干ながら重くなる計画です。理由としては、新規で獲得している継続案件の獲得効果が下期に効いてくるためです。

上期が減益となる要因としては、前上期は比較的高収益なSPOT案件が残っていた点が大きく、通期の達成に向けて、先行して人材の確保や社員の賃金引き上げ、広告宣伝の活性化などを行うことから、多少先行的なコストが出るためです。粗利ベースでは大きな違いはありません。

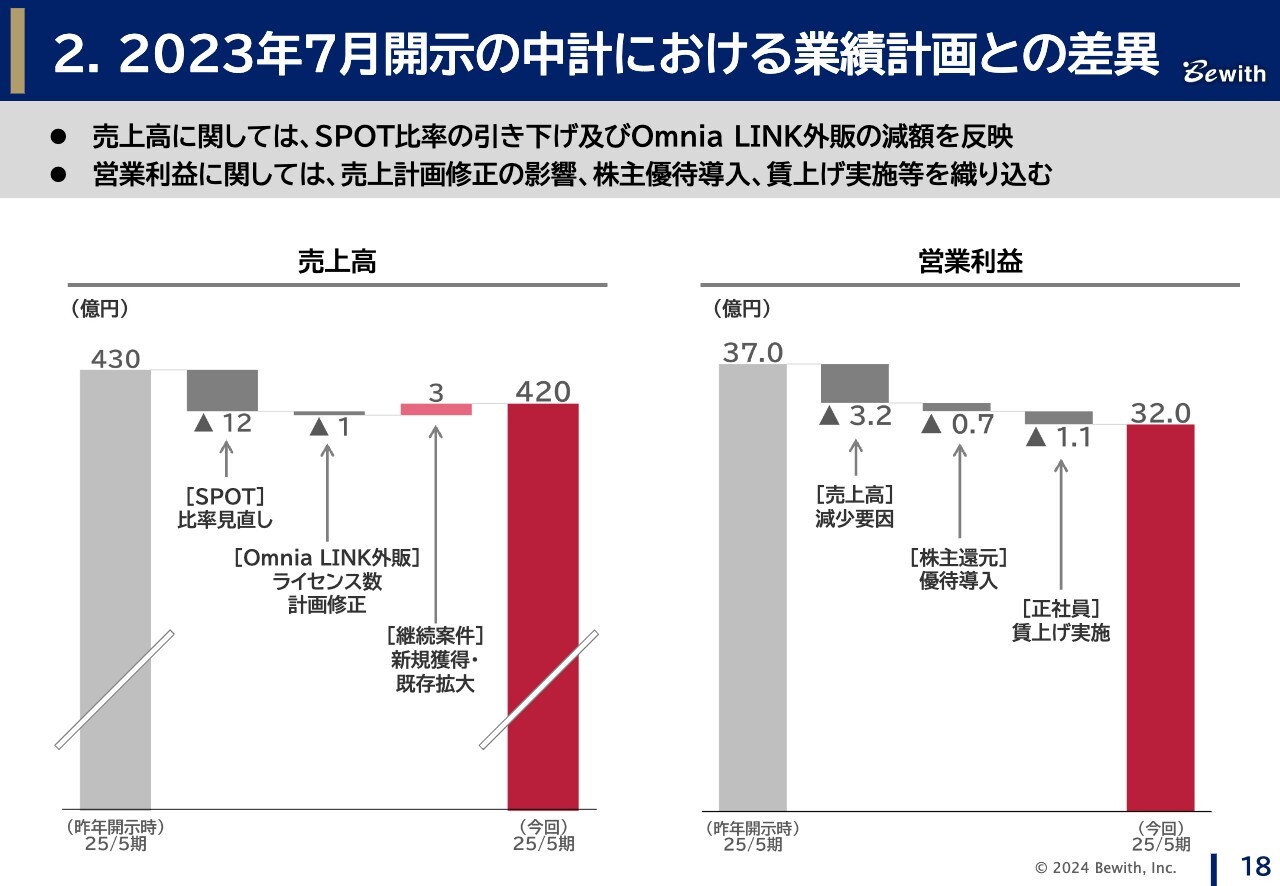

2023年7月開示の中計における業績計画との差異

昨年7月に開示している中期経営計画数値との差異についてご説明します。2025年5月期同士の比較です。

中期経営計画初年度である前期の結果を受けて、2025年5月期における業績予想は、売上高420億円、営業利益32億円と、中期経営計画数値から下方修正します。

昨年の開示数値との差分についてです。まずスライド左側のグラフの売上高は、足元での競争環境を踏まえて、SPOT比率をさらに引き下げます。これによってマイナス12億円です。

「Omnia LINK」については、受注残も順調に積み上がっていますが、お客さまへの納品のリードタイムが長くなっていることから、マイナス1億円の売上の見直しを行います。それに対して、コンタクトセンター・BPO案件で3億円の積み増しを行い、420億円としました。

スライド右側のグラフの営業利益については、売上高を430億円から420億円と、10億円下方修正したことでマイナス3.2億円、株主優待の導入によりマイナス0.7億円、本年度も7月より正社員の賃金のベースアップを行いましたので、それに伴いマイナス1.1億円となり、32億円としました。

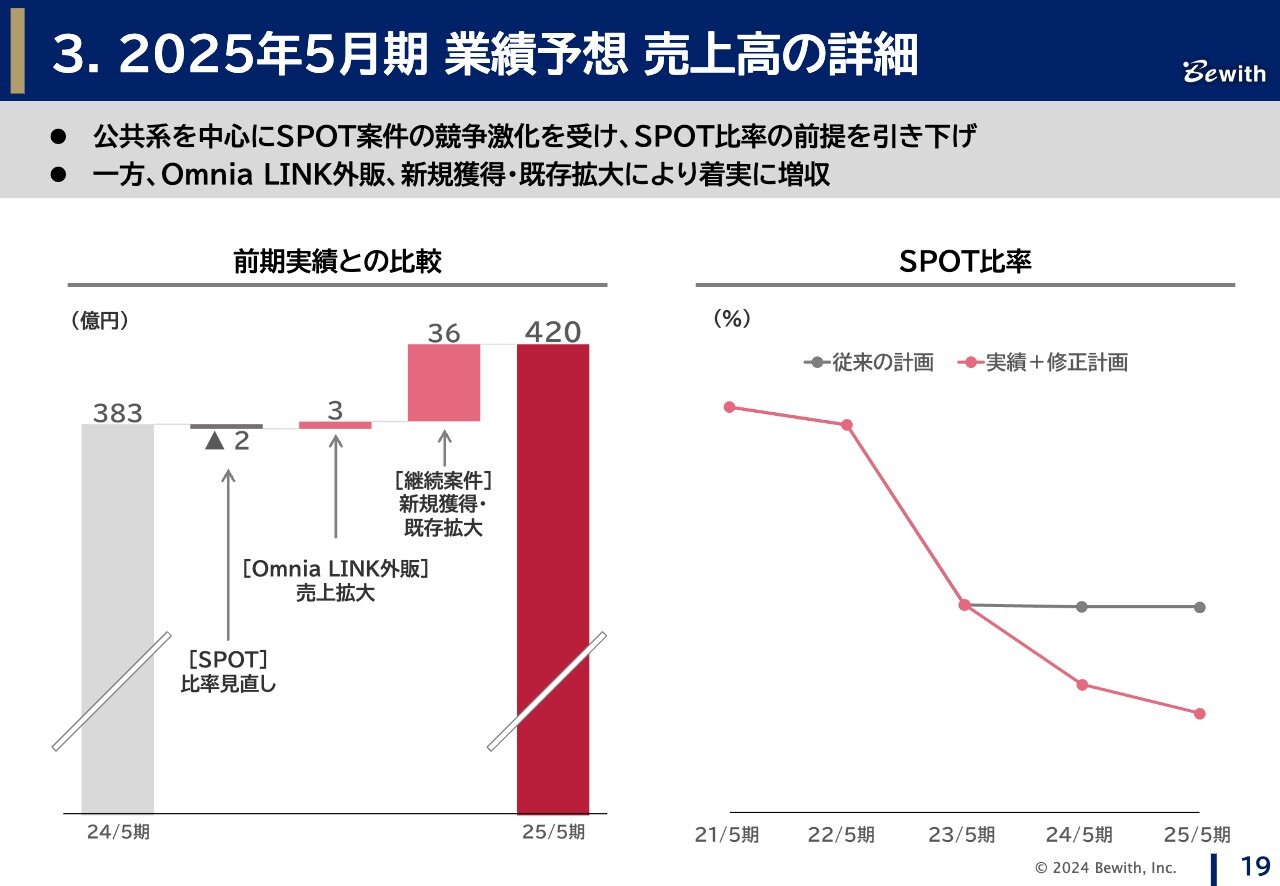

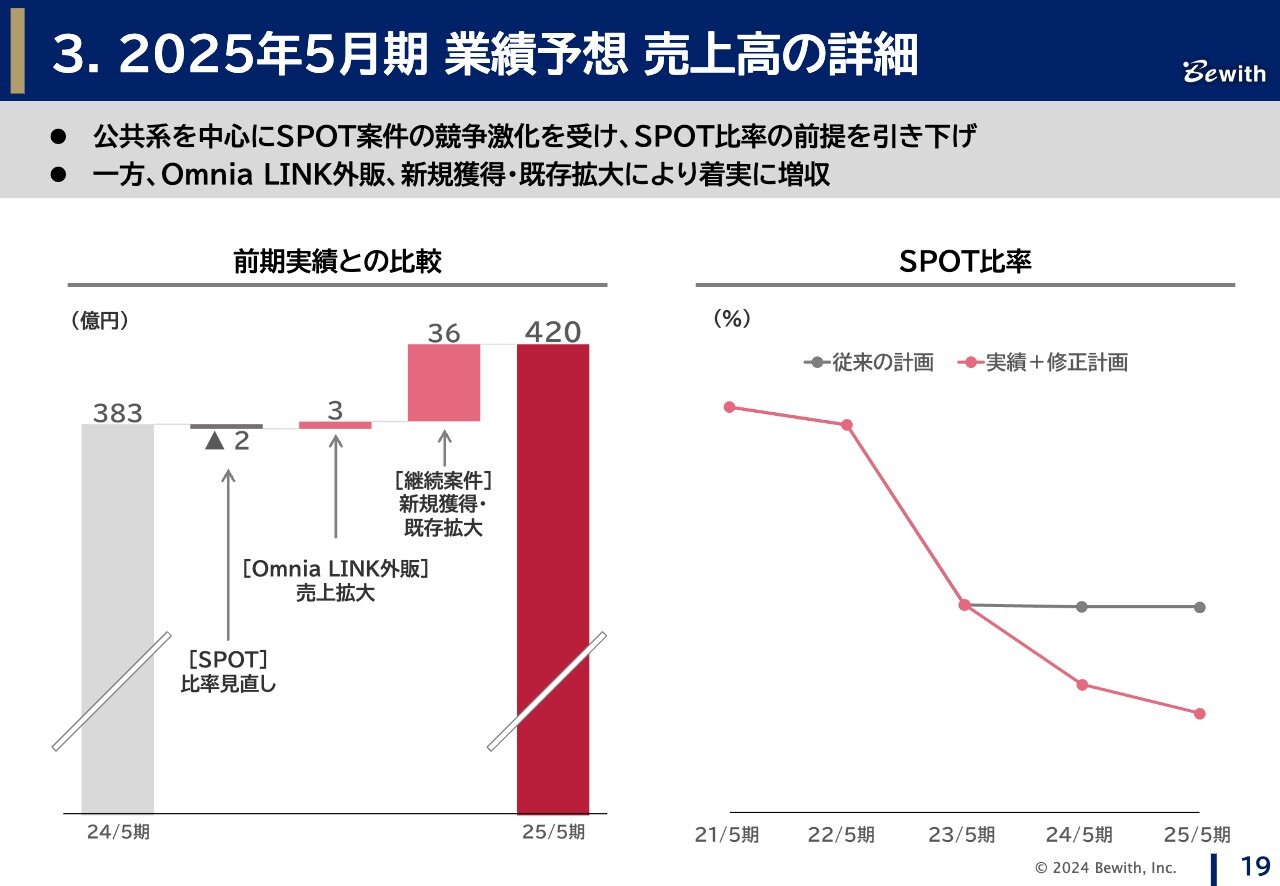

2025年5月期 業績予想 売上高の詳細

業績予想に関する売上高の前期比についてご説明します。先ほどは中期経営計画比でしたが、こちらは前期比になります。

2025年5月期については、スライド左側のグラフのとおり、SPOT比率の減少でマイナス2億円、「Omnia LINK」外販売上の拡大でプラス3億円、新規案件獲得と既存案件拡大による効果で36億円、この結果420億円としました。

スライド右側のグラフをご覧ください。SPOT比率の補足です。前期計画では6パーセント程度としていましたが、実績はさらに下回る結果となりましたので、通年で3パーセント程度の比率で見直しを図っています。

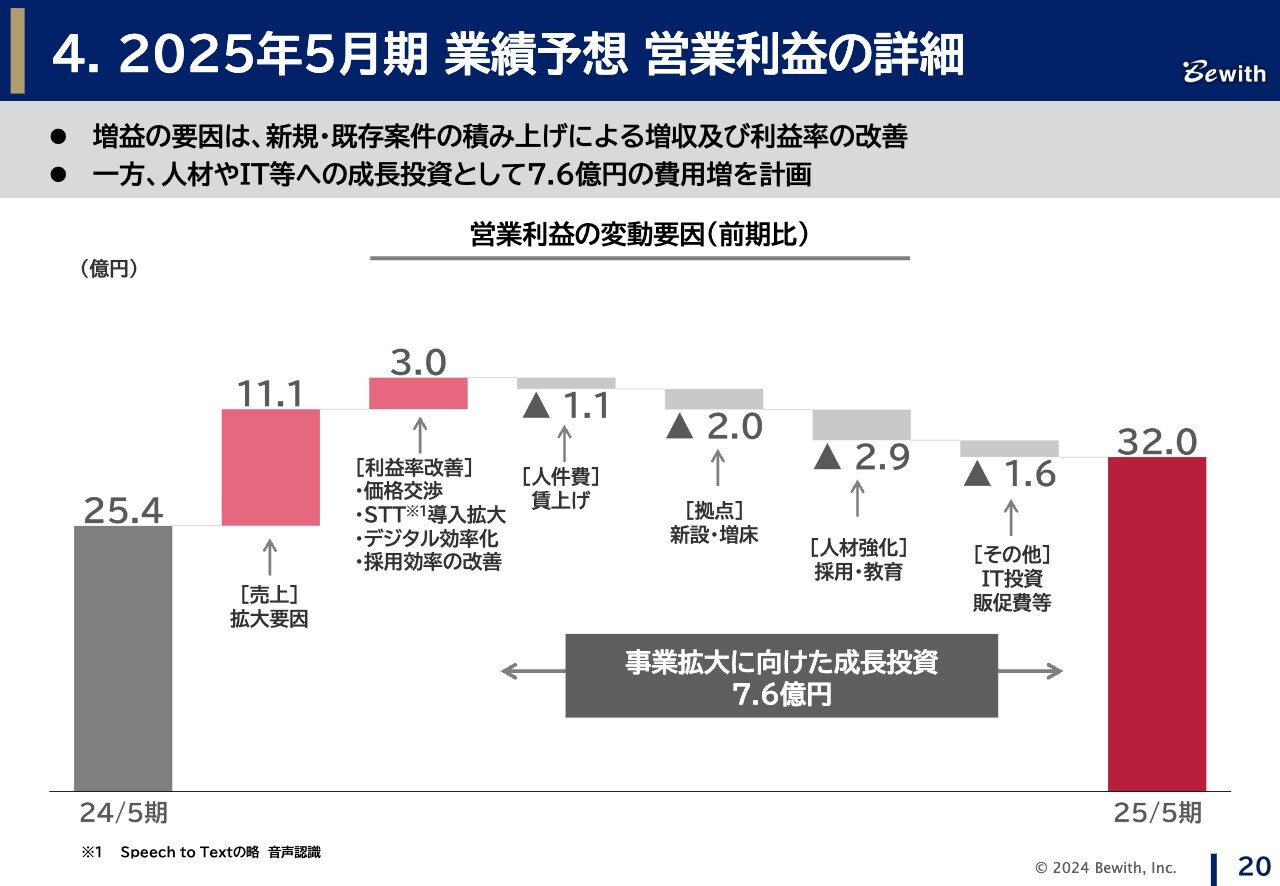

2025年5月期 業績予想 営業利益の詳細

営業利益の前期比についてご説明します。まず、売上拡大要因でプラス11.1億円、価格交渉など利益率改善効果によってプラス3億円を見込んでいます。

成長投資は4点計画しています。一部社員の賃金引き上げに伴いマイナス1億円、拠点設備の増強でマイナス2億円です。今期も複数拠点での増強や新設を想定しています。さらに、売上拡大に向けた人員の増強でマイナス2.9億円、IT投資などでマイナス1.6億円となります。

ここまでが事業拡大に向けた成長投資で、合計7.6億円を計画しています。以上で、営業利益は32億円の計画としました。

6 2024年5月期 第4四半期 トピックス

最後に、トピックスを3点ご説明します。

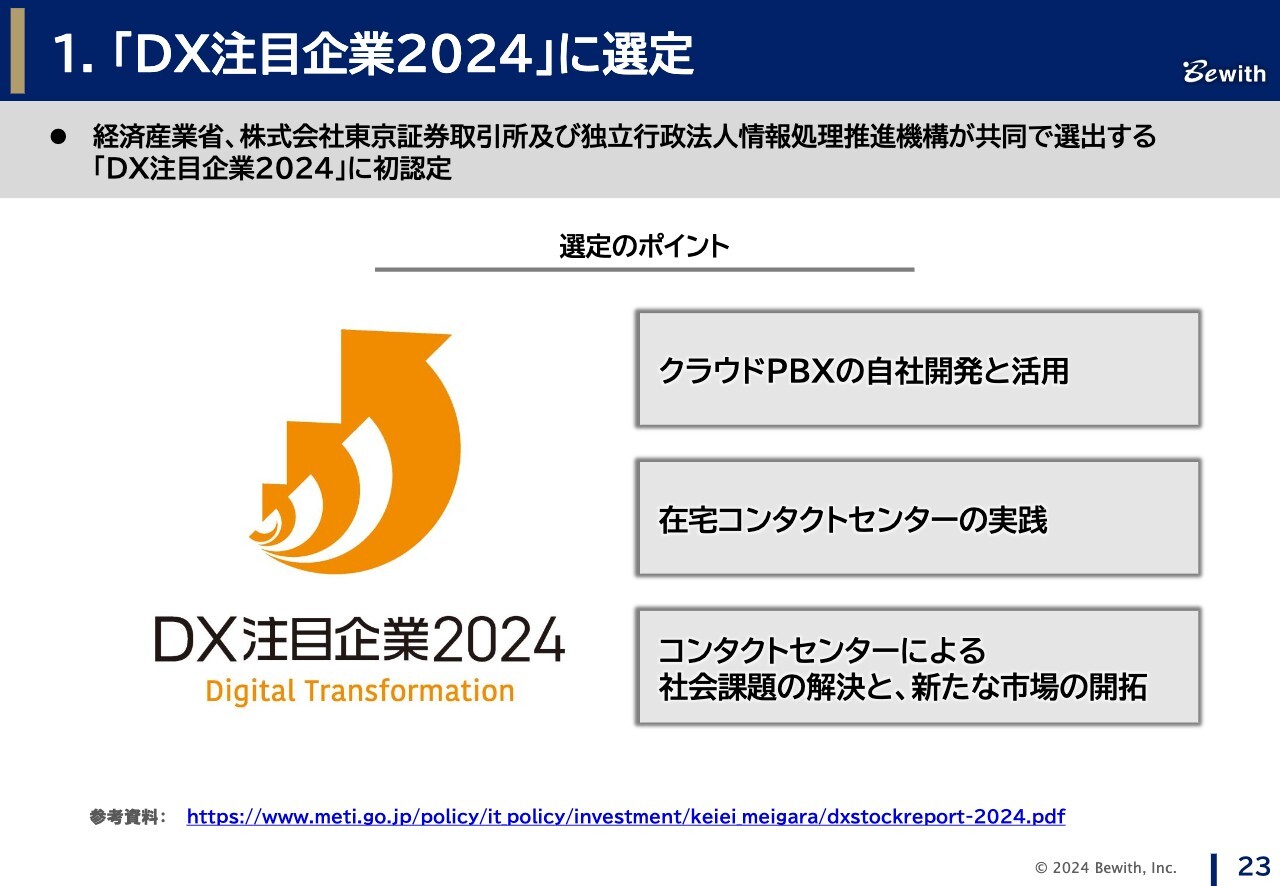

「DX注目企業2024」に選定

1つ目のトピックスです。経済産業省、東京証券取引所、独立行政法人情報処理推進機構(IPA)が共同で選出する「DX注目企業2024」に初認定されました。こちらは錚々たる企業が受賞されており、大変光栄に思っています。

当社の選定のポイントは、1つ目がクラウドPBXを自社で開発し、これを活用して外販するというビジネスモデル、2つ目がそれを利用した在宅コンタクトセンターの実践、3つ目が当社が開発したクラウドシステム「UnisonConnect」を活用した社会課題の解決と新たな市場開拓によるものです。3点目については、次のページでご説明します。

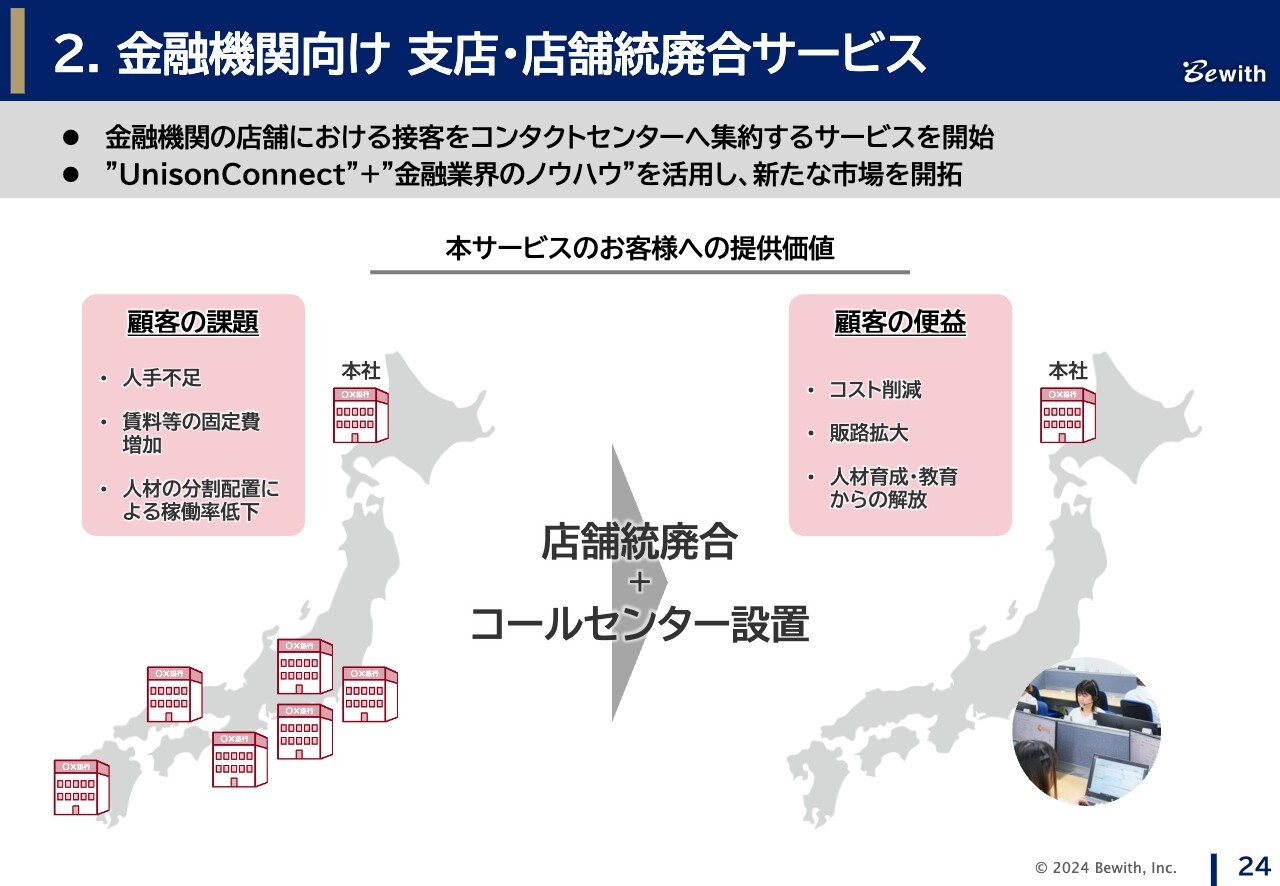

金融機関向け 支店・店舗統廃合サービス

7月にリリースした「金融機関向け 支店・店舗統廃合サービス」についてです。こちらは金融機関で進んでいる支店や店舗を統廃合し、コンタクトセンターに接客を集約するサービスです。

当社が開発提供しているクラウドシステム「UnisonConnect」を利用することで、接客の精度や物理的な手続きの障壁をなくすことができ、オンラインですべての手続きを完了させることが可能です。

これまで当社から見る金融機関のクライアントはコンタクトセンター担当部門でしたが、これからは対面接客を預かる部門へと当社が獲得する市場が広がっていきます。

「UnisonConnect」は金融機関に合わせて各種機能をアップデートしていますので、引き続き対面接客から非対面接客への流れをしっかりと取り込んでいきたいと考えています。

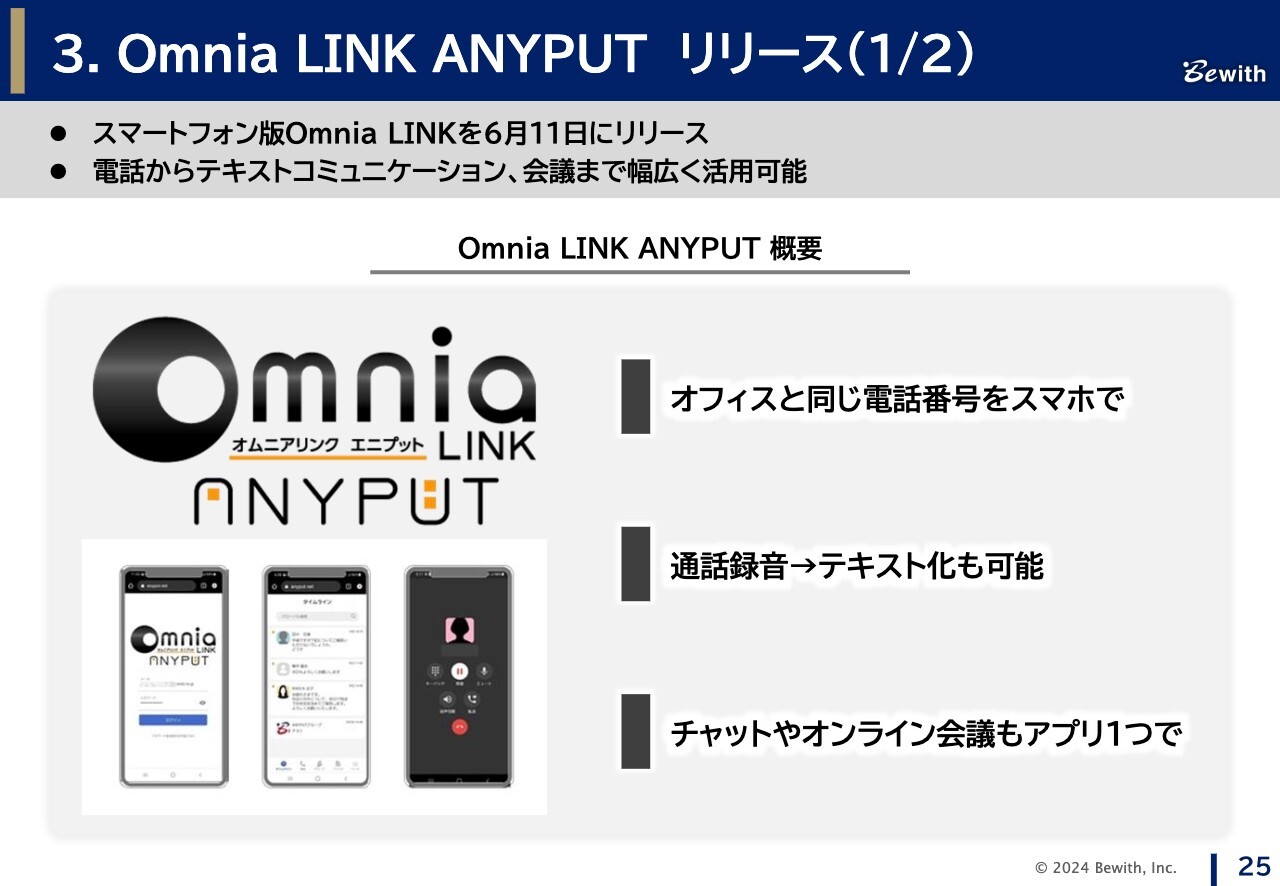

Omnia LINK ANYPUT リリース

最後のトピックスです。6月に「Omnia LINK」のスマートフォン版をリリースしました。これまでの「Omnia LINK」の特徴である、音声の録音や音声認識とあわせて、チャットやオンライン会議も可能にするものです。ファーストユーザーとして、流通大手の物流部門でご利用いただいています。

今後も、例えば「Omnia LINK」をご利用いただいている企業のオフィス電話としてのご利用等を進めていければと考えています。

決算のご説明は以上です。

7 中期経営計画2025 ローリングプラン2024 概要について

森本:引き続き、昨日開示した「中期経営計画2025 ローリングプラン2024」の概要についてご説明します。

Ⅰ 中期経営計画2025初年度 総括

まず、中期経営計画初年度の総括です。

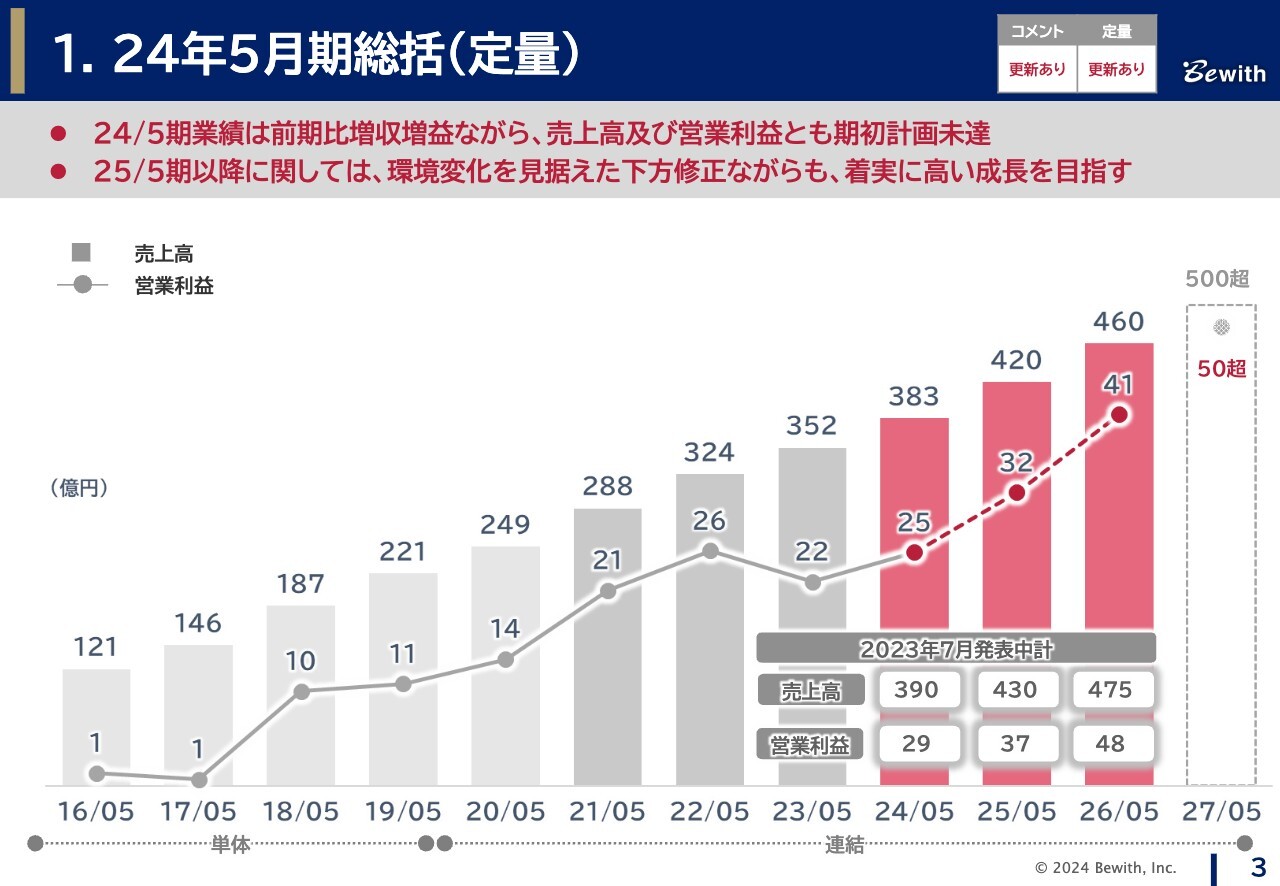

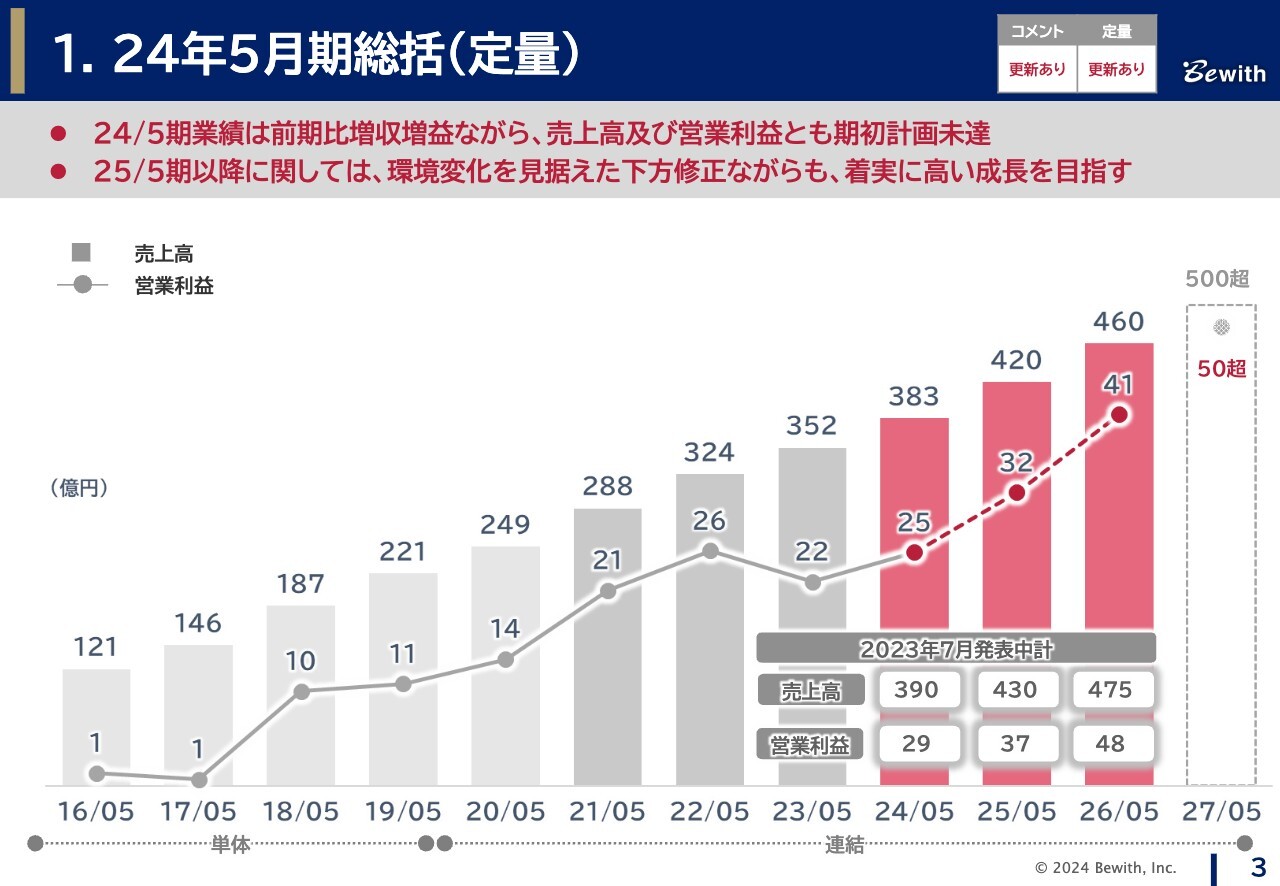

24年5月期総括(定量)

初年度の2024年5月期は、残念ながら計画の達成となりませんでした。今後の中期経営計画に関しては数値を見直し、市場環境の変化やニーズを捉えながら確実に成長していく所存です。

私どものコンタクトセンター・BPO事業の特徴は、業績の推移をご覧いただくとおわかりのとおり、基本は長期ストック型ビジネスモデルです。

一度お客さまと取引を開始すると、1年、3年、5年と継続しながら業務量を拡張していただけるお客さまがほとんどです。そこに毎期新規のお客さまが加算され、契約がさらにストックされていく非常に足腰の強い事業になっています。

「Omnia LINK」も同様に、クラウド型、SaaS型のストック型ですので、今後はそのようなビジネスをさらに強固にしていきたいと思います。

そのために、高品質化、高付加価値化、AI化の3つを強化したいと思っています。

1つ目の高品質化については、私どもの高度化されたオペレーションと、それを推進する人材を強化していきたいと思っています。業界・業務ノウハウ、専門知識、デジタルスキルなどを保有する多様な人材が多数いますので、さらに人材教育を強化していきたいと考えています。

2つ目の高付加価値化のポイントはDX化です。例えば、お客さまの対面から非対面型のリモート接客、商談などへのビジネス変革支援とプロセスのデジタル活用、さらにその先のオペレーションも担えるような高度化、高付加価値化されたサービス事例を増やしていきます。

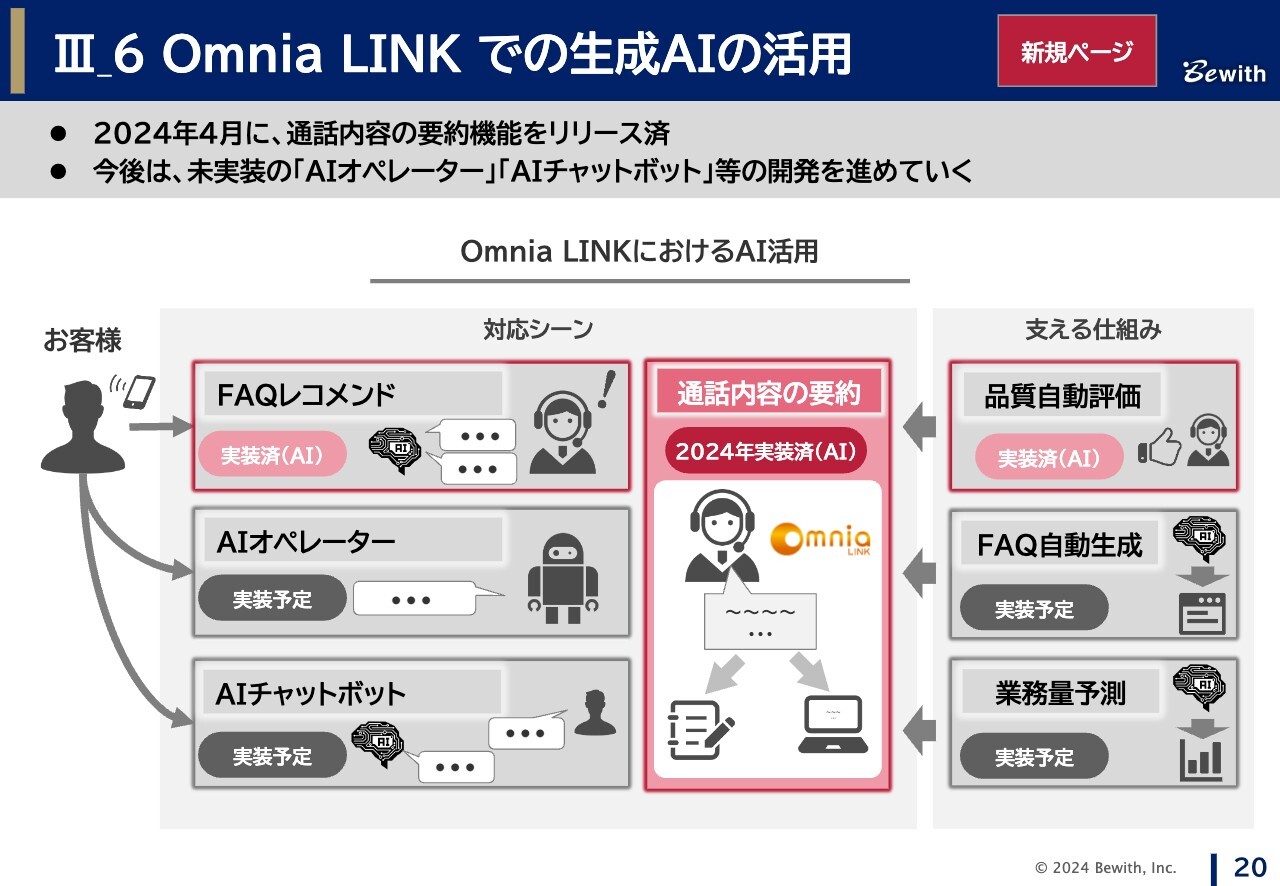

3つ目のAI化については、コンタクトセンターと生成AIは親和性が高い領域とされており、我々の「Omnia LINK」の音声認識による業務のデジタル化と生成AIの連携により、効率化や新たな顧客体験を作り出すようなことが可能になっていきます。今後のお客さまの高い期待にお応えしていきたいと考えています。

このようなDXとコンタクトセンター・BPO事業のアプローチは、お客さまのビジネスの魅力や価値を高めることになりますし、我々自身も成長していけると考えています。

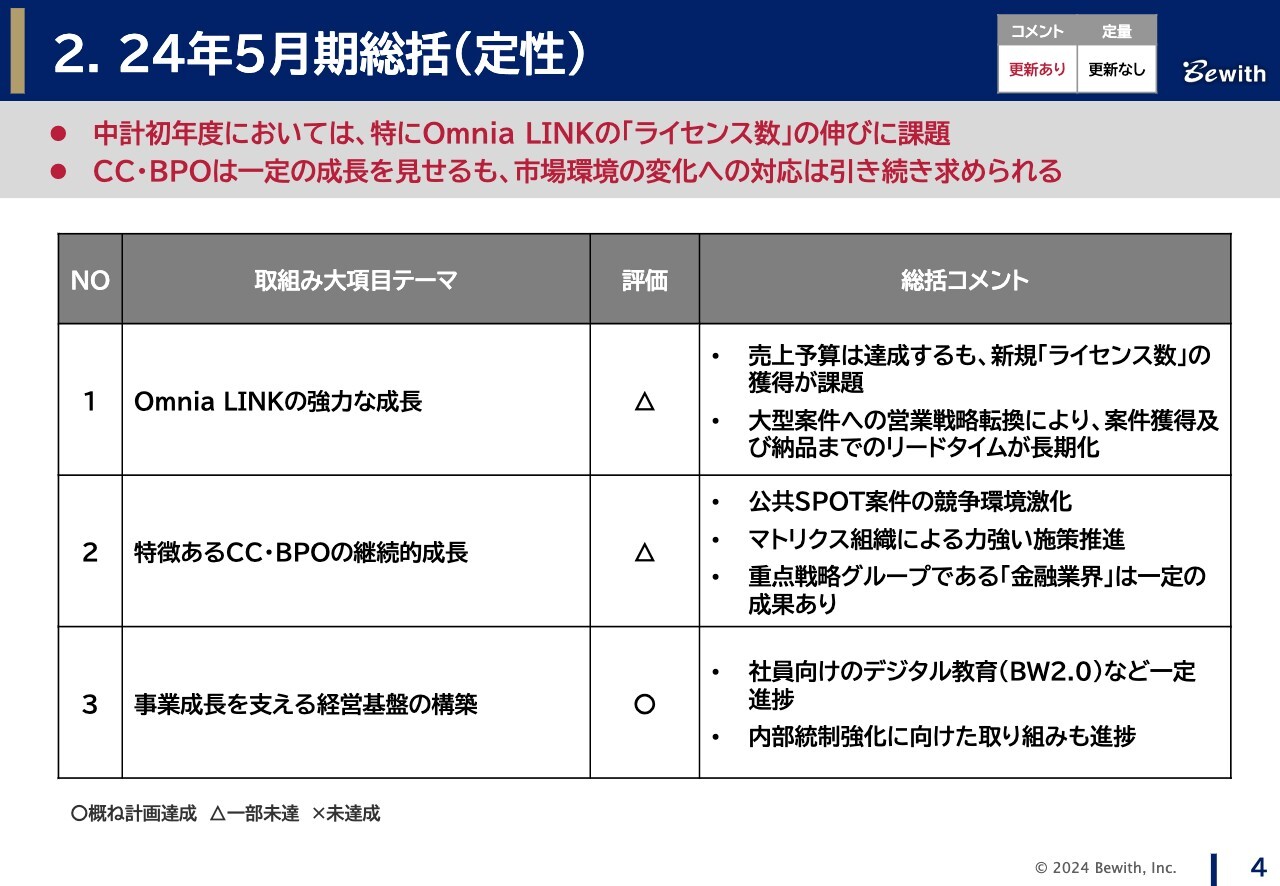

24年5月期総括(定性)

中期経営計画の定性面についてです。1点目の「Omnia LINK」は、売上計画は達成しましたが、各種KPIは未達成となっています。

特にライセンス数が課題と認識していますので、昨年度より大型案件への営業転換を図り、足元の受注数は進んでいます。一方で、納品までのリードタイムは長期化する傾向にありますので、リードタイムのマネジメントをしっかり行っていきたいと考えています。

2点目のコンタクトセンター・BPO事業については、先ほどご説明のとおり、公共SPOT案件の減少と競争傾向が強いため、その影響を受けました。

本来の当社のノウハウや「Omnia LINK」の優位性を活かせるような高度・高付加価値が発揮できる顧客やインダストリーへのアプローチを、体制も含めてさらに強化していきたいと考えています。

3点目の各種経営基盤の強化については、体制や仕組みなどを力強く推進できていますので、引き続き対応していきたいと考えています。

Ⅱ 中期経営計画ローリングプラン2024概要

飯島:中期経営計画2年目以降の計画のポイントを抜粋してご説明します。

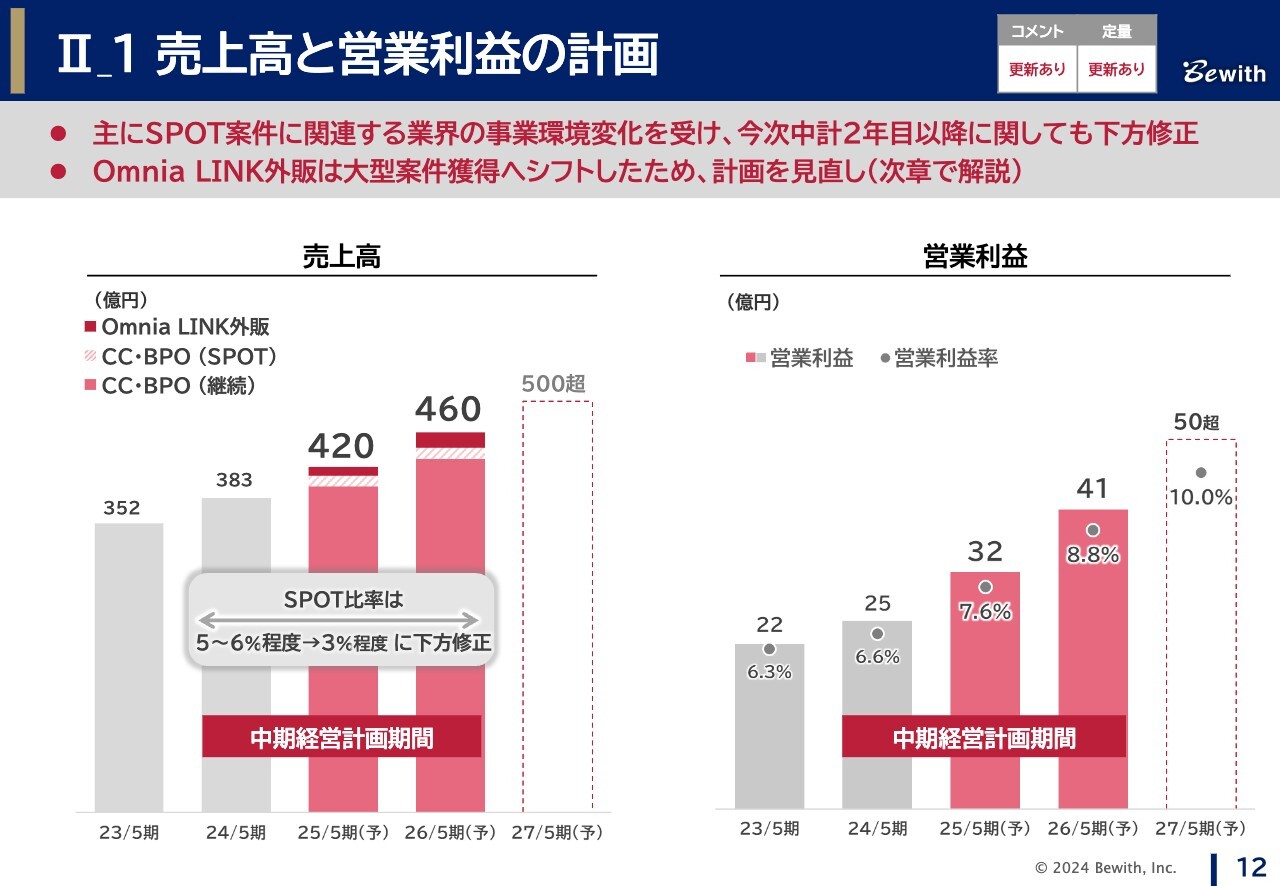

売上高と営業利益の計画

売上高については、スライド左側のグラフのとおり、中期経営計画2年目となる2025年5月期は420億円、2026年5月期は460億円とし、当初中期経営計画よりも下方修正します。

営業利益については、スライド右側のグラフのとおり、2025年5月期は32億円、2026年5月期は41億円とし、こちらも当初中期経営計画から見直しを行いました。大きな要因は、SPOT比率の見直しに伴うものです。

また、「Omnia LINK」の納品までのリードタイムの長期化を見据え、一部計画を修正していますので、次のスライドで補足します。

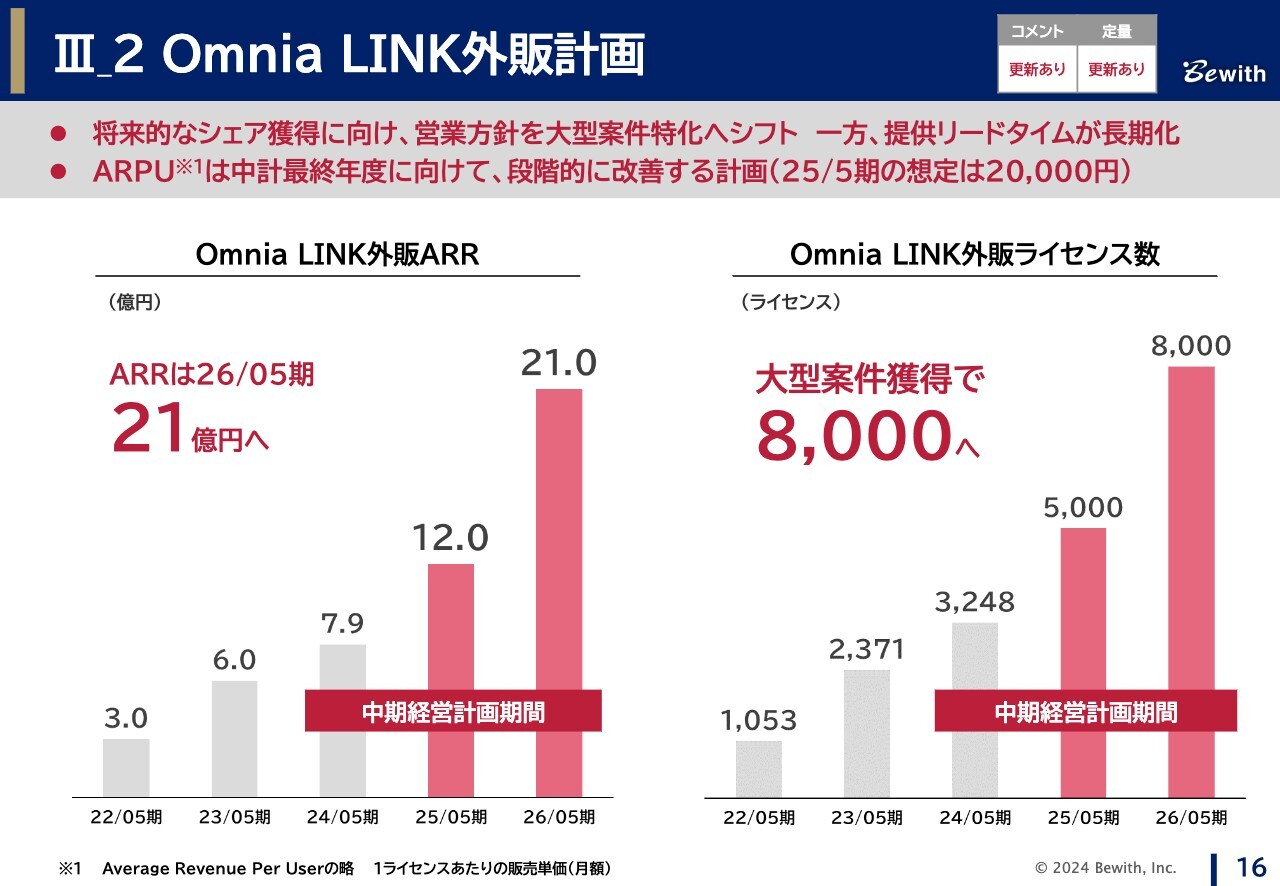

Omnia LINK 外販計画

「Omnia LINK」の数字目標です。「Omnia LINK」はARRとライセンス数の見直しを行います。ARRは2026年5月期で27億円を目指していましたが、21億円に修正します。ライセンス数は2026年5月期に1万2,000ライセンスを目指していましたが、8,000ライセンスに修正します。

Omnia LINK事業での売上高は、2025年5月期で11億円、2026年5月期で19億円としています。

大型案件獲得に向けた手応えはあるものの、効果が出てくるのに一定の時間がかかることが主な修正の理由となっています。

補足となりますが、ARPUは2025年5月期に2万円を見込んでいます。中期経営計画最終年度は2万2,000円と積み上げを図る予定です。

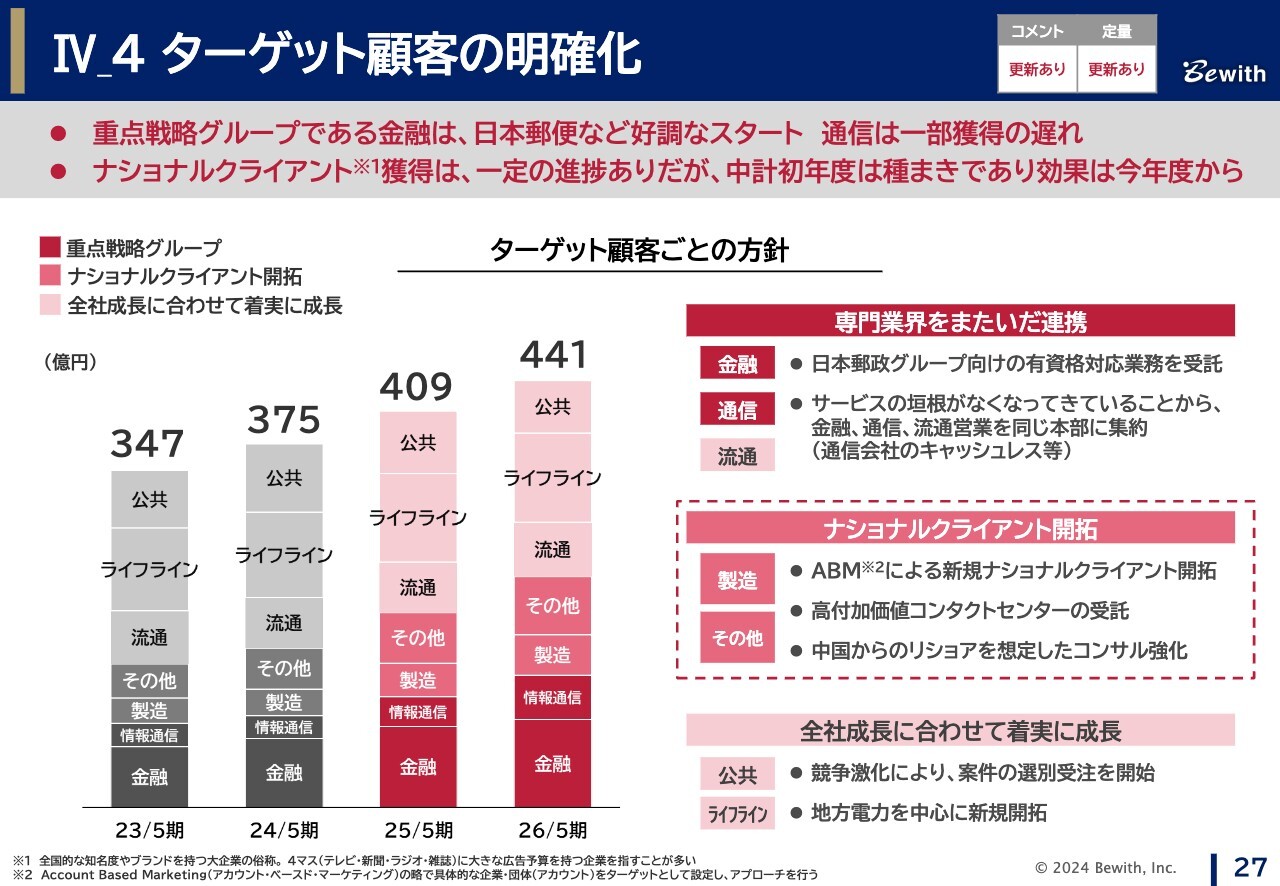

ターゲット顧客の明確化

コンタクトセンター・BPO事業についてです。前期の実績から、良かった点はさらに強化する取り組みを行い、課題となった点は改善・克服していきたいと考えています。

重点分野の金融・通信においては、金融業界は新NISAなど社会的な背景を契機に計画どおり進んでいます。今後も成長を加速させていく考えです。

さらに、金融・通信・流通業界はサービス提供の垣根がなくなってきていることから、営業体制を統合することで業界多面的なアプローチに変更して進めていきます。

スライド右側中段の「ナショナルクライアントの開拓」においては、前期に一定の種まきが進んだと考えており、今期以降、確実に刈り取りを進めていく考えです。

Ⅲ 資本コストと株価を意識した経営

今回のローリングプランでは、新しくスライドをご用意しています。「資本コストと株価を意識した経営」として、その実現に向け、現状分析を踏まえた当社の財務戦略についてあらためて整理していますので、ご説明します。

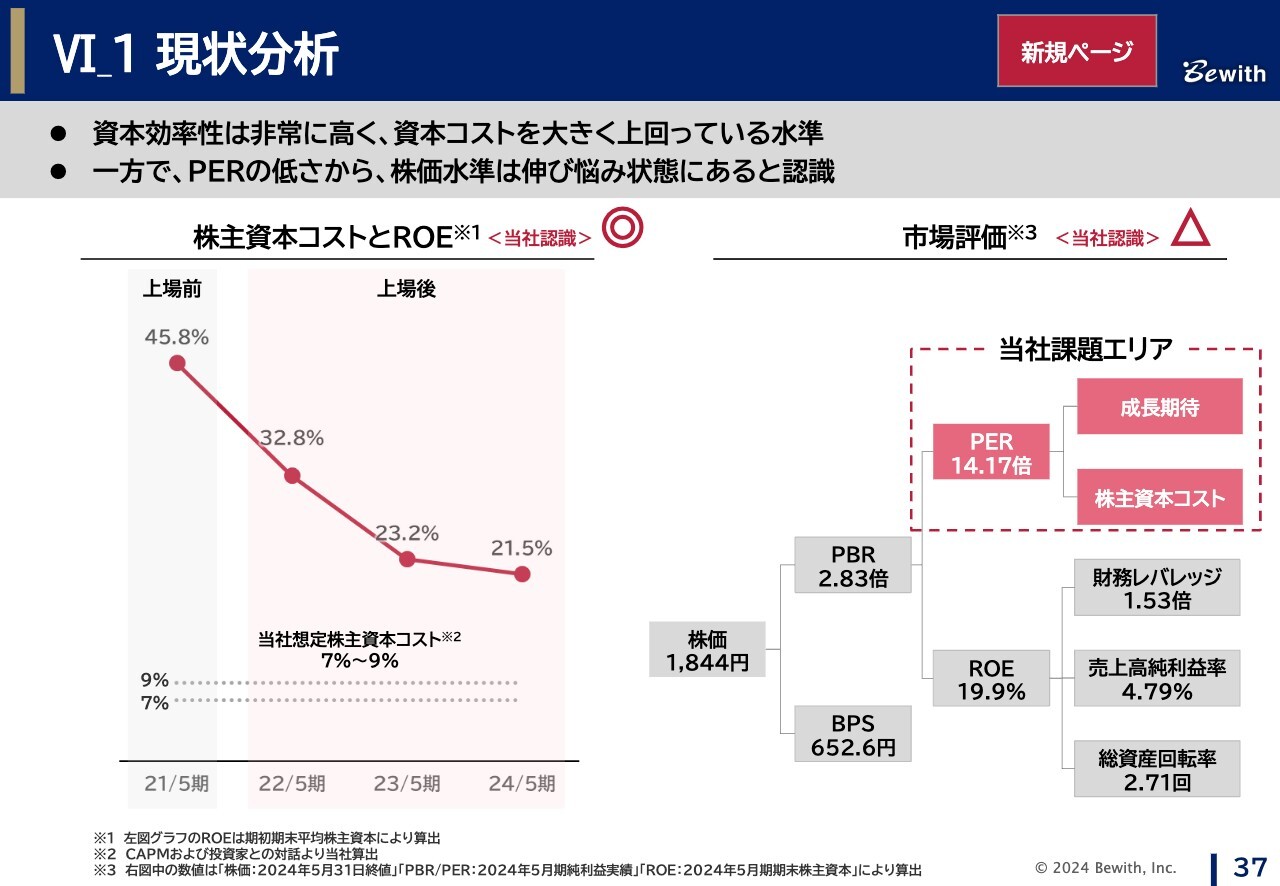

現状分析

まず、当社が考える現状についてご説明します。スライド左側のグラフをご覧ください。当社のROEは20パーセントを超えていますが、これまでの投資家・アナリストのみなさまとの対話内容などを踏まえ、想定する株主資本コストは7パーセントから9パーセント程度と考えています。

ROEの水準は株主資本コストを大きく上回っており、現状では当社の資本効率性は高い水準にあると認識しています。

スライド右側の図をご覧ください。市場評価を見ると、PBRが1倍を大きく上回っている一方で、赤枠で囲んでいるPERは足元で14倍程度となっており、株価は伸び悩んでいるという認識です。

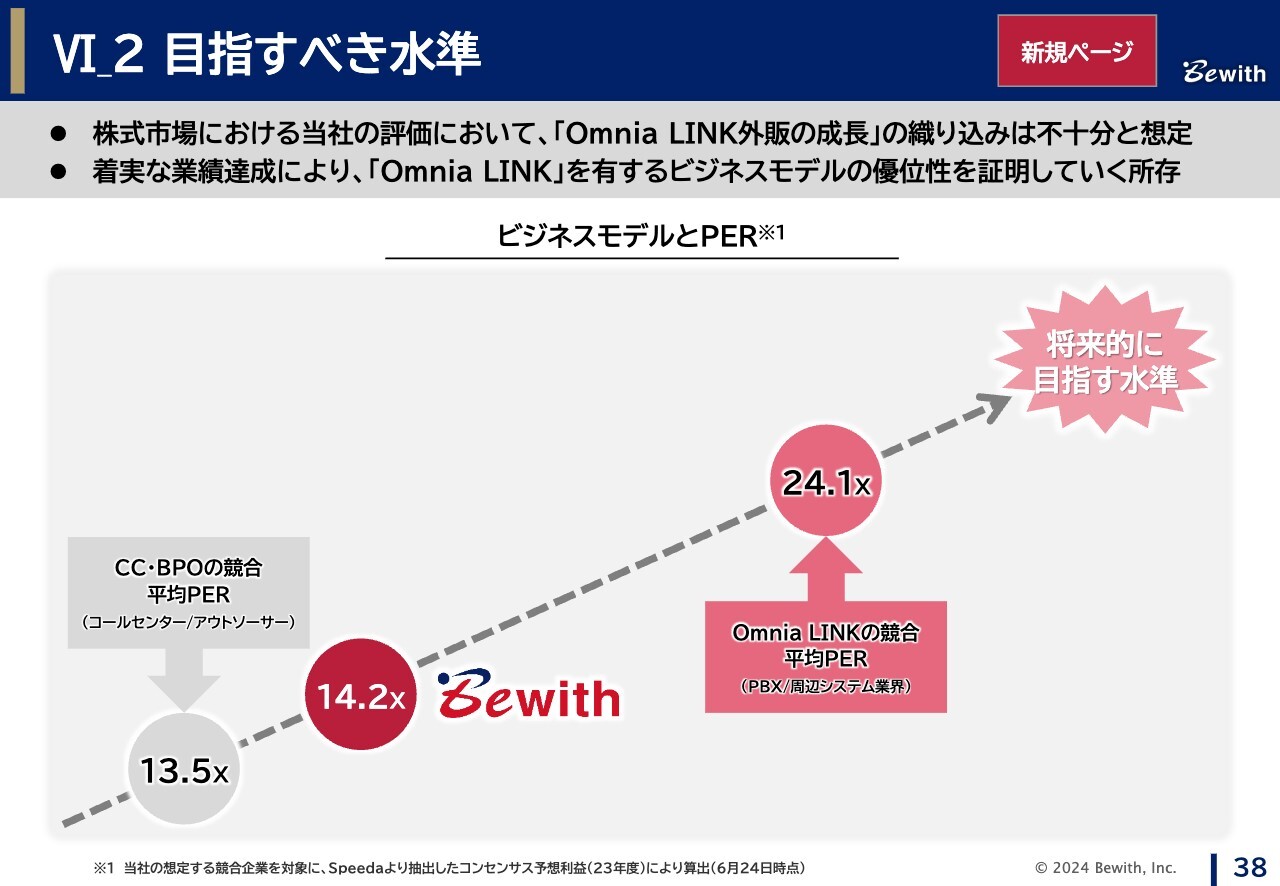

目指すべき水準

あらためて、当社が目指すべきPERの水準について検討しました。まず、現時点でのPERの評価は、競合であるコールセンターのアウトソーサーの平均より若干高いものの、当社固有のビジネスモデルである「Omnia LINK外販の成長」が織り込まれていないと認識しています。

今後、業績やKPIなどの目標を着実に達成し、ビジネスモデルの優位性を証明することで、「Omnia LINK」が属する、コールセンターシステムの会社の平均であるPER24倍程度の評価をいただけるように取り組んでいきたいと考えています。

また、再来年になりますが、あらためて開示する次の中長期の経営計画では、現在の特徴あるビジネスモデルを進化させ、さらに高い評価をいただけるように戦略を打ち出せればと思っています。

引き続き、投資家・アナリストのみなさまと議論しながら成長を継続させていきます。

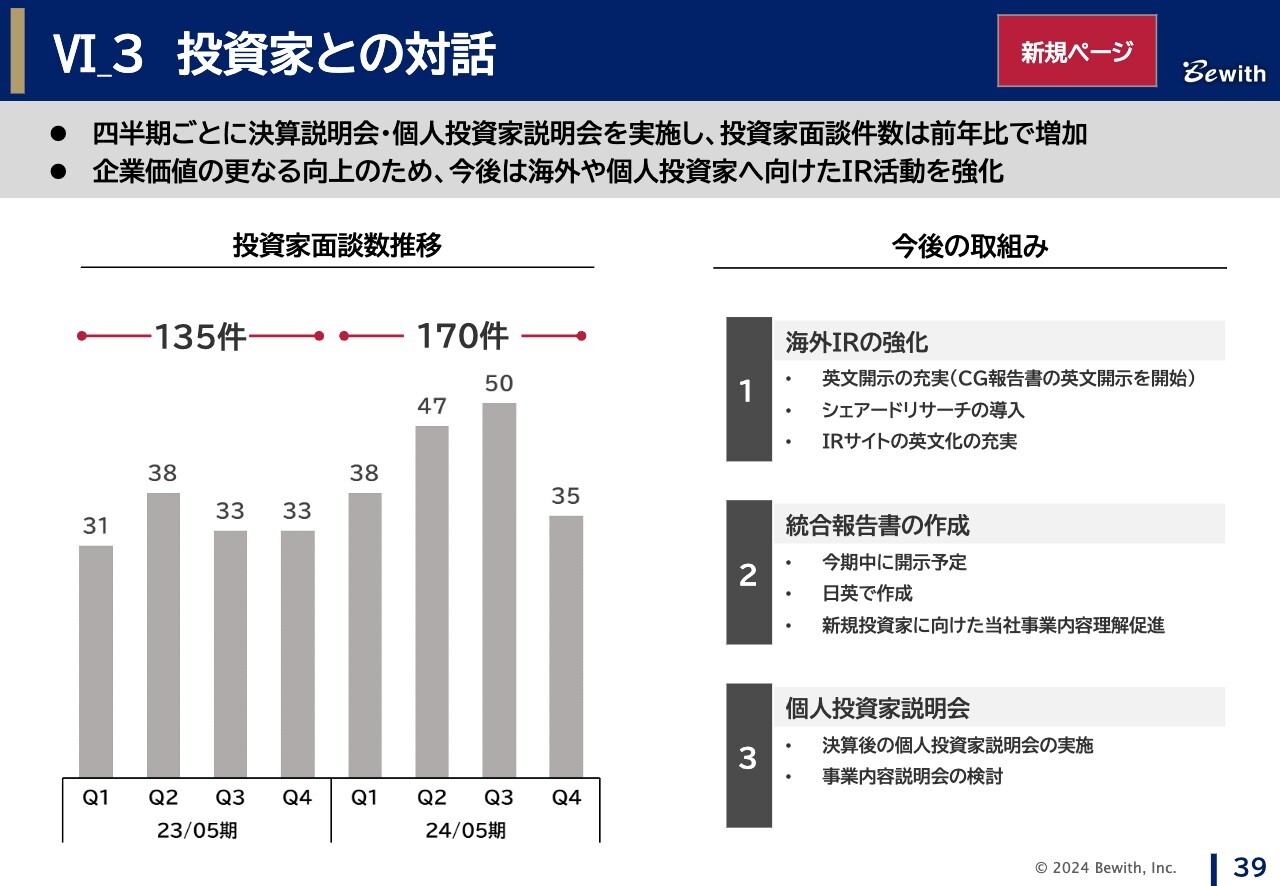

投資家との対話

2024年5月期も、多くの投資家・アナリストのみなさまとの面談の機会をいただくことができました。本当にありがとうございました。

投資家面談数は、2023年5月期から35件増え、1年間で170件実施しました。足元では、短信や決算説明資料の日英同時開示を開始したこともあり、海外投資家との面談数も増加しています。

スライド右側に記載のとおり、今後も市場での適正な評価をいただくためにも、IR活動を強化しながら会社の状況をしっかりとご説明できればと考えています。

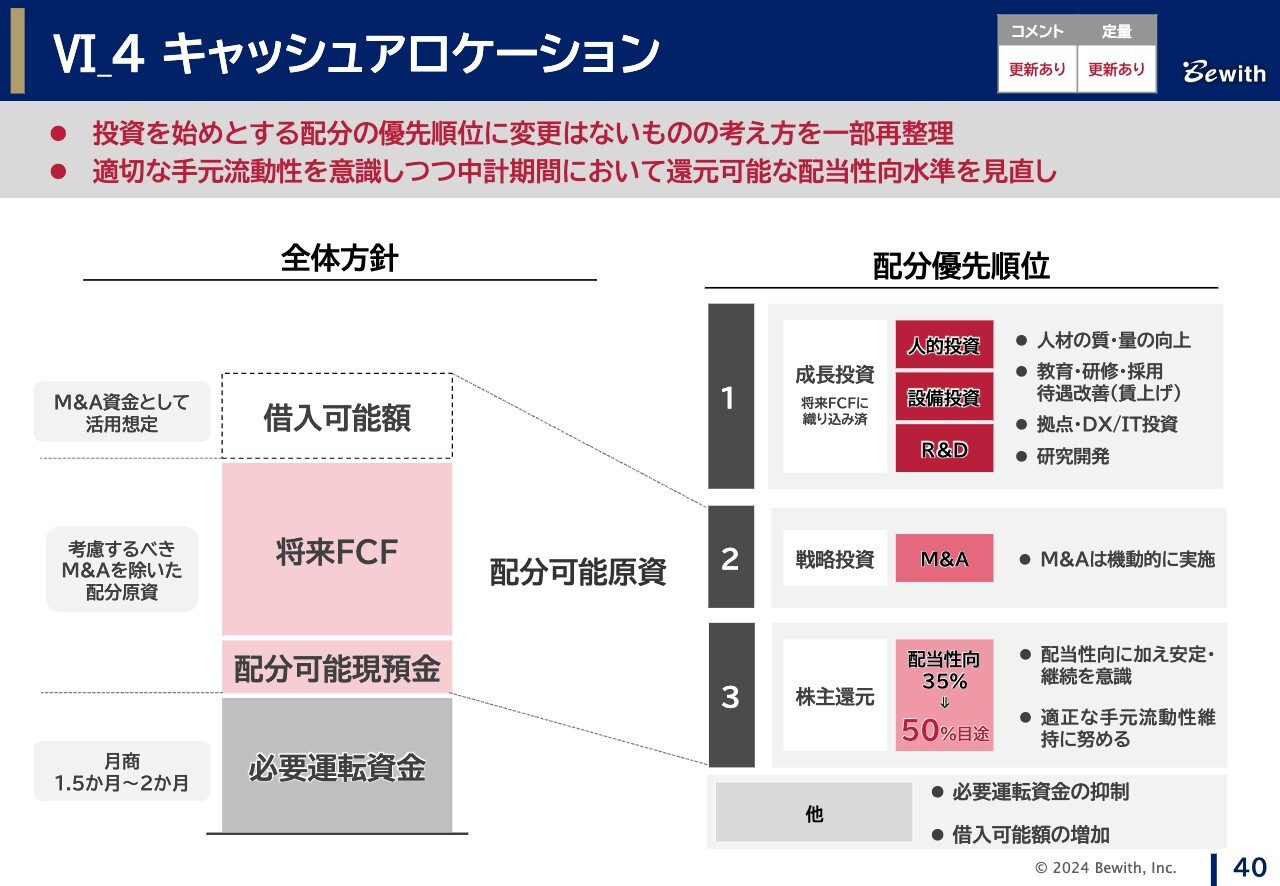

キャッシュアロケーション

最後に、キャッシュアロケーションについてもブラッシュアップしていますので、ご説明します。この1年間、投資家・アナリストのみなさまから「内部留保がたまる一方だが、どのように活用するのか?」というご質問をいただいてきました。

社内では取締役会を中心に議論を継続してきましたが、まずは必要運転資金として、手元流動性の基準を「月商の1.5ヶ月から2ヶ月」と設定しています。

その上で、中期経営計画に織り込み済みの投資計画を反映した将来フリーキャッシュフローから、配分可能な原資を明確にし、スライド右側の配分優先順位に沿ってアロケーションを行っていくこととしました。

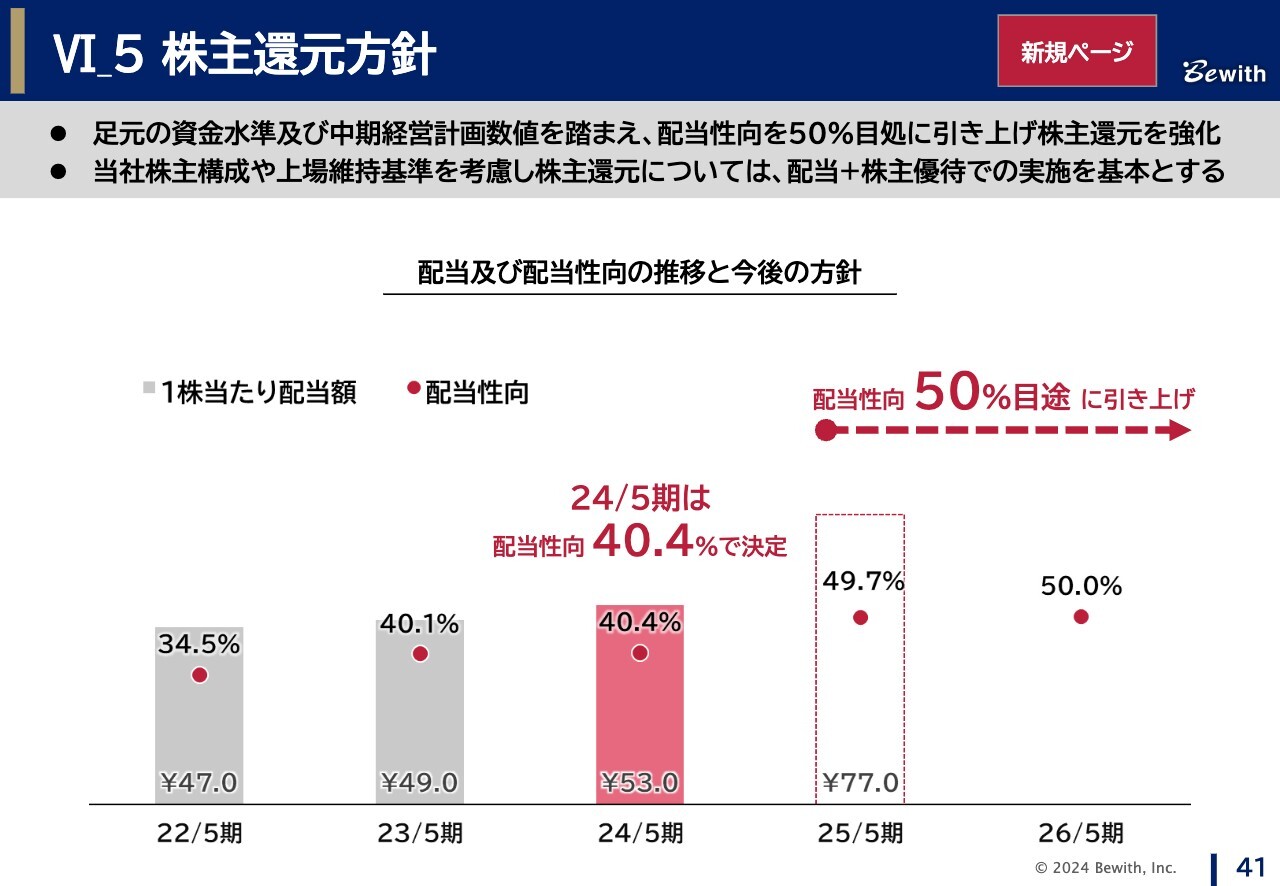

その中で、株主還元についてはこれまで配当性向35パーセントが目安でしたが、50パーセントへの引き上げを考えています。

中期経営計画に基づく配分可能原資をもとに再試算したところ、スライド左下の必要運転資金にあたる手元流動性を維持し、スライド右側中段の一定のM&Aの実行可能性を踏まえた上でも引き上げができるという判断に至りました。したがって、2025年5月期の配当より引き上げることを考えています。

株主還元方針

森本:2024年5月期の配当と今後の配当方針についてご説明します。2024年5月期の配当は50円と予想していましたが、前年度の水準、今年度の配当性向引き上げを見据え、配当性向40.4パーセントである53円とします。また、2025年5月期の配当は77円を予想しています。

当社の株主構成、プライム上場維持基準などを考慮するとともに、今回示した配当と前期に導入した株主優待を通じて、株主のみなさまへの還元を行いながら、事業の継続的な成長を目指していきたいと思っています。

以上で、「中期経営計画2025 ローリングプラン2024」のご説明を終わります。すでに本中期経営計画期間の2年目がスタートしていますが、お伝えした内容について着実に実行していきます。引き続き、投資家・アナリストのみなさまにはご支援いただけますと幸いです。

ご清聴ありがとうございました。

質疑応答:受注残について

司会者:「受注残について、もう少し詳細にご説明をお願いします」というご質問です。

飯島:受注残は、第3四半期時点で500ライセンス程度でしたが、第4四半期時点で600ライセンス程度となっています。100ライセンス程度増えている理由は、やはり大型案件がパイプライン上にもたくさん残っているためです。

ただし受注残については、要件定義のフェーズによって出荷時期が3ヶ月から半年程度の案件もありますし、システム間の連携で開発期間を要する案件もあります。また、受注残600ライセンスの中で、出荷開始の時期が今期ではなく来期になる案件も多くなっています。

質疑応答:前期の営業利益未達の要因について

司会者:「前期の営業利益の未達要因について、もう少し詳細にご説明をお願いします。業務量の減少は業界のトレンドなのか、御社独自の事象なのかを教えてください」というご質問です。

飯島:1つ目に、新型コロナウイルス関連以外のSPOT案件が計画比でマイナス10億円となりました。これは、新型コロナウイルス関連の案件がなくなった後に、入札の案件などで価格競争が起きているためです。こちらが非常に大きいと理解しています。

民間の案件は引き続き、金融業界などが好調です。例えば「支店・店舗統廃合サービス」のように、金融機関においては店舗を統廃合する流れが出てきています。このようなところで、金融業界のトレンドをつかんでいるということです。

一方で流通業界については、コロナ禍後に若干反動が起こり、業務量が減っています。多くはSPOT案件が未達の要因だと捉えていますので、今期計画以降はSPOT比率をさらに見直しています。

質疑応答:日本郵政の案件について

司会者:「日本郵政からの案件はそれほど増えていないと思われますが、今後の受注の伸びについてどのように考えていますか? 日本郵政は、御社のシステムだけでなく、他社のシステムも含めて利用する可能性があるのでしょうか? シェアはどのくらい取れそうですか?」というご質問です。

飯島:まず、第1四半期に開示した日本郵政の仕事はこれからも広がっていく計画です。現在は全国2万店舗あるうちの一部に対応していますので、今期以降、ますます増えていくと期待しています。

さらに日本郵政グループには、かんぽ生命保険やゆうちょ銀行などがあります。このようなところからも獲得の機会が出てくるのではないかと考え、取り組んでいるところです。

システムについては、我々が開発したシステムだけでなく、他のシステムも利用していくと考えられます。

我々のシステムの強みは、店舗を集約した時に顧客接点に対応できることですが、コールセンターのシステムはそれだけではありません。顧客履歴を管理する機能など、さまざまなシステム要件が必要になります。

そのようなところは他社のシステムとつないだり、インクルードして提供する可能性もあると捉えています。

質疑応答:四半期業績推移のばらつきについて

司会者:「四半期営業利益は売上高に比べてばらつきが大きく、2024年5月期は第4四半期にかけて減る推移になっています。これは大型案件の獲得やリードタイムの長期化によるものなのでしょうか? 季節性はありますか?」というご質問です。

飯島:スライドのグラフのとおり、多少ばらつきが出ていることは事実です。特に、我々はいろいろな業界と接点を持っています。

例えば、売上高は2023年5月期第4四半期の95億円と2024年5月期第4四半期の95億円を比較すると、数字は同じですが中身は違います。

2023年5月期は公共系の案件が多少残っていましたが、2024年5月期はゼロに近い程度になっています。ライフライン業界も、2023年5月期は新型コロナウイルス関連の事象や電気代の高騰で繁忙の時期でしたが、2024年5月期は数億円減っています。

一方で、2024年5月期は金融などの新しい仕事が増えていると捉えており、中身としては良い案件になってきていると思います。

質疑応答:「Omnia LINK」のARRの前期計画について

司会者:「『Omnia LINK』のARRの前期計画を教えてください」というご質問です。

飯島:前期の計画は9億円でした。それに対して7億9,000万円でショートとなっています。環境が悪くなったわけではなく、引き合いは順調です。前期の計画値が高かったところもありますので、ライセンス数とARPUの見直しを行ったことで、達成に向けて取り組んでいきたいと考えています。

質疑応答:受注残の解約リスクについて

司会者:「受注残の解約リスクについて教えてください」というご質問です。

飯島:受注残については、解約のリスクがあると捉えていないところがあります。前期第1四半期あたりに「1回受注残に入れましたが、外しました」とご案内したことがありました。これは解約ではなく、いつ出荷するかが不確定になってしまったため外したということです。

今残っている600ライセンスは、内示ベースの案件だけを確実に入れていくことになっていますので、出荷時期が確定しています。

先ほどお伝えしたとおり、2026年5月期に出荷が開始される案件も受注残に入れていますので、解約のリスクはないとご認識ください。当然ながら出荷時期がずれる懸念もありますが、そのようなことが起きないように対処していきたいと考えています。

質疑応答:M&Aで取り込みたい業界・技術について

司会者:「M&Aについて、どのような業界・技術を取り込みたいと考えていますか?」というご質問です。

森本:先ほど中期経営計画のご説明で、我々のオペレーション周辺の高度化、高付加価値化、AI化というキーワードを挙げました。そこに資するところを1つのターゲットとしています。ですので、主にお客さまのデジタル化、我々のビジネスのデジタル化・DX化に資するところを対象としていきたいと思っています。

我々は中核に「Omnia LINK」という独自の技術を持っていますので、コールセンター周辺の技術やAIをターゲットとしています。また、金融業界など、対面から非対面に流れていくビジネスプロセスのデジタル化もターゲットとしています。

我々の持っていない技術をさらに俯瞰して、お客さまのためになるデジタル化を視野に挙げているところです。

質疑応答:オペレーターの採用環境について

司会者:「オペレーターの採用環境について教えてください」というご質問です。

飯島:採用環境については、新型コロナウイルスが収束して以降、改善傾向にあると思っています。

飲食業界を含め、いろいろなところで時給が上がってきていますが、我々も時給や待遇をきちんと改善しながら採用活動を続けています。

一方で、採用環境が楽になることはこの先も決してありません。そのため、中期経営計画の資料に記載のとおり、我々は「3つのフリー構想」を掲げています。

1つ目は「エリアフリー」です。在宅オペレーションを積極的に進めていき、オペレーションの変革を起こします。

2つ目は「シフトフリー」です。主婦の方など、お子さまを送った後などに短時間だけ働けるようにしています。

3つ目は「エイジフリー」で、年齢を問わない働き方です。

採用の難しい時代ですが、これらを活用しながら人材獲得を確実に進めていきたいと考えています。

質疑応答:今期の業績予想の蓋然性について

司会者:「今期の業績予想では、新規案件獲得や既存案件の拡大で前期比36億円の売上増加を織り込んでいます。前期は公共系の競争激化やライフライン業界の減速等がありましたので、この業績予想の蓋然性について教えてください」というご質問です。

飯島:環境面では金融業界の状況が良かったり、ご質問にあったとおりライフライン業界がやや減速したりなどいくつかありますが、我々は業界ごとにアプローチ戦略をきちんと考えて取り組んでいます。

例えば2023年5月期と2024年5月期の比較をご覧いただくとおわかりのとおり、2024年5月期は新規案件獲得と既存案件の拡大で前期比プラス38億円の実績となりました。

この中にはいろいろな業種・業界が入っていますが、2025年5月期をターゲットにすると、金融業界での案件獲得など、狙っているところを確実に取り込んでいくところが蓋然性のポイントになるのではないかと思っています。

もう1点は、中期経営計画の資料でご説明します。過去の推移をご覧いただくとおわかりのとおり、営業利益は新規・既存を含めて年度ごとに30億円などの大きな金額を確実に積み増してきています。

「新型コロナウイルスの影響が大きかったのではないか」というご質問をいただくことがありますが、コロナ禍前の2020年5月期、2019年5月期、2018年5月期のグラフをご覧ください。ここでも新規・既存の拡大で数十億円を確実に積み増してきているという実績があります。

環境は少しずつ変わっていきますが、今は例えば金融・通信業界などいくつかの業界で案件を獲得できるだろうと見込んでいます。このようなところをターゲットにしながら、36億円を取っていきたいと考えているところです。

「Omnia LINK」についても、一定程度の効果が出てきています。環境面も良いため、いかに早く出荷するかに取り組んでいきたいと考えています。

質疑応答:コールセンターの今期の投資額・増席数について

司会者:「コールセンターの今期の投資額・増席数について教えてください」というご質問です。

飯島:コールセンターの席数は、今期の計画では600席程度の増席を見込んでおり、複数の拠点での増設や新設を考えています。

拠点の投資額としては、P/Lのインパクトでは2億円程度を想定しています。

質疑応答:公共案件の競争環境について

司会者:「公共案件について競争環境激化のお話がありましたが、何が起きているのでしょうか? 先行きの見通しについても教えてください」というご質問です。

飯島:公共案件の競争激化については、例えば我々は昔からコールセンター・BPOの案件を取ってきましたが、コロナ禍の期間中に人材系・広告系の会社や広告代理店なども含め、いろいろなプレイヤーが参入してきました。

コロナ禍が明けた今は新型コロナウイルス案件がなくなったため、そのような「新しくコールセンター・BPO事業を始めよう」といった会社は、場所が空いていたり人が余っているのではないかと想定しています。

そのため、比較的低い価格というわけではありませんが、当社としては「この金額では利益が出ない」という価格で入札するような企業も見受けられる状況です。このような背景で競争環境が激化しているところがポイントかと思っています。

一方で、公共系は入札案件の中で価格で決まってしまうパターンが複数あります。ですので、我々は今の時期は公共系ではなく民間の高収益案件や、「Omnia LINK」を使った高付加価値の案件を取りにいきたいと考えているところです。

質疑応答:成長投資について

司会者:「配当性向を50パーセントに引き上げるとのことですが、成長投資の機会は減ったということでしょうか? 生成AIの導入等のお話もあったと思います」というご質問です。

森本:キャッシュアロケーションのところでお伝えしたとおり、我々の規模に対してはある程度十分なキャッシュを持っていると考えています。中期経営計画の中で成長投資として、人材、設備、R&Dでのデジタル投資の計画をしっかり見込んだ上で、キャッシュアロケーションを考えています。

M&Aに関しても、借入可能な枠もありますのでしっかり対応できます。

生成AIに関しても、「Omnia LINK」でお客さまとのやり取りをすべてデジタル化できる強みがあります。

人を中心にAIをどのように活用していくか、生成AIにどのように学ばせて運用していくかなど、投資だけではなく人も含めたところをしっかり進めていけば、今のお客さまの期待に応えていけるのではないかと思っています。

今のところは、AIに対するR&Dなどの成長投資やM&Aにもしっかり対応できると認識した上で、このようなキャッシュアロケーションを選択しているということです。

事業の継続的成長と配当をしっかりリンクさせ、株主のみなさまの期待に応えていきたいと考えています。

質疑応答:「Omnia LINK」のライセンス数の計画について

司会者:「『Omnia LINK』について、受注残が600ライセンスで、2025年5月期ではなく2026年5月期に一部出荷が入るのであれば、今期は前期比1,800ライセンス純増の5,000ライセンスを達成できますか?」というご質問です。

飯島:「Omnia LINK」については、先ほど「受注残600ライセンスのうち、2026年5月期に出荷になる案件も多い」とお話ししました。当然ながら今期出荷のものも入っていますし、今回修正も行っていますので、足元のパイプラインを見ても計画の達成に向けて取り組んでいけるのではないかと考えています。

質疑応答:「Omnia LINK」のARPUについて

司会者:「『Omnia LINK』について、生成AIなどの追加機能が搭載されても、中期経営計画期間で単価はほぼ横ばいを見込んでいるということでしょうか? 例えば2万5,000円や3万円は難しいのでしょうか?」というご質問です。

飯島:「Omnia LINK」のARPUについては、今はスライドに記載のとおり2万円となっています。また、先ほど口頭でのご案内になってしまいましたが、中期経営計画の最終年度は2万2,000円を見ています。

ご質問にあったとおり、当然ながら生成AIをきっかけとして「音声認識を使いたい」などのニーズも多くありますので、将来的に単価は上がっていくと捉えています。事実として、3万円ほどの高い金額でご利用いただいているお客さまが少しずつ増えてきているところです。

質疑応答:コールセンター市場のポテンシャルについて

司会者:「大手コールセンターでは、継続案件の新規案件が縮小しています。コールセンター市場の成長のポテンシャルを教えてください」というご質問です。

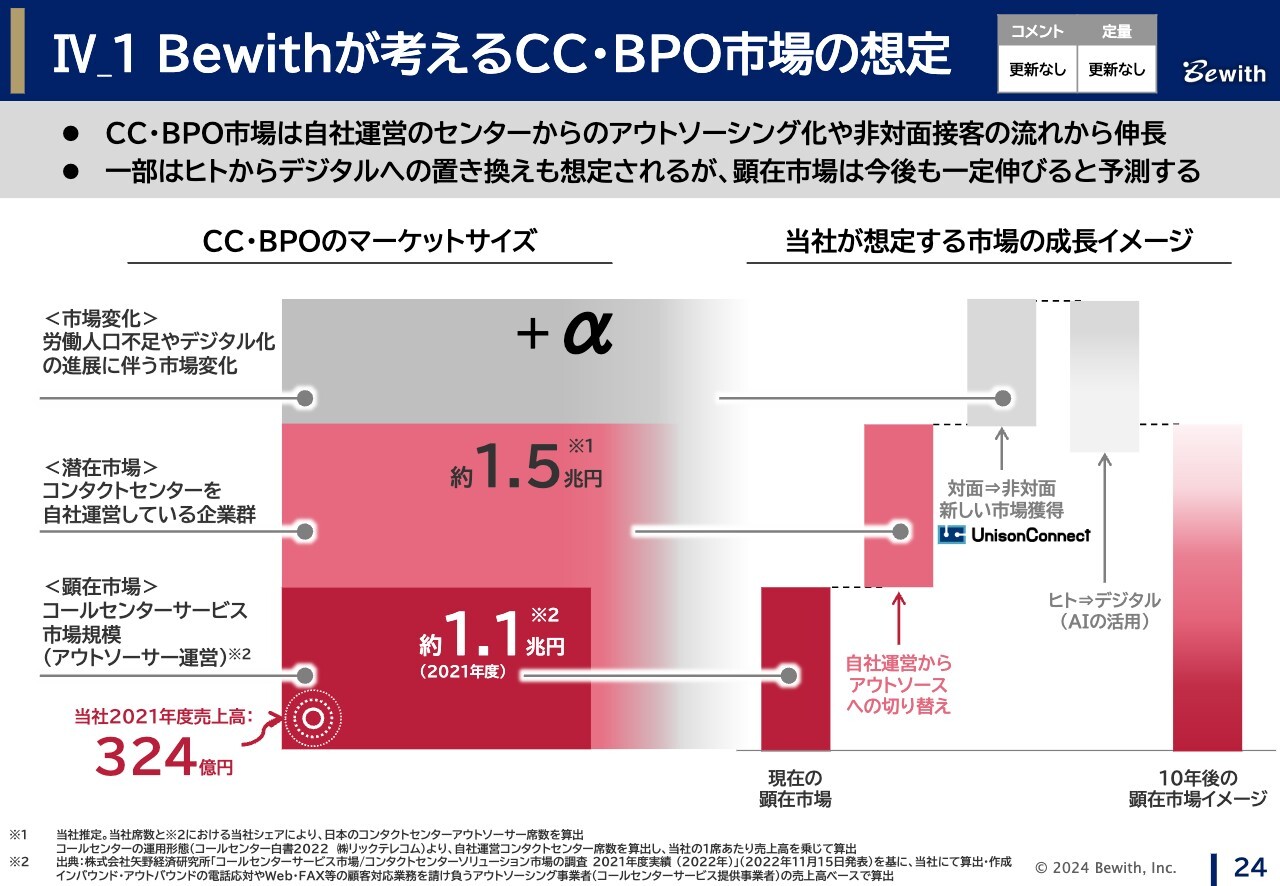

飯島:コールセンター市場のポテンシャルについては、こちらのスライドをご覧ください。左側の図に記載の1兆1,000億円は、我々や大手を含むコールセンターのアウトソーシング市場のマーケットサイズと言われています。

今の業界環境としては、コールセンターとBPOの事務処理を含め、労働力不足となっています。今まで社員や一部派遣を使っていた業務について、自社で人を確保できないということで、アウトソーシングのニーズが増えてきているところです。

分野によって多少の違いはあります。先ほど流通業界は「業務量が減ってきており、少し厳しい」とお話ししましたが、反対にメーカーや製造業のお客さまは人を確保するのが厳しい状況です。例えば「営業事務やバックヤードをサポートする人材の確保が厳しい」というお話があります。

したがって、スライドの図の1兆5,000億円の領域は自社でコンタクトセンターを運営している企業群ですが、ここからアウトソーシングのニーズが出てきていると捉えています。

もう1点、特徴的だと思うところは、オンライン化により対面接客から非対面接客の流れが出てきているところです。図のグレーの領域になります。先ほど金融機関の「支店・店舗統廃合サービス」のお話をしましたが、ますますオンライン化が進むと思いますので、ここのニーズは増えてくるのではないかと捉えています。

質疑応答:「Omnia LINK」のライセンス数の計画における計算方法について

質問者:「Omnia LINK」のライセンス数についてです。2024年5月期は4,200ライセンスが目標でしたが、3,248ライセンスで着地しました。2023年5月期末の2,371ライセンスから877ライセンスの純増です。

今期は3,248ライセンスを5,000ライセンスまで上げることを計画しており、1,752ライセンスの純増が必要です。大型案件にフォーカスしてリードタイムが長期化してきていることや、受注残600ライセンスから考えると非常に難しいと見ていますが、どのように計算していますか?

飯島:社数と1社当たりの大型案件のライセンス数を計算し、5,000ライセンスという数字を導いています。具体的には、現在70社弱の企業にお取引いただいています。そのため、90社弱まで拡大していければ、5,000ライセンスに到達するという計算です。

前期の反省点としては、1社当たりで小粒なライセンスが非常に多かったことです。したがって、大型案件で1社当たり何ライセンス取っていくことで、5,000ライセンスを達成しようというように考え、営業を行っています。

質問者:5つのコールセンターがある中で、お客さまの事情で「やはり最初は1つだけにします」となり「予想よりも取れず、小粒になりましたね」ということがあり得ると思います。このあたりの余力はどれくらい見ていますか?

飯島:例えば、1社当たりいきなり1,000ライセンスというのは当然ないと思っています。ポテンシャルとしては1,000ライセンスほどあるお客さまもいますが、最初は例えば30ライセンスから始めて、期間中に100ライセンスまで持っていくなど、そのような可能性も含んで計算しています。

また、前期に獲得したお客さまや既存のお客さまが使う量もだんだん増えてきていますので、そのようなところも考慮しています。

質問者:受注残の外数の規模は、どのようなイメージで拡大していますか? 規模感と拡大ペースについて教えてください。

飯島:外数は、業界環境的には保守期間切れのお客さまが非常に増えてきている印象を持っています。加えて、営業が小粒の案件を追いかけないように大型案件の獲得に切り替えました。外数の大型案件はメーカーやエンタープライズのお客さまばかりですが、おかげさまで100ライセンスを超えるポテンシャルのあるお客さまがけっこう見つかってきています。

メーカーや製薬会社も老朽化が進んでおり、次の一手として「オンプレミスではちょっと」というお客さまのニーズを拾えてきていると思っています。

質疑応答:大型案件の要件定義のフェーズについて

質問者:「大型案件でいろいろなカスタマイズが必要」というお話がありましたが、こちらは無料で行うのでしょうか?

飯島:大型案件の場合は、構築フェーズと要件定義フェーズがだいたいあります。

ストレートに200ライセンスや300ライセンスを出荷できるケースもありますが、だいたいのお客さまは大型案件になればなるほど「システムをつなげたい」「要件定義をきっちり固めたい」というニーズが出てきます。そちらはライセンスや別でイニシャルとしてお金をいただいている状況です。

質問者:売上の規模としては本当にわずかで、業績が変わるようなものではないということでしょうか?

飯島:複雑な案件に関しては比較的大きな金額を取れるパターンもありますが、売上に占める割合で平均5パーセントから6パーセント程度を見ています。

先ほど「2025年5月期はOmnia LINK事業で売上高11億円」とご案内しましたが、そのうちの5パーセントから6パーセントはイニシャルや要件定義の開発フェーズによるものではないかと思っています。

質疑応答:SPOT比率の見直しについて

質問者:SPOT比率の見直しについて、以前は「10パーセント程度あったが、これを6パーセント程度に引き下げている」というお話がありました。

SPOT案件をなくすか否かを考えた場合に、「公共の仕事は社会的な責任もあるため辞めない」というお話も以前あったかと思いますが、ここで3パーセントに引き下げたことで、ほとんど取り組めていないような状況になりました。

「公共の仕事が増えてきた時にまた戻すのか」については好みの問題ですから考え方はいろいろあると思いますが、ブレが大きい部分ですので、投資家からすると好みではありません。

比率をまた戻すのか、それとももう拡大しないのかを教えてください。拡大しない場合は、需要が盛り上がった時に「取れなくて悔しい」という気持ちになると思いますが、こちらはどの程度考えていますか?

飯島:公共案件については、ボラティリティによって非常に痛い思いをしました。現在残っているSPOT案件は3パーセントから4パーセント程度ありますが、公共系はゼロに近い程度で、SPOT案件は金融業界や民間に切り替わっています。民間のSPOT案件については、帯の案件になるだろうと見込まれる案件に現在は対応しています。

先ほどご案内したとおり、これからしばらくの間、公共系のSPOT案件は価格一本の厳しい競争環境になるのではないかと思っています。したがって、民間のSPOT案件を中心に攻めていき、継続になりそうなところを確実に取っていきたいと思っています。

質問者:公共系に限らず、いつの時代でも特需は登場します。公共の場合もあるし、民間の場合もありますが、特需を取るとその後の反動がやはり怖いと思います。しかし特需が大きいと取りたくなると思いますが、このようなところが出てきた時はどのように対応しますか?

飯島:やはり案件によってきちんと判断する必要があるかと思います。将来的な広がりがあるお客さまであれば、特需であっても取りにいこうとは思っています。

ただし、今は人の確保もけっこう大変な状況です。一過性のものについては、強引に特需を取っても苦しくなるため、そのような案件は取りにいかないのではないかと思っています。

当日に寄せられた質問と回答

当日に寄せられた質問について、後日企業に回答いただきましたのでご紹介します。

<質問1>

質問:受注は入札が多いのでしょうか? 企業に提案活動をする中で受注につなげる例もありますか?

回答:価格1本勝負での入札は公共案件だけです。民間は、提案やプレゼンテーション等の提案活動による受注となります。

公共案件の中にも、提案内容が重視される案件もあり、そのような案件は今後も対応する可能性があります。

<質問2>

質問:ベルシステム24の生成AIなどの取り組みなど、業界全体でDX化に向けた取り組みを行っていますが、その中でOmnia LINKの優位性に変化はないでしょうか。競合他社の台頭によって引き合いが減っているなどはないでしょうか。

回答:コールセンター事業における同業各社様も取り組みをされているのは拝見しておりますが、Omnia LINKは、「PBX(構内交換機)」であり、どのコールセンターにも必須のシステムです。

Omnia LINKのようなインフラ層の機能を有すシステムを自社で持っている会社はほかにはない、という認識です。

インフラ層の必須となるシステム(当社では「SAPのようなもの」、と表現しておりますが)を抑えたうえで、音声認識や、FAQシステムなどのアプリケーション層をオールインワンで提供できるものは、現在においても、Omnia LINKだけと認識しています。

よって、引き合いが減っていることはなく、むしろ認知度拡大によって増加傾向にあります。

<質問3>

質問:非正規社員の賃上げ、福利厚生(住宅補助、有給休暇)、スキルアップ(リスキリング、職種転換)など前期から今期で力を入れたこと、入れることはありますか?

回答:賃上げについては、非正規社員の給与については、担当する業務ごとに決定します。 そのため、足元で最低賃金などが高騰している状況でありますが、お客様に価格改定のお願いをしたうえで、時給の見直しをすることがほとんどです。

一部、先行して非正規社員の時給の見直しを図って、後からお客様に価格改定のお願いをすることもあり、先行的なコストが出ることもあります。

非正規雇用の福利厚生については、前期は特段ありません。一方でやる気のある非正規雇用は積極的に正社員登用しております。

スキルアップ(リスキリング、職種転換)については、スライドの中でご紹介しております「ビーウィズ2.0研修」は昨年度21講座リリースしており、契約社員以上の2000人の従業員が受講しました。

最近は、お客さまもよく勉強されており、契約社員でもお客さまから「チャットボットを入れるとどれくらい効果があるか」など、デジタルソリューションを知らなければ回答できないものが多くあります。

そのようなコールセンターのプロフェッショナルとして必要な、デジタル知識ソリューションなどの底上げを図っています。

今年度も、新規講座リリースを想定しており、従業員は2年間(昨年度と来年度)で30時間程度のデジタル教育を受ける計画です。

<質問4>

質問:キャッシュアロケーションで戦略投資でMAが実施できなかった場合、その分の資金はどこにシフトさせるのでしょうか?

回答:M&Aについては相手もある話であるので、うまく成立しないということもありますが、その場合においては、手元流動性の基準とその時点での資金状況、業績の見通し等も含めて、改めてアロケーション方法について検討いたします。

<質問5>

質問:P68で「対面→非対面での新しい市場獲得」と記載があるが、これは既存の市場の一部が置き換わると思われ、+αにはならないと考えていますが、いかがでしょうか?

回答:これまでの発注先は、銀行であれば「お客様相談室」などの部門でありましたが、今回のリリースは「リテール事業部」のような店舗部門からの発注を想定しています。

これらは従前、コールセンターへの業務集約は想定されていなかったものであり、本取り組みによって、店舗での接客をコールセンターに引き込むという新市場開拓となりますので、市場の一部が置き換わるものではありません。

新着ログ

「サービス業」のログ