提供:ログミーFinance 第80回 個人投資家向けIRセミナー 第5部・三菱ケミカルグループ株式会社

【QAあり】三菱ケミカルグループ、KAITEKIの実現をリードするグリーン・スペシャリティの化学会社に「変身」

本日の内容

千原悠氏(以下、千原):みなさま、本日は三菱ケミカルグループの会社説明会にご参加いただき、誠にありがとうございます。IR部部長の千原です。本日はスライドに記載した、3つの内容についてお話しします。

KAITEKI

千原:三菱ケミカルグループの概要をご紹介します。三菱ケミカルグループのパーパスは、革新的なソリューションで、人、社会、そして地球の心地よさが続いていく「KAITEKI」の実現をリードしていくことです。

私たちは2050年の社会の姿を具体的にイメージし、そこからバックキャスティングするかたちで、私たちがもっとも解決に貢献できる社会課題を抽出し、2020年に中長期経営基本戦略「KAITEKI Vision 30」を発表しました。

それから4年が経ち、パンデミックや気候変動の急進、地政学リスクの増大など、社会情勢はますます複雑化しています。また、化学産業もカーボンニュートラルやサーキュラーエコノミーといった大きな課題に直面しています。

現在、私たちは「KAITEKI Vision 30」を見直し、新たに2035年に向けたビジョンと戦略の策定に取り組んでいます。三菱ケミカルグループは、「KAITEKI」の実現に向けて持続的に成長し、すべてのステークホルダーのみなさまに価値を提供していきます。

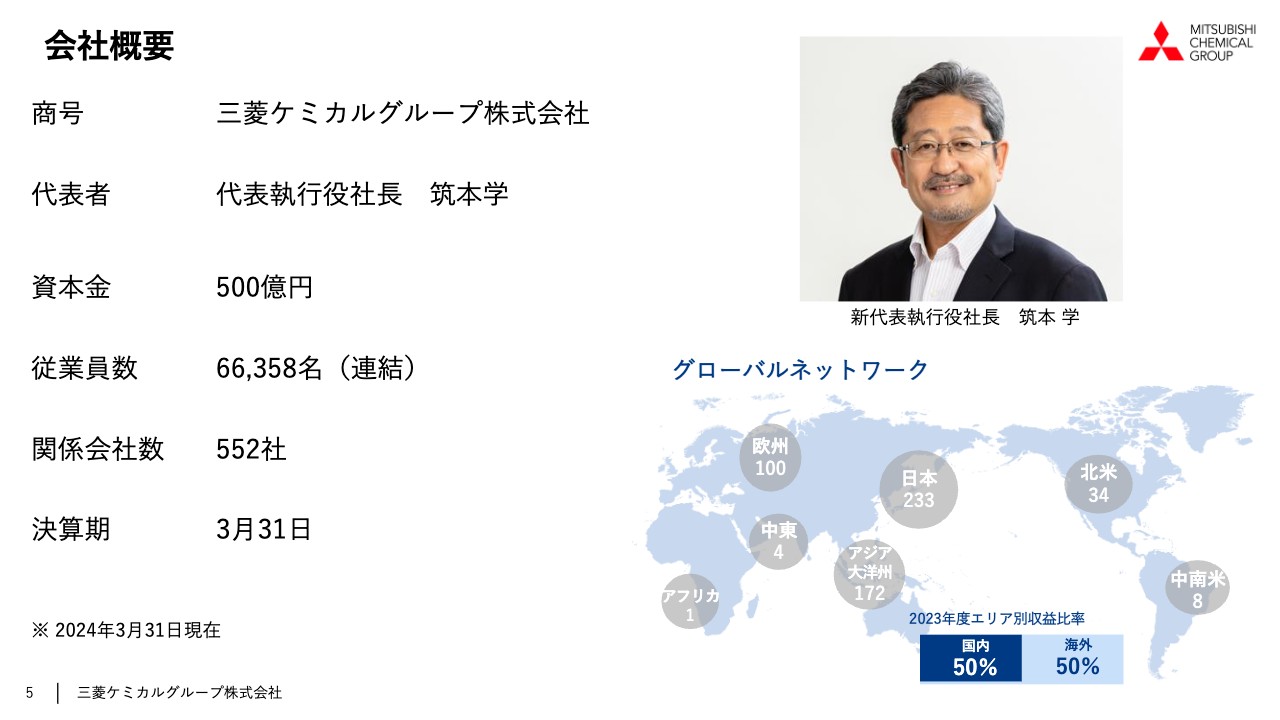

会社概要

千原:当社グループは、約7万人の従業員と世界552社からなるネットワークにより、グローバルに事業展開を行っています。海外売上比率は50パーセントと増加傾向にあり、当社グループの成長を牽引しています。

当社では今年、マネジメント体制の交代があり、筑本学が新代表執行役社長に就任しました。

筑本は1988年に当社グループに入社し、石油化学(石化)事業に長く携わってきました。大きな構造改革に取り組んだ経験や、経営企画で全社の経営方針を策定した経験もあり、事業に関する深い知見があります。また、日本をはじめとする化学業界に広い人脈を持っています。

筑本は経営者として次の世代によいかたちでバトンを渡せるよう、「家業だと思って真剣に取り組む」ことを大事にしています。新しいリーダーのもと、さまざまな経営課題に真剣に向き合い、企業価値のさらなる向上を目指していきます。

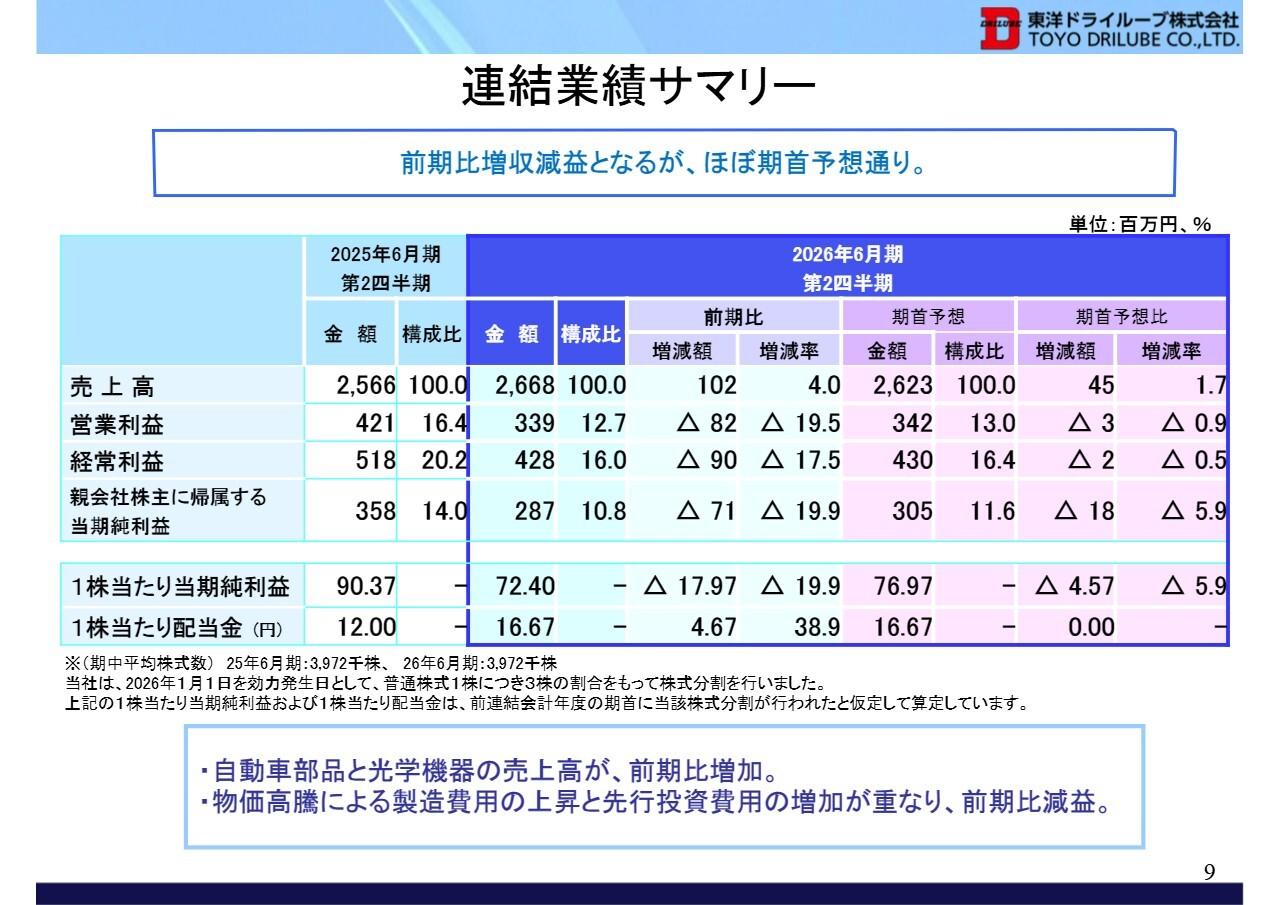

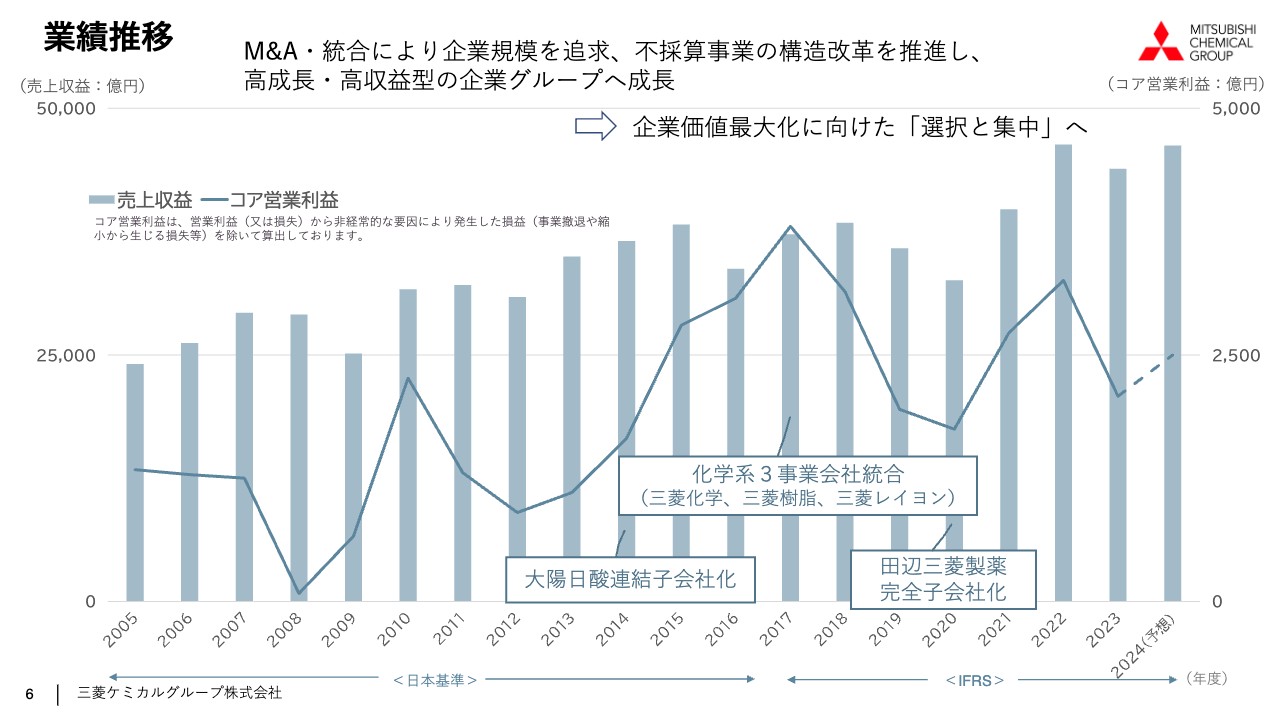

業績推移

千原:当社は、2005年に三菱化学と三菱ウェルファーマの共同持株会社として設立されました。その後、2014年の大陽日酸連結子会社化、2017年の三菱化学・三菱樹脂・三菱レイヨンの化学系3事業会社統合、2020年の田辺三菱製薬完全子会社化を経て、事業規模を拡大してきました。

スライドのグラフは、2005年度から2024年度までの売上収益とコア営業利益の推移を示しています。棒グラフで表している売上収益は、おおむね右肩上がりで成長しています。

売上収益が順調に増加してきた一方で、折れ線グラフで示しているコア営業利益の増加は鈍化しています。企業価値最大化に向けて収益性を改善するため、ポートフォリオの見直しによる選択と集中をはじめ、構造改革と合理化を継続的に実施しています。

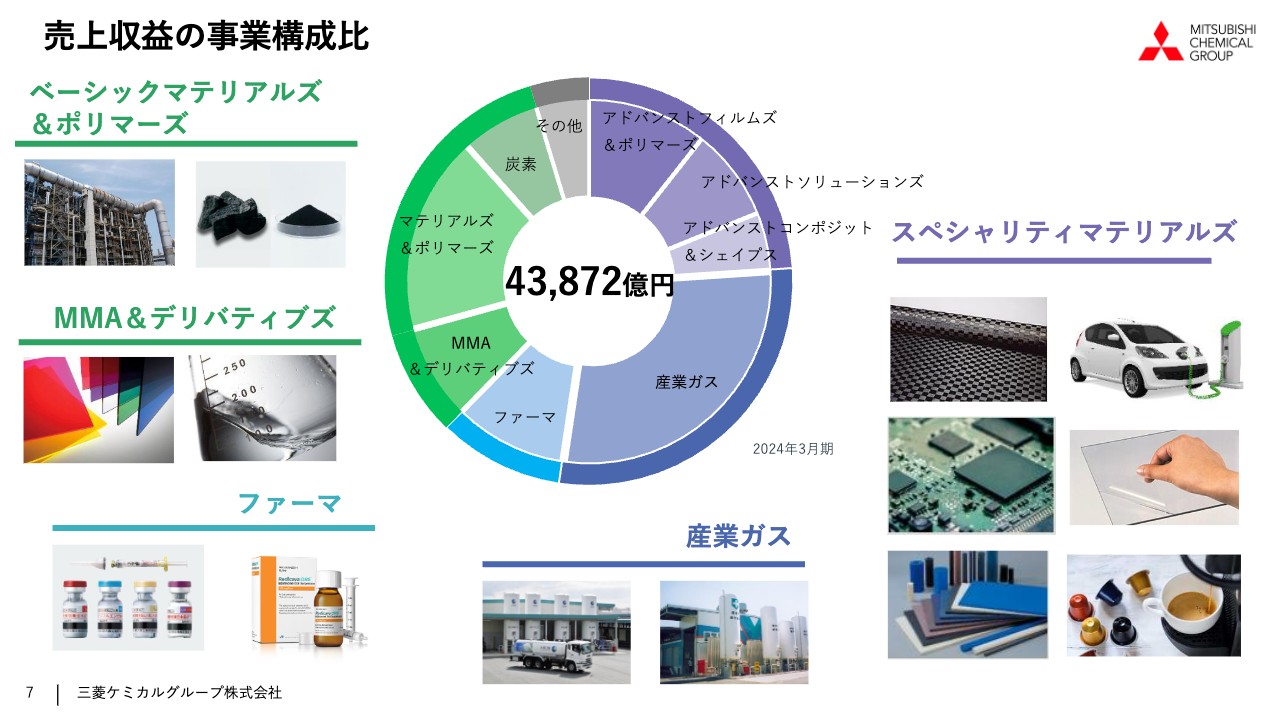

売上収益の事業構成比

千原:当社の事業をご紹介します。三菱ケミカルグループは、5つのビジネスグループからなっています。スペシャリティマテリアルズ、産業ガス、ファーマ、MMA&デリバティブズ、ベーシックマテリアルズ&ポリマーズの5つです。

年間約4兆4,000億円の売上収益のうち、約24パーセントを占めるスペシャリティマテリアルズは、アドバンストフィルムズ&ポリマーズ、アドバンストソリューションズ、アドバンストコンポジット&シェイプスの3つの事業サブセグメントから構成されています。

スペシャリティマテリアルズセグメントは、後ほど概要をお話しします。

産業ガスは売上収益全体の28パーセント、ファーマは10パーセント、MMA&デリバティブズは8パーセント、ベーシックマテリアルズ&ポリマーズは25パーセントを占めています。

坂本慎太郎氏(以下、坂本):売上の内訳を教えていただきましたが、セグメント別の利益も教えていただけますか?

千原:2024年3月期のコア営業利益は年間で2,081億円となり、好調な産業ガス、ファーマに支えられました。

一方で、2023年度の化学業界は非常に厳しい事業環境でした。スペシャリティマテリアルズの販売数量の落ち込み、MMA&デリバティブズ、ベーシックマテリアルズ&ポリマーズ、石油化学・炭素事業の市況の低迷には苦しんだ1年となりました。

スペシャリティマテリアルズの事業概要

千原:スペシャリティマテリアルズの事業概要をご紹介します。この事業セグメントでは、EV/モビリティ、デジタル、メディカル、食品を主要な市場として位置づけています。

EV/モビリティ市場では、強度を保ちつつ軽量化を図る高機能な炭素繊維複合材料や、電気自動車のバッテリー向けの電解液や負極材を展開しています。半導体市場においては、半導体製造工程で使われるさまざまなプロセス材料の他、精密洗浄サービスを展開しています。

ディスプレイ向けの光学用ポリエステルフィルムは、グローバルで高いシェアを有しています。メディカル分野においては、インプラント用の樹脂などで高い採用率を誇っています。

食品市場においては、食品の賞味期限を延長し、フードロスの削減に貢献する食品包装材用のEVOH樹脂において、グローバルで高いシェアを持っています。

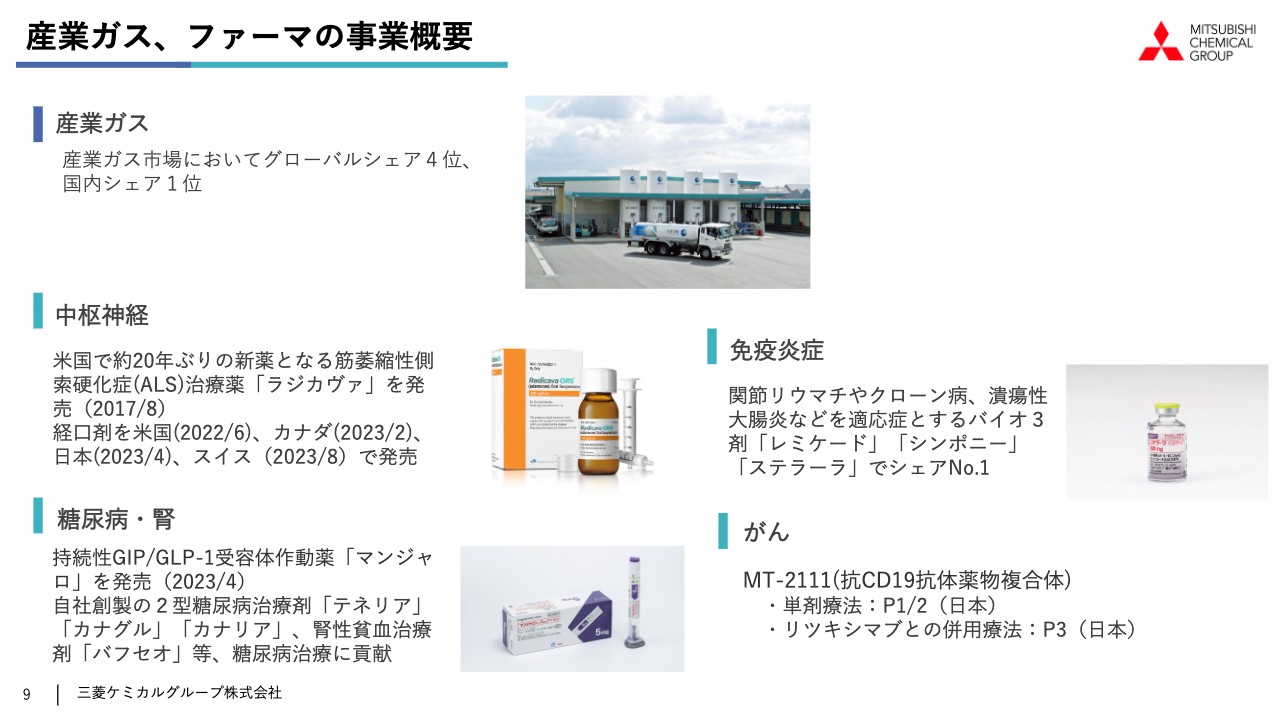

産業ガス、ファーマの事業概要

千原:産業ガスとファーマの事業概要です。産業ガスでは、当社が50.6パーセントの株式を保有する日本酸素ホールディングスが事業を展開しています。国内シェア1位、グローバルシェア4位となっており、さまざまな産業用途で使用されています。また、魔法瓶で有名なサーモス社はこの傘下の事業です。

ファーマでは、100パーセント子会社の田辺三菱製薬が事業を進めています。中枢神経系、免疫炎症、糖尿病・腎といった領域に強みを持っています。

2022年6月に、自社開発品であるALS治療薬「ラジカヴァ」の経口剤をアメリカで新たに上市しました。ALSという難病に対して、これまで満たされなかった患者さんのニーズに応えられる薬剤であり、想定を上回るスピードで採用が進んでいます。

MMA&デリバティブズ、ベーシックマテリアルズ&ポリマーズの事業概要

千原:MMAは高い透明性を持つアクリル樹脂の原料(モノマー)で、建築材料や家電品、塗料など、広い用途で使われています。当社は圧倒的なコスト優位性と環境負荷の低い製法技術を保持しており、グローバルな供給体制を活かして世界トップシェアを誇っています。

石化事業では、茨城県と岡山県にエチレンプラントを持ち、オレフィン・アロマ系の化学品を製造しています。脱炭素化に向けて非常に貢献余地が大きい事業領域で、さまざまなパートナー企業と協力し、実現に向けた取り組みを進めています。

炭素事業です。当社が香川事業所で生産するコークスは「坂出コークス」と呼ばれており、その品質の高さから、グローバルのリーディングプレイヤーに積極的にご採用いただいています。

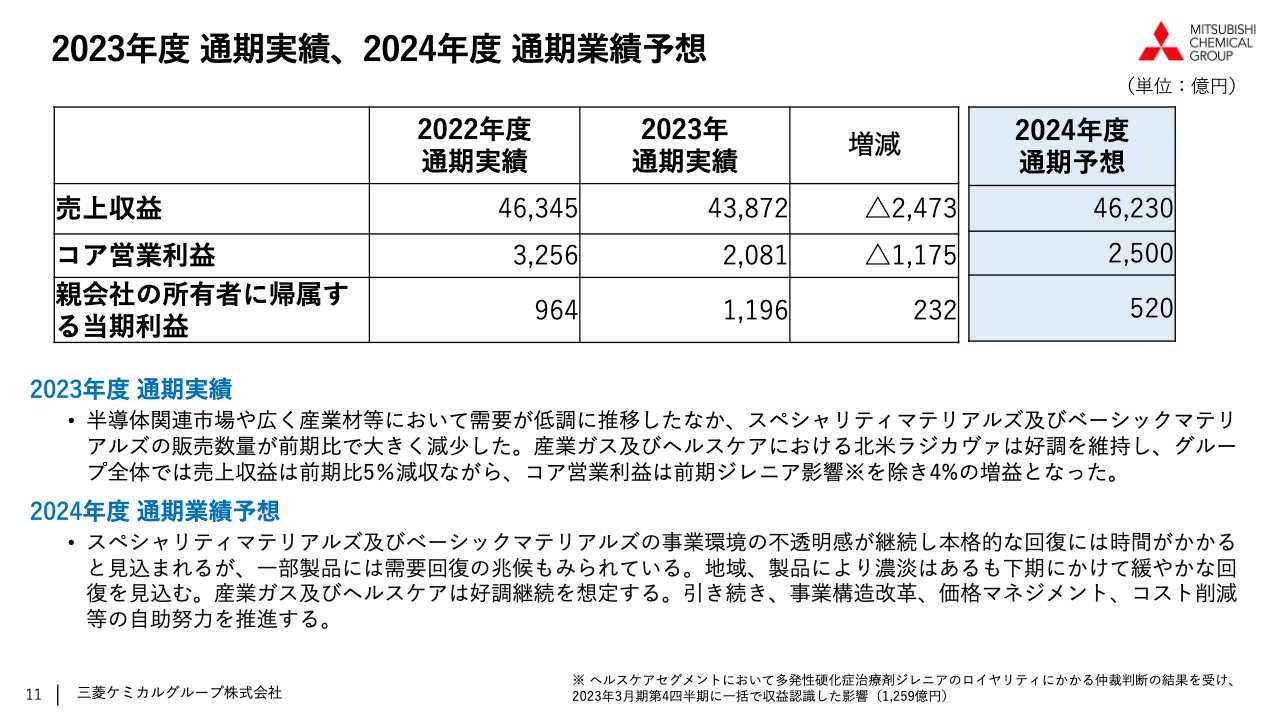

2023年度 通期実績、 2024年度 通期業績予想

千原:直近の決算をご紹介します。2023年度の売上収益は4兆3,872億円、コア営業利益は2,081億円でした。半導体関連市場や広く産業材等において需要が低調に推移した中、スペシャリティマテリアルズおよびベーシックマテリアルズの販売数量が前期比で大きく減少しました。一方で、産業ガスやヘルスケアは好調を維持しました。

また、価格マネジメントやコスト削減の活動を精力的に進めたことにより売買差が前期比で改善し、1,006億円のコスト削減効果を積み上げました。

グループ全体では、前期比で売上収益は2,473億円の減収、コア営業利益は1,175億円の減益となっていますが、2022年度はファーマで一部ロイヤリティに係る仲裁判断の結果を受けたことにより、一括で収益認識した影響が1,259億円ありました。これを除くと、コア営業利益は実質4パーセントの増益方向で推移しています。

キャッシュ・フローという観点においても、ノンコア事業の売却や運転資金削減活動の着実な進捗により、フリーキャッシュ・フローは前期比で1,115億円改善しました。

2024年度の業績予想として、売上収益は2023年度に比べ5パーセント増収の4兆6,230億円、コア営業利益は前期2,081億円から20パーセント増益の2,500億円を予想しています。

親会社の所有者に帰属する当期利益では、2023年度は事業売却等による非経常利益を大きく計上していたことから、前期の1,196億円から57パーセント減となる520億円を予想しています。

スペシャリティマテリアルズやベーシックマテリアルズにおける事業環境の不透明感は継続しており、本格的な回復には時間がかかることが予想されます。しかし一部の製品には需要回復の兆しが見られ、地域や製品によって濃淡はあるものの、下期にかけて緩やかな回復を見込んでいます。

産業ガスとヘルスケアは、引き続き好調を想定しています。事業構造改革や価格マネジメント、コスト削減等の自助努力も継続的に推進していきます。

坂本:スペシャリティマテリアルズおよびベーシックマテリアルズの販売数量が前期比で大きく減少したということですが、その背景や要因を教えていただけますか?

千原:スペシャリティマテリアルズについては、ほぼすべての事業において、需要低迷に伴う販売数量の減少がありました。具体的には、高機能エンジニアリングプラスチック、炭素繊維、フィルム関係の事業です。

非常に多くの事業での販売数量の減少および稼働率低下の影響が、対前期での売上収益の減少とコア営業利益の減少につながっています。

ベーシックマテリアルズでは石化製品の需要が低迷し、炭素事業も非常に厳しい事業環境下にあります。このようなところが減販につながっています。

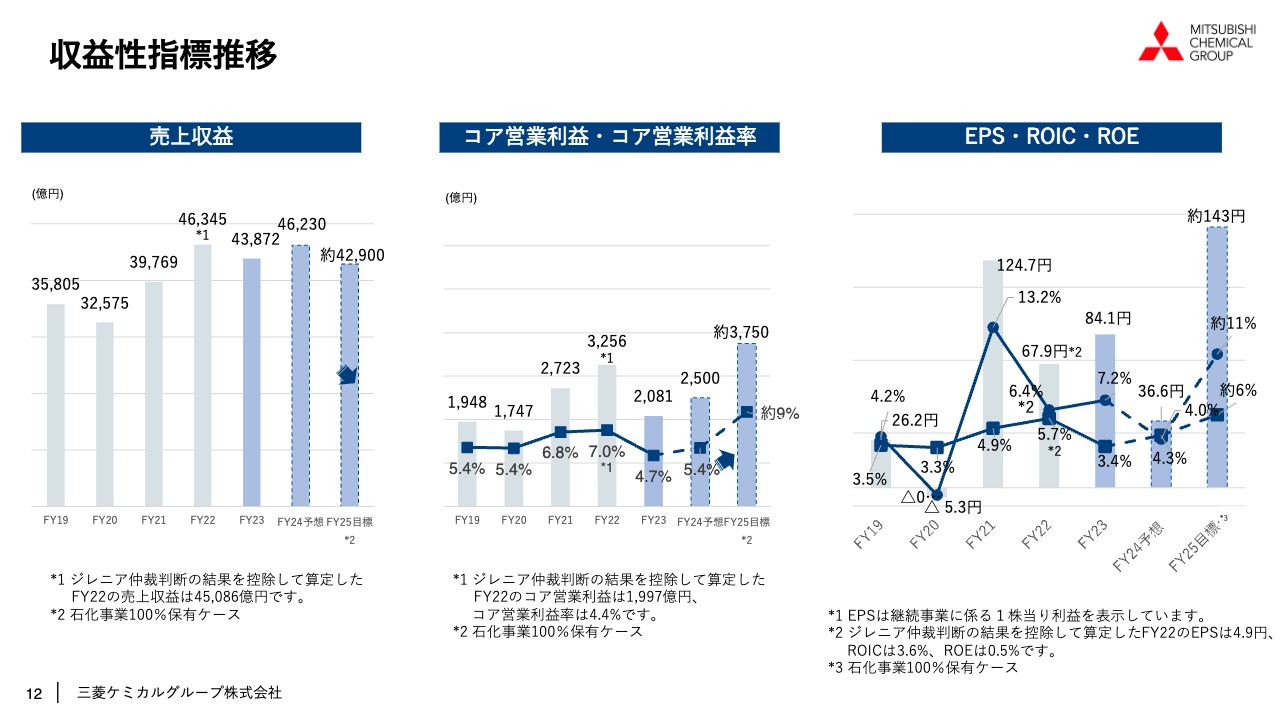

収益性指標推移

千原:スライドには当社の売上収益、コア営業利益・コア営業利益率、EPS・ROIC・ROEについて、過去の推移と2025年度目標を示しています。2025年度に向けて、収益性や投下資本の活用効率を大幅に改善する計画です。

コア営業利益率は、2024年度の5パーセント前後の水準から、2025年度には約9パーセントへ高めること、ROICは現状の3パーセントから4パーセントの水準から、6パーセントへ高めていくことを掲げています。

坂本:2025年度目標のコア営業利益が約3,750億円ということで、今期の業績もかなり伸びる予想となっています。前期低迷した部分もあると思いますが、どこが伸びるかを具体的に教えていただけますか?

千原:足元の事業環境という意味では、スペシャリティマテリアルズ、MMA&デリバティブズ、ベーシックマテリアルズ&ポリマーズの需要が非常に厳しく、スライドに示している2025年度の利益目標に対しては、この3つのセグメントはまだ到達水準にはありません。

こちらの2025年度の目標については、経営体制を変更する前に発表した中期経営計画と経営方針に基づくもののため、今年の秋に事業説明会を開催すべく、現在中期経営計画の見直しの作業を進めています。

坂本:それが出る時に足元の業績が変わる可能性もあるということでしょうか? 今期は一応、それを予定して作られているということでよろしいですか?

千原:そうですね。スライドに示しているとおり、2023年度の2,081億円から2024年度は2,500億円と利益が回復する予想を立てています。ここには、2023年度に落ち込んでいたスペシャリティマテリアルズやベーシックマテリアルズ&ポリマーズの数量が戻ってくる影響を一定程度入れています。

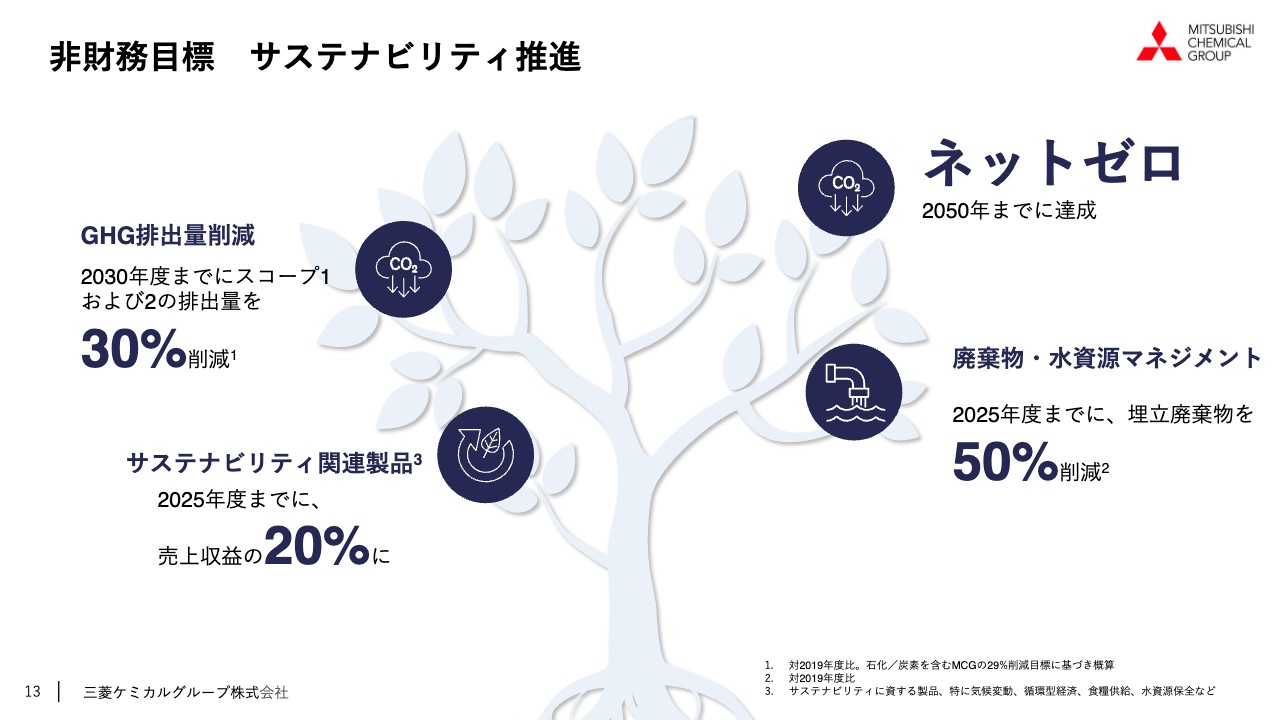

非財務目標 サステナビリティ推進

千原:サステナビリティ推進に向けた取り組みをご紹介します。当社グループは、GHG排出量を2030年度に2019年度比で29パーセント削減、2050年には実質ゼロとするカーボンニュートラルの達成を目指しており、ロードマップに沿って削減策を進めています。

2022年度のGHG排出量は1,437万トンと、2019年度に比べ約14パーセント減少しました。事業構造改革の推進や設備稼働率の低下による影響に加え、燃料転換、プロセス合理化等の施策が着実に進捗しています。

今後もロードマップに沿って燃料転換やプロセス合理化を進め、目標を達成したいと思っています。

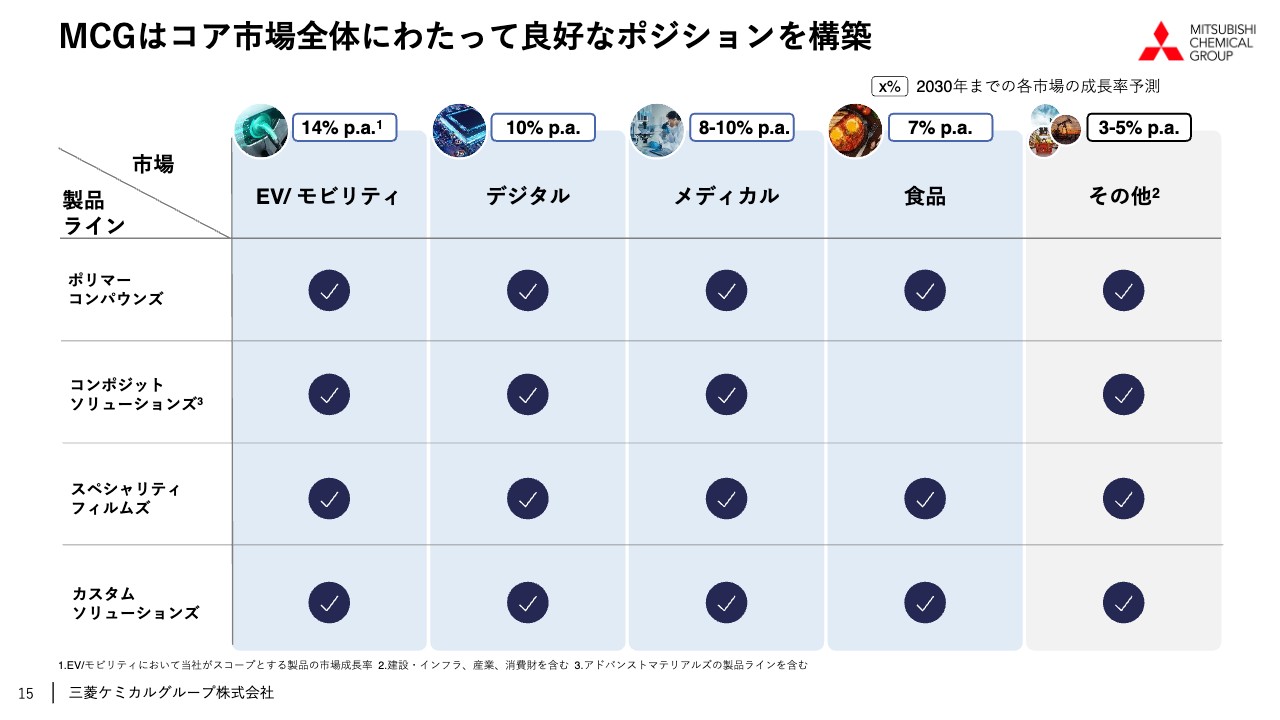

MCGはコア市場全体にわたって良好なポジションを構築

千原:当社の売上収益の約4分の1を占めているスペシャリティマテリアルズ事業について、深掘りしてご紹介します。当社のスペシャリティマテリアルズ事業は、主に4つの製品ラインで高い競争力を持っています。

1つ目は、樹脂の配合により機能を発揮するポリマーコンパウンズです。ガスバリア性が高いEVOH樹脂などがあります。

2つ目は、素材の複合化により機能を発揮するコンポジットソリューションズです。

3つ目のスペシャリティフィルムズは、各種フィルムの機能や形状など、さまざまに設計し供給する能力を持っています。

4つ目のカスタムソリューションズは、分離材を活用した超純水製造設備など、顧客のニーズに対応してカスタマイズするソリューションです。

当社は、特に高成長が期待できるEV/モビリティ、デジタル、メディカル、食品の4つの注力市場において、強みを持つこれら4つの製品ラインを展開し、この組み合わせにより成長を牽引していきます。

Material Innovation for Mobility

千原:まず、EV/モビリティ市場で展開している製品についてご紹介します。こちらの動画をご覧ください。

(動画流れる)

動画でもご紹介したとおり、当社はEV/モビリティ市場において、多岐にわたる製品を展開しています。

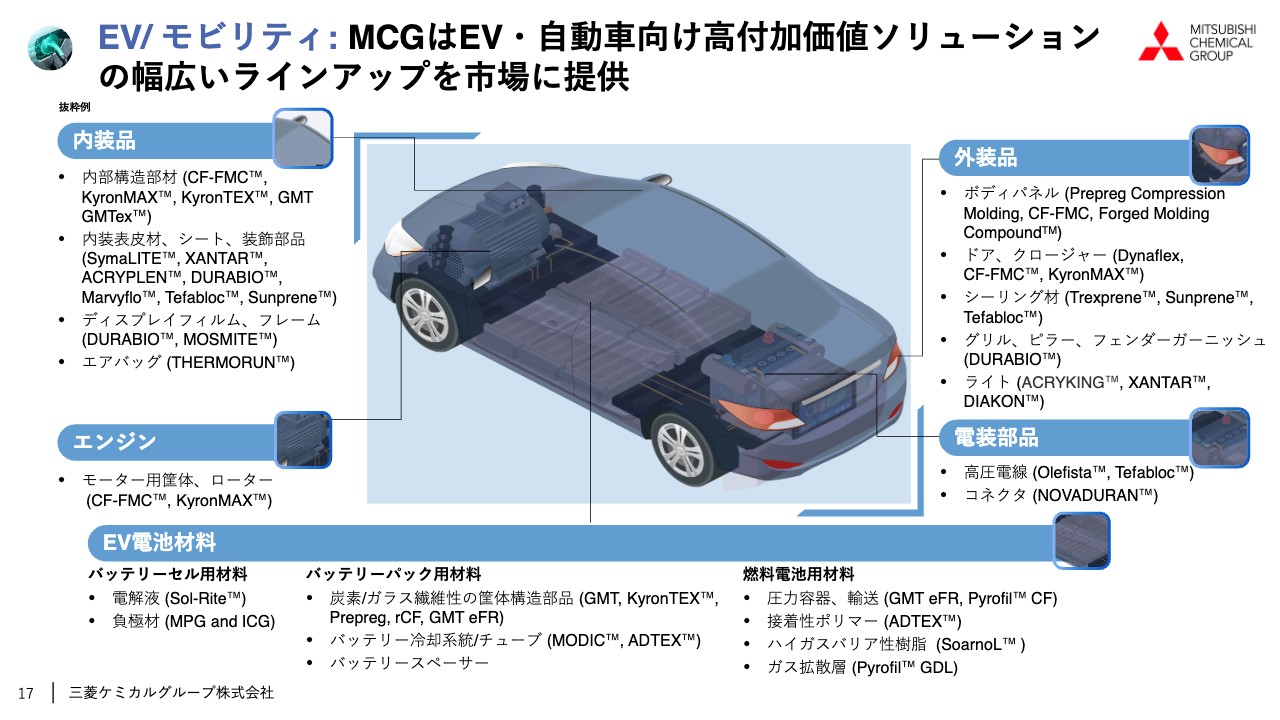

EV/ モビリティ: MCGはEV・自動車向け高付加価値ソリューションの幅広いラインアップを市場に提供

千原:EV/モビリティ市場における大きな課題として、バッテリーの効率性を上げること、自動車としての必要な強度を保ちながら軽量化し電費(ガソリン車でいう燃費)を高めること、そして製造工程における脱炭素化が挙げられます。

当社グループは、バッテリー関連では電解液、負極材、圧力容器に使用する炭素繊維複合材で高い競争力を持っています。軽量化においては、内装材・外装材を含め、さまざまな樹脂・複合材を供給しています。

また製造工程の脱炭素化として、樹脂にピグメントを混ぜ込むことできれいに発色し、かつ耐候性も高く車の塗装工程を不要とするバイオポリカーボネートなどを提供しています。

坂本:EV関連のお仕事がかなり多いようですが、これはどのような部分で、どのぐらいのボリュームがあるのでしょうか?

千原:例えば、当社は自動車のエアバッグカバー用途の素材などで、グローバルで高いシェアを持っています。このような車の安全装備に関わるような部分は、EV化が進捗しても変わらず需要が確保できると思っています。

EV向けでユニークなものとして、リチウムイオンバッテリーの材料である電解液や負極材などについては、EVが市場に展開されるに従って需要が伸びてくると考えています。

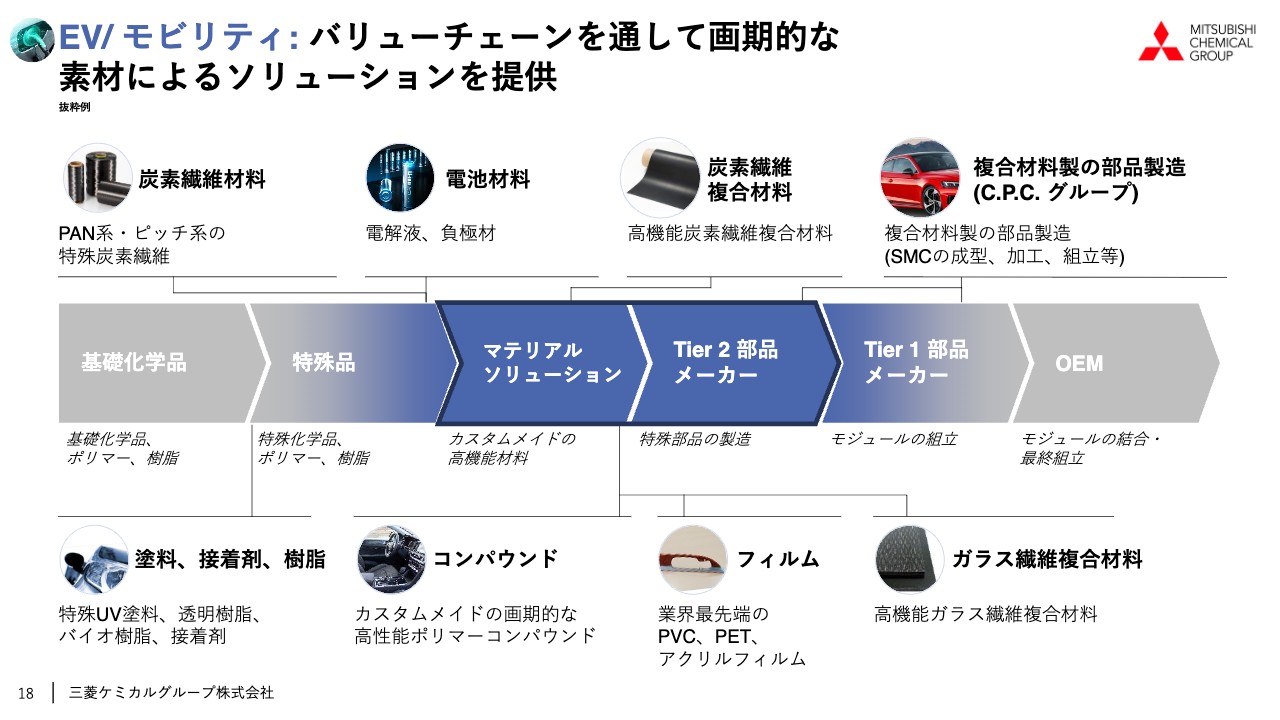

EV/ モビリティ: バリューチェーンを通して画期的な素材によるソリューションを提供

千原:EV/モビリティは、素材から最終顧客の自動車OEMに至るまで、スライドに示すようなバリューチェーンで成り立っています。当社の製品はこのバリューチェーンを通し、炭素繊維複合材料、電池材料、塗料、接着剤、フィルムなど、さまざまな素材によるソリューションを提供しています。

中でも炭素繊維複合材料については、今年イタリアにあるC.P.C. SRL(以下、CPC社)という会社を完全子会社化しました。

CPC社は炭素繊維強化プラスチック製の自動車部材製造販売会社で、大型で複雑な部品をカーボンファイバーから作ることができます。炭素繊維複合材料の成形、金型の設計・製造、塗装、部品の組み立てなど、技術的な知識やノウハウを有しているとともに、大型の複合材料の部材の開発や成形に特化した世界最大級のプレス成型設備を保有しています。

CPC社の設計力、技術力、開発力、自動車メーカーとのネットワークを活用し、炭素繊維複合材料の自動車部材への採用を、より一層加速させていきたいと考えています。

坂本:電池や炭素繊維については、今後EVはもちろん、自動車以外にも用途が広いということで、各社開発を加速させていると思います。その中での御社の強みを教えてください。

千原:電池材料である当社の電解液は、お客さまの高出力・高耐力などのニーズに応える技術力と品質の強み、そして特許で守られた高性能な添加剤を強みとしています。

炭素繊維については、お客さまのニーズに応じた幅広い品揃えと、原料のアクリロニトリルから完成品の炭素繊維複合材料まで、バリューチェーンで網羅しているところが強みです。

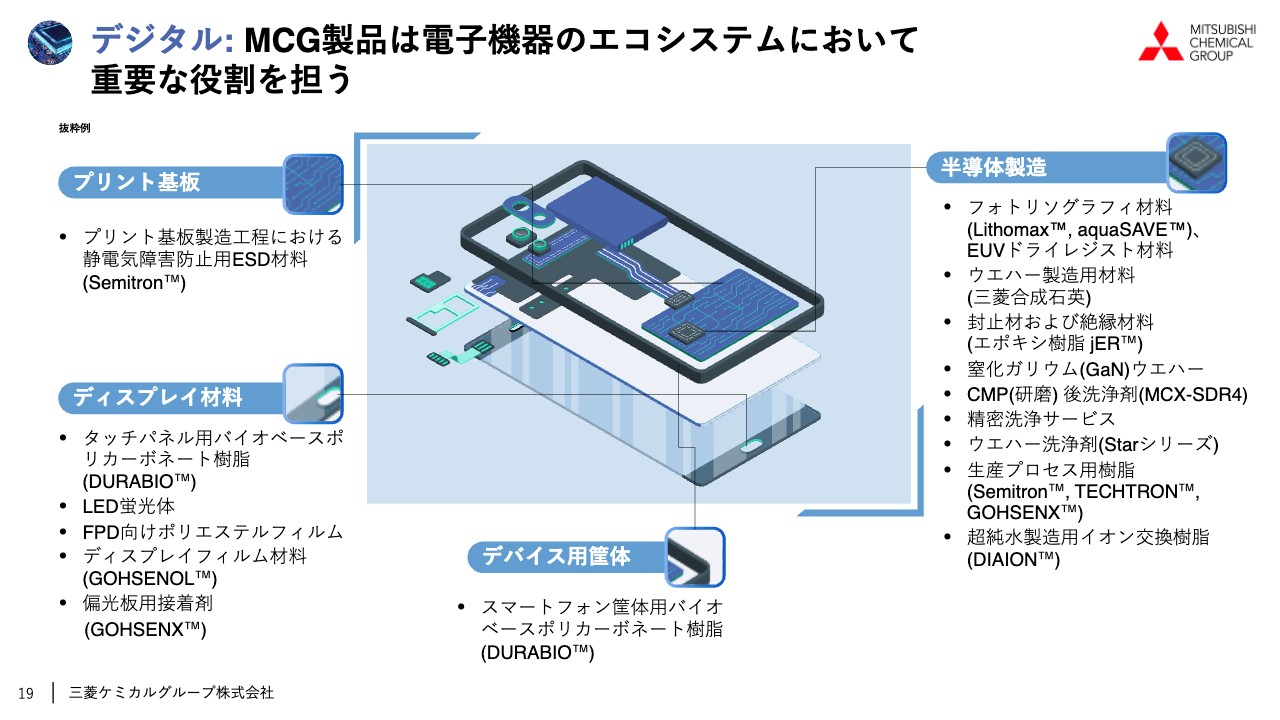

デジタル: MCG製品は電子機器のエコシステムにおいて重要な役割を担う

千原:デジタル市場においては、半導体関連のフォトリソグラフィー関連材料や洗浄剤、精密洗浄サービスなど、半導体のバリューチェーンに幅広く付加価値を提供しています。今後もさらなる市場の成長に期待しています。

またディスプレイ材料であるフィルム製品にも強みを持っており、顧客からも高い評価をいただいています。

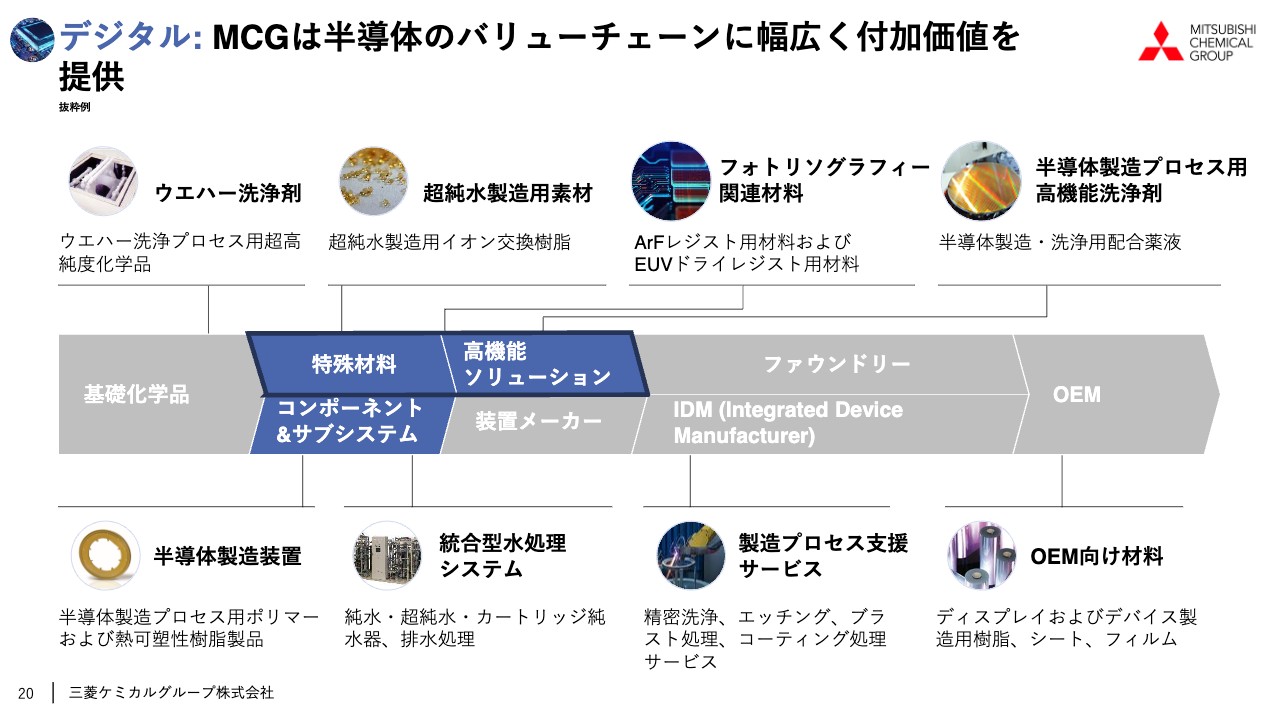

デジタル: MCGは半導体のバリューチェーンに幅広く付加価値を提供

千原:スライドは、デジタル関連の中でも半導体にフォーカスし、バリューチェーンで展開している製品を示しています。

成長著しい半導体市場においても、当社はさまざまな付加価値を提供しています。例えば、当社の半導体製造プロセス用の高機能洗浄剤は、お客さまのニーズに応えながら、配線を侵さず、高い洗浄性で異物を除去できるという高い機能と品質を有しています。

また先端素材のフォトリソグラフィー関連材料も複数扱っています。

半導体回路形成時に使用されるフォトレジスト用感光性ポリマーは、回路パターンの微細化に伴う高度な品質要求に対応しており、グローバルで大手レジストメーカーにご採用いただいています。

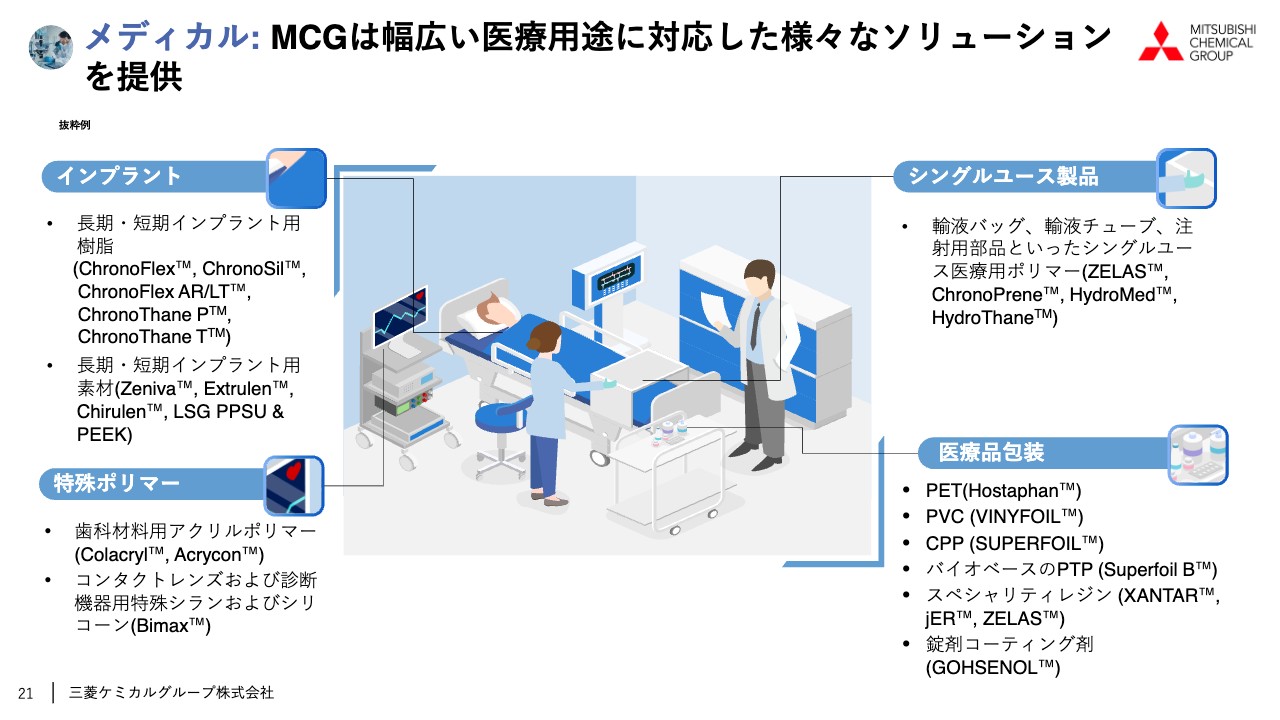

メディカル: MCGは幅広い医療用途に対応した様々なソリューションを提供

千原:メディカル市場においては、インプラントや手術器具に使用されるエンジニアリングプラスチックに加え、輸液バッグ用の素材など、幅広い医療用途に対応したさまざまなソリューションを提供しています。

より強固で、事業環境の変化に強いポートフォリオを構築するため、メディカル分野にも一層注力していきます。

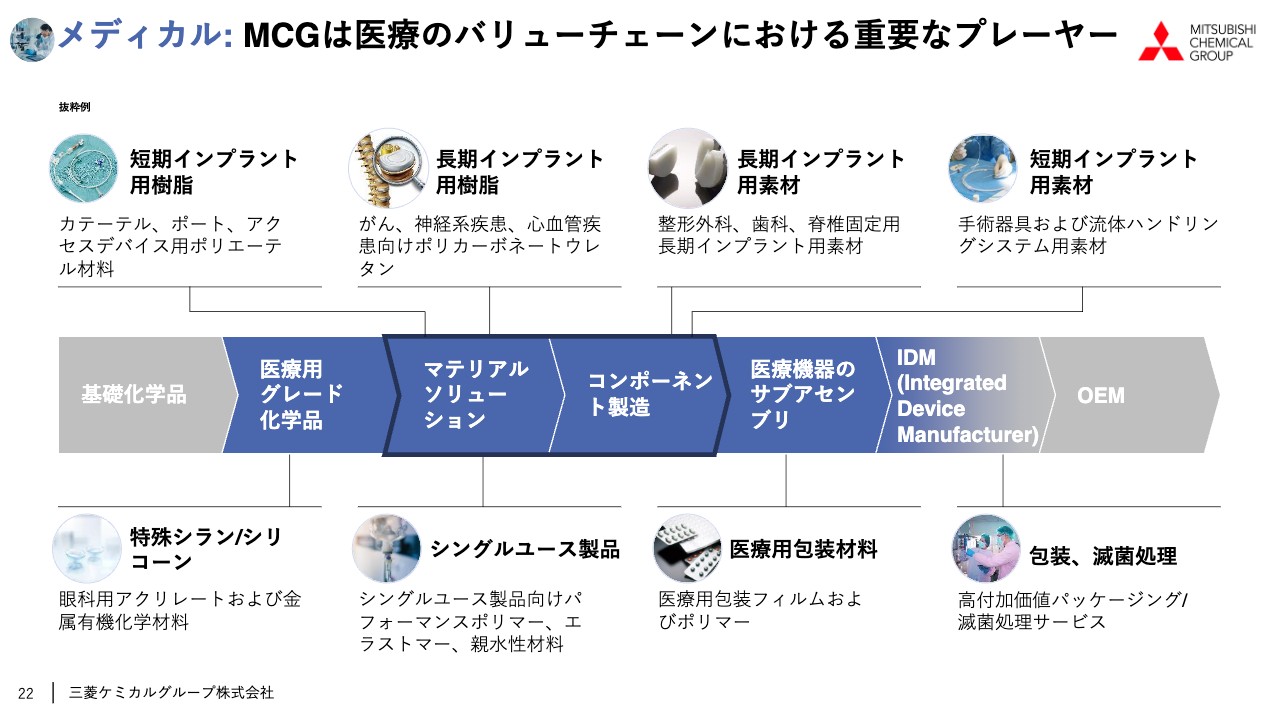

メディカル: MCGは医療のバリューチェーンにおける重要なプレーヤー

千原:当社はインプラント用の樹脂や素材のリーディングカンパニーとして、人工股関節や脊椎の固定用にも使われる長期インプラント用の素材に加え、手術で使用する器具に使われる短期インプラント用の素材など、メディカル向けの幅広いポートフォリオを持っています。

コンタクトレンズなどに使われる材料や、医療用の包装フィルムなども扱っています。

坂本:メディカル部門については、今期もしくは前期で収益を支えている部分もあると思います。直近と今後に向け、有望な新薬があればご紹介ください。

千原:スライドに示しているのが、スペシャリティマテリアルズ事業の中のメディカル市場に展開している製品です。国内・グローバルに展開している医療用医薬品については、ファーマセグメントのため別のセグメントで分類して開示しています。

医療用医薬品を扱っている田辺三菱製薬が強みを持つ疾患領域は、中枢神経、免疫炎症、糖尿病・腎といった領域です。中枢神経領域では、2017年8月に販売したALS治療薬「ラジカヴァ」が、アメリカで約20年ぶりのALSの新薬となりました。2022年6月には経口剤も販売しています。

またグローバルで現在開発中のパーキンソン病の治療候補品「ND0612」や、光線過敏症の治療薬として開発中の「MT-7117」は、今後有望なパイプラインとなっています。

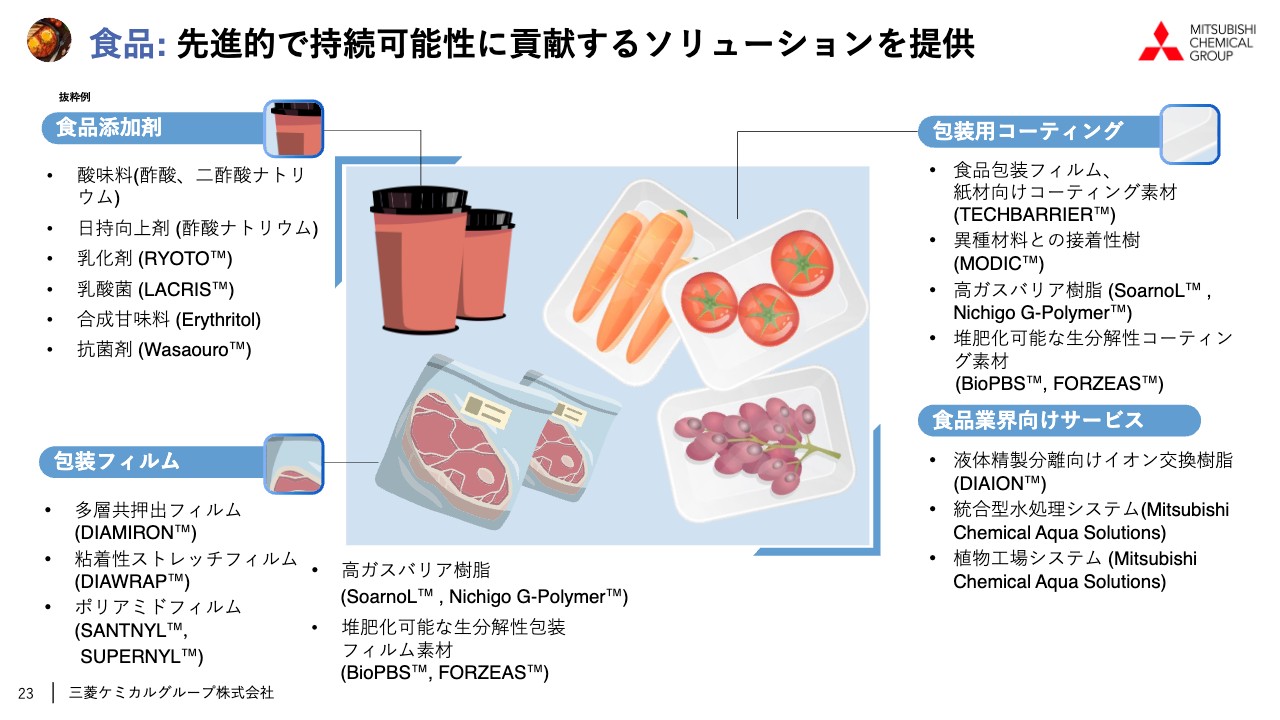

食品: 先進的で持続可能性に貢献するソリューションを提供

千原:食品市場においては、独自の配合技術やカスタマイズ能力に強みを持つ乳化剤をはじめ、食品添加剤や高性能な食品包装用フィルム、食品包装フィルムの原料となる高ガスバリア樹脂など、付加価値の高い素材をグローバルに展開しています。

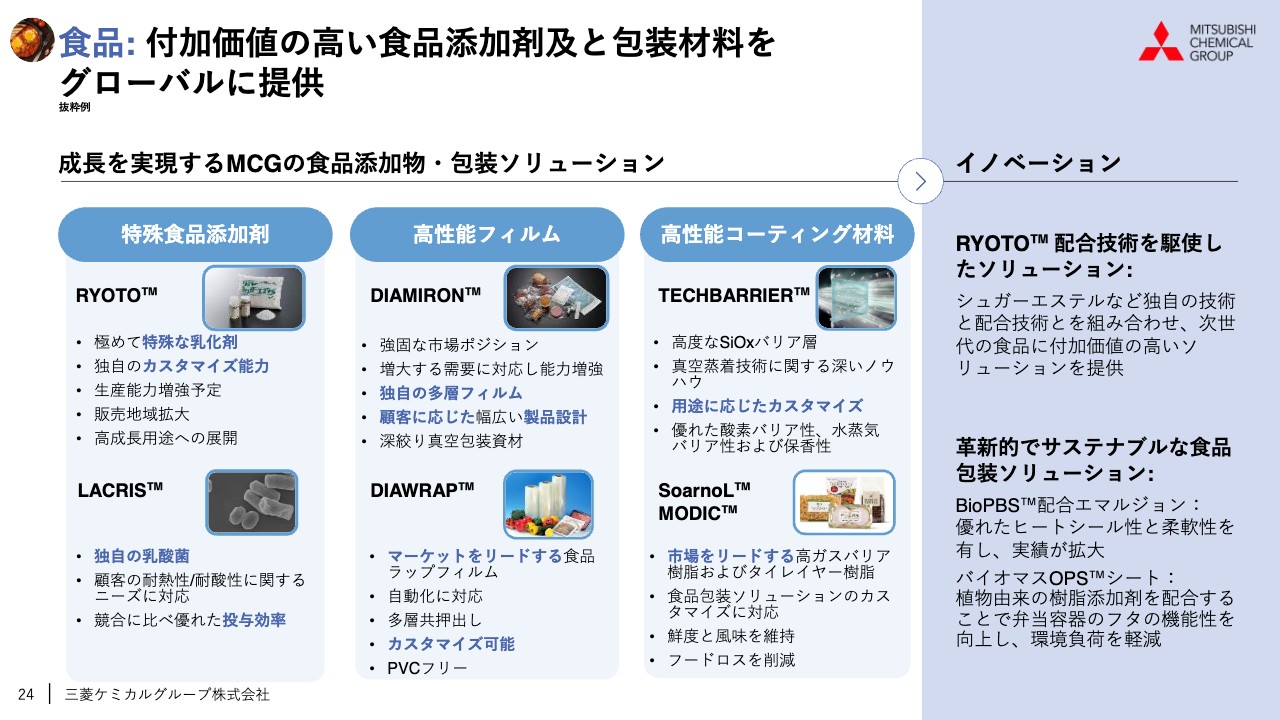

食品: 付加価値の高い食品添加剤及と包装材料をグローバルに提供

千原:特殊食品添加剤であるシュガーエステルは、さまざまな食材に対し乳化構造を維持し、食感やおいしさを向上させる機能を持っています。お客さまのニーズに応じて組成を最適化させる独自のカスタマイズ能力も強みとなっています。今年は福岡で新ラインを立ち上げ、新しい市場の開拓も加速させていきます。

高ガスバリア樹脂の「SoarnoL(ソアノール)」は、昨今のフードロス削減のニーズに応える高ガスバリア性を特徴としています。欧州をはじめ、各国、各機関でリサイクル認証も獲得しており、リサイクルしやすいという特徴もあります。またイギリスでの生産能力増強も進めており、今後も高い事業成長が期待できます。

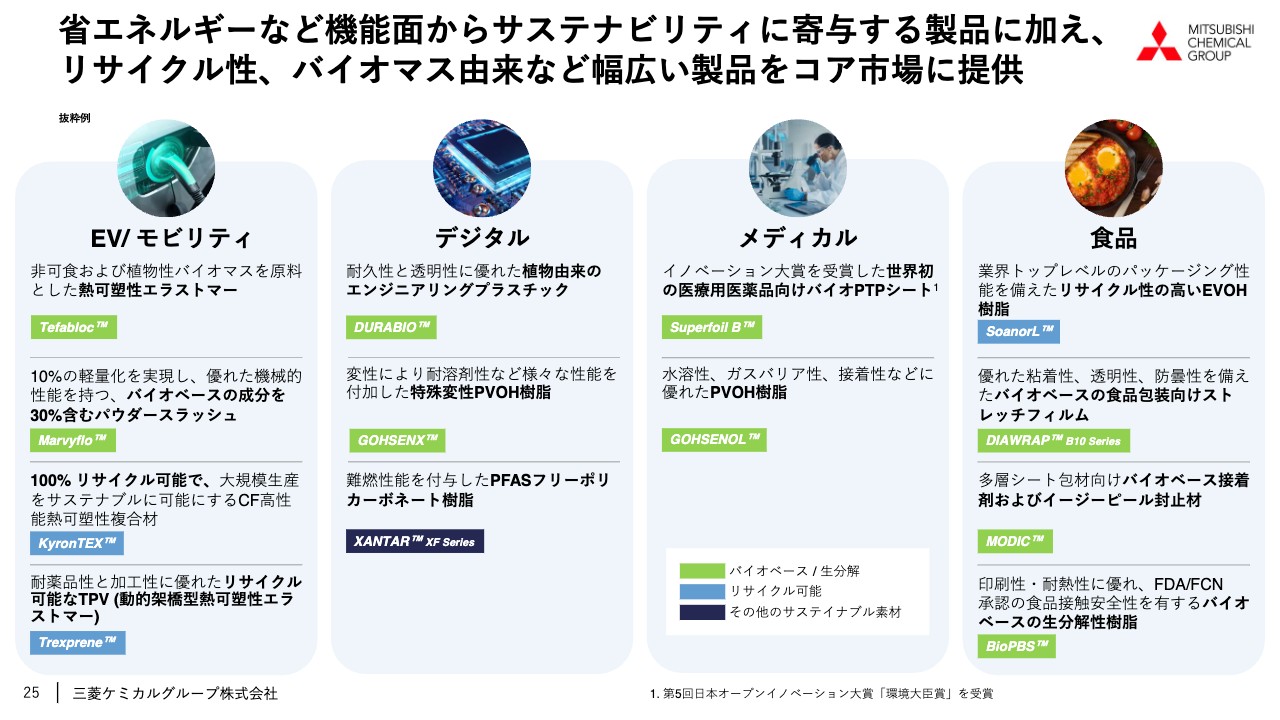

省エネルギーなど機能面からサステナビリティに寄与する製品に加え、リサイクル性、バイオマス由来など幅広い製品をコア市場に提供

千原:サステナビリティという観点でも、当社グループの技術力を活かしたスペシャリティマテリアルズ製品の貢献余地は、非常に高いと考えています。

省エネルギーなど、機能面からサステナビリティに寄与する製品に加え、リサイクル性、バイオマス由来など幅広い製品をコア市場に提供していきます。

現時点でも、スライドに示すようにさまざまなソリューションを持っています。EV/モビリティでは、100パーセントリサイクル可能で、大規模生産をサステナブルに可能にするカーボンファイバー高性能熱可塑性複合材「Kyron TEX」があります。

また、デジタルで使用されている、耐久性と透明性に優れた植物由来のエンジニアリングプラスチック「DURABIO」は自動車市場でも採用が増えています。

そのほか、イノベーション大賞を受賞した世界初の医療用医薬品向けバイオPTPシート「Superfoil B」、業界トップレベルのパッケージング性能を備えたリサイクル性の高いEVOH樹脂「SoarnoL」など、サステナビリティ意識の高まりにつれて高い成長性を示しています。

世界をリードするスペシャリティ製品のサプライヤーとして、革新的なソリューションを世界中の顧客、株主、社会に提供し、優れた価値をもたらす

千原:私たちは、世界をリードするスペシャリティ製品のサプライヤーとして、革新的なソリューションを世界中の顧客、株主、社会に提供し、優れた価値をもたらしたいと考えています。

本日は、当社のスペシャリティマテリアルズ事業の製品をご紹介しました。

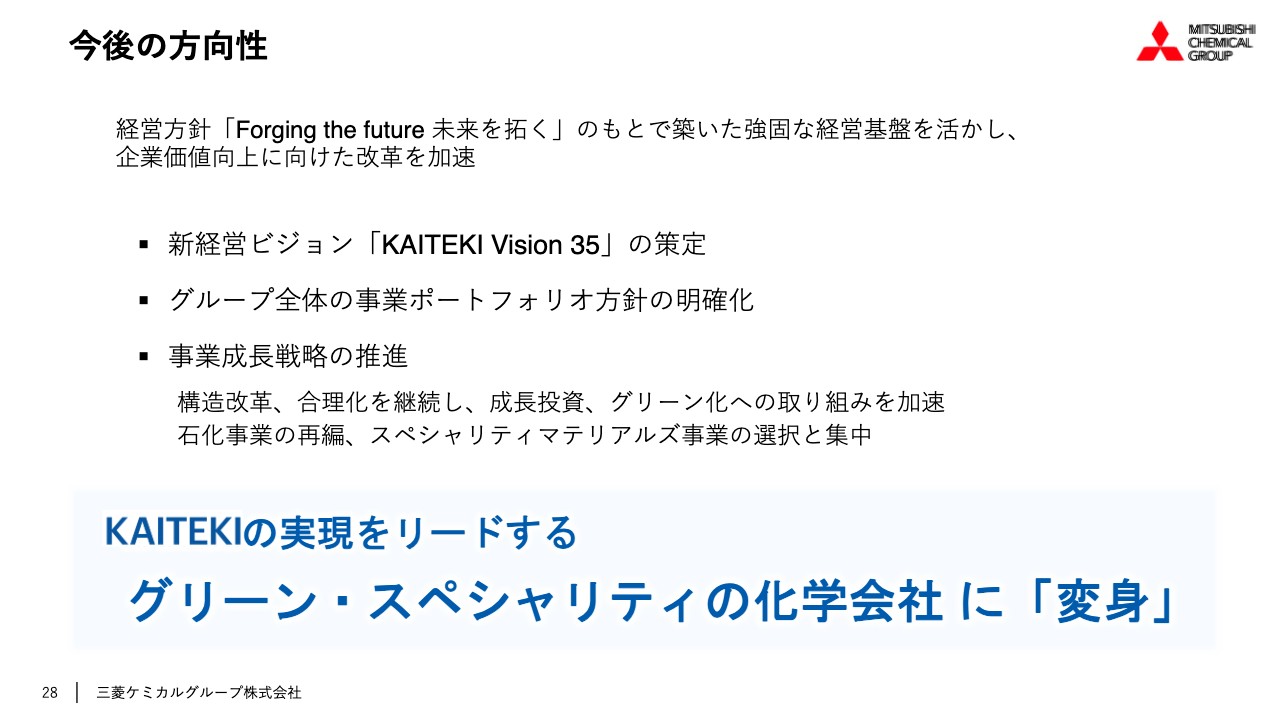

今後の方向性

千原:今後の経営の方向性と、当社の株主還元方針についてご説明します。2021年12月に公表した経営方針「Forging the future 未来を拓く」に基づいて「One Company, One Team」を進め、グローバルマネジメントシステムを構築してきました。その結果、厳しい事業環境の中でもコスト削減やキャッシュ・フロー改善の効果を出し、当社の経営基盤は強化されました。

この3年間で築いた経営基盤を活かしながら、「KAITEKI」の実現をリードするグリーン・スペシャリティの化学会社を目指し、さらに改革を加速していきます。

そのために、2035年に向けて当社が目指すべき方向性として、新経営ビジョン「KAITEKI Vision 35」を策定します。そして、新経営ビジョンの実現に向けた中長期の事業ポートフォリオの方針を明確にします。

事業の成長性・収益性・安定性に加え、これから策定する2035年に向けた新経営ビジョンとの整合性や事業間のシナジー創出を判断基準にして、各事業の特性や実態を丁寧に把握しながら、MMAや産業ガス、ヘルスケアも含めた全体のポートフォリオの方向性を決めていきます。

また、各事業の持続的な成長に向けた成長戦略も推進していきます。構造改革や合理化、ノンコア事業の売却、運転資金削減等の取り組みは今後もしっかりと継続し、将来に向けた成長投資も強化します。さらに、カーボンニュートラル社会の実現を目指し、グリーン化の取り組みも加速していきます。

石化事業については、日本の石油化学事業の持続可能性向上・事業基盤強化を目指し、生産能力の最適化および川下産業を支えるグリーンな供給体制の構築に向けて、真に意義のある再編案を策定し、スピーディに実行します。

スペシャリティマテリアルズ事業についても、個々の事業の成長性や競争力・収益性を見極め、選択と集中を加速します。炭素事業は、非常に厳しい業績を踏まえて、事業戦略を抜本的に見直しています。速やかに赤字を止めるべく、構造改革を実行に移していきます。

ポートフォリオ改革を含めた今後の具体的な成長戦略については、現在すでに検討を進めており、今秋に開催予定の事業説明会で詳しくご説明します。

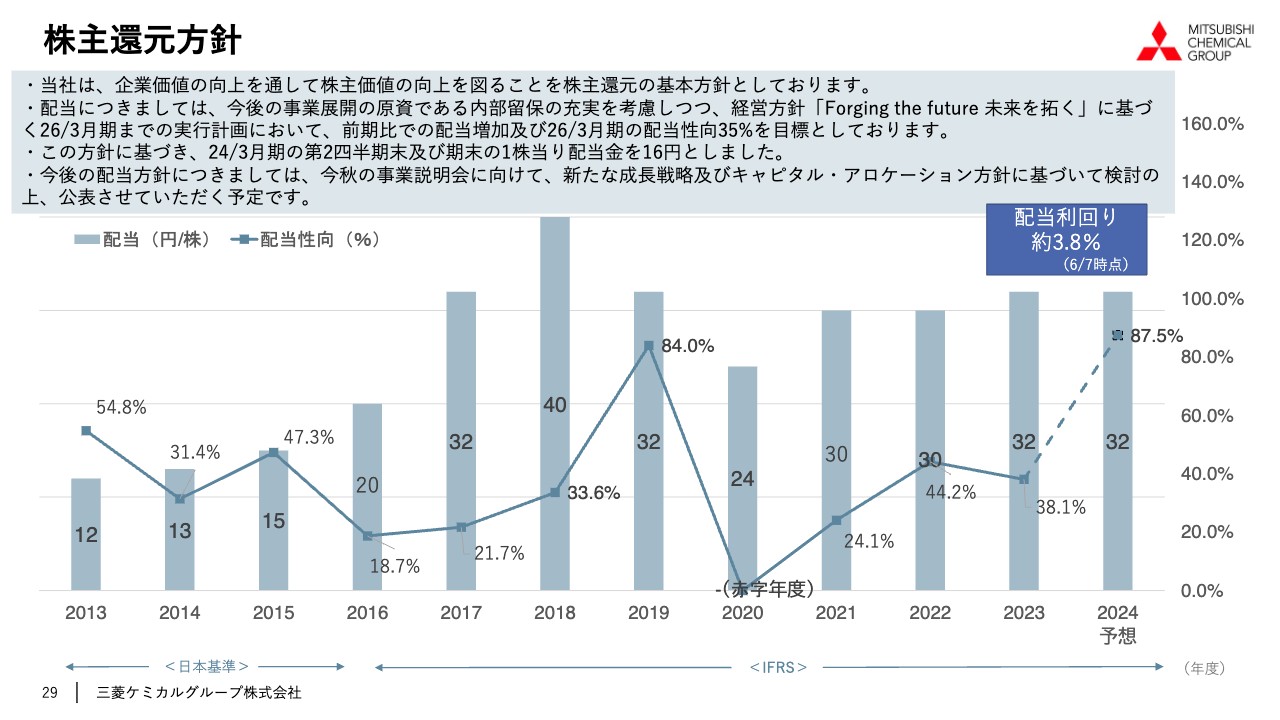

株主還元方針

千原:株主還元方針についてです。当社は、企業価値の向上を通じて株主価値の向上を図ることを、株主還元の基本方針としています。

配当については、今後の事業展開の原資である内部留保の充実を考慮しつつ、2026年3月期までの経営方針の実行計画において、前期比での配当増加と2026年3月期の配当性向35パーセントを目標としています。

この方針に基づき、2024年3月期の第2四半期末および期末の1株当たり配当金を、それぞれ16円としました。

今後の配当方針については、今秋の事業説明会に向け、新たな成長戦略とキャピタル・アロケーション方針に基づいて検討した上で公表する予定です。

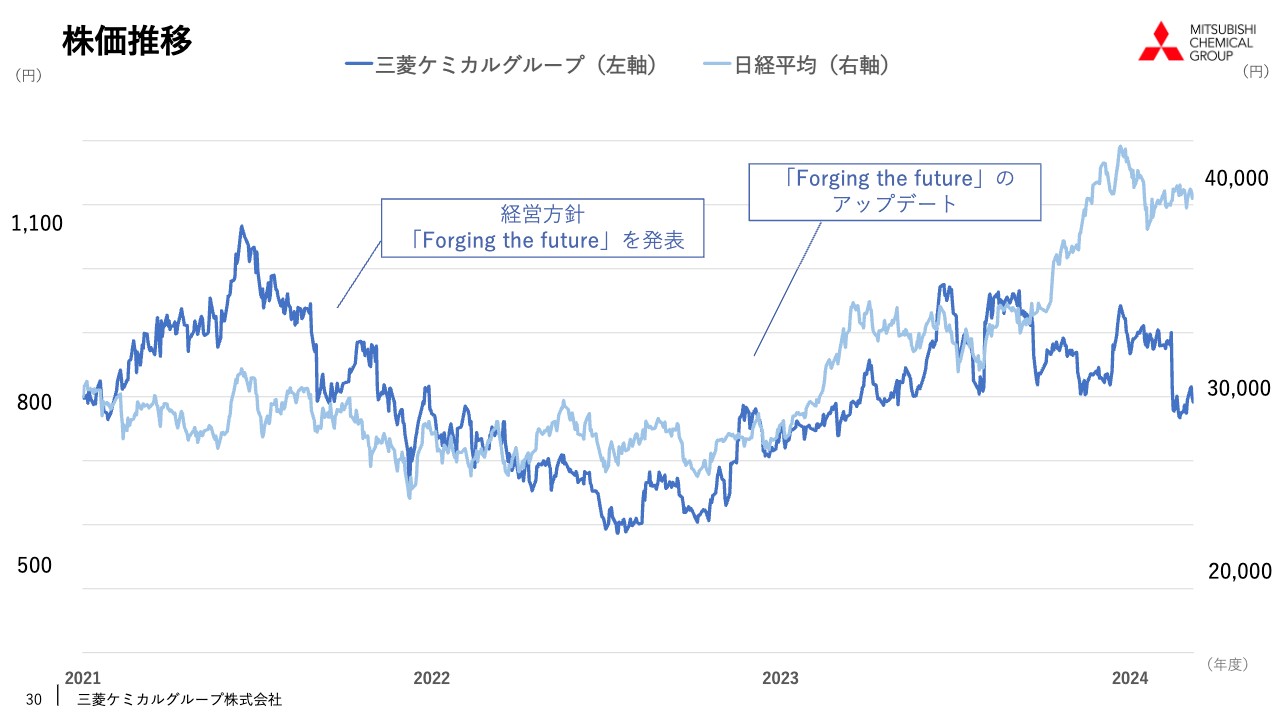

株価推移

千原:スライドのグラフは株価の推移を示したもので、濃い青線が当社、薄い青線が日経平均を指します。2024年4月以降のマネジメント体制交代後、株主のみなさまから今後の改革の方向性に大きな関心を寄せていただいています。

企業価値および株主価値の最大化は、私たちにとって最も重要な目的です。引き続き、ポートフォリオ改革をはじめとした施策を着実に実行し、利益率の改善および着実かつスピード感を持って成長することをあらためてお約束します。加えて、投資家のみなさまとの対話の質および量を重要視し、継続して高めていきます。

今後とも三菱ケミカルグループをよろしくお願いします。本日はご清聴ありがとうございました。

質疑応答:営業利益率の上昇策について

坂本:「現状では営業利益率が若干低めですが、こちらを上昇するための対策などがあれば教えてください」というご質問です。

千原:構造改革や合理化などの自助努力を、前期も当期も継続的に進めています。前年度については、1年間でコスト削減効果を1,006億円積み上げ、ヘルスケアの事業の再構築や産業ガス事業での生産性向上効果を大きく獲得することができました。

そのほか、スペシャリティマテリアルズ事業やベーシックマテリアルズ&ポリマーズ事業においても、事業構造改革を継続的に進めています。

質疑応答:円安および原油価格変動の影響について

荒井沙織氏(以下、荒井):「企業全体として、円安の影響はプラスとマイナスのどちらが大きいですか?」というご質問です。

千原:当社は、為替が円安に進行するとコア営業利益が上昇する傾向があります。今年度の為替感応度は、1ドルあたり10円の円安進行時に、年間でプラス80億円のコア営業利益の押し上げ効果があると分析しています。

荒井:原油価格も業績に影響してくるのではないかと思いますが、こちらの感応度も教えてください。

千原:おっしゃるとおり、原油価格やナフサ価格の動きは当社の事業損益に大きく影響します。そのため、先ほどお伝えした為替感応度の中には、為替変動による国産ナフサ基準価格の変動影響も含めています。

質疑応答:PBR1倍割れへの対策について

坂本:「PBR1倍割れに向けた対策があれば教えてください」というご質問です。

千原:現在、当社のPBRは0.6倍から0.7倍と1倍割れとなっており、十分な水準ではないと認識しています。持続的な成長に向けて、ポートフォリオ改革やグリーン化に向けた成長投資を確実に進め、前マネジメント体制から進めてきた構造改革や合理化、キャッシュ・フロー・マネジメントなどの取り組みを継続的に行います。

これらの取り組みにより、引き続き企業価値の拡大を図っていきたいと考えています。

質疑応答:炭素繊維の今後の需要について

坂本:「炭素繊維の今後の需要について、どのように考えていますか?」というご質問です。

千原:当社で行っている炭素繊維事業は、自動車を含め、風力発電向けの風車・スポーツ・圧力容器のほか、一般産業用途などのさまざまなマーケットに展開しています。しかし、2022年の終わり頃から、需要の落ち込みの影響を受けてきました。

しかしながら2023年度の第3四半期から第4四半期にかけては大きく販売数量が回復してきており、風力発電向け需要などが若干復調したことに裏打ちされています。

2024年度については風車のほか、スポーツ関係の需要も2023年度に比べて戻ってくると想定しています。

質疑応答:海外企業をM&Aする可能性について

坂本:「御社は今まで、どちらかと言えば三菱系の化学に関連する会社をM&A・統合・買収してきたイメージが強いです。今後は同業を含め、海外企業などをM&Aする可能性はあるのでしょうか?」というご質問です。

千原:「三菱系のイメージが強い」とのことですが、三菱に限らず、当社の成長に必要な案件であれば自社での設備投資やM&Aを行う可能性はあります。

質疑応答:従業員のエンゲージメント向上策について

坂本:「従業員のエンゲージメントを高めるために取り組んでいる施策があれば教えてください」というご質問です。

千原:従業員エンゲージメントの定点観測をするために、サーベイを毎年実施しています。その結果を細かく分析し「どのようなところにコミュニケーションの課題があるか」「どのような手を打っていくべきか」などについて、マネジメント層を含めて議論しています。

昨年の結果はまだ一部解析中ですが、経営体制が変更されたこともあり、社内コミュニケーションを強化していきます。そのために、タウンホールミーティングの開催やマネジメントの拠点訪問など、いろいろな手を打っていきたいと考えています。

質疑応答:今後の株主還元について

坂本:株主還元について、2026年3月期の目標配当性向は35パーセントとのことでした。その間となる今期の配当イメージはすでに出されていますが、その先の株主還元に関しては、目標やイメージの見直し等を含めて、今秋の事業説明会で成長戦略とともにお話しされるということでよろしいでしょうか?

千原:そのとおりです。

坂本:現状は、ご説明いただいた株主還元の水準で進めるということですね。

千原:おっしゃるとおりです。5月の決算発表において、2024年度の予想配当金は2023年度と同額としています。

これから成長戦略の見直しを図る中で、どの事業にどの程度のお金を成長投資するかが固まってくる予定です。そちらも踏まえながら還元方針を考えていきたいと思っています。

坂本:数年で事業環境がかなり変わるため、注力する部分も変わってくるというイメージでしょうか?

千原:そのとおりです。なによりも今はまず「2035年に当社がどうあるべきか」というビジョンを新しく設計しようとしています。その上で「設計したビジョンを実現するために、どのようなポートフォリオにするか」を考え、そのポートフォリオに応じて強化する事業が決まってくると考えています。

質疑応答:新技術について

荒井:やはり、新技術がどうなっているか気になる方が多いようです。この場でご紹介できることがありましたら、お願いします。

坂本:多岐にわたってお仕事されているので、ご説明いただくにはなかなか難しい部分があると思います。

千原:おっしゃるとおり、本当にいろいろな産業に使っていただいていますし、また新しく入ってきたりもします。

荒井:グローバルでご活躍されており、エリアによって状況もさまざまだと思います。随時発表を待ちたいと思います。

千原氏からのご挨拶

千原:本日は、大変お忙しいところご視聴いただき誠にありがとうございました。このようなかたちで投資家のみなさまとコミュニケーションをとることは、当社にとって非常に重要なことだと思っています。

また機会をいただけたらご説明したいと思いますし、いろいろなご質問をいただきながら当社の情報開示もアップデートしていきます。引き続き、どうぞよろしくお願いします。

新着ログ

「化学」のログ