【QAあり】東急不動産HD、中期経営計画のすべての財務目標を2年前倒しで達成 FY2024は売上・各利益共に過去最高を更新する計画

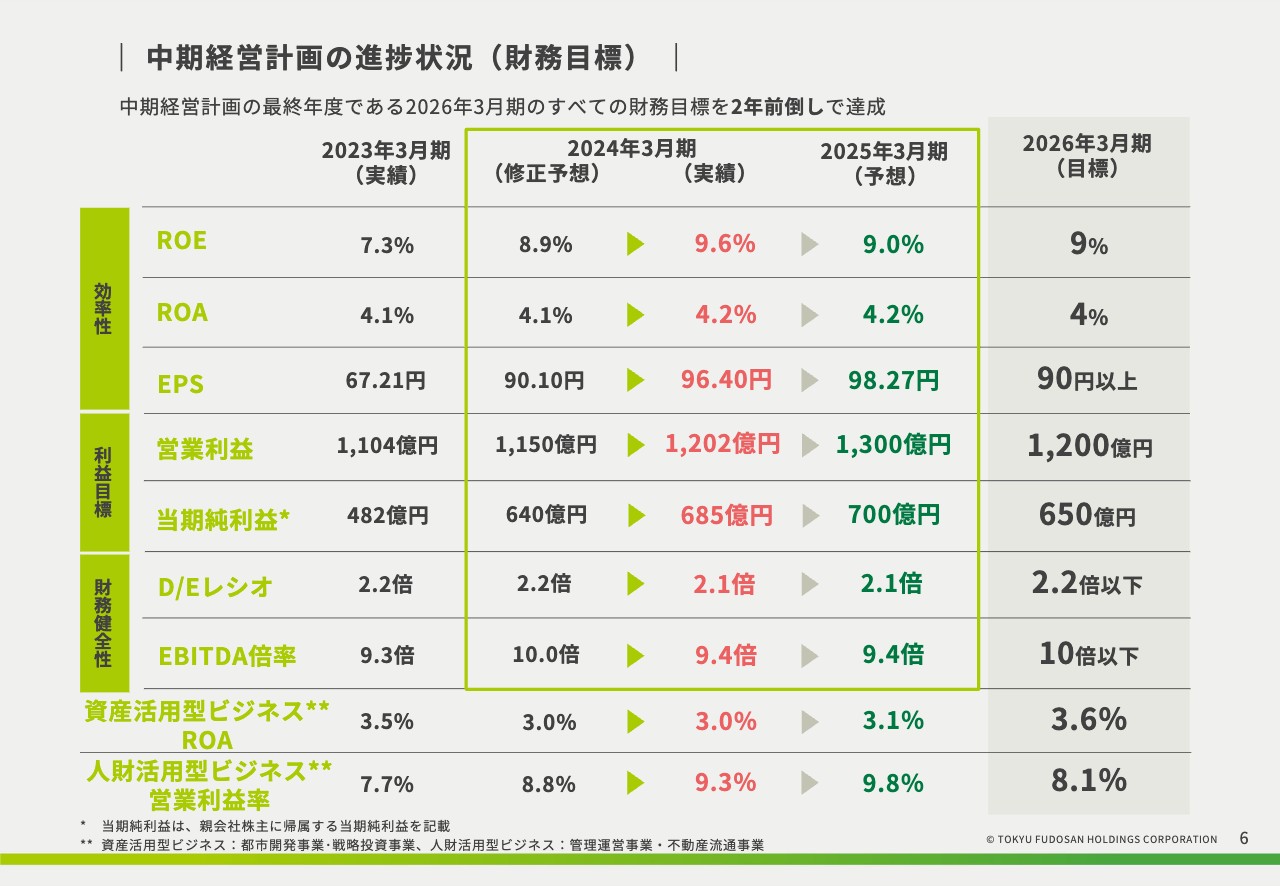

中期経営計画の進捗状況(財務目標)

西川弘典氏:最初に私から中期経営計画の進捗状況についてご説明します。決算説明資料の6ページをご覧ください。2024年3月期は堅調な不動産売買マーケットやインバウンドの増加など、良好な事業環境を捉え、中期経営計画の最終年度である2026年3月期の財務目標を2年前倒しで達成することができました。

足元では工事金高騰等、インフレの進行や国内金利の上昇懸念、人手不足など注視すべき事業環境はあるものの、2025年3月期についても不動産売買マーケットの好調や高水準のインバウンド需要などを見込み、さらなる成長を目指します。

これまで再構築フェーズと位置付けた現中期経営計画のもと、利益成長を遂げるだけではなく、効率性の向上も図るべく事業構造改革を推進してきました。今年2月には「Shibuya Sakura Stage」の持分の一部譲渡を決定しましたが、これも他人資本を活用して資産をオフバランスしつつ、フィー収益を得る、効率性向上に向けた取り組みの1つです。

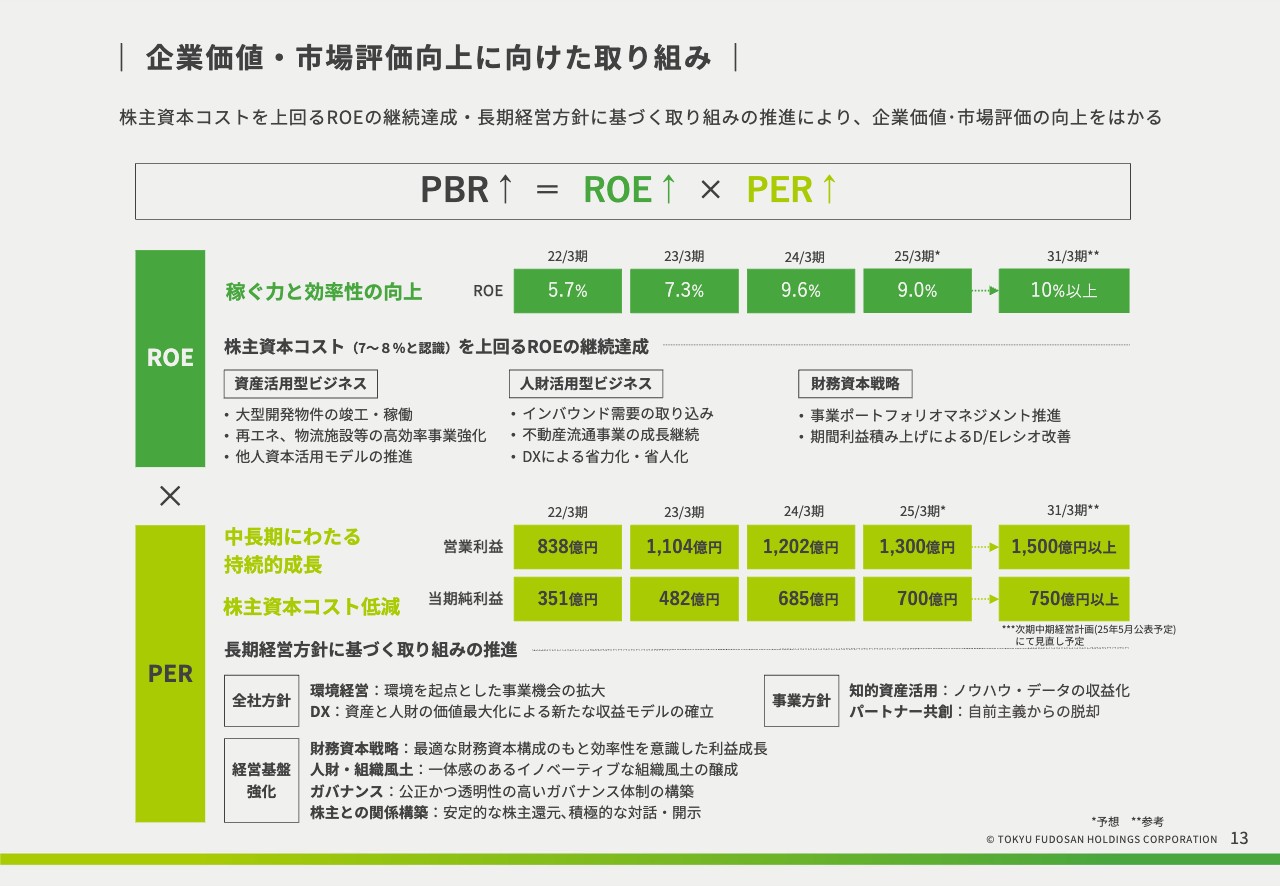

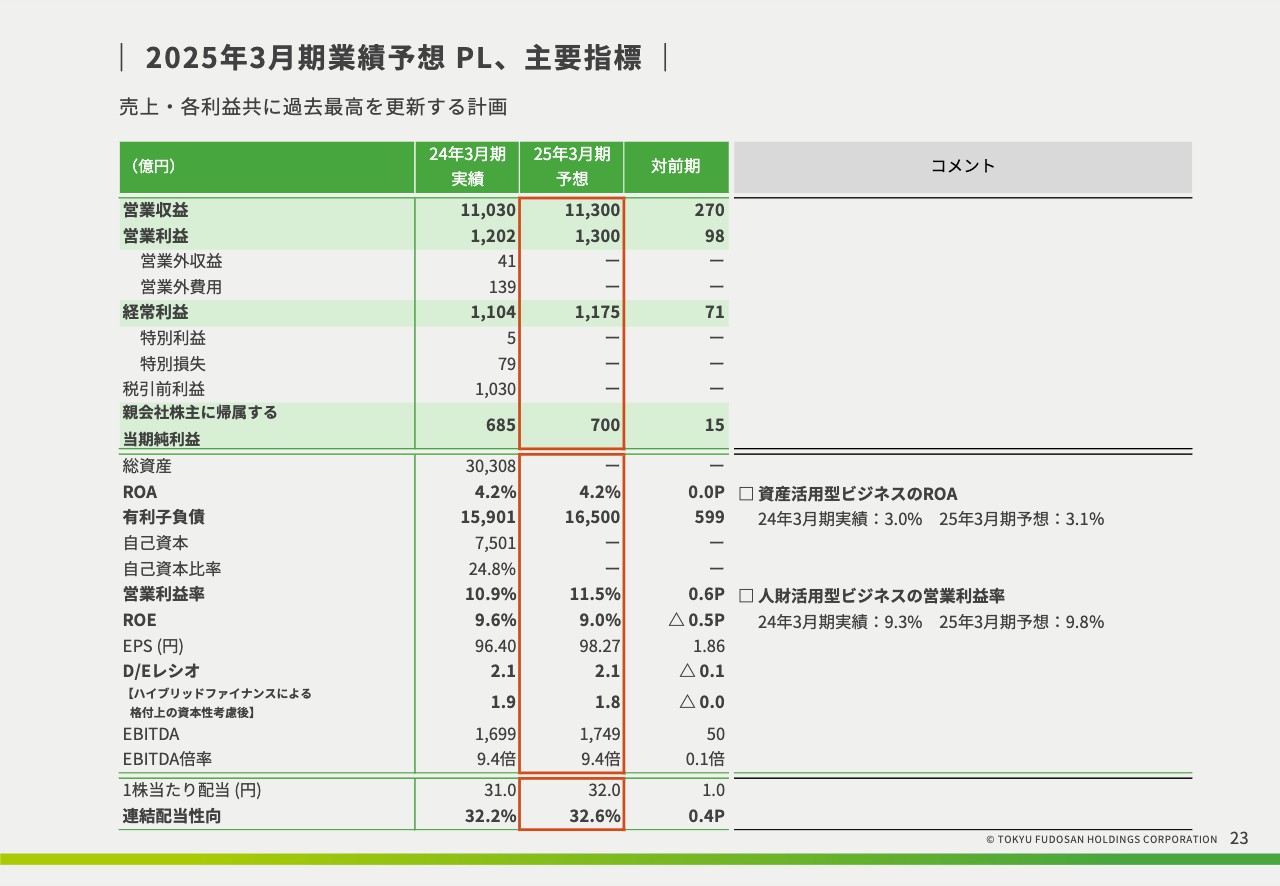

ROEは、2024年3月期は9.6パーセントとなり、2025年3月期も9.0パーセントと、中期経営計画で掲げた「稼ぐ力と効率性の向上」は一定の成果を上げたと評価をしています。今後も利益成長と効率性向上の両立を推進していきます。

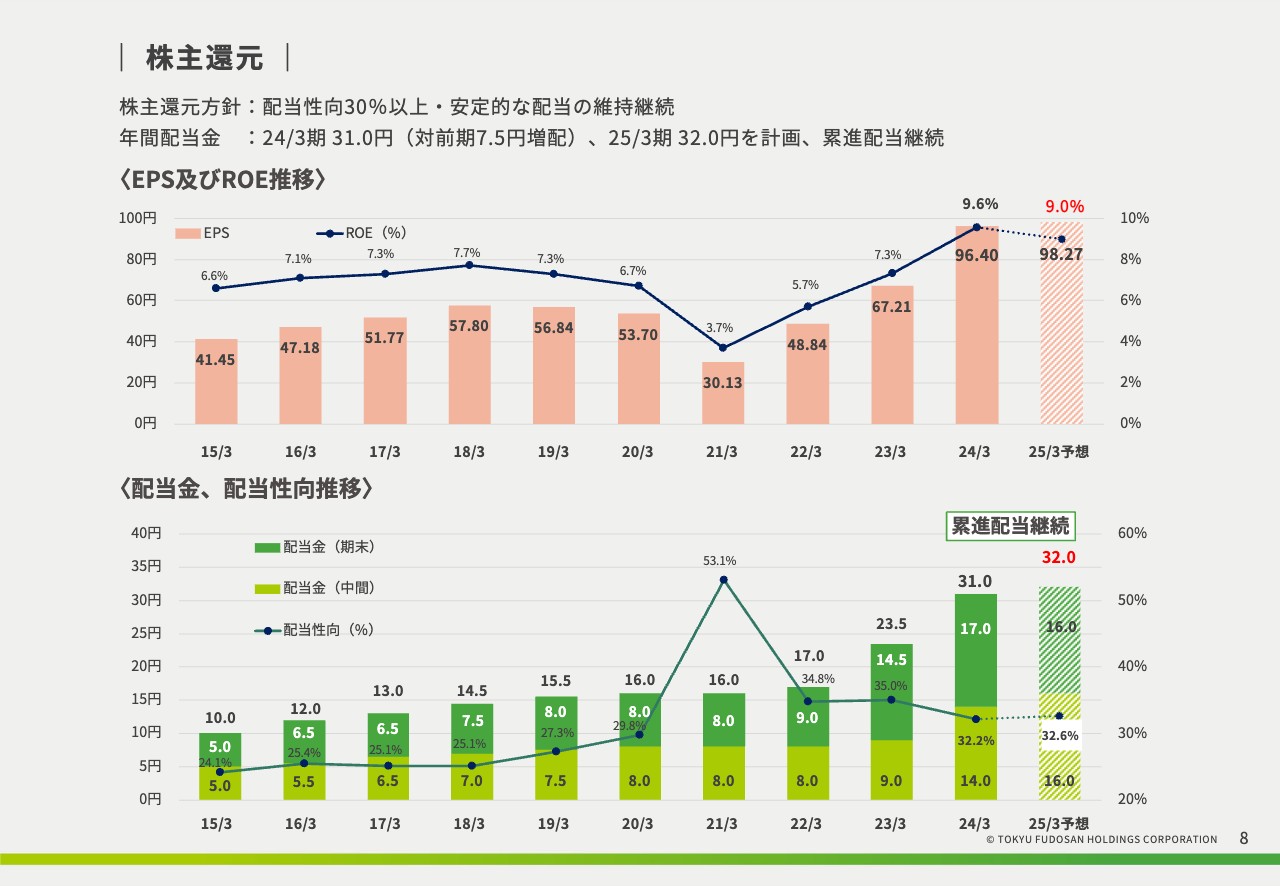

株主還元

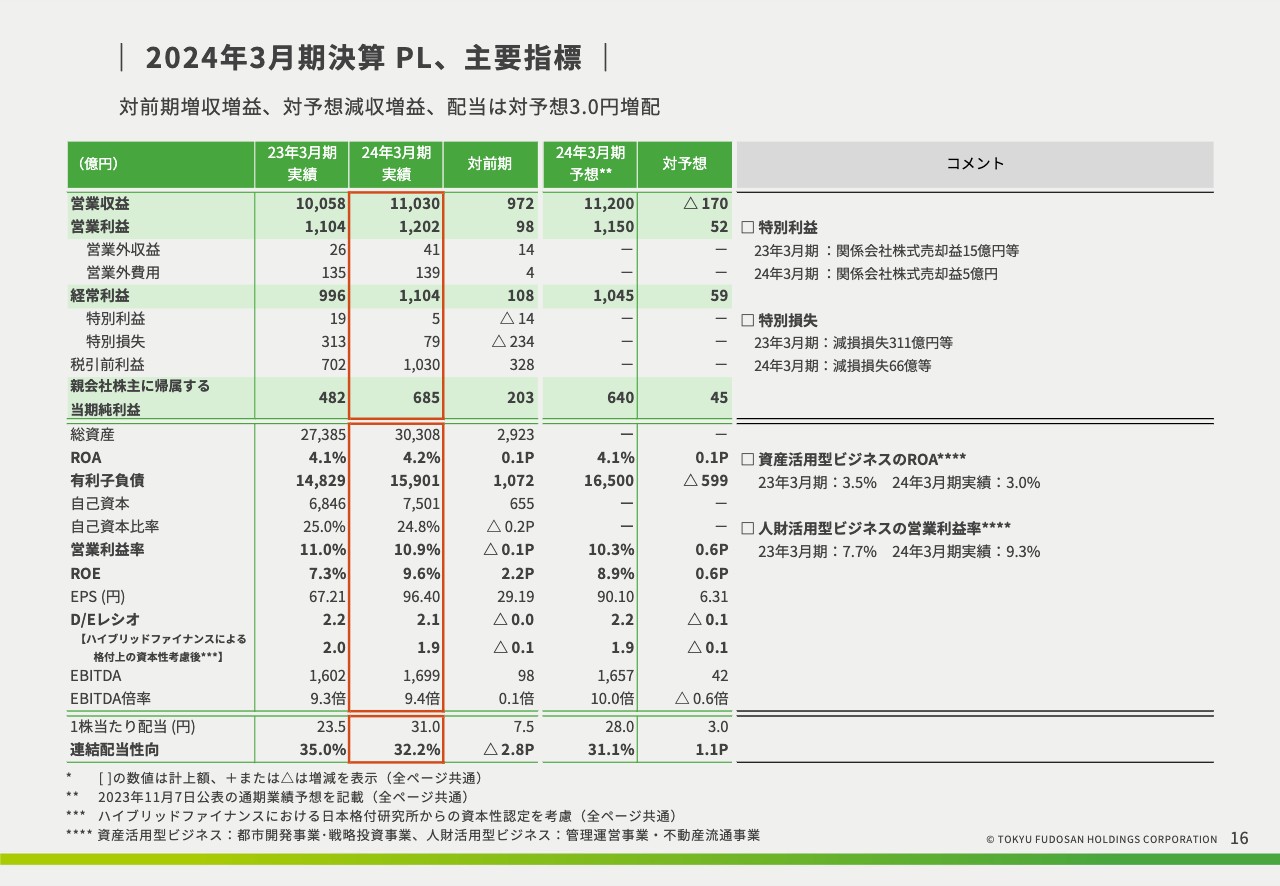

2024年3月期はEPS96.4円、配当金は直近予想から3円増配の31円とし、配当性向は32.2パーセントとなりました。2025年3月期の配当金については、EPS成長に伴う増配による安定的な配当の維持及び累進配当を継続し、対前期で1円増配の32円、配当性向32.6パーセントを計画しています。

今後も増益による増配を実現していきます。

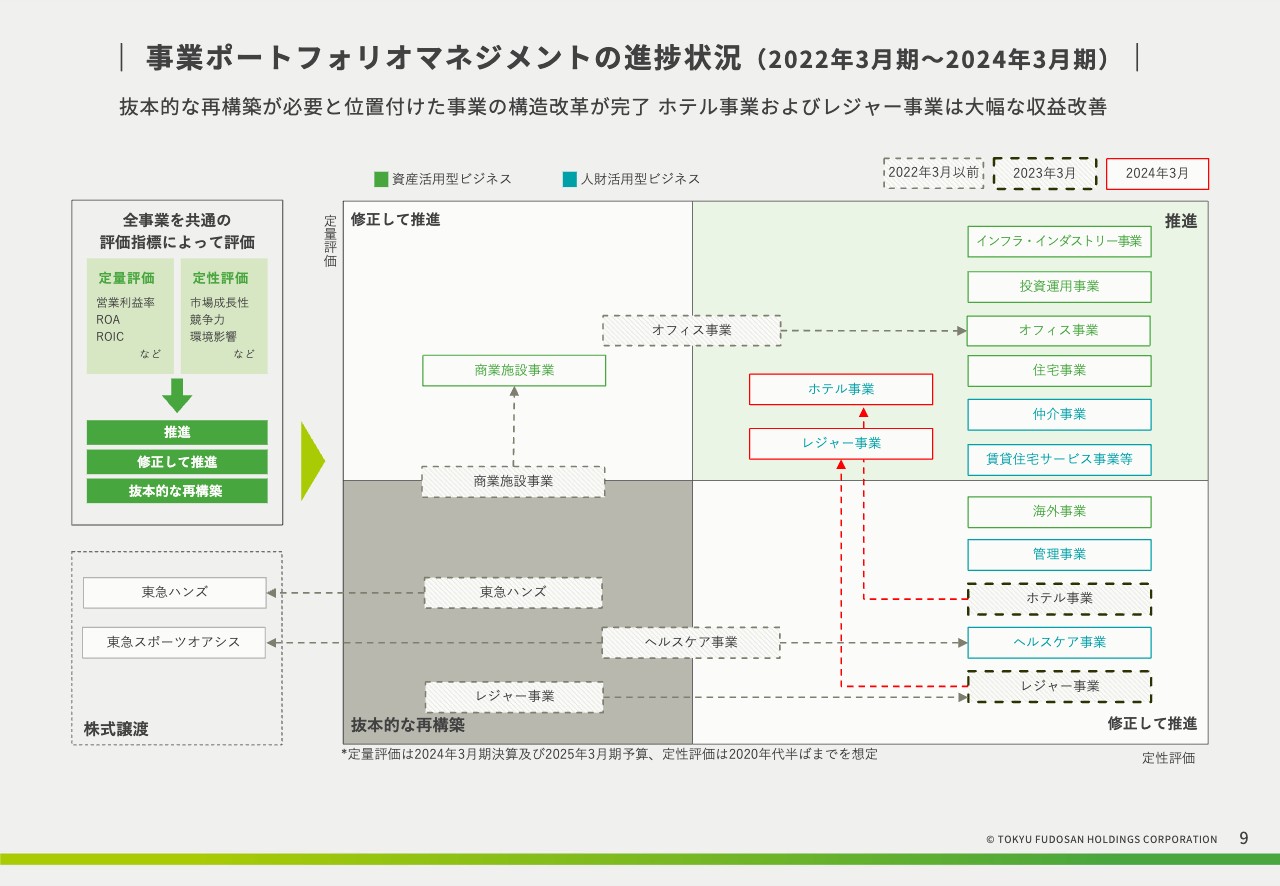

事業ポートフォリオマネジメントの進捗状況(2022年3月期~2024年3月期)

事業ポートフォリオマネジメントの進捗状況です。東急ハンズの株式譲渡、東急プラザ銀座の売却などにより、2023年3月期までで事業構造改革の目処付けを完了させましたが、2024年3月期においても、フィットネス運営会社である東急スポーツオアシスの全株式譲渡、低採算であったゴルフ場、スキー場の譲渡や閉鎖を実施し、事業ポートフォリオの改善を推進しています。

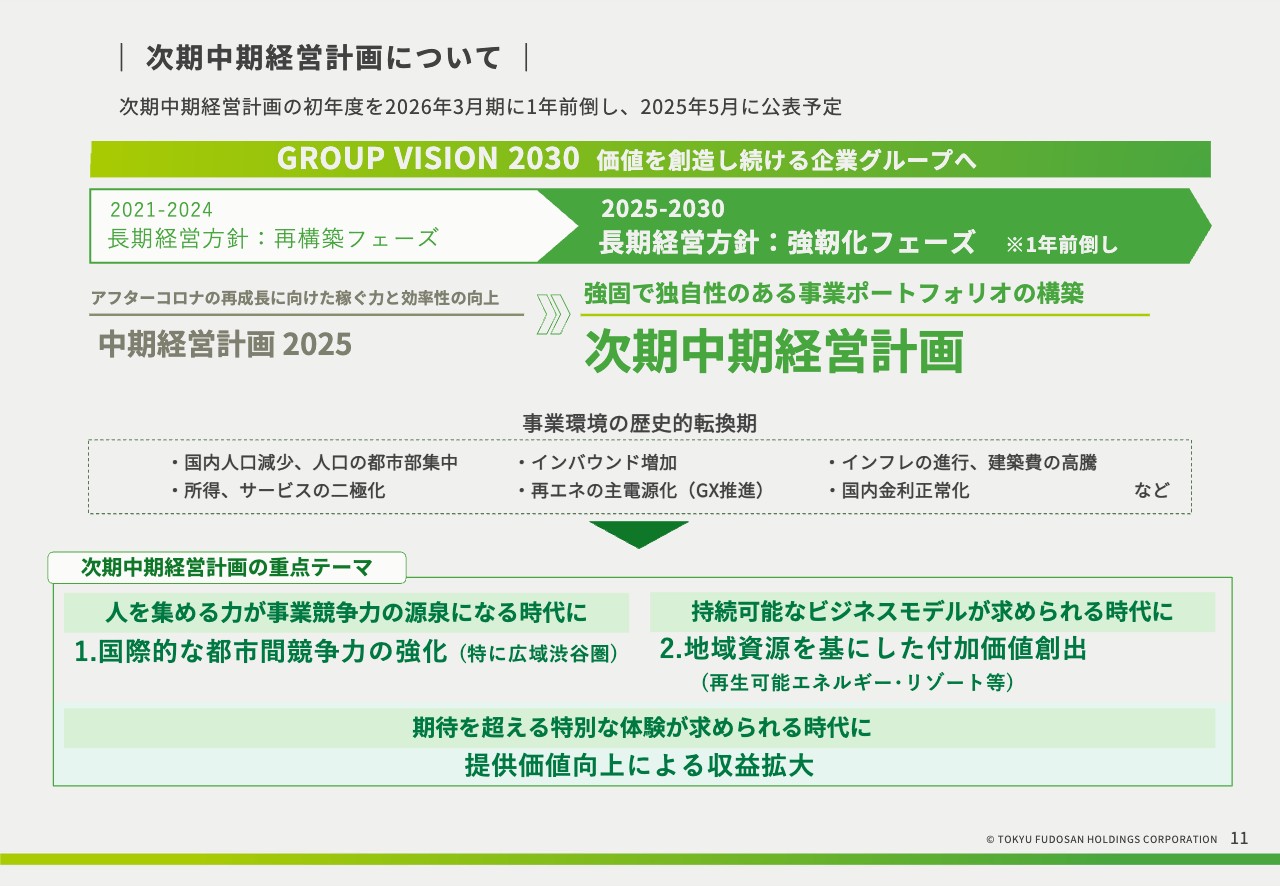

次期中期経営計画について

2023年3月期に現中期経営計画の財務目標を2年前倒しで達成したことを踏まえ、従来の計画を1年前倒しした2025年3月期から、長期経営方針後半の強靱化フェーズである次期中期経営計画をスタートさせる予定です。

今後、東京圏への人口集中や構造的な人手不足は一層加速し、インフレや金利のある事業環境になることが予想され、今まで以上に人財確保や付加価値創出が成長を左右する環境になっていくと認識しています。

一方で富裕層、超富裕層が増加し、インバウンドも急速に拡大するなど、当社グループにおけるビジネスチャンスも拡大していくと考えており、事業環境が歴史的転換点を迎える中で、さらなる事業変革を推進するチャンスだと捉えています。

これらの環境変化や経営資源を踏まえた上で、各事業の成長を目指すのはもちろんのこと、当社が今後重点的に取り組むべきテーマは次の2点と考えています。

1点目は、人を集める力が事業の競争力を一層左右することになる中で、特に広域渋谷圏の「国際的な都市間競争力の強化」を実現することです。2点目は、人口減少下でも持続可能なビジネスモデルを構築していくための「地域資源をベースにした付加価値創出」を実現することです。

また、インフレの環境下で、すべての事業において提供価値の向上を図り、コスト上昇を上回る収益拡大を実現していきます。

株価等の推移(2019.10.1~2024.5.13)

スライドは2019年10月から5月13日までの当社の株価、BPS、ROEの推移を示しています。当社の株価は今年3月にBPSを上回り、PBRは1倍を回復しましたが、1倍超えは最低ラインだと考えており、株主投資家のみなさまからの評価をより高めていく必要があると認識しています。

企業価値・市場評価向上に向けた取り組み

企業価値、市場評価の向上に向けて、各事業においてスライドに記載の取り組みを推進し、稼ぐ力と効率性の向上を図り、株主資本コストを上回るROEを継続的に達成していきます。

また、中長期にわたる成長を持続していくために、長期経営方針で掲げた環境経営、DXなどの取り組みを推進していくとともに、株主・投資家のみなさまに当社グループの成長への期待を一層抱いていただけるよう、成長への確かな道筋を次期中期経営計画において示すべく計画の策定を進めていきます。

次ページからは、担当の山根よりご説明をさせていただきます。

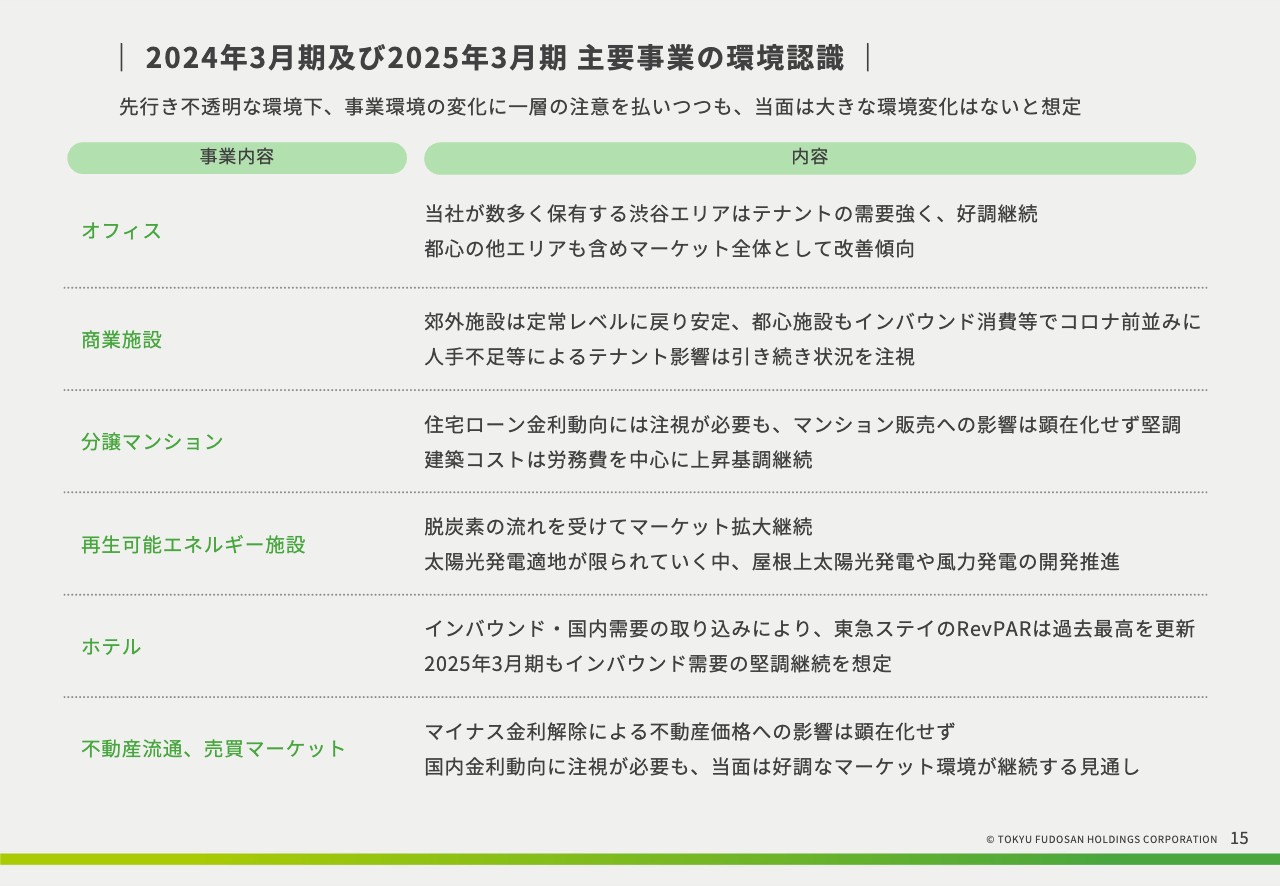

2024年3月期及び2025年3月期 主要事業の環境認識

山根英嗣氏:2024年3月期決算及び2025年3月期業績予想の概要です。主要事業の環境認識についてご説明します。オフィス事業では、当社が数多く保有する渋谷エリアではテナントの需要が強く、特に好調が継続していますが、都心の他エリアも含めマーケット全体として改善傾向にあります。

商業施設の売上では、郊外施設が定常レベルに戻り安定して推移しており、都心施設もインバウンド消費等でコロナ禍前水準に回復しています。

分譲マンション市場では、住宅ローン金利動向には注視が必要ですが、マンション販売への影響は顕在化しておらず、堅調です。建築コストは労務費を中心に上昇基調が継続しています。

再生可能エネルギー事業では、脱炭素への動きが一層強まっており、太陽光発電施設の適地が限られてきていますが、屋根上太陽光発電や風力発電等の開発を推進していきます。

ホテル事業では、インバウンド・国内需要の取り込みにより、東急ステイのRevPARは過去最高を更新しています。不動産流通事業、売買マーケット事業については、今後の国内金利動向に注視が必要ですが、金融緩和の継続により、当面は好調なマーケット環境が継続する見通しです。

2024年3⽉期決算PL、主要指標

2024年3月期決算の概要です。営業収益は1兆1,030億円、営業利益は1,202億円、経常利益は1,104億円、当期純利益は685億円となり、対前期で増収増益となりました。

特に当期純利益は、2023年3月期に事業構造改革等に伴う特別損失313億円を計上していた反動で、大幅増益となっています。

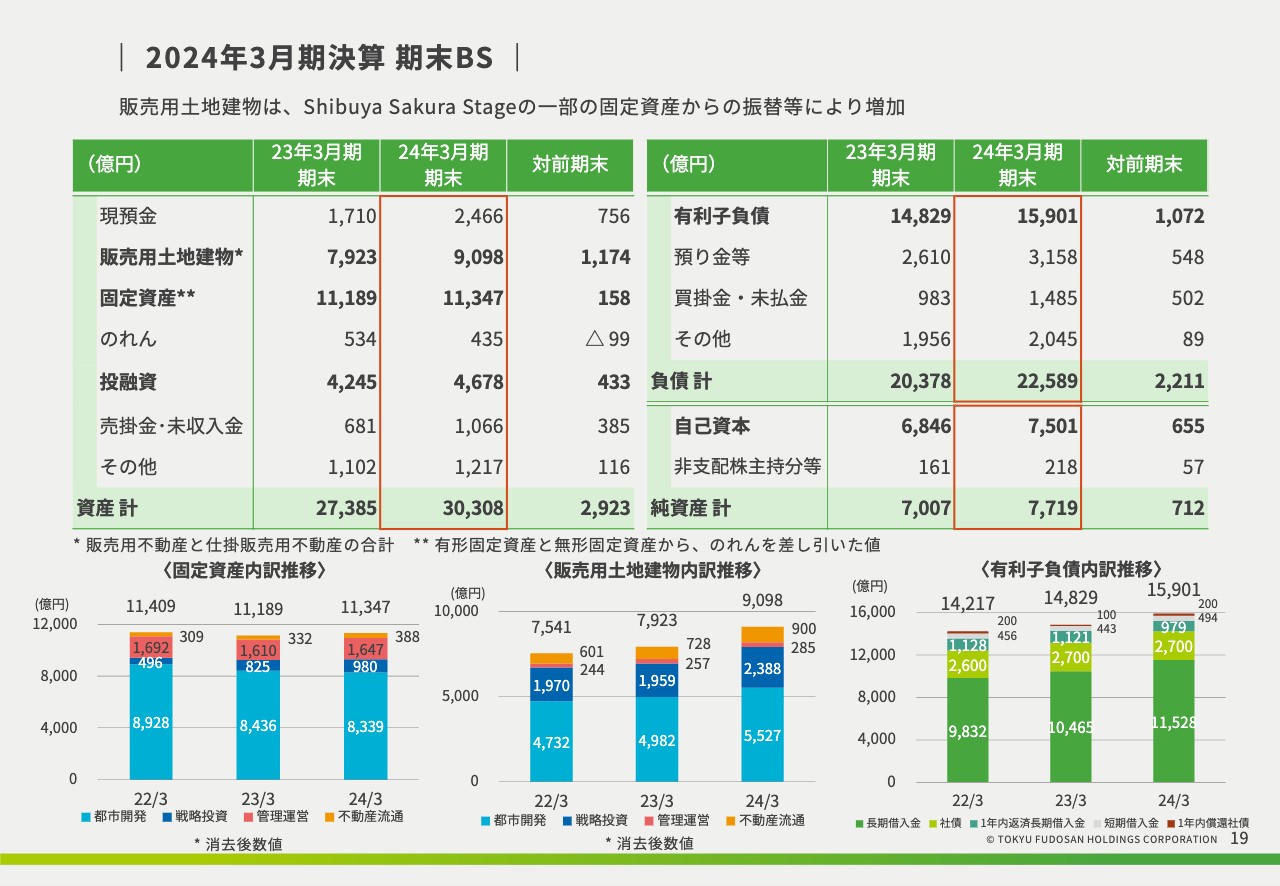

2024年3⽉期決算 期末BS

バランスシートの概要です。前期末と比較すると、販売用土地建物は「Shibuya Sakura Stage」の売却対象部分の振り替えや、新規案件の投資進捗等により1,174億円増加しています。

固定資産は「東急プラザ銀座」の売却による減少の一方、「Shibuya Sakura Stage」の竣工による増加等により158億円増加し、資産の部全体では合計2,923億円増加しています。

負債の部では、投資進捗に伴い、有利子負債が1,072億円増加しています。自己資本は前期末より655億円増加し、7,501億円となりました。

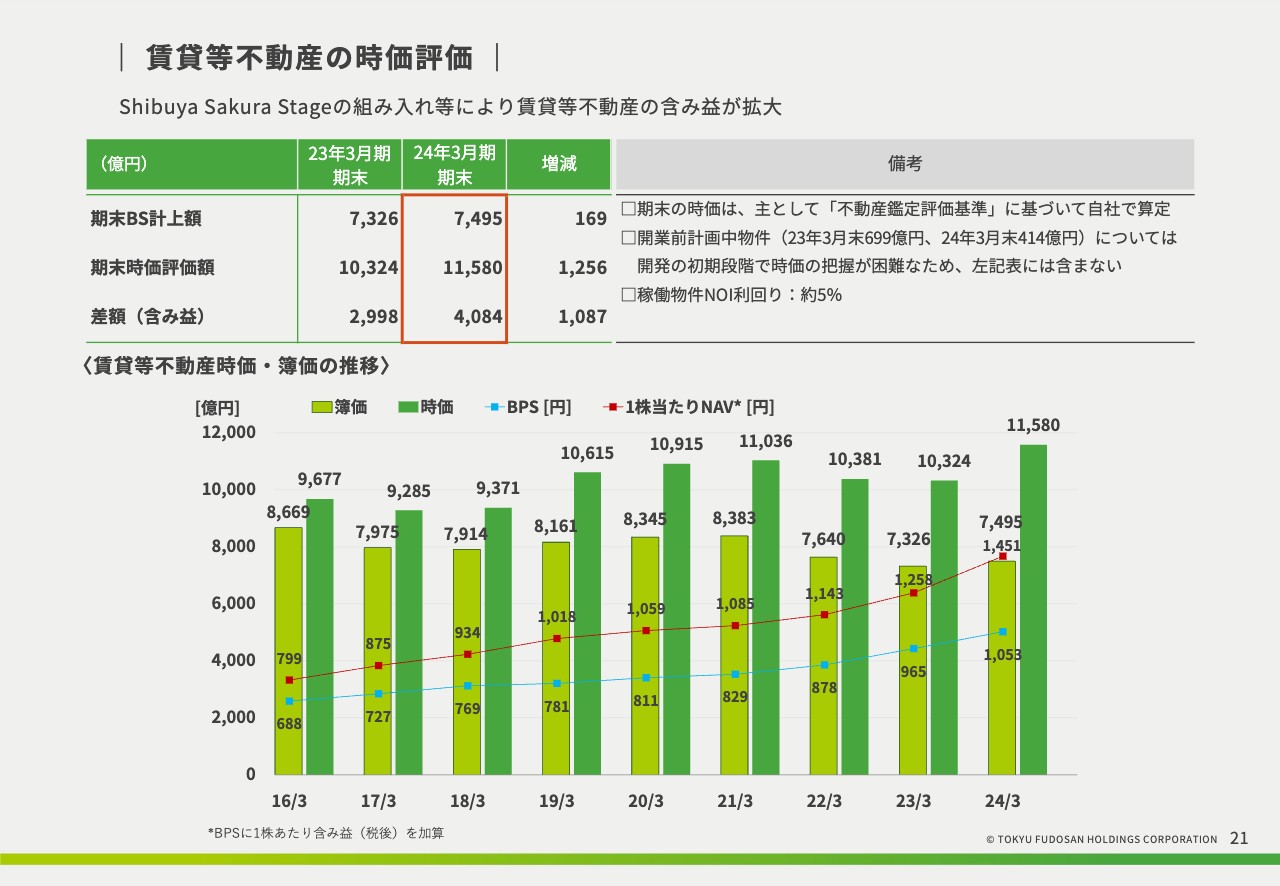

賃貸等不動産の時価評価

2024年3月期末時点での賃貸等不動産の時価評価についてです。スライド上段の表に記載のとおり、オフィスビルや商業施設等の賃貸等不動産の含み益は4,084億円となり、前期末と比べて1,087億円増加しています。

「Shibuya Sakura Stage」などの新規竣工物件が新たに加わったことが、含み益増加の主な要因です。なお、賃貸等不動産の稼働物件NOI回りは約5パーセントです。

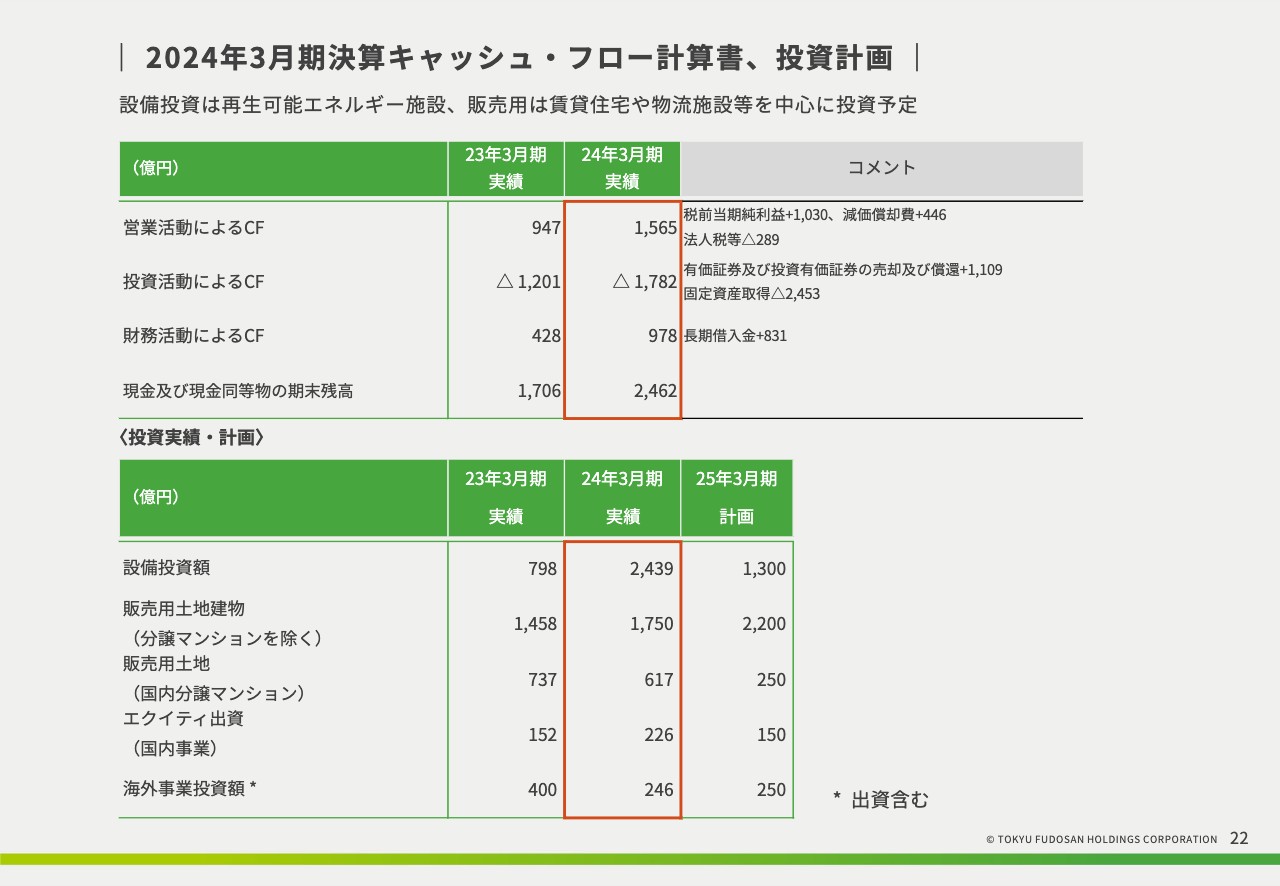

2024年3⽉期決算キャッシュ・フロー計算書、投資計画

キャッシュ・フロー及び投資計画と実績です。2025年3月期の投資計画は、「Shibuya Sakura Stage」の竣工と大型プロジェクトの開発が落ち着き、設備投資が2024年3月期から減少となる見込みです。

一方で、販売用土地建物においては、今後のさらなる利益成長に向け賃貸住宅や物流施設等への投資を進める計画です。

2025年3⽉期業績予想PL、主要指標

2025年3月期の業績予想の概要についてご説明します。営業収益が1兆1,300億円、営業利益が1,300億円、経常利益が1,175億円、当期純利益が700億円と、対前期で増収増益となる計画です。

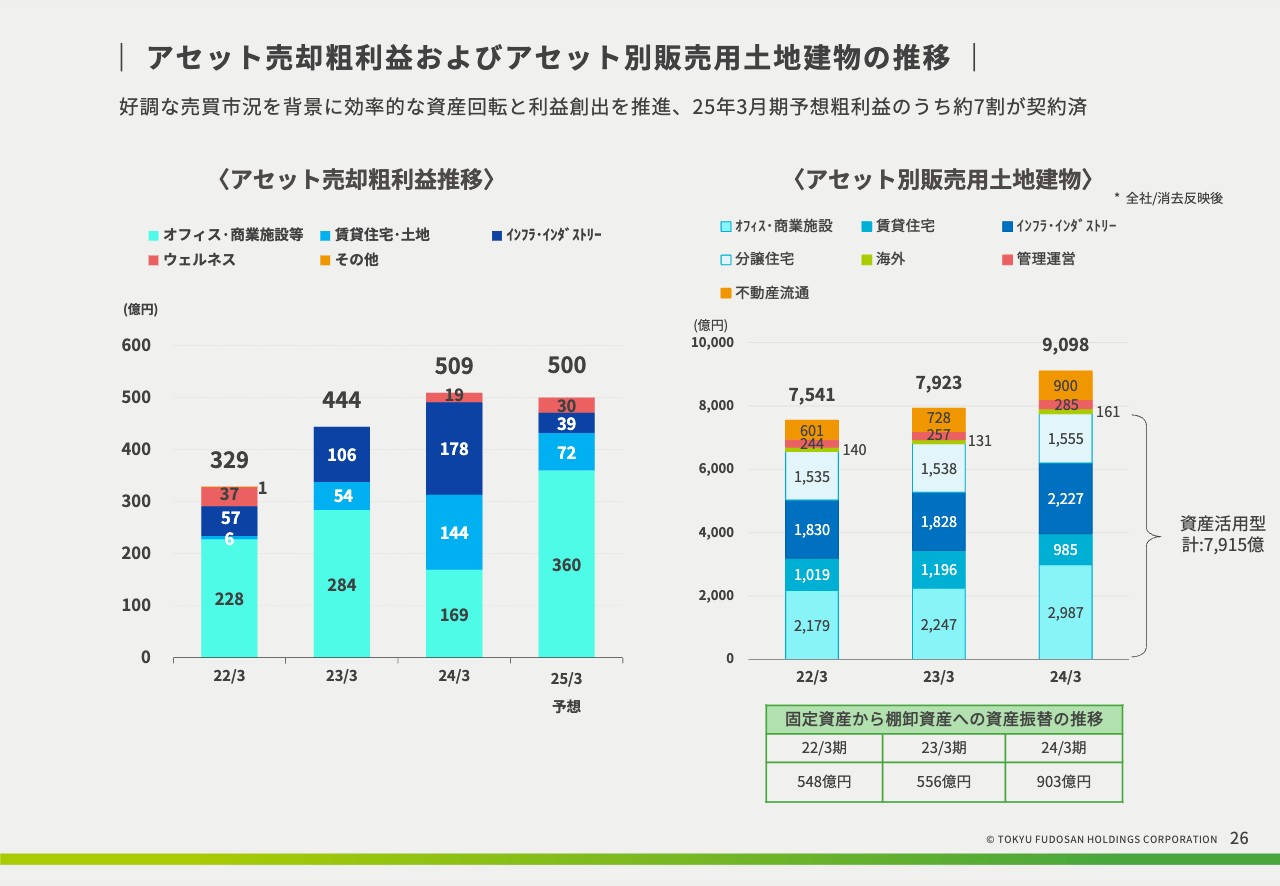

アセット売却粗利益およびアセット別販売用土地建物の推移

アセット売却粗利益およびアセット別販売用土地建物の簿価の推移です。好調な売買市況を背景に、効率的な資産回転による利益創出と回収資金の再投資を進めています。

スライド左側のグラフのとおり、2025年3月期のアセット売却粗利益は500億円と、前年同水準を予定しています。「Shibuya Sakura Stage」の一部持分売却もあり、この500億円のうち約7割が契約済みです。

スライド右側のグラフは、販売用土地建物の簿価の推移です。投資は順調に進捗しており、資産売却・販売を進めつつ、残高を増加させることができています。

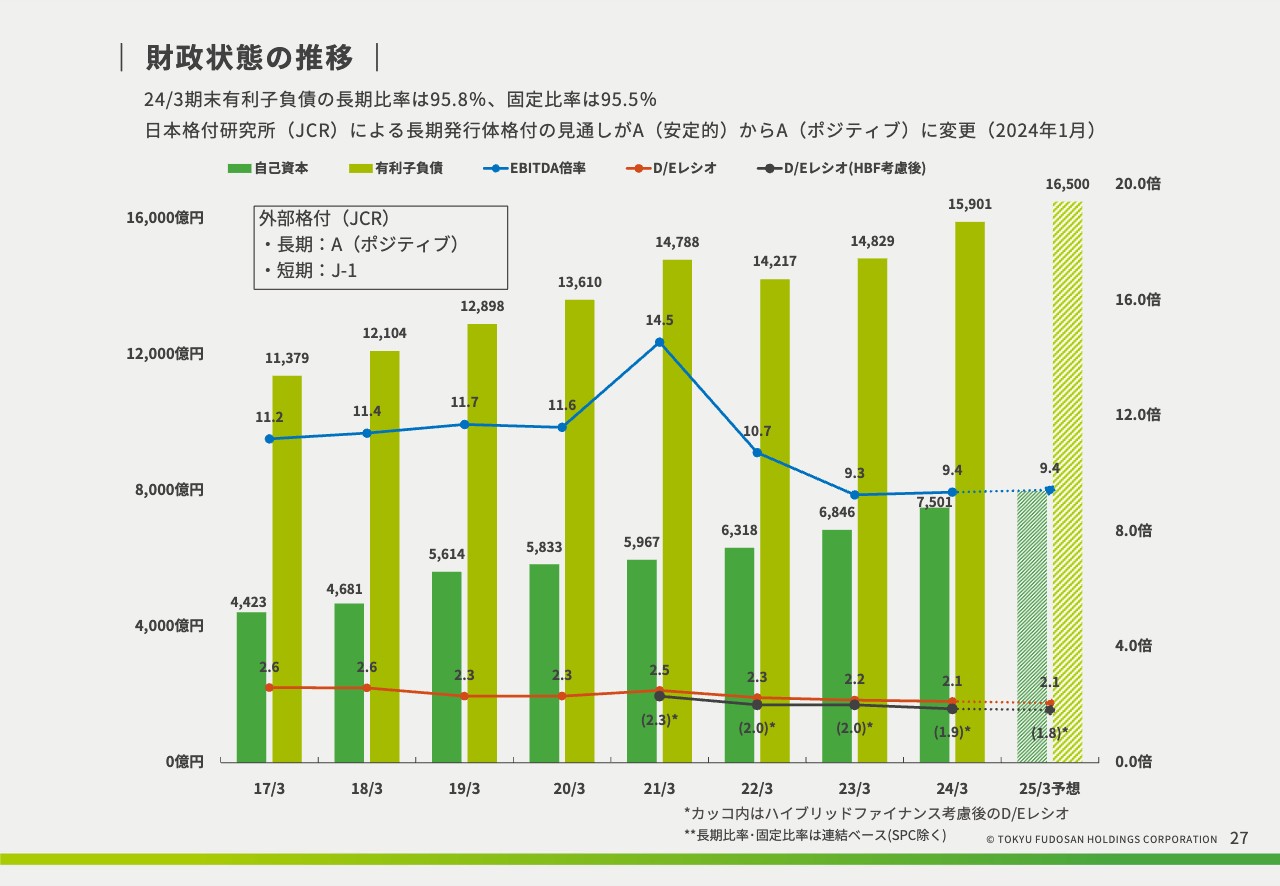

財政状態の推移

有利子負債の推移等についてです。2024年3月期末の有利子負債の長期比率は95.8パーセント、固定比率は95.5パーセントとなっており、安定的な資金調達を継続しています。

2025年3月期末の有利子負債は1兆6,500億円、D/Eレシオは2.1倍、ハイブリッドファイナンス考慮後のD/Eレシオは1.8倍を計画しています。引き続き、財務健全性の維持・向上を意識してBSコントロールを行っていきます。

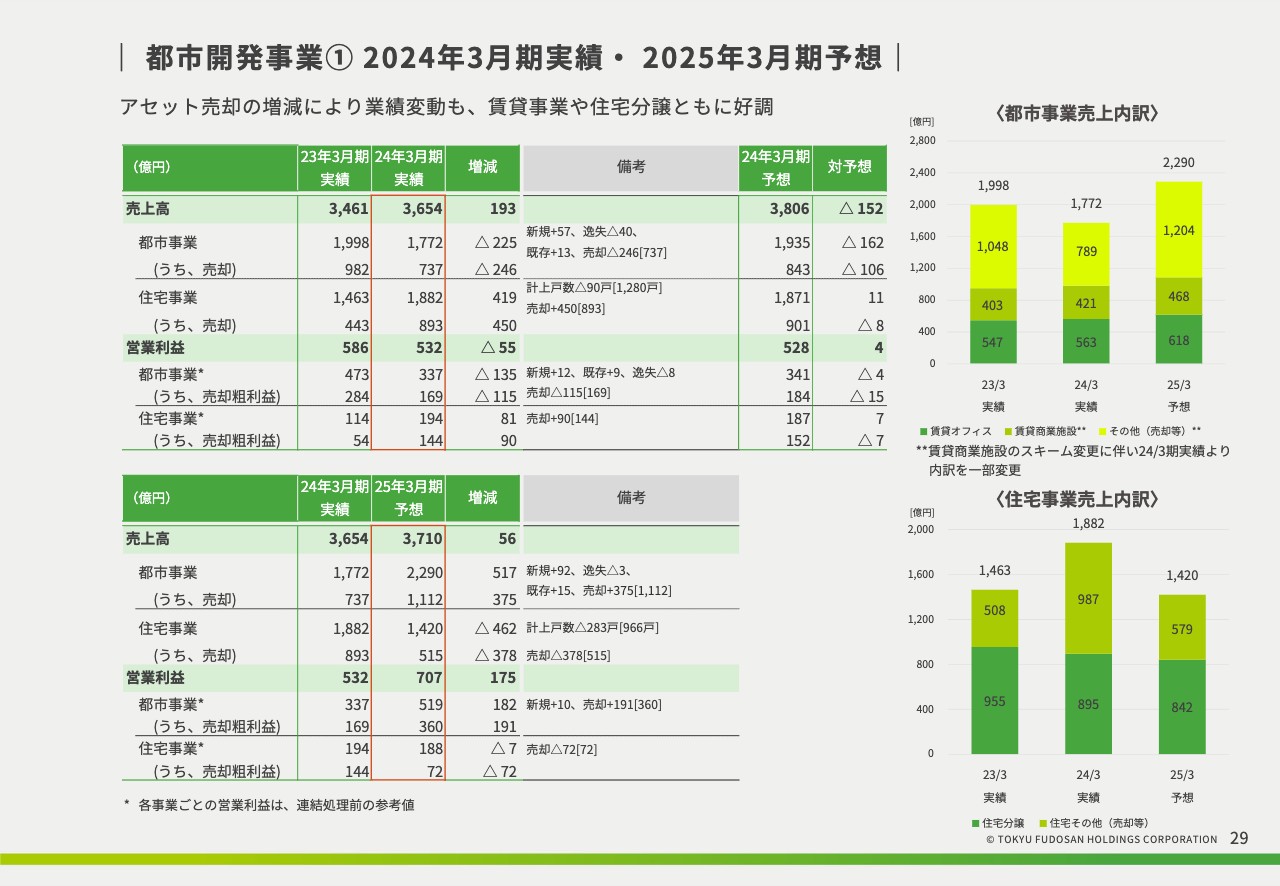

都市開発事業①2024年3⽉期実績・2025年3⽉期予想

ここからはセグメント別の概況についてご説明します。まずは都市開発事業セグメントです。

2024年3月期は対前期で増収減益となりました。2025年3月期は対前期で増収増益となる計画です。2024年3月期、2025年3月期ともに、アセット売却の増減により業績は変動しますが、賃貸事業や住宅分譲ともに好調に進捗しています。

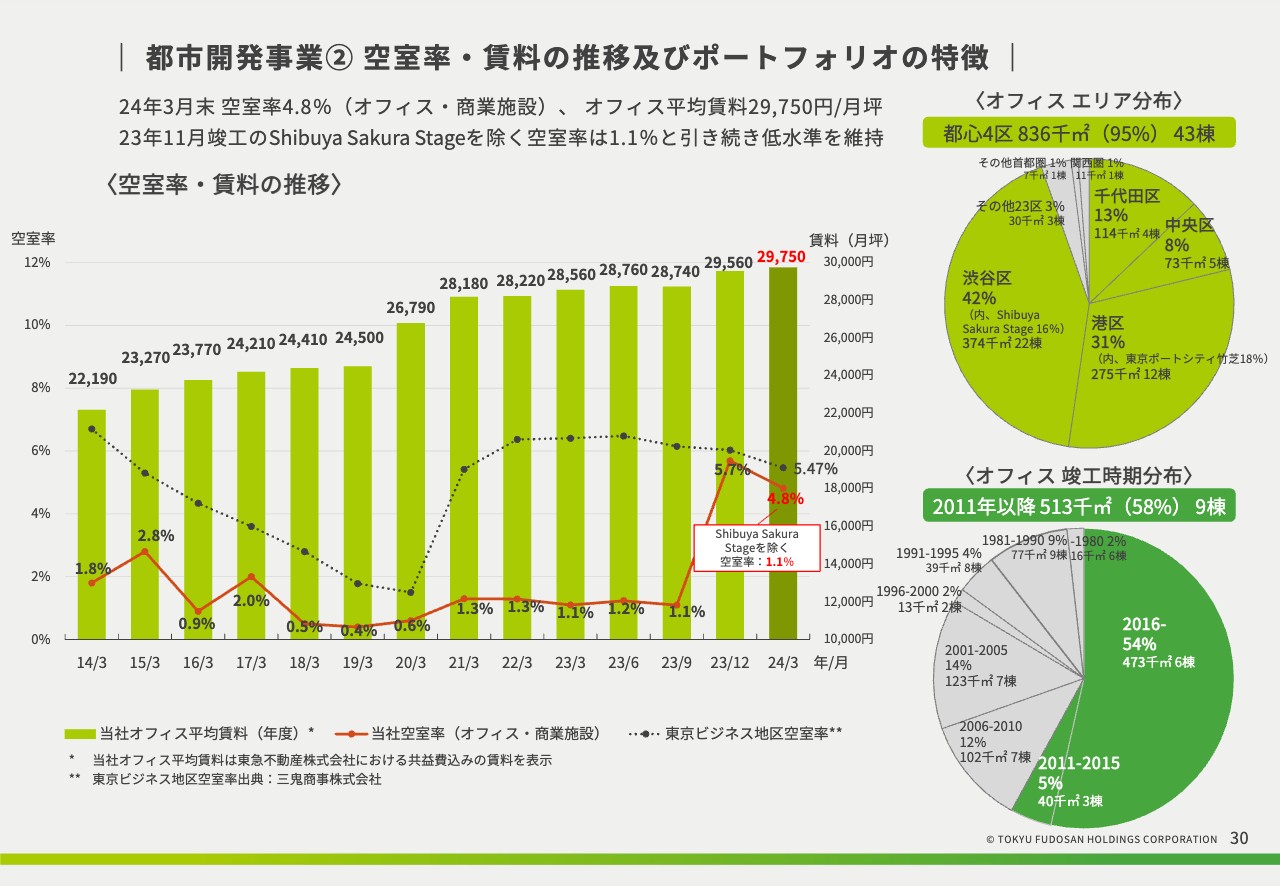

都市開発事業② 空室率・賃料の推移及びポートフォリオの特徴

空室率と賃料の推移です。2024年3月末の空室率は4.8パーセントとなりました。2023年11月に竣工した「Shibuya Sakura Stage」等の影響で一時的に上昇していますが、すでに同物件の契約率は約95パーセントとなっており、今後テナントさまへの引き渡しの進捗に応じて、空室率は低下していく見込みです。

なお、3月末時点での「Shibuya Sakura Stage」を除いた空室率は1.1パーセントと、引き続き低水準を維持しています。オフィスの平均賃料は、2024年3月末で一坪当たり2万9,750円となりました。

都市開発事業③ 主要プロジェクト(オフィス・商業施設等)

オフィス及び商業施設等の主要プロジェクトについてご説明します。2024年3月期は10月に「Forestgate Daikanyama」、11月に「COCONO SUSUKINO」が開業し、「Shibuya Sakura Stage」は12月から順次開業しています。2024年4月には「東急プラザ原宿『ハラカド』」が開業しています。

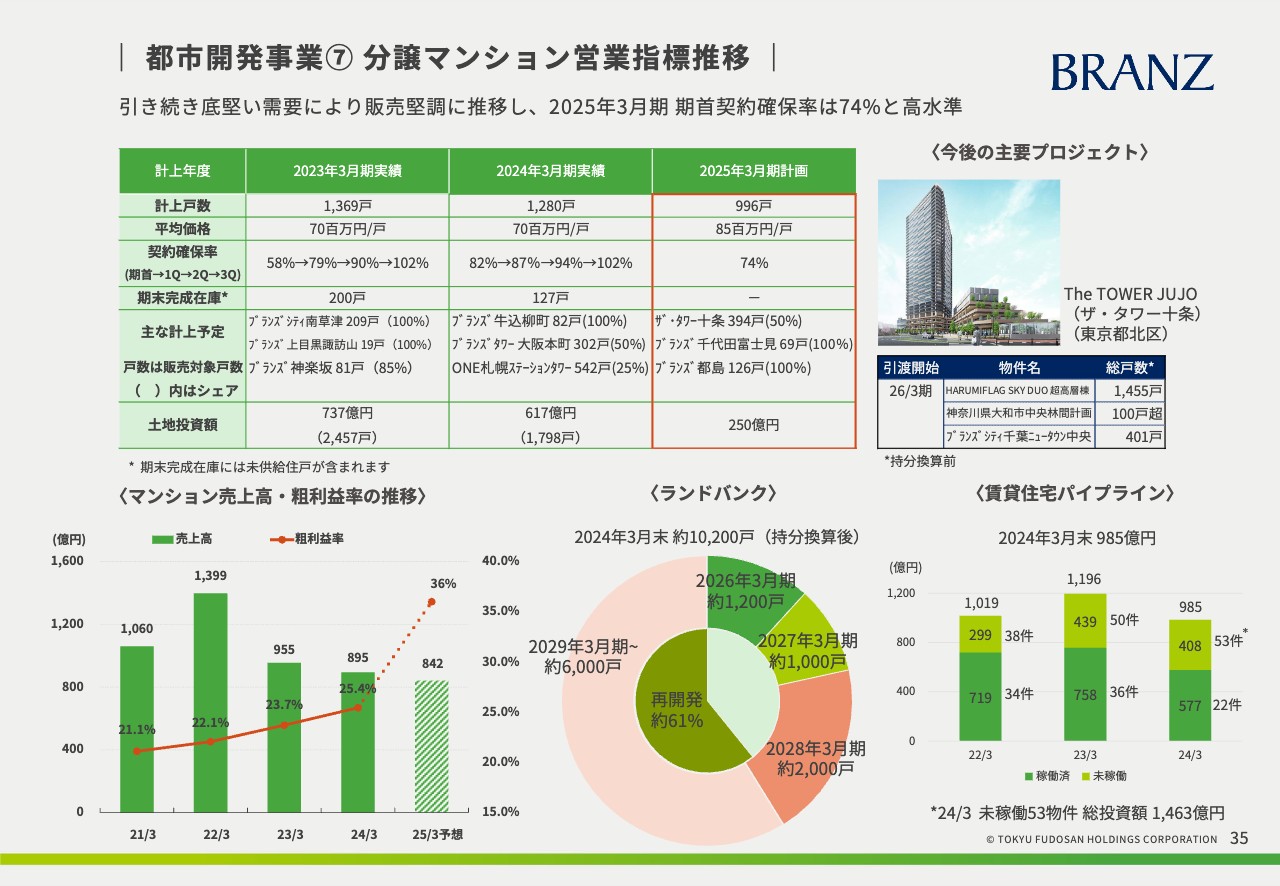

都市開発事業⑦ 分譲マンション営業指標推移

分譲マンションの営業指標推移です。分譲マンション計上戸数の2024年3月期実績は、1,280戸となりました。2025年3月期は996戸を計画しています。

計上戸数は減少しますが、スライド左下のグラフに記載のとおり、粗利益率は2024年3月期の25.4パーセントに対し、2025年3月期は36パーセントと、都心高額物件の計上などにより大幅な改善を見込んでいます。

マンションの販売状況は引き続き堅調で、2024年3月期の売上に対する契約率は、期初時点で74パーセントと高水準でのスタートとなっています。

投資については、前期に617億円、1,798戸相当の買収が進みました。来期以降のランドバンクは約1万200戸で、そのうち近年注力している再開発物件の割合は、約61パーセントを占めています。

都市開発事業⑧ 主要な大規模プロジェクト(住宅)

分譲マンションにおける今後の主要なプロジェクトです。都心再開発物件を中心として、今後も数多くの大型物件が控えています。引き続き、高付加価値の再開発物件に重点を置きながら、事業の強化に取り組んでいきます。

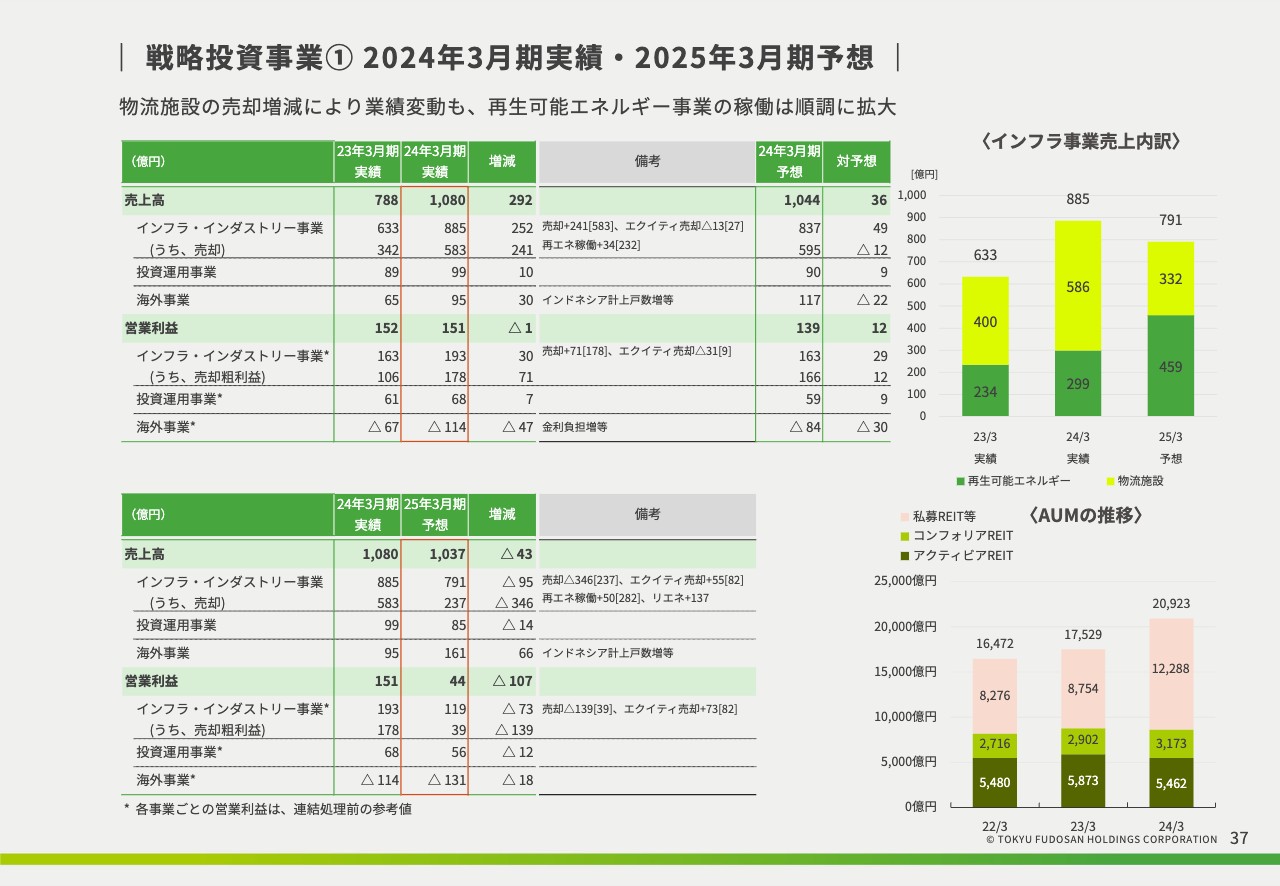

戦略投資事業① 2024年3月期実績・2025年3月期予想

戦略投資事業セグメントについてご説明します。2024年3月期は、対前期で増収減益となりました。インフラ・インダストリー事業は、アセット売却や再生可能エネルギー施設の稼働施設の増加等により増益となりました。海外事業は、アメリカの金利上昇による費用増等により減益となりました。

2025年3月期は、対前期で減収減益の計画です。インフラ・インダストリー事業において、物流施設のエクイティ売却や再生可能エネルギー施設の稼働施設数は増加するものの、アセット売却の減少により減益を見込んでいます。

戦略投資事業② 再生可能エネルギー事業

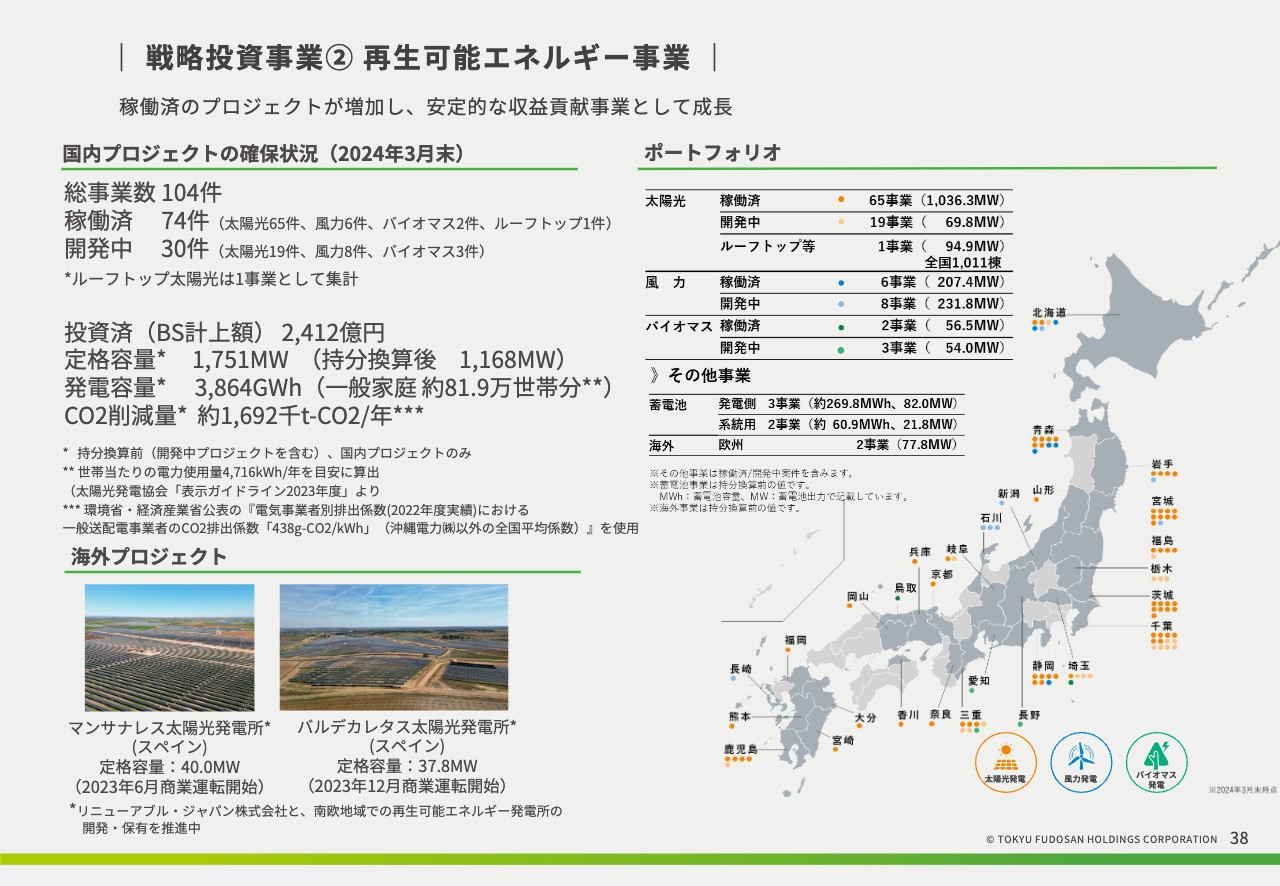

再生可能エネルギー事業のポートフォリオについてご説明します。2024年3月末現在で、稼働済が74件、開発中が30件、計104件のプロジェクトに国内各地で取り組んでいます。

国内における全プロジェクト稼働後の総定格容量は1,751メガワットと、対前期で174メガワット増加しました。持分換算後の総定格容量も1,168メガワットと、対前期で155メガワット増加しています。

戦略投資事業③ 再生可能エネルギー事業の拡大

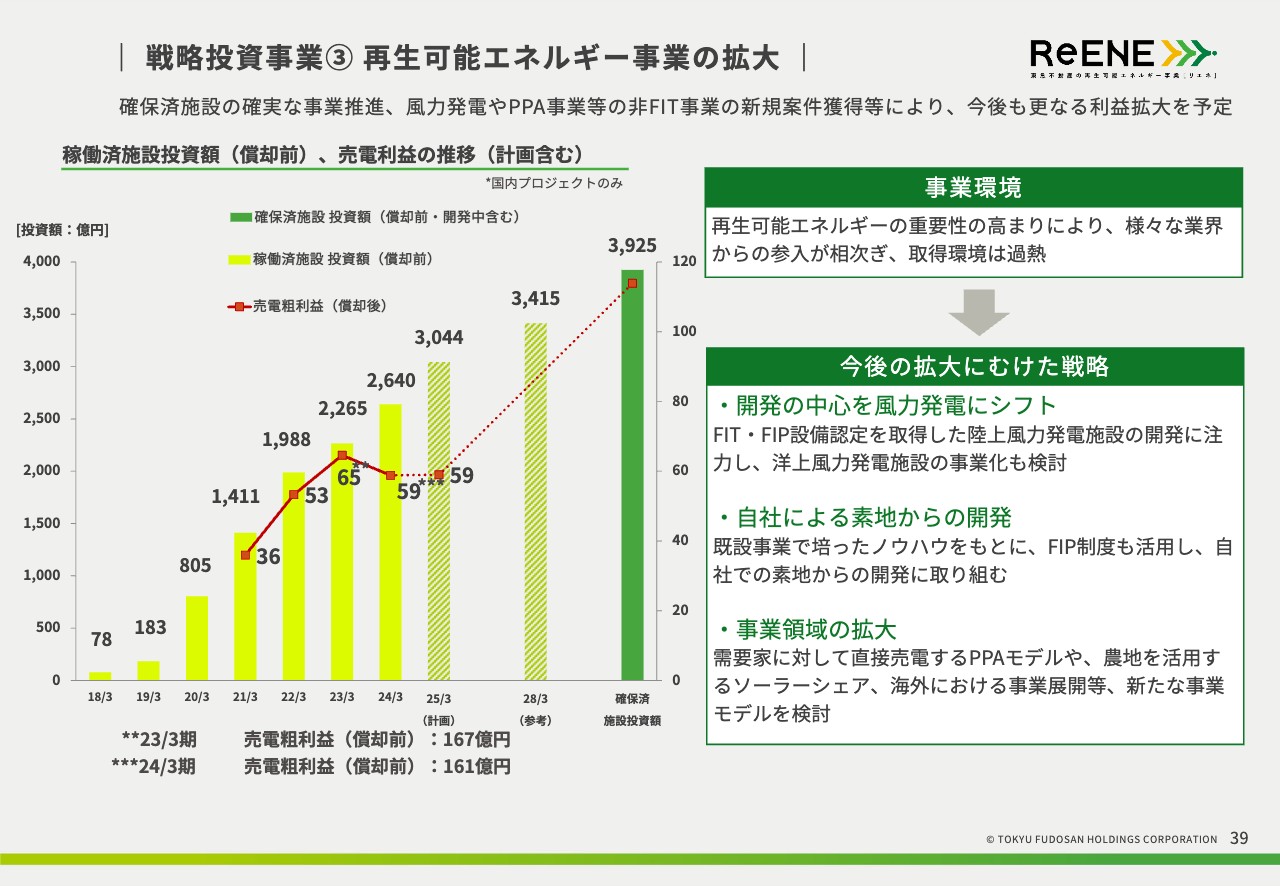

再生可能エネルギー事業のこれまでの実績と今後の計画についてご説明します。スライドの左側のグラフをご覧ください。2024年3月末時点の開発中も含めた確保済施設の総投資額3,925億円に対し、稼働済施設の総投資額は2,640億円となっています。2025年3月末には、稼働済施設が3,044億円に増加する見込みです。

折れ線グラフで表した売電粗利益は、2025年3月期は59億円の計画です。稼働施設の増加による増益がある一方、昨年9月より稼働を停止している鳥取県米子のバイオマス発電所の通期停止の影響などにより、対前期で横ばいを見込んでいます。

今後の再生可能エネルギー事業の拡大に向けて、開発の中心を太陽光発電から風力発電にシフトし、自社による素地からの開発や、PPAやソーラーシェア、海外における事業展開等の新たな事業領域の拡大を進め、さらなる成長を目指します。

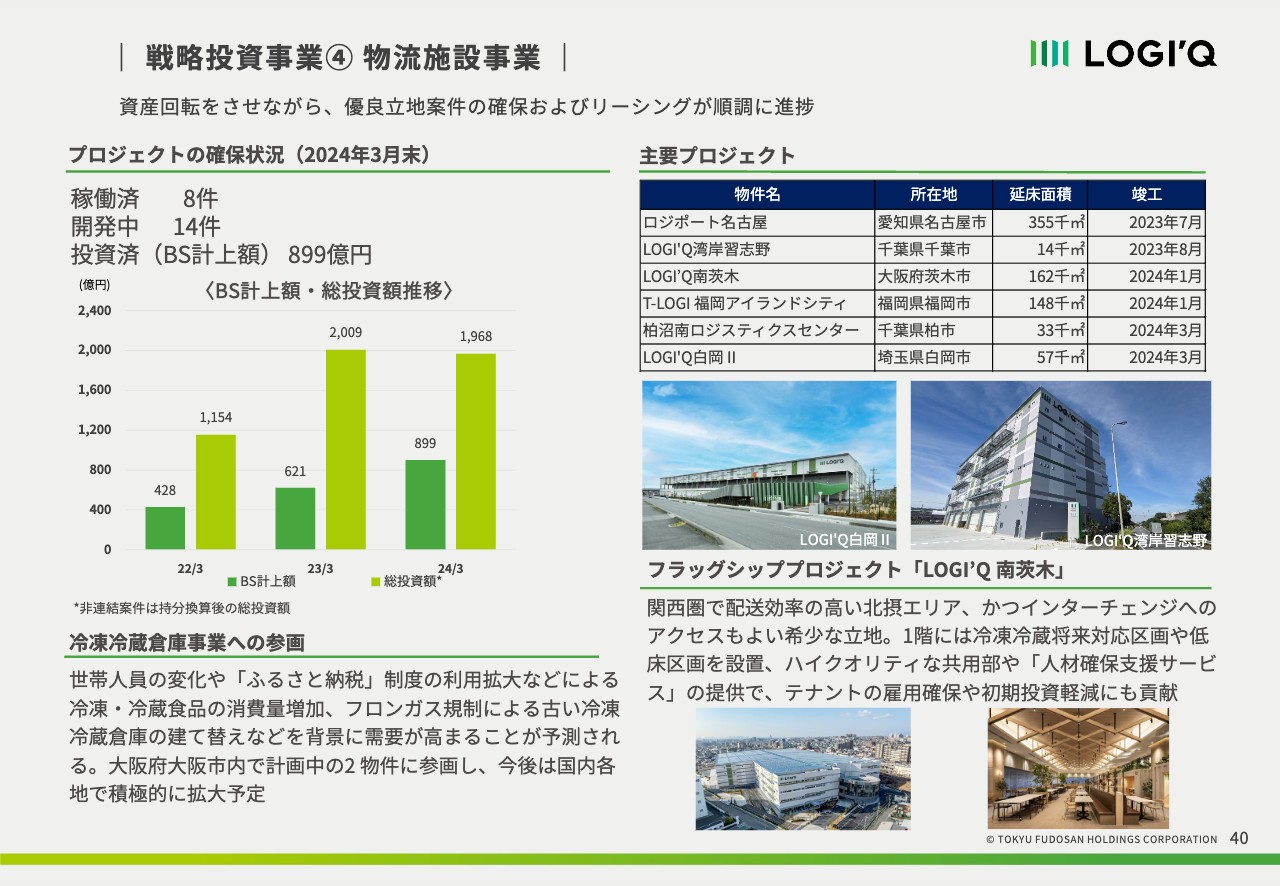

戦略投資事業④ 物流施設事業

物流施設事業についてご説明します。売却を進めながらも、優良立地の新規案件の取得も進捗しており、2024年3月末時点の確保済施設のBS計上額は899億円です。すべての施設の竣工時には1,968億円の規模となります。

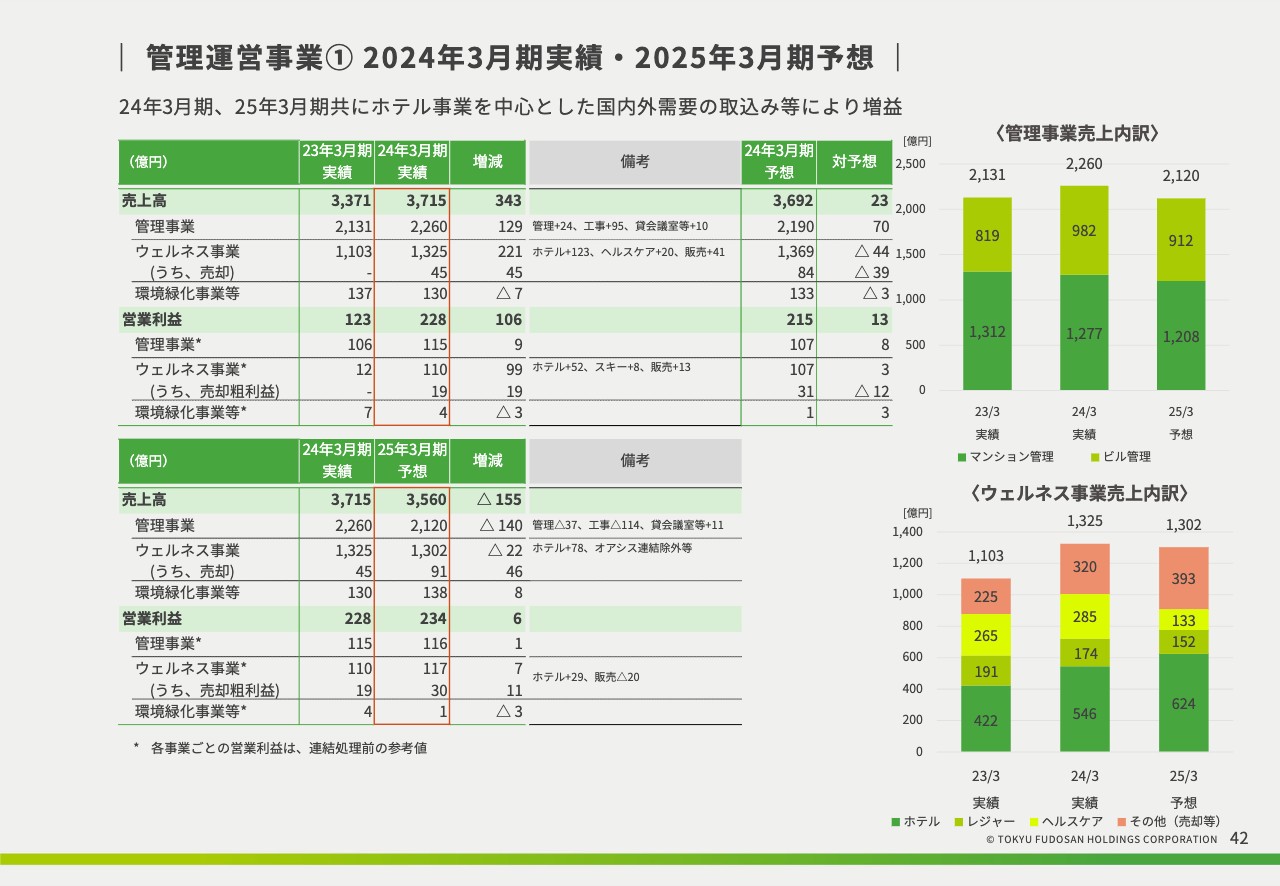

管理運営事業① 2024年3月期実績・2025年3月期予想

管理運営事業セグメントです。2024年3月期は、対前期で増収増益となりました。管理事業は、管理・工事・貸会議室事業の回復等により増益となりました。ウェルネス事業は、ホテル事業を中心とした内外需要の取り込み等により増益となっています。

2025年3月期は、対前期で減収増益の予想です。一部事業譲渡の影響で減収となりますが、ホテル事業のさらなる改善等を見込み、増益の計画です。

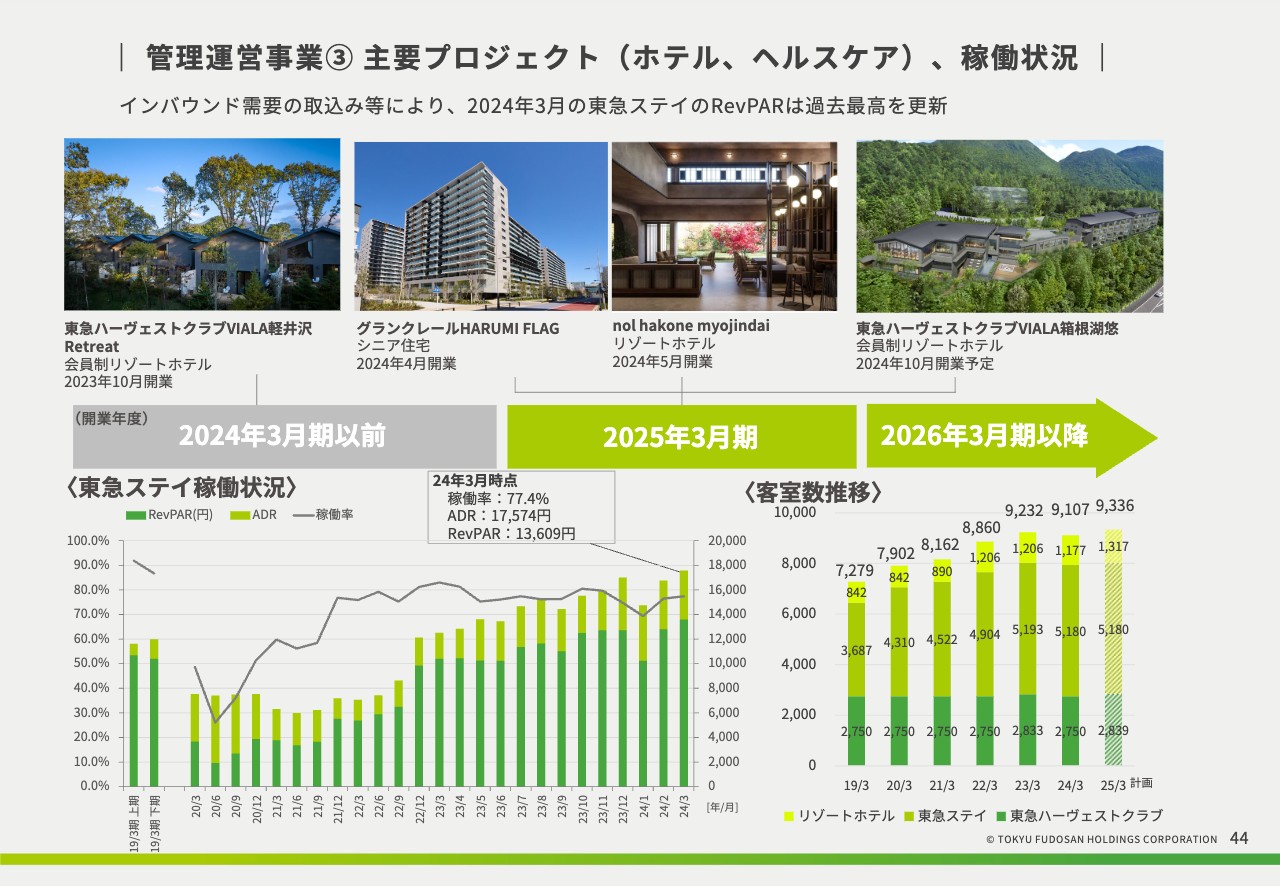

管理運営事業③ 主要プロジェクト(ホテル、ヘルスケア)、稼働状況

ホテル・ヘルスケア施設の今後の主要プロジェクト及び「東急ステイ」の稼働状況についてご説明します。スライドの上段には、主要プロジェクトを掲載しています。

2024年10月開業の「東急ハーヴェストクラブVIALA箱根湖悠」等、「ハーヴェストクラブ」の会員権の販売は順調に進捗しています。また、「Shibuya Sakura Stage」において、中長期滞在向けのホテル「ハイアットハウス 東京 渋谷」が、2024年2月に開業しています。

下段には、「東急ステイ」の稼働状況及び客室数の推移を掲載しています。インバウンド需要の拡大等により、2024年3月のRevPARは13,609円と、コロナ禍前の2019年3月の10,404円を大きく上回り、過去最高を更新しています。

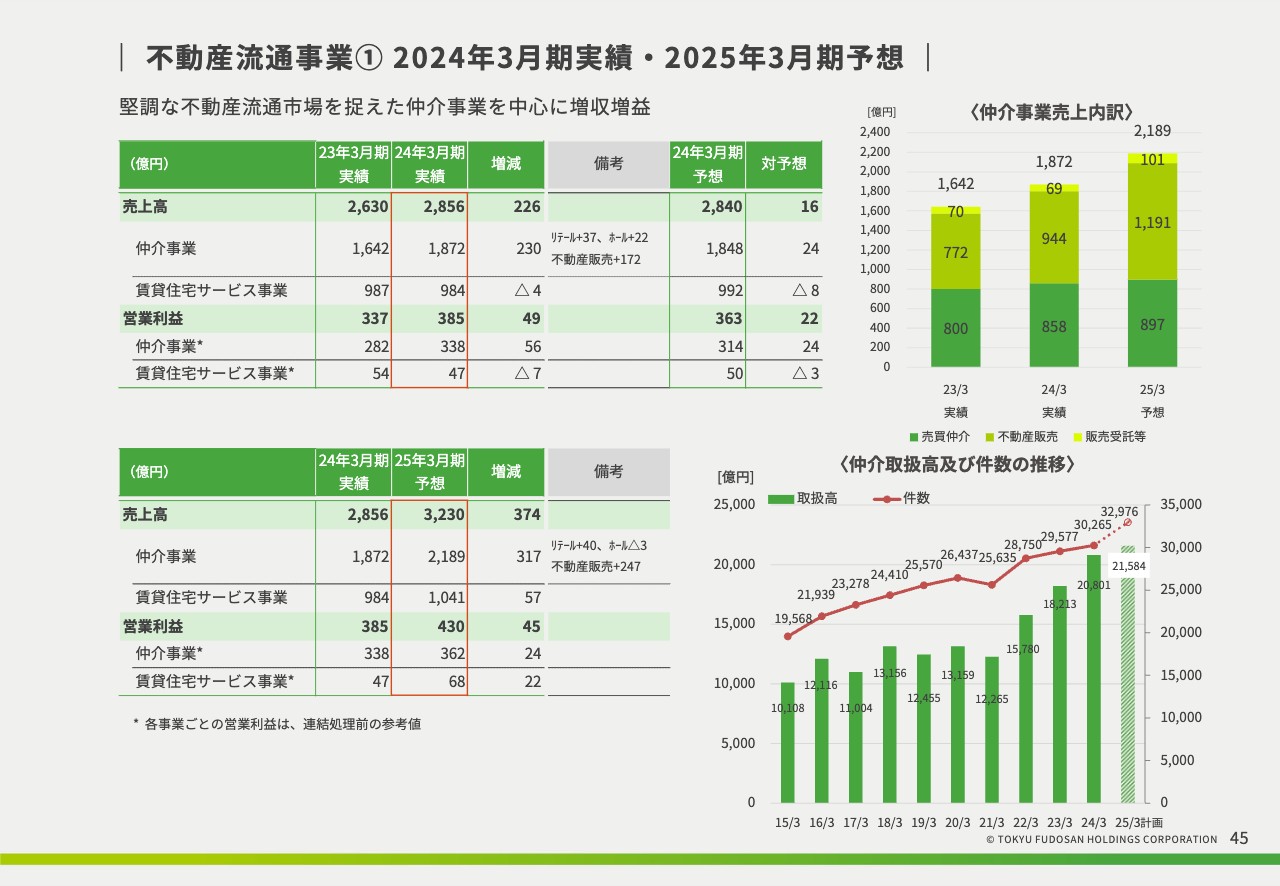

不動産流通事業① 2024年3月期実績・2025年3月期予想

不動産流通事業セグメントについてご説明します。2024年3月期は、売買仲介及び不動産販売の好調等により、対前期で増収増益となりました。2025年3月期は、引き続き活況な不動産販売市場を捉え、売買仲介を中心に対前期で増収増益の計画です。

スライドの右側下段には、仲介取扱高及び件数の推移を掲載しています。仲介取扱高・件数ともに、着実に伸ばすことができています。

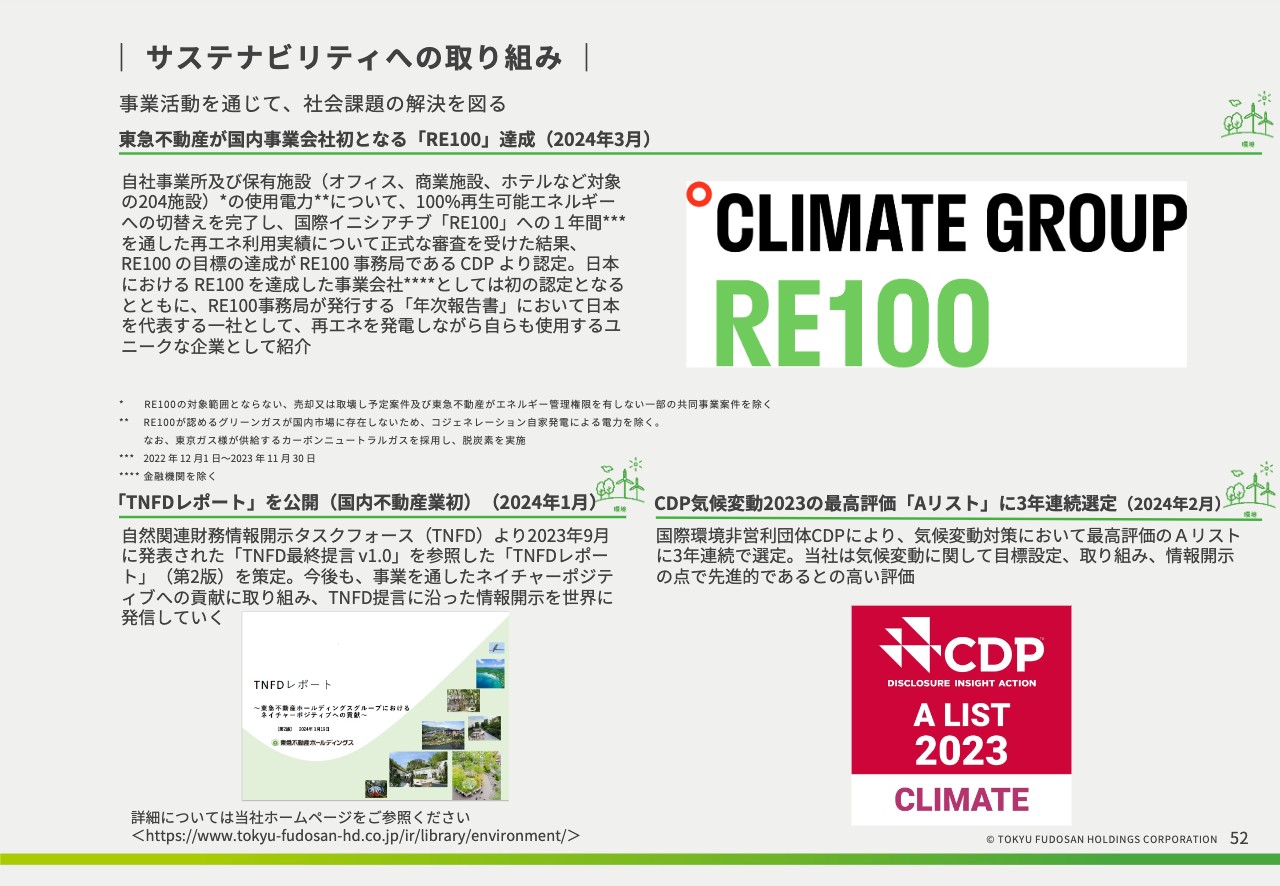

サステナビリティへの取り組み

サステナビリティの取り組み事例をご紹介します。

東急不動産株式会社の事業所及び保有施設の使用電力について、2022年12月1日付で100パーセント再エネへの切り替えを完了し、国際イニシアチブ「RE100」への1年間を通した再エネ利用実績について正式な審査を受けた結果、事務局であるCDPより「RE100」の目標の達成を認定されました。

「RE100」を達成した事業会社としては日本で初の認定となるとともに、「RE100 2023年開示報告書」において、日本における先進企業として取り上げられました。

今後も自社における再エネ電力利用の継続とともに、自社施設の再エネ化やコーポレートPPA等の再エネ電力供給により、お客さまへ環境価値を提供し、事業を通じた脱炭素社会の実現を目指していきます。

サステナブル経営〈外部評価〉

外部評価についてご説明します。当社グループでは、社会とともに当社グループの持続的な成長を実現するための取り組みを進めています。取り組みの社外評価として、GPIFが採用する主要銘柄への選定や、主要なESGインデックスへの組み入れ等で、高い評価を得ています。

FTSE 4good Index Series構成銘柄に14年連続で選定され、CDPでは気候変動対策が最高評価のAリストに3年連続で選定されています。引き続き、当社グループ全体でサステナブルな成長に向けて取り組みを進めていきます。

DXの取り組み

DXの取り組みの具体事例についてご説明します。渋谷のワーカーを中心とした、渋谷へ訪れる人々が職場やコミュニティを超えて気軽につながることができる、不動産業界初のエリア特化型アプリ「SHIBUYA MABLs」をリリースしました。

「SHIBUYA MABLs」を通じ、広域渋谷圏を訪れる人々への新たな体験価値を創出するとともに、広域渋谷圏における顧客接点の構築によるまちづくりのDX化を推進していきます。

新着ログ

「不動産業」のログ