東証担当者が事例に基づき「資本コストや株価を意識した経営」実現のポイントを解説 投資家との対話を企業成長の糧に

「資本コストや株価を意識した経営」のポイントと事例(前編)

重松英氏(以下、重松):今年2回目のIR向上委員会を始めます。司会はLawyer’s INFO株式会社COOの重松です。よろしくお願いします。

本日は、「資本コストや株価を意識した経営」のポイントと事例がテーマということで、東京証券取引所上場部・上場会社サポートグループ課長の二出川さんと、日本金融経済研究所の馬渕さんにお越しいただいています。

そして、おなじみのFiNX株式会社の後藤さんにも、いろいろコメントをいただきたいと思っています。

後藤敏仁氏(以下、後藤):私は日本金融経済研究所の副会長も務めています。本日はせっかくの機会ですので、途中で何かご質問があればぜひ挙手して、自由にご発言ください。オンラインのご質問まで受けることができるかはわかりませんが、全員で考える時間にできたらと思っています。よろしくお願いします。

IR向上委員会

重松:本日初めて参加される方もいらっしゃると思いますので、まずはIR向上委員会についてご説明します。

IR向上委員会は、IR実務に携わる人のための勉強会コミュニティとなっています。CFOの方やIR担当者の方にご参加いただき、さまざまなゲストを招いて年に何回か勉強していきます。

長期ビジョン

重松:長期ビジョンは、「IRをアップデートし、世界中の投資家から日本に投資マネーを」です。今年最初のほうは投資マネーがけっこう集まってきているように感じたのですが、4月に入ってからは、いろいろと悲しい気持ちを抱いている方もいらっしゃるかもしれません。

このような取組みを長期的に実施することで、「日本の株式市場や資本市場を盛り上げていこう」というのが長期ビジョンとなります。詳しくは馬渕さんのほうからご説明をお願いします。

日本金融経済研究所を通じて政策提言を推進する

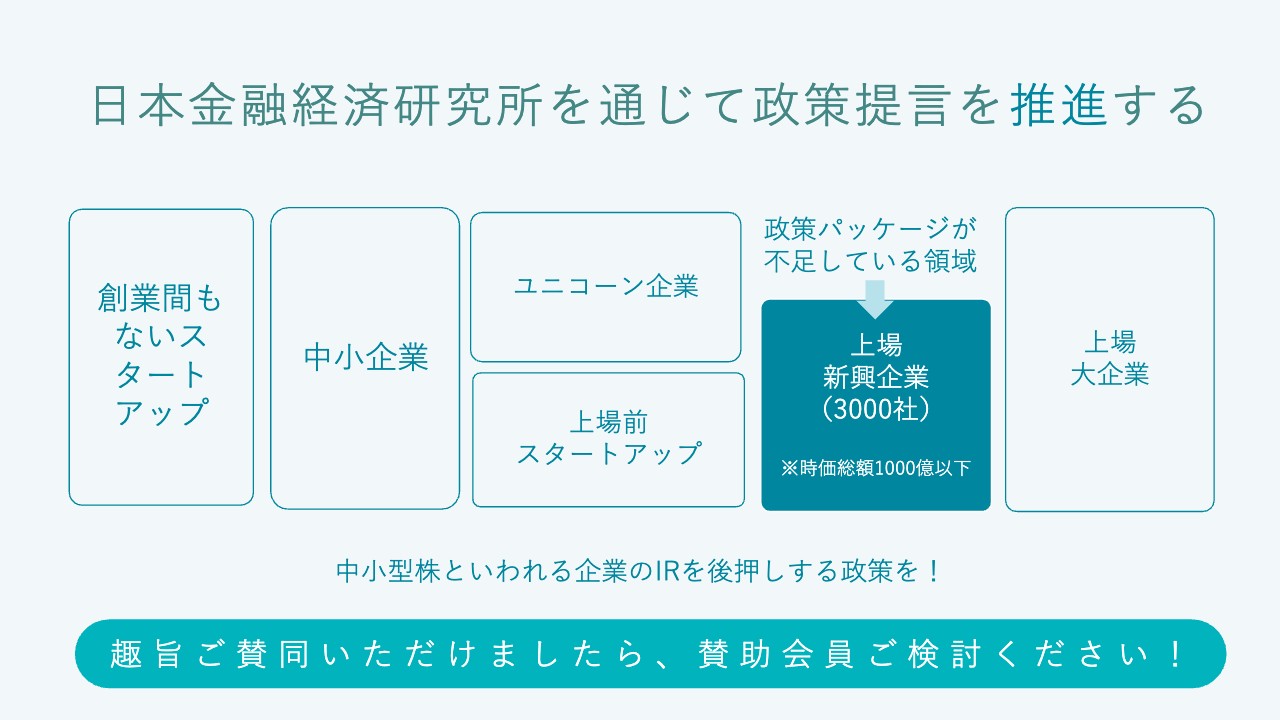

馬渕磨理子氏(以下、馬渕):日本金融経済研究所は政策提言を行っている社団法人です。私たちの課題意識は、スライドに記載している上場新興企業にあると思っています。

日本には中小企業に対してかなり手厚い制度があり、最近ではスタートアップに対する支援の仕組みも整ってきました。大企業の場合は自走できるケースが多いのですが、上場新興企業への政策パッケージは不足しているという認識です。そのため、さまざまな政治家の方にお会いして、「上場新興企業に対する政策を打つことが日本のアップデートになるのではないか」と伝える活動を行っています。

また、年に1回大きなイベントを開催しています。今年は私が大きな病気を患ったため、もしかすると次回は来年になるかもしれませんが、2023年は「国際金融都市東京 企業価値向上サミット」を開催し、小池百合子都知事にご登壇いただきました。

このようなイベントを開催するにあたり、賛助会員も募集していますので、もしよろしければご検討ください。

後藤:一言だけ補足すると、私たちには「政府のみなさまにこういう声を届けたい」という強い気持ちがありますが、馬渕さんや私の言葉だけだと、なかなか厳しい状況です。みなさまからの「賛同しています」という声が増えれば増えるほど、意見として通りやすくなると思います。そのような意味で、趣旨にご賛同いただける場合にはよろしくお願いします。

馬渕:特に東京証券取引所がIRについて力強い政策を打ち出してから、本当に雰囲気が変わってきたと思っています。ここからは、東京証券取引所の二出川さんにお話をうかがっていきます。本題に入る前に、二出川さんの自己紹介と、所属部署がどのようなミッションをお持ちなのかを教えてください。

二出川聡氏(以下、二出川):みなさまこんにちは、東京証券取引所の二出川です。2006年に東京証券取引所に入社し、最初のうちはマーケット関連、特にデリバティブの売買審査などを担当していました。

途中からは、投資家向けのプロモーション活動を行う東京証券取引所の中では比較的珍しい営業系の部署に移りました。市場の流動性拡大に向け、国内の機関投資家や個人投資家向けのいろいろなイベントやセミナーでお話する経験を積んできました。

10年ほど前からは、上場会社としての日本取引所グループの財務部で財務戦略や資本政策の企画立案などを担当するとともに、IRも主たる担当ではないものの、IR担当から「投資家から財務担当の話も聞きたいと言われた」と相談を受け、同席してご説明を行うこともありました。

馬渕:日本取引所グループとして、IRに関わっておられたということでしょうか?

二出川:そうですね。少し前まではみなさまと同じような立場でしたが、昨年4月に東京証券取引所上場部に移動となり、開示業務を担当していました。

みなさまの会社にも東京証券取引所上場部の開示担当が1人ついていると思いますが、まさにあのようなかたちで、主にスタンダード市場の企業を150社ほど担当していました。もしかしたら本日会場にお越しのみなさまの中にも、私が1月まで担当していた企業の方がいらっしゃるかもしれません。

今年1月に、上場会社サポートグループが立ち上がると同時に配属になったという経緯です。上場会社サポートグループについては、2月に一度、『日本経済新聞』に取り上げていただきました。記事には「東京証券取引所がIR支援部隊を設立」というかたちで記載されていましたが、IR支援に限定して活動しているわけではありません。

もともとの発足の趣旨をご説明します。東京証券取引所は、上場会社のみなさまに対して、昨年3月の「資本コストや株価を意識した経営の実現に向けた対応の要請」など、企業価値向上のため、いろいろなお願いごとをしています。

超一流の規模の大きな企業であれば、リソースもふんだんにあり、十分に対応することができると思います。一方で、そうではない企業は、リソースの問題をはじめ、金融的な知識も不足しているという声が、東京証券取引所にも多く寄せられました。

上場会社サポートグループは、そのようなお困りの企業に対してお願いごとをするばかりではなく、上場会社のみなさまにきちんと寄り添い、一緒に考えて対応していくために立ち上がった部署です。

馬渕:つまり、企業は「資本コストや株価を意識した経営」についてどのような資料を作ったら良いのかを、直接うかがうことができるということでしょうか?

二出川:そうですね。東京証券取引所は、「このような方法で開示したら良いのか?」「このように資料を作ったので評価して欲しい」といったリクエストを時々いただきます。東京証券取引所のスタンスとしては、企業価値向上に向けた取組みについての良し悪しを判断できる立場にはなく、それは投資家の方々がご覧になって判断すべきものだと考えています。

良し悪しをお伝えすることはできませんが、私たちの趣旨や背景をまだご理解いただけていない企業も多くいらっしゃるため、そのようなところをあらためてご説明します。同時に、他社でいただいたご意見や、実際に取り組まれている事例など、横の比較についてはいろいろな情報を入手していますので、そのようなものをご紹介しています。

また、後ほどご紹介しますが、投資家のみなさまからもいろいろなご意見をいただいています。リクエストに応じて各企業を個別に訪問し、勉強会を開催していますので、その機会に投資家のご意見をご案内する取組みも実施しています。

馬渕:一社一社企業を訪問するとなると、かなりご負担が大きいと思うのですが、そこは大丈夫なのですか?

二出川:負担があって困るくらい、リクエストをいただきたいと思っています。上場会社のみなさまからすると、東京証券取引所には「できれば近寄りたくない」「接したくない」という印象が依然として強く、敷居が高いとよく言われます。正直なところ、東京証券取引所にとって上場会社や機関投資家みなさまはお客さまですので、そのように思われてはいけないと思っています。

私たちのグループで、気軽に問い合わせができるような窓口開設に取り組んでいきたいと考えているため、本日のIR向上委員会を通して、二出川に興味を持っていただき、お困りのことなどがあれば遠慮なくおっしゃってください。

馬渕:心強いお言葉をありがとうございます。

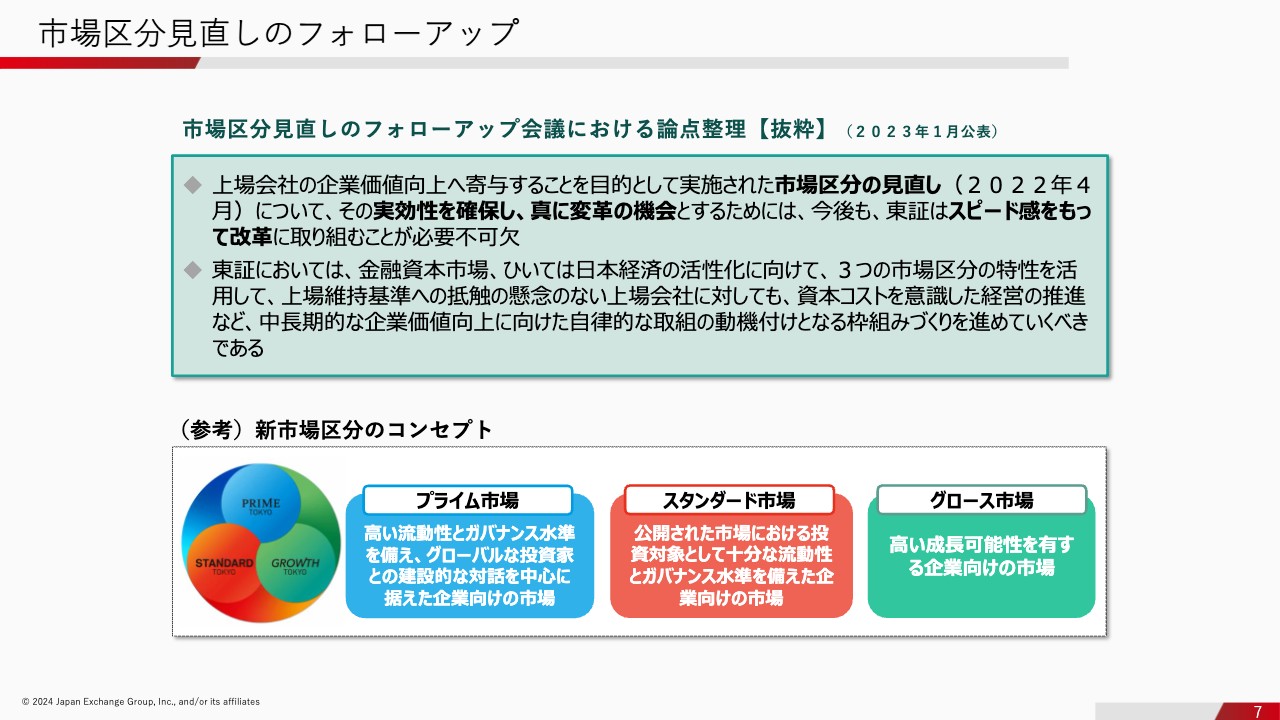

市場区分見直しのフォローアップ

馬渕:まず、なぜ「資本コストや株価を意識した経営の実現に向けた対応について」検討されることになったのか、背景について教えてください。

二出川:ご承知のとおり、2013年に東京証券取引所と大阪証券取引所(現・大阪取引所)が経営統合し、その後現物市場は東京証券取引所に一本化されたものの、東証1部、東証2部、マザーズ、JASDAQと4つの市場が並立した状態が続いていました。

特に、JASDAQとマザーズの位置づけについては、市場ごとのコンセプトがわかりにくいといったご意見も多々いただいていました。そのようなところを踏まえ、2022年4月に市場区分の再編を行いました。スライド下段に記載のとおり、プライム市場、スタンダード市場、グロース市場の3つの市場に再編しています。

市場再編に当たって、もともと目的として掲げていたのは、「上場会社の企業価値向上に寄与すること」です。最近報道では「PBR1倍」がかなりフォーカスされていますが、私たちが基準を設定して、上場会社に対して何かを行うつもりは毛頭ありません。すべての上場会社のみなさまの企業価値向上に寄与したいという思いから、3つの市場に再編しました。

さらに、市場区分再編の実効性を確保し、向上させることを目的に2022年7月からフォローアップ会議を立ち上げています。市場のさまざまな専門家、有識者の方にお集まりいただいて、さまざまな政策を提言していただいているところです。

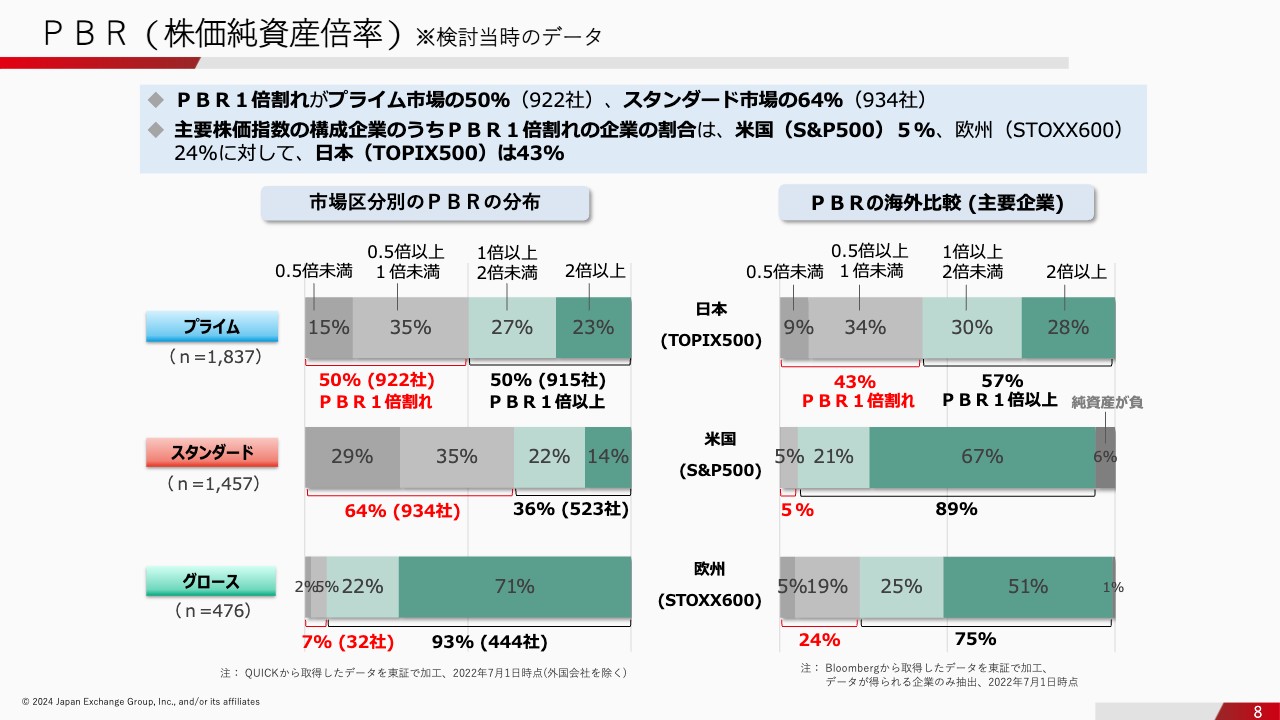

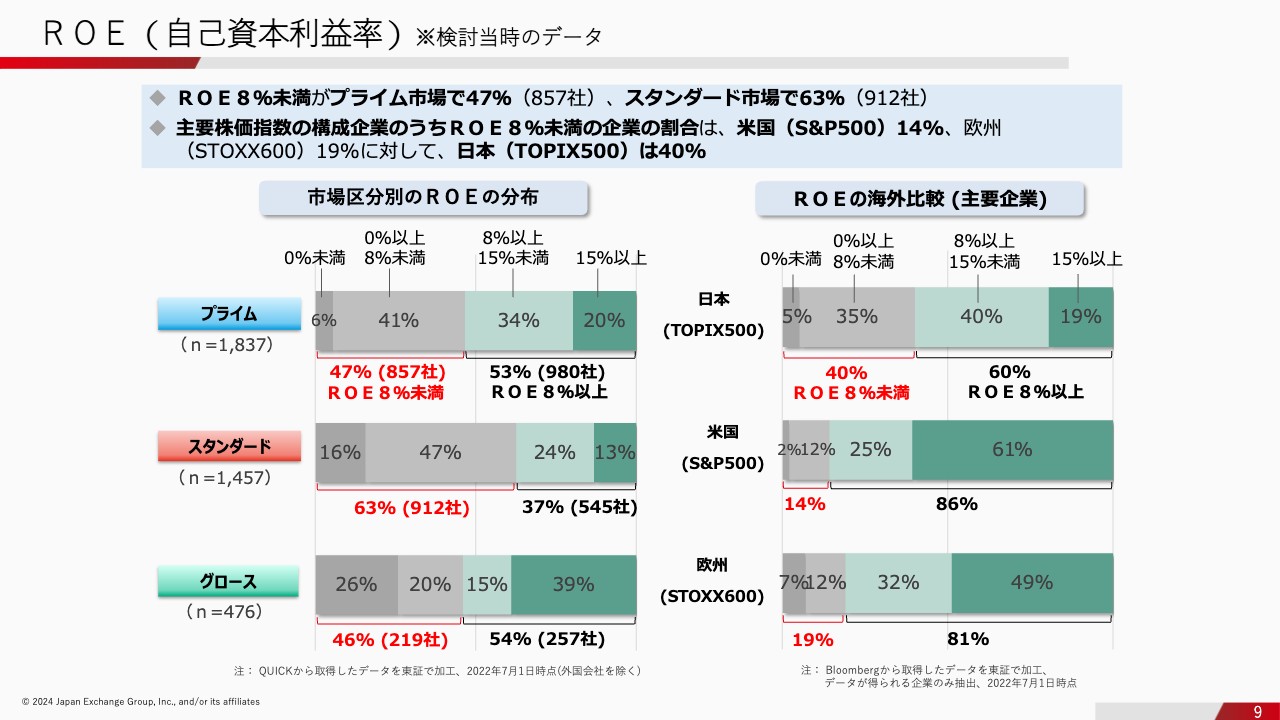

PBR(株価純資産倍率)※検討当時のデータ

二出川:フォローアップ会議の中で、メンバーの方から、PBR、ROEの指標の観点からすると日本企業はかなり大きな問題を抱えている、とご指摘いただきました。

こちらのスライドは、検討当時である2022年7月時点のPBRの分布を、プライム、スタンダード、グロースの市場ごとにまとめたものです。プライム市場の企業は約半分、スタンダード市場の企業は64パーセントが、会社の価値であるPBR1倍を割っている状況でした。この比率は、スライド右側に記載の米国や欧州と比べるとかなり高くなっています。

ROE(自己資本利益率)※検討当時のデータ

二出川:ROEも、いわゆる「伊藤レポート」の中で言及されたROE8パーセントを基準にグルーピングしてみると、プライム市場は47パーセント、スタンダード市場は63パーセントの企業が8パーセントを割っています。こちらの比率も、スライド右側の米国、欧州と比べるとかなり高くなっており、収益の効率性などの観点から、個別の企業というよりも日本全体として問題を抱えていることをご指摘いただきました。

馬渕:日本はP/Lを重視するあまり、バランスシートを見ずに経営している側面があるという認識で良いのでしょうか?

二出川:おっしゃるとおり、それが1つです。また、よく言われることなのですが、特に日本型の経営では、自己資本は厚ければ厚いほど健全だという考え方があります。

個社訪問をしていても、「東証は急に資本効率などと言うが、自己資本は積み増すほうが良いと教わってきた」といったご意見を、依然としてよくいただきます。自己資本を徹底的に切り詰め、倒産リスクが大きくなるような水準まで下げる必要はありませんが、一方でジャブジャブとお金を保有して、効率性を落としていくのは、良い経営とはやはり言い難いです。まさにそのような面が指標にも表れてきています。

馬渕:それは、バブル崩壊以降の失われた30年の中で根付いてきた「お金は中に置いておいたほうが良い」というマインドが、企業にかなり影響を与えているということなのでしょうね。

二出川:昭和の時代から続いていることですが、株主の方から預かっている自己資本や純資産は、銀行からの借り入れとは異なり、コストが発生していないという誤解が昔の経営者の方々には少なからずあったのではないかと思います。

後藤:比較時点で良いのですが、例えば米国の場合、当時PBRは約何倍で、ROEは平均何倍だったのでしょうか?

二出川:まずPBRですが、米国の場合、S&P500で言いますと、2倍以上の企業が7割近くあり、単純に平均すると4倍を超えてきます。4倍から5倍の間ですので、日本と比べるとかなり高い水準となっています。それだけ企業の成長性、将来性を期待した投資家のマネーが入ってきていると言えます。

ROEも15パーセント以上の企業が6割であり、日本の水準と比べるとかなり高くなっていることがおわかりいただけると思います。

後藤:確かにだいぶ開いていますね。

馬渕:現在「PBR1倍越え」をゴールに設定している企業はかなり多いと思いますが、東京証券取引所としては別にそういうわけではなく、どんどん上を目指してほしいと思っていらっしゃるということですよね。

二出川:そうですね。PBR1倍がどのような状態なのかというと、今持っている純資産と、株価から評価されるものが同じということです。つまり、PBR1倍は将来の成長性が全くないと思われているのと同義ですので、かなりフォーカスされた報道もあります。しかし、PBR1倍はあくまで目安であって、そこがゴールではないとお伝えしたいです。

馬渕:バランスシートの株主資本と時価総額がようやくイコールになった程度であり、投資家にとってはまだまだ物足りない状況ですので、要請を出されたということですね。

続いて、この要請の具体的な内容をお聞きしたいと思います。

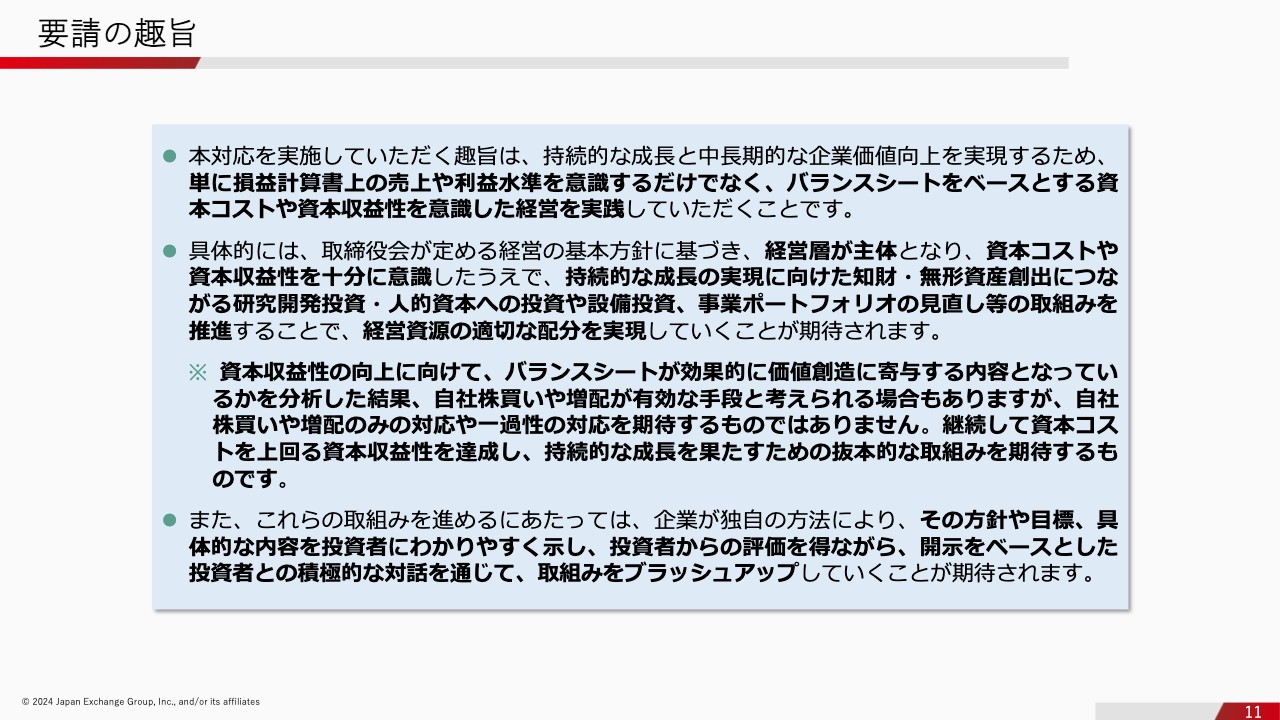

要請の趣旨

二出川:こちらのスライドには、要請の趣旨を記載しています。文字ばかりで申し訳ないのですが、ポイントは「●」の2つ目、経営層が主体となって「資本コストや株価を意識した経営」を実践することです。

実務担当の方々がいくら理解されて、実践しようとしても、経営層が「自己資本は大切なんだ」と思われていると、なかなか前に進みません。まず経営層に主体となって考えていただきたいのです。資本コストや資本収益性を十分に意識した上で、持続的な成長の実現に向けたさまざまな投資と事業ポートフォリオの見直しへの取組みを推進することで、経営資源を適切に配分していただきたいと思っています。

「※」のところに記載のとおり、「PBRを改善して欲しい」という観点だけで言うと、手っ取り早い手段としては、PBRの分母、つまり純資産を小さくすると言うものがあり、自己株取得や増配などで純資産を吐き出してしまうことも考えられます。

そのような一過性の対応を求めているわけではなく、あくまでも今後の企業価値の向上、持続的な成長を見据えて、しっかり取り組んでいただきたいという趣旨になっています。経営資源を適切に配分して、今後の成長に向けて検討していただきたいと思います。

ちなみにその適切な配分の結果として、今抱えている純資産に余剰があり、それを株主還元の評価に回していくことを否定するわけでは当然ありませんが、一過性の対応で終わらせていただきたくはないということが、今回の要請の趣旨であり、最も大切なことは最後の「●」に記載しています。企業から「このように取り組んでいきます」と発信するだけではなく、その開示した取組み内容について、きちんと当事者の方々と積極的に対話をしながら、ブラッシュアップしていただきたいと考えています。

次回、本セミナーの後編では、IR関連の事例をご紹介しようと思っています。IRや対話について、私も何回か同席したためよくわかるのですが、日本の企業の場合、緊張して、投資家からの質問に対し、100パーセント、100点で返すことを目的と考えている方が多くいらっしゃいます。

対話の機会は、経営に対して当事者の方々に質問し、そこから経営に対するヒントを得られる場でもありますので、この事例集の中でもご紹介しています。そのようなものをうまく活用し、開示の中で紹介している企業も多くいらっしゃるため、6月の後編のセミナーでご紹介したいと思っています。

後藤:私の親しい仲間の中でも、積極的にIRに取り組んでいるメンバーは、よく「当社のことをどうみてますか?」と聞いているそうです。「投資家に対して聞けば良い」ということですので、受けるだけではなく、確かに対話が必要なのだと思います。

PBRを改善するには、自社株買いなど、自己資本を圧縮することが一番早いため、テクニカル的には短期的な施策を期待されるプレッシャーがかかることもあると思います。BSマネジメントには正解がありませんので、他社の事例は、できるだけ多く知っていたほうが、取締役会などでも意見形成しやすいと思いました。

馬渕:コミュニケーションは毎回100点でなくても良く、積み重ねながらブラッシュアップしていこうとおっしゃっているのですね。

二出川:おっしゃるとおりです。今回の要請を踏まえた開示も、1回開示したら終わりというわけではなく、企業側は大変だと思いますが、毎年ブラッシュアップして、「年に1回は更新した内容を開示してください」とお願いしているのは、まさにそのような趣旨からです。

馬渕:これにより、良いアウトプットを行う企業もたくさん出てくるため、そこから学んでいくことも、次回以降のテーマとなりそうです。実際に、どのようにブラッシュアップしていくかについても提案されているようですね。

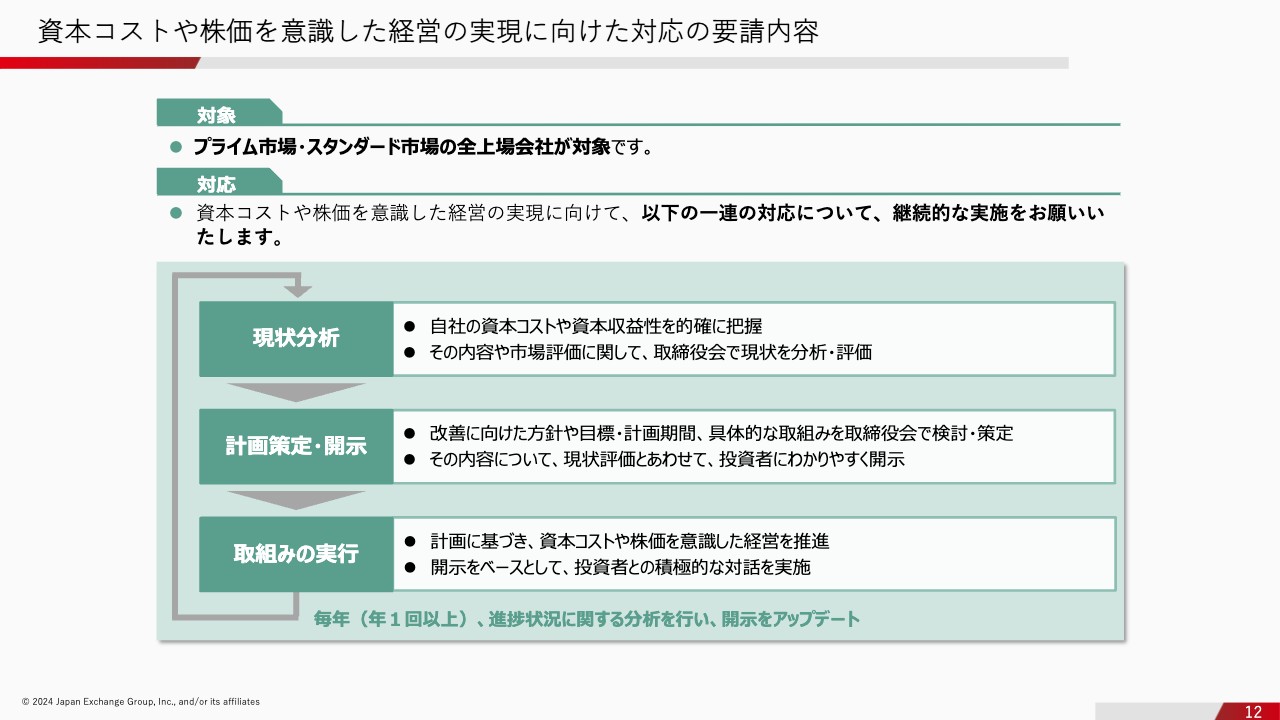

資本コストや株価を意識した経営の実現に向けた対応の要請内容

二出川:そうですね。最初に本要請の対象について少し補足します。スライドは、昨年3月の要請の資料の抜粋で、プライム市場、スタンダード市場の全上場会社が対象となっています。

昨年1月に、要請ではないのですが、今後に向けてまとめた資料を公表しました。その中に、「特にPBR1倍割れの会社さまについては」という文言が記載されていたため、PBR1倍を割っている会社は、すべて要請の対象だと誤解されていることがあります。

今回の要請は、PBRの水準にかかわらず、すべてのプライム市場、スタンダード市場の企業に対するお願いとなっています。そこはご認識いただきたいと思っています。

後藤:グロース市場は含まれないのですね。

二出川:グロース市場の企業にとっても、「資本コストや株価を意識した経営」は、当然重要なことではありますが、成長のスピード感や市場のコンセプトも異なりますので、今回のこの要請の対象からは除外しています。

後藤:グロース市場の企業も、参考になるところがあれば取り入れれば良いと思いますが、要請の対象にはしていないということですね。

二出川:要請の内容について、まずはしっかりと自社の現状を分析した上で、計画を策定し、取組みを実行するとともに、投資家の方々との対話を通じて、年1回はブラッシュアップをしていただきたいという趣旨になっています。

後藤:この資料自体、3月に開示されているのですが、「この資料、見たことあるよ」という方は、会場にどれくらいいらっしゃいますか?

さすがですね。ほとんどの方が挙手しています。

二出川:ありがとうございます。

馬渕:こちらの東京証券取引所の要請から、企業の開示が進んできたと思います。続いては、企業の開示状況と、投資家からのフィードバックについて教えてください。

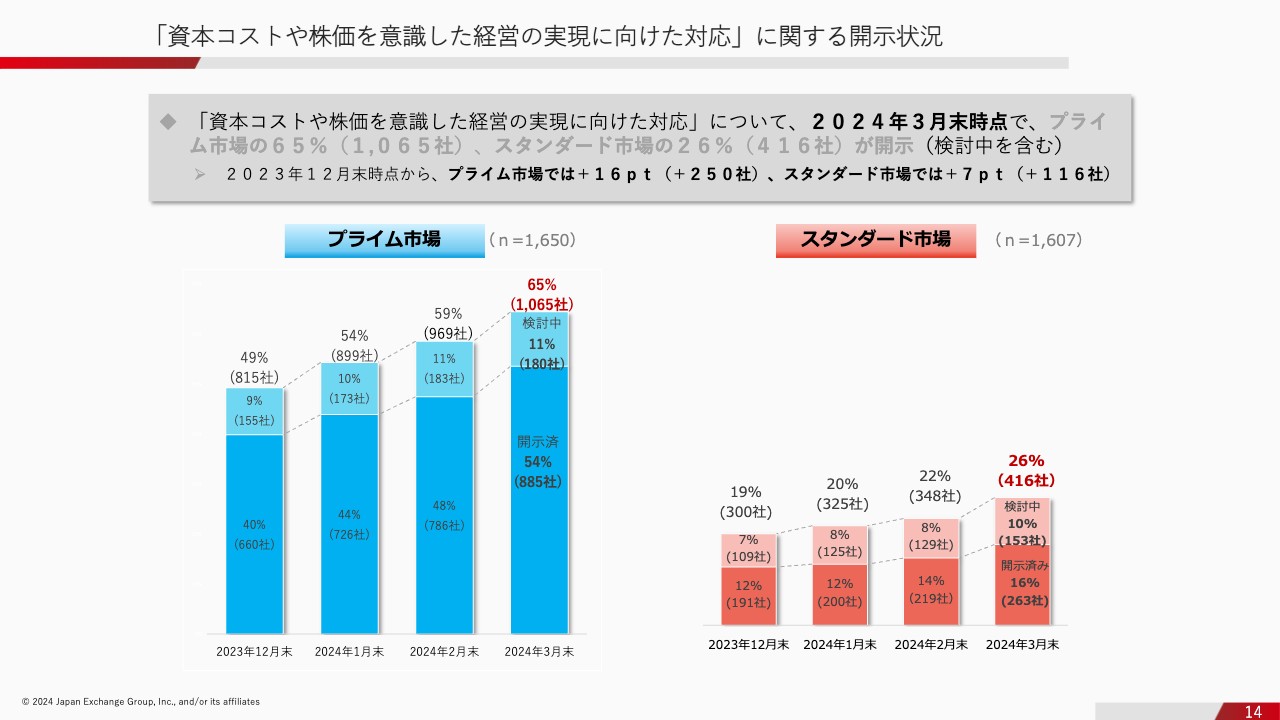

「資本コストや株価を意識した経営の実現に向けた対応」に関する開示状況

二出川:まず、各上場会社のみなさまの対応状況についてご説明します。今年1月15日に私の所属する上場会社サポートグループが発足しましたが、まさに同日、開示している企業をリストで公表するという若干攻めた取組みを行いました。

馬渕:私たちも本当にざわつきました。

二出川:「この企業が開示していますよ」と公表する一方で、なかなかすぐに開示できない企業や、取組みについてどのように検討したら良いのかわからないなど、お困りの企業も多くいらっしゃるだろうと、上場会社サポートグループも同じ日に立ち上がりました。そのため、ぜひ私たちを使い倒していただきたいと思います。

1月15日に開示している企業のリストは、毎月月末時点の開示状況について、翌月15日頃をめどにアップデートしています。そのリストの内容を統計データでまとめたものが、こちらのスライドです。プライム市場で言いますと、先月末時点で65パーセントの企業が、検討中も含め、開示してくれています。スタンダード市場は、先月末時点で26パーセントとなっています。

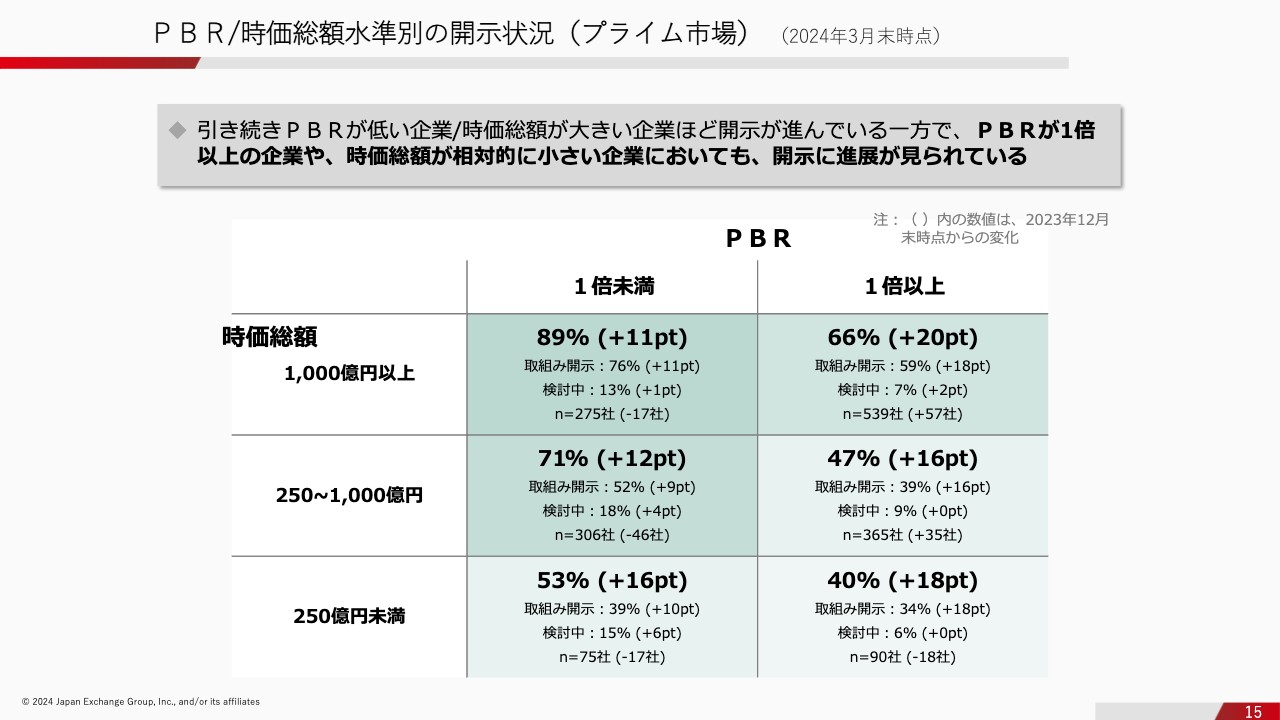

PBR/時価総額水準別の開示状況(プライム市場)(2024年3月末時点)

二出川:こちらのスライドは、開示している企業について、PBRや時価総額でブレークダウンし、グルーピングしたものです。最も開示が進んでいるのは、PBRが1倍を割っていて、時価総額が1,000億円を超えている企業で、約9割となっています。

一方で、同様に時価総額が1,000億円以上の企業でも、PBR1倍以上の欄をご覧いただくと66パーセントとなっています。PBR1倍未満の企業に比べると開示率が低くなっており、他の時価総額のレンジと比べても、すべてPBR1倍未満の企業のほうが開示は進んでいるとおわかりいただけると思います。

これは先ほどお伝えしたように、PBR1倍を超えていれば、今回の要請の対象にはならないと誤解されている企業も、中には含まれていると思います。個社訪問を少しずつ進めていますが、やはりPBR1倍を割っている企業のほうが、しっかりと真剣に取り組んでいかないと、投資家に見放されてしまうという危機感を抱いており、それはこの開示率の差に出てきているのではないかと思っています。

馬渕:PBR1倍を超えている企業もアドバンテージがあると認識して、より攻めの開示をしていくという考え方もありますよね。

二出川:おっしゃるとおりです。PBR1倍は、会社の価値と同値まで回復しただけですので、今後の成長に向け、きちんとストーリーをご説明して、投資家の方々を引きつけていただきたいと思っています。

馬渕:具体的には、どのような資料の中で開示している企業が多いのでしょうか?

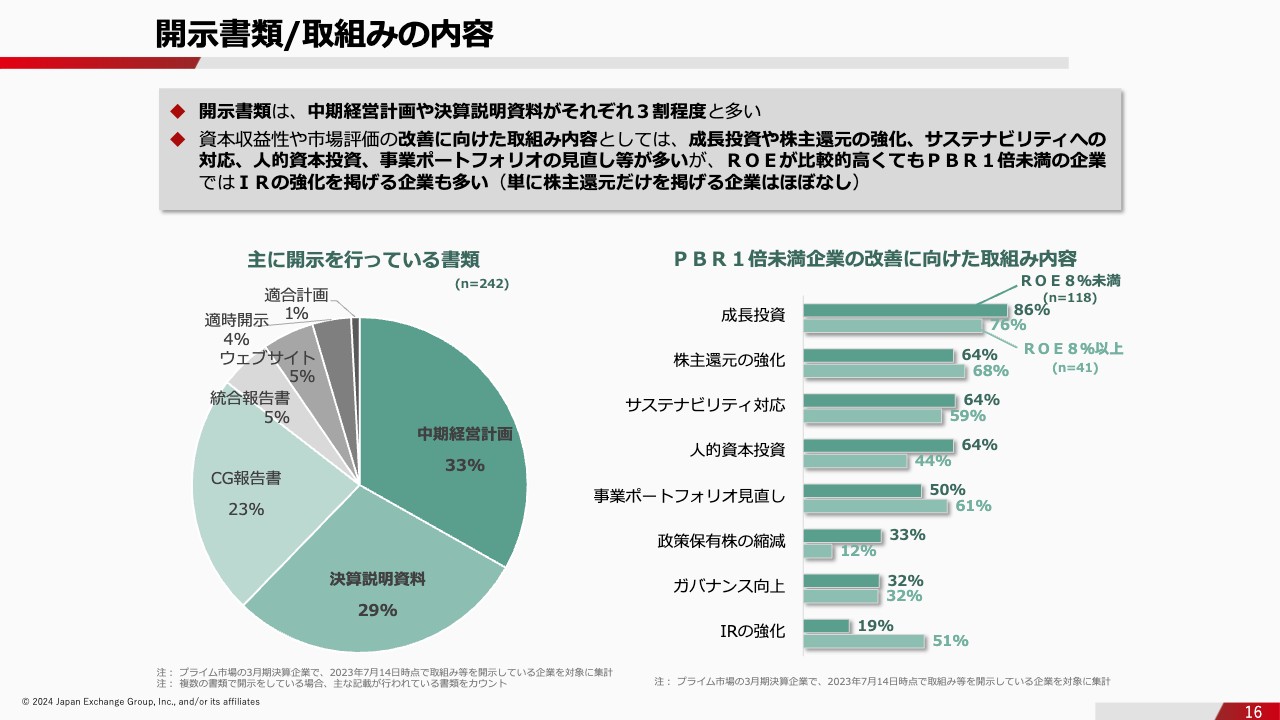

開示書類/取組みの内容

二出川:こちらのスライドをご覧ください。少しデータは古いのですが、実際に取組みについて開示している企業が、具体的にどのような書類の中でご説明しているのかを示しています。

開示をしている旨は、収益報告書の中に記載をお願いしていますが、具体的にどのような開示資料の中でご説明するかは自由にしています。一番多いのは、中期経営計画の中でご説明するケースです。

今回の「資本コストや株価を意識した経営」は、中長期的なストーリーの中で説明される企業が多くなっています。あるいは、決算説明資料の中で、足元の業績にあわせて、今後の方向性や株価を意識した経営に対する考え方、取組みの内容について説明されている企業も少なくありません。

馬渕:どこで開示しても良く、そこには決まりや縛りがないということですね。

二出川:おっしゃるとおり、ないです。あくまで今後の企業価値の向上、持続的な成長に向けたストーリーを、どこで開示されるかに応じて、今回の件についてもご説明いただければと思います。

馬渕:今後は改善に向けて、どのような取組みを実施していこうと考えているのでしょうか?

二出川:スライド右側は、PBR1倍を割っている企業の取組みの内容についてまとめたものです。先ほど「一過性の対応で終わらせることを意図したものではない」とお話ししましたが、6割以上の企業が株主還元の強化についても言及しています。しかし、それだけではなく、きちんと成長投資やサステナビリティ、人的資本への投資など、今後の成長に向けた取組みもあわせて、高い開示率となっています。この結果から、趣旨をしっかりとご理解いただいているのだと思っています。

また、少しユニークなところとして、一番下の「IRの強化」をご紹介します。薄い緑色の棒グラフは、ROEが8パーセントを超えている企業で、要は資本効率の成果が一定程度上がっているということです。今後きちんと、私たちの今のROEの水準を踏まえてIRを強化し、投資家の方々にきちんとご説明していきたいと考えている企業が、51パーセントと多くなっています。

馬渕:そもそもの要請の名称が「資本コストや株価を意識してください」となっており、日本としては画期的でした。上場会社の経営者の方々は、これまで「株価については、マーケットに委ねているので答えられません」と答えてきたと思いますが、今回の要請以降、「IRの強化によって株価にコミットする」と答える企業が多くなってきました。そのあたりも思いの1つなのですよね。

二出川:おっしゃるとおり、株価は、外部環境によって大きく左右されることがないとは言えないため、今日、明日の株価にコミットするのは難しいと思います。しかし、今後の中長期的な成長にきちんと取り組んでいくことで、将来的な株価水準に対するコミットは、ぜひ行っていただきたいと思います。

馬渕:ここも大きな転換点ですね。続いて、業種別の開示状況を見ていきたいと思います。

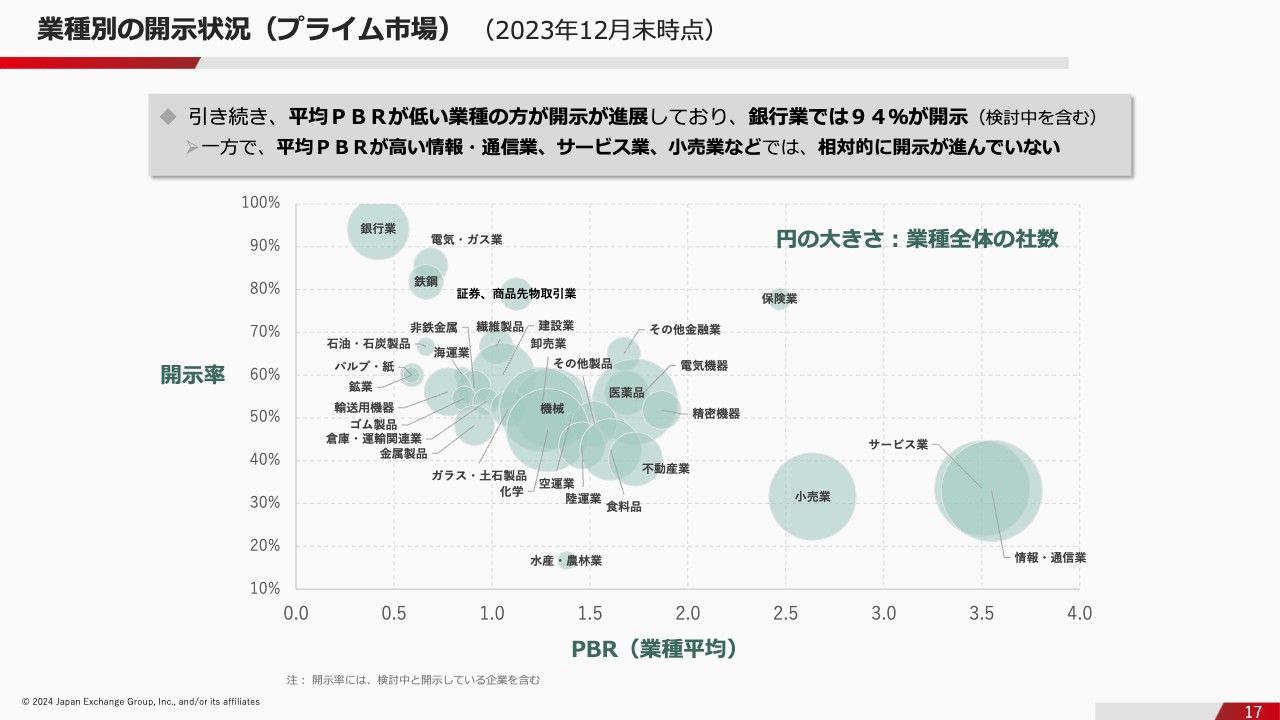

業種別の開示状況(プライム市場)(2023年12月末時点)

二出川:スライドは、プライム市場の企業の開示状況をまとめたものです。上に行けば行くほど開示率が高くなっている業種となります。顕著なところは、一番上にある銀行業や、電気・ガス業です。インフラ系や銀行業など、横並び意識が強い業種ほど、「あそこが開示しているなら、うちも開示しないと」と、連鎖的に進んでいく傾向が見てとれます。

右側の情報・通信業やサービス業は、まだ3割、4割くらいです。ここが少しずつ上がってくるように、お願いしたいと思っています。

馬渕:開示が進んでいる中で、みなさま、すでにいろいろな課題をお持ちだと思います。今はどのような課題があるのでしょうか?

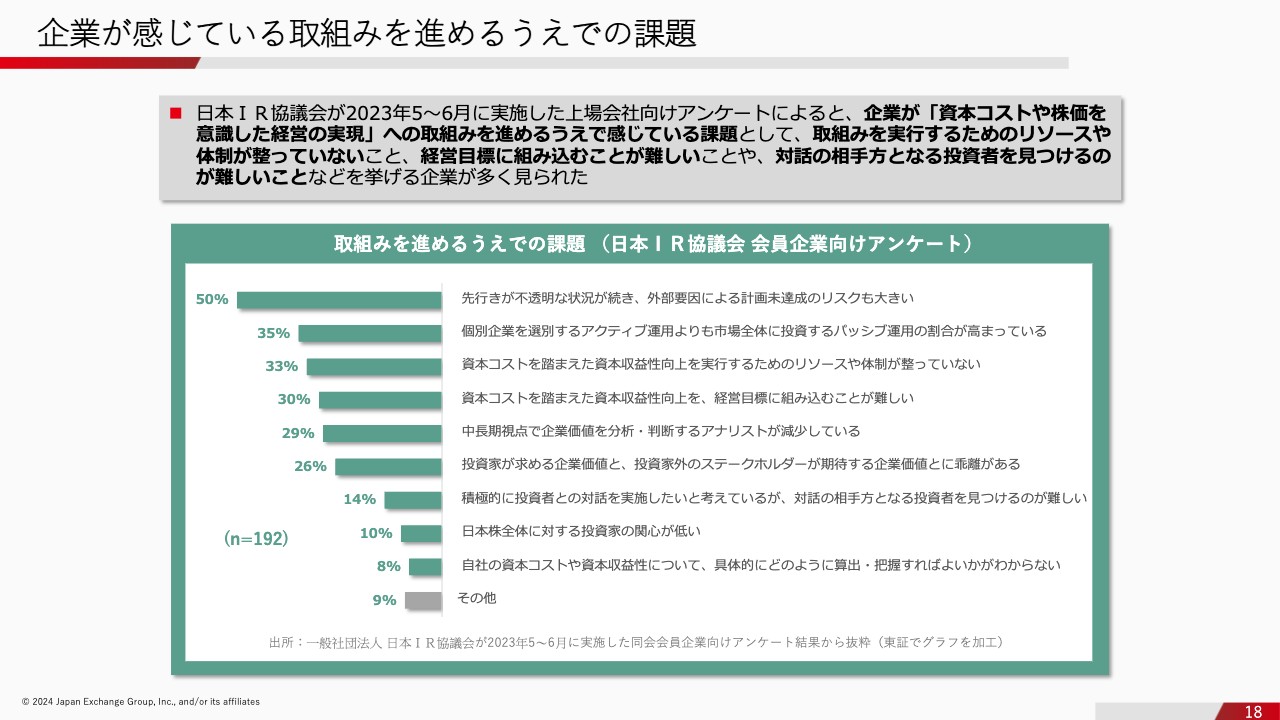

企業が感じている取組みを進めるうえでの課題

二出川:こちらのスライドは、日本IR協議会のアンケート結果です。やはり先行きの不透明感、外部環境の不透明感を課題に挙げている企業が最も多くなっています。

2番目に多い、「アクティブ運用よりもパッシブ運用の割合が高まっている」についてご説明します。特にIRの観点では、アクティブな機関投資家のほうが、より個社にフォーカスした質疑応答をメインで行われると思います。パッシブな投資家は、バスケットで購入しますので、個社の質疑応答も行うものの、どちらかというと市場環境や業界動向といったよりマクロ的な質疑応答が多くなってきます。現状はアクティブな方や、ミクロをメインとしている方が、相対的に少なくなっています。

3番目に多かったのは、「リソースや体制が整っていない」と挙げている企業です。

馬渕:リソースについての課題は、私たち日本金融経済研究所からも、いろいろな政治家にお話ししています。

大企業は人材が豊かです。一方で、中小企業は、IR専業の担当者をつけることがなかなか難しいため、何らかのアドバンテージというか、「税優遇や補助などを少しつけられないか」ということも実はお伝えしています。これについて、どのように思われますか?

二出川:取引所の立場で優遇について働きかけることはなかなか難しいところですが、個社訪問を進める中で、「リソースが足りていない」という声は、たしかによくお聞きします。それでは東京証券取引所として、例えば、私が1年間出向してお手伝いすることができるかと言うと、それも難しいです。

このような課題に対し、東京証券取引所としてすぐにお手伝いすることは難しいのですが、個社訪問をしていると、AIなどを活用して、IR業務を効率化する取組みを実施している企業もいらっしゃいます。そのような取組みをサービスとして提供している企業に訪問することもありますので、東京証券取引所からも上場会社のみなさまに対して、当該サービスをご紹介することができないかと検討はしています。

しかし、取引所の立場から個社のサービスを提供、推薦することは難しいため、実現には至っていないのですが、このようなリソース不足の課題に対して、東京証券取引所として、何かサポートできることはないかと、現在検討しています。

後藤:そのような意味では、今回ご紹介いただいた事例集も非常に参考になります。さらに、日本全体の育成システムのようなものがあると良いと思います。IRの情報は、書籍などでも、どちらかというと規模の大きい企業がストーリーの中心に書かれることが多いです。

スタンダード市場やグロース市場ではリソースの状況も、リテラシーの入口も異なるところからのスタートですので、そのあたりの育成システムがもう少し整えば良いと、本セミナーを通して感じました。

二出川:そのような観点で言いますと、少し宣伝になってしまいますが、東京証券取引所で、IRに関する勉強ができるオンラインのセミナーコンテンツを、実は3月から開始しています。

後藤:本当に最近ですね。

二出川:3月から2本提供を開始しており、上場会社のみなさまには、「Target」の通知でご案内しています。

1本目は、ヤフーで長年IRを担当されていた浜辺真紀子さんの講演です。本も出版されていますが、ご自身の体験を踏まえ、IRの基礎的な知識から、実際に機関投資家と面談をするにあたって留意すべき事項などをコンパクトにまとめてお話しいただいています。

2本目は、大阪ガスで長年年金運用を担当されていた石田英和さんの講演です。機関投資家の目線で、上場会社にどのようなIRを期待しているかをお話しいただいています。

すでに上場会社の約2割の企業から申し込みが入っていますので、ぜひ活用していただきたいと思っています。上場会社に当コンテンツの提供についてお伝えすると、「このようなものが欲しかった」というご意見をいただいていますので、ゴールデンウィーク明けには、3本目、4本目を提供しようと思っています。

後藤:素晴らしいですね。

二出川:ぜひご期待いただきたいと思います。

後藤:ちなみにこちらのコンテンツを実際に観たという方は、会場にどれくらいいらっしゃいますか?

急にぐっと減りましたね。「要請に関する資料を見ましたか?」という質問に対しては、ほとんどの方が手を挙げられていましたが、コンテンツについてはまだ数名のようです。

馬渕:私も帰って勉強します。そして、開示が進む中で投資家側からのフィードバックには、いろいろな声があったそうですね。

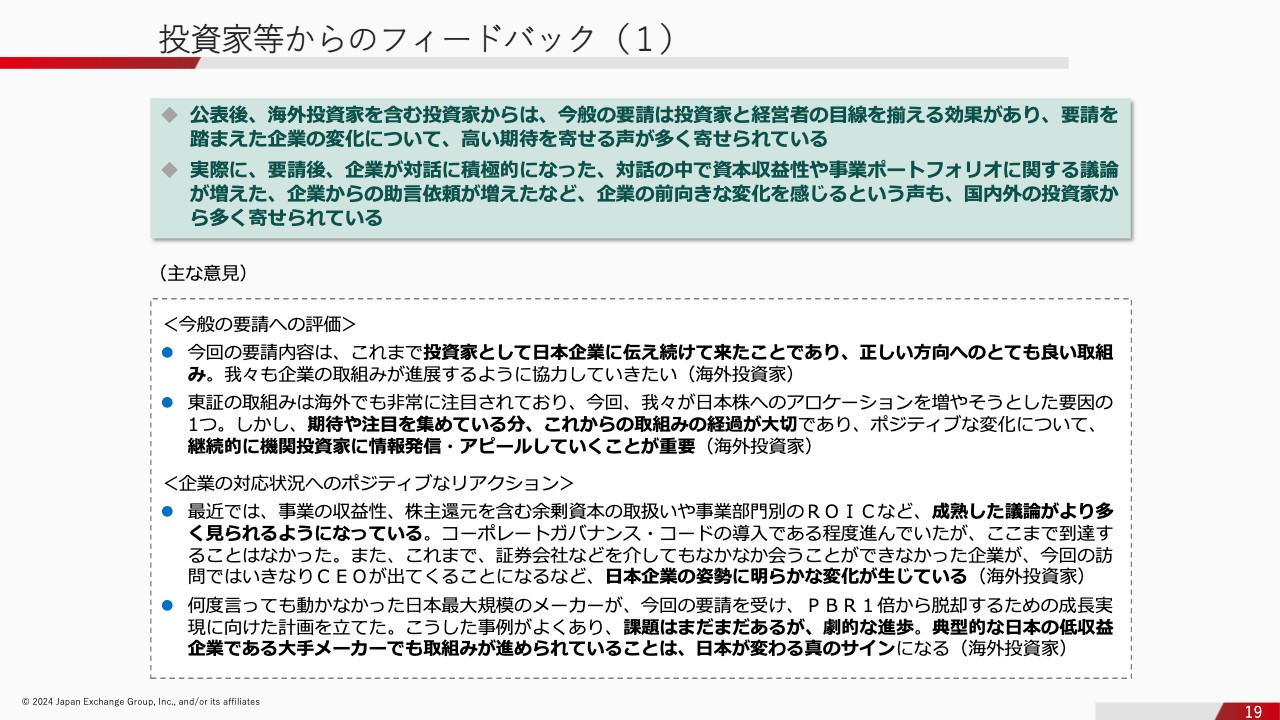

投資家等からのフィードバック(1)

二出川:昨年3月の要請以降、国内外の機関投資家の方々と意見交換を行っていますので、一部ご紹介したいと思います。さまざまなご意見をいただいていますが、こちらのスライドでは、比較的ポジティブなご意見をまとめています。海外投資家からは、「要請内容は自分たちが日本企業に対して伝え続けてきたことであり、ようやく正しい方向に進みつつある」といったご意見をいただいています。

また、スライド下段に記載のとおり、これまで証券会社などを経由してアプローチをしても会うことができなかった企業が、今回の訪問ではCEOが出てきてくれたなど、日本企業の姿勢に明らかな変化が生じてきているというご意見もありました。

『日本経済新聞』でも、このような事例が出てきていると紹介されており、そのような変化は機関投資家の方々にもポジティブに受け止めていただいています。

投資家等からのフィードバック(2)

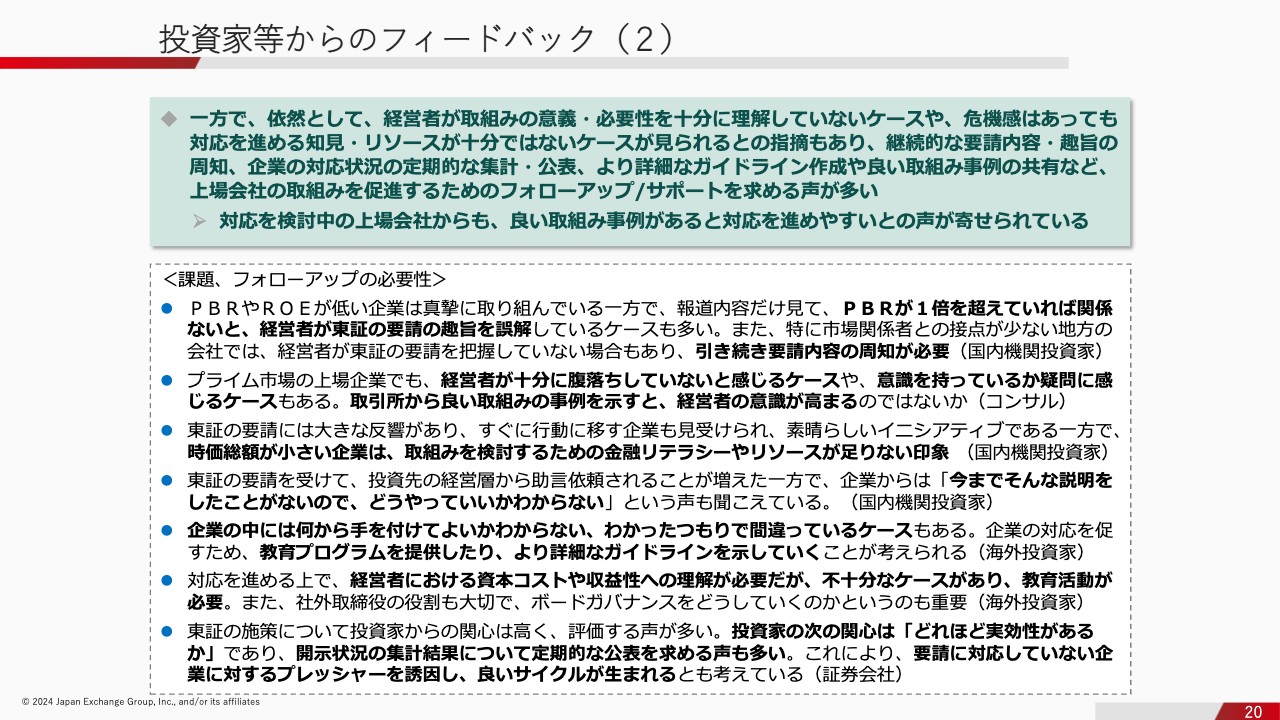

二出川:一方で今後に向け、要請が形式的なもので終わらないように、実効性を向上させていく趣旨で、さまざまなご指摘もいただいています。

スライドに記載した1点目、2点目は、先ほども少し触れたように、今回の「資本コストや株価を意識した経営」について、実務担当がどれだけ理解して、やる気を持っていたとしても、経営層の考え方が変わらないとなかなか前に進まないというものです。

そのため、東京証券取引所も、経営層の意識改革に対して確実にアクションを起こしていくべきだというご意見もいただいています。

こちらについては弊社代表取締役社長の岩永も、問題としてかなり強く認識しています。そこで現在、岩永が率先して、全国の上場会社に会いに行くなどの取組みを始めています。実際に、岩永が地方の企業にご説明を行うと、経営者の方が感銘を受けてすぐに検討を始め、開示に至るケースも出てきています。そのため、引き続きしっかりと対応していきたいと思っています。

3点目は、特に時価総額が小さい企業の場合、リテラシーやリソースが足りていないという印象があることです。

その他、IRなどに今まで取り組んでこなかったため、「改良したい」「取り組んでいきたい」「強化したい」と思っても、何をすれば良いのかわからないという声も聞こえてきます。

この点について、私たちはIRのオンラインセミナーを提供しており、個別の勉強会なども対応しています。

投資家等からのフィードバック(3)

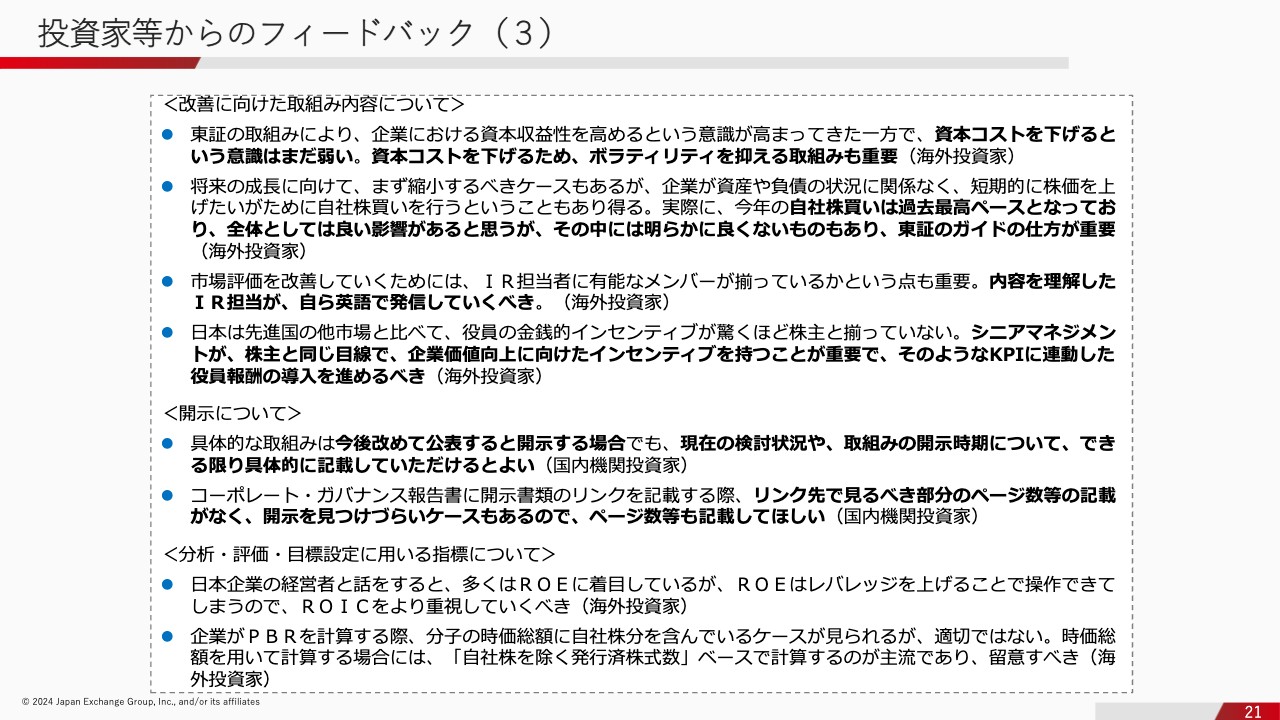

二出川:こちらのスライドは少し割愛しますが、各論的な内容でいろいろとご指摘をいただいています。次回、具体的にご紹介しますが、資本コストを下げる意識がまだ低いというお話です。

ようやく資本コストについて議論ができるようにはなってきたものの、「資本コストは確定値だ」と勘違いしている経営者の方がまだ多いというご意見もあります。

その他、「コントロールする意識が必要だ」「IRについてもっと経営層が主体となって強化していくべきだ」「英語でも発信していくべきだ」というようなご指摘もいただいています。

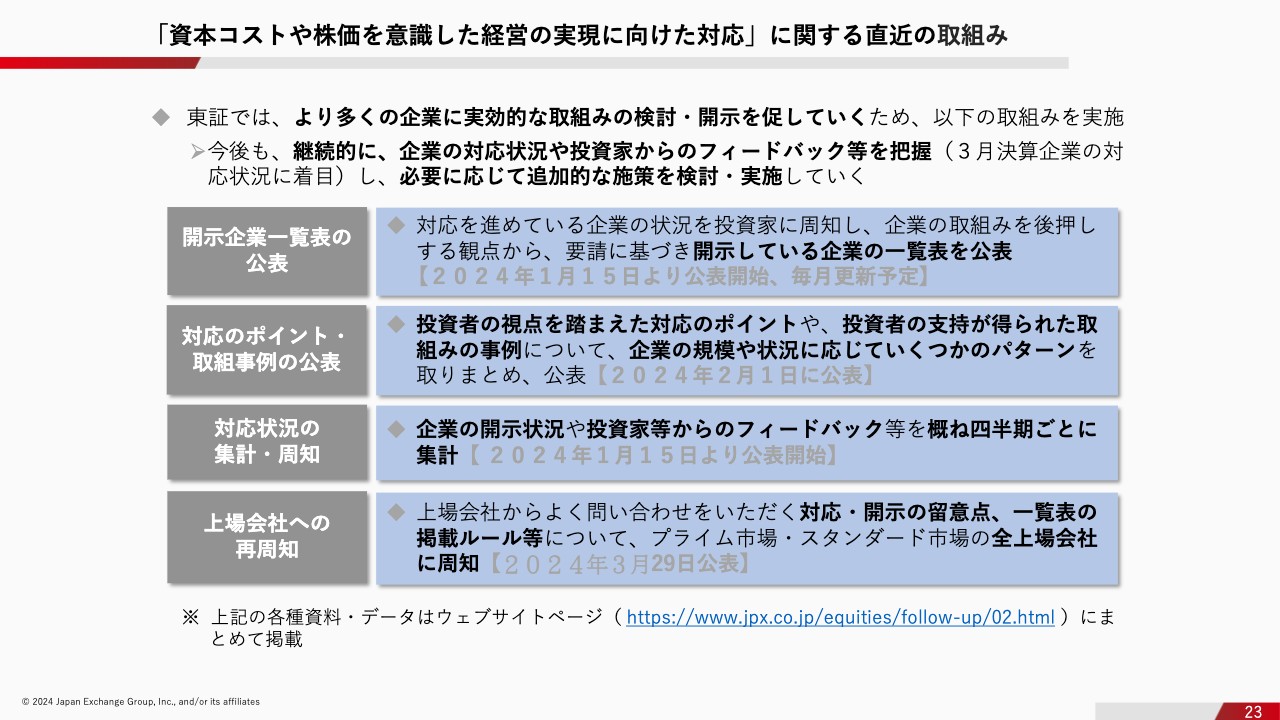

「資本コストや株価を意識した経営の実現に向けた対応」に関する直近の取組み

馬渕:昨年の開示から一段と進んできているため、直近の取組みについてもお聞きしたいと思います。

二出川:年明け以降の取組み内容をまとめたものが、こちらのスライドです。1点目の「開示企業一覧表の公表」は、先ほどもお伝えしたとおり、1月15日からリストで公表しています。

2点目は事例集です。2月1日に公表しました。

3点目はリストの内容を、今後は四半期ごとに集計し、より統計的に取りまとめるとともに、投資家からのご意見などもあわせてご紹介していく予定です。

4点目は「上場会社への再周知」です。先月末には、今後に向けて、まだ開示していない企業、すでに開示した企業に、あらためて今回の要請の内容を周知する取組みも行っています。

次項以降で取り上げているポイント等について

馬渕:現在は、いろいろな企業がさまざまなかたちで開示を進めており、どのようなものが良いのか、試行錯誤している段階だと思います。そこで、本日の本題である「資本コストや株価を意識した経営」のポイントと事例を具体的に見ていきたいと思います。

二出川:こちらのスライドには、今回の事例集について留意事項をまとめています。冒頭でもお伝えしたとおり、東京証券取引所に「開示された中で良い事例を紹介してほしい」というリクエストをよくいただきますが、私たちが良し悪しを判断できるものではないですし、すべきものでもないと考えています。

あくまで投資家の方々に判断していただきたいと考えているため、今回の事例集の作成に当たっては、約90社の機関投資家の方々にご協力いただきました。実際に開示内容を見て、「この事例が良かった」あるいは「このような事例があった」とご紹介いただいた事例を、私たちが取りまとめてお伝えしています。

スライド下部に記載しているとおり、本日参加されているみなさまは意識が高いため、当てはまらないと思いますが、事例集を出すと、「真似れば良い」と考えてしまう方が時々いらっしゃいます。

しかし、A社で「良い」と判断されたものを、B社が完全に真似たところで、同様に「良い」評価が得られるかというと、それはまったく別のお話です。そこはしっかりご留意いただきたいとお伝えしています。

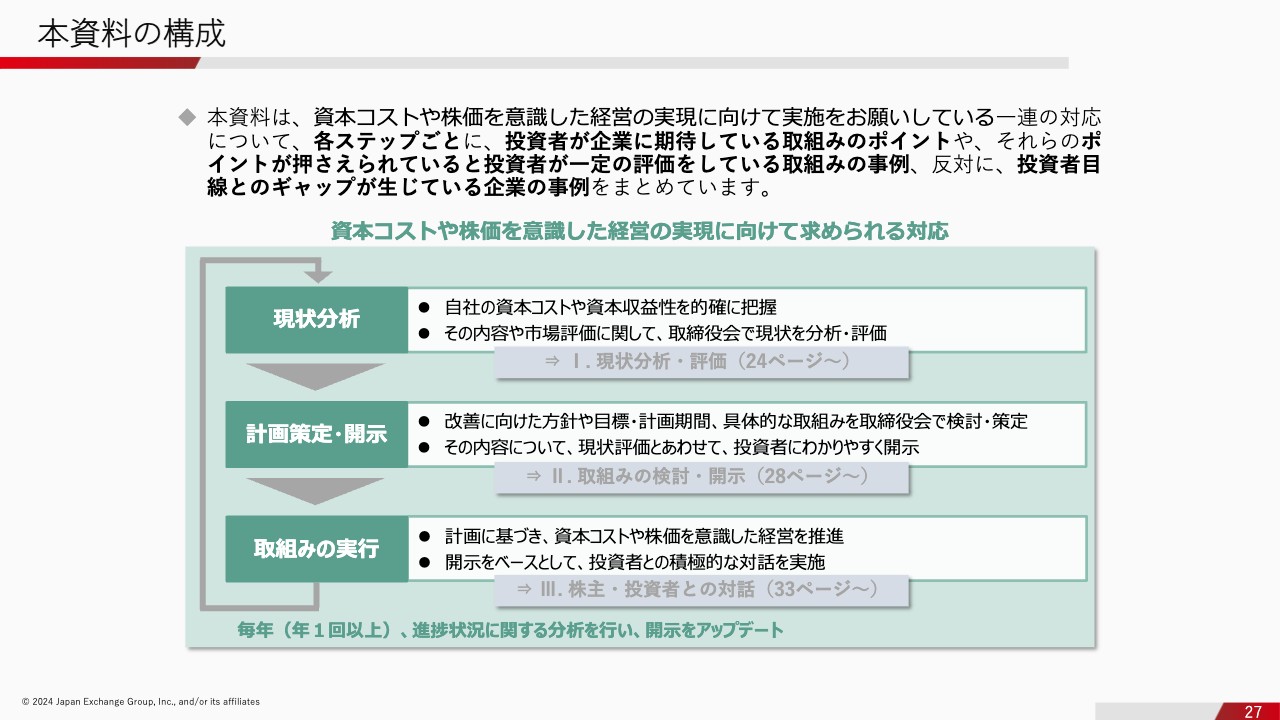

本資料の構成

二出川:事例集と同時にポイントの解説集もホームページで公表しています。「現状分析」「計画策定・開示」「取組みの実行」という3つのグループごとにまとめているため、本日は「現状分析」の部分について少しご紹介したいと思います。

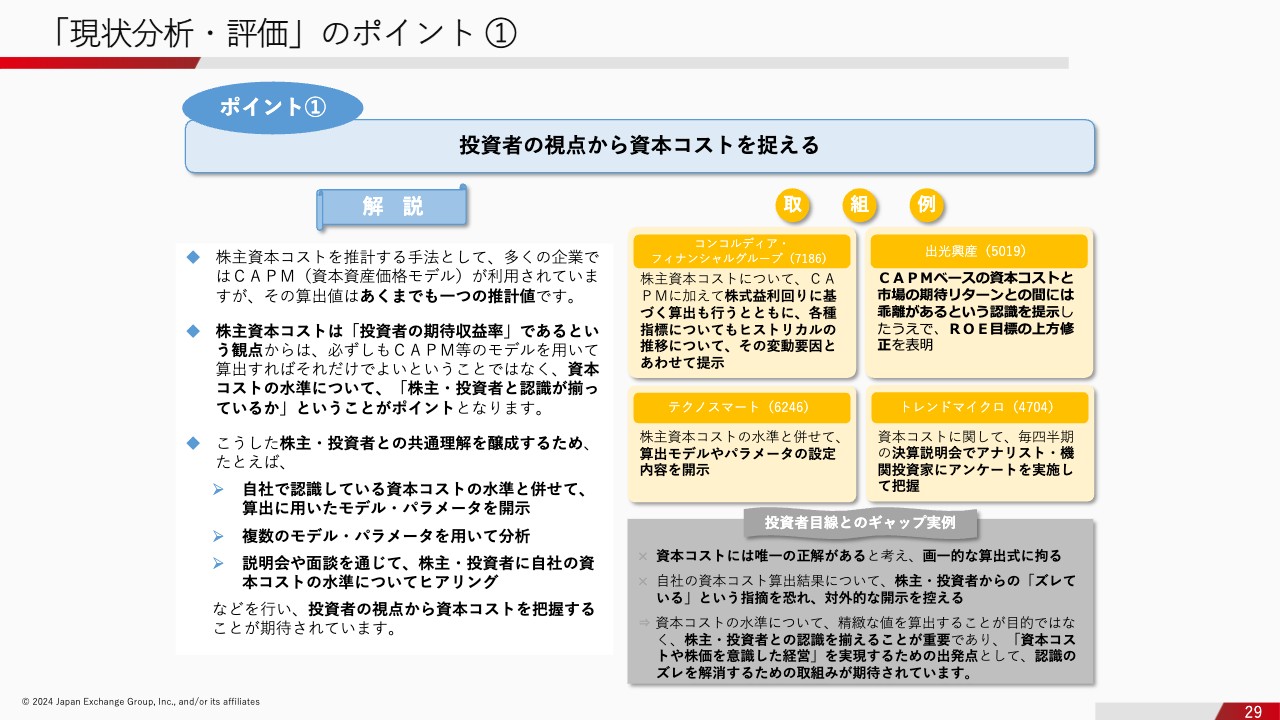

「現状分析・評価」のポイント①

二出川:1つ目のポイント、「投資者の視点から資本コストを捉える」についてご説明します。個社訪問してご説明する中で、資本コスト絡みのご質問をいただくことが多くなっています。

特に株主資本コストを推計する手法として、代表的なモデルがCAPMです。リスクフリーレートに「市場リスクプレミアム×ベータ」を合算して算出します。CAPMが有名すぎるのか、「CAPMで出したものが自社にとっての株主資本コストであって、それが正解だ」と、画一的に思い込んでいる企業が多くいらっしゃいます。

個社訪問の際に、「一応CAPMで計算はしたが、これがあっているのかよくわからない。投資家から『違う』と怒られるのが怖く、不安なため、出すのを少しためらっている」とおっしゃる企業は少なくありません。

CAPMは、あくまで自社に求められている株主資本コストを推計するモデルです。計算式自体は数学の公式のように決まっていますが、それぞれの変数の取り方によって数字はかなり大きく変動します。

「東証が公式を作って、それぞれの変数の取り方まで決めてくれれば、そのとおりに計算して、開示します」という声もあるのですが、そのようなものではないということは、お伝えしておきたいと思います。

スライド左側の解説部分でも「CAPMは推計値の1つにすぎない」と記載していますが、そのような観点を踏まえ、いろいろと工夫されている企業もたくさんいらっしゃいます。そちらの事例として、スライド右側の黄色の枠内に4つご紹介しています。

コンコルディア・フィナンシャルグループは、株主資本コストについて一番有名なCAPMだけではなく、他の算出モデルなども活用しています。それぞれ算出した結果をベースに、確定値ではなく、レンジ形式で開示資料の中で説明されています。

出光興産は、CAPMで資本コストを算出していますが、CAPMで算出し、経営層が把握している資本コストと、実際に投資家が求めているリターンには乖離があるということを念頭に置いた取組みをされています。

いろいろなアンケートを見ると、経営者の方に「自社は資本コストを上回るリターンを出していると思いますか?」と質問すると、半数以上がイエスと答えます。一方で、投資家に「あなたが投資している会社は、資本コストを上回るリターンを上げていると思っていますか?」と質問すると、ノーと答える方が半数を超えていることが多いです。

出光興産は、まさにそのあたりを念頭に置いており、CAPMで出した計算結果と投資家の方々が求めているリターンの間には乖離があるという認識を提示した上で、自社が試算しているCAPMの結果よりも高い水準にROEの目標を設定されています。

そうすることで、投資家が求めているリターンとのギャップを小さくしようとしているケースということができると思います。

テクノスマートはスタンダード市場の企業ですが、開示資料は非常にスマートでわかりやすくまとめられています。「算出の結果、何パーセントか?」だけではなく、「この何パーセントはどのような計算結果なのか?」という計算の過程を、丁寧に説明されています。

これにより、投資家も把握しやすく、スタート地点としての前提条件も十分に揃っているため、対話がしやすいのではないかと思います。

出光興産と類似する事例として、大林組も『日本経済新聞』で大きく取り上げられました。大林組も「CAPMで算出した結果の水準」と「投資家が自社にどれくらいのリターンを求めているのかの考察」の両方を挙げています。

これは、「自社が認識している期待リターンと、投資家の期待リターン双方を踏まえて、ROEの目標を10パーセントにする」というものです。大林組はCAPMにこだわらず、自社が認識している期待リターンよりも高い、投資家が求めているリターンを推測し、さらにそれよりも高い水準にROEの目標を据えるという、かなり進んだ開示方法を実施しています。

馬渕:自分たちをどのように認識するのか、徹底的に取り組んでいる事例ですね。

二出川:そうですね。この他、スライドにはトレンドマイクロの事例を挙げています。株主資本コストとは、裏を返すと投資家が求めているリターンであるため、それならば「投資家に聞いてみよう」と判断したケースがこちらです。

決算説明会などでアナリストや機関投資家にアンケートを実施して、「アンケートの結果、株主資本コストは、何パーセントから何パーセントだと認識している」と説明されています。

トレンドマイクロの方法はかなり独特でおもしろいと思っています。私も上場会社サポートグループに配属になって以来、いろいろな本を読んだり、投資家の方々の声を聞いたりするようにしていますが、意外にも、投資家の方々は「聞いてくれればよいのに」とおっしゃることがあり、「そういうものなんだ」と思いました。有名企業のCFOを例に挙げると、「自分もたしかに、聞くようにしていた」とおっしゃっていますね。

後藤:昨年くらいから、人生でこれほどCAPMという言葉を聞いたことがないくらい、急に出てきましたね。

数式も難しいため、「CAPMとはなんだろう?」という出発点から、「スタートとして何かしら出した」という流れが、今までの動きなのだと思います。事例がいろいろ出てきたため、これから一歩進んでいきそうな感じがしますね。

馬渕:怖がらずに取り組んでみるというところなのでしょうね。

二出川:現在開示していない企業や、あるいは開示しているが株主資本コストは非開示にしている企業に確認すると、意外にも、手元ではかなり綿密に計算した結果を持っていることが多々あります。「計算結果を開示しないのですか?」と聞くと、やはり少し不安を感じているということです。こちらに関しては答えがないため、投資家との対話の第一歩という意味では、1つの方法として計算結果を開示する道があるというお話だと思います。

馬渕:「ズレていても当然なんだ」というところですね。

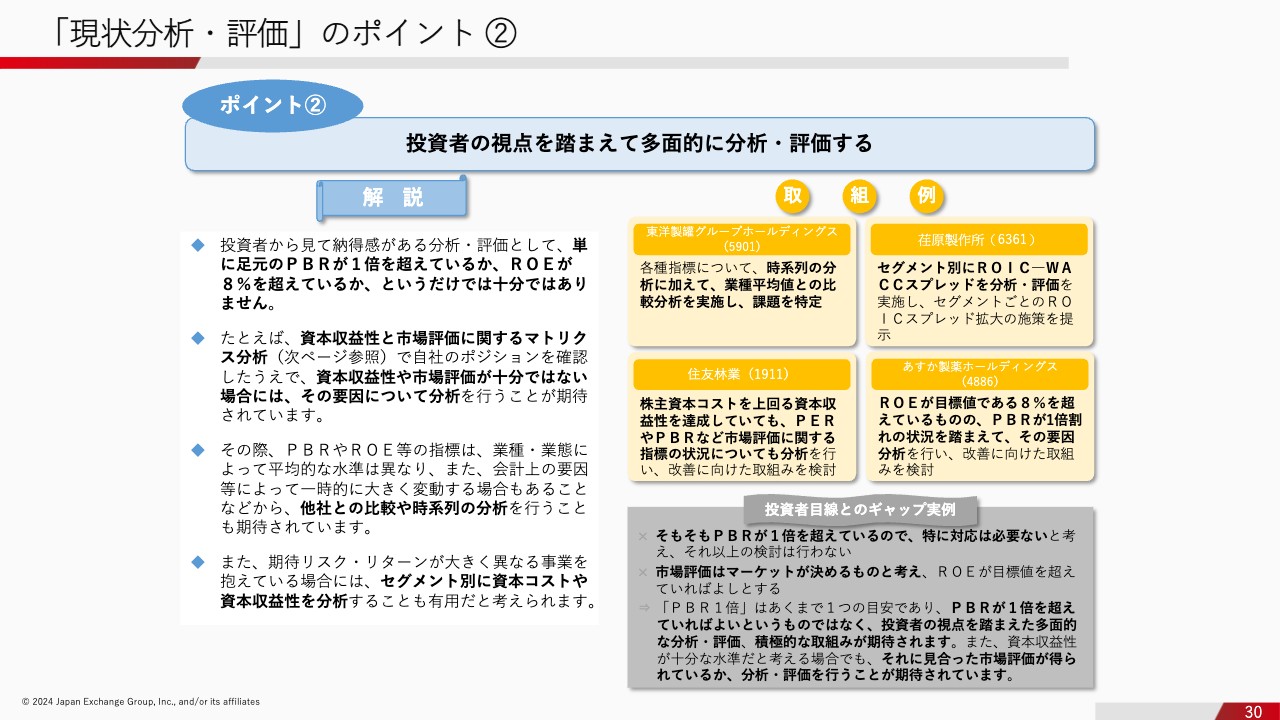

「現状分析・評価」のポイント②

二出川:2つ目のポイント、「投資者の視点を踏まえて多面的に分析・評価する」についてです。先ほどもお話ししましたが、PBR1倍やROE8パーセントという水準がクリアできたら、それでゴールというわけではないという内容です。

スライド右側に事例を取り上げていますが、PBR1倍やROE8パーセントをクリアしていても、その先をきちんと見据え、ストーリーを展開されているのが、住友林業やあすか製薬ホールディングスです。

あすか製薬ホールディングスに関しては、ROE8パーセントは超えているものの、PBRは1倍を割れて推移しているという現状を踏まえ、「なぜ株価の観点ではまだ評価されていないのか?」といったところの要因分析も含め、かなり詳しくご説明しているケースです。

後藤:私が個人的に良いと思ったのが、東洋製罐グループホールディングスです。スライドには、業種平均値との比較分析を実施されていると記載がありますが、類似企業や業種平均とどのように違うのかという観点での分析は、みなさまもビジネスにおいて現場で実施していると思います。

他社と比べてコストが安いのか、高いのかなど、いろいろな分析が行われていますが、「株価に関する指標において、業種平均と見比べるとどうなのか?」という分析や考察については、もっと進んでも良いと考えられるため、非常におもしろい取組みだと思いました。

二出川:東洋製罐グループホールディングスは、結果として出てきたROEだけではなく、ROEを自己分析して、回転率や収益率、レバレッジ、それぞれについて業種平均と比較しています。「結果としてここが弱い。そこを強化するためにこのようなことを進めていく」というかたちで説明されていますので、投資家から見てもわかりやすいのではないかと思いました。

馬渕:そのように分解して、分析を行うと「単に自己資本を使ってしまおう」という発想にはならないですよね。

二出川:おっしゃるとおりです。

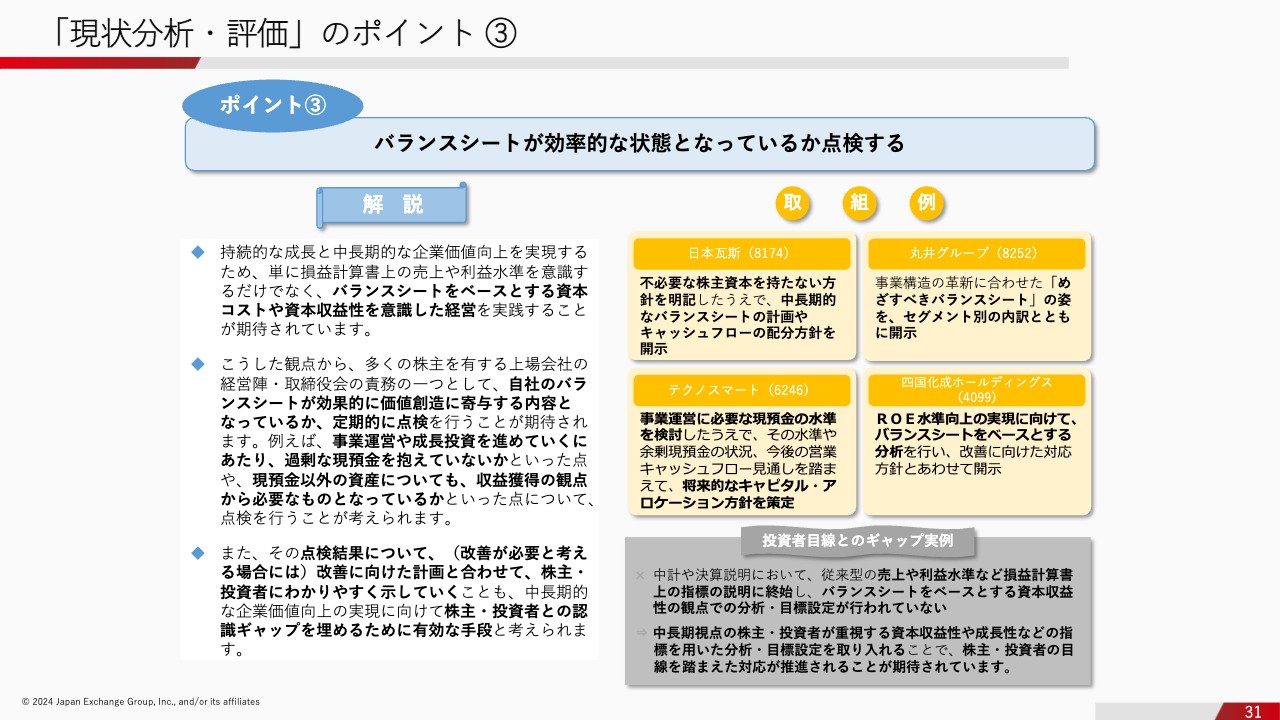

「現状分析・評価」のポイント③

二出川:3つ目のポイント、「バランスシートが効率的な状態となっているか点検する」についてです。何度かお話ししたとおり、ジャブジャブの資産、純資産を持った状態になっていないか点検するという内容です。

不必要な株主資本を持たない方針を十分に明記するなど、今後に向け、バランスシートをベースに、「我々が必要な純資産はこれくらいであり、そこに対して不要な部分、余剰な部分をどうしていくのか」や、キャッシュ・アロケーション、キャピタル・アロケーションの方針を明確に説明されている企業も多くいらっしゃいます。

このようなご説明があると、バランスシートをベースに経営されていることが投資家から見てもわかりやすいのではないかと思います。事例集については以上です。

【本資料に関する注意事項】

二出川:こちらは後ほどご確認ください。

当社IR支援サービスの特徴

後藤:本日は、非常に勉強になるお話がたくさんありました。東京証券取引所から他の方も来場されているため、この後ぜひ、意見交換していただければ幸いです。いろいろな考え方がわかり、みなさまにとっても非常におもしろい時間になったのではないでしょうか? なかなかここでは質問がしにくかったと思いますが、またぜひ積極的に聞いてください。

残り時間で、次回の告知と私の紹介をしたいと思います。私はもともと、CFOの役職を経験しており、辞めた後もいろいろな分析に携わってきました。現役の時よりも、詳しくなったところもあります。正解がないものではありますが、日々研究を続けていますので、もしご興味のある方がいらっしゃれば気軽にお声掛けいただければと思います。

「資本コストや株価を意識した経営」のポイントと事例(後編)

後藤:後編となる次回は、6月4日火曜日、渋谷のTWOSTONE&Sonsさんの会場をお借りして開催します。告知ページを公開しましたので、すでにお申し込みができる状態です。

今回もけっこう早くに会場が埋まってしまい、「個別になんとか参加できませんか?」とご相談をいただくこともありました。直前のキャンセルも受け付けていますので、早めにお申し込みいただければと思います。本日は以上となります。