網屋、過去最高売上高および過去最高益を更新 ネットワークセキュリティ事業はCAGR20%を5年間維持し躍進

FY2023 エグゼクティブサマリ

石田晃太氏:株式会社網屋代表取締役の石田でございます。よろしくお願いいたします。それでは、2023年12月期の決算説明を行います。

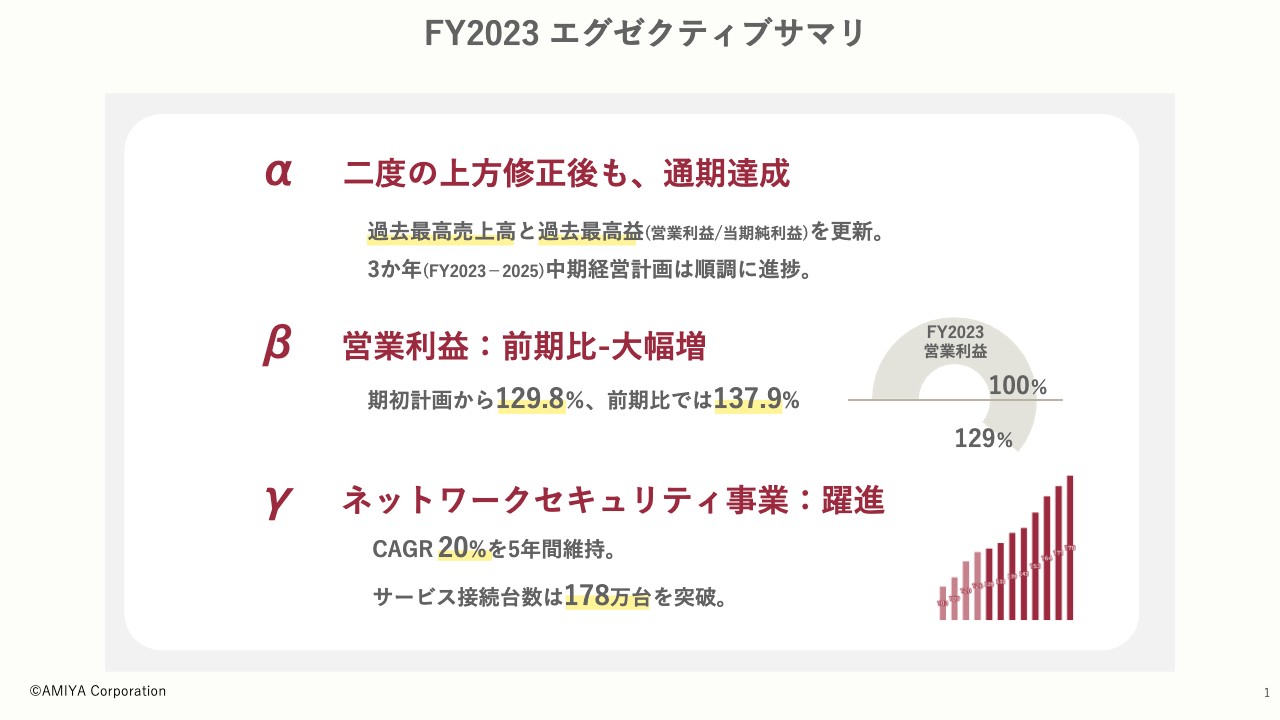

エグゼクティブサマリは3つです。1つ目として、2023年度は二度の上方修正後、最終的に過去最高売上高および過去最高益を更新しました。2023年度からは3ヶ年の中期経営計画を発表していますが、こちらも順調に進捗しています。

2つ目として、営業利益は前期に比べて大幅に増加しました。期初計画からは29.8パーセント増、前期比では37.9パーセント増となっています。

3つ目として、当社はデータセキュリティ事業とネットワークセキュリティ事業の2つの柱を持っていますが、特にネットワークセキュリティ事業はCAGR20パーセントを5年継続するなど、非常に順調な成長を遂げています。

2023年12月期 通期業績ハイライト

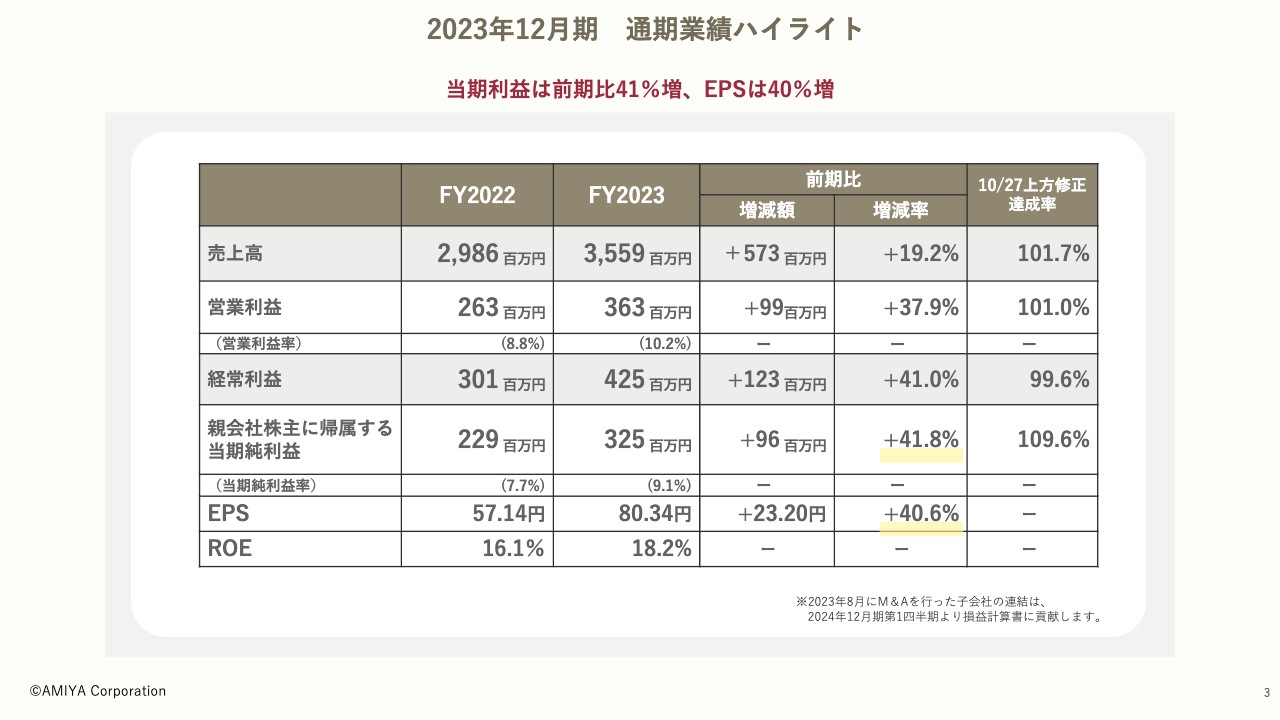

通期業績のハイライトです。売上高は、2022年度の29億8,600万円から35億5,900万円になりました。前期比ではプラス5億7,300万円、19.2パーセント増となっています。営業利益は、2022年度の2億6,300万円から3億6,300万円になり、前期比でプラス約1億円、37.9パーセント増となっています。

経常利益は、2022年度の3億100万円から4億2,500万円になり、前期比でプラス1億2,300万円、41パーセント増となっています。親会社株主に帰属する当期純利益は、前期比で42パーセント近く増加しました。こちらは役員保険解約に伴う返戻金等の影響によるものです。

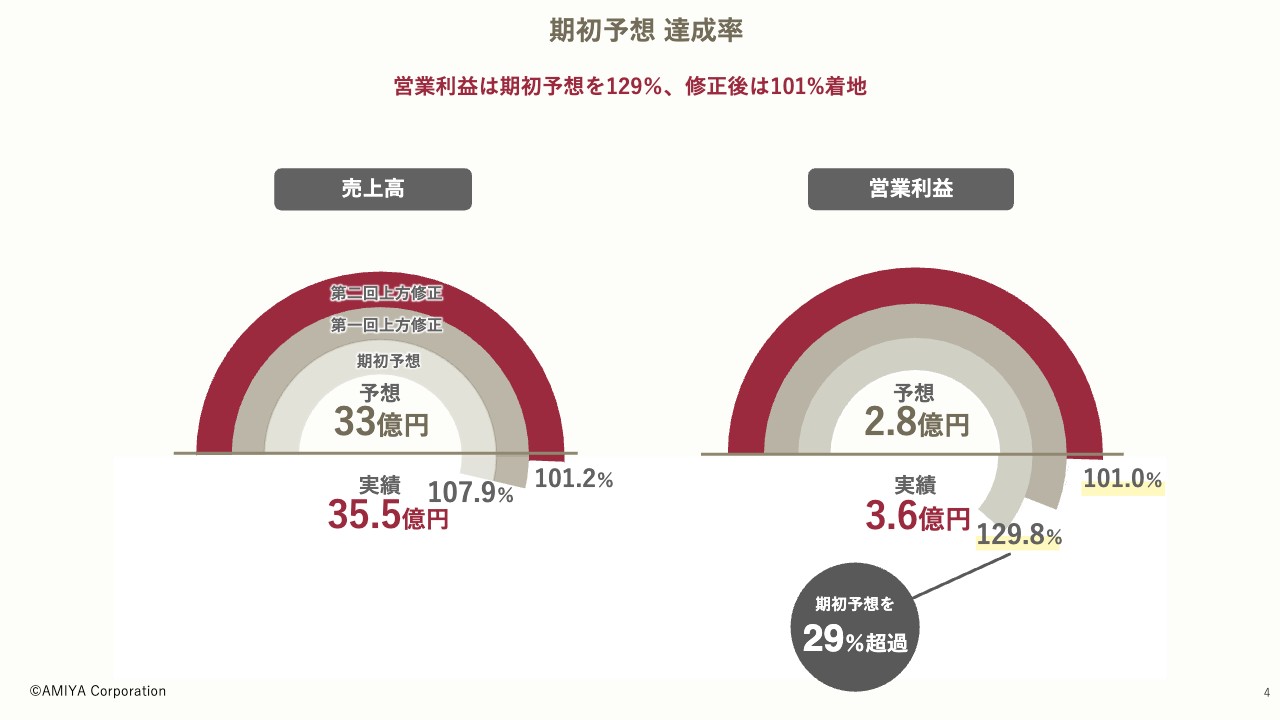

期初予想 達成率

期初予想の達成率です。売上高は先ほどお伝えしたとおりですが、期初予想33億円に対して35.5億円の実績で着地し、達成率は107.9パーセントとなりました。

営業利益は、期初予想2.8億円に対して実績3.6億円、達成率は129.8パーセントとなっています。期初予想から2回の上方修正を行っており、修正後はおよそ100パーセントとイメージどおりに着地したかたちです。

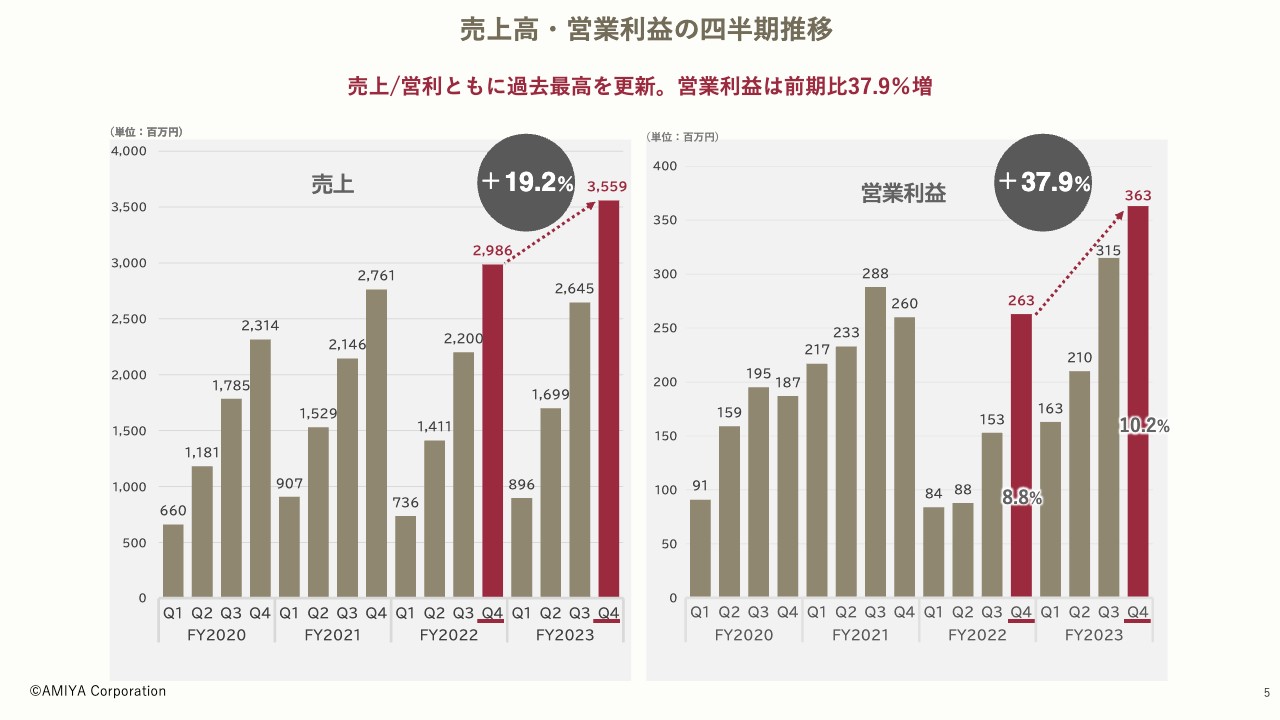

売上高・営業利益の四半期推移

売上高・営業利益の四半期推移です。売上高は、2022年12月期第4四半期の29億8,600万円から35億5,900万円と、前期比で19.2パーセント増加しました。営業利益は、2022年12月期第4四半期の2億6,300万円から3億6,300万円と、前期比で37.9パーセント増加しています。

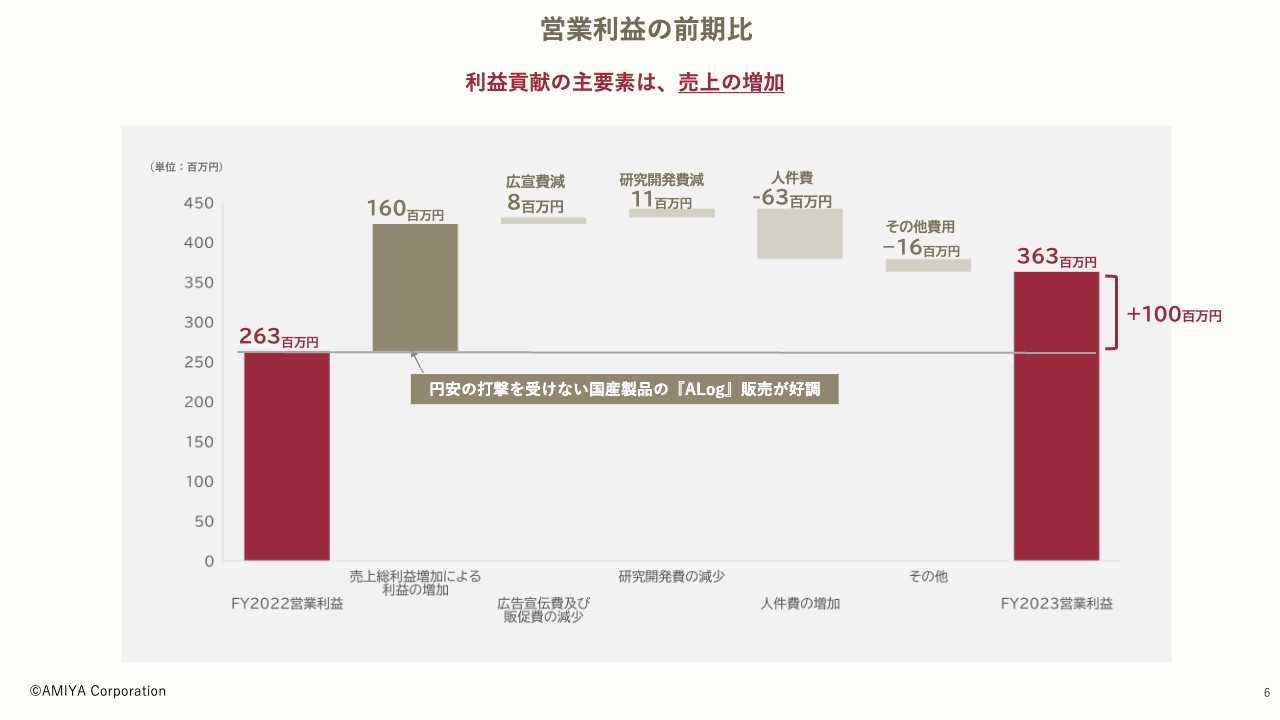

営業利益の前期比

営業利益の前期比です。利益貢献の主要因は売上総利益の増加です。

さまざまな製品の販売が堅調な中、特に我々の主力製品であるログ分析プラットフォーム「ALog」は、円安の影響を受けない国産製品として、大手企業を含む日本企業にご利用いただいています。他社の製品はすべて海外製品のため、円安の加速とともに価格が高騰する中で「原点回帰」として国産の当社製品の販売が伸びました。

その他の要因による変化はわずかです。人員増強によるマイナスは多少ありますが、最終的にはほぼ1億円のプラスとなっています。

累計販管費の推移

累計販管費の推移です。販管費は2022年度と2023年度でほとんど変化がなく、売上が増えてもコストはそれほど増えていないと言えます。そこにはさまざまな要素がありますが、製品力の強化により、販売広告を大きく増進させなくても売れ始めてきていることが大きなポイントになると思います。

ただし、研究開発費は増加しています。今後は生成AIを含めたAIを製品に搭載していきます。そのような部分については積極的に投資しつつ、全体的な販管費を抑制しているのが最近の状態です。

中期計画の営業利益進捗

中期経営計画における営業利益の進捗です。先ほどお伝えしたように、2023年度から2025年度までの中期経営計画を策定しており、まずは1年目が終了しました。

2023年度の営業利益は2億8,000万円と予想していましたが、最終的には3億6,300万円で着地しています。事業が順調に推移する中で、営業利益についてはさまざまな要因により想定以上の結果が出ている状況です。

貸借対照表

貸借対照表です。特筆すべき点の1つは、資産全体が増加していることです。今後は積極的に投資を行っていく計画です。

もう1つの大きな特徴は、自己資本比率は47パーセントですが、流動負債の大半がサブスクリプションの契約負債であるため、実質的な自己資本比率は7割を超えるということです。サブスクリプション契約の売上は、先に年間費用をいただいて契約負債として計上するため、結果的に契約が増えるほど流動負債が増える構造になっています。

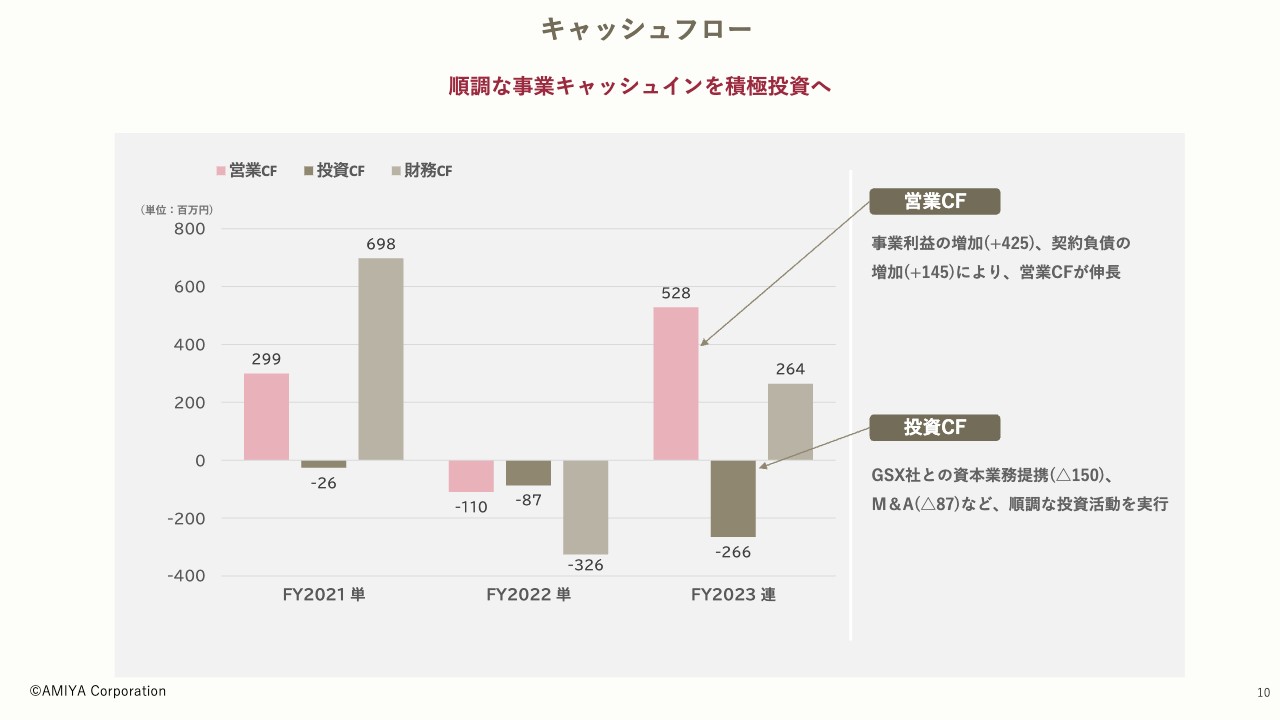

キャッシュフロー

キャッシュフローについてです。営業キャッシュフローは、事業利益の増加と契約負債の増加により伸長しました。投資キャッシュフローは、さまざまな業務提携や資本提携、M&Aを行う前段期にありますが、これから積極的に実行していきます。

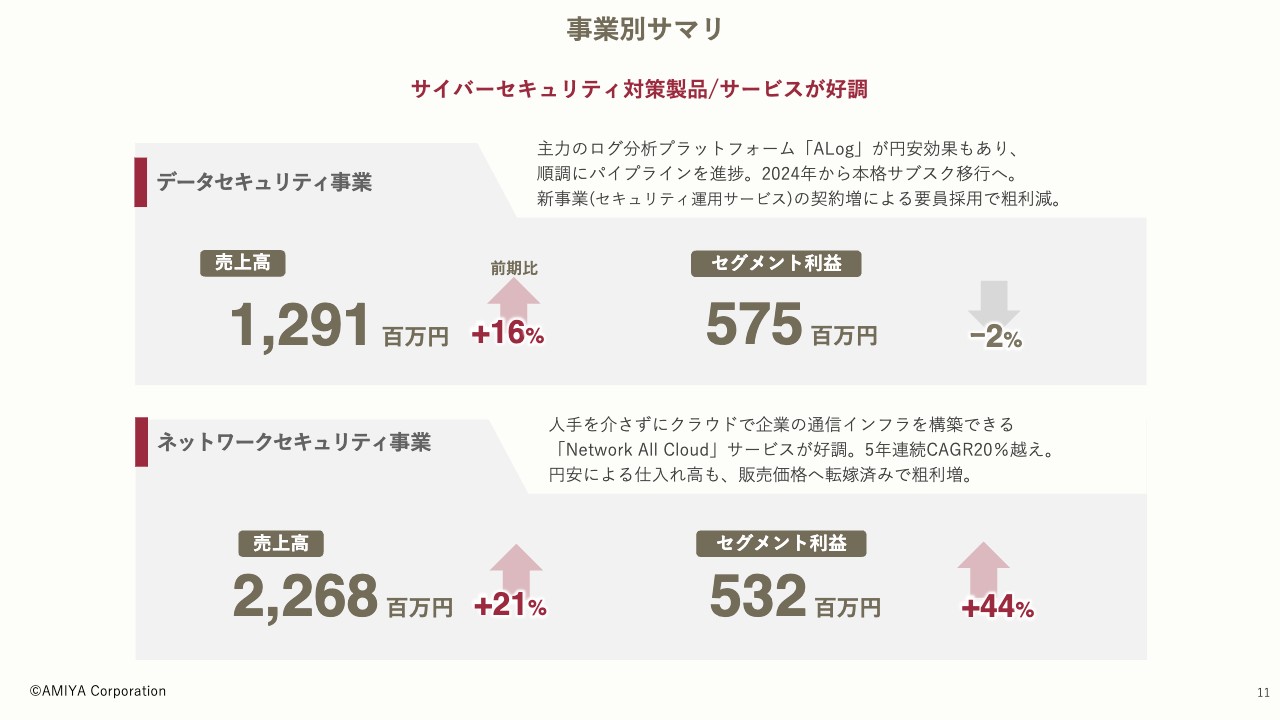

事業別サマリ

事業別サマリです。データセキュリティ事業、ネットワークセキュリティ事業ともに堅調に推移しました。

データセキュリティ事業は、主力のログ分析プラットフォーム「ALog」および関連サービスの売上が、円安効果やサイバー攻撃の増加などによるニーズ拡大により順調に伸長しました。ただし、サイバー攻撃監視・検知のサービスなどのSOC運用サービスの要員採用を行ったため、粗利益率が一時的に減少しています。

ネットワークセキュリティも順調で、利益もかなり伸びました。要因は、人手を介さずに通信インフラをクラウドで構築するというサービスの認知が、最近ようやく顕在化し始めてきたことにあります。

データやアプリケーションがクラウド化されるだけでなく、ネットワークの通信インフラもクラウド化できることが、ワールドワイドな成長分野になっている要因のうちの1つです。

また、半導体不足で思うように製品が仕入れられなかった課題が解消されたことや、価格転嫁をしたことで自動的に粗利益が上がったことも、当社の売上、利益が非常に伸びている要因として挙げられます。

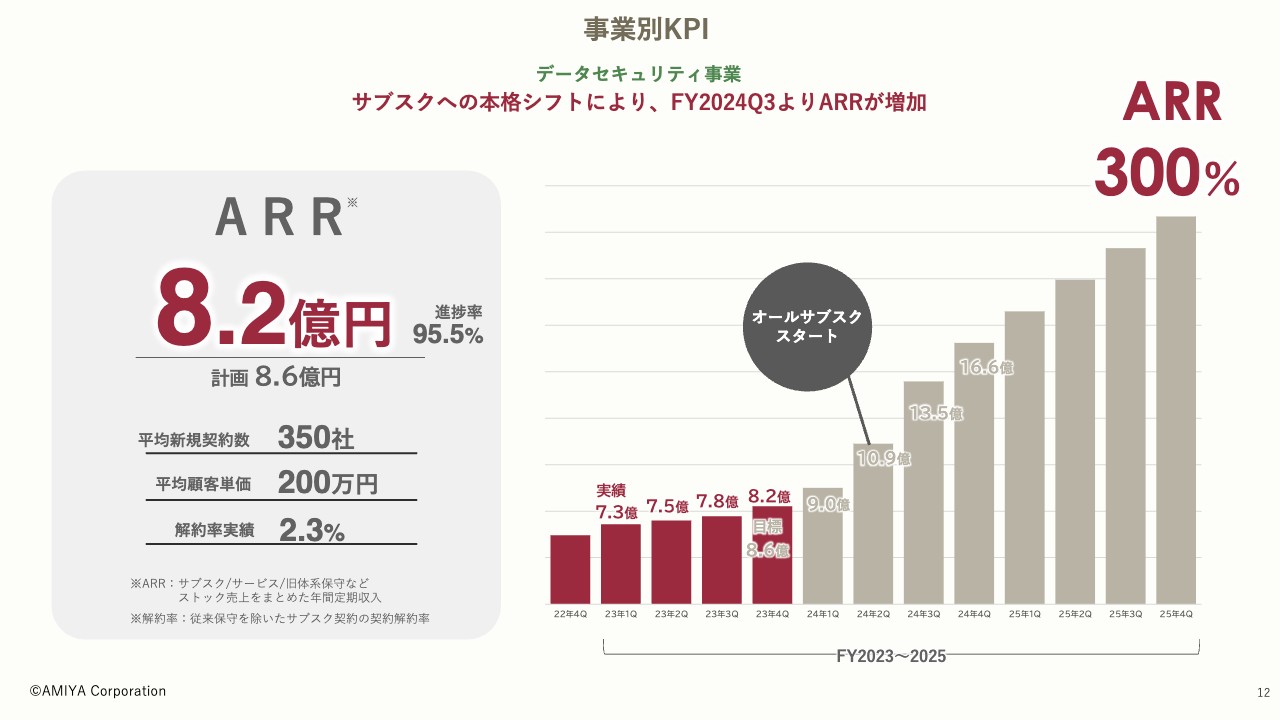

事業別KPI

データセキュリティ事業のKPIについてです。今後はサブスクの比率をより一層高めていく予定のため、スライドのグラフのとおり、ARRは急速に増加すると予想しています。

従来の「ALog」は、売り切り型のライセンス販売がメインでした。しかし、これからはライセンスのソフト販売をサービスとしてのサブスクに変えていきますので、急激な構造転換が近々行われると考えています。

その中で、中期経営計画の最終年度である2025年度には、ARRを約3倍の300パーセントにまで成長させるという計画を立てています。開発には若干遅れがあるものの、おおよそ想定どおりに進捗しています。

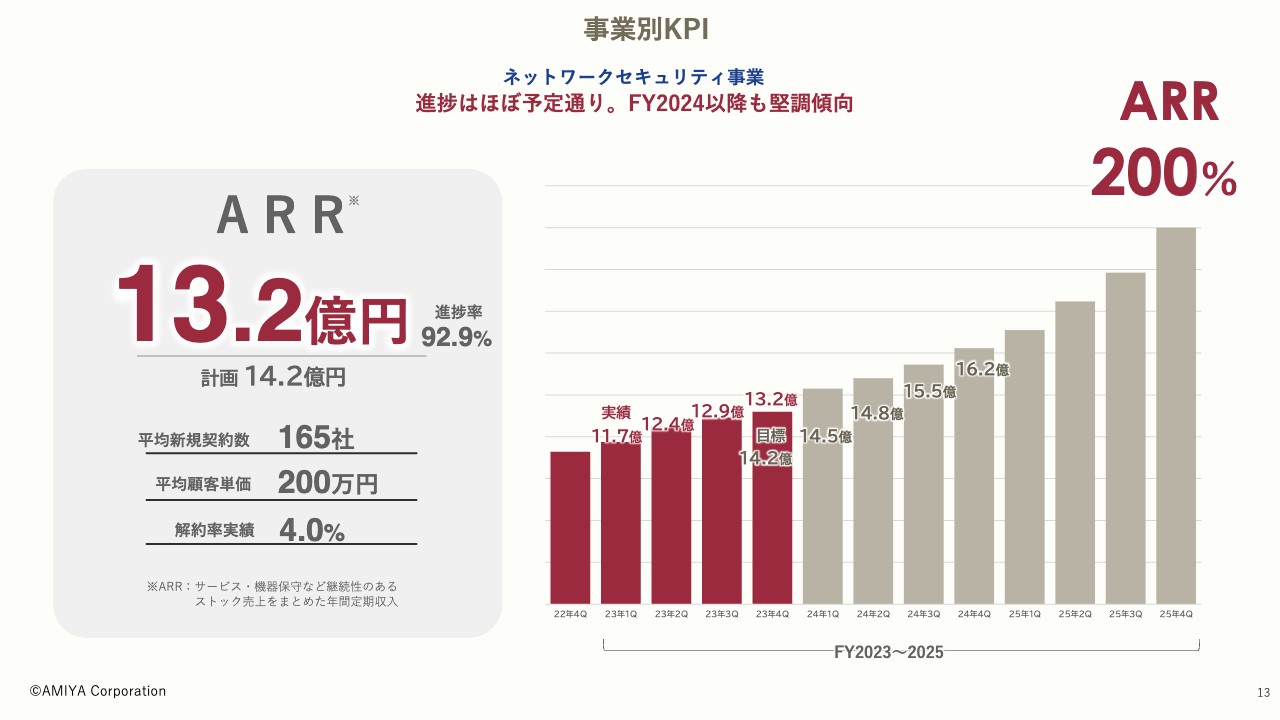

事業別KPI

ネットワークセキュリティ事業も同様に、非常に堅調な動きとなっています。一時的に多少のボラティリティはあるものの、3年以内にARRを約2倍の200パーセントにするという目標に対して、堅調に推移しています。

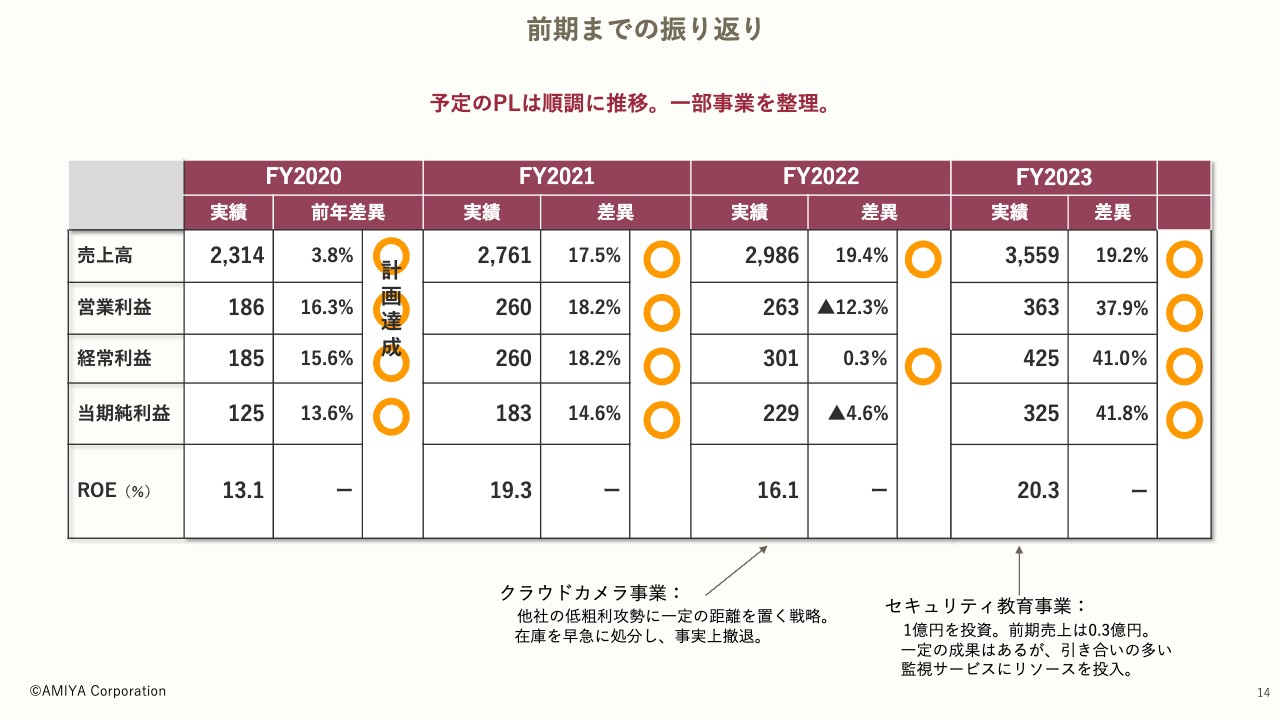

前期までの振り返り

前期までの振り返りです。当社はずいぶん前から、着実に計画を達成してきました。2022年度は半導体不足で機器が調達できなかったという主要因により、計画を達成することができませんでした。しかし、当社の長い歴史を見ると、堅調に計画を達成できる体質を持っている会社であることをご理解いただけるかと思います。

当然ながら、いくつかの事業は整理・撤退をしています。クラウドカメラ事業においても、本格的な進捗を検討していたのですが、市場の値崩れがかなり激しいということで事実上撤退しました。このように、粗利益率の悪い事業の撤退も部分的に行っています。

網屋とは

あらためて、当社の事業をご説明します。当社はセキュリティの国産メーカーで、国産の製品やサービスを提供することができる極めて稀なプロバイダーになります。いくつかの先端テクノロジーに対し、それぞれの製品を独立的に保有しており、当社がメーカーサービスを行うという特徴を持っています。

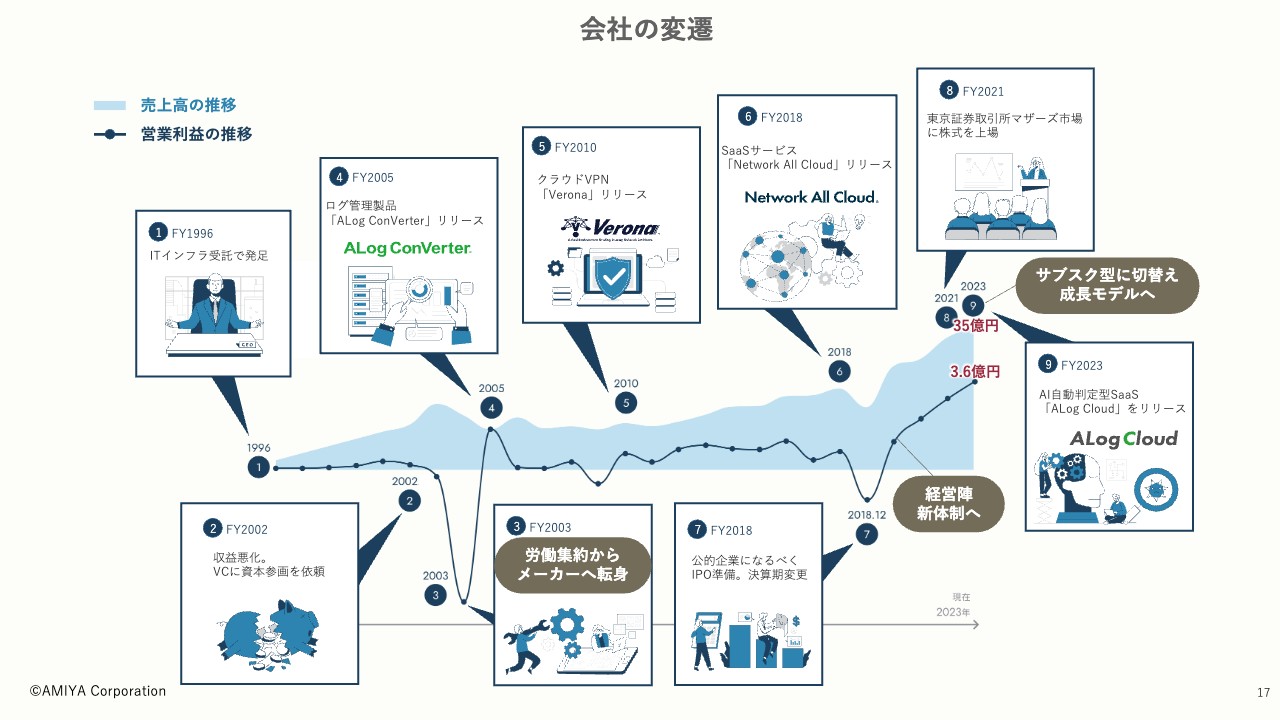

会社の変遷

「網屋(あみや)」という名前からもご想像いただけるように、当初はネットワーク網を作る「ネットワーク網(もう)屋」で、受託作業をメインに行っていました。

しかし、2003年頃に債務超過を経てメーカー業に転身しました。そこからは、さまざまな製品やサービスを発案・開発し、今はようやく成長段階に切り替え始めているという状況です。

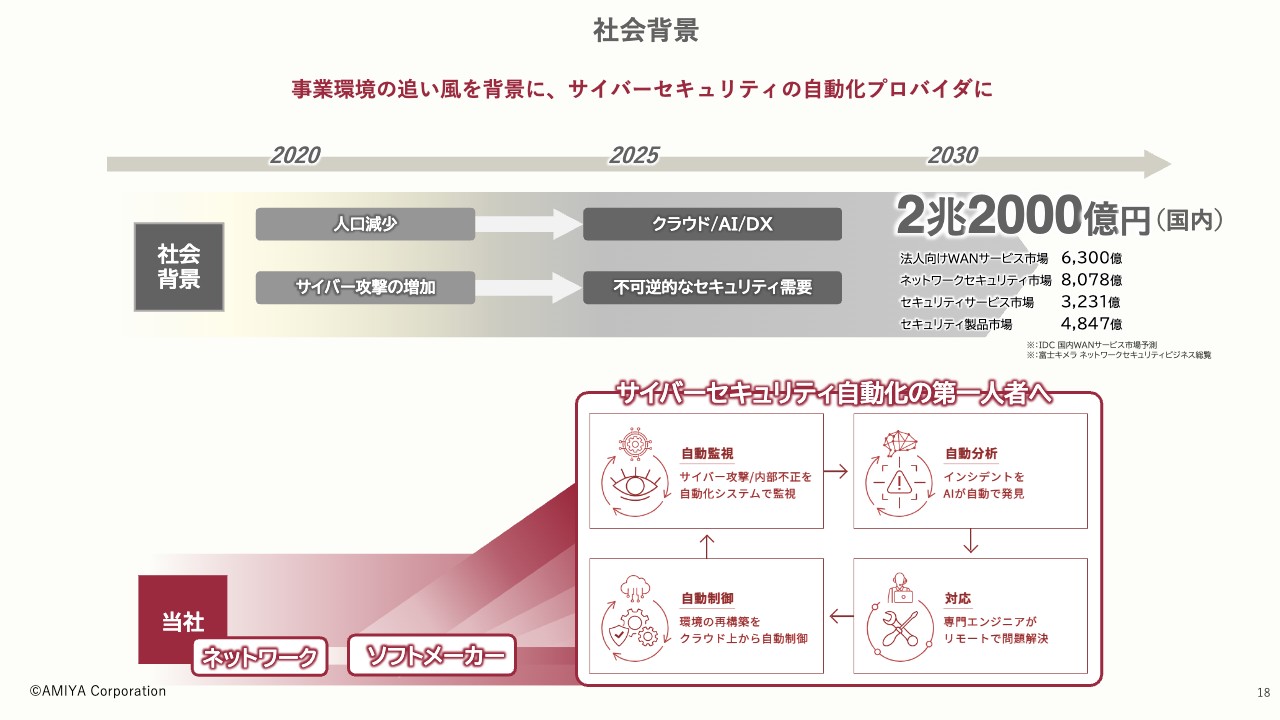

社会背景

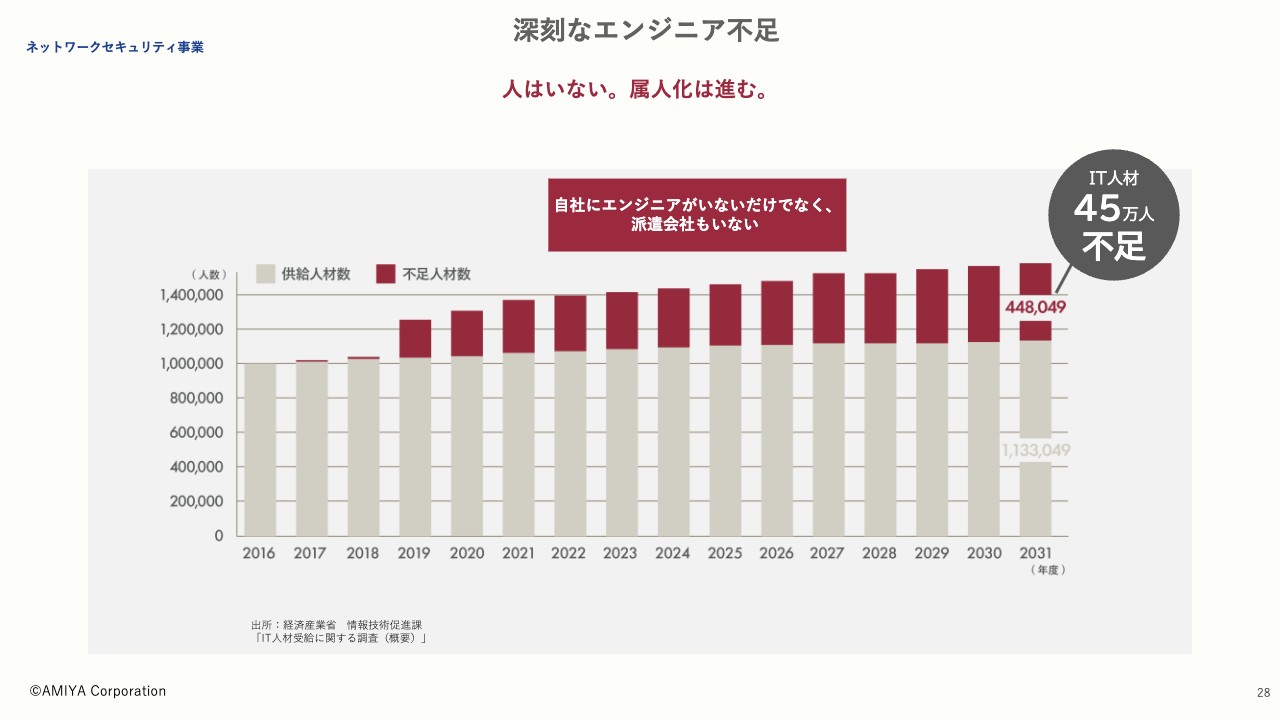

事業環境は非常に追い風が吹いており、サイバー攻撃の増加やエンジニア不足の顕著化は自明の理です。これらを解決するには、やはりAIやクラウドを使ったサイバーセキュリティの自動化が必須です。当社は、サイバーセキュリティの自動化の第一人者になっていくことが使命だと思っています。

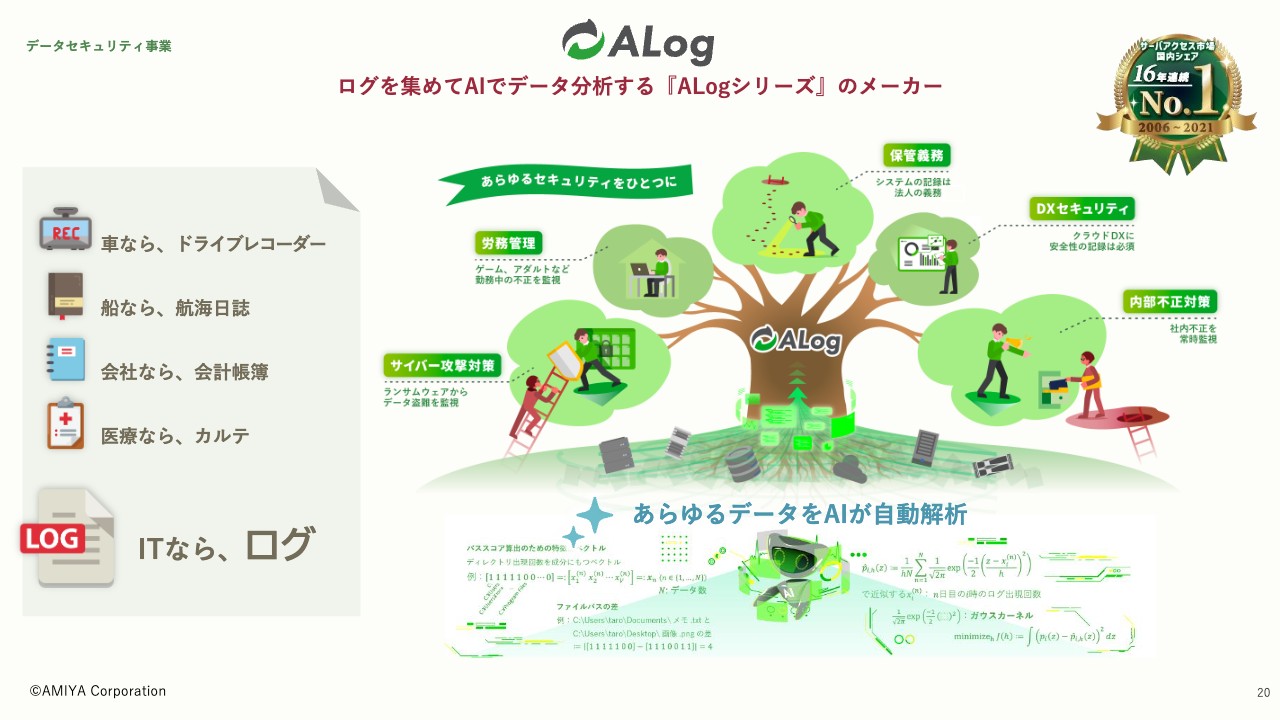

「ALog」

データセキュリティ事業についてご紹介します。当事業のメイン製品である「ALog」は、ログを管理する製品です。

車であればドライブレコーダー、医療であればカルテなどのように、オペレーションヒストリーをすべて集めて管理します。そのためログの内容によって、さまざまな使い方が可能になっています。

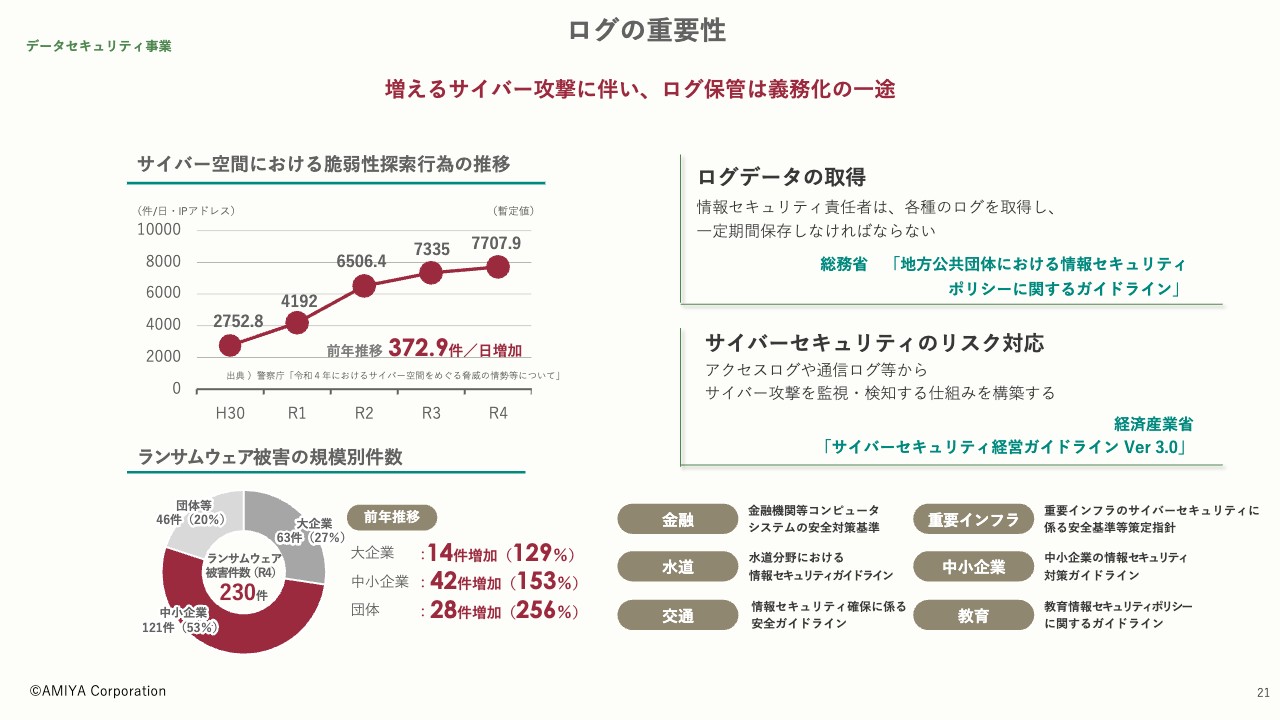

ログの重要性

官公庁から大手民間企業も含めた国内の大手産業には「ログは有事のために必ず取りなさい」といった業界の不文律があります。そちらに対する受け皿として、当社がツールを提供しています。

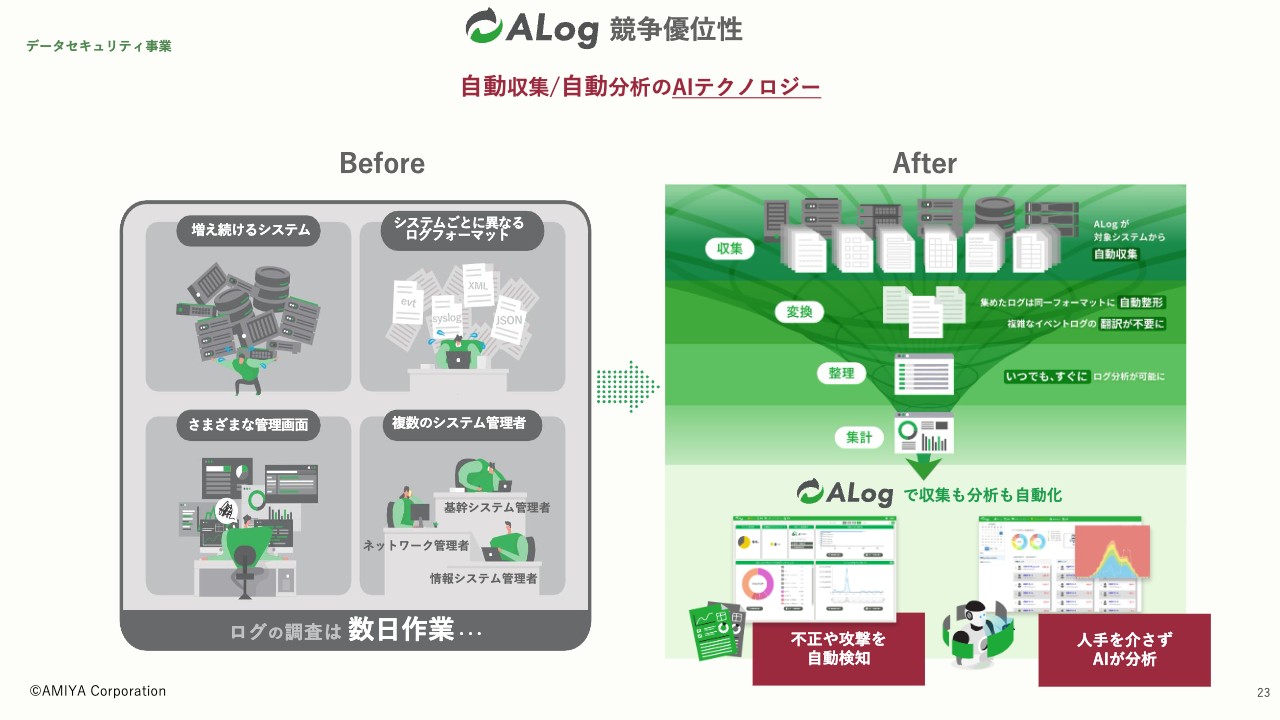

ALog 競争優位性

競争優位性についてです。「ALog」は特許技術を持っています。具体的には、さまざまなログを大量に集めて視認性のあるログに自動変換・分析し、自動的に貯められるところが大きなメリットです。

ALog 競争優位性

いろいろな機種でさまざまな形式のログが出ますが、「ALog」はこれらを自動的に統一フォーマット化して取り込み、不正なログを自動的に検知することができる仕組みになっています。

ALog 競争優位性

「ALog」は非常に高機能で、AI機能がかなりレベルの高いものになっているため、ほとんどが海外製品と対抗しています。

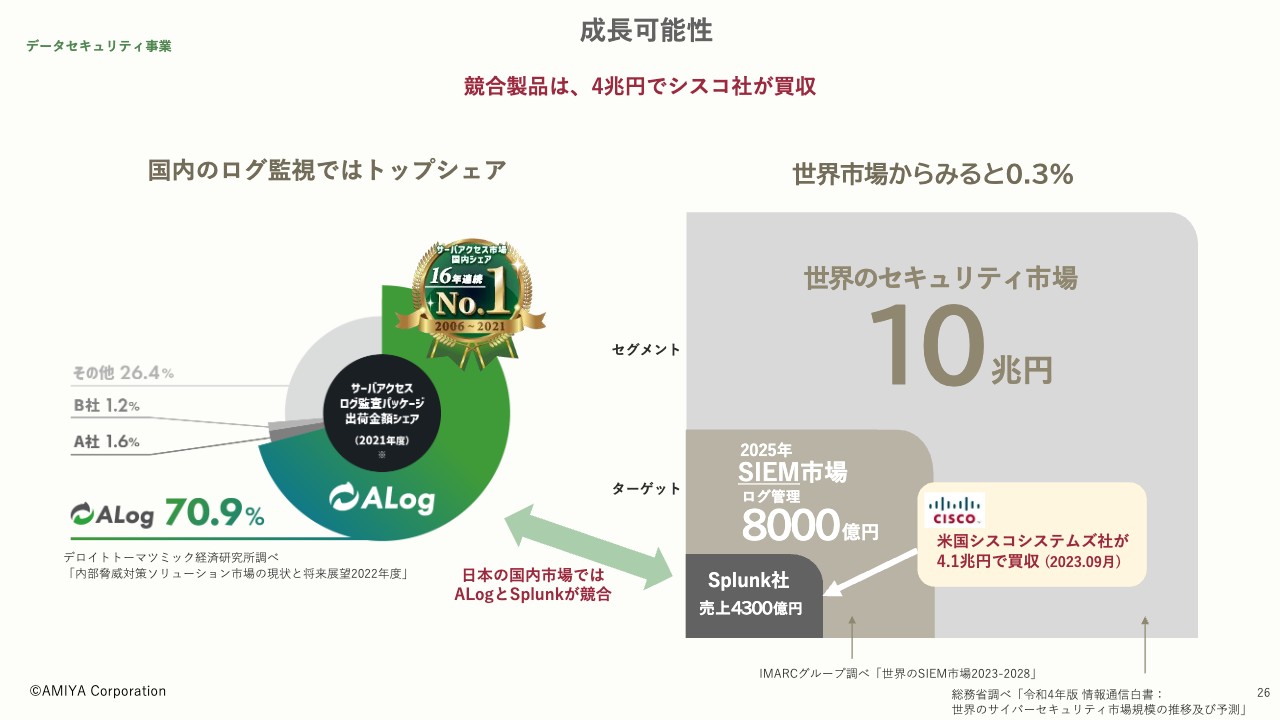

成長可能性

ログソフトウェアという意味では、当社は国内シェアでは一定の位置を占めていますが、世界市場から見るとまだまだ非常に小さいです。

当社の競合には、米国のSplunk社の「Splunk」という製品がありますが、日本国内でも「Splunk」から「ALog」に切り替えが始まっています。しかしながら、Splunk社の製品は非常に優秀であるため、昨年には米国のシスコシステムズ社が4兆円でSplunk社を買収したという実績もあります。

このように、データ分析プラットフォーム事業は今後も非常に注目される事業であると思います。

深刻なエンジニア不足

ネットワークセキュリティ事業についてです。先ほどもお伝えしたとおり、エンジニア不足は深刻な問題です。しかし、エンジニアを外国人やIT素人で補うのは非常に難しい状況です。

従来のネットワーク

ネットワークは通信インフラになるため、どの会社でも機器や技術などのリソース確保が必須になってきます。しかし、それらを統合的に設計することになると、どうしても大きなSIerに一任せざるを得ないのが現状です。

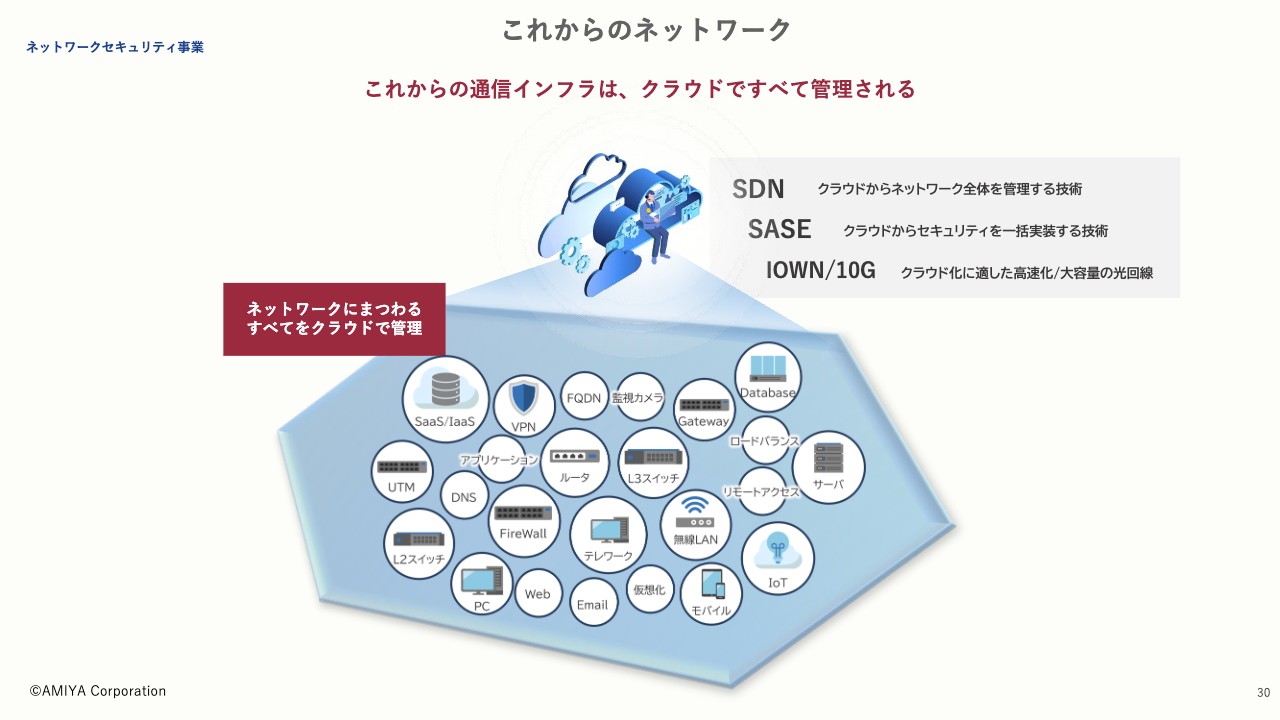

これからのネットワーク

今後、すべての通信インフラはクラウドで管理されるようになります。そのため、クラウドですべてのセキュリティを包括して提供できる、新しいソリューションが始まっています。米国のZscalerやPalo Alto Networksなどは業績も注目度も非常に高く、CAGRが26パーセントほどの業界ですが、当社はこの中で日本のメーカーとしての立ち位置を持っています。

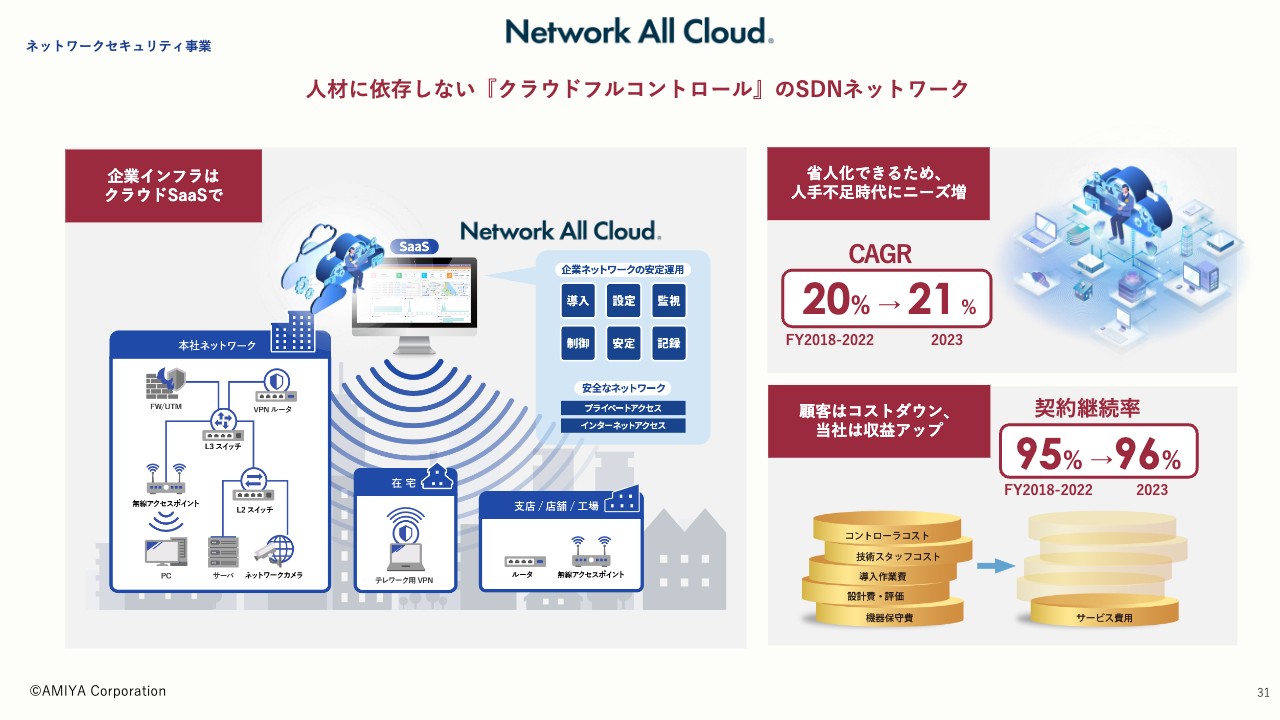

Network All Cloud

「Network All Cloud」は、SaaSでというビジネスモデルであり、すべてのお客さまのネットワークインフラを我々がWeb上でコントロールする仕組みになっています。CAGRは例年20パーセントを維持しており、顧客の継続率についても年々解約率が低下している状況です。

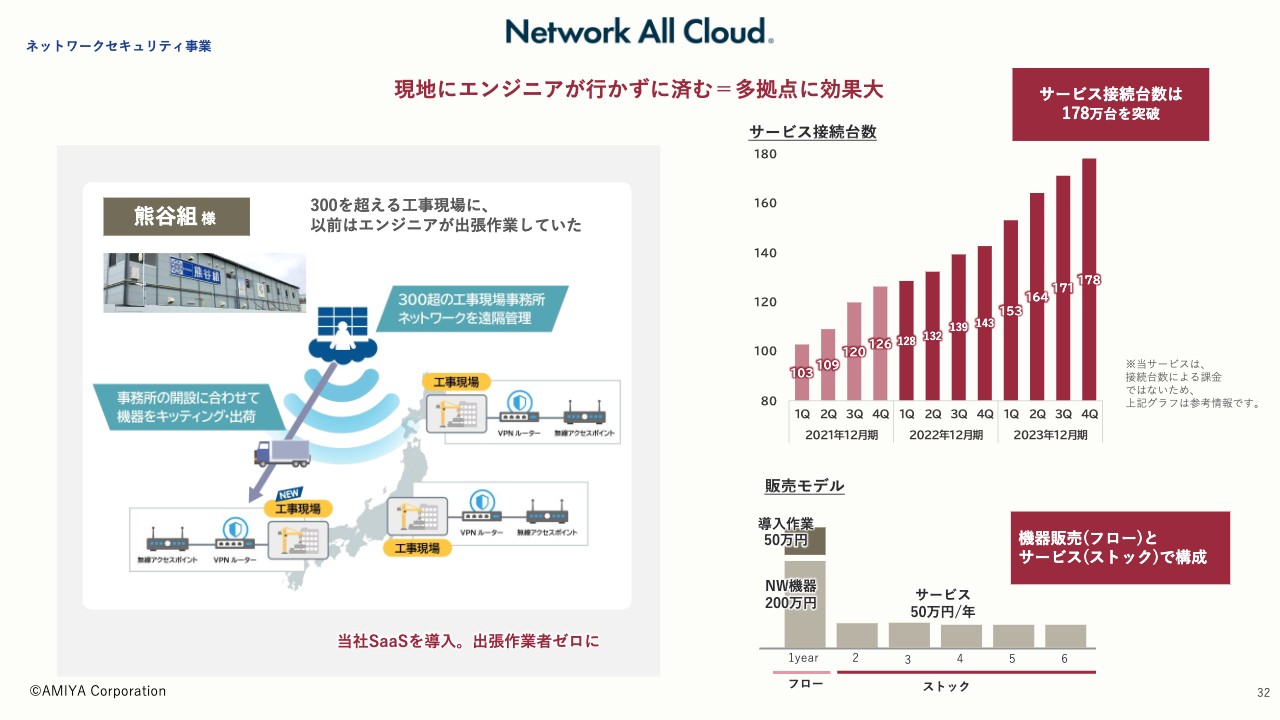

Network All Cloud

「Network All Cloud」にはいろいろな使い方があります。例えば、多拠点や多店舗などのさまざまなサテライトオフィスを作る時に、ルーターや無線LANを全国に展開しながらインターネットにつなげば、すべての設定をセンターから行うことが可能です。現地にエンジニアを派遣することなく、すべてをコントロールできるという新しいコストダウンモデルになります。

課金に直接関係ありませんが、接続台数は堅調に推移しています。最初に機器をフローで販売するため一時的にフローが出ますが、その後はその機器分のサービス料金がストックとして計上されるモデルです。

インベストメント ハイライト

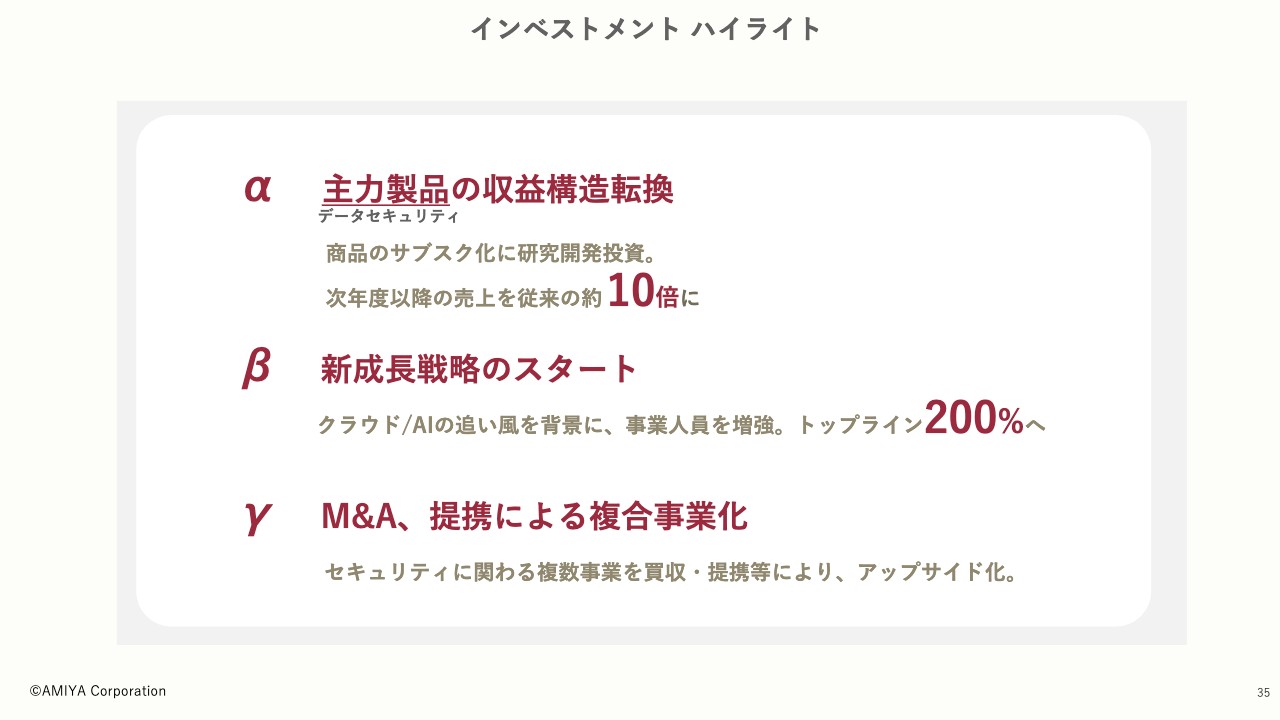

成長戦略です。まずは、主力製品「ALog」の抜本的な構造転換を行います。現在はライセンス販売からサブスクモデルに切り替えるための開発投資を行っており、今年の春頃にローンチする予定です。

これにより、将来的にALog製品の売上を6倍から10倍ほどのトップラインへ切り替えていきます。

FY2024 業績予想

業績予想についてです。売上高は前年度の35億5,900万円から今年度は45億円、営業利益はおよそ4億2,000万円、経常利益は3億9,900万円、親会社株主に帰属する当期純利益は2億7,900万円と予想しています。

当期の経常利益がマイナスなのは、前年度に役員保険の解約による営業外収益があったためで、差異としてマイナスですが事業としては順調な成長を予測しています。

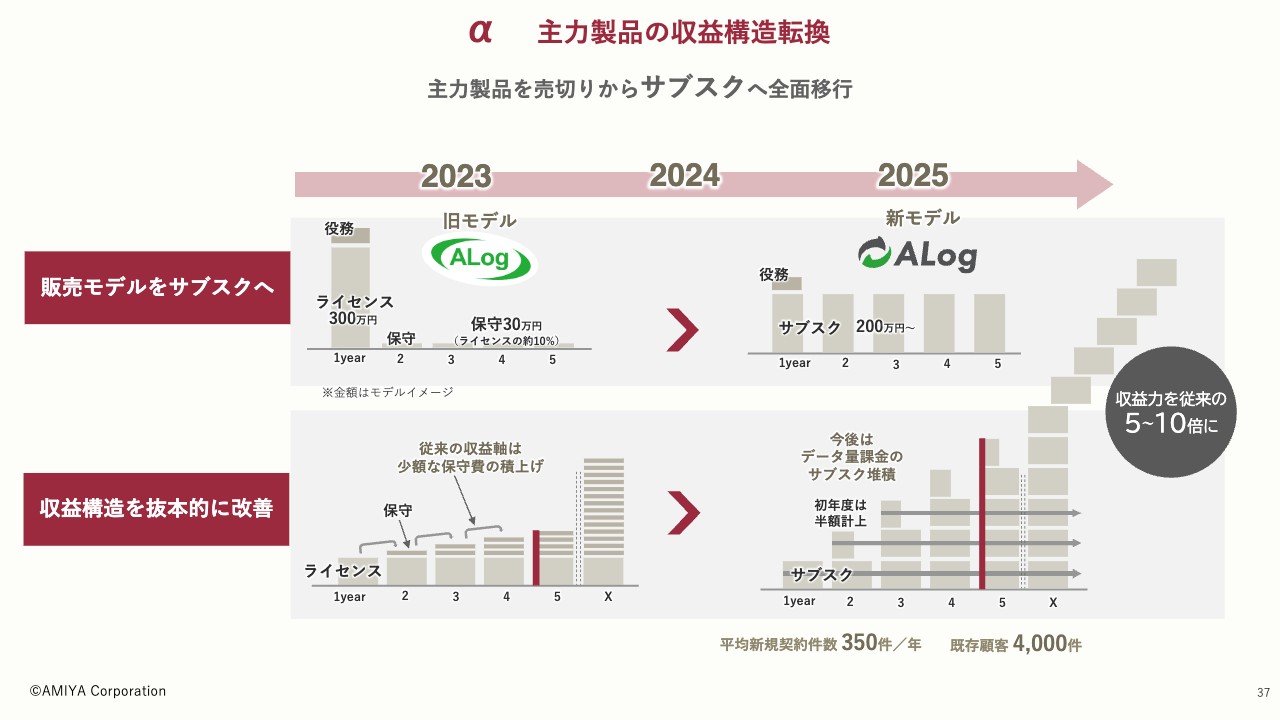

α 主力製品の収益構造転換

主力製品の抜本的な収益構造転換についてご説明します。従来のイメージとしては、ライセンスを300万円で販売し、その10パーセント程度を保守費用として積み重ねながら収益化してきました。

今後はこれらをサブスクに切り替えることで、次年度以降に圧倒的な売上ボリュームを発生させていきます。一時的な売上の低減が発生するものの、中長期的には飛躍的に売上が改善されます。

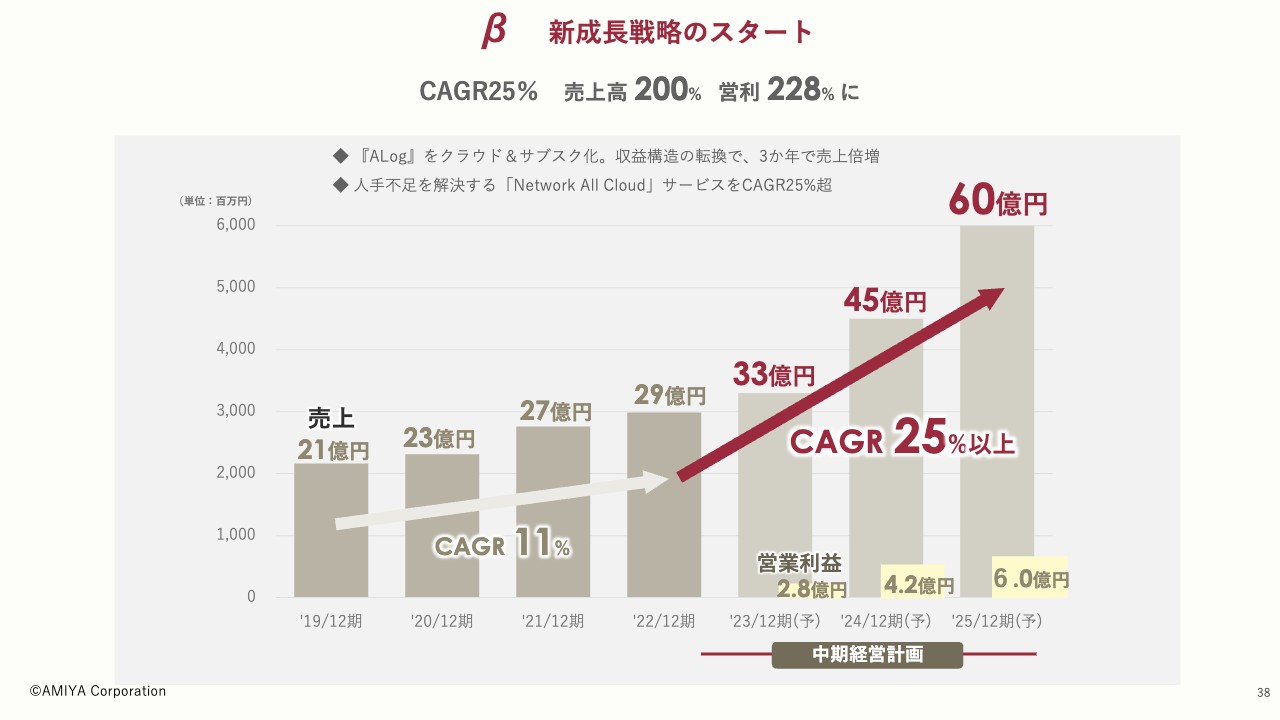

β 新成長戦略のスタート

中期経営計画ではCAGR25パーセントをイメージしており、まずは倍にするための方法を模索しています。1年目の売上は35億円程度になっているため、比較的堅調に予算を達成してきています。

γ M&A、提携による複合事業化

我々はメーカーですので、自社製品を販売しています。しかし最近では、監視サービスやコンサルティング、インシデントレスポンスといわれる有事の際の救援など、顧客からさまざまなサービスを要求されるようになってきています。

それらの事業を複合的に重ねながら、パートナーとタッグを組んで総合サイバーセキュリティプロバイダーになるために、さまざまな施策投資を行なっていきます。

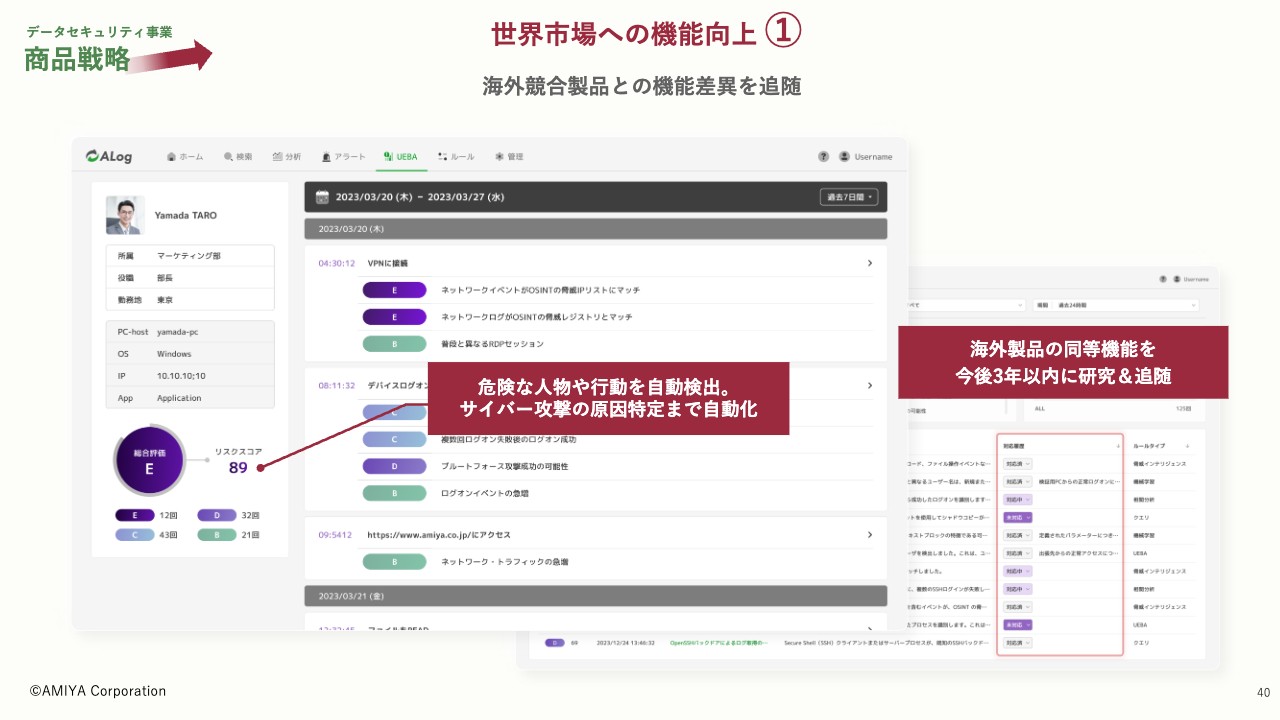

世界市場への機能向上 ①

「ALog」の競合である海外の「Splunk」という製品は、非常に大規模で年間4,000億円ほどの販売実績があります。我々はそれに追いつくための研究開発を進めており、今のところ順調です。

現在は、攻撃の検知や攻撃の原因追求を自動化できる「SIEM」と呼ばれる仕組みについて、懸命に研究開発を進めている状況です。

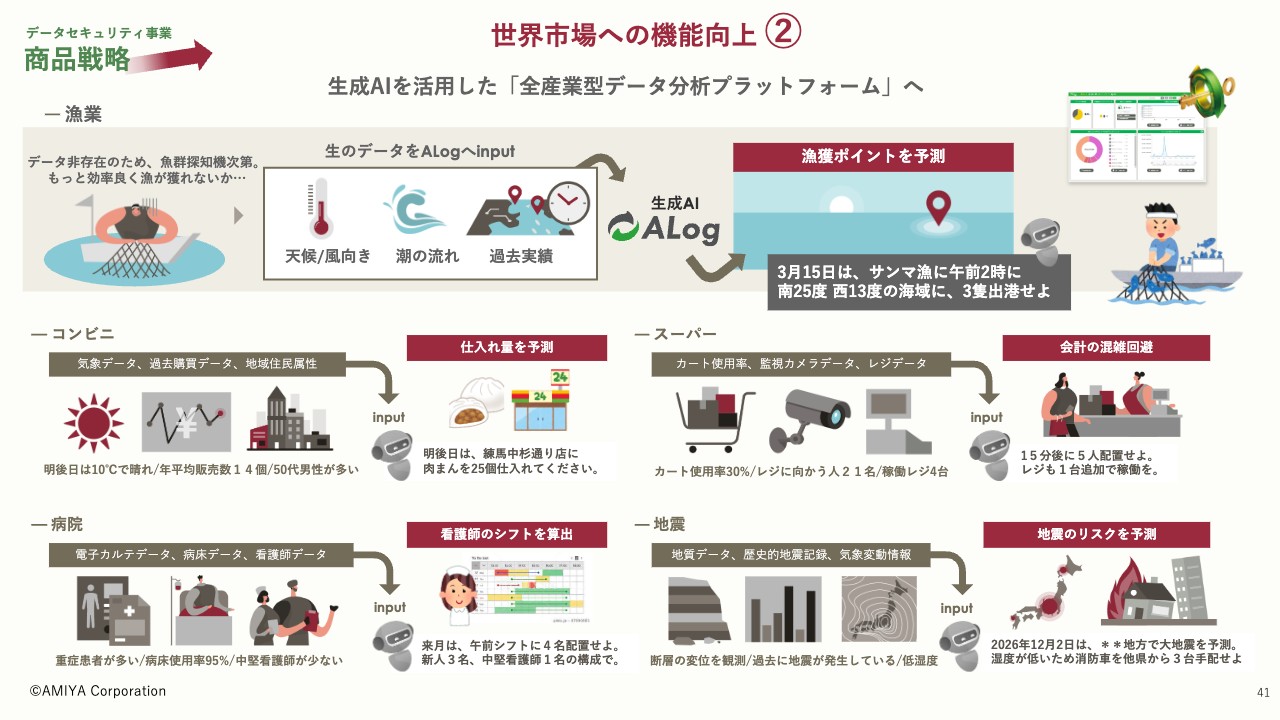

世界市場への機能向上 ②

生成AIが発達すると、セキュリティの領域以外のさまざまな業界でも使えるようになります。そのデータのプラットフォームを我々が持っていることは、非常に大きな強みになっています。

いろいろなものに使えますが、簡単に結論をお話しすると、生成AIがいろいろな指南を提供してくれます。「今日はこのパターンで、このようにしたほうがよい」ということを、データの前登録や前提条件設定をすることなく、自動的に出力させることができます。

我々の仕組みにおいては、すでに出来上がっている部分がセキュリティであるため、こちらを全産業型に展開していくことが次の研究開発のテーマになっています。

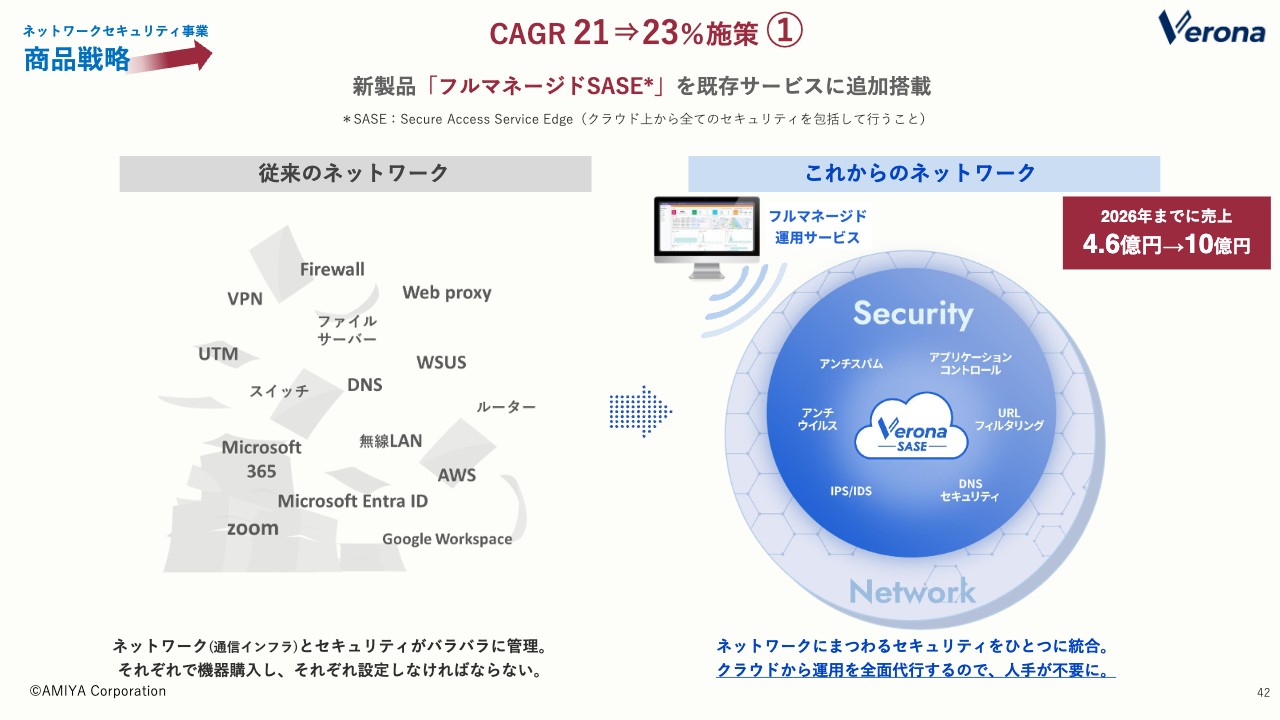

CAGR 21⇒23%施策 ①

現在のネットワークは、バラバラなセキュリティ対策を1つにまとめる「SASE(Secure Access Service Edge)」という概念が非常に進んでおり、特に米国では数千億円規模のビジネスマーケットになっています。これが日本でも順次展開されていくことを想定しています。

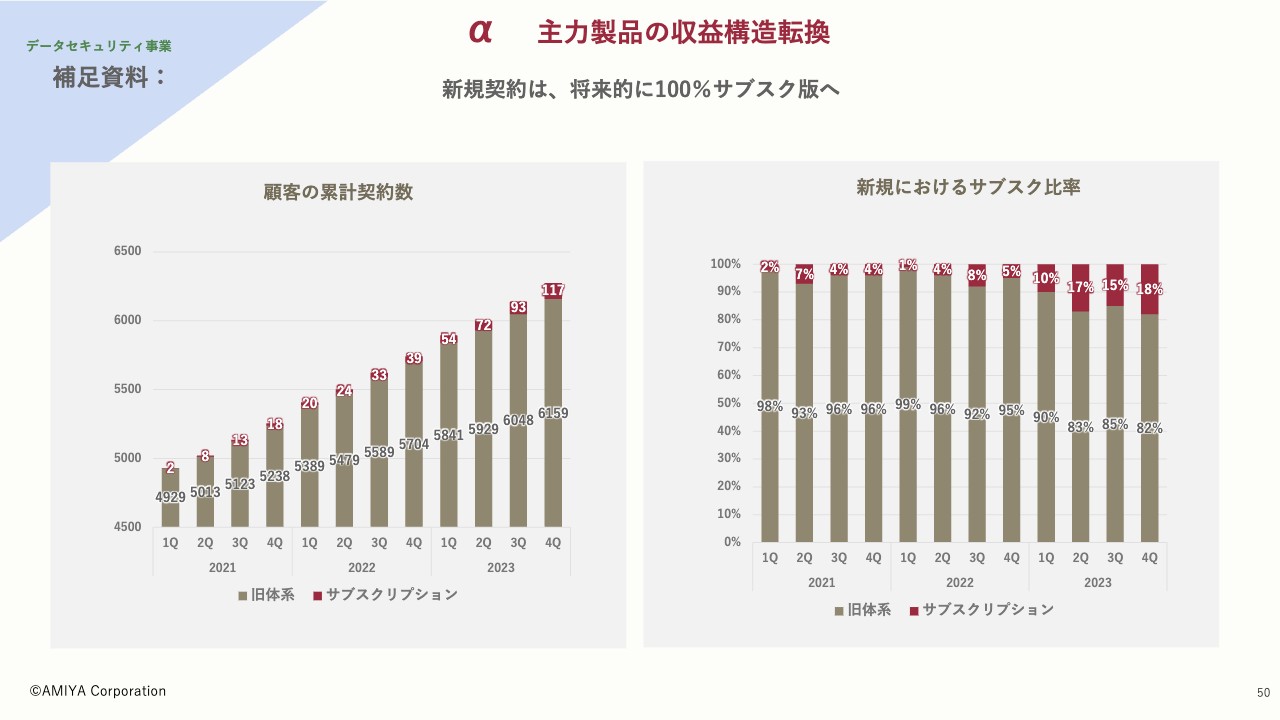

α 主力製品の収益構造転換

みなさまが懸念されるところだと思いますので、サブスク比率の推移を実績として公開しています。現時点では、約20パーセントがサブスクリプション比率となっています。

α 主力製品の収益構造転換

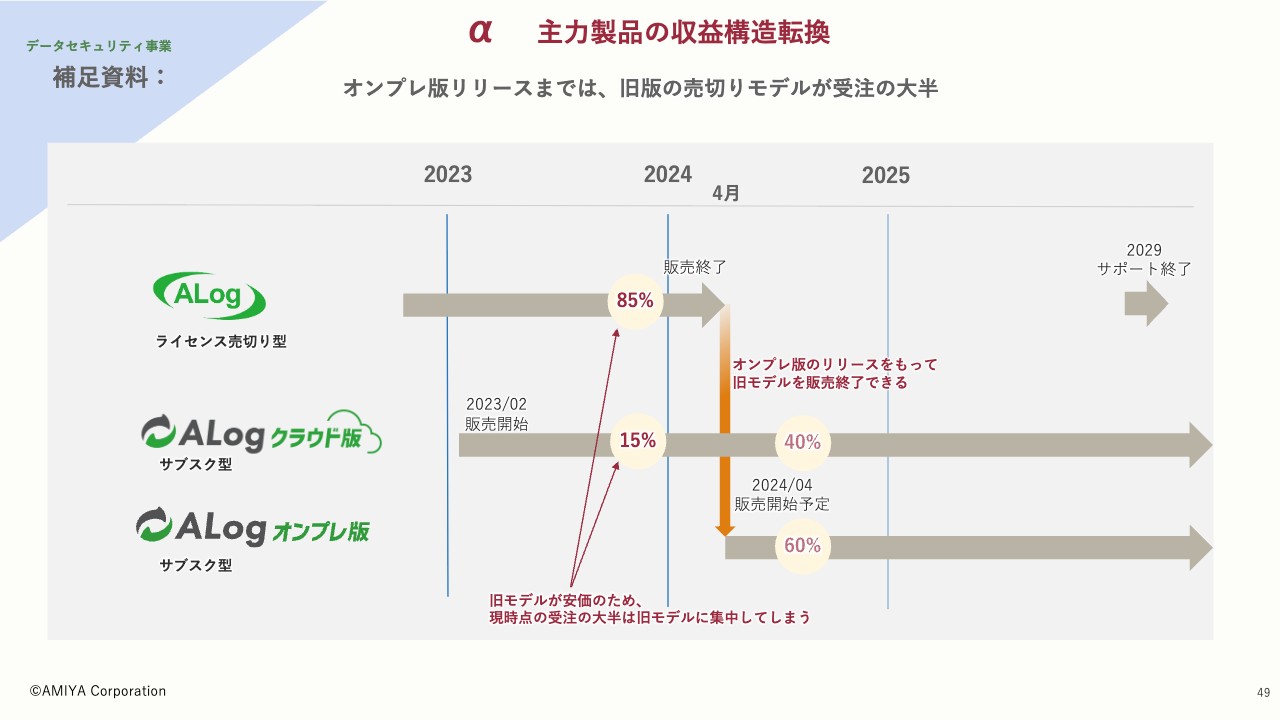

ライセンス売切り型は今年4月に販売終了予定であり、終了後は完全にサブスク型に切り替わって単独走行するかたちになります。そのタイミングでサブスク型に切り替わっていくため、今はどうしてもライセンス売切り型のほうも販売している状況となっています。

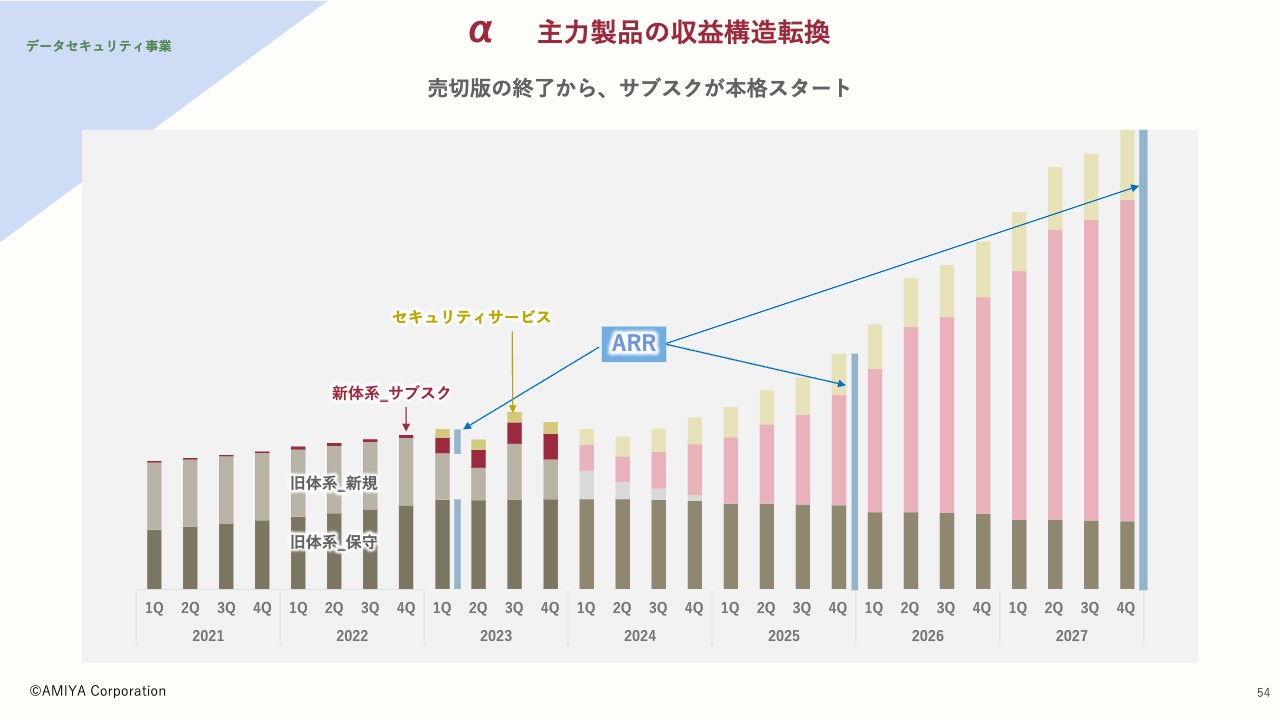

α 主力製品の収益構造転換

最終的にサブスク型の販売が進めば、旧体系の新規モデルはほぼ0パーセントで新規の販売はオールサブスクとなるため、ARRが自動的に伸びていきます。旧体系の保守についても機能制限がかかりますので、順を追ってサブスク型に切り替わっていくと予測しています。

以上で私からのご説明を終わります。ありがとうございました。

新着ログ

「情報・通信業」のログ