提供:株式会社カオナビ 2024年3月期第3四半期決算説明

カオナビ、通期の売上高予想を上方修正 ワークスタイルテック社の子会社化で人材データプラットフォームの拡大を推進

目次

佐藤寛之氏:みなさま、こんにちは。カオナビの代表取締役社長Co-CEOの佐藤です。本日はお忙しい中、当社の決算説明会をご視聴いただき誠にありがとうございます。

本日は今四半期のトピックス、および決算のサマリーについて私からご説明し、数値の詳細は取締役CFOの橋本からご説明します。

パーパス

当社のパーパスは「“はたらく”にテクノロジーを実装し 個の力から社会の仕様を変える」です。 人的資本経営というキーワードは、引き続きHRテクノロジーやHRの業界でバズワードとなっています。

私は「NewsPicks」等いろいろな場面で、多くのCHROの方々とご一緒する機会がありますが、その中で日本の就労環境の変革期がきていると捉えており、そうした就労環境の変革をテクノロジーをとおして引き続き支援していきたいと思っています。

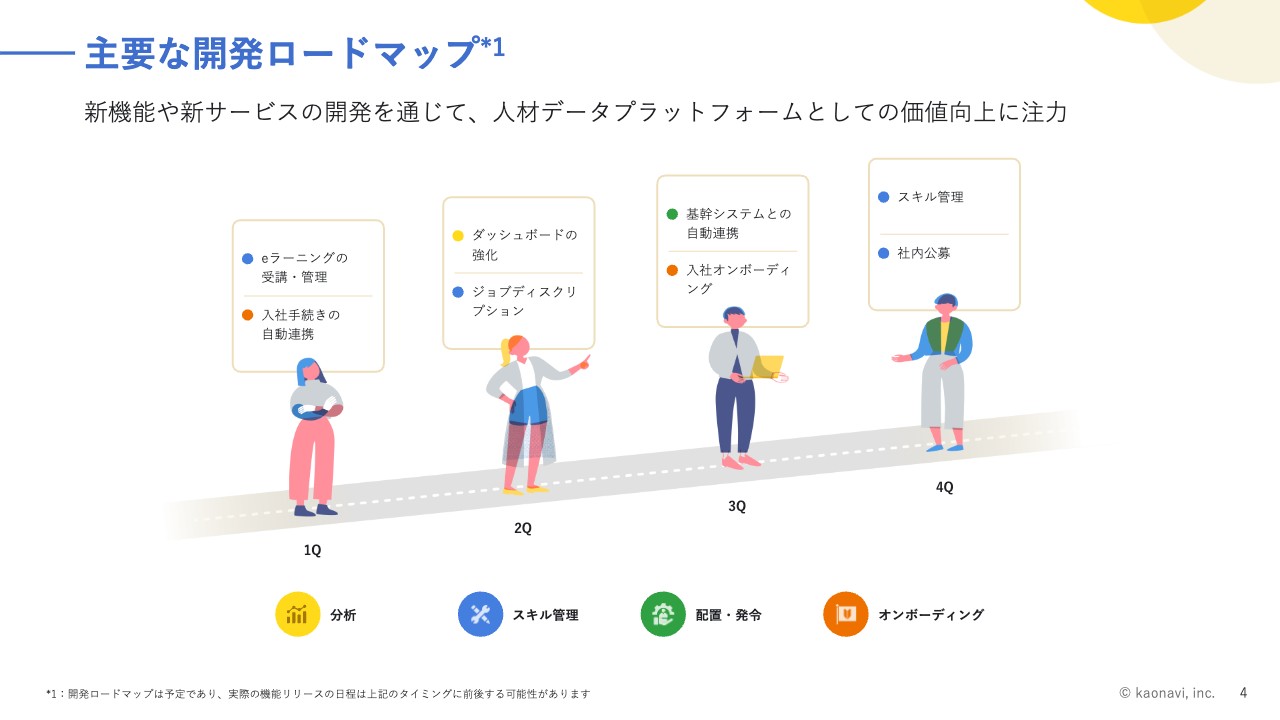

主要な開発ロードマップ

主要な開発ロードマップです。今年は開発ロードマップをみなさまに提示した上で開発を進めてきました。本日は、第3四半期の「基幹システムとの自動連携」や「入社オンボーディング」などについてご説明します。

全般的に、みなさまにお約束したものは、順番の入れ替え等はあったものの比較的順調に開発が進んでいます。今後、お客さまに随時デリバリーしていき、それがARPUの向上やチャーンレートの低下などにつながっていけばと思っています。

新機能のリリース

基幹システムとの連携を含めた、他のシステムとの連携についてご説明します。

クラウド同士であればAPIがあるため、みなさまの想像のとおり連携が可能ですが、当社のお客さまも利用している「SAP」「COMPANY」「OBIC」などの基幹システムは、APIがない場合もあります。こうした、CSVでしかデータを出すことができないツールとのデータ連携も重要です。

これまでは「月に1回CSVを出力してアップロードしてください」というご案内をしたり、中規模のSIerに開発を依頼して自動連携の仕組みを構築したりしてきました。引き続きそのような方法やiPaaSも利用しつつ、システム連携しながらシームレスに使うことを提案していきます。

当社の内製システムとして開発した「カスタムCSV」では、設定した領域にCSVを基幹システムから出力すると、自動でデータを読み取ることができます。最初に名寄せやデータの変換などを設定しておけば、カオナビにルーティンで自動連携できるようになります。 更新の手間がかかってしまうと、情報の鮮度が下がります。そうするとタレントマネジメントシステムの運用に影響が出てしまうため、APIがないシステムについても、このようなかたちで簡単に安価にデータ連携ができる機能は必要です。

もちろん他社のサービスでiPaaS等も利用していますが、自社でもいろいろと工夫を凝らしながら、お客さまがベストオブブリードでシステムを作ることができるような環境を整えていきたいと思っています。

「カスタムCSV」はお客さまから非常に好評です。少しマニアックで地味な機能かもしれませんが、人事や人材マネジメントに携わる立場にとっては非常に便利な機能だと考えています。

新機能のリリース

人的資本の情報開示についてご説明します。人的資本経営がキーワードになってきていますが、当社が提供する「人的資本テンプレート」ではISO30414などに準拠し、コンサルタントなどが主導しながら、女性活躍推進や有価証券報告書、高年齢者雇用安定法に即したテンプレートなど、いくつかのイシューに沿ったテンプレートを用意しています。

カオナビに入っているデータについては、ボタンを押せばダッシュボードでテンプレートに沿って表示されます。カオナビで保持していないデータについても、ダッシュボードに直接データを投入することで、カオナビに入っているデータとカオナビ以外のデータを合わせて人的資本の情報開示に必要なダッシュボードが一気に完成します。

テンプレートのため、人的資本開示における規定演技の部分はこれで充足する場合が多いですが、加えて自由演技で「このようなデータを開示したい」「このようなことをアピールしたい」というデータもカスタマイズできるようになっています。

当社の人的資本ダッシュボードを使うことで、自社の人的資本情報の開示に必要なすべての情報をリアルタイムで見ることができ、簡単に開示情報を作成できます。

新サービスのリリース

入社のオンボーディング促進やエンゲージメント向上という文脈で開発したゲームアプリ「カオパス」です。スマートフォンの「カオパス」という専用のアプリケーションを使い、社員の顔と名前を一致させるゲームで、当社のテクノロジーやプロダクト開発のポリシーの1つであるゲーミフィケーションのマインドで作ったツールとなっています。

テレワークが増えてきている中で、社員同士が顔を合わせないことも増えています。特にコロナ禍に入社してきた社員にとっては、他部門の方の顔と名前が一致しないため、まず社員の顔と名前を一致させることが、エンゲージメント向上やコミュニケーション活性化のために重要だと考えたのです。

人の顔と名前を覚えることが強制だと意味がないため、それをゲーミフィケーションのマインドで楽しく行おうと考えました。アプリではゲームチックに正解や不正解などと判定され、正解したのが誰で、自分は誰に正解されたのかもわかります。

「カオパス」は、エンゲージメントに危機感を持っている会社が実験的に利用している状況です。このようなツールがいくら収益に寄与するかは難しい問題ですが、当社のポリシーであるゲーミフィケーションのマインドを取り入れながら、使いたくなるようなシステムを作ることで利用を促進していきます。

新サービスのリリース

スライドは、先ほどの「人的資本テンプレート」とは少し別の角度のサービスです。カオナビツール以外でも、みなさまの人的資本経営もしくは人的資本開示をいろいろな側面から支援していくことが重要だと思っています。

こちらの「人的資本データnavi」は、カオナビの外側にデータベース機能を作って公開しています。スライドに「上場企業2,300社以上の開示情報を一覧化」とあるように、3月末決算の会社のIR資料から、各社が人的資本開示で開示しているデータを集めました。

「人的資本データnavi」は、業界平均や自社の業界の中での位置付け、気になる会社がどのような人的資本データをオープンにしているかといった情報を簡単に検索したり、調べたりすることができるツールです。

ベータ版として、現時点では上場企業の6割程度にあたる3月末決算の会社を対象にデータを入れています。今後、すべての決算月の上場企業のデータを入れる予定です。それにより、開示されている情報であれば、業界の女性管理職比率やベンチマークしている会社と自社の給与水準の比較のようなデータ検索が簡単にできます。

カオナビのタレントマネジメント自体の機能性やツールではありませんが、このようなものも使いながら調査して、「自分の会社はどのような人的資本開示をしていくべきなのか」といったことを、先ほどお伝えしたテンプレートやダッシュボードを使いながら考えていくというループを想定しています。

こちらはお客さまにかなり好評で、将来的には全体あるいは部分的に有料化していく構想もありますが、まずはこのようなかたちでデータを集約して人的資本開示の支援を進めています。

ワークスタイルテック株式会社(WST社)のグループ参画

ワークスタイルテック社のグループ参画についてご説明します。こちらは本日の一番大きなトピックで、リリース等でご覧いただいた方々が一番興味のあるところかもしれません。

先般、ワークスタイルテック社をM&Aによって子会社化しました。ワークスタイルテック社は労務管理システムの提供を行っている会社です。クラウド労務管理システム「WelcomeHR」を手がけており、主に非正規雇用の多いお客さま向けにツールを展開しています。

子会社化にあたり、当然現在のワークスタイルテック社の事業を伸ばしていくことにも取り組みます。加えて、カオナビ本体に「カオナビ労務」として労務管理機能を追加し、労務管理機能を持ったタレントマネジメントシステムとして市場に出すことを狙いとしています。

人材データプラットフォームの拡大に向けて、労務管理機能の追加や非正規雇用市場に対するタッチポイントの獲得を大きな目的とし、良いツールを持っているもののマーケティングや営業力に少し難があり、まだこれからというワークスタイルテック社を支援しシナジーを生むためにグループ化を決定しました。

WelcomeHRの提供サービス

「WelcomeHR」は、機能面では基本的に「SmartHR」や「オフィスステーション」等、世の中に出ている労務管理のツールと同様で、社会保険や給与明細、年末調整、そのベースとなるマイナンバー、入社手続きなどの雇用契約の締結といった労務管理を行うことができます。

労務管理はタレントマネジメントとは違って法令の規定があり、定型業務のため、機能自体に大きく差別化できる要素はありません。

ワークスタイルテック社のツールは非常に良いものですが、スタートアップの段階のためまだ不十分な機能もあります。そのような部分を当社が今まで培ったノウハウを活かして急ピッチで磨き、かつ当社の営業力・マーケティング力を使って、カオナビグループとして労務管理市場に打って出ることが今回の狙いです。

WelcomeHRの強み

「なぜ非正規に強い会社を買収したのか?」というご質問をいただくことがありますが、労務管理の領域においては、正規雇用社員向けのツールよりも非正規雇用社員向けのツールのほうが圧倒的に機能が進んでいることが調査の結果分かりました。

正規雇用の社員は、それほど頻繁に大人数が辞めたり入ったりしません。新卒主体で採用をしている会社は多くの場合、入社は4月にまとまっており、中途は月ごとに入ってきます。年末調整は11月に行われ、雇用契約は1年に1回更新されます。

一方、非正規雇用の社員は雇用や退職が頻繁に行われ、毎月のように雇用契約や労務手続きが行われています。また、外国人も含めていろいろなバックグラウンドの人がいます。管理者側もユーザー側もITリテラシーが低い人が少なくないため、設定からすべてがスマートフォンで完結するようなユーザビリティとUXが求められるのです。

ワークスタイルテック社の機能は、正規雇用の社員向けにサービスを提供している会社とは違った点で、非常にユーザビリティに優れています。

そのため、正社員向けには、機能をそぎ落としたよりシンプルなものを「カオナビ労務」として「カオナビ」に搭載し、スマートフォンで完結させたいという需要が大きくビザ関係や短期雇用などの考慮が必要な非正規雇用の社員に関しては、「WelcomeHR」というブランドのまま拡販していきます。

正規雇用に関しては、人事DX領域における競合他社も多く、タレントマネジメントと労務管理領域の差がなくなってきています。

そこで、ワークスタイルテック社のM&Aを通じてカオナビも労務管理領域を機能的に充足することで、よりタレントマネジメントでの差別化を図り、これを競合優位の源泉として市場で勝ち残っていきたい考えです。

また、非正規雇用の領域は、まだタレントマネジメントの活用が進んでいません。一方、「労務+エンゲージメント」や、「労務+コンディション管理」といった、タレントマネジメントやエンゲージメントに踏み込んだ領域での人事DXについては、大量の従業員がいるため大きな広がりのある市場です。

このように正規雇用社員向けのサービスとは違ったかたちで発展していきながら、非正規雇用におけるHRテクノロジーの市場も取っていきたい考えです。

「WelcomeHR」については、今の労務管理領域だけにとどまらず非正規雇用でもマネタイズできるようなさまざまな機能を企画し、拡充していきます。そして正規雇用の領域では、OEMの「カオナビ労務」というかたちで「カオナビ」ブランドに統一し、オールインワンのHRテクノロジーとして市場に展開していく狙いです。

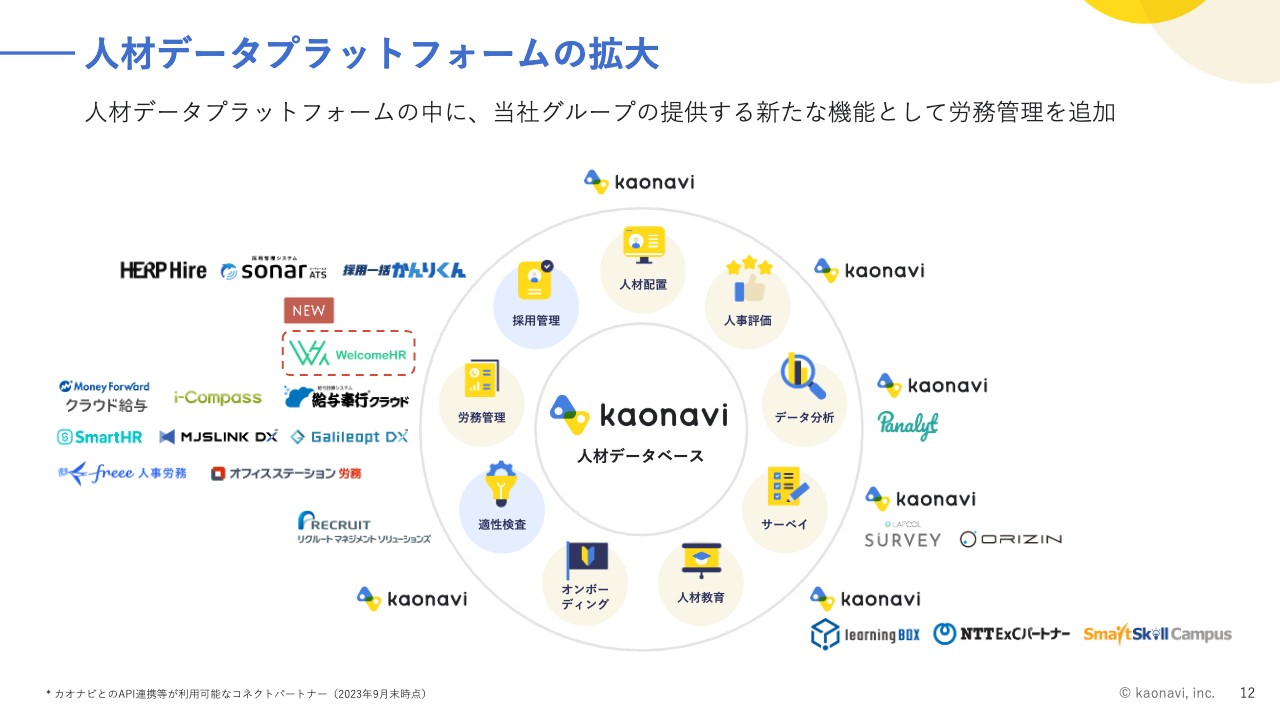

人材データプラットフォームの拡大

労務管理領域では「オフィスステーション」との連携も行っています。当社は、同じドメインだとしても、自社で持っているものと連携しているものの両方があっていいと考えています。

スライドに記載した円の広がりを大きくすれば、どこから入ってもカオナビとつながることになります。今後も「自社で作る」「M&Aする」「連携する」の3つの柱をさらに広げて、このような世界観を実現したいと考えています。

今回、開発スピードを買うという意味でM&Aを実施しました。今後もこのような展開を積極的に行い、HRテックの市場で主軸となる経営を行いたいと考えています。

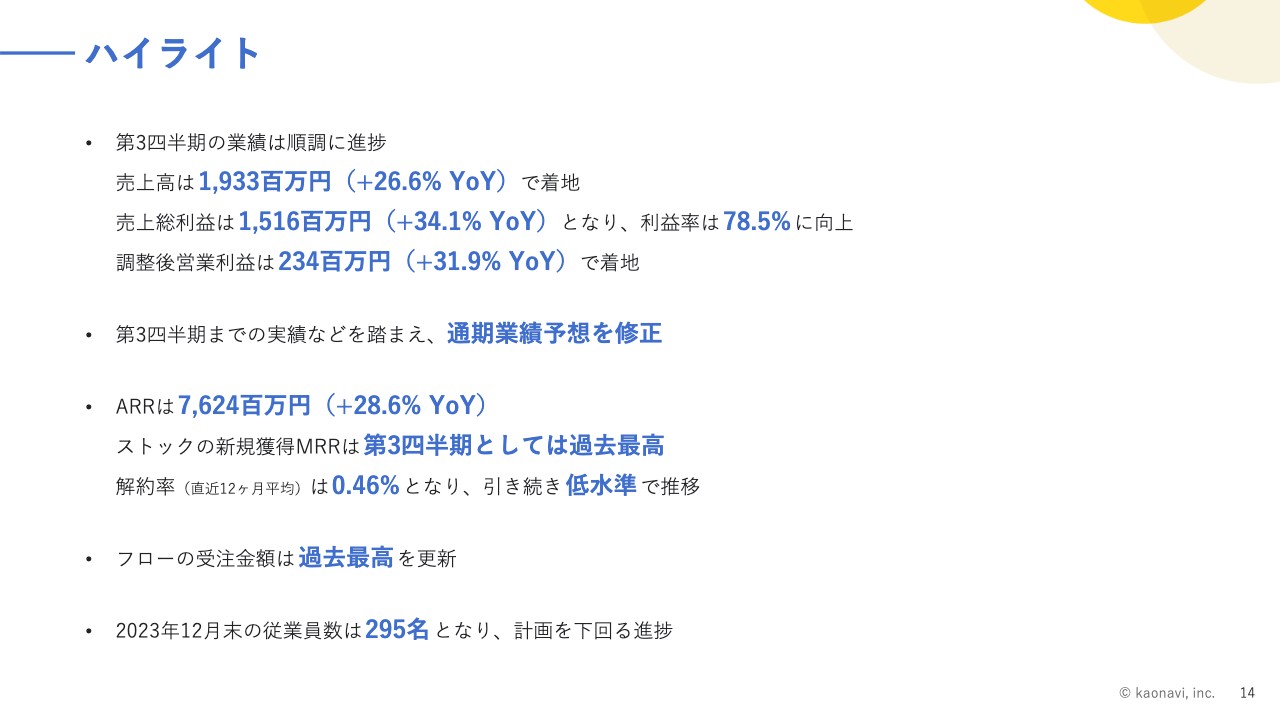

ハイライト

ここからは数字のサマリーです。第3四半期の業績は想定どおり順調に進捗しています。売上高は前年同期比26.6パーセント増の19億3,300万円、売上総利益は前年同期比34.1パーセント増の15億1,600万円、利益率は78.5パーセントです。

以前「開発にかなり費用を使わせていただく」とお伝えしましたが、R&Dに属する新機能の開発を行ったことや、開発効率が上がってきたことから、売上総利益率を向上させることができています。そして、お約束している調整後営業利益は前年同期比31.9パーセント増の2億3,400万円と、想定どおり進捗しています。

基本的には順調に推移しており、一部の指標については想定を上回って進捗しています。第3四半期までの実績を踏まえて売上高の通期業績予想を上方修正しています。調整後営業利益については、LTV/CACなどさまざまなKPIや、現在労務領域に進出していることなども鑑みてマーケティング投資を拡大する予定のため、従来の予想の範囲内となります。

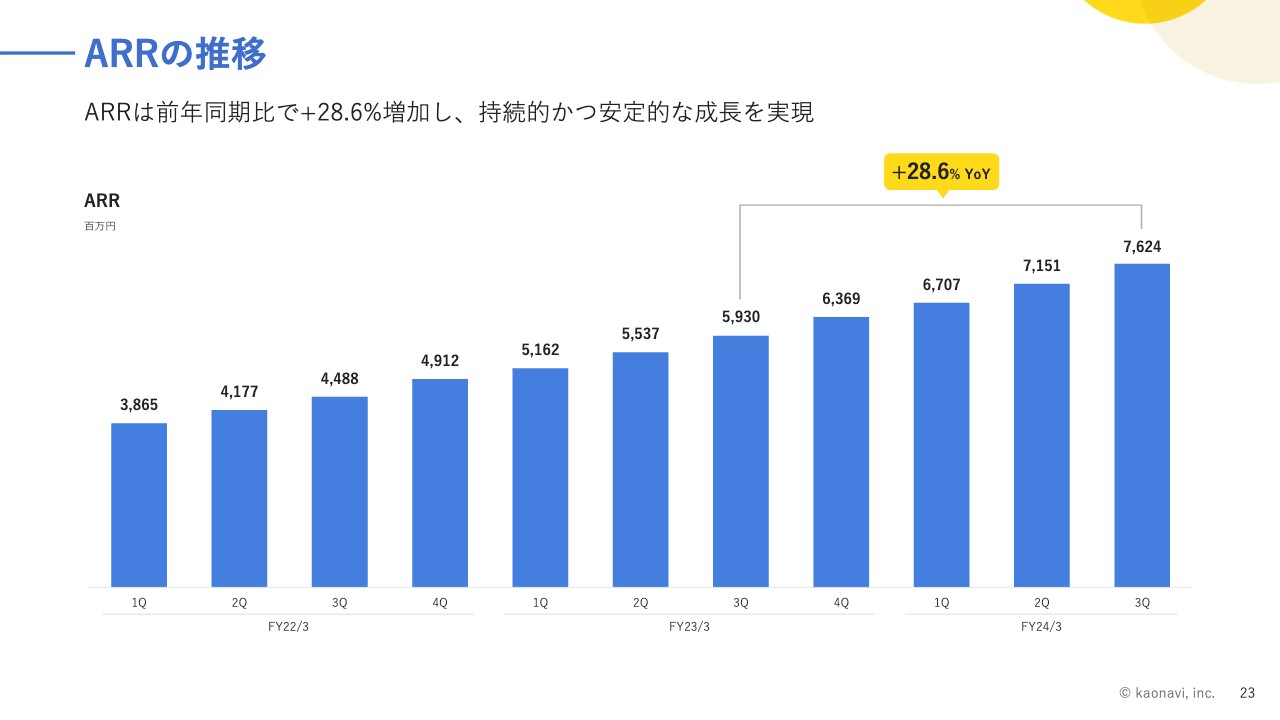

ARRは前年同期比28.6パーセント増の76億2,400万円です。引き続き高い伸びを実現していきたいと思います。また、今後さまざまな機能を開発して単価自体も上げていきたいです。ストックの新規獲得MRRは、第3四半期としては過去最高となりました。

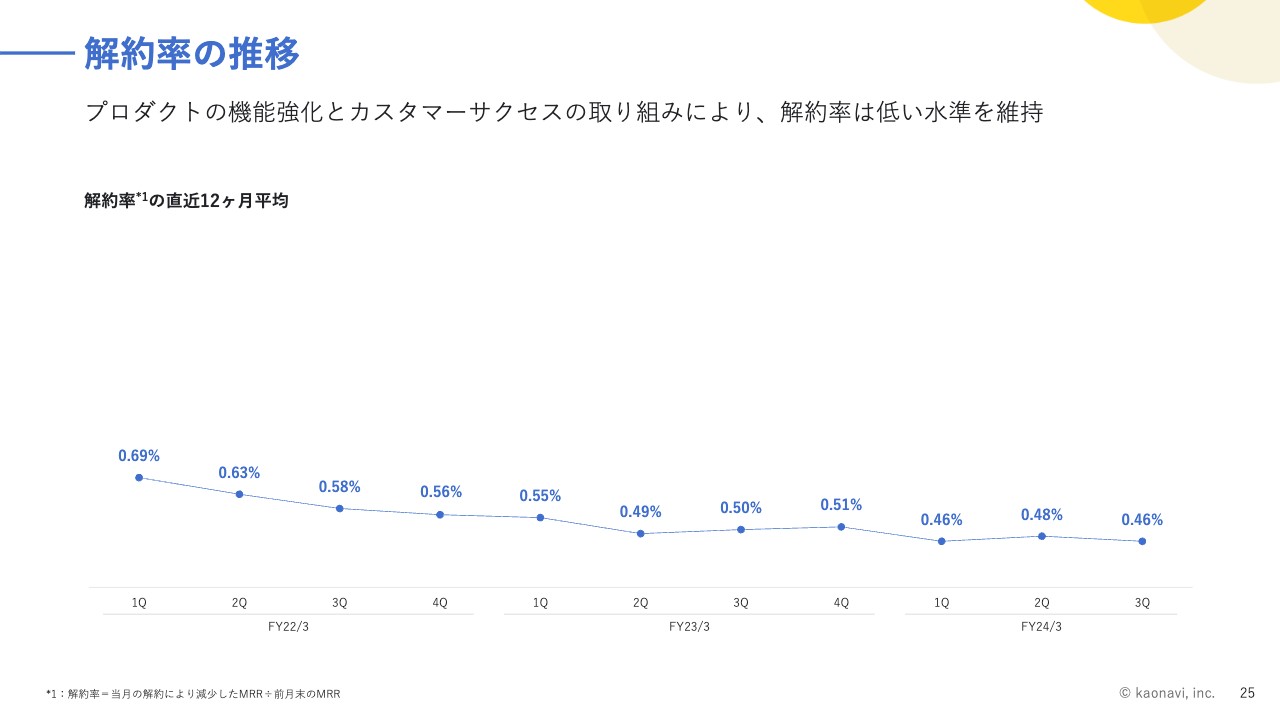

解約率は一定の低い水準で推移しています。タレントマネジメントの事業を長年行ってきた結果、カスタマーサクセスの取り組みが効いてきて、低い解約率を維持できています。

フローの受注金額は過去最高を更新しました。顧客層がマジョリティになるにつれて、ツールだけをお渡しして「あとは自由にできます」というお客さまよりも、「このようなことをやってみたいんだけど、ちょっと手伝ってくれない?」というお客さまが増えてきています。そのため、初期セットアップやプロフェッショナルサービスなどのメニューが求められています。

競合環境は厳しいですが、当社のセールス部隊がこのようなニーズに対ししっかり価値を伝えられるようになってきました。

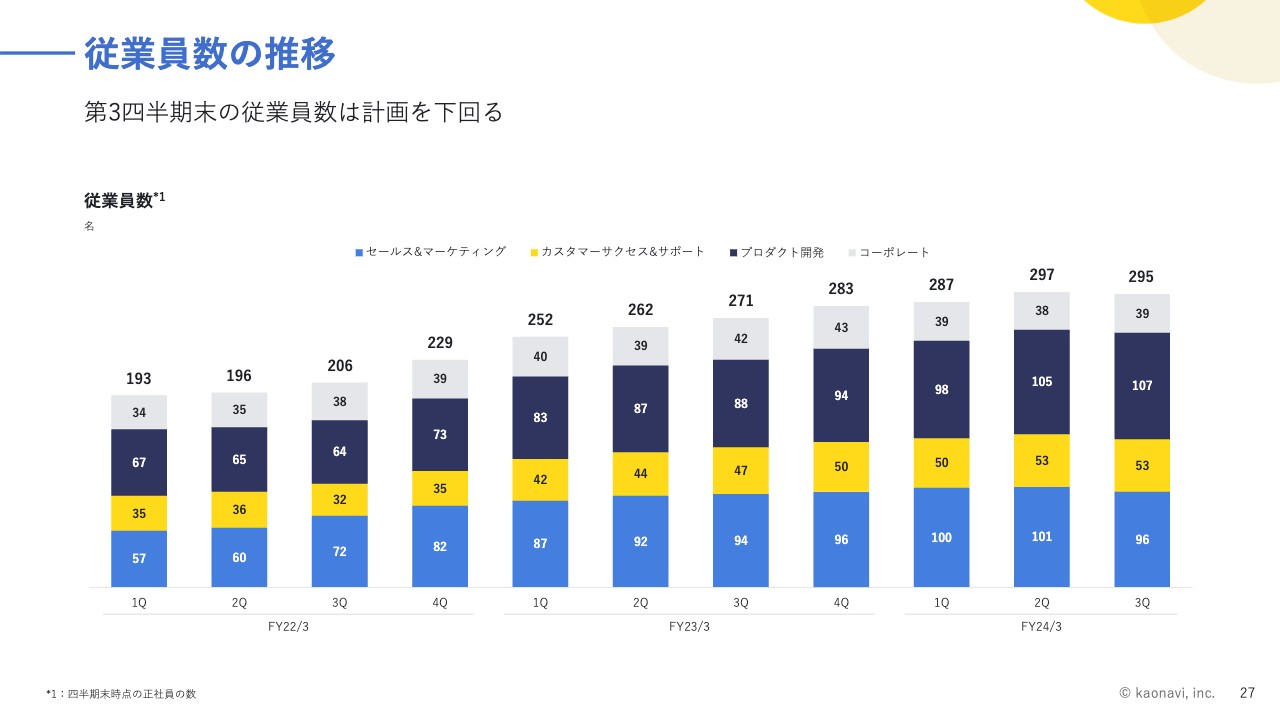

従業員数は2023年12月末で295人となり、計画を下回る進捗となっています。理由として、新規の採用は競争環境が激しい中でもうまくいっていますが、一定レベルの離職が出ています。

今四半期に新規の採用と離職のタイミングのずれが出たと考えています。私自身としては、離職率が高いことが良いとは思っていませんが、今のベンチャー企業のステージでは、一定の新陳代謝を行いながら筋肉質に組織を拡大していくことが非常に大事だと思っています。そのため、私としては正常な離職率だと思っています。

一方で、そのために必要となる人材の補填が追いつかなかったことは、経営の恥ずべき点です。引き続き、採用のスピードアップやオペレーション面での予実管理などに注力していきたいと思っています。

なお、従業員数が計画を下回っても、業績には特に影響はありません。

決算サマリー

橋本公隆氏:CFOの橋本です。決算サマリーをご説明します。第3四半期の売上高は前年同期比26.6パーセント増の19億3,300万円、売上総利益は前年同期比34.1パーセント増の15億1,600万円、売上総利益率は78.5パーセントまで上昇しています。

調整後営業利益は前年同期比31.9パーセント増の2億3,400万円です。調整後のOPマージンは12.1パーセントとなっています。営業利益以下はスライドのとおりで、いずれも前年同期比90パーセント以上の増益です。

売上高が安定的に成長し、収益性も高く、非常に手応えのある決算だったと捉えています。

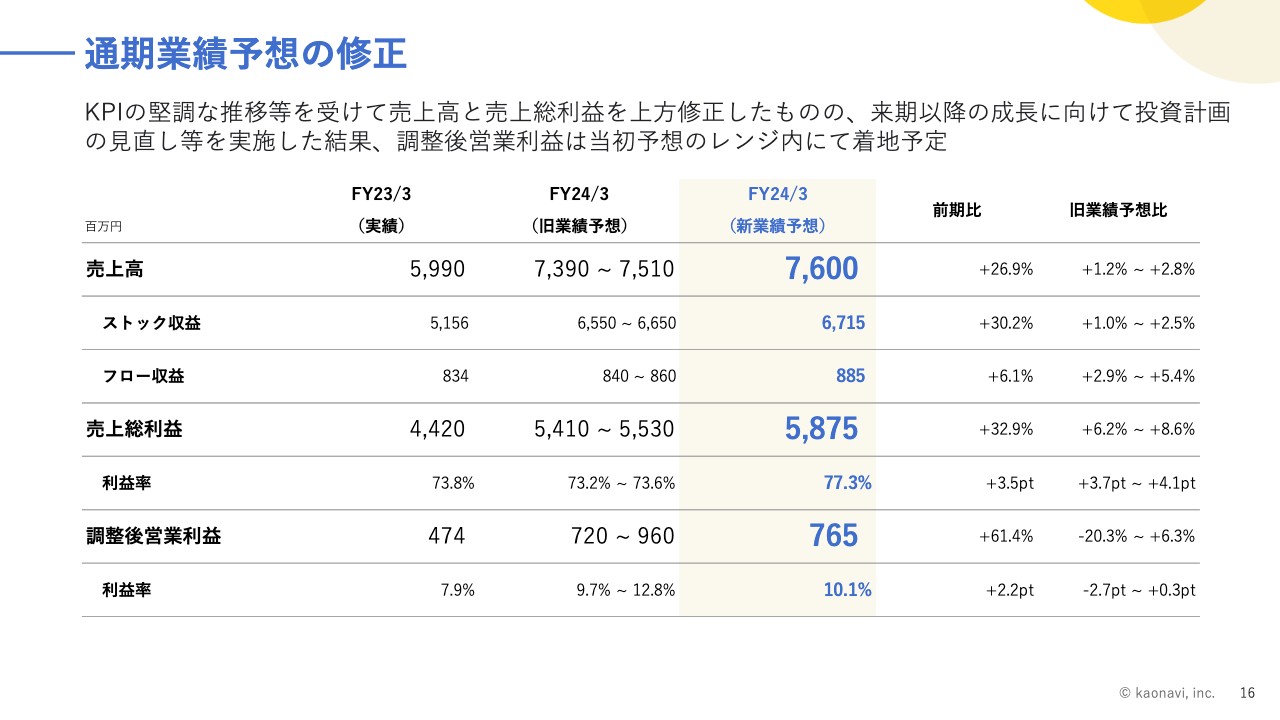

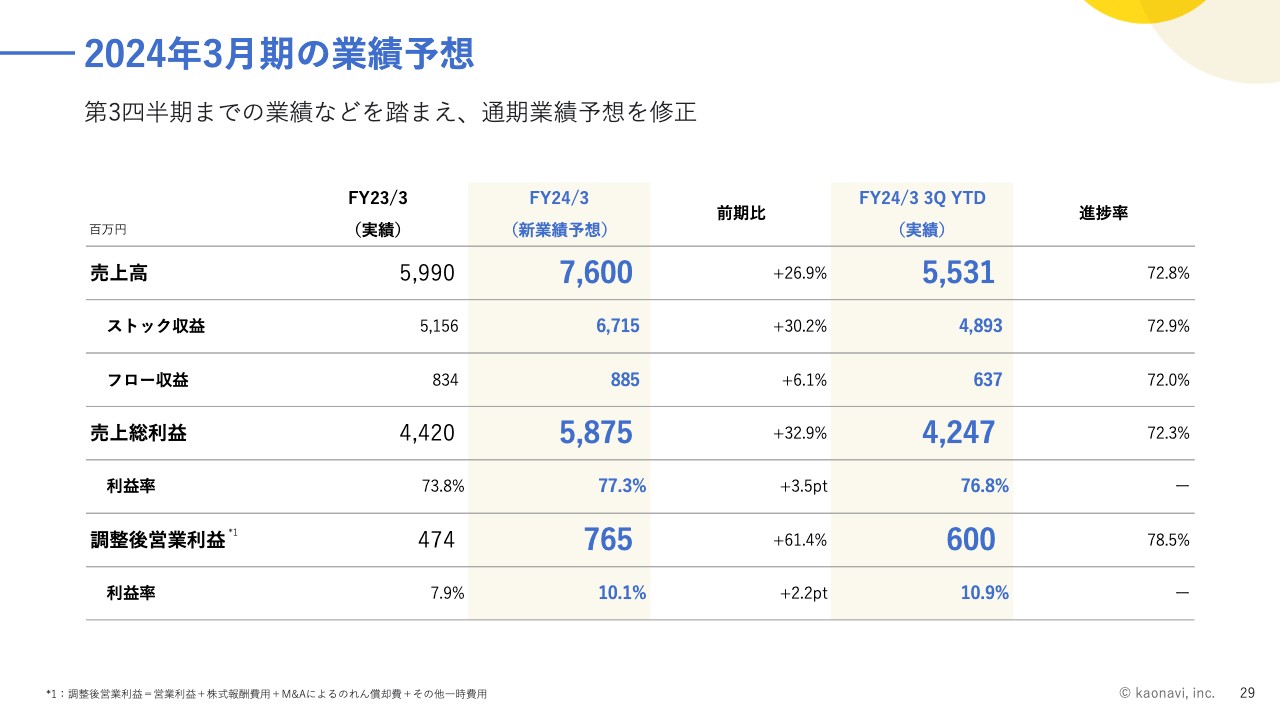

通期業績予想の修正

ストックとフローの受注にかかるKPIが当初の計画を上回って推移していることなどを踏まえて、売上高を上方修正しました。ストック収益は65億5,000万円から66億5,000万円のレンジから67億1,500万円に、フロー収益は8億4,000万円から8億6,000万円のレンジから8億8,500万円に修正しました。

売上高全体は76億円に修正し、前期比26.9パーセントの成長を見込んでいます。売上総利益も58億7,500万円に上方修正し、売上総利益率の見通しは77.3パーセントです。

売上高の上方修正を受けて、もともとの投資計画であれば調整後営業利益で9億円から10億円を見込めるのですが、将来の成長に向けてマーケティングやプロダクト開発などへの投資を期初計画よりも拡大させることで、調整後営業利益は7億6,500万円と、当初予想のレンジ内で着地する見込みです。

短期的な利益よりも中長期的な利益成長を重視した意思決定となる一方で、年度推移の観点では、前年の4億7,400万円から61.4パーセントの増益になっており、利益率も着実に向上する見通しです。

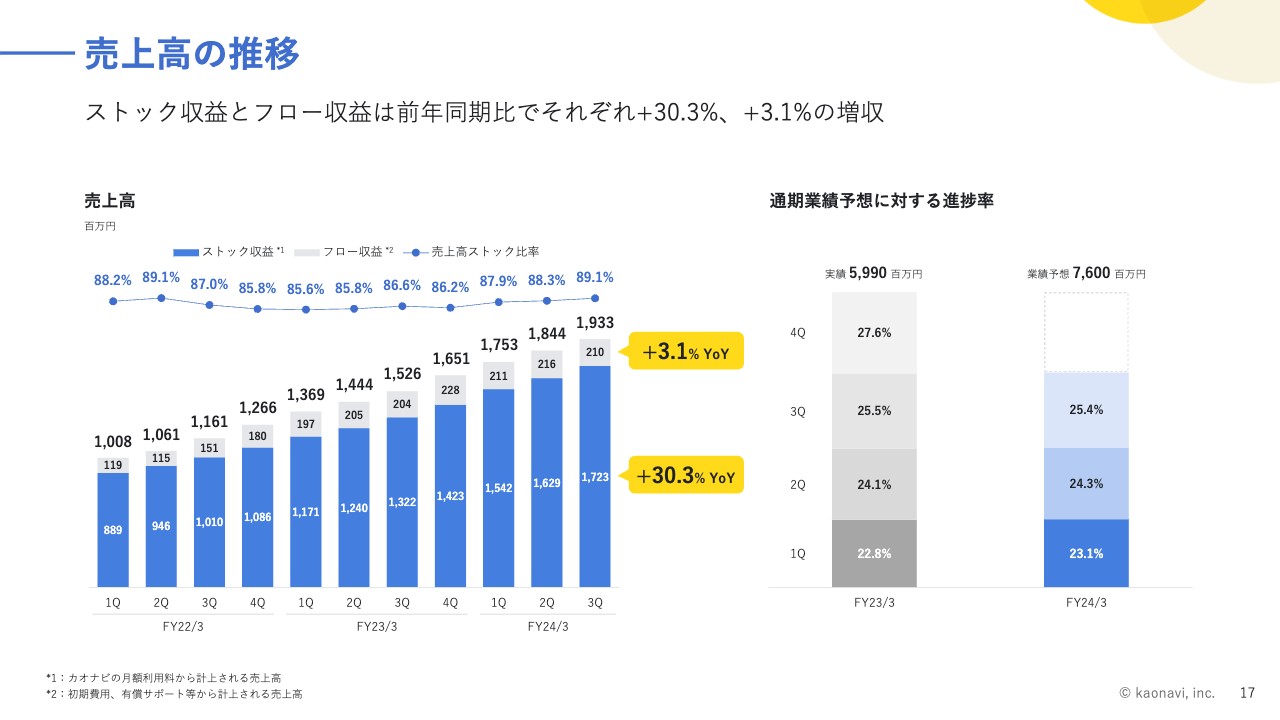

売上高の推移

売上高の推移です。当社の成長ドライバーであるストック収益は前年同期比30.3パーセント増と、高い水準での成長を維持できています。フロー収益は前年同期比3.1パーセントの成長にとどまっているものの、第3四半期のフローの受注額を踏まえると、第4四半期の売上高は拡大する見込みです。

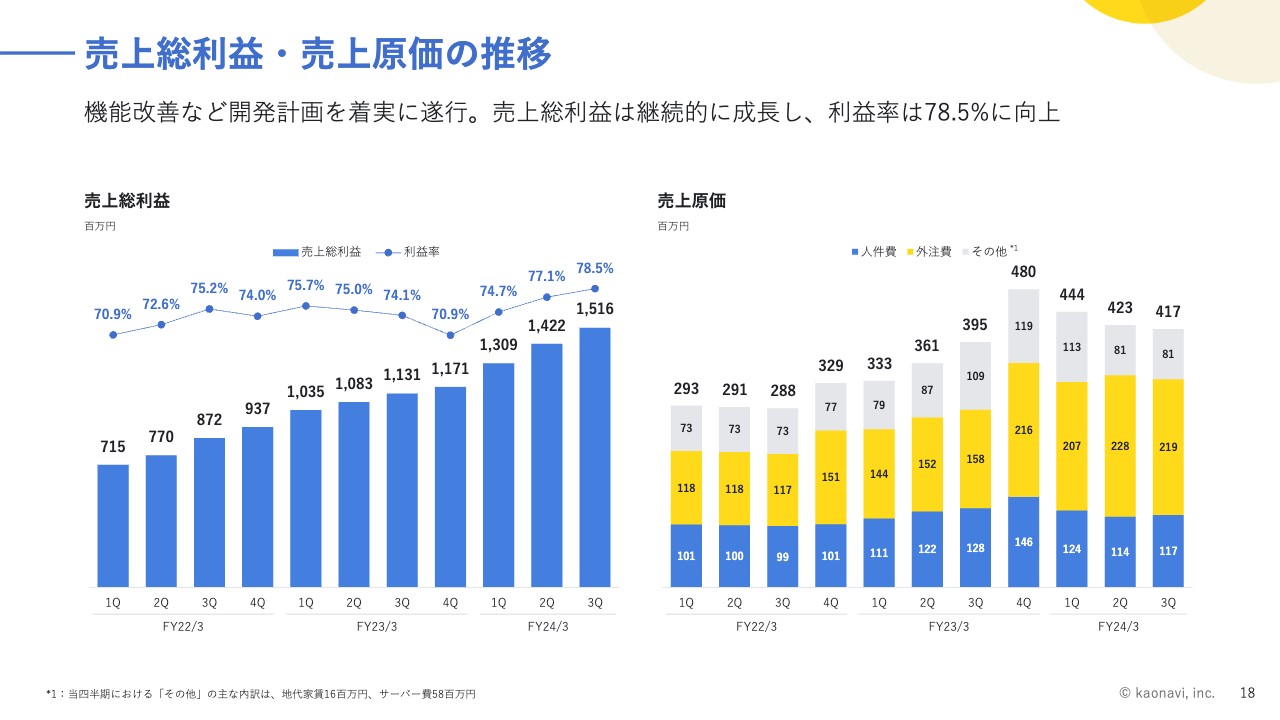

売上総利益・売上原価の推移

今期は機能改善を進めている一方で、新機能開発向けの比重を高めているため、一部の開発関連の費用が売上原価ではなく販管費に計上されています。売上原価が若干減少したことで、売上総利益は15億1,600万円まで増加し、利益率も着実に向上しています。

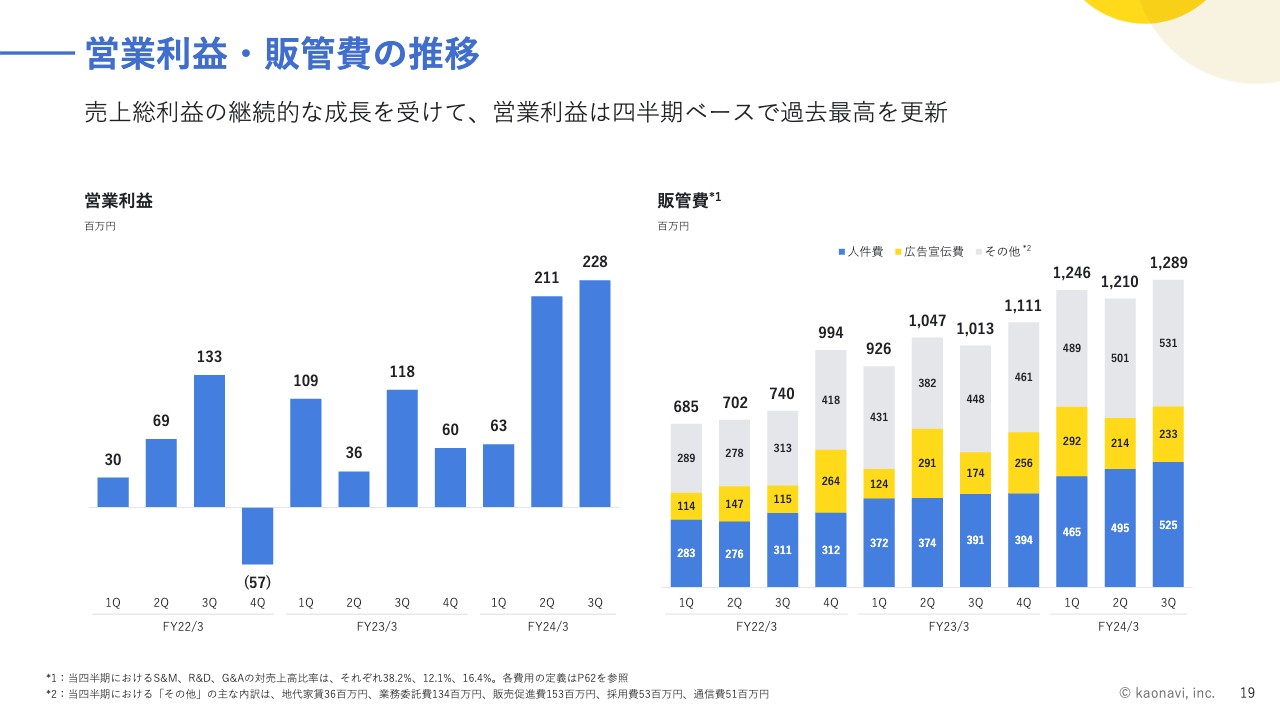

営業利益・販管費の推移

新機能開発への投資によって人件費や業務委託費が増加し、販管費は12億8,900万円と上昇しています。一方で、販管費の増加を売上総利益の増加が上回っており、営業利益は2億2,800万円と四半期ベースで過去最高を更新しました。

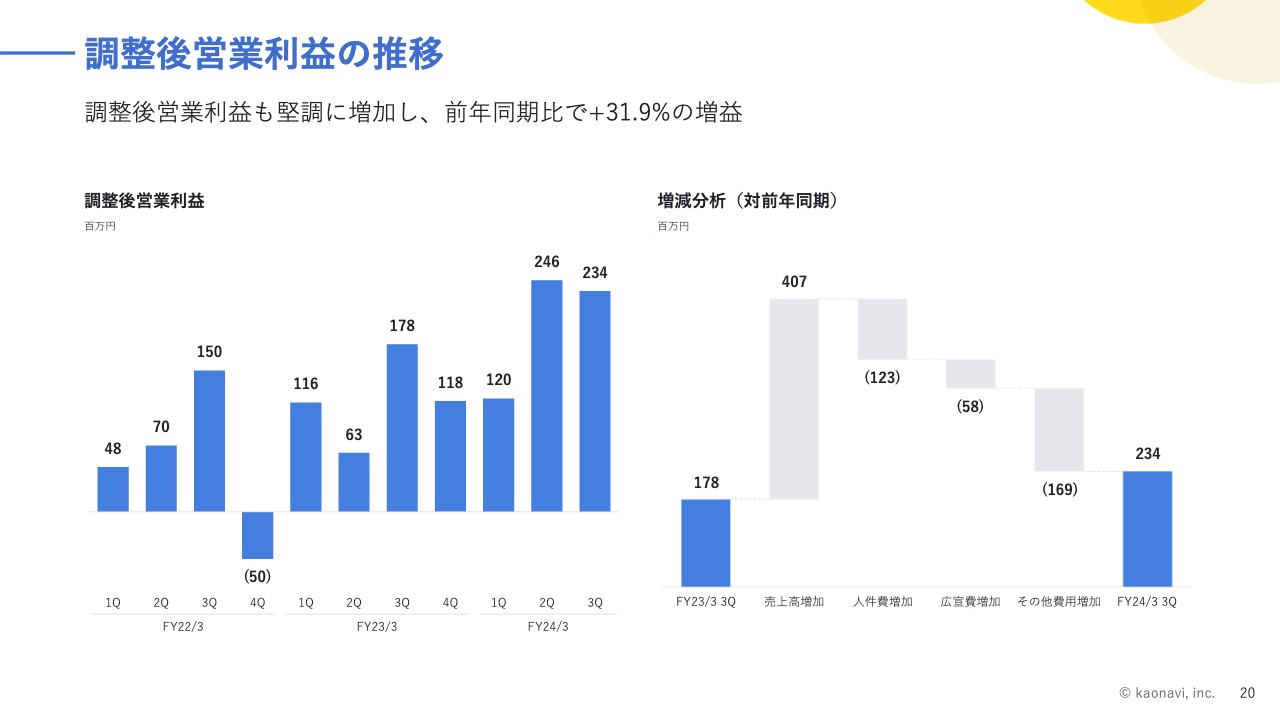

調整後営業利益の推移

調整後営業利益も堅調に増加しており、前年同期比31.9パーセント増の2億3,400万円となりました。適切な投資配分を実施した結果、しっかりと増益を確保できております。

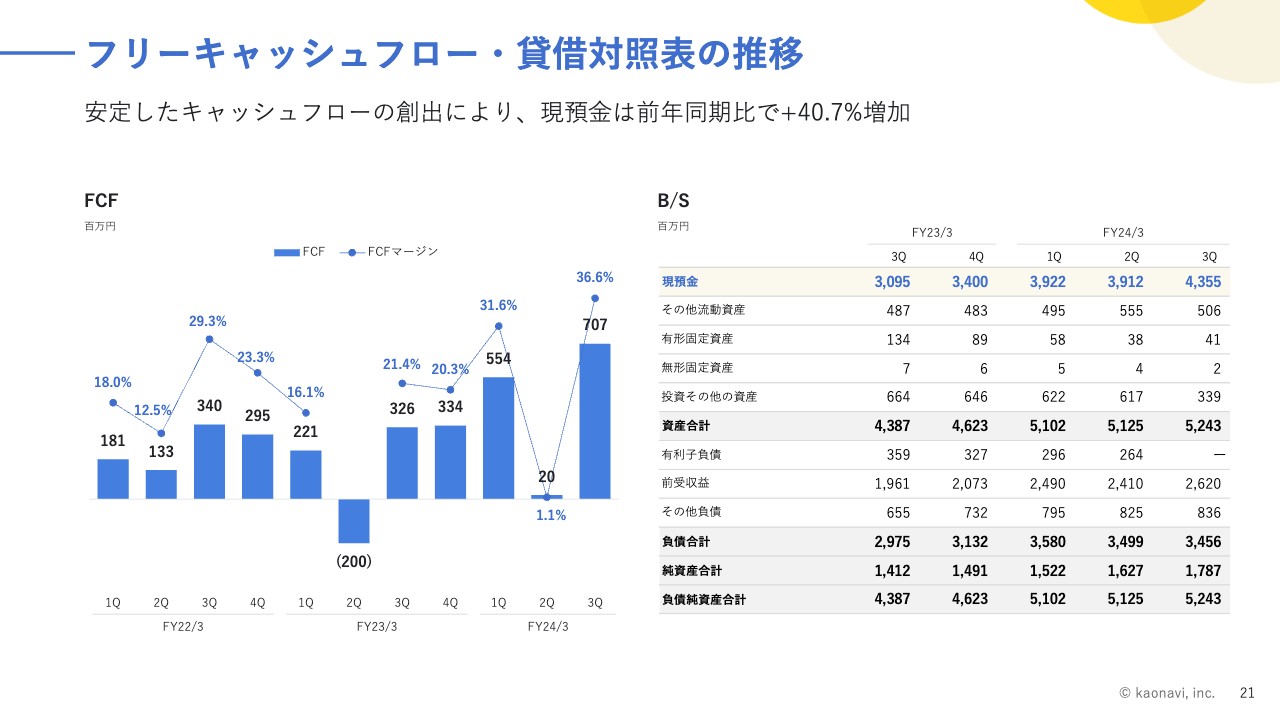

フリーキャッシュフロー・貸借対照表の推移

フリーキャッシュフローは大きく増加して7億700万円です。増加要因として、第3四半期の当期純利益が増加したことに加えて、前受収益が前四半期比で2億1,000万円増加したことが挙げられます。さらに、旧本社にかかる敷金の返還が3億円弱ありました。

また、フリーキャッシュフローには表れませんが、旧本社移転に関連して融資を受けた借入金を完済したため、有利子負債は12月末でいったんゼロになっています。現預金は前年同期比40.7パーセント増の43億5,500万円です。

KPIサマリー

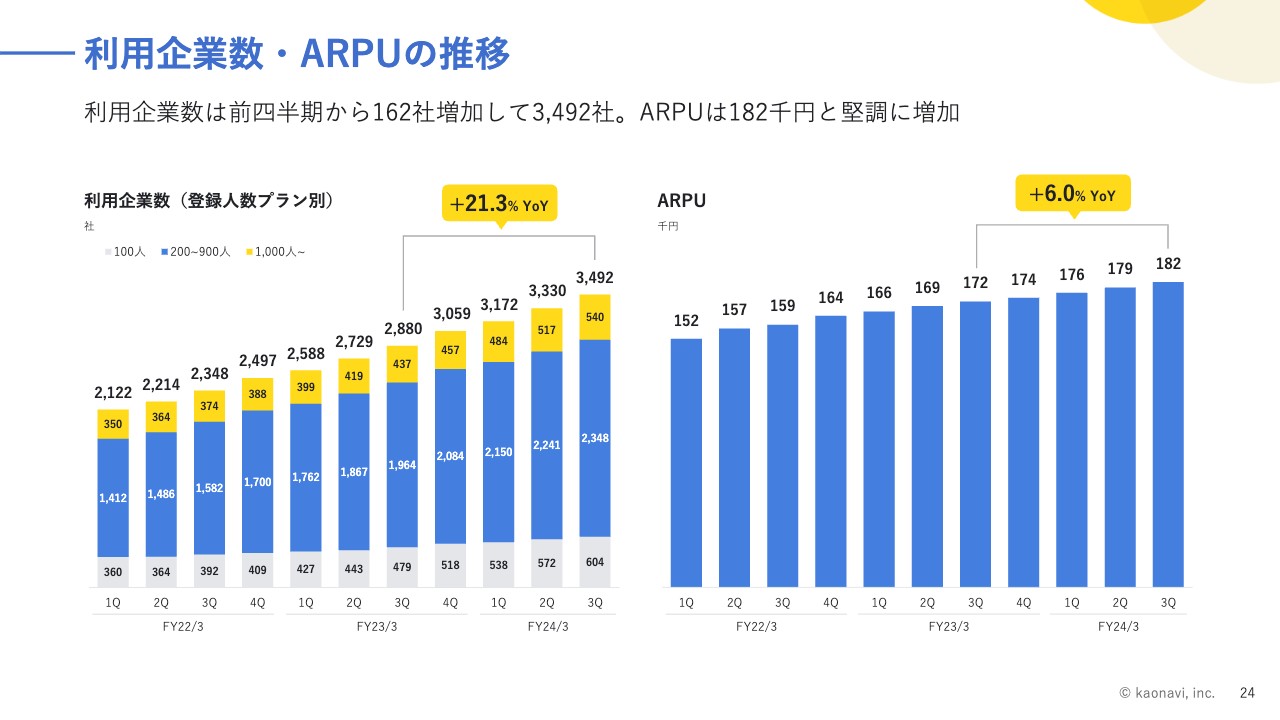

KPIの一覧です。ARRは前年同期比28.6パーセント増の76億2,400万円です。内訳として、利用企業数は前年同期比21.3パーセント増の3,492社、ARPUは前年同期比6パーセント増の18万2,000円となっています。

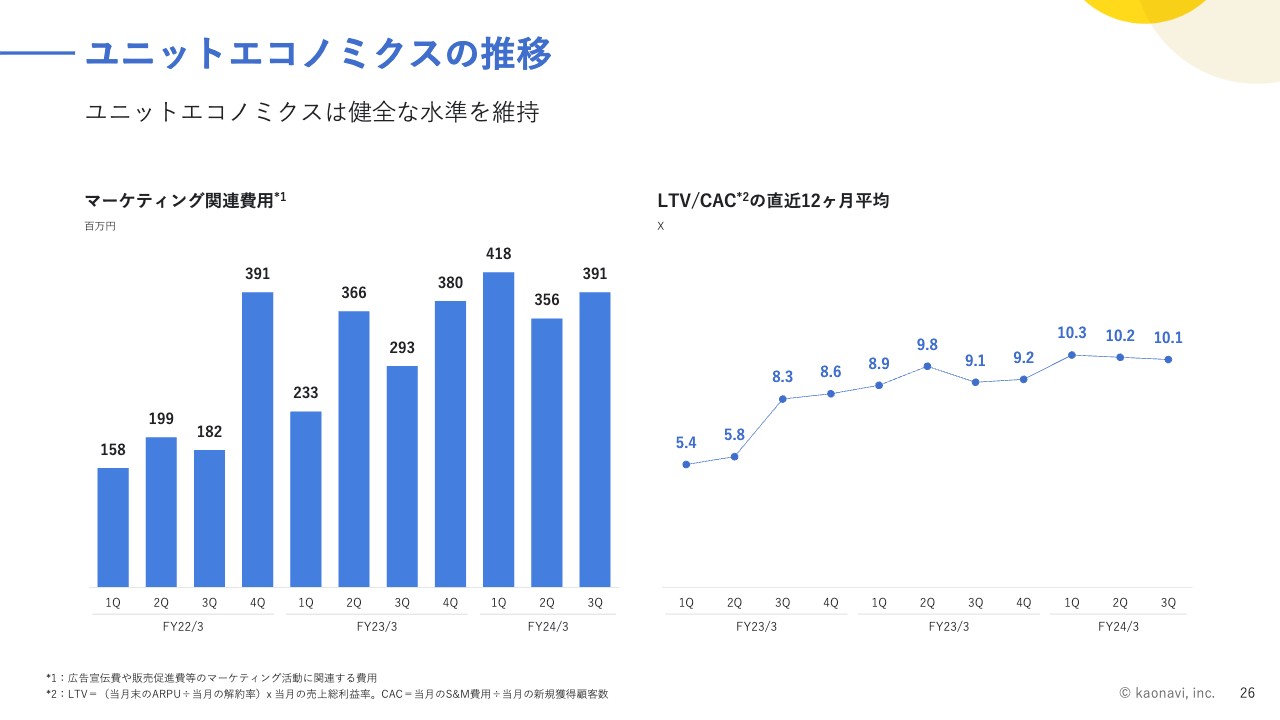

解約率は0.46パーセントと低い水準を維持しています。LTV/CACも10.1倍と非常に健全な水準です。また、四半期末時点での従業員数は295名です。

ARRの推移

ARRは前四半期比で約4億7,000万円増加し、12月末で76億2,400万円です。前期第3四半期の増加額が約3億9,000万円のため、比較すると積み上げが加速してきています。

利用企業数・ARPUの推移

利用企業数の純増数は前年同期のプラス151社からプラス162社と11社増加しています。1,000名以上のエンタープライズ領域についてもプラス23社と、今期は高い水準で推移できています。

ARPUは前年同期比6パーセント増の18万2,000円となりました。

解約率の推移

スライドのとおり、解約率は低い水準で安定しています。

ユニットエコノミクスの推移

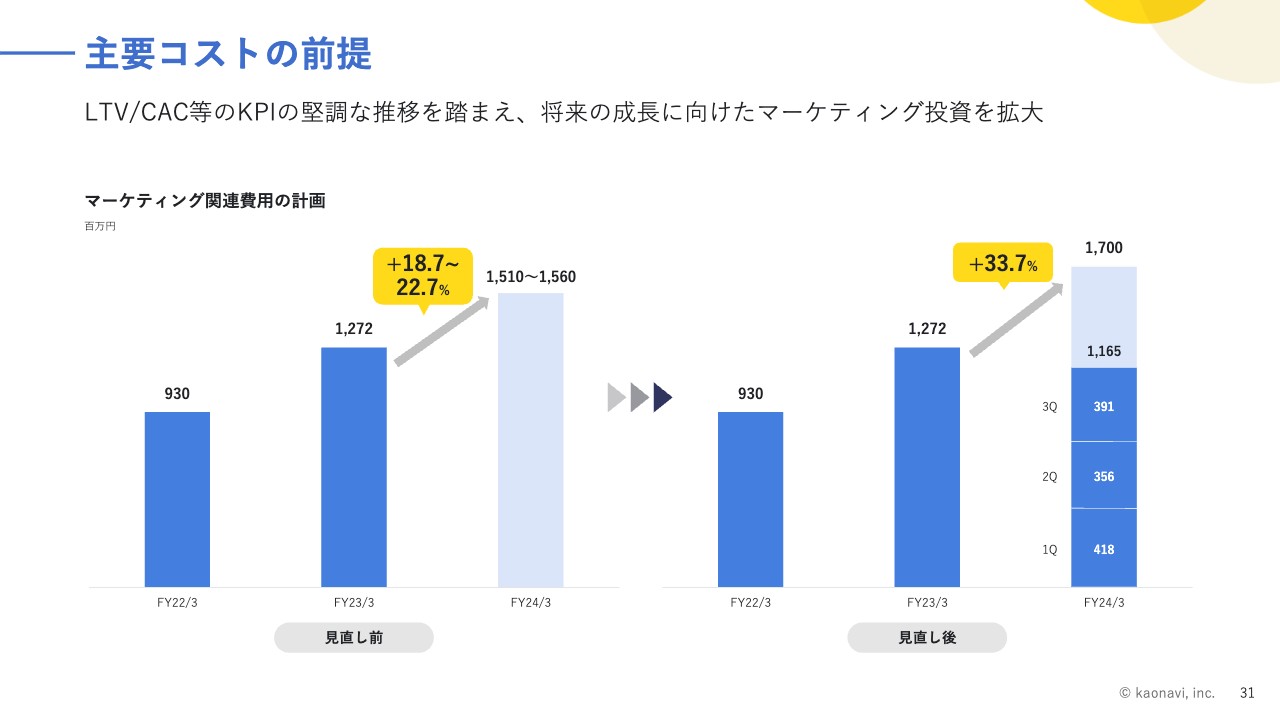

ユニットエコノミクスです。LTV/CACは10.1倍で、引き続き10倍を超える水準で高止まりしています。この状況を踏まえると、マーケティング投資への余力が十分にあると判断できることから、第4四半期では当初の計画を上回る支出を予定しています。

従業員数の推移

従業員数の推移です。従業員数が前四半期比で2名減少して295名となっています。当初は2024年3月末に310名から325名に増やす計画でしたが、12月末までの推移を踏まえると非常に厳しいとみています。

新規の採用に関しては、採用環境が厳しい状況ながら順調に推移しています。一方で離職率が前期を2ポイントから3ポイント上回る見込みで推移しており、退職補充が追いついていない状況です。

離職率については、企業としてのフェーズを考えるとある程度の新陳代謝は必須のため、大きな懸念を持っていません。ただし、退職補充のオペレーションに関しては課題を感じており、今後、改善できる余地はあると考えています。

これまでは退職が確定してから退職補充の採用が動き出していましたが、計画に対してビハインドするケースが多々あります。今後は一定の離職率を前提に、退職補充の動きを早めることで、多少オーバーラップがあったとしても確実に人員増強を図れるようなオペレーションにしていきたい考えです。

2024年3月期の業績予想

通期業績予想を修正しています。新しい業績予想に対する第3四半期までの業績進捗についてはスライドのとおりです。

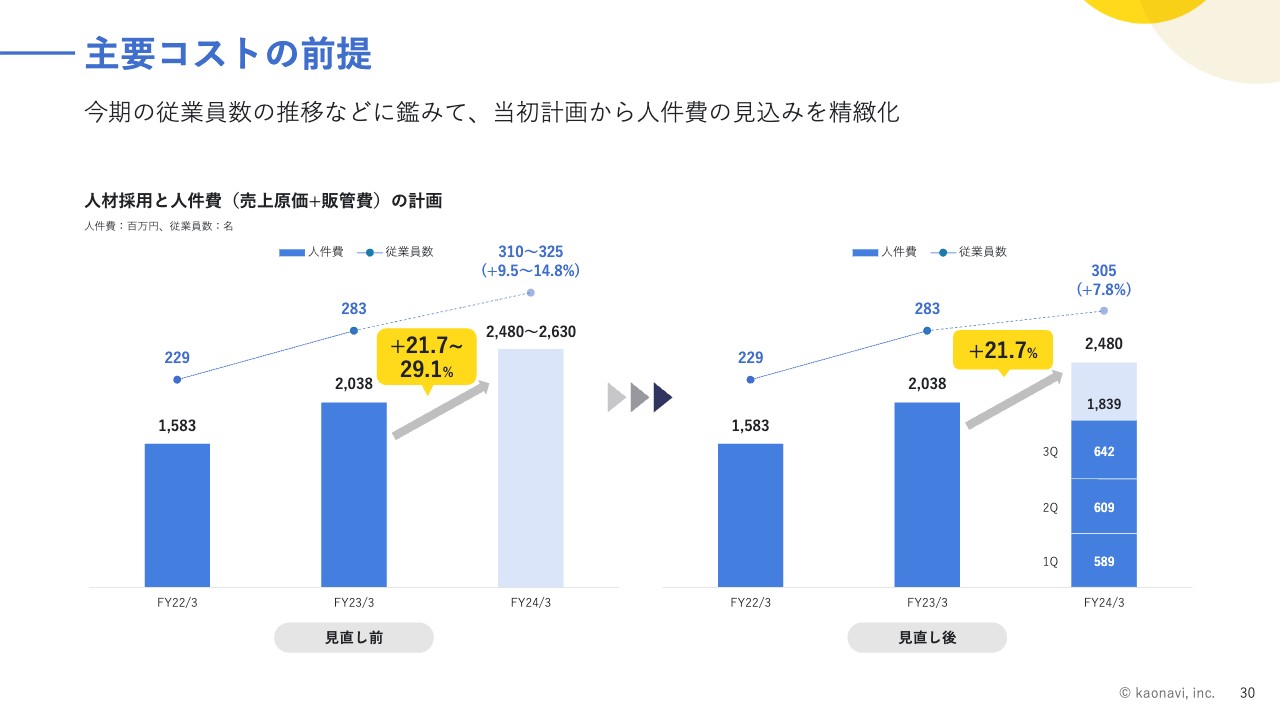

主要コストの前提

主要コストの前提です。人件費とマーケティング関連費用についてご説明します。

人件費については、従業員数を当初の310名から325名への増加から、305名に変更しています。従業員数の減少に伴って、今期に見込まれる人件費も24億8,000万円と、当初レンジの下限で着地する予想です。

主要コストの前提

マーケティング関連費用は、人件費とは対照的に大幅に拡大します。LTV/CAC等のKPIが非常に堅調であることから、将来の成長に向けた投資として当初計画より1億5,000万円から2億円程度増加する見通しです。

新着ログ

「情報・通信業」のログ