【QAあり】三井物産、脱炭素社会実現に向け、中長期的なグローバルポートフォリオを構築 複数の次世代燃料事業への投資を決定

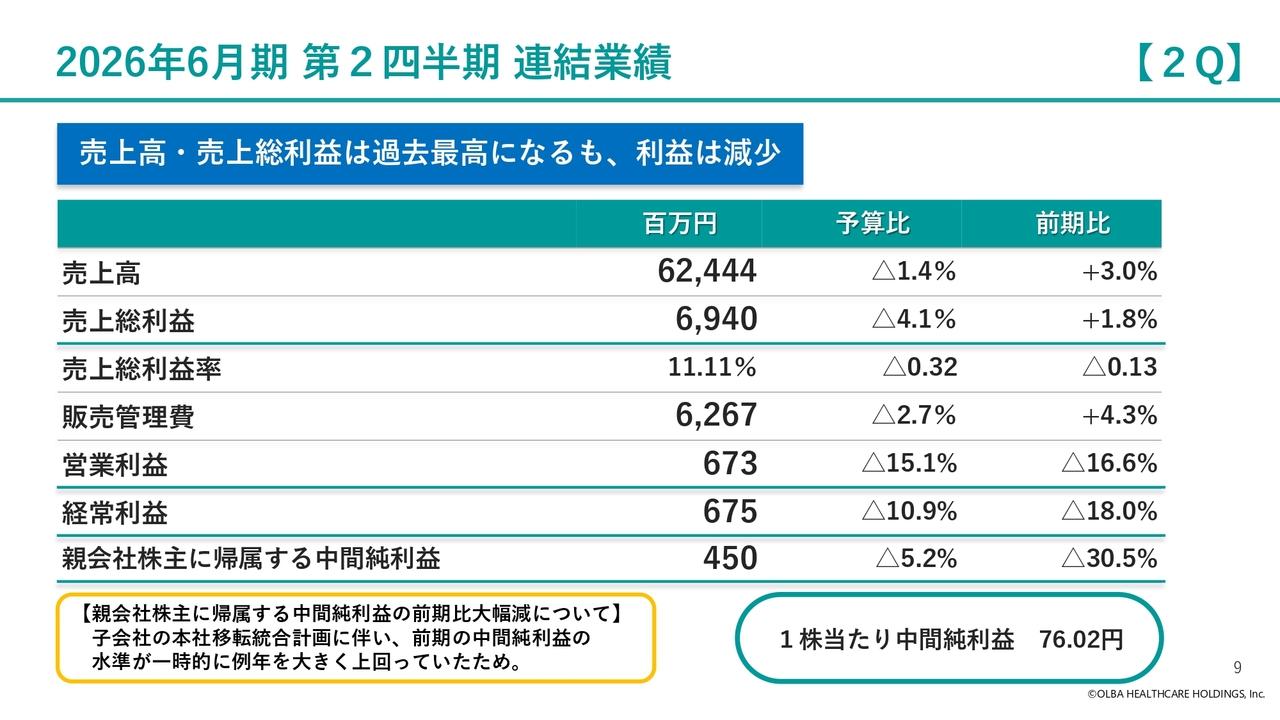

GHGインパクト半減に向けたロードマップ

佐藤理氏(以下、佐藤):みなさまこんにちは。CSOの佐藤です。私からは当社の気候変動対応について、昨年のInvestor Day以降の進捗を中心に説明させていただきます。

当社は、2030年にGHGインパクトを2020年対比で半減し、2050年にネットゼロエミッションを達成する、という2つの目標を設定しております。

こちらは、2030年のGHGインパクト半減に向けたロードマップです。中経最終年度の2026年3月期時点におけるGHGインパクトは2,700万トンとなる見込みです。前中経最終年度の2023年3月期時点の排出量に、今中経期間中の排出量の増加や削減、さらに、削減貢献量を加味して算定しています。

排出削減量は、火力発電所の売却に加え、連結子会社の使用電力の再エネ化や省エネを考慮し、前中経期間中に約400万トン、今中経期間中に約700万トンと、合計約1,100万トンを見込みます。水色で表した削減貢献量は、ハイロン洋上風力発電など、新たに操業を開始する再エネ発電事業や、次世代燃料事業の生産開始を加味し、現中経期間中に600万トンを見込んでいます。当社は、引き続き2030年GHGインパクトの半減に向け取り組んでまいります。

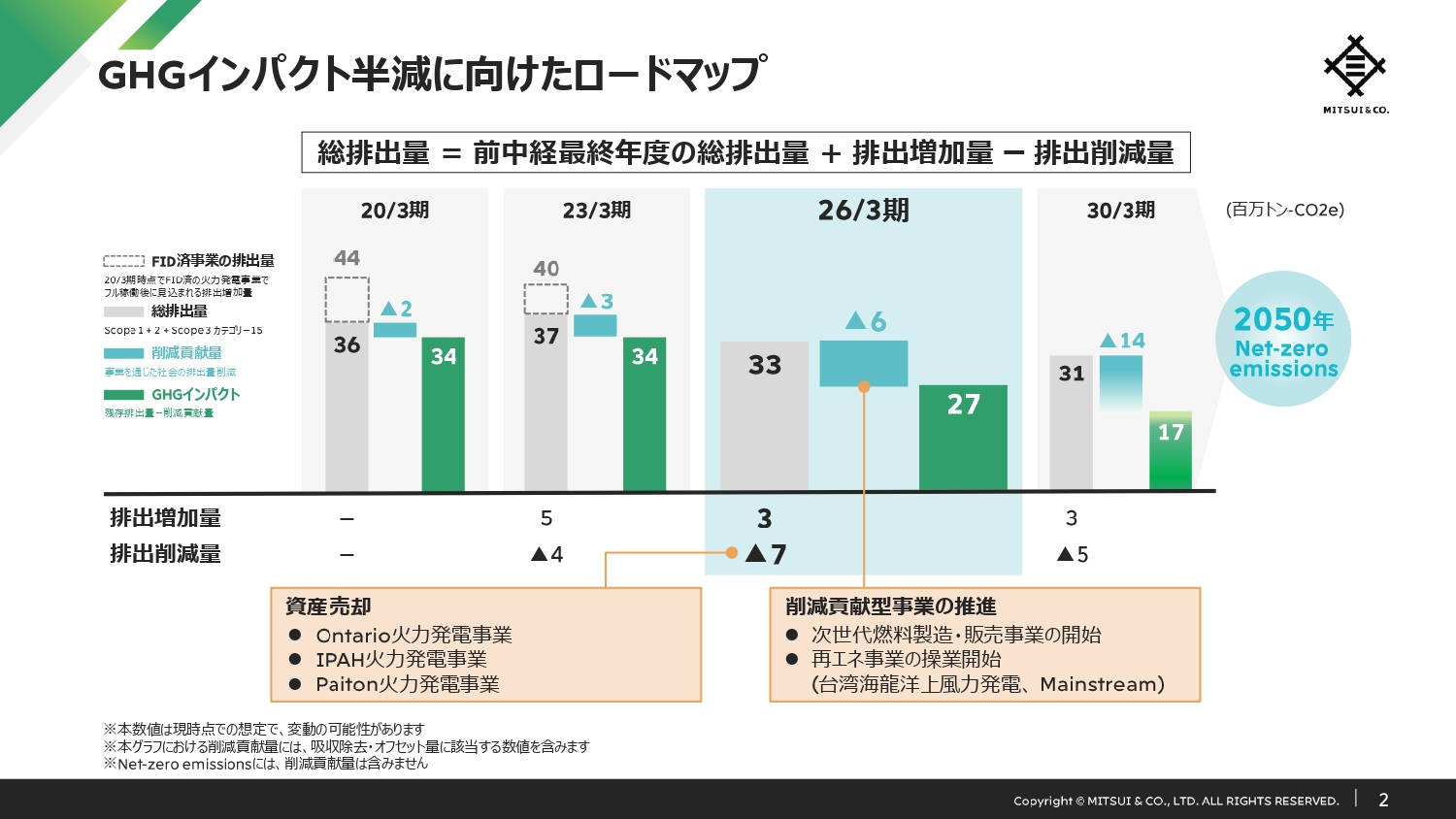

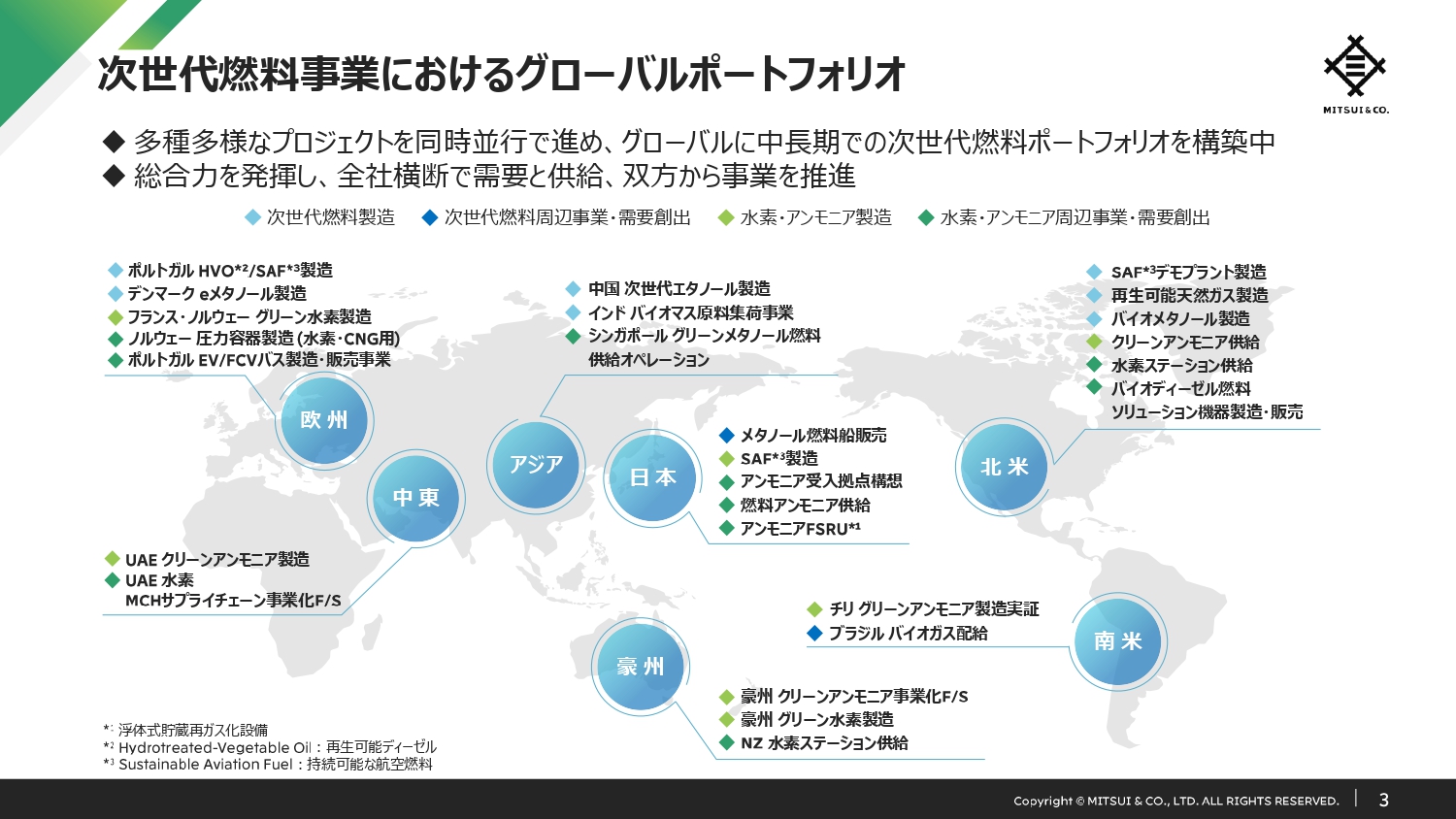

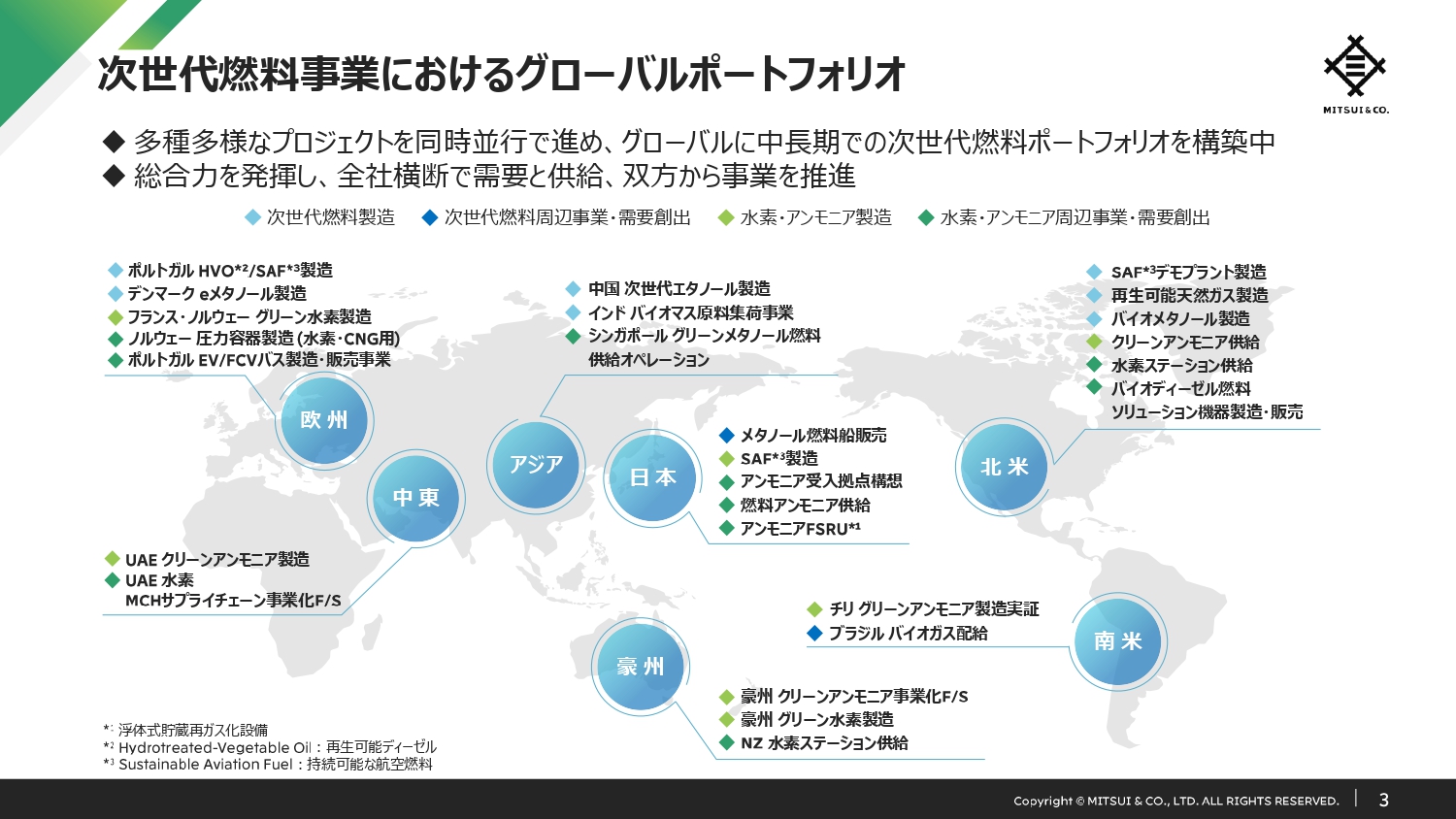

次世代燃料事業におけるグローバルポートフォリオ

次世代燃料事業の取り組みについて説明いたします。次世代燃料事業は、脱炭素社会の実現において重要となる事業です。当社はグローバルにポートフォリオを構築し、需要と供給の双方から複数の事業を同時並行で進めています。

ご覧のとおり、当社は多くの次世代燃料事業に取り組んでいますが、その中でも今期に進捗のありました事業を紹介いたします。

次世代燃料事業におけるグローバルポートフォリオ

European Energy社とは、世界初のeメタノール製造事業に共同出資し、Galp社とはHVO、および、SAF製造事業の合弁契約を締結、さらに、RNG製造事業者であるTerreva社に出資をいたしました。合計で600億円を超える投下資本となります。

再エネ由来の水素と、バイオマス由来の二酸化炭素で製造する低炭素なeメタノールは、今後大きな需要が期待されます。本件は米国、サウジアラビアでメタノール製造の実績を持つ当社化学品セグメントと、機械・インフラセグメントとが連携した好事例です。次世代燃料は、複数のセグメントが連携し、長年培った産業横断的な知見や、広範なネットワークを結びつけることで、当社ならではの新規事業の展開が可能であると考えます。

次世代燃料事業は、収益面においても重要な役割を担います。中期経営計画では「Global Energy Transition」の領域で、ROIC9パーセント超を2030年3月期のあり姿として公表いたしました。この内、次世代燃料事業では、投下資本5,000億円弱でROIC12パーセント程度を狙っています。次世代燃料は、当社の強みが発揮できる領域と考えており、今後も複数の案件を創り、育て、事業群を展(ひろ)げていきます。

クリーンアンモニア バリューチェーンの構築

次に、クリーンアンモニアのバリューチェーンでの取り組みを紹介します。当社は、複数のクリーンアンモニア製造事業において、最終投資判断に向けた取り組みを進めています。

今期は特にバリューチェーンの構築が進みました。JERAが取り組むアンモニア実証事業への燃料供給、福井県、および北陸電力とのアンモニアFSRUの事業化の検証、さらに、IHI、三井化学、関西電力とともに、大阪の臨海工業地帯での水素・アンモニアのサプライチェーン構想の共同検討を進めています。

日本の輸入でトップシェアを誇るアンモニアトレーディングや、天然ガス・LNGの開発・生産の実績、さらに船舶分野で強みを有する当社だからこそできる取り組みとして、国内外のパートナーとともに、バリューチェーンを構築していきます。

バリューチェーン上のGHG削減取組≪製鉄バリューチェーン≫

ここからはGHGの視点で、製鉄、ガス、自動車、各バリューチェーンにおける取り組みを説明させていただきます。これらは当社の関与が大きい分野です。

当社は先週、サステナビリティ・Webサイトにて、Scope3のカテゴリー1から15までの排出量を開示しました。Scope3への対応は、バリューチェーン全体での取り組みが必要です。当社は各産業において、上流から下流まで幅広く事業を推進しており、パートナーやお客さまとともに、社会全体の排出量の削減に資する取り組みを進めています。

まず、製鉄バリューチェーンでは、鉱山事業や製鉄事業での低炭素化に取り組んでおり、オマーンでは、直接還元鉄製造事業の検討を進めています。現在、神戸製鋼所とFeasibility Studyを行っており、原料サプライヤーや需要家との協議等、着実に進めております。将来的には、水素還元への転換や、CCUSの活用も視野に入れており、GHG排出量の大幅な低減に繋がる可能性のある事業です。

バリューチェーン上のGHG削減取組≪ガスバリューチェーン≫

次はガスバリューチェーンです。昨年、松井から説明しましたとおり、当社は天然ガス・LNG事業をコアとした、脱炭素社会に向けた取り組みを進めています。

中でも、石油・ガス生産事業で培った地下構造に関する技術的知見や、パートナーネットワークを活用し、CCS・CCUS事業を積極的に進めています。具体的には、米国Cameron LNGにおけるCCSの共同調査や、イギリスStoregga社との取り組みがあります。Storegga社がオペレータを務めるAcorn CCSプロジェクトは、本年7月にイギリス政府から、2030年までの稼働を目指す案件として認定されています。

ガスバリューチェーンには輸送が含まれます。この後、大黒によるモビリティ事業の説明がありますが、船舶部門に強みを持つ当社として、船舶用次世代燃料の供給や、AIによる燃費の効率化などを進めております。

バリューチェーン上のGHG削減取組≪自動車バリューチェーン≫

当社は、自動車バリューチェーンにおいても、脱炭素社会の実現に向けた取り組みを進めております。2017年に当社は、電気バスの製造販売を手掛けるCaetanoBusに出資いたしました。同社が製造する電気バスや、燃料電池バスの一部には、フォーシーパワーの電池システムや、ヘキサゴン・プルスの水素燃料供給システムが搭載されています。

また、電池をリユースし、蓄電池として電力需給を調整するビジネスを、モビリティハウスが手掛けています。さらに、自動車に使用される金属製品や、リチウムイオン電池等のリサイクルも行っています。

これらはすべて当社の出資先であり、パートナーとの強固な関係と出資先のビジネスを組み合わせ、脱炭素化を実現するバリューチェーンの構築を加速させます。

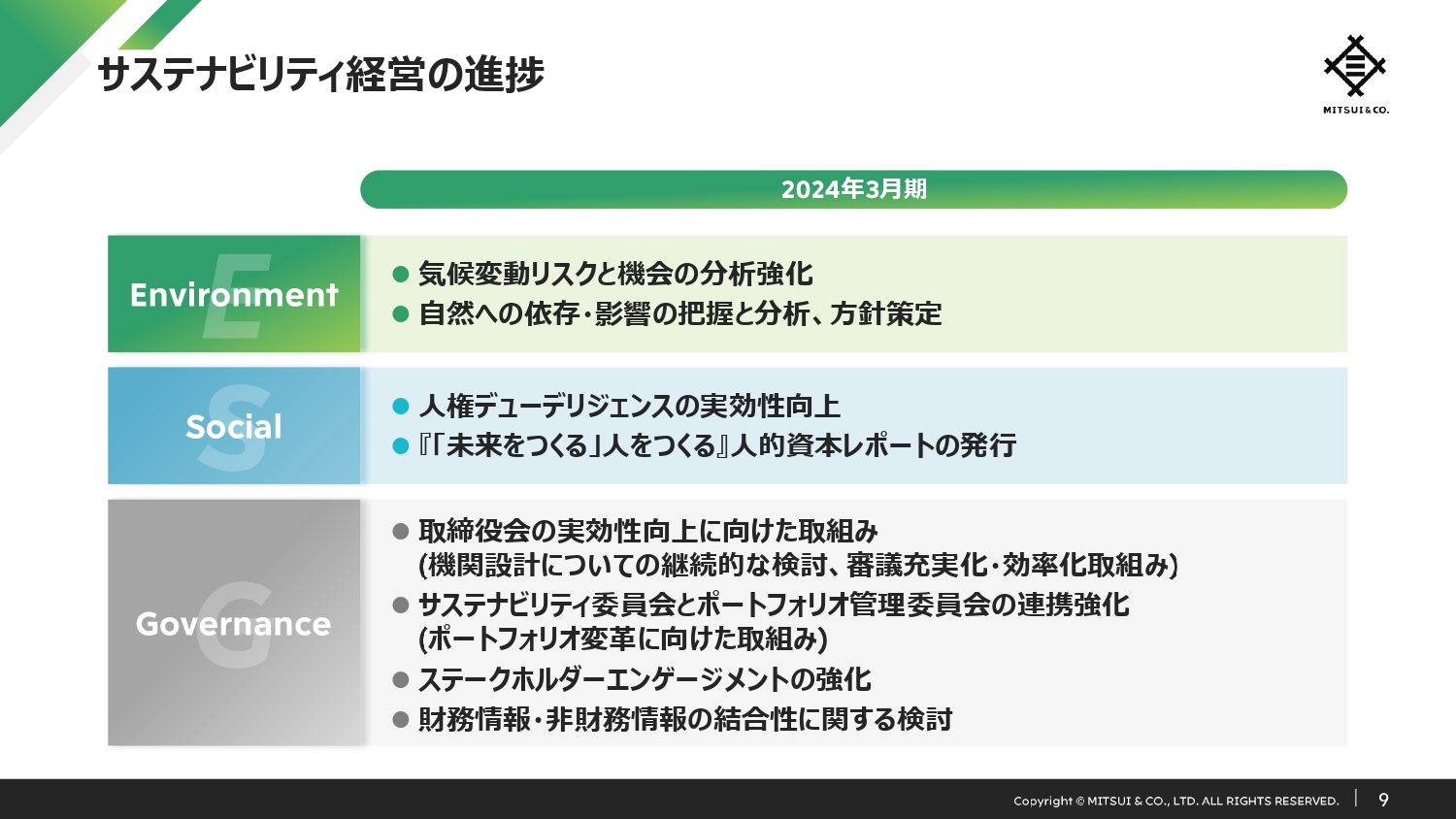

サステナビリティ経営の進捗

バリューチェーンでの取り組みから、気候変動対応の重要度が高まっていることを実感しています。また、ビジネスと人権、自然資本、あるいはガバナンス体制が、サステナビリティ経営において重要な役割を果たしていることも感じています。

自然資本では、特に優先度の高い事業領域を特定し、LEAP分析により、リスクと事業機会に関する影響度や、依存度の分析を進めます。その上で、実態に基づいた当社の取り組み方針を定めます。

人権尊重の取り組みは、デューデリジェンスを着実に進めることや、調査結果次第では、是正要請等を含め、丁寧に対応することが重要と考えています。ソーシャルの分野では、『「未来をつくる」人をつくる』 人的資本レポートを初めて発行しました。

最後にガバナンスについてです。気候変動対応では、ポートフォリオ変革が重要であり、サステナビリティ委員会と、ポートフォリオ管理委員会の連携を強化し、収益性や気候変動対応等、包括的な視点で投資案件を厳選しています。

取締役会における議論

当社は、気候変動のみならず、サステナビリティ全般を経営の中核に据え、取締役会はその取り組みを監督する役割を担っています。

取締役会では、昨年導入したESG各要素を評価項目に含む、役員報酬制度の評価手法を決定しました。また、定期的なサステナビリティ取り組みに関する報告や、議論の結果は現場に展開され、当社の活動に反映されています。

今後も適切なガバナンス体制の下、サステナビリティ経営をビジネス現場に着実に浸透させ、社会全体の発展への貢献と、当社のさらなる成長に努めてまいります。

私からの説明は以上となります。ご清聴、誠にありがとうございました。

質疑応答:次世代燃料事業での高いROIC確保について

質問者:プレゼン資料4ページの次世代燃料事業について教えてください。累計投下資本は約5,000億円で当期利益は約600億円、ROICは12パーセントとの説明がありました。最近、次世代燃料の事業系はレッドオーシャン化し、ROICが低いという見方が強くなっていますが、御社はどのようにしてこの分野で高いROICを確保できているのでしょうか。

佐藤:アンモニアやメタノールは、当社が伝統的にも非常に強いビジネス領域です。また、ナショナル・オイル・カンパニーや電力会社との強固な関係を築き上げてきたエネルギーセグメントも、非常に強いポジションにあります。

またトレーディングだけでなく、化学品セグメントでは製造事業者との関係性、例えば世界最大のアンモニア製造事業者であるCF Industriesとのネットワークも築き上げています。これらを組み合わせることで収益性を高めています。同時に、多くの案件の中からの選択の過程で、さらに収益性を上げられるように交渉し良い好条件を獲得しています。

次世代燃料事業としてのROICはご説明したとおりですが、周辺事業、例えば次世代燃料が使われる船や航空機などにおいても、ビジネスネットワークやトレーディングも含めビジネスを構築しています。チェーン&クラスターで、収益性を担保していくという戦略です。

質疑応答:クリーンアンモニアを推進するに至った経緯について

質問者:クリーンアンモニアについて教えてください。クリーンアンモニアは日本政府も推進しており、既存の石炭火力を有効活用するという意味で、非常にすばらしいソリューションのひとつだと思っています。

一方で、石炭火力での混焼は、「石炭火力の延命ではないか」との指摘もあります。このような指摘に対し、御社内でどのような議論があり、クリーンアンモニアを進めるに至ったのでしょうか。あるいは、社外からそのような指摘があった場合には、どのように対応されているか教えてください。

佐藤:当社だけでなく、日本が置かれている立場にも起因するようなご質問と承りました。非常に重要な問題であり、かつ、世界中の賛同を得ていく上で、かなり難易度の高い点です。

日本や韓国には石炭火力発電がすでにあり、アジアを中心とした発展を続けている国では、石炭火力発電が、目の前の現実として、エネルギーの安定供給のためになければならないものとしてあります。

日本や韓国などの石炭火力発電がすでにある国が、明日からすべて原子力発電に替えられるかというと、そこにはまた違う課題や問題があります。したがってどうしても、徐々にトランジションするプロセスが必要です。天然ガスやガス火力発電の考え方に、非常に似ています。

現在ある石炭火力発電を使用しながら電力の安定供給を確保し、かつ徐々にGHGも減らしていくという点において、アンモニアの果たす役割は、混焼・専焼ともに重要です。

次世代燃料事業において、当社のクリーンアンモニアは、火力発電の混焼・専焼の用途だけではなく、モビリティの世界でも、アンモニアとのDual fuelを燃料とした船向けの用途があります。

また、伝統的な肥料や化学品などの他の用途においても、コストが大きく変わるためすぐに代替されるわけではないものの、徐々にクリーンなアンモニアに置き換わっていくだろうという狙いもあります。

最後の部分は少し質問からそれましたが、火力発電に関しては、徐々にトランジションを進める上で必要なものと考え、クリーンアンモニアビジネスを進めています。

質疑応答:還元鉄事業の方向性について

質問者:本日のご説明に、製鉄への取り組みがありました。御社は神戸製鋼所と一緒に、長らく水素還元も含めた還元鉄事業の検討を行っており、今後はその成果を出していく段階に入ってきたと思います。

すでにヨーロッパにおいて、水素ベースでの還元の商業化1号機の建設が始まっています。御社がこの事業を展開するにあたり、中東において、まずは天然ガスベースでの事業を展開されると思われますが、その拡張性、将来を見据えると、水素インフラさえ確保できれば、技術的には次のステップにいけるようにも感じます。

還元鉄の事業展開の中に、最初、あるいは次のステップとして天然ガスや水素ベースを、ビジョンの中にどのように入れていくのでしょうか。まだ気が早い質問であることは承知していますが、方向性だけでも教えていただければ幸いです。

佐藤:オマーンでは、最初は、Midrex技術を用いて、天然ガスを使った直接還元鉄の製造を始めます。

ご案内のとおり、こちらだけでも高炉法に比べて半分以下のGHG、CO2発生量になります。

また、発生するCO2はCCS/CCUSを組み合わせ、大気中に発生させない取り組みをします。生産開始と同時にCCSが立ち上がるわけではありませんが、進めていきます。

Midrex技術自体、水素100パーセントでの水素還元が技術的に確立されています。ヨーロッパの水素還元もやはりMidrex技術を用いています。そちらから進めるか、天然ガスベースの直接還元鉄から水素還元に変えていくかの違いです。

当社が現在考えているアプローチは、まずはコンベンショナルな天然ガスの改質ガスベースでの還元鉄で生産を始め、その後、水素還元に変えていくというものです。水素還元ではクリーン水素が必要ですので、その入手が十分に追いついてから変えていくことを視野に入れています。

質疑応答:次世代燃料事業におけるROIC、および収益性について

質問者:プレゼン資料3ページのご説明で、目の前にはすでにいろいろなパイプラインが広がっており、今は取捨選択をしているという、非常に良い状況であることが理解できました。

一方で、どの事業のROICが高いのか、御社がポートフォリオを大きく変えていく際の取捨選択をどのように考えているか教えてください。また、先ほどの次世代燃料事業で当期利益は約600億円を目指すとのことでしたが、どのような時間軸で考えておられますか。

佐藤:Greener(グリーナー)なビジネスは事業投資も含めて、「収益性が伴わないのではないか」「収益性が低いのではないか」「収益化に時間がかかるのではないか」と一般的に言われており、ある領域においては間違いなくそのとおりと言えます。

ただし、次世代燃料系の事業は早いキャッシュ・リターンが見込める領域だと考えています。例えば、重油ベースで走る船でのロジスティックにはレギュレーションがあり、どうしても燃料を変えていく必要があるため、かなりの需要があります。

需要がある中に先行して入っていくことで、先行者利益を得られる領域だと考えています。当社の場合は、4年前からエネルギー・ソリューション本部を設置し、早くからこの領域にアプローチしていました。先行者という意味では、例えば、eメタノールは世界最初の事業になるはずです。

このように、先行者としての取り組み、需要が長期に亘って増加してくること、コスト競争力のある事業を厳選しながら進めることで、収益性を確保していく考えです。

収益のタイミングについては、プロジェクトによってもちろん異なります。ただし、2030年3月期のROICなどの数字を示していますので、それまでにはお示しした数字が出てくる前提で案件を見ています。

質疑応答:セグメント別収益の可視化について

質問者:1つお願いがあります。複数のセグメントで共同して取り組む案件では、収益認識も複数のセグメントにまたがることになるかと思いますが、その場合に当該案件の収益が外部から見えなくなることは避けていただければと思います。

佐藤:当社の場合、各事業本部の垣根がかなり低く、複数の本部が協働している案件がすでにあります。そのようなところでは、ご想像のとおり収益は分割して計上しています。

決算数字はセグメントで分け合った部分の結果として公表していますが、当然ながら投資家のみなさまへ、また、外部から見た時にわかりやすいように、継続性も含めて、しっかりお見せしていきたいと思います。

なにか変更する際は、もちろんステークホルダーのみなさまとご相談し、また、適切な説明責任を伴った上で進めていきます。

新着ログ

「卸売業」のログ