【QAあり】ウイングアーク1st、売上・利益共に通期業績予想を上方修正、旺盛なDX需要を背景に「invoiceAgent」が好調

2024年 2月期 第3四半期 [決算ハイライト]

藤本泰輔氏(以下、藤本):ウイングアーク1st取締役執行役員CFOの藤本です。本日は2024年2月期第3四半期決算説明会にご参加いただきまして、ありがとうございます。それではご説明に入ります。

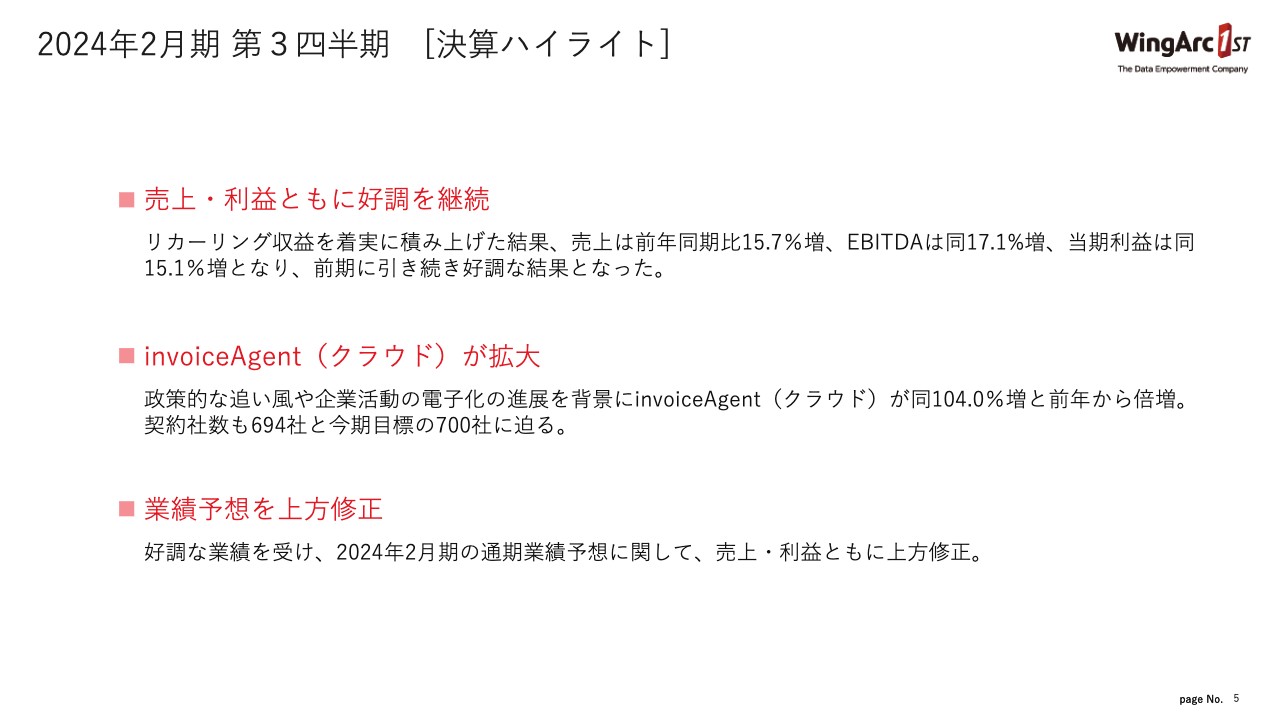

まず、決算ハイライトとして3つ挙げています。1つ目として、売上・利益ともに好調を継続しています。当社が注力しているリカーリング収益を着実に積み上げた結果、前年同期比で売上収益は15.7パーセント増、EBITDAは17.1パーセント増、当期利益は15.1パ-セント増と、前四半期に引き続き好調です。

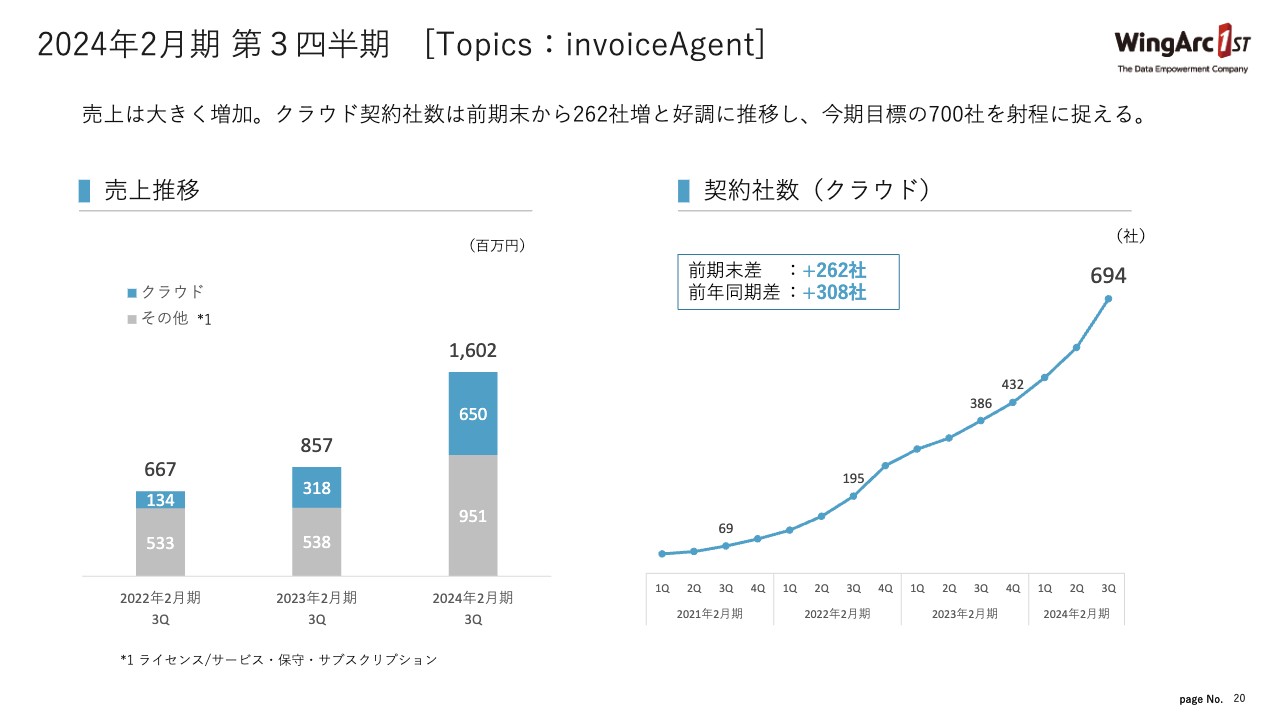

2つ目として、「invoiceAgent(クラウド)」が拡大しました。スライドに「政策的な追い風」と記載しているとおり、電子帳簿保存法やインボイス制度などの追い風や大企業を中心とした企業活動の電子化を背景に、特にクラウドが前年同期比104パーセント増と、好調を維持しています。

また、期初に、クラウドの契約社数の目標を600社から700社まで伸ばすと掲げていましたが、第3四半期末で694社と、今期の目標に迫る勢いです。

3つ目として、業績予想を上方修正しました。好調な業績を受け、2024年2月期通期業績予想を変更しています。詳細は、後ほどご説明します。

2024年 2月期 第3四半期 [決算ハイライト]

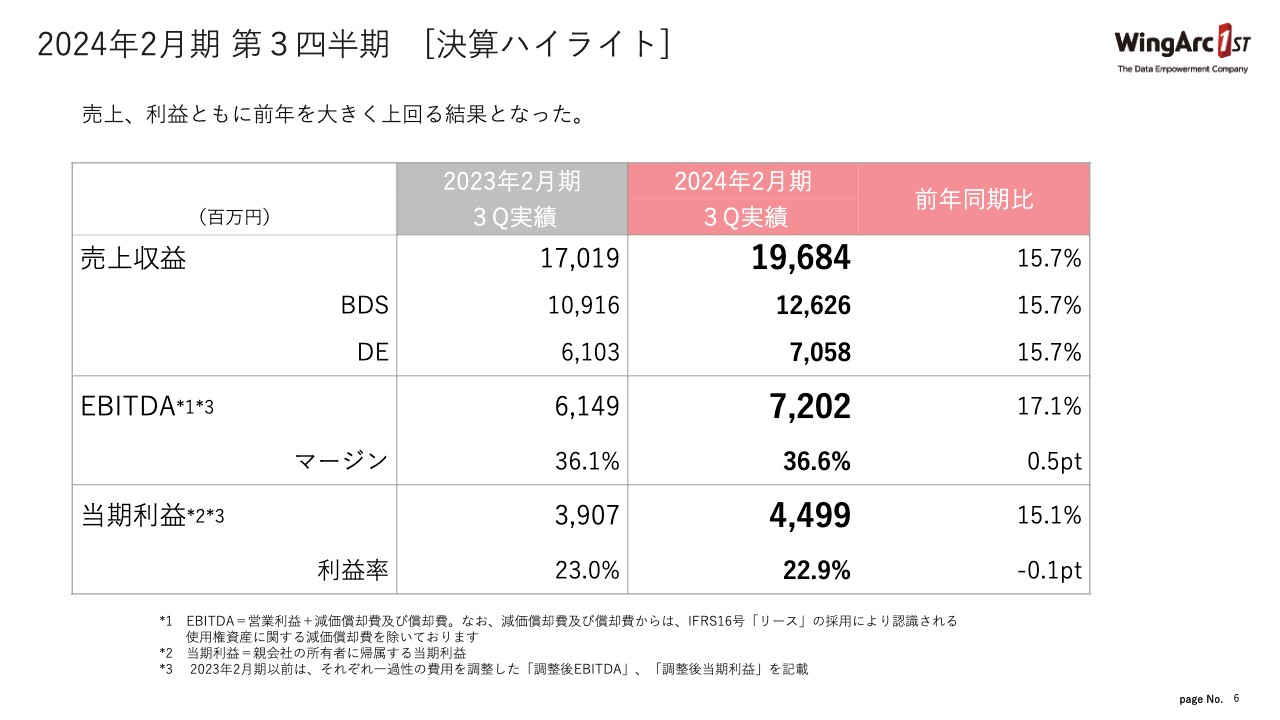

売上収益は、前年同期比15.7パーセント増の196億8,400万円となりました。

ソリューション別では、帳票・文書管理ソリューション(BDS)、データエンパワーメントソリューション(DE)ともに、それぞれ前年同期比15.7パーセントの成長と、好調を維持しています。

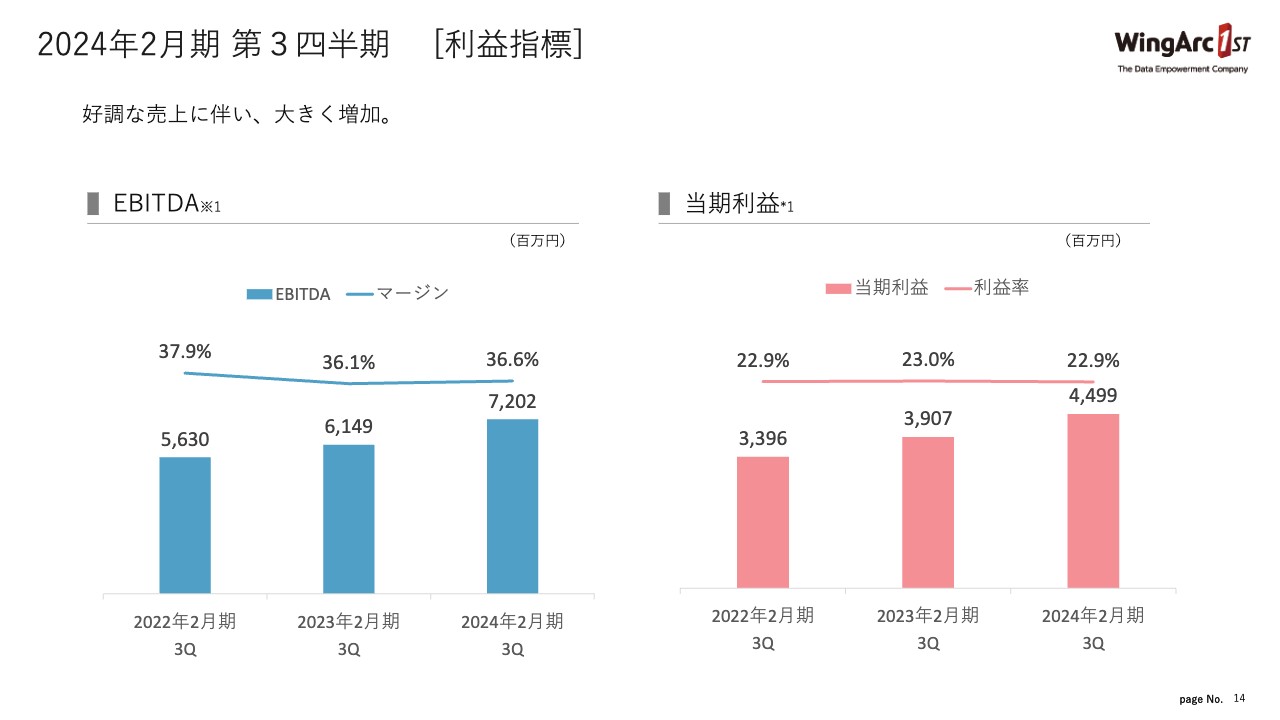

先ほどお伝えしたとおり、EBITDA・当期利益もともに好調に推移しており、EBITDAに関しては72億円を超える水準となっています。当期利益も44億9,900万円と、非常によいかたちで着地しています。

2024年 2月期 第3四半期 [EBITDAの増減要因 ]

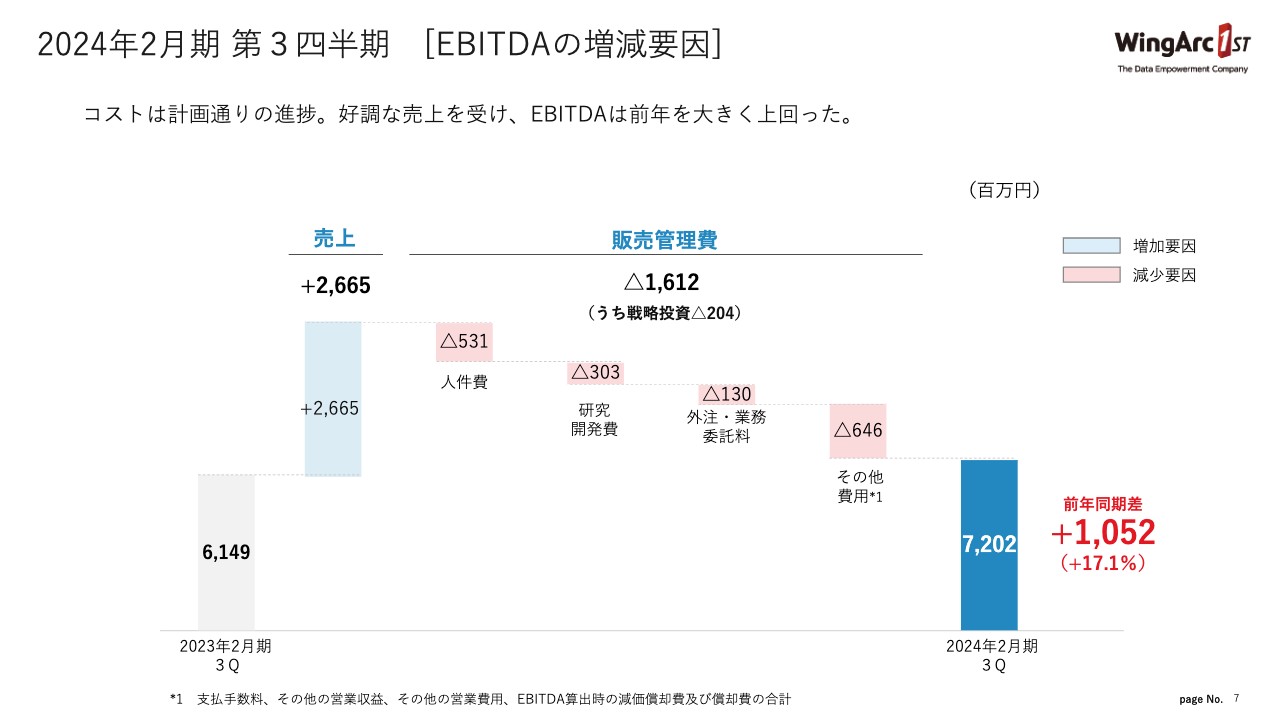

EBITDAの増減要因のウォーターフォールチャートです。戦略投資を含め、販売管理費が前年同期比で16億円程度増加しているものの、売上がそれを上回るかたちで増加し、結果として72億200万円と、前年同期比で10億円を超える増益となりました。

2024年 2月期 第3四半期 [ソリューション別売上収益]

ソリューション別の売上収益です。スライド左側のBDSは、第2四半期に続いて好調を維持しています。SVFは第3四半期時点で100億円を超え、前年同期比で8.7パーセントの増収です。「invoiceAgent」も、第2四半期に引き続き前年同期比で80パーセントを超える成長を見せています。戦略投資を含め、中期経営計画で注力している事業が牽引している状況です。

スライド右側はDEです。「MotionBoard」は第2四半期に続いて好調を維持しています。「Dr.Sum」は、第2四半期は弱含みなところがあったものの、第3四半期は前年同期比3.2パーセントの増収と、底堅い成長となっています。

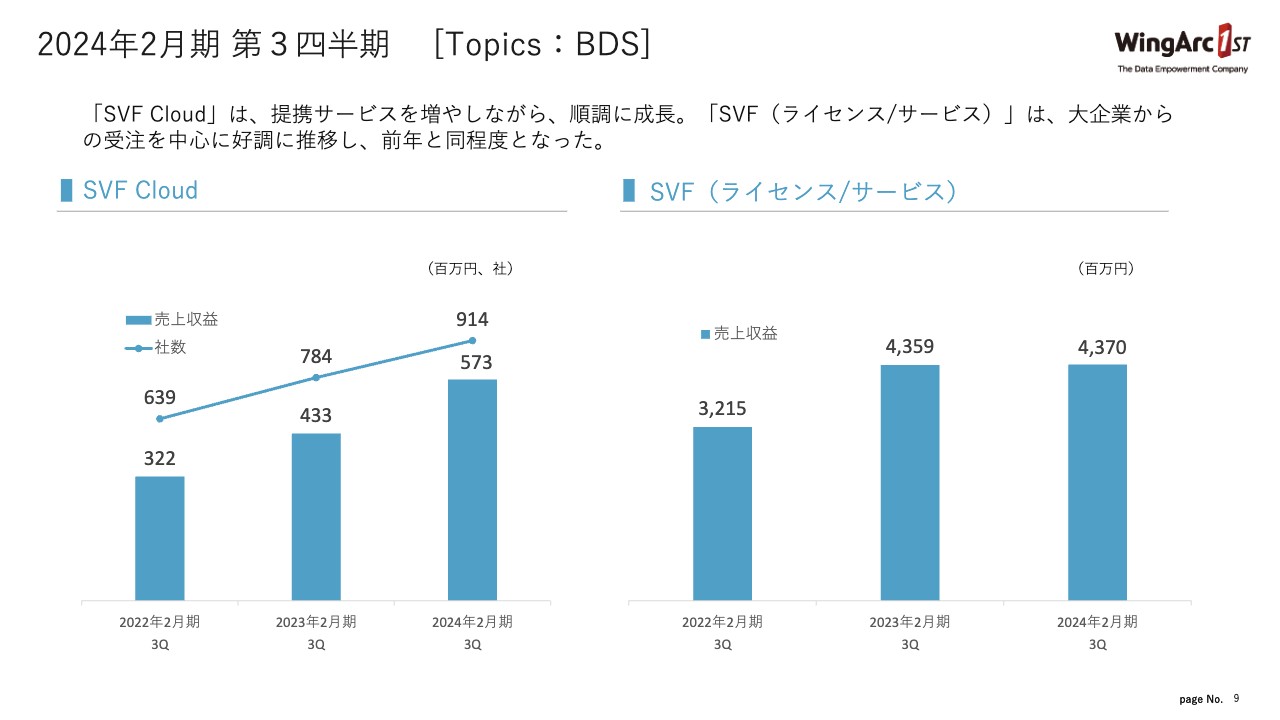

2024年 2月期 第3四半期 [Topics:BDS]

ソリューションごとのトピックスです。まずはBDSについて、スライド左側の「SVF Cloud」は、契約社数・売上収益ともに右肩上がりで推移しています。

右側の「SVF(ライセンス/サービス)」は、前年と同水準ではあるものの、大型案件を含め、過去最高の売上だった前年の水準と同程度となり、好調な状況が続いています。

2024年 2月期 第3四半期 [Topics:DE]

DEのトピックスです。スライド左側の「MotionBoard Cloud」は、前期の弱含みな状況から、今期は社数・売上収益ともに非常に伸びてきています。データ活用の需要を取り込み、引き合いが強くなっている状況です。

右側の「Dr.Sum Cloud」は、絶対額としては大きくないものの、社数・売上収益ともに大きく伸ばしてきています。クラウド型のデータウェアハウスが受け入れられてきていると考えています。

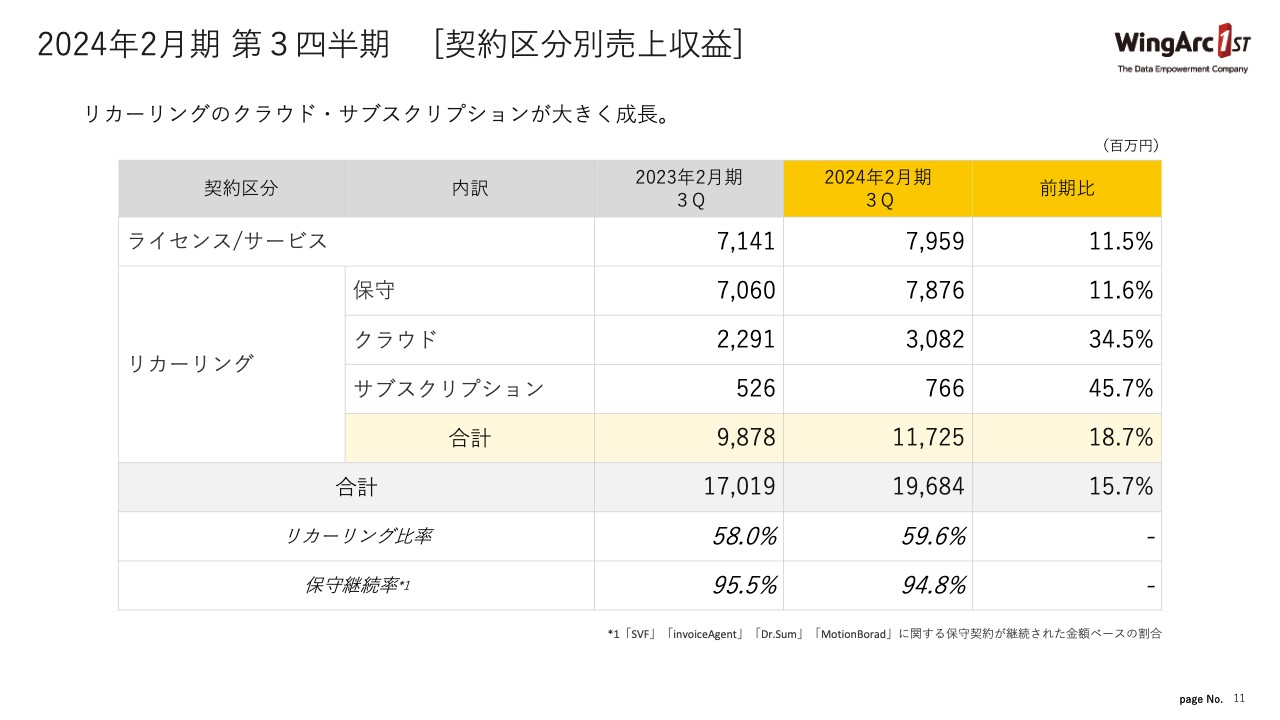

2024年 2月期 第3四半期 [契約区分別売上収益]

契約区分別の売上収益です。まずライセンス/サービスです。ライセンス/サービスは80億円に迫っており、過去最高だった前期に対し、11.5パーセントの増収です。

我々が注力しているリカーリングは、保守、クラウド、サブスクリプションで構成されており、それぞれのサービスで前期比2桁成長となっています。

特にクラウドは、期初のガイダンスで前期比25パーセント程度の増収を見込んでいましたが、それを大きく上回る34.5パーセントと、30億円を超える水準まで持ち上がっています。

サブスクリプションは、ライセンス/サービスとの兼ね合いがあるものの、7億6,600万円と非常に大きく伸びています。この背景には、大企業を中心にサブスクリプションへの需要が高まっている状況があります。

結果として、売上収益は前期比15.7パーセント増となりました。

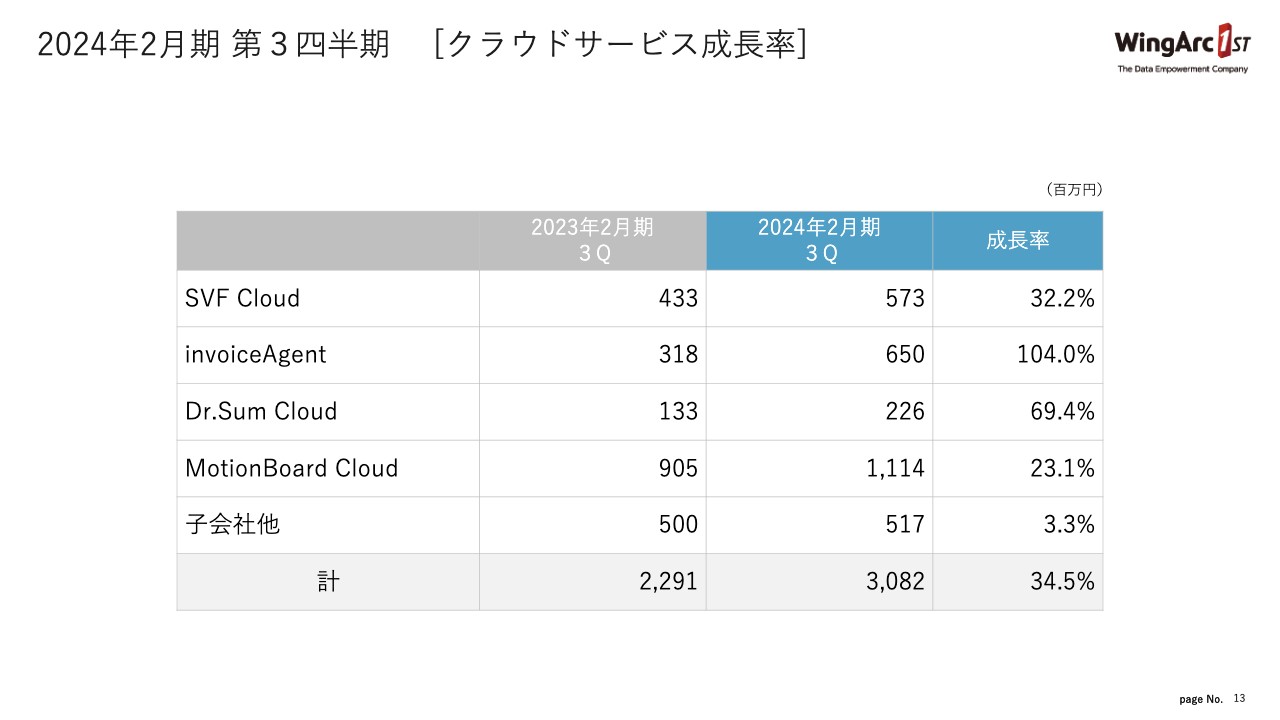

2024年 2月期 第3四半期 [クラウドサービス成長率]

スライドは、リカーリングからクラウドを切り出した成長率です。我々のプロダクトは、すべてクラウドサービスを提供しており、それぞれが高い成長率を維持しています。

「invoiceAgent」は、前期の3億1,800万円から今期は6億5,000万円と104パーセント成長で、非常に強い伸びを示しています。

その他の「SVF Cloud」「Dr.Sum Cloud」「MotionBoard Cloud」も高い成長率を維持しており、我々が注力しているクラウドサービスを伸ばす意味において、非常によい状況になってきていると考えています。

2024年 2月期 第3四半期 [利益指標]

利益指標です。我々は経営上、利益指標を重要視しています。EBITDA・当期利益ともに非常に高い水準のマージンを維持しており、コストコントロールを含めてマネジメントがしっかりできていると考えています。

2024年 2月期 第3四半期 [財務健全性]

財務の健全性です。第2四半期に「ネットキャッシュに転換しました」とご報告したとおり、第3四半期も好調な業績を背景に、キャッシュインフローが非常に強い状況になっています。第2四半期同様、財務レバレッジは低下しています。

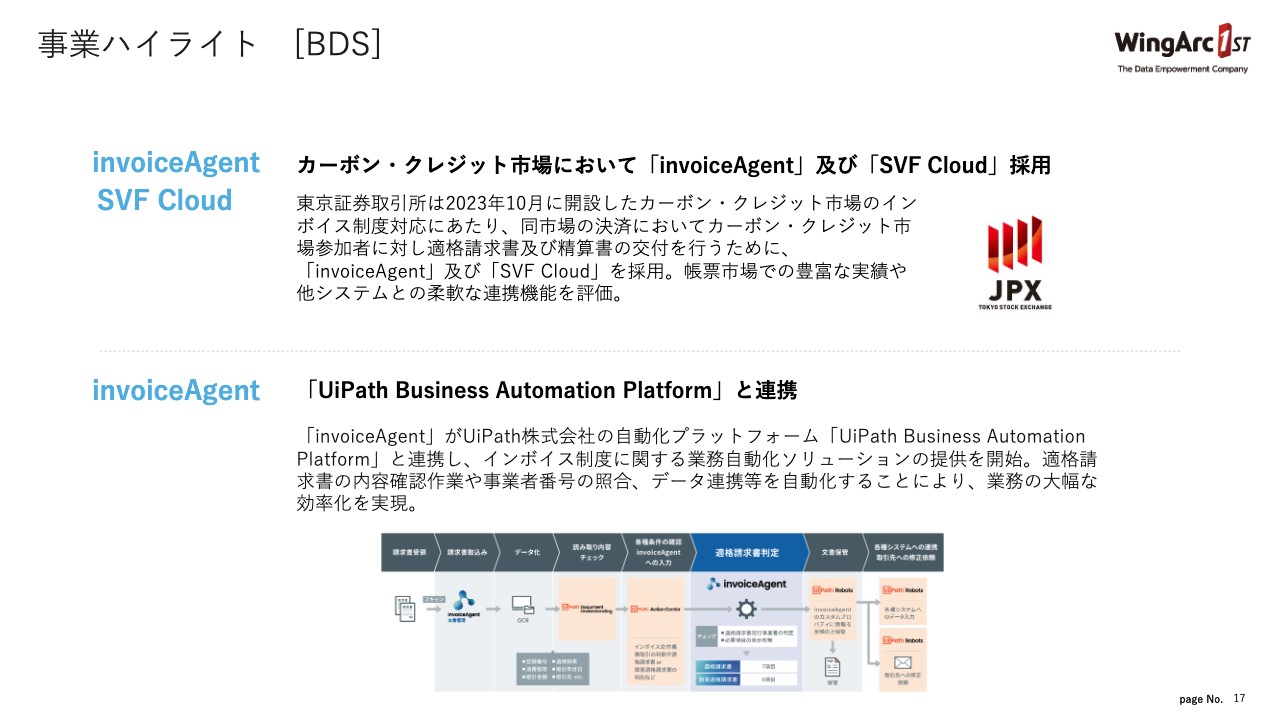

事業ハイライト[BDS]

事業のハイライトに移ります。まずはBDSです。スライド上段は東京証券取引所による当社製品の採用についてです。東京証券取引所が開設したカーボン・クレジット市場のインボイス制度対応にあたり、当社の「invoiceAgent」「SVF Cloud」が採用されました。

第2四半期の説明会でもお話ししましたが、「invoiceAgent」は電子帳簿保存法、インボイス制度に対応したプロダクトですが、さまざまな領域で使われています。

このように、「invoiceAgent」は公共領域でも採用されるプロダクトであり、当社の強みの1つだと考えています。

スライド下段は「invoiceAgent」の戦略の1つです。他社のワークフローシステムやERPとの連携をいくつか進めてきましたが、そのうちの1つとして、「invoiceAgent」がRPA製品を提供するUiPath社の自動化プラットフォームと連携し、インボイス制度に関する業務自動化ソリューションの提供を開始しています。

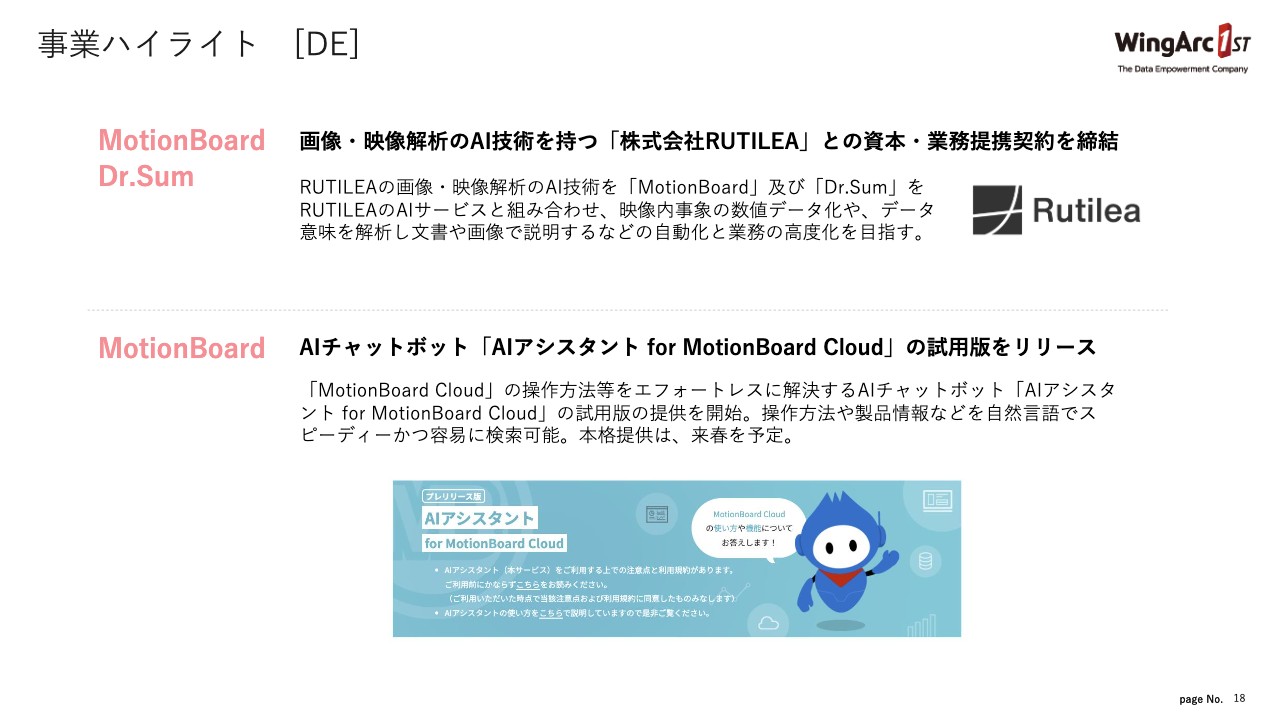

事業ハイライト [DE]

DEのハイライトです。画像・映像解析のAI技術を持つRUTILEA社と資本業務提携を締結しました。背景として、当社は建設業や製造業に対し、バーティカルなクラウドサービスを提供していますが、画像の取り込みについても多くの引き合いをいただいています。こちらは当社も注力しているところですが、RUTILEA社とともに取り組んでいくことでさらにこの領域を強化していきます。

「AIアシスタント for MotionBoard Cloud」については、当社はAIを製品に組み込むための研究開発を行っており、その一環として「MotionBoard」にAIのチャットボットを組み込み、試用版をリリースしています。

2024年2月期 第3四半期 [Topics:invoiceAgent]

注力事業の進捗および戦略投資の状況です。「invoiceAgent」は、売上を大きく伸ばしています。スライド右側の契約社数(クラウド)は第3四半期時点で694社と700社に迫っており、今期の計画600社から700社は達成できると見込んでいます。

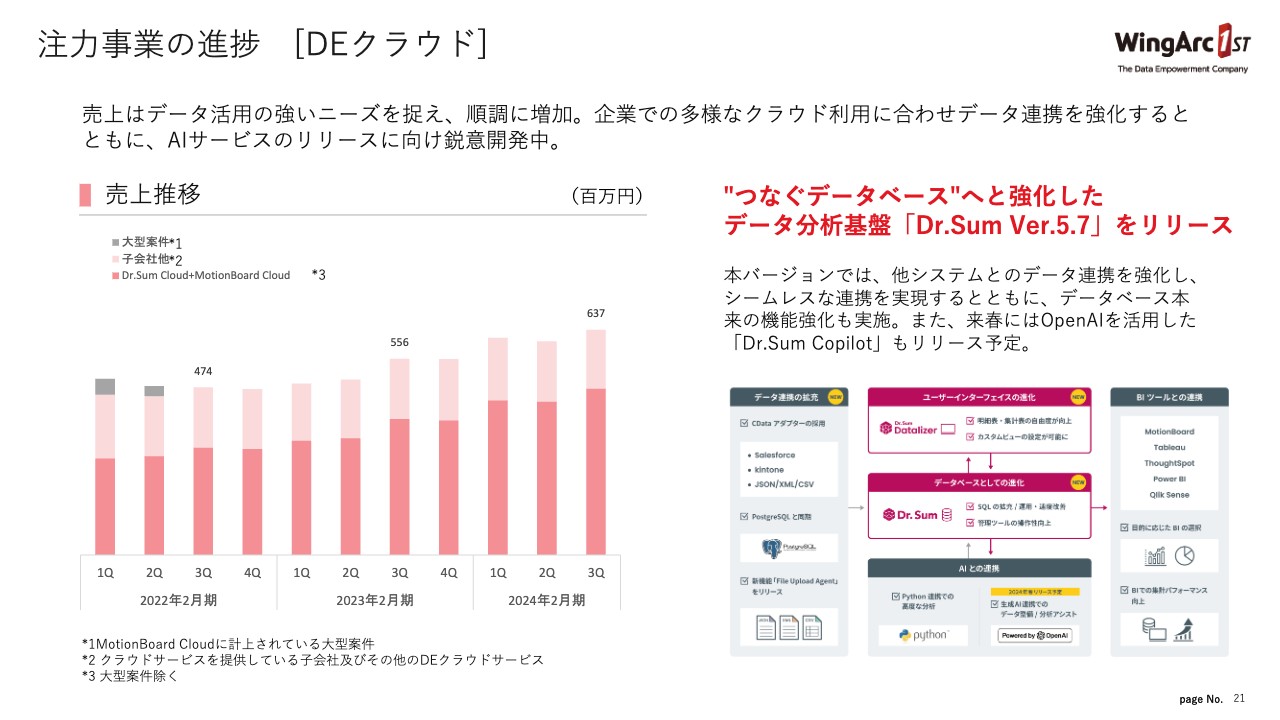

注力事業の進捗 [DEクラウド]

もう1つの注力事業であるDEクラウドです。スライド左側の売上推移のグラフをご覧ください。「MotionBoard Cloud」「Dr.Sum Cloud」はともに堅調で、売上は右肩上がりです。

もう1つ定性的なトピックとして、「Dr.Sum Ver.5.7」をリリースしています。右側の図に記載しているように、他のシステムとのデータ連携をシームレスに実現するバージョンアップとなっています。来春には「OpenAI」を活用した「Dr.Sum Copilot」をリリース予定で、AIを組み込んだサービス提供を計画しています。

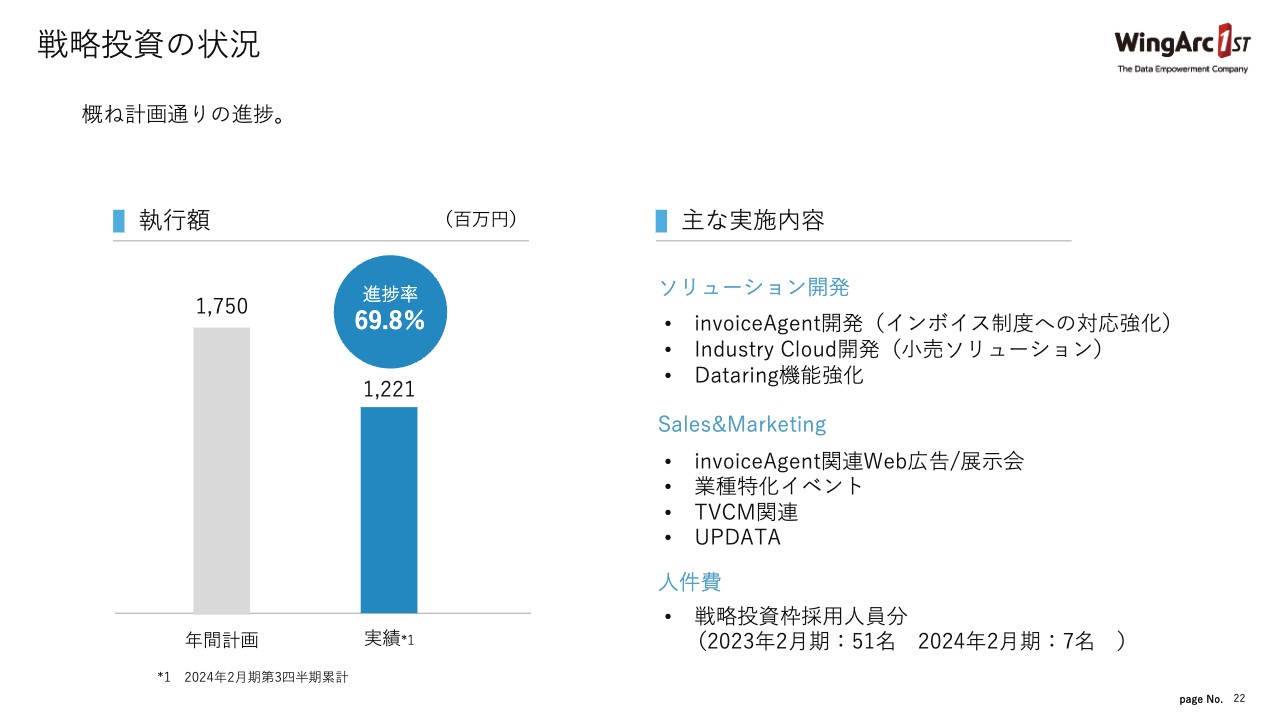

戦略投資の状況

戦略投資の状況です。スライド左側のグラフのとおり、今期は17.5億円を計画しており、現時点の執行額はおよそ12億円、進捗率は69.8パーセントと、ほぼ計画どおりに推移しています。

2024年2月期 [業績進捗]

業績進捗です。期初のガイダンスでは、売上収益238億円、営業利益63.5億円と公表していましたが、現時点の売上収益の進捗率は82.7パーセント、営業利益の進捗率は98.5パーセント、EBITDA、当期利益も同様の状況で好調に推移しています。

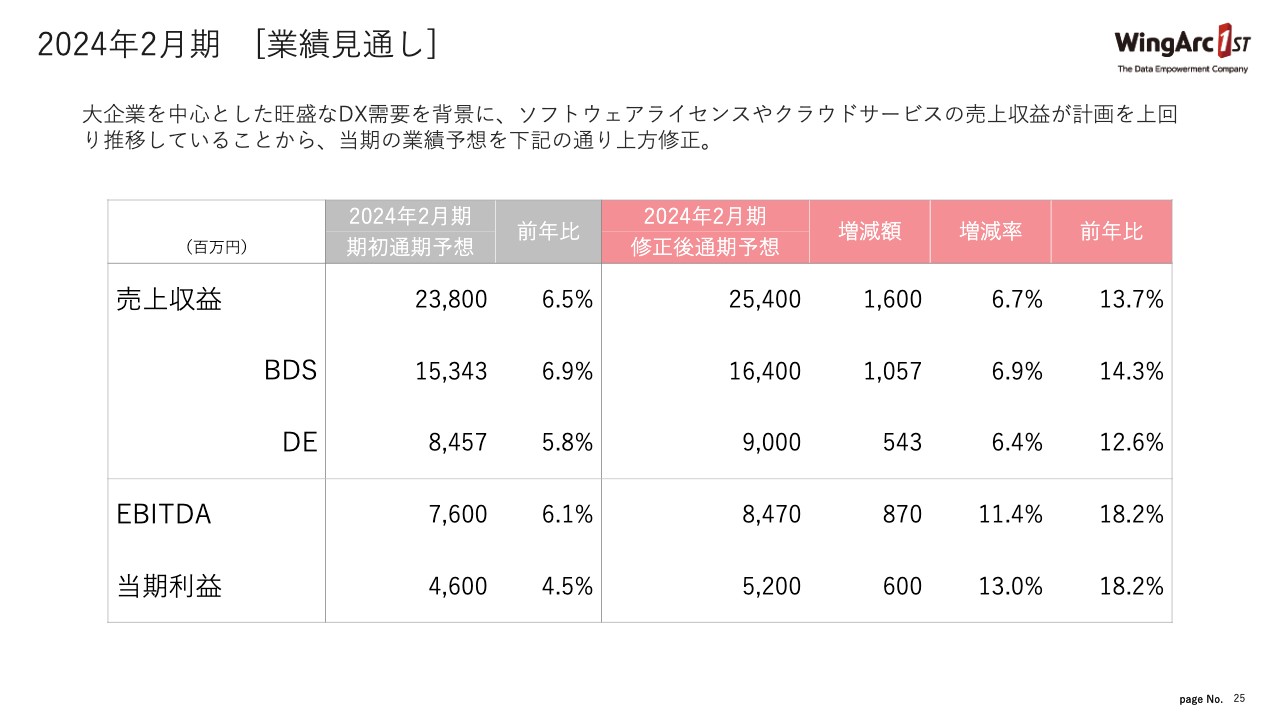

2024年2月期 [業績見通し]

このような状況を受けて、業績見通しを修正しました。売上収益は238億円から254億円、前年比13.7パーセントの増収に上方修正しています。EBITDAは84.7億円、当期利益は52億円と、ともに前年比18.2パーセントの増益に修正を行っています。

2024年2月期 [配当予想の修正]

今期は株主還元方針を変更しましたが、業績予想の上方修正に伴い、期末配当も修正しています。2023年10月12日発表の予想では、当期は年間で1株あたり67.00円と公表しており、中間配当は33.50円で実施しました。

今回は期末配当を42.20円、年間の配当額を1株あたり75.70円まで引き上げています。こちらは、従前にお伝えした株主還元方針の変更に伴うもので、総還元性向50パーセントに準じています。

配当金推移

配当金も非常によいかたちで推移しています。今期の目標は年間で1株あたり75.70円です。

質疑応答:「invoiceAgent」の成長持続性について

質問者:「invoiceAgent」の成長の持続性について、どのように見ているか教えてください。今年度は、制度改正の恩恵が大きく高い伸びになっているのか、それともオーガニックでこのような成長率となり、来年度以降も同等の伸びが想定できるのかご解説をお願いします。

藤本:「invoiceAgent」は政策の影響はあるものの、法改正とは関連しない需要も非常に強く、現時点の高い伸びはある程度持続性があると考えています。

現実的に、翌期以降のパイプラインも大きく積み上がってきており、電子帳簿保存法、インボイス制度が施行されても、需要が減退する状況ではないと捉えています。

東京証券取引所の例にもあるように、DXの流れで採用を検討いただくお客さまが非常に多いため、「invoiceAgent」の引き合い、需要は依然として強いと見ています。

質疑応答:「invoiceAgent」の成長について

質問者:以前、「invoiceAgent」単体の収益性はそれほど高くないとうかがった記憶がありますが、その認識に間違いはないでしょうか? 逆に、これだけ売上が積み上がると、どこかで収益性が大きく改善していく可能性があるビジネスだと思います。損益分岐点という言い方が正しいかどうかわかりませんが、今後、収益性が改善するような局面が来るのか教えてください。

藤本:おっしゃるとおり、「invoiceAgent」の収益性は、「SVF」や他のサービスに比べてまだそれほど高くはありません。これは、「invoiceAgent」を製品としてローンチしてから、まだあまり時間が経っていないことが要因です。そのため、現在も製品の開発やプロモーションにコストを投下しています。

今後、このような取り組みが功を奏し、トップラインが伸びてくれば、当然ながら収益の改善につながる見込みです。来年以降は、当社の収益に貢献する状況になると見ています。

質疑応答:第3四半期の「SVF」の売上状況と今後の見通しについて

司会者:「第3四半期単体を見た場合、『SVF』の売上は前年同期比でフラットだったと思いますが、これまでの伸び率と比べると低下したような印象もあります。この理由として、例えば、端境期などがあるのでしょうか? 今後の見通しについても教えてください」というご質問です。

藤本:「SVF」に関しては、これまでの説明会でもお話ししたように、この上期は大型案件の影響もあり、非常に強い数字となっていました。おっしゃるとおり、第3四半期はほぼフラットでしたが、足元の需要も引き続き非常に強いため、この需要が縮小することはまったく考えていません。

「SVF」はライセンスが一番大きいウエイトを占めていますが、デリバリーのタイミングによって、どうしても山や谷ができてしまいます。そのため、我々は第3四半期が弱含みだったとは捉えていません。

「SVF」に関しては、今後もDXの流れを受け、依然として底堅い需要が続くのではないかと見ています。

質疑応答:生成AIの各プロダクトへの影響と自社の開発への導入について

司会者:「各プロダクトが受けた、生成AIの影響を教えてください。自社ソフトを有する企業では、UIに取り入れる方向性や、自社のコード開発の効率化等のお話を聞いています」というご質問です。

藤本:生成AIに関しては、2023年10月16日に開催したIR Dayでも、技術担当の役員からご説明させていただきましたが、我々のプロダクトに関しては、どちらかというと当社のサービスを補完するテクノロジーとなるのではないかと考えています。

現在、各社が生成AI、「ChatGPT」などを使ったソリューションや業務改善を進めていると思います。ただし、エンタープライズ、つまり会社での業務に適用できるところはまだ少ないと見ています。

その点、当社ではすべてのプロダクトにおいて、生成AIの技術を取り込んだ開発を進めています。おそらく来期あたりには、そのようなものを包含した新しいサービスをリリースできるのではないかと思います。

そのため、総じて生成AIなどの技術は、我々のサービスを補完し、新たな価値を提供できるものだと考えています。

質疑応答:戦略投資を除いた営業費用が増加した理由と今後の見通しについて

司会者:「第3四半期単体を見た場合、戦略投資を除いた営業費用の売上に対する比率が増加していると思います。その理由と今後の見通しを教えてください。例えば、最近よく貴社のテレビCMを見ますが、そのような費用が入っているのでしょうか?」というご質問です。

藤本:当社では第3四半期にコストが集中しやすい期間があるため、売上に対する営業費用の割合が増加しています。プライベートイベントとして、マーケティングの大きなイベントを実施しているほか、戦略投資の実行が第3四半期に集中したこともあり、比率がやや重くなっています。

一方で、当社は収益性を重視し、かなり注力しているため、マージンはしっかりとコントロールできている状況です。

第3四半期のみを切り取ると、今おっしゃったような状況ではあるものの、通期では、我々が目標としているマージンを目指し、マネジメントや経営を行っています。そのため、ライセンスの山や谷に応じて、一時的に比率が上下したり、変化したりすることはあるとご認識いただければと思います。

先ほどお話ししたとおり、第3四半期にはイベント等戦略投資がいくつかありました。戦略投資の影響を除いて考えると、先ほど、ライセンスのところでもお伝えしたとおり、第3四半期は第1四半期、第2四半期に比べてトップラインがやや弱含んでしまったため、このような割合となっていますが、通期で、我々がターゲットとしているマージンに十分収まるようなマネジメントを実行しているところです。

新着ログ

「情報・通信業」のログ