提供:株式会社オーテック 2024年3月期第2四半期決算説明

【QAあり】オーテック、新設工事増加により完成工事高が伸長し2Qは増収増益 今期は大型工事の進捗や繰越工事の完成を見込む

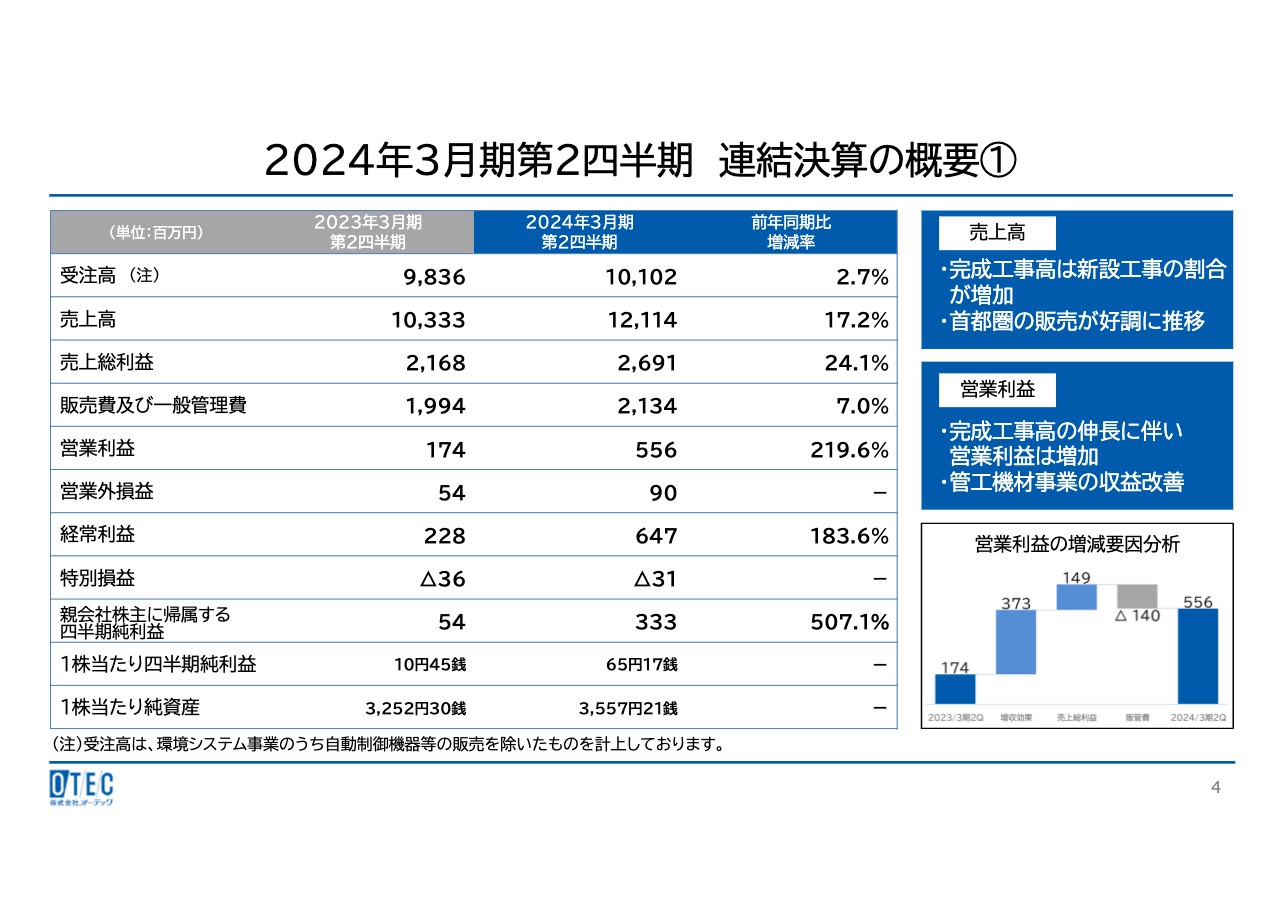

2024年3月期第2四半期 連結決算の概要①

安野進氏:株式会社オーテック取締役管理本部長の安野です。本日は当社の決算説明会にご参加いただき、ありがとうございます。資料4ページの、2024年3月期第2四半期の連結決算の概要からご説明します。

はじめに、環境システム事業の受注高についてです。都市部の再開発事業や工場設備投資が続き、受注活動は堅調に推移したことから、前年同期比2.7パーセント増の101億200万円となりました。

環境システム事業については新設工事が増加しています。また管工機材事業については首都圏の販売が増加しています。したがって、両事業とも売上高が増加し、当社グループ全体の売上高は前年同期比17.2パーセント増収の121億1,400万円となりました。

また、営業利益は前年同期比219.6パーセント増の5億5,600万円となりました。売上高の増加により3億7,300万円、売上総利益率の改善により1億4,900万円増加していますが、販売費および一般管理費の増加により1億4,000万円減少しています。

1株当たり四半期純利益は65円17銭、1株当たり純資産は3,557円21銭となりました。

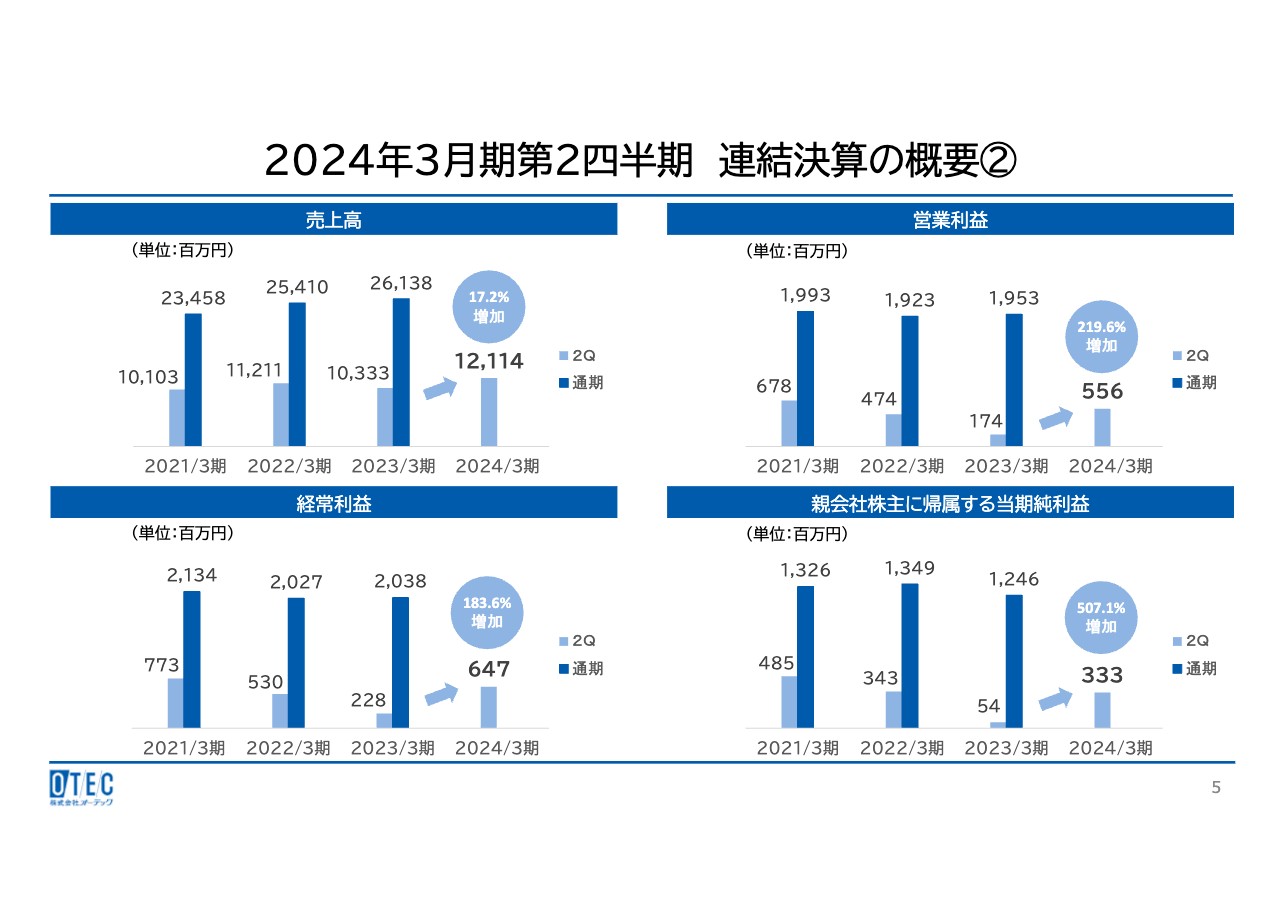

2024年3月期第2四半期 連結決算の概要②

続いて、5ページについてご説明します。売上高は、前年同期比17.2パーセント増の121億1,400万円となりました。また、営業利益は前年同期比219.6パーセント増の5億5,600万円、経常利益は前年同期比183.6パーセント増の6億4,700万円となりました。この結果、親会社株主に帰属する当期純利益は、前年同期比507.1パーセント増の3億3,300万円となりました。

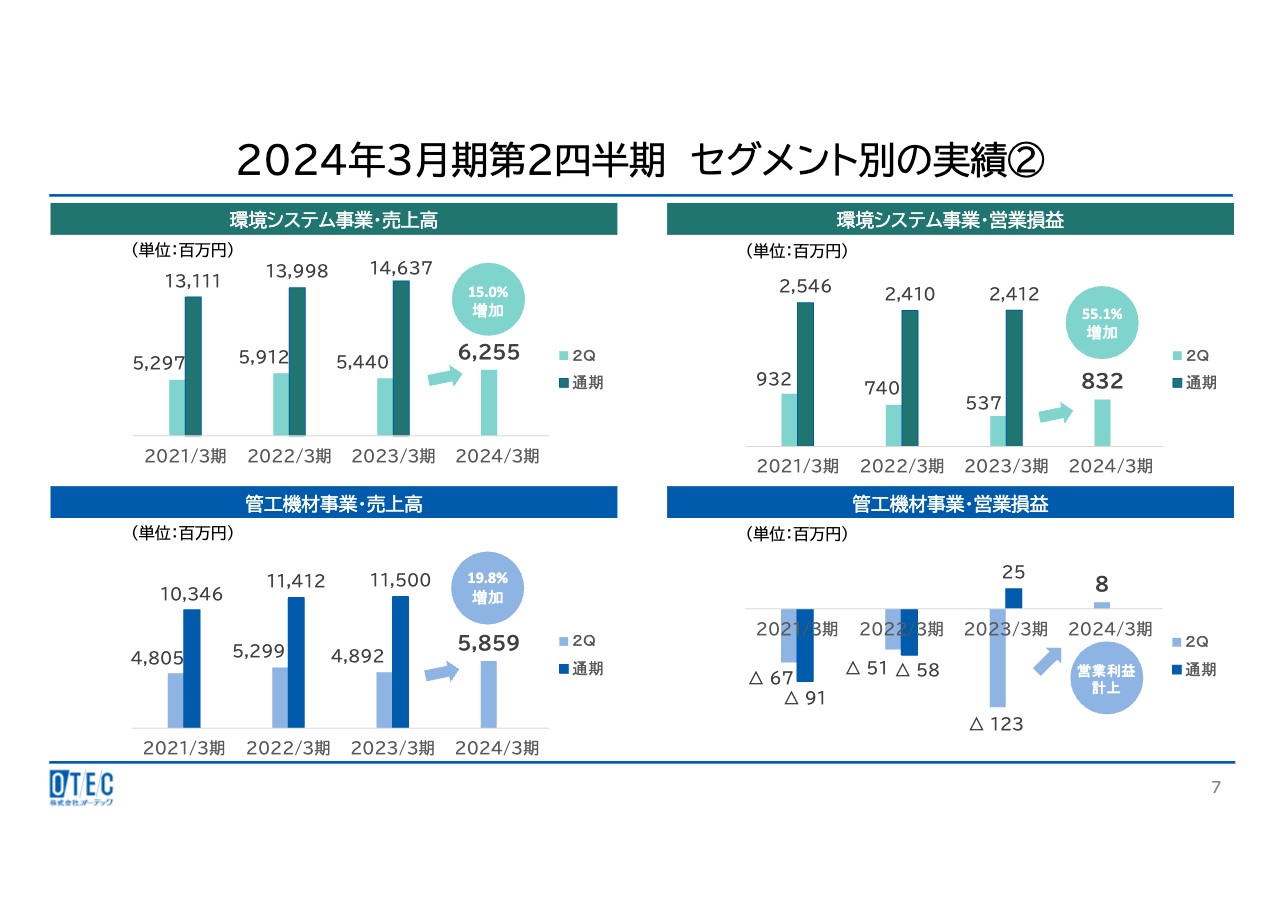

2024年3月期第2四半期 セグメント別の実績②

セグメント別の実績についてご説明します。環境システム事業の売上高は、再開発事業などの完成により新設工事が増加した結果、前年同期比15.0パーセント増の62億5,500万円となりました。また、営業利益は前年同期比55.1パーセント増の8億3,200万円となりました。

管工機材事業については、売上高の構成比が大きい首都圏販売が総じて増加したことから、売上高は前年同期比19.8パーセント増の58億5,900万円となりました。また、営業利益については、800万円の黒字を計上することとなりました。

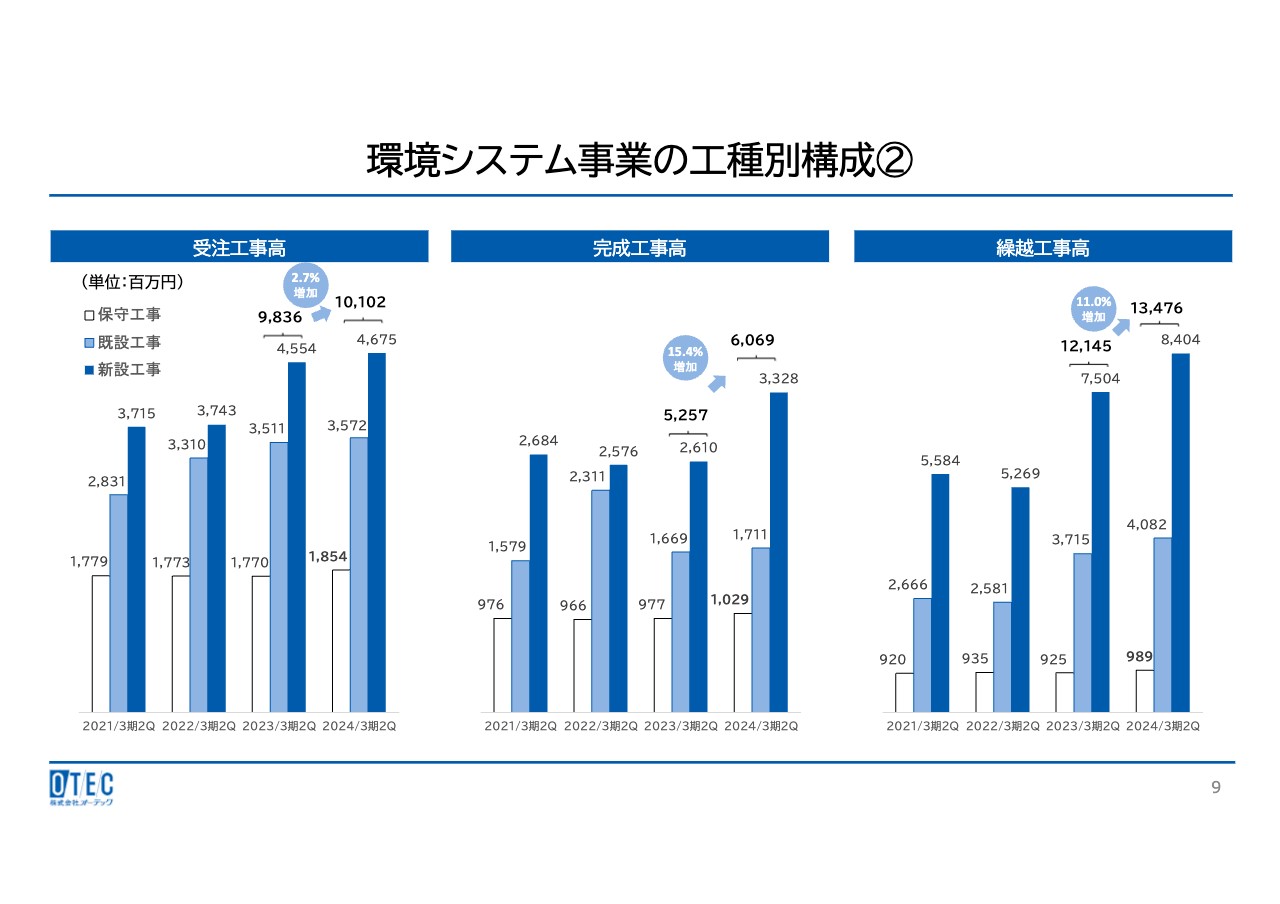

環境システム事業の工種別構成②

環境システム事業の工種別構成についてご説明します。新設工事が前年同期比で2.7パーセント増加した結果、受注工事高は2.7パーセント増の101億200万円となりました。

また、新設工事が前年同期比で27.5パーセント増加した結果、完成工事高は15.4パーセント増の60億6,900万円となっています。

下期以降に完成工事高となる繰越工事高については、新設、既設、保守ともに増加しており、前年同期比11パーセント増の134億7,600万円となりました。

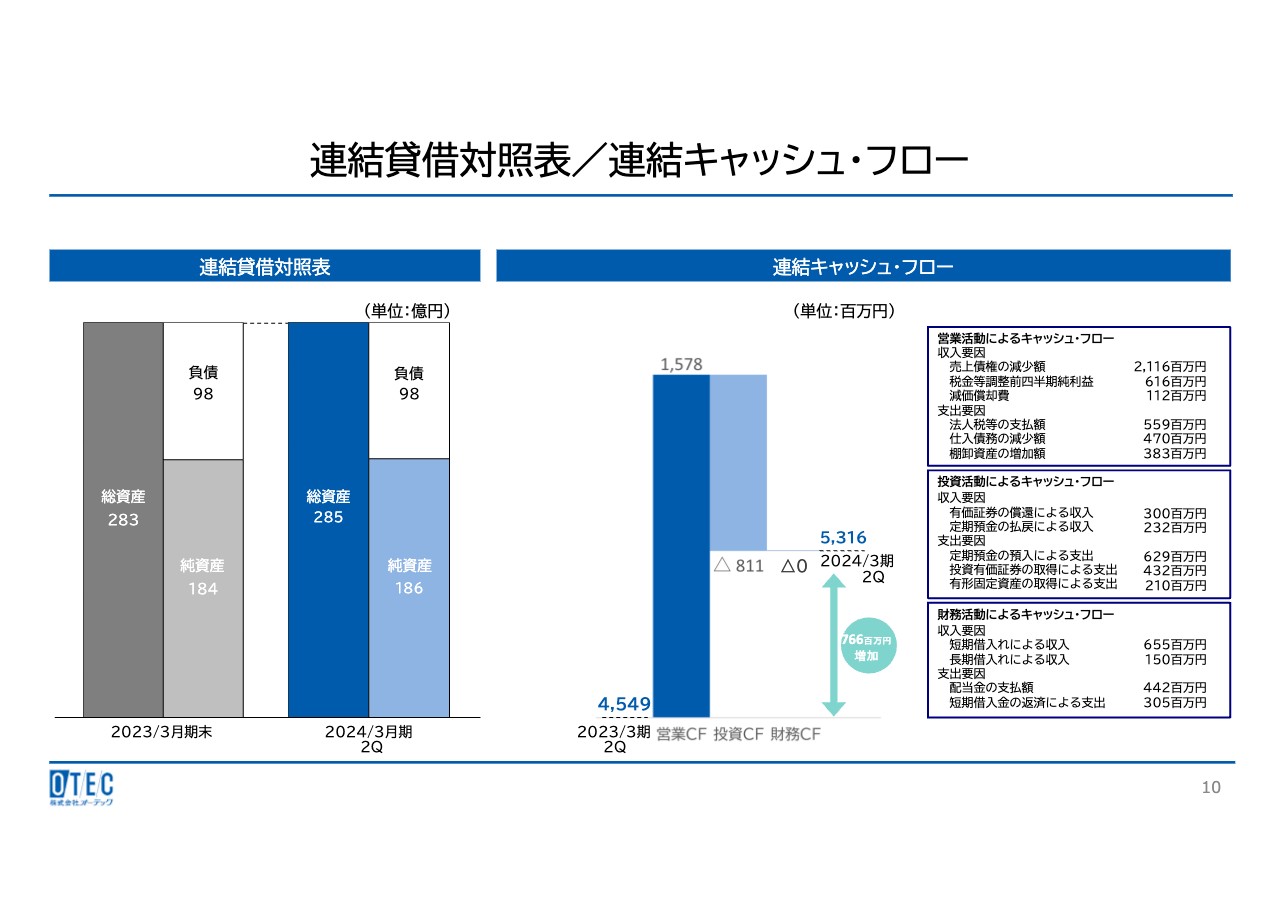

連結貸借対照表/連結キャッシュ・フロー

財政状態についてご説明します。当期末の資産額は285億円、負債額は98億円、純資産額は186億円となりました。

続いて、連結キャッシュ・フローについてご説明します。営業活動によるキャッシュ・フローについては、収入の主な要因として、売上債権の減少、税金等調整前四半期純利益の計上が挙げられます。また支出の主な要因としては、法人税等の支払い、仕入債務の減少、棚卸資産の増加などがあり、最終的には15億7,800万円の収入となりました。

投資活動によるキャッシュ・フローについては、収入の主な要因として、有価証券の償還による収入、定期預金の払戻による収入が挙げられます。また支出の主な要因としては、定期預金の預入による支出、投資有価証券の取得による支出、有形固定資産の取得による支出があり、最終的には8億1,100万円の支出となりました。

財務活動によるキャッシュ・フローについては、収入の主な要因として、短期借入れによる収入、長期借入れによる収入が挙げられます。また支出の主な要因としては、配当金の支払いによる支出、短期借入金の返済による支出があり、最終的な支出は0百万円となっています。

現金および現金同等物の期末残高は、前期末に比べて7億6,600万円増加し、53億1,600万円となりました。

簡単ではありますが、決算の概要についてご説明しました。通期見通しについては、代表取締役社長の市原よりご説明します。

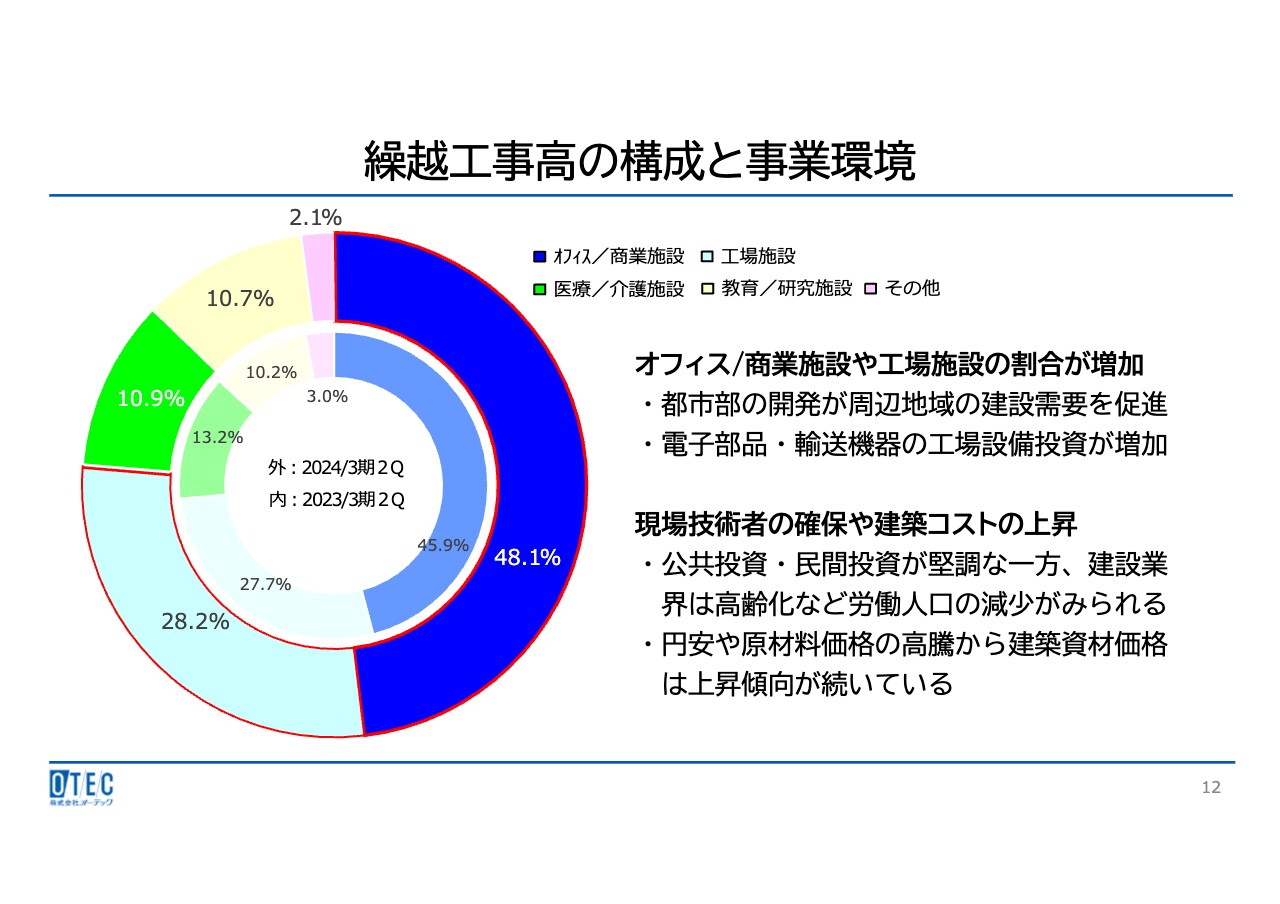

繰越工事高の構成と事業環境

市原伸一氏(以下、市原):代表取締役社長の市原です。通期見通しについてご説明します。

まず、繰越工事高の構成と事業環境についてです。円グラフにあるとおり、当社の全般的な状況としては、オフィス/商業施設や工場施設の割合が増加しています。

オフィスビルにおいては、都市部の開発が周辺地域の建設需要を促進しています。また、工場施設においては、電子部品や輸送機器の用途に設備投資がみられます。

建設業界の状況としては、公共投資・民間投資が堅調である一方、高齢化などの労働人口の減少がみられています。この他、円安や原材料価格の高騰から、建築資材価格の上昇が続いています。

なお、円グラフの赤枠は、前年同期から増加している用途を示しています。

地区別概況

各地区の概況については以下のとおりです。

まず、北海道地区については、庁舎の新築改修、教育施設の改修がみられています。

東北地区については、電子部品の工場設備投資、庁舎改修・再開発がみられます。

東京地区については、再開発事業、医療施設の整備がみられます。

また、東京を除く首都圏については、医薬・輸送機器・電子部品の工場設備投資がみられます。

中部地区については、再開発事業、電子部品の工場設備投資がみられます。

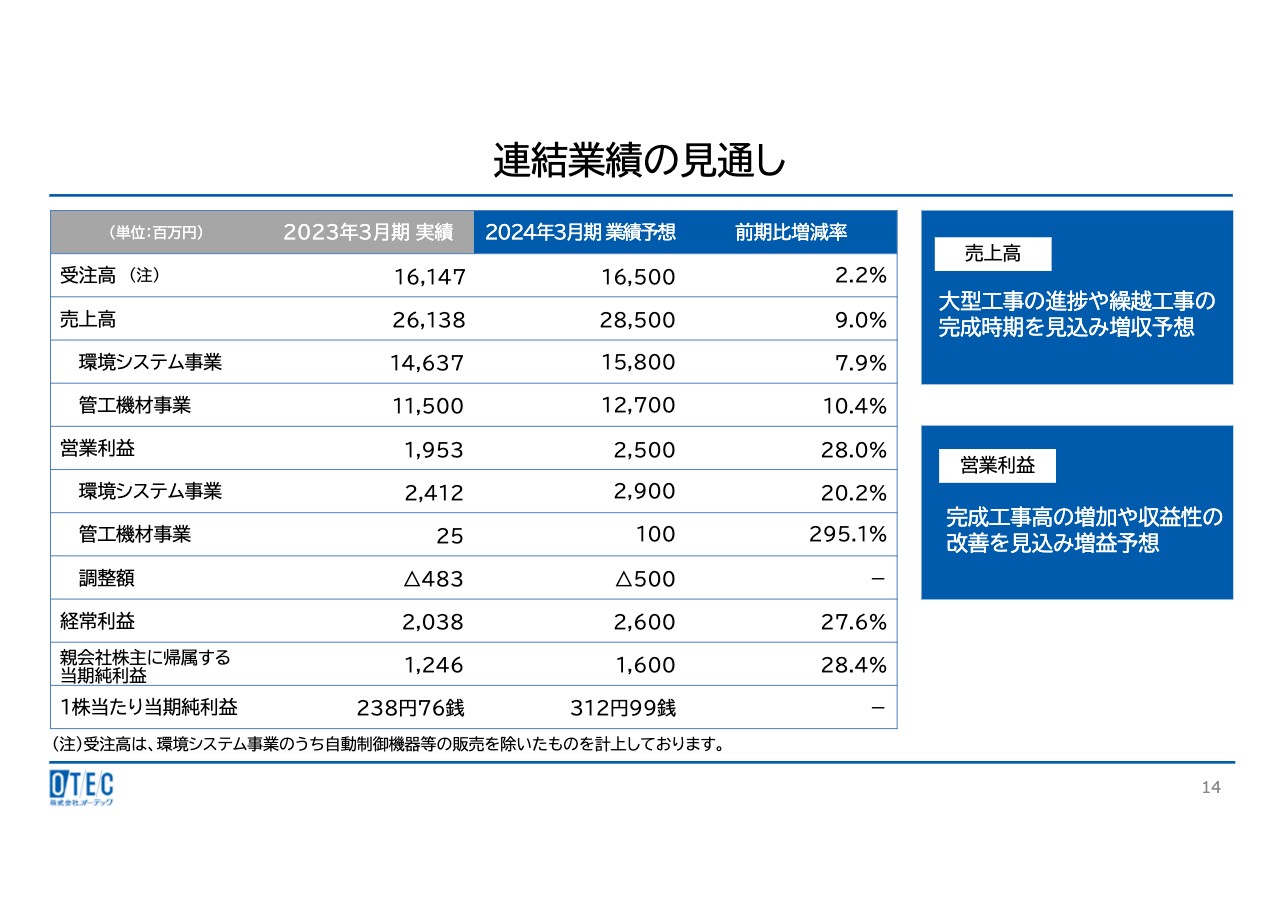

連結業績の見通し

2024年3月期の連結業績の見通しについてご説明します。今期は大型工事の進捗や繰越工事の完成時期を見込み、増収予想としています。また、完成工事高の増加や収益性の改善を見込み、増益予想としています。

2024年3月期の業績予想としては、環境システム事業の受注高は、前期比2.2パーセント増の165億円を予想しています。また、売上高は前期比9.0パーセント増の285億円を予想しています。内訳として、環境システム事業は前期比7.9パーセント増の158億円、管工機材事業は前期比10.4パーセント増の127億円を予想しています。

営業利益については、前期比28.0パーセント増の25億円を予想しています。内訳として、環境システム事業は前期比20.2パーセント増の29億円、管工機材事業は1億円を予想しています。なお、調整額の合計は、セグメントに配分されない本社の一般管理費などです。

また、経常利益は26億円、親会社株主に帰属する当期純利益は16億円、1株当たり当期純利益は312円99銭を予想しています。

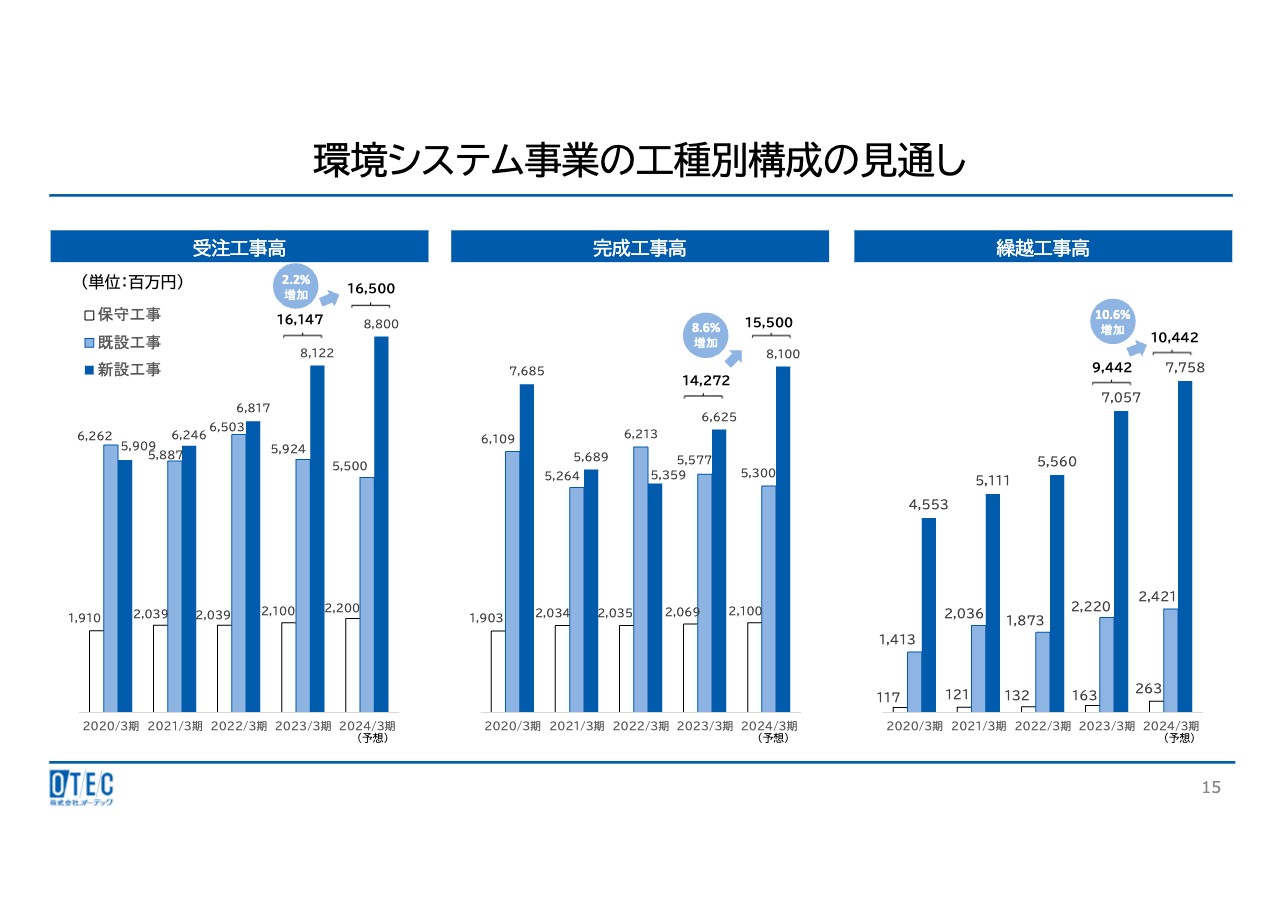

環境システム事業の工種別構成の見通し

環境システム事業の工種別構成の見通しについてご説明します。受注工事高については、前期は161億4,700万円でしたが、当期は165億円を予想しています。

完成工事高については、前期の142億7,200万円に対し、当期は155億円を予想しています。この結果、2024年3月末における繰越工事高は、104億4,200万円を予想しています。

受注・完成・繰越工事高とも、新設工事に占める大型物件の割合が増加する傾向にあります。建設業界においては、人員不足により工期の遅れも散見されています。当社においても、現場技術者の適正な配置に注意を払い、第3次中期経営計画の施策による働き方改革に取り組むことで業務効率化を図りながら、業績目標の達成に努めていきます。

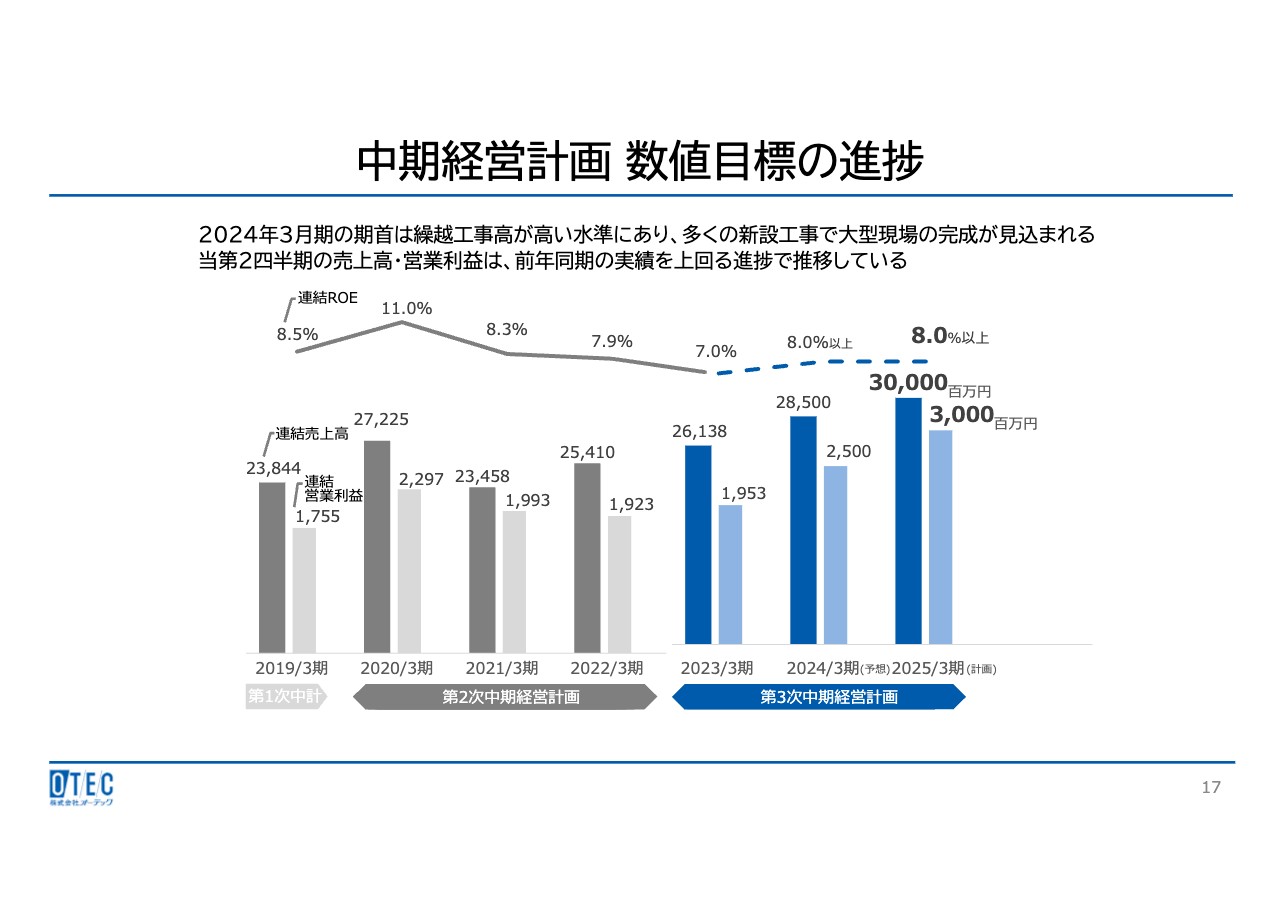

中期経営計画 数値目標の進捗

中長期の経営ビジョンについてご説明します。まず、中期経営計画の数値目標の進捗についてです。当社は創業90周年にあたる、第3次中期経営計画の最終年度である2025年3月期に、連結売上高300億円、連結営業利益30億円、連結ROE8.0パーセント以上の継続を達成したいと考えています。第3次中期経営計画の2年目となる今年度は、売上高285億円と営業利益25億円を確保し、業績予想の達成に努めていきます。

中期経営計画の進捗①

当社は第3次中期経営計画に取り組み、3つの実施計画とSDGsへの取り組みを進めてきました。今期の進捗としては、「収益力重視の経営と成長投資」の項目では、DXの推進を図り、各種システムの入れ替えと導入を進めました。販売基幹システムの入れ替えを行い、経費精算システムやビジネスマニュアル作成ツール、チャットボットの導入など、業務効率化と生産性向上を行っています。

また、「サステナビリティ経営の推進」として、国際的なサステナビリティ評価機関であるEcoVadis社から「シルバーメダル」の評価を獲得できました。2022年は、「ブロンズメダル」の評価でしたが、1年間の取り組みによりワンランク上の評価を獲得できました。

中期経営計画の進捗②

「シルバーメダル」は、世界175ヶ国・10万社以上の評価を受けた企業から、上位25パーセントの中に位置することを示しています。当社は、今後さらなる取り組みを進め、サステナビリティに関する課題に対応を進めていきます。

中期経営計画の進捗③

「イキイキ働ける労働環境の整備」の項目では、ワークライフバランス社のサポートを受けながら、働き方改革に取り組んでいます。全社員のうち、トライアルチーム・先進リーダーチームを含む社員135名が参加しており、順次取り組みを進めています。

また、健康経営宣言を策定し、推進体制と計画の整備を行い、指標をコーポレートサイト上に掲示しています。

さらに、健康増進と国際親善に貢献する趣旨に賛同して、2024年3月末に開催される国内バレーボールリーグ「V.LEAGUE」のファイナルステージに広告協賛することを決定しています。

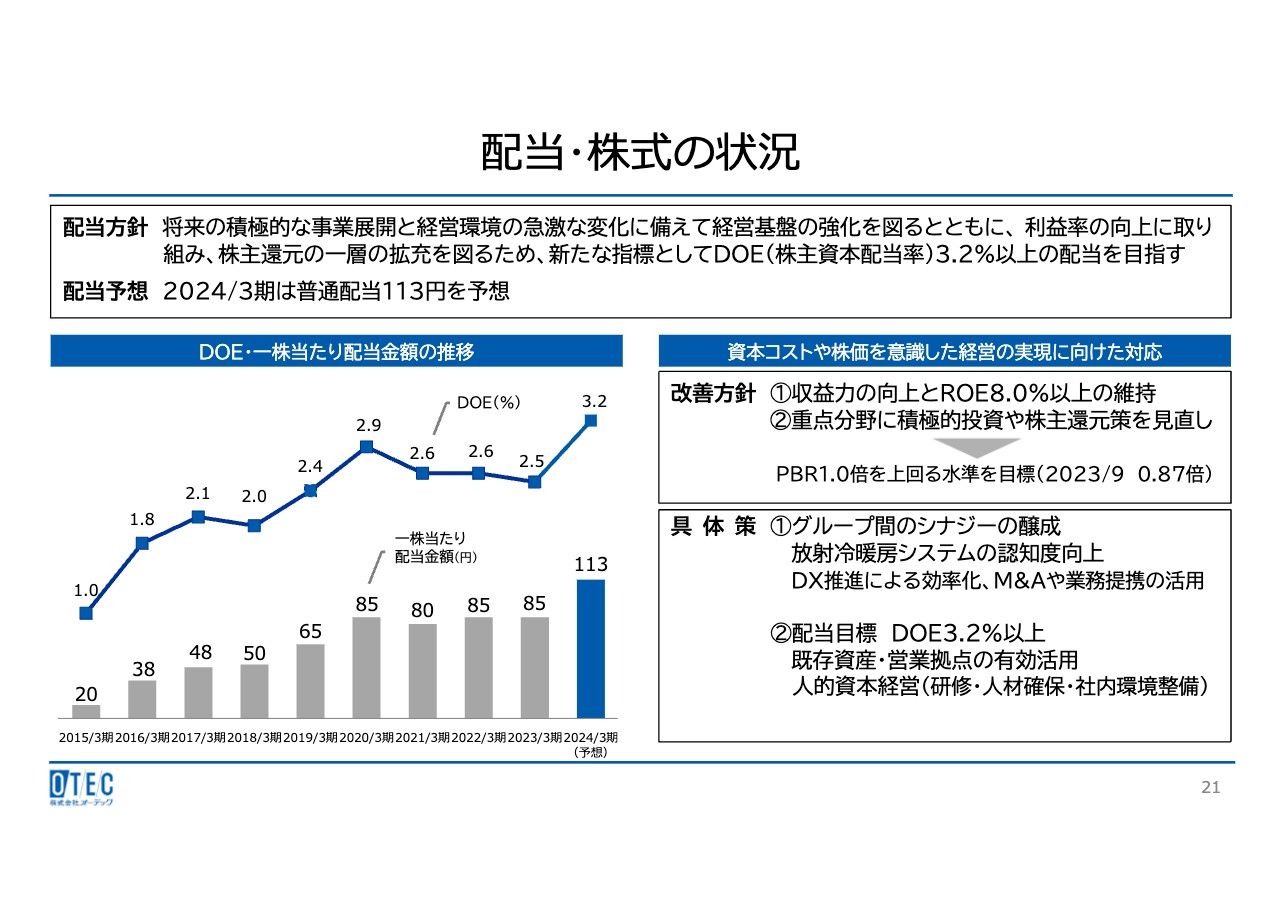

配当・株式の状況

配当・株式の状況についてご説明します。当社は、2023年9月に配当方針の変更および増配予想とする修正を公表しています。新たな配当方針として、将来の積極的な事業展開と経営環境の急激な変化に備えて経営基盤の強化を図るとともに、利益率の向上に取り組み、株主還元の一層の拡充を図るため、新たな指標として、DOE3.2パーセント以上の配当を目指します。

このため、2024年3月期の配当予想は、90円予想から23円増配して113円の予想としています。

また、「資本コストや株価を意識した経営の実現に向けた対応について」として、同日、当社の現状を評価・分析し、改善に向けた方針を決議したことを公表しています。PBR1.0倍を上回る水準を目標とするため、改善方針として、収益力の向上とROE8.0パーセント以上を維持し、重点分野に積極投資や株主還元策の見直し対策を実施していきます。

具体策として、グループ間のシナジーの醸成、DX推進による効率化、M&Aや業務提携の活用を進めていきます。また、配当目標としてDOE3.2パーセント以上を目指し、既存資産の有効活用や営業拠点の効率的配置を行い、各種研修制度の充実や人材の確保、社内環境整備など、人的資本経営の取り組みを進めていきます。

今後とも、みなさまのご支援をよろしくお願いします。私からのご説明は以上です。ご清聴ありがとうございました。

質疑応答:今後の業界動向について

質問者:業績が非常に好調のようですが、コロナ禍明けの追い風もあり、業界全体も好調だったと理解しています。業界全体の活況は、数年先まで続くと考えていますか? 業界全体の状況をどのように見ているのか教えてください。

市原:コロナ禍でも計画的な再開発事業などは止まらずに進んでおり、2019年くらいから大型物件も増えてきていました。ここ最近は地域に関係なく大型物件が増えてきています。したがって、繰越工事も増えてきますが、工期は2年から3年のスパンで進んでいる物件が多くなっています。そのため、今年度に受注した物件に関しては、来年から再来年に売上が上がることもあります。今後もまだ受注が増えていくと予測していますので、2027年か2028年頃まで続くと思います。

また、北海道ではオリンピックが開催されないなどの話題がありますが、2030年頃までは物件があるのではないかという地元のサブコンの予想もあります。そのようなことからも、2028年から2030年ぐらいまでは忙しくなるのではないかと予想しています。

先ほどもお話ししましたが、私どもとしても人材の確保に努めながら、教育体制を整え、早く一人前の担当者に育て上げられるようにいろいろなカリキュラムを用意して取り組んでいるところです。

質疑応答:オーテックの業界シェアについて

質問者:業界全体の話になりますが、御社の売上は285億円で、おそらく半分が空調関係によるものだと思います。御社の環境システム事業について、日本全体のマーケット規模はどのぐらいで見ているのでしょうか? そして、その中で御社のシェアはどの程度なのでしょうか? 競合には日本電技やテクノ菱和、新日本空調などがありますが、素人ですので違いがよくわからない部分があります。

市原:日本電技は同業であり、同じアズビルの特約店になっていますが、当社の倍の売上があると思います。一方、新日本空調やテクノ菱和は、私どもにとっては仕事をいただくサブコンになりますので、競合ではなくお客さまにあたります。階層的には、ゼネコンがいて、サブコンがいて、その下で私どもが受注しているかたちです。

また、既設改修でゼネコンを伴わない場合は、サブコンが施主から受注し、その下で受けていることもあります。さらに、私どもがメンテナンスをしており、自動制御システムのみの改修がある場合には、お客さまから直接受注していることもあります。

新設物件に関しては、主にゼネコンやサブコンの下での受注となります。そのため、サブコンの売上の中に私どもが行っている自動制御システムの売上も入っていることになります。その一部が私どもの売上になっています。

質問者:テクノ菱和や新日本空調は、サブコンになるのですか?

市原:そのとおりです。お得意さまであり、地方ではかなりお世話になっています。

質問者:サブコンなど空調関係の会社というのは自動制御システムを外注されることが多いのでしょうか?

市原:業界内の比較などでもそのようにされていることが多いのですが、ほとんどすべてのサブコンが私どものお客さまになります。

質問者:では、御社にとって競合はどのような会社になるのでしょうか?

市原:まず、大きくはメーカーとしてアズビルがあります。そのライバルとして、ジョンソンコントロールズの日本法人があります。また、パナソニック、電気メーカーなどメーカー系の工事会社もその他にたくさんあります。

その中でも一番大きいものはアズビルのものを使っているような物件で、市場規模としては7割ぐらいです。特殊な半導体のような、海外から持ってきているものは違うと思いますが、一般空調では7割ぐらいがアズビル製品を使っています。

その中で、日本電技や私どもだけでなく、アズビルも直接仕事を請け負っていることになりますので、7割の中でシェアを分け合っているかたちです。

質問者:全体のマーケット感としては、1,000億円強程度というイメージでしょうか?

市原:プラントは含めず、空調で2,000億円ぐらいです。実際、私どもと同じような自動制御を扱っている同業他社は、仕事が手一杯になっています。したがって、仕事を取り合う状況ではなく、どちらかと言うと受けきれない状況です。そのため、金額を下げて争うようなことは起きていません。

質問者:全体のイメージは掴めたのですが、そうすると御社が業界の中でどのように伸びていくのかという話になるかと思います。その中でシェアを上げていくか、または利益率を高めるかの2つかと思うのですが、今後利益を増やしていく成長戦略について、あらためて教えてください。

市原:シェアを上げるということもありますが、今は新築工事が多くなっています。そこで、工事が終わった後のメンテナンスにつながる物件をなるべく優先的に受注したいと思っています。

保守を発注していただける建物とそうでない建物、あるいは保守を必ず出してくれるお客さまと保守はせずに壊れたら直す傾向のお客さまなど、さまざまです。その中で私どものビジネスモデルとしては、メンテナンスにつながる新築物件を受注し、メンテナンスを増やしていきます。そして次の改修工事などが発生した際には、設計から携わるかたちで優先的に受注することでサイクルを回していきたいと思っています。

あるいは、メンテナンスは直接施主から受けることが多いため、中間マージンが発生せず利益率が高くなります。そのような受注を増やすことで安定した利益を得て、次の投資や少し厳しめの工事物件の獲得を行っても、その後しっかりと利益が回収できるような戦略を練って受注していきたいと考えています。

また、私どもが子会社化した会社に、放射空調のシステムを製造販売しているインターセントラルという会社があります。先ほどのサステナビリティという観点では、公共施設の設計図に取り入れられることがかなり増えてきました。

私どもとしても広く知られるように、システムを体感できるような体感スペースを大阪と北海道、盛岡、東京に作り、設計事務所やゼネコン、サブコンを招待するなどの活動をしています。また、放射空調システムと自動制御システム等を組み合わせたような提案もできるようにしたいと考えています。

新着ログ

「建設業」のログ