沖縄セルラー、営業収益・営業利益ともに過去最高を更新 「auでんき」売上、端末販売収入の増加が寄与

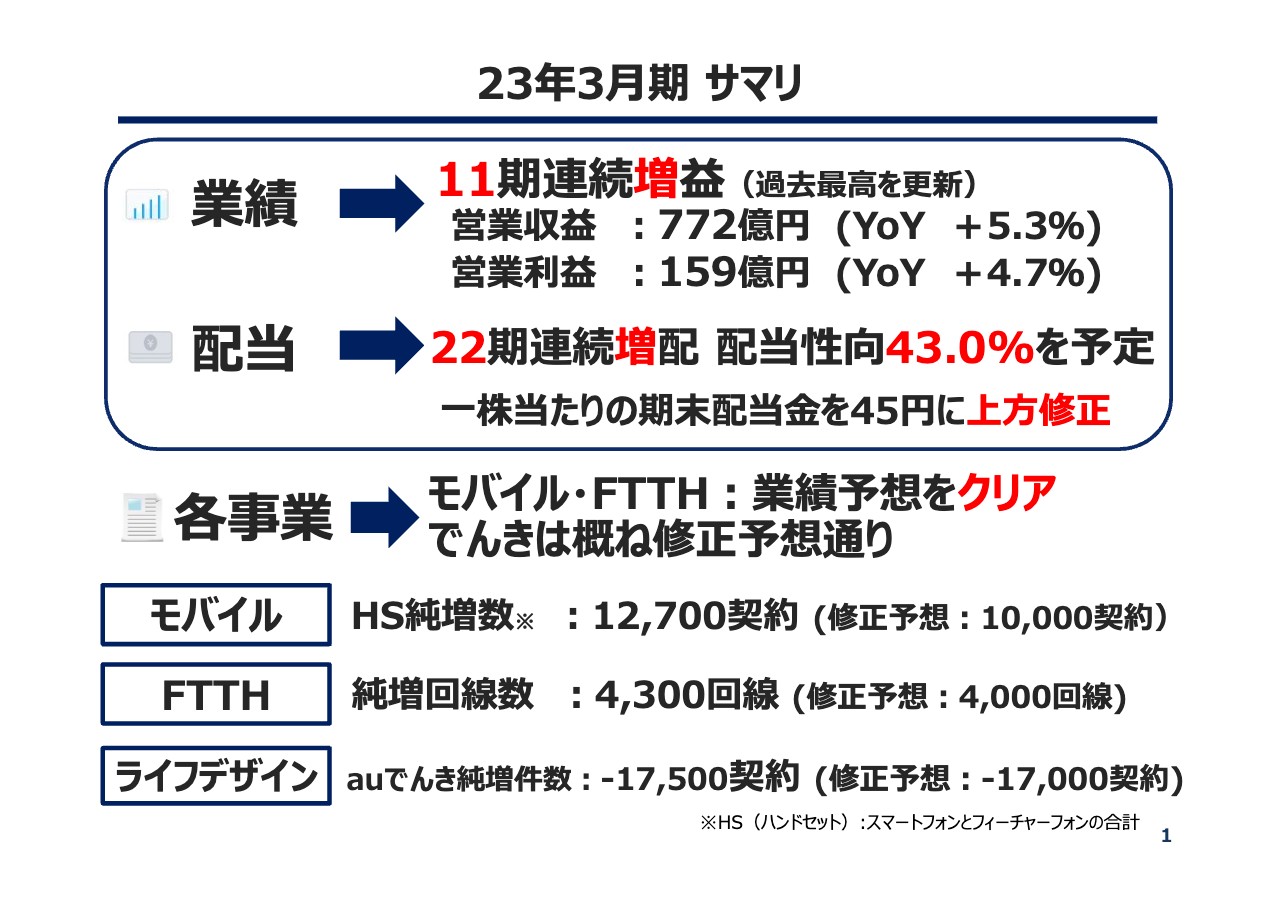

23年3月期 サマリ

菅隆志氏:みなさま、おはようございます。私から2023年3月期の決算についてご説明します。

まずはサマリです。業績は、11期連続での増益を達成しました。営業収益は前期比プラス5.3パーセントの772億円、営業利益は前期比プラス4.7パーセントの159億円です。配当は22期連続の増配となり、配当性向は43.0パーセントを予定しています。1株当たりの期末配当金は45円に上方修正しました。

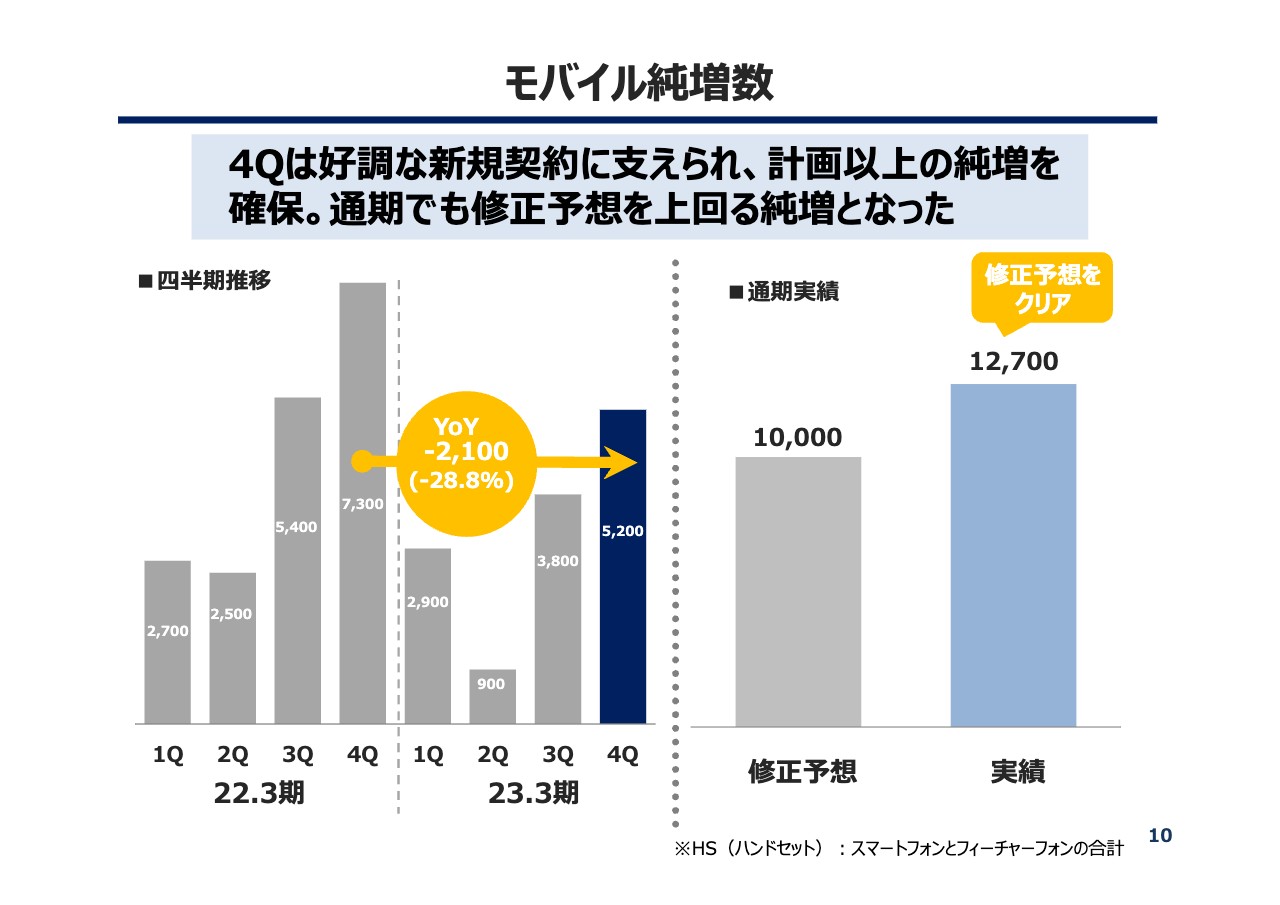

各事業の状況です。モバイルとFTTHは業績予想をクリアしました。モバイルのHS(ハンドセット)純増数は1万2,700契約と、修正予想の1万契約に対してプラスで終えることができました。また、FTTHの純増回線数は4,300回線となり、修正予想の4,000回線を上回っています。

ライフデザインの「auでんき」の純増件数はマイナス1万7,500契約と、ほぼ修正予想どおりです。

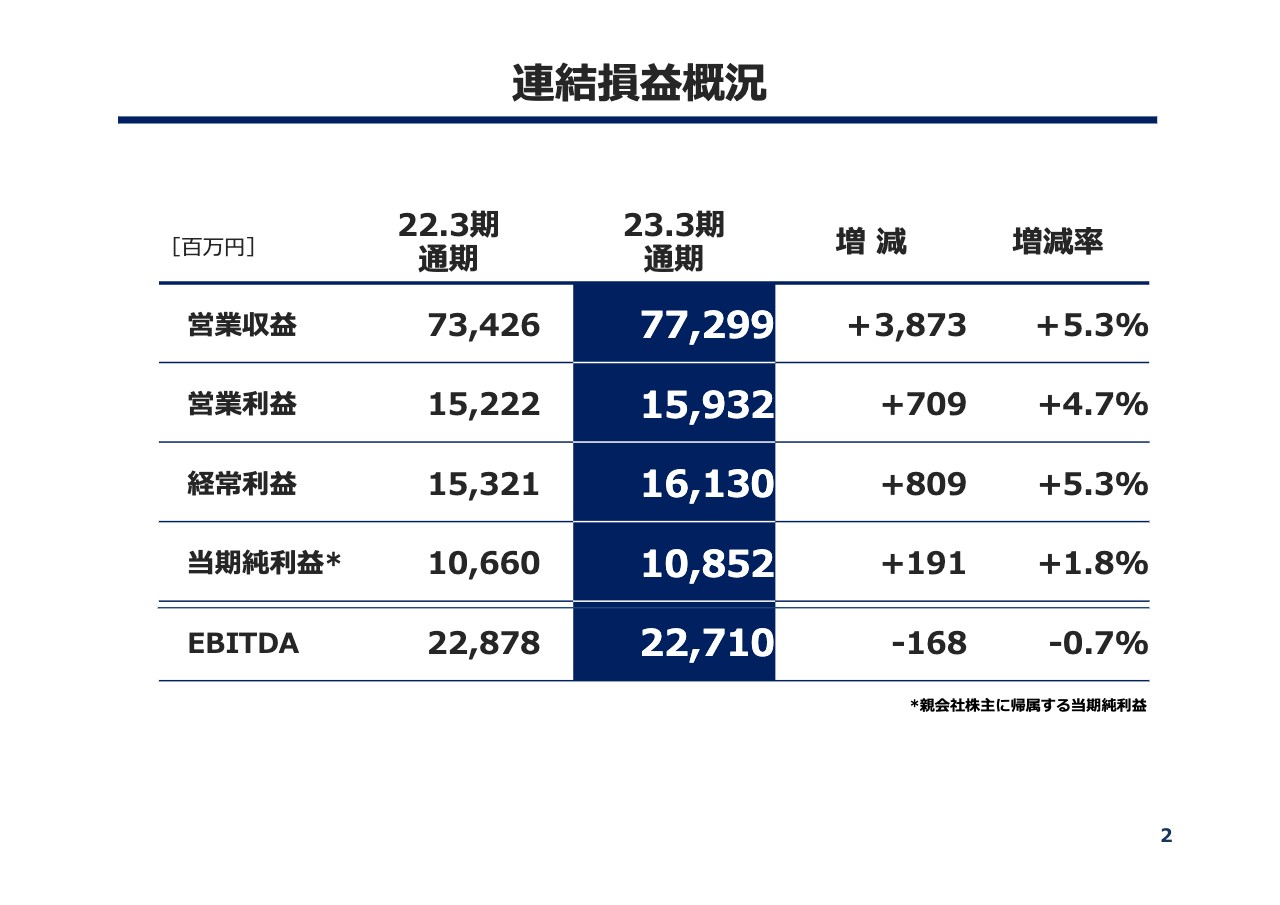

連結損益概況

連結損益の概況です。営業収益は前期比プラス38億7,300万円の772億9,900万円、営業利益は前期比プラス7億900万円の159億3,200万円、経常利益は前期比プラス8億900万円の161億3,000万円、当期純利益は前期比プラス1億9,100万円の108億5,200万円、EBITDAは前期比マイナス1億6,800万円の227億1,000万円となりました。

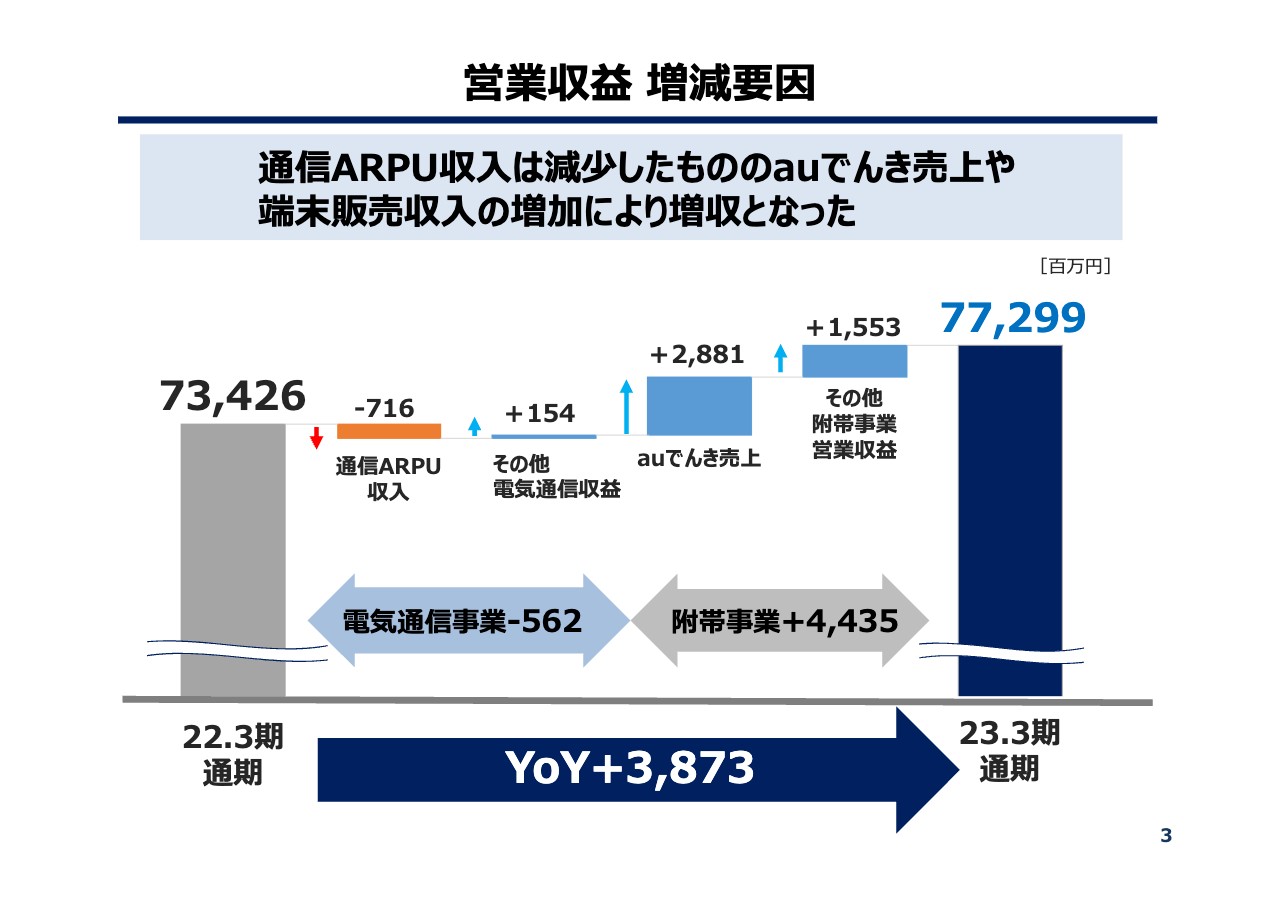

営業収益 増減要因

営業収益の増減要因を滝グラフでご説明します。前期比プラス38億7,300万円の内訳を見ると、電気通信事業でマイナス5億6,200万円、附帯事業でプラス44億3,500万円となりました。

電気通信事業は、通信ARPU収入でマイナス7億1,600万円となっています。附帯事業は「auでんき」の売上でプラス28億8,100万円、その他として端末の売上等でプラス15億5,300万円となりました。

通信ARPU収入は減少しましたが、「auでんき」の売上や端末販売収入の増加により増収を達成できています。

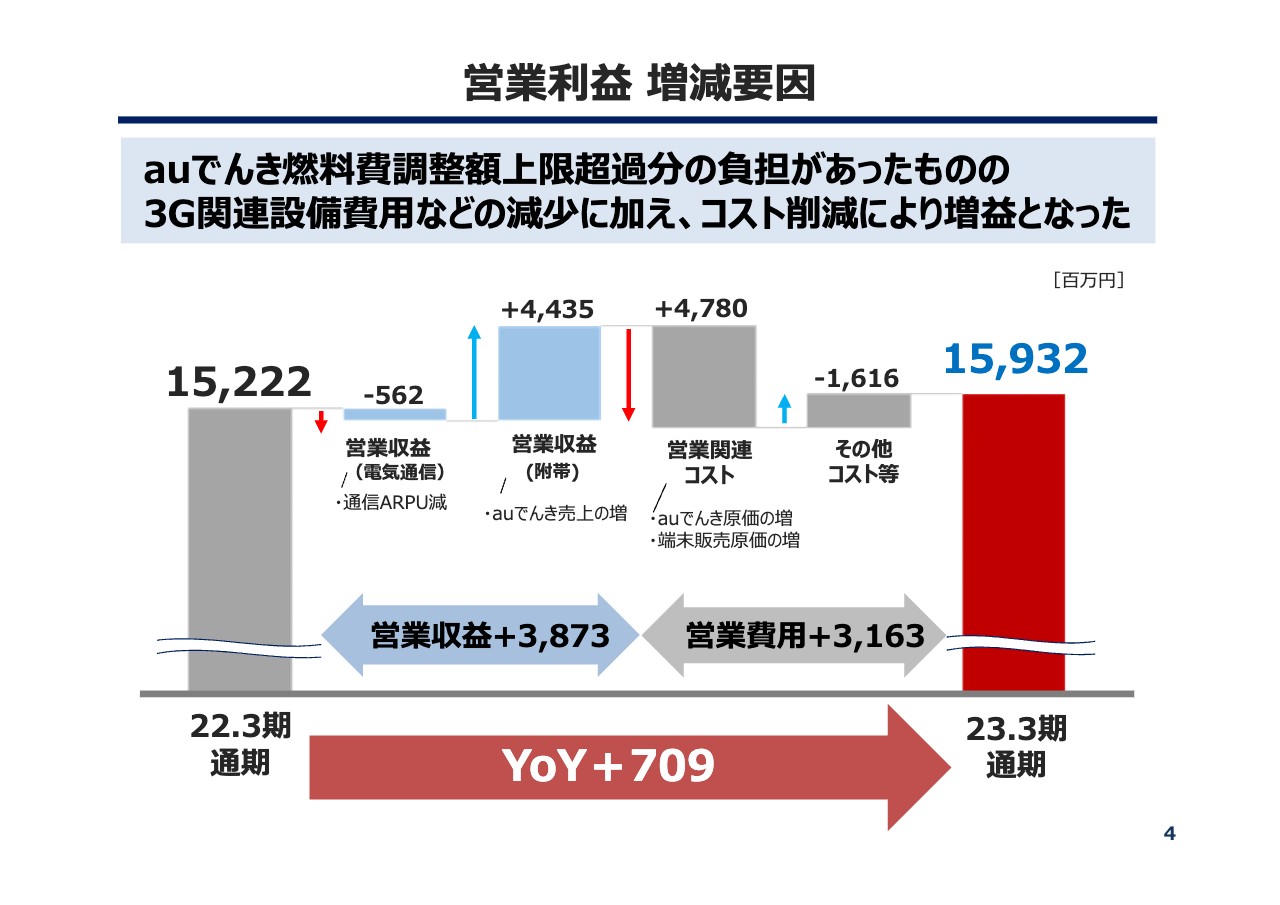

営業利益 増減要因

営業利益の増減要因です。前期比で7億900万円の増益となりました。内訳は、営業収益でプラス38億7,300万円、営業費用でプラス31億6,300万円となり、営業費用を抑えることができています。

営業費用の内訳は、「auでんき」の原価と端末販売原価の増加でプラス47億8,000万円、その他コストでマイナス16億1,600万円となっています。その結果、前期比7億900万円の増益となり、11期連続での増益達成となりました。

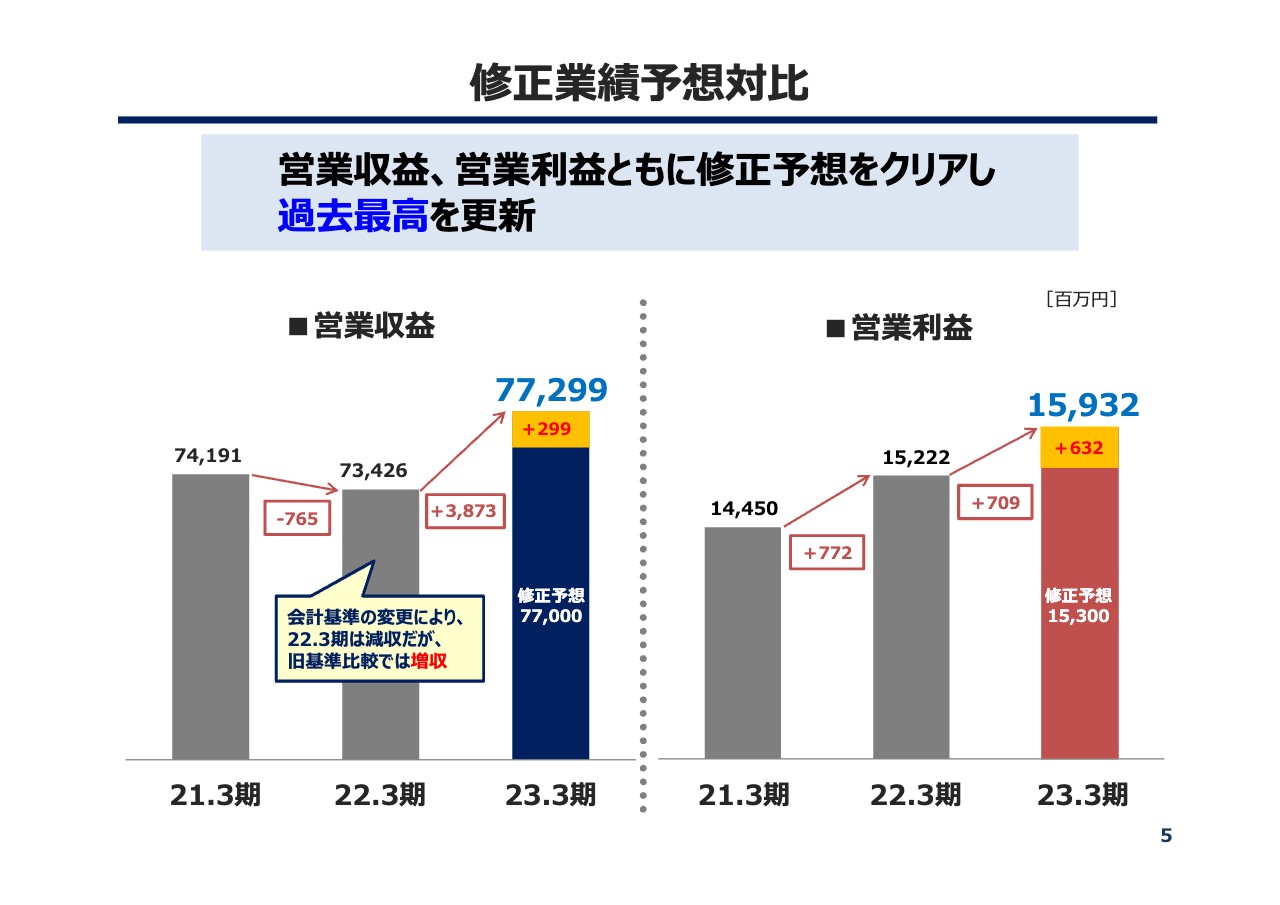

修正業績予想対比

修正業績予想対比です。営業収益は772億円という修正予想を出していましたが、3億円ほど上振れて着地することができました。営業利益は153億円という修正予想を出していましたが、プラス6億3,200万円で着地することができました。

最大の商戦期である第4四半期はそれなりに他社と戦いましたが、我々が当初想定していたほどには至らず、コミッションをしっかりとコントロールできています。

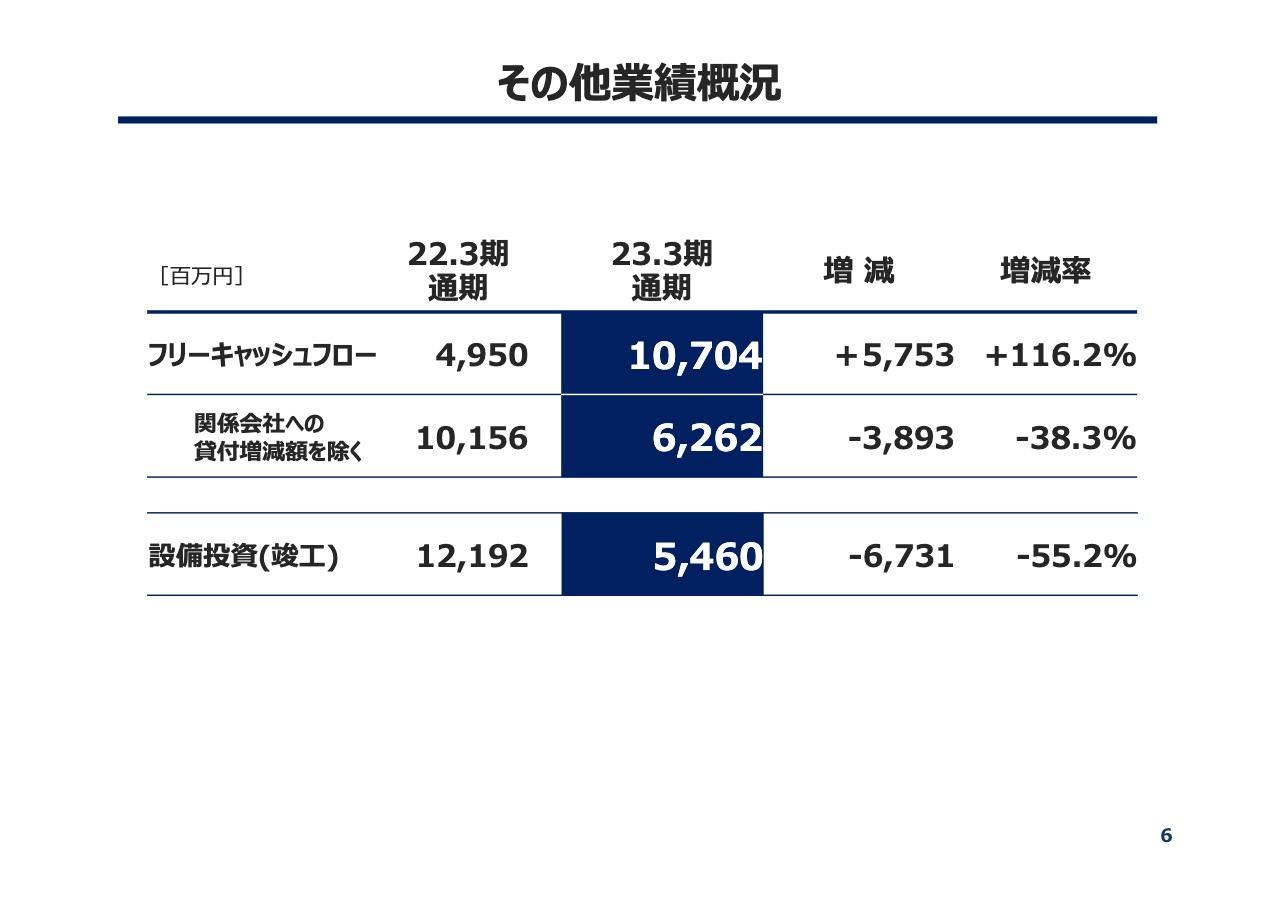

その他業績概況

その他の業績概況です。フリーキャッシュフローは前期比プラス57億5,300万円の107億400万円、関係会社への貸付増減額を除くと前期比マイナス38億9,300万円の62億6,200万円となりました。

こちらは営業キャッシュフローの減少ということで、売上債権の増加や減価償却費の減少が含まれています。

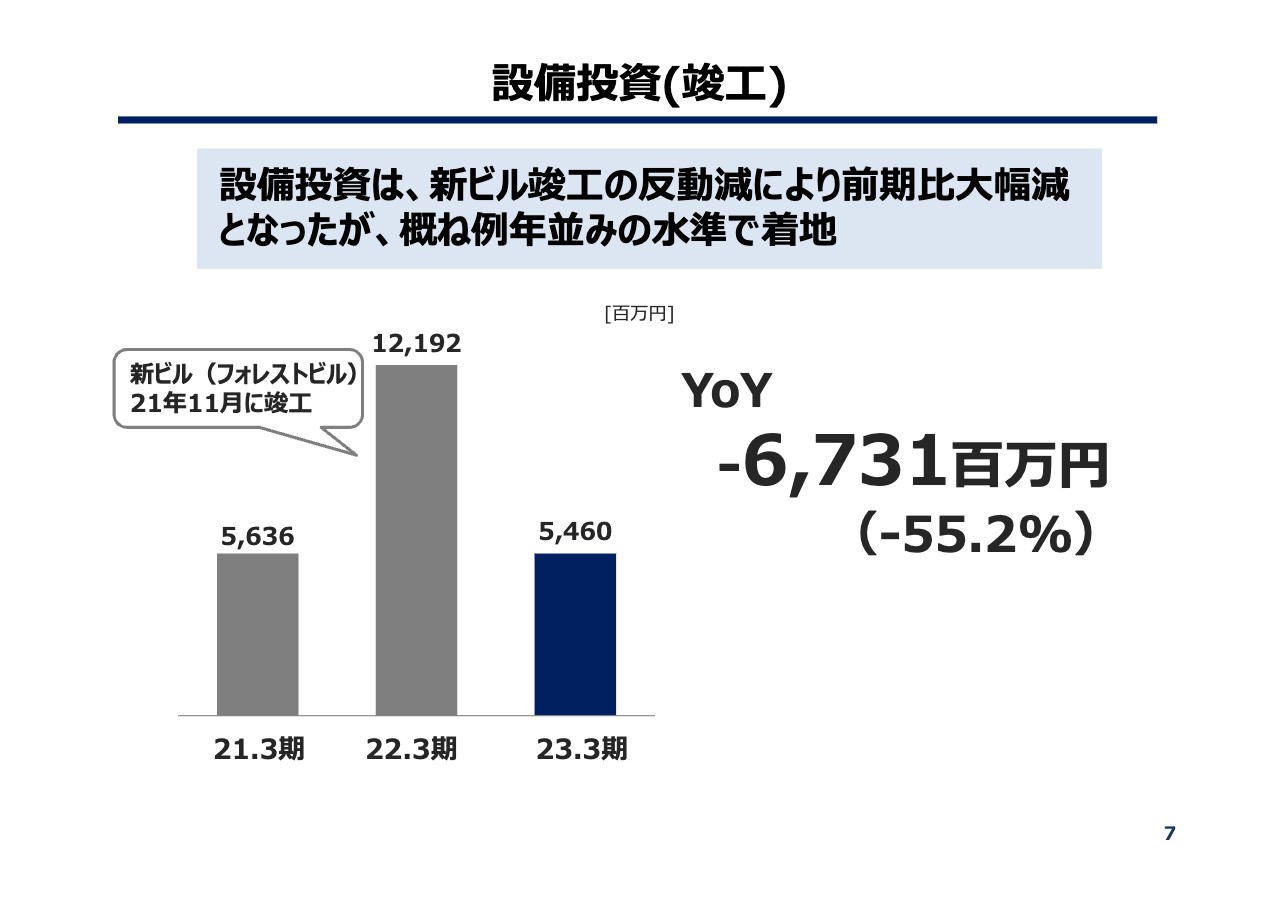

設備投資(竣工)

竣工ベースの設備投資は、前期比マイナス67億3,100万円の54億6,000万円となりました。こちらは、前期の2021年11月に「沖縄セルラーフォレストビル」を竣工したことによる反動減が要因です。

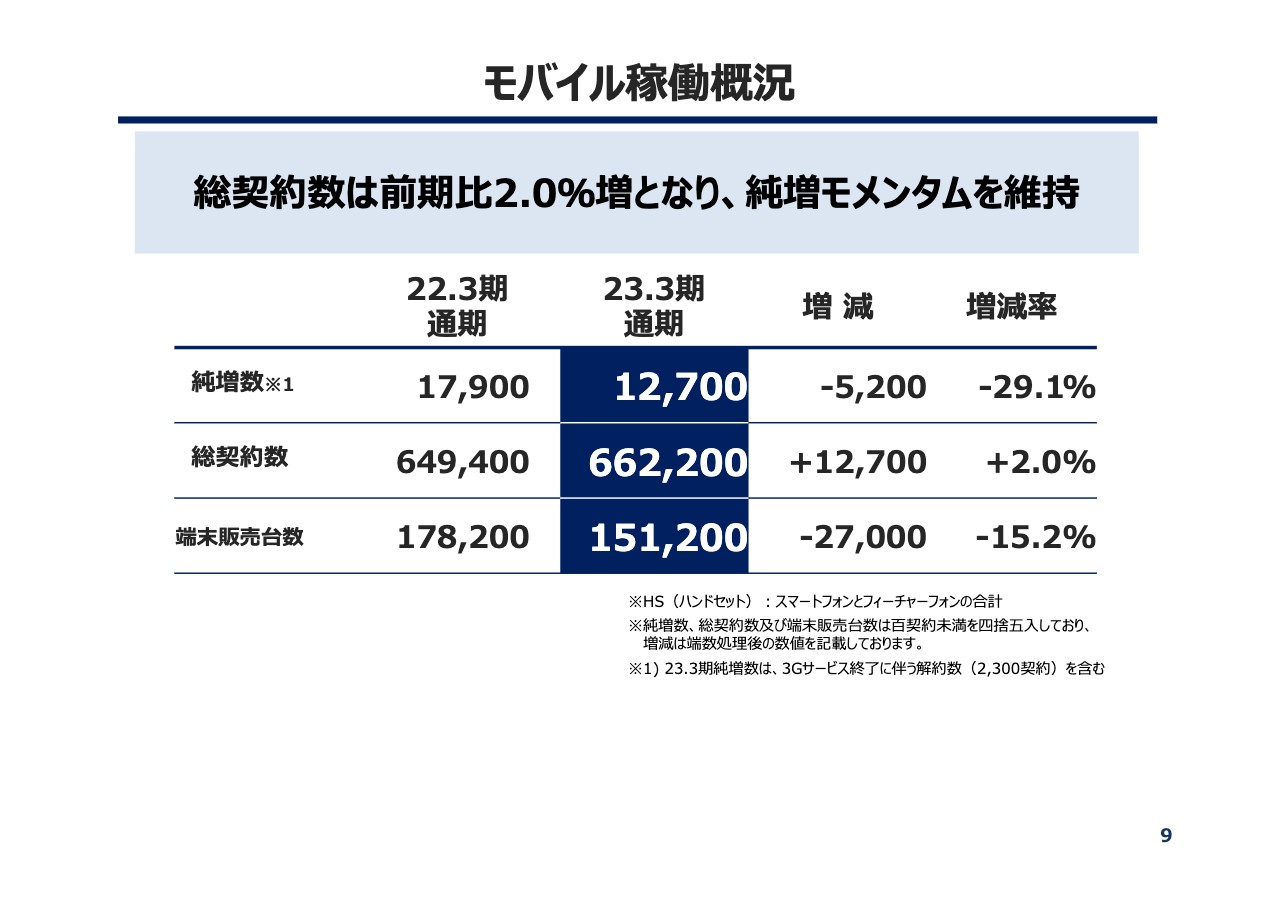

モバイル稼働概況

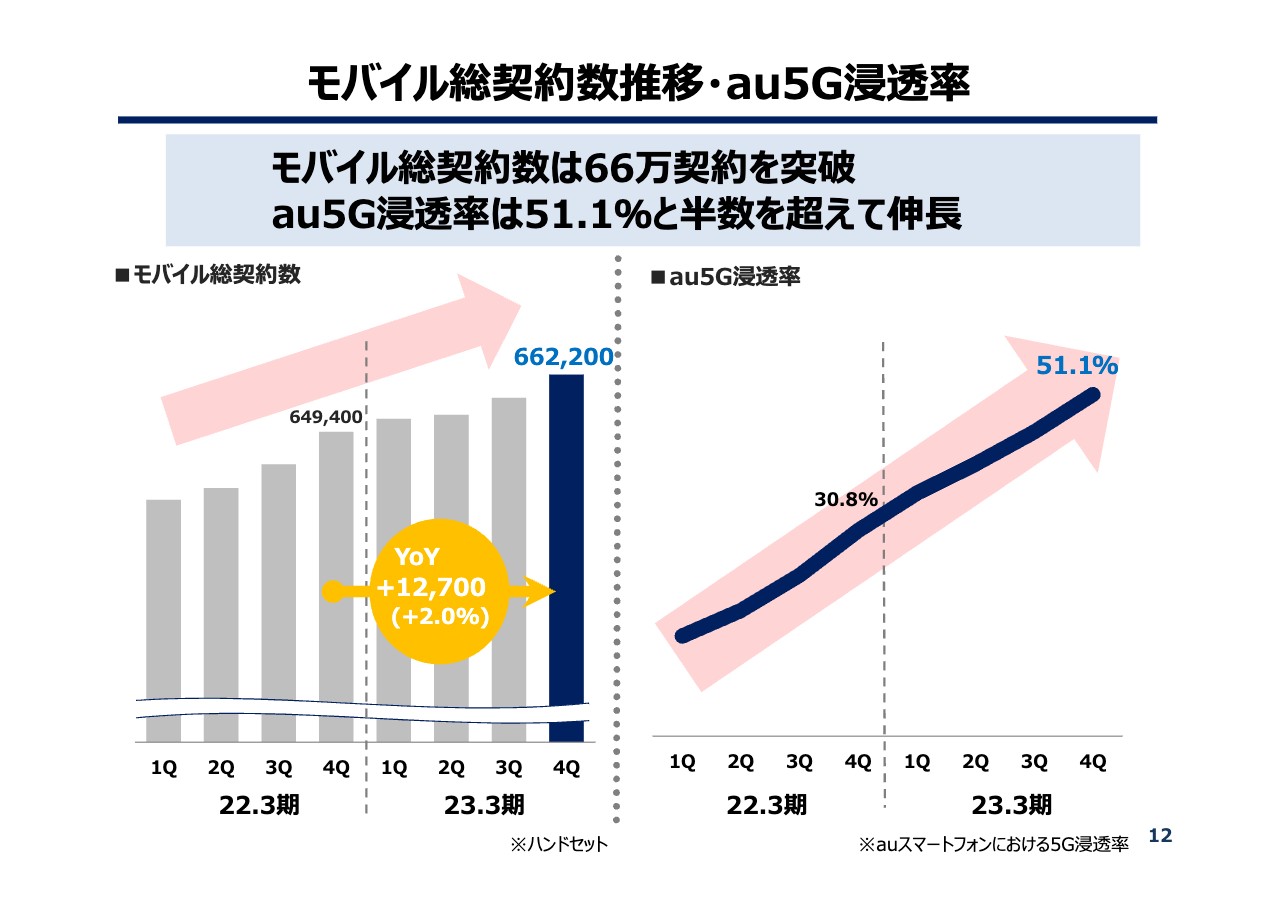

モバイル関連のデータをご説明します。まずはモバイルの稼働概況です。純増数は前期比マイナス5,200契約の1万2,700契約、総契約数は66万2,200契約、端末販売台数は15万1,200台となりました。

モバイル純増数

第4四半期は、新中学生や新高校生などの新しい需要の取り込みが進み、純増数をしっかりと獲得できました。第2四半期の大きな落ち込みは、大規模通信障害が発生した7月2日から8月前半まで販売自粛を行ったことによるものです。

その影響により、第2四半期は純増数をほとんど確保できませんでした。第3四半期で少し勢いを取り戻したものの、本来の勢いにはまだ届きませんでしたが、第4四半期でしっかりと回復基調に戻せたと思います。

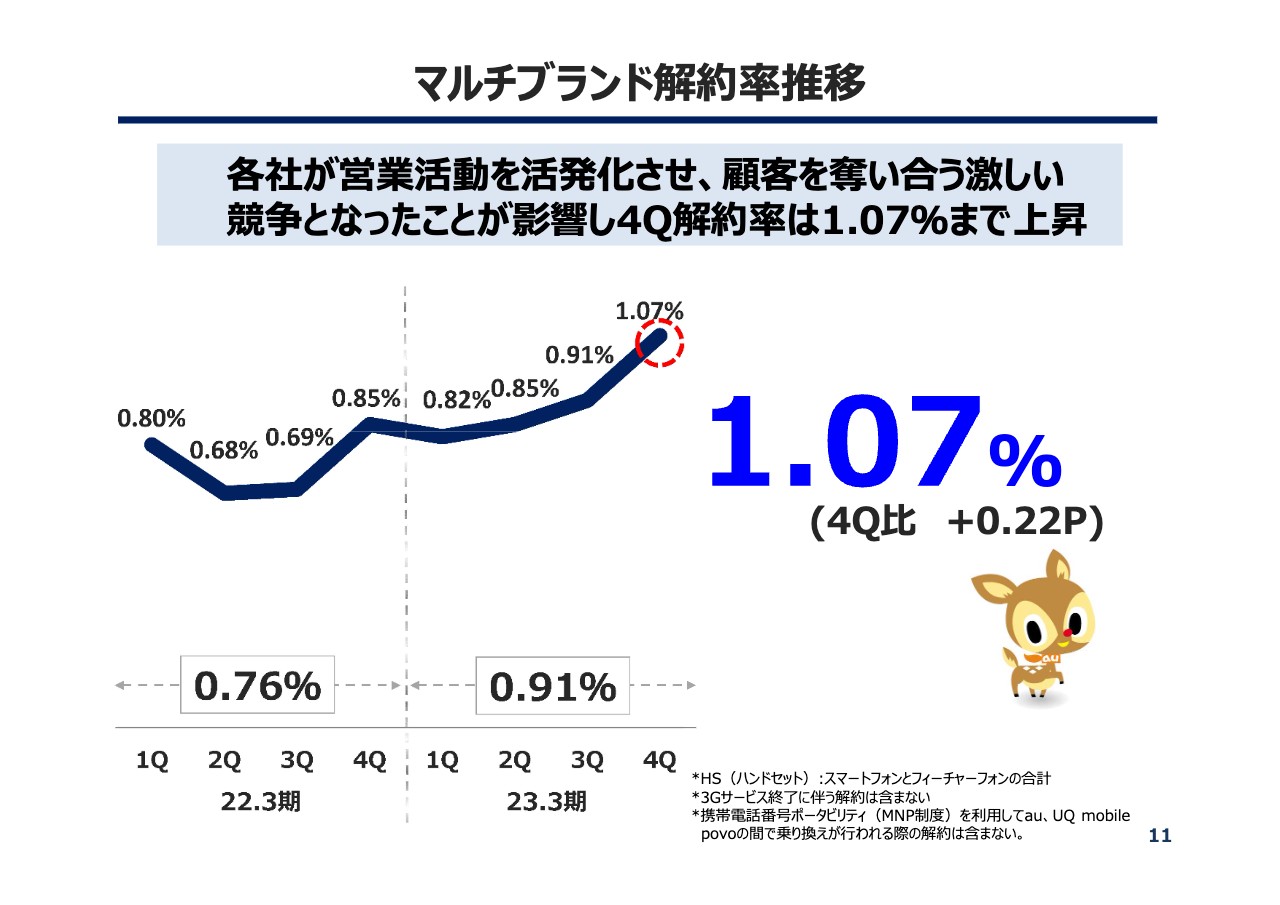

マルチブランド解約率推移

解約率の推移です。先ほど「第4四半期は当初想定よりも厳しい戦いにはならなかった」とお伝えしましたが、最大の商戦期や世界需要等に加え、第4四半期は解約率が一番高いという例年の傾向もあり、解約率は1.07パーセントとなりました。

足元の4月についてはかなり下がってきており、0.9パーセント近くとなっています。

モバイル総契約数推移・au5G浸透率

モバイル総契約数の推移とau5Gの浸透率についてです。スライド左側の棒グラフは、四半期ごとの稼働数の推移です。順調に右肩上がりで増えてきており、3月末で66万契約を超えるところまで来ました。

スライド右側のグラフは、auスマートフォンにおける5Gの契約比率です。第4四半期終了時点で、半数を5G端末に置き換えることができました。

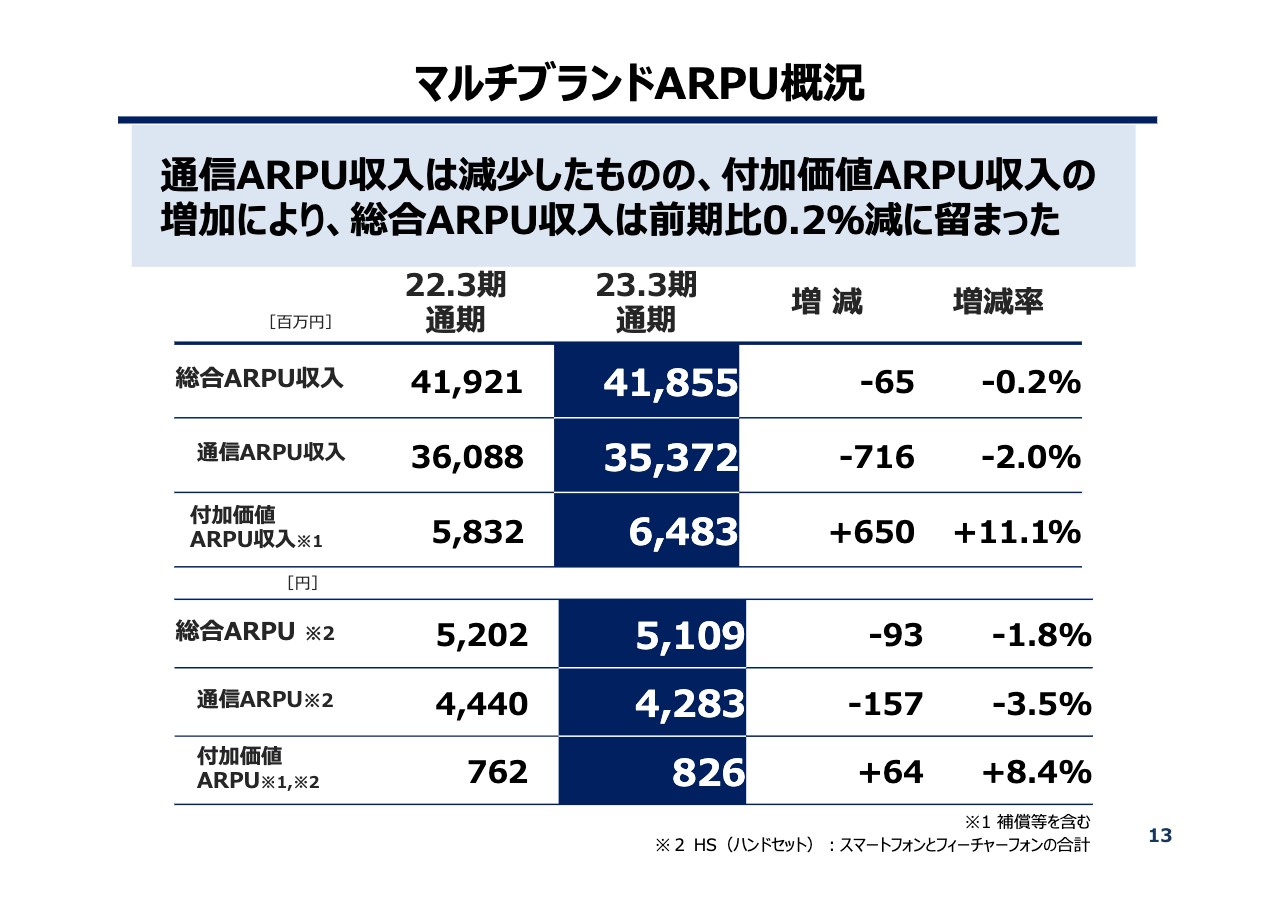

マルチブランドARPU概況

マルチブランドのARPUの概況です。スライドの表の上段が総合ARPU収入、下段が総合ARPUです。総合ARPU収入は、通信ARPU収入で前期比マイナス7億1,600万円の353億7,200万円となりました。引き続き、格安プランへのシフト等の影響が出ています。ただし、その勢いは収まりつつある状況です。

付加価値ARPU収入は、前期比プラス6億5,000万円の64億8,300万円と、かなり伸ばすことができています。これらを合わせたものが総合ARPU収入で、418億5,500万円となりました。前期には若干届きませんでしたが、だいぶ追いついたと考えています。

通信ARPUは前期比マイナス157円の4,283円、付加価値ARPUは前期比プラス64円の826円です。通信ARPUと付加価値ARPUを合わせた総合ARPUは、前期比マイナス93円の5,109円となりました。

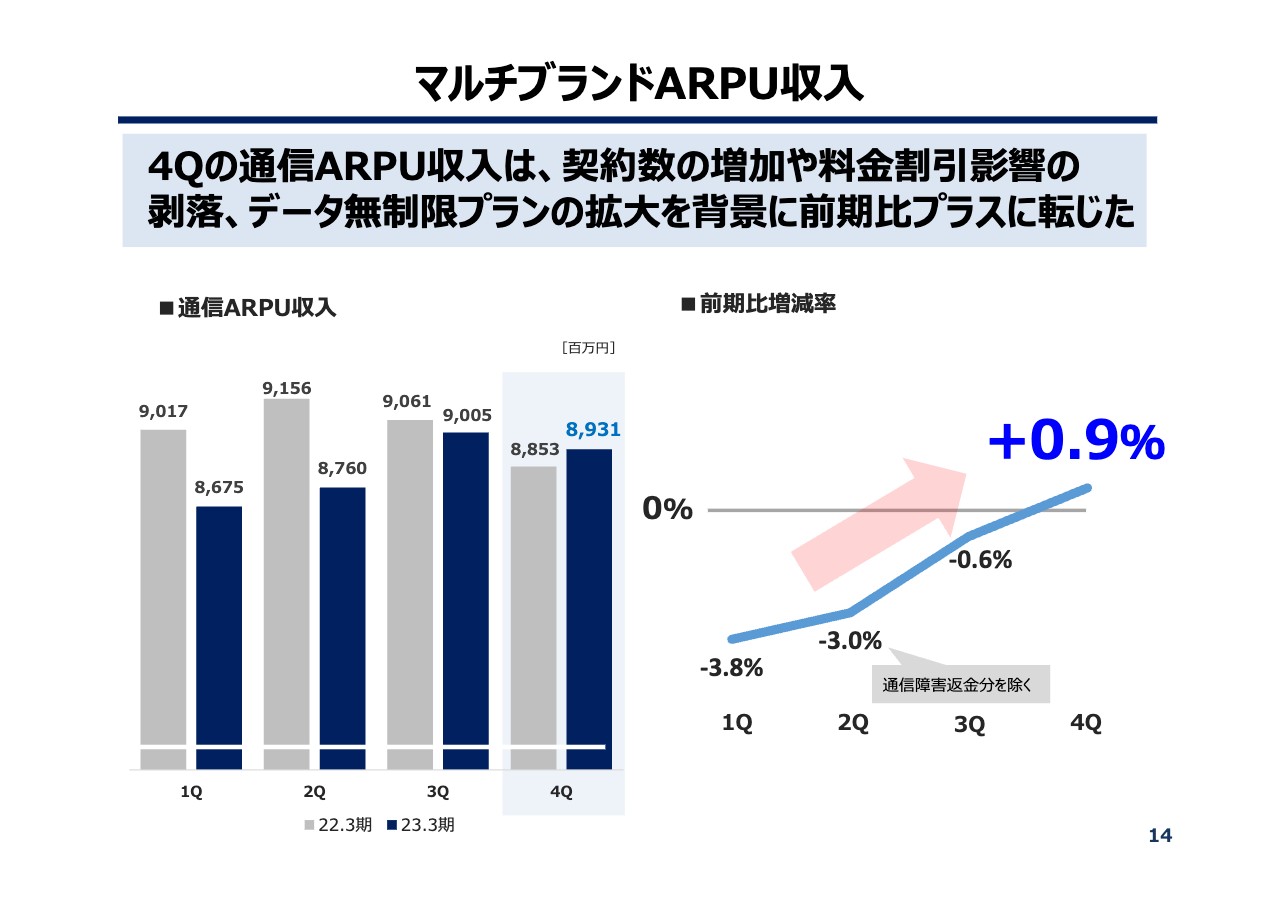

マルチブランドARPU収入

四半期ごとの通信ARPU収入の推移です。第4四半期に前期比を上回ることができています。契約数の増加や、以前行っていた応援割等の割引影響の剥落、無制限プランである「データMAXプラン」の契約比率が高水準で獲得できたことなどが背景となりました。

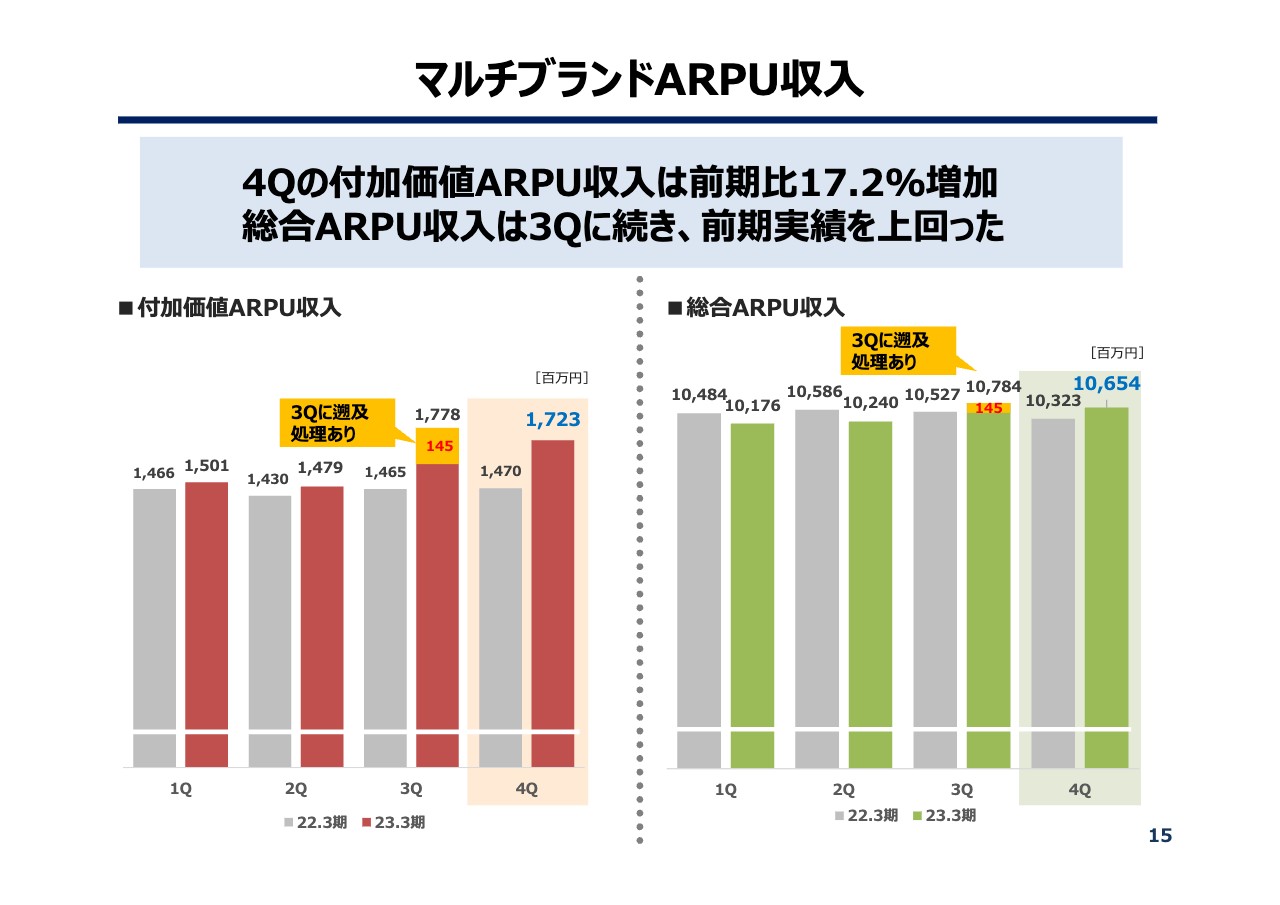

マルチブランドARPU収入

四半期ごとの付加価値ARPU収入の推移です。スライド左側のグラフのうち、第3四半期の部分に記載されている「1億4,500万円」という数字は、遡及処理によるものです。こちらを除いても、四半期ごとに前期を上回る流れができています。第4四半期は前期に対してかなり上乗せすることができ、前期比プラス17.2パーセントとなりました。

付加価値ARPUには「auスマートパスプレミアム」や、端末保証サービスなどが含まれています。第4四半期は端末がしっかり動きましたので、保証サービスの契約率を上げられたことが収入につながってきています。

これらを合わせたものが、スライド右側の総合ARPU収入になります。総合ARPU収入は第3四半期の遡及を除いても前期比より上振れていましたが、第4四半期もその流れをしっかりとつかみ、前期比より上回ることができました。

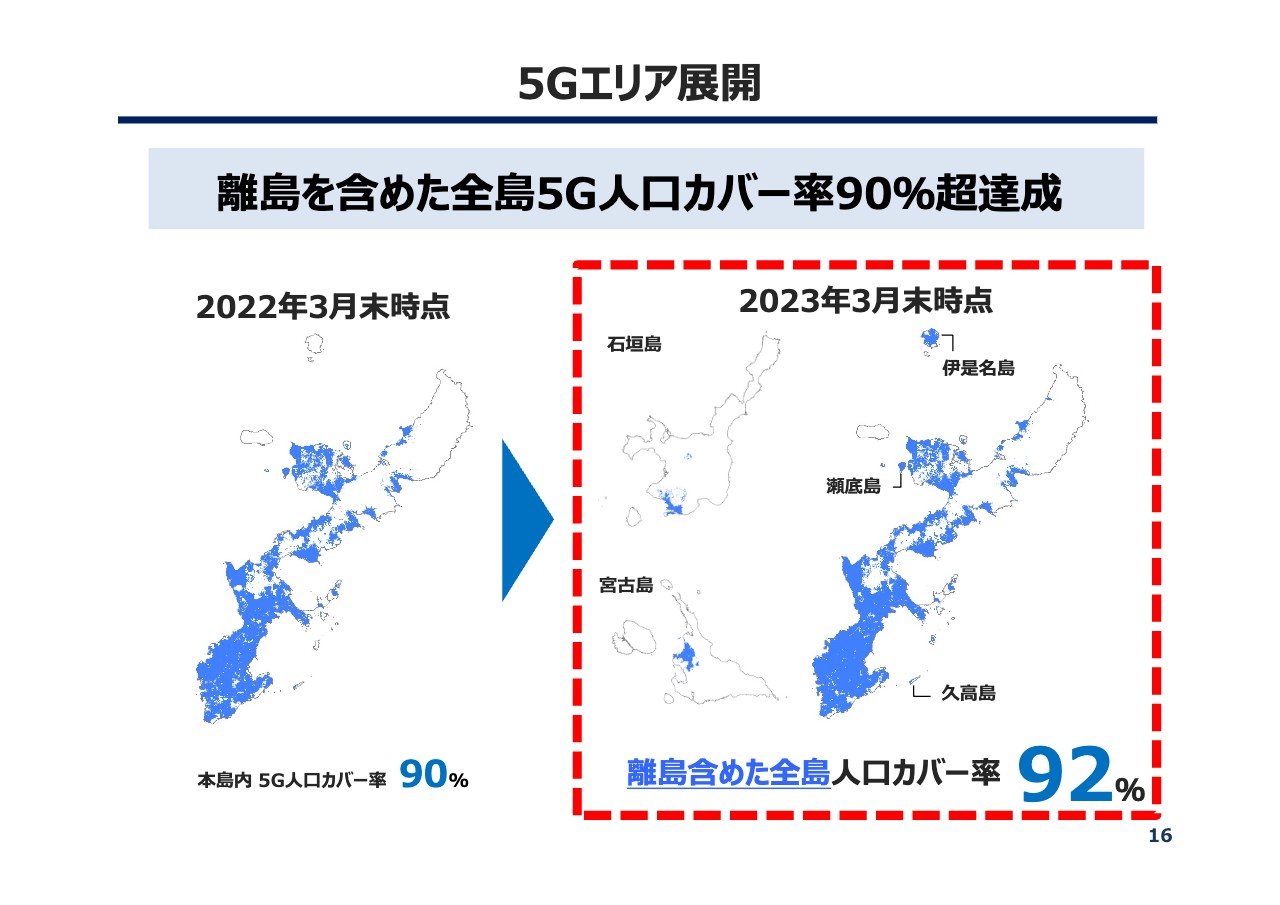

5Gエリア展開

5Gエリア展開の状況についてご説明します。スライド左側が2021年度末、右側が2022年度末の状況です。

沖縄本島における5G人口カバー率は90パーセントをクリアしていましたが、2023年3月末には、離島も含めた沖縄全島で5G人口カバー率を92パーセントまで引き上げることができました。今年度末には95パーセントまで引き上げるために、しっかりがんばっていきたいと考えています。

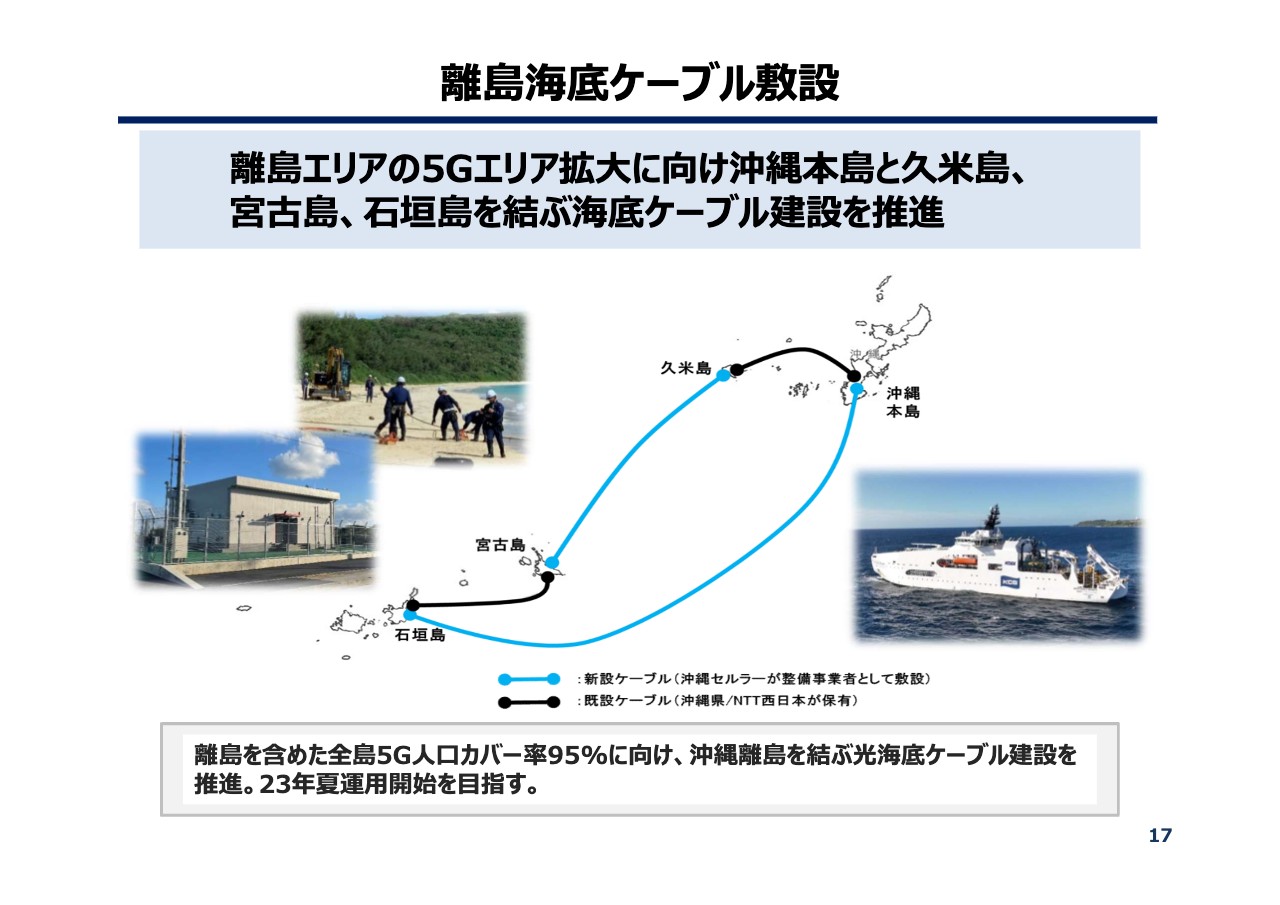

離島海底ケーブル敷設

離島の海底ケーブル敷設の状況です。離島で本格的な5Gサービスを提供しようとすると、既設の海底ケーブルの容量では足りないため、今他社と共同で、スライドのブルーのエリアへ海底ケーブルを敷設しています。

工事は順調に進んでおり、今夏には竣工できると考えています。この暁には、離島でも本格的な5Gサービス提供ができると考えています。

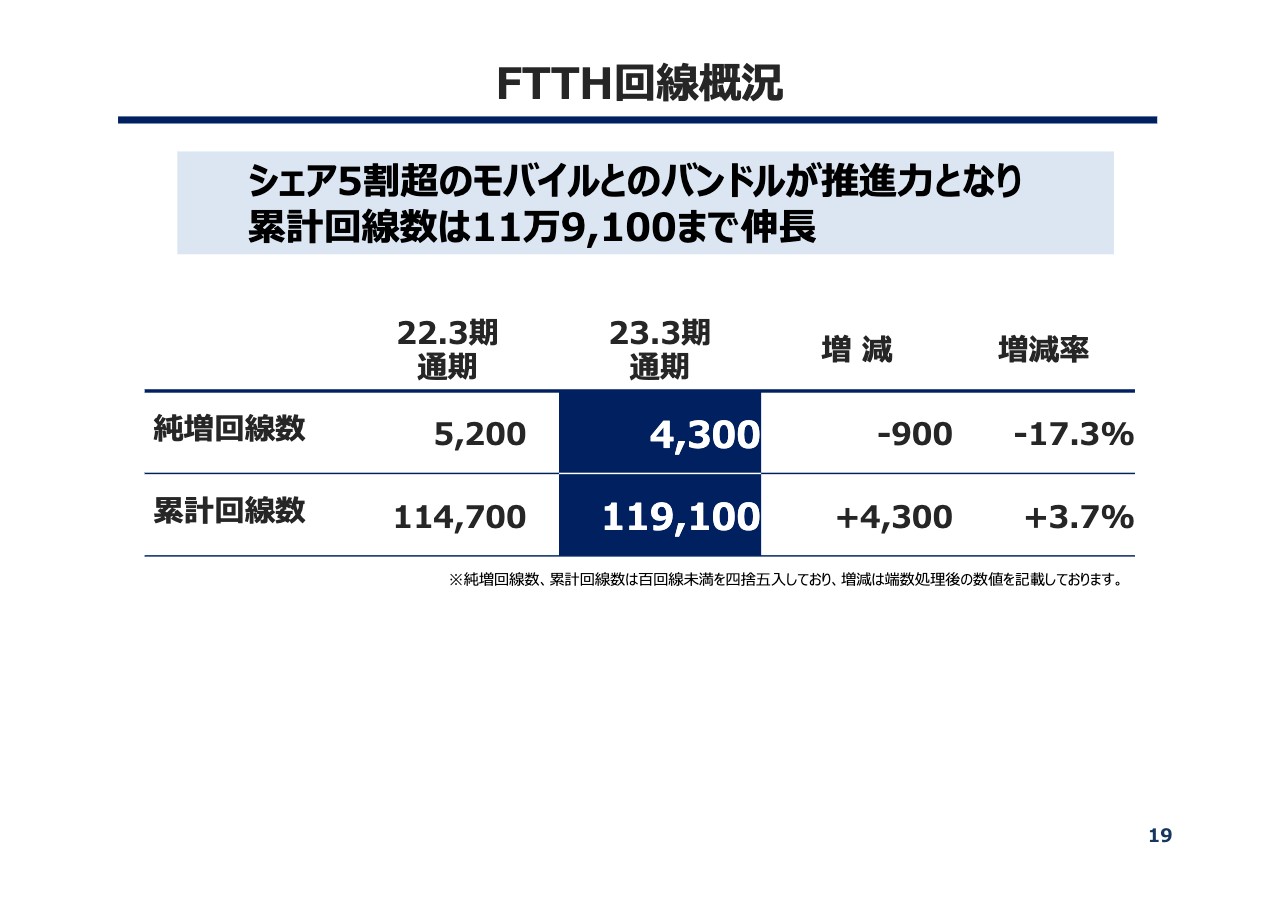

FTTH回線概況

FTTH回線の状況です。FTTH純増回線数は前期比マイナス900回線の4,300回線、累計回線数は11万9,100回線と、かなり数字が増えてきています。

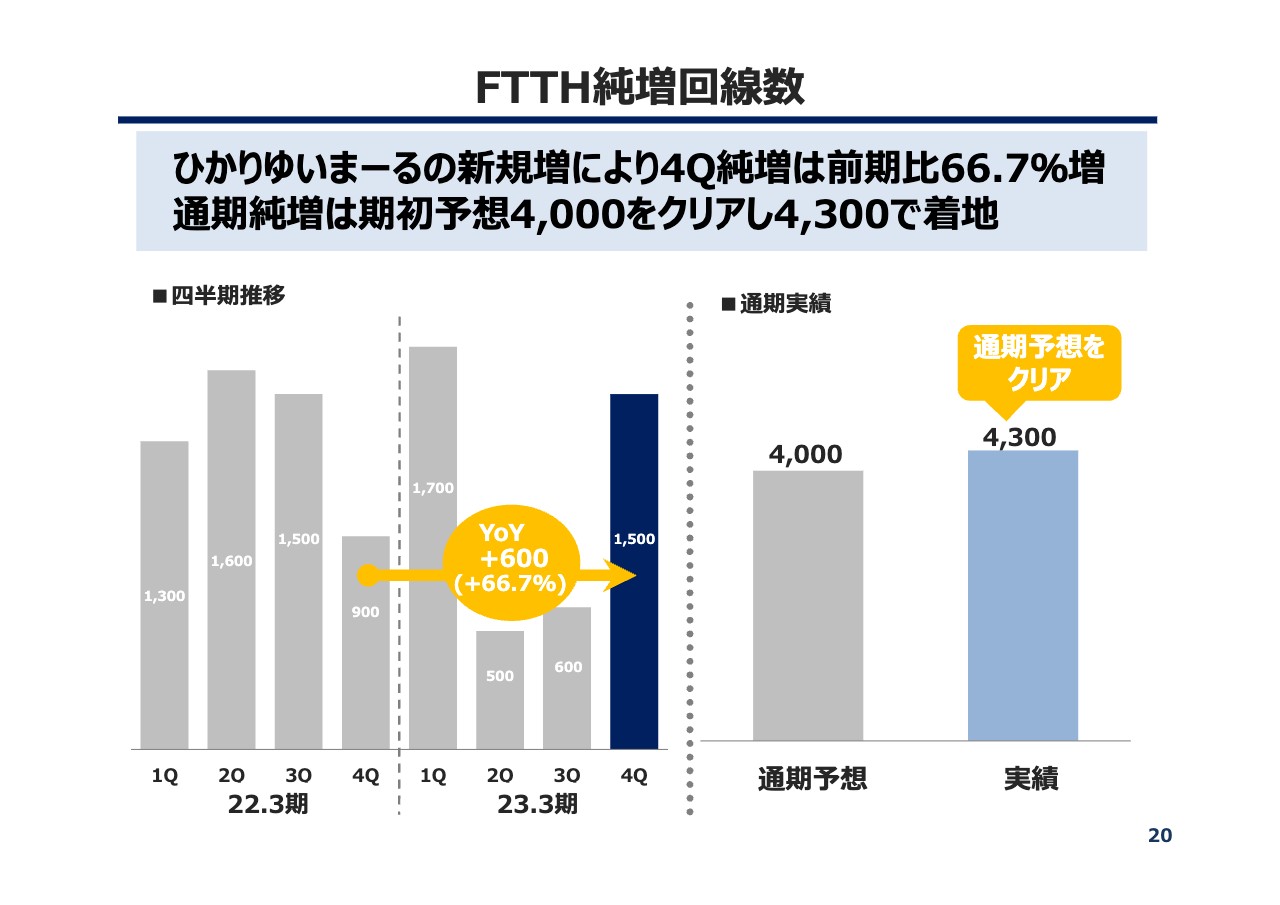

FTTH純増回線数

スライド左側のグラフは、四半期ごとのFTTH純増回線数の推移を示しています。途中で期初予想の4,000回線の達成は厳しいかと思いましたが、好調であったモバイルの獲得にバンドルし、しっかりとFTTH回線契約の獲得に追い込みをかけたことにより、予想を上回る4,300回線まで持っていくことができました。

第4四半期の純増回線数は前期比66.7パーセント増となっています。

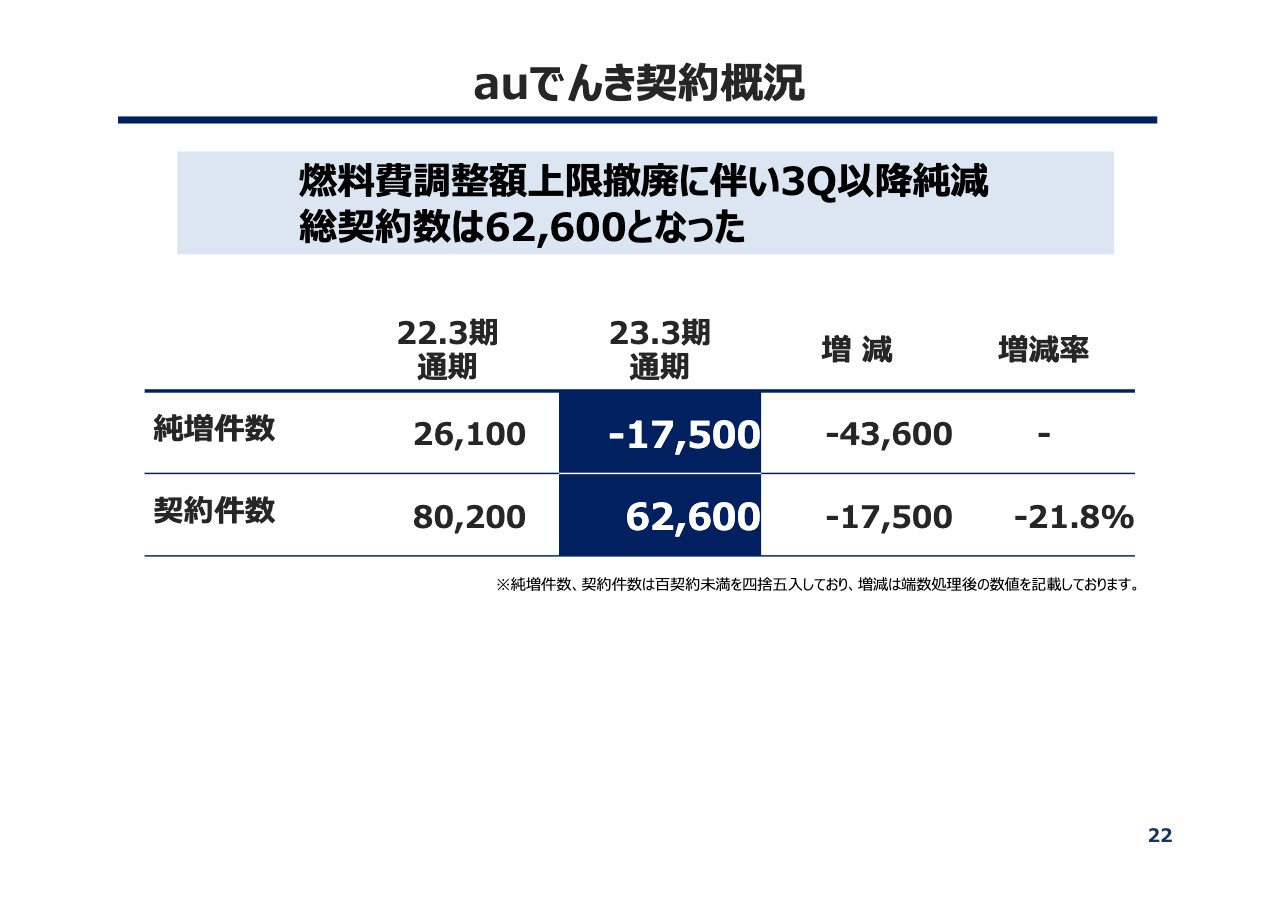

auでんき契約概況

ライフデザイン「auでんき」の状況です。「auでんき」の純増件数は前期比マイナス1万7,500契約で、3月末の累計契約件数は6万2,600件となりました。

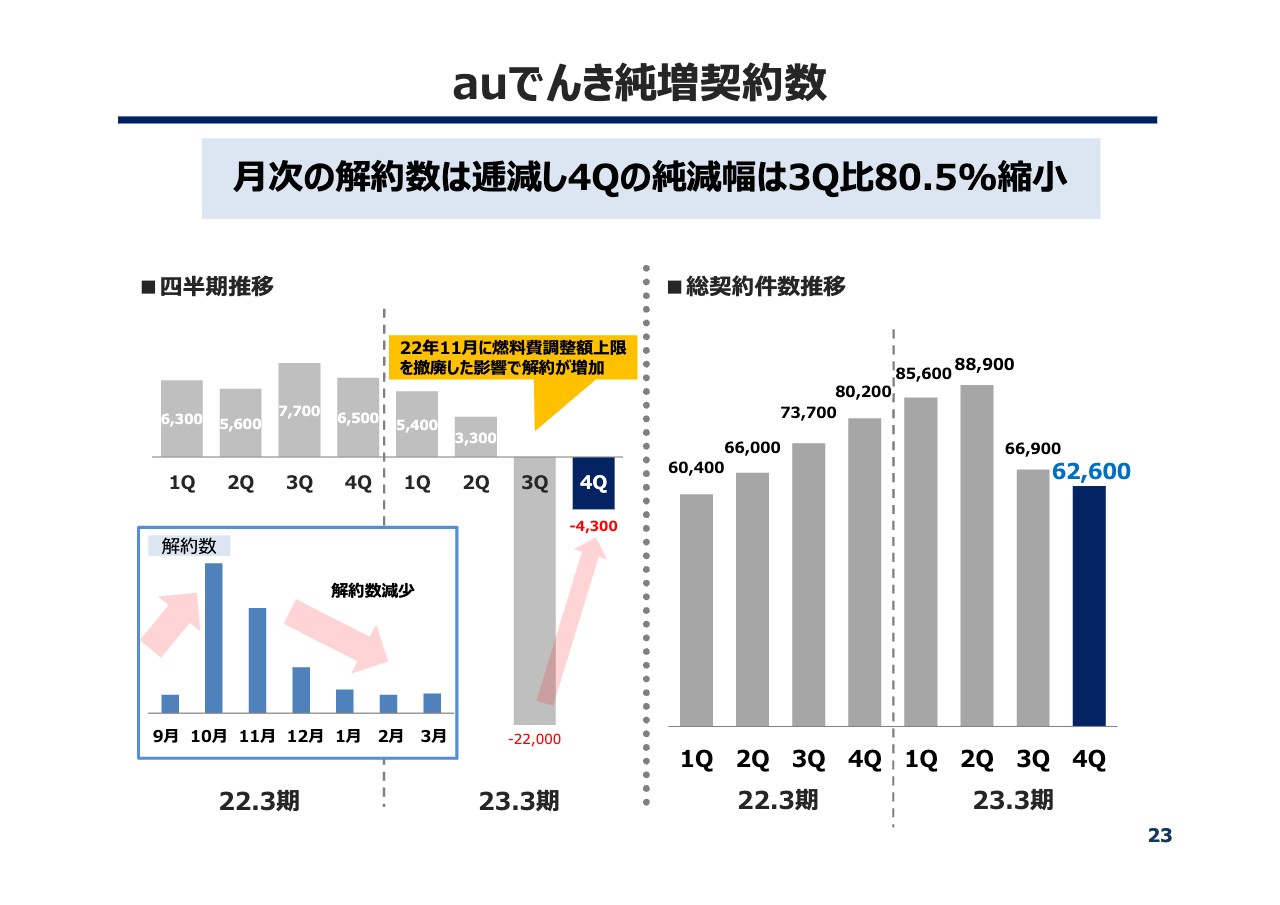

auでんき純増契約数

スライド左側のグラフを見ると、第3四半期に契約数が大きく減少しています。この要因は第3四半期の決算時にもお話ししましたが、11月から燃料費調整額の超過分をお客さまにご負担いただくことを、10月にアナウンスしました。その結果、沖縄電力に戻られるお客さまが出てきたということです。

スライド左下には月別の解約数を載せています。10月から12月にかなり流出がありましたが、1月から3月は収まってきています。この先の状況はまだ確定していませんが、6月頃に沖縄電力の値上げ申請が認められたタイミングで、「auでんき」の販売を再開していきたいと考えています。

地元貢献への取り組み①

ESGとSDGsへの取り組みについてです。地元貢献への取り組みとしては、2月に本社ビルを開放してお客さまをお呼びし、日頃の感謝を込めた「沖縄セルラー感謝祭」を開催しました。親子で楽しめるコンテンツをたくさん用意して、社員総出で対応し、2日間で約2,000人の方にご来場いただきました。

また、そのうちの70名は児童養護施設の方をご招待しました。普段なかなか感情を表に出さない子どもたちが、帰り際に興奮して「本当に楽しかった」と言っていたというお礼の手紙もいただいて、開催して良かったと思っています。

今後も、沖縄セルラーの恒常的なイベントとして続けていきたいと考えています。

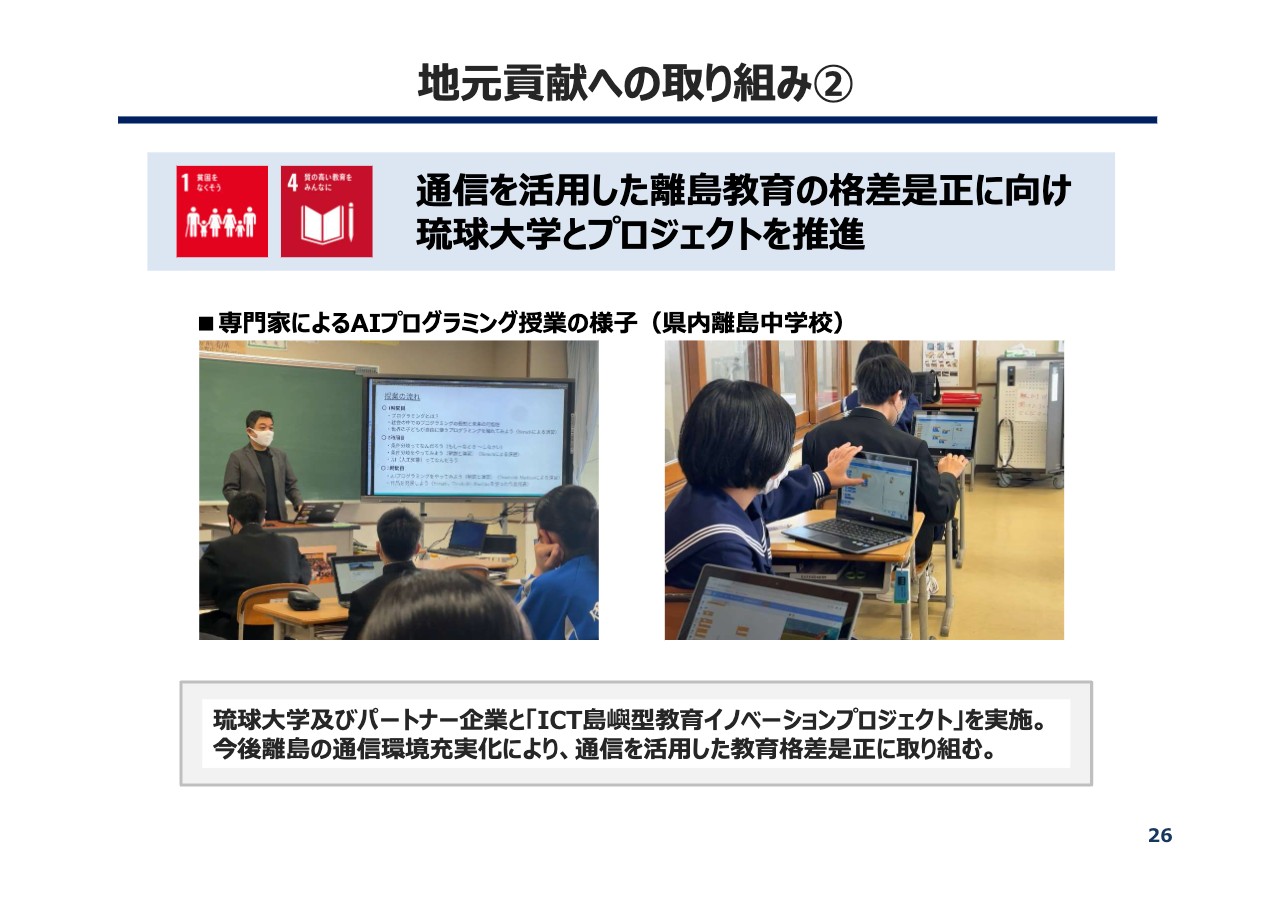

地元貢献への取り組み②

もう1つの地元貢献への取り組みとして、一昨年に行った琉球大学への寄付を基金に、離島教育の格差是正に向けたプロジェクトを進めています。スライドの写真は、伊江島で行われた最初のプログラムの様子です。今後も、離島の教育格差是正に取り組んでいきたいと考えています。

健康経営への取り組み

健康経営への取り組みについてです。我々は「健康経営優良法人2023 ホワイト500」に5年連続で認定されています。さらに取り組みを強化していくため、4月からは「ウェルビーイング室」を新設しました。

当社は喫煙率や有所見率が高いため、私が室長となり、社内の健康経営推進に努めていきたいと考えています。

気候変動への取り組み

気候変動への取り組みとして、TCFDに賛同しました。今年の有価証券報告書からTCFDの開示ができるように、詳細を詰めているところです。

期末配当を上方修正

その他のご報告です。1点目は期末配当の上方修正についてです。2023年3月期の期末配当を45円に上方修正しました。この結果、年間配当は88円と、22期連続での増配となります。配当性向は43.0パーセントを予定しています。

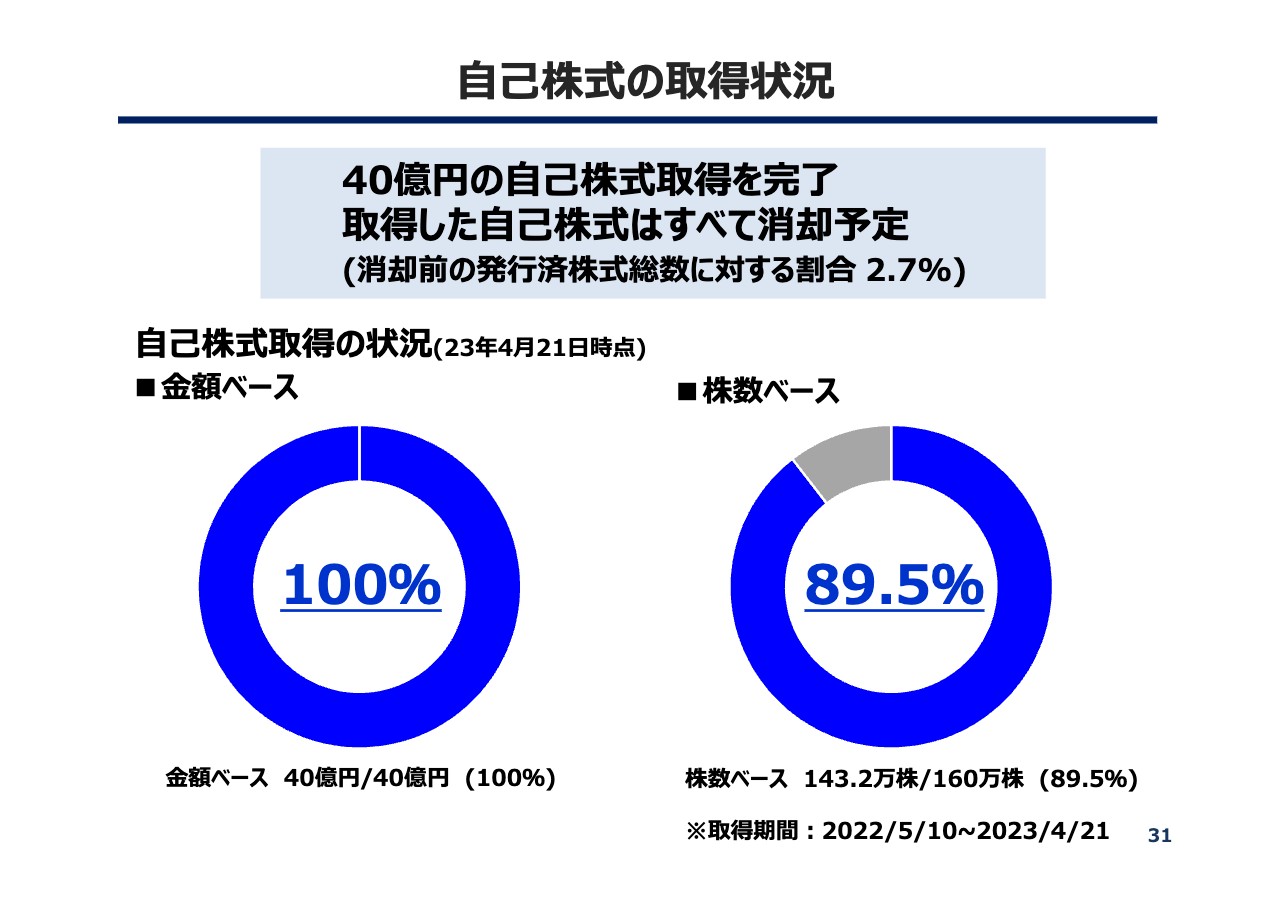

自己株式の取得状況

2点目は自己株式の取得についてです。当初は上限30億円を予定していましたが、昨年度から今年4月にかけて10億円を上乗せした40億円に上限を変更し、今年4月21日に上限金額まで達成しました。

スライド右側に記載のとおり、株数ベースでは143.2万株となっています。発行済株式総数に対する割合は約2.7パーセントで、こちらもすべて消却する予定です。

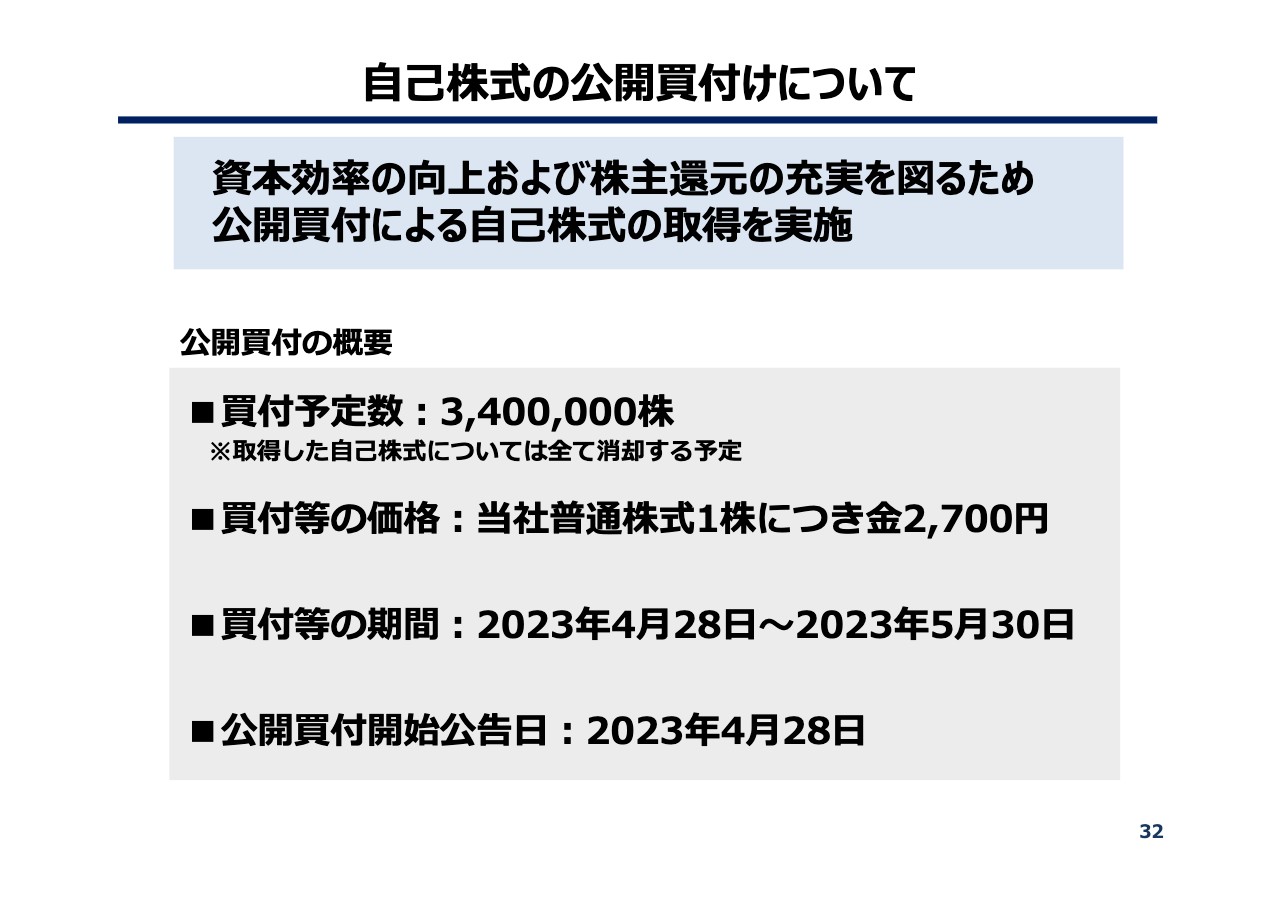

自己株式の公開買付けについて

3点目は昨日リリースした情報ですが、自己株式の公開買付についてです。資本効率の向上や株主還元の充実をさらに図るため、本日(2023年4月28日)から公開買付による自己株式の取得を実施します。

買付予定数は340万株で、買付等の価格は1株あたり2,700円です。また、買付期間は2023年4月28日から5月30日で、公開買付開始公告日は本日(2023年4月28日)です。

このうち、KDDIから約310万株を買い付ける予定です。現在のKDDIの持ち株比率は53.93パーセントで、こちらが実現すると51.03パーセントとなります。子会社という位置づけは変わりません。あくまでも、約51パーセントで最終的に落ち着くと考えています。

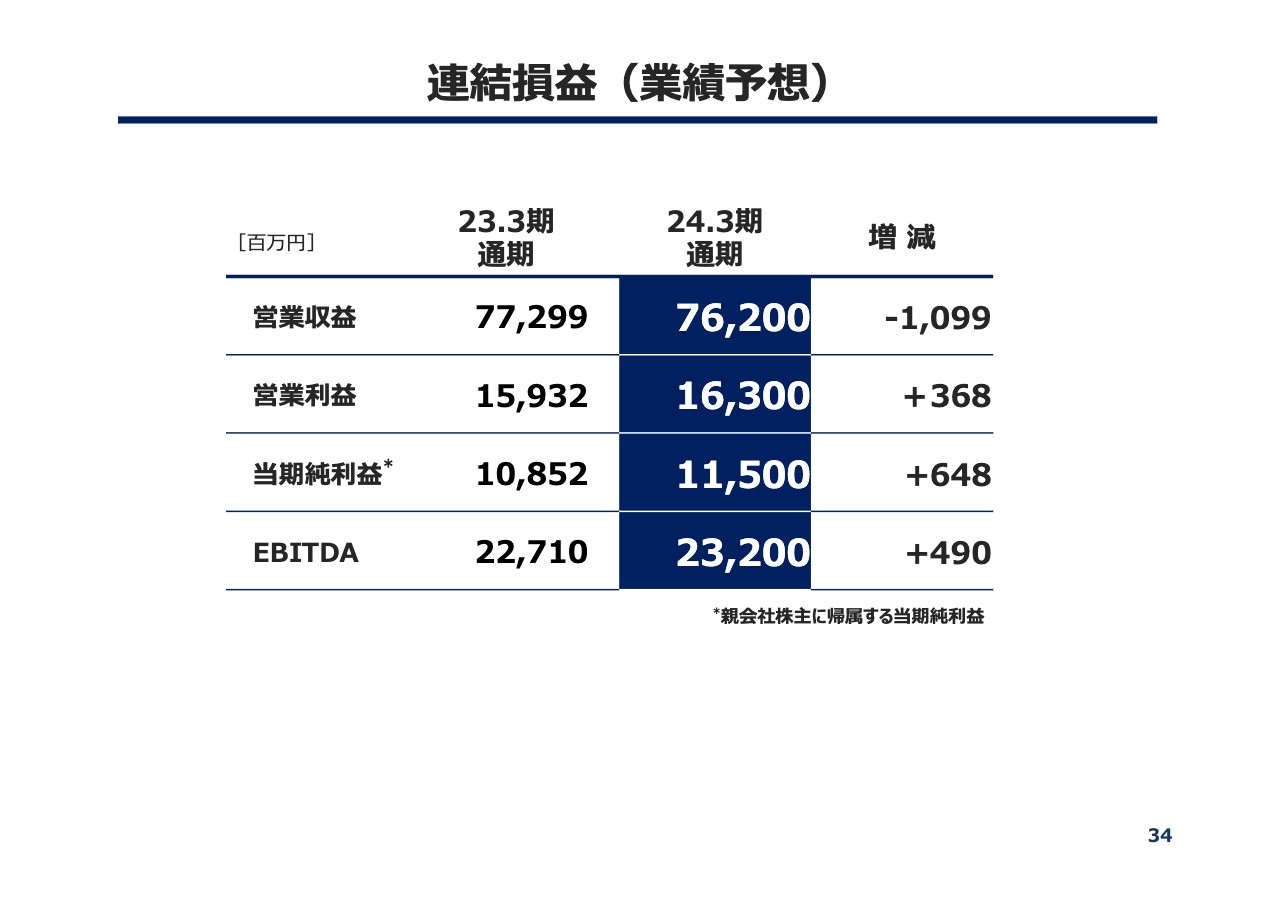

連結損益(業績予想)

業績予想です。営業収益は前期比マイナス10億9,900万円の762億円、営業利益は前期比プラス3億6,800万円の163億円、当期純利益は前期比プラス6億4,800万円の115億円、EBITDAは前期比プラス4億9,000万円の232億円と見込んでいます。

増益基調を着実に守ることを考え、いろいろと検討しています。中でも営業収益は「auでんき」の影響が非常に大きく出ています。今の想定では、6月に値上げが認められて売上を再開したとしても、今年度の売上は昨年度に対して約23億円減少すると見込んでいます。

さらに、数字はまだ非公開ですが「楽天ローミング」も減少傾向のため、売上減少のインパクトが非常に大きくなっています。こちらを他でカバーするために内部でさまざまな検討を行っていますが、現時点の業績予想で増収と言うわけにはいかないため、このような業績予想を出しています。

当然ながら、オペレーションしていく上でこの差分を着実に縮めていこうと考えています。

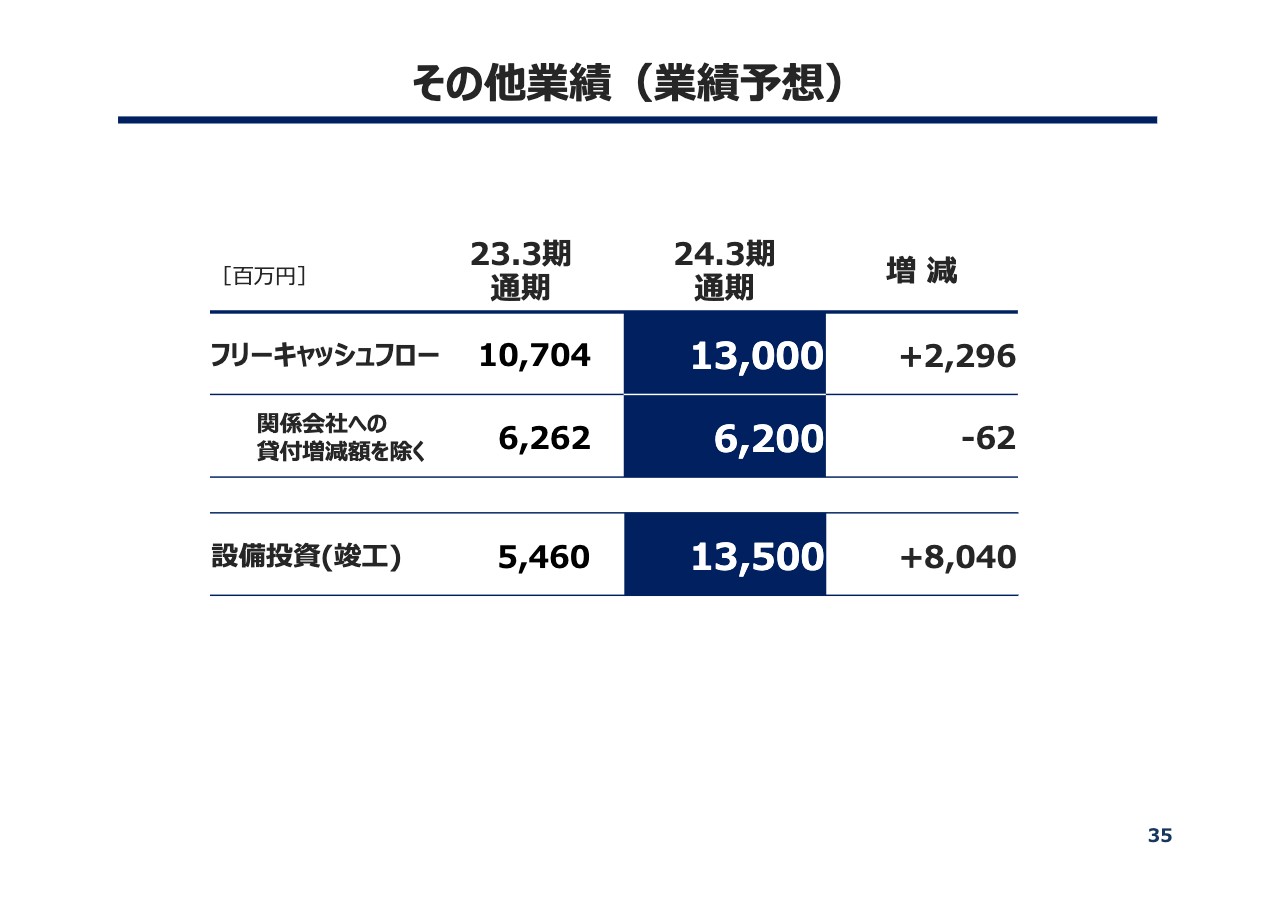

その他業績(業績予想)

フリーキャッシュフローは、前期比プラス22億9,600万円の130億円です。関係会社への貸付増減額を除くと62億円で、ほぼ前期並みとなります。

設備投資は前期比プラス80億4,000万円の135億円です。今年度は、夏に竣工する海底ケーブルへの投資や、離島内での引き回し回線にかかわる投資が発生するため、前期と比べて非常に増えています。

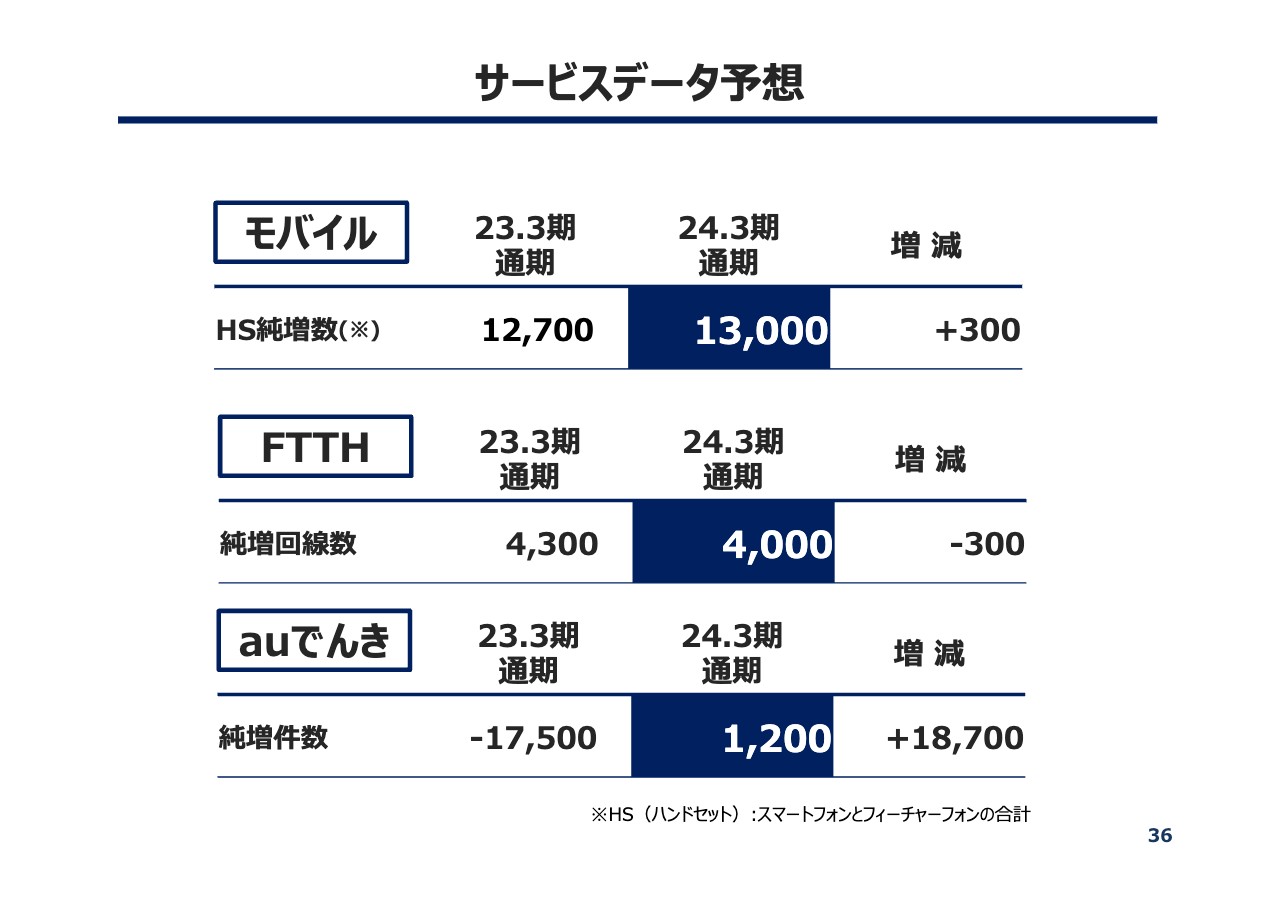

サービスデータ予想

サービスデータの予想です。モバイル関連のHS純増数が1万3,000契約、FTTHの純増回線数が4,000契約、「auでんき」の純増件数が1,200件です。「auでんき」に関しては、どうにか今年度中にプラスに持っていこうと考えています。

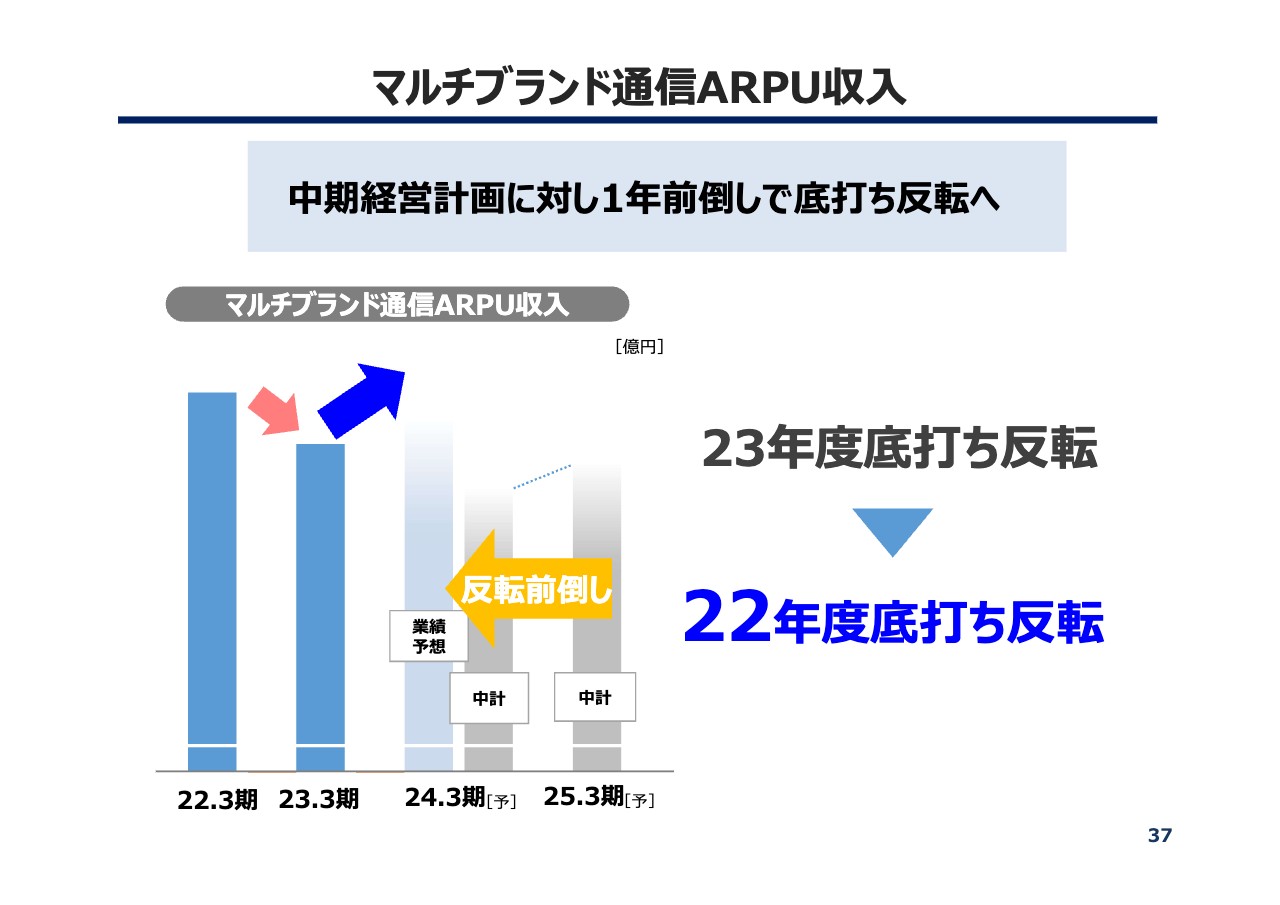

マルチブランド通信ARPU収入

マルチブランド通信ARPU収入についてです。昨年発表した中期経営計画では、2023年度をボトムに反転させる計画を立てていました。しかし足元の状況を見ると、今年度に着実に努力を行えば、1年前倒しできるのではないかと考えています。

つまり、昨年度をボトムとして、今年度のマルチブランド通信ARPU収入をプラスに転じさせようと努めているということです。

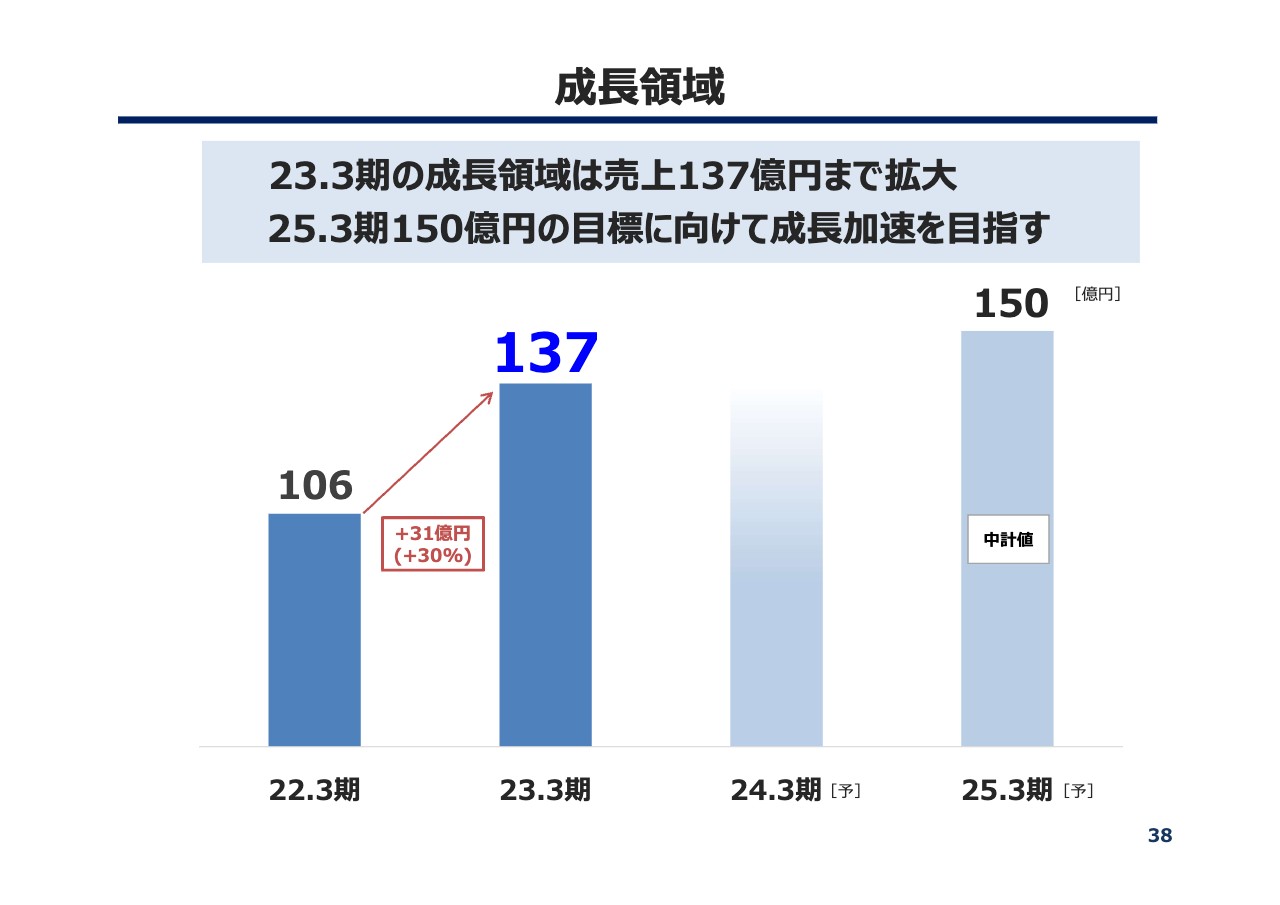

成長領域

成長領域です。こちらのスライドも昨年度の中期経営計画で提示したものです。2021年度の売上高106億円を、2024年度までに150億円へと引き上げる計画でした。その中で、昨年度の売上高は137億円まで引き上がっています。ただし、ここでも「auでんき」の影響が非常に大きく、昨年度は燃料費調整額の超過分などが売上に大きく貢献したことは事実です。

そのため、今年度は我々がかなり努力しなければ、成長領域で137億円を超えることは非常に難しいと思っています。しかし、現実問題としてトライしていきたいと考えています。今お伝えしている成長領域には「auでんき」とソリューション、ヘルスケア、アグリビジネスが含まれています。

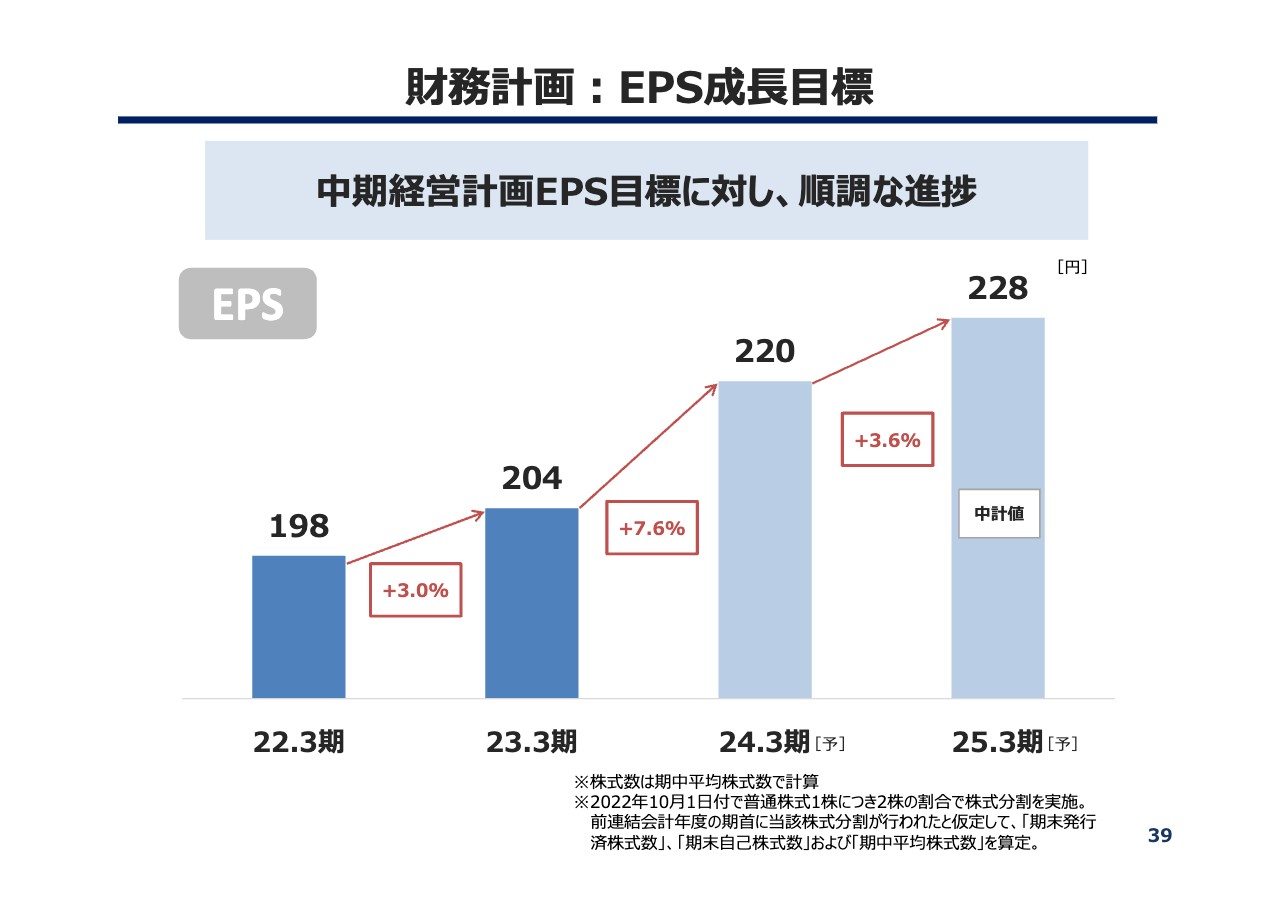

財務計画:EPS成長目標

EPSの成長状況です。中計値では、2021年度の198円に対し、2024年度は228円で15パーセント伸長させると発表していました。昨年度は204円で着地しています。

計画を実現できれば、今年度で220円、再来年度で228円を達成できる見込みです。なお、こちらには昨日発表した公開買付分の影響は含まれていません。EPSの成長を意識して、着実に進めていきたいと考えています。

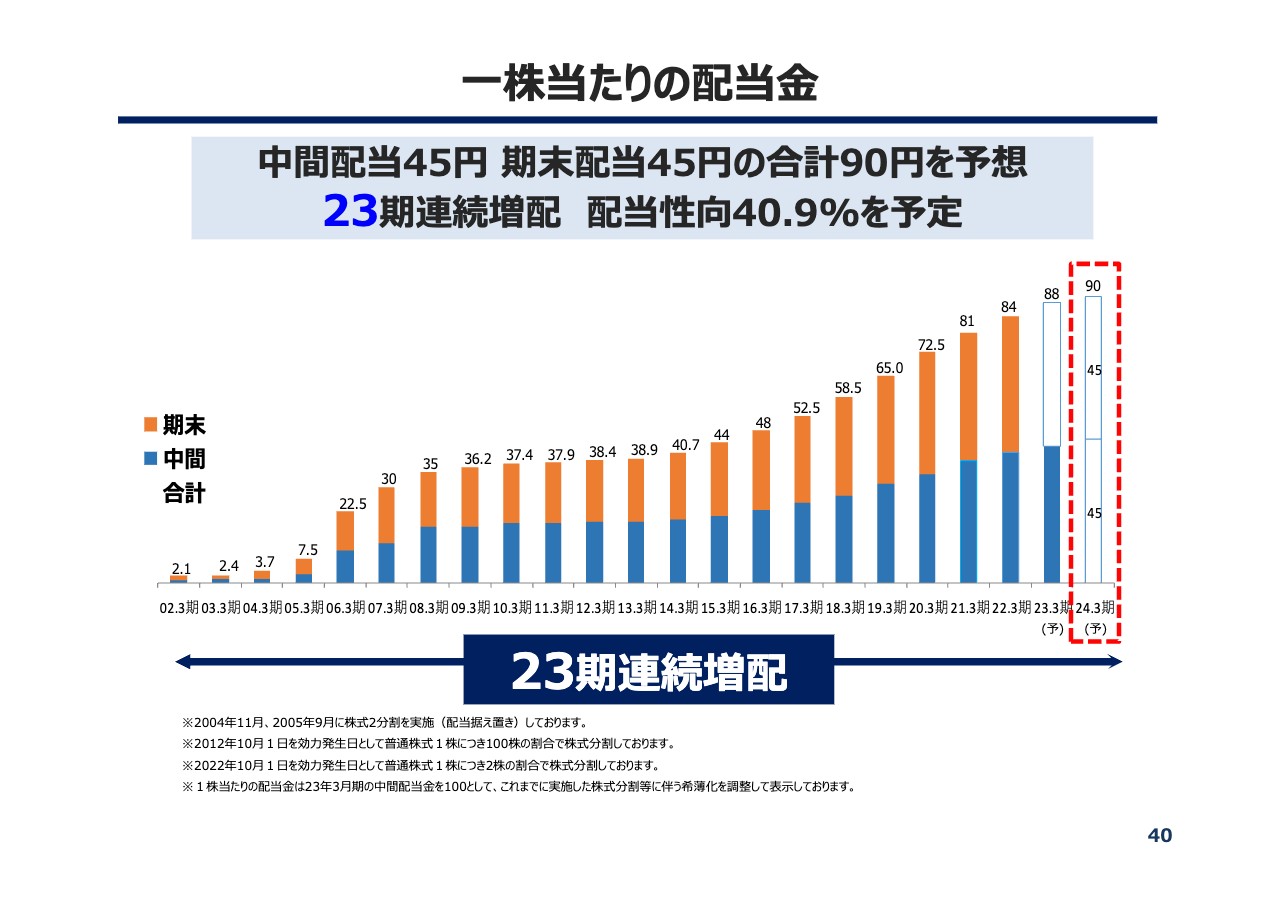

一株当たりの配当金

1株当たりの配当金についてです。今年度は中間配当45円、期末配当45円、合計90円の予想です。配当性向は40.9パーセントで、着実に23期連続での増配を達成したいと考えています。以前よりアナウンスしているとおり、配当性向は最低40パーセントを維持していきますが、今後については経営の状況などを見ながら考えたいと思います。

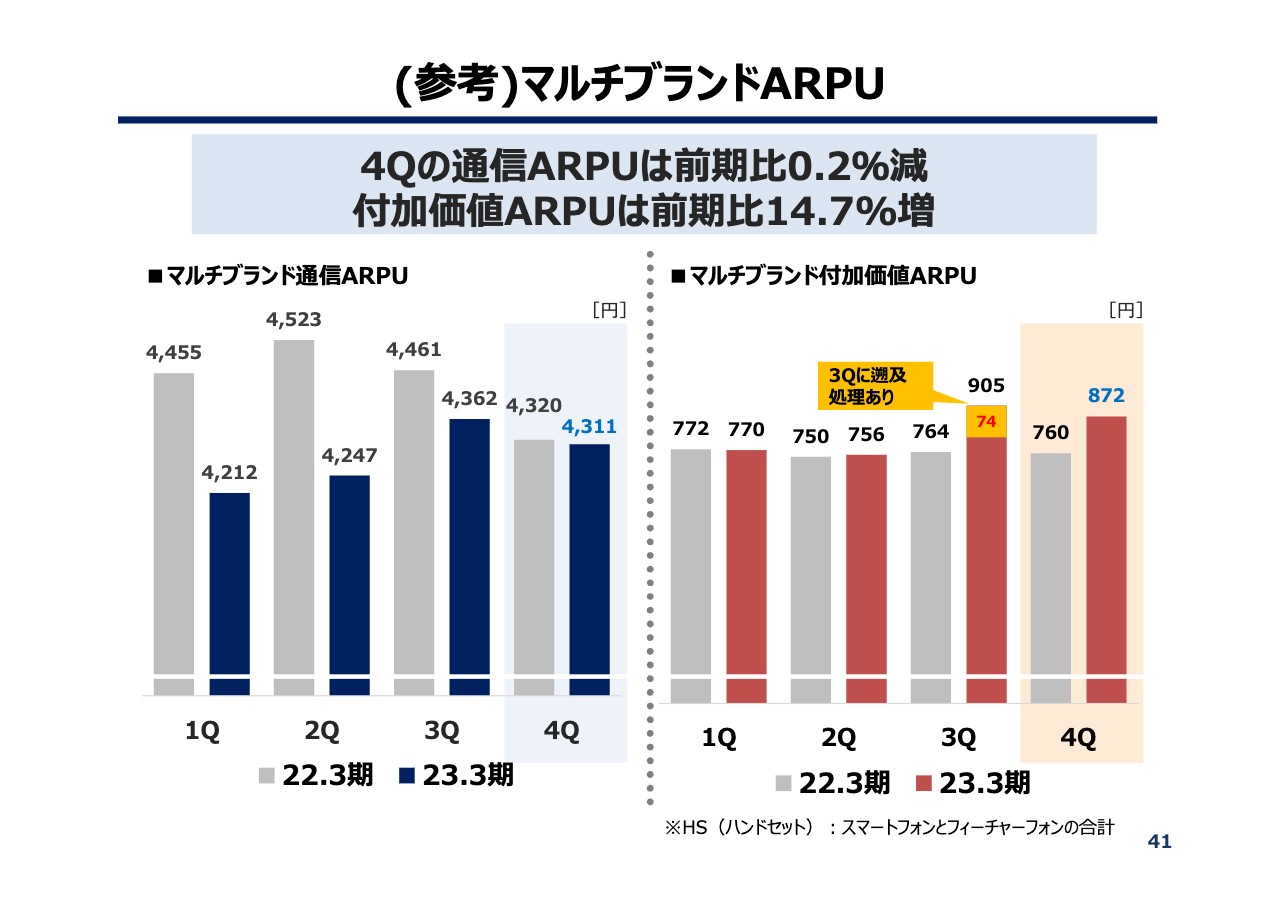

(参考)マルチブランドARPU

参考資料として、マルチブランドARPUの状況を添付しています。

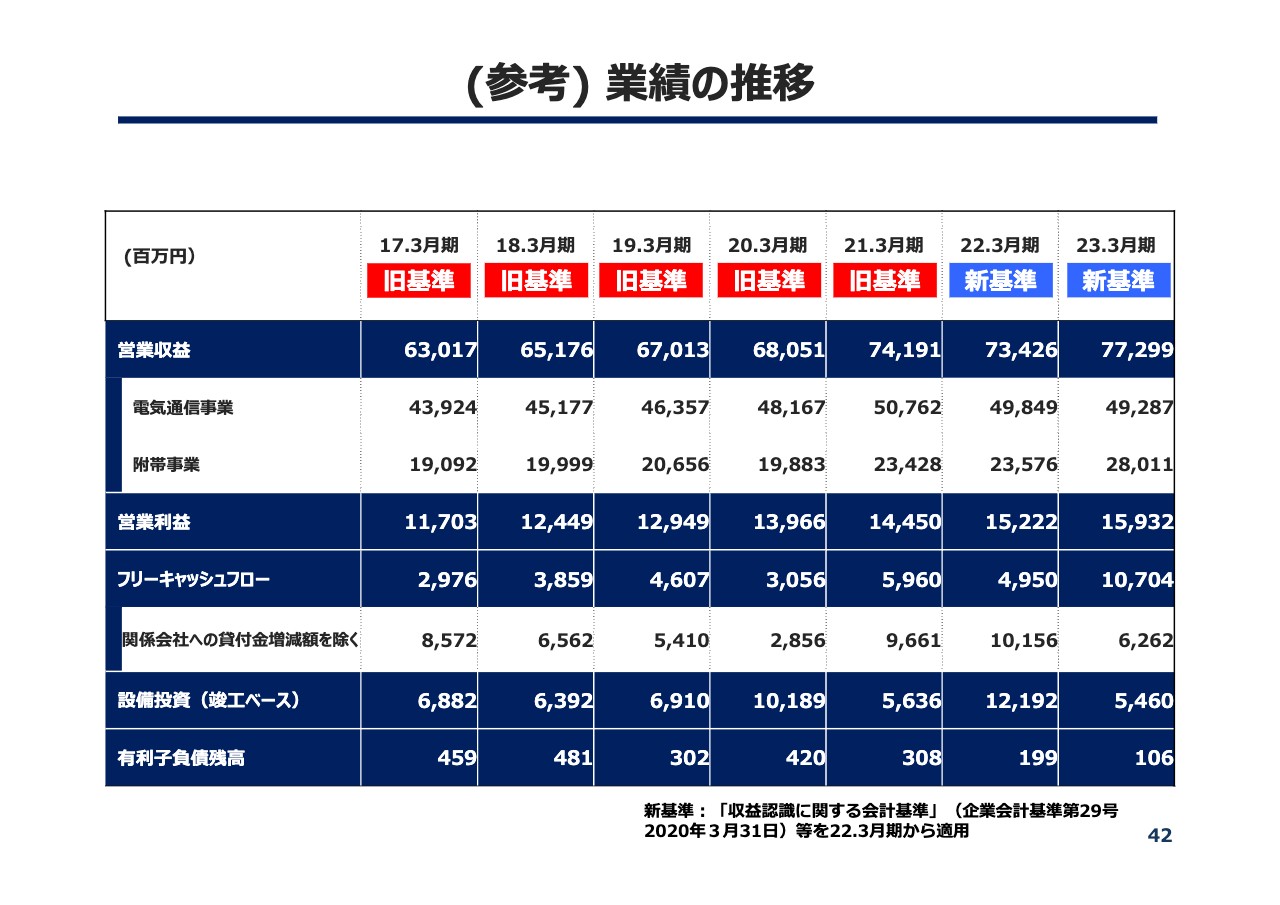

(参考) 業績の推移

こちらも参考資料として業績の推移を記載していますので、お時間のある時にご覧ください。以上でご説明を終わります。ありがとうございました。

新着ログ

「情報・通信業」のログ