提供:株式会社マツオカコーポレーション 2024年3月期第2四半期決算説明

【QAあり】マツオカコーポレーション、業績予想を上方修正 ASEAN諸国等への生産地のシフトなどの利益率向上効果は継続見込み

目次

松岡典之氏(以下、松岡):みなさま、こんにちは。株式会社マツオカコーポレーション代表取締役社長の松岡典之です。みなさまには平素より格別のご高配を賜り、心より感謝申し上げます。本日は、当社グループの2024年3月期第2四半期決算についてご説明します。

資料の目次に従い、2024年3月期第2四半期の概要、先日修正を発表した2024年3月期の業績予想や、中期経営計画の進捗などをご説明した後、ベトナムとバングラデシュで新設した工場についてご紹介します。どうぞよろしくお願いします。

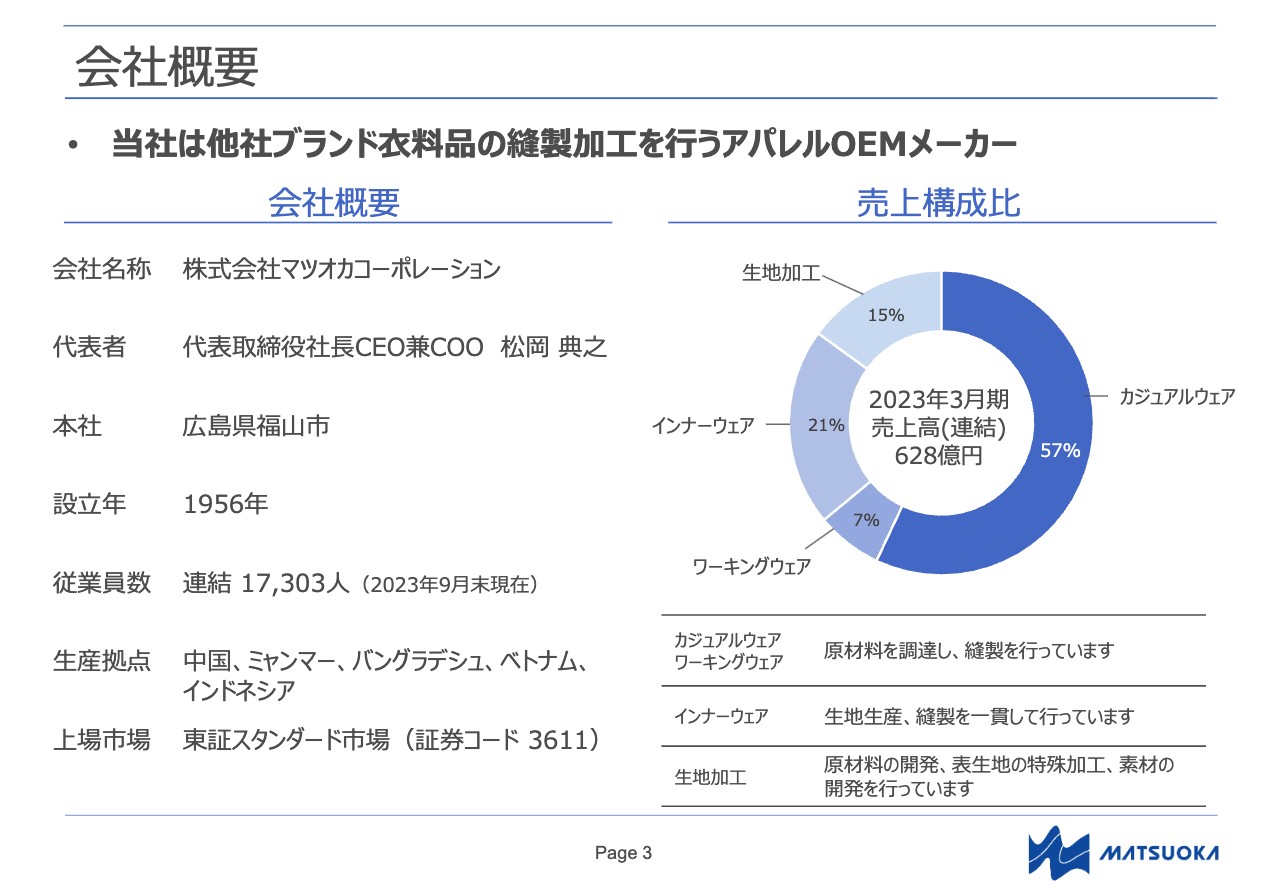

会社概要

金子浩幸氏(以下、金子):取締役CFOの金子浩幸です。まずは、当社の概要をご説明します。代表者は、代表取締役社長CEO兼COOの松岡典之です。本社は広島県福山市にあり、1956年に創業して60年以上の歴史があります。

中国、ミャンマー、バングラデシュ、ベトナム、インドネシアの5ヶ国で、縫製工場でのアパレル製品製造を主たる事業として展開しています。縫製工場の特徴として多くの従業員に支えられており、2023年9月末のグループ総従業員数は1万7,303人です。

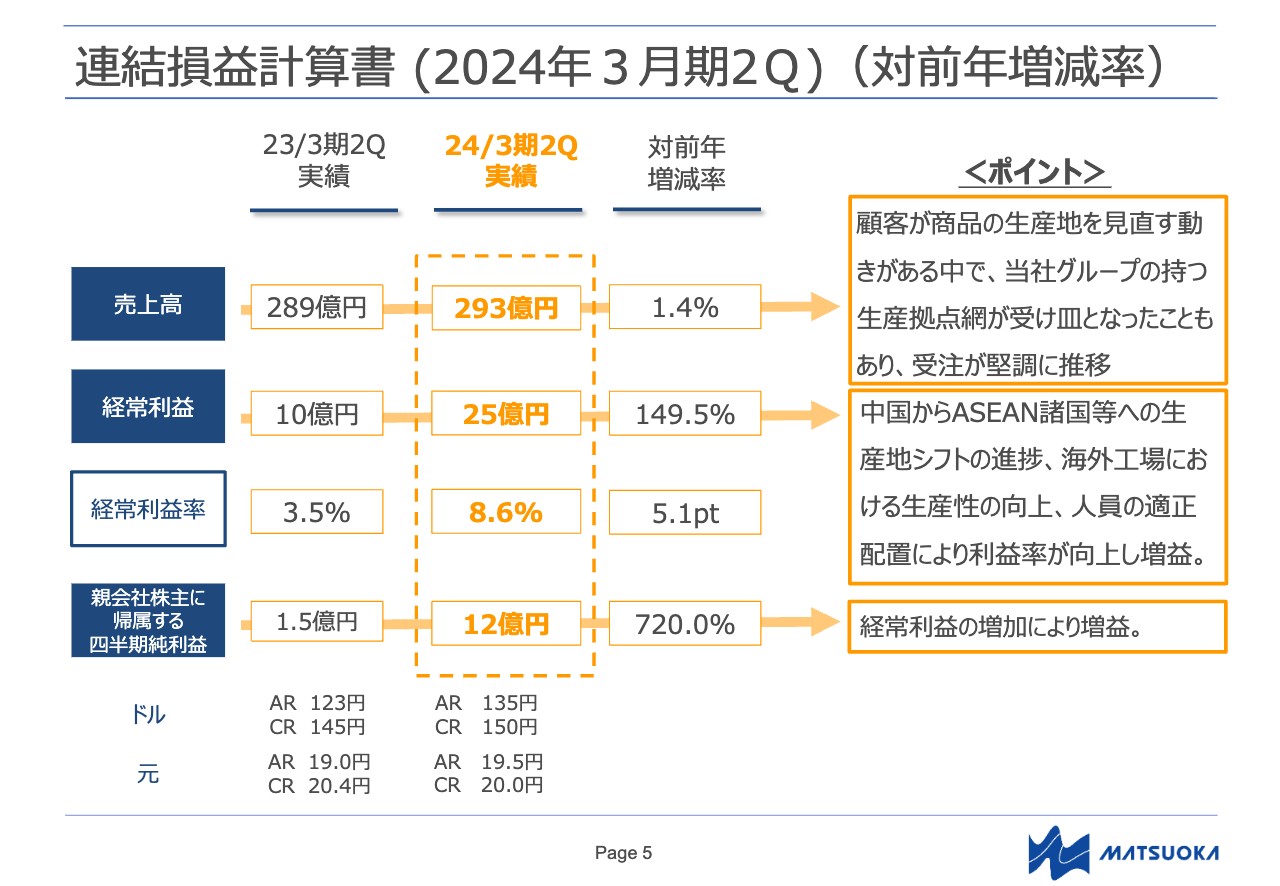

連結損益計算書 (2024年3月期2Q)(対前年増減率)

2024年3月期第2四半期の決算概要をご説明します。連結損益計算書の実績および前年同期比です。

当第2四半期の連結業績は、お客さまが商品の生産地を見直す動きがある中で、当社グループの持つ生産拠点網がその受け皿になれたため、売上高は前年同期比1.4パーセント増の293億円、経常利益は前年同期比149.5パーセント増の25億円、親会社株主に帰属する四半期純利益は前年同期比720パーセント増の12億円と、売上高は前年同期比微増ながらも、利益は大幅増益となりました。

経常利益および親会社株主に帰属する四半期純利益は、コロナ禍前の2018年3月期や2019年3月期の第2四半期と比較して、ほぼ同水準となりました。

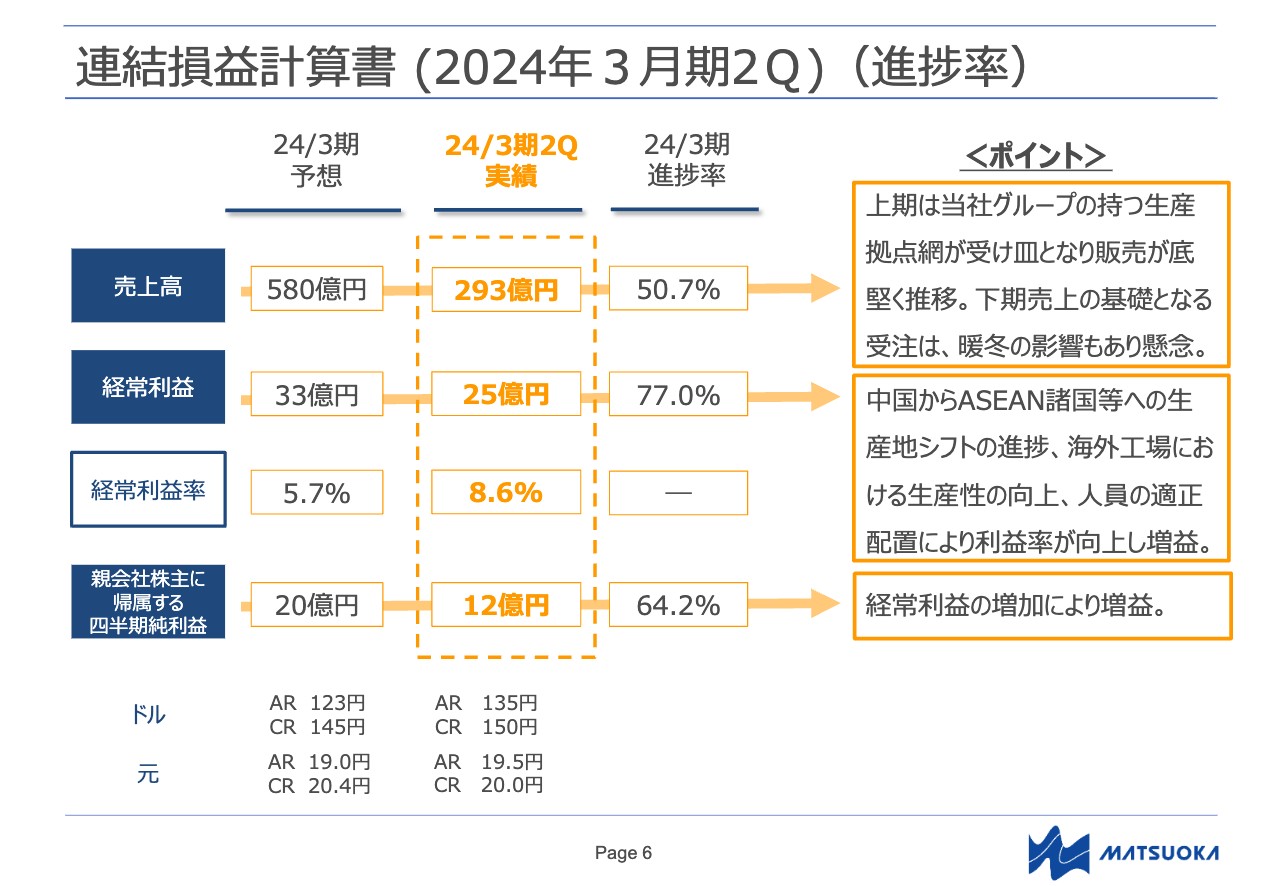

連結損益計算書 (2024年3月期2Q)(進捗率)

連結損益計算書の第2四半期の進捗状況です。進捗比較の基礎となる2024年3月期通期の数値は、11月9日に開示した修正後の業績予想のものです。

売上高は通期予想580億円に対して、第2四半期は50.7パーセント進捗、経常利益は通期予想33億円に対して、77パーセント進捗しました。

親会社株主に帰属する四半期純利益は、通期予想20億円に対して、64.2パーセントの進捗です。

第2四半期までの上期は、販売が底堅く推移し、前年同期並みの売上高となりましたが、下期は11月上旬までの気温の高さから受注量が十分に伸びないことが懸念されるため、売上高を上期と同水準にしました。

一方で、経常利益は、ASEAN諸国等への生産地シフトの進捗、海外工場における生産性の向上、人員の適正配置により利益率が向上し、通期での増益を見込んでいます。

売上高(品目別・生産地域別)

品目別・生産地域別の売上高です。品目別では、インナーウェアと生地加工がやや売上高を落としたものの、主力のカジュアルウェアやワーキングウェアで増収となりました。

生産地域別では、中国生産による売上高が減少し、その分ベトナム生産による売上高が増加しました。主な要因は、中期経営計画に基づいてASEAN諸国等への生産地シフトを進め、当第2四半期には特に、ベトナムのアンナム工場生産によって販売量を大きく伸ばしたためです。

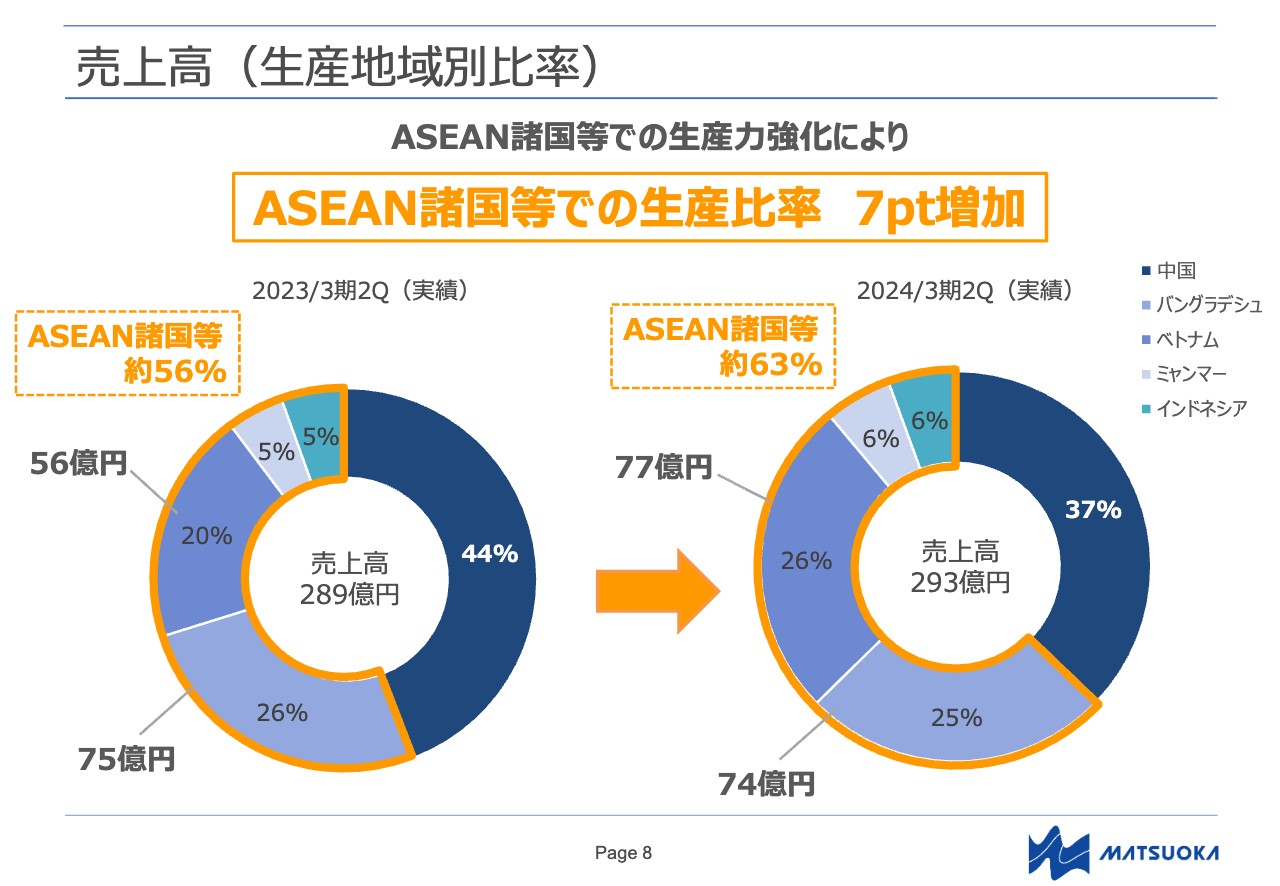

売上高(生産地域別比率)

生産地域別の売上高比率です。ASEAN諸国等への生産地シフトを進めた結果、同地域での生産による売上高の構成比は、前年同期の56パーセントから7ポイント増加の63パーセントとなりました。

先ほどお話ししたとおり、その大半はベトナム生産の増加によるものです。特にアンナム工場生産による販売量増加が寄与し、ベトナム生産の売上高比率は前年同期比6ポイント増加しています。

バングラデシュ生産による売上高は、ほぼ前年同期と同じ水準ですが、今後はお客さまからの受注に合わせて適切に生産ラインを増設し、販売量を増やしていきます。

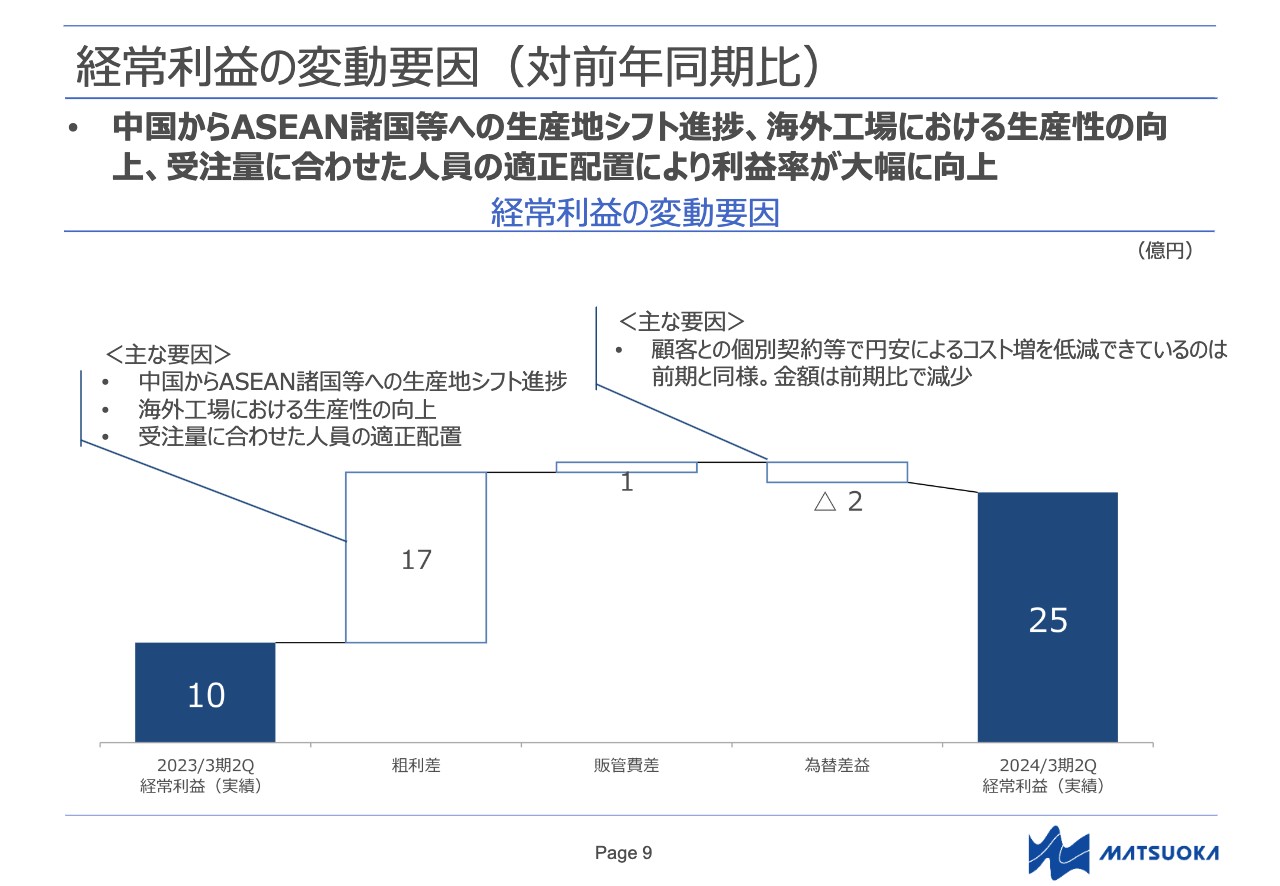

経常利益の変動要因(対前年同期比)

前年同期比の分析による経常利益の変動要因です。売上高は前年同期から微増しましたが、ASEAN諸国等への生産地シフト、工場での生産性の向上や人員の適正配置などの取り組みが利益の向上に寄与し、売上総利益は17億円増加しました。こちらが、当第2四半期の増益の最大の要因です。

そのほか、販管費は前年同期とほぼ同水準だったため、営業損益は、売上総利益の増加によって16億円増加しています。

営業外収益の為替差益については、当第2四半期も14億円計上していますが、前年同期と比べて2億円減少しています。

前期から円安の影響は継続していますが、一部の主要顧客との契約から、為替変動リスクをヘッジしている構造も昨年と同様です。これらの結果、2024年3月期第2四半期の経常利益は、前年同期比15億円増の25億円となりました。

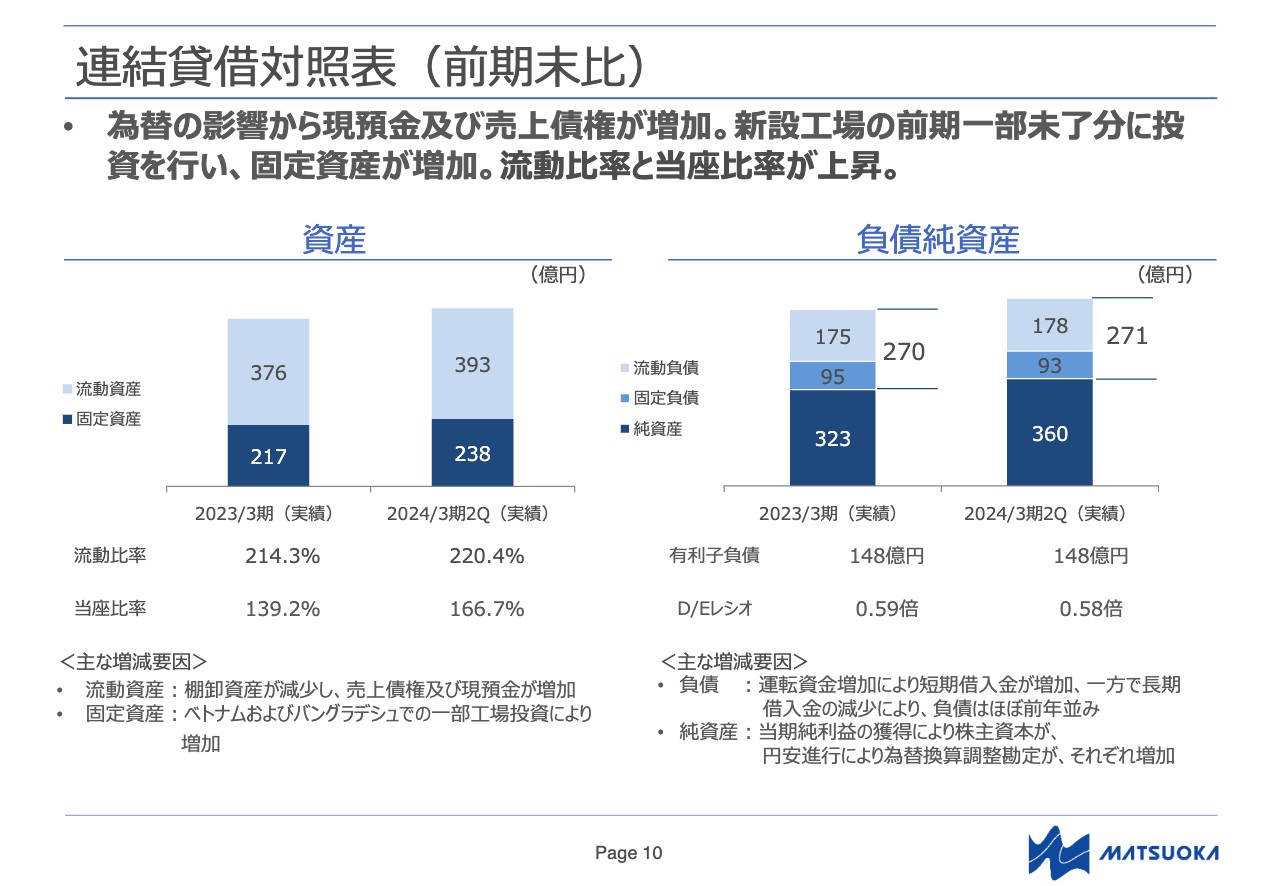

連結貸借対照表(前期末比)

連結貸借対照表についてです。総資産は前期末より38億円増加し、631億円となりました。流動資産は、棚卸資産が5億円減少した一方で、売上債権が11億円、現金および預金が10億円増加し、前期末より17億円増の393億円となりました。

固定資産は、ベトナムとバングラデシュの新設工場において、当期に入ってから計画投資の一部が完了したことなどにより、有形固定資産が17億円増加しました。固定資産全体では、前期より20億円増の237億円となりました。

負債は、仕入債務が5億円減少した一方で、短期借入金が3億円増加しました。負債全体では、前期末より1億円増の271億円と、大きな変化はありませんでした。

純資産は、四半期純利益の獲得と利益配当により、株主資本が差引8億円増加しました。円安の影響により、為替換算調整勘定が24億円増加し、前期末より37億円増の360億円となりました。

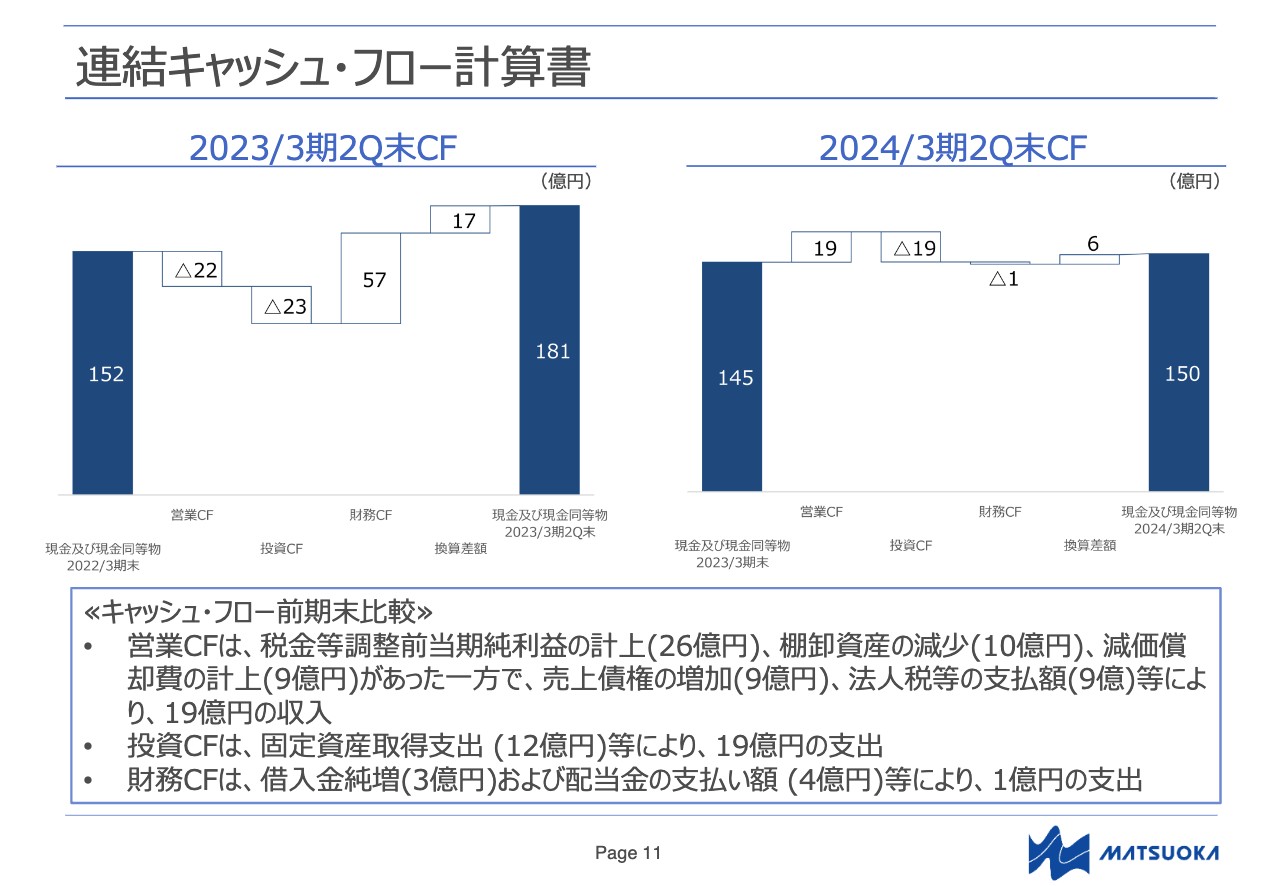

連結キャッシュ・フロー計算書

連結キャッシュ・フロー計算書による、現金および現金同等物の増減分析です。中期経営計画の進捗による変化が表れているため、前年同期の分析と並べて記載しています。

スライド左側が前第2四半期のキャッシュ・フローです。前第2四半期は当社グループ中期経営計画の2年目、第1期の最終年であり、コロナ禍でも積極的に工場投資を進めた期です。

営業キャッシュ・フローが22億円支出の中でも工場投資を進め、投資キャッシュ・フローも23億円支出となったところを、財務キャッシュ・フローの57億円の収入で資金を調達し、賄いました。

スライド右側の当第2四半期は、拡大した生産基盤を新たな成長につなげる第2期に移行しています。計画に基づく取り組みの成果が徐々に表れており、経常損益が増加し、営業キャッシュ・フローも19億円の収入に転じました。そのため、投資キャッシュ・フローの19億円の支出を営業キャッシュ・フローで賄っています。

なお、投資キャッシュ・フローの主な内訳は、昨年から繰り越した固定資産取得の支出12億円と、定期預金の預け入れ6億円です。このうち定期預金については、B/Sでは現金および預金に計上されていますので、実質的には資金の増加と考えています。

財務キャッシュ・フローの主な内訳は、短期借入金の純増3億円と、配当金の支払い額4億円であり、差引1億円の支出となりました。前年同期のような多額の資金調達はありません。

これらの結果、当第2四半期末の現金および現金同等物の残高は、前期末より5億円増加し、150億円となりました。

以上、2024年3月期第2四半期の決算概要をご説明しました。

2024年3月期 通期連結業績予想の修正

2024年3月期の業績予想と中期経営計画の進捗についてご説明します。2024年3月期の通期連結業績予想の数値は、11月9日に修正を発表しています。

売上高は前期比7.6パーセント減の580億円で、期初予想と同額としています。営業利益は11億円、期初予想比は1億円増、経常利益は前期比3パーセント増の33億円で、期初予想比18億円増としています。

親会社株式に帰属する当期純利益は前期比19.3パーセント増の20億円で、期初予想比12億円増と見込んでいます。

アフターコロナへ移行し、アパレル需要に回復が見られる一方で、流通在庫の高止まりはまだ完全には解消されていないと認識しています。加えて、11月上旬まで続いた高い気温により、下期の受注が十分に伸びない可能性があります。

しかしながら、ASEAN諸国等への生産地シフト、生産性の向上および受注量に合わせた人員の適正配置による利益率向上の効果は継続すると考え、営業利益・経常利益および親会社株式に帰属する当期純利益を、それぞれ上方修正しました。

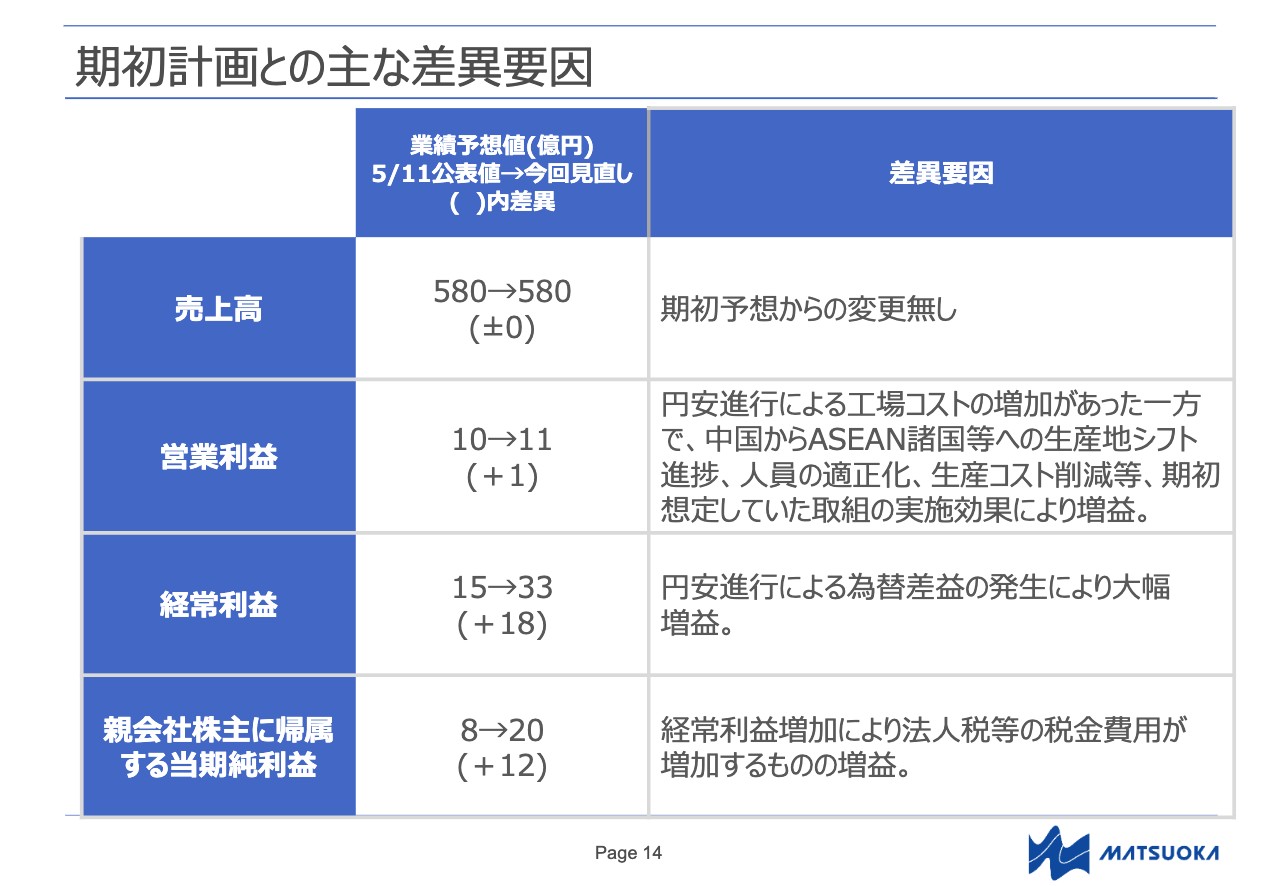

期初計画との主な差異要因

業績予想の修正における、期初計画との主な差異要因です。売上高の予想は、期初から変更はありません。

経常利益の予想は、ASEAN諸国等への生産地シフトおよび期初より実施してきた人員の適正配置等の取り組みにより利益率が向上したことに加え、前期と同様に一部の取引先との個別契約から為替差益が発生するため、18億円増の33億円に修正しました。

親会社株主に帰属する当期純利益は、税金費用の増加が見込まれるものの、経常利益を修正したため、12億円増の20億円に修正しました。

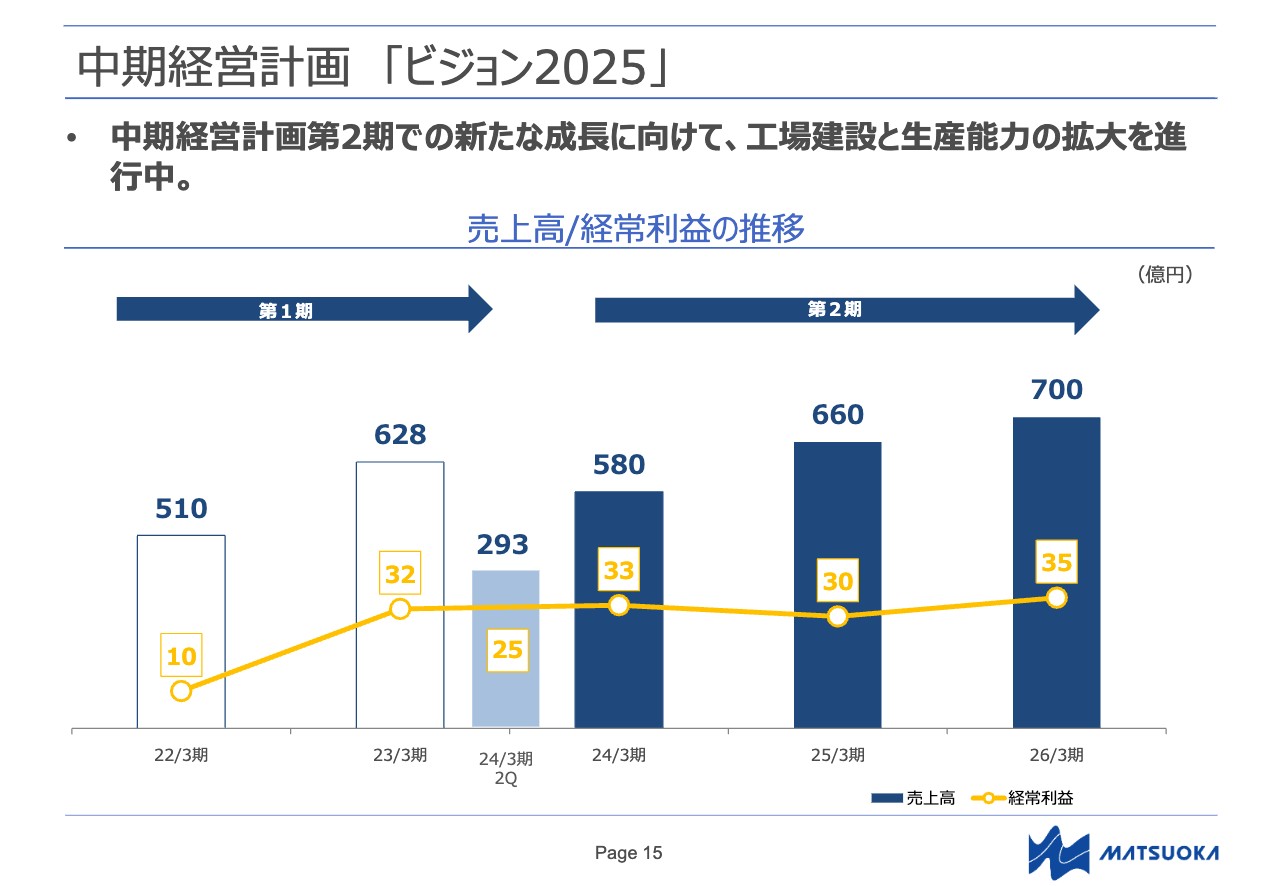

中期経営計画 「ビジョン2025」

中期経営計画の進捗状況です。現在進行中の2024年3月期は、2026年3月期までの5年間を対象期間とする当社グループの中期経営計画「ビジョン2025」の3年目にあたります。新たな成長を目指す後半3年、第2期の1年目でもあります。

スライドのグラフの中ほどにある薄い青色部分が当第2四半期で、その右隣が当期の通期業績予想です。中期経営計画上の2024年3月期の目標売上高は620億円、経常利益は23億円でした。

売上高は目標を若干下回る見込みですが、経常利益は目標を達成する見込みです。最終年度である2026年3月期に向けても、概ね計画どおりに推移していると考えています。前期までの工場投資で、回復するアパレル需要、顧客ニーズを受け止める生産背景は構築できていますので、引き続き受注の獲得と生産性の向上に努めていきます。

配当方針

配当方針です。当社グループは、株主のみなさまに安定的に利益配当することを基本方針としており、中期経営計画の利益成長と定量目標の達成度合いに合わせて、増配を検討していきます。

また、前期までの投資で拡充した生産基盤である工場の稼働を高め、売上高および利益を拡大すること、それを支える工場の生産性と品質のさらなる向上に努めることが重要課題であり、その取り組みが、ひいては当社グループの企業価値向上と株主のみなさまの利益につながると考えています。

工場紹介(アンナム工場)

松岡:ここからは、ベトナムとバングラデシュで新しく建設した工場について、写真を交えてご紹介します。

ベトナムのアンナム工場です。ハノイから南に320キロメートルの地に設立された、現在従業員が約2,100人の工場です。工場内には外からも光を取り込み、空調換気もIT工場を意識しつつ、整然とした環境で生産性向上に努めています。

工場紹介(アンナム工場)

アンナム工場です。奥行きが約200メートルあります。

工場紹介(アンナム工場)

同じくアンナム工場です。このラインではハンガーシステムを導入することで、作業者の搬送負荷を軽減し、作業効率を高めています。

工場紹介(タンチュオン工場)

タンチュオン工場です。アンナム工場の近くにあります。この工場は多品種少量生産にも対応し、より高度なものづくりに挑戦しています。

工場紹介(タンチュオン工場)

この生産ラインも同じくタンチュオン工場です。主に百貨店アパレルさま向けの高級商材を生産しています。

工場紹介(IMBD工場)

バングラデシュのダッカから西に220キロメートル、インドに近いところにある、イシュワルディ・マツオカ・バングラデシュ工場です。

日頃私たちは、IMBDと呼んでいますが、この工場にもハンガーシステムを導入しています。

工場紹介(IMBD工場)

この工場では、パンツも上着もこのハンガーシステムを導入したことで、生産性が非常に高くなっています。

工場紹介(IMBD工場)

写真の中心にパソコンが1台ありますが、写っている画面のデータは、生産性がどのように進捗しているかをリアルタイムで表しています。海外からもこのデータを見ることができ、現地および海外から、共同で生産性向上に取り組んでいます。

以上、簡単ではありますが、新工場をご紹介させていただきました。

質疑応答:下期を減益と見込む要因について

司会者:「御社は第2四半期は閑散期で、通期業績はどちらかというと下期寄りと理解していますが、今回の業績予想では下期は減益と見込まれています。その要因を教えてください」というご質問です。

金子:当社グループの業績において、売上高および利益が下期寄りになる期が多いのはご理解のとおりです。当期については、若干ではありますが、第2四半期に前倒し出荷があり、第3四半期の売上高を先取りしていること、加えて、11月上旬までの高い気温などの天候要因による、期中の追加受注の減少懸念から、例年とは異なる傾向になると考えています。

さらに下期においては、新規工場でライン増設を進める過程で、一時的に先行コストが発生し、営業利益を減少させることもあります。また為替差益については、発生可能性が高いもののみを見込んでいます。

質疑応答:売上高の予想を修正しなかった理由について

司会者:「修正後の業績予想数値では、営業利益、経常利益がともに増益の予想に対し、売上高の修正が行われていないのはなぜですか?」というご質問です。

金子:売上高の予想を修正しなかった理由ですが、当時は期初より、当期がコロナ禍で積み上がった在庫の調整期となることを想定していました。現在も、この状況はまだ完全には解消されていないと考えています。

また、暖冬の影響もあり、冬物の出足が遅れていることから、業界全体でオーダーが伸び悩んでおり、下期に向けては当社グループも厳しい環境になることを懸念しています。これらの理由から、売上高については期初予想からの修正はしていません。

これに対して、利益の予想を上方修正した理由ですが、営業利益については、円安進行による海外工場コストが増加したものの、中国からASEAN諸国等への生産地シフトの進捗に加え、人員の適正化や生産コストの削減に注力したことで利益拡大につながっており、その傾向は継続すると考えています。

また、経常利益については、円安での為替差益が継続して発生すると見込んでいるため、同じく増益の予想としました。

質疑応答:アジア系SPAと取引する可能性について

司会者:「近年、『SHEIN』などのアジア系SPAが急速に伸びていますが、そのようなところと取引する可能性、あるいは余地はあるのでしょうか?」というご質問です。

松岡:現在、私たちが取引させていただいているお客さまは、仕入れ、その他販売先まですべてサプライチェーンの見える化が進行しており、私たちも含めその中でビジネスを展開しています。アジア系SPAが成長しているとはいえ、見えづらい部分が非常に多いため、今のところそのような考えはありません。

質疑応答:第2四半期の流通在庫と今後の見通しについて

司会者:「流通在庫について、第1四半期では在庫の消化が進んだとのご説明がありましたが、第2四半期ではどうでしょうか? 今後の見通しについて教えてください」というご質問です。

金子:前期末の決算発表時には、当期がコロナ禍で積み上がった在庫の調整期になることを想定していました。第1四半期において若干進んだという考えもありましたが、現在は、この状況は完全には解消していないと考えています。

また、今年は暖冬の影響から、冬物の出足が遅いこともあり、下期において懸念点となっています。足元の受注は厳しいですが、業界における在庫状況については、来期の後半には一巡し、調整が進むのではないかと考えています。

2024年春夏の受注状況は、業界全体ではオーダーが伸び悩んでいることが懸念されていますが、今後の消費需要の増加に備え、新工場をフル稼働できるように、社内体制の準備と受注活動を進めていきます。

質疑応答:生産地シフトの進捗状況について

司会者:「生産地シフトが進んでいるようですが、想定どおりでしょうか? またバングラデシュは、生産地比率が第1四半期との比較で微減となっていますが、何か要因はあるのでしょうか?」というご質問です。

松岡:バングラデシュにおける生産については、前期に新規で工場を建設した後、オーダーに合わせるかたちで、順次ラインを立ち上げている状況です。ただし、想定より工場の立ち上げに遅れが出ていることが、売上比率を下げている要因の1つとなっています。

また、ベトナムにおける売上比率が大きく伸びたことで、相対的にバングラデシュの売上比率が下がっています。中期経営計画の最終年度となる2026年3月期には、ASEAN諸国等の売上比率71パーセントを目標に掲げています。

中期経営計画の初年度である2022年3月期、期初の時点で50パーセントであったASEAN諸国等の売上比率を、足元の2024年3月期第2四半期で62.8パーセントまで伸ばすことができました。

ここまでは想定どおりの進捗であると認識しており、今後も目標に向かって生産地シフトを進めていきます。

質疑応答:中期経営計画を据え置いている理由と計画達成の施策について

司会者:「中期経営計画を据え置いている理由と、計画を達成するための具体的な施策についてお聞かせください」というご質問です。

松岡:現中期経営計画の最終年度である2026年3月期に売上高700億円、経常利益35億円達成することを目標に設定していますが、利益面では、中期経営計画策定時と比較して、円安の進行が進み、事業環境が変わりつつあることから、今後見直す可能性もあります。

現中期経営計画の第2期で新たな成長にチャレンジしている中、ポイントとなるのは、ものづくりを支えてくれる人財です。昨年までは、工場や設備などのハード面への投資を実施し、生産キャパシティの拡大を完了していますが、これからはソフト面への投資に注力し、永続的な企業活動のため、これまで培ってきたマツオカのものづくりに関するノウハウを全拠点へ展開していきます。

当社グループの中長期的な企業価値向上とともに、ステークホルダーのみなさまのため、まずは本業に注力することを最優先として取り組んでいきます。

質疑応答:黒字転換の背景について

司会者:「第1四半期、第2四半期と黒字転換しているのは、回復局面にあると捉えていいのでしょうか?」というご質問です。

金子:徐々にではありますが、回復局面にあると考えています。数値面では、売上高293億円は前年同期比1.4パーセント増とほぼ同水準、営業利益は16億円増加し黒字転換、経常利益は149.5パーセント増、四半期当期純利益は720パーセント増と大きく伸長させることができました。

新型コロナウイルス感染症拡大前の2020年3月期の第2四半期と比較しても、売上高は約9パーセント増、経常利益は77パーセント増、四半期純利益は33パーセント増となりました。

かねてよりグループ全体で推進していた中国からASEAN諸国等への生産地シフトや、品質および生産性を向上させるための活動が成果として実を結びつつあり、前年同期だけでなくコロナ禍前の業績を上回ったと認識しています。

足元の状況としては、天候要因やコロナ禍に積み上がった在庫がいまだ完全には解消していないなどの懸念点はありますが、来期の秋頃には在庫も一巡し、さらに回復局面に入っていくものと想定しています。

質疑応答:業界全体の流通在庫の状況について

司会者:「流通在庫が解消されていないとのことですが、御社の大手取引先は在庫水準が低下していると思います。業界全体でどのような状況なのか、景況感悪化が背景なのか、どの国の在庫が重そうなのかなど、わかるようでしたら教えてください」というご質問です。

松岡:現在の流通在庫の状況ですが、天候要因もある中で、発表する内容が逐次変わっていく状況です。それを踏まえて、当社グループは生産のキャパシティの準備をしていますが、状況が刻々と変わっていく流れのため、相対的に在庫水準が以前より高い状況ではあります。

また、発注を控えて短いリードタイムで生産するお客さまが増えてきていることから、長期的な在庫に対する懸念点が広がっているように感じています。

質疑応答:中国、欧米の顧客との取り組み進捗について

司会者:「新規開拓も含め、中国や欧米の顧客との取り組みは進捗しているのか教えてください」というご質問です。

松岡:米中貿易摩擦による通商環境の変化から、アパレル業界では「つくり場」が中国から他の地域へ移りつつあります。中国の既存顧客については、受注にばらつきが出始めており、当社グループとしても先行きを注視しています。

その影響から、欧米のアパレルメーカーではバングラデシュでの生産に注目が高まっており、当社グループのバングラデシュの工場においても、欧米のお客さまの訪問が増えてきています。

訪問されたお客さまからは良い評価をいただいており、当社グループの品質に対して好印象を持っていただいていると感じています。

このようなこともあり、欧米における新規顧客の獲得に向けた取り組みについては、ゆっくりではありますが引き合いをいただく機会が増えており、今後の市場開拓に向けて先が見えてきたと感じています。

質疑応答:PBRに対する施策について

司会者:「PBR1倍を下回っていますが、それに対する施策を教えてほしいです。増配や自社株買いなどの検討状況について教えてください」というご質問です。

金子:当社グループの現在の状況としては、前期までの2年間で将来の利益獲得の基盤構築のために、85億円規模の工場投資を実行したばかりです。新たに投資した工場の生産体制を盤石にし、増加した投下資本と、その資本コストに見合った利益を早期に獲得することが、投下資本利益率とPBRの向上につながり、中長期的には株主のみなさまへの一番の還元になると考えています。

質疑応答:現在の株価の状況について

司会者:「現在の株価の状況について、どのように考えているかお聞かせください」というご質問です。

松岡:株価については、市場における投資家のみなさまの評価であり、その妥当性についてお話しすることは適当ではありませんが、常に注視しています。

株価向上のためには、中長期的には企業が持続的に成長すること、また、株主のみなさまに対して当社グループ事業の現況をしっかりと説明することが重要であり、これが我々経営陣の責任であると考えています。

業績向上のため、さまざまな施策を実施するほか、当社グループに関してよりご理解いただくため、引き続きIR活動を積極的に展開し、今後も株主のみなさまのご期待に添えるよう、企業価値の向上に全力で取り組んでいきます。

質疑応答:中期経営計画が達成されない場合について

司会者:「中計が達成されない場合、増配はないと考えてよろしいでしょうか?」というご質問です。

金子:先ほどのご説明で増配については、中期経営計画および数値目標の達成度合いに応じてとお話ししましたが、これは1つの目安であると考えています。今後、利益の増加具合や、新たな利益獲得に向けての投資資金の需要とバランスを取りながら、検討していきたいと考えています。

質疑応答:新たな設備投資計画について

司会者:「新たな設備投資計画について教えてください」というご質問です。

金子:アパレル業界においては、消費動向が徐々に回復しつつある環境ですので、今後に向けたさまざまな投資案件の話も出てきています。当期については、本年度の計画どおりに進めていく予定ですが、将来に向けたさまざまな投資につながる案件をいただいており、お客さまの要請に応じて、今後積極的に検討していきたいと考えています。

中期経営計画に基づいた大規模な設備投資計画は前期までの2年間で完了しており、今期においては完成した新工場のライン拡充や、それに伴う機材導入などを中心に投資を実施していく計画です。

具体的な取り組みの1つとしては、先ほどスライドでもお示ししたようなハンガーラインの設備の導入を拡大している状況にあり、さらなる生産性の向上を図っています。

質疑応答:2024年春夏のオーダーについて

司会者:「2024年春夏のオーダーが伸び悩んでいる背景は何ですか?」というご質問です。

松岡:2024年春夏のオーダーの伸び悩みについては、昨年度生産したものの在庫の状況、マーケットが非常に慎重な姿勢を見せているところが、理由となっていると感じています。

質疑応答:中国での生産、工場の稼働状況、今後の位置づけについて

司会者:「中国での生産、工場の稼働状況はどうか、今後の生産拠点としての位置づけを教えてください」というご質問です。

松岡:当社グループの施策としては、ASEAN諸国での生産比率を高めることで相対的に中国での生産比率が下がること、下げていけることを想定しています。

一方で、中国での生産を希望されるお客さまも一定数いることから、それらに対応できるようキャパシティを維持し、中国での生産は継続しながら、それ以上の生産については引き続き段階的にASEAN諸国等への生産移管を進めていく所存です。

質疑応答:ものづくりの日本回帰、国内生産について

司会者:「ものづくり企業では日本回帰の傾向もあるが、御社ではどうでしょうか?」というご質問です。

松岡:縫製工場は労働集約型の産業です。したがって雇用の確保が生産拠点展開の重要な要素となるため、当社グループは現時点において日本国内に生産拠点を持つことは検討していません。

一方で、持続的な企業成長のためには、これまで当社グループで培ってきた縫製に関わる技術やノウハウを共有し継承することで、グループの人財を育成し、さらなる生産性の向上につなげていくことが必要であると考えています。今後、人財育成や縫製技術を醸成する場として、国内も1つの選択肢として検討しています。

質疑応答:人員配置の適正化について

司会者:「人員配置の適正化について、具体的にはどのようなことをされたのでしょうか? 可能な範囲でご教示ください」というご質問です。

松岡:工場を配備する中で、毎年毎シーズンのオーダーの状況が国ごと、工場ごとにどれだけ適合していくかということは、なかなか予測し難いです。

長期的に生産、受注状況を把握することで適時に人員を調整し、可能な限り働く方々が力をフルに発揮できる状況を、常に作っていくようにしています。

質疑応答:バングラデシュの賃金上昇に関する問題について

司会者:「バングラデシュの最低賃金のさらなる引き上げの可能性、労働争議、操業停止などの発生の影響について、どのように考えていますか? 計画には賃金上昇をどの程度勘案していますか?」というご質問です。

松岡:バングラデシュでは今、最低賃金のさらなる引き上げが起ころうとしています。最低賃金の引き上げ等については政府主導のものとなり、一般企業としてそれに抵抗することはできません。受け入れていかざるを得ませんが、これらに関しては、当社グループは最新鋭の設備の導入や、生産性を維持することで対応していくことを考えています。

また、賃金上昇については、ある程度予算にも織り込んだ中での計画を組んでいますので、できるだけ収益に影響ない範囲となるよう考えています。

松岡氏からのご挨拶

みなさま、本日は当社グループの2024年3月期第2四半期決算説明会にご参加いただき、ありがとうございました。当社グループでは、これからも積極的なIR活動を通じ、適正な企業情報の開示と、みなさまとの対話を深めていきたいと存じます。

みなさまにおかれましては、今後とも引き続きご支援賜りますよう、どうぞよろしくお願いします。ここまでの時間、お付き合いいただき誠にありがとうございました。

新着ログ

「繊維製品」のログ