北川鉄工所、金属素形材事業の生産回復等により2Qは増収増益 通期ではM&Aによる売上増等の影響を見込む

目次

北川宏氏:株式会社北川鉄工所の代表取締役副会長、経営管理本部長の北川です。よろしくお願いします。本日は当社の決算説明会にご参加いただき、ありがとうございます。それでは2023年度第2四半期決算説明会を行います。

スライドに記載のとおり、会社概要、2023年度経営環境、決算報告、そして業績予想という流れでご説明します。

会社概要

まず会社概要です。当社は広島県府中市に本社を置いています。創業が1918年と、100年を超える歴史を持っています。従業員数は、現在グループ合計で2,460名となっています。事業としては工作機器、産業機械および立体駐車場、そして金属素形材の3つの事業を、社内カンパニー制というかたちで進めています。

事業概要 KGhカンパニー(工作機器事業)

KGhカンパニー(キタガワ グローバルハンド:工作機器事業)では、NC旋盤マシニングセンタといわれる工作機械に装着する機器類を扱っています。特に、旋盤用のチャック、NC円テーブルといった製品になります。

会社全体に占める売上構成比は16パーセントとなっています。製品については、海外での売上比率が約40パーセントで、国内と同等に海外への輸出もかなり行っています。

主なお客さまは、国内の主要工作機械メーカーであるDMG森精機、オークマなどになります。

事業概要 KSTカンパニー(産業機械事業)

KSTカンパニー(キタガワ サンテック:産業機械事業)では、コンクリートプラント、建設用クレーン、自走式の立体駐車場、そして環境機械を扱っています。売上規模については、全社の39パーセントとなっています。こちらは国内での事業がほぼ100パーセントで、北海道から沖縄まで営業拠点を持ち、全国で展開しています。

事業概要 KMTカンパニー(金属素形材事業)

KMTカンパニー(キタガワ マテリアル テクノロジー:金属素形材事業)です。こちらは鉄系鋳物の製造と、鋳物製品の機械加工を併せた事業を行っています。売上規模としては全社の43パーセントで、ウエートが最も高くなっています。お客さまは、自動車部品が50パーセント、建機・農機部品が50パーセントの割合となっています。

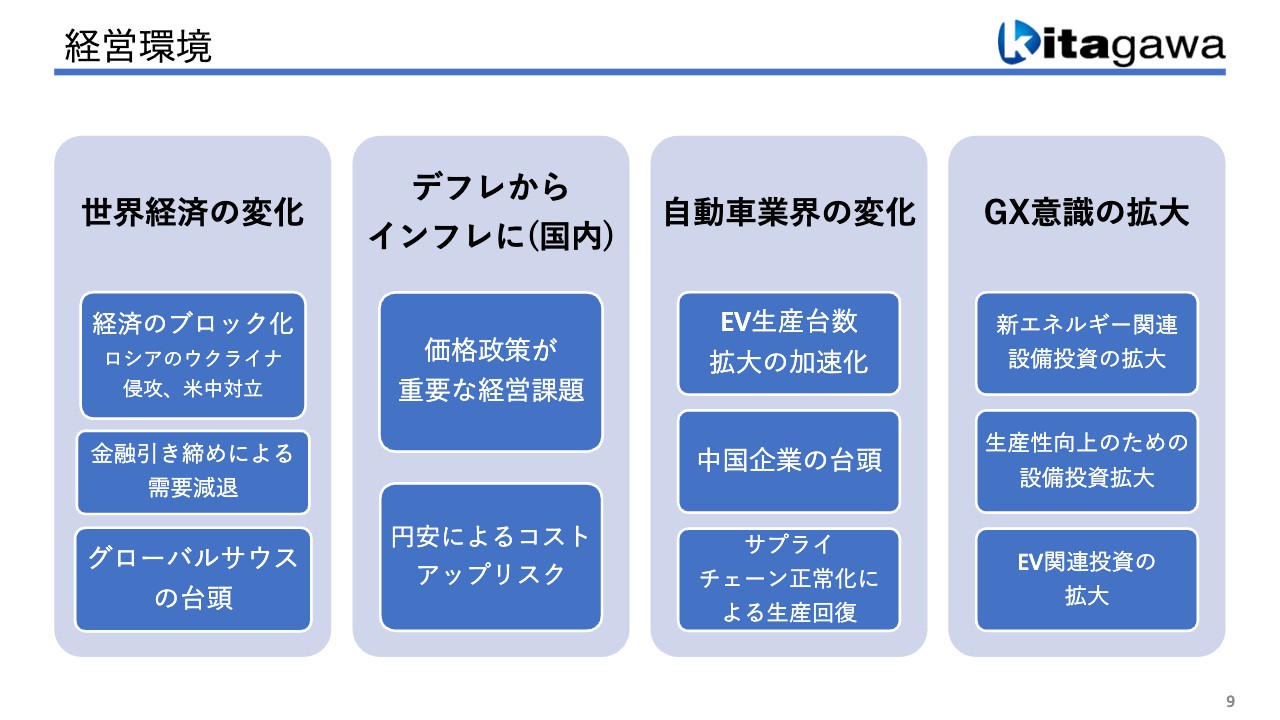

経営環境

経営環境に関して、「世界経済の変化」が1つあります。ロシアのウクライナ侵攻、あるいは米中の対立があり、経済のブロック化が進んでいます。そして金融引き締めにより欧米は今、需要減退のリスクを持っています。また、グローバルサウスの台頭という変化が起きています。

国内では特に「デフレからインフレに」という状況にある中、価格政策自体が重要な経営課題と認識しています。また、円安によりコストアップのリスクを抱えていると考えています。

「自動車業界の変化」については、EVの生産台数が非常に加速化しており、それに合わせるかのように、中国企業が台頭してきています。また、既存の生産についてもサプライチェーンが正常化し、生産が回復してきたという状況です。

さらに、「GX(グリーントランスフォーメーション)意識の拡大」として、今後、新エネルギー関連の設備投資、加えて生産性向上のための設備投資も拡大していくと考えています。また、先ほどのEV関連投資の拡大も見込まれると思っています。

経営環境:材料市況

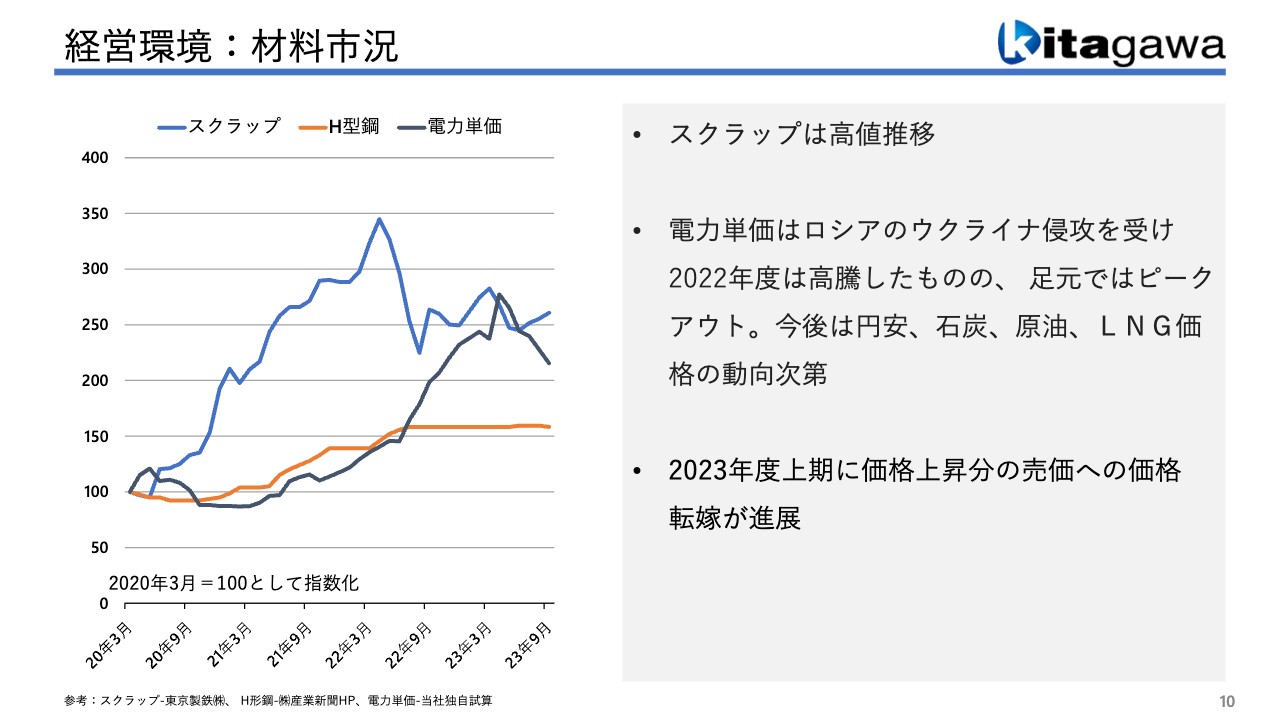

当社の事業は、経営管理の中で材料市況が収益に非常に大きく影響します。しかし今期については、高止まりではあるものの横ばいになっています。材料価格が過去2年間にわたり上昇し、収益的にかなり圧迫されていましたが、今期はこの価格上昇分を売価に転嫁でき始めており、以前よりもその影響度が下がっていると見ています。

トピックス

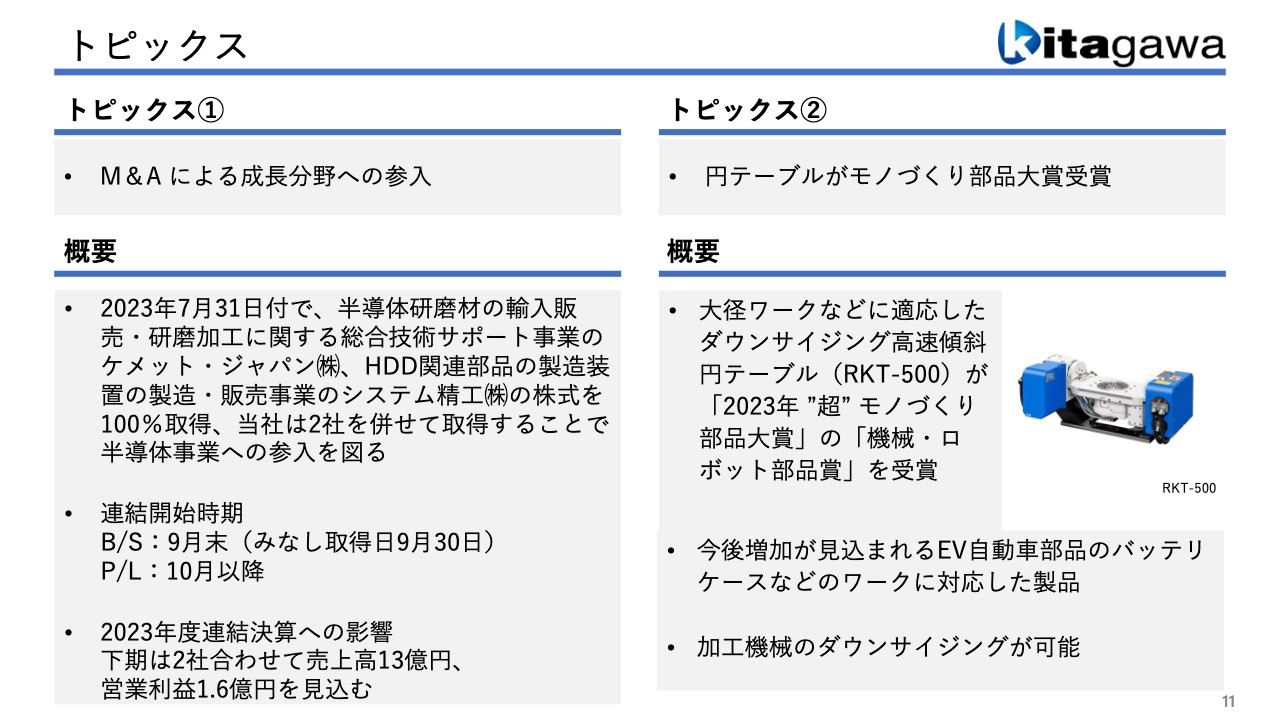

当社のトピックスについてご紹介します。まず、M&Aによる成長分野への参入として、今年7月に、半導体研磨材の輸入販売、そしてその研磨加工に関する技術サポートをしているケメット・ジャパンと、それに関連する製造装置の販売を行っているシステム精工の2社を取得しました。これにより半導体事業への参入を図っていこうと考えています。

こちらの2社については、9月末がみなし取得日となっており、B/Sについてはすでに反映しています。そしてP/Lについては、この下半期となる10月から3月に見込みとして織り込んでいます。連結決算への影響として、2社を合わせて売上高13億円、営業利益は1億6,000万円と見込んでいます。

「NC円テーブル」の新製品が「2023年“超”モノづくり部品大賞」の「機械・ロボット部品賞」をいただきました。これは、マシニングセンタに搭載してワークを掴み加工していくもので、非常にコンパクトにダウンサイジングできているということで、従来よりもワンサイズ小さい加工機械で同じものが加工できます。

そのため、総投資額が抑えられるというメリットがあるとご評価いただき、「機械・ロボット部品賞」を受賞しています。

トピックス

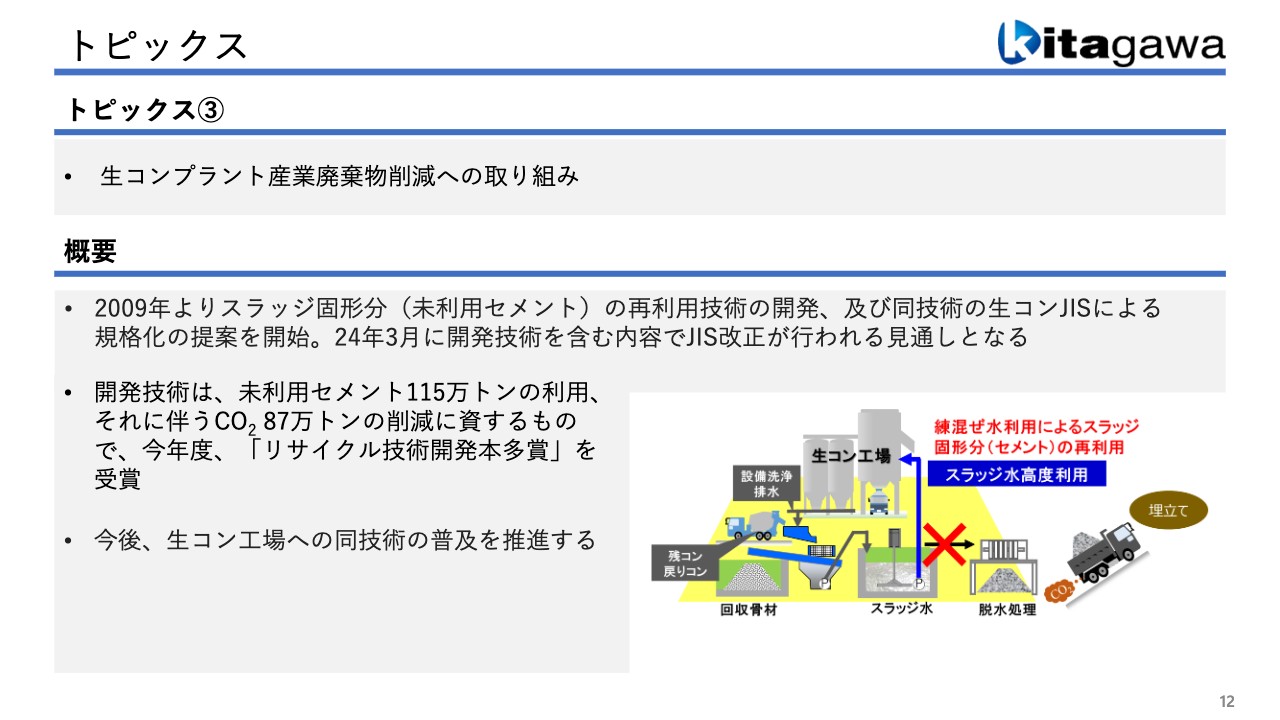

生コンプラントの産業廃棄物削減への取り組みです。スライドに記載した絵にあるスラッジ水とは、ミキサー等を洗浄した後の汚水を回収したものです。スラッジ水にはセメント分が含まれているため、再利用することにより、セメントの使用量そのものを抑えられます。

この開発技術により、合わせて来年4月にJISが改正されることになりました。この設備を使うことによりスラッジ水が使用できるようになり、トータルのセメントの使用量が削減できます。セメントはCO2の排出が非常に多く、環境に優しい製品を生産するため、来年以降扱っていきたいと考えています。これについても、今年度「リサイクル技術開発本多賞」をいただいています。

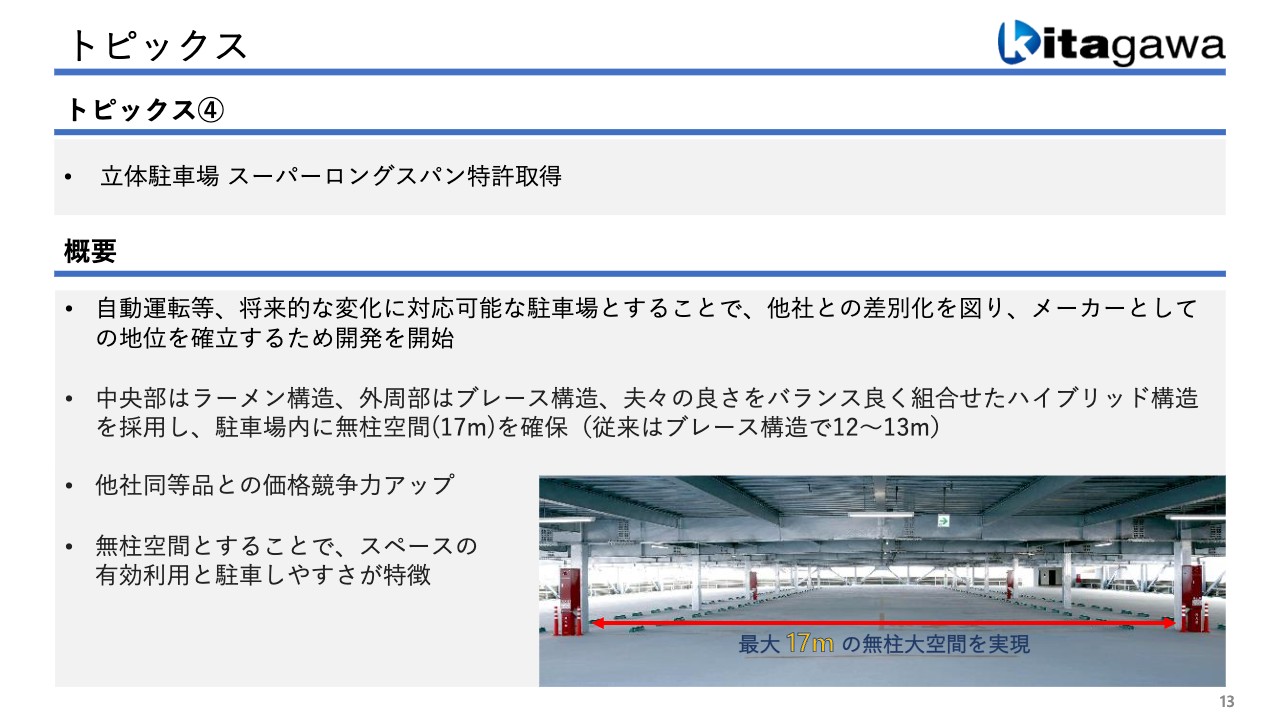

トピックス

立体駐車場における「スーパーロングスパン」を開発し、特許を取得しました。これは当社独自のもので、構造的に中央部がラーメン構造、外周部がブレース構造というハイブリッドの構造にしたものです。スライドの写真のように、最大17メートルの無柱大空間が確保できます。

従来のブレース構造は12メートルから13メートルだったため、この「スーパーロングスパン」ですと、駐車場に入るとほぼ柱がないように見えるのが特徴です。

これにより他社同等品との価格競争力がアップできたと考えています。またこのような空間を作ることで、スペースの有効利用、利用者の駐車のしやすさも見込めると考えています。

トピックス

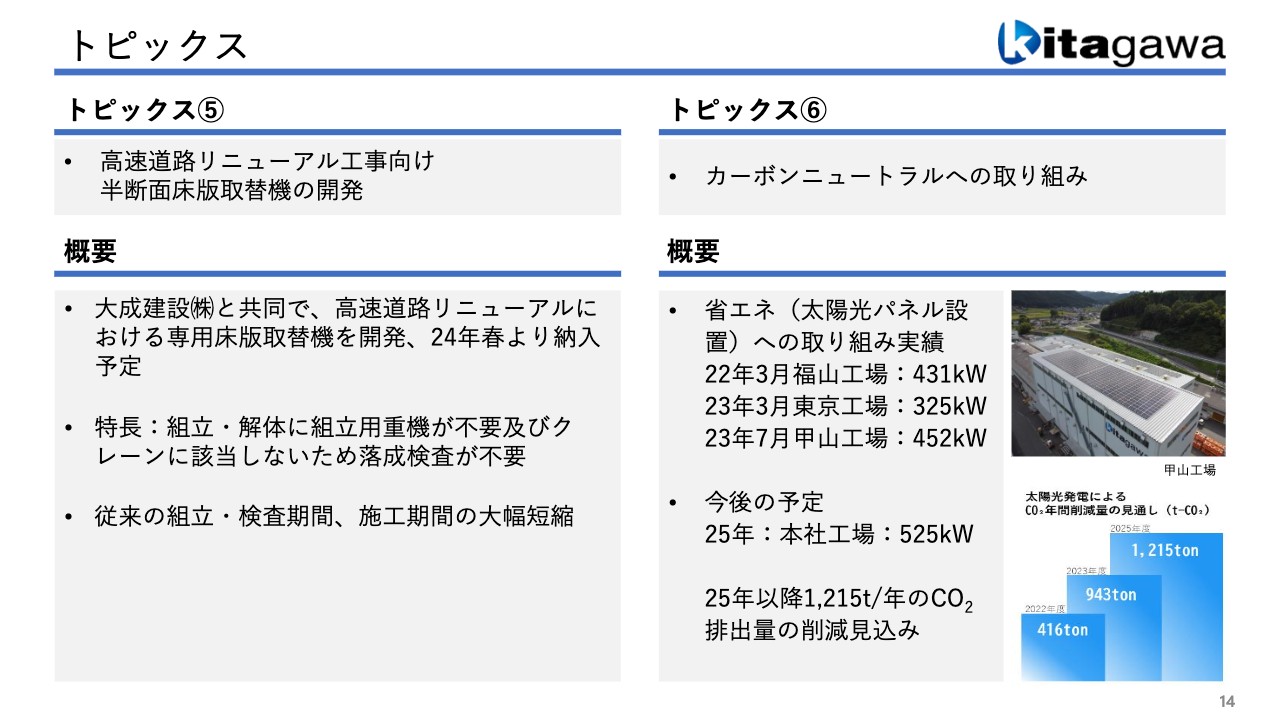

高速道路のリニューアル工事向けの床版の取替機を開発しています。写真はありませんが、大成建設と共同で進めており、「大成建設」「床版取替機」とインターネットで調べると動画が出てきますので、ぜひご覧ください。

従来は、高速道路の板の床版を撤去し、再度そこに床版を持っていくという作業を行っていましたが、これを1つのユニットにした機械で一度に行えるようになりました。従来はクレーン構造規格があったため、例えば落成検査などが必要でしたが、今後は不要になります。

ミニットで組んでいくため組立日数もほぼ必要なく、大成建設の試算によれば、組み立て、落成検査、解体等の日数が従来の3分の1ぐらいで終わります。さらに実際の施工期間についても、1車線を潰して施工する日数が、大成建設の試算では4分の1ぐらいで処理ができます。

最後に、カーボンニュートラルへの取り組みについてです。当社はほとんどが鋳造関係で電気を使うため、Scope2にあたります。社内的には現在、各工場で太陽光パネルの設置を進めています。来年、本社に新しいKGhカンパニーの工場が完成します。それも現在計画しており、2025年以降、年間1,215トンのCO2の排出量の削減が見込まれる予定になっています。

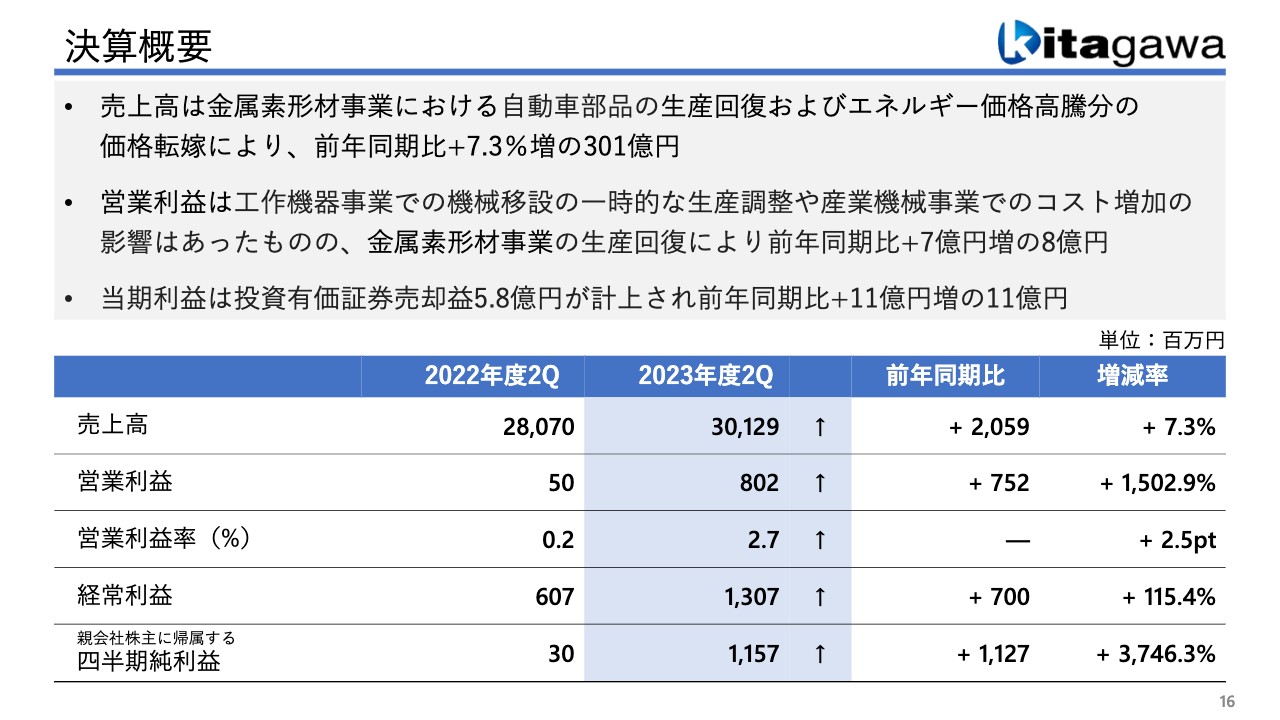

決算概要

続いて、決算報告です。まず2023年第2四半期の売上高については、KMTカンパニーにおける自動車部品の生産が回復したことが大きく寄与しています。また、エネルギーコストを価格に転嫁したことも売上増に寄与しており、前年同期比プラス7.3パーセントの301億2,900万円となっています。

営業利益についても、KMTカンパニーの稼働率が非常にアップしたことがプラスの要因になっています。一方でKGhカンパニー等は、工場移設のために一時生産を落とすなど、マイナス要因がありますが、トータルでは前年同期比プラスの7億5,200万円と、最終の営業利益が8億200万円で終わっています。

親会社株主に帰属する四半期純利益については、この第2四半期は有価証券売却益が5.8億円計上され、最終的に11億5,700万円となっています。

セグメント別業績

セグメント別の業績です。KGhカンパニーは増収ではあるものの減益でした。KSTカンパニーも増収減益で、KMTカンパニーが増収増益で終わっています。

それぞれのカンパニーについて、次のスライドよりご説明します。

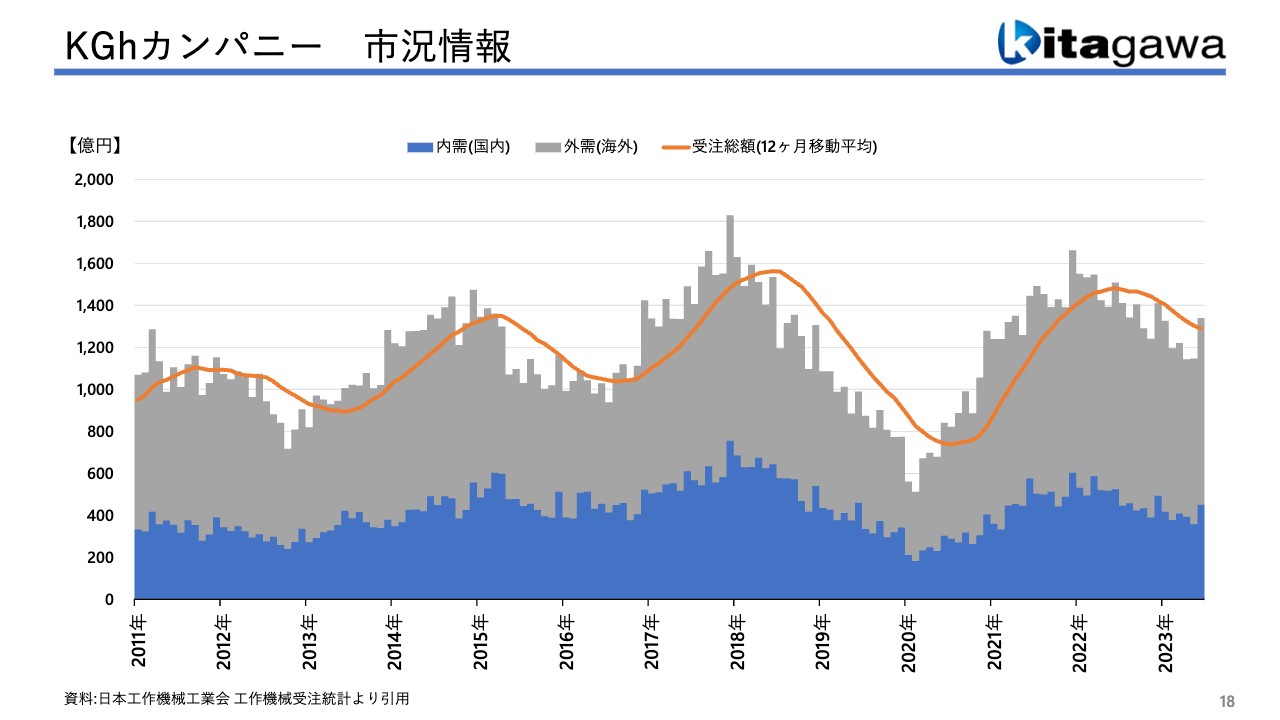

KGhカンパニー 市況情報

KGhカンパニーは、工作機械の需要動向との相関が非常に強く、設備材ということで過去から山・谷があります。2022年あたりをピークに現在は下降線をたどっているため、この下期については厳しい見方をしているところです。

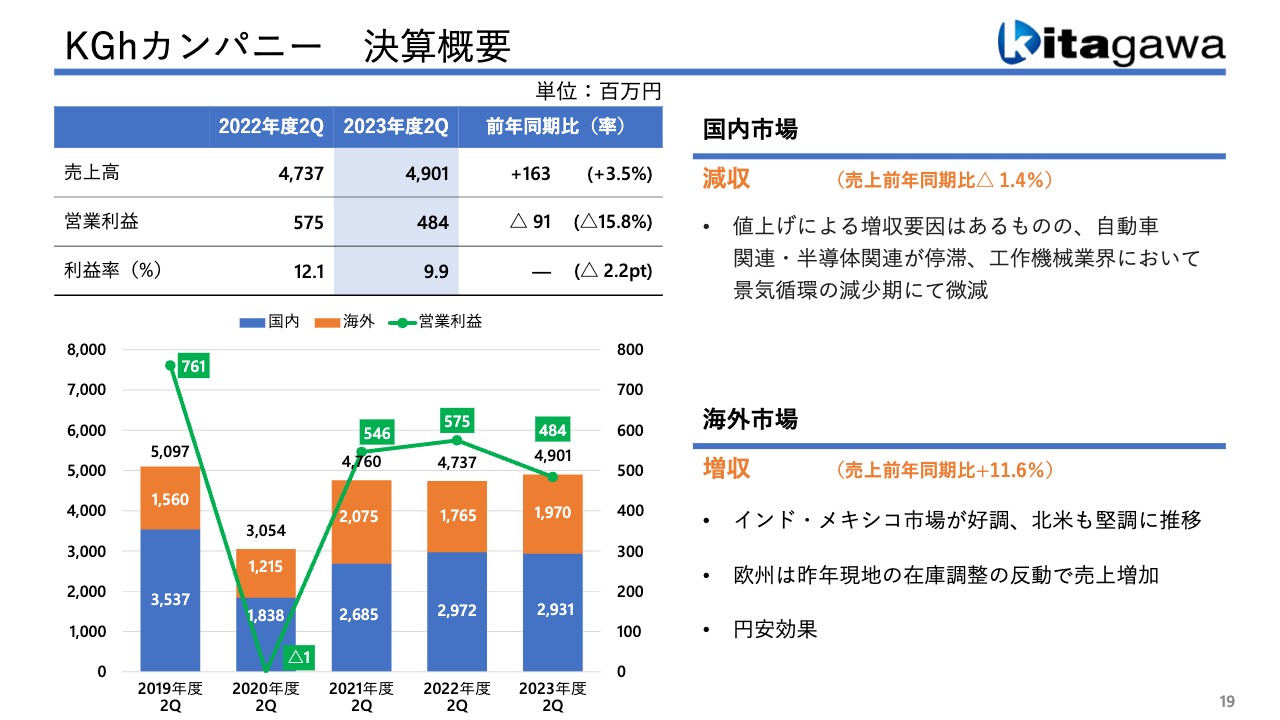

KGhカンパニー 決算概要

そのような状況の中で、この第2四半期については、国内は自動車関連、あるいは半導体関連が停滞したこと、また工作機械業界が減少期に入っていることで、売上高は前年比マイナスになりました。しかし海外については、インド、あるいはメキシコ市場が好調で、北米も第2四半期はまだ堅調でした。

そのような中で、全体として増益ではあったものの、利益的にはやはり国内の収益性が高いこともあり、収益は数字としてマイナスとなっています。

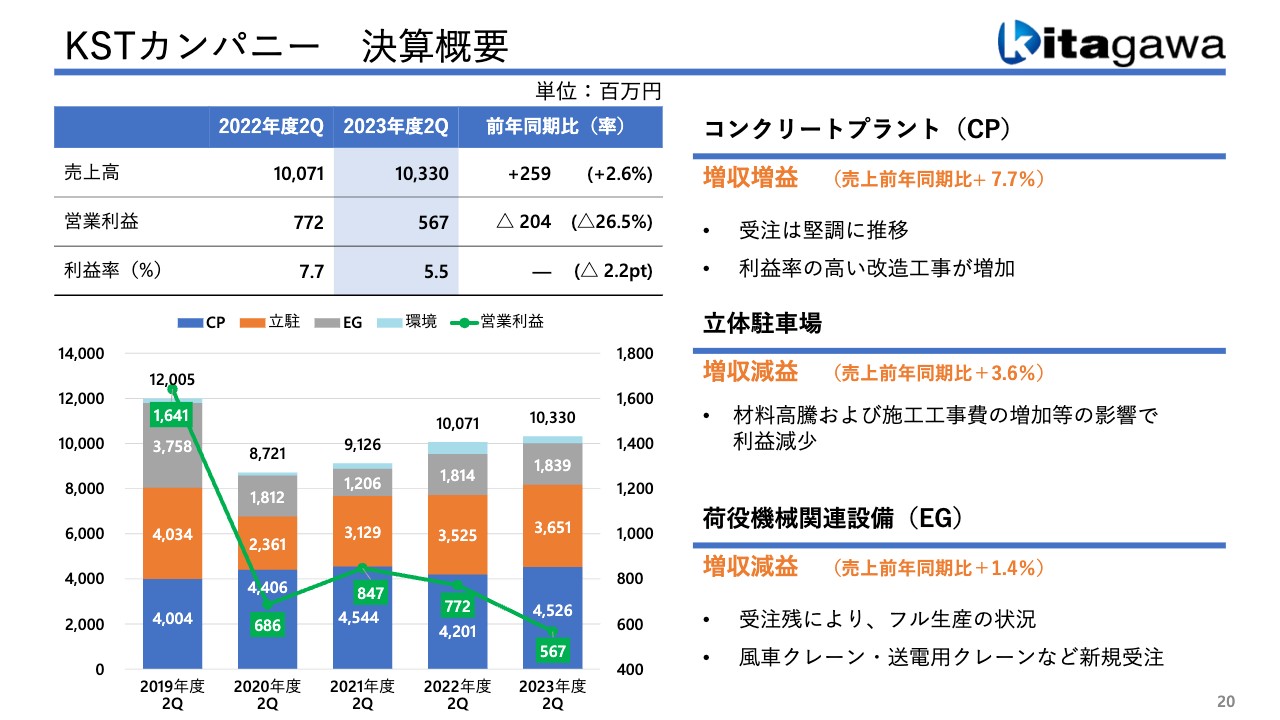

KSTカンパニー 決算概要

KSTカンパニーです。コンクリートプラントについては、現在ほぼ受注残の生産をしており、受注は堅調に推移しています。また、収益的にも利益率の高い改造工事が増加しているため、こちらの事業については順調だと考えています。

立体駐車場は、増収ではあるものの減益です。こちらは注文を受けてから実際の手配に入るため納期的に長納期ということもあり、材料の高騰等が吸収しきれていません。あるいは、実際の施工の工事で、発注、外注費用が上がってきているため、利益を非常に圧迫したこともあり、増収ではあるものの利益は減少しました。

荷役機械関連設備(EG)については増収減益ですが、実際には受注残でフル生産しています。ただし風車クレーン、あるいは送電用・鉄塔用のクレーンなど、長納期のものが多いこともあり、納期関係上、この第2四半期はプラスではあるものの、プラス・マイナスが出てくるという状況です。

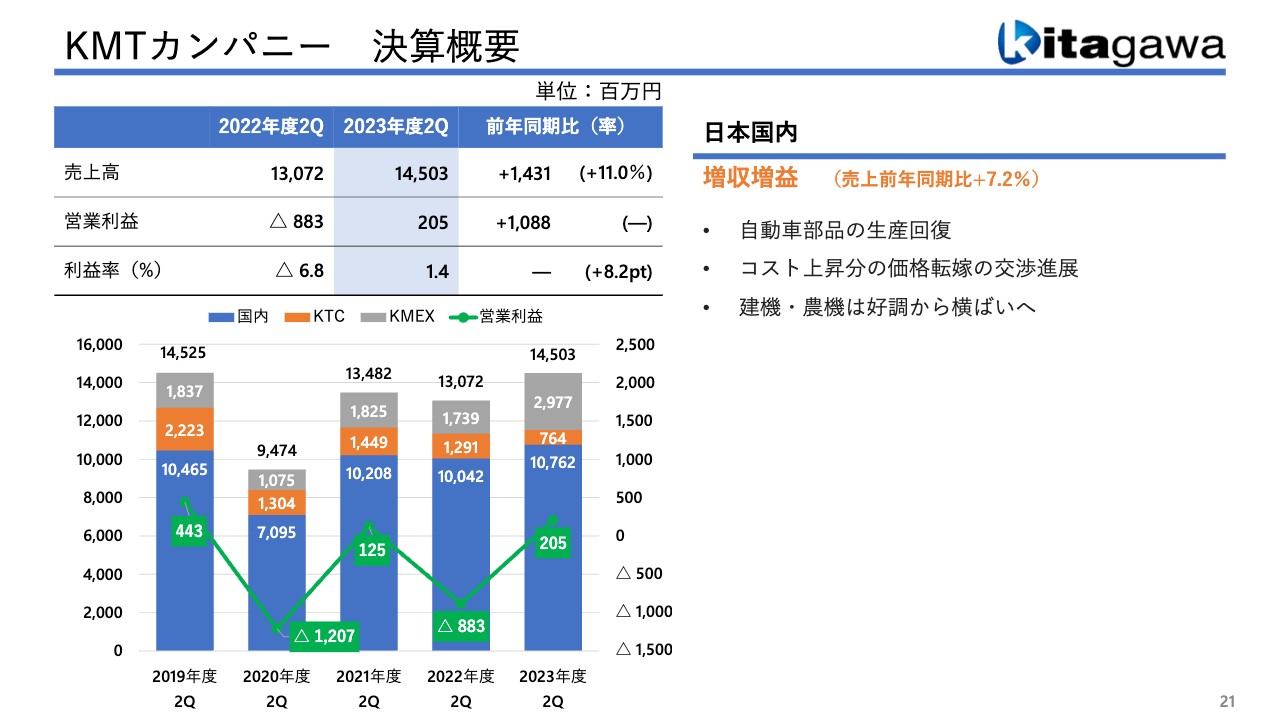

KMTカンパニー 決算概要

KMTカンパニーです。売上高が非常に伸び、営業利益もマイナスからプラスに転じました。特に自動車部品の回復が大きく寄与しています。

当社のメインとなる自動車部品のアイテムでは、鋳造から機械加工まで、かなりの投資をして準備していました。新型コロナウイルスの影響で非常に停滞しましたが、第2四半期には、数量が回復してきました。生産の稼働率が上がったことが利益に貢献しました。

また、電気代等のコスト上昇分も価格転嫁が順次進んでいます。ただし従来堅調だった建機・農機が若干横ばいになってきました。以上が現在の国内KMTです。

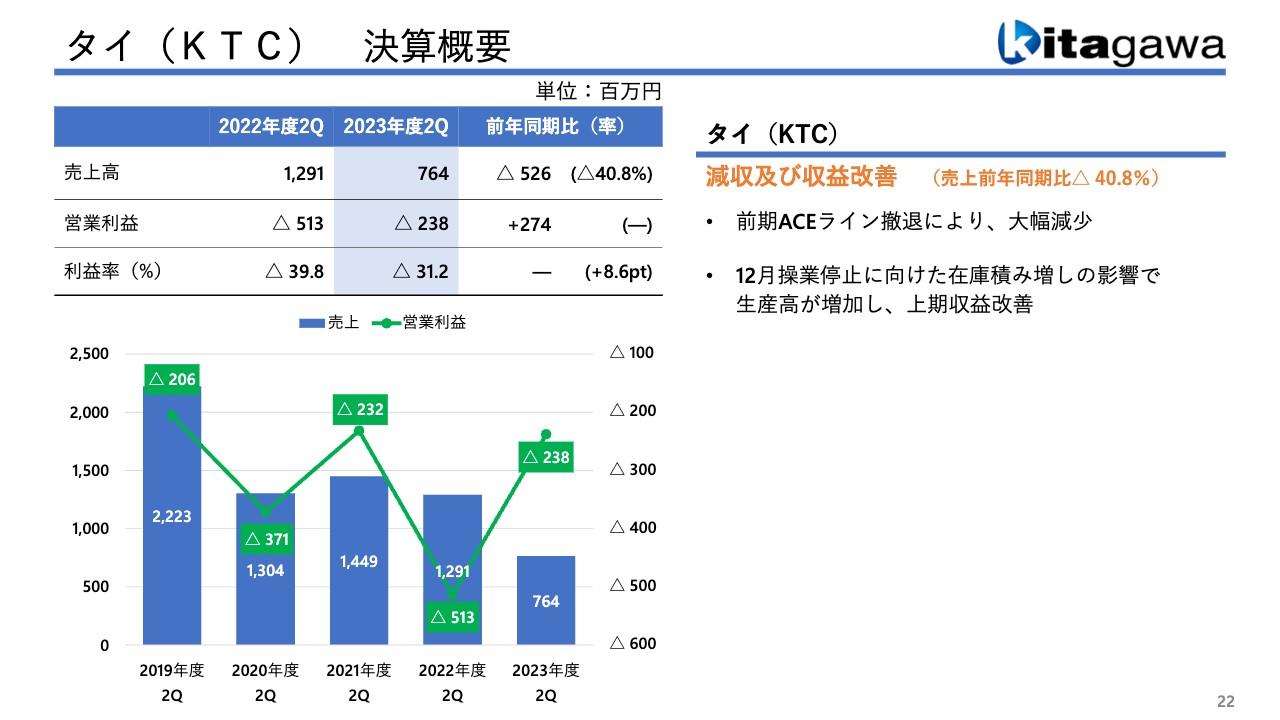

タイ(KTC) 決算概要

タイ(KTC)についてご説明します。こちらは2023年内に撤退するため、現在準備を進めています。2022年前期にACEラインが撤退したため、売上高は大幅に減っています。しかし、営業利益はマイナスながらも改善しています。

年内に撤退するにあたり、既存のお客さまの転注先の生産が軌道に乗るまで部品を供給するため、作りだめしたものを納めています。まだ売上はありませんが、生産自体はフル生産で行っていたため、収益面はその分改善したことになります。

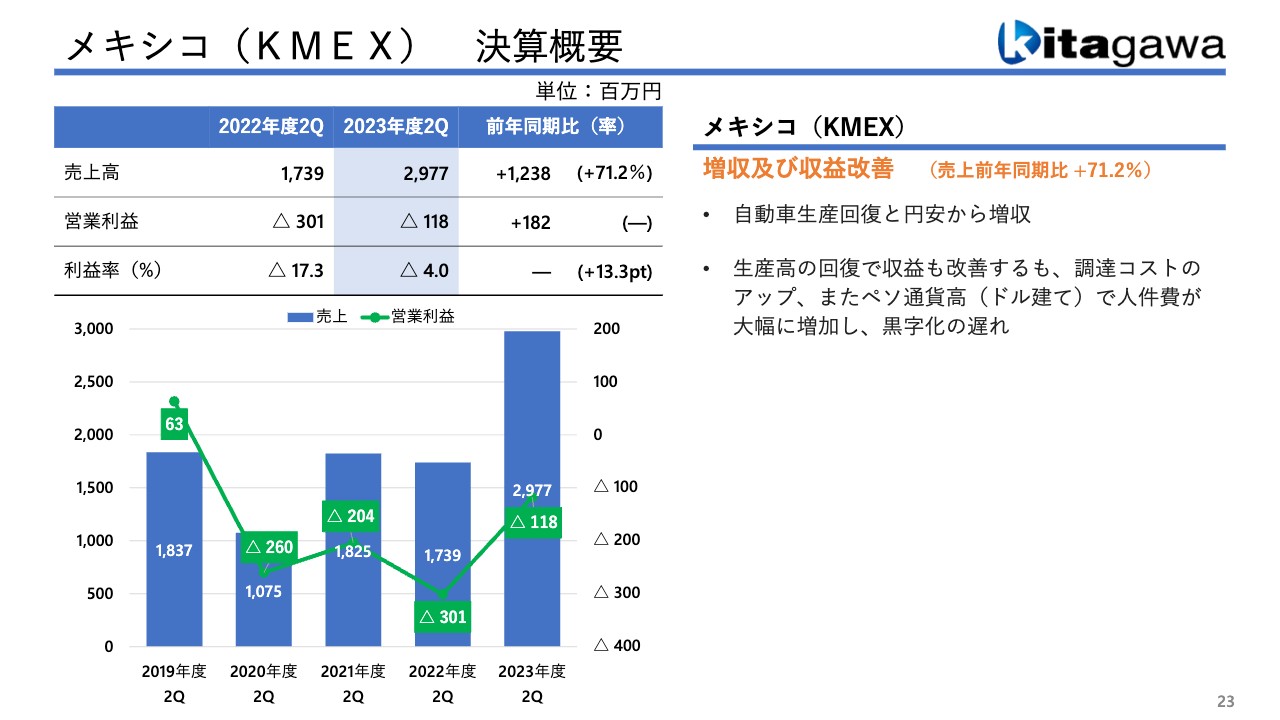

メキシコ(KMEX) 決算概要

メキシコ(KMEX)についてです。こちらは増収で利益面も改善してきました。要因の1つとして、メキシコは特にアメリカ市場が中心ですが、自動車の生産、特に日系メーカーが回復してきたことが挙げられます。そして、ドル決算で円換算もあり、大きな増収となりました。

しかし、収益は改善しているものの、メキシコも非常に物価高になっているため調達コストや人件費が上がっています。そしてペソがドルに対して通貨高となり、ペソ建ての支払費用が、ドルベースで膨れています。そのため収益を圧迫して、黒字化が遅れている状況が続いています。

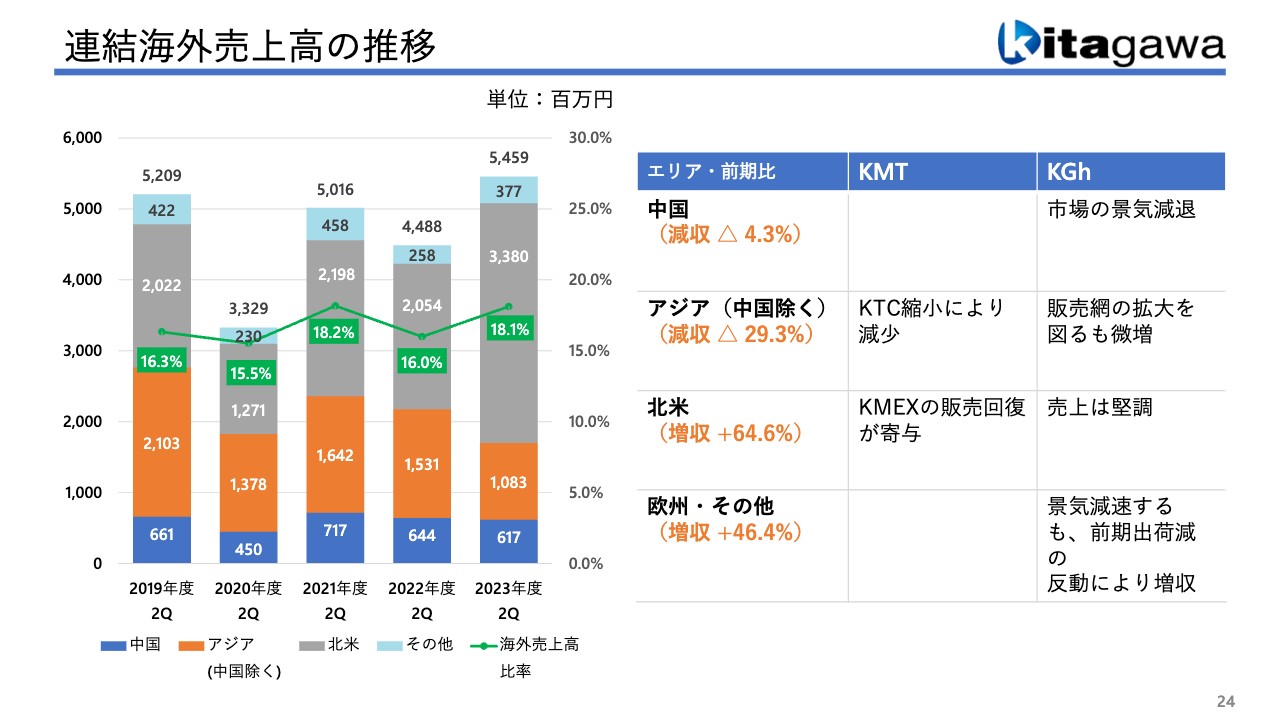

連結海外売上高の推移

当社全体の海外売上高についてご説明します。数字的にはKMTカンパニーにおいてタイとメキシコでの売上がありますが、先ほどお話ししたように、タイは撤退により大幅な減少となります。北米については、メキシコが増収となりました。

為替等の影響に関しては、KGhカンパニーについては直接輸出等があるため影響しますが、中国の景気減退が続いています。

アジア地区については微増、北米が堅調です。ヨーロッパはあまり良くないのですが、当社の販売子会社が2022年に出荷調整をしたことで、2023年はプラスになりました。

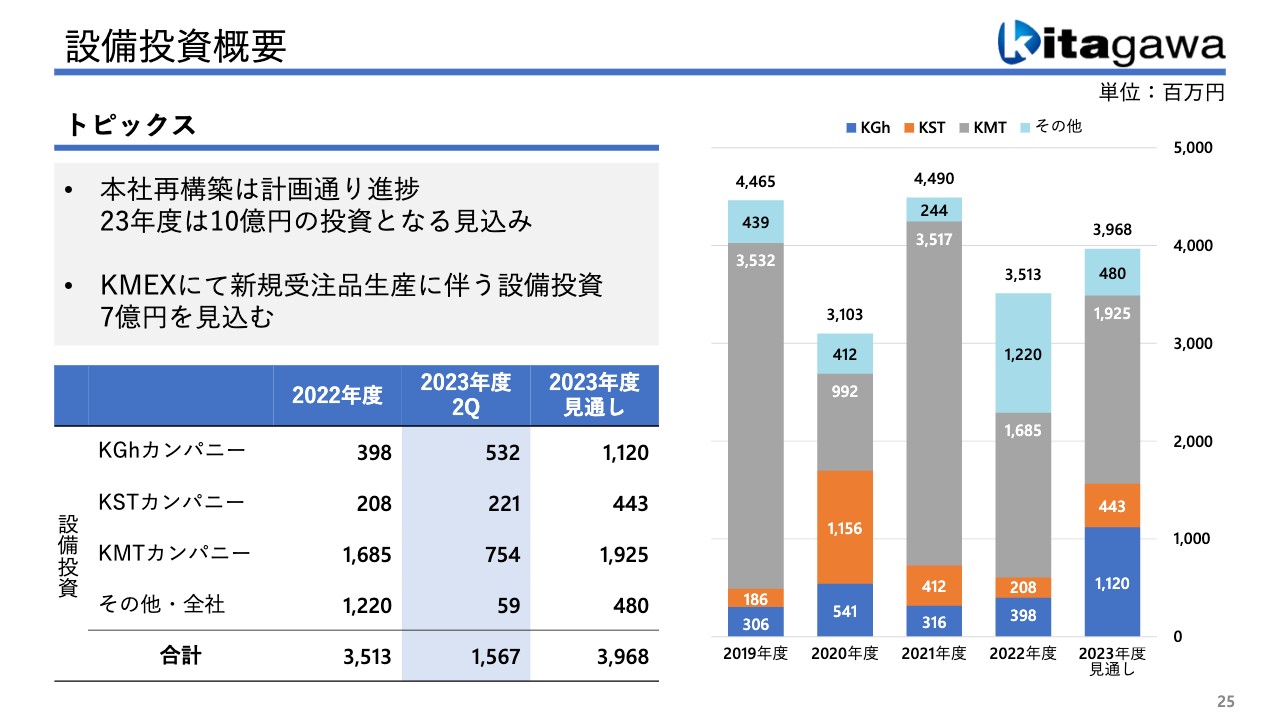

設備投資概要

設備投資についてです。2023年度は約40億円を見込んでいます。現在、本社再構築を進めており、KGhカンパニーの工場の建設を2024年にスタートします。

メキシコの工場で新しい受注品を獲得しており、それに伴う加工の設備投資に約7億円を見込んでいます。

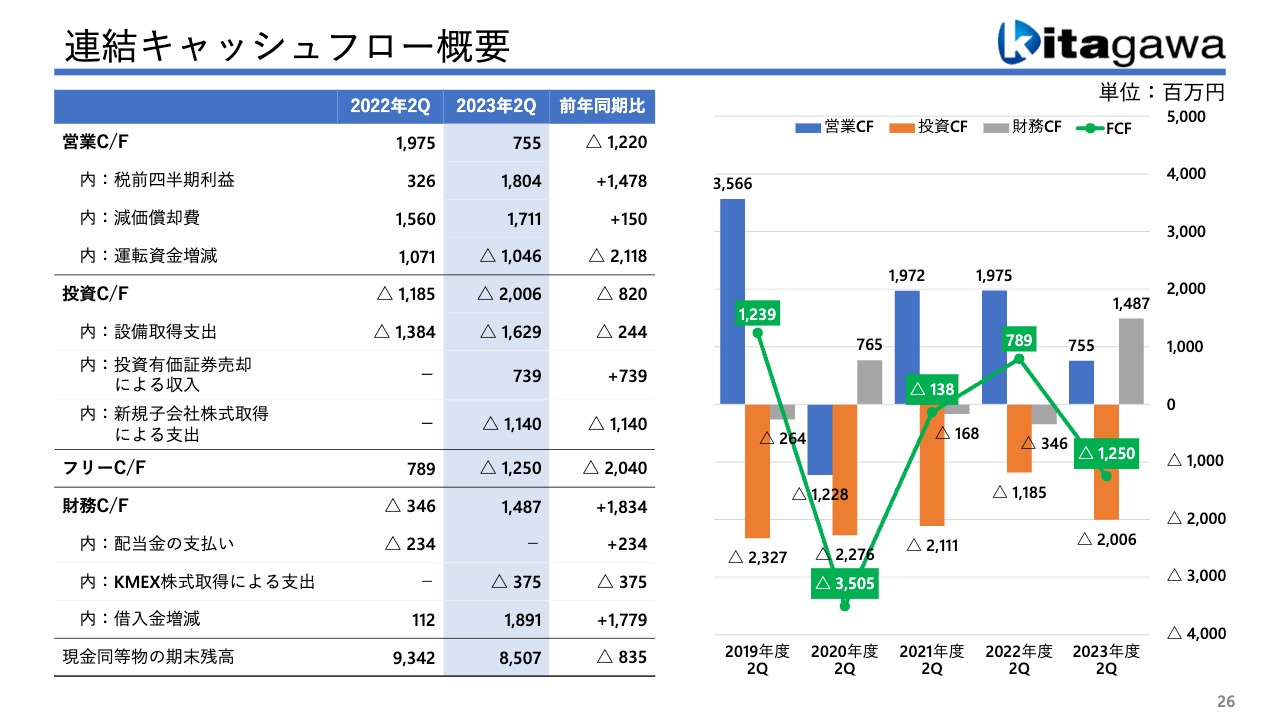

連結キャッシュフロー概要

キャッシュフローの概要です。営業キャッシュフローが7億5,500万円で、前年同期比マイナス12億2,000万円となりました。これについては、運転資金増減で棚卸資産が大きく膨らんでいます。

先ほどお話しした作りだめ等があり、KSTカンパニーについては長納期の製品を現在フル生産でつくっています。そのようなものが影響して、営業キャッシュフローが7億5,500万円となっています。

また、投資キャッシュフローについては、M&Aによる新規株式取得等があり、マイナス20億600万円となりました。結果、フリーキャッシュフローはマイナス12億5,000万円で終わりました。

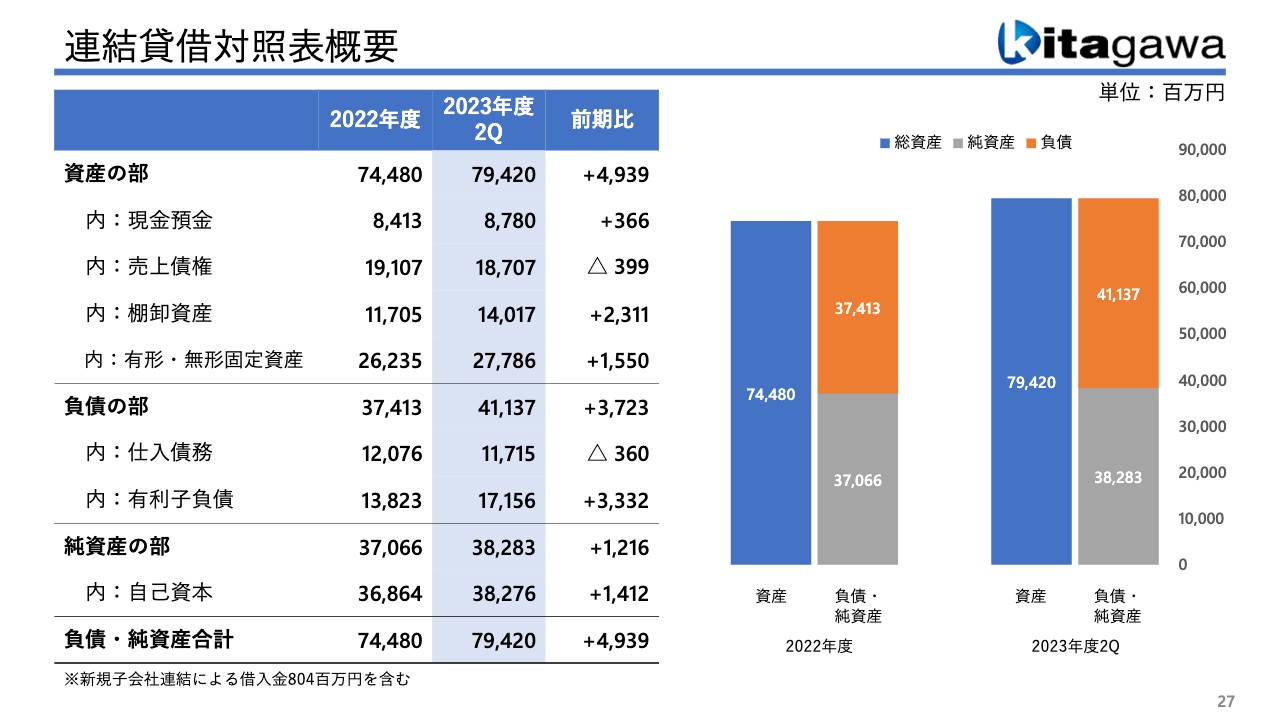

連結貸借対照表概要

連結貸借対照表です。棚卸資産は前期比プラス23億1,100万円と、非常に大きく振れています。総資産は794億2,000万円と、前期比プラス49億3,900万円となりました。

負債についてです。有利子負債では、M&A資金や連結した時のB/Sの数字を取り込んで、前期比プラス33億3,200万円となりました。

その結果、自己資本比率が2022年度よりも約1.7パーセント減少し、約48.2パーセントに落ちている状況です。

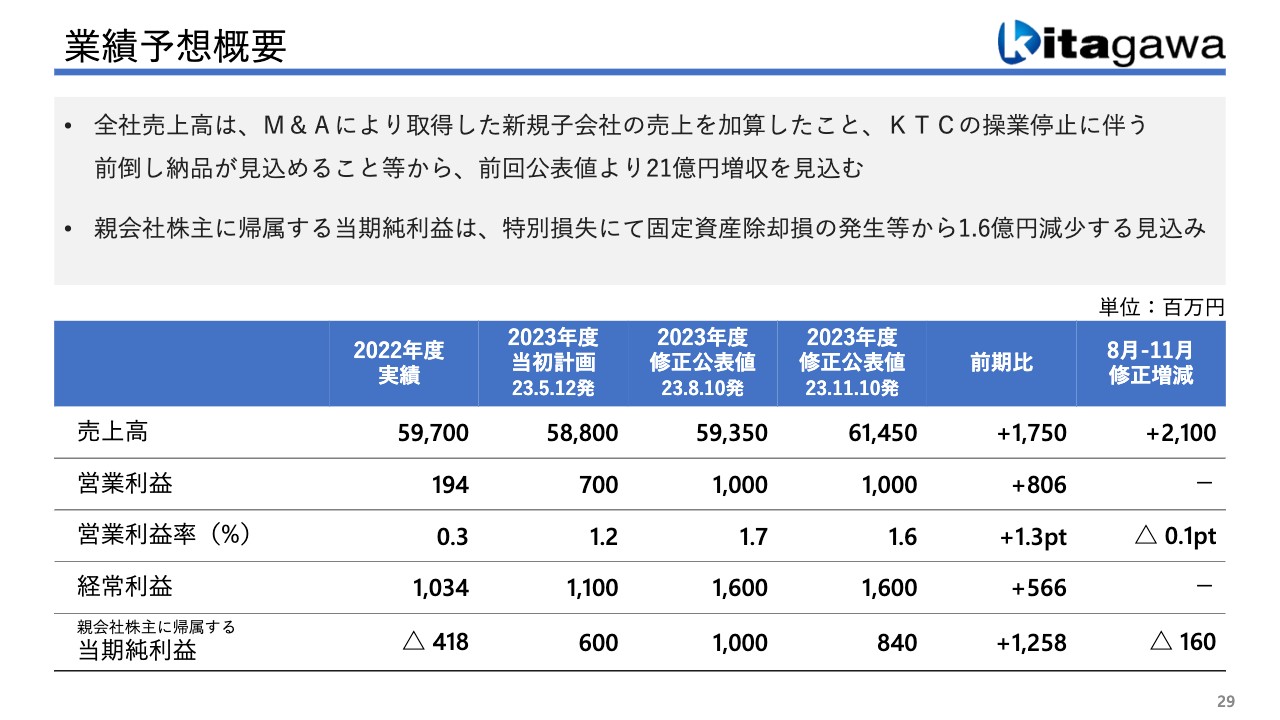

業績予想概要

2023年度業績予想です。11月10日に修正公表値を発表しました。売上高は614億5,000万円と、前期比プラス17億5,000万円としました。これは、新規子会社の売上13億円とグローバルハンドが若干増えることで、614億5,000万円という修正公表値を発表することとなりました。

営業利益、経常利益は変わりません。親会社株主に帰属する当期純利益は、特別損失で固定資産除却損が発生することで、そのまま数字として入れて、8億4,000万円と発表しています。

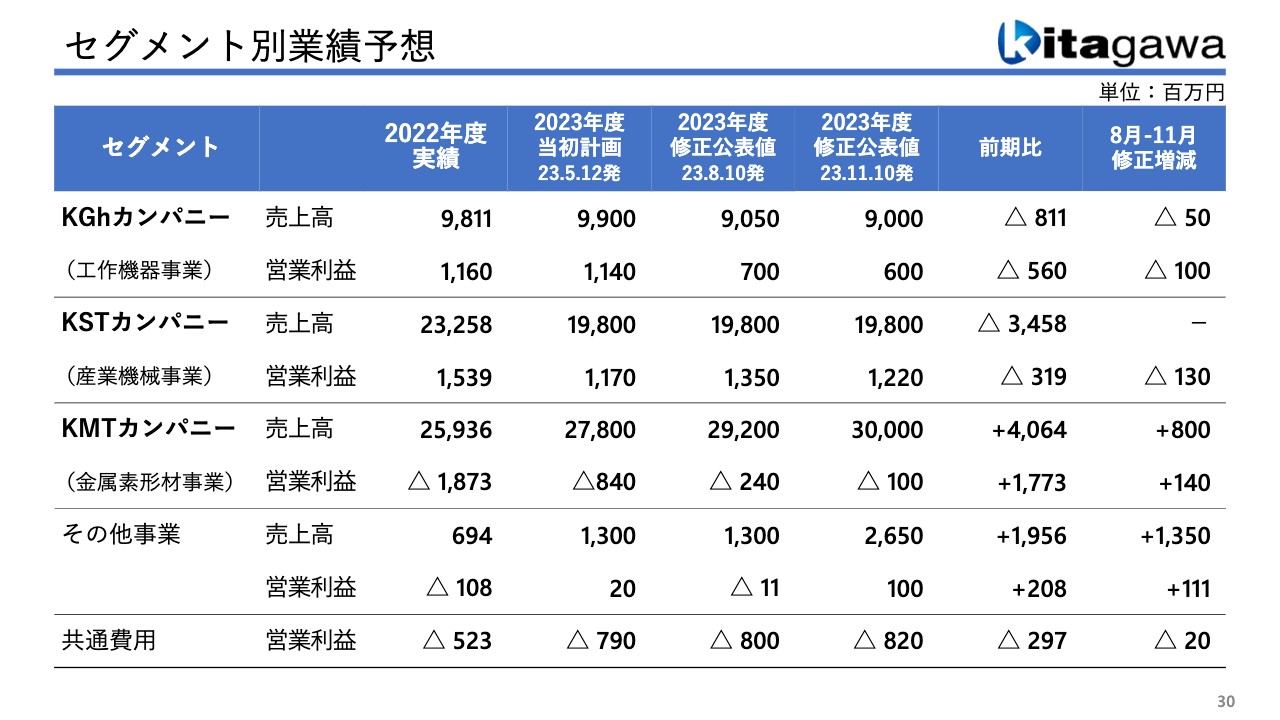

セグメント 別業績予想

セグメント別の業績予想です。KGhカンパニーは先ほどからご説明しているように、非常に受注状況が厳しくなってきたことを折り込み、売上高は前期比マイナスとなる8億1,100万円の90億円としています。営業利益も6億円と、前期と比べて減少しています。

KGhカンパニーは原価率が非常に高いため、売上が減少することで利益がかなり落ちる状況となります。

KSTカンパニーについて、売上高は当初計画どおりの198億円ですが、前期と比べると減少しています。こちらは納期面の問題等があり、受注残ベースでは大きくは変わっていませんが、売上ベースでは今期は下がると見ています。

利益面においては、材料等が想定以上に上がったことや工事自体のコストアップにより、当初の予算どおりに進んでいない案件が増え、若干マイナスの数字を出しています。

反対にKMTカンパニーについては、当初、下期に自動車部品が落ちると予想していましたが、もう少し生産が増えるという情報が入ってきています。そのため、営業利益は前期比マイナス2億4,000万円を見込んでいましたが、マイナス1億円に修正しています。

その他事業については、M&Aの会社によるプラス1億円を盛り込み、トータルではあまり変わらないかたちになりました。

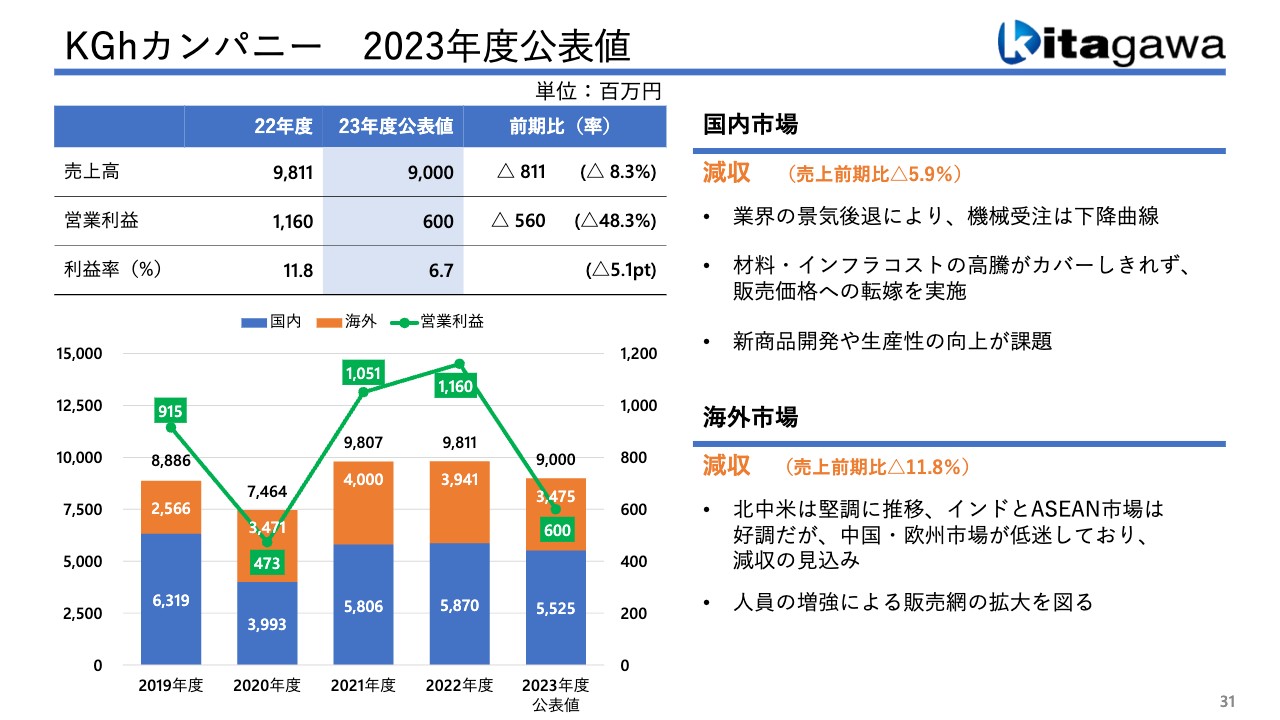

KGhカンパニー 2023年度公表値

各カンパニー別に公表値の詳細をご説明します。まずKGhカンパニーについてです。国内市場がより減収すると見ています。自動車関係が回復しておらず、国内市場は厳しい状況で進むと思います。

海外市場についても、北中米は堅調に推移しています。インドとASESAN市場は好調ですが、中国・欧州市場は低迷しており、全体としては減収を見込んでいます。

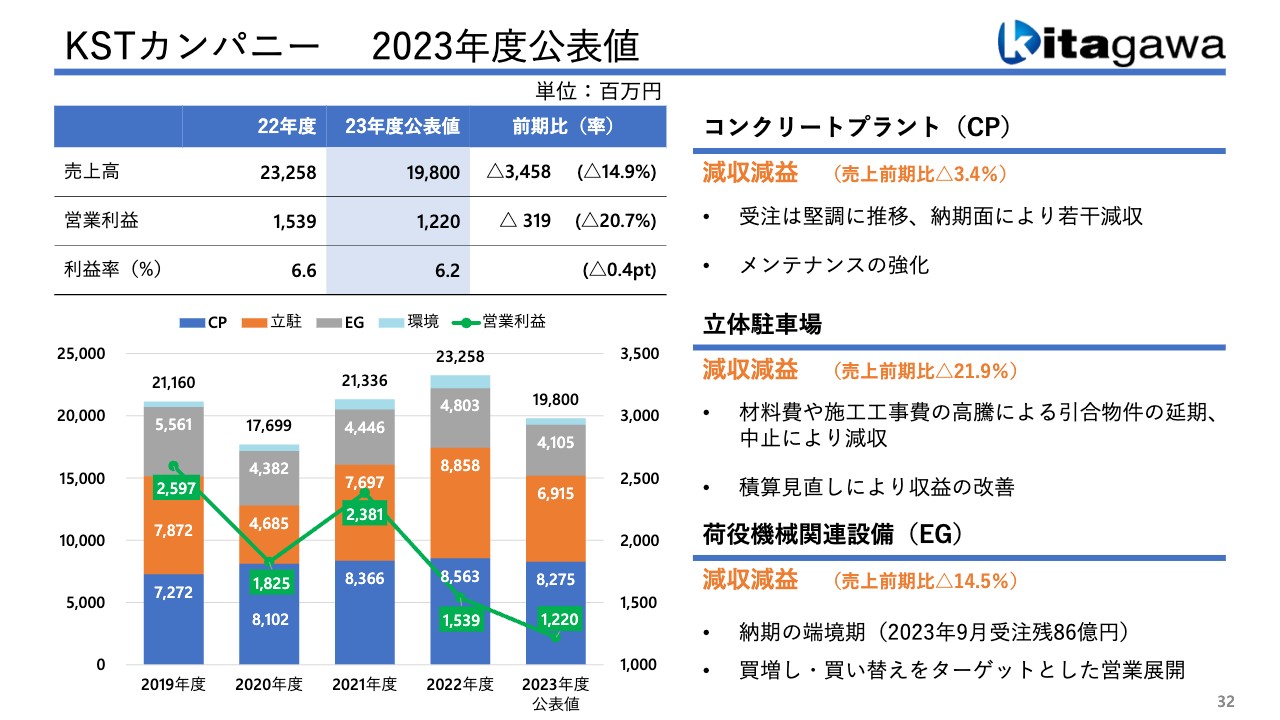

KSTカンパニー 2023年度公表値

KSTカンパニーです。コンクリートプラントの受注は堅調に推移していますが、納期面等で、売上高は前期比3.4パーセント減少すると見ています。

メンテナンス関係の強化については、材料等のコストと価格的に競争環境が厳しくなっていることから若干の減益と見ています。

立体駐車場については、減収減益となります。ほかの施設に伴って立体駐車場があるのですが、その総予算自体が膨らんでしまい、中断・中止となる大型の案件が数件発生しています。そのため、見込んでいた売上が立たなくなる事態が発生しています。

減益ではあるものの、積算の見直しや価格アップ分を積算に反映させることで、収益面では、下期は若干回復してくると見ています。

荷役機械関連設備(EG)、クレーン関係については、すでに受注残で進んでいます。納入時期の端境期のため下期は減収減益となります。

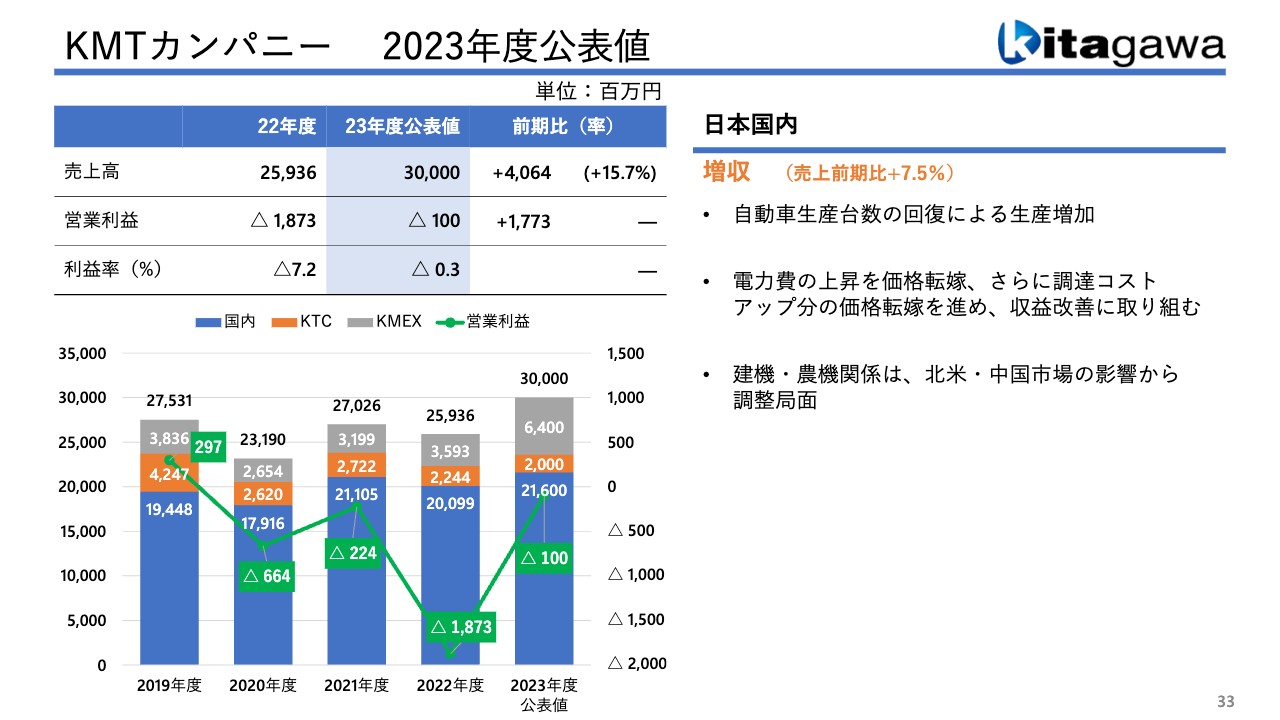

KMTカンパニー 2023年度公表値

KMTカンパニーについてです。日本国内は自動車生産台数が1月から3月に想定を下回るということでしたが、なんとか回復傾向が続き、プラスになっています。

売上高では、電力費の上昇やほかの調達費用を価格転嫁することで、売上がプラスに働いていると考えています。

そして、建機・農機関係については、先ほどお話ししたように、北米あるいは中国市場の影響から当社のお客さまが調整局面に入っていると見ています。

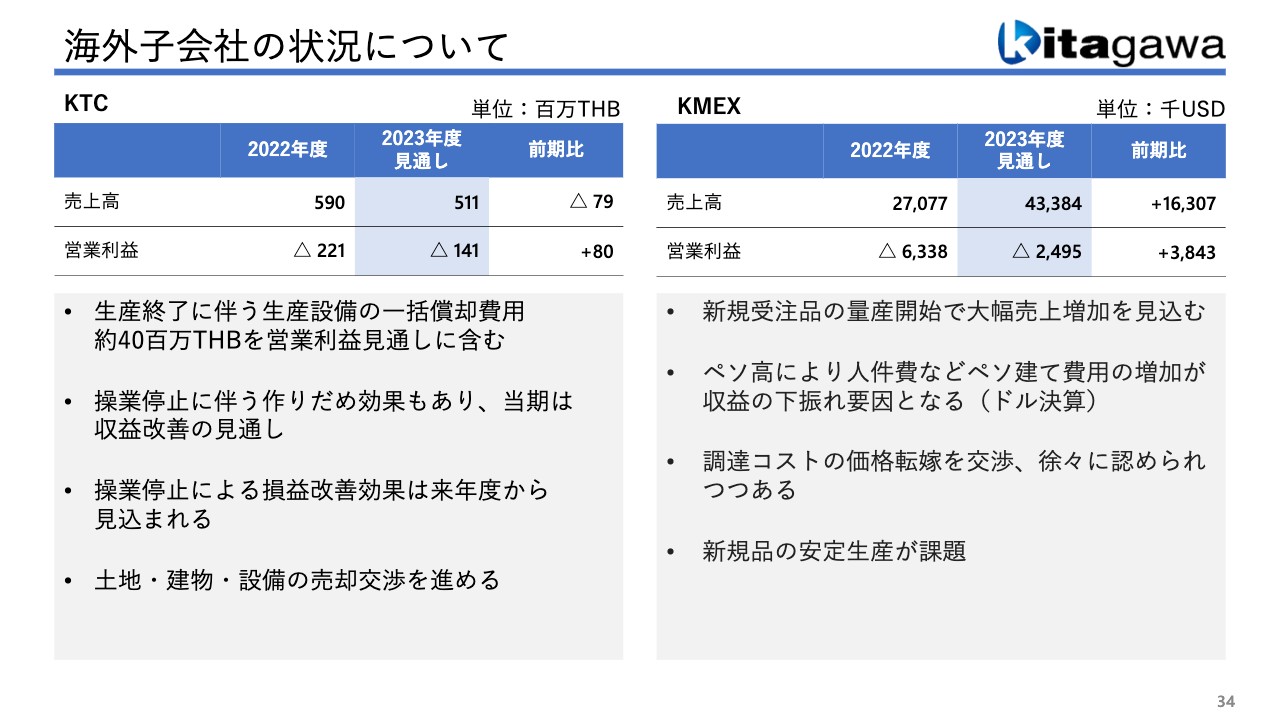

海外子会社の状況について

海外子会社の見通しについてです。タイについては、2022年度より若干収益が改善しています。最終的には、2023年内で生産を止めるわけですが、作りだめを年内に販売します。土地・建物・残った設備の売却をこれから順次進めます。

従来赤字でしたが、操業停止により2024年度から赤字幅がなくなり、収益改善を見込んでいます。

メキシコについては、コロナ禍前に新規受注品がありましたが、ようやく量産開始し、本格的に想定されるボリュームになってきました。現在フル生産の状況になっています。しかし、先ほどお話ししたペソ高が影響し、人件費増加が収益の下振れ要因となっています。

日本と異なり、海外では調達コストの価格転嫁が非常に難しいです。ここにきて、徐々に価格転嫁が認められつつある状況です。新規品の安定生産が非常に大きな課題として捉えています。

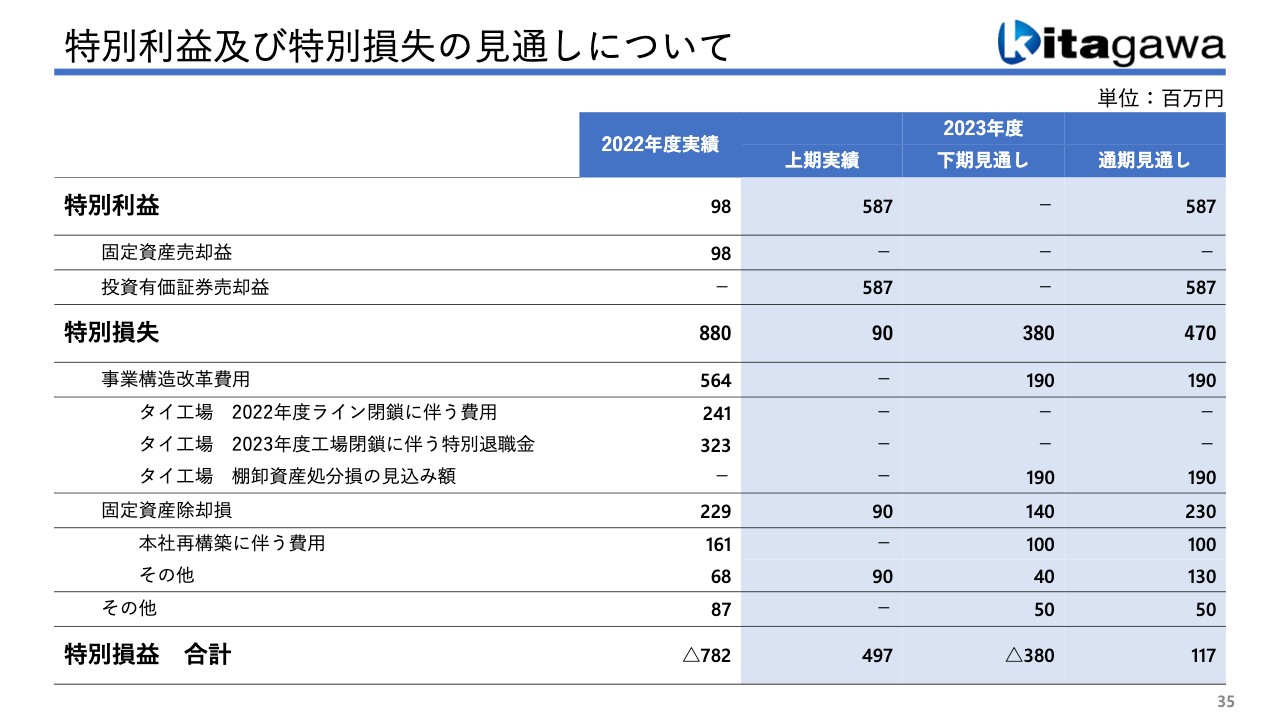

特別利益及び特別損失の見通しについて

特別利益および特別損失の見通しについてです。上期については、先ほどの有価証券売却益が5億8,700万円ありました。損失は固定資産除却損が本社再構築に伴う費用と、その他で発生しただけで、4億9,700万円のプラスとなっています。

下期については、タイ工場の棚卸資産処分損の見込み額が1億9,000万円あります。また、現在、本社再構築で古い建物を解体していますが、その除却損等が1億円近く発生したことにより、下期はマイナス3億8,000万円の特別損益を見込んでいます。

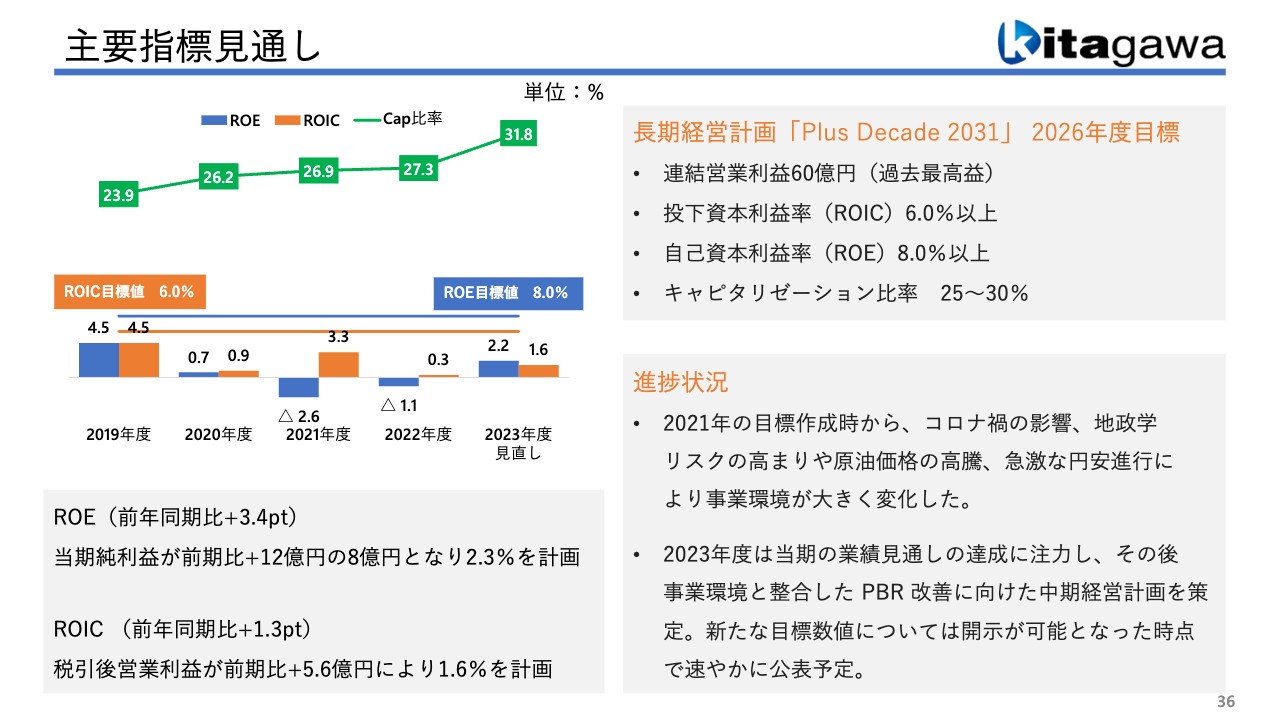

主要指標見通し

主要指標の見通しについてです。ROE、ROIC、キャピタリゼーション比率についてご説明します。ROEは、親会社株主に帰属する当期純利益が前期比プラス12億円の8億円となり、2.3パーセントを計画しています。ROICは、税引後営業利益が前期比プラス5.6億円により1.6パーセントを見込んでいます。

長期経営計画「Plus Decade 2031」にて、連結営業利益、ROE、ROIC等の指標・目標を示していました。しかしコロナ禍の影響やその後の経済状況の中で、当社に関わる事業環境が大きく変わってきています。そこで2023年度は当期の業績見通しの達成に注力するため、事業環境に整合したPBRの改善に向けた中期経営計画を策定しています。

この策定に伴う新たな目標については、開示が可能になった時点ですみやかに公表していきたいと考えています。

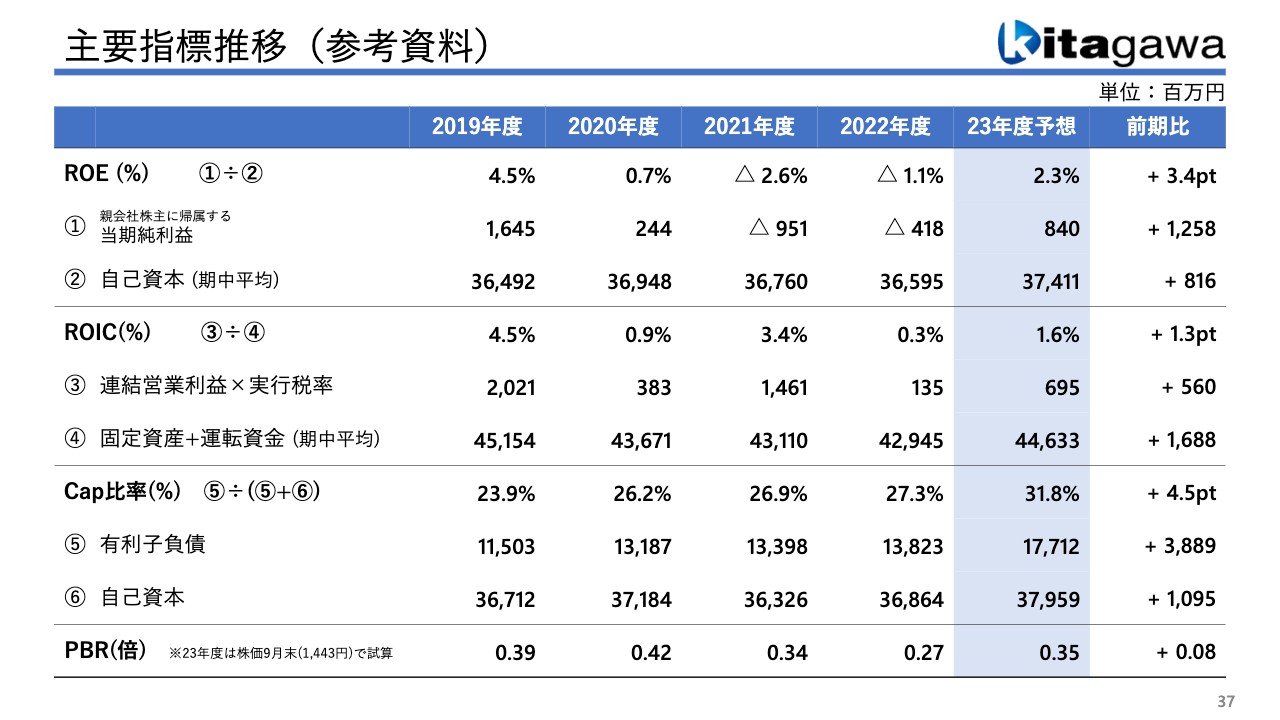

主要指標推移(参考資料)

スライドの表は、先ほどご説明した指標の参考資料です。

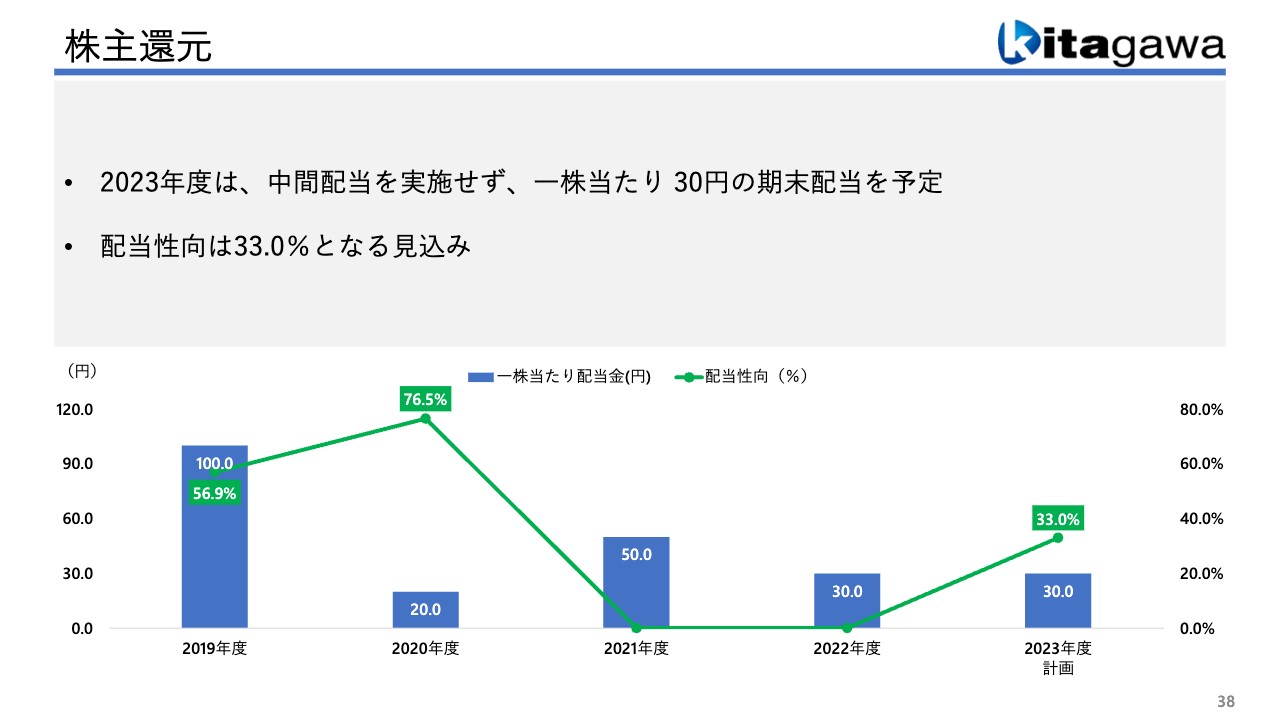

株主還元

株主還元です。今年度は誠に申し訳ありませんが、中間配当は実施せず、1株当たり30円の期末配当を予定しています。現在の見込みでは、配当性向は33.0パーセントとなる見込みです。

以上、株式会社北川鉄工所2023年度第2四半期の決算説明会を終了します。ご清聴ありがとうございました。

新着ログ

「機械」のログ