【QAあり】GENDA、新規出店やM&Aで店舗数は順調に増加 日本アニメの世界的普及でゲームセンター市場は成長を継続

代表者の紹介

申真衣氏(以下、申):みなさま、本日はお時間をいただきありがとうございます。これより、株式会社GENDAの2024年1月期第2四半期決算説明会を始めます。上場後、初めての決算説明会のため、投資家のみなさまにGENDAの概要からご説明させていただきます。

あらためまして、代表取締役社長の申真衣です。GENDAはエンターテイメント企業であり、人が人らしく生きるために「楽しさ」は不可欠と考え、私たちは「世界中の人々の人生をより楽しくしたい」というAspiration(大志)を掲げています。

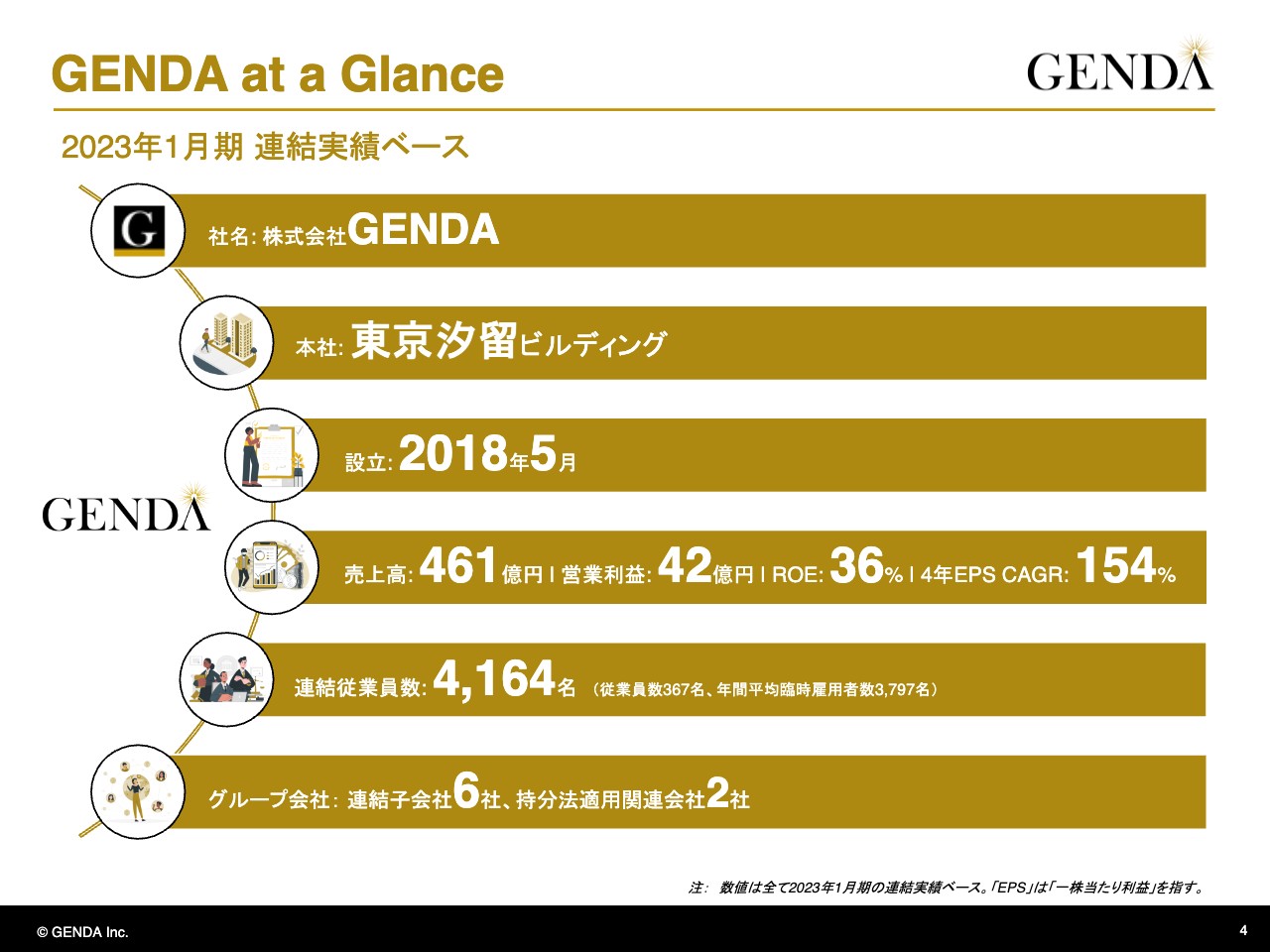

GENDA at a Glance

GENDAの前期末時点での会社概要です。GENDAは約5年前の2018年5月に創業しました。今年1月に締めた直近の決算では、売上高461億円、営業利益42億円、ROE36パーセントとなりました。創業5年としては、かなり大きな成長をしてこられたと自負しています。

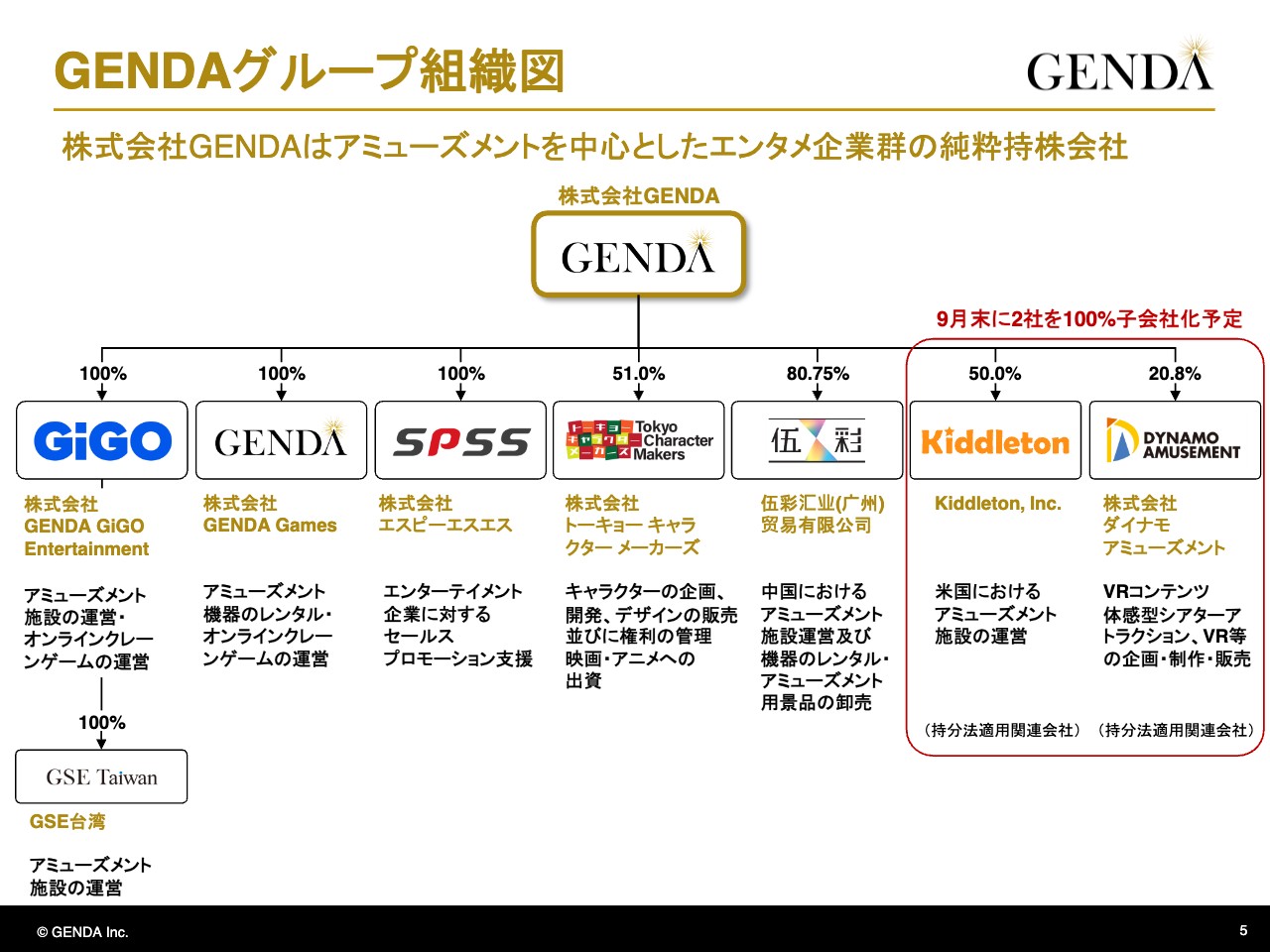

GENDAグループ組織図

GENDAグループの組織図です。GENDAは純粋持株会社で、連結子会社6社、持分法適用関連会社2社、計8社が傘下にあります。

スライドの右側の赤枠内に記載している持分法適用関連会社の2社、アメリカ子会社のKiddletonとVRコンテンツ開発等を手掛けるダイナモアミューズメントは、今月末に当社の100パーセント子会社となる予定です。こちらは、後ほど詳しくご紹介します。

Aspiration / Vision

GENDAのAspirationは「世界中の人々の人生をより楽しく」です。2040年には世界一のエンターテイメント企業になることを目指しています。

当社の成長戦略=「エンタメ業界でのM&A」

当社の成長戦略の3つの軸についてご説明します。1つ目は、足元の中核事業である国内アミューズメント事業での既存店成長、新規出店、ロールアップM&Aによる連続的な成長です。

2つ目は、アメリカで急速に成長しているKiddletonを中心とした海外での成長です。3つ目は、エンターテイメント全領域におけるM&Aによる非連続な成長です。M&Aによる事業領域の拡大を伴う非連続な成長により、当社が作り出す世界中の「楽しさ」の総量を増加させながら、世界一のエンターテイメント企業を目指します。

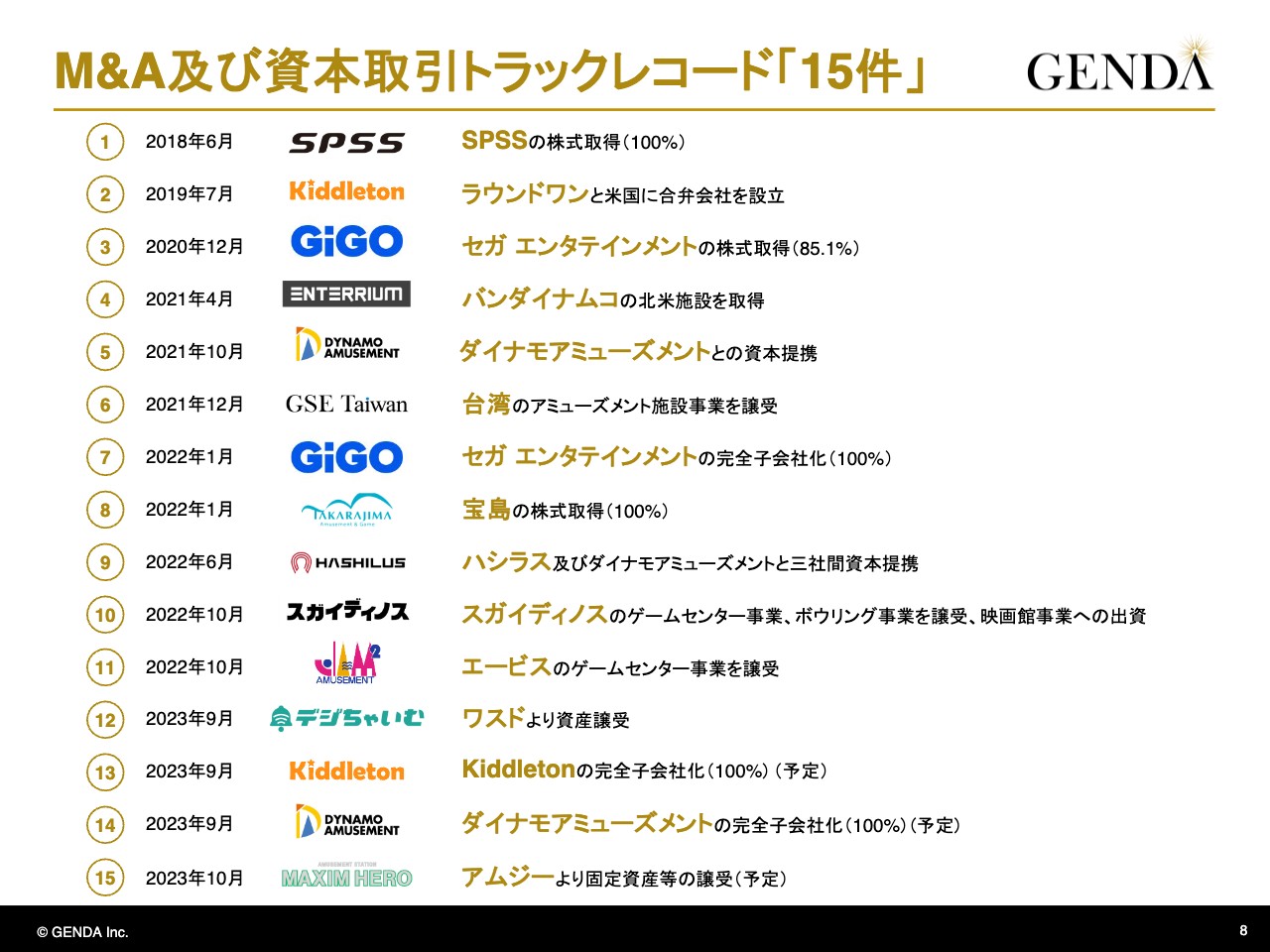

M&A及び資本取引トラックレコード「15件」

発表済みのM&A及び資本取引のトラックレコードです。創業以来、本日発表したVR企業であるダイナモアミューズメントに至るまで、15件のM&Aを実行してきました。足元でもM&Aのソーシングに注力しており、アミューズメント業界を中心としたエンターテイメント業界全域でのM&Aを実行し、連続的な非連続な成長を実現していきます。

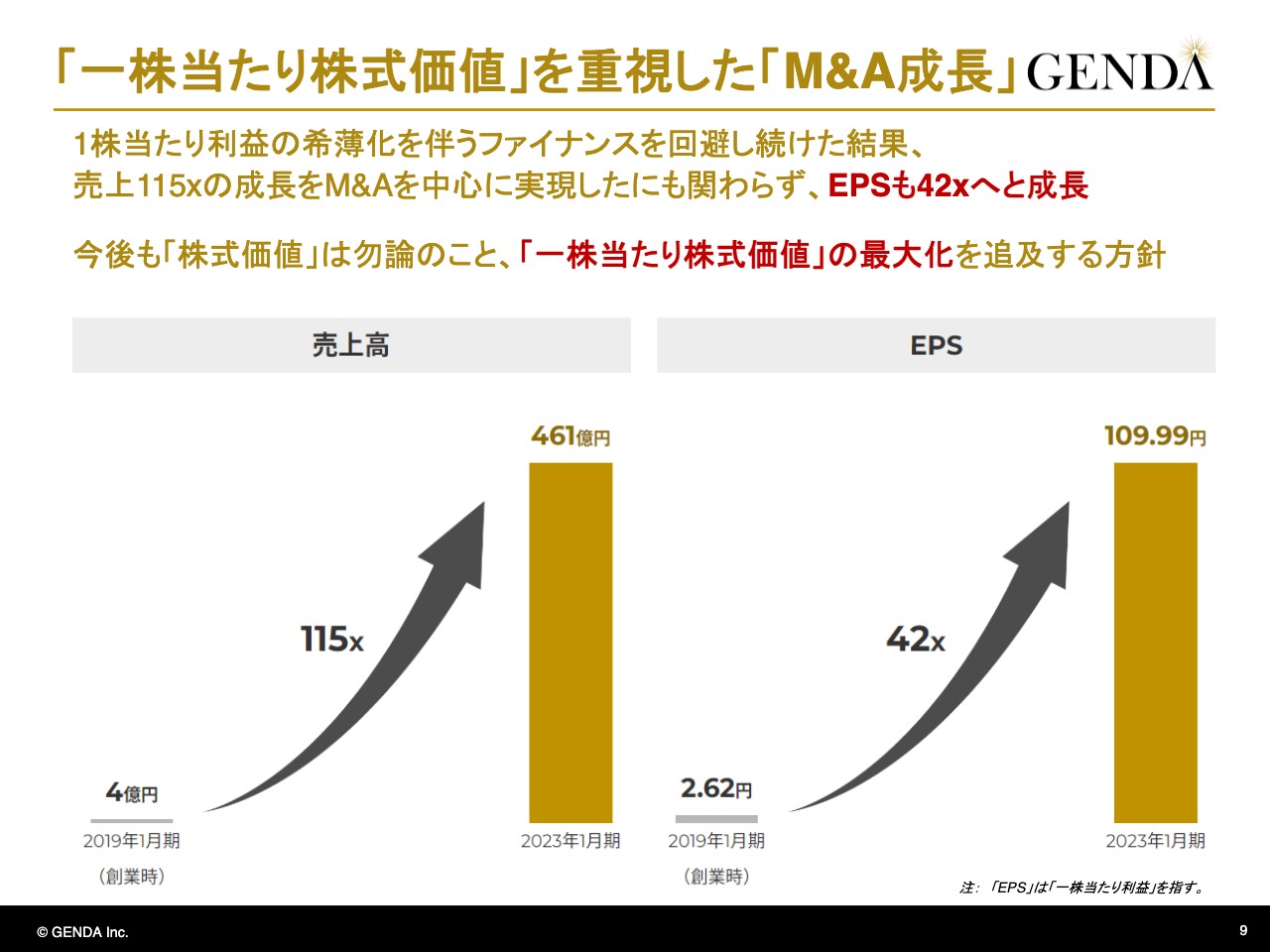

「一株当たり株式価値」を重視した「M&A成長」

GENDAはM&Aを通じて成長をしてきましたが、1株当たり株式価値を重視したM&A成長を重要視しています。1株当たり利益の希薄化を伴うファイナンスを回避し続けた結果、売上高115倍の成長をM&Aを中心に実現したにもかかわらず、1株当たり利益であるEPSも42倍へと成長しています。

今後もEPS指標をもとに、株式価値はもちろんのこと、1株当たり株式価値の最大化を追及していく方針です。

GENDAの今後の成長イメージ図

GENDAの今後の成長イメージを図にしました。2040年に世界一のエンターテイメント企業となるために、6つの成長ドライバーがあります。

1つ目は、既存店舗の成長です。2つ目は、前期の期中に新規出店した店舗が、進行期で通年寄与してくるものです。3つ目は、2つ目と同様に、前期中にM&Aで取得した店舗が、進行期で通年業績に寄与してくる分です。

4つ目は、進行期で新規出店した店舗が数ヶ月間で業績に寄与してくるものです。5つ目は、4つ目と同様に進行期でM&Aで取得した店舗が数ヶ月間で業績に寄与してくる分です。ここまでがM&Aも含めて、アミューズメント関連でのオーガニックな成長です。

6つ目は、大型のM&Aによる非連続な成長です。最終的には、こちらのM&A部分が大きくなっていくイメージです。

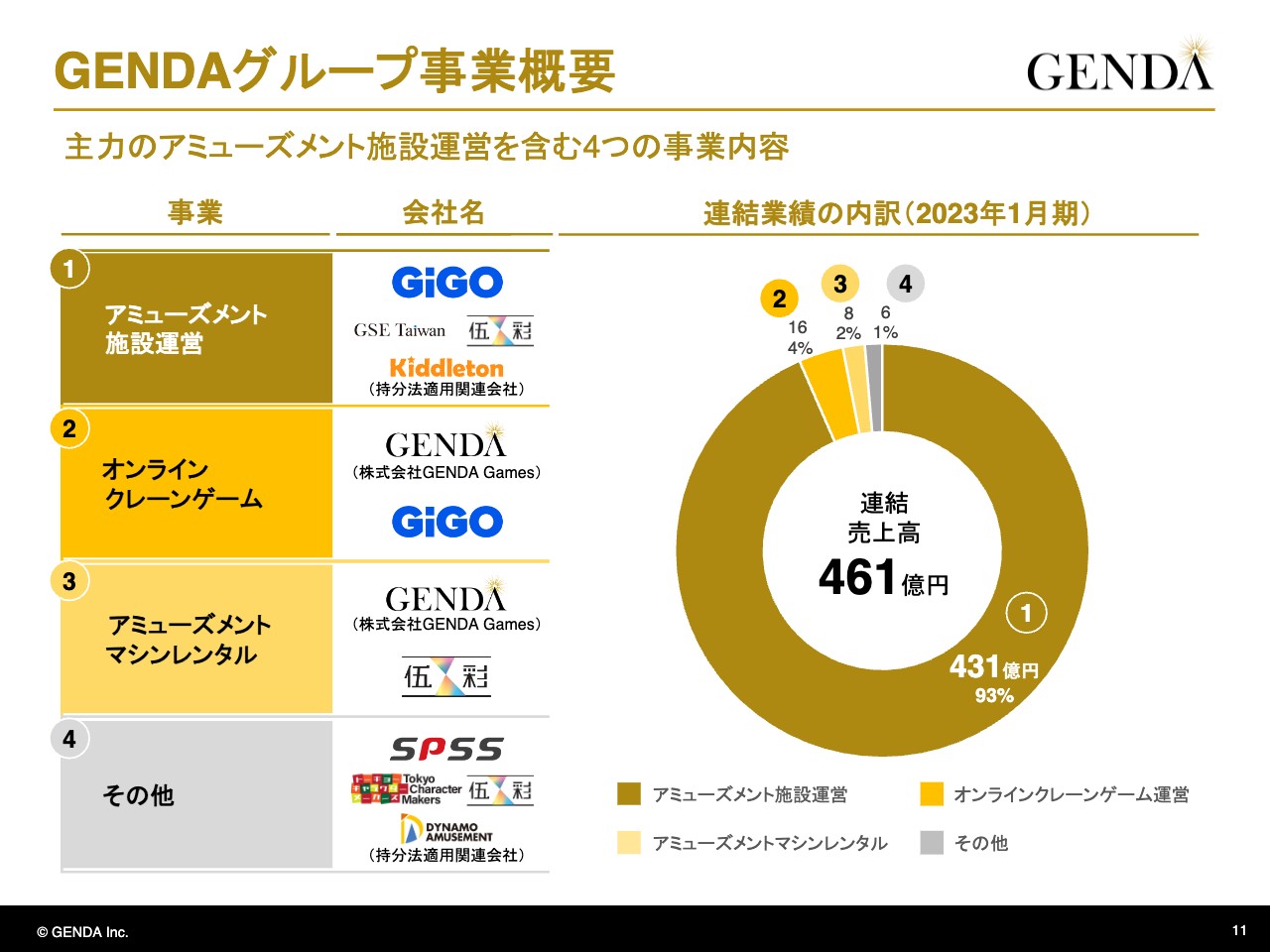

GENDAグループ事業概要

GENDAグループの事業概要をご説明します。GENDAはアミューズメント事業の単一セグメントで、その中で大別するとアミューズメント施設運営、オンラインクレーンゲーム、アミューズメントマシンレンタル、セールスプロモーションの4つの事業を営んでいます。

現在は、スライドの右側に記載しているグラフのとおり、アミューズメント施設運営の売上高が全体の9割以上を占めています。

アミューズメント施設運営概要

アミューズメント施設運営の概要です。当事業では、旧SEGAブランドでゲームセンターを運営していたセガ エンタテインメント社を譲り受け、そのブランドを「GiGO」と変更し、国内で251店舗運営しています。

都市型店舗、ショッピングセンター型店舗、ロードサイド型店舗の3つの出店形態で、売上はおおむね3分の1ずつとなっています。GiGOの強みは、このようにさまざまな立地で店舗展開を進められることと、インバウンド需要が集中する都市型店舗を多く有していることです。

アミューズメント施設運営(続き)

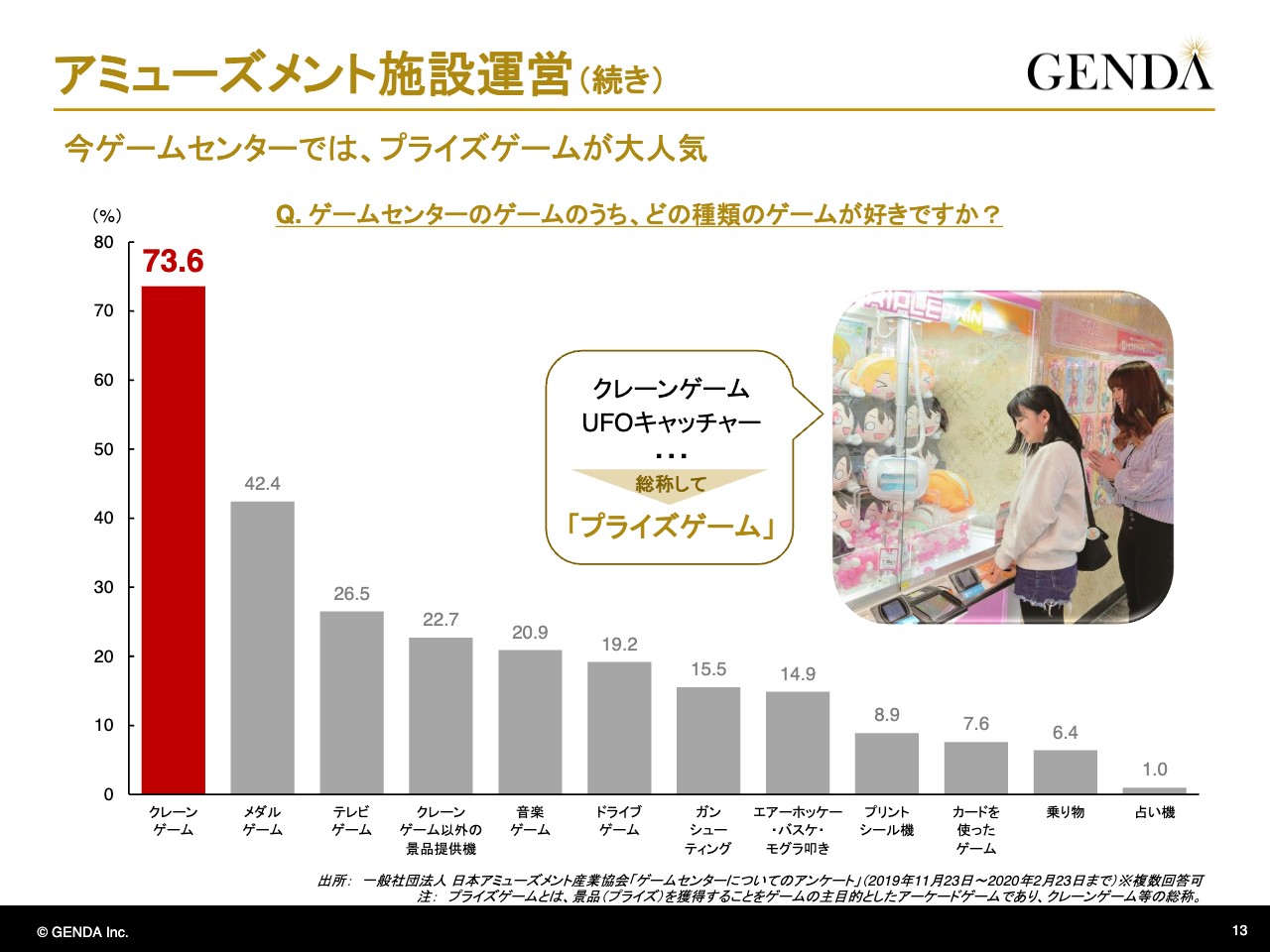

ゲームセンター市場の概観についてご説明します。現在、ゲームセンターではぬいぐるみやフィギュアを獲得することを目的とした、いわゆるクレーンゲーム等を総称したプライズゲームが最も高い人気となっています。

アミューズメント施設運営(続き)

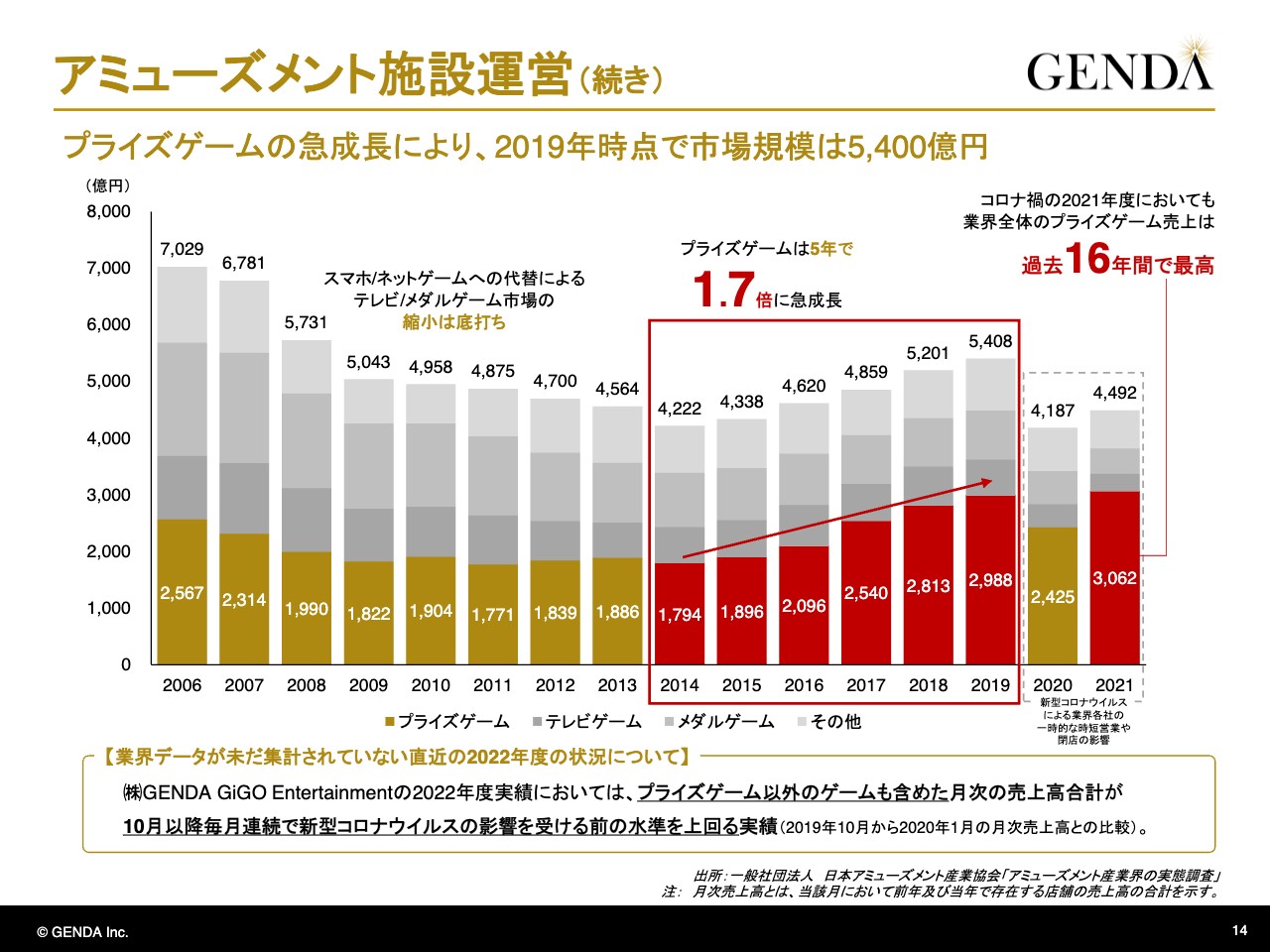

スライドには、ゲームセンターの市場規模の推移を掲載しています。2006年の約7,000億円から2014年の約4,200億円まで、市場規模は40パーセント縮小しました。ご想像に難くないと思いますが、この間にはインターネットやスマートフォンゲームへの置き換えが起きていました。しかし、2014年を境に市場は拡大基調に反転しています。こちらを牽引したのがプライズゲーム人気です。

プライズゲームは、新型コロナウイルス流行前の5年間で1.7倍もの飛躍的な成長を遂げ、市場規模は5,400億円へと成長しました。2020年に新型コロナウイルスの影響で市場規模は大きく縮小しましたが、2021年はプライズゲームに限ると、過去16年を遡っても最高額の売上規模を記録しています。

業界データがまだ集計されていない2022年度についても、当社グループの実績においては、10月以降の月次売上高は、2019年度の月次売上高を毎月上回っていました。

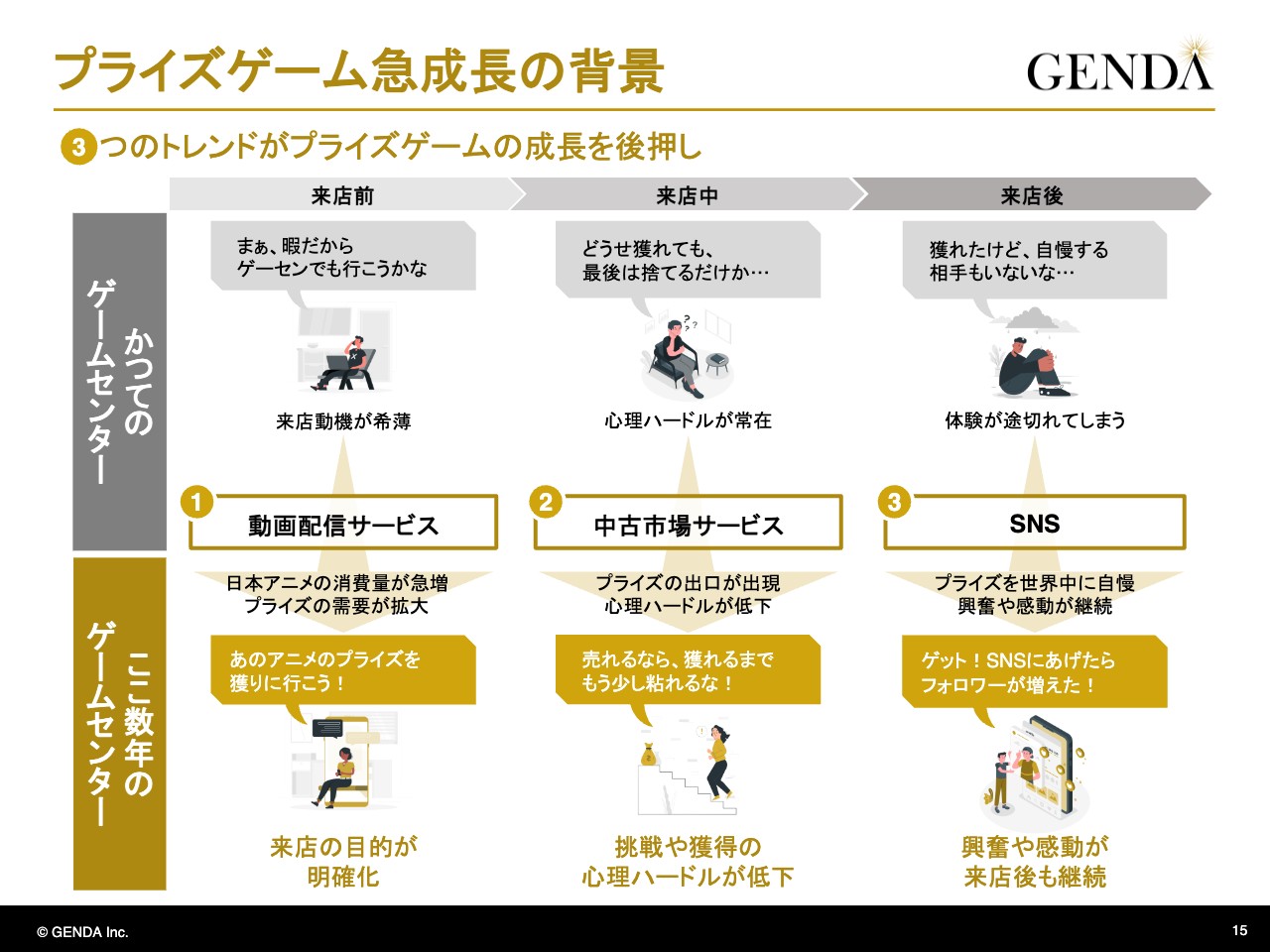

プライズゲーム急成長の背景

なぜプライズゲームが伸びているのかという点について、背景にある3つのトレンドをご説明します。1つ目は全世界的な日本アニメ人気です。火付け役となったのは動画配信サービスです。オンラインでのアニメ消費拡大が進んだ結果、「好きなキャラクターのグッズが欲しい」という需要が高まり、ゲームセンターへの来店目的の明確化につながったと考えています。

2つ目は中古市場サービスの発達です。プライズゲームへの挑戦の心理的ハードルの低下につながりました。3つ目はSNSの浸透です。ゲームセンターでの体験や感動が来店後も継続することが、リピーターや新規顧客の創出につながったと考えています。

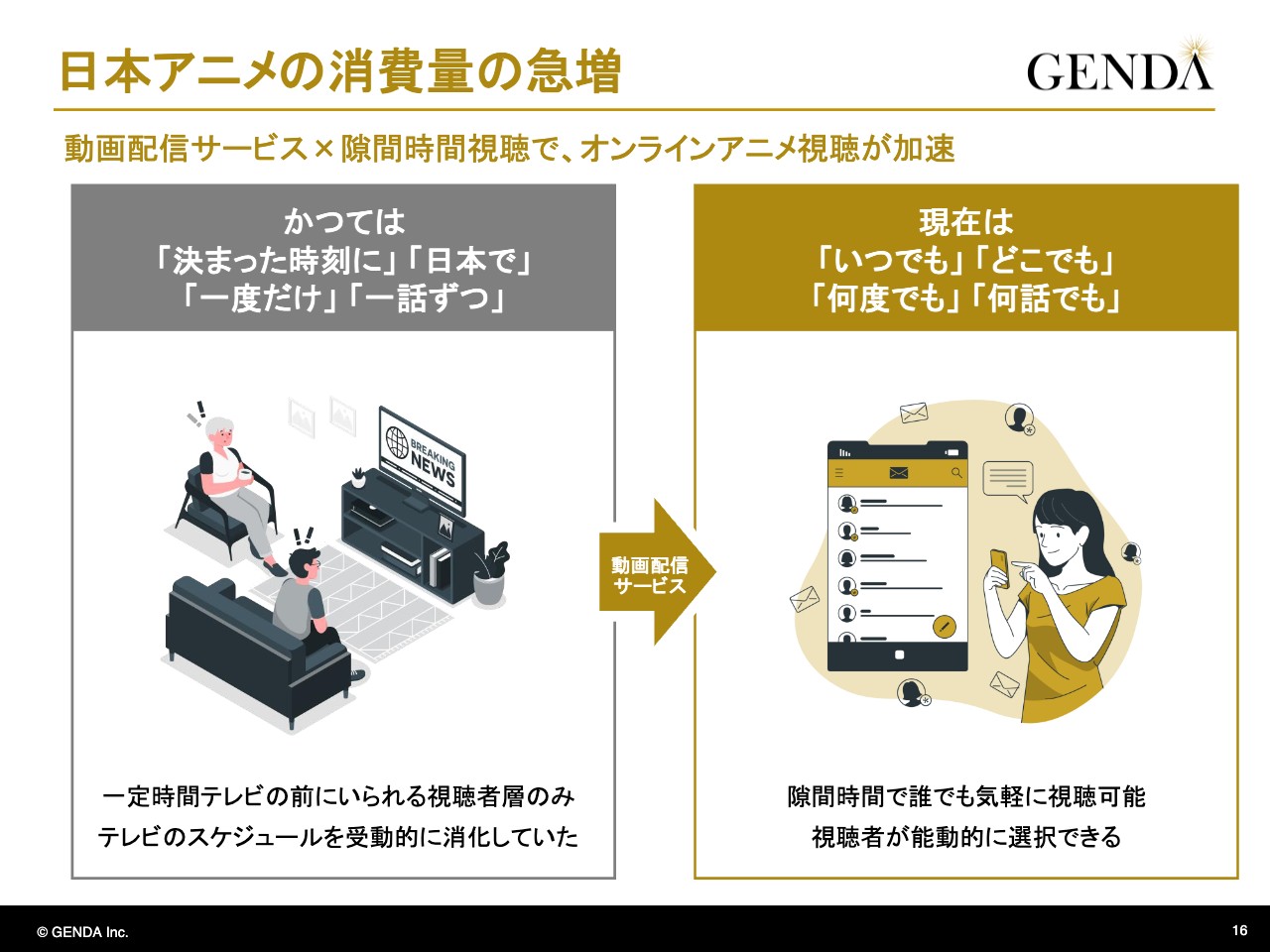

日本アニメの消費量の急増

日本アニメの消費量の急増の背景には、視聴形態の変化があります。かつては、「決まった時刻に」「テレビの前で」「一度だけ」「1話ずつ」という視聴形態でした。現在は、「いつでも」「どこでも」「何度でも」「何話でも」見ることができるという環境へと変化し、アニメを観て過ごしている時間が爆発的に増えました。

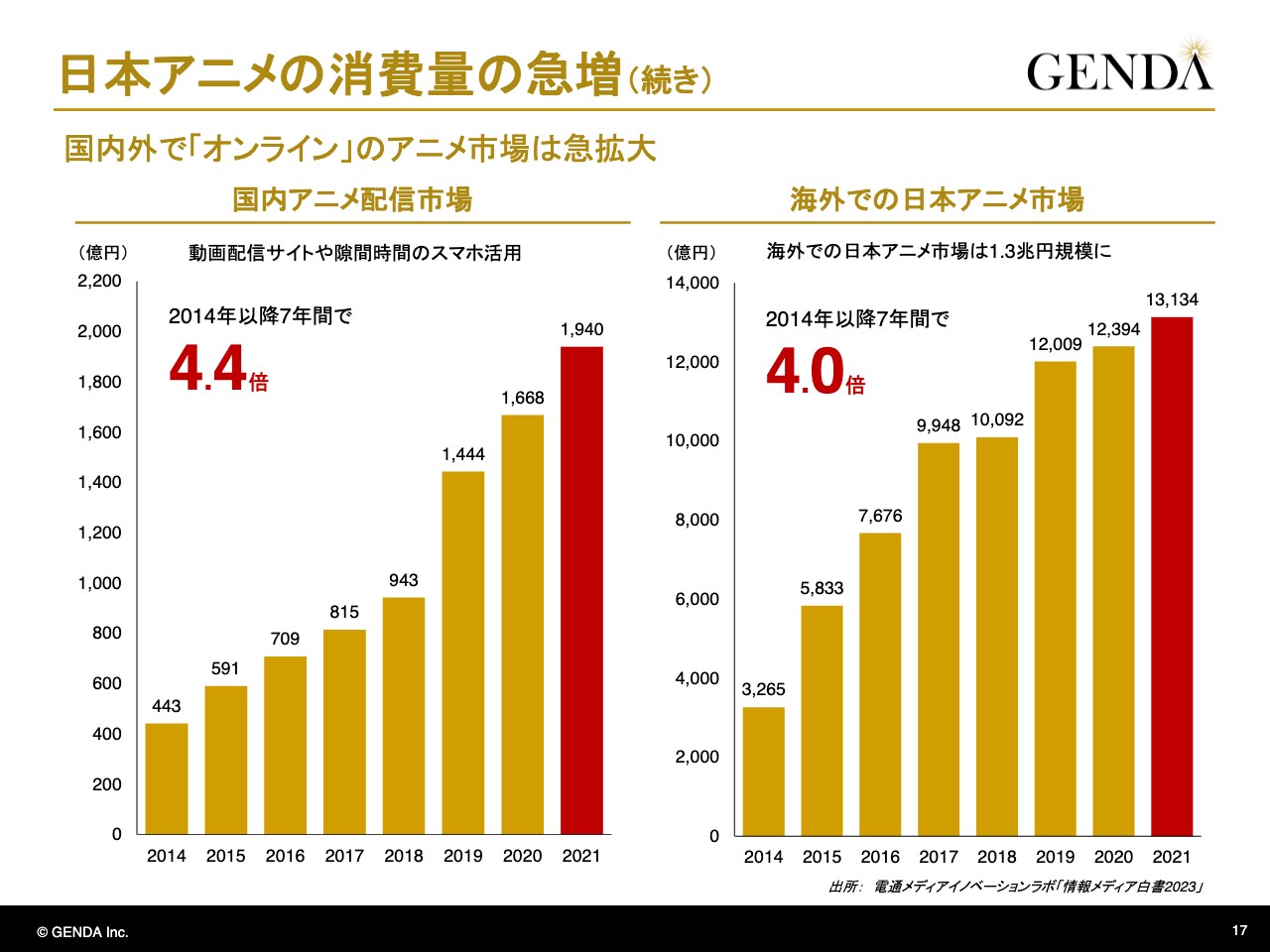

日本アニメの消費量の急増(続き)

実際に数値を見てみると、国内アニメ配信市場は、プライズゲームが成長を始めた2014年以降に4.4倍に伸びています。海外でも同様に日本アニメ消費が急増し、同じ期間で4倍に伸長しました。

ゲームセンターと日本アニメの関係性

ゲームセンターとアニメコンテンツの関係性をご説明します。プライズゲームは、アニメコンテンツを中心としたグッズ消費の場としての地位を確立しており、さまざまなアニメコンテンツのプライズが毎週のように発売され、ファンのみなさまが列を成すようになっています。

オンラインでは動画配信サービスが、アニメコンテンツとファンをつなぐプラットフォームとして機能しているように、ゲームセンターがオフラインでのプラットフォームのような役割を果たしていると考えています。

今後も日本アニメの世界的な普及とともに、国内外でのアニメのオフラインプラットフォームとして、ゲームセンター市場は成長を継続すると考えています。

以上が、会社概要およびゲームセンター市場に関するご説明です。

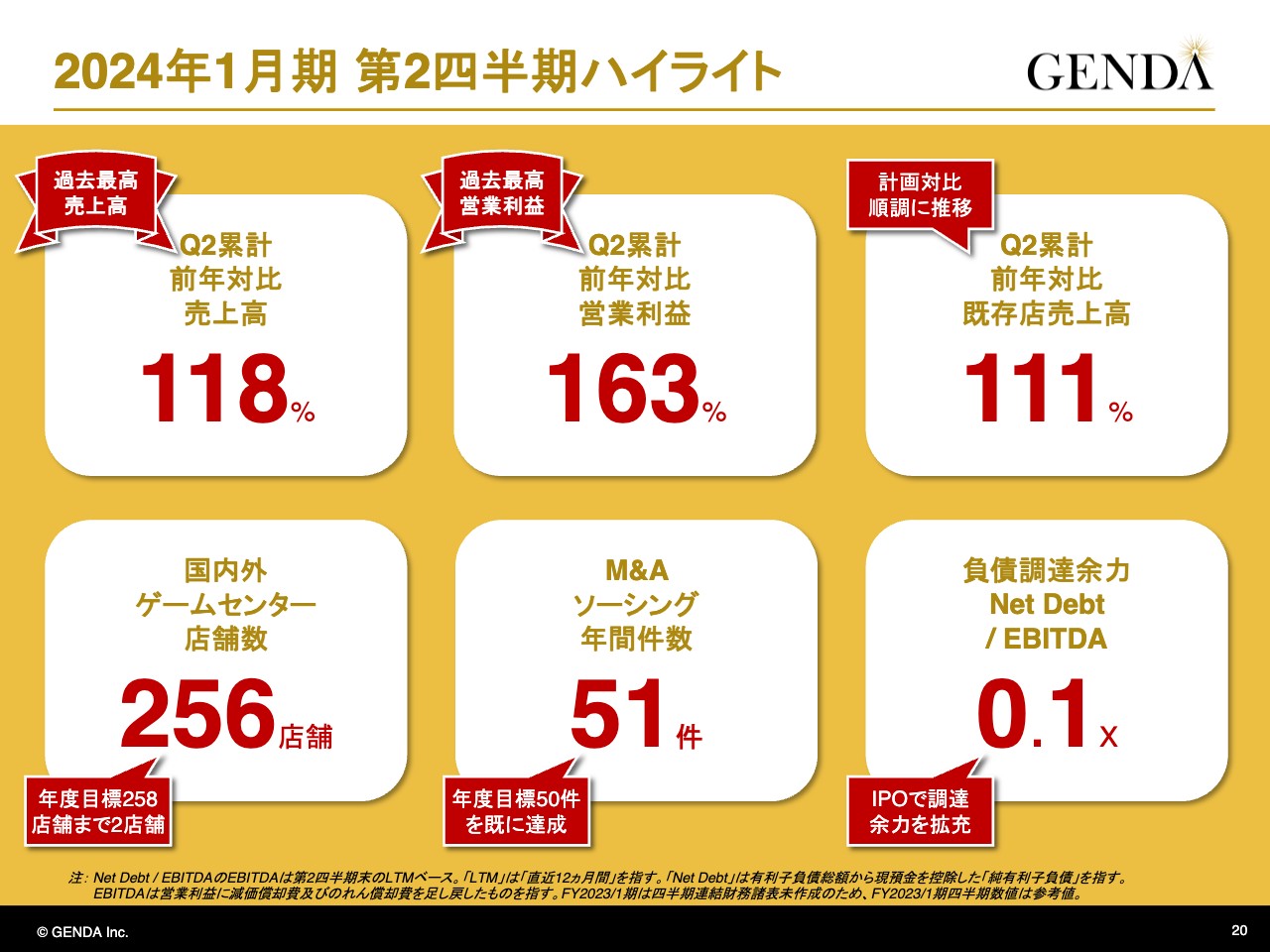

2024年1月期 第2四半期ハイライト

第2四半期の業績についてご報告します。第2四半期の業績のハイライトです。いずれも計画対比で、とても順調な第2四半期末を迎えることができました。

売上高は前年対比で118パーセントとなり、第2四半期累計期間として過去最高を記録しました。営業利益は前年対比で163パーセントとなり、こちらも同様に過去最高です。既存店売上高は前年対比で111パーセントとなり、計画対比で順調に推移しています。

国内外ゲームセンター店舗数は第2四半期末で256店舗と、年度目標まであと2店舗まで進捗しています。今期のM&Aソーシング年間件数は、すでに年度目標の50件を超え、IPO後に4件のM&A案件の発表も完了しています。負債調達余力を示すNet Debt/EBITDAはIPOで調達余力を拡充した結果、0.1倍に抑制されています。

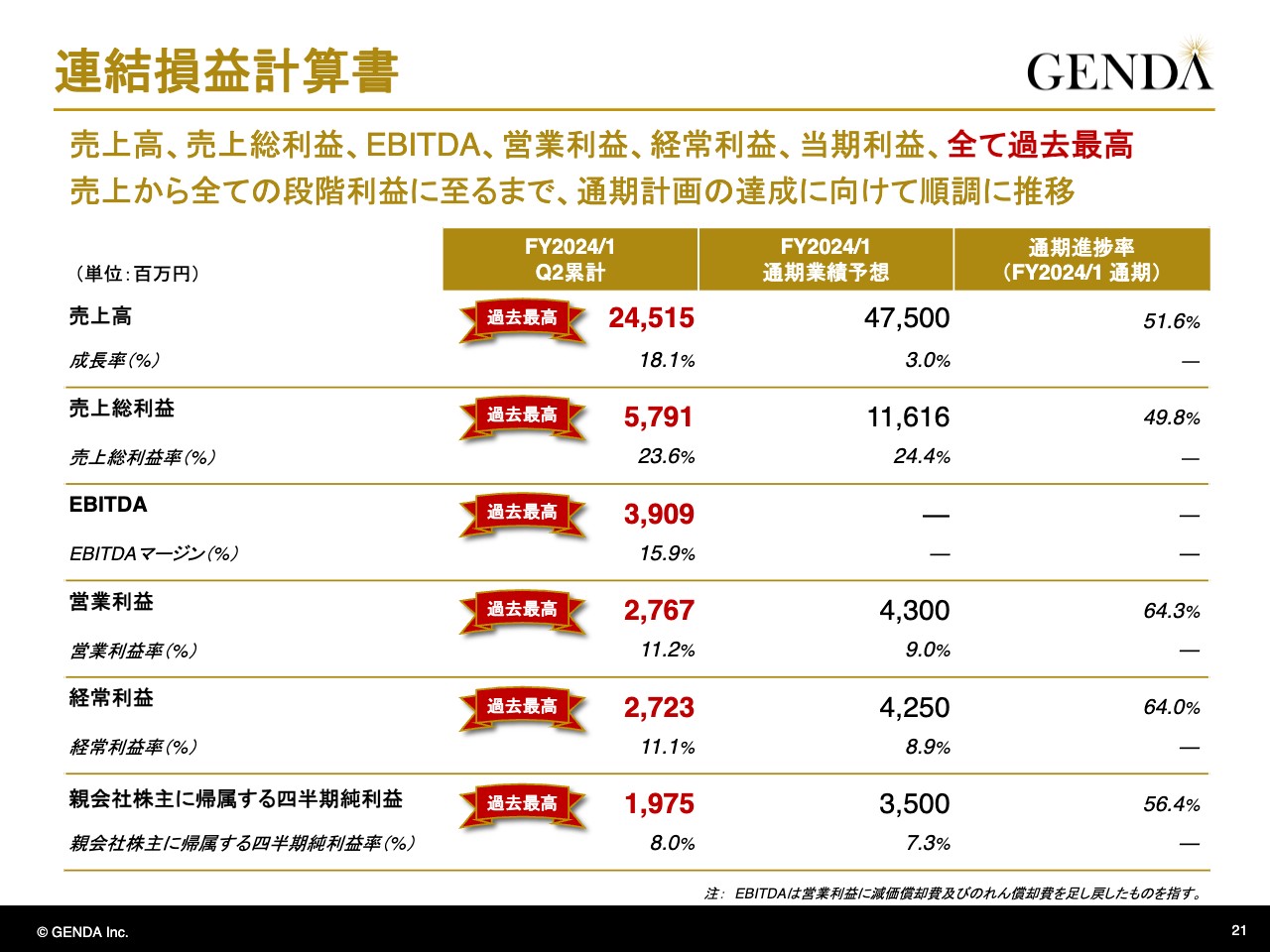

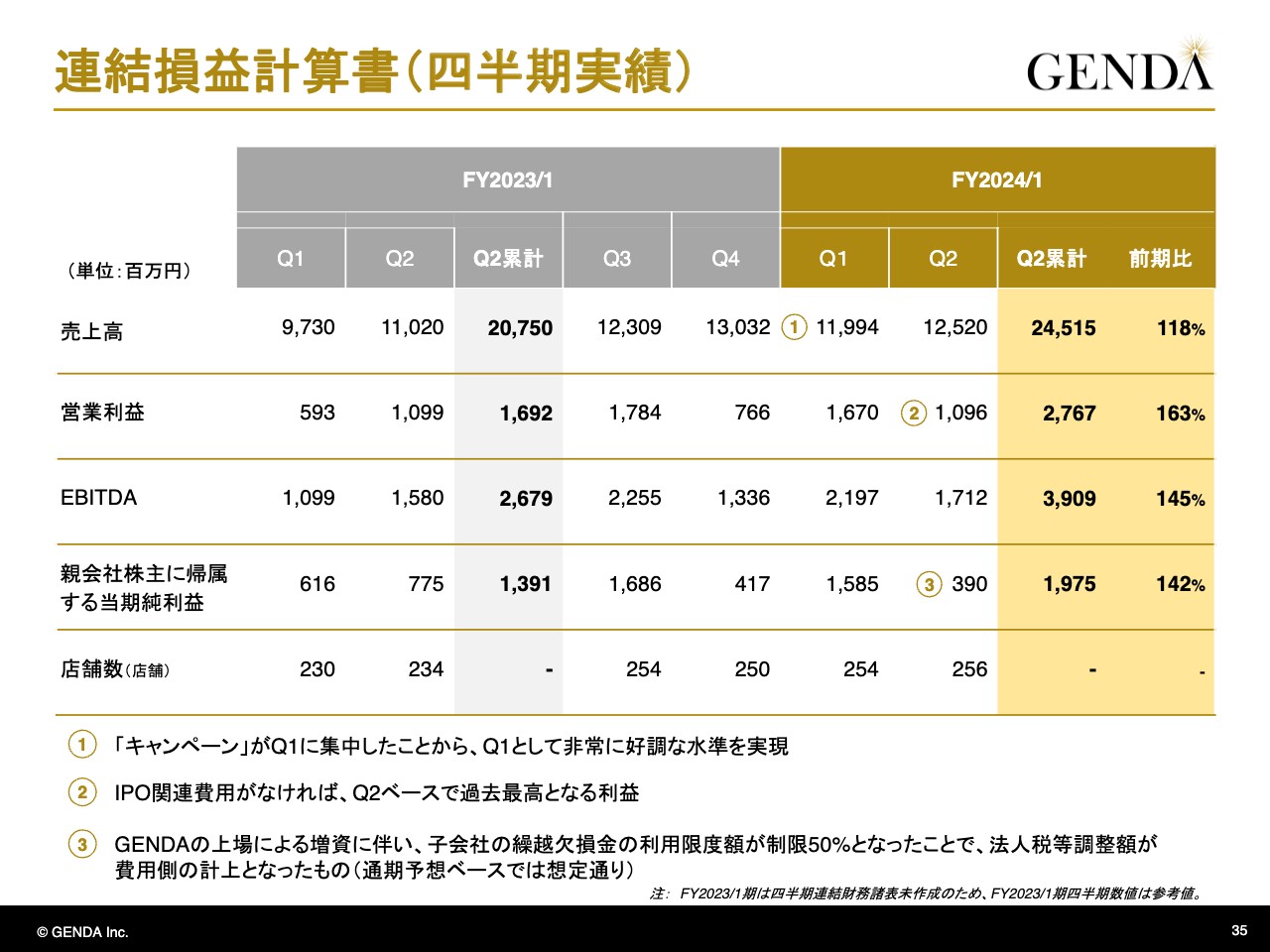

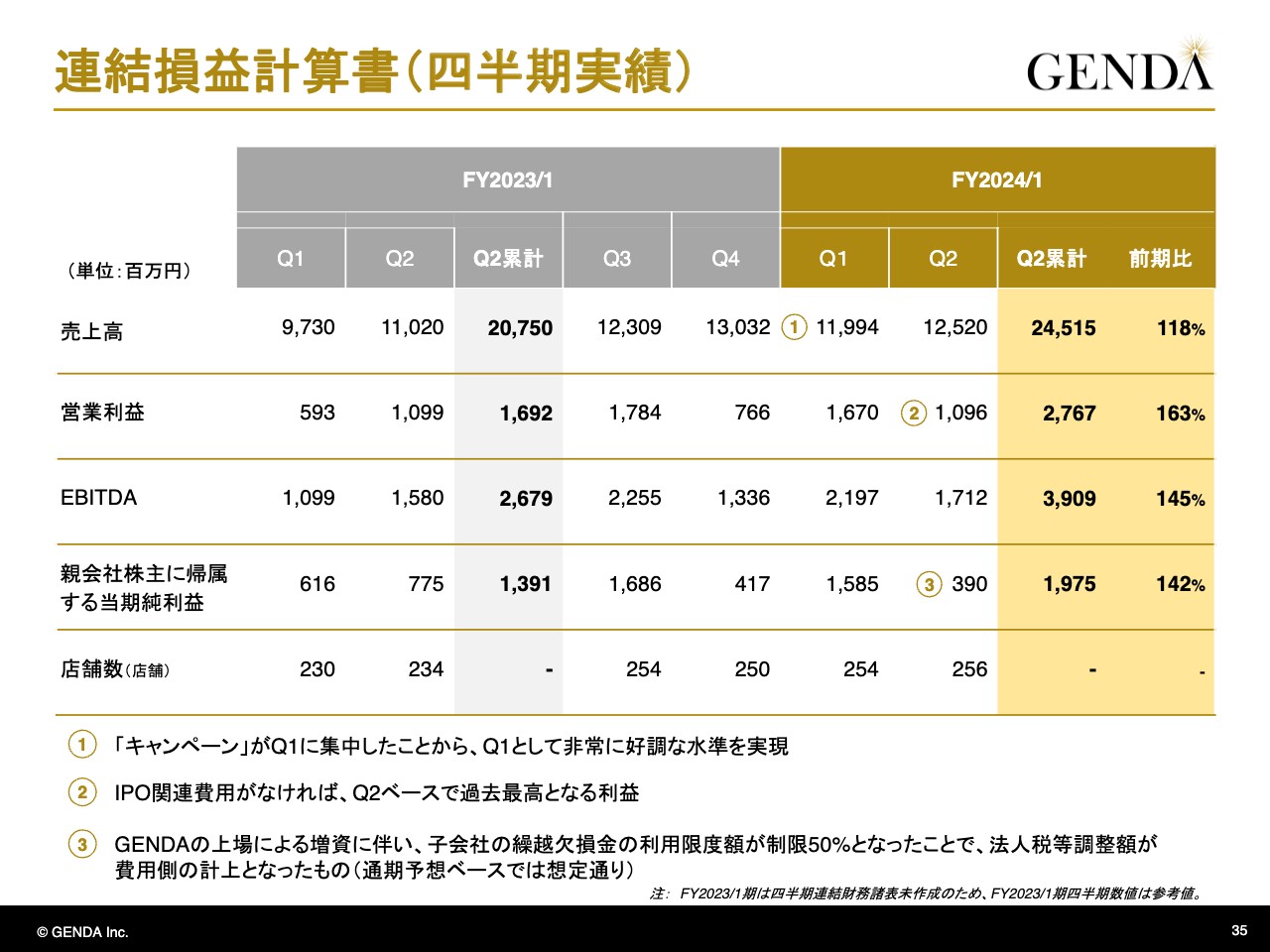

連結損益計算書

連結損益計算書についてご説明します。売上高・売上総利益・EBITDA・営業利益・経常利益・当期利益は、第2四半期累計期間としてはすべて過去最高を記録しています。

売上高は245億円で通期計画対比での進捗率は51パーセント、EBITDAは39億円、営業利益は27億円で通期計画対比進捗率64パーセント、当期利益は19億円で通期計画対比進捗率56パーセントとなり、売上高から全段階利益に至るまで、通期計画の達成に向けて順調に進捗しています。

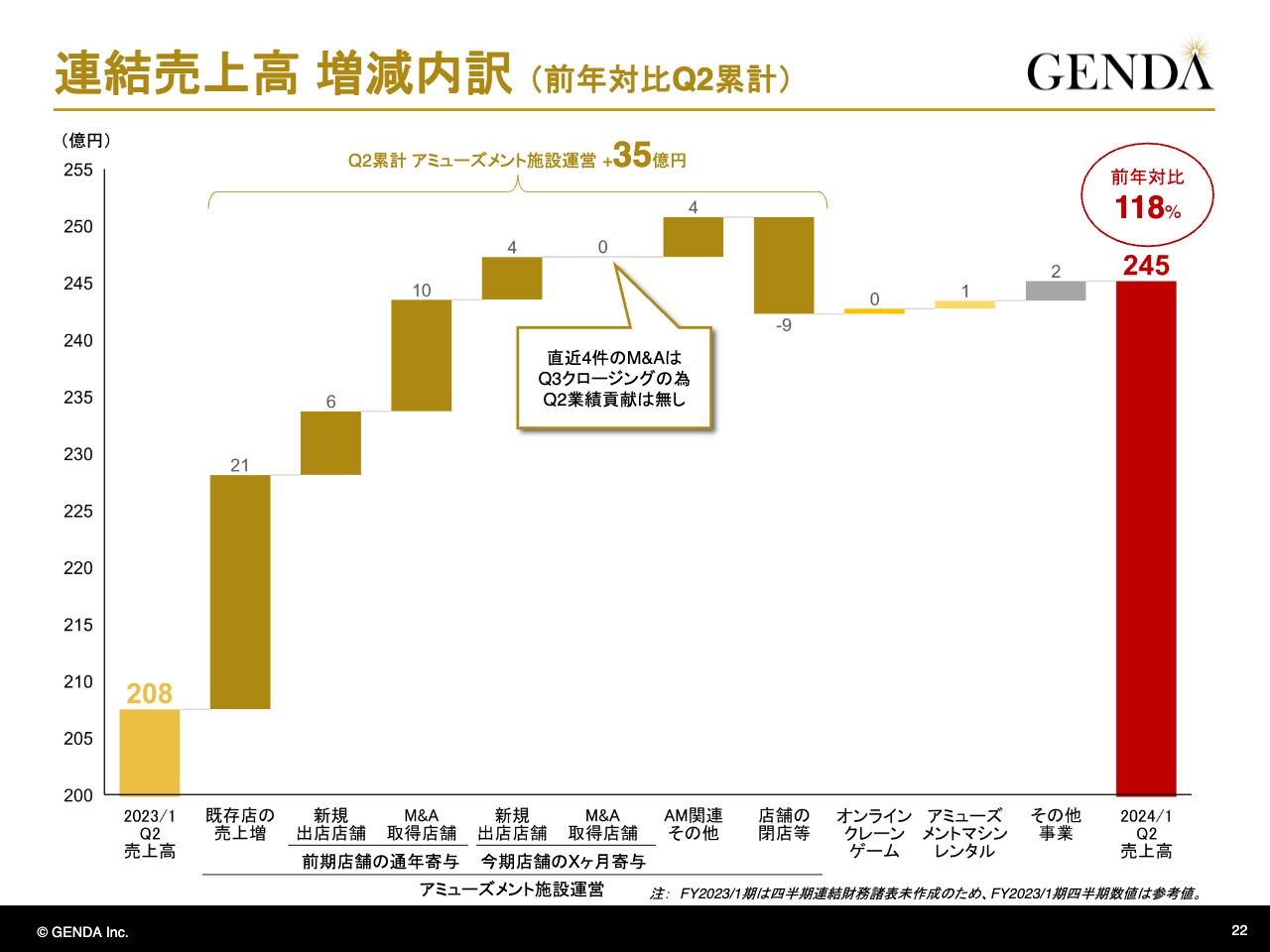

連結売上高 増減内訳 (前年対比Q2累計)

連結売上高の増減分析についてご説明します。スライド左下に示す、前期第2四半期累計売上高208億円から、既存店の売上増がプラス21億円と最も大きく貢献しています。

前期の新規出店及びM&Aで獲得した店舗の通期寄与分は、それぞれプラス6億円とプラス10億円、今期の新規出店店舗はプラス4億円となり、今期のM&A取得店舗はすべて第3四半期クロージングが見込まれるため、ここまでに業績貢献はありません。

閉店その他も含め、合計でプラス35億円、その他事業も合わせて結果的に245億円と、前年対比で118パーセントとなりました。

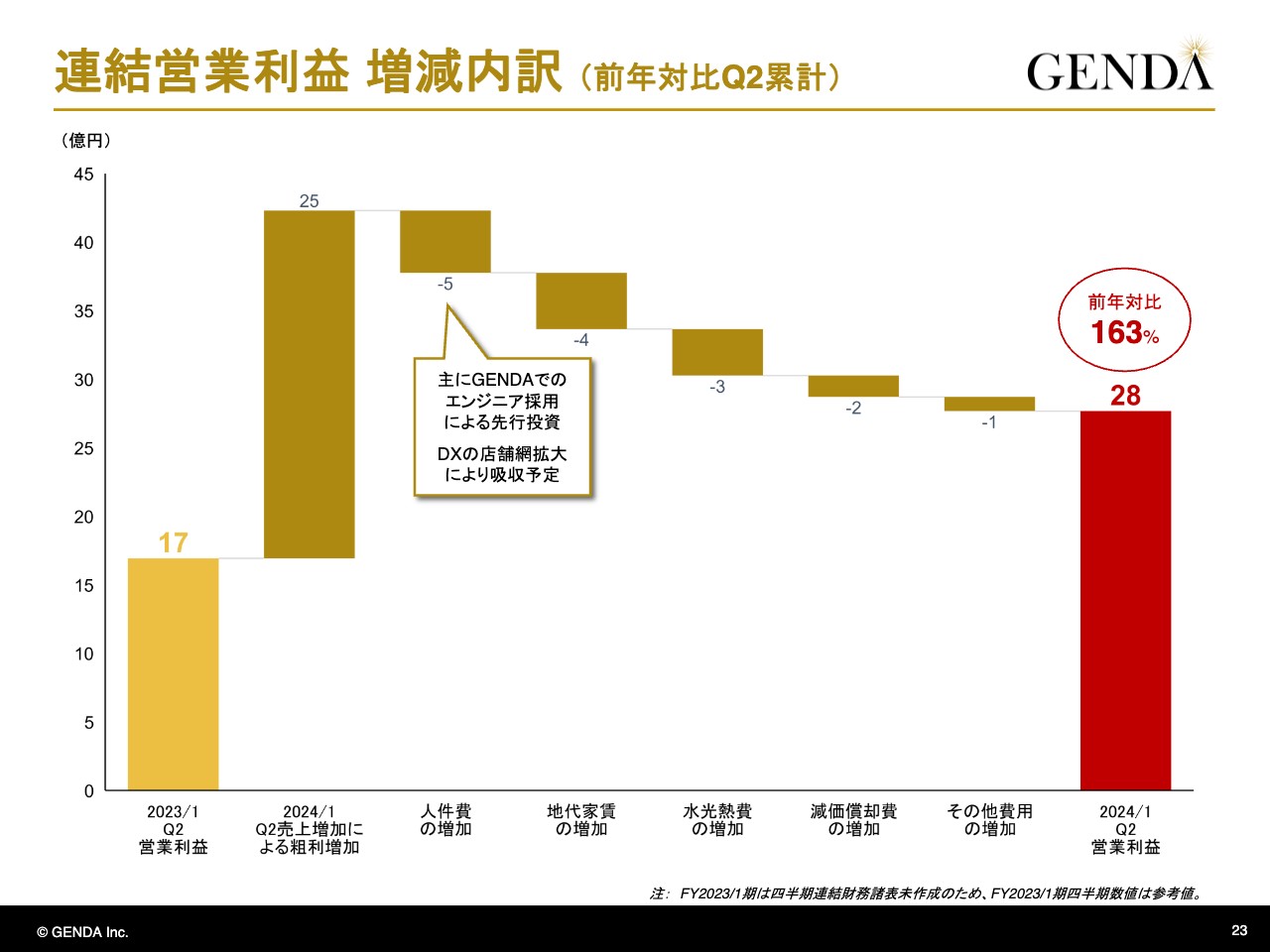

連結営業利益 増減内訳 (前年対比Q2累計)

連結営業利益の増減分析です。スライド左下に示す、前期第2四半期累計営業利益17億円から、店舗の粗利益増加が大きく貢献し、新店の増加等に伴う各種固定費の増加を十分に吸収したため、今期第2四半期累計で28億円と、前年対比で163パーセントとなりました。

また、人件費の増加はエンジニアの採用コストの増分となっていますが、店舗網拡大により、DXの効果が浸透していくことで吸収していく予定です。

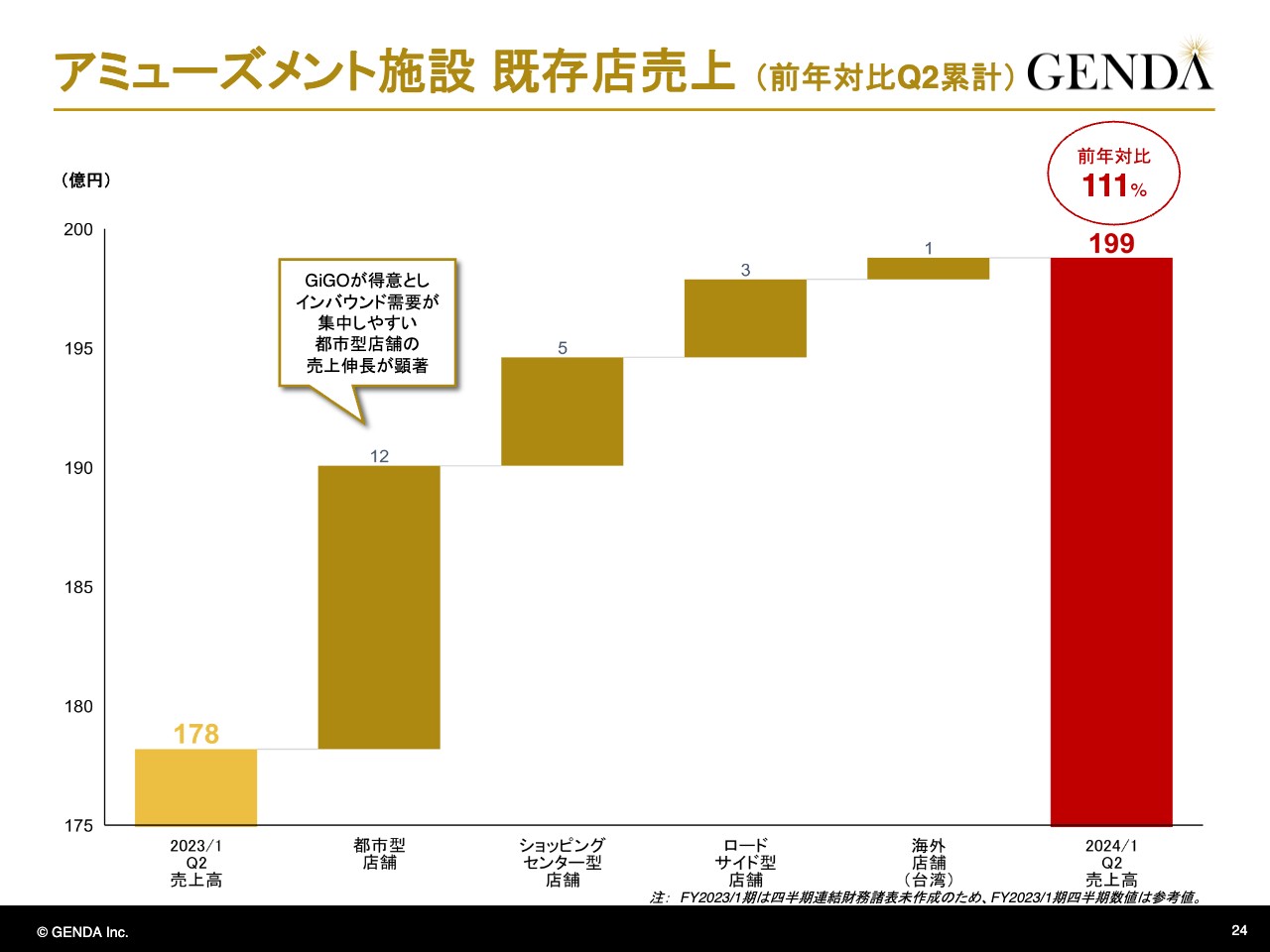

アミューズメント施設 既存店売上 (前年対比Q2累計)

売上の内数でアミューズメント施設の既存店売上のみを抽出した増減分析です。スライドのように、GiGOが得意としており、インバウンド需要が集中しやすい都市型店舗の売上伸長が顕著となっています。ショッピングセンター型やロードサイド型、海外は台湾となりますが、それぞれ順調に伸長し、前年対比で111パーセントとなりました。

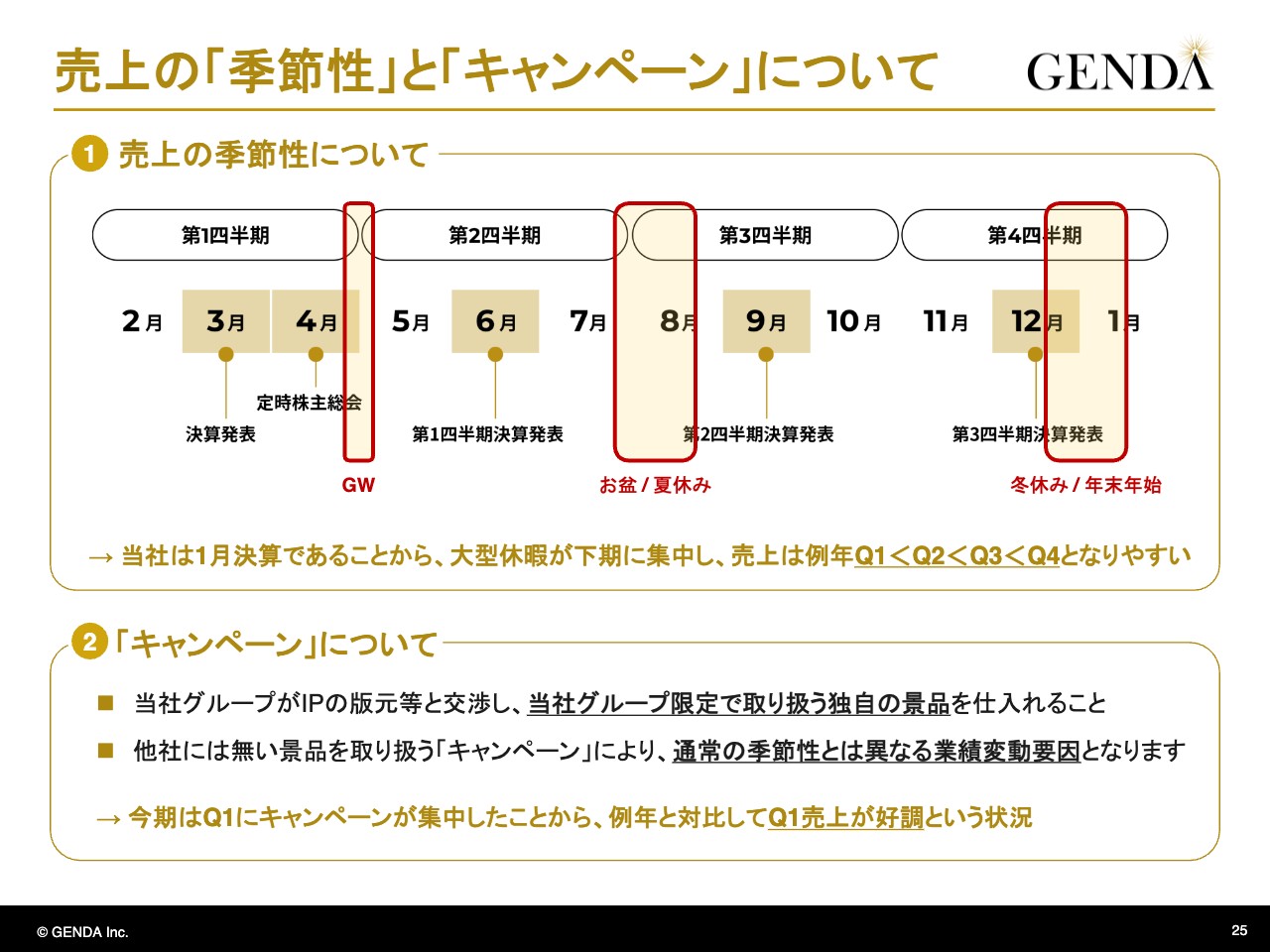

売上の「季節性」と「キャンペーン」について

PL関連の最後に、当社の業績をご理解いただく上で重要な2つのポイントをご説明します。1つ目は売上の季節性です。利益は複数要因で変動しますが、売上についてはゲームセンターの商戦期である長期休暇に上がる傾向があります。

当社は1月期決算のため、2月から4月の第1四半期よりもGWのある第2四半期、それよりも夏休みのある第3四半期、さらにそれよりも冬休みのある第4四半期の順に売上高が高くなる傾向があります。

2つ目がキャンペーンです。キャンペーンとは、当社がIPの版元等と交渉し、当社グループ限定で独自の景品を取り扱うことを指しています。他社にはない景品を取り扱うことで目的客が急増するため、通常の季節性とは異なる業績変動要因となります。

今期は第1四半期にキャンペーンが集中したことから、例年と対比して第1四半期売上が好調という状況です。

連結貸借対照表

連結貸借対照表です。IPOでの資金調達を経て、さらなるM&Aに備えられる財務健全性を維持しています。第2四半期末時点での総資産383億円に対し、負債は214億円、そのうち有利子負債は117億円、純資産及び自己資本はいずれも168億円で、結果的にNet Debt/EBITDA倍率は0.1倍に抑制されています。

自己資本比率は大幅に改善し43.9パーセントとなりました。今後も潤沢な手元現金及びGENDAグループ取引銀行18行を含めた十分な負債調達余力をテコに、M&Aによる連続的かつ非連続な成長を目指します。

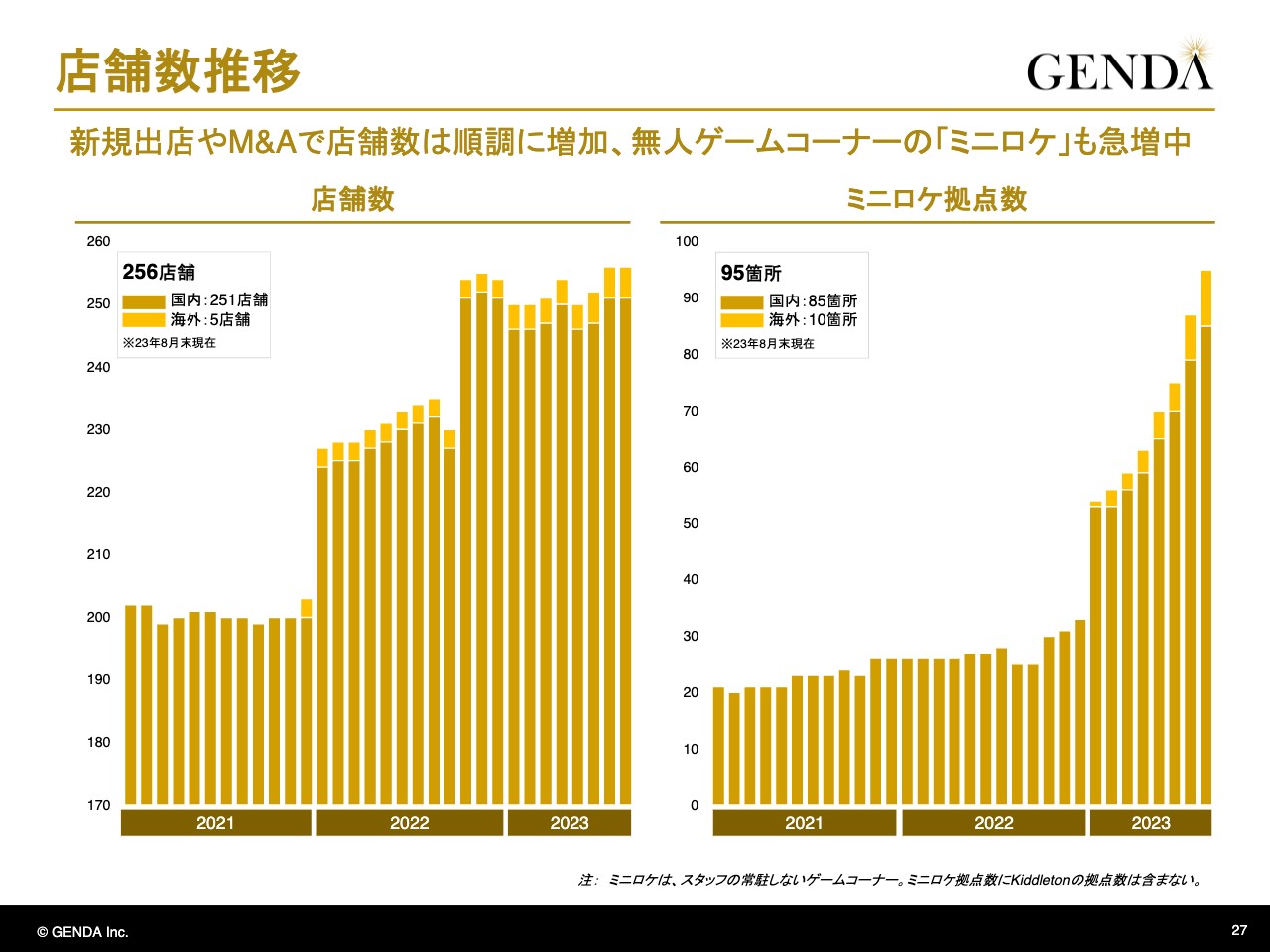

店舗数推移

第2四半期業績関連の最後に、当社グループの月次店舗数推移についてご説明します。店舗数は順調に増加を続けており、2023年8月末時点で、いわゆる「ゲームセンター」は256店舗となり、今期の店舗数目標の258店舗に対し大変順調に進捗しています。

スライド右側は、私どもが「ミニロケ」と呼ぶ、スタッフの常駐しないゲームコーナーの数ですが、こちらも95箇所と飛躍的な成長を実現しています。

こちらのデータに関しては、毎月初に前月末時点での数字を前月のトピックスと合わせて公表しているため、ぜひ今後もご覧いただければと思います。

札幌「MAXIM HERO」の取得(8月21日発表)

最後にトピックスとして、本日までに公表したM&A案件を4つご紹介します。

1つ目は、8月21日に発表した北海道の札幌駅近くのゲームセンターMAXIM HEROの取得です。現在GENDAグループでは、北海道エリアでの店舗網強化を進めています。まずはGiGOとして、札幌のすすきのの交差点に開業予定の複合商業施設COCONO SUSUKINOへの出店が決まっています。

さらに今回のMAXIM HEROの取得により、札幌エリアの店舗網が厚くなることを期待しています。加えて、昨年10月に取得した北海道全域で店舗を有するスガイディノス社のPMIを進めており、北海道エリアの店舗網強化を加速しています。

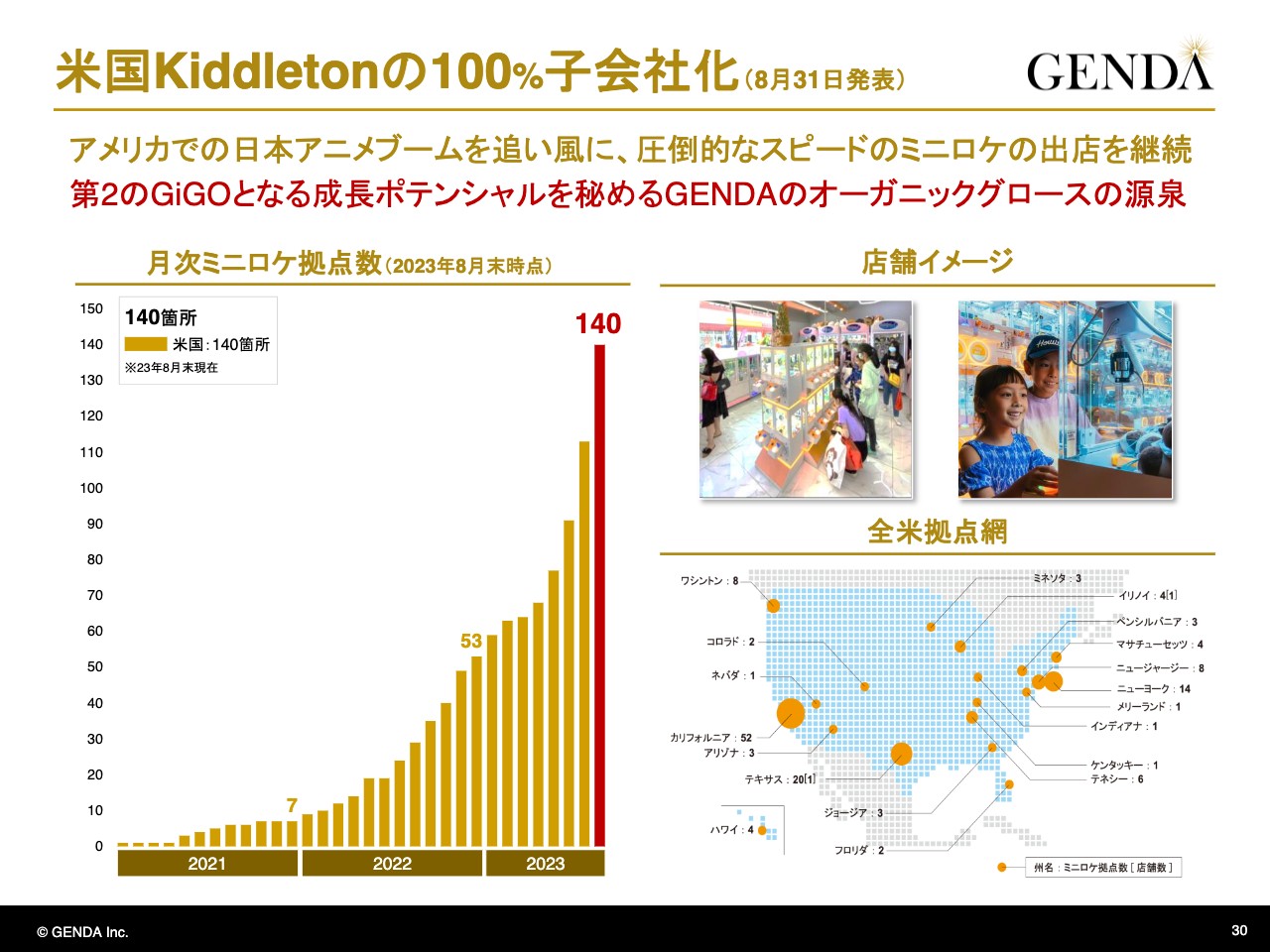

米国Kiddletonの100%子会社化(8月31日発表)

2つ目は、8月31日に発表した、米国現地法人Kiddletonの100パーセント子会社化です。9月末に完全子会社化を予定しています。Kiddletonは、2019年7月にラウンドワンと所有株式50パーセントずつで創業したジョイントベンチャーです。

設立当初は子ども向け遊戯施設の運営、2021年以降はバンダイナムコから米国の旗艦店舗を取得し運営してきましたが、一昨年からは、スライド右上の写真のような、食品スーパーなどの一角に無人のゲームコーナーを出店するミニロケ事業に成長の舵を切っています。

左のグラフのとおり、ミニロケの拠点数は2021年で7拠点、2022年で53拠点、2023年8月末では140拠点と、スピード感を持って出店しています。GENDAグループの完全子会社化に伴い、さらなる投資、出店を加速させていきます。

右下のマップは、現在の米国における拠点網を示しています。北米はホワイトスペースが大きいと考えており、将来的には国内ゲームセンター事業と並ぶような収益の柱に育てていきたいと考えています。

「デジちゃいむ」の資産譲受(9月1日発表)

3つ目は、9月1日に公表した「デジちゃいむ」の資産譲受です。「デジちゃいむ」は、お客さまがスマートフォン等の端末を用いて二次元コードを読み取り、サービスサイトにアクセスすることで簡単に店舗スタッフを呼び出すことができるサービスです。

GiGOでは、かねてより国内アミューズメント施設200店舗以上で「デジちゃいむ」を導入しており、お客さま及び店舗スタッフから大きな支持を受けていました。しかし「デジちゃいむ」を運営するワスド社が2023年3月に破産手続きを開始したことにより、ワスド社による「デジちゃいむ」の継続提供ができなくなりました。

そこで今回、当社は「デジちゃいむ」の運営及び提供に必要な資産等を譲り受けることとし、引き続き「デジちゃいむ」を利用できるようにしました。当社が進めているゲームセンターのDXの一部として活用し、お客さまへの迅速で丁寧な対応を実現していきたいと考えています。

ダイナモアミューズメント100%子会社化(9月8日発表)

4つ目は、本日公表したダイナモアミューズメントの100パーセント子会社化です。同社はVRを中心とした体験型コンテンツの総合プロデュースを行っています。スライド左のグラフのとおり、VR領域はゲームセンターのお客さまがプライズの次に待望されている領域です。

GENDAは、約2年前にダイナモアミューズメントに20.8パーセントを出資するかたちで、持分法適用関連会社としての関係を深めてきました。このたび100パーセント子会社化に踏み切ったのは、VRを中心とした対象会社の類まれなる技術力と、ゲームセンターとの親和性を鑑みたものです。

VRコンテンツは開発費が大きく、黒字化するのが難しい事業ではありますが、ダイナモアミューズメントは直近決算でも黒字となっており、今後当社グループが行う事業との協業も含めて、シナジーを創出していきたいと考えています。

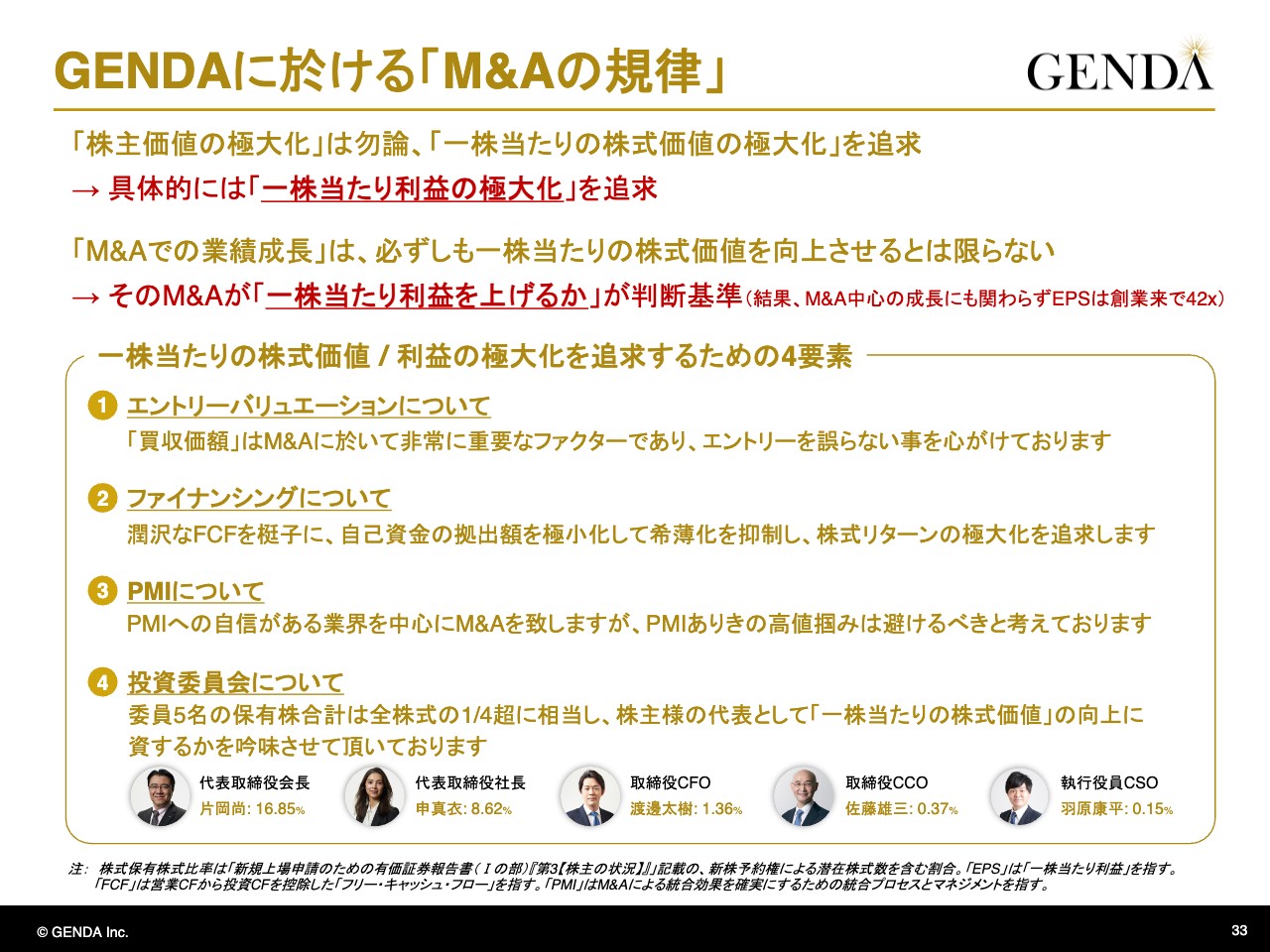

GENDAに於ける「M&Aの規律」

ここまで、複数のM&A案件についてご説明してきましたが、最後にGENDAにおけるM&Aの規律についてお話しします。当社は、株主価値の極大化はもちろん、1株当たりの株式価値の極大化を追求しています。その具体的な指標として、1株当たり利益の極大化を追求しています。

なぜなら、M&Aでの業績成長は、必ずしも1株当たりの株式価値、つまり理論株価を向上させるとは限らないためです。大きな希薄化を伴うM&Aであった場合、1株当たり利益はマイナスに成長する可能性すらありますが、一方で、GENDAはM&Aを中心として成長してきたにもかかわらず、1株当たり利益であるEPSは創業以来5年間で約42倍となっています。

今後も当社は、一つひとつのM&A案件について「1株当たり利益を上げるのか」という判断基準をもって取り組んでいきます。1株当たりの株式価値及び利益を極大化させるために、当社では以下の4つの要素を重視しています。

1つ目はエントリーバリュエーションです。買収価格はM&Aにおいて非常に重要なファクターであり、エントリーを誤らないことを心がけています。

2つ目はファイナンシングです。潤沢なフリーキャッシュフローをテコに、自己資金の拠出額を極小化して希薄化を抑制し、株式リターンの極大化を追求します。

3つ目はPMIです。GENDAはPMIへの自信がある業界を中心にM&Aを行いますが、PMIありきの高値掴みは避けるべきと考えています。

4つ目は投資委員会です。GENDAのすべてのM&A案件は、投資委員会での決議が必要となりますが、その委員5名の保有株式数は全株式の4分の1超に相当し、株主さまの代表として、1株当たりの株式価値の向上に資するかを徹底的に議論させていただいています。

以上が、GENDAグループのM&Aに対する考え方であり、今後も株主さまの代表として、M&Aを通じて株式価値だけではなく、1株当たり株式価値の極大化に全力を尽くしていきたいと思います。

質疑応答:通期計画の進捗、M&Aと店舗出店のバランス、大型M&Aの進捗度合いについて

質問者:1つ目は、通期計画に対する進捗は非常に高めに見えるのですが、計画どおりなのか、それとも計画より良い進捗なのかを教えてください。2つ目はM&Aと自前で店舗を出店するバランスについて、ここから3年ぐらいのイメージはどのようなものか教えてください。

3つ目は、世の中としてはアセットライトにしたい流れがまだある中で、御社がM&Aできるチャンスがけっこうあると思います。お話しいただける範囲でかまいませんので、大型のM&Aの進捗度合いについて教えてください。

申:1つ目の通期の業績予想に対しては、とても順調に進捗していると考えています。2つ目の新規出店とM&Aの割合については、昨年は13店舗新規出店しており、今期は12店舗ぐらいの出店を見込んでいます。今後も、これぐらいのペースで継続していきたいと考えています。M&Aによる店舗増は、現時点で計画値に含んでいません。

3つ目の大型のM&Aに関しては、今お伝えできる情報はないのですが、もちろん中長期的には期待していきたいエリアになります。

質疑応答:キャンペーンの予定、IPO費用の概算について

質問者:1点目は、第1四半期にキャンペーンが集中したことについて、今期、下期にまた同じようなキャンペーンを予定されているのか教えてください。2点目は、IPO費用について、35ページに「IPO関連費用がなければ、第2四半期ベースで過去最高となる利益」と記載がありますが、概算でどれぐらいあったかを教えてください。

渡邊太樹氏(以下、渡邊):1点目のご質問に関しては、第2四半期も含め、第3四半期、第4四半期にキャンペーン自体は予定しています。先ほどお話ししたとおり、少なくとも第2四半期までは非常に順調な進捗ですので、下半期の商戦期にキャンペーンの機会をしっかりと捉えていきたいと思っています。

2点目のIPO費用に関しては、営業利益より下の費用も一部あるのですが、すべて合わせると1億円超というのが当社で計算している数字です。

質疑応答:猛暑や配送費の一部負担などによる業績への影響について

質問者:1つ目に、猛暑のため涼みに行って滞在時間が長くなるのか、そもそも外に出たくないためマイナスだったのか、ゲームセンターにとって猛暑がどのように影響したのか教えてください。

2つ目に、上場しているプライズメーカーとお話しすると「この春から、プライズの配送費をゲームセンターに一部負担してもらっている」「原材料費の高騰の影響等によりプライズの卸価格の値上げをしている」というお話を聞くのですが、このあたりが御社の業績にどのように影響しているのか教えてください。

申:1点目については、ご存じのとおり天気の影響は非常に大きく、少しだけ雨が降るとプラスに働き、あまりにもたくさん降るとマイナスに働くということもあります。今年の猛暑に関しては、当社にとってはプラスに働いたと考えています。

2つ目の、プライズの配送費や仕入価格については、風営法の緩和によって上限価格が800円から1,000円に上がったということはあるのですが、当社が仕入れている景品は、すべてがその上限に張り付いているような価格ではなく、200円から1,000円の中でいろいろなラインナップを仕入れているということが、まず1つあります。

また、1プレーの価格は100円のところが多いのですが、インバウンドが多い秋葉原の店舗などに関しては、1プレー200円のものが増えており、仕入価格、単品価格が少し上がったとしても価格転嫁できています。ミックスとしていろいろなものがありますので、急激な仕入れのコストアップにはなっていません。

渡邊:私から業績について少しだけ補足します。スライド35ページをご覧ください。前期については、四半期の財務諸表は未作成ですので参考値となりますが、今までの四半期ごとの、売上高から段階利益について記載しています。お話ししたように、キャンペーン等々もありますが、基本的に季節性は、売上高はまさに第1四半期、第2四半期、第3四半期、第4四半期の順で後に寄っていくほど強くなるというのが例年の傾向です。

一方で、利益については複数の要因でぶれることがあります。必ずしも売上高とリニアに動くことはないかもしれませんが、私どもとしてはこの通期計画を非常に大事にしています。ここを鑑みた時には、まさに今思っていたとおりの数字になっている、あるいは非常に順調に進捗していると考えていますので、今後もそのようにご覧いただければと思っています。

また、現在はIPOを経てM&Aを4件発表していますが、当然まだ業績貢献は一切していないものになっており、今期ほかにM&Aしたとしても、数ヶ月の貢献ということになっていきます。当社の一番のメインドライバーであるM&Aでの成長については、今期だけでなく中長期的にぜひご期待いただきたいと考えています。

当社の業績変動について補足させていただきます。前期の四半期業績が変動したのと同様に、今期も四半期会計期間のみを切り取った業績で比較すると、さまざまな要因により変動していきます。今期第3四半期もコスト発生要因が見込まれていること、第4四半期は当社の季節性どおりに売上が伸長することを想定していますので、第3四半期よりも第4四半期に利益が偏重する傾向になるものと考えています。これらの変動要因については期初の計画時から織り込んでいるため、総じて通期計画に対してはとても順調に進捗しているものと考えています。

新着ログ

「サービス業」のログ