【QAあり】日本エアーテック、2Q売上高は前期比+19.5% 半導体・電子分野関連製品及び機器類の販売増加などが貢献

1.1 会社業績状況

平沢真也氏:2023年度第51期第2四半期決算概要、第51期業績予想及び上場維持基準選択についてご説明します。

まずは2023年12月期第2四半期の業績からご説明します。スライドには前期と当期の売上高、各種利益を掲載しています。

当期の売上高は72億1,000万円で、前期比19.5パーセント増となりました。営業利益は5億600万円で、前期比4.6パーセント減、経常利益は8億100万円で、前期比0.3パーセント減、当期純利益は5億7,200万円で、前期比4.5パーセント減となりました。

前期比で増収となりましたが、収益面では原価率の高いクリーンルーム等の販売増加と各種経費の増加により、利益は僅かに減少しています。

1.2 会社業績状況(四半期)

前期及び今期の四半期ごとの業績状況です。前期の第2四半期は、2022年3月末が期限の補助金交付が終了し、感染症対策関連製品の販売が減少した影響により、売上高は26億100万円でした。

この第2四半期は、半導体関連の製造装置メーカー等への機器販売及び各種電子分野と感染症研究用等のクリーンルームの工事進行基準による売上増加等により、売上高は31億8,600万円となりました。

営業利益率は、原価率の高いクリーンルーム等の販売増加、及び各種経費増加の影響を受け、2.9パーセント減となっています。今後、原価低減施策への取り組み、及びこれまで段階的に取り組んできた原価高騰に対応した受注価格の改定効果等により、利益率の向上を図っていきます。

1.3 四半期毎売上、営業損益の推移

スライドには、2015年から四半期ごとの売上を棒グラフで、営業損益を折れ線グラフで示しています。2020年の第2四半期から2021年の第1四半期にかけて、令和2年度厚生労働省補助金による感染症対策製品の売上増加、及び営業利益の増加が顕著となりました。

2021年第2四半期以降は補助金の影響が減少しましたが、感染症対策製品の売上減少を半導体、電子、製薬関連の受注売上の増加が補っています。

受注残高は、前期12月末時点では約60.5億円と過去最高値でした。その後、売上の進捗により受注残高はこの3月末には48億円と減少しましたが、6月末においても約48億円と変わっていません。引き続き、半導体、電子関連の受注が継続しており、高い水準を保っています。

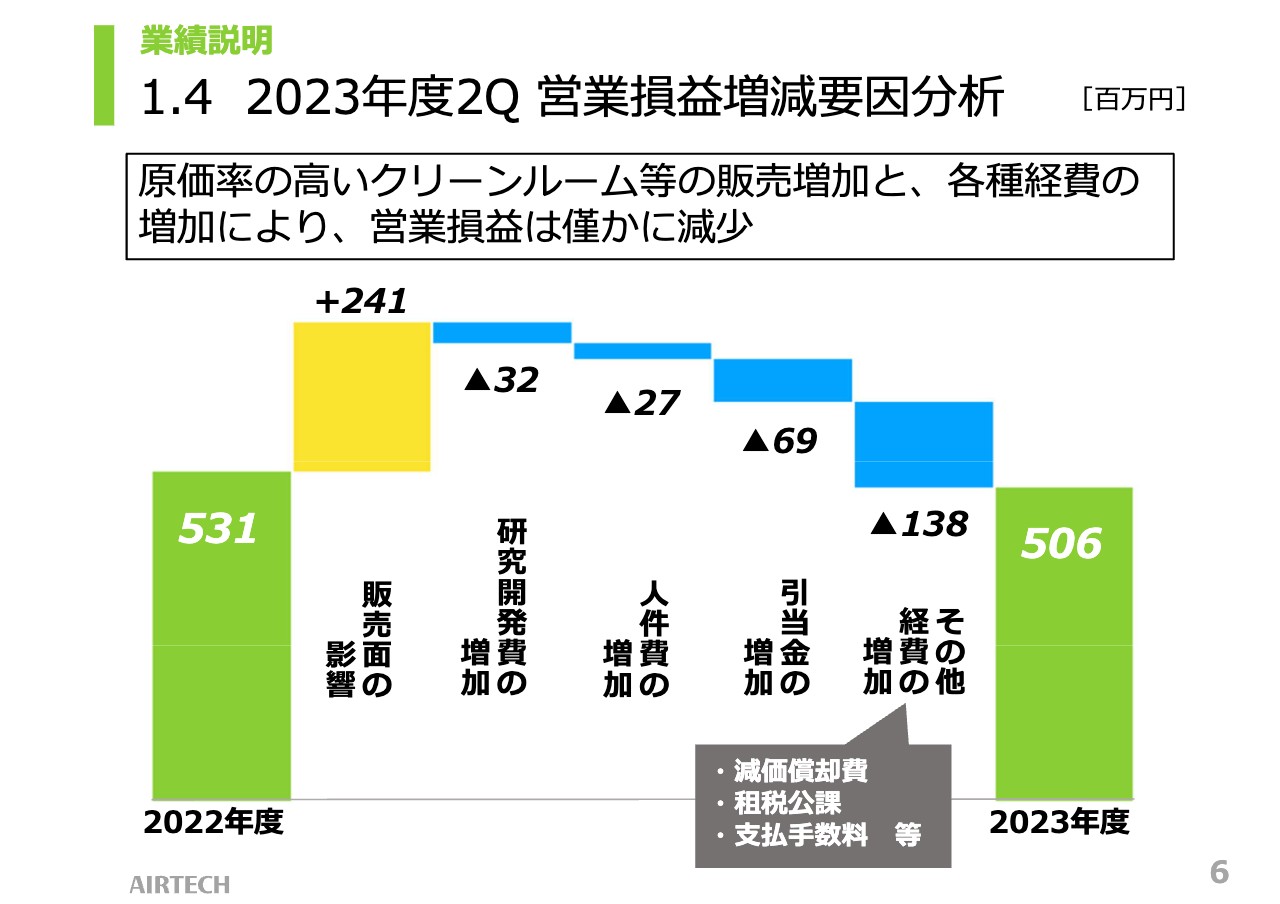

1.4 2023年度2Q 営業損益増減要因分析

2023年度第2四半期の営業損益の増減要因分析です。営業利益は前期の第2四半期の5億3,100万円よりわずかに減少し、5億600万円となりました。これは、売上増による営業利益の増加が原価率の高いクリーンルーム等の販売増加により2億4,100万円にとどまり、研究開発費、人件費、引当金、その他経費等の増加等により相殺されたためです。

1.5 分野別売上傾向

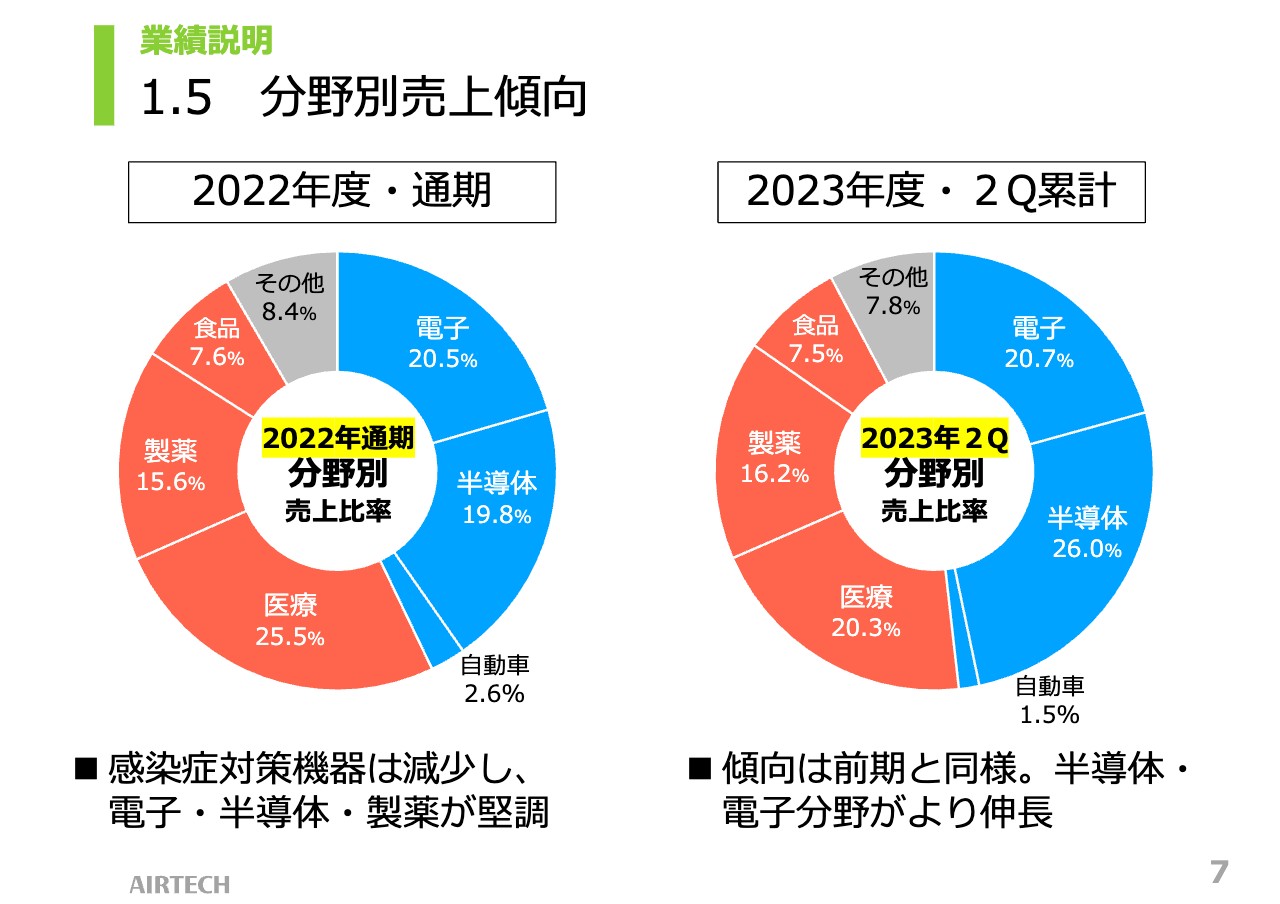

分野別の売上傾向です。この第2四半期の傾向は、前年に引き続き、電子、半導体分野の好調さが現れています。当期は半導体分野が26パーセントと前年通期より6.2ポイント増加しており、医療分野の減少分以上を補っています。その他分野も堅調に推移しました。

なお、次ページでは、本データのその他分野の売上を等分割し、電子分野とバイオ分野に加算しています。

1.6 売上⾼と電子・バイオ分野の販売比率の推移

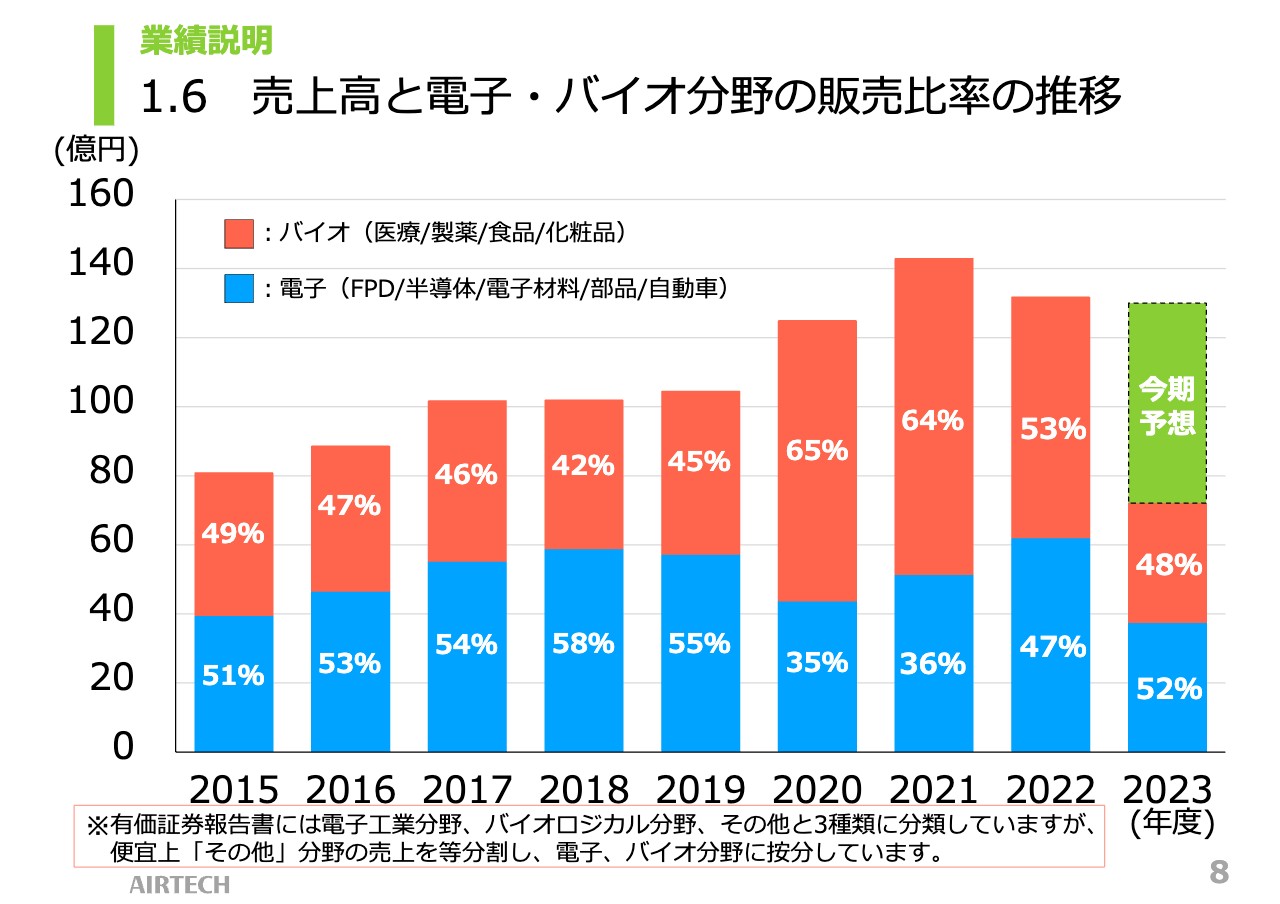

スライドのグラフは、電子・バイオ分野の販売比率の推移を示しています。2020年と2021年は新型コロナウイルス感染症対策機器の特需の影響を強く受け、バイオ分野の売上が約65パーセントを占めていました。しかし、2022年からは特需が収束し、バイオ分野の売上が減少した分、電子分野の販売が復調し、この第2四半期では2019年以前のように電子分野がバイオ分野より高い比率となりました。

新型コロナウイルス感染症の5類への分類以降も、感染症対策製品への補助金が一部で交付されています。当社としては、引き続き電子分野、バイオ分野の両面への拡販により注力していきます。

1.7 品目別売上⾼

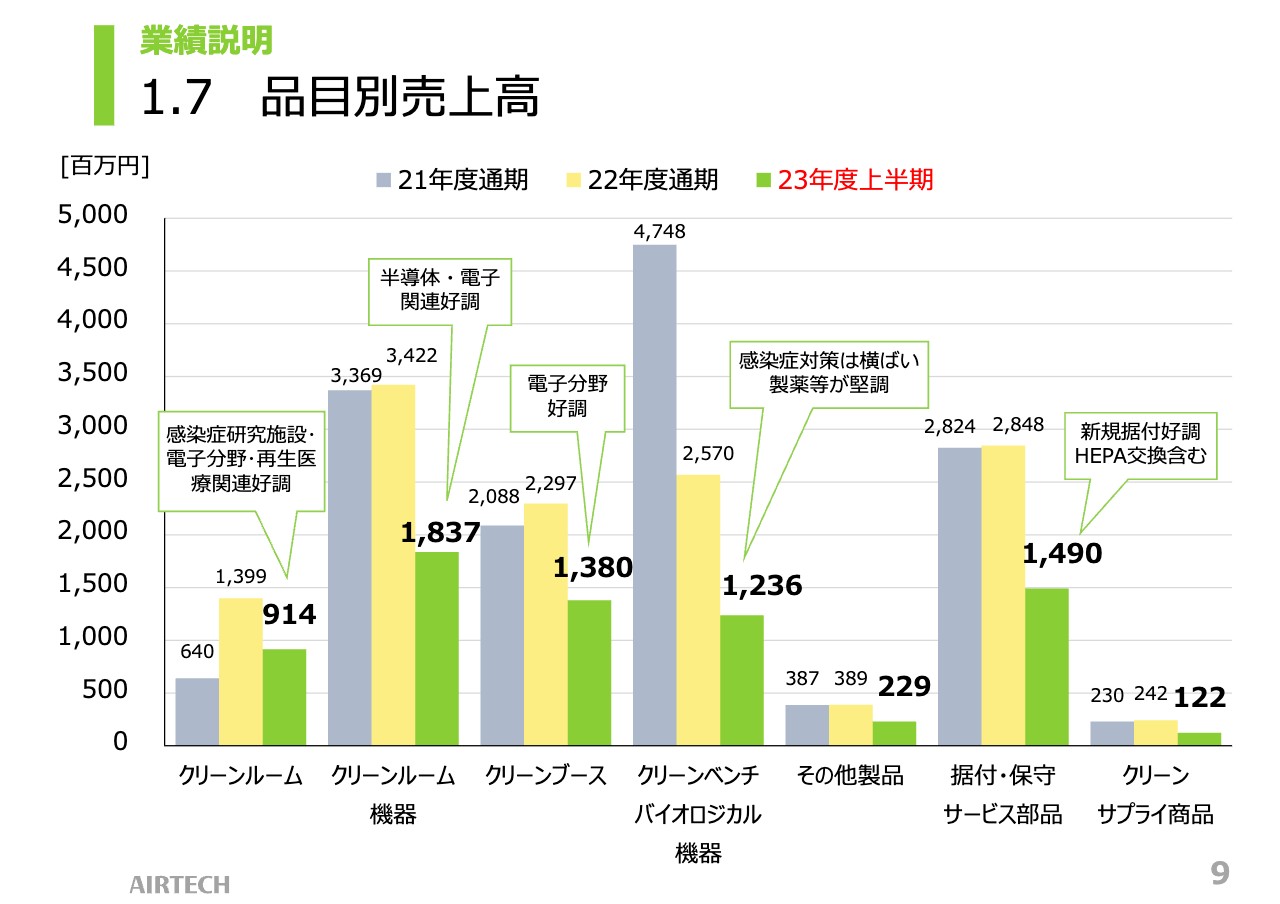

直近2期の通期及び、この第2四半期累計の品目別売上高です。クリーンルームは感染症研究施設、電子分野、再生医療分野等、幅広い分野への販売が好調でした。受注残も多く、通期では前期を超える見込みです。

クリーンルーム機器の売上も好調でした。半導体、電子部品メーカーの設備投資への意欲は今年が踊り場との報道もありますが、2024年以降の需要増加を見越した設備投資が進んでおり、引き続き受注増加対策を行っていきます。

クリーンブースは電子分野関連の国内案件が多数あり、第2四半期まで好調でした。現在はやや安定しており、受注増に注力しているところです。

クリーンベンチ、バイオロジカル機器等の新型コロナウイルス感染症対策機器は横ばいで、製薬会社の設備投資は前年同様であることから、通期は前年並みと予想しています。

据付・保守サービス部品は、交換用HEPAフィルターの売上が伸びていますが、現状では前期末実績と同程度と予想しています。

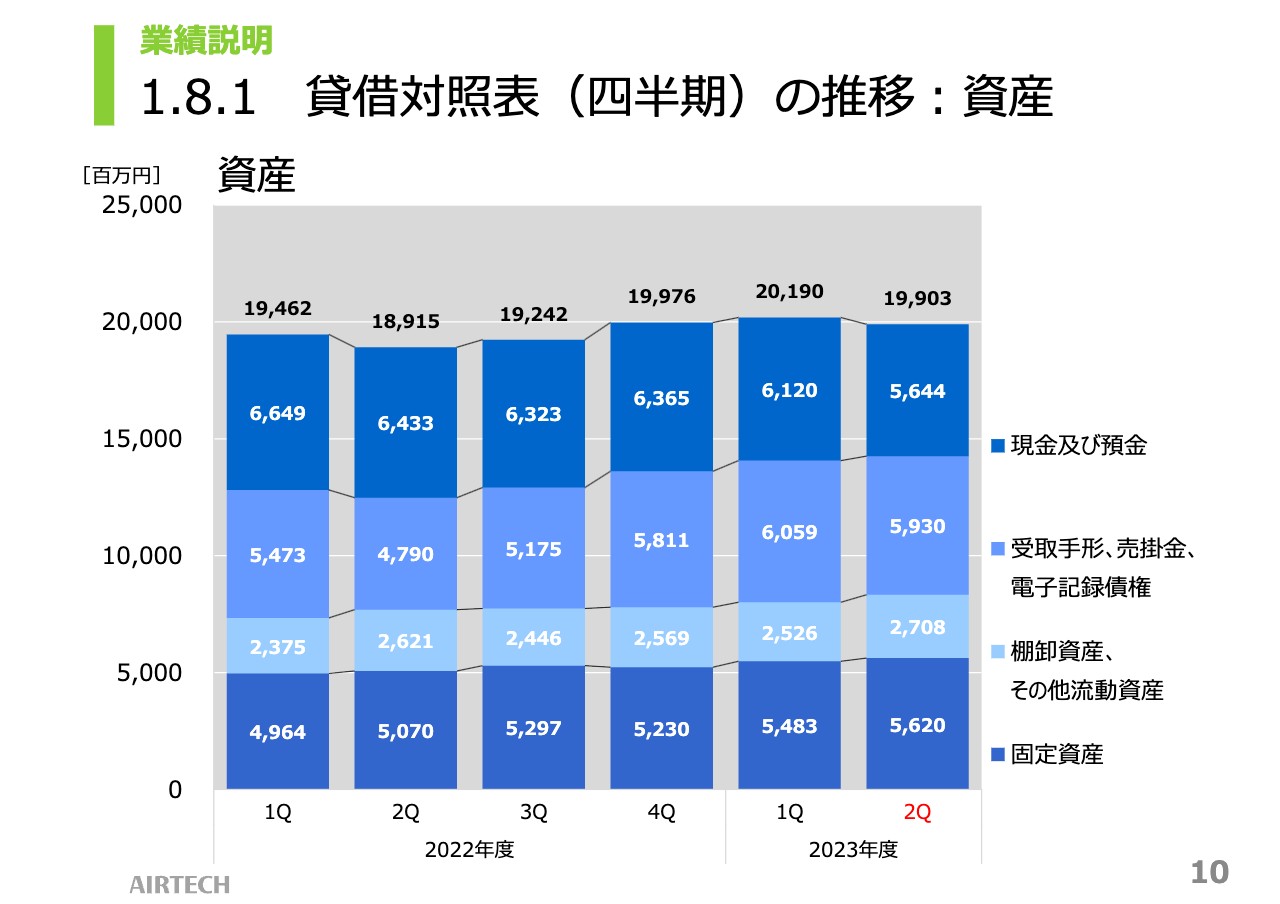

1.8.1 貸借対照表(四半期)の推移:資産

こちらのスライドでは、四半期ごとの貸借対照表から、資産の推移をグラフにしています。2022年の第4四半期と比較して、現金及び預金が7億2,000万円減少しています。これは、第50期の配当、法人税、草加工場近隣の土地取得費用等によるものです。

受取手形、売掛金等は、前期末比1億1,900万円増加しました。こちらは売上増加の影響によるものです。

固定資産は前期末比3億8,900万円増加しました。主な理由は草加工場近隣の土地取得及びファイバーレーザー複合機導入等によるものです。その結果、当期末総資産は199億300万円と、前期とほぼ同値となりました。

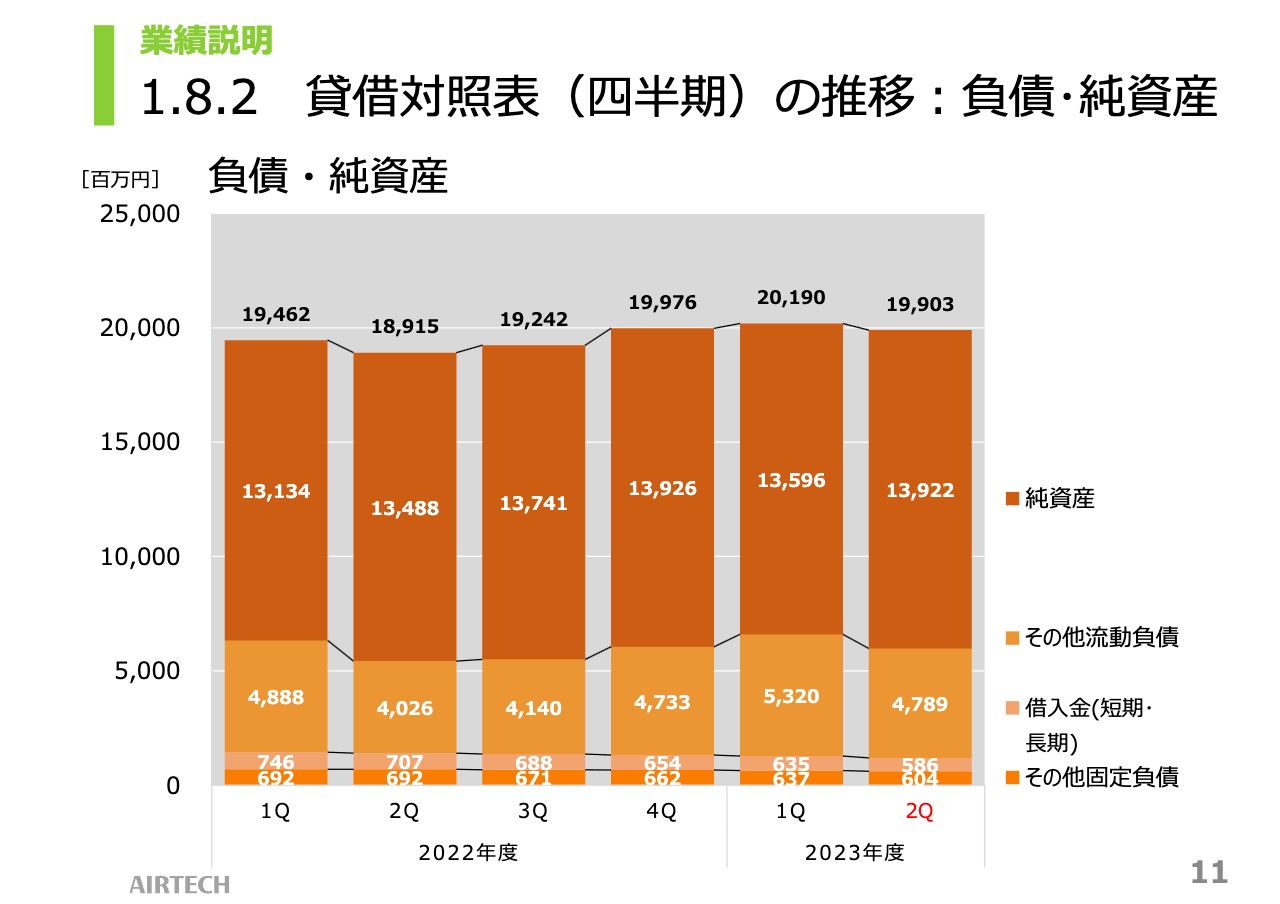

1.8.2 貸借対照表(四半期)の推移:負債・純資産

貸借対照表の負債・純資産についてです。2022年の第4四半期と比較して、純資産は300万円減少の139億2,200万円となりました。主な内訳としては、第50期の配当金の支払い、純利益の増加によるものです。

その他流動負債は5,600万円増加しています。主な内訳としては、仕入れ債務の減少、未払法人税及び受注損失引当金の増加等によるものです。

借入金は6,800万円の減少となり、主な内訳は長期借入金の減少によるものです。その他固定負債は5,700万円の減少となり、主な内訳は退職給付引当金の減少によるものです。これらの結果、当期末の負債・純資産合計は199億300万円となりました。

1.9 キャッシュ・フロー(半期)の概要

スライドの図は、半期ごとのキャッシュ・フローを示しています。

上半期の営業キャッシュ・フローは2億7,300万円となりました。主な内訳としては、税引前四半期純利益が8億900万円、受取利息及び受取配当金の計上が2億4,500万円、売上債券・契約資産の増加が1億1,900万円、仕入れ債務の減少が1億8,500万円、及び法人税等の支払額が1億600万円となっています。

投資キャッシュ・フローは、3億6,100万円となりました。主な内訳としては、草加工場近隣の土地取得による有形固定資産等の支出が2億6,000万円、投資有価証券の取得による支出が1億300万円となっています。

財務キャッシュ・フローは、6億5,200万円となりました。主な内訳としては、配当金の支払額が6億1,500万円となっています。以上により、フリーキャッシュ・フローはマイナス8,700万円となりました。

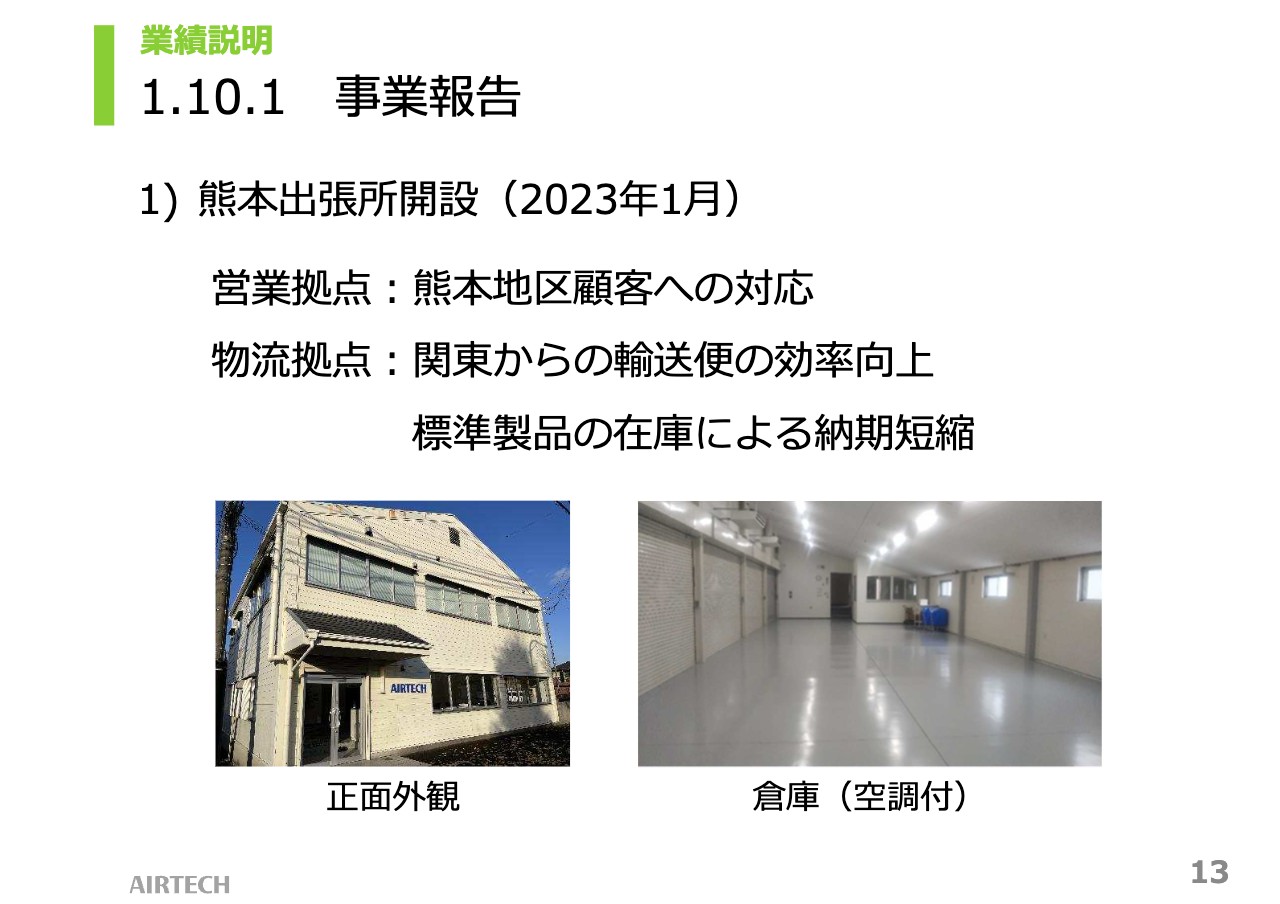

1.10.1 事業報告

ここからは、事業報告を6件ご説明します。

まず、2023年1月に熊本出張所を開設しました。熊本地区は以前から大口顧客が多く、加えて台湾のTSMCがソニーグループ、デンソーと共同で巨大な半導体工場を新設することから、半導体関連企業の進出及び投資が活況となっています。なお、当社では、このTSMCやソニーグループ、デンソーの合弁企業であるJASMにも製品を納入しています。

こちらの営業所は物流倉庫を併設しており、顧客への配送効率向上も兼ねています。また、出張所の人員拡充も図っており、今後はより一層拡販していきたいと考えています。

1.10.2 事業報告

2023年4月には静岡県富士市に静岡出張所及び静岡サービスセンターを開設しました。

従来、静岡地区は東京本社や中部営業所の営業担当が対応していましたが、距離的な問題により、市場規模に対して十分な対応ができていない状況でした。今後は、静岡地区の顧客への対応を充実させ、売上拡大を図っていきたいと考えています。

1.10.3 事業報告

こちらのスライドでは、草加工場近隣に約1,750平方メートルの用地を確保し、その用地取得にかかる不動産売買契約を昨年に締結、2023年1月に取得したことを示しています。現在、3階建ての建屋を計画中で、2024年末までに竣工予定です。

草加工場の倉庫や事務所等として利用するほか、研究開発センターや研修センターとしても活用するなど、草加工場の再構築計画につなげていこうと考えています。

1.10.4 事業報告

2023年6月には、群馬の伊勢崎工場へ板金加工機を導入しました。板金加工の切断工程の高品質化・高効率化を図る目的で、ファイバーレーザー複合機を新規に設置しています。

こちらの装置は従来のタレットパンチプレスとは異なり、自由曲線の切断も可能です。装置の立ち上げは順調に進んでおり、より高速かつ高精度の筐体製作に大きく寄与するものと期待しています。

1.10.5 事業報告

2023年3月及び7月には「インターフェックスWeek」に出展しました。こちらはバイオロジカル分野の製薬、医療、化粧品に関わる企業向けの展示会です。

また、6月には食品機械分野の「FOOMA JAPAN」に出展し、昆虫等の異物混入対策機器等を紹介しています。

今後、9月にはSDGs分野の展示会「Organic Forum JAPAN〜オーガニックライフスタイルEXPO」、12月には半導体関係の展示会「SEMICON Japan」に出展予定です。積極的にPRし、拡販していきたいと考えています。

1.10.6 事業報告

2023年5月に開催されたG7広島サミットでは、カーボンニュートラルにも対応した画期的な空気清浄機を展示しました。当社製の高性能空気清浄機に、二酸化炭素を吸着固定できるレブセル社製のCO2フィルターを搭載しています。

空気清浄機としては、内蔵のHEPAフィルターで花粉やちり等の微粒子からウイルスまで対応でき、同時に二酸化炭素も回収可能です。事務所、店舗やホテルなど、身近なさまざまな場所で直接的な温暖化対策ができ、各企業で求められるカーボンニュートラルへの対応にも活用できる画期的な空気清浄機であり、特許も取得しています。

さらに、二酸化炭素を吸着後の吸着剤はガラスの原料としてリサイクルが可能です。そのため、行政機関や企業等、各所からの問い合わせや要望を多数いただいています。

2.1 市場動向

事業環境及び第51期業績予想をご説明します。まず、事業環境を市場動向、部品調達、ESGの取り組みの3点に分け、市場動向からご説明します。

ウクライナ紛争の長期化や世界的なインフレ及び米国金融市場の不安定化、中国の景気低迷等、先行きが不透明な状況であり、当社への影響は現段階では軽微ですが注視しています。一方、脱炭素化の流れが加速し、当社の省電力製品の競争力や優位性は大きく向上するものと予想しています。

電子分野では、半導体関連の投資が依然として高水準にあります。2024年以降の回復をにらみ、国内の半導体や電子機器・材料関連投資は引き続き継続し、中長期的に成長していくものと予想しています。また、電気自動車関連も好調であると見込んでいます。

バイオ分野では、製薬工業及び再生医療分野の設備投資が堅調であり、クリーンルーム及び安全キャビネットやクリーンブース等の機器の受注も堅調です。

感染症関連については、感染症研究施設の設備需要が増加しています。新型コロナウイルス感染症の5類指定により特需は収束しましたが、室内空気環境への意識は高まっており、引き続き医療及び新分野への一定の需要が継続すると見込んでいます。

2.2 部品調達及び原材料価格高騰

部品調達及び原材料価格の高騰についてです。全体としての傾向は、鋼材及びアルミ等、多くの材料に加え、部品価格が上昇し、現在も高止まりしています。各種部品の供給不足は徐々に改善しつつありますが、パワー半導体を主とした制御部品不足等は厳しい状況が継続しています。

収益確保に向けた対策の1つとして、昨年に引き続き、2023年4月にも幅広い品目で値上げを実施しました。今後も原価低減策を講じつつ、必要な場合は価格改定を行い、収益改善を図っていきます。

また、部品不足による製品の受注機会を逸しないよう、部品供給ルート全般にわたり取引先と密接な交渉を行い、標準的に使用する部品の在庫積み増し等の対策を継続しています。

2.3.1 ESGへの取組み

ESGへの取組みについてです。2022年12月に「きれいな空気で、未来を支える。」というパーパスを制定し、このパーパスの下、サステナビリティ基本方針も制定しました。

クリーンエアーシステム技術やノウハウを活かした事業活動を通じて、持続可能な社会と当社の持続的成長の実現を目指し、全社一丸となり企業価値の向上に取り組んでいきます。

2.3.2 ESGへの取組み

ESGへの取組みについて、環境、社会、ガバナンスに分けてご説明します。まず、環境については、2022年8月から赤城スマートファクトリー及び草加サービスセンターにて、太陽光発電システム及び蓄電設備を稼働させ、社内における省エネルギー化を推進しています。

2023年も埼玉県加須工場に導入を決定し、現在、太陽光パネルの設置工事中です。他工場においても太陽光システムの設置を順次進める予定です。

さらに、製品開発ではクリーンエアーシステムの省エネルギー化技術と、機器の研究・開発に注力しています。お客さまのカーボンニュートラルの達成に寄与する機器の開発を進めており、各産業分野の設備・施設へ供給していきます。

なお、ESGへの取組みは、サステナビリティ委員会を中心に会社全体で行っています。TCFD提言に準拠した気候関連財務情報を2023年2月に開示し、7月には国際評価機関CDPへ気候変動対応状況も報告しました。

2.3.3 ESGへの取組み

社会についてです。医療分野において、当社のバイオクリーン及びバイオセーフティ技術を通じ、病院内、介護・福祉施設内における新型コロナウイルス感染症対策をはじめ、ワクチン製造や開発、病床拡充、治療薬開発、PCR検査等へ幅広く貢献しています。

さらに、異物混入対策として、食品や医薬品、化粧品、リチウムイオン電池等の梱包材料や電子材料等、幅広い分野で品質を安定させ、衛生レベルを向上させることで、世の中の安全や安心、快適な暮らしにつながる製品の製造・販売を行っています。

新型コロナウイルス感染症の5類指定により、感染症関連の特需は収束しましたが、地球温暖化により新たな感染症の発生・拡散のリスクがますます高くなっています。そのために当社が社会に貢献できることを、今後もしっかりと取り組んでいきます。

2.3.4 ESGへの取組み

ガバナンスについてです。改訂コーポレートガバナンス・コードへの対応として、非適合となっていた原則への対応を進めており、この第2四半期までに非適合は3項目を残すのみとなっています。これらについても、2024年12月末までの全項目適合に向け、対応を準備しています。

2.4 2023年12月期の業績予想

2023年度の業績予想をご説明します。ここまでにお伝えした内容の結果、通期の売上高は130億円で前期比1.3パーセント減、営業利益は9億5,000万円で前期比14パーセント減となる見込みです。また、経常利益は11億円で前期比21.2パーセント減、当期純利益は8億円で前期比21.3パーセント減となる予想です。

2月14日に発表した数値から変更はありません。第2四半期の業績において、売上及び各種利益の進捗はいずれも計画値を上回っていますが、各業種の設備投資計画には先行きの不透明感もあり、予想値は据え置きとしました。

足元では、クリーンルーム、クリーンルーム機器、クリーンブースの3品目が好調なため、これらの売上増加に注力することで、据付・保守サービス分野の売上増加も図り、業績拡大を目指していきます。

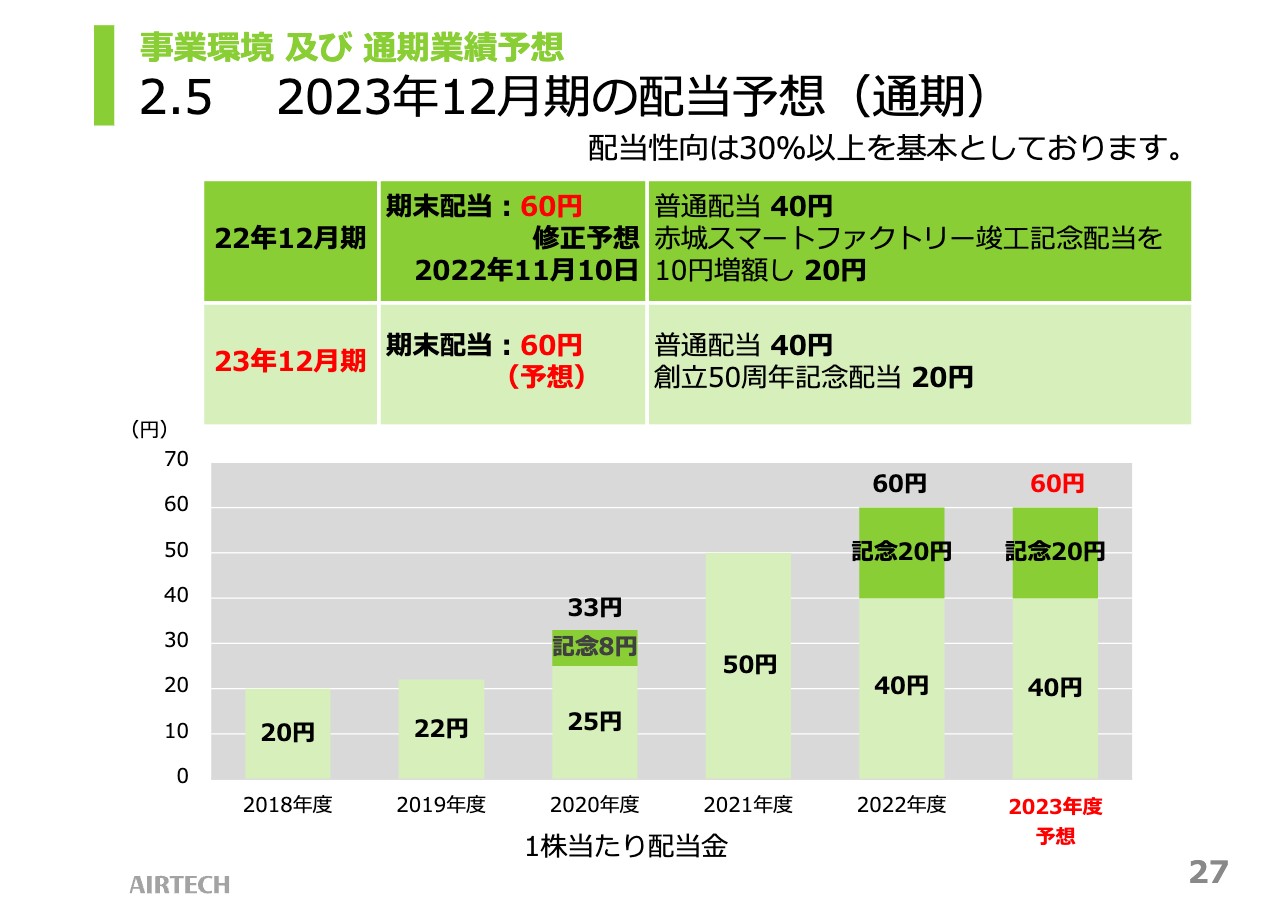

2.5 2023年12月期の配当予想(通期)

配当予想です。2023年度の期末配当予想は、1株につき普通配当40円及び創立50周年記念配当20円の計60円で、従来の予想から変更はありません。

3.1 スタンダード市場への移行申請

ここからは、上場区分選択についてご説明します。当社は新市場区分の上場維持基準の適合に向けた計画書を2021年12月に発表し、本計画に基づき、プライム市場の上場維持基準への適合に向けて取り組んできました。しかし、2023年6月末時点においても、流通株価の時価総額がプライム市場の上場維持基準を満たしていません。

4月に施行された東証の規則改正において、上場維持基準抵触時の取扱いが明確にされたことから、取締役会にて検討を重ねてきました。その結果、株主のみなさまが安心して、当社株式を保有・売買できる環境を確保することが何よりも重要であるとの結論に至りました。

プライム市場上場維持基準の充足と、その後の上場維持活動に経営資源を投入するよりも、現状の体制で十分に安定して上場維持できる環境下で、新たな中期経営計画を策定し、その達成を推進することが、今後より一層の企業価値拡大につながるとの判断です。また、そうすることで、すべてのステークホルダーのみなさまへの還元が可能になると考えています。

このような経緯で、2023年8月14日にスタンダード市場への移行を取締役会にて決議するとともに、選択を申請しました。

3.2 スタンダード市場への移行

なお、スライドに記載のとおり、8月14日の選択申請時点で、スタンダード市場のすべての上場維持基準に適合していることを確認しています。

スタンダード市場への移行予定日は、10月20日です。2021年12月16日に提出した「新市場区分の上場維持基準の適合に向けた計画書」の内容を踏襲しつつ、新たな経営方針・戦略を加味した「新中期経営計画」を検討・策定しており、本年中に開示する予定です。

選択市場に関わらず、クリーンエアーシステム分野において持続的な成長と、中長期的な企業価値向上に取り組むという当社方針が変わるものではありません。今後も引き続き、変わらぬご支援をよろしくお願いします。

以上でご説明を終わります。ご清聴ありがとうございました。

質疑応答:通期の売上高と利益の予想背景について

司会者:「第2四半期の業績は計画を上回り、すでに進捗は55パーセントほどとなっていますが、通期の売上高の予想は前期とほぼ同額の130億円にとどまり、利益の予想が2割前後減る理由を教えてください」というご質問です。

渡辺直樹氏(以下、渡辺):売上高の予想については、ロシアによるウクライナ侵攻や米中の対立、金利上昇に起因する米国の金融不安など、マクロ世界情勢に当社市場は少なからず影響されます。加えて、昨今の部品供給状況の不安定さに一部改善は見られるものの、受注や生産に影響を与えないよう考慮した数字をお出ししています。

各種利益については、原材料費や部品の価格も高止まりしている中で、各協力会社においても、電力料金や人権費等の増加を見込み、コスト増となる傾向が強い状況です。加えて、当社においても人材獲得競争が激化しています。成長に必要な人材確保のための経費や、人権費アップも鑑み、製品価格への転嫁をこの4月度をはじめ今後も適宜実施していきますが、価格転嫁にはタイムラグ等もあるため、利益を減少させる要因となっています。

このような状況を踏まえ、通期の業績予想をお出ししていますが、今後とも半導体及びEV関連等の成長分野への投資等を捉えることで、発表値を上回るべく努力していく所存です。

質疑応答:将来的なプライム市場への再移行について

司会者:「今回スタンダード市場に移行する考えはわかりました。将来的に、再びプライム市場への移行を目指す考えはあるのでしょうか?」というご質問です。

渡辺:今後、業績の拡大により、プライム市場の上場維持基準を安定的にクリアできる状況となれば、プライム市場への再移行を考えたいと思います。まずは現状策定中である新中期経営計画の確実な達成に注力し、その基盤を作っていきます。

質疑応答:2023年の設備投資額と今後の計画について

司会者:「2023年の設備投資額はどの程度でしょうか? また、今後の計画を教えてください」というご質問です。

渡辺:2023年は、草加工場の近隣に取得した土地の費用及びその建築着工の一部費用を主として、板金加工装置など約5億1,000万円を設備投資額として見込んでいます。今後は、当社の主力である草加工場の建て直しや、赤城第2工場をはじめ、BCPの観点から関東とは異なる地域における拠点の開発などを検討しています。

質疑応答:新設した営業拠点の効果と今後の計画について

司会者:「営業拠点の新設が続いていますが、その効果と今後の計画を教えてください」というご質問です。

渡辺:2023年1月に開所した熊本出張所は、熊本県内における半導体業界をはじめとする製造拠点の設備強化と、効率の良い物流による納期及びコスト対策として新設し、スタートから非常に効果を発揮しています。

また、4月には静岡県富士市に静岡出張所及び静岡サービスセンターを開設しました。各地域におけるサービスを向上させ、当社製品への需要及び製品のメンテナンスに即応できる体制の充実を図っており、こちらの立ち上げも順調です。

両拠点とも、これまで営業拠点の空白地帯でした。当社の販売店と、より密着して営業活動を行うことにより、受注増加などの効果を期待しています。今後も北海道などの空白地域における需要を注視し、需要に見合った拠点の配置を柔軟に検討していきます。

新着ログ

「機械」のログ