三桜工業、通期予想は増収微増益 価格転嫁を最優先課題として決算正常化に注力の意向

2023年3月期 決算説明会

佐々木宗俊氏(以下、佐々木):CFOの佐々木です。本日はお忙しい中ご視聴を賜り、誠にありがとうございます。

前年度を振り返ると、新型コロナウイルス感染症への対応はグローバルで正常化の動きが進んだものの、中国のロックダウンや、ロシア・ウクライナ問題などの地政学的リスクの高まり、半導体不足に代表するサプライチェーンの混乱と各自動車メーカーの減産影響、資材価格の高騰やインフレ、金利上昇など、さまざまな影響が継続した1年でした。

当社も新型コロナウイルスへの対応という観点では少しずつ慣れてはきたものの、さまざまな外部環境の影響を受け、依然として生産調整がグローバルで散発的に発生するなど、厳しい状況が継続しています。また、インフレを背景とする欧米諸国における人件費の上昇など、不安定な状況が続いています。

2023年3月期末決算については、四半期別の傾向値では、第1四半期は若干の営業黒字、第2四半期は営業損失となり、第3四半期はインフレなどの価格転嫁の効果により底打ちの傾向が確認でき、第4四半期は価格転嫁が進み利益水準は回復傾向が確認できています。

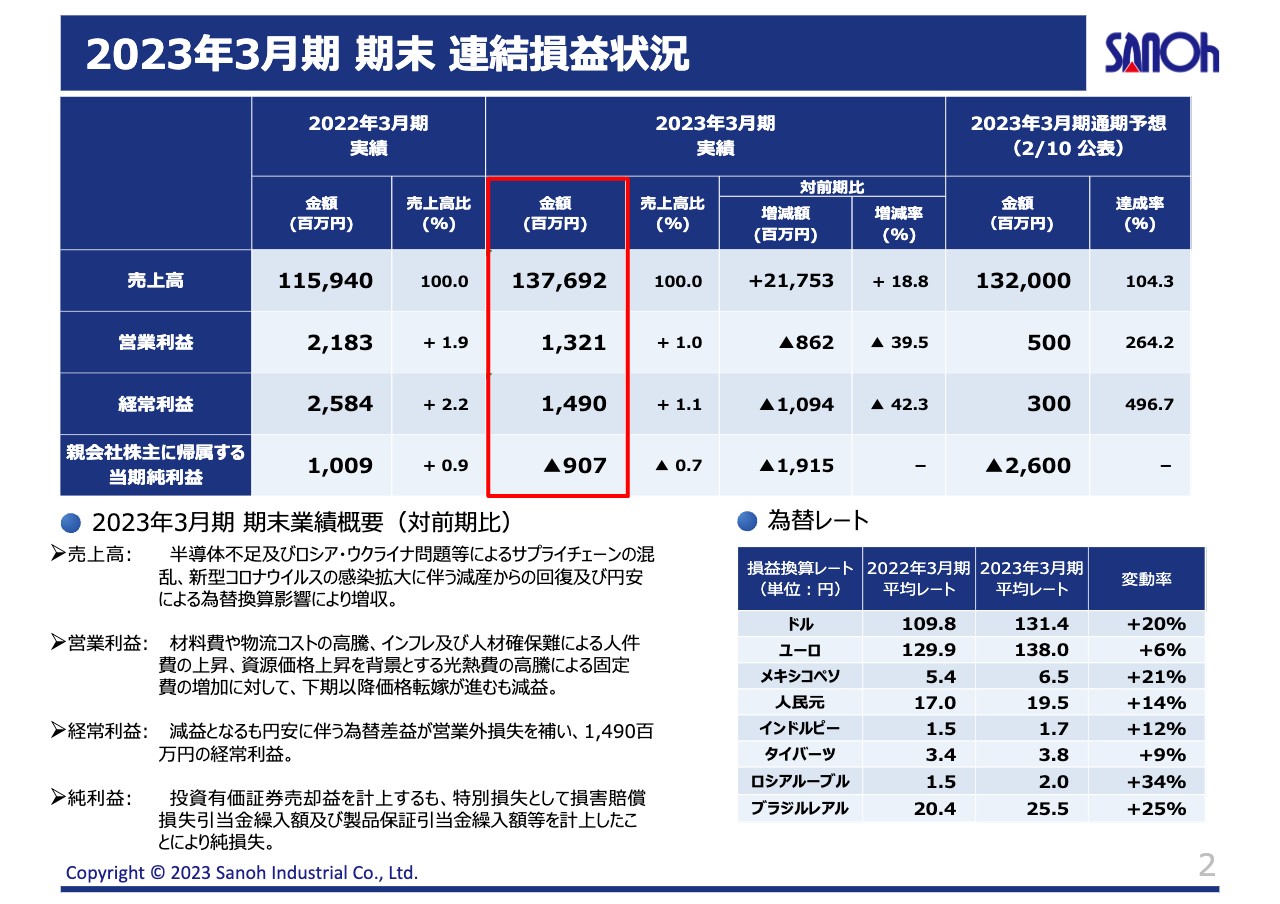

2023年3月期 期末 連結損益状況

連結の損益状況についてご説明します。スライドの赤枠の部分が、2023年3月期の結果です。売上高は1,376億9,200万円となり、前期比で217億5,300万円増、18.8パーセント増となりました。

新型コロナウイルス感染症によるロックダウン、半導体問題、地政学的リスクなどの減産要因もありましたが、下期より円安に伴う為替換算影響で増加した部分が増収の主な要因です。

営業利益は13億2,100万円となりました。原材料価格や輸送費、人件費、その他費用の高騰に対して、年初から開始していた価格交渉の刈り取りが第3四半期に進んだ結果、第4四半期は回復基調に転じました。経常利益は14億9,000万円となり、営業利益と同等に回復しています。

当期純利益はマイナス9億700万円となりました。第4四半期に、保有資産の効率化の観点から政策保有株の一部を処分しています。一方で、特別損失として損害賠償引当金繰入額と製品保証引当金繰入額を計上しています。

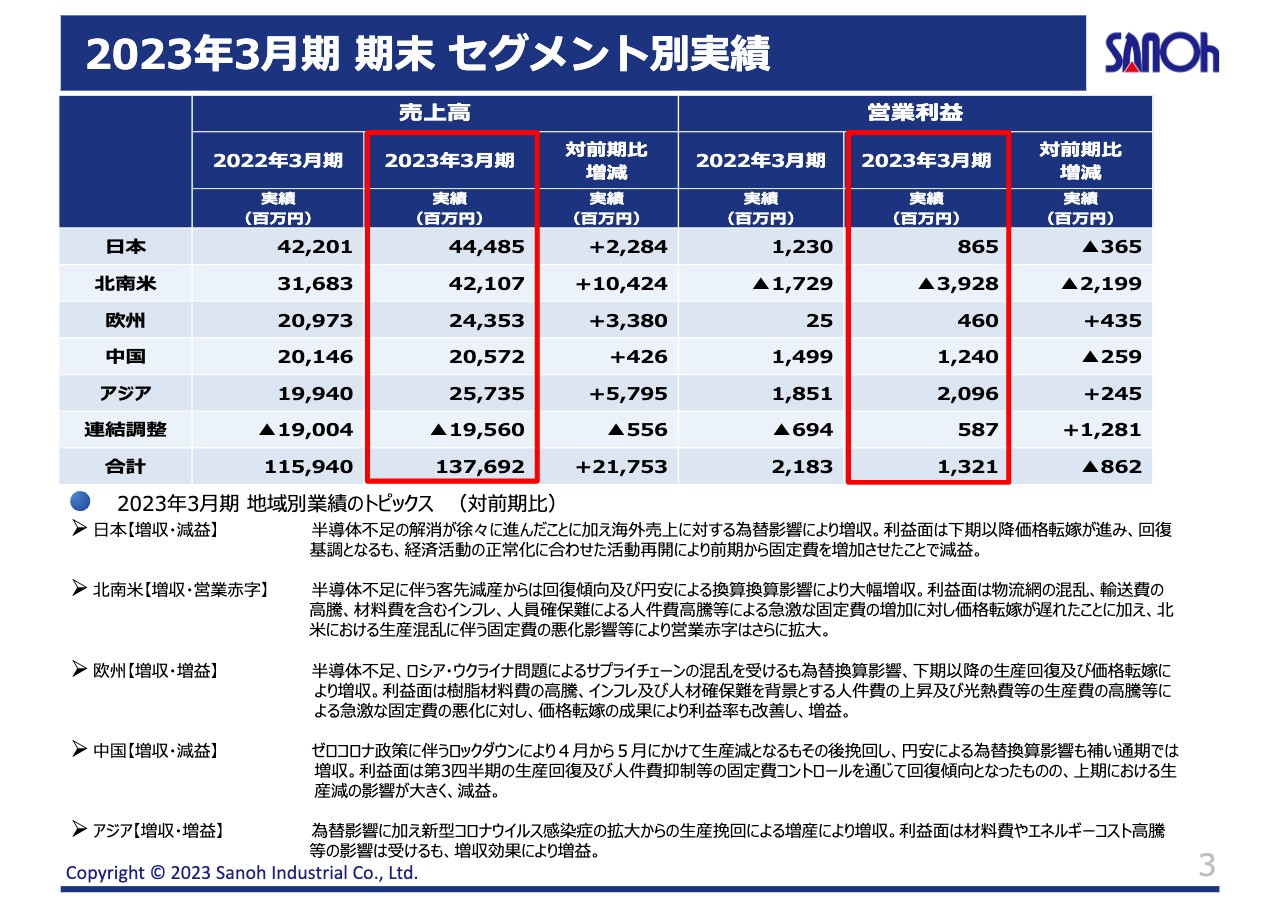

2023年3月期 期末 セグメント別実績

地域セグメント別の実績です。日本は、売上高444億8,500万円、営業利益8億6,500万円となりました。売上高については、下期以降に半導体不足の解消が徐々に進んだ他、海外向けの外貨建て輸出分において円安の恩恵を受け、若干の増収となりました。

利益については、材料費やエネルギー価格の高騰に対する価格転嫁が下期以降に進捗しましたが、増収、減益の結果となりました。

北南米は、売上高421億700万円、営業利益はマイナス39億2,800万円となりました。売上増は、半導体供給問題からの回復傾向と為替換算によるものです。一方で利益については、材料や物流コスト、さらに人件費の高騰に伴う価格転嫁の遅延が主な原因となっています。特に夏以降に、米国南部の工場で生産混乱による異常費用発生に伴い、大きな損失を出している状況です。

欧州は、売上高243億5,300万円、営業利益は4億6,000万円となりました。上期に半導体不足や、ロシア・ウクライナ問題に伴う大規模な生産調整による影響を受けたものの、下期以降は徐々に生産が回復し、為替換算による影響もあり増収となりました。利益については、樹脂や鉄価格、エネルギーコスト、人件費の高騰が影響を与えていましたが、価格転嫁交渉の刈り取りの成果が第4四半期に出たことで黒字化し、増益となりました。

中国は、売上高205億7,200万円、営業利益は12億4,000万円となりました。昨年の4月と5月に、上海ロックダウンが発生したことによる大幅な売上減と利益の影響を受けたものの、第3四半期には生産が反発して回復に転じました。しかし、第4四半期には再びコロナ禍の影響があり、若干失速しました。

アジアは、売上高257億3,500万円、営業利益は20億9,600万円となりました。昨年対比では、前々期の5月に、インドで新型コロナウイルス感染拡大に伴うロックダウンがありましたが、本年はコロナ禍の混乱からも立ち直り、インフレ影響はあったものの、増収効果と円安効果もあり増収増益となっています。

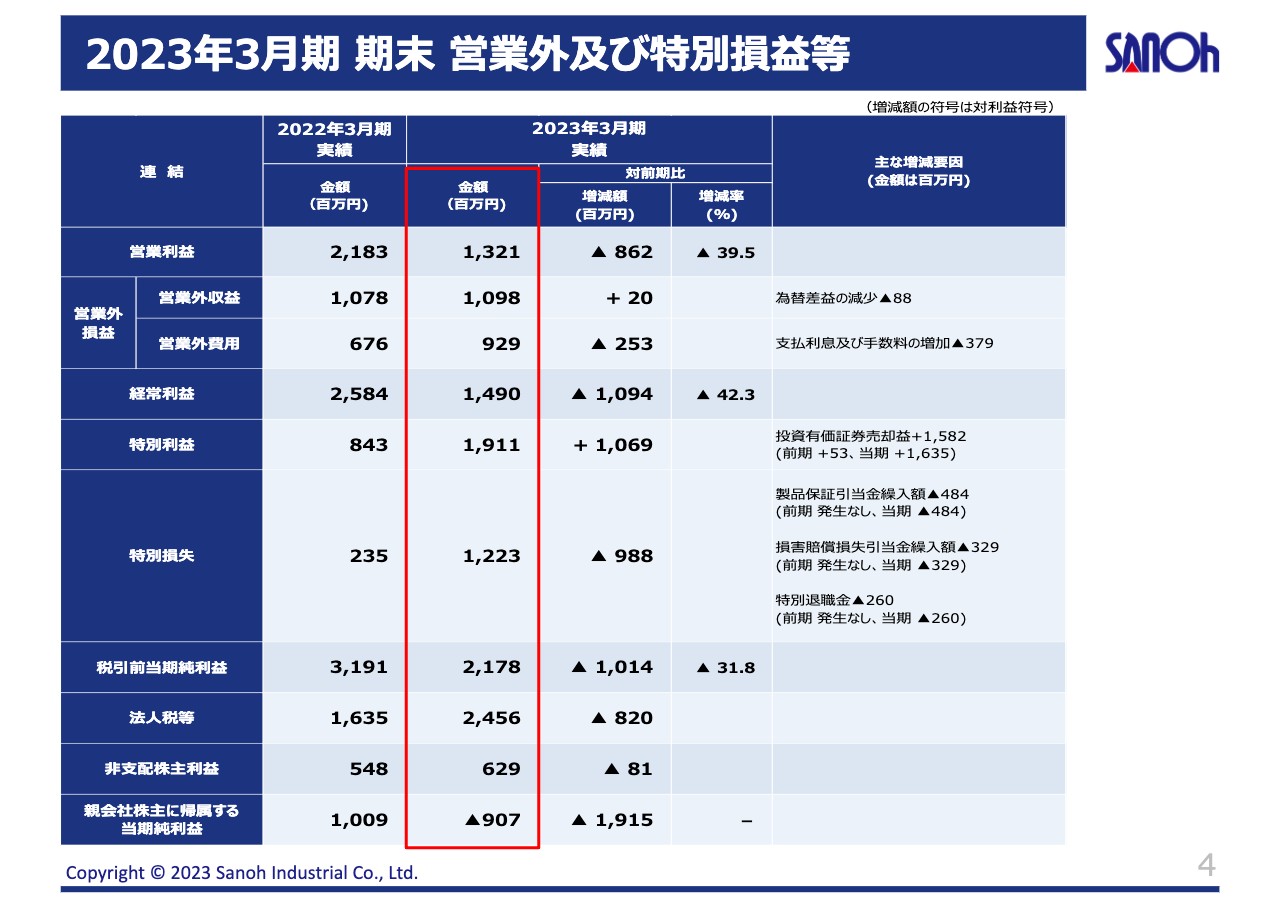

2023年3月期 期末 営業外及び特別損益等

営業利益以下の各段階利益です。特別利益において、資産効率化の観点から投資有価証券の売却を実施し、投資有価証券売却益として16億3,500万円を計上しています。特別損失においては、製品保証引当金繰入額として4億8,400万円を計上しています。こちらは、米国で発生した品質不具合に伴うリコール費用と部品交換費用になります。

さらに、自動車部品に関する競争法違反行為により損害を被ったとして、カナダにおいて損害賠償等を求める集団訴訟、および特定の顧客より本件に関連した損害について賠償負担を求められており、損害賠償引当金を3億2,900万円ほど計上しています。また、ドイツにおける構造改革費用として、特別退職金2億6,000万円も計上しています。

2023年3月期 期末 営業利益分析

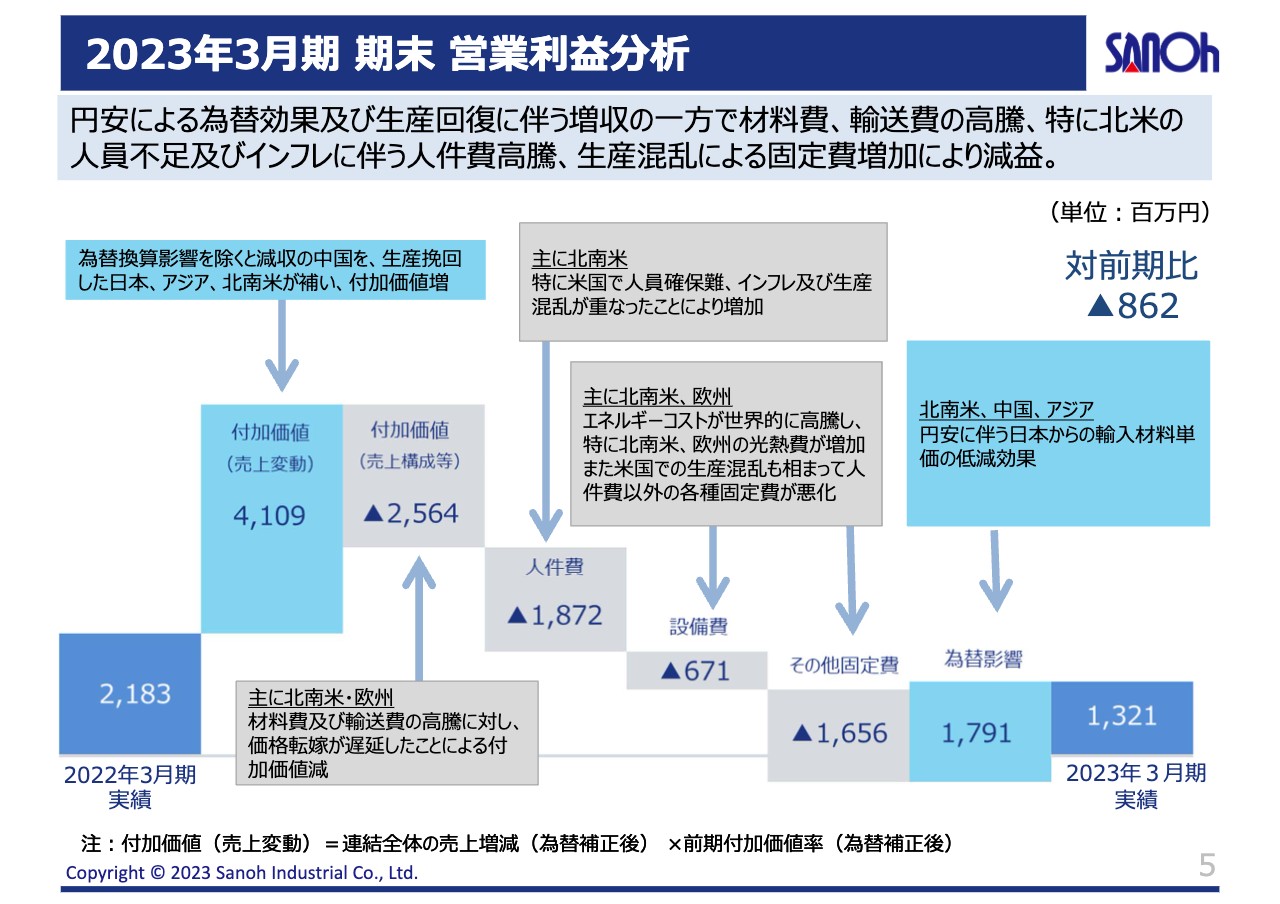

こちらのスライドでは、営業利益の前年同期比を滝グラフで示しています。スライド左側の付加価値(売上変動)は、41億900万円増加しています。付加価値(売上構成等)は、主に材料費や輸送費など、比例費の上昇が前期の決算に与える影響を示していますが、約25億6,400万円となり、材料費や輸送費の高騰などのインフレ影響で、前期から決算の悪化要因となっています。

一方、傾向値で見ると、第3四半期がマイナス43億円だったため、期末で25億6,400万円と縮まったことは、徐々に取引先への価格転嫁が進んだとも言えます。

固定費については、米国での生産混乱や賃金上昇に伴う人件費の高騰、資源価格の高騰に伴うインフレの悪影響が決算にも表れています。営業利益は前年度の21億8,300万円から、今年度は13億2,100万円に減少して前年同期比でマイナス8億6,200万円と、厳しい経営環境が決算に表れた結果となりました。

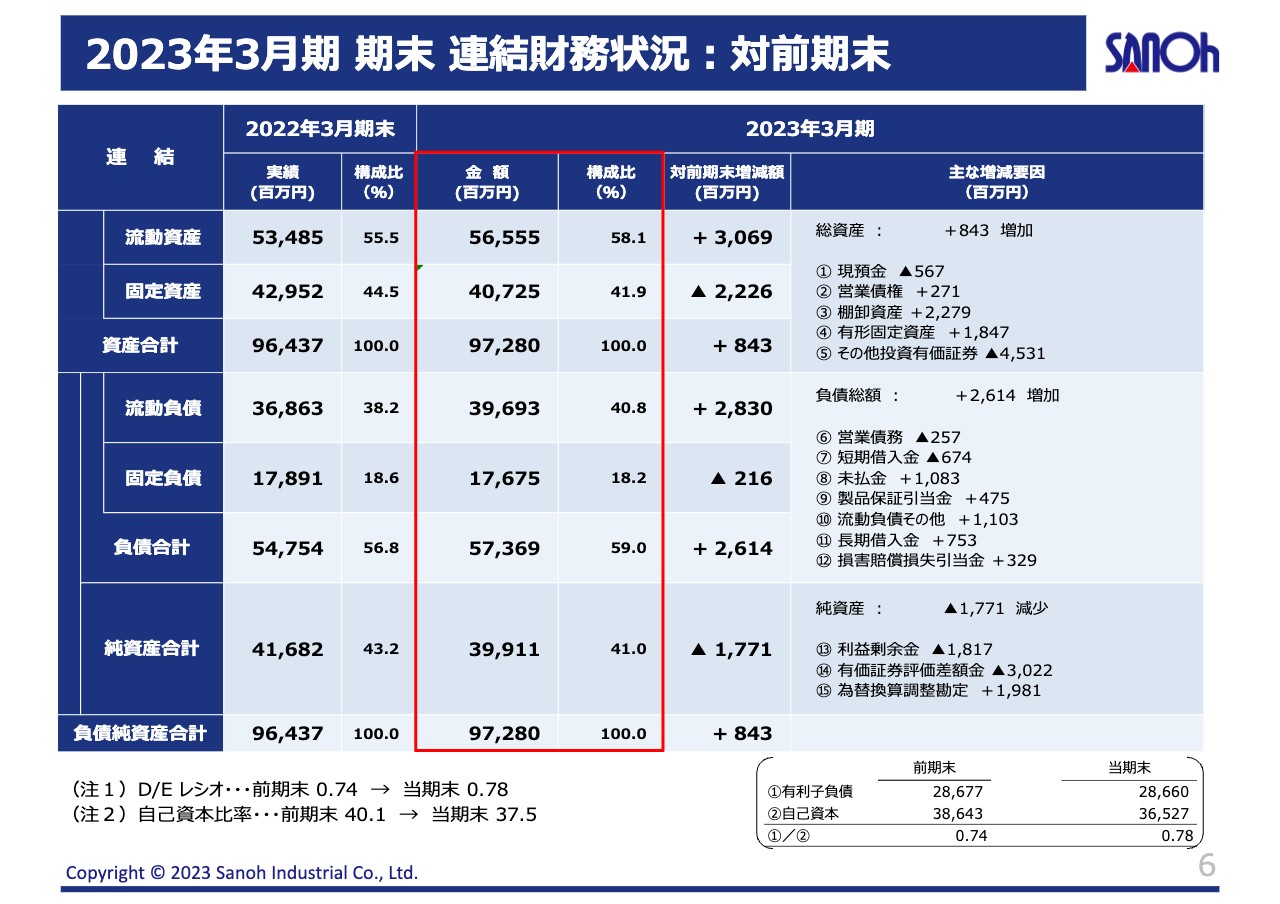

2023年3月期 期末 連結財務状況:対前期末

連結の貸借対照表です。昨今の円安による為替換算の影響を受けて全体的に膨らんでいます。スライド右端の欄の「③棚卸資産」は、前期末と比較すると22億7,900万円増加し、円安による換算影響もあるものの、材料費高騰の影響を受けて引き続き昨年から高い水準で推移しています。「⑤投資有価証券」については、有価証券の一部を処理したこと、および株式市場の低迷もあり45億3,100万円と減少しています。

財務の健全性を測るD/Eレシオは0.78、自己資本比率は37.5パーセントと、今期のパフォーマンスの悪化に伴い若干の悪化を示しています。

2023年3月期 期末 連結キャッシュ・フローの状況

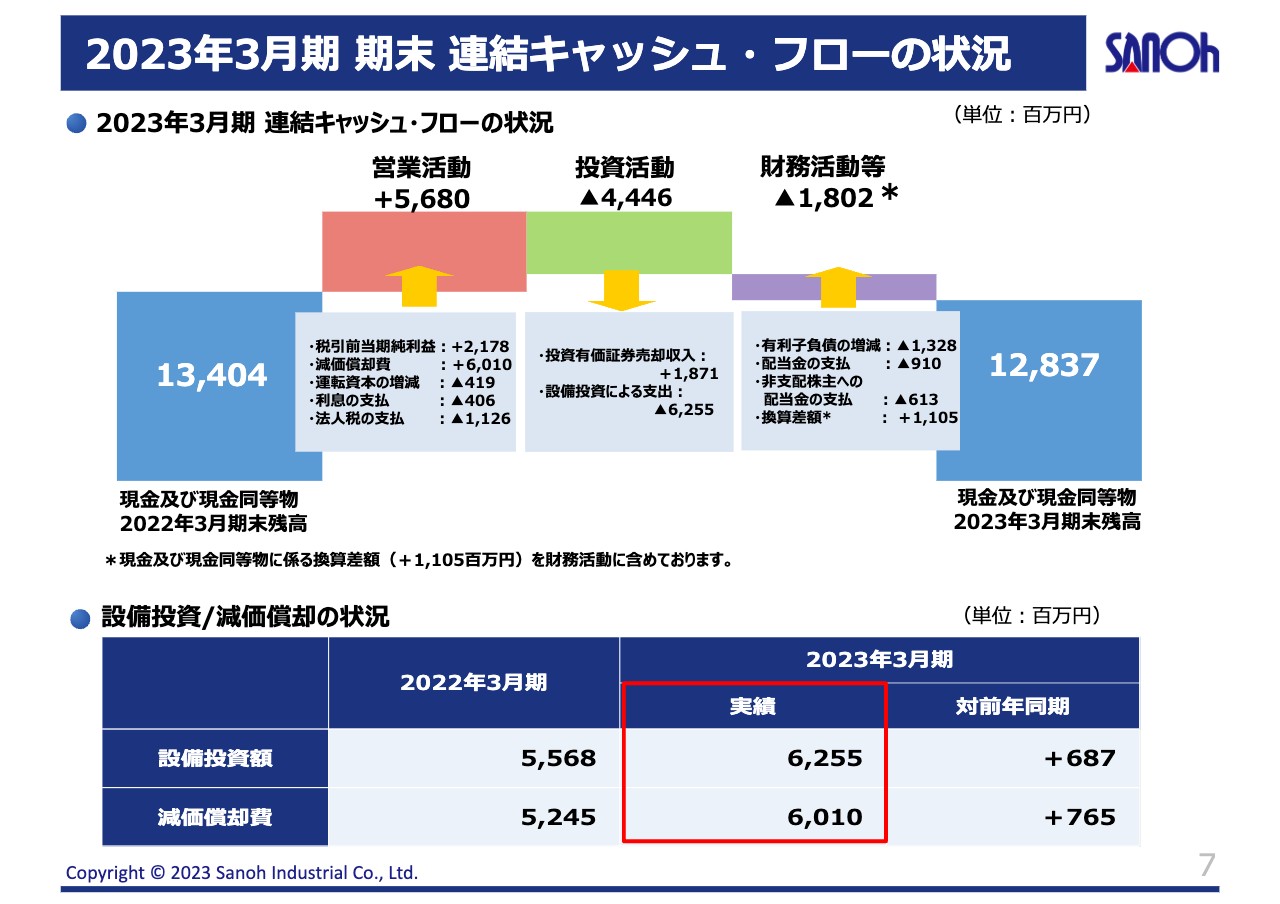

連結キャッシュ・フローです。営業キャッシュ・フローは56億8,000万円、投資キャッシュフローはマイナス44億4,600万円、財務キャッシュ・フローはマイナス18億200万円となりました。営業キャッシュ・フローは、昨今の生産数量の大きな変動や資材価格の高騰、インフレに伴う利益減が大きな影響を与えています。

投資キャッシュ・フローは、減価償却見合いの設備投資62億5,500万円となっていますが、投資有価証券売却収入もあり、マイナス44億4,600万円となりました。

2024年3月期 通期業績予想

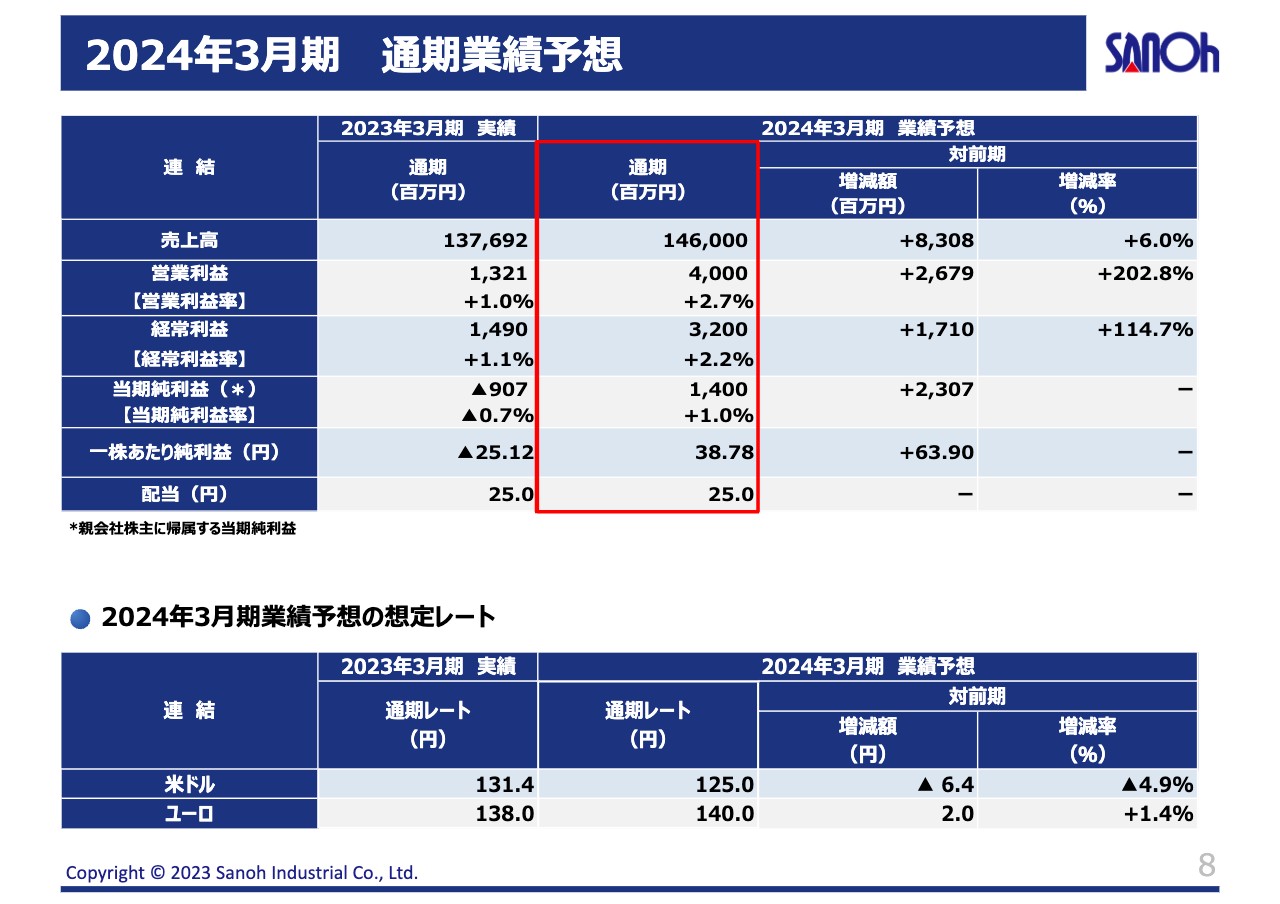

2024年3月期の業績予想です。売上高1,460億円、営業利益40億円、営業利益率は2.7パーセント、経常利益32億円、当期純利益14億円としました。来期の配当は、中間12.5円、期末12.5円の年間25円を計画しています。

最後に、今期は地政学リスクに加え、半導体不足に伴う取引先の生産調整、サプライチェーンの混乱、材料価格の高騰、人員確保難、資源価格の高騰、その他インフレなど多岐にわたるネガティブ要素がありました。

自動車の電動化の波も確実に時間の経過とともに押し寄せて来ています。我々としては、既存事業は残存者戦略により確実に利益を叩き出し、そこで稼いだ原資を将来の製品、事業ポートフォリオの投資に充てていく必要があると考えています。

来期も顧客への確実な価格転嫁や補償を求めることが、決算の正常化にとって最優先の課題となります。この下期では価格転嫁の兆しが見え始めており、ここで手を緩めることなく来期以降も価格転嫁を最優先課題として実施し、構造改革を含めた不可逆的な改善を実施していく必要があると考えています。

2023年3月期の決算概要は以上です。ありがとうございました。

定量目標

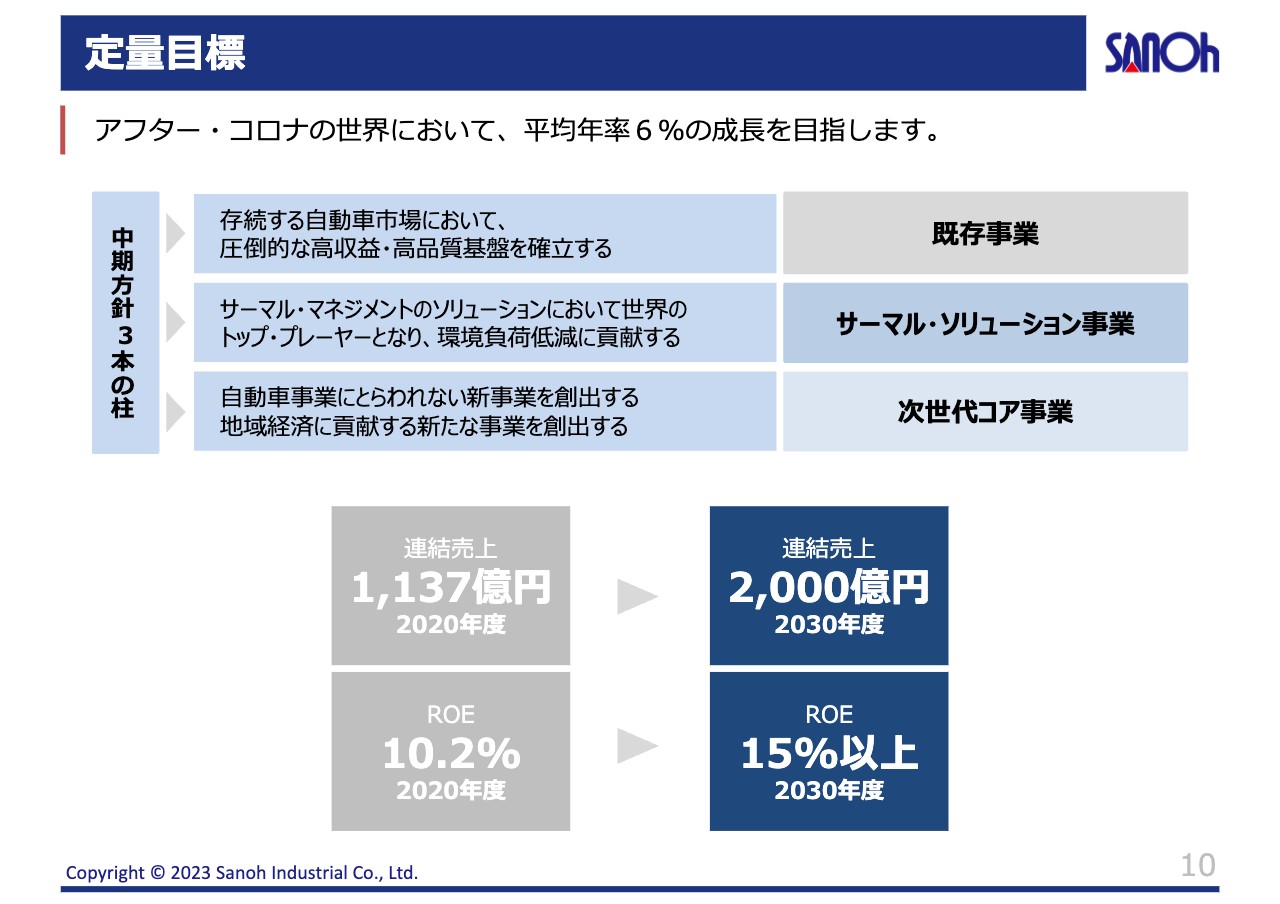

竹田玄哉氏(以下、竹田):社長の竹田です。当社は2021年度に、2030年度に向けた中期経営方針を策定しています。本日はその進捗状況についてご説明します。

当社は中期経営方針において、2030年度に連結売上2,000億円、ROE15パーセントという定量目標を掲げています。その実現に向けた成長戦略の3本柱が、「既存事業の深化」「サーマル・ソリューション事業の拡大」「次世代コア事業の創出」です。

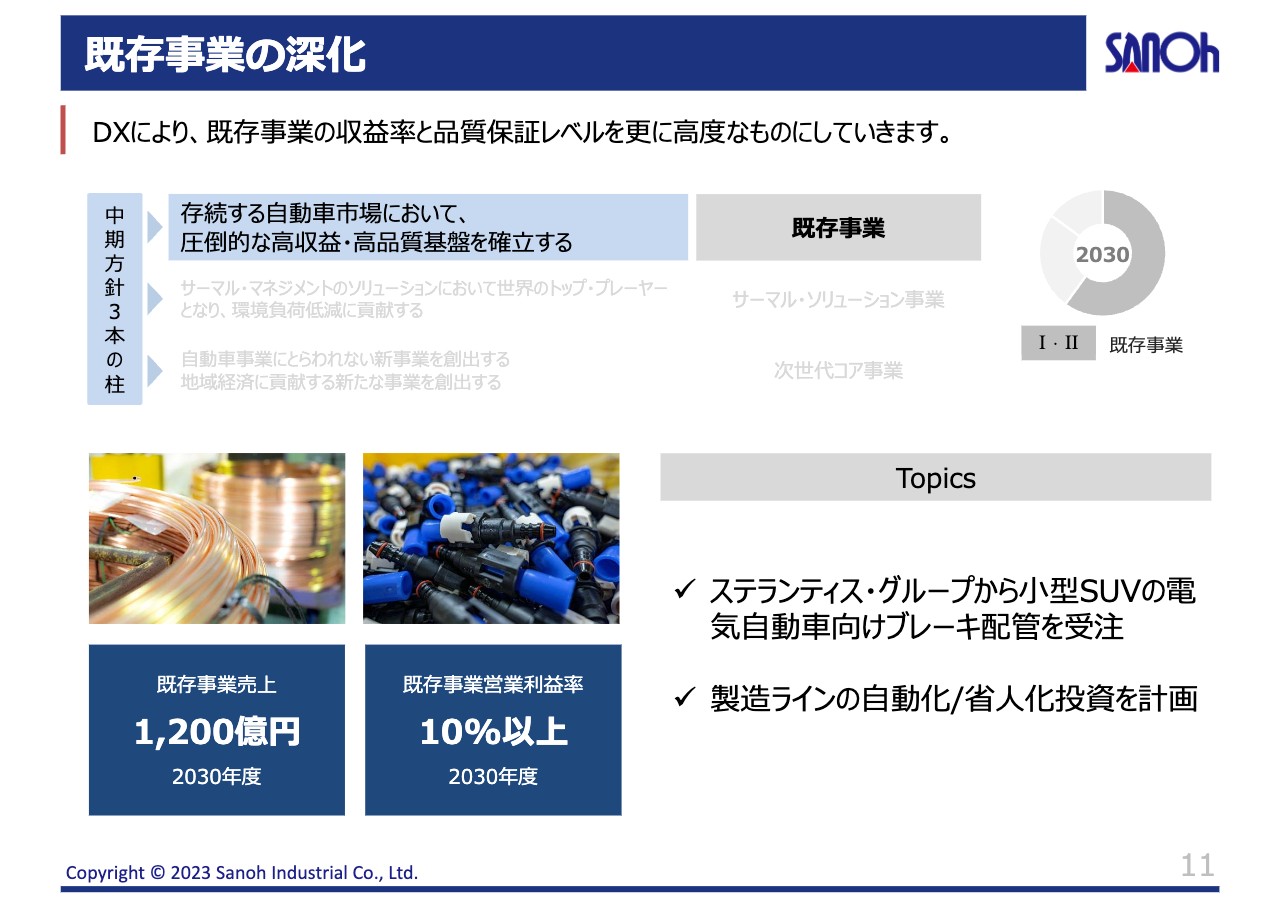

既存事業の深化

当社が既存事業と位置付け、現在の売上高の大半を占めるブレーキ・燃料配管およびエンジン部品製品は、2030年度に売上高1,200億円以上、営業利益率10パーセント以上の目標を掲げています。

トピックスとして、先般、ステランティス・グループから、当社のインド拠点が小型SUVの電気自動車向けブレーキ配管を受注し、生産供給を開始しました。引き続きその他の車種においても、ステランティス・グループより受注を獲得しており、今後も同グループとの取引拡大および成長著しいインドの自動車市場への貢献に努めていきます。また、グローバルでの製造ラインの自動化、省人化投資も計画しています。

さらに、現在新規参入がなく数社の寡占が続く中で、当社製品の品質向上がお客さまからの評価を高めており、想定以上のシェア拡大が見込まれることから、既存事業の売上高と営業利益率については目標数値を超えて着地する可能性があります。

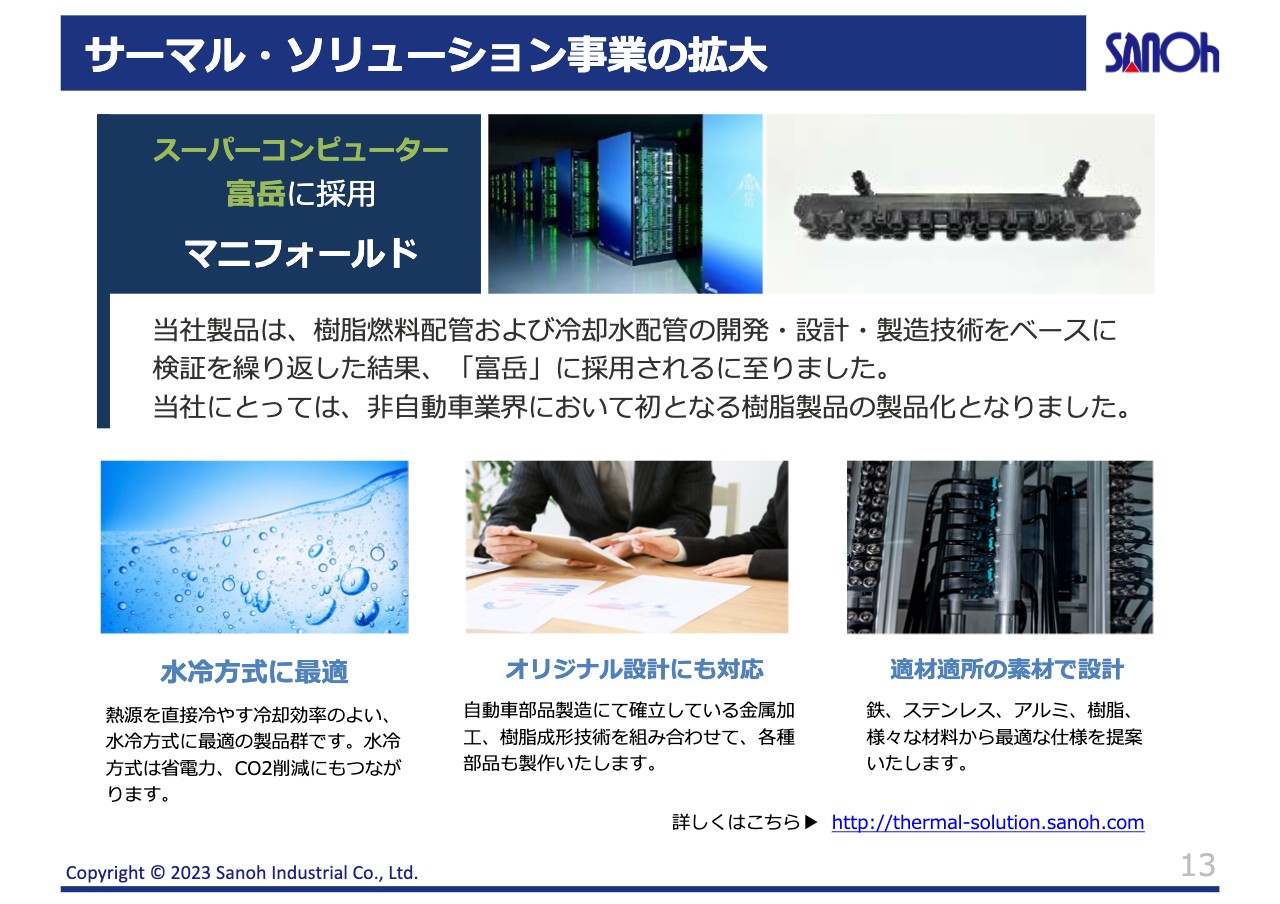

サーマル・ソリューション事業の拡大

サーマル・ソリューション事業においては、当社が持つ配管から熱交換器まで一貫して最適設計・生産ができる強みを活かし、放熱、熱回収、熱の有効利用に至るまでのソリューション提供による売上増加を狙っています。

電動車に対応した高性能な熱冷却機能を持つ自動車部品に加え、データセンターやCPU/GPUの冷却システムをはじめとする新たな市場にも参入します。2030年度における売上高500億円の達成を目指し、このうち250億円を電気自動車向け製品、残りの250億円をHPC(ハイパフォーマンスコンピューティング)の冷却製品など、非自動車分野の売上とする計画です。

サーマル・ソリューション事業の拡大

昨年10月には、サーマル・ソリューション事業におけるデータセンター、CPU/GPU向け水冷式冷却システムの専用Webサイトを開設しました。

新たに公開したWebサイトでは、自動車部品を手掛けて50年以上の歴史と、車輌配管領域におけるグローバルでの高いシェアを持つ当社の技術の中でも、特に水冷式冷却システムについて、データセンターやCPU/GPUの冷却、省エネ・CO2削減ニーズへの対応にフォーカスした情報発信を行うことにより、新規顧客の開拓を目指しています。引き続き実績を積み上げつつ、設計の標準化に向けた提案を通じて利益を確保していきます。

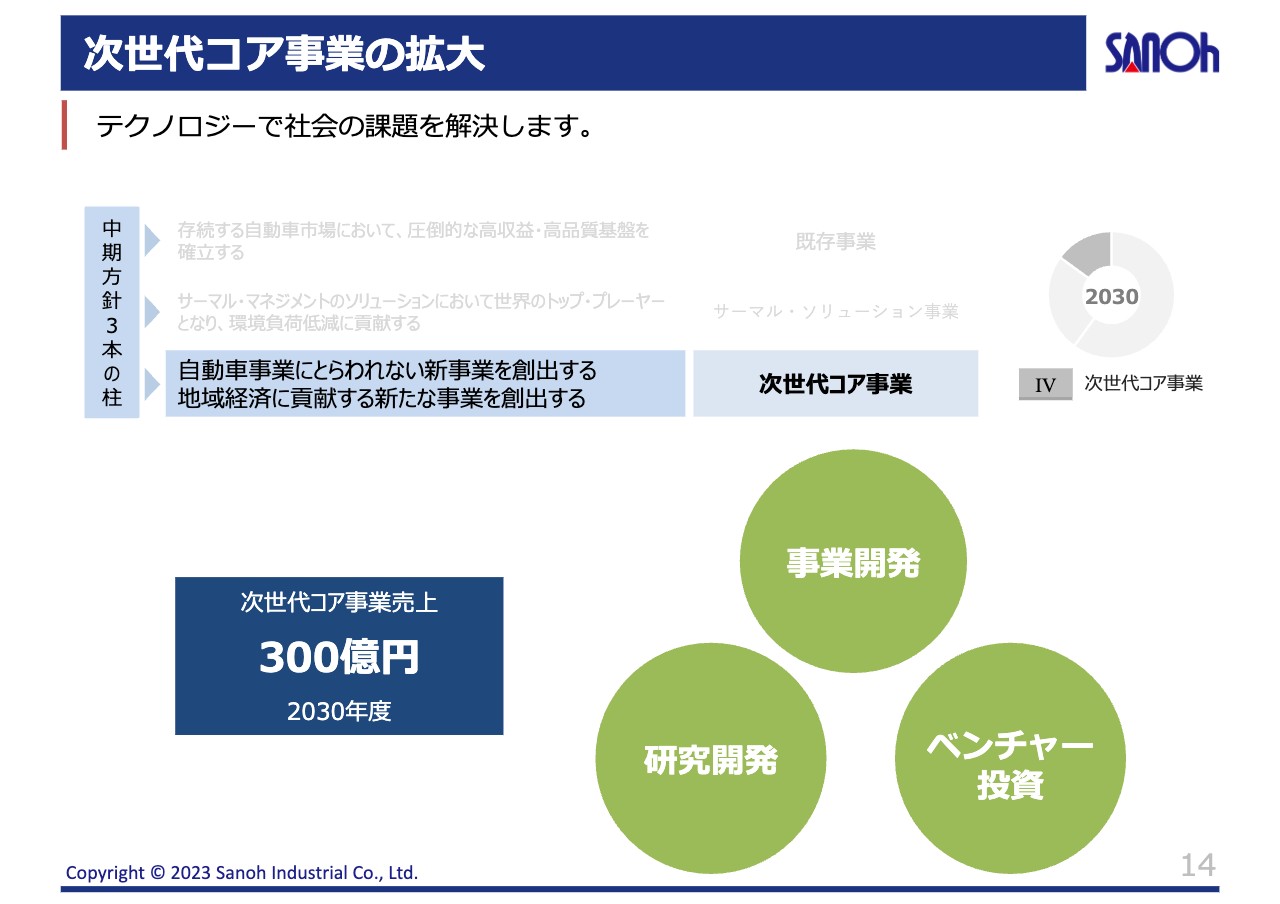

次世代コア事業の拡大

「次世代コア事業の創出」は、将来の成長に向けた第3の事業展開として、自動車分野にとらわれず新たな領域に参入し、テクノロジーで社会課題の解決を図るもので、2030年度における売上高300億円を目標に掲げています。知の探索を通じて、自社の既存技術にとらわれず可能性の種をまき、将来の成長に向けた布石を打っています。

次世代コア事業の拡大

産学共同研究やベンチャーへの出資により、熱電発電素子やGaN研磨加工サービス、バッテリーモジュールの開発、地域創生につながるモビリティサービスなど、多くのプロジェクトを並行して進めています。また、ものづくりを通じて若年層に専門知識や技術を継承する次世代教育もテーマの1つです。

工機部門専用サイトの開設(次世代コア事業の拡大)

加えて、当社は「次世代コア事業の創出」の一環として生産ソリューション事業の強化を掲げています。今般、生産ソリューション事業を担う当社工機部門の専用サイトを開設しました。

「設備はmade in 三桜」のキャッチフレーズを掲げ、三桜工業では長年、製造部門の設備を自社供給してきました。ものづくりの「困った」への対応にフォーカスした情報発信を行うことにより、新規顧客の開拓を目指していきます。

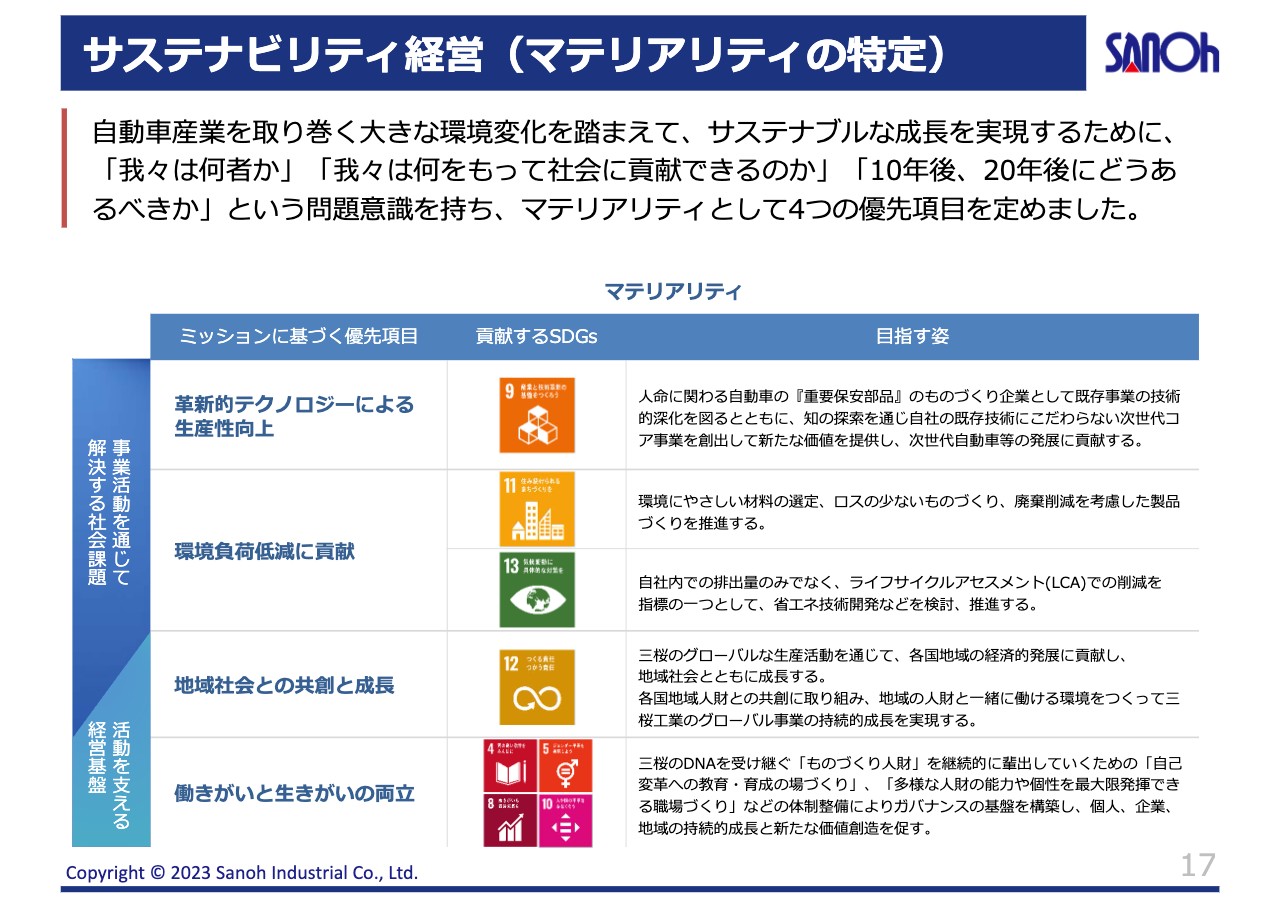

サステナビリティ経営(マテリアリティの特定)

サステナビリティ経営についてです。当社は、昨年末に発行した統合報告書の中で、事業活動による社会・環境への影響を評価し、優先順位を明確化する「マテリアリティ」、重要課題の特定を行いました。それは「革新的テクノロジーによる生産性向上」「環境負荷低減に貢献」「地域社会との共創と成長」「働きがいと生きがいの両立」の4つです。

自動車産業を取り巻く大きな環境変化を踏まえ、サステナブルな成長を実現するために、「我々は何者か」「我々は何をもって社会に貢献できるのか」「10年後、20年後にどうあるべきか」という問題意識を持ち、マテリアリティとして4つの優先項目を定めました。

サステナビリティ経営(ダイバーシティ、TCFD等)

社内のダイバーシティをより一層進めるべく、男性育児休業取得率の向上や女性役員の登用を進めていきます。男性育児休業取得率の向上に向けては、社長である私自身が率先して取得しました。社員の働き方の多様性を広げ、会社と社員の持続的成長につながる好循環を作るきっかけにできればと考えています。

女性役員の登用についても、既存の常勤監査役1名に加え、さらなる取締役会の多様化に向けて、かねてより積極的に人選を重ねてきた結果、6月19日の定時株主総会における株主からの承認をもって、新たに女性取締役1名の就任を予定しています。

同時に、TCFD開示ならびに有価証券報告書における人的資本の開示も6月19日の定時株主総会後に開示を予定しています。以上、中期経営方針の取り組みについてご説明しました。

質疑応答:製品別・顧客別の売上構成比と今後の見通しについて

質問者:2023年3月期の売上について、製品別・顧客別でどのような構成になっていたかを確認させてください。それを踏まえた上で、先ほど社長から、既存領域でシェアが上がっていく見通しというお話がありましたが、燃料配管などはどうしても2030年にはEV化で減ってしまうようなイメージもあります。

例えばシェアは上がるが売上が伸びないなど、製品についてどのようなイメージを持てばよいか、また、どのような顧客が伸びていくのか、売上構成比でこれくらいを占めている顧客が成長ドライバーになるのか、といったことを補足いただければと思います。

佐々木:セグメント別の売上構成比と、シェア増加の内訳について、概要をご説明します。昨年度の決算における顧客からお伝えしますと、1番目が本田技研工業で、シェアにしておよそ23パーセントでした。2番目がトヨタ自動車で14パーセント弱、3番目が日産自動車で10パーセント、4番目がSUBARUで8パーセント弱、5番目がBMWで6パーセントとなっています。

製品別の観点では、当社は製品セグメントをブレーキや燃料配管といった車輌配管のセグメント、エンジン部品を作るセグメント、樹脂製品を作るセグメントの3つに分けています。

製品構成比としては、車輌配管製品が約60パーセント、エンジン製品が20パーセント、樹脂製品が16パーセントで、残りのシェアを一部設備や安全製品にあたるシートベルトのバックルなどの製品が占めている状況です。

竹田:私からも補足します。当社の自動車部品製品は、1960年代の日産自動車向けからスタートしており、長らく、同社向けの売上構成比が一番高い時代が続いていました。30年ほど前から本田技研工業向けの取引が増えて、現在は、一番売上があります。トヨタ自動車は2番目に上がってきています。

自動車メーカーが一番立ち上げに苦労するような、その時の売れ筋である大量生産モデルを中心に供給していく方針です。振り返ってみると、比較的柔軟に売上構成比の変更、トランスフォーメーションができていると思います。

シェアがこれから増えていくところについても補足します。自動車メーカーからは、品質、納入、安全のところを高く評価いただいていて、近年、非常に失注率が低くなってきています。構成としては、基本的にブッキングされているものは自動車メーカーから設定台数があり、価格も決まった状態ですので、モデルライフ中は売上の数字が固まっているとご理解いただければと思います。

中には電動車両もあり、そこは主にブレーキ配管のみです。自動車メーカーでは、プラグインも含めたハイブリッド自動車がまだ設定されているため、こちらは燃料配管とセットでの受注となっています。

リスクとしては、「自動車が設定台数どおり販売されない」「生産されない」というサプライチェーンリスクのある世の中になってきているため、十分にリスク管理をして突発的な変動に対応できるようにすることが重要だと考えています。

質問者:車輌配管の製品が約60パーセントとのことですが、これをブレーキ配管など、BEVになった時になくなるリスクがあるもので分けることは可能でしょうか?

佐々木:燃料配管はタンクからエンジンに燃料を運ぶ配管であり、ハイブリッド自動車では残りますが、BEVになった時にはなくなります。シェアとしては、ブレーキ配管が65パーセント、残りの35パーセントが燃料配管というイメージです。

質疑応答:シェア拡大に向けた取り組みについて

質問者:シェア拡大についての質問です。御社は臼井国際産業、マルヤス工業と競合していると思います。トヨタ自動車向けは特に、マルヤス工業のシェアが大きかった筈ですが、そこで価格競争が起こるなどの心配はありますか?

竹田:非常に鋭いご指摘で、自動車メーカーにおいては、この20年くらいで優先事項が変わってきている印象です。自動車メーカーがグローバル化を進めていた時は、地産地消できるか、現地に工場を持っているのかというデリバリーのところも重視されていました。また、市場全体が伸びていたため、コスト競争や相見積もりがありました。

リーマン・ショック以降のこの10年は、特に品質要求が厳しくなっています。結局、OEMで多少安く買えても、後々品質問題が出てしまうと結局は自動車メーカーにとっては多大なコストになります。

半導体不足も相まって「とにかく供給が途切れることが非常に問題である」という観点から、QCD(クオリティ・コスト・デリバリー)のうち、クオリティとデリバリーを非常に重視した選択になってきています。

例えば、自動車メーカーの品質保証において、我々サプライヤーは基本的に先方とは会わず、問題があった時にだけ呼ばれるかたちです。このような商習慣に対して、能動的に改善策やデータを持っていき、品質向上をどのように進めていくかのご説明を行うなどの取り組みを地道に行おうとしています。

さらに、足元の品質パフォーマンスをしっかりと出すことで、海外メーカーなどから、非常に高い評価を得ています。ステランティス・グループについて少し触れましたが、競合他社が長らく受注していたモデルについて、当社に問い合わせが来て受注に繋がるという例が、新型コロナウイルス感染拡大の2年から3年ほどで飛躍的に増えています。

質疑応答:特に注目している次世代コア事業について

質問者:新規事業のところで、ベンチャー投資などいろいろ追加されています。今後注目されているものがあれば具体的にご紹介ください。

併せて、Solid Power社について、同社が今年中にBMWへ試験用のフルスケールのセルを提供予定ということで、その後の状況も補足いただきたいです。

竹田:新規ベンチャー投資は、飛び地の研究開発テーマを中心に進めています。昨年度は目立った投資を行っていませんが、今サーチを続けているところです。

Solid Power社については、現地で経営者が突然変わるなどのちょっとした混乱もあったようですが、当初から、我々がセルメーカーになるというスコープは持っていません。全固体電池は温度調節が非常に重要になるため研究を続けていますが、Solid Power社だけではなく、他の複数の電池メーカーとも、部材やケースなど周辺のサーマル領域でサーチを続けています。

質疑応答:PBR1倍に向けた議論について

質問者:東京証券取引所からPBR1倍に関して発信がありますが、御社ではそれに関してどのような議論がありましたか? 対応や施策があればご紹介いただきたいです。

佐々木:PBR1倍に向けて、足元では、新規車種立ち上げに伴う投資や効率化の設備投資など中心に、既存事業で稼ぐ力を十分に上げるところがまずは必要だと考えています。

キャッシュ・カウの事業としては、今後の原資を稼いで将来に向けた製品、またはポートフォリオの変遷に向けた投資を行います。投資の中には、非自動車を含めさまざまな領域を対象として、将来の「稼ぎ頭」を作っていくことが重要だと考えています。

我々として、成長投資は十分に行います。そのためには、既存事業の深化を深めてそこをキャッシュ・カウの事業にするところが最大の直近のアクションだと考えています。

また、継続的な株主還元や自己株の取得なども1つの手法として検討しながら、中期的な視野に基づいて改善していこうというところが、現在社内でディスカッションしているポイントです。

質疑応答:他社トラックメーカーの経営統合による影響について

質問者:先日、日野自動車と三菱ふそうトラック・バスの経営統合に関する発表がありました。現在の御社における商用車メーカーへの納入状況を教えてください。そのうち、両社の統合によって御社に想定される影響を、リスクやメリットの観点を含め考えられるものを教えてください。

竹田:トラックメーカーの提携ということで、我々の車輌配管製品は、主に「パッセンジャービークル」、乗用車向けの製品が圧倒的多数です。トラックは商用車「コマーシャルビークル」であり、乗用車向けとはサイズ感が異なりスペックも似て非なるもののためあまり多くありません。

アジアや一部地域でシェアはありますが、売上構成の大半は乗用車向けのため、今回の統合のようなニュースに関して、インパクトはそれほどありません。

ただ、トラック技術も非常にイノベーションが多い分野であり、今後シェアを拡大するために、これから攻めていかなければならないと考えています。

新着ログ

「輸送用機器」のログ