ダイワボウHD、前期業績に対し大幅に増収増益 ITインフラ流通事業で企業・官公庁を中心に安定的需要を獲得

ご説明の流れ

西村幸浩氏:ダイワボウホールディングスの西村でございます。2023年3月期決算内容について、スライドに記載の流れでご説明します。

ダイワボウホールディングス株式会社

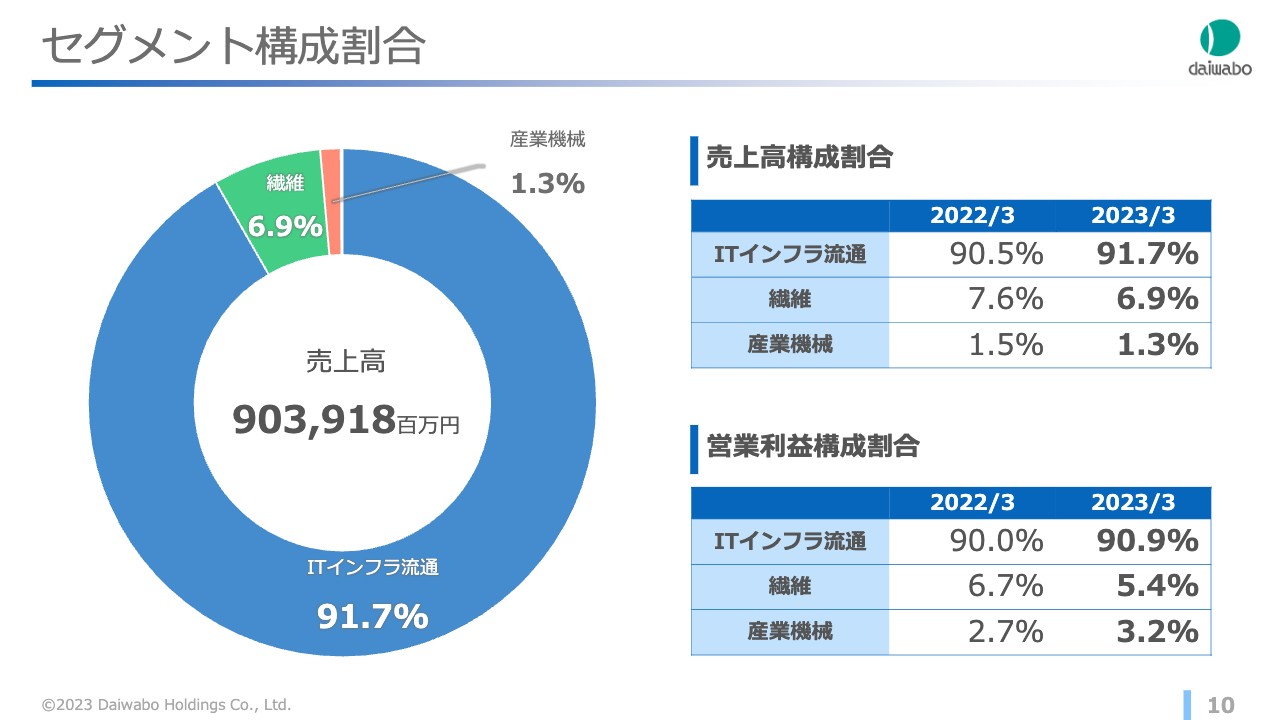

当社の概要です。当社は3つの事業を有するグループですが、PCを主体としたIT関連機器の専門商社であるダイワボウ情報システムの売上が約90パーセントを占めていることから、東証プライム市場での業種も卸売業となっています。

連結決算ハイライト

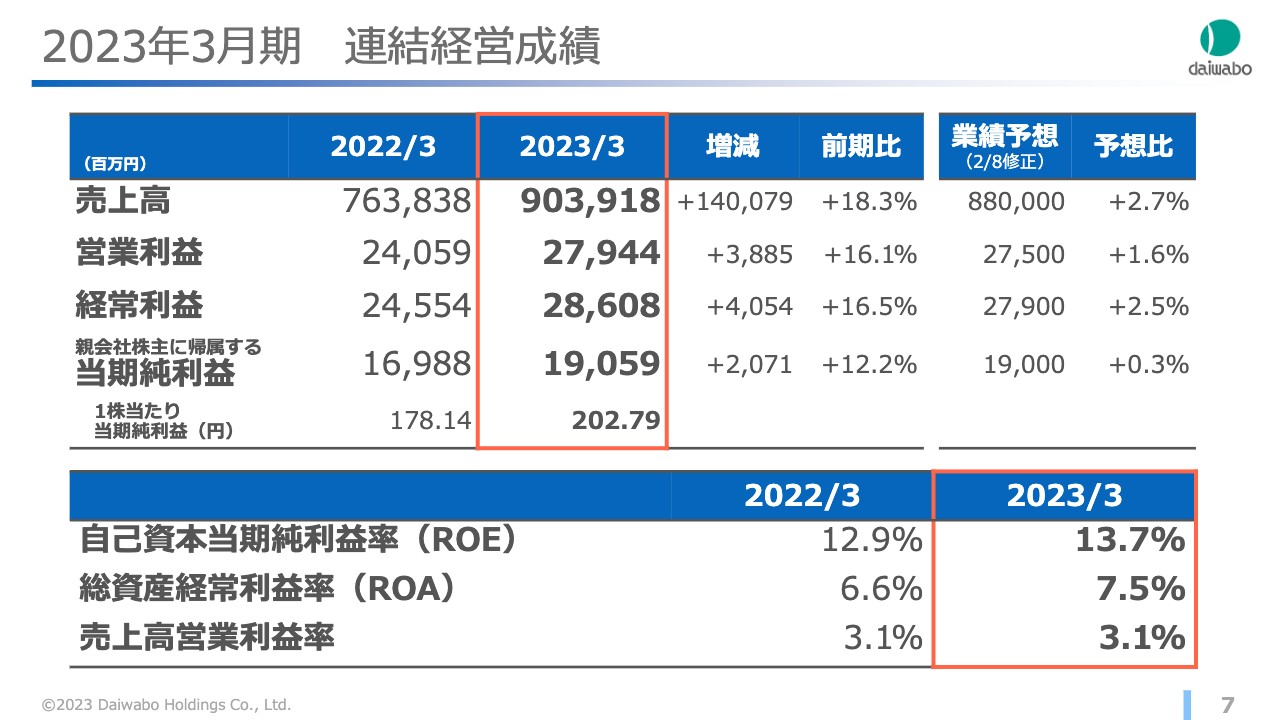

2023年3月期決算についてご報告します。当期は、ITインフラ流通事業で企業・官公庁を中心に安定的に需要を獲得し、大幅な増収増益となりました。

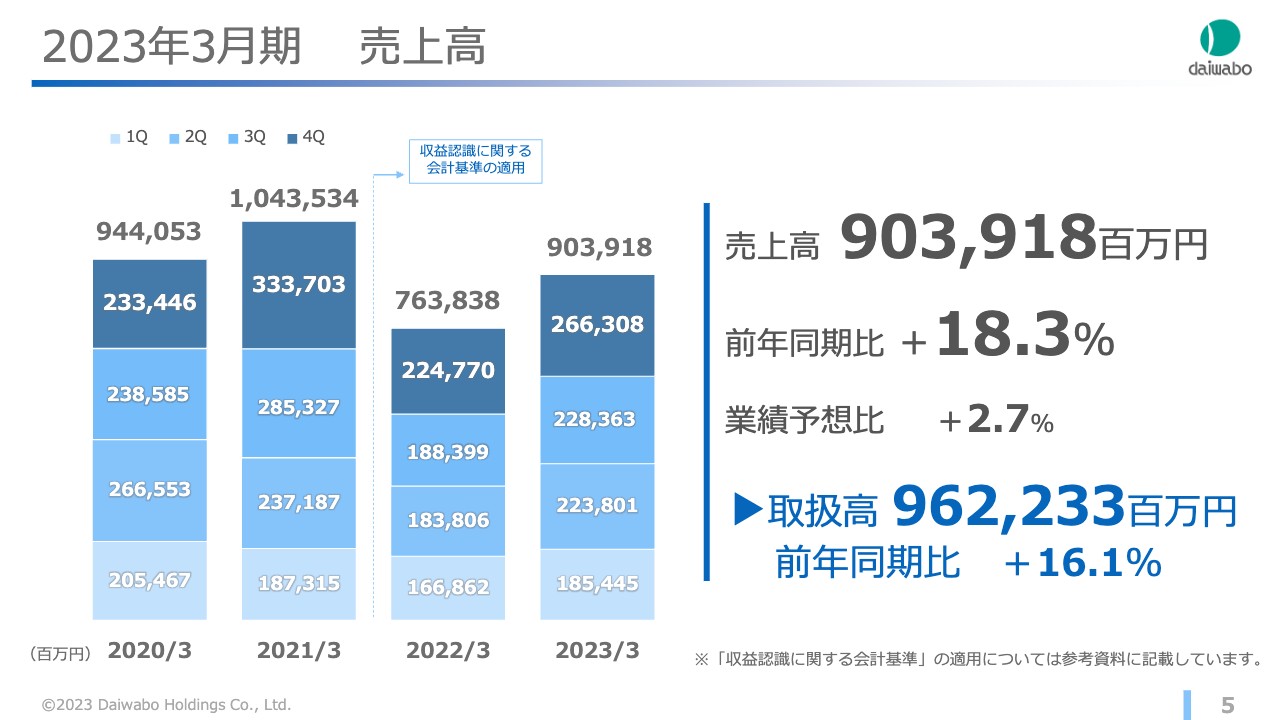

2023年3月期 売上高

2023年3月期の売上高は、前期比18.3パーセント増の9,039億1,800万円となりました。

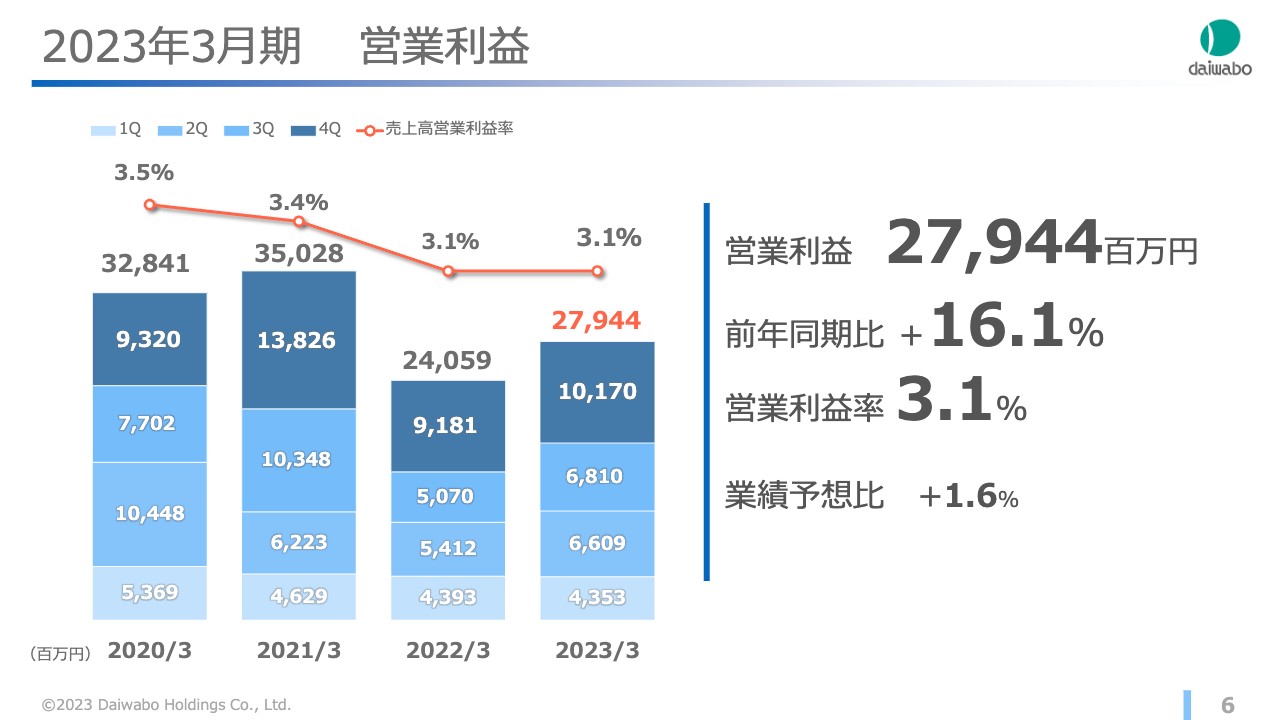

2023年3月期 営業利益

営業利益は、前期比16.1パーセント増の279億4,400万円です。

2023年3月期 連結経営成績

連結の売上・利益の実績をスライドにまとめています。ROE・ROAはスライドのとおりです。

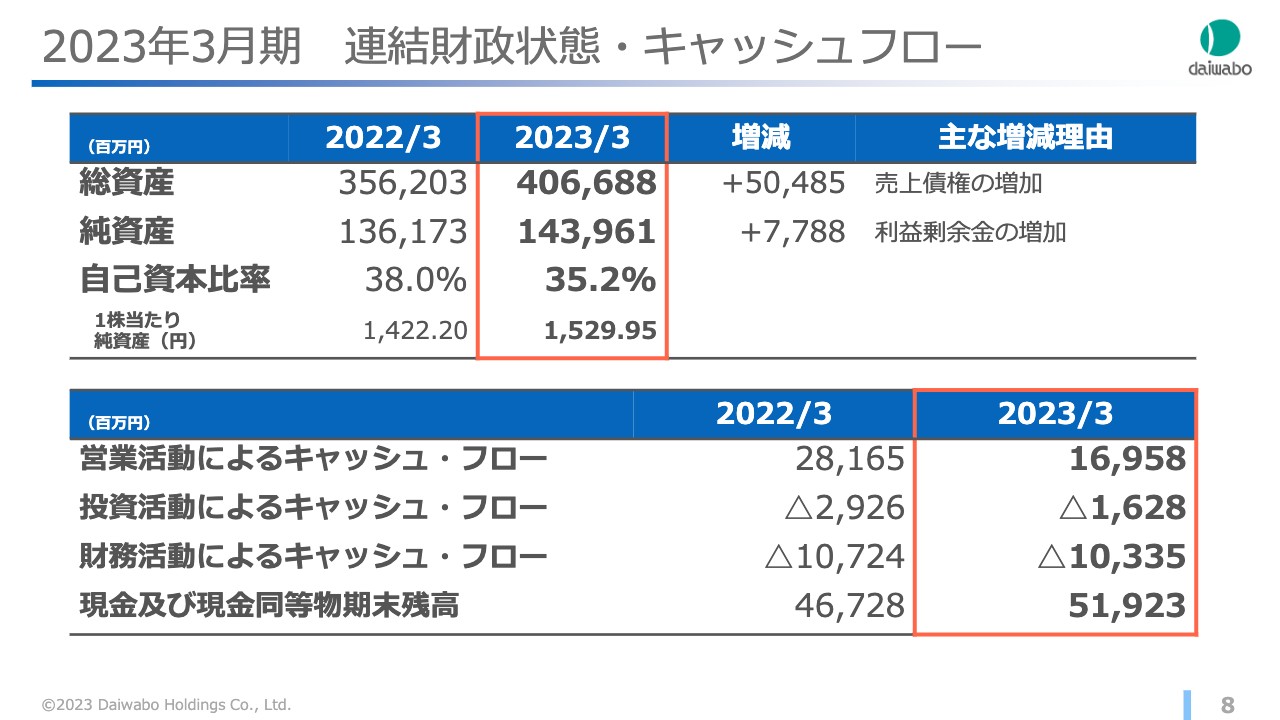

2023年3月期 連結財政状態・キャッシュフロー

連結財政状態とキャッシュフローのサマリーです。売上債権の増加により、総資産が504億8,500万円増加しています。

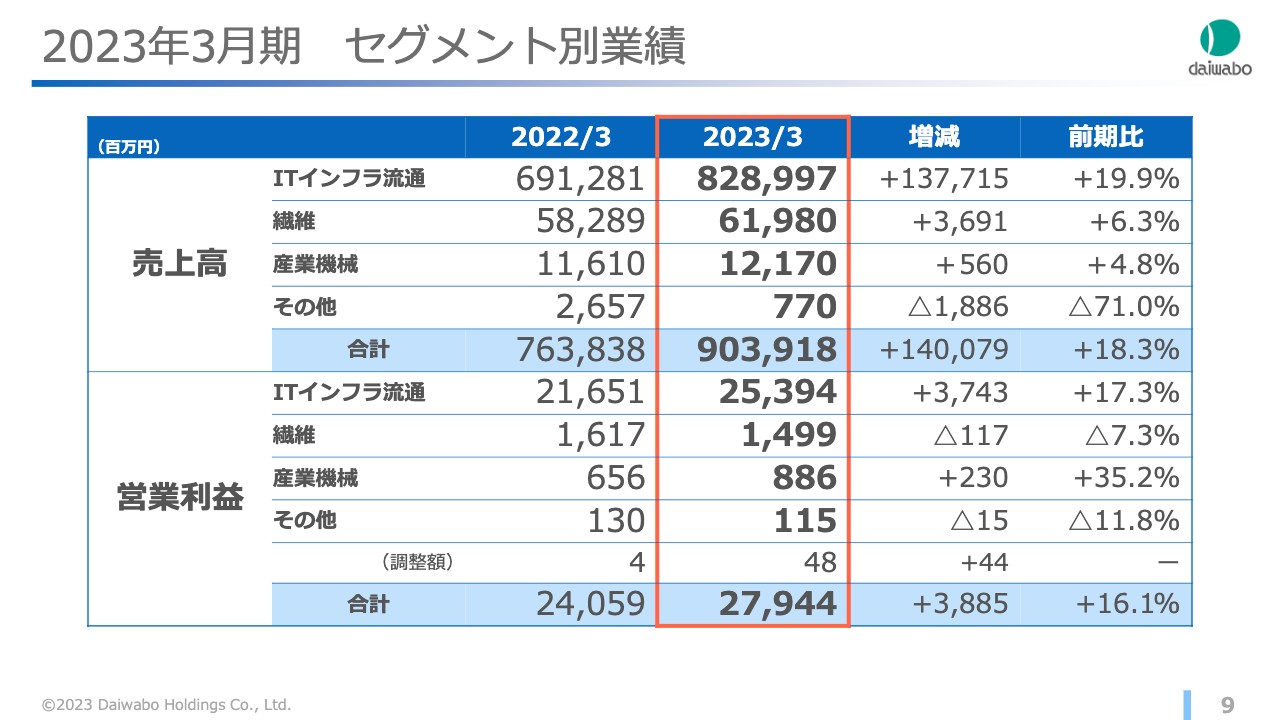

2023年3月期 セグメント別業績

セグメント別業績はスライドのとおりです。

セグメント構成割合

セグメントの構成割合です。売上高・営業利益ともにITインフラ流通事業が約9割を占めています。

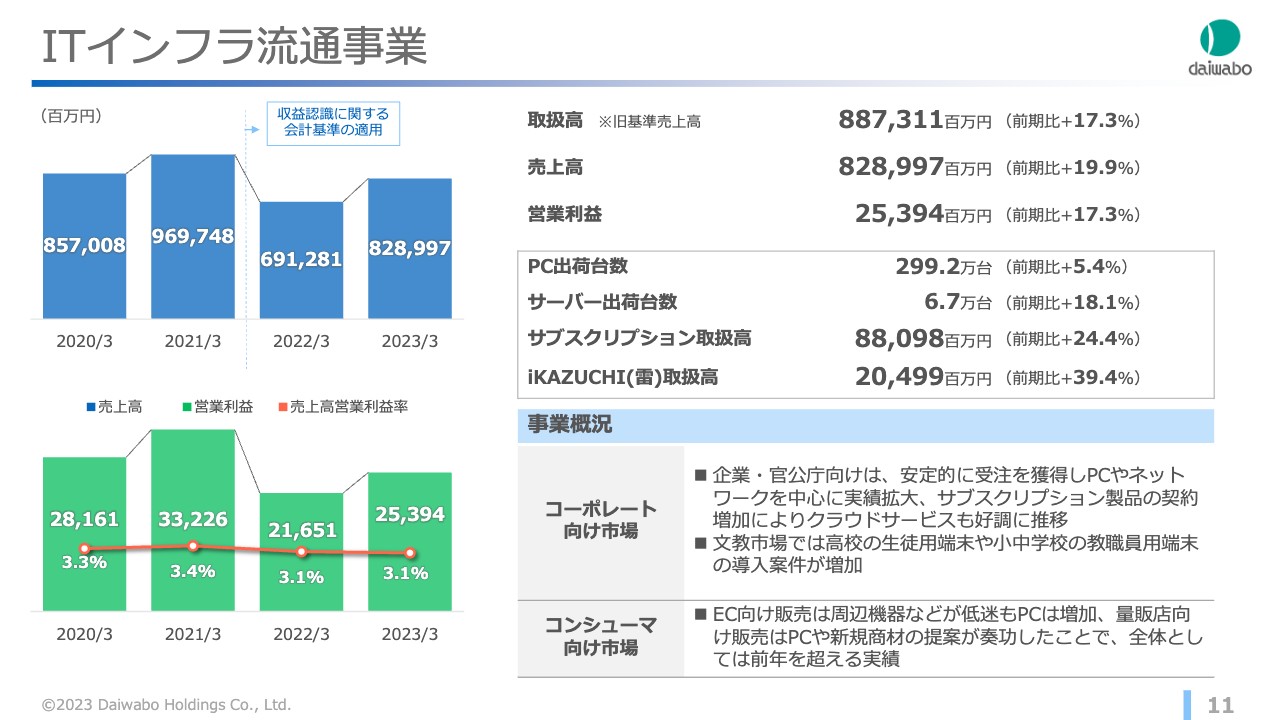

ITインフラ流通事業

セグメントごとにご説明します。まずITインフラ流通事業についてです。コーポレート向け市場では、半導体不足の影響が徐々に解消される中、企業・官公庁向けを中心に安定的に需要を獲得し大幅な増収増益となりました。文教市場においても、高校の生徒用端末や小中学校の教職員用端末の導入案件が増加しています。

コンシューマ向け市場では、PCの販売増加や新規商材の提案が奏功し、前年を超える実績となりました。全体としてPC・サーバー・ネットワーク・サブスクリプションなどが大きく伸長しています。

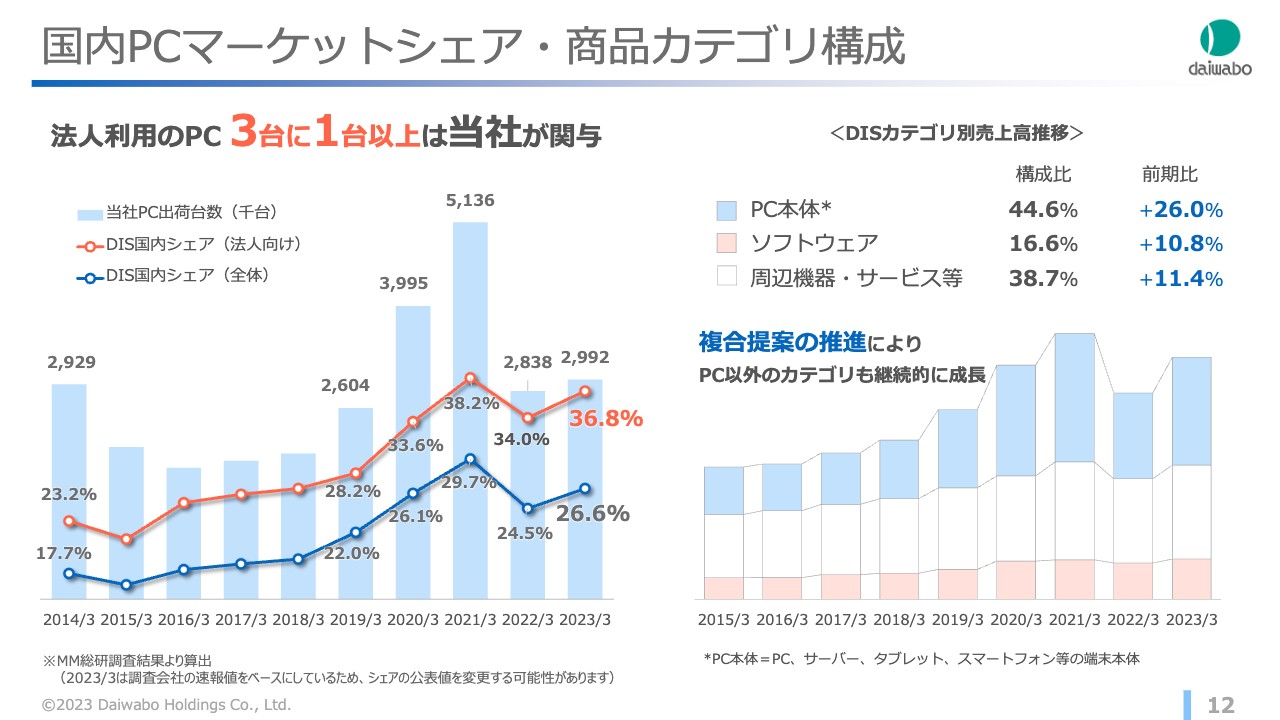

国内PCマーケットシェア・商品カテゴリ構成

国内のPC出荷台数における当社のマーケットシェアと、カテゴリ別の売上高の推移です。2023年3月期のPCシェアは全体で26.6パーセント、法人向け市場で36.8パーセントとなりました。半導体不足の影響がある中で、当社の強みである調達力を発揮し、シェアは高い水準を維持しています。

カテゴリ別の実績としては、PCだけでなくソフトウェアや周辺機器・サービス等も順調に成長しています。

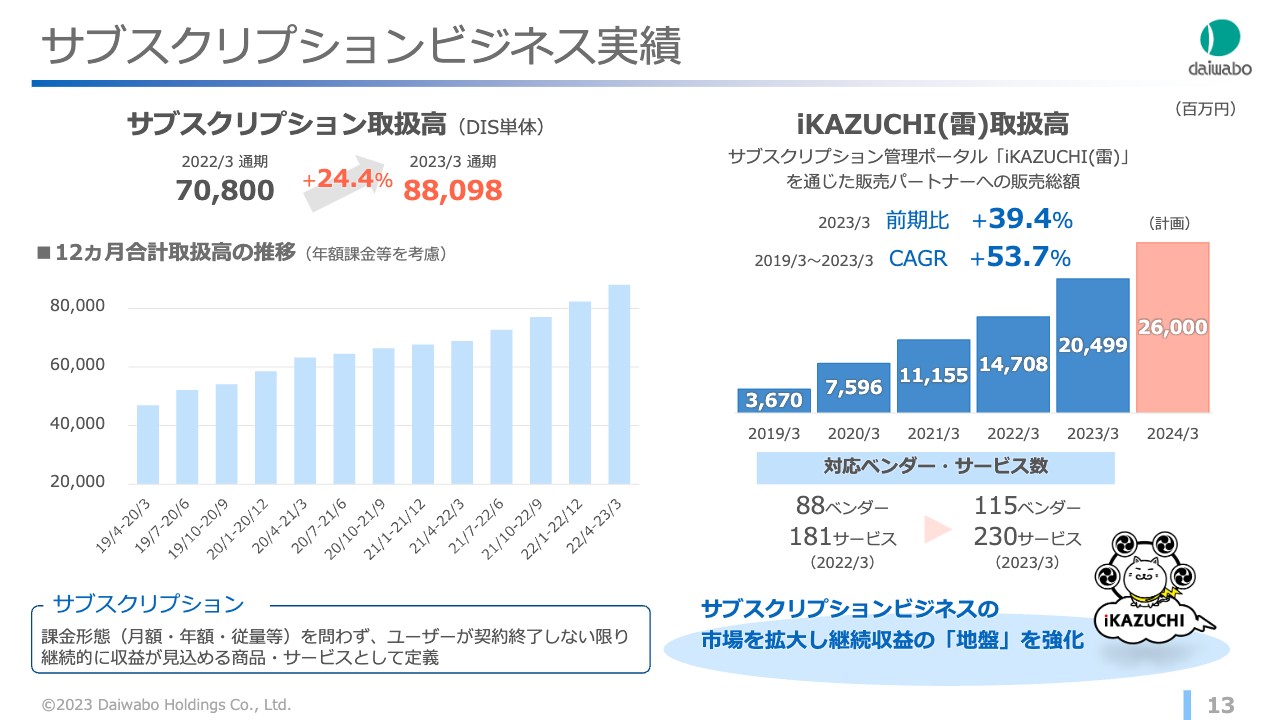

サブスクリプションビジネス実績

サブスクリプションビジネスの実績です。サブスクリプション商品およびサービスの取扱高は、前期比24.4パーセント増の880億9,800万円となりました。スライド左側のグラフのとおり、継続課金による取り扱いの規模は着実に拡大しています。

また、DISオリジナルのサブスクリプション管理ポータル「iKAZUCHI(雷)」は、取扱ベンダー数やサービスメニューの件数が着実に増え、2023年3月期の販売パートナーへの販売総額は前期比39.4パーセント増の204億9,900万円となりました。

2019年3月期からのCAGRは53.7パーセントと、引き続き高い成長率で推移しており、今期も計画値の260億円を目指して取り組んでいます。

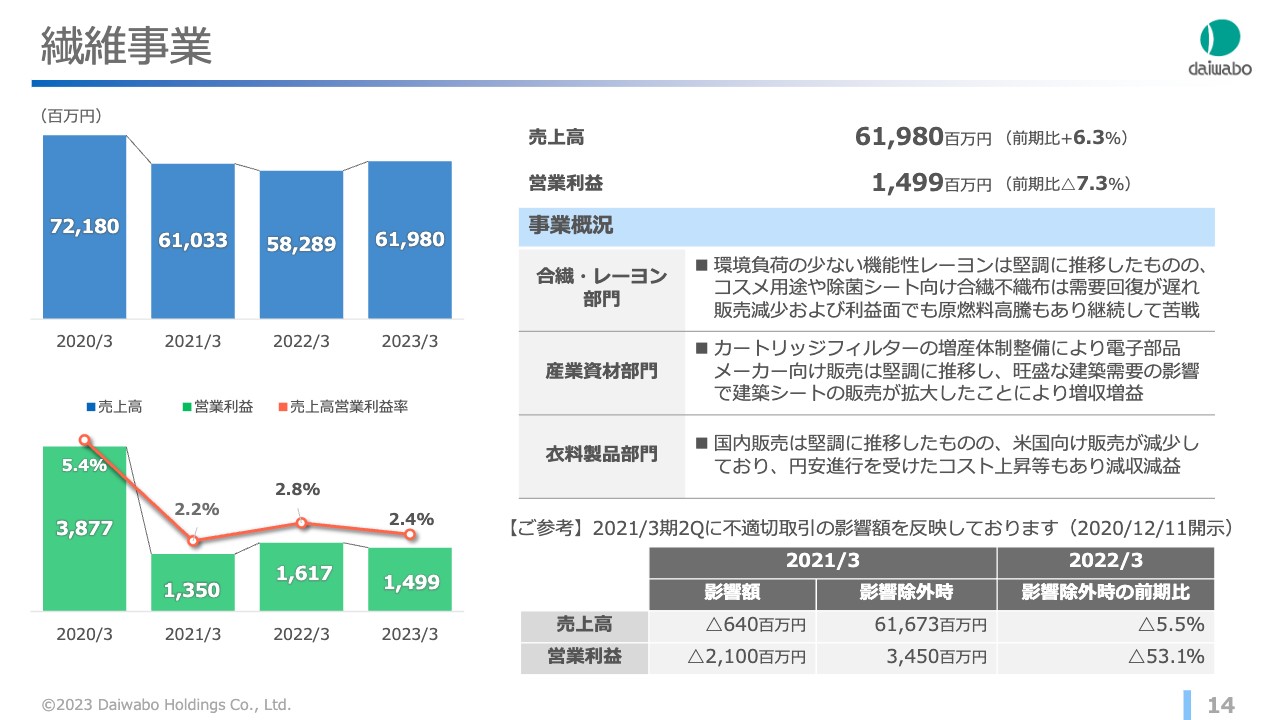

繊維事業

繊維事業です。合繊・レーヨン部門では、環境負荷の少ないレーヨン素材は堅調に推移しました。一方で、除菌関連向けの商品や不織布は需要回復の遅れにより販売が減少し、利益面でも原燃料高騰により苦戦が続きました。

産業資材部門では、カートリッジフィルターの増産体制の整備により、電子部品メーカー向け販売は堅調に推移しました。また、建築需要の影響で建築シートの販売が拡大したことも増収増益の要因となりました。

衣料製品部門では米国向け販売が減少しており、円安進行を受けたコスト上昇等もあり減収減益となりました。なお、前期に構造改革を継続して実施しており、今期は大幅な増益を見込んでいます。

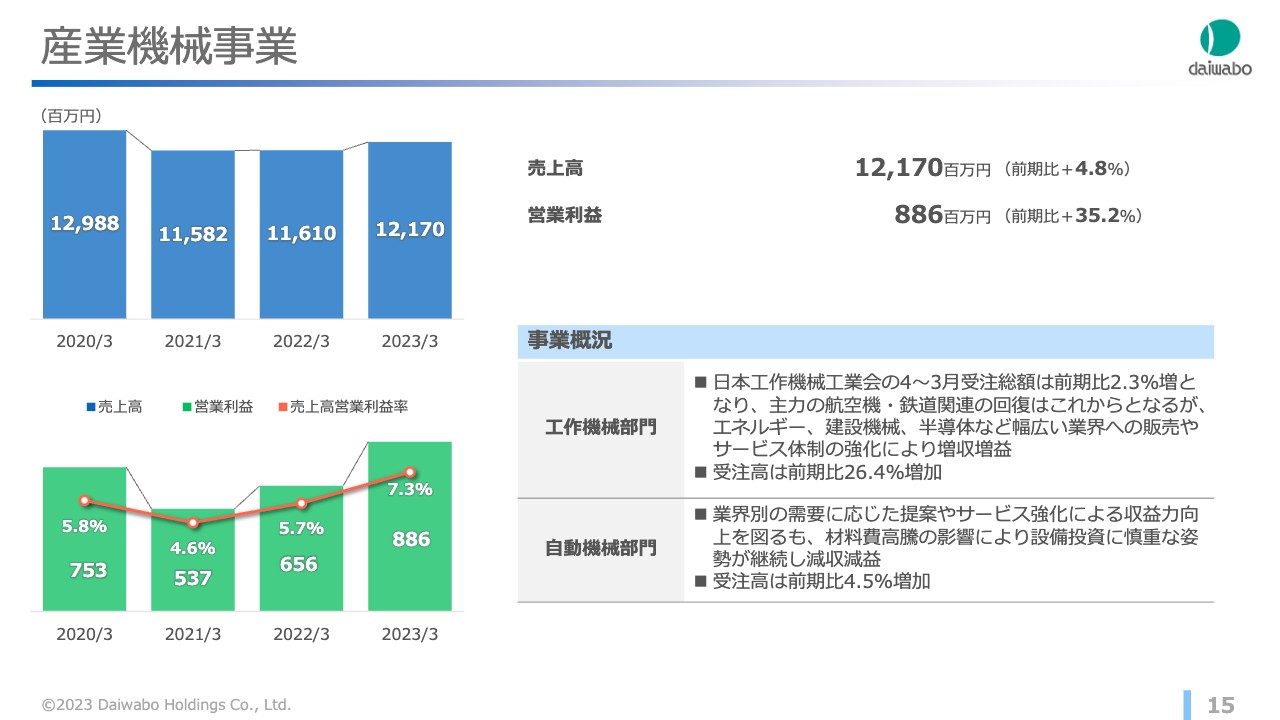

産業機械事業

産業機械事業です。工作機械部門において、エネルギー・建設機械・半導体など幅広い業界への販売強化やサービス体制の充実を図り、増収増益となりました。自動機械部門では受注は増加傾向にあるものの、顧客の設備投資に対する慎重な姿勢は続いており、減収減益となっています。

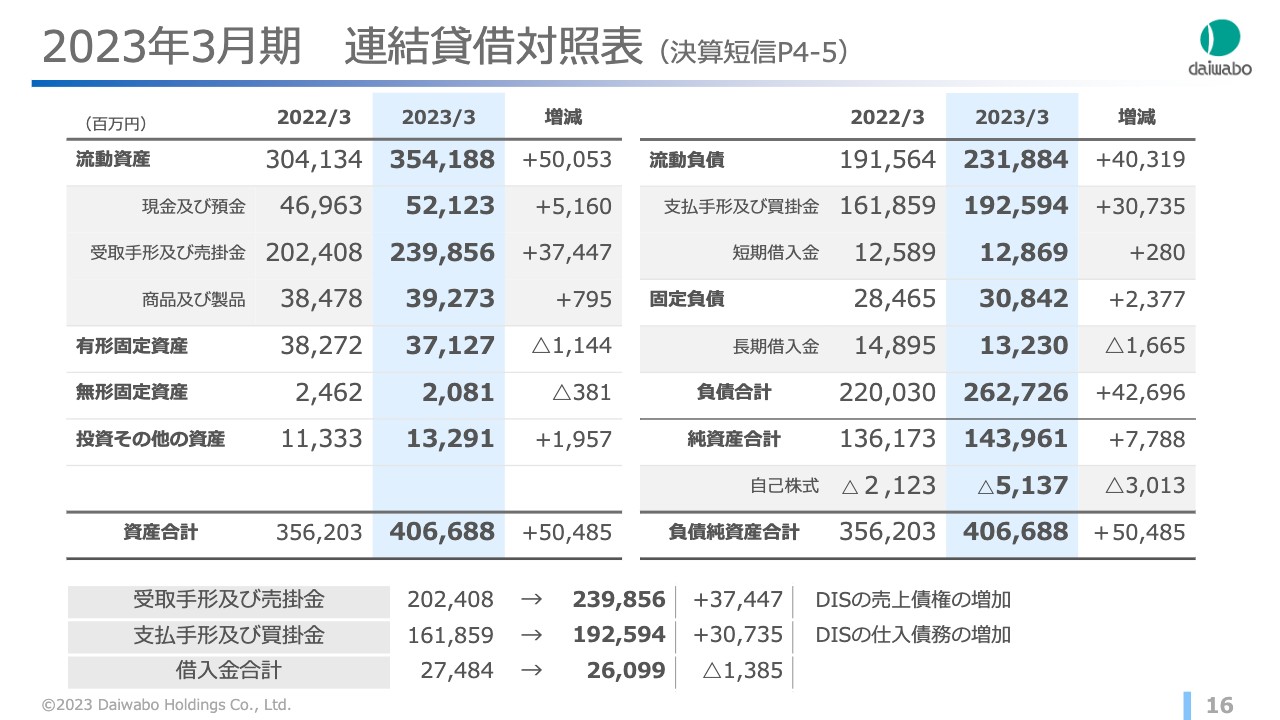

2023年3月期 連結貸借対照表

貸借対照表についてご説明します。総資産は、受取手形および売掛金の増加等により、前期末比504億8,500万円増の4,066億8,800万円円となっています。純資産は、利益剰余金の増加などにより、前期末比77億8,800万円増の1,439億6,100万円です。

売掛金および買掛金の大幅な増加は業績拡大に伴うもので、円安による製品価格上昇の影響も反映されていると認識しています。

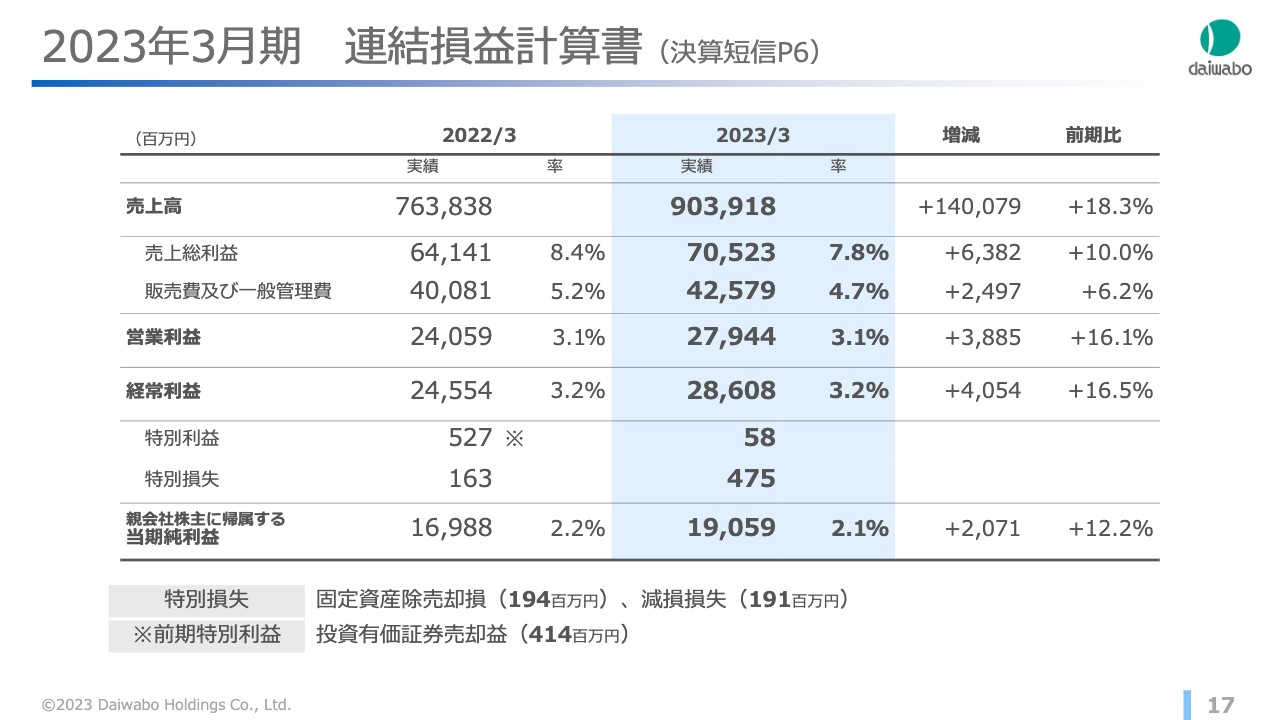

2023年3月期 連結損益計算書

損益計算書についてご説明します。粗利率が前期の8.4パーセントから7.8パーセントに低下していますが、販売費および一般管理費率も前期の5.2パーセントから4.7パーセントに低下したことで、営業利益率は前年同等の3.1パーセントとなりました。

特別損失については、固定資産除売却損1億9,400万円、減損損失1億9,100万円等が含まれます。

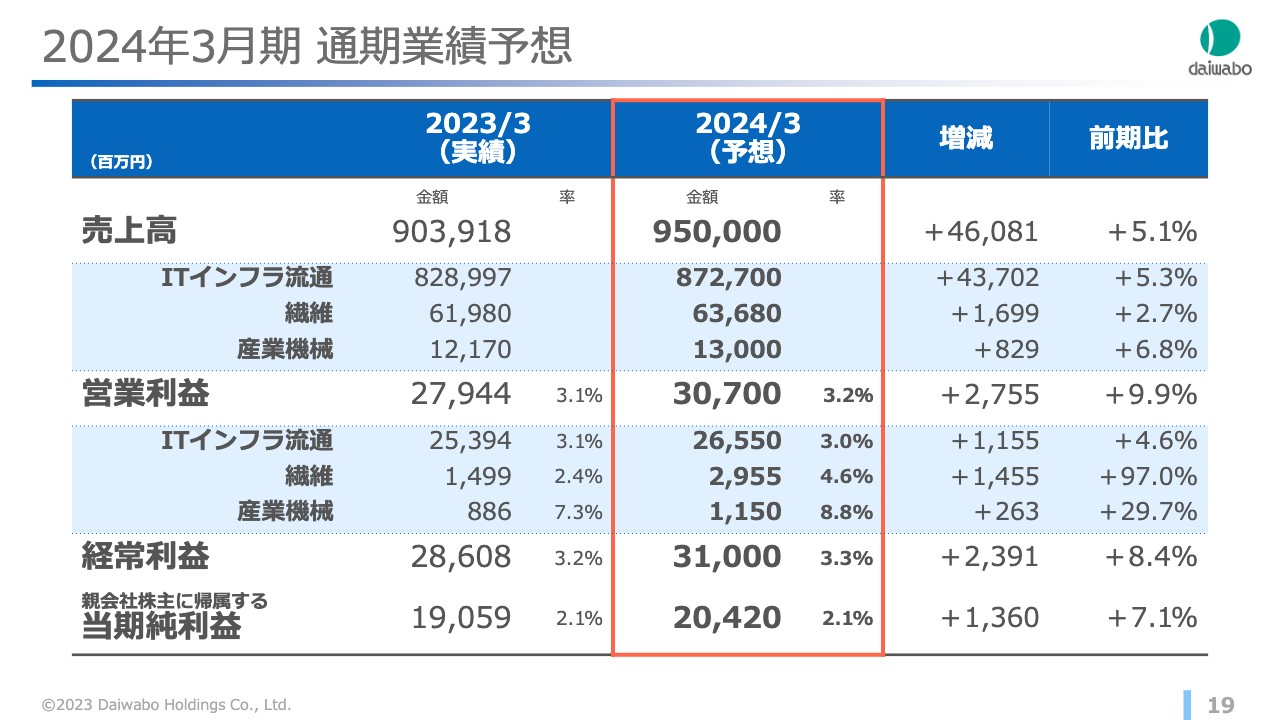

2024年3月期 通期業績予想

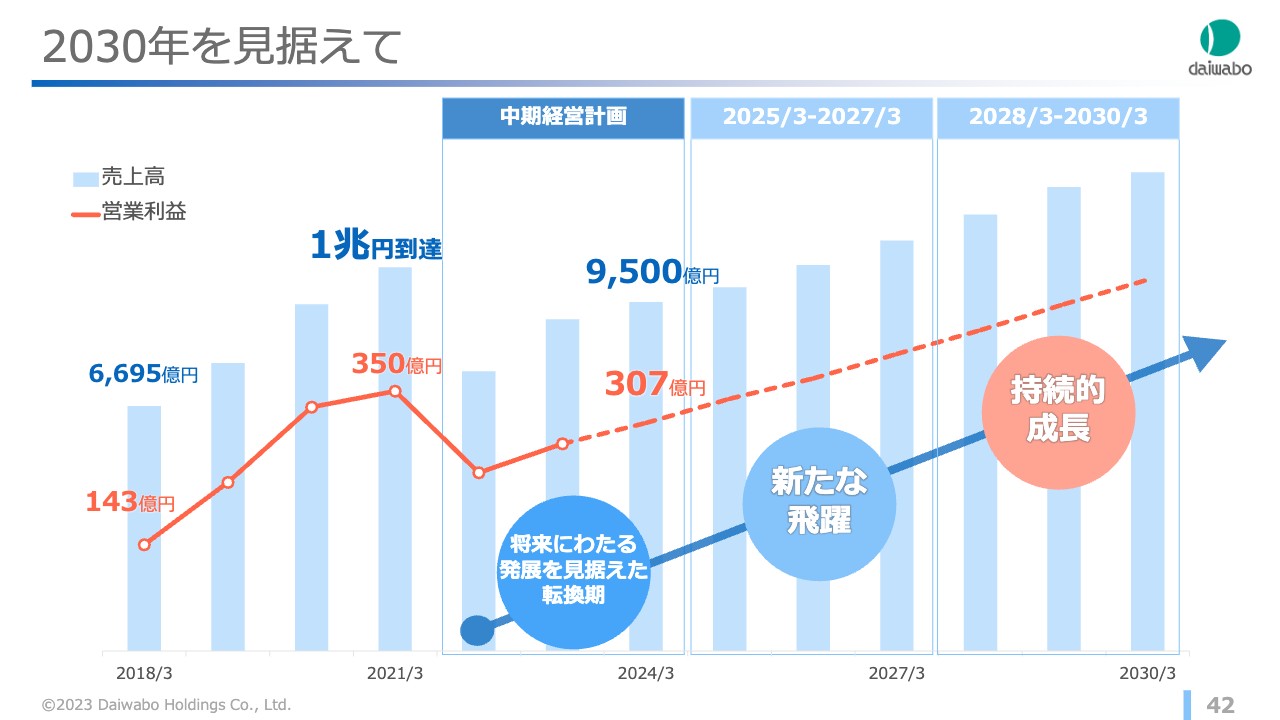

2024年3月期の業績見通しについてご説明します。売上高は9,500億円、営業利益は307億円を予想しています。セグメント別では、いずれも2023年3月期の実績を上回る見通しです。

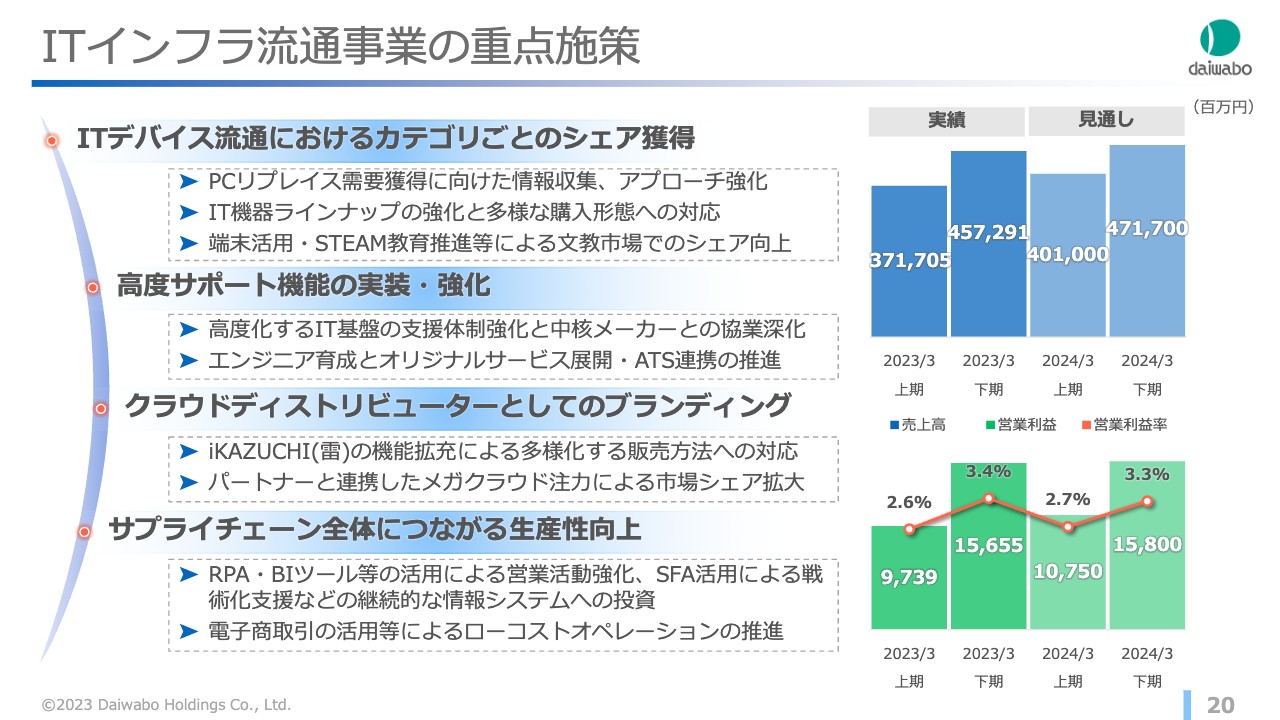

ITインフラ流通事業の重点施策

2024年3月期の各事業の重点施策をご説明します。

まず、ITインフラ流通事業です。既存のビジネス領域の拡大にあわせ、クラウドをはじめとした成長分野におけるマーケットの創造と、サプライチェーン全体につながる生産性の向上に取り組みます。また、PCリプレイス需要の獲得に向けた情報収集やアプローチの強化により、着実な成長につなげていきます。

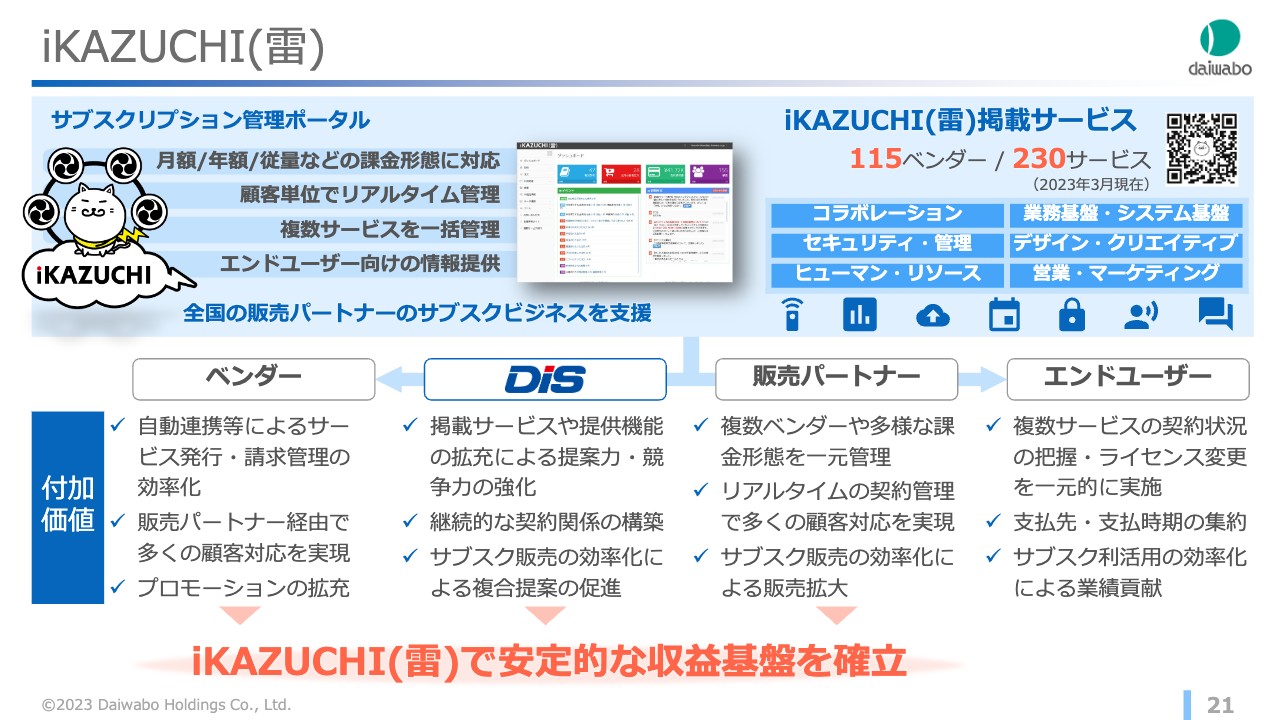

iKAZUCHI(雷)

ITインフラ流通事業では、クラウドディストリビューターを目指す戦略を掲げており、その中核を「iKAZUCHI」が担います。「iKAZUCHI」はDISが販売パートナー向けに提供しているオリジナルのサブスクリプション管理用ポータルサイトで、DISの販売パートナーであれば無料で利用できます。

2023年3月現在で115ベンダー・230サービスを取り揃えており、月額課金・年額課金・従量課金などのさまざまな自動更新型のクラウドサービスを共通のプラットフォームで提供することができます。

サブスクリプション販売は、契約管理や請求処理が煩雑になりがちです。それらに伴うメーカーや販売パートナーの工数を大幅に削減することで、サブスクリプションビジネス市場全体の拡大を強力に支援します。

「iKAZUCHI」を利用した販売が増加すれば、メーカー・販売パートナー・当社のいずれも安定的な収益基盤を確立することができます。

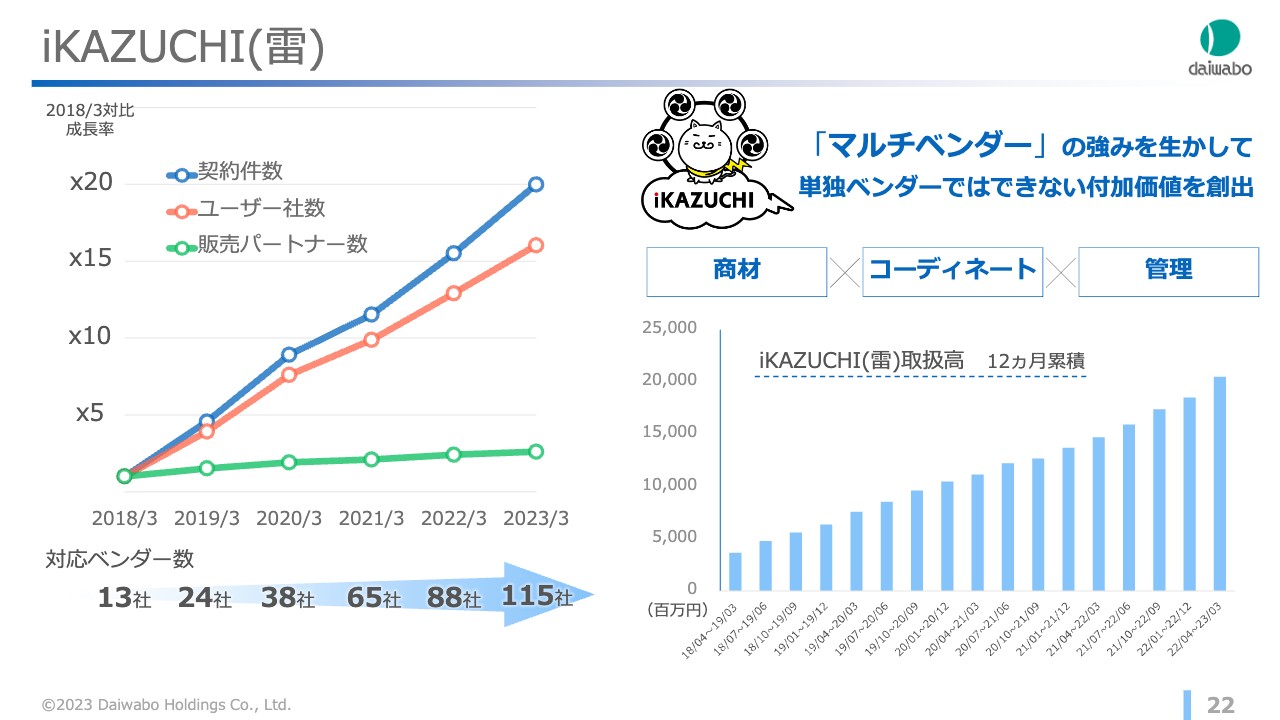

iKAZUCHI(雷)

スライド左のグラフにおける緑色の折れ線グラフは「iKAZUCHI」を契約している販売パートナー数で、この5年間で2.6倍に増えました。また、契約件数は約20倍、ユーザー社数は約16倍と拡大しており、販売パートナー1社あたりの契約件数が前期と比べても安定して伸びていることがわかります。

こちらは、クラウドサービスの普及が進み利用が拡大していることに加えて、複数のサービスを組み合わせて提案できるマルチベンダーの強みを発揮できている成果だと考えています。

今後もサービスメニューの提案力を高めることはもちろん、全国の営業網を駆使したコーディネートや契約管理機能の強化により、「iKAZUCHI」をさらに充実したプラットフォームに成長させながら、単独ベンダーでは実現できない付加価値を生み出していきます。

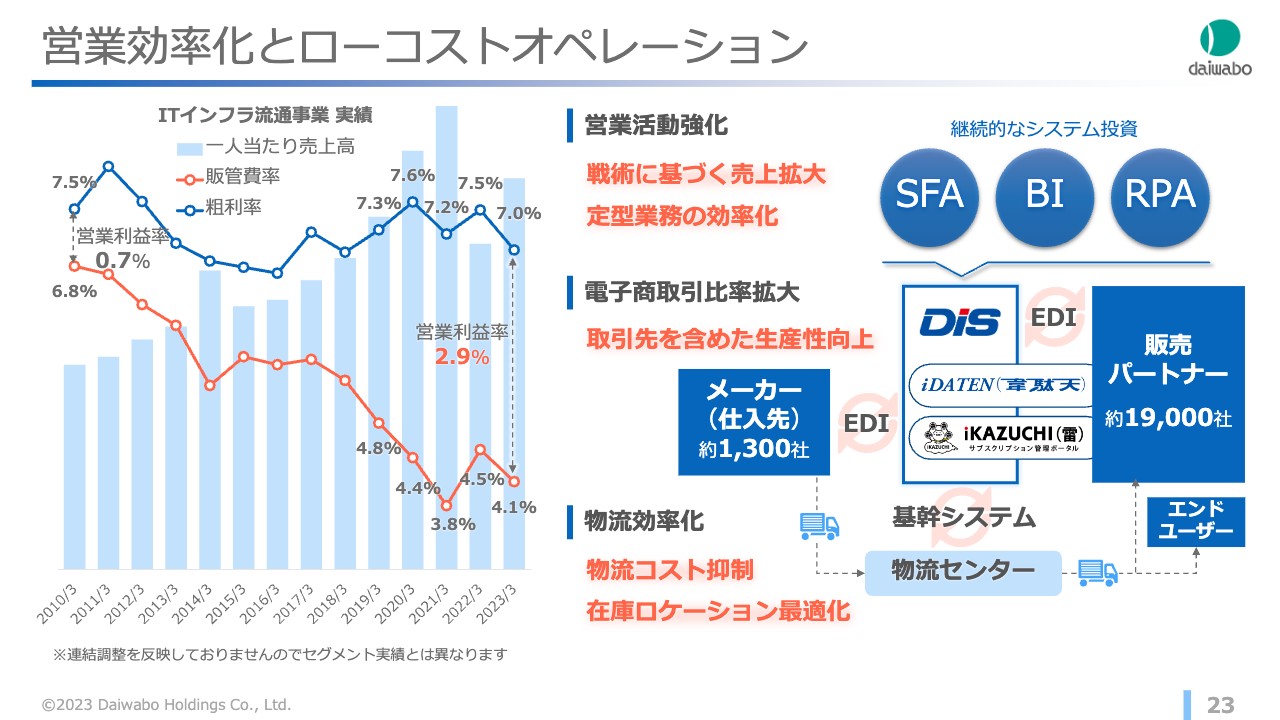

営業効率化とローコストオペレーション

営業効率化とローコストオペレーションについてです。当社は取り扱い規模が拡大する中で、商社としての適正な粗利率の水準を保ちながら、販管費比率を低減させていくことで利益体質の強化を図ってきました。

今後も継続的なシステム投資による営業活動の強化や、電子商取引の拡大によるメーカーや販売パートナーを含めた生産性の向上、そして全国をカバーする物流センターの効率化により、絶えず業務改革に取り組んでいきます。

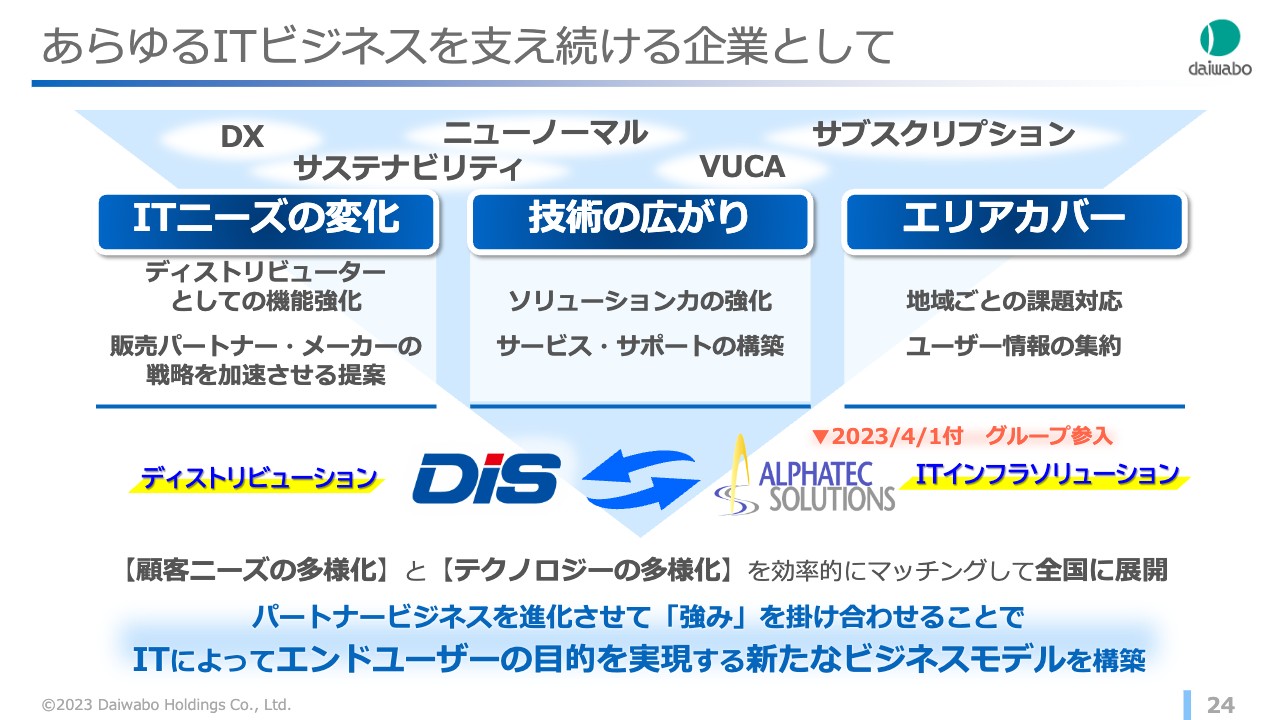

あらゆるITビジネスを支え続ける企業として

ITインフラ流通事業では「あらゆるITビジネスを支え続ける企業」を標榜しています。

ITニーズの変化や技術の広がりに対応していくこと、全国のエリアをカバーできる当社ならではの強みを活かして従来のパートナービジネスをより進化させていくこと、そして、メーカー・当社・販売パートナーそれぞれの連携をより強くすることで、ITによってエンドユーザーの目的を実現する新たなビジネスモデルを構築することを目指しています。

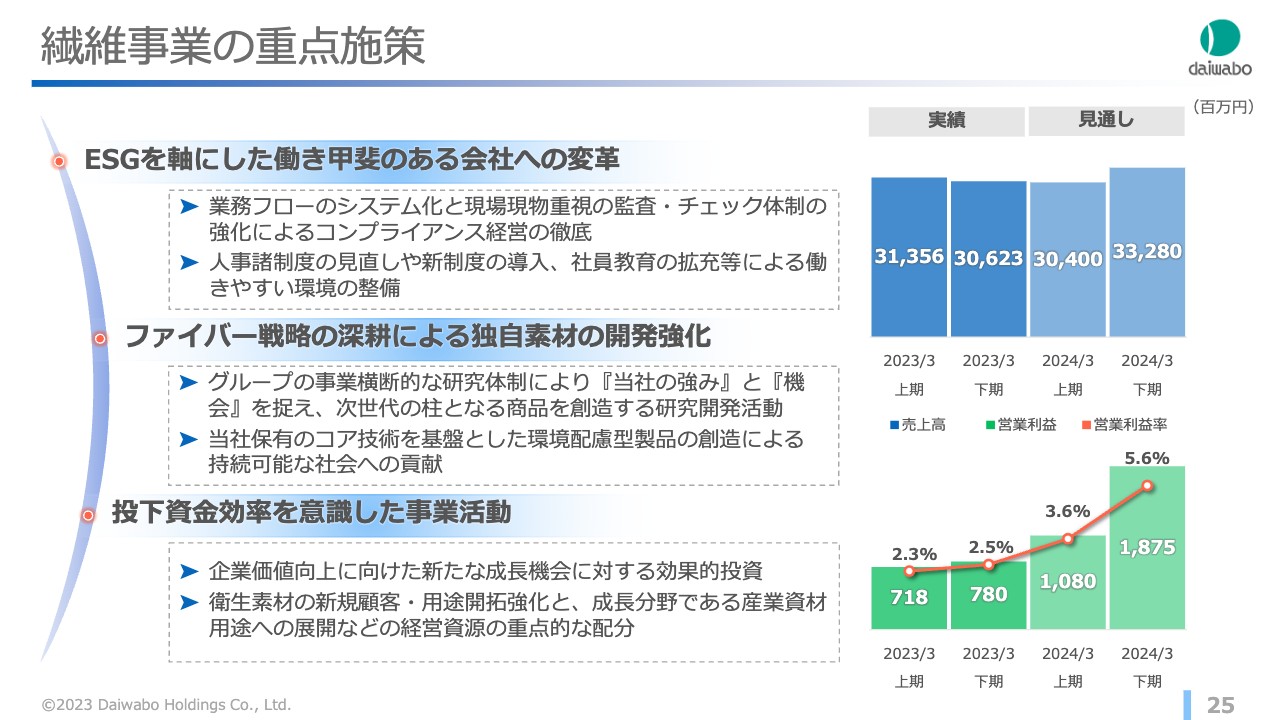

繊維事業の重点施策

繊維事業です。市場環境としては厳しい状況が続いていますが、コーポレートガバナンスの強化により経営体制を整えた上で、研究開発機能の拡充や経営資源の最適配分を徹底し、持続的な業績貢献に向けて取り組んでいます。

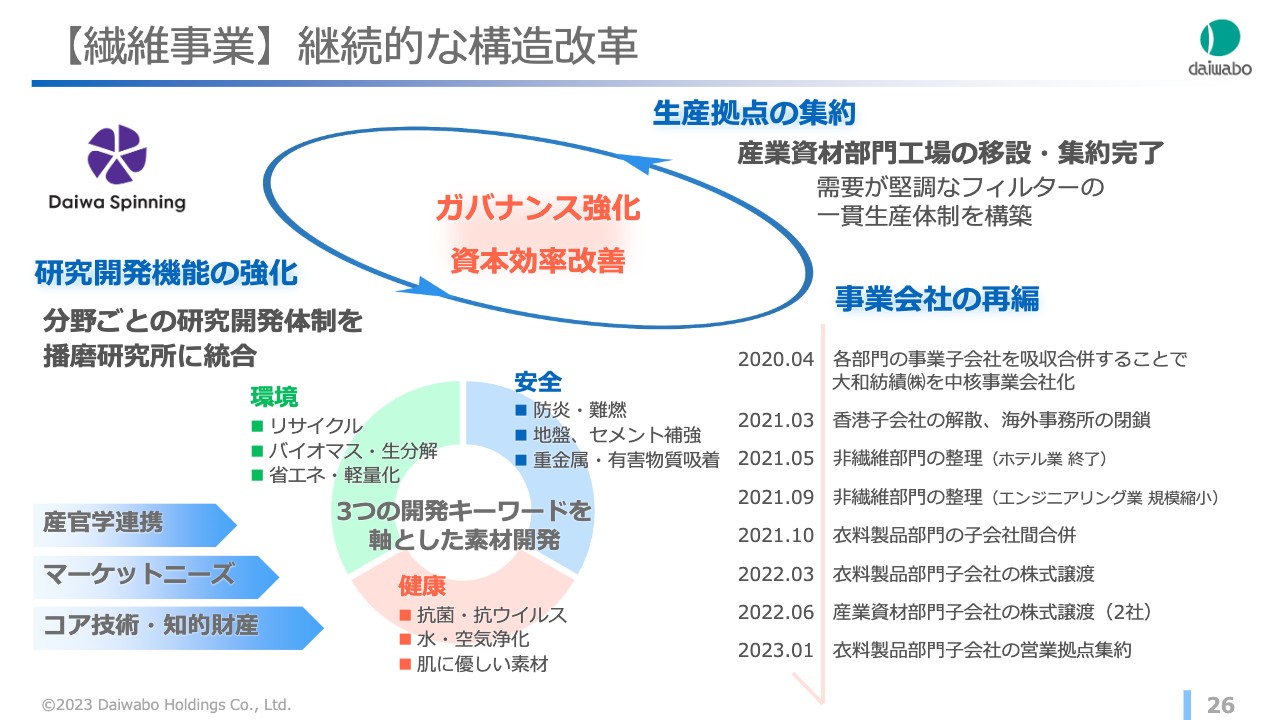

【繊維事業】継続的な構造改革

構造改革にも計画的に取り組んでいます。分野ごとの研究開発体制の統合や、産業資材部門の工場の集約、事業会社の再編などを実施しています。引き続き、ガバナンスの強化と資本効率の改善を重視した経営を徹底していきます。

特に研究開発については、環境・安全・健康の3つの開発キーワードを軸に、開発成果の最大化と持続可能な社会への貢献に取り組みます。

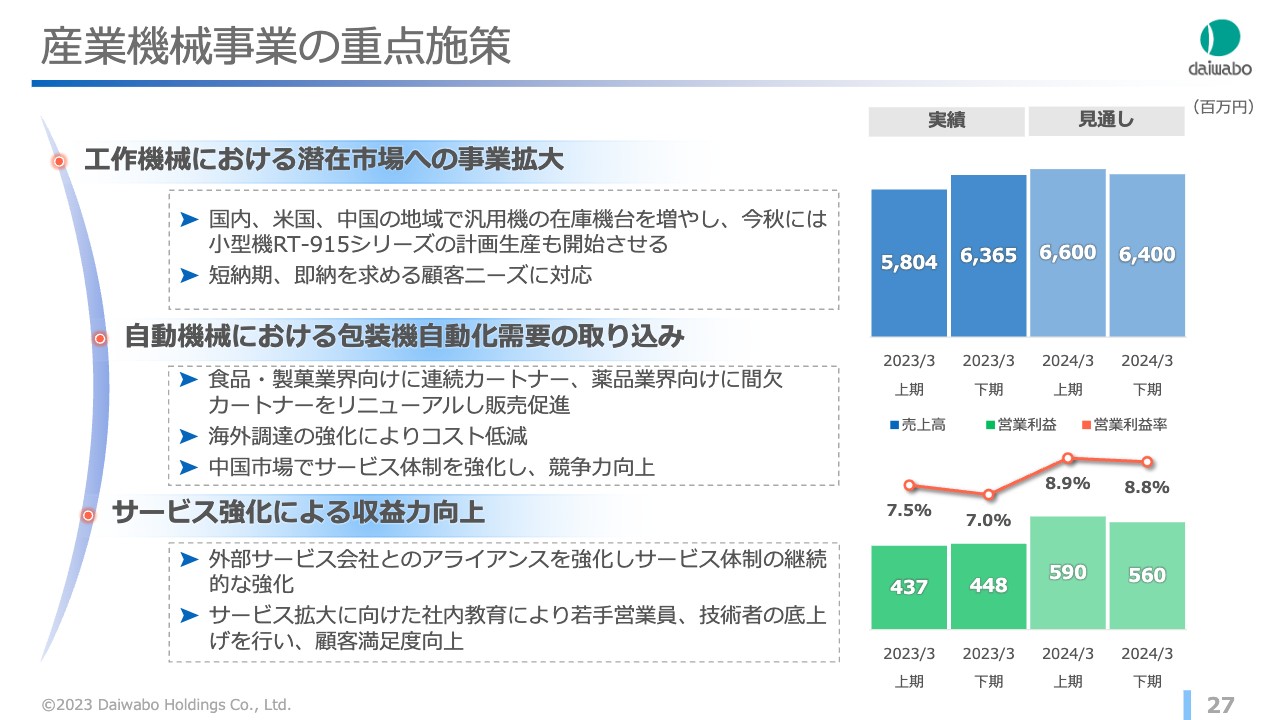

産業機械事業の重点施策

産業機械事業です。需要の見込まれる業界や市場にしっかりとフォーカスした提案活動に注力していきます。それと同時に、サービス関連のビジネスを拡大することで収益力の向上に取り組み、従来の主力であった航空機分野の需要回復に備えて体制を強化していきます。

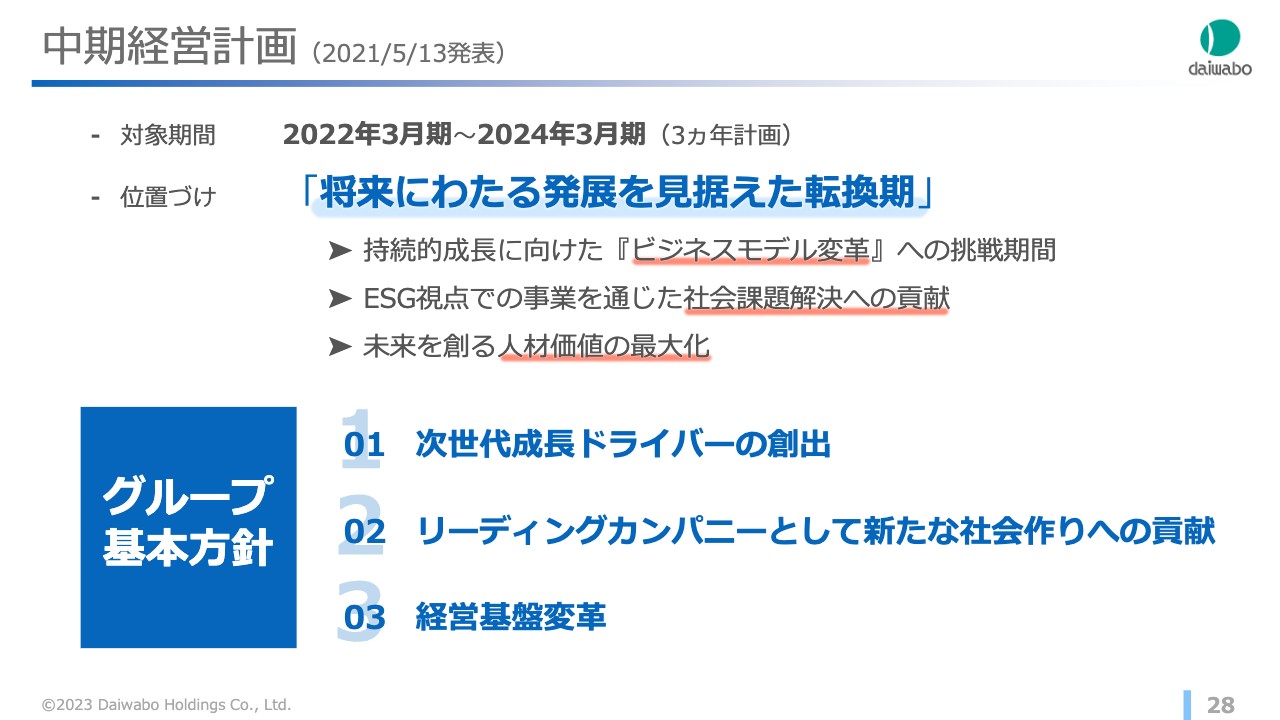

中期経営計画(2021/5/13発表)

今期に最終年度を迎える中期経営計画についてです。当社グループでは、この3年間を「将来にわたる発展を見据えた転換期」と位置づけ、ビジネスモデルの変革やESG視点での事業運営・人材育成に注力しています。

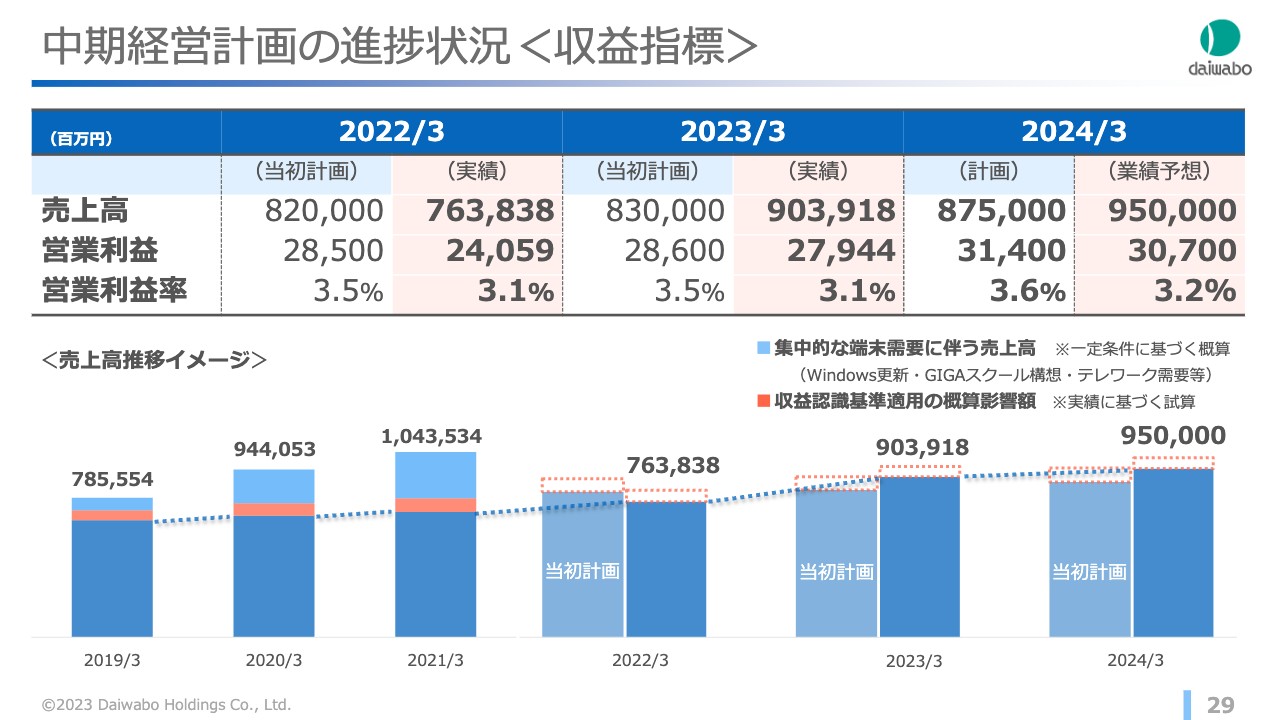

中期経営計画の進捗状況<収益指標>

中期経営計画の収益指標に対する進捗状況です。初年度の実績は、売上高・営業利益ともに当初計画を下回りました。2年目となる前期については、当初計画に対して売上高は大幅に増加したものの、営業利益は減益となりました。

最終年度となる2024年3月期については売上高は計画を上回るものの、営業利益は現時点では計画未達となる見通しです。

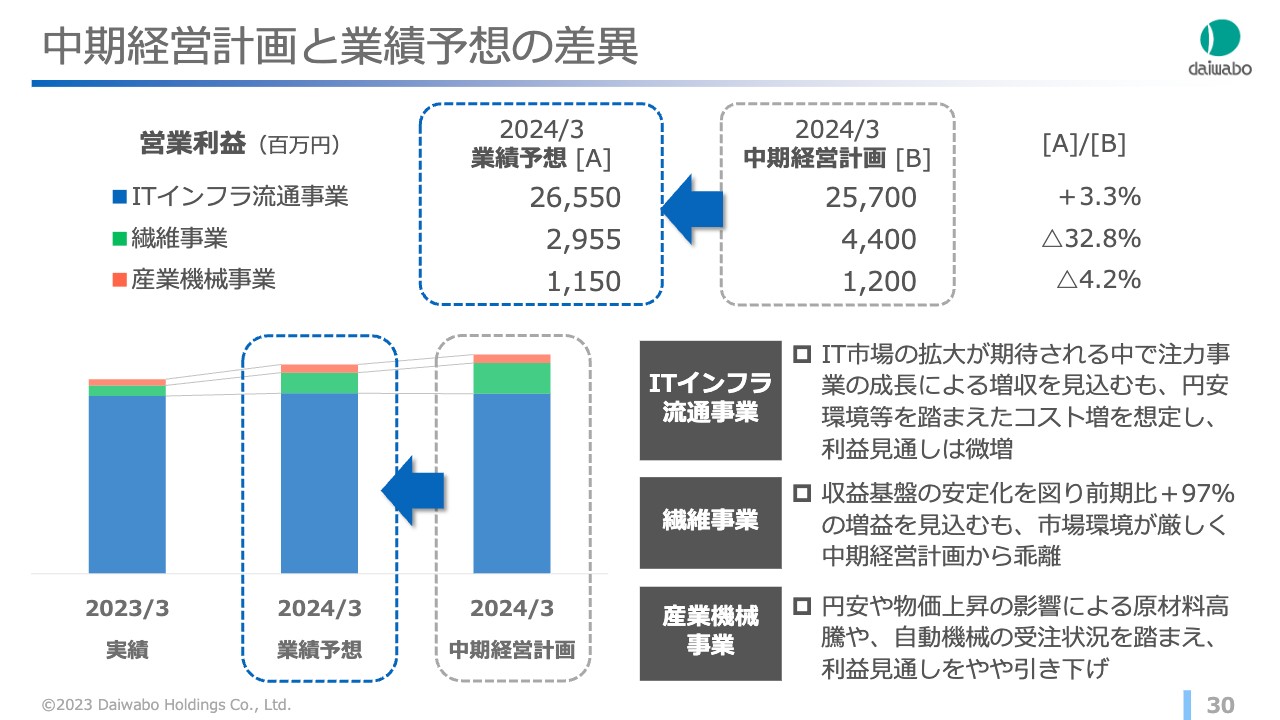

中期経営計画と業績予想の差異

スライドは中期経営計画で発表した営業利益の計画と今期の業績予想について、各事業の差異を表したものです。ITインフラ流通事業については、売上増加を見込んでいるものの、円安環境等によるコスト増を踏まえ、営業利益は微増を想定しています。

繊維事業は前期比では原燃料価格の高騰からの大幅な回復を見込んでいますが、市場環境は厳しく、中期経営計画からは乖離しています。

産業機械事業についても、原材料の高騰や自動機械部門の受注状況を精査し、営業利益の見通しをわずかに引き下げています。

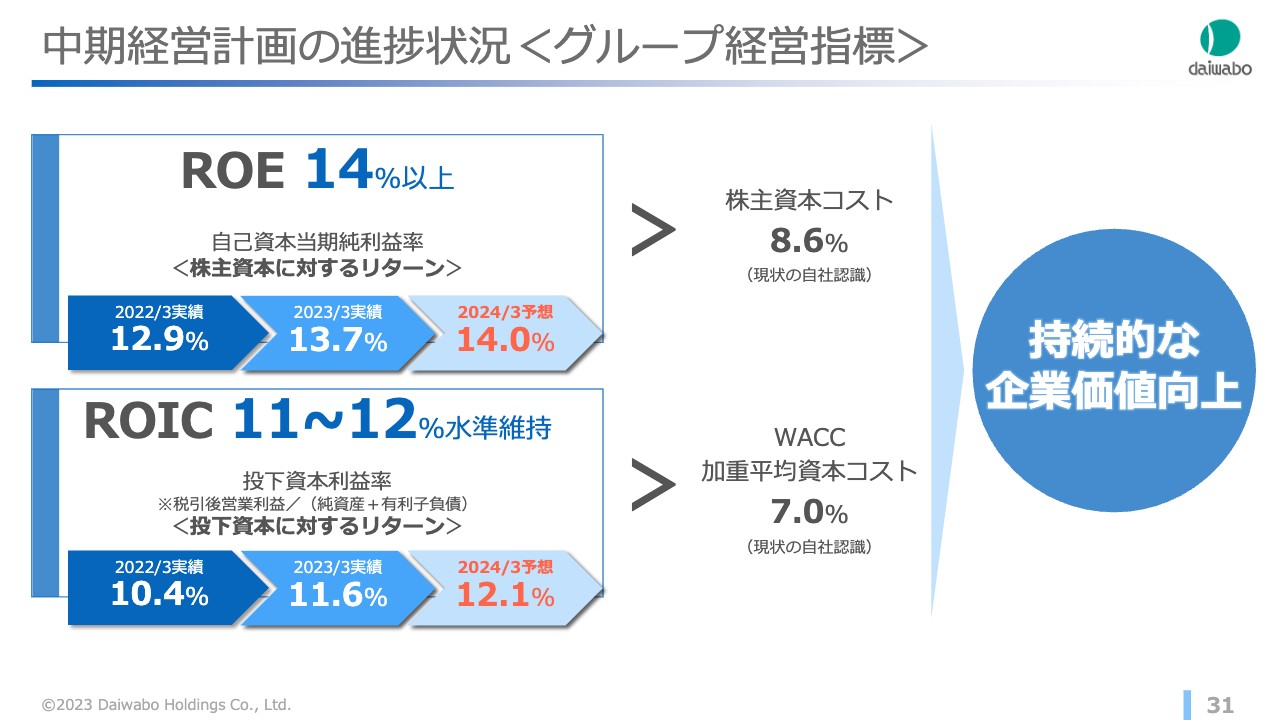

中期経営計画の進捗状況<グループ経営指標>

グループ経営指標のROEとROICの実績です。ROEの2023年3月期の実績は13.7パーセントとなりました。今期は14パーセント以上という目標の達成を目指していきます。

ROICは、11パーセントから12パーセントの水準を3年間維持することを目標にしており、2023年3月期は11.6パーセントとなっています。引き続き、資本効率を意識した経営を徹底することで改善を図っていきます。

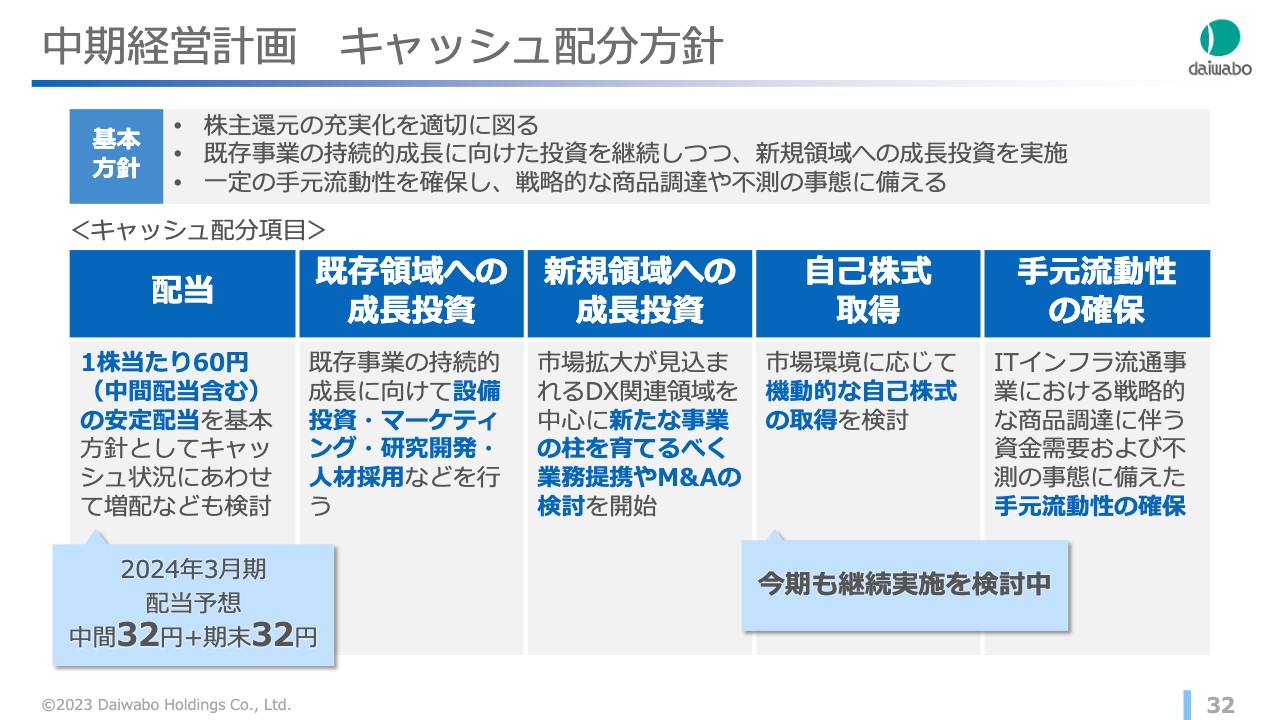

中期経営計画 キャッシュ配分方針

キャッシュ配分は中期経営計画の方針に基づいて進めています。今期の1株当たりの配当は中間32円・期末32円で、合計64円を予定しています。自己株式取得についても継続実施を検討しており、株主還元の充実化を適切に図っていきます。

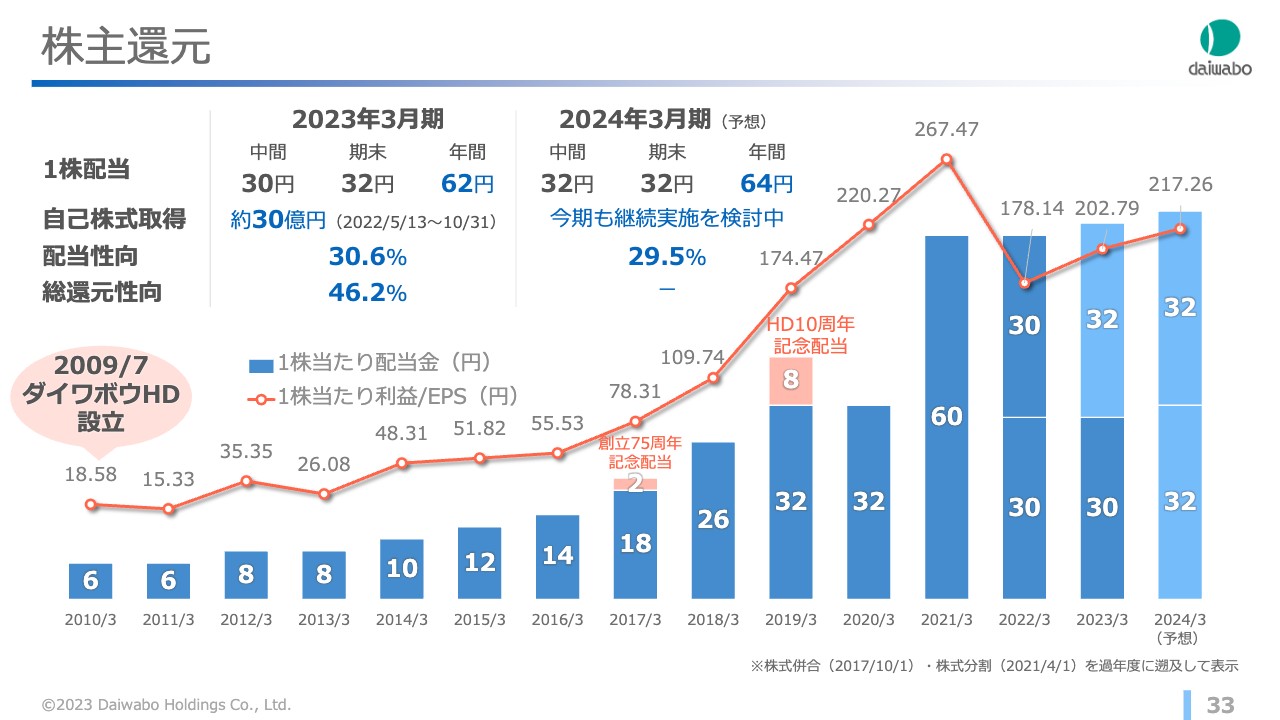

株主還元

当社設立以降の1株あたりの配当金およびEPSの推移はスライドのとおりです。2024年3月期の配当については64円を予定しています。

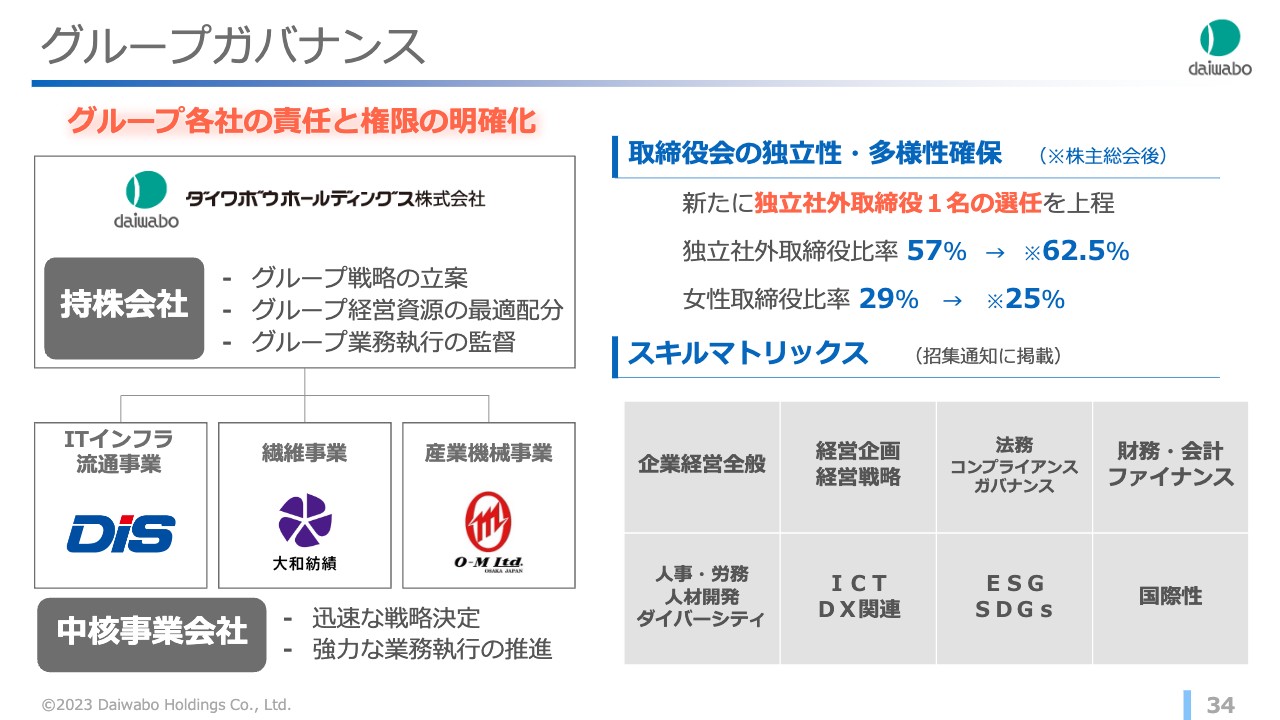

グループガバナンス

グループガバナンスについてです。当社グループでは、各社の責任と権限を明確にすることで、ダイワボウ情報システム・大和紡績・オーエム製作所の3社がそれぞれの事業の中核として迅速な戦略決定と強力な業務執行の推進を担っています。また、当社は大局的見地からグループ全体を俯瞰し、グループ戦略の立案など監督機能の強化を図っています。

当社の取締役会は、女性取締役2名を含む独立社外取締役が4名、社内取締役が3名の構成となっており、独立性と多様性を確保できています。さらに、2023年6月の定時株主総会の決議を前提に、独立社外取締役1名の追加選任を予定しています。これにより、中長期的な企業価値向上に向け、より一層のグループガバナンスの強化を図っていきます。

また、当社が取締役会や監査役会に求めるスキル構成を示したスキルマトリックスも、招集通知にて掲載を予定しています。

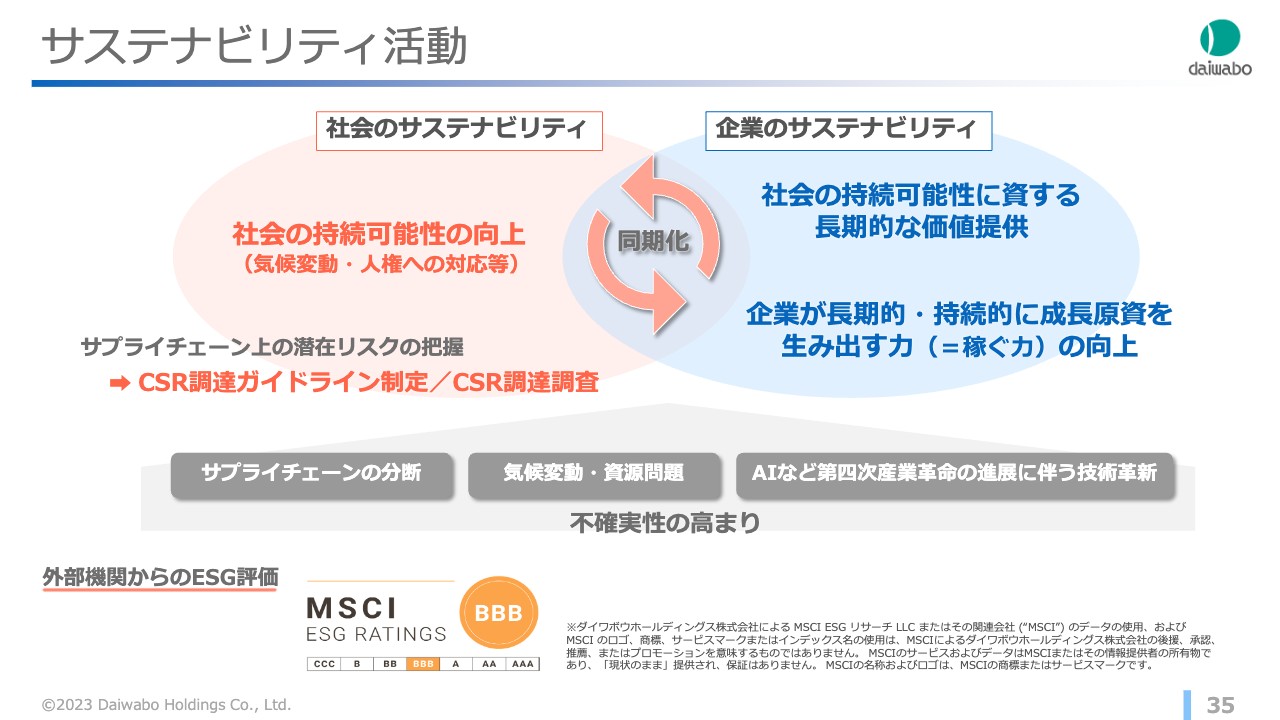

サステナビリティ活動

サステナビリティ活動についてご説明します。当社を取り巻く環境として、取引先からの対応要請は年々増加傾向にあり、特に気候変動や人権への対応は、大変重要なファクターです。

このような環境においては、企業と社会、両方の持続可能性を追求して同期化することで、当社グループの長期的な稼ぐ力の向上と付加価値の創出につなげていかなければなりません。

また、人権問題などの社会課題が深刻化する中で、当社においてもサプライチェーン上の潜在リスクの把握に努め、持続可能な調達活動にも注力していく必要があります。外部の評価機関や投資家からの評価も参考にしつつ、引き続き活動していきます。

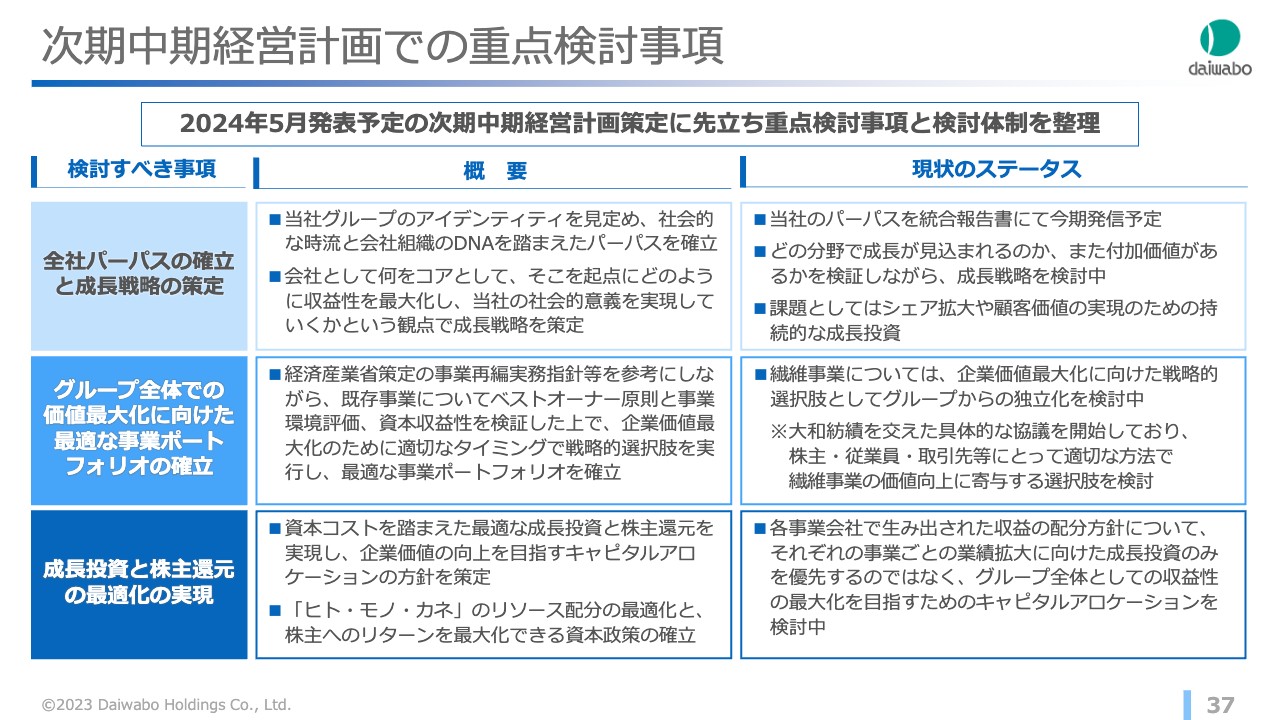

次期中期経営計画での重点検討事項

次期中期経営計画は2024年5月に発表する予定です。その計画策定における重点検討事項と検討体制についてスライドに整理しています。こちらは、現在当社が認識する課題について、株主のみなさまをはじめステークホルダーのみなさまに広くご理解いただくことが大切であるという観点から発表させていただきました。

「全社パーパスの確立と成長戦略の策定」では、今期発行する統合報告書にてパーパスの発信を予定しています。パーパスを念頭に、会社として何をコアとしてどのように収益性を最大化させていくかに取り組んでいます。

「グループ全体での価値最大化に向けた最適な事業ポートフォリオの確立」では、既存事業におけるベストオーナー原則と事業環境評価・資本収益性を検証した上で、企業価値最大化に向けて最適な事業ポートフォリオの確立を目指しています。現在、その中の戦略的選択肢の1つとして、繊維事業のグループからの独立化を検討中です。

「成長投資と株主還元の最適化の実現」については、資本コストを踏まえた最適な成長投資と株主還元を実現し、企業価値の向上を目指すキャピタルアロケーションの方針を策定していきます。

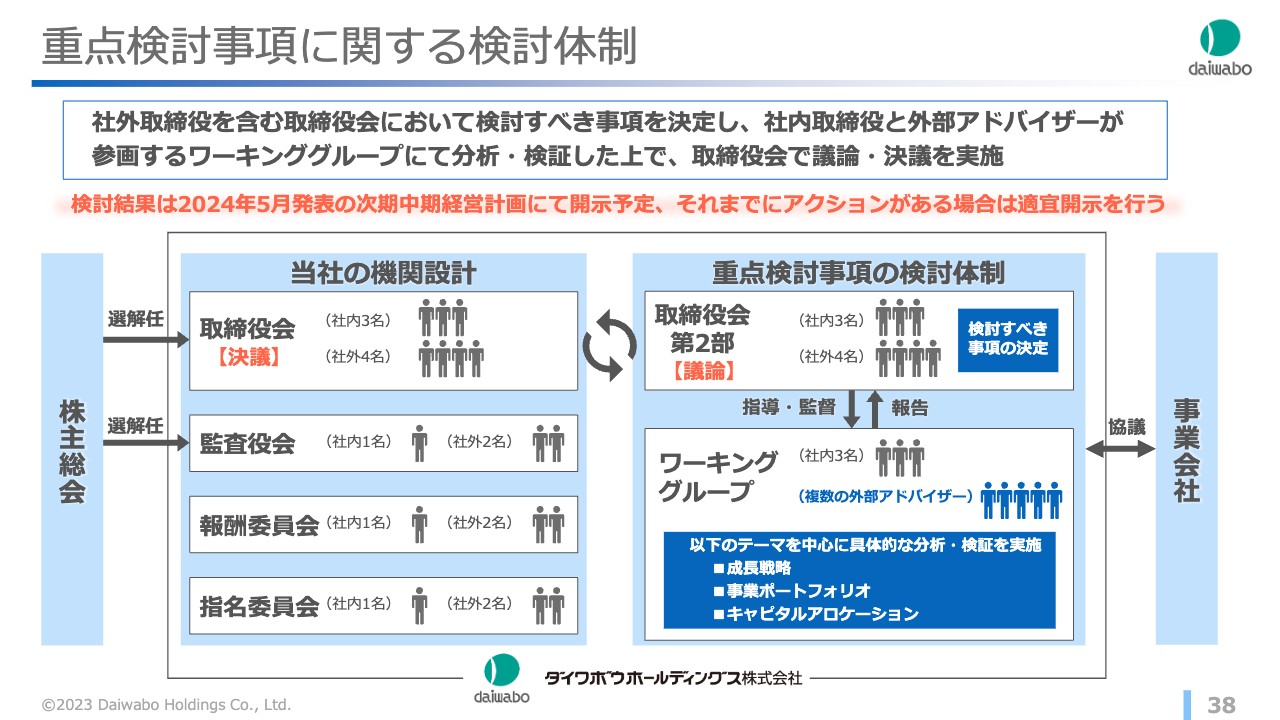

重点検討事項に関する検討体制

スライドは重点事項を検討する体制図です。社外取締役4名を含む取締役会において検討すべき事項を決定し、社内取締役3名と外部アドバイザーが参画するワーキンググループにて分析・検証を行います。

その上で、取締役会において議論・決議を行う体制を確立しています。検討結果は、2024年5月発表の次期中期経営計画で開示を予定しており、それ以前にアクションがある場合は適宜開示を行います。

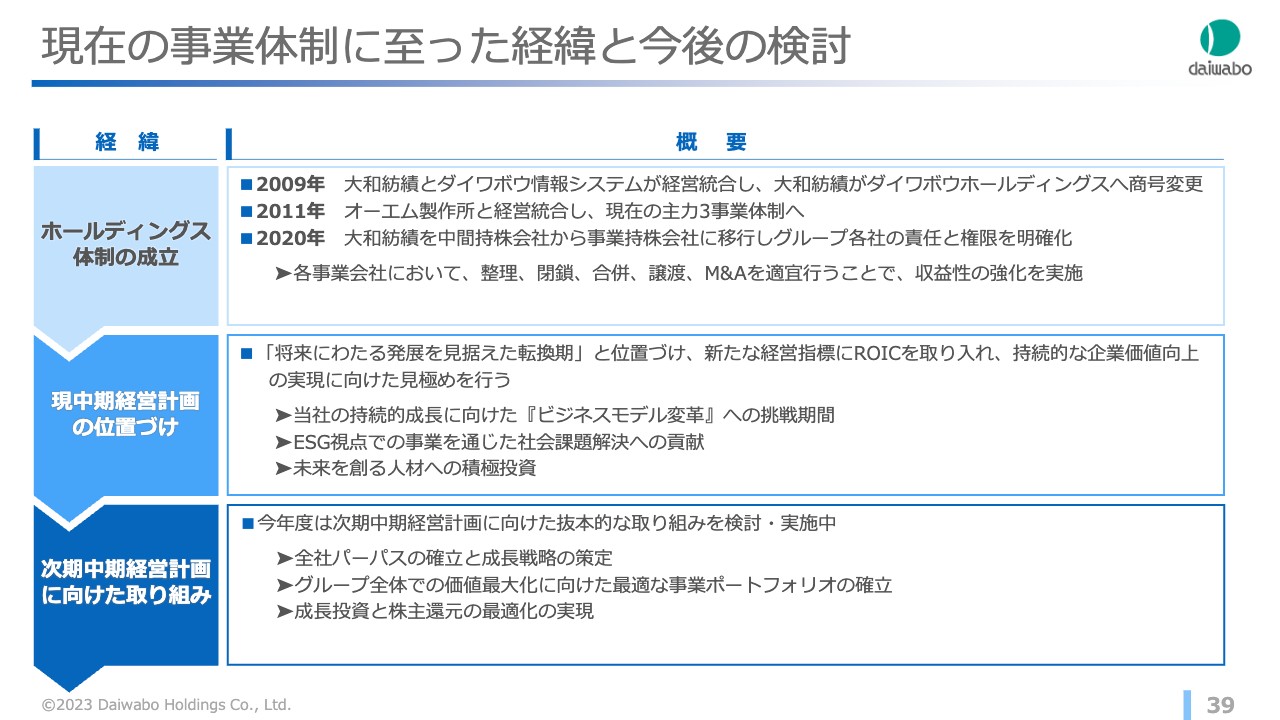

現在の事業体制に至った経緯と今後の検討

当社の事業ポートフォリオについて、現在の事業体制に至った経緯です。2011年に現在の主力3事業体制となってから、グループ各社の責任と権限を明確化し、各事業会社において収益性の強化を図ってきました。

現在の中期経営計画は「将来にわたる発展を見据えた転換期」と位置づけており、ROICを経営指標として新たに取り入れ、持続的企業価値向上に向けた見極めを行う期間としています。今期は最終年度ですので、次期中期経営計画に向けた抜本的な取り組みを行うための検証活動を実施しています。

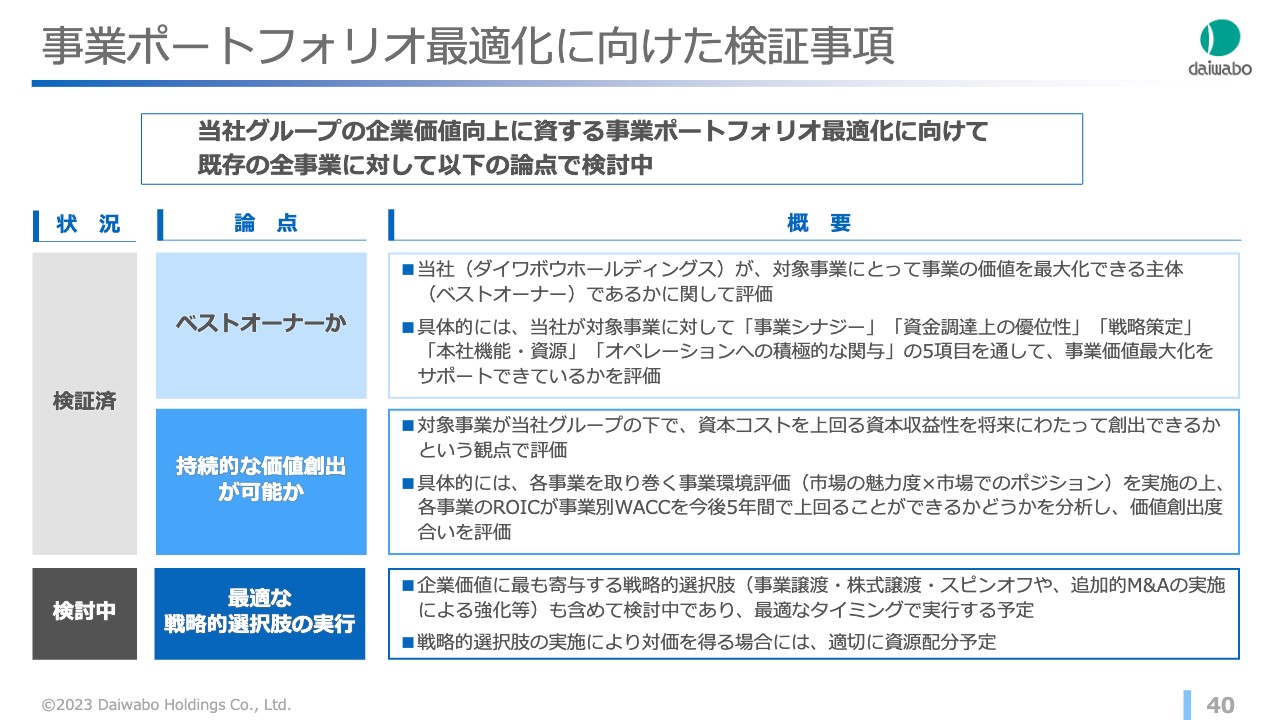

事業ポートフォリオ最適化に向けた検証事項

事業ポートフォリオ最適化に向けた検証事項です。こちらについては、経済産業省のガイドなどをもとに以下の論点で検証を実施しています。

まず、ベストオーナーであるかに関して評価しています。具体的には、各事業に対してスライドに記載の5項目をとおして、事業価値最大化をサポートできているかを確認しています。

次に、各事業が資本コストを上回る資本収益性を将来にわたって創出できるかという観点で評価しています。具体的には、事業環境評価を実施し、今後5年間で各事業のROICが事業別WACCを上回ることができるかどうかを分析し、価値創出度合いを評価しています。

これらをもとに、企業価値にもっとも寄与する戦略的選択肢も含めて検証し、最適なタイミングで円滑に実行する予定です。

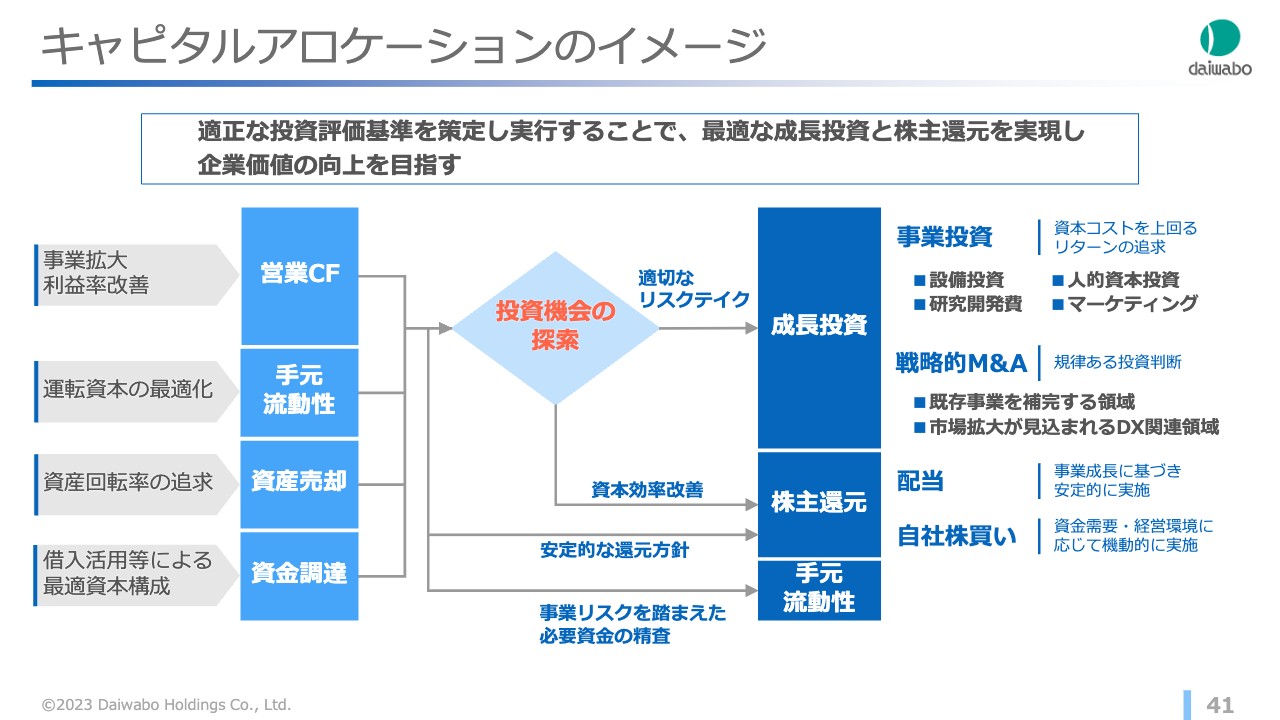

キャピタルアロケーションのイメージ

成長投資と株主還元の最適化に向けたキャピタルアロケーションのイメージです。適切な配分をしていくために、ハードルレートを定め、それを上回る投資機会がある場合はリスクをとって成長投資に資金を充てていくことを考えています。

株主還元については、安定的な還元方針を示すことに加え、投資機会がない場合には株主還元を強化していくという考え方です。次期中期経営計画では、具体的なキャピタルアロケーションについて明確に打ち出し、バランスのとれた成長投資と株主還元を目指していきます。

2030年を見据えて

今後の成長イメージです。次期中期経営計画では、先ほどご説明した3つの重点検討事項に関する検討結果を開示し、新たな飛躍を遂げ、その先にある持続的な成長につなげていきます。これにより、グループを挙げてステークホルダーのみなさまから長く信頼いただける会社を目指していきます。これからもご支援を賜りますよう、何卒よろしくお願いいたします。

新着ログ

「卸売業」のログ