バイタルケーエスケーHD、薬価改定の逆風下で通期売上高は前期比で増収、試薬医療機器の伸長が奏功

本日の内容

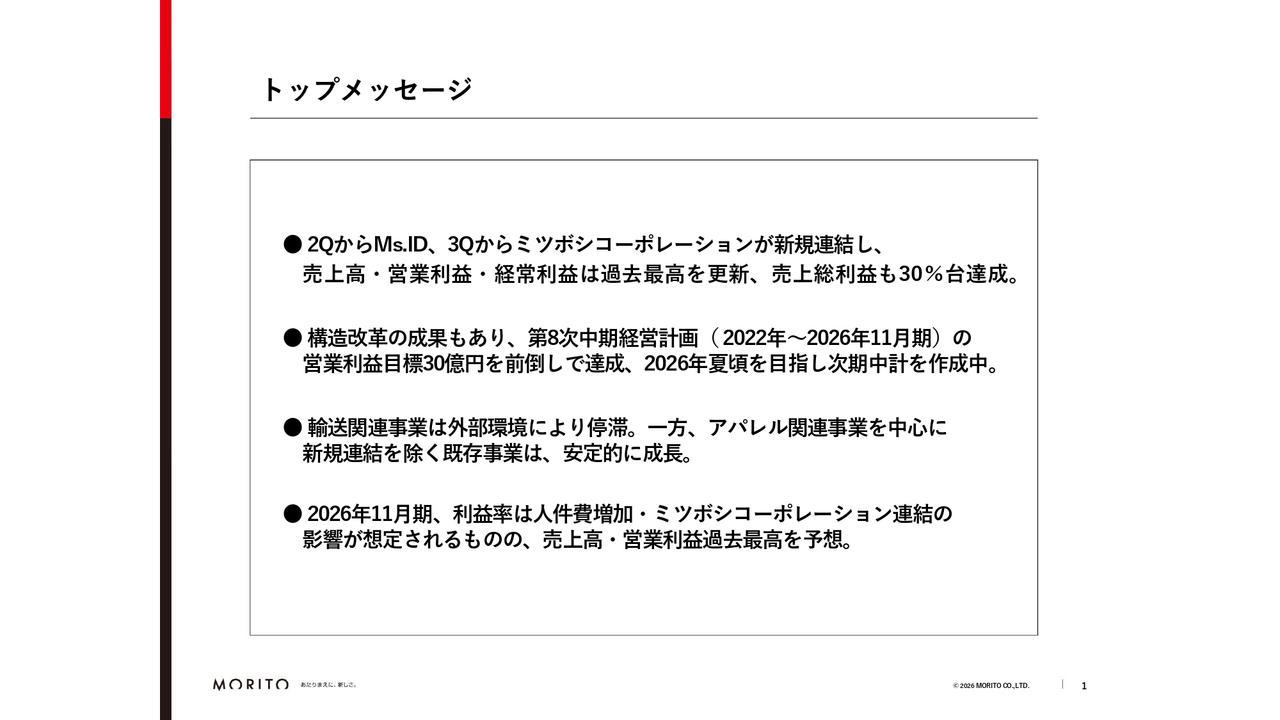

村井泰介氏(以下、村井):みなさま、こんにちは。株式会社バイタルケーエスケー・ホールディングス代表取締役社長の村井泰介です。

本日はお忙しい中、当社2023年3月期決算説明会にお集まりいただきありがとうございます。当社の決算説明会も、しばらくはコロナ禍のためオンライン開催とさせていただいていましたが、今回は3年半ぶりの会場開催となります。どうぞよろしくお願いいたします。

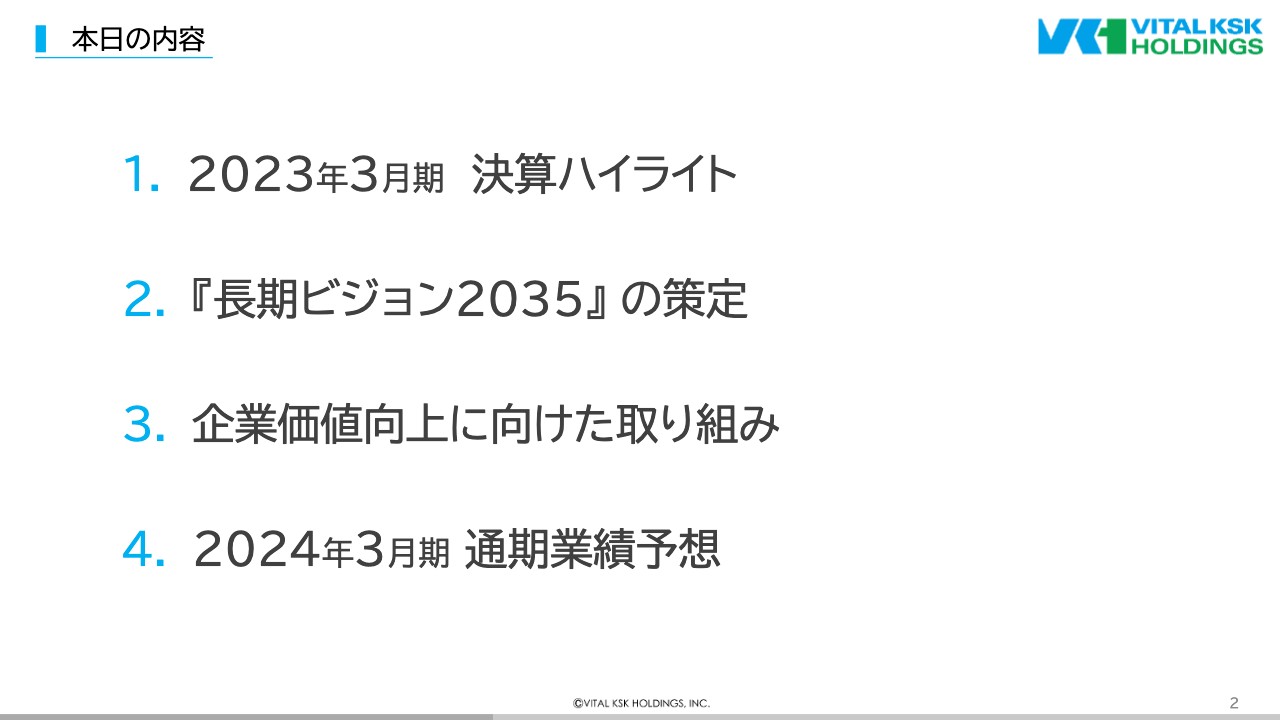

スライドが、本日ご説明する内容です。はじめに、2023年3月期の決算ハイライト、続きまして、この度新たに策定した「長期ビジョン2035」、昨年10月28日に公表した「企業価値向上に向けた取り組み」の進捗状況、最後に2024年3月期通期業績予想についてご説明します。

2023年3月期 損益概況

2023年3月期の決算ハイライトについてです。当期の売上高は、前年同期比100.4パーセントの5,797億7,200万円となりました。

営業利益は、取引コストを意識した価格交渉を徹底したことや各種ワクチンの販売に加え、新型コロナウイルス感染症関連の医療機器や臨床検査試薬等の販売増、さらに国や地方自治体から受託した新型コロナワクチンの配送業務に係る収益も予想を超えたことにより、前年実績を上回る予定でした。

しかしながら、2022年10月28日に、一部の取引先が東京地方裁判所に自己破産を申請したことにより、当社グループが保有する債権について取立不能のおそれが生じたと判断し、第2四半期において貸倒引当金を計上いたしました。

その後、当該債権の一部を回収できる見込みとなったため、第4四半期において貸倒引当金の戻入を行いましたが、当初のマイナスを吸収しきれず、前年実績を下回る24億7,000万円となりました。

経常利益は、製薬企業からの受取事務手数料や受取配当金に加え、投資事業組合運用益が予想を大きく上回った結果として、営業外収益を約36億円計上した結果、前年同期比102.2パーセントの59億6,000万円となりました。

そして、本年4月19日にリリースしたとおり、特別利益として投資有価証券売却益41億4,200万円の計上と、特別損失として、のれんの減損損失17億1,300万円を計上した結果、親会社株主に帰属する当期純利益は、前年同期比101.3パーセントの48億3,100万円となりました。

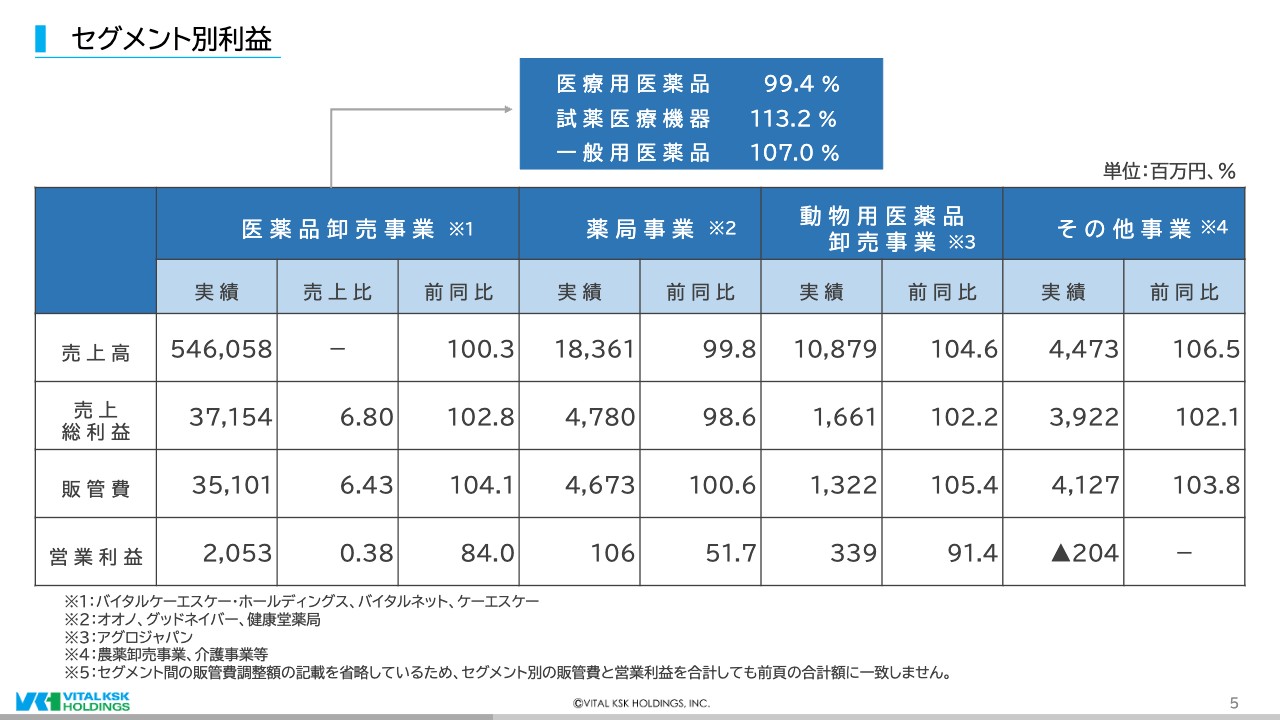

セグメント別利益

セグメント別利益についてご説明します。まず医薬品卸売事業は、主に新薬創出加算品や各種ワクチンの販売に注力したものの、談合問題による同業他社の入札参加資格指名停止が解除となったため、主に近畿エリアの対象施設の売上に大きく影響し、医療用医薬品の販売伸長率が前年同期比99.4パーセントとなりました。

一方で、新型コロナウイルス関連用品等の販売増により、試薬医療機器の販売伸長率が前年同期比113.2パーセントとなったため、売上高は前年同期比100.3パーセントの5,460億5,800万円となりました。

売上総利益は、前年同期比102.8パーセントの371億5,400万円です。販管費は前述した貸倒引当金の計上により、前年同期比104.1パーセントの351億100万円となりました。以上の結果、営業利益は前年同期比84パーセントの20億5,300万円となりました。

次に、薬局事業です。国が求めるかかりつけ薬局を目指し、関連する調剤報酬の算定に努めましたが、薬価改定の影響で、売上高は前年同期比99.8パーセントの183億6,100万円、売上総利益は前年同期比98.6パーセントの47億8,000万円となりました。

販管費は、薬剤師の採用増などにより、前年同期比100.6パーセントの46億7,300万円です。その結果、営業利益は1億600万円となりました。

続いて、動物用医薬品卸売事業です。売上高は、主にペット関連商品の販売増により、前年同期比104.6パーセントの108億7,900万円、売上総利益は前年同期比102.2パーセントの16億6,100万円となりました。

一方、販管費は貸倒引当金の計上により、前年同期比105.4パーセントの13億2,200万円となりました。その結果、営業利益は前年同期比91.4パーセントの3億3,900万円となりました。

最後に、その他事業です。農薬卸売事業が好調でしたが、新型コロナウイルスの影響で介護事業やスポーツ関連施設運営事業等の業績が振るわず、2億400万円の営業赤字となりました。

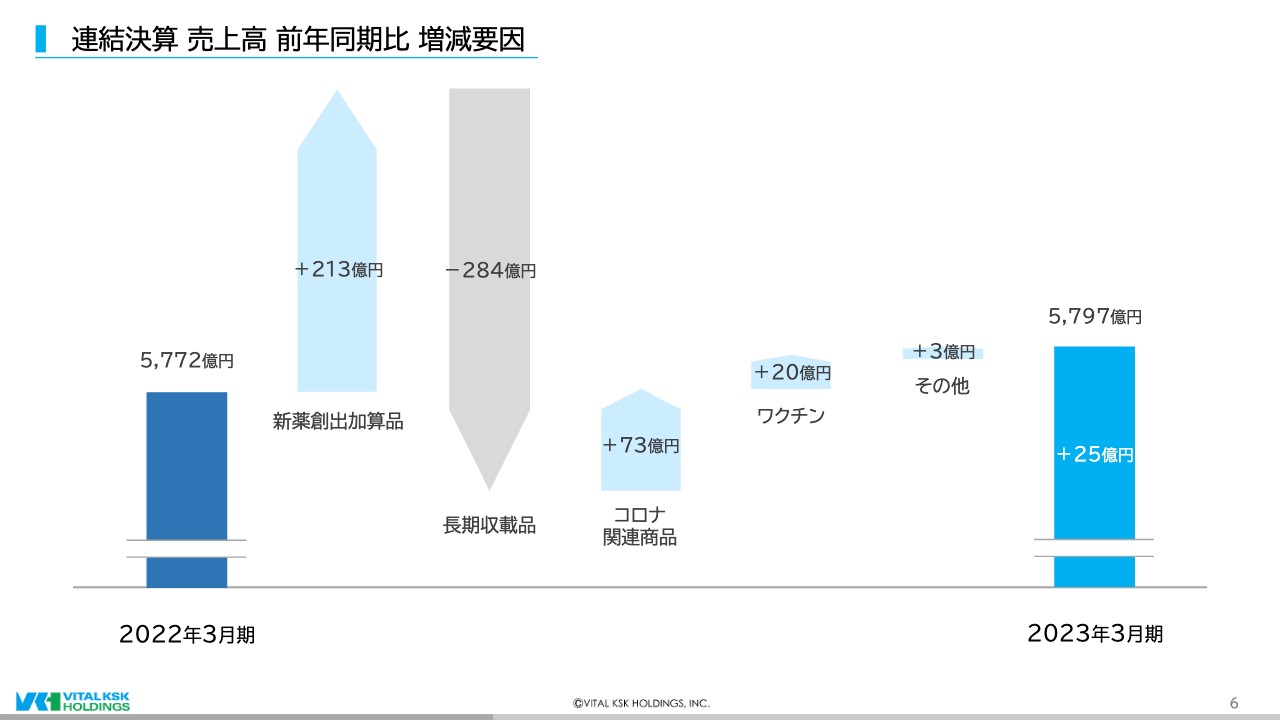

連結決算 売上高 前年同期比 増減要因

売上高の主な増減要因を詳しくご説明します。まず当社は、一定期間薬価が高く維持される新薬創出加算品の販売にかねてより注力してまいりました。その取り組みが功を奏し、同カテゴリの販売高は前年同期比で213億円増加しました。一方、長期収載品は薬価改定の影響を大きく受けた結果、前年同期比で284億円も減少しました。

新型コロナウイルス感染症治療薬や検査キット、マスクなどの新型コロナ関連商品は73億円の増加、子宮頸がんワクチンや帯状疱疹ワクチンをはじめとする各種ワクチンは20億円の増加、その他の各事業の合計で3億円増加し、最終的に売上高は前年同期比25億円増の5,797億円となりました。

貸借対照表

貸借対照表についてご説明します。まず、当期末の資産合計は前期に比べて157億1,700万円減少の2,973億1,600万円となりました。これは、尼崎支店と尼崎東支店の統合に伴う用地取得等の設備投資により有形・無形固定資産が16億500万円増加したものの、仕入債務の支払いや設備投資等により現金預金が79億4,200万円減少したことと、メーカー保証金の返還や政策保有株式の売却により投資その他の資産が72億9,200万円減少したためです。

次に、当期末の負債合計は前期に比べて158億4,100万円減少の1,971億5,000万円となりました。これは主に、支払サイトの短縮や休日前支払が重なったことで仕入債務が121億1,400万円減少したことと、退職給付信託の設定や繰延税金負債の減少により固定負債が44億700万円減少したことによります。

最後に、純資産合計は前期に比べて1億2,400万円の微増にとどまり1,001億6,500万円となりました。これは、当期純利益を48億3,100万円計上したものの、資本効率の改善のために、配当金の支払いと自己株式取得による株主還元、政策保有株式の処分を前年よりも進めた結果です。

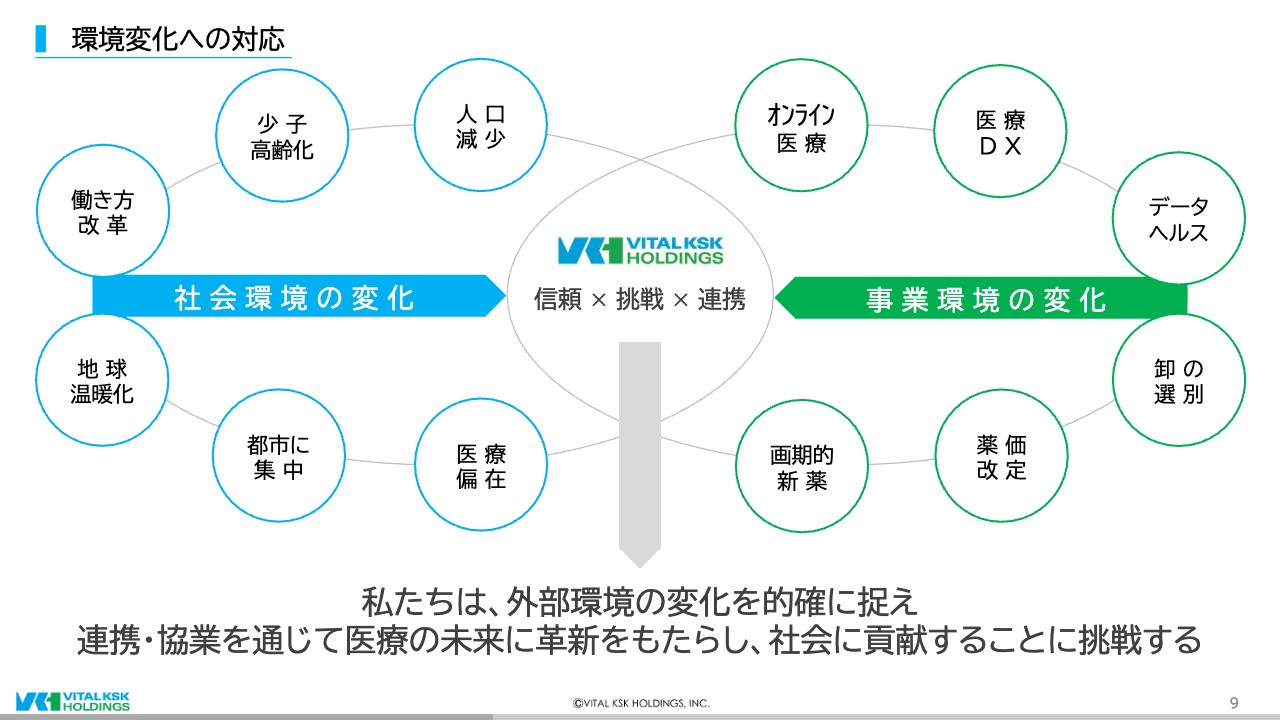

環境変化への対応

新しく策定した「長期ビジョン2035」についてお話しします。はじめに、当社を取り巻く環境変化と、その対応についてご説明します。

まず、「社会環境の変化」についてです。ご存知のように、我が国は世界に類を見ない速さで人口減少が進んでいます。特に、少子高齢化による生産年齢人口の減少は、産業構造そのものに大きな影響を与えています。人材不足を補うための高齢者雇用はますます増え、女性がより安心して活躍できるような職場環境作りも、企業に課せられた大きな責任となっています。

また、人口が減少する中で、あらゆる資源が都市部へ一極集中し、地方との格差は拡大の一途をたどっています。これは医療提供体制についても同様で、医師をはじめとした医療専門職の地域偏在は大きな社会問題となっています。

さらに、毎年のように発生する、地球温暖化に起因する集中豪雨などの災害についても、社会インフラを担う企業として適切に対応していかなくてはなりません。

次に、当社を取り巻く「事業環境の変化」についてです。コロナ禍をきっかけに、ICTを活用したオンライン診療やオンライン服薬指導が徐々に普及してきています。また、電子処方箋やマイナンバーカードへの健康保険証の統合など、今後より多くのデータがオンライン上で一括管理され、そのデータを活用した新しいサービスが生まれてくると思われます。

さらに、最先端技術を活用した新たな診断や治療の提供が大きなイノベーションをもたらしつつあります。これは、今後の市場伸長を牽引する一方で、流通上の課題も生じさせます。

ヘルスケア領域におけるDXは今後急速に進み、ヘルスケア提供体制の効率化・高度化などに寄与するとともに、そこに関わるすべてのビジネスに大きな変革をもたらすでしょう。

これに関連し、限定流通に代表される製薬企業による医薬品卸の選別も、続いていくと思われます。さらに、社会保障費の抑制を目的とした毎年の薬価改定は、医薬品の出荷調整問題だけでなく、医薬品流通体制の持続可能性すら揺るがす大きな要因となっています。

このように、当社を取り巻く環境は大きく、かつ厳しく変化しています。これまでと同じやり方、同じ考え方でこの状況を乗り越えていくことは困難で、柔軟かつ大胆に自らのあり方を変えていかなくてはなりません。

一方で、変えてはいけないものもあります。それは、創業以来培ってきた核となる価値観です。当社は「信頼・挑戦・連携」という3つの価値観を大切に、事業を行ってまいりました。

私たちの事業会社は、阪神淡路大震災と東日本大震災という2つの大きな震災に遭い、それを乗り越えてきました。その経験を通して、医療機関や自治体と築いてきた強固な信頼関係があります。

また、高機能物流やドローン研究など、常に新しい取り組みを行う、挑戦する企業風土があります。そして、同じ価値観を共有する者同士が経営統合し、連携を密にすることで多くの相乗効果を生み出してきました。

この「信頼・挑戦・連携」という3つの価値観をベースに、外部環境の大きな変化を的確に捉え、さまざまな企業や自治体との連携や協業を通じて、医療の未来に革新をもたらし、これからも社会に貢献することに挑戦してまいります。

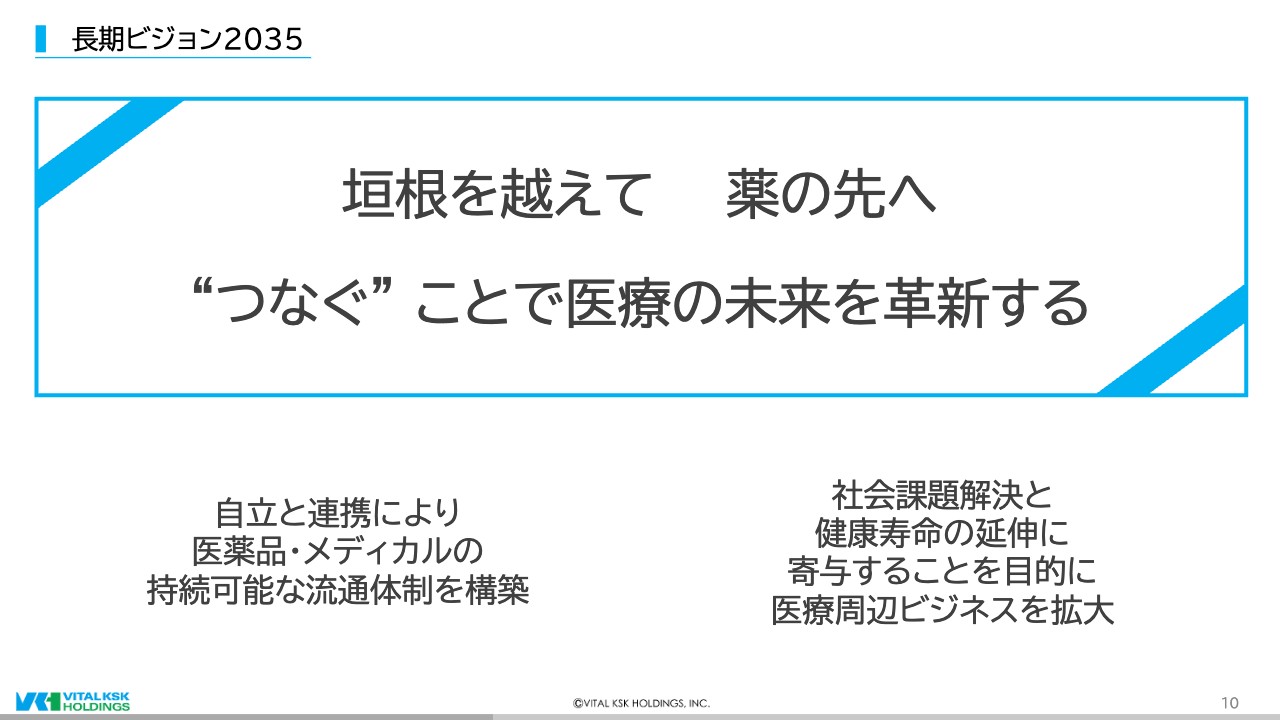

長期ビジョン2035

この度、当社は「長期ビジョン2035」を、このように定めました。「垣根を越えて 薬の先へ “つなぐ”ことで医療の未来を革新する」。

このビジョンの下、自立と連携により医薬品・メディカルの持続可能な流通体制を構築することや、社会課題解決と健康寿命の延伸に寄与することを目的に医療周辺ビジネスを拡大していくことに、グループ一丸となって取り組んでまいります。

8つの主な活動領域

ここからは、8つの主な活動領域についてご説明します。まず、「物流機能の高度化」です。高度な温度管理が求められる医薬品が増えていく中、当社もサプライチェーンの強化を図り、製薬企業に選ばれる卸を目指してまいります。そして、3PL事業は、地域の垣根を越えて全国展開を推進してまいります。

次に「医療用医薬品卸売事業の刷新」です。都市部への人口集中が進む中、首都圏や京阪神を中心とした大きなマーケットでのシェア拡大に向けて、資源を集中的に投入していきます。一方で、地方はローコストオペレーションによる効率的な流通体制を整備し、医薬品の安定供給を支えてまいります。

そして、「メディカル関連商材の拡販」です。当社は、第5次中期経営計画の主要課題の1つに「病院市場への営業体制の強化」を掲げました。

特に、伸長を続ける治療系機器市場を取り込むため、病院の治療や医薬品、機器、診断薬等に精通したプロフェッショナルな営業スタッフであるMAPsを新設しました。薬だけでなく、その前後に目を向けて、医療により深く関与できるよう取り組みを強化してまいります。

次に「ライフサポートの充実」です。高齢者雇用の増加や女性の社会進出が進む中、一人ひとりが元気に、持てる能力を存分に発揮できる職場環境の整備が求められています。

当社は、健康に関わる事業を展開している企業グループとして、自社内の取り組みに加え、地域の他の企業にもさまざまなサービスを提供し、一人ひとりの健康で豊かな暮らしの実現に貢献してまいります。

現在力を入れているのが「レンタル事業の強化」です。福祉用具や家電製品、発電機など、これまで当社が取り扱ってきたものとは異なる商材を積極的に採用し、得意先の経営支援の一環として展開しています。

また、昨今は医療機関だけでなく、自治体や企業向けのレンタル需要も拡大しました。当社は、これを大きな機会と捉え、今後もレンタル事業の強化を図ってまいります。

続いて、「薬局事業の拡大」です。外来現場でも専門的な薬学管理が必要な治療薬が増えてきております。また、オンライン服薬指導や薬の配送サービスの普及など、患者と薬局・薬剤師の関わり方も変化してきています。

患者に医薬品を安全に服用していただくための専門サービスの充実と、住民のさまざまなニーズに応える利便性の高いサービスを提供できる薬局を、今後も各地に展開してまいります。

また、新型コロナワクチンの配送受託や大規模接種センターの運営においては、これまで当社が築いてきた自治体との信頼関係が大きく役立ちました。この信頼関係をさらに強固にすべく「行政・自治体との連携」を深め、住民の健康寿命延伸につながる事業に積極的に参画してまいります。

最後に「コンパニオンアニマルとアグリテック分野の事業拡張」です。当社グループには、人間用の医薬品の販売を主力事業とする傍ら、動物用医薬品卸売業と農薬卸売業の2つの会社も存在します。

前者の会社は、主に北海道・東北・新潟エリアで畜産業者や動物病院向けに医薬品を販売する中、最近のペットブームの波に乗り、コンパニオンアニマル分野の販路と商材の売上も伸ばしてきました。今後さらなる成長を遂げるため、関東市場に本格進出する予定であるとともに新規事業を開発中です。

後者の会社は、新潟県内の農薬専門卸ですが、農業分野における人手不足対策として、いち早くドローンを取り入れるなどスマート農業の発展に寄与してきました。今後も農業のDXに貢献し、健康の源である“食”を支えてまいります。

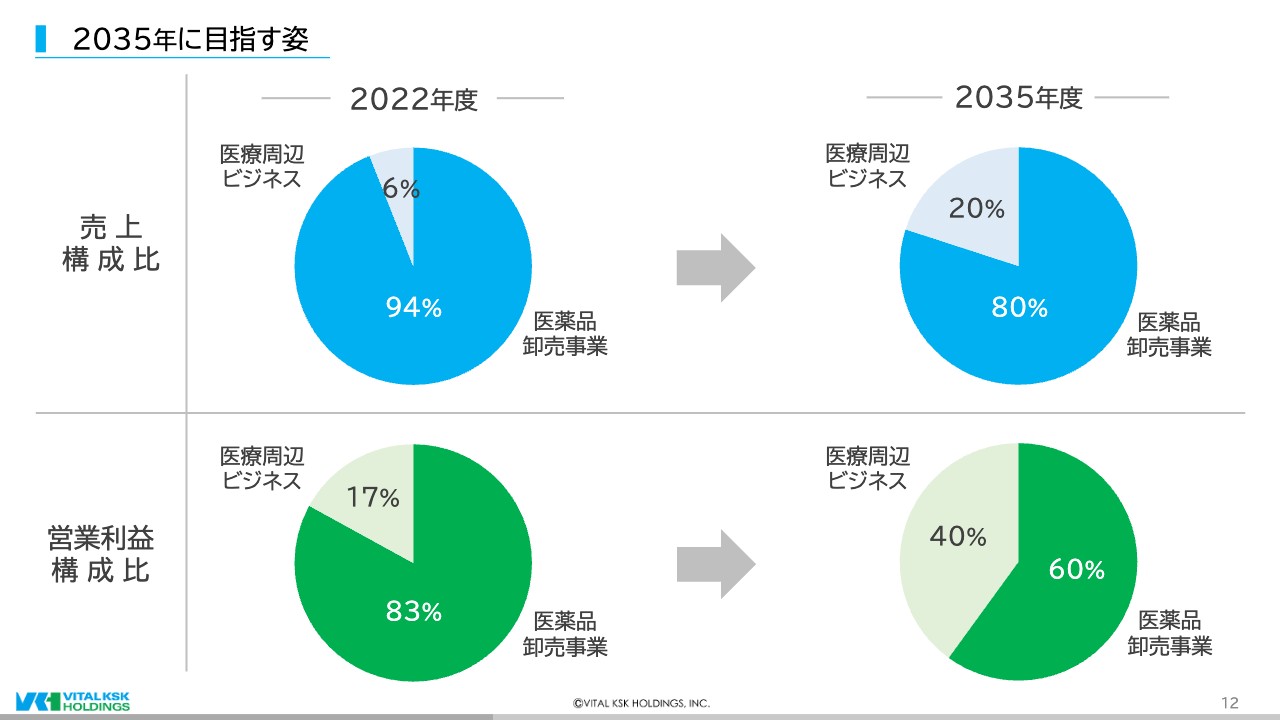

2035年に目指す姿

2035年に当社が目指す売上と営業利益の構成比についてご説明します。現在は、売上の94パーセント、営業利益の83パーセントを医薬品卸売事業が占めています。しかし、累次の薬価改定など同事業は低成長の環境下にあります。

そこで、2019年度からの第4次中期経営計画では、非医療用医薬品卸売事業をエマージングビジネスと定義し、拡大に取り組んできました。その考えは、現在の第5次中期経営計画にも引き継がれておりますが、まだ道半ばといったところです。

この度の「長期ビジョン2035」の策定にあたっては、医薬品卸売事業に過度に依存した事業モデルからの脱却をあらためて掲げました。そして、先に述べた取り組みを一層進めることにより、2035年度の売上構成比を医療用医薬品卸売事業80パーセント、医療周辺ビジネス20パーセントにまで変化させます。

また、営業利益も医療周辺ビジネスの割合を40パーセントまで高め、ROEのさらなる向上も目指してまいります。

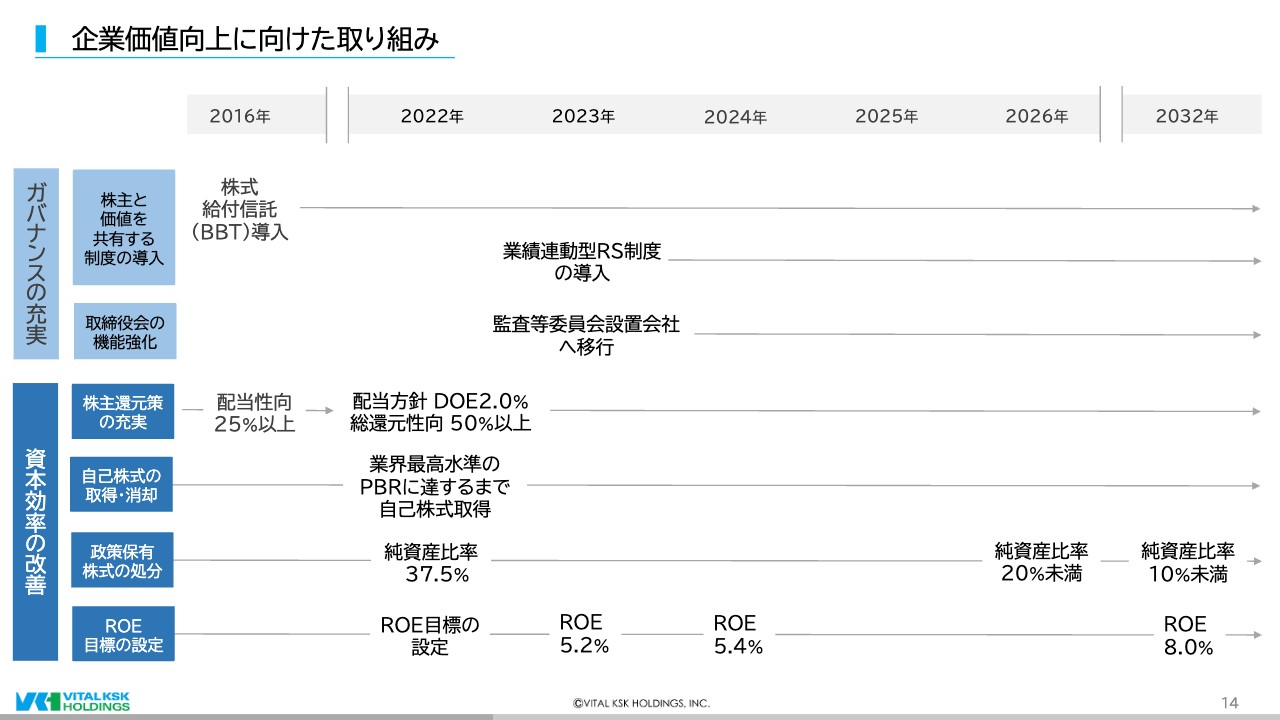

企業価値向上に向けた取り組み

続いて、企業価値向上に向けた取り組みの進捗をご説明します。スライドは、これまでの当社の取り組みをまとめたものです。

昨年10月28日にリリースしたように、当社は第5次中期経営計画における「グループ経営の強化」の一環として、コーポレート・ガバナンスの充実や資本効率の改善に積極的に取り組んできました。

コーポレート・ガバナンスの充実

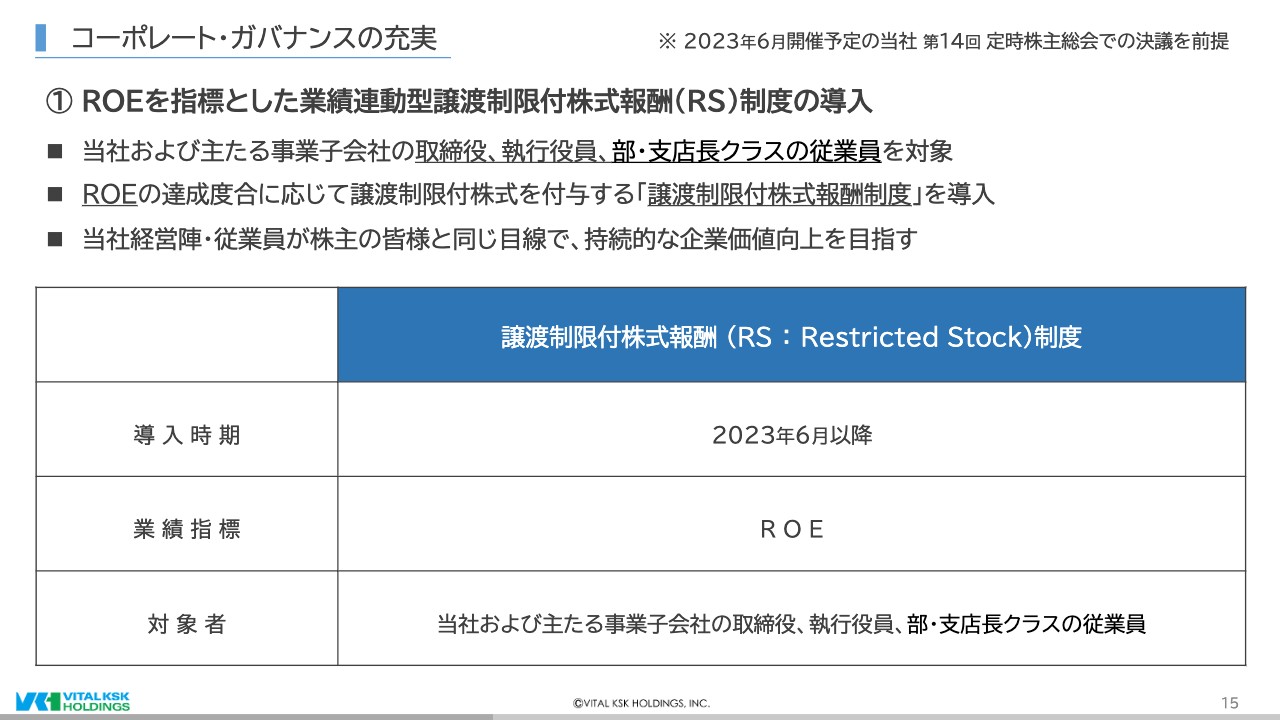

一つひとつ、具体的に説明してまいります。まず、本年6月の定時株主総会での決議を前提として、ROEを指標とした業績連動型RS制度を導入いたします。

これは、当社および主たる事業子会社の取締役、執行役員、部・支店長クラスの従業員を対象にするもので、ROEの達成度合いに応じて譲渡制限付株式を付与するものです。

ROEに連動するというのがポイントで、当社経営陣や従業員が、株主のみなさまと同じ目線に立ち、持続的な企業価値向上に取り組んでいく決意を示した制度です。

コーポレート・ガバナンスの充実

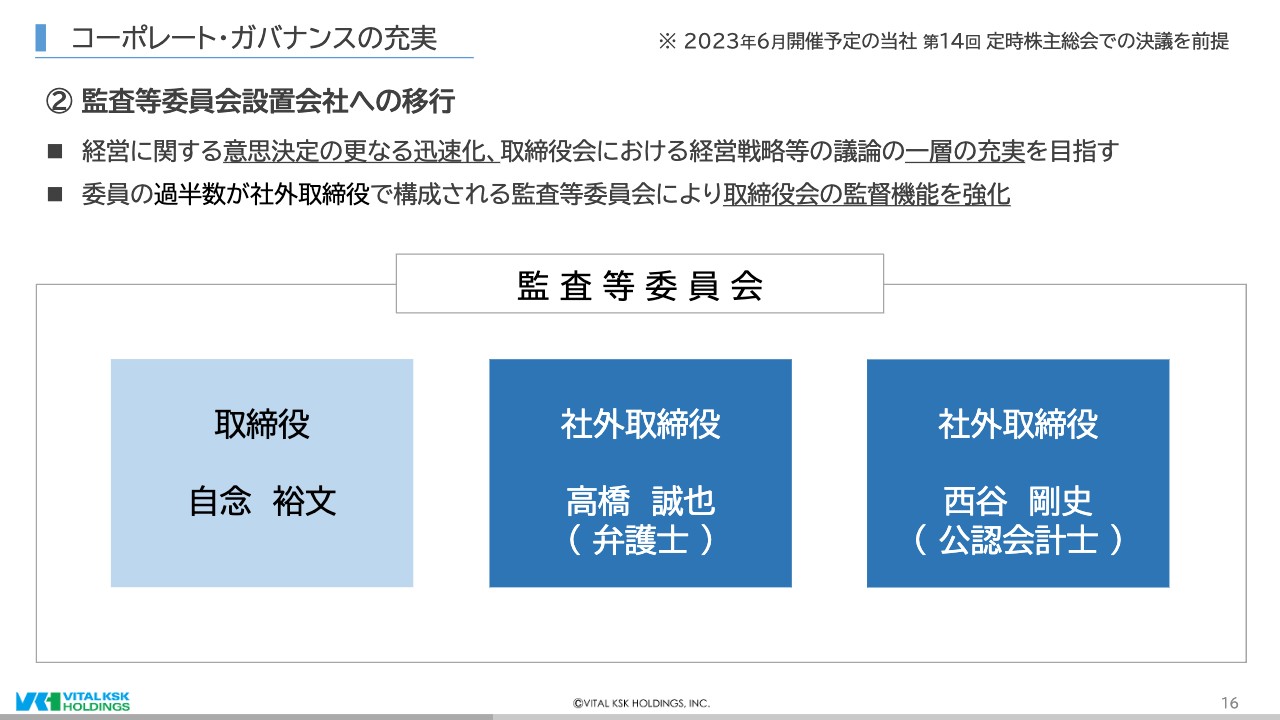

次に、監査等委員会設置会社への移行です。コーポレートガバナンス・コードの趣旨に則り、会社の業務執行と監督機能を分離することで意思決定を迅速に行うとともに、取締役会の監督機能を強化することが目的です。

本年6月の定時株主総会にて、監査等委員に選任いただく予定の取締役候補者は次の3名となります。社内取締役として自念裕文氏。社外取締役として高橋誠也氏、西谷剛史氏。

この3名に委員を務めていただくことで、プライム企業に相応しい高度なガバナンス体制を構築してまいります。

コーポレート・ガバナンスの充実

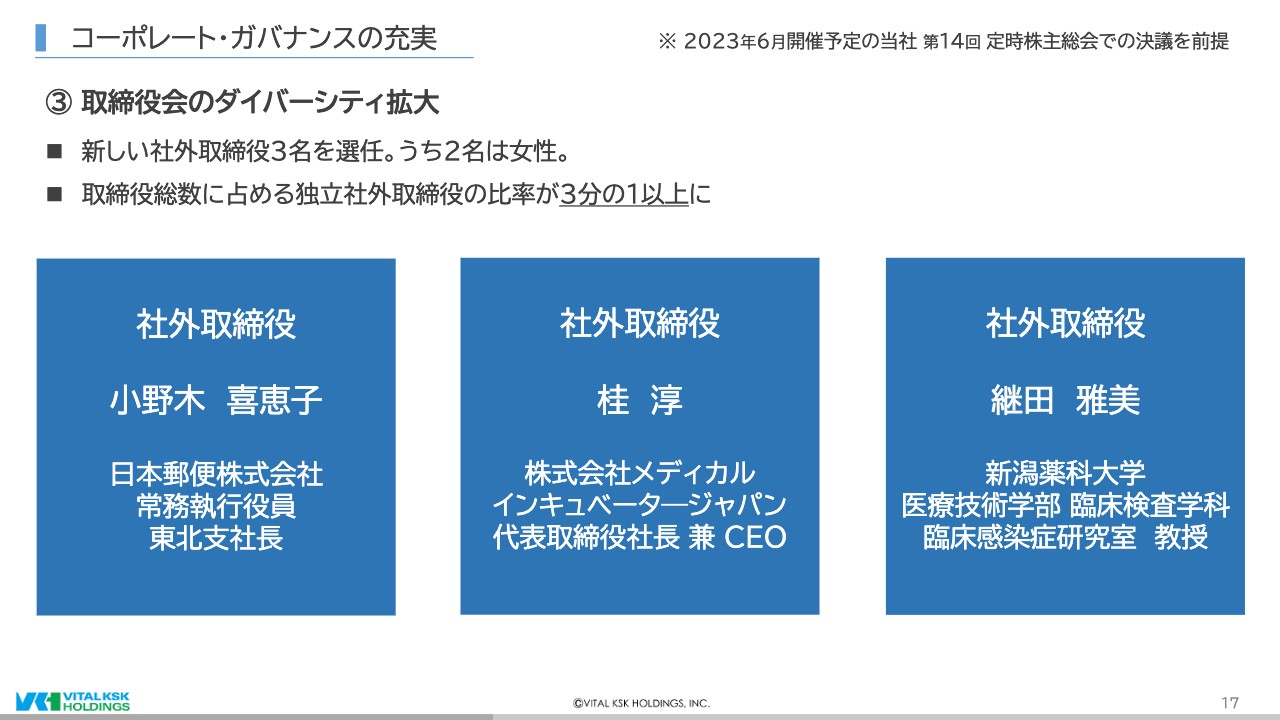

次に、取締役会のダイバーシティ拡大についてです。この度、当社では次の3名を新しい社外取締役候補者として決定いたしました。うち2名は女性であります。

日本郵便株式会社 常務執行役員東北支社長の小野木喜恵子氏。株式会社メディカルインキュベータジャパン 代表取締役社長兼CEOの桂淳氏。新潟薬科大学 医療技術学部臨床検査学科臨床感染症研究室教授の継田雅美氏。

これで、当社の取締役総数に占める独立社外取締役の比率は3分の1以上となります。それぞれの分野で経験豊富な3名に社外取締役を担っていただくことで、コーポレート・ガバナンスの充実を図ってまいります。

資本効率の改善

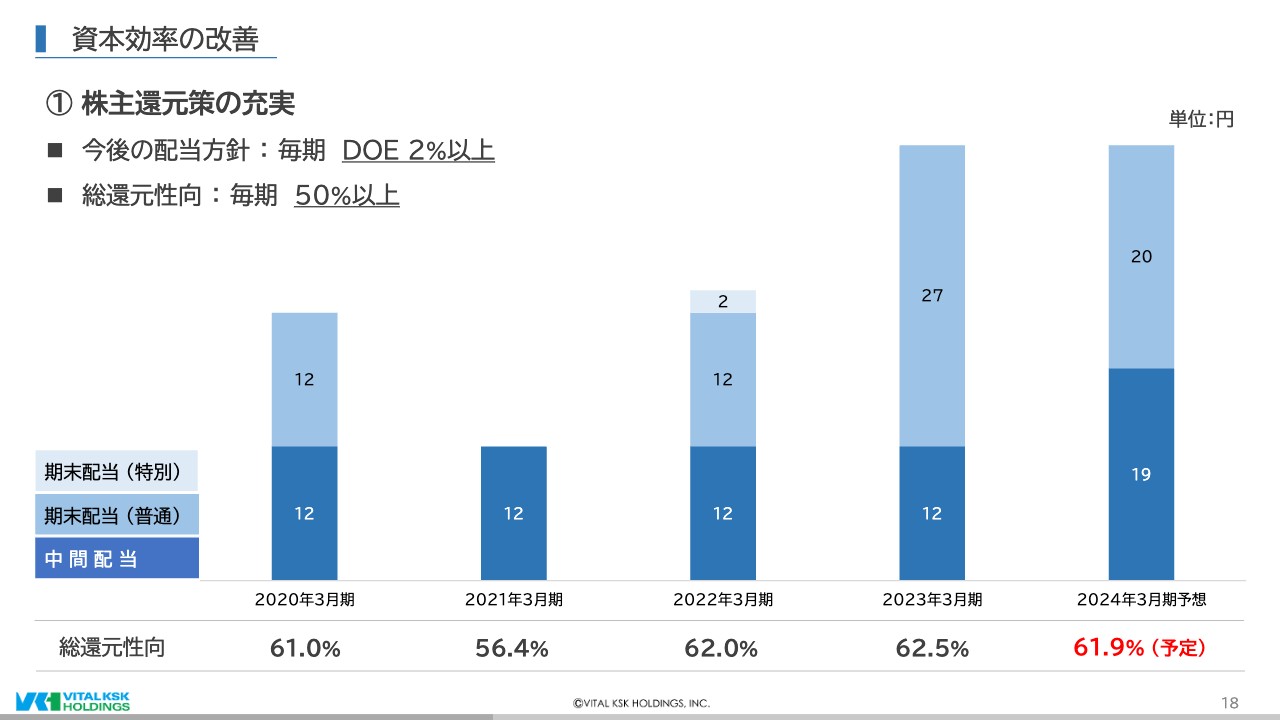

続いて、資本効率の改善です。当社は前期より、従来の「配当性向25パーセント以上」から、単年度の業績変動の影響を受けにくい株主資本配当率(DOE)を採用し、「DOE2パーセント以上」に配当方針を変更しました。それに伴い、今期の配当予想も中間配当19円、期末配当20円の合計39円としております。

また、総還元性向は毎期50パーセント以上とします。現在、当社の自己資本比率は30パーセント程度と決して高い水準にはなく、今後も財務の健全性を維持する必要がございます。

しかし一方で、株主のみなさまへ最大限配慮した還元策を講じるべきという趣旨から、この目標を掲げた次第です。なお、2023年3月期の総還元性向は62.5パーセントとなり、今期も61.9パーセントの予定です。

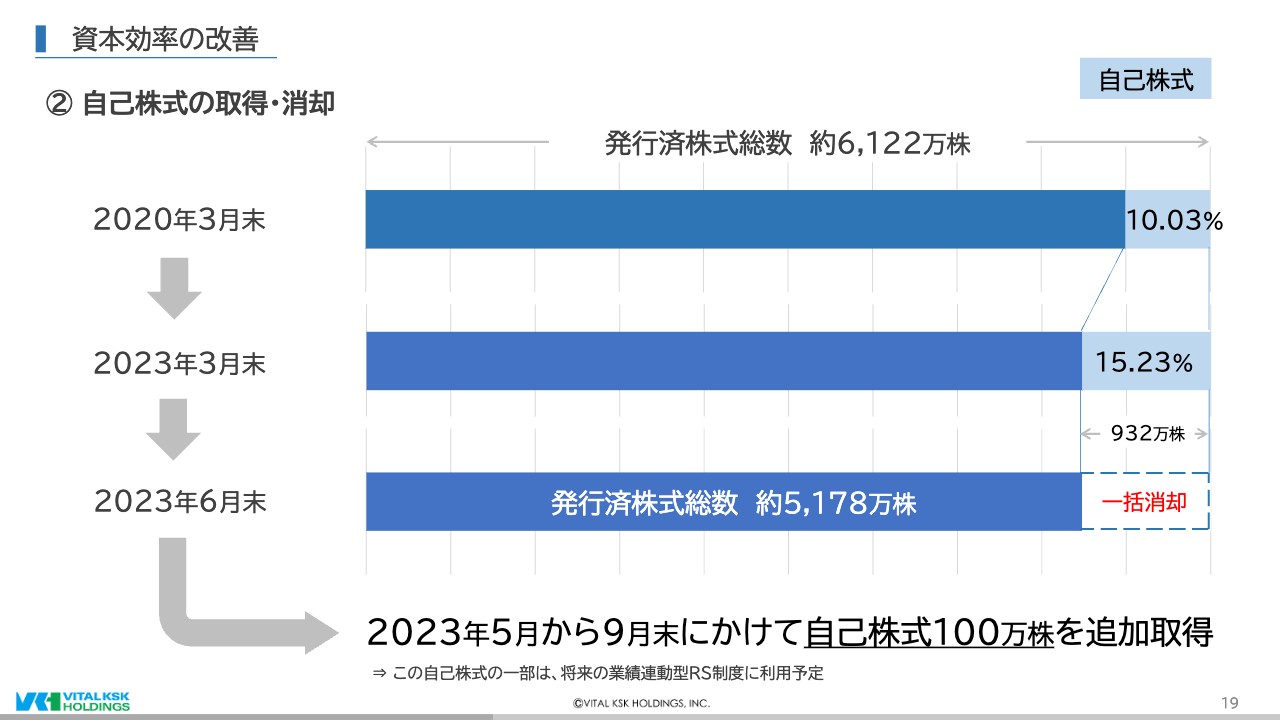

資本効率の改善

次に、自己株式の取得と消却です。当社は、資本効率の改善を目的に、これまで自己株式の取得を継続して行ってまいりました。2020年3月末で発行済株式総数の10.03パーセントであった自己株式は、2023年3月末までの3年間で15.23パーセントと、約932万株まで増えました。

この度、この自己株式すべてを本年6月末に消却するとともに、5月から9月にかけて自己株式100万株を追加取得いたします。この一部は、将来の業績連動型RS制度に利用する予定です。

これらの取り組みを通じ、PBRの上昇も期待されるところです。

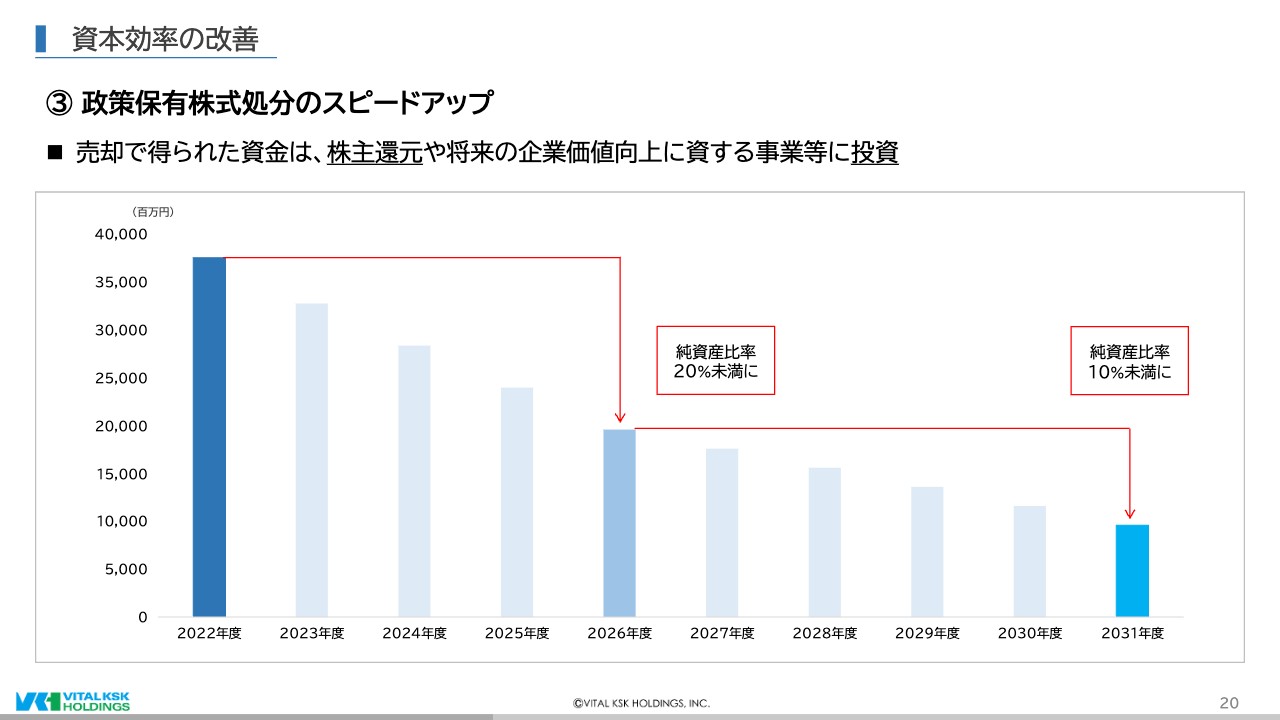

資本効率の改善

次に、政策保有株式の処分です。2022年3月末で純資産比率41.6パーセントだった政策保有株式は、積極的な処分を進めた結果、2023年3月末で純資産比率37.5パーセントとなりました。

当社は、今後もコーポレートガバナンス・コードの趣旨に則り、政策保有株式の処分を進め、売却で得られた資金は、株主還元の充実や将来の企業価値向上につながる事業等に投資してまいります。

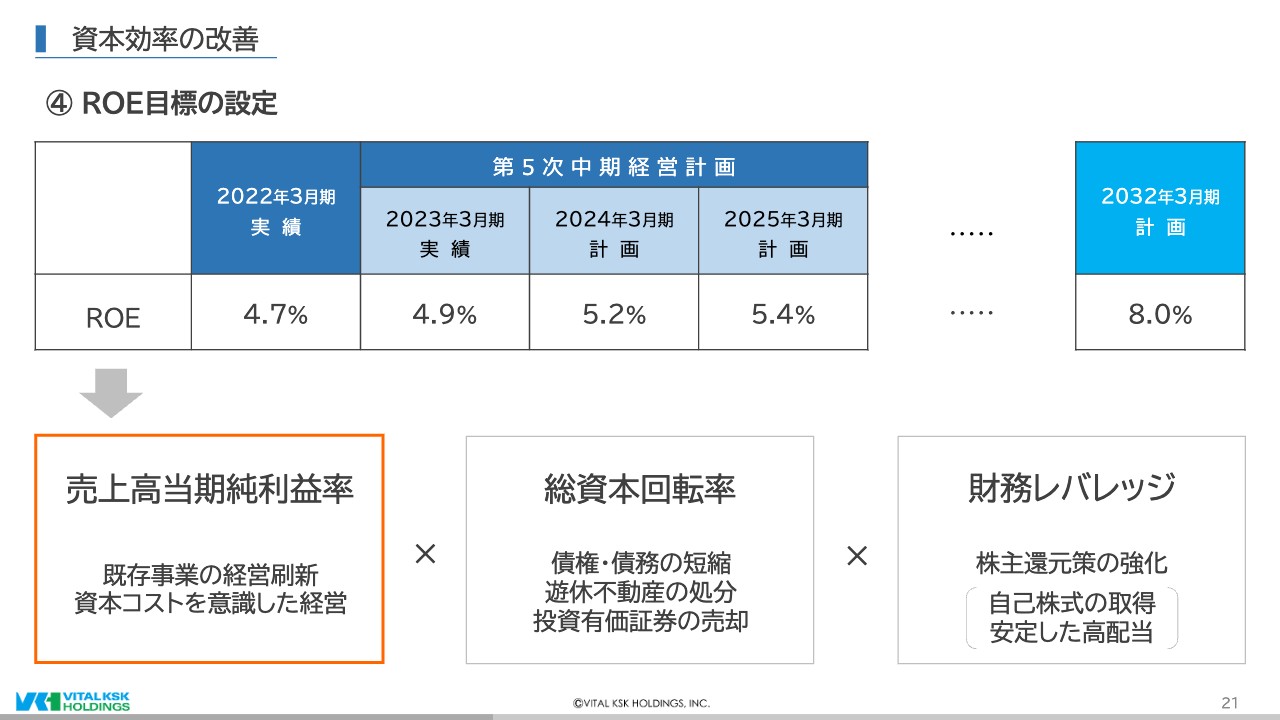

資本効率の改善

続いて、ROE目標の設定です。2022年3月期に4.7パーセントだったROEは、2023年3月期に4.9パーセントとなりました。また、この実績を反映するかたちで、2024年3月期のROE目標を5.2パーセント、2025年3月期は5.4パーセントに上方修正しました。

当社は、すでに取り組んでいる政策保有株式の処分や株主還元策の強化に加え、既存事業の経営刷新や積極的な成長投資により、売上高当期純利益率も高めていくことで、2032年3月期のROE目標8.0パーセントの達成に向け、引き続き取り組んでまいります。

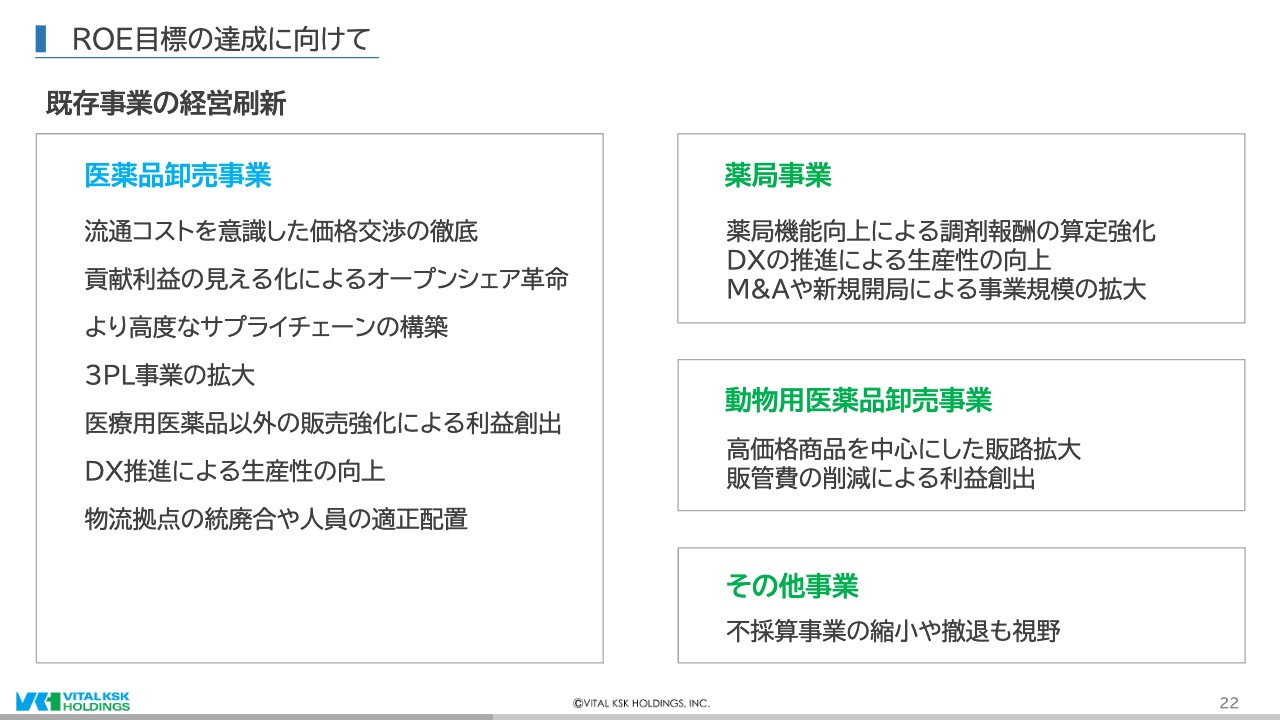

ROE目標の達成に向けて

既存事業の経営刷新について具体的にご説明します。

医薬品卸売事業は、流通コストを意識した価格交渉の徹底やオープンシェア革命を継続し、医薬品の安定供給につながる適正な利益を確保していきます。また、製薬企業に選ばれる卸となるために、高度なサプライチェーンを構築し、3PL事業を全国に拡大していきます。

さらに、機器や試薬、診断薬に代表される医療用医薬品以外の販売も強化し、新たな収益源を創っていきます。また、DXの推進や拠点統廃合などによる生産性向上にも果敢に取り組んでまいります。

薬局事業は、専門医療機関連携薬局や地域連携薬局の認定取得や、対人業務に係る調剤報酬の算定に努めるとともに、生産性向上や、大都市圏での店舗展開を推進していきます。

動物用医薬品卸売事業は、高価格商品を中心にした販路拡大や大きな市場である首都圏への進出により、安定した利益を生み出します。

その他事業は、不採算事業の縮小や撤退も含め、資本コストを意識した事業再編を行います。

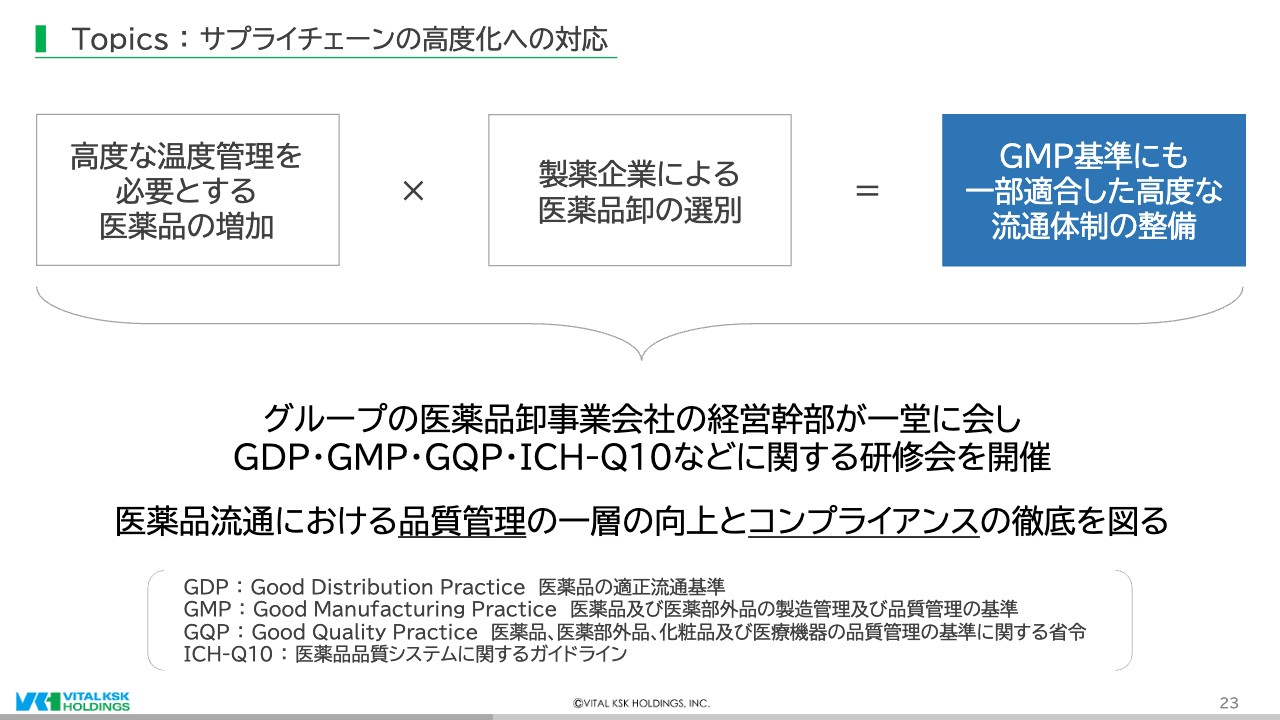

Topics : サプライチェーンの高度化への対応

ここで幾つかの取り組みをご説明します。第5次中期経営計画では「より高度なサプライチェーンの構築」を主な実践課題としました。

そのためには、物流センターなどのハード面に加え、マネジメントやオペレーションを担う人材育成も大切です。当社では、グループの医薬品卸事業会社の経営幹部が一堂に会し、GDP・GMP・GQP・ICH-Q10などに関する研修会を開催し、医薬品流通における品質管理の一層の向上とコンプライアンスの徹底を、組織を挙げて実施しています。

生命関連商品を取り扱う企業として、サプライチェーンの高度化を引き続き行ってまいります。

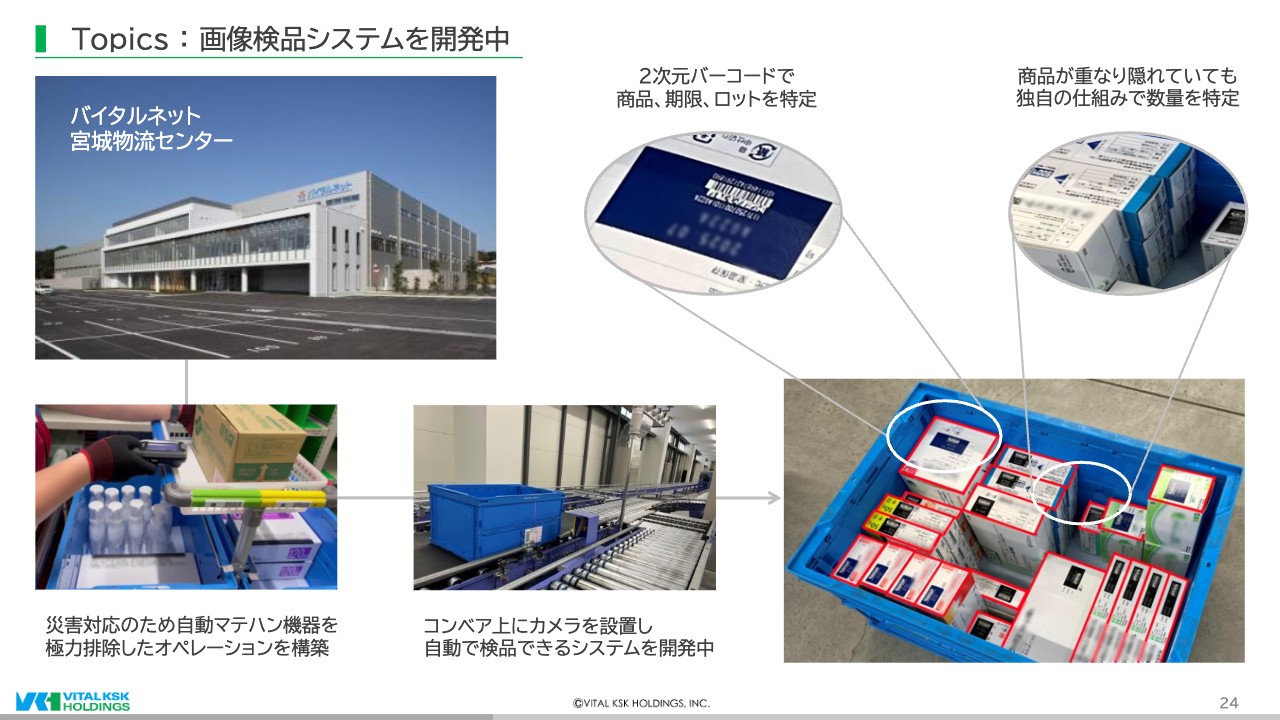

Topics : 画像検品システムを開発中

生産性と正確性を高める画像検品システムを開発中です。バイタルネットの物流機能の中心である宮城物流センターは、2011年の東日本大震災の経験から、自動マテハン機器を極力排除し、人間による二重検品を行っています。

それをより効率的に行うために、コンベア上にカメラを設置し、自動で検品できるシステムを開発中です。このシステムは、商品が重なっていたり隠れていたりしても、独自の仕組みで、正確に数量をカウントします。また、2次元バーコードで商品や期限、ロットを特定することで、確実な検品が行えます。

このシステムに加えて、これまでご紹介してきた予測発注システムやパッケージ納品も取り入れながら、物流機能の一層の高度化と効率化を図ってまいります。

Topics : 支店統廃合

支店の統廃合も随時検討しております。1つの事例として、ケーエスケー尼崎支店と尼崎東支店の統合を紹介します。2つの支店は、約1,800軒の得意先に対し、日々医薬品等をお届けしている都市部の大型支店です。

これらを統合し、より効率的な完全パッケージ納品を実現するとともに、大阪中心部に近い物流センターとしての機能も兼ね備えた拠点として、2026年に再整備します。

この他にも、地域性を踏まえた物流拠点の最適化を積極的に進めていく予定です。

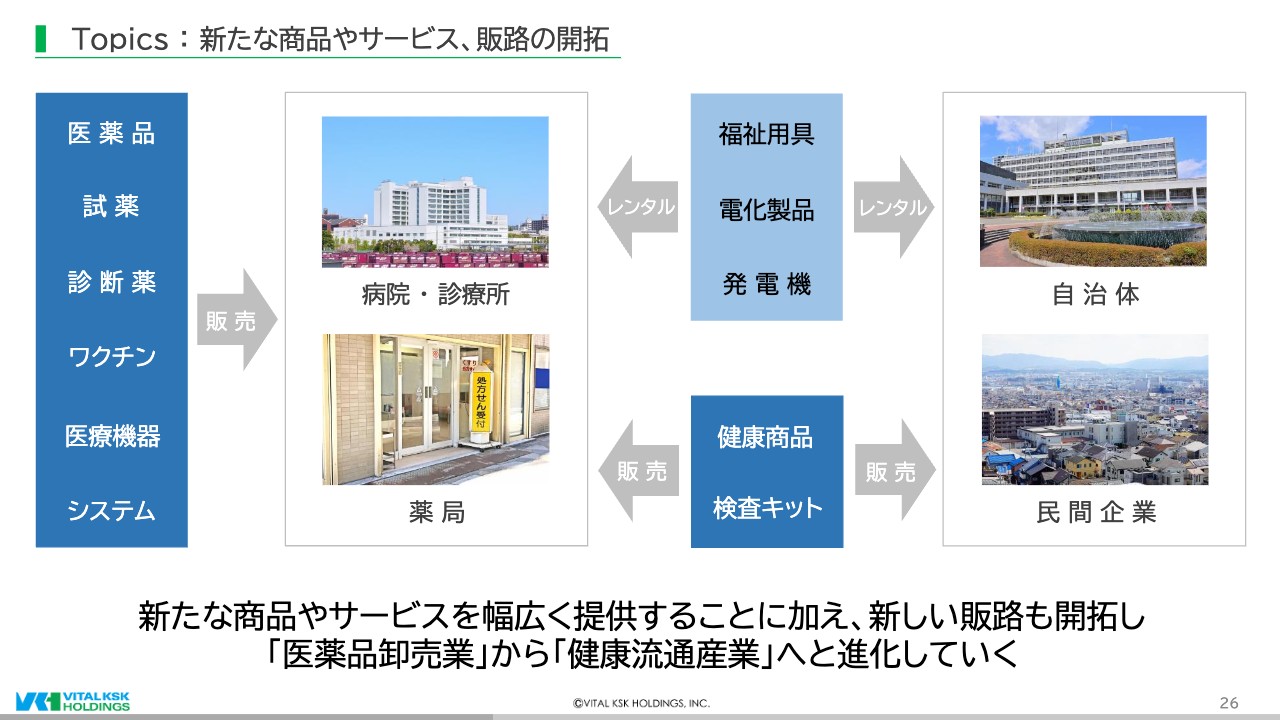

Topics : 新たな商品やサービス、販路の開拓

次に、新たな商品やサービス、販路の開拓についてです。

当社は、これまで病院や診療所、薬局向けに、医薬品や試薬、診断薬、ワクチン、医療機器、システムを販売してきました。最近では、これらに加え、福祉用具や電化製品、発電機をレンタルする事業も拡大しております。また、健康商品や検査キットといった新たな商品の販売も強化しています。

さらに、既存得意先への商品やサービスの拡大だけでなく、自治体や民間企業などの新たな得意先を開拓し、レンタル提案や健康商品の販売を始めています。

このように、既存の取引関係を活用して新たな事業機会を拡大していくことで、「医薬品卸売業」から「健康流通産業」へと進化してまいります。

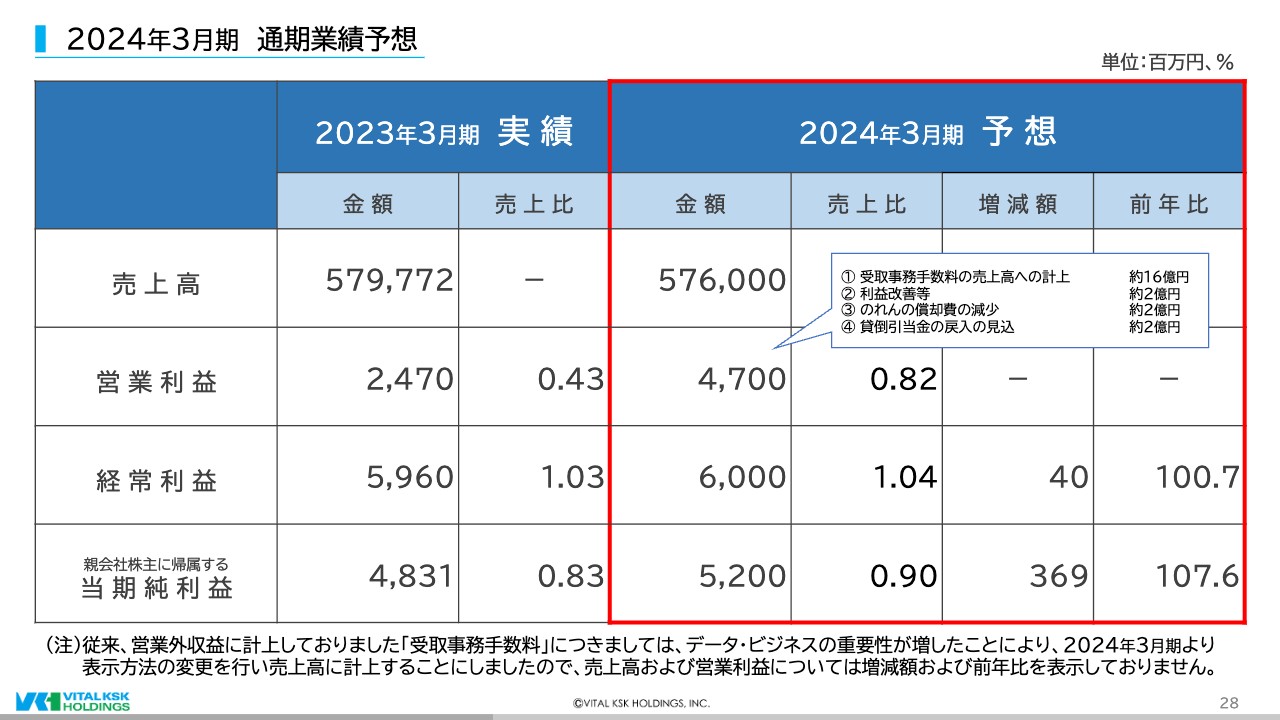

2024年3月期 通期業績予想

最後に、2024年3月期通期業績予想についてご説明します。2024年3月期の売上高は、前年から約40億円減の5,760億円の予想です。

まず、主なマイナス要因は、「①外資系製薬企業1社との取引停止」「②競合卸の入札停止解除の影響によるJCHOの売上減少」「③新型コロナ感染症の分類変更に伴うコロナ配送収益や関連商品の売上減少」です。これらを合わせて約160億円の減収を見込んでいます。

一方、主なプラス要因は、「①医薬品市場の伸長」「②医薬外の取り組み強化」「③表示方法の変更に伴い、これまで営業外収益に計上しておりました製薬企業からの受取事務手数料を売上高に計上すること」です。これらを合わせて約120億円の増収を見込んでいます。

以上より、通期では約40億円減の5,760億円となります。

次に、営業利益についてです。前述の受取事務手数料の売上高計上に加え、利益改善の取り組みや、のれんの償却費の減少、貸倒引当金の戻入の見込みなどを合わせ、前年より約22億円増加し、47億円となる見込みです。

経常利益は60億円、親会社株主に帰属する当期純利益は52億円の予想です。

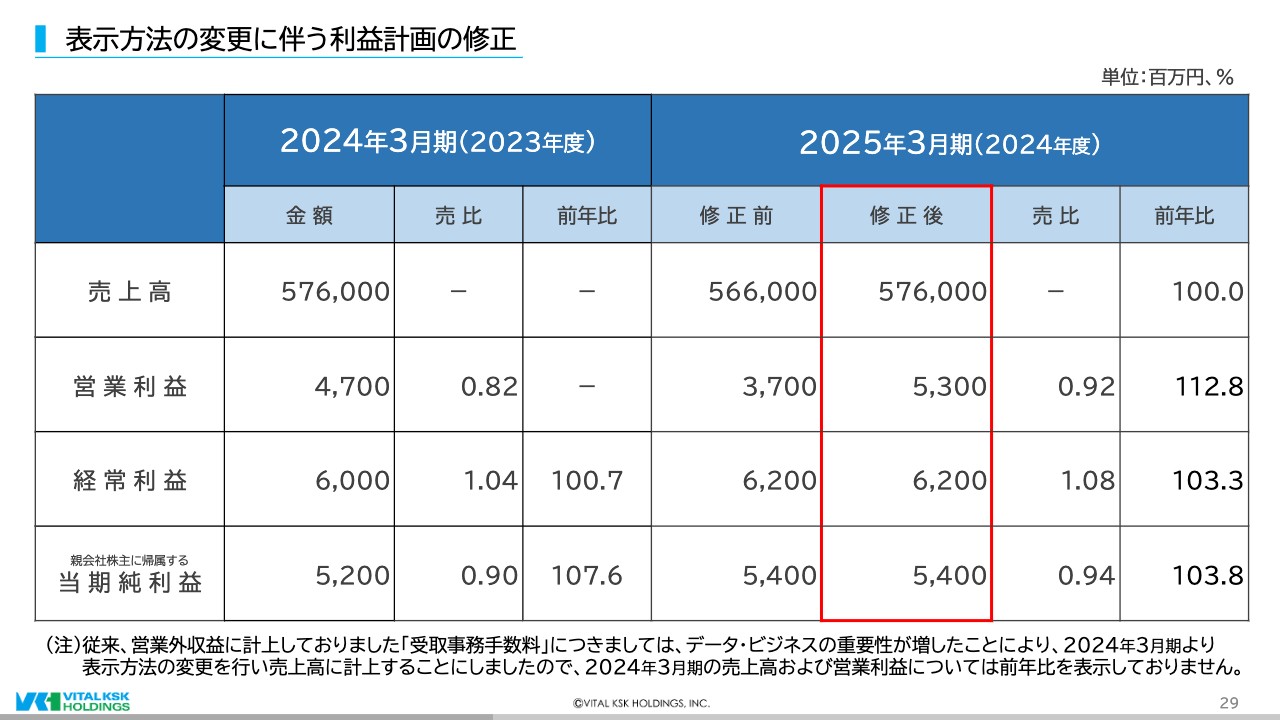

表示方法の変更に伴う利益計画の修正

前述した表示方法の変更に伴い、2025年3月期の利益計画の修正についてもご説明します。2025年3月期の計画は、売上高5,760億円、営業利益53億円、経常利益62億円、親会社株主に帰属する当期純利益54億円です。

将来見通しに係る記述事項

将来見通しに係る記述事項につきましては、ここに記載の通りです。

お問い合わせ先

最後に、本日お話しした内容に関するお問い合わせは、スライドに記載している当社コーポレートコミュニケーション部までお寄せいただきますようお願いいたします。

以上を持ちまして、私からの説明を終わります。ご清聴ありがとうございました。

質疑応答:有価証券の売却益について

質問者:有価証券の売却益について前期は当初20億円を予定されていたところを41億円の売却益を出されました。これについて3点教えてください。

のれんの減損を行うために当初予定より多く売却されたのですか? また、今後の有価証券の売却ペースは前期並み(40億円程度)を予定されていますか? そして、のれんの減損損失17億1,300万円を計上したことにより、来期以降どのような効果が期待されますか?

村井:ご質問ありがとうございます。まず1つ目の質問ですが、2022年10月28日にリリースした「企業価値向上に向けた取り組み強化について」で公表した通り、政策保有株式につきましては、5年間で、対純資産比率で約50パーセントを売却する予定です。

各年度の割り振りは投資先のご理解を得ながらとなるため増減します。結果として、2023年3月期は、例年よりも多い約40億円の売却益を計上しました。

次に2つ目の質問ですが、今後も年によって増減する可能性がありますが、毎年最低でも20億円以上の売却益を計上する予定です。

最後に3つ目の質問ですが、のれんの減損損失の計上により、来期以降2億円強の償却費が減少することになります。

質疑応答:新しい長期ビジョンと今後のビジネスについて

質問者:新しい長期ビジョンに「垣根を越えて」「薬の先へ」とあるが、何を越えていくのか、またどのようなビジネスを検討しているのか、具体的に教えてください。

村井:ご質問ありがとうございます。当社は東北・新潟を中心とするバイタルネットと近畿を中心とするケーエスケーが地域の垣根を越えて経営統合して誕生した会社です。

本日ご説明したように、当社は、現在売上高の94パーセントを医薬品卸売事業に依存しています。これまでは医療用医薬品を中心に医療機関や薬局に販売してきましたが、国の医療費抑制策により医療用医薬品市場は今後の大きな成長は見込めません。

当社は2019年度からの第4次中計以降、医療用医薬品卸売以外の事業を「エマージングビジネス」と定義して、育成に注力してまいりました。その結果、医療機器・福祉用具だけではなく発電機や家電製品など取扱う商品を増やすことができました。

3PL事業も順調に成長しています。また、コロナ禍にあってはコロナ関連商品を必要とする自治体・学校・一般企業など新たな取引先を開拓することができました。

今後は医薬品卸売事業で長年培ってきた経験やノウハウを活かし、地域・商材・事業の垣根を越えて新たな可能性にチャレンジしていきます。また、DXを活用した新たなビジネスモデルの構築にもチャレンジしていきます。

新着ログ

「卸売業」のログ