IGS、HR事業は苦戦も、教育事業・新規事業は前期比増収、営業強化で収益増大を図る Web3事業化は着々と

2023年3月期第2四半期決算説明

福原正大氏(以下、福原):Institution for a Global Society株式会社、代表取締役CEOの福原正大と申します。本日は大変お忙しい中、本決算説明会にご参加いただきまして、ありがとうございます。

上期決算に関してご心配をおかけしていますが、一方で、私たちが今目指している世界観に関して非常に大きな成長可能性があることは一切変わっていませんし、そこに向けた長期戦略によって結果を出していきたいと思っています。

本日は、上期予想と実績の乖離および今後について、しっかりとご説明したいと思いますので、どうぞよろしくお願いします。

会社概要

会社概要です。私たちは上場してまだ1年も経っていませんので、会社がいったいどのようなことを考えているのかに関して、まずお話しします。

私たちは、パーパスとして「分断なき持続可能な社会を実現するための手段を提供する。」ことに力を入れています。個人が持つさまざまな多面的な能力の評価や育成において、子どもから大人まで一貫して支援していくことが私たちのパーパスであり、コアになっています。

私たちが強みとしている「能力を科学的に評価する」ことについては、「分断なき」という表現に込めているように、バイアスを感知するAIを含め、人と人を分断してしまうことをなくし、よりフェアな評価に基づき成長を支援する教育コンテンツを作っています。

また、最近はWeb3.0の事業化にも取り組んでいます。後ほどお話ししますが、私たちは慶應義塾大学を含むさまざまな機関や12の大手企業などとともに、個人のデータを本人に戻し、本人が利活用するプラットフォームをいち早く構築し、学校法人や企業、自治体のコミュニティのみなさまに提供しています。

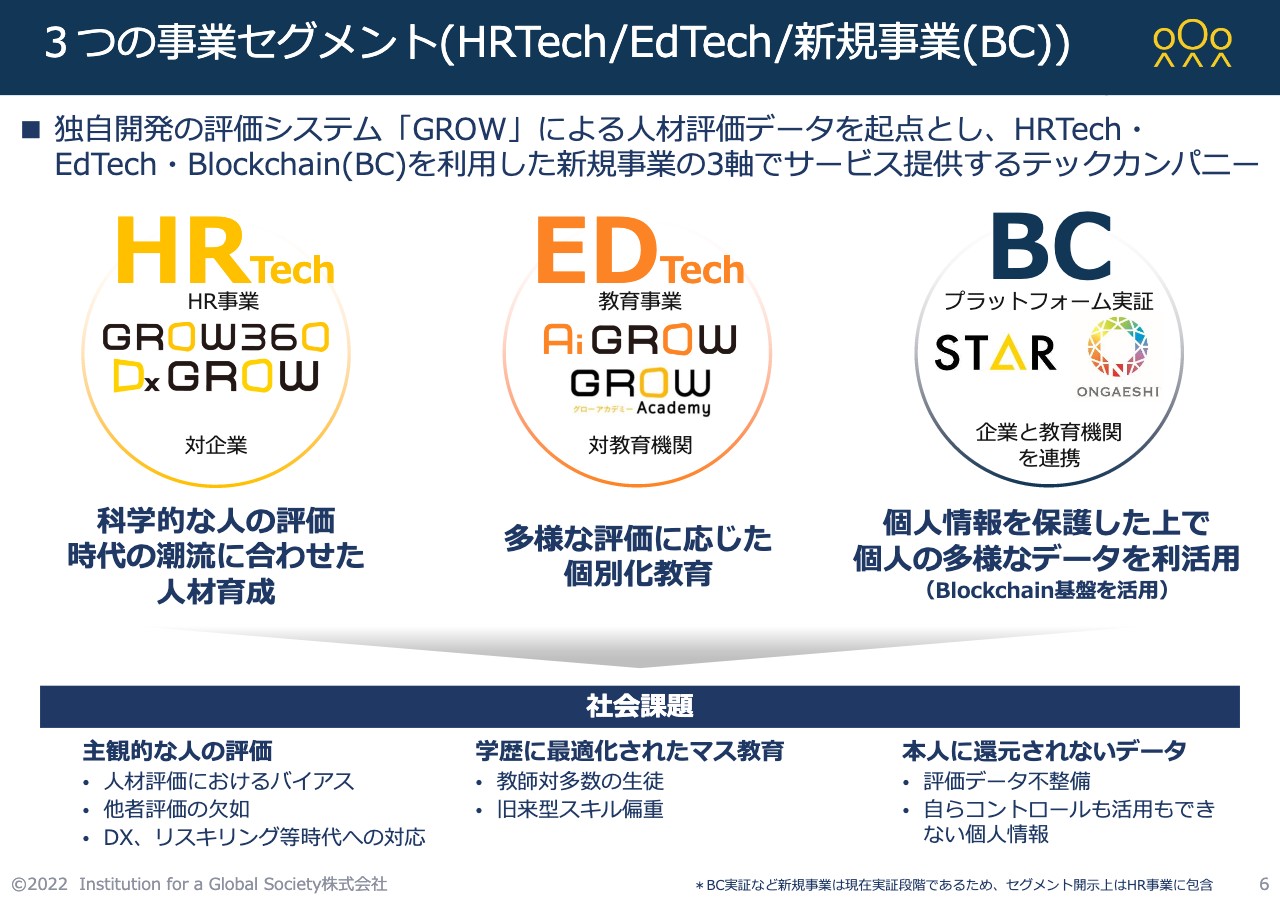

3つの事業セグメント(HRTech/EdTech/新規事業(BC))

3つの事業セグメントの観点からご説明します。全体として、人の能力を360度、多面的なかたちでバイアスなく評価するシステムである「GROW」がコア技術になっています。

それをHRの領域で行うHRTech、小・中・高、一部幼稚園という領域まで入ってきているEdTech、先ほどお伝えしたブロックチェーン技術をベースに個人がデータをコントロールし、さまざまな成長に使えるプラットフォーム実証を新規事業として行っています。

各々が成長している領域で、特に最後の新規事業に関しては、Web3.0というかたちで最近世界的にも注目され、先日もNTTドコモによる6,000億円という大きな投資のニュースもありました。このような領域に早い段階から取り組み、技術を持っていることが私たちの強みになっています。

全体サマリ・ハイライト

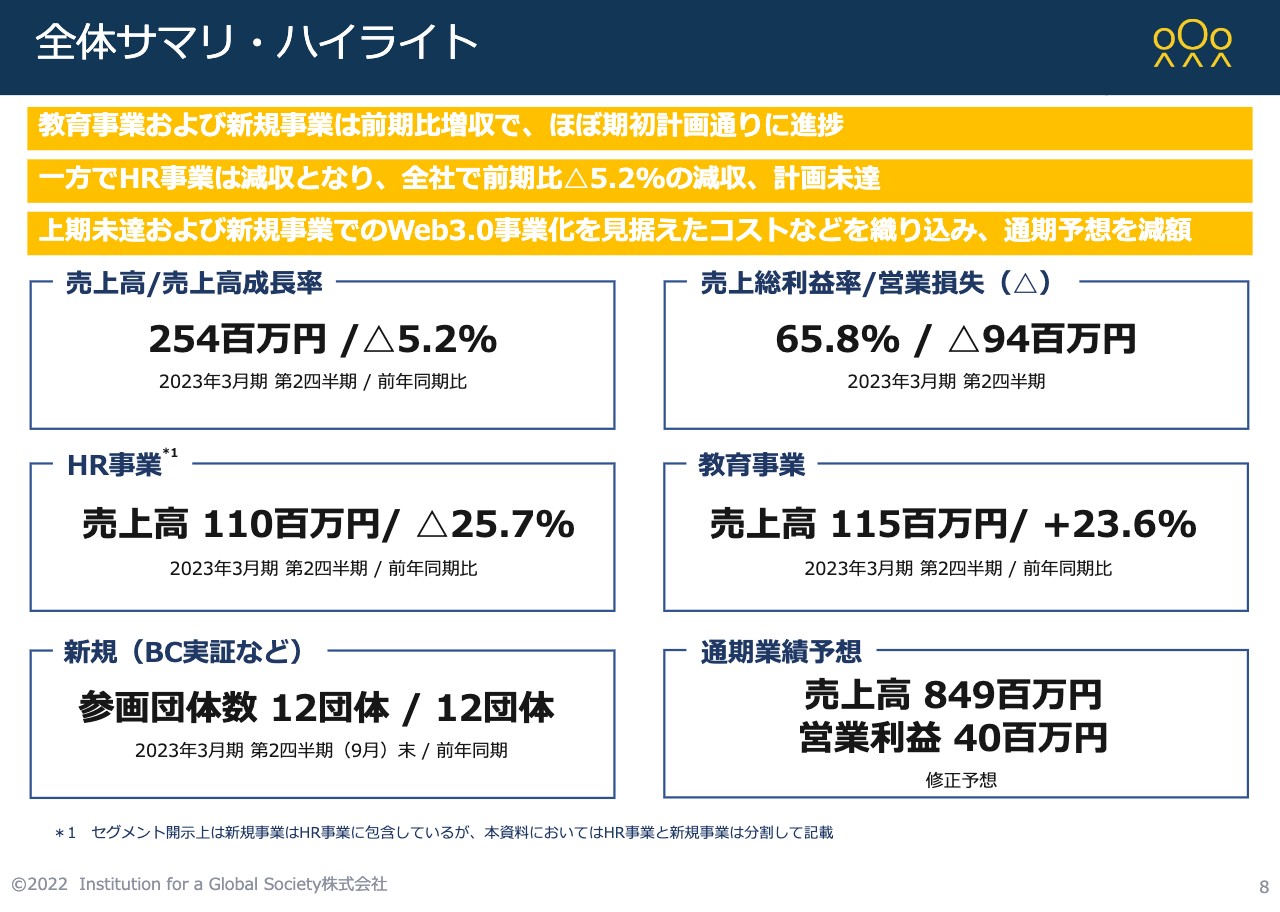

ここから2023年3月期第2四半期の決算についてご説明します。まず、ハイライトです。上半期は、先ほどお伝えした3事業の1つであるEdTech、つまり教育事業と、新規事業に関しては前年同期比で増収となっており、ほぼ期初に想定したとおりに進捗しています。

第2四半期に非常にご心配をおかけしているのは、HRTech、HR事業です。こちらは前期比で減収となった結果、全社で前年同期比マイナス5.2パーセントの減収で、計画未達となりました。

通期予想に関しては、上期のHR事業の実績を反映し、さらに足元で新規事業のWeb3.0の可能性がより大きくなることを鑑みて、先行投資を新たに計上していくことなどを織り込み、売上高・利益ともに引き下げるかたちとなりました。

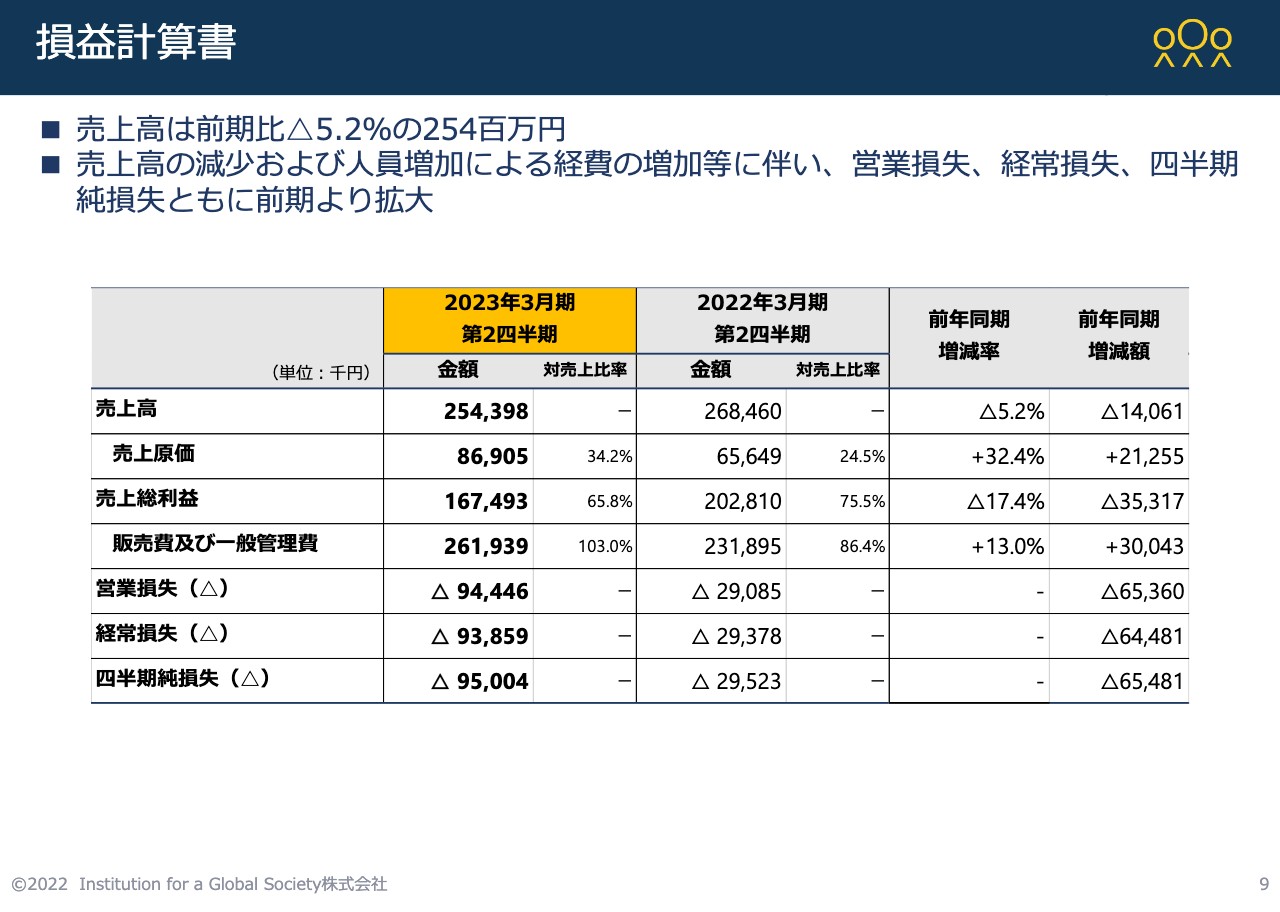

損益計算書

上期の実績について、詳細をご説明します。売上高は前年同期比5.2パーセント減の2億5,439万円となりました。減収と人員増加による経費の増加に伴い、利益段階ではマイナスが前期より拡大しています。

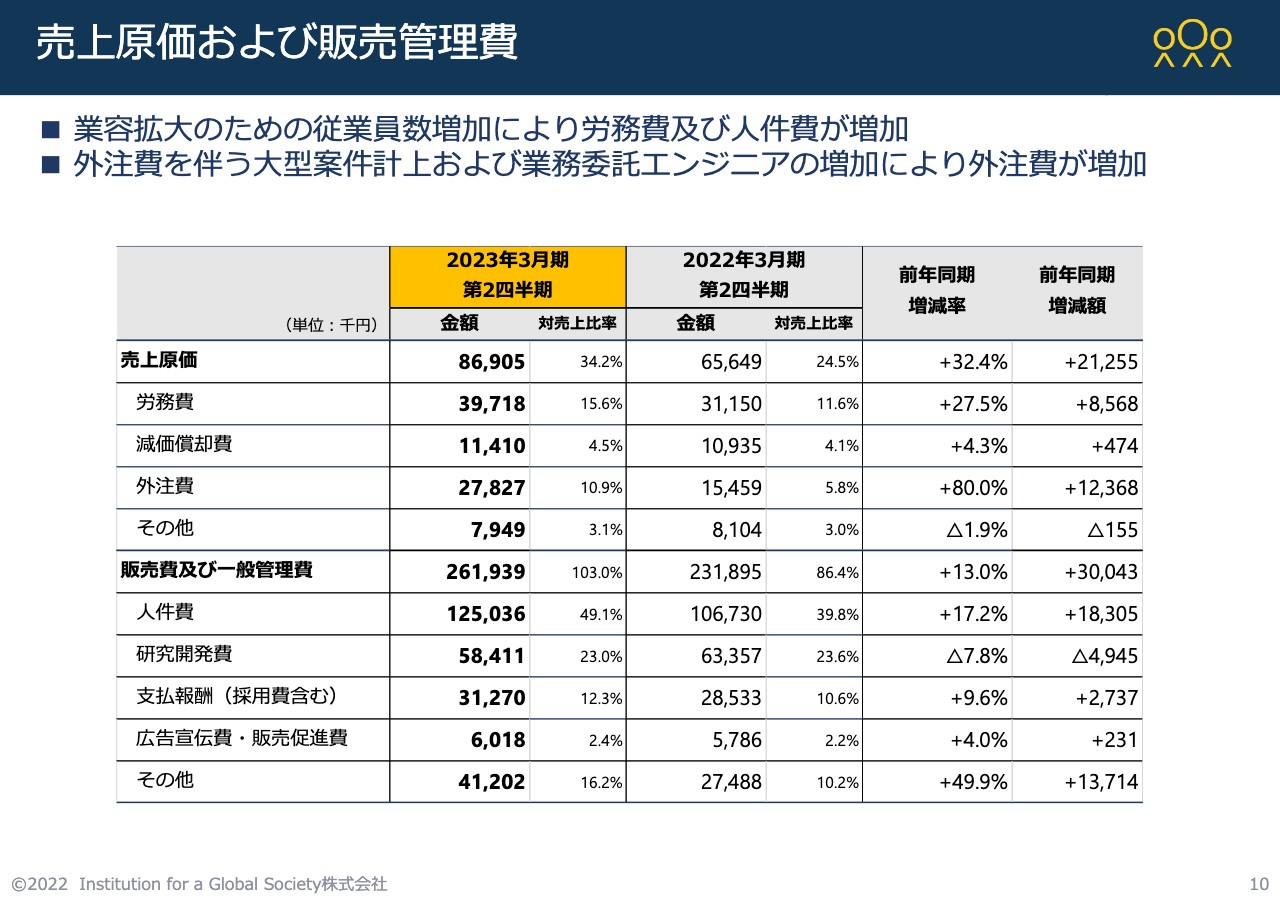

売上原価および販売管理費

費用面です。組織体制強化に向けた採用活動を継続しており、従業員数が前年同期比で9名増加し、労務費および人件費が増加しています。また、大型案件の計上や業務委託エンジニアの増加により、外注費が増加しています。

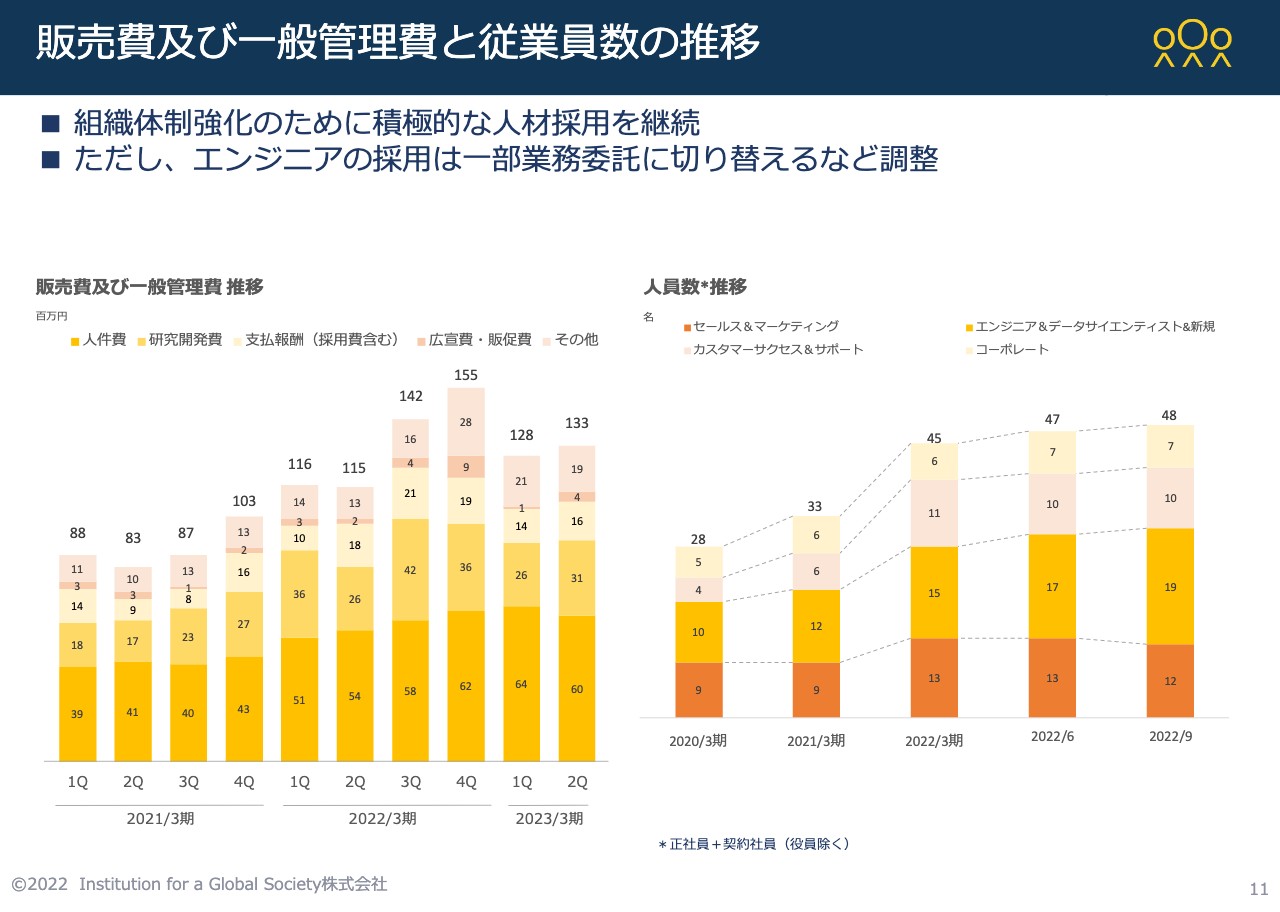

販売費及び一般管理費と従業員数の推移

先ほどお伝えしたとおり、人員数の増加で人件費が増えています。一方、開発内容によっては、一部を業務委託に切り替えるなどの調整も行っています。

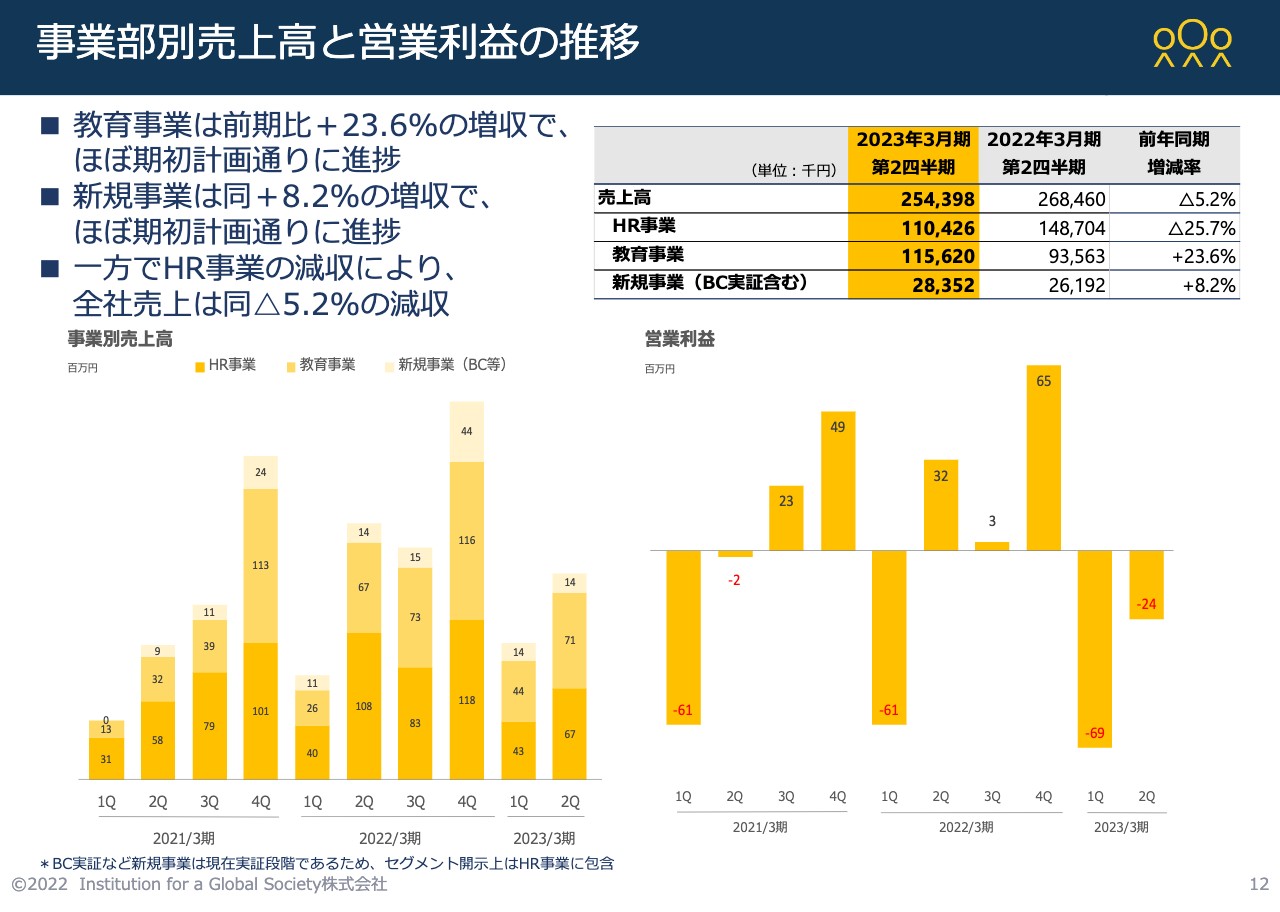

事業部別売上高と営業利益の推移

事業部別の概要です。HR事業は前年同期比25.7パーセントの減収、教育事業は前期比23.6パーセントの増収、新規事業は8.2パーセントの増収となり、3事業のうちHR事業が、結果として足を引っ張ったかたちになっています。

繰り返しになりますが、教育事業と新規事業は基本的には計画どおりに進捗しており、しっかりと成長しています。

貸借対照表

貸借対照表はご覧のとおりです。こちらの説明については割愛します。

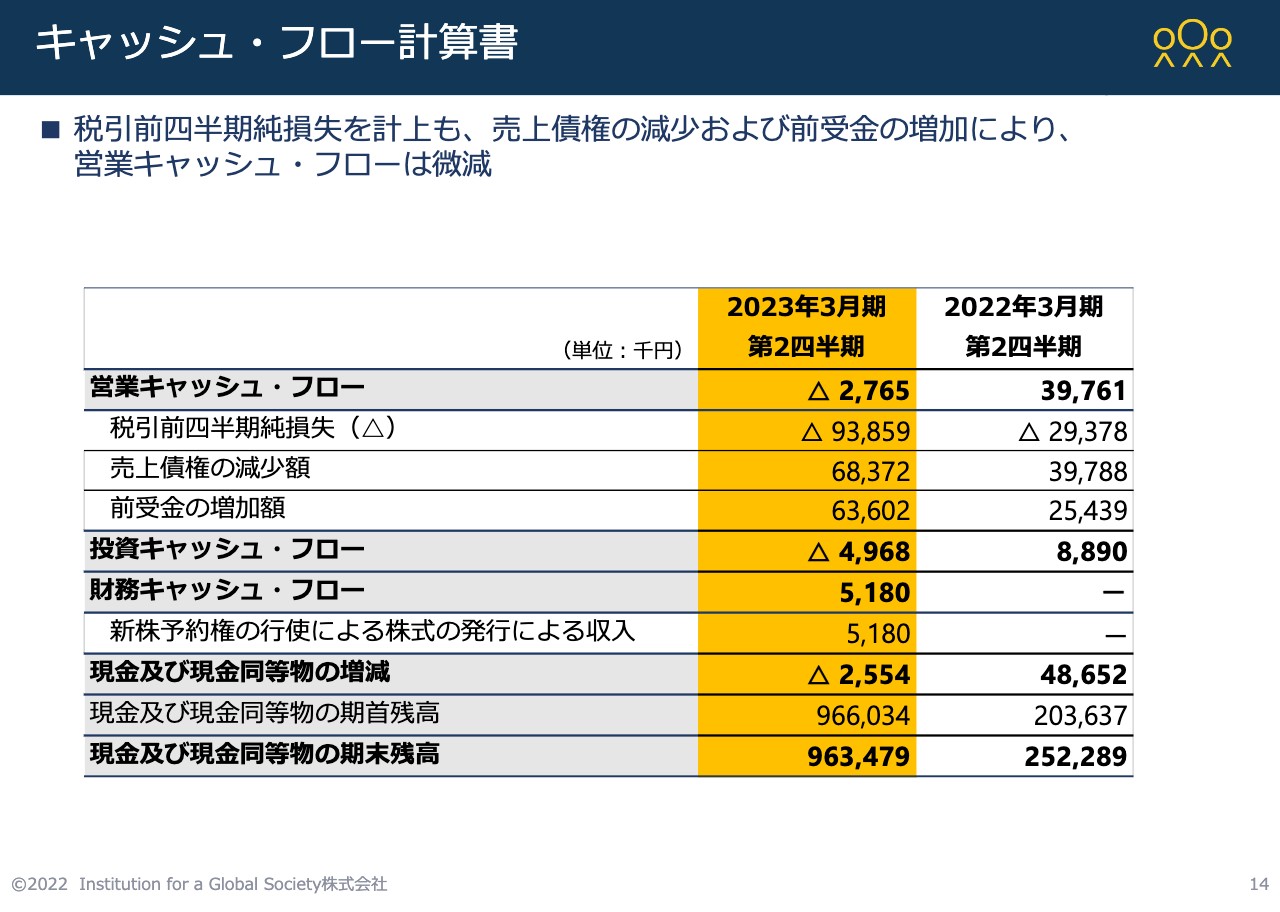

キャッシュ・フロー計算書

キャッシュ・フロー計算書です。四半期純損失を計上していますが、売上債権の減少、前受金の増加により、営業キャッシュ・フローは200万円程度の微減にとどまっています。

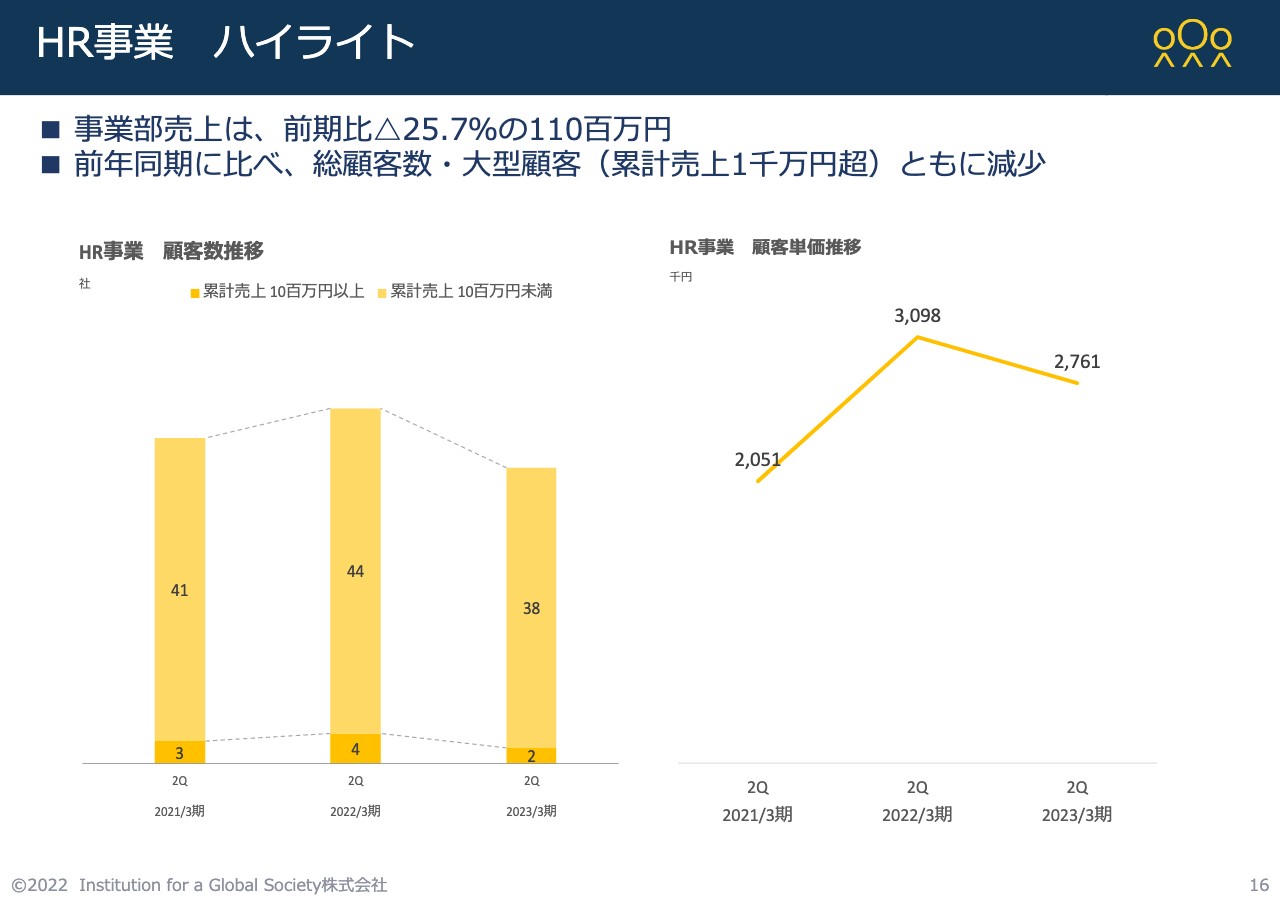

HR事業 ハイライト

各事業の状況です。前四半期においては3事業のうちHR事業が非常に厳しく、教育事業や新規事業は期初の予想どおりにしっかりと成長していますので、特にHR事業に関して詳しくお話しします。

HR事業の顧客数は前年同期比で8社減少し、大型案件の推移も軟調となっています。上期の半年間は、顧客単価も前年同期の平均300万円から270万円強と1割ほど下がりました。結果として、事業売上は先ほどお伝えしたとおり25パーセントの減収となっています。

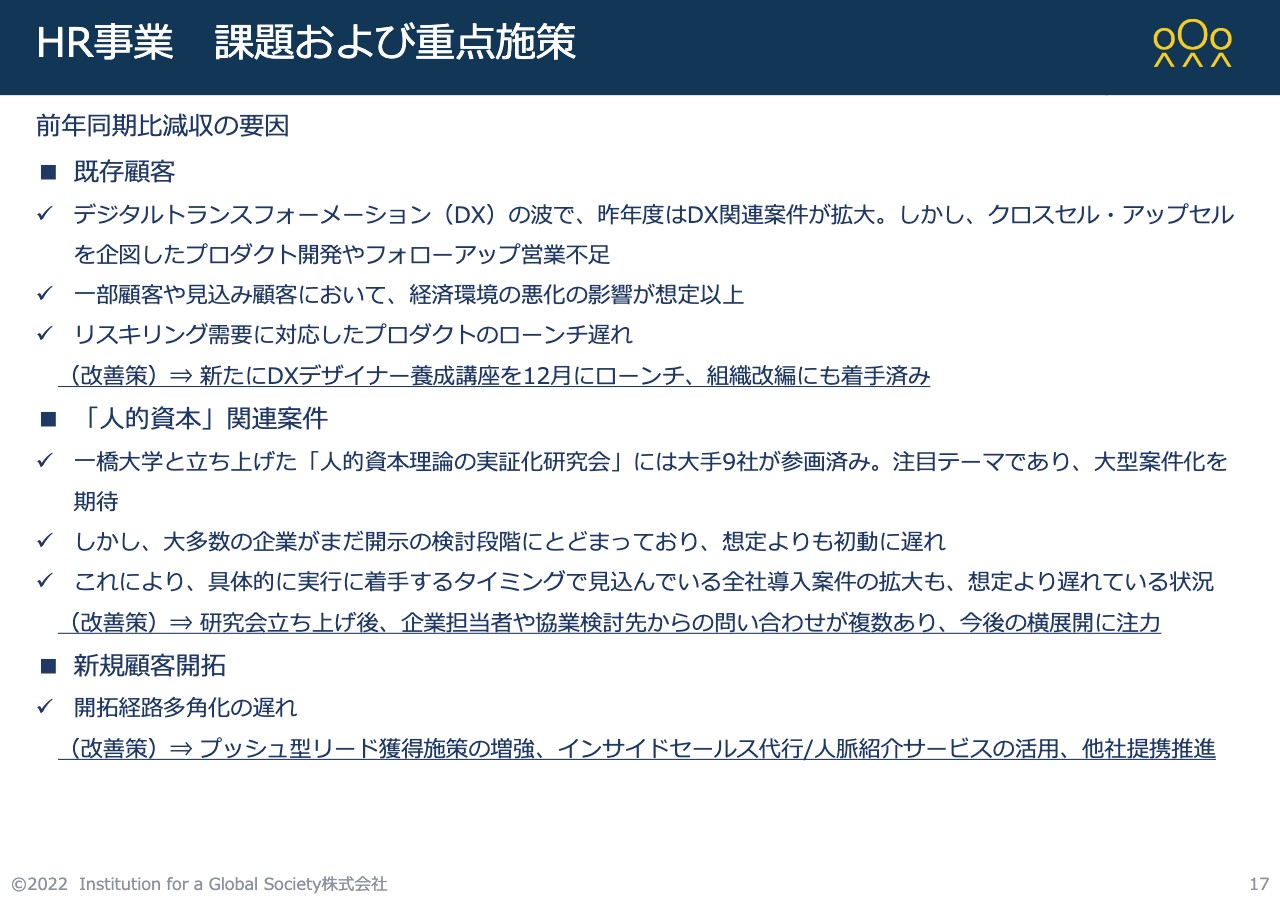

HR事業 課題および重点施策

要因について、既存顧客、「人的資本」関連案件、新規顧客開拓の3つに沿って詳しくお話しします。

まず、既存顧客についてです。昨年度に特にデジタルトランスフォーメーション(DX)の案件で獲得した顧客を全社規模の案件に展開していくという基本的な戦略で、クロスセルをどんどん上げていくことを狙ってきました。

しかし結果的には、1度DX案件を獲得したお客さまに対して、十分なフォローアップ営業ができていなかったことと、そこから長期的な案件につなげる動線をしっかり取ることができなかったことが、減収の一番の要因になっています。

加えて、かなり多くの社員を抱えている大手のお客さまの経営環境が、上期に一部の領域で非常に厳しくなりました。そのため、私たちと実施を企画されていた評価や育成のところまですぐに手が回らなくなっている影響が想定以上にありました。

また、後ほどお話ししますが、リスキリング需要に対応するプロダクト「DXデザイナー」のローンチが12月にずれたことも減収要因となっています。

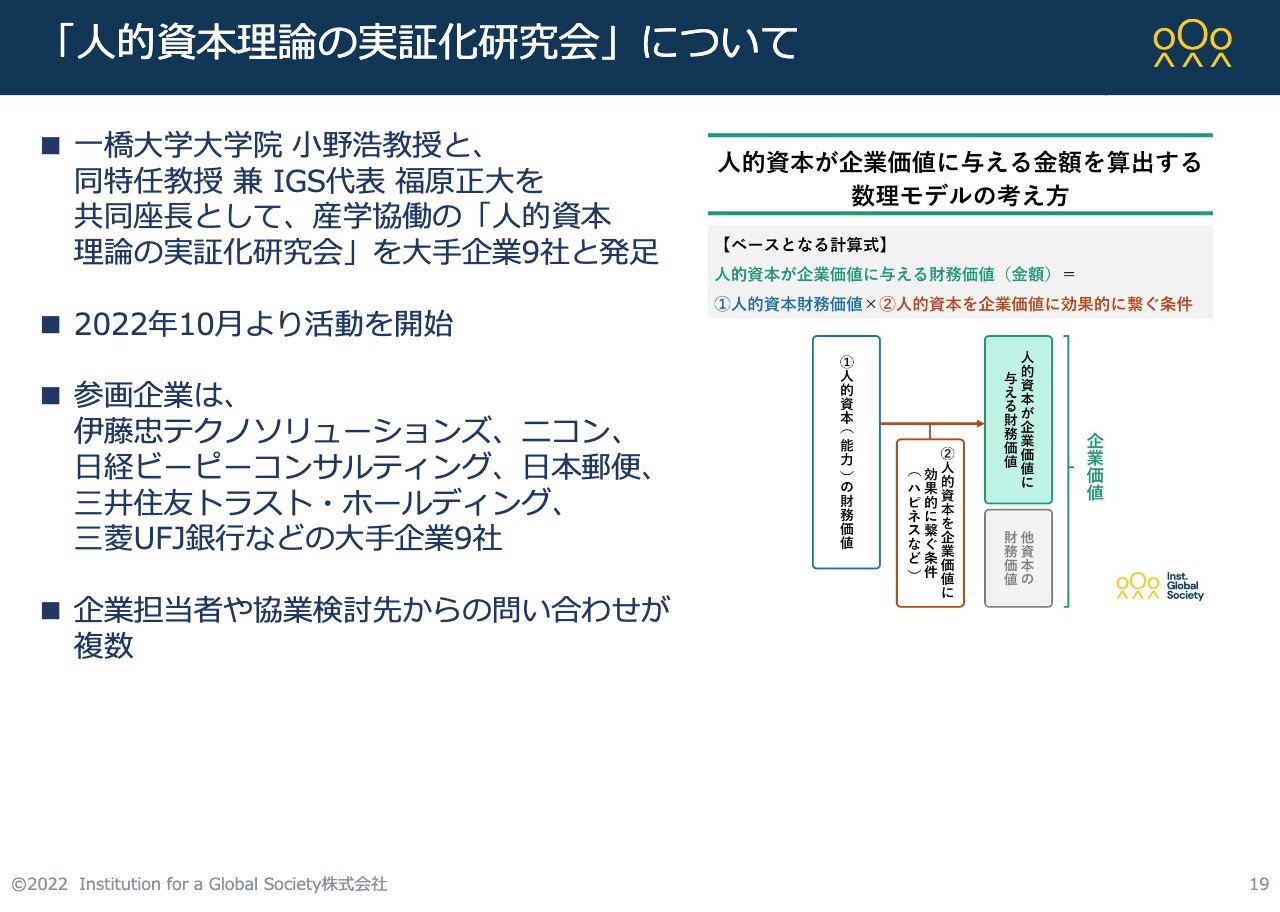

「人的資本」関連案件については、一橋大学と立ち上げた「人的資本理論の実証化研究会」に三菱UFJ銀行などの大手9社が参画し、私も共同座長として一橋大学の小野浩教授とともに取り組んでいます。本日もちょうど第3回目を行いました。

今大きな話題になっている人的資本がテーマで、現時点でかなり多くのお客さまから関心を寄せていただいており、私もこの領域において多くのお客さまと直接お話しさせていただいています。しかし、まだ様子見の要素もあります。

今年度の人的資本の開示は2023年10月になってくることと、これを最終的に決める段階が今年度の下期ということもあり、想定よりも初動が鈍く、大企業のみなさまの人的資本の計測と開示が少し遅くなっています。

そのため、上期では「人的資本」関連案件は十分には取れていませんが、多くの企業からお問い合わせをいただいていますので、人的資本についてしっかりとした理論をベースに計測し、さらにそれを開示できる支援を行っていきます。

表に出ている情報としては、伊藤忠テクノソリューションズの事例など、人的資本の開示に関して私たちが支援している先が、足元では増えてきています。このようなところをしっかりとかたちにしていくことを含めて、今後の展開にかなり力を入れています。

新規顧客開拓については、これまではおかげさまで、私たちがさまざまな顧客マーケティングを行わなくても、お客さま側から数多く来ていただいていたことから、プッシュ型と言われるマーケティング戦略をほとんど行ったことがありませんでした。

これは本当に反省すべきところだと思っていますが、このようなところも含めて、これまで行ったことがないプッシュ型リード獲得施策の増強やインサイドセールスなど、新規のお客さまの開拓経路を広げるマーケティング施策の実行により、足元で早急な挽回を行っています。

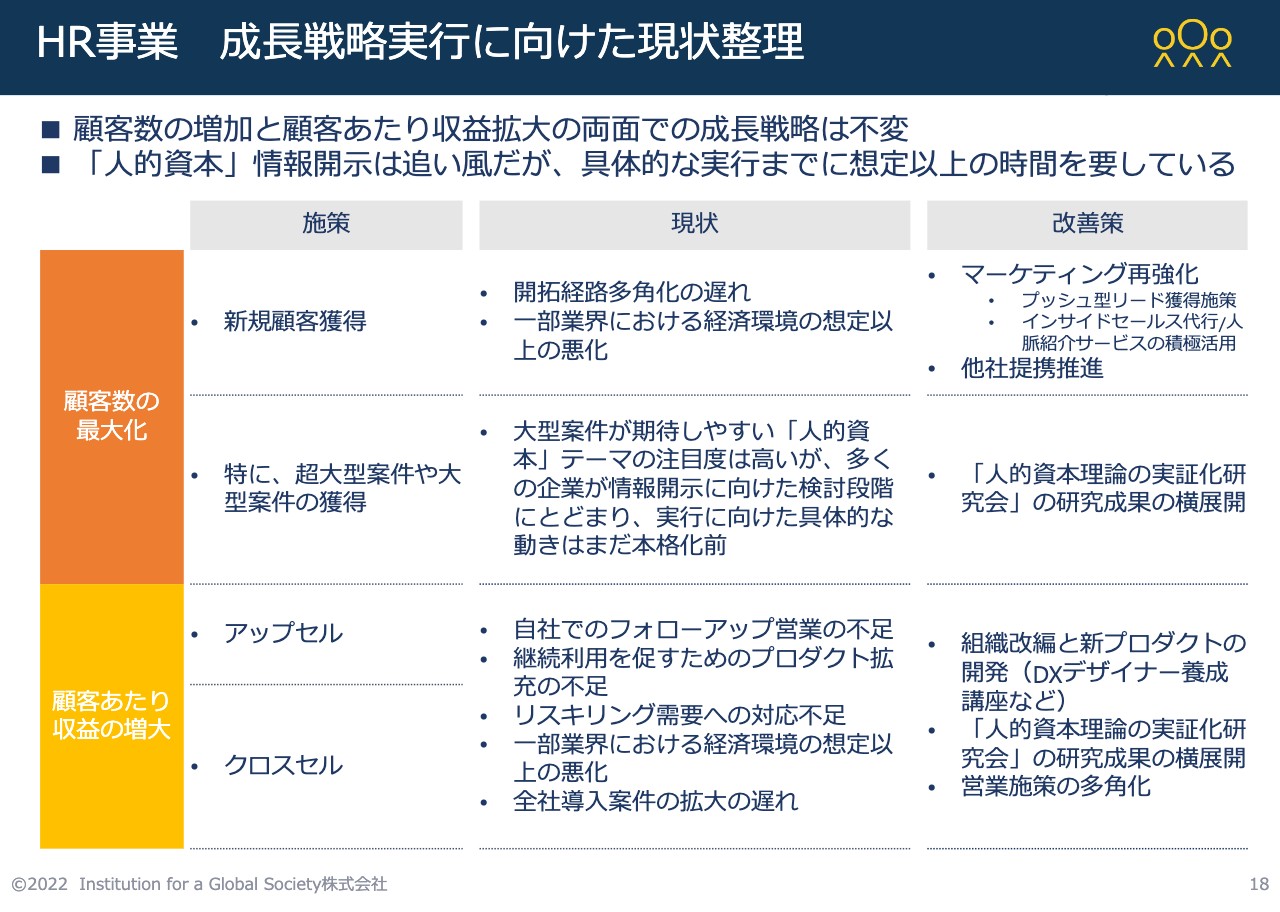

HR事業 成長戦略実行に向けた現状整理

HR事業の成長戦略は変わっておらず、顧客数の最大化と顧客あたり収益の増大を掲げています。先ほどお伝えしたとおり、新規顧客獲得に関してはマーケティングの再強化を行います。

また、私たちは独特な技術力を持っていますので、他社との積極的な提携を今後はしっかりと仕掛けていきたいと考えています。

特に超大型案件や大型案件の獲得に関しては、一橋大学と共同で行っている「人的資本理論の実証化研究会」についてメディアでも大きく取り上げられ、いろいろなかたちで興味を持っていただいています。

「人的資本元年」は2022年からと言われており、ビジネスにつながっていくのは足元から2023年にかけてだと思っています。ここをしっかり取っていく事業を推進していく考えです。

顧客あたりの収益の増大も、しっかりと行っていきたいと思っています。DXの分野では、12月に「DXデザイナー」をローンチする予定です。

昨年度は、大手企業の役員などを顧客としたさまざまな案件がありましたが、その後に提供できる商材がありませんでした。お客さまとの関係が途切れたわけではなく、部長以上の方々に対して合ったものは提供できていたけれども、DXをもう少し幅広い層に行いたいという要望に対するプロダクトがなかったという状態です。

「DXデザイナー」では、自社でのフォローアップやアップセル・クロスセルを、これまでDXで多く関わっている大企業を中心にしっかりと行っていきたい考えです。

「人的資本理論の実証化研究会」について

「人的資本理論の実証化研究会」についてです。すべての参画企業の名前は出せませんが、伊藤忠テクノソリューションズ、ニコン、日経ビーピーコンサルティング、日本郵便、三井住友トラスト・ホールディングス、三菱UFJ銀行といった大手企業を中心に、人的資本に関する研究を進めています。

このような企業が持つお客さまは非常に多いため、さまざまなかたちで活動を広げていこうと、今進めているところです。

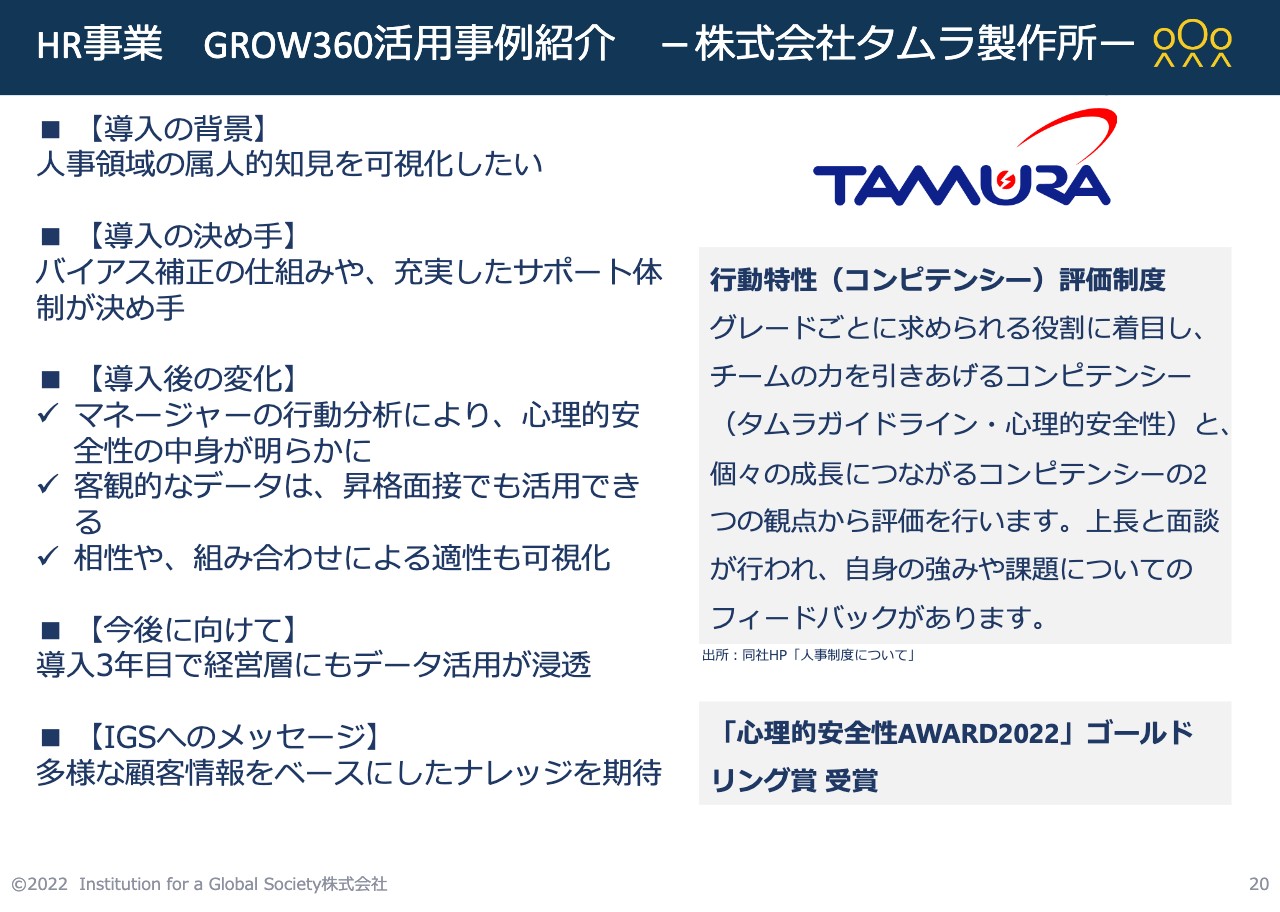

HR事業 GROW360活用事例紹介 -株式会社タムラ製作所ー

HR事業においては、私たちのプロダクトを積極的に使っていただいているお客さま方から、いろいろな応用事例が出てきています。

例えば、上場企業のタムラ製作所は、行動特性の適性検査を行う「GROW360」を、心理的安全性を担保するためのツールとして使っています。その取り組みを通じて「心理的安全性AWARD」のゴールドリング賞を受賞されており、製造業において「GROW360」でどのようなことができるのか、新規のお客さまなども含め、私たちもお話を聞くことができました。

「GROW360」「DxGROW」を含め、当社HR関連のプロダクトをどう応用してよいのかわからないというお客さまに対しても、このような事例を積極的にお伝えする方向で、新規獲得を目指していきます。

上期はみなさまのご期待に沿えなかったところがありますが、下期に関しては当社の予想どおりの数字を取れると考え、さらに、来年以降に向けた成長戦略にもしっかりと手を打っていきたいと考えています。

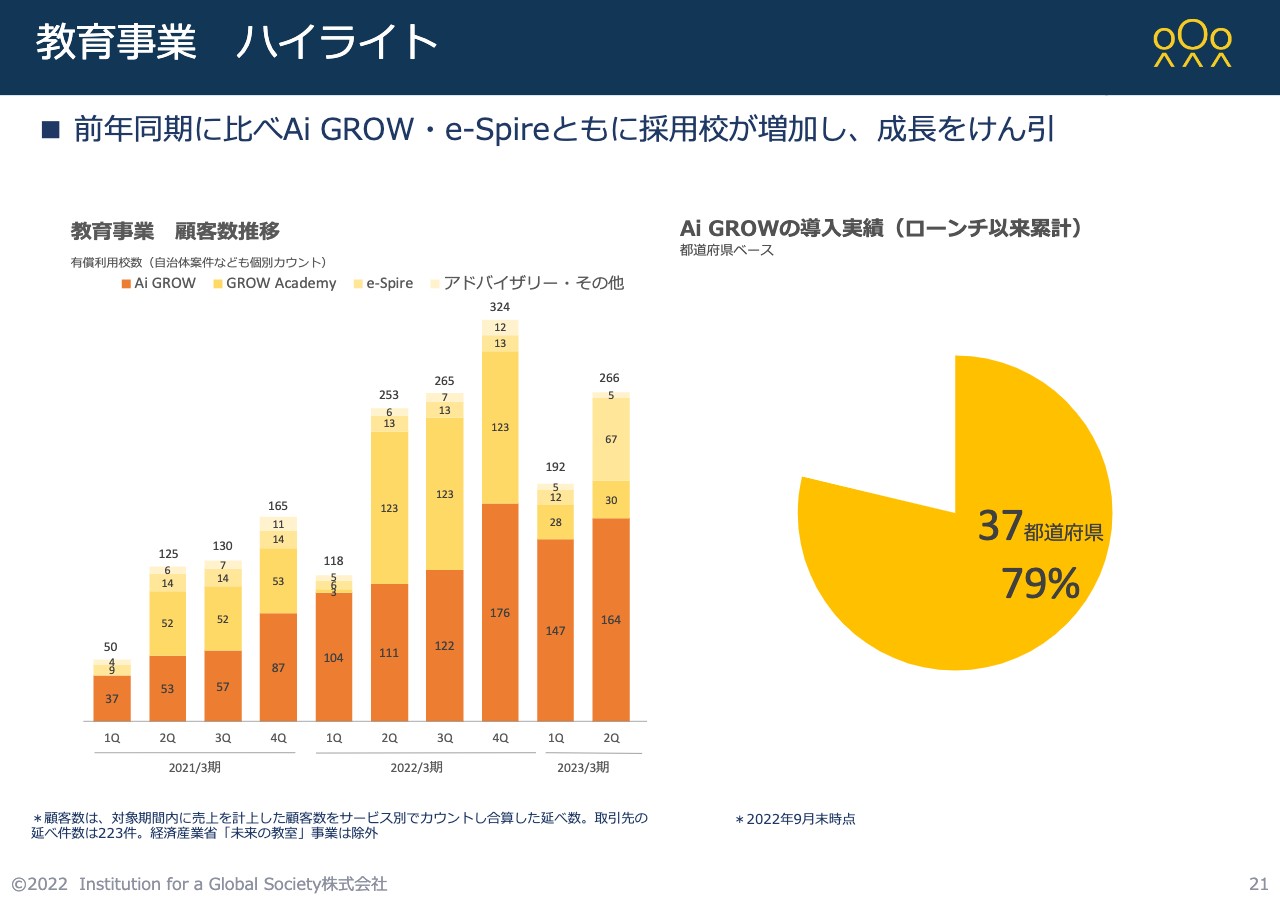

教育事業 ハイライト

教育事業については、引き続きしっかりと成長を続けています。スライドに記載のとおり、学校数は前年同期比・前四半期比どちらで見ても順調に増加しています。そもそも、みなさまを含め多くの方の中学校および高校時代に、今のような「360度評価」はまだなかったと思いますが、おかげさまで、「Ai GROW」の導入実績として、公立・私立双方で47都道府県中37都道府県をカバーすることができました。

また、直近では、10年に1度変わる指導要領において、昨年度から中学校で、今年度からは高校で「探究型学習」が必修となりました。

これにあわせて、当社は2022年5月に「探究力測定」というパッケージ製品をローンチしています。この領域は完全なるブルーオーシャンであり、さまざまなかたちで、さまざまな学校にサービスを届けることができています。

非認知能力の評価をサポートする「Ai GROW」の導入数は、これまでどおり順調に増えています。また、英語4技能を伸ばす副教材として、先生の負担を増やさずに学習量とアウトプットの機会を増やせる「e-Spire」の導入校が、足元では特に増えています。

教育事業 足元の動向

私たちが今行おうとしていることは、国の目指している大きなマクロの方向性とも合致しています。2022年度も引き続き、経済産業省の「未来の教室」実証事業、およびEdTech導入補助金の対象に採択されています。

今年度から文部科学省が指導要領の目玉としている「探究力」の領域において、当社の測定サービスが経済産業省に採択されています。この領域は対抗馬がまったくない状態です。私は日本だけではなく海外でお話しする機会も多く、このようなところも含め、現在私たちの強みを示す領域が増えていっています。

商談は急速に増加しています。これまでしばらくHR事業も含め、営業をすべてオンラインで行ってきました。直接お客さまとお会いしないまま新規営業を行っていることについて、私たちの甘さがあり十分に反省するところもあって、現在HR事業では、対面による営業を積極的に増やし始めています。

教育事業においても、札幌・福岡・大阪といった各エリアで、これまで開催していなかった対面セミナーを積極的に開催し、今は大きく「リアル重視」に舵を切っているところです。特に新規の場合は、オンラインだけであらゆるものをご説明するのは困難です。私たちの商材は決してわかりやすいものではないため、しっかりとご説明するべく、対面による営業に力を入れています。

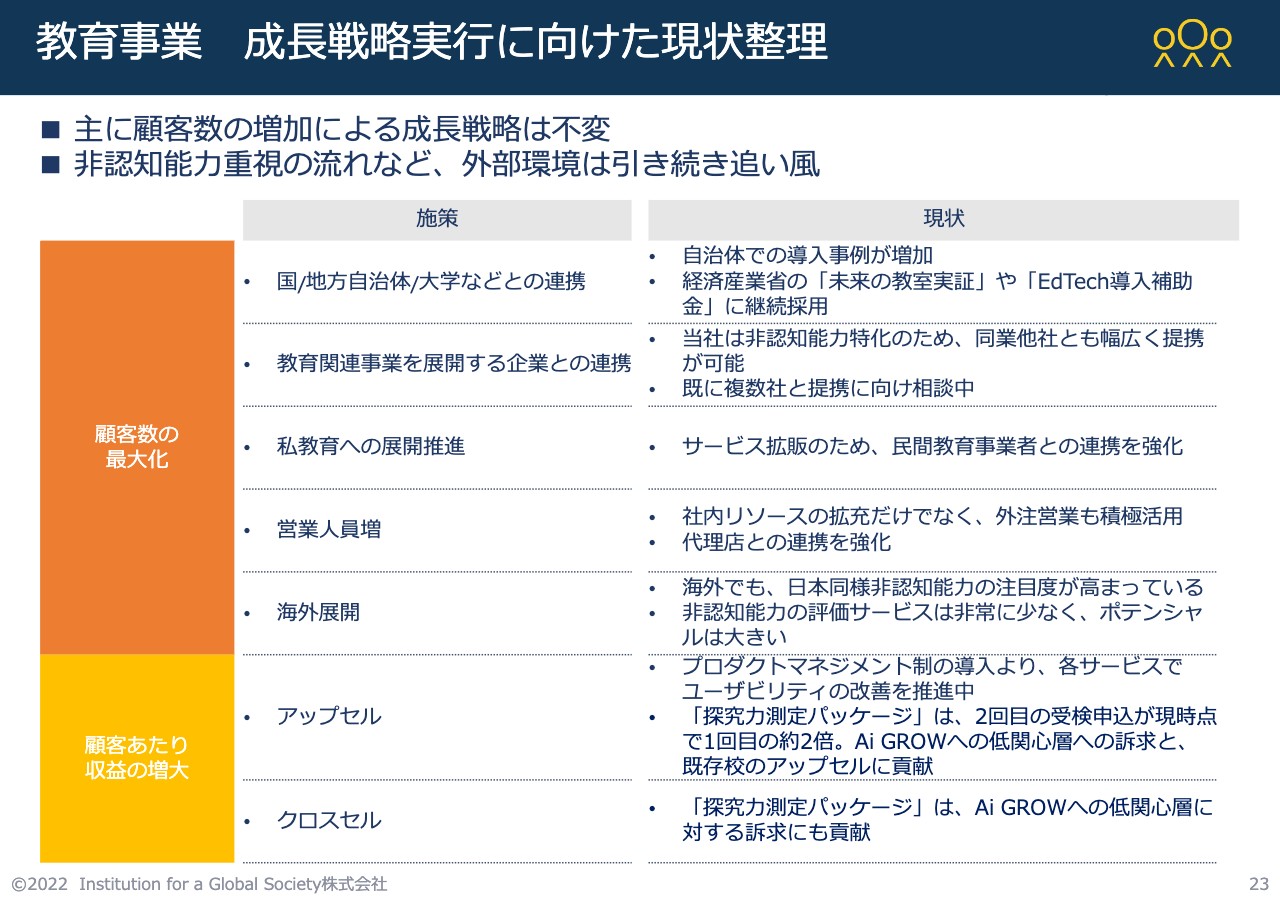

教育事業 成長戦略実行に向けた現状整理

今後の成長戦略です。教育事業も特にこれまでの方針と変わりなく、採用校の増加による成長を目指します。現在の実績としては37都道府県ですが、これを47都道府県に拡大していきます。

教育というのは横並び意識が非常に強いため、まわりの学校が導入すると、導入していないところは非常に不安になります。早い段階で、47都道府県のすべてにおいて導入件数を増やして、しっかりと事業を伸ばせるような仕組みを作っていきたいと考えています。

また、足元では、昔に比べると、一般入試、いわゆるセンター試験を受ける学生よりも、一般入試以外の試験を通じて入学する学生が急速に増えています。

このような中、従来の偏差値に代わる評価軸が求められており、私たちの「Ai GROW」の活用範囲が広がっています。さまざまなかたちで国とともに取り組みを行っていますし、さらに事業推進を強めていきたいと考えています。

スライドに記載のとおり、この領域は日本だけではなく海外でも同じようなことが言われています。最近は、STEAM(Science、Technology、Engineering、Art、Math)教育、まさに探究型教育が必要とされています。この領域に競合がいないことが私たちの強みであり、「GROW」の海外展開の体制を整えようとしているところです。

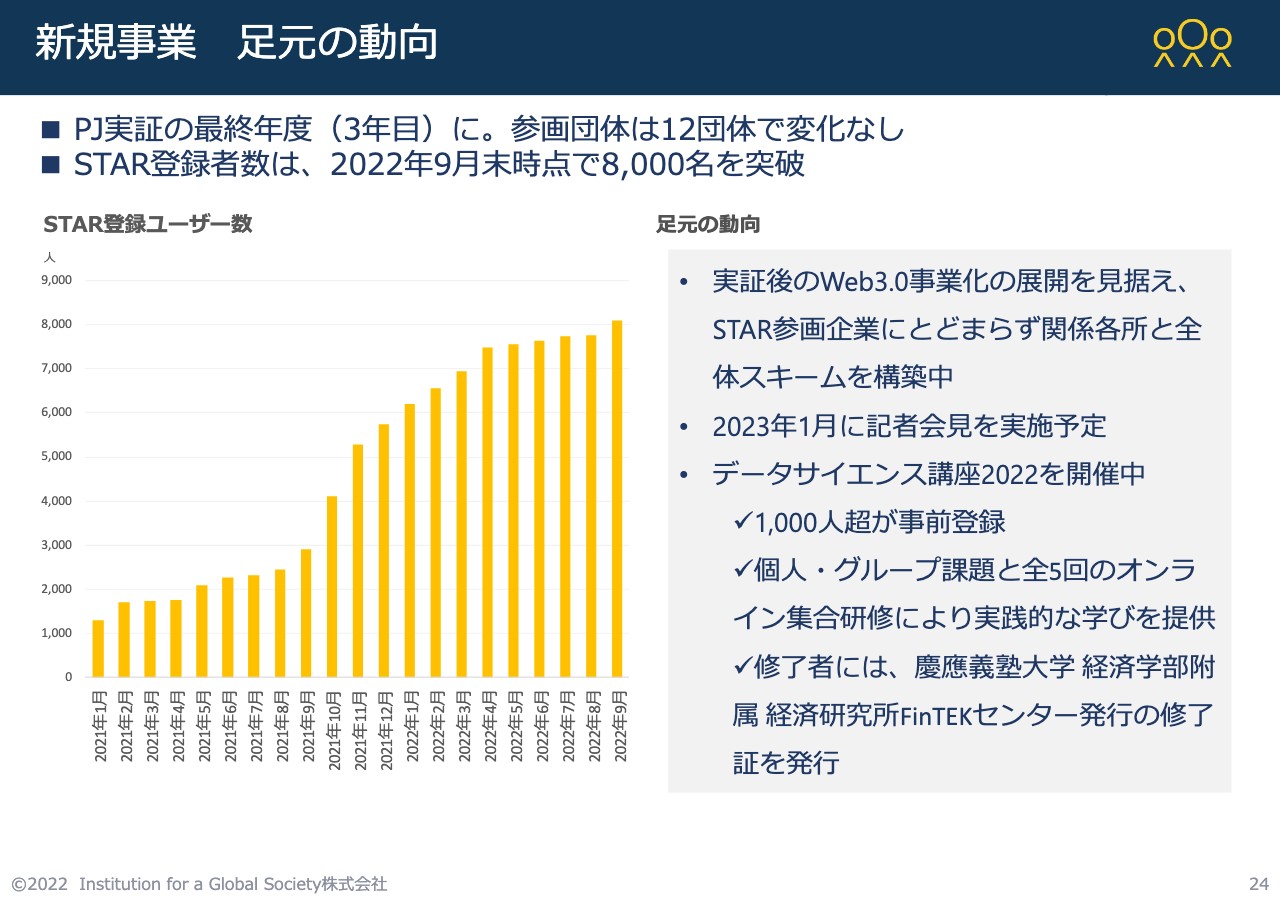

新規事業 足元の動向

新規事業の動向についてご説明します。こちらは慶應義塾大学経済学部附属研究所FinTEKセンターが中心に行っている事業で、私たちはブロックチェーン技術を用いてシステム開発を行っており、現在特許申請中のいくつかの技術を実践しています。この実証事業は、今年度が最終年度となっています。

現在の登録者は約8,000名で、200を超える大学の学生が登録しています。昨年に引き続き実施している「データサイエンス講座」では、1,000名以上の新たな学生が登録してくれました。学びの履歴を採用などにつなげる、教育事業とHR事業をつなげるという、これまでにない新たな領域のベースとなるプラットフォームになっています。

参画企業は、三菱UFJフィナンシャル・グループ、三井住友信託銀行、SMBC日興証券などがおり、現在は実証事業後について詰めている最終段階で、2023年1月に共同記者会見を行う予定です。

この領域はWeb3.0で非常に注目されていることに加え、おかげさまで実証事業がうまくいっていること、私たちが新たなブロックチェーンの応用技術を持っていることもあり、ここに関しては2023年1月中旬にみなさまに向けて発表したいと考えています。以上が四半期の報告です。

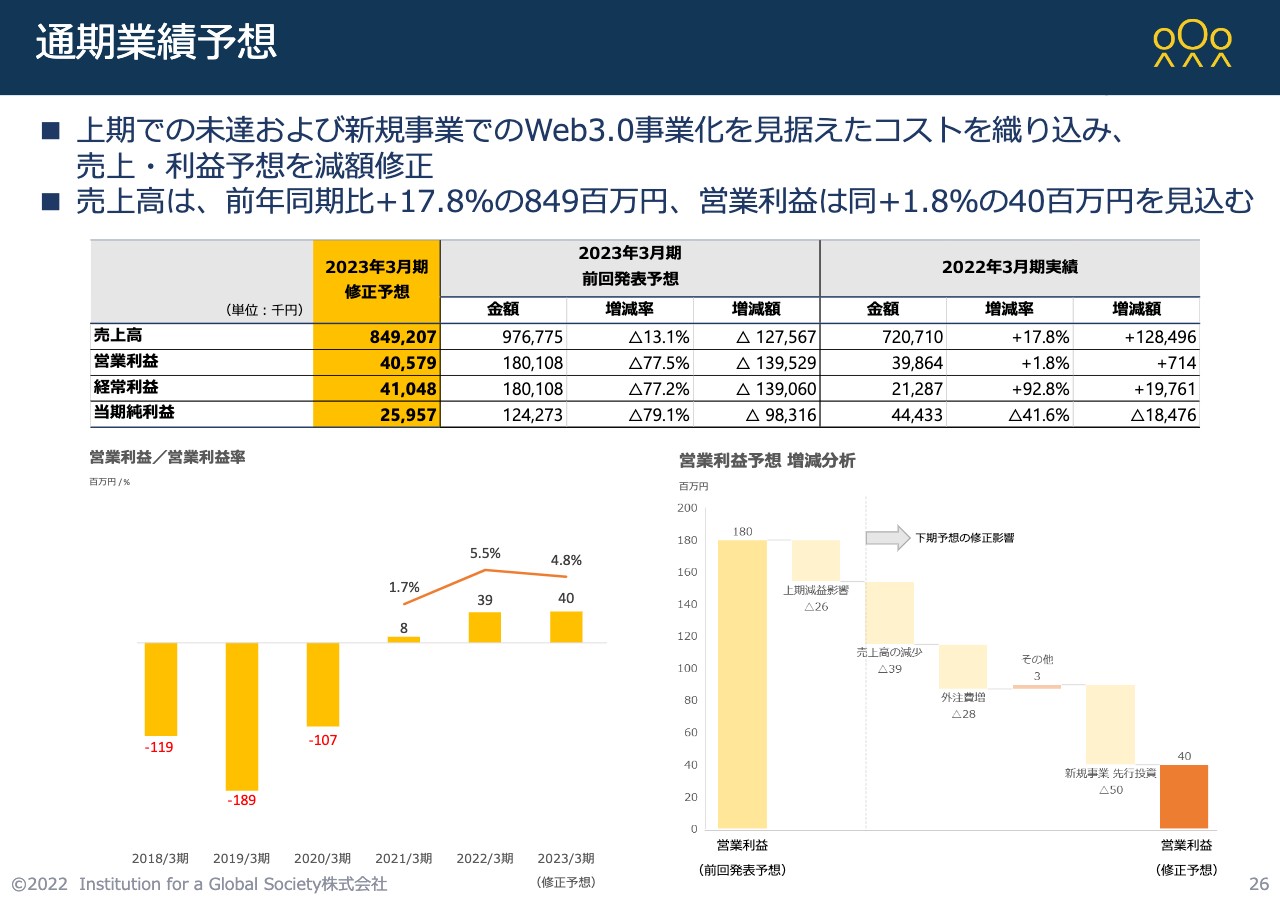

通期業績予想

通期業績予想の修正についてご説明します。上期の実績は、HR事業の減収の影響を受け、遺憾ではありますが前年同期比で減収という結果となりました。これらの影響に加え、先ほどご説明したWeb3.0関連の新規事業に対する投資を、今後一気に行っていくことを考えています。

このような先行コストの積み上げなどを反映し、通期予想を変更しています。修正後の通期予想は、売上高は前年同期比17.8パーセント増の8億4,900万円、営業利益は前年同期比1.8パーセント増、ほぼフラットの4,000万円を見込んでいます。

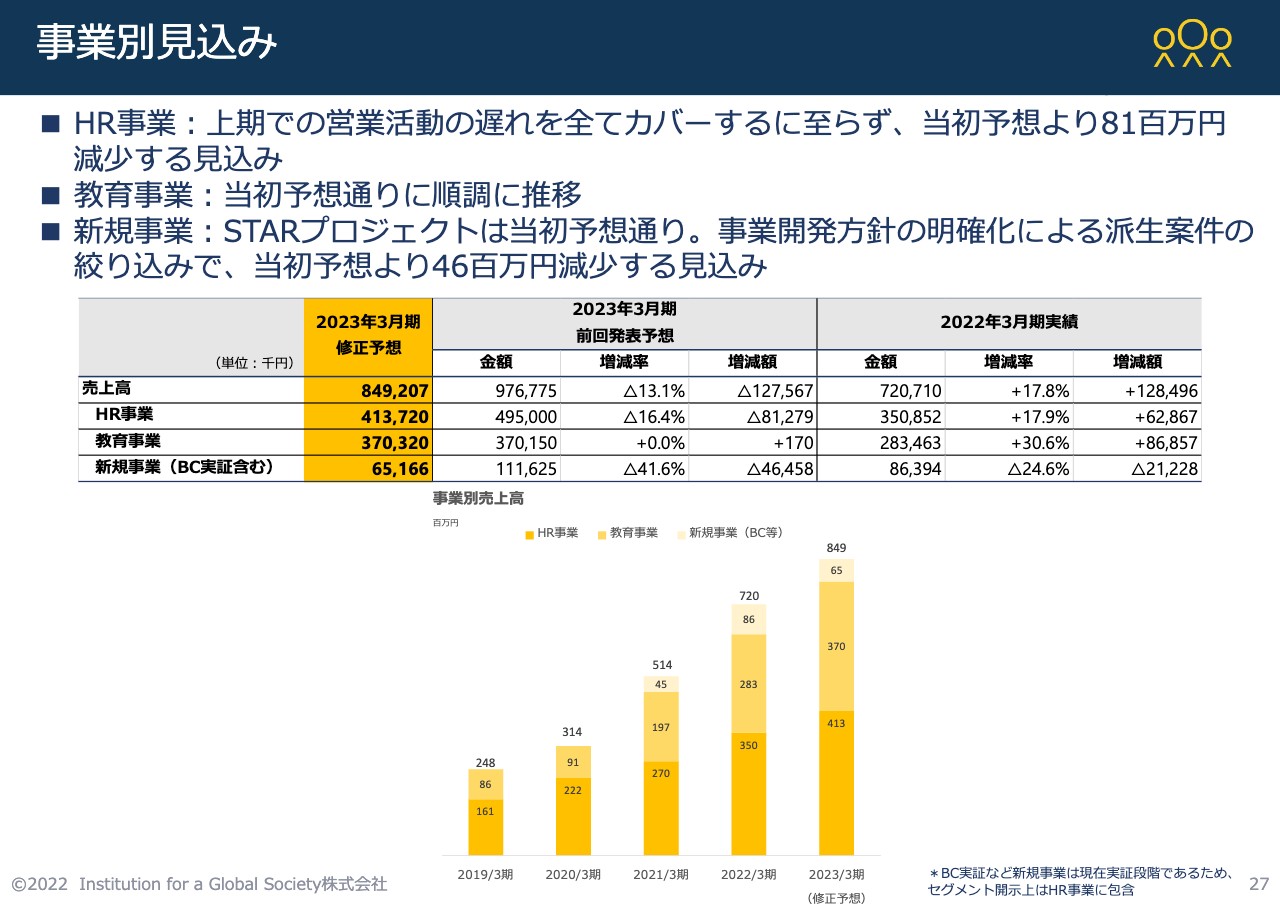

事業別見込み

HR事業は、上期での営業活動の遅れを主因に8,100万円減少し、前年同期比16パーセント増収の4億1,300万円を見込んでいます。教育事業については変更していません。

新規事業は、事業開発方針が明確になってきたため派生案件を絞り込み、売上高の予想を4,600万円引き下げます。さらに、Web3.0事業化のための先行投資を織り込んだ数字になっています。

以上が上期の決算と修正のご報告です。2023年3月期第2四半期の決算説明はここまでといたします。ご清聴ありがとうございました。

質疑応答:来期以降の取り組みについて

質問者:今期はご苦労されているとのことで、着地もおおむね理屈としてはわかりました。御社の両事業ともに、クライアントは年度予算の中で予算を確保していく前提で、まさにこの下半期が来期の売上と利益、特に売上のほうに影響してくるのではと思っています。

今の事業で、来期以降の各クライアントや予算についてどのように取り組んでいくのかを、どう食い込んでいくのかを肌感覚でよいので教えてください。

福原:おっしゃるとおり、HR事業において私たちは大企業を主な顧客としています。来年度に関しても、すでにいろいろな企業との議論を進めています。

これまでと若干違ってきているところは、人的資本に関わるようになったことです。人事部だけではなく経営戦略部、経営本部、あるいはIR部のみなさまとも、お話ができるようになってきています。

これは私たちにとって非常に強いメリットです。人事部の裁量ではどうしても一定の金額を超えませんが、人的資本に関しては経営本部が非常に強い興味を持ち、予算を来年度に向けて取ることを決め、議論を進めています。そのため、人的資本という部分に関しては非常に好感触と言えます。

DXにおいては、12月にローンチする「DXデザイナー」という新規プロダクトがあり、これまでになかった公共セクターの方々が非常に強い興味を持ってくださっており、すでに来年度の予算に関して検討し始めています。

これは、都道府県レベルの、これまでHR事業でアプローチしたことがなかったお客さまの獲得を見込み、予算のほうの議論が進み始めたということです。すなわち、私たちはこれまで部長職以上を対象にしたDXという動きを行っていましたが、今後はその対象を、もう少し下の方々にまで広げていく可能性が出てきたということです。

スキルだけ、つまりコーディングやプログラミングだけを教えるようなものは、世の中にはけっこう多いのですが、一方で私たちは、それをどのように応用していくのかという領域に強みを持っており、これが1つの特長となっています。

私たちが今、ご相談いただいている人事のみなさまは、積極的にDXを進めてきたにもかかわらず「これまで数年間スキルを教えてきたが、結果としてそれが会社のDXにつながっていないのはなぜなのか?」「技術だけができている状態で、これを会社の事業にどのように応用できるのか?」という悩みを抱えているようです。

そこで、私たちはそこをカバーできる「DXデザイナー」養成講座を手がけていこうとしており、これに関心を持っていただいています。既存の人事部のリスキリングという枠組みの中で、来年度、また今年度においても一部、案件が獲得できそうでもあります。先ほどお話ししましたが、経営戦略部などが別途予算を握っているということがあり、人的資本関連で取れる可能性があるというのがHR事業の状況です。

教育事業に関しては、引き続き国と議論している中で、来年度に関しても政策に大きな変更はないと聞いています。国以外において、私たちの足元で大きく変化してきているのは、県あるいは市町村が自らの予算を使おうという流れが増えてきたことです。来年度の予算についても、公立校においては、すでにさまざまな都道府県の自治体とお話を進めています。

学校、特に私学においては、実際に1回使っていただく、例えば三者面談や探究型学習などで導入していただいた後、向こう10年間はそう簡単に変えられるものではありません。そのような中で、予算を比較的取っていただきやすいところはまったく変わっていません。

新規事業に関しては、まさに今、既存のSTARプロジェクト以外に、Web3.0関連の新事業に対して、みなさまに強い興味を持っていただいています。来年1月の段階で、いろいろなお客さまと来年度の予算を含め、議論を確実に進めています。

質疑応答:営業職の採用と体制構築について

質問者:HR事業でプッシュ型のマーケティングを行ってこなかった中で、アップセル・クロスセルに注力するとのことですが、これにはある程度人材が必要だと思います。新たに人材を採用しているのか、既存の営業のメンバーを切り替えているのか、そして切り替えているとすれば具体的にどのような策を打っているのか、教えてください。

福原:HR事業において「マーケティングの新しい専門の部分は対応できるのか」ということですが、実は取締役の成田が、まさにそのようなところを手がけてきた人物です。成田より、さらに詳しくお話しします。

成田忍氏(以下、成田):プッシュ型営業への対応の体制作りについてご回答します。通常であれば、例えばWebマーケティングを含めさまざまな手法を使って広く行っていくものと思うのですが、私たちの顧客層はある程度限定されているため、その限定された顧客に対して、いかにしっかりとアプローチできるかについて見直し、今立て直しを図っているところです。

具体的には、今まで人材が薄い層であった、いわゆるドアノック営業ができる人材を拡充していくという意味では、社内で育てていくよりはまず、外部の専門人材を投入していきます。すなわち、入口を開けるところを外部人材で行っていく対策を開始しています。

リード獲得後に新たな商談を開始して、その後クロージングにつなげる勝率に関しては、一定程度見えているところがあります。そのため、まずは入口であるリード獲得を増やすところについて、繰り返しではありますが、人材の登用などを含め多角的に施策を走らせていくことを行っています。

質問者:マーケティングの部分でもう一度確認したいのですが、既存顧客に対して、ウェビナーを開くなどということではなく、例えばメールを使ったアプローチなどは行っていますか?

成田:そのようなことも実施していますし、既存客に対してのアップセル・クロスセルの施策も行っています。今まで顧客になりきれなかったリードに対してのアプローチも行っていますが、今まで私たちがまったくアプローチできていなかった層に対しては、外部人材の力を使ってアプローチしていくということになります。

質疑応答:HR事業の上期実績について

質問者:HR事業についての質問です。今までは積算で顧客数が順調に伸びていき、そこに新しいプロダクトをつけていった結果として、売上も増えていくんだろうという印象が強かったのですが、その予想に対するズレが上期のところで起こったというお話でした。

具体的には、社数が8社減少し、1社あたりの平均売上も300万円から270万円に減ったという社長のご説明でした。新しいプログラムも並行して作っているからなのか、社数は既存のトレンドラインに向かって積算で増えていくものなのか、あるいは新型コロナウイルス感染症の影響などを含めてコストカットがあり、そのまま増やしていくのが難しいということなのか、要因について教えてください。

福原:まさにおっしゃるとおりです。私たちの基本的なコンセプトとしては、全社員に「GROW360」を使っていただき、さらにアップセルしていくところは変わっていません。

実際に「GROW360」を導入し、全社員に使っていただいてるところは、100パーセントの継続率で、離脱は1社もないです。全社員に使っていただいている場合の継続率です。

私たちが社数を落としてしまった要因は、「DxGROW」にあります。これは昨年非常に売れたのですが、1回使えば同じ対象者に2回目以降は必要なくなるプロダクトです。これをきっかけに、導入したお客さまに気に入っていただき、「GROW360」の全社員導入につなげ、積算していくビジネスになる予定でしたが、実績としては特に2社で、今年の上期に動く予定だった案件が動きませんでした。

特に1社は、業績が一気に悪化され、もう少し状況が回復してから導入していただくとして案件として動きませんでした。

5,000万円から6,000万円は動くと見込んでいた案件で、かなり大口のお客さまだったため、ここは私たちとしても一番の誤算でした。正直なところ、1社に寄っていたところが問題なのですが、「DxGROW」を非常に気に入っていただいていたお客さまを1社落とし、それが上期に入りきらなかったというのが問題になっています。

私たちが引き続き目指すのは、「DxGROW」の次につながるものです。「GROW360」がベースとなると、金額が大きくなってしまうため、もう少し軽めのものでまずはつなぐということで、今回「DXデザイナー」を作ってきました。

「GROW360」は全社員に向けて1度導入してしまえば、いろいろなかたちで応用できます。実際に、全社員が入っている導入企業についても顧客満足度は高いです。

例えば、ライオン社などが挙げられます。ここでもいろいろなかたちで使っていただき、さらにアップセルもしています。このようなお客さまもいる中で、そこに至る道として、「DxGROW」という商材からうまく次に進められなかったというのが、上期で一番苦労したところです。

それを補うための「DXデザイナー」に加え、その後続を作っていくということと、さらにはお客さまの業績が戻ってきた段階での「GROW360」の導入など、上期に落としてしまっても、下期にいろいろなかたちで入ってくるお客さま、入りそうなお客さまがいます。

年度を通じて案件を落とすというお話ではなく、上期では業績的に多少きついものを下期に回すなども含め、これからかたちができていくと考えています。

新着ログ

「情報・通信業」のログ