オイシックス・ラ・大地、2Qの売上はほぼ見通しどおり EBITDAは収益力強化施策を実行し見通しを上回る

2023年3月期第2四半期決算説明

髙島宏平氏(以下、髙島):みなさま、こんにちは。本日はお集まりいただき、ありがとうございます。今年を振り返りますと、海老名ステーションの物流トラブルで年が明け、その後TOBのこともあり、いろいろと慌ただしい時間を過ごしている面もありますが、主に本業に関する4月から10月までの業績についてお話ししたいと思いますので、よろしくお願いいたします。

目次

本日は、まずは上期業績、戦略の進捗についてお話しし、続いて事業領域を少し広げるという内容について、そしてトピックスのご紹介という流れで私から簡単にご説明します。

エグゼクティブサマリ-2023.3 上期業績

まず上期業績です。簡単に言いますと、全体としては見込みどおりの状況で、売上に関してもだいたい見込みどおりとなっています。総額においては昨年より若干へこんでいるのですが、昨年に比べてARPUが下がったことが要因です。ただ、思ったよりは下がっておらず、コロナ禍よりは高い水準となっています。

また、海老名ステーションでの物流トラブルがあったため、「Oisix」においてなかなか人数が増えない時期がありました。第2四半期は夏場であり、お客さまが一番伸びにくい時期ではありますが、とんとんに近い純増となっています。

EBITDAに関しては、再三お伝えしていますが、物流トラブルからのリカバリがかなり進捗しました。また、当初想定していた以上に外部環境が厳しかったのですが、それに対する収益改善を行っているため、ほぼ見込みどおりとなります。

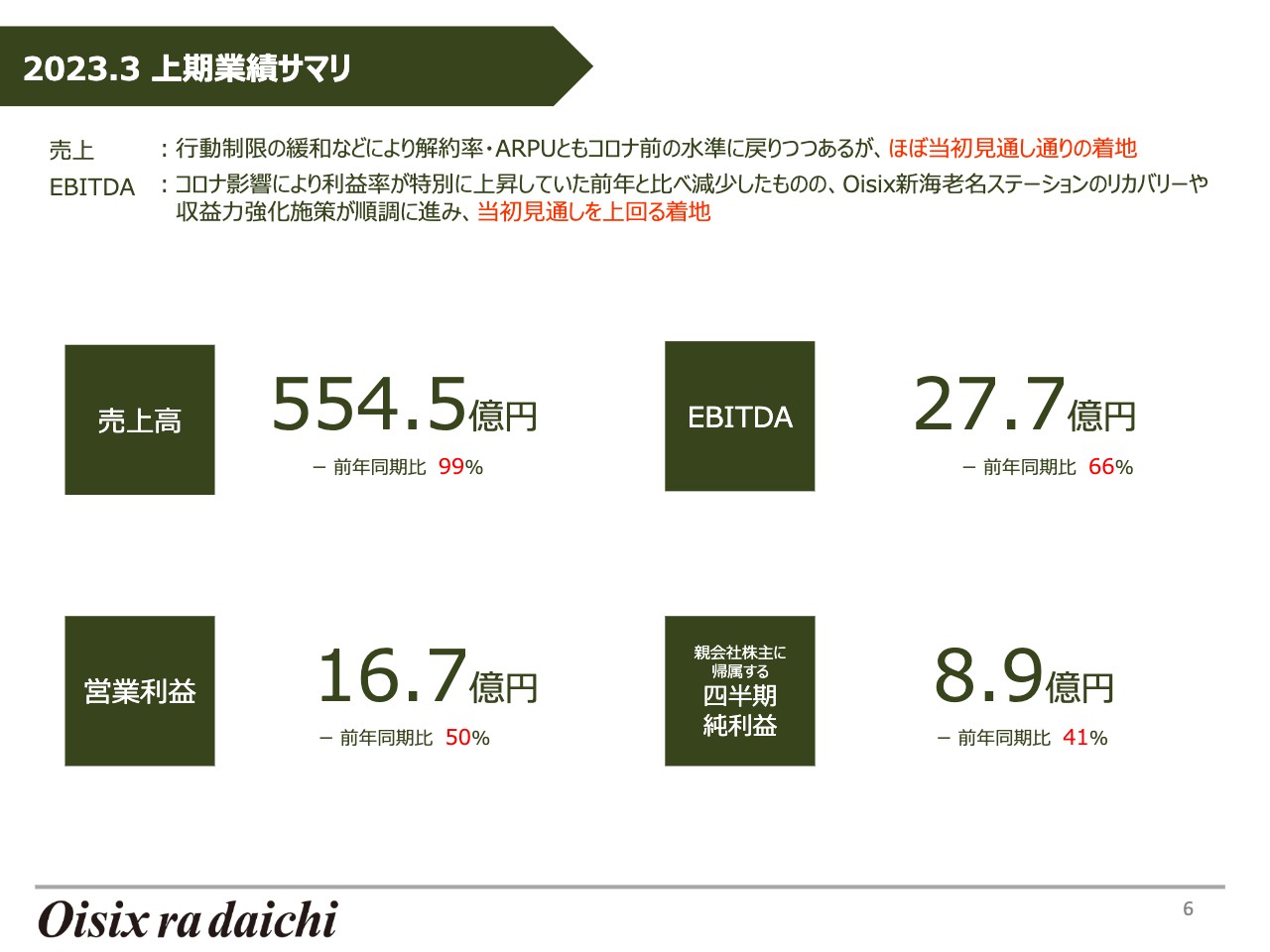

2023.3 上期業績サマリ

上期は売上高が554億5,000万円、EBITDAが27億7,000万円という着地になります。

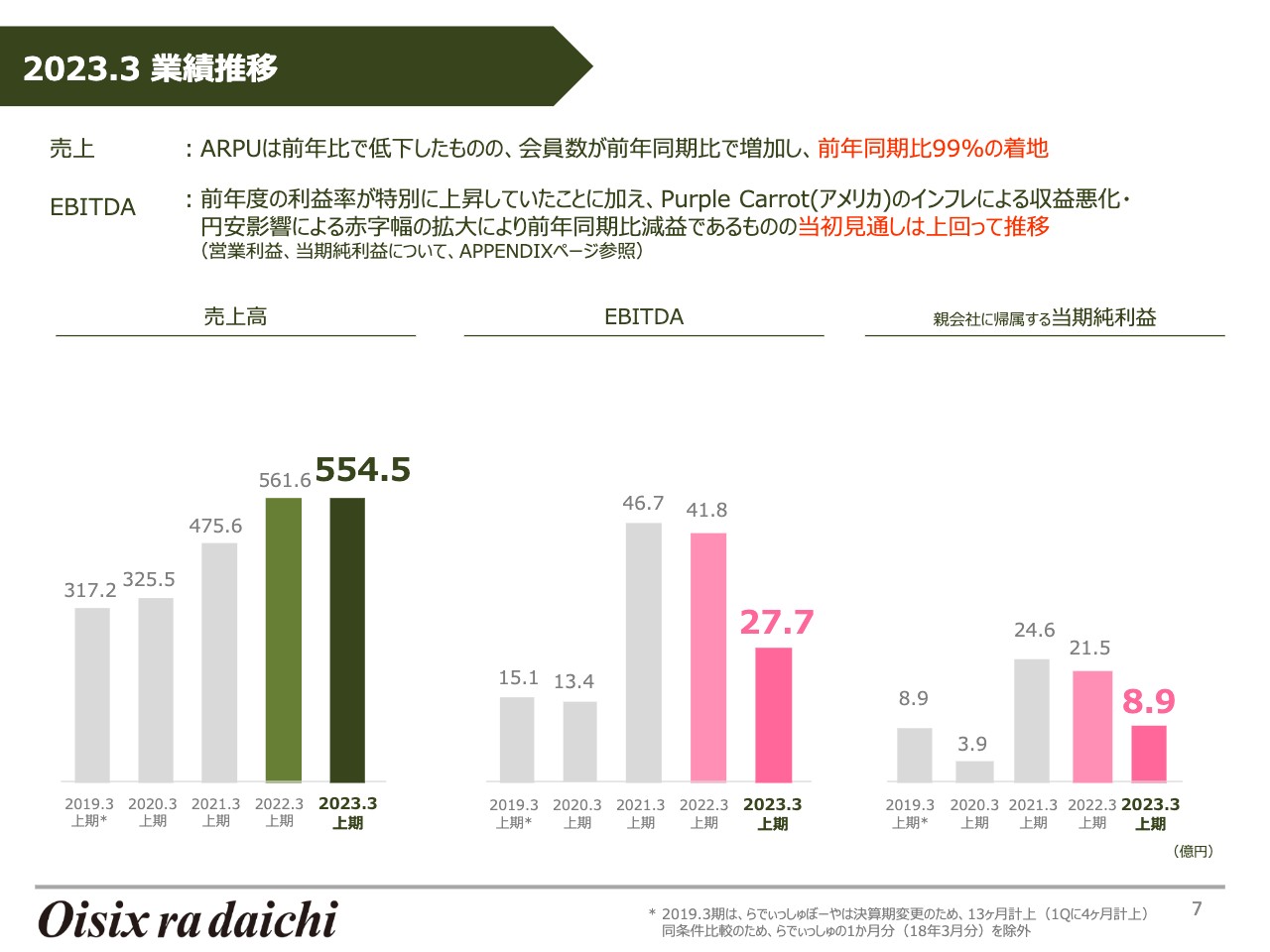

2023.3 業績推移

業績推移はスライドのとおりです。売上が同じくらいの場合でも、ARPUが下がると利益率にかなり効いてくるということもあり、対前期、対前々期においてEBITDAで見劣りする面はありますが、非常に悪いことが起きたということではないと認識しています。

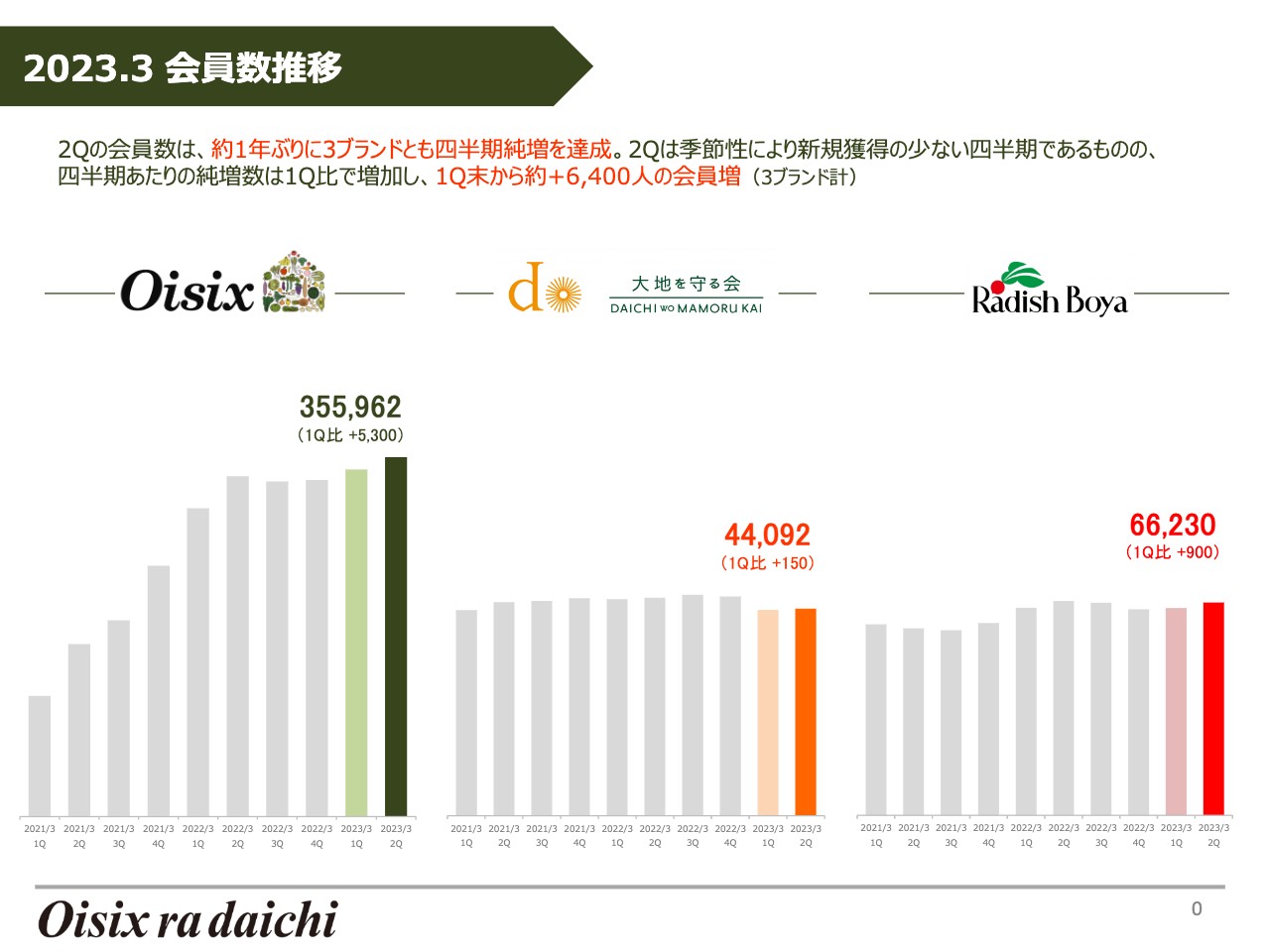

2023.3 会員数推移

また、「大地を守る会」「らでぃっしゅぼーや」の会員数は、ほぼとんとんに近い純増となりました。一番減りやすい時期である第2四半期において、すべてのブランドが減ることなく伸ばしている状況であり、新型コロナウイルス感染症の感染拡大がまったくなかった期間との比較においては、ほっとできる結果であると思っています。

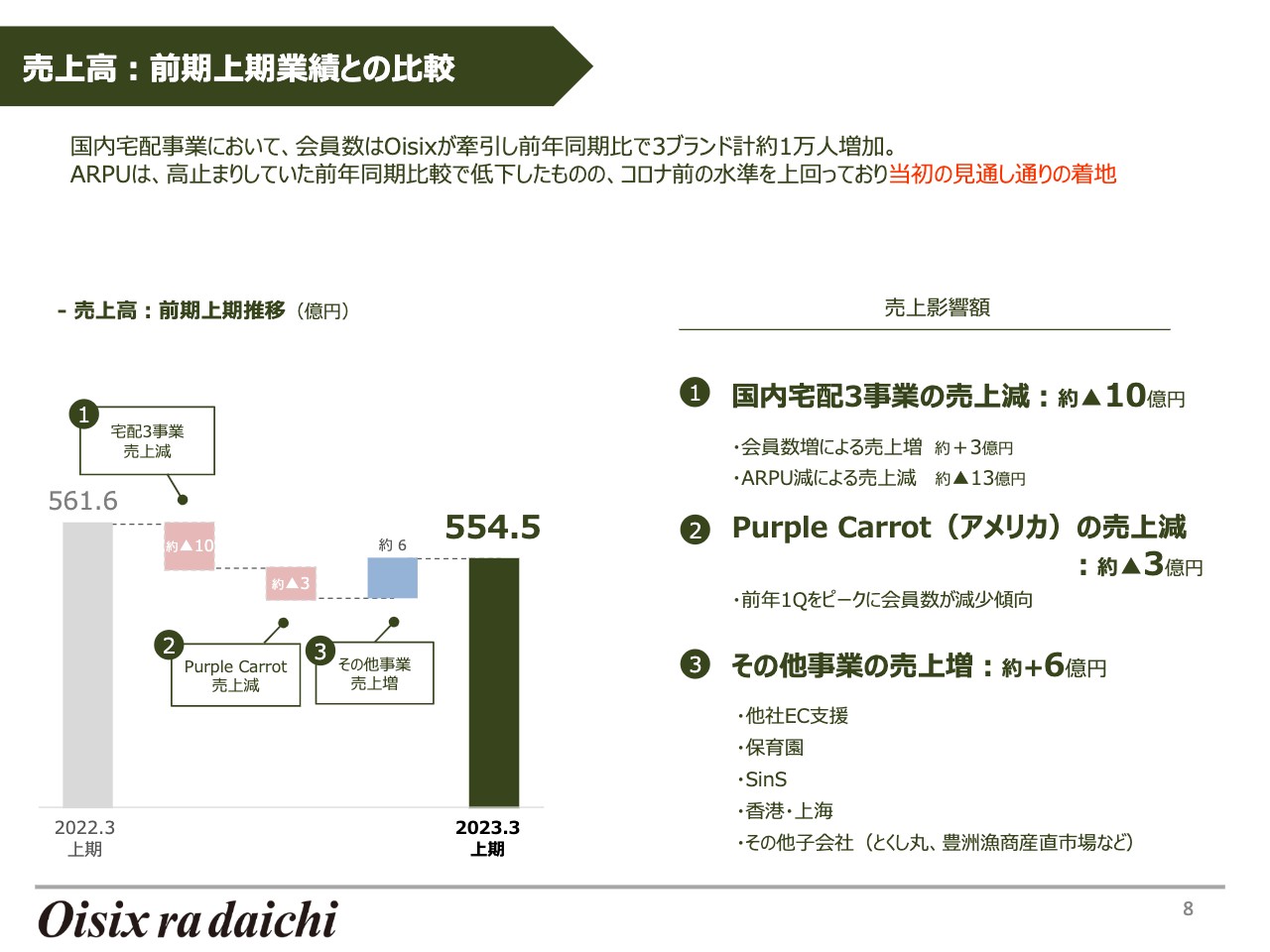

売上高:前期上期業績との比較

前期の上期の業績推移について詳しくお伝えします。国内の事業に関しては、ARPUが下がり、会員数が増えたため、トータルではマイナス10億円ほどとなっています。また、アメリカの「Purple Carrot」の売上が減り続けている状態であるため、その影響を受けています。ただ、B2Bを含め、いくつか伸びた事業があるため、売上はほぼ同じくらいの着地になっています。

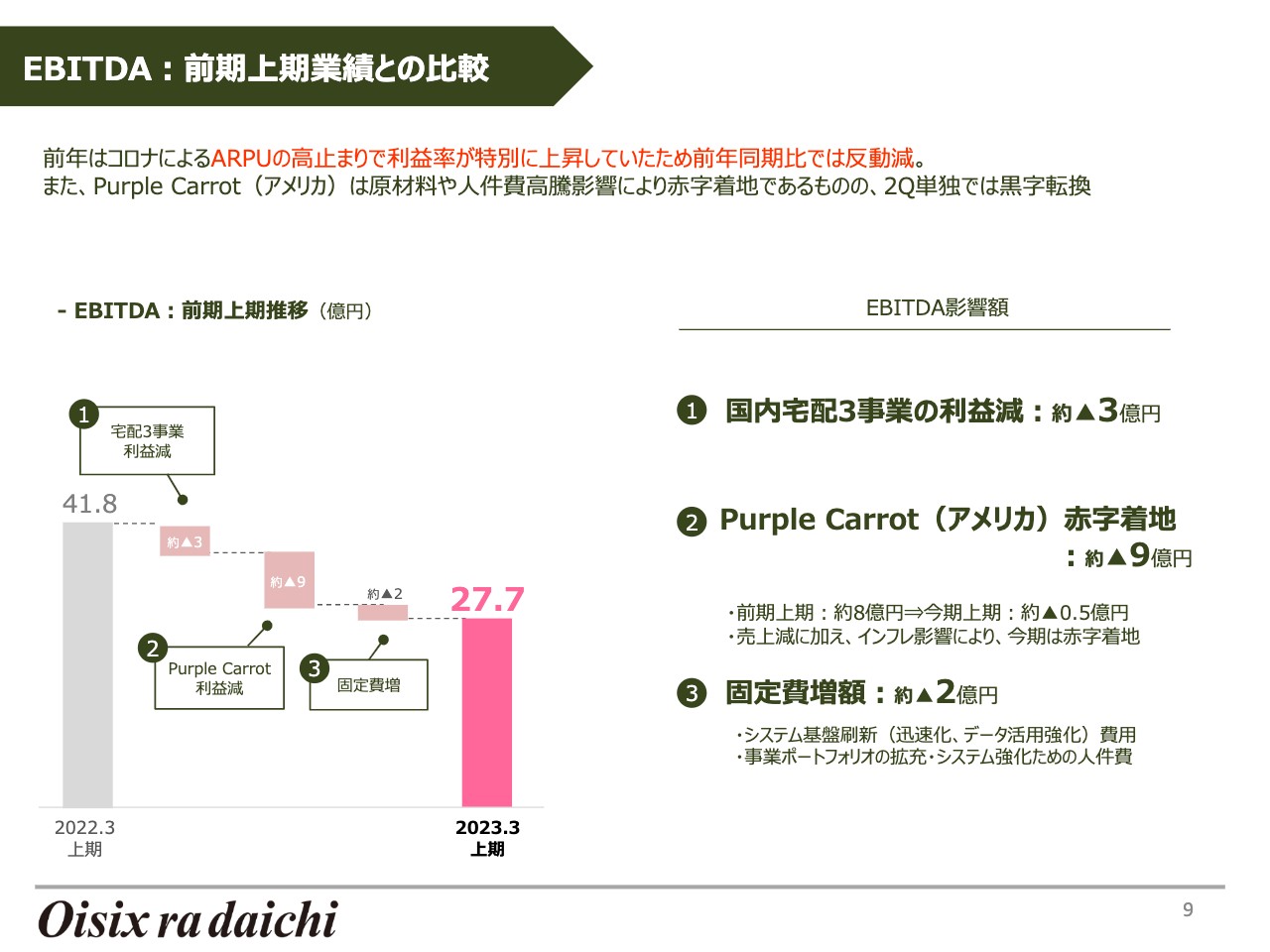

EBITDA:前期上期業績との比較

利益に関してです。先ほどお伝えしたように、ARPUが下がると、同じ売上でも利益率が下がってしまいます。また、昨年「Purple Carrot」は非常に高い利益を出してくれていたのですが、今年の上期においては約5,000万円の赤字になっています。ただ、アメリカの状況は、今年の頭に想定していた非常に悪いシナリオに比べると、かなり立て直してきています。下期も数字自体はよくはありませんが、当初想定していたよりはかなり上向いてくるだろうと思っています。

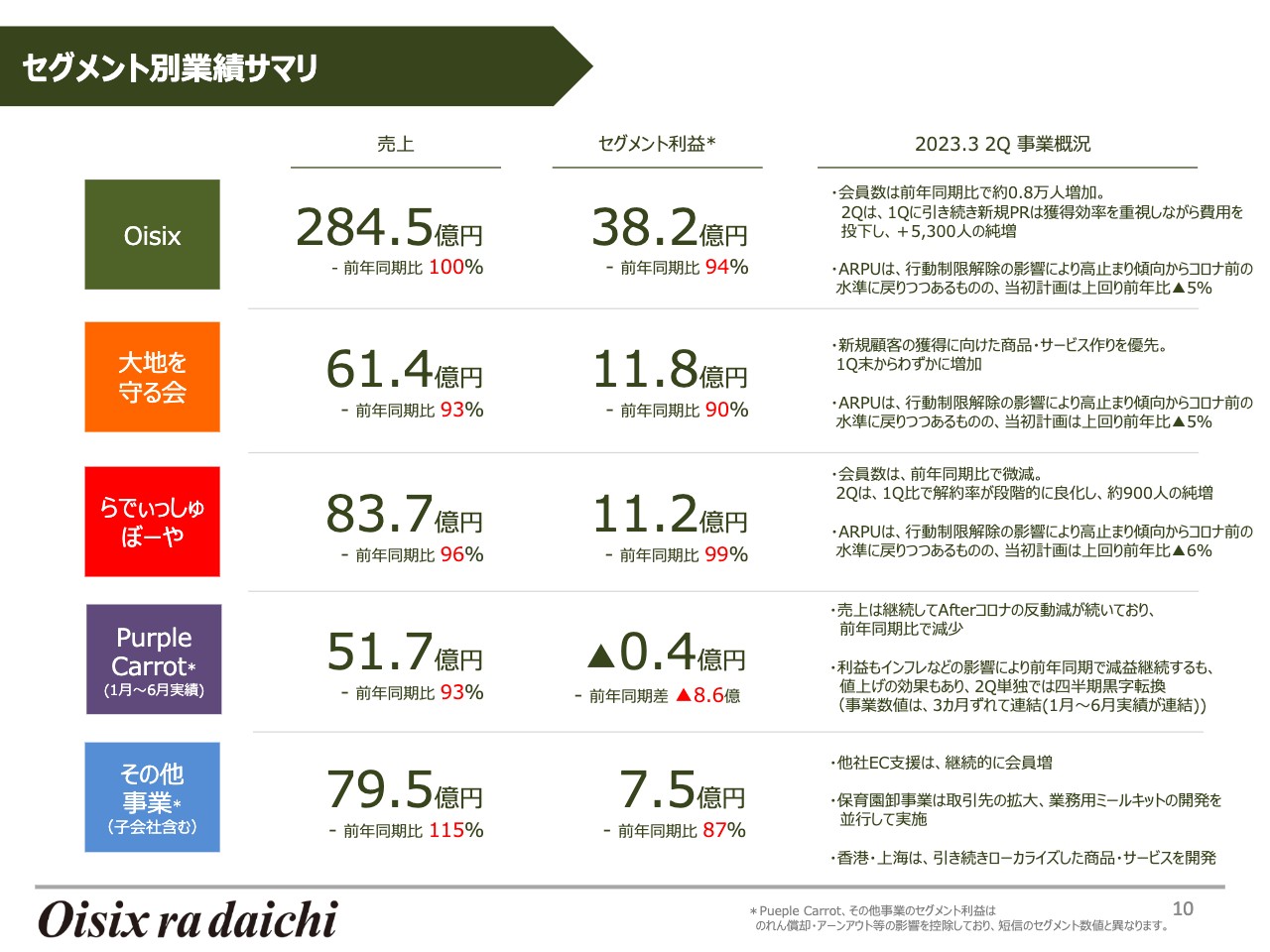

セグメント別業績サマリ

こちらは各セグメントごとの数字になります。

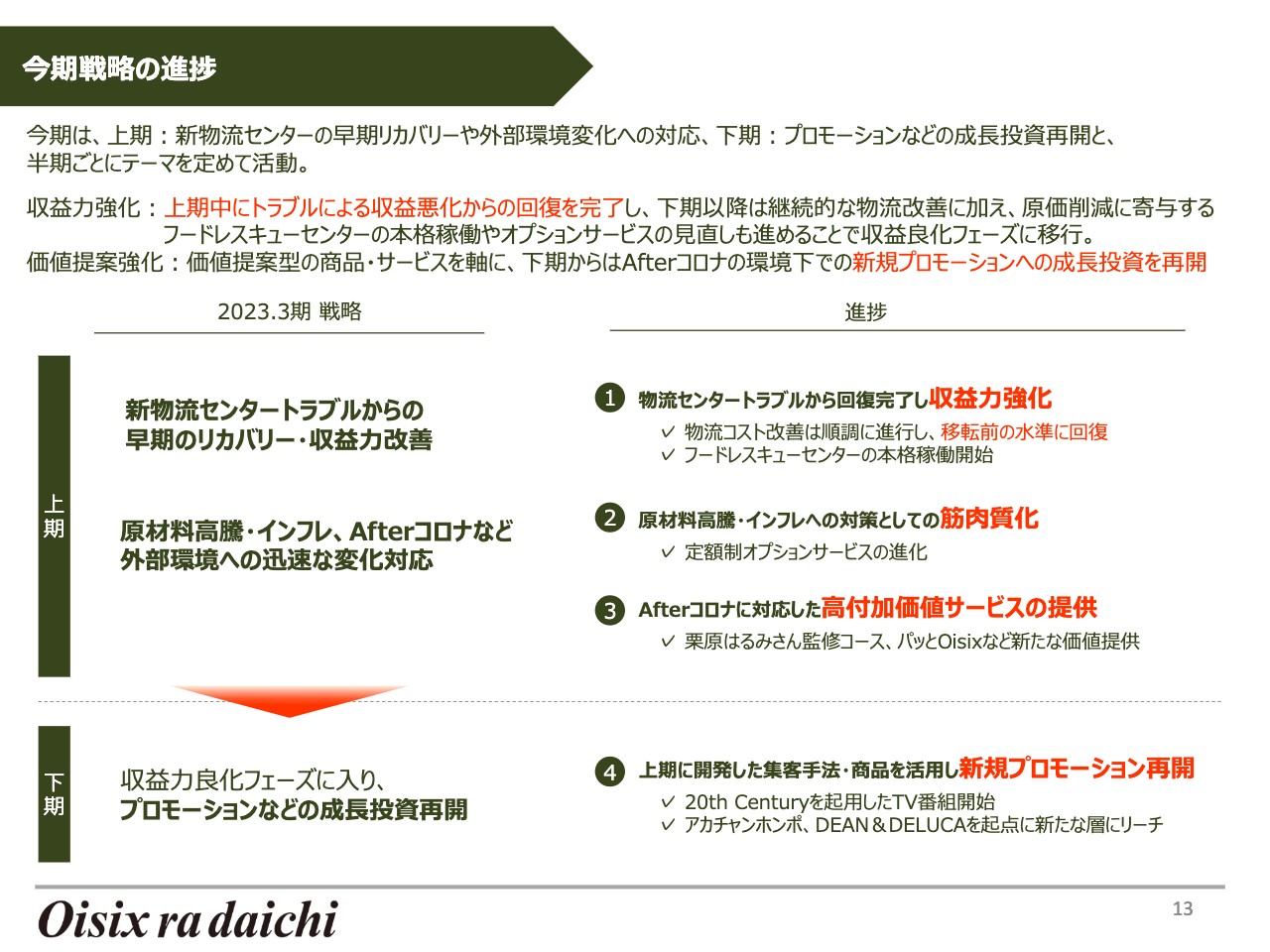

今期戦略の進捗

戦略の進捗についてお話しします。今期は、上期と下期において、スコープを大きく変えていこうと思っています。上期は、海老名ステーションで起きた物流トラブルのリカバリや、原価高騰などのインフレの影響を受けるなど、さまざまな向かい風がありました。また、コロナ禍の終了に伴う新しい価値が必要になる流れの中で、いろいろなチャレンジをすることが必要な時期となりました。

そこで、大きく3つのことを行っています。1つ目は、海老名ステーションの物流トラブルからの回復、そして、海老名ステーションが出た後に新しく立ち上げる予定だったフードレスキューセンターの立ち上げを実行することです。

2つ目は、原材料高騰・インフレへの対策としての筋肉質化です。半年前の説明会で考えていた当時よりも外部環境が厳しくなりましたので、これに対して当初想定していなかった筋肉質化の動きを行っていきます。

3つ目は、アフターコロナの中でもお客さまを増やすことのできる、高付加価値サービスの提供を行っていることです。環境が整ってきつつあるため、下期にプロモーションをしっかりと行っていくことを考えています。

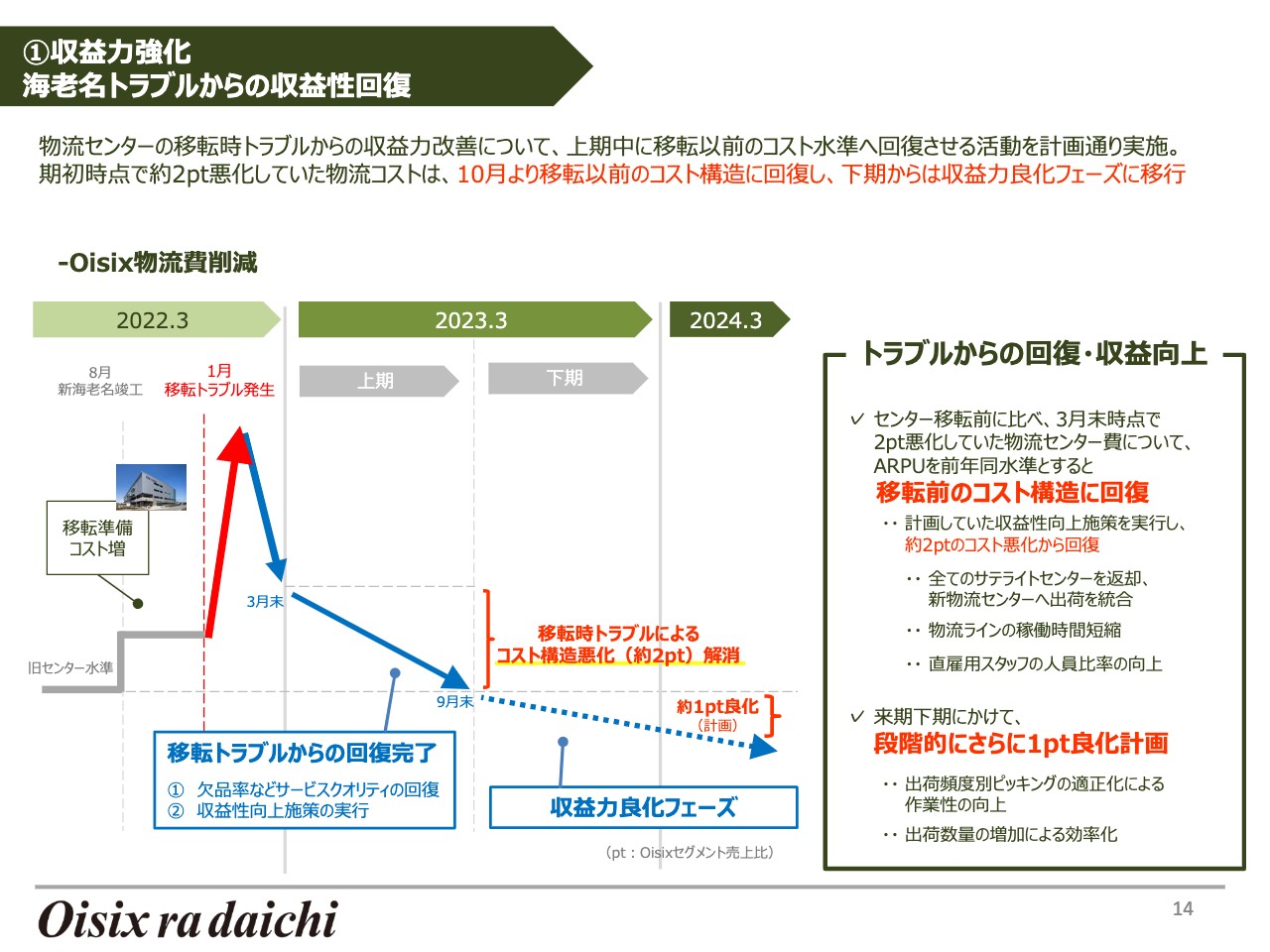

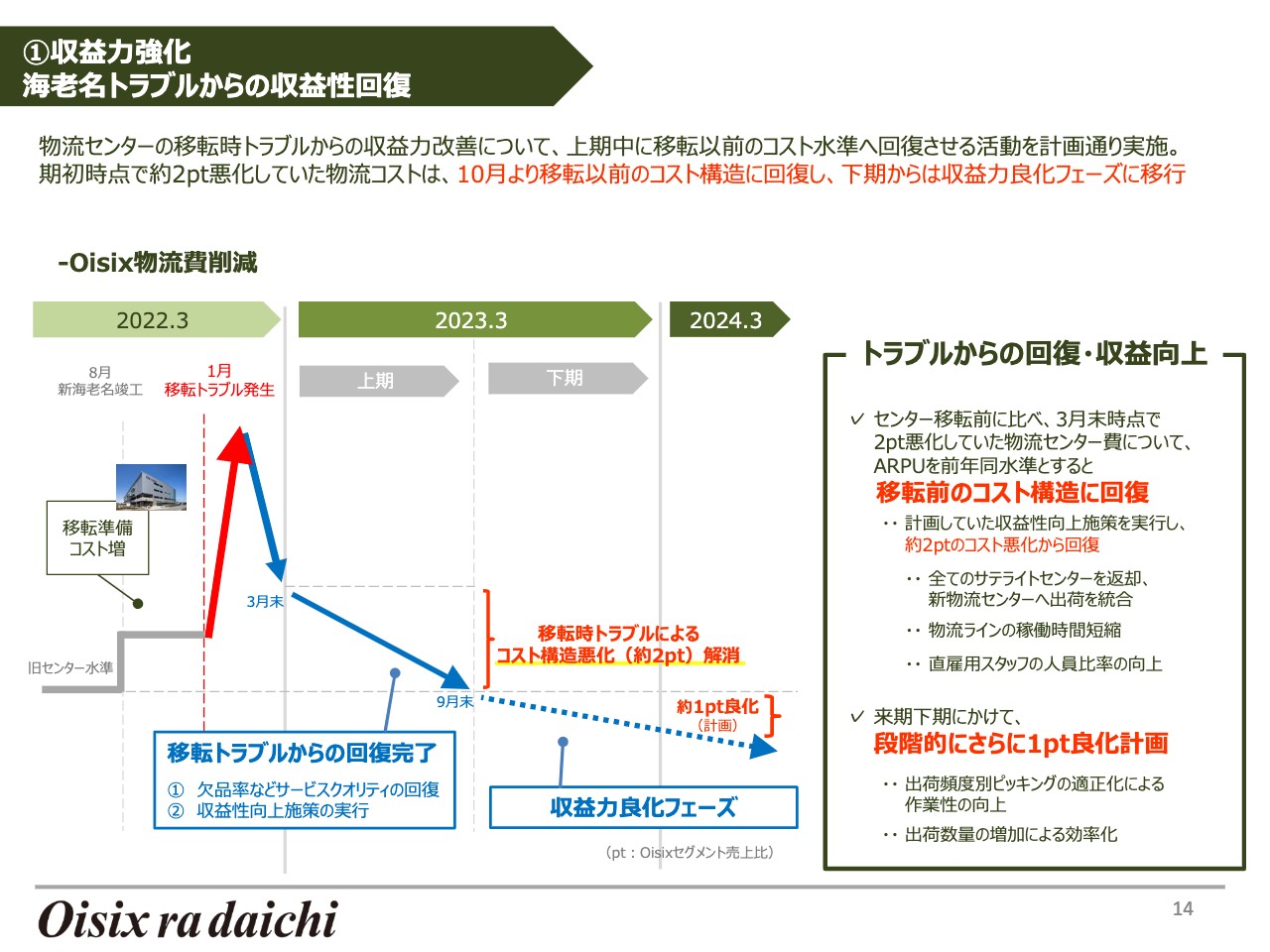

①収益力強化 海老名トラブルからの収益性回復

上期に行ったことについて詳しくお伝えします。まず、海老名ステーションの物流トラブルに関しては、上期においてほぼ収束したと言ってよいと思っています。オペレーションの精度としてはかなり前にほぼ回復しています。また、9月まで借りていたスペースがありますが、10月、11月の着地を見ると、コストとしても元に戻ったと言ってよいと思っています。

センターを立ち上げる際に期待していた生産性の向上に関しては、この下期においてこれからさらにチャレンジしていきます。そして、今よりもさらに1ポイントほど利益率をよくしていきたいと思います。ようやくではありますが、収益性は予定どおりに回復したと考えています。

①収益力強化 フードレスキューセンター本格稼働

旧海老名ステーションを機能転換し、新たにフードレスキューセンターを立ち上げました。将来的には、約3パーセントの原価削減のインパクトを出したいと思っています。我々自体のフードロスはほとんどありませんが、このフードレスキューセンターにより、畑のフードロスをどんどん改善していくということと、それによって我々の収益性を上げていくことを両立していきます。

豊作・ふぞろいの農作物、あるいは未活用だった食材など、採れたものを全部フードレスキューセンターに送っていただき、品質保持期限を伸ばす、加工する、ミールキットにする、冷凍食品にする、アップサイクルにするなどを実施していきます。フードレスキューセンターは無事に稼働できましたので、これから数字的なインパクトを出していく予定です。

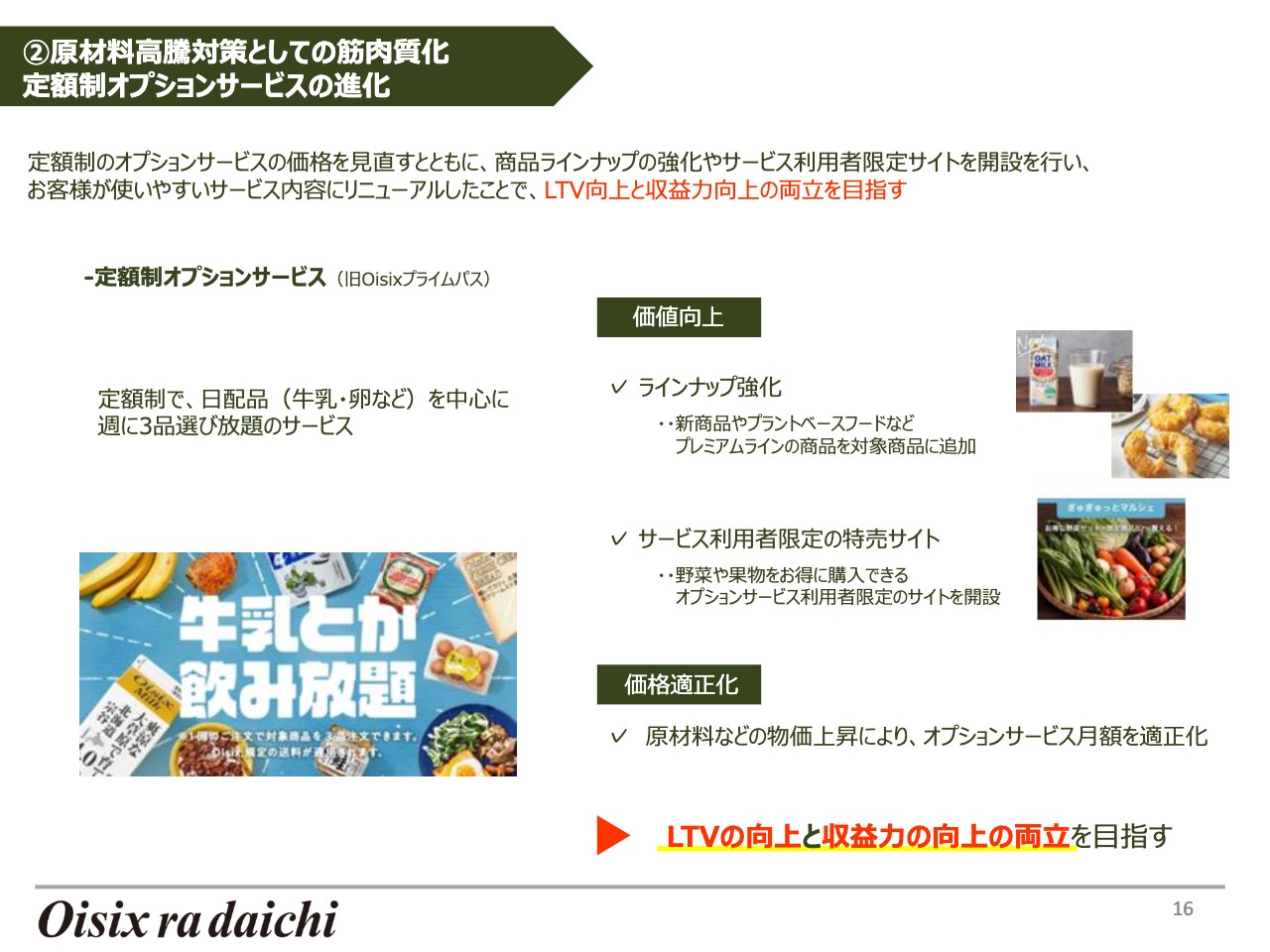

②原材料高騰対策としての筋肉質化 定額制オプションサービスの進化

世の中では、全般的に乳価の改定や食品の値上げが相次いでいますが、当初思っていた以上に原料の価格がかなり上がっています。我々はこれに対して、収益性を上げつつ、お客さまの利便性も上げることのできる方法を模索して実行しています。

「Oisix」の定期サービスの中にはいくつかのサービスがありますが、その収益改善とお客さまの利便性向上を同時に仕掛けています。「大地を守る会」や「らでぃっしゅぼーや」のブランドにおいても同様のことを行っており、解約率も見ていますが、今のところ全体としては順調に進んでいると考えています。

③高付加価値サービスの提供 スペシャリティの磨き上げ

アフターコロナにおける、新しい付加価値作りを行っています。大きい内容の1つとして、この春、栗原はるみさんが創業された「ゆとりの空間」に出資しました。かなりタイトなスケジュールではあったのですが、栗原さんとのコラボシリーズに関しては9月から再開し、11月からまた新しいシリーズが始まるということで準備を進めています。圧倒的な人気があるため、「Oisix」の定期購入サービスにおいて、すでに1万7,000人の方にご登録いただいていますので、下期にいくつかの商品を出していきたいと思っています。

加えて、冷凍食品の「パッとOisix」も強化しています。今まではミールキットや冷蔵品が多く、作る時間が10分から20分はかかっていましたが、この「パッとOisix」は時間をほとんどかけずに作れる、より時短となる商品です。こちらは販売を開始しており、非常に好調に推移しています。

④新規プロモーション TV番組放映により新規獲得加速

下半期は新規プロモーションを強化したいとお伝えしていましたが、こちらについて具体的に開始します。海老名ステーションの物流トラブルからなんとか回復したあとの今年2月から、20th CenturyさまにテレビCMに出ていただきました。その後コラボのキットの販売も実施しています。

2022年11月からは、CMではなく番組を作っていきます。『くいしん坊!万才』や『キユーピー3分クッキング』のような短い時間の枠となる番組ではありますが、今月より、20th Centuryのみなさまが、普段捨てられている食材を使っておいしく食事を作るという番組をスタートしていきます。

我々としても、テレビCMを行ったり、番組を作ったりすることなど、どのようなマスマーケティングが有効なのかについても、これを通じて学習していきたいと考えています。

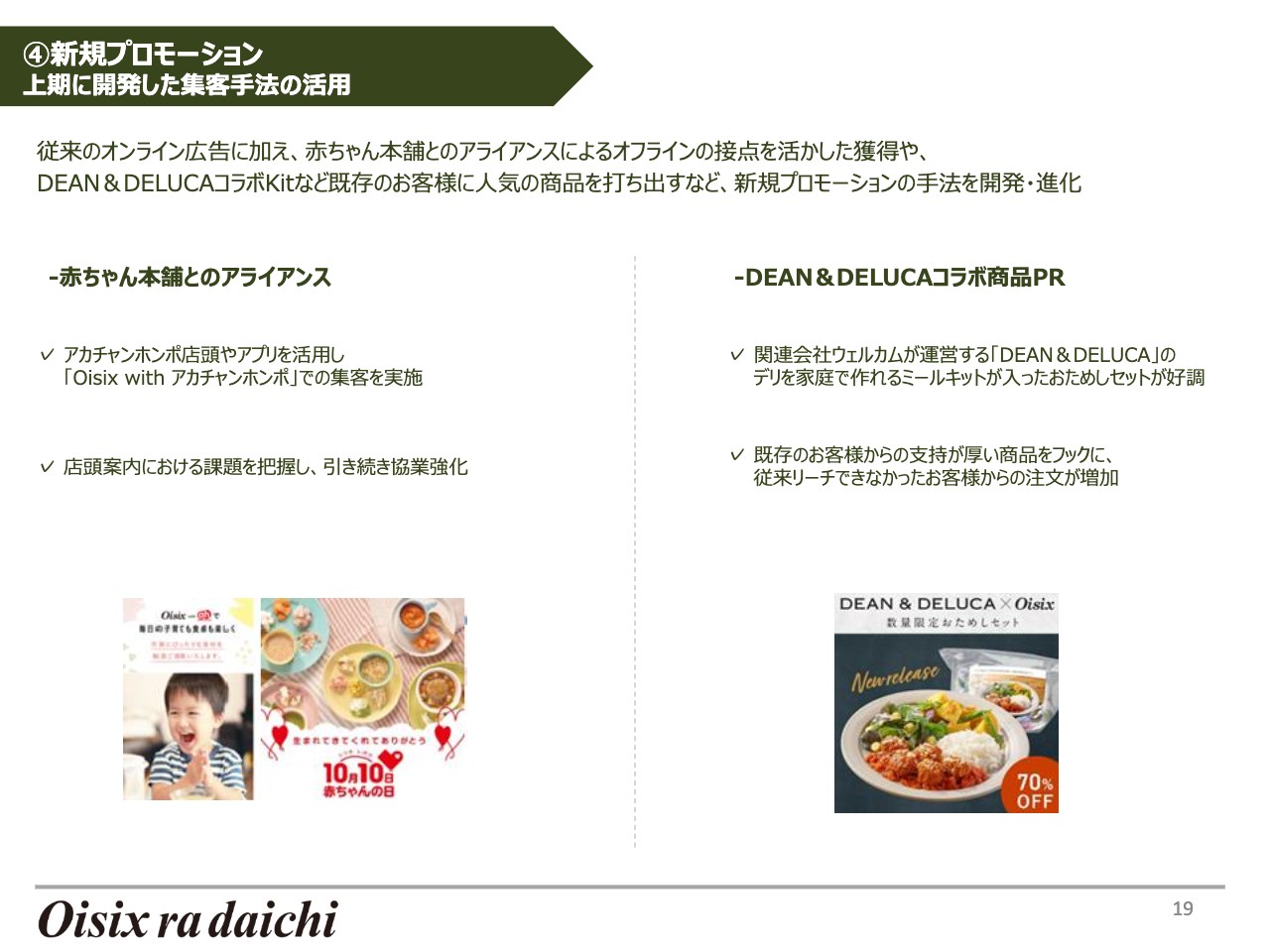

④新規プロモーション 上期に開発した集客手法の活用

今年度の頭からスタートした赤ちゃん本舗さまとのアライアンスについてもノウハウが見えてきたため、こちらも拡大していきたいと思います。

また、関連会社であるウェルカムが運営する「DEAN&DELUCA」とのコラボ展開も、かなり好調に推移しています。このようなことも活用し、下半期にプロモーションを強化していきます。

以上がB2Cの戦略になります。

サステナブルリテール戦略

グリーンシフト、サステナブルについてお話しします。昨年から「サステナブルリテールにならない限り、我々は食品の販売業者として生き続けることはできないだろう」と思っていますので、サステナブルリテールになっていく業態を作っていきたいと思っています。

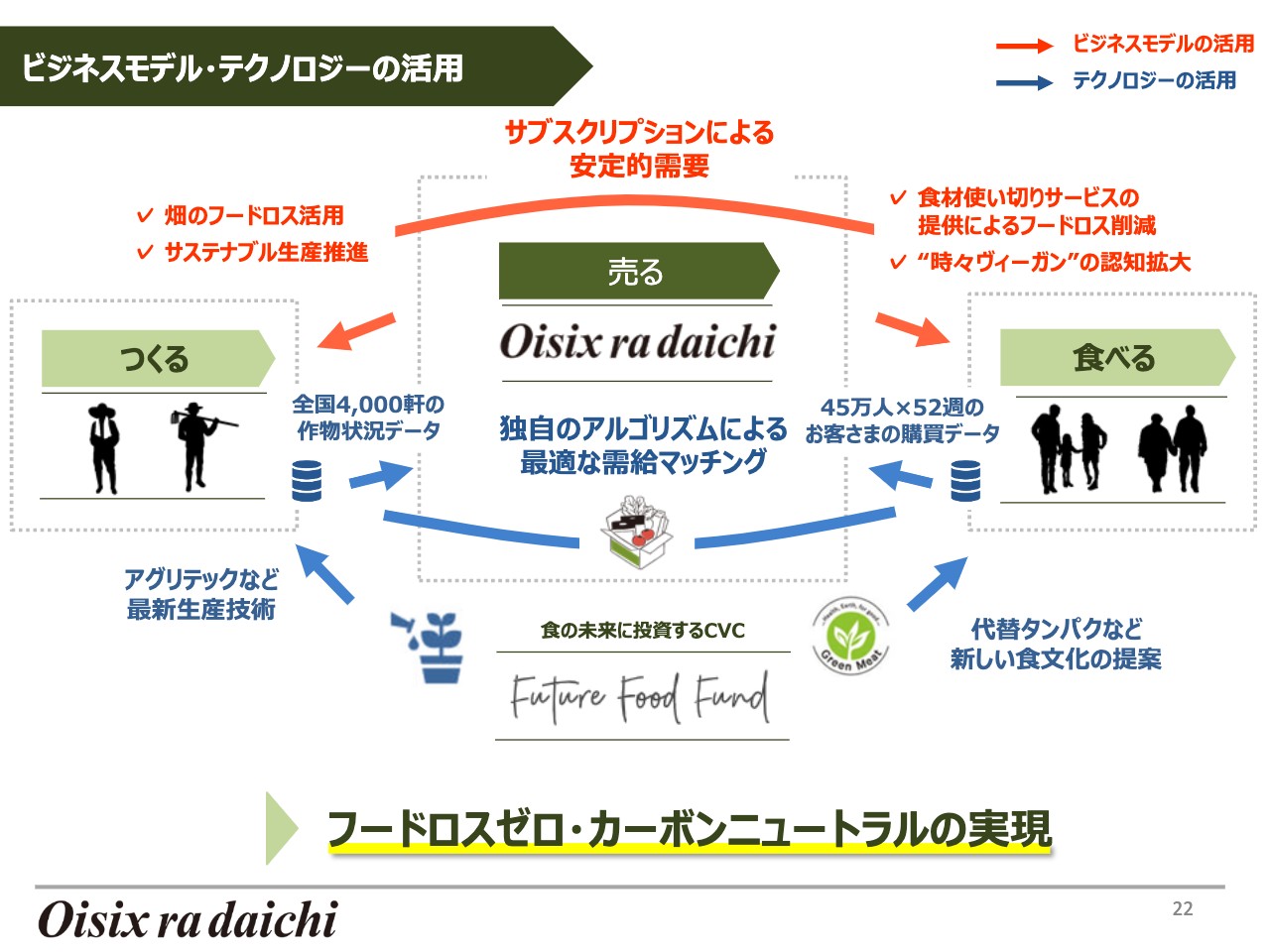

ビジネスモデル・テクノロジーの活用

流通業者として我々自身のフードロスも減らしますが、それだけではなく、産地にたくさんあるフードロス、また、家庭で発生するフードロスも減らしていきます。このようなビジネスモデルを作ることによって、徹底的にフードロスを減らし、カーボンニュートラルを実現していくという構想を展開しています。

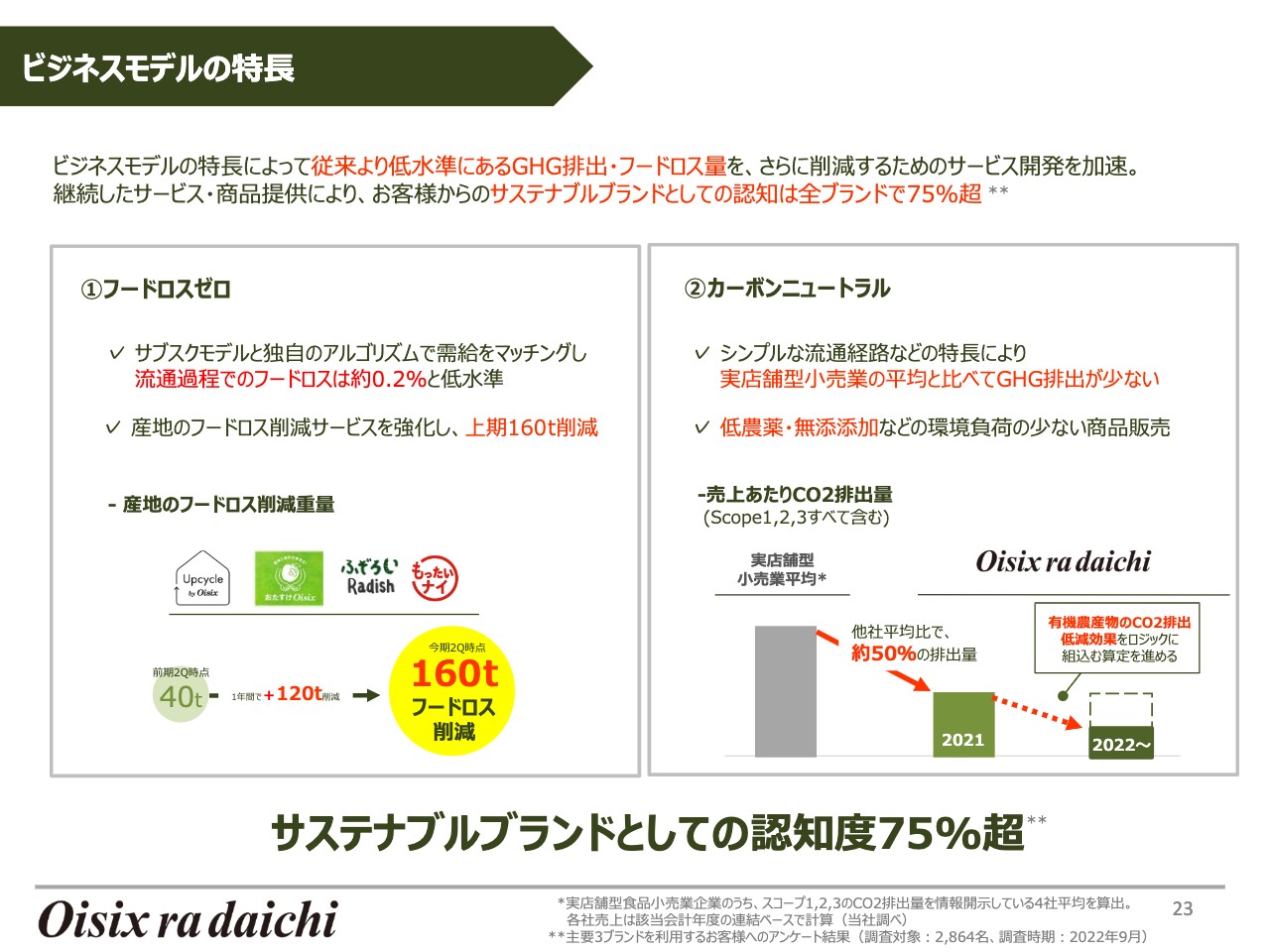

ビジネスモデルの特長

具体的に行っていることをお伝えします。まず、フードロスについてです。我々の流通プロセスにおけるフードロスは、もともと約0.2パーセントと非常に低水準です。海老名ステーションでの物流トラブルが発生した時は、この数字も非常に上がったのですが、現在は移転前よりも低い水準となっており、廃棄はほとんどない状態で展開しています。そのため、今度は産地のフードロスを減らしていくことで、上半期で160トンほどのフードロス削減を実現しています。

また、カーボンニュートラルに関しては、GHG排出量を測ること自体がけっこう大変なのですが、我々の業態は普通の実店舗に比べると、少なくとも半分の排出量で済むことがわかっています。さらに、使っている食材において、化学農薬や化学肥料などを極力減らしているため、GHG排出量はもっと少ないと見込まれますので、その測定を始めています。

①フードロスゼロ フードロス削減型サービス・商品開発強化

トピックスです。フードロスについては、「おたすけOisix」というサービスを開始しています。台風などの気候災害によって生まれたフードロスを、みんなで食べて解決しようというサービスになっており、登録者数は非常に順調です。

また、「ふぞろいRadish」という、不揃いの原料を使った「らでぃっしゅぼーや」のサービスがあります。こちらは、「らでぃっしゅぼーや」定期会員のお客さまのうち、7割くらいの方にご利用いただいているサービスに育っています。

その他にも、未活用食材を使ったミールキットがあります。スライドに記載の一例は、日本酒を作る時に出る酒米の余りを粉にして、ミールキットに使っているというものです。

①フードロスゼロ Upcycle by Oisixの認知拡大

アップサイクル商品も、さまざまなところとコラボしています。チョーヤ梅酒さまが梅酒を作る時に余った梅を活用してドライフルーツを作ったり、青稜中学校とコラボして商品を開発したりしています。

また、外販先の拡大も始まっています。スライドのとおり、「Afternoon Tea」さまや「ナチュラルローソン」さま、「マルイ」さま、「BIO-RAL」さまなどで販売しています。

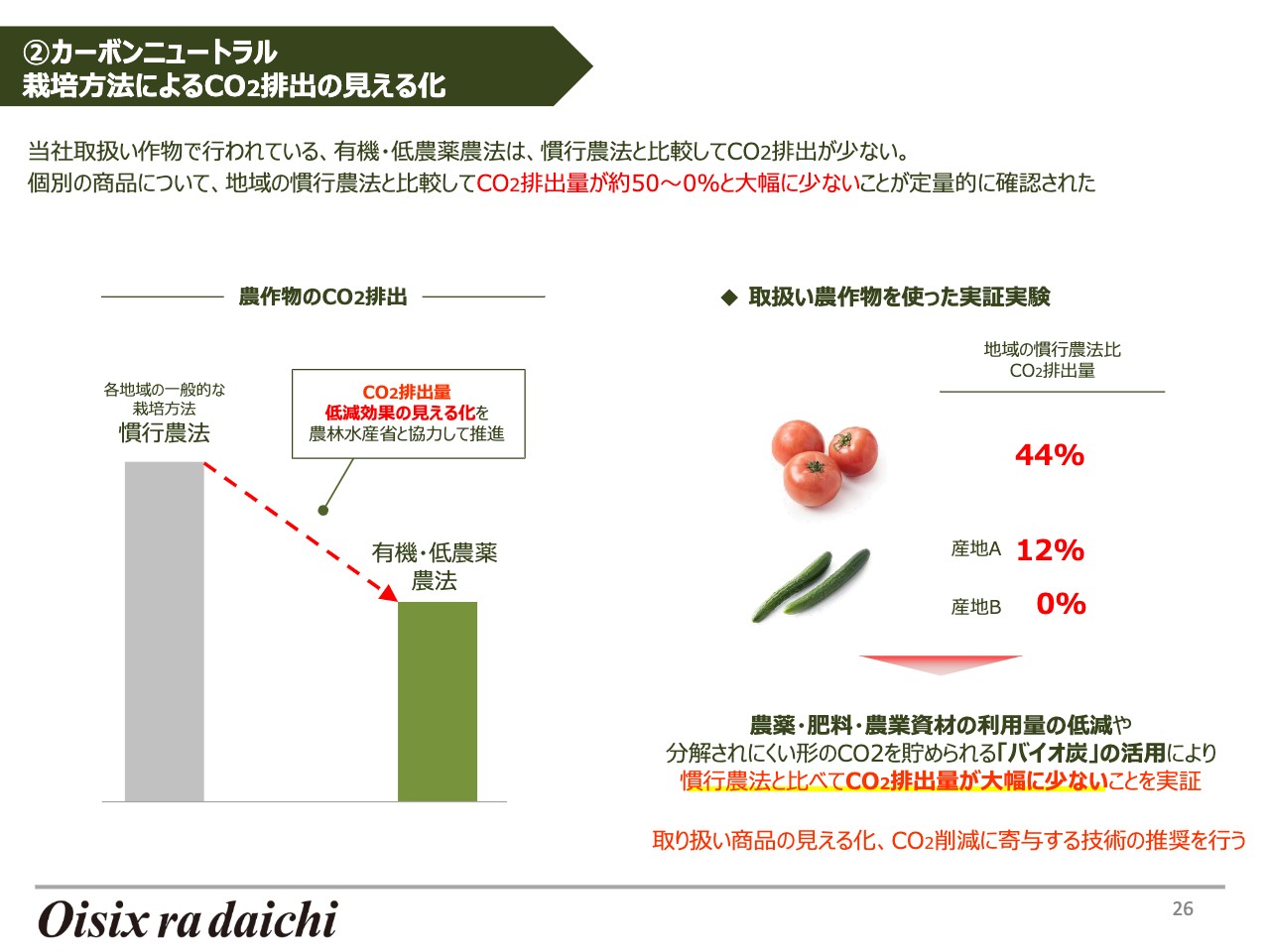

②カーボンニュートラル 栽培方法によるCO2排出の見える化

先ほどお伝えしましたが、我々が扱っている作物について、普通に作った作物と比べて、どのくらいCO2排出量が少ないのかということの検証作業を進めています。ものによってかなり違うこともわかってきており、CO2排出量が半分以下のレベルのものもあれば、ほとんど排出していないレベルのものもあります。ここから先、そのようなものに対して見える化をしっかりと実施した上で売っていくことによって、業態としてCO2排出量を減らしていけると考えています。

②カーボンニュートラル サステナブル推進

その他にも、包装資材のプラスチックを2割ほど削減したり、物流拠点をすべて自然エネルギーに切り替えたりしてきました。

なお、事業セグメント別サマリに関してのご説明は割愛します。

事業ポートフォリオ(B2Cサブスク)

次に、事業ポートフォリオの拡張についてご説明します。国内からスタートしたB2Cは、いくつかのブランドがありますが、「Oisix」「大地を守る会」「らでぃっしゅぼーや」といった我々が行っている自社ブランドと、自社の子会社であり買い物難民向けのブランド「とくし丸」、「ISETAN DOOR」「dミールキット」などの他社のインフラを合わせ、現在、流通総額で約1,200億円ほどになっています。

また、海外B2Cサブスク事業の流通総額は、アメリカで買収した「Purple Carrot」や、「Oisix 香港」、上海で立ち上げ中の「Oisix 上海」をすべてあわせ、100億円程度となっています。

このB2Cサブスク事業に関しては、先ほどお伝えしたようなかたちで伸ばしていこうと考えています。

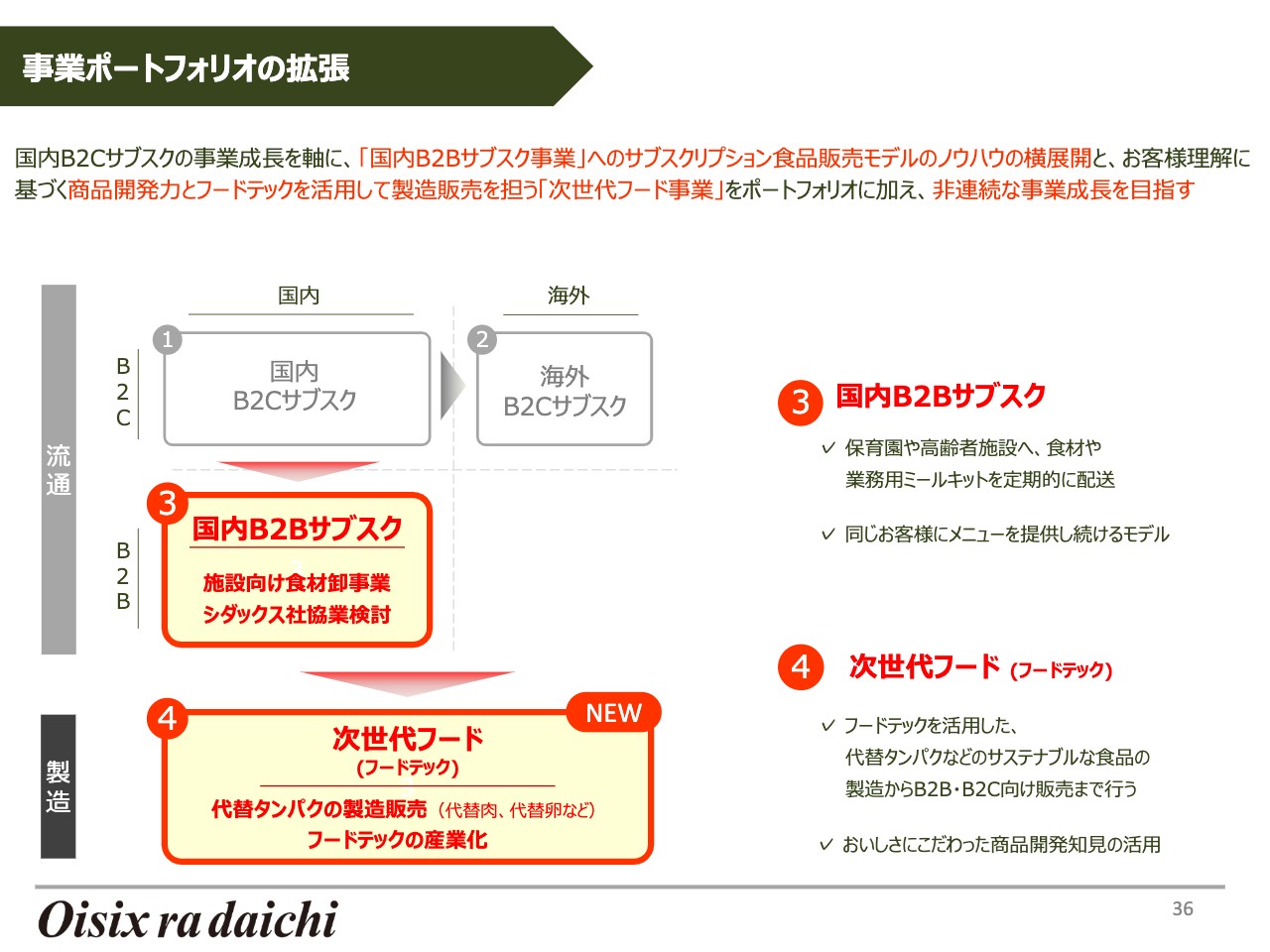

事業ポートフォリオの拡張

さらに、B2B領域にも拡張しようと考えていますので、そのことをスライド左側の図に示しています。

1つは国内B2Bサブスクです。給食市場はB2Bのサブスクリプションと非常に近しく、ノウハウや設備の活用が可能であると私たちは考えていますので、施設向け食材卸事業を本格的にスタートします。

もう1つは、先ほどからサステナブルリテールについてご説明していますが、サステナブルな食品事業になることを考えると、リテールだけではなく、商品そのものも扱っていく必要があります。そのため、フードテックを活用した代替タンパクの製造販売を開始したいと考えています。

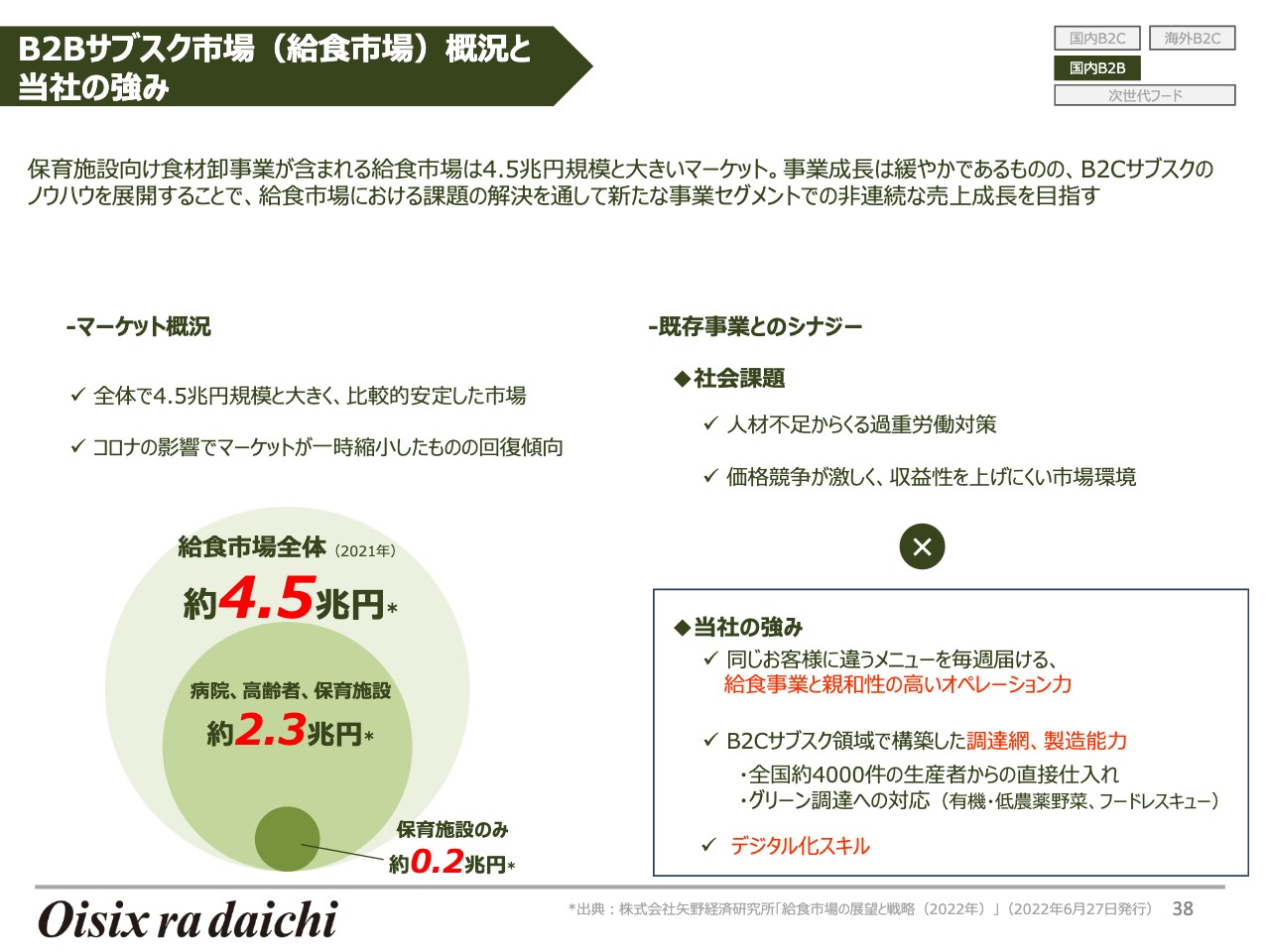

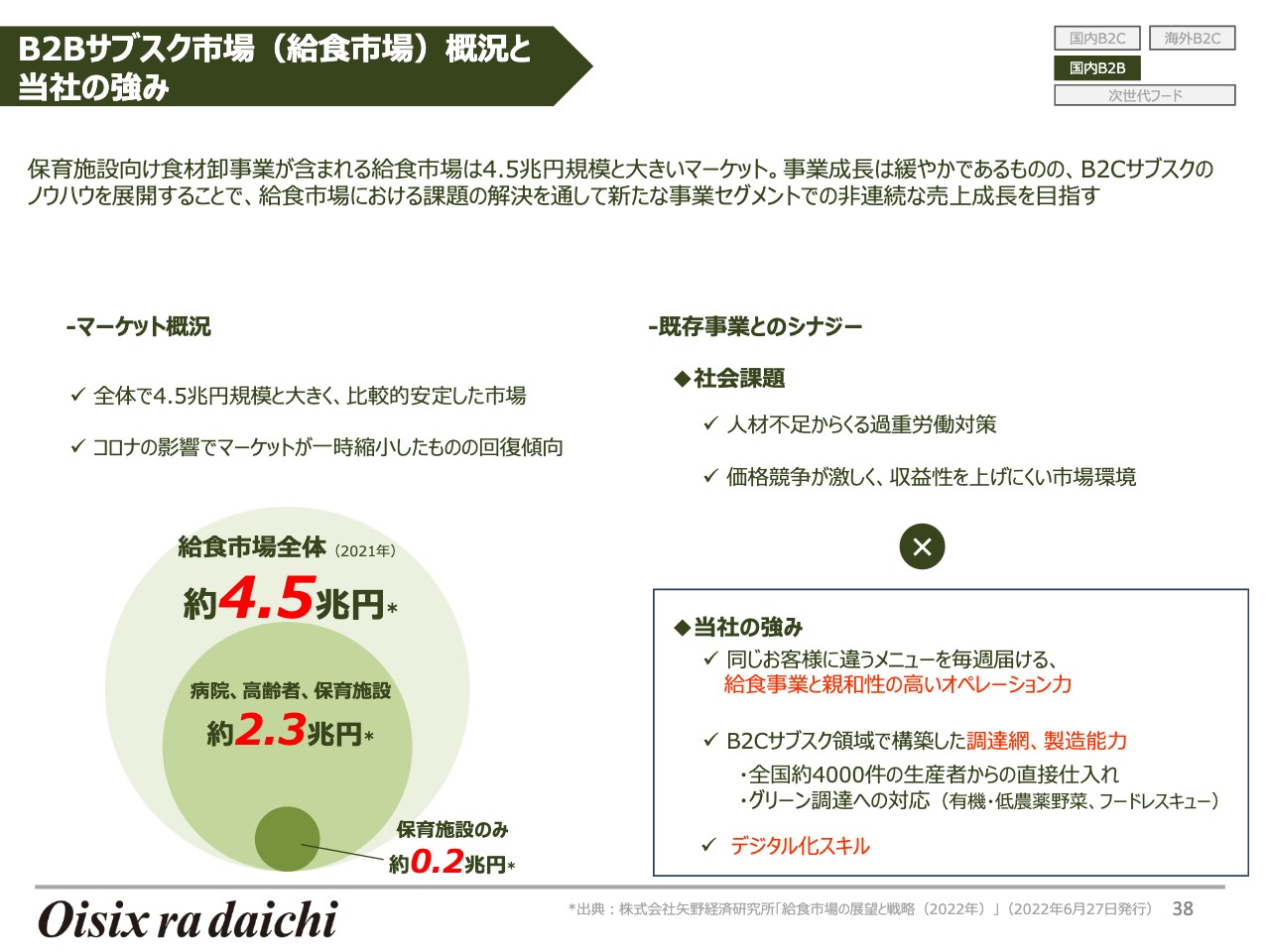

B2Bサブスク市場(給食市場)概況と当社の強み

具体的にご説明します。まず、B2Bサブスクのマーケットについてです。保育園に関する事業にはずっと携わっていますが、それ以外の領域も含め、マーケット自体は非常に大きいです。

業界によって、広がっているマーケットもあれば、少しずつ縮んでいるマーケットもありますが、全体としては非常に大きなマーケットがあります。そこに対して我々は親和性がありますし、スキルもあります。あるいは、これまでB2Bの領域であまり行われていなかったようなアプローチも可能ではないかと考えています。

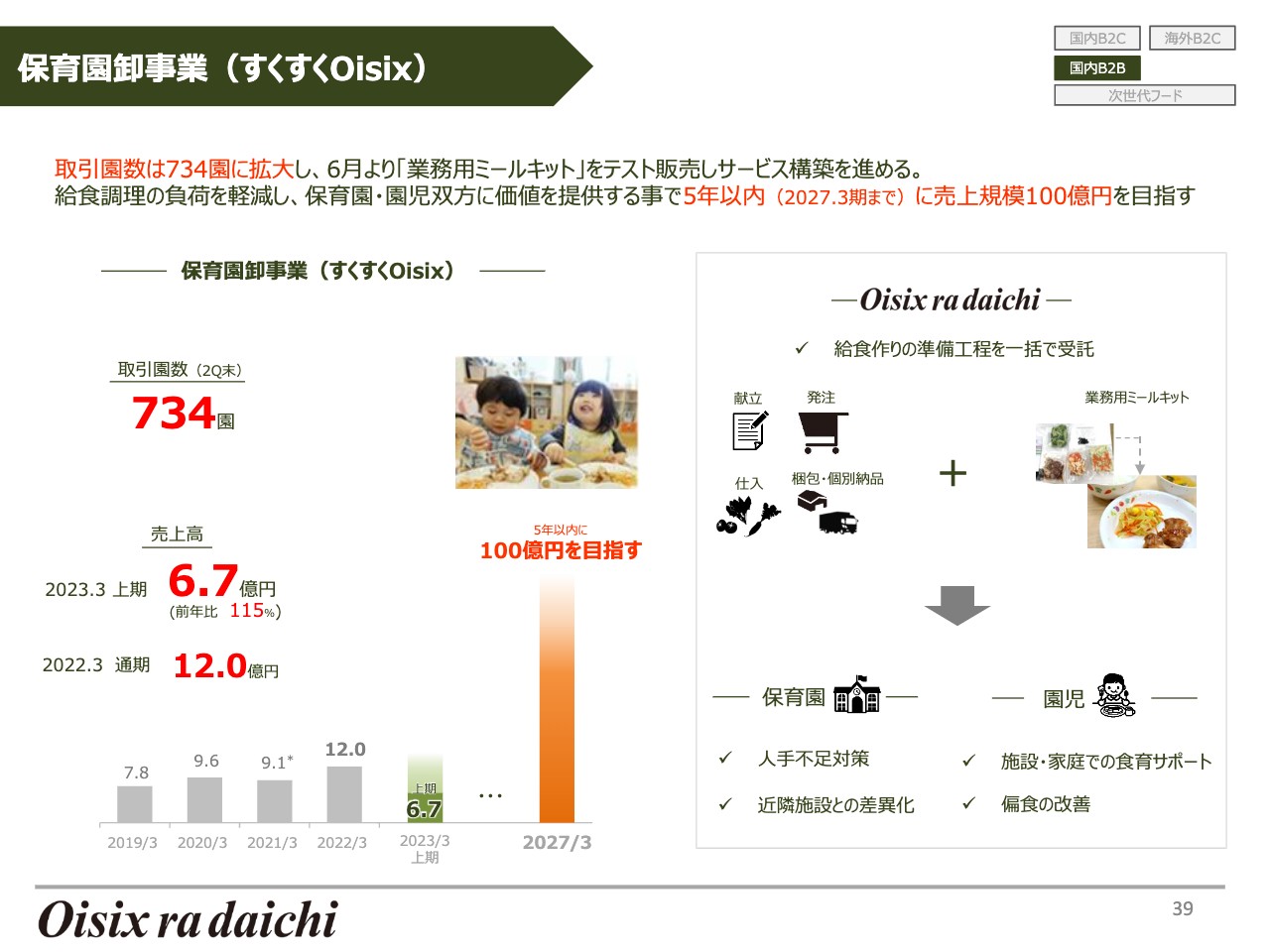

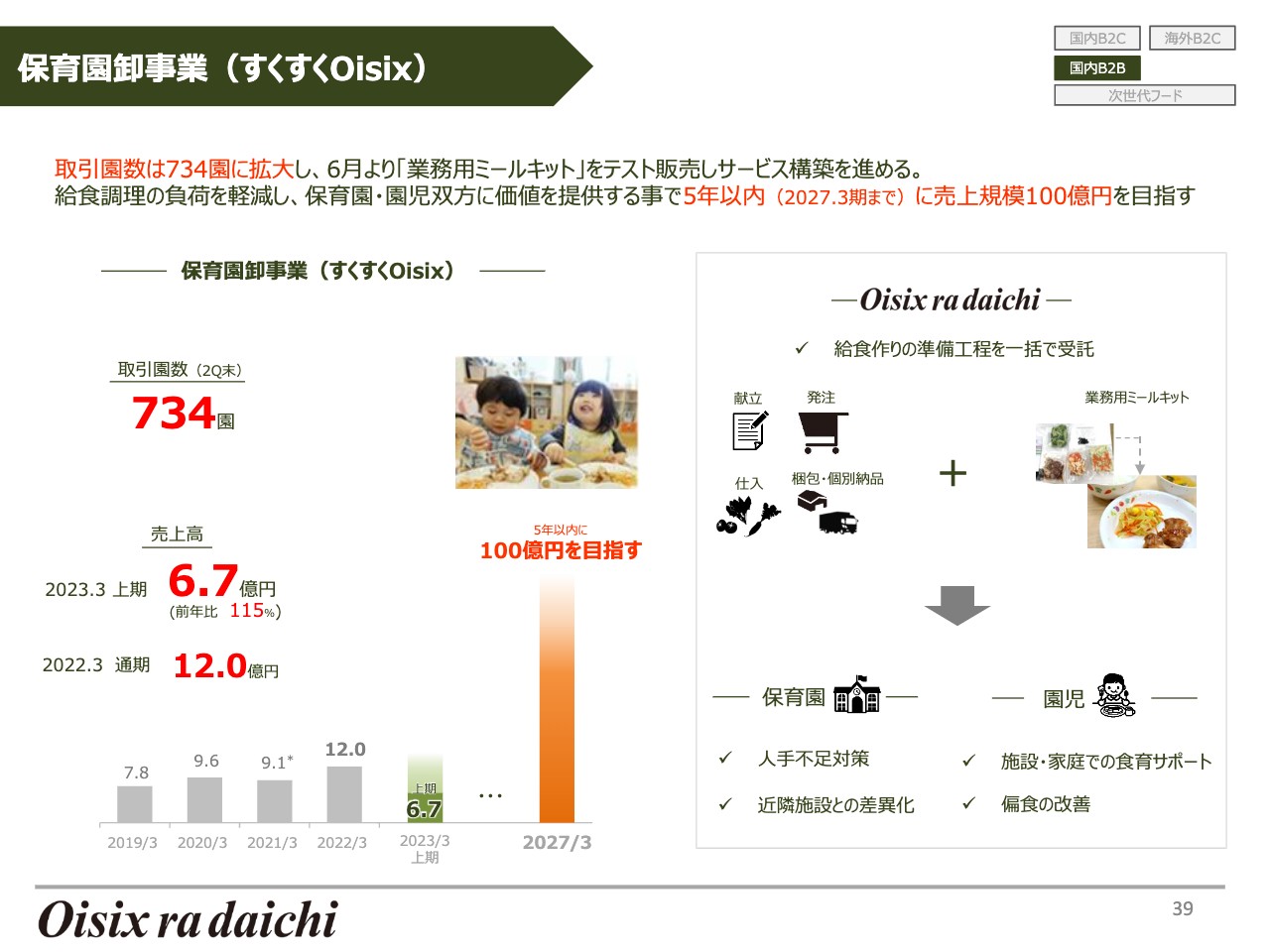

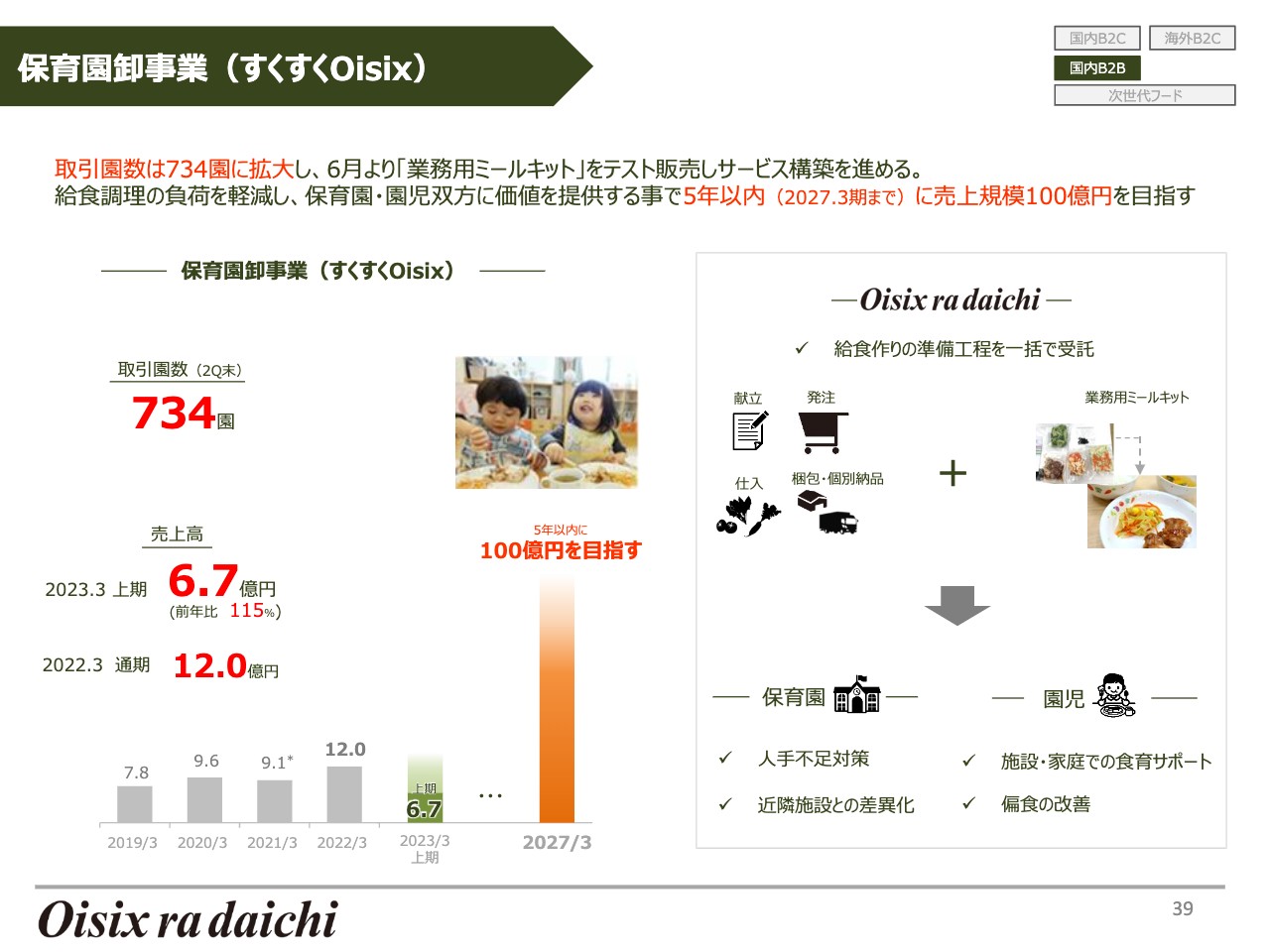

保育園卸事業(すくすくOisix)

具体的には、2つのことを展開しようと思っています。1つ目は、以前から行っている保育園卸事業です。今、取引園数は734園まで増えています。これまでは食材だけを卸していたのですが、今後は「業務用ミールキット」も作って卸していきます。

調理師や栄養士の定着・採用は、保育園にとって非常に大きな経営課題ですので、その負担を減らしていこうという考えです。あるいは、少ない人数でも対応可能な状態を作ることが有効だと考え、単に安心安全な食材をお届けするだけではなく、「業務用ミールキット」として届けることで、事業成長していきたいと考えています。

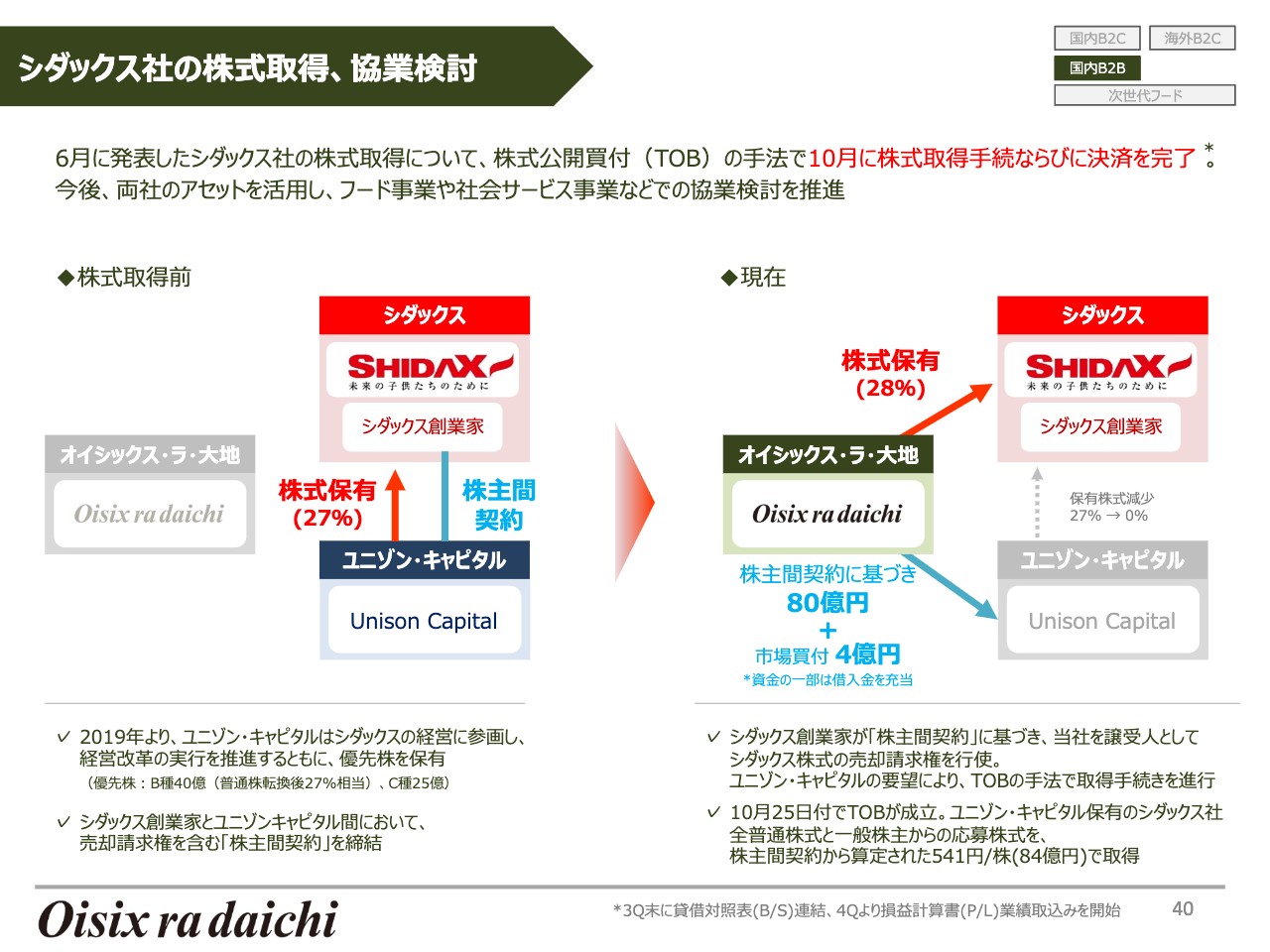

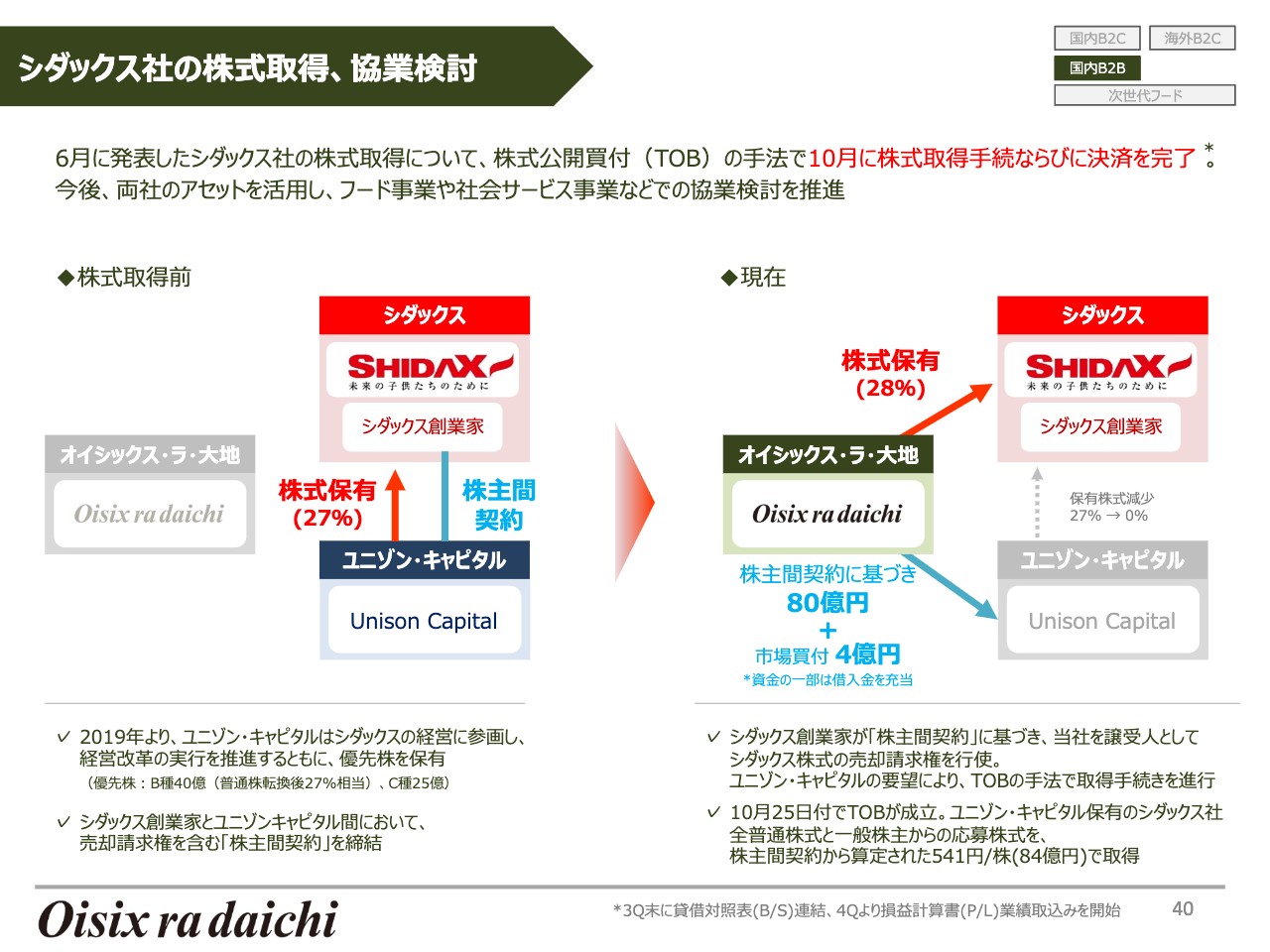

シダックス社の株式取得、協業検討

2つ目は、シダックスさんとの連携です。我々としては、シダックスさんはB2Bのサブスクリプションサービスを手がけている会社だと捉えています。

この夏から秋にかけて、いろいろな手続きがありましたが、ユニゾン・キャピタルさまが保有していた株式を含め、シダックス社株式の28パーセントを取得することができました。これから具体的な協業の中身を詰めていく段階に入ります。

シダックス社の株式取得、協業検討

まだ議論がスタートしたばかりですが、フード領域の協業検討案に関して「このあたりは絶対あるよね」と話していることが4つあります。1つ目から3つ目は、いずれも食品の調達領域です。

まず1つ目は、半調理品や完全調理品はB2CでもB2Bでも相互に転用が可能なものが多いため、そのような取り組みを進めていくことです。2つ目は、本日も再三お伝えしていますが、調達をグリーン化することで、シダックスのお客さまに対してもグリーン調達ができる環境を整えていくことです。3つ目は、インフラの整備と合理化によってコストインパクトを出していくことです。

4つ目は毛色が違い、BtoBtoC領域への展開です。どのようなことをイメージしているかといいますと、病院で栄養士の指導に従って病院給食を食べている患者さまが、退院する際に「家でもきちんとした食事を食べたい」と希望しても、現実的にはかなり難しい部分があります。

そのような状況に対して、「Oisix」の宅配サービスを病院の患者さま向けに構築することによって、病院でも家でもしっかりと栄養管理された食べ物を食べることができるように展開していけるのではないかと話しています。

この4つ以外は考えていないということではなく、現時点での本当に初期段階の議論の中で「この4つはありそうだよね」と話していることです。今後、さらに広い領域について検討を進めていきますが、いったん来年1月末くらいを目処に具体化できるものは具体化し、とりあえず着手してみようと考えています。

以上が、B2B領域のご説明です。

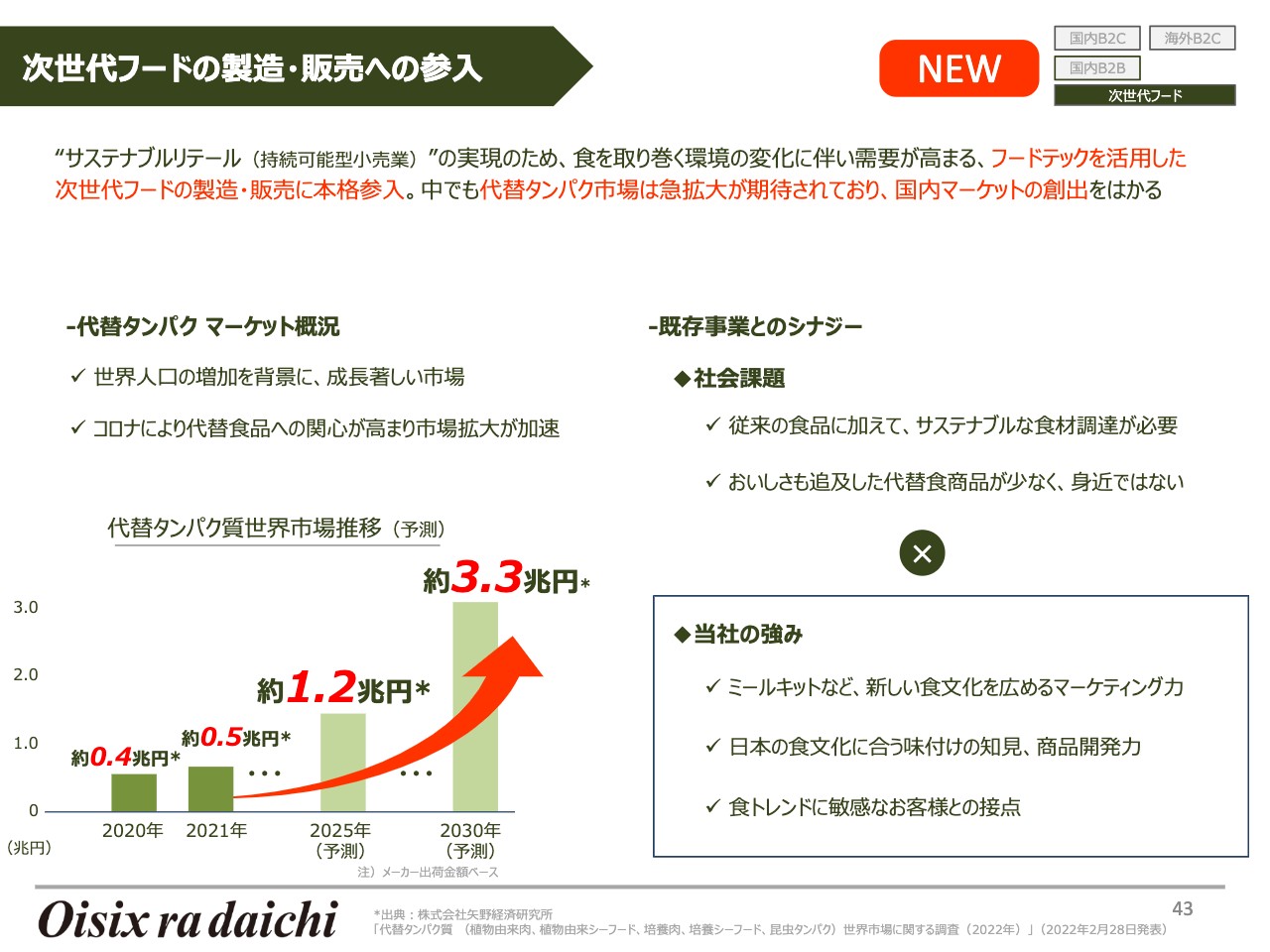

次世代フードの製造・販売への参入

次に、次世代フード領域についてご説明します。具体的には、代替タンパクに注目しています。私たちも代替タンパクの商品は扱っていますが、海外と比較しても、日本ではまだまだマーケットができたとは言いがたいと思っています。そのため、そのような食習慣もしっかりと作っていくことが未来につながると考えています。

次世代フード事業

今回、私たちは代替タンパク領域の製造と販売をスタートしていきたいと思っています。販売はもちろん「Oisix」でも行いますが、スーパーマーケットや飲食店・病院などのリアルシーン向けの卸事業も行いたいと思っています。

そして、この一環として、ネスレ日本さまとお話をしています。ネスレ日本さまの技術力と我々のマーケティング力や販売網を使った協業をスタートさせようと考えています。

とくし丸のプラットフォームを活用し高齢者の消費者トラブル削減推進

最後にトピックを2つご紹介します。

1つ目は、移動スーパー「とくし丸」についてです。現在、稼働数が1,000台を超えて非常に伸びていますが、消費者庁と連携して、高齢者に消費者トラブルが起きないようにするための取り組みを行っています。

WeSupport Family

2つ目は、「WeSupport Family」です。もともとはコロナ禍の中で、病院の医療従事者の方向けに食事の提供を行うために作ったプラットフォームですが、その使命自体はいったん終えたと思っています。しかし、せっかくできたプラットフォームですので、それを他のことでも使えないかということで、ひとり親世帯で食事が足りていない方々に対する支援を行っています。

この上半期で、9万世帯ほどの方々にデリバリーしています。複数の食品企業に加わっていただき、食材を提供してもらっているのですが、金額でいいますと3億円弱くらいの寄付となっています。

また、このプラットフォームを使って、ウクライナから来た方々向けの食品の支援も行っています。

私からの上半期の活動のご報告は以上となります。ありがとうございました。

質疑応答:「Oisix」会員数確保のための取り組みとB2B事業の開拓余地について

質問者:1点目は、上期の実績と通期の計画についてです。「Oisix」の会員数の伸びは、通期計画39.8万人に対して、単純な差し引きで下期に4.2万人ほどを見込んでいるかと思いますが、少しハードルが高いのではないかと感じます。こちらはプロモーションなどを行っていくことで挽回が可能だと考えているのでしょうか?

2点目は、B2B事業についてです。現状は保育施設を中心に展開しており、その他の領域である高齢者や病院向けの取り組みを今後開拓していくと思います。御社にとっては、B2B事業における付加価値の高い商品を販売していくことになると思いますが、こちらの開拓余地はどれくらいあるのでしょうか? また、今後このようなところは主にシダックスが取り込んで販売を行っていくかと思いますが、高付加価値のニーズをどれくらい取りにいけると想定していますか?

髙島:1点目については、おっしゃるとおり、簡単ではないと思っていますので、計画を達成できるようにがんばっています。「Oisix」の場合は、引っ越しやお子さまの小学校入学、幼稚園入園などの新生活のタイミングで検討される方が多いため、第1四半期が非常に重要なのですが、今年は第1四半期がよくありませんでした。そのため、今けっこう乖離がある状況です。

一方、第2四半期は普段はなかなか取れないのですが、我々が思っていたより取れたと思っています。そのため、このギャップを埋めるのは簡単ではないのですが、絶対無理だとも思っていません。第1四半期は海老名ステーションの物流トラブルのこともあり、思うようなプロモーションができなかったためギャップは大きいのですが、調子は上向いていますので、計画を実現していきたいと思っています。

2点目のB2B領域については、必ずしも高付加価値のものではありません。給食事業においては、価格があらかじめ決められているタイプの施設もあります。そのような意味では、高付加価値も必要ですが、コスト競争力がなければなりませんので、そのような食材を準備しています。先ほどご紹介したフードレスキューセンターも、コスト競争力に対応することが可能な機能だと思っていますので、そのような機能を使って展開していきたいと思っています。

可能性として、病院や学校、社員食堂や介護施設など、いろいろな領域があるのですが、その方法でコツコツ取り組むよりは、シダックスさんとの提携も含めて、クイックに学んでサービスを展開していくのがよいと思っています。

我々のマーケティング的には、保育園のお母さまたちが今の「Oisix」のユーザーとシナジーがありますので、まずはそこからスタートしました。それ以外では、病院や社員食堂の一部もマーケティングシナジーはありそうだと思っていますので、マーケティング的な観点から、我々の宅配を使う可能性が高いお客さまのいるところから順に検討していきたいと思っています。規模的なことはこれから検討していきます。

質疑応答:インフレによる売上高への影響とシダックスとの協業について

質問者:1点目は、世の中は今インフレのため、スーパーを含めて食事関連の支出を減らす方が増えていると思います。今回、御社の売上高が減ってしまったのも、これが影響していると見ているのでしょうか? それとも、何かまた別の要因が関係しているのでしょうか?

2点目は、シダックスとの協業についてのご説明の中で、来年1月末を目処に協業を取りまとめるとのことですが、目標にしているのは、本日提示していただいた4つの取り組みについての具体的なアイデアをシダックスと共有する段階まででしょうか? あるいは、具体的に何かを実際に走らせる段階まで持っていこうということでしょうか?

髙島:まず、1点目についてです。値上げをさせていただいたのですが、我々の場合、この影響が出るのは解約数です。つまり、会員数が減るかたちで影響が表れます。もちろん値上げによって解約されるお客さまは一定数いるのですが、トータルでは少し増えている状態ですので、大きな影響を受けているとは思っておらず、全体としては会員数を増やし続けられていると思っています。

一方、売上高が前年同期の99パーセントと微減したのは、ARPUが下がったためです。その理由はシンプルで、家で食べる回数が減ったということに尽きると思います。コロナ禍に比べて、お客さまの外食頻度が上がり、家で食べる頻度が減ってきています。ただし、コロナ禍前よりはまだ多いため、1人あたりの単価はコロナ禍前とコロナ禍中の間くらいになっています。そのため、インフレの影響というよりは、新型コロナウイルスの影響を含めて、家で食べる回数が減っているということがあります。

さらに、コロナ禍が明けた後も、リモートワークなどをされていると自宅で食べることになるため、自宅での食事の回数と密接にリンクしていると考えています。

また、2点目についてですが、シダックスさんとは大変良好な関係を築いています。しかし、会話を交わせるようになってからまだ日が浅いため、今いただいたご質問に対しては、どのようになるかわからないと思っています。

もともと想定していたことや、現場レベルでの議論は昨年の同時期にも取り組んでいました。そして、その中には、すでにアイデアが固まっていて「これは絶対にやりたいですね」と話しているものもあります。そのため、場合によっては先行して始まることがあるかもしれません。ただ、基本的には計画を具体化していくことが重要だと思っています。

また、紹介していないものについても、「検討しましょう」とお話ししているものがいくつかあります。例えば、シダックスさまが自治体とコラボレーションして行っている、ヒューマンサービスという事業があります。この事業と「とくし丸」の事業は親和性が非常に高く、「一緒に取り組みましょう」というお話が出ています。ですので、スライドの41ページで紹介している4つに加えて、それ以外の可能性も含めて、具体的な協業案を出していきます。

ただ、協業のスケジュールは、事業によってそれぞれ違うと思っています。すぐに始められるものもあれば、来年度からスタートするものも出てくるかたちになると考えています。

質疑応答:シダックスへのTOBについて

質問者:シダックスに関する質問です。今回、TOBが成立しましたが、一方で、創業家やシダックスとの話し合いを経て、資本を伴う協業は御社に限定せず、他社も含めて公平かつ公正に考えていくことを合意されていると思います。今回の決着について、髙島社長としては、どのように評価されているのでしょうか? 当初の考えとは少しずれがあったのかを教えてください。

髙島:一般的に、交渉ごとはお互いの着地点を探るものだと思っています。ただ、今回は非常に特殊な要素としてシダックスさんとの交渉のプロセスがオープンになっていたことと、TOBのため、インサイダー情報を我々が保持することができなかったために、シダックスさんと会話を交わすのが非常に難しい環境だったことが挙げられます。

その上で、交渉ごとのため、お互いが譲歩できるところは譲歩しながら、着地点を探った結果だと思っています。そのような意味では、最初の想定とまったく一緒かと言うと、当然ながら違いますが、我々としては譲歩が可能な範囲ではありました。

シダックスさんがフード事業売却を望んでいるわけではないため、「どの協業案が一番魅力的かを競いましょう」というような話ではありません。もし、第三者からの協業提案案件があった場合、我々は特別委員会があろうがなかろうが、株主として握りつぶすつもりはまったくないため、そこまで大きなことではないと思っています。

我々は懸念されるような振る舞いはしませんが、シダックスさんの取締役会としては、「明確な組織体があったほうがわかりやすい」ということで、我々も一定の理解ができたため、「そのほうがよろしいということであれば、そのかたちにしましょう」と言って、決着したかたちになります。

質疑応答:シダックスにリソースを割く理由について

司会者:「シダックスの株式取得は、ブランディングや収益の面で、御社にとってプラスにならない印象があります。グリーンシフトや海外展開など、取り組むべきことが非常に多い中で、収益性の厳しい業界での株式取得に対して、取り組みが具体化する前にリソースを割く意味を教えてください」というご質問です。

髙島:シダックス社の株式取得については、かなりご説明しているつもりでしたので、どのようにご説明するのが適切かを考えています。難しいかもしれませんが、あらためてご説明したいと思います。

先ほどからお伝えしているように、もともと、当社とシダックスさんは、B2CとB2Bの領域で親和性が高いところがかなりあると思っています。これはインフラの面でも同様で、食材や物流を共有化できることが多くあります。

また、我々はB2Cの領域でグリーンシフトを進めていますが、これはB2Bの領域でも有効だと思っています。しかし、これを自社でゼロベースから行うのは非常に困難であり、かなり時間がかかると想定しています。そのため、「時間を買う」という意味では、一緒に取り組んでいくほうが圧倒的にスピードをアップさせられると思っています。

加えて、今回の協業においては、具体化してから取り組んでいくほうがよいのか、具体化する前に資本提供してしまうほうがよいのかについて、賛否はあると思います。しかし、資本提携に関しては、基本的にあまり自社の裁量で時間を選ぶことができないと思っています。

過去の事例として、「大地を守る会」「らでぃっしゅぼーや」「とくし丸」「Purple Carrot」のいずれにおいても、それぞれのご都合がありました。そのようなご都合がある中で、我々が気持ちよく取り組めるスケジュールでリードするというのはかなり困難です。

我々としては、ある程度の未来まで考えていますが、例えば、3年後ぐらいにグリーンシフトや海外展開に決着をつけ、「いよいよB2Bだ」と思った時に取り組むことができれば、そのほうが美しいとは思います。しかし、現実ではそのようなことは起こらないと思っています。

そのため、我々はロングスパンで考え、その中で将来あり得るオプションは持ちつつ、できる限り早く実現したいものや、少し後でもよいと思っているものに関しては、よいタイミングやご縁があればそれに応じる、というスタンスで取り組んでいます。

ですので、おっしゃるように、時期尚早と感じられるところはあるかと思いますが、5年後に振り返った時に「あの時に取り組んでおいてよかったね」と言えると考えています。

質疑応答:ARPUの目標水準について

司会者:「物流センターの効率化が下期から発現し、Oisix売上に対して利益率を1パーセント改善させるとのことですが、これはARPUの前提にもよるかと思います。これはARPUは上期並みであることが前提になると理解してよろしいでしょうか? また、下期にOisix売上に対して利益率が1パーセント改善した場合、全社売り上げに対して利益率はだいたい0.5パーセント改善すると見てよろしいでしょうか? 可能であれば、今後目指すべきARPUの水準もあわせて教えてください」というご質問です。

髙島:おっしゃるとおり、ARPUの前提による影響を受けます。おそらく上期の水準になると思っていますが、どうしても第3四半期は高くなりがちです。特に、12月末の影響が第3四半期にけっこう出るため、その影響が短期的には数字に表れてしまいます。しかし、基本的にはARPUは今の水準で換算してこのぐらいになると思っています。

また、「Oisix」の売上が全体の50パーセントぐらいを占めているため、Oisixの利益率が1パーセント改善すると、全社の利益率が0.5パーセント改善することになります。

今後、ARPUを上げていこうと思っていますが、今年度というよりは来年度以降になる見込みですので、現時点で水準をお答えするのは難しいと思います。

質疑応答:アップサイクル商品の製造コストについて

司会者:「アップサイクル商品には製造コストが高い印象を持っています。フードレスキューセンターの本格稼働による原価の3パーセント低減は、仕入れを中心に達成するのでしょうか? あるいは、製造段階での原価低減もある程度は可能なのでしょうか?」というご質問になります。

髙島:アップサイクル商品については、おっしゃるとおりです。今までは、捨てたものを商品にするのはけっこう難しいところがありました。例えば、沢庵を作る時に大根の皮が出るため、それを大量に捨てていましたが、その温度管理や衛生管理を行っています。通常は廃棄していたものを管理するため、普通よりもかなりコストが高くなるという特徴があります。

ただ、我々は昨年からこのような取り組みを実施してきた結果、けっこう売れることがわかってきました。そのため、売れるのであれば、最初からその枠組みを作れば、今ほどのコストはかからないで済むだろうと思っています。

コストが半分になるのか、3分の2になるのか、それとも3分の1になるのかは、まだはっきりしませんが、今は高すぎると思っています。今後コストをもっと下げられることは間違いありませんので、少なくとも原価については、今のアップサイクル商品の半分ぐらいにはしたいと思っています。また、それによって、より一般的な商品にできるのではないかと考えています。

そして、フードレスキューセンターの原価率に関しては、ご指摘のとおり、製造工程でのキットや冷凍食品などの原価削減のほうがメインになると考えています。

質疑応答:メディカルフード領域の市場戦略について

司会者:「病院や施設、療養者向けの、いわゆる広義のメディカルフード領域は、国内においてはfragmented marketであると認識しています。既存の事業者に対し、優位性を獲得するための製造や顧客獲得の戦略を教えてください」とのご質問です。

髙島:病院事業や施設食材事業をどのように伸ばしていくかについての具体的な検討は、シダックスさんとはまだ行っていません。ただ、保育園向けの給食や食材などに関しては、大手の競合企業がほとんどいない状況です。

また、この市場において、我々の通期の売上高は12億円規模ですが、保育園給食業界で2位ぐらいです。また、シダックスさまは業界1位ぐらいにいます。本当にフラグメントな市場のため、差別化というよりも、しっかりと価値を提供していくことが大事になると思っています。

そのような中で、保育園卸事業で感じているところは、完食率、喫食率です。「子どもたちがおいしいご飯を食べるのか、残すのか」というところが非常に大きなポイントになっています。

また、もう1つのポイントは手間暇です。調理師や栄養士の手間暇には、モノを作る手間暇のほか、自治体に対して栄養管理のデータを出さなければならないといった手間暇などもあります。この手間暇をできるだけ抑えることと、付加価値として、子どもたちがたくさん食べるということの両立が大きなポイントだと思っています。

また、現時点では734園の保育園へ給食を提供していますが、「子どもたちが非常によく食べる」という声を多くいただいています。「業務用ミールキット」を作る際に学んできたこととしては、例えば、色合いやサイズ、食感などによって、子どもたちの食べる・食べないが大きく変わるということがあります。今後、B2Cのミールキットで培ったものを、B2Bの保育園向けのミールキットでも活かしていきたいと思っています。

そして、状況は違うと思いますが、このようなことは病院や介護施設の領域でもあります。例えば、病院では栄養管理を行っているだけではだめです。完食された場合に栄養が十分であると言えるため、完食率をいかに上げていくかが重要となります。また、そのようなことを実現すれば、「治療の成功確率が高い病院給食」というものもあり得ると思います。

このあたりは、先ほどよりも少し踏み込んだ話になりますが、シダックスさんといろいろと議論していきたいと考えています。

新着ログ

「小売業」のログ