三菱食品、デジタル施策による新たな付加価値創出と経営課題解決に意欲 過去最高益更新に向け順調に推移

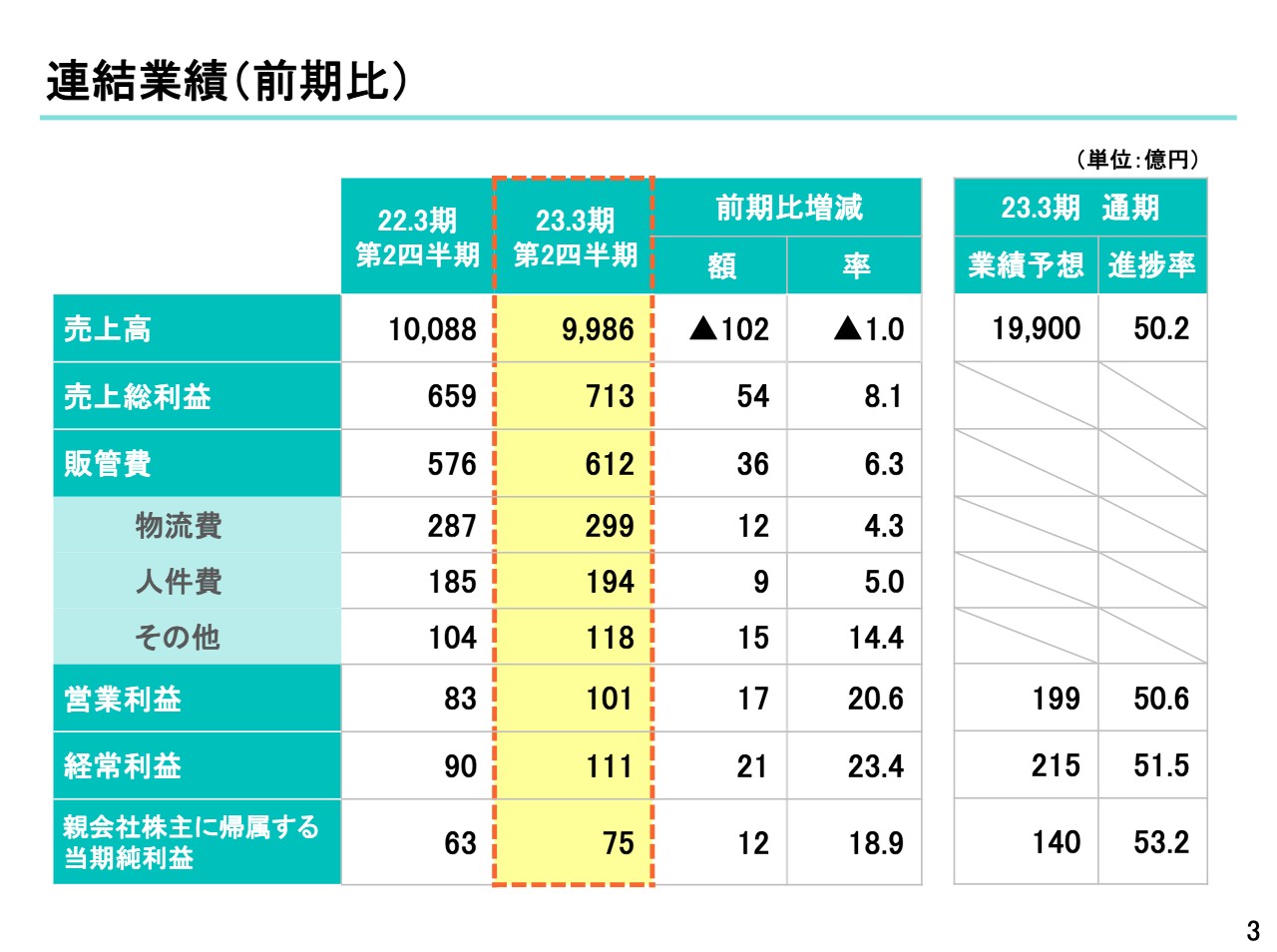

連結業績(前期比)

川本洋史氏(以下、川本):CFOの川本でございます。本日はよろしくお願いいたします。2023年3月期第2四半期の決算概要についてご説明いたします。

売上高は、新型コロナウイルス感染症による行動制限が緩和され、人流の回復に伴い業務用商材が復調した一方、家庭内食品需要の落ち込みによる減少や、不採算取引の見直しなどにより、前年同期比で102億円減収の9,986億円となりました。

しかし、前期売上高は、同期より適用した収益認識基準を通期にかけて厳格に見直したため、上期実績に一部ゆがみが発生しています。その影響を除くと実質的には微増と捉えています。

利益面については、取引の見直しに伴い採算性が向上したことに加え、新たに子会社を新規連結したことなどにより、営業利益は前年同期比で17億円増益の101億円、経常利益は前年同期比で21億円増益の111億円となりました。親会社株主に帰属する当期純利益は、前年同期比で12億円増益の75億円となり、連続増益を達成しました。

通期業績予想については、売上高、利益ともに計画達成に向け順調に推移している一方で、値上げなどの経済環境が急激に変化する中で、年末や年度末にかけての消費動向を引き続き見極める必要があるため、現段階では業績予想を変更していません。

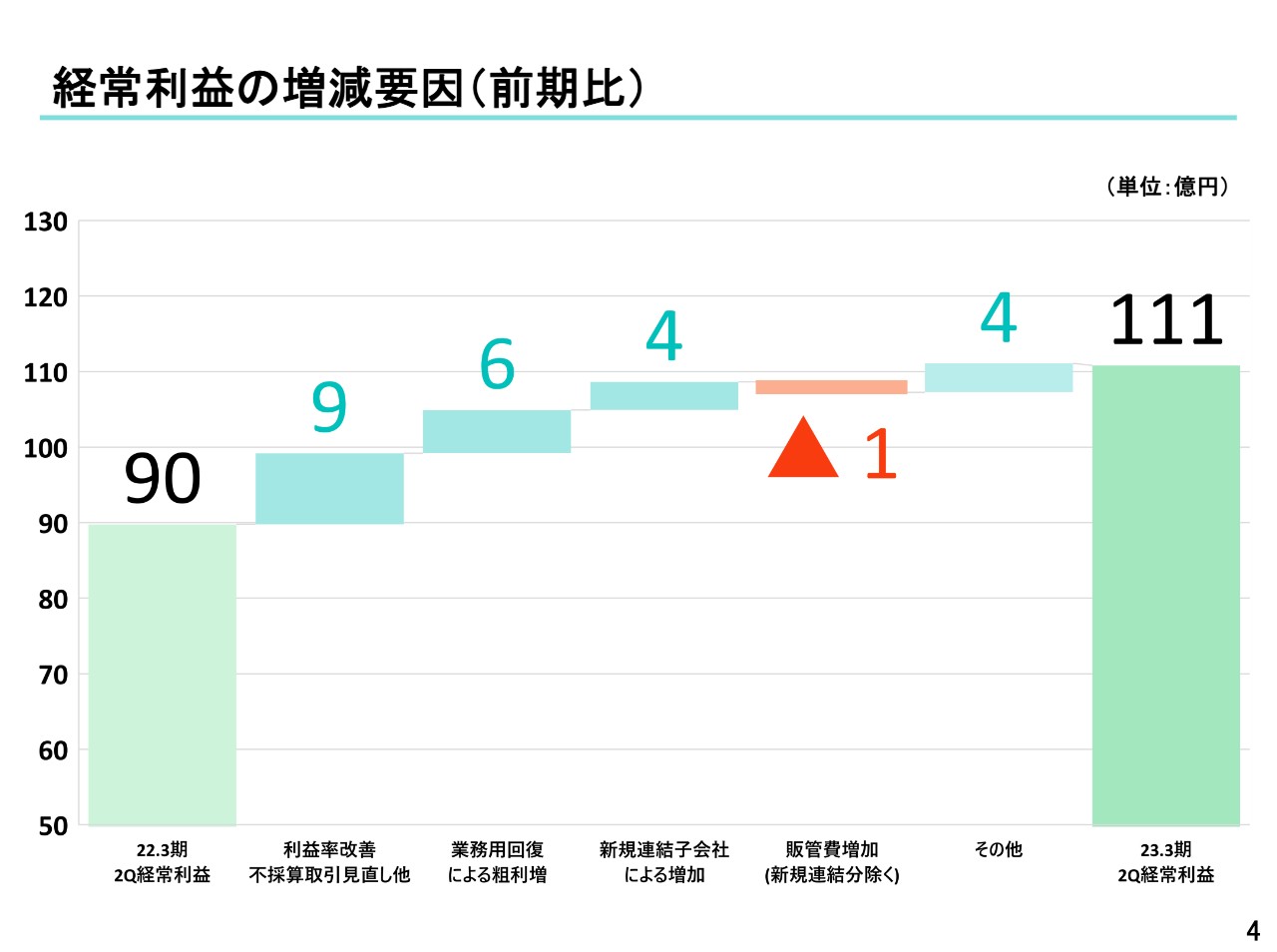

経常利益の増減要因(前期比)

スライドのグラフは、前期からの経常利益の増減要因を項目別に示したものです。取引先への機能向上の取り組みや、採算の低い取引の見直しにより利益率改善を進め、値上げに伴う影響も含めて利益率改善効果は約9億円でした。

値上げに伴う影響については、単価上昇に伴う粗利の増加や、値上げ前の仕入在庫による差益、値上げ直後の特売減少による影響など、さまざまな要因が複合的に絡みあっています。

業務用商材の回復による粗利の増加は6億円、新規連結子会社による増加分は4億円でした。販管費については、2021年12月に開催した展示会「三菱食品ダイヤモンドフェア」を今期は7月に開催したこともあり、1億円増加しました。その他4億円を加えた結果、経常利益は前年同期比で21億円増加し、111億円となりました。

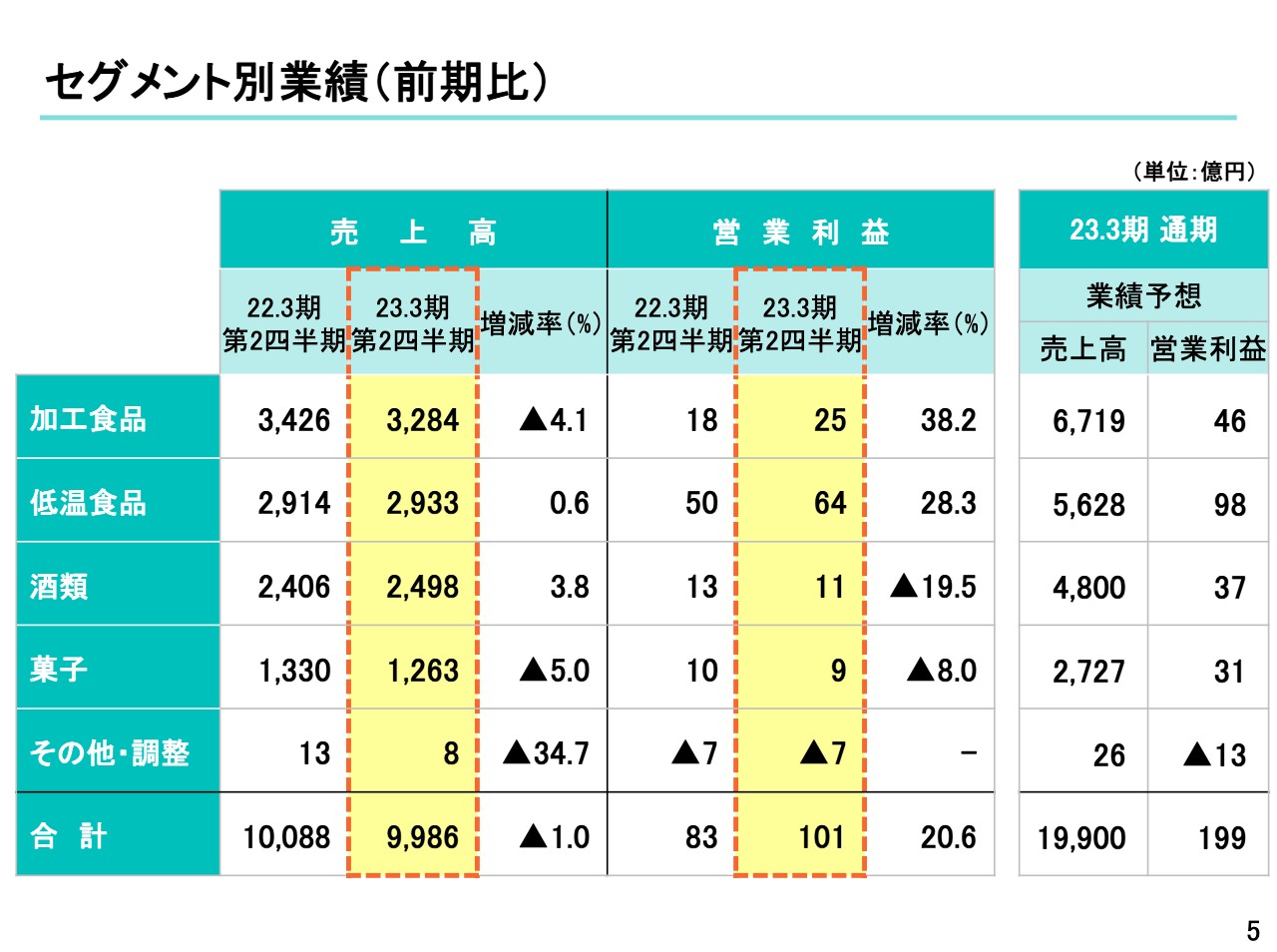

セグメント別業績(前期比)

セグメント別業績です。「加工食品」は、売上高は前年同期比4.1パーセント減収の3,284億円となりました。これは、家庭内食品需要の落ち込みや不採算取引の見直しによるものです。営業利益は、取引見直しに伴う採算性の向上により、前年同期比38.2パーセント増益の25億円となりました。

「低温食品」は、売上高は前年同期比0.6パーセント増収の2,933億円となりました。人流回復による業務用商材を中心とした外食の復調や、ディスカウントストアとの取引が伸長し、増加しました。営業利益は、業務用商材の回復に伴う売上総利益の増加に加え、第1四半期より低温物流事業をメインとする株式会社ケー・シー・エスを新規連結したことにより、前年同期比28.3パーセント増益の64億円となりました。

「酒類」は、売上高は前年同期比3.8パーセント増収の2,498億円となりました。家飲み需要の落ち込みにより、スーパーマーケットとの取引が減少したものの、業務用商材の回復や10月からのビール類値上げ前の駆け込み需要により、増収となりました。営業利益は、品種別構成比の変化に伴い利益率が低下したことにより、前年同期比19.5パーセント減益の11億円となりました。

「菓子」は、売上高は前年同期比5.0パーセント減収の1,263億円となりました。米菓の取り扱いが落ち込んだことや、取引の見直しによるものです。営業利益は、積極的な販促実施による販管費の増加もあり、8.0パーセント減益の9億円となりました。

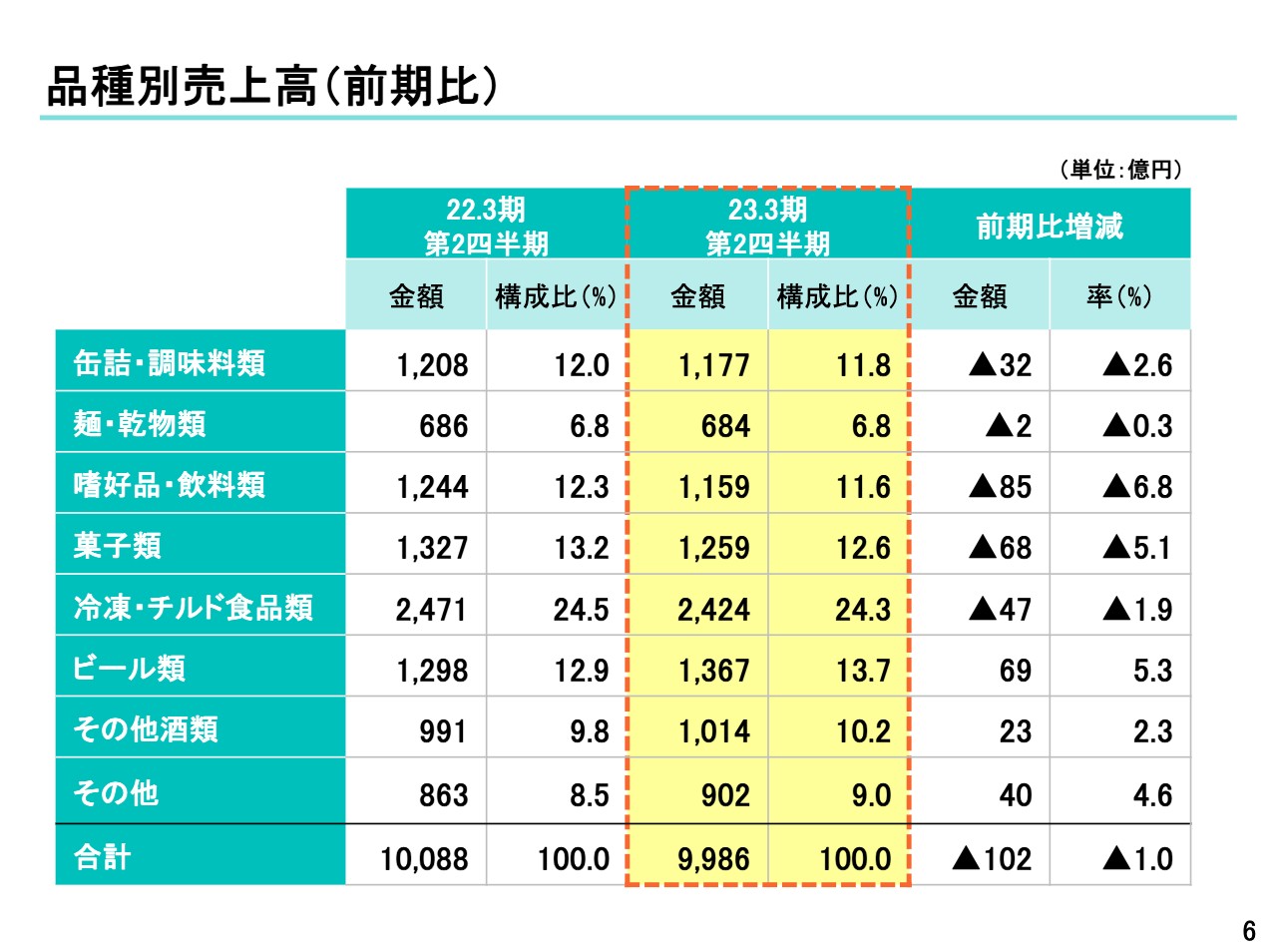

品種別売上高(前期比)

品種別売上高と構成比および前期比です。主要増減についてご説明します。「缶詰・調味料類」および「嗜好品・飲料類」は、業務用商材の回復はあるものの、家庭内食品需要の落ち込みにより減収となりました。

「菓子類」は、米菓の落ち込みに加え、取引の見直しにより減収となりました。「ビール類」は、業務用商材の回復に加え、10月からの値上げに伴う駆け込み需要の影響により増収となりました。

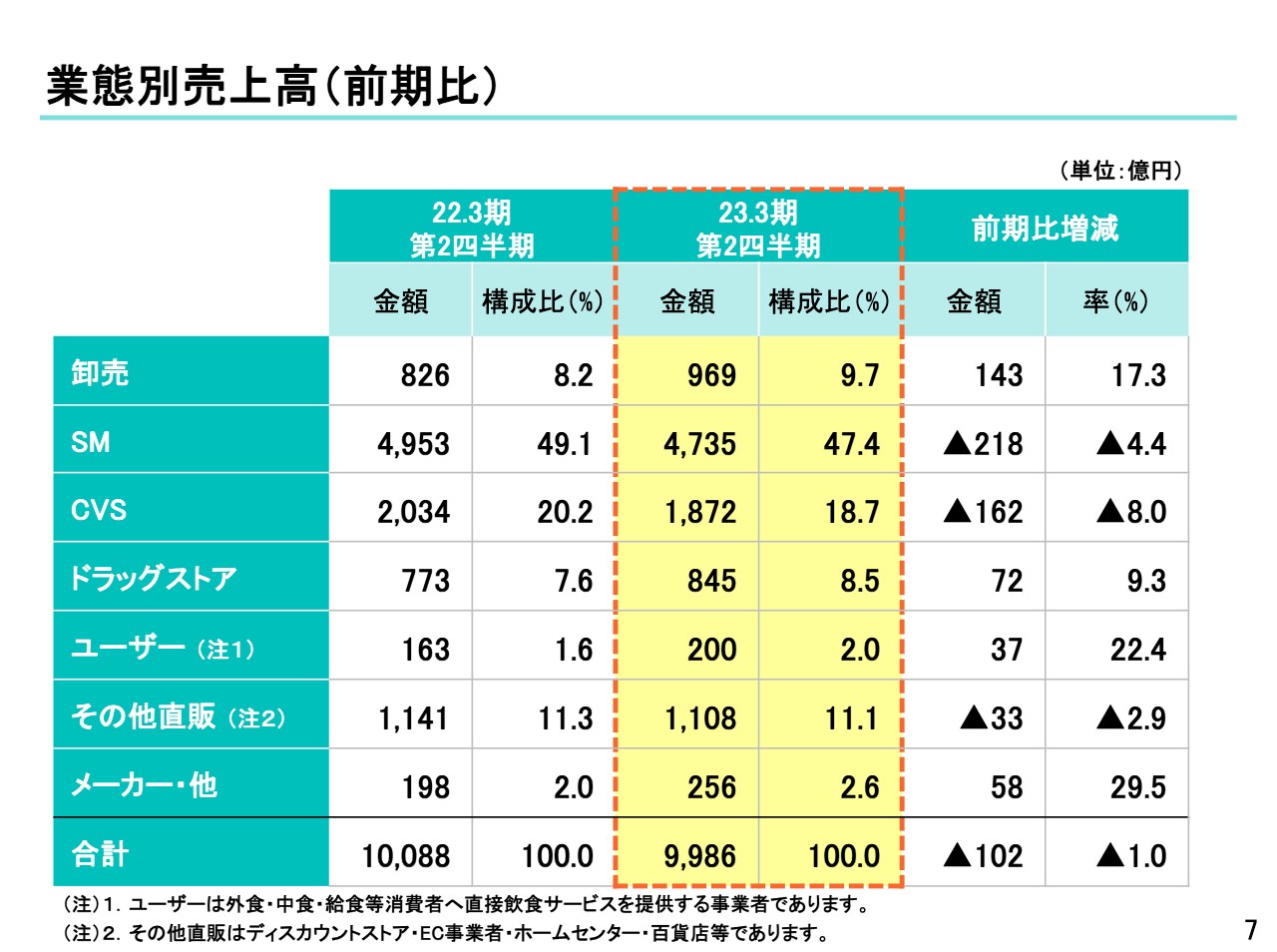

業態別売上高(前期比)

業態別売上高と構成比および前期比です。主要増減についてご説明します。「卸売」は、行動制限の緩和により人流が回復したことから、業務用卸売との取引が復調し増収となりました。

「SM(スーパーマーケット)」は、前年の家庭内食品需要の落ち込みや、一部取引の見直しなどにより、減収となりました。「ドラッグストア」は、フルカテゴリーでの取引伸長に加え、節約志向の高まりを背景に増収となりました。

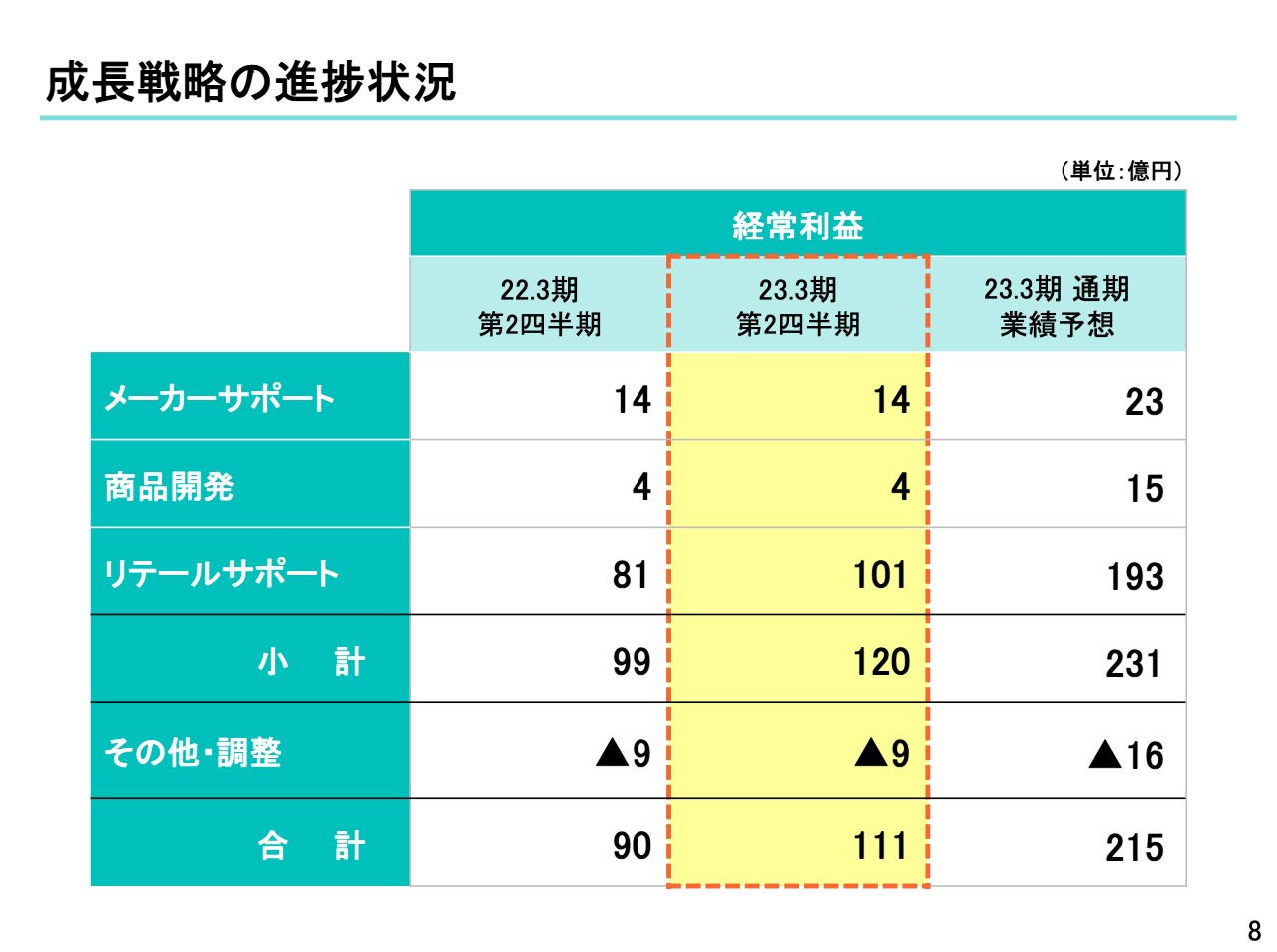

成長戦略の進捗状況

「中期経営計画2023」で掲げた、成長戦略の経常利益の進捗状況についてご説明します。「メーカーサポート」については、代理店取引や原料資材取引、物流代行などの既存の卸機能を活かした取引が堅調に推移する一方で、新たに出資したデジタル分野への先行投資の影響もあり、前年同期比で横ばいの14億円となりました。

「商品開発」については、テレビCMが好評な輸入菓子「ハリボー」の取り扱いが増加していますが、今期は広告販促強化に伴うコスト増により、全体としては前年同期比で横ばいの4億円となりました。

また、この夏の新型コロナウイルスにおける自宅療養の方々に向けた食料支援物資として、当社オリジナルブランドの「からだシフト」が数多く選ばれるなど、健康志向を背景に取り扱いを伸ばしています。

「リテールサポート」においては、既存の卸ビジネスにおける業務用商材の回復や、取引先との付加価値の高い取り組みに加え、新たに子会社を新規連結したことなどにより、前年同期比20億円増益の101億円となりました。

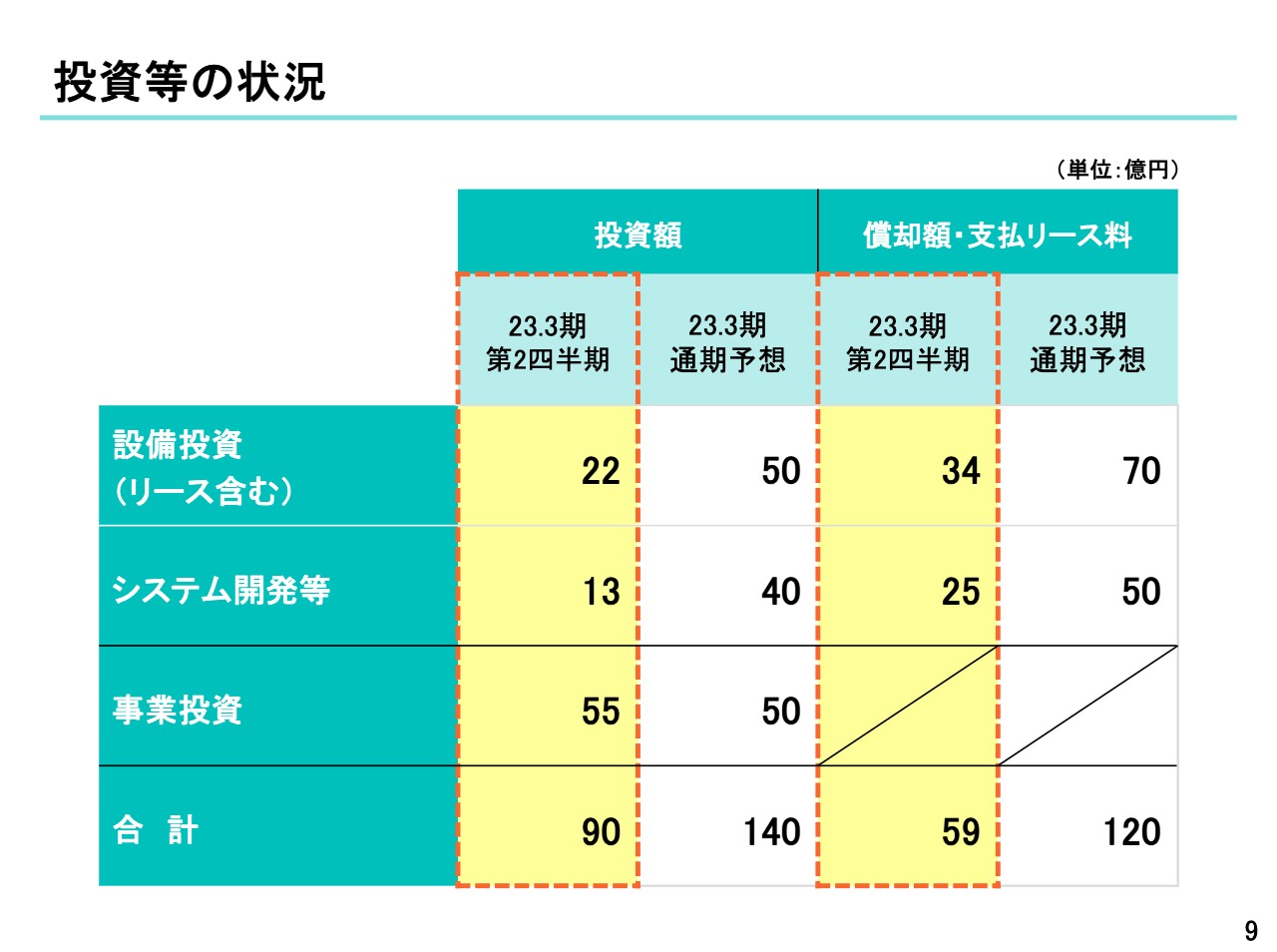

投資等の状況

投資等の状況についてご説明します。今期上半期の設備投資額は、22億円となりました。主な内訳は、物流センターの新設に加え、既存センターの庫内設備の更新投資によるものです。

システム開発等の投資額は13億円となりました。物流センターの運用システムに係る開発に加え、得意先個別システムへの対応、デジタル技術の活用に係る開発などが含まれています。

事業投資額は、新たに2社の事業会社を取得したことにより55億円となりました。卸ビジネスで得られる安定した収益を原資にして、新たな成長戦略への投資を着実に実施しました。なお、成長戦略の取り組みについては、このあと社長の京谷より詳細をご説明します。

当社はこれからも成長投資と株主還元のバランスを重視し、配当を中心に積極的な株主還元を進めつつ、デジタル、物流、地域社会や海外での取り組みといったさまざまな分野で成長に向けた事業投資に取り組んでいく所存です。私からの説明は以上です。ご清聴ありがとうございました。

「中期経営計画2023」の全体像

京谷裕氏(以下、京谷):みなさま、こんにちは。三菱食品の京谷でございます。本日はお忙しいところ、ご参集いただきまして誠にありがとうございます。

コロナ禍も少し落ち着いてきて、海外からの入国者制限の緩和や全国旅行支援の開始など、人流回復に向けた動きが加速している状況です。みなさまの暮らしや行動も徐々に変わりつつあるのではないかと思います。

先ほど、CFOの川本から定量的なご報告を行いましたが、私からは「中期経営計画2023」の取り組み状況を中心にご報告します。さっそく説明に移ります。

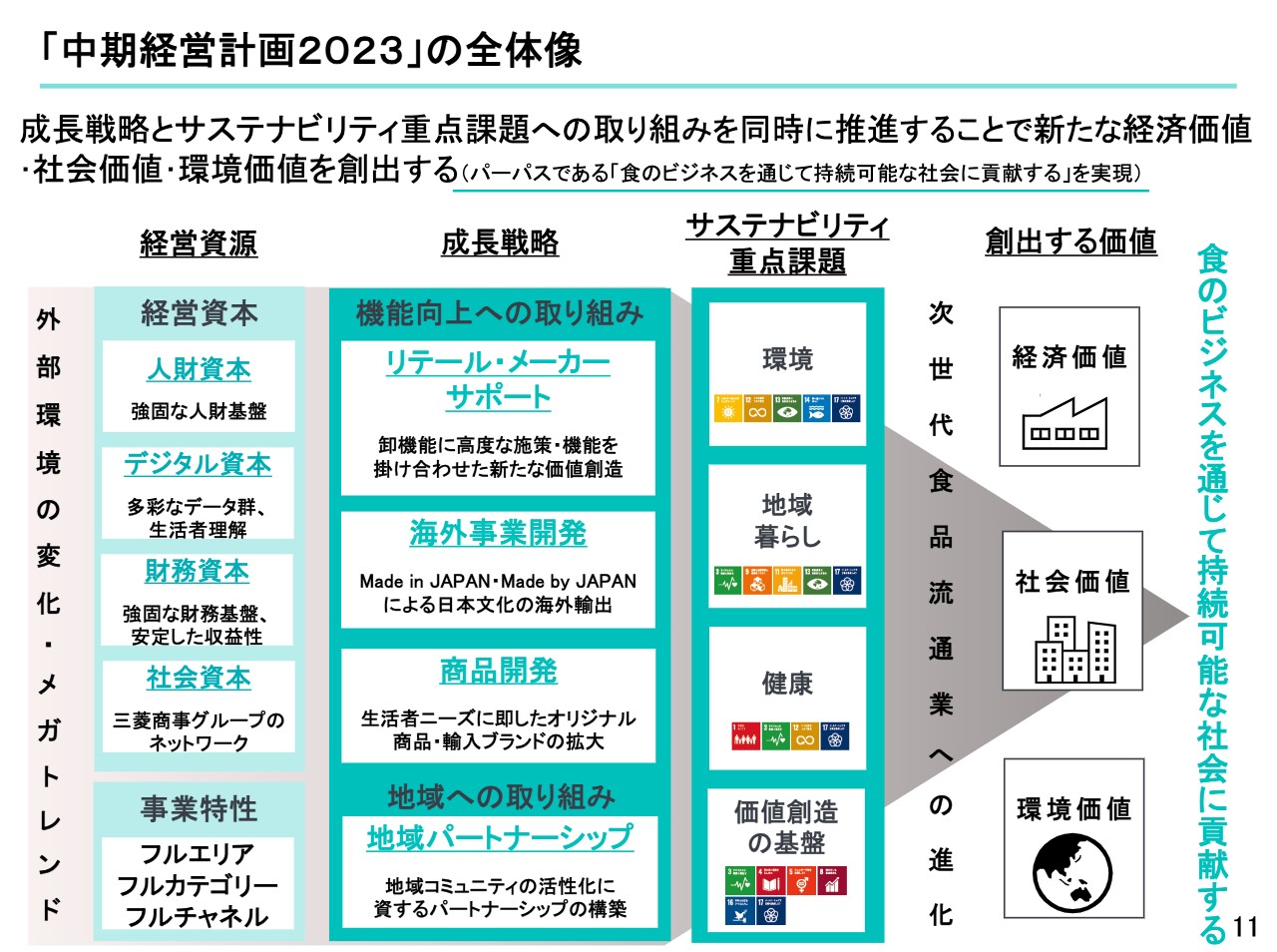

スライドの図は「中期経営計画2023」の全体像です。ご存じの方も多いかと思いますが、「食のビジネスを通じて持続可能な社会に貢献する」をパーパスとして掲げています。

当社を取り巻く事業環境は、国内外でますます激しくなってきており、生活者のニーズも日ごとに多様化しています。そのような中で、当社はパーパスの実現に向けて、経営資本や当社の事業特性である「フルエリア」「フルカテゴリー」「フルチャネル」を競争力の源泉としています。同時にサステナビリティ重点課題の解決を図っていくことを大前提に、成長戦略である機能向上や地域への取り組みを推進しています。

その結果として、当社が「次世代食品流通業への進化」を遂げて、顧客のみなさまに常に選ばれる、信頼される存在となって、新たな「経済価値」「社会価値」「環境価値」の継続的創出を実現していくことを目指しています。

本日は「成長戦略」と「サステナビリティ重点課題」の具体的な取り組み状況についてお話ししますが、それらはすべてこの全体像のストーリーに沿っており、個々の事例はその一部を構成しているとご理解ください。

まだまだ定量効果が見えにくいものもありますが、着実に取り組みは前進しており、さまざまなかたちで、間接的に当社と顧客のみなさまとの関係強化につながっています。それがまた、当社利益の安定化に寄与していると言えます。

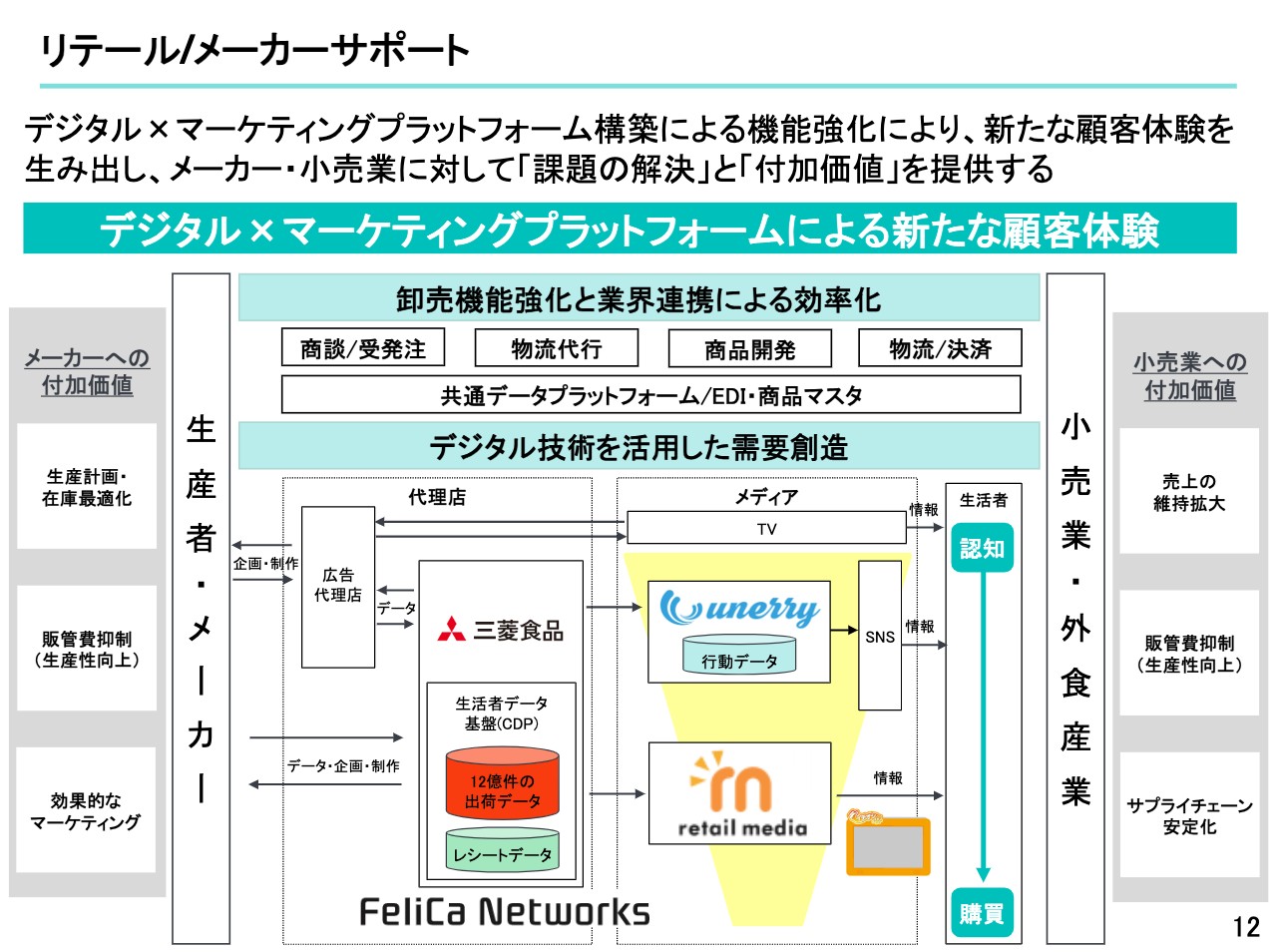

リテール/メーカーサポート

機能向上への取り組みである、リテールサポート・メーカーサポートの強化の状況についてご説明します。2022年4月に新設した次世代統括組織を中心に、各機能の強化基盤となる「デジタル × マーケティングプラットフォーム」を構築して、メーカー様・小売業様への新たな付加価値の提供と経営課題の解決に取り組んでいます。

効率化の取り組みでは、特定の小売業様とのAIを活用した発注自動化と物流最適化の推進、受発注・経理業務におけるAIやRPAを活用した業務工数削減によって、顧客課題の解決や価値創造業務に充てるための人員リソースの創出を進めています。

業界での取り組みとしては、他の食品卸の企業とも連携して、EDIなどの非競争領域を共通データプラットフォームに集約することで、業界全体の効率化とロス削減に向けた活動も推進しています。

需要創造の取り組みにおいては、最新のデジタル技術をフルに活用して、当社が有する独自のビッグデータを進化させながら、新たな顧客価値の創出に取り組んでいます。すでに発表済みではありますが、2022年7月には、リテイルメディア社を子会社化して、「cookpad TV」の店頭サイネージ事業を継承しました。

さらに、位置情報と行動データを持つunerry社、レシートデータを有するフェリカネットワークス社とも業務提携を行い、位置情報・流通データ・購買データをかけ合わせ、より付加価値の高い独自のビッグデータ構築を進めています。これらの機能を活かした具体的な取り組み事例を、次のページでもう少しご紹介したいと思います。

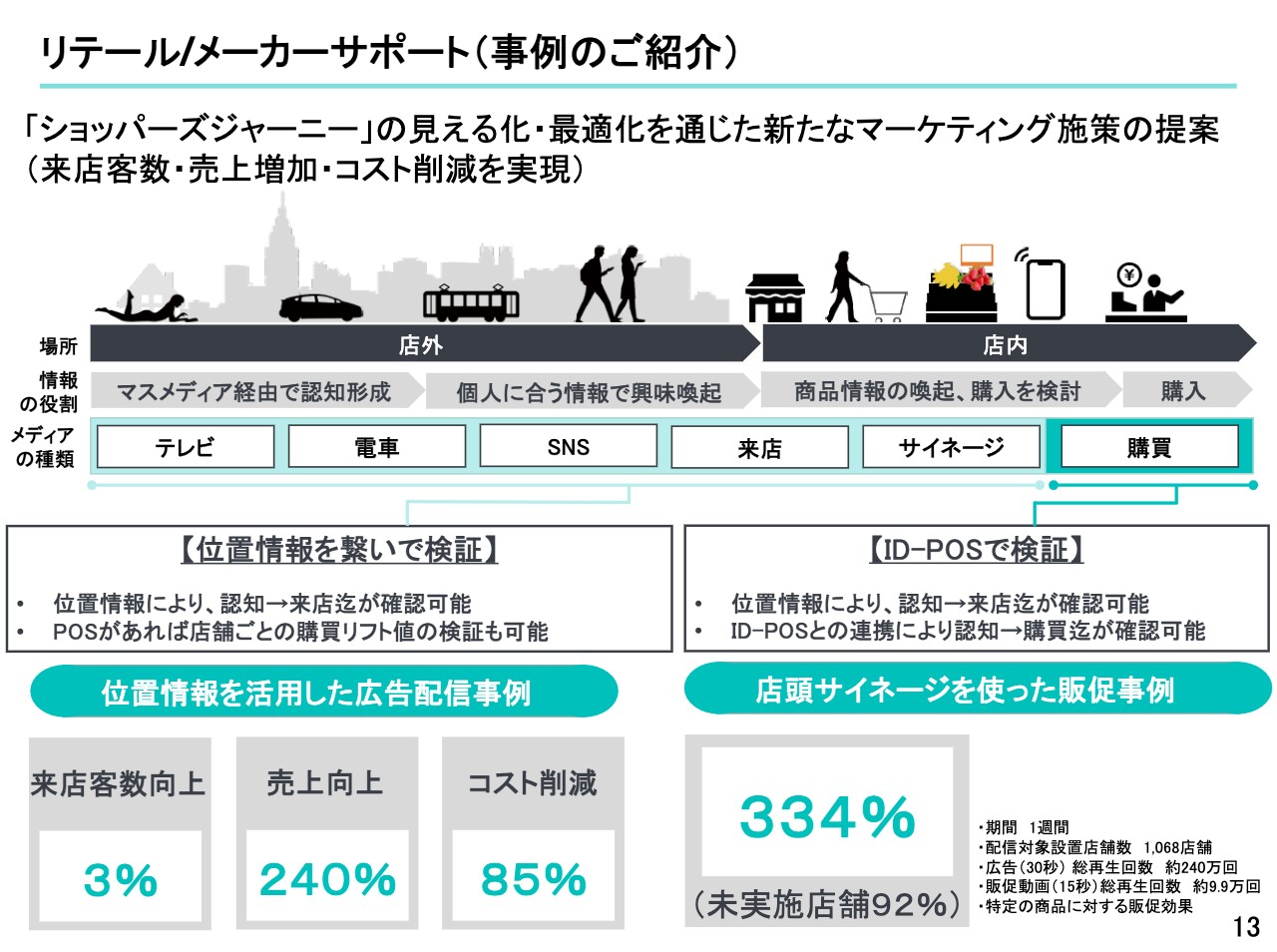

リテール/メーカーサポート(事例のご紹介)

スライド上部の図は、買い物をするお客さまが購入に至るプロセスです。つまり、店外から店内までを網羅した、当社が目指している新たなマーケティング施策のイメージを示しています。

先ほどお伝えした店頭サイネージを有するリテイルメディア社の子会社化、位置情報を扱うunerry社や、レシートデータを有するフェリカネットワークス社との業務提携等は、すべてこれに沿った戦略的な機能強化の一環です。

すでに一部の小売業様やメーカー様との取り組みを開始しており、スライド左下がunerry社の位置情報データを用いた事例、右下が「cookpad TV」のサイネージを用いた事例になりますが、売上や来店客数の向上、チラシ販促削減によるコスト削減等への寄与により、大変高い評価をいただいています。

今後も顧客課題に沿った機能の強化を進め、新たなリテールサポート・メーカーサポートの展開を拡大していきます。

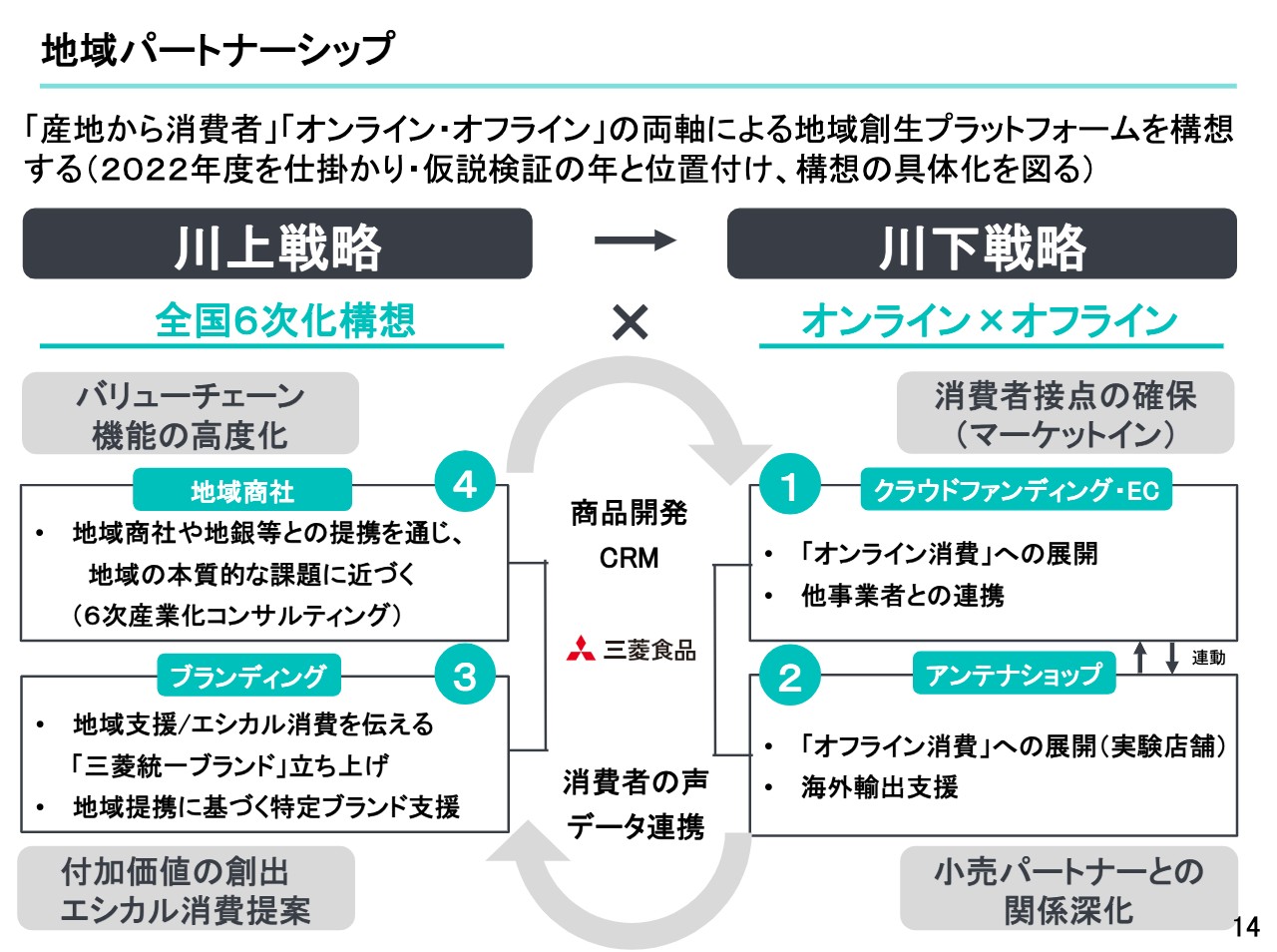

地域パートナーシップ

成長戦略における「地域への取り組み」についてご説明します。当社は地域に深く関わり、それぞれの地域が抱える課題の解決や、価値創造への貢献を目指す「地域創生プラットフォーム」の構築を進めています。

特に三菱商事グループと連携し、「全国6次化構想」による川上戦略と、「オンライン × オフライン」の統合による川下戦略を横断させ、6次産業コンサルティング、地域ブランディング、EC、アンテナショップなどの展開により、主に4つの分野を中心にした具体的な事業化に向けて、2022年度上期より取り組みを推進および加速しています。

例えば、三菱商事グループの1社である三菱商事洋上風力社と連携し、地域的には秋田県や千葉県銚子市との取り組みの協議なども開始されています。

このような取り組みには相応の時間を要するかもしれませんが、今後当社としては、地域生産者のみなさま、小売業のみなさま、あるいはスタートアップ企業を含む地域企業の方々ともより連携を図り、三菱グループの総合力を発揮しながら、一つひとつ丁寧に取り組んでいきたいと考えています。

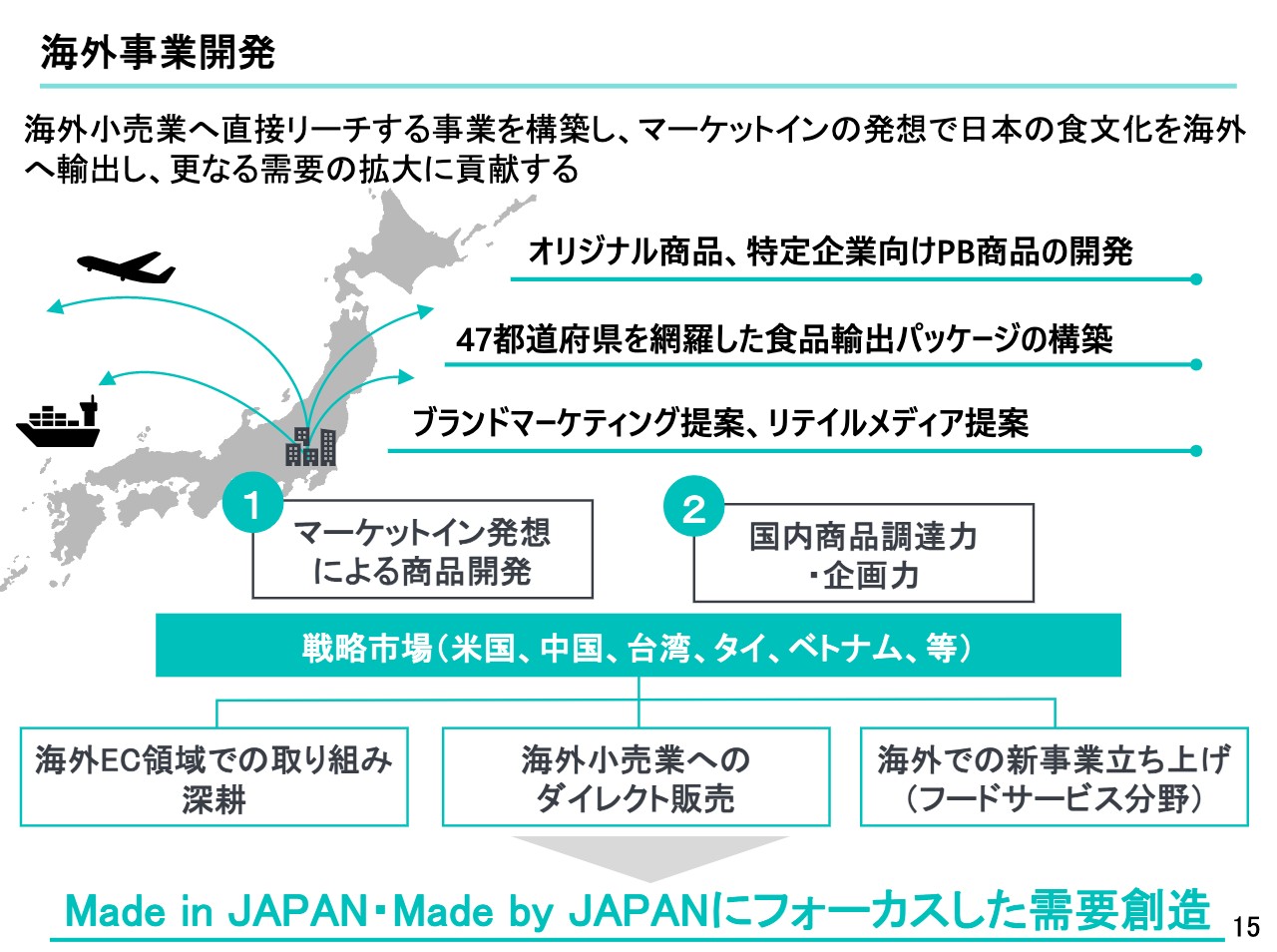

海外事業開発

成長戦略における「海外事業開発」についてご紹介します。正直なところ、これまで海外市場分野での当社の取り組みについては、なかなか触れる機会がありませんでした。日本市場においては人口減少・市場縮小が加速しており、足元では長期化が予想される急激な円安も重なる市場環境の変化があります。

そのような急激な変化を踏まえ、当社では、2022年4月に新設した商品統括組織が中心となり、「Made in Japan・Made by Japan」に代表される日本の食文化の輸出拡大を念頭に置き、海外市場を対象とした事業開発に本格的に取り組み始めています。

当社のマーケットイン発想による商品開発力・企画力・全国を跨ぐ商品調達力を活かし、海外小売業のみなさまに対する商品輸出という考え方に留まらず、日本の食文化そのものが海外市場で浸透していくことに資する、さらなる需要創造への貢献を目指していきます。

まずは米国、中国、台湾、タイ、ベトナム等を戦略市場と位置付け、今後の海外事業開発の取り組みを加速していきたいと思っています。

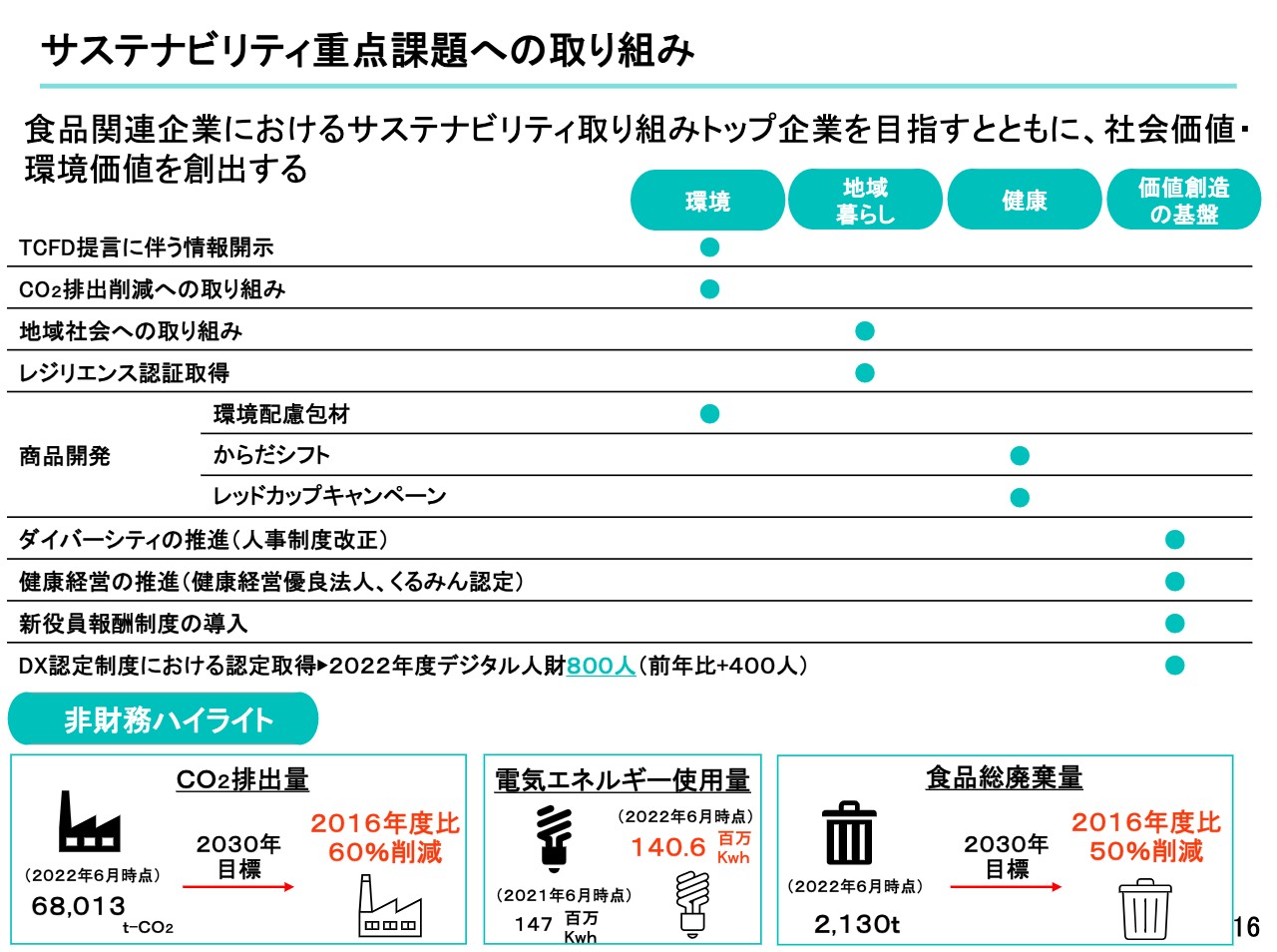

サステナビリティ重点課題への取り組み

サステナビリティ重点課題への取り組みについてご説明します。冒頭でもお伝えしましたが、当社にとってサステナビリティ重点課題への取り組みは、当社が次世代食品流通業へと進化するために最低限必要な資格を得るためのプロセスと位置付けています。そのため、成長戦略と同様に重要な位置付けにあることを、ここであらためて共有します。

その決意をスライド上部に掲げていますが、当社は社会価値・環境価値の創出を実現するために、食品関連企業におけるサステナビリティ取り組みトップ企業を目指したいと考えています。

それぞれの取り組みについては表に記載のとおりですが、例えば「環境」の課題では、当社は気候変動をサステナビリティ重点課題の1つと認識し、金融安定理事会のTCFDに賛同するとともに、今後はそれに沿った情報開示の拡充に取り組んでいきます。

また、環境課題解決の一環として、商品開発領域においては、環境配慮型包材への切り替え、自社ブランド商品の賞味期限延長による廃棄ロス削減に向けた取り組みなどを推進しています。

「地域・暮らし」の課題においては、食のライフラインを担っているという使命のもと、震災や自然災害、さらにはコロナ禍においても、食の安全、安心、安定供給に取り組み、生活者のみなさまの食生活を支えることに努めてきました。

そのような活動が評価され、レジリエンスジャパン推進協議会が実施する「レジリエンス認証」において「事業継続および社会貢献」の認証を取得しています。引き続き、強靭な食のサプライチェーンの磨き込みに努めていきたいと思います。

「健康」の課題については、健康志向をコンセプトにした「からだシフト」の販売強化にも努めています。今期は「糖質コントロール」に次ぐ第2のシリーズとしてリニューアル発売した「プロテインプラス」シリーズの販売も、好調に推移しているところです。

「価値創造の基盤」に対する取り組みでは、当社は社員・人財を唯一無二の財産と考えており、健康経営やダイバーシティの推進、人財育成の強化を積極的に推進しています。その考えのもと、2023年4月には、能動的にチャレンジする企業風土への変革と、社員一人ひとりのスキルとマインドの成長を目的とした人事制度の改定を予定しています。

当社は経済産業省のDX認定事業者にも選出されており、デジタル人財の育成を加速して進めているところです。2023年までに1,000人のデジタル人財育成を目標としている中、2022年度末には800人のデジタル人財の誕生を見込んでおり、こちらの進捗も順調です。

スライド下段には、サステナビリティ重点課題に関連する当社のさまざまな非財務情報の一部を掲載しています。2030年に掲げる目標を達成し、食品関連企業におけるサステナビリティトップ企業を目指すとともに、新たな社会価値・環境価値の創出に向けてますます取り組みを強化していきます。

次世代食品流通業への進化を目指して

本日ご説明した当社の機能や取り組みについては、小売業様やメーカー様にもしっかりとご理解いただくために、日々の現場での活動はもちろん、私自らも各企業の経営のみなさまとのコミュニケーションを重要視し、また、大切にしているところです。

7月に開催した「三菱食品ダイヤモンドフェア」や「三菱食品プレゼンテーション」においても、さまざまな機能や取り組みをご紹介したところ、多くの企業から「一緒に取り組みたい」とお声がけをいただき、すでにいろいろな取り組みが開始されています。

今後の決算報告では、より具体的な成果について適宜ご報告できるよう努めていきますので、ぜひともご期待いただければと思います。

簡単ではありますが、「中期経営計画2023」の取り組み状況をご説明しました。引き続き、生活者のみなさまのフードライフパートナーとして、食のビジネスを通じた持続可能な社会の実現に貢献すべく取り組んでいきます。ご清聴ありがとうございました。

質疑応答:プラットフォーム構築のインパクトについて

質問者:デジタルとマーケティングのプラットフォーム構築で、かなりスピーディな事業展開が見込まれるのではと思いますが、現在実際に手がけられていて、業績へのインパクトはどの程度発生しているのでしょうか? また、今期以降どのようなインパクトがあり得るのか教えてください。

京谷:直接的にどれくらい業績にインパクトがあるかと言いますと、現段階ではかなり先行投資が進んでいる状況にあり、刈り取りも進んでいますが、業績に与える影響としてはまだまだ小さいのが実態です。

そのような状況をなるべく早期に脱却すべく、さまざまな取り組みを加速しており、近々影響が業績に現れてくるだろうと期待しているところです。

しかし、先ほどもお伝えしたとおり、今まで物販ばかり展開していたところへ、このようなデジタル関連の施策に加え、地域への取り組みやサステナビリティの取り組みなどを積み重ねていくことで、お客さまの信頼を強化できていると強く実感しています。それが間接的に、今の当社の利益の安定性につながっていることは間違いないと思います。

したがって、直接的な部分ではなかなか目に見えてこないところがありますが、実はその裏側で、我々が伝統的に展開してきたビジネスにおいて、間接的に顧客のみなさまとの結びつきがさらに強くなるとともに、今あるビジネスが強化されつつあるという2つの効果があるため、ますますご期待いただきたいところです。

質疑応答:海外進出のスケジュールについて

質問者:海外事業を推進していくということで、具体的にはアメリカや東南アジアなどご紹介いただきましたが、向こう数年間のタイムスケジュール、あるいは業績へのインパクト等ありましたらご解説をお願いします。

京谷:海外進出については、もともと輸出のビジネスはありましたが、人口減少の加速が目に見える将来の課題となっている中で、当然ながら、メーカー様の製造キャパシティが物量としては空いていきます。

また、現在の円安という日本の財政状況も勘案すると、以前のように100円前後、あるいは100円を超えるような円高に簡単に戻ることは想定しにくく、ますます輸出ビジネスはポテンシャルが高い領域になってくるだろうと思います。

この課題に取り組まなければ、日本のメーカー様の製造コストは上がっていってしまうため、我々がお手伝いしていくことで、むしろ日本で流通する食品のコスト競争力を上げていけるだろうと考えており、今ある輸出ビジネスを起点として、これを2倍、3倍にできるように、2023年、2024年に向けて動き出したところです。

もともとそれほど大きなビジネスではなく、2倍、3倍程度にはすぐにできるだろうと思っていますし、2023年くらいにはそれが利益として目に見えて出せるのではないかと私は思っています。それが達成されたら、このような場であらためて共有します。

質疑応答:輸出事業について

質問者:輸出事業についておうかがいします。日本政府は食品の輸出をかなり積極的に推進しており、御社も国策に沿った動きを取っていると思います。このような動きはかなり追い風だと思いますが、政府とのコミュニケーションは発生しているのでしょうか?

京谷:農林水産省、経済産業省などによるさまざまな輸出促進にかかわる活動には、私どもも民間企業の1社として参加しています。必要に応じて連携を図ることができる状況にあるとご理解ください。

一方、政府の取り組みとは別に、民間企業としても輸出をさらに推進するような動きができればと考えています。政府の動きと民間としての動きを両輪にして、さらなる成長と日本からの輸出を加速させていきたいと思っています。

質疑応答:海外における食品卸業について

質問者:国外での食品卸業は基本的に、非常にプロフィッタブルだと認識しています。年によって違いますが、同業他社では4パーセントから5パーセントのマージンを実現しています。御社の売上規模やプロフィッタビリティで見た場合、今後5年間でどれくらいの売上高およびマージンが得られるとお考えでしょうか?

京谷:いろいろな認識がありますが、日本の中間流通であるメーカー様と小売業様との間に立った卸業は、基本的に日本以外には大手がいないと思っています。実態として存在していないということで、同じ卸業を海外で行うつもりはありません。

唯一、業務用商材の卸業はあると考えています。一番大きな業務用卸があるのはアメリカのマーケットです。アメリカの場合はその中で非常に寡占化が進んでおり、複数の会社は極めて高いマージンを享受しています。

そのような会社を手本にしながら業務用卸が実現できそうであれば、今後アジアのマーケットで研究していきたいと考えています。将来の課題であると捉えていますが、まだ具体的な交渉には至っているわけではないため、本日は数字については控えたいと思います。

質疑応答:三菱商事グループ内の体制について

質問者:三菱商事グループについては、ホームビジネスとして、川上から川下となる小売までの一気通貫システムを持っている稀有な存在です。例えば、三菱商事グループが御社を選定して儲けさせるといったコンセンサスはグループ内であるのでしょうか?

京谷:海外事業では「お互いに協力しながら、さまざまな事業を推進していきましょう」という相互理解はありますが、戦略的に三菱食品がこれを行い、三菱商事がこれを行うという明確な区分や役割分担はありません。

一方、当社としても強みを活かした戦略を全力で推進することで、三菱商事との協力の流れができ上がっていくと期待しています。

質疑応答:食品価格の推移について

質問者:食品等について、ケース単価での価格推移についておうかがいできますか?

川本:2022年度と2021年度の上期の比較でお伝えします。加工食品は、2022年度が2,192円、2021年度が2,138円で、2.53パーセントの増加です。冷食・アイスは、2022年が3,931円、2021年が3,725円で、5.53パーセントの増加です。

酒類は、2022年が3,425円、2021年が3,377円で、1.42パーセントの増加です。菓子は、2022年が2,367円、2021年が2,301円で、2.87パーセントの増加です。全体としては、2022年が2,837円、2021年が2,731円で、3.9パーセントの増加です。

品種別の特徴をお伝えします。油・マヨネーズ・和風調味料・ラーメンなどの加工食品は、値上げの浸透により単価が上昇しています。冷食・アイスは、値上げの影響もありますが、単価の高い業務用の冷凍調理の売上増が単価上昇に寄与しています。

酒類は、上期では値上げの影響は出ていません。特に、単価の高いビールやウイスキー、スピリッツなどの売上増が単価上昇につながっています。菓子は、単価が安い米菓の売上が落ちた分、単価の高い輸入菓子やポケット菓子などにシフトしており、それが単価上昇につながっていると分析しています。

質疑応答:輸入品種のコストアップと値上げの状況について

質問者:菓子類や酒類など、御社が国内の価格を決める輸入分のコストアップと、それについての値上げ状況を教えてください。

京谷:必要に応じて、小売業のみなさまと交渉を行っていますが、値上げが難しいという結果になったり、当社のほうで逆ザヤになり損失が生じたりということはほとんど発生していません。

当社も流通を担う立場で効率化やコスト削減を果たすべく、さまざまなコストが上がれば価格転嫁をお願いしますし、そのような交渉を通じて合意に至っている状況です。

質疑応答:円安の影響について

質問者:メーカーは原材料の原価などがかかるため、円安の影響を受けていると思いますが、商品を直接輸入している場合などは特にその影響が大きいと思います。小売業が扱う輸入品に関しては、国内メーカーの製品に比べて店頭価格がかなり上がっているのでしょうか?

京谷:上がっていると思いますが、値上げのタイミングは業者によってさまざまです。在庫の状況や過去の輸入品については、実態としてまだ影響が出ていないケースもあります。取り扱っている商品や会社によっても違うと思いますが、いずれも今後は値上げせざるを得ない状況だと思います。

質疑応答:メーカー品の価格交渉について

質問者:自社製品については価格転嫁ができているというご説明でしたが、それ以外のメーカー品について、価格交渉の状況を教えてください。景気後退のリスクや節約志向などが強くなってきている印象がありますが、条件交渉に影響は出ていますか?

京谷:自社製品と同様に、メーカー様の、NB等の製品についても値上げ交渉は順次発生していますが、それぞれの交渉は大きな問題なく合意に至っています。

しかし、これも商品の特性や在庫の状況にもよるため、値上げのタイミングはカテゴリーやメーカー様などにより違いはあります。小売業様が在庫を持っているケースもあるため、そのような場合は他の小売業様よりも少し安い値段が長く続くこともあると思います。

一方、これだけ広範にわたって値上げが続いているため、景気後退や消費の減退につながるリスクは十二分にあると思っています。食品は生活に最も必要なもののため、他の贅沢品に比べるとそれほど影響は大きくないという見方もあります。そのような将来に対する不安が価格交渉に悪影響を与えている状況にはないと認識しています。

質疑応答:今後の取引の見直しについて

質問者:いくつかの品目や業態について、不採算取引の縮小が収益性の改善につながったというご説明がありました。今後もこのような取引の見直しは続きますか? 続くのであれば、どのような業態が対象でしょうか?

京谷:私どもの取引先は依然、メーカー様が6,000社から6,500社、小売業様でも3,000社から3,500社くらいあるため、常に改善の余地はあると考えています。

しかし、新規の取引を開始することも当然あるため、採算の見直しをどの程度取り込めるかを具体的にお伝えするのは難しいです。少なくとも、採算の改善に向けた見直しはどこかで終了するのではなく、常に続けていくものとご理解ください。

さらに、カテゴリーや業態によるということもありません。私どもは個々の取引における採算をさらによくするために、与件緩和や条件の変更を通じて、顧客のみなさまとお互いにメリットがある見直しを行っており、今後もそのような取り組みを継続していく予定です。

質問者:わかりました。今期の第1四半期、第2四半期に取引の見直しがこれまで以上に進んだことで、例年より収益性が大きく改善したというわけではなく、今までもそのような見直しは行っており、今後もそのような効果が見込めるという理解でよろしいでしょうか?

京谷:ご認識のとおりです。しかし、一方ではデジタル技術が相当進化しているため、さまざまなコスト削減の手段が増えていることは間違いありません。お客さまに届ける回数の変更や在庫調整、配送のスケジュールの調整などを組み合わせて、幅広いコスト削減のご提案を行っています。

そのようなことが、新たなデジタル技術を使って容易にできるようになってきています。我々にとってはますます採算を改善しやすい環境になってきているため、過去とまったく同じペースではなく、今後もさらに改善を加速しますし、その余地も増していると認識しています。

新着ログ

「卸売業」のログ