株式会社ミスターマックス・ホールディングス 2023年2月期第2四半期決算説明

ミスターマックスHD、上期は増収増益を確保 EDLPや商品価格訴求などの施策が売上を牽引

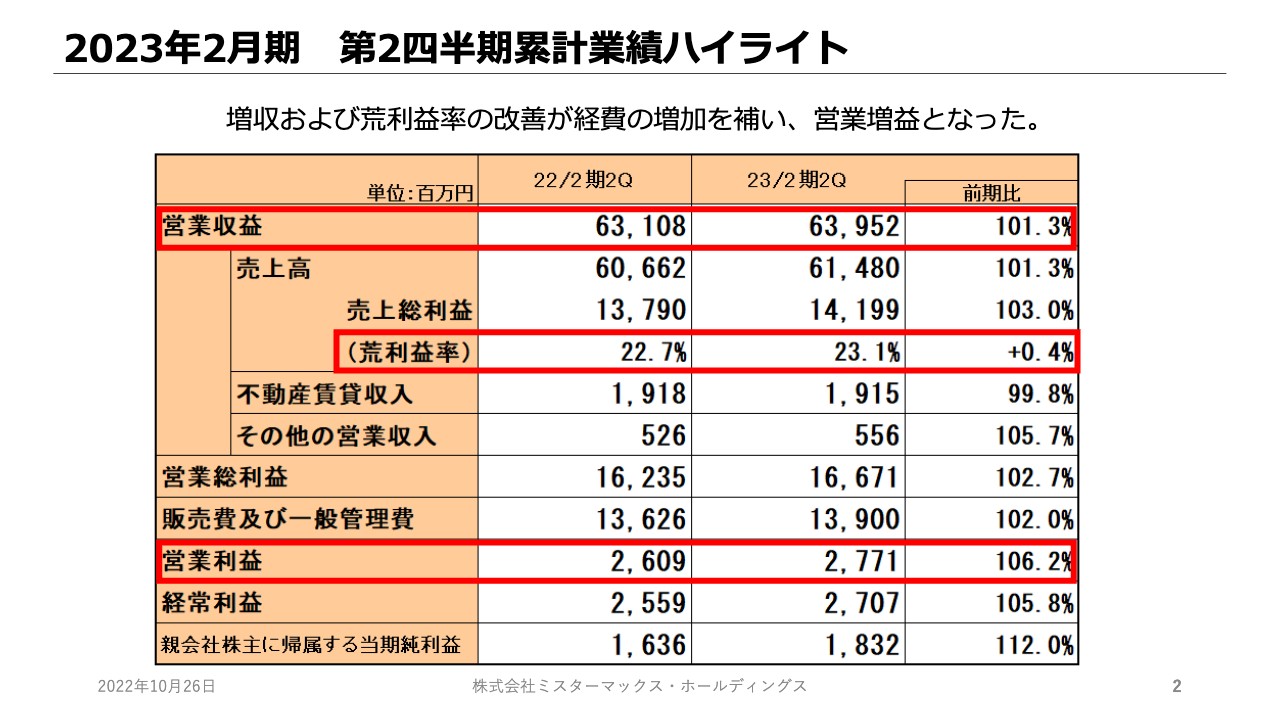

2023年2月期 第2四半期累計業績ハイライト

平野能章氏(以下、平野):代表取締役社長の平野でございます。2023年2月期第2四半期の決算概要をご説明します。当期の営業収益は、前年同期比101.3パーセントの639億5,200万円、営業利益は前年同期比106.2パーセントの27億7,100万円と、増収増益を確保できました。一貫して取り組んできたEDLP施策を、お客さまからご評価いただけたと考えています。

また物価高騰の中、PB商品である1,000品目の価格を据え置くなど、価格訴求の施策が売上を牽引しました。さらに、既存店売上高は前期比100.7パーセントを確保でき、荒利益率は前年同期比プラス0.4パーセントの23.1パーセントとなり、売上総利益も前年を上回りました。

一方、販売費及び一般管理費は、特に電力料金の高騰が影響し、前期比102パーセントの139億円となりました。円安やエネルギー資源の価格高騰等の影響を受け、コストは増加しているものの、営業利益が前年を上回ったことは、当社が安定的に利益を出せる体質に変わってきた証だと考えています。

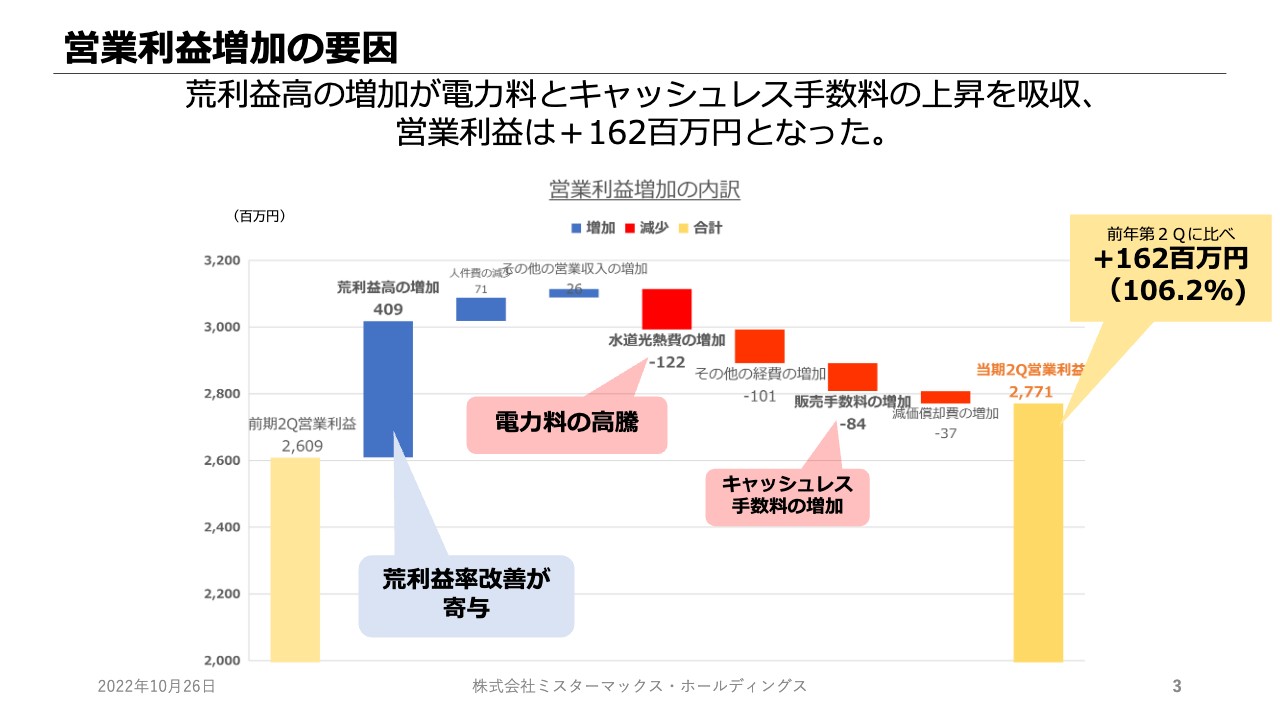

営業利益増加の要因

当期の営業利益は前期の第2四半期と比べ、1億6,200万円増加しています。スライドはその内訳を示しており、左端の黄色の棒グラフが前期の営業利益26億900万円、右端の青色の棒グラフが当期の営業利益27億7,100万円を示しています。

利益が増加した大きな要因として、荒利益率の改善が挙げられます。在庫管理の徹底やPB商品の売上構成が上がったことから、荒利益率は前年同期比プラス0.4パーセントの23.1パーセントと改善し、結果として、売上総利益は4億900万円増加しました。

経費では、電力料金の高騰やキャッシュレス手数料の増加が大きく影響し、全体で2億7,000万円増加しましたが、売上総利益の増加がそれを上回ったことで営業利益は前年を上回りました。

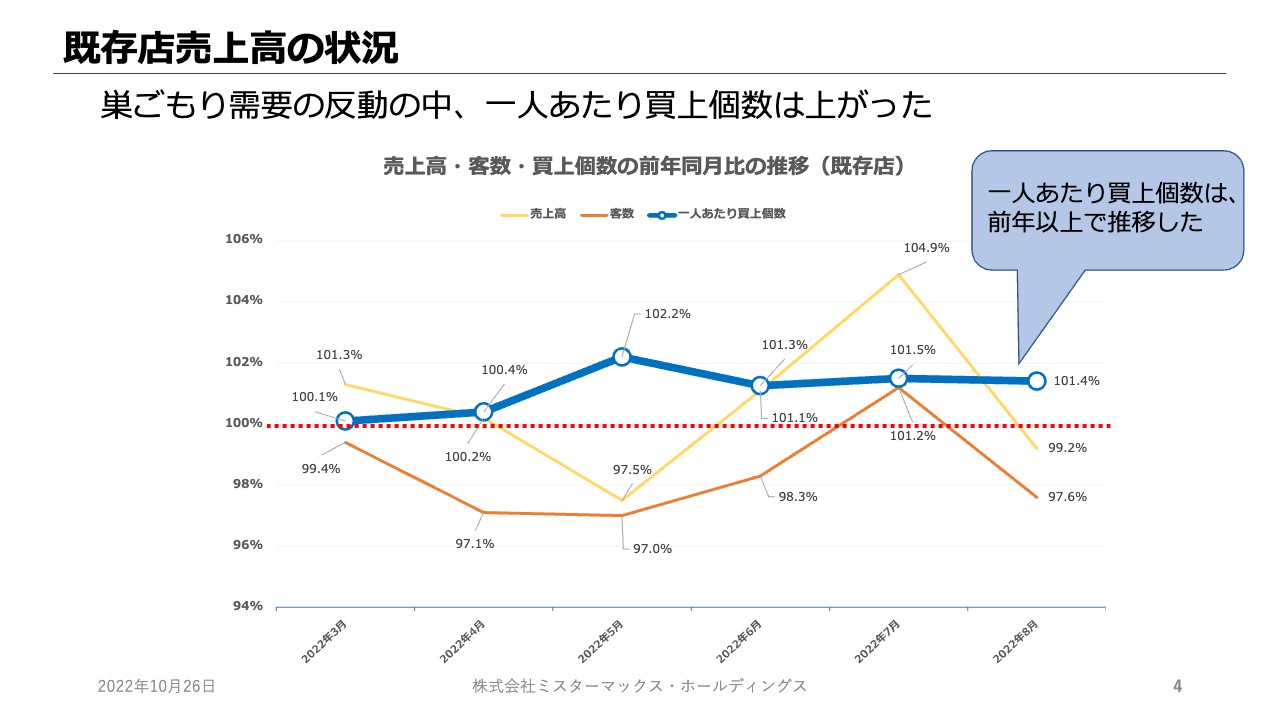

既存店売上高の状況

スライドの表は既存店売上高について、客数と1人あたり買上個数を分析したグラフです。オレンジ色の折れ線グラフの客数は7月を除くと前年割れですが、青色の買上個数は前年を毎月上回っています。当期は巣ごもり需要の反動から、購買頻度の高い商品などが低迷する中、それ以外の商品は売上を伸ばしました。

買上個数が上がっている理由は、2つあると考えています。1つ目は安さです。特にEDLP施策がお客さまの支持を得られ、PB商品、NB商品のいずれも価格を抑えることで、ふだんのくらしを応援する役割に徹することができました。

2つ目は、お客さまの来店頻度を減らし、必要なものをできるだけ1ヶ所で買いたいという行動の変化に、当社が対応できた点です。つまり、家電、アパレル、インテリア、医薬品、日用雑貨、そして食品まで、くらしに欠かせない商品の品揃え、便利さ、豊富さがお客さまの支持を得られたと考えています。

これからも各売場の魅力をさらに高め、いつでも便利に楽しく買い物ができる環境作りを追求していきます。

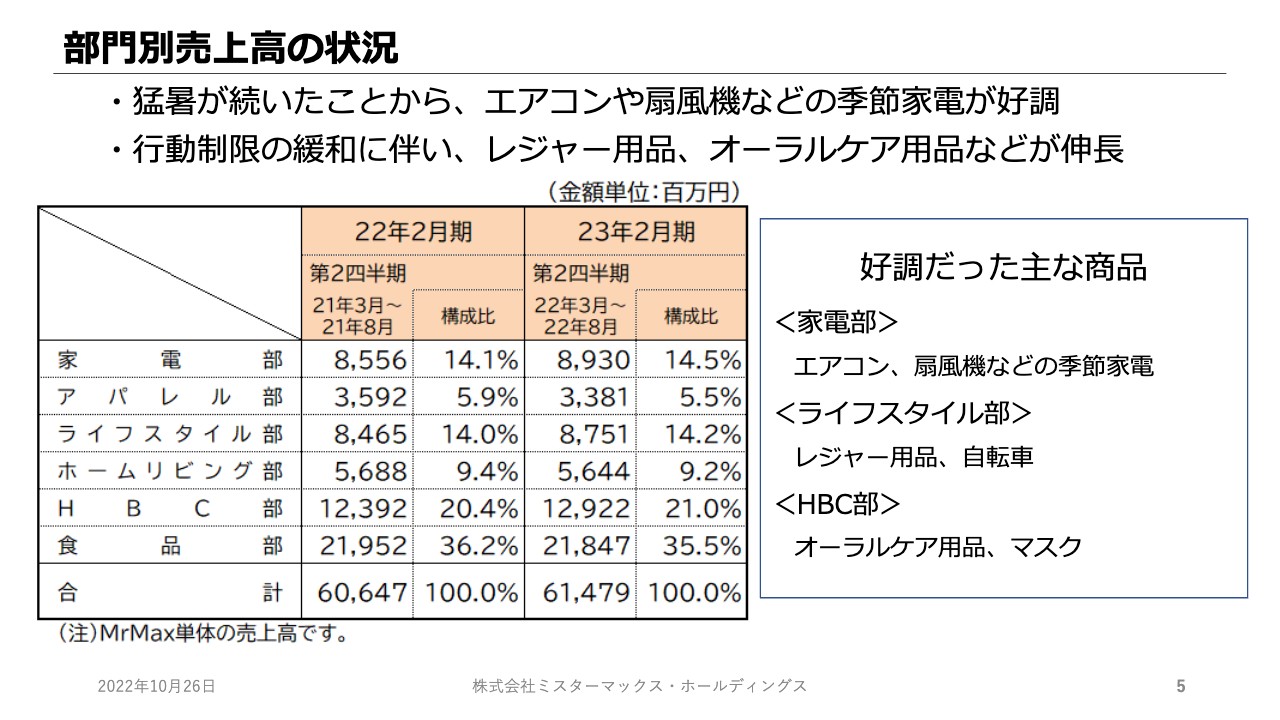

部門別売上高の状況

部門別売上高の状況をご説明します。今年は梅雨明けが早く、気温の高い日が続いたことから、この夏はエアコンや扇風機など、季節家電が大変好調でした。また、行動制限が緩和されたことにより、旅行用のキャリーバッグのほか、レジャー用品やオーラルケア用品の売上が伸びました。

売上全体としては、コロナ禍で需要が高まっていたインテリア、収納用品、米、日配品は、反動が出てしまいましたが、それを好調な商品群が補ったことにより、売上高は前年を超えることができました。

お客さまが必要とされる商品が変化し、コロナ禍、あるいは物価、エネルギーコスト等の変動により、この半年間でお客さまの行動が変わってきたと思っています。ミスターマックスは市場の変化に柔軟に対応できるフォーマット、品揃え、オペレーション、そして機動力を持つ会社になりつつあり、それらが増収につながったと考えています。

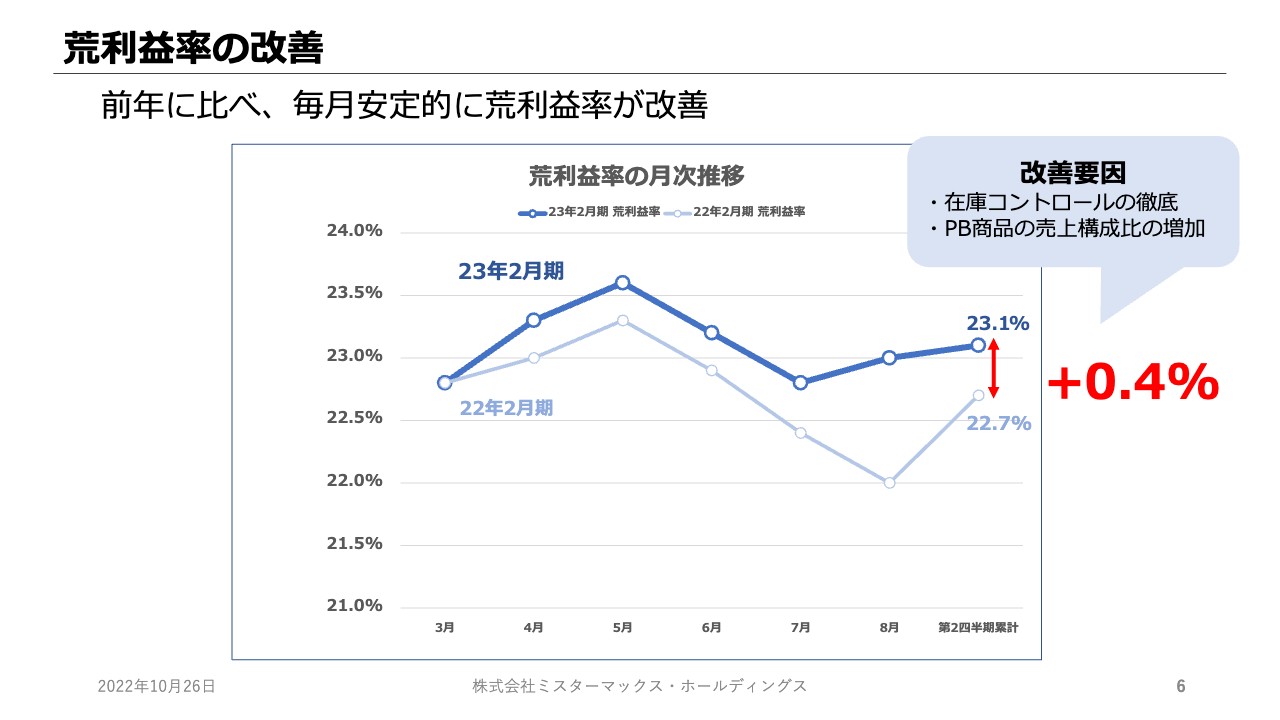

荒利益率の改善

当期の荒利益率は23.1パーセントとなり、前年同期比で0.4パーセント改善しました。これには主に2つの要因があります。1つ目は、在庫コントロールをうまくできた点です。前年に比べ、見切り販売のための値下げを1割削減できたことで、荒利益率が向上しました。

これまでも、廃番になった商品や売上が少ない商品を毎月チェックし、不良在庫を生まない工夫を続けてきましたが、その精度が年々上がっていると考えています。

2つ目はPB商品の売上構成比が上がったことです。PB商品の詳細は後ほどご説明します。

1.EDLPの再徹底 「価値ある安さ」を追求

当期は、EDLPの再徹底を掲げています。9月からは、NB商品2,000品目の値下げ断行企画を始め、パスタやカップ麺のほか、歯ブラシやボディシャンプーなど、毎日のくらしに必要な商品を低価格で販売しています。また、陳列作業の簡素化による作業コスト削減のほか、マージンミックスによって低価格を実現し、価値ある安さを追求しています。

作業コスト削減の一例を挙げると、前々から取り組んでいることですが、納品されたケースのまま売場に展開する工夫などを続けています。特にPB商品では、陳列作業をより簡素化した新たな商品を投入することで、作業効率はさらに改善していると思います。

値下げ企画は、今のところ11月末までの予定ですが、EDLPに関するなんらかの施策はもちろん継続していく方針です。

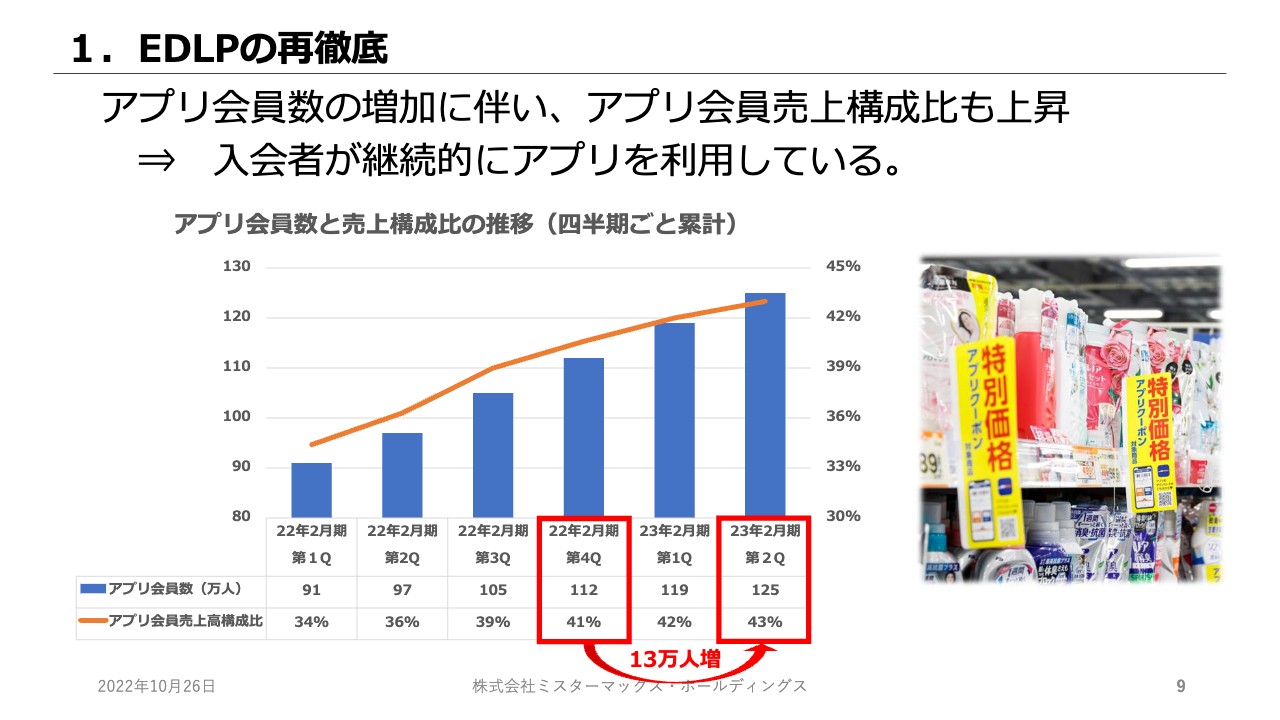

1.EDLPの再徹底

アプリ会員の状況ですが、2022年8月末の会員数は前期末から13万人増加し、125万人となりました。期末の会員数は150万人を目標にしています。

さらに、2022年8月末には、アプリ会員の売上高構成比が43パーセントになりました。アプリ会員は非会員に比べ客単価が3割ほど高く、いわゆるロイヤルカスタマーとして売上を押し上げています。

また、当社のアプリは、会員向けのお得なクーポンを発行し、EDLPを支えています。店内にはクーポン対象商品が目立つように販促物を取り付け、お客さまがわかりやすい売場にしています。

アプリは折り込みチラシに比べコストが低く、経費削減にも貢献しています。つまり、従来型のチラシ広告の回数を減らし、あるいはサイズを小さくしてコストを下げながら、アプリでより強力にお客さまにプッシュしていきます。結果として、コストを削減しつつも、お客さまに対して同等の販促効果をもたらすことができるという作戦です。

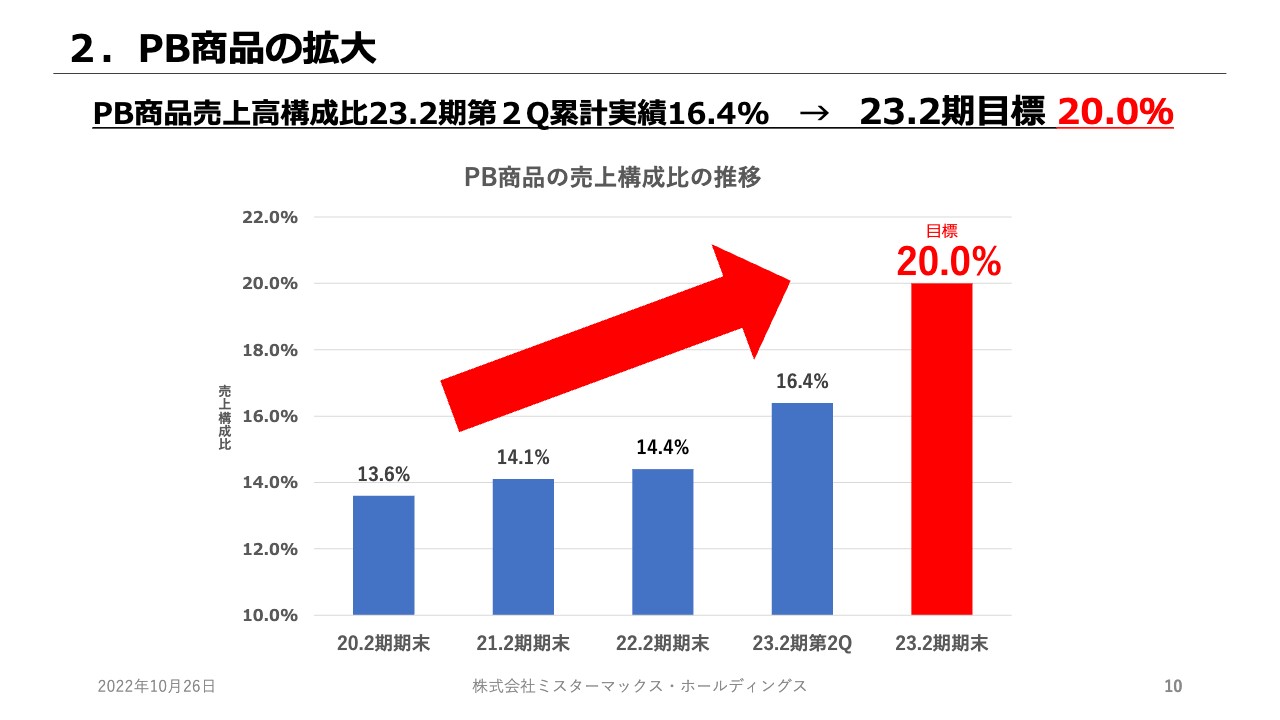

2.PB商品の拡大

今期は、PB商品売上構成比20パーセントを目標にしていますが、2022年8月末に16.4パーセントまで向上し、PB商品の比率が徐々に高まってきています。

目標に対して、立ち上がりは想定したほどの大きな伸びではありませんでしたが、順次、PB商品を発売していますので、期末までに単月ベースでPB商品売上構成比20パーセントを超えたいと考えています。

また、当社は中期経営計画の中で、次年度の目標にPB商品売上高構成比30パーセントを掲げています。大変高い目標ですが、月を追うごとにPB商品比率を上げ、これに向かって商品開発のペースも上げていきたいと考えています。

2.PB商品の拡大

当期目標のPB商品売上高構成比20パーセントに向け、第3四半期以降も幅広い商品群で拡大を図っていきます。振り返ると、第2四半期はマヨネーズ、ティッシュペーパーなど、日常的に使う商品が大変好評でした。トップブランドのNB商品のマヨネーズは、値上げによって販売数が前年から2割落ちてしまいましたが、当社PB商品のマヨネーズの販売数は前年の2倍となりました。

また、朝食で食べるようになった方も多くいると思いますが、数年前からブームとなっているオートミールの新商品を2021年11月から販売開始しました。発売当初から好調に推移しており、PB商品のオートミールの販売数は、NB商品に比べて10倍となりました。NB商品に比べ、売価を2割ほど安く設定したものの、利益を生み出す商品に成長することができています。

当社のPB商品は、年間販売予定数の原材料をまとめて手配し、パッケージの簡素化などの工夫を重ね、仕入原価を下げた結果、売価を抑えることに成功しています。第3四半期以降も、既存のPB商品と新たに開発した商品により、一層の売上拡大を図っていきます。

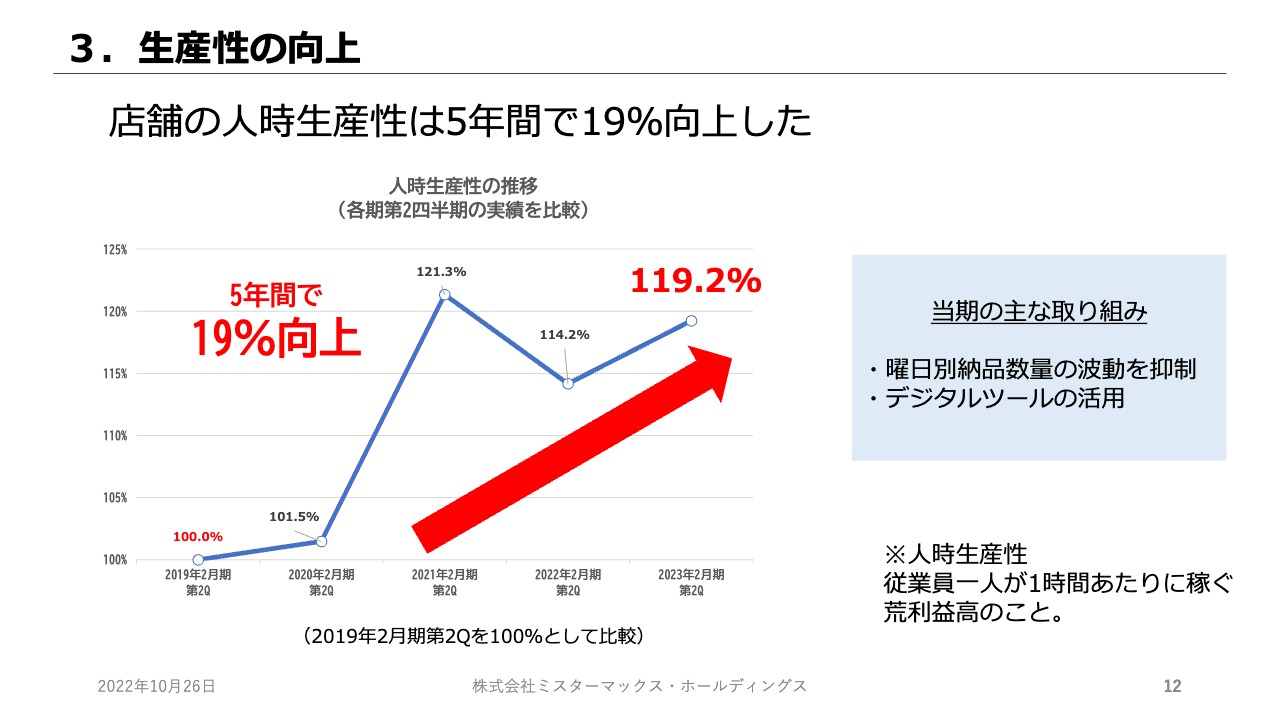

3.生産性の向上

スライドのグラフは、第2四半期における人時生産性の5年間の推移を示したものです。店舗では、人時生産性という指標を使い、業務効率の進捗を管理しています。この人時生産性は、従業員1人が1時間当たりに稼ぐ売上総利益のことで、1人当たりいくら稼ぐかという数値を生産性の指標にしています。

新型コロナウイルス感染症の拡大を境に、日替わり商品やチラシに依存したセールを廃止し、毎日が特価のEDLPに舵を切りました。その結果、販促物の取り付けや陳列場所の変更などの作業をかなり減らすことができました。また、当期は商品の納品日を見直し、曜日ごとに発生する作業の波動を抑えることに注力しました。

このような地道な取り組みを行った結果、人時生産性の指標は、この5年間で19パーセント向上しています。

4.既存店を強化する投資

2023年2月期は、14店舗の改装を進めています。改装によって坪当たりの売上高を伸ばし、当期は14店舗で約10億円の増収を見込んでいます。9月には千葉県のおゆみ野店を大幅に改装しました。改装してまだ1ヶ月足らずですが、滑り出しは大変順調です。

おゆみ野店はオープンからまもなく20年を迎えるため、品ぞろえやレイアウトの見直しが必要でしたが、医薬品や衛生用品、食品コーナーの売場面積をそれぞれ3割増やし、品ぞろえを充実させています。

また、おゆみ野店を含め、9月までに3店舗の改装が完了しており、期末までには毎月改装を実施していく計画です。

改装は、その店の収益力をもう一度向上させることが目的ですが、一方で、これからの収益モデルとなる店舗作りの実験でもあります。改装で得られたノウハウを今後の店舗開発に活かし、出店を加速させたいと考えています。

残念ながら、当期の出店計画はありませんが、今年5月に開発部の組織変更を行い、現在は積極的に出店できる体制を整えているところです。

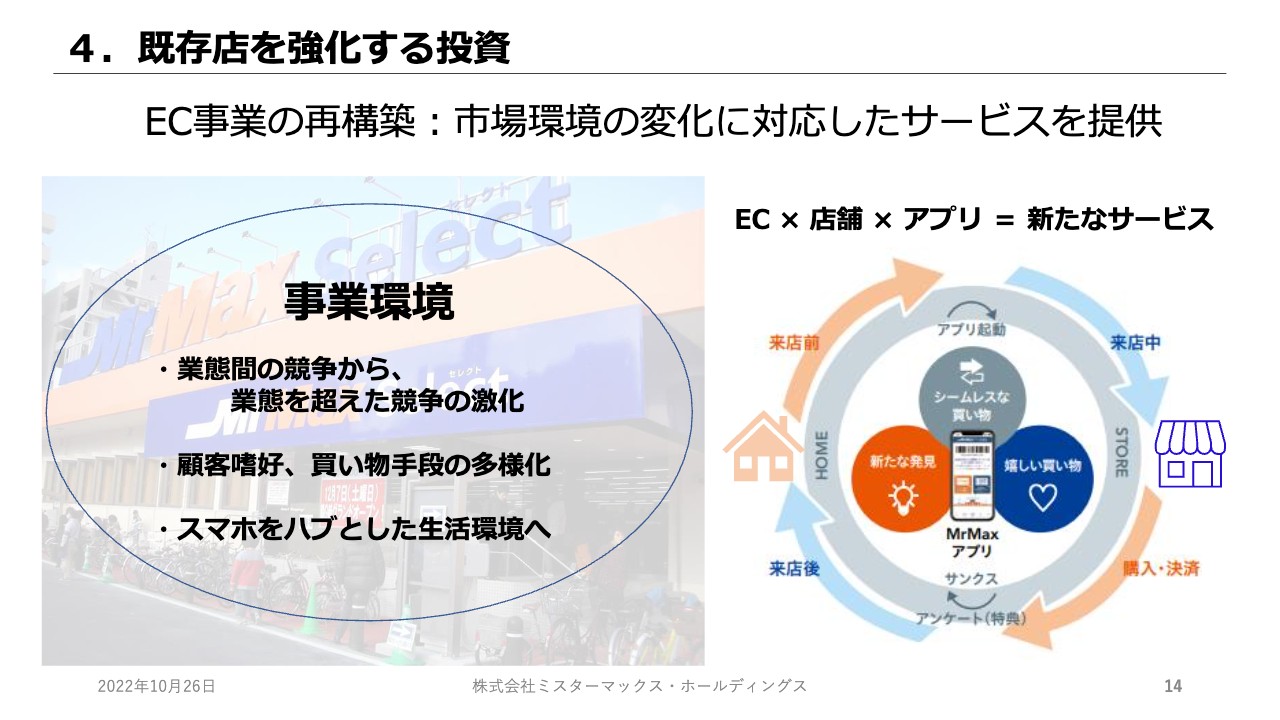

4.既存店を強化する投資

今期の重要な投資の1つに、EC事業の再構築があります。自社サイトを2020年12月に閉鎖し、現在は「オムニチャネル」として構築を進めています。お客さまのライフスタイルや嗜好の変化に対応し続けられる、柔軟な企業だけが生き残れると考えているため、新たな価値の提供を進めるべく、第4四半期から順次展開する予定です。

また、総合DSの品ぞろえに「オムニチャネル」による価値の提供を加え、顧客満足度の向上に注力していきます。

統合報告書の発行

今年9月、当社は初めて統合報告書を発行しました。財務情報に加え、価値創造プロセスや戦略のほかにも、サステナビリティに関する活動を総合的にお伝えしています。

統合報告書の作成にあたり、気づかされたことがありました。昔の資料を振り返ってみると、50年以上前、当社の前身である平野電機という家電専門店の時代に作られた社是がありました。それは「我が社の経営を活動的に行い、社会に貢献し、会社を発展せしめ、社員の幸福を増進する」というものです。

つまり、社会貢献を目指すことが会社の発展、そして、社員の幸福につながるサステナビリティの視点とも言うべき考え方を、当社は50年前から経営に取り入れていたことになります。この考えは今も変わらず、統合報告書には、その理念にしたがった戦略や取り組みを記載しています。

投資家や株主のみなさまはもちろん、当社の従業員にもぜひ読んでもらいたいと思っています。ホームページに掲載していますので、本日ご参加されているみなさまも、ご一読いただければ幸いです。

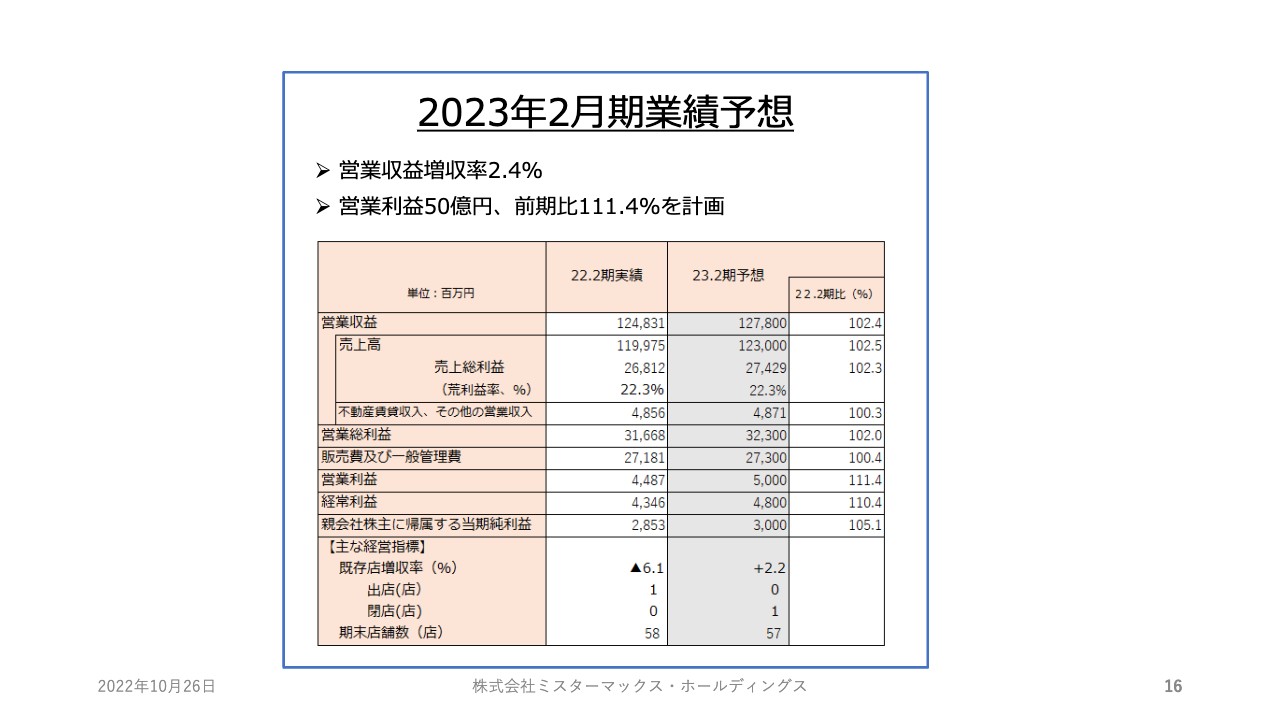

2023年2月期業績予想

最後に、2023年2月期の業績予想をお伝えします。今年度は、売上高1,230億円、営業利益50億円を計画しています。既存店売上高は、前年比2.2パーセント増を前提としています。

営業利益は、前年比111.4パーセントと高い数値ではありますが、ここを目指し、総合DSとしての強みと安さを徹底して、荒利益率の確保と、コスト削減を推し進めることで目標達成を目指します。

配当金については、前期と同じく27円を予定しています。成長投資を進める一方で、配当性向30パーセントを維持する方針です。

質疑応答:客数について

石井宏和氏(以下、石井):「客数について、第2四半期の客数は98.4パーセントでしたが、この点をどう評価していますか?」というご質問です。

第2四半期当初は、コロナ禍でお客さまが買い物頻度を控え、1ヶ所でまとめて商品を購入していたと考えています。行動規制の緩和が進んでも、この傾向はあまり変わっていません。

また、アプリ会員による売上構成比が高まっています。売上高の約4割がアプリ会員の購入によるものです。アプリ会員が増えていることから、既存のお客さまへのプロモーション活動は、ある程度の成果が上がっていると見ています。

一方で、客数そのものが伸びていない原因は、新規のお客さまを呼び込む努力が足りなかったと考えており、日替わりセールのような販促に頼らずに、品ぞろえ、価格、店内環境などをさらに改善し、新規のお客さまを呼び込んでいきたいと考えています。

また、来年度にかけて、EC事業の再構築も進めていきます。お客さまはDXを活用することで利便性を高めることができますので、最近ご来店されていないお客さまや、来店経験のないお客さまも呼び込んで、客数を増やしていきます。

質疑応答:改装と出店について

「改装と出店の進捗を教えてください」というご質問です。

当初、年間14店舗の改装を計画していました。その進捗ですが、9月までに3店舗の改装を終えています。茨城県の取手店、福岡県の大牟田店、そして、先ほどご紹介した千葉県千葉市のおゆみ野店です。

上期よりも下期に多くの店を改装する計画のため、改装計画そのものが大幅に遅れているわけではありません。現在は店舗開発部の組織を抜本的に見直すなどの対策を打ち、出店体制を整えているところです。

質疑応答:荒利益率の改善について

立山充氏(以下、立山):「荒利益率が前年同期比で0.4パーセント改善した要因について、在庫管理の徹底、PB商品の売上高構成比の上昇が、それぞれ何ポイントずつ荒利益率を押し上げたのでしょうか? それ以外の要因はあるのかも教えてください。荒利益率の改善は、下期も継続すると期待してよいでしょうか?」というご質問です。

石井:当期の第2四半期の荒利益率は、前年同期比プラス0.4パーセントと増加しています。厳密な分析はできていませんが、PB商品の荒利益率そのものは昨年に比べると少し下がっており、これは、円安で輸入商材のコストが上がったことが影響しています。一方で、国内製造のPB商品は、生産体制構築などの対応により荒利益率が向上しています。

また、「ミスターマックス」の商品は8割以上がNB商品です。これらの商品は販売方法、ロスの減少により、全体的に利益が改善しました。

主にNB商品の荒利益率を引き上げられたこと、また、PB商品の荒利益率は少し下がりましたが、PB商品は構成比が上がり改善に寄与しました。下期も基本的にはこのかたちを続けていき、さらにPB商品の構成比を増やして売上総利益の改善を図っていきたいと考えています。

質疑応答:PB商品の新商品の開発について

立山:「PB商品で売上が好調なのは価格を据え置いた商品でしょうか? 売上を牽引するようなPB商品の新商品の開発は進んでいますか? 今期は売上構成比20パーセント、そして将来的には30パーセントを目指す上で、どのようなカテゴリーのPB商品を伸ばしていく計画でしょうか? 食品のアイテムを広げていくのか、テレビなどの家電製品で拡大していくのか、戦略を教えてください」というご質問です。

石井:「ミスターマックス」は、取扱商品が多岐にわたっています。それにあわせてPB商品も開発していますので、例えば食品のPB商品を増やしたり、アパレルだけの比率を増やすことはありません。実際に家電では小型のテレビなど、さまざまな製品のPB化を行っています。そのため、必ずしも決まった商品分野のみをPB化することはありません。

上期はマヨネーズや小麦粉などが非常によく売れましたが、もちろんNB商品の価格も上がっていますし、物によってはPB商品の価格も上げざるを得ません。その中からお客さまにとってメリットがあり、さらに我々がコストの面で競争力を発揮できる商品を投入し、売上総利益を引き上げていきたいと考えています。

平野:品種はあらゆる分類で各バイヤー、マーチャンダイザーが新しいPB商品の開発を進めています。ただし、厳密にはPB商品をゼロから作るとなると小売業の場合は難しく、NB商品メーカーと協力関係を作りながら、既存のNB商品のコストを下げて「ミスターマックス」用の商品作りを進めていきます。その点で食品などは、加工のレベルがそう高くなく工夫しやすいため、比較的作りやすい品種です。

一方で家電は金型から始まり、あらゆる電子機器やパーツ、そして安全基準等の公的な課題などをクリアする必要がありますので、メーカーと一緒に開発しています。家電は現在、PB・SB・ストアブランドとして「ミスターマックス」の専売品、専用機種の数を増やしつつあり、下期に発売する洗濯機は「ミスターマックス」にしか置いていない専用品です。

機種のスペックを大きく変えるのは難しいのですが、メーカーが販売をやめる予定にしていたラインをもう一度動かし、1つ前の型を「ミスターマックス」用に新たに生産するなど、お互いにコストをかけずに新しい価値をお客さまに提供していきます。

質疑応答:ECの再構築について

立山:「ECの再構築ですが、ECとネットスーパーのすみ分け、店舗との役割分担をどのように考えていますか? 配送料などをきちんと取り、収益重視でEC・ネットスーパーを展開していくのか、まずはシェアを取ることを優先するのか、戦略を教えてください」というご質問です。

平野:もともと当社は2000年にECの「ネットマックス」を立ち上げました。非常に早い段階で取り組んだのはよかったのですが、その後の運営や追加投資などのテコ入れがうまくいきませんでした。あまり活躍しないまま見過ごされていたビジネス形態だったため、今回は根底から作り変えています。

実は、一昨年から福岡市内のみで実験的にスタートしたネットスーパーについては、現在も継続しており、福岡市内では徐々に存在を認めていただけるようになってきました。今後は全国規模のECを展開しますが、実店舗とのすみ分けは考えずに行いたいと思っています。

例えば、北海道の方でもインターネットで商品検索し、その結果「ミスターマックス」で買っていくことはあるかもしれませんが、わざわざ「ミスターマックス」の店舗がない地域の方が「ミスターマックス」のECで検索して購入することはありません。極論を言いますと、「Amazon」「楽天」を利用すれば、ほとんどの買い物はできてしまうと思っています。

要するに我々が行いたいECは、不特定多数に何か物を売るということではなく、「ミスターマックス」のお客さま、また、近所に住んでいても「ミスターマックス」を最近使っていないお客さまがターゲットです。ECやネットスーパーを活用し、インターネットで購入して店舗でピックアップしたり、店舗で買って家に届けたりしてもらうこともできるかたちです。

あるいはECで完結させて「今日は行けないからECで頼もうか」「急いでいるからネットスーパーで食材を頼もうか」など、送料はかかりますが、お客さまが「ミスターマックス」を必要だと思った時に簡単にアクセスでき、接点をより増やしていくためのEC、ネットスーパーでありたいと考えています。

そして価値のある、トータルコストの低い「ミスターマックス」であらねばならないと考えています。

送料の部分は、最終的にコストの兼ね合いが大きいため、そこはきちんといただきますが、「ミスターマックスを使っていただければ、必ずお得なくらしができます」と、お店でもインターネットでも伝えていきます。

当期は、アプリ会員数150万人を目標にしています。来年度、再来年度には200万人が見えていますので、利便性と安さなどを活かし、お客さまに訴求していきます。

ECのシェアについては、シェア獲得を優先していませんし、全国シェアまでは視野に入れていません。我々のシェアは、「ミスターマックス」周辺の10キロ、20キロくらいに店舗がある地域にこだわりたいと思っています。

また、デジタル、リアル、あるいはチラシでもお客さまに対して発信し、アクセスポイントを増やして商品の調達手段を増やします。「ミスターマックス」が知られている特定のエリアにおいて、食品や日用品に限らず、普段のくらしに便利なすべての商品のシェアを獲得していきたいと考えています。

新着ログ

「小売業」のログ