霞ヶ関キャピタル、物流開発事業の大幅な躍進が全社を牽引 連結売上高は前期比1.45倍と過去最高を記録

Index

河本幸士郎氏:みなさま、こんにちは。お忙しい中、2022年8月期決算説明会にお越しいただきありがとうございます。ではさっそく説明会を始めさせていただきます。

本日は、目次に沿ってお話しします。前期の決算概要と今後の見通し、そして事業内容についてご説明します。多岐にわたるため、駆け足になってしまうことをご了承ください。また、Appendixについては、時間の都合上、割愛させていただくことになるかと思います。

2022年8月期 決算サマリー

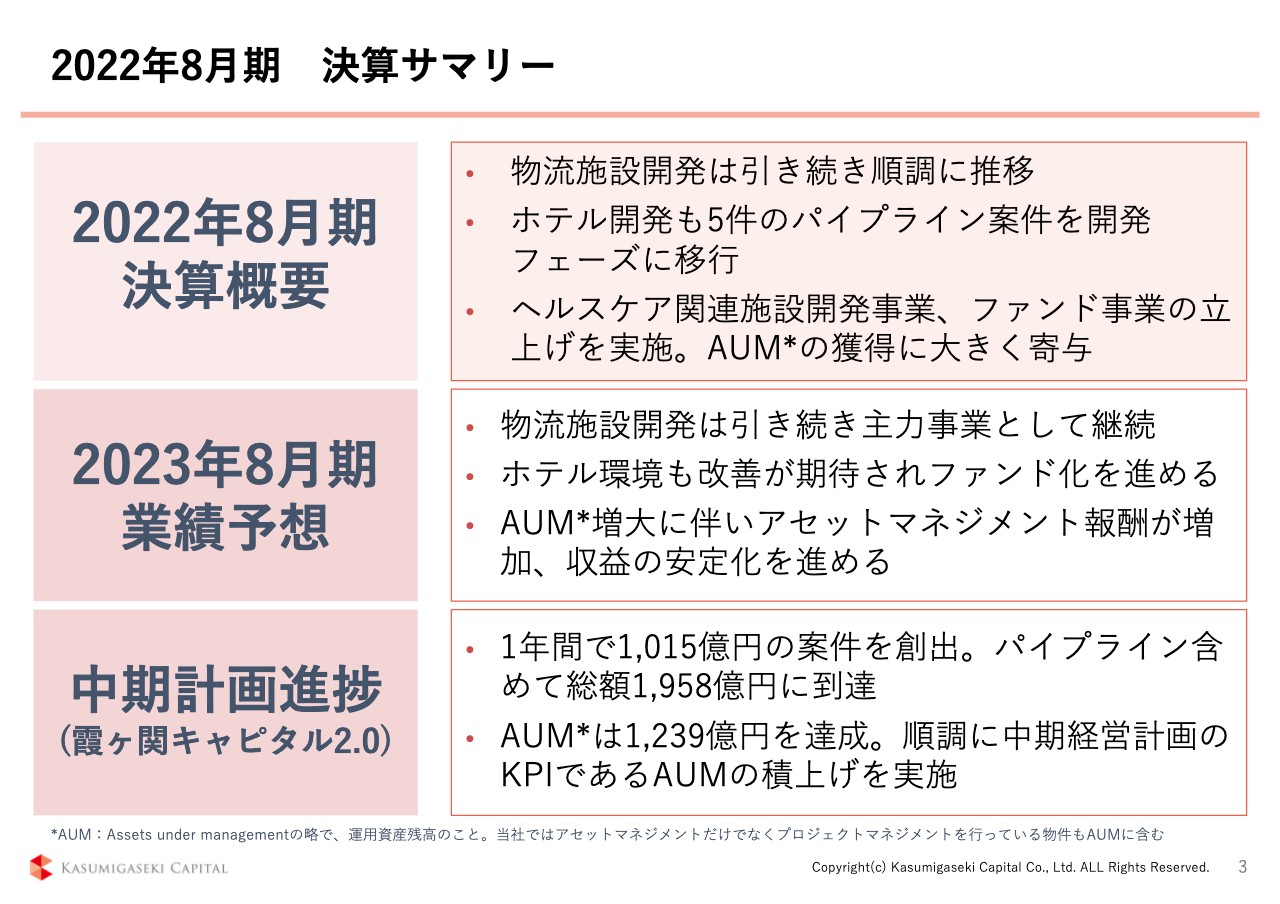

決算概要についてお話しします。まず全体として、応援していただいている株主、ならびに関係各社のみなさまからも及第点をいただける内容だったのではないかと思っています。前期の概要については3点あります。1点目は物流施設開発事業です。前々期以上に躍進し、会社全体を牽引しました。

2点目はホテル開発事業です。まだ多くのホテル事業者が難しい局面にいる中ですが、弊社は計画どおり事業を前進させることができました。後ほど詳しくご説明しますが、我々のホテルのコンセプトがマーケットで受け入れられ、そして優位性を示すことができた1年だったと思っています。

3点目として、ヘルスケア関連施設開発事業とレジデンスファンド事業の2つの新規事業を立ち上げました。つまり、物流・ホテルだけではなく、潜在力の高い成長ドライバーが新たに加わった1年でもありました。

続いて、今期の業績予想についてです。先日、ホームページ上でも発表しましたが、今期は1年前に示した中期経営計画を上回る業績を予定しています。今期も物流施設開発事業が引き続き主力事業であることに変わりはありませんが、この分野でも新たな挑戦、イノベーションを起こします。どのようなイノベーションになるのかについては、後ほどご説明します。

ホテル開発事業に関しては、コロナ禍も収束しつつあるため、マーケットの回復をめがけて、いよいよ本格的に事業を再稼働させます。そして、ヘルスケアやレジデンスファンドの成長エンジンも加わります。2021年12月にヘルスケア関連施設開発事業を立ち上げましたが、実は前期の収益には一切入っていません。むしろ、人材やリサーチなどの先行投資で販管費が入っていました。この事業においても、今期から収益が生まれ始めます。

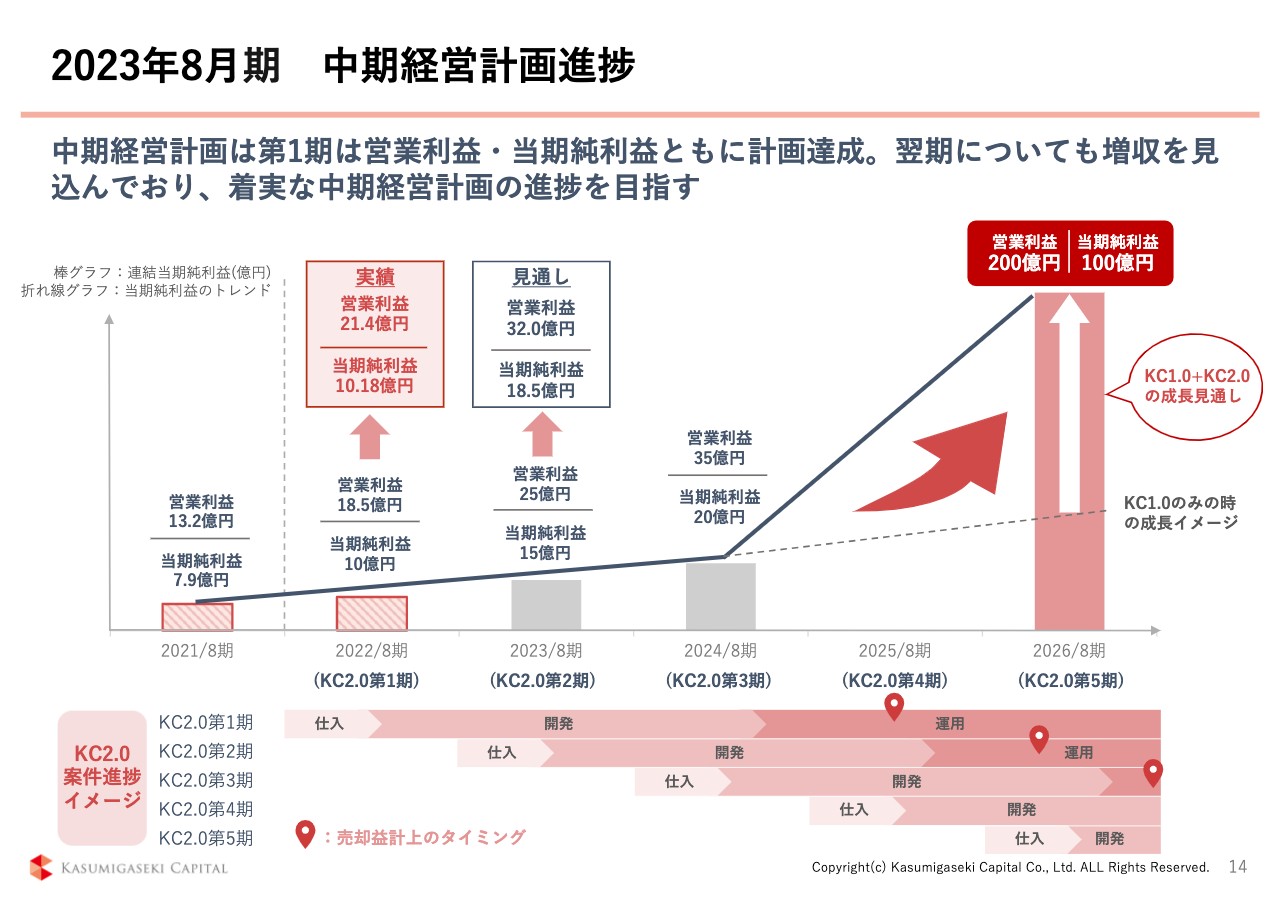

最後に、中期経営計画、つまり2026年の営業利益200億円、純利益100億円への進捗状況についてお伝えします。結論から言うと、極めて順調です。どれほど順調かは、この説明会を通しておわかりいただけるかと思います。

2022年8月期 トピックス

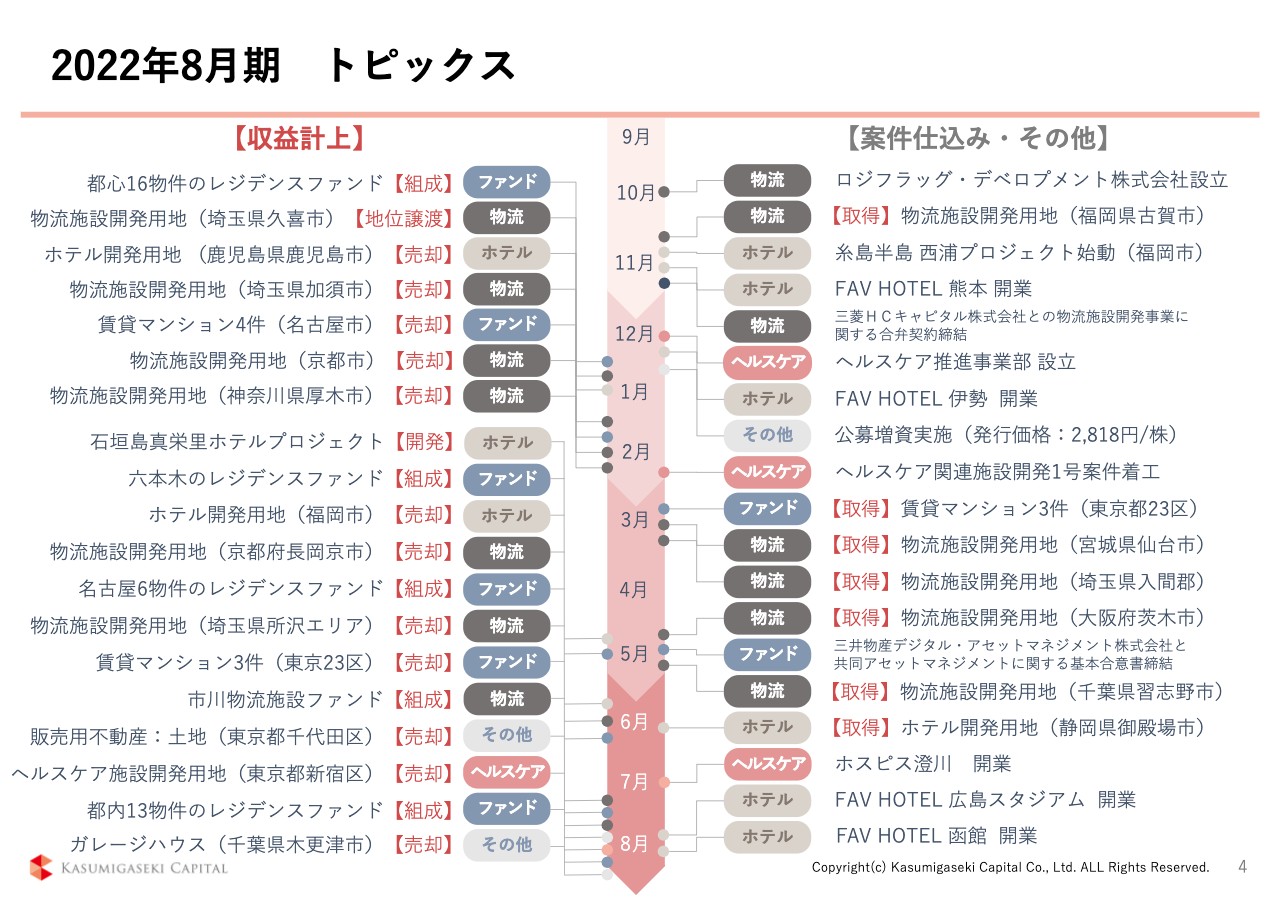

あらためて前期のおさらいをします。決算説明会ではいつもトピックス表を示しているのですが、そろそろ1枚の表に書き切れないボリュームになってきました。スライド左側に、収益計上につながったアクション、右側に主に案件仕込み・その他を記載しています。また、各事業分野ごとに色分けをしています。

2021年12月に、2,000億円規模の物流施設の開発プログラムを開始しました。そのプログラムが順調に機能していることをはじめとして、ホテル、レジデンスファンド、ヘルスケア、いずれの事業分野でもアクティブに活動していることがおわかりいただけるかと思います。

2022年8月期 連結売上高(年度累計)の推移

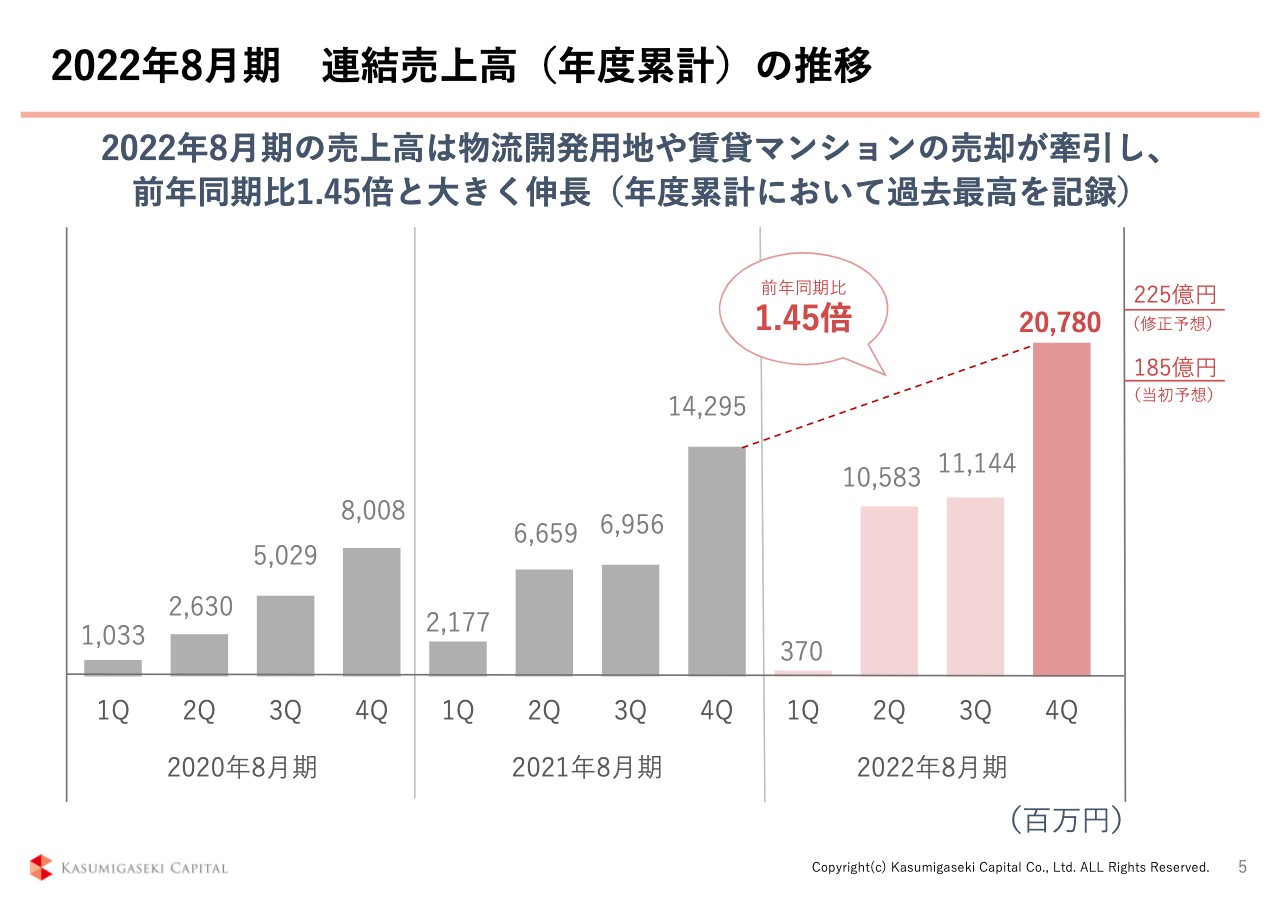

このようなアクションの結果、売上高は前期比45パーセント増となる約208億円となりました。

2022年8月期 売上予想との差異について

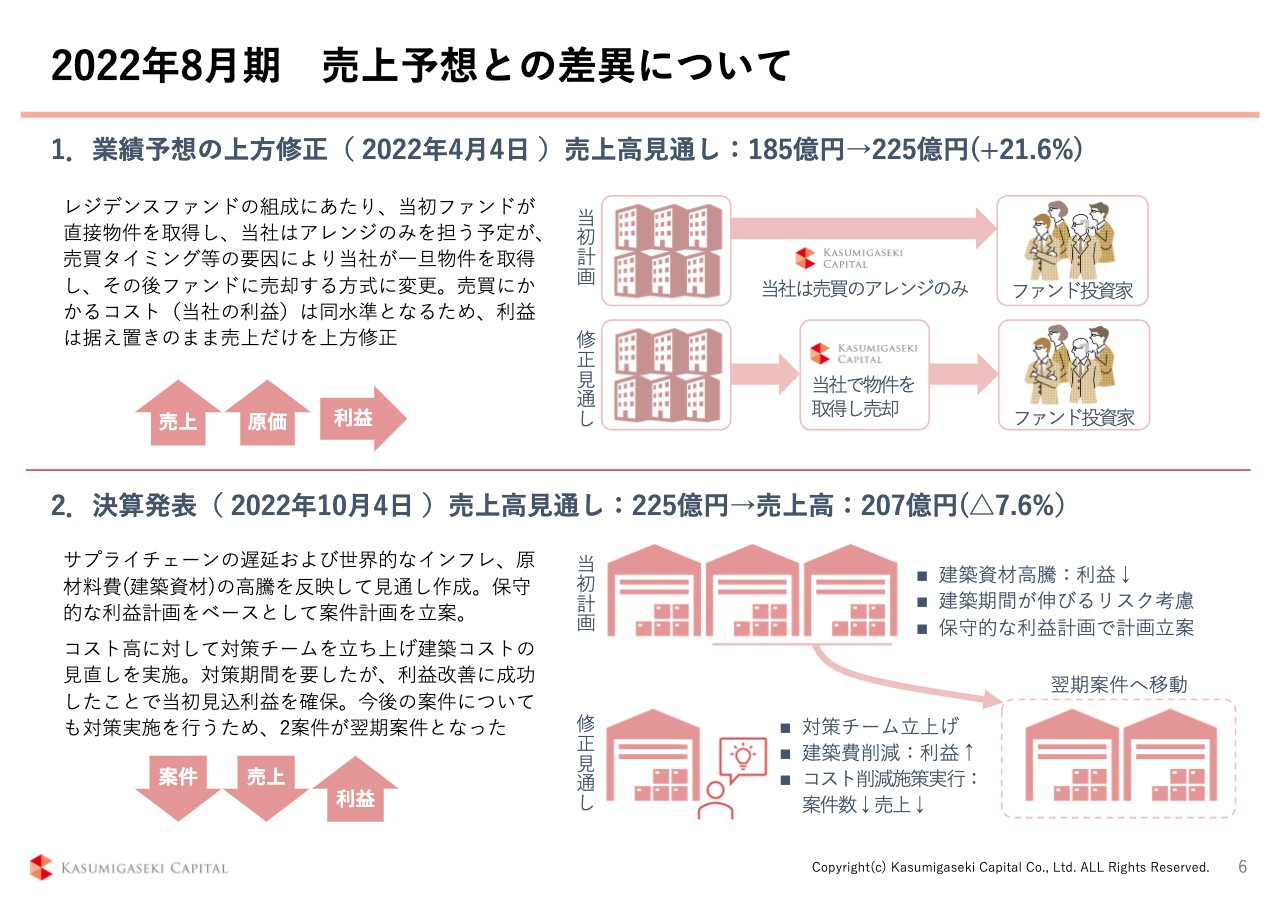

ここで「1年前の当初予想185億円に対して、2022年4月に225億円に業績予想を上方修正していたのではないか?」と疑問を持つ方もいらっしゃるかと思います。そちらについて、理由をご説明します。

4月に行った業績予想の修正は「売上高は上方修正し、利益は据え置き」という内容でした。売上高を上方修正した背景には、レジデンスのファンド組成があります。レジデンスファンドの組成にあたり、物件を売主から直接ファンドに組み入れる予定だったものを、タイミングの問題により、いったん弊社が取得することになりました。いわゆるブリッジをしたということです。その物件を弊社からファンドに売却したため、利益は変わらずに売上高のみ増加するという案件が生じたことから、4月にこのような上方修正を行いました。

一方で、通期の売上高は、当初予想の225億円にわずかに届かない207億円だったのに対して、なぜ利益は当初予想を上回ることができたのかというと、これは売却案件の数を減らして利益率を上げたからです。

もともと、世界的なインフレの中において、原材料費の高騰を見越した上で売却件数を想定していました。つまり、1件あたりの利益率を保守的に見積もっていたのですが、コスト対策チームを立ち上げて徹底的に建築コストを検証した結果、1件あたりの利益が増加しました。その結果、売却件数が減っても、つまり売上高が減っても、利益を十分に出すことができたのです。

そうは言っても、コストの検証にはそれなりに時間が必要なため、複数の案件が今期にスライドしました。これが業績予想の上方修正と着地数字の差異のからくりです。

2022年8月期 PL対前期・対予想比較

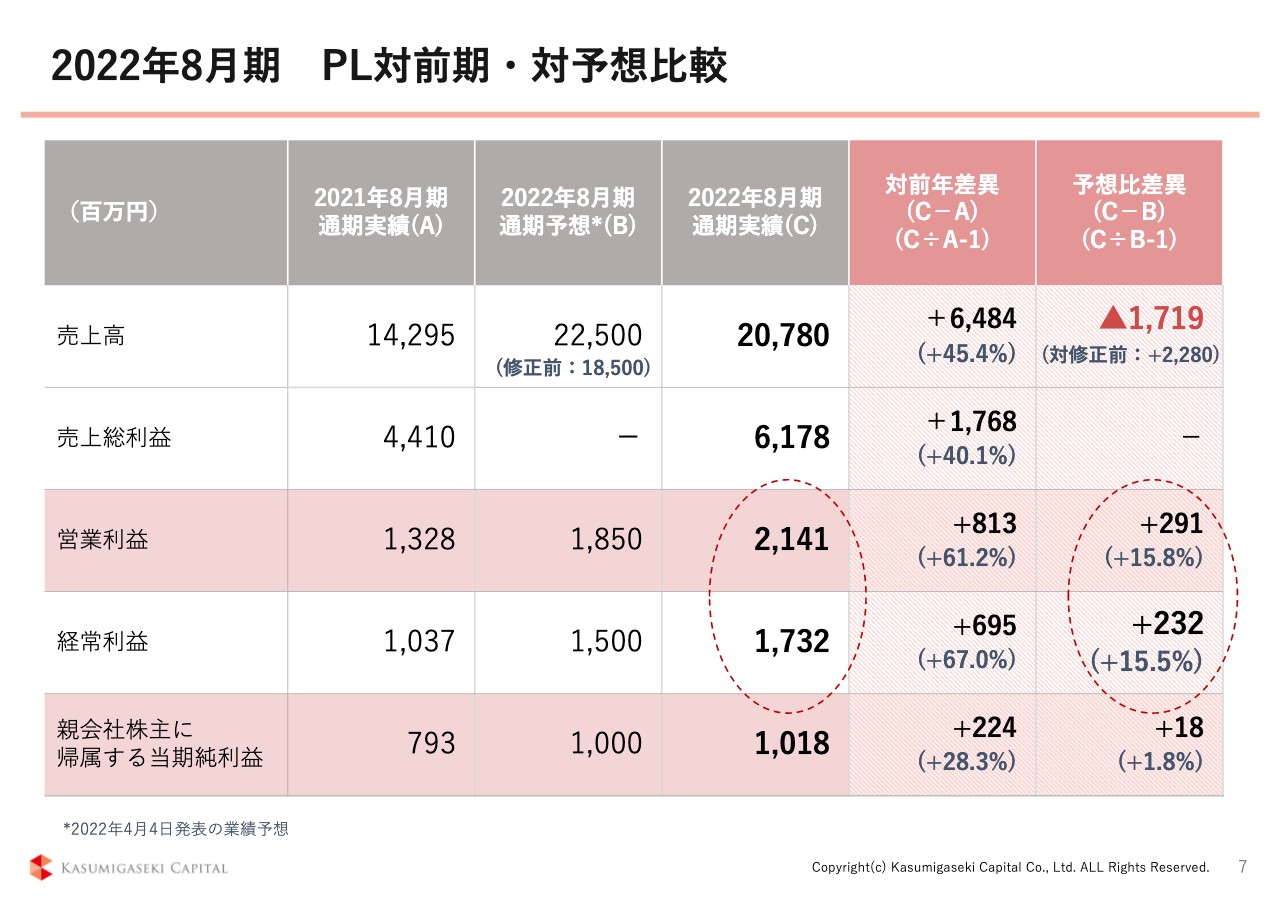

PLについてお話しします。いずれの項目も前年度比で大幅に伸びました。売上高は45パーセント、経常利益に関しては67パーセント増加しました。経常利益は67パーセント増加だった一方で、当期純利益は経常利益の増加率に比べると、やや低い30パーセント増でした。

この理由は、2022年3月に発生した福島県沖地震で、所有しているショッピングセンターが被災し、原状回復コストとして2億3,000万円を特別損失として計上したためです。言い換えると、特別損失が発生しなければ、当期純利益についても他の利益項目と同じ水準の上昇率になっていたということです。

なお、営業利益と経常利益に関しては、当初予想に対していずれも15パーセント程度の上方で着地していることがおわかりいただけるかと思います。加えて、経常利益17億円を達成したことで、プライム市場への主要な形式要件をクリアできたこともお伝えします。

2022年8月期 営業利益増減分析

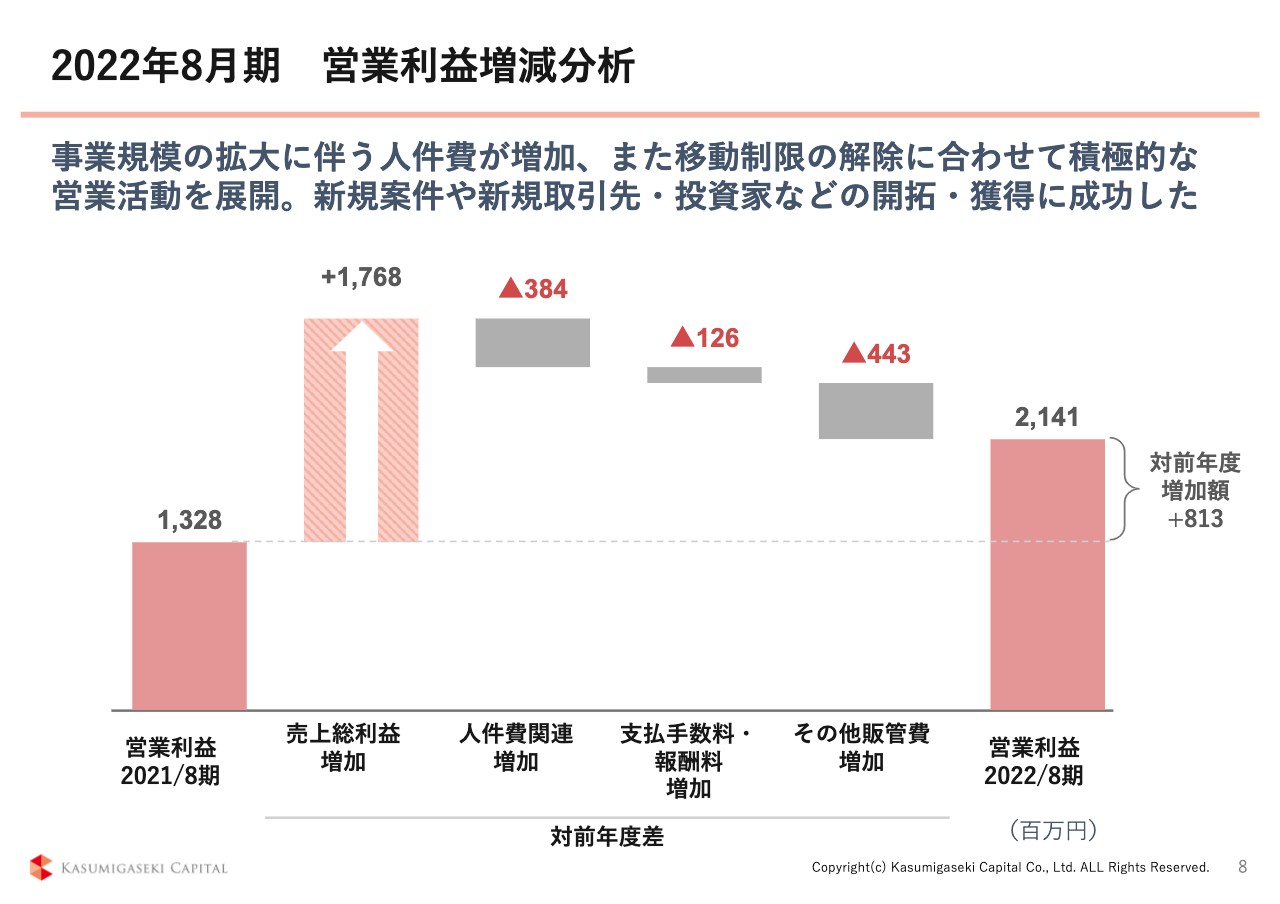

営業利益の増減分析です。特筆すべきことは特にございません。事業規模の拡大に伴い人件費と販管費が増加しました。

2022年8月期 BS

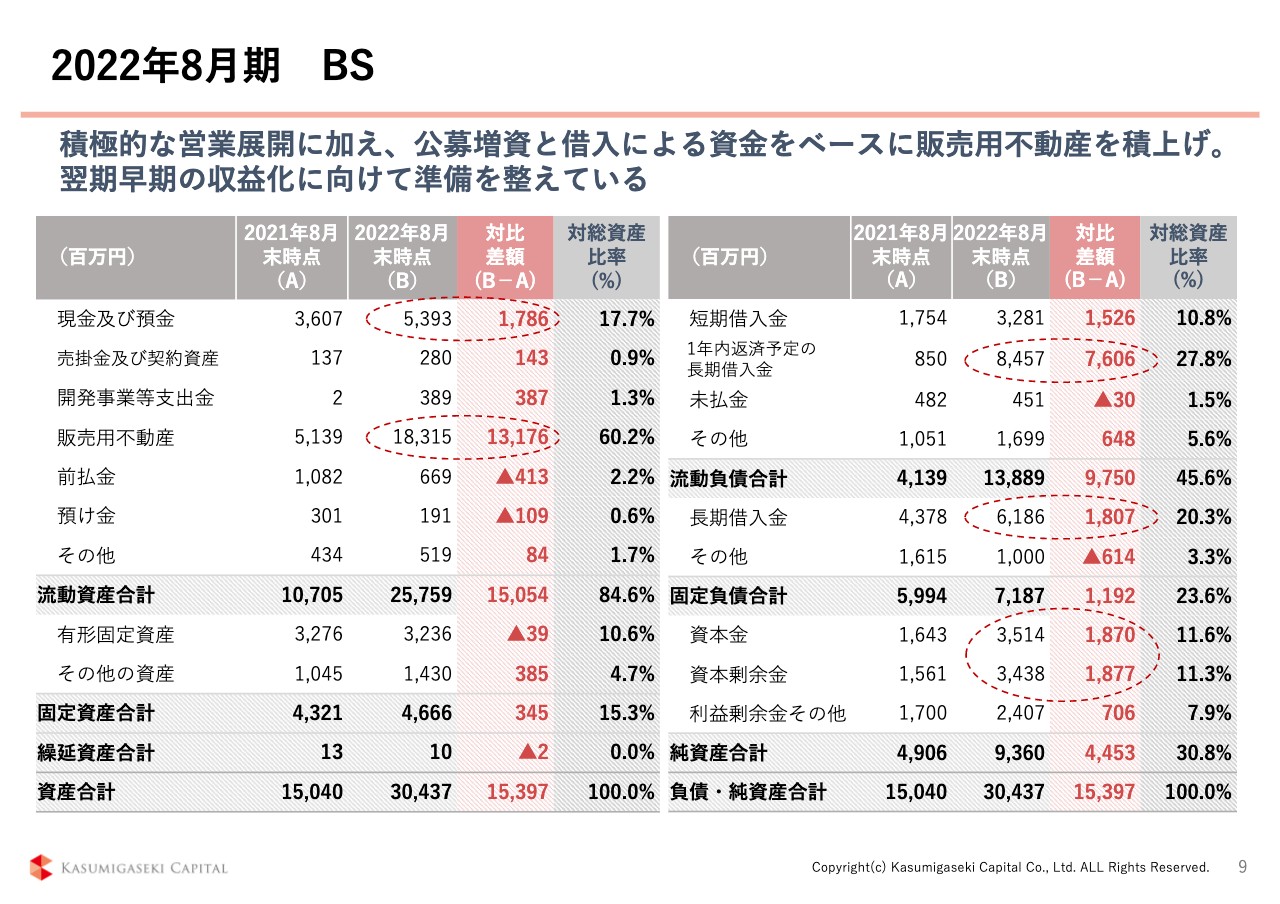

BSについてお話しします。前期と比べて資産の合計は150億円増加し、ちょうど2倍となる300億円となりました。増えたものはシンプルで、現金が18億円、販売用不動産が131億円の計150億円です。

結果として、現時点で180億円の販売用不動産があります。ほとんどが物流施設開発事業やホテル開発事業、ヘルスケア関連施設開発事業の開発用地です。それらを順次、しかるべき開発手続きを整えて、開発ファンドへ売却していきます。

2022年8月期 プロジェクトパイプラインの詳細

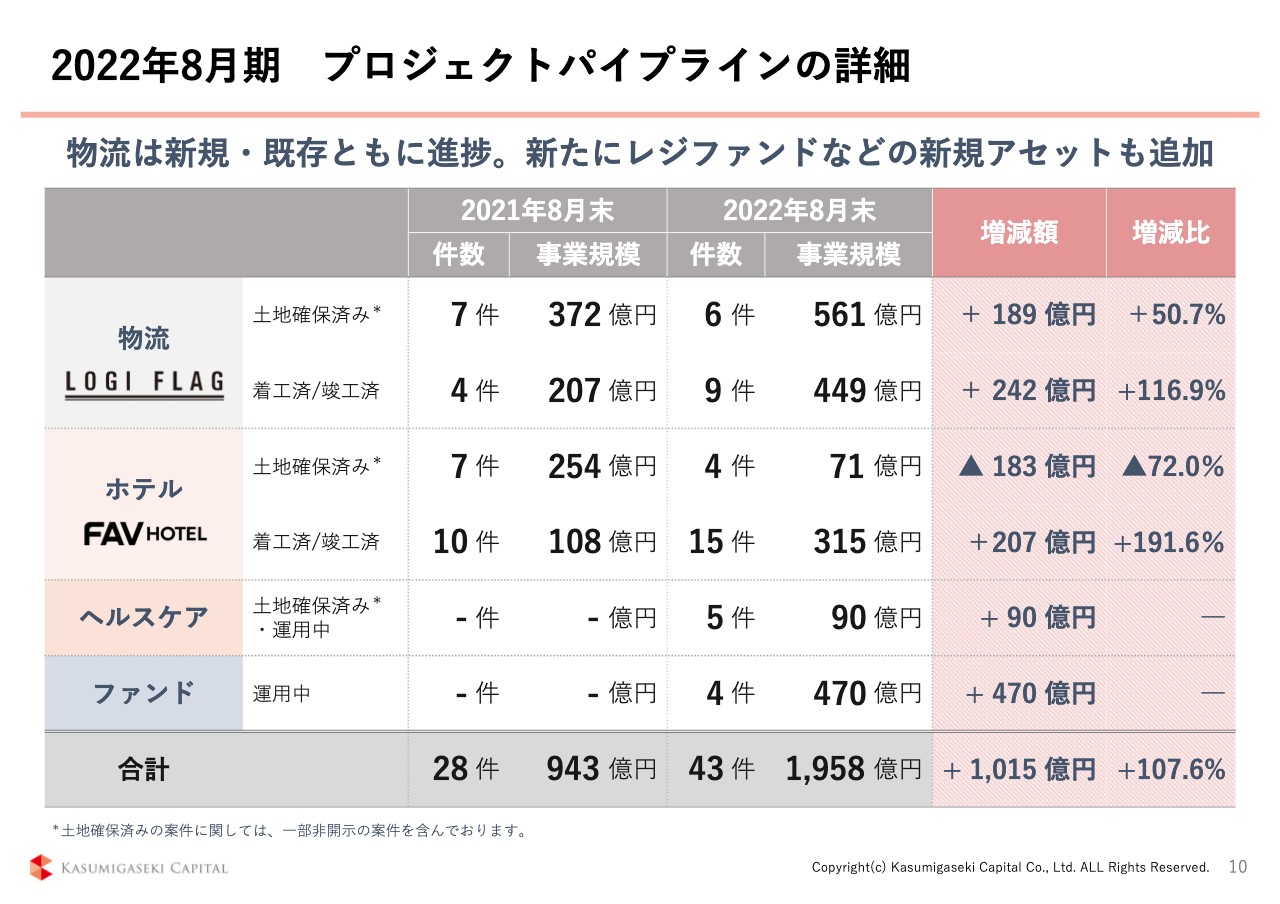

スライドは、1年間でどのくらいパイプラインが増えたかを示す表です。合計で言いますと1年前は28件、943億円だったのが、ほぼ倍となる43件、1,958億円となり、約1,000億円増加しました。

特にお伝えしたいことが2点あります。1点目は、ホテルの土地確保済み案件が180億円減少しています。これは、開発ファンドに移行した物件が多くあった一方、新規の仕込みをあまり行わなかったということです。新型コロナウイルスの収束が不透明だったこの1年は、新規物件の取得には慎重でした。しかし、ようやくグローバルレベルでパンデミックが収まってきた今、あらためてホテルへの資源投下にアクセルを踏んでいこうと考えています。

2点目は、ヘルスケア関連施設開発事業とレジデンスファンド事業の項目です。これら2つは2021年の決算説明会では存在しなかった項目で、この1年で生まれた新規のビジネスですが、すでに合計で560億円まで積み上がりました。この結果、約2,000億円のパイプラインが整った状態です。

2022年8月期 AUM進捗

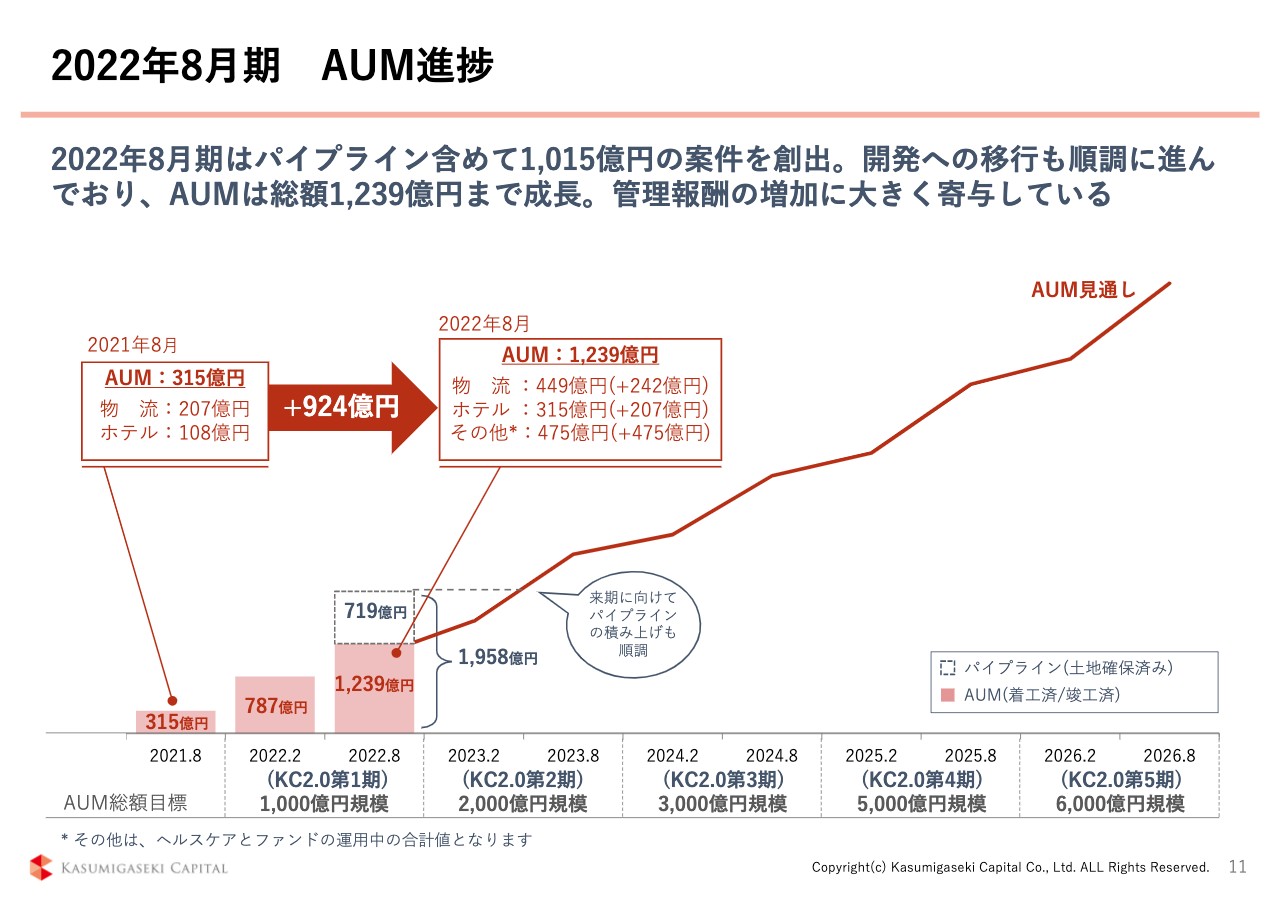

では、中計達成に向けて現在どのような地点にいるのかについてお話しします。弊社は200億円の営業利益、100億円の当期純利益への1つの指標として、AUMを採用しています。AUMが6,000億円程度まで積み上がれば、中計が達成されるという考え方です。

1年前は約300億円しかなかったAUMが、1年経った今1,240億円となり、先ほどお話したとおりパイプラインも含めると約2,000億円となりました。ホテルの仕込みを抑制した状況でもこれだけ増加しており、ヘルスケア、レジファンドという新たなラインナップも加わっています。4年後に向けて、極めて順調に進捗していると考えています。

2023年8月期 業績見通し

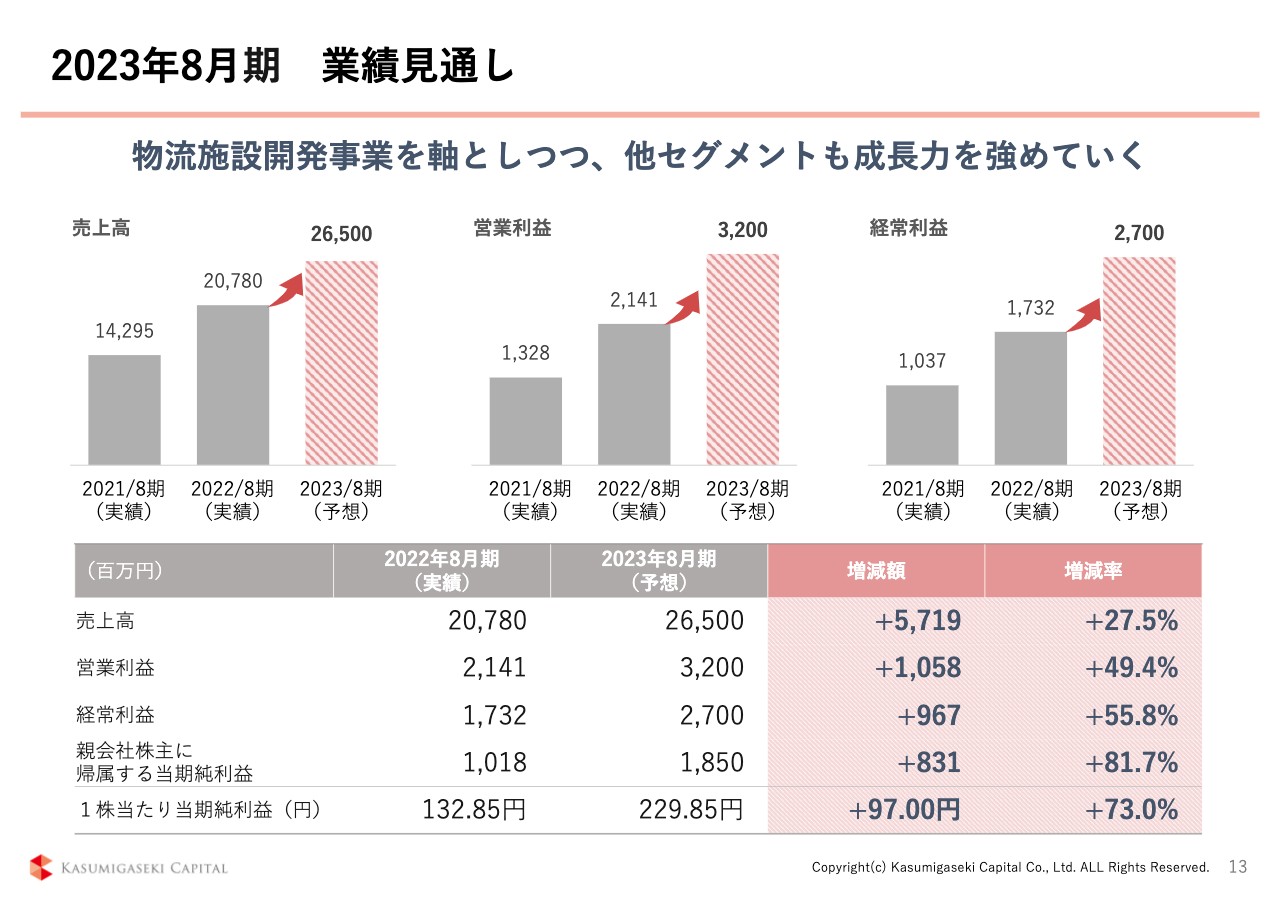

今期の業績見通しについてです。売上高が265億円、営業利益が32億円、経常利益は27億円、当期純利益は18.5億円と予想しています。いずれの利益項目でも前期比50パーセントから80パーセント程度の増加を見込んでいます。また、2021年に示した中計では、今期の営業利益は25億円とお伝えしていましたが、その計画も約30パーセント程度上回ることになります。

2023年8月期 中期経営計画進捗

中期経営計画の進捗についてです。前期実績は、営業利益では中計に対して15パーセント上回りました。そして今期の見通しは、中計の25億円ではなく、その30パーセント増の32億円、前期比ベースでは50パーセント増を予定しています。

いろいろな数字が出ており混乱させてしまっているかもしれませんが、お伝えしたいことは1つです。中期経営計画よりも速いスピードで成長しており、4年後の目標に向かって順調に上っているということです。

決算説明の場で毎度、お話ししているかもしれませんが、弊社の社員は本当にすごいです。彼ら、彼女たちと一緒に、さらに成長していきますのでご期待ください。

2022年8月期 事業内容

続いて、事業内容についてお話しします。物流施設開発事業、ホテル開発事業、ヘルスケア関連施設開発事業、ファンド事業、その他についてご説明します。物流については後ほど取締役の杉本がお話ししますので、先にそれ以外の事業についてご説明します。

FAV HOTEL ターゲット(多人数&長期滞在)

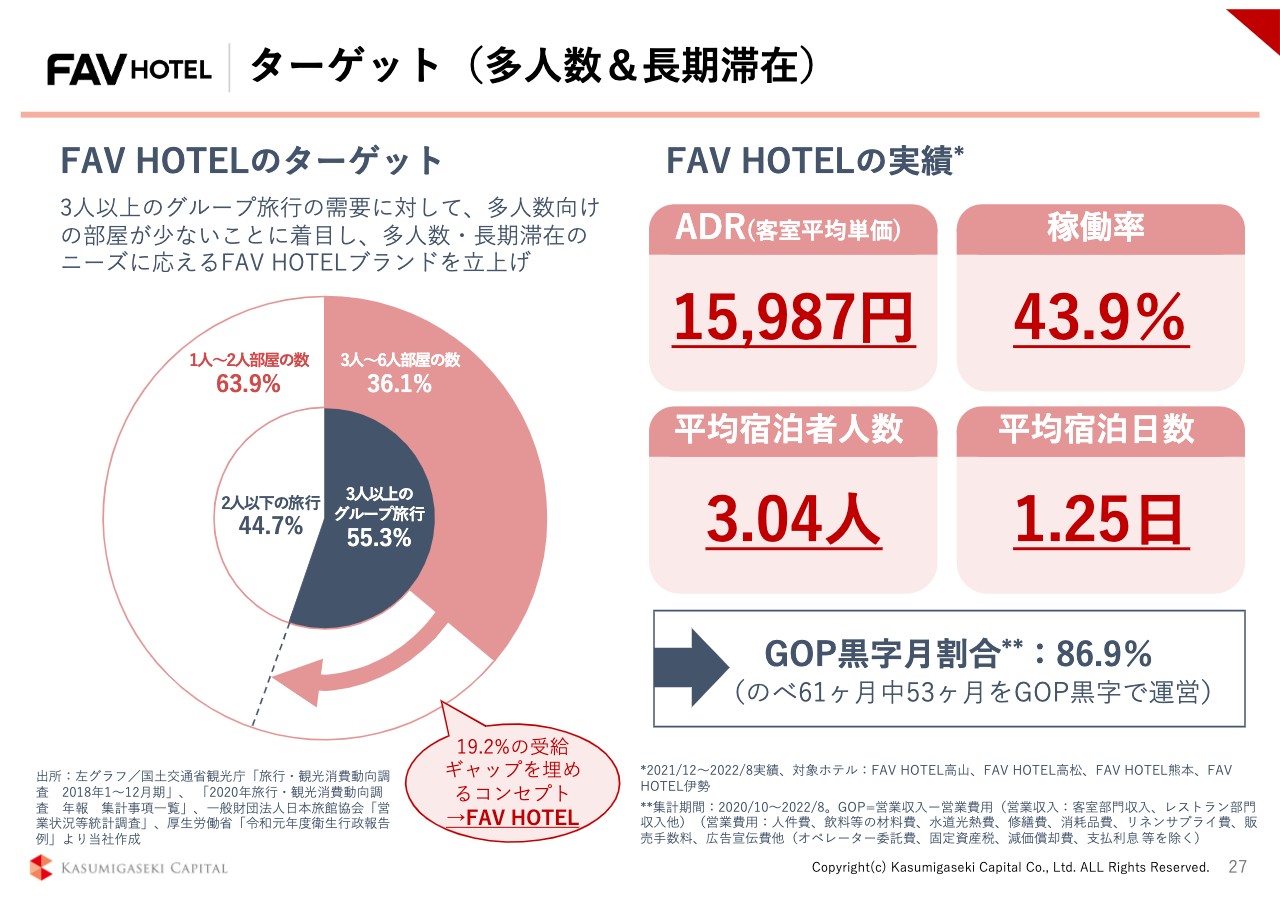

ホテル開発事業についてです。弊社の「FAV HOTEL」のコンセプトと実績についてご説明します。「FAV HOTEL」は1部屋35平米程度を標準サイズとして、大人4人から5人がゆったりと泊まることができ、スーツケースも広げられるような多人数向けを基本コンセプトにしています。なぜそこをターゲットとして狙っているのかというと、理由はシンプルで、需要に対して大幅に供給が少ないためです。スライド左側の円グラフは、それを数字で示しています。

このコンセプトを持つ「FAV HOTEL」はコロナ禍真っ只中に竣工し始め、現時点で6件開業しました。そのうち2件は開業したばかりでまだ実績が取れていないため、4件について簡単に実績をまとめたものが、スライド右側の図です。コロナ禍においては、ADR(客室平均単価)が約1万6,000円で、平均稼働率は約44パーセントでした。ちなみに、コロナ禍だった2年半の全国のホテルの平均稼働率は23パーセントだったようです。

また、ADR×稼働率を指すRevPARは、7,000円でした。このRevPARは、近隣のホテルと比べた場合、1.5倍から2倍の数値となっています。

さらに注目してほしいのが営業粗利益を指すGOPです。このGOPが単月黒字だった月が87パーセントでした。つまり、コロナ禍においても1年のうち10ヶ月以上が単月黒字だったという実績です。通年で見ても、もちろん黒字となっています。ホテルマーケットに詳しい方は、この数字がいかに優秀か、おわかりいただけるかと思います。なぜこれほど実績を出すことができたのかについてご説明します。

FAV HOTEL|ポジショニング

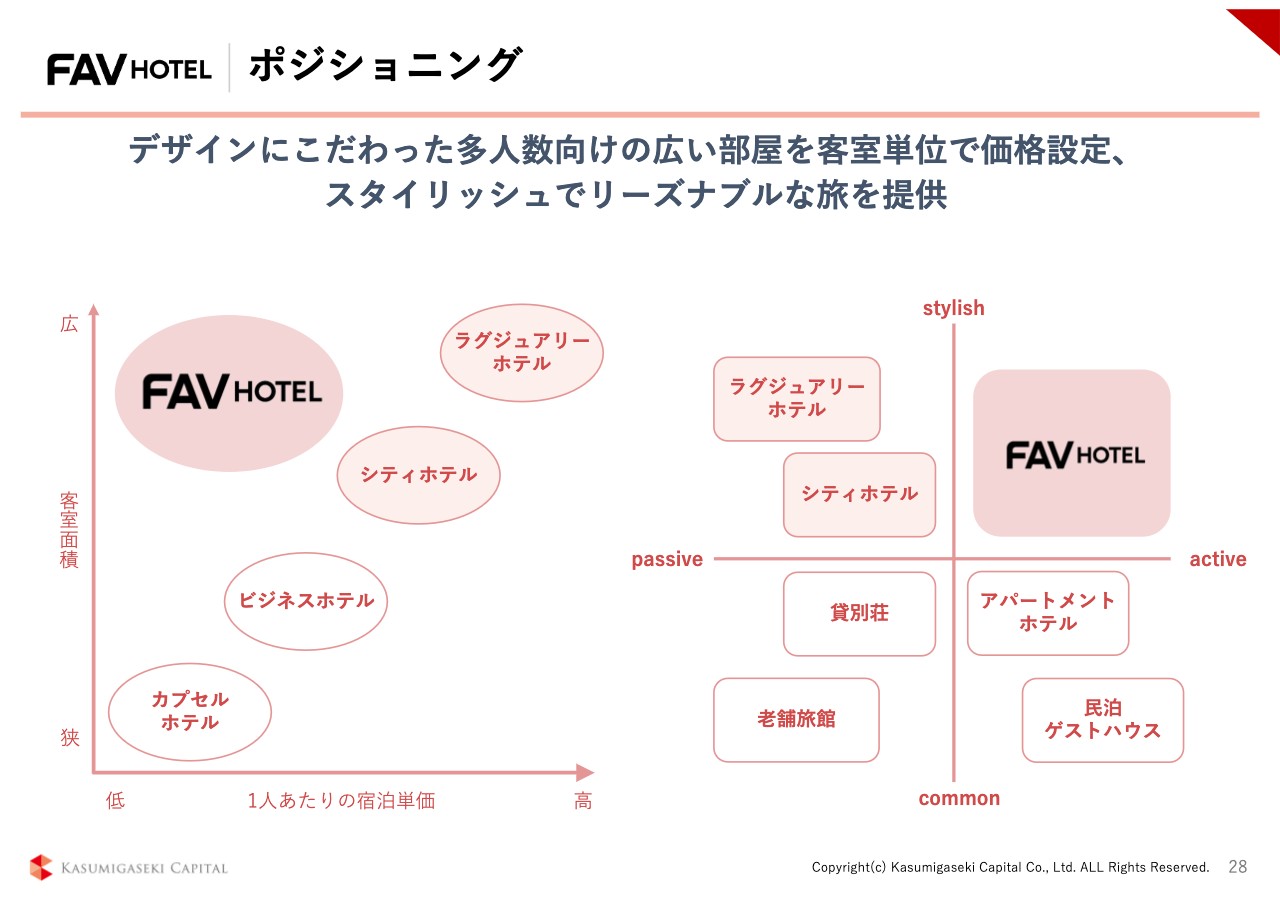

「FAV HOTEL」のポジショニングについてです。スライド左側のグラフは、1人あたりの宿泊単価を示しています。右側のグラフは縦軸にデザイン力、横軸に体験型かどうかを示したものです。

まず、「FAV HOTEL」の宿泊単価は安いです。4人泊まれて16,000円ということは、1人あたり4,000円です。そして、スライド右側のグラフにあるとおり、体験型かつデザインにこだわっていますので、オンリーワンと言ったら言い過ぎかもしれませんが、かなり稀有な存在であることは間違いないと思います。

FAV HOTEL|事業スキーム

オペレーション体制をご説明します。スライドにはいろいろと記載していますが、とにかくオペレーションコストを徹底的に合理化しています。そのため、安い価格設定が可能なのです。

その結果、「FAV HOTEL」の営業利益の損益分岐点がどこにあるかと言いますと、20パーセント未満の稼働率で営業利益が黒字になります。中には、15パーセントの稼働で黒字となっている店舗も存在しています。

一方、一般的にはビジネスホテルで40パーセント前後、シティホテルでは60パーセント前後の稼働率が損益分岐点だと言われています。しかし、我々の「FAV HOTEL」は20パーセント未満で黒字になります。

この数字も信じがたい数字かとは思うのですが、事実なのです。用地を仕込む段階から、ロケーション、プラン、デザイン、オペレーション体制、これらを融合させることで可能になっています。

FAV HOTEL|トピックス

前期には、熊本、伊勢、広島、函館に新たに4件のホテルが開業しました。いずれのホテルもさっそく高いパフォーマンスを出しています。

FAV HOTEL|プロジェクトパイプライン一覧

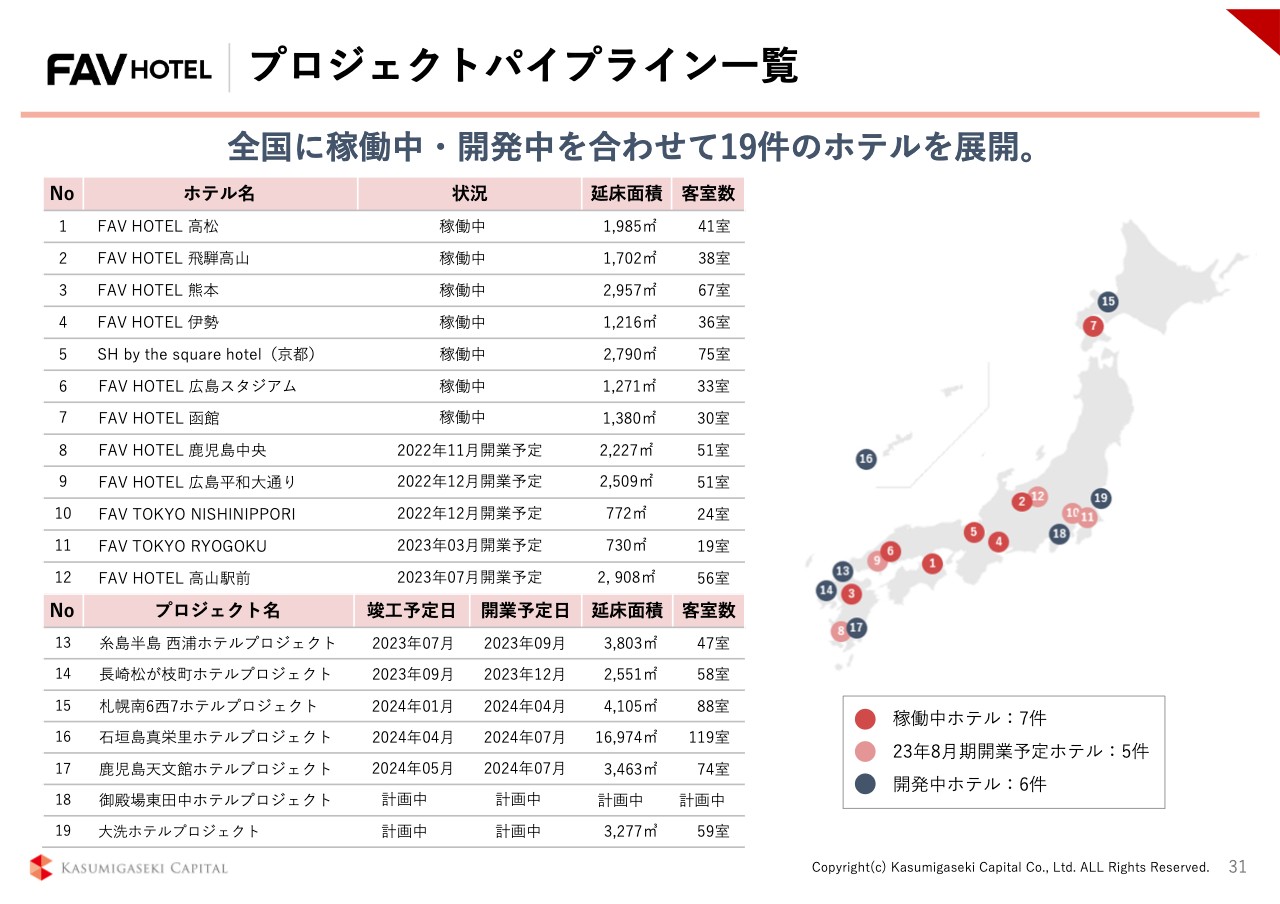

「FAV HOTEL」のパイプラインについてです。北海道から沖縄まで現時点で7件のホテルを運営中で、開業予定のホテル12件と合わせて計19件のホテルがありますが、「まだたった19件だ」と思っています。

日本にはまだまだ魅力的なエリアが豊富にあります。「FAV HOTEL」を出したい場所、出せる場所がまだまだあります。これまでの実績を引っさげて、積極的に「FAV HOTEL」を展開していくつもりです。

FAV HOTEL|計画中/開発中パイプライン

スライドには、現在開発中のホテルの完成予想図を記載しています。私どもは、デザインは価値だと考えていますので、とことんこだわっています。

ぜひ、みなさまにもご利用いただきたいと思います。そして、改善点・不満点などを遠慮なくどしどしと教えてください。そうすることで「FAV HOTEL」はもっと強くなれると思います。

3. ヘルスケア関連施設開発事業:トピックス

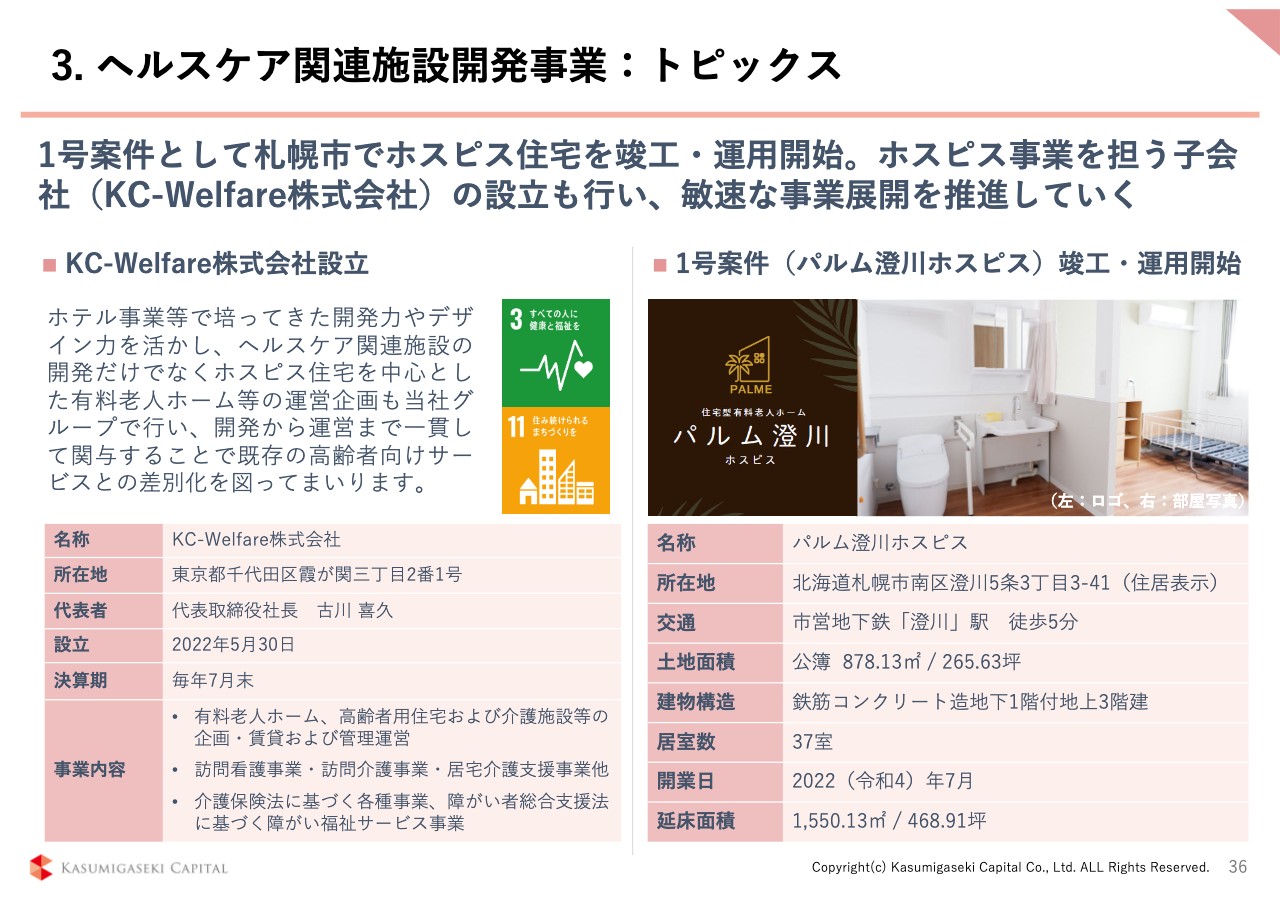

ヘルスケア関連施設開発事業についてお話しします。1年前の決算説明会ではまったく説明していなかった事業です。しかし、ずっと研究していた分野で、それがかたちになってきました。

まず、ヘルスケアと一口に言っても非常に多岐にわたりますが、その中で我々がまず取り組んでいるのは、ホスピス、つまり終末期医療施設のことです。なぜかと言いますと、理由は非常にシンプルで、ホテルと同様に足りていないからです。そして今後はもっと足りなくなります。

そのため、KC-Welfareという子会社を5月に設立しました。こちらは、ヘルスケア領域全般において、どのようなエリアで、どのようなアセットを供給するか、あるいはどのように地域と連携し、どのようなオペレーション体制を構築するかを企画する会社です。そして、7月には札幌の澄川という場所でホスピスを開業しました。

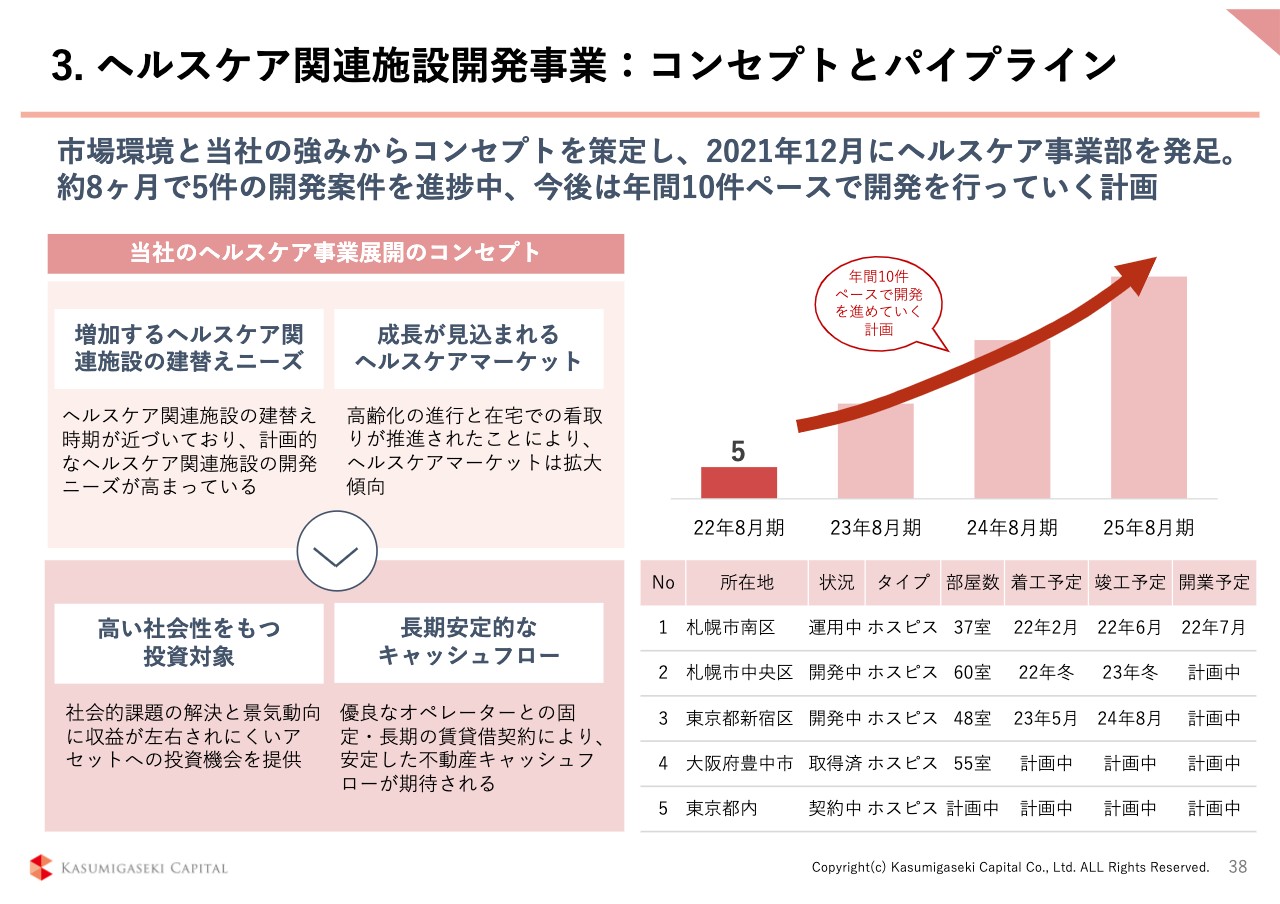

KC-Welfareがオペレーション体制を企画し、まさに企画したとおりに順調に稼働しています。そして、これまで培ってきた我々の考え方やノウハウが、この分野でも社会のニーズに合っており、新たな事業の柱にできると確信しました。現時点で計5件、事業規模にして90億円程度のパイプラインを整えました。

3. ヘルスケア関連施設開発事業:市場環境

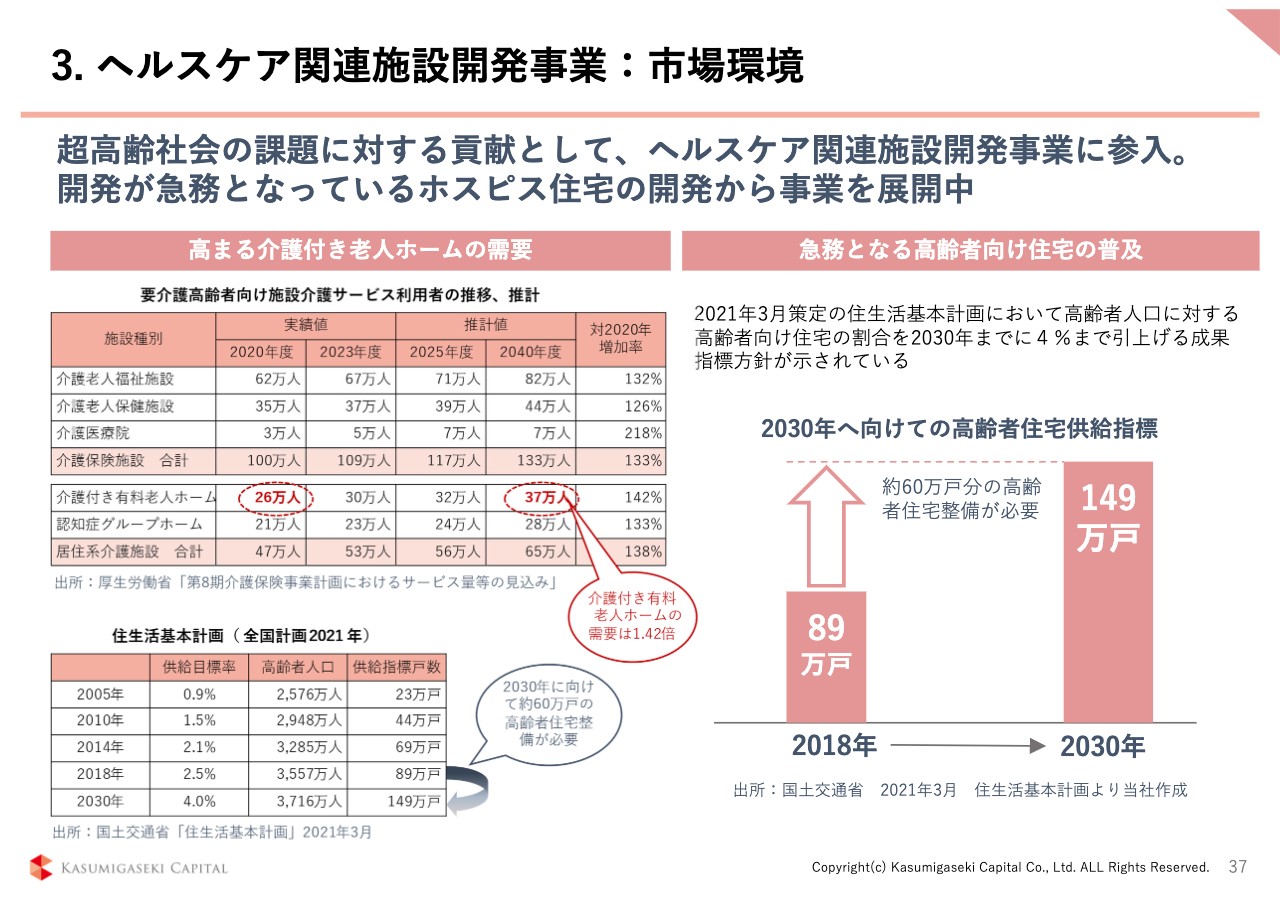

こちらのスライドでは、2030年に向けてヘルスケア関連施設がどの程度必要とされているのかを示しています。とにかく圧倒的に不足しているということです。

国土交通省によると、日本全国で約60万戸のヘルスケア関連施設が必要とされています。気が遠くなる数字ですよね。乱暴に計算すると、1戸あたり2,000万円として、12兆円もの住宅の設備投資が必要だということです。誰かが始めなければいけないことですから、我々が動くことにしました。

3. ヘルスケア関連施設開発事業:コンセプトとパイプライン

スライド右下にこれまでに確保した案件リストを記載しています。昨年12月にヘルスケア事業部を立ち上げ、8ヶ月で5件、事業規模にして90億円です。今期からはいよいよ本格化し、パイプラインの積み上げを加速させます。

なお、繰り返しになりますが、前期の利益にはヘルスケア事業は一切入っていません。むしろ人材やリサーチに先行投資をしました。今期から収益化が始まりますので、ご期待ください。

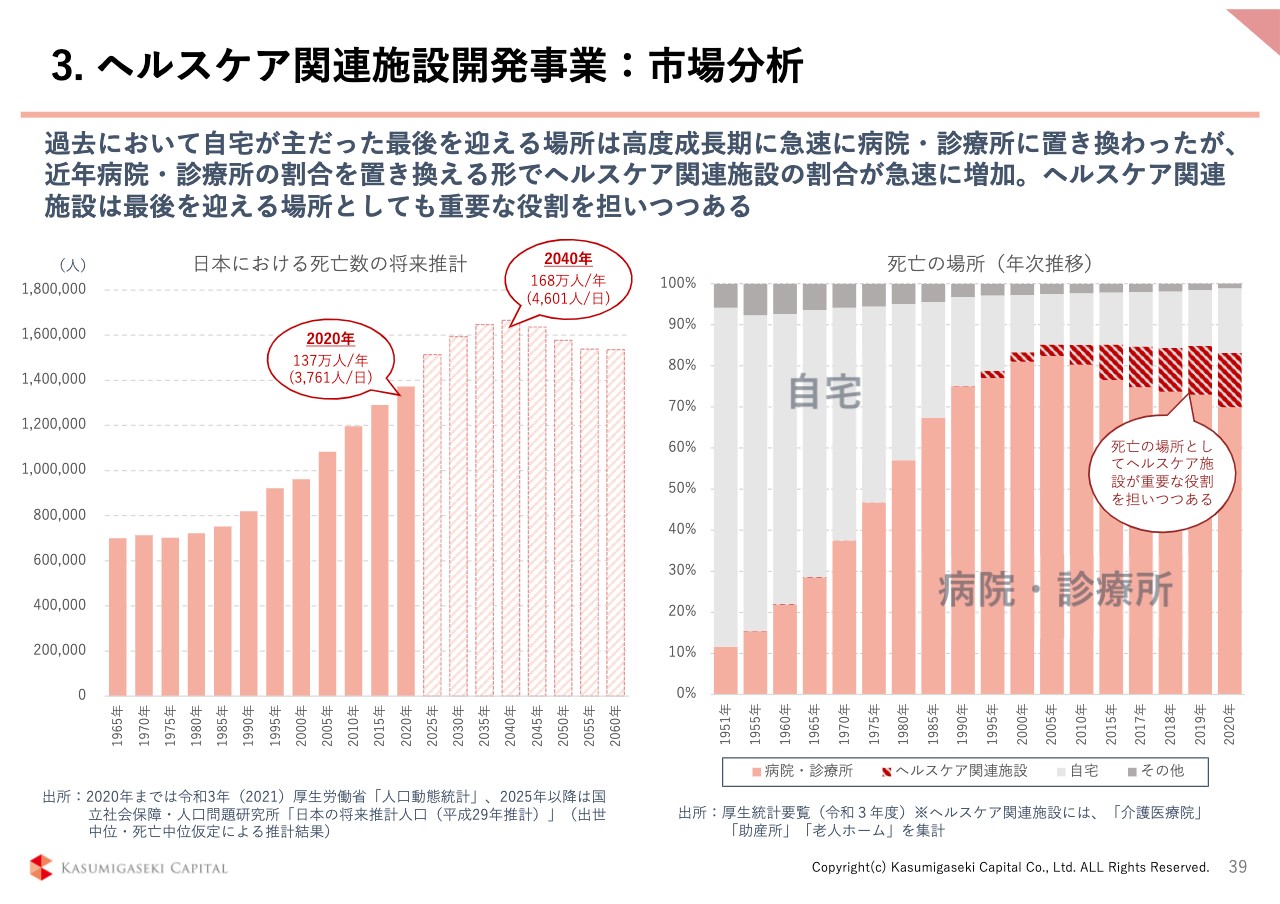

3. ヘルスケア関連施設開発事業:市場分析

マーケット環境について簡単にご説明します。スライド右側のグラフは、どこで亡くなる方が多いのかを表しています。2000年までは亡くなる場所は病院か自宅のどちらかでした。しかし、近年は病院と自宅との中間である第3の場所として、ヘルスケア施設で亡くなる方が増えてきました。

理由はさまざまですが、事実としてヘルスケア施設で終末を迎える方が増えており、ますます増加することが予想されています。一方、ヘルスケア施設の供給は不足しています。このような背景を見ていただくと、我々がなぜこの事業に参入したのかわかると思います。

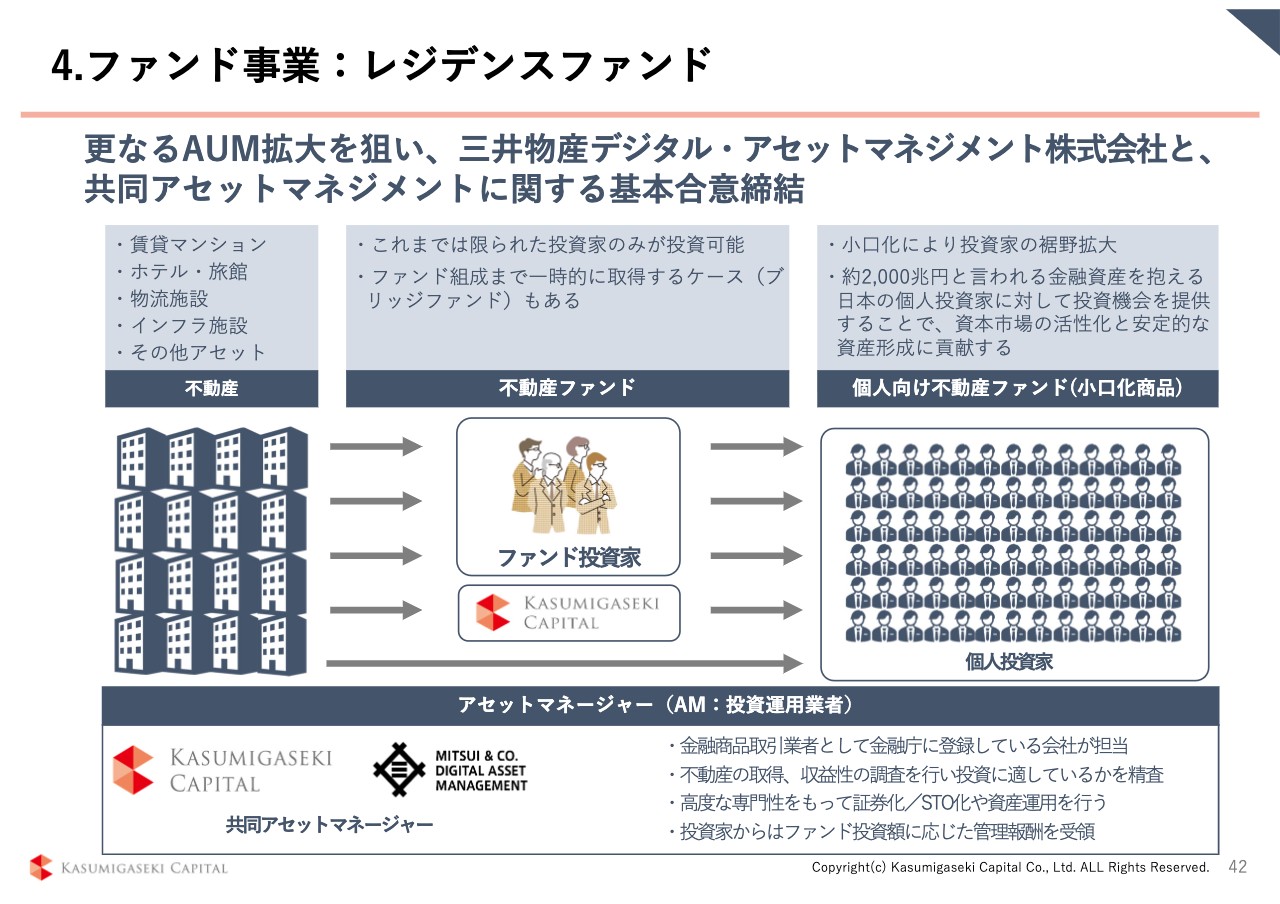

4.ファンド事業:レジデンスファンド

ファンド事業についてご説明します。1月からレジデンスファンド事業を開始しました。それから約半年で、470億円まで積み上げました。

このスピード感は特筆すべきことかもしれませんが、我々は決して規模だけを追求しているわけではありません。霞ヶ関キャピタルの存在理由は、社会課題の解決です。

レジデンスファンドの組成目的は、不動産投資の東京一極集中を是正することにあります。どのようなことかと言いますと、J-REITの資産の内訳を見てみると、首都圏のアセットが資産額ベースで80パーセントを超えています。もちろん、東京のアセットが安定していて、流動性も担保されているのは間違いありません。しかし、80パーセント超の資産が首都圏に集中しているのは、果たして最適な姿なのでしょうか?

私は疑問に思います。J-REITの代わりになる仕組みがないから、結果として80パーセントという数字になってしまっているのだと思っています。地方都市にも当然、投資適格なアセットはあります。それらを投資商品に置き換えたいですし、置き換えるべきだと思っています。そのため、我々は三井物産デジタル・アセットマネジメントさまと組んで、個人の方々にJ-REIT以外の不動産投資商品をデジタル証券として提供したいと考えています。

それに向けたシードアセットとして、現在はレジデンスファンドを組成しているのです。これは、地方創生や地方の活性化を目指すならば、不動産金融マーケットにいる人間として手がけるべき事業であり、そこに必ず需要があると思っています。

5. その他(海外投資事業):重点エリア

その他の事業についても少しだけ触れます。我々は、海外事業や再生可能エネルギー発電所の開発事業にも取り組んでいます。いずれの領域も、売上ならびに経営規模が小さいことから詳しい事業内容については割愛しますが、なぜ取り組んでいるのかという目的だけをお話しします。

現時点では、海外ならびに再エネいずれの分野も、経営リソースの配分としては優先順位は決して高くありません。しかし、どちらもこれからの日本が必ず取り組んでいくべき領域なのは間違いありません。タイミングや具体的な事業、社会の投資環境を見極めてビジネスのチャンスを逃さないために、研究も兼ねて少しずつ事業を行っています。

近い将来、これらについてもみなさまにきちんと話せるよう準備を進めていきます。以上で物流以外の事業内容のご説明とします。ここからは、担当役員である杉本から物流施設開発事業についてご説明します。

LOGI FLAG|トピックス

杉本亮氏:続きまして、物流施設開発事業については杉本からご説明します。まずはトピックスについてです。2020年6月に物流施設開発事業を立ち上げて以来、順調に事業展開ができています。2022年8月期は大きく3つのトピックスがあります。

1つ目は、中期経営計画「霞ヶ関キャピタル2.0」の一環としてロジフラッグデベロプメント株式会社を立ち上げ、始動させたことです。これまでの当社のビジネスモデルでは、開発コンサルフィー、AMフィー、PMフィーといったフィーを積み上げて売上利益を作ってきました。

しかし、今後、「霞ヶ関キャピタル2.0」の中で進めていくプロジェクトについては、将来的にキャピタルゲインも取っていけるスキームになっています。そのため、順次キャピタルゲインが上がっていくことが期待できると思っています。

2つ目は、冷凍冷蔵のリースアップに成功したことです。当社にとって一番最初のプロジェクトである「LOGI FLAG COLD 市川Ⅰ」というプロジェクトがあります。こちらは9月末に竣工していますが、それに先駆けて8月にSBSゼンツウさまをテナントとして賃貸借契約を締結することができました。

みなさまやマーケットの中にも、「賃貸型の冷凍冷蔵倉庫はうまくいくのだろうか?」と思っている方もいたと思いますが、ある程度の実績ができたことによって、そのご心配を払拭できたかと思っています。引き続き、冷凍冷蔵倉庫の賃貸の実績を積み重ねて、みなさまにご報告していきたいと思います。なお、「LOGI FLAG COLD 市川Ⅰ」については、プレスリリースしていますが、インベスコ・リアルエステートさま(インベスコ・グループの不動産事業部門、日本拠点はインベスコ・グローバル・リアルエステート・アジアパシフィック・インク)とファンドを作って運用フェーズに移行しています。

3つ目は、自動倉庫の開発に着手したことです。「LOGI FLAG TECH」というブランド名で事業展開を進めていきますが、最初の案件となる「LOGI FLAG TECH 所沢 Ⅰ」は、JA三井リース建物さまと事業展開を進めていきたいと思っています。以上の3つが、物流事業の大きなトピックスです。

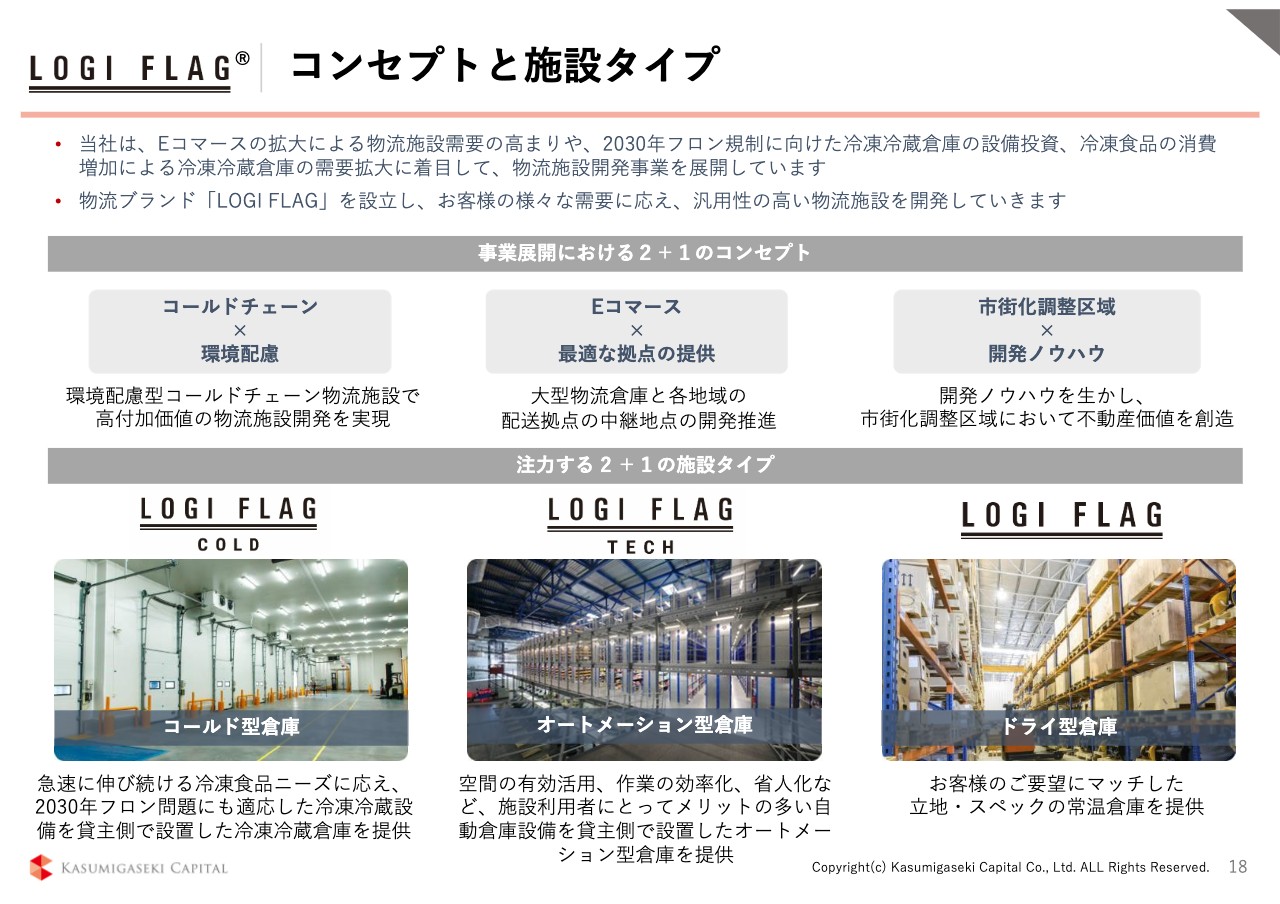

LOGI FLAG|コンセプトと施設タイプ

事業の立ち上げ以来、掲げているコンセプトについてです。2022年8月期に関しては、スライド中央下段にあるとおり、「LOGI FLAG TECH」でオートメーション型の倉庫を作っていこうという構想を持っています。こちらがようやくかたちになってきています。

コンセプトについても、ほぼすべての分野について事業展開できてきていると思っています。

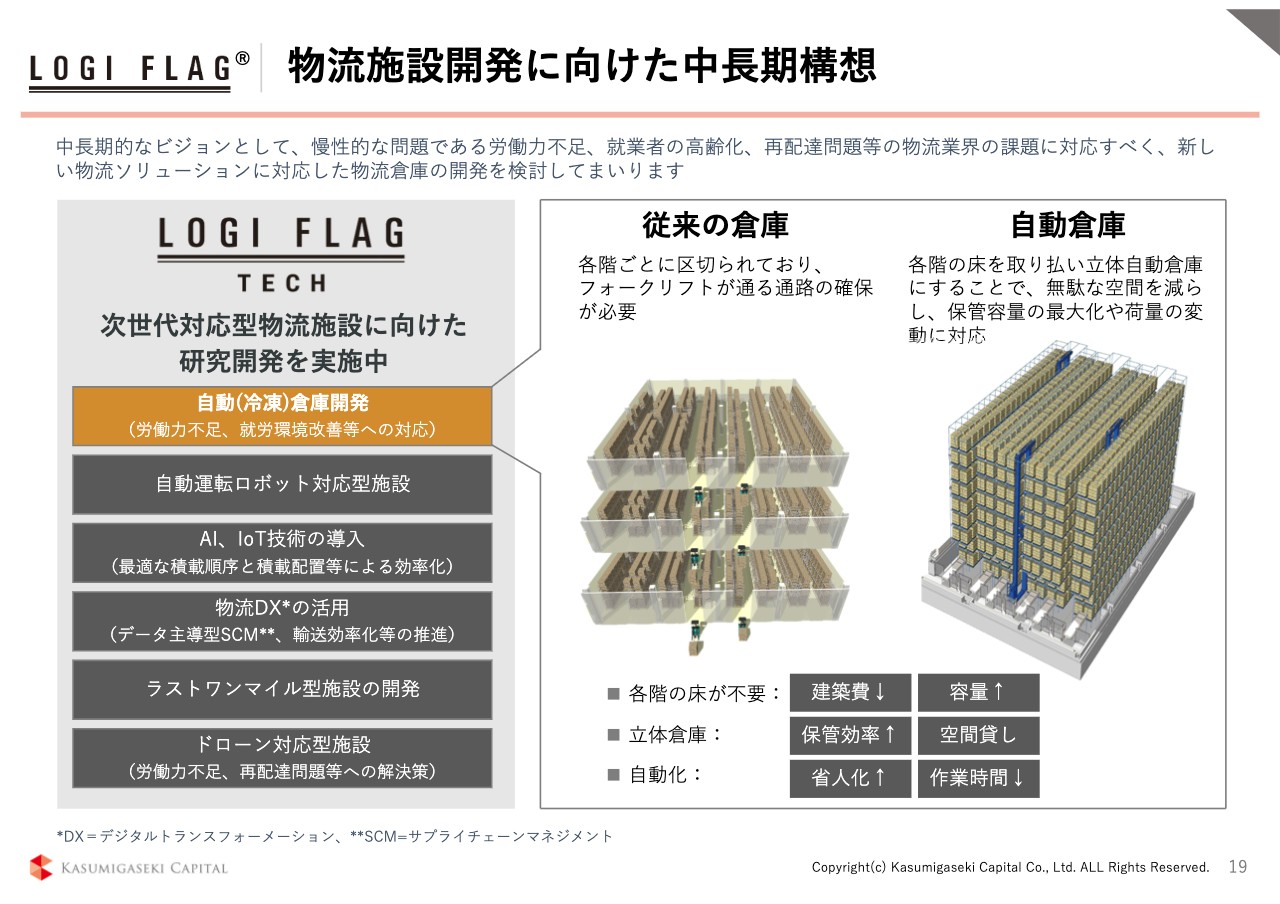

LOGI FLAG|物流施設開発に向けた中長期構想

河本からイノベーションを起こすとご説明しましたが、スライドには、当社の物流事業でイノベーションを起こしていきたいと思っている分野を記載しています。

従来型の倉庫と違って自動倉庫を作っていきます。こちらは「LOGI FLAG TECH 所沢 Ⅰ」が第1号案件になりますが、従来型に比べて保管効率が高いです。建築コストも同等か、少し安いくらいですので、保管効率もよくて建築コストも安いということで、非常に効率的な倉庫ができると思っています。

さらに、ハードの違いだけではなくて、ソフト面でも違いをつけていきたいと思っています。物流施設の賃貸借契約は長期かつ固定型というのが一般的です。ここに対して、自動化することで短期、極端に言えば1日単位でも貸せるようなプログラムを組んでいけるのではないかと思っています。

また、プログラムを組んでいくことができれば、小ロットにも対応できるのではないかと思っています。このようなアイデアを作り込んでシステム開発していきたいと思います。

そして、2年後にはこれらのシステムを「LOGI FLAG TECH 所沢 Ⅰ」に実装していきたいと考えています。どのようなかたちになるかは、来年あるいは再来年の決算説明会でみなさまにご報告できたらうれしいなと思っています。

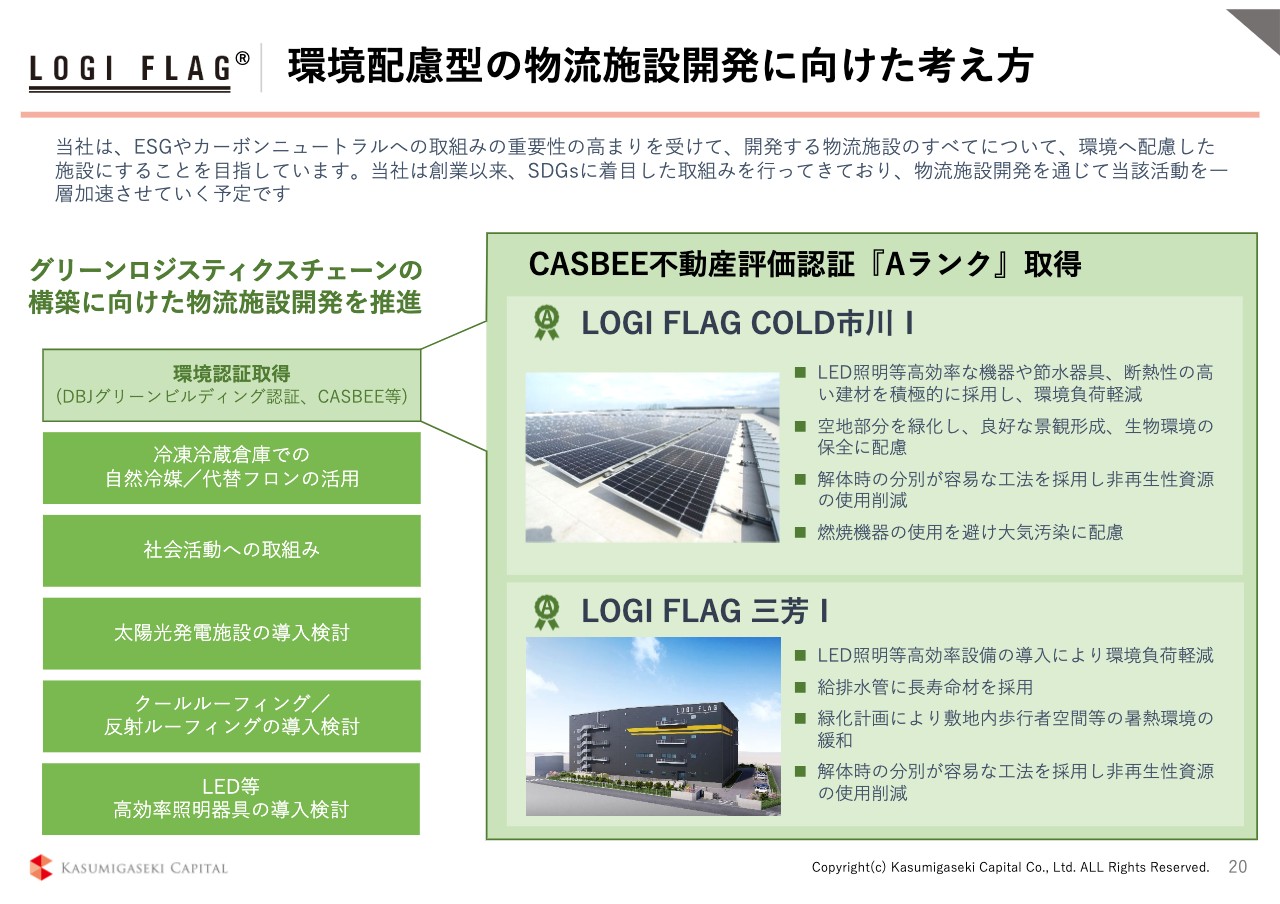

LOGI FLAG|環境配慮型の物流施設開発に向けた考え方

環境配慮型の物流施設についてです。これは事業展開当初から掲げてきた考え方です。先行している市川と三芳の2案件については、CASBEEのAランクを取得しています。今後のプロジェクトについても、すべてCASBEEのAランク以上を取得することを掲げて事業展開していきたいと思っています。

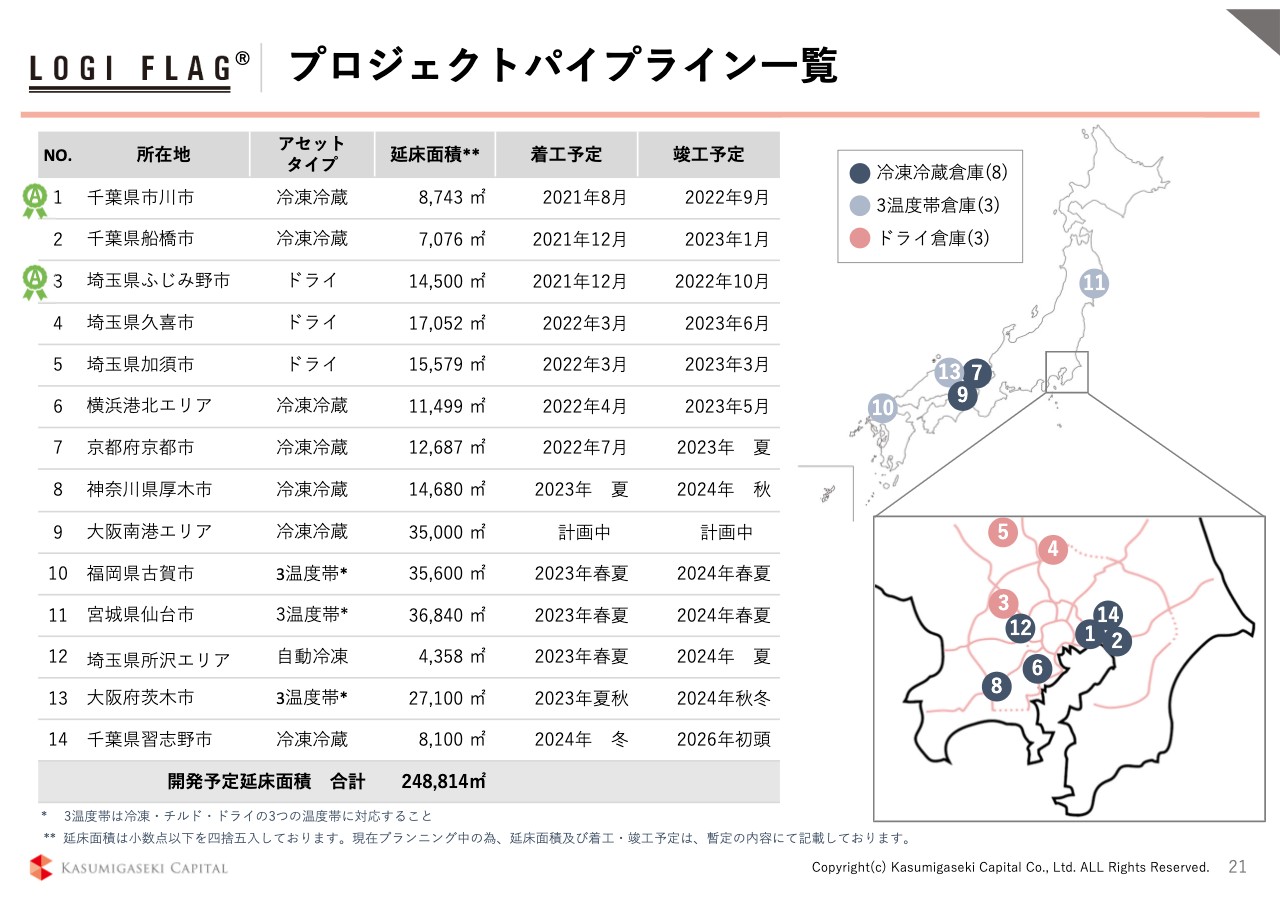

LOGI FLAG|プロジェクトパイプライン一覧

スライドにはパイプライン一覧を記載しています。昨年までは首都圏と関西圏を中心に事業展開してきましたが、2022年8月期においては、仙台と福岡にも展開しています。今後も日本全国の物流ニーズが強いエリアで事業展開していきたいと思っています。

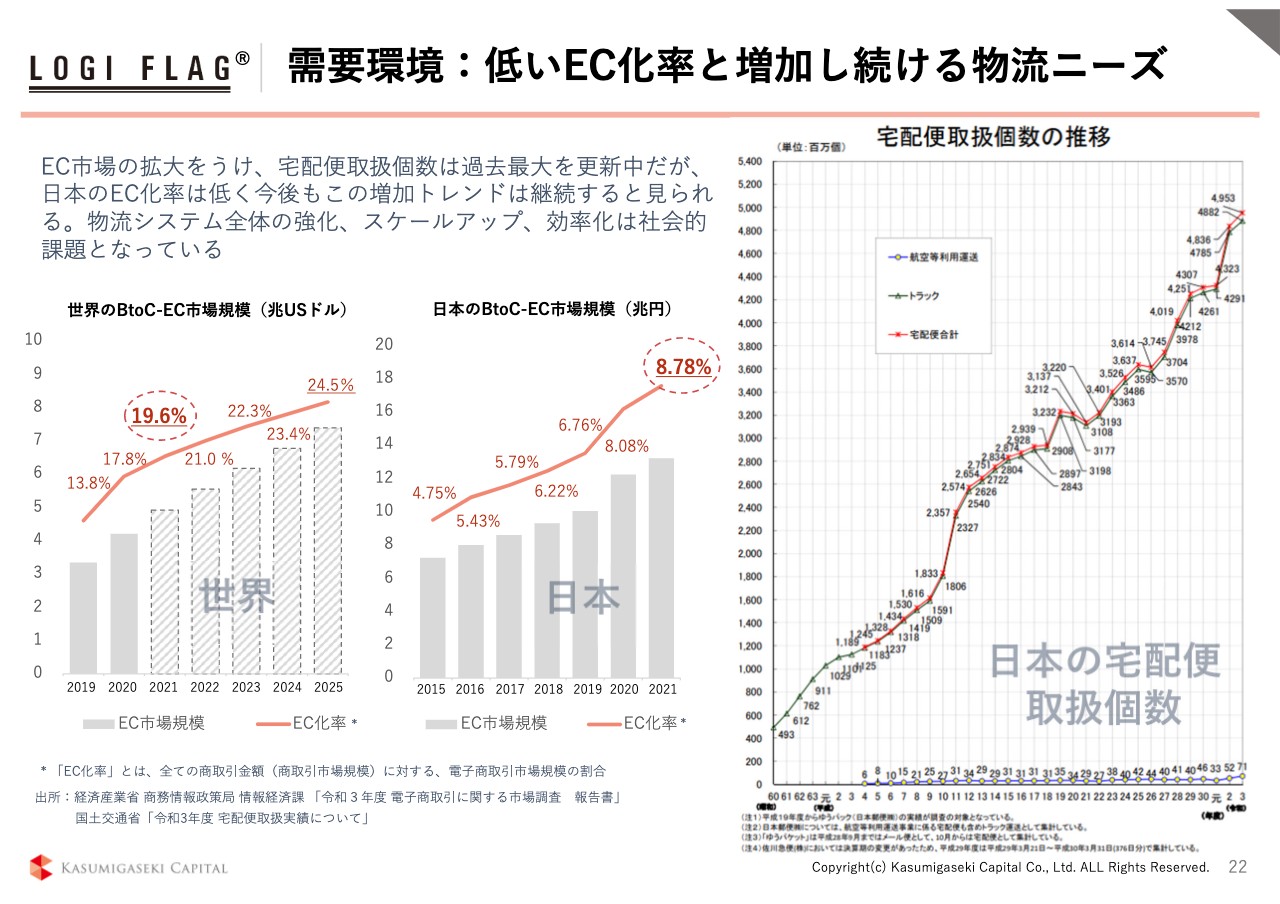

LOGI FLAG|需要環境:低いEC化率と増加し続ける物流ニーズ

ここからはデータ類になりますので、簡単にご説明します。まず、EC化率についてです。みなさまご存じかと思いますが、世界のEC化率に比べると日本のEC化率はまだまだ低いです。これが進捗するに伴って、物流施設は必要になってくるものと考えています。

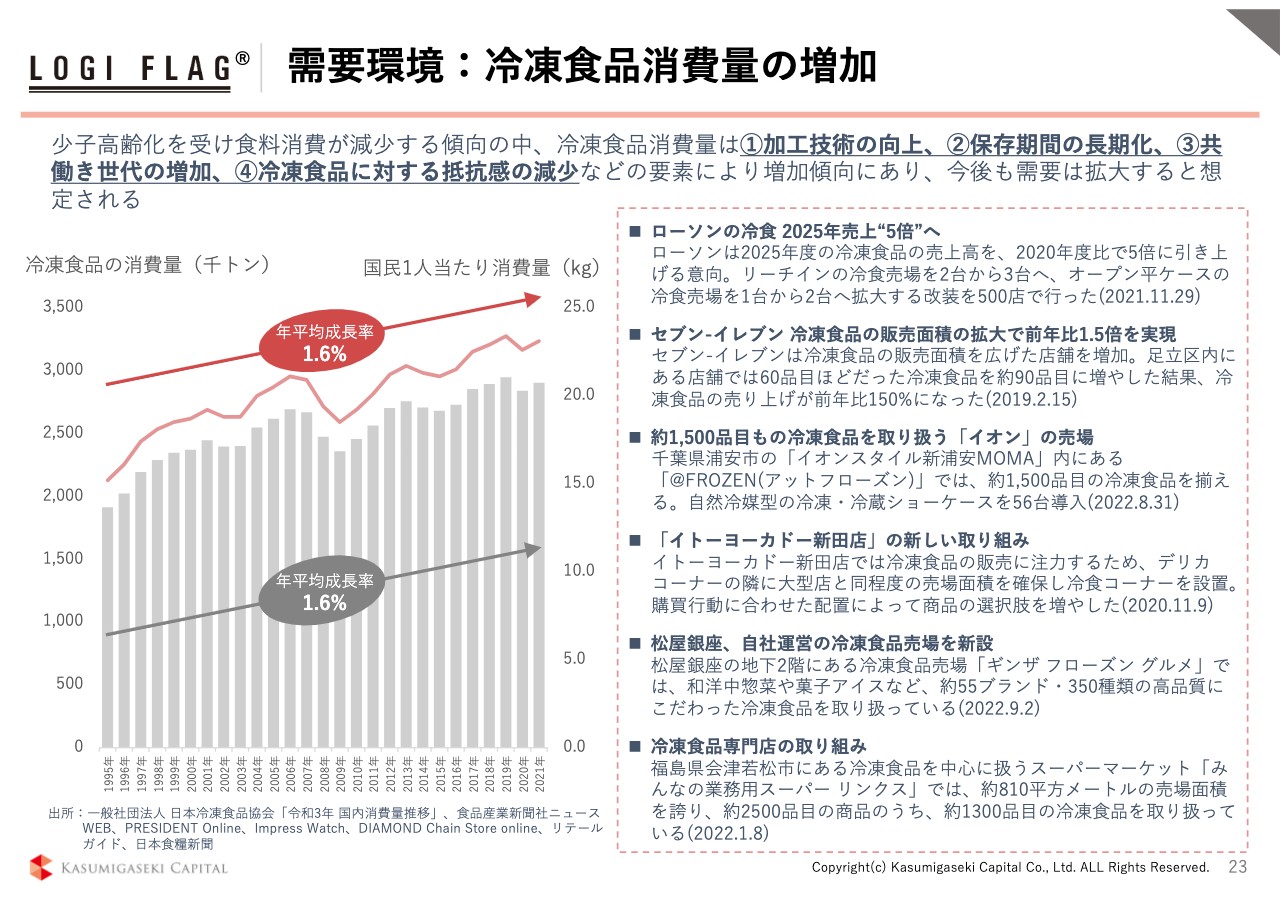

LOGI FLAG|需要環境:冷凍食品消費量の増加

冷凍倉庫に直結する冷凍食品の今後の見立てについてです。冷凍食品事業の規模はずっと一定に高まっています。

スライド右側には、流通各社の冷凍食品事業についての見通しを記載しています。基本的に、各社とも冷凍食品についてはポジティブな見通しを立てていますので、今後も引き続き、冷凍食品というカテゴリーは需要が増えていくと考えています。

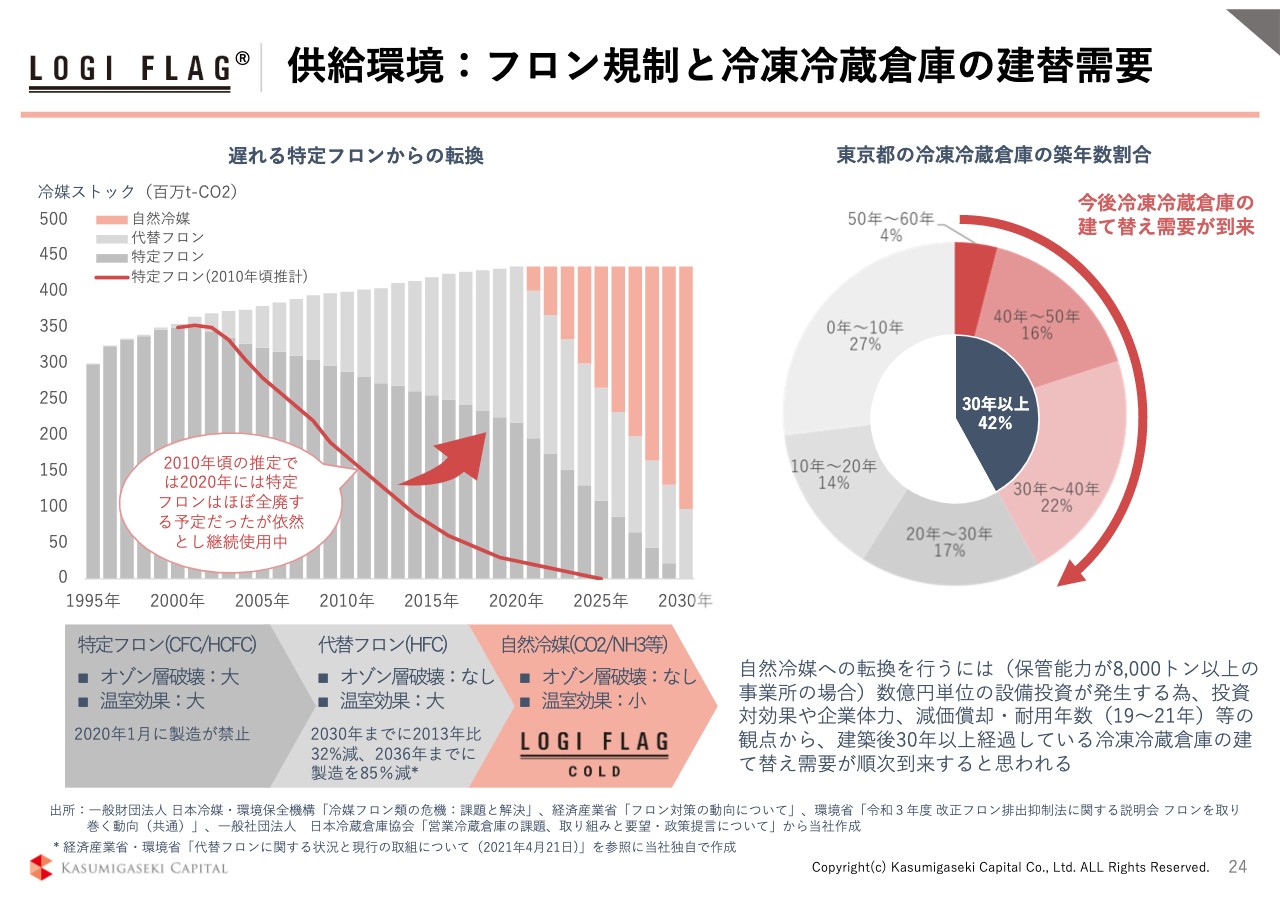

LOGI FLAG|供給環境:フロン規制と冷凍冷蔵倉庫の建替需要

冷凍倉庫の供給面についてです。スライド右側の円グラフを見ていただくとわかるとおり、老朽化した施設が多くなっています。

また、左側のグラフに示しましたが、既存の施設は冷凍ぼ触媒にフロンを使っているケースがあります。2030年までに全廃しなければいけないと決まっているにもかかわらず、更新が進んでいないという現状です。

大手の冷凍事業者であれば、自力で更新できるとは思うのですが、中小事業者のみなさまが対応できるかというと、そうではないと思っています。そのため、倉庫の廃止や事業の廃止といったことが出てくると見込んでおり、2030年に向けてビジネスチャンスは拡大していくと考えています。

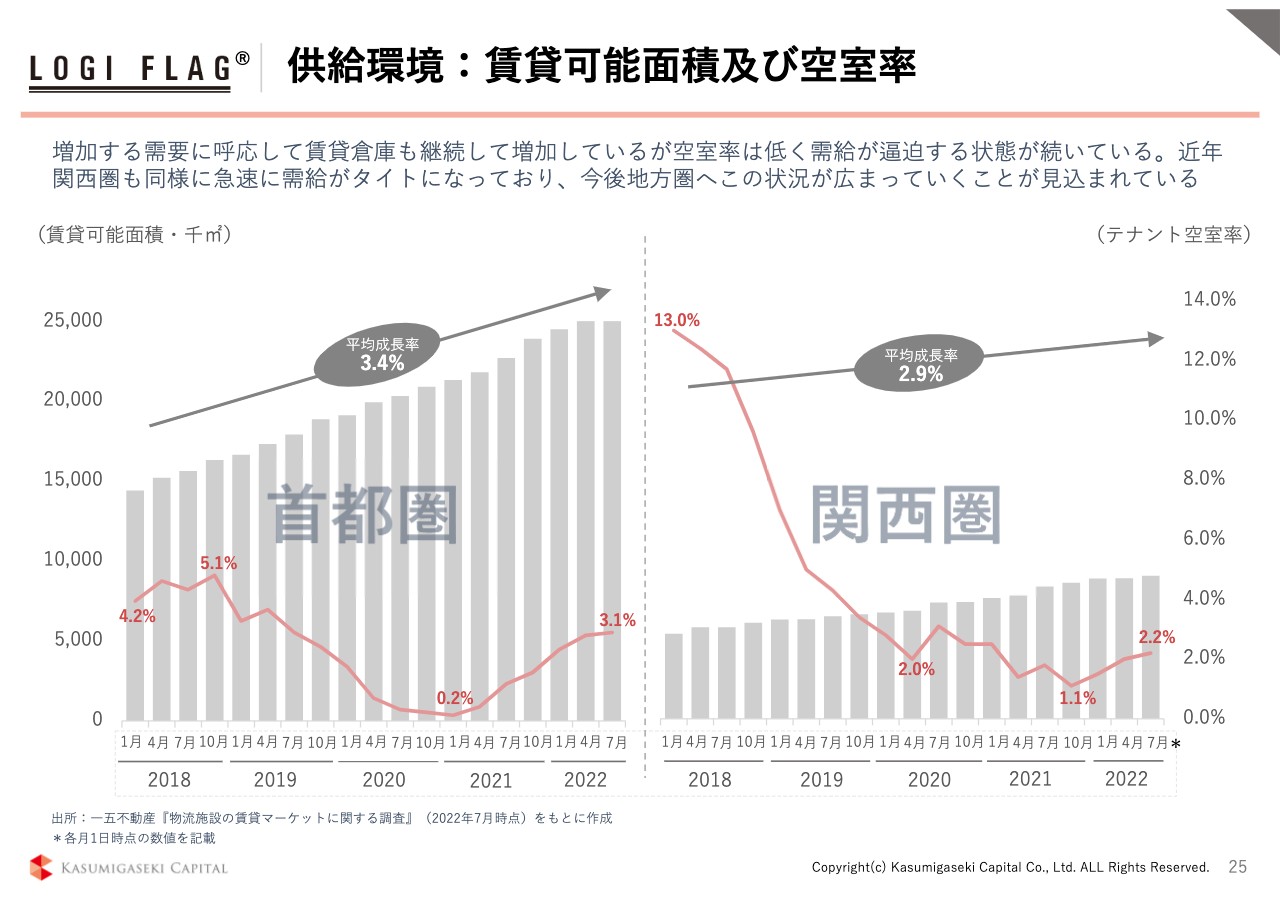

LOGI FLAG|供給環境:賃貸可能面積及び空室率

需給面についてです。首都圏、関西圏ともに定位安定していますが、一方で若干の上昇傾向も見てとれるため、少し注視が必要な状況だと思っています。

しかし、当社はドライの倉庫より冷凍倉庫に重心を置いていますので、ドライの倉庫では空室率の上昇が顕著に現れてくる可能性はありますが、冷凍倉庫に関してはあまり影響がないと思っています。そのため、仮に空室率がこのまま上がっていって、賃貸マーケットに影響が出たとしても、他社に比べて当社が受ける影響は軽減できると考えています。

最後になりますが、今年度も物流施設開発事業に関しては、冷凍倉庫の成功を背景に事業を進捗させていきたいと思っています。また、ホテルマーケットの復活や、ヘルスケア関連施設開発事業の立ち上げなど、おもしろい動きをしていきたいと思っています。

また来年、みなさまによいご報告ができるようにがんばっていきます。以上で2022年8月期、霞ヶ関キャピタルの決算説明を終わります。ご清聴ありがとうございました。

新着ログ

「不動産業」のログ