ベネッセHD、通期はコロナ影響から前年比減収減益も回復は想定以上 FY22に向けV字回復を目指す

2021年3月期決算説明会

安達保氏:ベネッセホールディングスの安達でございます。本日はお忙しい中、ベネッセの決算説明会にご参加いただきまして、本当にありがとうございます。

みなさま、ご案内のとおり、今年の4月1日付でベネッセホールディングスは経営体制の変更を行いました。私が代表取締役会長CEOで、小林が代表取締役社長COOとなっています。本日の発表は、小林からお話しさせていただきたいと思います。

まず2021年3月期の決算の内容、2022年3月期の業績見通し、そして今の業績、あるいは事業の状況について、特に昨年度は、新型コロナウイルスの影響が非常に大きかったということで、その内容について詳しくご説明したいと思っています。それでは小林さん、よろしくお願いします。

小林仁氏:小林でございます。本日はご参加いただきまして、誠にありがとうございます。先ほど安達からも内容についてお話がありましたが、本日は昨年1年間の決算の数値だけでなく、ベネッセの各事業が新型コロナウイルスの影響がある中でどのような状況だったか、そしてそれを受けて今年度、どのようなことに取り組もうとしているかについて、少し長めにご説明させていただきます。

丁寧にご説明していきますので、説明の時間が長くなる可能性もあります。ご質問の時間は多少延びるように設定していますが、今日でなくても、後日、弊社のIRに向けてご質問いただいても構いません。よろしくお願いいたします。

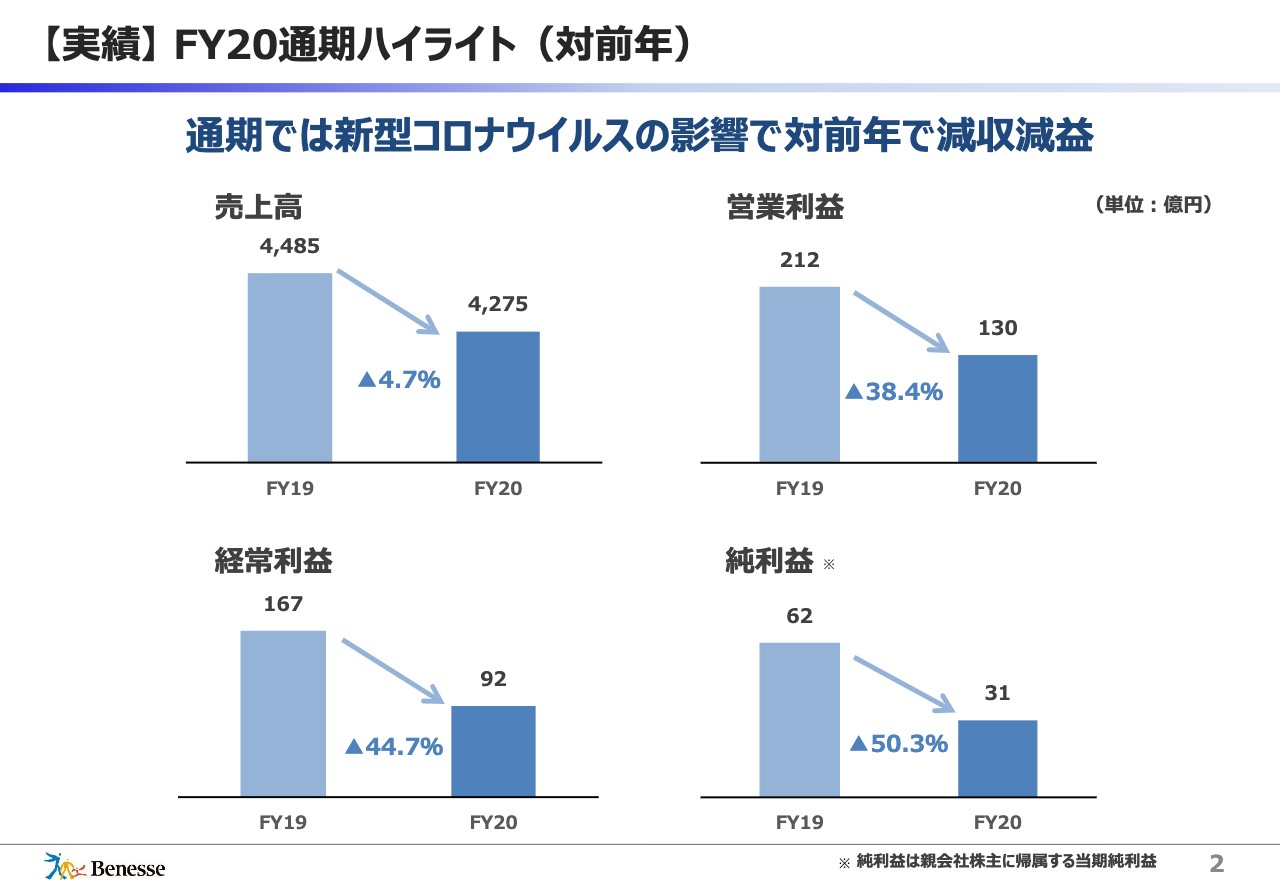

【実績】 FY20通期ハイライト(対前年)

まず、2021年3月期の決算においての数字の総括、および事業の状況についてご説明します。当社においても新型コロナウイルスの影響を受けており、対前年で、売上高がマイナス約4.7パーセント、営業利益がマイナス38.4パーセント、経常利益がマイナス44.7パーセント、純利益がマイナス50.3パーセントという結果となりました。

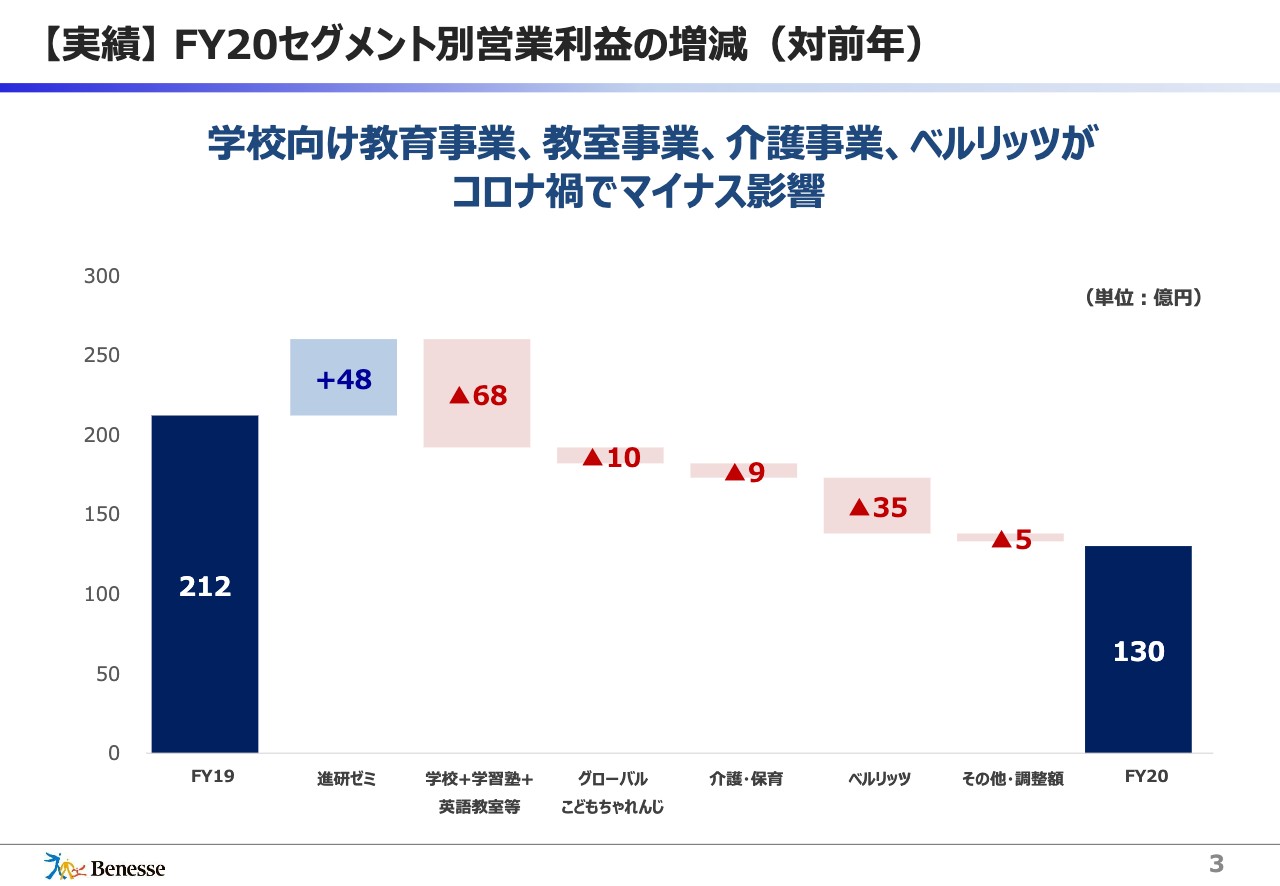

【実績】 FY20セグメント別営業利益の増減(対前年)

事業別にウォーターフォールで示すと、一昨年の営業利益は212億円で、「進研ゼミ」部門はプラス48億円でしたが、残念ながら、それ以外の事業は新型コロナウイルスの影響を受けたかたちです。スライドにお示ししている数字は、それぞれの事業領域で影響を受けたものですが、結果として130億円の営業利益となりました。

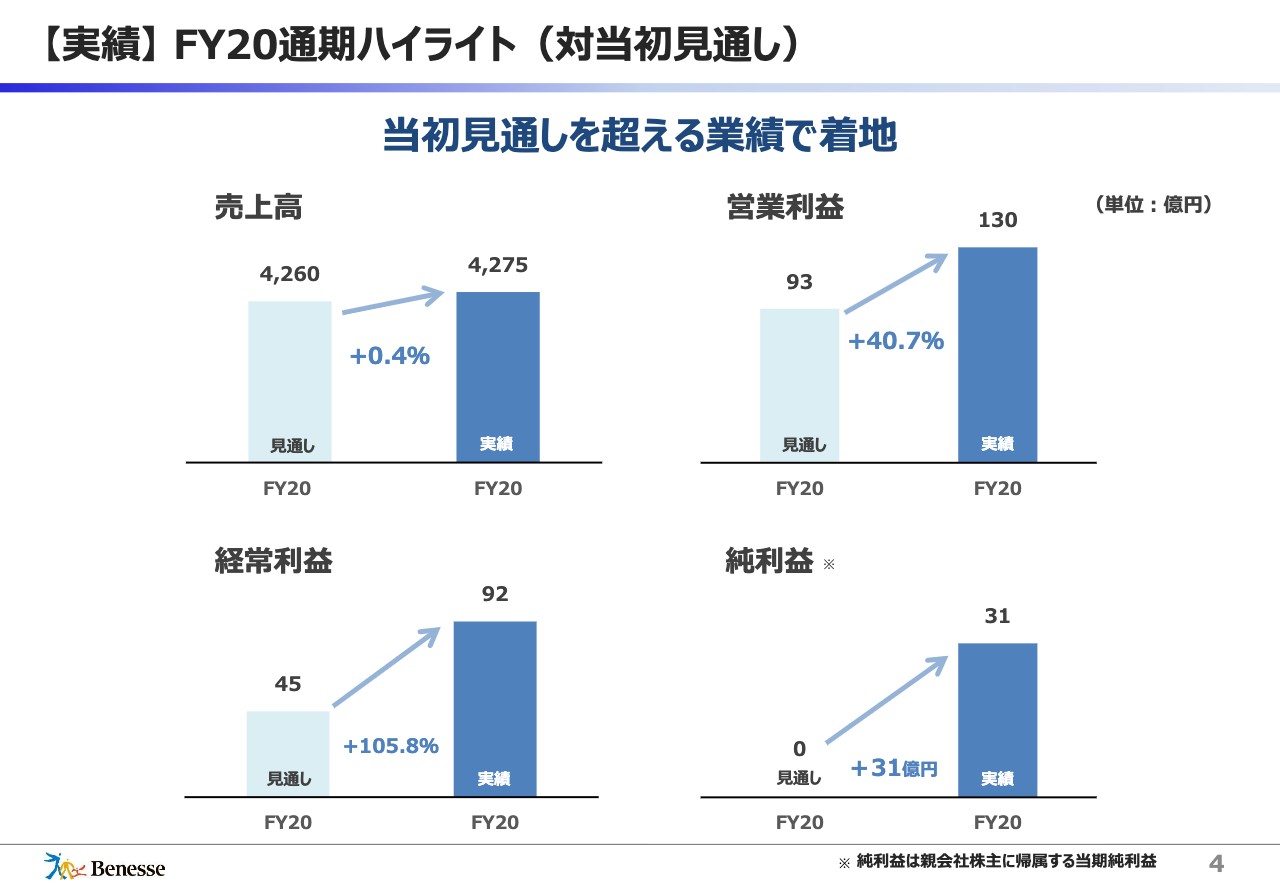

【実績】 FY20通期ハイライト(対当初見通し)

こちらは、我々が当初見通した予算に対してどうだったかということを示しています。売上高はプラス0.4パーセント、営業利益は当初は93億円と発表していましたが130億円で、プラス40.7パーセントです。

それに伴い、経常利益は45億円から92億円のプラス105.8パーセント、純利益については見通しはゼロでしたが31億円と、そのような決算で終えることができました。

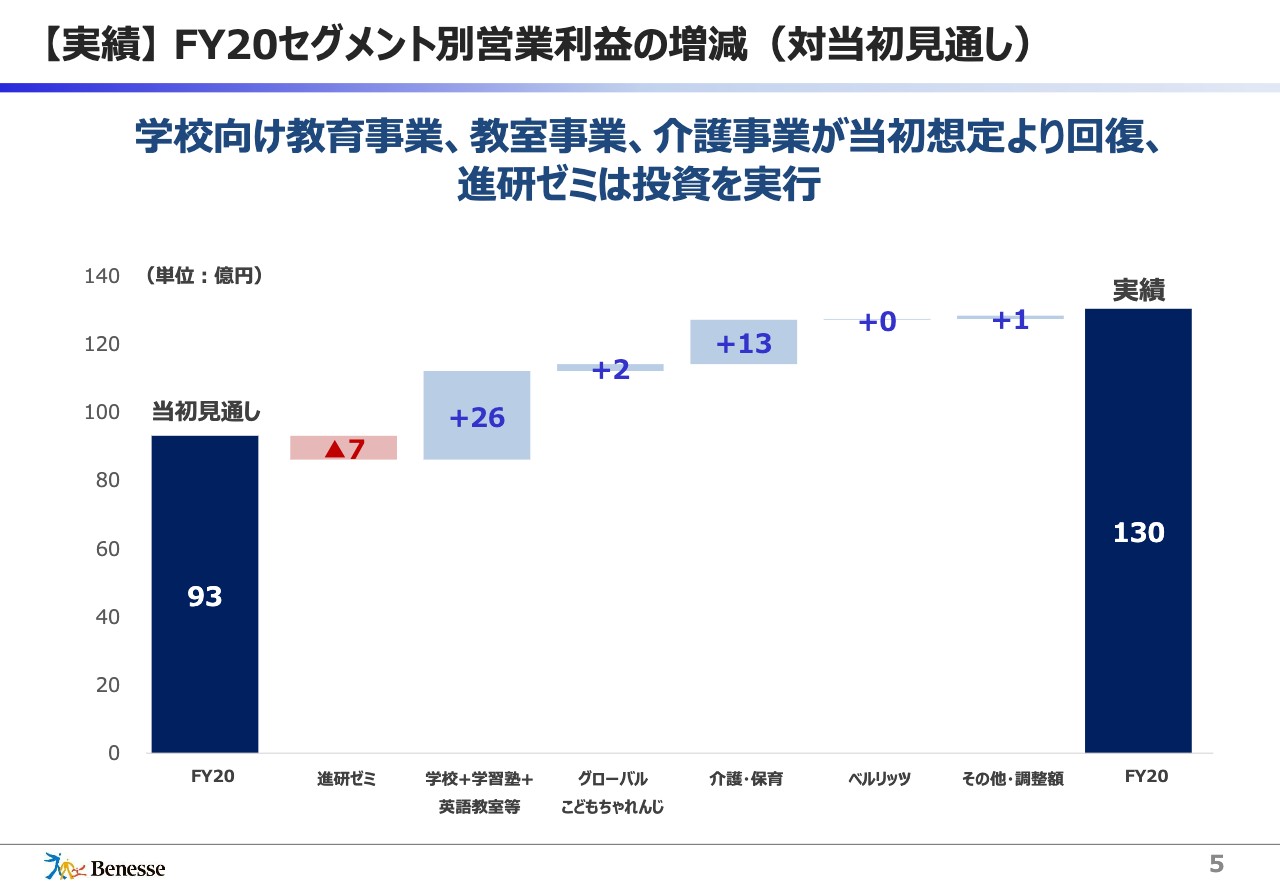

【実績】 FY20セグメント別営業利益の増減(対当初見通し)

事業別に見て、予算に対して結果としてどうだったかということですが、「進研ゼミ」以外はプラスでした。「進研ゼミ」も、最後に販売投資を行ったため、その投資分でマイナス7億円という数字になっていますが、それ以外の学校・学習塾・英語教室等はプラス26億円、「グローバルこどもちゃれんじ」はプラス2億円、介護・保育はプラス13億円で、結果として130億円の営業利益の決算となりました。

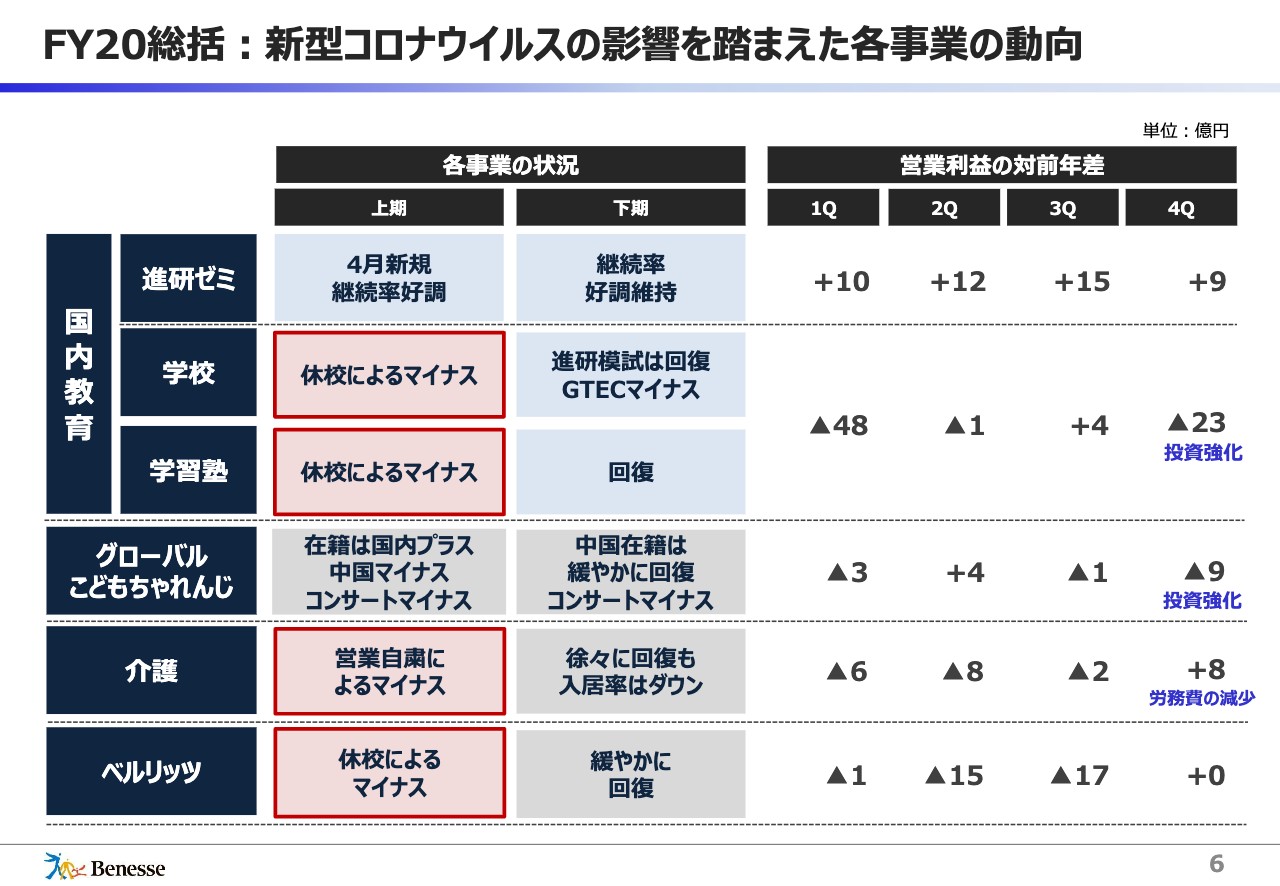

FY20総括:新型コロナウイルスの影響を踏まえた各事業の動向

新型コロナウイルスの影響を踏まえた、事業部別の動向をご説明させていただきます。国内教育の「進研ゼミ」の環境としては、昨年4月の休校など、世の中で困りごとが増えていた時期だったと思います。4月の新規、あるいは継続は非常によいかたちで前半を終えることができ、後半も活用が上がる中で、好調な継続率を維持しながら過ごす1年間になりました。

したがって、四半期ごとの営業利益の水準をスライド右側に書いていますが、「進研ゼミ」は、四半期ともに前年を上回る数字で、1年間推移することができました。

一方で、マイナス影響が大きかったのが学校、学習塾の事業です。昨年の4月、5月と休校になったため、上期は休校によるマイナス影響が非常に大きかったという捉え方をしています。

ただ、下期においては、この2つの事業も回復傾向になりました。従って、先ほどのウォーターフォールで示したように、学校・学習塾については、予算に対して想定以上の利益回復を達成することができたということです。

「グローバルこどもちゃれんじ」についてです。国内の「こどもちゃれんじ」の在籍数はゼミ同様、プラスで推移しました。昨年に対して若干マイナスで推移したのが中国とコンサートです。コンサートは国内ですが、収益をしっかりと上げる事業です。こちらについては、残念ながら新型コロナウイルスの影響により、コンサート自体が開けないという環境となったため、収益的にマイナスに働いたということです。

介護についてです。前半は緊急事態宣言等により営業自粛をしました。一方で、徐々に回復してきましたが、残念ながらそれ以降も2度ほど緊急事態宣言が発出されたため、トータルでは、一昨年と比べると入居率はダウンしました。

「ベルリッツ」です。こちらは世界的に新型コロナウイルスの影響を受けた事業になります。日本のみならず、ヨーロッパ、アメリカを含めて、休校によるマイナス影響がありました。ただ、年度後半に向けては緩やかな回復傾向が見えている、そのような1年間であったということです。

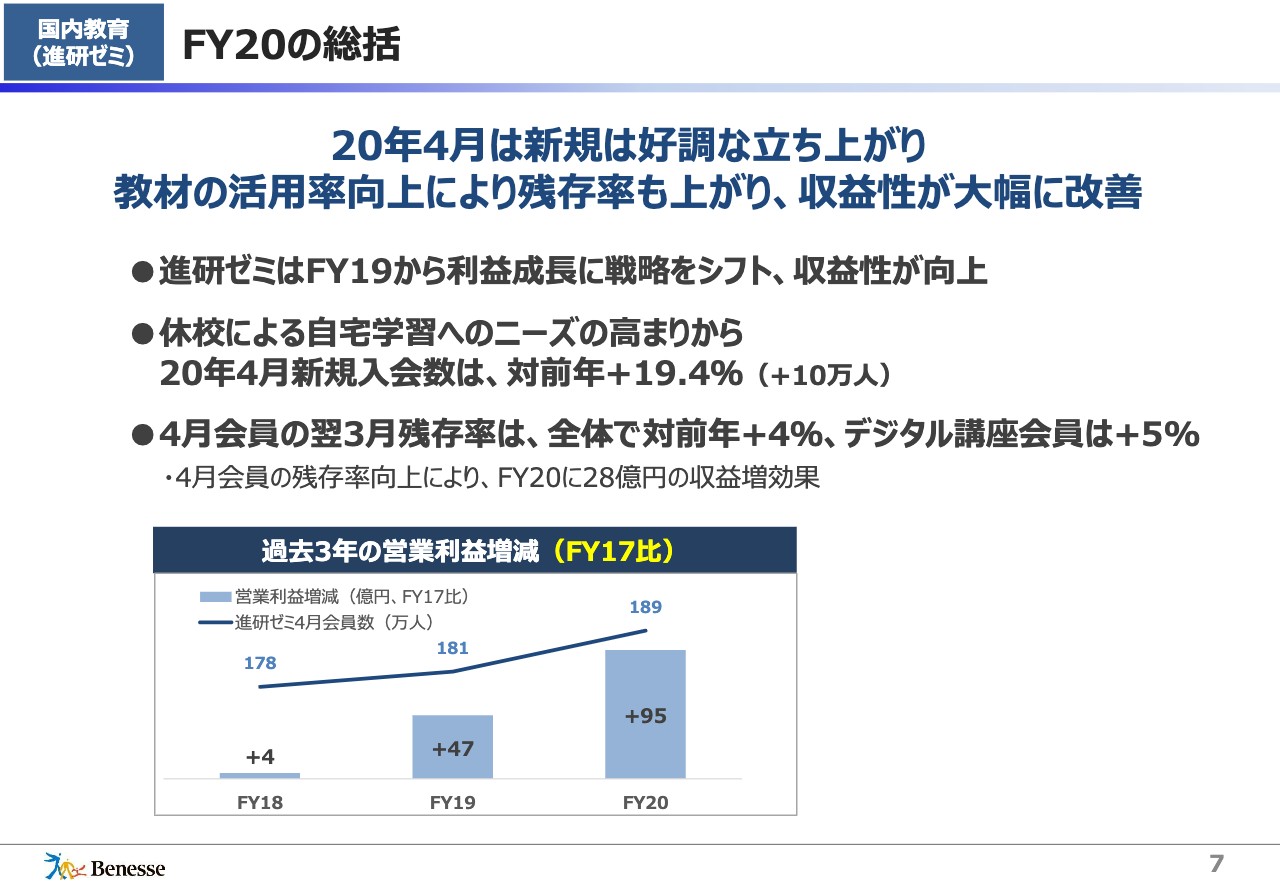

国内教育(進研ゼミ) FY20の総括

事業部別に、もう少し詳しくお話しさせていただきます。進研ゼミ部門は先ほどもお伝えしたように、去年の4月は新規が好調な立ち上がりとなりました。加えて、教材の活用率を上げることで継続率、あるいは残存率(4月に入った会員が3月にどのくらい残ったかというKPI)も非常に上がったため、収益が大幅に改善した1年間となりました。

「進研ゼミ」については、2019年の決算発表の場で「4月在籍重視から、しっかりと利益を生み出せる方向に戦略転換します」というお話をしましたが、そこで考えていたことも継続しながら事業を立て直し、昨年度はしっかりと具現化できた年だと思っています。

4月の新規入会数は前年比プラス19.4パーセント、10万人の増加でスタートできました。さらに、4月会員においては、翌年3月の残存率が全体で前年比プラス4パーセント、デジタル講座は前年比プラス5パーセントと、収益に与えるインパクトは約28億円という状況です。

スライド下に記載している表は、2017年度比で見た時の「進研ゼミ」の営業利益の増減推移です。折れ線グラフが4月の会員数、そして棒グラフが営業利益の増減ということで、2017年を仮に「0」とした時に、2018年はプラス4億円、2019年はプラス47億円、そして昨年はプラス95億円と、進研ゼミ部門はこの3年間で着実に収益性を上げてきているということが、こちらのグラフを見てもご理解いただけると思います。

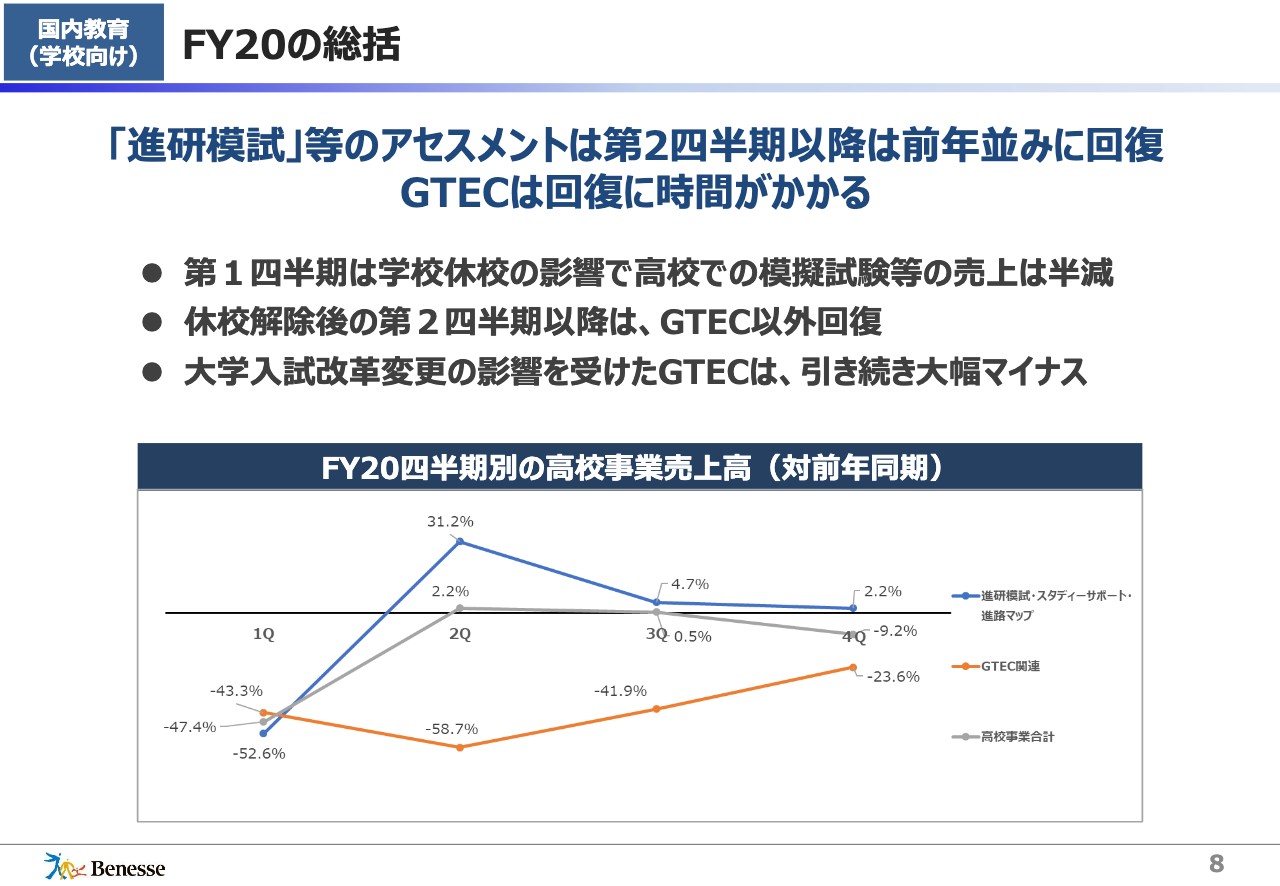

国内教育(学校向け) FY20の総括

学校事業についてです。高校生向けの「進研模試」等のアセスメントを中心に数字を作っている事業ですが、先ほどもお伝えしたように、第1四半期は学校の休校がありました。したがって、この期間は高校での模試を行うことができず、売上が半減したということがあります。

スライド下の表において、青い線が「進研模試」・「スタディーサポート」等のアセスメント事業ですが、昨年度の数字を横で引いた時に、アセスメント事業は休校解除後の第2四半期以降は回復しています。

一方で、まだ回復途中にあるのが「GTEC」です。「GTEC」は、新型コロナウイルスの影響ももちろんありますが、大学入試改革で思わぬ変更がありました。英語4技能を使うように変更されたため、入試に使われないというところで、学校側の採用意欲が若干落ちています。したがって「GTEC」はスライドの表のオレンジ色の線ですが、残念ながら、1年前と比べてマイナスが1年間続いた状況になっています。

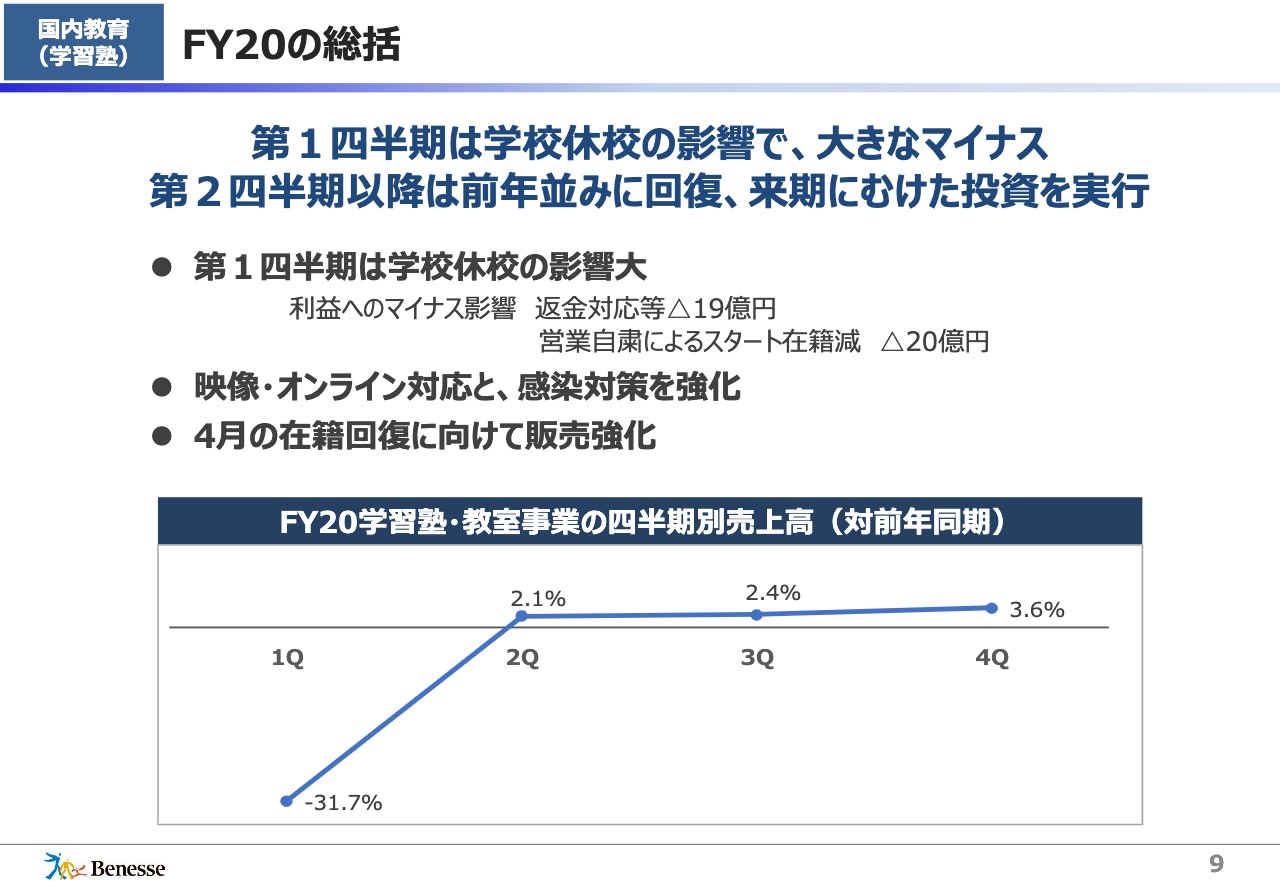

国内教育(学習塾) FY20の総括

教室事業・学習塾事業についてです。新型コロナウイルスの影響は休校期間、第1四半期に集中しています。当時は各自治体の指針で、学校休校により「塾も閉鎖しなさい」ということで、塾事業では、残念ながらお子さまが通うことができなかった現状がありました。生徒はいても授業ができなかったため、その中で2ヶ月ほど返金対応しています。

また、3月から新型コロナウイルスの影響は出ていたため、一番生徒を募集する4月スタートの在籍数が低くなっています。これらによる利益への影響がマイナス19億円、マイナス20億円ということで、ほぼ新型コロナウイルスの影響といっても過言ではありません。

休校が終わってから塾は開いていますが、この期間にオンラインで教室事業を行う準備と感染対策をしっかりしながら、塾で学びを続けていただく準備をしてきました。

したがって、スライド下の表にあるように、四半期ごとの売上は第1四半期は大きく下回りましたが、第2四半期、第3四半期、第4四半期は対前年で若干上回る推移になっており、かなり回復の芽が見えてきたということです。

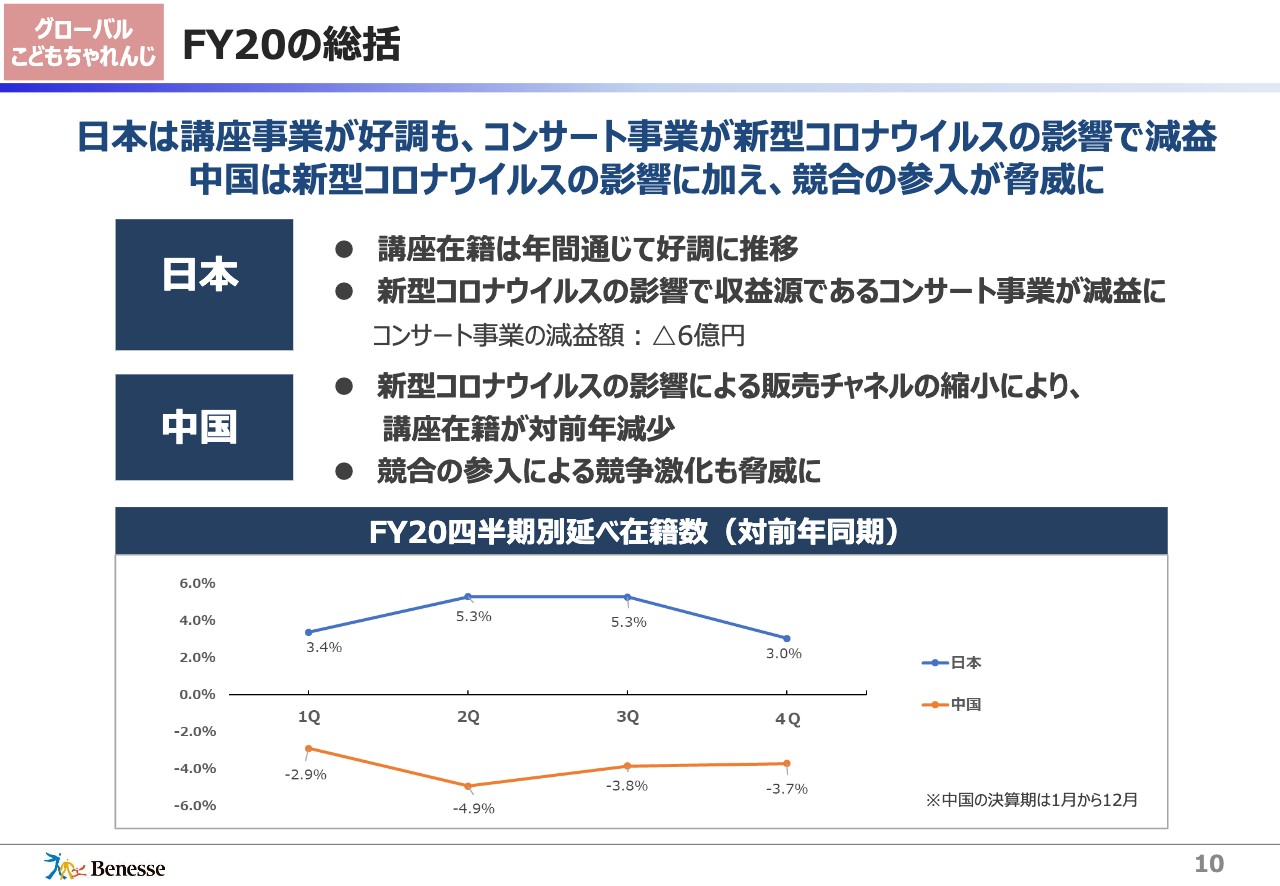

グローバルこどもちゃれんじ FY20の総括

「グローバルこどもちゃれんじ」についてです。講座在籍数については、日本の講座事業はゼミ事業と同様に、好調に推移することができました。ただ、先ほども少しお話ししましたが、収益性が非常に高いコンサート事業も新型コロナウイルスの影響により、夏はコンサートそのものができませんでしたし、冬は人数を減らしながらコンサートを行うという状況でした。こちらの損益に与える影響は1年間でマイナス6億円と、非常にインパクトのある数字になりました。

また、中国については、日本よりも数ヶ月早く新型コロナウイルスの影響がありました。中国の販売チャネルは、場で行うショップの中での店舗販売、あるいは電話での販売ということで販売チャネルの性格も併せ持っており、コロナ期の在籍数に減少が見えました。もう1つ、ここ1年では競合の参入も大きく影響があったところです。

そのようなことを受け、スライド下の表にあるように、日本の講座在籍数は対前年で第1四半期から第4四半期までプラスで推移することができましたが、中国は残念ながらなかなか回復しきらずに、1年間マイナスのまま推移したということです。

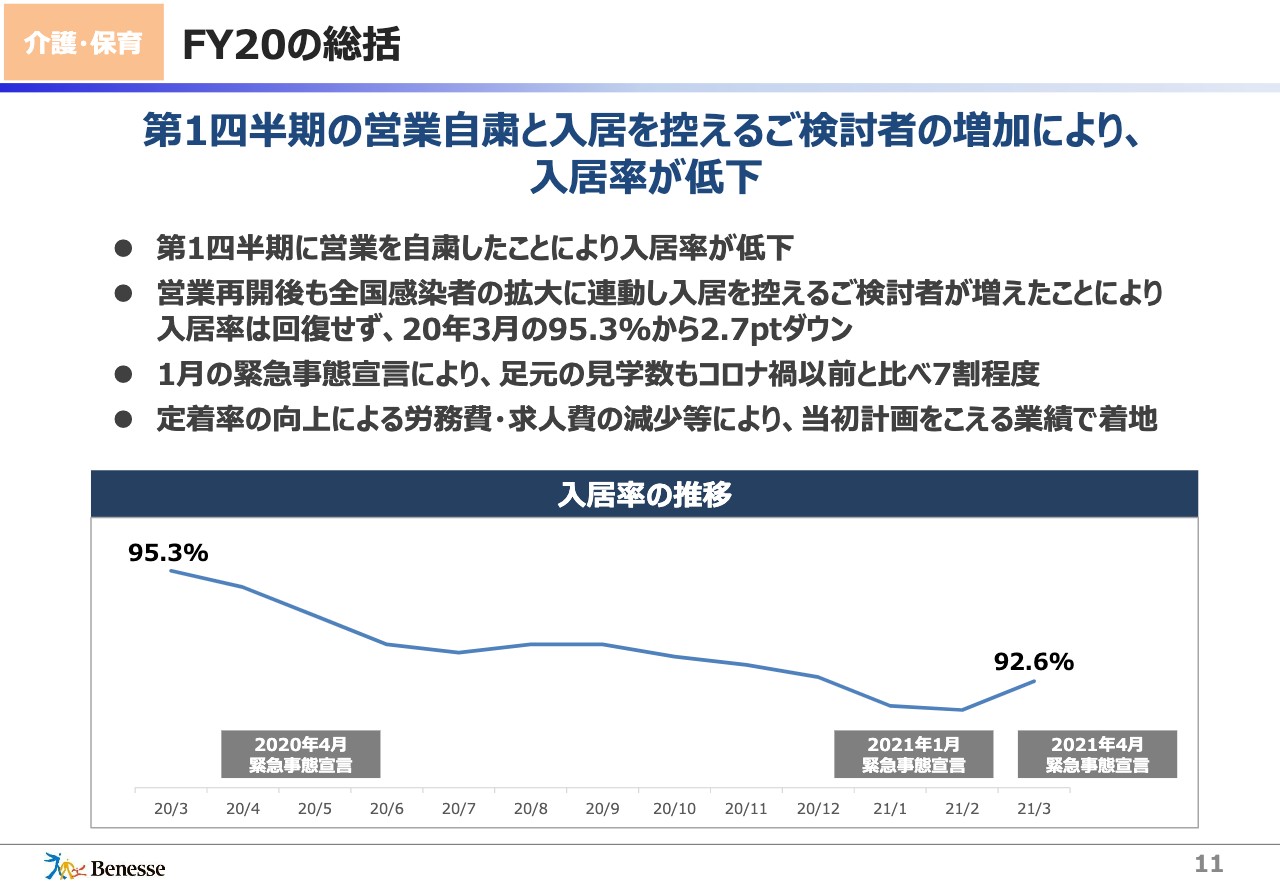

介護・保育 FY20の総括

介護・保育事業について、第1四半期は営業自粛をしました。また、入居を控えるご検討者が、この環境下で増えています。したがって、結果として入居率が低下したことが、損益的な影響として非常に大きかったと思っています。

営業再開後についても、全国において感染拡大に連動して入居を控えるご検討者の増加が1年間続いたため、入居率は昨年度3月末の95.3パーセントから、1年経過した今年の3月で92.6パーセントと、2.7ポイントダウンしたかたちです。ただ、収益については、定着率の向上、労務費・求人費をコストコントロールしたこともあり、営業利益的には、当初計画よりは数字を作ることができ、着地できたというところです。

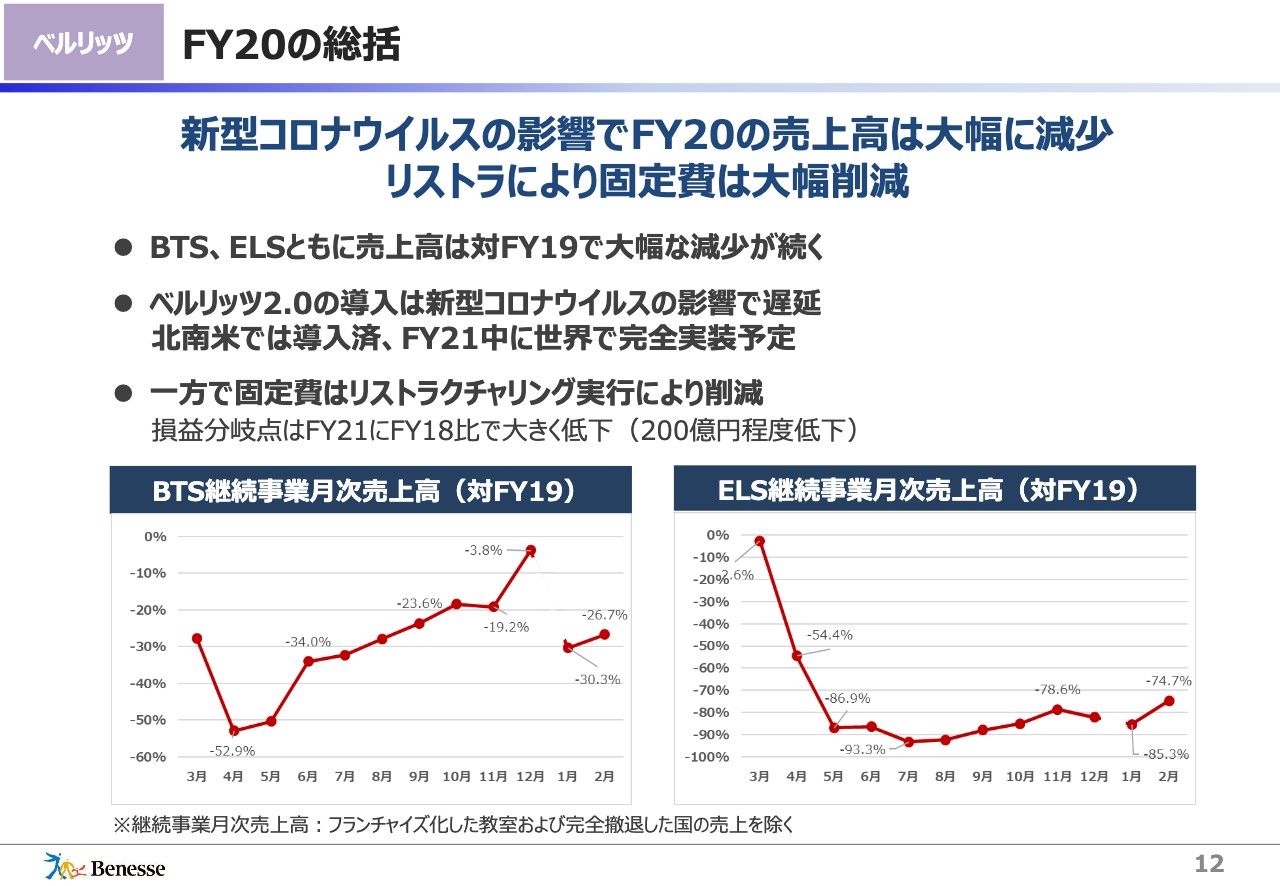

ベルリッツ FY20の総括

「ベルリッツ」については先ほどもお話ししたように、日本だけの問題ではなく、世界中で新型コロナウイルスの影響を大きく受けました。したがって、FY20の売上高は大幅に減少することになりました。

一方で、この環境を受けて、大胆に大きなリストラを行っています。ここで固定費を大きく削減した1年間でした。

BTS・ELSについては、売上高はともに大幅な減少になりました。ただ、「ベルリッツ2.0」の導入、オンラインの講座ということでは、想定よりは若干遅くなっていますが、北南米から徐々に始まり、世界に対して実装を予定している段階にいます。

一方で、先ほどお話ししたように、大きなリストラを行ったため、固定費が減少し損益分岐点が下がっており、売上がFY18に比べて200億円程度下がっても、利益が出る構造までは持ってきたということです。

以上、説明する機会が十分ではなかったと思いますが、コロナ禍においてベネッセの各事業はどのような状態だったのかということを、あらためて説明させていただきました。

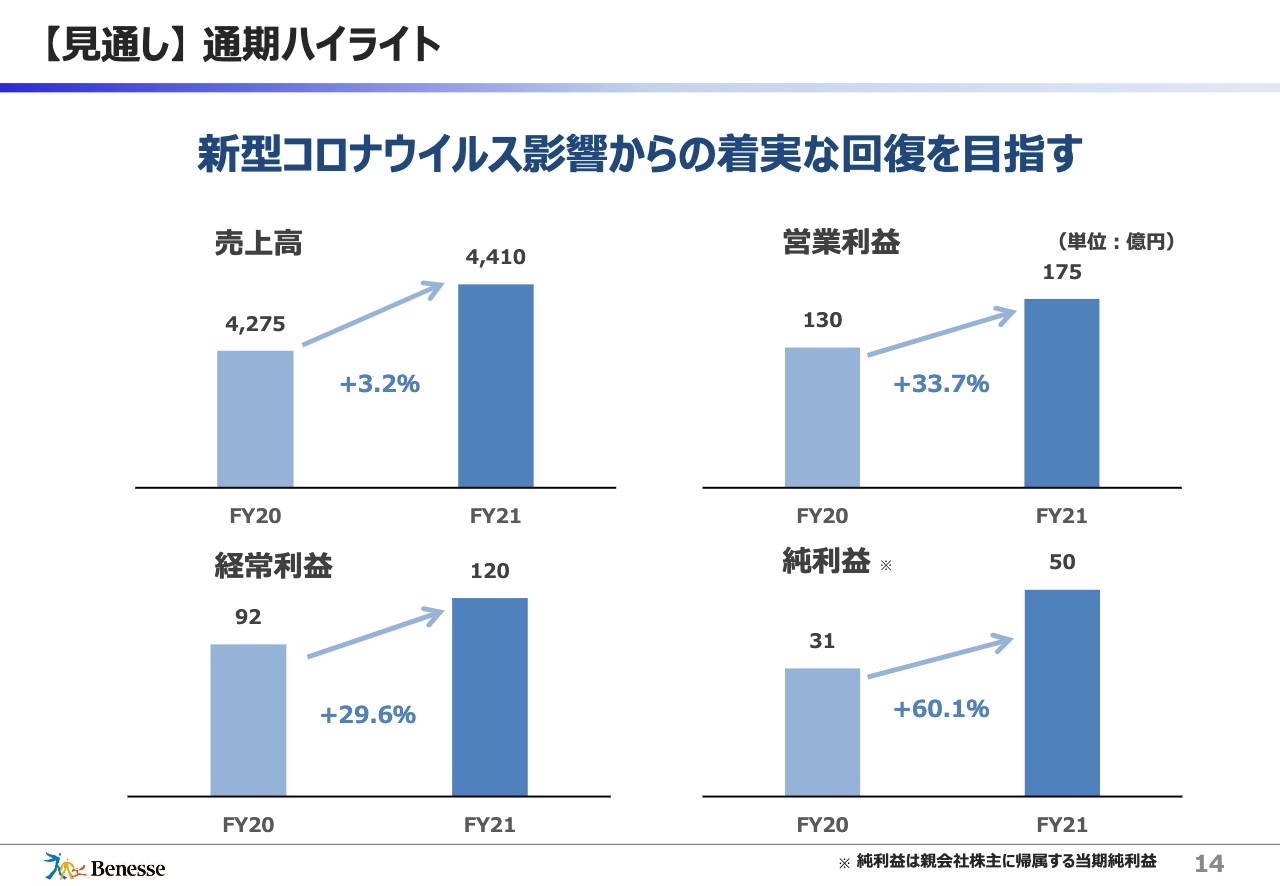

【見通し】 通期ハイライト

続きまして、2022年3月期業績見通しと今後の戦略についてお話をします。まず、今年度の通期のハイライト・見通しですが、売上は3.2パーセント増の4,410億円です。営業利益は130億円から175億円の33.7パーセント増で、経常利益は92億円から120億円、29.6パーセント増です。純利益は31億円から50億円で、プラス60.1パーセントという計画を立ててスタートしました。

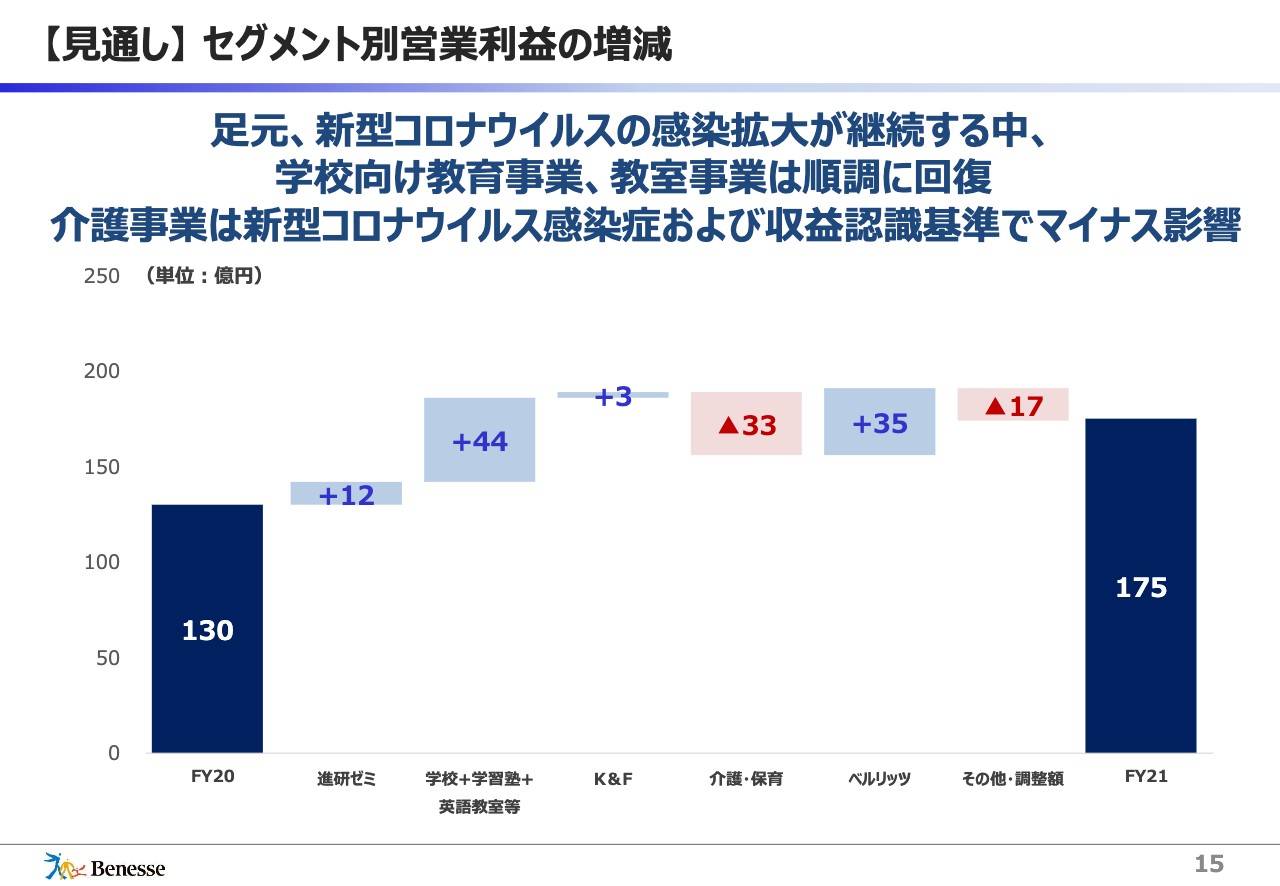

【見通し】 セグメント別営業利益の増減

セグメント別にウォーターフォールで見ると、国内教育事業の「進研ゼミ」あるいは学校・学習塾・英語教室はそれぞれプラス12億円、プラス44億円と回復していきます。そして、後ほどお話ししますが、K&Fは「こどもちゃれんじ」「たまひよ」を統合した事業ですが、プラス3億円です。

若干回復が遅れるのが介護・保育で、マイナス33億円です。「ベルリッツ」がプラス35億円等々で、「175億円の営業利益を目指そう」というスタートを切らせていただいています。

介護については、新型コロナウイルスの影響で、スタートの入居率が2.7ポイント下がったスタートとなっています。収益認識基準がマイナスに影響していますので、マイナス33億円という計画で、まずはスタートしようと考えています。

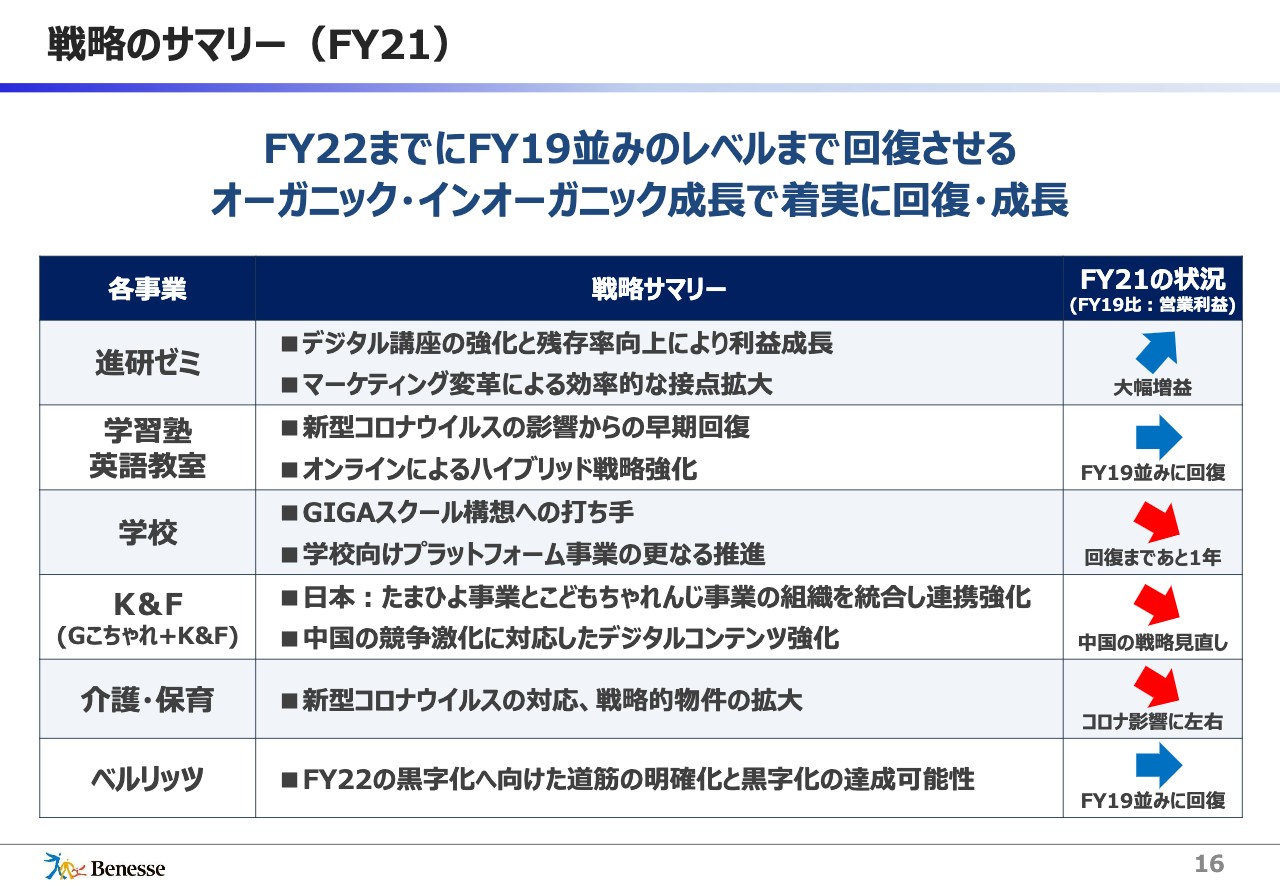

戦略のサマリー(FY21)

戦略のサマリーです。「FY22までにFY19並みのレベルまで回復させる」つまり、2年間かけてV字回復を図ることをお伝えしてきていますが、事業別に見るとどうなのかということを示しています。

「進研ゼミ」はV字回復というよりは、昨年度も成長路線だったため、FY19よりも大幅な増益を狙っていこうと思っています。デジタル講座の進化により残存率は向上していますので、課題のマーケティング改革をさらに進めることで大幅な増益を考えています。

教室事業は学習塾・英語教室ですが、2年かけずに1年でV字回復できる見込みです。新型コロナウイルスの影響からの早期回復を目指します。また、仮にもう一度感染が拡大したとしても、オンラインを用意しています。塾事業は、学びを止めない準備もしっかりと行いながら数字を作り、守っていきたいと思っています。

学校事業については、アセスメントはほぼ戻ると想定しています。「GTEC」は若干戻り切らない部分がありますが、そんな中で、小学校・中学校を対象としたGIGAスクール構想がこの4月から本格的に始まっていますので、そのあたりも成長の機会として、2年間かけて回復していく予定です。

K&Fは、「こどもちゃれんじ」「たまひよ」等のK&F事業を統合した事業ですが、日本は「たまひよ」「こどもちゃれんじ」の組織統合をきっかけに、しっかりと事業を強化し、顧客接点の強化を図っていきたいところです。

まだ弱含みな面があるのは中国です。昨年1年間、中国では競争が激化しました。そして、幼児におけるデジタルコンテンツの普及が非常に進んでいます。そんな中で、中国の戦略は環境を見据えながら見直す必要があると考えています。

介護・保育は、新型コロナウイルスの対応をしっかり行っていきたいと思います。高齢者を多くお預かりしている場所ですので、そこで大きなクラスターを起こすことなく、丁寧な対応していく必要がこの事業はあると思っています。

ただ、それと並行しながらも戦略的な物件の拡大を図りたいと思っていますし、状況を見ながら入居率を回復させていくことで、十分に回復していくことができる事業だという見立てでいます。

「ベルリッツ」については、今年1年でFY22の黒字化へ向けた道筋を見極めていく年になると捉えています。FY21はFY19並みの回復をしっかりと果たしFY22には黒字化、そのような計画の中で「ベルリッツ」は進めていきたいと考えています。

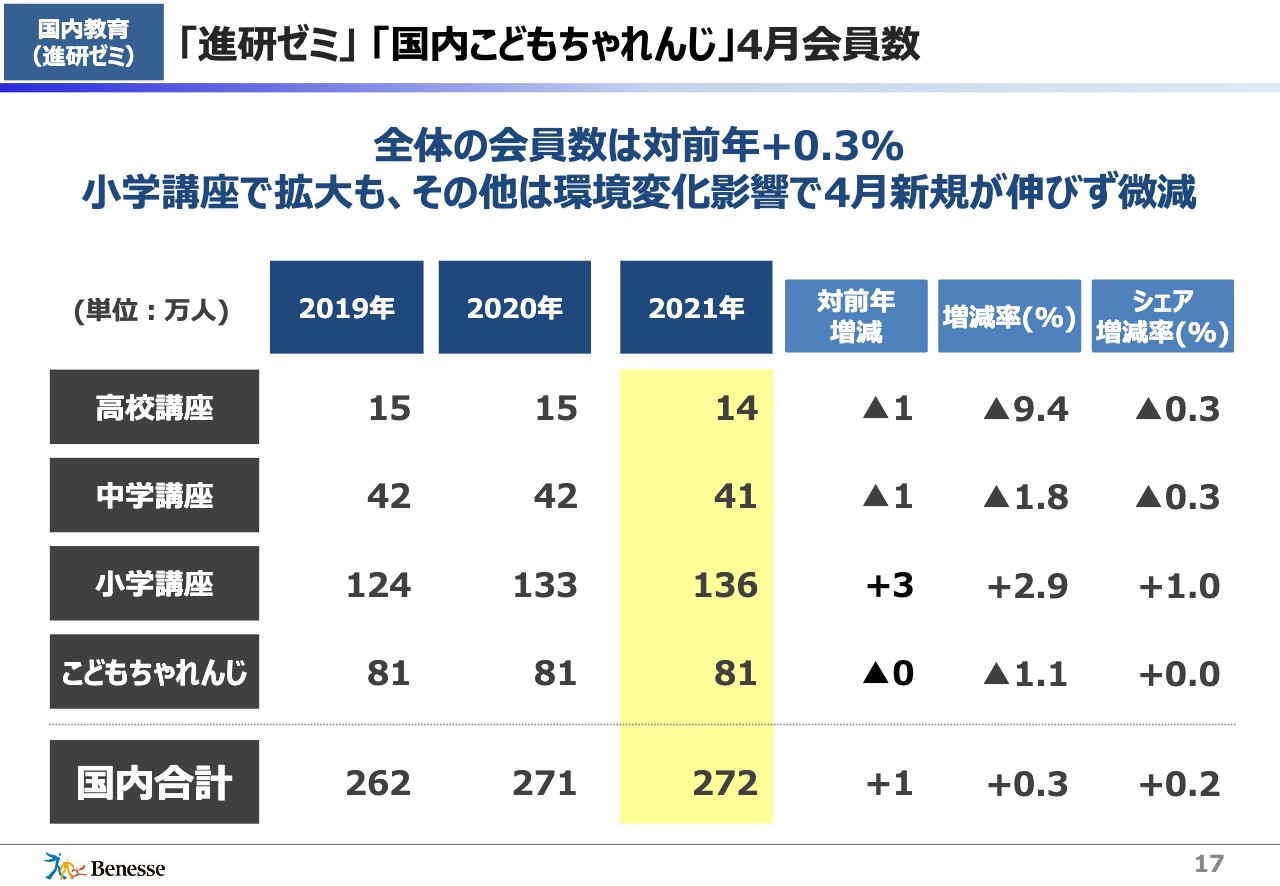

国内教育(進研ゼミ) 「進研ゼミ」「国内こどもちゃれんじ」4月会員数

「進研ゼミ」「国内こどもちゃれんじ」の4月の会員数です。全体の会員数は対前年でプラス0.3パーセントということでした。

「小学講座」は、対前年で約2.9パーセント増加しましたが、残念ながら「高校講座」「中学講座」「こどもちゃれんじ」の4月の会員数は、前年の数字に追いつかなかった状況です。

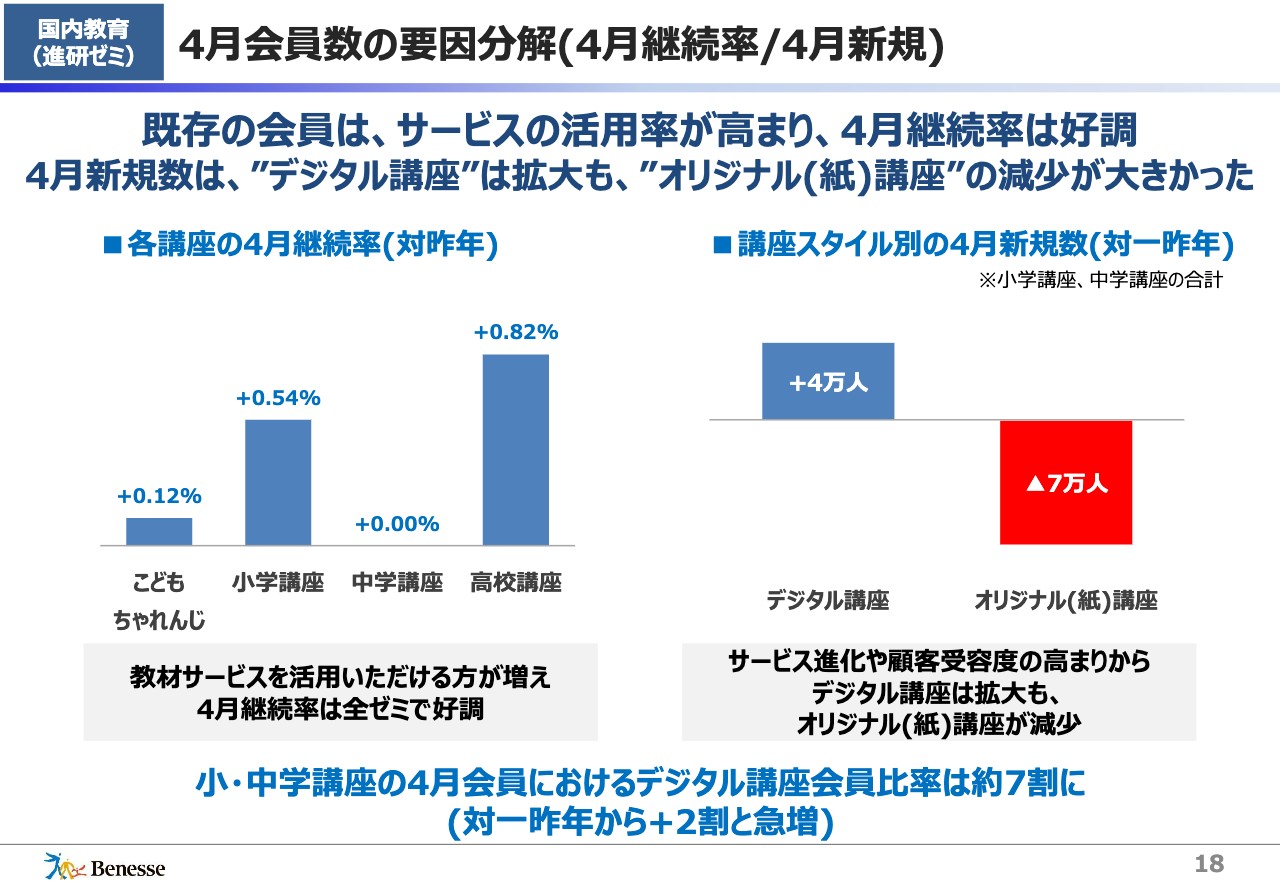

国内教育(進研ゼミ) 4月会員数の要因分解(4月継続率/4月新規)

この4月の会員数を要因分解し、しっかりとみなさまにご理解いただける説明をしたいと思います。

4月の会員というのは、もともと4月に入った新規の会員獲得数と、3月まで会員だった方が4月にどれだけ継続いただけるかという、この2つの要素から4月の在籍は作られるということです。

そして、スライド左側に記載しているのが4月の継続率で、「中学講座」がほぼ昨年並みでしたが、どのゼミも4月の継続率は昨年を上回ることができています。教材サービスを活用した方が増えて、4月の継続率は順調であったということです。

一方で、新規が弱かったのはどこかと言いますと、スライド右側にあります。実は、デジタル講座の新規数は1年前と比べて増えました。しかし、残念ながらオリジナル(紙)講座が一昨年の4月と比べて数字が及ばなかったということで、トータルとして新規数がマイナス3万人、継続でプラス4万人ということで、合わせてプラス1万人だったということが言えると思います。

また、スライド下に記載していますが、4月会員におけるデジタル講座の会員比率が上がっています。コロナ禍の中でも、お客さまの状況が1対1で見えるのがデジタル講座です。活用促進を行いながら継続率を上げていくということですが、この4月のデジタル講座の比率は「小学講座」「中学講座」で約7割のところまで上がってきました。

これは、一昨年から見るとプラス2割ということで、非常に多くの方がデジタルでの学びを選択される状況になっているということです。

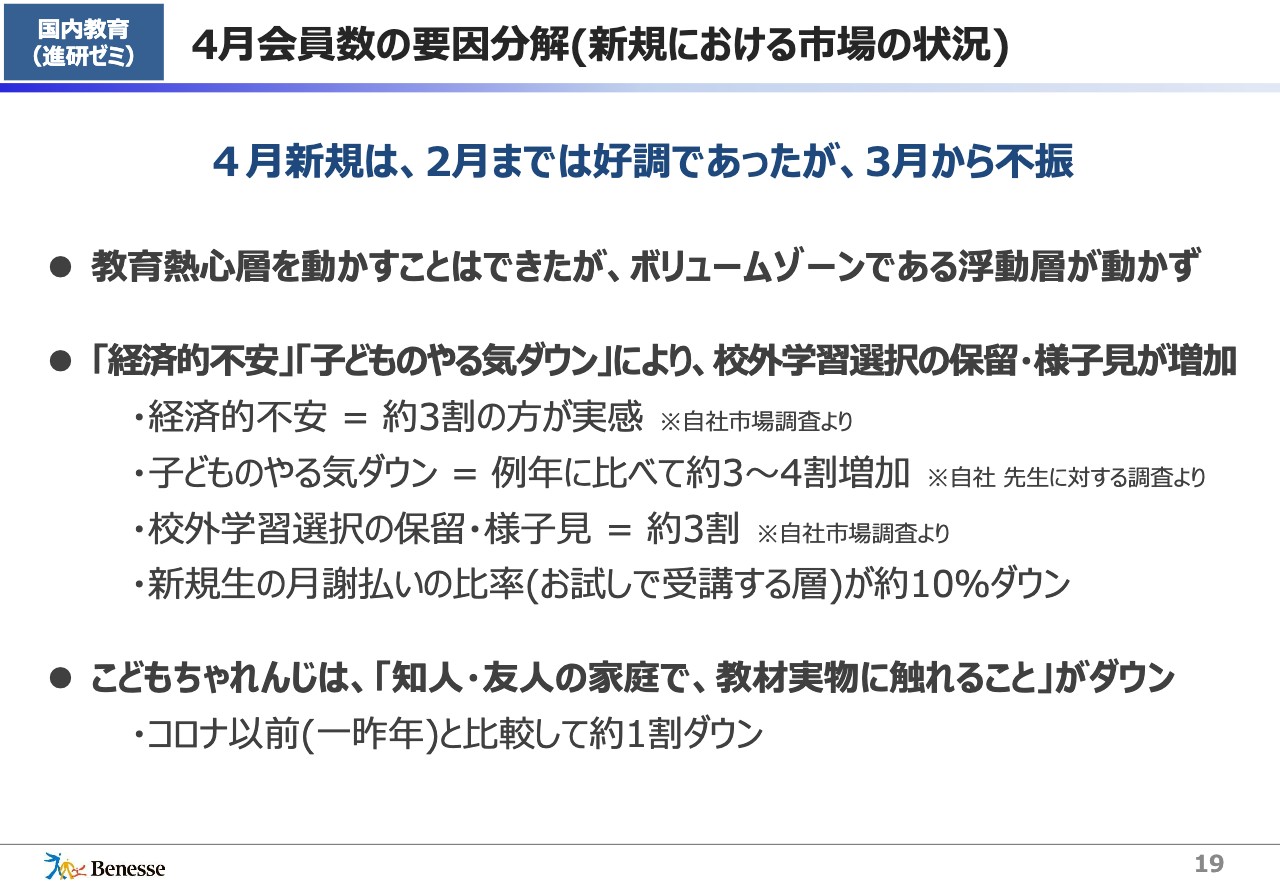

国内教育(進研ゼミ) 4月会員数の要因分解(新規における市場の状況)

新規について、もしかしたらみなさまが思っていただいている数字よりはよくなかったという印象をお持ちかもしれません。そのことについて、少しご説明させていただきたいと思います。

実は4月の新規については、2月くらいから長い期間を持って4月の販売活動をしているわけですが、当初は非常に好調で、順調なスタートを切っていました。

ところが、3月から4月にかけて、私どもが思ったような新規会員の獲得ができていなかったというのが正直なところです。

何が起こっているのかご説明します。最初に早いタイミングで動くお客さまはどのような方かと言いますと、教育熱心層になります。例年そのような動きをしています。教育熱心層が校外学習の選択に動いたため、2月のスタートは順調だったということです。

ところが、3月から4月にかけて校外学習を考える層、これがボリュームゾーンになります。この層がなかなか動きづらかったという見立てをしています。

このコロナ禍の中での市場については、今までになく非常に短いスパンでお客さまの動向を確認しながら事業を進めてきました。そのような中で、3月から4月に聞こえてきたお客さまの声はどんな声だったかと言いますと、1つは「経済的不安」です。ご家庭の収入が減っているということです。

これまでと比べて約3割の方が、経済的な不安で校外学習を選ぶことに躊躇されるということが実態としてありました。特にここで影響を受けているのが、私どもの事業で言えば「こどもちゃれんじ」あるいは、小学校低学年のところと分析しています。

またスライドには「子どものやる気ダウン」と記載しています。昨年1年間、学校で何が起こっていたのでしょうか? 前半は休校がありましたが、学校は1年間、その学年で決められた履修項目・カリキュラムをしっかりと進めていかないといけません。そのようなことがあり、子どもたちの理解とは別に、3月までに授業を終えるということなりました。そしてその分、宿題も増えていました。

他方で、それぞれの学年においてメンタルの部分で意識付けさせるイベントである体育祭、文化祭、最終学年にある修学旅行、子どもたちはそのようなさまざまなものを体験することがなくなった1年でした。

「子どものやる気ダウン」で、特に私たちが気に留めているのは、新中学1年生、新高校1年生です。一番のやる気を持って次の進学先に向かっていく学年である小学校6年生、中学校3年生に対し、「最後の学年」の意識付けをしながら1年間を過ごすことができませんでした。それが子どもたちのやる気ダウンと言いますか、メンタルに大きな影響を与えてしまっていると考えています。

調査では、例年に比べて3割から4割の子どもに、「次の学校に向けてやる気が上がってこない」という傾向が見えてきたということです。それを受けて約3割の親御さまが、校外学習の選択を保留、あるいは先に延ばすという意見を持っています。

非常にわかりやすいエビデンスとして、「進研ゼミ」の新規生で「まず1ヶ月のお試しをしながら、それがよければ継続していこう」ということで、月謝払いを選択する方が毎年いますが、今年度は例年と比べて10パーセントくらいダウンしています。そのような市場の状況も、我々は分析しているところです。

「こどもちゃれんじ」については、お友だちの家に行って「こどもちゃれんじ」の実際の教材に触れて、そこから入会を検討し、ご入会いただくという「こどもちゃれんじ」ならではの層が一定程度います。これもコロナ禍で家庭間の行き来が減っていますので、そのような意味において、例年と比べて10パーセントくらいダウンしました。このようなことが重なり、新規が動きづらくなっていたという見立てをしています。

実際5月、6月は販売月ではないため、大きな販売行動は取っていませんが、自然入会で例年になく入会が増えています。このお客さま行動は、校外学習を選ぶ時期がずれてきていることと一致していると考えています。

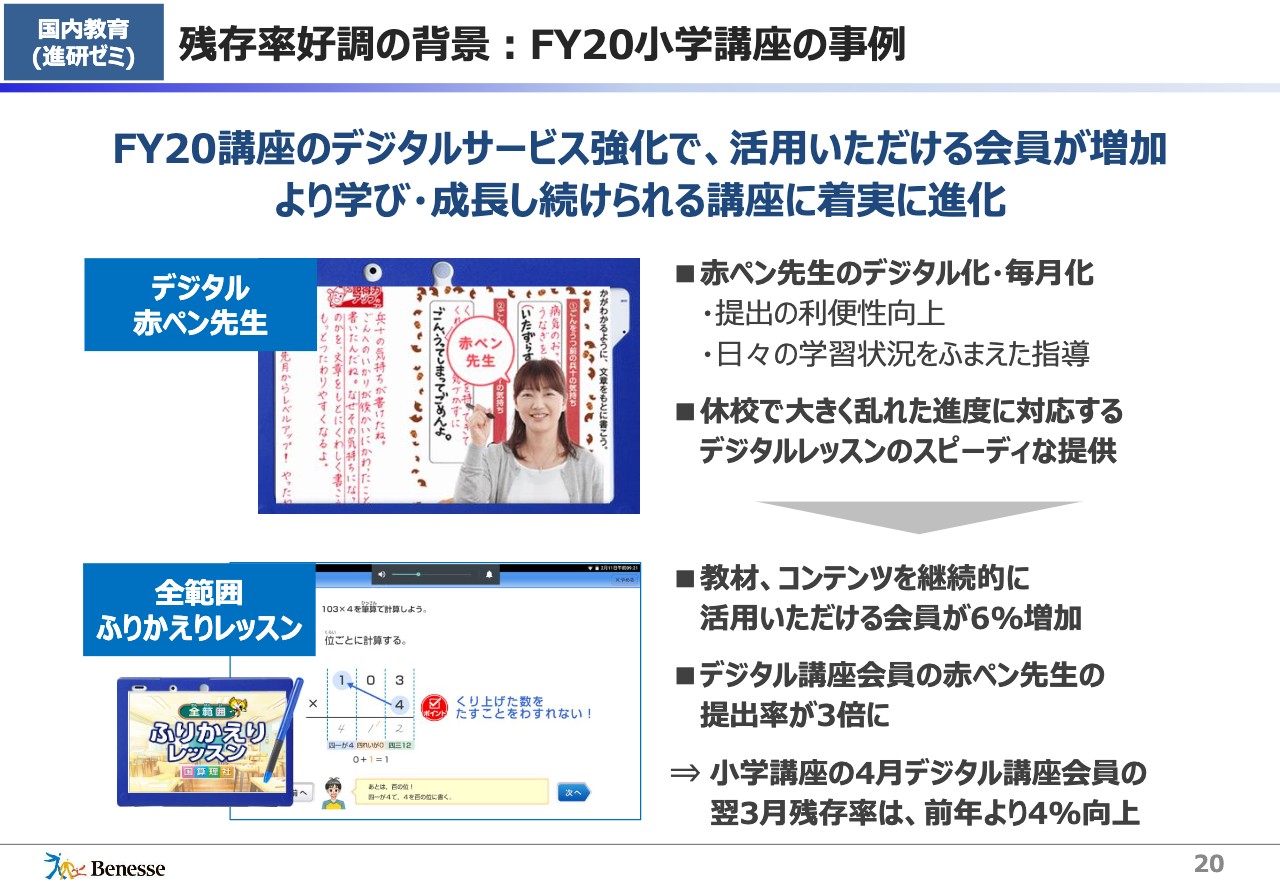

国内教育(進研ゼミ) 残存率好調の背景:FY20小学講座の事例

一方で、昨年1年間は「残存率好調」ということがありましたが、何によって起きていたのかご説明します。これは、デジタルサービスを圧倒的に強化して活用にこだわったことから、活用いただける会員が着実に増えてきたということです。例えば、デジタル「赤ペン」では提出率の向上を図ることができました。

これまでは紙の「赤ペン」だったため、返送に2週間かかるところが、デジタルでは2日から3日で返送されます。そして「赤ペン先生」のコメントは、「赤ペン」の答案に対するコメントのみならず、デジタルの日頃の学びに対することも含めたコメントをしています。そのようなことから「赤ペン」の提出率は非常に高くなっています。そして、「赤ペン」の提出率が、継続率に大きく貢献しています。

またコロナ禍の中で、学校によって教材の進度対応にばらつきが起こりましたが、学校の進度に合わせて教材を活用するプログラムに変えていきました。したがって、教材コンテンツを継続的に活用いただける会員の方は、1年前と比べて6パーセントくらい増加しています。先ほどお伝えした「赤ペン」の提出率は3倍くらいになりました。

このようなことから「小学講座」のデジタル講座会員の残存率は、対前年比4パーセント増と、大きく改善しました。引き続き今年度も強化していく予定です。

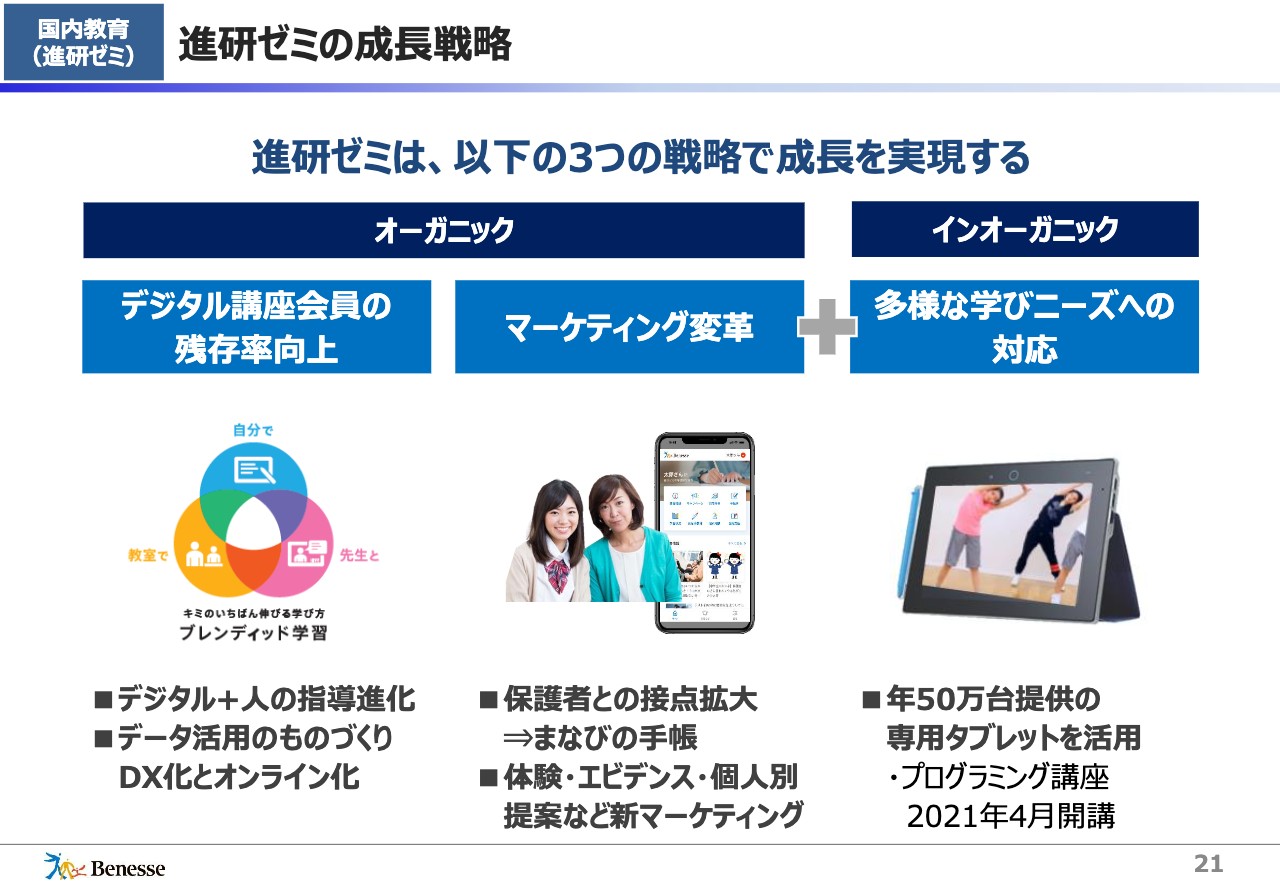

国内教育(進研ゼミ) 進研ゼミの成長戦略

「進研ゼミ」の今後の成長戦略を少しご紹介します。もちろんオーガニックで、今の「進研ゼミ」のデジタル講座は増えていますので、「デジタル+人の指導強化」を中心に、ブレンディッド学習をさらに磨いていきます。

そして、まだまだ課題だと思っていますが、マーケティング変革もさらに強化していくところです。現在、費用構成上で販売費の6割くらいを、クロージングチャネルであるダイレクトメールに使っています。

ここの部分で体験していただいたり、「進研ゼミ」の教材の中身を認知していただくことにより活動を強化しながらクロージングする、そのようなコスト構造のバランスに変えていかないといけないと思っています。

そのような意味合いにおいて、「まなびの手帳」というアプリを昨年からリリースしています。こちらで親御さまが今必要な学習情報を、会員・非会員にかかわらず提供しながら、さまざまな教材体験などもしていただこうと思っています。

一方で、タブレットを年間50万台ご提供しているという事実がありますので、タブレットをプラットフォームにしながら、「進研ゼミ」以外の多彩な教育コンテンツを提供していくことも、「進研ゼミ」のインオーガニックとして考えていきたいところです。

実は、その第1弾として、この4月からプログラミング講座を開講し、2万人でスタートを切っています。「進研ゼミ」の中では、このようないろいろなコンテンツを増やしていきたいと思っています。

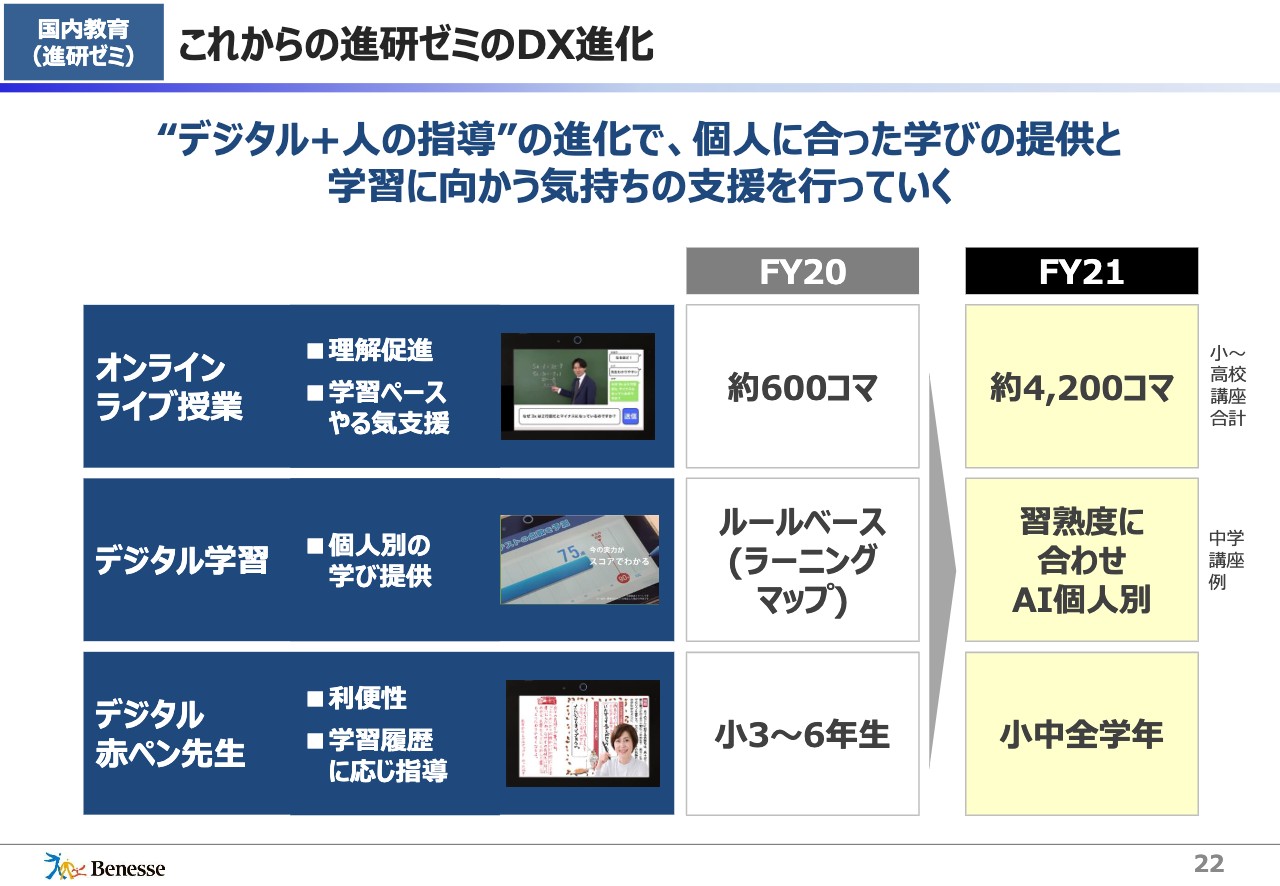

国内教育(進研ゼミ) これからの進研ゼミのDX進化

これからの「進研ゼミ」のDXの進化ですが、オンラインライブ授業が「デジタル+人」のオンラインの部分で2020年は600コマだったものを、今年は4,200コマまで増やしていきます。

そして、デジタル学習はAIを導入し習熟度に合わせて、お客さま一人ひとりの学びの状況に合わせた提案をしていきます。

デジタル「赤ペン先生」は、対象が小学3年生から小学6年生だったものを、小学校・中学校全学年に広げていく、そのようなことを実施していきます。

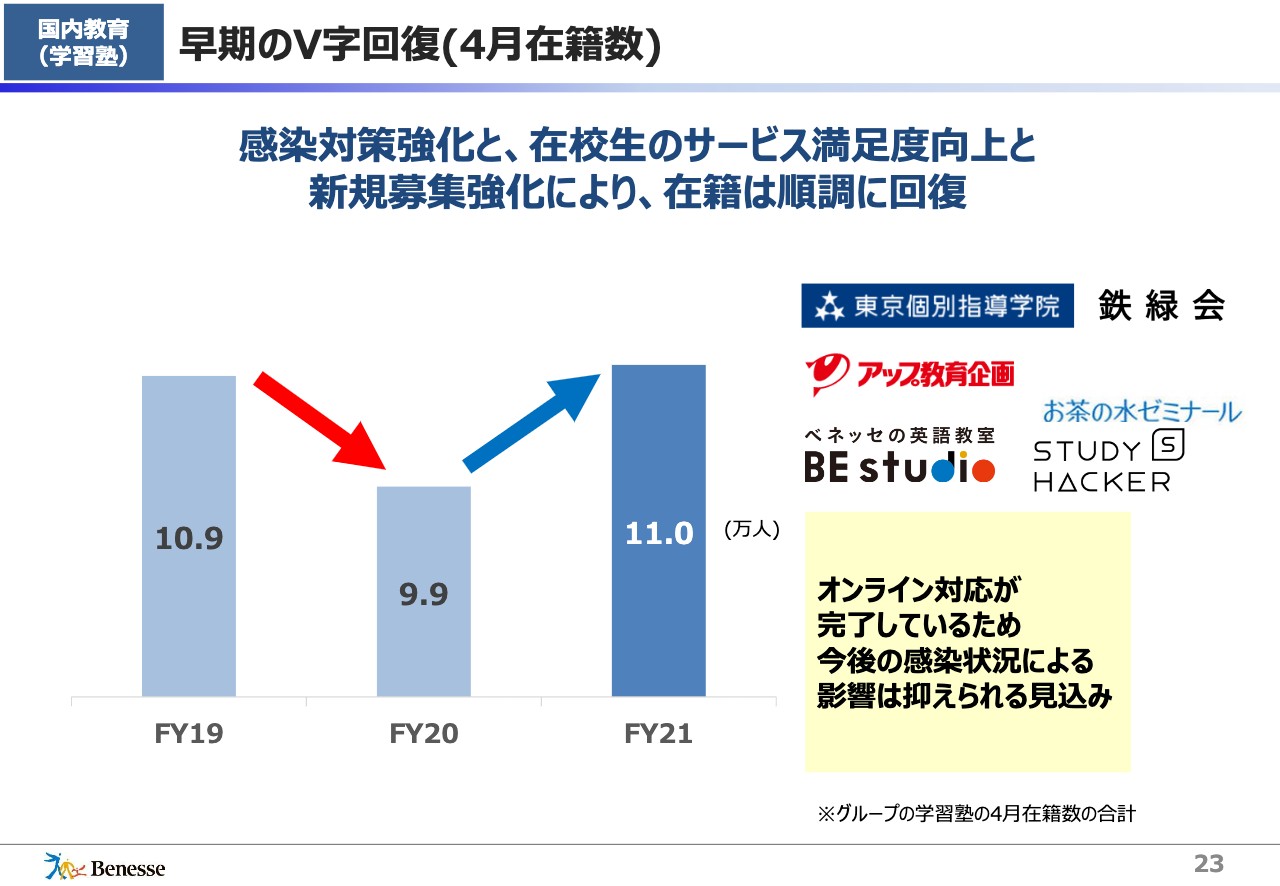

国内教育(学習塾) 早期のV字回復(4月在籍数)

国内教育、学習塾です。学習塾については、4月の生徒数で1年の数字がある程度見えますが、2年前は10.9万人、そして昨年が新型コロナウイルスの影響で9.9万人、なおかつ2ヶ月間は返金対応し、この4月は11万人でスタートを切ります。この段階で、V字回復がある程度見えてきています。

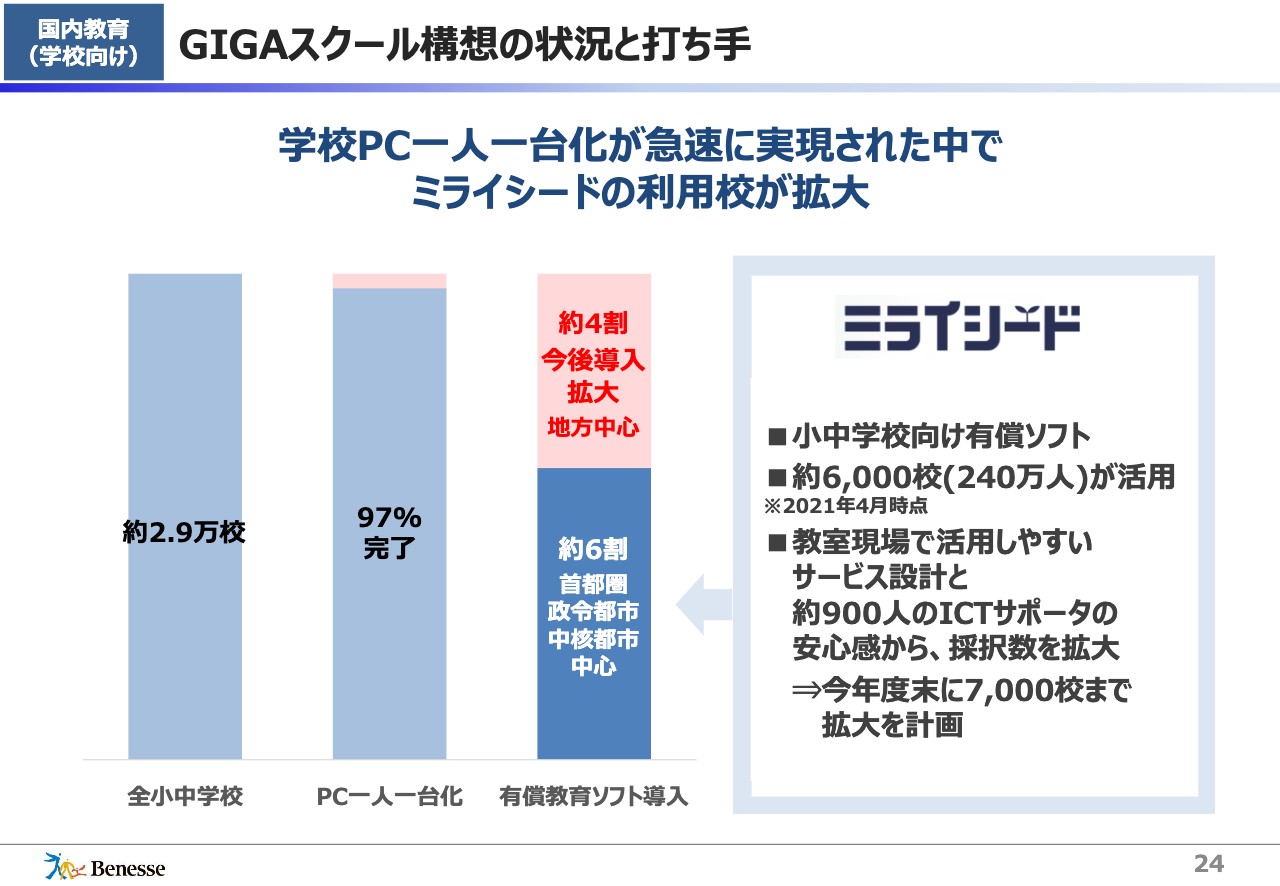

国内教育(学校向け) GIGAスクール構想の状況と打ち手

学校教育については、この4月から日本の小学校・中学校で、GIGAスクールが非常に広がっています。小学校・中学校は全国で約3万校ありますが、その中の97パーセントが、PCの1人1台化を実施しています。

ただ、そこからさらに有償の教育サービスを使っているのは、約6割です。残りの4割はそこまでの活用ができていない状況ですが、私どもは「ミライシード」という商品で、すでに6,000校、240万人の方にご活用いただいています。

また、プラスアルファで、教室現場で活用しやすいICTサポータという制度も導入しています。このように、今年度末には7,000校まで拡大していこうということで、GIGAスクール対応をしています。

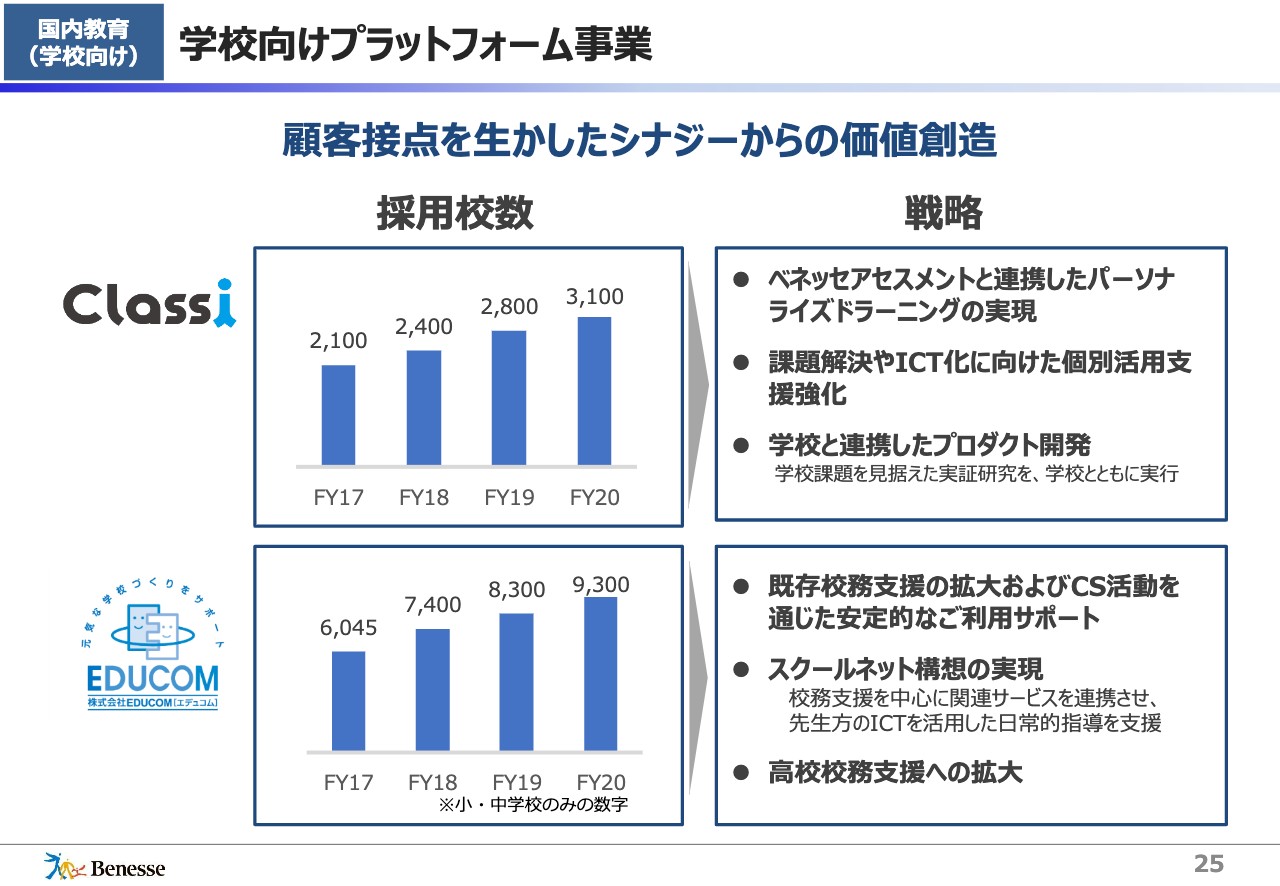

国内教育(学校向け) 学校向けプラットフォーム事業

「Classi」「EDUCOM」も高校、あるいは小学校・中学校を中心にプラットフォームを提供することで、学校のデジタル化を推進していく事業ですが、毎年、採用校を増やしています。

そんな中で、「Classi」はさらにその中身を充実させていこうということで、ベネッセのアセスメントと連携した「パーソナライズドラーニング」の学びの実現を行う企画を推進しようとしています。

「ECUCOM」は校務支援が中心ですが、先ほどお話しした「ミライシード」とセットでご提供しながら、義務教育の中でスクールネット構想にも大きく貢献できると考えています。

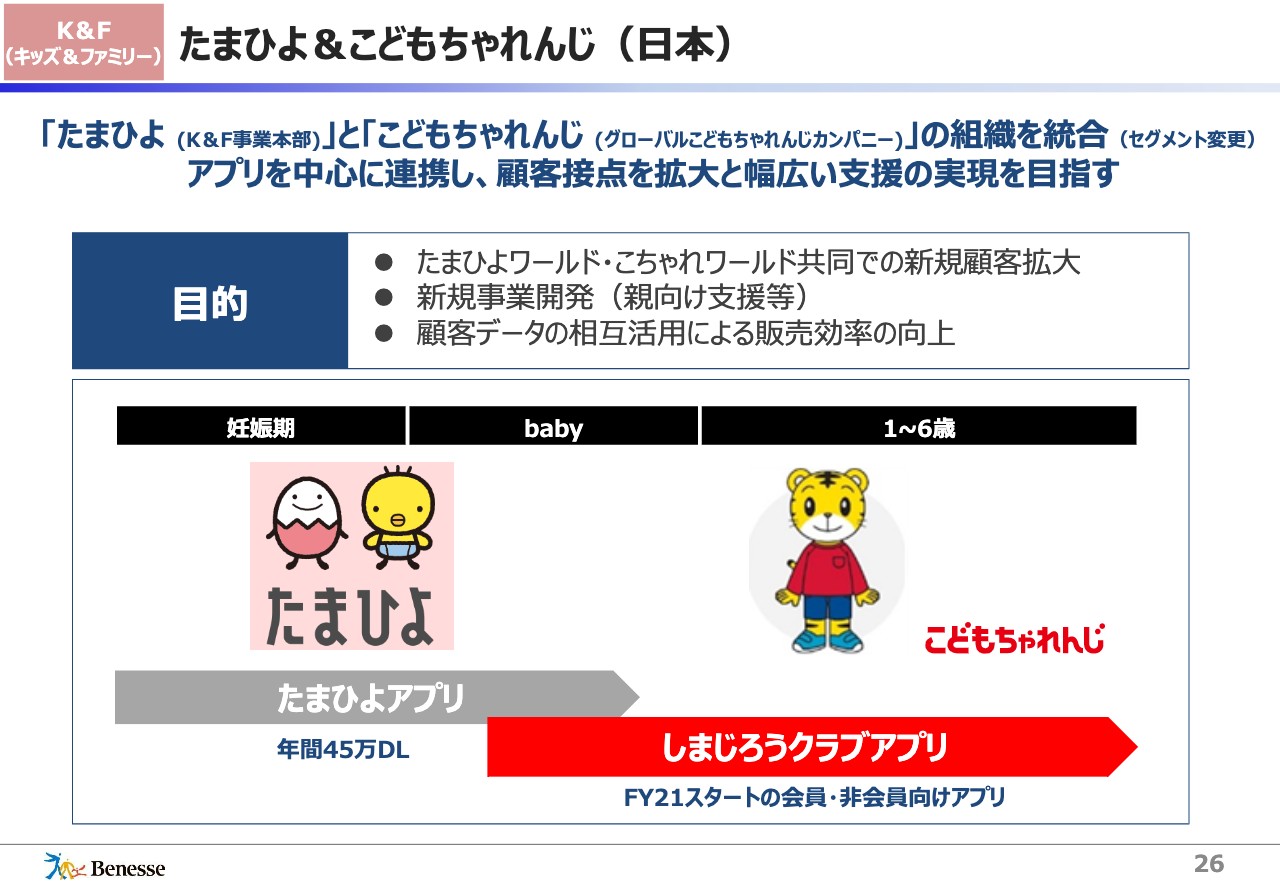

K&F(キッズ&ファミリー) たまひよ&こどもちゃれんじ(日本)

K&Fということで、「たまひよ(現:K&F事業本部)」と「こどもちゃれんじ(グローバルこどもちゃれんじカンパニー)」を、この4月から統合しました。これは、妊娠から就学前6歳までのお客さまのリレーションをしっかりとつないでいくことで、お客さまとの関係性をしっかり作り、そして現業を伸ばすことのみならず、その接点の中で新規事業の開発も行っていく考え方により統合した事業です。

「たまひよ」のアプリは、年間で45万ダウンロードされています。現在の日本ではお子さまが80数万人生まれていますので、約6割の方が「たまひよ」アプリをダウンロードされているという事実があります。そこの関係性から始まり、「しまじろうクラブ」のアプリということで、緩やかな顧客の関係性から個別の関係性に積み上げていき、新たなニーズを拾い、事業を作り込んでいくことを考えていきます。あるいは、「こどもちゃれんじ」の販売効率の向上にもつなげていきたいと思っています。

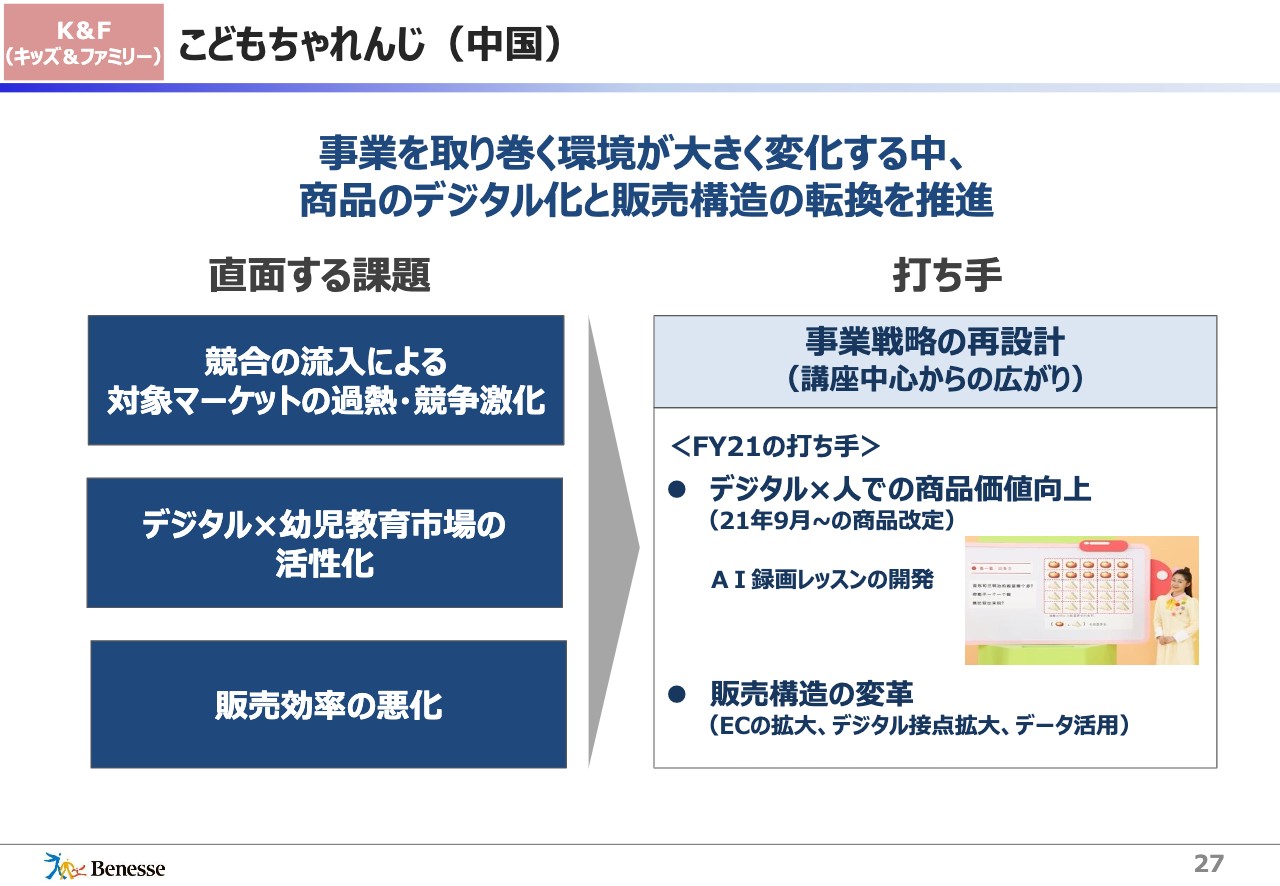

K&F(キッズ&ファミリー) こどもちゃれんじ(中国)

中国の「こどもちゃれんじ」では、いろいろな環境変化が起こっています。競合の流入による対象マーケットの過熱、あるいはデジタルの幼児教育市場での活性化、そして、直面する課題は販売そのものの見直しです。こちらについては、「現状の中で、事業戦略をあらためて再設計していこう」という時期に入ると思っています。

デジタルについては、上の学年を中心に、9月からベネッセもデジタル商品を入れていくことになっています。販売も、ECあるいはデジタルを中心に大きく手掛けており、少し成果も見えてきだしたというところが、「こどもちゃれんじ」中国の事業の現状です。

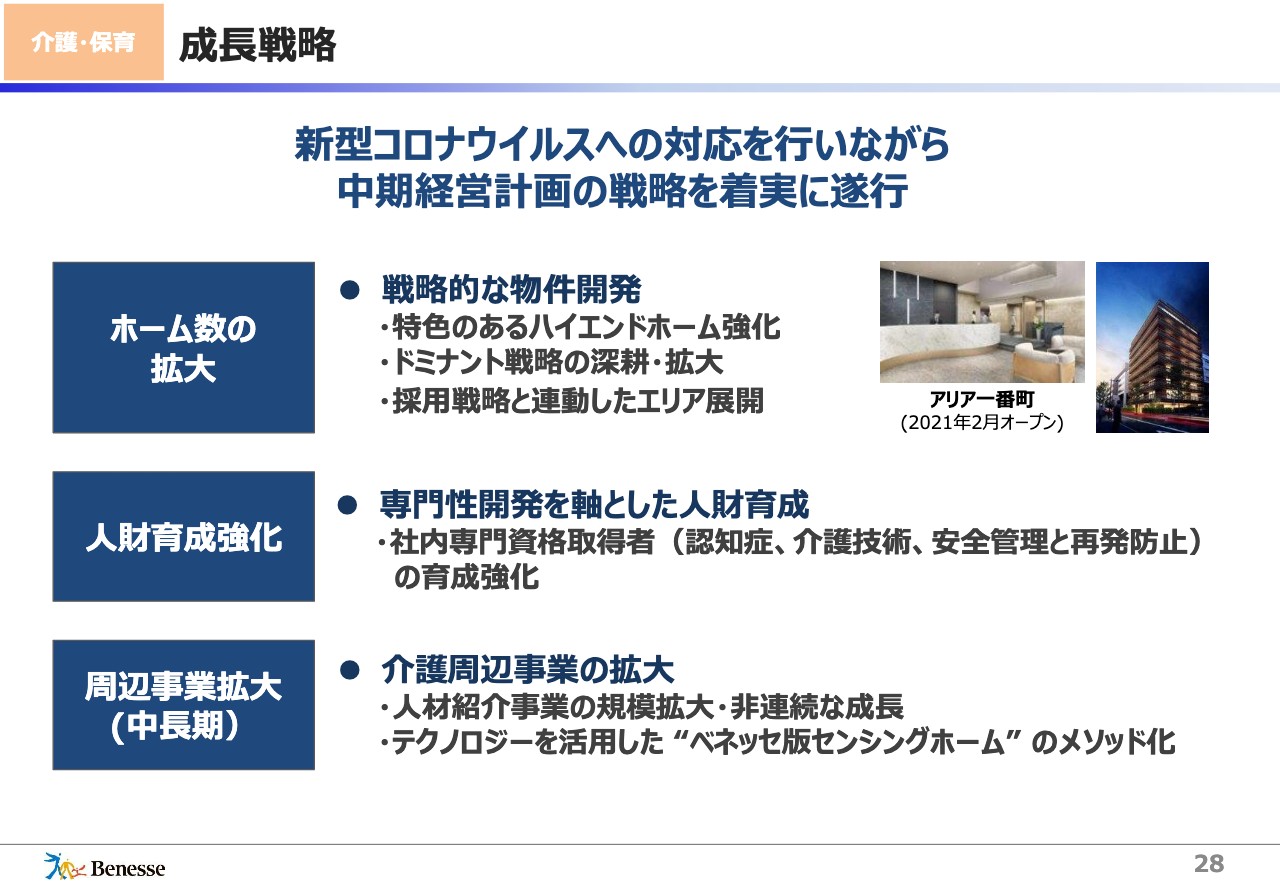

介護・保育 成長戦略

介護・保育は、新型コロナウイルスの影響を受けているとお伝えしてきましたが、中計でお示しした成長戦略の枠組みそのものは、大きく変えることはないと思っています。戦略的な物件開発についてはハイエンドホームを中心に、あるいは、ドミナント展開エリアの拡大等々をしっかりと行っていくことです。また、サービスのコアになる人財の強化や、介護周辺事業の拡大もしっかりと腰を据えて取り組んでいきます。

実は昨日リリースさせていただきましたが、人財のマッチング事業でプロトメディカルケアのグループインも、ここで手掛けています。

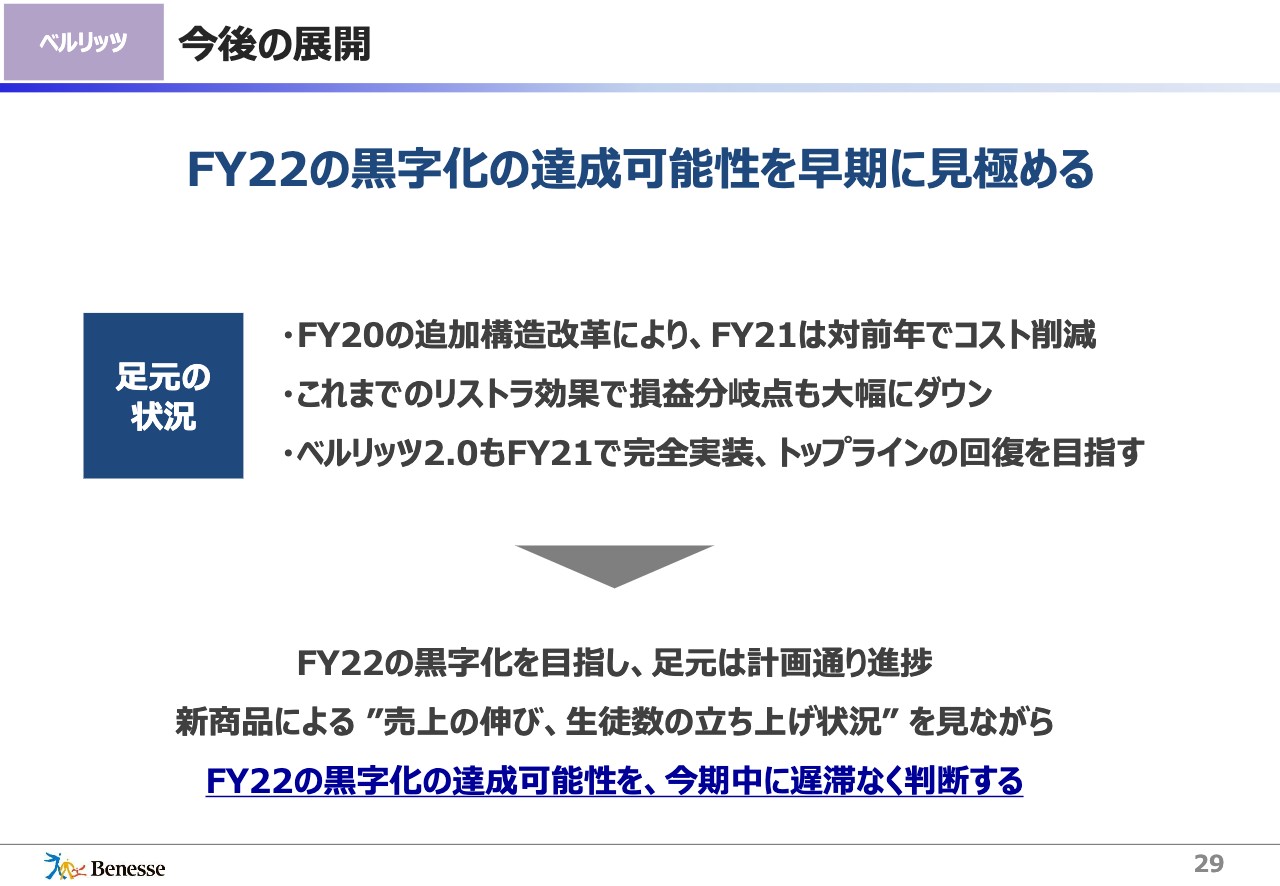

ベルリッツ 今後の展開

「ベルリッツ」については、FY22の黒字化が達成できるかどうかの可能性を早期に見極めること、これがこの1年で一番重要なことだと思っています。「ベルリッツ2.0」もいよいよ実装の段階に入りました。トップラインが本当に上がってくるのかということが、極めて重要なKPIになりますので、ここをしっかり見極めていき、経営としてさまざまな判断をしていくフェーズであると捉えています。

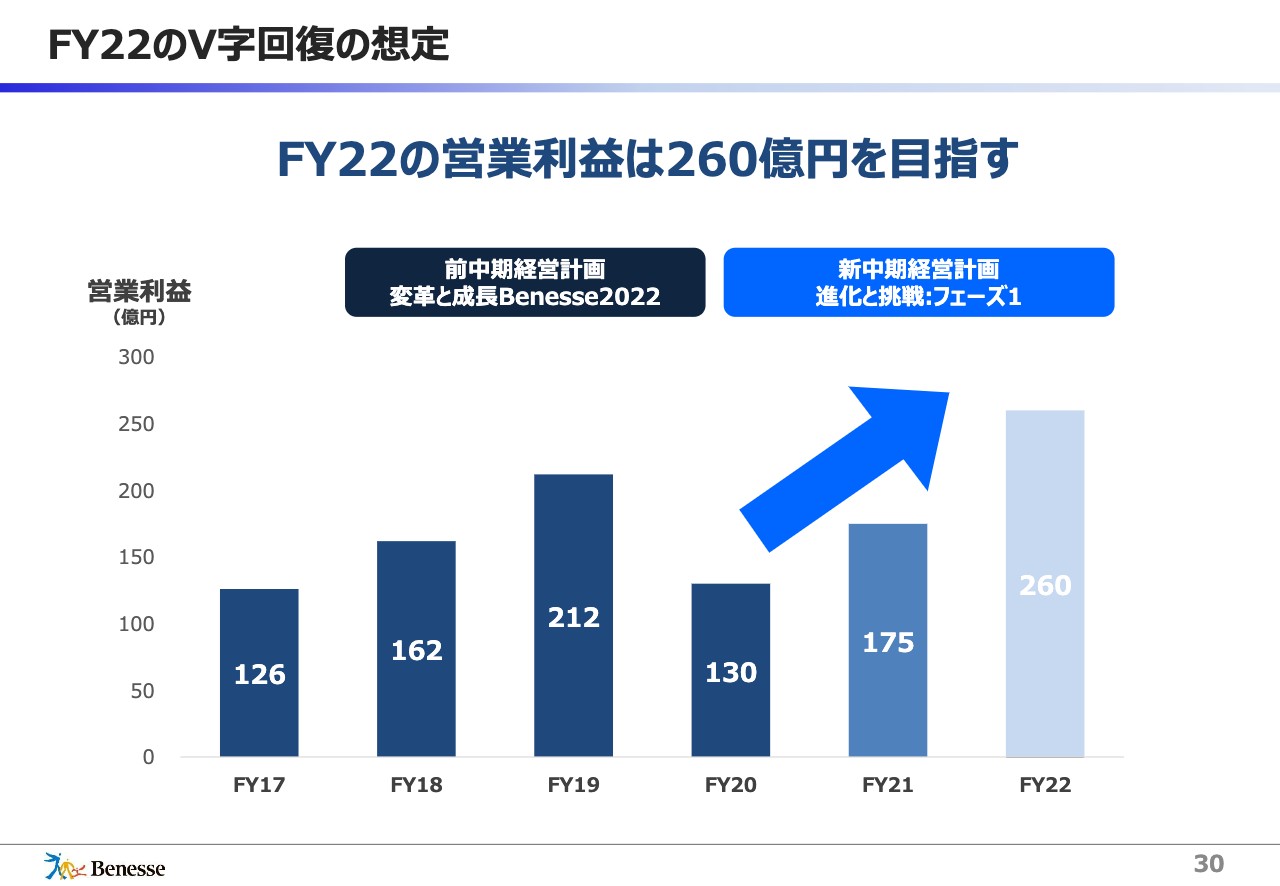

FY22のV字回復の想定

2年間のV字回復というお話をしています。事業別にどのような回復となるかは、先ほどお伝えしました。予算については、営業利益は175億円と組んでいますが、2年後はオーガニックを中心に、260億円まで営業利益を伸ばしていくことを目指したいと思っています。

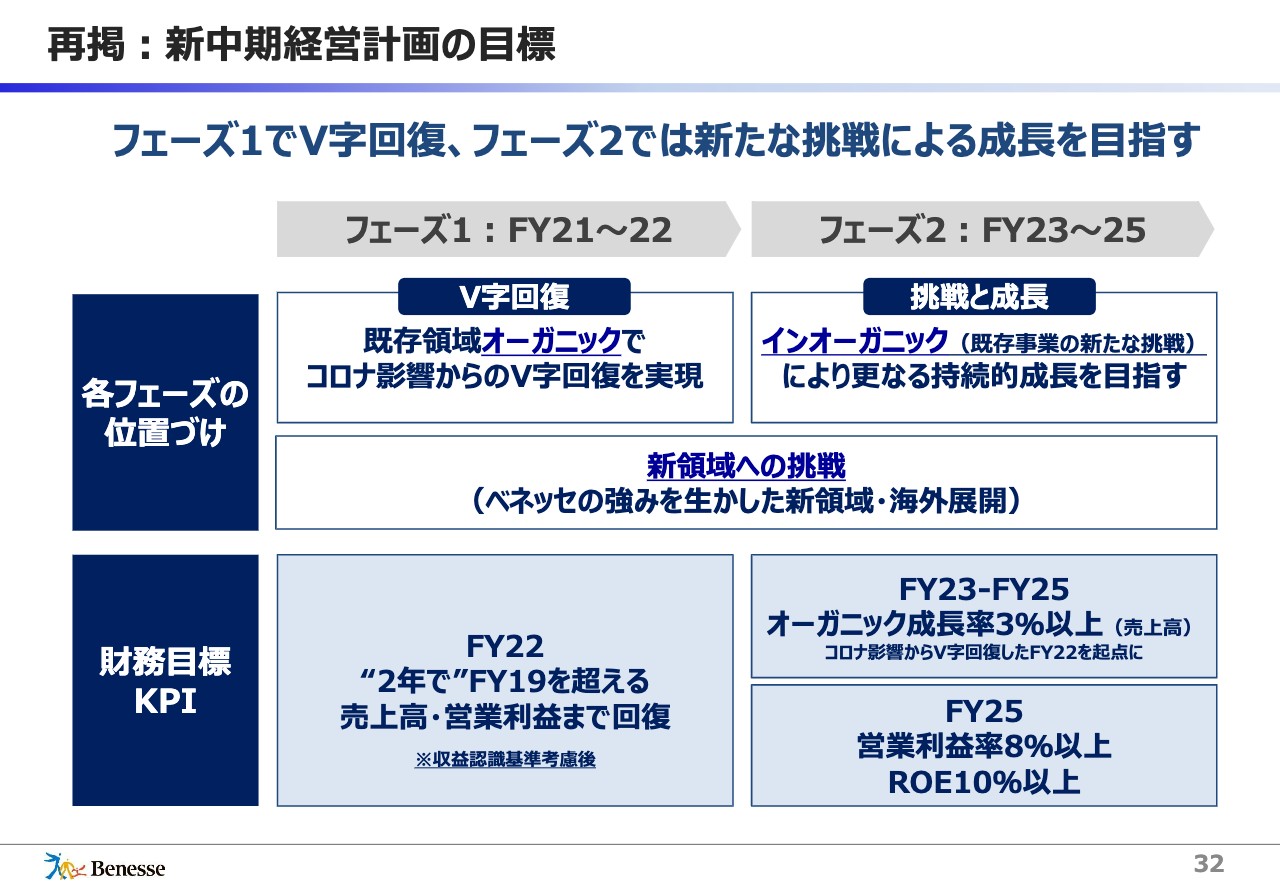

再掲:新中期経営計画の目標

続きまして、中長期的な成長戦略です。この表は、昨年度中計を発表した時に、この5年間をどのように考えるかということで、フェーズごとにお示ししたものです。ここは大きく変わることはありません。まずは2年間でV字回復し、さらにその先に挑戦と成長があるということです。

スライドではインオーガニック新領域が中心に見えますが、当然、オーガニックの成長が伴っていますので、そのようにご理解いただきたいと思います。財務の目標についても、スライドのとおりです。

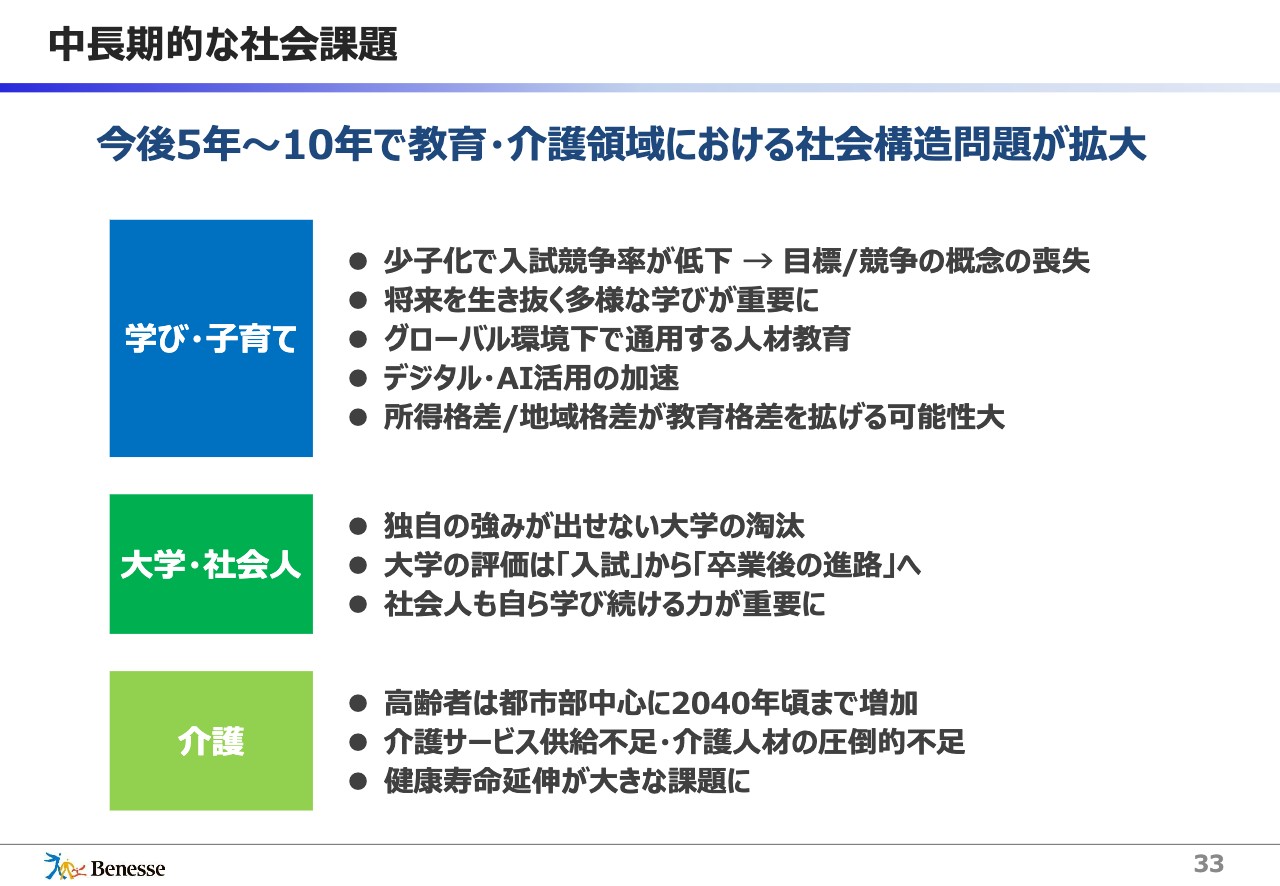

中長期的な社会課題

そのような中では、中長期に社会課題をどのように捉えるかということが非常に重要となります。今後5年から10年、教育・介護の領域でどんな社会構造問題が起こるかという整理は、中計、あるいはその中計を受けた現在でも検証しています。

学び・子育てについては、少子化だけが問題ではなく、入試競争率の低下により、子どもの学びに対する目標・競争の概念がなくなっていることが問題だと考えます。あるいは、将来を生き抜くための多様な学びがもっと必要になり、デジタル・AIの活用は、学びや子育ての中でさらに加速すると見ています。所得格差、地域格差により、教育格差として広がる可能性があり、我々はこのようなものも十分認識しながら成長戦略を考えていくべきだと思っています。

大学・社会人では大学の淘汰、あるいは大学の評価が入試から卒業後の進路へ移っています。そして、社会人もより今以上に学び続けることが必要になるという見立てをしています。

介護については、日本の場合、高齢者は当面都市部を中心に増えていくと思っています。一方で、介護サービスをする人材、あるいは介護人材の圧倒的不足、このような問題に対してどのように対処をしていくかということが非常に大きなポイントです。

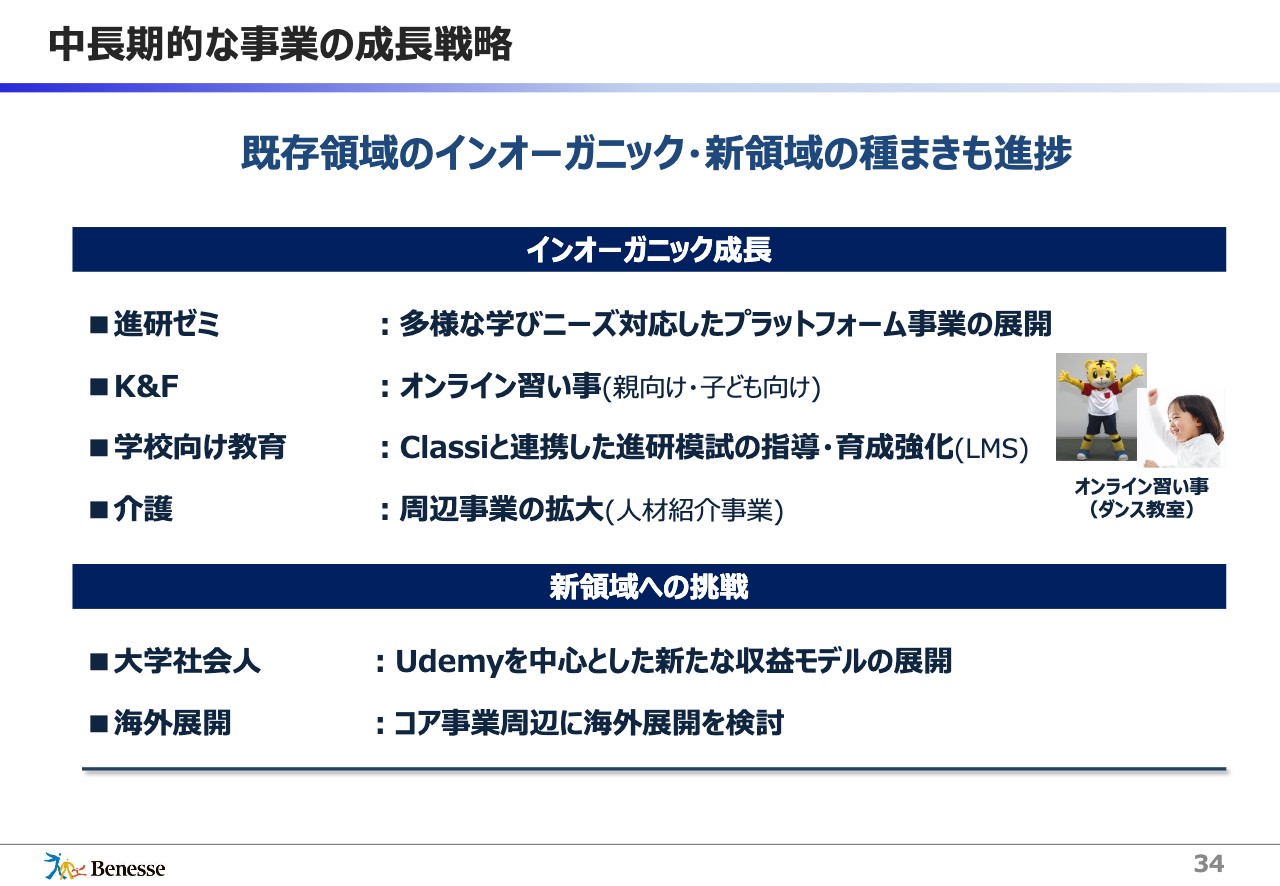

中長期的な事業の成長戦略

中長期的な事業の成長戦略としては、既存事業のオーガニック成長、そして既存事業の周辺のインオーガニック成長、さらに中計で発表した新領域の種まきをしっかりと行っていくことが必要という認識は変わっていません。

「進研ゼミ」では、タブレットを中心としたプラットフォームを使いながら、多様な学びをさらに展開していきます。

K&Fは、子ども向けのみならず、親向けも含めた周辺の新規事業をしっかりと作り込んでいきます。

学校向け教育は、アセスメントのみならず、アセスメントから学びへという今の学校教育に必要な学びのコンテンツに変えていくチャレンジをしていきます。

介護は、先ほど1つ新たに着手したことをご紹介しましたが、周辺事業の拡大に力を入れていきます。

そして中計で発表した新領域への挑戦は、Udemyを中心とした大学社会人の新たな収益モデルの展開、そして、コア事業周辺を中心とした海外展開も検討していきたいと思っています。

中長期的な事業成長を支える事業基盤の強化:DX推進体制

このようなことを支えるために、ベネッセではDXを推進していくことが非常に重要になっていきます。

昨年の途中から「Digital Innovation Partners」という組織を会社の中に作っています。この組織を中心として、デジタルとIT部門を統合し、それぞれの事業におけるデジタル課題を一緒に考え、ドライブをかけていきます。そして、デジタルの人材育成と採用を図っていくことを行っている組織ですので、軌道に乗って、各部門と連携しながらデジタル推進が始まっているところです。

また、この5月1日に、経済産業省が推進しているDX認定を取得できました。これを1つの追い風として、ベネッセのデジタル化を進めていきたいと思っています。

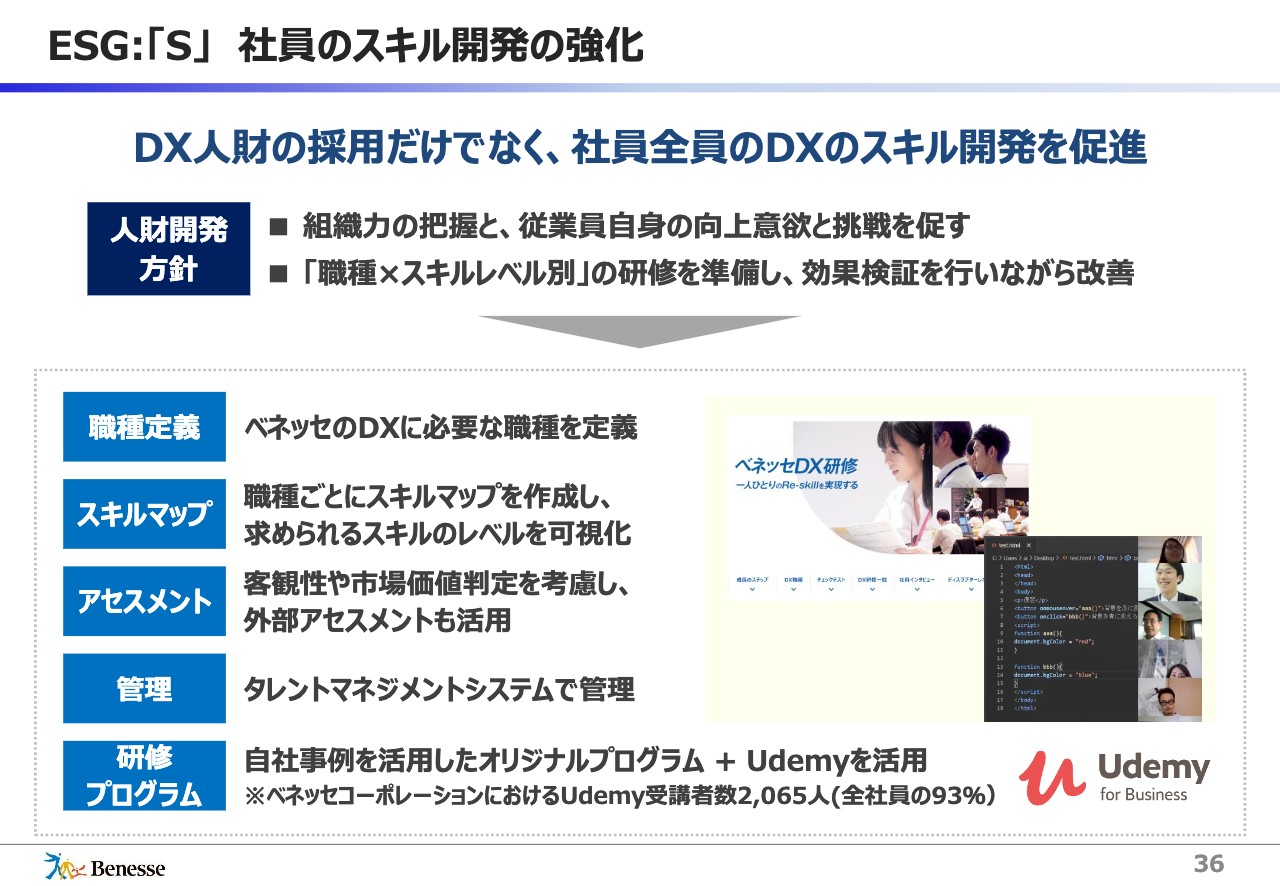

ESG:「S」 社員のスキル開発の強化

社員のスキル開発の強化です。これは、ESGでいう「S」の部分とも関わると思いますが、DXの採用だけでなく、今いる社員のDXのスキル開発を促進していこうということです。

社員は教育の知見はありますが、その知見にこのデジタルのスキルを合わせることで、各事業の成長戦略に不可欠な力を作っていけると思っています。職種定義からスキルマップ、アセスメント、管理、そして研修プログラムということで、しっかりと計画しながら着手しているところです。

なお、ベネッセコーポレーションにおいては、すでに全社員の93パーセントがUdemyのDX講座を受講しています。このようなことをさらに推進していきたいと思います。

資本政策

長くなりましたが、最後に今年度の資本政策です。安定配当の観点から2021年度は引き続き1株当たり50円の配当を維持します。そのような予定で今年度の事業を推進していきたいと考えています。私からは以上です。どうもありがとうございました。

新着ログ

「サービス業」のログ