キユーピー、下期は販管費等の抑制により増益に転じたものの、通期の営業利益は前年比−37億円

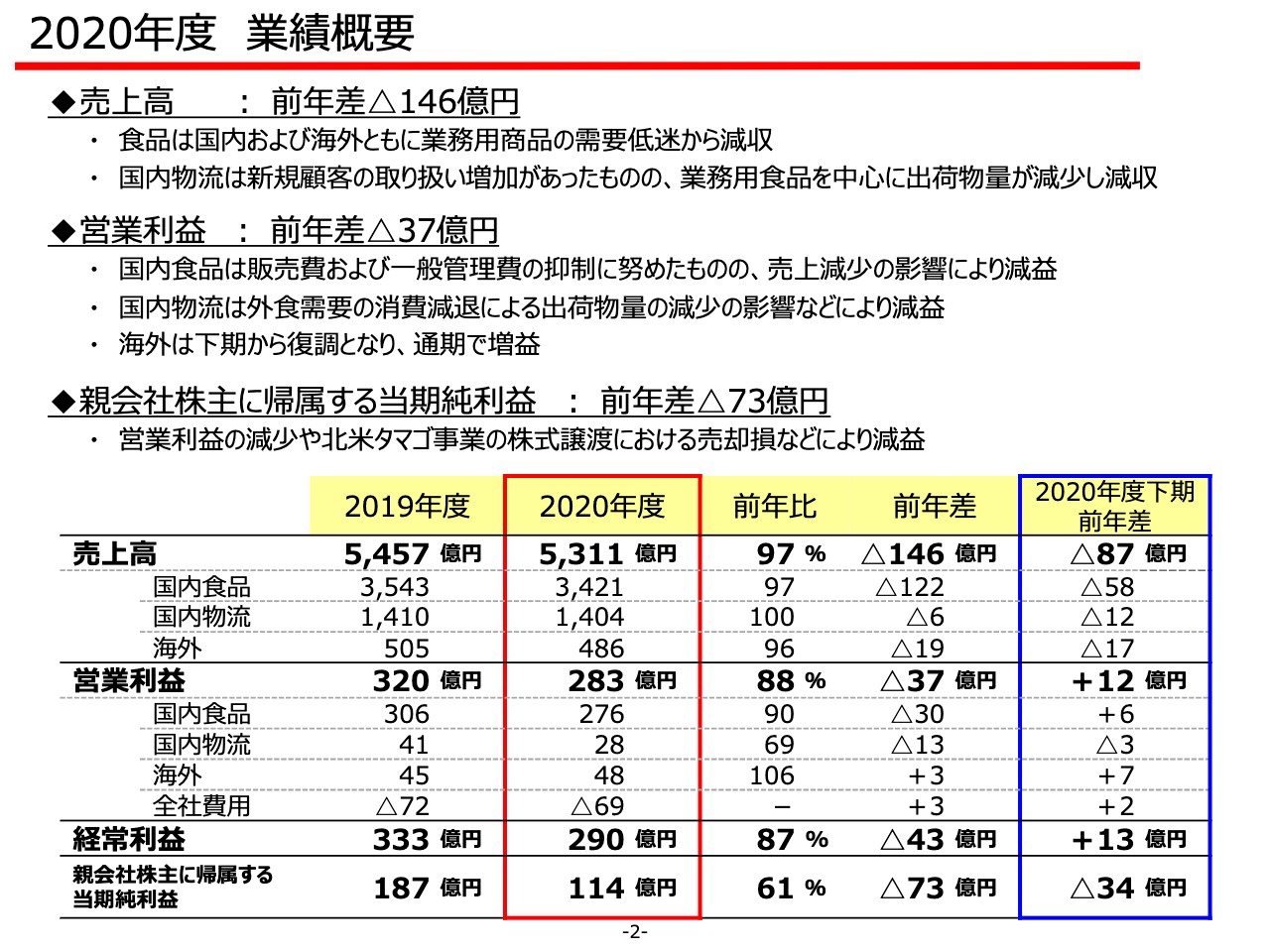

2020年度 業績概要

井上伸雄氏:2020年度の概要についてご説明いたします。まず、売上高ですが、前年に対して146億円の減収の5,311億円となりました。国内、海外ともに、新型コロナウイルス感染症による業務用商品の需要低迷が影響いたしました。物流事業においても、新規顧客の増加があったものの、業務用食品の出荷数量減少が影響しております。

営業利益は、下期は販売費および一般管理費の抑制に努めたことなどにより、12億円の増益となりましたが、新型コロナの影響を大きく受けた上期の業績をカバーすることができず、通期では37億円減益の283億円となりました。

なお海外は、下期は新型コロナの影響から復調し、通期で増益となりました。親会社株主に帰属する当期純利益は、営業利益の減少によるものと、昨年の7月に実施しました北米タマゴ事業の株式譲渡による売却損などにより、前年に対して73億円減益の114億円となりました。

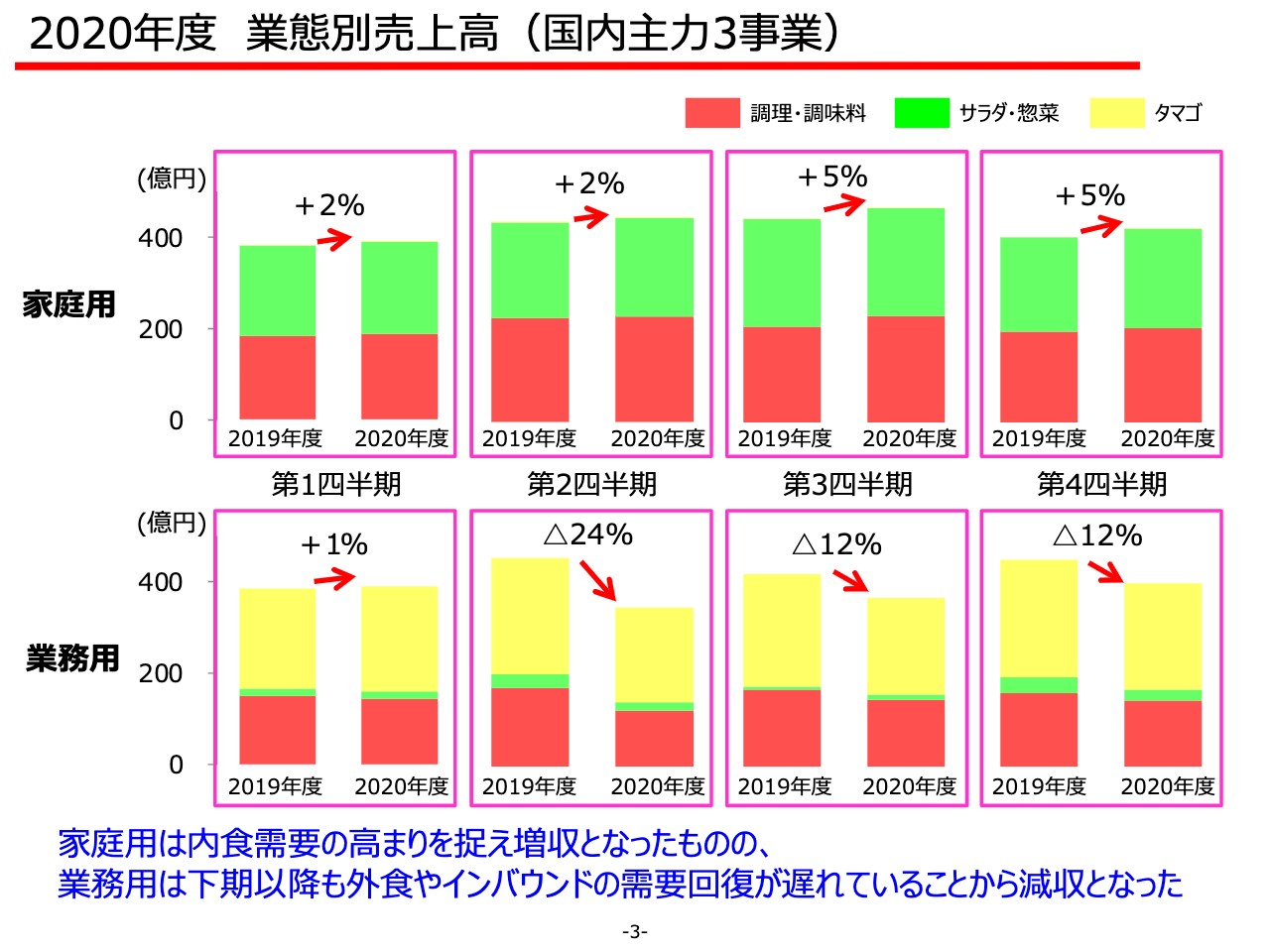

2020年度 業態別売上⾼(国内主⼒3事業)

次に、国内主力3事業の業態別の売上高をご説明いたします。家庭用は、内食需要の高まりを捉え、マヨネーズやパスタソースが堅調に推移し、下期においては前年対比で5パーセントの増収となりました。

一方、業務用は、緊急事態宣言の影響を大きく受けた第2四半期に比べて、下期は回復傾向となったものの、外食需要の低迷の影響が継続しました。

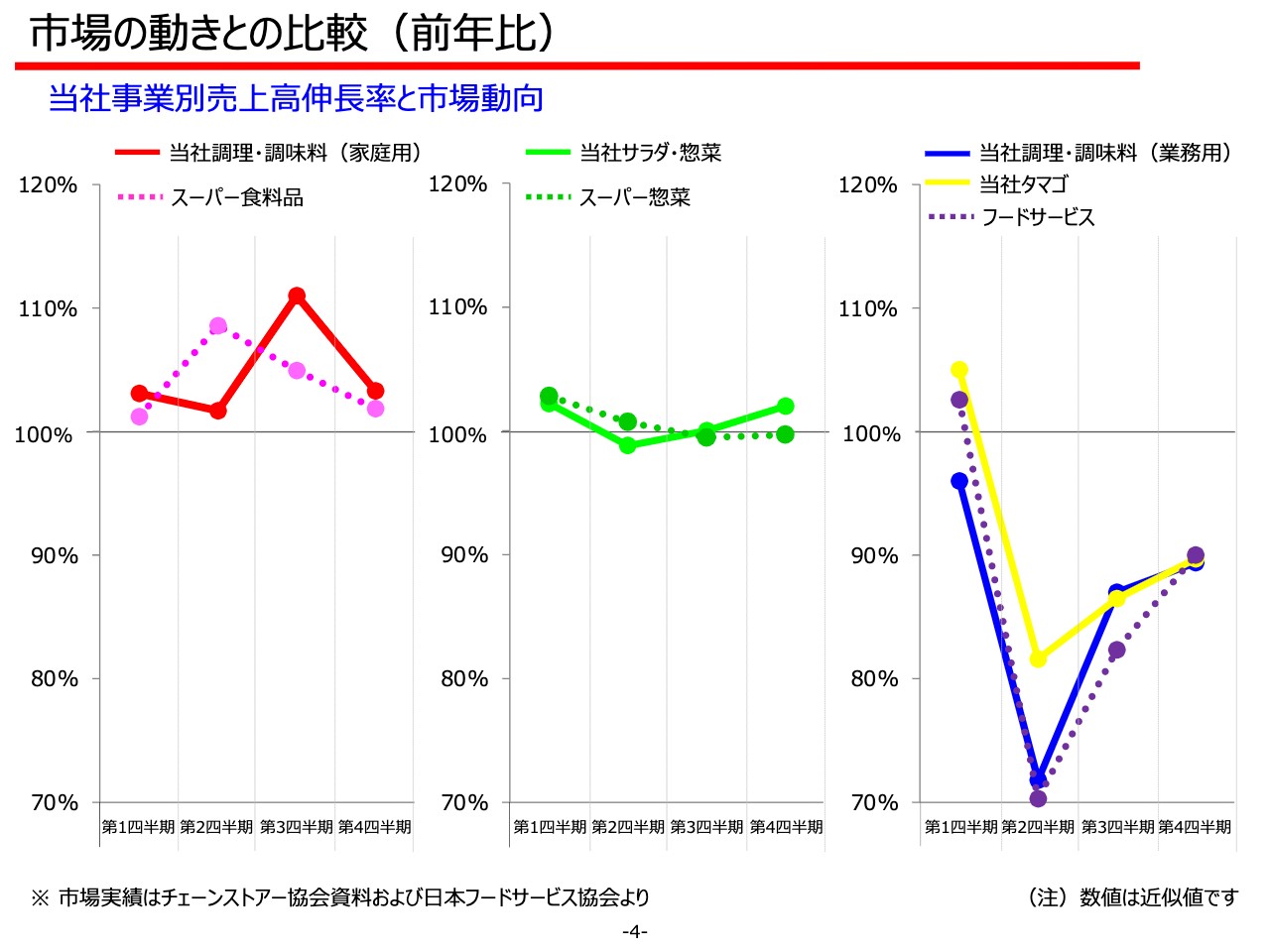

市場の動きとの⽐較(前年⽐)

こちらは、国内主力3事業の売上高伸長率と市場の動向を比較したグラフです。家庭用の調理・調味料商品は、下期は市場の推移以上に伸長いたしました。

サラダ・惣菜は、スーパーへの買い物頻度が減少したことにより、消費期限が短い商品がやや敬遠されましたが、日持ちを延長したカット野菜などが「ストック商品」として捉えられたことにより、市場の動向を上回る状況となりました。

業務用の調理・調味料、タマゴは、外食市場が緩やかに回復する中で、ほぼ市場に追従した売上となりました。

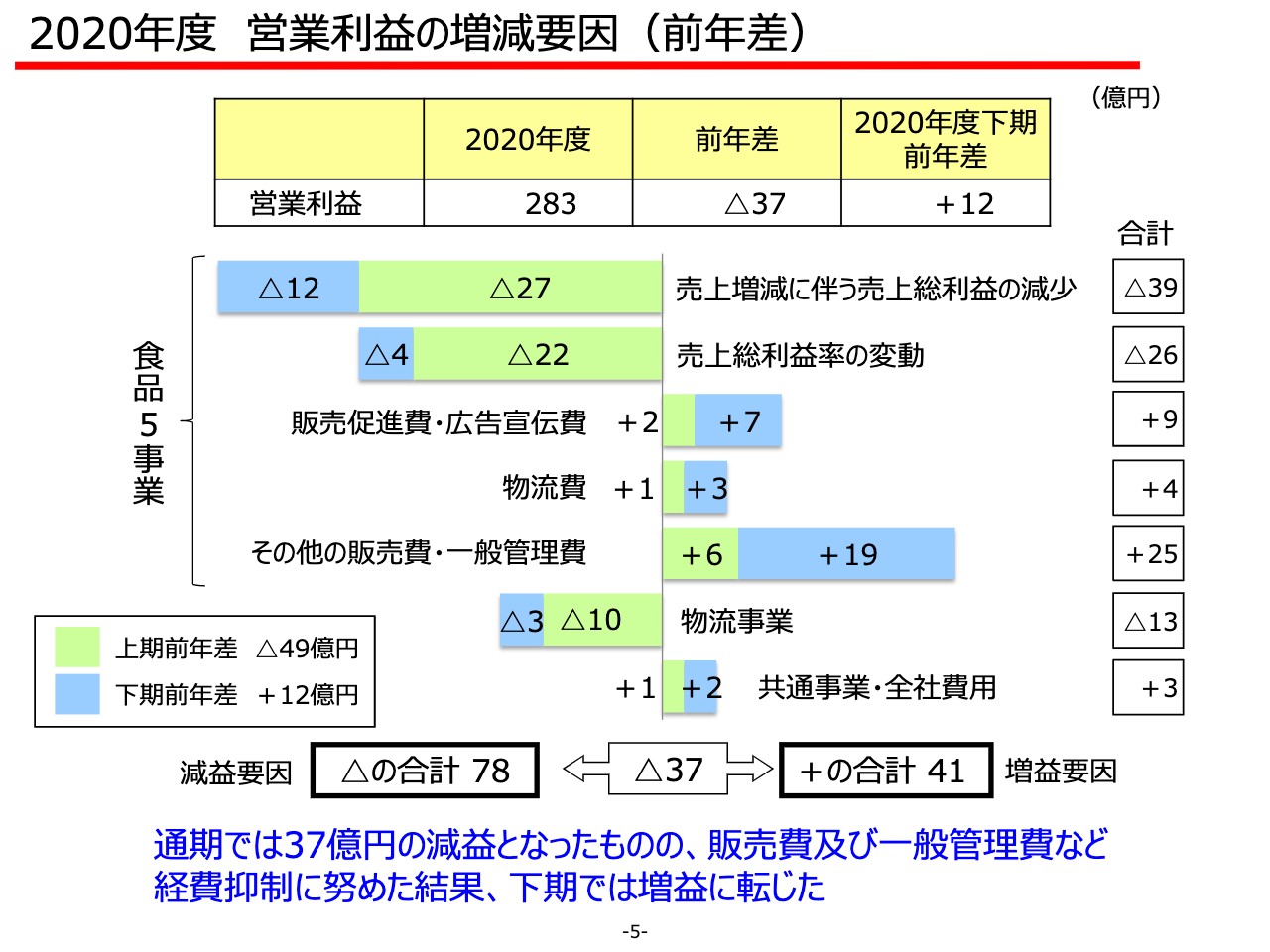

2020年度 営業利益の増減要因(前年差)

次に、営業利益の増減要因をご説明いたします。売上の増減に伴う売上総利益は、特に上期で大きな影響を受け、通期で39億円の減少となりました。総利益率の変動に伴う利益は、通期で26億円の減少となっておりますが、下期は付加価値商品の需要の戻りや、主原料の上昇影響が和らいだこともあり、減益幅を抑えることができました。

販売促進費・広告宣伝費は、販売環境の変化に合わせて見直し、より効果的な投下を意識したことで、通期で9億円の抑制となりました。その他の販売費・一般管理費では、出張費や渡航費の削減などを中心に抑制に取り組み、25億円の増益要因となっています。以上の結果、上期では大きく減益となったものの、下期では12億円の増益となっております。

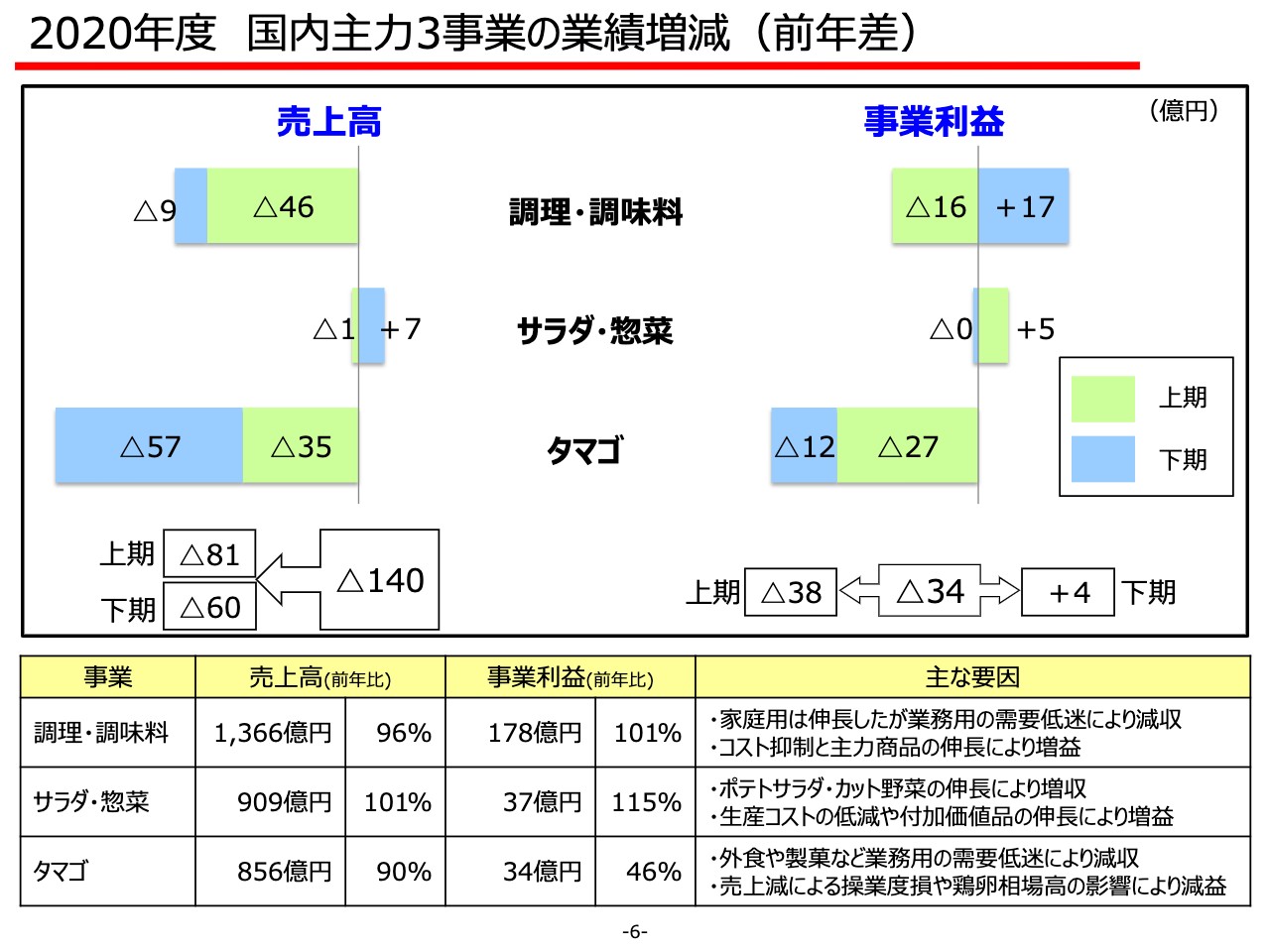

2020年度 国内主⼒3事業の業績増減(前年差)

次に、国内主力3事業の売上高、事業利益の増減についてご説明いたします。調理・調味料事業は、通期で減収となったものの、営業利益はコストの抑制と主力商品の伸長により増益となりました。

サラダ・惣菜事業は、主力のポテトサラダの伸長や、日持ちを延長したカット野菜が巣ごもり需要においてご好評いただいたことにより、増収増益となりました。

タマゴ事業は、ほぼ業務用商品で構成されていることから、外食やお菓子メーカー向けの需要減少を受け、減収となりました。利益についても、売上の減少影響に加え、工場の固定費を吸収することができず、大幅な減益となりました。

しかし、下期については、一部のタマゴ加工品において前年以上の需要回復が見られたことや、鶏卵相場が安定して推移したことから、減益幅は上期に対して抑えることができました。

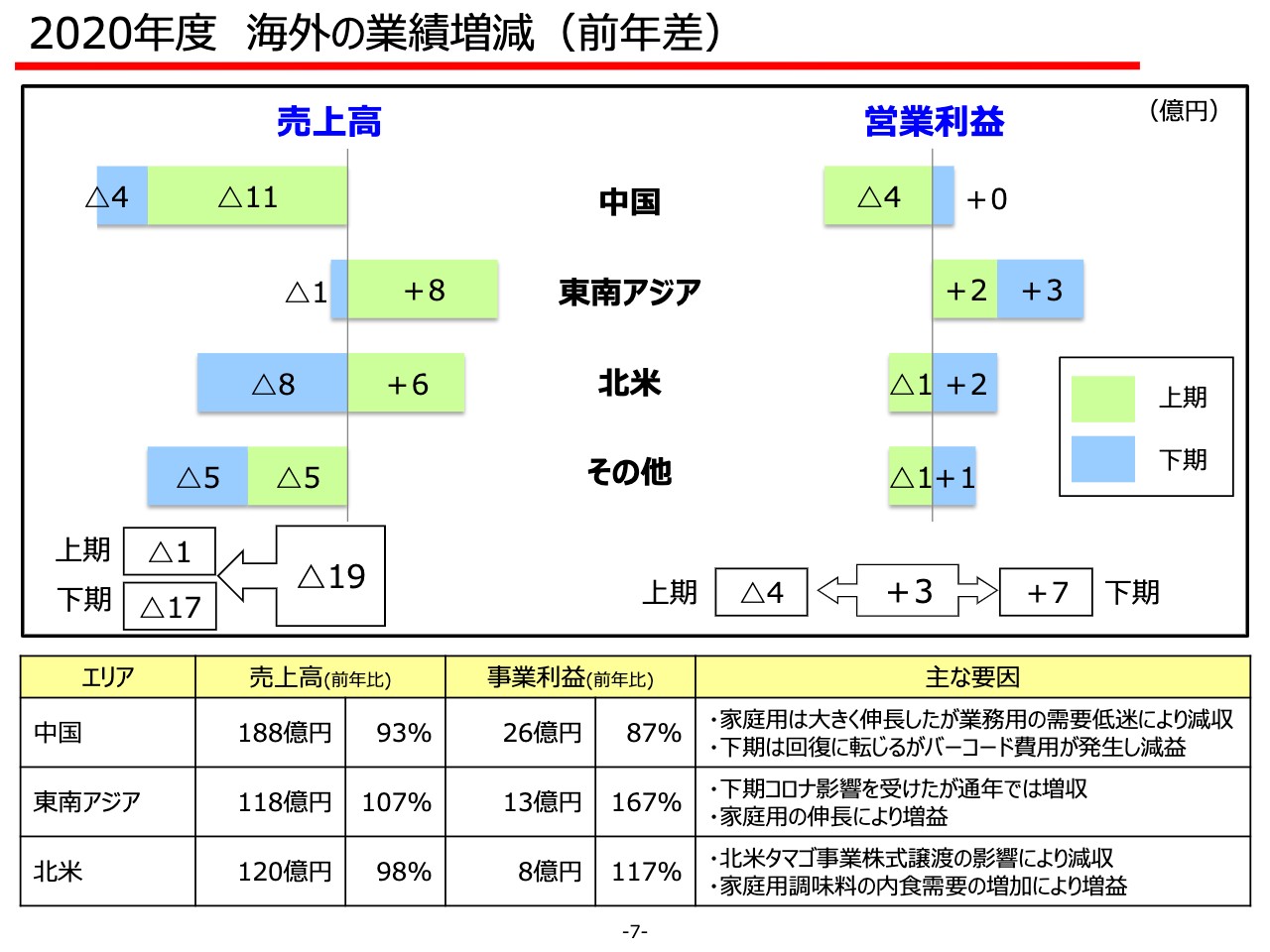

2020年度 海外の業績増減(前年差)

次に、海外の売上高、営業利益の増減についてご説明いたします。海外全体では、第2四半期から中国で、第3四半期からは東南アジアで新型コロナウイルスの影響を受け、売上高は通期で減収となりましたが、営業利益については第4四半期で大きく回復したことから、通期でも増益に転じました。中国では、業務用の需要低迷が続き、減収となっています。

営業利益は、下期に家庭用の好調が継続したことや、業務用に回復傾向が見られたことなどから増益に転じましたが、政策的に行ったバーコードの統一費用が発生したこともあり、通期では減益となっています。

東南アジアは、下期にコロナの影響による売上の減少が見られましたが、通期では家庭用の伸長により増収増益となりました。北米では、昨年7月に実施したタマゴ事業会社の株式譲渡により減収となりましたが、調味料においては家庭用の需要増加で、売上高は前年に対して121パーセントの増収、営業利益は160パーセントの増益となりました。

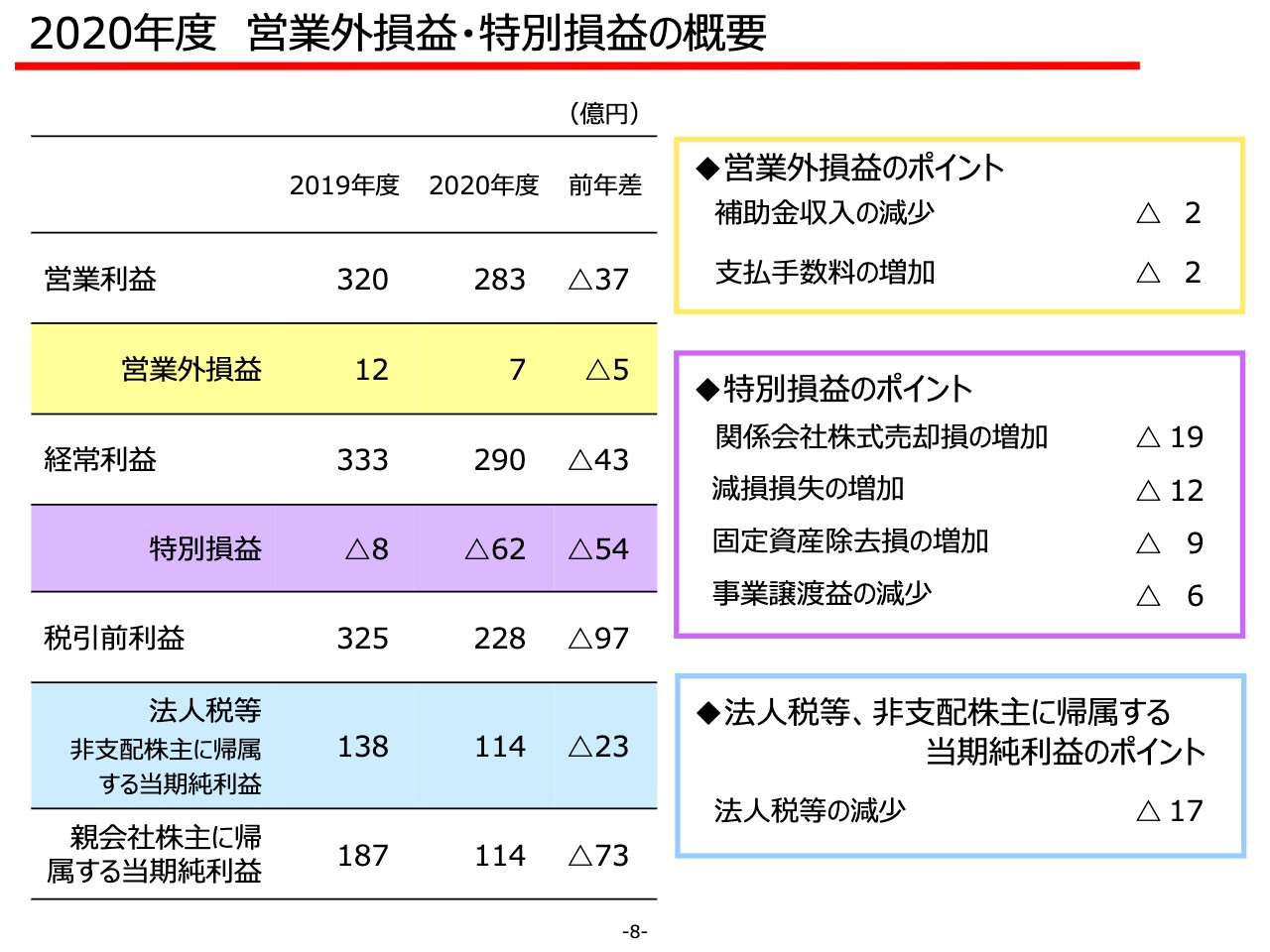

2020年度 営業外損益・特別損益の概要

特別損益は、北米タマゴ事業会社の株式売却損が19億円、減損損失の増加12億円などがあり、前年に対して54億円の減少となりました。

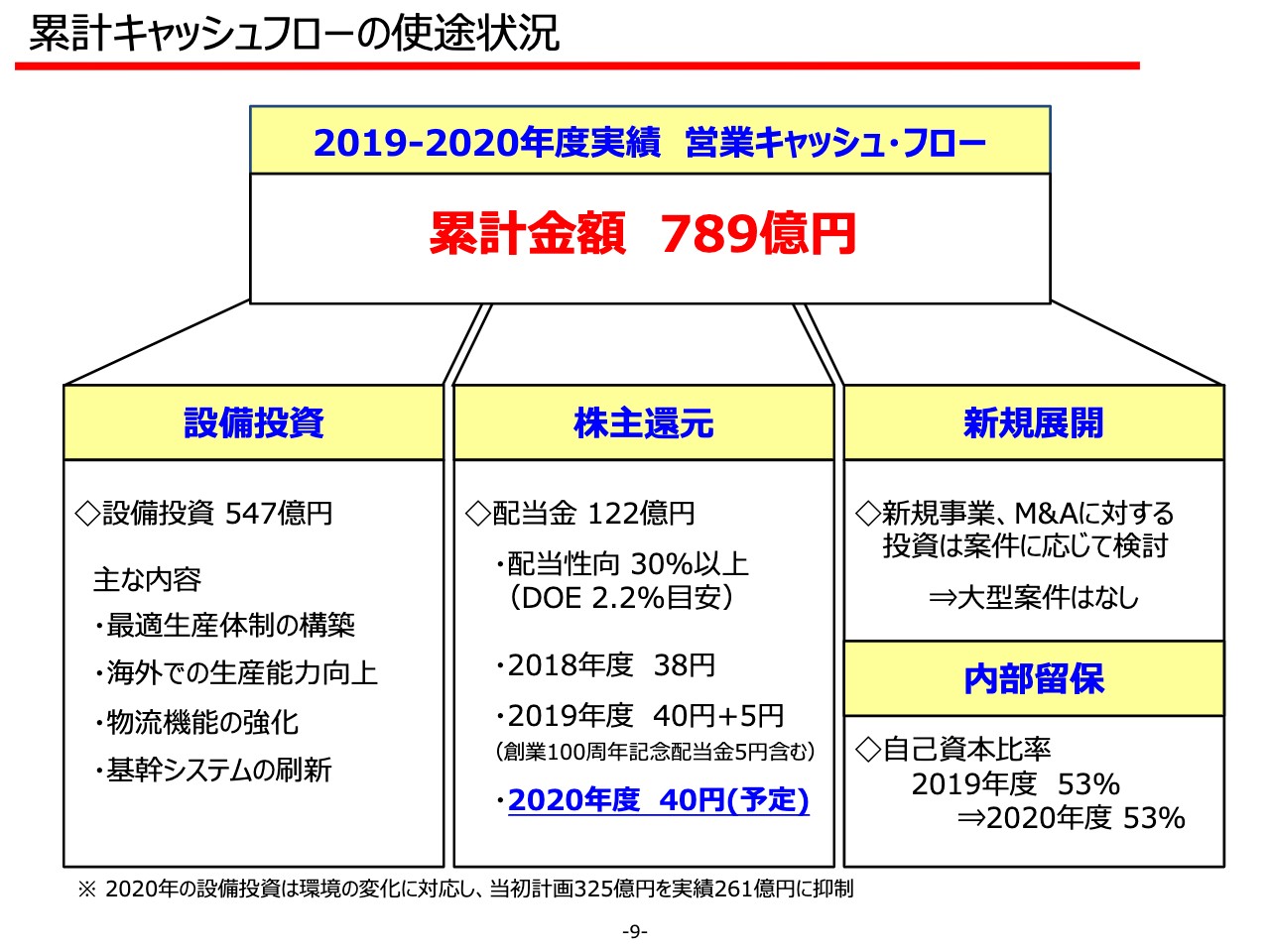

累計キャッシュフローの使途状況

最後に、営業キャッシュ・フローですが、2019年からの2年間で累計789億円となりました。そのうち設備投資については、547億円をタマゴ事業の関西地区生産再編や中国で4ヶ所目の工場である広州工場、基幹システムの刷新などに投じております。なお、2020年度の年間配当金につきましては、40円を予定しております。以上、2020年度の概要についてご説明いたしました。

新たな中期経営計画策定の経緯

長南収氏:はじめに、新型コロナウイルス感染症がいまだ猛威を振るう中、医療従事者、自治体関係者をはじめ、製造、流通、販売など、現場で活動を続けているみなさまに、深く感謝申し上げます。キユーピーグループが事業を継続できているのも、多くの方のご尽力があってのことと考えており、関係者のみなさまに感謝を申し上げたいと思います。

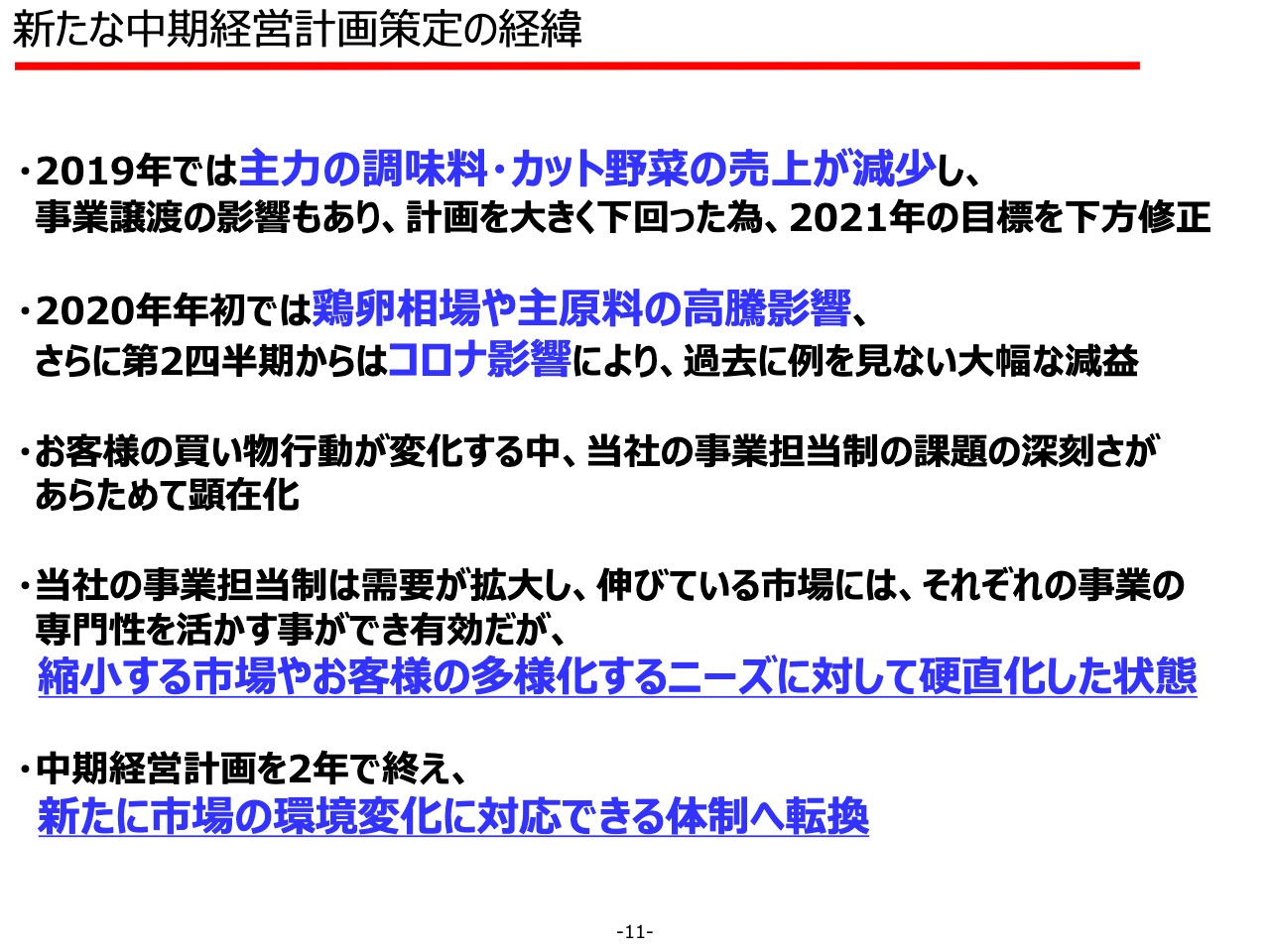

それでは私から、2021年から2024年度の新しい中期経営計画と、2021年度計画についてご説明申し上げます。まずはじめに、今までの中期経営計画を2年で終える決断をし、今年度から4年間の新たな中期経営計画をスタートすることにした経緯を、お伝えしたいと思います。

前中計では、初年度となる2019年に国内の主力商品である調味料とカット野菜の売上が減少し、また、2018年に行った事業譲渡の影響もあったことから、売上高、営業利益ともに厳しい結果となりました。

2年目となる2020年は、第1四半期における鶏卵相場の高騰影響に加え、新型コロナウイルス感染症拡大の影響により、3月から5月の第2四半期で過去に例を見ない大幅な減益となりました。

時短などのお客さまの買い物行動の変化は、緊急事態宣言以降、その動きが加速され、それによって当社の事業担当制の課題の深刻さがあらためて顕在化いたしました。

当社の組織は、具体的には商品軸で、営業も生産も開発も、これにひも付く体制を取っております。販売体制で言えば、例えば1つの量販店に対し、事業ごとにそれぞれが得意とするカテゴリーでアプローチをしております。

そのため、現行の事業担当制は、伸びている市場の中で、商品軸で専門性を高め、お客さまのニーズに対応するには有効な体制であるものの、縮小する市場や多様化するお客さまのニーズや購買行動にはフレキシブルな対応ができず、また、提案の幅も広がりません。

これは当社が、市場やお客さまのニーズに対して、硬直化した状態であったと言えます。そこで、その対応には大きな組織改革が必要だと考え、これまでの中期経営計画を2年で終え、新たな戦略と組織で、この環境変化に対応していく決断をいたしました。

マネジメントの転換

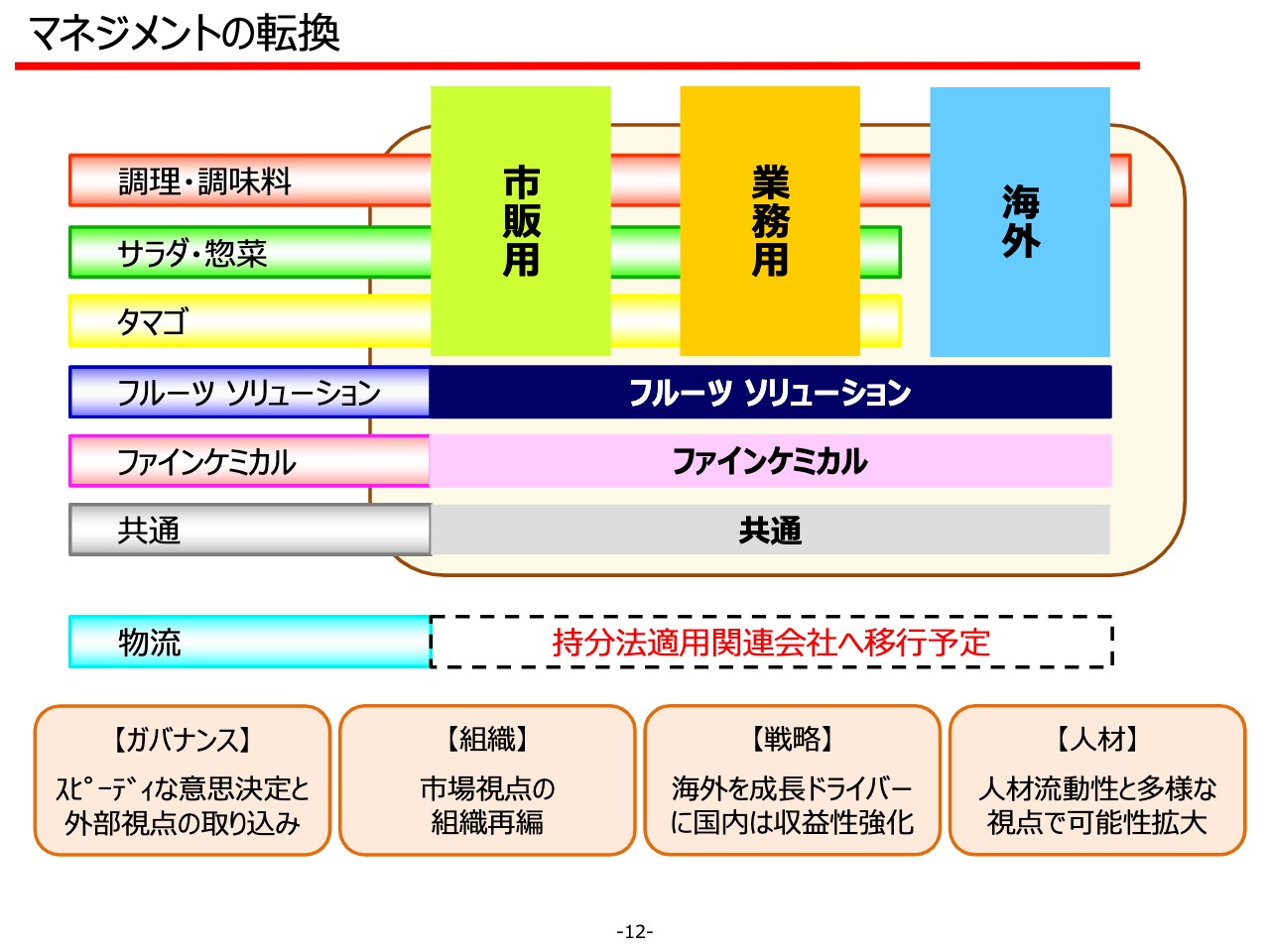

新たな中期経営計画では、お客さまや市場の多様化に対応するため、これまでの事業担当制から市場担当制へ移行いたします。

当社では、市場担当制を「フレキシブルな対応が取れる組織」と定義し、内食、中食、外食へ、展開力のある当社の潜在的な力をあらためて活かし、サラダとタマゴの可能性を広げてまいります。

また、昨日リリースしたとおり、物流事業のキユーソー流通システムを、連結子会社から持分法適用関連会社へ移行する予定でございます。近年、物流業界におきましても、取り巻く環境が激しく変化しており、お互いの将来のあり方をあらためて考えた結果、キユーソー流通システムの経営の独立性を高めることがさらなる成長戦略の実現につながると、両者合意の上で判断いたしました。

食品事業にとりまして、物流機能は極めて重要であることから、引き続きキユーソー流通システムとは強固なパートナーシップを維持してまいりますが、当社は国内、海外の食品事業に経営資源を集中し、課題であった収益性と資本効率性の改善を図ってまいります。

さらに、組織体制だけでなく、経営体制においても改革を行う決断をいたしました。取締役の社内構成をスリム化し、社外取締役を増員いたします。スリム化により、事業戦略を迅速に決断し、社外取締役増員により外部視点を取り込み、実効性を評価する力を高めてまいります。

経営の監督管理と業務の執行を分離する意味でも、今回のマネージメントシステムの変更は、組織改革と両輪で必要なことと考えております。

2021-2024年度 グループ経営⽅針

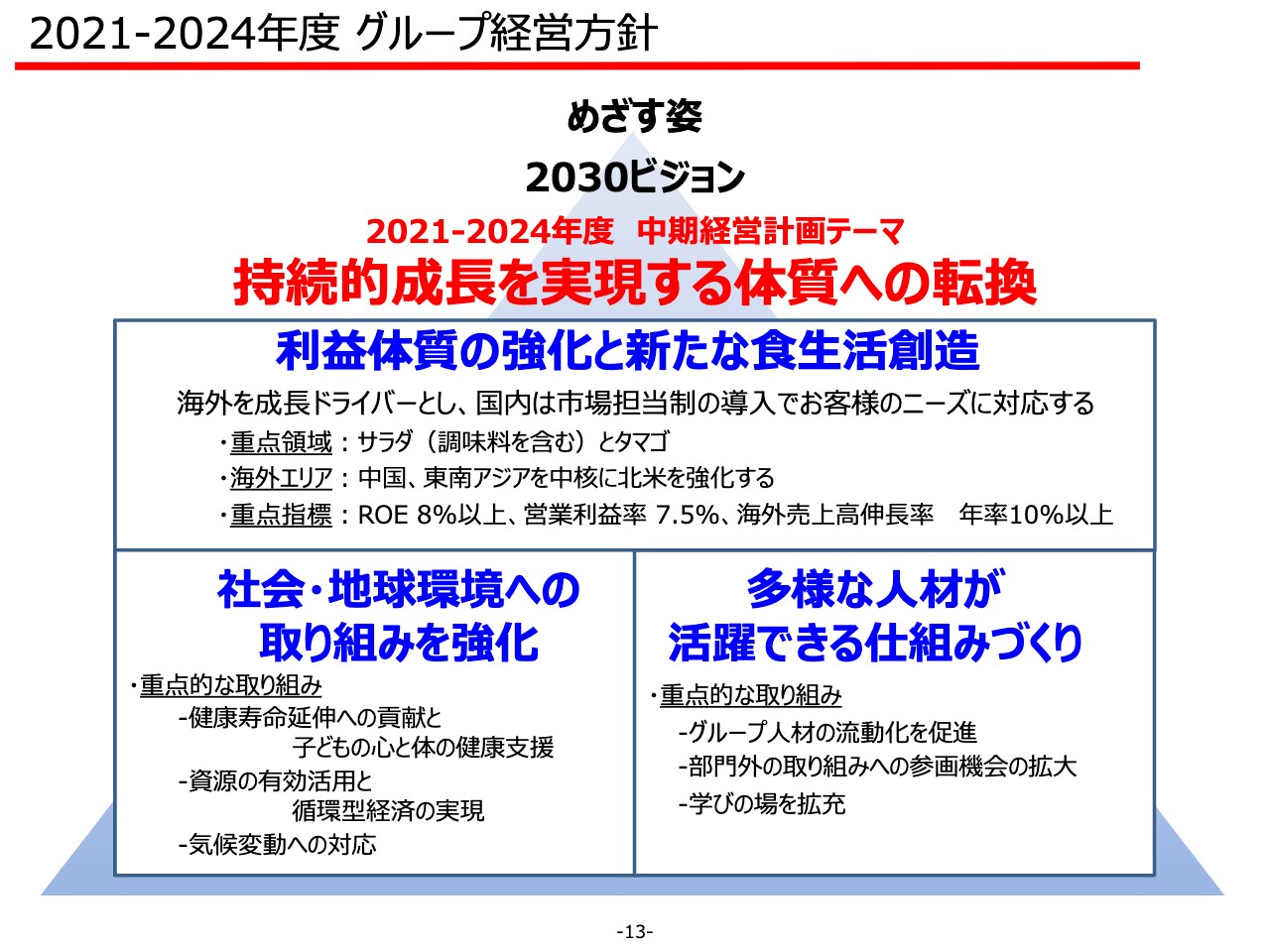

以上を踏まえた21年度から24年度中期経営計画では、「持続的成長を実現する体質への転換」をテーマに、利益体質の強化と新たな食生活創造の取り組み、社会・地球環境への取り組み、人材の多様性を活かす取り組みの、3つの視点から経営方針を定めました。

体質の転換には時間を要するため、これまで3年間としていた中期経営計画の期間に1年を加え、4年間を対象とすることといたしました。また、それぞれの取り組みにおいて、当社が注力する重点的な取り組みを記載しております。

利益体質の強化と新たな食生活創造の取り組みでは、海外を成長ドライバーとして、展開の拡大を進めてまいります。国内では、市場担当制の導入により、「商品視点」から市場を軸とした「お客さま視点」に転換することで、お客さまの食生活におけるお悩みの解決や、新たな食シーンの創造につながるような商品やサービスを、スピーディーに提案してまいります。

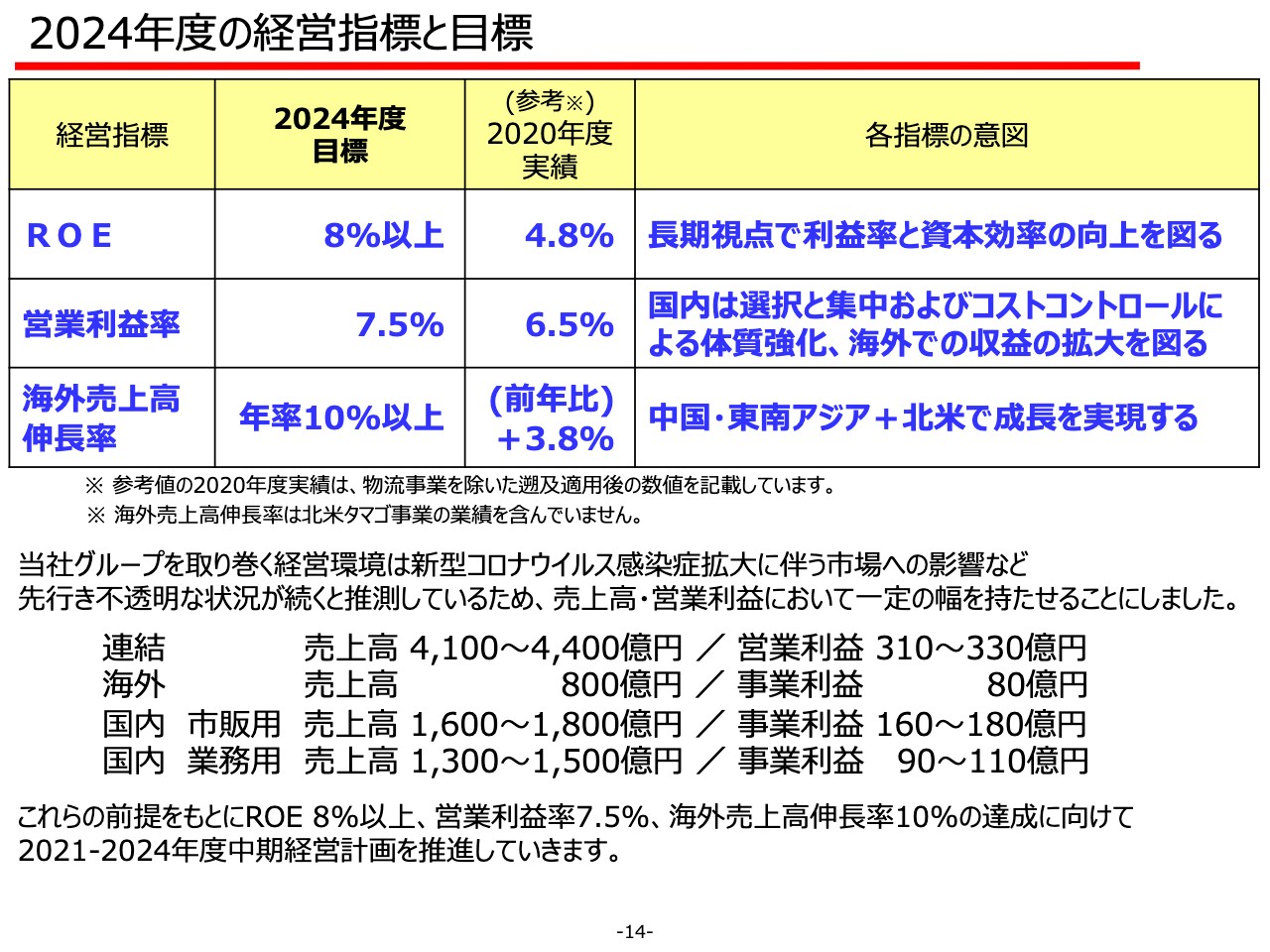

2024年度の経営指標と⽬標

経営指標につきましては、ROE、営業利益率、海外売上高伸長率の3つとしており、それぞれの指標の達成にこだわってまいります。ROE8パーセントの実現に向けて、長期視点で利益体質の強化を図るため、国内では重点領域を定め、海外では中国・東南アジアを中心に展開を進めるとともに、北米を強化することで、持続的な成長を実現してまいります。

また、資金需要の変動に応じて株主還元も検討を行うことで、ROE8パーセントの実現に向けて、事業収益性の向上と資本効率性の向上の両輪で推進してまいります。なお、今回の中期経営計画の策定では、新型コロナウイルス感染症の影響など、予測が難しいリスクが存在しており、先行きが不透明な状況が続くと推測しております。

そのため、現時点において2024年度の連結業績予想を合理的に算出することが困難な状況であることから、売上と営業利益においては、資料をご覧いただいているとおり、一定の幅を持たせることにいたしました。

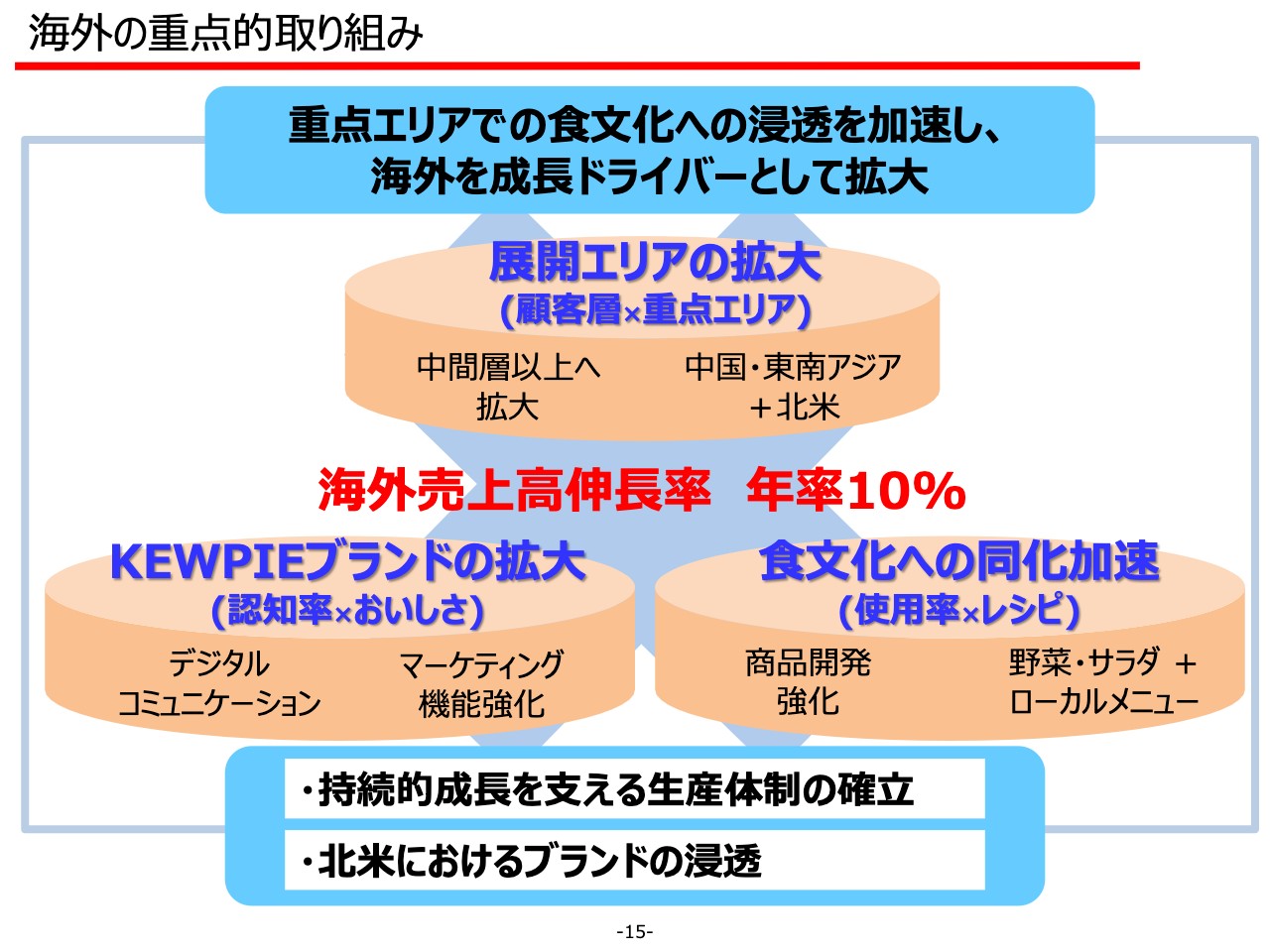

海外の重点的取り組み

それでは次に、海外の取り組みについてご説明いたします。海外は、当社のこれまでの顧客層である富裕層から中間層へ開拓を進めるため、商品アイテム、エリア、機能など、重点領域を定め、ブランド認知率と商品使用率の向上に取り組んでまいります。

中国、東南アジアを中心に、人材、商品開発、マーケティング、ガバナンスなど、経営資源を集中的に投下し、売上高伸長率は年率10パーセント以上を目標とし、持続的な成長を目指してまいります。

海外での成長に伴い、増産投資などの対応が必要になりますが、エリアごとに最適な供給体制を整え、安定的なサプライチェーンを構築してまいります。

持続的成⻑を⽀える⽣産体制の確⽴

中国ではちょうど今月から、4つ目となる広州工場が稼働を開始いたします。広州工場がある華南エリアは、深圳などを擁する大経済圏であり、重要エリアへ本格的に展開することになります。中国のシリコンバレーとも呼ばれる情報発信地において、ブランド展開を進め、ファン層の拡大に努めてまいります。

また、生産、販売が一体となって展開し、家庭用だけでなく業務用においても、華南エリアの需要を開拓してまいります。広州工場には、最新鋭の自動化ラインを導入し、生産性を2倍としたことで、中国全体の安定供給に寄与し、また、コスト競争力を強化してまいります。

海外全体では、持続的な2桁成長を目指しますが、華南エリアは重点地域と位置づけ、年率で25パーセントの成長を目標に取り組んでまいります。

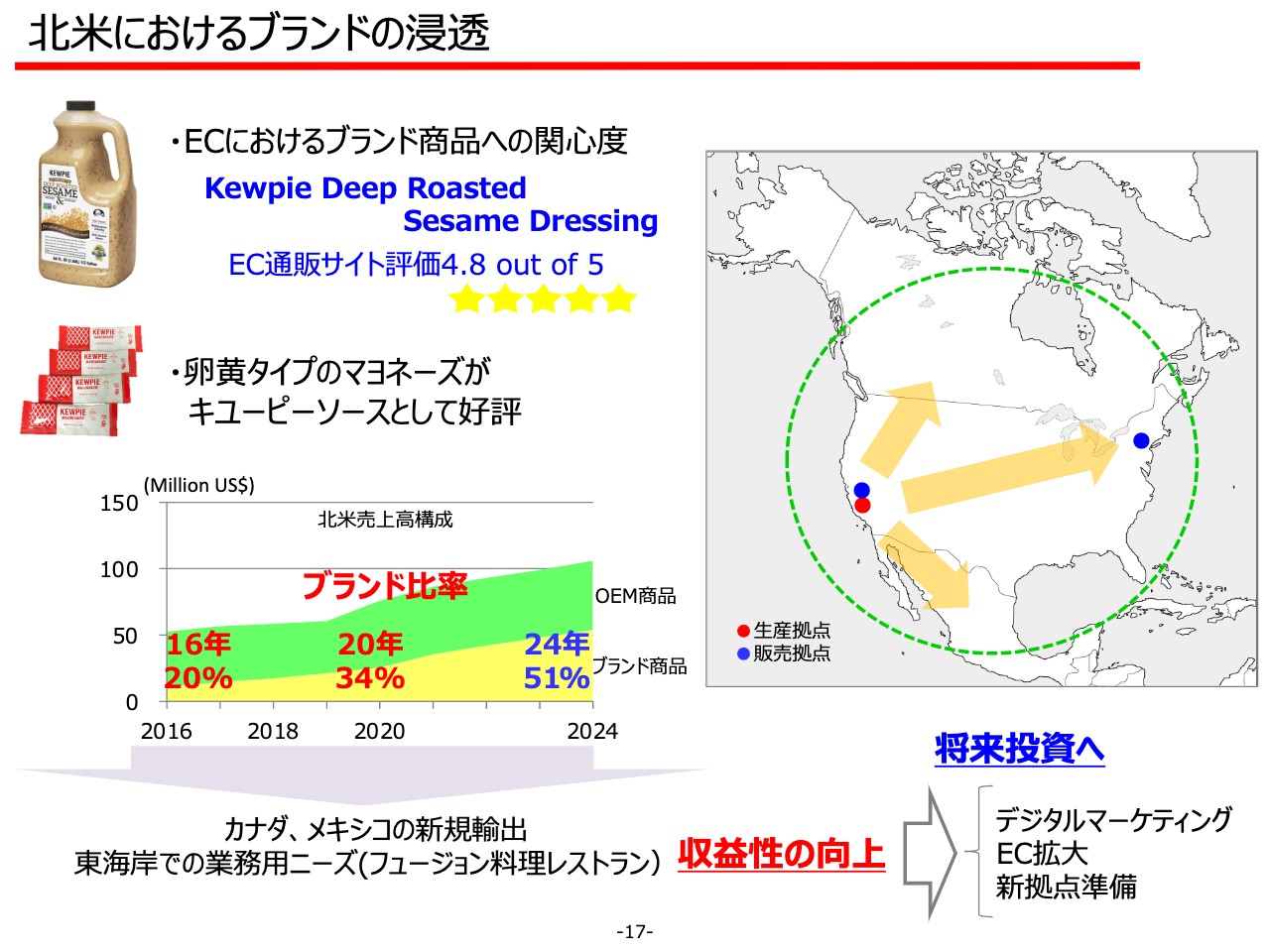

北⽶におけるブランドの浸透

北米は、まだ規模は大きくないものの、新たな動きが出てまいりました。2010年に米国のECサイトAmazon.comで、日本製のキユーピーマヨネーズが人気ランキングナンバー1となり、以後も高評価をいただいており、さらに最近では、当社北米の拠点であるQ&Bが生産する深煎りごまドレッシングもご好評をいただいております。

これらの影響により、コストコなどホールセール向けの出荷が伸びており、カナダ、メキシコなど近隣国への輸出も開始しております。また、東海岸でもニーズが高まってきており、将来の新規販売拠点や増産投資を検討しており、キユーピーブランドを浸透させ、次の成長の軸に育てていきたいと考えております。

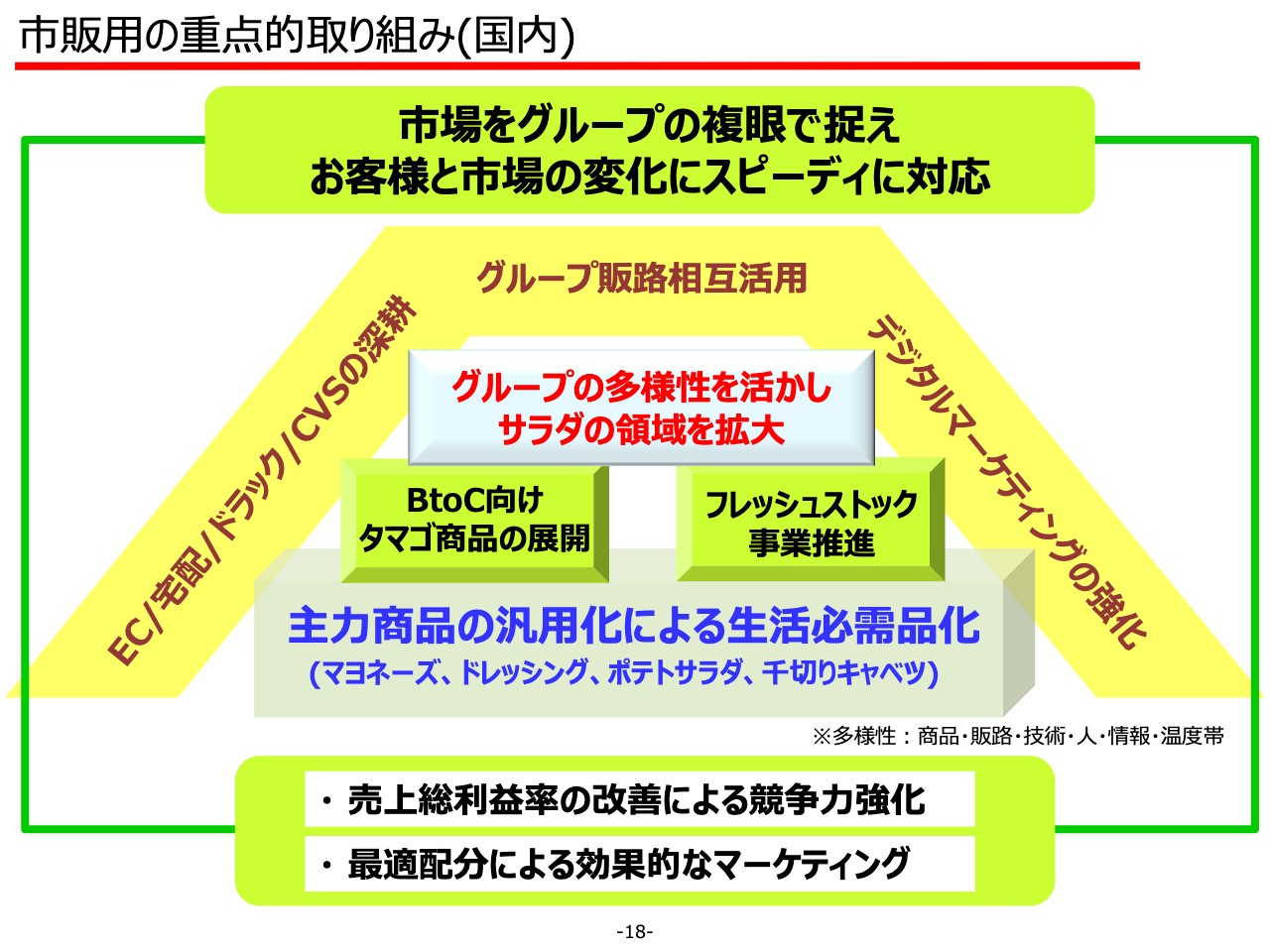

市販⽤の重点的取り組み(国内)

次に、国内市販用の重点取り組みをご説明いたします。お客さまや市場の多様化するニーズにしっかり対応し、サラダの領域を拡大してまいります。

まずは、当社の主力商品であるマヨネーズ、ドレッシング、ポテトサラダ、千切りキャベツなど、生活に欠かすことができない商品を展開させ、安定的な収益を確保した上で、お客さまになくてはならない新たな商品やサービスを提供してまいります。

すでにフレッシュストック事業では、お客さまへ食べ方や調理場面など、新たな食シーンを提案していますが、この基本構想は、市販用全体で進めていく取り組みと考えております。

さらに、業務用で培ったおいしさと技術の掛け合わせを、家庭でのタマゴ需要の拡大に展開させてまいります。タマゴの栄養機能を広め、当社ならではの家庭用タマゴ商品を強化し、調味料、サラダに続く第3の市販用の柱に育成してまいります。

また、縮小する国内需要の中でも成長が見込まれるドラッグストアや業務用向けスーパーなど、未開拓販路を開拓することに加え、デジタルマーケティングを強化することで、D2C市場へのアプローチを進めてまいります。

これらの取り組みを個社で推進するのではなく、グループが一体となって動くことで、主力製品の強化による収益性の向上や、重複する機能を集約することによる経営資源の有効活用も推進してまいります。

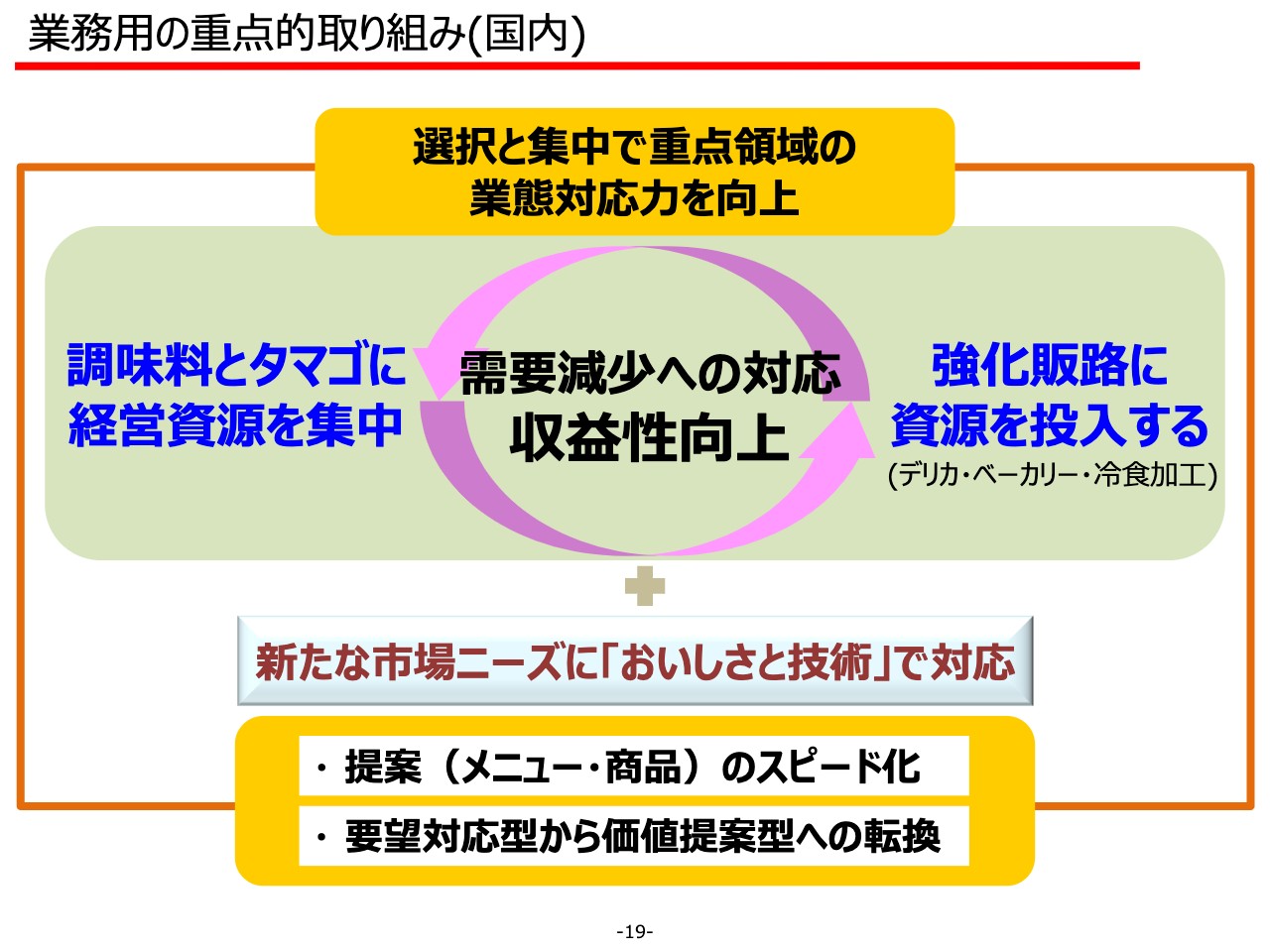

業務⽤の重点的取り組み(国内)

業務用市場では、新型コロナウイルスの影響により消滅してしまった需要に対する取り組みが重点テーマとなります。業務用市場においても、まずはグループが一体となって商品展開領域の適正化を図り、分散している機能や潜在価値を集約することで、効率性を改善してまいります。

デリカ・ベーカリー・冷食加工業態などの強化する販路においては、商品開発、品質管理体制を含めた経営資源の集中を行い、業態別対応チームでは、よりお客さまのニーズにスピーディに対応できる提案を行ってまいります。

また、業務用市場ではお客さまのニーズも多様化しており、技術を要する対応が求められてきております。1例では、フードフェイクの取り組みとして、植物性素材を使用したタマゴ加工品の開発を進めております。

鶏卵を使用しないノンエッグ加工商品は、環境配慮など、お客さまの新しい価値観に対応した商品となります。現在、詳しくはお伝えできませんが、これまで培ったタマゴ加工技術を応用し、タマゴの魅力を知るキユーピーだからこそ、おいしいノンエッグ加工商品を今年から展開できるよう、準備を進めていきます。

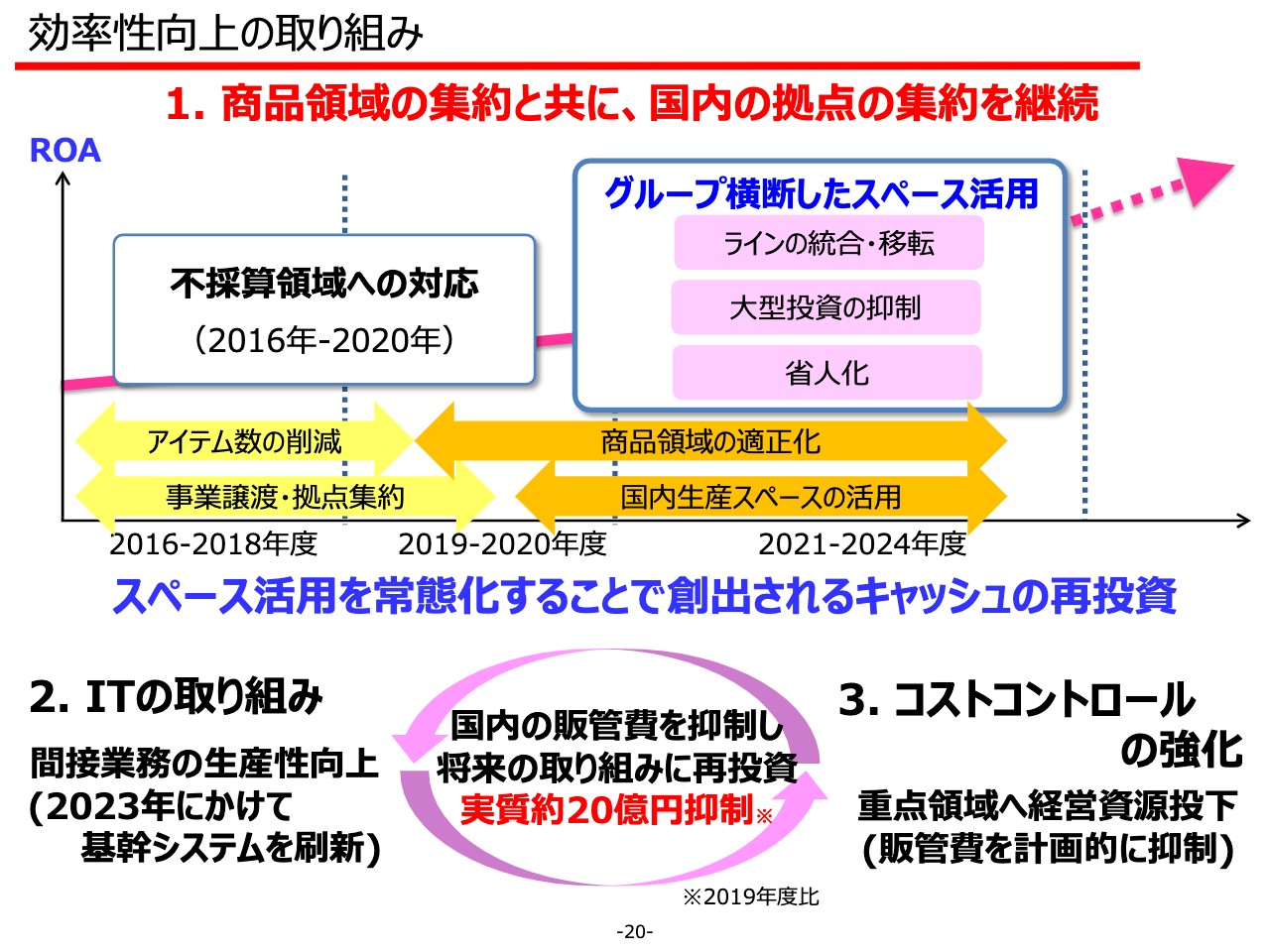

効率性向上の取り組み

次に、効率性向上の取り組みについてご説明いたします。商品領域の集約とともに、これまでも進めてきた生産の適正な再編を継続していきます。今までの考え方は、不採算領域の対応を中心に、収益性の低いものからアイテム、カテゴリー、事業を見直してまいりました。

この取り組みを進める中でも、少しずつグループを横断したスペース活用を広めてきましたが、これからはより進んだかたちで、この流れを加速させていきます。事業の向上ではなく、市場に対応する向上という考えで、スペースの有効活用を進めてまいります。

スペース活用を常態化することで創出されるキャッシュと合わせ、現在進めている基幹システムの刷新による間接業務の生産性向上や、さらにはコストコントロールの強化によって得られるメリットを、将来の成長投資に向けた原資という考え方で、捻出してまいります。

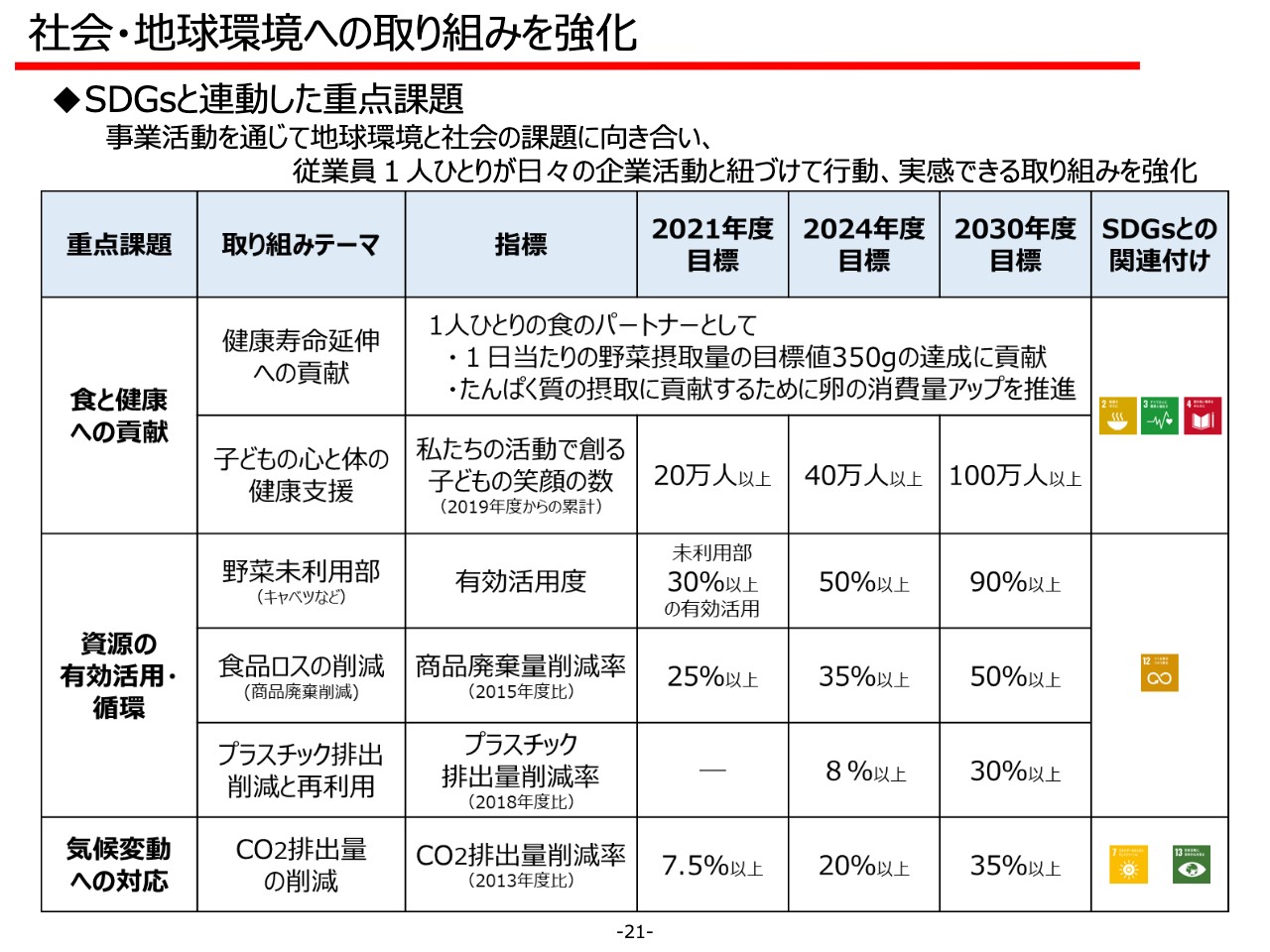

社会・地球環境への取り組みを強化

社会・地球環境の取り組みでは、持続可能な開発目標、SDGsと連動した重点課題を進めていきます。当社グループでは、自然の恵みに感謝し、限りある資源を大切にするという思いで、環境活動に長年取り組んでまいりました。

地球規模での問題に対して企業の責任に向かい合い、事業活動を通じて、従業員一人ひとりが日々の企業活動とひも付けて行動、実感できる取り組みを強化することで、ブランド価値の向上に努めてまいります。

「食と健康への貢献」では、健康寿命延伸への貢献と、子どもの心と体の健康支援に取り組んでいきます。2019年は、工場見学で10万人以上の来場者をお迎えしておりましたが、現在はコロナ禍で見学を中止しており、代わりにリモートによるオンライン見学会を実施しております。

社会の状況に合わせた食育や、さまざまな食体験を提供することで、子どもの笑顔があふれる社会の実現に貢献してまいります。

「資源の有効活用・循環」では、国内一の使用量となっているタマゴに続き、当社グループのサラダクラブが使用しているキャベツについても、2021年度には未利用部の100パーセントの活用を目指してまいります。また、プラスチックの軽量化、代替素材の研究など、プラスチック削減に取り組んでいきます。

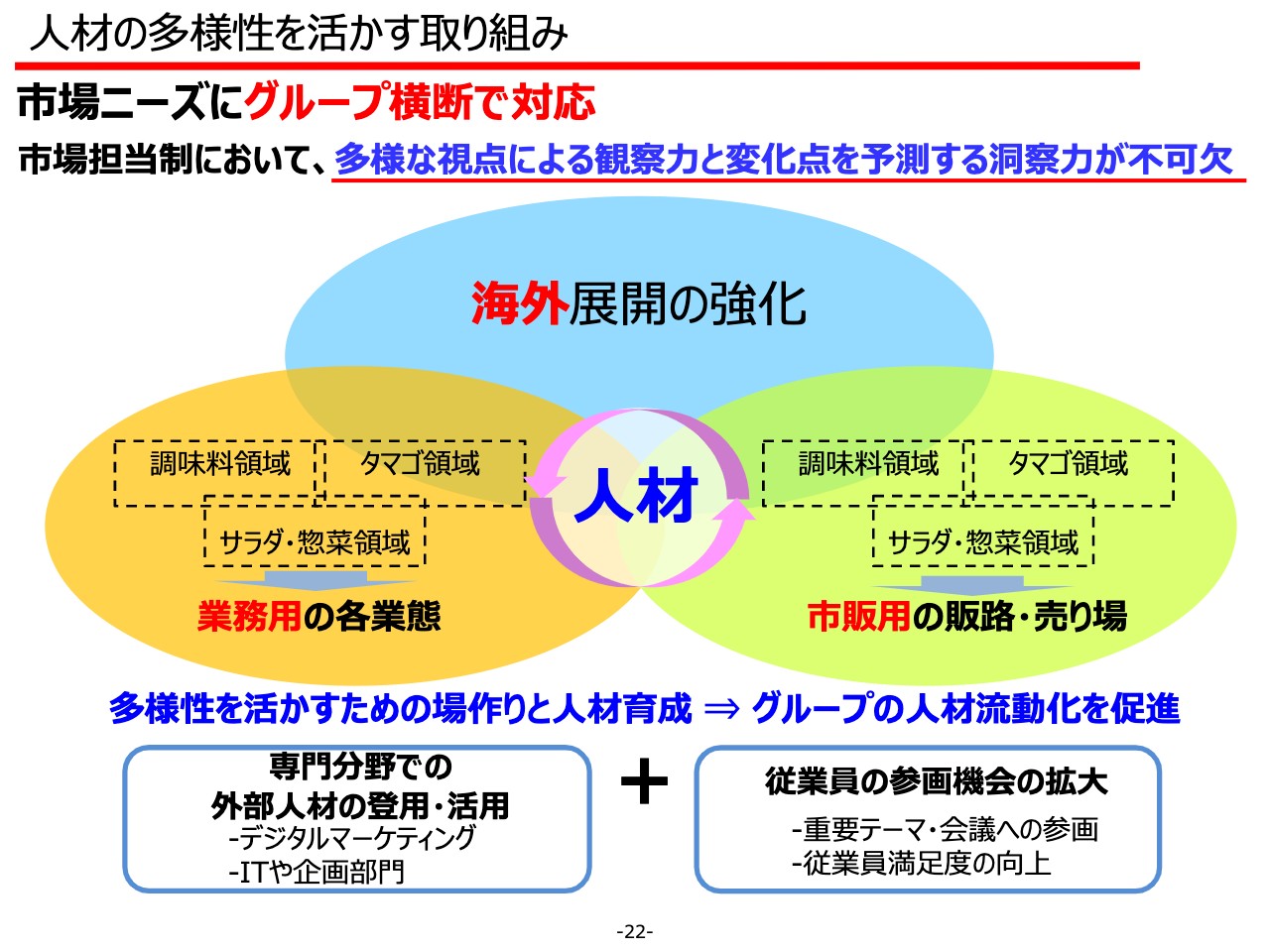

⼈材の多様性を活かす取り組み

次に、持続的成長を実現する人材を育成していくために、多様な人材が活躍できる仕組みづくりを実施していきます。

これからの海外展開および市場担当制への移行においては、多様な視点で物事や現象を捉え、それをチャンスに変えることが必要となります。市場で起こる変化点を俯瞰して捉えるためには、市場に精通し、複数の経験やスキルを持った人材の育成が重要です。人材流動性の促進を強化することで、多様なスキルを持つ人材の育成を進めてまいります。

また、他部門とのプロジェクトや会議への積極的な参画、社内やグループ内でのインターンシップなどを通じて、多様性を認め合い、関わり合いを持つことができる風土を醸成してまいります。

新たな取り組みとして、オンラインでビジネスに必要なカテゴリーを学ぶことができるプログラムなどを導入しました。学びの場を提供していくことで、一人ひとりが新たな経験や知識を習得し、能力を発揮できる環境を構築してまいります。また、ITなどの専門性の高い分野においては、外部人材の登用や活用を推進してまいります。

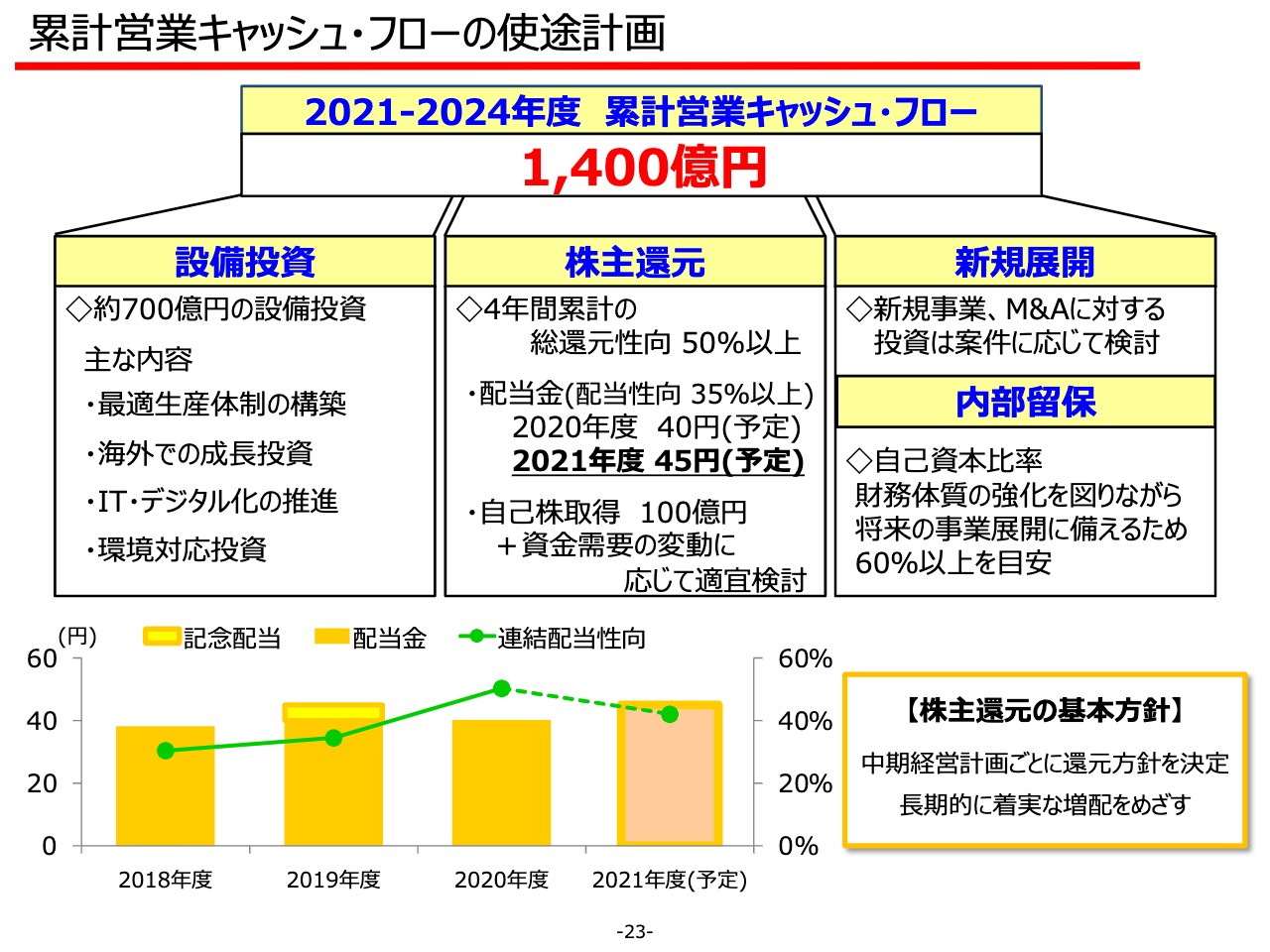

累計営業キャッシュ・フローの使途計画

以上、ご説明申し上げました、持続的成長を実現する体質への転換の取り組みを実施することで、2024年までの4年間の累計営業キャッシュ・フローは1,400億円を計画しております。

今回の中期経営計画では、このうち半分となる約700億円について、国内、海外含めた設備投資に配分いたします。内部留保につきましては、財務体質の強化を図りながら将来の成長に備えるため、自己資本比率60パーセント以上を目安とします。

当社の株主還元の基本方針は、配当金を最優先とし、中期経営計画ごとに還元方針を徹底してまいります。本中期経営計画では配当金45円以上を基準とし、4年間累計の総還元性向50パーセント以上を目標にしてまいります。

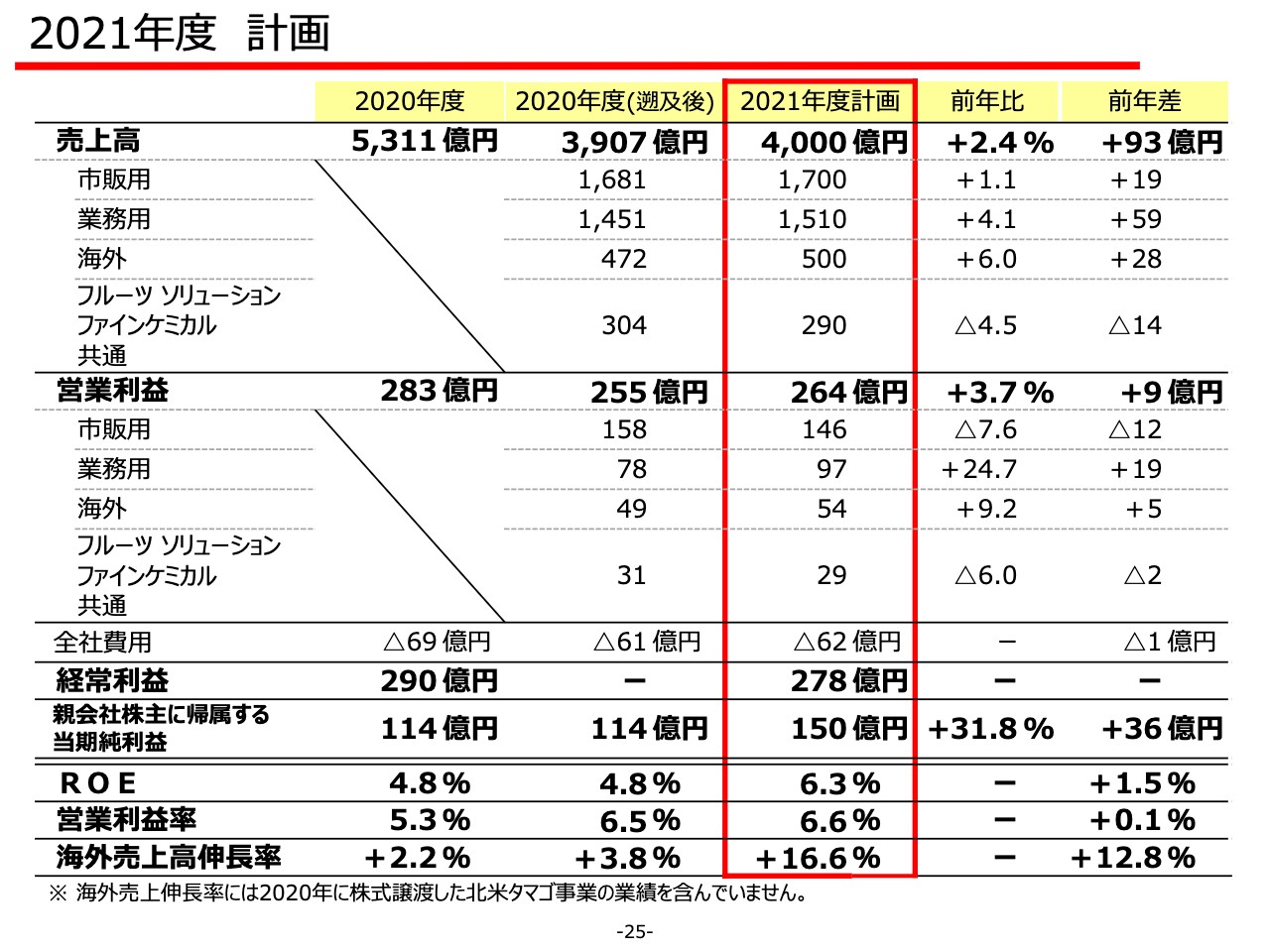

2021年度 計画

次に、2021年度経営についてご説明いたします。まずはじめに、2021年度より物流事業が連結対象外となり、また、セグメントを変更しております。2020年度実績につきましては、物流事業を除いた遡及後の数値を記載しております。前年比、前年差につきましては、2020年度の遡及後の実績と比較しております。

売上高は前年に対して93億円の増収となる4,000億円、営業利益は前年に対して9億円増益となる264億円、親会社株主に帰属する当期純利益は前年に対して36億円の増益となる150億円を計画しております。

経営指標のROEは6.3パーセント、営業利益率は6.6パーセント、海外売上高伸長率は前年に株式譲渡した北米のタマゴ事業を除いた数値で16.6パーセントと、2桁成長を計画しております。

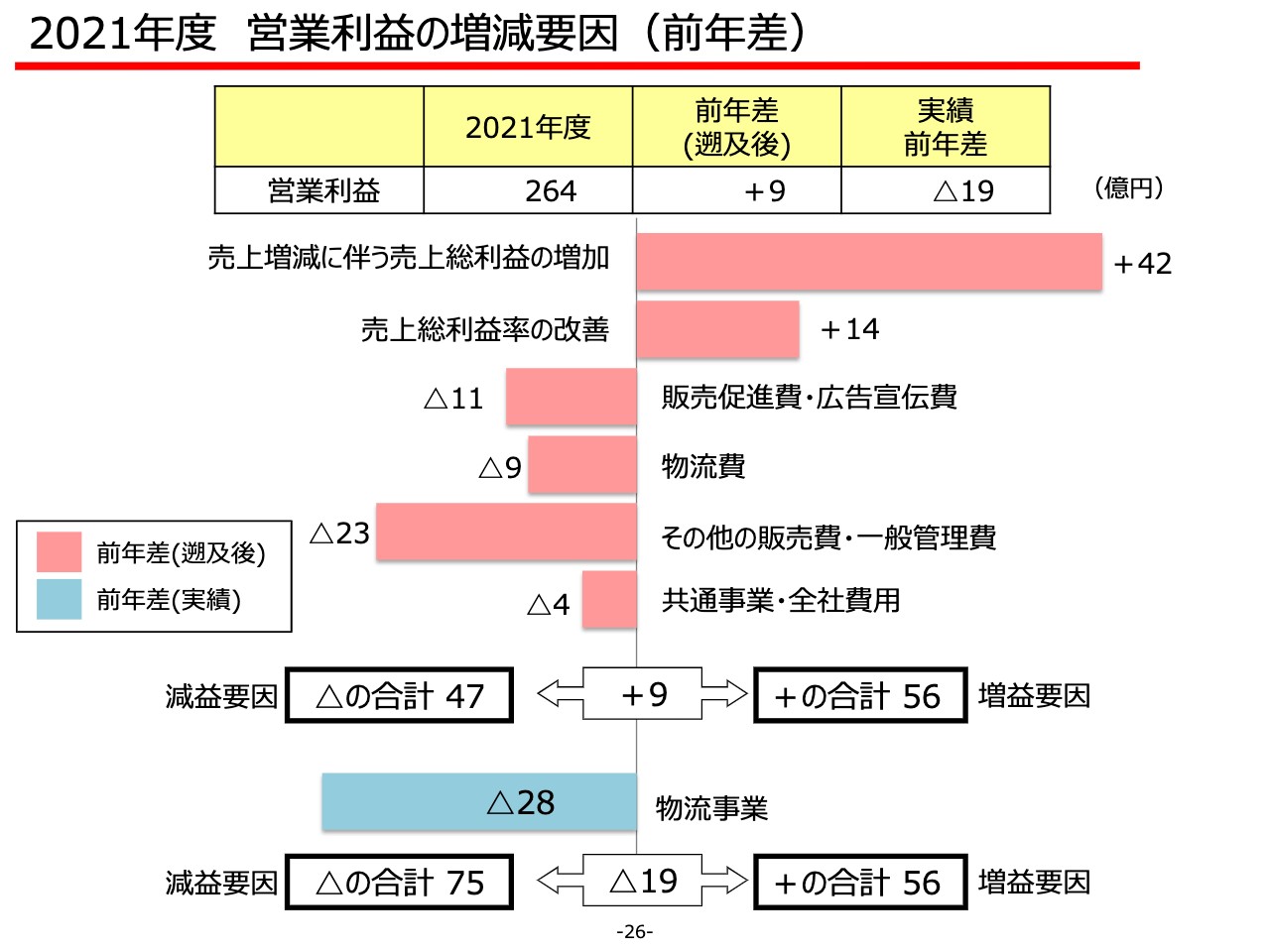

2021年度 営業利益の増減要因(前年差)

次に、2021年度の営業利益の増減要因について、ご説明いたします。売上増減に伴う売上総利益の増加では、コロナからの売上回復により42億円増益となり、売上総利益率の改善については、主原料の高騰影響による減益要因を19億円と見込んでいますが、付加価値商品などを伸長することで14億円の増益を計画しております。

その他販売費・一般管理費では、経済活動の再開に伴う諸費用の増加により23億円の減少を見込んでおります。

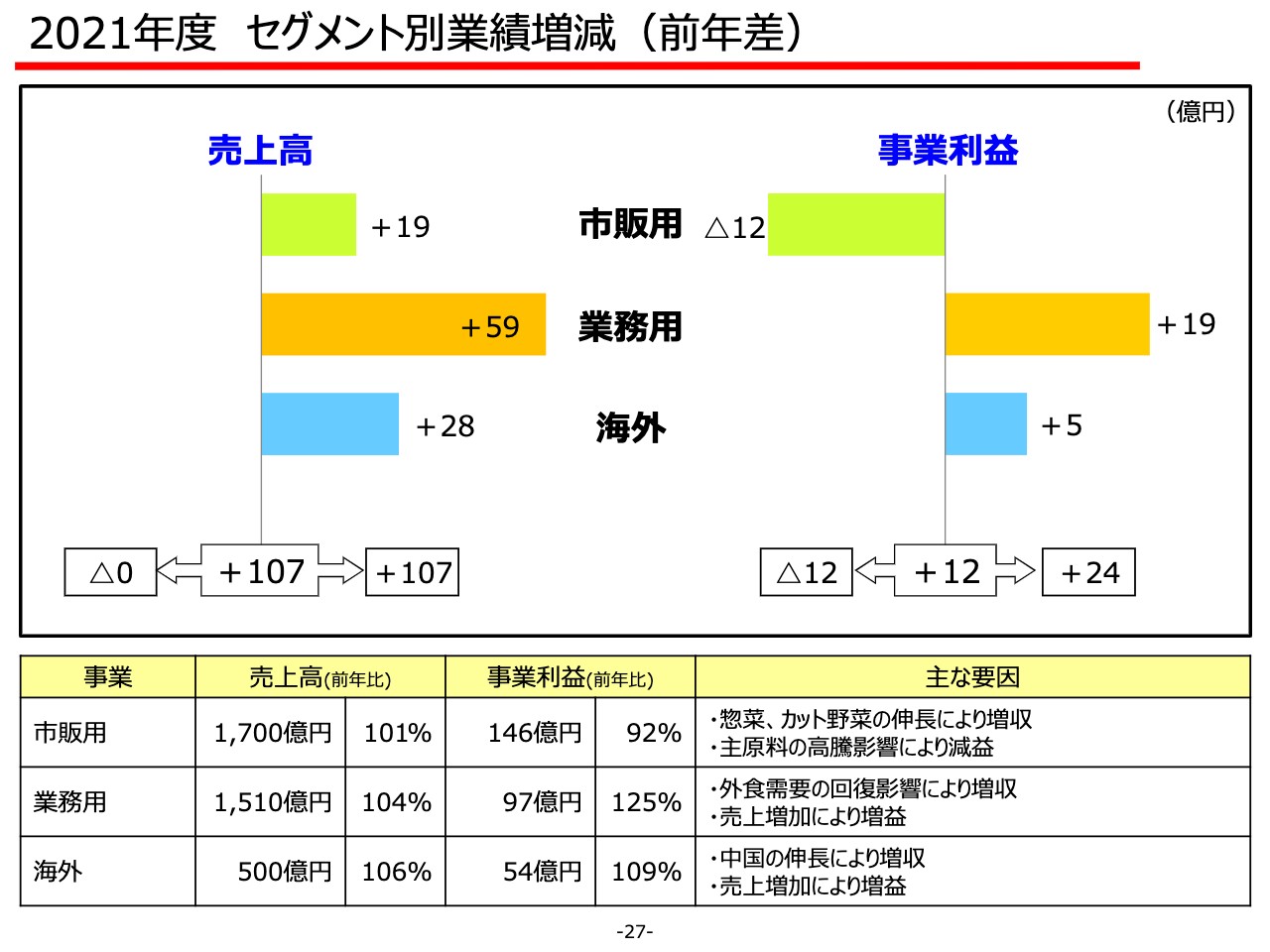

2021年度 セグメント別業績増減(前年差)

次に、セグメント別の業績増減についてご説明いたします。まず市販用ですが、増収減益の計画となっております。売上高は惣菜やカット野菜の伸長により増収となりますが、営業利益は主原料の高騰影響などにより減益となります。

次に業務用では、外食需要の回復により、増収増益の計画となっております。海外では、中国の新型コロナウイルス感染症からの回復により、増収増益としております。

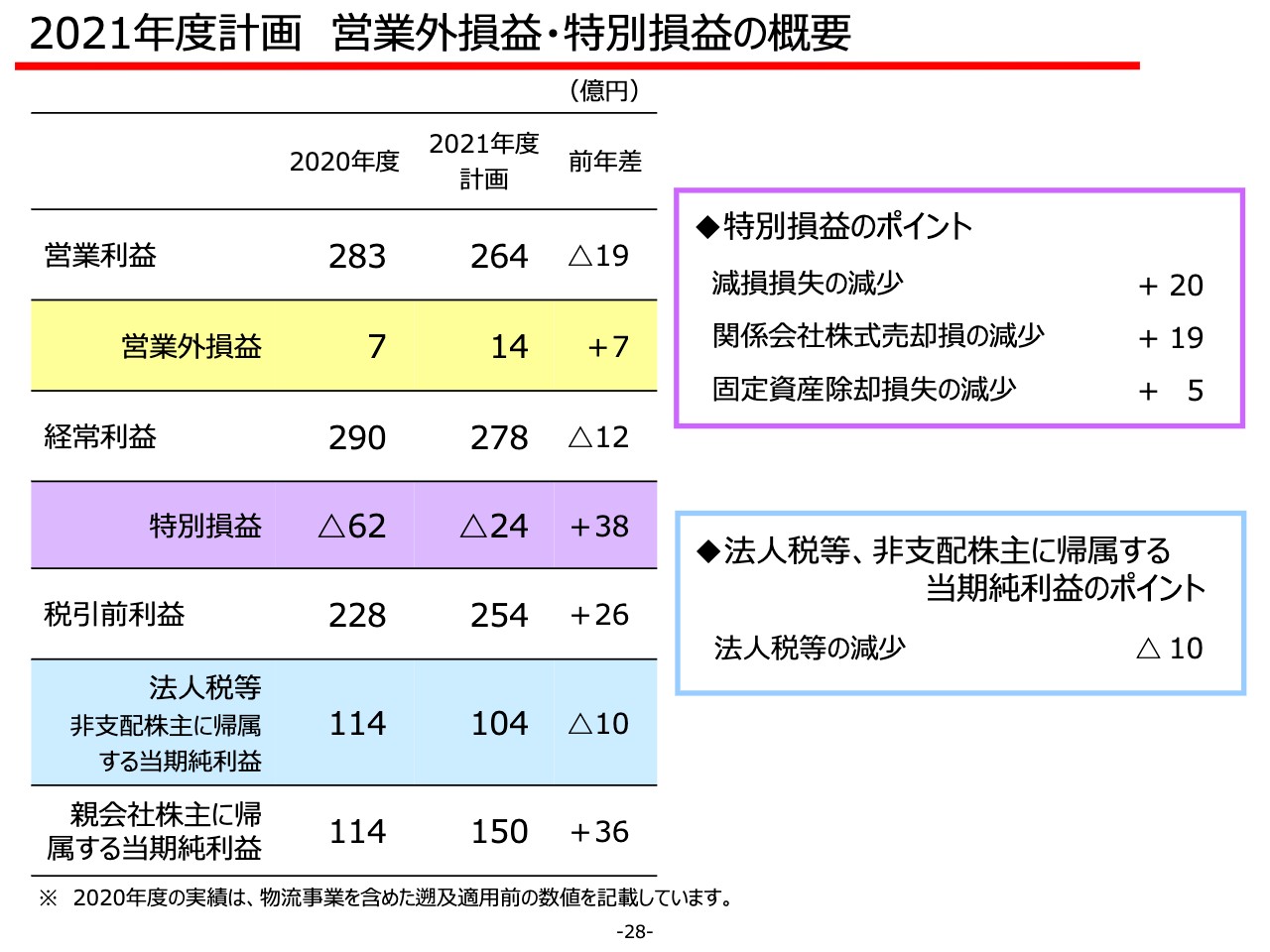

2021年度計画 営業外損益・特別損益の概要

次に、2021年度営業外損益・特別損益の概要についてご説明いたします。こちらの2020年度の実績は、物流事業を含めた遡及適用前の数値を記載しております。

特別損益は、減損損失や関係会社の株式売却損が前年に対して38億円減少、法人税は前年に対して10億円減少することから、親会社株主に帰属する当期純利益は前年に対して36億円増加となる150億円を計画しております。

キユーピーは、2019年に、おかげさまで創業100周年を迎えることができました。2020年度は創業101周年ということで、次の100年に向けスタートをしましたが、世界的な新型コロナウイルス感染症拡大は、私たちの生活はもちろん、当社グループの業績にも大きな影響を及ぼしました。

新たな中期経営計画を推進していくことで、2030ビジョンの「めざす姿」で掲げている「世界の食と健康に貢献するグループ」に向けて、持続的成長を実現する体質を作り上げてまいります。

最後になりますが、みなさま方におかれましては、引き続きご支援賜りますよう、お願い申し上げます。ありがとうございました。

新着ログ

「食料品」のログ