株式会社日本マイクロニクス 2020年12月期決算説明会

日本マイクロニクス、プローブカード事業が好調に推移 組織変更により半導体検査分野へ軸足をより一層シフト

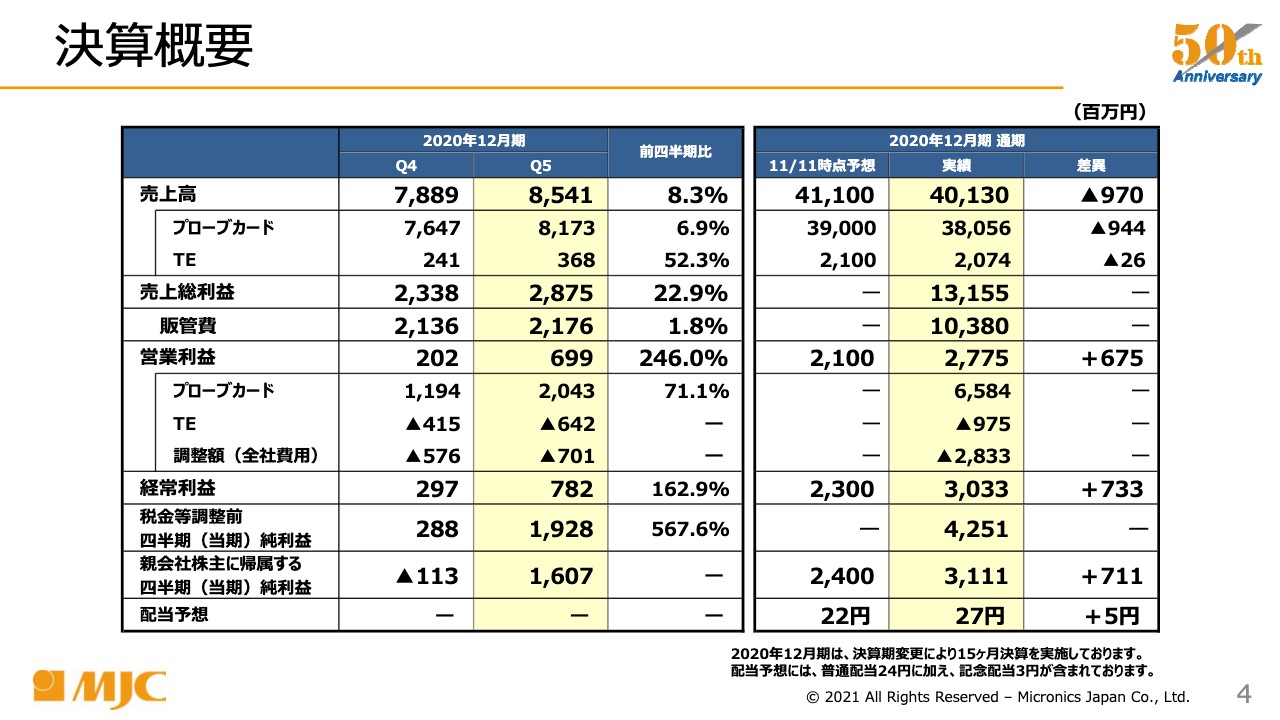

決算概要

齋藤太氏:管理本部長の齋藤です。本日は当社第50期、2020年12月期の決算説明会にご参加くださり、厚く御礼申し上げます。ありがとうございます。

決算概要のご説明に入ります。スライド左側の黄色く塗ってあるカラムをご覧ください。

今回の第50期、2020年12月期決算は変則決算で、本体、単体親会社が15ヶ月、子会社が18ヶ月という決算となりました。第1四半期に子会社との3ヶ月の期ズレを解消したため、第1四半期は他の四半期に比べて、売上高がやや多くなっています。こちらについては、後ほどご説明します。

第5四半期のみの成績では、売上高は85億4,100万円、売上総利益は28億7,500万円、営業利益は6億9,900万円となりました。

スライド右側の黄色く塗ったカラムですが、2020年12月期通期は、売上はトータルで401億3,000万円となりました。

内訳としては、プローブカード事業が380億5,600万円、TE事業が20億7,400万円です。売上総利益は合算で131億5,500万円、販管費は103億8,000万円、差し引きで営業利益は27億7,500万円、経常利益は30億3,300万円、親会社株主に帰属する四半期(当期)純利益は31億1,100万円、配当は27円となりました。

11月11日の予想に比べて、売上は約9億7,000万円少なくなっています。それに対して、営業利益は見込みよりも6億7,500万円増えました。売上が減って営業利益が増えたことについては、私どもに関係しているメモリが、11月時点で予想した受注の内容と結果が目まぐるしく変わったことによりますが、結果的に、利益に貢献する製品群を受注できました。

粗利益率・売上総利益率は、スライド左端にあるように、第4四半期は29.6パーセントでした。11月11日時点では粗利益率は公表していませんが、第4四半期よりも少し厳しい予想を立てていました。しかし、第5四半期は粗利益率33.6パーセントと、見込みよりも大幅によくなりました。

販管費については、第5四半期は21億7,600万円ですが、11月時点では24億円の予想でしたので、結果的に2億5,000万円ほど少なくなりました。これは製品保証引当金等が少なくなったことが要因となります。粗利益率がよくなり販管費も少なく済んだため、売上が少なくても営業利益は大幅に改善できたという結果となりました。

経常利益は、営業利益よりもプラスとなっていますが、細々した営業外収益があり、賃貸収入の8,900万円が一番大きく寄与しています。

その他、経常利益から税前利益は約12億円増えています。こちらで一番大きなインパクトとなったのは、11月に政策保有株式の1銘柄で大きな売却益を得ることができ、11億6,400万円の株式売却益を計上したことです。

配当については、純利益が31億1,100万円、配当性向はおおよそ30パーセントの目安で計算すると24円となりますが、おかげさまで今年度は創業50周年ですので、創業50周年の記念配当を3円追加して、1株あたり27円の配当とさせていただきます。

2020年12⽉期第5四半期決算の要点

プローブカード事業とTE事業の決算の概要をまとめています。プローブカード事業について、売上高は非メモリ向けが伸び悩みましたが、メモリ向け需要が高水準を維持したことから好調に推移しました。利益面では、主にメモリ向けの売上高が大きく伸びたことにより、前四半期比で増加しました。

TE事業に関しては、売上高はプローブユニットが安定的なビジネスを継続しているものの、装置の需要が伸びず、低調な結果となりました。利益面では、仕掛品に関する引当金繰入額が増加し、前四半期比でセグメント損失の幅が拡大しました。

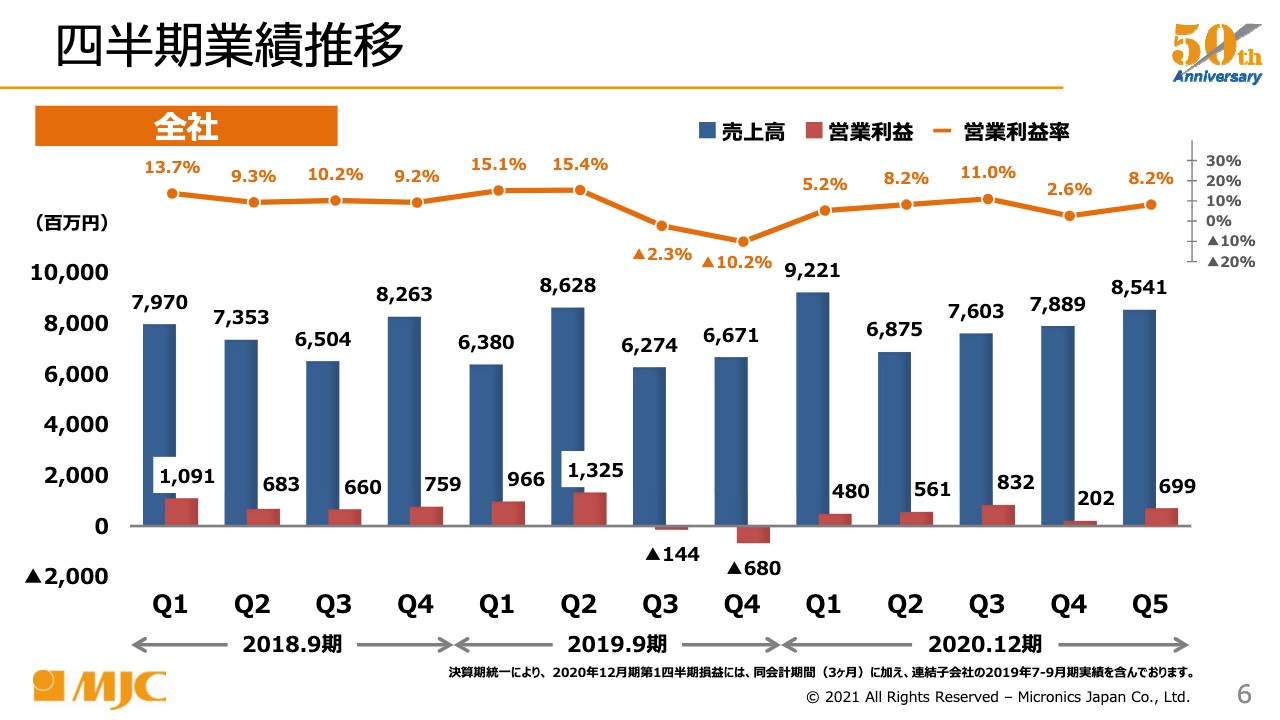

四半期業績推移

四半期の業績推移、四半期ごとの推移です。冒頭お伝えしたように、2020年12月期の第1四半期は、売上高が92億2,100万円と計上していますが、子会社との期ズレ3ヶ月をここで解消しています。その売上高は32億2,700万円となり、それを差し引くと、ネットはちょうど60億円ほどになります。

ですので、2020年12月期に関しては、四半期ごとに60億円・68億円・76億円・78億円・85億円といったかたちで尻上がりに売上高が増えています。

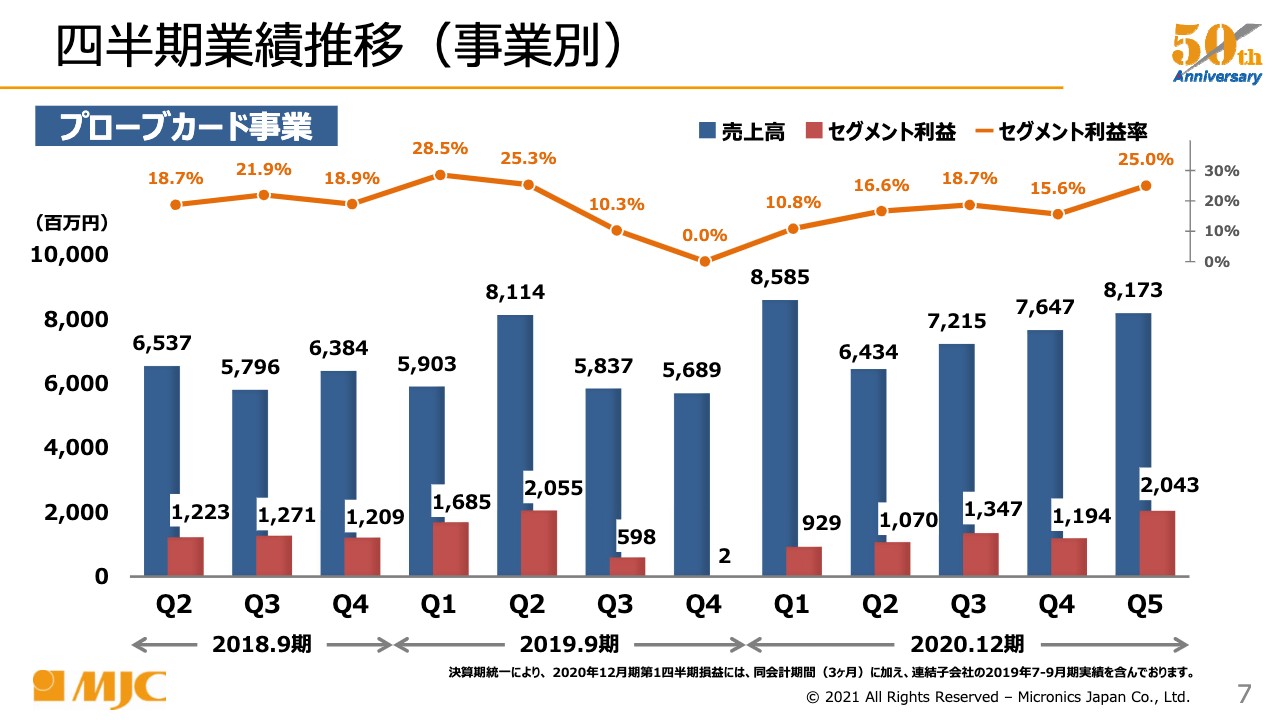

四半期業績推移(事業別)①

プローブカード事業も第1四半期は非常に大きく見えています。3ヶ月間の期ズレの影響、解消の影響はありますが、第1四半期から、ネットで第2四半期・第3四半期・第4四半期・第5四半期と順調に伸びています。

第4・第5四半期に関しては、セグメント利益率は25パーセントと、11月の時点で予想した粗利益率より非常によくなっているため、この年度で一番の粗利益率、セグメント利益率となりました。

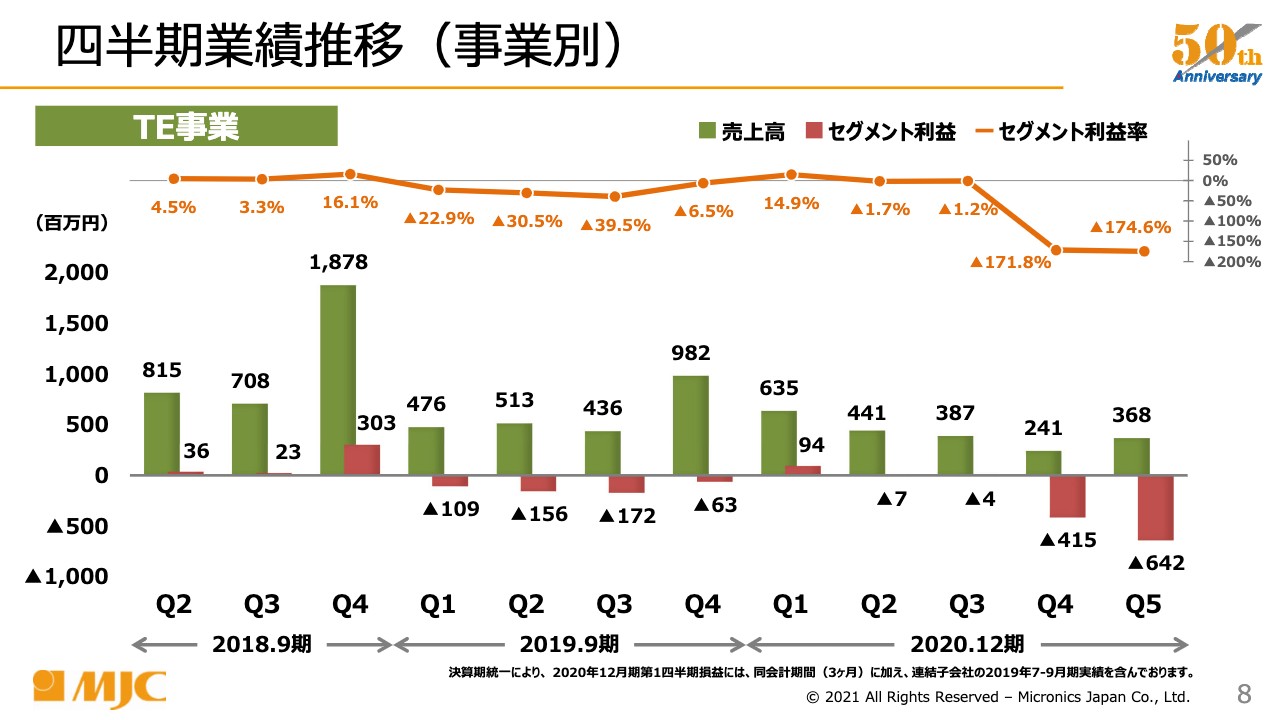

四半期業績推移(事業別)②

一方、TE事業のほうは少し苦しんでいます。第1四半期は、セグメント利益が少し出ましたが、第2四半期・第3四半期はセグメント損益が若干の赤字となりました。第4四半期・第5四半期は大幅なセグメント損失となっていますが、これは冒頭お伝えした仕掛品に対する引当金の繰入の影響です。

会計的には在庫評価損引当金で、バランスシート上は仕掛品をネットするため、表からは引当金は少し見えにくい状況になっています。

仕掛品に対する引当金がどれくらいの金額かということですが、そこは申し訳ございませんが、詳しい説明はご容赦願いたいと思います。

見方としては、第2四半期あるいは第3四半期よりも大幅に損失が出ている分ぐらいが在庫評価損引当金の金額で、この足した金額まではいきませんが、ほぼほぼ近い数字だと理解していただいて構いません。

また、この影響はどこまで続くかについては、後ほど長谷川から、上期(第51期上期)の業績予想の説明がありますが、第1四半期で、第50期の第4四半期に繰り入れた金額の約半分ほど、在庫評価損引当金を立てざるを得ないと思っています。

今期(第51期第1四半期)での在庫評価損繰入により、会計的には一段落すると思っていますが、引き続き今リカバリープランを進めていますので、3月末をめどになんとか決着させたく、がんばっているところです。

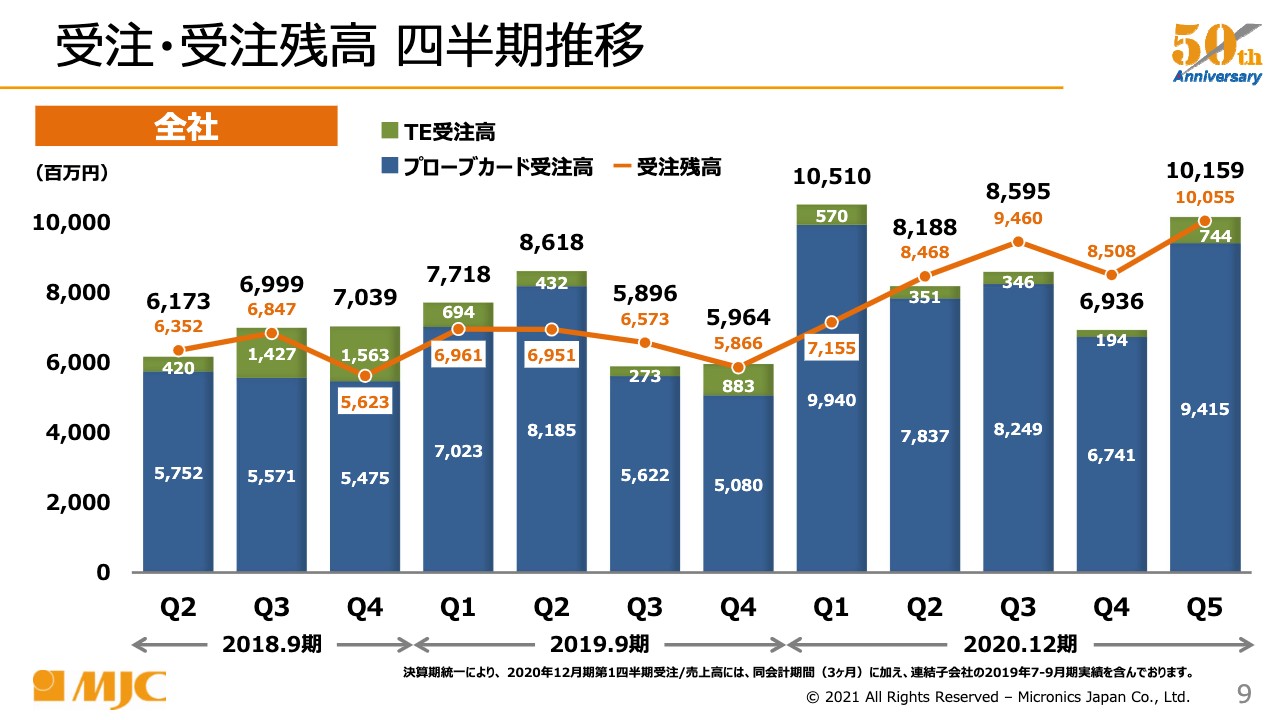

受注・受注残⾼ 四半期推移①

受注・受注残高の推移です。全社的には、第5四半期(2020年12月期)の受注残が100億円を超えました。第1四半期も105億円と超えましたが、第5四半期も合計で100億円を超えたレベルとなり、おかげさまで大きな受注残を持ちながら、決算を締められたという状況です。

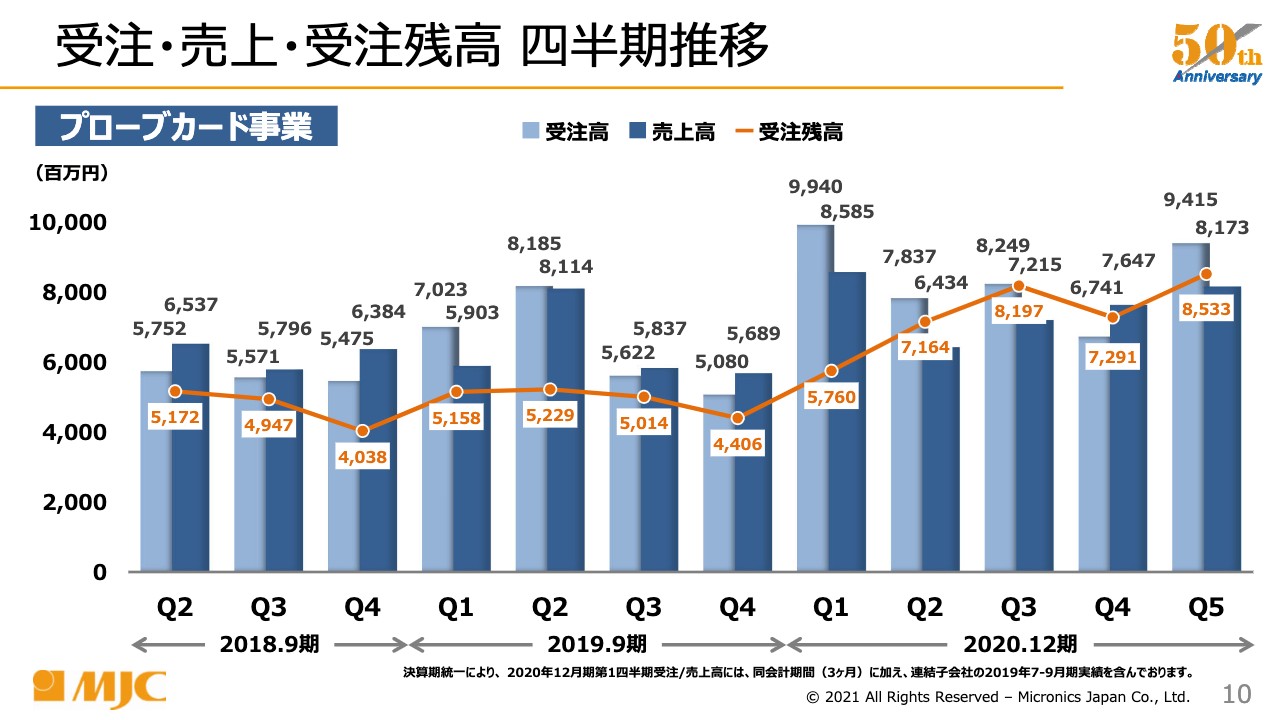

受注・売上・受注残⾼ 四半期推移②

このような中で、特にプローブカードの第5四半期の受注高94億1,500万円が、非常に大きく効いています。第1四半期の数字も大きかったのですが、期ズレ解消の影響もあったため、このグラフに表れている金額の中では、第5四半期の受注が一番大きく影響しました。

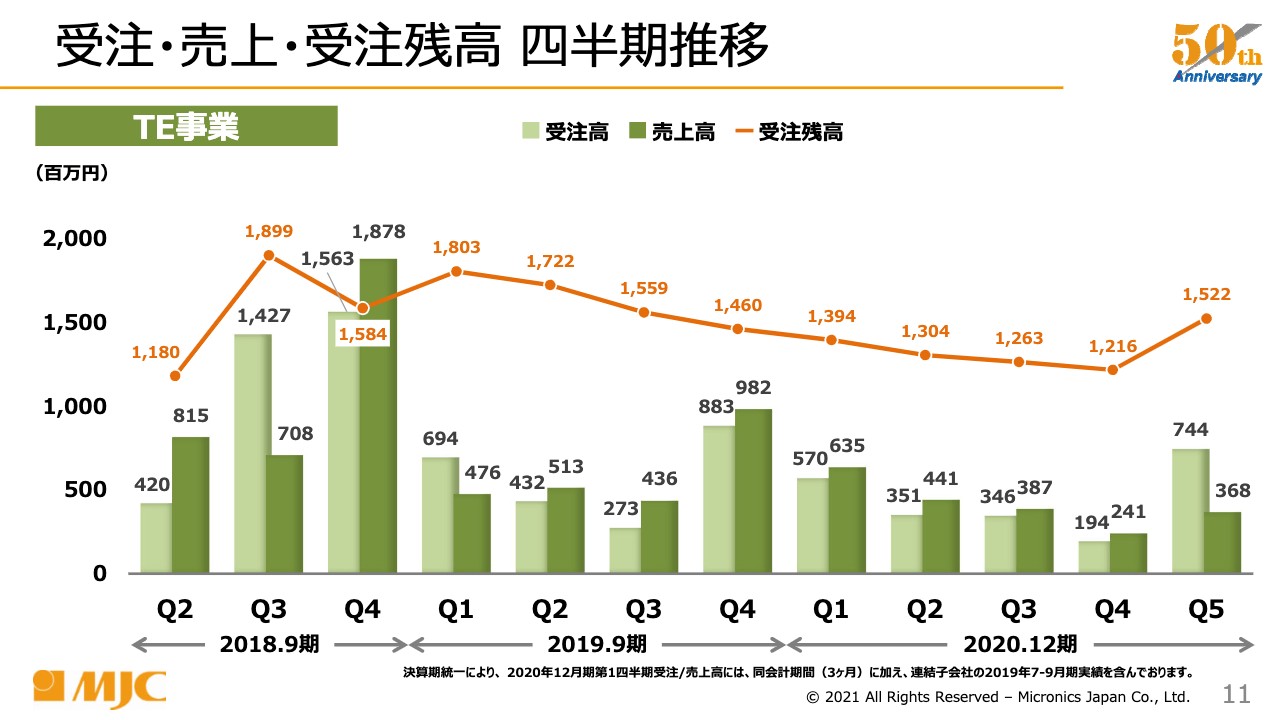

受注・売上・受注残⾼ 四半期推移③

一方、TE事業は少し苦しみました。折れ線グラフが受注残です。スライド右から2つ目のポイントが第4四半期となり、このように受注残が少し落ちていましたが、最後の第5四半期では少し上がっています。薄い緑色の棒グラフが受注高ですが、カスタムテスタが久しぶりに入ってきたことにより、久しぶりに受注が7億円台となり、受注残が15億円台になりました。

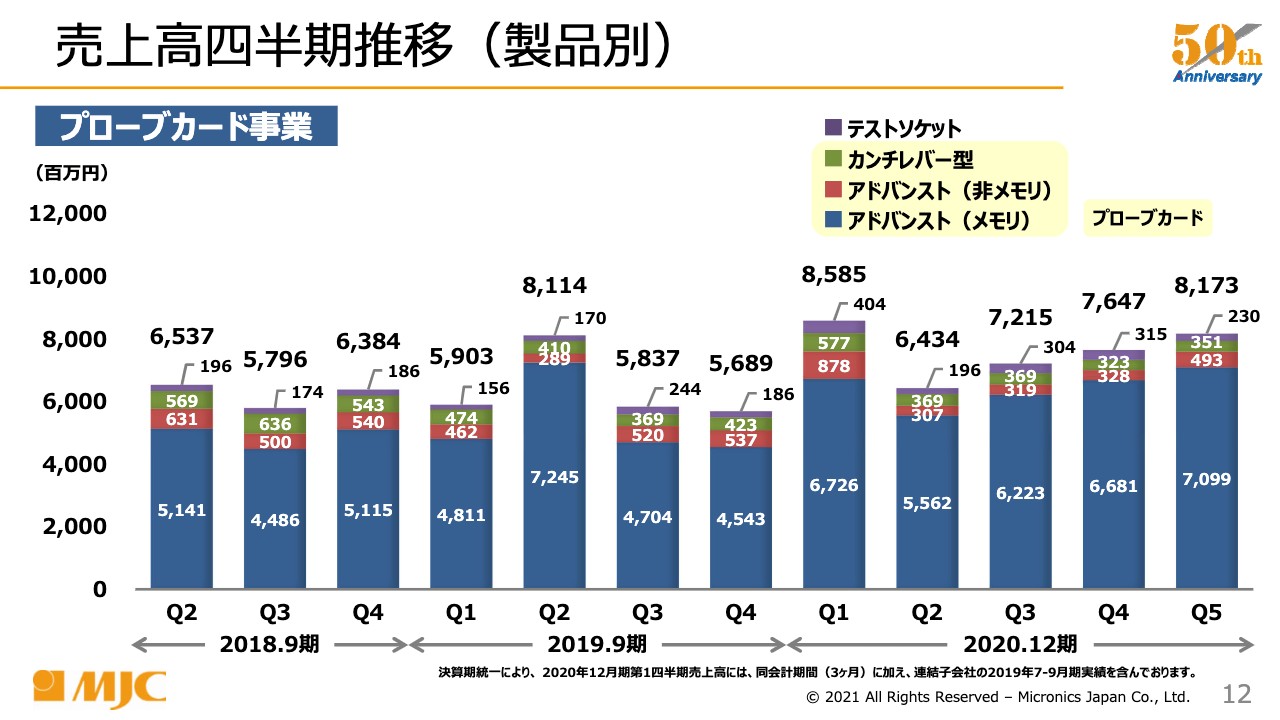

売上⾼四半期推移(製品別)①

製品群別の売上高の推移です。アドバンスト(メモリ)は棒グラフ下の紺色部分の数字ですが、ここのボリュームや中身が決算の数字に大きく影響します。第1四半期もネットすると55億円、50億円くらいのレベルですが、メモリの分野がそこから順調に売上を伸ばしていきました。

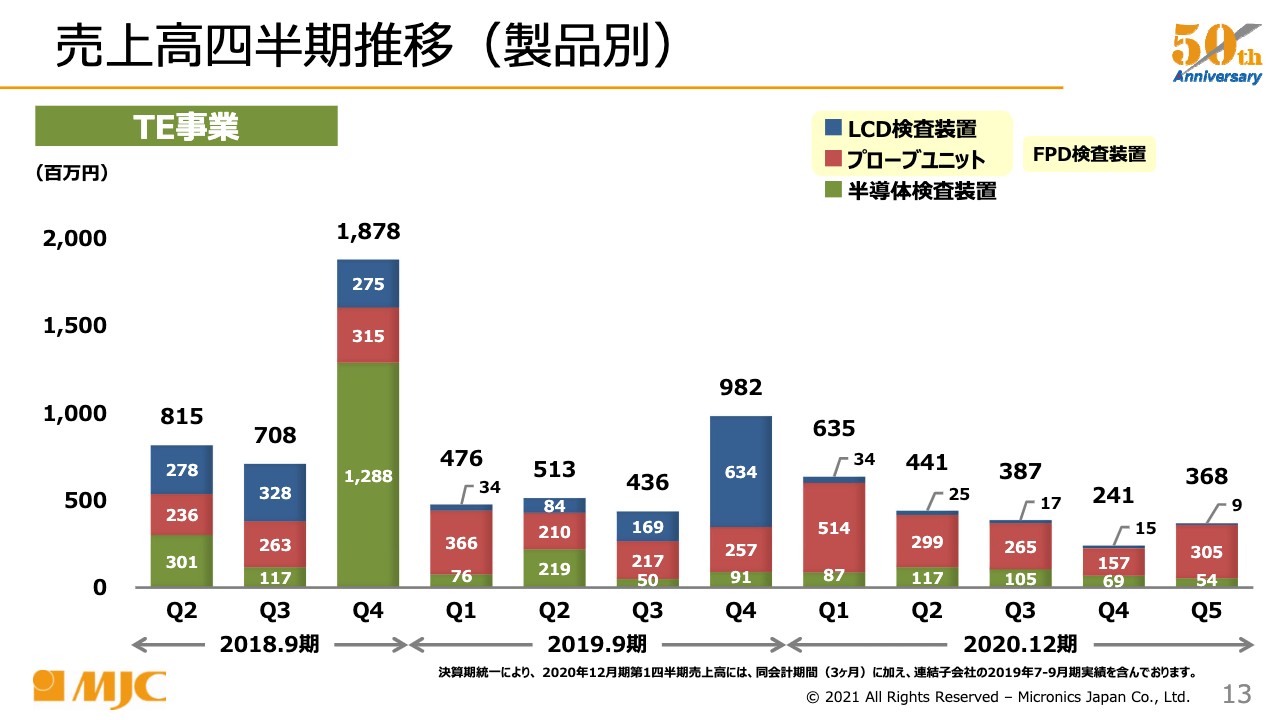

売上⾼四半期推移(製品別)②

一方、TE事業については、赤色の棒グラフのプローブユニットはほぼ安定した数字で、3億円前後の売上をずっとキープしていますが、その他の装置群が、最近はなかなか入ってきませんでした。ただ先ほどお伝えしたように、受注が少し入ってきたため、第51期の後半ですが、半導体検査装置、カスタムテスタの売上が立ってくることを見込んでいます。

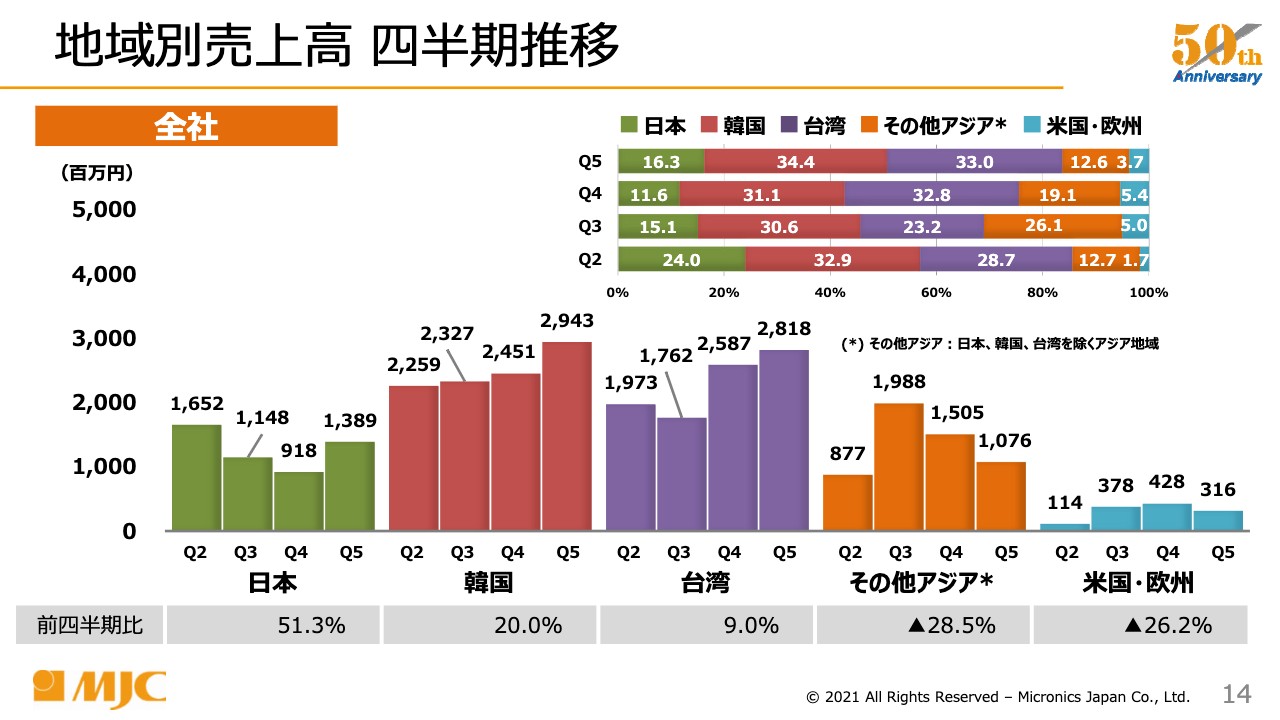

地域別売上⾼ 四半期推移①

地域別の売上高です。これは全社のセグメント別の割合、あるいは売上金額ですが、具体的には次のページで、プローブカード事業の説明をします。

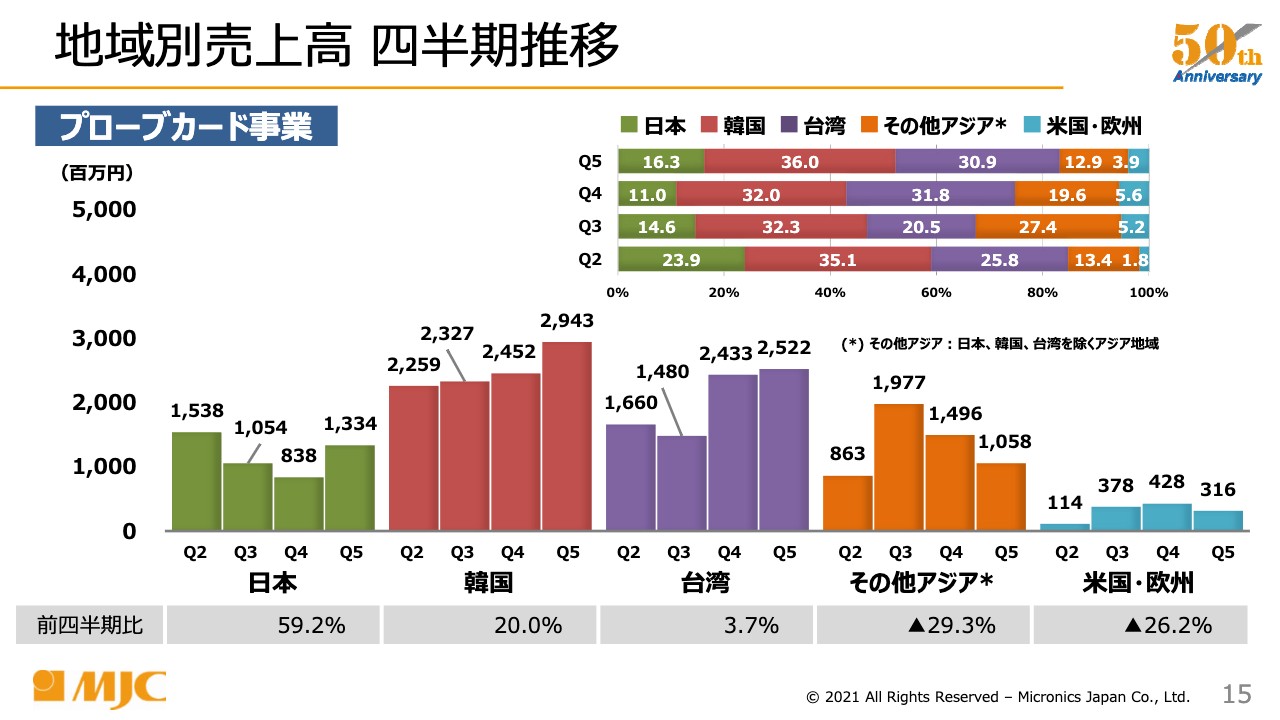

地域別売上⾼ 四半期推移②

プローブカード事業の売上高に関して、第5四半期は日本国内向けの売上が少し回復しました。とは言うものの、やはり韓国向け・台湾向けが非常に多くあり、スライド右上の横のグラフでは、日本向けは16.3パーセントで、80パーセント以上は海外向けになっています。韓国向けは36.0パーセント、台湾向けが30.9パーセント、その他アジア向けが12.9パーセント、米国・欧州向けは3.9パーセントです。売上高比率は圧倒的に韓国、台湾が多くあります。

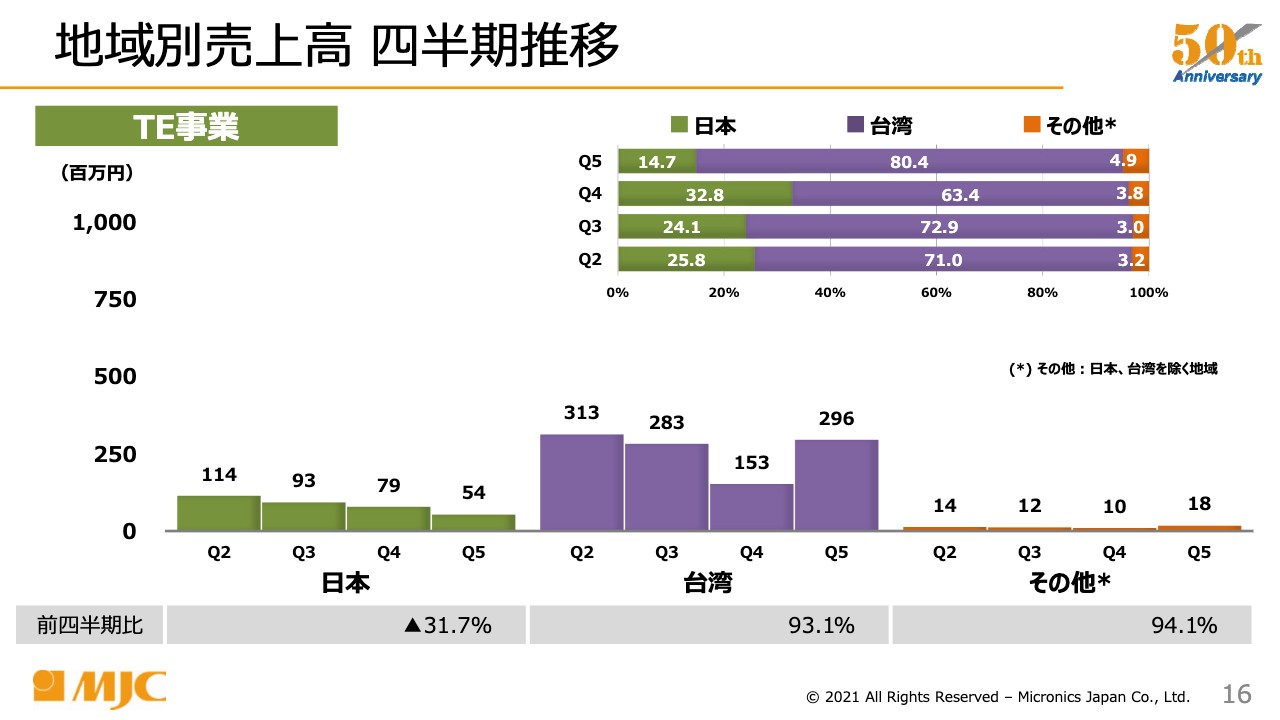

地域別売上⾼ 四半期推移③

一方、TE事業については、プローブユニットは台湾のお客さまがメインのため、台湾向けが非常に多くなります。日本向けについては、こちらも残念ながら売上高比率はあまり多くなく、台湾が圧倒的に多いというところです。

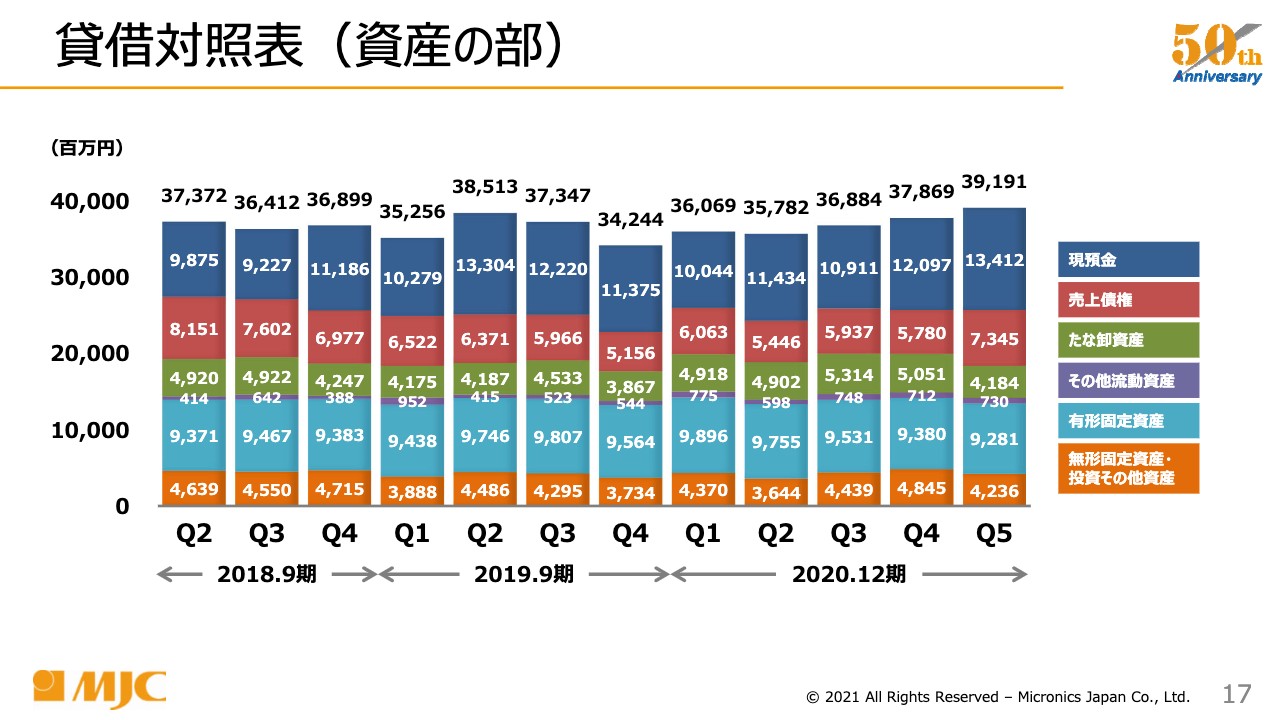

貸借対照表(資産の部)

バランスシートの四半期ごとの推移です。総資産は、昨年度末に比べて50億円弱増加し、この3ヶ月間だけでも13億2,200万円と増えていますが、中身として、特別ご説明するところはありません。

売上債権は、第5四半期は73億4,500万円と、過去に比べて少し増えていますが、これは売上高が増えたということです。

一方、受注残が非常に増えています。たな卸資産がこの第4四半期から第5四半期で減ったことについては、先ほどお伝えしたTE事業のたな卸資産の評価損がここでネットされている影響もあります。

ただ1点だけ、棒グラフの一番下のオレンジ色の部分の無形固定資産・投資その他資産について、政策保有株式を売却した売却益が11億6,400万円と先ほどご説明しましたが、その銘柄がゼロになっても、さほどここは小さくはなっていません。

現在の株式市場の好調さを反映して、私どもは政策保有株式をまだ少し持っていますが、日本国内の株式評価がよくなった、上がったということで、投資その他資産が目減りしなくて済んだと思います。

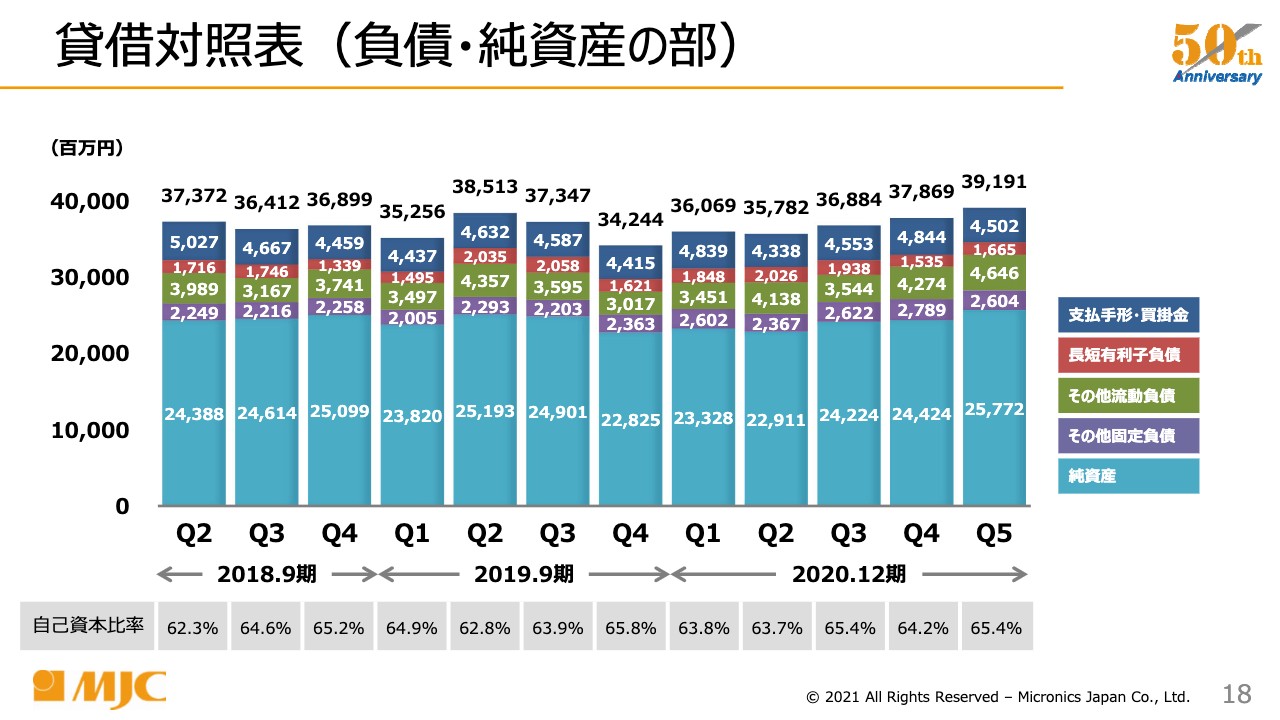

貸借対照表(負債・純資産の部)

負債・純資産の部についても、特別な説明事項はありません。順調に利益が出ており、純資産が増えています。

1点、その他流動資産が少し膨らんでいます。これは、決算期を9月から12月に変更したことから、未払費用が3億5,800万円増えていますが、それほど大きい影響はありません。純資産が増えた分だけ、順調にトータルが増えているとおわかりいただけると思います。

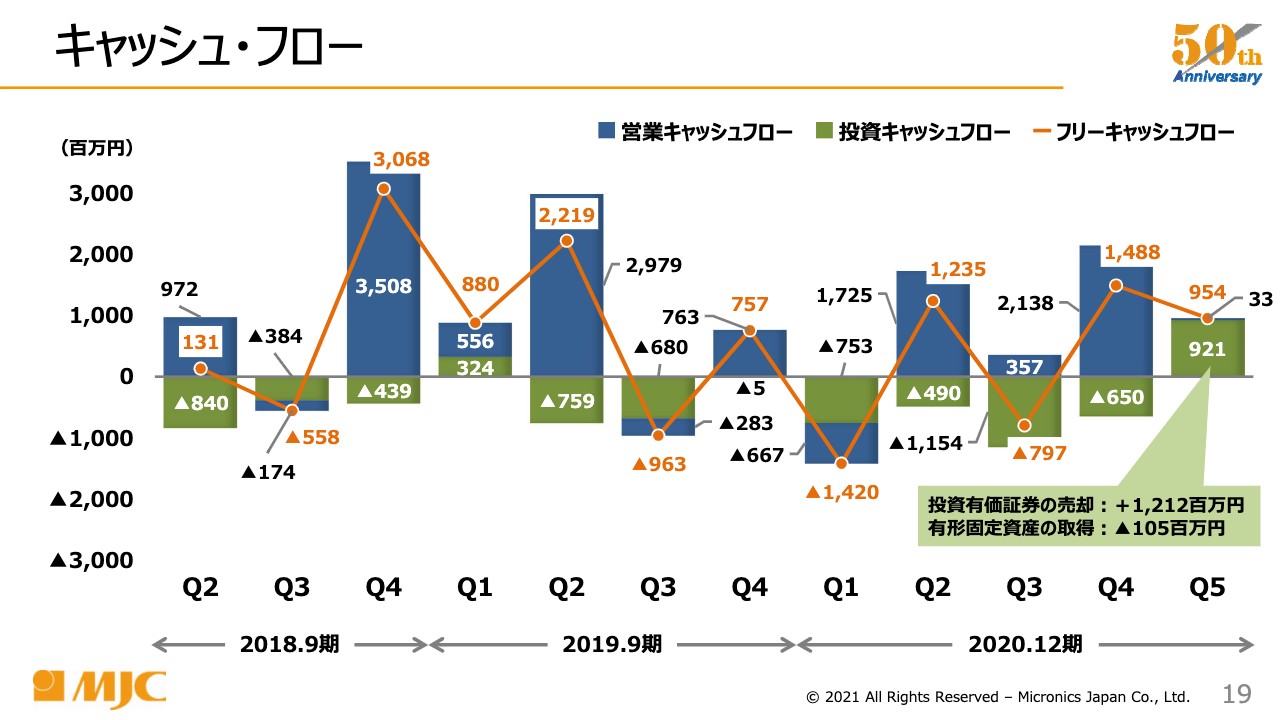

キャッシュ・フロー

キャッシュ・フローについては、四半期ごとに凸凹のかたちを取っています。これは、賞与あるいは配当、税金の支払いの時期が四半期ごとにあり、それにより凸凹が出るためです。

第5四半期は、アップルトゥアップルで比較すると、2020年12月期第1四半期が12月末のため、そことの比較になりますが、2020年12月期第1四半期の営業キャッシュ・フローはマイナスでしたが、第5四半期は少しですがプラスに転じています。

キャッシュ的にも非常にいい案件が売り上がって、キャッシュの回収も順調だということが見て取れると思います。

もっとも、決算期を変更したため、配当の支払時期、タイミングがずれたという影響もあります。

今期の第5四半期の特別な事項としては、政策保有株式ですが、投資有価証券の売却があり、先ほど売却益をお伝えしましたが、キャッシュ的には12億円1,200万円のキャッシュが得られました。

一方、有形固定資産の取得が1億円強ありましたが、差引勘定で投資キャッシュ・フローがプラス側に動いているということです。加えて、繰越欠損金がなくなったため、税金の支払いが過去数年に比べて少し増えてはいます。

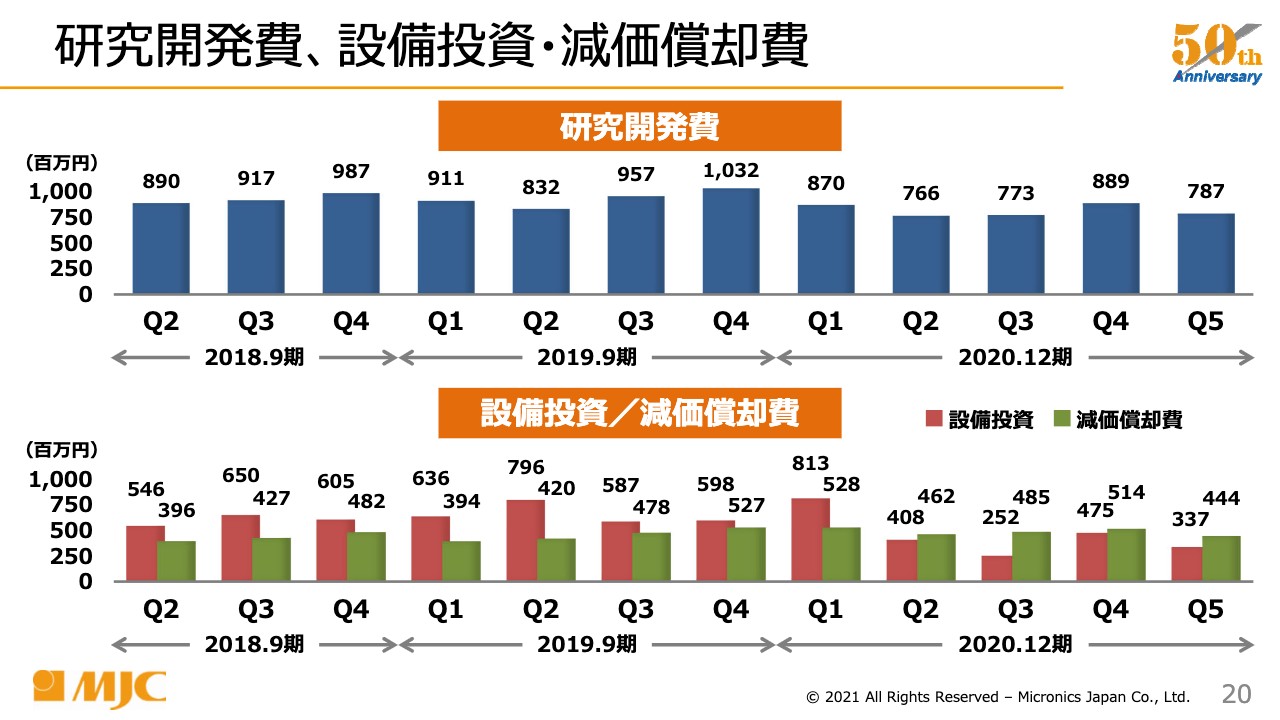

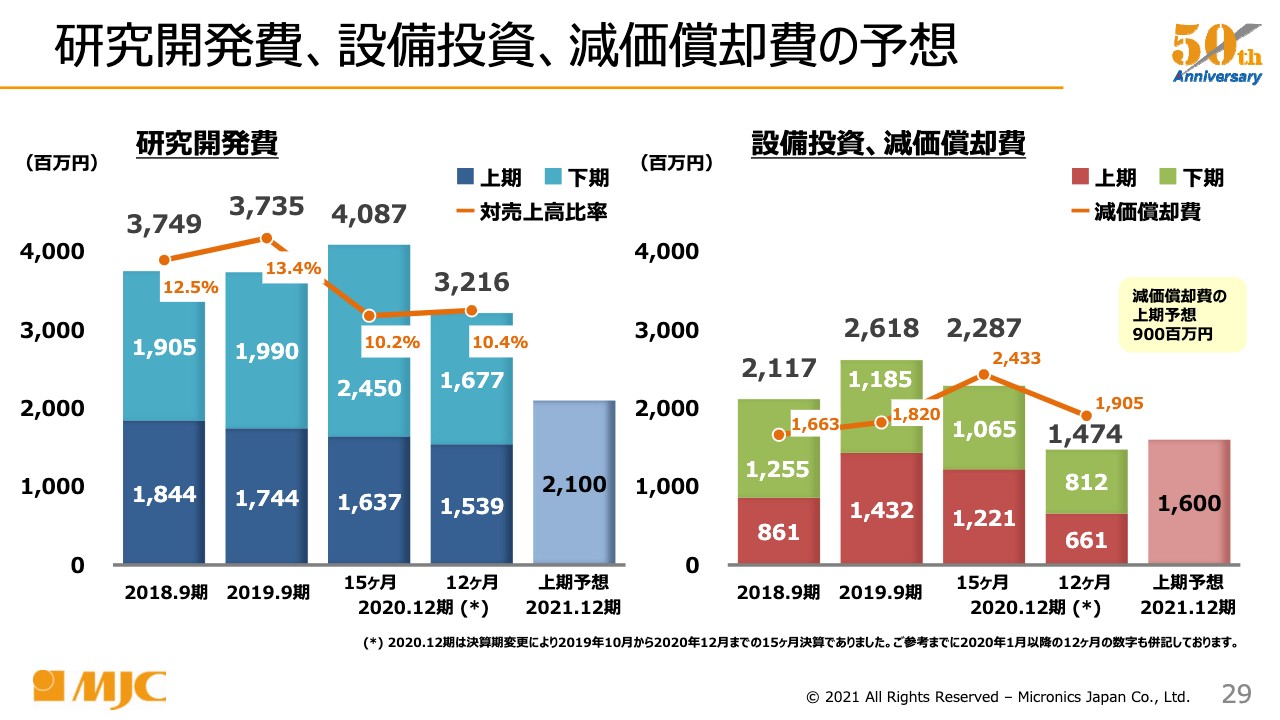

研究開発費、設備投資・減価償却費

研究開発費、設備投資・減価償却費の推移です。研究開発費は、2020年12月期は四半期ごとに似たような金額で推移しています。

昨年度、2019年9月期と比べると研究開発費は少なめでした。

設備投資ですが、計画では非常に大きい金額を抱えていますが、実行するタイミングを計っています。ただ、実行するタイミングがやや後ろにずれてきていることもあり、設備投資金額そのものは計画よりも少なめな今期の決算となりました。

私のご報告は以上です。ご清聴どうもありがとうございました。

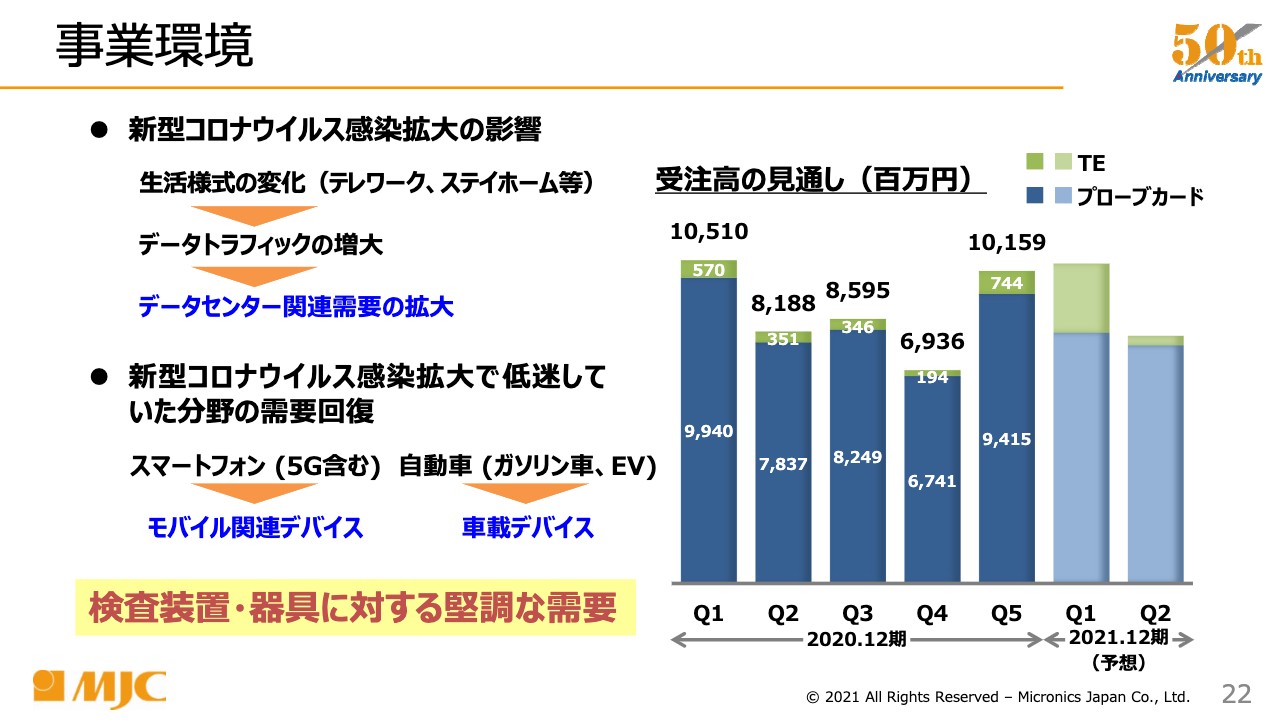

事業環境

長谷川正義氏(以下、長谷川):あらためまして、株式会社日本マイクロニクス代表取締役社長の長谷川です。本日はよろしくお願いします。

当社は50期を迎えましたが、環境的には新型コロナウイルスが猛威を振るっており、非常に右往左往した1年となりました。ステークホルダーのみなさま、株主のみなさま、そしてアナリストのみなさま、また当社のプローブカードやテスタなどをご利用いただいているデバイスメーカーのみなさま、そして当社を支えてくださっている協力会社のみなさまの支えがあって、50期を無事終了し、決算説明会を開くことができましたことを、非常にありがたく思っています。

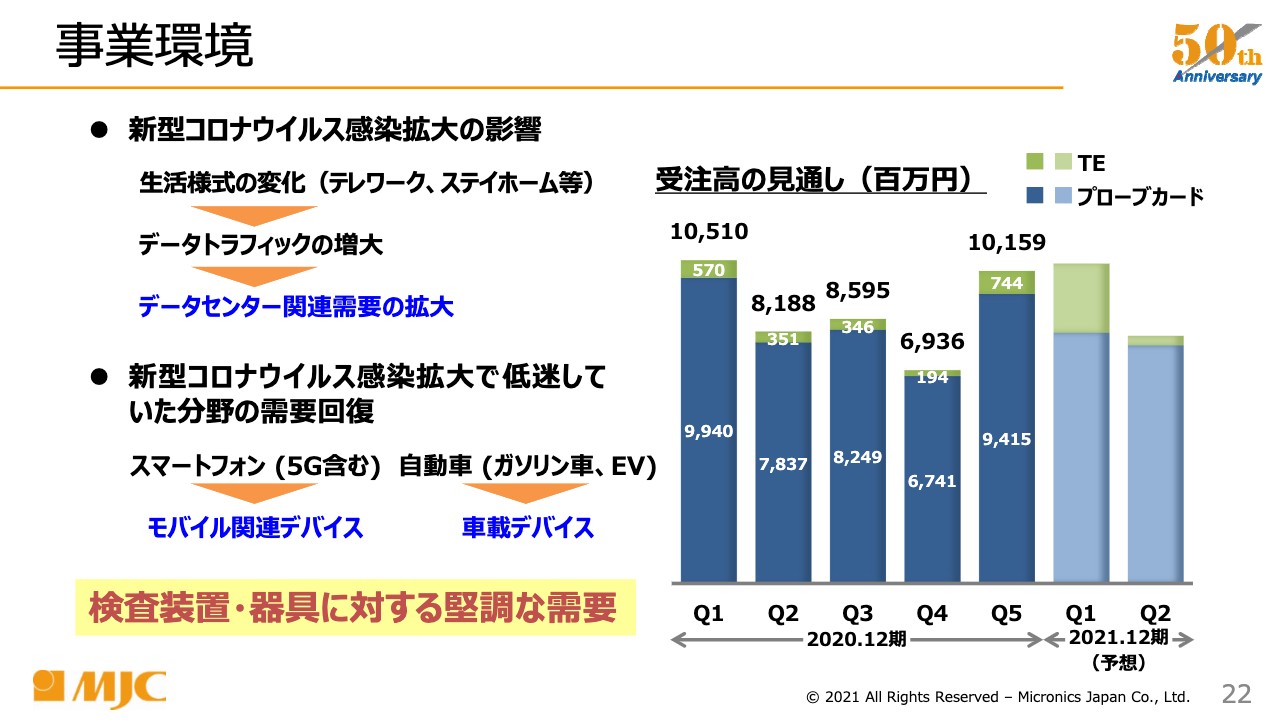

当社の事業環境について説明します。先ほどお伝えしたように、2020年12月期は、新型コロナウイルス感染拡大の影響に非常に右往左往しました。しかしながら、緊急事態宣言後の生活様式の変化、日本国内ではテレワークやステイホームといったことから、インターネットを活用したビジネスの拡大がありました。また学校の授業でもその影響があり、市場としてはデータトラフィックが増大し、当社にとって非常に追い風となっています。

データトラフィックの増大により、データセンター関連の需要の拡大等がありました。また、スマートフォンやタブレット、ノートPCの需要も強く、このようなものに搭載されるロジック、DRAM、フラッシュメモリが検査対象として出ることで、受注のアップダウンはありましたが、非常に強い堅調な状況で第5四半期を終えられています。

新型コロナウイルスの拡大で低迷していた分野の需要も回復基調となりました。SDGsの関連もあるかと思いますが、自動車においても、ガソリン車からEVへの乗り換え等々により、車載デバイスの需要も追い風となりました。したがって、このようなデバイスに対する検査機器、器具に対する堅調な需要、これが当社のスコアを支えたものであると感じています。

事業の概況①

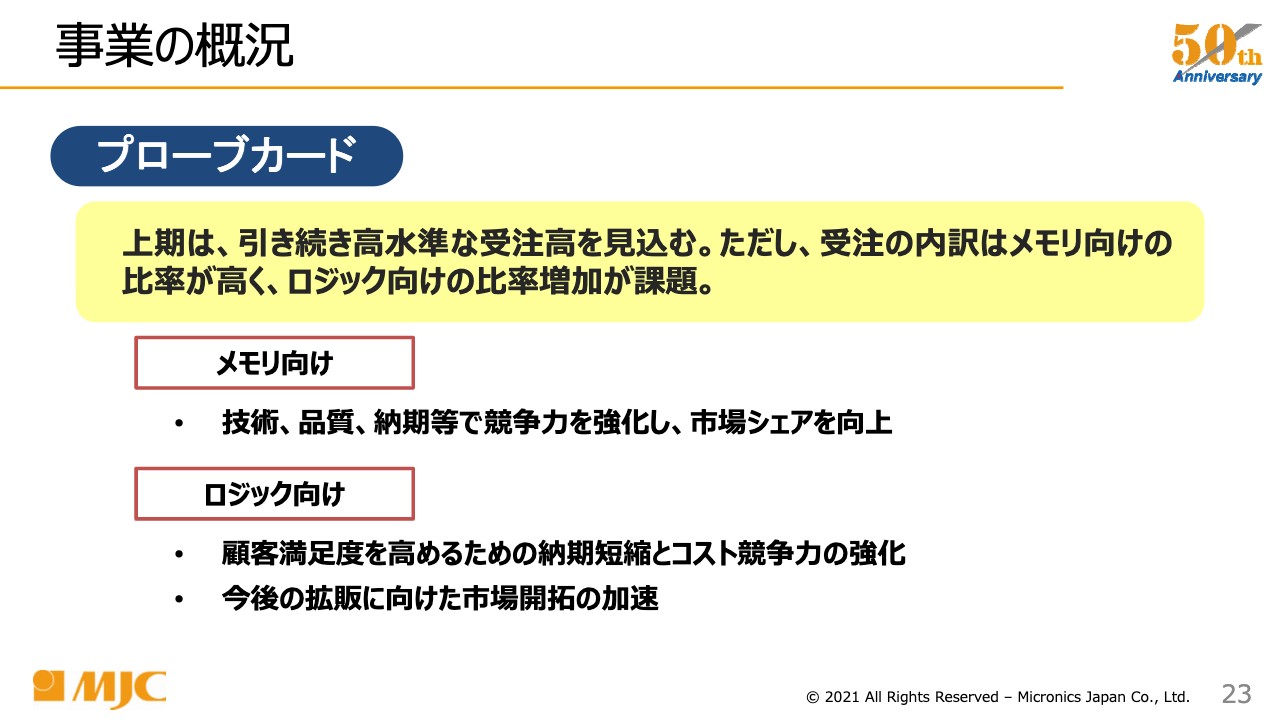

それでは、2021年12月期の事業概況について少しお話しします。まずプローブカード事業ですが、上期は引き続き高水準な受注高を見込んでいます。受注の内訳としては、やはり当社の強みであるメモリ向けのプローブカード事業の比率が多くあります。

ロジック向けの受注も少しずついただいていますが、しかしながら、当社が中長期ビジョンとして掲げているMJC Future Visionで、ロジック向けを伸ばす状況まではいたっていない状況です。メモリ向けは、技術、品質、納期等で競争力を強化していくこと、そして市場シェアをさらに向上していくこと、このあたりが重要だと考えています。

ロジック向けのプローブカード製品に関しては、顧客満足度を高めるために納期短縮と、コスト競争力を強化していきたいと思います。今後の拡販に向けた市場開拓の加速や、新製品の早期市場に対する需要、承認、このようなものも課題だと感じています。

事業の概況②

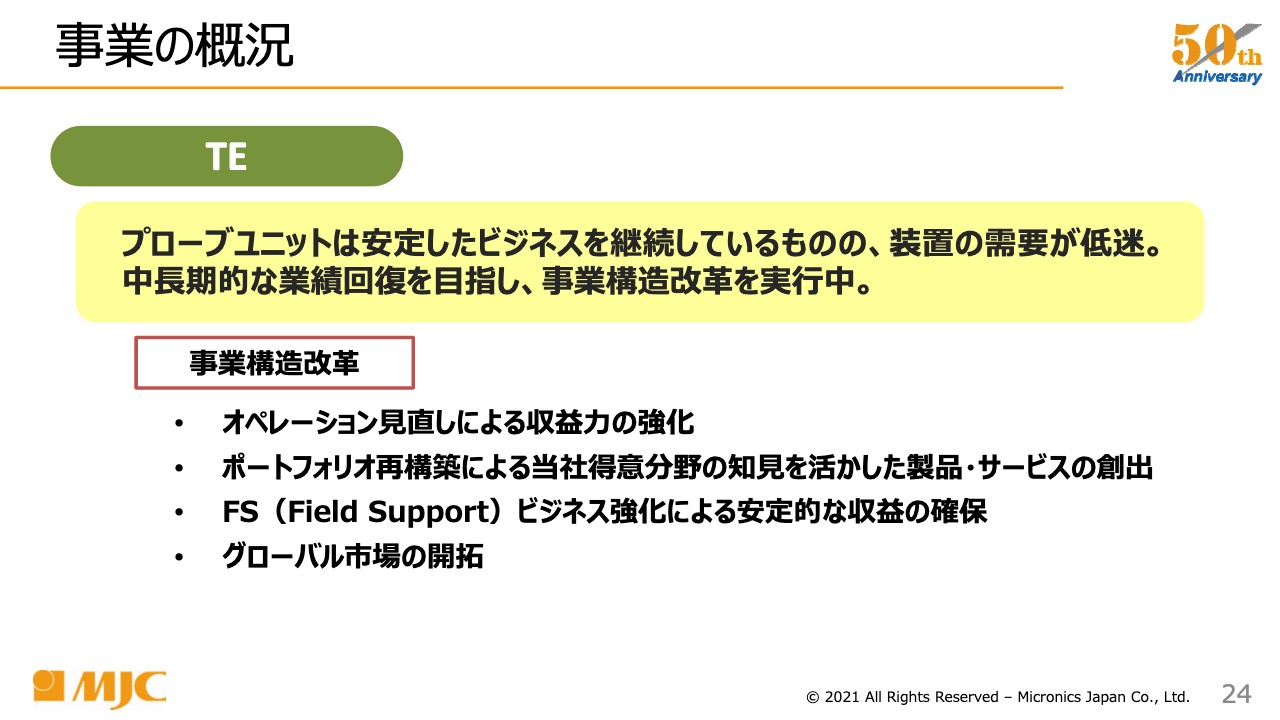

続きまして、TE事業について、お話しします。フラットパネルディスプレイ用のプローブユニットに関しては安定したビジネスを継続していますが、装置関連は需要が低迷しているため、中長期的な業績回復を目指して事業構造改革を行っています。装置に関しては、主にFPDに軸足を置いていたものを、数年かけて半導体のほうに大きくシフトを切っており、さらに加速させる必要があると思っています。

当然のことながら、TE事業として事業構造改革を行わなければならないと考えています。こちらに記載のとおり、2020年12月期からオペレーションの見直しによる収益力の強化、ポートフォリオの再構築による当社得意分野の知見を活かした製品・サービスの創出、FS(Field Support)、この部門を強化することにより、安定的な収益の確保を目指していきたいと考えています。

現状、日本国内よりも海外の売上が多いことから、半導体関連のテスト装置を売っていく中でも、グローバル市場の開拓が必要になります。当社の台湾TMCや韓国MEKといった子会社の活躍の場を、さらに強化していかなければいけないと考えています。

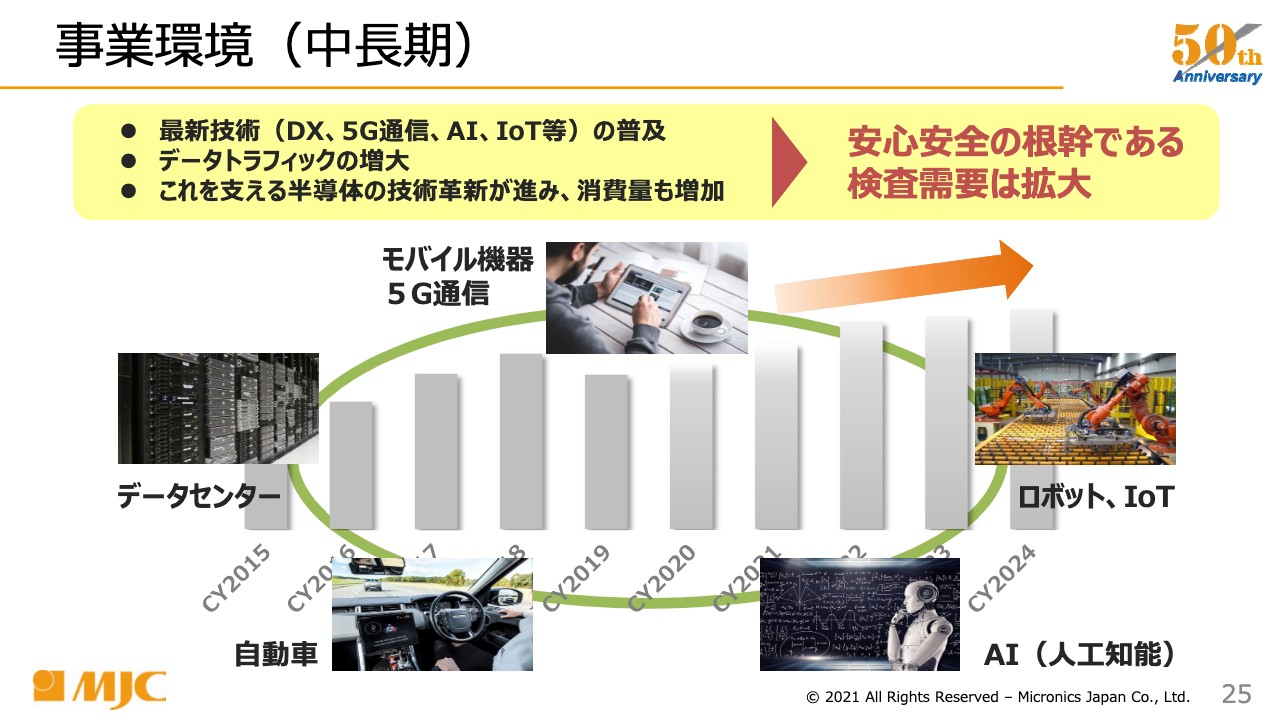

事業環境(中⻑期)

事業環境ですが、中長期的に見ると、最新技術であるDXや5G通信・AI・IoT等の普及、また、それに伴うデータトラフィックの増大を支える半導体の技術革新が進み、引き続き消費量も増加していくと思います。

このような背景のもと、安心・安全の根幹である検査の需要は、引き続き拡大していくだろうと考えています。当然のことながら、当社の主力製品であるプローブカードの需要も拡大していくと見ています。

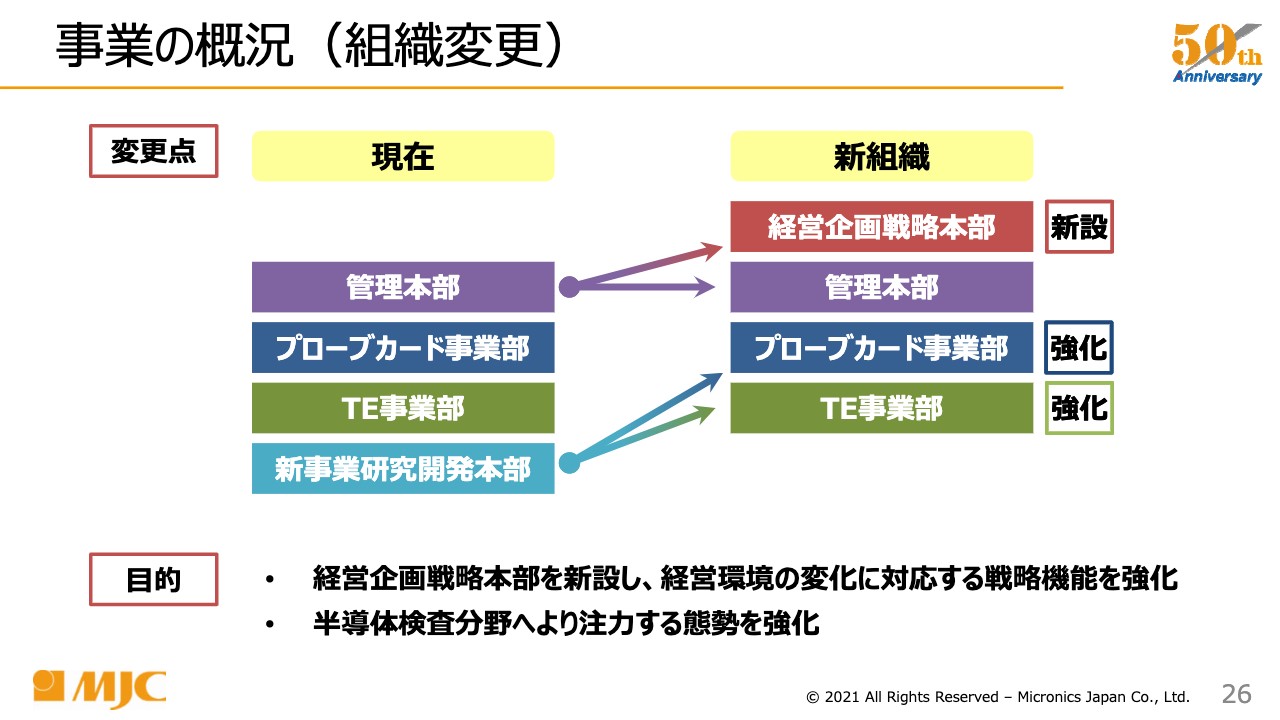

事業の概況(組織変更)

新事業研究開発本部は、当社の3年から5年先、それ以上先の新製品についてのさまざまな事業を検討してきた部署でしたが、しかしながらコロナ禍のもと、検証を重ねた結果、今の環境下でさらに基盤を堅固なものにしていくためには、現状の製品のさらなる強化が必要であると考えています。

新事業研究開発本部の中で行っていた研究開発製品は、当然のことながらプローブカード事業やTE事業に対して関係がある製品のため、研究開発したものを実製品に活かすべく再配置を行い、プローブカード事業部の強化、そして事業構造改革を行っているTE事業部を強化します。

また管理本部の中身を見直し、その一部を新設する経営企画戦略本部に移管することで、外部環境に対する戦略機能を強化し、対応力を強めていこうと考えています。

繰り返しになりますが、新事業研究開発本部を両事業部に振り分けることにより、半導体検査部門への注力をさらに強化していくことを、今回の組織変更の中で行っていきます。

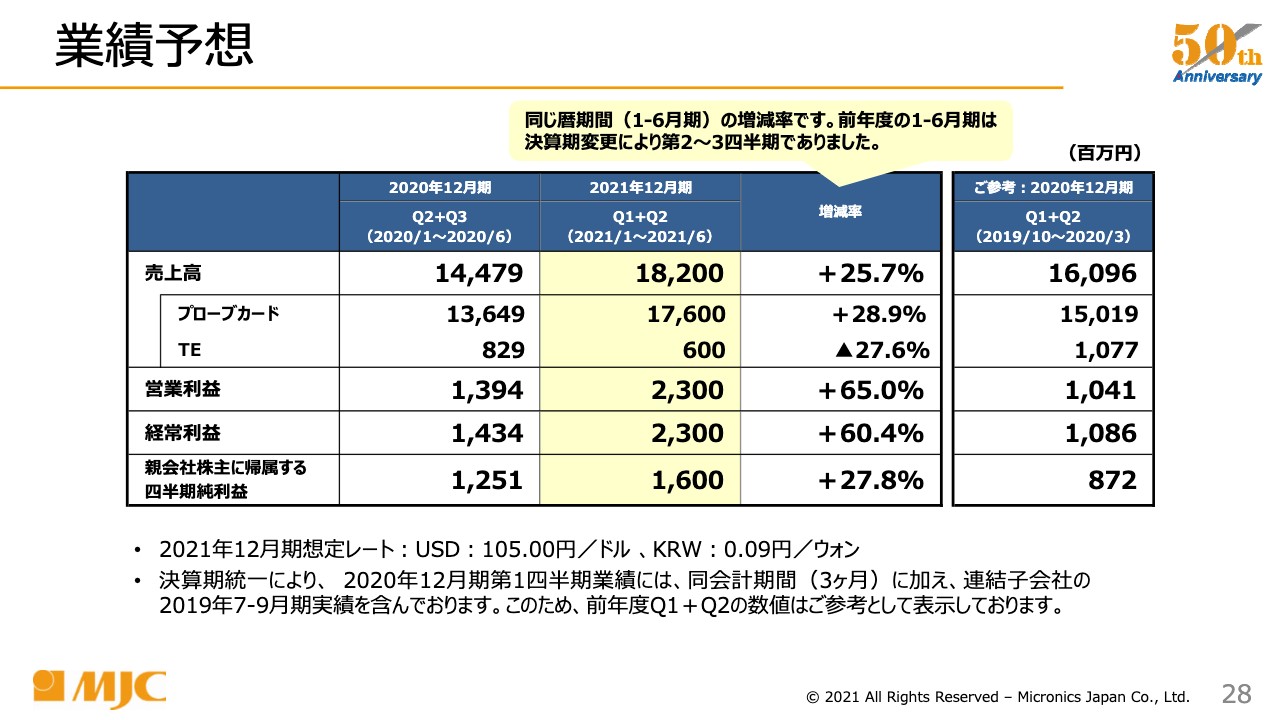

業績予想

業績予想についてです。中央の黄色い部分が2021年12月期、期間は2021年1月から2021年6月です。こちらは51期の第1四半期・第2四半期をプラスした数値になりますが、売上高は計画として182億円、プローブカード事業が176億円、TE事業が6億円と目論んでいます。

スライド左隣の2020年の12月期は、第2四半期と第3四半期となっていますが、こちらは前年度の暦上で同一期間の数値となっています。

それと比較して、51期の売上高は25.7パーセントの増大、営業利益は65.0パーセントの増大、経常利益は60.4パーセントの増大、親会社株主に帰属する四半期の純利益は27.8パーセントの増大と、意欲的な計画を立てています。

ご参考としてスライド右側に、従来の10月スタートの最初の6ヶ月である第1四半期と第2四半期の合算数字を載せています。

2021年の12月期の為替想定として、米ドルが105円、韓国ウォンが0.09円としています。

研究開発費、設備投資、減価償却費の予想

2021年12月期の研究開発費、設備投資、減価償却費の予想です。研究開発費は21億円で、非常に意欲的な研究開発活動を計画しています。このうちの約8割は、プローブカード事業部で使う研究開発費となっています。

設備投資については、16億円と、前年度通期を上回る数値で計画しています。

MJC Future Vision

最後に「MJC Future Vision」になります。当社の目指す姿、QDCCSSをさらに推し進めて、品質と納期で競争力を高め、市場へ安心・安全を提供することで「より豊かな社会の発展に貢献」していく、という方針に関しては変更ありません。

ただ、先ほどもお伝えしたように、一部で本部の見直し等々を行い、現状の環境に則した対応を行いながら、目指す姿にチャレンジしていきたいと考えています。

以上で私の説明とさせていただきます。ご清聴ありがとうございました。

質疑応答:経営課題について

質問1:新設した経営企画戦略本部で取り組まれる、上位2位から3位までの優先度の高い経営課題は何でしょうか?

長谷川:経営企画戦略本部を新たに新設することに至った経緯としては、やはり事業環境の大きな変化にあると思っています。SDGsやDXなど、さまざまな市場環境に対応できるように、取り組まなければいけないと思っています。また、生産性向上など、幅広く取り組んでいく予定です。

質疑応答:設備投資のテーマについて

質問2:今期の設備投資の主なテーマを教えてください。

長谷川:具体的な数字などは控えさせていただきますが、主にプローブカードの増産に関わるものです。

質疑応答:好調なプローブカードの背景について

質問3:プローブカードについて、下期から好調となり今期も好調を見込んでいますが、この背景にはどのようなものがありますか? 事業環境の変化について、詳しく教えてください。

長谷川:2020年の新型コロナウイルスの感染拡大によって、生活様式が大きく変わったことがあると思います。もちろん、新型コロナウイルスの影響があろうとなかろうと、市場としては5G等のさまざまな新たな取り組みが行われていましたが、それが大きく加速したと思っています。

そのような状況が、2021年の1月スタートである51期も続いていくところが背景にあると考えています。

質疑応答:プローブカードの受注ピークアウトの背景について

質問4:プローブカードの受注が徐々にピークアウトすると予想されている背景を教えてください。

戸田繁樹氏(以下、戸田):2020年10月から12月、第5四半期の期間に非常に多くの受注をいただき、プローブカード事業としては、おそらく過去最高の四半期別の受注高になっています。

冒頭で、齋藤より第1四半期のお話をしましたが、ここに決算期の期ズレを解消するための子会社の3ヶ月分がプラスアルファされているため、第5四半期は非常に高かったという結果になりました。

10月から12月からはやや減りますが、第1・第2四半期ともに、プローブカード事業の薄い青色の部分に関しては、非常に高い水準の受注高を予想しています。こちらに関して言うと、第5四半期からはやや下がりますが、ピークアウトするとは予想していませんので、高い水準が続くと思います。

質疑応答:プローブカードの受注見通しについて

質問5:第2四半期にプローブカードの受注が前四半期比で減少すると予想されていますが、具体的に減速していることが見えているのでしょうか? あるいは、読みづらいために保守的に予想されているのか教えてください。

また、上期のプローブカードの受注見通しをDRAM・NAND・ロジック別に教えてください。

戸田:先ほどのお話の続きになりますが、急激に減るとは思っていません。第1四半期の受注に関しては、ある程度見えている部分がありますが、第2四半期についてはまだ予測の部分もあります。当社は2四半期先を業績予想として、今後も四半期ごとにロールアップしながら開示していきますので、先々の予想については四半期ごとに見直していきたいと思っています。

また、上期のプローブカードの受注見通しのところで、品種別の割合を大まかにお伝えすると、DRAMがプローブカード事業の6割で、NAND製品が2割くらい、そして、ロジック製品が1割で、残りがTEになります。DRAMがやや増加していますが、前四半期までとさほど大きな変化はないと思っています。

質疑応答:プローブカードの競争環境について

質問6:プローブカードの競争環境について、DRAM・NAND・ロジック別のシェア増減や、技術優位性の変化があれば、教えていただけますでしょうか?

長谷川:競争環境については、直近でも高い市場シェアを維持できると考えています。ただ、やはりロジックに関しては、新たな製品に対してのご注文をいただき始めていますが、まだ当社が大きく参入できていないエリアがあると認識しています。

メモリーに関しては、繰り返しになりますが、引き続き堅調な状況が維持できると思っています。

NANDに関しては、戦略的にもDRAMに力を入れているのが現状ですが、NANDは今年度以降に大きく伸ばしたいエリアと考えています。ですので、このあたりのシェアを今後はむしろ増やして、メモリに関してはシェアを維持、もしくはそれ以上という感じで、市場の要求に応えていきたいと考えています。

技術的な優位性については、特に大きな変化はありません。むしろ、安定した製品を決められた納期でしっかりと納入するというような量産技術面の部分が、前年度ではお客様から一番大きく期待された部分だと思っています。

と言いますのも、DRAMのエリアは、エッジ端末の需要が急加速しており、最新のデバイスだけでなく、旧世代のDRAMが出始めたりして、かなり幅広い受注が来ています。これに対して、しっかりと対応できる力も重要であると考えています。

質疑応答:カスタムテスタの受注について

質問7:カスタムテスタの受注が入りましたが、顧客が発注を決めた要因は何でしょうか? また受注の持続性について、コメントをお願いします。

長谷川:カスタムテスタも、当社が以前から手掛けているテスタで、過去にペンディングになっていた製品が中心になっています。今後、これが継続的にあるかというと、難しいと認識しています。むしろ新たな新製品の開発や新しい分野へのテスタの開発などを行っていかないと考えています。

新着ログ

「電気機器」のログ