ハイマックス、DX案件の受注や技術者の育成・強化に注力し持続的な成長を実現 さらなる高みを目指す

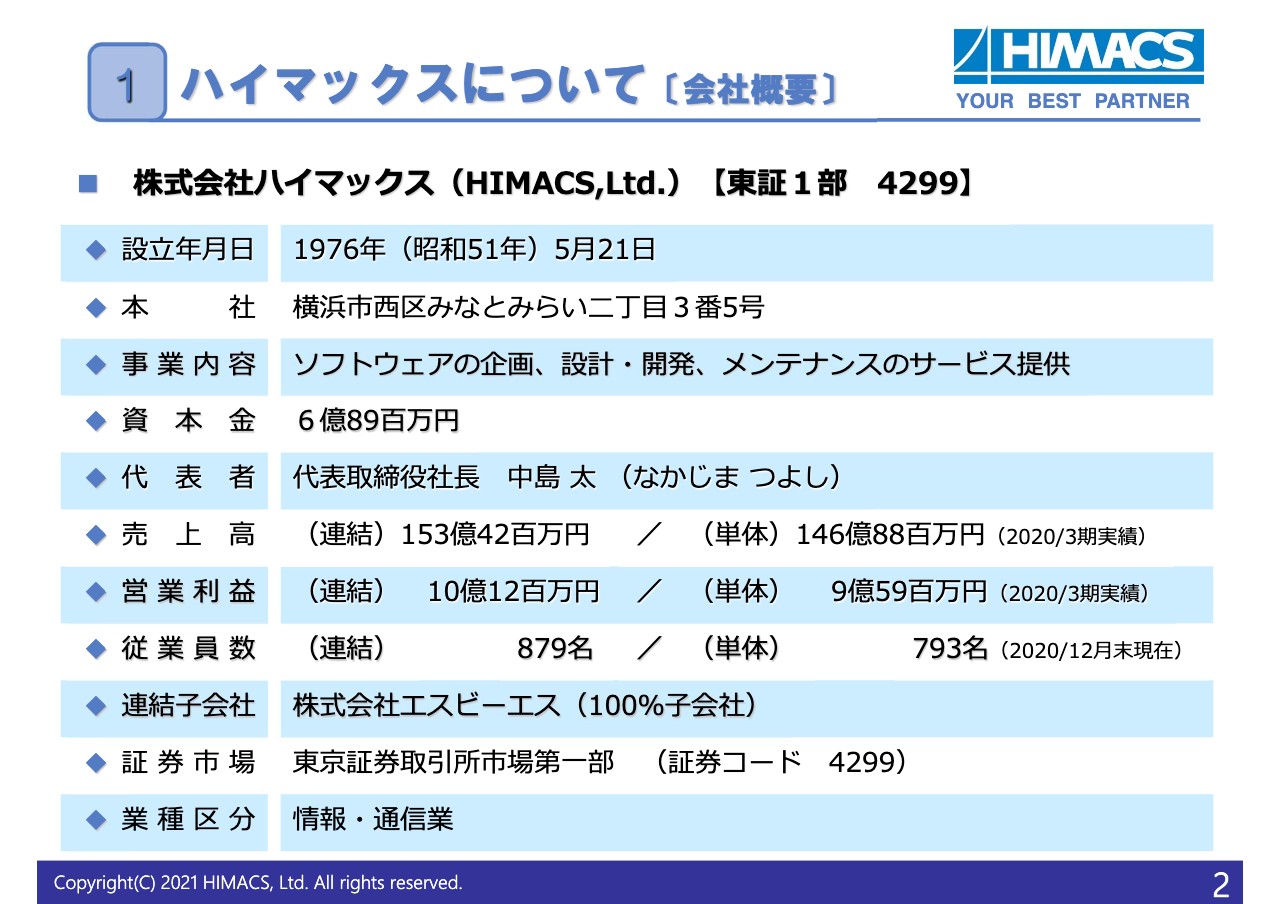

1 ハイマックスについて〔会社概要〕

中島太 氏(以下、中島):初めまして、株式会社ハイマックス代表取締役社長の中島と申します。本日はお忙しい中、説明会にご参加くださり、誠にありがとうございます。限られた時間ではございますが、 事業内容や事業戦略等をご説明しますので、よろしくお願いいたします。

初めにハイマックスについてご紹介し、次に、当社の強み・特長、開発したシステムの事例、業績の動向、最後に、株主還元・株式についてご説明します。

2ページは、会社概要を記載しています。設立は1976年5月で、設立以来、本社は横浜にあり、今年度で45期目を迎えています。事業内容としては、ソフトウェアの企画、設計・開発、及びメンテナンスのサービスを提供しています。

企業がさまざまな事業を展開していくにあたり、多くの業務はパソコンを用いて自動的に対応する、いわゆる「システム化」がされています。例えば、投資家のみなさまが株式を売買する時のインターネット取引システムの一部分を、当社が開発しています。

従業員数は連結で879名で、東証一部に上場しており、業種区分は「情報・通信業」です。

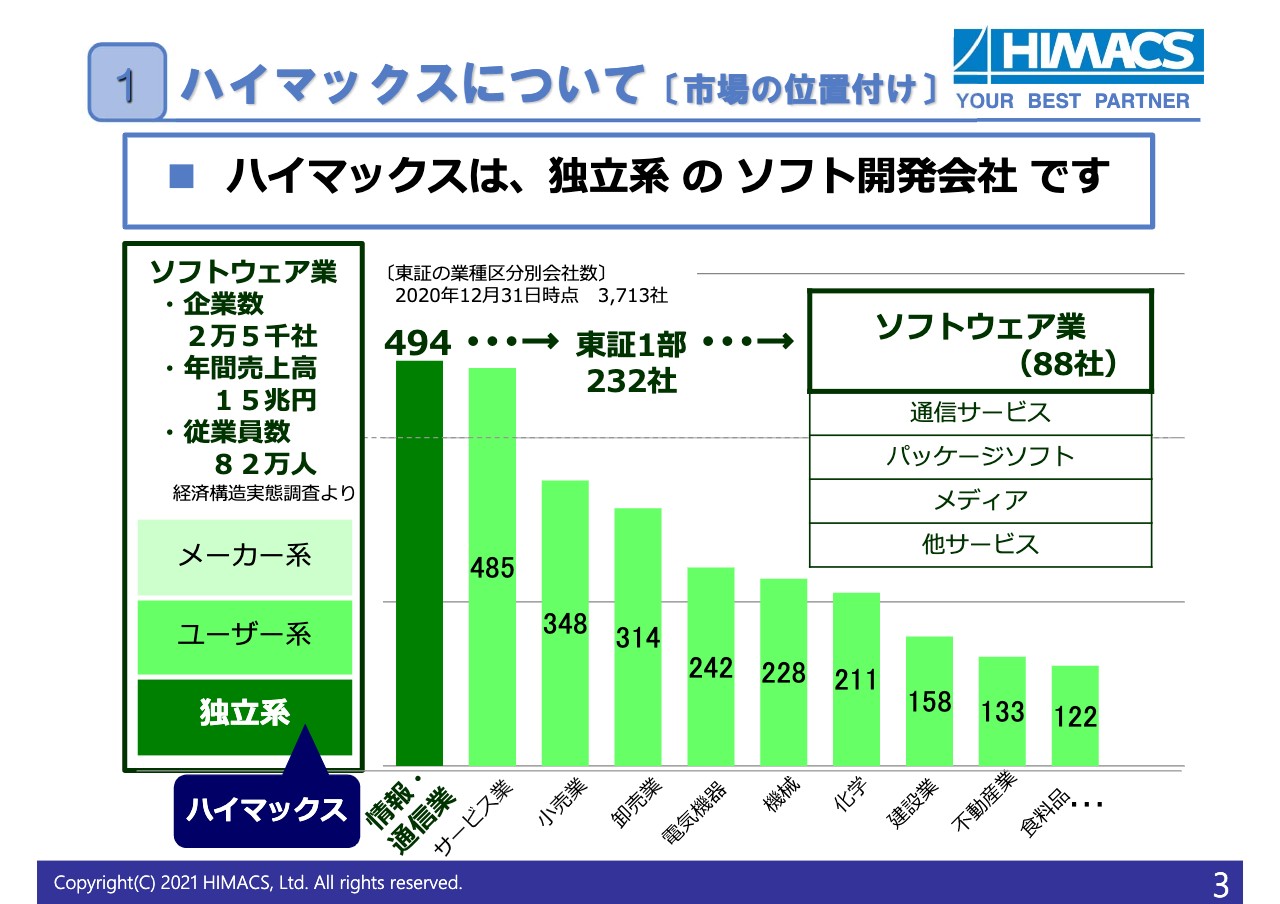

1 ハイマックスについて〔市場の位置付け〕

中島:3ページは、市場での当社の位置付けを記載しています。ソフトウェア業界全体の市場規模については、国内の企業数は約2万5,000社、年間売上高は約15兆円、従業員数は約82万人です。その中で、独立系のソフト開発会社と位置付けられています。

証券取引所の業種区分では「情報・通信業」に分類されており、その上場社数は494社と、業種区分別では最多となっています。そのうち東証一部は232社で、当社と同じソフトウェアを開発している企業は88社あります。

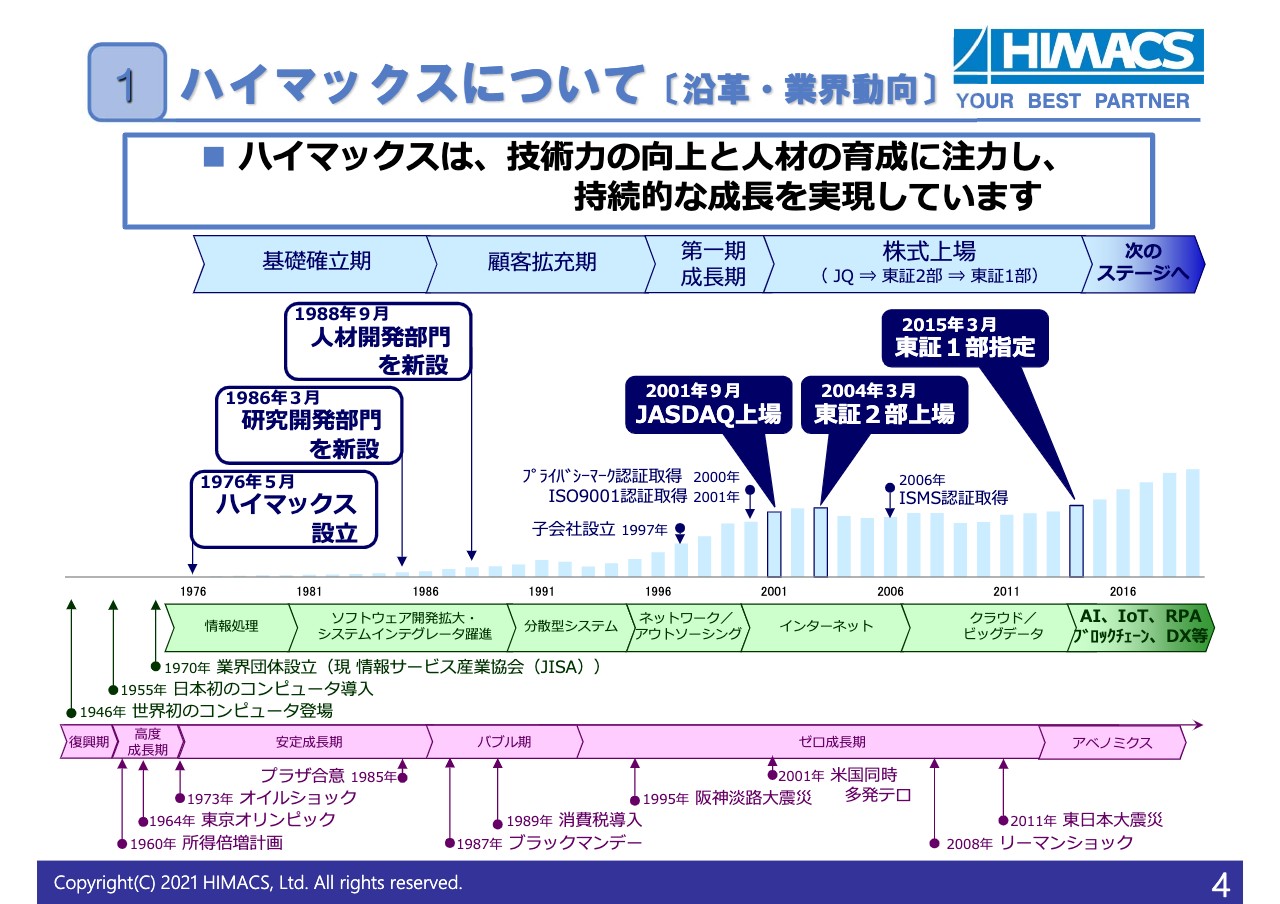

1 ハイマックスについて〔沿革・業界動向〕

中島:4ページでは、当社が属する業界の情報サービス産業の歩みと、社会情勢について記載しています。水色の棒グラフは、グループの売上高の推移を表しています。1976年の設立当初から、技術力の向上と人材の育成に注力しており、売上高が10億円にも満たなかった1986年から、先端技術の研究開発に努める部署を新設しました。1988年からは人材開発の専門部署を新設し、社内の教育体制を確立するなど、持続的な成長に向けた先行投資を継続してきました。

そして2001年にジャスダックに上場し、続いて2004年に東証二部、2015年3月に東証一部銘柄に指定されました。現在は、さらなる飛躍を目指した中長期経営計画の実現に取り組んでいます。

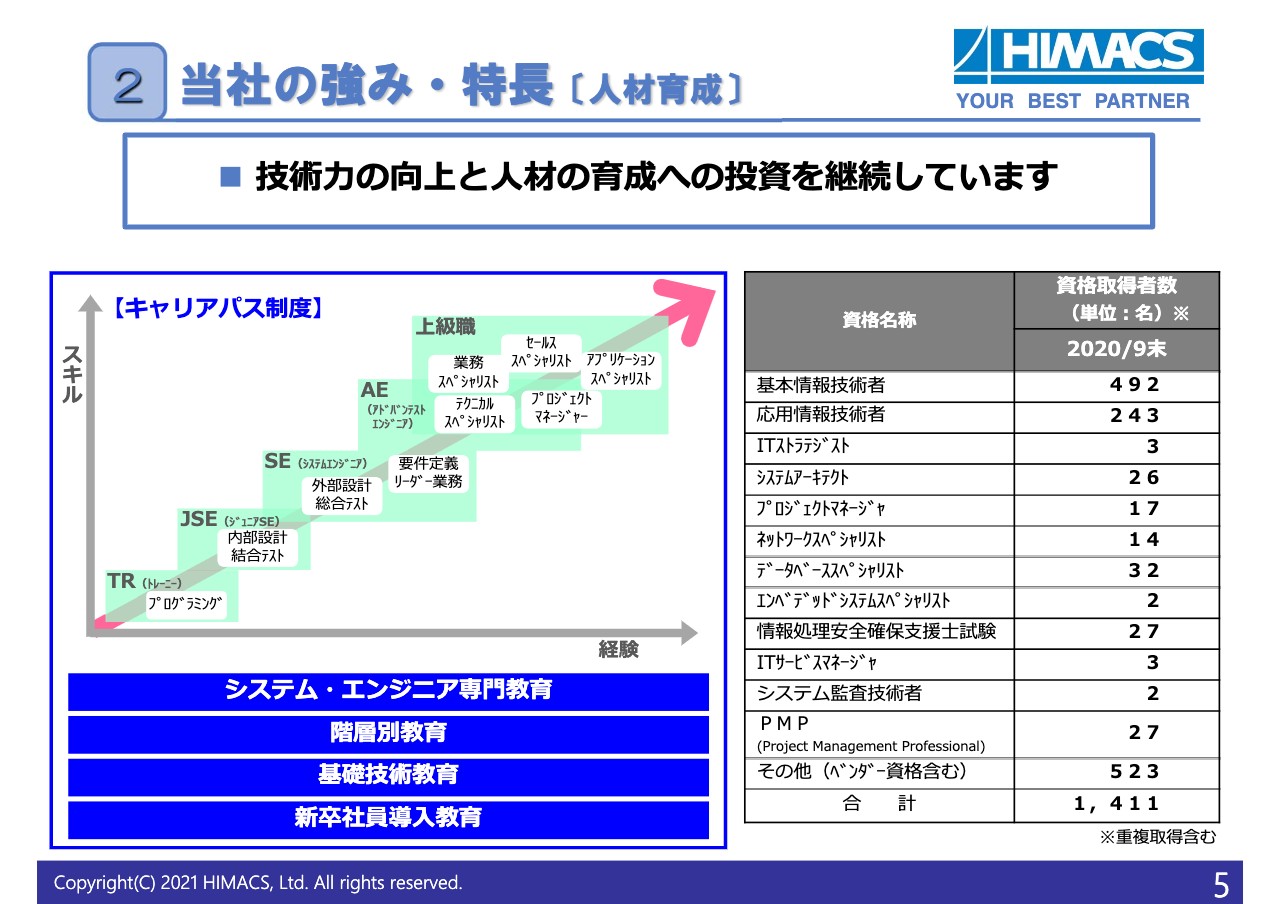

2 当社の強み・特長〔人材育成〕

中島:5ページからは、当社の強み・特長についてご説明します。先ほどお伝えした沿革の中でも、設立当初から人材の育成に注力してきたことをご説明しました。現在では、新入社員の導入教育は3ヶ月間しっかりと行い、その他にも、技術面や階層別に社内外の教育カリキュラムを整備しています。また、技術を確実に身につけて着実に成長できるよう、「スキル」と「経験」を軸とした「キャリアパス制度」を整備しています。

スライド右の表は、技術者の資格取得状況です。昨年の9月末時点で1,411資格あります。資格取得者には社内表彰を行うなど、積極的にチャレンジしてもらう仕組みを設け、資格取得を奨励しています。この実績は、当社のホームページでも継続して掲載しており、業界でも誇れる水準であると自負しています。

2 当社の強み・特長〔サービス分野〕

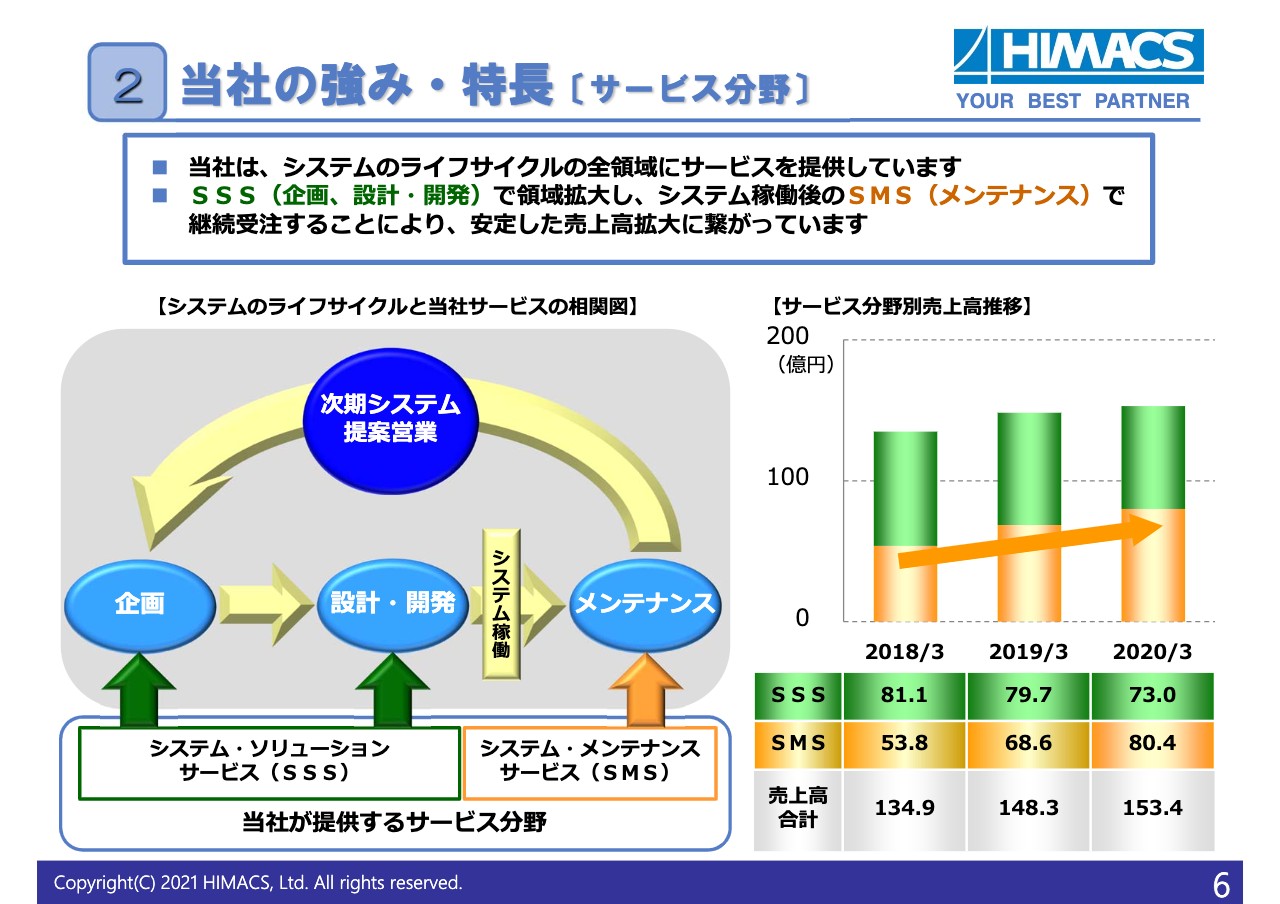

中島:当社グループは、システムのライフサイクルの全領域に、サービスを提供できることを強みとしています。システムを構築するためには、まず、どのような業務を処理するためのシステムを作るのかといった企画から始まります。次にシステムの設計を行い、設計に基づいて開発を行います。

開発が終了し稼働となり、お客さまがシステムを利用されてからも保守・メンテナンス が必要となります。そして、一定期間システムが利用されると、次のシステム再構築の計画が検討されるというライフサイクルになっています。

当社は、このサイクルの全領域にサービスを提供しています。特にメンテナンスサービスは、長期安定的な取引が確保できるとともに、お客さまの業務ノウハウを蓄積できます。そのノウハウを活かすことで、次のシステムにおいて、企画からの参入が優位になります。

スライド右側の棒グラフは、直近3年間のサービス分野の売上高推移を表しています。企画、設計・開発の工程でシステムソリューションサービスの領域を拡大し、稼働後のシステムメンテナンスサービスで継続受注することにより、安定した売上高の拡大につながっています。

坂本慎太郎氏(以下、坂本):ご説明いただき、ありがとうございます。「システム開発をやっている」と一言で言っても、「どんなことをやっているんだ?」とわからない人もいます。同業他社も多くある中で、今のご説明を聞いたら「こんなことをやっているんだ」と理解した方はいらっしゃると思います。

そこで、投資家としてお伺いしたいのですが、SSS(企画・設計・開発)と、SMS(メンテナンス)の部分について、どちらのほうが儲かりますか? 当然、案件により異なるとは思いますが、イメージでお伝えいただけたらわかりやすいと思います。よろしくお願いします。

中島:この業界、そして世間一般的には、おそらくSSSのほうが収益性は高いと思います。ただ、私どもの数字を実績で見るとそれほど差がなく、SSSのほうが多少高いかたちです。実は、SMSの作業もこれまでの経験を生かし工夫することで、生産性や品質の向上に取り組んでおり、その成果が出ていると思っています。

2 当社の強み・特長〔ユーザー業種〕

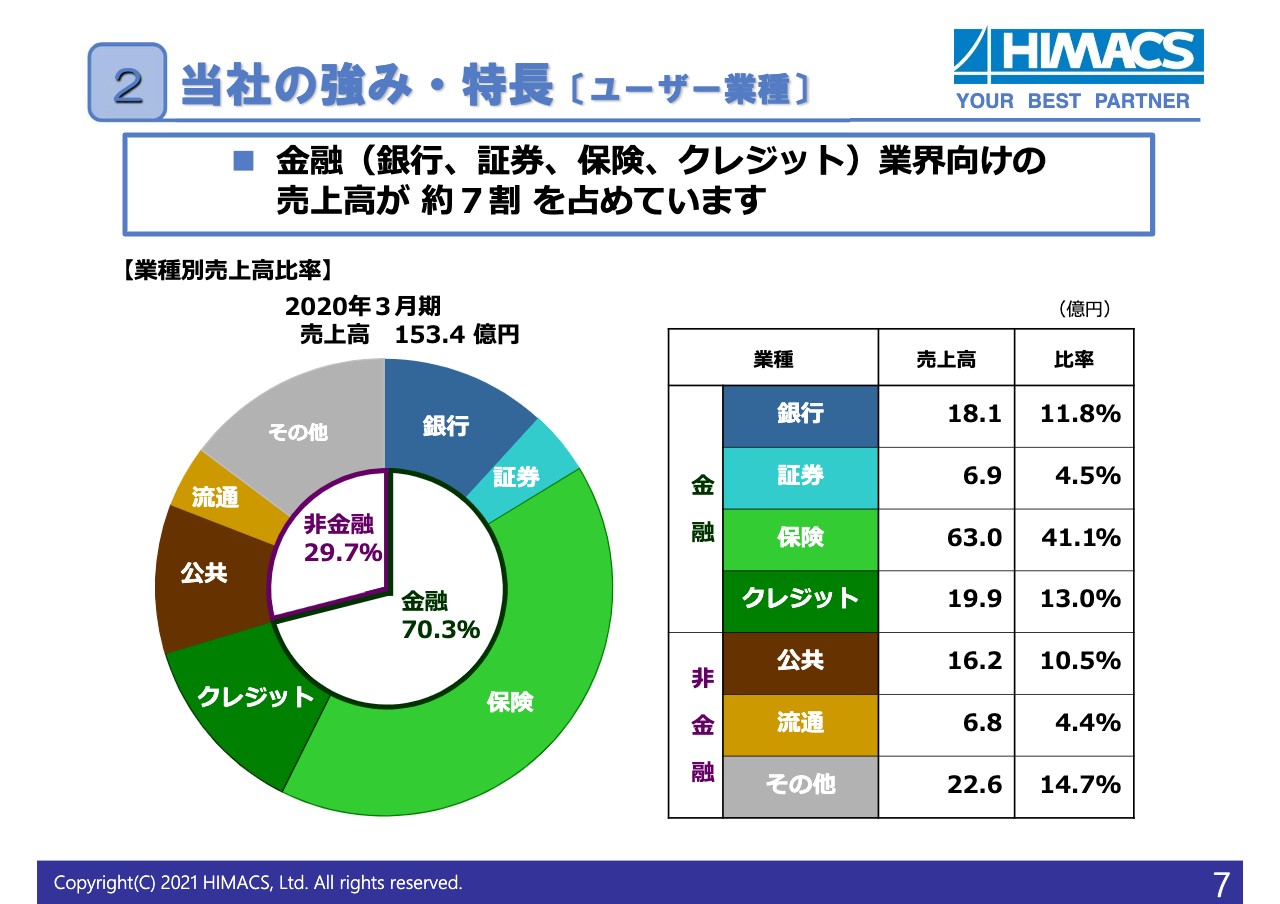

中島:次に、当社が開発したシステムをご利用いただいているユーザーの業種について、ご説明します。銀行、証券、保険、クレジットといった金融業界向けが約7割、公共、流通、その他のサービスや製造業などが約3割の構成となっています。

各業種のシステムは重要な社会インフラとなっており、いったんシステム障害が発生すると社会に大きな影響を与えます。ですので、開発する側の私どもも、高い技術力と業務ノウハウを求められます。

当社は創業以来、高い信頼性が求められる金融業界向けを主軸に売上を拡大してきました。中でも保険業界向けが約4割と、一番多くの割合を占めています。生命保険は20年、30年と長く付き合う商品の管理が必要であり、また保険料の計算など、特殊な業務知識が必要です。

最近では、医療保険などのさまざまな新商品が開発され、それらすべてにシステム開発の対応が必要となりますが、長年蓄積した業務知識により、生命保険会社のほぼ全領域でシステム開発の実績があります。

坂本:金融が多いところは、おそらく御社の強みの1つだと思います。私は、この仕事に就く前は金融業界で、最後は保険会社にいました。契約が大量にあって、しかも条件がそれぞれ異なり、非常に面倒でした。

それを普通のエンジニアに「これをやってください」と伝えても「意味がわかりません」となるため、そこからのスタートになると思います。このあたりの参入障壁のようなものはありますか?

また、「保険業とはこんなものだよ」といった教育をされているのか伺いたいです。

中島:1点目の参入障壁については、やはり少し高いハードルがあるかと思います。先ほども少し触れましたが、すでに社会インフラになっているため、高い信頼性を考慮したシステム構築のノウハウがあるかということです。これによってかなり変わってくると思います。

2点目の社内での教育についてです。保険会社のシステムの構築は、さかのぼること1979年から担当させています。実はその頃から社内での教育を始め、現在では充実していると思います。

特にフィナンシャルプランナーなどについては、社内である程度教育ができるところまでたどり着いていると思います。これによって、さまざまな保険商品をしっかりと理解し、システムに落とし込むことができています。

坂本:それは本当に強みだと思います。僕は運用側でしたが、運用のシステムを頼む時は金利の計算がわからなかったりと、けっこう大変でした。

話を戻します。御社は金融業界向けが多いのですが、非金融分野で、他の業界を開拓などで増やしていくとしたら、どの分野に注目されているのか教えてください。

中島:金融以外の分野については、私どもの業界の中で技術的ににぎわっているDX(デジタルトランスフォーメーション)があります。実はこちらのDXを活用する企業は、非金融企業のほうがスタートが早いと見ており、今後はDXを主軸に非金融分野を広げていきたいと考えています。

2 当社の強み・特長〔主要顧客〕

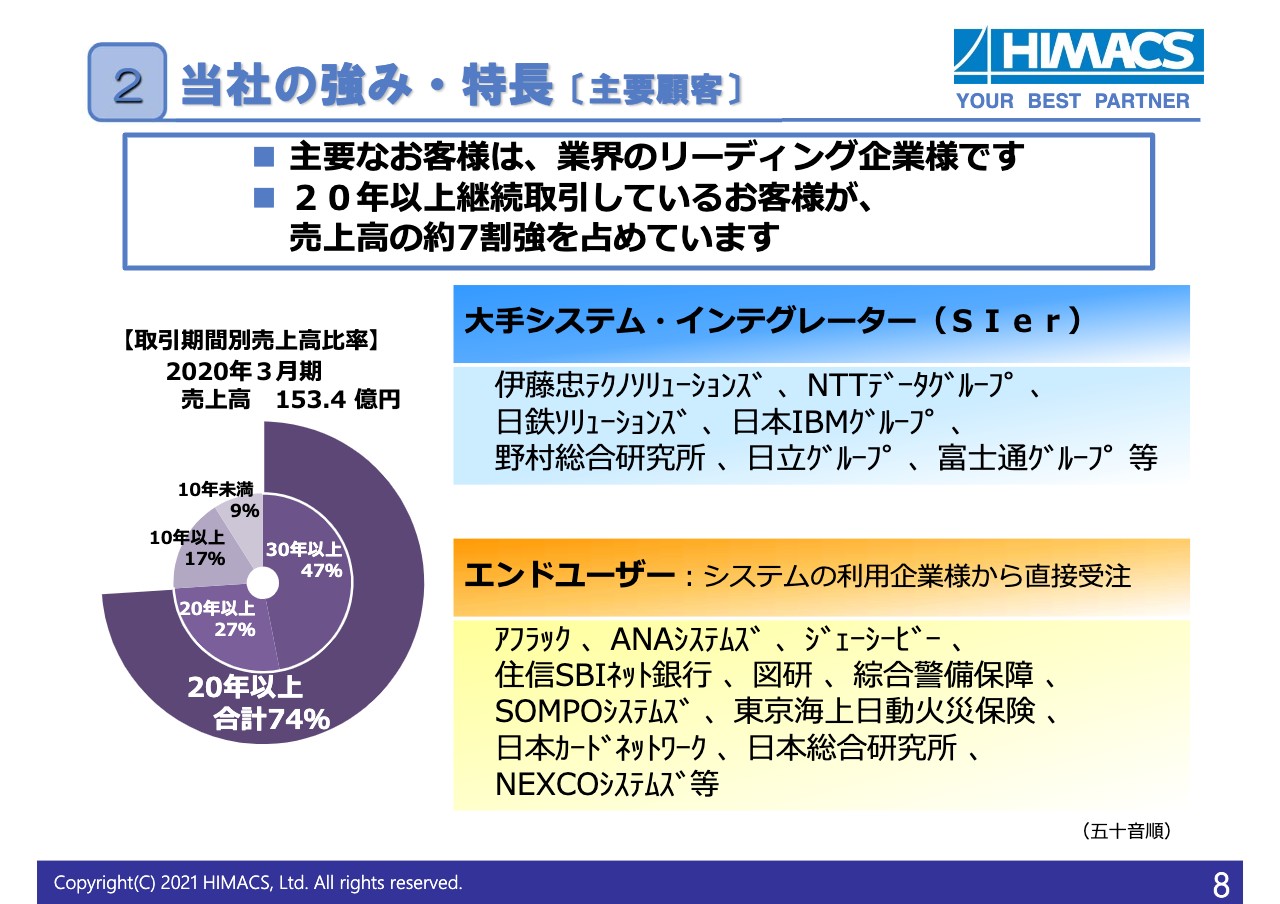

中島:次に、主要なお客さまについてご説明します。まず、大手システム・インテグレーターとの取引は、伊藤忠テクノソリューションズやNTTデータグループなど、ご覧のとおり国内大手の企業を主要なお客さまとしています。また、当社にとっての一番のお取引先は、金融機関のシステムに強い野村総合研究所で、30年以上継続取引をしています。

システムをご利用いただく企業から直接受注しているエンドユーザー企業は、ANAシステムズやJCBなどがあります。このように、各業界で日本を代表するリーディング企業を主要なお客さまとしています。

また、30年以上にわたり継続取引をしているお客さまは売上高の約5割を占め、20年以上のお客さまは、売上高の約7割強を占めています。

3 開発事例

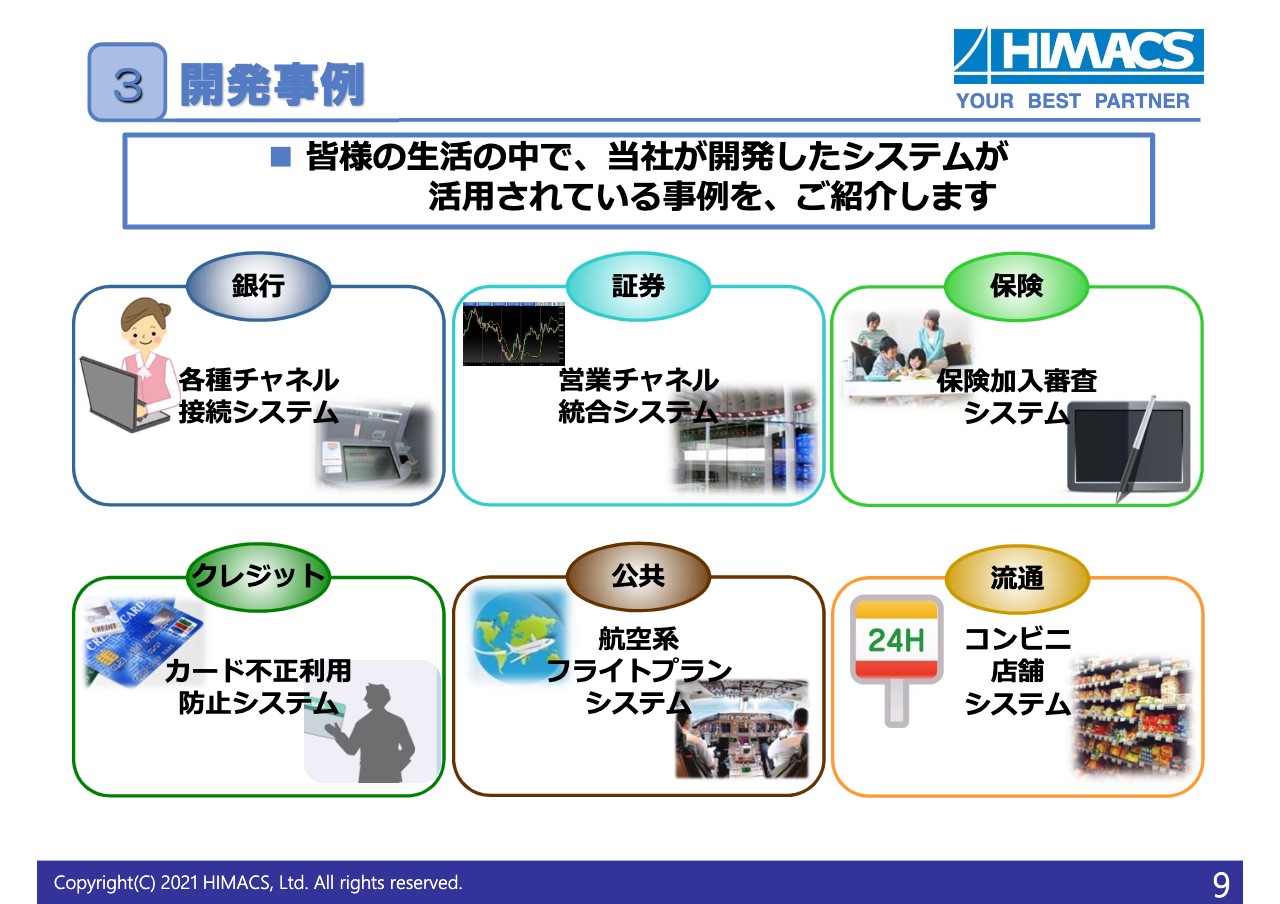

中島:9ページからは、一般消費者の生活の中で、当社が開発に携わったシステムが活用されている事例をいくつかご紹介します。

まず、銀行業界向けの事例としては、みなさまがお持ちの銀行口座に対し入出金や残高照会などを行う際に、コンビニのATMやパソコン、タブレット、スマートフォンを利用することがあると思います。

しかし、銀行によってシステムの仕様が異なっています。そこで、さまざまなチャネルから受けたデータを各銀行システムの仕様に合わせて変換する「各種チャネル接続システム」の開発に携わり、金融サービスの利便性向上を支援しています。

生命保険業界向けは、営業マンがタブレット端末を活用してお客さまと対面しているその場で、オーダーメイドの保険商品がご提案できる「保険加入審査システム」の開発に携わり、スピーディーにお客さまの人生設計に合った保険商品が提案できるよう支援しています。

流通業界のコンビニ向けでは、近隣のイベント情報や天気予報などとともに今後の売れ筋商品を分析し、その品ぞろえの充実を図る店舗システムの開発に携わり、暮らしに便利なコンビニの店舗運営を支援しています。

これから当社が提供するサービスは、ユーザー企業の経営戦略を実現するとともに、便利で快適な暮らしを望む消費者の社会的インフラとなっていると考えています。

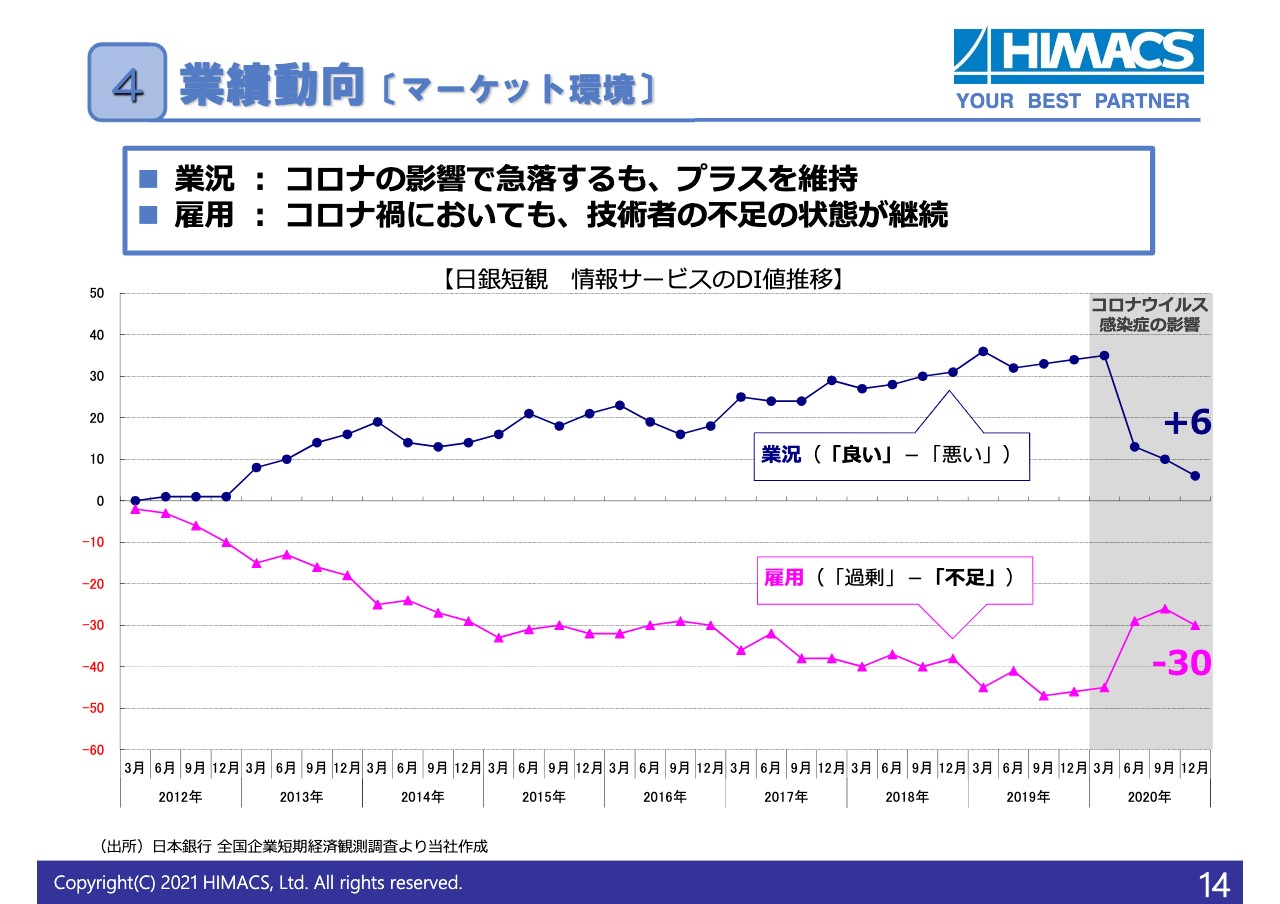

4 業績動向〔マーケット環境〕

中島:14ページからは、業績動向についてご説明します。まず、情報サービス産業のマーケット環境を見ていきます。スライドにあるグラフは、日銀が四半期ごとに行う統計調査である短観のDI値の推移です。DI値とは、業況感や雇用人員の過不足を指数化したものです。

青色の線は業況の推移であり、昨年の3月頃までは、業況が「よい」と回答した企業割合から「悪い」と回答した企業の割合を引くと、30ポイント以上のプラスと堅調でした。その後、新型コロナウイルスの影響もあり急激に低下しましたが、直近はプラスを維持しています。

ピンク色の線は雇用の推移です。景況感が低下している中においても30ポイントのマイナスと、技術者の不足が慢性化している状況となっています。

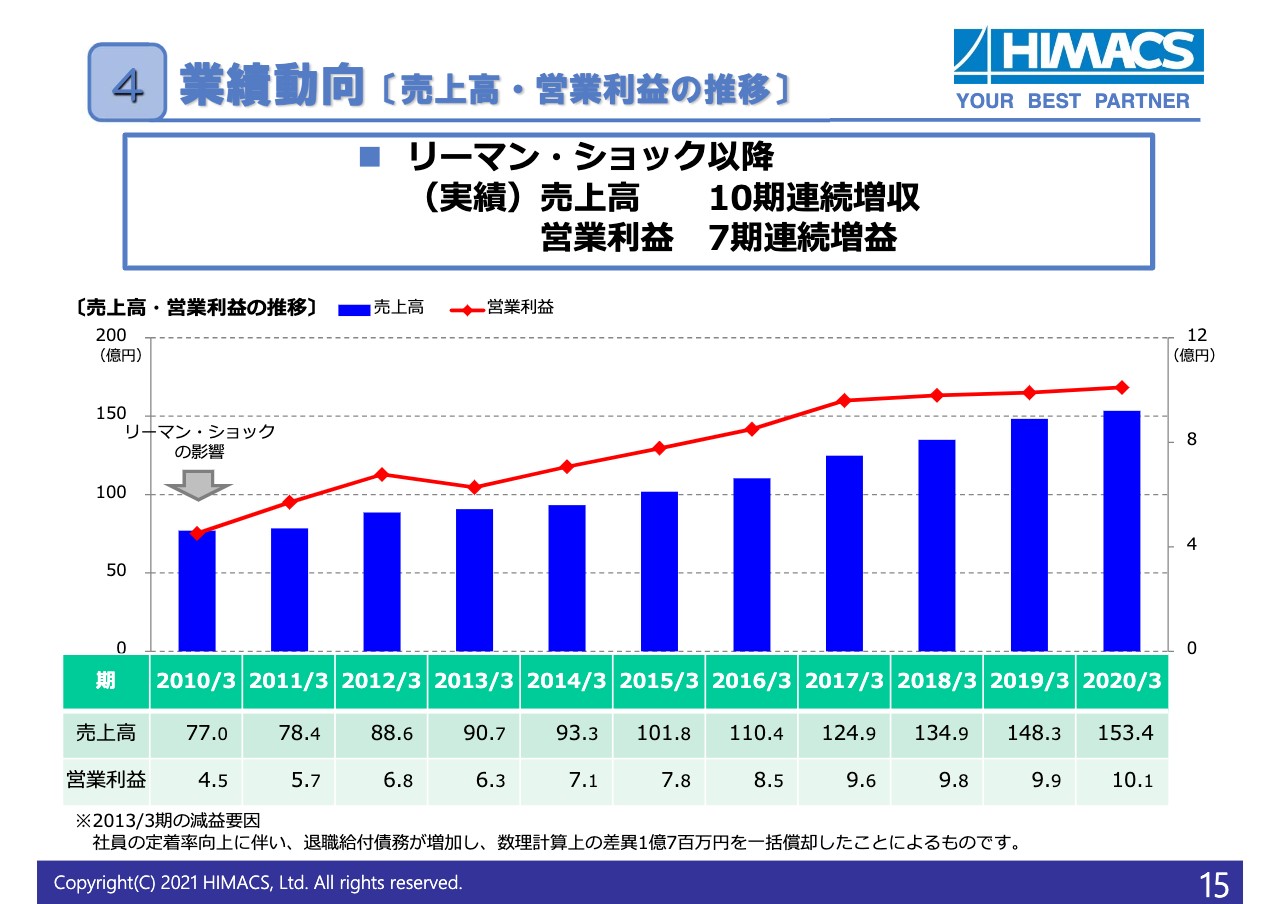

4 業績動向〔売上高・営業利益の推移〕

中島:15ページは、リーマンショック以降の当社グループの売上高と、営業利益の推移を記載しています。リーマンショックにより、2010年3月期は売上・利益とも影響を受けましたが、それ以降は回復基調をたどり、2015年3月期に売上高は100億円を超えました。直近の実績では、10期連続の増収、営業利益は7期連続の増益となっています。

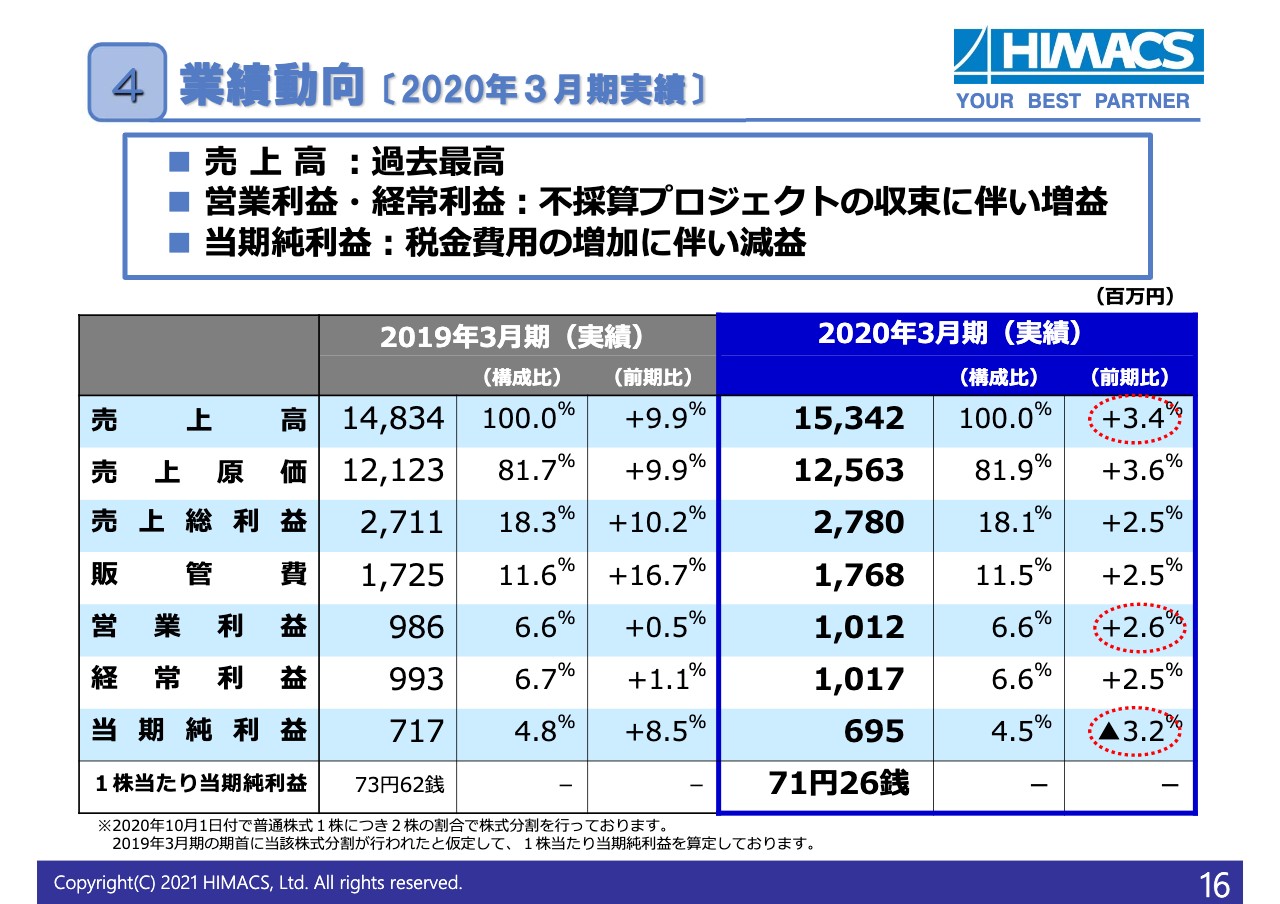

4 業績動向〔2020年3月期実績〕①

中島:16ページは、2020年3月期の業績実績を記載しています。売上高は153億円と3.4パーセントの増収となりました。利益面では、営業利益・経常利益とも10億円と、不採算プロジェクトの収束などにより、増益となりました。当期純利益は7億円弱と、税金費用の増加などにより若干の減益となりました。

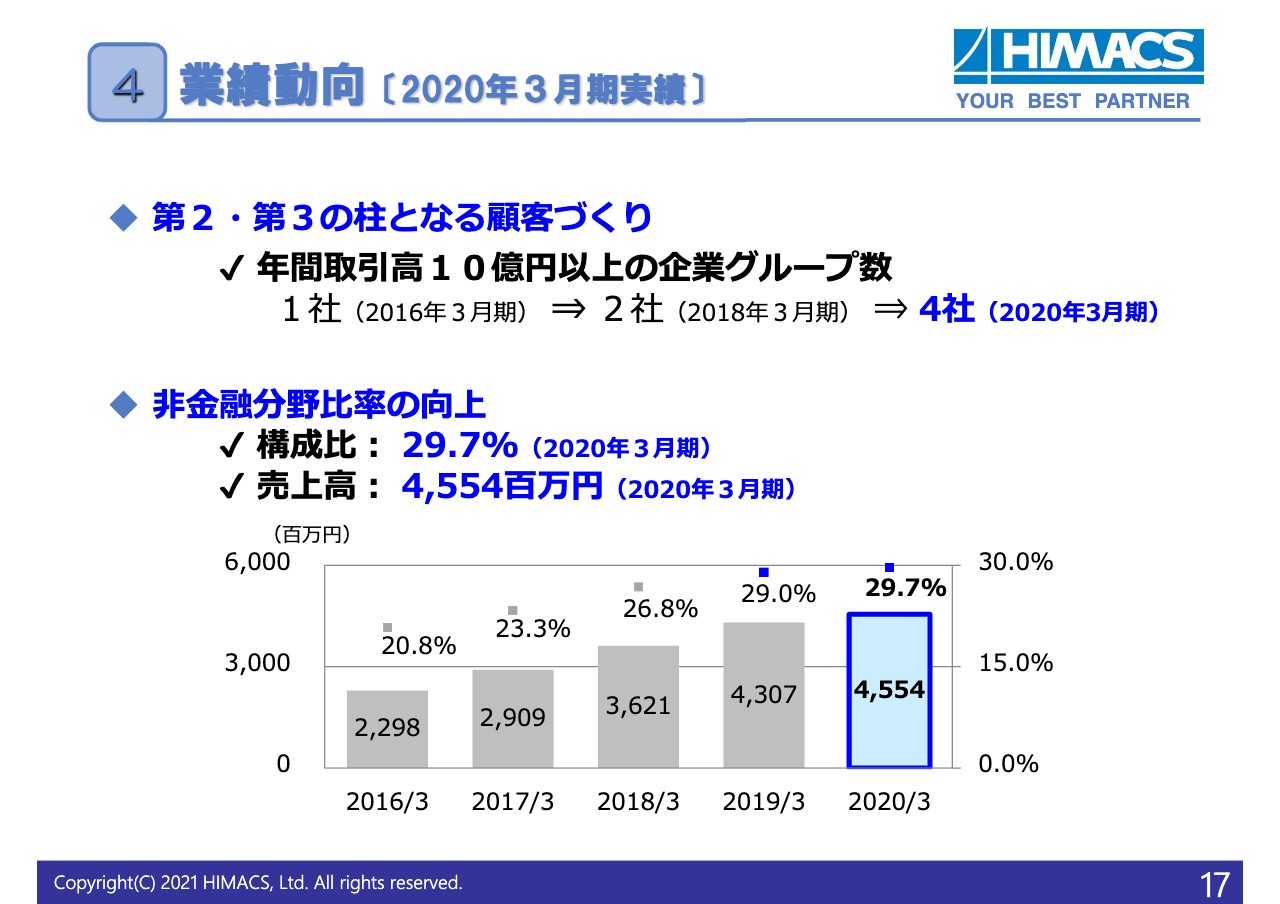

4 業績動向〔2020年3月期実績〕②

中島:事業規模の拡大に向けた戦略です。これまでの取り組み状況を含めてご説明します。まずは、重点顧客を中心に年間売上高が10億円以上となる顧客を、第2、第3の柱として作っていきたいと考えており、直近では4社まで増やすことができました。また、非金融分野比率は、おおむね3割の水準まで高まっています。

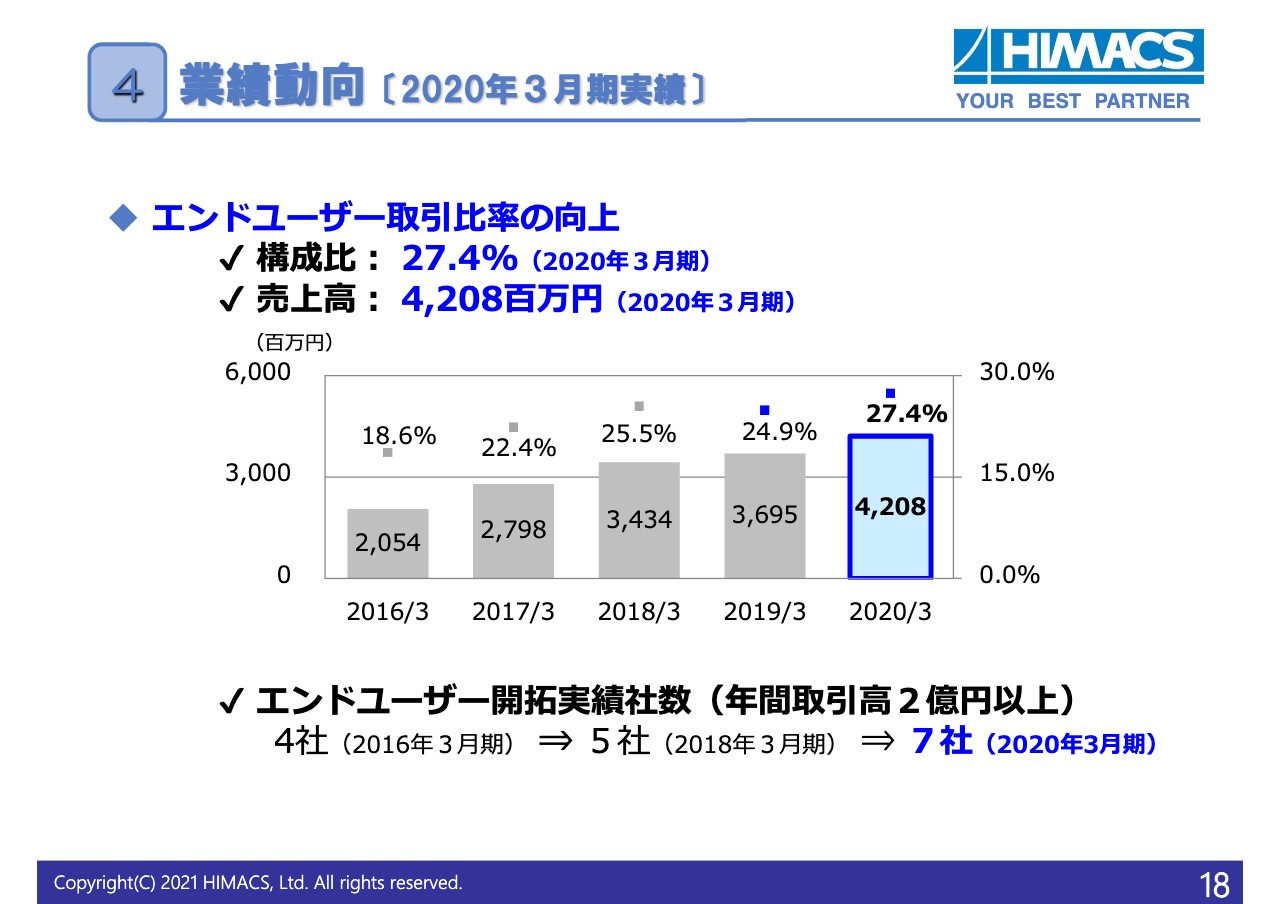

4 業績動向〔2020年3月期実績〕③

中島:エンドユーザー企業との取引比率については、27.4パーセントと着実に比率を高めています。また、年間売上高が2億円以上となるエンドユーザー企業は7社となっています。

坂本:エンドユーザーの比率が年々向上しています。エンドユーザーの仕事は、開発から保守まで一貫して関われるところが強みです。信頼されることで次の仕事につながり、比率が向上しています。

どちらかと言うと大手から頼まれる仕事より、エンドユーザーのほうが利益率は高くなるのでしょうか?

中島:おっしゃるとおりです。SIer経由との取引に比べてエンドユーザーとの直接取引のほうが、粗利率では数ポイント高い傾向にあります。ただ、やはり注意しなければいけないところもあり、そのあたりも考えながら取り組んでいる状況です。

坂本:バランスといったところですね。

中島:おっしゃるとおりです。

坂本:おそらく、ここを伸ばすことにより、御社の利益率はコツコツ上がってきていますが、さらにそこを引き上げることが成長につながるポイントだと思います。

先ほど、少し気をつけなければというお話をされていましたが、それはおそらく関係性の話であり、それ以外にも単価、納期も同様だと思います。また、非金融分野も増やしたいとおっしゃっていましたが、投資家もイメージしやすいと思うので、重点セクターがあれば教えてください。

中島:一番気をつけている点は、「エンドユーザーの業務を、システムを通じてどのように改善したいのか」ということです。その一番最初の時点で、要件をすべて整理できるように注力しています。

要件がしっかり整理されていないと、途中でさまざまな方向の変更が入ってくることで、見直しの期間や費用も必要になり、お互いが不幸になってしまいます。お客さまのためにも、入口の「実現したいことは何なのか」というところをしっかり整理し、以降の契約締結に結びつけています。この部分が一番気を使っているといいますか、注意している点だと思います。

坂本:エンドユーザーからの直接の仕事は、そのあたりのすり合わせが非常に大変という話ですが、頼まれるといいますか、SIerから降りてくる仕事は、その調整はある程度済んでいるかたちでしょうか?

中島:済んでいるものも多くあります。しかし、最近はSIerと一緒にそこを整理するところまで踏み込んでいます。

坂本:それは、御社にとって都合がよいという言い方はよくないのですが、「こうしたい」というところも通るといいますか、無茶ぶりが少なくなり、結局は不採算案件が減ることにつながると思います。

中島:おっしゃるとおりです。SIerがすべて決めたものをもらうのではなく、私どもも一緒に決めて、そこを理解した上でシステムを作り上げることが重要かと考えます。

坂本:これは非常にわかりやすく、みなさまもイメージが湧いたかと思います。

4 業績動向〔2021年3月期の取り組み〕①

中島:次に、足元の新型コロナウイルスの影響についてです。こちらは一部に中止や延期となった案件が発生し、新規顧客の開拓は実質ストップの状況となっています。また、現在の景気後退局面では、当社の事業のような業態は遅れて影響を受ける傾向があり、顧客企業の情報化投資の動向を注視しています。

このような状況下ですが、業務推進面では対策本部を設置しながら対応方針を社内発信し、テレワークやオンライン会議等により、健康と安全を優先しつつ事業継続に努めています。当面、現在の推進体制を維持・継続していきます。

その他、採用面では従前よりオンライン面接を導入していたことから、全面的なオンライン面接対応への変更をスムーズに行うことができ、その結果、新卒採用目標数を確保できました。

星野彩季氏(以下、星野):新型コロナウイルスの影響により、中止や延期があったとのことですが、大型のプロジェクトも影響があったのでしょうか?

中島:おかげさまで、大型のプロジェクトはほぼ影響なく進みました。極小的な一部の案件にとどまったため、乗り切ることができていると見ています。

星野:業績においては、影響は少ないということですね?

中島:おっしゃるとおりです。

星野:そして新人の採用、オンラインでの面接などのお話がありましたが、今後、教育などを行うにあたり、そこで苦労する点や、難しいなという部分があればお願いします。

中島:新人の教育と、従来から働いている旧人の教育については、社内でおおよそ40講座から50講座ほどあり、そのすべてにおいて、Webを活用したオンライン研修への切り替えが終わっています。また、社外の研修や講座にも参加させており、オンラインに切り替えている研修は即時に対応しています。

一部で、従来どおりの参加型の研修が残っていますが、今年度は諦めて、来年度へ見送るような状況になっています。このため、局所的に影響は出ているということです。

4 業績動向〔2021年3月期の取り組み〕②

中島:現在取り組んでいる主な項目について、ご報告します。まず、DX案件の積極的受注については、生命保険向けのデータ分析及び機械学習モデル構築案件や、企業の意思決定支援ツールである「Anaplan」の導入支援案件の受注、及び大手SIerのIoTプラットフォームのアジャイル開発案件や、AWS、AzureなどのDX関連技術研究の協業に取り組み、実践的なDX技術者の育成に努めています。

4 業績動向〔2021年3月期の取り組み〕③

中島:体質の強化への取り組みについては、まず、重点教育としてDX系技術者の育成に注力しており、特にスクラムマスターの取得を推奨しています。データサイエンティスト協会へ加入し、さまざまな交流・議論を通じて、データサイエンティストの育成につなげています。その他、プロジェクトリーダーの育成やシステムエンジニアの底上げに取り組んでいます。

また、前期に不採算プロジェクトが発生したことへの反省に基づき、あらためて、自社開発プロセスの標準化や見積標準、プロジェクト計画などの開発における作業標準を再整備しています。プロジェクトマネジメントプロセスの見直しを行い、社員教育カリキュラムを充実させて、教育を展開していきます。

4 業績動向〔2021年3月期の取り組み〕④

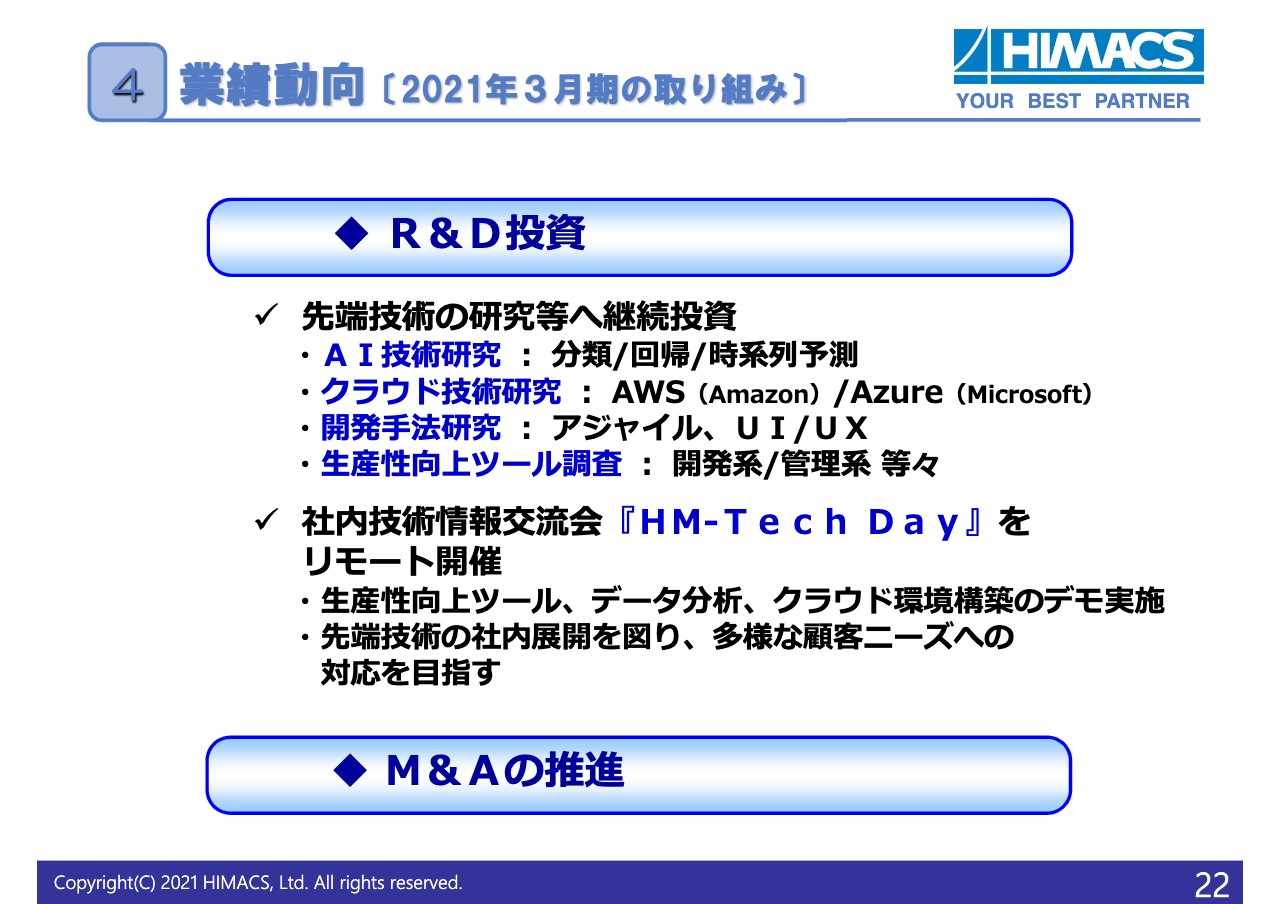

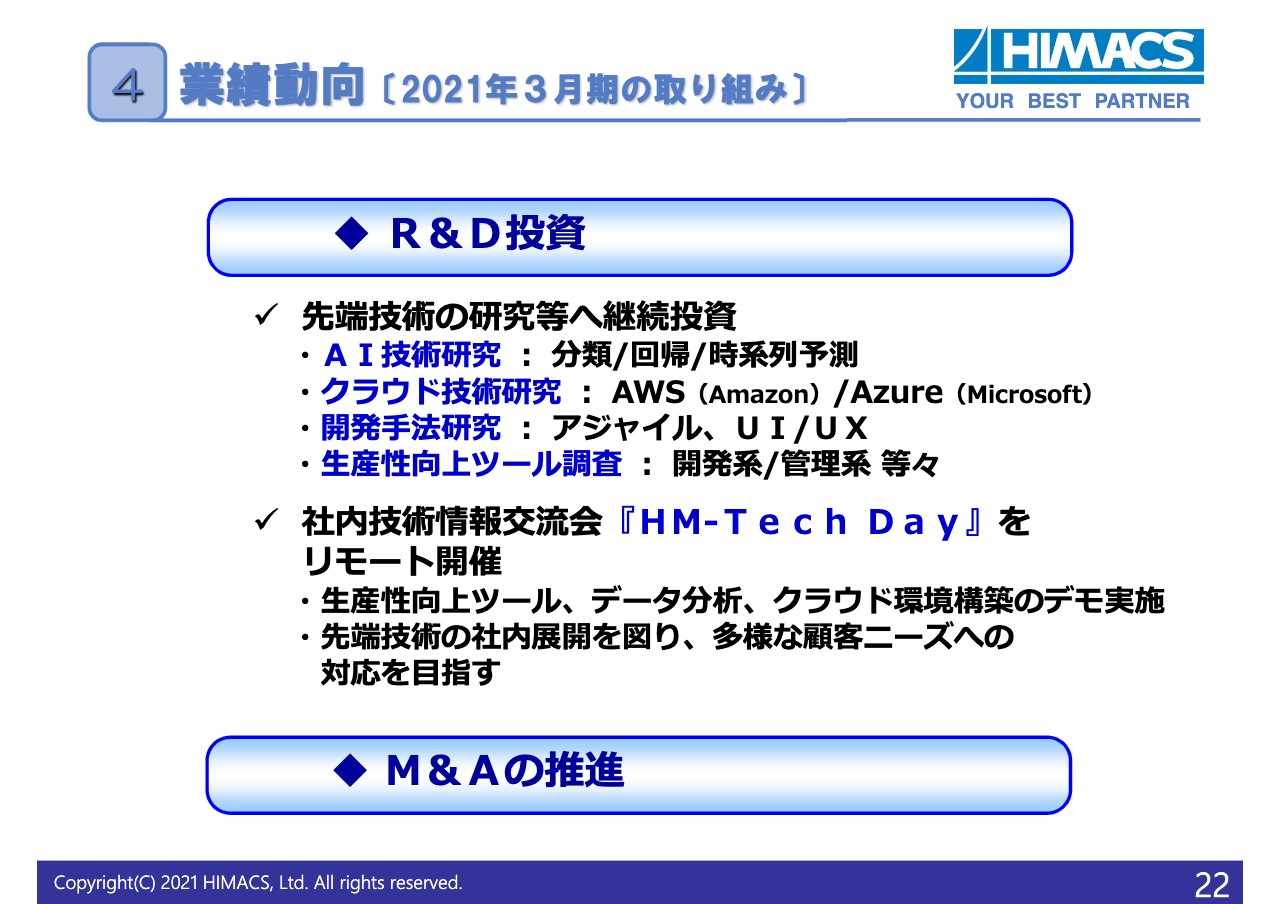

中島:R&D投資に関しては、AI並びにクラウド、こちらの開発手法や生産性向上ツールの調査など、先端技術の研究などへ継続投資しています。

また、第5回目となる「ハイマックス-Tech Day」をリモート開催しました。研究実績やデモを通じて、先端技術を社内へ展開するとともに、多様化するお客さまのニーズへの対応を目指しています。その他、M&Aについても随時検討を進めています。

4 業績動向〔新規事業への取り組み〕①

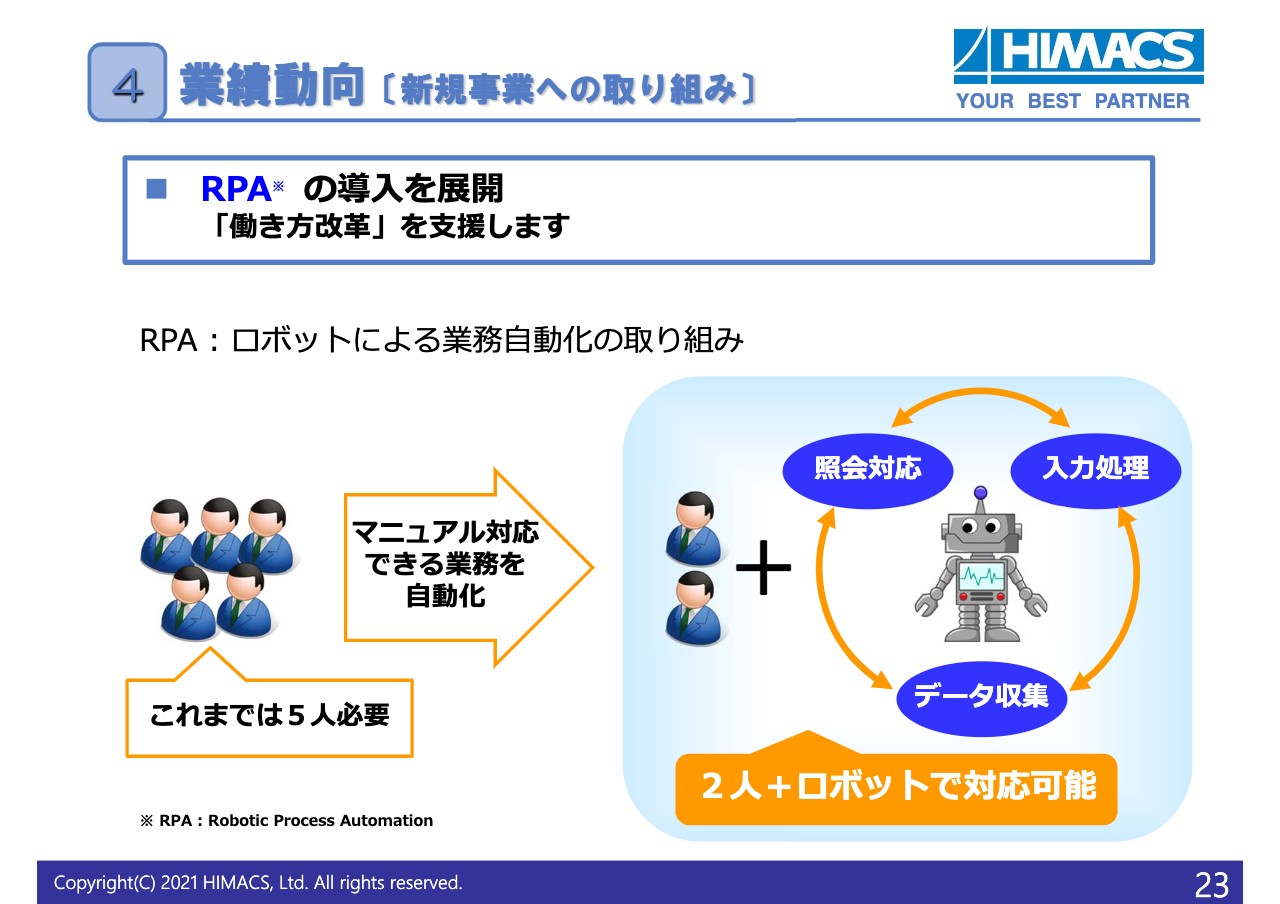

中島:23ページ以降は、新規事業への取り組みをご説明します。まず、RPAの導入を展開し、働き方改革を支援しています。RPAとは、いわゆるロボットによる業務の自動化のことで、人工知能技術を用いてオフィスの業務代行を担うことを目的としています。

例えば、これまで5人必要であった業務を、RPAを導入することで2人で行うことが可能となります。今後、日本の労働人口が減少していく中で、企業の事業運営に大きく貢献できるものと考えています。

4 業績動向〔新規事業への取り組み〕②

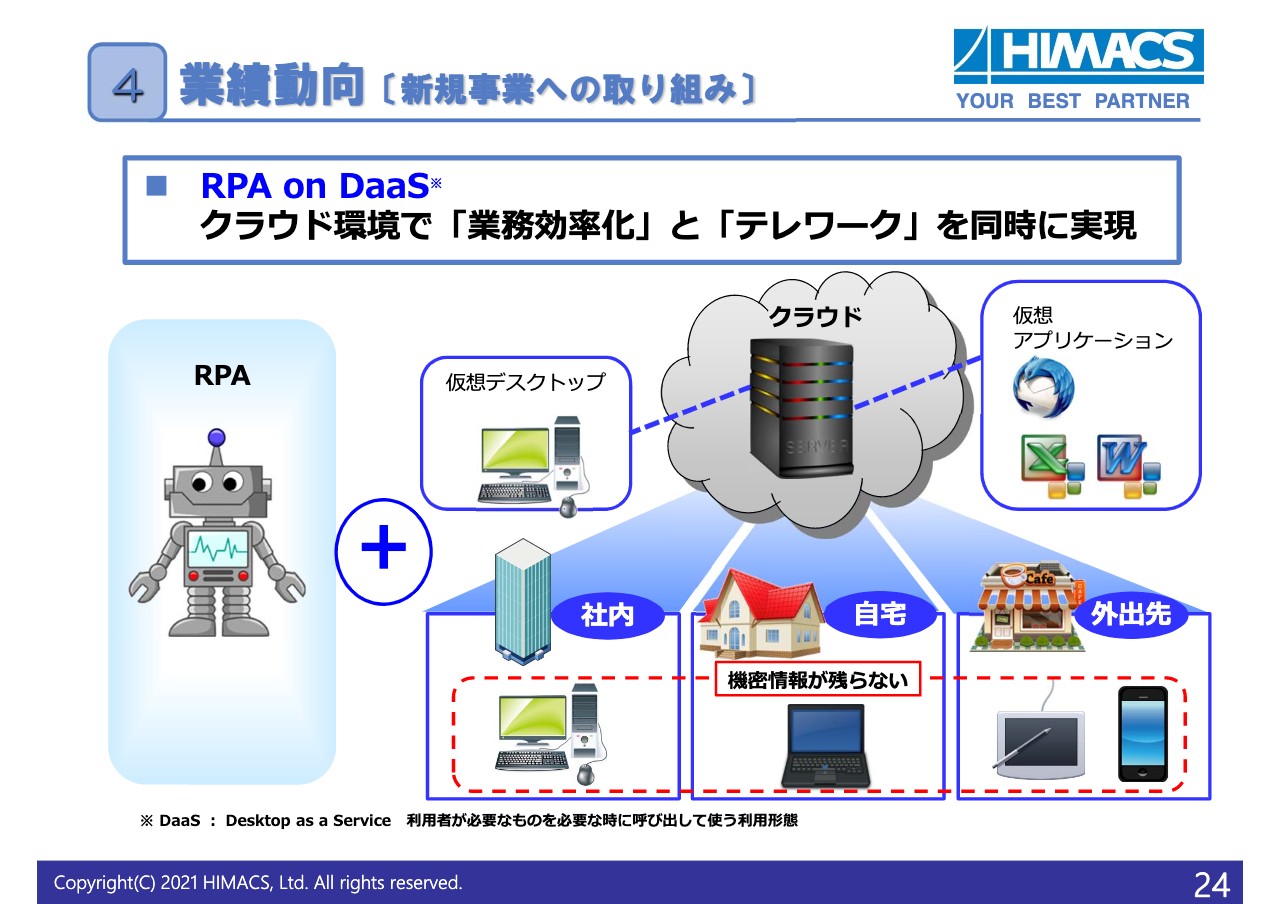

中島:また、その利便性をさらに向上させるために、クラウド上のサーバーに仮想デスクトップを構築し、パソコンのみならず、スマートフォンやタブレットからも閲覧操作を可能とするサービスを提供しています。

自宅や外出先など、どこからアクセスしても社内と同様に業務ができるため、ワークスタイルの改革につながります。加えて、パソコンには機密情報となるデータが残らないため、盗難や紛失による情報漏洩リスクも心配がないサービスとなっています。

4 業績動向〔新規事業への取り組み〕③

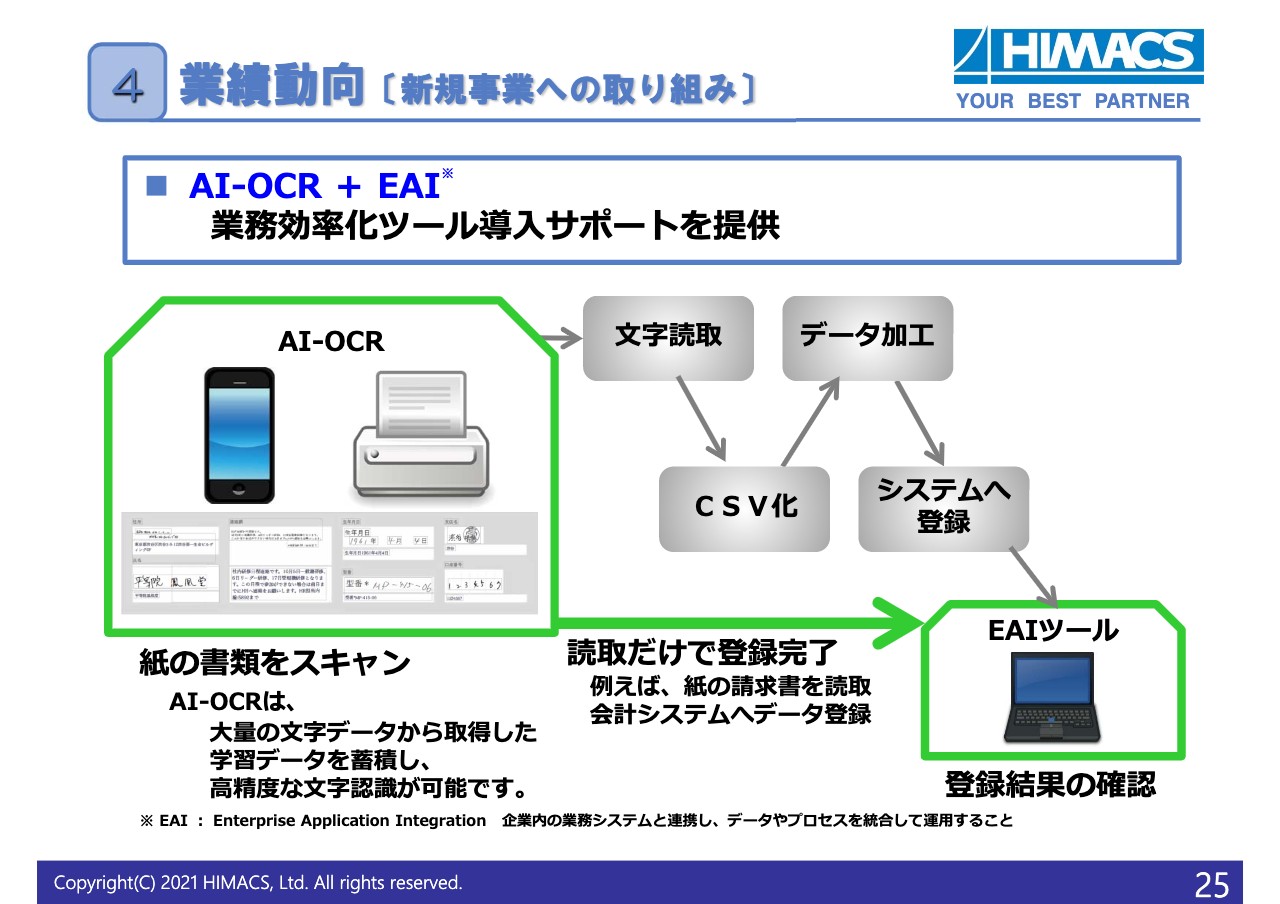

中島:業務の生産性をさらに向上させるため、AI-OCRを活用したソリューションを提供しています。OCRは紙の書類をスキャンした画像データなどから、文字を自動的に読み取り、コンピュータで扱える文字データに変換する技術のことです。

このAI-OCRと複数の業務システムを連携させるEAIツールを連動させることにより、例えば、紙の請求書をスキャンで読み取るだけで、会計システムへデータの登録が自動で行うことも可能となります。

現在、当社の新規事業への取り組みとして、業務の効率化、及び生産性向上に寄与するソリューションを展開しています。

坂本:新技術といいますか、最近の個人投資家の注目点としてRPAという言葉は、テーマ株としてかなり認識しており、人気があるテーマです。

未来はすごいことになると思います。「それ、人がいらなくなるね」といったイメージで考えている人もいて、それに近いと思いますが、現状でできることは作業の超効率化くらいだと思います。

御社は金融機関とのお付き合いが7割くらいで、特に保険会社は強いと伺っています。保険会社は「超」がつく紙文化で、僕がいたかんぽ生命のサービスセンターは日本各地にあり、そこに書類がどんどん集まっていました。それを手作業で処理するなど、各社それに近いことを行っています。

効率化は進んでいると思いますが、先ほどお話のあったOCRの部分などを御社はサポートされているのでしょうか? 「この先、もうちょっとこんなことができるよ」といったものがあれば教えていただけるとうれしいです。

中島:まず、現状のRPAは坂本さんのおっしゃるとおり、ピンポイントの業務にだけ適応しています。

私どもとしては、ピンポイントの業務だけではお客さまが望む効率化や、人件費削減への効果は少ないと思っているため、もう少し周辺のシステムも巻き込みながら、RPAを導入していただこうと考えています。ですので、AIのOCRやEAIのツールなどを組み合わせています。

おそらく、ピンポイントの業務をロボット化させていくようなニーズよりも、いわゆる業務フローといいますか、業務全体に一気通貫でRPAを導入することによって成立させるといったソリューションの提供が必要だと思います。

坂本:そうすると、仕事がなくなったり、人が不要になったりというわけではなく、人が行っていた仕事を超効率化することで、「空いたリソースは他に使ってくださいね」となるわけですよね。

中島:そのとおりです。

坂本:イメージが湧きました。企業側からは引き合いは多いですか?

中島:多いです。

坂本:それに応えていくことにより、また信頼が増して、仕事が増えるわけですよね。

中島:そこからメインの基幹システムに入っていくような場合もあります。

4 業績動向〔2021年3月期第3四半期決算概要〕

中島:26ページは足元の業績動向として、2021年3月期の第3四半期連結損益計算書を記載しています。売上高は114億1,500万円と横ばいとなりました。一方、利益面では採算性の高い案件を計画どおりに遂行できたことなどにより営業利益は10億1,900万円、経常利益10億2,200万円、四半期純利益6億8,800万円と、それぞれ前期比60パーセント弱の増益となりました。

4 業績動向〔2021年3月期通期予想〕

中島:このような状況を踏まえて、今般、2021年3月期の通期の利益予想を増額修正しました。理由としては、通期にわたり採算性の高い案件が寄与すること、また外部環境の影響を受け、戦略的な投資が一部未消化となっていることもあり、営業利益及び経常利益は13億円、当期純利益は9億円と過去最高益となる見通しです。

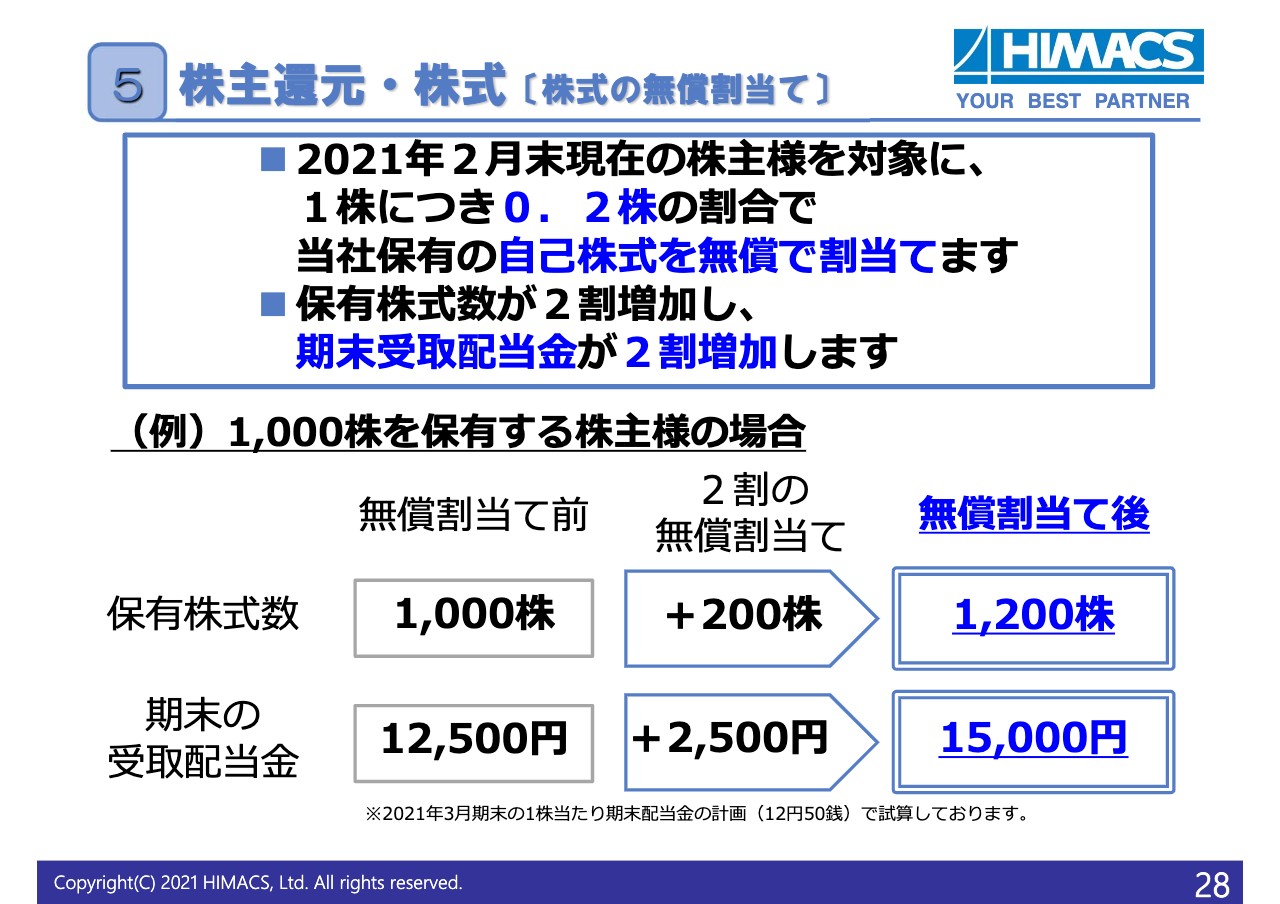

5 株主還元・株式〔株式の無償割当て〕

中島:先週末に開示した株式の無償割当てについてご説明します。これは2021年2月末現在の株主を対象に0.2株の割合で、当社が保有する自己株式を無償で割当てるものです。具体的には、割当て前に1,000株保有している株主であれば、200株が無償で割当てられ1,200株と、割当て前に比べて2割増加します。これにより、期末の受取配当金も2割増加することとなります。

5 株主還元・株式〔配当推移〕

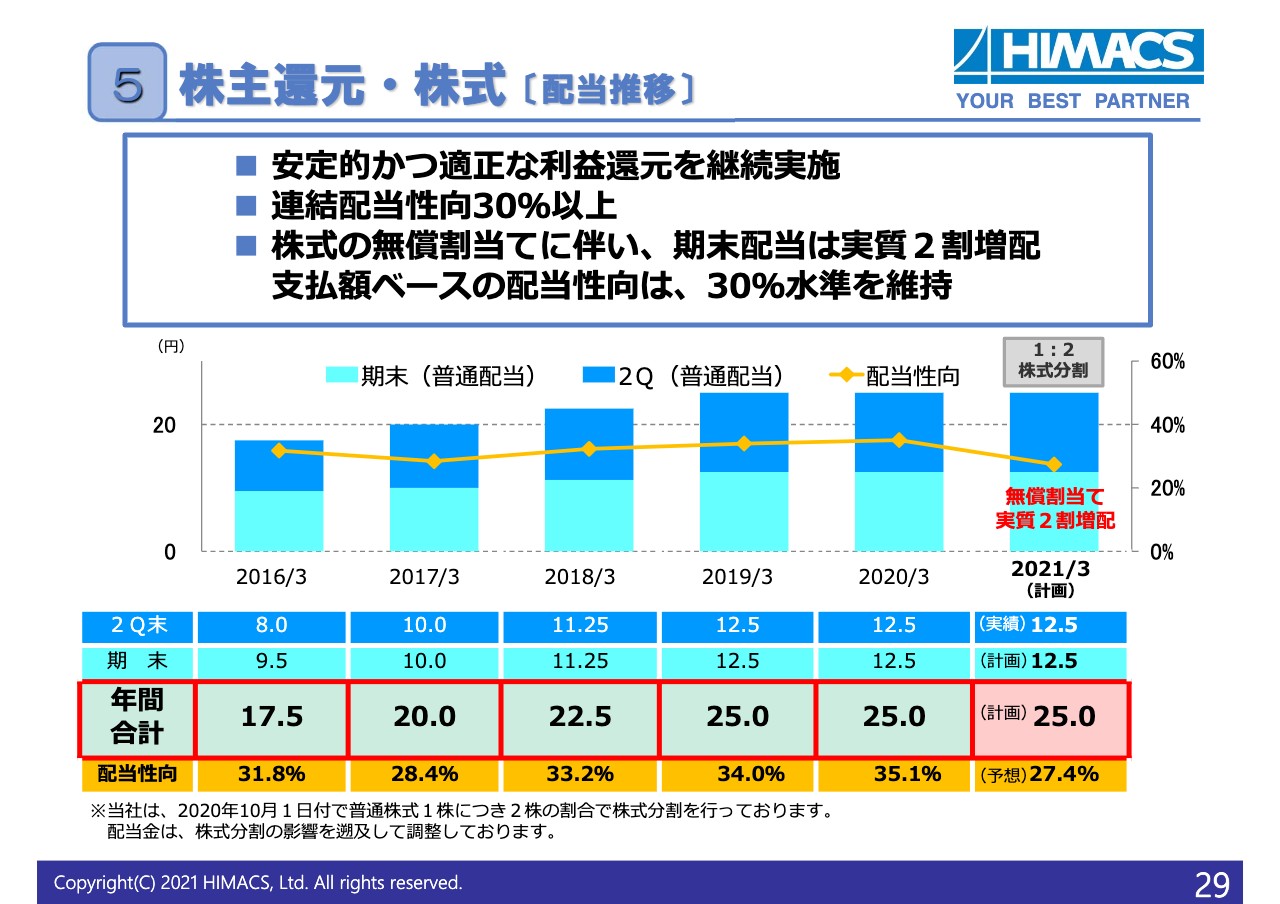

中島:株主還元策についてご説明します。まず配当政策の基本方針は、安定的かつ適正な利益還元を継続実施することです。その適正な水準として、連結配当性向を30パーセント以上と設定しています。ご覧の配当金の推移については、昨年10月1日付で実施した1対2の株式分割の影響を遡及して調整した数値となっています。

2021年3月期の年間配当金は25円を計画しています。配当性向は27.4パーセントと、30パーセントを下回る見通しとなっていますが、期末配当については先ほどの株式の無償割当てに伴い実質2割の増配となり、支払額ベースの配当性向は30パーセントを維持する水準となっています。ご理解をお願いします。

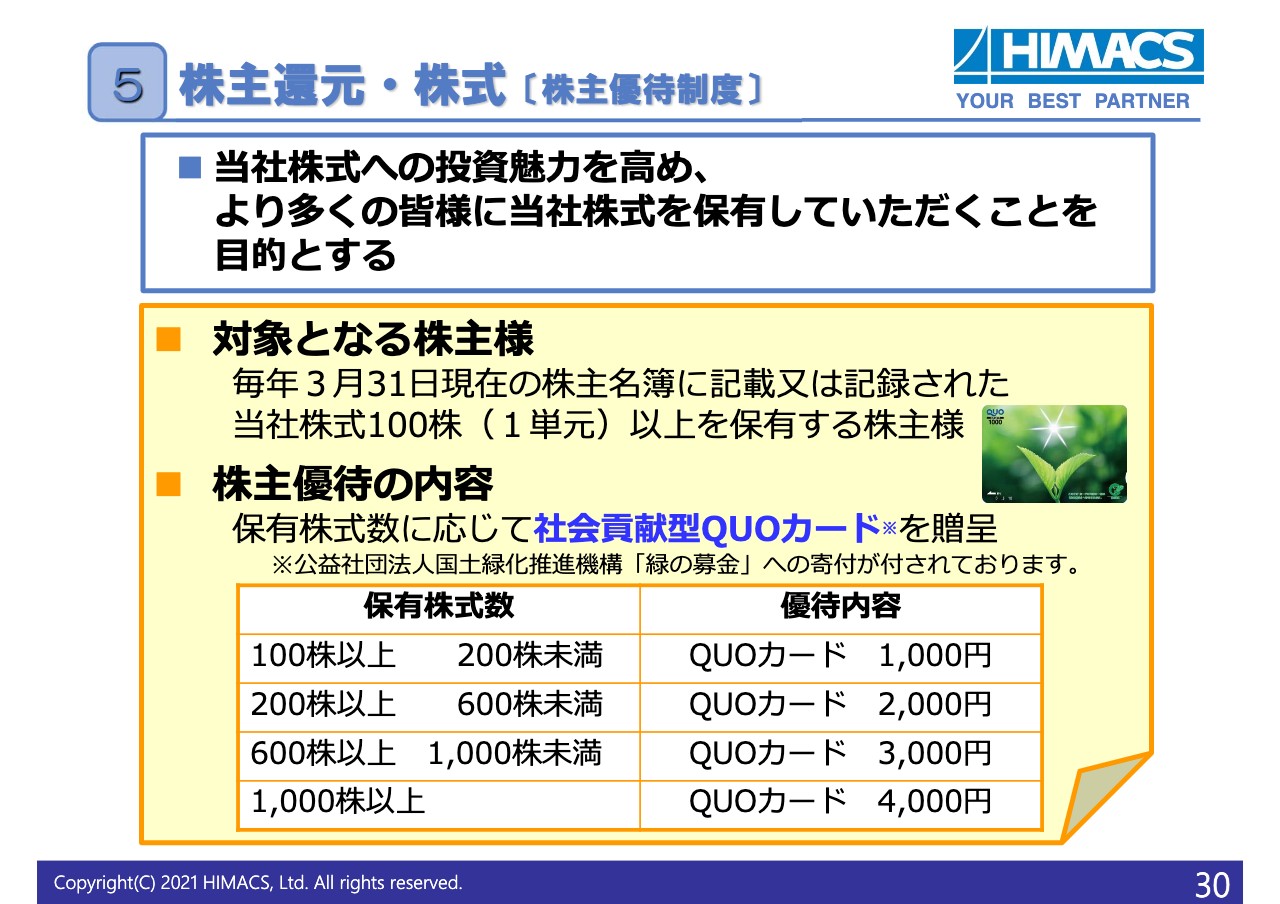

5 株主還元・株式〔株主優待制度〕

中島:当社は株主優待制度の導入をしています。当制度は、毎年3月末に当社の株式を100株以上保有する株主に対して、記載している保有株主数に応じて社会貢献型のクオカードを贈呈する制度です。株式への投資魅力を高め、より多くのみなさまに株式を保有していただきたいと考えています。

5 株主還元・株式〔株価推移〕

中島:次に株価の動向についてご報告します。ご覧のグラフは直近3年間の推移です。スライド上段のグラフが当社の株価、スライド下段のグラフは2018年2月をスタートとして、その後の株価の動きを当社及び「情報通信」、そして「TOPIX」とのパフォーマンスを比較したものです。本日2月3日の当社株価の終値は1,486円、配当利回りは1.7パーセントとなります。PERは16.3倍、PBRは1.7倍、また時価総額は184億円となっています。

当社ホームページのご紹介

中島:ホームページのご紹介をします。企業情報や財務情報を積極的に情報開示しています。当社をよりご理解いただくためにも、ぜひアクセスしてください。

カンパニー・ステートメント

中島:最後になりますが、当社のカンパニーステートメントは「Your best partner.」です。お客さまから信頼され、選ばれる存在であり続けることが存在意義であると考え、付けたステートメントです。お客さまに加え、大切な株主や投資家のみなさまからも信頼され選ばれる企業となり、そうあり続けたいと考えています。

以上で私からのご説明を終了します。本日はお忙しい中、説明会にご参加いただきまして誠にありがとうございました。

質疑応答:株式の無償割当てについて

坂本:1月29日に株式の無償割当てのリリースを出されました。この無償割当ては、最近の個人投資家は聞いたことがない方がいらっしゃると思います。

これは20年前くらいからかなり減ってきたと思いますが、僕が生まれたころの1980年あたりやそれ以前は、かなりの企業が株式分割の代わりに無償割当てを行ってきた歴史があります。今回、御社の無償割当ての原資は、自己株式をお持ちだったため、簡単に言うとそのようなものを割当てるスキームとなります。

自己株式の使い方としては償却があり、米国はかなり償却しますが、日本の会社はほとんど償却は行いません。償却して株数が少なくなることによってEPSが上がるため、株主が喜ぶといったアメリカ型のパターンもありますが、それ以外にも、一応M&Aでも使えるかたちになっています。

今回はこの無償割当てを選択されましたが、償却、M&Aの可能性があったにもかかわらず無償割当てを行った理由・背景を教えていただきたいと思います。

中島:当社は、自己株式が20パーセントを超えます。

坂本:かなり買われていました。

中島:非常に多く持たせていただいていますが、理由の1つとして、M&Aに使っていきたいと思い買っていました。しかし、私どもの業界は景気がよいため、企業が売却される話も少なく、M&Aを待っていても難しいと感じていたのです。

そして、証券会社とも相談して私からお願いしたのは、処分することは簡単ですが、そうではなく株主に何か貢献できないかということでした。その結果、今回の無償割当てをご提案いただき、株主に還元したいという強い思いから、こちらを選択しました。

坂本:僕としては「非常に正直」という印象で、みなさまの中にもそう思われた方がいると思います。自己株式を延々と償却せずに持ち続けている会社が多い中、M&Aで使いたかったもののすぐにはできなかったため、この選択に至ったということで、すごくよいと思います。

また、株価を安く感じたときにも自社株買いされると思いますが、そのあたりからも「株価のことを考えている会社なんだな」と、イメージされていると思います。

質疑応答:M&Aについて

坂本:M&Aの話が出ましたが、みなさまも成長分野として聞きたい部分だと思います。仮にM&Aをするとしたら、どのようなセグメントでしょうか? 例えば「上流を買いたい」「金融が強いから非金融の部分で同じような会社を買いたい」といったビジョンがあれば、教えてください。

中島:M&Aの主な考え方として、1つ目は要員の確保です。先ほどからお伝えしているとおり技術者が不足しているため、そこを増強するための施策になります。

2つ目は、当社が持ち得ない技術を持っている会社を受け入れたいという考え方です。3つ目は、業績を伸長させていくためのものということです。

坂本:御社の利益率はかなり高いため、M&Aを行った場合、短期的に見ると逆に業績が落ちる可能性があります。そのあたりは、将来の成長を見て決めるのだと思います。

短期的には、個人投資家あるいは機関投資家の評価は下がるかもしれませんが、実際には、今の水準の利益率を出せるため、それは評価されると思います。「ここまでもってこられますよ」というビジョンを出すことができればよいと思います。イメージがすごく湧きました。株主の方や、セミナーをご覧の方もかなり理解されたかと思います。

質疑応答:ハイマックスの強みについて

坂本:数あるSIerの中で、他社との差別化になる御社のストロングポイントを教えてください。

中島:私どもがお付き合いしているお客さまは、どの業界でもリーディングカンパニーであり、強みの1つは、お客さまに恵まれているということです。また、金融分野を中心にシステム構築していたため、信頼性の高いシステムを構築するノウハウを持っていることがもう1つの強みとして挙げられます。

将来も含めてDXの技術者の育成についてお伝えしましたが、DXの流れが、いつ、どのように動いても困らないように準備できているところが3つ目の強みだと思います。

新着ログ

「情報・通信業」のログ