味の素、2Qの売上高は対前年実績で98% ヘルスケアで増収も調味料・食品等の減収が影響

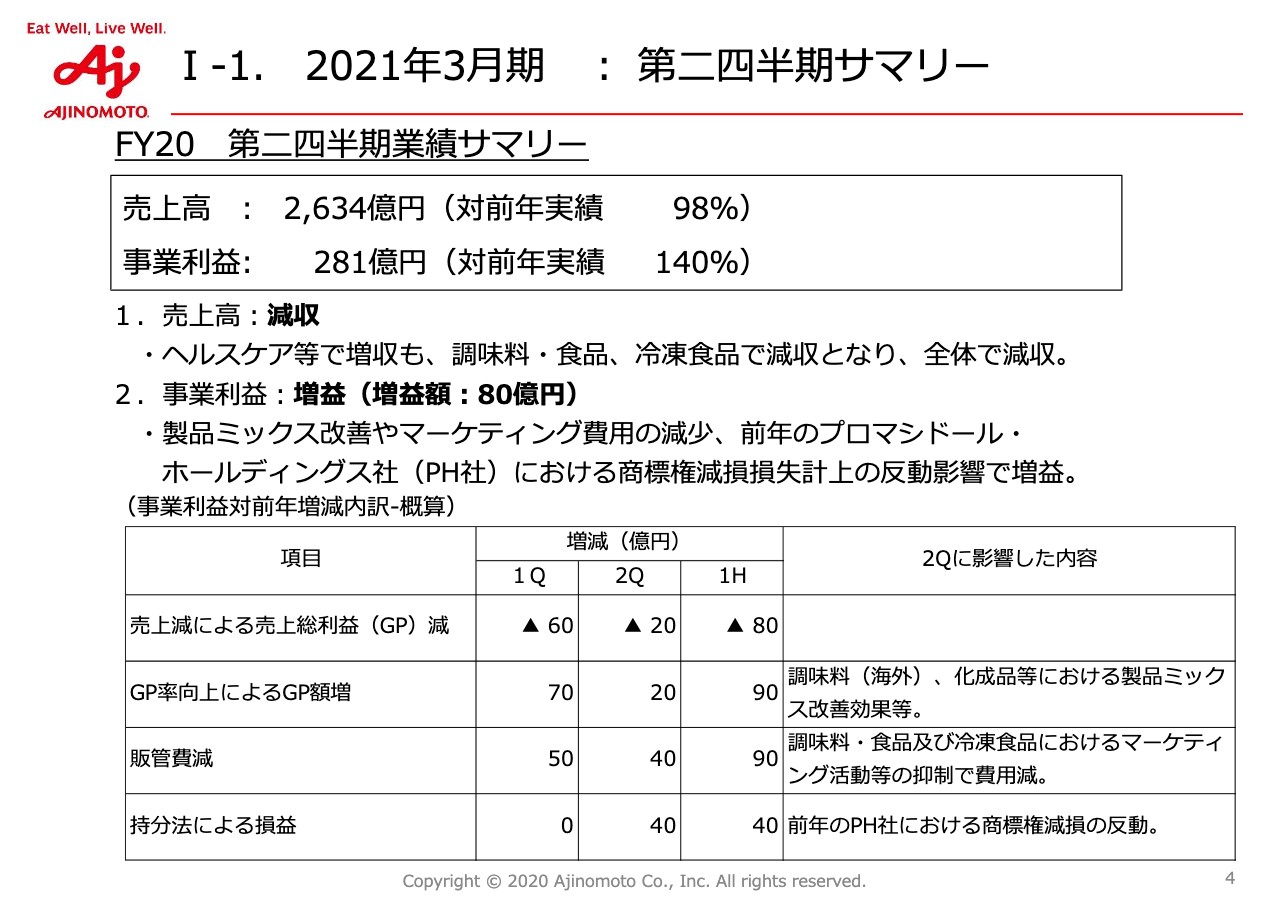

Ⅰ‐1.2021年3月期:第ニ四半期サマリー

西井孝明氏:みなさま、おはようございます。本日は大変お忙しいところ、このようなスタイルではありますがお時間をいただきまして誠にありがとうございます。それでは私から状況をご説明したいと思います。

本日は業績について、そして中期経営計画に対しての進捗、構造改革がどの程度進んでいるのかについてフォーカスしていきます。

第2四半期の業績について簡単にサマリーをご説明します。第2四半期のみの数字をスライドに載せていますが、各国ともに外食向けの需要が徐々に回復基調になりました。

売上高はやや回復してきましたが、残念ながらまだ前年割れの状況です。一方、家庭用については家庭での調理や喫食機会が上がってきたことにより、売上のベースが上がってきました。

スライドのとおり、売上は対前年で50億円の減収、事業利益は80億円の増益となっています。第1四半期が売上で158億円の減収、事業利益が62億円の増益でしたので、全体としては売上が回復基調になった部分が反映したということです。

事業利益については大幅に増益ではありますが、スライドの表のとおり事業利益の構造は各段階、売上減による売上総利益の影響、またGP率の動向について、第1四半期とは趣が少し変わった中身になっています。

ポイントをご説明します。売上はご覧のとおりですが、表の2段目の原価率からの差異については、第1四半期は主に電子材料の製品ミックスやアミノ酸の単価向上、また動物栄養の単価向上や固定費の減少に調味料や冷凍食品の値引きが減ったことが加わりました。

第2四半期は海外の調味料のコストが非常に良好に推移し、加えて電子材料の好調が続きました。一方で、加工用うま味調味料の核酸の価格が低下し、またバイオファーマサービスの価格低下の影響も出てきたことで、GP率の改善という観点での打ち返し額が減ってきています。

3段目の販管費ですが、全体の約6割が広告費と販促費によるもので、第1四半期と第2四半期であまり変わらないことが見てとれるかと思います。第1四半期は全体の自粛モードの中で大きなプロモーションが打てませんでした。

第2四半期も準備を整えてきており、同じような額に見えますが下期に手を打っていかなければいけない部分も含まれている状況です。

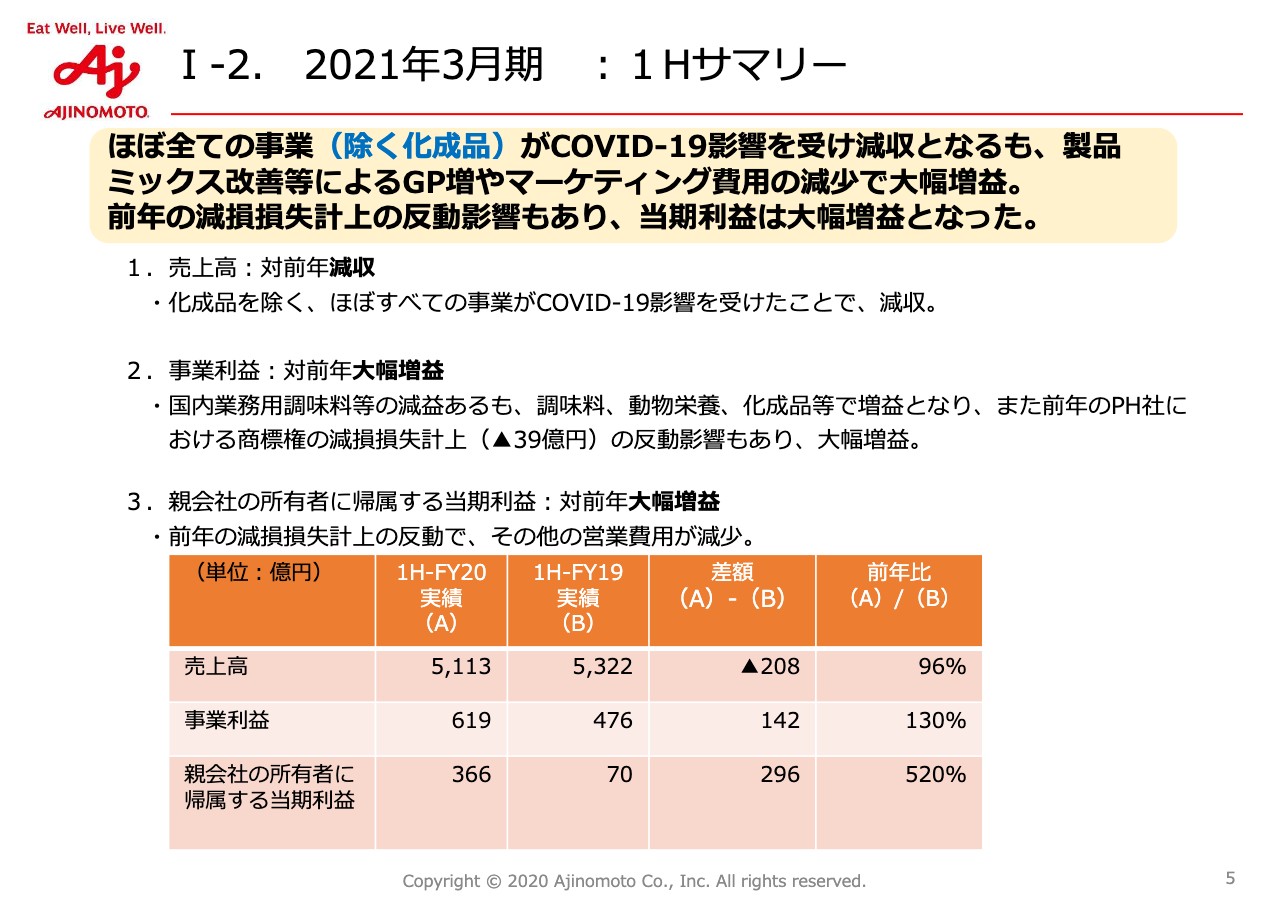

Ⅰ‐2.2021年3月期:1Hサマリー

第1ハーフ全体のサマリーですが、スライドのとおり化成品事業を除くすべての事業が新型コロナウイルスの影響を受けて減収となっています。このあたりがまだ課題となります。製品ミックス改善などによるGP増とマーケティング費用の減少で、事業利益が大幅な増益となっています。

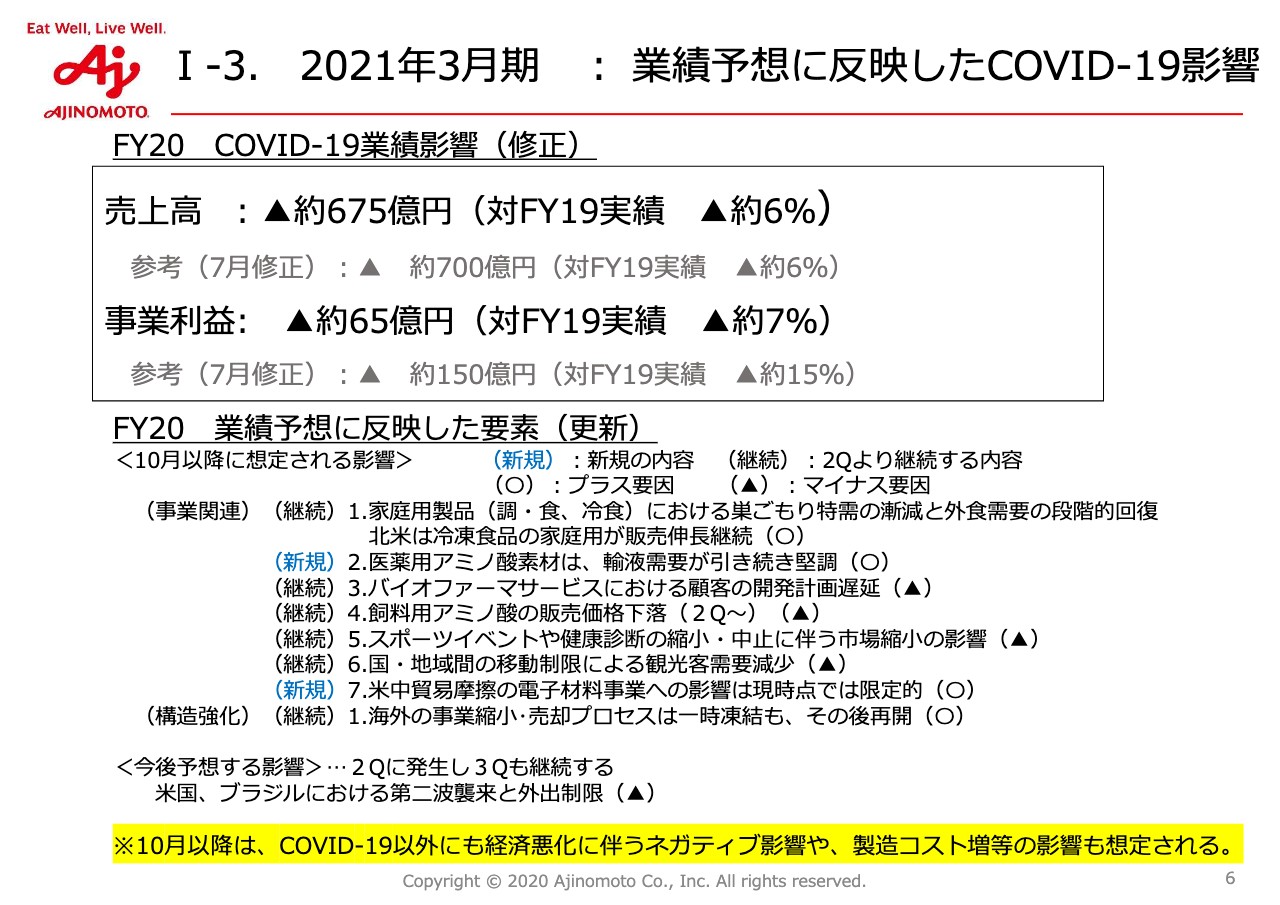

Ⅰ‐3.2021年3月期:業績予想に反映したCOVID‐19影響

今期の通期の業績に関してご報告します。スライドの表は、期首、第1四半期のCOVID-19の影響を施策ごとにどの程度反映したかを示しています。

全体をご覧いただくと、第1四半期と第2四半期の改善によって、売上についてはやや持ち直している状況である一方、事業利益については2019年に対して7パーセントほど影響を受けているということです。

施策として反映、更新した中身についてはスライドに記載のとおりです。新しいものとしては2番目の医薬用アミノ酸素材についてで、こちらは非常に堅調な動きになります。

それから7番目ですが、当初は米中の貿易摩擦が電子材料に及ぼす影響を少し懸念していましたが、現時点では限定的と見ており、この部分はポジティブな要素と考えています。

ただしスライドの下部に黄色のマーカーで示したように、期首、第1四半期と違い、事業へのインパクトをCOVID-19の影響だけで捉えることについては、状況が非常に複合的になってきているという観点で、予測がかなり難しくなってきているというのが実感です。

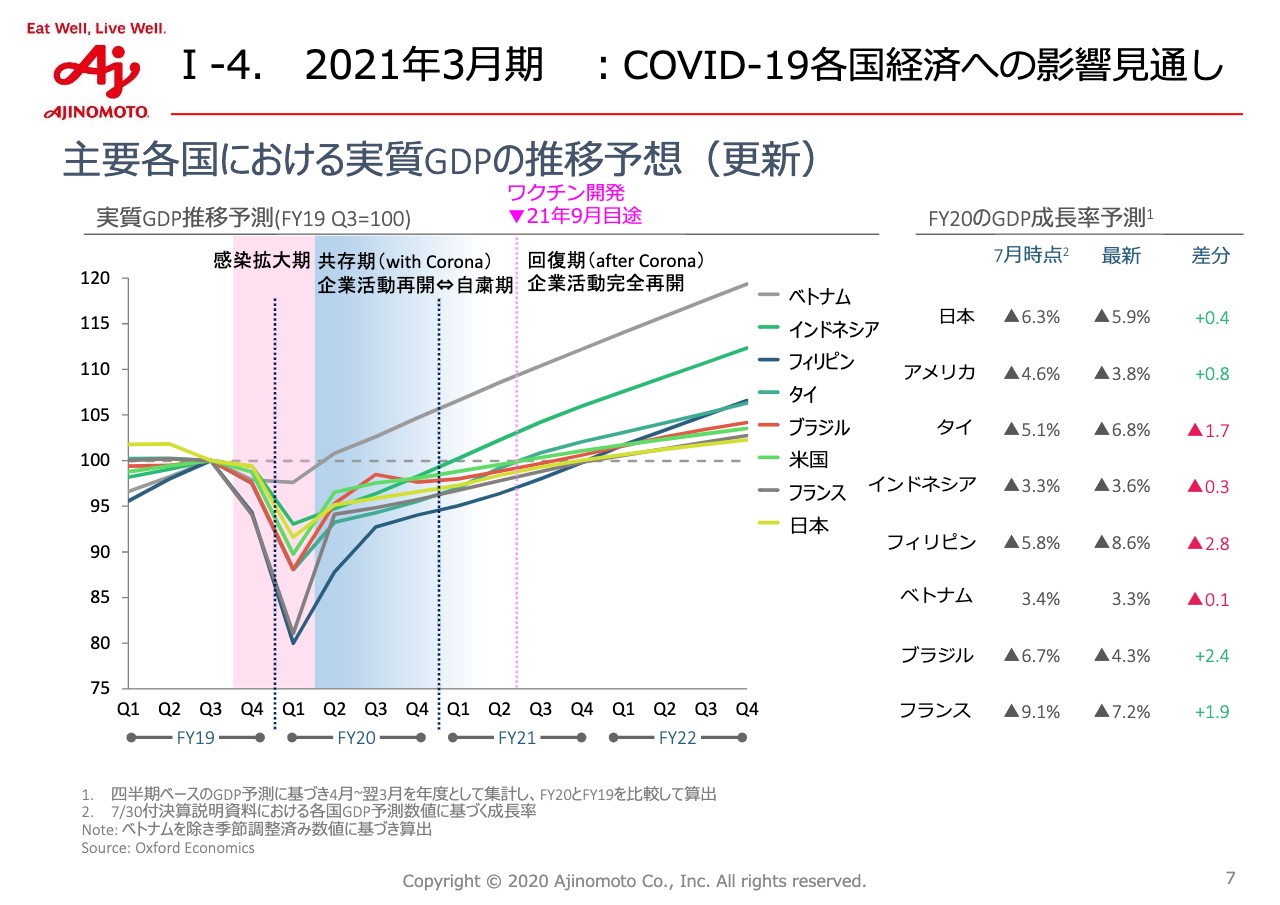

Ⅰ‐4.2021年3月期:COVID‐19各国経済への影響見通し

我々の主要国のGDPをアップデートしています。いずれにしても経済的なGDPの回復は、2021年の下半期以降になってくるということは変わらないと思います。

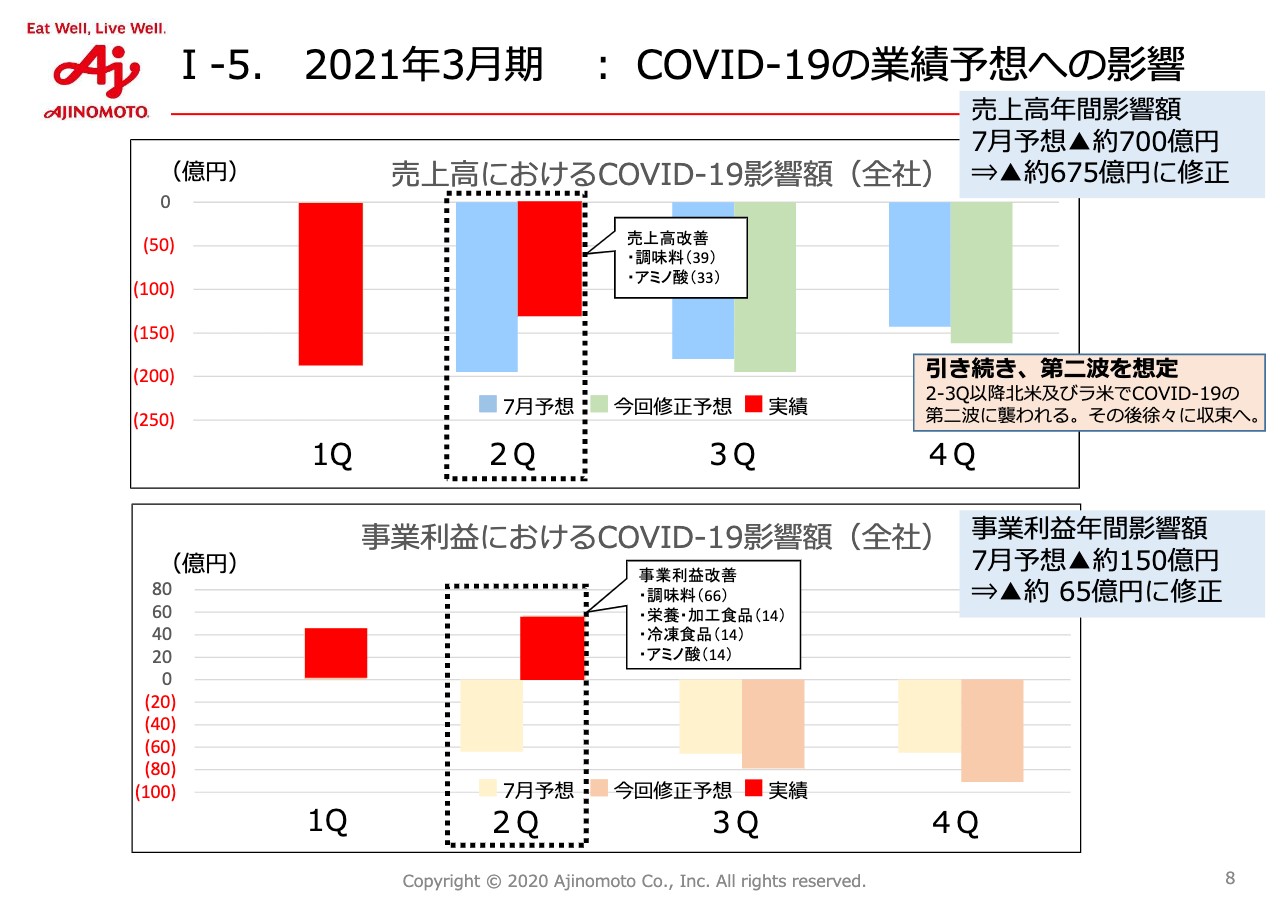

Ⅰ‐ 5.2021年3月期:COVID‐19の業績予想への影響

今年度の通期の業績見通しを修正するにあたり、四半期ごとの業績予想と実績をどのように見ているかについて、売上と事業利益をスライドの上段と下段で示しています。

ご覧のとおり、下期については減収減益になる見通しを立てています。こちらについては後ほど内訳をご報告したいと思います。

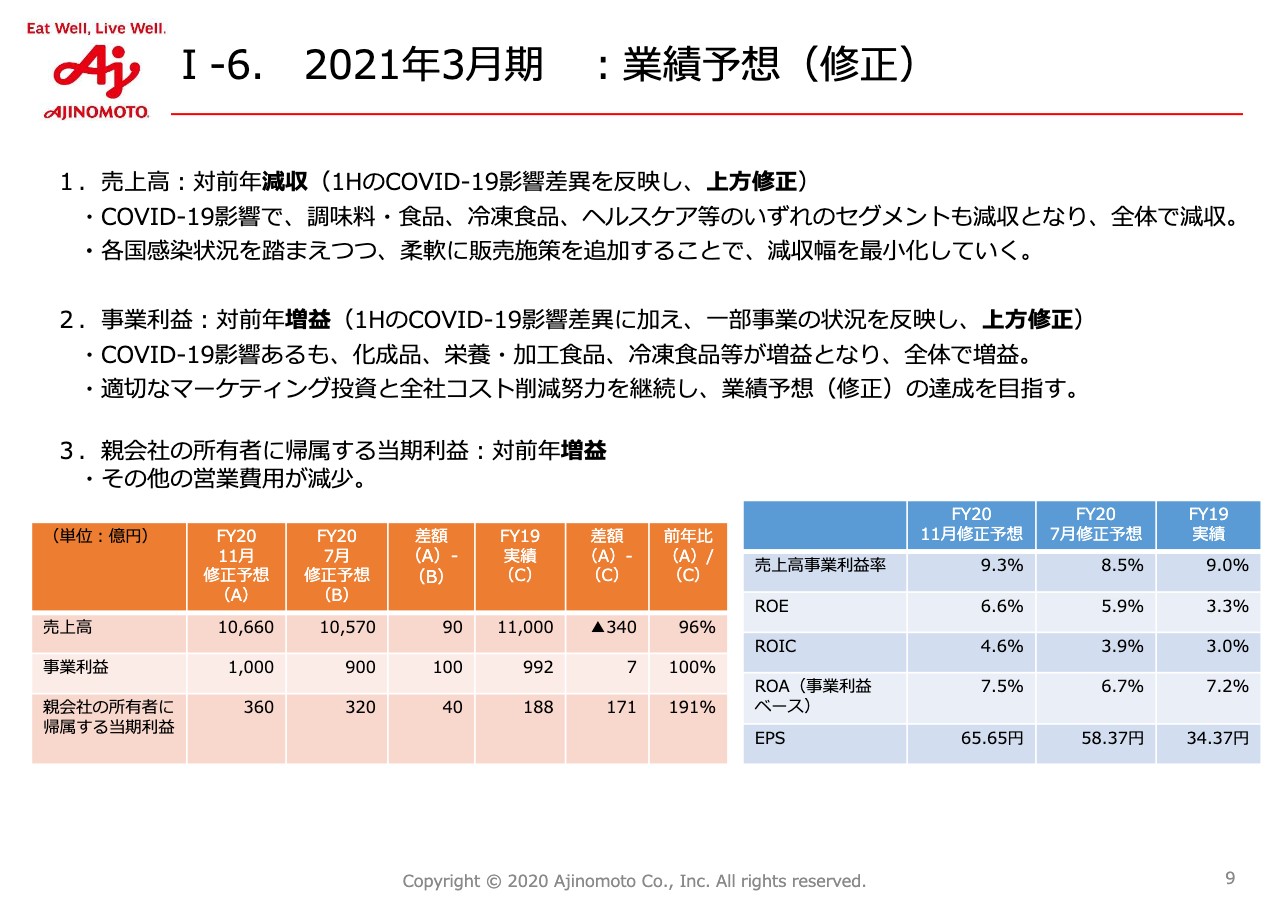

Ⅰ‐6.2021年3月期:業績予想(修正)1/2

業績予想の修正部分ですので、ご確認いただければと思います。前回の7月の予想に対して、売上高で90億円、営業利益で100億円の上方修正を行いました。非常に喜ばしく思っています。

しかし、我々が期首に「中計のスタートでこれくらいはいけるだろう」と思っていたものについて言いますと、まだ売上の減少の部分で若干ビハインドと考えており、こちらをなんとか克服していきたいと思います。

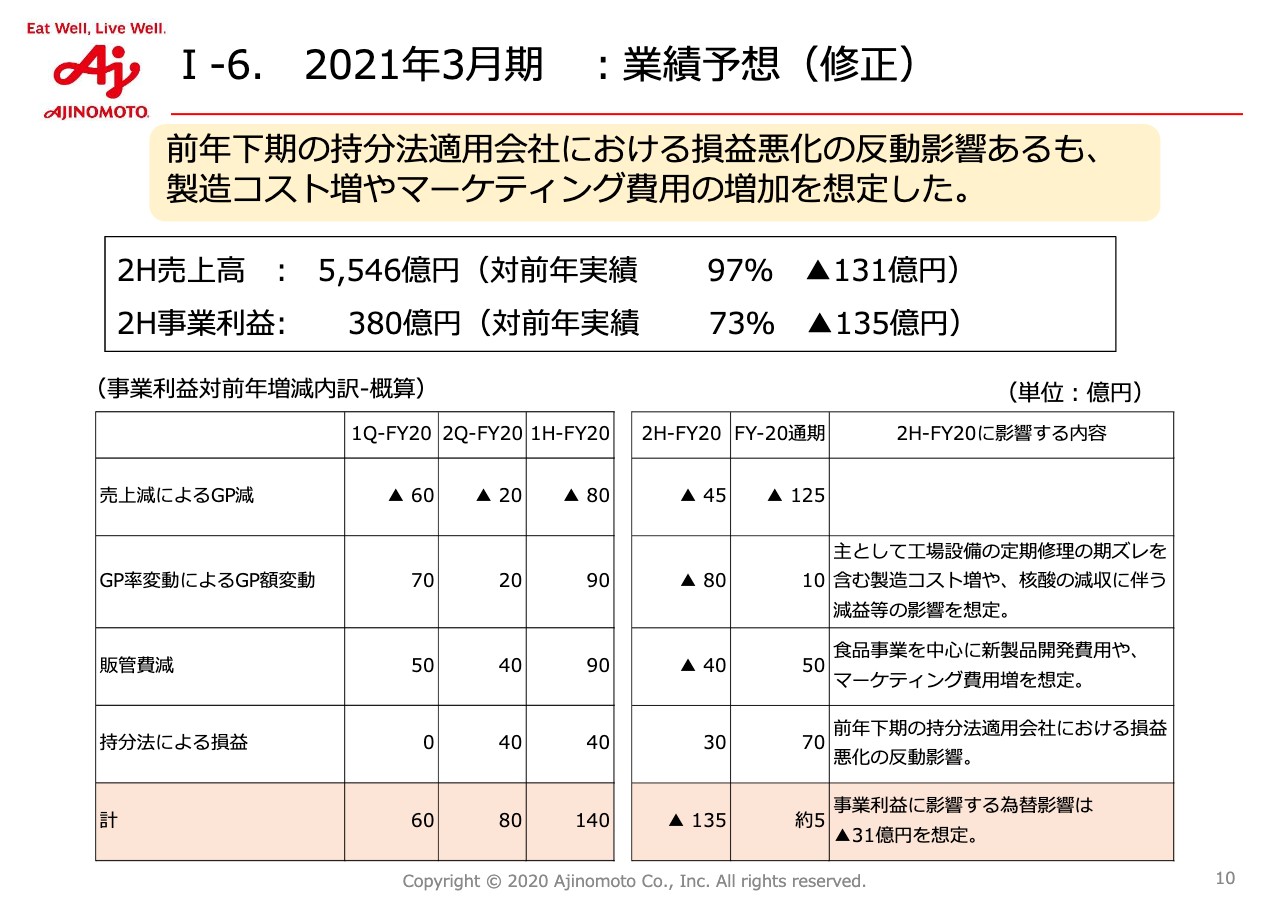

Ⅰ‐6.2021年3月期:業績予想(修正)2/2

第2ハーフのこれからの状況です。売上が131億円の減少に対して、事業利益が135億円減少すると見ています。こちらは第1四半期、第2四半期と同様の内訳を表にしていますが、まずGPの差についてのマイナス80億円は約半分が海外調味料、残りが核酸、動物栄養などの単価が下がる影響を受けています。

海外調味料に関しては、新しい工場の償却費が下期からまるまる乗ってくること、上期に予定していた工場の補修が下期にずれ込んでくることなどを反映しています。

販管費に関しては、上期に打てていない施策を実施するために下期に新製品を集中させることもあり、こちらへの広告投資になります。それから国内の一部においては主力商品のシェアダウンが見られ、こちらに対してしっかり手を打っていくための投資の要素が入っています。

これらについては、来期以降のオーガニック成長をしっかりと支えていくために必要な投資と考えています。また、ご承知のように各国の経済状況と失業率の上昇がかなり深刻化してきています。

今後の消費が落ち込む可能性がぬぐいきれず、また政治の不安定さを反映したデモ等が各地で起きているため、我々が予想し得ない環境の変化もまだまだあり得る話だと思っており、全体としてはやや保守的な予想としています。

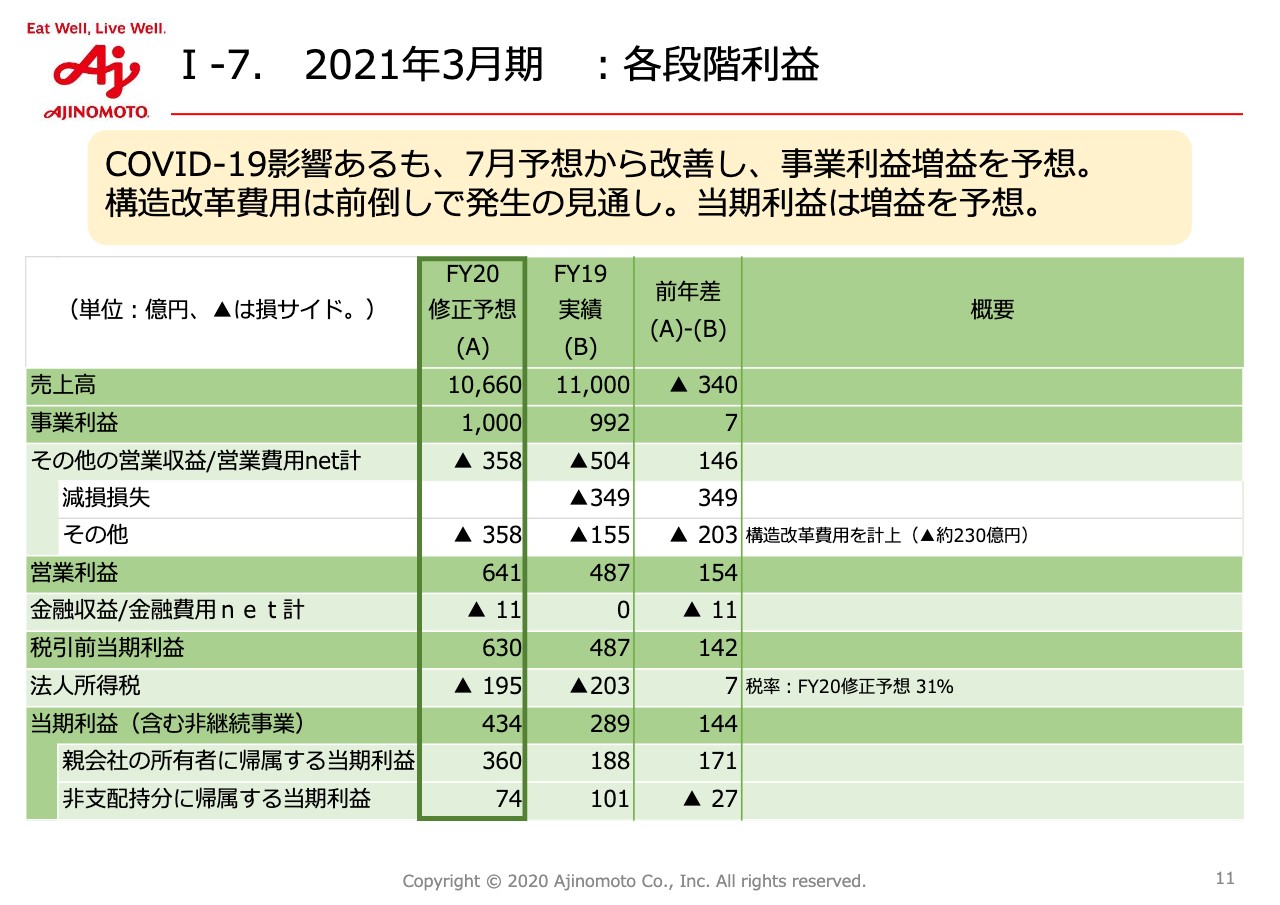

Ⅰ‐7.2021年3月期:各段階利益

事業利益以下の利益を各段階で示しています。ポイントは構造改革の費用で、今回はその他の営業収益に記載しました。358億円の利益減の内訳については、構造改革費用が230億円です。第1四半期の時は160億円とお伝えしましたので、この部分が前倒しになったとお考えいただければと思います。

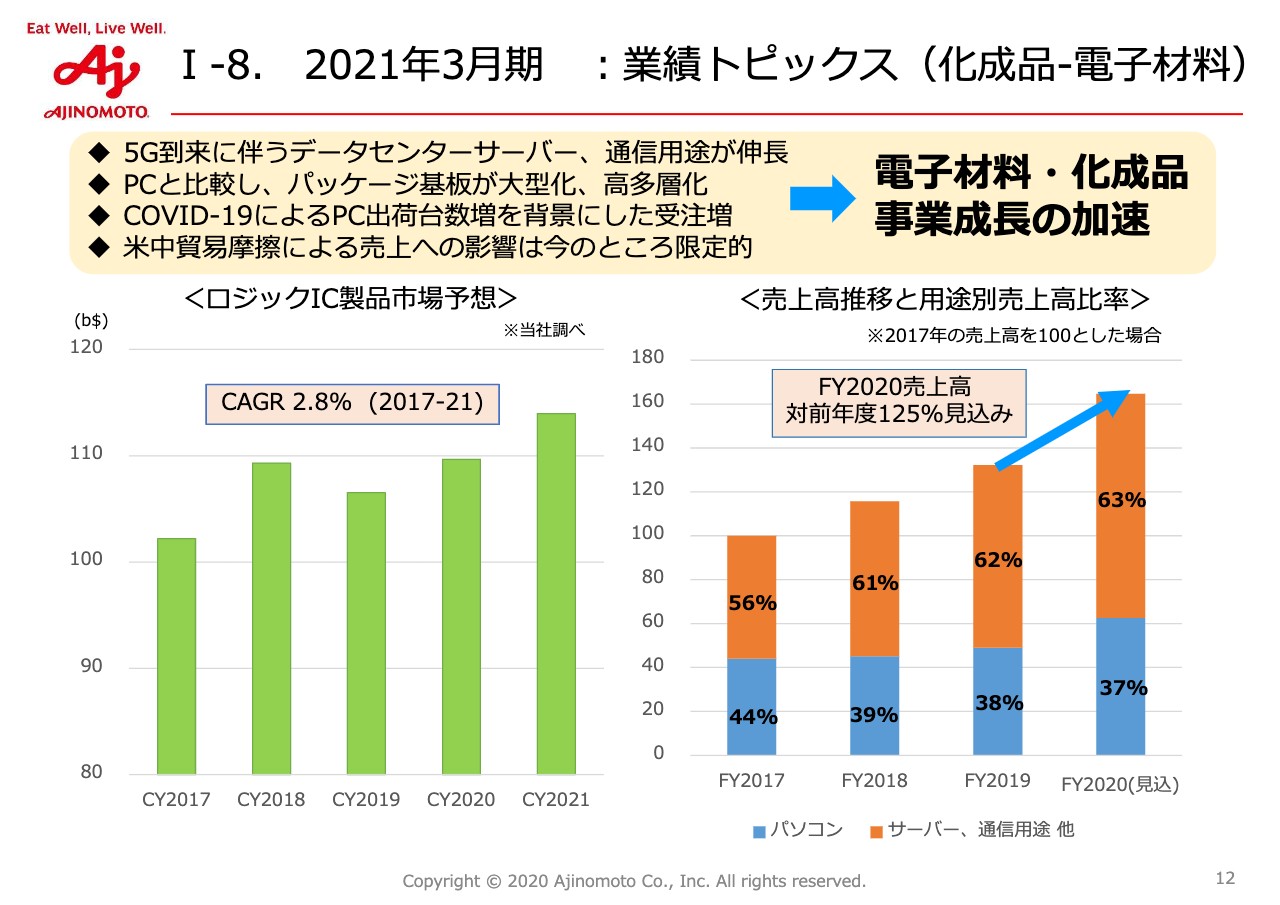

Ⅰ‐8.2021年3月期:業績トピックス(化成品‐電子材料)

トピックスを2つご報告します。2021年度3月期のトピックスですが、電子材料の業績予想は売上で50億円、事業利益で33億円の上方修正を行いました。

その構造をスライドのグラフで示していますが、これまで少しずつ減ってきていたPCの需要が新型コロナウイルスの影響で上を向いたこと、また5Gの到来に伴い、それに合わせたデータセンターサーバーや通信用途向けの需要が急速に伸びたため、こちらの部分を反映しました。

Ⅰ‐9.コーポレート業務変革 JV発足の効果と今後の展開

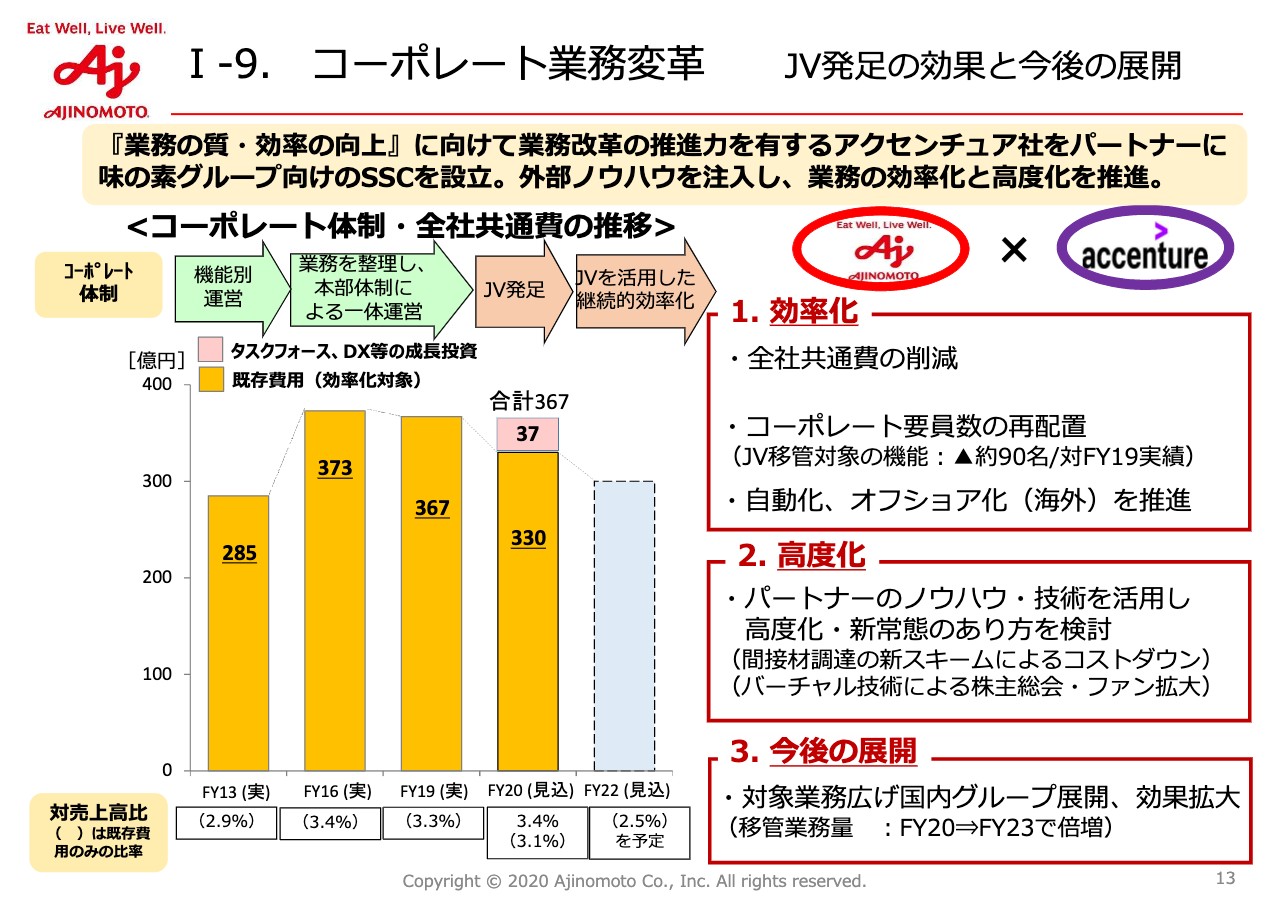

コーポレートの業務変革についてです。今年4月にアクセンチュアと一緒にジョイントベンチャーを作り、味の素単体の本社のコーポレート機能を一部、こちらのJVに移していますが、この効果が出てきました。

スライドの棒グラフは全社の共通費ですが、2019年度が367億円に対して2020年度は既存ベースで比較して330億円です。新たにシステム投資等で追加した37億円はありますが、一定の改善が見られています。

スライドの右側に記載のとおり、コーポレート要員数を再配置したことによる共通費の削減、またパートナーとのノウハウと技術の共有が単なるコンサルではなくJVにすることによって非常に深い部分で共有できたことで、仕事の高度化と人財の能力開発という観点でもポジティブな要素が出てきているということです。

今後の展開としてはこちらをベースに対象業務を広げ、また国内のグループに展開していくことで、2022年でコーポレート費用が売上の2.5パーセントになるようなマネジメントの道が見えてきたと考えています。

Ⅱ‐1.COVID‐19を機会とし人々のウェルネスへの貢献を加速

ここから話題を変えまして、先ほどの今期の見通しを踏まえた中計の戦略と構造改革の現在の状況についてご報告したいと思います。先ほどお伝えしたように、新型コロナウイルスの影響の中で見通せない部分もまだまだあります。

しかし、売上高へのインパクトについて言いますと、よい面も、課題となっている厳しい面も含めて、ベースラインのセールスがだいたい見えてきたのではないかと思っています。慎重に進めなければいけませんが、この課題を解決し、いいところをさらに伸ばすことを中計に反映していきたいと思います。

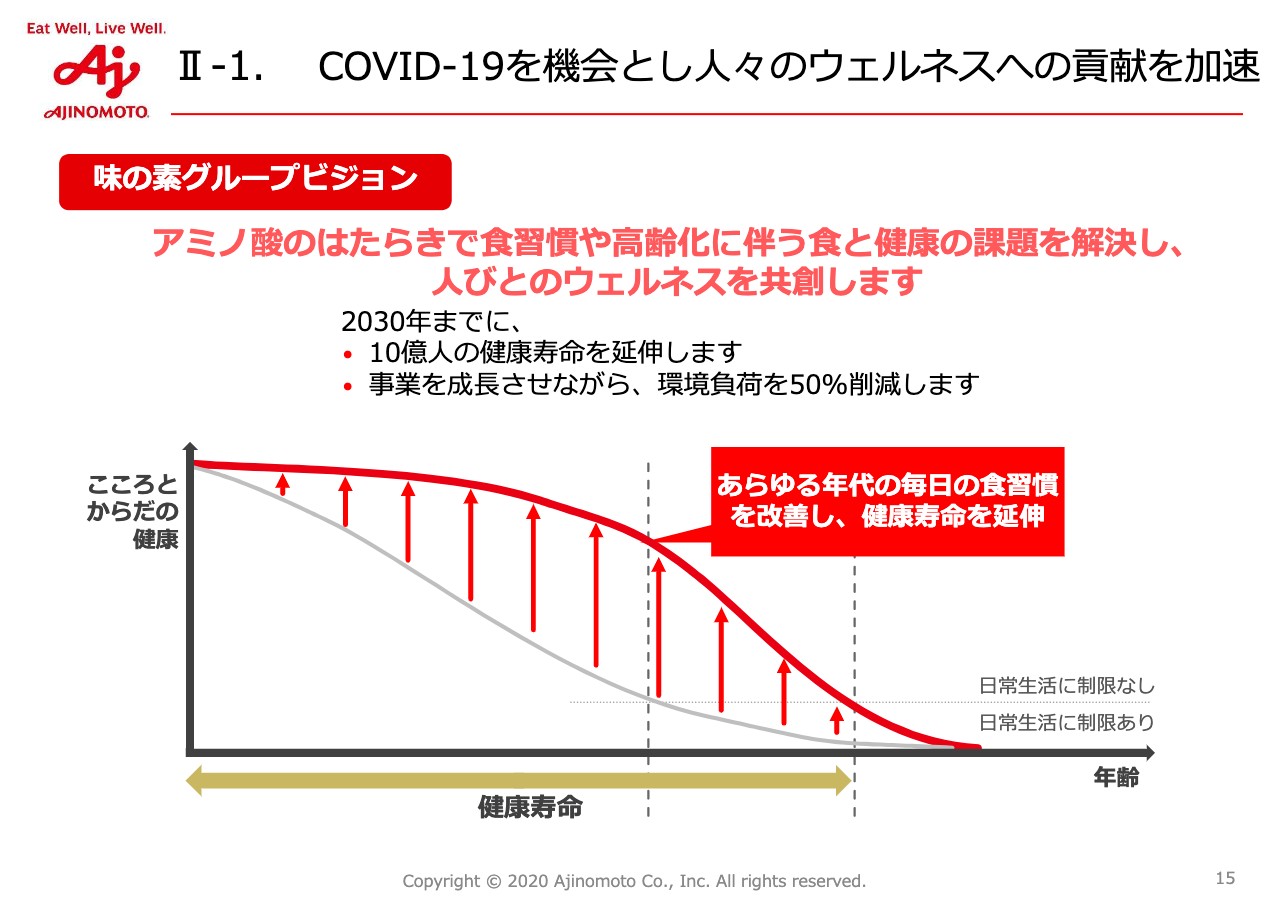

スライドは再掲ですが、私どもの新しいビジョンです。「アミノ酸のはたらきで食習慣や高齢化に伴う食と健康の課題を解決し、人びとのウェルネスを共創します」とありますが、このビジョンの実現について言いますと、新型コロナウイルスの環境は1つの機会になってきていると考えています。

Ⅱ‐2.COVID‐19禍で生まれる“新常態”はASV向上の機会

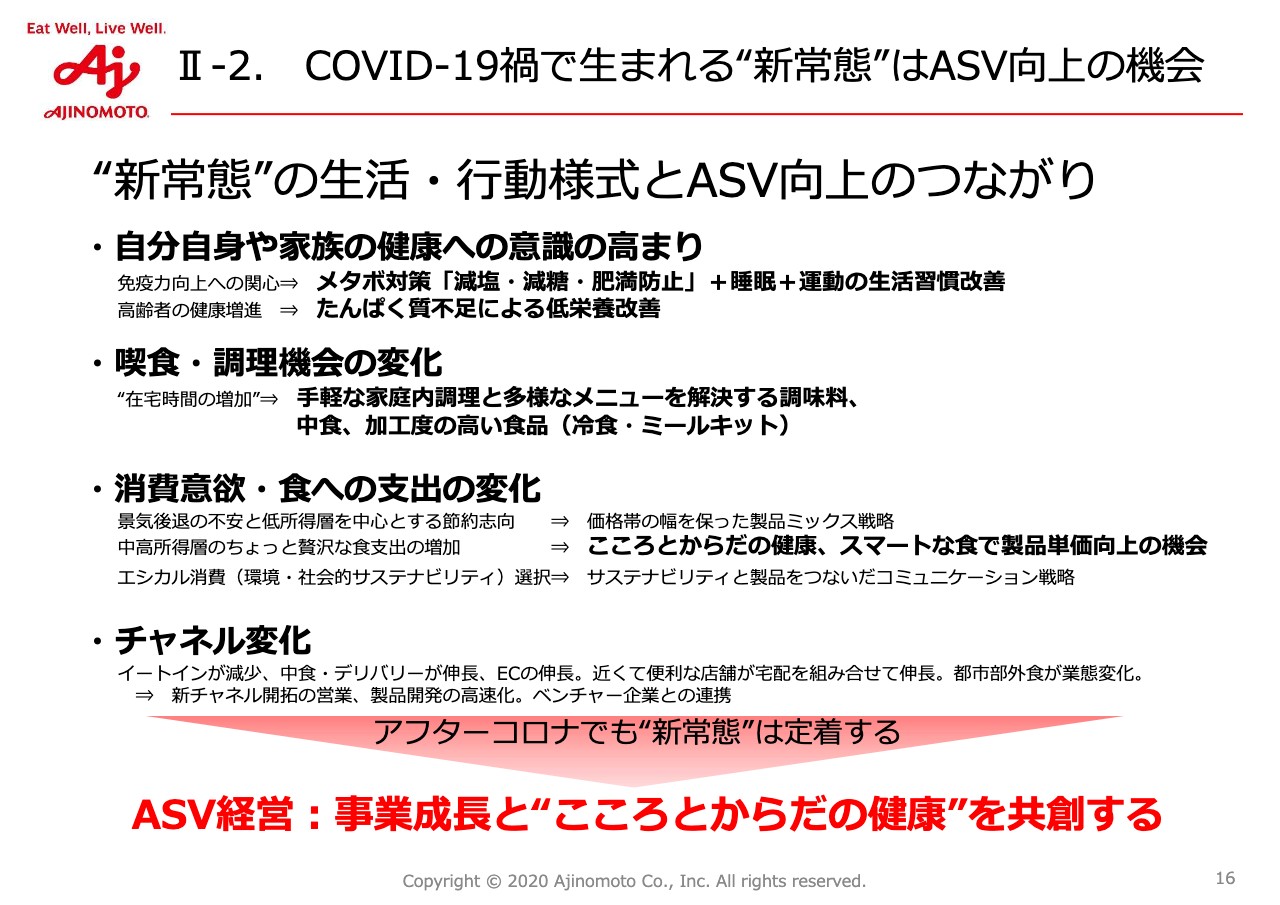

新型コロナウイルスで生まれてくる新常態のうち、私どものビジネスに大きく影響すると思われる4つの観点から特徴を捉えています。

1つは「自分自身や家族の健康への意識の高まり」です。免疫力を高めるという観点で生活者が行動を変容する方向としては、メタボリックシンドロームにならないことと、もう1つは高齢者を守るということです。低栄養の問題については私どもの基本戦略に入れていますので、こちらについては非常にポジティブに考えています。

2つ目は「喫食・調理機会の変化」です。こちらは家庭内調理が増えていること、中食、加工度の高い食品を利用するようになってきていること、冷凍食品を利用するようになってきていることも追い風になっていると思います。ただし、後ほど触れますが、課題が少しあります。

3点目は「消費意欲・食への支出の変化」ですが、投資家のみなさまが非常に気にされているところです。全体的には節約志向がかなり広がってきているという認識ではあります。

その中でも食に関しては、私どものように非常にアフォーダブルな価格帯から中の上くらいまでのメニュー提案を主力にしている者にとって、「少し、今までよりもいいものを」「少し、ちょっとした贅沢を楽しみたい」という生活者が増えてきていることは非常にポジティブなことではないかと思います。それから、スマートな調理に対する欲求も強まっています。

4点目は私どもにとっての課題であり、次のチャンスでもありますが、「チャネルが大きく変化してきている」ことです。Eコマースのみならず、近くて便利な店舗が宅配を捉えていく、あるいは都市型の外食の苦境に対して外食チェーンが宅配を組み合わせていく変化が急速に進んでいます。

まだ全部は取り組めていませんが、Eコマースや外食、中食のキーアカウントと一緒にしっかりと新しいチャネルを作っていく仕事については、商品を開発するチームと営業の舞台が一体化した体制がスタートして、機能し始めたと考えています。

加えて、フードテックベンチャーとの取り組みも着手しており、こちらはさらに強化していきたいと思います。

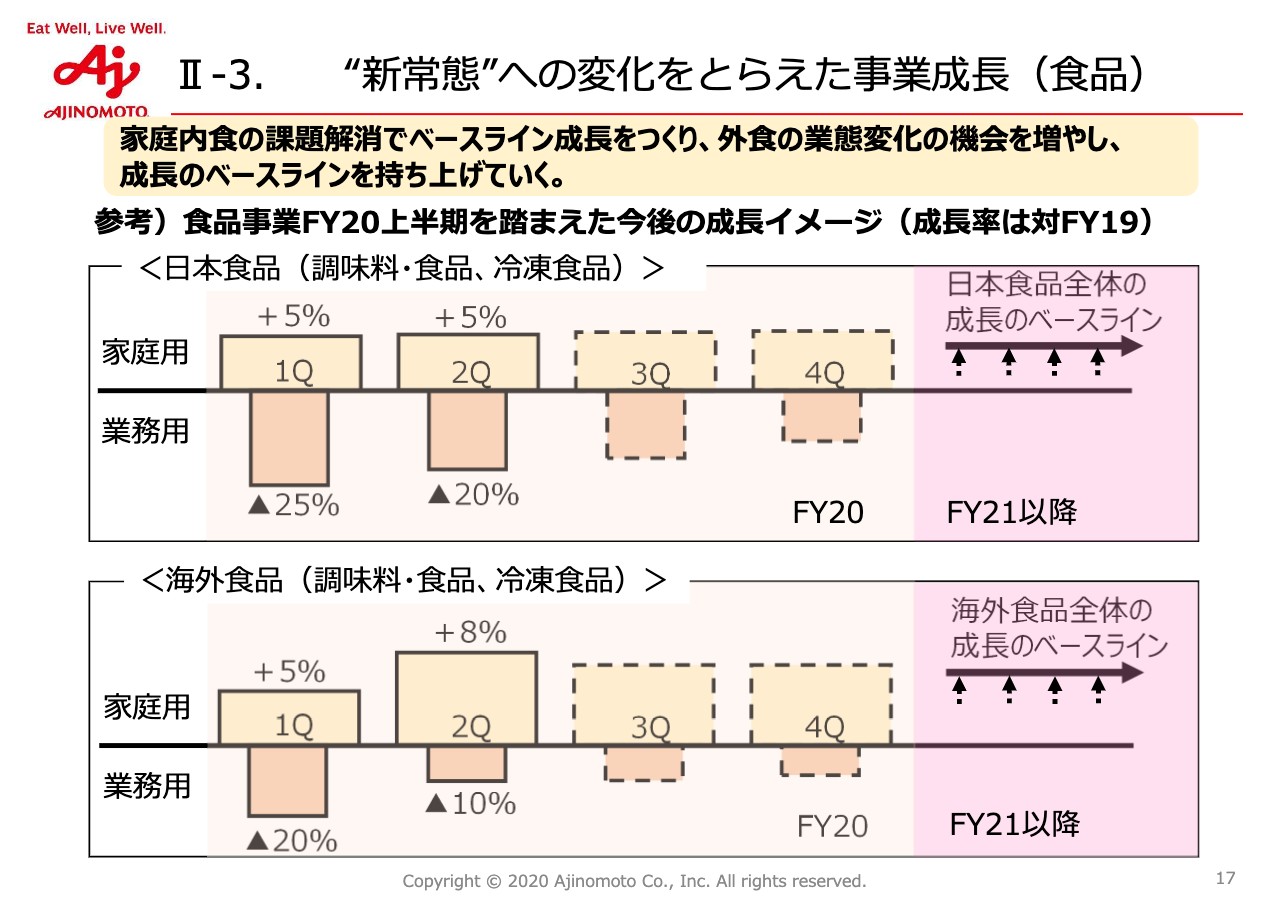

Ⅱ‐3.“新常態”への変化をとらえた事業成長(食品)

新常態の変化を捉えた食品の事業成長について、イメージ図で表しています。日本食品においても海外食品においても家庭内需の需要を落とさずに、業務用で失った機会をどのように底上げしていけるかが大きなテーマになります。

なんとかこちらを成し遂げ、2021年以降も日本食品、海外食品の全体の成長のベースラインを保っていく、あるいは少し上げていく方向で行っていきたいと思っています。

Ⅱ‐4.COVID‐19を踏まえた中計戦略の主な取組み

ここからは環境変化を踏まえた中計戦略の主な取り組みの項目について、事例を挙げながらご紹介していきます。1つ目は新常態の機会と脅威を捉えた取り組み、2つ目は健康栄養戦略の全体構想、3つ目は構造改革の状況です。

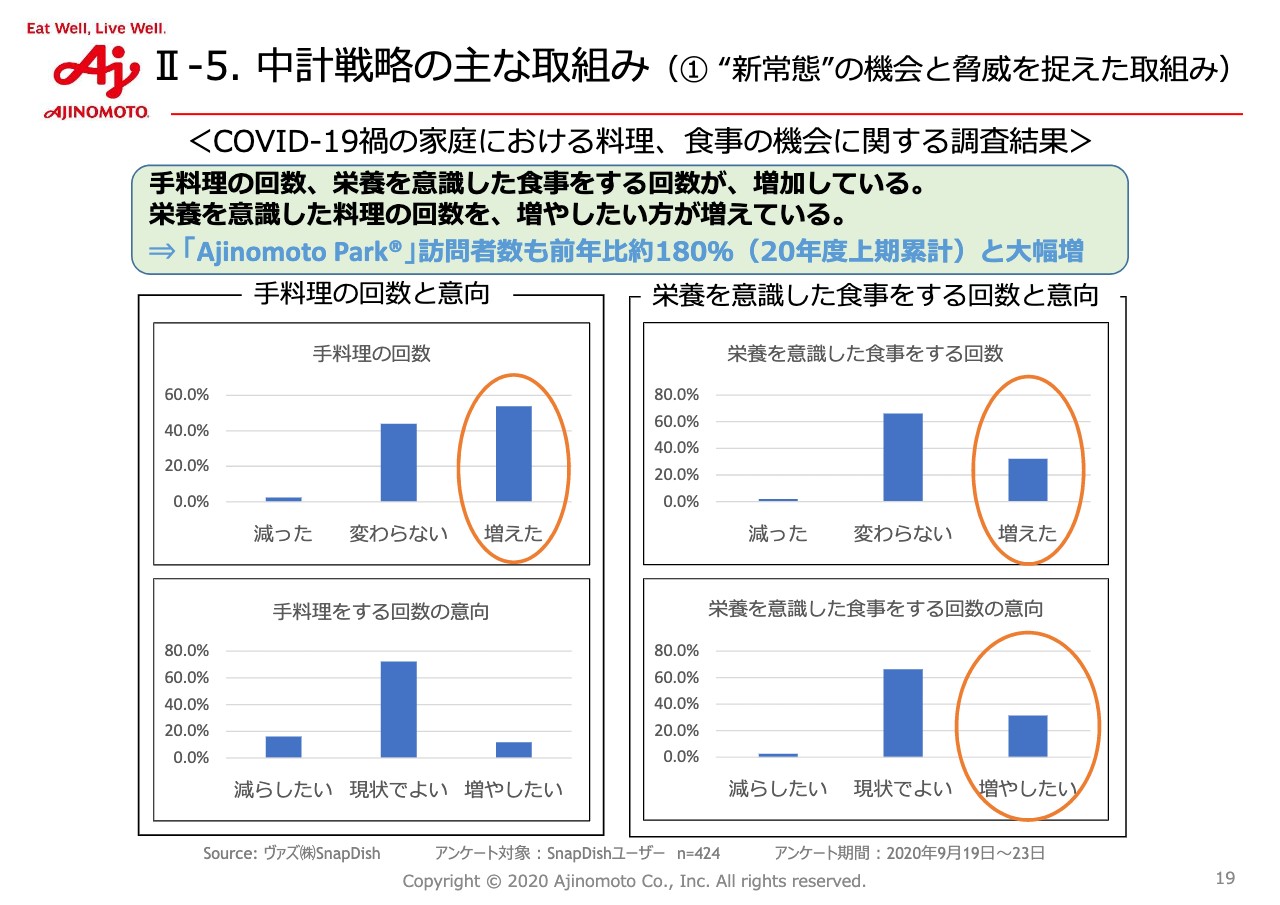

Ⅱ‐5.中計戦略の主な取組み(①“新常態”の機会と脅威を捉えた取組み)1/3

食に影響を及ぼす新常態の機会と脅威を1つの事例で示しています。スライドの棒グラフは、家庭での調理、食事の機会に関する私どもの調査を表しています。左側のグラフは上段が手料理の回数を示しており、コロナ禍で約50パーセントの人が「手料理を増やした」と回答しています。

左下は「今後どうするか?」という調査ですが、「現状でよい」が7割と最多数でした。加えて「増やしたい」という回答を合わせると、約8割が「手料理を新しい生活様式の中にしっかり組み入れていく」と考えていることがわかりました。ここが当社の事業機会になると思います。

一方で、同じく左下のグラフで「減らしたい」という回答も約2割あり、調理負荷が家庭の中で大きな課題になっていることを示しています。こちらをなんとかしなければいけないことが私たちの課題であり、脅威です。

右側のグラフについては、上段では「栄養を意識した食事をする」という回答がすでに3割あります。加えて、下段のように「さらに増やしたい」という回答も3割強あることが、我々のチャンスになると考えています。

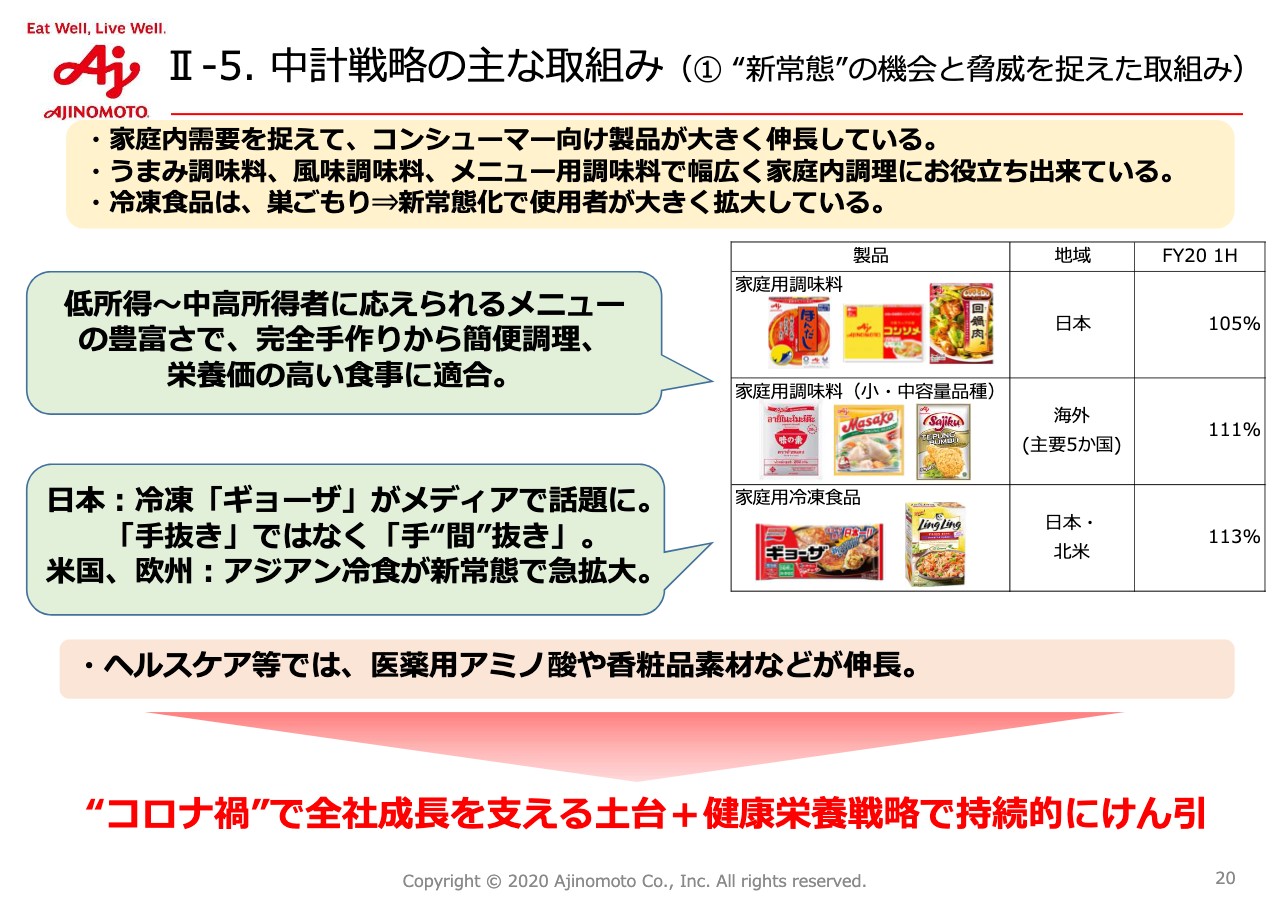

Ⅱ‐5.中計戦略の主な取組み(①“新常態”の機会と脅威を捉えた取組み)2/3

これらの新常態の機会と脅威に対して、基本的には私どもの日本の調味料類、海外での調味料類、日米の冷凍食品が非常に大きなフォローウインドを受けていると思っています。

このトレンドをしっかりと演出しながら、ここをつかまえる中で上半期に享受したような成長をなんとか続けていきたいと思っています。ヘルスケア等においても医薬用アミノ酸への需要、香粧品の素材、具体的には洗浄剤に使う我々のアミノ酸素材ですが、このようなものも非常に伸長しています。

これら2つを合わせて、コロナ禍での全社全体の成長を支える土台ができてきているのではないかと思っています。さらにこちらに健康栄養戦略をプラスすることで、持続的な成長を作り上げていきたいと思います。

Ⅱ‐5.中計戦略の主な取組み(①“新常態”の機会と脅威を捉えた取組み)3/3

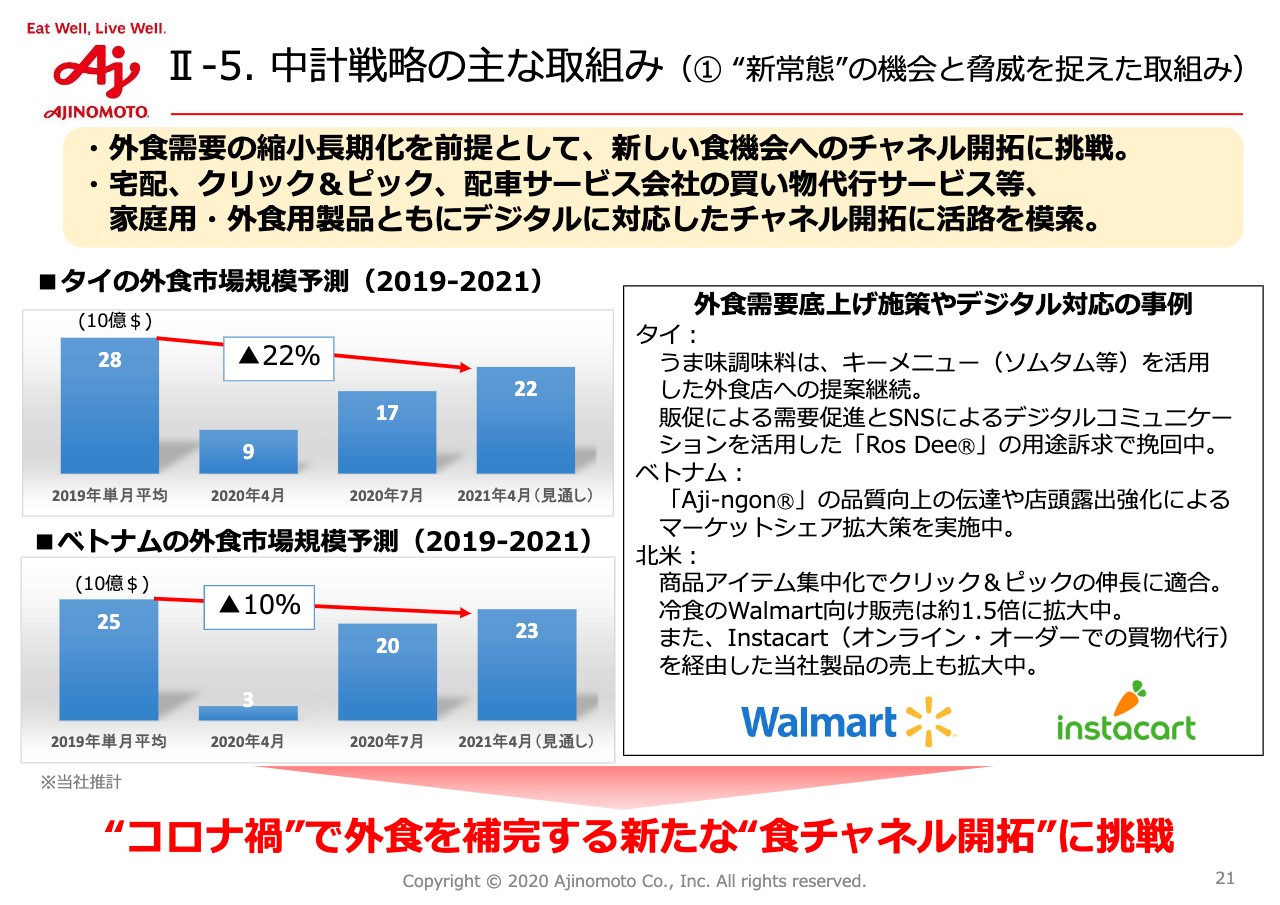

課題は外食です。スライドにタイとベトナムの事例を示していますが、全社全体で2020年度中に2019年度の売上に戻るのは困難だろうと思っています。

ここで失われている外食ならではの食の価値、例えばエンターテイメント性、あるいは大勢で楽しむイベント食などについては、今後どのようなチャネルを通じてお客さまにお届けできるかが課題になります。

こちらについてはこの期間に試行錯誤を繰り返しながら、活路を見出す取り組みを始めています。例えば外食の宅配が増えていますが、配送費用や品質の問題も多いと聞いています。アメリカなどではこれらの問題を解決するために、クリック&ピックのようなサービスが非常に伸長していると聞いています。日本においても近隣の強みを生かした小売業、あるいは外食店が同様のサービスを加えたものを始めています。

私どもも日本で初めてこのようなクリック&ピックの機能を備えた流通チャネルと連携し始めることを進めているところです。

Ⅱ‐6.中計戦略の主な取組み(②健康栄養戦略と単価向上)1/2

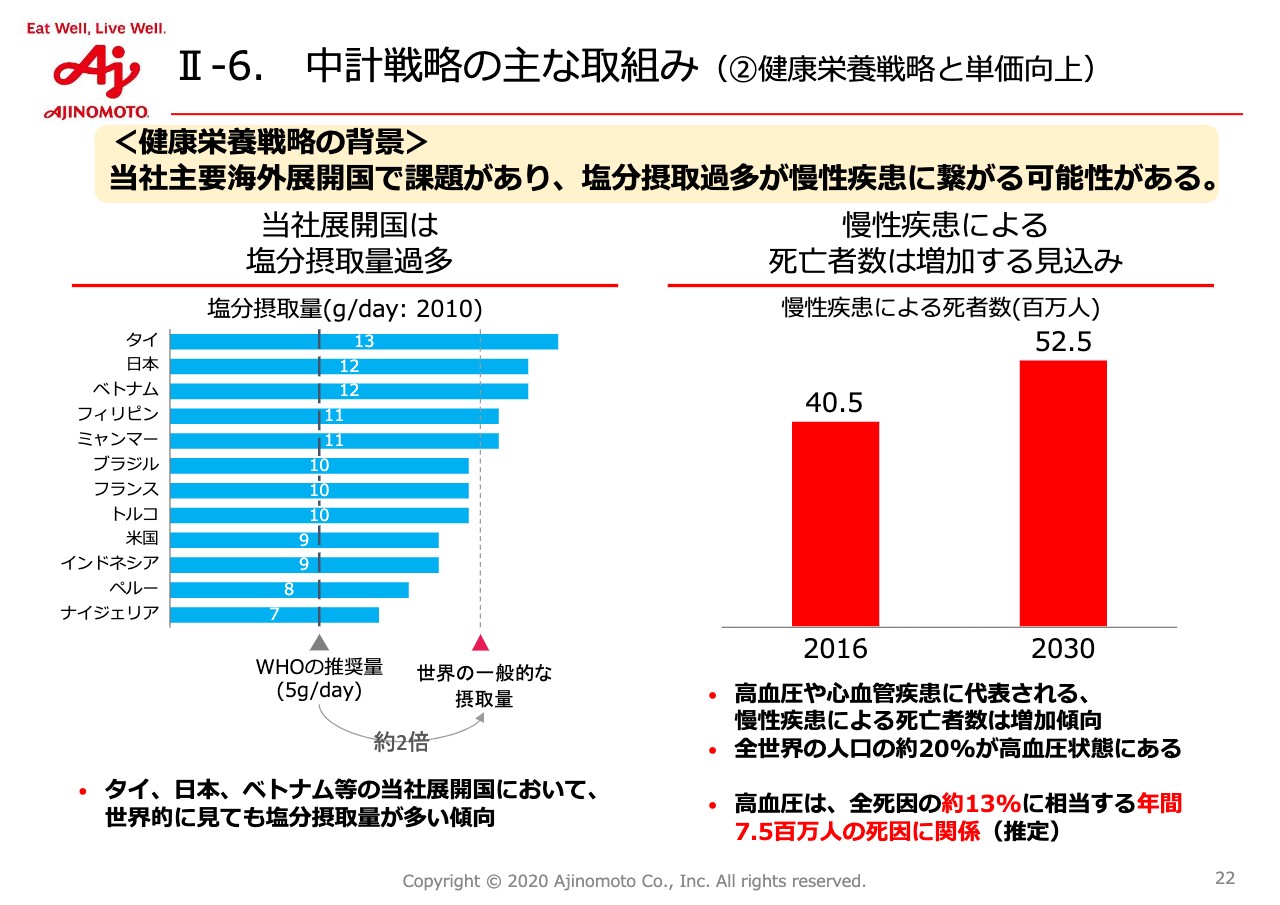

ここからは、我々の健康栄養戦略についての全体構想をご説明します。スライドはその背景になっている資料です。後ほどご覧いただければと思いますが、減塩が大変大きな課題になっており、私どもの主要展開国がその課題を持っています。

世界中では人口の約20パーセントにあたる15億人から16億人のみなさまが、高塩分摂取の状態にあることが背景です。

Ⅱ‐6.中計戦略の主な取組み(②健康栄養戦略と単価向上)2/2

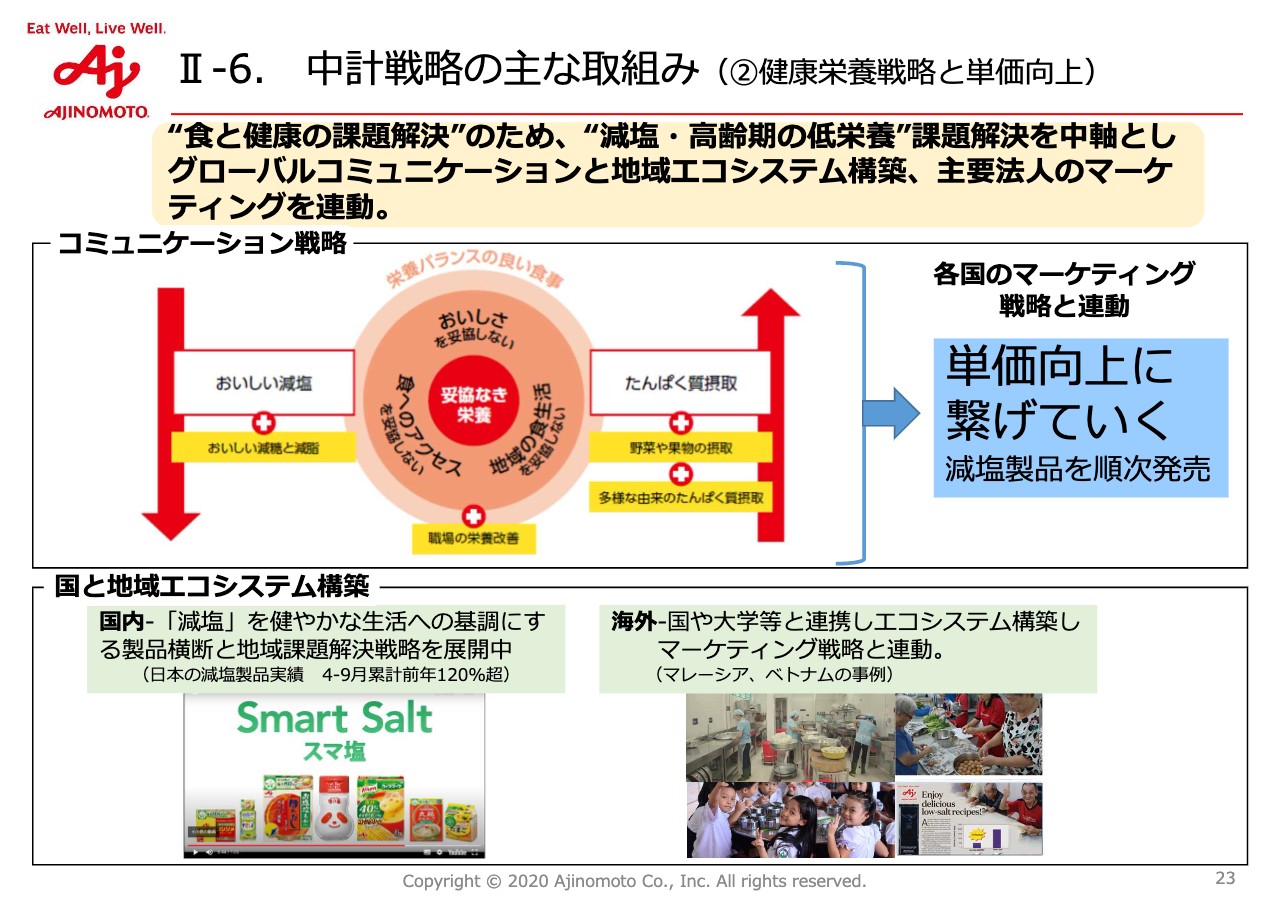

当社の健康栄養戦略の全体像を表しています。スライドの上段はコミュニケーション戦略、下段が国と地域のエコシステム構築についてです。コミュニケーション戦略と各国のマーケティング戦略を連動させるかたちで単価向上につなげていくことが、私どもの中計の構想です。

コミュニケーション戦略の円形の真ん中に「妥協なき栄養」という言葉があります。こちらをコアメッセージにして、グローバルコミュニケーションを第3四半期から開始します。

「妥協なき」の意味ですが、1つは「おいしさ」、2つ目は「食へのアクセス」ということで、つまり誰にでも手に入るチャネルを持つということです。3つ目は「地域の食生活」です。この3つを犠牲にせずに、健康によい、栄養バランスのよい食事を解決策にしていくのが我々の基本姿勢です。

下段の「Smart Salt」は、日本で開始した「おいしい減塩」をテーマにした製品横断のマーケティング戦略で、こちらを強化していきます。

右側の写真はマレーシアとベトナムの事例ですが、エコシステムを作る動きが始まっています。すでにこれらの施策を組み入れた統合戦略がASEANの法人やブラジルを皮切りに、今期スタートしたことをご報告したいと思います。

Ⅱ‐6.中計戦略の主な取組み(②“食と健康の課題解決企業”グローバルイニシアティブ)

統合戦略をバックアップする広報の活動についてご紹介していきます。スライドの左上に「妥協なき栄養」の図があります。

この「妥協なき栄養」でおいしい減塩食や、高齢期に低栄養にならないたんぱく質摂取を普及して、2030年には世界中で10億人の人々の健康寿命の延伸に貢献したいということを、社会に広く普及する広報活動を開始しています。

スライドの右下は、来年12月に東京で開催される予定の「東京栄養サミット2021」ですが、こちらをターゲットとして数々の国際フォーラムで私どもの基本姿勢を発信しています。

今年はすでに「国連食料システムサミット」や「The Consumer Goods Forum」などの国際会議の場で発信済みです。これにより、国際的なイニシアティブのGAINのほか、グローバルイニシアティブとの連携ができてきています。

これらの活動を通じて、私どもの栄養戦略についてはすでに欧州のメディアでも取り上げられるようになってきており、非常に評判が高い状況です。その中の1つのコンテンツになっているのが、左下の「栄養プロファイリングシステム」です。

こちらは今年4月に発表した「製品の中に含まれる栄養価をわかりやすく表現しよう」という味の素の独自の仕組みです。すでに欧州等ではかなりの議論や導入が始まっていますが、日本の企業がこのようなかたちで自分たちの製品を評価し、それを製品開発に反映していくというのは非常に稀なケースだと思っています。

私どもはこれを一つひとつの製品だけではなく、近い将来、我々が提案するメニューを評価するかたちに変えていき、より生活者のベネフィットにつながる展開を行っていきたいと考えています。

このあたりは「非常に味の素らしいユニークネスだ」ということで、外部の専門家からもメディアからも評価されているところです。

Ⅱ‐7.中計戦略の主な取組み(③構造改革‐動物栄養事業)

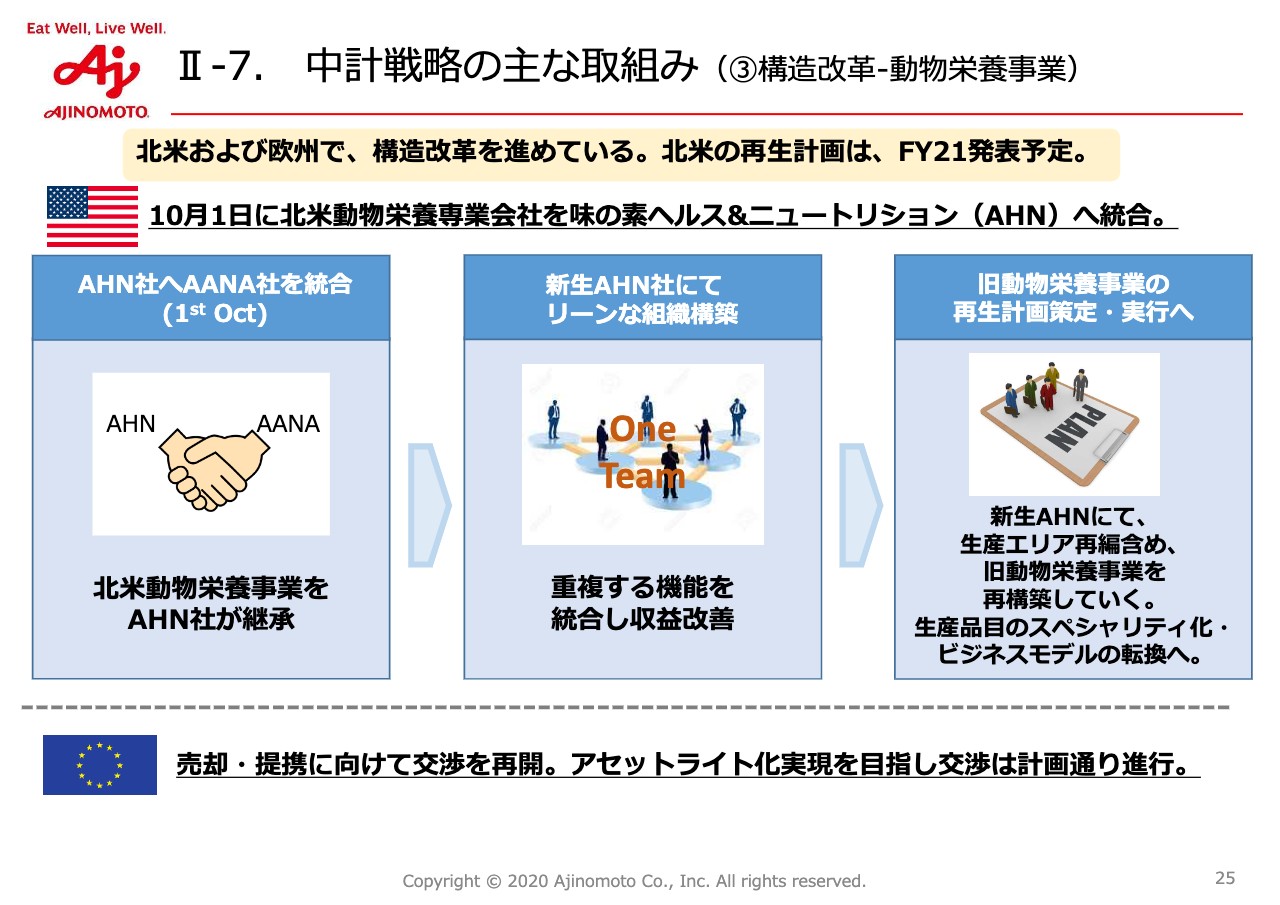

ここからは話題を転じ、構造改革の進捗についてご報告します。動物栄養事業です。スライドのとおり、10月1日に北米の動物栄養専業会社を味の素ヘルス&ニュートリションという、加工用うま味を中心とする事業会社に統合しました。これにより、重複している会社の機能を統合して収益改善を進めていくということです。

実はAHNとこれまでの動物栄養のアメリカの会社は工場のサイトを同じエリアで展開しており、生産エリアをさらに多用途なアミノ酸に転換していくことを含めて、この先1つの会社で再構築していきたいと考えています。詳細は来年の期首の発表時にご報告したいと思います。

スライドの下段ですが、欧州の動物栄養事業の売却・提携に向けた交渉を再開しました。遅れていましたが再開することができ、今の時点ではアセットライトはなんとか計画どおりに進めることができるのではないかと考えています。

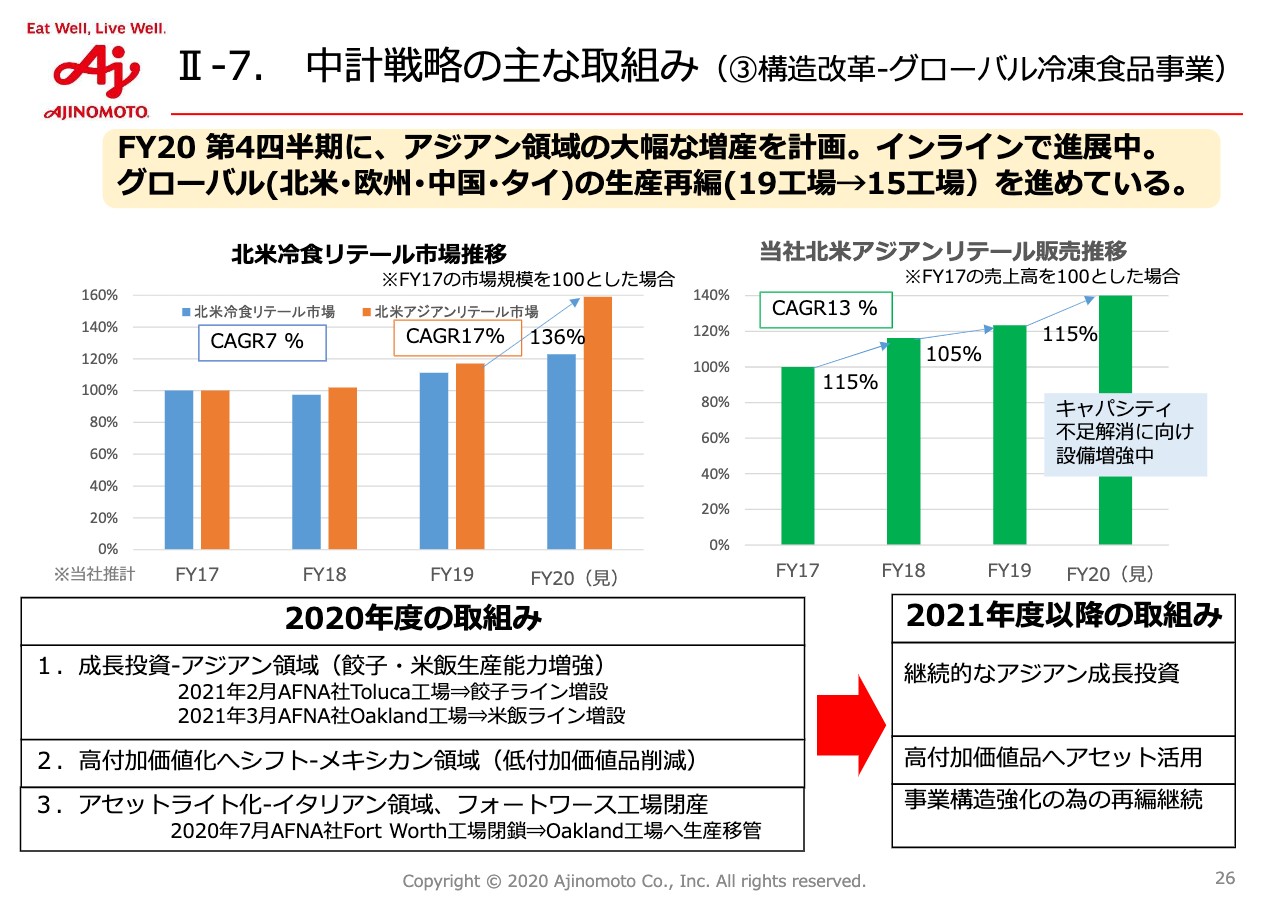

Ⅱ‐7.中計戦略の主な取組み(③構造改革‐グローバル冷凍食品事業)

北米の冷凍食品の構造改革ですが、基本的にインラインで進んでいます。北米の冷凍食品の場合は、単純なアセットライトというよりは収益性が低下しているコモディティのイタリアンやメキシカンの一部の事業をアジアンの成長が著しいところに転換していきます。

下段の図に示したとおり、フォートワース工場の閉産も実行し、それと同時にアジアンの増産体制に向かった設備投資が着実に進んでおり、今年の第4四半期に完成します。

現在の北米の冷凍食品の状況を棒グラフで示しています。左側の青い棒グラフは冷凍食品全体で、素材を除いたものです。オレンジ色がアジアン冷凍食品ですが、急成長を見せています。

こちらに対して右側の棒グラフが私どもの北米のアジアン冷凍食品、リテールの販売動向です。2020年度は設備能力が不足したことと新型コロナウイルスの影響が加わり、伸ばしきれなかったと考えています。こちらは2020年度第4四半期の設備投資を機に、挽回していきたいと考えています。

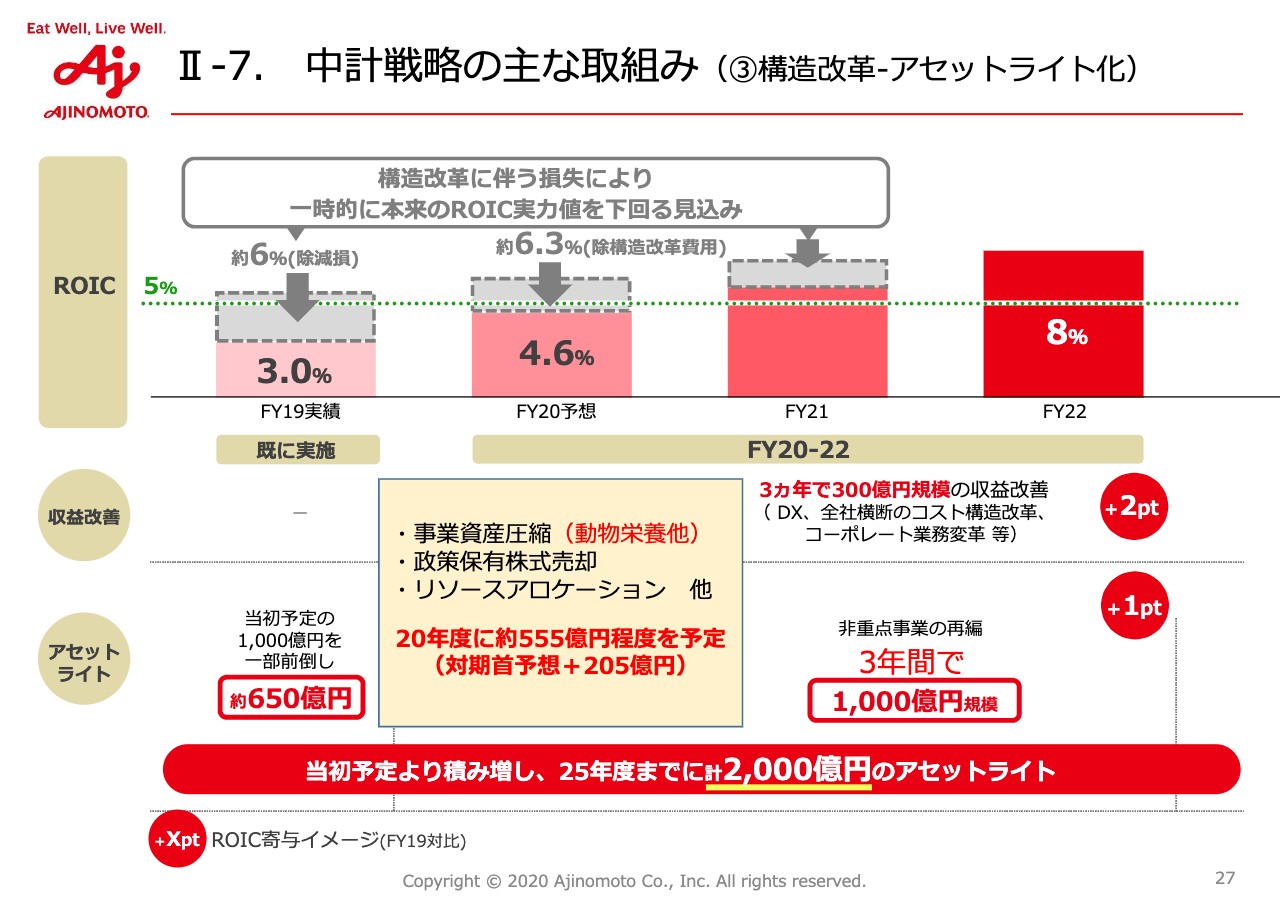

Ⅱ‐7.中計戦略の主な取組み(③構造改革‐アセットライト化)

スライドの表は先ほどの構造改革を織り込んだ中で、中計のアセットライト施策を今期で200億円強、前倒しで進めることができることを示しています。

これにより、先ほどの業績見通しと併せて年度末のROICは4.6パーセントを見込んでいますが、構造改革費用を除くと6パーセントを上回るROICに回復できると考えており、予定どおりに進んでいることをご報告します。

Ⅱ‐8.中計戦略の主な取組み(CEO直轄タスクとDXで変革推進)1/2

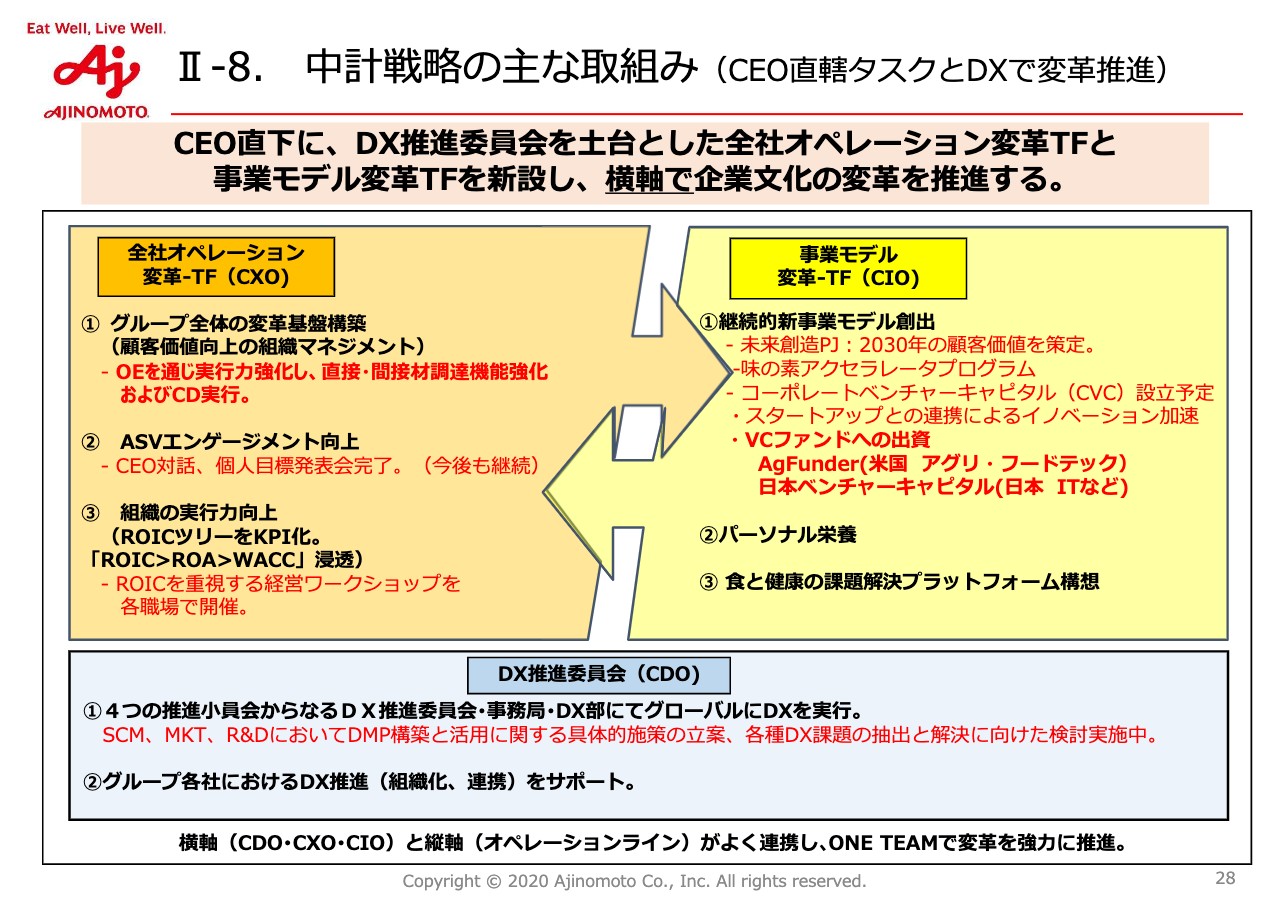

ここからは、私の直轄のタスクとデジタルトランスフォーメーションによる変革についてご報告します。3月にご報告のとおり、私の直下にDX推進委員会を土台とした、全社のオペレーション変革タスクフォースと事業モデルの変革のタスクフォースを新設して、縦横の糸で企業文化の変革を推進することに取り組んでいます。

こちらの体制が非常にうまくスタートしています。ポイントをご報告します。まず、ベースのラインにあるデジタルトランスフォーメーションですが、すべてのデジタルトランスフォーメーションをCDOの下で統括して、その情報をワンチームで共有されたイノベーションを進んできています。

具体的に大きなパートとしては、サプライチェーンマネジメント、マーケティングの高度化、研究開発のDMPを活用する施策を進めてきているところです。加えて、デジタルトランスフォーメーションを進める上でこれまでのオペレーションの課題もかなり見えてきています。

スライドの左上は事業分野の仕組みを変えるタスクフォースですが、CXOの下でオペレーションエクセレンスのマネジメントシステムの導入がかなり進みました。また、後ほど触れますが、従業員のエンゲージメントを向上させるためのマネジメントの導入が進んでいます。

加えて、ROICの改善を業務管理にKPI化していくという設計図が組織に共有されていく段階に入っています。

スライドの右上は新しい事業モデルを作るという観点ですが、CIOを作り、この下で全社のテーマと外部連携が加速してきています。

新事業を社内に起業する施策やフードテックベンチャーとの提携のために、コーポレートベンチャーキャピタルの設立準備を現在進めています。こちらに先駆けて、日米で2つのベンチャーキャピタルファンドへの出資も実行したところです。

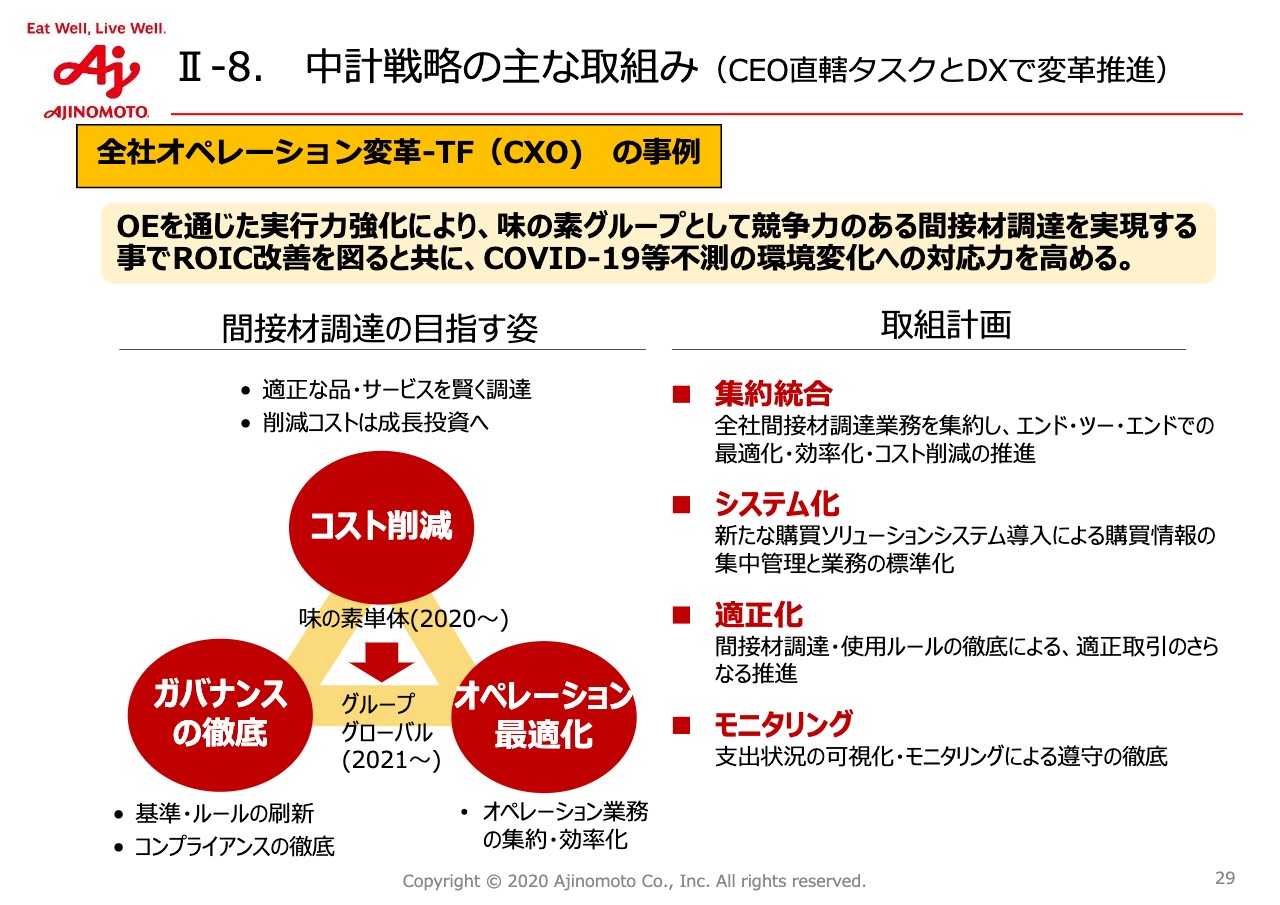

Ⅱ‐8.中計戦略の主な取組み(CEO直轄タスクとDXで変革推進)2/2

全社オペレーションタスクフォースの1つの事例をご紹介します。生産性向上という観点で間接材の調達について取り上げ、集中して進めてきました。もちろんこのテーマは間接材の調達コストを削減するということですが、目に見える目標を実現していくために調達品の標準化を行わなければいけません。

それから、発注するための分散しているオペレーションを最適化する必要があります。また、「どこから買っていい」というわけでもありません。ガバナンス上のリスクを見える化し、リスクを軽減する取り組みも行わなければなりません。これらが具体的に明らかになってきています。

スライドの右側ですが、システム導入も含め、さまざまな取り組みを今後進めていきます。先ほど「全社のオペレーション変革の中で、サプライチェーンマネジメントに取り組んでいる」とお伝えしましたが、これらの間接材を削減していくという課題の一部は、SCMを改善することと共通の部分を持っています。

実施にあたり、費用対効果を検証することを現在進めており、これらを検証した上で「2025中計」の計画に追加で反映していきたいと考えています。こちらも先ほどの北米の動物栄養の構造改革と併せて、2021年度の計画で発表していきたいと考えています。

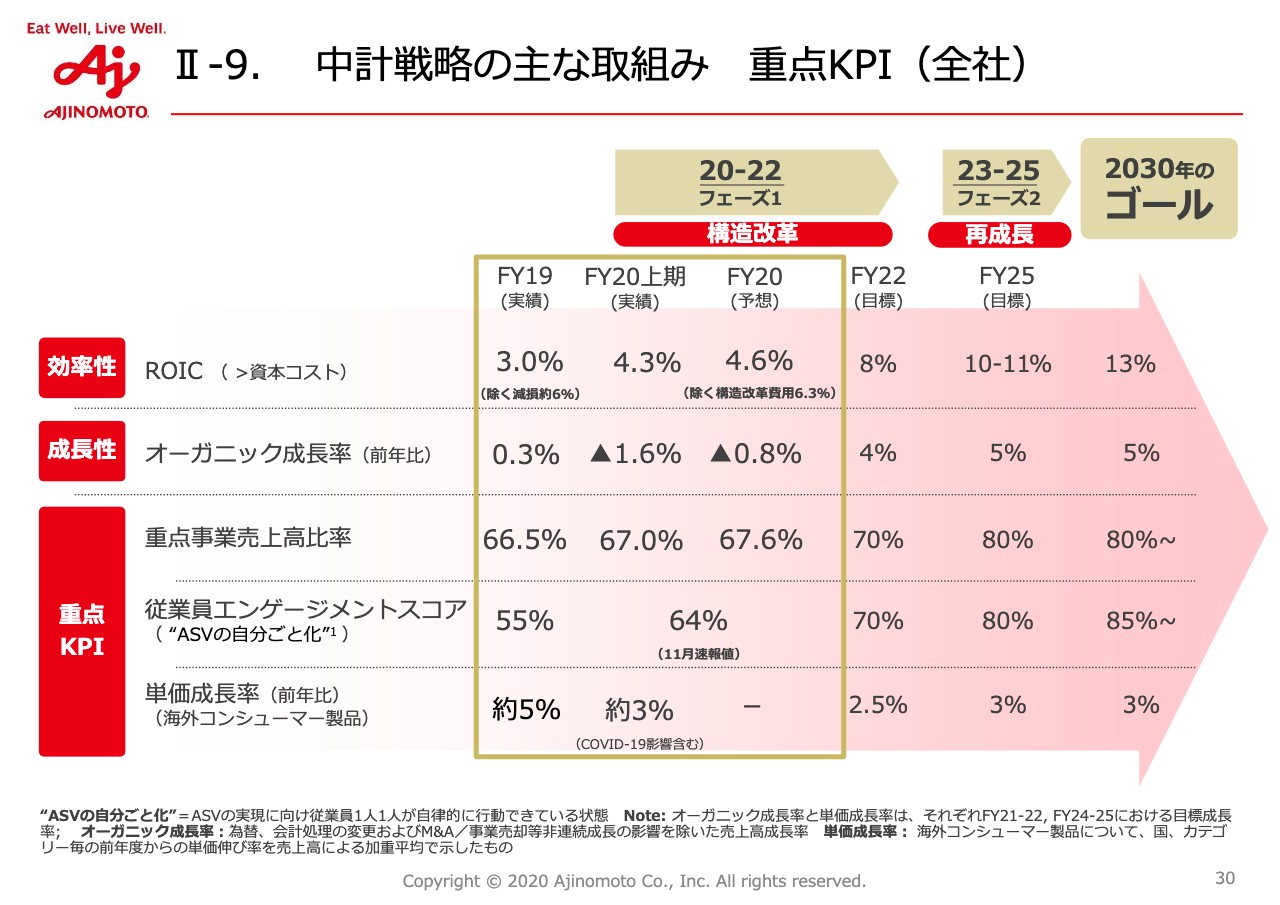

Ⅱ‐9.中計戦略の主な取組み 重点KPI(全社)

中期経営目標の構造目標に対しての進捗を示しています。スライドのとおりですが、1つだけご報告します。後ほどご説明しますが、業績向上に大きく寄与すると考えている従業員のエンゲージメントスコアについてです。

直近のエンゲージメントサーベイの結果で、11月の速報値になりますが、昨年55パーセントの満足度だったものが64パーセントに向上していることをご報告したいと思います。

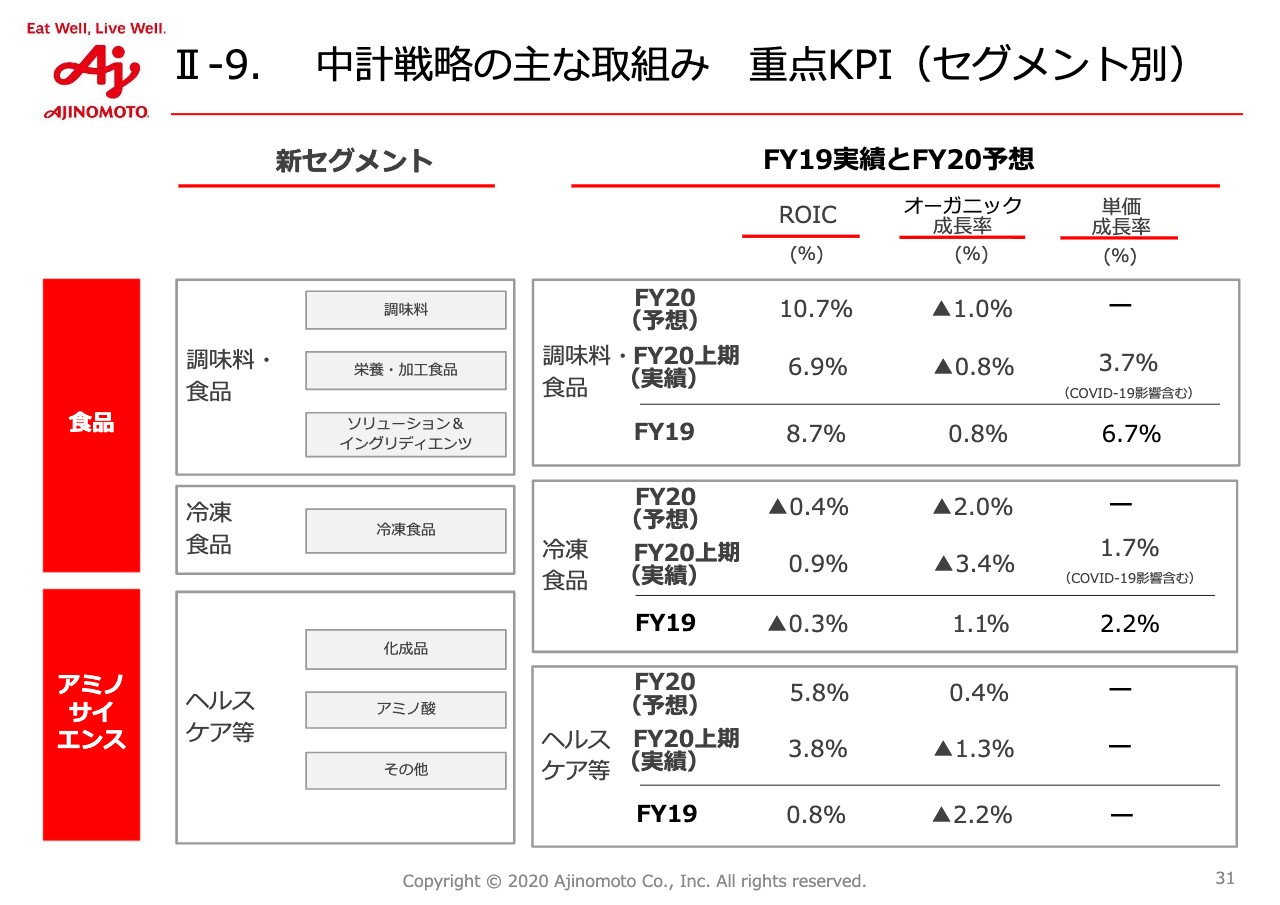

Ⅱ‐9.中計戦略の主な取組み 重点KPI(セグメント別)

各セグメント別の重点KPIになります。

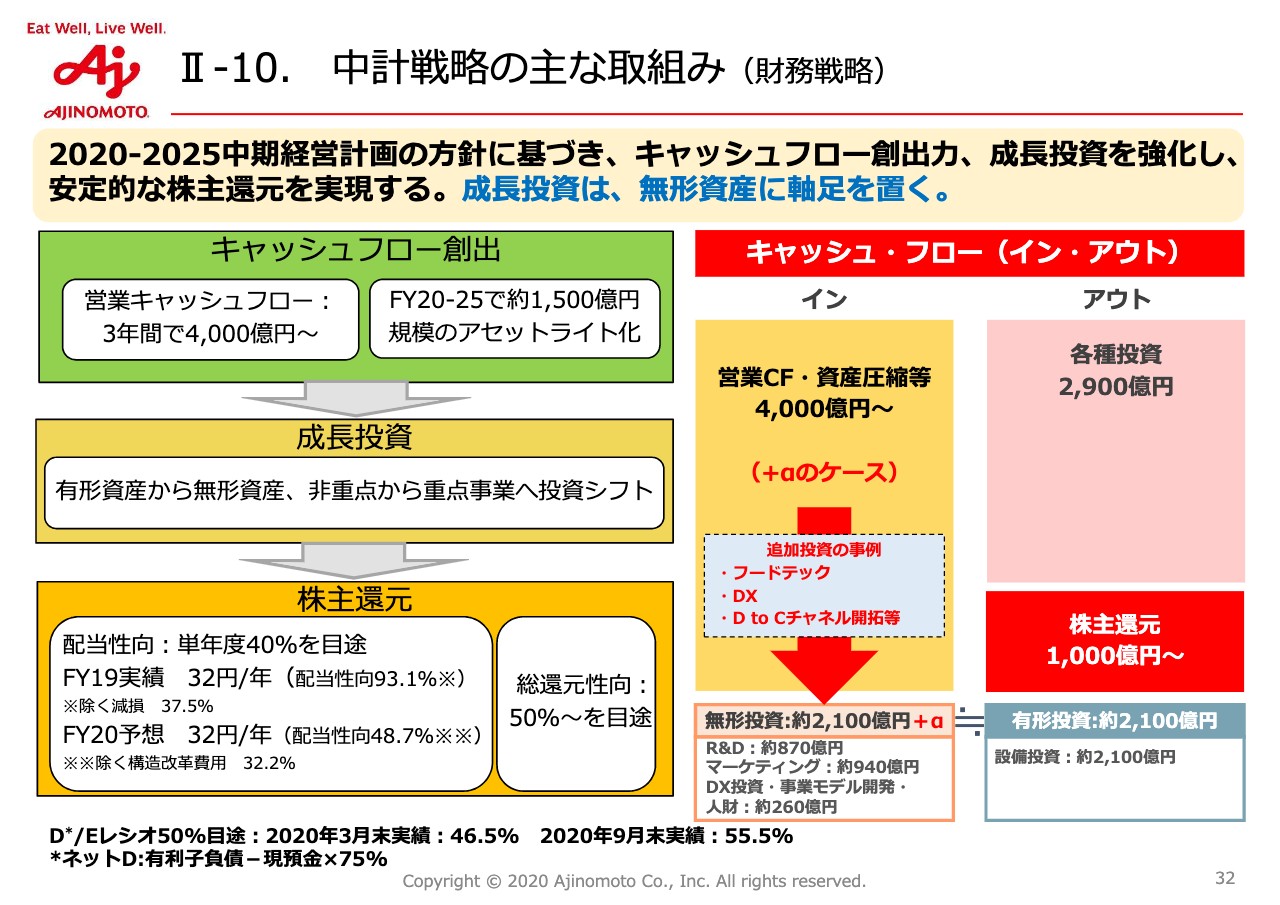

Ⅱ‐10.中計戦略の主な取組み(財務戦略)

中計のキャッシュインについては当初懸念していましたが、前半にお伝えした業績予想に基づき、4,000億円程度のキャッシュインは可能と見ています。したがって、各種の投資、株主還元については予定どおり進めたいと考えています。

ただし、改善を推し進める中で営業キャッシュフローが4,000億円からさらに上に積み上がってくる場合は、スライドのとおり追加投資という観点で、フードテックの分野やデジタルトランスフォーメーション、なによりDtoCのチャネル開拓に余力を回していきたいと考えています。

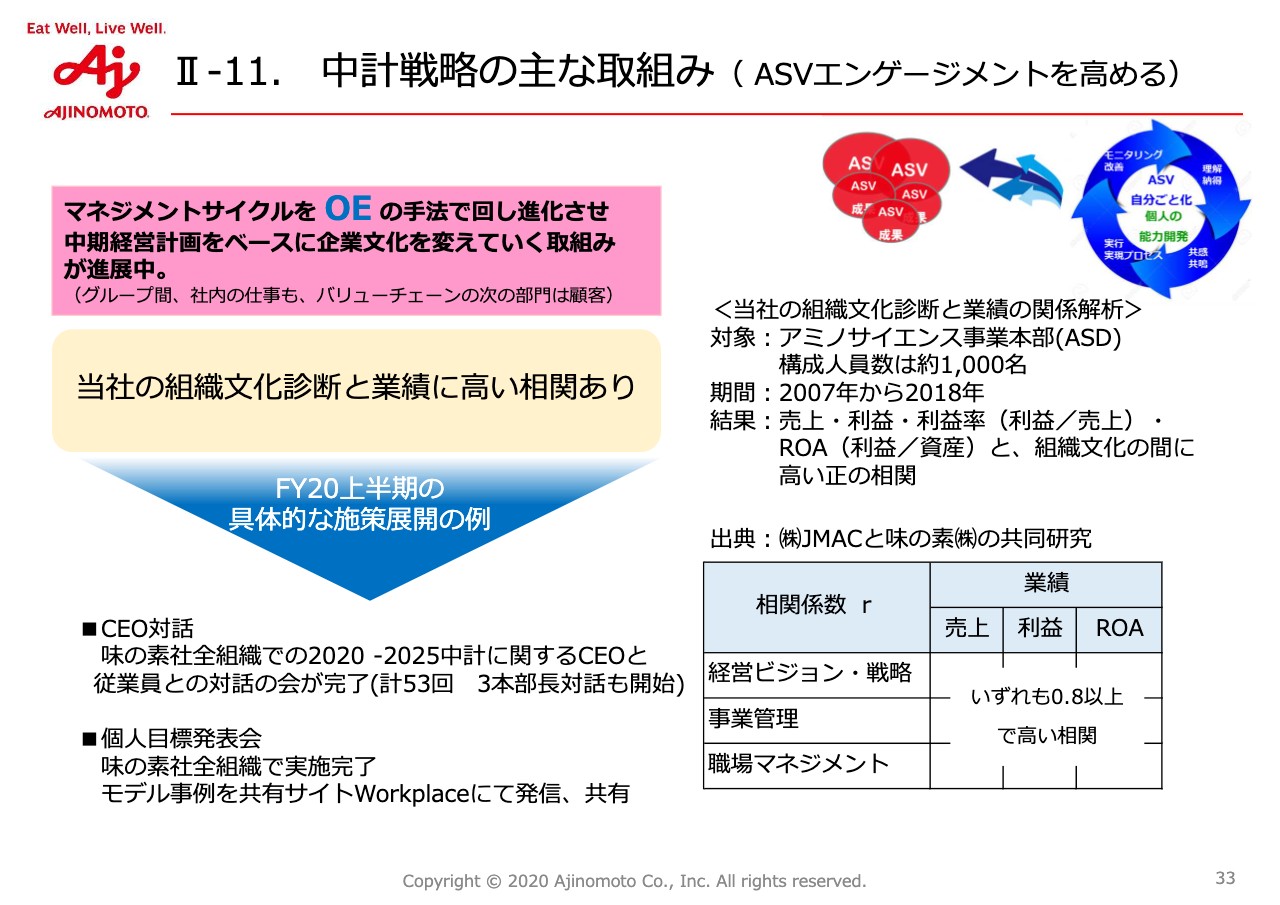

Ⅱ‐11.中計戦略の主な取組み(ASVエンゲージメントを高める)

先ほどエンゲージメントについてご報告しましたが、「従業員のASV経営のエンゲージメントをなぜ重要指標にするのか?」という背景についてこれまでご説明していませんでしたので、今日はお時間をいただいてお話ししたいと思います。

スライド右下の表をご覧ください。こちらは現在の副社長が当時アミノサイエンス事業本部長だった頃に、組織文化、すなわち経営のビジョン・戦略への理解度、事業管理、職場マネジメントへの共感度をエンゲージメントとして、業績との関連を調査しました。

これに対してはいずれも相関係数が正で、0.8以上の高い相関があることを確認しています。こちらが私どもが従業員のエンゲージメントを全グループの重要な企業価値の指標として採択した背景です。

中計の発表以降、ビジョン、経営戦略、オペレーション改革、組織マネジメントの変革について、私と3本部長、それから各組織の長の各段階で、全従業員との対話を実行してきました。

コロナ禍でオンラインのコミュニケーションに全員が速やかに移行できたことにより一体感を醸成するという取り組みは、非常に短期間に実施できたと考えています。私との対話だけでも400近い質疑応答がなされました。結果として、ビジョンへの共感や新しい戦略への賛同が得られていることを、みなさまにご報告したいと思います。

中計達成への決意(CEOメッセージ)

最後に私からメッセージをお伝えします。コロナ禍の新常態は、将来に起こる変化を加速していると考えています。私どもにまだピンチもありますが、チャンスは非常に大きいと考えています。

当社が目指す「食と健康の課題解決企業」を実現していくために、人財のポテンシャルをデジタルトランスフォーメーションで解き放つ仕組みが整いつつあります。変革のスピードを決して緩めずに、企業価値の向上に邁進していきます。私からは以上です。ご清聴ありがとうございました。

新着ログ

「食料品」のログ