大和証券、コロナの影響で販売額が減少も不動産アセット・マネジメント部門が好調で1Qは減収増益

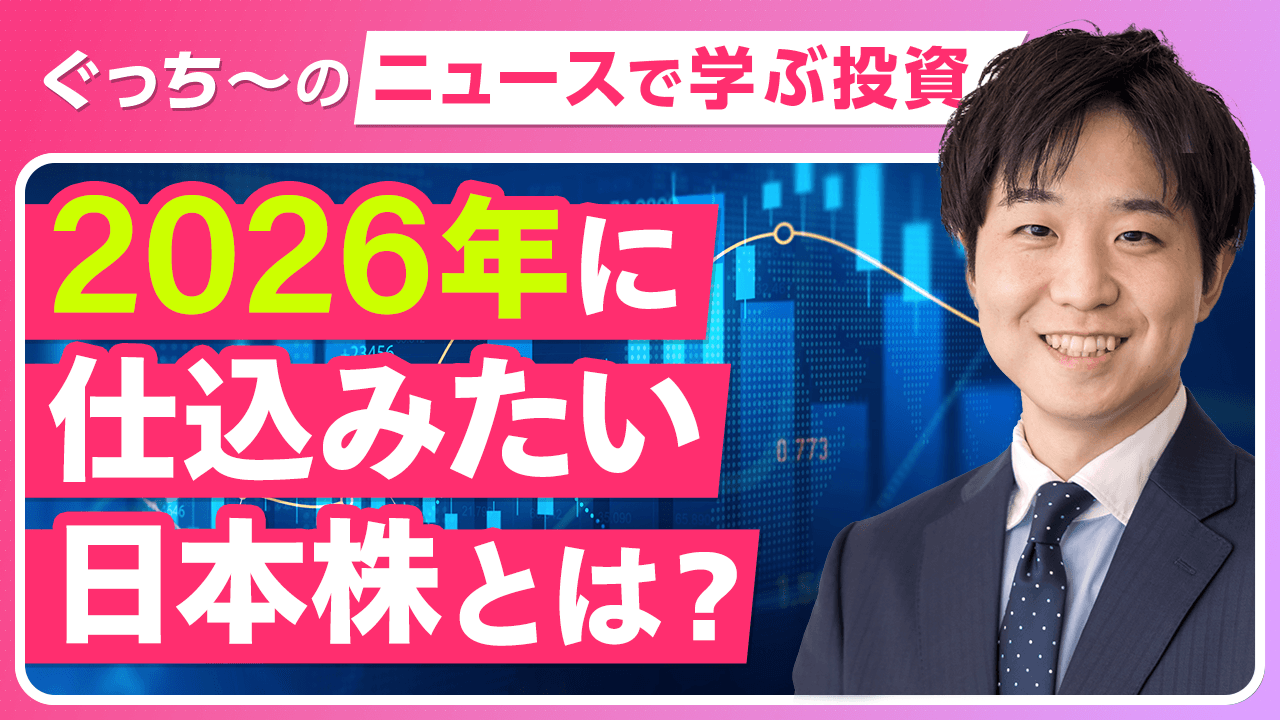

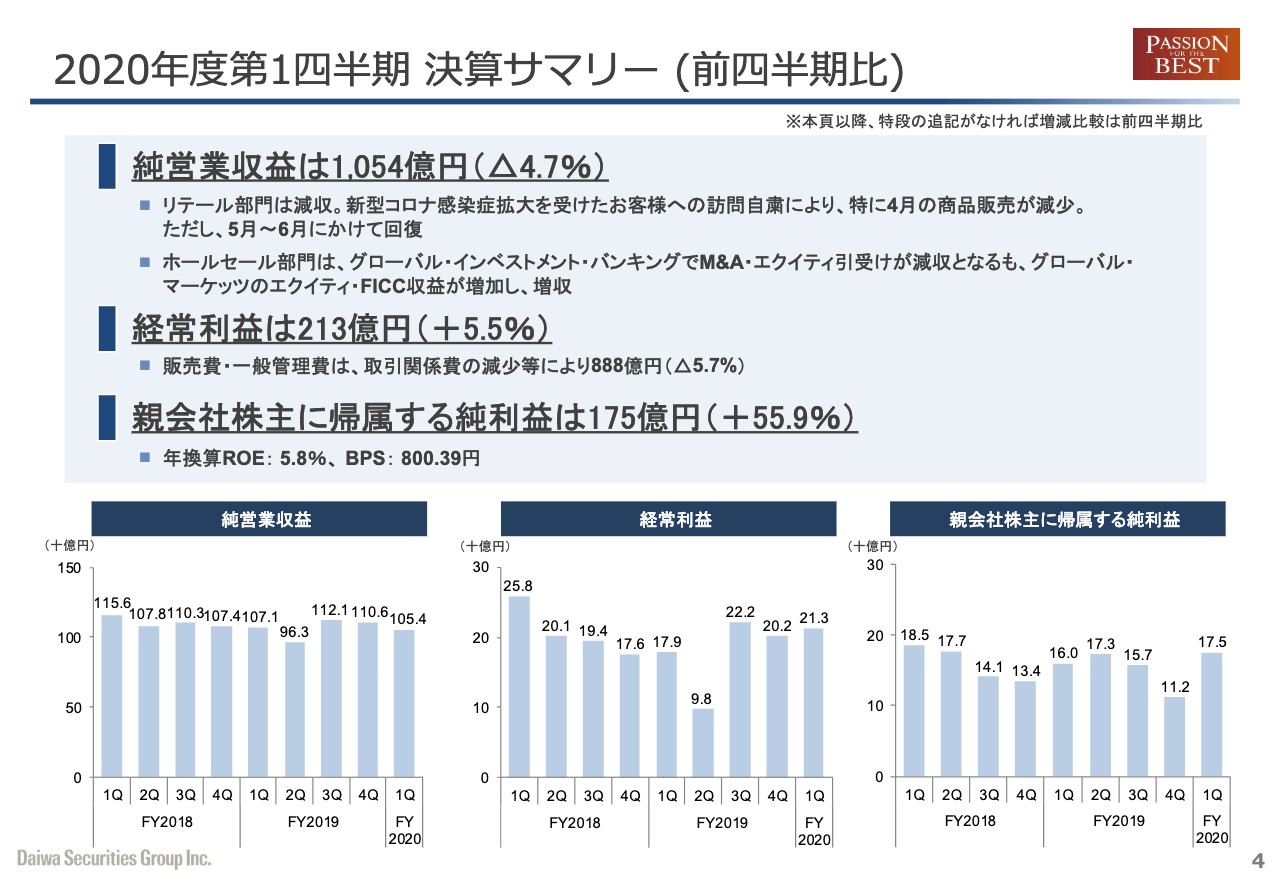

2020年度第1四半期決算サマリー(全四半期比)

佐藤英二氏:大和証券グループ本社の佐藤です。本日はお忙しい中、当社電話会議にご参加いただきまして、誠にありがとうございます。それでは、本日公表しました2020年度第1四半期決済について、当社ホームページに掲載しています決算説明資料に沿ってご説明します。

ではまず4ページをご覧ください。最初に、連結決算のサマリーについてご説明をします。数値の増減率は2019年度第4四半期比でします。2020年度第1四半期の純営業収益は1,054億円、マイナス4.7パーセントとなりました。リテール部門は減収、新型コロナウイルス感染症拡大の影響を受け、お客さまへの訪問自粛により、特に4月の商品販売が減少しました。しかしながら、5月から6月にかけて大幅に回復しています。

ホールセール部門は増収、グローバル・インベストメント・バンキングでM&Aとエクイティ引受けが減収となるも、グローバル・マーケッツのエクイティ・FICC収益が増加しました。

経常利益は213億円、プラス5.5パーセントとなりました。純利益は175億円、プラス55.9パーセント増益となり、ROEは年換算で5.8パーセント、BPSは800円39銭となりました。

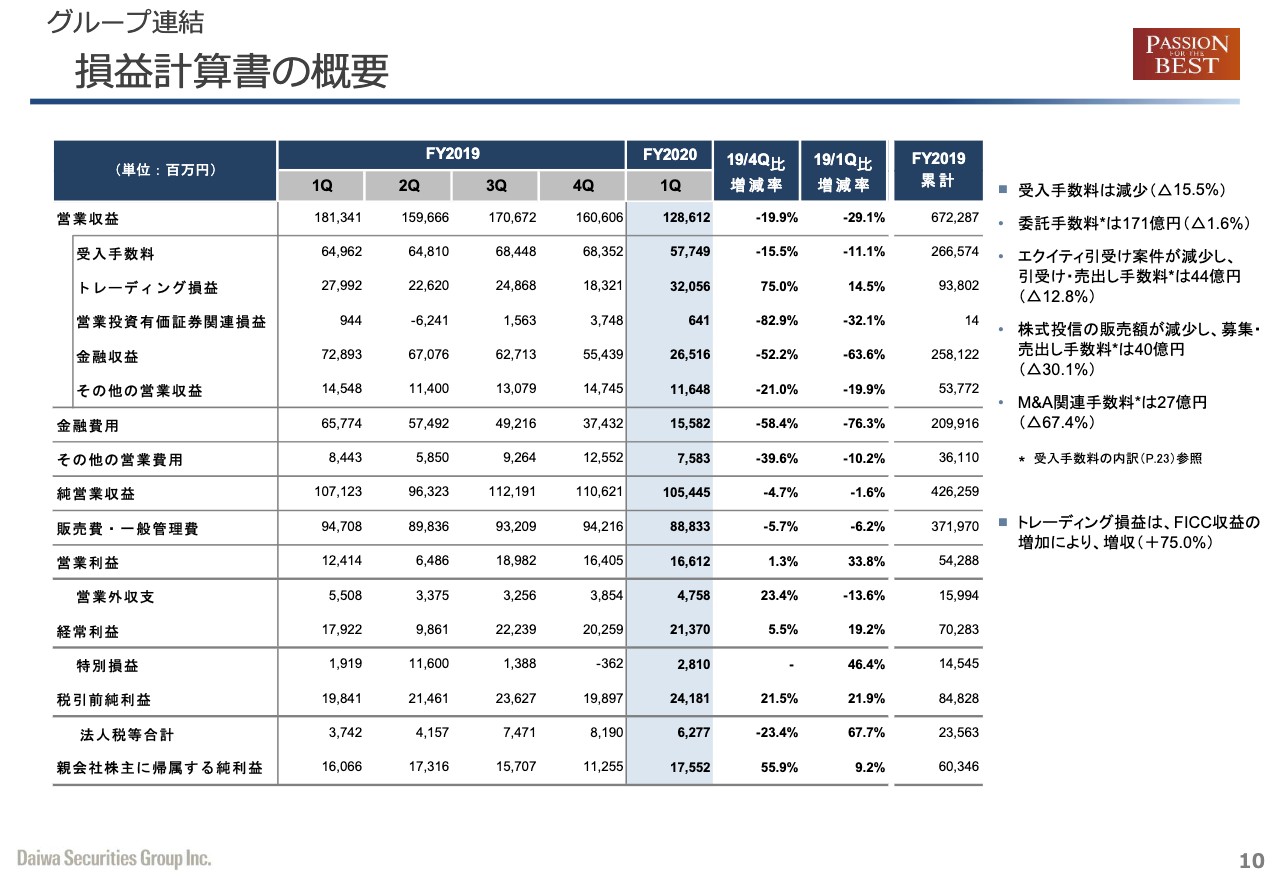

グループ連結 損益計算書の概要

10ページをご覧ください。損益計算書についてご説明します。受入手数料は577億円、マイナス15.5パーセントとなりました。受入手数料の内訳については23ページにございます。委託手数料は171億円、マイナス1.6パーセントとなっています。引受け・売出し手数料はエクイティ引受け案件が減少し44億円、マイナス12.8パーセントとなりました。

株式投信の販売額は減少し、募集・売出し手数料は40億円、マイナス30.1パーセントとなりました。M&A関連手数料は27億円、マイナス67.4パーセントとなっています。トレーディング損益はFICC収益の増加により増収となりました。

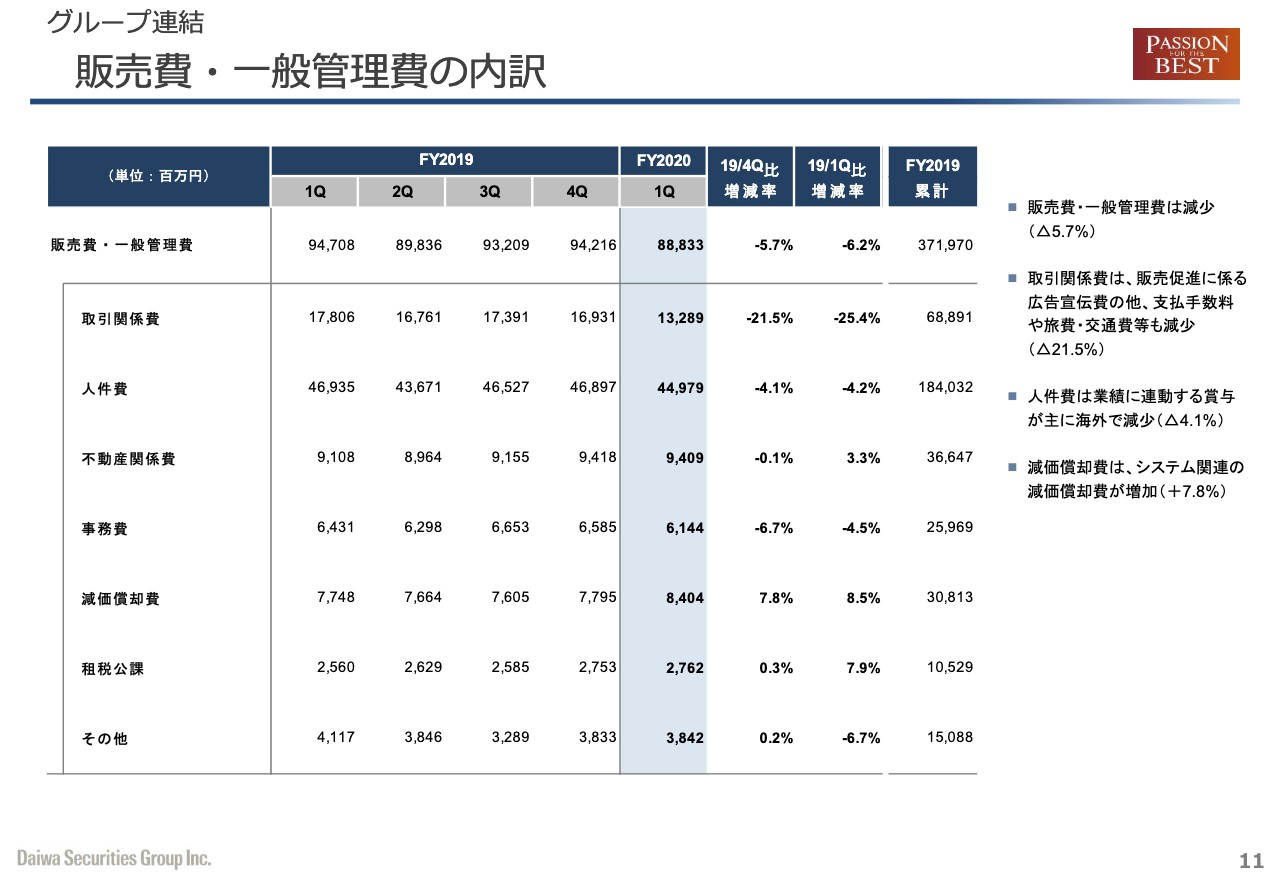

グループ連結 販売費・一般管理費の内訳

11ページをご覧ください。販売費・一般管理費の状況についてご説明します。販売費・一般管理費は、主に取引関係費、人件費が減少し888億円、マイナス5.7パーセントとなりました。取引関係費は、販売促進に係る広告宣伝費の他、支払手数料や旅費・交通費等も減少しました。人件費は業績に連動する賞与が主に海外で減少しています。また減価償却費はシステム関連の減価償却費が増加しました。

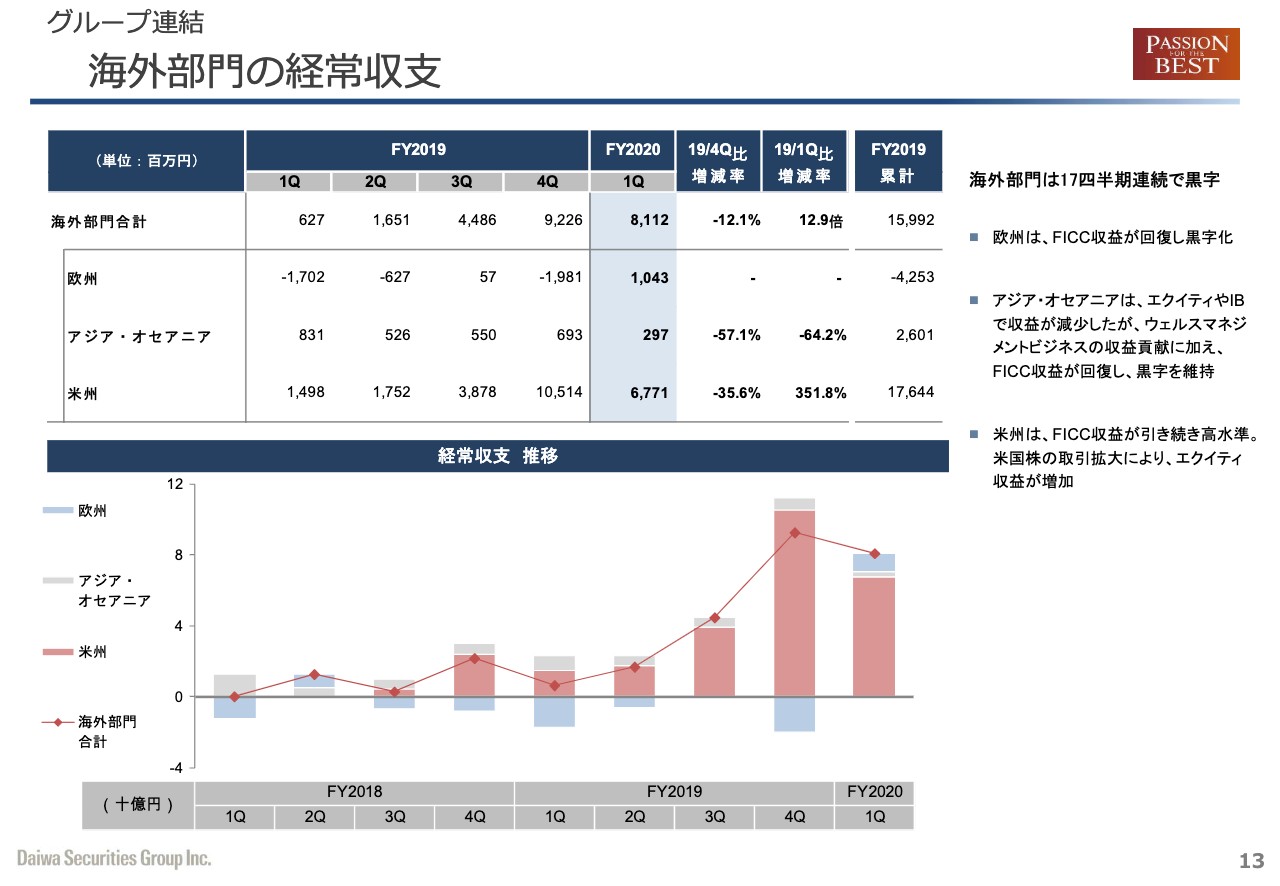

グループ連結 海外部門の経常収支

13ページをご覧ください。次に海外部門の経常収支についてご説明します。海外部門合計の経常利益は81億円、前四半期比マイナス12.1パーセントとなり、17四半期連続で経常黒字となりました。地域別で見ますと、欧州はFICC収益が回復し黒字化しました。アジア・オセアニアは、エクイティやIBで収益が減少しましたが、ウェルスマネジメントビジネスの収益貢献に加え、FICC収益が回復し、黒字を維持しました。米州はFICC収益が引き続き高水準であったことに加え、米国株の取引拡大によりエクイティ収益が増加しました。

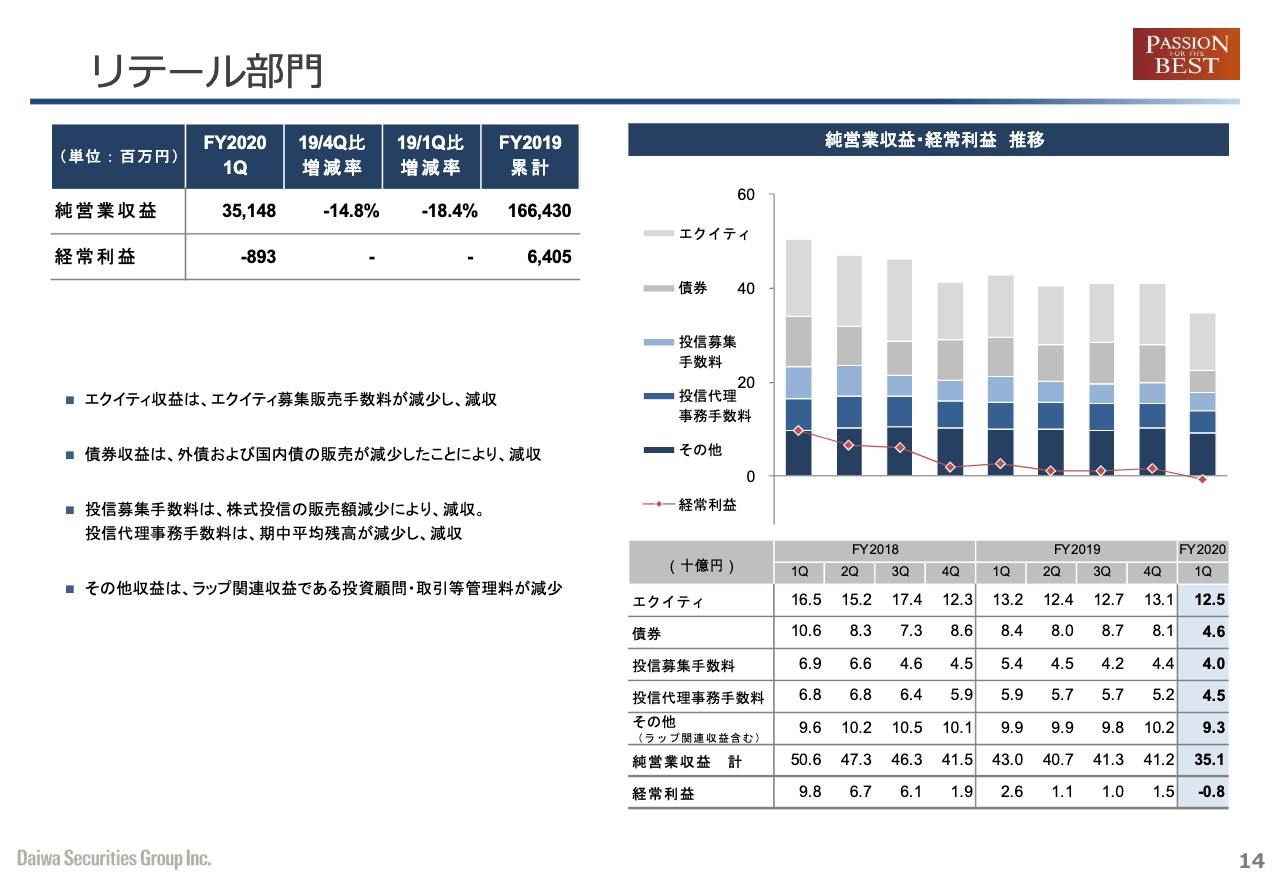

リテール部門

続きましてセグメント別の業績についてご説明します。14ページをご覧ください。まずリテール部門の収支についてご説明します。純営業収益は351億円、マイナス14.8パーセント、経常利益はマイナス8億円、減収減益となっています。

エクイティ収益は、エクイティ募集販売手数料が減少し減収となりました。債権収益は、外債および国内債の販売が減少したことにより減収となりました。投信募集手数料は、株式投信の販売額減少により減収、投信代理事務手数料も期中平均残高で減少し減収となりました。その他収益は、ラップ関連収益である投資顧問・取引等管理料が減少しました。

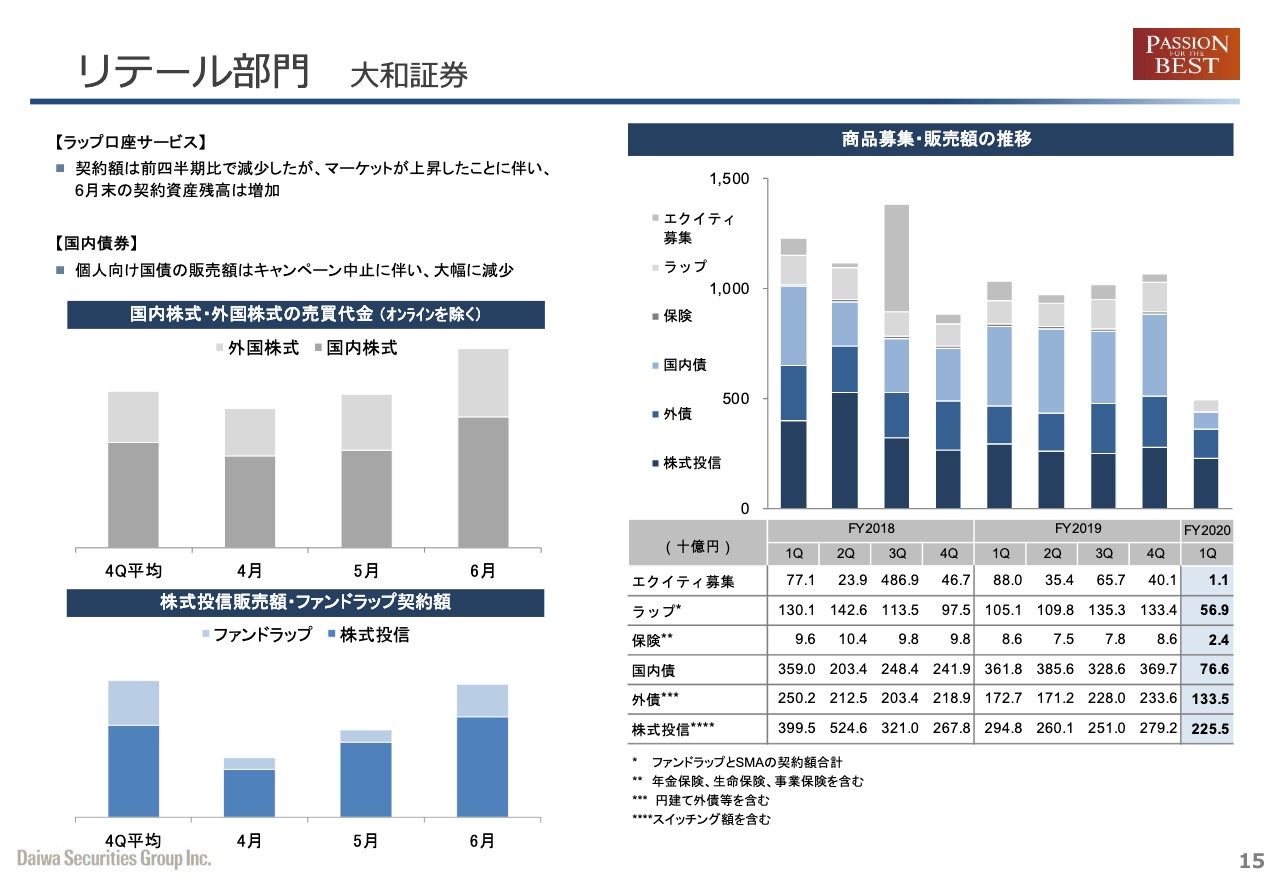

リテール部門 大和証券

15ページをご覧ください。こちらは大和証券のリテール部門における商品募集・販売額の状況と当四半期のトピックスです。新型コロナウイルス感染症拡大の影響を受け、すべての商品の募集・販売額は減少しました。

しかしながら、当四半期の状況を月次で見ますと、ページの左側に記載していますが、4月を底に5月は拡大に転じ、6月には前四半期平均を上回る水準にまで改善しています。これは緊急事態宣言の解除により、お客さまの同意のもと、対面営業が再開されたことに加え、ポータブル端末を有効活用したメールによる情報提供やZoomなどを利用したオンラインでの面談など、新たな営業スタイルが軌道に乗ってきた成果と言えます。

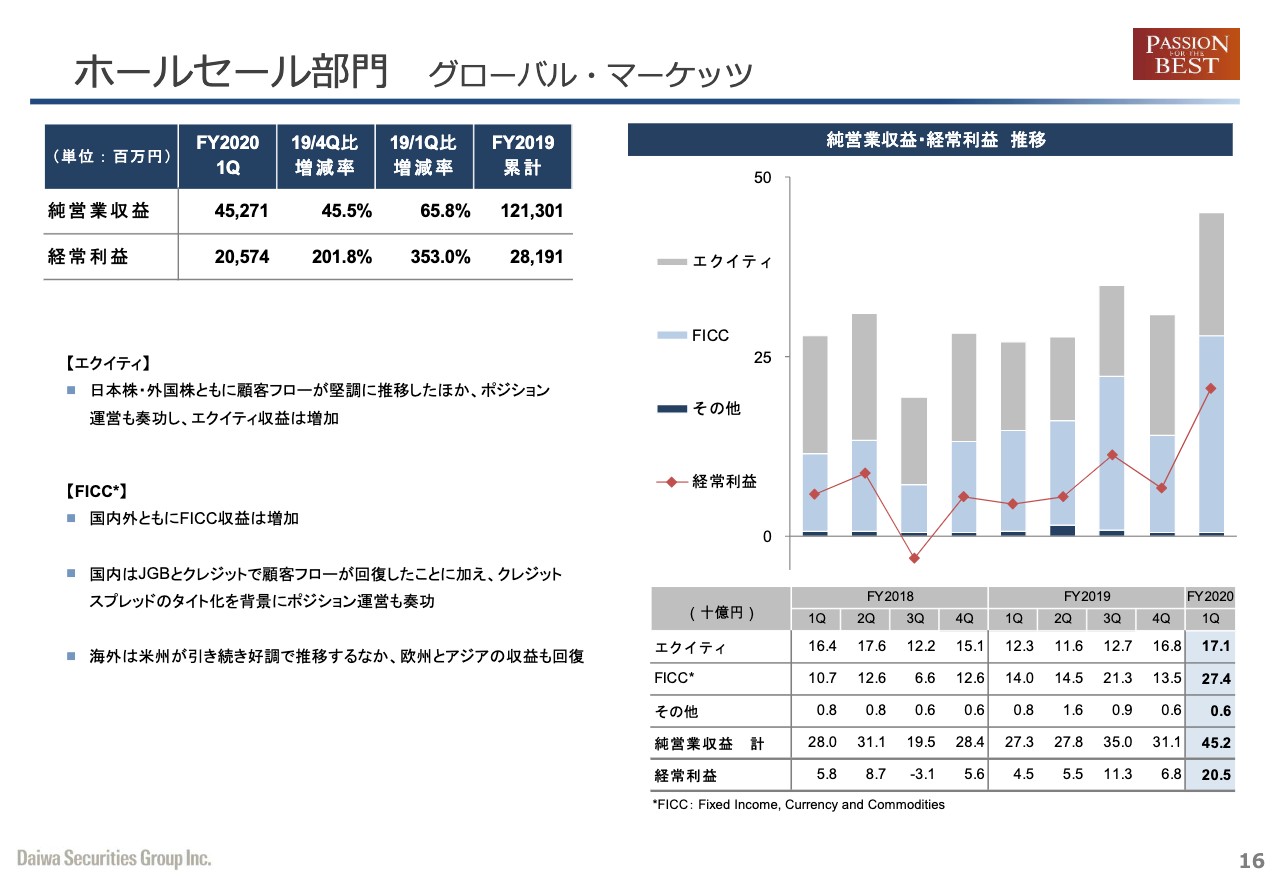

ホールセール部門 グローバル・マーケッツ

次に16ページをご覧ください。続いてホールセール部門についてご説明します。まずグローバル・マーケッツですが、純営業収益は452億円、プラス45.5パーセント、経常利益は205億円、プラス201.8パーセントとなりました。

エクイティ収益は、日本株・外国株ともに顧客フローが堅調に推移したほか、ポジション運営も奏功し増加しました。FICCは国内外ともに増収となりました。国内はJGB とクレジットで顧客フローが回復したことに加え、クレジットスプレッドのタイト化を背景にポジション運営も奏功し増収。また、海外は米州が引き続き好調で推移するなか、欧州とアジアの収益も回復し増収となりました。

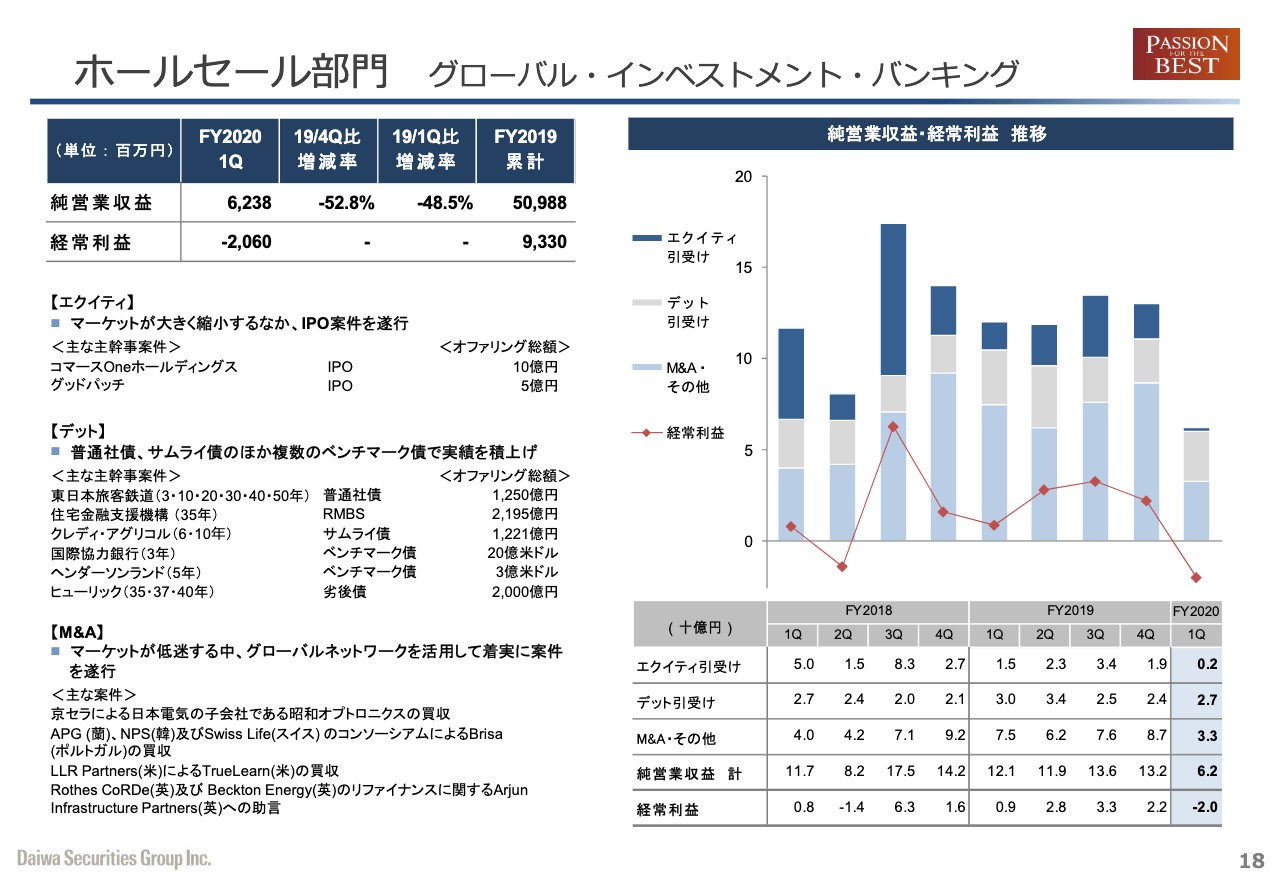

ホールセール部門 グローバル・インベストメント・バンキング

次に18ページをご覧ください。グローバル・インベストメント・バンキングについてご説明します。純営業収益は62億円、マイナス52.8パーセント、経常利益はマイナス20億円となりました。

エクイティ引受けでは、マーケットが大きく縮小するなかIPO案件を遂行しました。デット引受けでは、普通社債、サムライ債のほか、複数のベンチマーク債で実績を積み上げました。M&Aではマーケットが低迷する中、グローバルネットワークを活用して着実に案件を遂行しました。

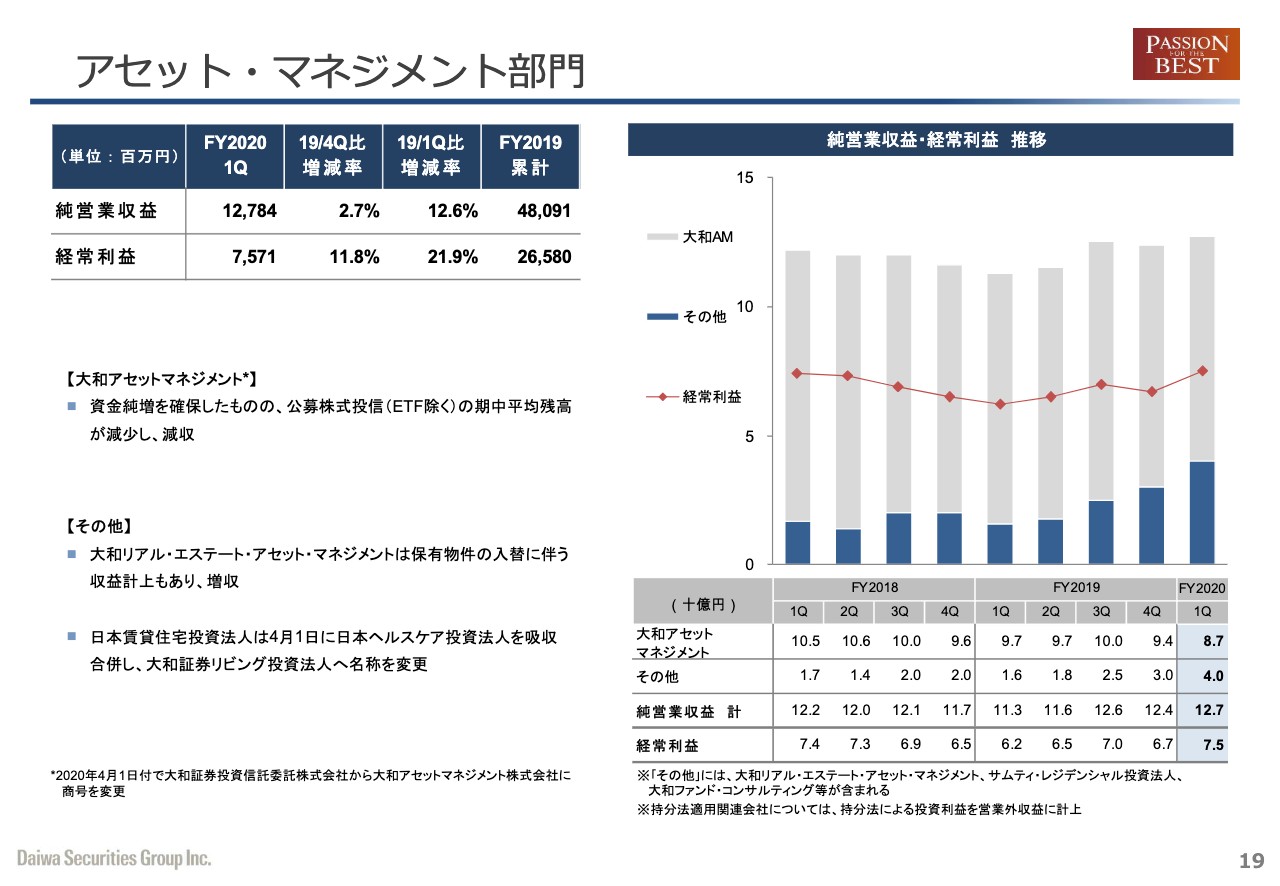

アセット・マネジメント部門

19ページをご覧ください。アセット・マネジメント部門についてご説明します。純営業収益は127億円、プラス2.7パーセント、経常利益は75億円、プラス11.8パーセントとなりました。大和アセットマネジメントでは資金純増を確保しましたが、ETFを除く公募株式投信の期中平均残高が減少し減収となっています。不動産アセットマネジメントでは、大和リアル・エステート・マネジメントが保有物件の入替に伴う収益計上もあり増収となりました。日本賃貸住宅投資法人は、4月1日に日本ヘルスケア投資法人を吸収合併し、大和証券リビング投資法人へ名称を変更しています。

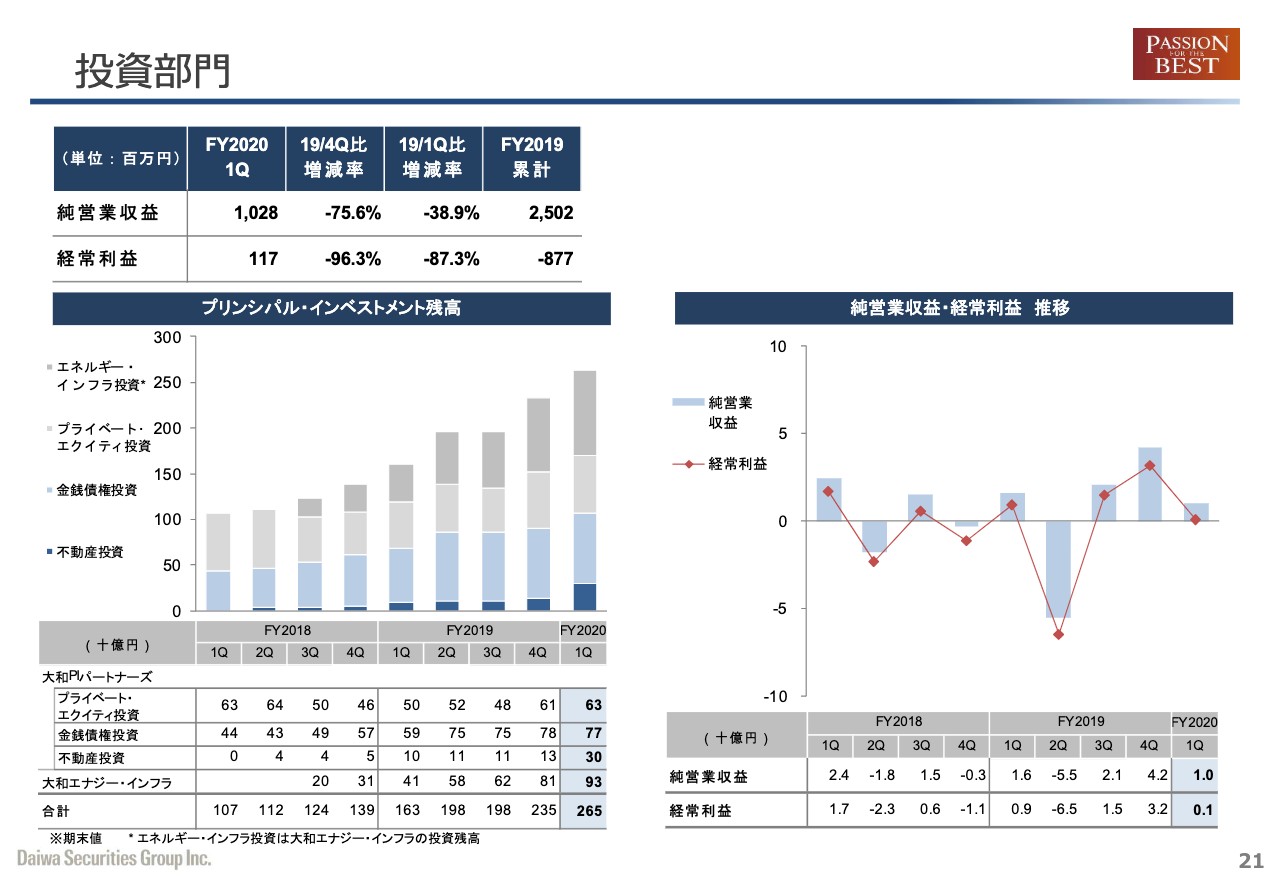

投資部門

21ページをご覧ください。投資部門の純営業収益は10億円、マイナス75.6パーセント、経常利益は1億円、マイナス96.3パーセントとなりました。以上、2020年度、第1四半期決算についてご説明申し上げました。

当期は新型コロナウイルス感染症のパンデミックが世界の経済、資本市場を大きく揺り動かし、まさに激動の四半期となりました。そのような中、当社は連結ベースで増益を確保し、環境変化への対応力を示すことができたと考えています。グローバル・マーケッツの力強い業績がリテール、グローバル・インベストメント・バンキングの落ち込みをカバーするとともに、これまで取り組んできたコスト構造改革の成果が加わり、増益の確保につながりました。

リテール部門については、Withコロナでの対面の営業活動に大きな制約を受け赤字を計上することになりましたが、一過性だと受け止めています。月次の推移では、4月を底に、5月、6月と業績は回復傾向となり、とりわけ、6月は前年度の第4四半期平均を大幅に上回る黒字となりました。デジタル化、収支構造改革への取り組みが着実に成果として表れはじめ、持続的な業績回復への確かな手応えを感じています。

現在、リテール部門では、ブローカレッジ中心のビジネスモデルから、ストック収益中心の資産管理型ビジネスの移行に取り組んでいます。グローバル経済の不確実性が高まる中、多くの投資家のみなさまが専門家のアドバイスを求めています。このような時こそ、お客さま一人ひとりに寄り添い、資産運用、資産形成に関する悩み、課題を解決していくことが当社の社会的使命であると考えています。

当社グループとしましては、世界的な大変革期を好機と捉え、デジタルとアナログのベストミックスによる生産性の飛躍的向上とともに、一層の収支構造改革、ハイブリット型総合証券グループの実現に向けて取り組んでいきます。どうぞ、みなさまのご支援、ご協力をよろしくお願いします。ありがとうございました。

新着ログ

「証券、商品先物取引業」のログ