丸井グループ、新型コロナ禍で主要KPIは計画未達も営業利益は2%増の419億円で11期連続増益

2020年3月期決算説明会

加藤浩嗣氏:加藤でございます。よろしくお願いいたします。まず、このたびの新型コロナウイルス感染症により、被害に遭われましたみなさまに心よりお見舞い申し上げます。

また、新型コロナウイルス感染症拡大防止に伴い、決算業務を行なう社員もテレワークへの切り替えを行ないましたが、今決算が監査法人変更後の初度決算で初めての決算だったこともあり、監査対応業務が増加したことなどから決算発表を当初予定より1週間延期することとなりました。みなさまにはご迷惑をおかけし、大変申し訳ございませんでした。それでは決算概要をご説明します。

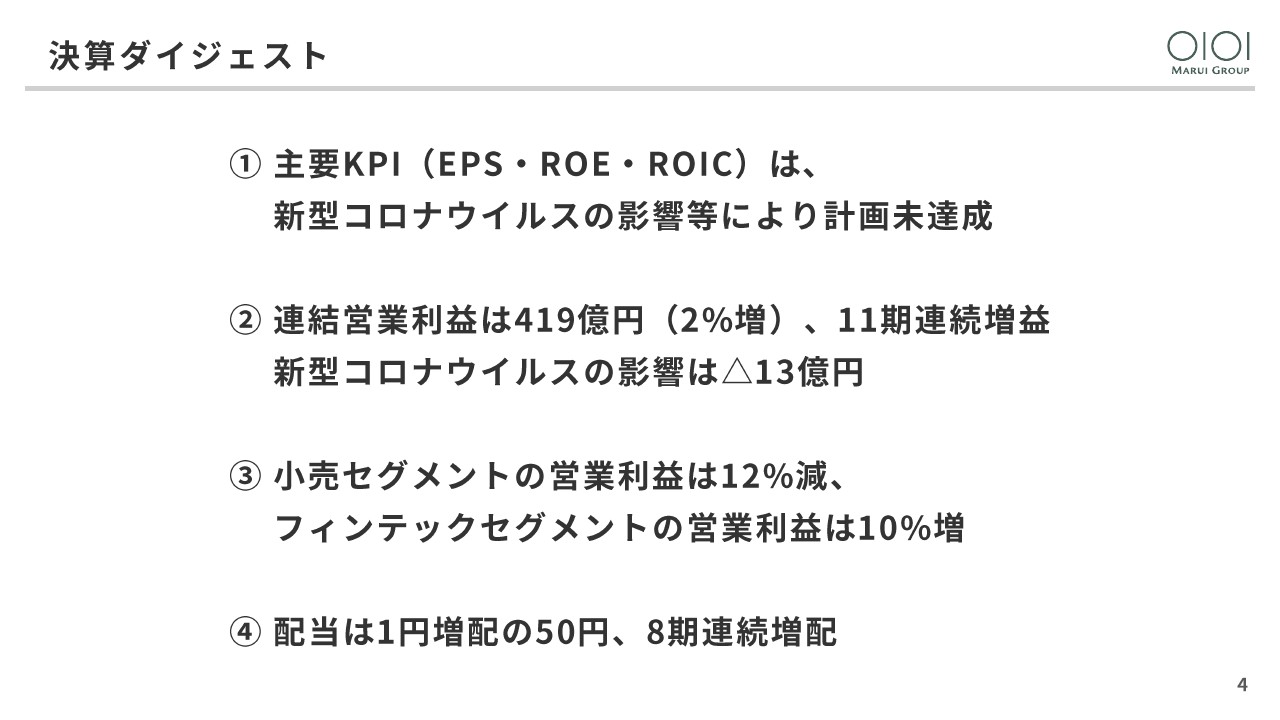

決算ダイジェスト

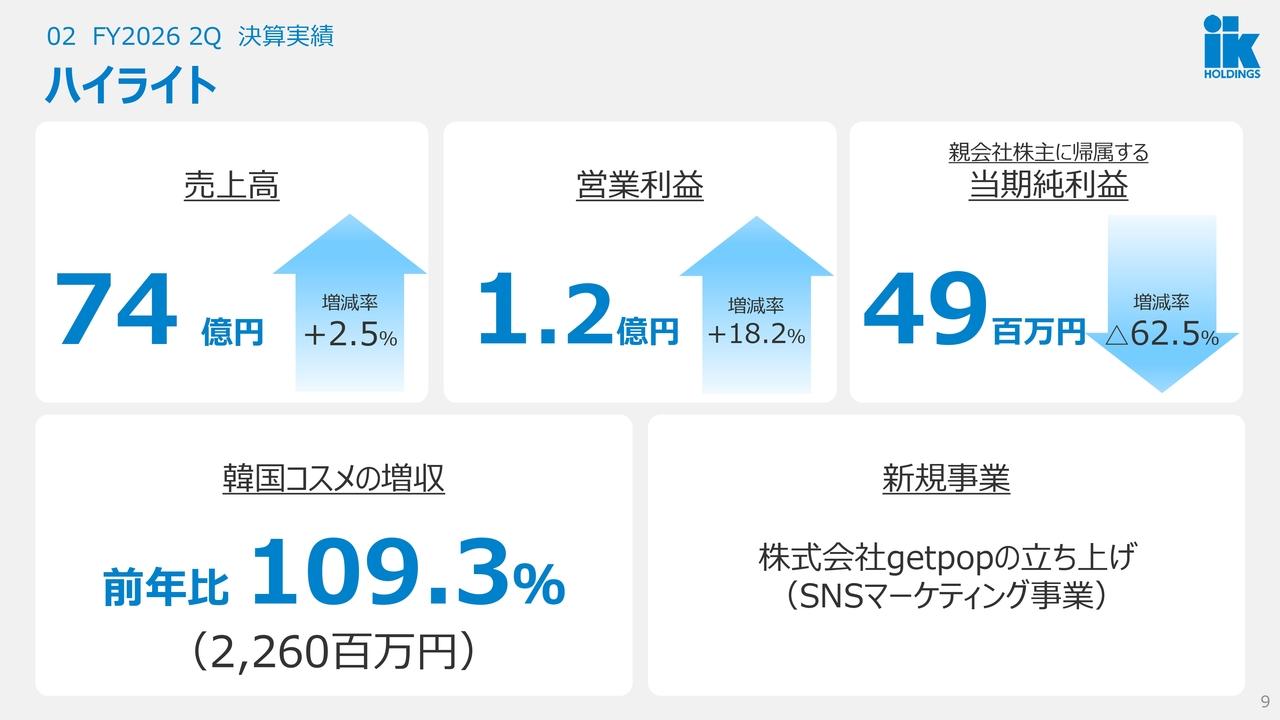

まずダイジェストです。1点目はEPS・ROE・ROICの主要KPIですが、新型コロナウイルスの影響などもあり計画未達となりました。2点目は連結営業利益ですが、こちらも新型コロナウイルスの影響が約13億円あったことなどもあり計画未達ではありましたが、増益は確保し、11期連続の増益となりました。

3点目はセグメント利益ですが、小売は3期ぶりの減益、フィンテックは8期連続の増益となりました。4点目の配当は利益減により予想配当から引き下げましたが、1円増配の50円としました。

連結業績

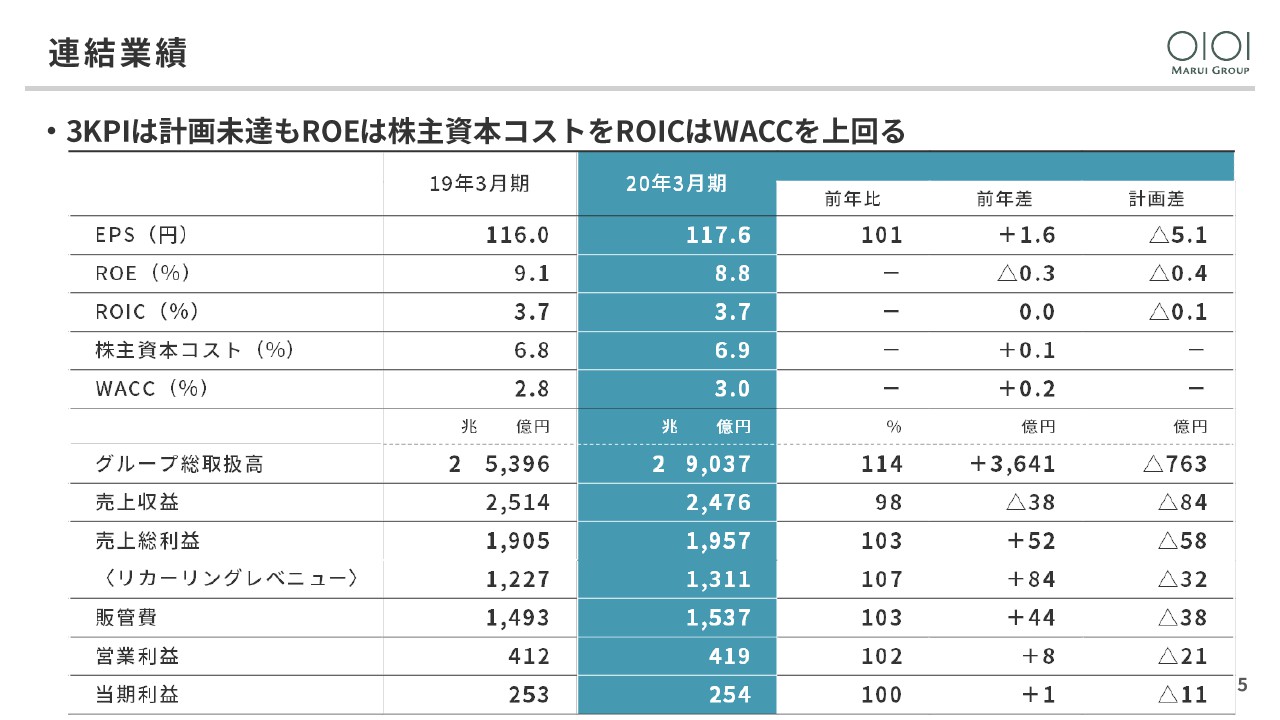

連結業績から詳細をご説明します。主要3KPIは、新型コロナウイルスの影響による利益減もあり計画には届きませんでしたが、EPSは前年から1.6円プラスの117.6円、ROEは前年を下回りましたが、引き続き株主資本コストを上回っています。

ROICは前年と比べ微増ですが、4期連続でWACCを上回りました。営業利益は2パーセント増の419億円で、11期連続の増益。当期利益も感染症関連費用の特別損失があったものの、9期連続の増益となりました。

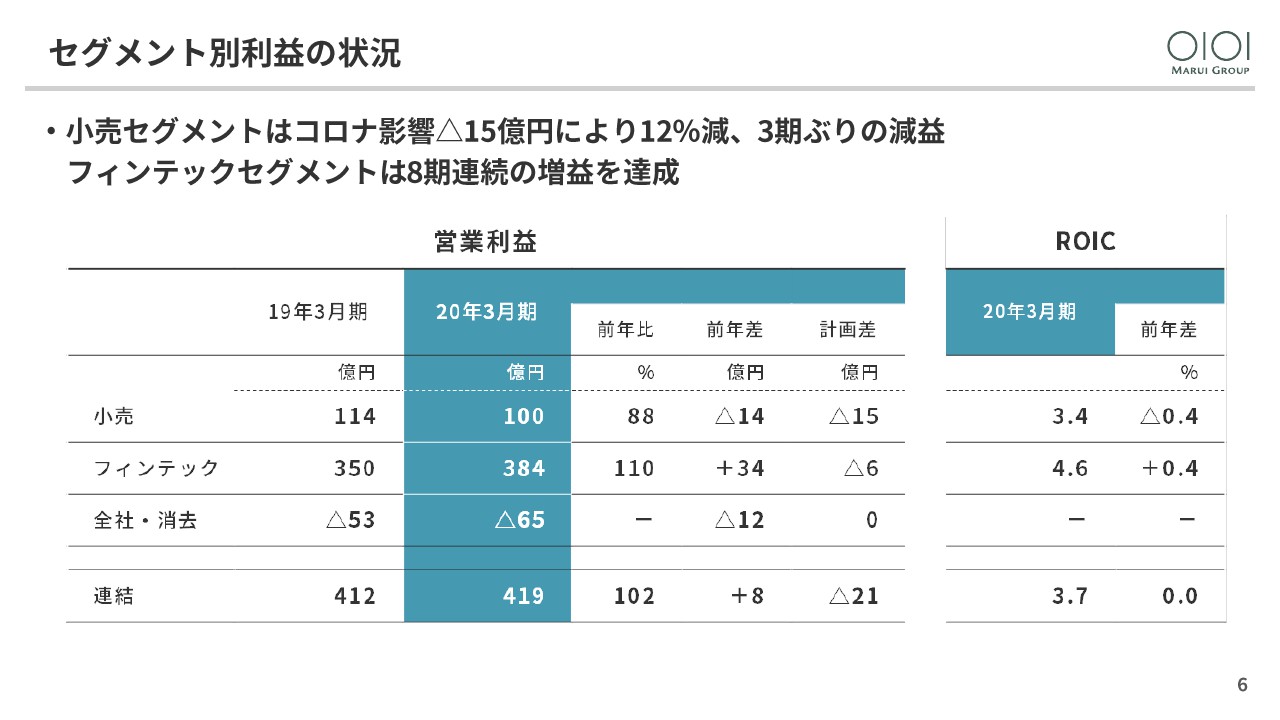

セグメント別利益の状況

セグメント別の営業利益については、小売が新型コロナウイルス影響でマイナス15億円あったことなどから、14億円減の100億円です。計画にも15億円足りず、3期ぶりの減益となりました。一方、フィンテックは10パーセント増で8期連続の増益となりましたが、利息返還費用の追加計上などにより計画を6億円下回りました。

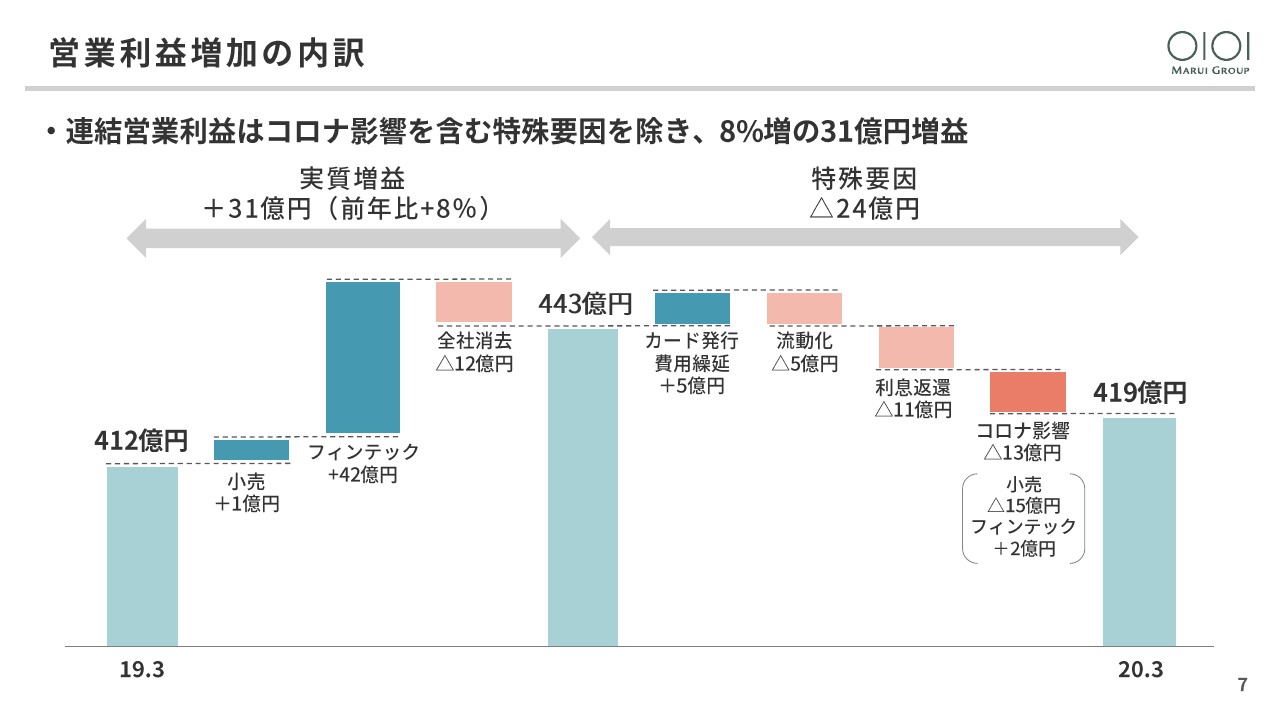

営業利益増加の内訳

連結営業利益の増減の内訳です。連結営業利益の特殊要因を除いた実質営業利益は443億円で、31億円の増益となりました。

特殊要因としては、今第4四半期よりLTV経営推進に向けたカード発行費用の繰延を実施し、利益を5億円押し上げるかたちとなりましたが、債権流動化の償却影響や利息返還の引当増に加えて新型コロナウイルスの影響で13億円のマイナスが発生しており、差し引き24億円の減益要因がありました。

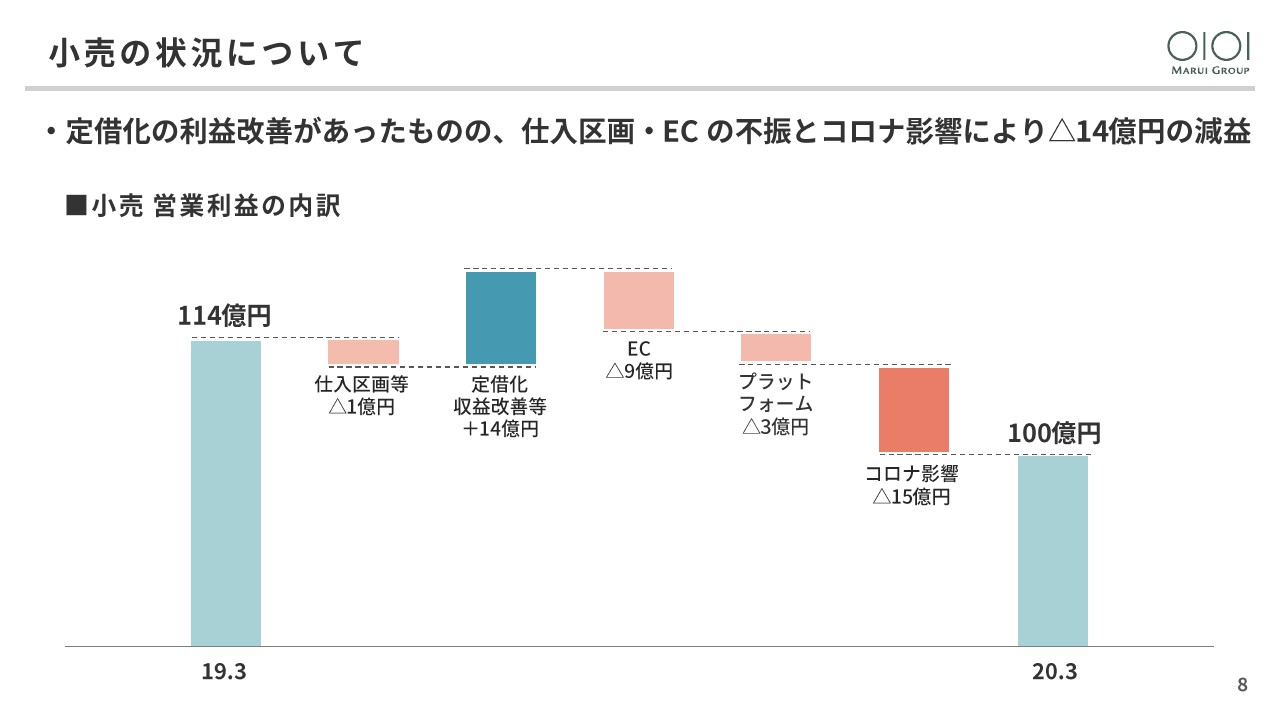

小売の状況について

続いて、小売の利益増減の内訳です。定借化などの利益改善が14億円あったものの、仕入区画・ECの不振に加え、新型コロナウイルス感染拡大防止に向けた店舗の休業や営業時間短縮による売上減少影響が営業利益ベースでマイナス15億円あったため、14億円の減益となりました。

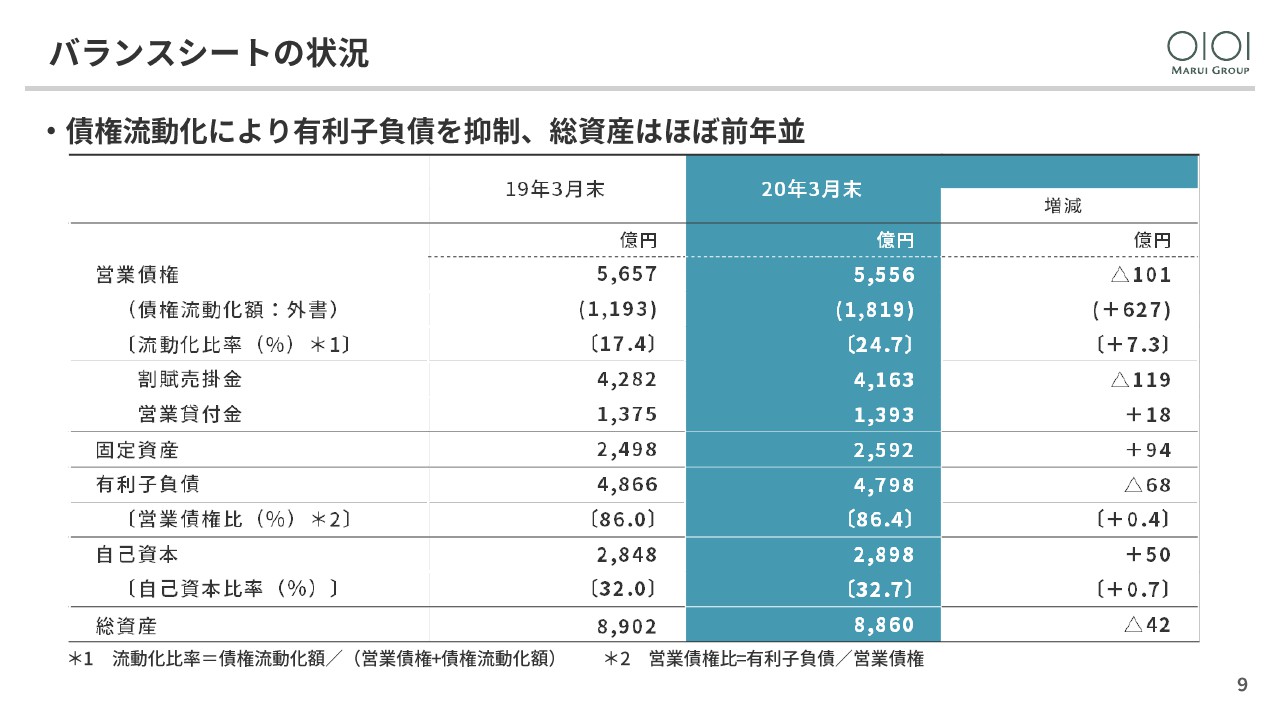

バランスシートの状況

バランスシートの状況です。フィンテックの取り扱いが引き続き大幅に拡大し、債権流動化を含む営業債権は前年に比べ526億円増加しました。しかし、債権流動化を627億円増加させたことなどで営業債権および有利子負債の増加を抑制し、総資産は8,860億円となったため、前年とほぼ同水準でした。

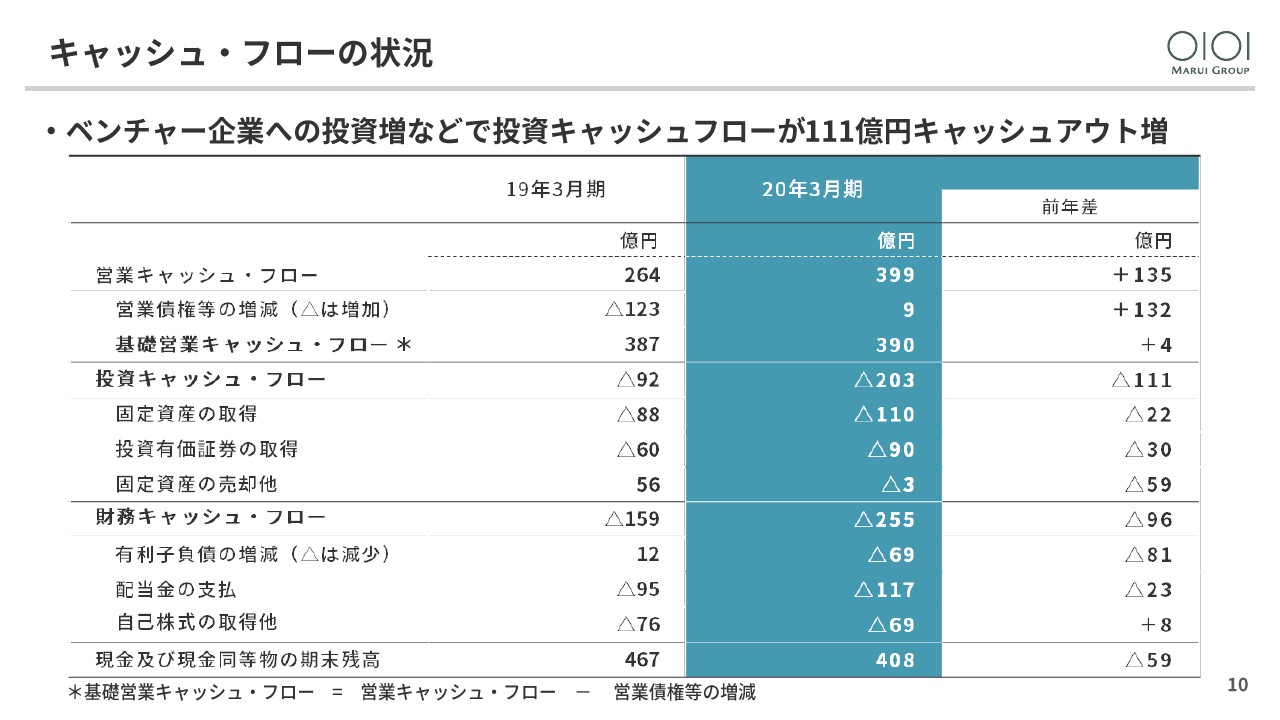

キャッシュ・フローの状況

キャッシュ・フローの状況です。基礎営業キャッシュ・フローは利益の増加と同様、前年より4億円増加しました。投資キャッシュ・フローは、スタートアップ企業への投資などの成長投資を積極的に行なったことや、固定資産の売却がなかったこともあり、前年と比べて111億円のキャッシュアウト増となりました。

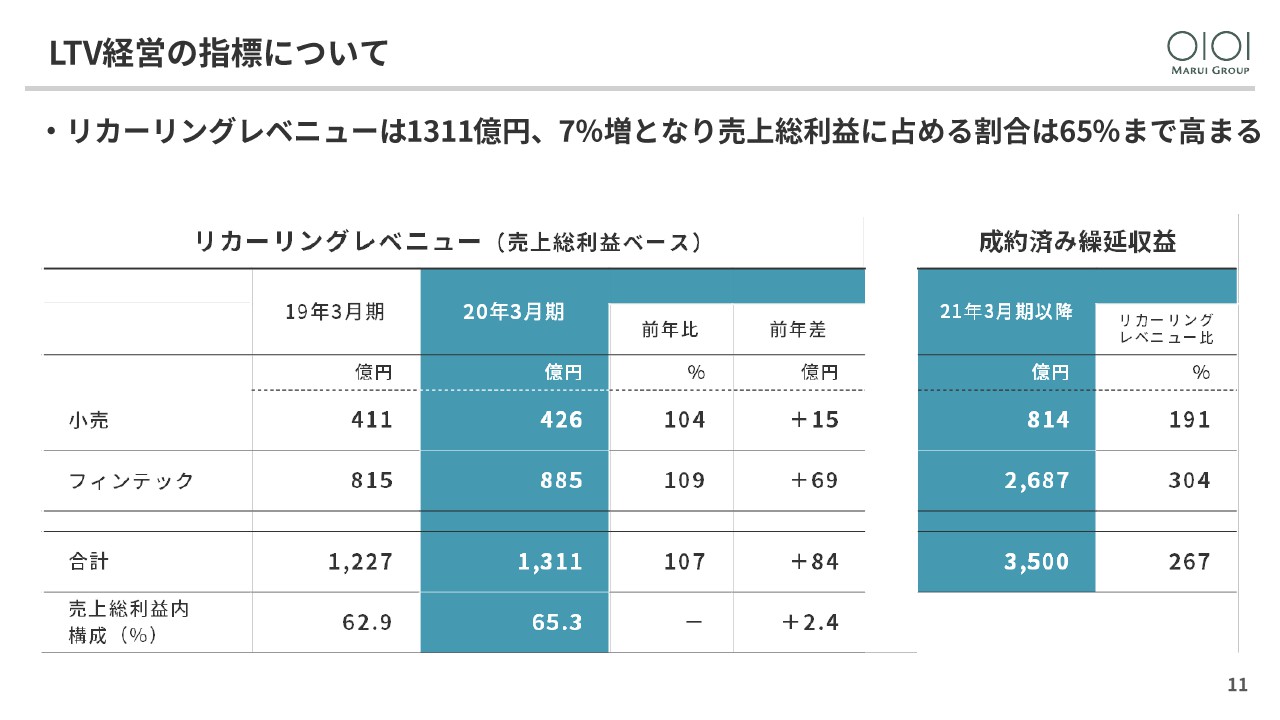

LTV経営の指標について

LTV経営指標の状況です。お客さまや取引先との長期にわたる継続的な収益であるリカーリングレベニューは、小売、フィンテックともに増加し、売上総利益に占める割合が65パーセントを超える水準まで成長しました。

また、成約済み繰延収益は2020年3月期のリカーリングレベニューの約2.7倍となり、収益の安定性が高まっています。

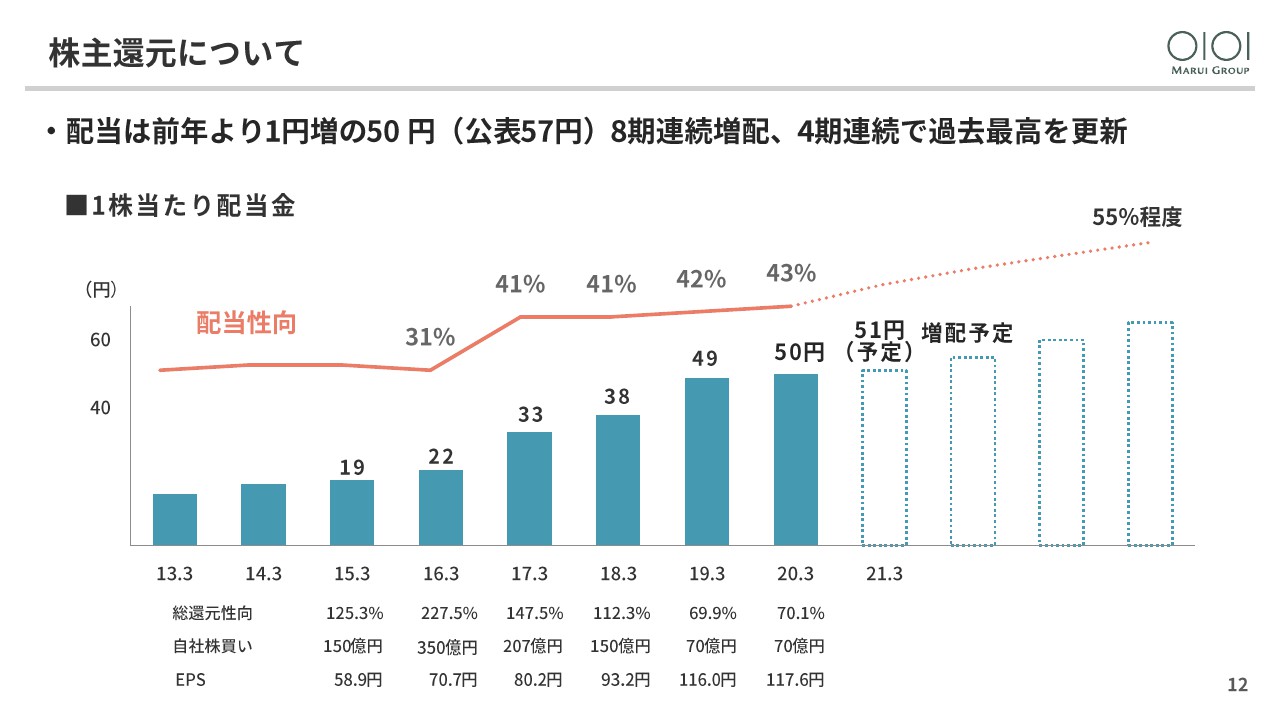

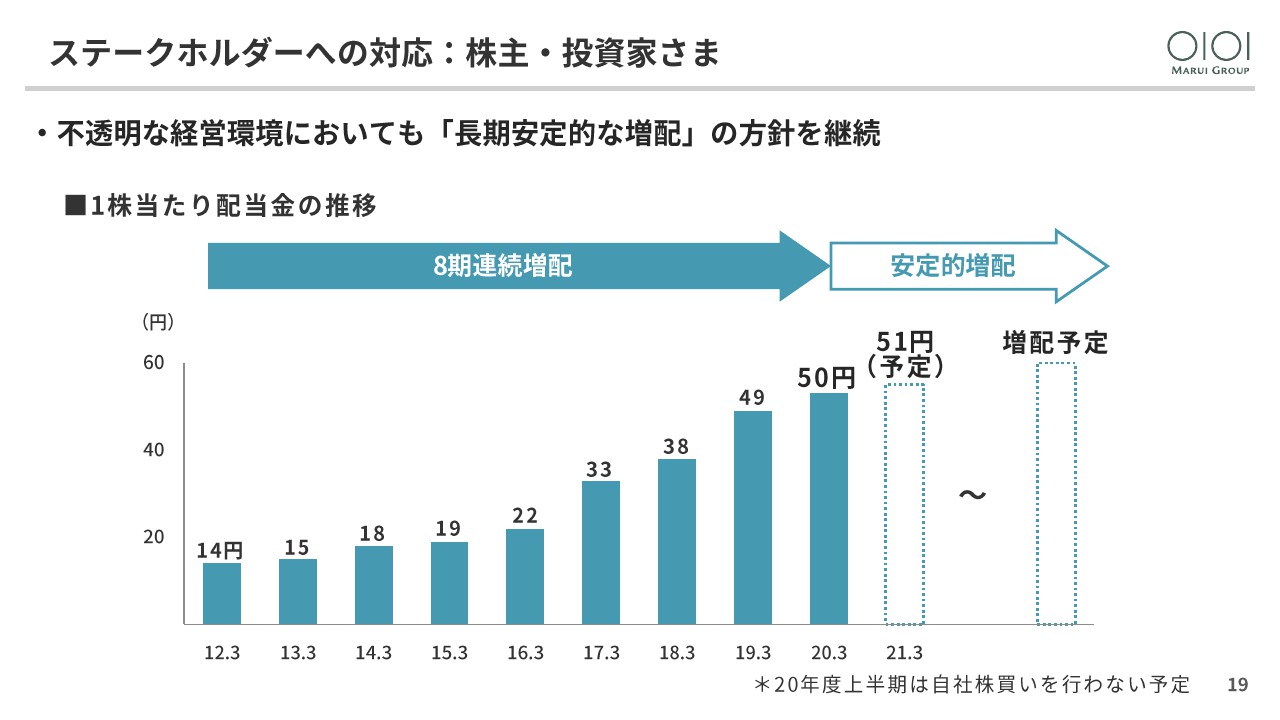

株主還元について

株主還元についてです。今期の配当は新型コロナウイルスの影響による利益の減少を受け、公表57円から前年より1円増配の50円に変更しました。しかし、8期連続の増配と4期連続で過去最高を更新しています。今後も長期安定的な増配を目指していきます。私からは以上です。ありがとうございました。

全体概況

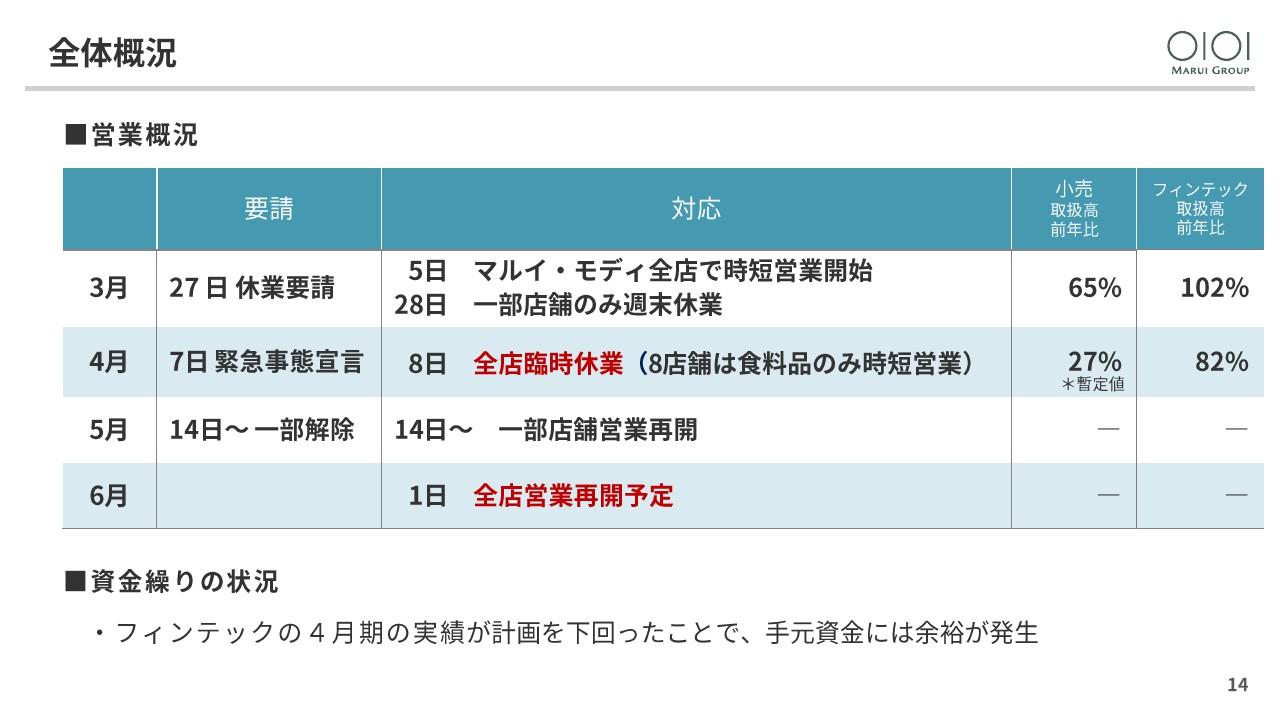

青井浩氏:青井でございます。どうぞよろしくお願い申し上げます。まずはじめに本日の内容ですが、新型コロナウイルス危機への対応と、中期経営計画の進捗状況、そして今後の方向性についてご説明します。小売とフィンテックの事業中計については、6月12日のIRで詳しくご説明します。

それでは新型コロナウイルス危機への対応です。4月7日の緊急事態宣言の発令以来、全店で臨時休業を実施しています。5月14日からは一部店舗が営業を再開しましたが、全店の営業再開は6月1日からとなります。

4月期の小売の取扱高は、暫定値で27パーセントと大幅な減収となりました。フィンテックは82パーセントでした。

資金繰りの状況です。資金需要の大半を占めるフィンテックの4月期の実績が計画を下回ったことで、資金的にはむしろ余裕が生じています。したがって、手元資金の確保や融資枠の拡大といった臨時の対応は行なっていません。

ステークホルダーへの対応

私たちは「すべてのステークホルダーの利益と幸せを共に創る」という共創経営に取り組んでいます。このような危機の時にこそステークホルダーのみなさまとの関わりを見直し、パートナーシップを強化していきたいと考えています。そこで、ステークホルダーへの対応についてご報告します。

ステークホルダーへの対応:お客さま

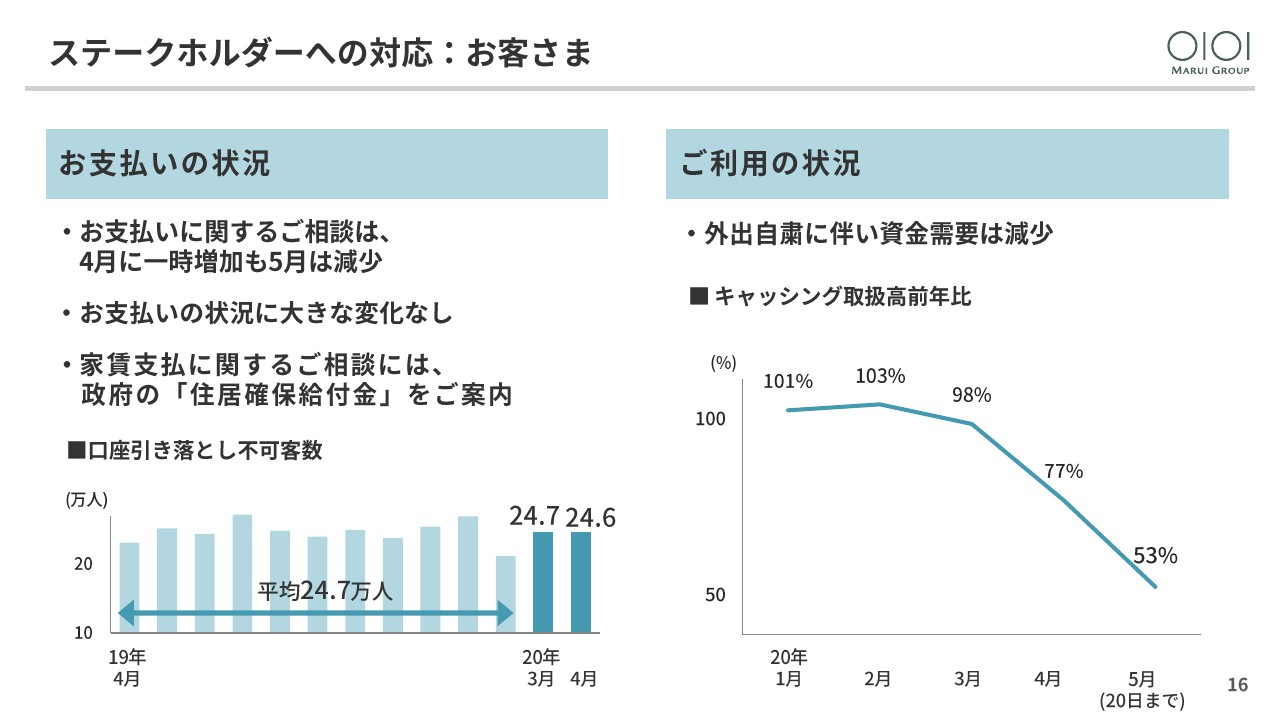

まずはじめに、お客さまです。4月にはエポスカードのお支払いに関するご相談が一時的に増えましたが、5月に入ってからは落ち着いてきています。

ご相談については、お支払いの延期など柔軟に対応しています。ご入金の状況についても、今のところ大きな変化は現れていません。また家賃のお支払いに関するご相談には政府の「住居確保給付金」をご案内しています。

一方、カードキャッシングのご利用は53パーセントとほぼ半減しており、外出の自粛に伴ってお客さまの資金需要も減少していることがうかがえます。

ステークホルダーへの対応:社員

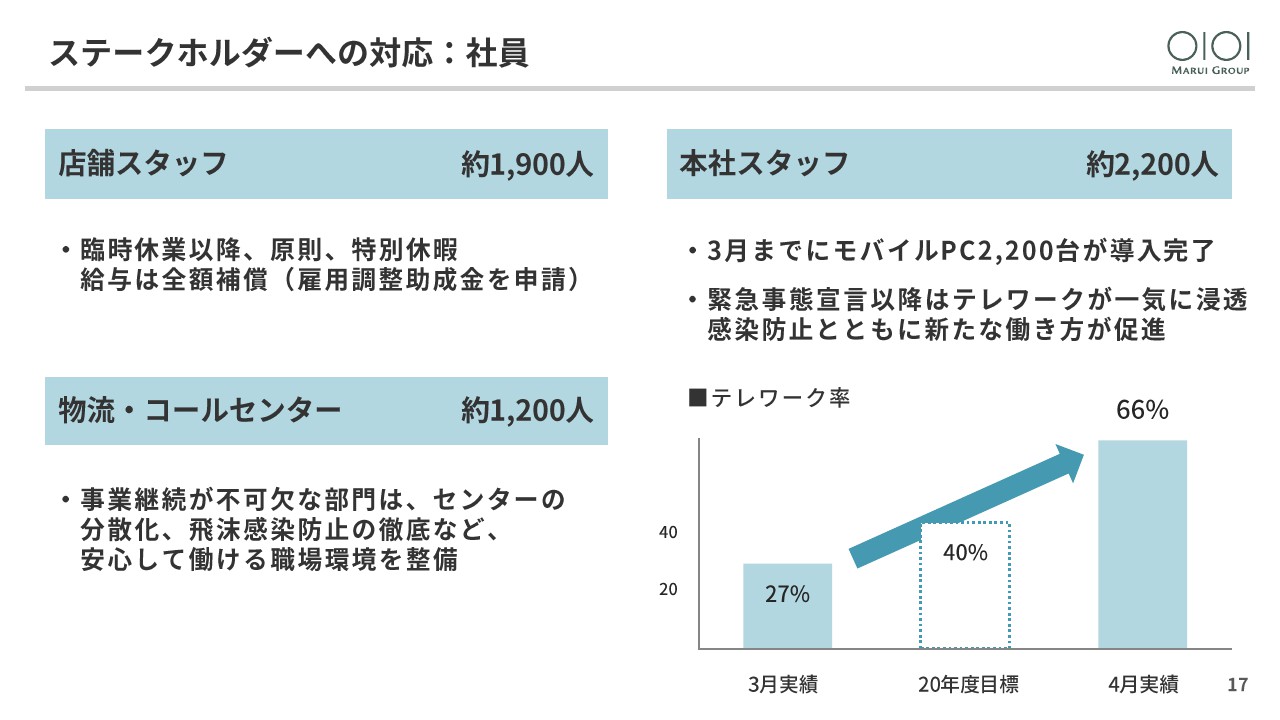

次に社員です。店舗スタッフについては、臨時休業以降、原則特別休暇を取得しています。特別休暇中の給与については、国の雇用調整助成金と会社からの補助で全額を保証します。

本社スタッフについては、働き方改革の一環として導入を進めてきたモバイルPCの配布がちょうど完了したところだったため、緊急事態宣言以降はテレワークが一気に浸透しました。4月のテレワーク率は66パーセントと急拡大し、働き方改革で当初計画していた2020年度の目標を1ヶ月で達成しました。

ステークホルダーへの対応:お取引先さま

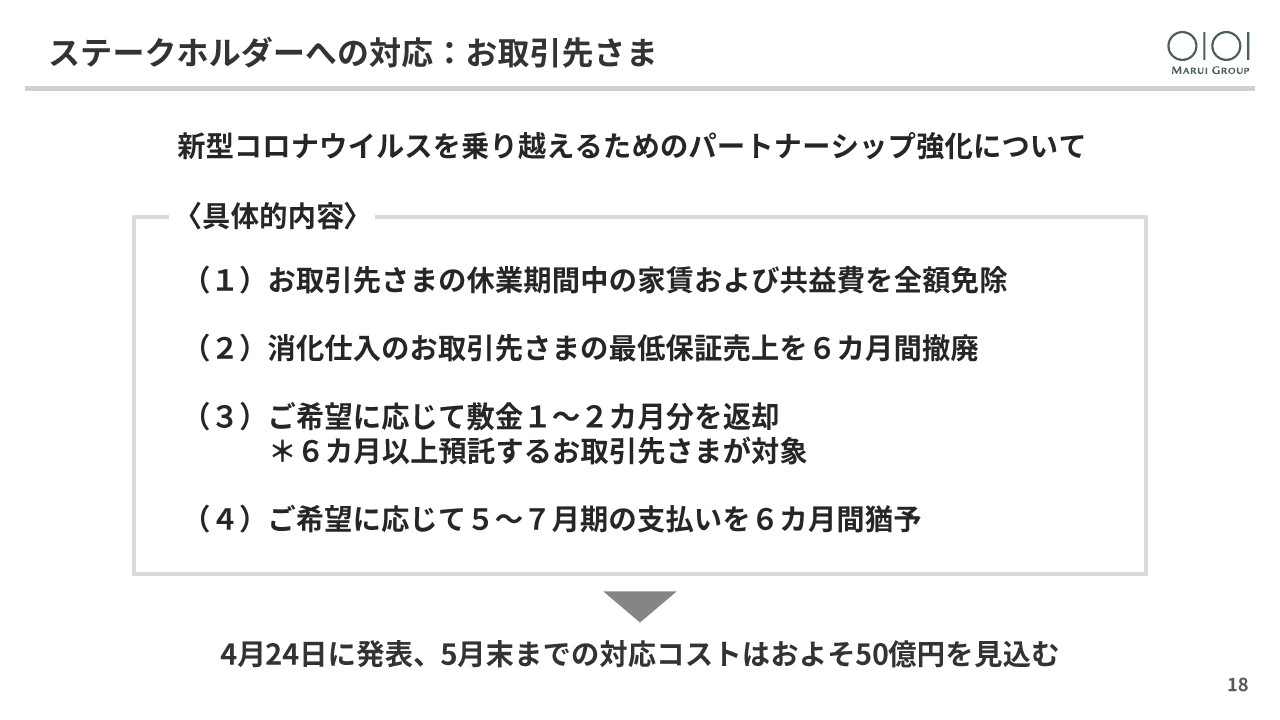

今回の危機で最も厳しい状況に直面しているのが取引先です。突然の休業を余儀なくされ営業再開の目処が立たない中、資金繰りに奔走されている取引先に対して、私たちに何ができるか、何をなすべきかを役員で議論しました。

そして、この危機を共に乗り越えるために、スライドに記載されているような休業期間中の家賃および共益費の全額免除をはじめとするパートナーシップ強化策を4月24日に実施しました。

この施策に用するコストは約50億円を見込んでいます。多額のコストではありますが、パートナーシップ強化を通じて中長期的な視点で収益を確保していきたいと考えていますので、ご理解いただければと思います。

ステークホルダーへの対応:株主・投資家さま

最後に、株主・投資家のみなさまです。不透明な経営環境ではありますが、以前からお伝えしてきた「長期安定的な増配」という方針を継続していきたいと考えています。

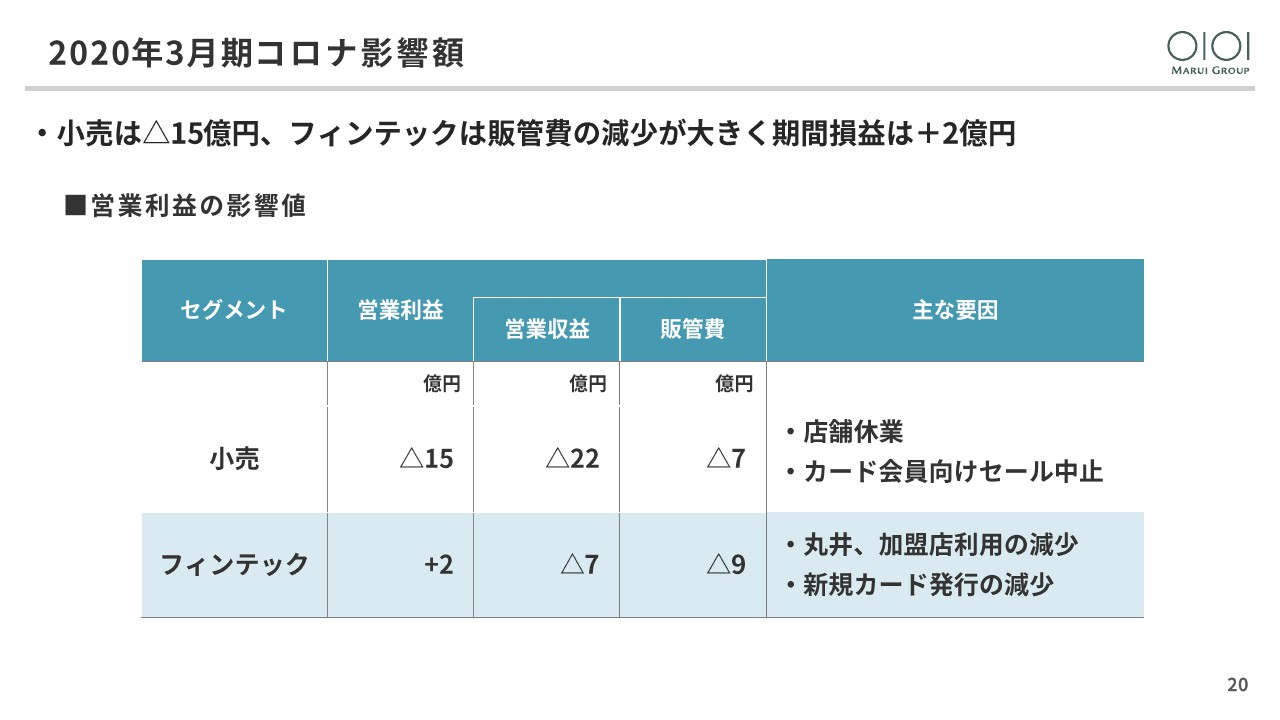

2020年3月期コロナ影響額

次に2020年3月期の新型コロナウイルスによる影響額です。小売では店舗休業やカード会員向けセールの中止などにより、営業利益でマイナス15億円でした。フィンテックは取扱高が減少しましたが、経費の減少により2億円のプラス影響がありました。

フィンテックの収益構造

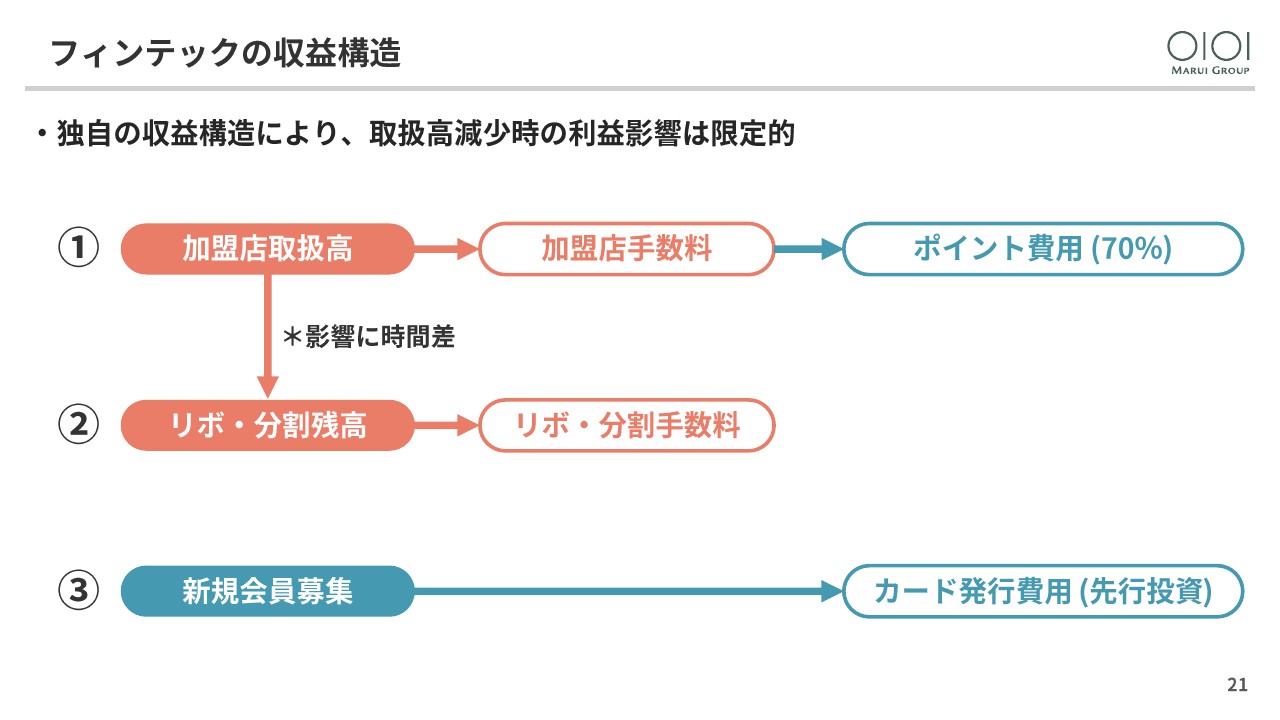

フィンテックへの影響がプラスであることについて不可解に思われるかもしれませんので、この機会にフィンテックの収益構造についてご説明します。

まず、加盟店取扱高です。加盟店取扱高に対応する変動費はポイント費用ですが、その比率は70パーセントに達します。この変動比率の高さが、収益が減少した時にクッションのような役割をし、減益インパクトを抑制します。

次にリボ・分割手数料は、リボ分割の残高に連動する収入です。取扱高が減少しても残高はすぐには減らないため、取扱高の減少期間が短い場合にはほとんど影響はありません。しかし、継続的に取扱高が減少した場合には遅れて影響が出てきます。

3つ目が、新規会員募集に伴うカード発行費用です。新規カードは発行後約2年間は赤字ですので、発行費用はコストというよりもむしろ先行投資にあたります。今回のように店舗の休業によって新規カードの発行が減少するとこの費用は減りますが、こちらはフィンテックにとっては増益要因となります。

2021年3月期のコロナ影響試算

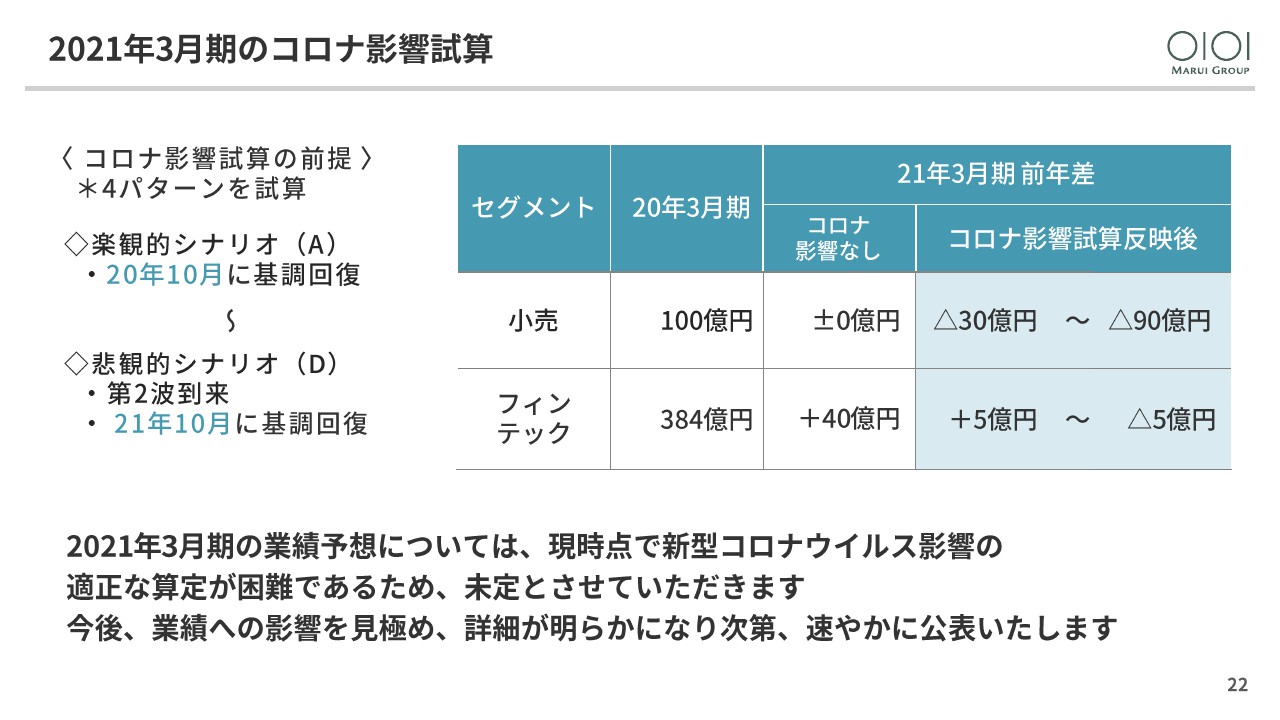

以上を踏まえた2021年3月期の新型コロナウイルスの影響の試算です。5月末までの店舗休業ののち、3ヶ月で基調が回復するという最も楽観的なシナリオ(A)から、5月末までの休業に加えて秋にもう一度1ヶ月の休業があり、そこから基調回復まで1年かかるという最も悲観的なシナリオ(D)まで、複数のシナリオで試算してみました。

2021年3月期の小売の営業利益を仮に前年並みの100億円とした場合、影響額は前年差でマイナス30億円から90億円の幅が想定されます。同様に、フィンテックの営業利益を前年の40億円増の424億円とした場合の影響額は、前年差でプラス5億円からマイナス5億円の幅が想定されます。

しかし、現状では今後の見通しがまったく立たない状況ですので、通期の業績予想については未定とします。今後、業績への影響を慎重に見極め、詳細が明らかになり次第速やかに公表します。

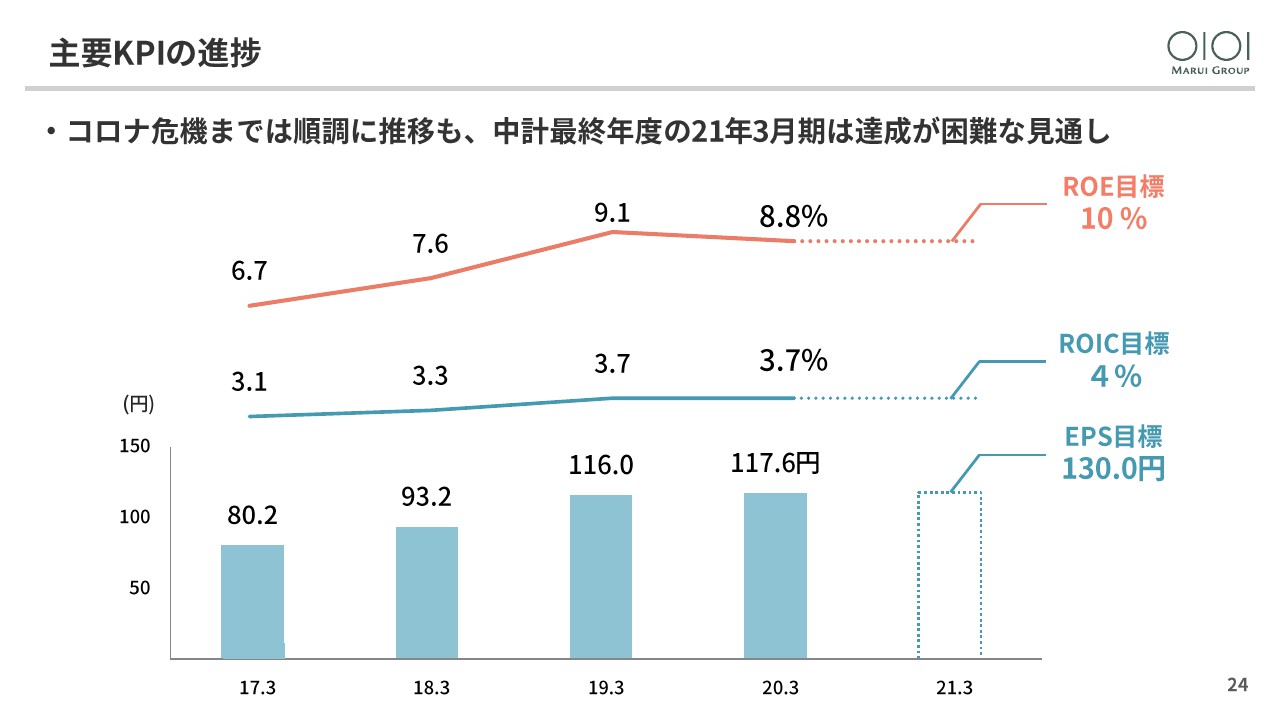

主要KPIの進捗

続いて、中期経営計画の進捗状況です。まず主要KPIの進捗ですが、2017年3月期にスタートした中期経営計画は目標達成に向けて順調に推移していきました。しかし、最終年度である2021年3月期は、新型コロナウイルスの影響により残念ながら目標達成は困難な状況にあります。

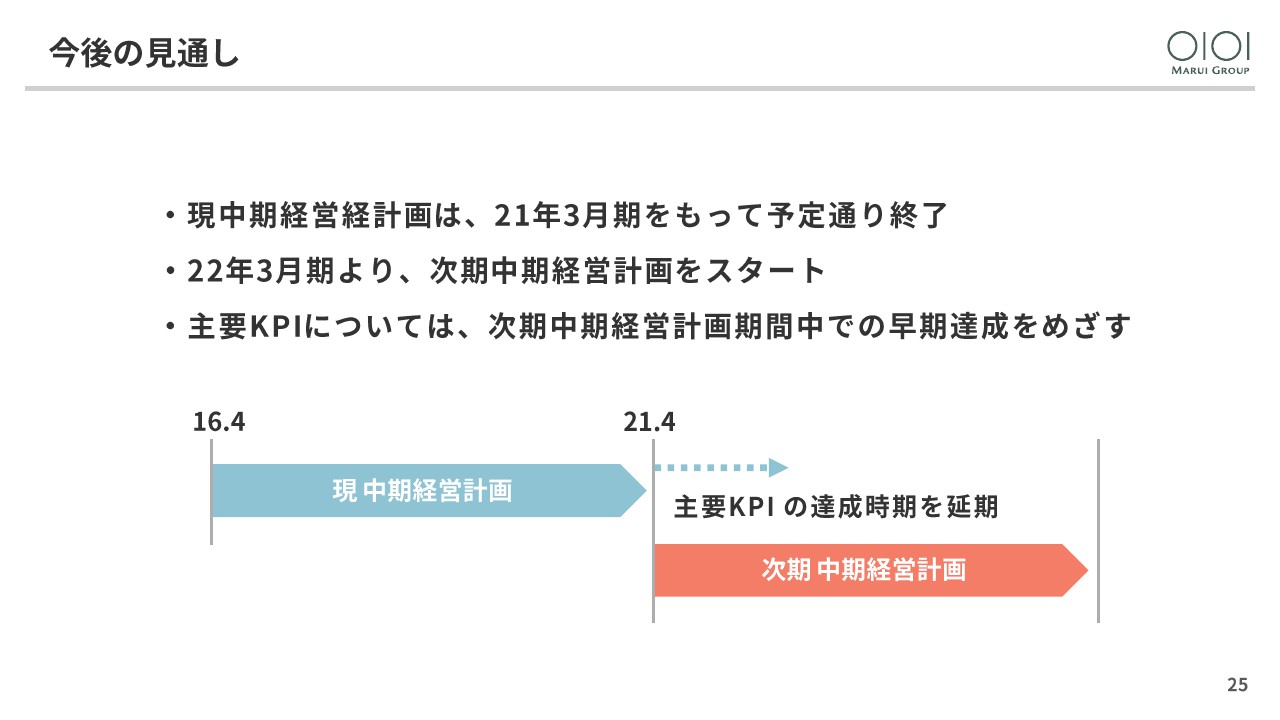

今後の見通し

そこで、現中計については予定どおり2021年3月期をもって終了し、2022年3月期からは次の中期経営計画をスタートしたいと考えています。現中計の主要KPIについては、次期中計の期間中の早い時期に達成を目指していきますので、ご理解いただければと思います。

株主・投資家の皆さまからの声

今後の方向性について、株主・投資家のみなさまとの対話を踏まえてお話しします。昨年以来、株主・投資家のみなさまからは、今後の中期経営計画についてのご質問を頂戴しています。「丸井グループは今後どのような会社になりたいのか?」「キャピタルアロケーションについての考え方は?」といったご質問もいただいています。

次期中計については、今年1年間かけてじっくりと検討していきたいと考えていますので、今日はそのさわりの部分をお話しします。

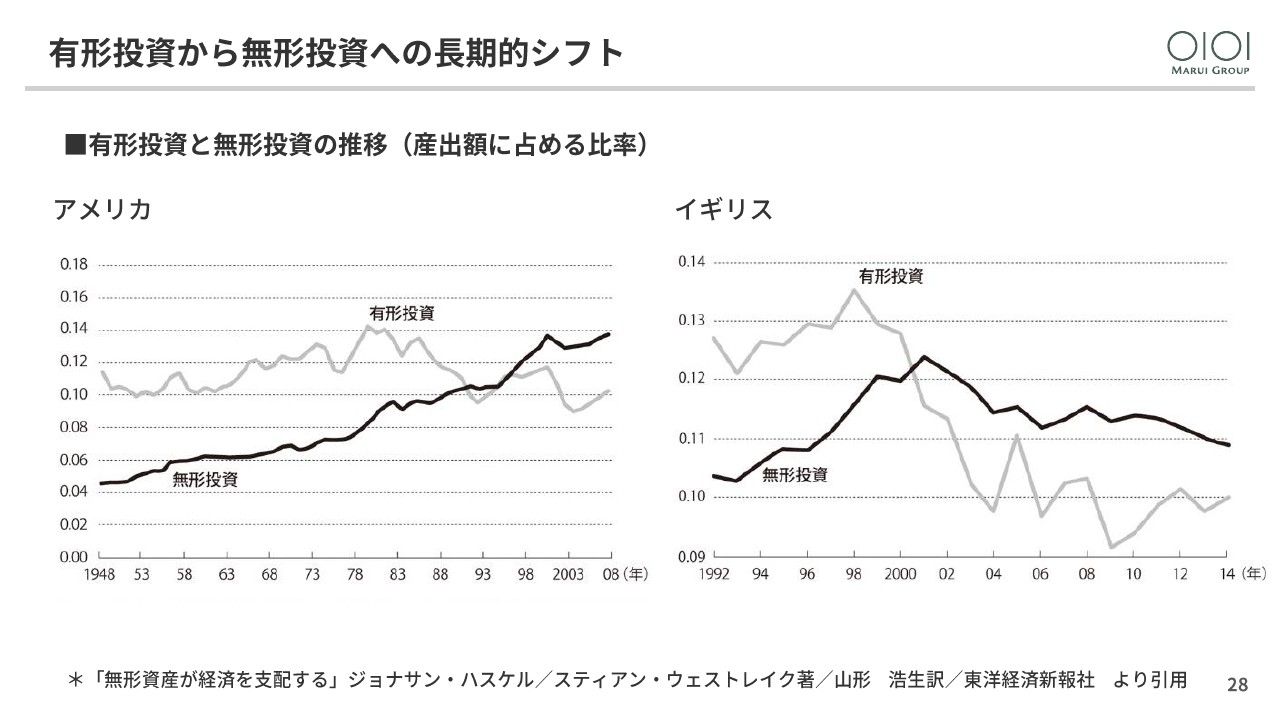

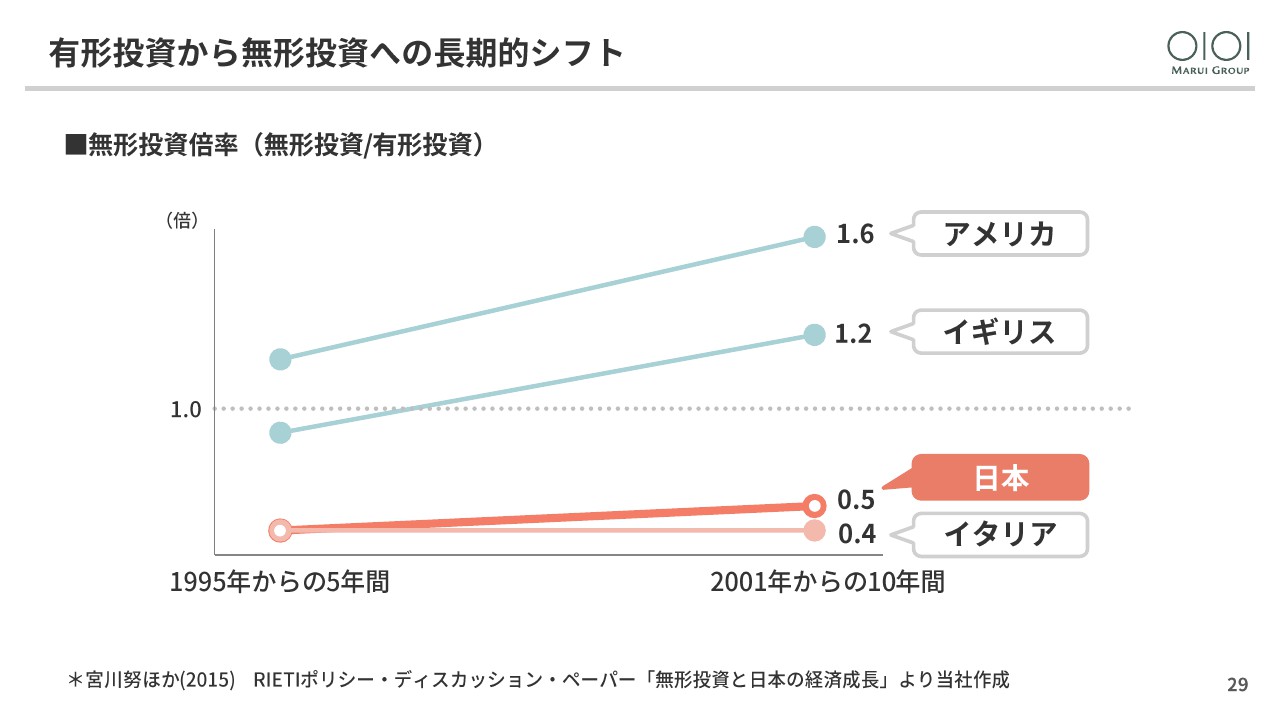

有形投資から無形投資への長期シフト①

初めに、マクロの環境変化です。今後の方向性を考える上で私達が最も注目するメガトレンドの1つが、有形投資から無形投資への長期的なシフトです。アメリカでは1990年代半ばに無形投資が有形投資を上回りました。イギリスでも2000年代の前半に逆転しており、他にもスウェーデンやフィンランドなどで逆転が起こっているようです。

有形投資から無形投資への長期シフト②

日本は無形投資の有形投資に対する倍率は0.5と半分以下に留まっており、イタリアやドイツなどと近いようです。

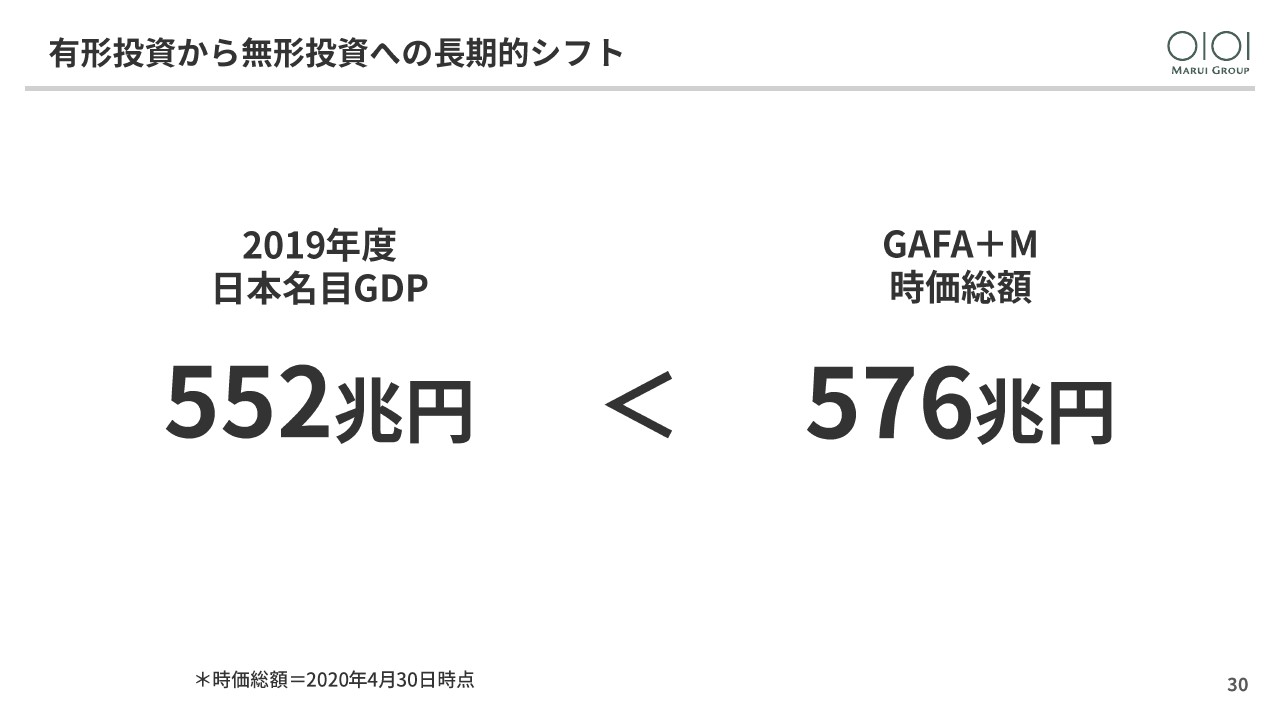

有形投資から無形投資への長期シフト③

また、無形投資をリードするGAFA+Microsoftの時価総額は日本のGDPを上回るとも言われています。

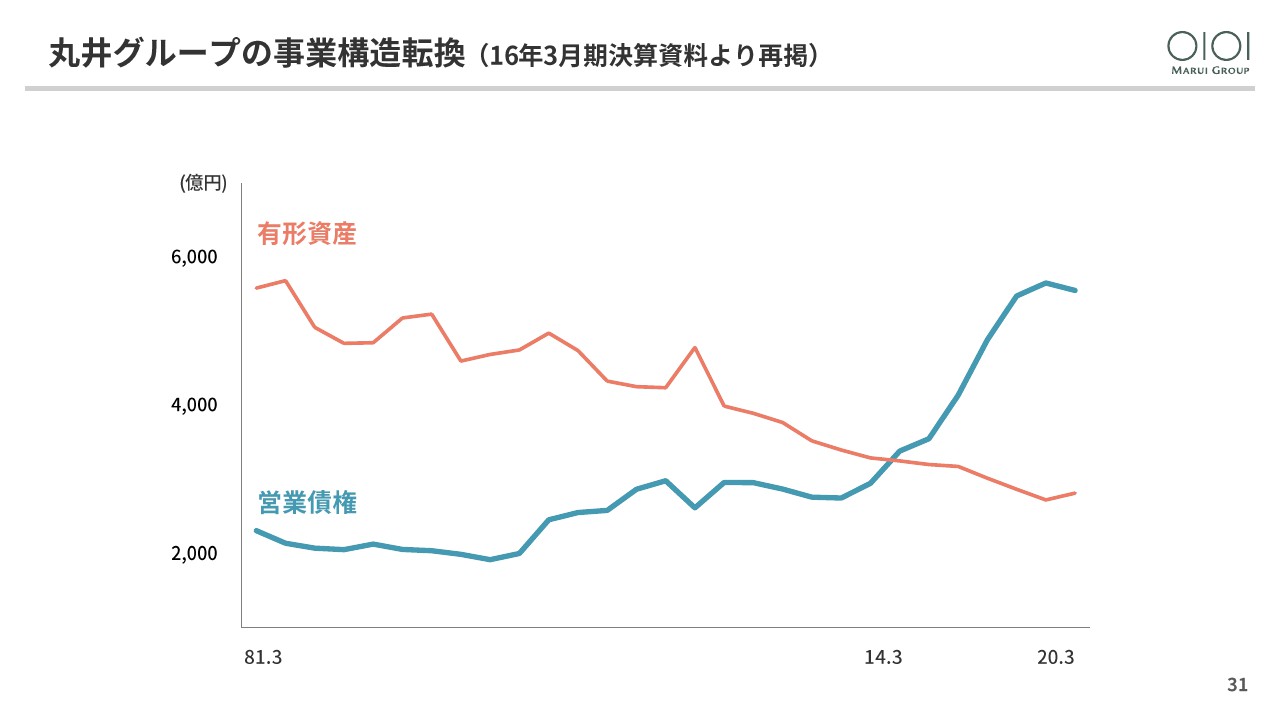

丸井グループの事業構造転換

そこで、丸井グループの状況です。4年ほど前、中期経営計画をスタートする時にこちらのグラフをご覧いただきました。小売の土地や店舗といった有形資産をフィンテックの営業債権が上回り、創業以来の小売主導の成長がフィンテック主導の成長へと転換していく様子を示しています。

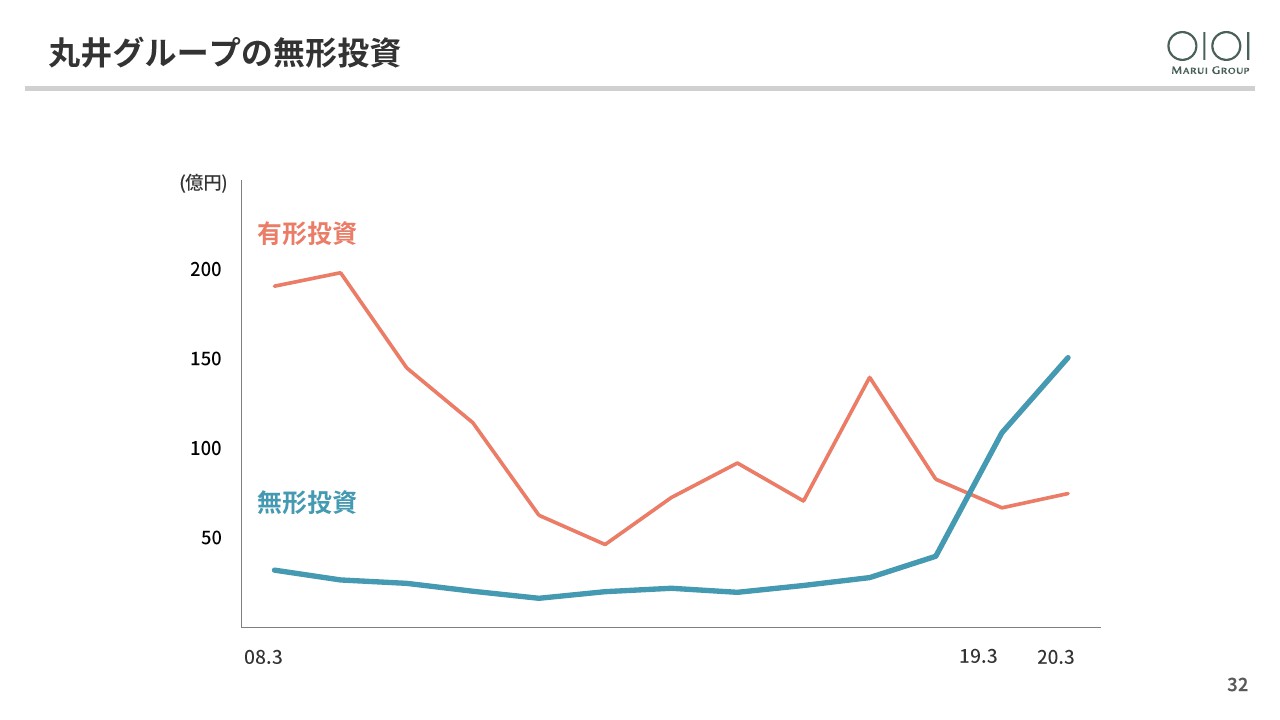

丸井グループの無形投資

こちらが有形投資と無形投資の状況です。2019年3月期を境に逆転しています。

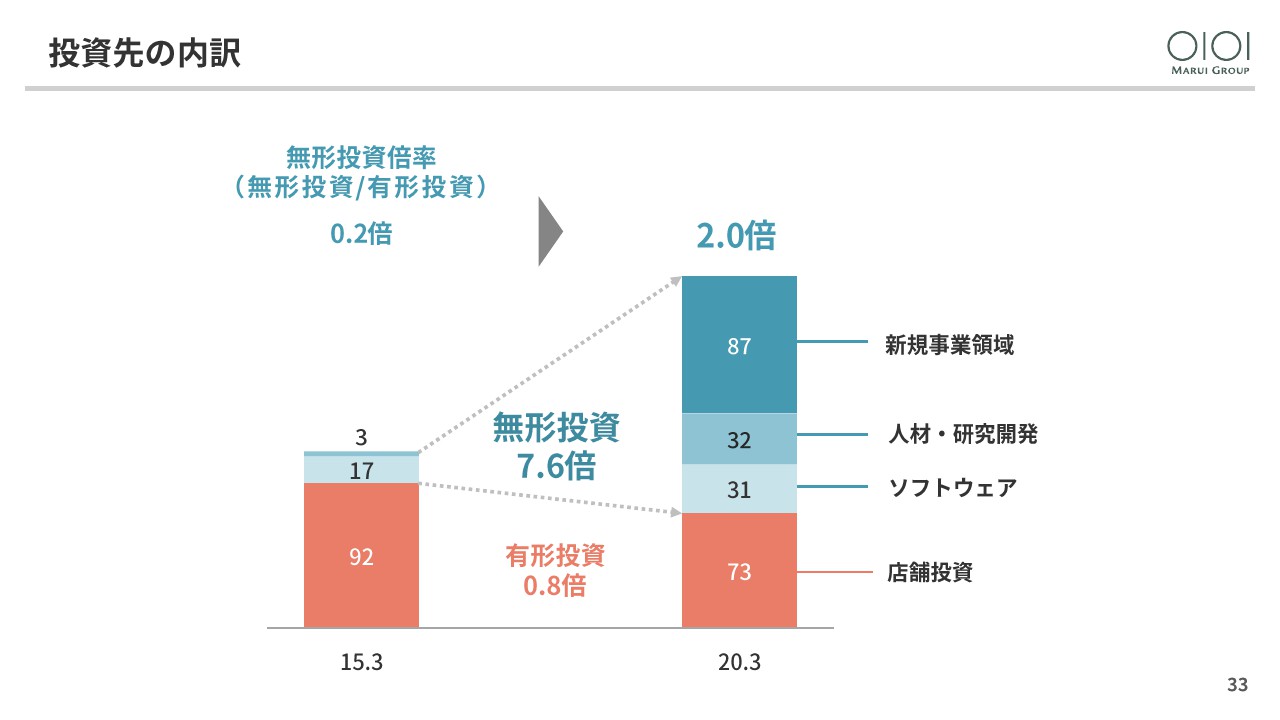

投資先の内訳

2020年3月期の無形投資は5年前の7.6倍に拡大し、その額は有形投資の2倍に達しています。定借化に伴い店舗への投資が縮小する一方で、ソフトウェア、人材・研究開発、新規事業領域などへの投資が拡大しています。それぞれの状況についてご説明します。

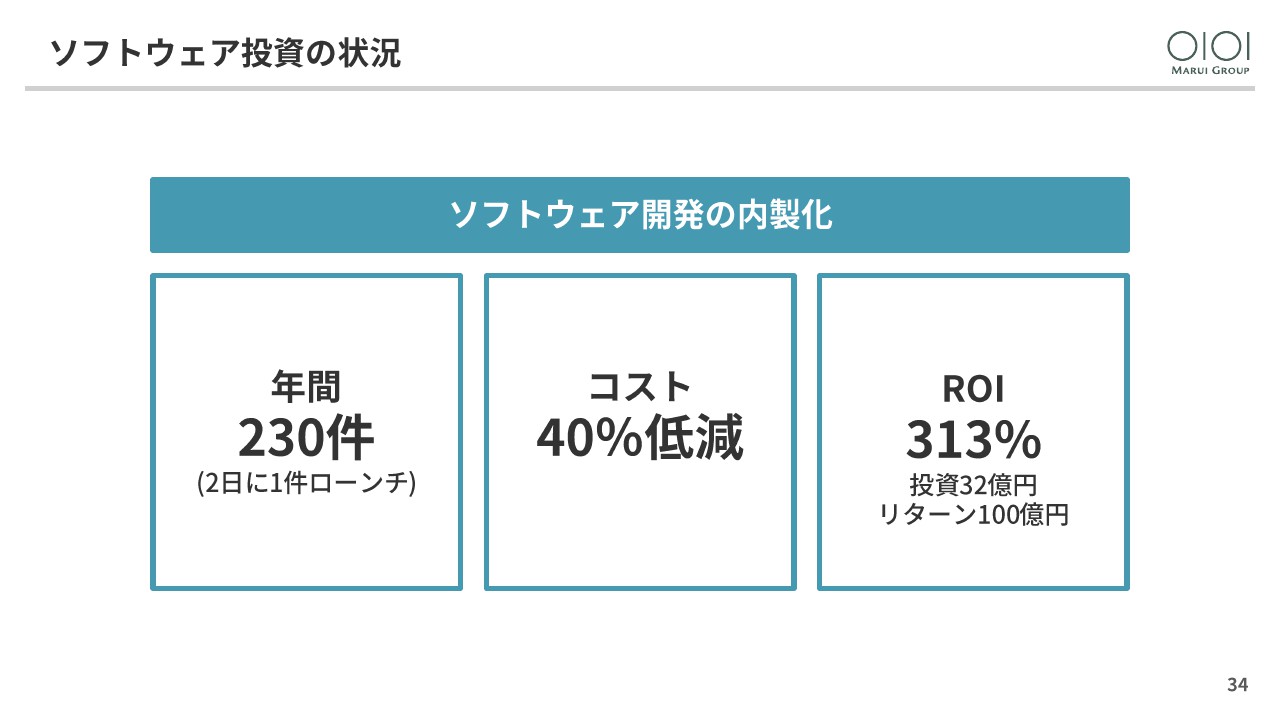

ソフトウェア投資の状況

フィンテックの成長に伴い、ソフトウェア投資が増えています。年間約230件の開発案件をシステム子会社のエムアンドシーが受託することで内製化し、コストを抑制すると同時に2日で1件以上という高速での開発を実現しています。2020年3月期の投資額32億円に対する貢献利益は100億円で、ROIは313パーセントでした。

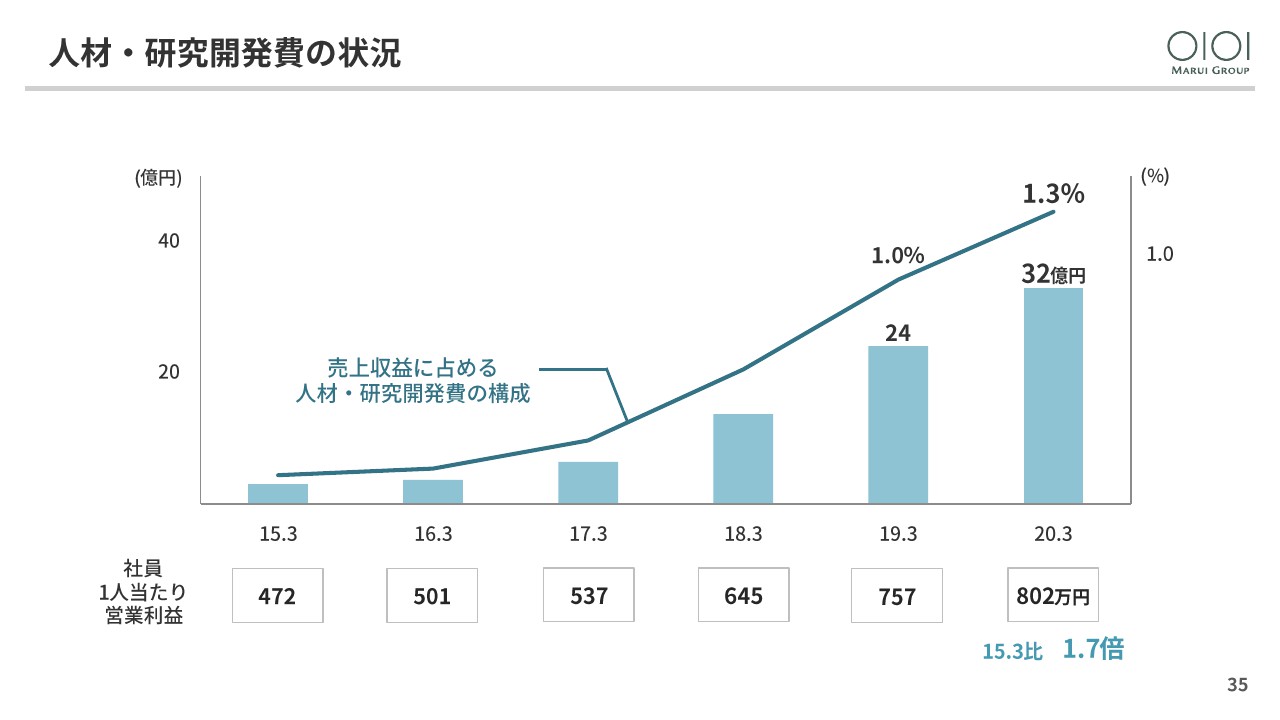

人材・研究開発費の状況

人材・研究開発投資は費用項目ですが、戦略として継続的に強化しています。2020年3月期は32億円で、売上収益に占める割合も1.3パーセントと1パーセントを超えています。

IT人材の育成や投資先ベンチャー企業への出向、次世代経営者育成などの人材投資を強化しています。社員1人当たりの営業利益で見た生産性も継続的に改善しており、2015年3月期対比では1.7倍になっています。

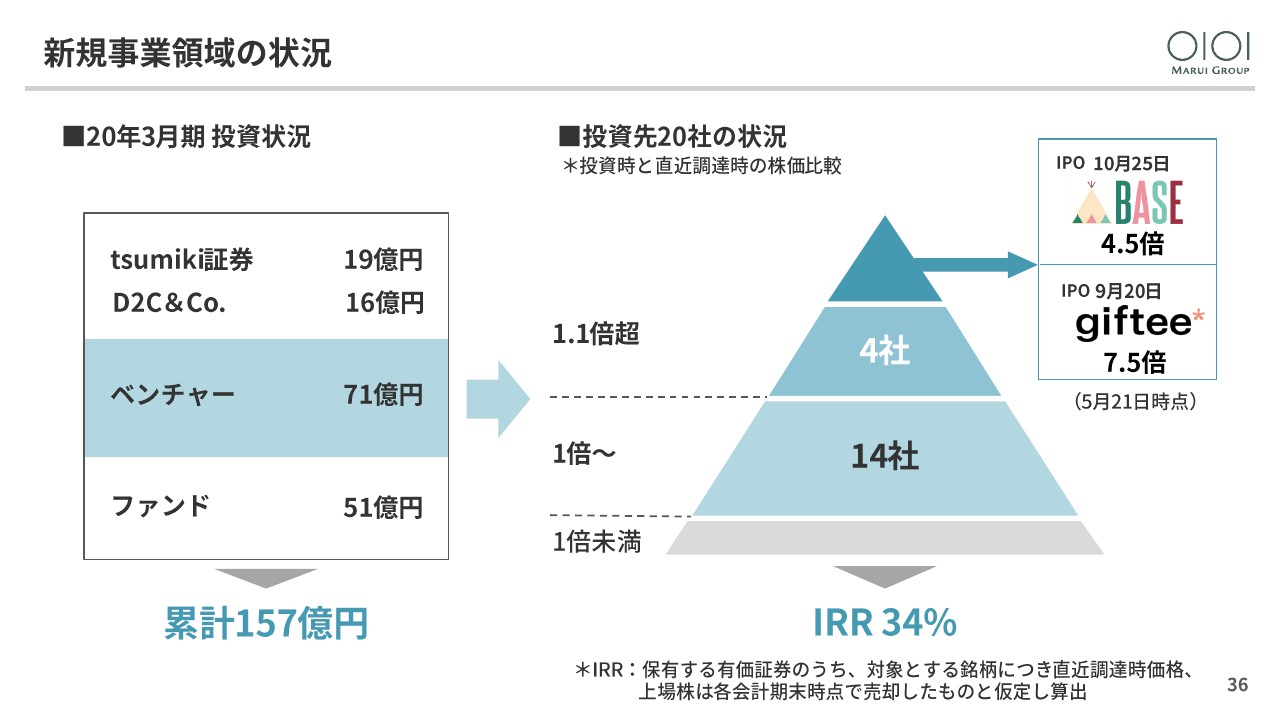

新規事業領域の状況

新規事業領域への投資は、4年間の累計で157億円です。その中のベンチャー投資についてはノウハウの取得と人材の育成に合わせて慎重に進めていきましたが、投資先は20社、投資額は71億円となっています。昨年上場したBASEとgifteeを含めて直近の時価で試算した全体のIRRは、新型コロナウイルス危機にも関わらず34パーセントと、社内で定めた投資基準の50パーセントを上回っています。

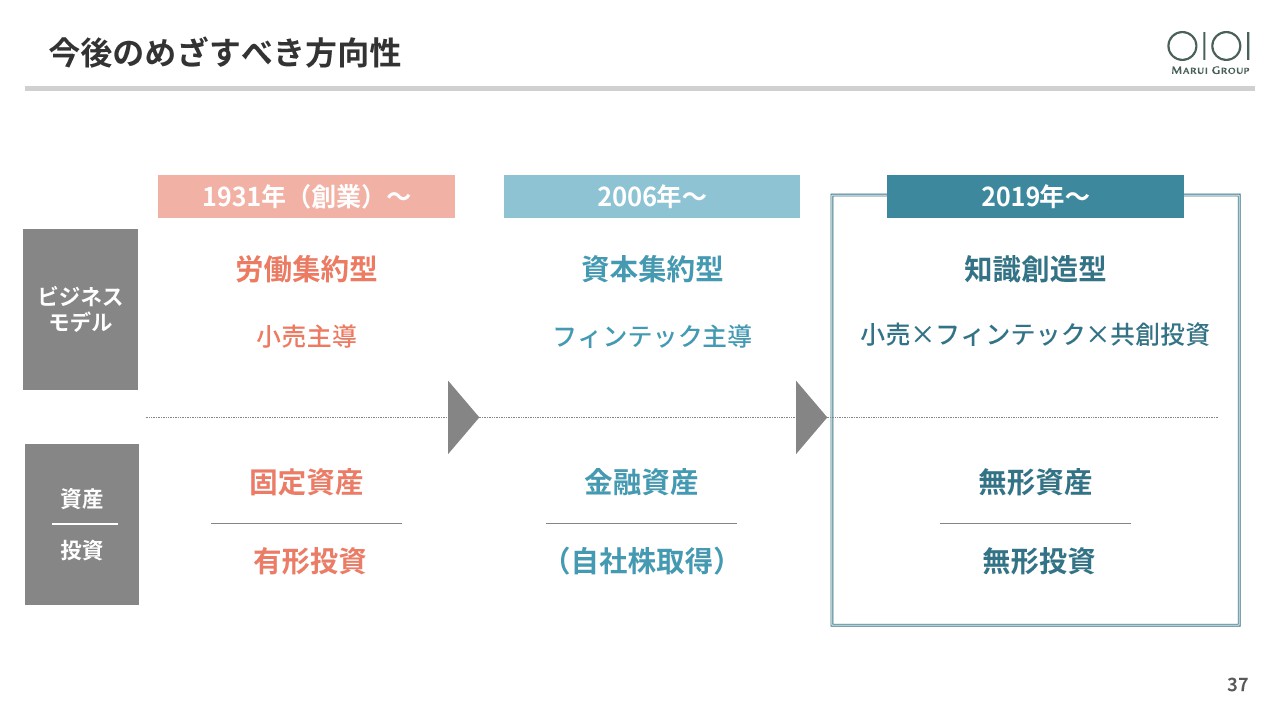

今後のめざすべき方向性①

以上を踏まえた今後の方向性です。当社は創業以来、小売主導の成長を続けてきました。小売は労働集約型で、有形投資、有形資産が中心です。これらが2006年のエポスカードの開始以来、フィンテック主導の成長に変わりました。

フィンテックは資本集約型で調達は負債が中心となりますので、自己株取得を強化していきました。今後は無形投資を促進し、知識集約型企業へと進化することで企業価値をさらに高めていきます。

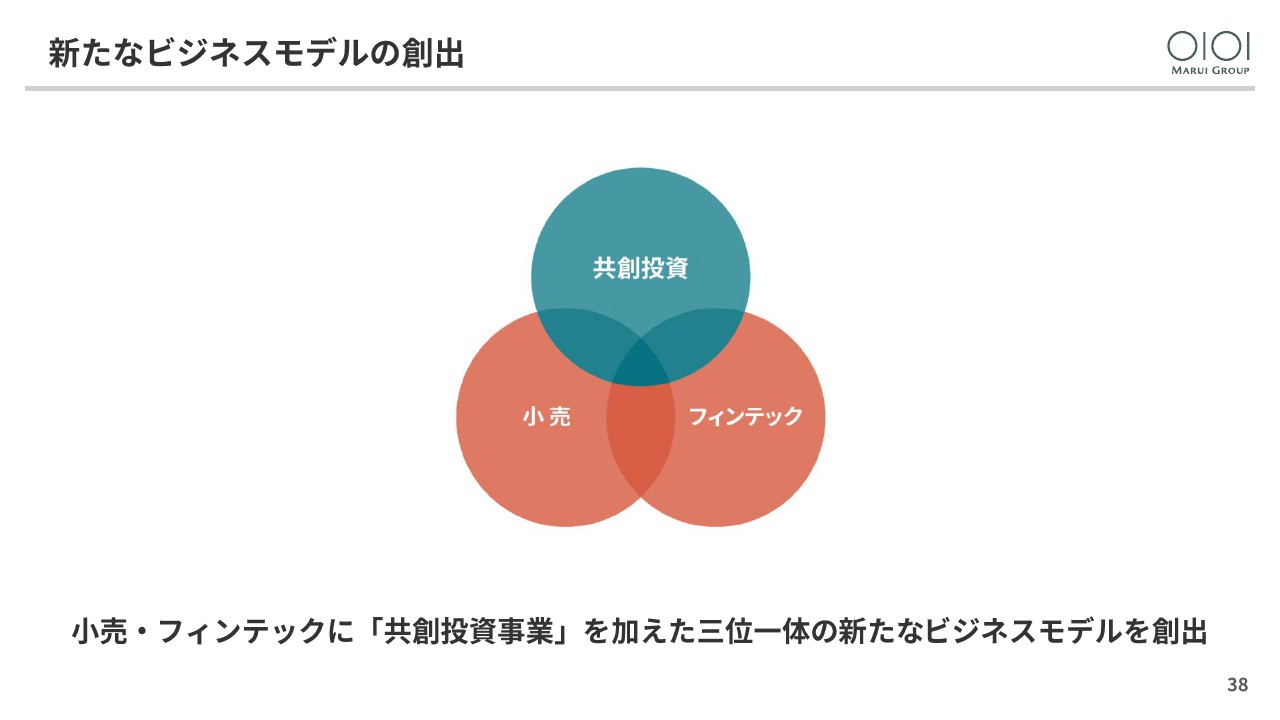

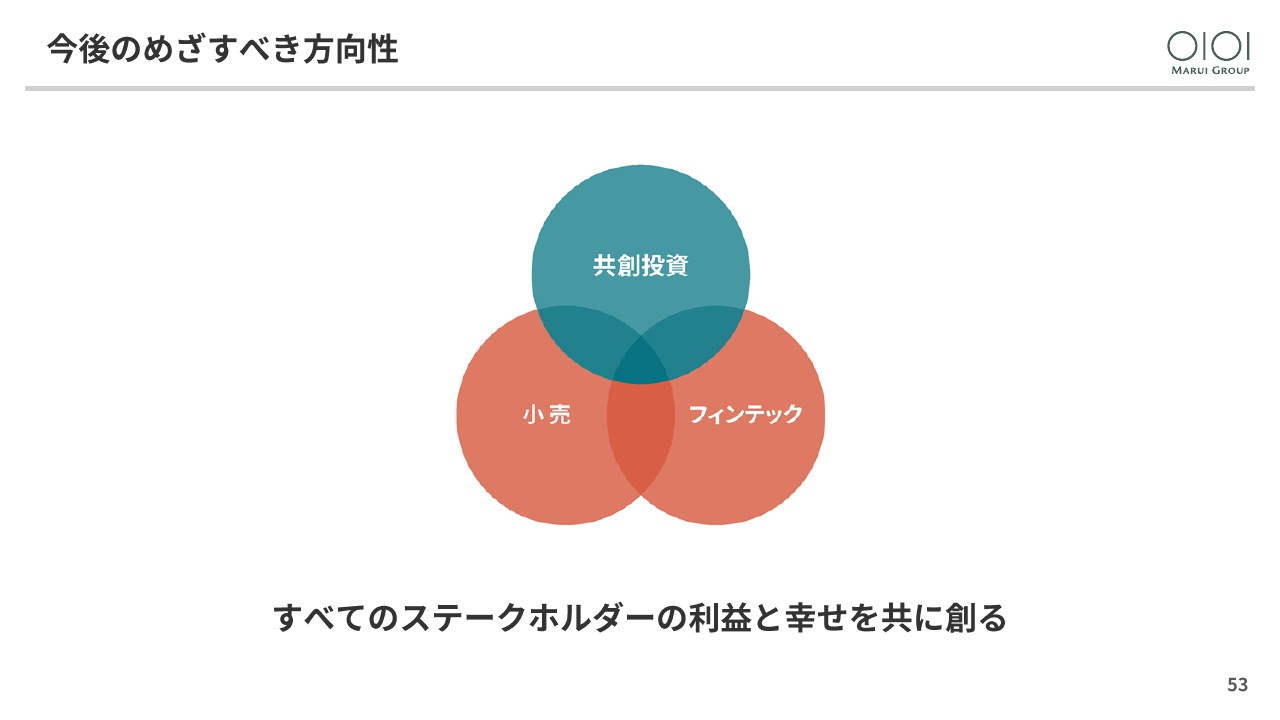

新たなビジネスモデルの創出

そのために、小売・フィンテックに「共創投資」を加えた三位一体の新たなビジネスモデルを創出します。そしてシナジーを追求することで、個々の事業の総和を超えた価値を生み出していきます。

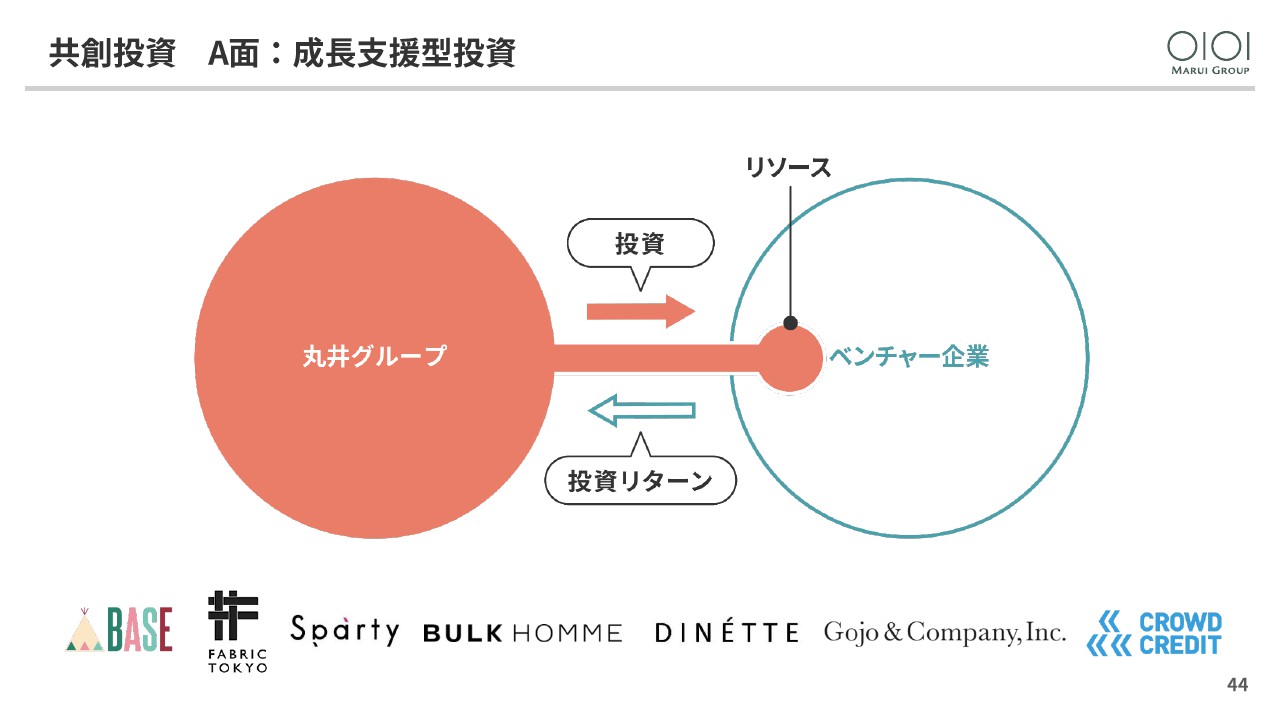

共創投資 A面:成長支援型投資①

共創投資は、アナログレコードのようにA面とB面で構成されます。A面は成長支援型投資です。当社の経営理念やビジョンを共有し、協業できるベンチャー企業に投資をします。丸井グループのリソース、すなわち店舗、人材、エポスカード会員などを提供し協業を進めることで、投資先企業の成長を促し、投資リターンを高めます。

具体的には、BASEなどのEC関連企業、FABRIC TOKYOやBULK HOMMEなどのD2Cブランド、五常・アンド・カンパニーやクラウドクレジットなどのファイナンシャル・インクルージョン企業です。

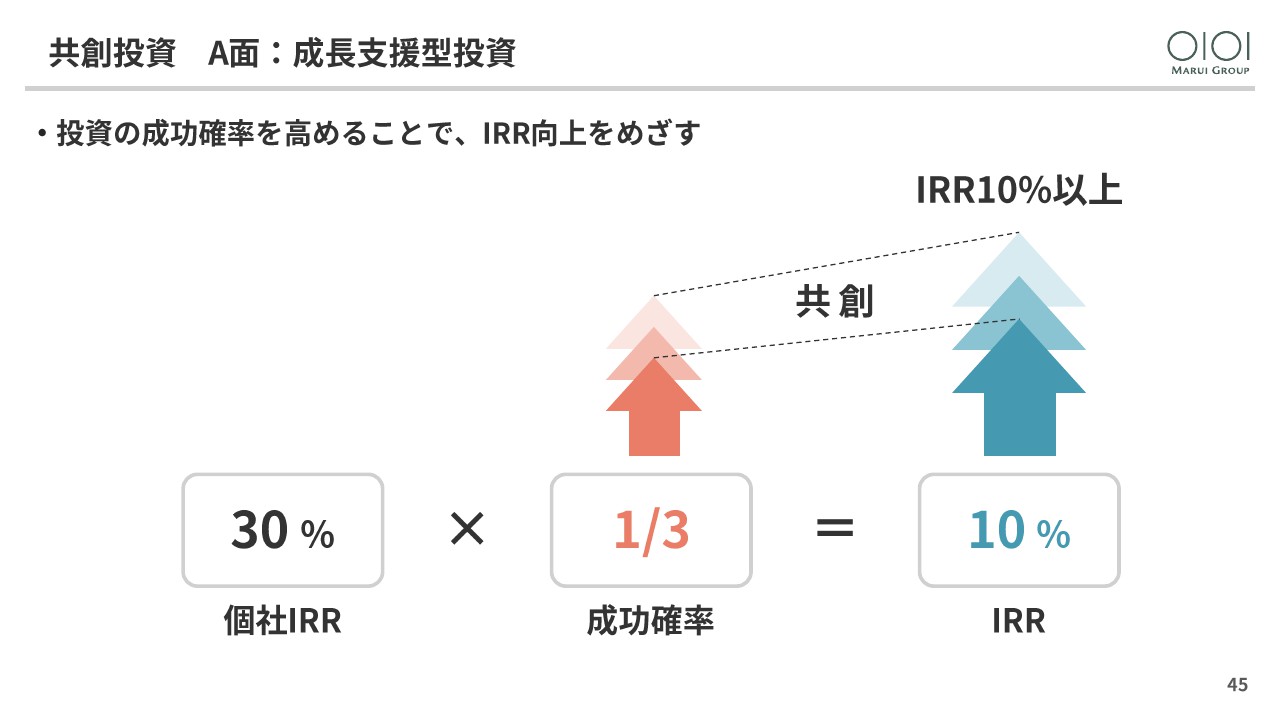

共創投資 A面:成長支援型投資②

現状、ベンチャー投資の判断基準は全体でIRR10パーセント以上ですが、個社ごとのIRRは30パーセント以上で、成功確率を3分の1とみています。競争を行なうことで成功確率を高め、投資全体としてIRR10パーセント以上を目指していきます。

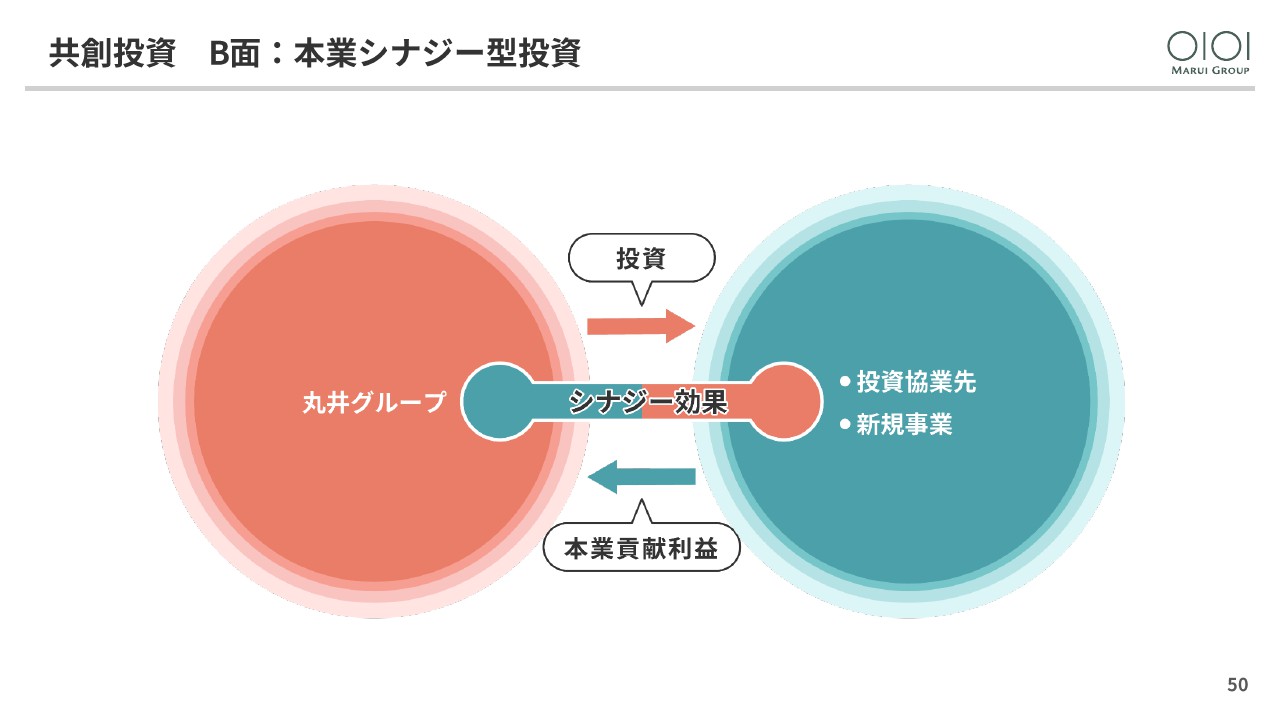

共創投資 B面:本業シナジー型投資①

共創投資のB面は、本業シナジー型投資です。優れた無形資産を持つ企業や新規事業に投資を行ない、投資を通じて丸井グループに無形資産を導入します。協業を進めることでお互いにシナジーを創出し、投資に対するリターンは本業への貢献利益になります。

共創投資 B面:本業シナジー型投資②

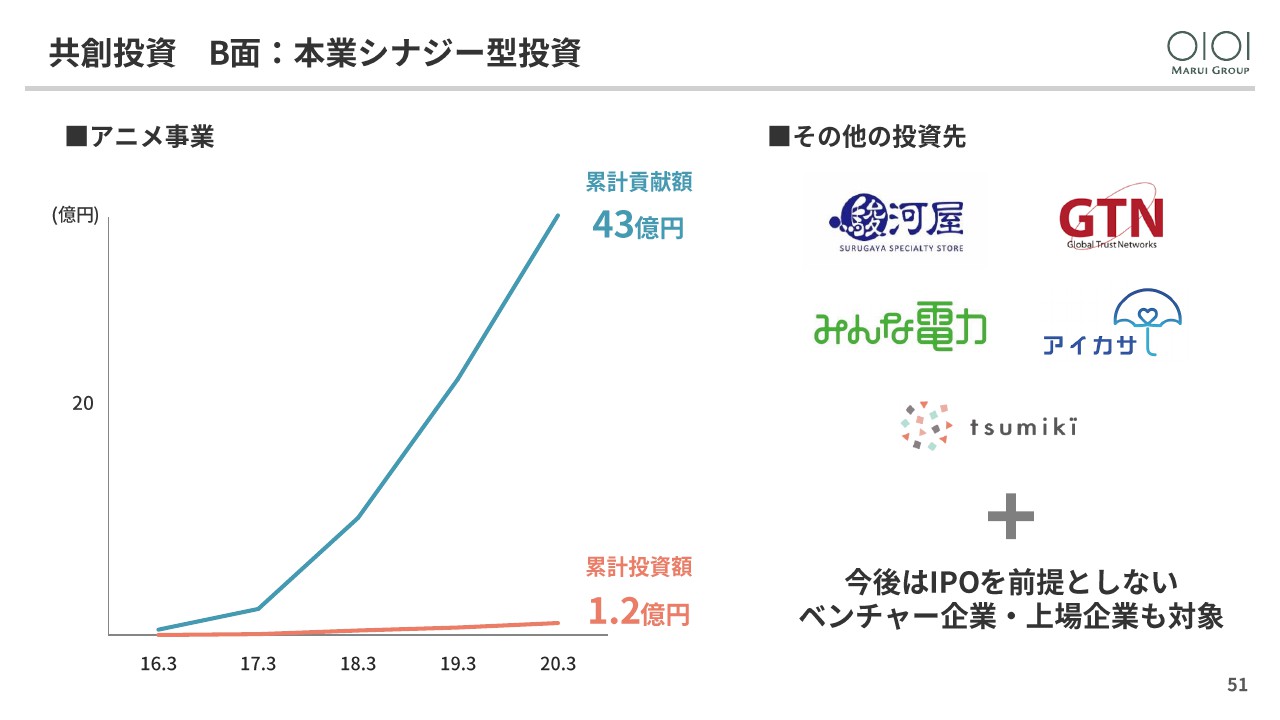

実はこのB面の1曲目はすでに決まっており、アニメ事業になります。アニメ事業では大手映画会社の制作委員会に参加し、投資を行なうことでさまざまな協業を行なっています。

2016年3月期から2020年3月期までのアニメ映画への投資額は累計で1億2,000万円、連結営業利益への貢献額は43億円ですので、本業シナジーとして大きなリターンが実現できています。

その他の投資先は、アニメ関連Eコマースの駿河屋、在留外国人支援のGTN、みんな電力やアイカサなどのサステナビリティ企業、新規事業のtsumiki証券などです。今後、本業への大きなシナジーが見込まれる場合には、IPOを前提としないベンチャー企業や上場企業への投資も実施していきます。

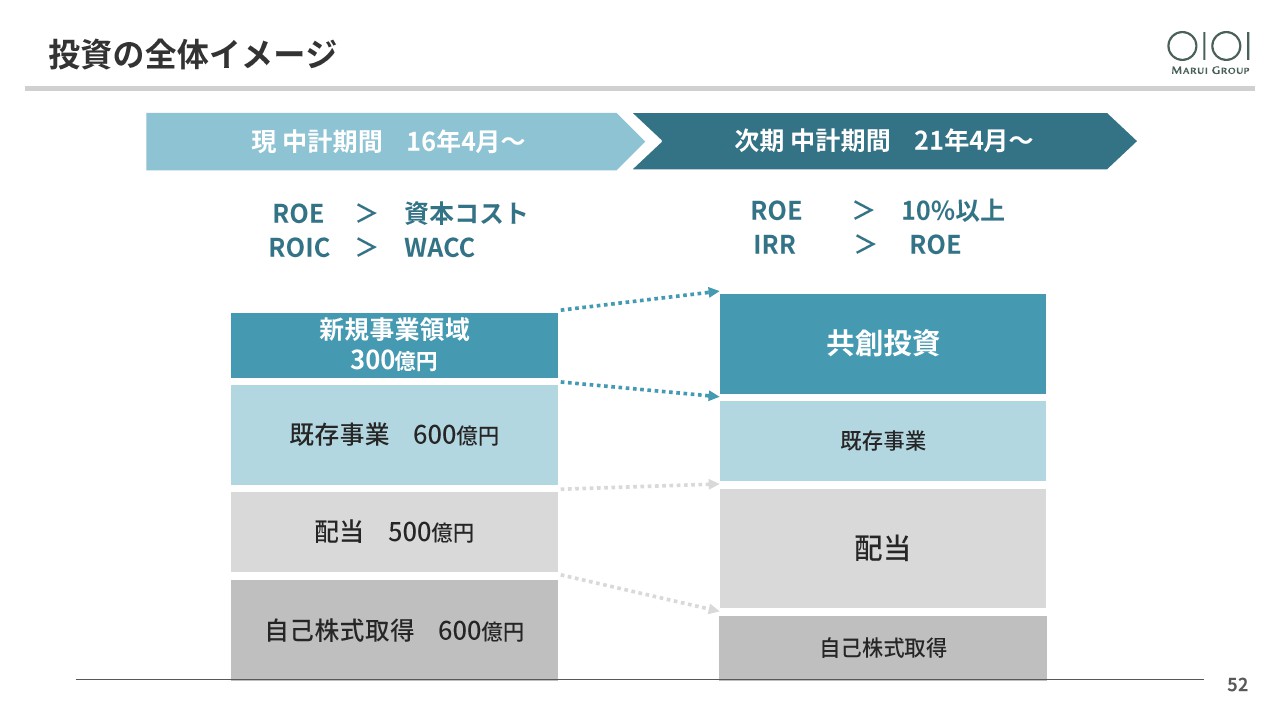

投資の全体イメージ

投資の全体イメージです。2022年3月期以降、5年間の基礎営業キャッシュ・フローが現状の2割程度増えた場合を想定してみると、既存事業への投資が減少する一方で競争投資がほぼ倍増します。

株主還元については自己株式の取得がほぼ半減する一方で、配当はほぼ倍増します。現中計では、WACCを上回るROIC、資本コストを上回るROEが実現できましたので、次期中継ではROE10パーセント以上と、それを上回るIRRを実現することで企業価値をさらに高めていきます。

今後のめざすべき方向性②

このように新たなビジネスモデルを創出することで、すべてのステークホルダーの利益と幸せを共に創っていきます。私からは以上です。ご清聴ありがとうございました。

新着ログ

「小売業」のログ