伊藤忠商事、3Qは非資源分野の好調が続き5年連続で増益 鉄鉱石価格高く金属セグメントが貢献

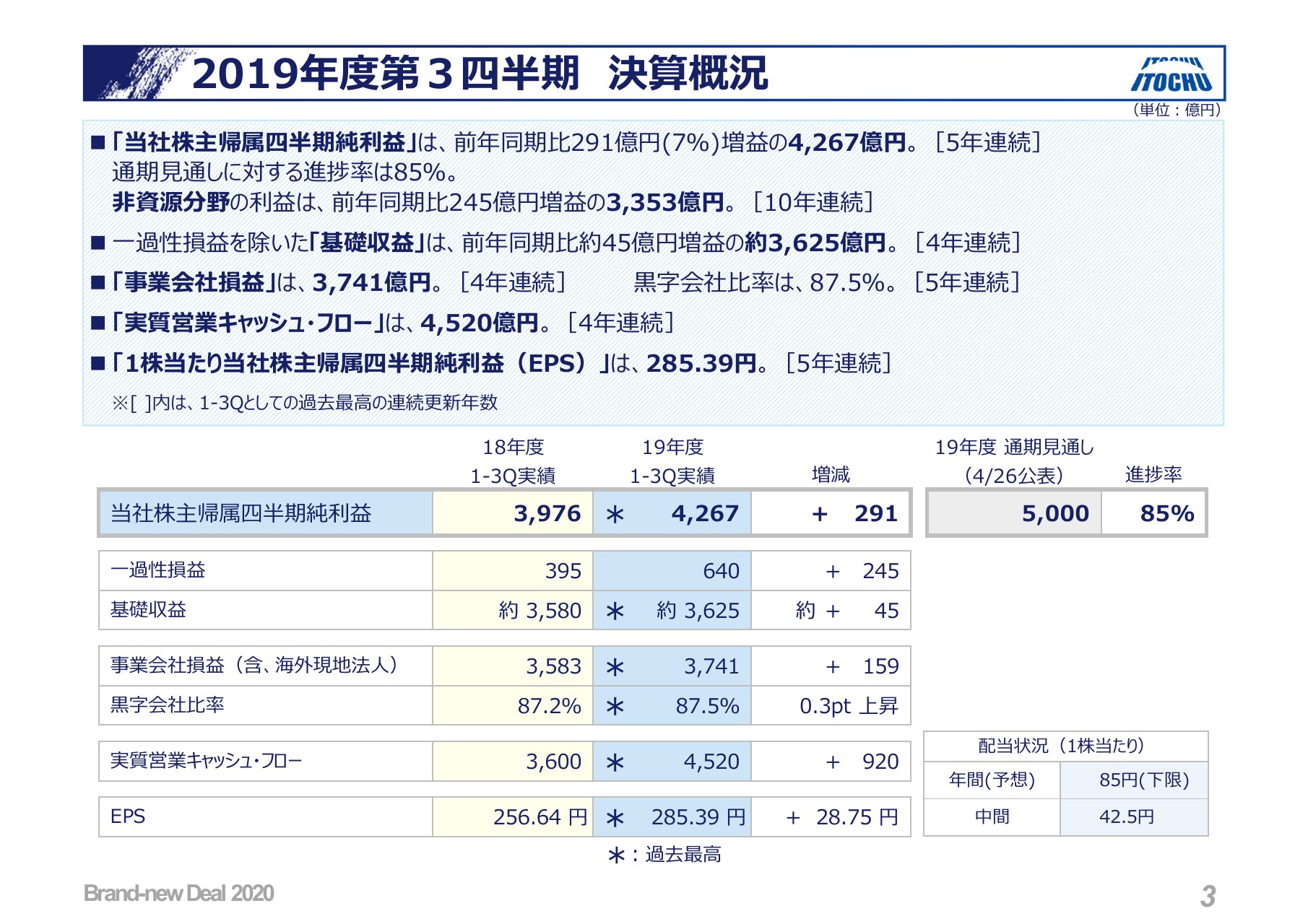

2019年度第3四半期 決算概況

鉢村剛氏(以下、鉢村):CFOの鉢村でございます。第3四半期の決算を公表いたします。今日はありがとうございます。お手元にお持ちであれば、公表した決算説明資料を中心にご説明申し上げます。

まず、第1四半期から第3四半期の利益概要について申し上げます。収益の80パーセントを占める非資源分野が引き続き好調で、第3四半期累計の税後利益は、5年連続で史上最高益を更新する4,267億円となりました。前年同期比で7パーセント増で、年間進捗率は85パーセントを超えています。

鉄鉱石価格が高く、パルプ価格が低迷しているという傾向は変わっておりません。資源分野の貢献度はもちろん大きいですが、伊藤忠の強みである非資源分野の利益は、10年連続で史上最高益を更新する3,353億円になりました。同じく伊藤忠の強みである、分野が分散した中小事業会社の貢献面では、288社を連結して黒字会社比率が87.5パーセントと、5年連続の改善になっています。100億円以上の会社は4社、20億円以下が約3分の2という傾向も変わっていません。

上期より、さらにセグメント別に、収益増のスピードに濃淡が出てきています。金属、住生活、情報・金融に比べて、食料、繊維はスローダウンしてきていますが、先ほど触れた各分野の中小事業会社の低重心経営が、今の決算を下支えしていると思っています。

一過性の収益は年間で420億円の見通しです。第3四半期までの実績として640億円に積み上がりましたが、一過性を除いた基礎収益力も3,625億円となり、4年連続で最高益を更新しています。

第3四半期の特記事項としては、プリマハム・ほけんの窓口グループの子会社化が行われました。この第3四半期を踏まえ、対外公表値に比して進捗率が75パーセントを超えているのは、金属、第8カンパニー、住生活、情報・金融の4つのカンパニーであります。

繰り返しになる部分もありますが、2018年下期からファミリーマート・ポケットカードの子会社化と、2019年度の国際会計基準リース会計の適用開始がございました。これらのインパクトが上期同様に入っています。年間の公表値と比較いたしますと、金属、エネルギー・化学品、情報・金融は強含みであって、繊維、食料、住生活の生活消費分野が弱含みであります。

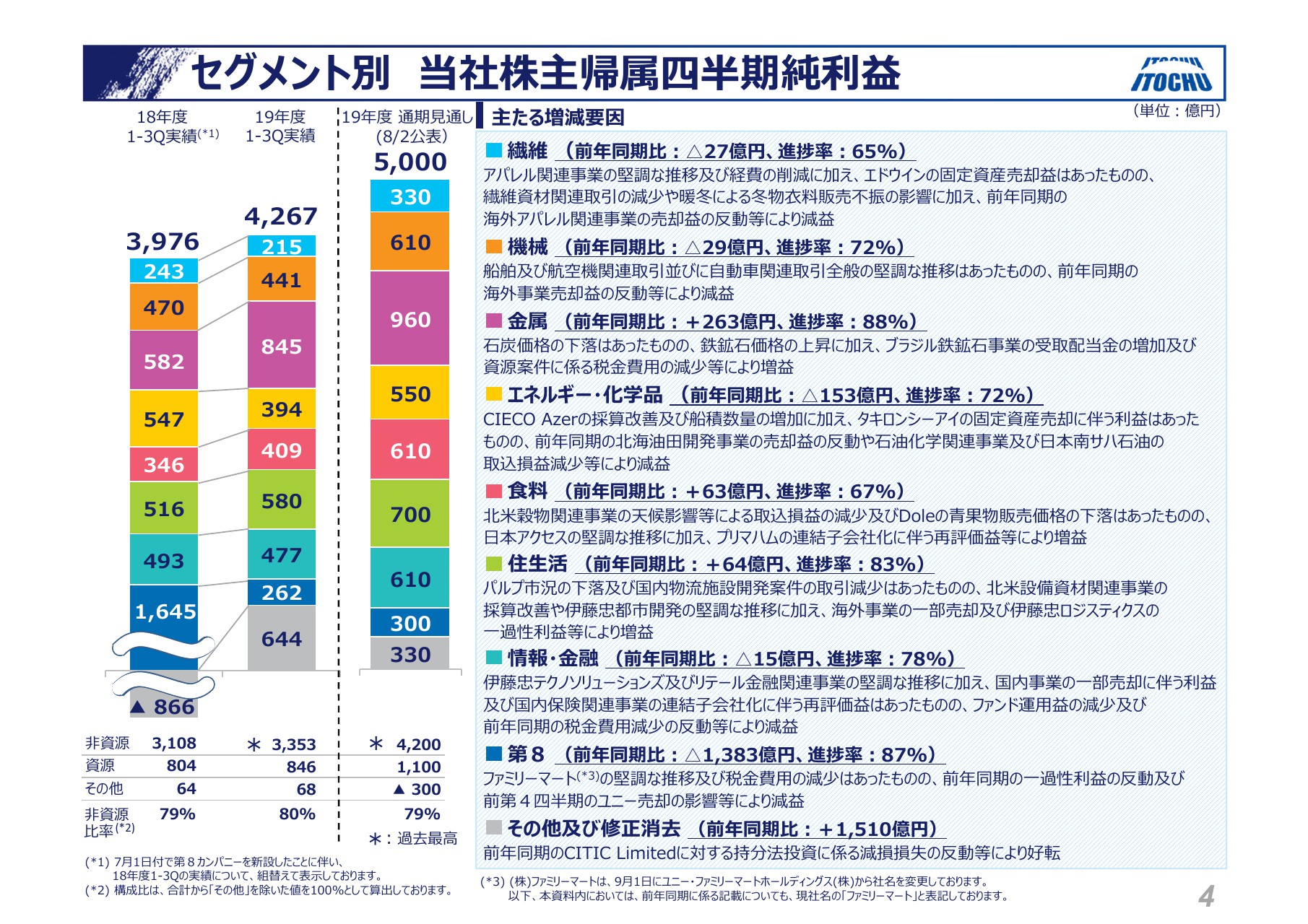

セグメント別 当社株主帰属四半期純利益

セグメント別の利益規模の多い順に、簡単にポイントを申し上げます。まず、一番大きかったのが金属のセグメントでございます。845億円となっていますが、鉄鉱石価格が高かったこと、我々のブラジルの鉄鉱石事業に対する投資会社からの配当が増えたこと等がございました。

一方で、この分野では石炭・鉄鋼製品のビジネス、非鉄、スクラップ等のトレードをやっています伊藤忠メタルズ(株)などが芳しくありませんでした。

2点目に大きなところが住生活カンパニーで、580億円となっております。ご案内のようにパルプ価格が大幅に値下がりし、「この第3四半期で下げ止まるかな」と思いましたが、反転とまでは至っていない状況であります。また、昨年には物流施設の売却がありました。

こういった反動があるなかで、上期にもご報告いたしましたが、北米の建材関連のビジネスの資産の入れ替えを行いました。これは一過性で、後ほど触れますが、住生活カンパニーのなかでは北米の住宅関連事業が好調でございます。新しく買収した会社である Alta Forest Products LLC の好調や、先だって公表しましたフェンスの会社の Jamieson Manufacturing Co. という会社の収益貢献も、今後は期待できると思っています。

オランダも一部ありますが、イギリスのタイヤのディストリビューターである、ETEL(European Tyre Enterprise Limited)が好調でありますし、国内では伊藤忠都市開発のマンション販売、伊藤忠ロジスティクスの物流関連の事業等が好調であります。パルプの Metsa Fibre Oy・日伯紙パルプ資源開発などの数字が悪いのは、価格の反映でございます。

3番目に大きな部分は情報・金融です。ここの部分は、CTC(伊藤忠テクノソリューションズ)の5Gに向けた3つのキャリアさんからの受注や、中小の事業会社等からのAI対応・IoT対応の需要などが極めて強く、なかなかこのブームは終わらないな、という感じでございます。

CTCさんは華為技術(ファーウェイ)ではなくて、アメリカの Cisco Systems, Inc. の商品を扱っていることも追い風になっています。ベルシステム24ホールディングス、コネクシオ等も、数字のうえでは堅調でございます。

加えて、消費者金融ベース、リテール金融関連事業で、国内外の金融事業が、前年同期比で順調でございました。ポケットカード、香港を中心にしている消費者金融 UF(United Asia Finance Limited)、タイの EASY BUY Public Co.,Ltd. 、イギリスの First Response Finance Ltd. ……、これらも順調に来ています。また、ほけんの窓口グループも順調な結果でございます。

一方で、このなかには、昨年度メルカリの上場で大きな上場益が出た、テクノロジーベンチャーズのファンドの部分の反動が入っています。

この次に大きな収益ベースでは、機械カンパニーの441億円がございます。スライド上は前年同期比で29億円のマイナスとなっていますが、昨年は海外の事業会社を売却した反動で減益になっています。基礎収益は増益基調であり、公表している610億円に向けて、順調に推移しているだろうと認識しています。

とくにトレード分野関連では、航空機や船舶、自動車関連の取引は堅調であって、北米のIPP事業もしっかりしています。加えて、我々が今後に期待しているIEI(I-ENVIRONMENT INVESTMENTS LIMITED)の欧州の水・環境事業についても、前年同期比で増益になっています。

一方で、小さな分野ではありますが、数字としてあまりよくないものは、我々が投資した自動車関連のパナマの事業会社などがございます。

食料については、前年同期比で63億円のプラスとなっています。進捗率が若干低いですが、このなかでとくに、日本アクセス、不二製油グループ本社、プリマハム、カナダの豚肉事業である Hylife Group Holdings Ltd. などが順調です。Hylife Group Holdings Ltd. は、第3四半期まではそれほど数字はよくないですが、追い風もあって年間ではいい予定であります。

一方で、食料分野は2つの北米の穀物エレベータの赤字が懸念される分野であります。Dole International Holdings についても、100億円の年間見通しは変えておりませんが、バナナ・パイナップルの販売価格が、季節性も含めて下がってきていることもございます。第3四半期までの実績から考えるとなかなか厳しいな、という感じが食料分野でございます。

その次の大きさがエネルギー・化学品で、394億円でございます。前年同期比で大きくマイナスに見えますが、昨年は北海油田開発事業の売却の利益が入っており、この反動でございます。一過性は後ほど触れますが、ケミカルロジテックのタンク売却や、タキロンシーアイの土地の売却などが利益として入っています。

事業としての好調な部分では、アゼルバイジャンのオイルビジネスのトレードビジネスが順調です。あまり順調でない部分は、海外のメタノール生産のビジネスが若干よろしくないです。

第8カンパニーについては、昨年度の再評価益がこの対比のなかでマイナスに出ており、正しい数字には必ずしもアップルトゥアップルになりませんが……。ファミリーマートの業績は前年同期比で順調に推移しており、プロジェクト開発の任にある彼らは、コト消費に向けたインバウンドのビジネスに対するアナウンスメントや、AIを活用した接客用のロボティクスビジネスに対する投資の話などを、外に対して発表させていただきました。

8つのディビジョンでは一番後になりましたが、繊維分野でございます。前年同期比では27億円のマイナスになっていますが、昨年は北米関連の事業の特殊な利益、売却益が入っており、これらを除くと、基礎収益ベースで一応8億円のプラスになるのは、後ろの分野別の数字を見ていただくとおわかりになると思います。

基礎収益ベースでプラスになっているからとはいえ、靴を代表する「コンバース」、制服のビジネスなど、経費関連の削減はどこの事業会社でもやっており、この分野の貢献はありますが、国内を中心にして服が売れにくく、業界そのものが低迷していることがあります。繊維分野については、第4四半期もさらに経営環境が厳しくなるのではないかと見ています。

それからカンパニーを別にして、一番下のその他および修正消去のなかには、CITIC Limited が入っています。CITIC Limited については、昨年の収益とは別に、伊藤忠サイドで減損しています。この減損を除きますと、昨年の収益は取込ベースでは486億円、今期の中には562億円の取込を行っており、CITIC Bankを中心にした金融セグメントの伸長は極めて堅調でございます。

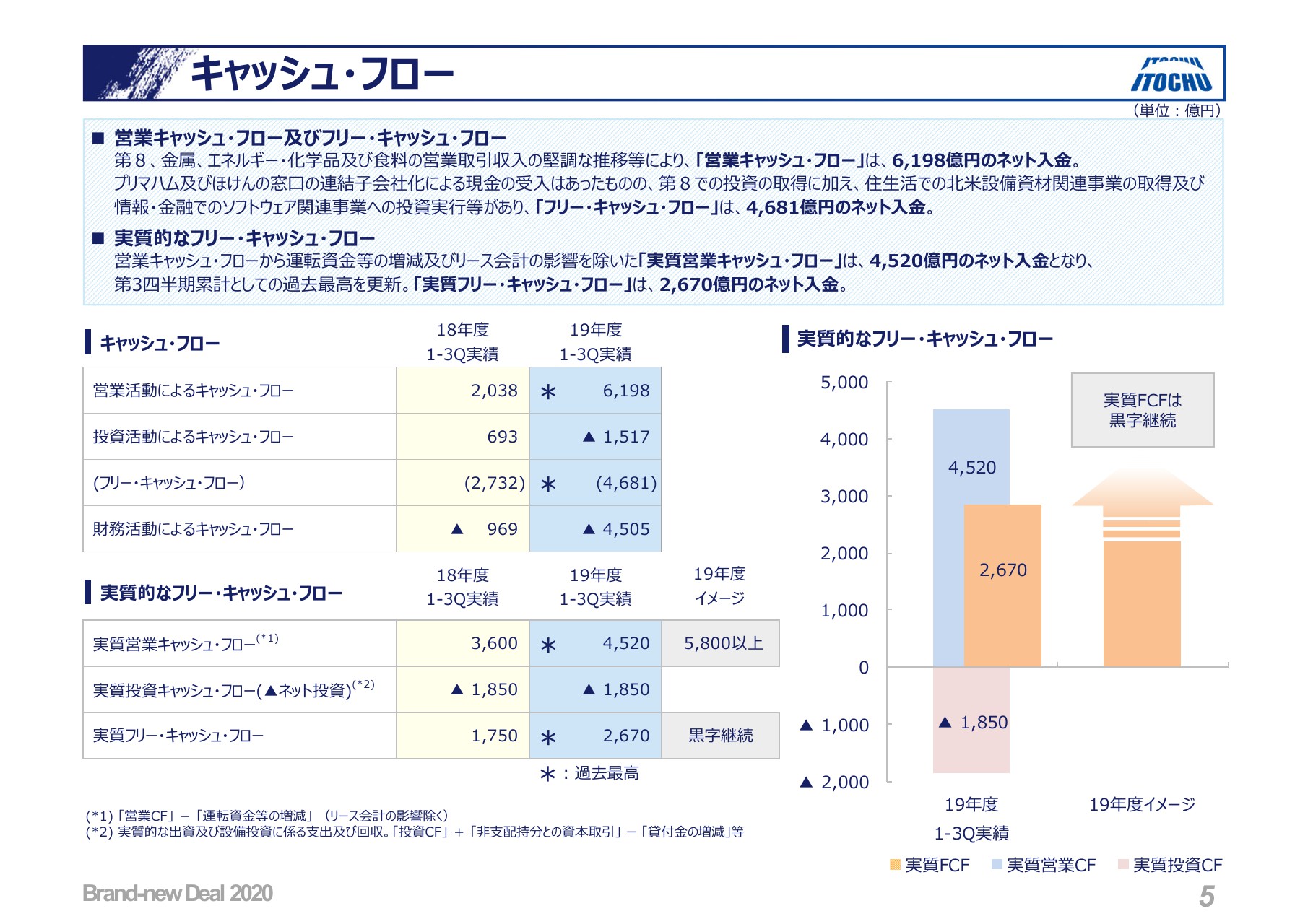

キャッシュ・フロー

キャッシュ・フローについてご説明いたします。ファミリーマート、プリマハム、ほけんの窓口グループの子会社化、鉄鉱石価格が高めに推移していることによるプラス、各カンパニーとも営業取引が順調であることなどにより、営業キャッシュ・フローは史上最高の6,198億円になっています。

ここからリース会計の影響の約1,600億円と、運転資金の増減等を除いた実質営業キャッシュ・フローは、前年同期比で約1,000億円増加して4,520億円と、これも史上最高を更新しています。

投資については後ほど細かく説明いたしますが、子会社取得時の現預金などの調整が330億円ございます。このために実質投資額は、キャッシュ・フローとしては1,850億円となり、年度末に黒字継続を公表している実質フリー・キャッシュ・フローは2,670億円と、これも過去最高になっています。

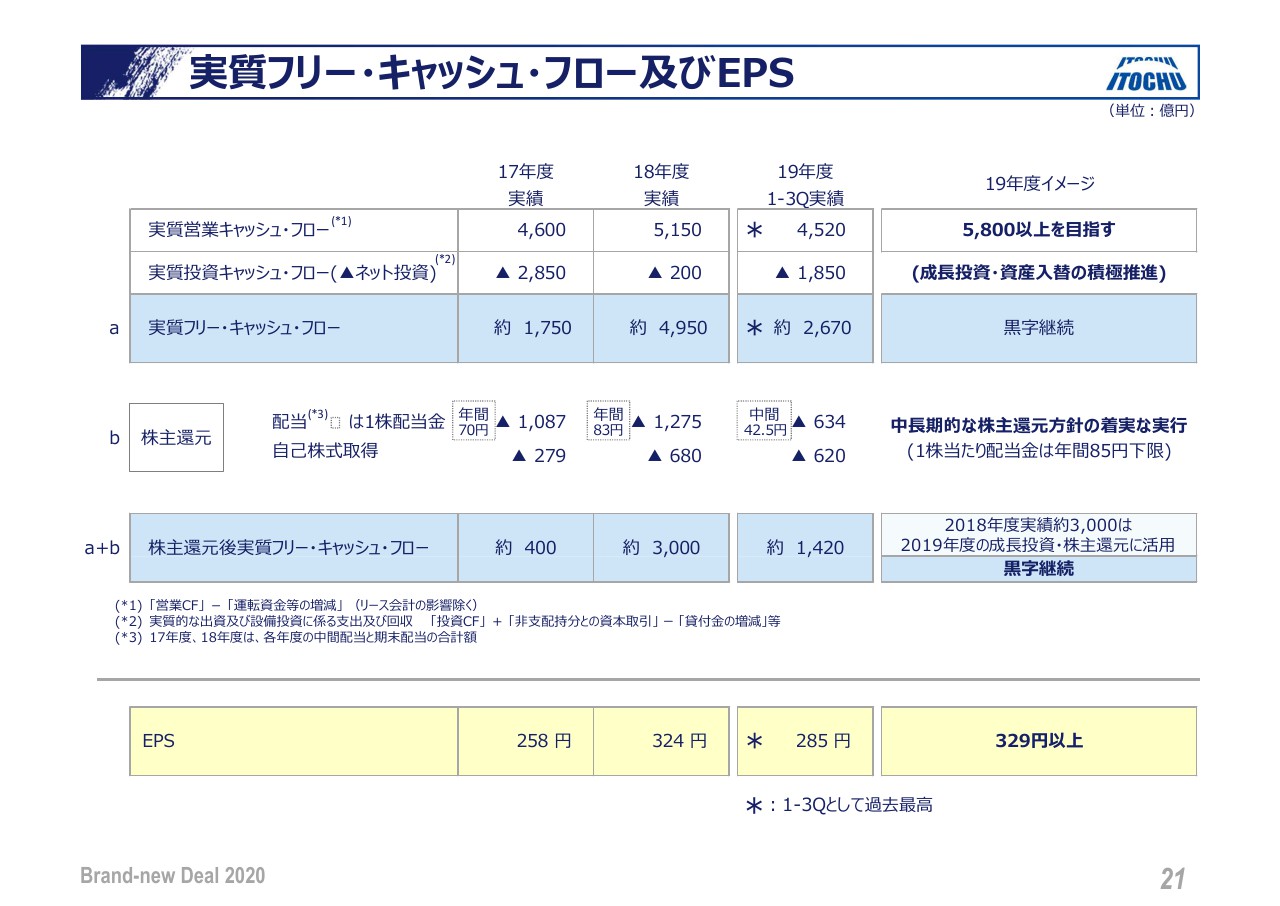

実質フリー・キャッシュ・フロー及びEPS

株主還元後の実質フリー・キャッシュ・フローは、前年同期比で約500億円増加した1,420億円となっています。株主還元の自己株買いについては、上期決算公表時より進捗をしておりませんので、進捗率は65パーセントのままでございます。ありがたいお話ではありますが、昨年9月から先月まで高い市場評価をいただいた結果、上場来最高値を更新し続けたこともございまして、追加購入には至っていません。

スライドに書いてあります、2018年度の株主還元後の実質フリー・キャッシュ・フローは、手元で3,000億円となりました。2019年度は黒字がこれから積み重なっていくわけでございますが、この資金配分をどうするか、株主還元と2020年度に向けて成長投資にどう案配していくかは、結果を出してから検討いたします。

この考え方については、「不確定な中計の3年間の想定キャッシュ・フローから、何割を投資に回す」という考え方ではなく、「毎年毎年、残った余裕資金と合算して翌年度の資金配分の原資とする」ということで、こういう方式はいかにも伊藤忠らしいと思っています。財務体質を強くする一方で、毎年毎年、優良な成長投資案件に振り向けられるだけの資産枠を一定規模確保するのは、外に対する成長投資の説明にもなると考えています。

投資実績内訳

投資については、グロスの投資は上期から1,250億円増加した3,300億円、EXITは650億円増加して1,450億円となっています。この結果、ネットの投資は600億円増加して1,850億円となっています。

第3四半期のなかで、新たにここで記載した投資の部分は、生活消費関連のウイングアーク1st、北米建設機材……これはアナウンスメントしました、北米のJamieson Manufacturing Coというフェンス会社でありますが。これに加えまして、プリマハム、ほけんの窓口グループ等の子会社化への投資がここに入っています。

同様に、ファミリーマートのパン・パシフィック・インターナショナルホールディングスの継続買付が進んでいますので、この部分は増加でございます。同様に、Dole International Holdingsとファミリーマートの設備投資額は、第2四半期から増額になっています。

生活消費関連分野の第3四半期の投資は800億円で、全体の投資の3分の2を占めており、第1四半期から第3四半期の累計でも同様に2,200億円と、全体の3分の2を占めるかたちの投資になっています。基礎産業分野・資源関連は設備投資増が中心になっています。

EXITに関しては、「第3四半期は650億円で、累計が1,450万円」と申し上げましたが、第3四半期単独ではタキロンシーアイの拠点再編関連、ファミリーマートが保有する株式の売却、各分野での小さな金額ではありますが不動産等の固定資産の売却などが行われ、資産入替は順調に推移しています。その結果、第1四半期から第3四半期のネット投資は1,850億円と、昨年とほぼ同じ値になっています。

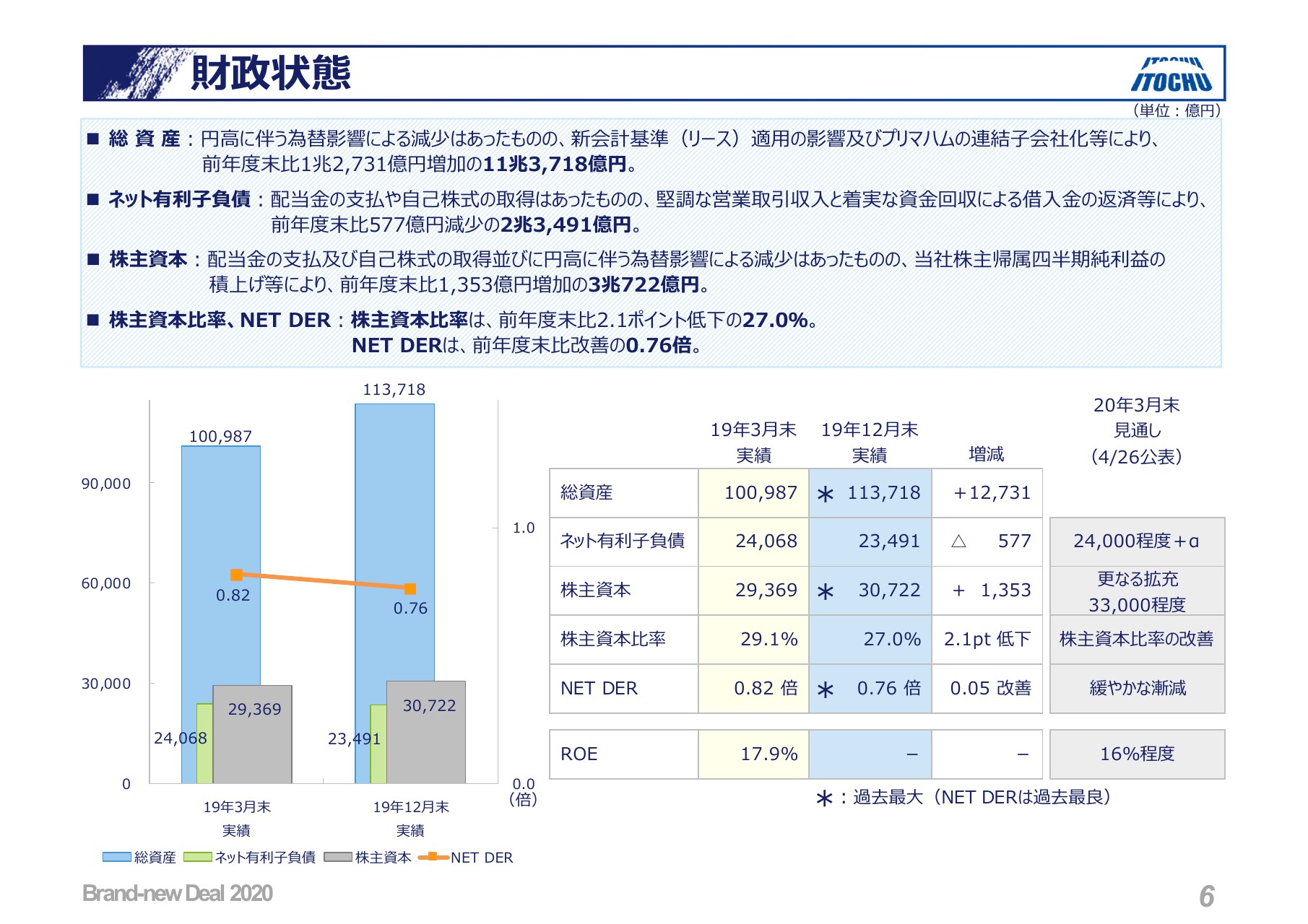

財政状態

B/Sは2点だけ、簡単にご説明いたします。総資産は11兆3,718億円で、前年度末比で1兆2,731億円増えています。リース会計の適用が対象で、9,700億円はリース会計の増加、プリマハムとほけんの窓口グループを子会社化したことによって1,500億円となっています。

株主資本は、第3四半期末で初めて3兆円を超えました。配当金の支払いと自己株の買い付けで約2,000億円のキャッシュアウトがありますが、第1四半期から第3四半期の利益で3兆円を超えています。NET DERはレバレッジがさらに下がって0.76倍です。ROEは期末ではありませんので書いていませんが、対外公表値に向けて順調に、強含みで推移していると考えています。

一過性損益内訳

一過性の明細は、第1四半期から第3四半期の640億円のなかで、第3四半期単独では295億円となり、対外公表値の420億円を超えるかたちになりました。前年同期に比べて245億円の増加であります。

有価証券関連の損益のところをご覧いただきますと、プリマハムの子会社化再評価の部分で80億円、保険事業の子会社の再評価で30億円、医薬品の事業を一部売却して持分から買いましたので、この部分の再評価が25億円となっており、これらが有価証券の売却損益に代表的なもので含まれています。

第3四半期の固定資産売却では、タキロンシーアイの固定資産の売却が45億円、その他のところで、資源関連税金費用で25億円が110億円に増加しています。投資会社の精算等がある税金関連の戻りの部分の計算で、金属分野が15億円だったものが60億円に、機械の分野も同様に、海外特定債権の回収が行われたことによって10億円が15億円に増加しています。

年間見通しに関しては、第3四半期を締めてみて強含みではございますが、まずは年間予算5,000億円の達成に向けて全力を尽くす、ということで見通しを変えていません。増配は「結果を見て判断する」と申し上げておきたいと思います。

前提条件

前提条件を記載しております。私どももご多分に漏れず、鉄鉱石の収益のインパクトはありました。現在、鉄鉱石価格の足元は、コロナウイルス等の影響もあって極めて弱含みになっているなかで、この感応度でありますが、1億2,000万円のプラスマイナスとなっています。上期が終わった段階では、これを4億1,000万円の変動要因としていましたが、第3四半期で1億2,000万円でございました。

実は1月が終わるまでの間に、ある程度の高いレベル間のところで落ちる前、ヘッジをカバーすることができました。現在、感応度はほぼゼロに近いところまで下りてきていますので、「鉄鉱石市況は今後、弱含みである」という見通しは変わっていません。この観点からすると、あまり鉄鉱石の価格変動にはインパクトがない可能性があると考えています。

最後に、経営環境の認識に関してと、中国のインパクトを先に述べておきます。

経営環境に関しては、上期の決算を公表し終わった後も「世界の経済の減速があるとか地政学のリスクなどがあって極めて不透明な経営環境だから、我々としては景気の減速の恐れに備えた低重心経営を行うんだ」「削る・防ぐを徹底する」と、上期が終わってからも申し上げていたと思います。

今回こういうかたちで、誰も想定しなかった中国のコロナウイルスの問題が出てきたわけであります。これが第4四半期、2020年度に与える影響は、現時点ではある意味、定量的には予測不能であります。景気悪化への大きな影響が懸念されますが、「着実に稼ぐ・削る・防ぐを徹底して、対外公表をまず達成する」という方針に変更はございません。

最後に、コロナウイルスに関しては、あらためてここで申し上げておきます。伊藤忠グループは、仲間の中国の方々も含めて、今のところ幸いなことに発症者はいません。伊藤忠のオペレーションは、中国全土の中で現地法人として14拠点を持っています。我々が投資している288社の投資のうちの連結しているなかで、34の事業会社が中国でございます。

このうち、ここで働く現地の従業員の方々も含めると、私どもの雇用している人間は約7,000人を数えることになります。日本からの出向者や現地法人に出ている駐在員等は約150名います。武漢の事務所はナショナルスタッフが運営していますが、ナショナルスタッフが3名、事業会社は物流関係が1社、今設立中の鉄鋼関連の流通会社が1社でございます。

私どもの中国のオペレーションは、中国政府の指導どおりに2月10日にスタートしています。そうはいっても銀行の業務が再開していますので、支払業務は私どもが管理・監督していますが、中国にいる現地スタッフを通じて支払業務は続けています。現在、駐在員の多くは、春節休みの明ける前までは、日本の在宅勤務で対応しているということであります。

私の傘下のCFOグループは、業務再開合わせて、上位者・役職者を中心に半分を復帰させ、残りの半分は日本でバックアップをするという態勢で臨む予定にしています。会社のウイルスへの対応でありますが、湖北省全域への出張・渡航は禁止になっています。全世界から他の中国地域への不要不急の出張・渡航も禁止、中国から他地域・他世界への出張・渡航も原則禁止で、個別の保証人を求めるかたちになっています。

定量インパクトについては、「現状難しい」と申し上げました。春節の休暇が延長され、移動制限が行われることによって物流網が断たれ、工場の稼働は当然遅れるわけで、決済関係についても遅れが想定されます。こういうことで中国経済の悪化や日本のインバウンド消費へのマイナスの影響は、今後も避けがたいものだと思っています。

中国政府も「初動が遅れた」という話もありましたが、貿易に向けてきちんとした対応を取っていますし、日本の政府もちゃんとした対応を取ってくれていると思います。こういうなかで、短期の収束を当然期待していますが、長期化した場合には、中国は極めて大きなグローバルサプライチェーンの影響力を持っていますから、ここに多大な影響があると、世界経済に大きな下押し要因になるのではないかと懸念をしています。

少し長くなりましたが、私からは以上です。

新着ログ

「卸売業」のログ