武田薬品工業、力強い利益率とキャッシュ・フローが継続 3Q累計のCore営業利益率は31.4%に

ONE TAKEDA

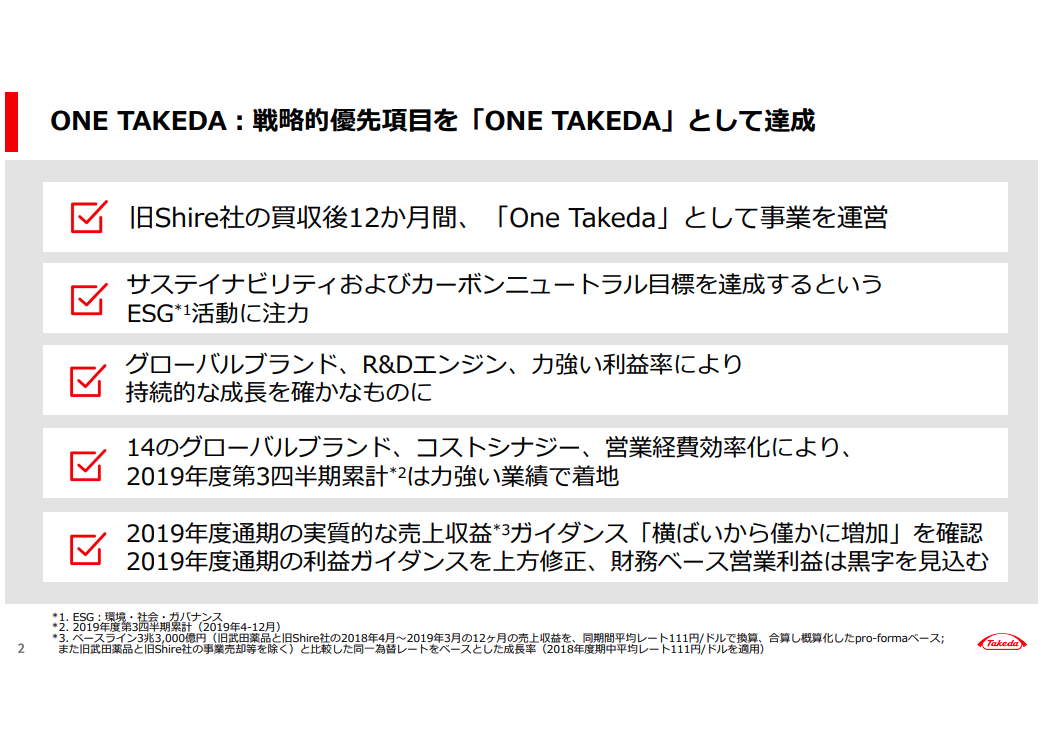

クリストフ・ウェバー氏:ありがとうございます。第3四半期の業績に関してお話しする前に、2ページに重要なメッセージがございます。まず、Shire社の統合については順調に進んでおり、真の意味での「One Takeda」として、クローズから12ヶ月で5万人の従業員全員が戦略的な優先事項に向かって実行・遂行できている状態であります。

2点目はESG活動に対するコミットメントです。とくに、カーボンニュートラルの目標に関して最近発表したことをお伝えしたいと思います。ESGに対するフォーカスということで、持続可能性に対するコミットメント、長期的な事業成長、グローバルなブランドやR&Dエンジン、強力な利益率を通じて達成していきたいと思っております。

ビジネスモメンタムに関しても、非常に堅調であります。累計ですが、14のグローバルブランドの貢献、コストシナジー、OPEXの効率などにより、非常にいい状況であり、この通期の予想に関しては上方修正することになっております。

財務ベースでの営業利益に関しては、通年で黒字という予測になっております。これは取得原価配分、Shire社の分が終わったということであります。

2019年度第3四半期累計の決算ハイライト

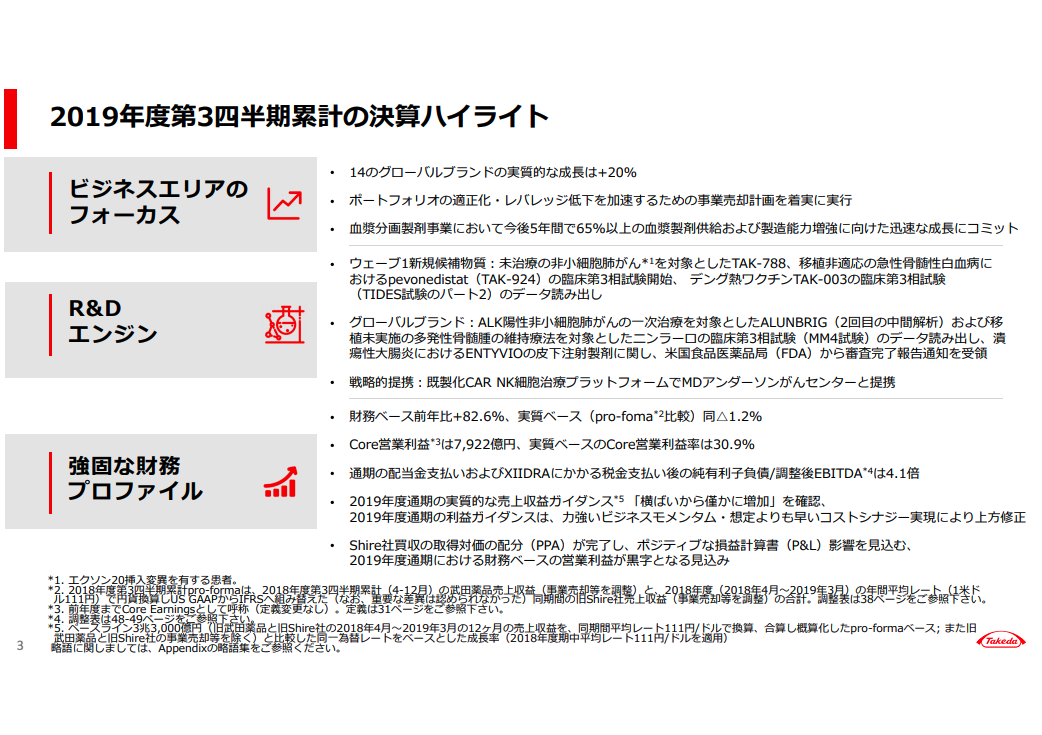

ハイライトをお伝えしたいと思います。ビジネスエリアのフォーカスでは、14のグローバルブランドが強力な業績で、年度累計では20パーセントの成長率であるR&Dエンジンに関しても、パイプラインを強化し続けています。これは最近、ニューヨークや東京で行われたR&D Dayでも強調いたしました。

第3四半期に関しては、ウェーブ1のパイプラインの重要なアップデートもありました。「TAK-788」および「TAK-924」に関しては第3相が始まっています。テングワクチンに関しても、追加的なデータ読み出しが始まっております。

グローバルブランドに関しては追加適用のデータが出始め、第3四半期においては、「ALUNBRIG」および「ニンラーロ」の両方においてポジティブな結果が出ております。

強固な財務については、累計に関しては堅調です。実質ベースのCore営業利益率は30.9パーセント、純有利子負債、調整後EBITDAの比率に関しては、現在4.1倍となっています。これは第2四半期よりも少し高いわけですが、予想したとおりであります。

通年の配当は支払い済み、XIIDRAに関する税金も支払っております。強力なビジネスモメンタムや早期のシナジーの実現により、実質ベースの売上収益に関しては横ばいから僅かに増加し、Core営業利益および実質ベースのCoreベースに関しても上方修正しております。

Shire社の買収に関連する取得原価配分に関しては完了いたしました。その結果として、財務ベースでのP/Lがポジティブな影響を受けました。もともと2019年度は営業損失を予測していたものの、財務ベースの営業利益が黒字化することをご報告したいと思います。

第3四半期累計において、力強い利益率とキャッシュ・フローが継続

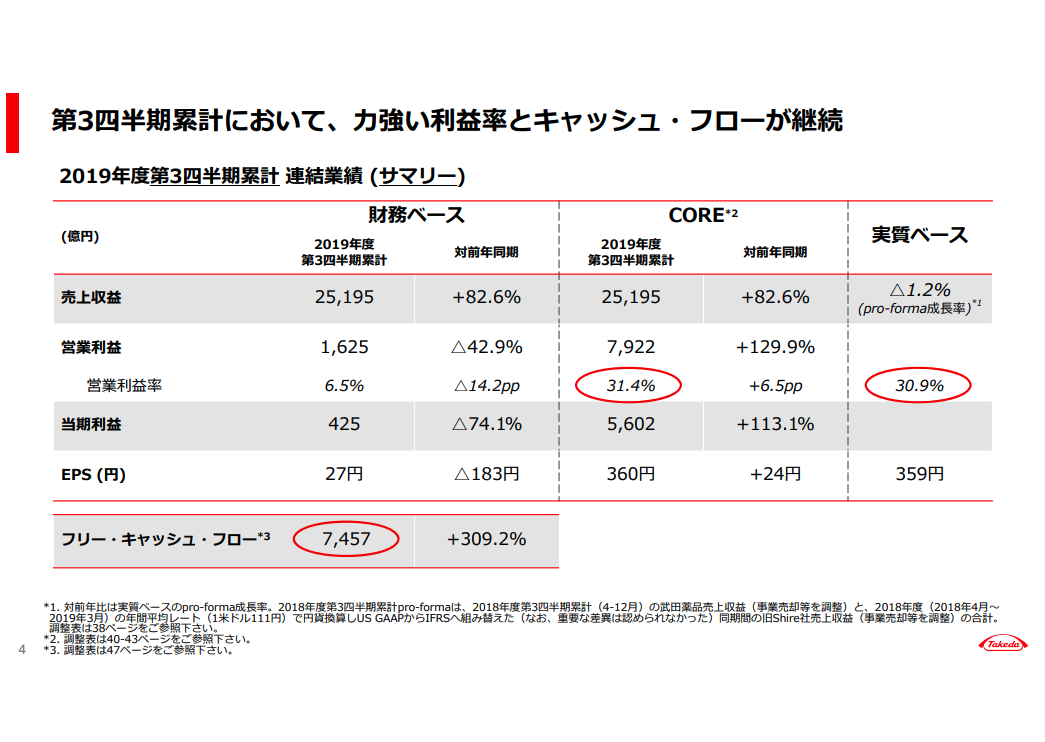

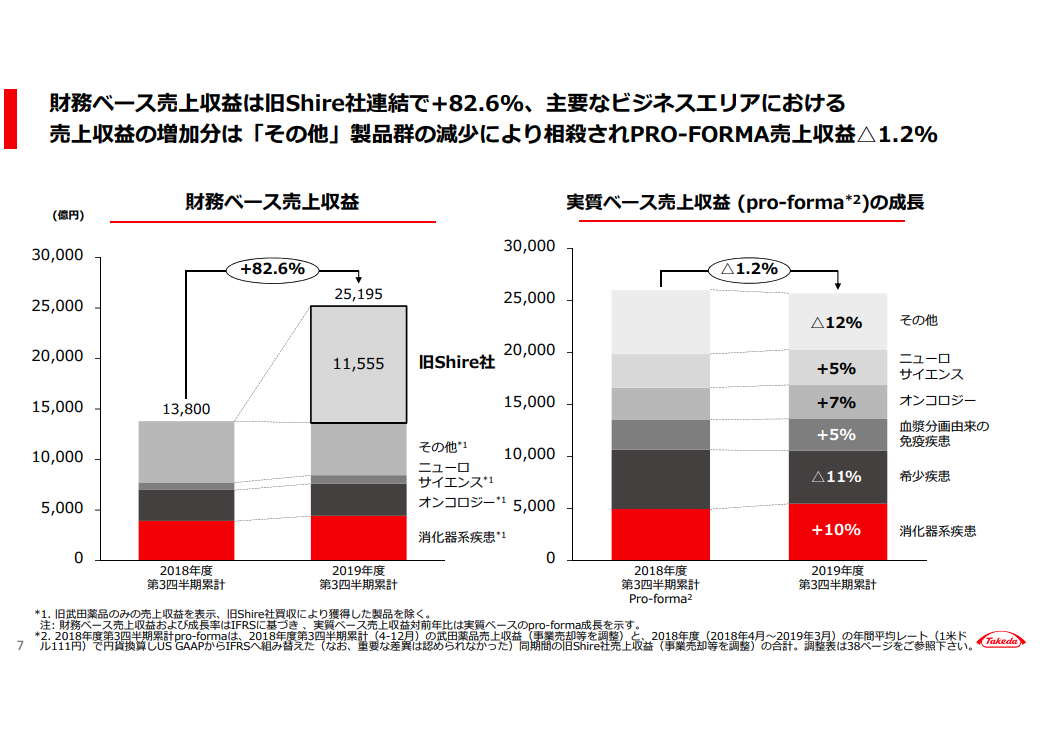

4ページに第3四半期の累計の業績が出ております。対前年同期で売上収益は2兆5,195億円、82.6パーセントの成長率で、Shire社の売上が含まれております。Pro-formaのベースラインとして「武田+Shire社」としては、実質ベースではマイナス1.2パーセントとなりますが、理由は後ほどご説明申し上げます。

財務ベースの営業利益に関しては1,625億円で、42.9パーセントダウンですが、これは一過性および非資金性の費用によって影響を受けております。Shire買収関係です。Core営業利益に関しては、これらの項目および他の非計上の項目を調整したものですが、7,922億円となって対前年同期で129.9パーセントの成長率です。

Core営業利益率に関しては、6.5パーセントポイント上昇して31.4パーセントとなりました。これはコストシナジーおよびOPEXの効率化によるものです。実質ベースのCore営業利益率に関しては、為替および売却で調整をしたものですが、これがマージンターゲットのベースとなります。こちらも強力であり、30.9パーセントでした。

財務ベースのEPSは27円ですが、これも一過性の、非資金性の項目によって影響を受けております。Core EPSは360円で、24円アップということであります。実質ベースのCore EPSに関しては、マネジメントガイダンスの一部となりますが、359円でした。

フリー・キャッシュ・フローは7,457億円と、およそ68億ドル相当であります。これは営業キャッシュフローが強力であったことと、売却の収益によるものです。

財務ベースEPSは一過性要因と非資金性費用の影響を受けるも、プラスに

(スライドに)累計の財務ベースの損益を示しております。主な要因としては、非資金性の企業結合コストがございます。財務ベースの粗利率は6.6ポイントダウンしていますが、これは1,689億円相当の非資金性のCOGSによるものであります。主には棚卸資産の売上原価処理および企業結合会計に関連するものです。

償却および減損に関しては大幅に増加して2,439億円となっておりますが、これはShire社の買収に関連する償却が主です。非資金性の費用に追加してさらに統合コストということで、その他の営業費用として950億円を計上しております。

結果として、財務ベースの営業利益は対前年同期で42.9パーセントダウンいたしました。財務ベースの当期利益は425億円となり、こちらには金利費用の1,141億円を含めております。

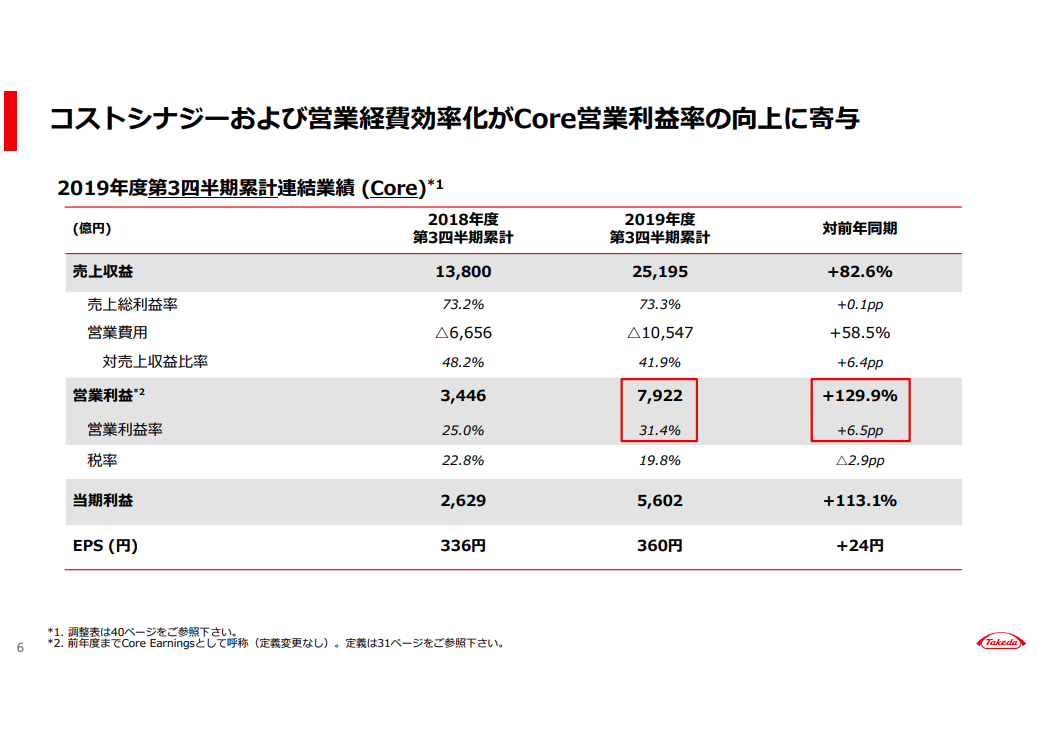

コストシナジーおよび営業経費効率化がCore営業利益率の向上に寄与

累計Core損益ですが、これは主な一過性および非資金製の項目を除きます。Core営業利益は対前年同期で7,922億円と、129.9パーセントの増加です。Core営業利益率は、31.4パーセントとなり、6.5ポイントの改善になります。主にはOPEXが低かったことが要因であります。Core当期利益は5,602億円、Core EPSは360円でありました。

財務ベース売上収益は旧Shire社連結で+82.6%、主要なビジネスエリアにおける売上収益の増加分は「その他」製品群の減少により相殺されPRO-FORMA売上収益△1.2%

より詳細に、前年比で売上収益を見てみたいと思います。(スライドの)左側は財務ベースの売上収益ですが、82.6パーセントアップはShire社を追加したことによるものです。右側は実質ベースの数字ですが、Pro-formaの売上収益です。

5つの主要な事業領域に分割してあります。消化器、オンコロジー、ニューロサイエンス、血小板分画製剤、免疫のすべてにおいて、前年比で良好な成長が見られております。希少疾患に関しては11パーセントダウンいたしましたが、これは第2四半期のトレンドに沿ったものです。稀少血液疾患は競合の影響があり、遺伝性、血管性浮腫に関しては、前年の在庫のネガティブな影響を受けています。

また、「FIRAZYR」に対するジェネリックの参入もありました。稀少代謝性疾患に関しては、アメリカにおける「NATPARA®」のリコールのインパクトがございました。その他のNon Core製品についてはマイナス12パーセントとなっています。これはユーロリックに対して、7月にアメリカにジェネリックが入ったことによって加速化されました。実質ベースの売上収益に関しては、マイナス1.2パーセントとなっています。

5つの主要な事業領域では、その他の落ち込みをオフセットすることができませんでした。しかし、昨年度の第4四半期に在庫日数を低めるということで、Shire社のポリシーを武田に合わせております。従って、2019年度の第4四半期からは、この売上収益の回復がみられると考えております。

主要な5つのビジネスエリアにおけるポートフォリオが第3四半期累計売上収益の約79%を占める

5つの主要なビジネスエリアということで、消化器、希少疾患、血漿分画製剤、オンコロジー、ニューロサイエンスを示しております。これらで売上収益の79パーセントを占めます。

消化器系疾患フランチャイズの堅調な成長は腸管選択的なENTYVIO®が牽引

それぞれのビジネスエリアに関するハイライトをこれからご紹介いたします。まず消化器です。消化器のポートフォリオは、対前年同期で10パーセント拡大しました。それを牽引しているのは「ENTYVIO®」の医療の業績であり、35パーセント伸長しています。

「ENTYVIO®」の患者シェアに関しては、アメリカでもヨーロッパでも拡大が続いています。処方者も、このポジティブな直接比較の結果、とくにUCに関してはより認識が高まっております。

12月に発表したように、FDAからこのUCの皮下注射に関しての審査完了通知を受け取っており、現在、解決に向けて取り組んでおります。2020年、カレンダーイヤーの上半期には、新しいタイムラインをご紹介できると思います。これは安全性、有効性にはまったく関係のないものでございまして、既に上市済みの静注の製剤にはまったく影響がございません。

また、Roche社との特許に関する手続き、紛争に関しては、すべて和解したということをお伝えしたいと思います。これは「ENTYVIO®」とRoche社の809のパテントに関するものであります。今回の和解は、財務的にもマージンに対しても、あるいはレバレッジ解消のターゲットに関しても、とくに大きな影響はございません。

「ENTYVIO®」に関しては、これから成長が見込まれるということに確信を持っており、ピーク売上高としては40億円から50億円相当を考えております。

「TAKECAB」に関しては25パーセントと強力な伸びを示しています。「GATTEX」の成長は23パーセントと加速しています。「GATTEX」に関しては、武田がGIにおいてリーダーであるということ、新規患者の獲得では昨年の5月にアメリカのショーにおいてラベルがアップデートされたことなどが効いています。

TAKHZYRO®は遺伝性血管性浮腫において予防市場を拡大

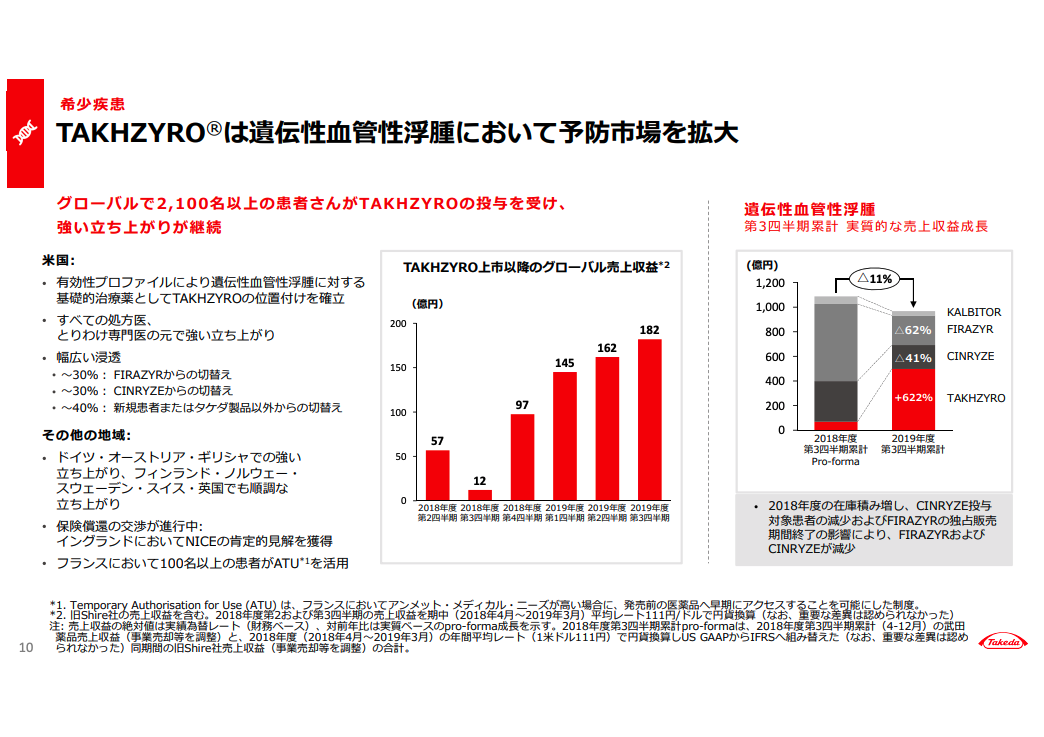

遺伝性血管性浮腫のポートフォリオは、対前年同期で11パーセントのマイナスとなりました。この下げ幅は直近の数四半期に対して縮小しているものの、「TAKZYRO®」の進捗が進んでいます。ただし、「CINRYZE」および「FIRAZYR」に関しては、前年の在庫の状況が響いています。

「CINRYZE」に関しては需要が低くなっております。「TAKZYRO®」に関しては、グローバルの上市が続いており、これまでに2100名の患者が投与されております。HAEの予防がこれを拡大しています。

アメリカにおいては、処方者への浸透が続いており、「TAKZYRO®」で初めて武田の薬を使ったという患者様の比率が増えております。現在、新規に投与される患者の40パーセントが、これまでの治療あるいは他剤からの切り替えということです。

アメリカ以外ですが、ヨーロッパにおいても強力な上市、立ち上がりが続いております。償還に関する議論も進捗しています。

希少代謝性疾患では米国でのNATPADA®回収影響を除き安定した成長 希少血液疾患における競合の影響は想定通り

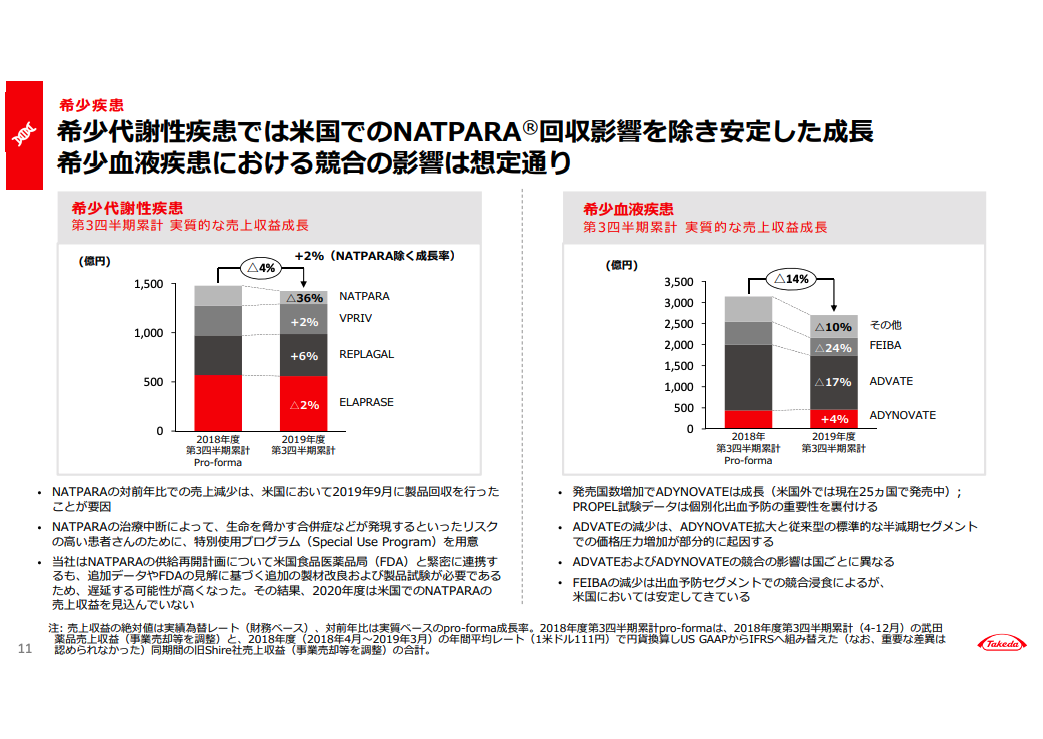

稀少代謝性疾患は、アメリカの「NATPARA®」のリコールによって4パーセントダウンしております。9月以降、まったく売上が計上されておりません。患者さん中心の精神に則り、「NATPARA®」の投与を中止した場合には、生命を脅かすリスクが非常に高いと思われる患者さんに関しては、特別使用プログラムを提供しております。つまり、無料で提供しているわけであります。

しかしながら、カートリッジで14度数ではなく、1度数、1回だけ使うというかたちにしていただいております。従いまして通常であれば、1ヶ月の間に1年分のサプライを使ってしまうことになるわけであります。FDAとも連携して、供給再開計画について現在も検討中です。

しかしながら、最近の議論によりますと遅れが生じそうです。従って、アメリカの「NATPARA®」の売上に関しては、2020年度に計上される可能性はなくなりました。そして「NATPARA®」を外しますと、稀少代謝性疾患に関しては2パーセントで成長しております。

(スライドの)右側は希少血液疾患ですが、対前年同期での14パーセントダウンは競合によるものであり、ほぼ予想どおりであります。

血漿分画製剤の免疫疾患治療領域の成長は免疫グロブリン皮下注射製剤とアルブミンが牽引

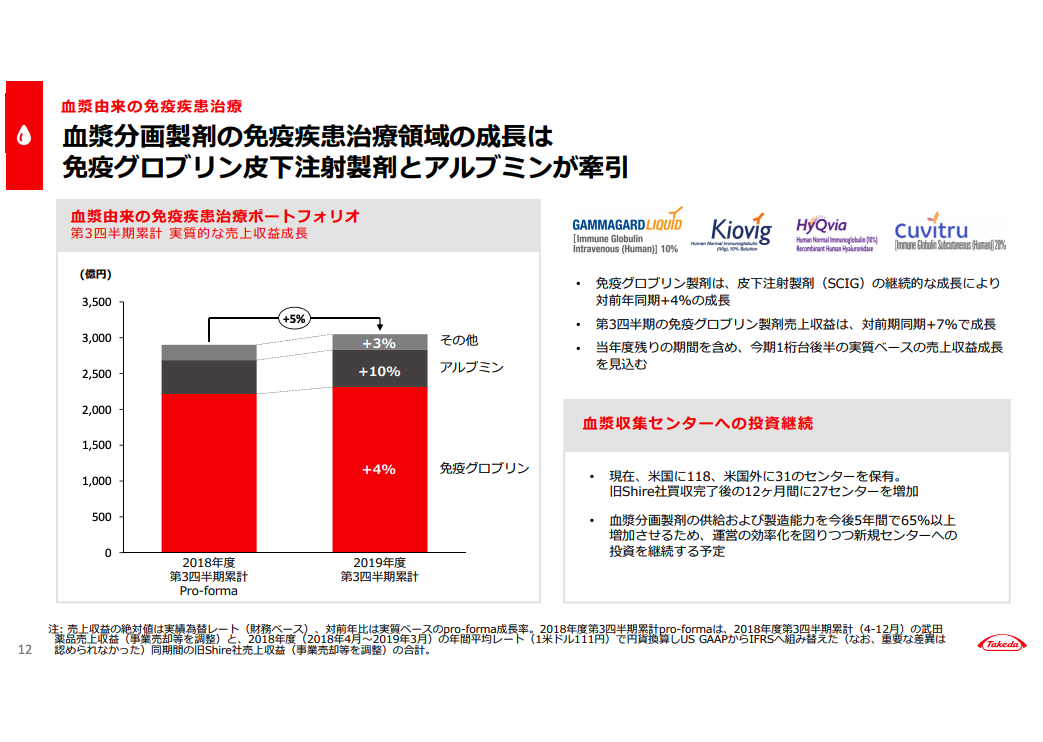

PDT、免疫のポートフォリオですが、5トータルでパーセント伸長しています。免疫グロブリンは累計で4パーセント伸びましたが、第1四半期の出荷の遅れがまだ響いています。しかし、10月から12月までの成長率は7パーセントでありました。

そして、一桁後半の成長率が年度末まで続くことを期待しております。これから先も、必要な投資をこのPDTのビジネスに対して行います。Investor Dayでも申し上げたとおりでございます。

Shire社の買収が1月に完了してから、この採血センターの数を27増やしております。現在はグローバルで149ヶ所のセンターがございます。そしてさらに供給および生産能力を拡大するということで、向こう5年間の間に60パーセントの拡大を狙っております。

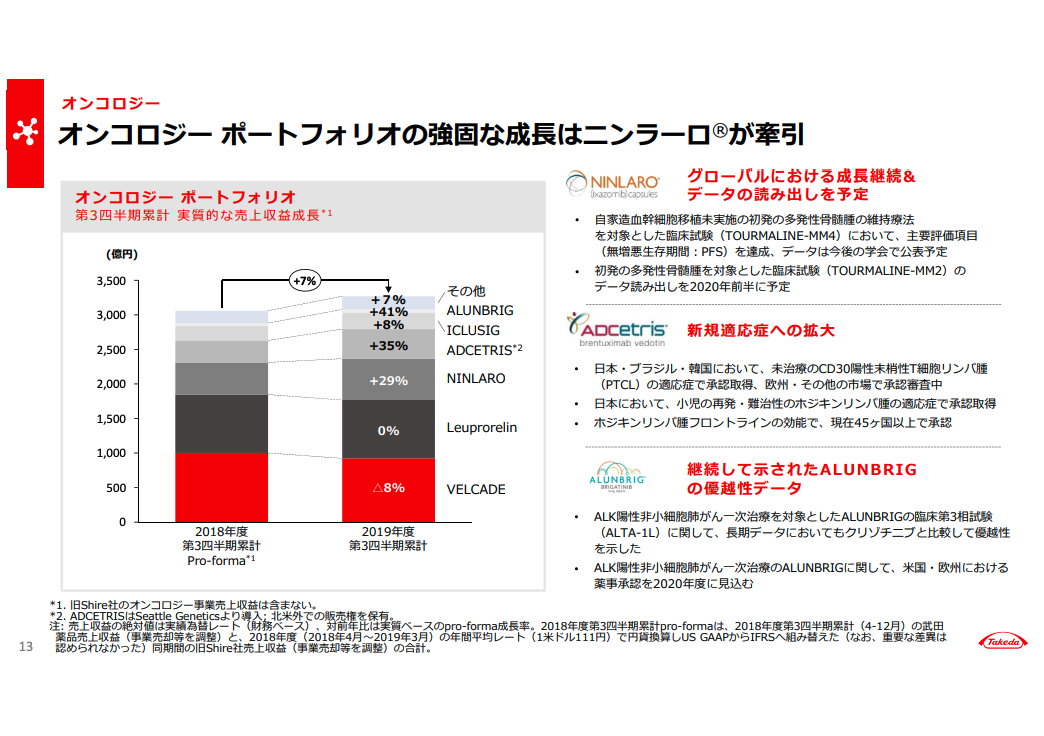

オンコロジー ポートフォリオの強固な成長はニンラーロ®が牽引

オンコロジーのポートフォリオは、対前年同期で7パーセントの成長で、非常に堅調でした。成長製品のいくつかにおいて、追加適用の新しいデータが出ております。第2四半期において、ニンラーロ®および「ALUNVRIG」に関してポジティブだったことをご報告いたしました。

「ADCETRIS」に関しては、日本で新しい適用書が承認されています。

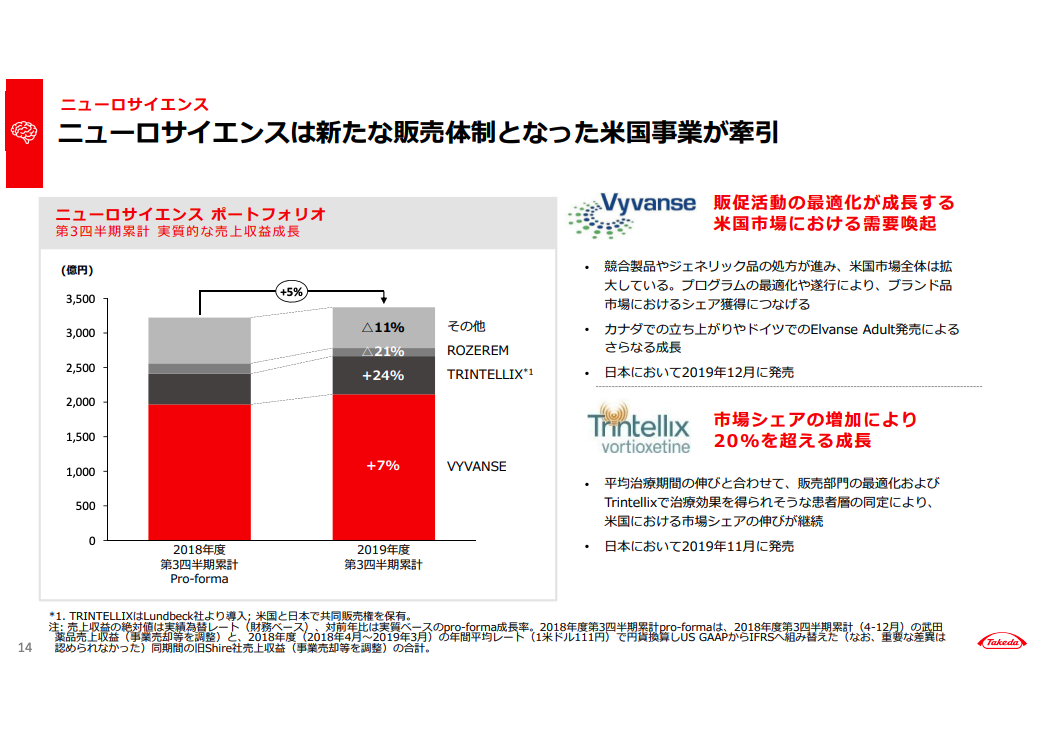

ニューロサイエンスは新たな販売体制となった米国事業が牽引

ニューロサイエンスは対前年同期で5パーセントの成長、VYVANSEとTRINTELIXが牽引しております。大半の成長は米国発、プロモーション活動の最適化および、フォーカスの定まった実行によって、市場でのシェアを伸ばすことができました。つい最近、同製品を日本においても上市しております。

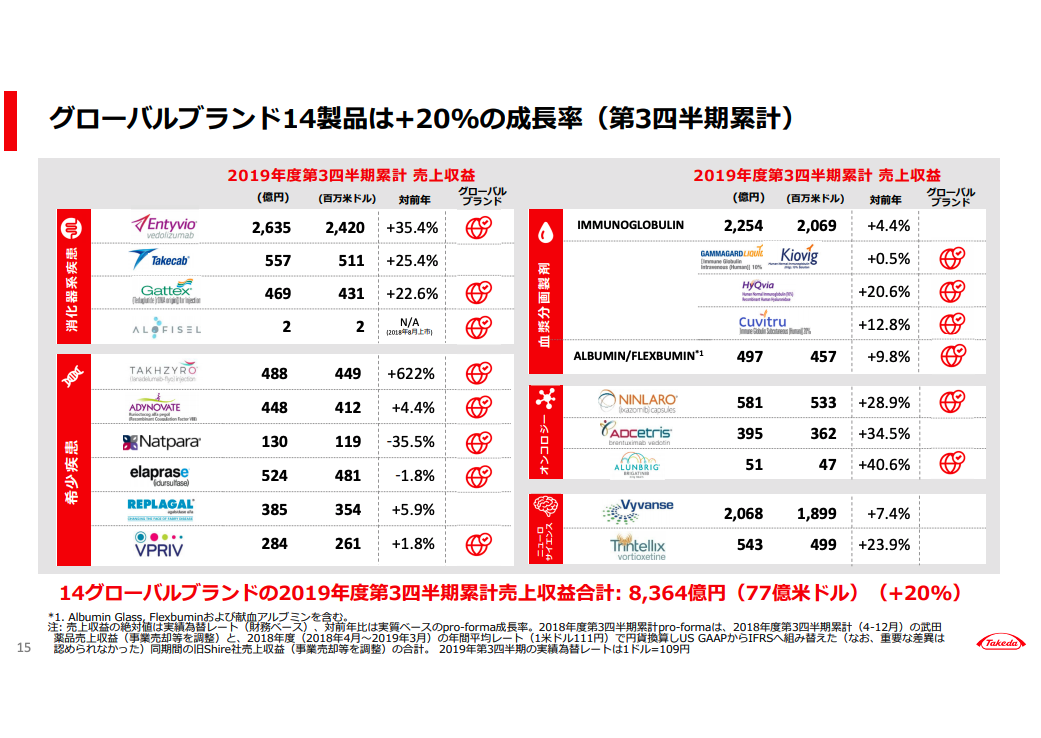

グローバルブランド14製品は+20%の成長率(第3四半期累計)

主要製品の売上収益を、注力事業領域の方から示しております。とくに注力をしておりますのが14のグローバルブランドの最大限の活用で、赤い地球の印のマークがついているものであります。

これらの製品において、トータルで8,364億円、年度累計の売上が計上されております。対前年同期で20パーセントの成長、「ENTYVIO®」「TAKZYRO®」「ニンラーロ」、皮下注製剤の「IMMUNOGLOBULIN」、IGの製品などはすべて力強い成長を示しております。

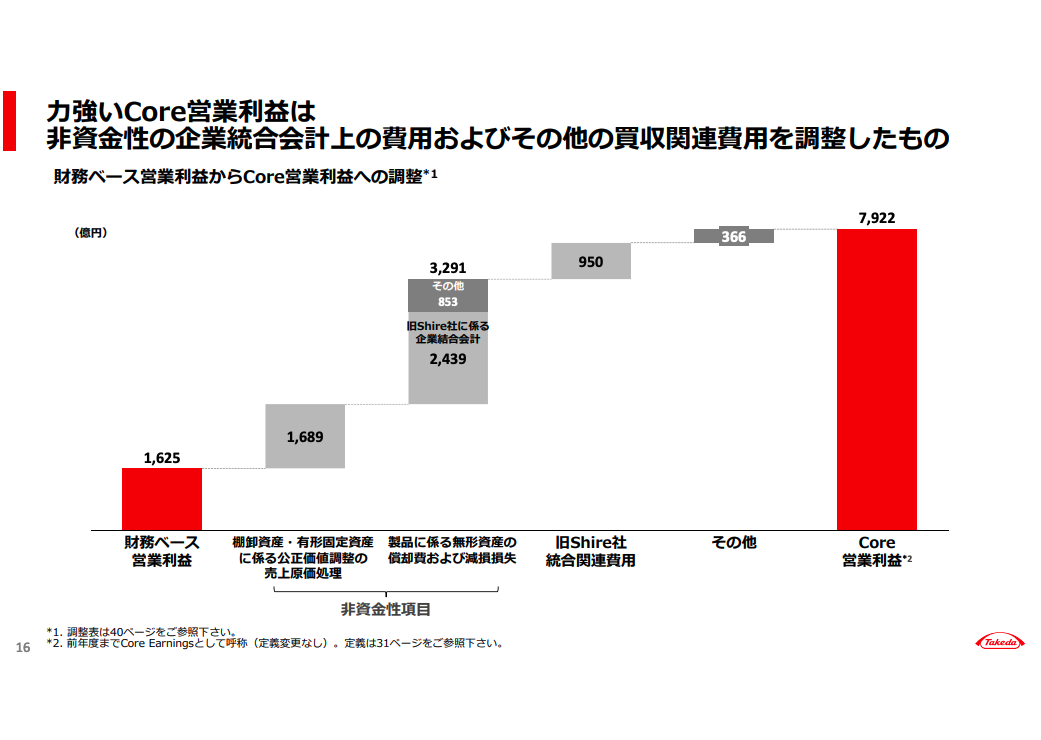

力強いCore営業利益は非資金性の企業統合会計上の費用およびその他の買収関連費用を調整したもの

売上収益から利益にお話を移したいと思います。(スライドには)財務ベース営業利益からCore営業利益の調整が示されております。ご覧いただけますように、1,689億円の非資金性の影響が、COGSに発生しております。これは主に取得原価会計、企業結合会計、棚卸資産の売上原価処理費用の調整によるものであります。

3,291億円が、トータルの償却費および減損損失コストであります。そのうち、2,439億円はShire社の買収に関連しています。これらもすべて非資金性のキャッシュの経費です。

それに加えて、950億円の一過性のShire社の統合関連コストを計上しております。これによってシナジーの目標の実現が可能となります。これらとその他の一過性項目の調整をすることによって、財務ベース営業利益1,625億円が、Core営業利益が7,922億円となります。

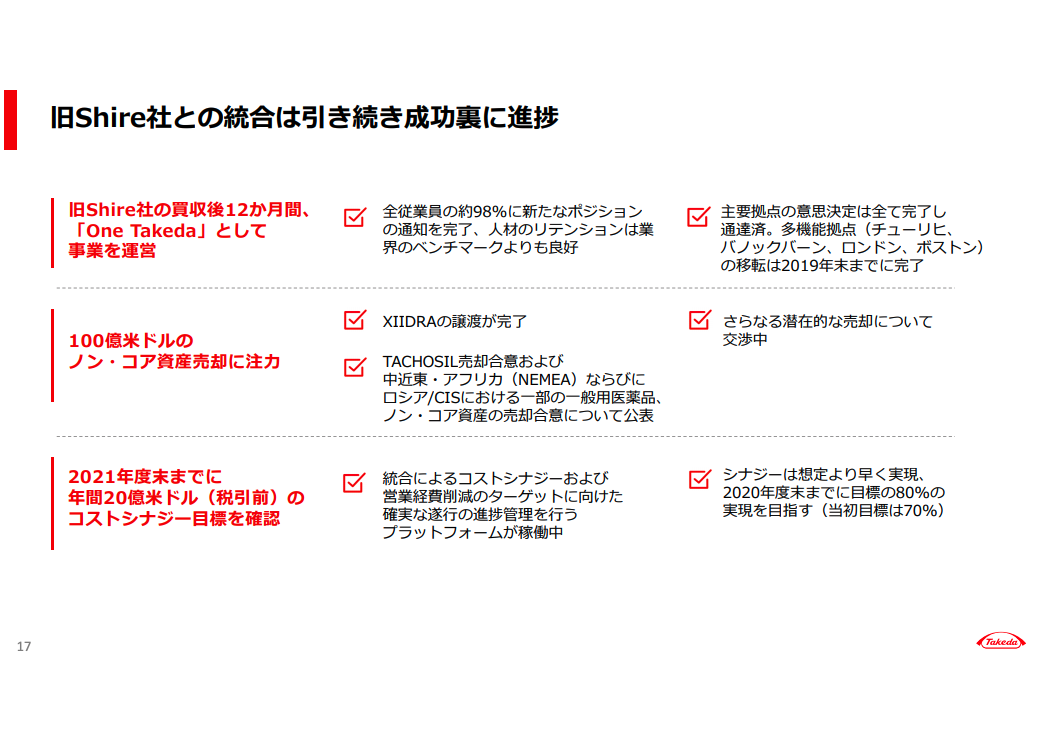

旧Shire社との統合は引き続き成功裏に進捗

喜んで発表いたしますが、Shire社との統合は成功裏に続いております。冒頭で申し上げましたように、現在「One Takeda」としてのオペレーションが行われております。全従業員の98パーセントに新たなポジションの通知を完了し、人材リテンションは業界のベンチマークを上回っています。

これは従業員が武田のミッションと、当社の力強い一連の活動の取り組んでいることの証左と言えると考えます。また、私たちのさまざまな地での地理的な需要やフットプリントの統合も進捗しており、多くの大規模・多機能拠点においては、2019年末までに完了しています。

資産売却に関しては、100億ドルのノンコア資産に関してさらなる売却のオポチュニティーの追求を続けており、一部の主要事業エリアでスピードを上げております。

XIIDRAに関しては資産売却が既に完了し、TACHSILについても同様のアナウンスをしました。OTCに関しては中近東、アフリカ、ロシアに対して、さらにポートフォリオの売却を続けます。さらなる潜在売却について交渉中です。

年間20億ドルのコストシナジーを、2021年度末までに達成するというフォーカスは継続しております。シナジーの実現のスピードは上げており、もともと70パーセントを来年度末までに達成することを示唆しておりましたが、現在は80パーセントの達成を目指しているところです。

目標の実行、シナジーの実現、OPEXの追跡のプラットフォームの成果であります。

統合によるコストシナジーおよび営業経費削減のターゲットに向けた確実な遂行

シナジーの目標と営業経費の目標を事業全体で緊密に、さまざまなコストパッケージで追求しております。例えば、施設に関しても進捗中であり、フットプリント、営業拠点に関して最終化しつつあります。対象の146施設のうち、36施設が19年12月時点で閉鎖済み、2020年度末までにさらに閉鎖する予定です。

テクノロジーでは、20のグローバルIT基幹プロジェクトが現在実行フェーズに入っております。また、One Takeda ERPテンプレートを現在展開中です。

さらに、コスト効率化をさらに改善する重要な牽引要因の1つとして、TAKEDA BUSINESS SOLUTIONS(TBS)の拡張を続けております。これは完全に機能的なグローバルのチームがさまざまな機能をサポートし、規模を生かして最適化を進めております。

TBSの1つの重要な中核は、ロボット工学の活用の拡大です。現在、自動化ソリューションをさまざまな幅広い分野で進めています。早期の取り組みの1つとして、為替ヘッジおよび消費税還付の最適化が進められています。TBSは今後も主要な役割を、中期的なマージン目標の達成に向けて果たしていきます。

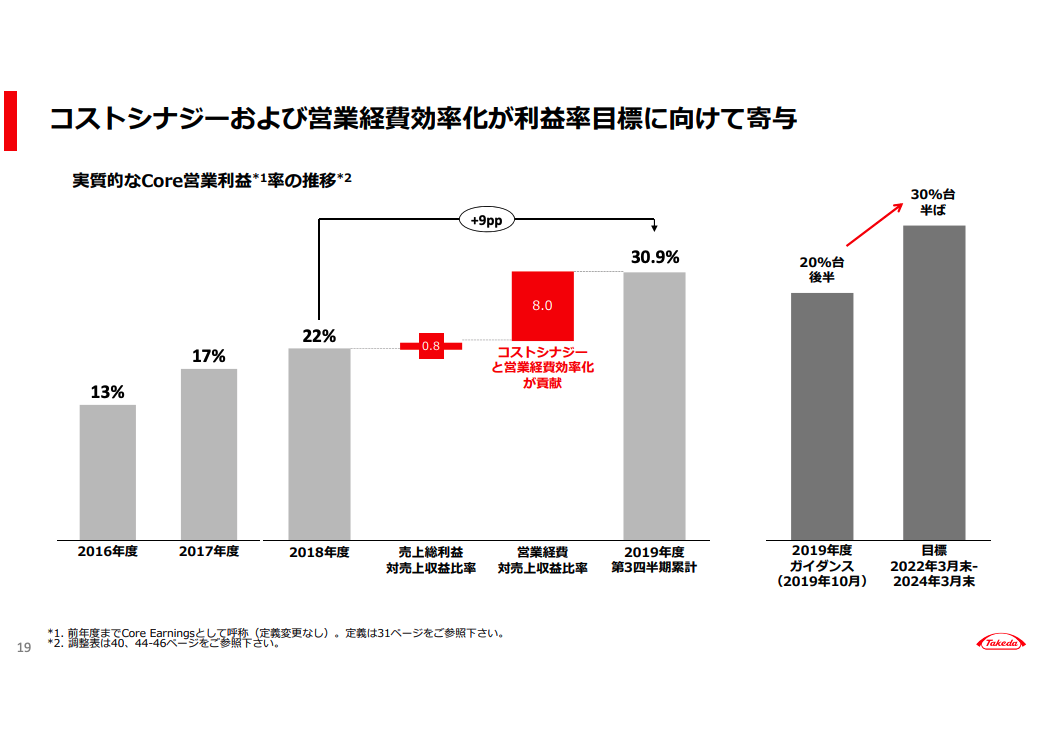

コストシナジーおよび営業経費効率化が利益率目標に向けて寄与

利益率を詳しくお話しします。今年度の最初の9ヶ月は非常に力強いものとなり、実質ベース、Core営業利益率は30.9パーセントとなりました。対前年同期での主な理由は、営業利益の対売上比率改善、コストシナジーと営業経費効率化の貢献によるものです。申し上げましたように、経費の期ズレがある程度あり、特許切れの影響は年度の下期に、より大きく効いてきます。

従いまして、年度累計でのマージンは第2四半期よりも、現時点で低くなっているわけです。また、第4四半期にこの期ズレの影響が続くということで、通期のガイダンスは20パーセント代後半となっております。

しかし、2022年3月期から2024年3月期までの間に、実質Core営業利益率は30パーセント代中盤という目標を達成する自信は、引き続き強く持っております。

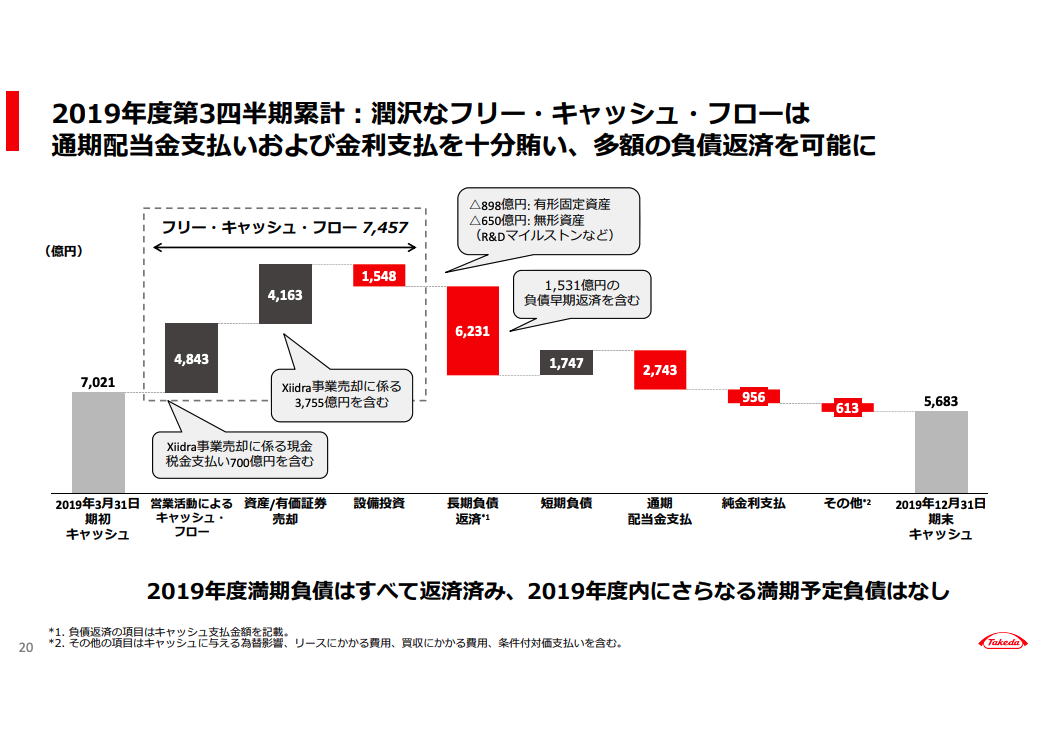

2019年度第3四半期累計:潤沢なフリー・キャッシュ・フローは通期配当金支払いおよび金利支払を十分賄い、多額の負債返済を可能に

キャッシュ・フローキャッシュバランス、年度の最初の9ヶ月間にリセッションされております。営業キャッシュ・フローは4,843億円で、この数字に含まれておりますのが、一過性の統合コストのマイナス影響となります。また、700億円相当のZIIDRA譲渡にかかる現金での納税も含まれます。

フリー・キャッシュ・フローも資産売却による収入および設備投資を考慮に入れており、7,457億円となります。この潤沢なフリー・キャッシュ・フローにより、通期の配当支払いと金利コストを十分にカバーすることができ、負債を大幅に減らすことも可能となります。

既に申し上げましたが、2019年度中に返済期限を迎える負債はこれ以上はございません。武田は今でも、純有利子負債、調整後EBITDAを2倍にするという通期目標に関しては続けており、現在まで素晴らしい進捗を遂げています。

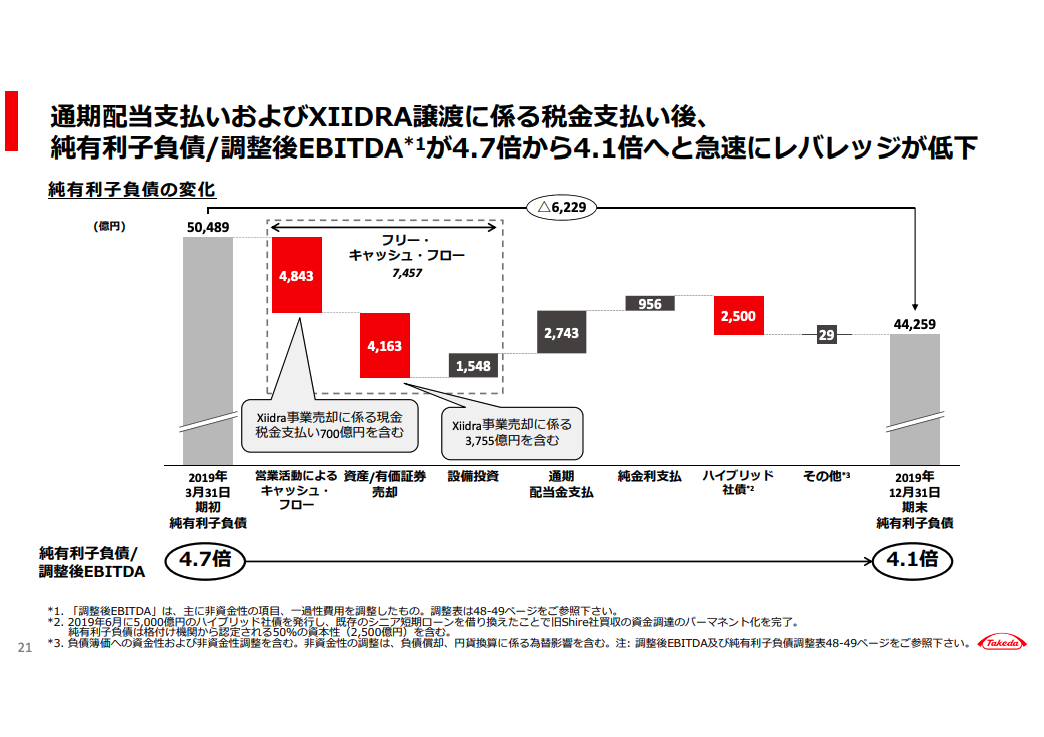

通期配当支払いおよびXIIDRA譲渡に係る税金支払い後、準有利子負債/調整後EBITDAが4.7倍から4.1倍へと急速にレバレッジが低下

2019年3月末から2019年12月末までの、有利子負債のウォーターフォールです。前回の決算発表で申し上げましたように、レバレッジ利子は10月から12月に小幅上昇しております。これは年度配当の後半の実行、XIIDRA譲渡に係る税金の納税であります。

12月にこういったキャッシュの支払いがあったのにも関わらず、調整後EBITDAに対する有利子負債を、年度初期の4.7倍から現在4.1倍まで下げております。四半期ごとの変動はまだあるかもしれませんが、2倍という中期目標を2022年3月期から2024年3月期までに達成するというコミットメントは、絶対的に維持しております。

もう1つ申し上げたいのが、一部の借り入れに関して行われた最近のコベナンツの修正であります。主要な変更点は、2020年7月以降に満期を迎える、一部の借り入れに関するものでありました。修正によって、武田の財務ベースの税引前利益が、2会計年度連続で赤字になってはならないというものが削除されました。

コベナンツが実行される状況には陥らなかったということは自信がありますが、今回これを、調整後EBITDA利子に対する純有利子負債で置き換えたわけであります。EBITDAのほうがキャッシュをよく反映すると考えるからです。

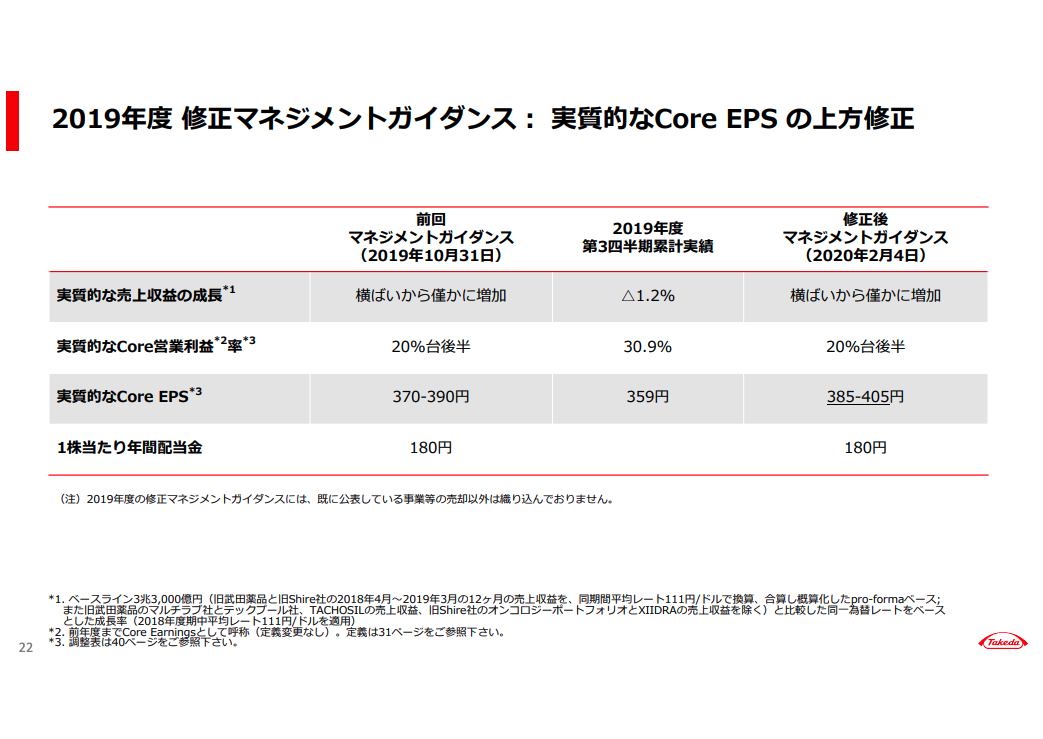

2019年度 修正マネジメントガイダンス:実質的なCore EPSの上方修正

Pro-formaの実質的なガイダンスは変更なしで、横ばいからは僅かに増加であります。実質ベースでCore営業利益率は、20パーセント代後半です。両方ともこのようなガイダンスで、変更なしということであります。14のグローバルブランドやスピードアップしたシナジーの実現、OPEXの規律などが効いているということで、これらの目標の達成に自信を強めております。

実質的なCore EPSに関しては、現在の累計の実績を反映して、385円から405円に修正しております。利益率およびEPSのガイダンスに関しては、9ヶ月経った現時点で既に達成率が高くなっています。ただ、第4四半期は歴史的に武田の利益率が低くなる傾向があり、今年度も例外ではありません。

ケースの期ズレに加え、第4四半期には、「FLAZILE」などによる大きな影響、「NATPARA®」の米国での売上の計上がないという影響が続くことになります。

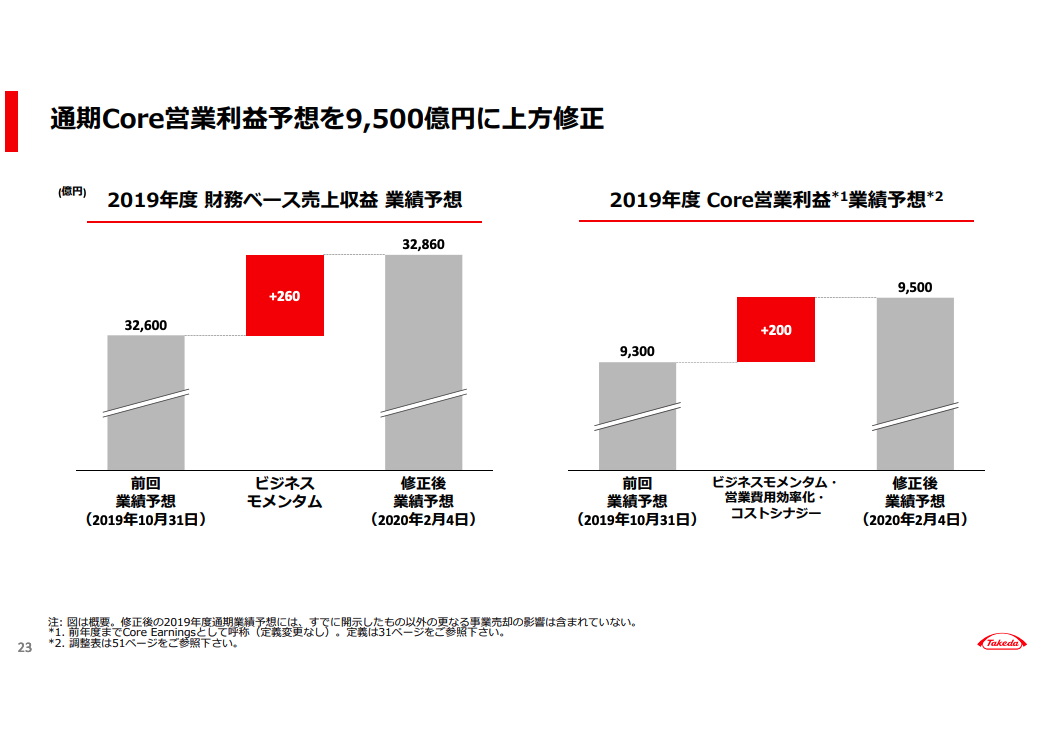

通期Core営業利益予想を9,500億円に上方修正

修正後の財務ベースの売上収益と、Core営業利益率の予測を示しております。財務ベースの売上収益は、14のグローバルブランドのモメンタムによって上方修正となり、260億円プラスの3兆2,860億円になっております。

Core営業利益に関しては、フォーキャストを200億円増やすシナジーと営業経費のメリットによって、2パーセントアップの9,500億円に上方修正しています。

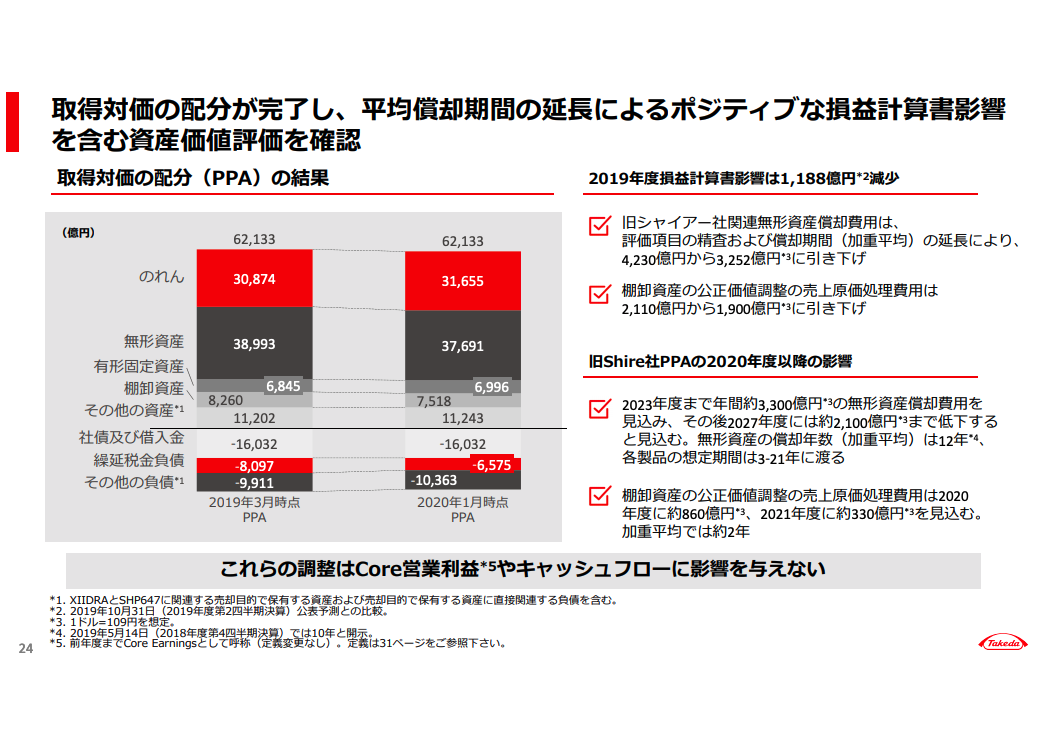

取得対価の配分が完了し、平均償却期間の延長によるポジティブな損益計算書影響を含む資産価値評価を確認

取得対価配分(PPA)を、Shire社の買収に関してご説明したいと思います。会計実務に沿ったかたちで、企業結合会計はディールクローズの1年以内に完了するということで、今年の1月に数字をアップデートしております。

この結果として、Shire社の無形資産、のれんの公正価値の変更は最小限にとどまり、損益へのインパクトはプラスとなりました。これはより長い加重平均償却期間となったためであります。

2019年度に関しては、第2四半期の予測と比較して、1,188億円プラスのインパクトが出ております。償却費用は減少して3,252億円、棚卸資産の公正価値調整の売上原価処理費用は、1,900億円となっております。

2020年度以降は、Shire社の無形資産の年間償却費用は、2023年度までに3,300億円が、2027年度までには2,100億円まで低下する見込みです。棚卸資産の公正価値調整の売上原価処理費用は、2020年度に860億円、2021年度には330億円に下がると見込まれております。

償却費、棚卸資産の公正価値調整の売上原価処理費用はすべて、キャッシュ・フローには影響を与えない、非資金性の項目です。

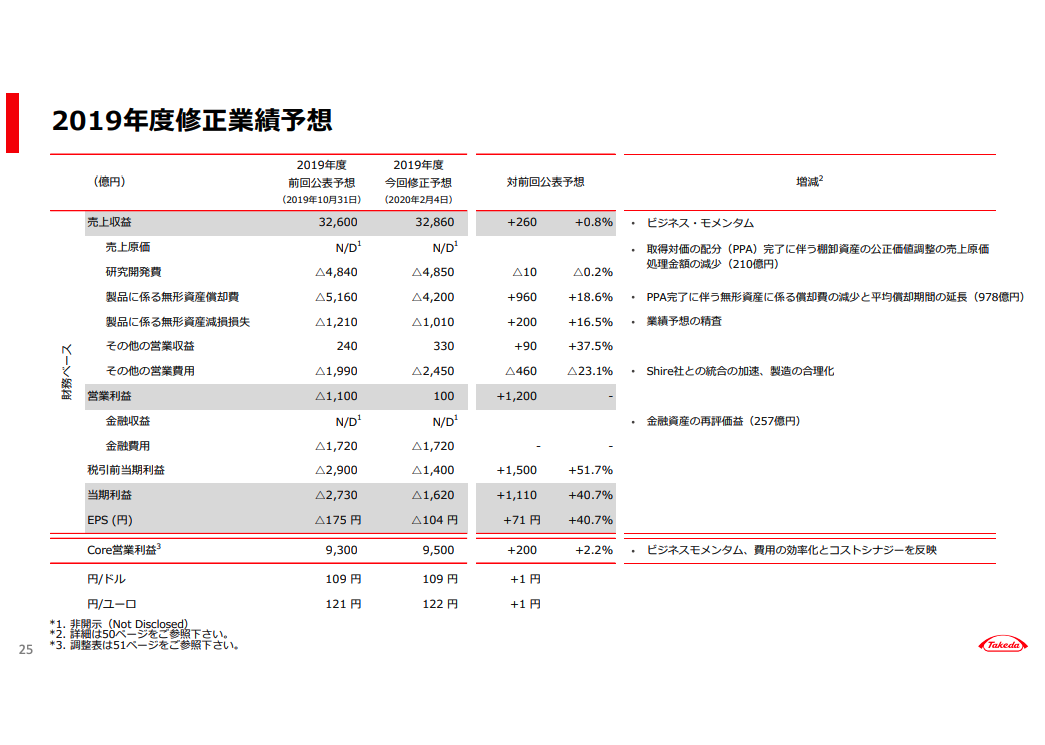

2019年度修正業績予想

PPA企業結合会計に関しては、2019年度には財務ベースでの予測に修正の大きな影響を与えております。COGSに関しては、今までの10月にフォーキャストより210億円低くなっており、無形資産償却費も前回のフォーキャストから978億円減少しております。

一過性のその他の営業費用を見込んでおります。これは、統合と合理化を製造拠点に関して行うためであります。このような上昇のドライバーとなっておりますものは、大半が非資金性経費であることをご理解ください。

まとめますと、全体の修正により、財務ベースの営業利益は100億円の黒字、1,200億円相当の改善が前回の予測から生まれております。税引前利益に関しては、1,500億円フォーキャストを増やしております。また、金融資産の評価益によってのメリットもここには反映されています。

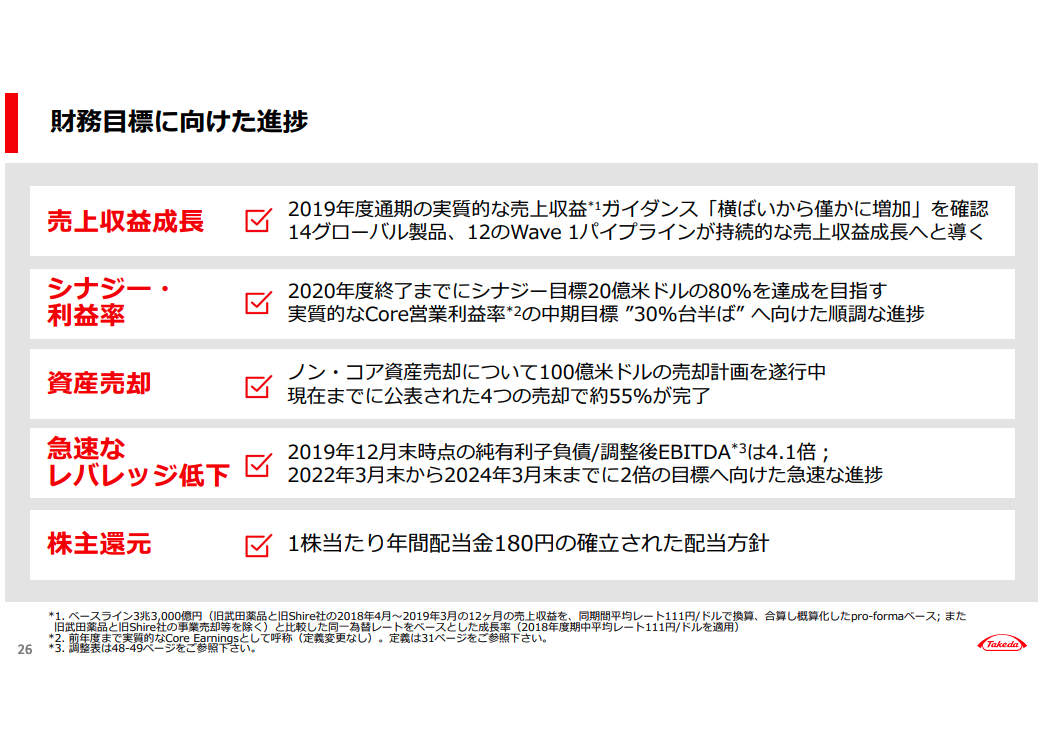

財務目標に向けた進捗

最後にまとめますが、我々は財務的なコミットメントに関して、達成のコミットメントを絶対的に維持しております。2019年に関しては、R&Dで説明しましたように、持続可能な長期的な売上収益の成長を、14のグローバルブランド、12のWave1パイプラインに関して、競争の特許などに関わらず、それ以上の相殺、オフセットを出しております。

また、コストシナジーはたゆまぬ努力で20億ドルを目指すということですが、これも中期的にトップクラスの利益率を達成できます。資産売却は、負債の返済、主要事業領域への注力を加速化するためにも、今後も重要であります。4件のディールに関しては既に発表済みであり、100億ドルの資産売却目標の55パーセント相当を、既に発表済み、カバー済みということになります。

資産売却等により、レバレッジ低下目標は、調整後EBITDAに対する純有利子負債は、2022年から2024年3月期の間に2倍という目標を達成できるということに、自信を持っております。

最後に、株主様への還元ということで、配当は、年間1株あたり180円を十分確保しております。

以上が私のプレゼンテーションであります。

新着ログ

「医薬品」のログ