ワークマン、上期は増収増益 好調なワークマンプラスの効果で加盟店からの収入が大幅増加

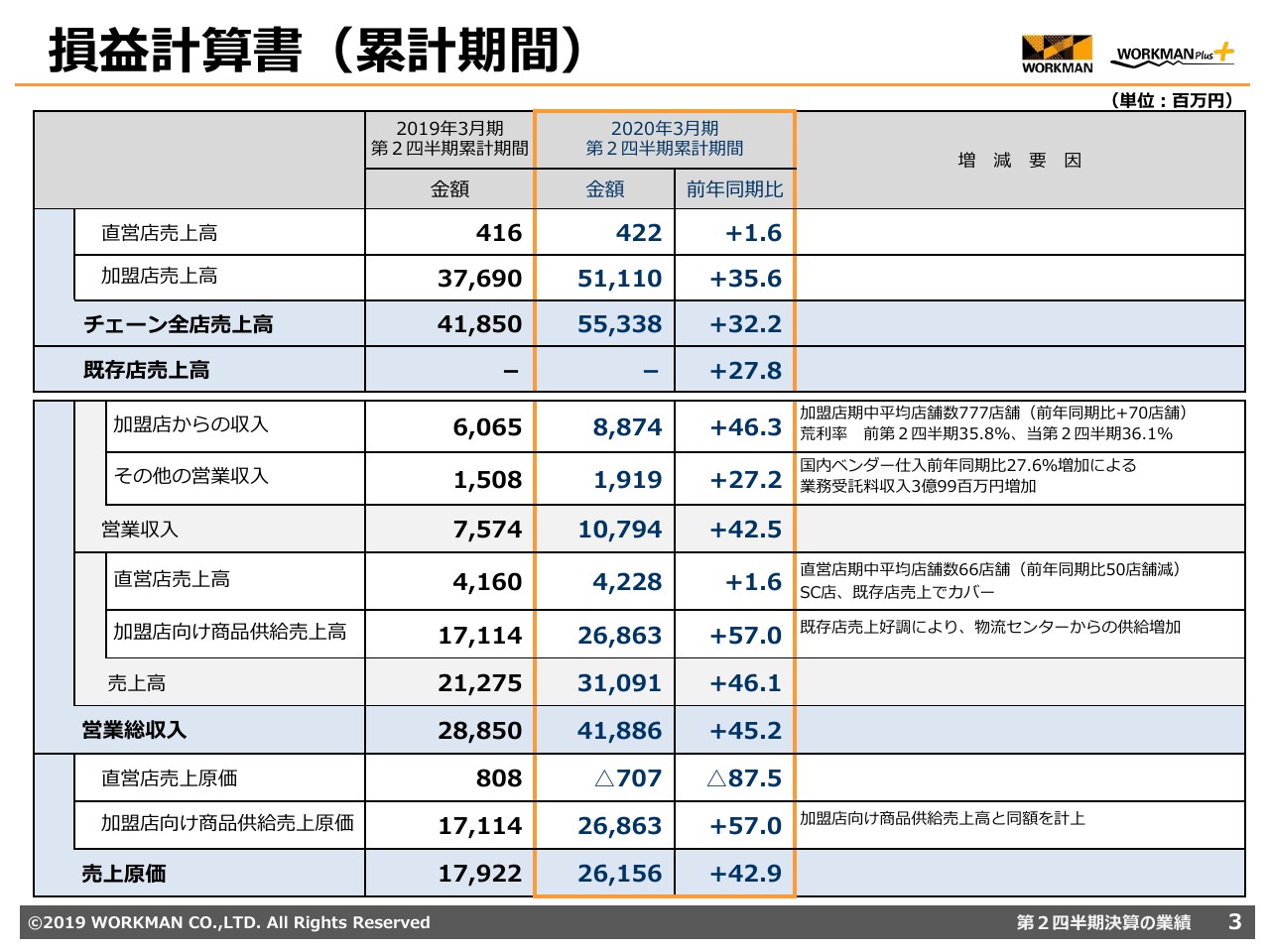

損益計算書(累計期間)①

飯塚幸孝氏:本日は弊社の決算説明会にご参加を賜りまして誠にありがとうございます。はじめに私から損益計算書、貸借対照表の順にご説明し、その後に社長の小濱から全体的な概況についてご説明いたします。

まず参考資料として、当第2四半期のチェーン全店売上高からご報告いたします。

当第2四半期のチェーン全店売上高は、553億3,800万円で前年同期比32.2パーセント増。既存店売上高は、27.8パーセント増となりました。

これにより営業収入は、107億9,400万円で前年同期比42.5パーセント増となりました。営業収入の内訳では、加盟店からの収入が88億7,400万円で前年同期比46.3パーセント増。その他の営業収入は、19億1,900万円で前年同期比27.2パーセント増加いたしました。

加盟店からの収入が前年同期に比べ46.3パーセント増加したのは、ワークマンプラス効果で既存店売上高が前年同期比27.8パーセントアップしたこと。

また、加盟店期中平均店舗数が777店舗と前年同期比で70店舗増加したことで、加盟店からの収入の対象となる加盟店売上高が、当第2四半期は511億1,000万円で前年同期比35.6パーセント増加したことと、加盟店契約料が前年同期比で約5,900万円増加したことが主な理由であります。

その他の営業収入が27.2パーセント増加したのは、国内ベンダーからの仕入れが27.6パーセント増加したことで、業務受託料収入が約3億9,900万円増加したためです。

次に売上高についてご説明いたします。

売上高は310億9,100万円で、前年同期に比べ46.1パーセント増加いたしました。売上高の内訳では、直営店売上高が42億2,800万円で前年同期比1.6パーセント増加。加盟店向け商品供給売上高は268億6,300万円で前年同期比57パーセント増加いたしました。

直営店の期中平均店舗数は、前年同期より50店舗減少いたしました。しかし、ショッピングセンター店舗や既存店の売上高が好調だったことが、直営店売上高が1.6パーセント増加した理由でございます。

加盟店向け商品供給売上高が57パーセント増加したのは、加盟店の期中平均店舗数が70店舗増加したことや既存店売上高が好調だったことで、流通センターからの商品供給が増えたことが理由であります。

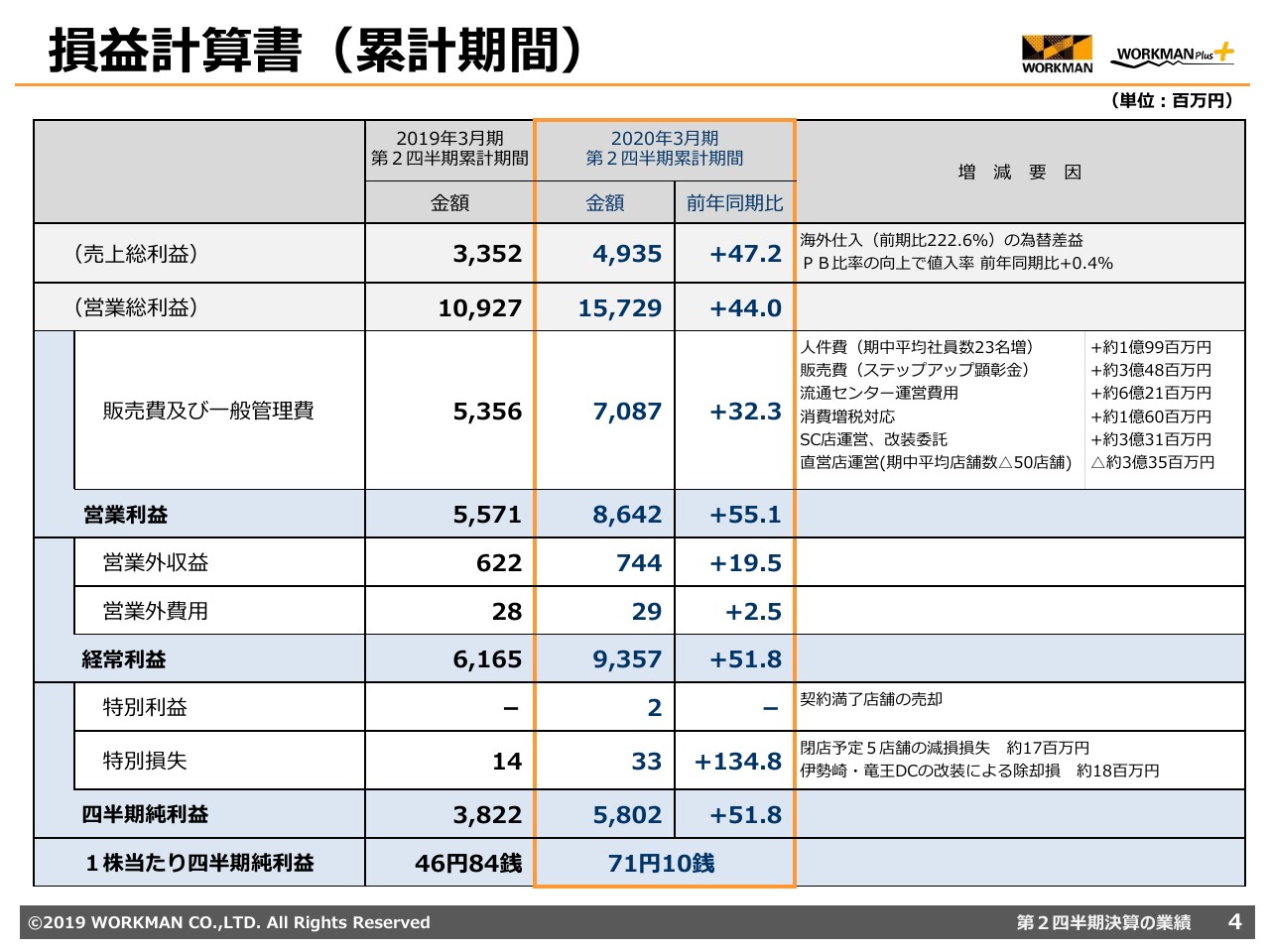

損益計算書(累計期間)②

売上総利益は49億3,500万円で、前年同期より47.2パーセント増加いたしました。

増加した主な理由は、海外仕入れが前年同期比222.6パーセントとなり、為替による利益が自営店売上高に占める割合が77.7パーセントとなったこと……ちなみにこれは、前年同期は40.3パーセントでございました。

また、PB比率の向上で値入率が前年同期に比べ、0.4パーセント上昇したこと。そのために、売上総利益が増加しております。

販売費および一般管理費は、70億8,700万円で前年同期比32.3パーセント、金額ベースで約17億3,100万円、増加いたしました。

増加した主な項目です。人件費では期中平均で社員・嘱託社員が23名、パート社員が10名増加で約1億9,900万円。販売費では、ステップアップ顕彰金が増加したことで約3億4,800万円。

一般管理費では、流通センター運営費用で約6億2,100万円。消費税増税関連費用で約1億6,000万円。ショッピングセンター店舗の運営や店舗改装委託で約3億3,100万円が、それぞれ増加しました。

一方で、直営店が期中平均で50店舗減少したことで、約3億3,500万円減少いたしております。

営業総利益が157億2,900万円で、前年同期より48億200万円増加。率では44.0パーセント増。販売費および一般管理費は前年同期より17億3,100万円増加したことで、営業利益は86億4,200万円となり、前年同期比55.1パーセント増加いたしました。

営業外損益につきましては、営業外収益は7億4,400万円で前年同期に比べ1億2,100万円増加。営業外費用は2,900万円で、前年同期に比べ100万円増加。その結果、経常利益は93億5,700万円となり、前年同期比51.8パーセント増となりました。

次に特別損益についてご説明いたします。まず特別利益は、賃貸借契約が終了した店舗・建物を地主へ売却したことで220万円計上。特別損失では閉店予定店舗5店舗の減損損失で約1,700万円、伊勢崎・竜王両DCの改装による除却損で約1,800万円計上いたしました。

これらの結果、四半期純利益は58億200万円となり、前年同期比で51.8パーセント増加いたしました。

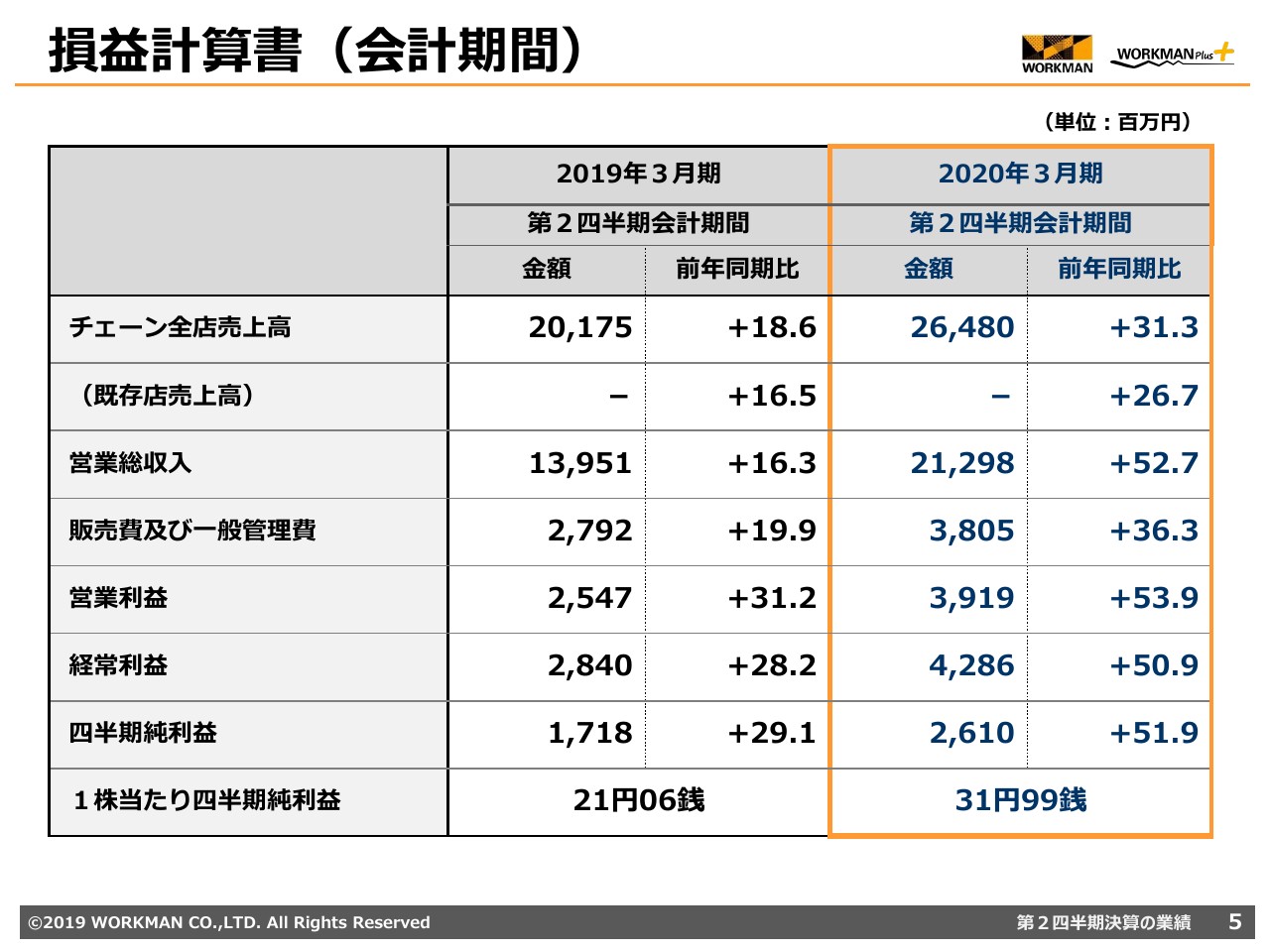

損益計算書(会計期間)

スライドは参考資料として、第2四半期会計期間の損益計算書を掲載しましたので、ご確認いただければと思います。

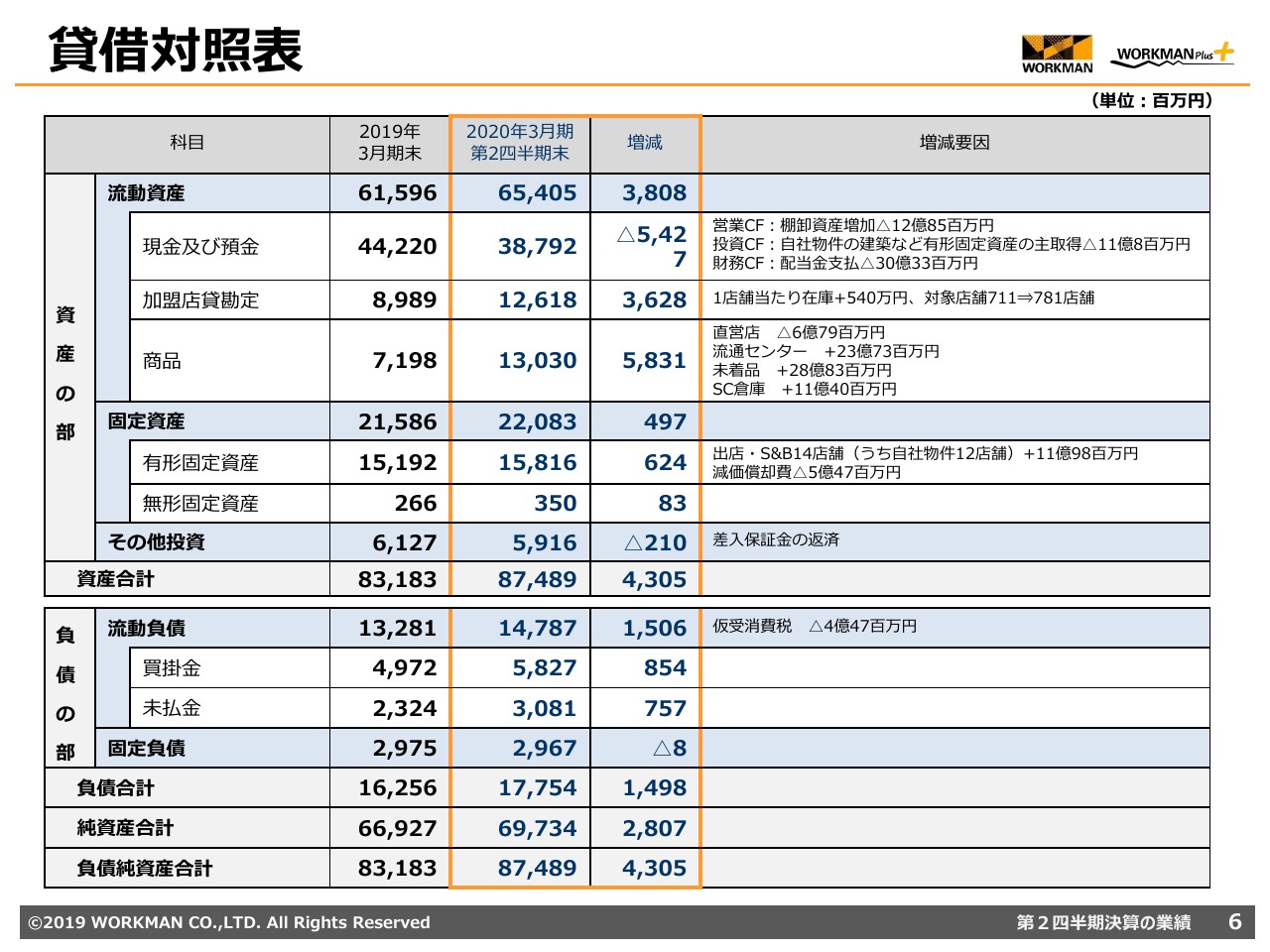

貸借対照表

続きまして、貸借対照表の説明に入ります。2020年3月期第2四半期の資産合計は、874億8,900万円で前期末より43億500万円増加いたしました。

資産の内訳では、流動資産が654億500万円で前期末より38億800万円増加しています。増減した主な科目は、現金および預金で54億2,700万円減少。加盟店貸勘定で36億2,800万円増加、商品では58億3,100万円増加いたしました。

現金および預金の動きは、営業活動によるキャッシュフローでは、主に在庫の増加により棚卸資産が増加したことでマイナス12億8,500万円。

投資活動によるキャッシュフローでは、主に自社物件の建設など有形固定資産を取得したことでマイナス11億800万円。財務活動によるキャッシュフローでは、配当金支払などでマイナス30億3,300万円。

これらにより、2020年3月期第2四半期の現金および預金の残高は、387億9,200万円となりました。

加盟店貸勘定につきましては、1店舗当たりの在庫が前期末より売価ベースで540万円増加したことと、対象店舗数が前期末より70店舗増加の781店舗になったことから、36億2,800万円増加いたしました。

商品は、店舗在庫はFC店同様個店在庫が増加いたしましたが、直営店の数が前期末より52店舗減少したことで、6億7,900万円減少しました。流通センター在庫が23億7,300万円増加。

海外からの未着品が28億8,300万円増加。ショッピングセンター店舗の在庫が6,100万円増加、ショッピングセンター倉庫の在庫が11億4,000万円増加、オンラインストア在庫が7,000万円増加、直販在庫が1,800万円減少。合計で58億3,100万円増加いたしました。

次に固定資産は、220億8,300万円で前期末と比べ4億9,700万円増加いたしました。固定資産の内訳では、有形固定資産が158億1,600万円で前期末より6億2,400万円増加。

無形固定資産は3億5,000万円で、前期末より8,300万円増加。その他投資の資産は59億1,600万円で前期末より2億1,000万円減少いたしました。

有形固定資産の増加は、新規出店とスクラップアンドビルドで合計14店舗を出店したうち、自社で建設した店舗が12店舗あったことなどで、建物など有形固定資産勘定に11億9,800万円計上した一方、減価償却費で5億4,700万円計上。減損損失および固定資産除却損で約2,600万円の計上などで、6億2,400万円の増加となりました。

次に無形固定資産では、主にPOSレジ関係のソフトウェアの取得により増加しております。その他投資の資産では、差入保証金が建設協力金の返済を受けたことで、2億1,000万円減少しております。

続きまして、負債の部の説明に入ります。当期の負債合計は、177億5,400万円で前期末より14億9,800万円増加いたしました。

負債の内訳では、流動負債が147億8,700万円で前期末より15億600万円増加。固定負債は29億6,700万円で、800万円減少しました。

流動負債の主な科目の増加は、加盟店買掛金で8億5,400万円。その他に含まれる見払い金で7億5,700万円、未払い法人税等で2億8,700万円。一方減少した科目は、その他に含まれる仮受消費税等で4億4,700万円でした。

固定負債は、主に店舗建物に関するリース債務が減少しております。純資産の部は、とくに説明を必要とする科目がありませんので省略いたします。

以上で、私からの説明を終わります。ご清聴ありがとうございました。引き続き、社長の小濱から全体的な概況につきまして、ご説明いたします。

2019年秋冬新製品発表会

小濱英之 氏:本日は弊社決算説明会にご出席いただき誠にありがとうございます。それでは第2四半期決算の概要についてご説明いたします。

はじめに2019年9月5日に開催いたしました、2019年秋冬新製品発表会についてです。みなさまに機能性を分かりやすくお伝えするため、雨や雪、強風など過酷な環境を再現した過酷ファッションショーを開催いたしました。

マスコミ・インフルエンサーを中心にご招待し、当日はテレビ、雑誌、マスコミで59社116名、インフルエンサー60名にご来場いただきました。

はじめての試みでしたが、テレビ13番組で放映、ウェブでは145媒体で取り上げられるなど話題を呼び、ブランド認知の向上と売上拡大を図ることができました。

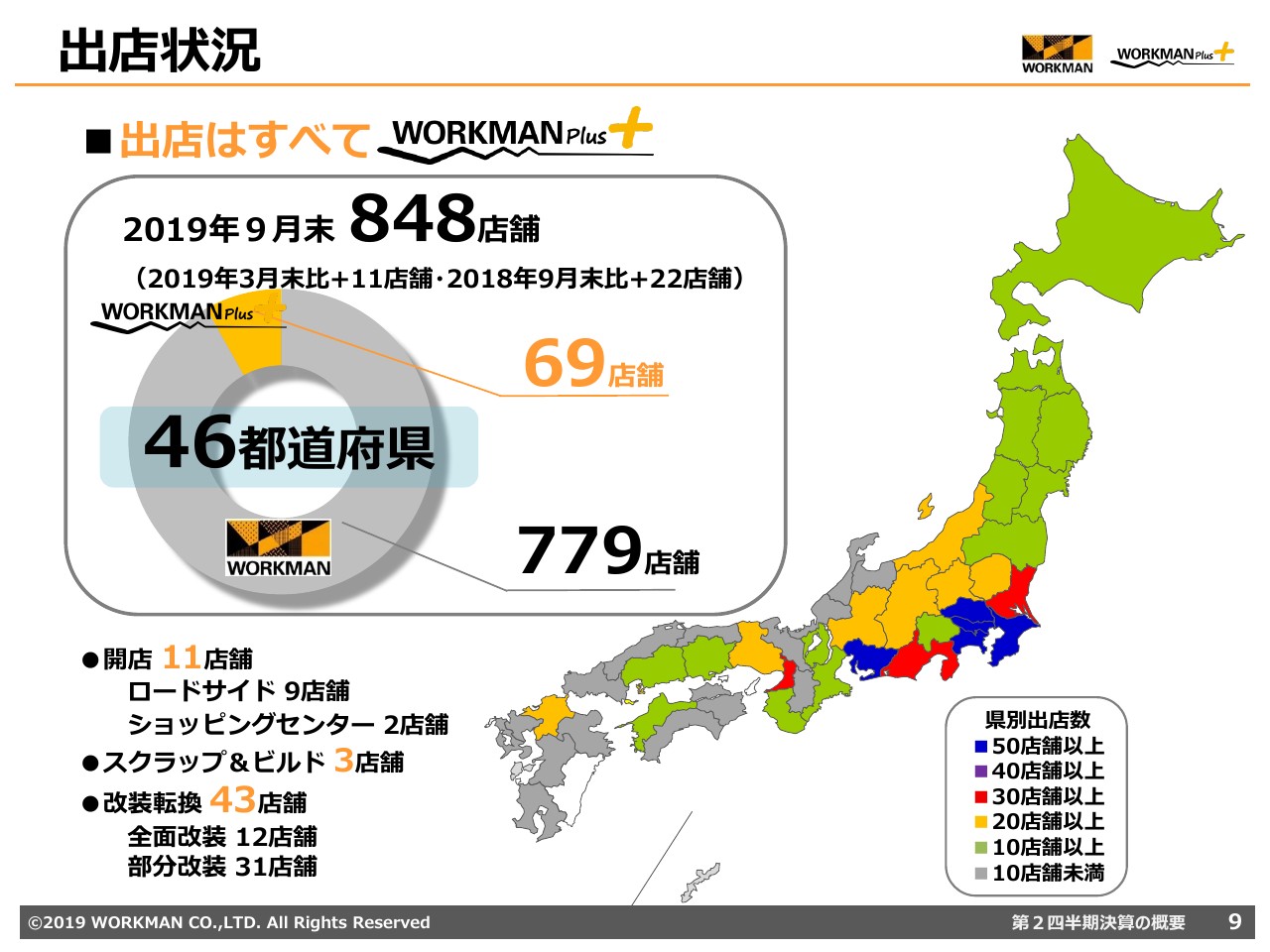

出店状況

出店状況をご説明いたします。2019年9月までの出店はすべてワークマンプラスとなっており、ロードサイド9店舗、ショッピングモール2店舗の計11店舗を新規出店。スクラップアンドビルド3店舗、ワークマンプラスへの全面改装12店舗、部分改装31店舗を実施いたしました。

これによりワークマン779店舗、ワークマンプラス69店舗、合計848店舗となりました。

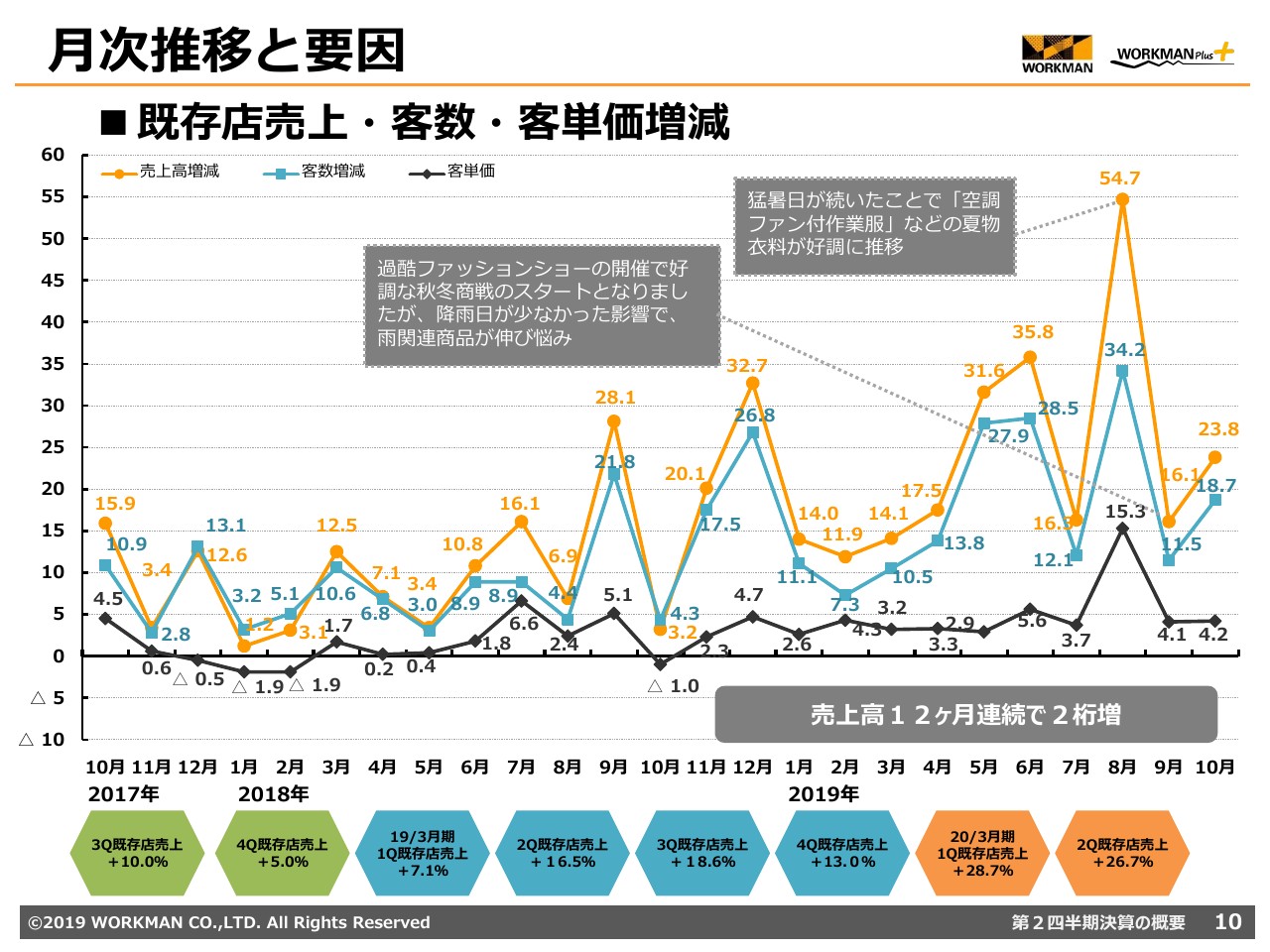

月次推移と要因

スライドは既存店の月次ベースの売上高、客数、客単価の推移を表したグラフです。2019年10月までの実績では、12ヶ月連続して売上高2桁増を維持しており、好調に推移しております。

当期間中のポイントです。5月中旬以降気温の上昇とともに好調な春夏商戦の立ち上がりとなりましたが、7月は長梅雨による低温の影響で猛暑関連商品の販売が伸び悩みました。

7月下旬の梅雨明け以降猛暑日が続いたことで、空調ファン付作業服や冷感素材を使用したウエアの需要が高まり、8月は売上高前年同月比が54.7パーセント増と高い伸びを示しました。

9月は昨年と比べ降雨日が少なく、レインウエアや長靴といった雨関連商品の販売が低調でした。

一方で過酷ファッションショーを開催し、機能性を強くアピールした結果、多数のメディアで取り上げられ売上拡大に貢献。順調な秋冬商戦の滑り出しとなりました。

気候による影響はあるものの、弊社が目指している客層拡大に手ごたえを感じており、第2四半期会計期間では、既存店売上高が前年同期比26.7パーセント増、客数18.3パーセント増と、大きく上回っております。

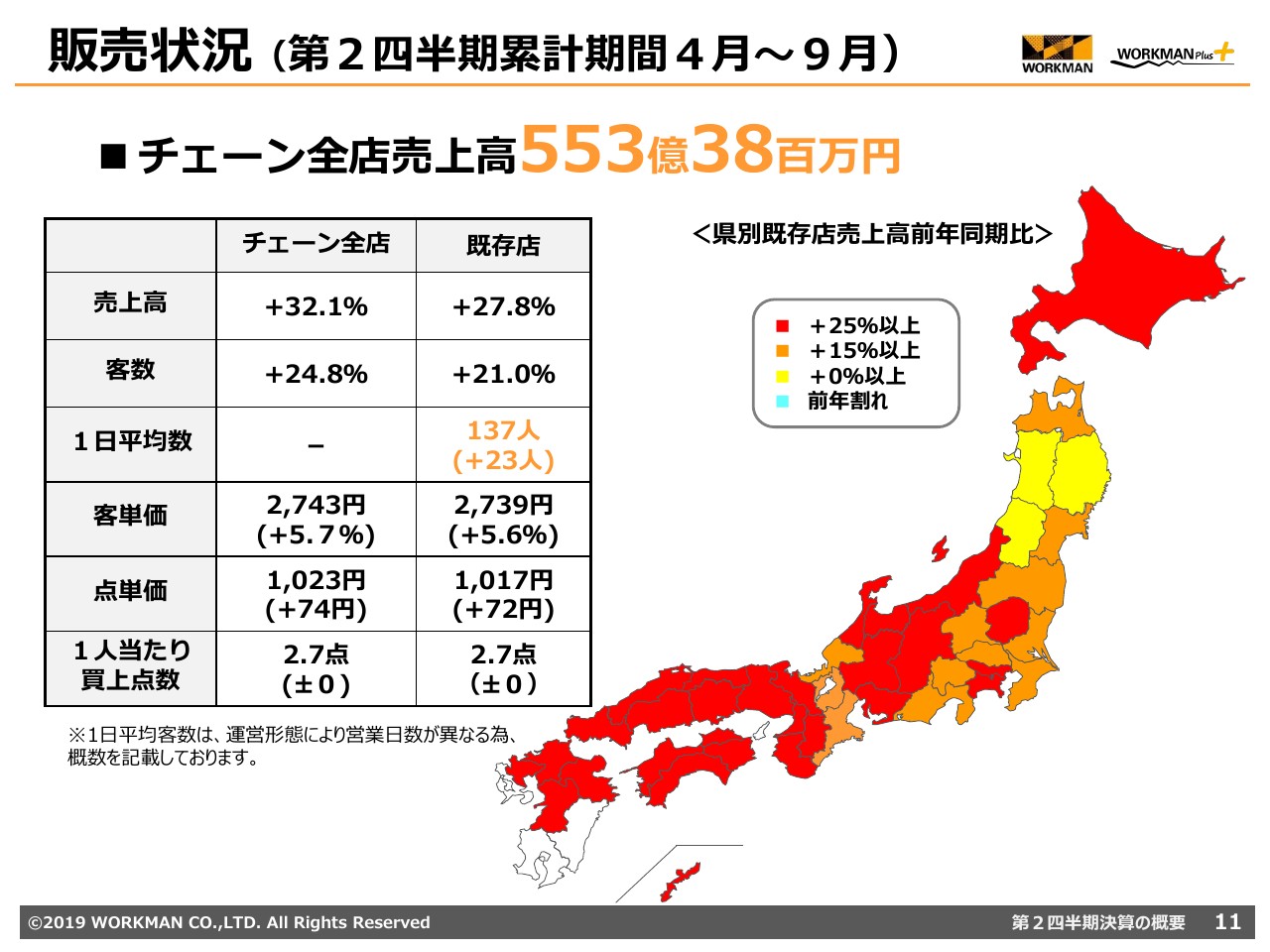

販売状況(第2四半期累計期間4月~9月)

第2四半期累計期間の販売状況についてご説明いたします。

チェーン全店の客数は前年同期比24.8パーセント増、客単価5.7パーセント増の2,743円。点単価は74円増加の1,023円となりました。

既存店では、客数前年同期比21.0パーセント増で、1日当たり平均客数は23人増加の137人。客単価は5.6パーセント増の2,739円、点単価は72円増加の1,017円となりました。1人当たり買い上げ点数はともに前年同数の2.7点となりました。

日本地図は、既存店売上の伸び率を地域ごとに色別で表示しております。すべての県で前年同期を上回る状況となっています。

なかでも前年同期を大きく上回っている西日本の地域別の伸び率は、近畿39.9パーセント増、中国34.2パーセント増、四国32.7パーセント増、九州44.9パーセント増となっております。

FieldCore、Find-Out、AEGISの3ブランドの強化と効果的なプロモーションで、一般のお客さまの来店増加が、このような実績につながっております。

10月にはワークマンプラス東北エリア初出店に合わせて、全面改装2店舗、部分改装を7店舗で行い、全国的にワークマンプラス効果を波及させてまいります。

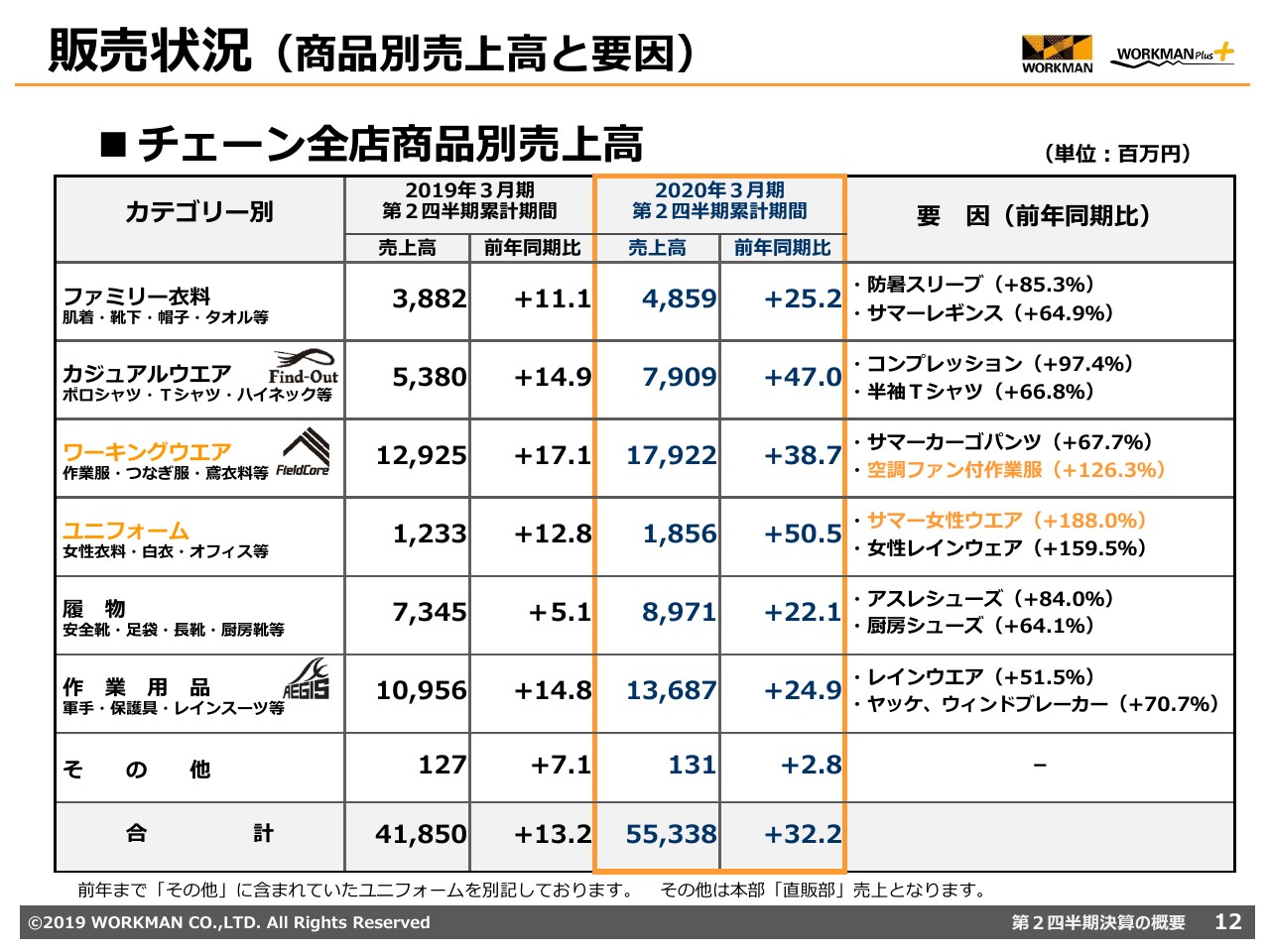

販売状況(商品別売上高と要因)①

チェーン全店における商品別売上高と前年同期比です。ファミリー衣料48億5,900万円、25.2パーセント増。カジュアルウエア79億900万円、47.0パーセント増。ワーキングウエア179億2,200万円、38.7パーセント増。

ユニフォーム18億5,600万円、50.5パーセント増。履物89億7,100万円、22.1パーセント増。作業用品136億8,700万円、24.9パーセント増となりました。

売上高に影響している商品群は、スライドの要因欄に前年同期との比較増減を表示しております。すべてのカテゴリーで前年同期比がプラスとなっており、Find-Outのカジュアルウエア、FieldCoreのワーキングウエア、女性ウエアのユニフォームが大幅に伸びております。

「その他」のカテゴリーでも、レギンスやアスレシューズ、ウィンドブレーカーなど、機能性製品を日常的に使用するアスレジャーの商品群が売上を牽引しており、スライドでも客層の拡大が見て取れると思います。

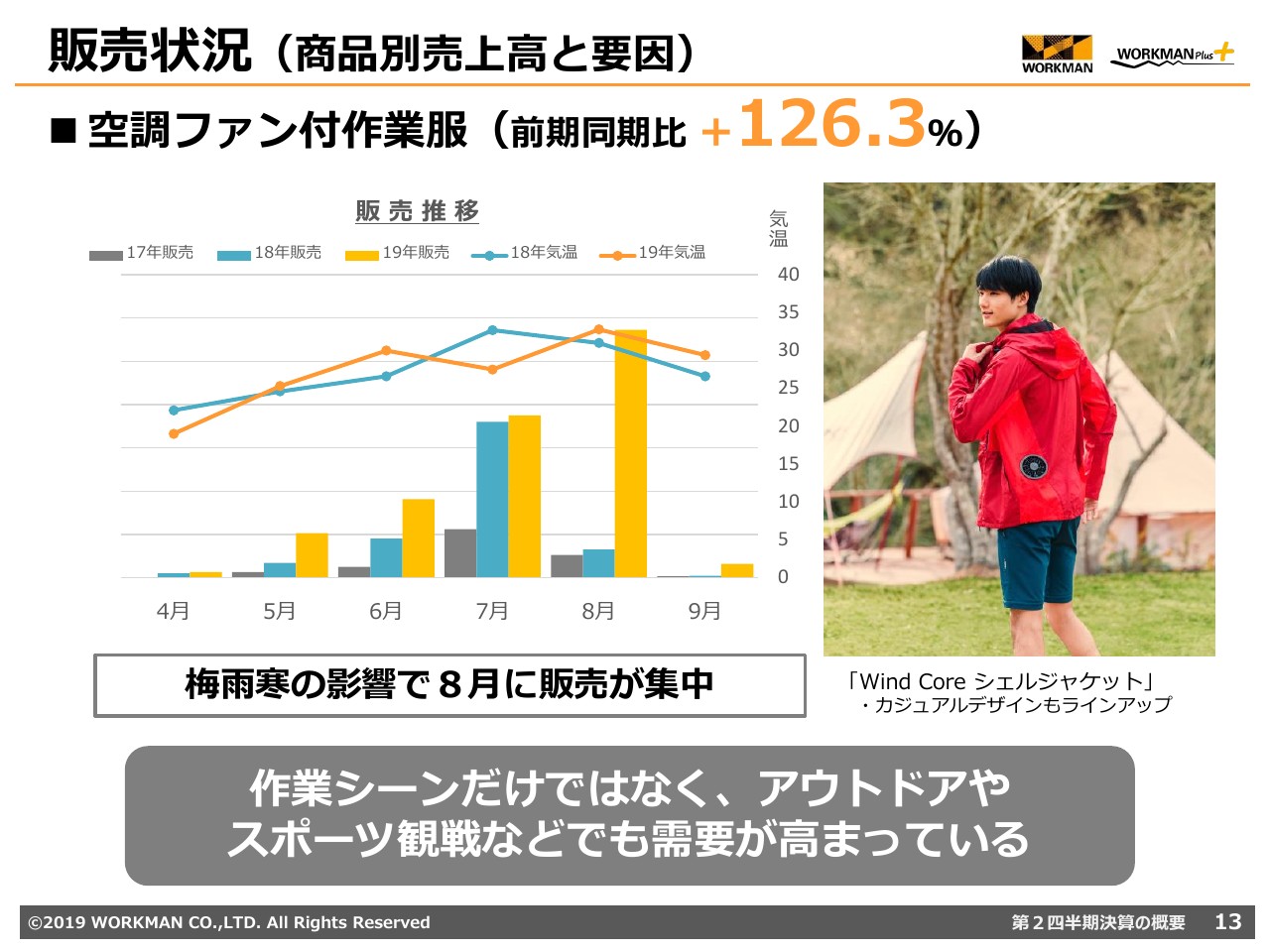

なかでも高い伸びを示している空調ファン付作業服と女性ウエアについて、次のスライドでご説明いたします。

販売状況(商品別売上高と要因)②

猛暑対策として年々需要が高まっている、空調ファン付作業服の販売実績についてご説明いたします。

前期は7月の猛暑で販売ピークを迎え、概ね完売となったことで、8月に販売機会ロスを招いておりました。

それを踏まえ、今期は約2倍の計画数と、ラインアップを3アイテム増やすことで、シーズン晩期まで安定して販売することができました。

また、カジュアルデザインのWind Core シェルジャケットとベストをラインアップしたたことで、作業シーンだけでなくアウトドアや野外ライブ・スポーツ観戦などのニーズにも対応いたしました。

その結果、第2四半期累計での販売金額は25億5,200万円、前年同期比約2.3倍増、チェーン全店売上に占める割合は4.6パーセントとなり、来期以降も注力する商品群となっております。

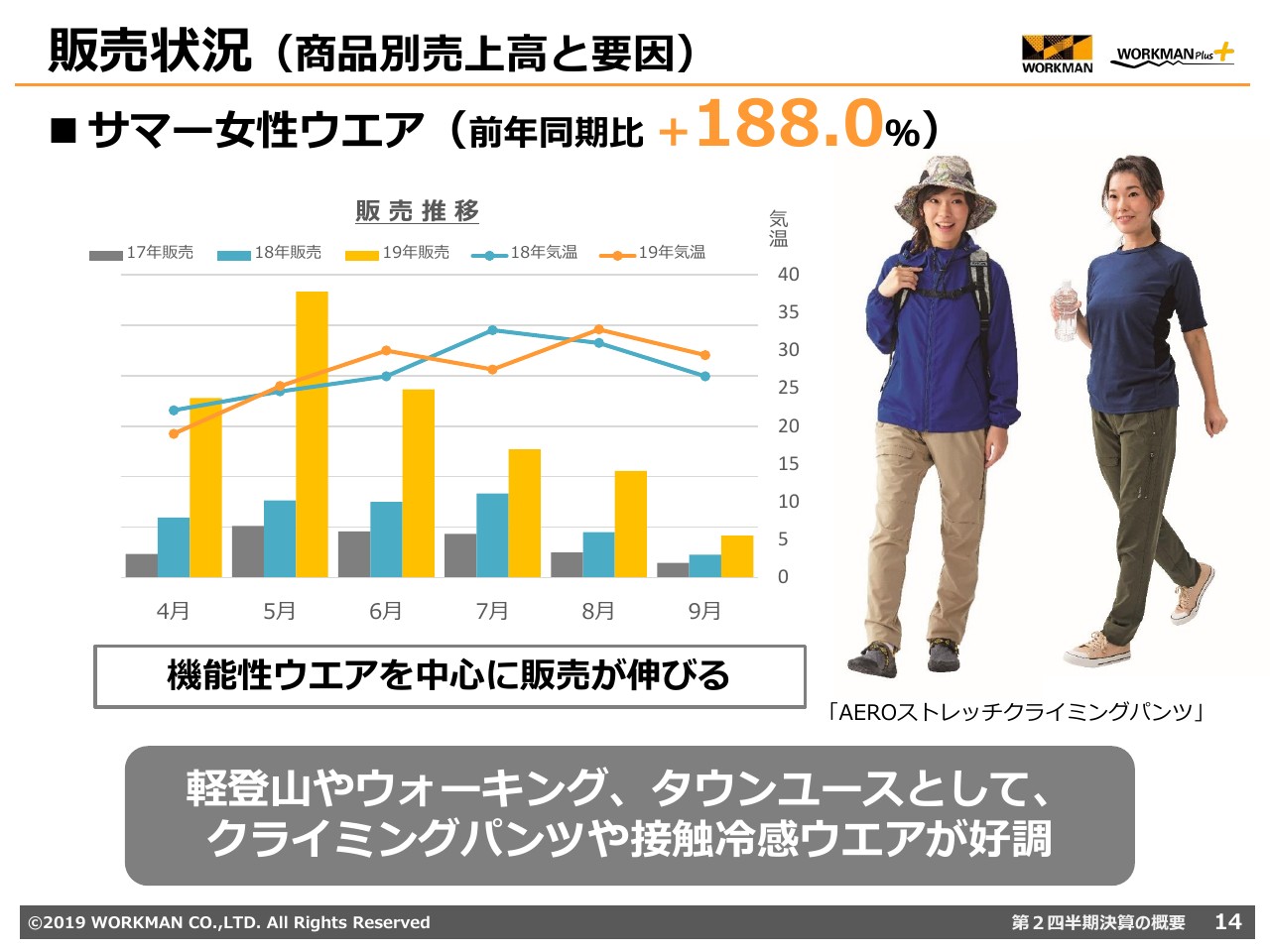

販売状況(商品別売上高と要因)③

サマー女性ウエアについてご説明いたします。

ワークマン製品をタウンユースでおしゃれに着こなしたり、アウトドアやスポーツウエアとしてご利用いただいているワークマン女子が急増しております。

ストレッチ性が高いクライミングパンツや、ウォーキングに適したUVカットパーカーや接触冷感のクルーネックTシャツなど、機能性ウエアが販売上位になっております。

当社製品をコーディネートしたSNSの拡散や、アスレジャー需要も重なり、春夏の女性ウエアは前年同期比約3倍と大幅に伸びております。

この秋冬商戦では、ユニセックス対応商品を70アイテムと、女性商品を64アイテム展開し、増加している女性のお客さまへ対応してまいります。

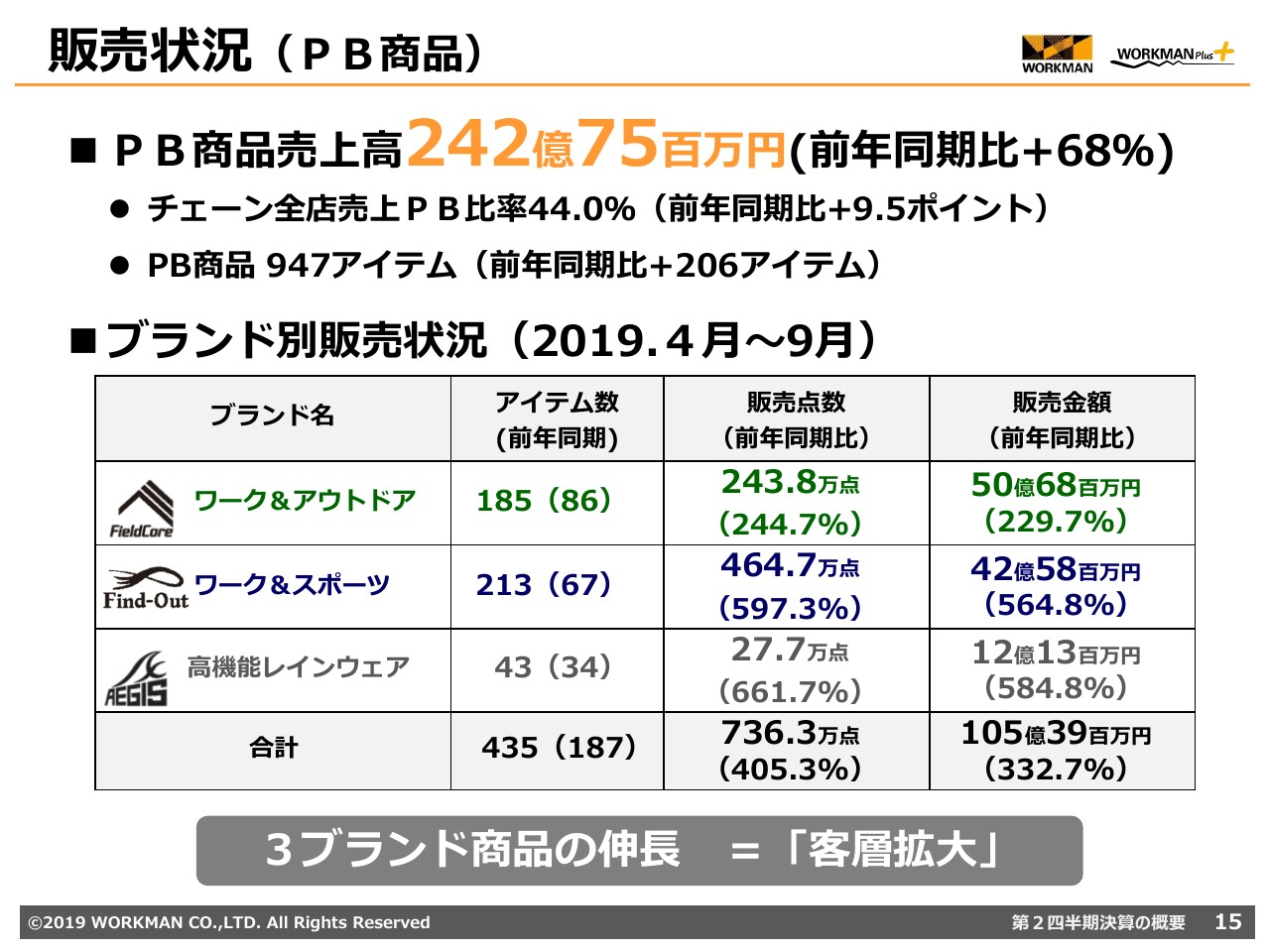

販売状況(PB商品)

PB商品の販売状況についてご説明いたします。PB商品のチェーン全店売上高は242億7,500万円、前年同期比68パーセント増。

PB比率は44.0パーセント、前年同期比9.5ポイント上昇しております。アイテム数は新規に206アイテムを追加し、2019年9月末時点で947アイテムの展開となっております。

客層拡大を目的としたFieldCore、Find-Out、AEGISの3ブランド商品の実績は、チェーン全店売上高105億3,900万円、前年同期比約3.3倍になり、PB商品売上高の43.4パーセント、チェーン全店売上高の19パーセントを占めております。

前期より人気がある、ストレッチ性や冷感機能を備えたカーゴパンツやコンプレッションウエア、半袖Tシャツ、レインウエアが販売数を大きく伸ばしております。

また、各ブランドの新製品につきましても好調に推移しており、この3ブランドが一般のお客さまに浸透してきていると感じております。

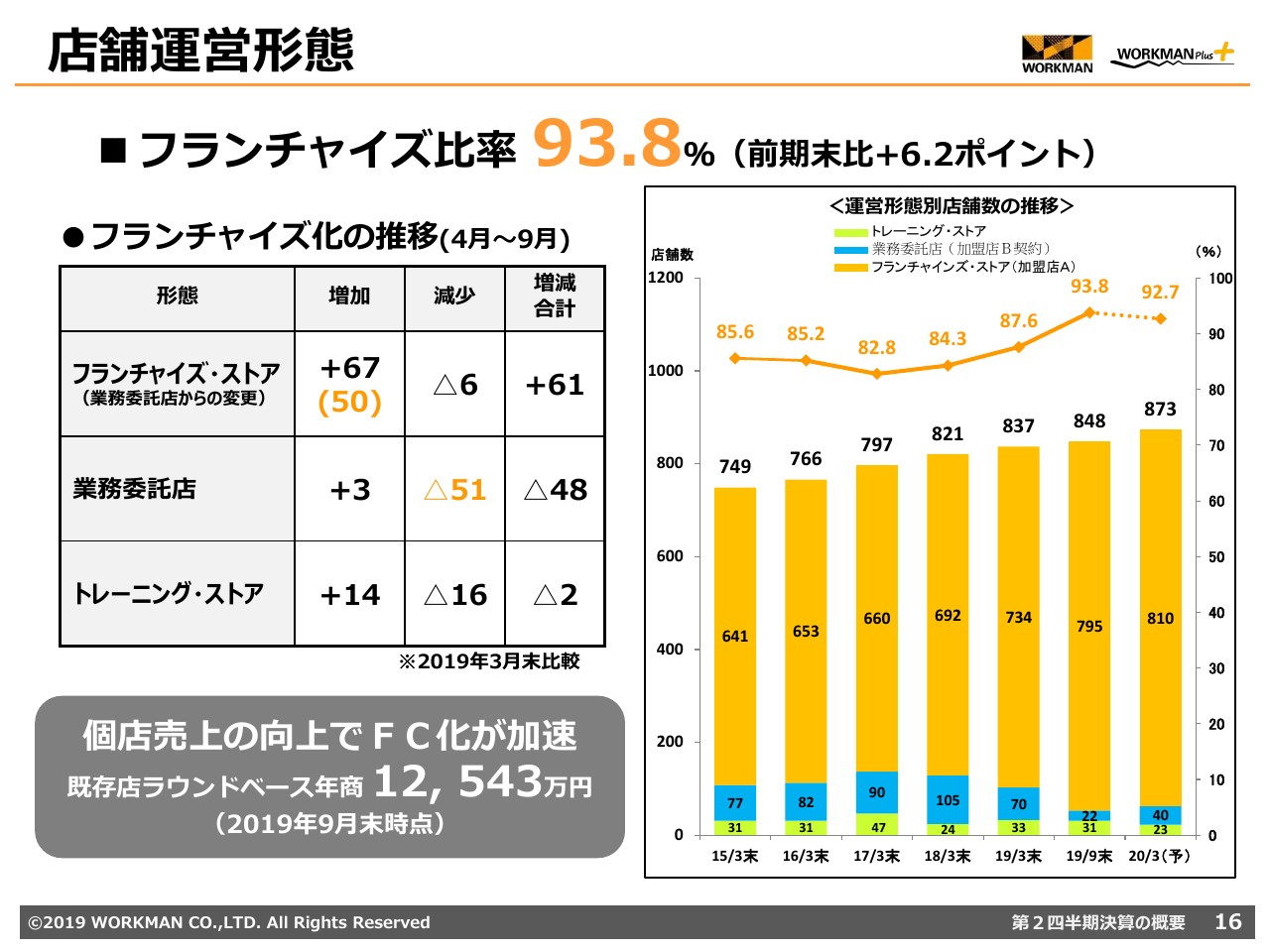

店舗運営形態

店舗の運営形態の状況は、フランチャイズ・ストア795店舗、業務委託店舗とトレーニング・ストアを合わせた直営店は53店舗となりました。

2019年9月末時点での既存店ラウンドベースでの平均年商は1億2,543万円となり、個店売上の向上に伴い、業務委託店からフランチャイズ・ストアへの契約変更が順調に進んでおります。

ワークマンプラスでの出店効果もあって、開店初年度から安定した売上高が見込まれることから、フランチャイズ・ストアでの新規加盟者も増えております。

これらによりフランチャイズ・ストアは前期末より61店舗増加、フランチャイズ・ストア比率は6.2ポイント増え、過去最高水準の93.8パーセントとなりました。

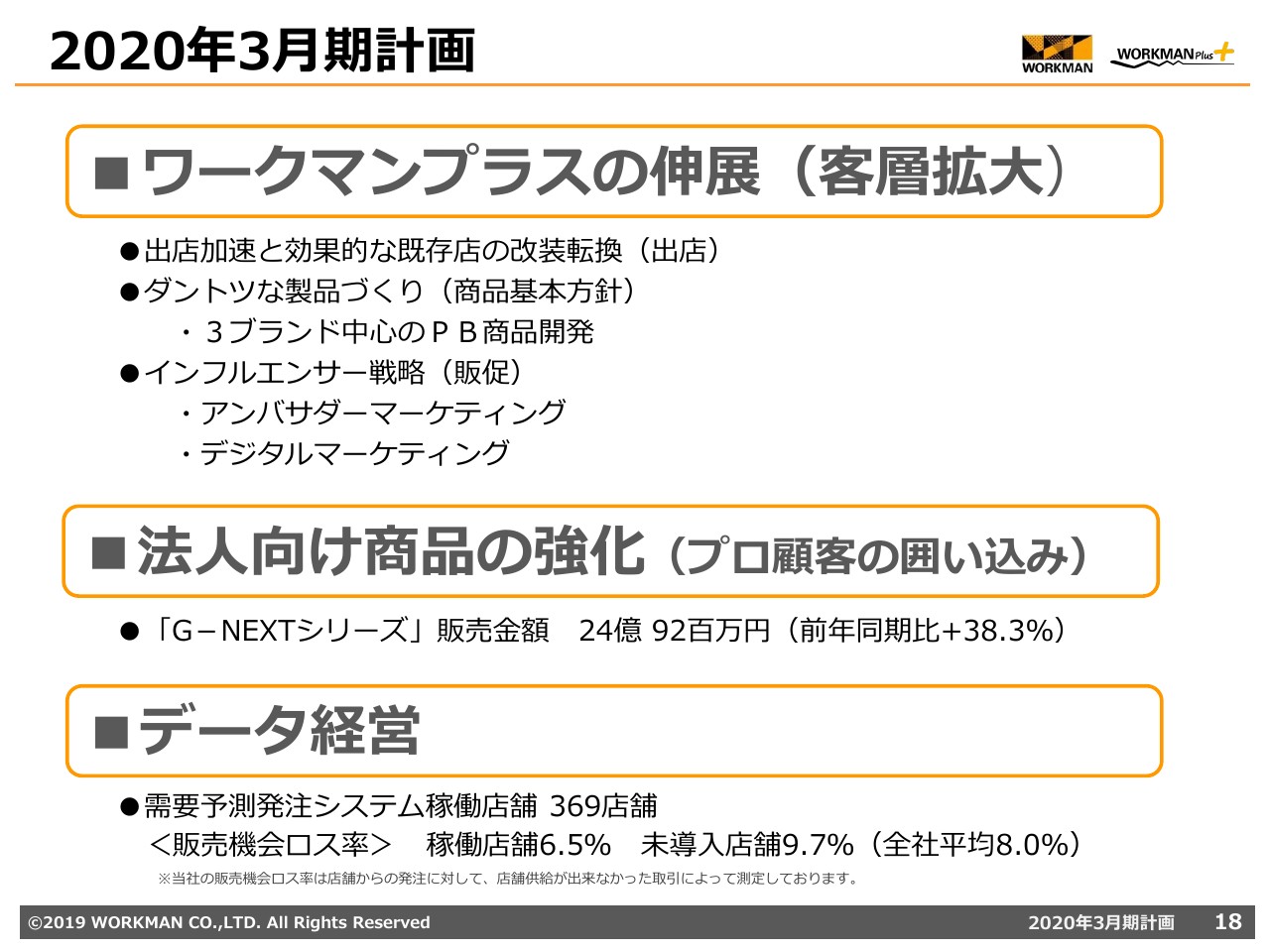

2020年3月期計画①

2020年3月期の計画について、主な取り組み内容をご説明いたします。2020年3月期は、ワークマンプラスの伸展による客層拡大、法人向け商品の強化によるプロ顧客の囲い込み、データ経営の3点がテーマとなります。

法人向け商品強化とデータ経営につきましては、実績のご報告のみとさせていただきます。

はじめに法人向け商品強化では、ネット販売との競合対策や法人営業強化によるプロ顧客の囲い込みを目的として開発された低価格ワーキングウエア、G-NEXTシリーズの第2四半期累計の販売実績が、24億9,200万円、前年同期比38.3パーセント増と好調に推移しております。

次に、データ経営の重点的テーマである需要予測発注システムの2019年9月末時点の稼働店舗は369店舗になっております。

販売機会ロス率は稼働店舗6.5パーセント、未導入店舗9.7パーセントであり、売上高の伸び率も約3ポイント高い数値となっております。

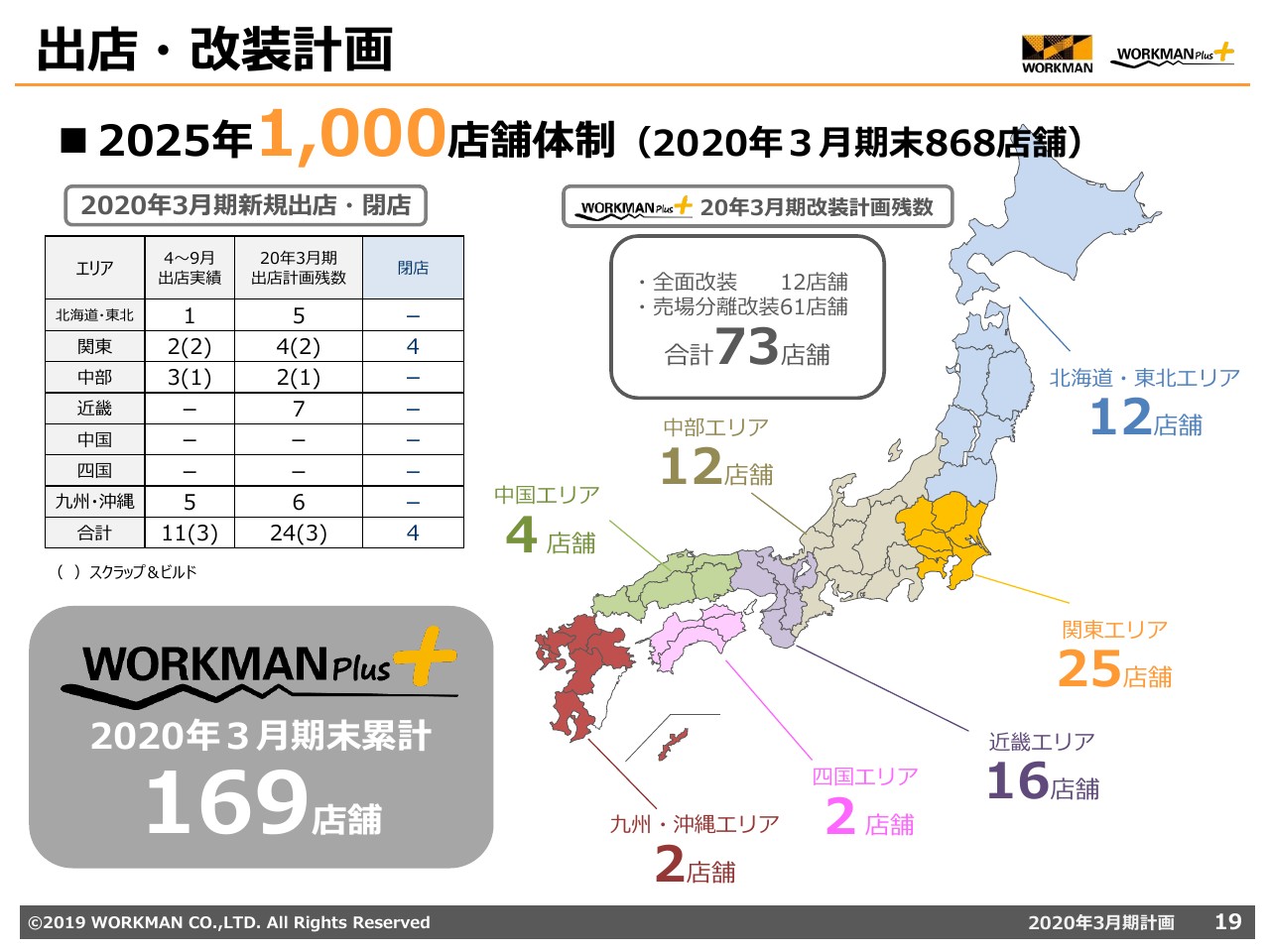

出店・改装計画

ここからはワークマンプラスの展開と客層拡大についてご説明いたします。

はじめに出店計画ですが、下期も新規出店はすべてワークマンプラスになり、ロードサイド21店舗、ショッピングセンター3店舗、スクラップアンドビルド3店舗を予定しております。

ワークマンプラスへの全面改装は12店舗、売り場分離改装は61店舗を計画しており、新規出店に併せて改装転換を行うことで、地域単位でワークマンプラス効果を波及させ、客層拡大を図ってまいります。

地域ごとの出店、改装計画数はスライドのとおりとなり、ワークマンプラスは2020年3月末で169店舗になる見込みでございます。来期以降の改装計画は、当期の改装による影響分析を行い、効果的な店舗に的を絞って実施していく予定です。

この出店ペースを維持し、2025年1,000店舗体制の構築を目指してまいります。

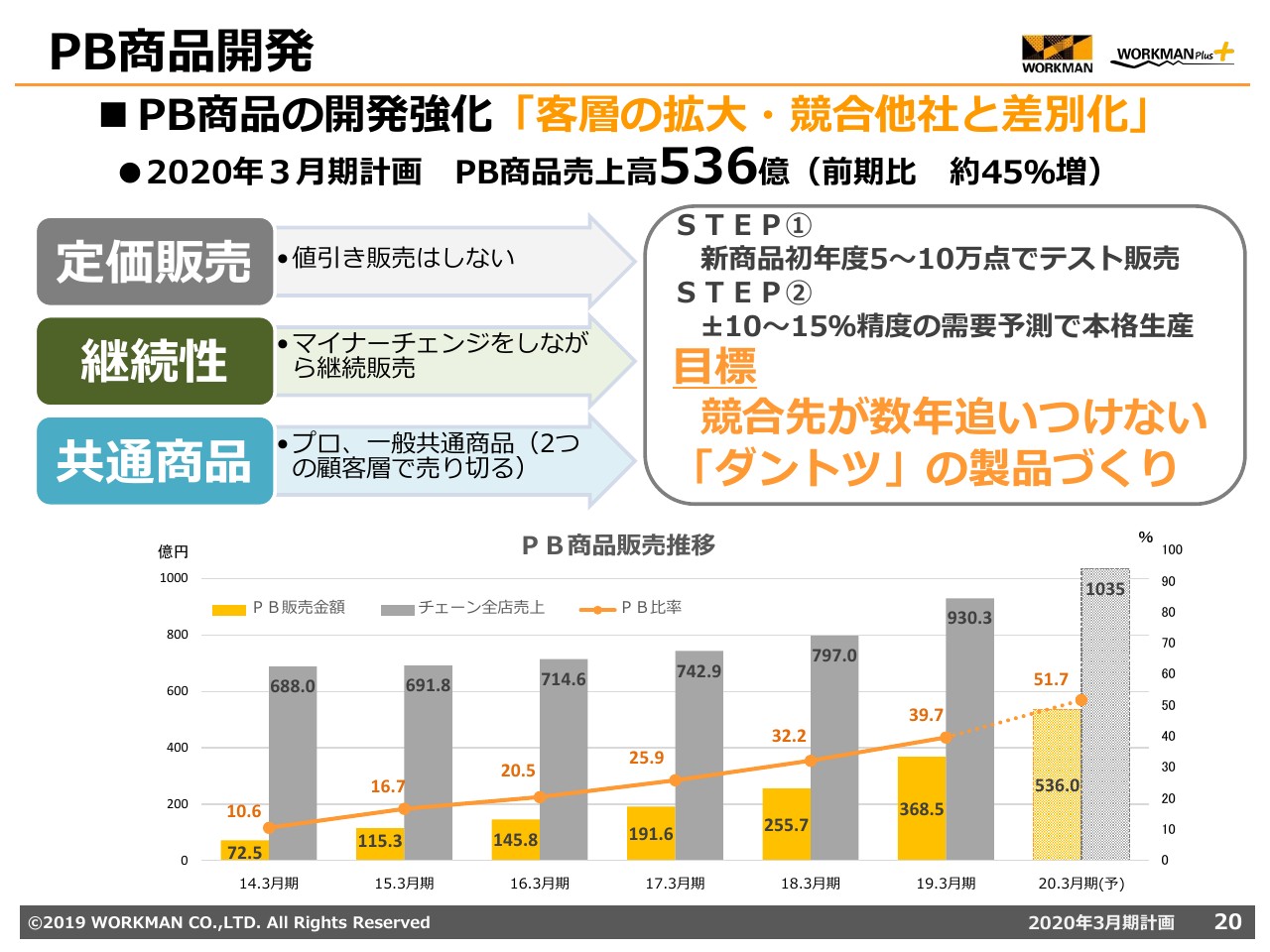

PB商品開発

プライベートブランド商品の開発についてご説明いたします。2020年3月期通期でのPB商品売上高計画は536億円、前期比約45パーセント増を見込んでおります。

新業態となるワークマンプラスでも、商品開発の考え方は今までと変更いたしません。

セールなどの値引き販売はしない、定価販売。色や柄・仕様などのマイナーチェンジを行いながら継続販売。プロと一般の2つの顧客層で売り切る共通販売が基本となります。

また、新規のPB商品は、初年度5万点から10万点でテスト販売を行い、翌年からプラスマイナス10~15パーセントの需要予測で本格生産を行います。

この仕組みで、競争の源泉であるプロパー比率98パーセントと製造原価率64パーセントの圧倒的なコストパフォーマンスを維持し、他社が数年追いつけない「ダントツ」のPB製品開発を行ってまいります。

PB商品開発(アスレジャー)

アパレル業界の垣根が低下しており、機能性ウエアを日常に使用するアスレジャーのニーズが高まっております。

客層拡大を目的とした自社ブランドのFieldCore、Find-Out、AEGISを今期の成長ドライバーと位置付けており、3ブランドを中心に秋冬商品の生産額は前期比2.7倍の300億円を計画しております。

長期的な目標は、アスレジャー市場において売上高1,000億円を獲得し、ワーキングと合わせてチェーン全店売上高2,000億円体制を目指してまいります。

一般消費者へブランド認知を高める取り組みについて、次のスライドからご説明いたします。

アンバサダー・マーケティング

アンバサダー・マーケティングについてご説明いたします。社内の製品開発部門にはワーキングの専門家は大勢おりますが、アウトドアやスポーツに関するプロは存在していませんでした。

3年前からブロガーやYouTuber向けの新製品発表会を開催しており、ご招待した方々からご要望やご提案をいただき製品に反映することで、大ヒット商品が生まれております。

当社製品のファンであり、ブログ・YouTube・Instagramなどで自発的に情報発信している方に製品開発アンバサダーになってもらい、製品の機能やデザインの開発に参加していただきます。

キャンプやバイク、釣りなど各分野でアンバサダーとのコラボ企画製品を増やしていき、より使用者目線での製品作りに取り組んでまいります。このようなアンバサダーを来年末までに50名にする計画です。

販売促進に関しましても、アンバサダーとの連携を図ってまいります。QRコード付きの店内POPを導入し、アンバサダーの製品情報サイトへ誘導し購買を促します。

今後はアンバサダー・マーケティングを中心に、商品を売り切る体制を目指してまいります。

デジタル・マーケティング

デジタル・マーケティングについてご説明いたします。2019年9月より、ワークマン公式のInstagramとTwitterアカウントを開設いたしました。

発信内容は商品情報やコーディネート提案、オープン情報、イベント発信などで、月に約20回投稿を予定しております。

今までの販促ツールであるテレビCMや折込みチラシでは浸透しにくかった若年層とのSNS上でのコミュニケーションを図り、ワークマンプラスやPB3ブランドの認知度向上を図ってまいります。

運営目標はInstagramとTwitterでフォロワー30万人の獲得になります。情報発信力の強化で、話題性の維持と販売強化に取り組んでまいります。

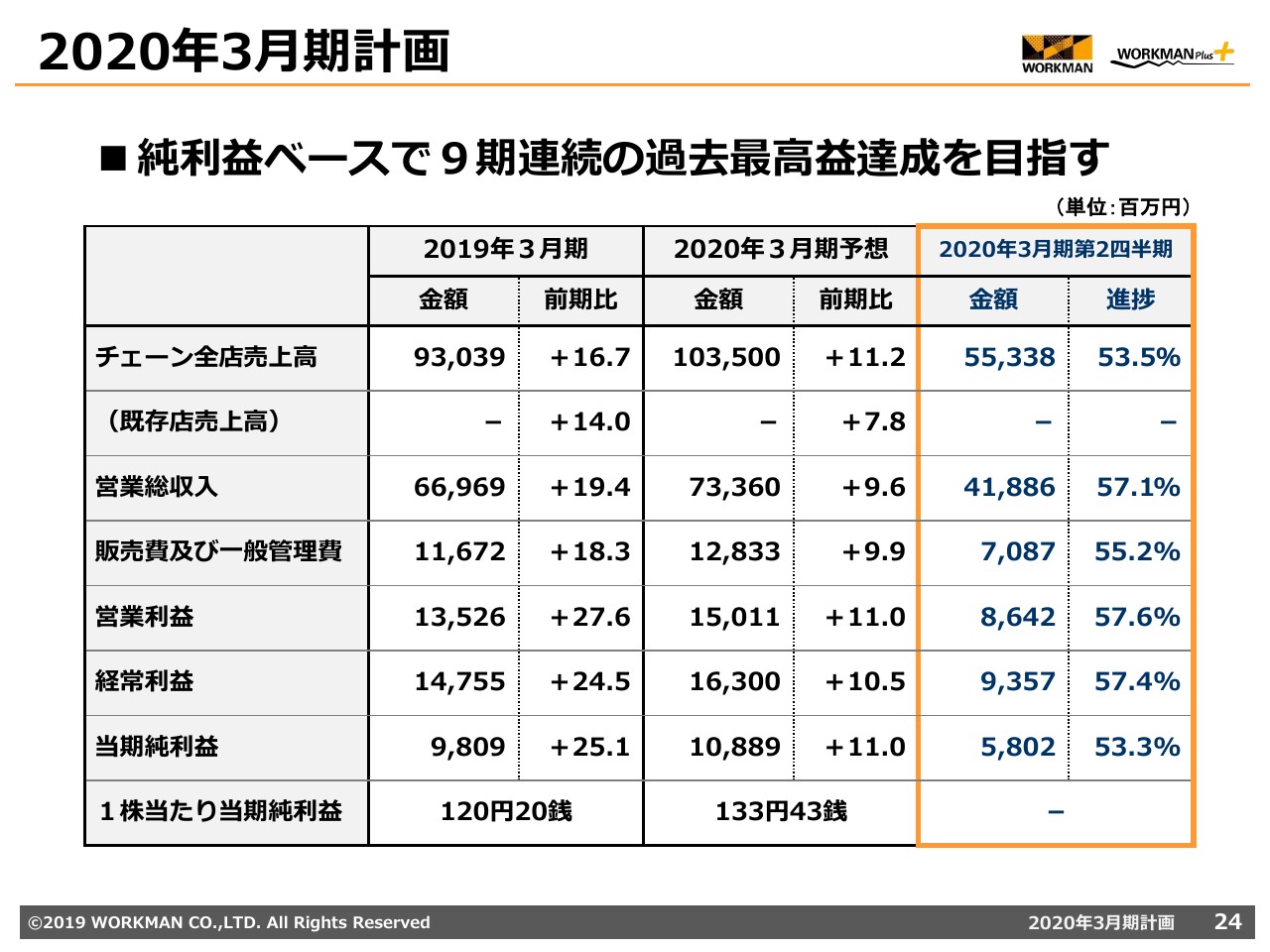

2020年3月期計画②

2020年3月期決算の進捗と見通しです。通期の見通しは、2019年5月8日に発表いたしました予想値から変更はございません。

通期業績予想に対する進捗状況は、チェーン全店売上高53.5パーセント、経常利益は57.4パーセント、四半期純利益53.3パーセントとなり、順調に推移しております。

なお、2019年10月29日に第2四半期業績予想の修正を行っております。通期の業績予想につきましては、売上比重が高い第3四半期の業績が固まり次第、検討をいたします。

これまでお伝えいたしました計画を、全社一丸となって取組み、9期連続の過去最高益達成を目指してまいります。

参考資料

最後となりますが、みなさまにご報告がございます。ワークマンはこの度、日経TRENDY2019年ヒット商品ランキングで、第1位に選出されました。昨年のヒット予測ランキングに続き、2年連続の選出となります。

選出の理由は、「低価格&高機能ウエア」の新たな市場を開拓したことや、作業服ブランドを女性が着るというこれまでには考えられなかった影響力。同じ商品を、見せ方を変えて販路を広げたマーケティングなどでございます。

今後もみなさまに良いニュースがお伝えできるよう励んでまいりますので、よろしくお願いいたします。

以上で私からのご説明を終わります。ご清聴ありがとうございました。

新着ログ

「小売業」のログ