トヨタ、通期の売上高・営業益は増収増益 販売台数もアジアが好調で前期比1万3,000台の増加

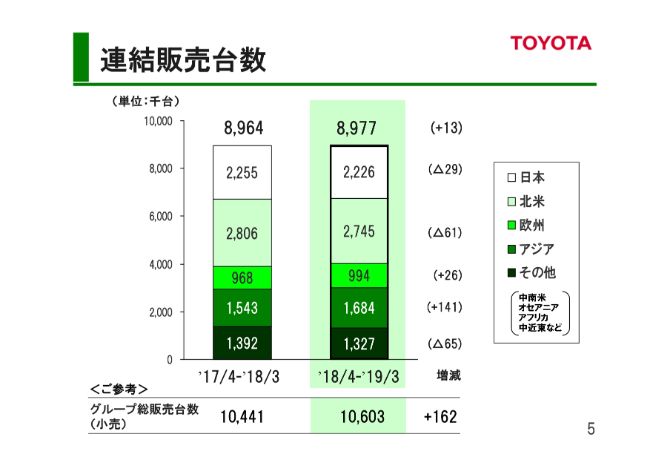

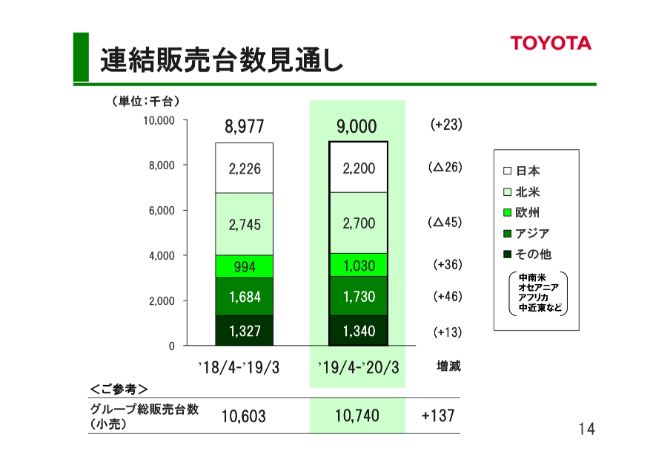

連結販売台数

白柳正義氏:白柳でございます。本日は、弊社決算説明会にお越しいただき、誠にありがとうございます。また、弊社製品をご愛顧いただいているお客さまをはじめ、弊社をご支援いただいているすべての関係者のみなさまに、厚くお礼を申し上げます。本当にありがとうございます。

それでは、2019年3月期の決算について説明いたします。

今期の連結販売台数は、前期に比べ1万3,000台の増加となる897万7,000台となりました。これは、おもにアジアにおいて販売が堅調に推移したことによるものです。

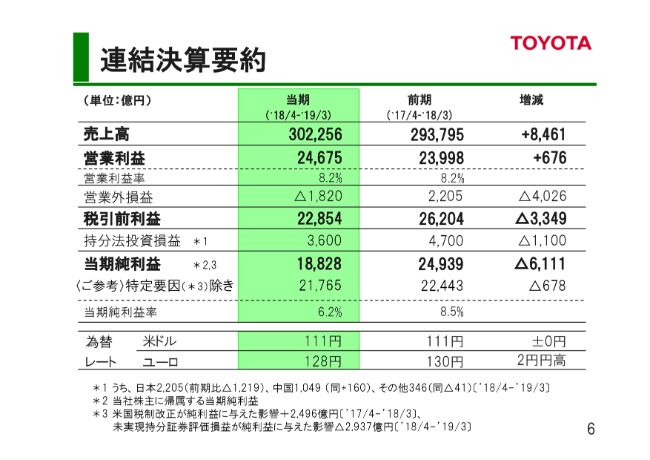

連結決算要約

当期の連結決算は、売上高30兆2,256億円、営業利益2兆4,675億円、税引前利益2兆2,854億円、当期純利益1兆8,828億円となりました。

売上高、営業利益では増収増益となっておりますが、当期純利益が6,111億円の減益となっております。おもな要因は、前期の利益に米国税制改正による2,496億円が含まれていたこと、および今期の株式市場悪化にともない、未実現持分証券評価損益が2,937億円の減益となったことによるものです。

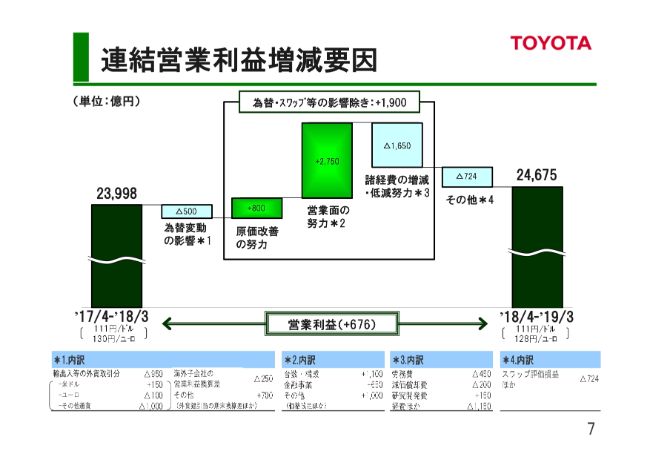

連結営業利益増減要因

営業利益の増減要因について説明いたします。

「為替変動の影響」は、おもに新興国の通貨安が進んだことにより、500億円の減益となりました。「原価改善の努力」は、原材料市況の上昇を上回る原価改善活動により、800億円の増益となりました。

「営業面の努力」は、北米、欧州、アジアの車種構成の改善や、金融事業の収益改善などにより2,750億円の増益となりました。「諸経費の増減・低減努力」は、おもに日本、アジア、北米での労務費の増加などにより、1,650億円の減益となりました。

この結果、為替・スワップ評価損益などの影響を除いた営業利益は、1,900億円の増益となりました。

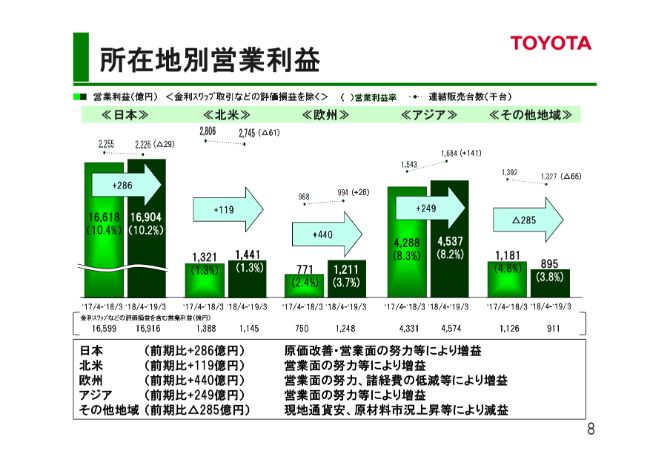

所在地別営業利益

所在地別の営業利益について、スライドの左側から順に説明いたします。

まず、日本の販売台数は、新型車効果が一巡したことなどにより、前期を2万9,000台下回る222万6,000台となりました。営業利益は、原価改善や営業面の努力などにより、前期を286億円上回る1兆6,904億円となりました。

北米の販売台数は、「カローラ」「RAV4」の切替準備による一時的な影響などにより、前期を6万1,000台下回る274万5,000台となりました。営業利益は、前期を119億円上回る1,441億円となりました。販売報奨金については、重点モデルへの効率的な投入などにより、適切にコントロールした結果、前期比で総額が減少しております。

欧州の販売台数は、「C-HRハイブリッド」などのハイブリッド車の販売台数の増加により、前期を2万6,000台上回る99万4,000台となりました。営業利益は、営業面の努力と諸経費の低減などにより、前期を440億円上回る1,211億円となりました。

アジアの販売台数は、タイ、中国などでの販売台数の増加により、前期を14万1,000台上回る168万4,000台となりました。営業利益は、台数増を中心とした営業面の努力などにより、前期を249億円上回る4,537億円となりました。

「その他地域」の販売台数は、中近東での販売台数減などにより、前期を6万5,000台下回る132万7,000台となりました。営業利益は現地通貨安や、原材料市況の上昇などにより、前期を285億円下回る895億円となりました。

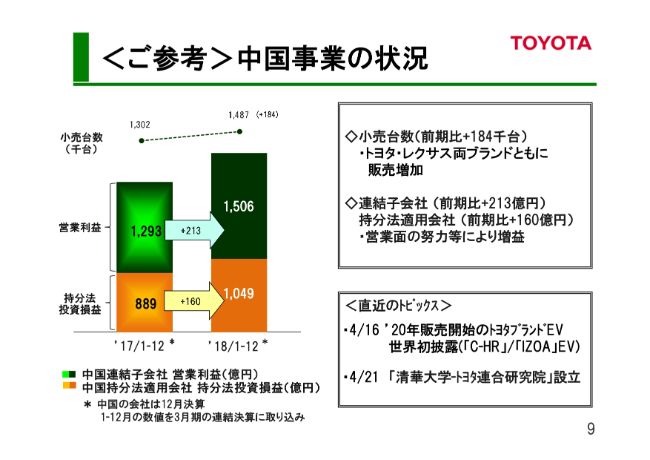

<ご参考>中国事業の状況

中国事業について、連結子会社と持分法適用会社を合わせて説明いたします。なお、中国の会社は12月決算のため、1月から12月の数値を3月期の連結決算に取り込んでおります。

小売台数は、トヨタ・レクサスともに販売が好調に推移したことから、前期を18万4,000台上回る148万7,000台となりました。

連結子会社の営業利益は、前期を213億円上回る1,506億円。持分法適用会社の持分法投資損益は、前期を160億円上回る1,049億円と、いずれも営業面の努力などにより増益となりました。

また、中国での直近の取り組みとしては、上海モーターショーでトヨタブランドEVの発表や、清華大学との連合研究院設立などを着実に推進しております。

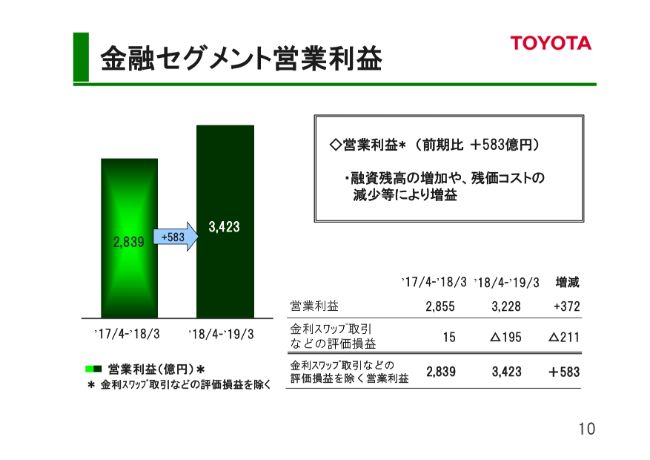

金融セグメント営業利益

金融セグメントについて説明いたします。

金利スワップ取引などの評価損益の影響を除いた営業利益は、前期を583億円上回る3,423億円となりました。これはおもに融資残高の増加や、残価コストの減少などによるものです。

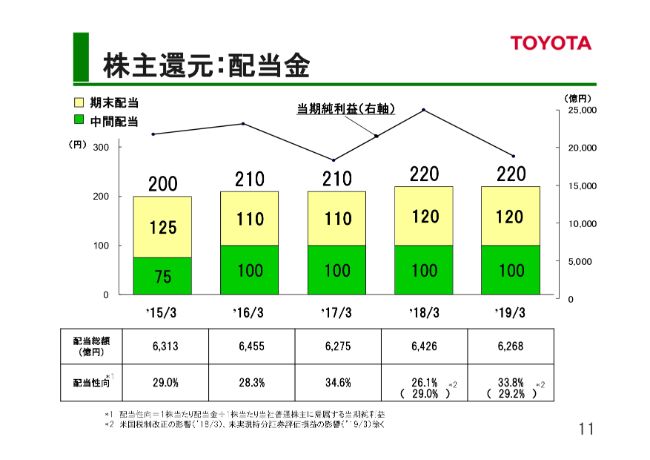

株主還元:配当金

株主還元について説明いたします。

普通株式については、当期の期末配当金は1株当たり120円とさせていただきます。これにより当期の配当金は、中間配当100円と合わせて年間で220円となり、配当性向は33.8パーセントとなります。今後も引き続き安定的、継続的な配当に努めてまいります。

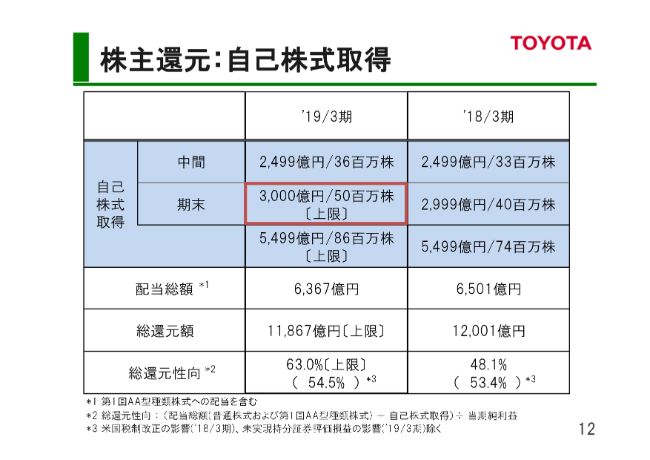

株主還元:自己株式取得

自己株式取得については、期末還元分として3,000億円、5,000万株を上限に実施いたします。中間期の還元分として、2,499億円分を取得済みですので、通期では最大で5,499億円、8,600万株となります。

なお、配当金と合わせた当期の総還元性向は最大で63パーセントとなる見込みです。今後も、手元資金や株価水準の状況を見ながら、機動的に実施してまいります。

連結販売台数見通し

2020年3月期の見通しについて説明いたします。

2020年3月期の連結販売台数は、今期に比べ2万3,000台の増加となる900万台の見通しです。おもにアジア、欧州において販売が堅調に推移することを見込んでおります。

また、参考としてスライドの下側に掲載していますが、グループ全体の小売台数は1,074万台と、前期から13万7,000台の増加を見込んでおります。これはおもに、中国の増加によるものです。

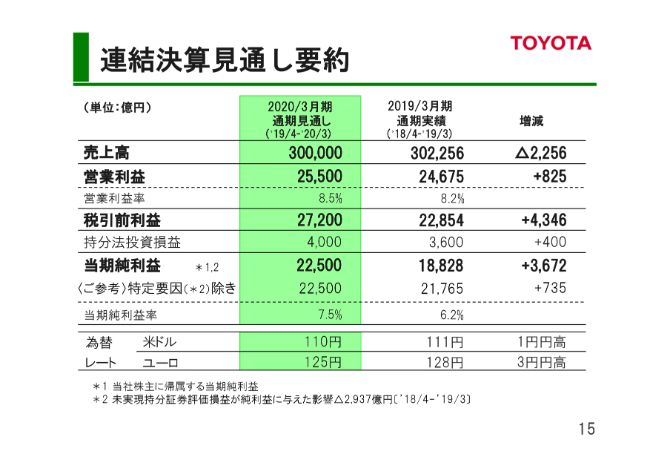

連結決算見通し要約

連結決算の見通し要約について説明いたします。為替レートですが、米ドルを110円、ユーロを125円といたしました。

通期の業績見通しは、売上高30兆円、営業利益2兆5,500億円、税引前利益2兆7,200億円、当期純利益2兆2,500億円を見込んでおります。なお、未実現持分証券評価損益の影響は、見通しには織り込んでおりません。

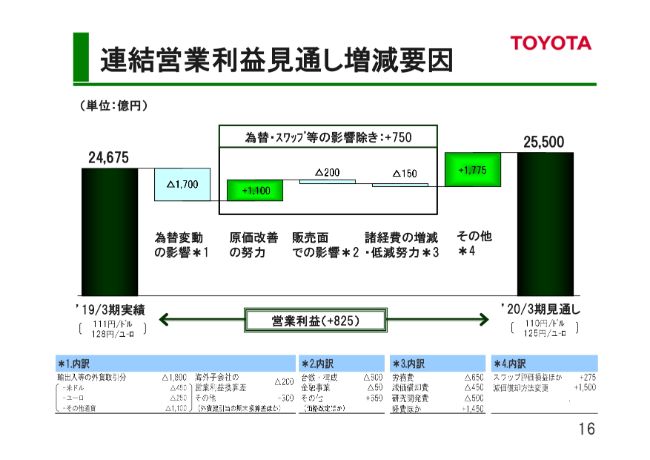

連結営業利益見通し増減要因

連結営業利益見通しの増減要因について説明いたします。

「為替変動の影響」は、1,700億円の減益を見込んでおります。「原価改善の努力」については、前期に続き、原材料のコストアップの影響がありますが、継続的な改善活動に取り組むことで、1,100億円の増益を見込んでおります。

また、「販売面の影響」で200億円の減益、「諸経費の増減・低減努力」の影響で150億円の減益を見込んでおります。

以上の結果、為替スワップ評価損益などの影響を除いた営業利益は、750億円の増益となっております。

なお、「その他」の1,775億円の増益のうち1,500億円は、設備使用の実態に合わせ、減価償却費の償却方法を定率方法から定額方法に見直した影響によるものです。

引き続き、みなさまのご支援をよろしくお願いいたします。以上で説明を終わらせていただきます。

新着ログ

「輸送用機器」のログ